住友化学、2Qは売価変動と円高影響で減収 為替相場予想を円高方向に見直し業績予想も下方修正

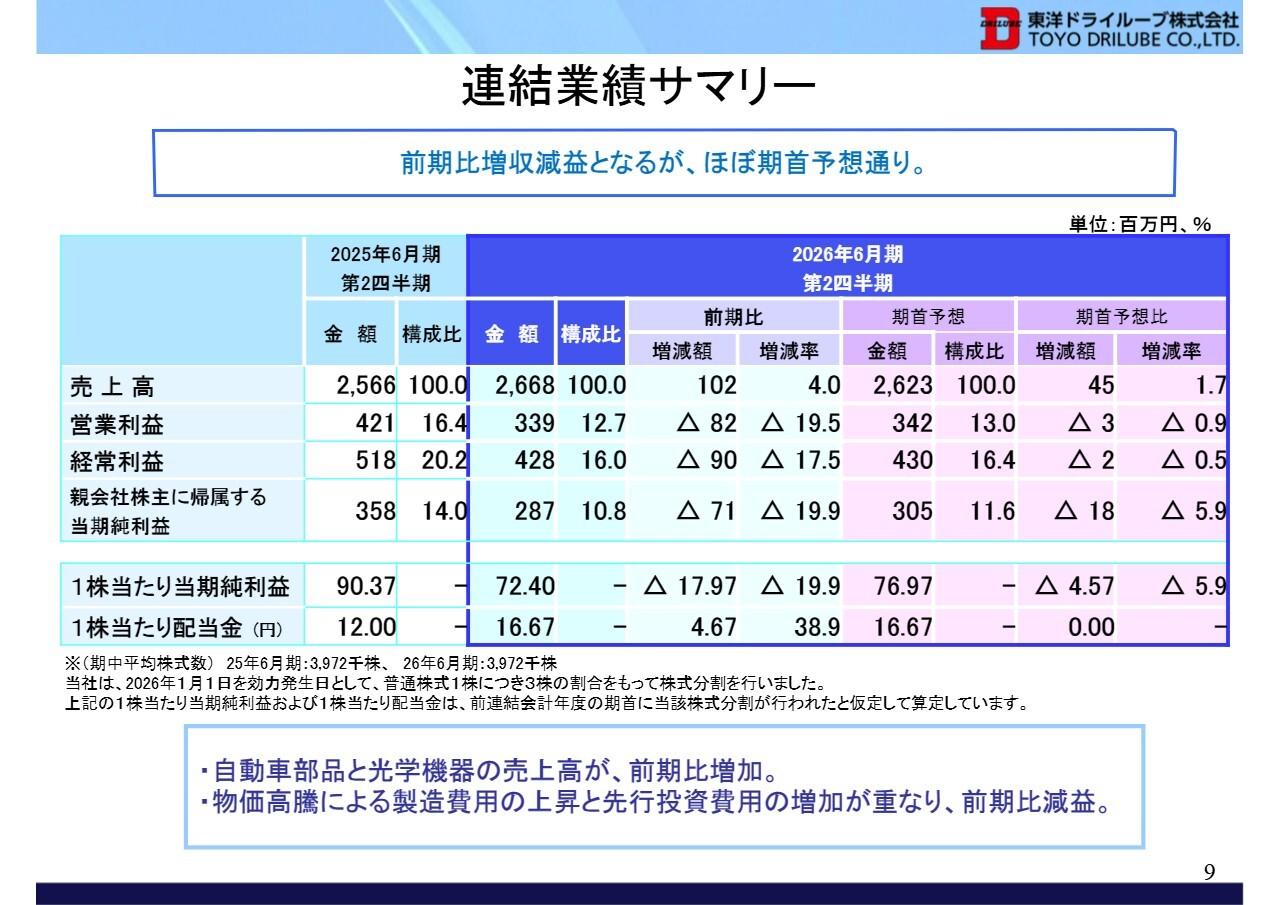

連結業績概要(対前年同期実績)

重森隆志氏:本日は、お忙しいところ、当社のカンファレンスコールにご参加いただきましてありがとうございます。投資家のみなさま、アナリストのみなさまには、日頃から当社の経営にご理解、ご支援をたまわり、誠にありがとうございます。この場をお借りしまして、厚く御礼申し上げます。

それでは、ただいまから、2019年度第2四半期の業績についてご説明します。

まずはスライド4ページをご覧ください。2019年度第2四半期の連結業績は、売上収益が1兆1,076億円となり、前年同期比146億円の減収となりました。経常的な収益力を示すコア営業利益は845億円となり、前年同期比176億円の減益となりました。

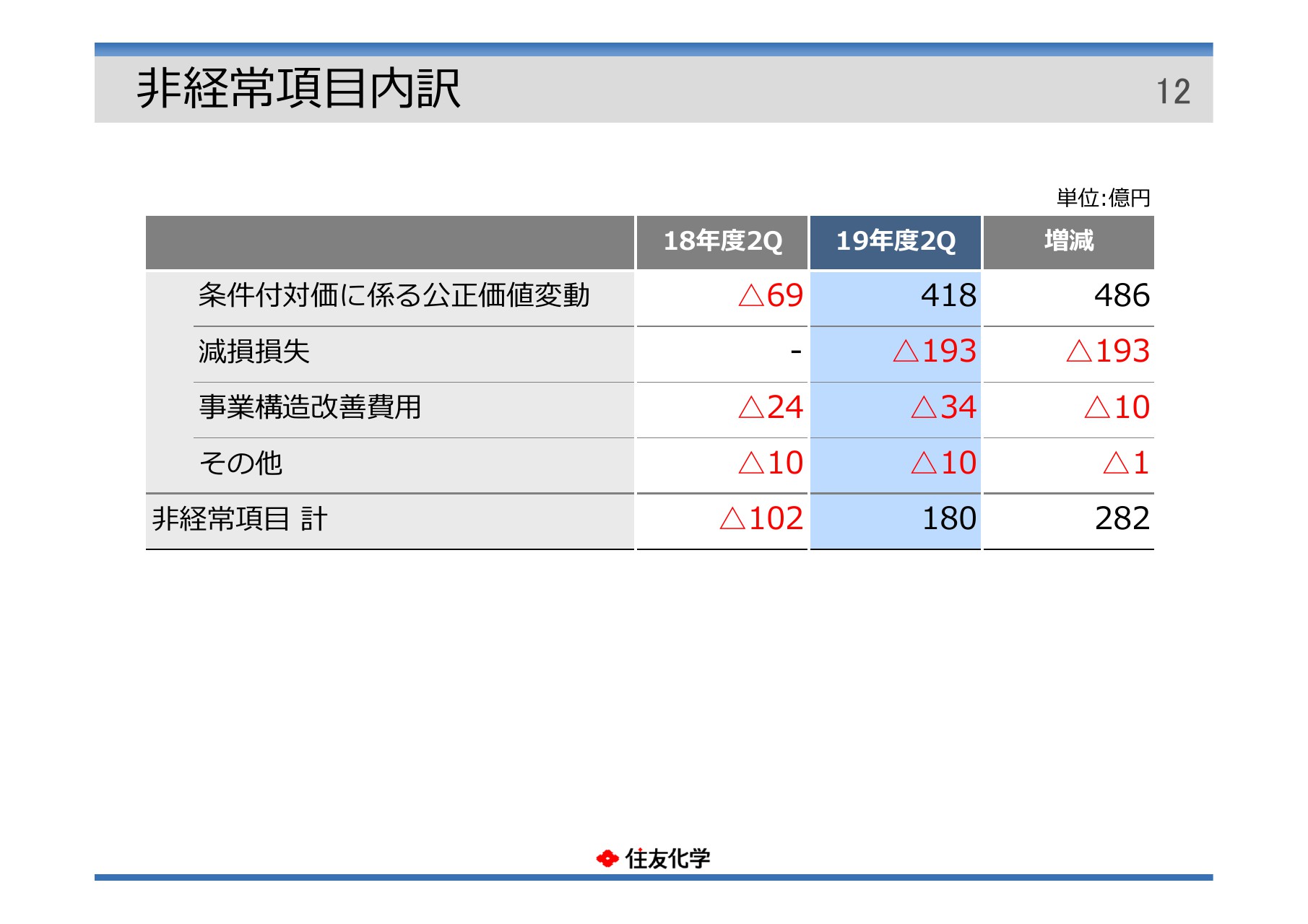

コア営業利益に含まれない非経常項目につきましては、損失方向として減損損失193億円や、事業構造改善費用34億円などを計上しました。一方で、利益方向として条件付対価にかかる公正価値変動418億円などを計上したので、ネットで180億円の利益となりました。

前年同期との比較では282億円改善しました。減損損失、条件付対価にかかる公正価値変動については、医薬品においてがん領域における開発計画を含む事業計画を見直したことによるものです。

無形資産である仕掛金研究開発の減損損失を計上した一方で、将来支払うであろう負債、マイルストンペイメントの公正価値が減少、すなわち、費用の戻入が発生しました。この結果、営業利益は1,025億円となり、前年同期比で106億円の増益となりました。

金融損益につきましては、59億円の損失となり、前年同期比で163億円悪化しました。このうち為替差損益は、当期は円高が進行したことから68億円の損失を計上したため、前年同期比で171億円悪化しました。

法人税費用は466億円となり、前年同期に比べ258億円税負担が増加しました。おもな増加要因しては、医薬品における事業計画の見直しに伴い、米国において認識していた繰延税金資産の取崩を行ったことによるものです。

この結果、親会社の所有者に帰属する四半期利益は297億円となり、前年同期比318億円の減益となりました。なお、医薬品における条件付対価にかかる公正価値変動、減損損失、繰延税金資産の取崩はほぼ打ち消し合っているため、純利益の減少はコア営業利益の減少と為替差損益の悪化がおもな原因となります。

当社業績に影響を与える為替レートと原料ナフサ価格については、USドルの期中平均レートは1ドル108円60銭、また、ナフサ価格は42,700円/キロリットルとなり、前年同期と比べて円高、原料安となりました。

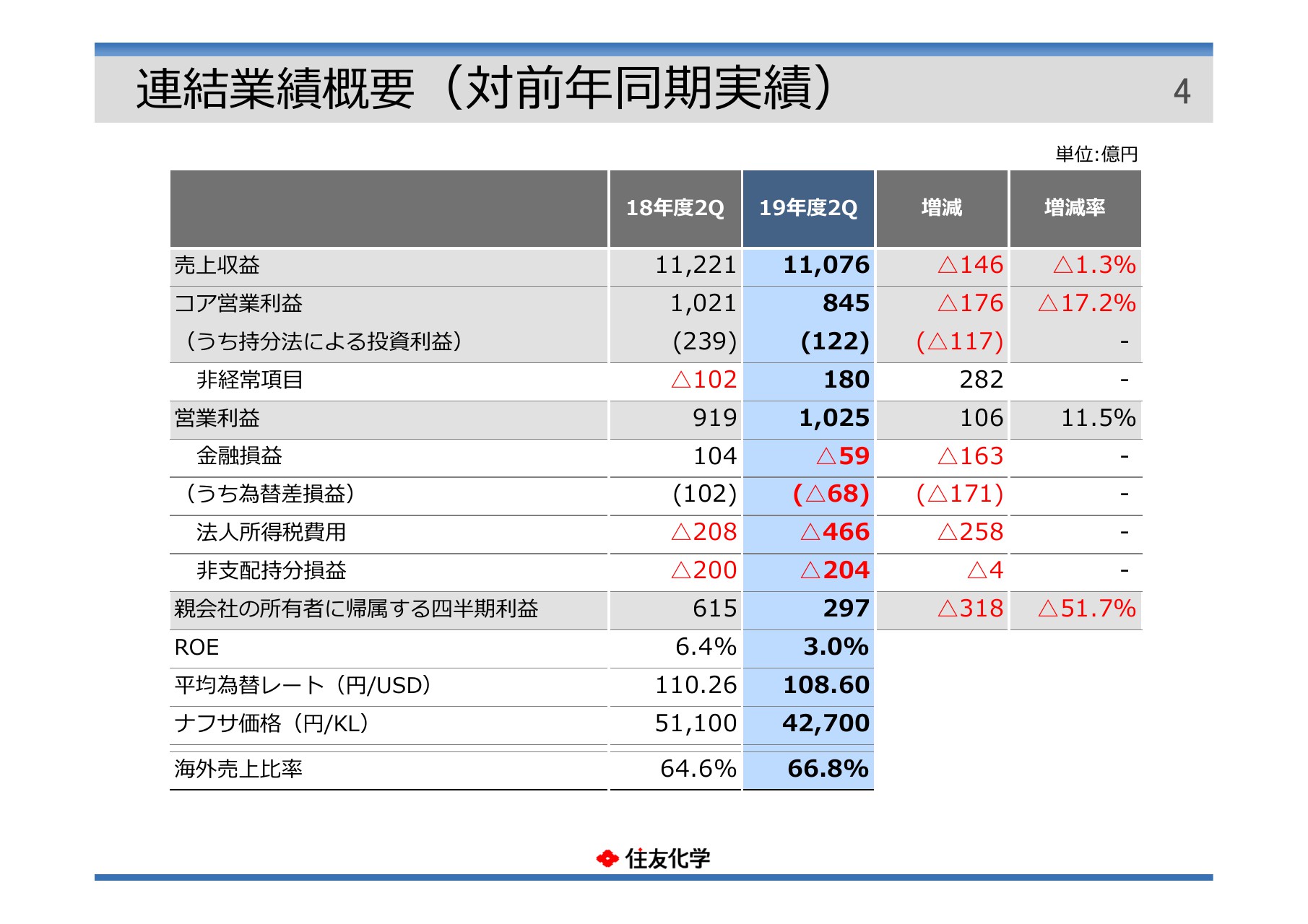

セグメント別売上収益

続いてセグメント別の業績概要をご説明します。5ページをご覧ください。

売上収益からご説明します。全社の売上収益は前年同期比146億円の減収となりました。セグメント別には、情報電子化学、健康・農業関連事業及び医薬品で増収となり、一方、石油化学、エネルギー・機能材料で減収となりました。

売上収益の前年同期比増減について全社で要因別に分析しますと、売価差が805億円の減収、数量差が840億円の増収、海外子会社の売上収益の邦貨換算差は180億円の減収となりました。

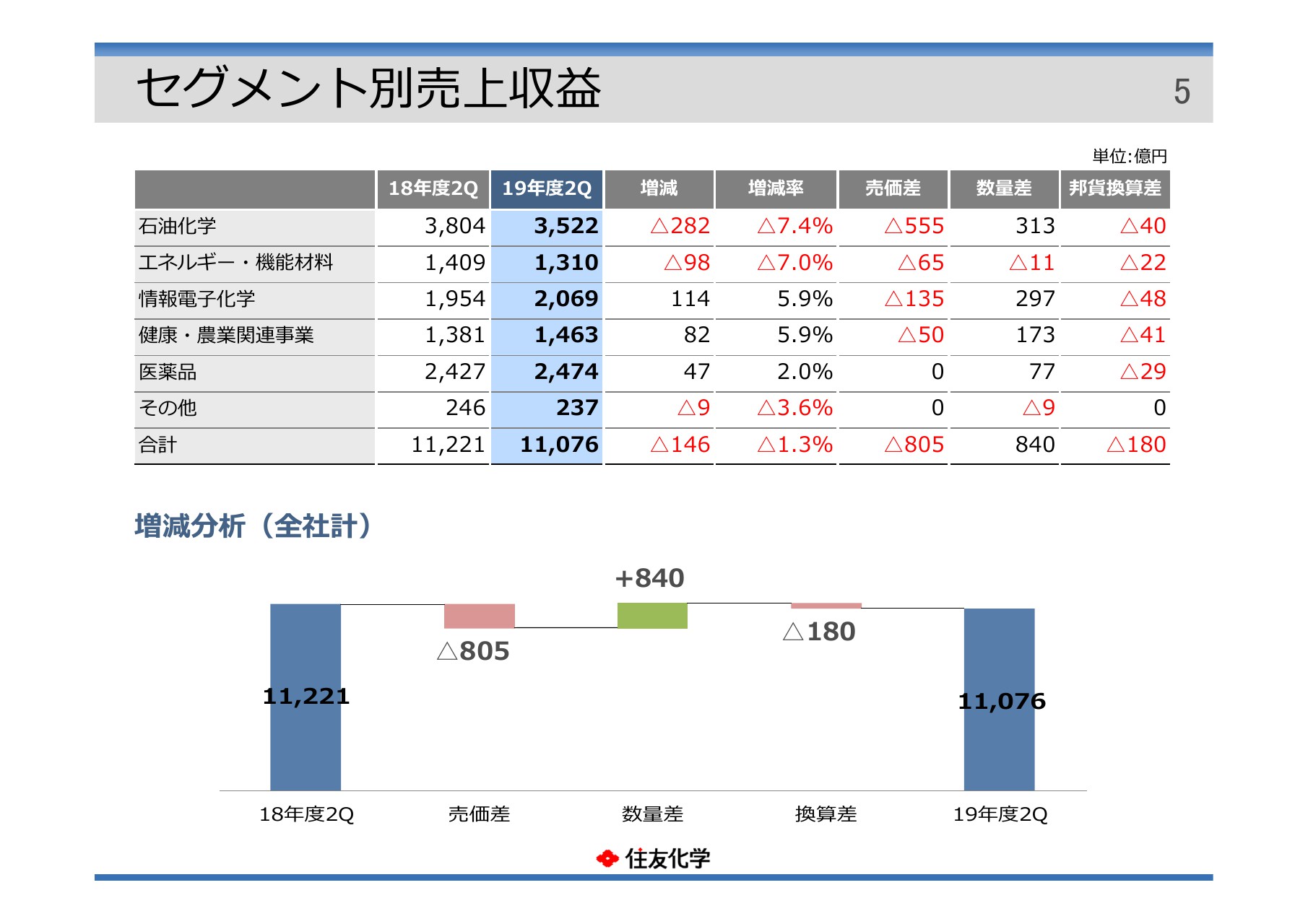

セグメント別コア営業利益

続いて6ページをご覧ください。全社のコア営業利益は、前年同期比176億円の減益となりました。セグメント別には、情報電子科学、医薬品で増益となった一方で、石油化学、健康・農業関連事業では減益となりました。

全社で要因別に分析しますと、価格面では250億円のマイナス、コスト面では95億円のマイナス、一方で持分法投資利益の増減も含む数量差等は169億円のプラスとなりました。この169億円には、持分法損益のマイナス117億円を含んでおります。持分法に関しては、おもにマージンの下落による利益の減少です。

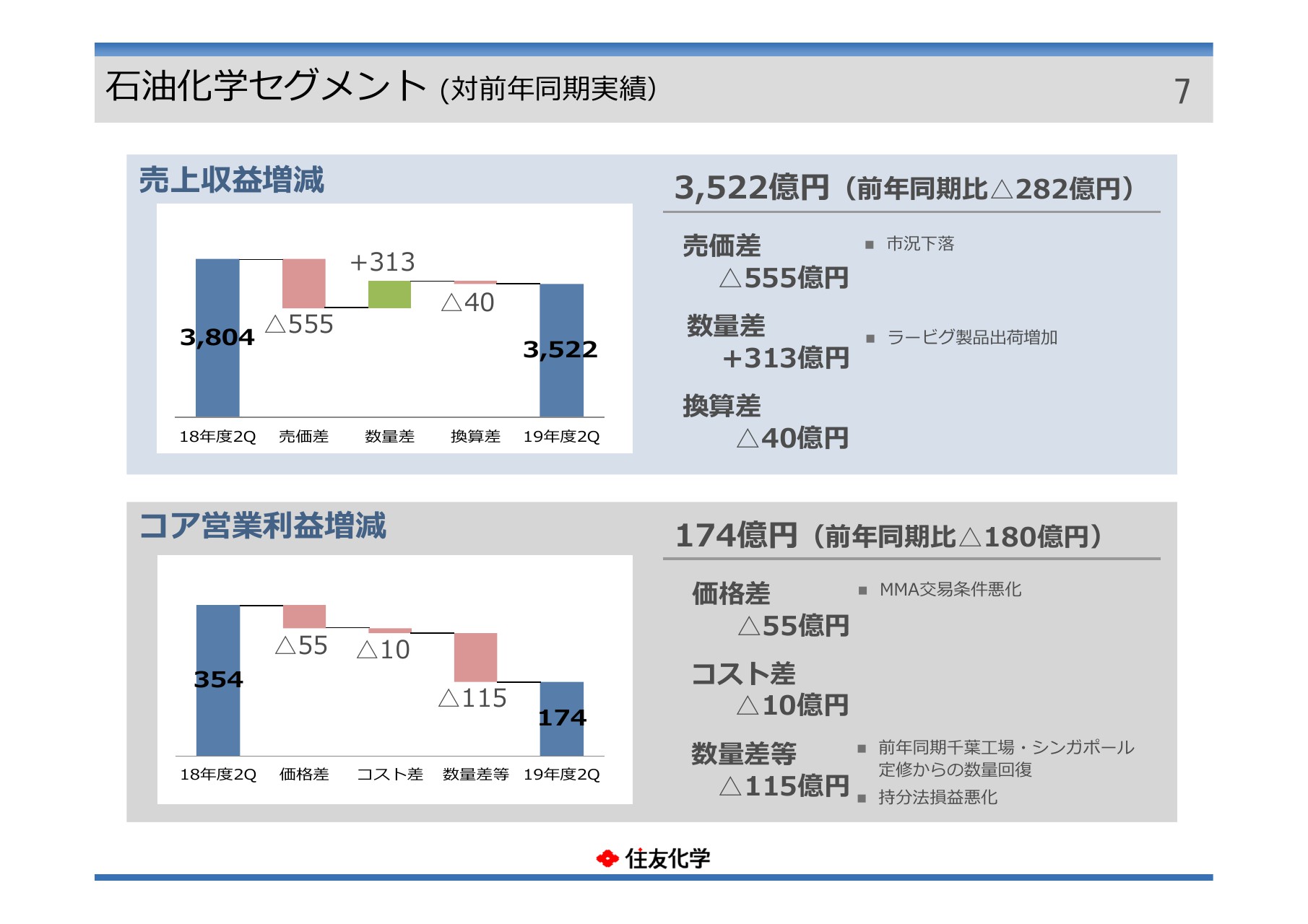

⽯油化学セグメント (対前年同期実績)

続いて、各セグメントごとの業績概要をご説明します。7ページをご覧ください。

石油化学セグメントですが、売上収益は3,522億円となり、前年同期比282億円の減収、コア営業利益は174億円となり、前年同期比180億円の減益となりました。

売上収益ですが、ラービグ製品の出荷が増加した一方で、ナフサなどの原料安に伴い、石油化学品や合成樹脂などの製品市況が下落しました。また、カプロラクタムやMMAの市況も低い水準で推移したため、減収となりました。

コア営業利益ですが、前年同期に実施した千葉工場やシンガポールにおける定期修理が当四半期には行われなかったことが増益要因とはなりましたが、一方で、石油化学品やMMAなどの交易条件悪化に伴い、減益となりました。

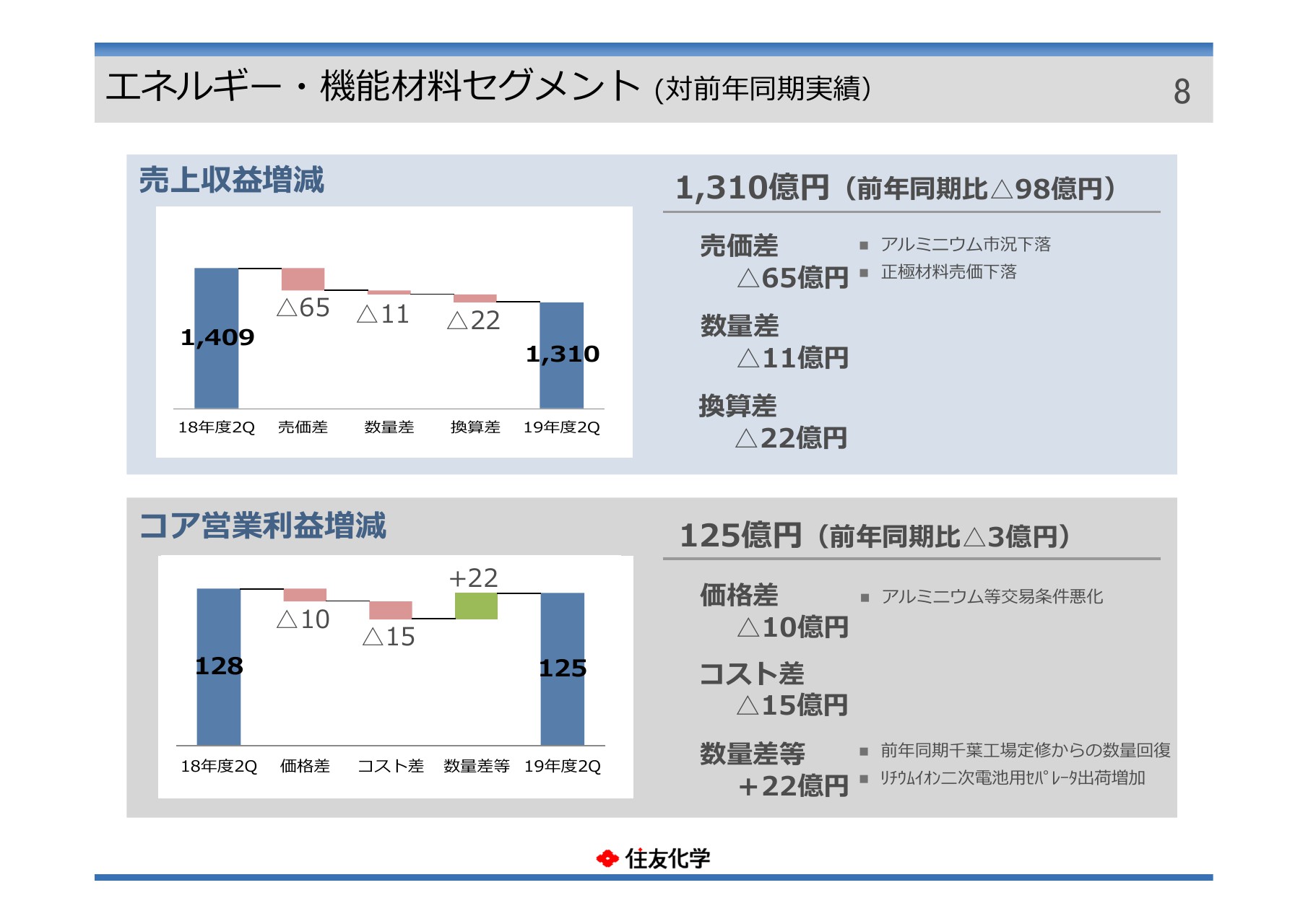

エネルギー・機能材料セグメント(対前年同期実績)

次のページをご覧ください。エネルギー・機能材料セグメントです。売上収益は1,310億円となり、前年同期比98億円の減収、コア営業利益は125億円となり、前年同期比3億円の減益となりました。

売上収益は、リチウムイオン二次電池用セパレータなどの出荷は増加しましたが、アルミニウムの市況や正極材料の販売価格が下落したため、減収となりました。

コア営業利益ですが、出荷数量の増加や、石油化学と同様に、千葉工場における定期修理の影響がありましたが、アルミニウム等の交易条件悪化の影響などもあり、若干の減益となりました。

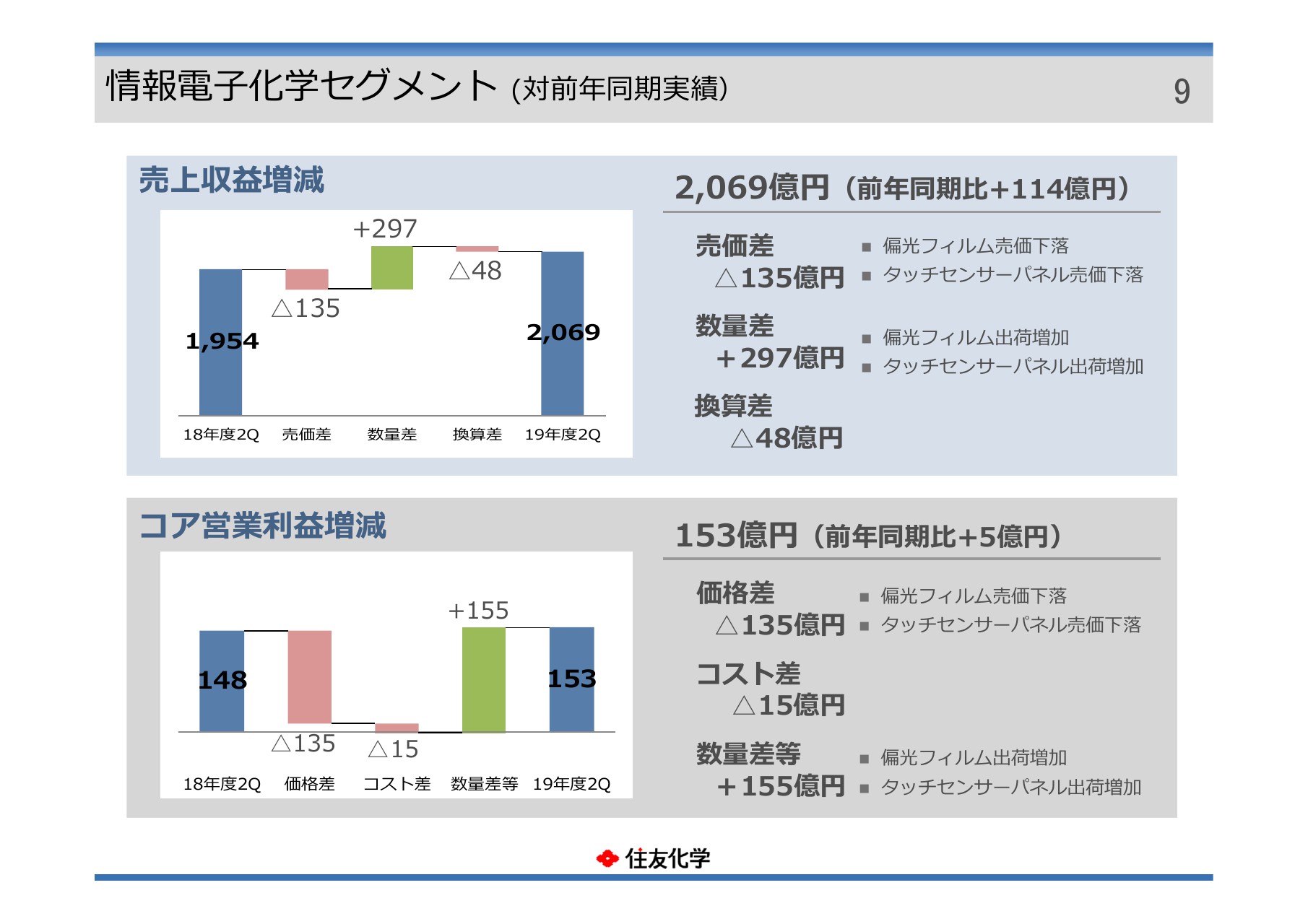

情報電⼦化学セグメント (対前年同期実績)

次のページをご覧ください。情報電子化学セグメントです。売上収益は2,069億円となりまして、前年同期比114億円の増収です。コア営業利益は153億円となり、前年同期比で5億円の増益となりました。

売上収益ですが、売価面では偏光フィルムやタッチセンサーパネルの販売価格が下落しましたが、数量面では需要の伸長により出荷が増加したため、増収となりました。

コア営業利益は、販売価格下落のマイナス影響がありましたが、出荷数量の増加がそれを上回ったため、増益となりました。

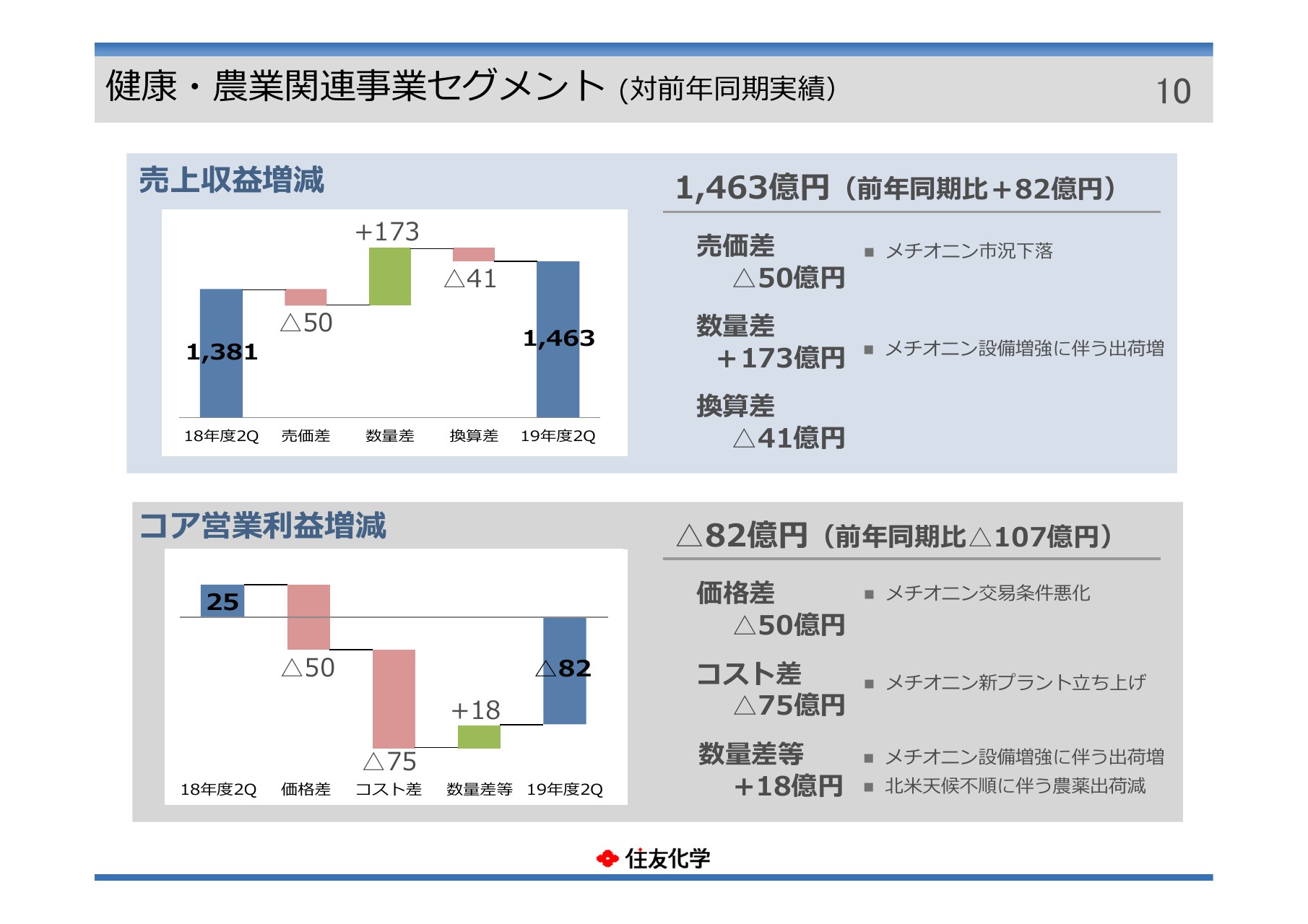

健康・農業関連事業セグメント(対前年同期実績)

次のページをご覧ください。健康・農業関連事業セグメントです。売上収益は1,463億円となり、前年同期比82億円の増収、コア営業利益はマイナス82億円となり、前年同期比107億円の悪化となりました。

売上収益はメチオニン市況が下落しましたが、前年度に実施した生産能力増強により、出荷は増加しました。一方で、農薬は北米における天候不順の影響により、出荷が減少しました。これらの結果、前年同期比増収となりました。

一方、コア営業利益はメチオニンの交易条件の悪化や、生産能力増強に伴うコストの増加の影響に加え、農薬の出荷減少により減益となりました。

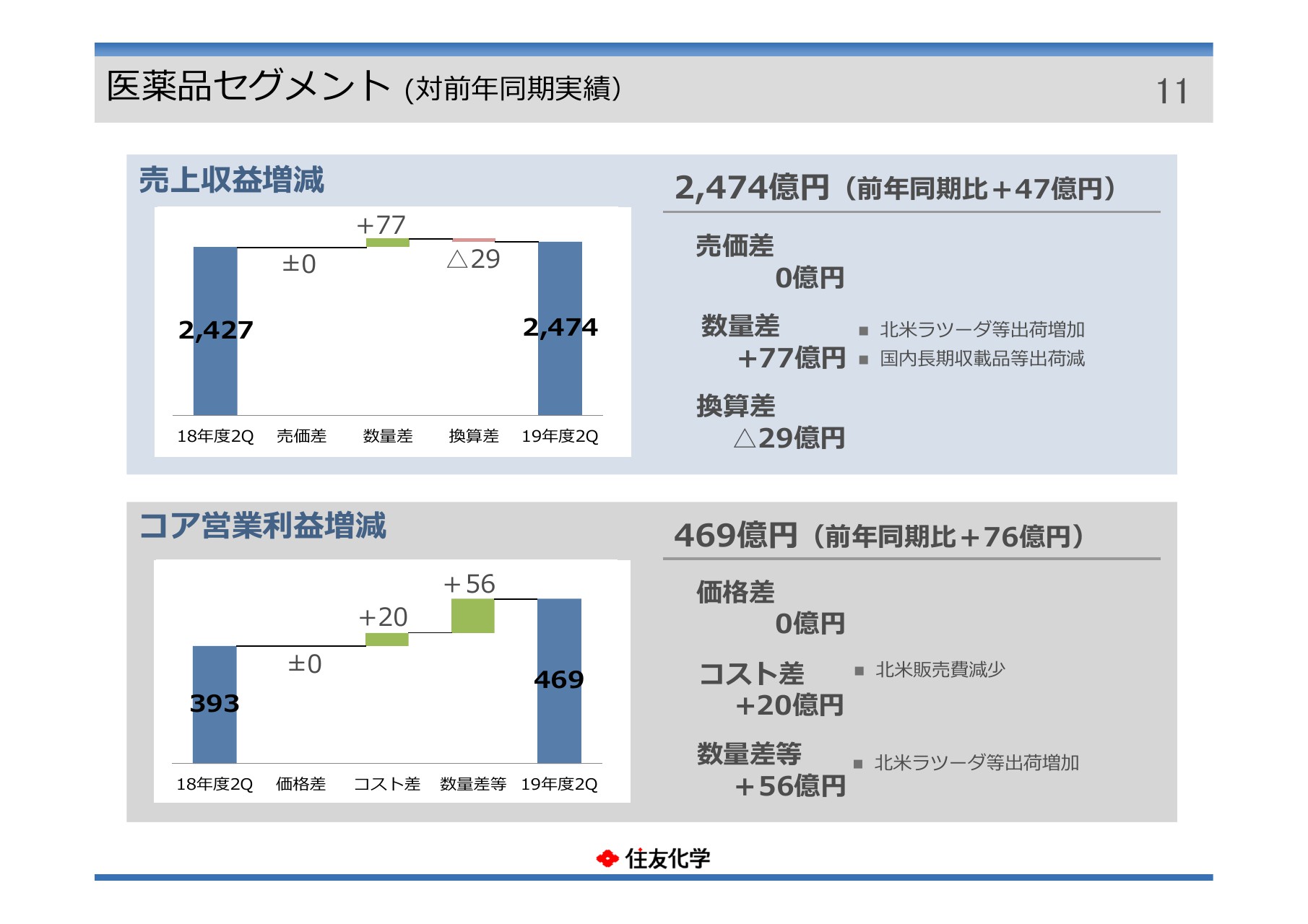

医薬品セグメント (対前年同期実績)

次のページをご覧ください。医薬品セグメントです。売上収益ですが、2,474億円となりまして、前年同期比47億円の増収です。コア営業利益469億円となり、前年同期比で76億円の増益となりました。

売上収益は国内において長期収載品の出荷が減少しましたが、北米で非定型抗精神病薬「ラツーダ」などの販売が堅調に推移したため、増収となりました。

コア営業利益ですが、出荷数量の増加に加え、販売費及び一般管理費の減少により増益となりました。

セグメント別の業績概要は以上となります。次のページで、非経常項目の内訳をご説明します。

⾮経常項⽬内訳

非経常項目のおもな中身と金額については冒頭で申し上げたとおりですので、内容のご説明は割愛します。

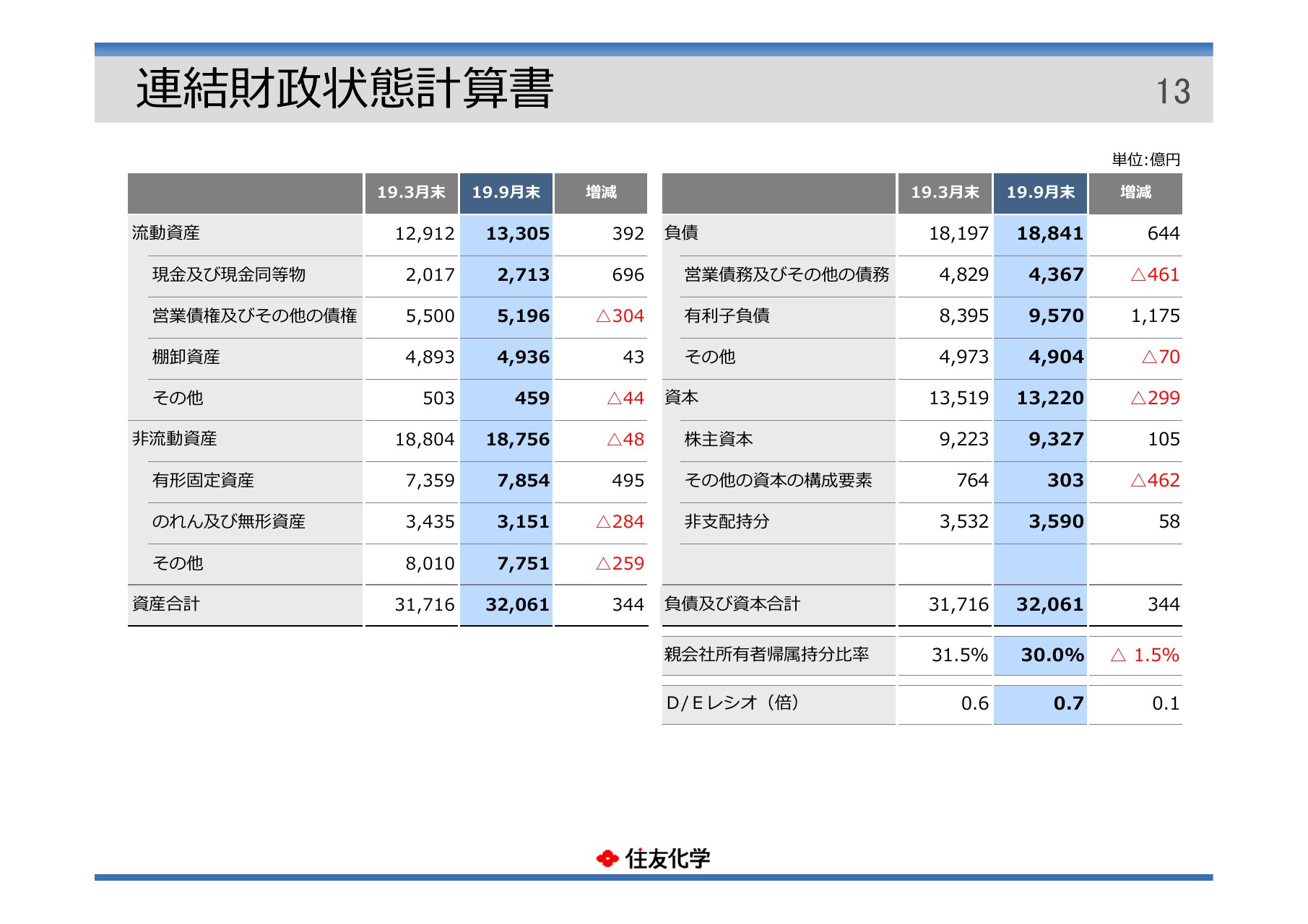

連結財政状態計算書

続いて、連結財政状態計算書の内容をご説明します。2019年9月末の総資産は3兆2,061億円となりまして、前期末と比べて344億円増加しました。現金及び現金同等物が増加しました。また、IFRS16号リースの適用により、有形固定資産が増加しました。

有利子負債ですが、9,570億円となり、前期末と比べて1,175億円増加しました。

資本は1兆3,220億円となりまして、前期末に比べて299億円減少しました。これはおもにその他の資本の構成要素が、円高の進行により減少したことによるものです。

この結果、親会社所有者帰属持分比率、いわゆる自己資本比率ですが、30.0パーセントとなり、前期末に比べ1.5ポイント悪化しました。

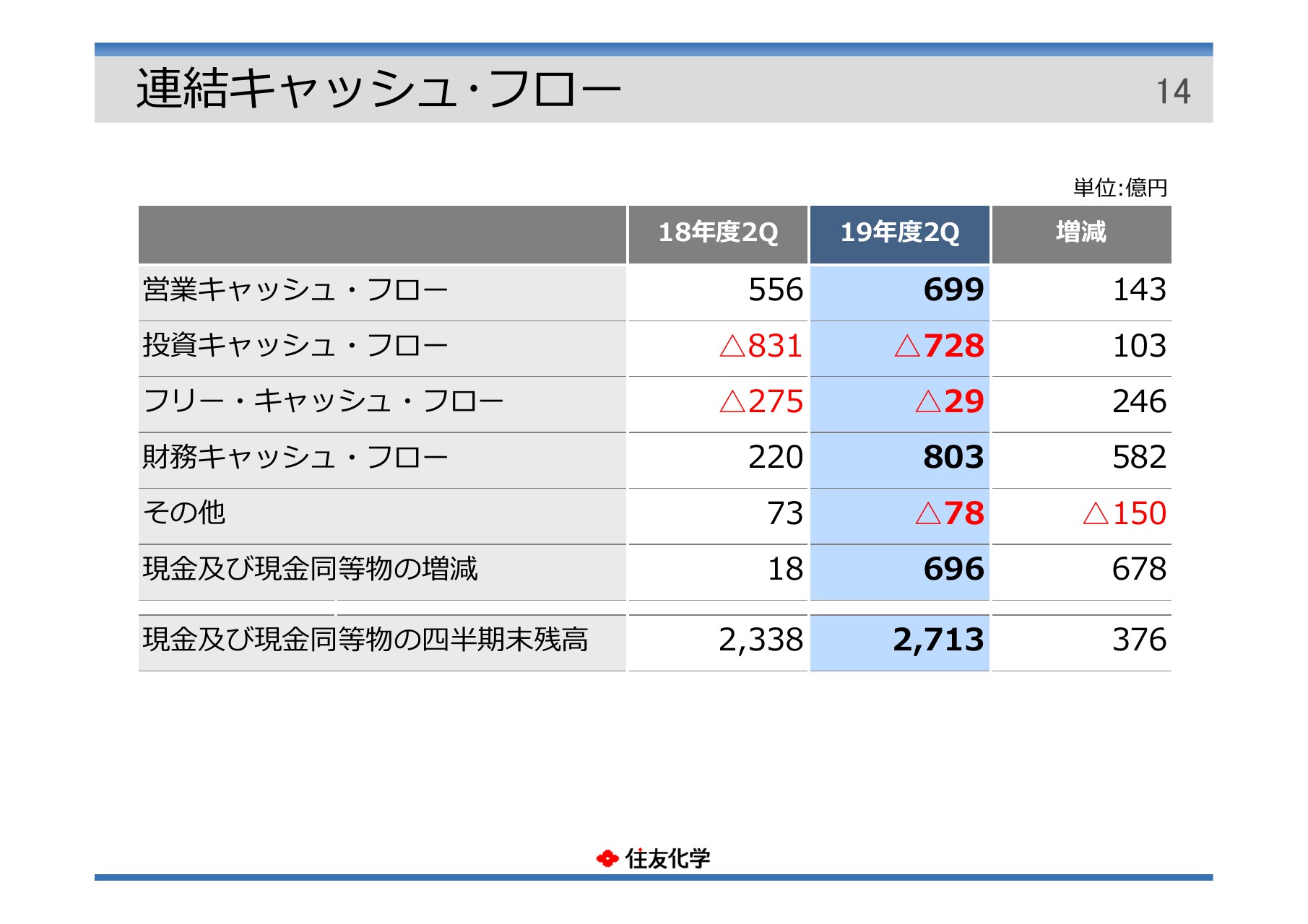

連結キャッシュ・フロー

続いて連結キャッシュ・フローについてご説明します。14ページをご覧ください。

営業キャッシュ・フローは699億円の収入となり、前年同期比に比べて143億円収入が増加しました。運転資金が減少したことがおもな要因です。

投資キャッシュ・フローは728億円の支出となり、前年同期に比べ103億円支出が減少しました。固定資産の取得による支出が減少したことがおもな要因です。

この結果、フリー・キャッシュ・フローは29億円の支出となり、前年同期比275億円の支出と比べると246億円支出が減少しております。

財務キャッシュ・フローは803億円の収入となり、前年同期に比べて582億円収入が増加しました。第2四半期の業績の概要につきましては以上です。

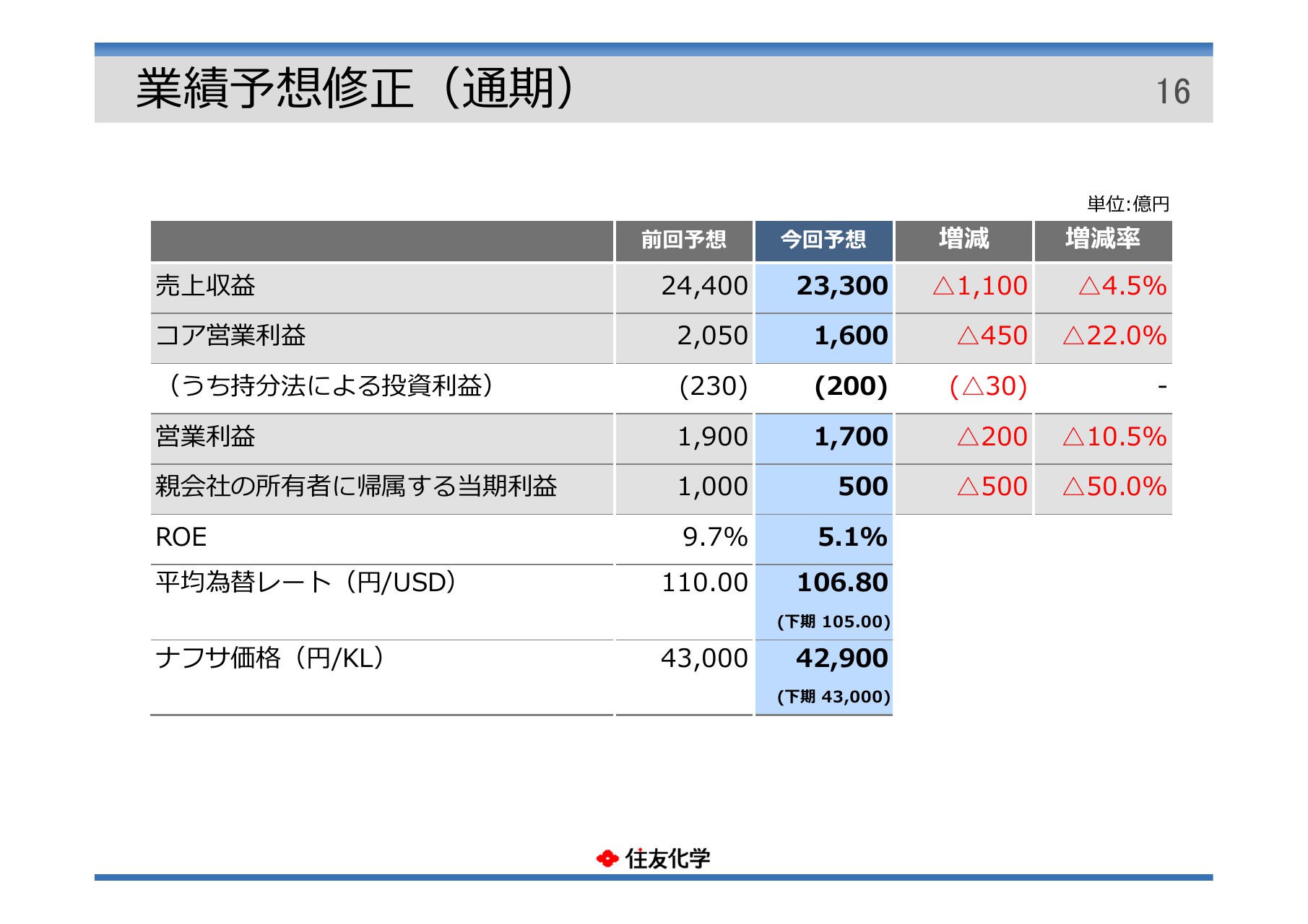

業績予想修正(通期)

続いて、通期業績予想についてご説明します。

16ページです。通期の業績予想については2019年5月に公表した数値を修正しております。下半期について、米中貿易摩擦の影響等、世界経済の不確実性の高まりを背景に、不透明な事業環境が続くものと予想しております。

このような状況のなか、下半期の為替相場を前回予想の110円/USドルから105円/USドル、通期では106.8円/USドルへ見直しを行いました。

売上収益は、前回予想比で4.5パーセント減の2兆3,300億円、コア営業利益は前回予想比で22パーセント減の1,600億円、営業利益は前回予想比で10.5パーセント減の1,700億円、親会社の所有者に帰属する当期利益は前回予想比で50パーセント減の500億円となり、減収、また、各利益段階において減益になると予想しております。

売上収益、コア営業利益については、円高に伴う輸出手取の減少を見込む一方で、エネルギー・機能材料、情報電子化学、医薬品においては引き続き業績が堅調に推移すると予想しています。一方で、石油化学や健康・農業関連事業においては下半期も当初の予想に比べ業績の悪化を見込むことから、前回予想を下回ると予想しております。

営業利益、親会社の所有者に帰属する当期利益においても、コア営業利益の減少に加え、円高による為替差損、繰延税金資産の取り崩しの影響等により、減益となる見込みです。

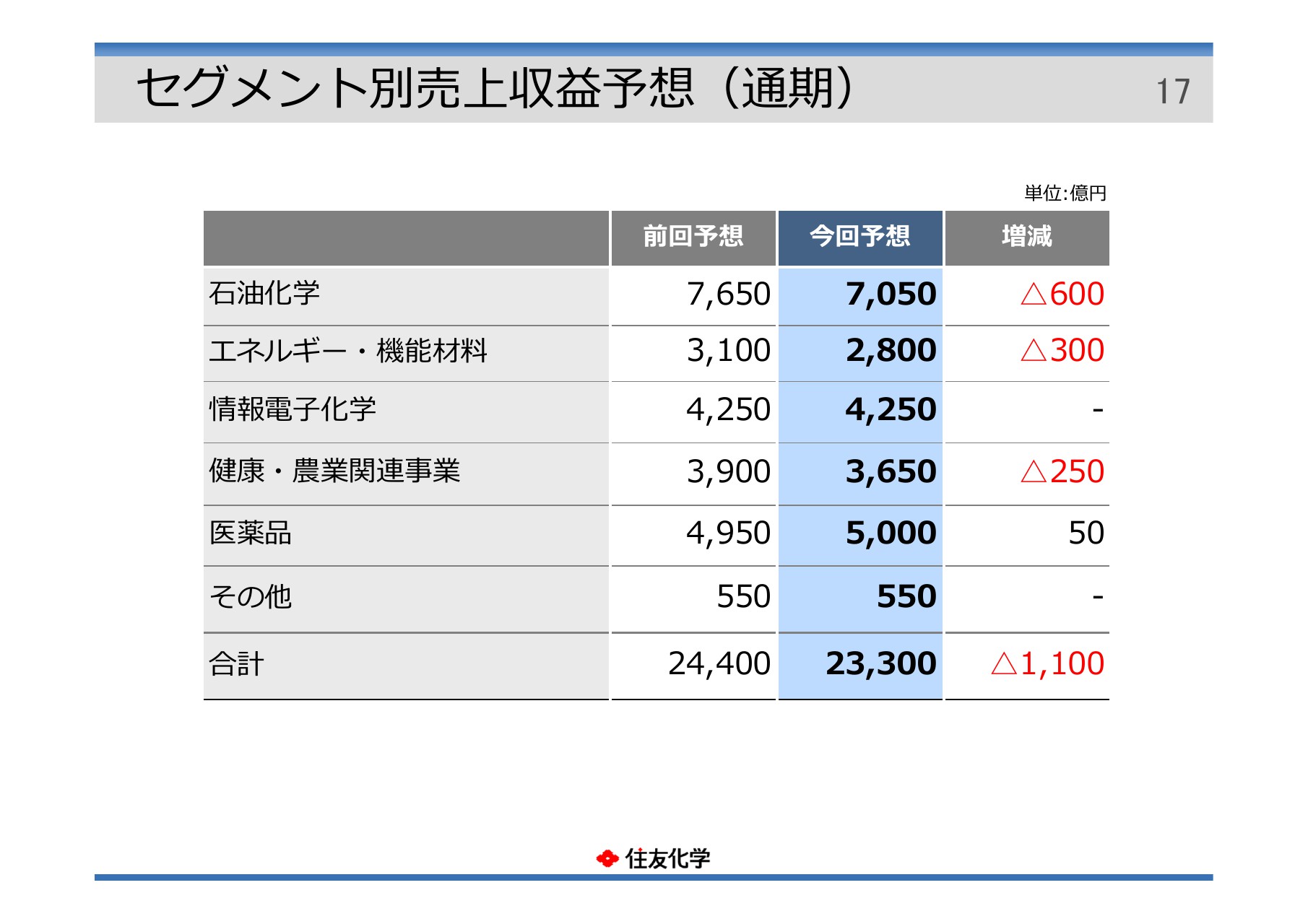

セグメント別売上収益予想(通期)

次のページはセグメント別の売上収益となります。17ページです。

売上収益につきましては、原料価格の下落等に伴って販売価格の引き下げが見込まれる石油化学、エネルギー・機能材料で減収を見込みます。

また、健康・農業関連事業におきましても、メチオニンの市況が想定を下回ることに加え、北米における天候不順の影響による農薬の出荷減少を見込むことから、減収になると予想しております。

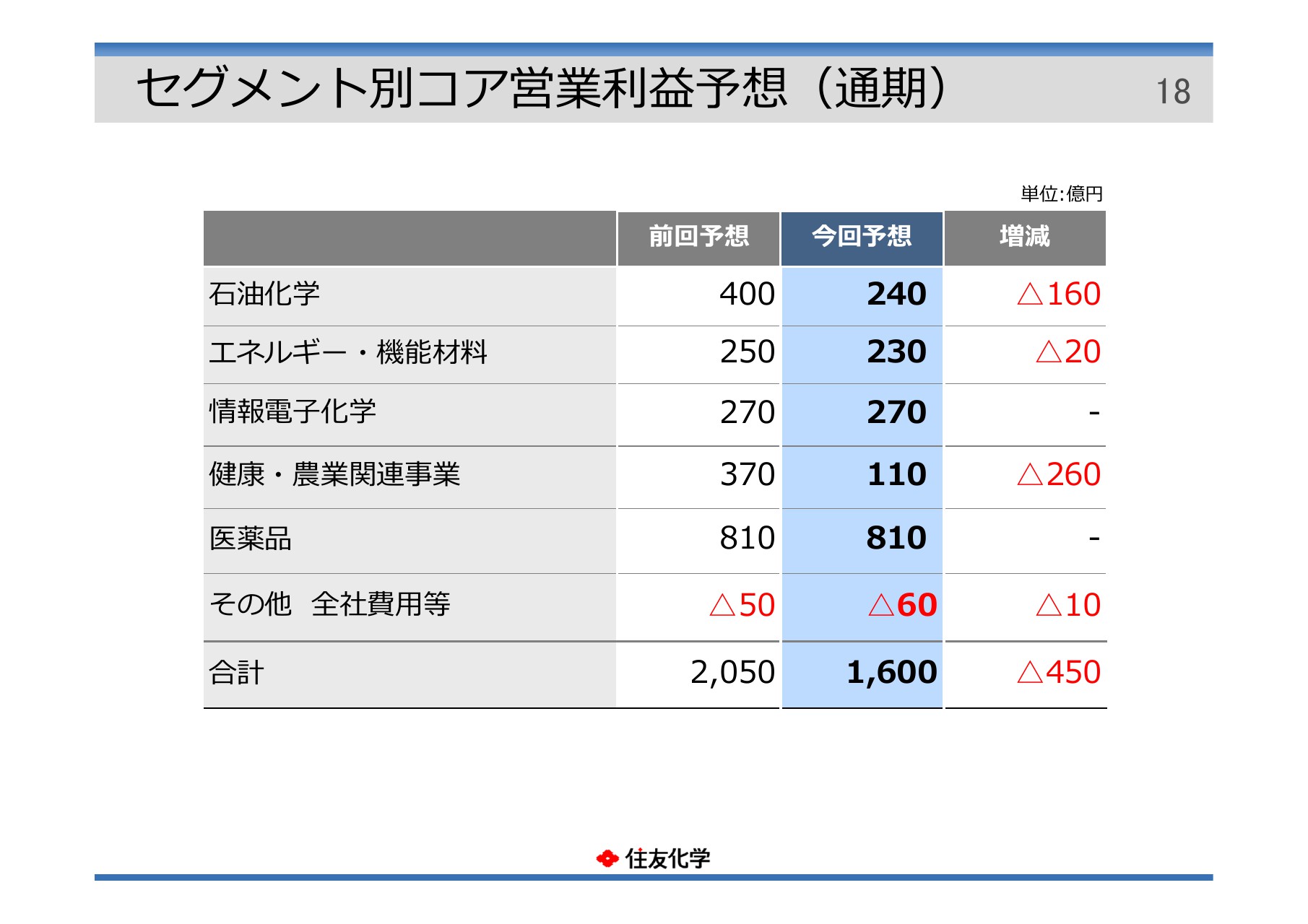

セグメント別コア営業利益予想(通期)

続きまして、18ページです。コア営業利益ですが、石油化学ではおもに石油化学品やMMAのマージン悪化により、また、健康・農業関連事業においては、メチオニン及び海外農薬の業績悪化により、前回予想を下回ると予想しております。

業績に関する説明は以上です。次に、配当について申し上げます。先ほど申し上げたとおり、当社は不透明な事業環境が続くと予想されるなか、通期の業績予想を下方修正しました。

第2四半期末の配当、中間配当については、当初予定どおり1株当たり11円としましたが、期末配当につきましては11円から未定に変更することとしました。下半期及び次期の業績動向を見極めた上で改めて公表することとします。

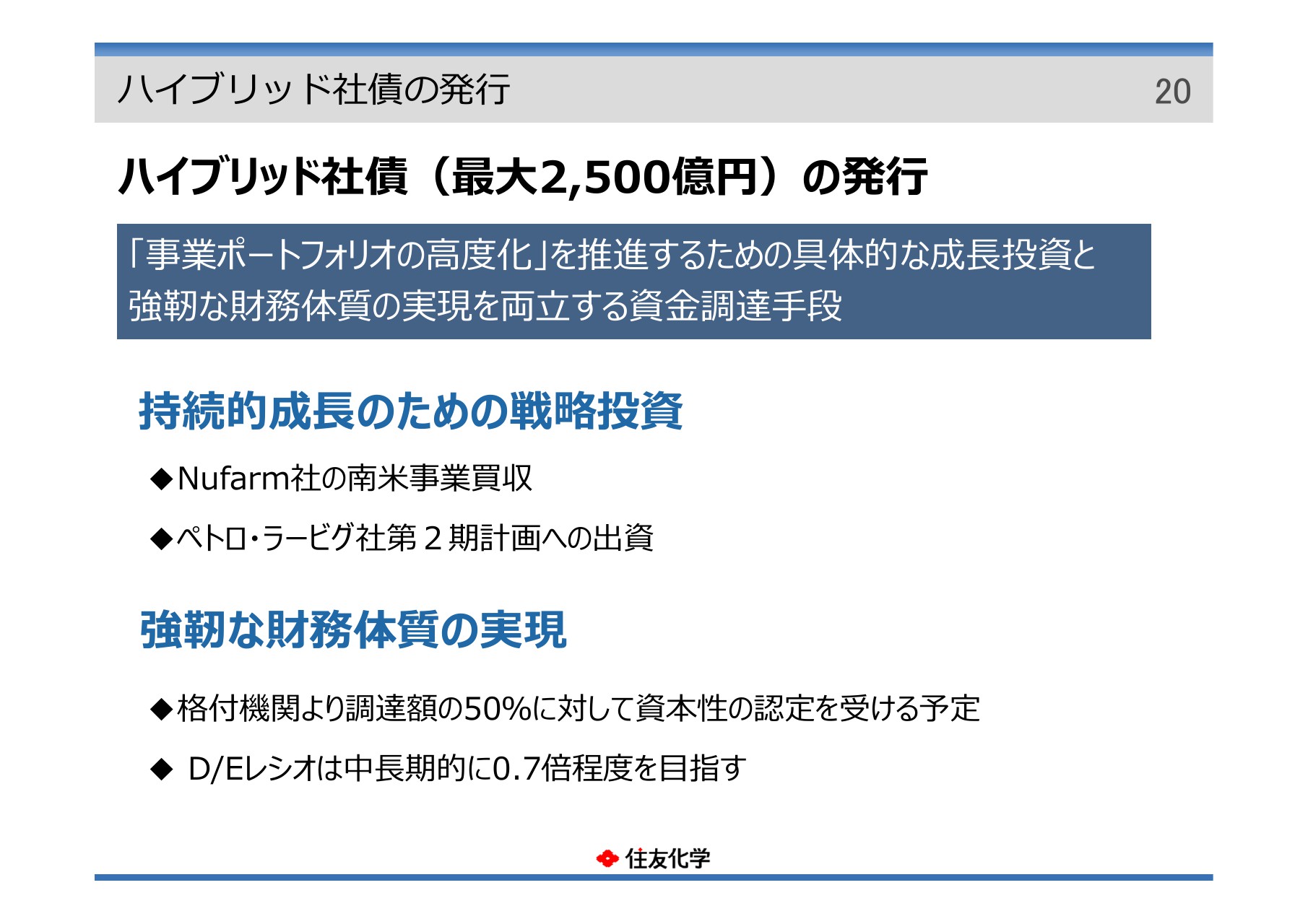

ハイブリッド社債の発⾏①

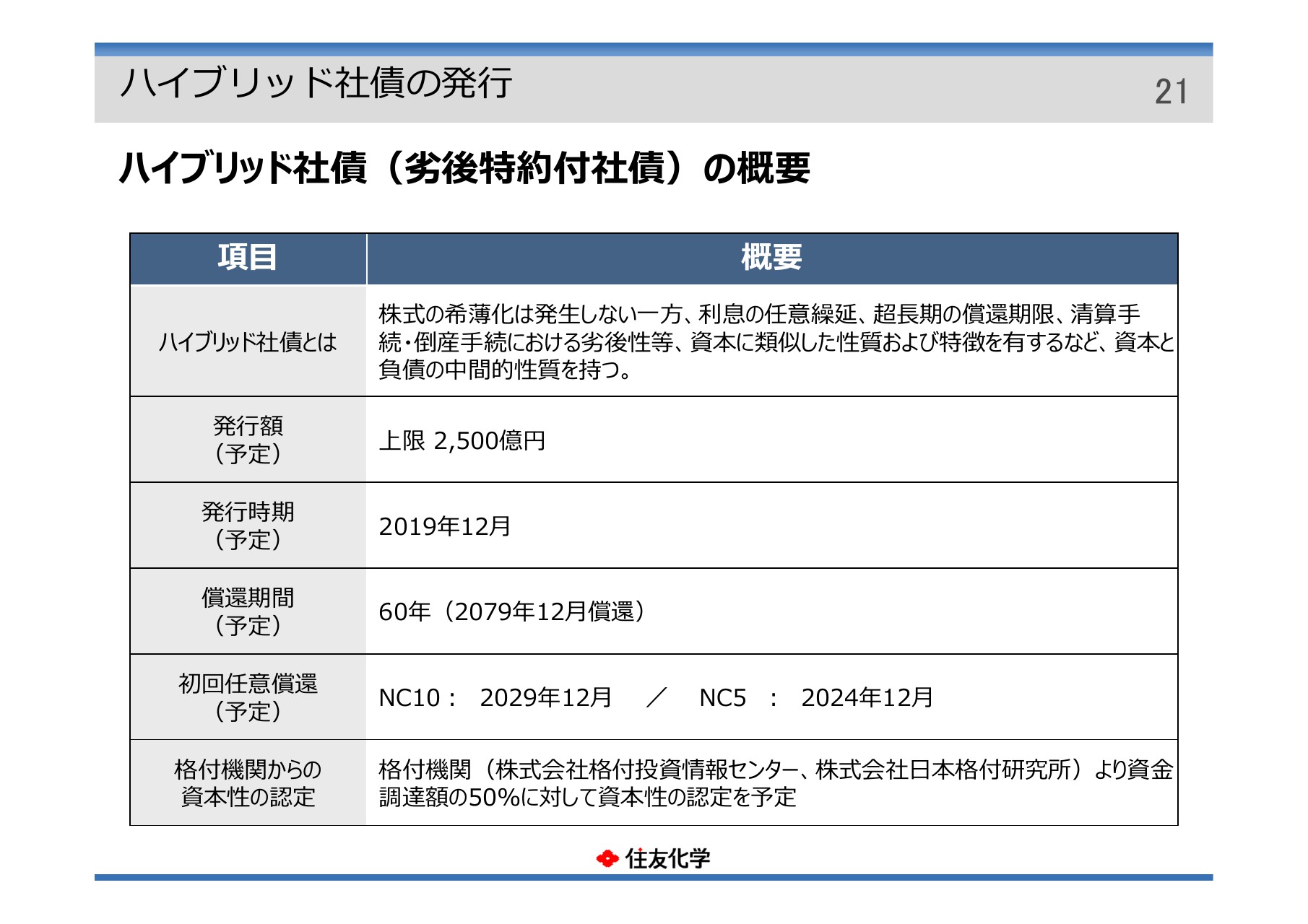

最後に、本日公表したハイブリッド社債の発行についてご説明します。

スライドの20をご覧ください。当社は本日、発行上限を2,500億円とする、公募形式によるハイブリッド社債の発行を決定しました。

当社は、2019年から2021年度の中期経営計画の基本方針の1つとして、事業ポートフォリオの高度化を挙げており、その施策として、南米地域でのグローバルフットプリント拡大のためにオーストラリアの大手農薬会社Nufarm社の南米事業の買収を決定したほか、サウジ・アラムコ社との合弁会社であるペトロ・ラービグ社の第2期計画への出資も予定しています。

これらの投資と、強靭な財務体質の実現の両立に資する資金調達手段として、ハイブリッド社債の発行を決定しております。

ハイブリッド社債の発⾏②

次のページをご覧ください。本社債は、資本と負債の中間的性質を持ち、負債であることから、株式の希薄化は発生しない一方、利息の任意繰延、超長期の償還期限、劣後性等、資本に類似した性質及び特徴を有しております。

このため、当社では、株式会社格付投資情報センター及び株式会社日本格付研究所から、資金調達額の50パーセントに対して資本性の認定を受けることを見込んでおります。

年限は60年、発行日から10年及び5年経過後に期限前償還が可能となるNC10(ノンコールテン)及びNC5(ノンコールファイブ)の2本立てで、発行総額は2,500億円を上限としています。

それぞれの金額につきましては、今後のマーケティングを通じて環境や投資家需要などを見極めながら進めてまいりたいと思います。

こちらからのご説明は以上です。

新着ログ

「化学」のログ