三光合成、通期は減収減益 トヨタの金型開発鈍化や本田技研のメキシコ工場洪水等が影響

会社概要

黒田健宗氏:本日はお忙しいなかで当社の決算説明会にご参集いただきまして、どうもありがとうございます。まず会社概要でございますが、ここに書いてあるとおりでございます。創業が1940年で、2020年に80周年を迎えます。

(従業員数は)単体で559名、連結で2,444名になっております。昭和15年に創業いたしまして、16年が(太平洋戦争)開戦でございます。

開戦の前の年で、軍が兵器を作るために鉄類をどんどん回収していき、金属が手に入らなくなっていきました。そこで、金属でできていた薬のキャップを、当時脚光を浴びていた代替材料のプラスチック……松下幸之助さんのソケットの材料と似たものですが、それでキャップを作り始めたことが(当社の)起こりだと聞いております。

そのため、当社最初の社長は薬屋の社長でもあったと聞いております。また、当時は金型屋さんが大阪と東京に1件ずつしかない状態であったため、買い付けに行ったということです。

創業とほぼ同時期から見様見真似で金型を作っていたということもあり、プラスチックの成形加工は当社の特徴の1つとなっています。同時に、金型をグローバル展開していることも大きな特徴ではないかと思っております。

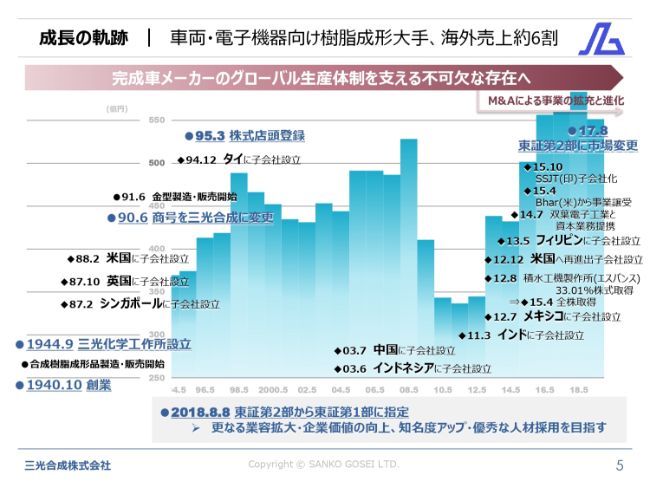

成長の軌跡 | 車両・電子機器向け樹脂成形大手、海外売上約6割

スライドに海外展開の順番が出ております。最初は1987年2月にシンガポール、同年10月に英国、1988年2月にはアメリカへと、約1年のあいだで3地点にポーンと散っていきました。当時の我々の業界からすればめずらしく、一挙に海外進出を図ったということです。

それからは1994年にタイ、2003年にインドネシアと中国、リーマンショックを超えまして2011年にインド、2012年にメキシコへ進出しております。

2012年に、積水工機という積水化学さんの子会社の筆頭株主になっております。積水工機は、車の部品でいうとバンパーやインパネなどのための大きい金型を作っている工場で、当社は後に積水工機を買収しております。そのような買収と関連して、実は2012年にアメリカからは一時撤退しておりましたが、後に再進出しております。

2013年にフィリピンに進出しました。2015年には、筆頭株主である双葉電子工業さんと資本業務提携を結び、2015年にアメリカのBhar社を買収いたしました。

また、金型をインドで作ろうということで、2015年にインドで金型会社を設立いたしました。そして、2017年に東証第2部、2018年に東証第1部に上場いたしました。

国内拠点 | 成形7工場 金型2工場 営業所5拠点

国内の工場についてでございます。当社が取り扱うのはプラスチックですので、工場がなるべくお客さまに近いほうが物流費がかからないため、あちこちに工場を持っております。

スライドで分室と書いてあるのは営業所でございますが、お客さんに不便を感じさせないような配置になっております。

スライドの「テクニカルセンター」と「エスバンス」では金型を作っており、T&Eを含めて開発拠点としております。

直近では、九州地区の需要が非常に強く供給が足りないということをうけ、三光合成九州と書いてあるとおり九州に工場を建設しております。実は2019年7月末に完成し、8月か9月頃から創業を開始する段取りになっております。

海外拠点 | 11ヶ国/17法人

海外の拠点についてでございます。先ほどご説明した順序で設立しており、ヨーロッパや東欧に目がけて展開しています。アジアはシンガポールに進出し、現在はその周辺に子会社工場を作っています。北米にはメキシコとアメリカに1箇所ずつ拠点を持っております。

いま一番お金をつぎこんでどんどん進出しているのがインドでございます。インドには実質的には4つの拠点がございまして、成形と金型の両方を行っているということでございます。

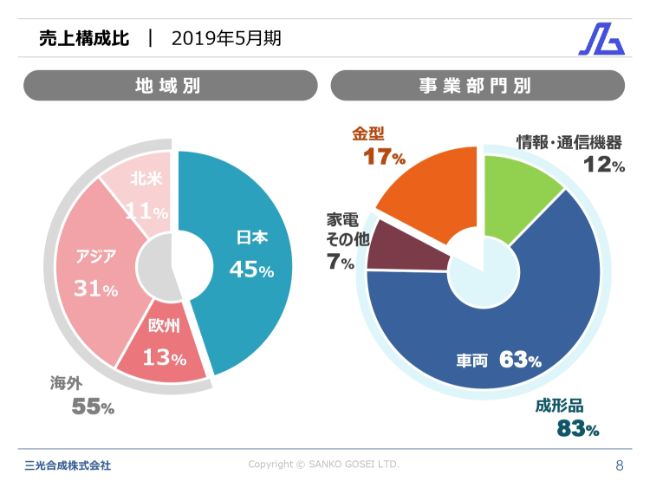

売上構成比 | 2019年5月期

売上の構成はスライドのとおりでございます。金型部門を分野ごとにわけますと、約75パーセントが車関係の金型です。

車関係のなかでも機能部品と内外装部品の2つに分かれておりますが、あわせると約75パーセントでございます。

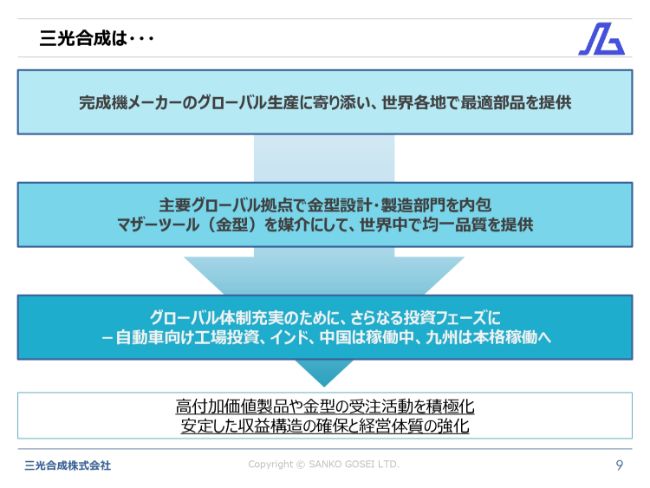

三光合成は・・・

特徴としては、先ほど紹介した世界中の各拠点に、金型部門を必ず置いているという点があります。インドやUKの拠点では新型も作ると思いますが、他の拠点でもそこそこの金型であれば稼働なり修理なり製造なりを行えるという設備と技術者を配置しています。

当社はさまざまな競合目処を立てておりますが、金型にここまで力を入れている会社、グローバル拠点の隅々にまで金型を持たせている会社は、当社だけではないかと考えております。

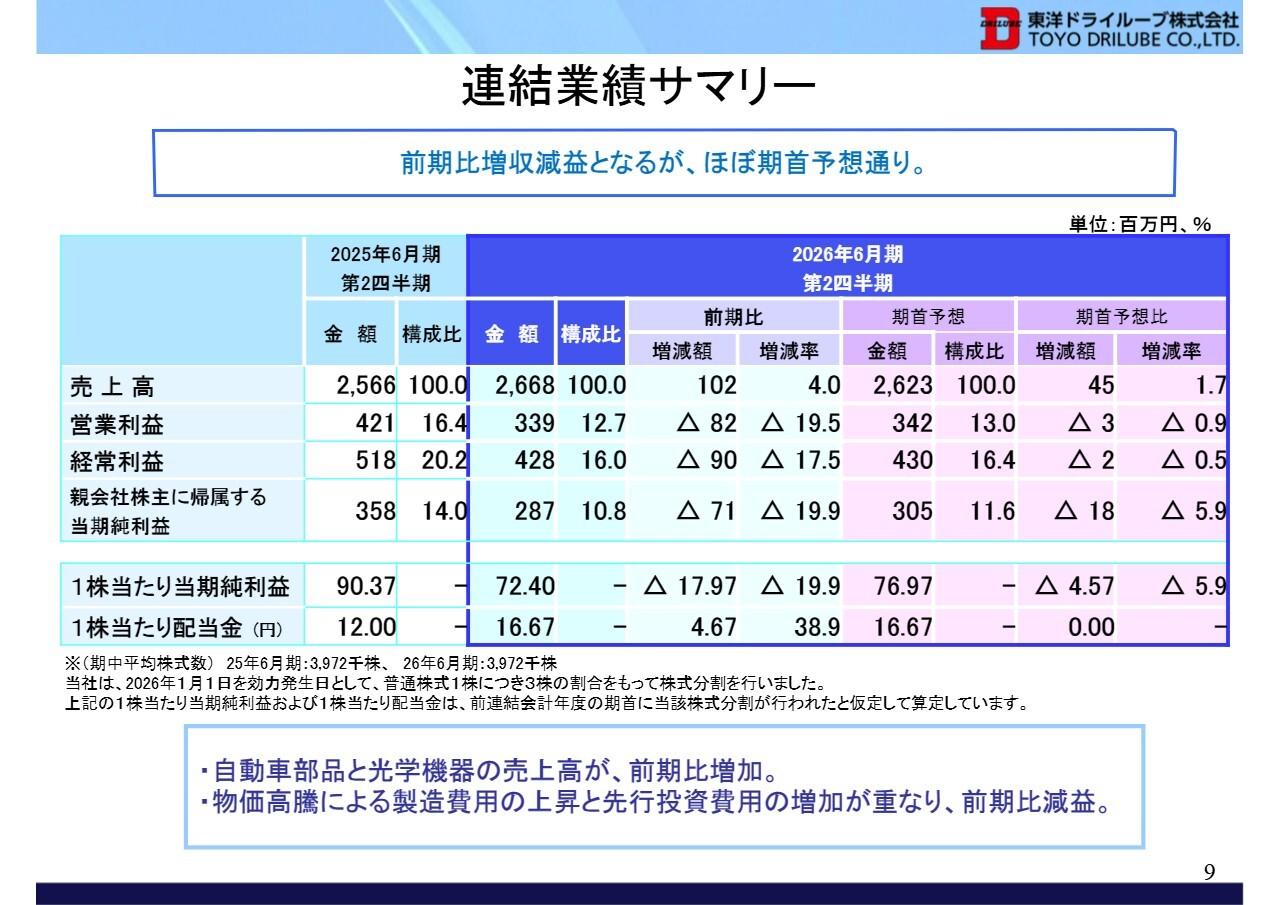

2019年5月期 決算総括 | 減収減益。5年ぶり減収、3年ぶり減益

2019年5月期の連結決算でございますが、残念ながら減収減益でございました。理由をいえばキリがありませんが、売上の落ち込みの原因としては、金型……とくにトヨタ圏の金型が開発の端境期にあるということがあげられます。

おそらく日本の金型市場の約半分はトヨタ圏(の動き)に左右されており、トヨタ圏での開発が少なかったことが影響してしまったということです。2019年に少なかった反動で、2020年、2021年は(開発が)多くなってくる見込みではあります。

当社はメキシコにも拠点を持っておりますが、売上の7割ほどを占める本田技研工業の工場が洪水になったため、約半年ぐらいメキシコでの操業が止まってしまったというのも売上低下の原因と考えています。

加えて英国でブレグジットの影響によるお客さまの心配に対応して、3~4月のうち、長いところでだいたい3~4週間、短いところでも2週間ぐらい操業を止めたのが売上にそこそこ効きまして減収となったことで、営業利益も減っております。

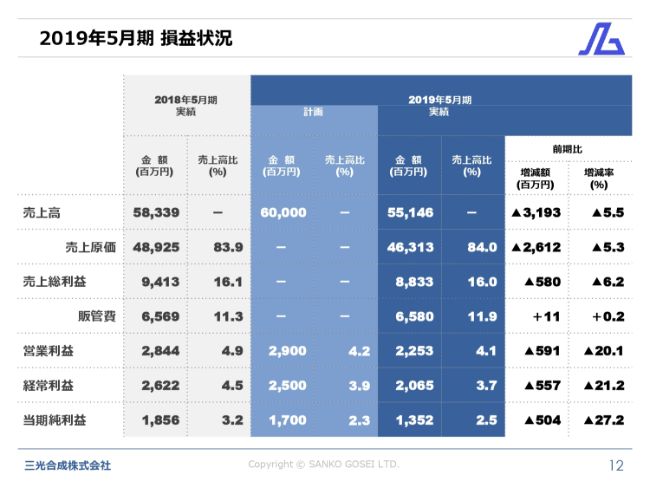

2019年5月期 損益状況

5月期の損益状況でございますが、前期と比較しております。

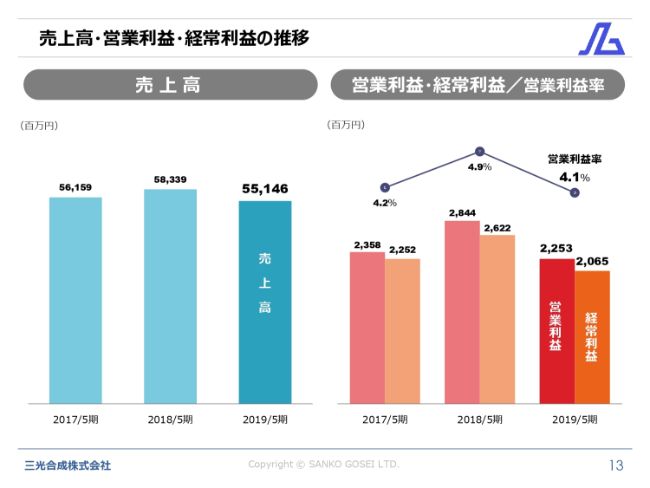

売上高・営業利益・経常利益の推移

売上高・営業利益・経常利益の推移でございます。ここ2~3年は順調に売上を伸ばしておりましたが、先ほど説明したように当期は少し落ち込んだということです。

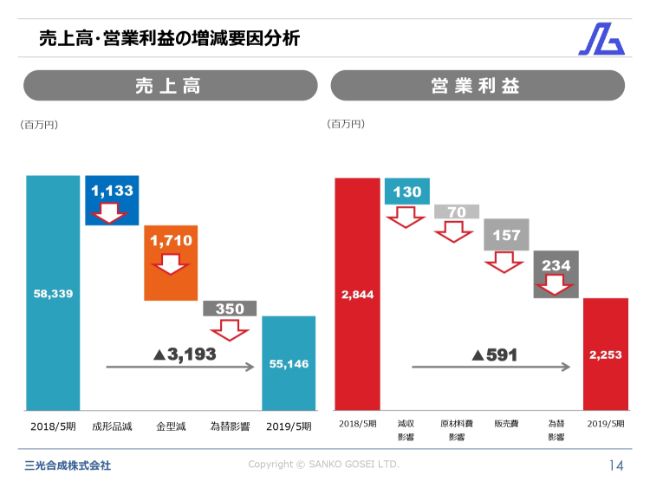

売上高・営業利益の増減要因分析

要因分析でございます。

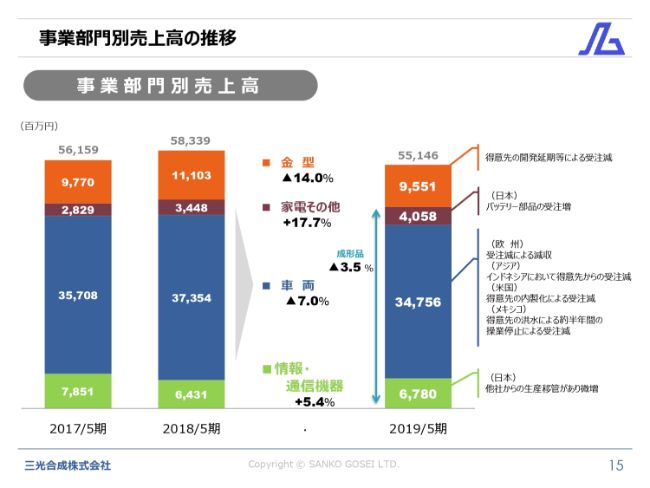

事業部門別売上高の推移

事業部門別売上高の推移ですが、ほぼ変化はありません。先ほど少し説明したような事情で、当期は金型部門が久方ぶりに落ちこみました。

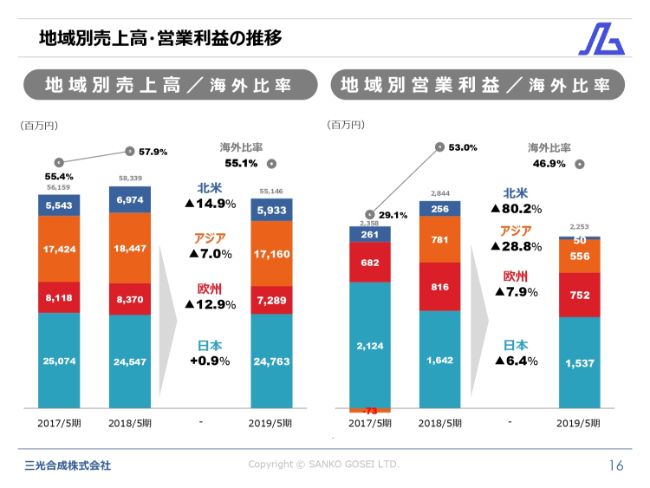

地域別売上高・営業利益の推移

地域別(に見たグラフ)でございます。どこが伸びたか、どこが減ったかですが、比率的にはそれほど大きく変わっていないと見ております。

2019年5月期 財務状況

財務の状況についてでございますが、ここもバランスは変わらないと考えております。

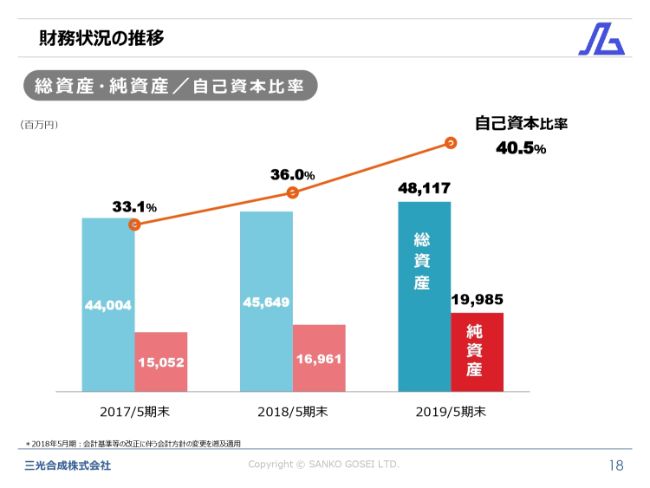

財務状況の推移

自己資金比率の推移でございます。少しずつではございますが、自己資金の比率を高めてきております。純資産の額も少しずつではございますが、上がってきているということです。

2019年5月期 キャッシュ・フロー状況

キャッシュ・フローも、ここ数年はそれほど大きく変わりはしないかたちを心がけております。

2020年5月期 業績見通し | 増収増益。設備投資効果・米国販売増

いま取り組んでいること、および2020年5月期の連結業績予想でございます。2020年5月期は先ほど説明したようなアクシデント的な要因の分を取り戻します。しかし、ご存知のように、世の中の流れが米中貿易戦争に向かうなか、そこまで影響があるとは考えておりませんが、やや逆風気味であるため少し抑えた内容で公表しております。

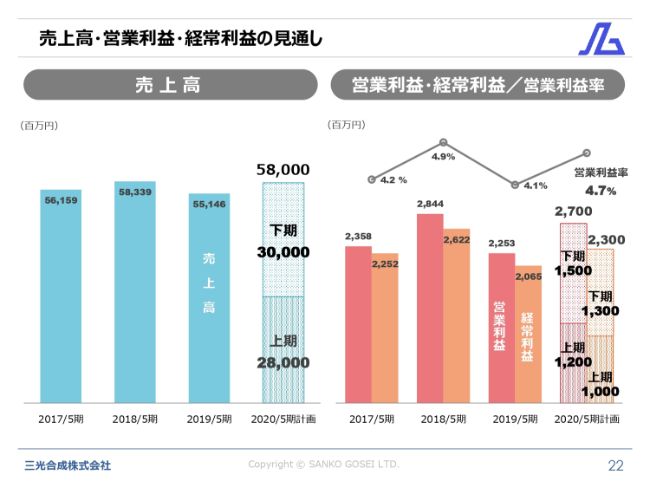

売上高・営業利益・経常利益の見通し

売上高は現在580億円の線をキープしており、営業利益もそれに続くかたちでキープしようということで、足元ではもう少し強気に考えておりましたが、世界情勢も鑑みまして、少し抑え気味で公表しています。

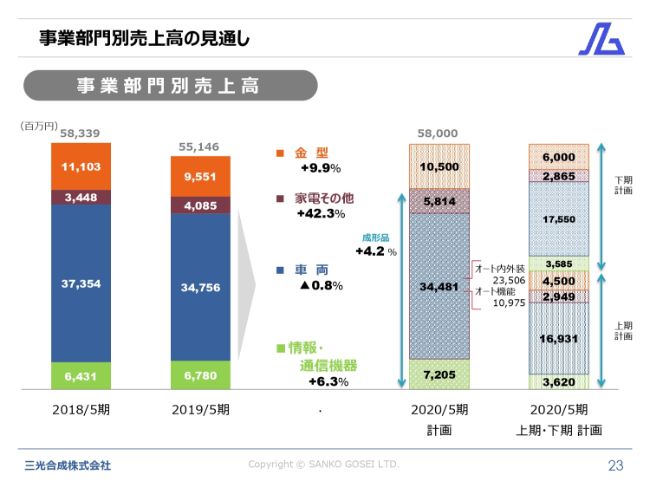

事業部門別売上高の見通し

ご説明した年度ごとの推移を棒グラフで見やすくいたしました。事業部門別でございますが、これもそこまで大きく変わってはいません。

後ほどご説明しますが、当社はオート内外装とオート機能をそれぞれの部門に分けており、足元はオート内外装も好調ではあります。内外装の典型的な商品でいうとバンパーやインパネなどのような、車の内装外装です。

オート機能とはどういうものかということですが、主にボンネットの中に入っている機能部品です。プラスチックの材料でもほとんどがエンジニアリング・プラスチックです。

内外装は多少破損しても車が走るのですが、ブレーキのパーツのような機能部品の場合は不良納入をすると一発でリコールとなりますし、車が動かなくなる性質の部品であるため、エンジニアリング・プラスチックのような高価な材料を使う、ということを理解していただければいいかと思います。

足元は機能部品の引き合いが強くなっており、売上や業績も機能部品のほうが少し好調ということです。

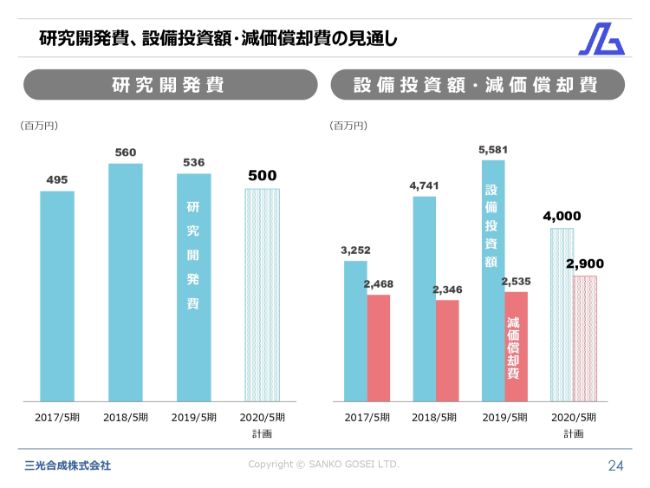

研究開発費、設備投資額・減価償却費の見通し

研究開発費も予算を立てております。もう1つは設備投資でございます。スライドで示したように、ここ数年はかなり意欲的に設備投資を行っています。

中身を説明すると、だいたい減価償却費に純利益を乗せた額をフルで使っています。2018年5月期、2019年5月期、2020年5月期の3年間でだいたい140億円強を投資に回しており、海外展開を含めて意欲的に投資しています。

このなかには経産省が推進している省エネの補助金も含まれているため、この機会にということで(成形機械の電動化を進めています)。従来の成形機械は油圧のものがほとんどなのですが、それを電動化すると電気消費量が落ちます。

電動化に踏み切って前向きに設備替えをしているのも(設備投資費増加の)1つの要因にはなっております。ただ、基本的には海外展開の影響が大きいということでございます。

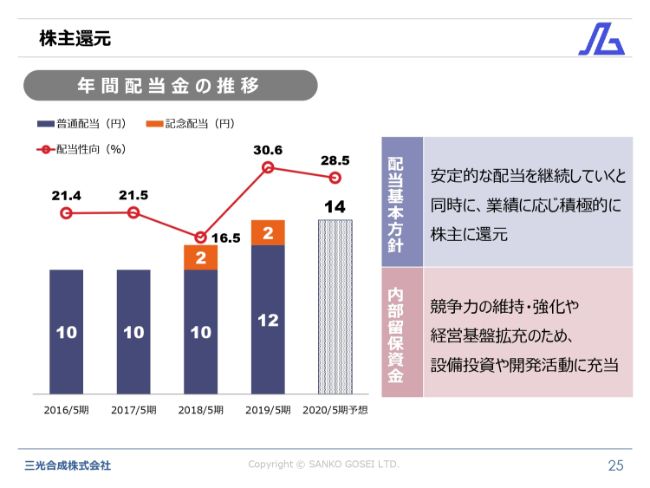

株主還元

年間配当金の推移でございます。できるものとできないものがあるということですが、配当金にはけっこう気を配っており、業績に応じてそれなりに配当しようという意思をもって、少しずつでございますがここ数年のあいだ積み上げてきております。

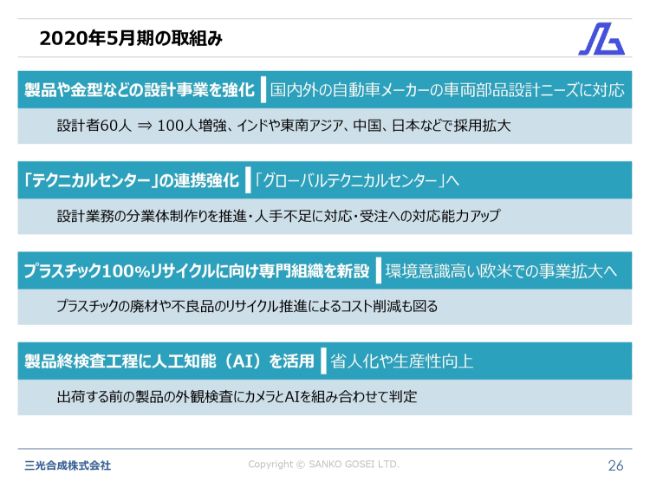

2020年5月期の取組み

スライドは、現時点でとくに力を入れて取り組んでいる内容でございます。私としてはいくらグローバル化といっても、仕事があるところにポンポン工場を作って、設備を置いて、お客さんに迎合することは基本中の基本だと考えています。

とはいうものの、世の中の流れには逆らえないということで、事業のソフト化を睨みながら取り組んでいるつもりでございます。

当社の場合は金型を作っておりますから、金型設計者はかなりいます。お客さんの(オーダーで)部品を製品設計するのと、金型の設計をするのとでは味が違うため、製品設計者、とくに車関係の製品部品を設計するメンバーを意欲的に、急激に増強しております。

現時点で60名いる設計者を100名まで増強することを目標にしております。せっかくグローバルに展開しているわけですから、日本だけではなく、例えばインド、ヨーロッパ、アメリカ(で採用を拡大しています)。とくにASEAN、インドで積極的に採用しており、具体的には20名を超える人数を採用しています。

地球は丸いということで、製品設計も需要があるときとないときの落差が非常に大きい商売なのですが、(需要がない期間は)せいぜい数ヶ月、長いものでも1年ちょっとぐらいのため、必要なところに人が移動するということです。

人の移動でもカバーしますし、昨今の製品設計は全部データで行っているため、データを各国の拠点に送信して、補完しあいながら製品設計を進めていく方法を採用しています。

あと1つ、「テクニカルセンター」の連携強化でございますが、アジアで採用しておりますのはCAEです。

昨今のプラスチックは図面が決まると、樹脂の流れ、反り、収縮などをすべて解析して、あらかじめ金型づくりに手を加えます。

例えば、(製造後に)変形する材料があったとすれば、変形を予測してあらかじめ金型によって反対の曲率をかけ、出てきたところでまっすぐになるように金型を設計します。

ところが、従来はなかなか(変形の予測が)当たらないということで、怖がって実践しておりませんでした。しかし最近は、独自の解析ソフトを作るなどして予想が当たるようになってきたため、活用できるメンバーを増やしたり、周囲の分野を増やして力を入れております。

もう1つは、社長指示で2~3年前からプラスチックの100パーセントリサイクルに取り組んでおります。

私は今から30~40年前によくヨーロッパに赴任していたのですが、そのときからヨーロッパではプラスチックは始末のしにくい材料だ、悪者だといわれておりました。

プラスチックを100パーセントリサイクルするのはなかなか難しいのですが、近年プラスチックが以前にもまして悪者扱いされてきていることもあり、年々リサイクル率を上げております。現在は50数パーセントまで上昇しておりますが、100パーセントリサイクルすることを目標としております。

最後にAIについてですが、これも研究の余地ありと考え、当社の場合では外観品は検査が多いため、それにAIを組み合わせて運用することを考えております。

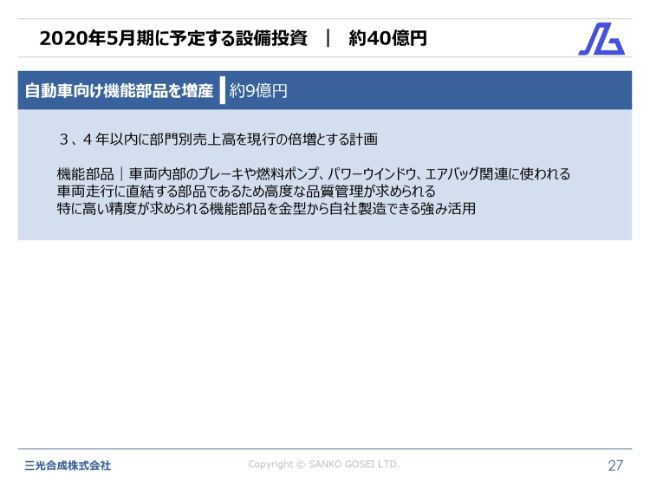

2020年5月期に予定する設備投資 | 約40億円

先ほど少し述べましたが、国内、中国、そして北米においても、今まで自動車の機能部品にはそこまで大掛かりに投資をしていませんでした。成形機も小型ですし、機能部品の場合はお客さまがTier1ではなくTier2になります。具体的に、大きな会社ではデンソーさんやボッシュさんがお客さまでした。

Tier2のお客さまであるため、そこまで大型の投資はありませんでした。デンソーさんやボッシュさんのようなTier2の大きなお客さまも、今まではグローバルにおいて価格的な競争力が強いASEANなどで世界中の需要を賄っておりました。機能部品をASEANや日本で作って、ヨーロッパ、アメリカ、一部の新興国などに発送していたということです。

最近は「そうではいけない」と、北米なら北米、ヨーロッパならヨーロッパ、インドならインド、ASEANならASEANと、拠点の近くで作って発送してほしいという要望が強くなりました。

当社はこの業界のなかでは、どちらかといえば各所に拠点を持っている方であったため、以上の方針変更によって一躍取り上げられやすい状況になっております。同じ業界でも内外装は比較的さまざまな大手の同業者と競合しやすいのですが、機能部品では少し(競合が)小ぶりになります。

加えて、どうしても金型が求められることもありまして、競争の範囲や戦略が少し違ってくるのですが、グローバルで各拠点での対応となると、なかなか(当社に)追従する会社がないということです。

また、機能部品に新しい注文が入ってきているということもあり、対応する投資が行われています。1つよいことは、(機能部品は)汎用のオート内外装より特殊性があるため、比較して付加価値が高いということです。

問題を起こすととんでもないことになるという点でリスクは高いですが、そのかわり付加価値も高いことが機能部品の特徴ではないかと思っております。

国内外での新会社設立

大きな設備投資の1つでございます。先ほど説明しました三光合成九州は子会社として設立しておりますが、2019年7月末に大分県宇佐市に引き渡すため、今期の後半ぐらいからは売上に寄与してくるかと思っております。

また、これも公表しておりますが、チェコに工場と生産会社を建設することを意思決定しております。

現在、当社の欧州での展開は英国が主で、英国では一部の金型も作っていますが、ハンガリーにも支店を持っております。ここにも従業員が十数名いて、ハンガリーのスズキさん「マジャールスズキ」と関係をもっている支店です。ハンガリーもEUであるため、売上はEUのものとして計上します。

最初はSANKO GOSEI UKの商売ということになっていましたが、ブレグジットなどの影響により「どうなるかわからない」ということで、今はハンガリーとチェコ(に投資しています)。チェコにも工場があり、ここも別会社化して運営していく手筈になっています。

トヨタ自動車がチェコで「Aygo」という小型車を現時点で18万台(製造、販売しています)。昔はシトロエンとプジョーとで30万台作っていたという話ですが、現時点では18万台でございます。

いままでは3社分割で経営しておりましたが、チェコの現地法人がトヨタ自動車の100パーセント子会社になることにあわせて、工場を作ることに踏み切ったということです。

その工場から2時間ぐらい離れたところに……今はディーゼルも作っておりますが、将来的には電気自動車専門の工場になるジャガー・ランドローバー社の工場がございます。現在はハンガリーから供給しておりますが、そこへの供給も視野に入れ、チェコに工場を作ることを意思決定しているということです。

これで我々のプレゼンはひととおり終わりますが、最後に、ここ3年ほどかなり意欲的にお金を使っていることについてです。

インドの話はスライドには出ませんでしたが、インドでは大きな金型を作るということで、おそらくインドで一番大きく立派であろう金型工場を作るために(投資をしています)。そこに機械を導入する必要もあります。

いままでインドでは、どちらかというとデリーより南に我々のお客さんのほとんどがいらっしゃいました。

最近は、現首相のモディ氏の出身地であるグジャラート州がムンバイの南にあり、グジャラート州への進出が増えております。具体的には、ここにスズキ自動車さんとホンダさんの二輪が進出しております。

スズキさんはグジャラートに工場を2つ持っておりますが、第2工場が2018年から稼働しており、第3工場を建設中でございます。

建設中の第3工場が完成すると100万台体制になるとおっしゃっているので、それに対応するために設備増強も行っています。

以上のようにインドには金型、成形ともにけっこう投資しており、その他も含めまして、ここ3年ほどで大型投資になってきているということです。

以上でございます。

新着ログ

「化学」のログ