昭和電工、営業益は前期比131.6%増で、2年連続最高益を更新 今期の年間配当予想は10円増の130円

連結対象会社

竹内元浩氏:CFOの竹内でございます。みなさまには、平素より当社の企業業績にご注目いただきまして、厚く御礼申し上げます。私からは、2018年12月期決算の概要についてご説明いたします。

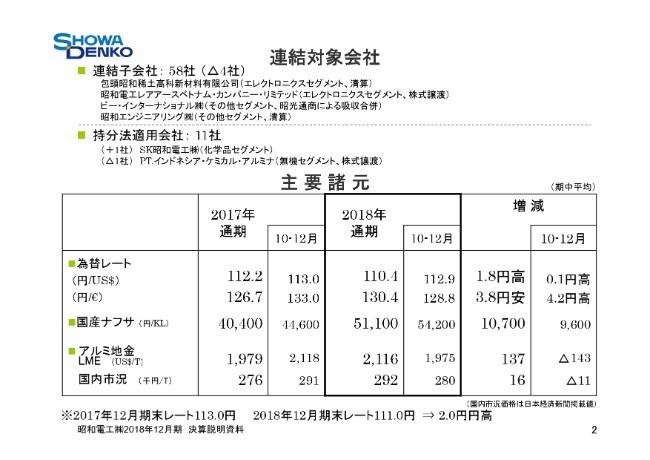

2ページをご覧ください。連結子会社数は前期末から4社減少の58社です。当第4四半期以降の動きとしては、事業構造改革の一環として株式譲渡した昭和電工レアアースベトナム・カンパニー・リミテッドと、清算結了した昭和エンジニアリング株式会社の2社が減り、通期で計4社が減少しました。

持分法適用会社は前期末と同じ11社ですが、1社増加し、1社減少いたしました。第3四半期に、化学品セグメントで電子材料用高純度ガスを生産するSK昭和電工株式会社を追加した一方、第4四半期にはインドネシア・ケミカル・アルミナ社の株式をアンタム社に譲渡いたしました。

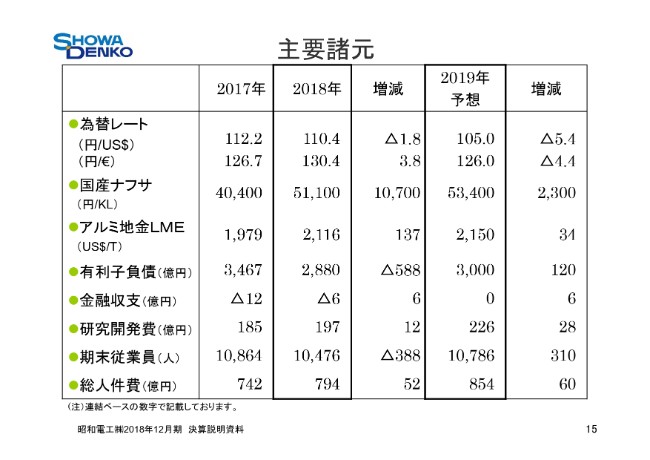

為替レートは1~12月平均で110円40銭と、前期に比べ1円80銭の円高となりました。また、資産負債の評価に用いる期末レートは、当期末は111円ちょうどと、(前期末に比べて)2円の円高となりました。

なお、黒鉛電極事業の拡大に伴い、2019年度から為替感応度を変更し、海外子会社の換算差を含め、円ドルレート・円ユーロレートともに1円の変動でそれぞれ10億円の感応度といたします。

国産ナフサ価格は、前年下期からの原油価格の上昇に伴い、年間平均はキロリッターあたり5万1,100円と、前期と比べ1万700円、26.5パーセントの上昇となりました。原油価格は第4四半期に急落いたしましたが、国産ナフサは月ズレがあるため上昇し、当下期も織り込み4万8,600円に対して、10~12月平均は5万4,200円となりました。

アルミ地金のLME価格は、中国における生産の削減や、米国の通商政策の影響などを背景に需給がタイト化し、トンあたり2,116ドルと、前期と比べ137ドル、6.9パーセント上昇しました。足元の需給はやや軟化し、価格は1,900ドル前後で推移しています。

割増金についても、前第4四半期のトンあたり94ドルに対し、当第3四半期は132ドルまで上がりましたが、需給軟化の影響で、当第4四半期は103ドルとなり、今年度第1四半期は85ドルで決まりました。

円建実勢価格は、1~12月平均では29万2,000円と、前期比で1万6,000円、5.8パーセントの上昇となりました。

連結業績の概要

3ページでは、2018年度通期の連結業績の概要をお示ししております。売上高は9,921億円で、前期比で2,117億円、27.1パーセントの増収となりました。

詳細につきましては5ページでご説明いたします。エレクトロニクスセグメントは減収となるものの、ほかの5セグメントはいずれも増収となりました。とくに無機セグメントにおいては、前年下期に実施した(旧)ドイツSGL GE社、現昭和電工カーボン・ホールティングとの黒鉛電極事業の統合効果が通期寄与したことや、国際市況の上昇により、大幅な増収となっております。

営業利益は1,800億円で、前期比で1,023億円、131.6パーセントの増益となり、2期連続の最高益更新となりました。詳細につきましては6ページでご説明いたします。大型定修があった石油化学、そしてエレクトロニクス、アルミニウムの3セグメントが減益となるものの、無機、化学品、その他の3セグメントが増益となりました。とくに無機セグメントは、(黒鉛)電極事業の統合効果と市況上昇により、大幅増益となりました。経常利益は1,788億円で、前期比で1,150億円、180パーセントの増益となりました。

営業外損益につきましては、持分法損益は、主にインドネシア・ケミカル・アルミナ社の撤退が完了したことで、89億円改善しました。また、為替差損益は、台湾のHD子会社で、ニュー台湾ドルが対米ドルで為替安に転じたことで差益となったこともあり、前期比で24億円改善し、営業外損益は総じて127億円の改善となりました。

特別損益につきましては、次のスライドでご説明いたしますが、特別損益ネットで200億円の費用増となっております。

法人税等については、法人税等調整前当期純利益の増加に伴って、179億円増加しましたが、実効税率は19.8パーセントと、前年と比較して若干低下しました。これは主に、インドネシア・ケミカル・アルミナ社の株式譲渡に伴い、関連損失を損金算入したことによります。

非支配株主に帰属する当期純利益は、主に四川昭鋼炭素有限公司の増益により、52億円と、前年同期比で29億円の増加となりました。これにより、親会社株主に帰属する当期純利益は1,115億円となり、前期比で741億円、198.1パーセントの増益となりました。

特別損益の内訳

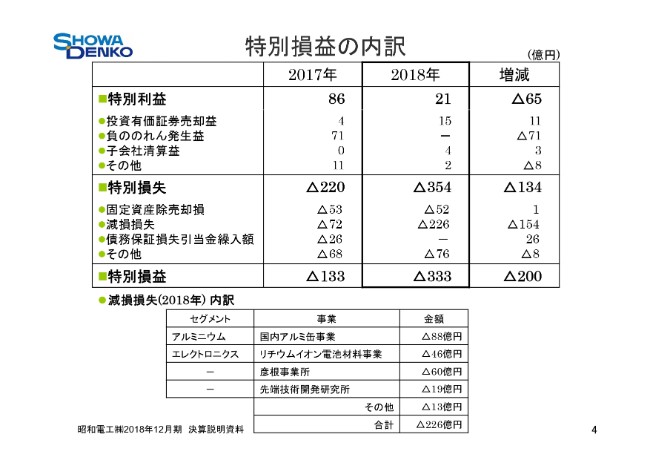

特別利益は、前期は第3四半期に確定した黒鉛電極事業買収に伴う負ののれん71億円の発生がありましたが、当期は大きな案件はなく、(前期比で)65億円減少し、21億円の利益となりました。

特別損失は、前期はインドネシア・ケミカル・アルミナ社からの撤退に関する費用合計54億円など、220億円の特別損失を計上しましたが、当期は国内アルミ缶事業・リチウムイオン電池材料事業・彦根事業所などで合計約226億円の減損損失を計上したため、前期に比べ134億円の増加となる354億円の損失を計上しました。この結果、特別損益のネットでは200億円の費用増となる333億円の損失を計上しました。

(スライドの)下の表では、減損損失の内訳をお示ししております。国内アルミ缶事業につきましては、国内市場が縮小しているため、2019年度は国内生産能力の最適化、そして固定費の軽減を検討してまいります。

リチウムイオン電池材料事業については、足元では中国市場におけるEV補助金縮小の影響を受けておりますが、中長期的には市場の大きな拡大が想定され、当社が誇る長寿命・大容量の電池材料の特性を活かし、事業拡大を図ります。

先端技術開発研究所については、2022年春、横浜市に新しい研究施設を建設し、機能を移転させます。

連結売上高差異内訳

5ページでは、連結売上高をセグメント別にお示ししております。石油化学セグメントの売上高は、前期比で178億円増収の2,689億円となりました。

オレフィンは4年に1度の定修年にあたり、上期は減収でしたが、定修明け後はフル稼働が続きました。下期に入り、原料ナフサ高に伴う市況上昇による増収要因が大型定修による減収要因を上回り、増収となりました。

有機化学品は、需給が逼迫する中、酢酸ビニルや酢酸エチルの市況上昇により、増収となりました。サンアロマーも定修がありましたが、定修後はフル稼働が続き、原料上昇に伴う価格是正の実施により増収となりました。

化学品セグメントの売上高は、前期比で78億円増収の1,565億円となりました。基礎化学品は、アクリロニトリルやクロロプレンゴムの市況上昇により増収となりました。情報電子化学品では、電子材料用高純度ガスが、半導体・ディスプレイ業界の増産に伴い、C4F6やHBrなどのエッチングガスを中心に出荷が増加し、増収となりました。

産業ガスは、炭酸ガスおよびドライアイスの需給が逼迫し、数量増で増収となりました。機能性化学品は、原料価格の上昇を受けたポリエステル、エマルジョン等の価格是正を行い、増収となりました。

エレクトロニクスセグメントの売上高は、前期比で172億円減収の1,058億円となりました。ハードディスクは出荷量が前期比で20パーセント弱の減少となり、減収となりました。PC向けの出荷減少に加え、下期にデータセンター投資が踊り場となったため、ニアライン向け出荷も伸び悩みました。

化合物半導体事業は数量増(により、増収)。リチウムイオン電池材料は、中国市場が伸び悩んだものの、前期は数量増で増収となりました。レアアース磁石合金は、下期に決定した事業構造改革に伴い、数量が大幅に減少し減収となりました。

無機セグメントの売上高は、前期比で1,927億円の増収となる2,661億円となりました。セラミックスは、MLCC向け酸化チタンは増収となったものの、インドネシア・ケミカル・アルミナ社からの撤退に伴う汎用アルミナの数量減により、減収となりました。

黒鉛電極は、中国の環境政策厳格化と、好調な米国市場での需要増を受けた電炉鋼生産の増加を背景とした需給逼迫に伴い国際市況が上昇し、また、前年下期に実施した昭和電工カーボン・ホールティングの連結子会社化の通期寄与により、大幅増収となりました。

アルミニウムセグメントの売上高は、前期比で28億円増収の1,083億円です。アルミ圧延品は、コンデンサー用高純度箔で車載FA向けなどの出荷が増加し、増収となりました。アルミ機能部材は、上期のアルミ地金価格の上昇を受け、販売価格が上昇し、小幅増収となりました。一方、アルミ缶は、好調なベトナム市場では数量増で増収となったものの、国内市場の縮小による数量減により、総じて小幅減収となりました。

その他セグメントの売上高は、昭光通商が石油化学事業などの数量増で増収。SiCエピウェハーは、6インチハイグレードエピの能力増強に伴う数量増により増収となり、前期比で98億円増収の1,434億円となりました。

連結営業利益差異内訳

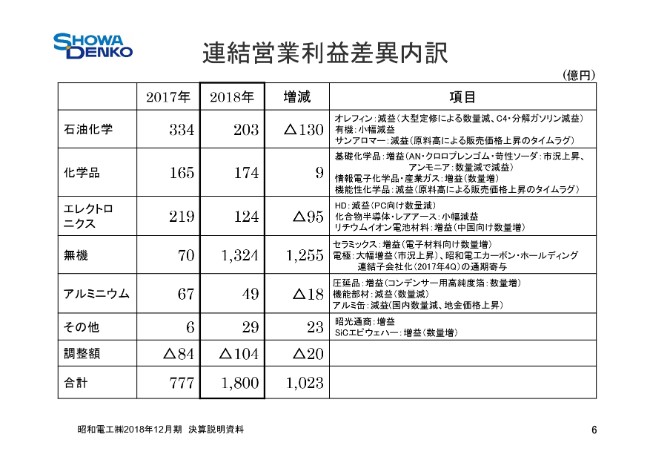

6ページでは、連結営業利益をセグメント別にお示ししております。前年同期比で3セグメントが増益、3セグメントが減益となり、とくに無機セグメントが大幅増益となりました。

石油化学セグメントは、前期比で130億円減益の203億円となりました。オレフィンは、東アジアでの需給逼迫により高稼働が続いたものの、大型定修による数量減に加え、前年上期に高騰したC4(留分)・分解ガソリンのスプレッド縮小もあり、減益となりました。

有機化学品は高稼働が続きましたが、酢酸エチルなどの原料価格の上昇と、販売価格改定とのタイムラグにより、小幅減益となりました。サンアロマーも高稼働が続きましたが、原料高に対する販売価格上昇のタイムラグなどにより減益となりました。

化学品セグメントは、前期比で9億円増益の174億円です。基礎化学品は、アンモニアは数量減で減益となりましたが、アクリロニトリル、クロロプレンゴム、苛性ソーダ市況が上昇し、増益となりました。

情報電子化学品は、半導体やディスプレイ向けの電子材料高純度ガスの数量増により、増益となりました。産業ガス事業は、炭酸ガスやドライアイスの需給が逼迫し、出荷増による増益です。

機能性化学品は、ポリエステル、エマルジョンはSM、酢酸ビニル、アクリル酸といった石化系原料の価格上昇があり、販売価格改定とのタイムラグで減益となりました。

エレクトロニクスセグメントは、前期比で95億円減益の124億円となりました。ハードディスクは、PC向けの出荷数量が減少し、データセンター向けも下期に伸び悩んだため、減益となりました。

化合物半導体・レアアース磁石合金については、それぞれ数量減により、小幅に減益となりました。リチウムイオン電池材料は、中国向けの出荷増により、増益となりました。

無機セグメントは、前期比で1,255億円増益の1,324億円となりました。セラミックスは、インドネシア・ケミカル・アルミナ社からの撤退による改善に加え、電子材料向け放熱フィラーやMLCC向け酸化チタンなど、高付加価値製品の数量増により、増益となりました。

黒鉛電極は、需給逼迫に伴う国際市況の上昇に加え、前年下期の昭和電工カーボン・ホールディングの連結子会社化の通期寄与により、大幅な増益です。

なお、黒鉛電極の当10~12月の市況は、国内・韓国向けは2017年度に比べ5倍となり、(2018年)8月時点の予測からは上振れしました。半年契約の欧米向けについては、1~6月期は2017年度比で5倍に決まっております。また、ニードルコークス価格は、2018年度下期は2017年度比で5倍となっており、2019年度は同6倍の前提としております。

アルミニウムセグメントは、前期比で18億円減益の49億円となりました。アルミ圧延品は、コンデンサー用高純度箔の出荷増により増益。アルミ機能部材は数量減により減益となりました。アルミ缶は、ベトナムのハナキャン社は数量増で増益となったものの、国内市場の数量減と、アルミ地金価格の上昇を受け、減益となりました。

その他セグメントの営業利益は、昭光通商が増益。SiCエピウェハーも数量増により増益となり、前期比で23億円増益の29億円となりました。

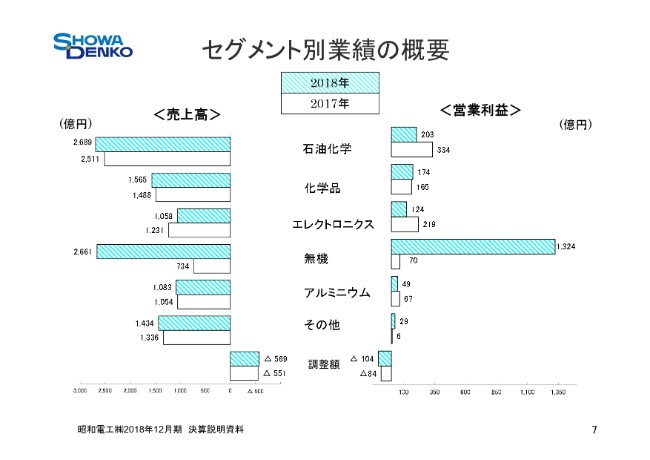

セグメント別業績の概要

7ページのグラフには、セグメント別の売上高と営業利益の概況をお示ししております。(スライドのグラフの)斜め線が入った部分が2018年度です。

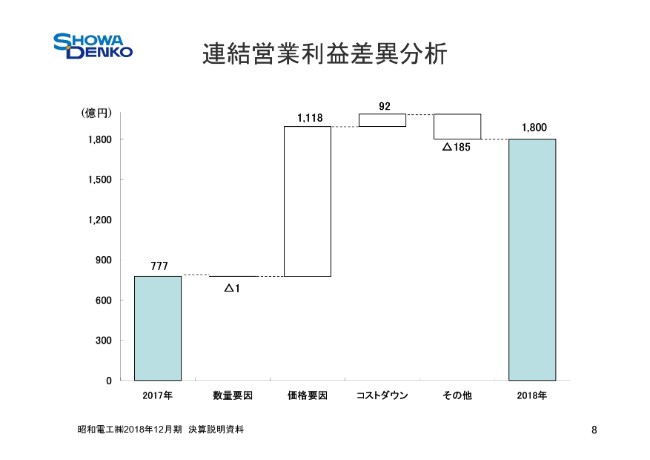

連結営業利益差異分析

8ページは、前期との営業利益の差異を要因別に示しております。数量差は、無機セグメントの黒鉛電極の数量増などで、57億円増加。情報電子化学品の高純度ガス出荷増で、化学品が25億円増加。そして、エレクトロニクスセグメントでハードディスクの数量減により99億円の悪化となり、全社ではマイナス1億円となりました。

価格差は、石油化学セグメントにおいて、前年に高騰したブタジエン原料のC4留分と分解ガソリンの市況が通常に戻り、マイナス29億円となりましたが、無機セグメントは黒鉛電極市況が大幅に上昇してプラス1,140億円となり、全社でプラス1,118億円となりました。

コストダウンは、無機セグメントでは電極統合効果の顕現でプラス30億円。エレクトロニクスセグメントはハードディスクでの生産性向上等でプラス28億円。アルミニウムセグメントも生産性向上等でプラス11億円となり、全社でプラス92億円となりました。

その他は、石油化学セグメントで、エチレンプラントの大型定修の影響によるマイナス60億円や、ナフサ要因のマイナス25億円等で、マイナス101億円となりました。エレクトロニクスセグメントは、ハードディスクの受け払い差等でマイナス37億円となりました。また、全社調整額のところで人件費や共通研究費が増加し、マイナス20億円となるなど、全社ではマイナス185億円となりました。

連結賃借対照表

(2018年)12月末の総資産は、(黒鉛)電極事業の売上増を受け、営業債権やたな卸資産等が増加し、前期末比で487億円増加の1兆757億円となりました。

負債合計は、営業債務は増加しましたが、有利子負債が588億円減少し、前期末比で476億円減少の6,104億円となりました。

純資産は、親会社株主に帰属する当期純利益の計上等により、前期末比で963億円増加し、4,653億円となりました。

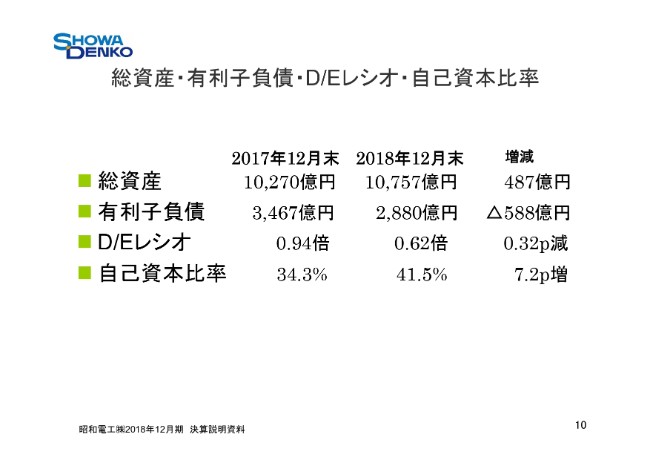

総資産・有利子負債・D/Eレシオ・自己資本比率

有利子負債は、前期末比で588億円減少し、2,880億円となりました。グロスベースのD/Eレシオは、前期末比で0.32ポイント改善し、0.62倍となりました。また、自己資本比率は7.2ポイント改善し、初めて40パーセントを超え、41.5パーセントとなりました。

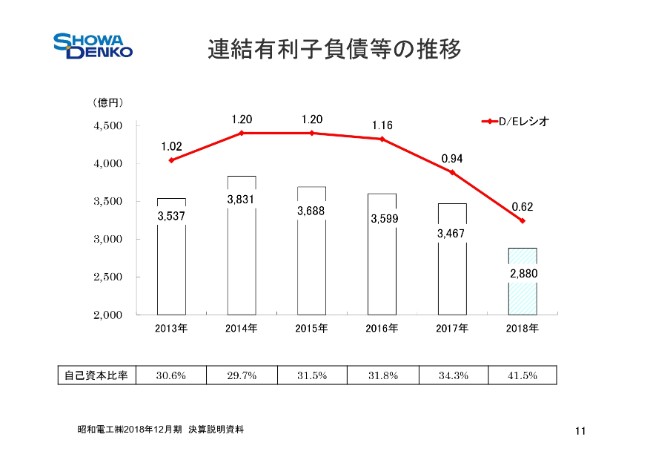

連結有利子負債等の推移

11ページでは、連結有利子負債とD/Eレシオの推移をグラフでお示ししております。ご覧のとおり、着実に財務体質の改善が進んでいます。

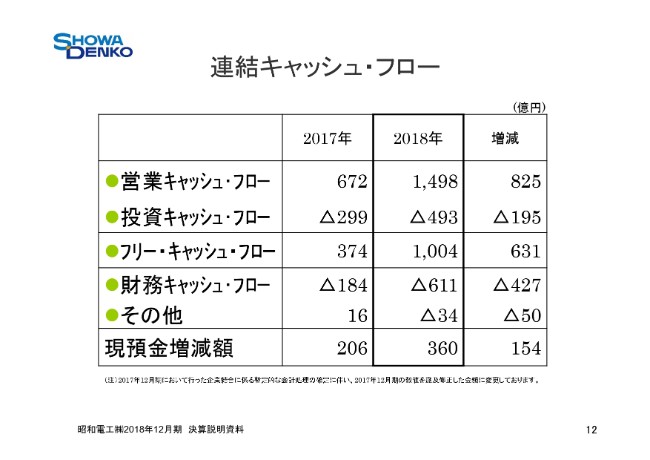

連結キャッシュ・フロー

営業活動によるキャッシュ・フローは、当期純利益の増加等により前期比で825億円の収入増加となる1,498億円となりました。投資活動によるキャッシュ・フローは、前期に発生した定期預金の払い出しによる収入の減少と、投資有価証券の売却の減少等により、前期比で195億円の支出増加となる493億円の支出となりました。

この結果、フリー・キャッシュ・フローは前期比で631億円の大幅増加となる1,004億円となりました。

財務活動によるキャッシュ・フローは、有利子負債の削減を進め、(前期比で)427億円の支出増加となる611億円の支出となりました。

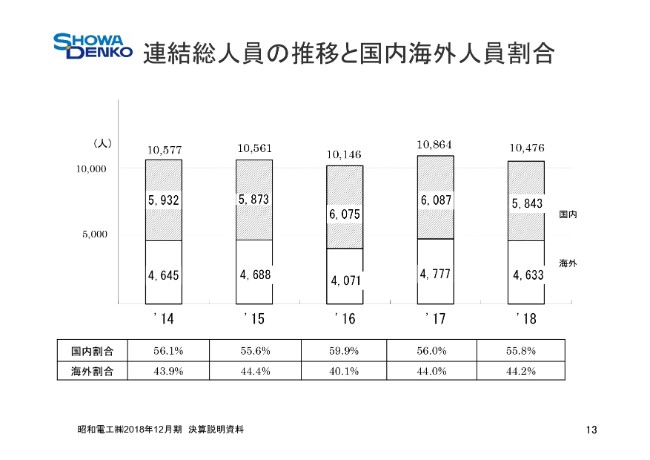

連結総人員の推移と国内海外人員割合

13ページは、総人員の推移を表したグラフです。2018年12月末は、海外ではHD子会社の人員が減少したものの、ベトナムではダナン新工場による増加があり、小幅に増加しました。国内は減少し、国内・海外をあわせると減少となりました。

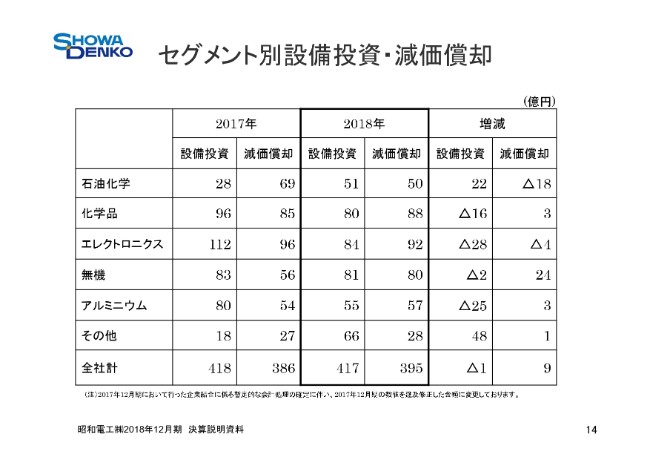

セグメント別設備投資・減価償却

14ページでは、設備投資額と減価償却費をセグメント別にお示ししております。設備投資額は、石油化学セグメントでは定修関係で増加し、その他セグメントではパワー半導体用SiCエピウェハーの増設により増加いたしました。

一方、化学品セグメントでは、前年度のエッチングガスの大型投資が一巡し、高水準ながら減少。エレクトロニクスセグメントもハードディスクで減少し、総じて前期比で1億円減少の417億円となりました。

減価償却費は、無機セグメントで24億円増加し、総じて9億円増加の395億円となりました。

主要諸元

15ページをご覧ください。ここからは、昨日(2019年2月14日)発表させていただきました、2019年度の通期予想についてご説明いたします。

まず、今年度通期予想における主な織り込み所見です。為替レートについては、1ドルあたり105円、1ユーロあたり126円とおきます。冒頭のご説明の繰り返しになりますが、当期から為替感応度を変更し、1円の円高につきドル円で約10億円、ユーロ円で約10億円の変動となります。

(国産)ナフサ価格はキロリットルあたり53,400円、アルミ地金LME価格はトンあたり2,150ドルといたしました。

なお、ナフサの織り込みが高いと思われるかもしれませんが、予想策定の最終段階で、国産ナフサ価格をキロリットルあたり1万円引いたベースでの営業利益を、足下の実勢にあわせたベースで引き直しております。

有利子負債は、投資増により、2018年12月末比で120億円の増加となる3,000億円を見込みます。人員は、とくに化学品セグメントでの人員増を見込みます。

連結業績予想

16ページは、2019年度の連結業績予想です。売上高は、主に無機セグメントの黒鉛電極の市況上昇と、前年度に4年に1度の定修を終えた石油化学セグメントの数量増により、前期比で1,079億円の増収となる1兆1,000億円を見込みます。詳細は17ページでご説明します。

営業利益については、石油化学セグメントは前年度に大型定修を終えて数量増となりますが、スプレッド圧縮による減益を見込みます。一方、無機セグメントは黒鉛電極事業が増益となり、総じて前期比で100億円増益となる1,900億円を見込み、過去最高益の更新を測ります。経常利益は、前期比で62億円の増益となる1,850億円を見込みます。

特別損益につきましては、前年度に終了した前中期経営計画「Project 2020+」において、重要な構造改革テーマはほぼ手を打ちましたが、当期から始動させた新中期経営計画「The TOP 2021」においても、残った課題である一部事業における構造改革の推進を計画しております。また、積極的な改善投資により、除却等の損失を見込むため、特別損益ネットで200億円の特別損失の計上を見込みます。

親会社帰属株主に帰属する当期純利益は、(前期比で)85億円増益となる1,200億円を見込みます。配当につきましては、年間で1株当たり10円の増配となる130円の予想とさせていただきます。中間配当については50円とさせていただきます。

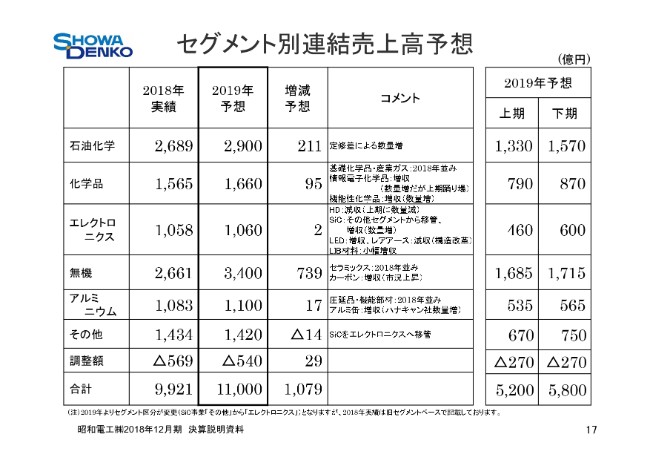

セグメント別連結売上高予想

17ページでは、セグメント別の売上高予想についてご説明いたします。全社で1,079億円増収の1兆1,000億円の予想です。

石油化学セグメントは、大型定修を実施した前期に比べ、211億円の増収となる2,900億円を見込みます。オレフィンは、引き続きアジア市場での堅調な需要を見込みます。

化学品セグメントは、前期比で95億円の増収となる1,660億円の見込みです。情報電子化学品では、メモリ業界で上期に踊り場感が残るものの、出荷増による増収を見込みます。機能性化学品も、中国市場での数量増による増収を見込みます。

エレクトロニクスセグメントは、前期比で2億円の増収となる1,060億円です。ハードディスクは、上期はデータセンター投資の踊り場が続くと見て数量減となりますが、下期は回復を見込み、総じて減収の予想です。最近の米国企業大手の決算で、データセンターへの投資意欲が示されましたので、回復を期待しております。

その他セグメントからエレクトロニクスセグメントに移管したSiCエピウェハーは、数量増により増収。LEDも増収を見込みます。リチウムイオン電池材料は、中国のEV市場が踊り場にあるため、小幅増収を見込みます。レアアース磁石合金は、構造改革により減収を見込みます。

無機セグメントは、前期比で739億円の増収となる3,400億円を見込みます。(黒鉛)電極は、市況上昇による増収を見込みます。なお、電極の平均販売価格は、2019年度は2017年度比で5倍を見込んでおります。

アルミニウムセグメントは、前期比で17億円の増収となる1,100億円です。アルミ缶事業で、新設したベトナムの第2拠点であるダナン工場の通期寄与を見込みます。

その他セグメントは、SiCエピウェハーをエレクトロニクスセメントに移管したことなどから、前期比で14億円の減収となる1,420億円を見込みます。

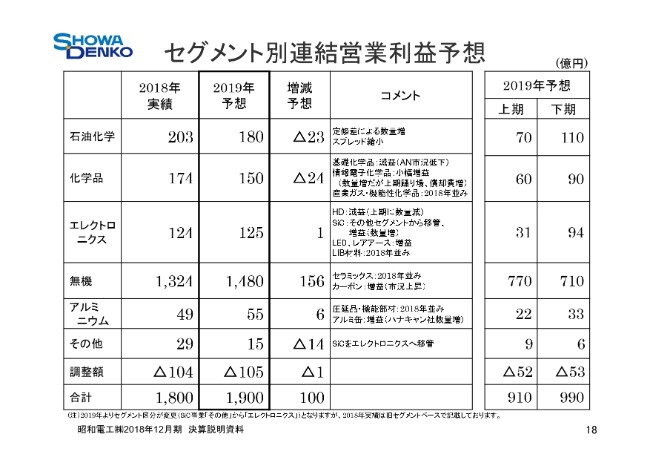

セグメント別連結営業利益予想

18ページでは、営業利益予想をご説明します。全社で100億円増益の1,900億円を見込みます。

石油化学セグメントは、定修差による数量増はあるものの、中国景気の減速によるスプレッド圧縮を織り込み、前期比で23億円減益の180億円といたします。

化学品セグメントは、情報電子化学品が上期は踊り場で小幅増益となり、産業ガス・機能性化学品は前年並みを見込みます。基礎化学品はアクリロニトリルの市況低下などにより減益を見込み、総じて前期比で24億円の減益となる150億円を見込みます。

エレクトロニクスセグメントは、その他セグメントから移管したSiCエピウェハーで数量増による増益を見込みますが、リチウムイオン電池材料は前期並。ハードディスクは上期の数量減による減益を見込みます。総じて前期並の125億円となる見込みです。

無機セグメントは、(黒鉛)電極事業において原料のニードルコークス価格が上昇し、また円高による減益要因もありますが、販売価格の上昇によりスプレッドが改善いたしますので、前期比で156億円増益の1,480億円を見込みます。

アルミニウムセグメントは、アルミ缶事業において、ベトナムのハナキャン社の数量増により、(前期比で)6億円の増益となる55億円を見込みます。

その他セグメントは、SiCエピウェハーのエレクトロニクスセグメントへの移管により、前期比で14億円減益の15億円の見込みです。

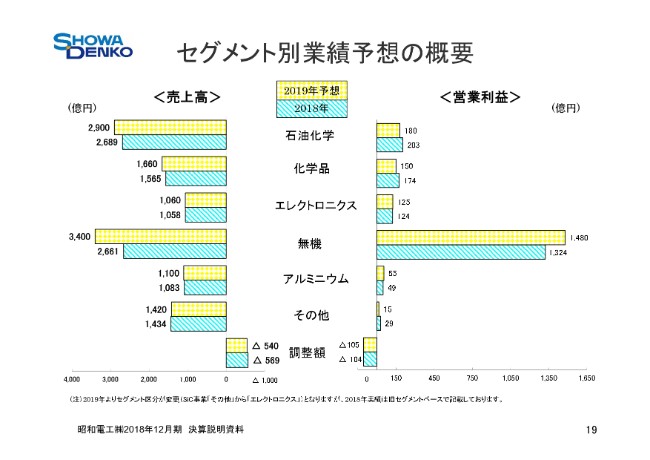

セグメント別業績予想の概要

19ページは、セグメント別に2018年度実績と2019年度予想の売上高・営業利益をグラフでお示ししております。

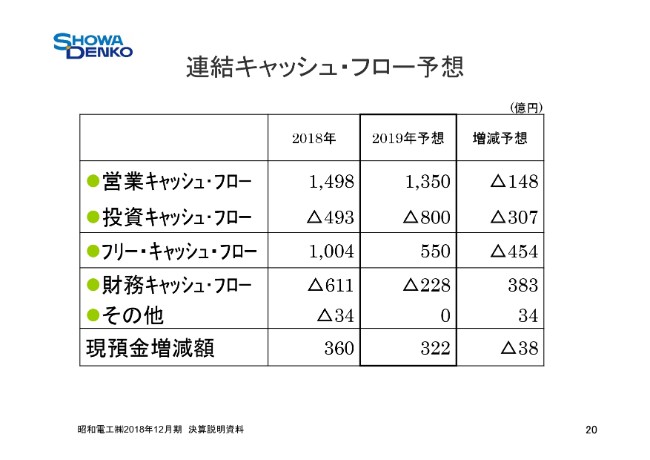

連結キャッシュ・フロー予想

営業活動によるキャッシュ・フローの減収は、前期の大幅増益による税金支払いの支出などによります。投資活動によるキャッシュ・フローは、積極的な投資計画により、前期比で307億円の支出の増加を見込みます。その結果、フリー・キャッシュ・フローは、前期比で454億円減少の550億円を見込みます。

財務活動によるキャッシュ・フローにつきましては、(前期比で)383億円の減少となる228億円の支出を見込みます。

なお、期末有利子負債残高については、(前期比で)120億円増加の3,000億円を見込みます。

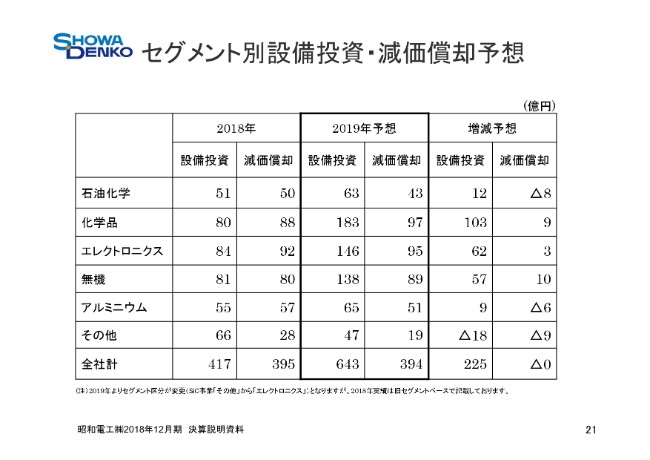

セグメント別設備投資・減価償却予想

設備投資は、前期比で225億円増加の643億円を見込みます。化学品セグメントにおいて、電子材料用高純度ガスの能力増強を実施するほか、エレクトロニクスセグメントへ移管したSiCエピウェハー事業の能力増強を実施します。無機セグメントは、黒鉛電極事業の海外生産拠点の改善投資を進めております。

減価償却は、投資の増加がありますが、2018年度の減損損失計上の効果もあり、ほぼ前期並みとなる394億円と見込みます。

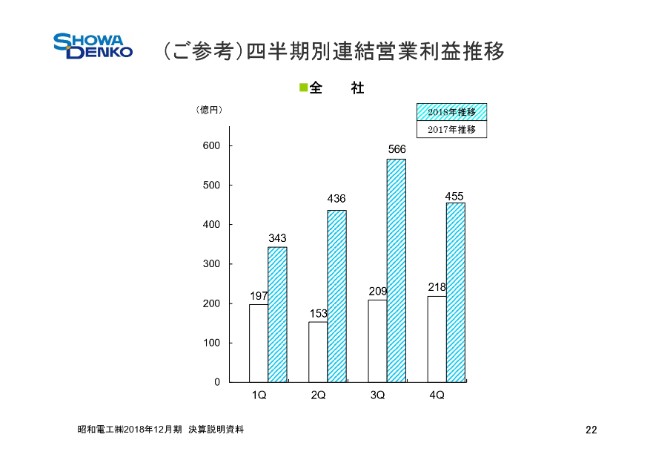

(ご参考)四半期別連結営業利益推移

22ページは全社、そして23~25ページはセグメント別の、四半期ごとの営業利益推移となります。

セグメント別トピックス

26~34ページはセグメント別のトピックスを掲載しておりますので、後ほどご覧いただければと存じます。

前中期経営計画「Project 2020+」は、3年間の目標を超過達成し、終了いたしました。本年度、新中期経営計画の「The TOP 2021」を始動させました。各種施策を前倒して着実に進め、本年度の目標を達成できるよう、最大限の努力を図ってまいります。よろしくお願いいたします。

ご清聴、ありがとうございました。

新着ログ

「化学」のログ