日本板硝子、3Qは当期利益が大幅改善 通期予想は一部下方修正も、6期連続の営業利益増を目指す

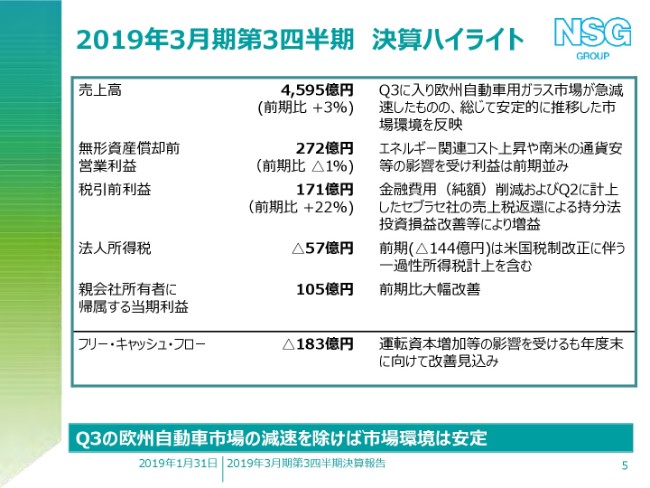

2019年3月期第3四半期 決算ハイライト

諸岡賢一氏:諸岡でございます。本日は決算説明会の電話会議にご参加いただきまして、ありがとうございます。いつものとおり、本日(2019年1月31日)発表させていただいた決算の説明資料に沿ってご説明いたします。最後に質疑応答の時間を設けておりますので、みなさまからのご質問にお答えします。

それではさっそくですが、5ページをご覧ください。2019年3月期第3四半期の決算ハイライトです。

売上高は、前年比で3パーセント増の4,595億円となりました。為替換算の影響を除くと、実質6パーセントの増収です。これは、第3四半期に入って欧州自動車用ガラス市場が急減速したものの、多くの地域・事業において市場が安定的に推移したためです。

無形資産償却前営業利益は、エネルギー関連コストの上昇や南米の通貨安に加え、欧州自動車用ガラス市場の急減速の影響を徐々に受け、前年並みの272億円の着地となりました。

税引前利益は、金融費用の削減効果やブラジルのセブラセ社の業績好調に加え、第2四半期に計上した同社での売上税返還による収益により、前期比で大幅に改善し、171億円となりました。

税金費用(法人所得税)は、前年は米国の法人税率の変更を受けて一時的な税金費用を計上しましたが、当年はそれがなくなり、前年から大きくコストが減少しております。

これらを踏まえ、親会社所有者に帰属する当期利益につきましては、前年から122億円増の105億円となりました。

フリー・キャッシュ・フローは、運転資本の季節変動等により183億円のマイナスとなっておりますが、年度末に向けて例年どおりキャッシュを創出し、改善することを見込んでおります。

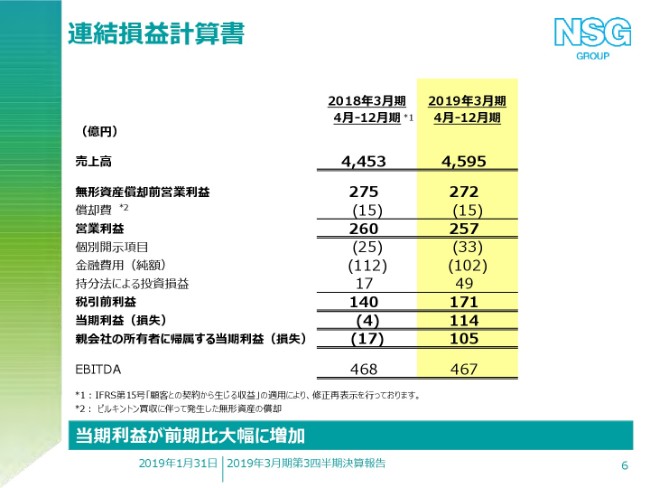

連結損益計算書

次に6ページの連結損益計算書にまいります。主要な項目については、先ほど(決算ハイライトで)ご説明したとおりです。

無形資産償却前営業利益は前年並みでしたが、金融費用の削減、持分法による投資利益の改善、税金費用の改善等により、当社に帰属する当期利益は大幅な増益となっております。

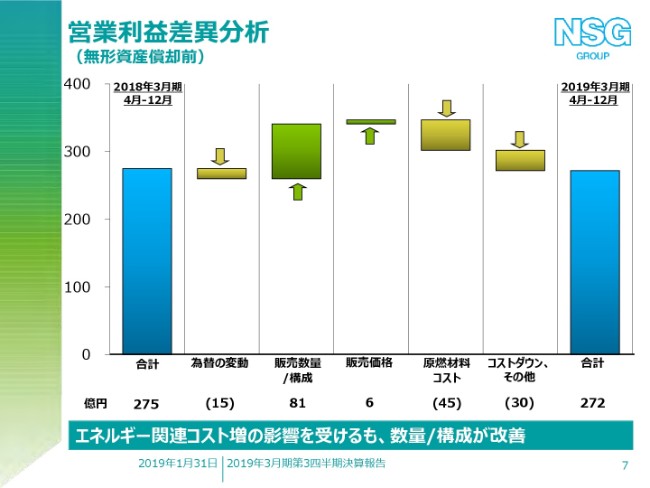

営業利益差異分析 (無形資産償却前)

7ページでは、無形資産償却前営業利益について、前年との差異をご説明しております。

(スライドを指して)左から見ていきます。まず「為替の変動」です。これは主に南米の通貨安、(とくに)アルゼンチンペソの下落によるものです。超インフレ会計の影響も含んでおります。

「販売数量/構成」は、ほぼすべての事業および地域において改善しました。「販売価格」は、多くの市場が安定的に推移している状況を反映しております。

「原燃材料コスト」は、主に燃料費上昇によるもので、第3四半期においても、欧州の天然ガス価格の高止まりの影響を受けております。

「コストダウン、その他」は、労務費を含むコスト増や、一部地域での生産の不調によるコストアップに加えて、上期に行ったドイツの窯の定期修繕、また前年に含まれていた一過性の収益がなくなったこともあり、対前年でマイナスになっております。

全体として、為替や燃料コスト等のマイナスの影響を受けたものの、これを売上ミックス等のVA戦略による改善でカバーしたかたちです。

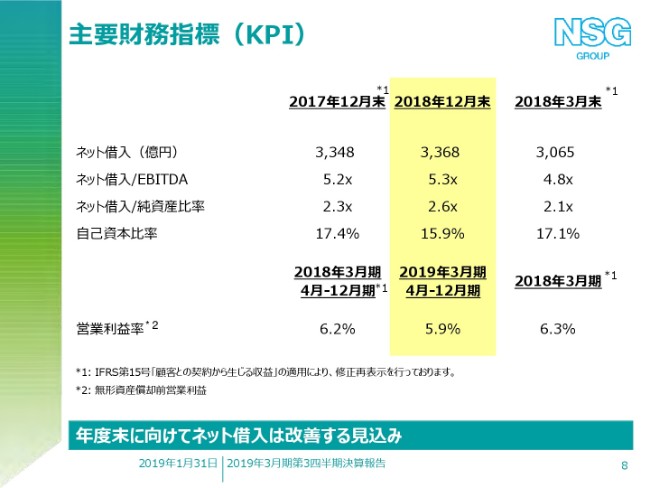

主要財務指標(KPI)

続きまして、主要財務指標(KPI)でございます。先ほども申し上げましたとおり、運転資本の季節的な変動の影響もあり、ネット借入は前年同期並みの3,368億円となっております。前年と同様に、年度末に向けて改善することを見込んでおります。

次に、各事業の状況につきましてご説明いたします。

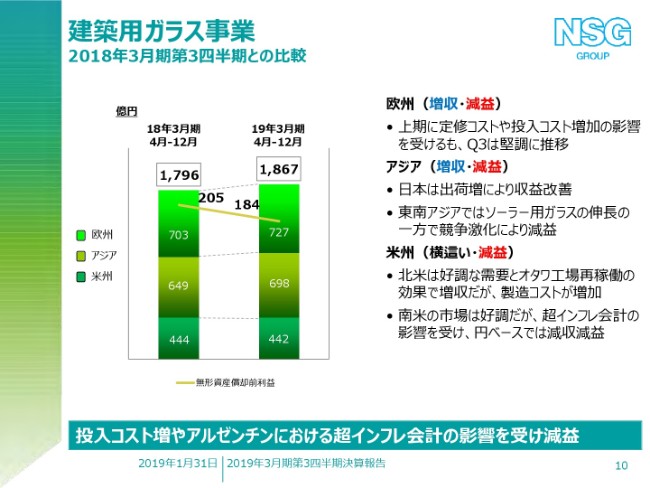

建築用ガラス事業 2018年3月期第3四半期との比較

10ページは、建築用ガラス事業の業績です。建築用ガラス事業全体では、売上が前年(同期)比で4パーセント増の1,867億円となりましたが、主として投入コスト増と南米における為替の影響により、利益は前年同期比で21億円マイナスの184億円となりました。

各地域の状況ですが、欧州は引き続き好調な需要に支えられ、数量・価格ともに改善し、増収となっております。一方で、エネルギーコストをはじめとする投入コストの増加や、上期のドイツにおけるフロート窯の定修コストの影響を受け、利益は減少しました。

次にアジアで、日本は投入コストの影響を受けておりますが、一方で出荷の増加により、収益が改善しております。東南アジアについては、ソーラー用ガラスの出荷増が利益に寄与する一方で、競合他社の能力増強の影響も出てきています。

最後に米州です。北米では、昨年度立ち上げたオタワ工場が今期はフルで寄与していることに加え、好調な市場の恩恵を受け、増収となっております。しかし、新製品の試作等に投じた製造コストが一時的に増加したため、減益となっております。

南米の市場は好調に推移しており、現地通貨ベースでは増収増益となったものの、超インフレ会計等の影響もあり、日本円では減収減益となっております。

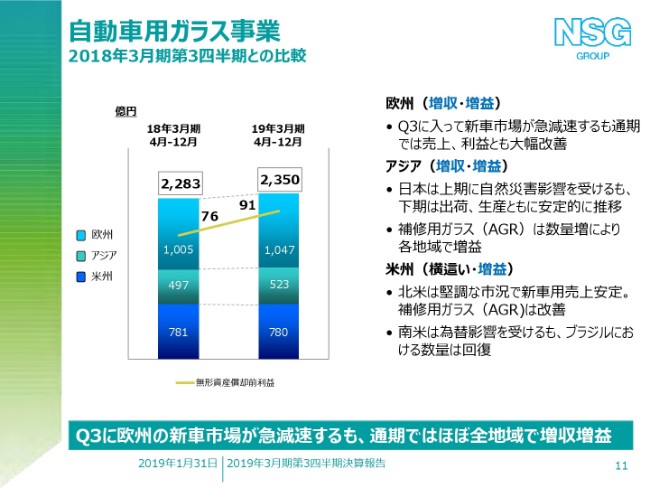

自動車用ガラス事業 2018年3月期第3四半期との比較

11ページでは、自動車用ガラス事業についてご説明いたします。自動車用ガラス事業全体としては、売上高は前年(同期)比で3パーセント増の2,350億円、利益は前年(同期)比で20パーセント増の91億円となりました。第3四半期の欧州での新車の急減速を除き、安定した市場環境を受け、ほぼ全地域で増収増益となっております。

地域別に申し上げます。まず欧州ですが、2018年9月から適用開始されたWLTPの導入等により域内市場が軟調となった一方、高級車の輸出市場である中国も低調となり、第3四半期は大きく減速いたしました。しかしながら、上半期の改善により、通期では増収増益です。

アジアについては、日本で上期に自然災害がありサプライチェーンが影響を受けましたが、下期には当社の出荷・生産ともに安定的に推移しております。補修用ガラス(AGR)は、アジア各地で数量が増加し、業績は堅調に推移しております。

米州ですが、北米は出荷が堅調に推移していることに加え、補修用ガラスの損益も改善し、安定した業績となっております。南米では、ブラジルにおいて数量が回復し、継続して業績が改善していますが、通貨下落の影響を受けております。なお、超インフレ会計の影響は、自動車用ガラス事業においては限定的です。

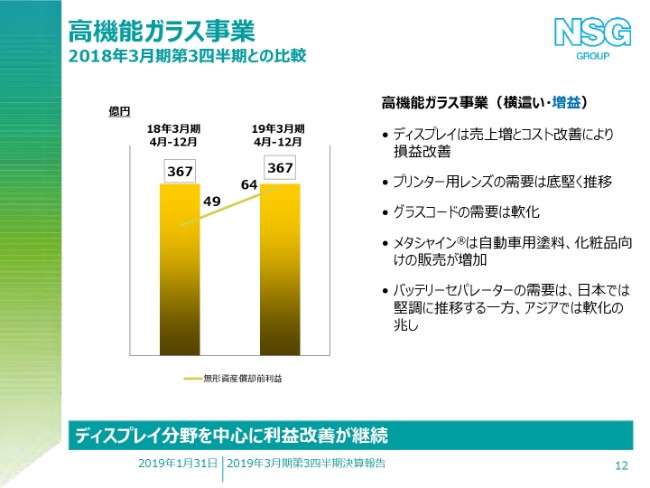

高機能ガラス事業 2018年3月期第3四半期との比較

12ページは、高機能ガラス事業でございます。売上高は前期比レベルの367億円でしたが、堅調な各事業の状況やディスプレイ部門のコスト基盤改善を受けて、利益は64億円となり、(前年同期比で)31パーセントの増益となっております。

セグメント別に申し上げますと、ディスプレイは売上増、また前年度までに実施したコストベースの改善により、損益が改善しております。プリンター用レンズの需要は堅調に推移しております。

また、エンジンのタイミングベルトに使用されるグラスコードの需要は、堅調ではありますが若干軟化しております。「メタシャイン®」は、自動車用塗料・化粧品分野での堅調な需要により、販売が増加しております。

バッテリーセパレーターの需要は、アジアで減速の兆しがあるものの、日本では自動車用途を中心に堅調に推移しております。

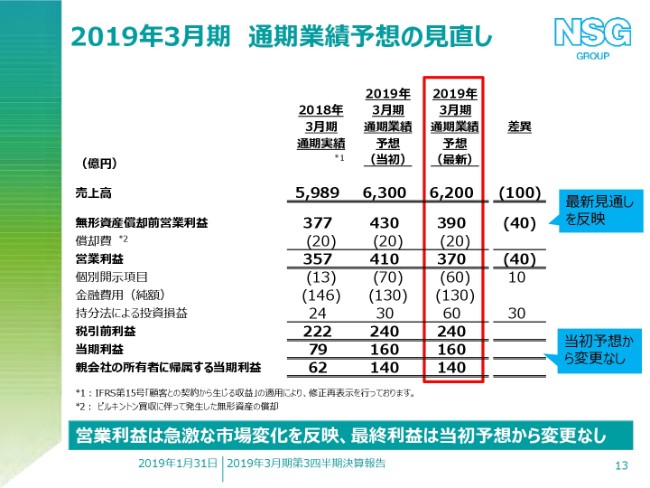

2019年3月期 通期業績予想の見直し①

13ページにまいります。損益計算書のかたちで、(スライドの表の)左側から、前期の実績、当初の(2019年3月期)通期業績予想、そして今回見直しを行った最新の(2019年3月期)通期業績予想の順にお示ししております。

通期業績予想は、売上高を100億円下方修正し6,200億円、無形資産償却前営業利益を40億円下方修正し390億円といたしました。この背景につきましては、次のスライドでご説明いたします。ただし、前年度対比では増収増益の計画です。

一方、(表の「営業利益」の)下の「個別開示項目」のコスト削減、「金融費用(純額」の削減、「持分法による投資損益」の上振れ予想に基づき、「税引前利益」「親会社の所有者に帰属する当期利益」につきましては、当初予想からの修正はありません。

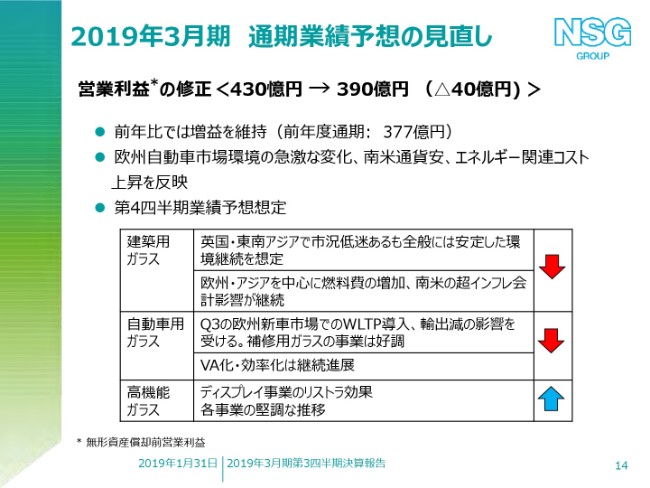

2019年3月期 通期業績予想の見直し②

14ページでは、営業利益の修正について、もう少しご説明申し上げます。当社が事業を行う市場環境については、全体としては引き続き安定的に推移すると想定しております。

しかしながら、第3四半期に入り、欧州自動車用ガラスにおいて非常に急速に減少していること、また、安定してきているものの南米通貨安の継続や、原燃材料を中心とするコストプッシュの継続により、営業利益の予想を下方修正いたしました。

事業別では、高機能ガラスの好調は継続するものの、建築用ガラス・自動車用ガラスで当初の想定に対して下振れの方向です。建築用ガラスにおきましては、一部を除き総じて市場環境は好調ですが、コスト増と南米における超インフレ会計の影響を受けます。自動車用ガラスにつきましては、補修用ガラスは堅調ですが、新車用は欧州における市場減速の影響を受けると見ております。

まとめ

15ページがまとめでございます。当社グループの売上高は、欧州自動車用ガラス市場の急減速を除き、安定的に推移した市場環境を受け増収となりました。しかし、エネルギー関連コストの上昇や、南米の通貨安などの影響を受け、営業利益は前年並みとなりました。

当期利益は、金融費用の削減や、一過性要因も含む持分法損益の改善、前年の一時的な税金費用がなくなったことにより、大きく改善しております。

通期業績予想につきましては、先ほどご説明したとおり、事業環境の変化を受け、売上高と営業利益の予想を下方修正しましたが、当期利益の予想は修正しておりません。

2019年3月期は、営業利益・当期利益とも、対前年実績で引き続き増益の計画です。とくに営業利益については6期連続増益の計画であり、その達成に向けて、現行のVA化、効率改善、コストダウンについて継続しているものに加え、追加施策の実施も含めて取り組んでまいります。

本日のご説明は以上です。ご清聴、どうもありがとうございました。

新着ログ

「ガラス・土石製品」のログ