クラレ、上期は計画超で着地 通期も売上、営業・経常益で過去最高を見込む

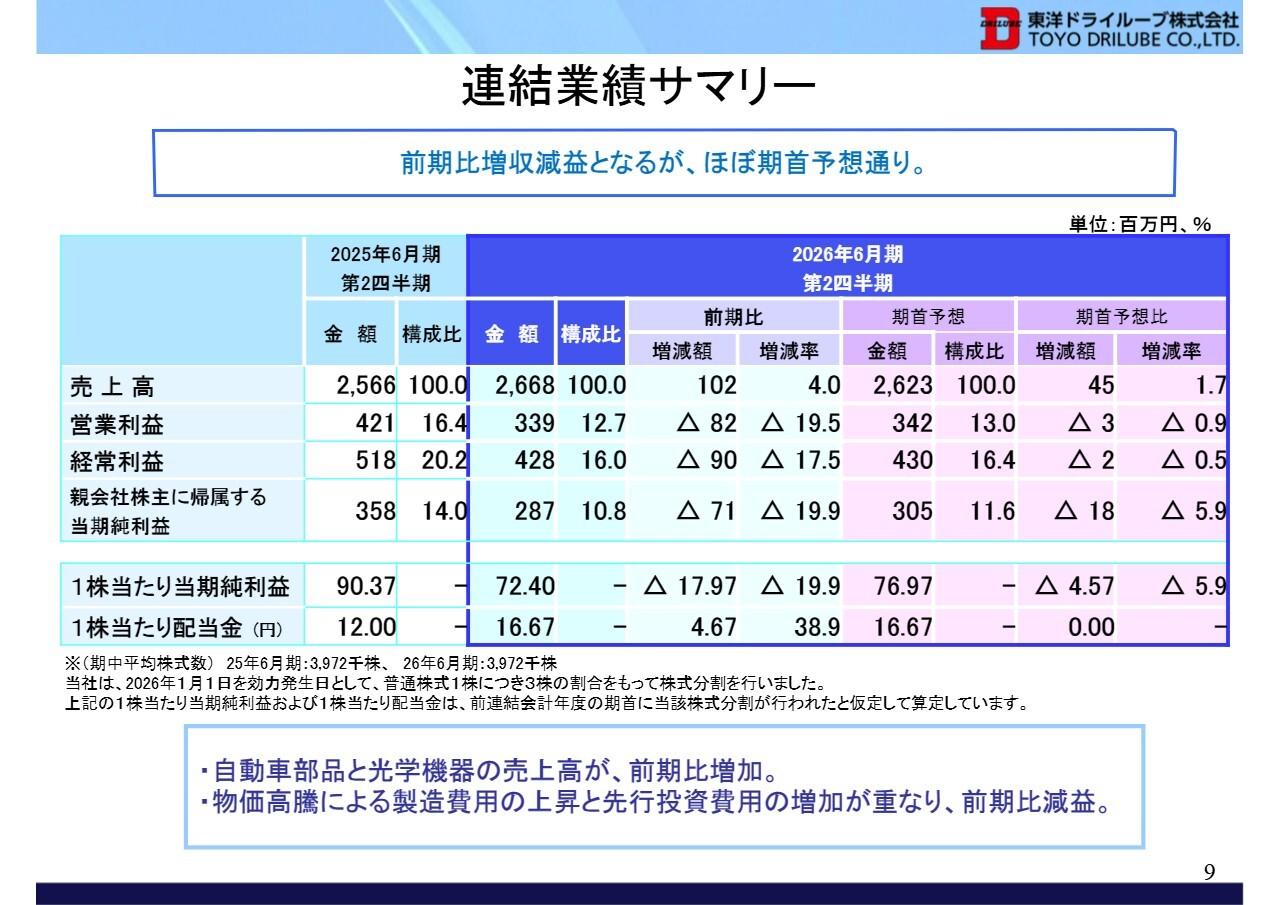

2018年度上期実績

多賀敬冶氏:みなさん、こんにちは。経営企画室を担当しています多賀でございます。本日はお忙しいところ、当社の中間決算説明のコンファレンスコールにご参加いただきまして、ありがとうございます。

それでは早速資料に基づきまして、中間決算、まずは総括部分からご説明申し上げます。

資料の2ページ目をご覧ください。これは2018年度上期の実績を、前年同期の実績と比較してお示ししたものでございます。一番下の注釈のところに書いていますが、今期(2018年度12月期第3四半期)より、たな卸資産のうちの製品、原材料および仕掛品の評価方法を、先入先出法に統一いたしました。前年同期の実績を遡及して適用しています。それとの比で、2018年度(上期)の実績をご報告申し上げます。

売上高につきましては、3,014億円で、前年同期と比べて約2割の増。営業利益は382億円で、約1パーセントの増。経常利益は365億円で、ほぼ前年並み。純利益は238億円で、1.6パーセントの減となりました。

後ほどまたお話ししますが、前年同期では、Calgon Carbon社の数字が加わりましたことで、売上は増収となりました。また営業利益につきましても、申し上げましたとおり、若干の増加となっています。

計画と比べますと、上期の営業利益では360億円を予定していました。先ほど申し上げたCalgon Carbon社の数字が加わったことや、各事業が数量を伸ばしたことなどで、計画を上回る決算となりました。

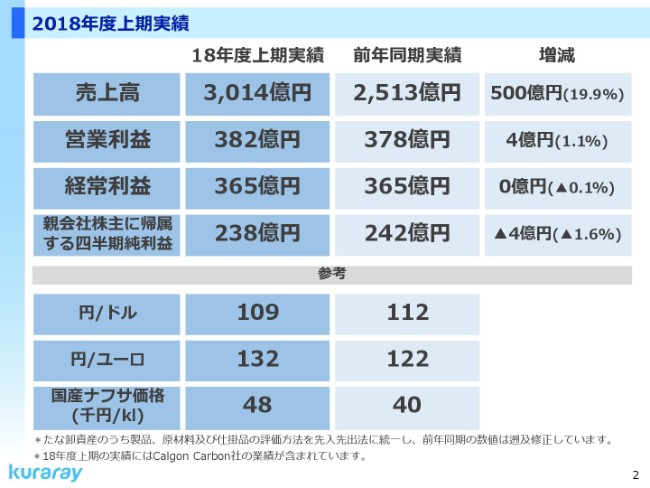

2018年度上期の主要施策実績

続きまして、3ページ目をお願いします。

こちらでは、中期経営計画「PROUD 2020」で掲げました主要経営戦略に基づきまして、上期に実施した施策についてご説明申し上げます。

まず、「競争優位の追求」については、光学用のポバールフィルムで市場ニーズに合わせた設備投資を2件、実施いたしました。1件目は広幅新設備の投資決定でございます。これは倉敷事業所でございまして、2019年末の稼働開始を予定しています。

2件目は、パイロットプラントの新設です。(このプラントで)薄膜に代表されるような、高機能フィルムの開発を加速してまいります。また、PVBフィルムの韓国工場、さらには水溶性ポバールフィルムの米国工場にて、新設備の稼働を開始いたしました。

イソプレンに関しましては、タイの新プラントの建設に関して、3社でフィージビリティ・スタディを終了し、合弁会社を設立いたしました。これに関しましては、近いうちに投資額などの詳細について、発表させていただく予定です。

次が、「新たな事業領域の拡大」でございます。1つはCalgon Carbon社の買収。これを米国時間の当年(2018年)3月9日に完了いたしました。また、液晶ポリマーフィルム「ベクスター」(の事業化推進ということ)で、これはスマホに代表されるような、5G対応だったり、車載用のミリ波レーダー用途などで、マーケティングを進めています。また、本年は既存の設備のデボトル工事を実施するとともに、将来の需要拡大に向けた設備投資の検討を進めています。

「プランティック」に関しましては、最大の市場である北米で、世界的な包装材メーカーのシールドエアー社と提携いたしました。今後は、北米で食肉包装用途を中心に拡大をしてまいります。

最後に「グループ総合力強化」です。1つ目はCalgon Carbon社の買収完了に伴いまして、(2018年)4月1日付でクラレに編入しました。今後はさらなる融合を図るとともに、シナジーの発現に取り組んでまいります。

もう1点がグローバルのSAPシステム(導入に関してです)。これにつきましては、グローバルITシステム強化の一環として、今、順次導入を進めているところでございます。

2018年度通期業績予想

続きまして、4ページ目をお願いいたします。

このスライドでは、2018年度の業績予想を示しています。なお、前年同期の実績は、先ほど申し上げましたとおりで変更がありましたので、遡及をして適用しています。なお、第1四半期時点で通期業績予想を修正しましたが、今回、そこからの変更はございません。

2018年度の売上高は、2017年度比較で916億円の増収で6,100億円。営業利益は770億円で、6億円の増益。経常利益は750億円で、8億円の増益。当期純利益は490億円で、55億円の減益となります。

当期純利益に関しましては、昨年(2017年)末に可決されました米国法人減税の影響によるものがあります。この影響がざっと75億円ほどございましたので、それを省きますと20億円の増益となります。2018年度は売上高・営業利益・経常利益ともに、過去最高を更新する見込みでいます。

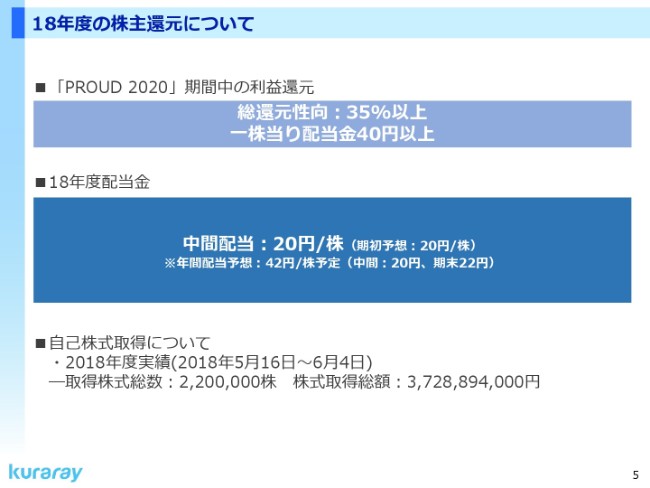

18年度の株主還元について

続きまして、5ページ目をご覧ください。

このスライドでは、中間期の配当金についてお示ししています。2018年度の中間配当は、1株当たり20円とさせていただく予定です。加えまして、この上期に220万株の自己株式の取得を実施いたしました。2018年度通期の1株当たり配当金は、当期純利益490億円を前提にしまして、中間配当で20円、期末配当で22円、年間配当で42円とさせていただく予定です。

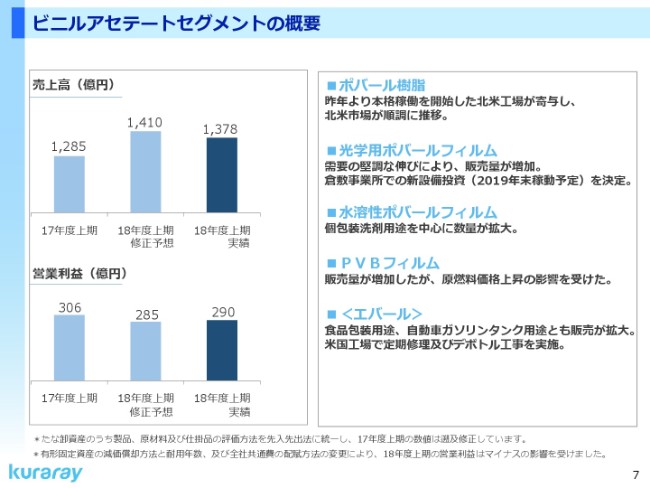

ビニルアセテートセグメントの概要

続きまして、詳細の説明に移らせていただきます。まず、7ページ目をお願いいたしします。ここからはセグメント別に、事業の状況についてご説明申し上げます。

まず、ビニルアセテートセグメントでございますが、(2018年度)第2四半期は、前年同期対比で増収、利益は減益となりました。また上期の計画に対しましては、売上は若干マイナスとなりましたが、利益につきましては達成いたしました。

また、2018年度第1四半期より、有形固定資産の減価償却方法および耐用年数、さらに全社共通費の配賦方法の変更を行いましたので、当セグメントの営業利益にはマイナスの影響が出ています。この影響を除きますと、前年対比では増益となっています。

個別の事業でございますが、ポバール樹脂につきましては、昨年(2017年)本格的に稼働を開始した北米工場の寄与が始まりまして、北米市場で順調に拡大いたしました。

光学用のポバールフィルムにつきましては、需要の堅調な伸びによって、販売量が増加しました。また、先ほど申し上げましたとおり、第1四半期に倉敷事業所における新設備の投資を決定いたしました。

水溶性ポバールフィルムにつきましては、個包装洗剤用途を中心に数量が拡大いたしました。PVBフィルムも販売は拡大いたしましたが、こちらにつきましては、原燃料価格上昇の影響を受けました。

「エバール」につきましては、食品包装用途・自動車ガソリンタンク用途ともに、販売が拡大いたしました。なお「エバール」は、当第2四半期に米国の工場で定期修理、ならびにデボトルの増強工事を実施いたしました。

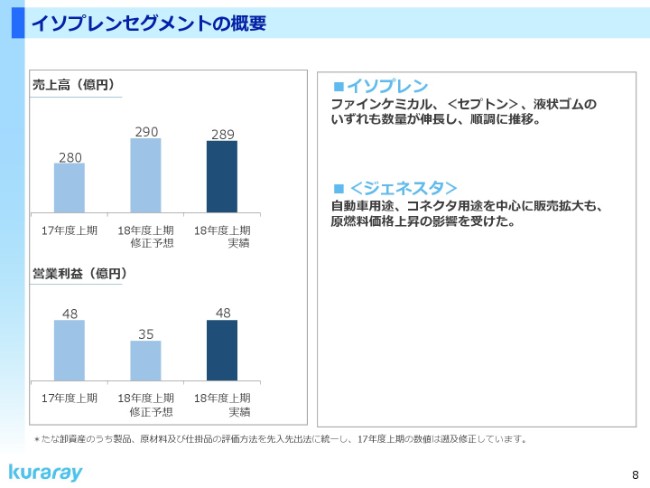

イソプレンセグメントの概要

続きまして、8ページ目をお願いします。こちらはイソプレンセグメントでございます。

このセグメントの(2018年度)第2四半期は、前年同期と比べまして増収、利益は横ばいとなりました。計画に対しましては、上期の売上はほぼ計画どおりでしたが、利益はお示ししているとおり、超過で達成をいたしました。

ファインケミカル、セプトン、液状ゴムのいずれの製品も数量が伸びまして、順調に推移いたしました。

またジェネスタは、自動車用途・コネクタ用途を中心に販売が拡大しましたが、この事業も原燃料価格上昇の影響を受けました。タイプラントにつきましては、現在、最終的な投資決定に向けた準備を進めています。こちらにつきましても、近いうちに、詳細を発表させていただくことになります。

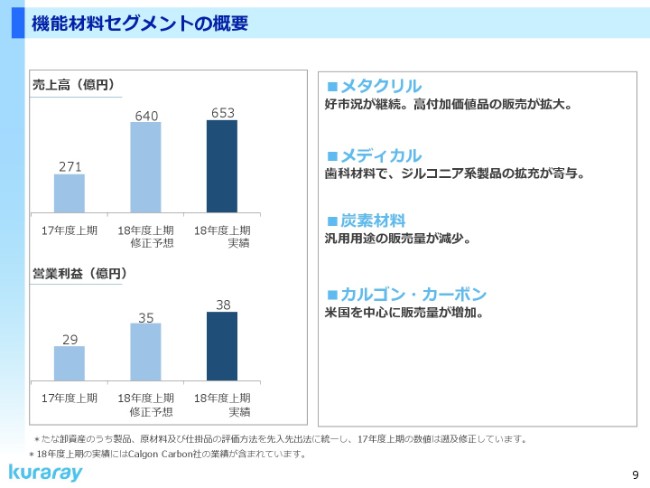

機能材料セグメントの概要

9ページ目をお願いします。こちらは機能材料セグメントでございます。

先ほどのCalgon Carbon社の業績が含まれていますので、前年(2017年)と比べますと、増収増益となっています。また、計画と比較いたしましても、売上・利益ともに達成いたしました。

個別の事業ですが、メタクリルにつきましては、この上期も好市況が継続し、順調でございました。また、高付加価値品の販売も拡大しました。

メディカル事業につきましては、歯科材料のジルコニア系商品が(業績に)寄与いたしました。炭素材料につきましては、汎用用途の販売量が減少したのですが、Calgon Carbon社の事業は、販売量が米国を中心に順調に拡大いたしました。

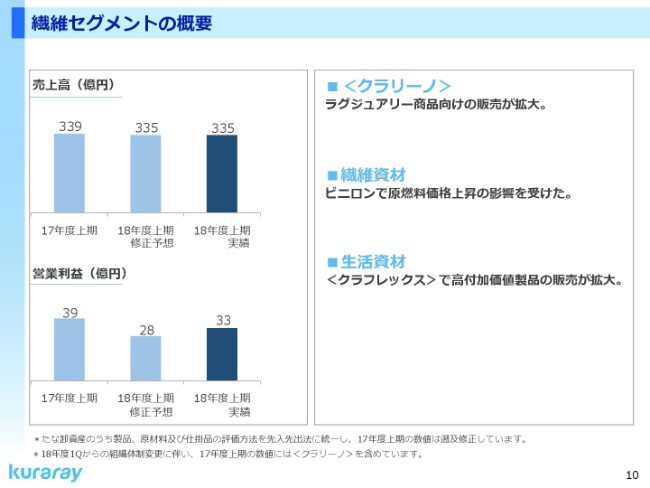

繊維セグメントの概要

続きまして、10ページ目です。こちらは繊維セグメントでございます。

当セグメントは(2018年度)第2四半期と前年同期で比べますと、減収減益になりました。計画と比べますと、売上高はほぼ計画並みでしたが、利益については達成いたしました。

クラリーノにつきましては、ラグジュアリー商品の用途への拡販が広がりました。ビニロンは、残念ながら原燃料の価格上昇の影響を、数量増でカバーができませんでした。生活資材につきましては、高付加価値製品の販売が拡大いたしました。

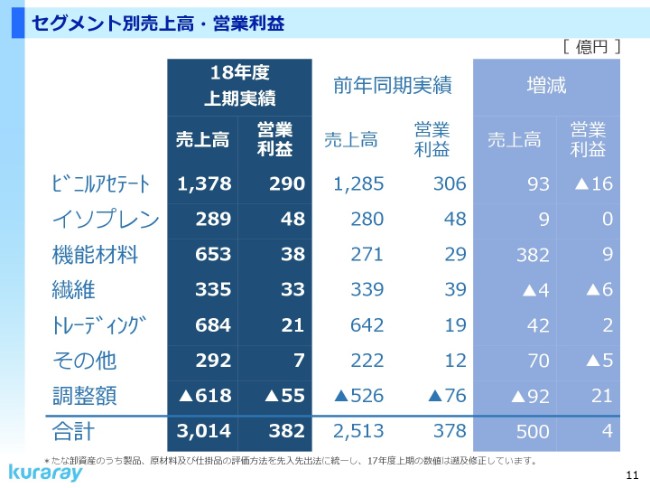

セグメント別売上高・営業利益①

11ページをお願いします。

このスライドでは、各セグメントの(2018年度)第2四半期の実績と、前年同期の実績の対比を一覧にしてお示ししております。ご参考までにご覧いただければと思います。

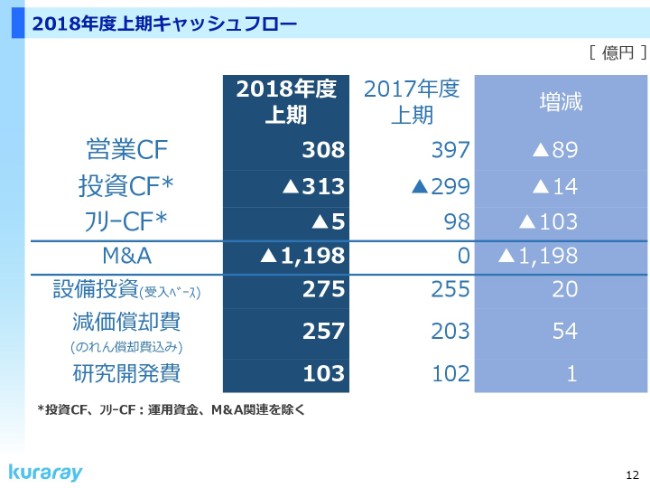

2018年度上期キャッシュフロー

続きまして、12ページ目をお願いします。このスライドでは、2018年度上期キャッシュフローをお示ししております。

この上期の営業CFは308億円。M&Aを除く投資CFは313億円のマイナス。その結果、フリーCFは5億円のマイナスということになりました。

上期のM&Aに関わる支出は1,198億円ということになりました。また設備投資につきましては、米国のエバール、水溶性ポバールフィルムの生産設備の増強、またグローバルSAPの導入などによりまして、前年同期対比で20億円増の275億円ということになりました。

減価償却費は、カルゴンカーボンの連結利益を含めまして、54億円増の257億円となり、研究開発費はほぼ前年(2017年)並みの103億円ということになっております。

貸借対照表①(資産の部)

続きまして、13ページ目です。今回は貸借対照表でございます。

このページでは資産の部について、昨年(2017年)末と比較してお示ししております。まず流動資産ですが、昨年末と比べまして297億円の増加となっております。この内訳として、1つはたな卸資産の増加で、171億円ございます。また受取手形および売掛金の増加が202億円あり、これが主要なものでございます。

主にCalgon Carbon社の影響が、このほとんどでございます。在庫月数につきましては、2018年度第1四半期末は3.1ヶ月でしたが、この第2四半期末は2.9ヶ月ということで、減少に転じております。

固定資産につきましては、1,269億円の増加です。この内容は、同じくCalgon Carbon社の連結に伴いまして、固定資産が増えた分が420億円。ならびに無形固定資産、暫定のれん代、これを含めた無形固定資産が846億円増加したということで、1,566億円に対して1,269億円の増加となっております。

貸借対照表②(負債の部)

14ページ目をお願いします。こちらは負債純資産の部をお示ししております。

まず流動負債ですが、396億円の増でございます。これもカルゴンカーボン社の買収に伴いまして、短期借入金の増が380億円ございましたので、これがその理由でございます。

固定資産につきましても、Calgon Carbon社の買収で発生しました短期の有償証券に切り替えた結果、長期の借入金が690億円増加。また社債が400億円増加ということで、合計では1,160億円の増ということになっております。

純資産につきましては、利益剰余金が174億円の増加。一方で、自己株式の取得、先ほど申し上げましたが金額で37億円です。また為替換算調整勘定が129億円減少のほうに来ましたので、トータルでは10億円の増ということになっております。

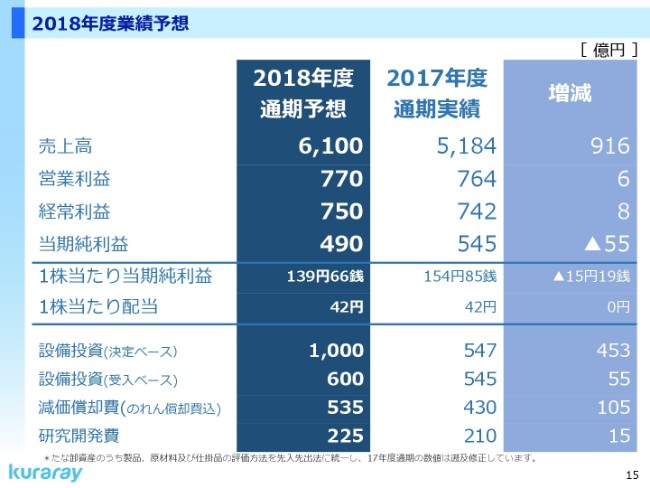

2018年度業績予想

15ページ目をお願いします。こちらでは、2018年度通期の業績予想について説明いたします。

売上利益は、先ほど申し上げたとおりです。1株あたりの当期純利益は、純利益490億円をベースにしますと139円66銭となります。また配当は年間で42円を予定しております。

設備投資につきましては、決定ベースで1,000億円。受入ベースでは、前年対比55億円増の600億円を見込んでおります。

減価償却費は、Calgon Carbon社(の連結)の影響もありまして、前年対比105億円増の535億円となる見込みでございます。また研究開発費は、15億円増の225億円となります。

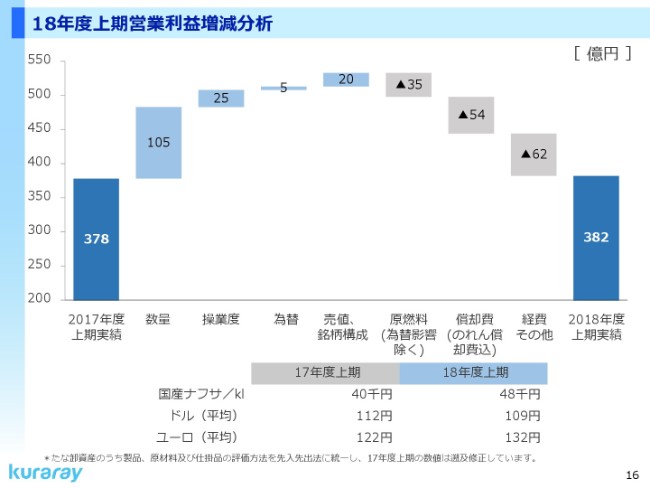

18年度上期営業利益増減分析

16ページをお願いします。ここでは2018年度上期の営業利益を、昨年(2017年度)同期と比べて、増減要因をお示ししております。

具体的には4億円の増ということになります。そのうちの数量でございますが、これもCalgon Carbon社の連結によって105億円の増益要因となりました。操業度につきましては、水溶性ポバールフィルム、PVBフィルム、エバール、エラストマー、ジェネスタ、メディカルなどの販売量が増加しました結果、25億円の増益要因となりました。

為替に関しましては、主にユーロが円安に進んだ影響がございまして、5億円の増益要因となりました。1つ飛ばしまして、原燃料が上昇して35億円の減益要因となりましたが、一部の製品で販売価格の調整をしまして、その横(売値、銘柄校正)の20億円の増益要因となりました。

償却費につきましては、こちらもCalgon Carbon社の連結影響によりまして、54億円の減益となりました。なお、暫定のれん……この上半期では約20億円でございますが、この暫定のれんの償却も含まれております。

経費・その他につきましても、Calgon Carbon社の連結影響によるものが主ですが、それ以外には、GSAPのランニングコスト、研究開発費の増などがありまして、62億円の増ということになります。

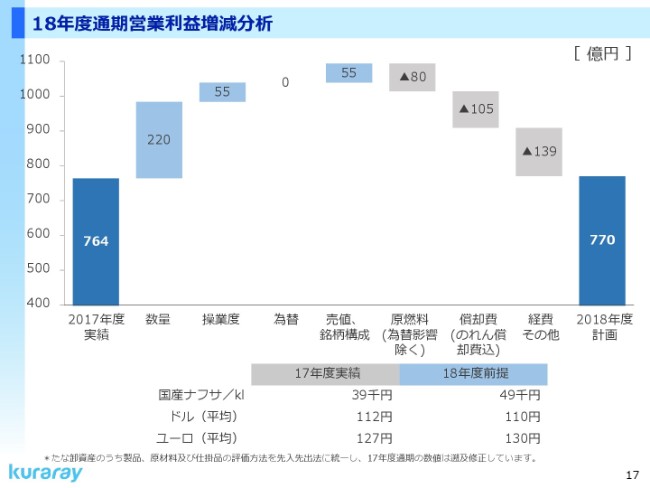

18年度通期営業利益増減分析

17ページをお願いします。この表は、2018年度と2017年度の対比で、同じように増減分析をしております。

具体的には6億円の増益ということになっております。数量につきましては、同じようにCalgon Carbon社の連結影響が一番大きいのですが、それ以外は水溶性ポバールフィルム、PVBフィルムの販売増などもあって、全体で220億円の増益要因になっております。

操業度は、先ほど上半期のところで申し上げましたように、好調な事業の販売量の増で55億円の増益効果を見込んでおります。

年度で見ますと、為替につきましてはトータルでは影響はほとんどございません。原燃料につきましては、80億円の減益要因ということで見ておりますが、年度で見ますと、そのうちの55億円は販売価格の調整で取り戻すということにしております。

償却費につきましても、Calgon Carbon社の連結影響によって105億円の増加を見込んでおります。先ほど暫定のれんのお話をしましたが、年度では約40億円を見ておりまして、この中に含まれております。

経費につきましては、これもCalgon Carbon社の連結影響とGSAPなど、先ほど申し上げた要因の年度1年分で、139億円の増加を見込んでおります。

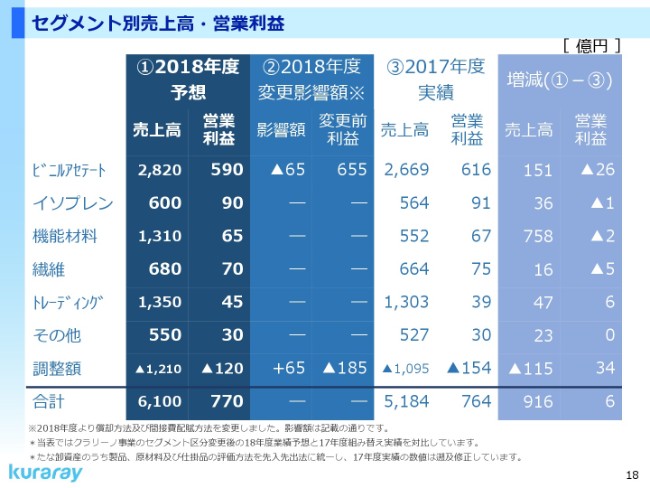

セグメント別売上高・営業利益②

18ページ目をお願いします。このスライドでは、2018年度のセグメント別の業績予想を、冒頭申し上げました遡及適用後の2017年度実績との対比で示しております。少しご説明いたします。

ビニルアセテートセグメントでございますが、このセグメントは償却方法並びに間接費の配賦方法を変更しまして、全社では影響はないのですが、このセグメントで65億円のマイナス影響を受けております。

よって2017年度と同じベースで比較するには、この65億円を加え、2018年は655億円ということで、実質的には39億円の増益ということになります。

また2018年の利益予想には、先般発生しましたエバールの米国工場の火災の影響による稼働遅れのマイナス要因を織り込んでおります。しかし、各製品の販売が順調であることから、全体の予想は変更しておりません。

事業別ではPVBフィルム、水溶性ポバールフィルムの販売拡大が見込まれており、光学用のポバールフィルムも年度では3パーセント程度の増を見込んでおります。エバールも安定した成長が継続すると見込んでおります。

イソプレンにつきましては、エラストマー、ジェネスタの販売増により増収となりますが、ここでは原燃料価格の上昇の影響を受けて、利益は前年度並みを予想しております。

機能材料セグメントは、Calgon Carbon社の連結に伴う売上高を通期予想に反映しておりますが、のれん代の最終確定を当年度(2018年度)第4四半期に予定しており、現段階では不確定要素が多いため、営業利益につきましては連結影響に織り込んでおりません。

既存事業の中では歯科材料の販売拡大を見込んでおりますが、メタクリルにつきましては、上期は非常に市況が好調でしたが、下期には若干市況が緩んでくると見ており、それを考え、トータルでは増収、利益は若干の減ということで見通しております。

繊維セグメントにつきまして、繊維素材はクラフレックスの高付加価値製品の販売の拡大……クラリーノも「CATS(Clarino Advanced. Technology Systems)」を中心に数量を伸ばしますが、ビニロンは原燃料価格上昇の影響を受け、その結果、増収ですが若干の減益を見込んでおります。トレーディングセグメントにつきましては、アジアでのビジネス拡大などで増収増益となる見込みでございます。

私からの説明は以上でございます。ありがとうございました。

新着ログ

「化学」のログ