ジャパンディスプレイ、1Q営業損失が縮小 「経営再建中」の枕詞の今期返上を図る

18年度第1四半期のポイント

大島隆宣氏:みなさま、こんにちは。改めて、大島からご報告させていただきます。本日はよろしくお願いいたします。

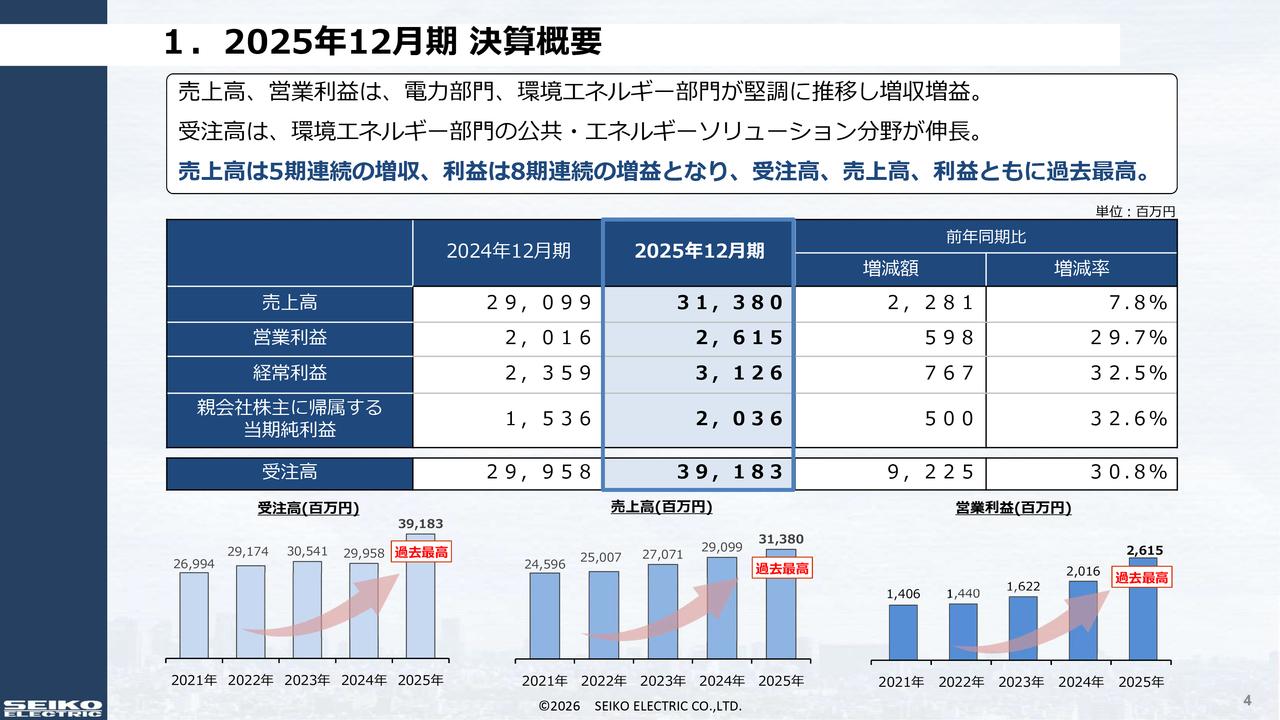

お手元の資料の、最初のページ(3ページ)を見ていただけますでしょうか。「18年度第1四半期のポイント」という資料になっております。

ポイントをいくつか記載してございますが、ここでみなさま方と共有させていただきたい大きなことは、もともとの予定どおりではございますが、売上高が対前年同期および対前四半期に比べまして、大幅な減収でございます。

しかしながら、昨年度(2017年度)断行いたしました構造改革の影響・効果等もありまして、営業利益は98億円(のマイナス)と、2桁に抑えることができました。

一方、営業利益以外の領域につきましては、営業外で大きなポイントがあります。1つ目が、為替差益。これで、約23億円の差益を計上しております。2つ目が、持分法投資損失ということで31億円。これを、営業外費用で計上しております。一部大きいものは、その次に書いてあります、持分変動利益の119億円です。これは特別利益ということで、今回計上させていただきました。

営業利益はマイナス98億円でございますが、経常利益はマイナス127億円。それと、今回の特別利益を入れますと、最終損益はマイナス18億円と、昨年度に比べて大幅な改善となっております。特別利益の内容につきましては、次のページで細かく(ご説明)させていただきたいと思います。

併せて、(2018年)6月29日付で、能美工場を約200億円で譲渡いたしました。第三者割当増資に伴う350億円の調達と合わせて、トータルで約550億円になりますが、この分をFULL ACTIVE™の運転資金に充当していきたいと考えております。

(スライドの)下のほうに、損益計算書のサマリーがありますが、これは後ほど損益計算書の詳細(なスライド)がありますので、そちらでご説明させていただきたいと思います。

持分変動利益(特別利益)の計上

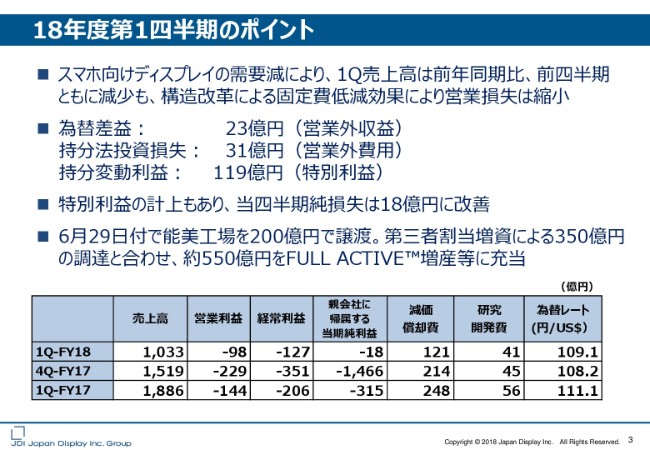

次のページをご覧いただけますでしょうか。今申し上げました、特別利益(持分変動利益)の計上の背景になっております。

JOLEDは2016年以来、JDIの持分関係会社でございます。昨年度(2017年)はご存じのように、持分法の結果、JOLEDの損失をJDIが負担するかたちでございました。2018年度の第1四半期までも、基本的に同様のトランザクションが発生しております。

しかしながら、2018年6月末にJOLEDの増資がありまして、この結果、JDIの分の純資産額が大きく変わっております。結果として、これまで我々が負担していたJOLEDの、ここ(の図)に書いております増資前の107億円と、増資後の227億円の差額の119億円を、特別利益として、先期計上させていただきました。

ちなみに、今回のJOLEDの増資に伴いまして、JDIの持分比率が25.1パーセントに変化しております。増資前は、44.4パーセントでございました。

売上高の状況

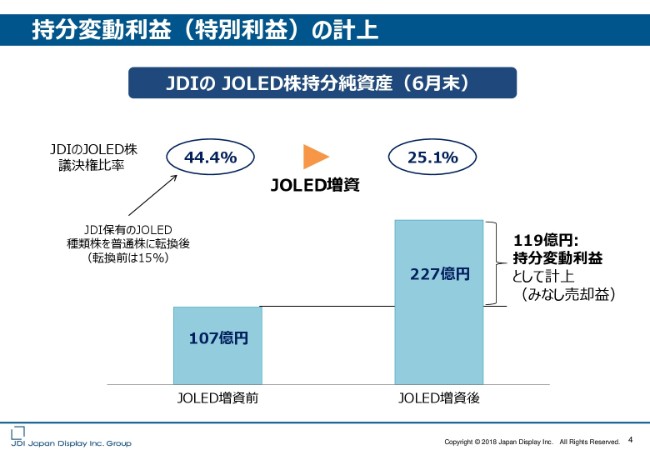

次のページをご覧いただけますでしょうか。売上高の状況でございます。

先ほど、冒頭でご説明いたしましたように、第1四半期の売上高は約1,000億円ということです。前回の決算報告の際に、「第1四半期が非常に厳しい」というご報告をさせていただきました。厳しい状況は変わっておりませんが、数値としては、ほぼ計画どおりの売上高となっております。

中身を見ますと、ここに記載しているとおり、季節性及び在庫調整により、欧米向けのモバイルが大幅に減少しております。中国向けに関しましては、(顧客の)OLED採用や価格競争激化等です。これは昨年(2017年)から引き続き、まったく状況は変わっておりませんが、その中において(前四半期比で)若干の増収がありました。

それと、今回見ていただいている資料です。お気づきかと思いますが、昨年までは「モバイル」と「その他」で大きくカテゴリーを分けておりましたが、今後はJDIを第二の柱とした車載事業に注力してまいりますので、今年度から「モバイル」と「その他」の中から、「車載」を切り出して、明記するようにいたしました。ここに書いてあるとおり、車載事業につきましては、四半期ごとに順調な伸びを示しておりまして、対前期も同様の状況でございます。

第2四半期でございますが、我々が考えておりますFULL ACTIVE™が、いよいよ第2四半期以降、出荷が開始されていきます。結果、第2四半期につきましては、売上高としては第1四半期に対して約4~50パーセントの増収を、今は想定しております。

さらに下期も、このまま伸長していくことを考えております。ある意味、今回の第1四半期で底を打って、これから大きくターンアラウンドしていくといった状況でございます。

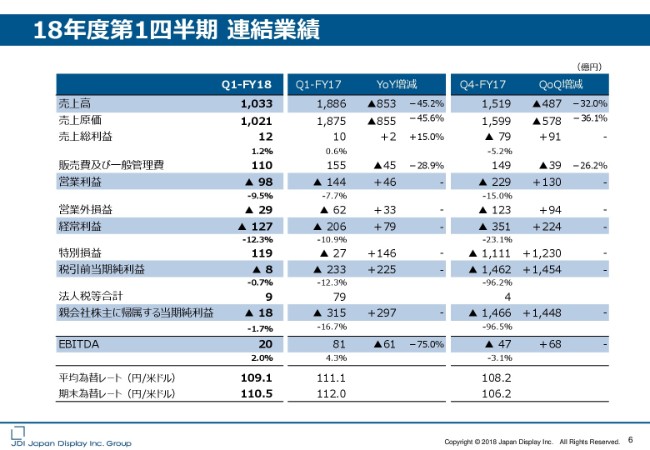

18年度第1四半期 連結業績

詳細の数字(のご説明)に入ってまいります。次のページの、「18年度第1四半期 連結業績」の計算書をご覧いただけますでしょうか。

売上高は、先ほど申し上げたとおりでございます。対前年同期比・前四半期比ともに、大幅な減収でございます。ただ、構造改革およびCFT活動等を踏まえて、オペレーション及び構造が大幅に改善しております。

この売上高の下に、売上原価・粗利が書いてあります。粗利と言っても、まだまだ1.2パーセントということで、なにも誇れる状況ではないのですが、この約1,000億円の中で、粗利をプラスに転じることができました。これは、昨年(2017年)末と比べますと、大幅な改善ということが言えるのではないかと思います。

その下の数字ですが、販売費及び一般管理費につきましても、昨年に比べますと改善(しております)。ここにつきましても、構造改革の影響等が、改善の1つの要因になっています。

営業利益は、先ほど申し上げましたとおり、マイナスの98億円。これは、昨年……とくに2017年の第4四半期に比べますと、損失としては半分以下になっているということでございます。

営業外費用、収支ですね。ここにつきましても、期によって多少のばらつきがありますが、昨年度に比べますと、4〜50億円から7〜80億円の改善でございます。

その後、特別利益を計上いたしまして、最終的な当期純利益は、マイナスの18億円でございます。為替の前提は、下に記載してあるとおりでございます。

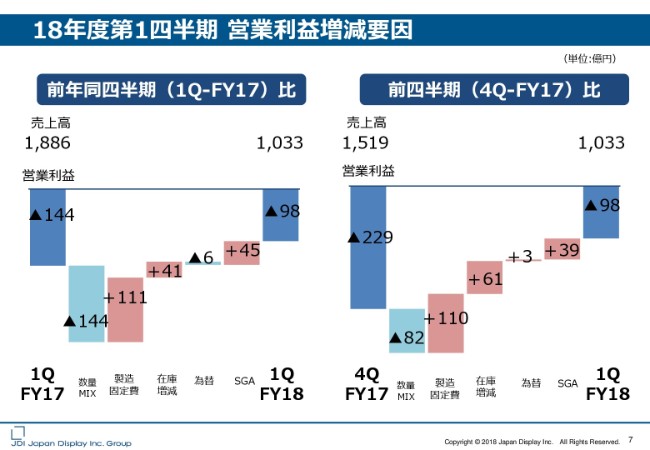

18年度第1四半期 営業利益増減要因

次のページをご覧いただけますでしょうか。今申し上げました営業利益の、対前年同四半期と前四半期との、比較分析になっています。ともに減益でございますので、その売上減に伴う利益の影響が、一番大きいものでございます。

左(の図)が対前年同期比でございます。売上高が約800億円以上落ちていますので、これの影響がマイナス144億円となります。

ただ一方で、先ほど申し上げました構造改革等を含めまして、固定費は大幅に改善しています。製造周りで、約111億円。SGAの中に含まれる固定費要素もありますので、これを含めますと、総額で150億円近く、対前年同期に関しては改善していると言えるかと思います。

これは、対前年同期に並び、前四半期比に対しても同じような状況でございます。右の資料がそれを表していまして、製造固定費で110億円、SGAで約40億円という改善ができています。

加えまして、先ほど「第2四半期から第3四半期にかけて、これから増収を目指していく」と申し上げました。第3四半期は、当然(販売の)ピークシーズンでございますが、そこの販売のピークに備えるために、第1四半期から若干の作りだめをしています。これは、第2四半期末には基本的に適正水準に戻ってくると思っていますが、第1四半期に若干の作りだめをしている関係上、在庫増減がそれぞれ(前年同四半期比で)41億円、(前四半期比で)61億円ほど出ています。

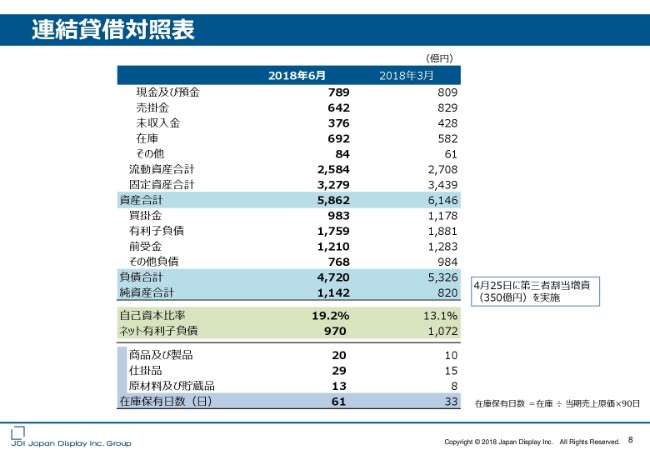

連結貸借対照表

次のページをご覧いただけますでしょうか。連結貸借対照表でございます。

今申し上げた在庫の増加につきましては、資産の部の上から4列目(をご覧ください)。2018年3月末に対して約100億円ほど、在庫が増加しています。これが、今申し上げた(販売のピークシーズンである第3四半期に向けた)作りだめに伴う在庫の増加でございます。これが第2四半期末に、基本的にほぼ全部吐き出されていくかたちでございます。

回転日数(在庫保有日数)でございますが、昨年度末は33日近くまで下がりましたが、今回(2018年6月末)は60日程度というかたちに、ちょっと上がっています。ただ、我々の会計上、回転日数の計算ロジックは、当該期の売上原価で割っています。(今回であれば)1,000億円の売上原価で割っていますので、どうしても作りだめになりますと、このようなかたちで61日に増えていますが、第2四半期末に向けては、これは適正化されると考えています。

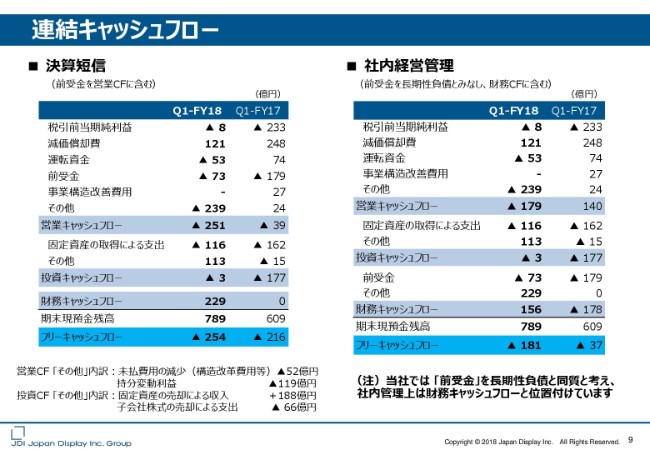

連結キャッシュフロー

次のページをご覧ください。連結キャッシュフローです。キャッシュフローでございますが、前回同様、左(決算短信)は、日本の会計基準に照らし合わせまして、前受金を営業キャッシュフローに入れています。右(社内経営管理)は、長期性負債という前受金の性質を鑑みて、財務キャッシュフローとしてカウントしています。

営業キャッシュフロー・投資キャッシュフローは、ともに、対前年同期と比べまして大幅な乖離がありますので、この点を左下に記載しています。

まず、営業キャッシュフローでございます。前回の決算発表の際、「すべての構造改革費用は、第4四半期までにすべて引当計上しています」というご報告をさせていただきました。ただ一方で、実際のキャッシュとして発生する金額が、若干……約52億円、第1四半期で発生しています。

それと、(持分変動利益の)119億円と言いますのは、先ほど(ご説明した)持分法のところで、119億円のみなしの益を出していますが、これはなんら、キャッシュとしての動きではありません。あくまでも会計上の処理ですので、いったんこれはマイナスというかたちで、除外しています。

投資キャッシュフローでございますが、(2018年)6月末に、能美工場を200億円で譲渡したという話をさせていただきました。額面上は200億円なのですが、税金等諸雑費を除きますと、実際にJDIに入ってくるキャッシュとしては188億円ということで、これを投資キャッシュフローの中でカウントさせていただいています。

また、子会社株式の売却による支出です。ここにつきましては、先ほど同様3月末に会計上ですべて処理していますが、実質的な子会社の売却について、最終的に契約が完了しましたのが、6月末でございます。その際に、子会社にもありました現預金の66億円が、相手方に渡りましたので、その分を投資キャッシュフローのマイナスということで、ここに計上させていただいています。

まとめますと、今回の構造改革にまつわる支出で言いますと、冒頭の(未払費用の減少の)52億円と一番下(子会社株式の売却による支出)の66億円。この約120億円程度が、いわゆる構造改革周りとなります。

右(社内経営管理)のフリーキャッシュフローが(2017年度第1四半期の)37億円と(2018年度第1四半期で)181億円と、約150億円の差がありますが、その実態が、この構造改革に伴うキャッシュアウトということで、純粋な営業にまつわるフリーキャッシュフローには、大きな変化はないと考えています。

事業の状況

それと、事業の状況でございます。次のページをご覧ください。大きく4点、ここに明記しています。

まず、1点目。(2018年)6月に起こりました、西日本豪雨災害の影響としては、非常にいろいろなみなさまが被害に遭われましたが、その後のさまざまな復旧等もあり、現時点では我々の年間の損益に与える影響は、非常に軽微あるいは限定的と考えております。しかしながら、月によっては若干売上の減少があったりとか、後ろにずれたりとありますが、年間としての影響は大きくないだろうと、現時点では見ております。

2点目に、市場環境の変化に鑑みまして、1年前に(代表取締役会長の)東入來がここで登壇させていただきまして、中期計画と将来に向けた方針をご説明いたしました。その際に、「1年後、中計の見直しをします」ということを明言させていただきましたが、その後の市場環境変化等がありまして、現在見直し中でございます。今回はまだご報告できないのですが、次回の11月の決算発表の際には、きちんとご報告できるようにしたいと考えております。

(3点目に)グローバルパートナーの選定でございますが、ここはOLEDの量産投資時期を勘案しつつ、かつお客さまとのパートナーとも、いろいろなビジネスの環境を含めて、継続して検討しております。

最後になりますが、1,070億円のコミットメントライン契約。おかげさまで、今日(2018年8月8日)をもちまして、契約の更改が無事完了しております。今日から約1年、1,070億円のコミットメントライン契約を銀行3行と締結いたしましたので、ここでご報告申し上げたいと思います。

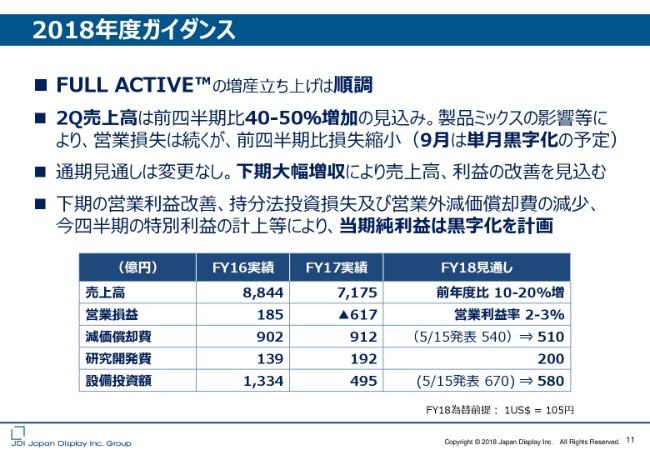

2018年度ガイダンス

最後になりますが、2018年度のガイダンスになります。

現在、FULL ACTIVE™の増産立ち上げを進めておりまして、予定以上に今、非常に引きが強くございます。これの立ち上げは順調でございまして、先ほど「第2四半期は、売上高が50パーセント増」とありましたが、このようなところに大きく寄与していくのではないか、大きくターンアラウンドしていく(のではないか)と考えております。

売上高は4〜50パーセントの増加なのですが、営業損失につきましては、さらに改善していきます。営業損失は縮小していきますが、現時点におきましては、まだ若干残るかなと考えております。ただし(2018年)9月は、おかげさまで単月黒字を目指せるところまできていると考えております。ようやくここから、本格的なターンアラウンドが始まると、我々は考えております。

先ほど冒頭に(ご説明したように)、第1四半期に特別利益で110億円を計上いたしました。それから、固定費も、2017年度中に構造改革で大きく圧縮させていただきました。それからオペレーション的にも、売上が順調に伸びております。

このような状況を踏まえまして、年間としての当期純利益黒字化は計画どおり、なにも変わらずに、今のところ進んでいると考えております。

したがいまして、下(の表)に具体的な数字がありますが、上2つ(売上高・営業損益)につきましては、前回ご報告したとおり、なにも変えておりません。一方で、減価償却費につきましては、若干でございますが、当初想定しておりました構造改革以上に減っているということ。

設備投資額につきましては、これは今年度の設備投資でございますので、構造改革とは直接関係がありませんが、このような状況におきましても、さらに引き続き、不要不急の投資は抑え、必要な投資をしていくということで、投資の厳選をした結果、前回のご報告に対して7〜80億円上がることを計画しております。私からは、以上でございます。

18年度の重点取り組み

月﨑義幸氏:みなさま、改めまして、(2018年)6月の株主総会で社長を拝命いたしました、月﨑でございます。今後とも、よろしくお願いいたします。本日私からは、2018年度の重点的な取り組みに関して、ご紹介させていただきたいと思います。社長を拝命いたしましてから、約2ヶ月が経つところでございますが、本年度の私たちの目指すところを、本日はご紹介させていただきたいと思います。

まず1つ目は、先ほど大島からご紹介いたしましたように、なにがなんでも、確実な業績回復。これが第1の、私どもの大きな目標でございます。

その1点目といたしましては、昨年(2017年)実施いたしました構造改革の確実な刈取り、ならびに、現在進めておりますCFT活動に基づくオペレーション改革の遂行。これが、まず1点目でございます。

2点目といたしましては、言わずもがなの、本年度の黒字達成。ついては、この黒字を達成した暁には、市場のみなさまからの信頼を回復することが、私たちが本年度に目指す点でございます。

(3点目に)この市場回復を成し遂げた暁には、日頃私どもジャパンディスプレイをご紹介いただくときにいただいている、枕詞である「経営再建中の」という言葉を、なにがなんでも今年で返上させていただきたいと考えております。

3つ目の大きな取り組みといたしましては、企業価値の最大化。

まず(1点目は)取引先さまとの関係の一層の強化でございます。これは、お客さまのみならず、部材サプライヤーさま・パートナーさま等を含めまして、より一層関係を強化していきたいと考えております。

2点目といたしましては、新たな事業分野の開拓という点でございます。これも、昨年の構造改革の発表の際に触れさせていただき、「モバイル一本足打法から、ノンモバイル分野を伸ばす」という表現をさせていただいております。ノンモバイル分野の主力には、車載という点がございますが、私どもはそれ以外の新しい分野についても取り組んでおりまして、ノンモバイル分野を(全体的に)きっちり伸ばしていく。

ただし、ここで誤解していただきたくないのは、「じゃあ、モバイル分野を縮小していくのですか?」というご質問もいただくのですが、決して、そのようなことはございません。先ほどご紹介いただきましたように、現在FULL ACTIVE™に関しましては、非常に旺盛なお引き合いをいただいておりまして、私どもの各工場とも、現在フル操業という状況でございます。モバイルとノンモバイルの両輪をきちんと回していくことによりまして、業績を回復していきたいと考えております。

最後に、ディスプレイ市場の変化を見極めつつ、グローバル企業とのパートナーシップの構築という点に、触れさせていただきます。ここは、ジャパンディスプレイの技術力をきっちりと見極めながら、お客さま、あるいはパートナーとなっていただくみなさま方のご評価をいただきながら、技術を本当にご理解いただき、一緒に組んでいける方とやっていきたいと考えております。これは拙速な判断ではなく、じっくりと取り組んでいきたいと考えております。

以上、簡単ではございますが、2018年度に対しまして、私どもが取り組んでいく重点項目について、ご説明させていただきました。引き続き、ご支援ご指導のほど、よろしくお願いいたします。

新着ログ

「電気機器」のログ