【QAあり】アネスト岩田、上期は減収減益も為替差益により経常利益と純利益は計画を上回る 値上げと販売促進により巻き返し図る

資料のポイント

三好栄祐氏(以下、三好):代表取締役社長執行役員の三好です。よろしくお願いします。それでは、アネスト岩田株式会社2026年3月期第2四半期の決算についてご説明します。

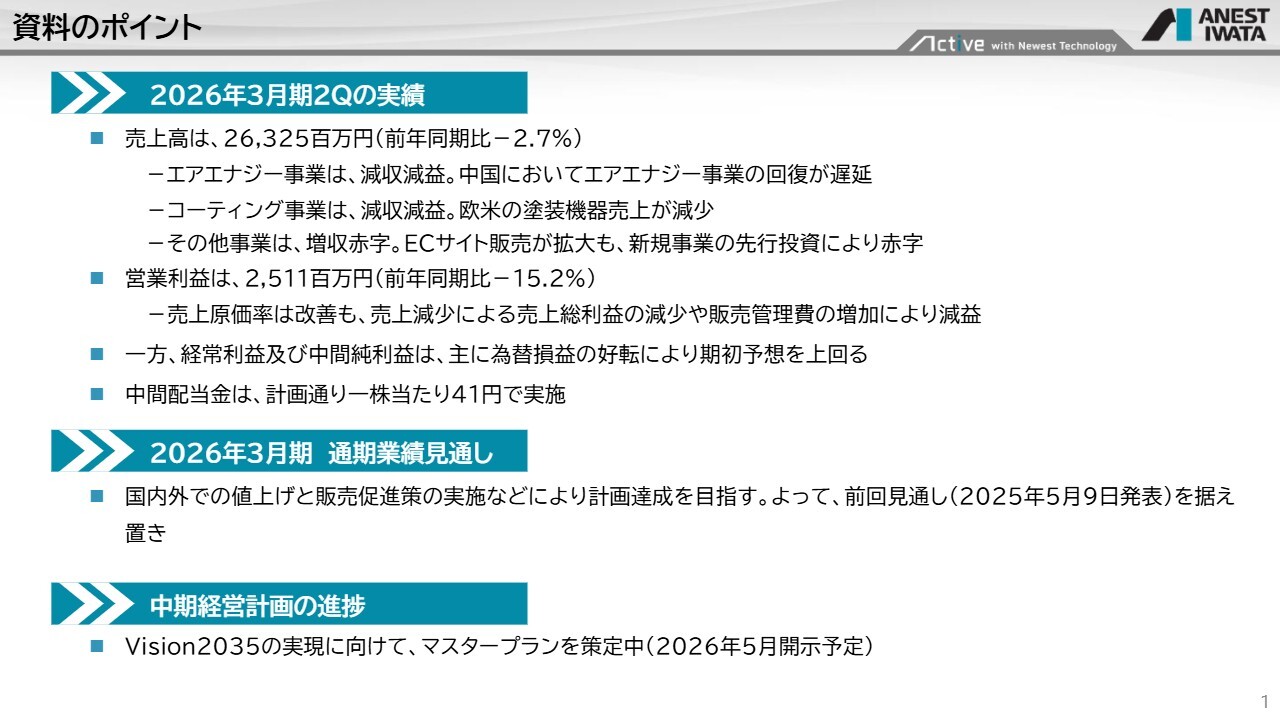

まず、本資料のポイントです。上期は減収減益となりました。その主な要因は、中国におけるエアエナジー事業の回復遅れと、欧米での塗装機器の販売の落ち込みです。ただし、為替差益が発生したことで、経常利益と純利益は計画を上回ることができました。

その他事業は、ECサイト販売が拡大することで増収となりましたが、新規事業への投資により赤字となりました。なお、中間配当金は計画どおり、1株当たり41円を実施します。

2026年3月期通期業績見通しは据え置き、今後は値上げと販売促進により巻き返しを図っていきます。

中期経営計画の進捗状況については、「Vision2035」の実現に向けて、現在マスタープランを策定中であり、2026年5月に開示を予定しています。

目次

目次をご案内します。先ほど説明しました3点、2026年3月期上期の実績、2026年3月期通期業績見通し、第一次中期経営計画の進捗について、これから詳しくご説明します。

決算ハイライト

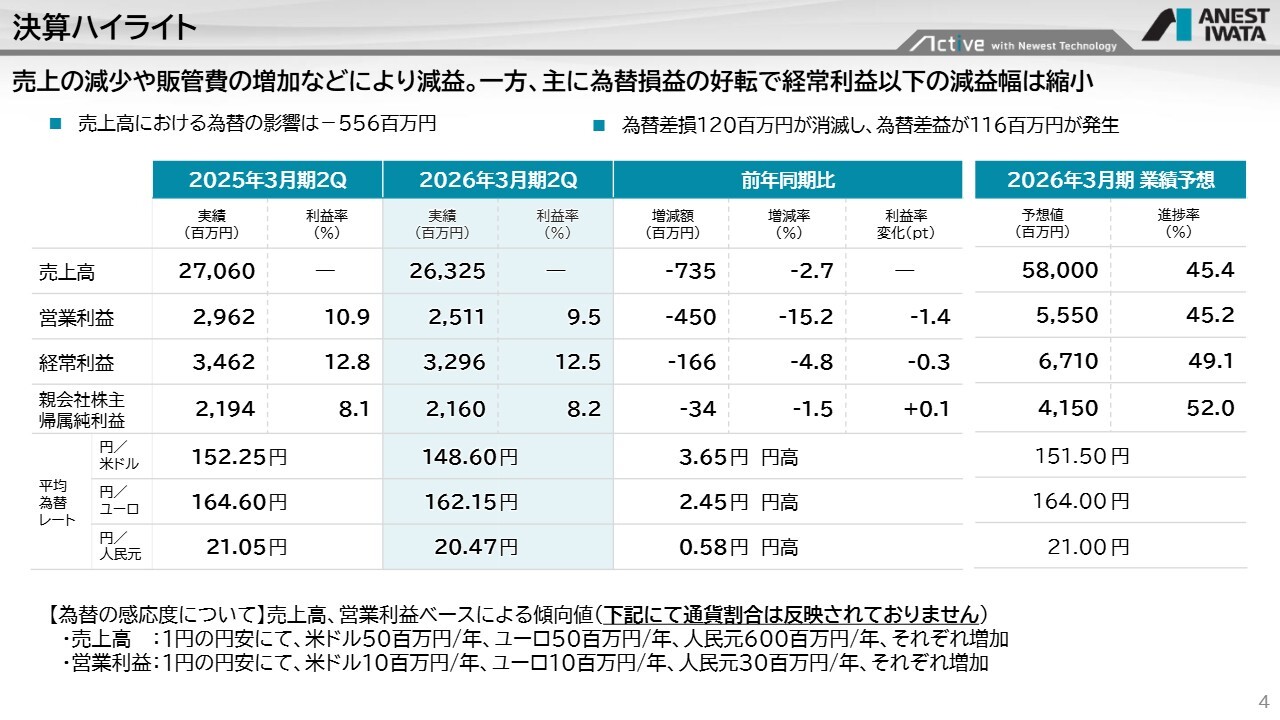

2026年3月期第2四半期の実績についてご説明します。まず決算ハイライトですが、売上高は263億2,500万円で、前期に比べ約7億円減少しました。営業利益も25億1,100万円と減少しましたが、一方で為替差益が消滅し、為替差損が発生したことにより、経常利益と純利益は減少幅は縮小しました。

為替の影響として、円高により売上高にはマイナス要因となったものの、利益面ではプラスの影響が上回る結果となりました。全体として本業は厳しい状況でしたが、財務面で下支えされた上期となりました。

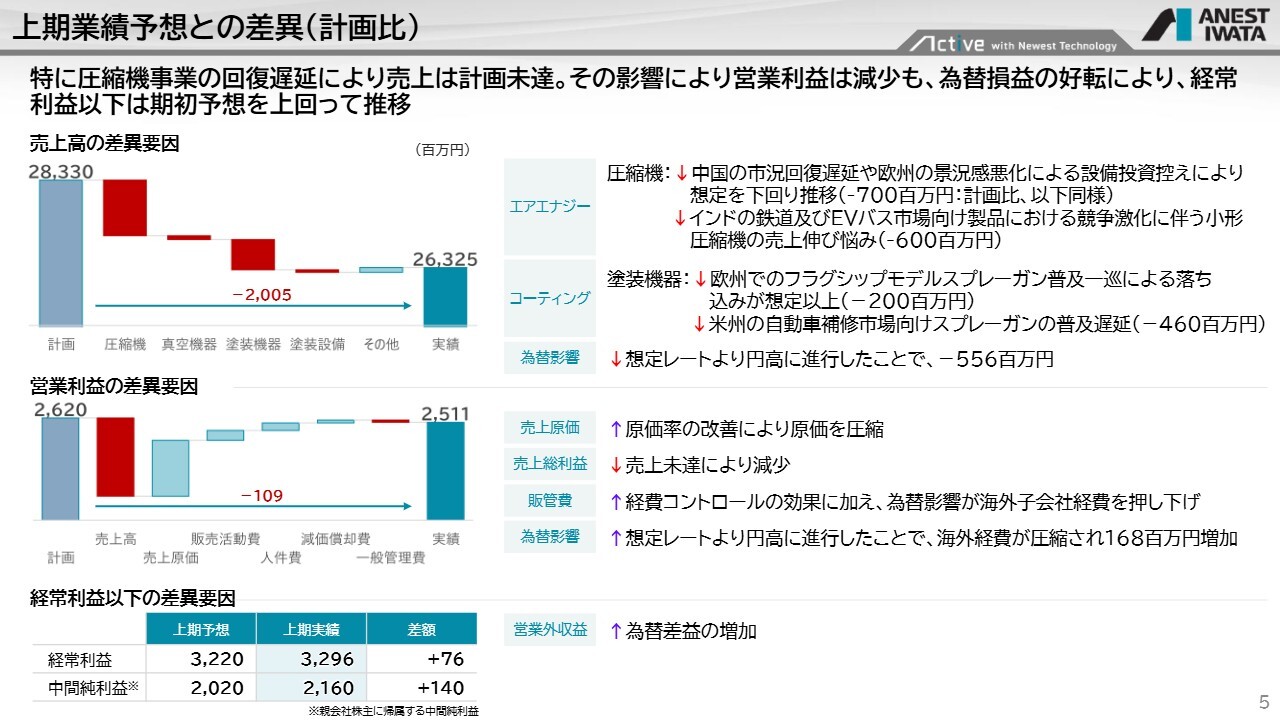

上期業績予想との差異(計画比)

上期業績予想との差異、計画比との差異です。圧縮機事業と塗装機事業のグローバル需要が想定を下回り、売上は計画の280億3,300万円に対し、263億2,500万円と未達となりました。営業利益も売上総利益の減少により下振れしました。しかし、為替差益が大きく寄与し、経常利益と純利益は計画を上回る結果となりました。

特に圧縮機事業では、中国における企業の設備投資停滞、欧州の景況悪化による圧縮機の需要縮小に伴う中国からの輸出減少、インドの競争激化などにより、大幅な計画未達となりました。塗装機器については、欧州での高級レンジスプレーガンの普及が一巡し、さらに北米での普及の遅れが大きく影響しました。

事業全体としては、主要地域で予想以上の減速が発生し、売上計画との差を大きく押し下げる結果となりました。営業利益差異の要因としては、売上未達により売上総利益が減少したことから、営業利益は計画比で減少しました。

ただし、為替については先ほどご説明したとおり、費用面ではプラスに働き、営業外では差益が増加しました。その結果、営業利益は厳しいものの、経常利益は想定より良好な水準を維持することができました。

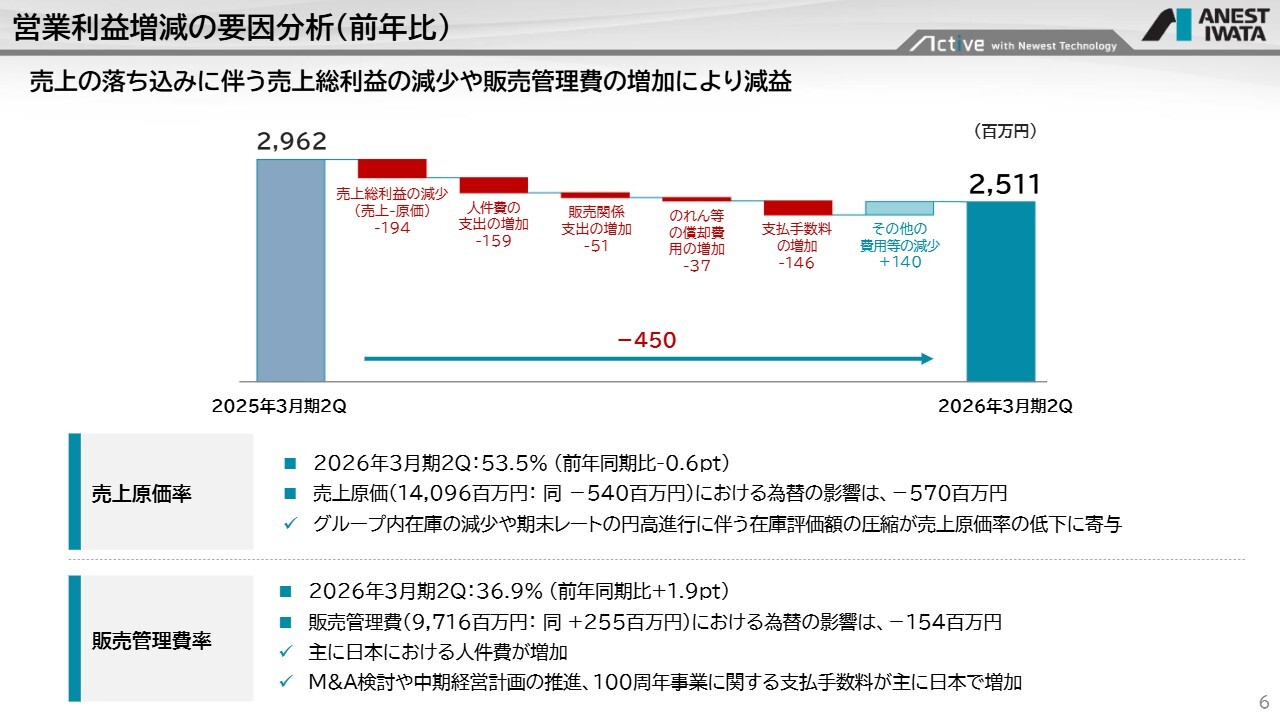

営業利益増減の要因分析(前年比)

営業利益増減の要因分析および前年比較です。前年と比べて売上総利益の減少が最も大きく、営業利益を押し下げる要因となりました。また、販売管理費、支払手数料の増加も利益を圧迫しました。一方で、販管費の一部削減効果や為替の影響による費用の圧縮が見られましたが、それでも減益幅を十分に補うことはできませんでした。

原価率は在庫評価減の影響で若干改善しましたが、販管費率は人件費の増加や中期経営計画推進費用、及び100周年事業関連費用などの影響で上昇しています。構造的なコスト増の傾向が見られ、売上高が減少する中で固定費の負担が重くなったことで、営業利益率が圧迫される結果となりました。

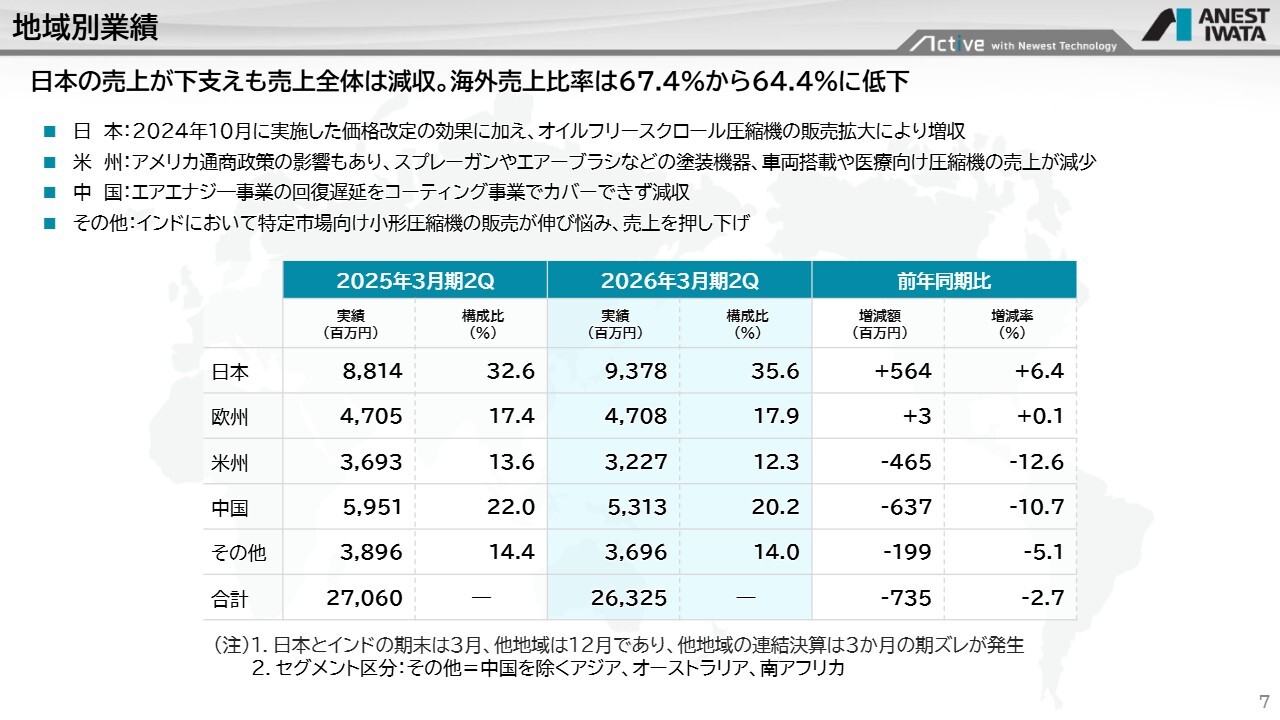

地域別業績

地域別業績についてご説明します。まず、日本は値上げ効果とオイルフリースクロール圧縮機の販売増で堅調でしたが、米州は通商政策の影響もありスプレーガンや車両搭載向け圧縮機が大きく減速しました。

中国ではエアエナジー事業の回復が遅れ、その影響をコーティング事業で補うことができず、減収となりました。その他アジアでは、インドの小形圧縮機が想定ほど伸びず、売上を押し下げる結果となりました。その結果、海外売上比率が低下し、全体的に減収傾向が強まる結果となりました。

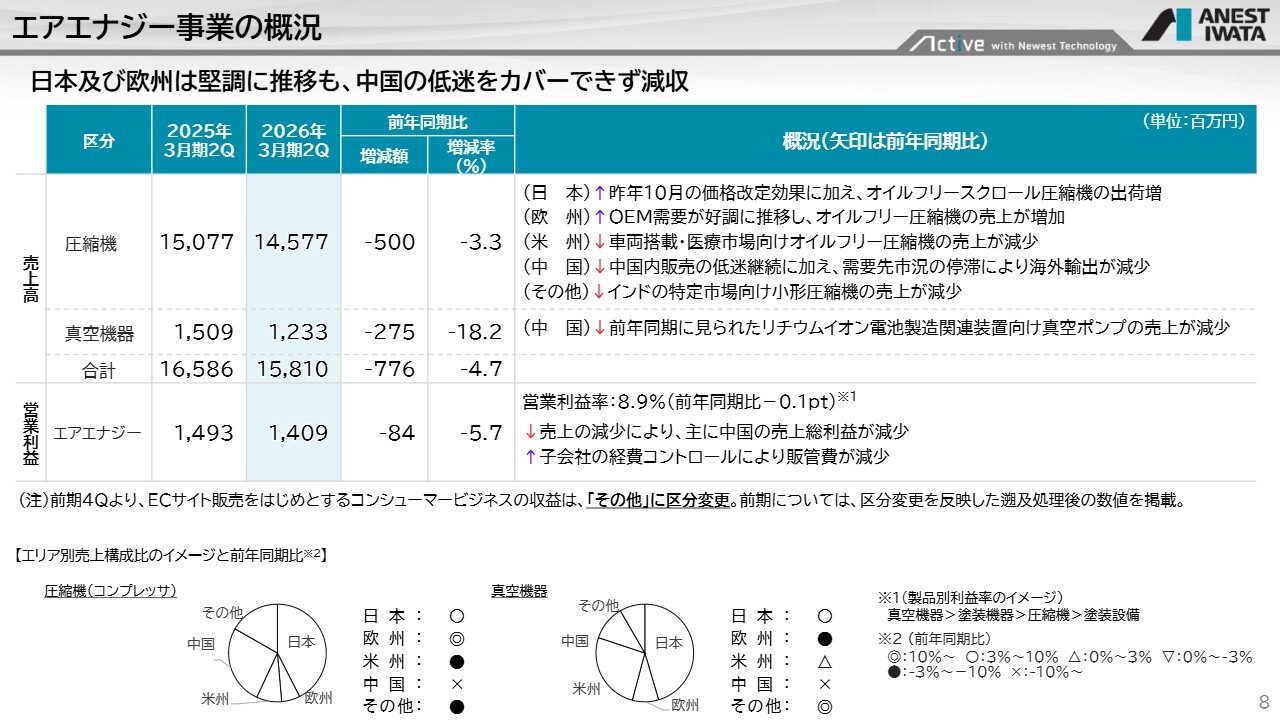

エアエナジー事業の概況

エアエナジー事業の概況についてご説明します。売上高は158億1,000万円で、前年比で7億7,600万円の減少となりました。

先ほどもご説明しましたが、日本は比較的堅調で増収となったものの、そのほかの地域は欧州を除き前年割れとなりました。特に中国の落ち込みが大きく、欧州における景況感の悪化により中国からの圧縮機の輸出販売が縮小しました。インドは競争環境の悪化により数値を下げる結果となりました。

グローバルで見ても、エアエナジー事業は非常に厳しい状況が続いており、地域バランスの見直しが今後求められる状況です。今後はこうした課題に対応するために手を打っていきたいと考えています。

製品別の利益率では真空機器が高く、事業全体の収益性向上には、高付加価値製品比率を高めることがエアエナジー事業の今後の課題となっています。

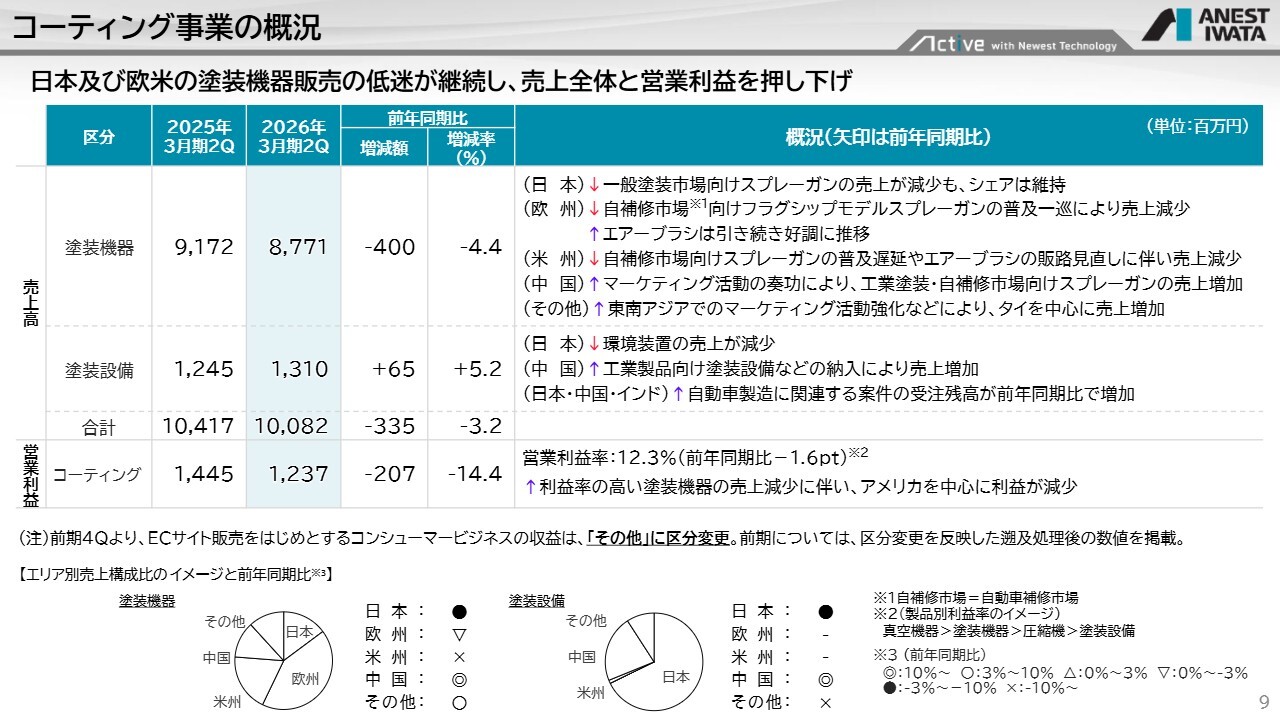

コーティング事業の概況

コーティング事業の概況をご説明します。日本および欧米では塗装機器の販売低迷が大きく影響し、全体の売上と利益を大きく押し下げる結果となりました。欧州では高級レンジスプレーガンの普及が一巡した結果、買い替え需要が細り、アメリカでも自動車補修市場向けの普及が遅れています。塗装設備については引き合いはあるものの、案件ごとの利益率が低く、収益改善が課題です。

一方、日本の塗装設備については引き合いが非常に堅調であるため、この部分を確実に受注し、いかに利益率を向上させるかが今後の課題となっています。

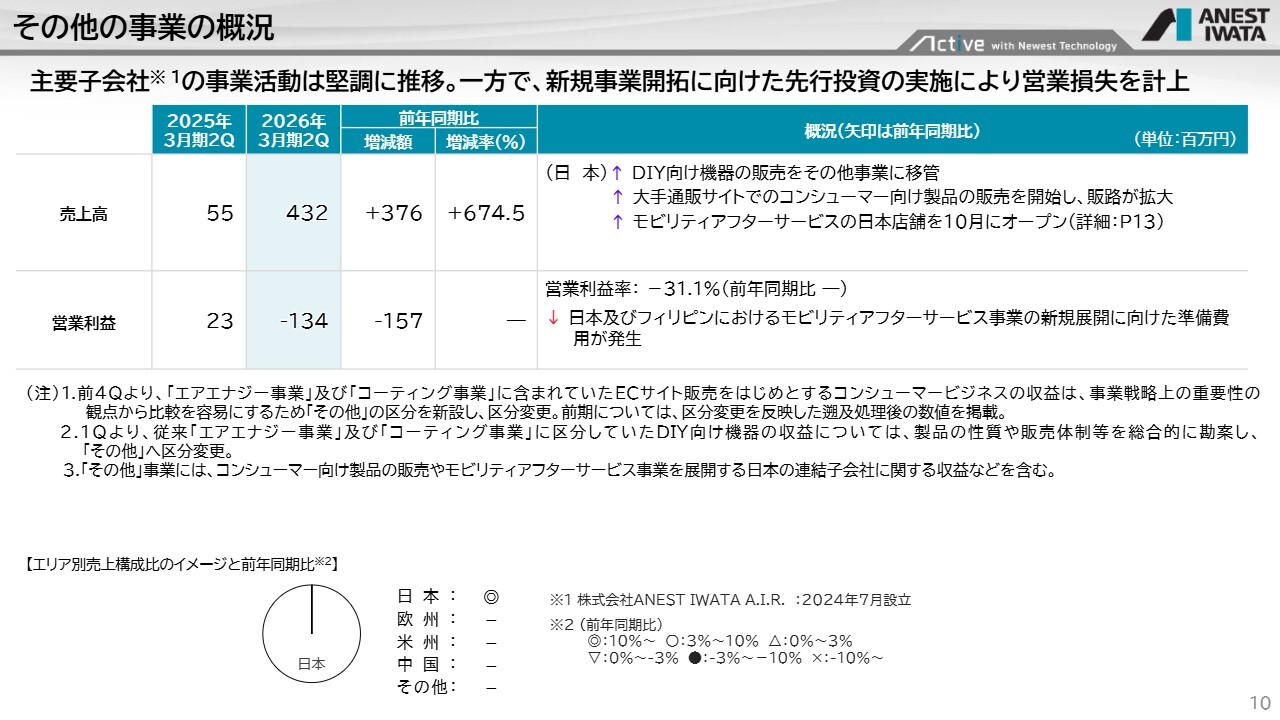

その他の事業の概況

その他事業の概況です。その他事業とは、新たに立ち上げたBtoCビジネスを担う「ANEST IWATA A.I.R.」の事業を指します。この事業は今後非常に重要になると考えています。

「ANEST IWATA A.I.R.」の売上は堅調で、特にEC販売が拡大しています。しかし、新規事業の立ち上げに伴う投資負担が非常に大きく、事業全体としては赤字を計上しています。

主な事業領域はモビリティアフターサービスやDIY製品販売を含むコンシューマービジネスといった、将来的な成長が期待される分野であり、これらへの投資を進めています。したがって、短期的には赤字を許容する戦略を進めています。

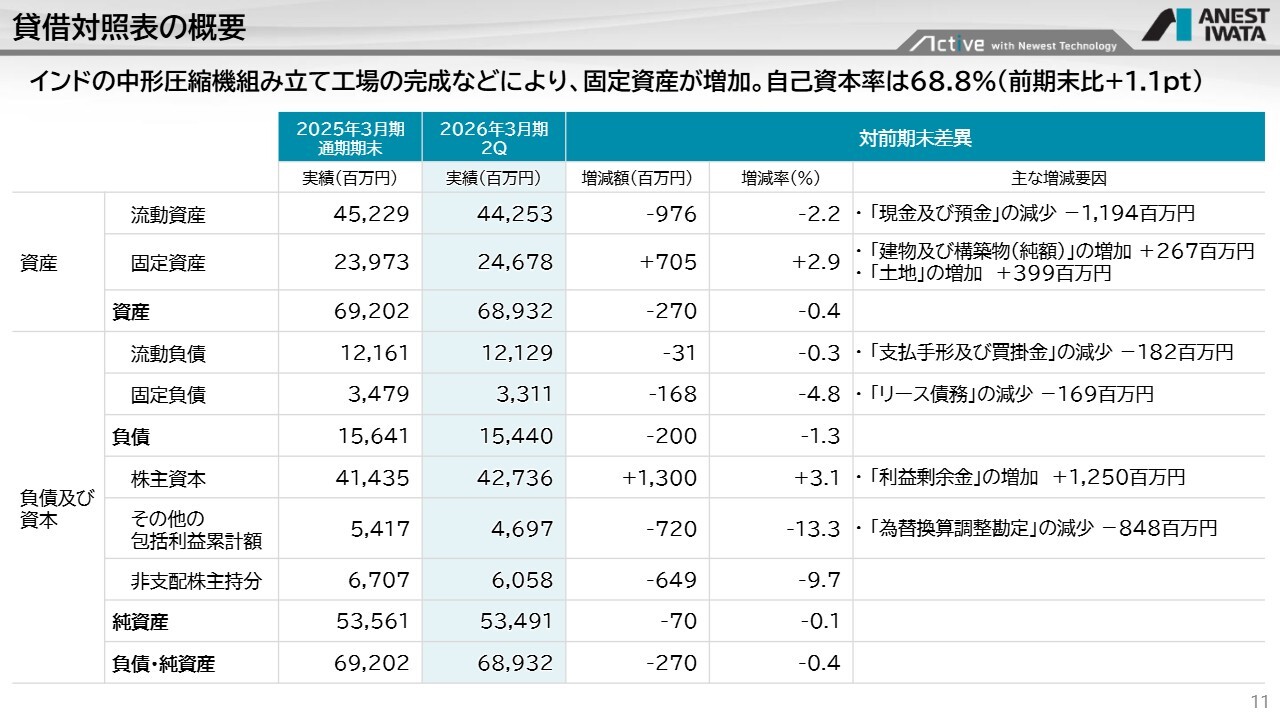

貸借対照表の概要

貸借対照表の概要についてご説明します。インドの中形圧縮機組立工場の完成に伴い、固定資産が増加しました。財務は非常に健全で、自己資本比率は68.8パーセントと高い水準を保っています。現金および現金同等物は設備投資や運転資金の影響で減少したものの、総じて安定的です。

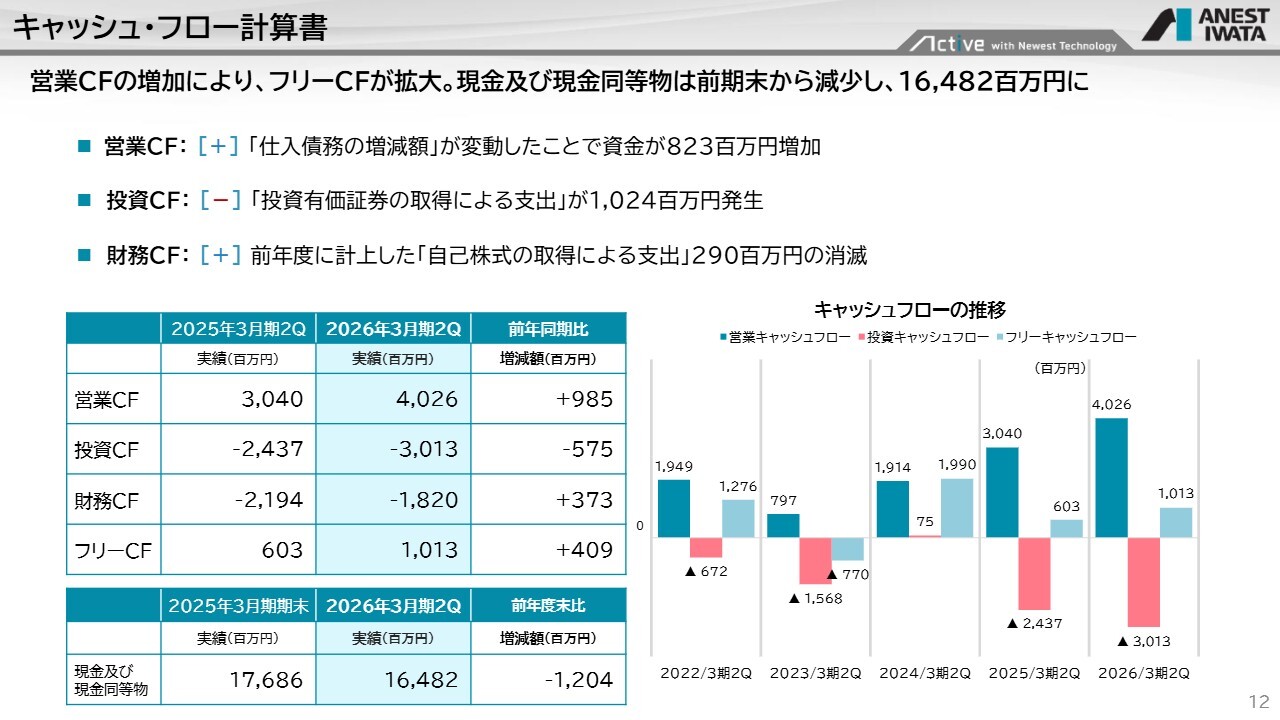

キャッシュ・フロー計算書

キャッシュ・フロー計算書についてご説明します。営業キャッシュ・フローは安定しており、仕入債務の変動などにより増加しています。投資キャッシュ・フローは戦略的投資により支出が増加傾向となっています。

財務キャッシュ・フローは前期の自己株取得がなくなったことで支出が減少しました。その結果、フリーキャッシュ・フローはプラスを維持しつつも、現金残高はやや減少する結果となっています。

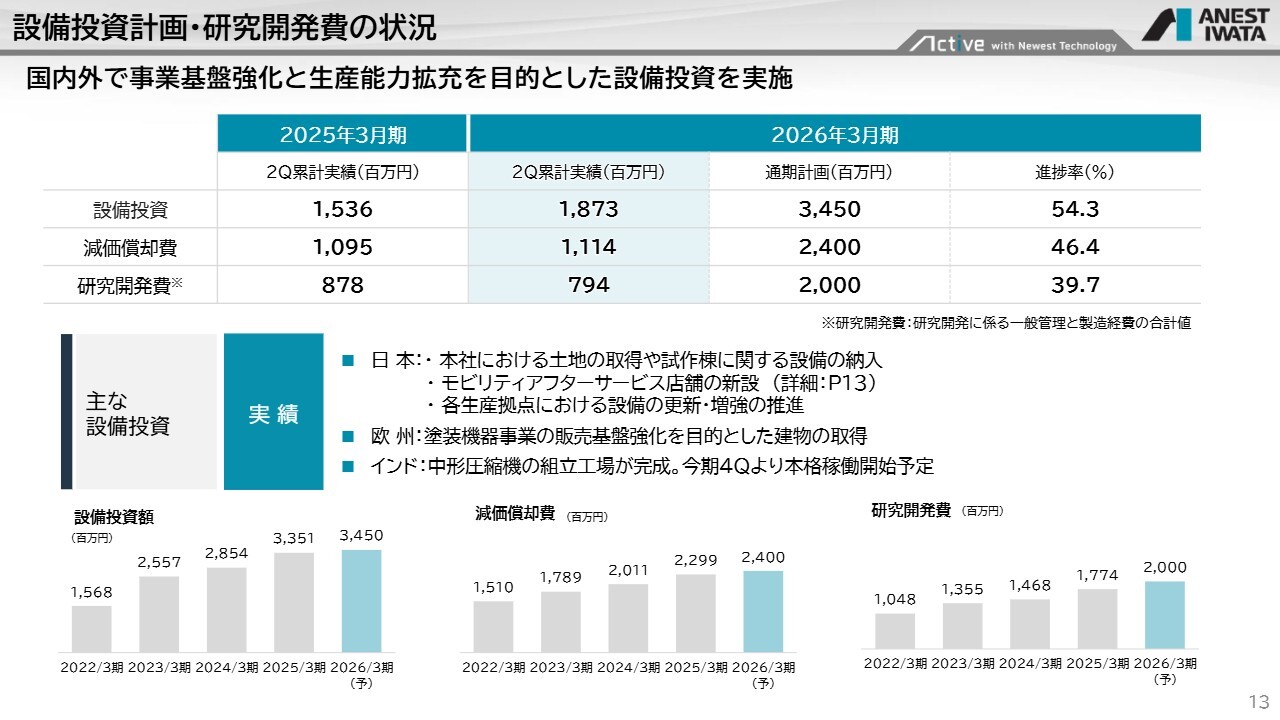

設備投資計画・研究開発費の状況

設備投資計画および研究開発費の概況についてご説明します。国内外で生産能力の拡充と基盤強化を目的に、積極的な設備投資を実施しています。

まず、日本では本社の土地取得、試作棟の整備、先ほどご説明したその他事業を担う「ANEST IWATA A.I.R.」によるモビリティアフターサービス店舗の新設、生産設備の更新を進めています。

欧州では販売基盤強化のために建物を取得したほか、インドでは中形圧縮機の組立工場が完成しており、今期第4四半期から本格稼働する予定です。

研究開発費は前期と同程度の水準を維持しており、次世代製品の開発を鋭意推進している状況です。

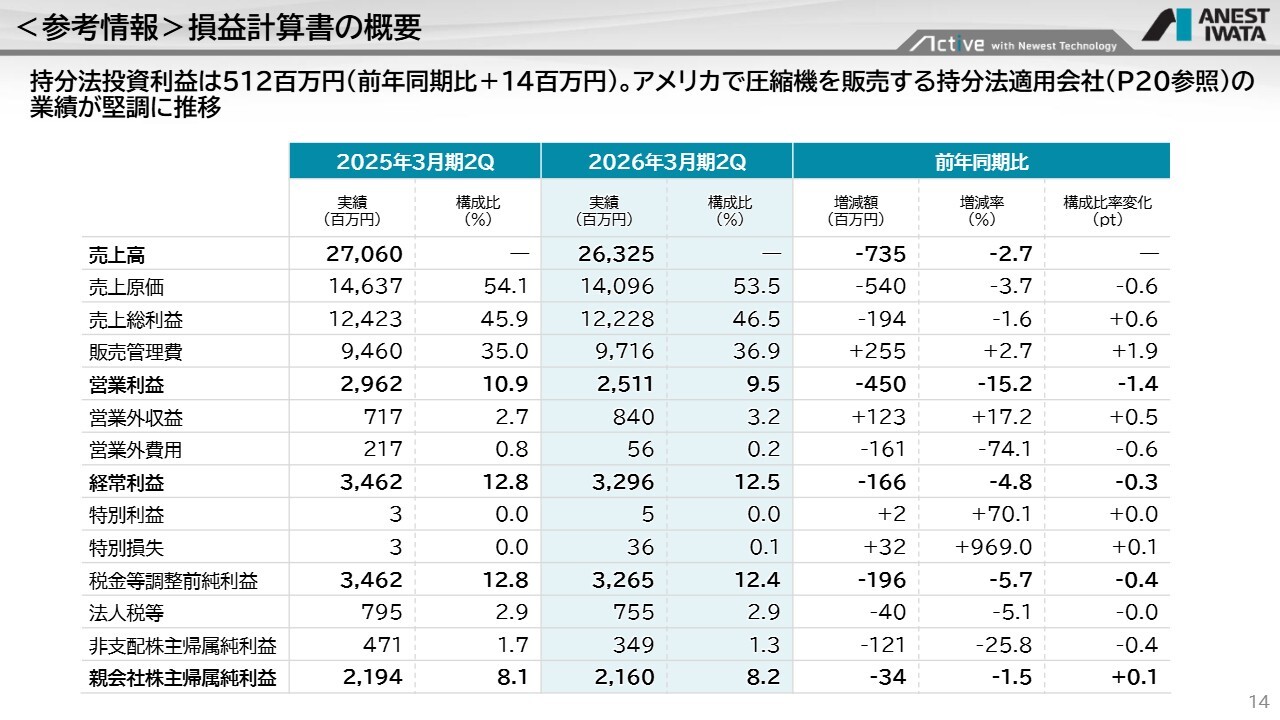

<参考情報>損益計算書の概要

損益計算書の概要については、スライドをご確認ください。

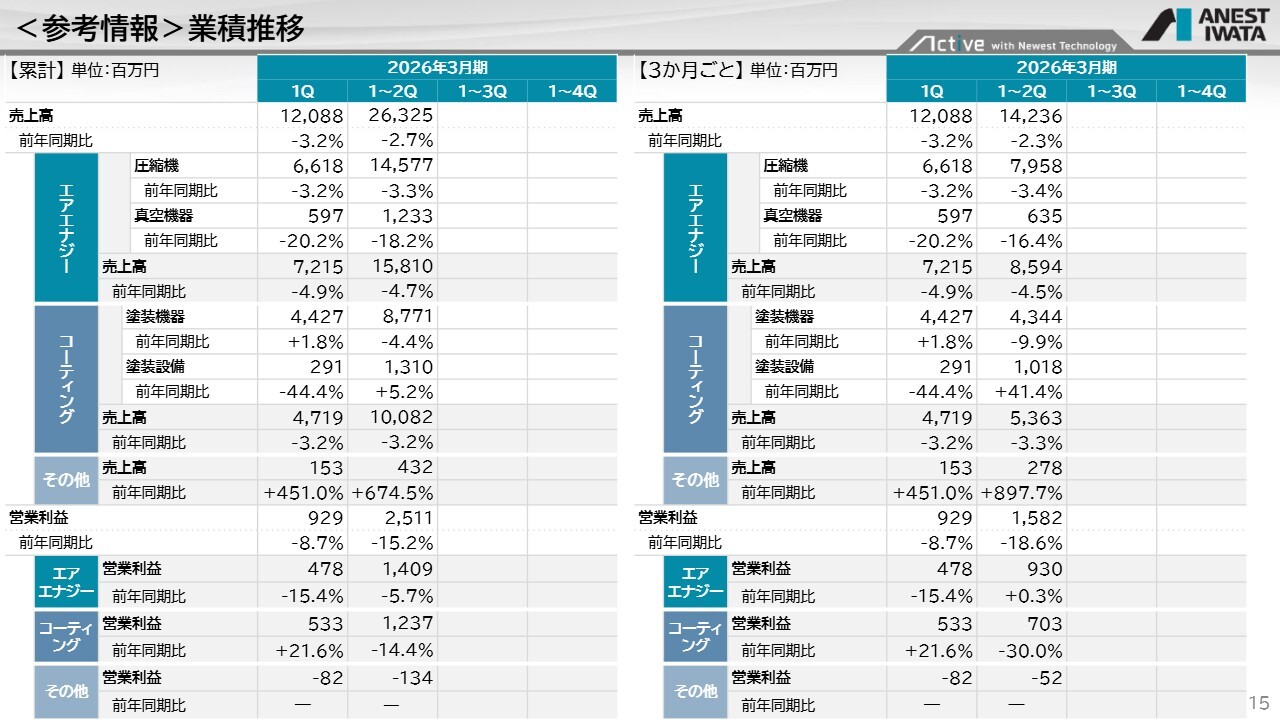

<参考情報>業積推移

業績推移についても、スライドをご確認いただければと思います。

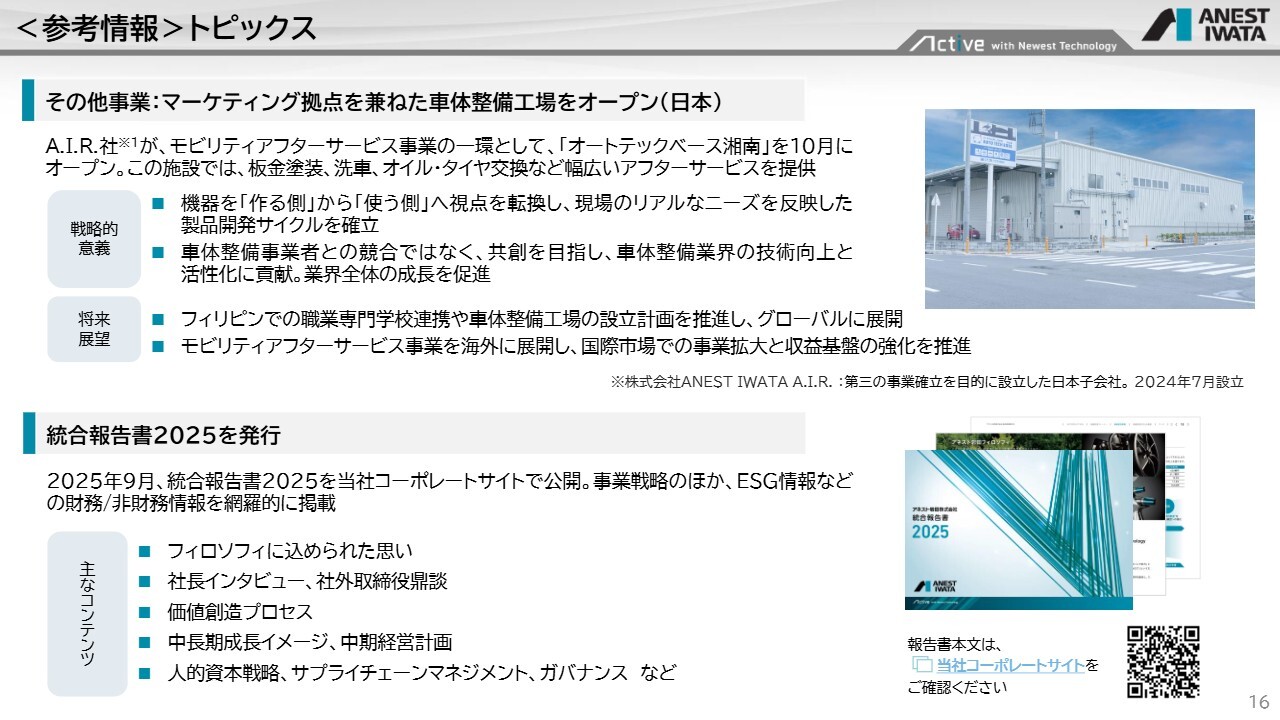

<参考情報>トピックス

こちらは第2四半期のトピックスです。「ANEST IWATA A.I.R.」はモビリティアフターサービス拠点として、神奈川県寒川町で自社製品を活用したサービスを提供する拠点を新設しました。この場所から得た知見を活用し新たな製品を生み出す予定で、スライド右側の写真にある「オートテックベース湘南」という施設を10月にオープンしました。

また、統合報告書の2025年度版を発行しました。

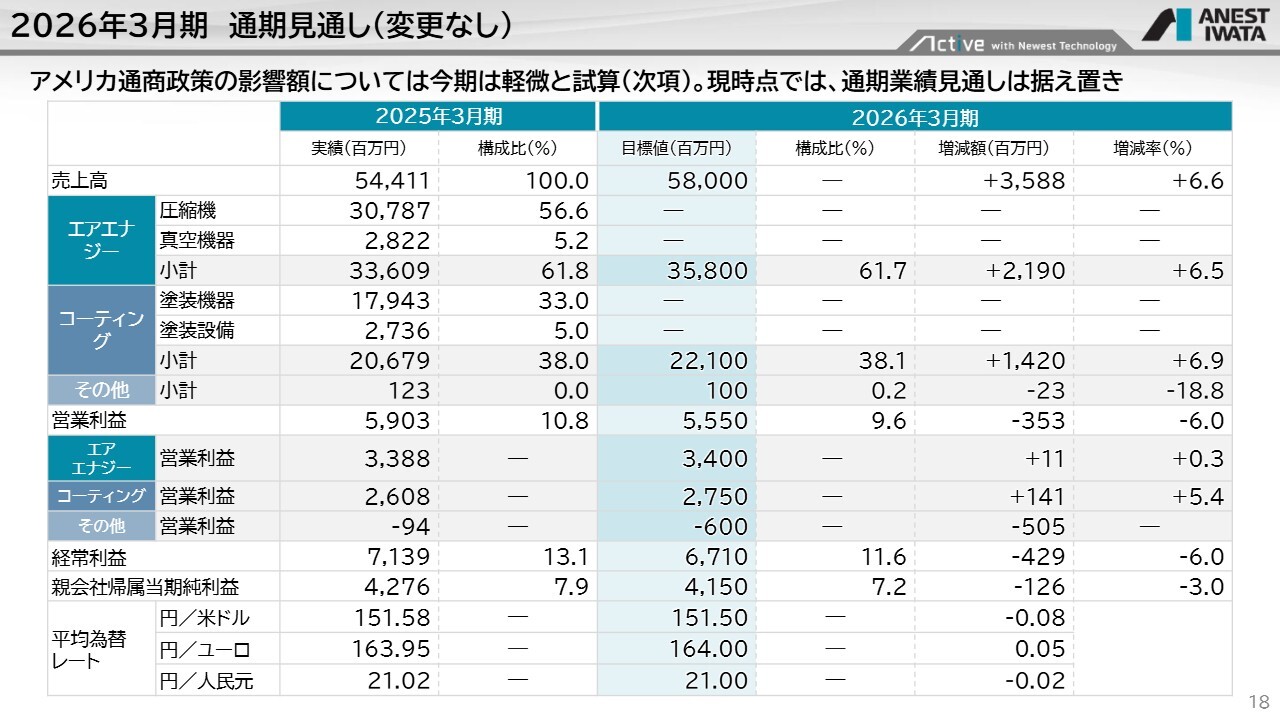

2026年3月期 通期見通し(変更なし)

2026年3月期通期業績見通しについてご説明します。アメリカ通商政策の影響は軽微と判断し、通期見通しを売上高580億円で据え置いています。ただし、外部環境は非常に厳しく、原材料費、物流費、人件費の上昇が続く見通しです。その分については、値上げや販売促進により収益確保を目指します。

また、中期経営計画の初年度であることから、成長投資をしっかりと継続するとともに、業績目標達成を優先して取り組んでいきます。

2026年3月期 通期見通しの前提条件

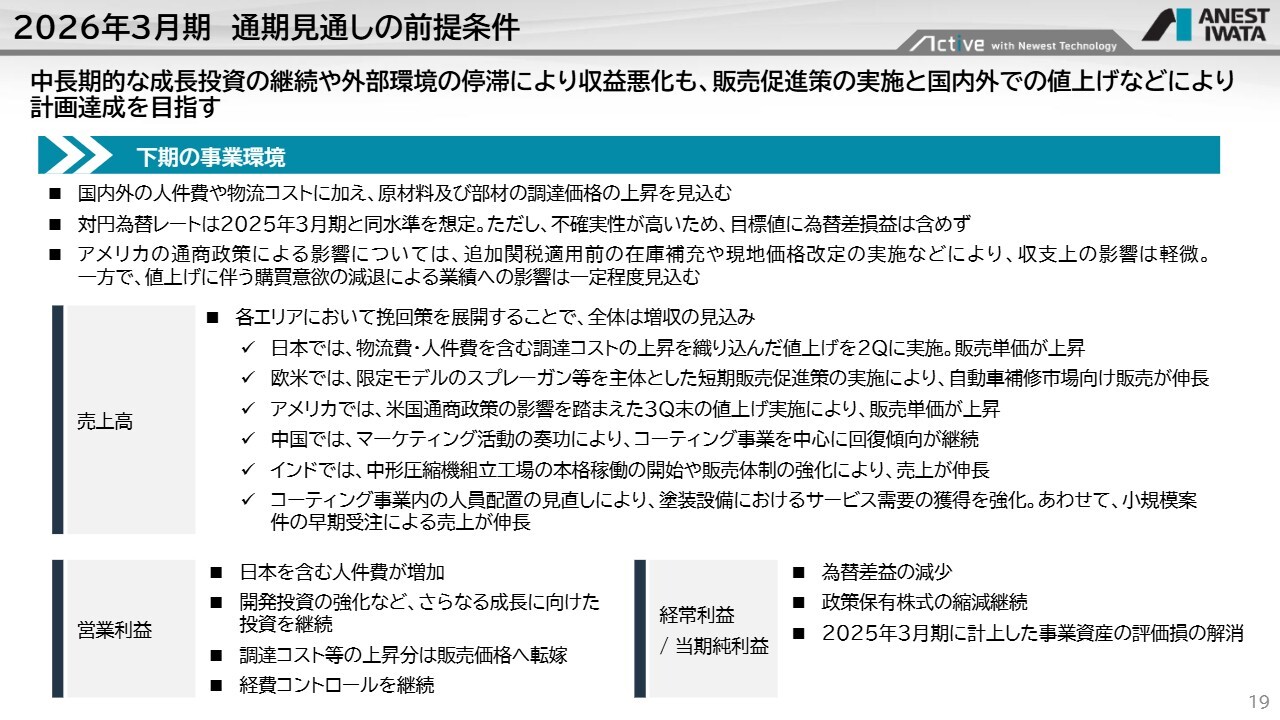

通期見通しの前提条件についてご説明します。原材料高や人件費の増加など、収益を圧迫する要因は継続する見通しです。一方で、コスト上昇分の販売価格への転嫁や経費コントロールにより、確実な利益確保に努めていきます。

為替は前期並みを前提とし、通商政策による追加関税分は価格転嫁と在庫調整によってほぼ吸収可能と見込んでいます。ただし、値上げによる需要減退リスクは織り込み済みです。

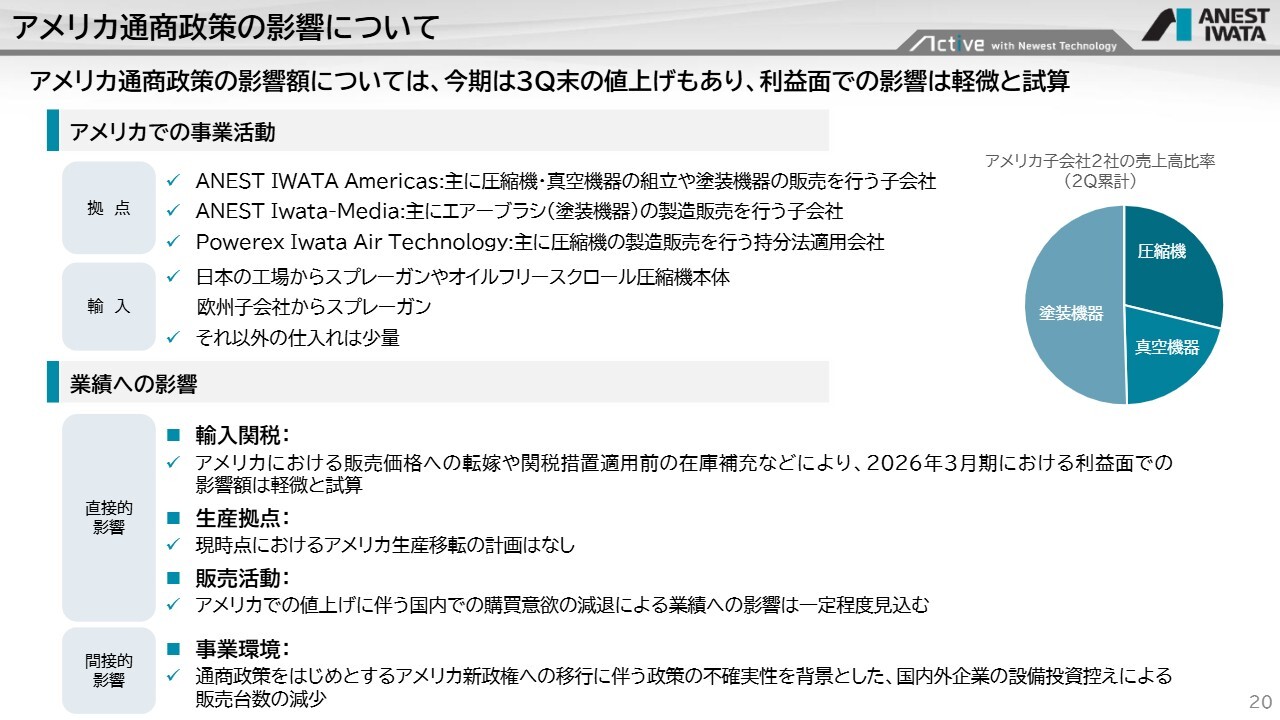

アメリカ通商政策の影響について

米国向けスプレーガンや圧縮機などは追加関税の対象となりますが、価格改定や関税適用前の在庫確保により、今期の利益への影響は軽微と試算しています。

生産拠点を米国に移す計画は、現時点ではありません。今後は値上げによる需要減退の間接的影響や景気動向の不確実性が懸念材料です。

株主還元策

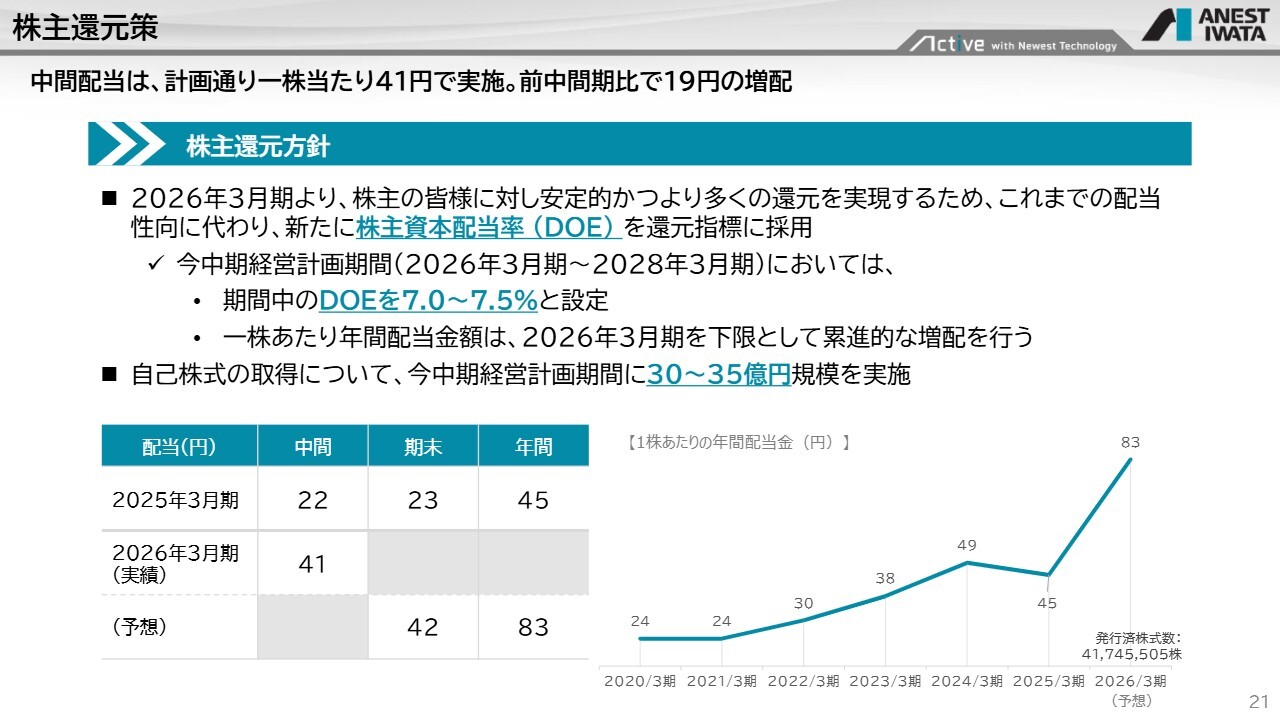

株主還元策についてご説明します。中間配当は計画どおり1株当たり41円を実施します。2026年3月期からは従来の配当性向に代わり、DOEを指標として採用しています。安定的かつ累進的な配当へ転換していく方針です。

現中期経営計画期間中は、DOE7パーセントから7.5パーセントを目安とし、年間配当は減配せず、段階的に増配する方針です。加えて、自社株買いも期間中に30億円から35億円規模で実施する予定です。

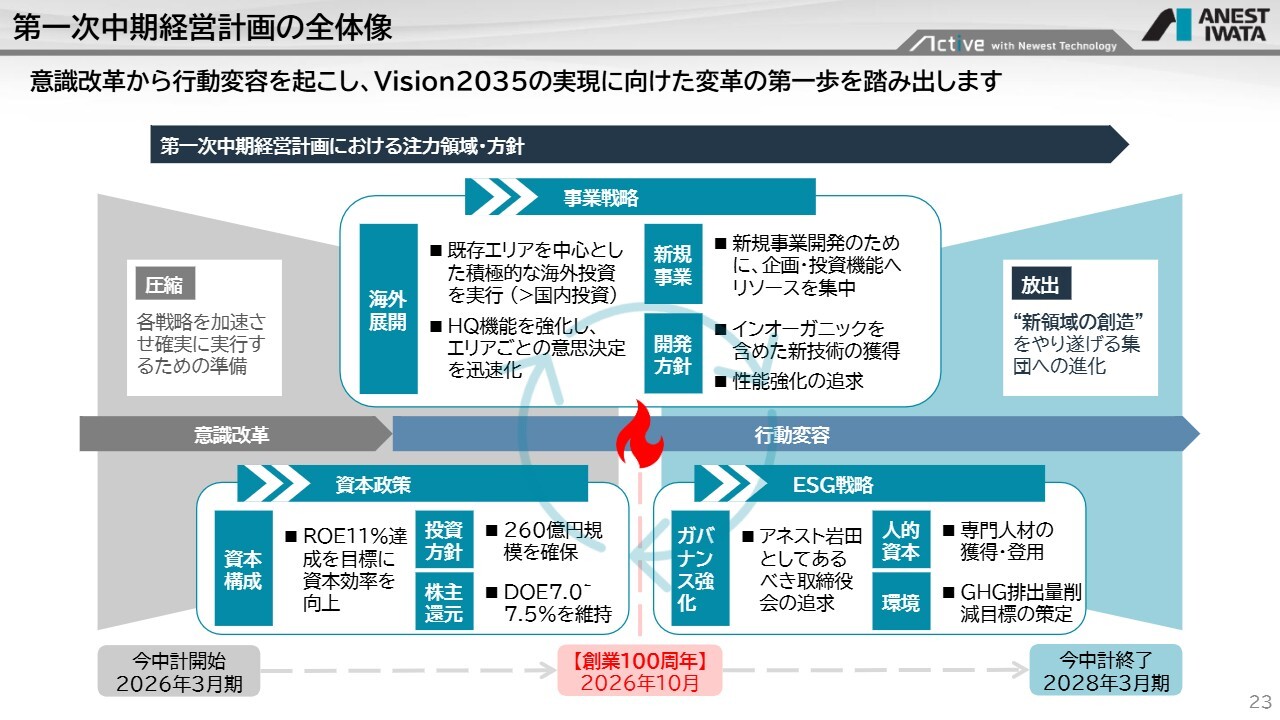

第一次中期経営計画の全体像

続きまして、第一次中期経営計画の全体像と進捗についてご説明します。

「Vision2035」として、10年先をしっかりと見据えた上で、現中期経営計画では何を進めていくのかという観点から、まず変革の第一歩として意識改革と行動変容を軸とした構造改革をスタートしています。

重要テーマは、海外展開の強化です。また、新規事業の創出、開発力の強化、M&Aの推進を積極的に進めていく方針としています。さらに、人的資本投資、ガバナンス強化、資本効率の向上を並行して進め、足元の課題解決と長期的な成長を両立させる方針です。

海外販売の強化、新規事業開発、技術獲得の3つを重要領域として設定しており、260億円規模の投資を確保してROE11パーセント達成を目指します。海外ではヘッドクォーター機能を強化し、迅速な意思決定体制を整備します。また、新規事業ではインオーガニック戦略を進め、M&Aを積極的に活用し、第3の柱となる事業創出を目指します。

ESGやガバナンスも中期経営計画の重要な要素として位置付けています。

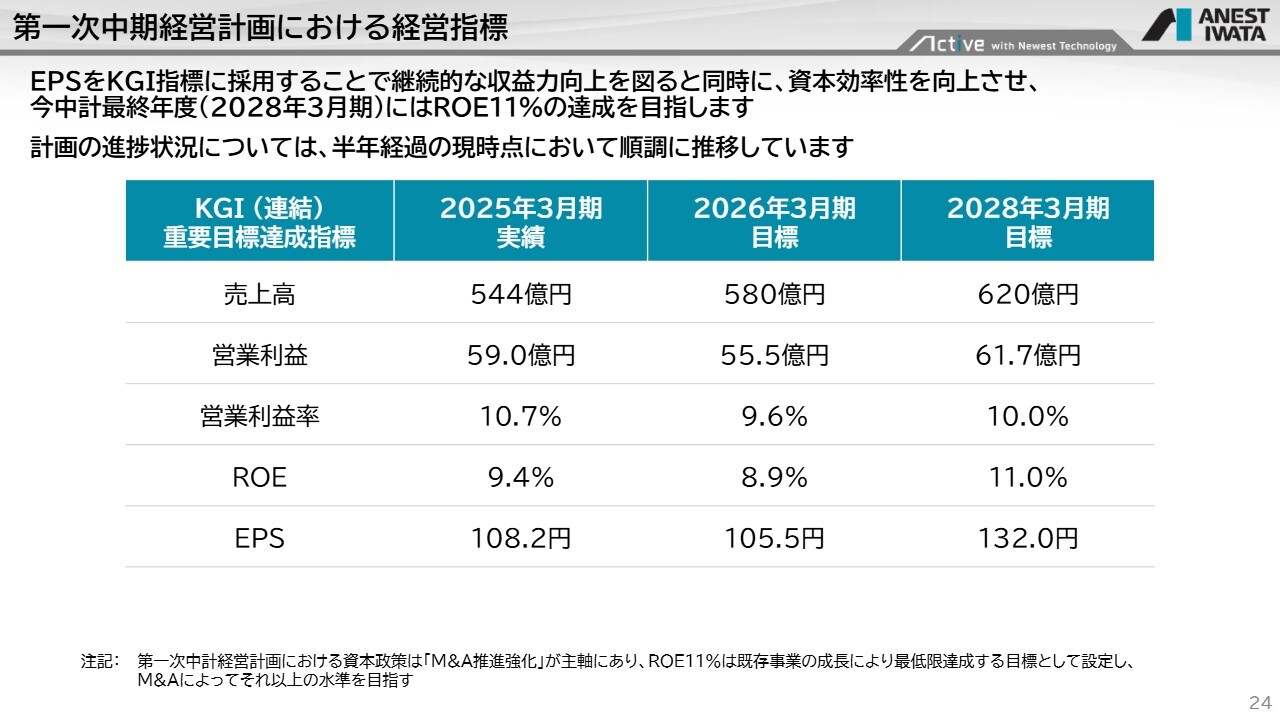

第一次中期経営計画における経営指標

第一次中期経営計画における経営指標です。収益力をわかりやすく示すために、EPSをKGI指標として採用しています。ROEは2028年3月期に11パーセントを達成することを目標とし、資本効率の改善に注力していきます。半年経過した段階では、計画は順調に進捗しています。M&Aは上積み効果として位置づけ、既存事業の成長のみで最低ライン達成を見込んでいます。

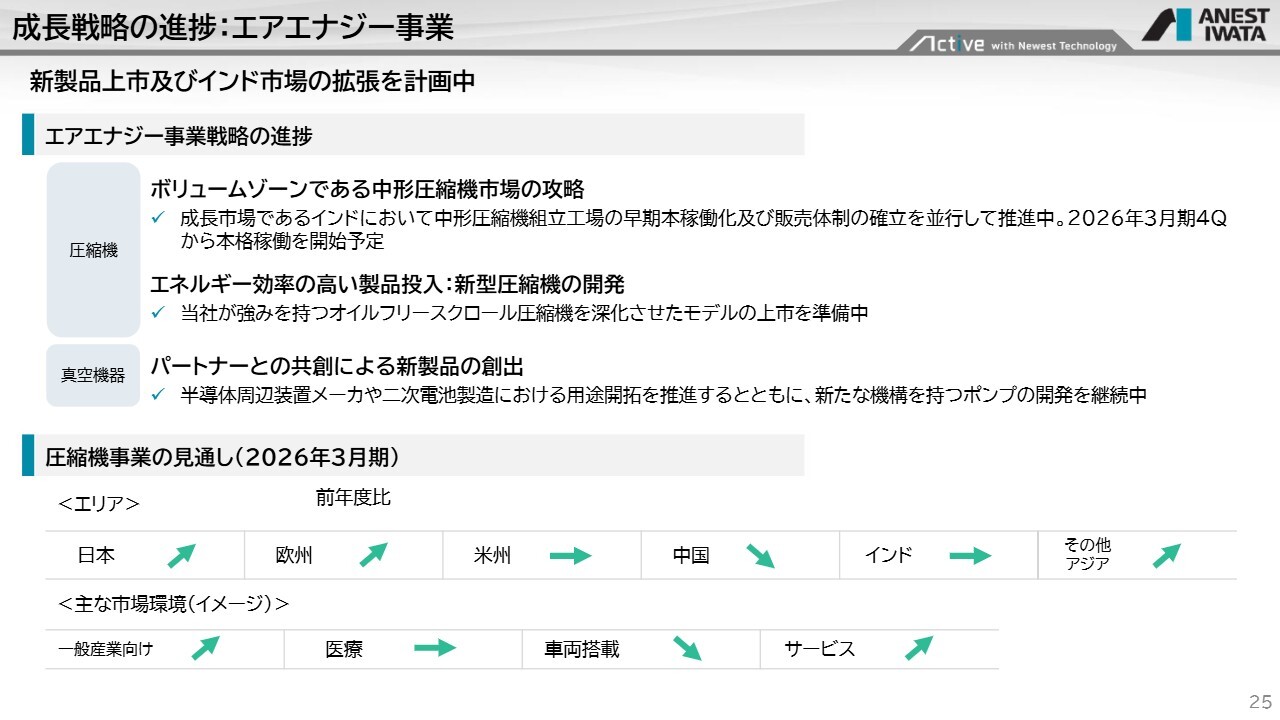

成長戦略の進捗:エアエナジー事業

成長戦略の進捗についてご説明します。まず、エアエナジー事業についてですが、中形圧縮機市場の攻略を最優先とし、インドの新工場がまもなく本格稼働します。オイルフリー技術を進化させた新型圧縮機の投入も現在準備中です。

真空機器においては、外部パートナーとの共同開発を進め、半導体や二次電池関連市場の開拓が進行中です。また、海外重点市場での販売強化も継続していきます。

高利益率の真空機器分野では、新構造ポンプの開発を現在継続しています。また、半導体周辺装置メーカーや二次電池関連分野における競争を進め、高付加価値市場への展開を今後強化していきます。用途開発と技術開発の両立により、エアエナジー事業の収益性を底上げする戦略が現在進行中です。

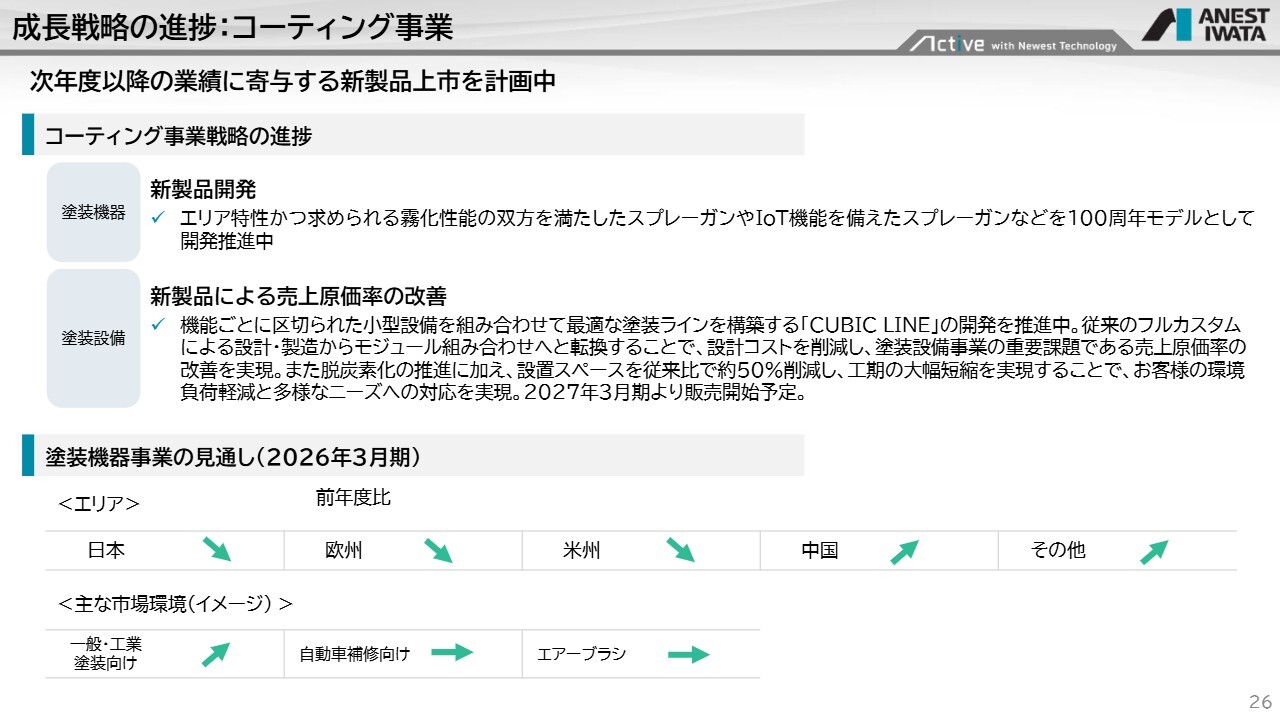

成長戦略の進捗:コーティング事業

コーティング事業の成長戦略の進捗についてご説明します。スプレーガンの新製品として、エリア特性に合った霧化性能を持つモデルやIoT機能を搭載したモデルを現在開発中です。100周年記念モデルとして投入を予定しています。

塗装設備においては、先日幕張メッセで開催された「コーティングジャパン」にも出展しましたが、モジュール組み合わせ式の「CUBIC LINE」を開発して、従来のフルカスタムからの転換を図っていきます。原価率の改善、設置面積を50パーセント削減し、工期を短縮するなど、大幅な改善効果が見込めます。この製品については、さらに研究を進め、2027年3月期からの販売開始を予定しています。

成長戦略の進捗:その他

その他の成長戦略の進捗についてご説明します。先ほどご説明したBtoC事業やその他事業、試作棟の活用などに関する成長戦略についてです。

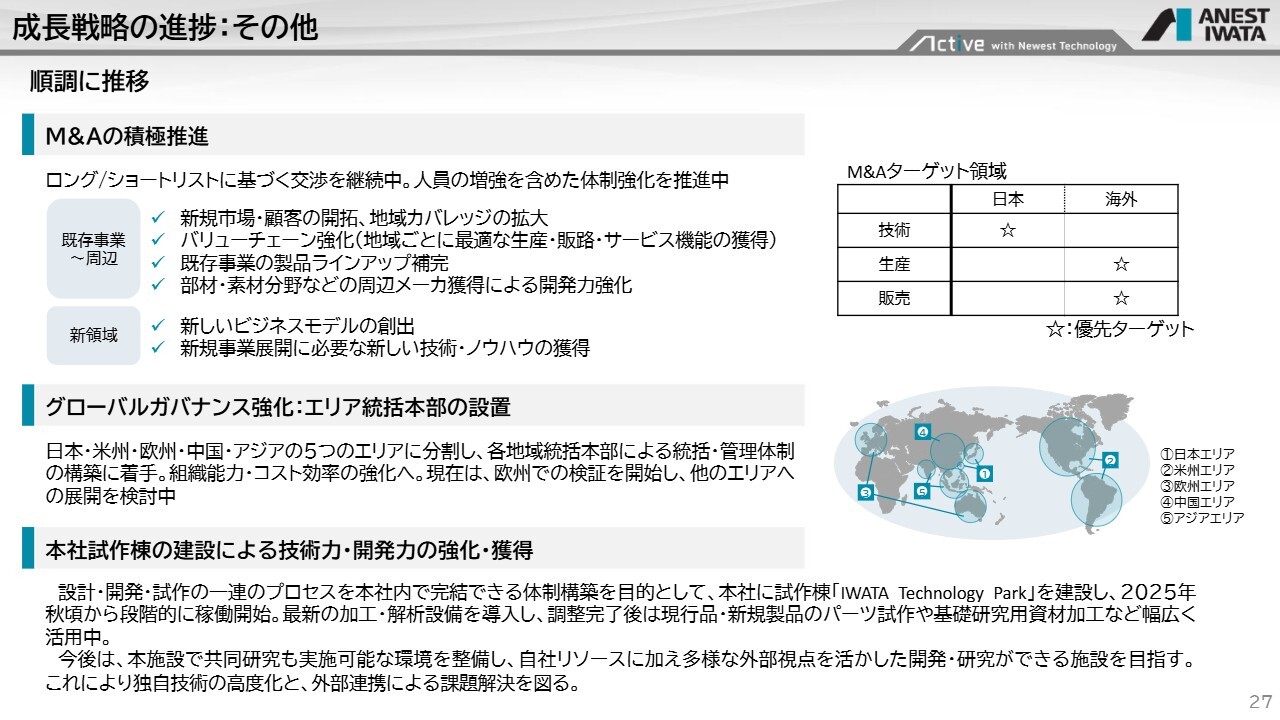

まず、M&Aの交渉を継続しながら体制強化を図るべく、社内にM&Aの専門部門・専門チームを組織し、両事業本部と連携しながら強化を進める体制を整えています。

グローバルでの組織構造を再編し、全世界を5エリア統括体制に分けました。欧州でのトライアルを開始しています。また、本社には「IWATA Technology Park」という試作・設計・研究を一体化できる施設を建設し、外部研究機関との共同開発を可能にすることで、技術開発力の強化と新製品創出の開発を加速させます。

M&Aについては、既存事業の補強、周辺領域の獲得、新領域創造の3軸を明確化しました。既存の強みを活かせる市場では販路や生産能力を強化し、周辺市場では部材や素材メーカーなどの技術獲得を目指します。

さらに、将来的に第3の柱となるビジネスモデルの獲得を目指し、新領域への挑戦も視野に入れていることが特徴です。

以上で簡単ですが、アネスト岩田の2026年3月期第2四半期決算の説明を終了します。なお、今ご説明した内容の詳細は参考資料として添付していますので、ご確認ください。ご清聴ありがとうございました。

質疑応答:国内外での値上げの浸透状況について

新着ログ

「機械」のログ