【QAあり】キャスター、粗利率改善と販管費最適化で黒字化見込む セグメント再編でAI領域拡大へ

業績ハイライト

中川祥太氏:株式会社キャスター代表取締役の中川です。2025年8月期の決算説明会を開始します。

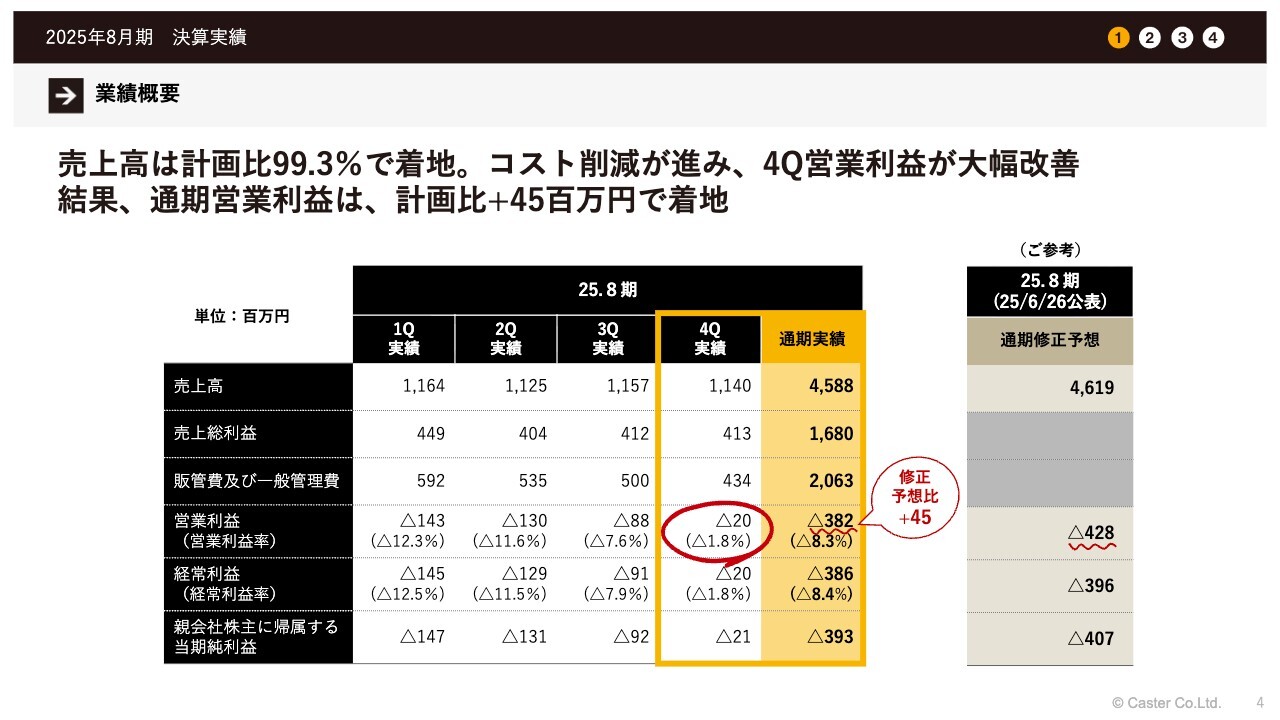

業績のハイライトです。スライドに示すとおり、売上は着実に拡大しています。一方で、営業利益については上期に行った先行投資の負担を回収しきれず、販管費を抑制したものの赤字での着地となりました。

稼働社数は1,316社となり、前期比10.4パーセントと順調に成長しています。その他の詳細についてはスライドのとおりです。

業績概要

業績の概要です。売上高は計画比99.3パーセントで着地しました。また、コスト削減が進み、第4四半期の営業利益は大幅に改善しました。結果として、計画比プラス4,500万円で着地しています。

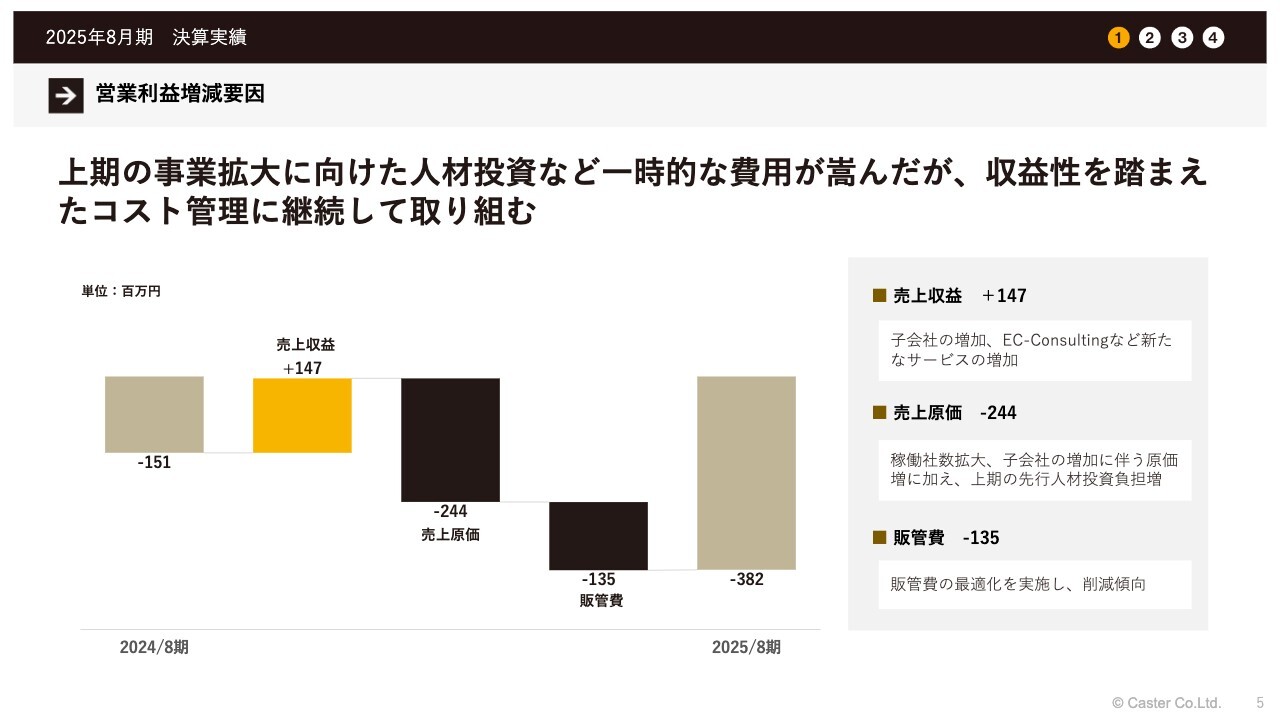

営業利益増減要因

営業利益の増減要因分析です。先ほどお話ししたとおり、上期には事業拡大に向けた人材投資などで費用が増加しましたが、その後のコスト削減などコスト管理の取り組みを進めた結果、スライドに示した内容での着地となっています。

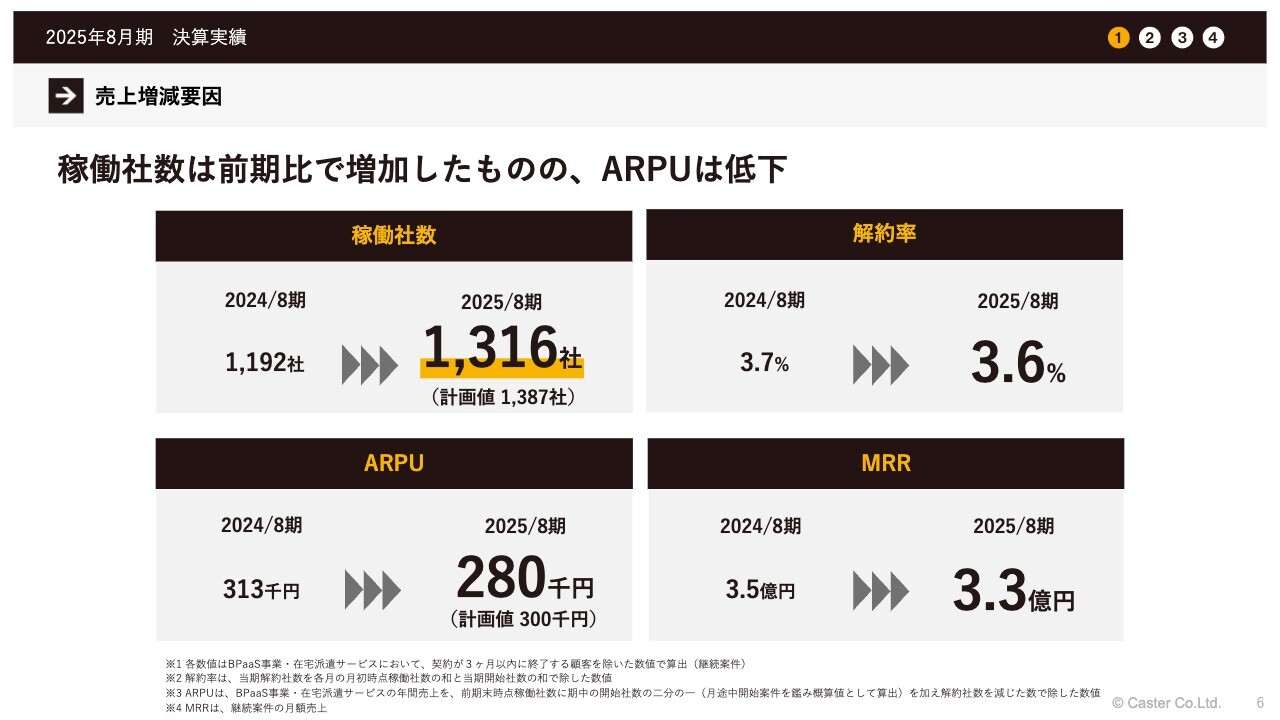

売上増減要因

売上の増減要因分析です。スライドに記載のとおり、稼働社数は前期比で大幅に増加しています。しかし、ARPU(顧客平均単価)が低下している状況です。

既存のお客さまのARPUが低下したわけではなく、マイクロロットと呼ばれる少額契約のお客さまが急増していることによるものです。この影響で、ARPUは一時的に下振れしている状況となっています。

解約率は順調に推移していますが、MRR(月次経常収益)はマイクロロットのお客さま急増の影響で一定程度下がっているのが現状です。

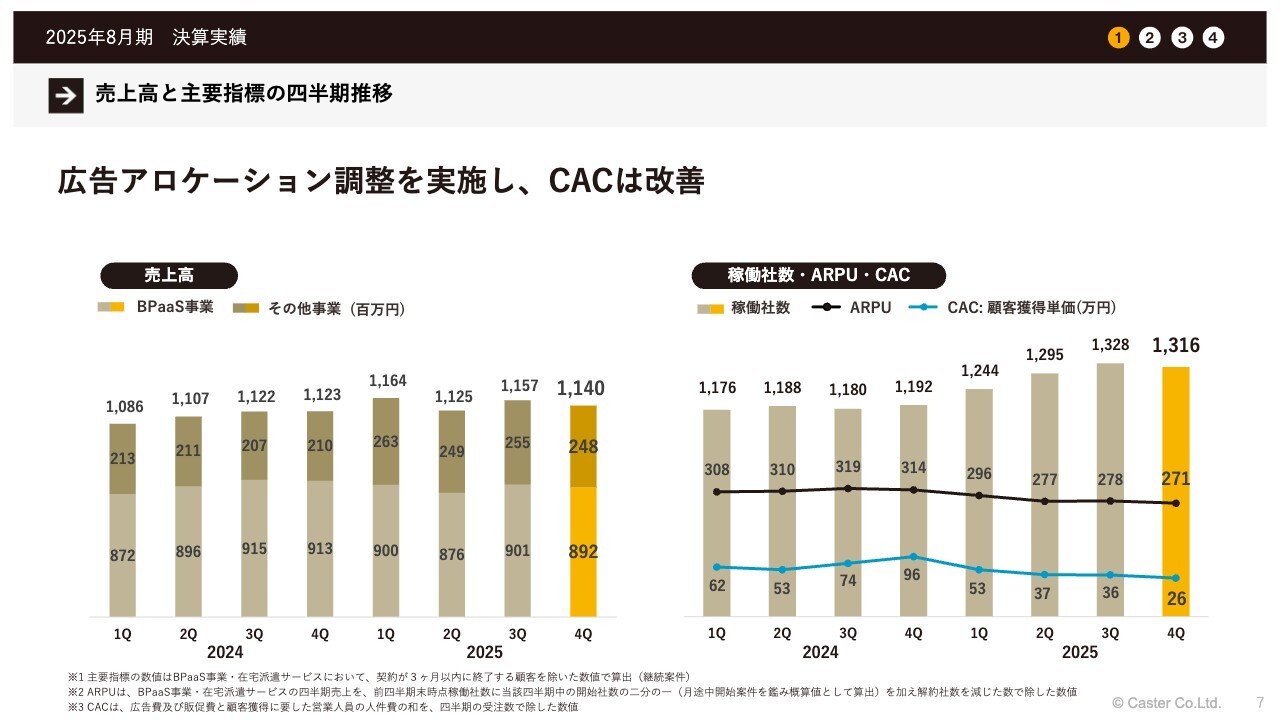

売上高と主要指標の四半期推移

売上高と主要指標の四半期推移をスライドに記載しています。スライド左側の売上高については、先ほどお伝えしたとおりです。

稼働社数、ARPU、CAC(顧客獲得コスト)についてはスライド右側のグラフに示しています。稼働社数は順調に増加していますが、他の指標については若干進捗が遅れています。

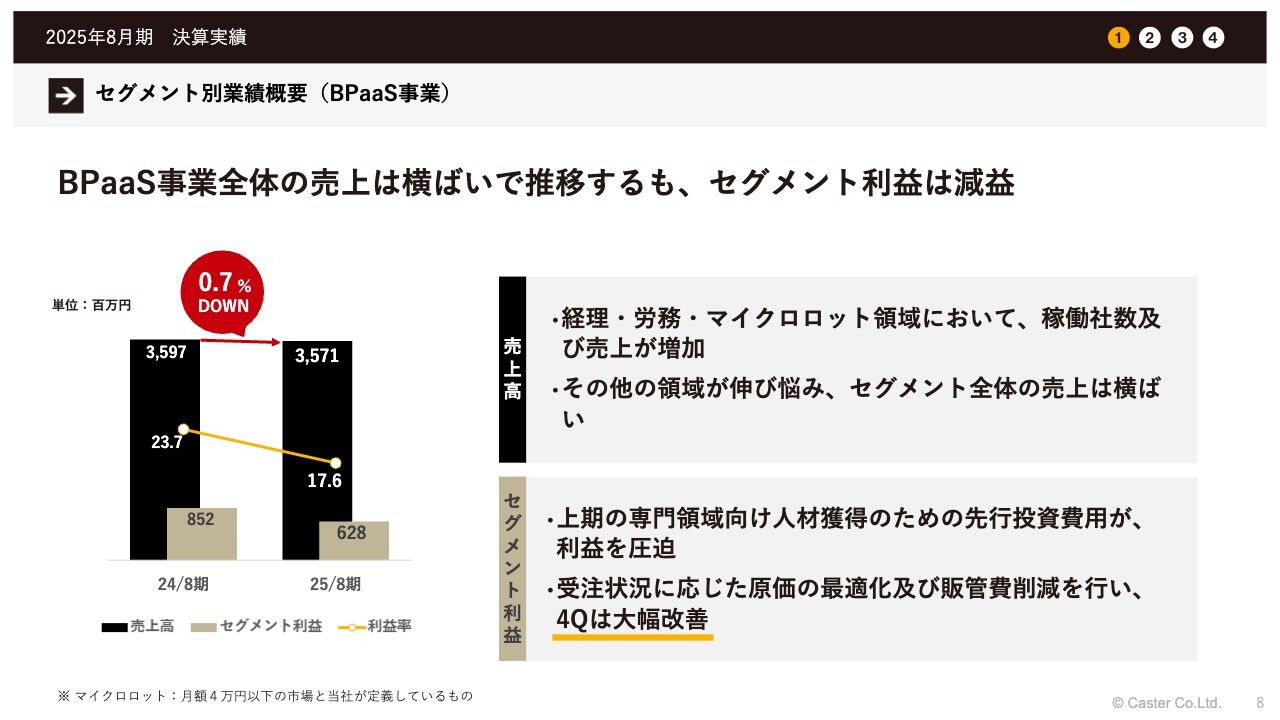

セグメント別業績概要(BPaaS事業)

セグメント別の業績概要です。BPaaS事業全体の売上高は横ばいで推移していますが、セグメント利益は減益となっています。

売上高については、経理・労務・マイクロロットの各領域が非常に強く牽引している状況です。その他の領域は比較的フラットだったため、セグメント全体としては横ばいとなりました。

次にセグメント利益について、上期において経理・労務の専門人材を獲得するために先行投資を多く行ったことが利益を圧迫しています。しかし、第4四半期が大幅改善した要因として、販売促進の強化や販売管理費の削減を実施したことが挙げられます。これらの施策により、大幅に改善する結果となりました。

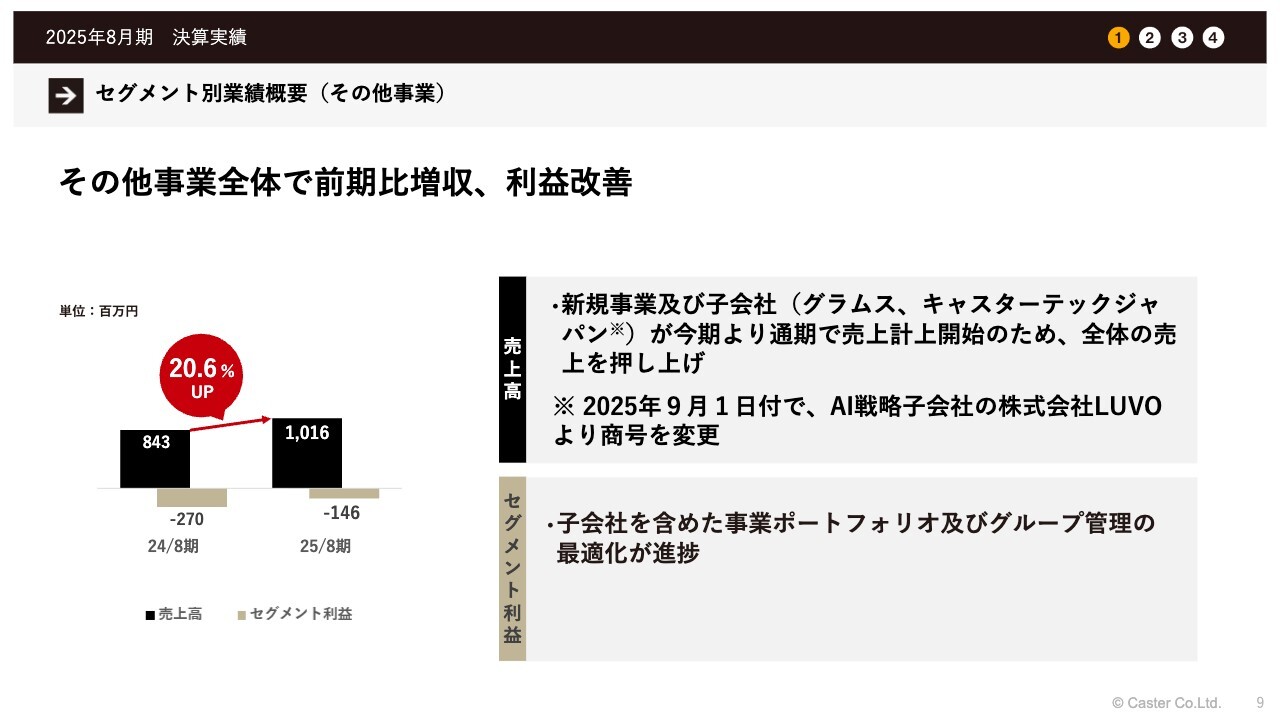

セグメント別業績概要(その他事業)

その他事業についてです。その他事業全体は前期比で増収となり、利益が改善しました。新規事業や子会社であるグラムスおよびキャスターテックジャパンが、今期通期で売上計上を開始し、全体の売上を大きく引き上げています。

なお、2025年9月1日付でAIの戦略子会社である株式会社LUVOが商号変更し、キャスターテックジャパンとしてこの事業に組み込まれています。

セグメント利益については、これまで含まれていなかった要素をAI関連の分野に集中させ、最適化を進めている状況です。

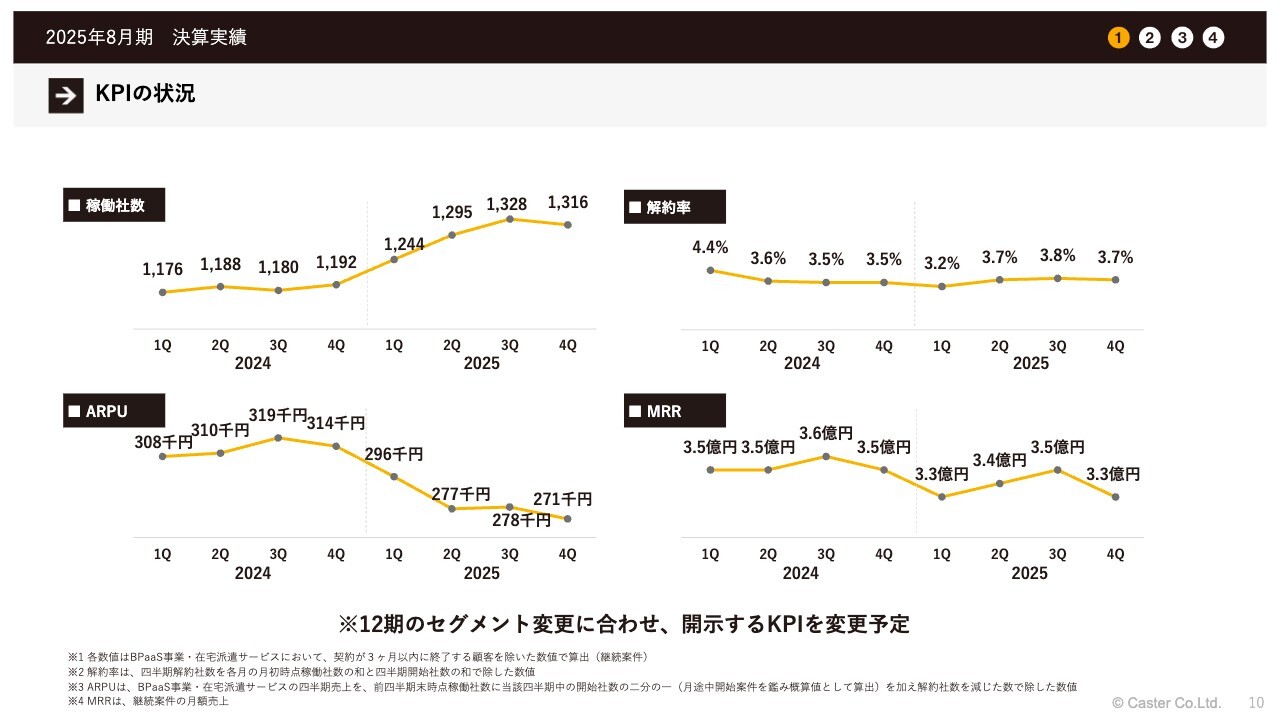

KPIの状況

KPIの状況です。先ほどお話ししたとおり、稼働社数は順調に伸びています。解約率も右肩下がりのトレンドを示しており、比較的安定した状況であると考えています。

ARPUについては、マイクロロットの影響が非常に大きく、比較的減少している状況にあります。しかし、徐々にアロケーションを調整し、顧客単価の高い取引を拡大しています。そのため、段階的に改善していく見通しです。この影響でMRRは一時的に減少しています。

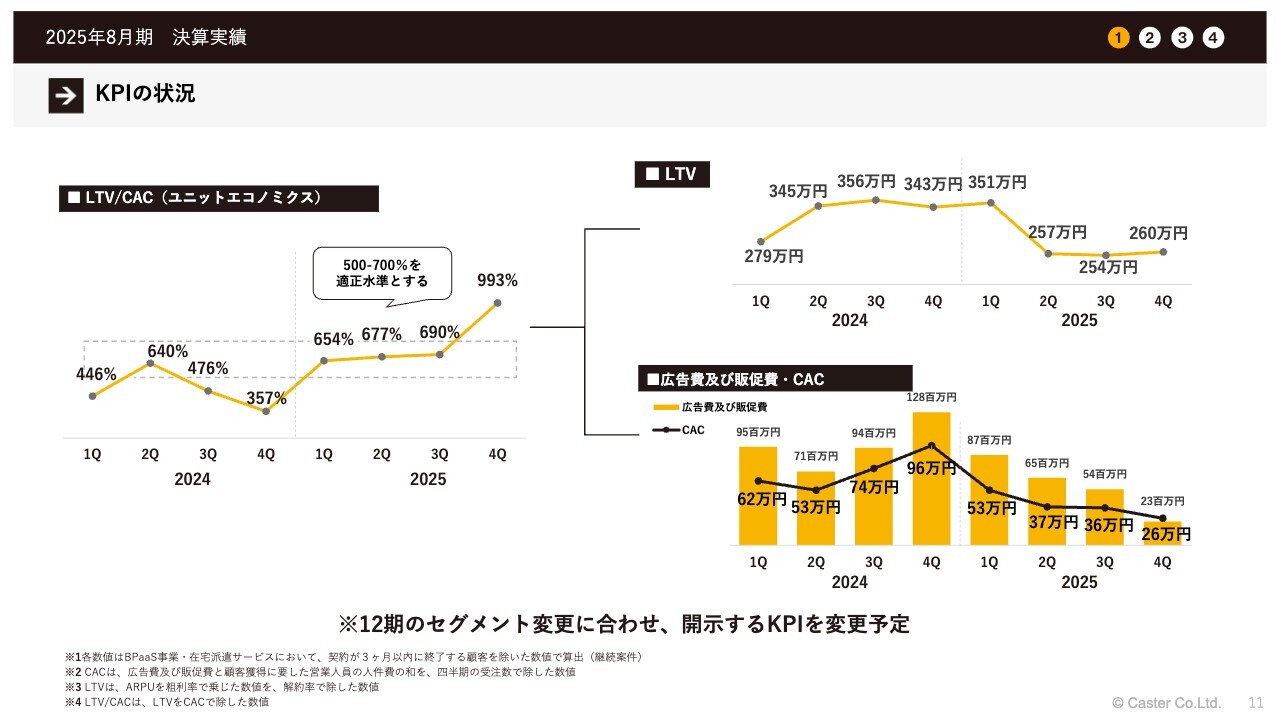

KPIの状況

KPIの続きとして、LTV/CAC(ユニットエコノミクス)についてご説明します。第4四半期は大幅に適正水準を上回る状況になっています。

これは、一定程度投資を抑制していることもありますが、どちらかというと顧客が徐々に大きな規模へと切り替わっている流れが大きいと考えています。

その他の分解指標については、スライド右側に記載されていますので、ご確認ください。

貸借対照表、キャッシュ・フロー計算書

貸借対照表とキャッシュ・フロー計算書です。特に大きな変動はありません。詳細についてはスライドをご確認ください。

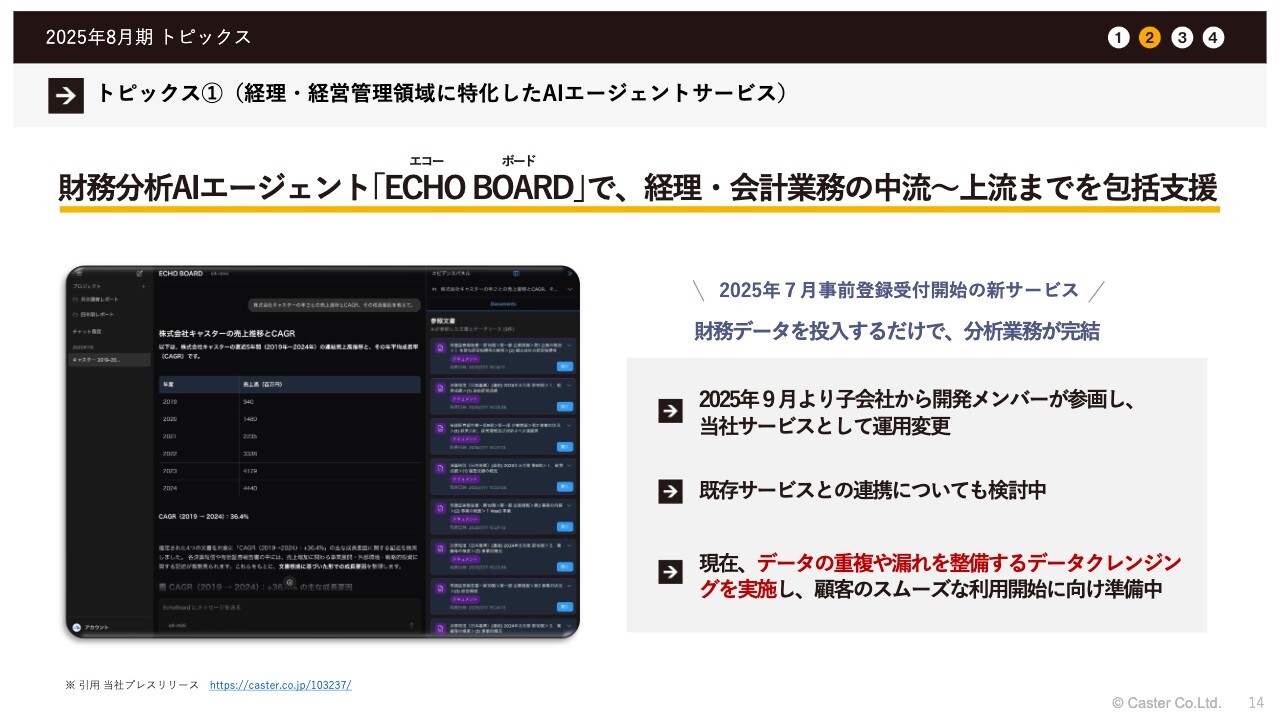

トピックス①(経理・経営管理領域に特化したAIエージェントサービス)

2025年8月期のトピックスについてお話しします。まず1つ目のトピックスです。

経理・経営管理領域に特化したAIエージェントサービス『ECHO BOARD』を開始しました。現在、ウェイティングリストとして公開していますが、この中から連絡を取り、サービス提供を開始しているお客さまがいらっしゃる状況です。

どのようなサービスかを簡単にご説明しますと、決算資料の基として使用されている財務データを投入するだけで、スライドの画像のような分析業務が完了するかたちになっています。これをLUVO(現キャスターテックジャパン)で獲得したAI関連の開発メンバーに当社に移籍してもらい、現在は当社のサービスとして運用開発を行っています。

既存サービスとの連携に関しても、特に経理・労務領域において積極的に推進しようとしており、その分野を中心に取り組んでいます。例えば「ChatGPT」や「Gemini」のようなAI系サービスを利用されている方は「そちらでもできるんじゃないか」として認識されるかもしれません。

もう少しだけ詳細にご説明すると、スライド左側の画面に示されているように、「実際にどのような分析を行ったのか」「どこのエビデンス、どこのデータを使ったのか」「何をもってこのような解釈をしたのか」といったものがすべて表示される仕組みになっています。

このようなことは、「ChatGPT」などでは実現することはできません。このような過程を経ていても、表示することはできないのです。

数字を扱っていますので、そのあたりをしっかりとすべて開示しながら、「何をもってこれを計算したのか、何を表示しているのか」がわかるようになっているとご理解いただければと思います。

現在は経営者の方から非常に強い引き合いをいただいています。当社としては、そのようなお客さまに向けて、今後もカスタマイズを進めていきたいと考えています。

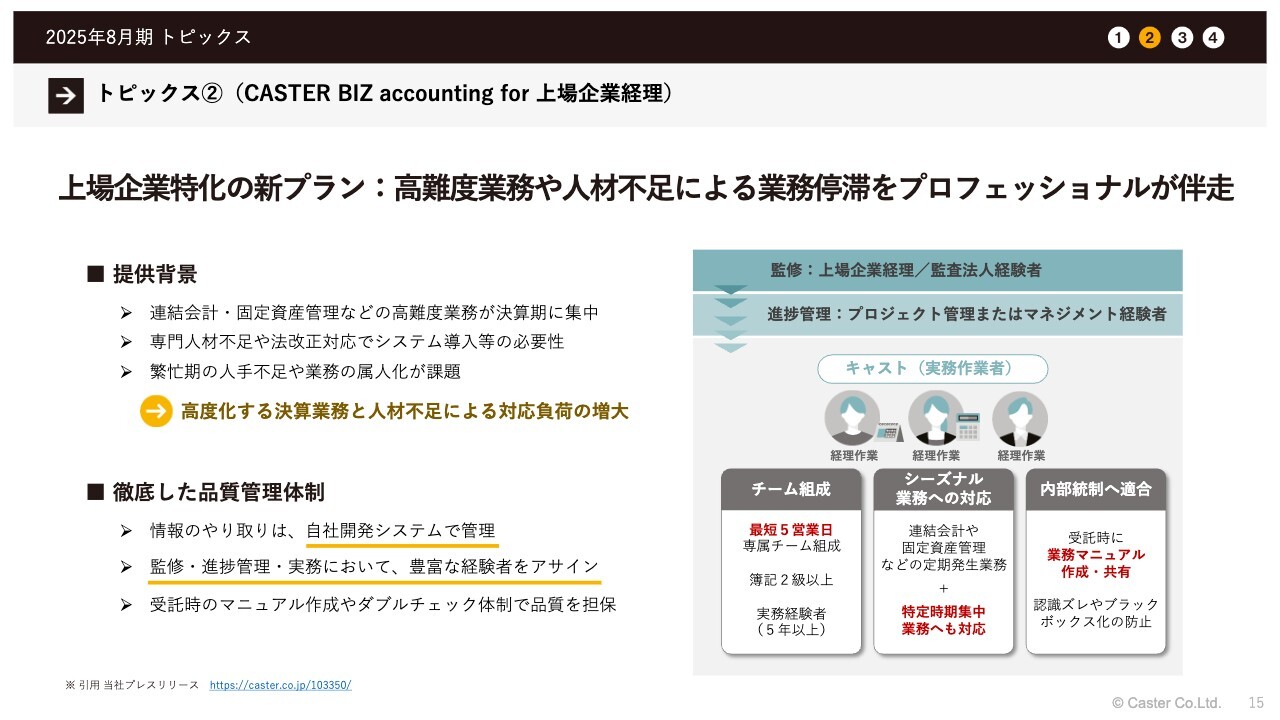

トピックス②(CASTER BIZ accounting for 上場企業経理)

2つ目のトピックスです。「CASTER BIZ accounting for 上場企業経理」として、上場企業向けの経理プランを新たにスタートしました。実際には今までも手掛けてはいたのですが、上場企業の経理業務は難易度が高く、当社でもデリバリーが安定しない状況がありました。

しかし、前期に人材の層を厚くしたことで、このような業務を引き受けられる体制が整い、十分な枠を確保できるようになったため、こちらを開放したという経緯です。

したがって、これまで手掛けられなかった業務についても、より高いレベルで対応できるようになりました。このような点も、今後の成長が期待できる要素だと思います。

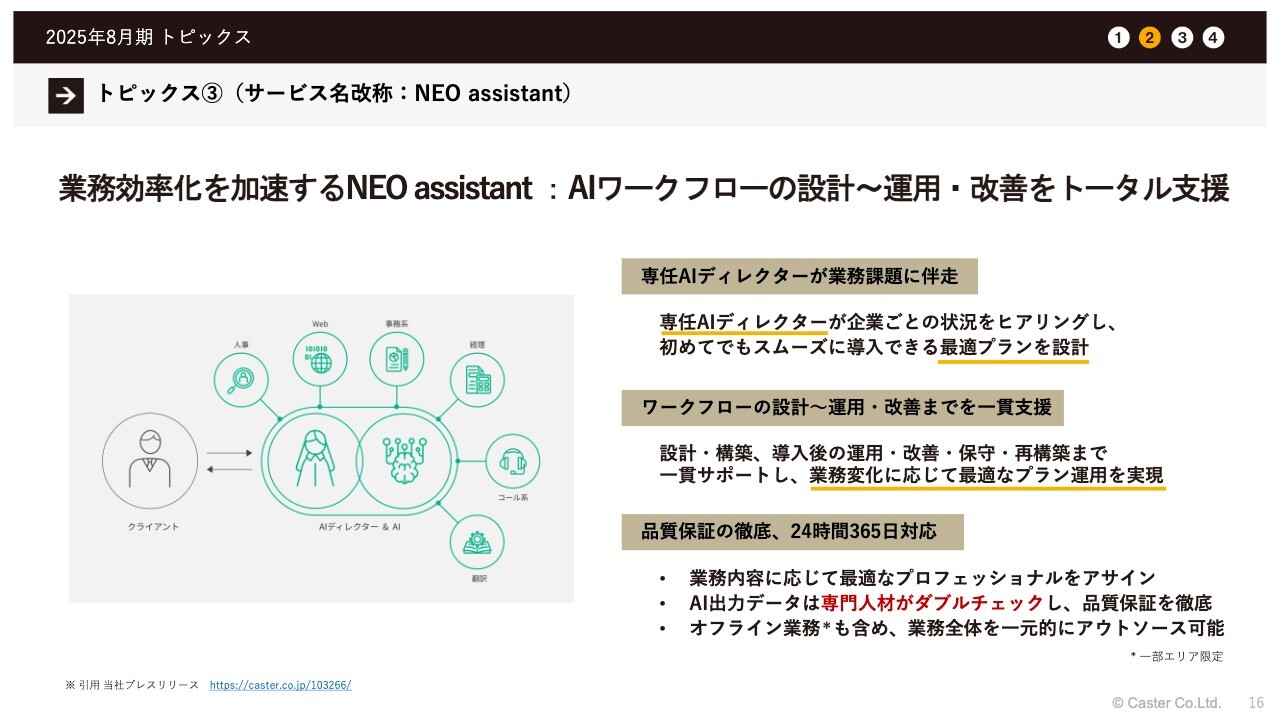

トピックス③(サービス名改称:NEO assistant)

3つ目のトピックスです。「NEO assistant」というAIワークフローの設計から運用・改善を提供するサービスです。

お客さまからこれまで多く寄せられていた業務を、「AIに適用させていきたい」というオーダーを非常に多くいただいています。当社では、すでに内部で一部対応していますので、お客さまにも提供できるよう、専用に教育した人員を投入し、お客さまの課題解決を推進するサービス展開を開始しています。

こちらはありがたいことに枠がまったく足りていない状況が続いていますが、我々としては、さらに多くのお客さまに提供できるよう、人員の教育を急いで進めています。

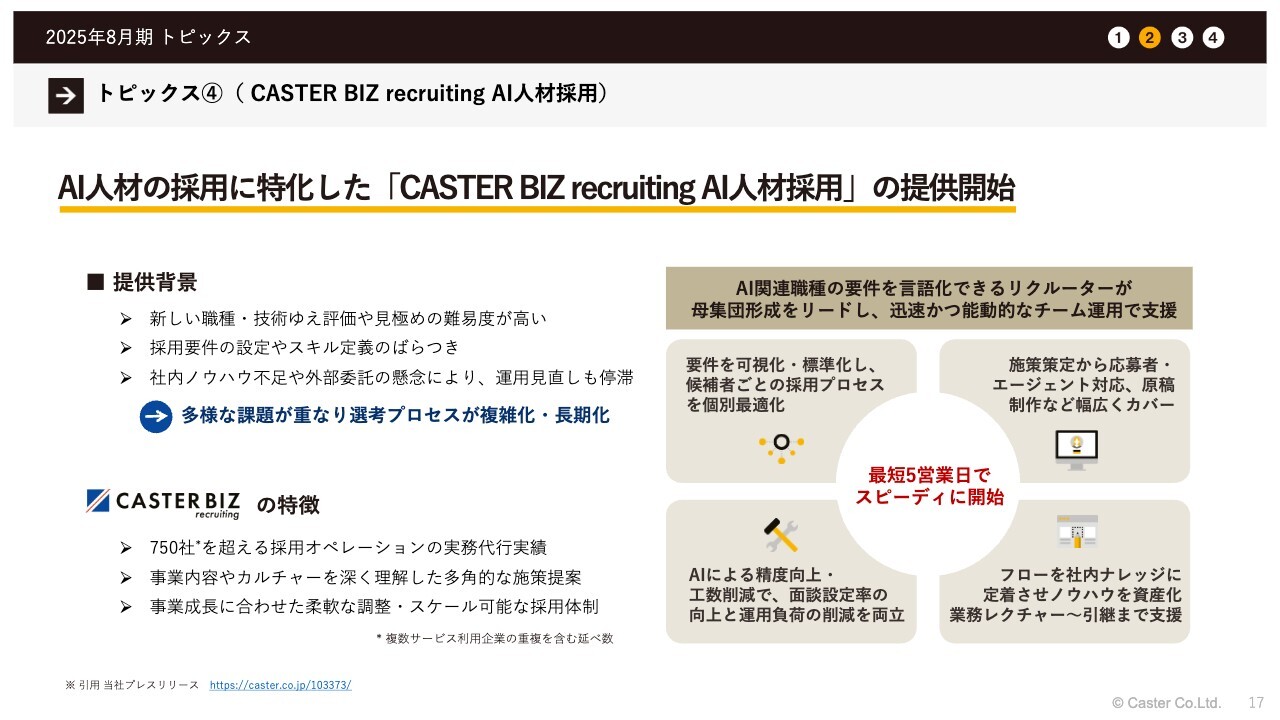

トピックス④(CASTER BIZ recruiting AI人材採用)

4つ目のトピックスです。「CASTER BIZ recruiting AI人材採用」の提供を開始しました。これは自社のためでもありますが、さまざまな観点から「AIを活用して何かをやりたい」「何かプロセスを構築したい」「詳しい人を知りたい」「社内に入れたい」など、さまざまなご要望をいただいており、それに真正面から応えるために、このサービスを追加しました。

日本全国、あらゆる業種や業態が現在こうした課題に直面している状況かと思いますので、ここは期待できる部分だと考えています。

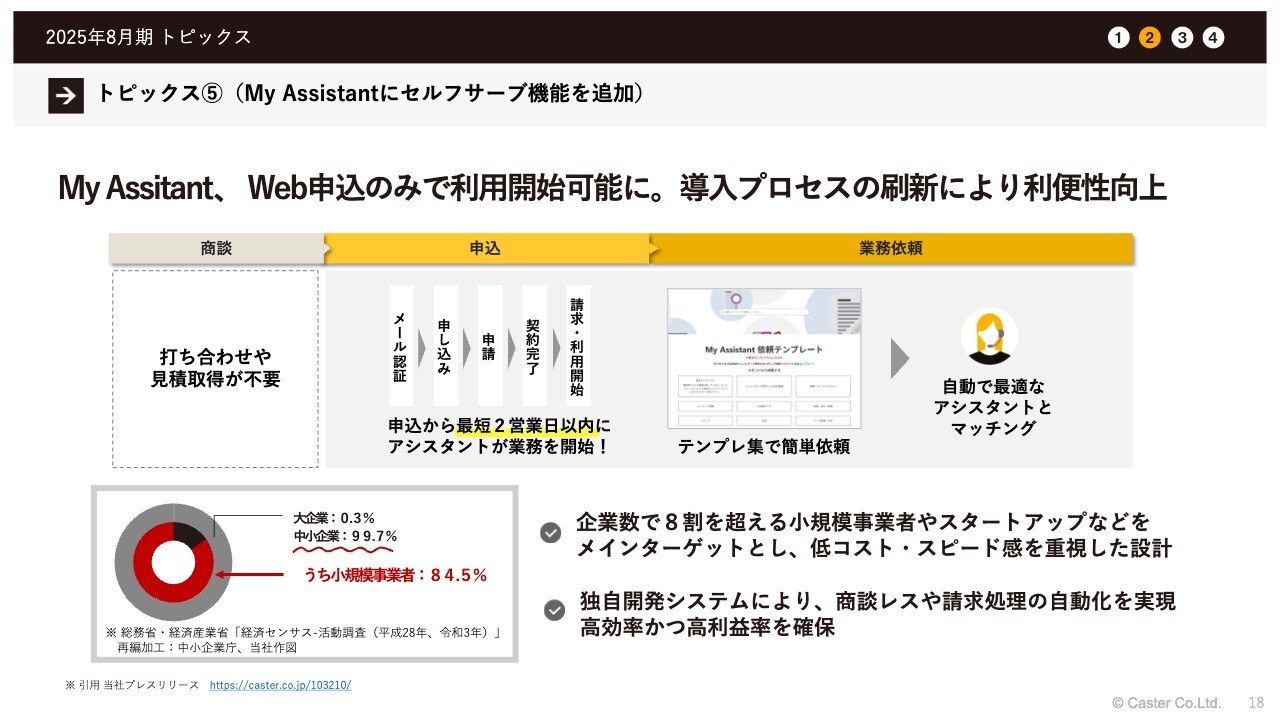

トピックス⑤(My Assistantにセルフサーブ機能を追加)

5つ目のトピックスです。「My Assistant」にセルフサーブ機能を追加しました。「My Assistant」は、先ほどお話ししたマイクロロットという非常に小規模な案件を当社にご依頼いただいているお客さま向けに提供しているサービスで、Webの申し込みだけで利用を開始できるプロセスを追加設計しました。

これは純粋にセルフサーブの申し込みというかたちですが、当社としてはここにAIエージェントを投入したり、お客さまに詳細な説明を提供できる自動化をさらに進めていきたいと考えています。

トピックス⑥(キャスターグループ:AI活用の最前線)

6つ目のトピックスは「AI活用の最前線」です。当社では、キャスター公式「note」などを通じてAIに関する情報発信を行っています。また、営業チーム全体にAIを導入しています。

さらに、ベトナムに開発子会社として「CASTER TECH VIETNAM CO., LTD.」を設立し、「VibeCoding」と呼ばれるAI関連のコーディングを最前線で進めています。

今年は試行段階ですが、来年は最前線でのAI活用をさらに推進していきたいと考えています。

振り返りと方針

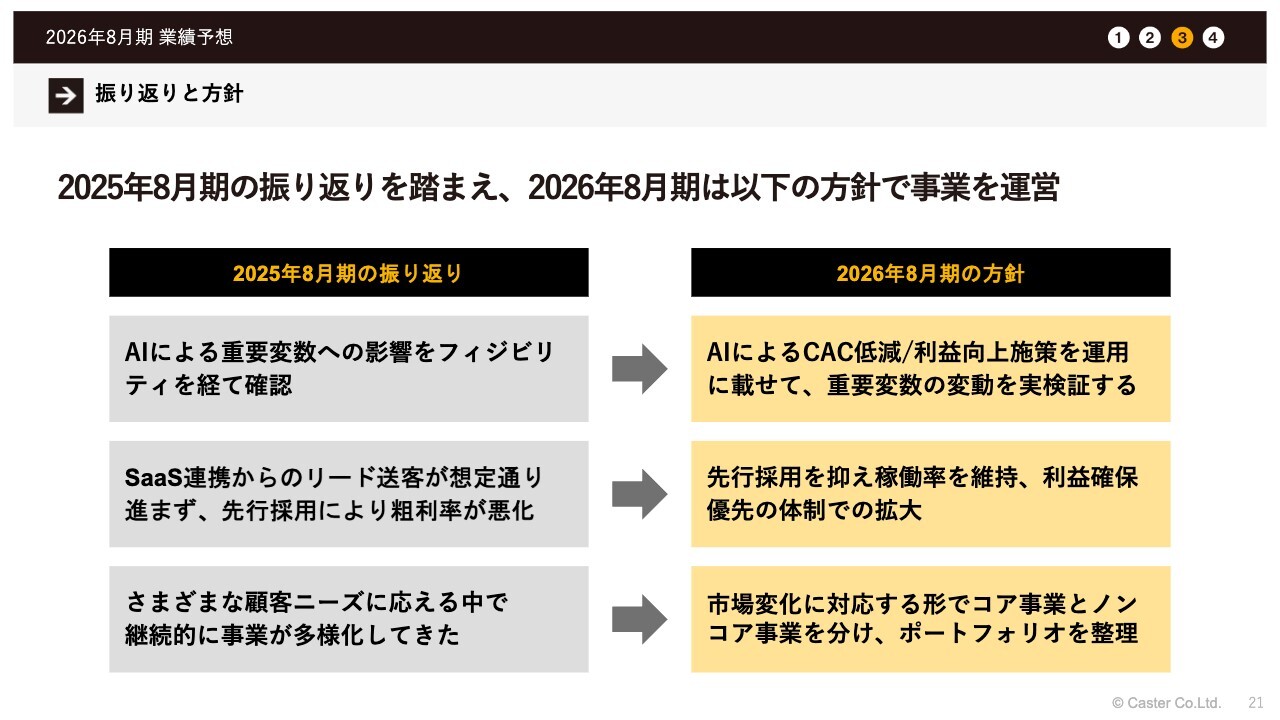

2025年8月期の振り返りを踏まえ、2026年8月期はスライドに記載された方針で事業運営を進めていきます。

振り返りとしては、自分も含めて、非常にAIを重視して関わってきた1年となりました。重要変数の影響、つまり、何が我々の会社に影響を与えるのかをしっかりと確認しました。

それにより2026年8月期においては、すでにお話ししているとおり、当社としてはCACの低減と利益率の向上に、AIが重要な役割を果たすと考えています。実際に投入し実検証を行いながら、その数字の変動を追うことが今期の方針となります。これが1点目です。

2点目として、SaaS連携からのリード送客を想定して動いていましたが、それに伴う先行採用が昨年の粗利率の悪化を招いたと認識しています。

したがって、先行採用は大きな受注が一気に来るような場合以外では必要ないため、今年度はいったん抑え、稼働率を維持して利益確保を優先する体制に切り替えました。今期はこの方針のもと、拡大を目指すこととしています。

3点目です。さまざまなお客さまのニーズに応える中で、継続的に事業が多様化している状況です。今期はそのような市場の変化に対応するため、コア事業とノンコア事業を大枠で切り分け、ポートフォリオの整理を並行して進める年になると考えています。

報告セグメントの変更

報告セグメントの変更についてお話しします。今期より、各部門の現在の役割を整理し、BPaaS事業、HR事業、AI Tech事業の3事業に分けます。

既存事業であるBPaaS事業とHR事業で生み出した利益を、AI Tech事業へ投下する方針で進める想定です。

業績予想ハイライト

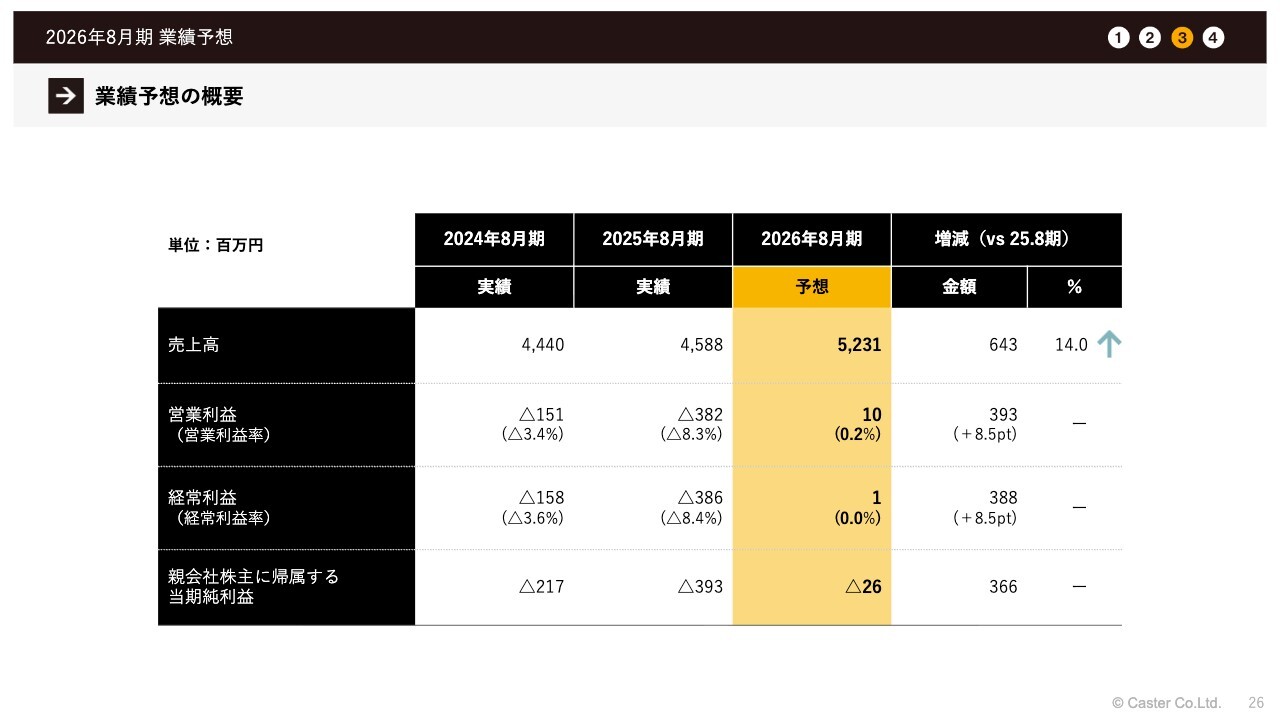

業績予想のハイライトです。2025年8月期に続いて増収を見込んでいます。前期は終盤で単月黒字を達成したため、粗利率の改善や販管費の最適化を進めることで、通期での黒字実現を目指します。

数字の詳細については、スライドをご覧ください。

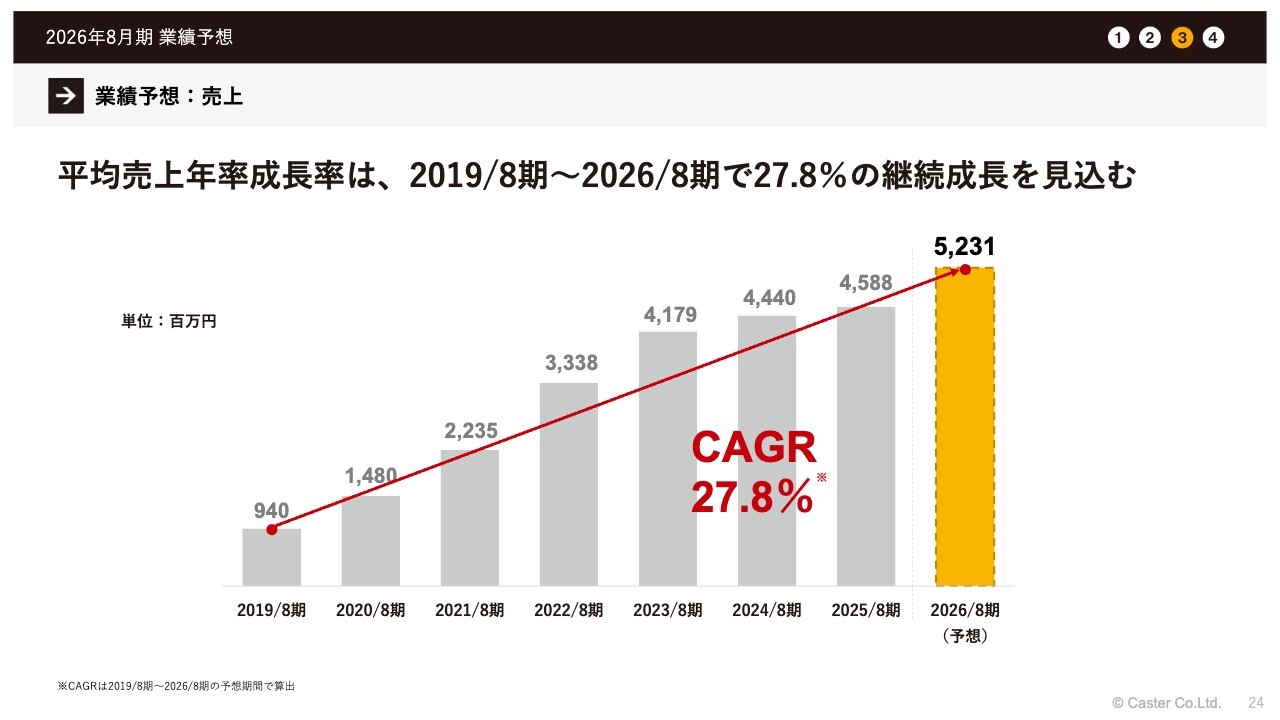

業績予想:売上

売上高については、年平均成長率(CAGR)を27.8パーセントと見込んでいます。

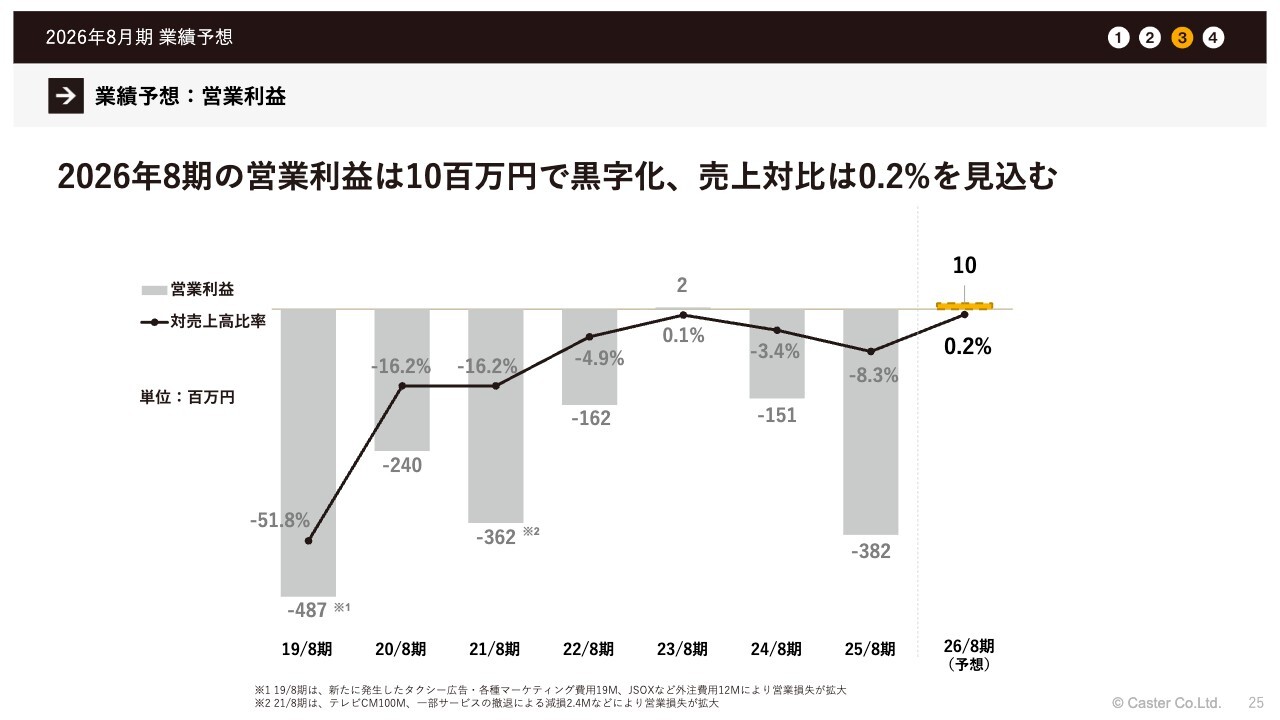

業績予想:営業利益

営業利益はスライドに記載のとおりです。前期末ですでに単月黒字化しているため、今後大きな計画変更がなければ、このようなかたちでの着地になると想定しています。

業績予想の概要

業績予想の概要は、スライドをご覧ください。

質疑応答:今後特に注力する取り組みについて

「さまざまな取り組みがあると思いますが、一番力を入れたい取り組みを教えてください」というご質問です。

私としては待ったなしでAI関係、特にAIエージェントと呼ばれる領域に力を入れたいと考えています。

この領域は世の中全体で「こう投資したらよい」や「この方法がベストだ」といったところがまだ定まっていない状況です。したがって、どのプレーヤーも今から圧倒的なトップになれる可能性が高い領域だと考えています。もちろん、そこにおいて最もチャンスをつかめる立場を取りにいきたいと思っています。

質疑応答:人材業界のオンライン・リモート領域における強みと、BPaaS事業の方向性について

「人材業界全体でオンライン・リモート領域の競争が高まっていますが、御社が他社と比べて強みとしている点や、今後さらに伸ばしていきたい特徴をお聞かせください」というご質問です。

人材業界全体において、オンラインやリモートの領域での競争は、実は高まっていないと感じています。むしろ、多くのプレーヤーがオンラインやリモートから撤退したり、自社でそれらを中止したりしている状況が、顕著になっていると思っています。

そのような中で、当社はBPaaS事業がそうですが、あくまでBPOとして取り組んでおり、オンラインやリモートの競争においても、他社がリモートを徐々にやめていくほど、当社にとって有利な状況となります。この立ち位置を一貫して維持していると認識しています。

そこが当社の強みであると考えています。当社はリモートをやめませんので、他社がやめるほど、働きたい方々からご支持いただき、さらに採用力が強化される点が強みです。

今後さらに伸ばしていきたい領域も非常にシンプルです。当社はこれまでの働き方を、「それってちょっと違うんじゃないの?」「みんな別にそれを望んでないんだけど」といったことに対して、「望んでないよね。じゃあこういう方法はどう?」と正面から問いかける企業です。

さらに伸ばしたいのは、今までの方法と違うものです。「そこをどうやって、よりみんなのためになるようにできるだろうか?」を追求することです。これまで10年近くリモートワークを実践してきましたが、次はAIとハイブリッドすることをしっかりと進めることです。

これは当然の流れであり、すべてのプレーヤーが同じことを考えていると思います。しかし、その中でも当社は他とは異なる解釈で進め、しっかりと成長させられるよう取り組んでいきたいと考えています。

質疑応答:売上拡大と利益率改善の両立、および、持続的な成長ストーリーについて

「今期の決算を踏まえ、今後はどのように『売上拡大』と『利益率改善』を両立されていくお考えでしょうか? 投資家として、持続的な成長ストーリーを期待しています」というご質問です。

まず、売上拡大と利益改善についてですが、決算の内容や数字をご覧いただければ、ある程度ご理解いただけるかと思います。結論として、現時点の体制においては、売上を拡大することで利益率および利益額が改善される状況にあります。

実質的に、サービスの提供を増やせば、当社の原価にあたる働いてくれる人々を増やす必要があります。当然、その人々を雇用するための費用は発生しますが、それ以外のコストは比較的リニア(線形)に増加するものではない、つまり、売上の拡大に比例するものではないという構造になっています。

したがって、当社としては、新しいセグメントであるAI Tech事業や、エンタープライズの拡大が進むことを期待しています。これらの売上拡大が段階的に進むことで、利益率もそれに応じて改善していくと見込んでいます。

今後の持続的な成長ストーリーも非常にシンプルです。2040年以降も人口減少が続きますので、どうあっても人手は不足する状況となります。

その中で、私たちは可能な限り高い生産性を有する人材を育成し、その人たちにサービスを提供してもらうという、単純にこの繰り返しだと思っています。これを徹底的に実施し続けることが持続的な成長ストーリーになると考えます。

質疑応答:東証による時価総額100億円基準の対応について

「東証よりグロース企業は、上場5年で時価総額100億円を目指すべしと基準変更がありそうですが、貴社についてこの対応について教えてください」というご質問です。

おそらく、東京証券取引所が公開した資料をご覧になりご質問いただいたのではないかと思います。基準変更についてですが、2030年の時価総額100億円基準のことをおっしゃっていると理解して回答します。

まず、中期経営計画については後ほどご説明しますが、この計画の水準に到達していれば、十分に基準をクリアできると考えています。要するに、そのような見通しを持った計画とご理解いただければと思います。

したがって、当社としては「100億円に到達するのは無理だね。じゃあスタンダード市場を検討しようか」や「何かしら他の手段を考えようか」といったことは、現時点では考えていません。時価総額100億円を最低限クリアし、さらにその先を目指していきたいと考えています。

質疑応答:営業赤字の主因である専門領域の人材について

「2025年8月期の営業赤字の主因である専門領域の人材について、具体的に教えてください」というご質問です。

専門領域の人材については、主に経理と労務です。

質疑応答:上場会社向けサービスのターゲットについて

「上場会社用のサービスを追加されていますが、ターゲットはエンタープライズなのか、小規模事業者なのか教えてください」というご質問です。

上場会社向けのサービスは、エンタープライズ向けに分類されます。マイクロロットのサービスでもエンタープライズを狙うことは可能ですが、それとはまったく別の文脈です。

ありがたいことに以前から多くのご相談をいただいており、リソースの準備が整いました。エンタープライズ向けとして本格的に経理業務を支援し、具体的には、監査法人などとのやり取りを含めた範囲をサポートさせていただくサービスとご理解いただければと思います。

質疑応答:グロース市場の再編を念頭にした、抜本的な改革の有無について

「当期は赤字幅が大きく、株価も直近で大きく進捗できていないのですが、グロース市場の再編も念頭に、企業価値向上のためのM&Aや組織再編等、抜本的な改革は予定されていますか?」というご質問です。

先ほどの回答とも重複しますが、単月黒字はすでに達成しています。したがって、計画どおり通期黒字を達成することが1つ目のステップと考えています。

M&Aや組織再編などのアクションを取る可能性もありますが、この点については、グロース市場に上場した企業としての姿勢という意味では、あくまでテクニカルな範囲にとどまると考えています。

当社の事業自体はまだ成長の余地があり、利益も出せる状況にあることを、しっかりと示していくことが最善策であると考えています。

質疑応答:『ECHO BOARD』における、既存サービスとの連携について

「『ECHO BOARD』は既存の『CASTER BIZ』シリーズとどう連携して売上拡大に貢献する想定ですか?」というご質問です。

経理系の領域のお客さまに関しては、ご紹介させていただく流れを作れたらよいと考えています。

経理業務単体の話ではありませんが、「ECHO BOARD」のサービスに興味を持っていただけるのは、ほとんどが経営者の方です。

経営者の中には、みなさまの中にも該当される方がいらっしゃるかもしれませんが、経理出身の経営者はそれほど多くありません。

その観点で見ると、経理業務の中で財務データを利用して、業績を伸ばすための計画に活用したり、管理会計というよりスピード感のある会計に転換させたりといった分野において、多くの方が必ずしも得意とはされていないのが実情です。

先ほどの「ECHO BOARD」は、そういった手順も財務データからある程度まで具体化することが可能です。

もちろん、本当に成長する計画を立てるには別の課題が伴いますが、財務データをしっかりと読み、「こういう特徴があります」や「こういうところでこういうふうに考えるとよい」といった取り組みを、実際にAIや正確なデータとともに議論できる環境は、経営者にとって非常に有益なサービスになると思います。

このようなサービスを、既存のお客さまで経理をお任せいただいている企業に、付加価値の1つとして追加で提供できるのは、非常に意義があると考えています。

ただし、まだすべての既存のお客さまにご紹介できているわけではありません。「CASTER BIZ assistant」、つまり経理以外の領域でご依頼いただいている企業も、同じような課題を抱えている可能性が高いため、この分野においても十分な可能性があると考えています。

質疑応答:AIエージェントの活用可能性と、現状への寄与について

「『My Assistant』のセルフサーブ機能により、どの程度CAC低減やLTV(ライフタイムバリュー)改善に寄与すると考えていますか?」という質問です。

これは以前開示した内容にも少し触れている部分ですが、先ほどお話ししたように、AIエージェントと呼ばれるものもハイブリッドしようと考えています。

具体的に何ができるかというと、現在このように営業がサービスを説明するというのが一般的です。「こういうサービスですよ」「いろいろとこういうことできるんです」「それだったらこうですよ」と人間が説明する代わりに、AIが説明できるようになることは想像できるかと思います。

これがしっかりできるプレーヤーはまだいませんが、AIが説明するところまでを含め、セルフサーブとして提供できるようになれば、顧客獲得単価を現在より9割ほど削減できる可能性が高いと考えています。9割削減するのは、多くの方が簡単にアウトソースでき、しかも大きなロットを必要とせず、ちょっとした業務でも依頼できることがニーズとして非常に高いことを意味します。

しかし、それに応えられるビジネススキームがまだ存在していないのが現状です。この点において、世界初となるようなかたちで対応できる状況を作り上げていきたいと考えています。

質疑応答:Webマーケティングと直販戦略について

「マイクロロットの顧客の新規開拓は、どのように関わっていけるのでしょうか?」というご質問です。

当社は基本的に集客のほぼ100パーセントをWebマーケティングによって獲得しています。

セルフサーブでリーチするお客さまに関しては、先ほど申し上げたようにAIエージェントによる接点がどうしても必要です。そのため、Webマーケティングによる拡大の中に、これを組み込んでいくことになると考えています。

現時点では、代理店販売や他のサービスに組み込んでビルトインすることなどは考えていません。直販で可能な限りお客さまに提供していくことを考えています。

質疑応答:AIファースト戦略、および、高スキル人材と育成について

「AIファースト経営への移行や専門領域サービスの強化に伴い、高スキル人材の獲得と育成が重要になると考えられています。フルリモート環境下でこれらの専門スキルを持つ人材をどのように採用し、既存従業員のリスキリング、アップスキリングをどのように支援していく計画ですか?」というご質問です。

高スキル人材に関する話と、AIファーストの中でAIへのシフトや適用といった文脈が、混ざってしまっている状況かと思います。

結論として、AIファーストを実現するためには、AIに対するリスキリングをしっかり行う必要があります。当社では今期、大規模なリスキリングを実施する予定です。すでに社内では、リスキリングを進めている人員もいますが、それとは別に、従業員のうち可能な限り多くの人を対象にリスキリングを今期行う計画です。

少し余談になりますが、AIを活用したリスキリングは、今後かなり普及すると考えられます。もう一度繰り返しますが、「AIを使ってリスキリングする」です。「AIを使いこなすためのリスキリング」ではありません。

AIが人間の専門知識領域に対応する場合、例えば試験や専門知識というものは、これらはAIにとって非常にシンプルで理解しやすく、体系化しやすい上、教えることも容易な領域となってきています。AIにとっては非常に簡単な領域だということです。

したがって、そうした領域でのリスキリングを、ある意味で人員に施すことが可能であると考えています。例えば、労務系の知識においては、検定のようなものは通常は数ヶ月かかりますが、AIを活用してポイントを押さえた研修を実施することで、迅速に取得できる状態を目指すことも可能です。

我々としては、このような取り組みも含めて新しい方法でリスキリングやアップスキリングを進めていくことが非常に重要だと考えています。

質疑応答:よくある解約理由と、解約に対するリスクヘッジについて

「広告で新規獲得するのであれば、ペイするために解約率の改善も日々取り組まれていると思います。その上でよくある解約理由と、その解約へのリスクヘッジをどのように行っているか、答えられる範囲で教えていただけると幸いです」というご質問です。

解約率は現場の努力によって大きく低下しており、改善が続いていると理解しています。

例えば、解約率と一口に言っても、当社は10年以上事業を展開しているため10年継続しているお客さまもいらっしゃいます。そのようなお客さまと、先月契約されたお客さまとでは、解約の理由が異なります。

そのように要素を分解していくと、最も重要なのは初回契約更新率です。これはどのSaaSにおいても重要であり、当社のBPaaSでも同様と考えています。

ここの初回契約更新が難しいと判断される場合は、大きく分けると数点の要因しかありません。例えば、初回契約時の担当者が中川だったとして、その担当者が2ヶ月後に転職してしまうケースです。そうすると契約更新が3ヶ月後に訪れる際、契約した担当者がいません。この場合、導入された企業においては担当者がいないという理由で解約に至ることもあります。

逆に当社の人員が転職してしまい、計画がずれる場合もあります。このような事態がなるべく起きないよう調整する取り組みを行っています。そのため、初回のミーティングなどで、問題点をきちんと把握することも1つの施策としています。

また、当初目的としていた成果とずれることや、利用範囲が限定的すぎてバリエーションが広がらず、使い方の軸が定まらないといったこともあります。

そのような課題も含めて顧客とのコミュニケーションが重要ですので、しっかりとミーティングをしながら、「あの時にこうやって言っていたので、こういうことってありますよね」など、人間が介在する価値によって次々と解決できるよう努めています。

2040年の日本は?

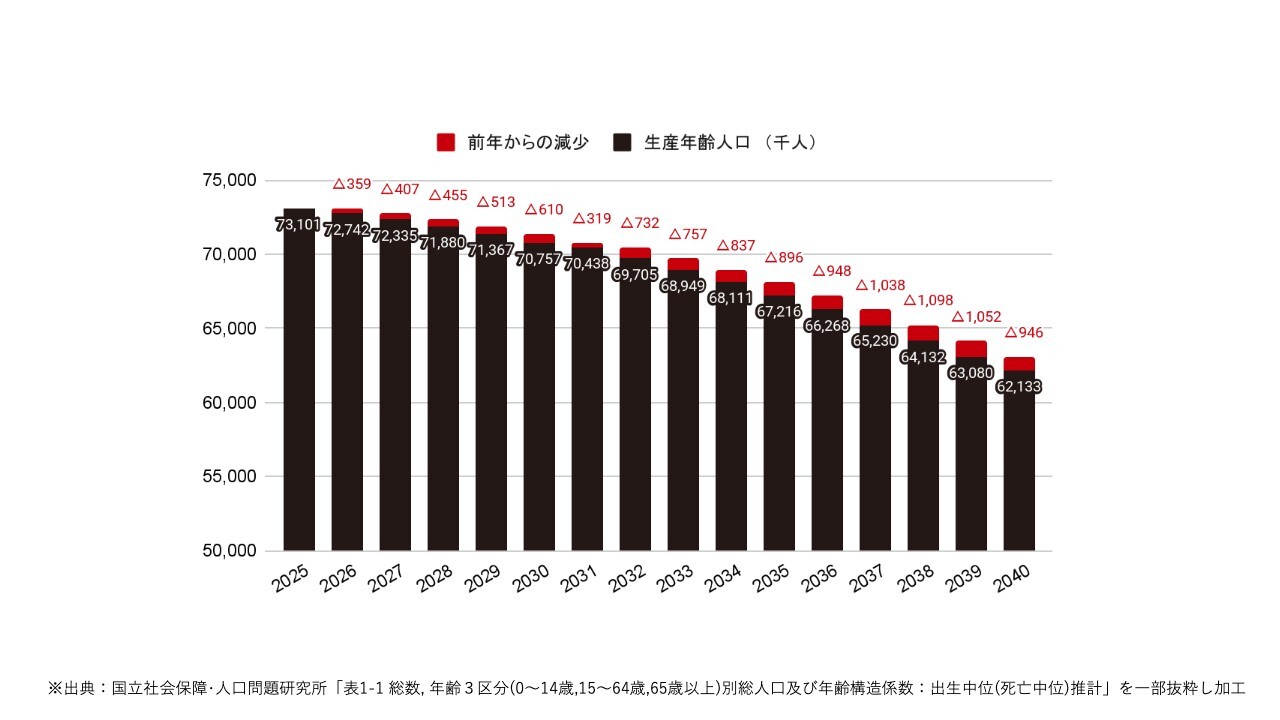

次に中期経営計画についてご説明します。まず、2040年の日本の現状についてお話しします。15年後の日本はどのような状況になるのでしょうか。

スライドのグラフは日本の人口統計ですが、減少数が非常に大きくなっています。黒い部分が生産年齢人口を示しています。人口の単位が1,000人ですので、2040年の時点では94万6,000人ほど減少すると予測されています。その前年も100万人を超える減少が見られます。

2025年の生産年齢人口は7,310万1,000人です。2040年にはそれが6,213万3,000人、つまり1,000万人以上減少していることになります。非常に速いペースで減少していくのです。これが15年後の日本の姿であり、誰にも止めることができないような人口減少が進行しています。

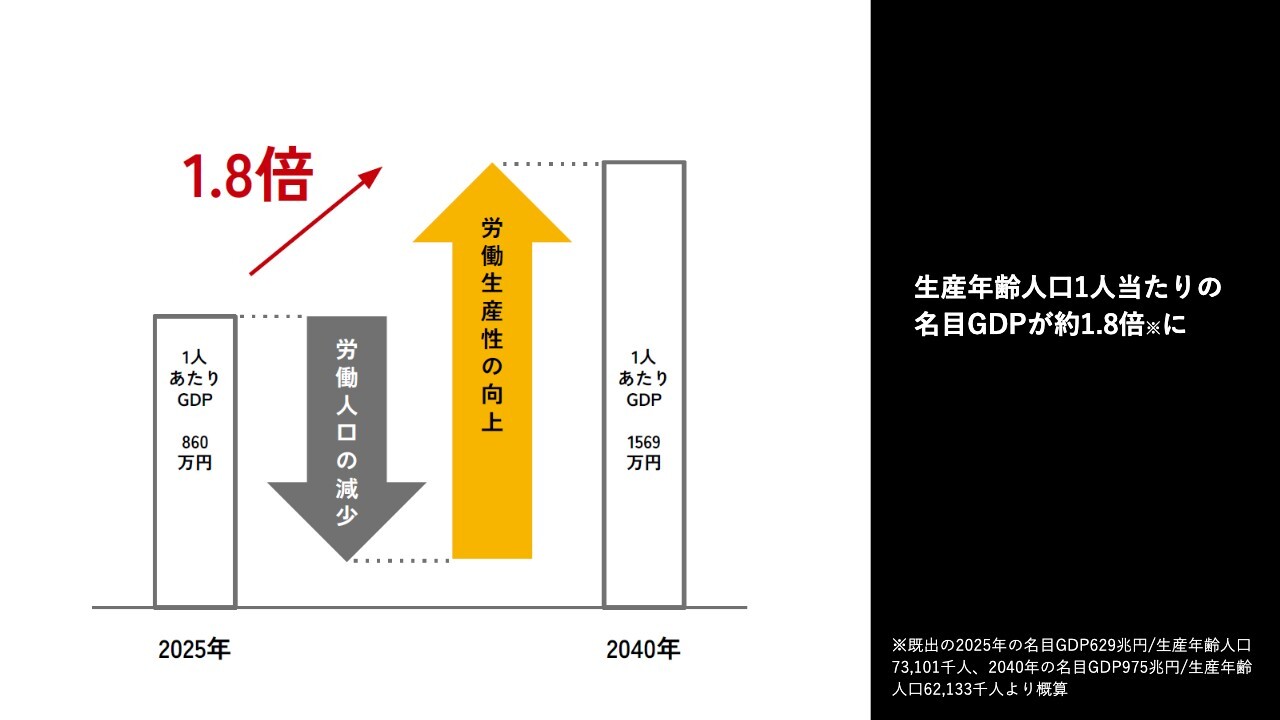

2040年度、日本のGDPは975兆円に

国は2040年度のGDPは975兆円になるとの見通しを発表しています。

生産年齢人口1人当たりの名目GDPが約1.8倍に

これはつまり、1人当たりのGDPが非常に増加するということです。インフレも考慮されているとは思いますが、圧倒的な労働生産性の向上が求められているのが現状だと理解していただければと思います。

そのため、生産性の向上に取り組まないという選択肢はありません。取り組まなければ、どうしようもないのです。どのように対応するのかという話です。

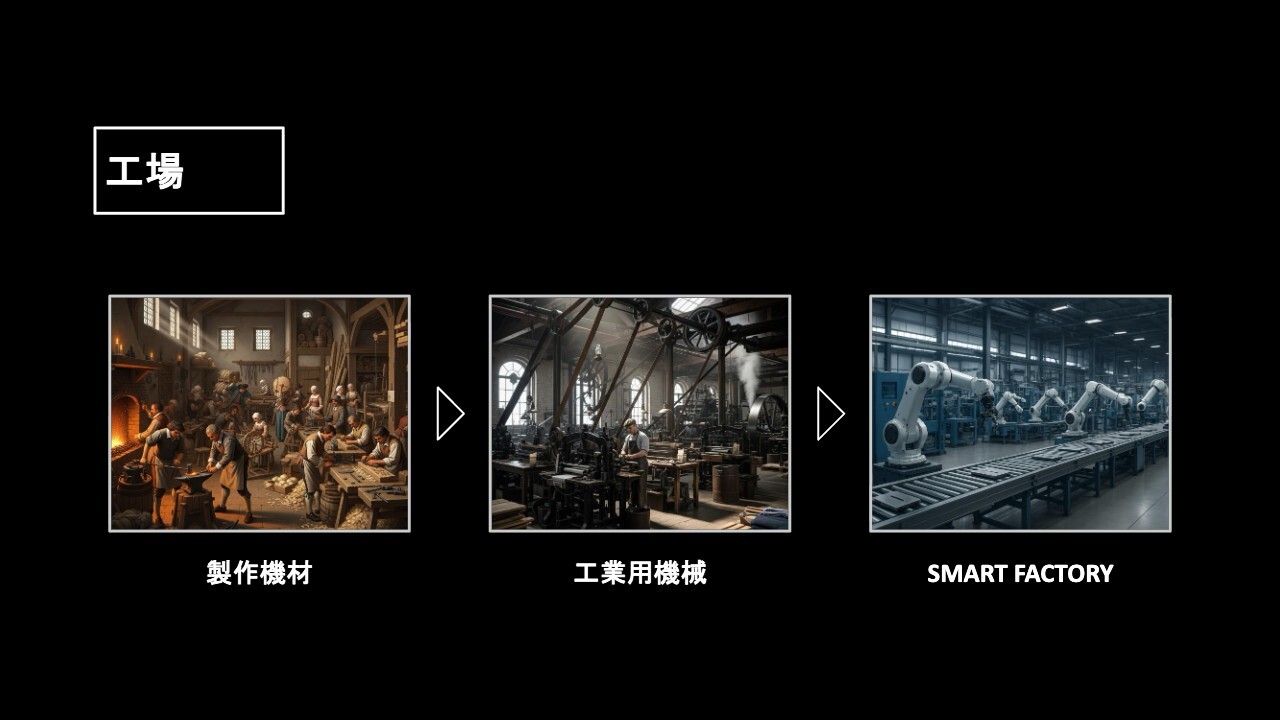

工場

みなさまもさまざまな情報で目にしているかと思いますが、スライドで示したように工場の進化はどんどん進んできました。人間が作業していたところに工業用の機械が導入され、現在ではほぼ無人の工場も生まれています。

物流

工場だけではありません。最近は物流も大きく進化しています。運搬用車両が登場し物流が向上し、現在ではSMART LOGISTICSといった取り組みも進められています。倉庫内にほとんど人がいないという新しいタイプの倉庫も生まれています。

販売

販売もどんどん進化しています。特に販売は新型コロナウイルスの影響などで、さまざまな課題がありましたが、無人店舗が日本で急速に拡大しています。このような店舗もいずれ一般的に見かけるようになり、さらには主流となると考えています。

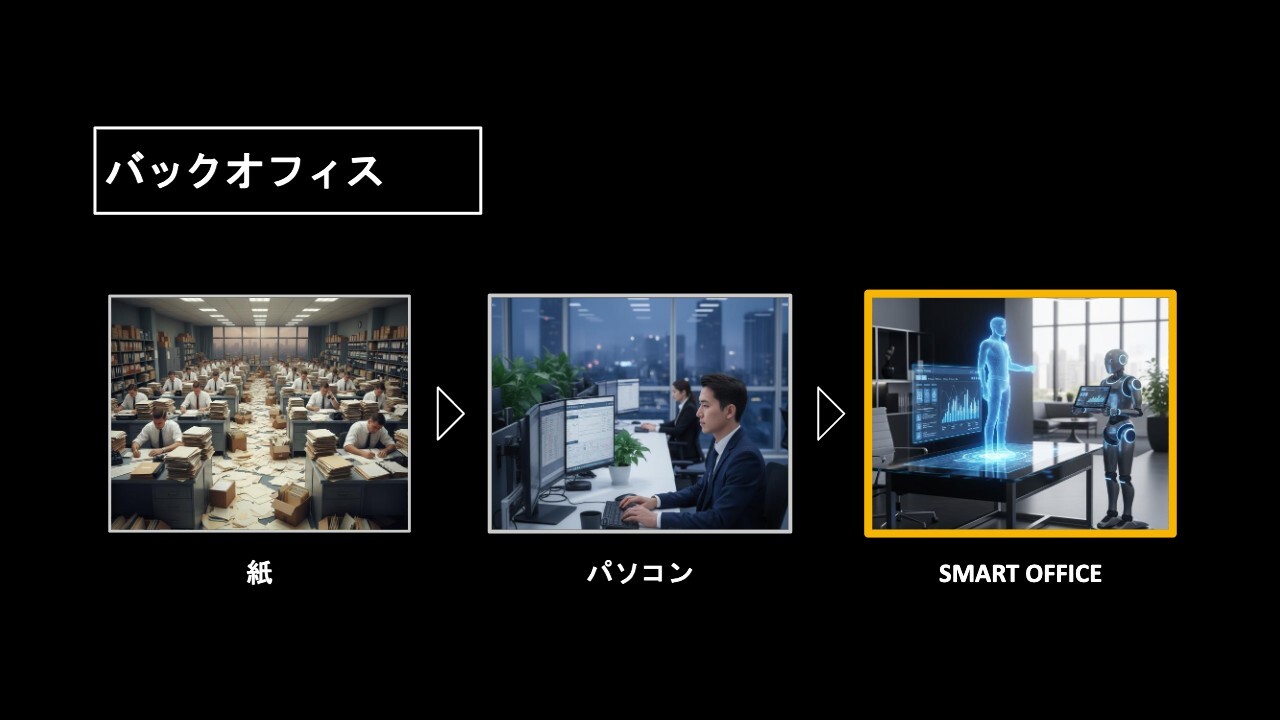

バックオフィス

同じことがバックオフィス領域にも当てはまります。かつてバックオフィスといえば、多くの業務をこなすために1ヶ所に集まって紙に囲まれていました。その後、パソコンの導入によって業務が大幅に効率化され、今は人の存在自体が減少していく方向に進んでいます。

スライド右の画像が、バックオフィスの最終的なかたちになると考えています。オフィスに集まって仕事をするという非生産的な行為は、この変化の流れの中で確実になくなるでしょう。

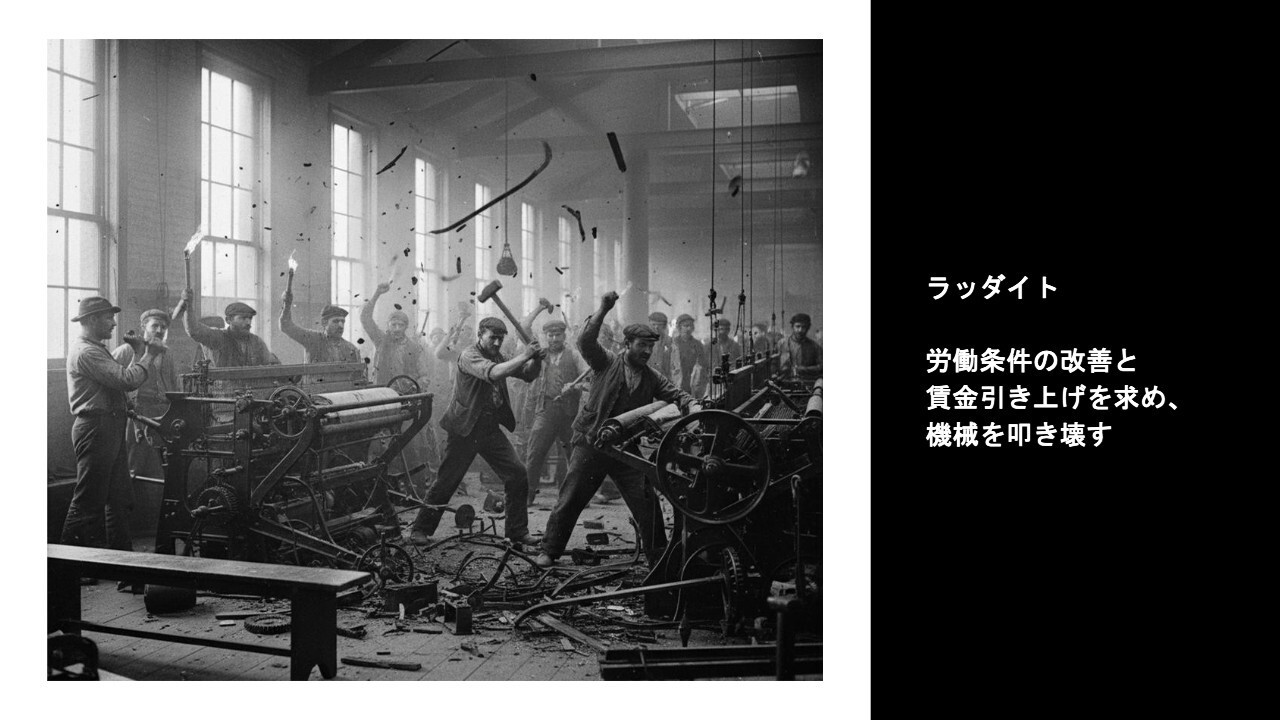

ラッダイト

こうなるとラッダイトのようなことが起きるのではないかという話ですが、日本ではこのような現象が起きることはないと思います。なぜなら、日本では人口が減少しているためです。したがって、これまでとは異なる考え方が重要です。

日本の人口は減少していきますので、1人当たりに求められるGDPが非常に高くなり、生産性を大幅に向上させることが求められます。暴動を起こしている場合ではないわけです。

今の日本の生産性とはまったく異なるレベルの生産性を達成する必要がある状況だと認識していただければと思います。

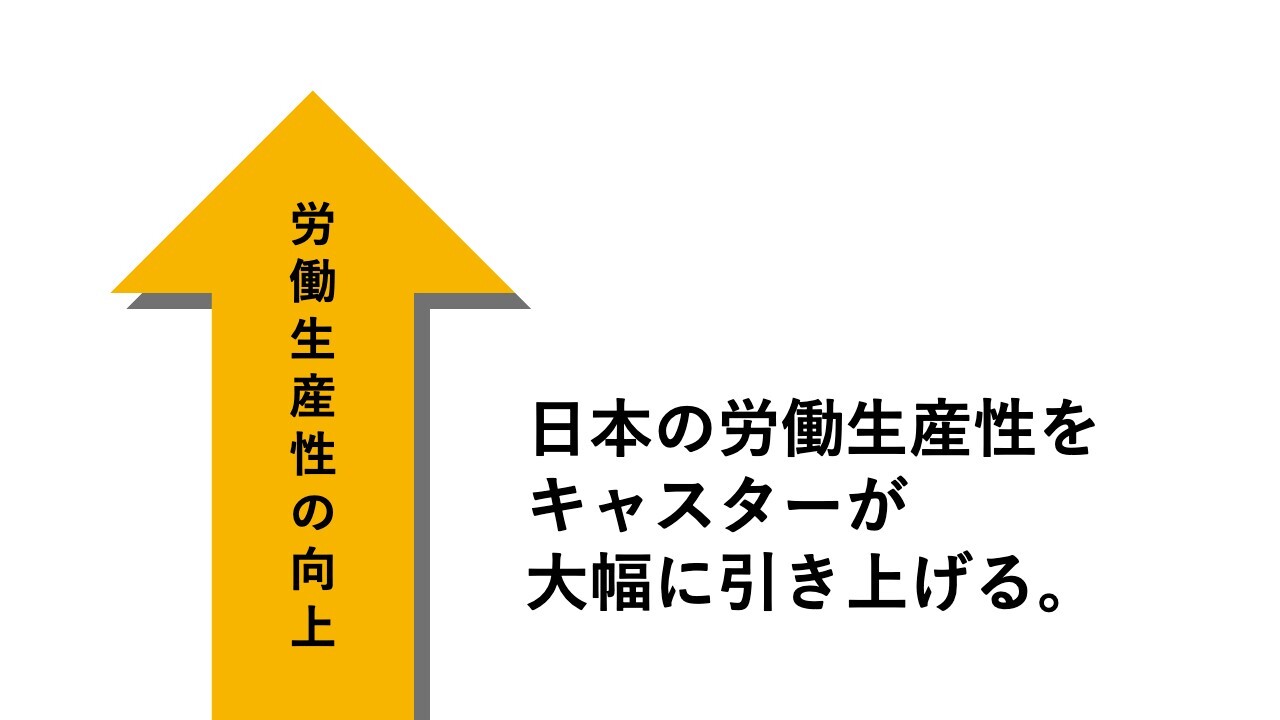

日本の労働生産性をキャスターが大幅に引き上げる。

我々は労働生産性を大幅に引き上げる役目が必要だと考えています。特にバックオフィス領域には、それほど多くのプレーヤーがいません。これにしっかり取り組むことが我々にとっての非常に重要なミッションだと考えています。

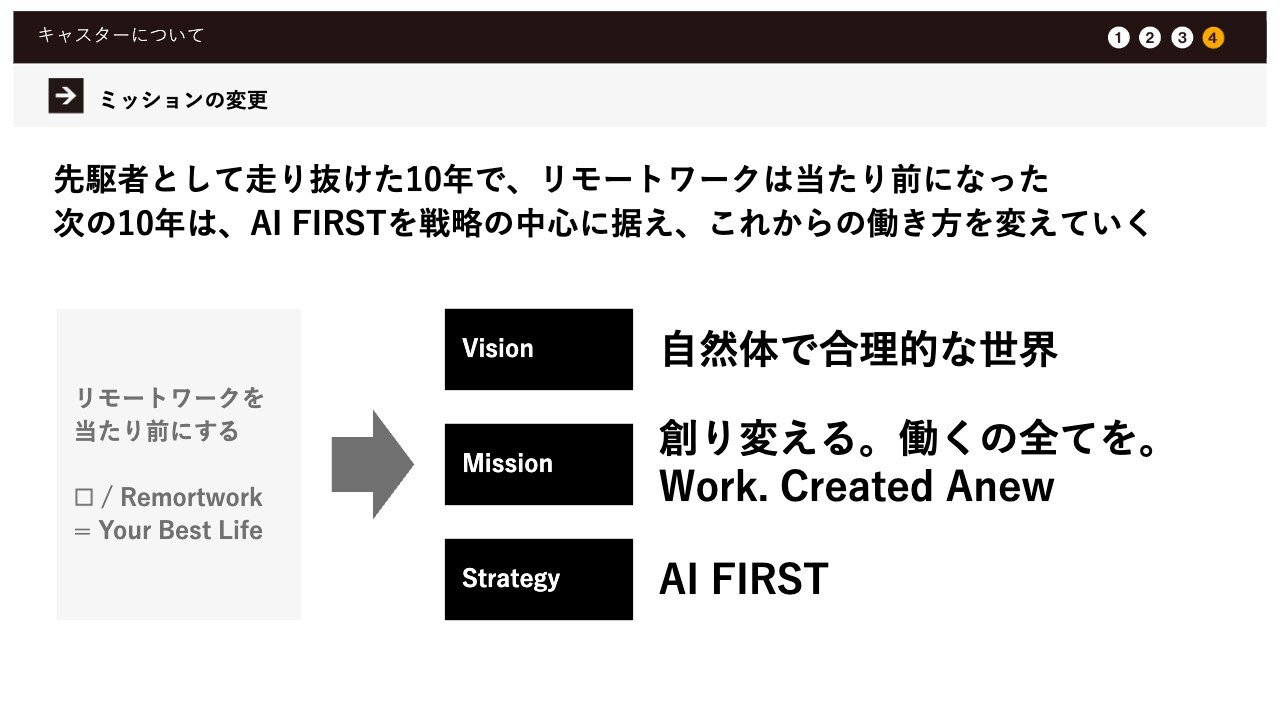

ミッションの変更

我々は、それに先駆けてミッションを変更しました。以前は「リモートワークを当たり前にする」というミッションを掲げていました。創業した10年前、リモートワークの分野で先駆者的な存在でした。

当時は「誰も出勤せずにリモートワークだけでスタートアップをやります」といった考え方に対し、出資していた投資家やベンチャーキャピタルから最終的に反対されるような状況もありました。そのような誰も取り組んでいない中で、当社は10年間走り抜けてきた会社です。

次の10年、我々は「AI FIRST」を戦略の中心に据え、ミッションを「創り変える。働くの全てを。」と掲げ進んでいく方針です。そのために働き方を変えていきます。その戦略として「AI FIRST」を目指すことが、次の10年における我々の進むべき道となります。

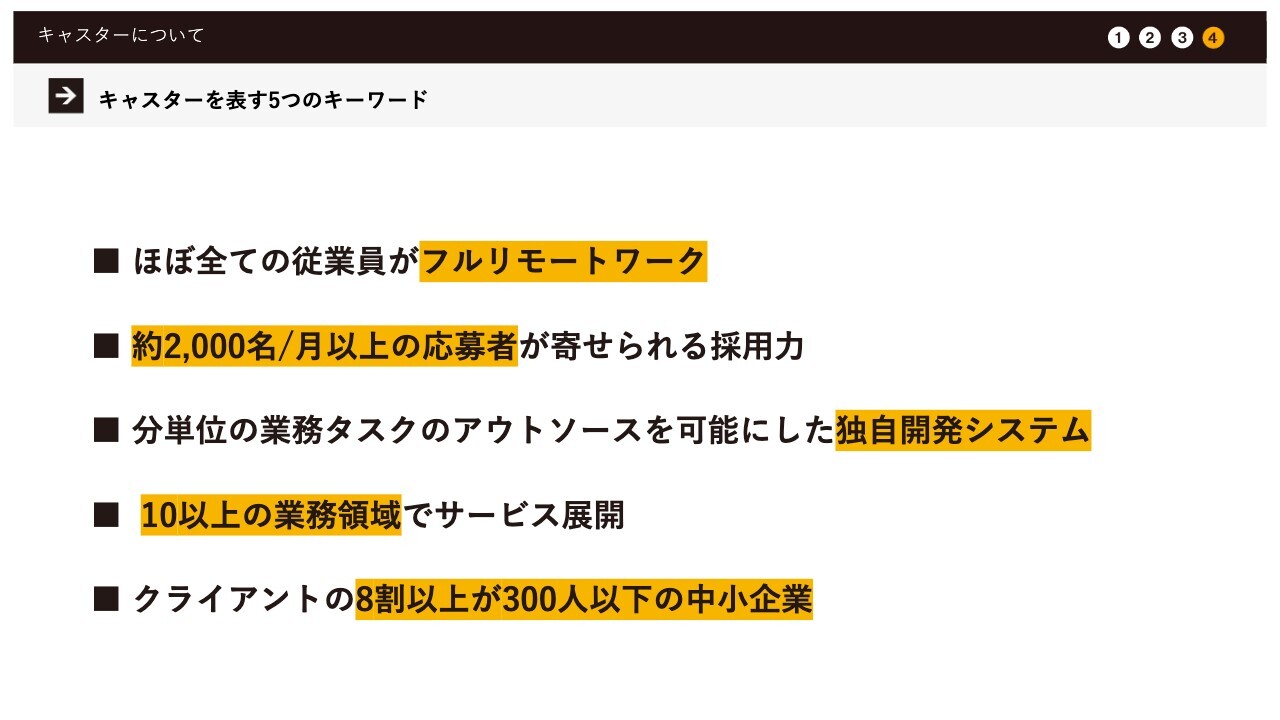

キャスターを表す5つのキーワード

スライドは今までのキャスターを表すキーワードであり、あくまで現時点での強みです。この状況を踏まえ、次の「AI FIRST」に向かっていければと考えています。

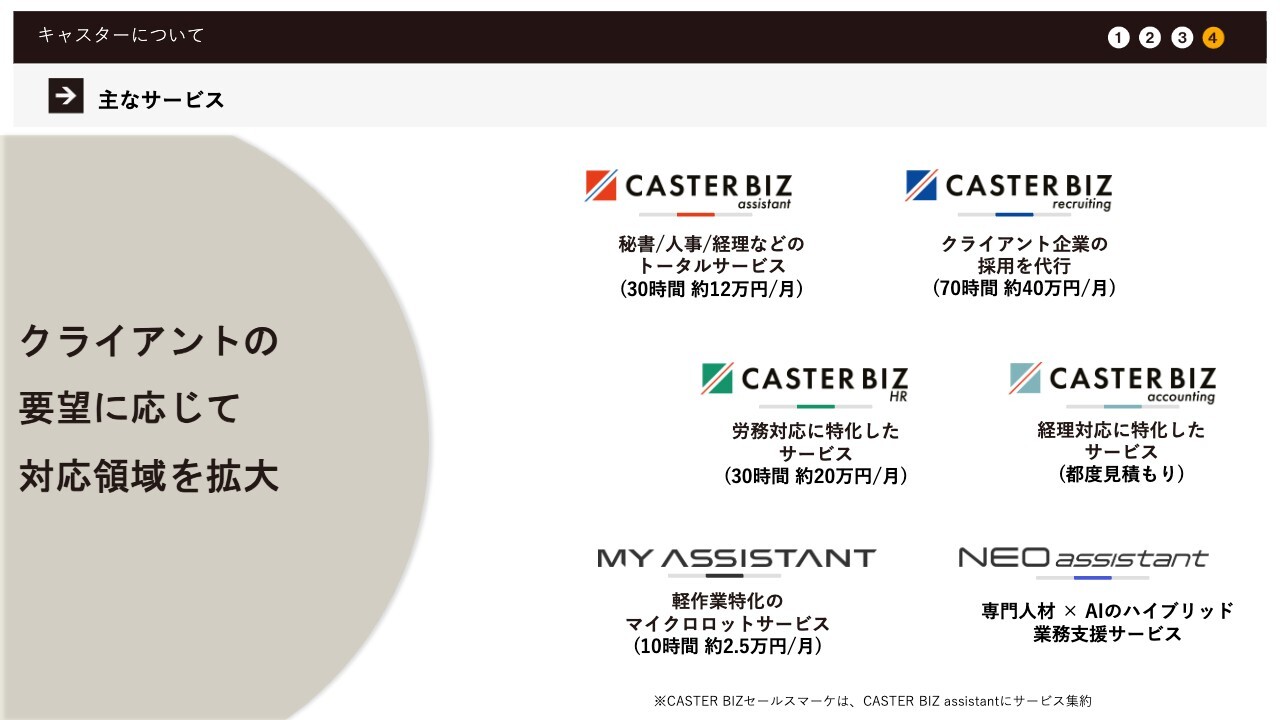

主なサービス

現在はスライドに記載したようなサービスを提供しています。クライアントの要望に応じて対応力を拡大してきました。特に、「NEO assistant」で示しているように、AIのハイブリッド業務支援サービスもすでに開始しています。

その他のサービス

他にも、さまざまなAI領域を拡大しています。さらにAIを活用してこれらに追加することで、領域を拡大していく取り組みを続けていきたいと考えています。

報告セグメントの変更

成長戦略です。先ほどと重複しますが、AI Tech事業を追加しました。他の事業からの利益をここに投下していく流れとなります。こちらが中心になります。

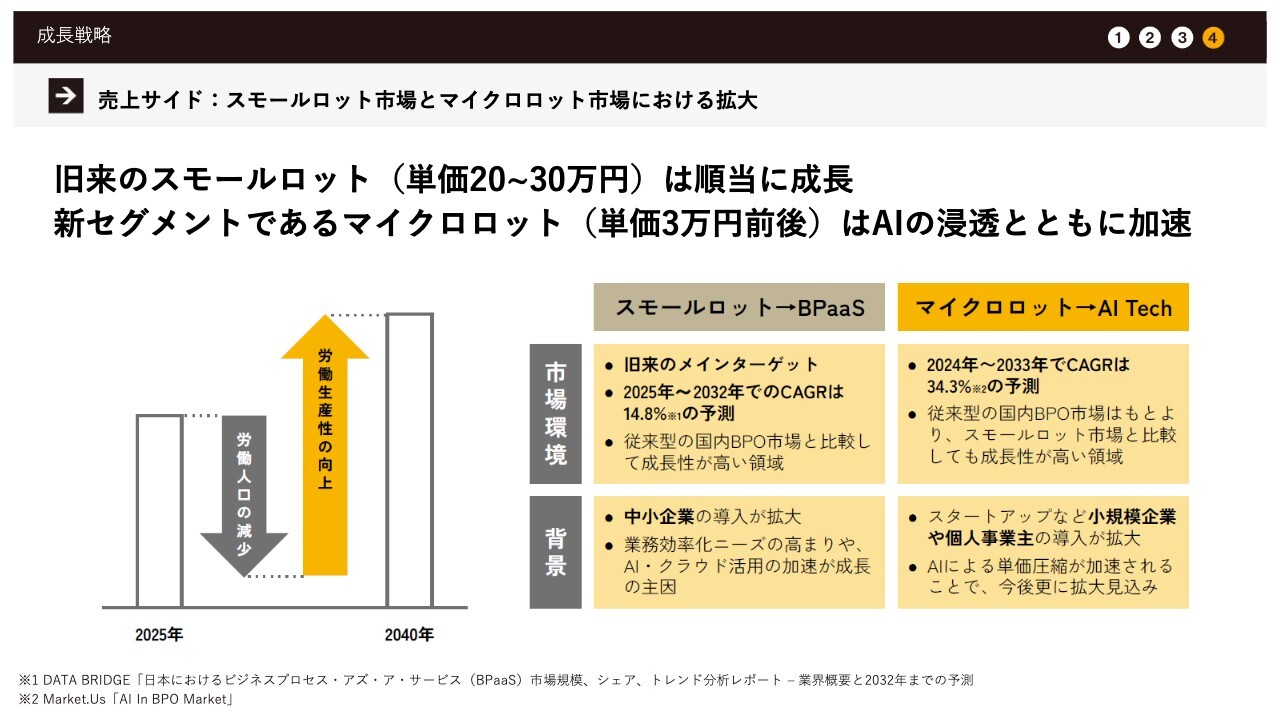

売上サイド:スモールロット市場とマイクロロット市場における拡大

売上面についてですが、先ほどもご質問があったスモールロット市場は、今までの市場であり、BPaaSなどで対応している領域であり、こちらは順調に成長しています。そして当社としてはマイクロロット市場において、新セグメントであるAI Tech事業で拡大を目指していきたいと考えています。

例えばAIエージェントによる営業活動を通じて、これまでBPOサービスを利用できなかったお客さまに対して、AIエージェントと人的リソースの双方を提供することで、市場の大幅な拡大が期待されます。ここをメインの市場として拡大を図っていきたいと考えています。

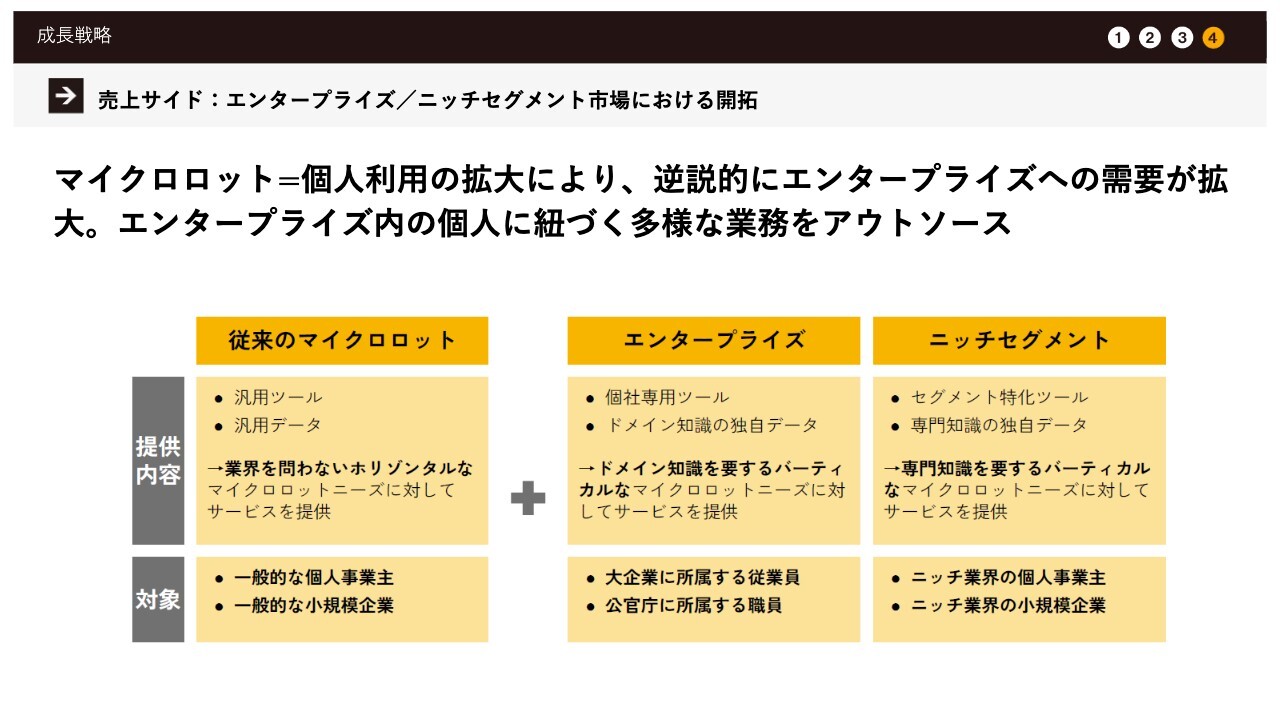

売上サイド:エンタープライズ/ニッチセグメント市場における開拓

マイクロロットが拡大すると、逆説的にエンタープライズへの拡大につながります。これは実際に起きていることであり、「どういう内容なのか?」「こんなことが起きるのか?」というよりも、すでに起きている現象だと捉えていただいてけっこうです。

従来のマイクロロットは、個人事業主などを主なターゲットとして見られることが多いですが、その規模であっても、みなさまがよくご存じの大企業からの発注をいただいています。

大企業から発注をいただける理由としては、部署単位、さらに個人単位で、「この業務は煩雑すぎる」「ルーティンが多すぎるので個別に依頼したい」といった業務の出し先がないことが挙げられます。

エンタープライズには資金が豊富にあるにもかかわらず、このような業務に関してはしっかりと稟議を通し、人員を配置し、生産性をヘッドカウントなどで評価しながら進める必要があります。そのため、アウトソースできる先が存在していません。我々はこれらの領域にもアプローチを開始できていると理解しています。

また、エンタープライズにおける事業拡大の利点として、このような取り組みが社内で広まっていくことが挙げられます。これが、我々の強みにつながっていくと考えています。

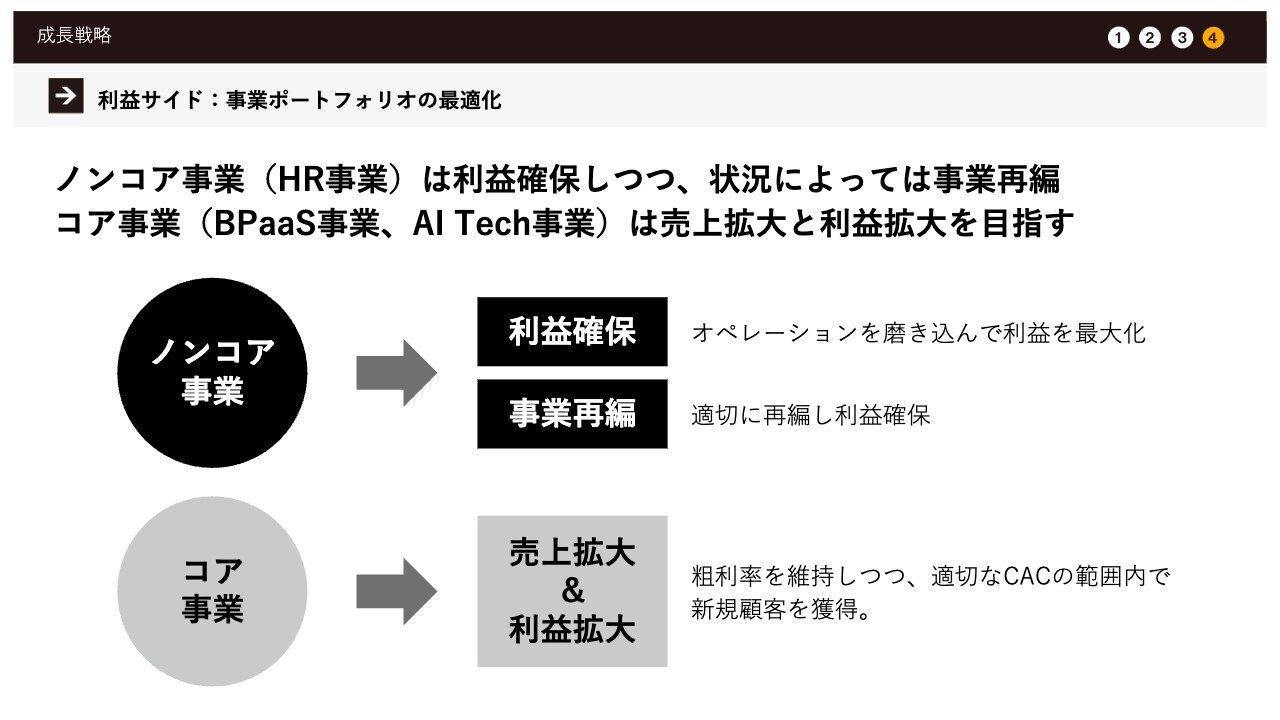

利益サイド:事業ポートフォリオの最適化

事業ポートフォリオの最適化を進めていきます。先ほど述べたように、ノンコア事業については一部利益を確保しつつ、状況に応じて事業再編を行いながら、BPaaSやAI Techの事業へさらに投資を拡大していきたいと考えています。

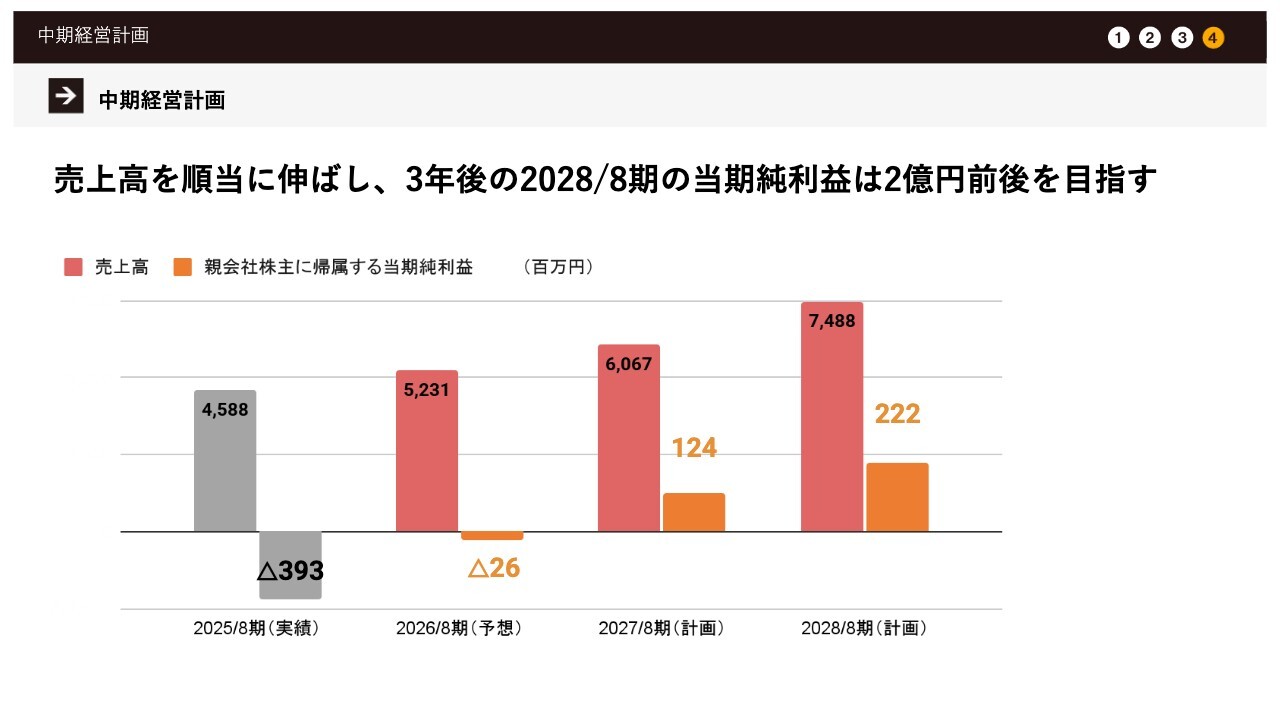

中期経営計画

中期経営計画の数字としては、スライドに記載したような予想を立てています。なお、繰越欠損金などについては、あまりここで加味されていない点をあらかじめお伝えしておきます。

また、AI Tech分野における成長については、現時点ではそれほど織り込んでいません。既存事業としっかり連携しつつ、そこに新たな事業領域での売上増加や利益増加を積み上げていきたいと考えています。

質疑応答:注力する事業領域や成長ドライバーとなる取り組みについて

「今回の中期経営計画では、どのような姿を目指しておられるのかをうかがいたいです。特に注力される事業領域や今後の成長ドライバーとなる取り組みがあれば教

新着ログ

「サービス業」のログ