【QAあり】グロービング、1Q業績は四半期最高、売上YoY+54.6%・利益+60.2% AI共同開発型「JIコンサルティング」拡大

Agenda

田中耕平氏(以下、田中):みなさま、本日はグロービング株式会社2026年5月期第1四半期決算説明会にご参加いただき、誠にありがとうございます。代表取締役社長の田中です。

本日は2つの章立てでご説明します。第1に、2026年5月期第1四半期の業績と通期の業績予想についてご説明し、第2に今後の成長戦略についてお話しします。

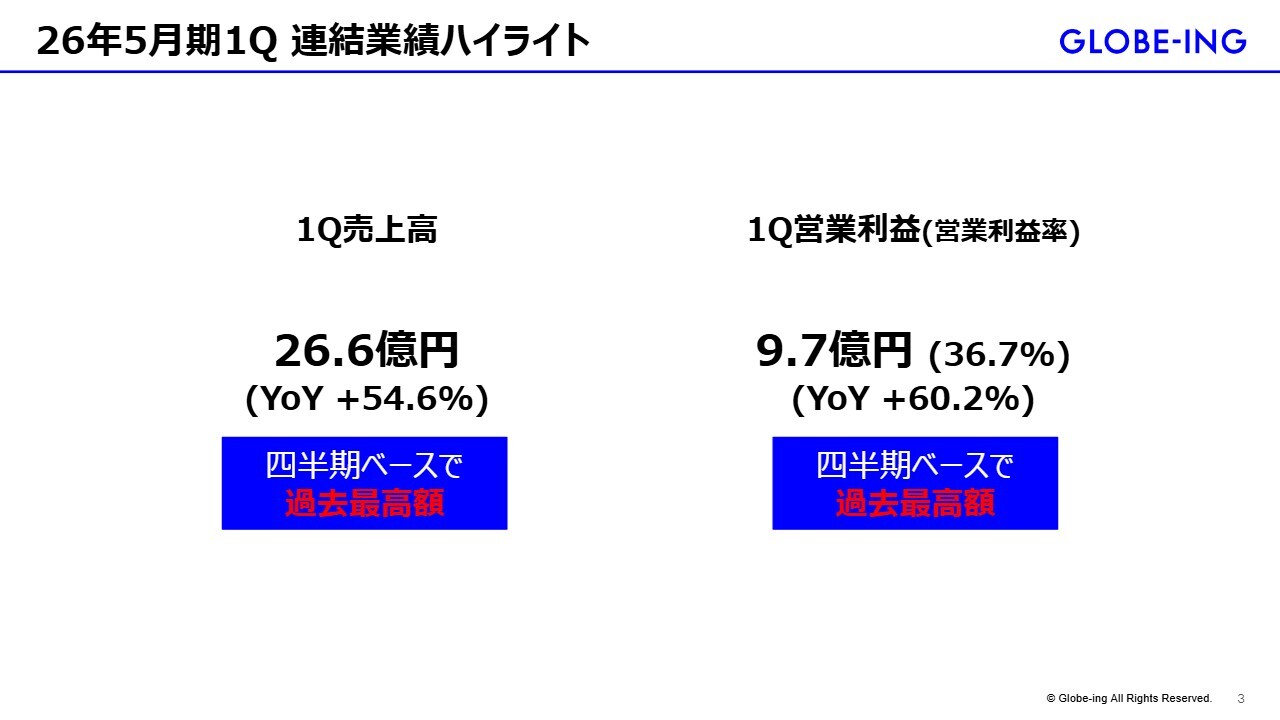

26年5月期1Q 連結業績ハイライト

2026年5月期第1四半期の連結業績のハイライトです。売上高は前年同期比54.6パーセント増の26億6,000万円と成長しました。営業利益は前年同期比60.2パーセント増の9億7,000万円、営業利益率は36.7パーセントと、こちらも高い成長を達成しています。

26億6,000万円の売上高と9億7,000万円の営業利益は、ともに四半期ベースで過去最高額を達成しました。

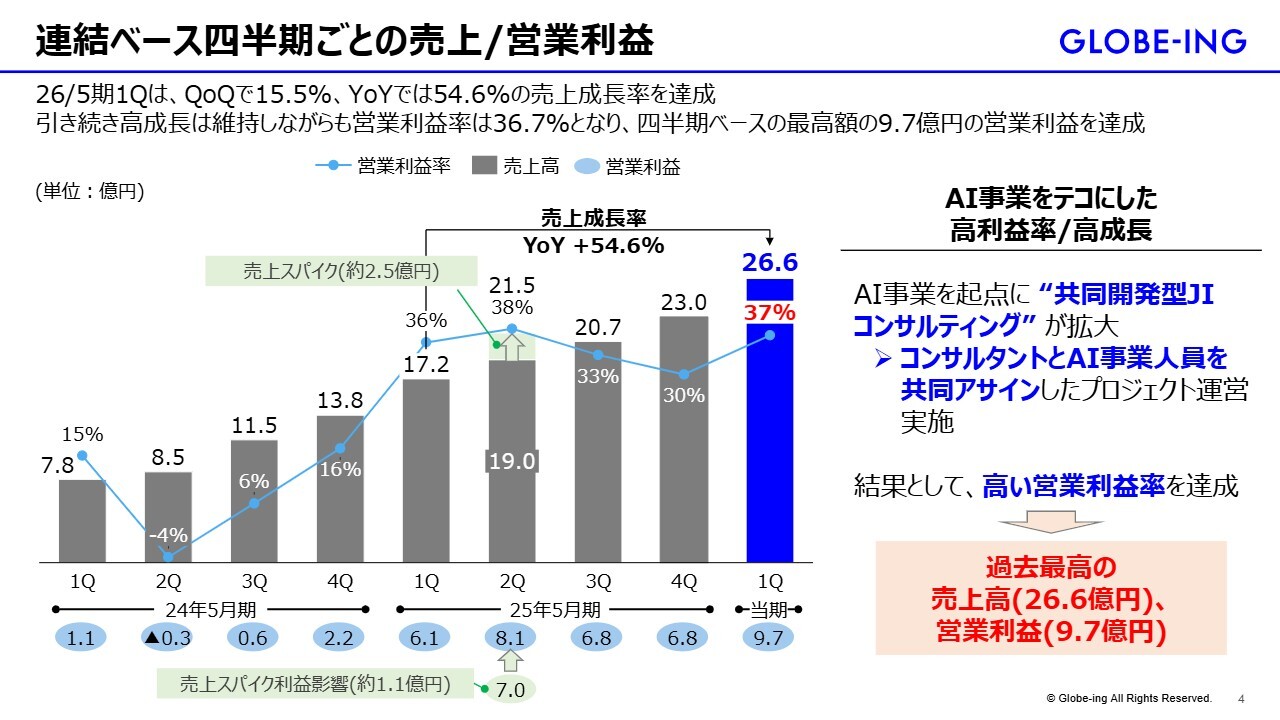

連結ベース四半期ごとの売上/営業利益

四半期ごとの売上および営業利益の推移です。第1四半期は、売上が26億6,000万円、営業利益率が36.7パーセント、営業利益が9億7,000万円となっています。この要因として、AI事業を基盤とした共同開発型の「Joint Initiative型コンサルティング(以下、JIコンサルティング)」案件の拡大が挙げられます。

JIコンサルティングでは、コンサルタントとAI事業の人員であるAIエンジニアが共同でプロジェクトにアサインされ、運営を実施します。プロダクト開発を担う先行開発に投下しているAIエンジニアを、共同開発型のコンサルティング案件でアサインできたことにより、営業利益率を高い水準で維持できています。

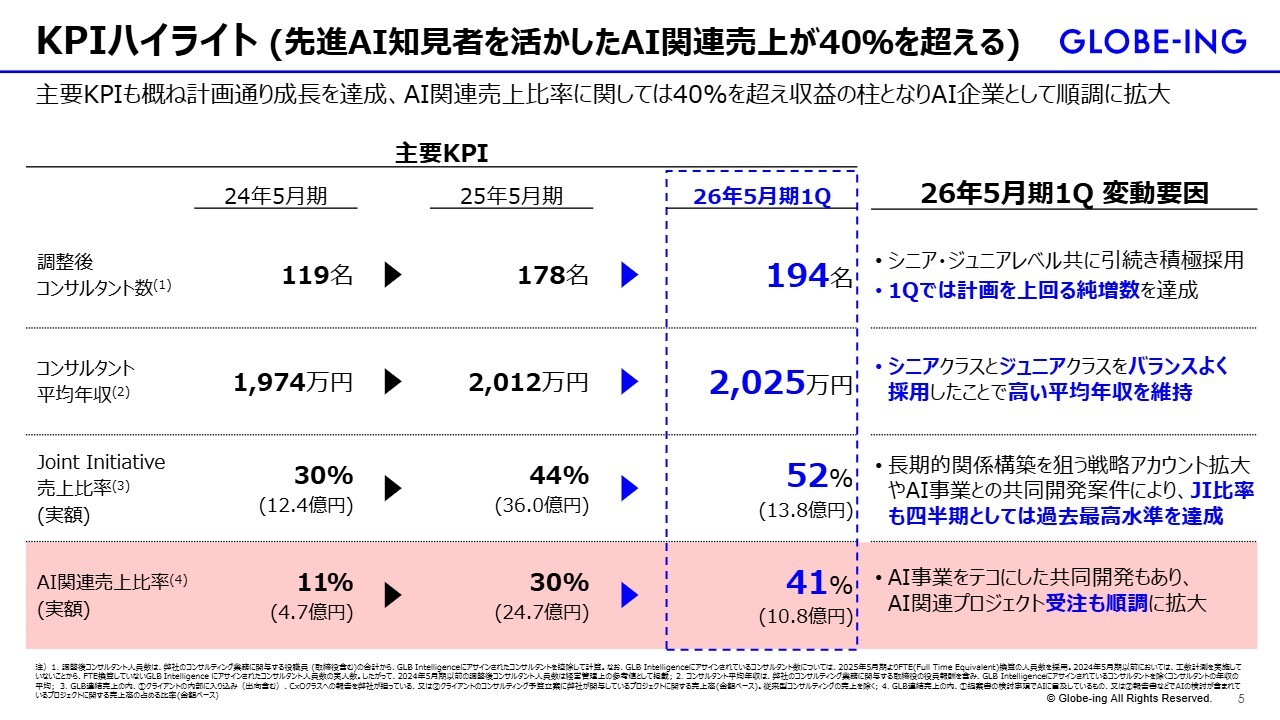

KPIハイライト(先進AI知見者を活かしたAI関連売上が40%を超える)

KPIのハイライトです。4つの主要KPIとしてお示ししている、調整後コンサルタント数、コンサルタント平均年収、Joint Initiative売上比率。AI関連売上比率は、いずれも順調に成長しています。

今回は特に、AI関連売上比率が40パーセントを超える水準に達しました。これは先ほどご説明した共同開発型のJIコンサルティング案件が影響しており、AI関連のコンサルティングプロジェクトが非常に大きく伸びた結果と考えられます。

コンサルティングの中でもAI関連の比率が非常に高まっていることから、AI企業として順調に拡大してきていると考えています。

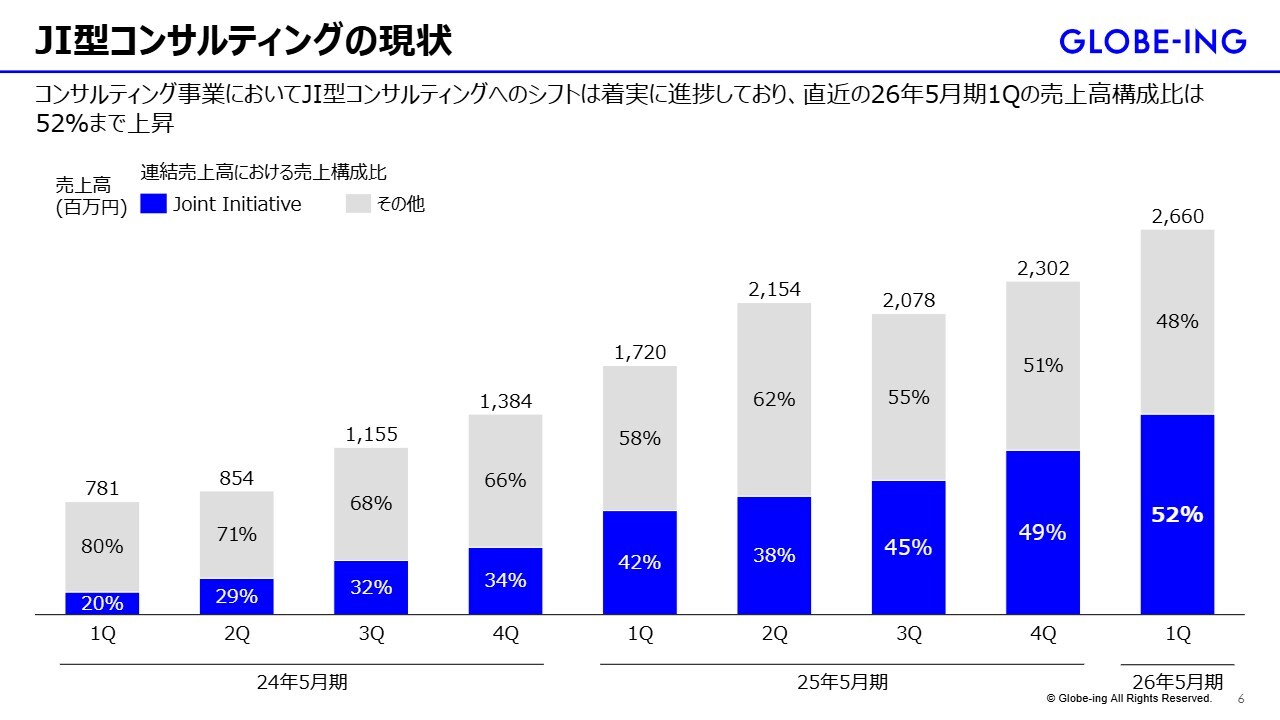

JI型コンサルティングの現状

こちらのスライドは毎回お示ししているものです。JIコンサルティングが52パーセントを超え、半分以上まで拡大してきています。先ほど触れたAIエージェントを含む共同開発型のJoint Initiative案件が増加しており、それがJoint Initiative比率の上昇につながっています。

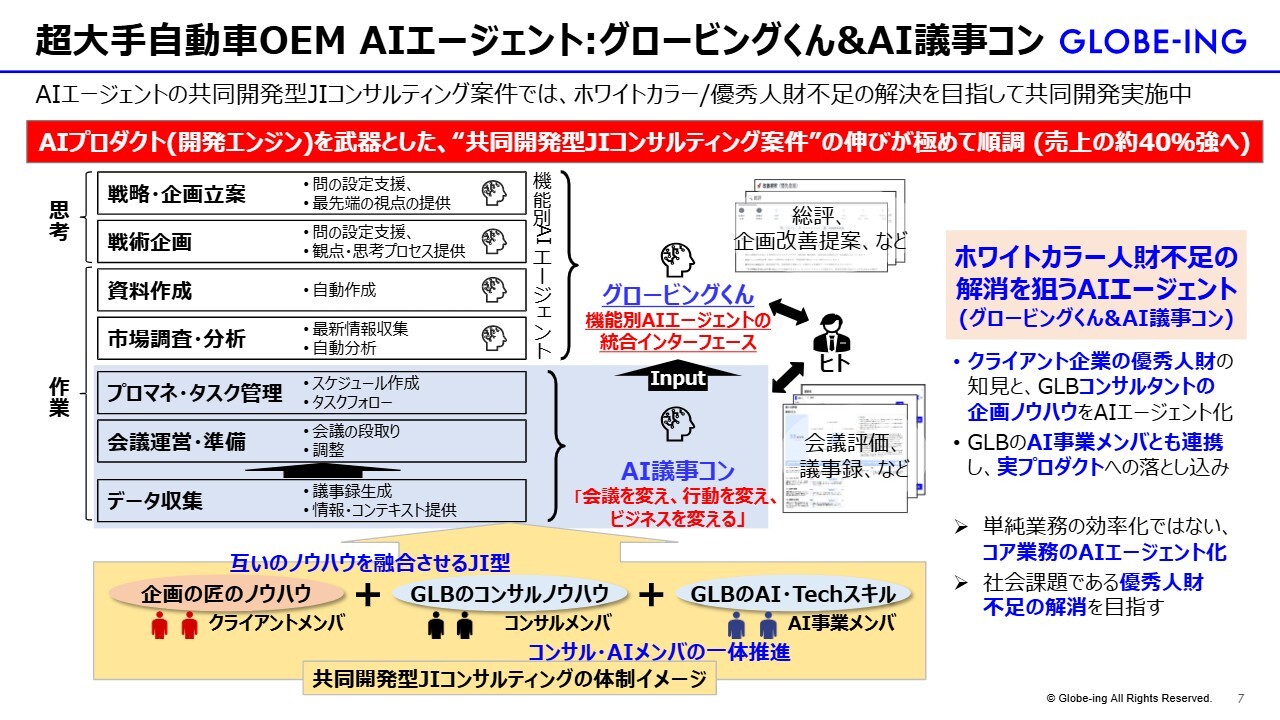

超大手自動車OEM AIエージェント:グロービングくん&AI議事コン

ここからは、実際の案件を2件ご紹介します。まず1つ目は、超大手の自動車OEMメーカーとAIエージェントの共同開発についての事例です。具体的には、「グロービングくん」と「AI議事コン」という2つのプロダクトがあります。

「グロービングくん」は、戦略・企画立案、戦術企画、資料作成、市場調査・分析など、企画人財が行う頭脳労働を、それぞれの機能別に分けたAIエージェントの統合インターフェースとして役割を果たします。企画業務を担うAIエージェントとして、人と協働して活動できる仕組みを提供しています。

もう1つの「AI議事コン」は、プロジェクトマネジメントやタスク管理、会議運営・準備、データ収集を含め、会議そのものを効率的に運営することをサポートするAIエージェントとなっています。この「グロービングくん」と「AI議事コン」を組み合わせることで、人と協働しながら企画業務を効率的に進めることを可能にしています。

共同開発型のJIコンサルティング体制については、クライアントメンバーにも参画いただきます。クライアントメンバーの企画の匠としてのノウハウに加え、グロービングのコンサルタントが持つ企画ノウハウと、AIエンジニアのスキルを融合し、実際のAI事業のプロダクトとして具体化していくという内容です。

これにより、単純作業の効率化ではなく、コア業務のAIエージェント化というより高度な領域にまで踏み込んで取り組んでいます。

社会課題となっている優秀な人財の不足、特にホワイトカラー人財の不足の解消を目指すAIエージェントであると考えています。

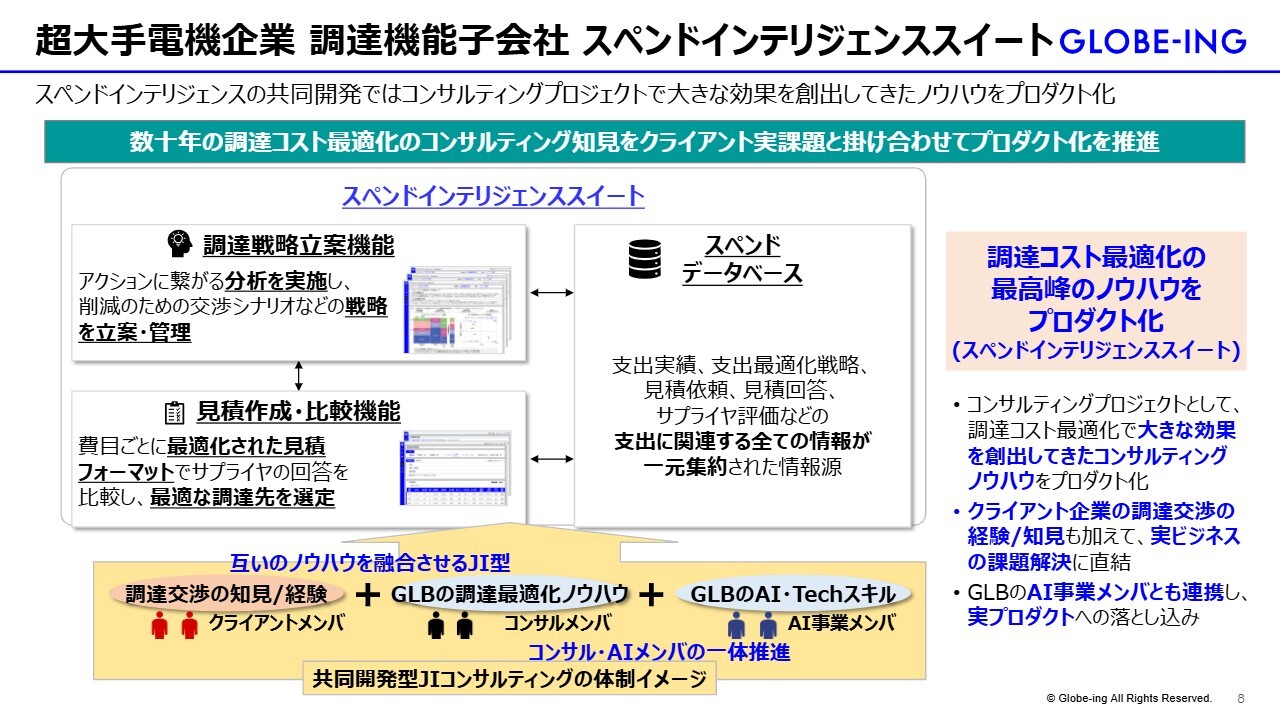

超大手電機企業 調達機能子会社 スペンドインテリジェンススイート

2つ目の案件は、超大手電機企業の調達機能子会社と共同で開発している「スペンドインテリジェンススイート」です。この製品では、アクションにつながる分析を実施し、交渉シナリオなどの戦略を立案・管理する調達戦略立案機能や、費目ごとに最適化された見積フォーマットを作成し、サプライヤーの比較検討が可能な見積作成・比較機能を備えています。

それを支える基盤として、また、支出に関連するすべてのデータを一元管理する情報源としてのスペンドデータベースを含めた3つの要素で構成されています。

クライアント企業が持つ調達交渉の経験や知見と、弊社コンサルタントが数十年にわたり調達コスト最適化のプロジェクトで培ったノウハウを掛け合わせています。さらに、弊社のAIエンジニアのスキルを活用し、これらを実際のプロダクトに落とし込む作業も進めています。

これにより、調達コスト最適化に関する最高峰のノウハウをプロダクトに反映し、それを提供することを推進しているかたちです。

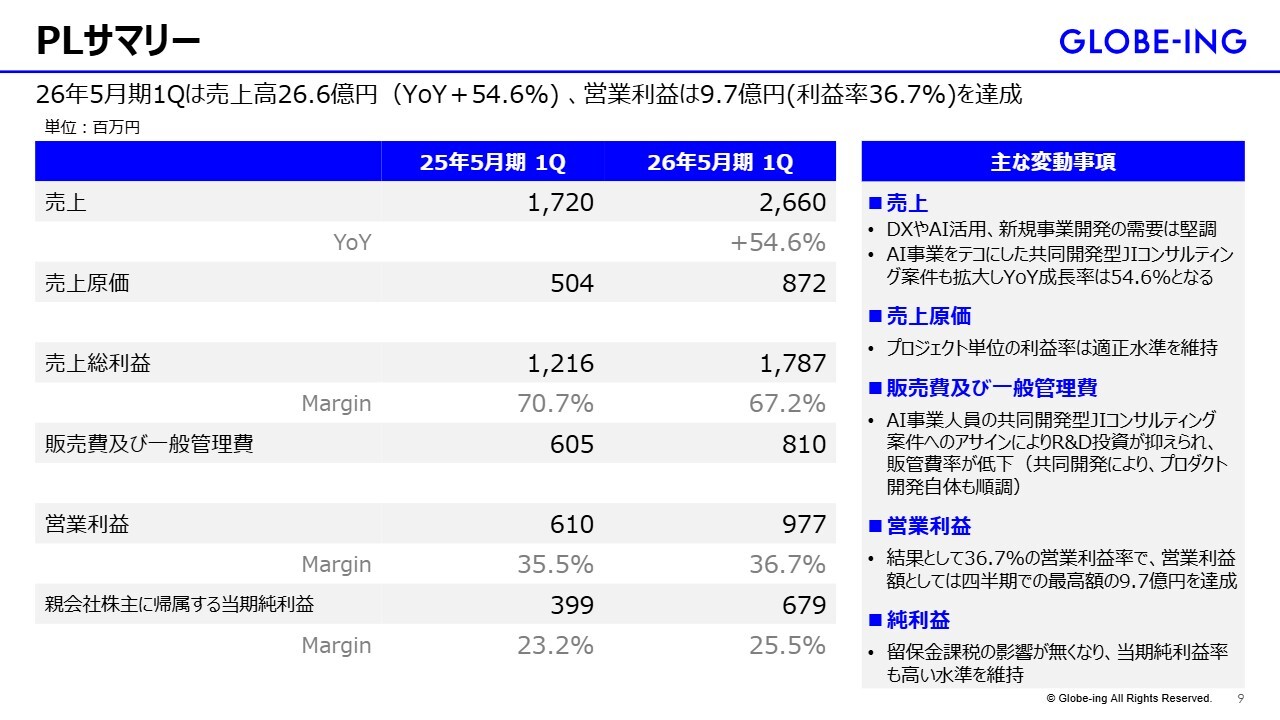

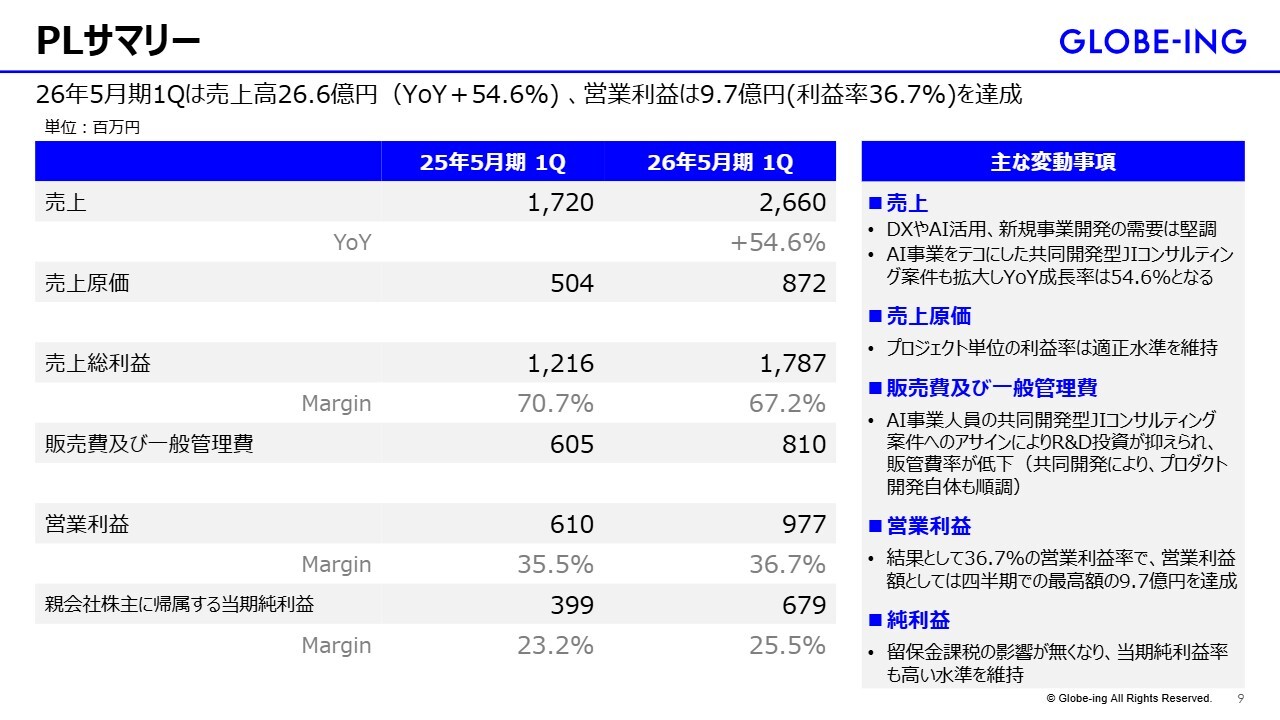

PLサマリー

PLサマリーです。売上高は26億6,000万円で、成長率は前年同期比54.6パーセントとなっています。これはDXやAI活用、新規事業の需要が順調かつ堅調に推移していることに加え、先ほどご説明したAI事業を軸とした共同開発型のJIコンサルティング案件が売上拡大に寄与し、高い成長率を実現した結果です。

売上原価・売上総利益については、従来から適正ラインと見ている65パーセントから70パーセントの範囲に収まっています。販管費・営業利益に関しては、先ほどご説明した共同開発型のJoint Initiative案件において、AI事業の人員やAIエンジニアといった、従来は販管費に計上されていたR&D投資に関わる人員が原価に振り替えられたこともあり、販管費率が低下しています。

その結果、営業利益率を高い水準で維持することができています。ただし、R&D投資が抑制されているわけではなく、共同開発という性質上、プロダクトは着実に仕上がってきています。共同開発を進めながら利益率を高く維持し、成長の種を育てつつ、しっかりと利益も出していけると考えています。

純利益に関しては、株式移動に伴い留保金課税の影響がなくなった結果、当期純利益率を高い水準で維持できています。

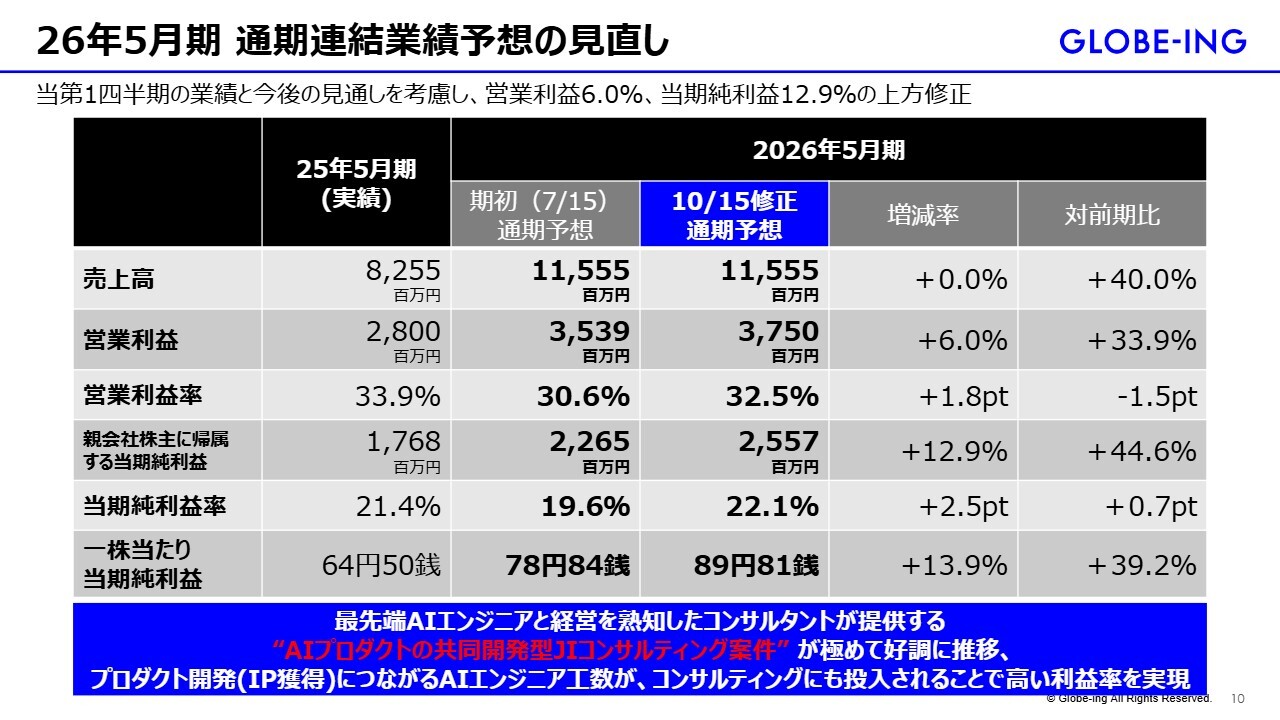

26年5月期 通期連結業績予想の見直し

このような業績の動向を踏まえ、今回の通期業績予想の見直しを発表しました。売上高は変更していませんが、営業利益および純利益を上方修正しています。営業利益はプラス6.0パーセント、当期純利益はプラス12.9パーセント、1株当たりの当期純利益はプラス13.9パーセントといった内容です。

この上方修正の要因は、最先端のAIエンジニアと経営を熟知したコンサルタントが共同で提供するAIプロダクトおよびクラウドプロダクトを活用した共同開発型のJIコンサルティング案件が、極めて好調に推移していることです。

プロダクトの開発を進めながら、AIエンジニアの工数をコンサルティングにも活用することで、高い営業利益率を実現しています。このような点を踏まえ、今回の業績予想を修正しました。

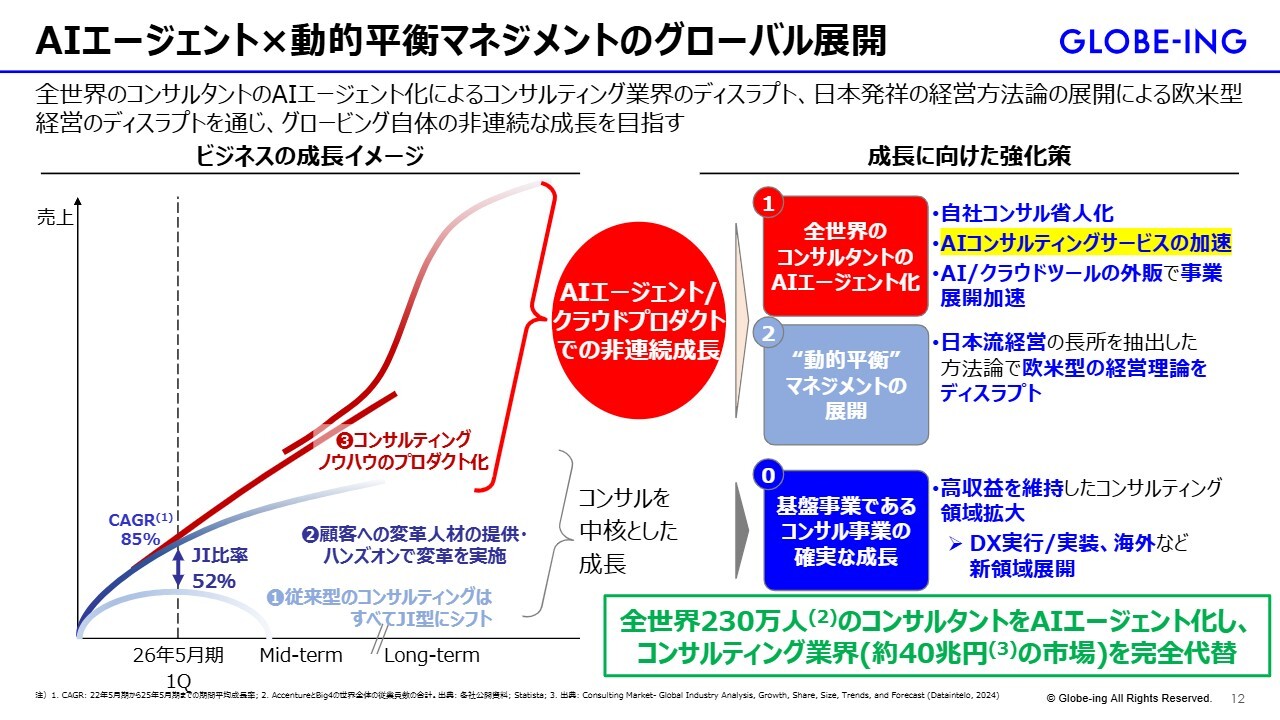

AIエージェント×動的平衡マネジメントのグローバル展開

ここからは今後の成長戦略についてご説明します。基本的にはこれまでコンサルティング事業を中心に成長してきました。その上で、AIエージェント、クラウドプロダクト、動的平衡マネジメントを加え、さらなる成長と非連続的な成長を目指していきます。

AIエージェントおよびクラウドプロダクトについては、全世界のコンサルタントをAIエージェント化する取り組みを進めています。自社のコンサルタントの省人化を図るだけでなく、後ほど詳しくご説明するAIコンサルティングサービスの加速も検討しています。

そして、AIクラウドツールです。共同開発しているツールを外販することで、事業展開をさらに加速させていくことも目指しています。

動的平衡マネジメントについては、日本流の経営の長所を抽出した方法論であり、欧米型の経営理論をディスラプトすることを推進しています。こちらについては直近の動向を後ほどご説明します。

また、基盤となるコンサル事業も今後さらに拡大し、高収益を維持しつつコンサルティング領域を広げることを考えています。これには、DXの実行や実装、海外を含む新たな領域への展開を視野に入れています。

全世界のコンサルタント230万人をすべてAIエージェント化することを視野に入れ、約40兆円規模と言われるコンサルティング業界の代替を目指します。

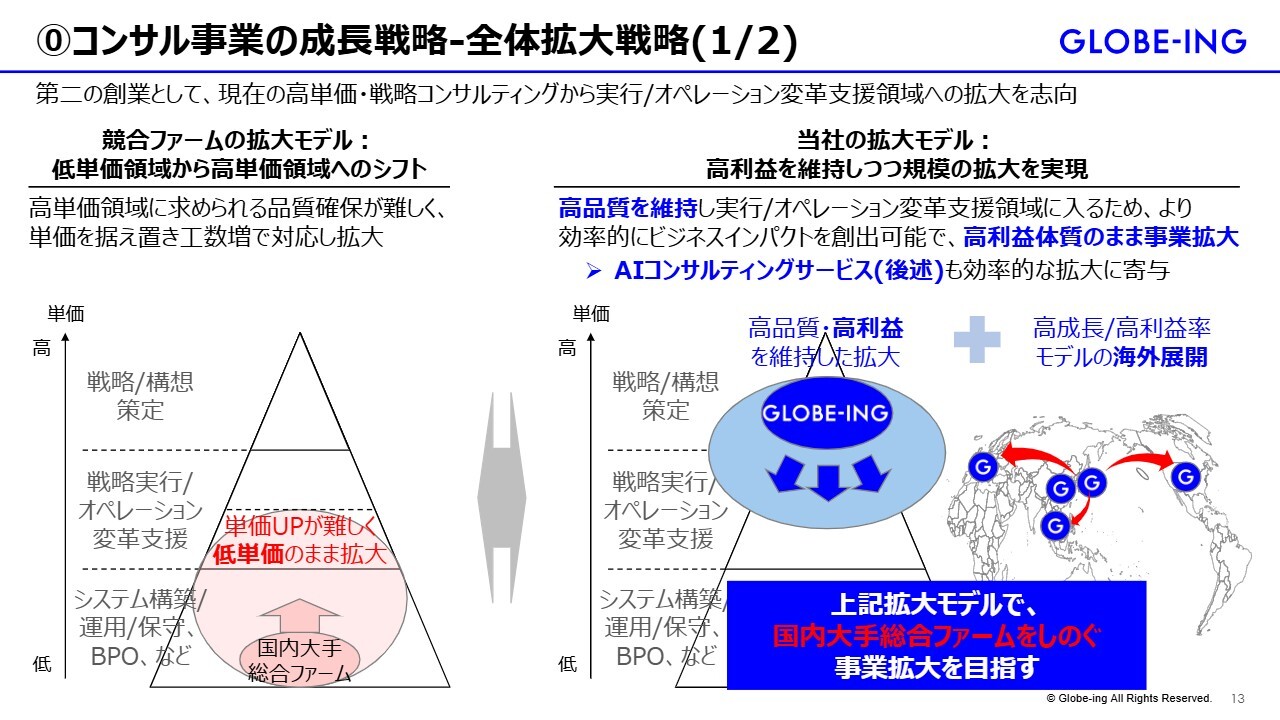

⓪コンサル事業の成長戦略-全体拡大戦略(1/2)

まずは、コンサル事業の成長戦略についてご説明します。競合ファームの拡大モデルとスライドに書いていますが、国内の大手総合ファームでは、低単価のコンサルティングから徐々に高単価へシフトアップすることで拡大を図っていると考えています。

しかし、低単価領域から高単価領域に移行するモデルでは、品質の向上に伴う単価アップが難しく、単価を据え置いたまま工数の増加によって対応することが多く見受けられます。結果として、低単価のまま事業を拡大していくケースが発生しやすいです。

一方で弊社は、戦略構想策定や伴走支援といった分野において、非常に高品質・高利益を維持する体制を整えています。

今後は、単価が高い領域から実際の規模を取れるような戦略実行オペレーションの変革支援へ、拡大していく考えです。その際には単価をしっかりと維持したまま拡大を図ります。要するに、効率的にビジネスインパクトを生み出し、高利益体質を保ちながら事業を拡大していくことが可能だと考えています。

このような拡大施策を進めることが1つの方向性であり、さらに高成長・高利益率モデルを日本だけでなく海外にも展開することを視野に入れています。

このようなことを踏まえ、上記の拡大モデルにおいて国内の大手総合ファームをしのぐ事業拡大を目指します。また、後ほどご説明しますが、AIコンサルティングサービスについても大きく3つのサービスを計画しており、そこで効率的な拡大を狙っていく考えです。

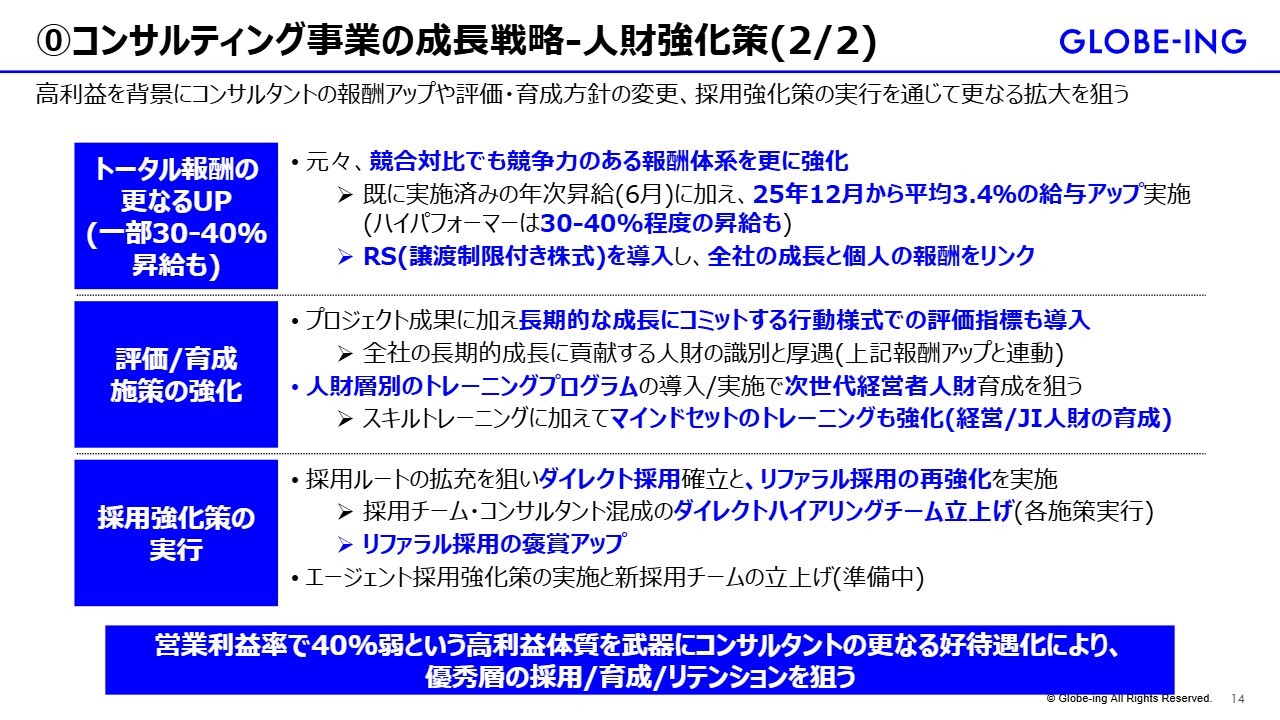

⓪コンサルティング事業の成長戦略-人財強化策(2/2)

コンサルティング事業における直近の人財強化策についてです。主に3つの施策を実施しています。1つ目は、トータル報酬のさらなる強化です。もともと競合他社と比較して非常に高い競争力のある報酬体系を持っていましたが、それをさらに強化しています。

基本的には年次昇給のかたちで、毎年6月に昇給を実施しており、今年も実施しました。それに加え、2025年12月からは平均3.4パーセントの給与アップを予定しています。特にハイパフォーマーには30パーセントから40パーセント程度昇給するメンバーも複数おり、高い昇給を実施しています。

さらに、RS(譲渡制限付き株式)という報酬制度も導入し、配布を進めています。これにより、全社の成長と個人の報酬をリンクさせ、報酬体系の高度化を図っています。

2つ目は、評価および育成施策の強化です。プロジェクト成果だけでなく、長期的な成長にコミットする行動様式を評価指標として導入しています。これにより、全社の長期的成長に貢献する人財をしっかりと識別し、報酬アップと連動させるかたちで厚遇することを意図しています。

また、人財層別のトレーニングプログラムも実施を開始し、次世代の経営人財の育成を目指しています。ここではスキルトレーニングだけでなく、マインドセットも含むトレーニングを強化しており、弊社の経営人財だけでなく、Joint Initiativeで活躍する人財の育成も視野に入れています。

3つ目は、採用強化策の実行です。採用ルートをさらに広げるため、ダイレクト採用を強化し、リファラル採用の再強化も実施しています。ダイレクトハイアリングについては、採用チームとコンサルタントを組み合わせたダイレクトハイアリングチームを立ち上げ、施策を実行しています。

リファラル採用に関しては、従来の報酬をさらにアップさせることで、優秀なコンサルタントが優秀なコンサルタントを採用するという循環を生み出すことを狙っています。

もともとエージェント採用についても、強化策を順次実施しています。また、新たに採用チームを立ち上げ、さらに拡大を目指せる体制を整えています。

これらの施策では、営業利益率が40パーセント弱という非常に高い利益体質を武器に、コンサルタントの好待遇化を進めることで、優秀な人財の採用、育成、そして定着を図っています。

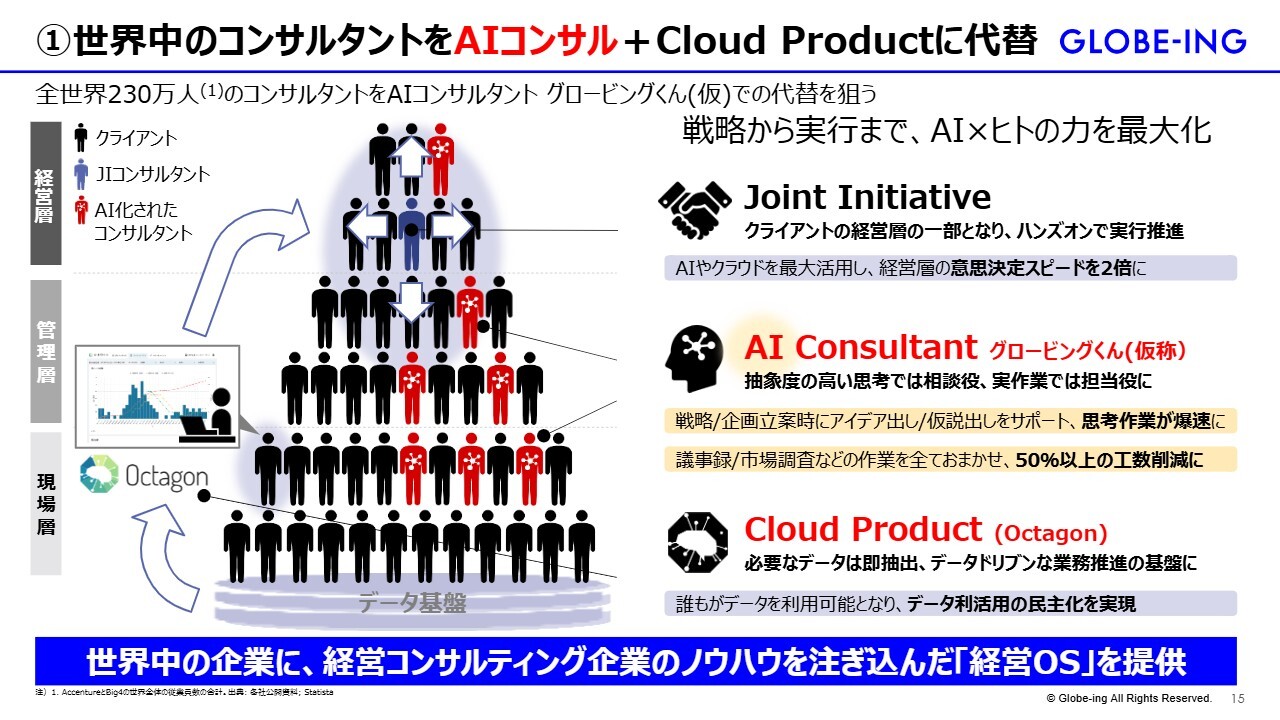

①世界中のコンサルタントをAIコンサル+Cloud Productに代替

ここからはAIエージェントについてお話しします。これは以前もお話しした内容ですが、我々が目指している世界観です。Joint Initiativeはしっかりと伴走するかたちで残りますが、基本的にはコンサルタントが現在行っている作業の大半が、AIコンサルタントとしてのAIエージェントに置き換わっていくと考えています。

加えて、それらから蓄積されたデータを活用し、経営の意思決定につなげるクラウドプロダクトを提供します。このJoint Initiative、AIコンサルタント、クラウドプロダクトの3つを通じて、経営コンサルティング企業のノウハウを注ぎ込んだ「経営OS」として提供することを目指しています。

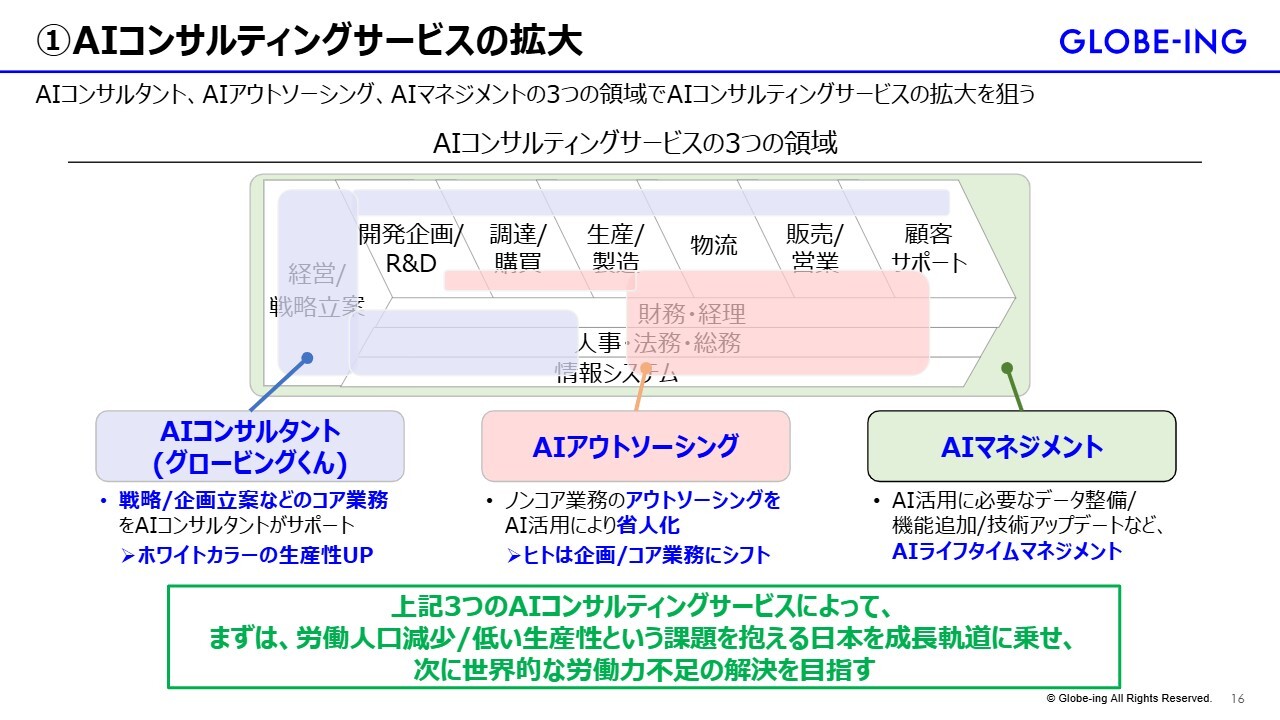

①AIコンサルティングサービスの拡大

AIコンサルティングサービスとして、3つの領域での拡大を狙っています。1つ目はAIコンサルタントの「グロービングくん」と呼ばれる領域です。ここでは、戦略や企画立案といったコア業務をAIコンサルタントがサポートすることで、ホワイトカラーの生産性向上を目指します。

2つ目はAIアウトソーシングです。ノンコア業務のアウトソーシングを活用している企業は多いと思いますが、そこにAIを加えることでさらなる省人化を狙っています。これにより、人財を企画やコア業務といった価値を生む業務に集中させることが可能になります。このようなAIアウトソーシングサービスを拡充していく考えです。

3つ目に、AIコンサルタントやAIアウトソーシングを含め、AIマネジメントというかたちで、AIを活用する際に必要なデータ整備、機能追加、技術アップデートなども進めていきます。

AIのライフタイムマネジメントを行うサービスとして、AIマネジメントを強化していくことも目指しています。これら3つのAIコンサルティングサービスをしっかりと拡大させていくことで、労働人口減少や低い生産性といった課題を抱える日本企業および日本社会全体を成長軌道に乗せることができると考えています。

これを達成した後は、次に世界的な労働力不足の解決を目指し、海外展開を含めて取り組んでいく予定です。

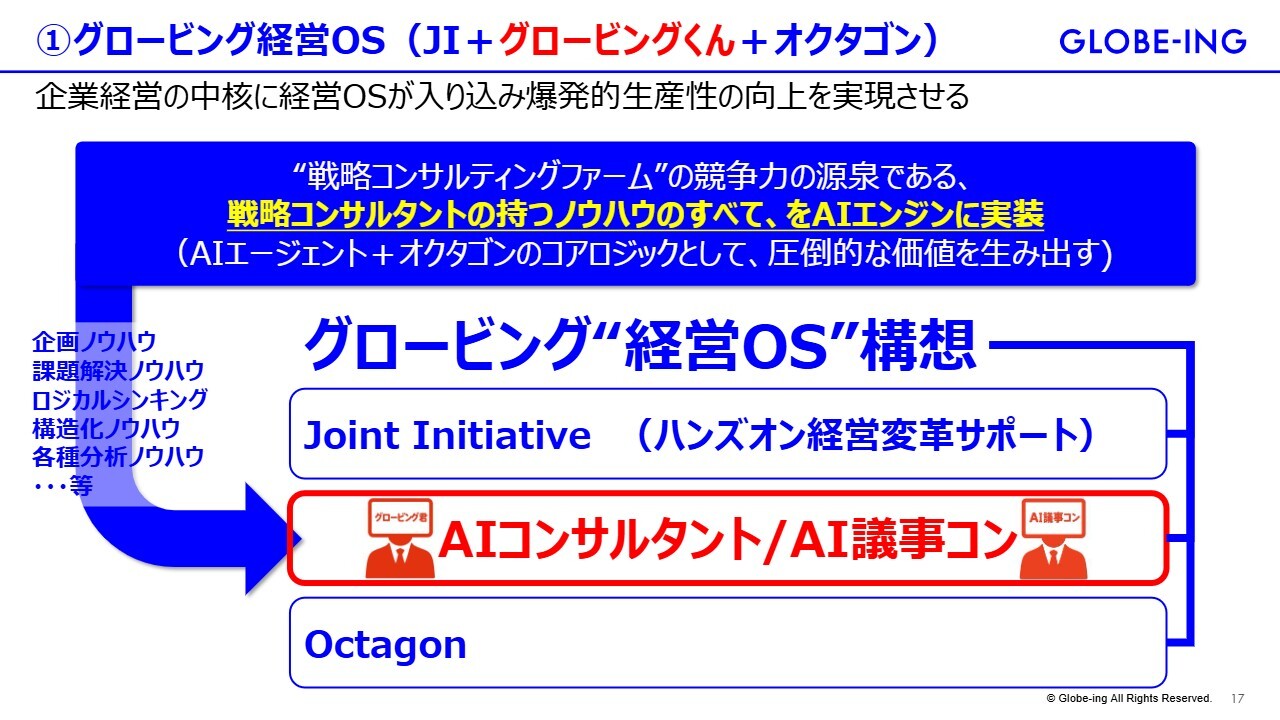

①グロービング経営OS(JI+グロービングくん+オクタゴン)

グロービング経営OSについてです。こちらは先ほどもお伝えしたとおり、Joint InitiativeのコンサルティングやAIコンサルタント、「AI議事コン」といったAIエージェント、さらに「Octagon」などに戦略コンサルタントが持つノウハウのすべてを注ぎ込み、グロービング経営OSとして提供していくことを目指しています。

その実現状況ですが、現在、共同開発のJoint Initiativeのコンサルティング案件を進めています。

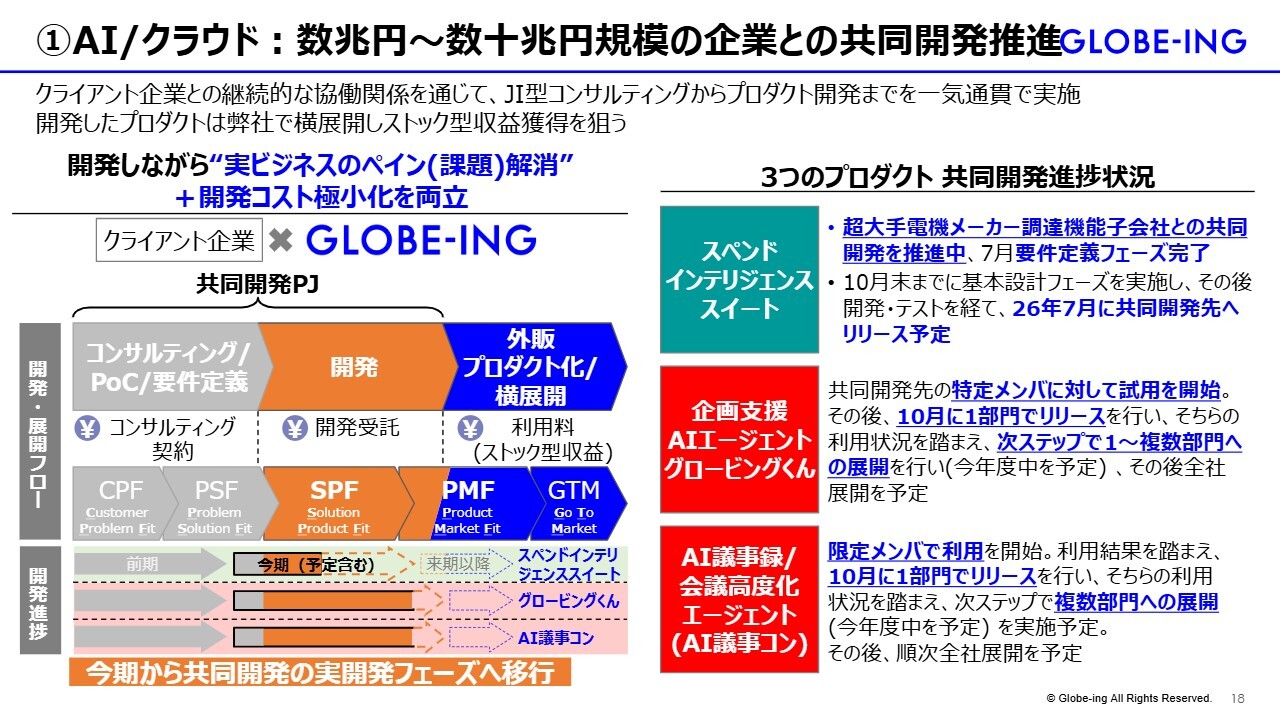

①AI/クラウド:数兆円〜数十兆円規模の企業との共同開発推進

前回の決算発表でもご説明したところですが、大きく3つのプロダクトで共同開発を進めています。前回との違いは、すべてのプロダクトが開発フェーズに進んだ点です。

この開発フェーズでは、クライアント企業からコンサルティング案件の開発費用として資金をいただき、その資金を活用してプロダクトを開発しています。その後、Go To Marketとして外販プロダクト化し、横展開を進めていく段階に入ります。

「スペンドインテリジェンススイート」は大手電機メーカーとの共同開発案件で、7月には要件定義フェーズが完了しており、10月末までに基本設計フェーズに移行する予定です。その後、開発テストを経て、来年度となる2026年7月に共同開発先へのリリースを行い、Product Market Fitに進む段階に入っていると考えています。

企画支援AIエージェントの「グロービングくん」と会議高度化AIエージェントの「AI議事コン」の2つについては、自動車OEM各社とのプロジェクトを進めており、特定メンバーでの使用を開始した後、10月には1部門でのリリースにまで到達しました。

この利用状況を踏まえ、次のステップとして1部門から複数部門への展開を、今年度中に進めることを目指しています。

このように、すでにSolution Product Fitのフェーズを終え、Product Market Fitの始まりに差し掛かったと考えています。また、ここからさらに広がれば、Go To Marketに近い段階まで一気に進められると見込んでいます。

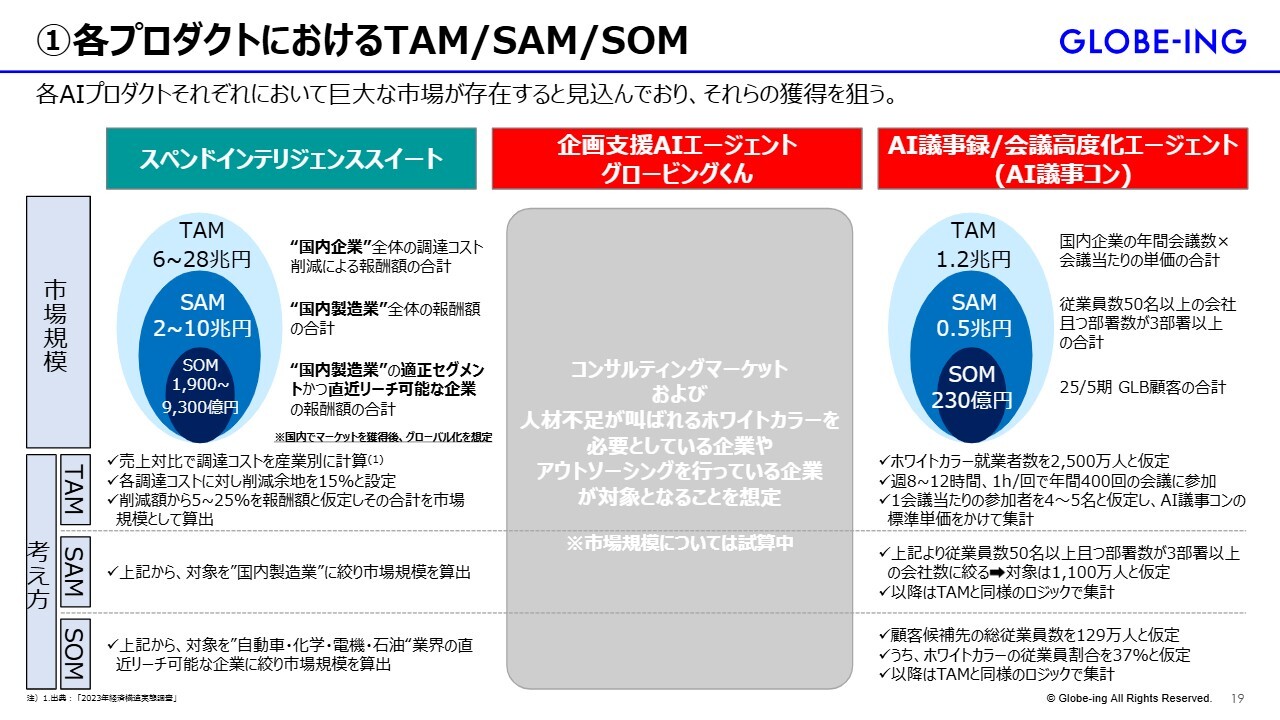

①各プロダクトにおけるTAM/SAM/SOM

各プロダクトのTAM(Total Addressable Market)、SAM(Serviceable Addressable Market)、SOM(Serviceable Obtainable Market)および市場規模についてです。「スペンドインテリジェンススイート」については、非常に大きなTAM/SAM/SOMを見込んでおり、TAMは6兆円から28兆円、SAMは2兆円から10兆円、SOMは1,900億円から9,300億円という非常に大きな市場が対象になると予想しています。

企画支援のAIエージェント「グロービングくん」については、コンサルティングマーケットやホワイトカラーの人財不足で必要とされる企業、およびアウトソーシングを行う企業が対象となると考えていますが、この市場規模については、現在試算中です。

スライドの右側にある、会議の高度化を目的とした「AI議事コン」については、会議に限定した場合でも、TAMは1兆2,000億円、SAMは5,000億円、SOMは230億円という規模になります。このAIエージェントは、企画支援の「グロービングくん」と「AI議事コン」を掛け合わせた市場規模を想定しており、企画支援まで含めることで、より大きな市場と相対していくかたちになると考えています。

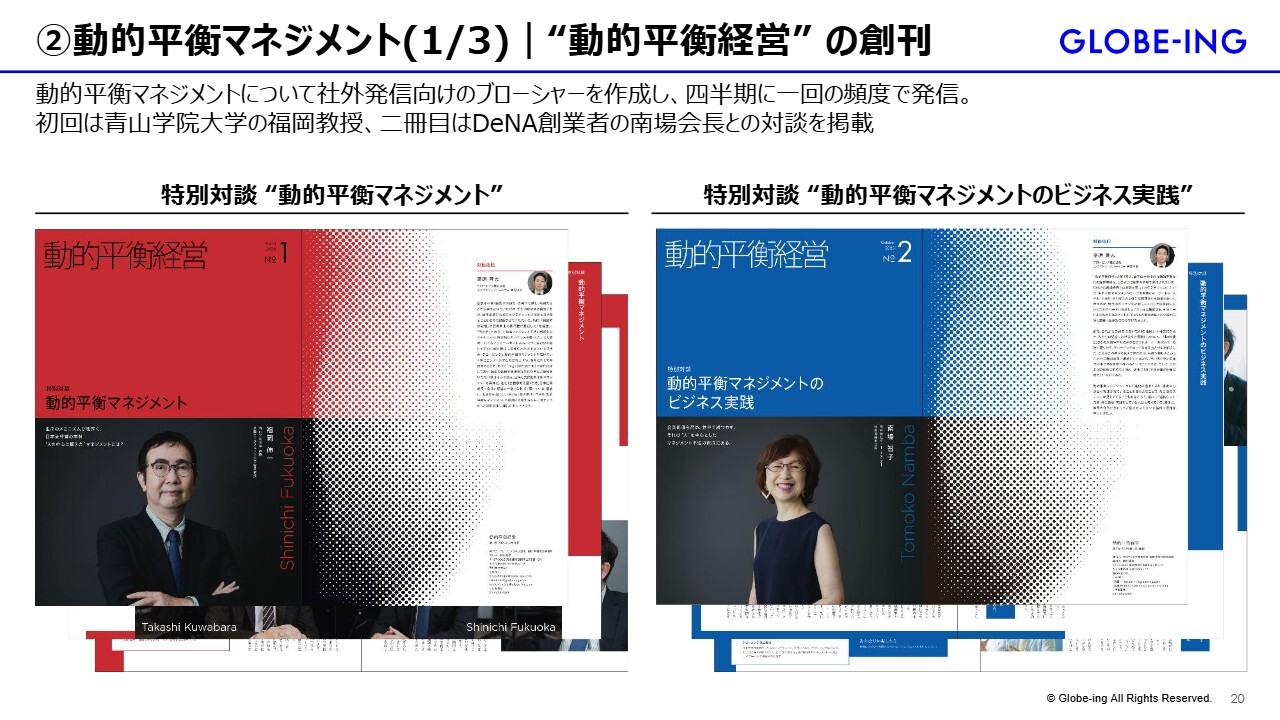

②動的平衡マネジメント(1/3)“動的平衡経営”の創刊

最後に、動的平衡マネジメントの動向についてご説明します。まずは、『動的平衡経営』という機関紙を発刊しています。

初回は「動的平衡マネジメント」として福岡伸一教授との対談を掲載し、その内容や我々の考え方を説明するブローシャーを作成しました。

2冊目ではディー・エヌ・エーの南場智子会長との対談を通じて、動的平衡マネジメントがビジネスの実践としてどのように活かされるのかを議論し、その内容を掲載しています。

また、このようなブローシャーを、リレーションのある経営層のみなさまにも随時お送りし、読んでいただくことで、日本流の経営の強みを考える機会を提供しています。

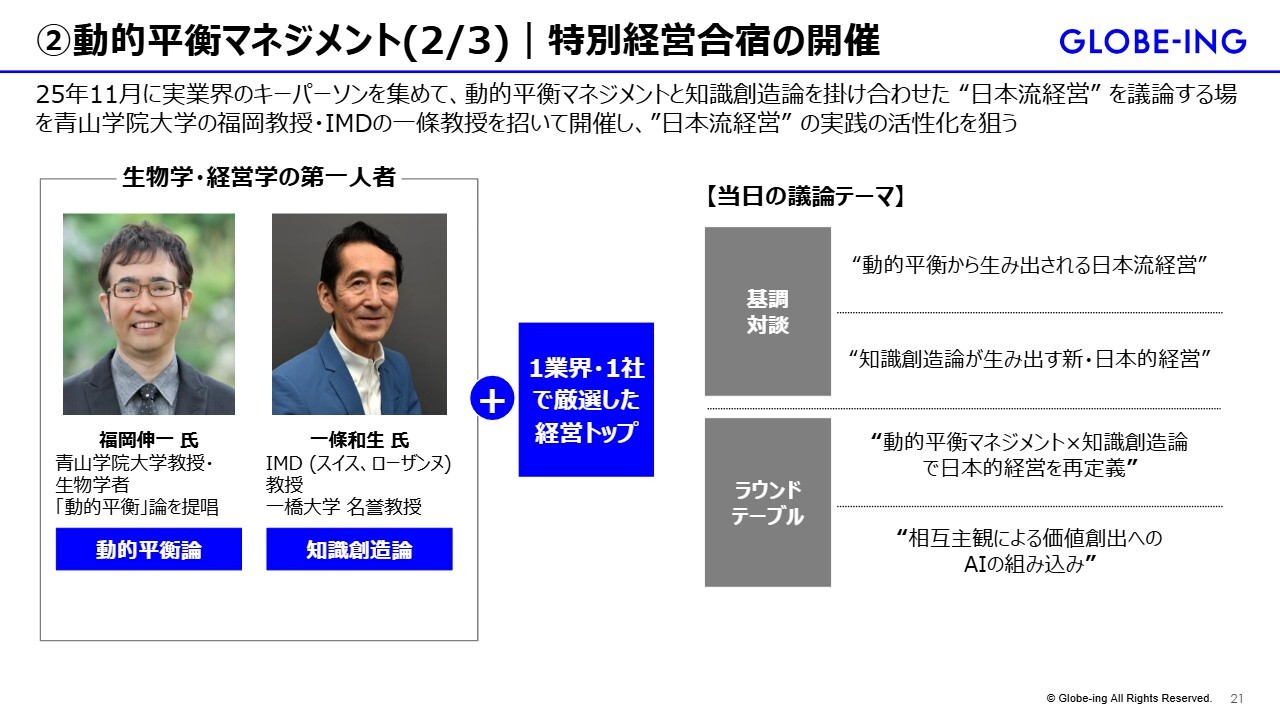

②動的平衡マネジメント(2/3)特別経営合宿の開催

加えて、「特別経営合宿」も企画しています。今年11月には、実業界のキーパーソンを集め、動的平衡論の福岡伸一先生と知識創造論を専門とするIMDの一條和生先生をお招きし、動的平衡マネジメントと知識創造論を融合させた日本流経営の実践をどのように活性化できるかについて議論する場を設けます。

この場では、1業界・1社限定で経営トップのみなさまにご参加いただき、基調対談やお越しいただいた方々とのラウンドテーブルを通じて、日本流経営の実践活性化を目指します。このような取り組みを実際に進めています。

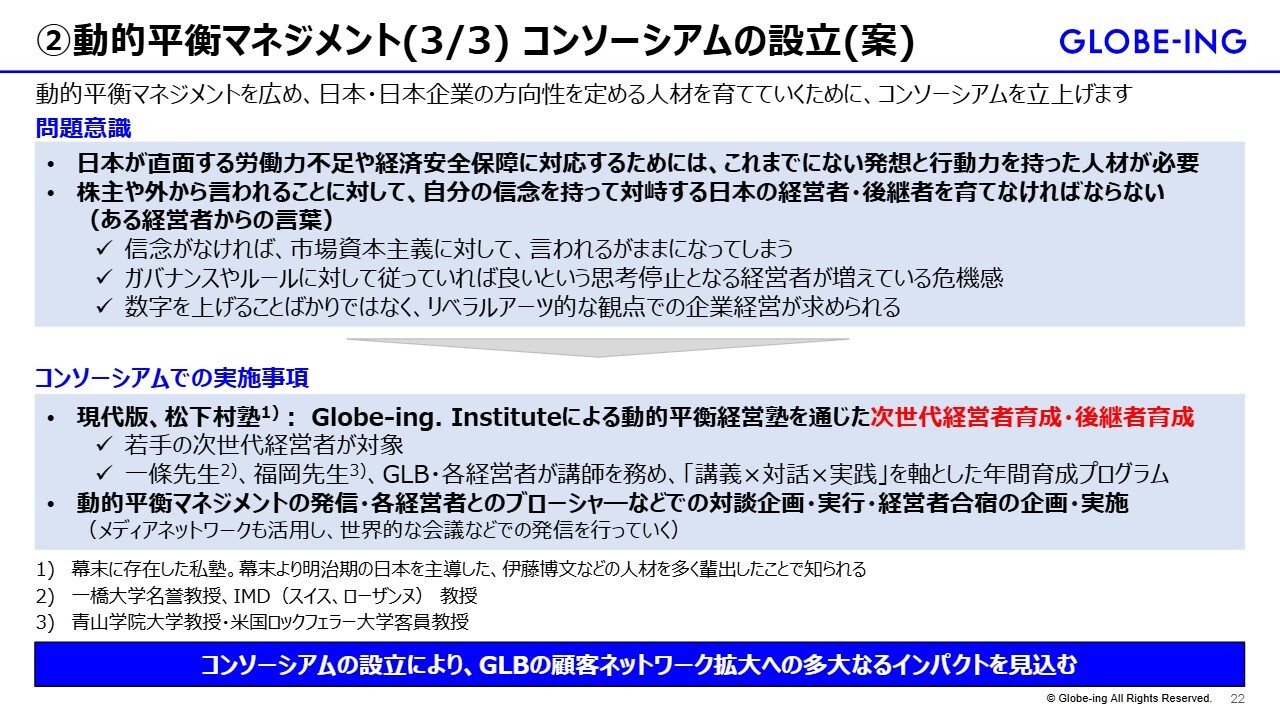

②動的平衡マネジメント(3/3)コンソーシアムの設立(案)

動的平衡マネジメントにおいては、今後さらにコンソーシアムの構築を目指します。

これは次世代の経営者や後継者の育成を目的としており、現代版の松下村塾を目指しています。弊社のGlobe-ing. Instituteによる「動的平衡経営塾」を通じて、若手の次世代経営者を対象に育成を担っていくことを目指します。

このような塾形式のものに加え、先ほど触れたブローシャーを含めた対談企画や経営者合宿などの企画・実施を通じて、各企業の経営者のみなさまとのネットワークをさらに強固にしたいと考えています。

こうしたコンソーシアムの設立により、弊社の顧客ネットワーク拡大に多大なインパクトがあると見込んでいます。これらを踏まえ、今後も動的平衡マネジメントのさらなる普及を推進していきます。

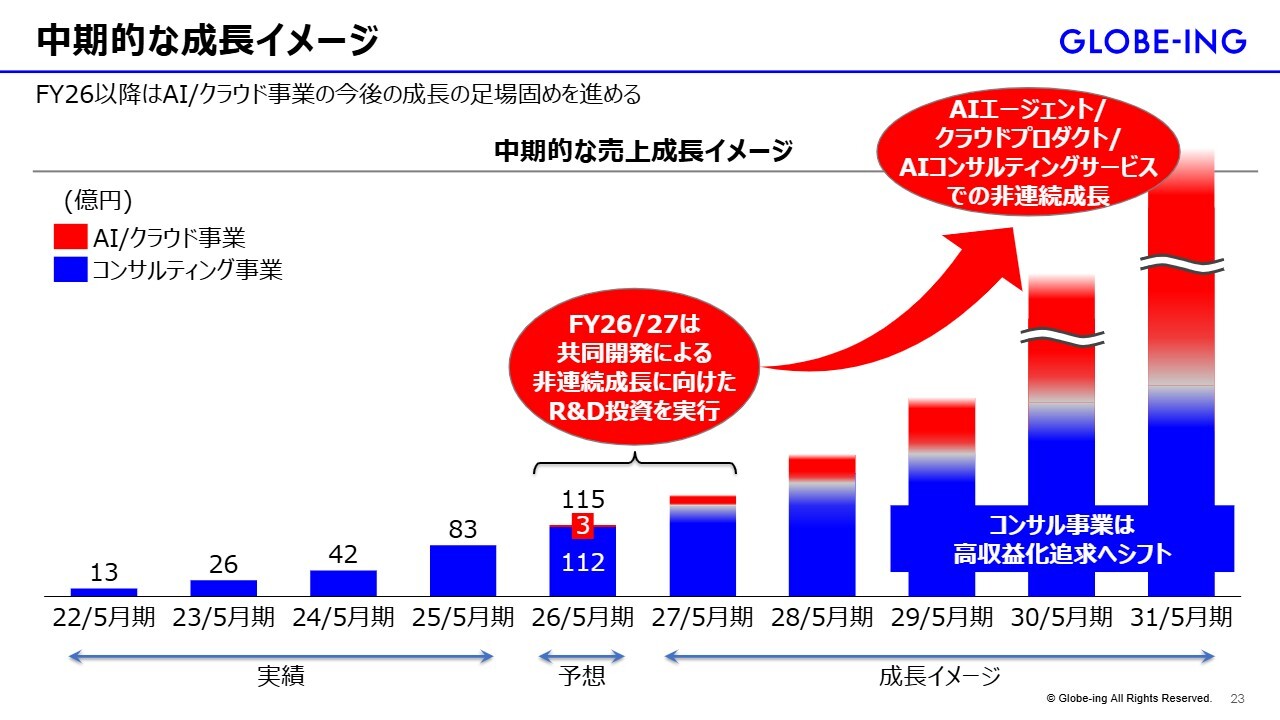

中期的な成長イメージ

中長期的な成長イメージとしては、グラフの青い部分で示されるコンサルティング事業について、先ほど述べた施策を含め、高収益化を追求する方向へシフトしていきます。

一方、グラフの赤い部分で示されるAI/クラウド事業については、2026年および2027年において、共同開発によるプロダクトを実際に作り上げること、あるいはAIコンサルティングサービスをしっかりと立ち上げることを目指しています。

このような取り組みを踏まえ、AIエージェント、クラウドプロダクト、AIコンサルティングサービスにおいて非連続的な成長を推進することが、中長期的な売上成長のイメージとなっています。

質疑応答:営業利益率向上の要因について

司会者:「営業利益率が36.7パーセントまで上昇した要因を

新着ログ

「サービス業」のログ