【QAあり】アズパートナーズ、過去最高の増収増益 新規事業所6件開設で今期も増収増益予想、配当の指標にDOE導入し増配を予定

目次

植村健志氏(以下、植村):代表取締役社長兼CEOの植村です。2025年3月期決算説明に入ります。本日はスライドのような流れでご説明します。

2025年3月期 通期業績サマリー

はじめに、2025年3月期の通期決算報告です。決算サマリーについては、売上高179億1,000万円、当期純利益9億5,000万円と、過去最高の増収増益で着地しました。

シニア事業は、前期に開設した都心の3つのホームが損益分岐点を超えて順調に稼働を進めており、当期に開設した2つのホームも入居は順調です。

不動産事業はシニア開発事業が順調で、全体はスライドの数字となっています。

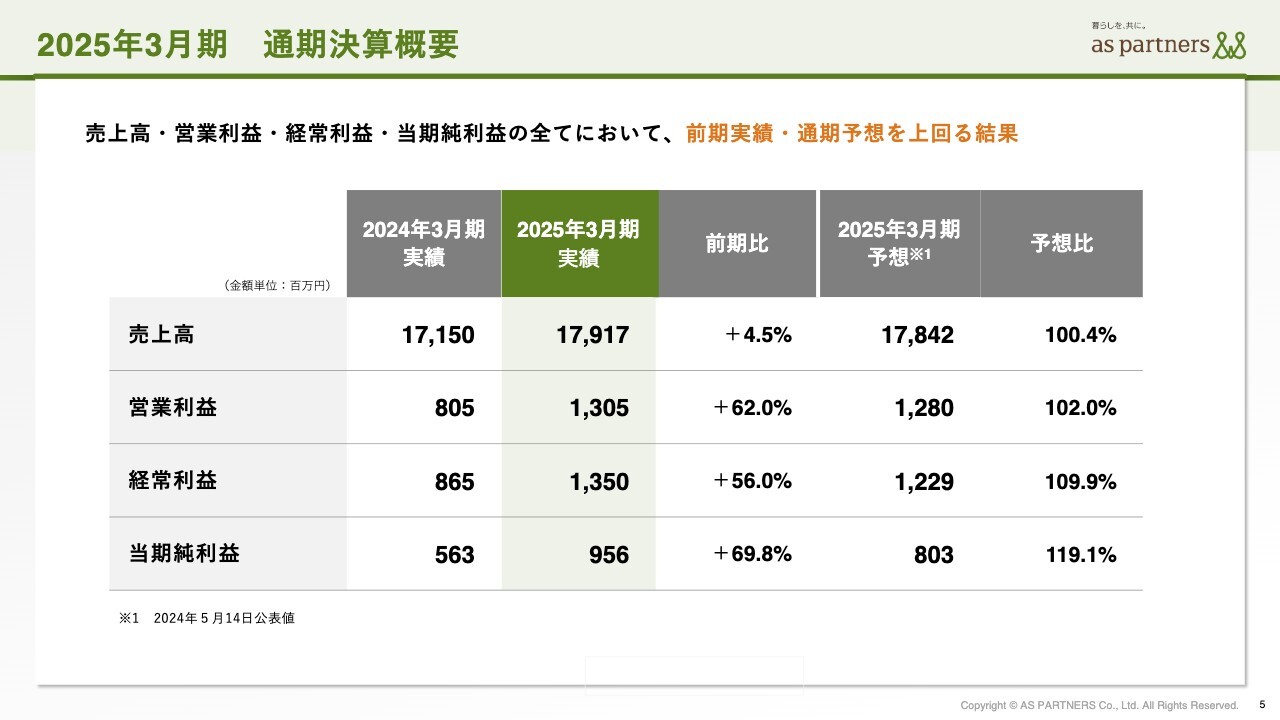

2025年3月期 通期決算概要

通期決算概要について、前期比と予想比を記載しています。当期純利益は、前期から約70パーセントのプラス、予想からも約20パーセントの増益で着地しています。

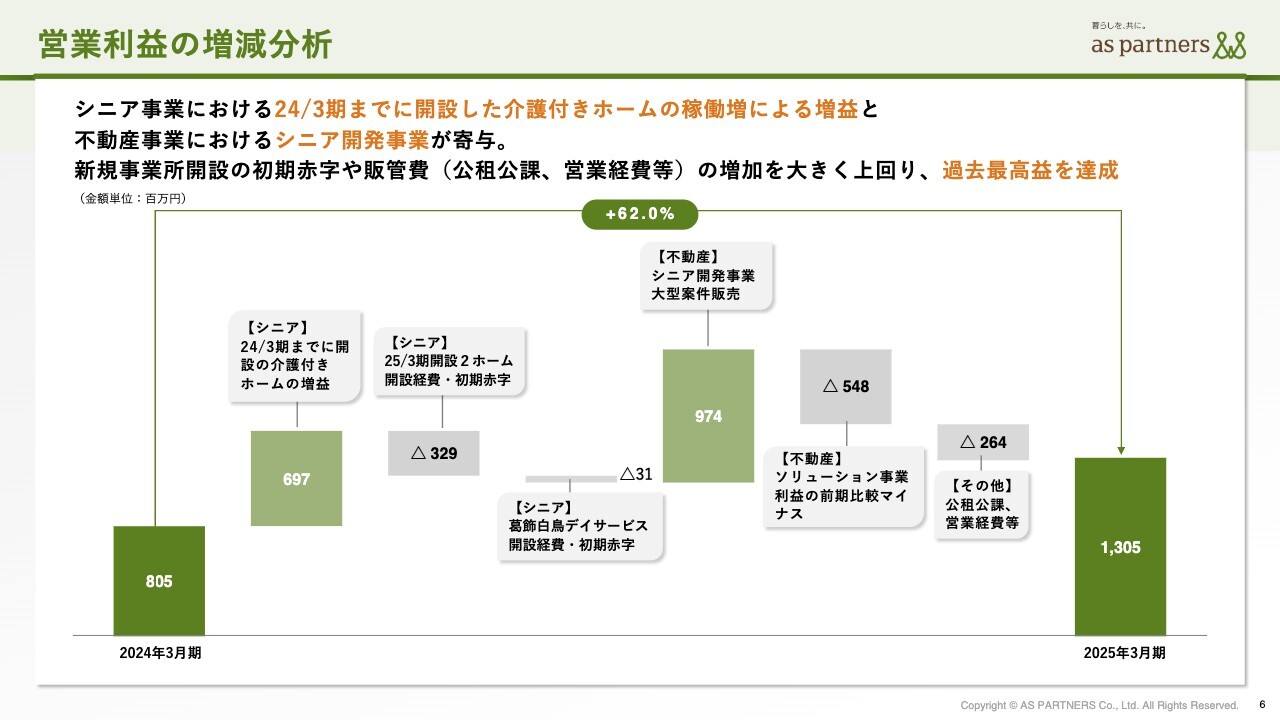

営業利益の増減分析

営業利益の増減分析です。シニア事業では介護付きホームの稼働が順調で、大きくプラスとなっています。また、不動産事業もシニア開発事業でプラスとなっています。

新しい事業所の開設で初期の赤字や販管費の増加などがあったものの、プラスで着地しています。

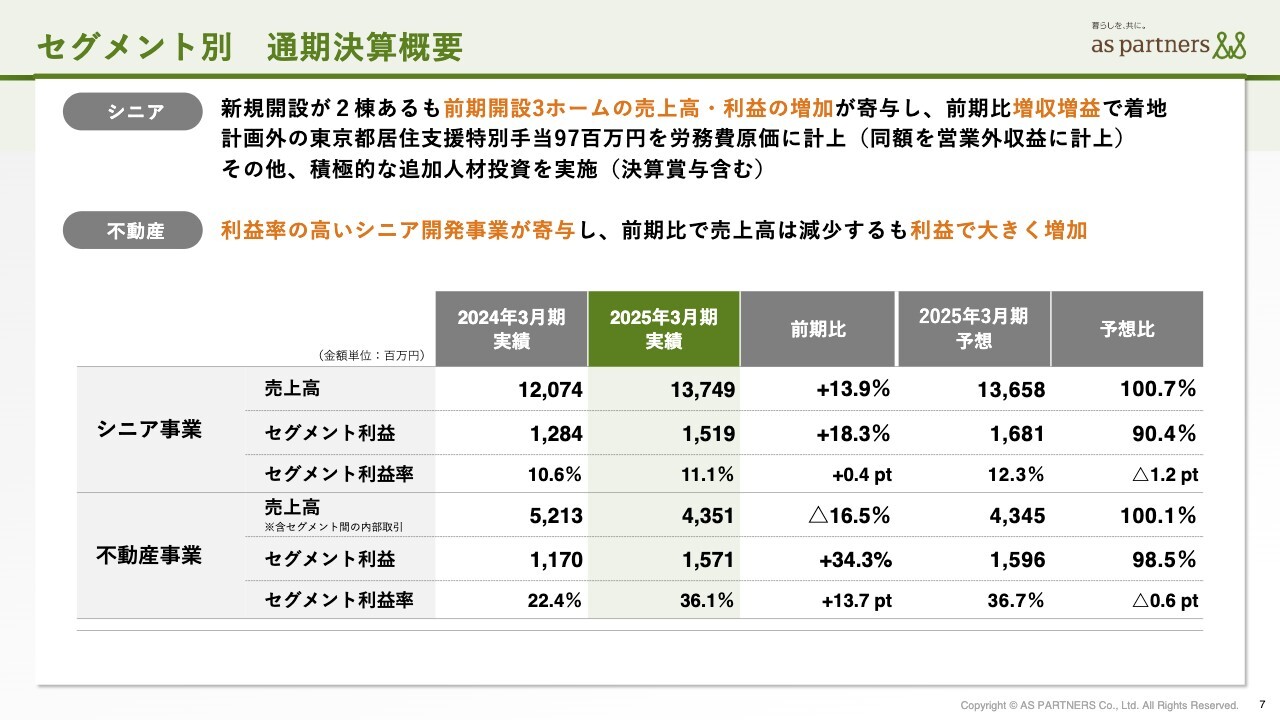

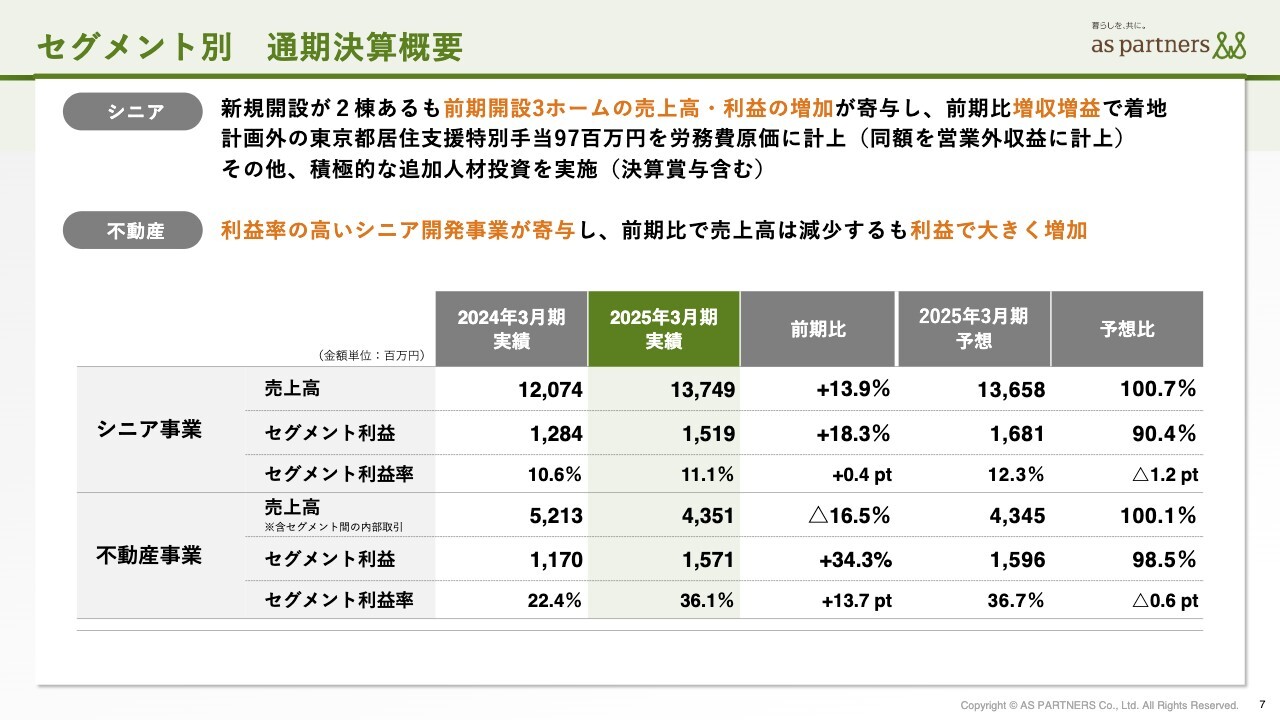

セグメント別 通期決算概要

セグメント別の概要です。シニア事業は先ほどお話ししたとおり、前期開設した3ホームが順調に稼働したことにより売上がアップしました。

利益の部分は、計画外の東京都居住支援特別手当を労務費原価に計上しましたが、同額を営業外収益で計上したため、スライドのようなかたちとなっています。

不動産事業は、同様にシニア開発事業が寄与してこのような数字になっています。

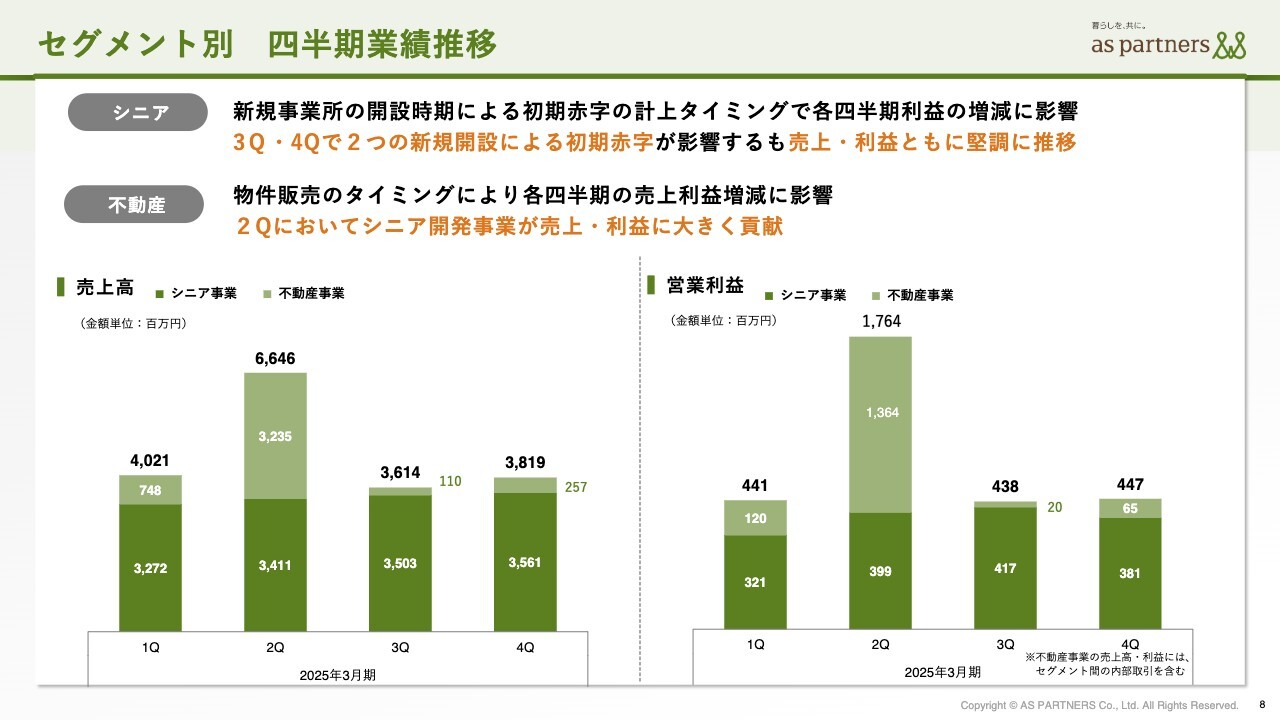

セグメント別 四半期業績推移

四半期ごとの推移です。シニア事業は、第3四半期と第4四半期で事業所の新規開設による初期の赤字が計上されています。不動産のシニア開発事業は、当期は第2四半期で計上してスライドのようなかたちになっています。

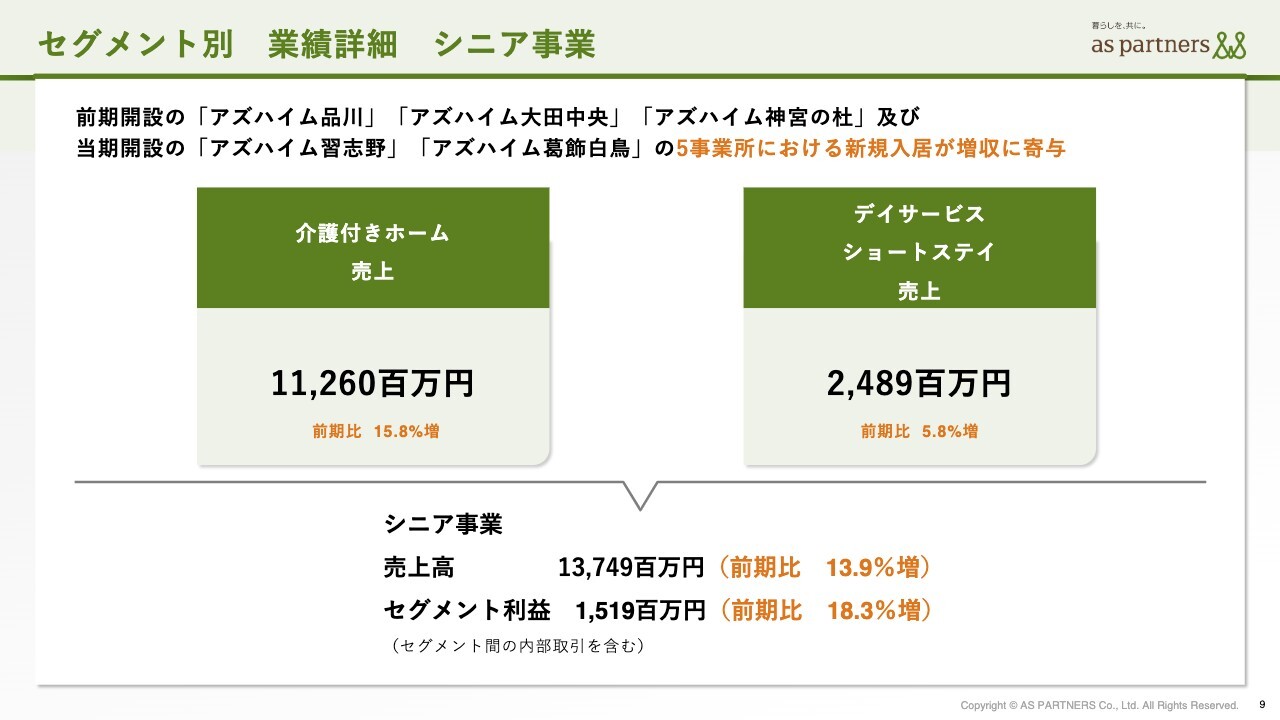

セグメント別 業績詳細 シニア事業

セグメントの詳細です。シニア事業は、介護付きホームの売上が約112億円、デイサービスとショートステイは約25億円となり、売上もセグメント利益もプラスとなっています。

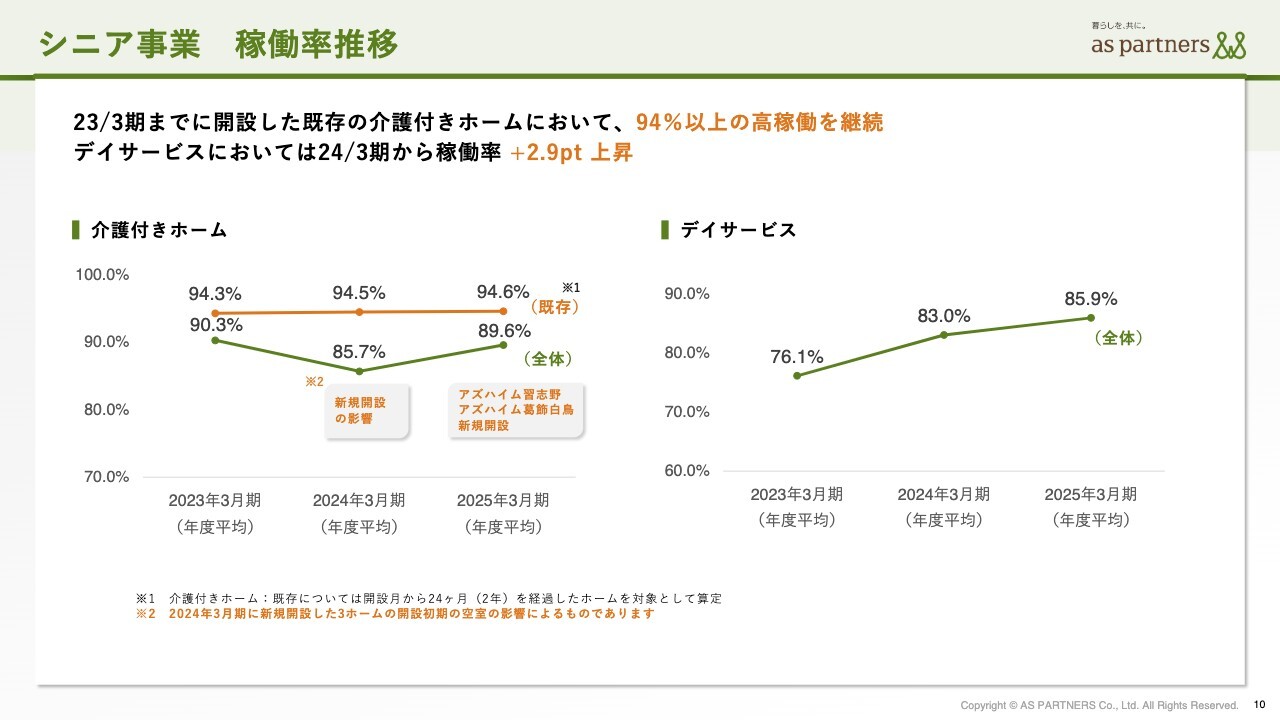

シニア事業 稼働率推移

稼働率の推移です。介護付きホームの稼働率は、既存のホームは安定して94パーセント以上の稼働を維持できています。デイサービスも、コロナ禍以降はスライドのようなかたちで稼働率を上げています。

セグメント別 業績詳細 不動産事業

不動産事業の詳細です。シニア開発事業で大きく売上が増えています。全体では不動産セグメントの売上は少し減少していますが、利益は大きく増加しており、スライドのようなかたちで着地しています。

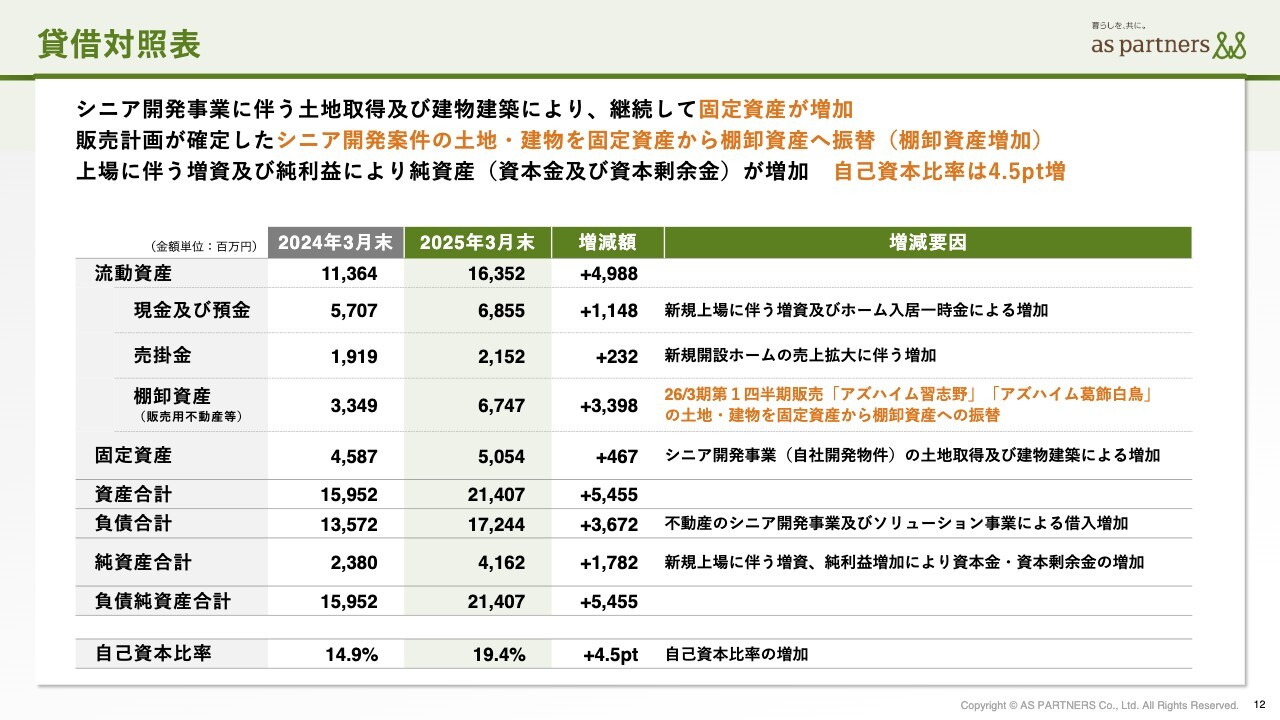

貸借対照表

貸借対照表です。シニア開発事業で、土地購入と建物建築で積極投資していることなどにより、固定資産と棚卸資産が動いています。加えて、最終的に上場に伴う増資や利益の積み増しにより、自己資本比率は19.4パーセントで着地しています。

通期キャッシュ・フロー

通期キャッシュ・フローです。投資キャッシュ・フローと財務キャッシュ・フローはスライドのような動きになっています。こちらも先ほどの説明と同じく、シニアの開発事業の積極投資、また上場の増資などの関係でこのようなかたちになっています。

株主情報(2025年3月末時点)

株主情報です。昨年4月4日に上場した後と大きくは変わっていません。2025年3月末の段階で2,423名の株主の方々で構成されています。

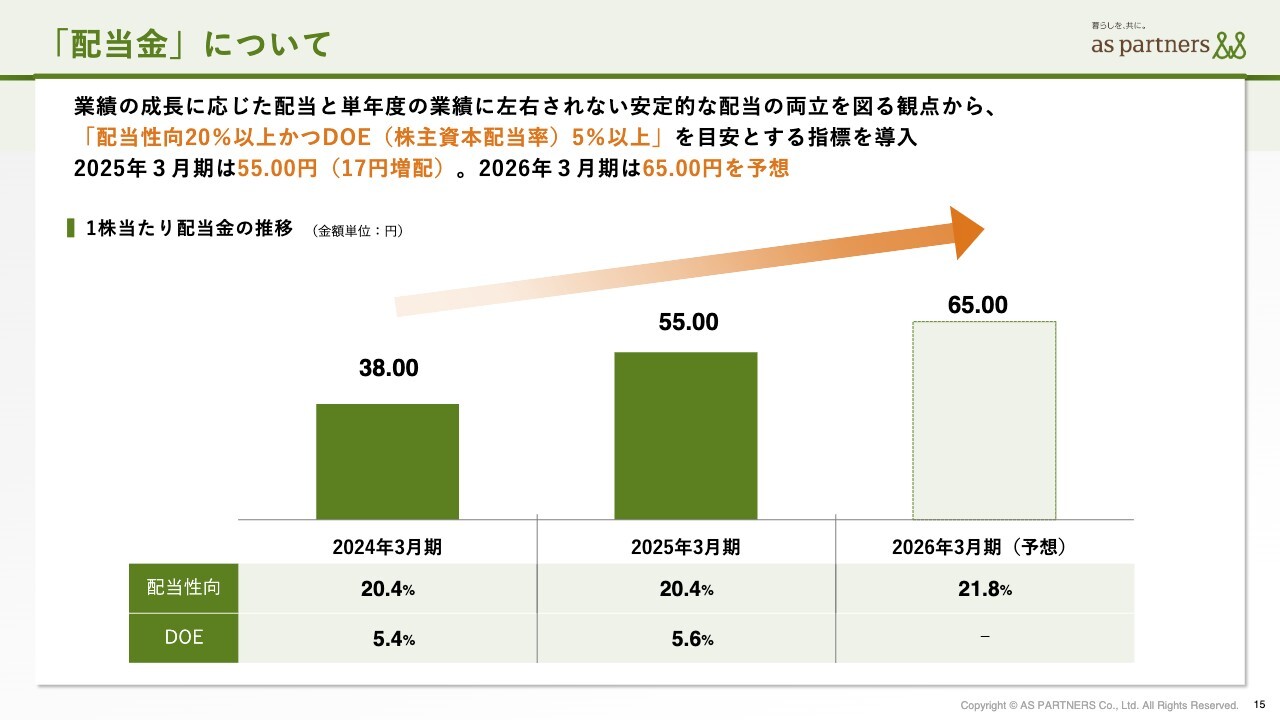

「配当金」について

配当に関してご説明します。すでに開示もしているとおり、当社のスタンスとして、配当性向は20パーセント以上としています。今後、単年度のP/Lに左右されない安定的な配当を図る観点から、DOE(株主資本配当率)の考え方を取り入れ、DOE5パーセント以上を目安とする指標も導入していきます。

それを踏まえて、2025年3月期は55円の配当としています。また、後ほどご説明する2026年3月期に関しては65円と予想しています。

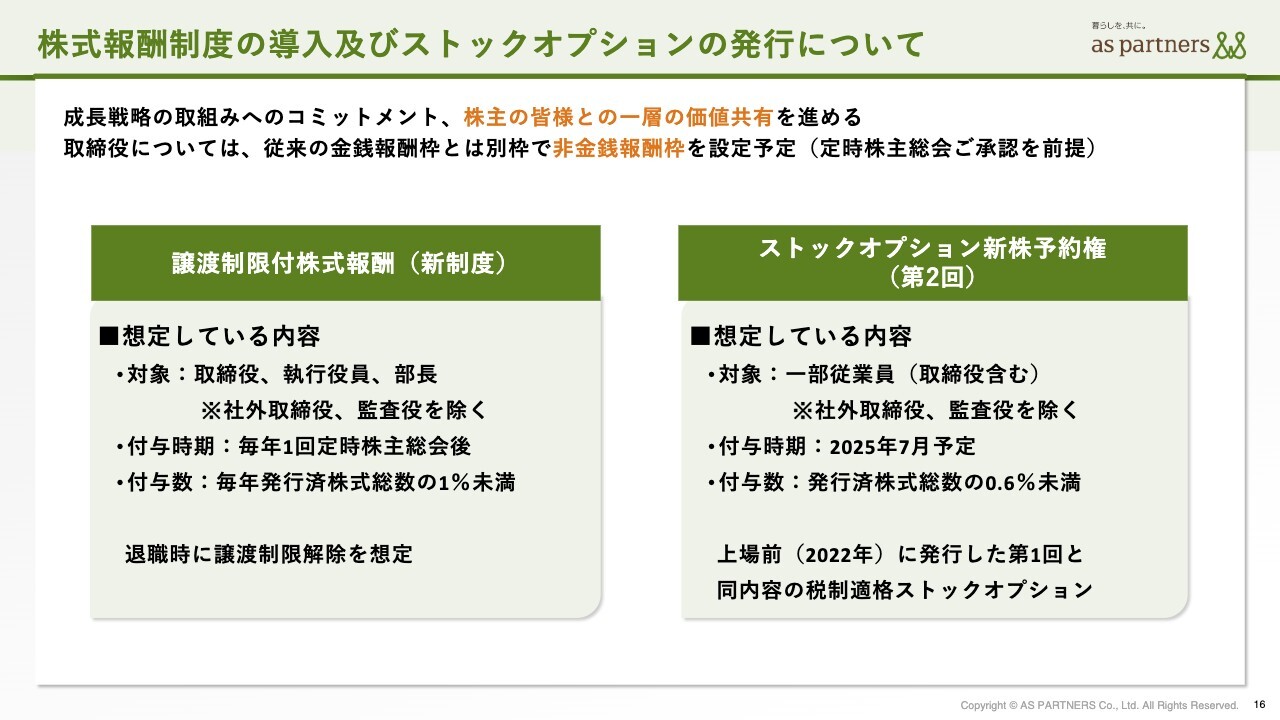

株式報酬制度の導入及びストックオプションの発行について

株式報酬制度の導入とストックオプションの発行についてです。こちらもすでに開示していますが、成長戦略の取り組みに対して、取締役と従業員が株主のみなさまと価値を共有し、コミットするという考え方のもと、スライドのような制度を導入しています。

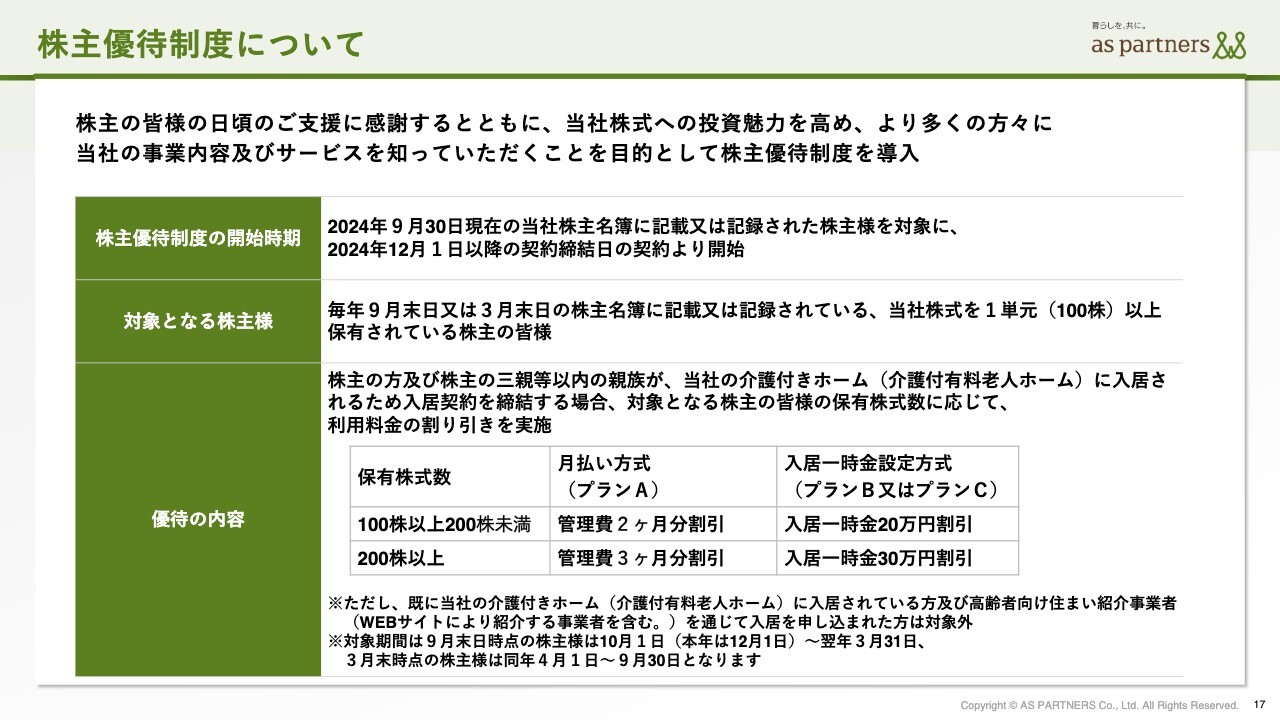

株主優待制度について

株主優待制度は、すでにご利用いただいている方もいらっしゃいますが、当社の事業内容やサービスを知っていただくことを目的として、スライドのようなかたちで入居に関する優待を実施しています。こちらの制度は継続していきます。

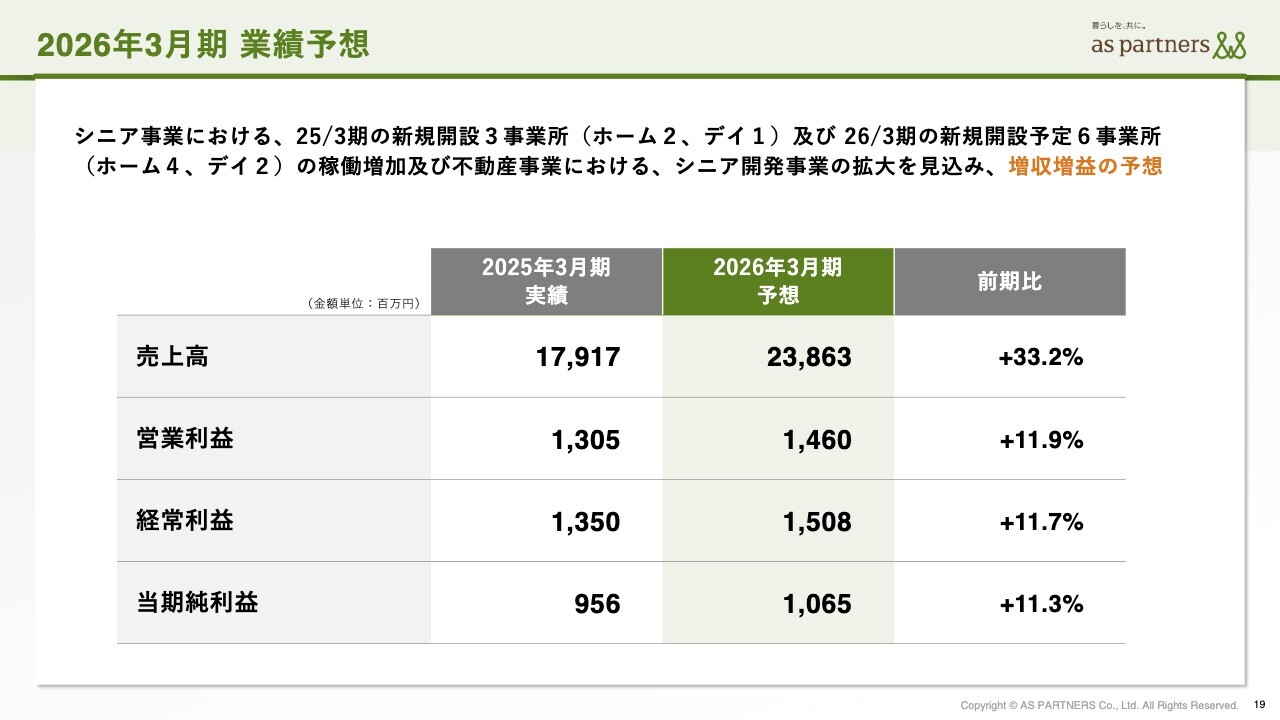

2026年3月期 業績予想

それでは、2026年3月期の業績予想へ入ります。2026年3月期は、しっかりアクセルを踏んでシニア事業を成長させたいと思っています。2026年3月期は、介護付きホームが4ホーム、デイサービスが2ホームの計6事業所を開設する予定です。

新規の開設は少し大きめの規模になるかと思っていますが、昨年開設したホームも含めて稼働率は順調ですので、今期はシニア事業の成長拡大も見込み、増収増益と予想しています。

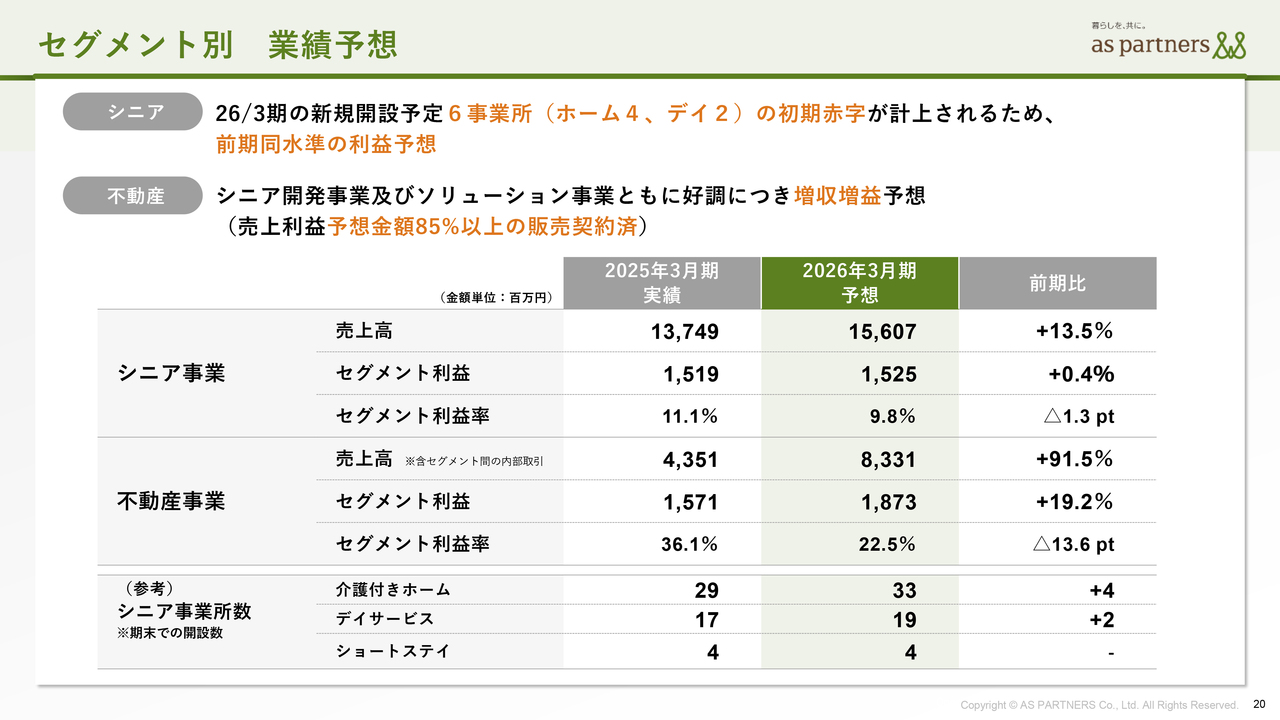

セグメント別 業績予想

セグメント別業績予想です。シニア事業は、先ほどお話しした6つの事業所が計上されます。開設に伴う初期の赤字は計上されますが、今までのホームの稼働率が上がっていることから、昨年と同様の利益を考えています。

不動産は、シニア開発事業とソリューション事業ともに増収増益と予想しています。すでに売上利益予想の85パーセント以上の案件で販売契約が確定しています。

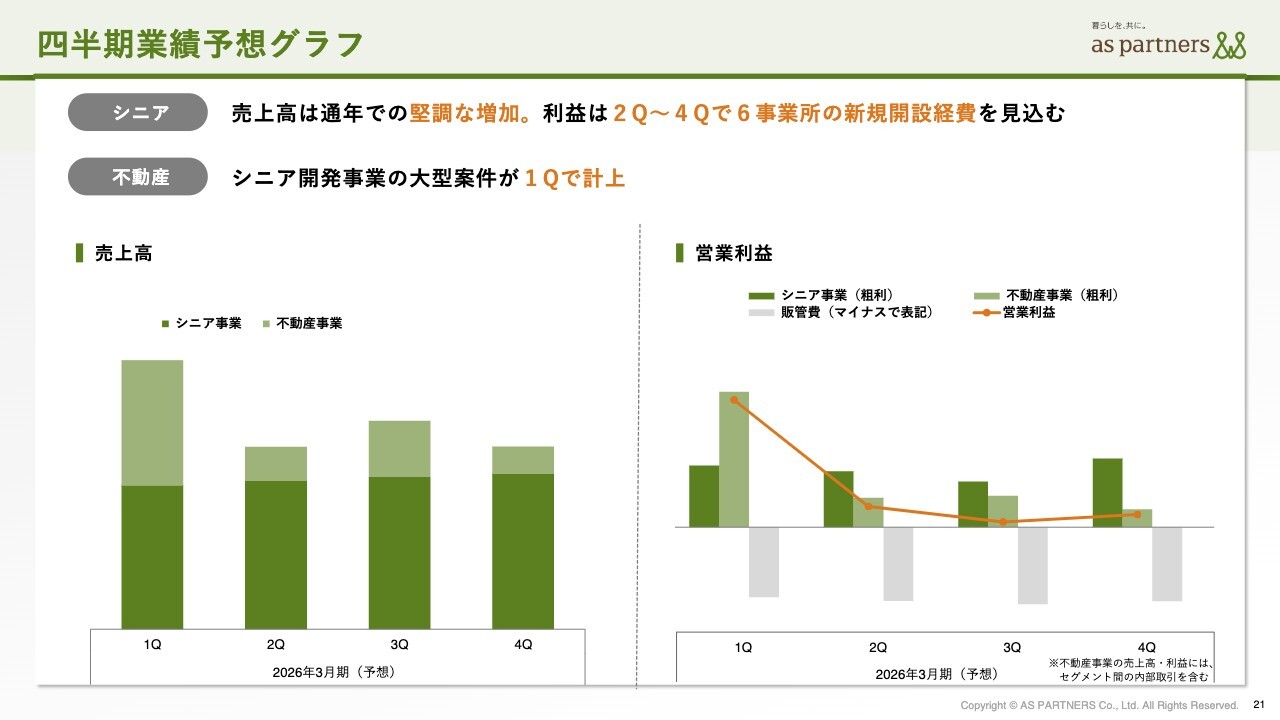

四半期業績予想グラフ

四半期ごとの業績予想グラフです。今期は不動産事業においてシニア開発事業の販売が第1四半期に計上され、こちらはすでに開示しています。シニア事業は、下期の第3四半期・第4四半期で開設予定となっており、現在このようなかたちで予測を立てています。

シニア事業 介護付きホームと「ホスピス」との違い

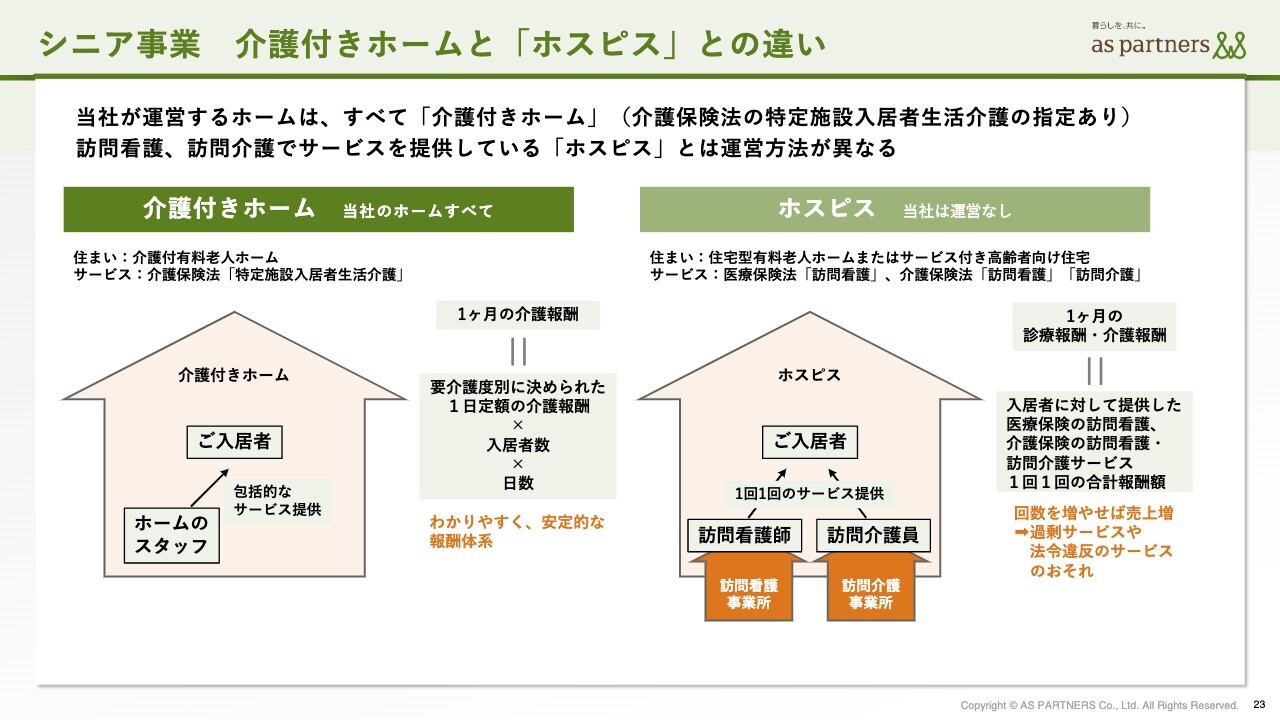

当社の直近の動向をご説明します。最近、ホスピスの話題がニュース等で取り上げられていますが、当社の介護付きホームとホスピスの事業モデルの比較を記載しています。

ホスピス住宅は、住宅型有料老人ホームや介護付きホームではなく、サービス付き高齢者向け住宅の建て付けになっており、介護サービスが外付けになっています。

お客さまのニーズに応じて、訪問介護や訪問看護という介護サービスを外付けで提供する建て付けになっています。

ただし、このような建て付けであるために、運営の厳しい事業者が、お客さまに過剰なサービスや必要のないサービスを提供して売上を上げようとしたり、提供していないサービスを計上するなどの不正ができたりしまうことが、今問題になっています。

当社は、今までの運営もこれからの予定も、すべて介護付きホームの特定施設といわれている、包括の介護報酬サービスになっています。

1から5の要介護度に応じて包括でサービスを提供し、包括で報酬をいただくため安定した収益にもなり、しっかりしたサービスを提供できます。この建て付けが大きく違うということです。

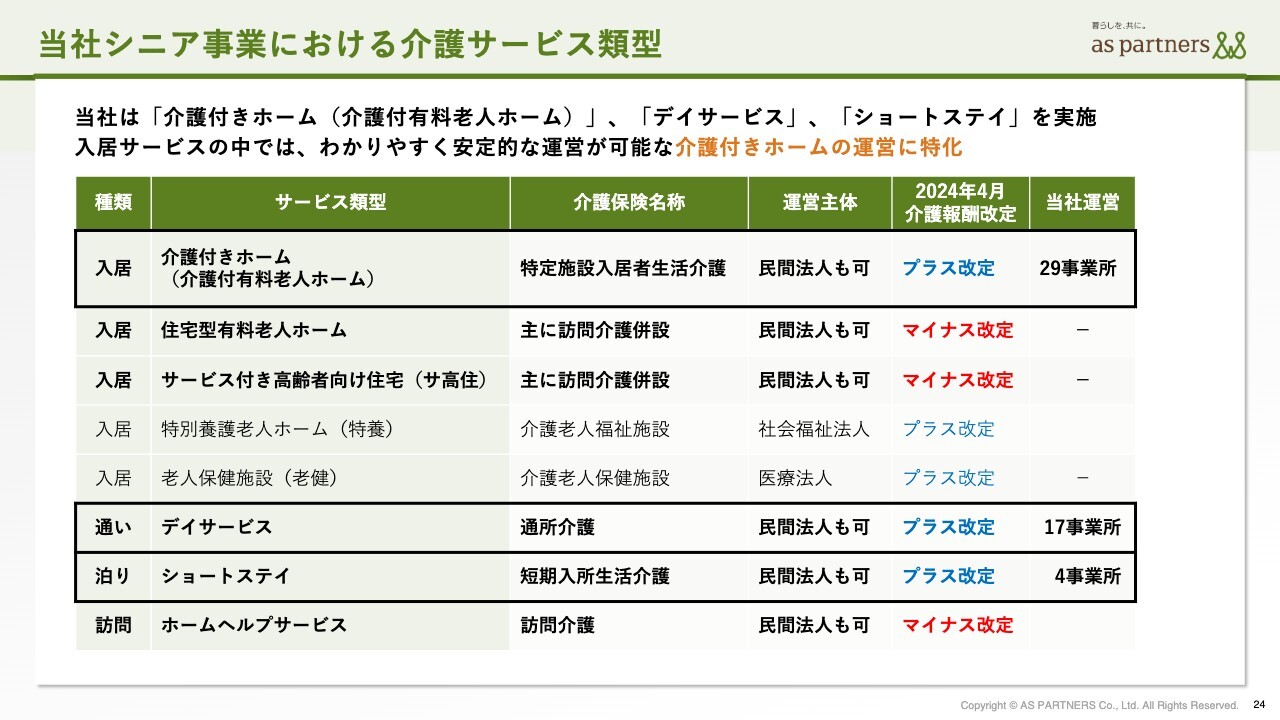

当社シニア事業における介護サービス類型

施設系と呼ばれているものを含めて、このようにいろいろな種類があるわけですが、スライドのとおり当社が運営しているサービスは、「介護付きホーム(介護付有料老人ホーム)」「デイサービス」「ショートステイ」で、住宅型やサービス付き高齢者向け住宅など、サービスと収益が不安定な事業は一切行っていません。

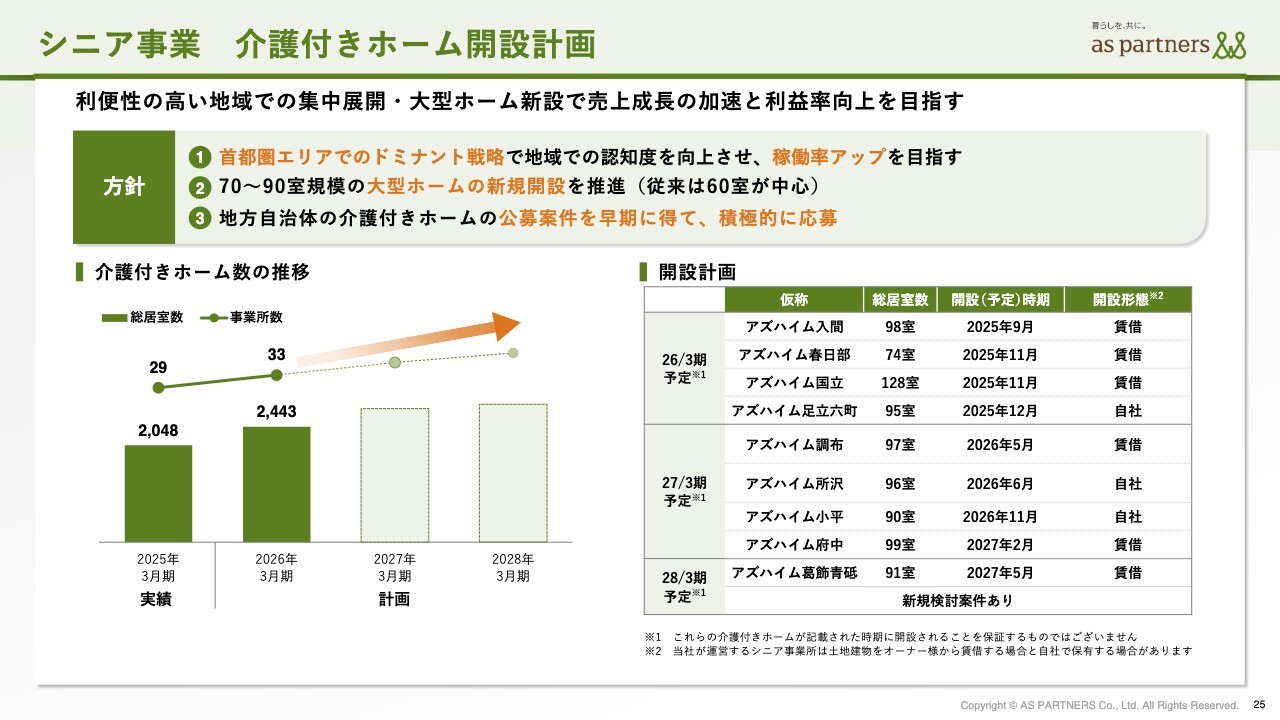

シニア事業 介護付きホーム開設計画

当社の介護付きホームの計画です。2026年3月期は、スライド右側の表に記載のアズハイム入間からアズハイム足立六町まで4つのホーム開設が確定しています。

表の一番右側に「賃借」「自社」とありますが、「自社」は、当社で土地を買って建物を建てて開発する、シニア開発事業として土地建物を販売する案件となっています。2027年3月期以降も、すでにこのようなかたちで計画が決まっており、順調に成長できると思っています。

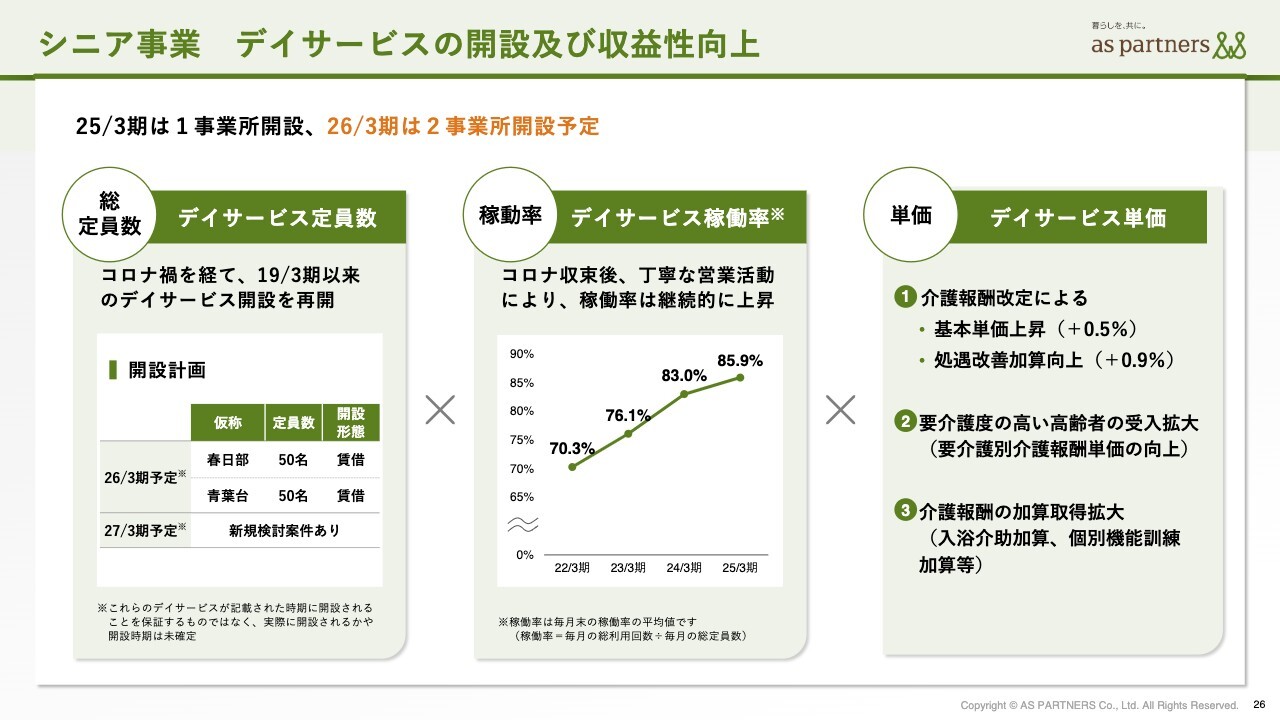

シニア事業 デイサービスの開設及び収益性向上

デイサービスです。デイサービスは2026年3月期に2つの事業所を開設予定です。

スライド中央のグラフのとおり、コロナ禍収束以降、稼働率が順調に回復してきています。このようなかたちで地域に根づいたデイサービスを引き続き展開していきたいと思っています。

お客さまのサービスに合ったかたちでの提供の中で、比較的軽度から中重度までのお客さまを受け入れることによって、介護報酬の単価を上げ、各種加算を取得して売上利益に貢献していきたいと思っています。

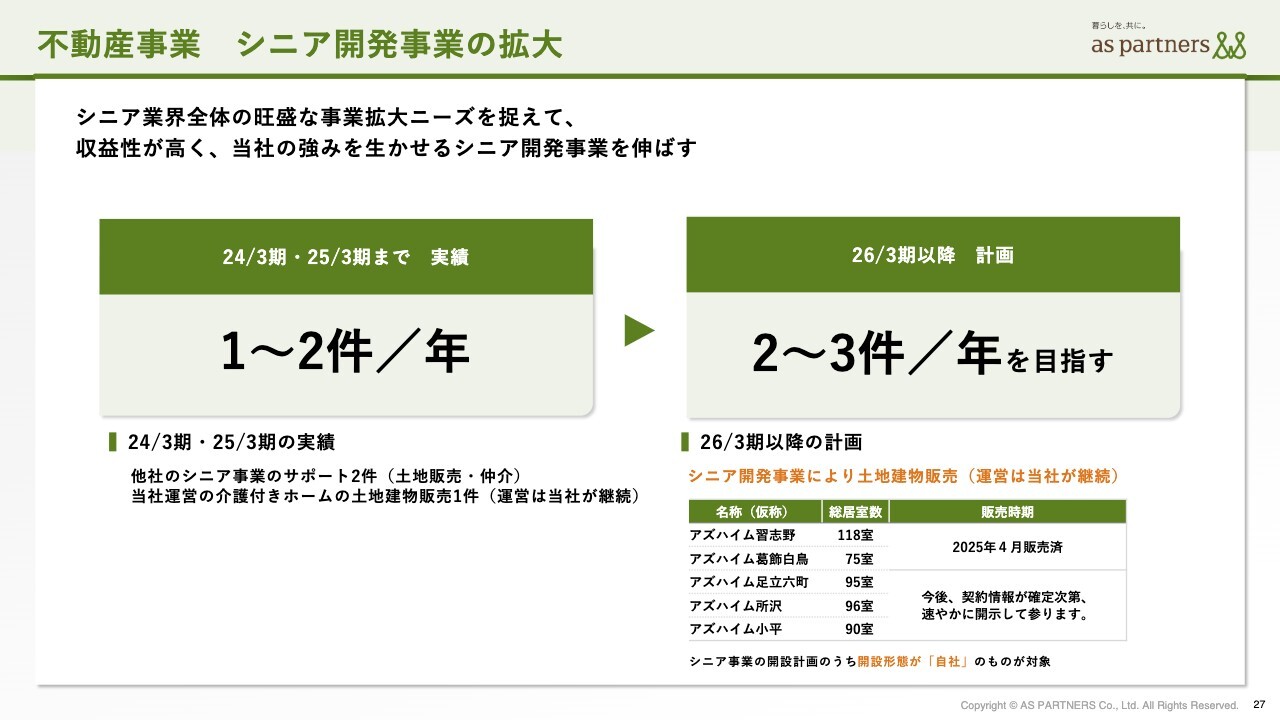

不動産事業 シニア開発事業の拡大

シニア開発事業は、少しアクセルを踏んでいます。これまで年間1件から2件でしたが、2026年3月期以降は2件から3件を目指します。スライド右下にすでに決まっている案件が記載されています。上から2つは、2025年4月にすでに計上しています。

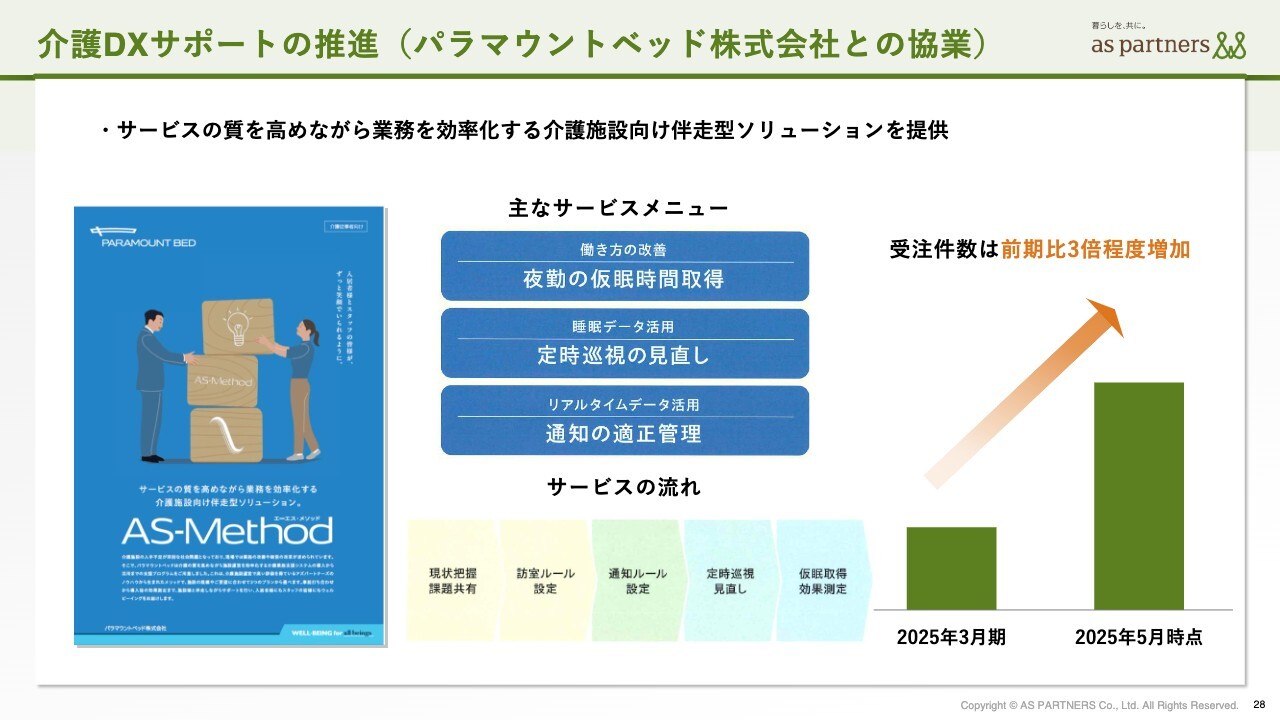

介護DXサポートの推進(パラマウントベッド株式会社との協業)

現在当社が進めている新規事業の「介護DXサポート」を、当社の強みを活かしてコンサル事業として進めています。パラマウントベッド社との協業で、お客さまに対して生産性の向上、IT機器の導入、そこからのオペレーション改善について提案しています。

いろいろなニーズに応えていきたいと思っていまして、こちらも案件として増えてきています。

介護DXサポート事業 視察の増加

また、官公庁や、最近では海外から、当社の介護DXのオペレーションをぜひ見たい、参考にしたいというお話が増えてきています。

「機器を導入してもなかなか使いこなせていない」「機器を導入しただけで終わってしまい、人の削減や生産性の向上を実現できていない」などが業界の課題・問題ですが、当社は機器の導入からオペレーションの改善を提案します。また、介護DXに取り組むにはどのようにしたらよいか、さまざまなサポートを提案しており、反響と評価をいただいています。

直近の当社広報活動

昨今、人材不足がいわれていますが、おかげさまで当社は今年も、4月1日に171名の新入社員を採用できています。当社の社風、当社のサービスやテクノロジーを駆使して業界を変えていこうとする風土・文化に魅力を感じた若者たちが入ってきてくれています。しっかりと彼らを育成し、今後の戦力につなげていきたいと考えています。

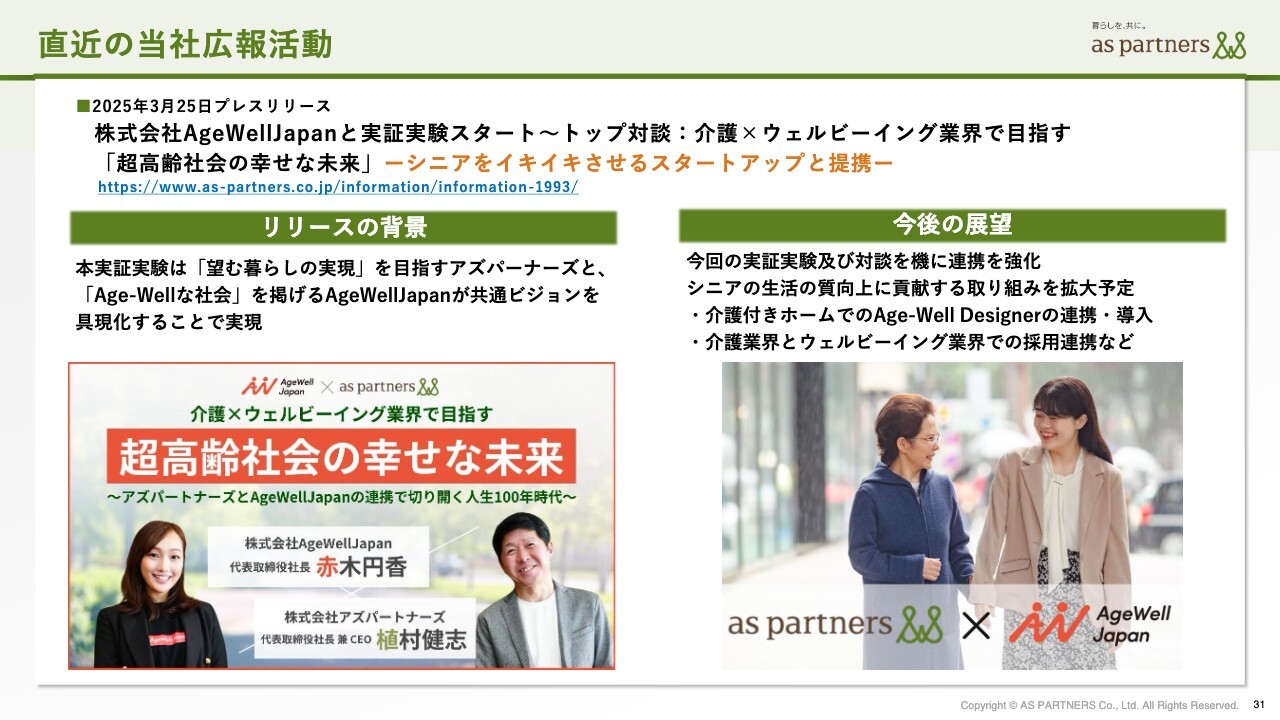

直近の当社広報活動

今後は、さまざまな新しいことに取り組んでいきたいと思っています。スライドは、すでにスタートしているAgeWellJapan社との広報活動の紹介です。シニアへのサービスというアプローチでいろいろな事業を展開している会社と、事業提携などを含めて新しい事業を生み出していきたいと思っています。

シニアへのアプローチというのは今後さらに重要になってくるため、このようなスタートアップ企業も含めて、いろいろな会社と提携して当社の事業を広げていきたいと考えています。

簡単ですが、説明は以上とします。最後にその他資料がありますので、ご確認いただければと思います。ありがとうございました。

質疑応答:シニア事業と不動産事業のバランスについて

司会者:「今後のシニア事業と不動産事業の売上と利益のバランスについて教

新着ログ

「サービス業」のログ