【QAあり】ブリヂストン、1Qは原材料高騰の影響あるも計画どおりの着地 米国関税影響は打ち返し、通期計画に変更なし

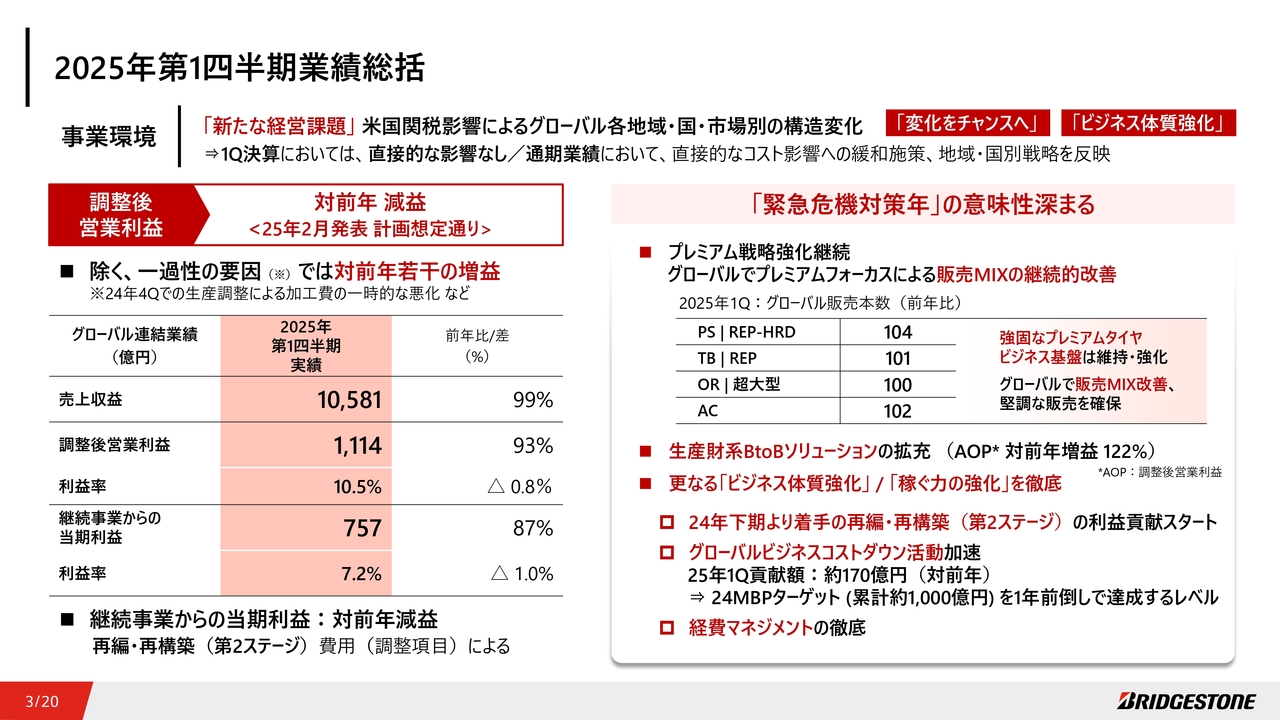

2025年第1四半期業績総括

石橋秀一氏(以下、石橋):みなさま、こんにちは。代表執行役 Global CEOの石橋です。本日は2025年第1四半期業績総括と、通期見込みについてご説明します。

まず、第1四半期グローバル総括です。今年に入り、「新たな経営課題」として米国関税影響があり、グローバルで先行き不透明な状況が続いています。各地域、国、市場別に影響が異なりますが、ビジネス構造変化も想定して「変化をチャンスへ」、経営を進めます。

ブリヂストンは2025年を「緊急危機対策年」と位置づけていますが、「新たな経営課題」を受けて、「ビジネス体質強化」として、この意味性がさらに深まると考えています。

第1四半期業績は売上収益約1兆円、調整後営業利益約1,100億円、調整後営業利益率10.5パーセント、対前年減益となりましたが、2025年2月発表計画ベースでは想定どおりです。一過性の要因抜きでは対前年若干の増益となりました。

継続事業からの当期利益は、再編・再構築費用を調整項目に計上しており、対前年減益となりました。

販売面においては、PS(パッセンジャー)高インチタイヤなどの高付加価値商品での拡販が進み、販売MIXを継続的に改善、強固なプレミアムタイヤ事業基盤は維持・強化しています。

また、2024年下期から着手の再編・再構築(第2ステージ)の利益貢献が、欧米を中心にスタートしました。

加えて、グローバルビジネスコストダウンを地道に推進した結果、計画以上の効果を創出し、第1四半期では約170億円の貢献となり、厳しい状況の中で業績を下支えしました。

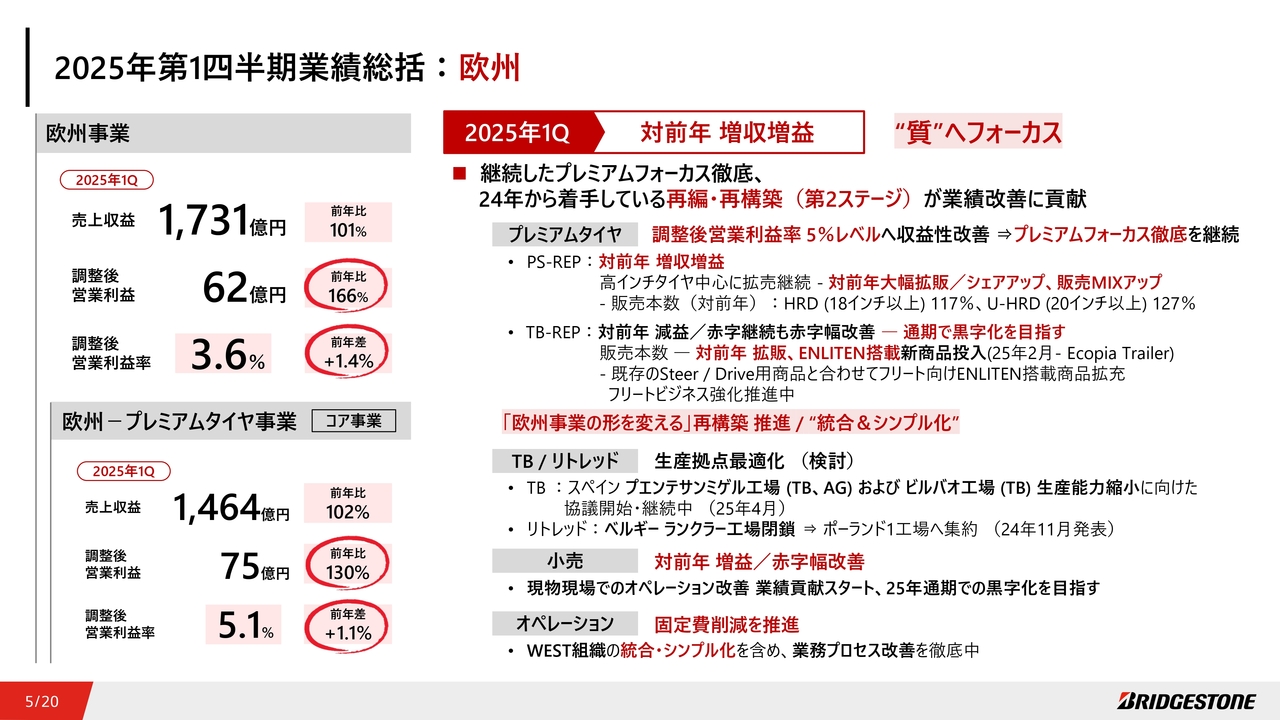

2025年第1四半期業績総括:欧州

重点経営課題エリア別に詳細をご説明します。課題となっていた欧州事業は、「質にフォーカス」し、まだまだですが、着実に改善しています。対前年で増収増益を達成しました。

プレミアムタイヤ事業は、調整後営業利益率が5パーセントレベルとなり、市販用PSタイヤを中心にプレミアムフォーカスを徹底しています。

TB(トラック・バス用)、小売においても赤字幅を改善し、通期で黒字化を目指します。

また、小売オペレーション改善、組織体制の統合・シンプル化を含む業務プロセスの改善など、早期に着手した事業再構築が業績に貢献しています。

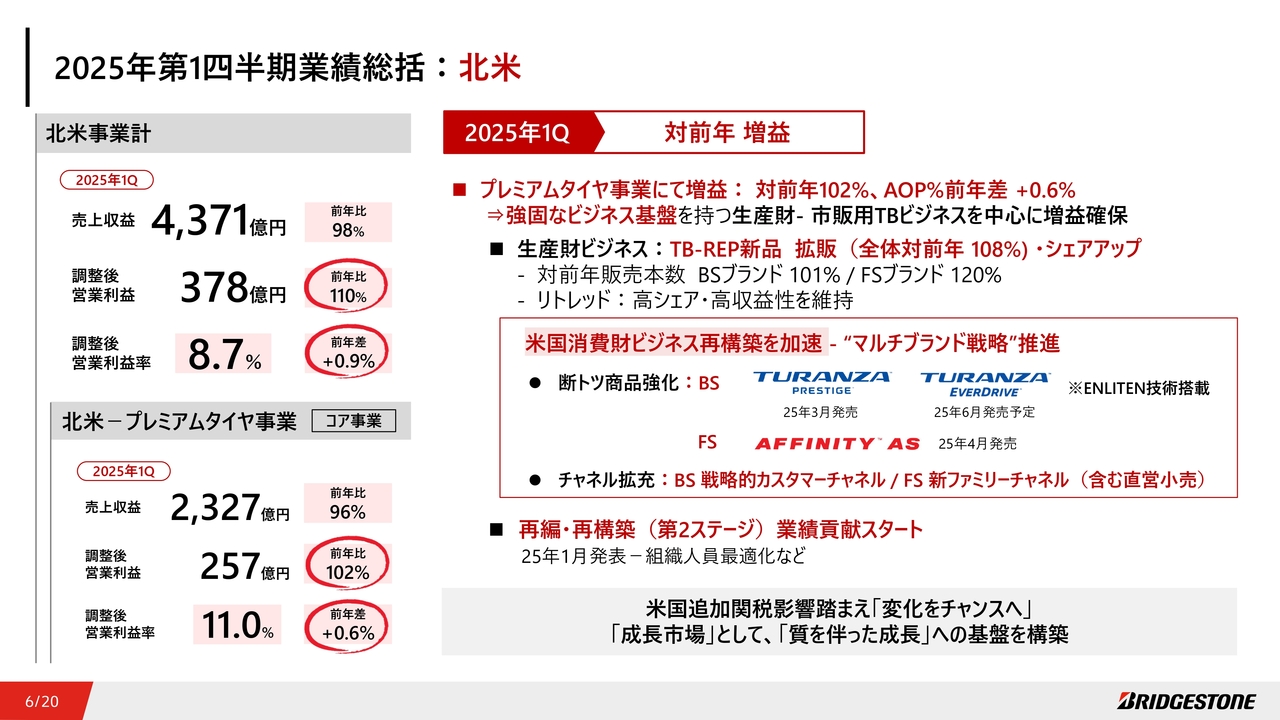

2025年第1四半期業績総括:北米

北米事業は、強固なビジネス基盤を持つ市販用TBビジネスを中心に収益性を確保し、対前年で増益となりました。

一方、消費財においては、ビジネス再構築の加速がスタートしています。後ほど、通期見込みの中で詳細をご説明します。

加えて、組織・人員の最適化など、年初から進めてきた事業再構築についても、徐々に業績へ貢献しています。

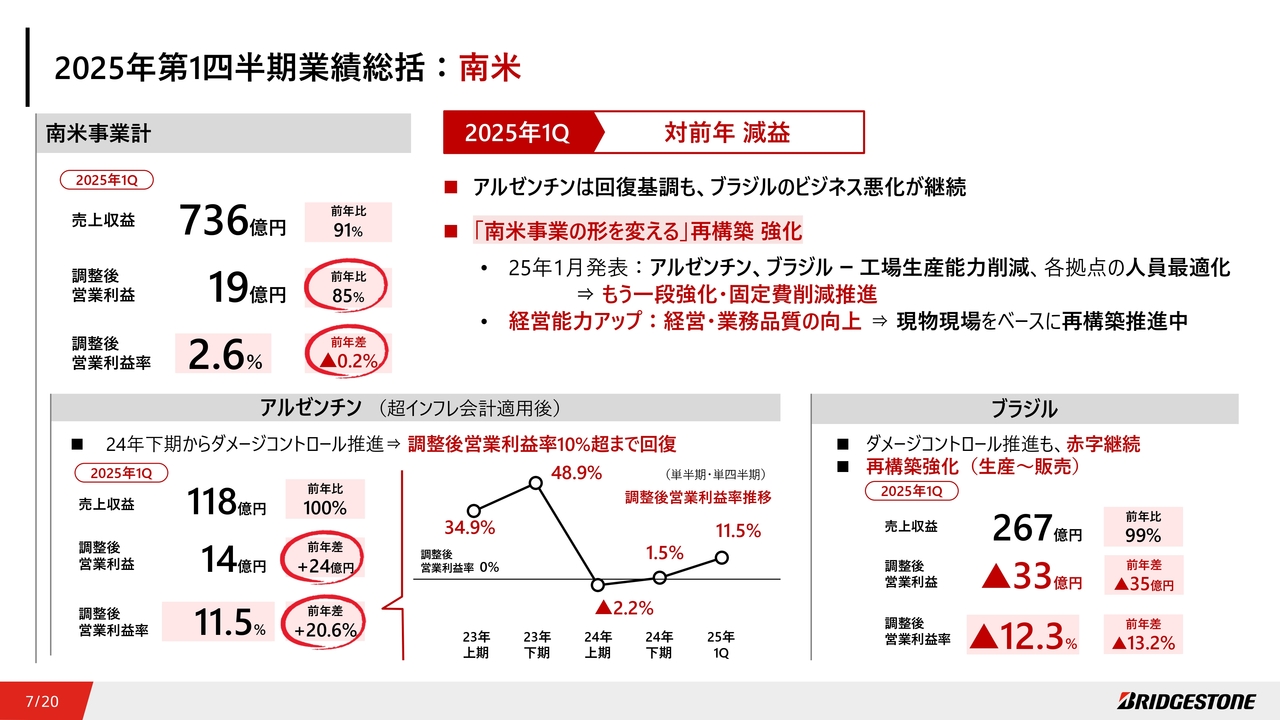

2025年第1四半期業績総括:南米

次に、南米事業についてです。アルゼンチンはダメージコントロールにより、調整後営業利益率を11パーセントレベルまで改善できた一方で、ブラジル事業では想定を越える大幅な赤字となりました。

「南米事業の形を変える」再構築をもう一段強化するとともに、ブラジル事業の立て直しを推進するため、チーム経営能力アップを実行しています。

南米事業を熟知するとともに、現物・現場ベースに再構築をリードできる人財をトップに配置し、日本からの各機能の支援も強化することで、米日チームで立て直しを推進し、再スタートしています。

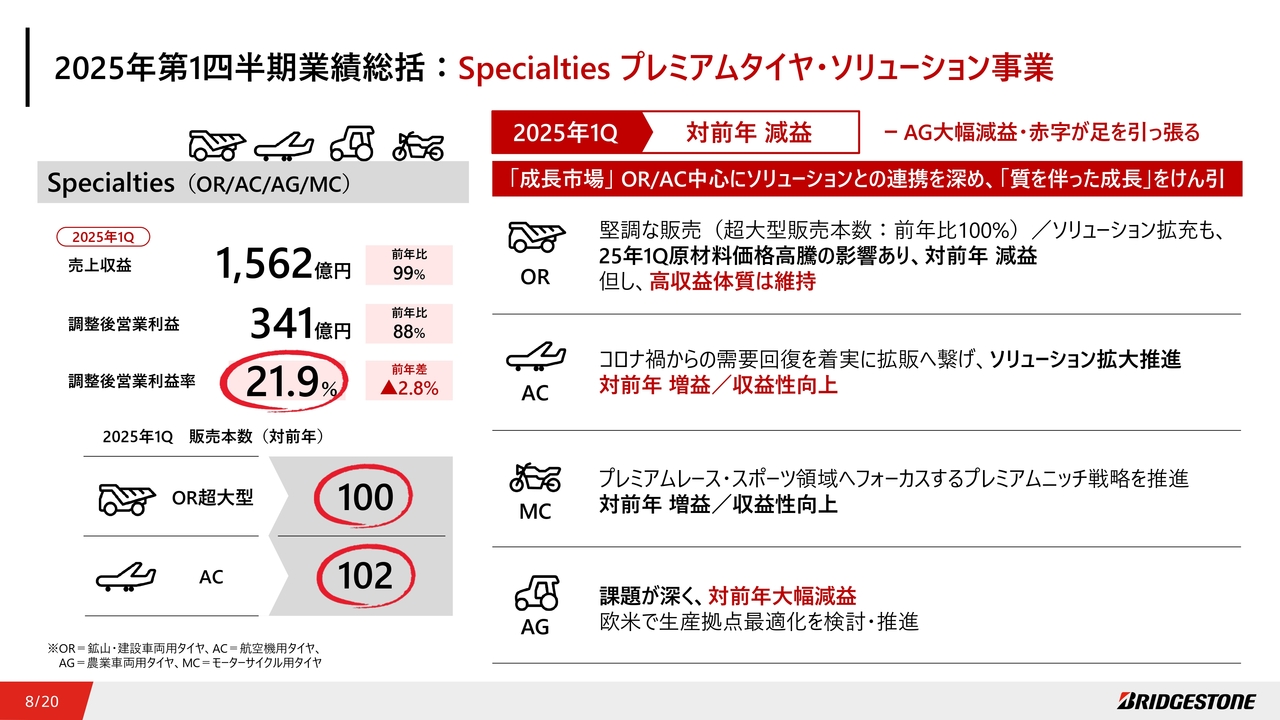

2025年第1四半期業績総括:Specialties プレミアムタイヤ・ソリューション事業

Specialtiesプレミアムタイヤ・ソリューション事業は鉱山、航空機、二輪において堅調な販売を維持しました。

しかしながら、2025年第1四半期の天然ゴムを中心とする鉱山用タイヤの原材料価格高騰、及び農機用タイヤの大幅減益・赤字が足を引っ張り、対前年で減益となりました。

調整後営業利益率20パーセント以上の高収益体質は維持しています。

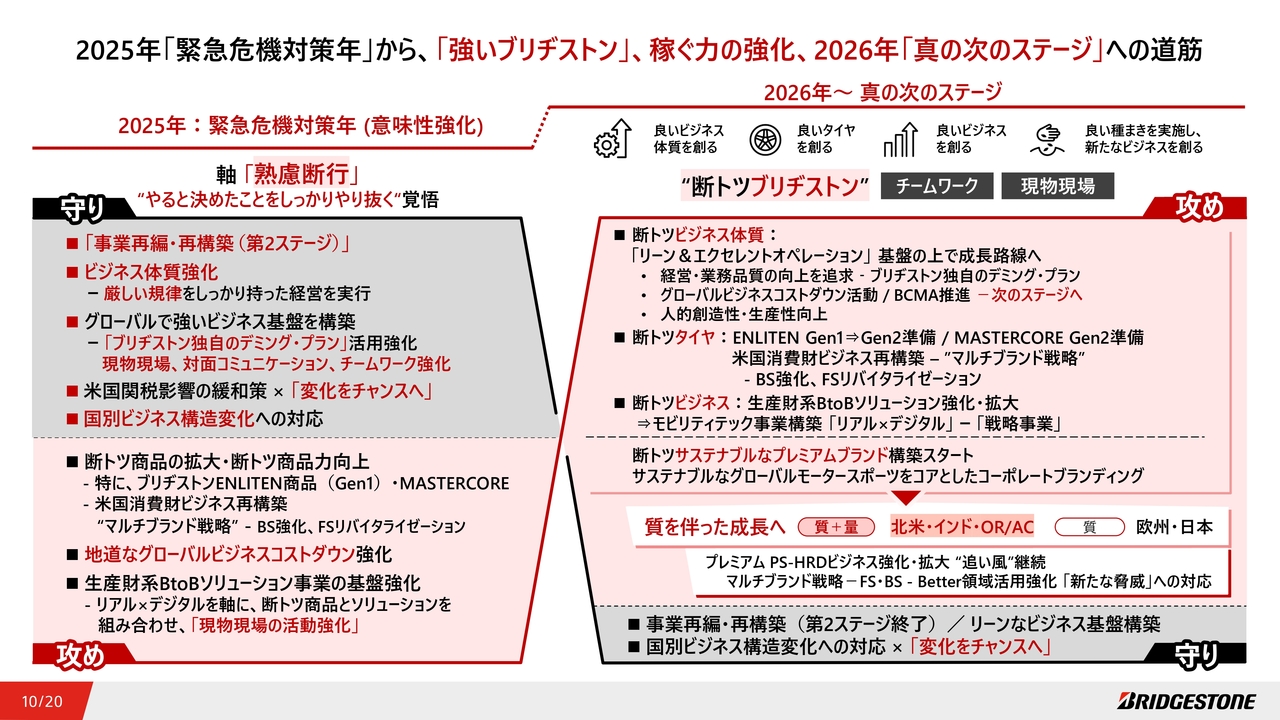

2025年「緊急危機対策年」から、「強いブリヂストン」、稼ぐ力の強化、2026年「真の次のステージ」 への道筋

次に2025年の活動について進捗をご説明します。2025年は「守り」を最優先に、「攻め」の活動を両輪で回しています。

冒頭にお伝えしたように、米国関税影響などによる大きなビジネス構造変化によって、「緊急危機対策年」の意味性が強化され、「熟慮断行」、やると決めたことをしっかりとやり抜くことがますます重要になっています。

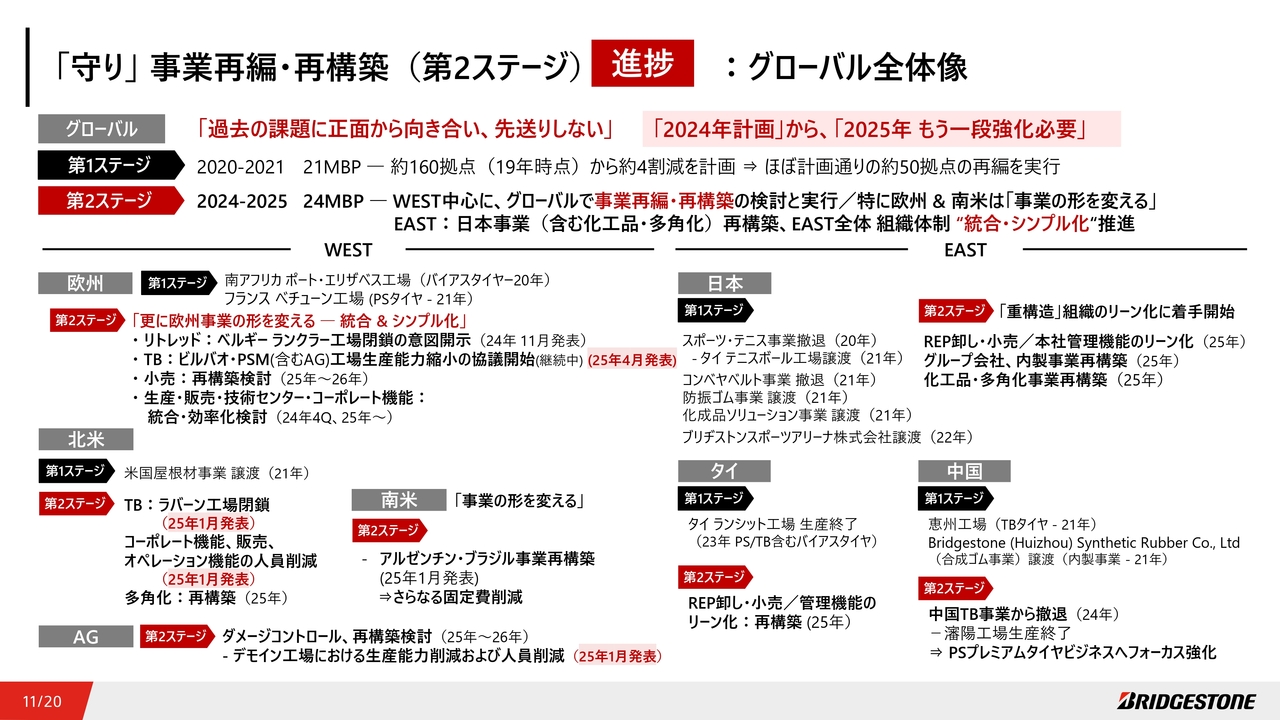

「守り」事業再編・再構築(第2ステージ)進捗:グローバル全体像

「守り」である再編・再構築(第2ステージ)においては、2025年にもう一段強化します。

すでに米欧、BRIDGESTONE WESTでは、ベルギー・ランクラーのリトレッド工場の閉鎖、加えて4月に発表したとおり、スペイン2工場においては、TBタイヤの生産能力縮小に向けた協議を開始、継続しています。また、欧州全域で業務プロセス改善を軸に、組織体制のシンプル化をもう一段進めています。

北米においても、1月にTBタイヤ工場であるラバーン工場閉鎖を発表し、同時にコーポレート、販売、オペレーション機能の人員削減、農機用タイヤを生産するデモイン工場の生産能力及び人員削減を発表しました。南米においても再構築、固定費削減を進めています。

加えて、日本、アジアのBRIDGESTONE EASTにおいては、組織統合、シンプル化、日本タイヤ事業の重構造組織のリーン化、化工品・多角化事業再構築を、スピード感をもって進めていきます。

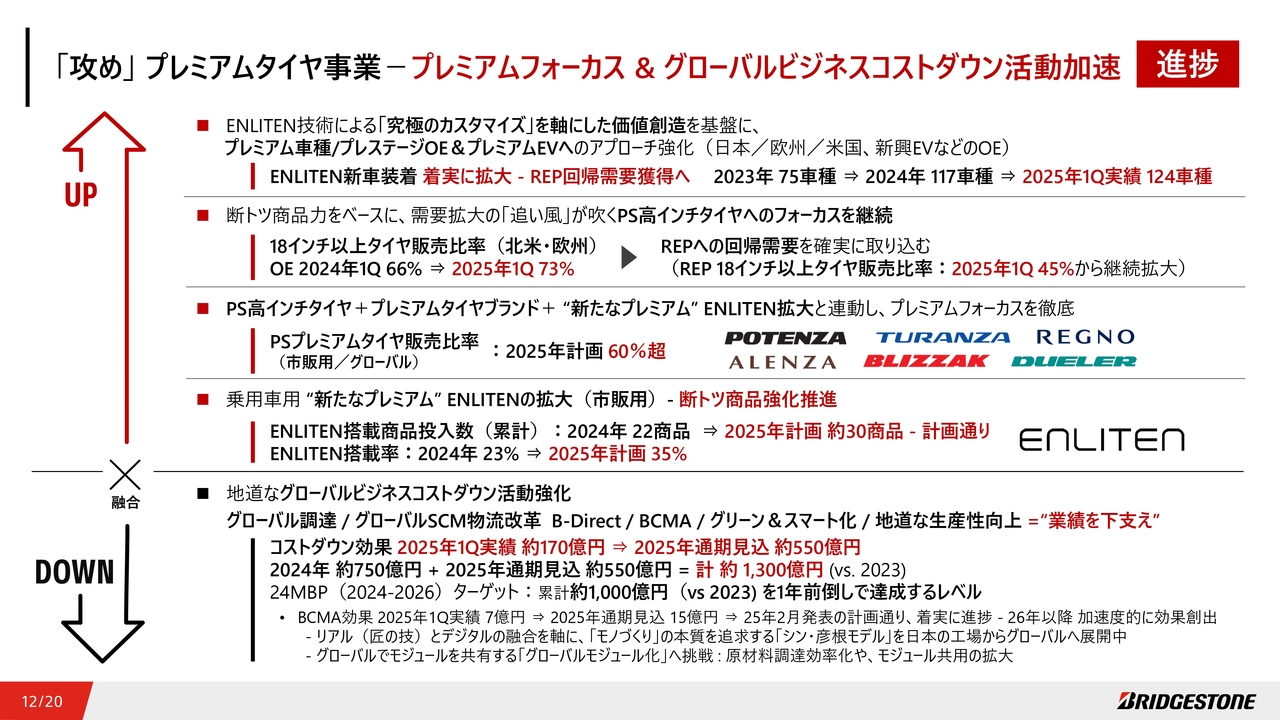

「攻め」プレミアムタイヤ事業ープレミアムフォーカス&グローバルビジネスコストダウン活動加速 進捗

「攻め」の活動では、プレミアムフォーカスとグローバルビジネスコストダウン活動を加速しています。プレミアム車種・プレステージOE、プレミアムEVへのアプローチを継続強化し、「ENLITEN」商品の新車装着を着実に拡大しています。

その回帰需要を取り込む市販用でも、「ENLITEN」商品の拡大を推進し、「断トツ商品」力を中核に、高インチタイヤ及びプレミアムタイヤブランドの販売比率を継続的に伸長させています。

さらに、地道なグローバルビジネスコストダウン活動を加速させ、2025年通期で約550億円の効果を見込んでいます。2024中期経営計画のターゲットである累計約1,000億円を1年前倒しで達成するレベルです。

BCMAは、開発・生産コストダウンを中心に、通期で15億円の効果を見込んでいます。さらに、2027中期経営計画に向けて、グローバルでモジュールを共有する「グローバルモジュール化」へ挑戦します。これにより、原材料調達など、効果をバリューチェーン全体へ波及させ、2026年以降、業績貢献を加速度的に進めていく計画です。

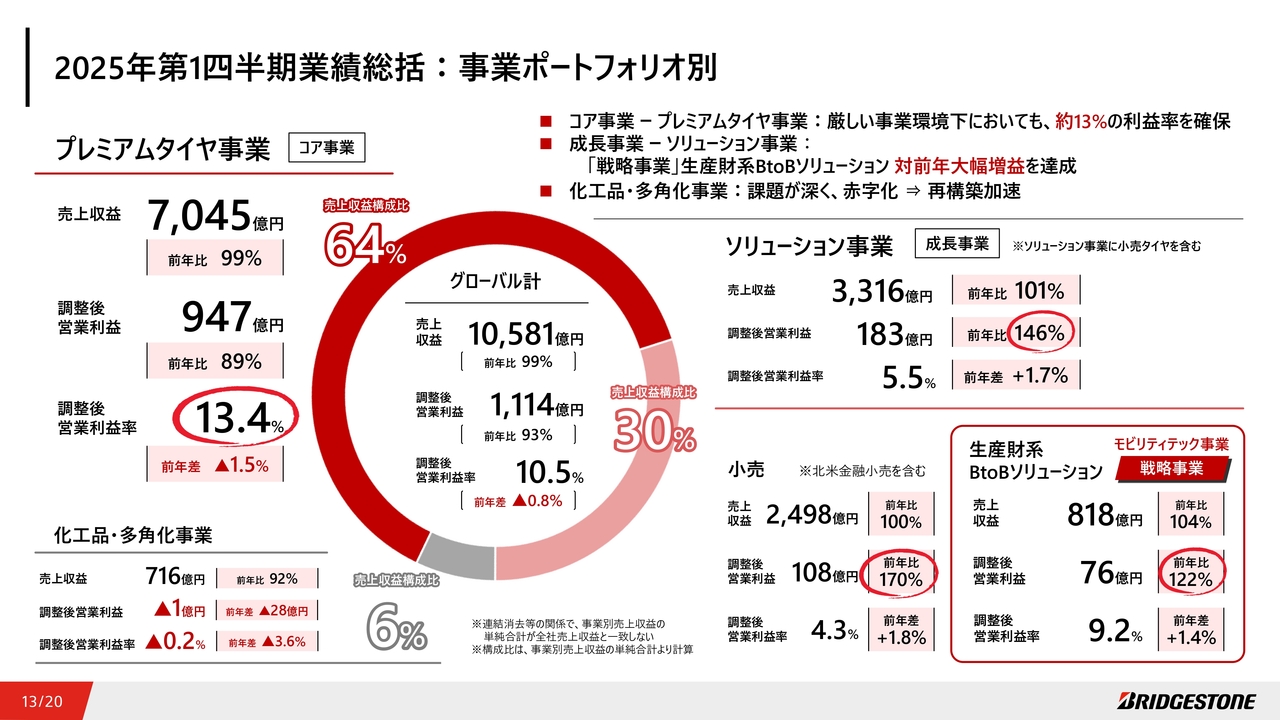

2025年第1四半期業績総括:事業ポートフォリオ別

事業ポートフォリオ別業績では、コア事業であるプレミアムタイヤにおいて、調整後営業利益率13パーセントレベルを確保しています。成長事業であるソリューション事業は、調整後営業利益額は対前年全体で146パーセント、小売事業では170パーセント、戦略事業である生産財BtoBソリューションでは120パーセントレベルを達成しました。

一方で、化工品・多角化事業は赤字となっており、再構築の強化・加速が急務です。

2025年通期業績見込ー米国関税影響とその緩和策

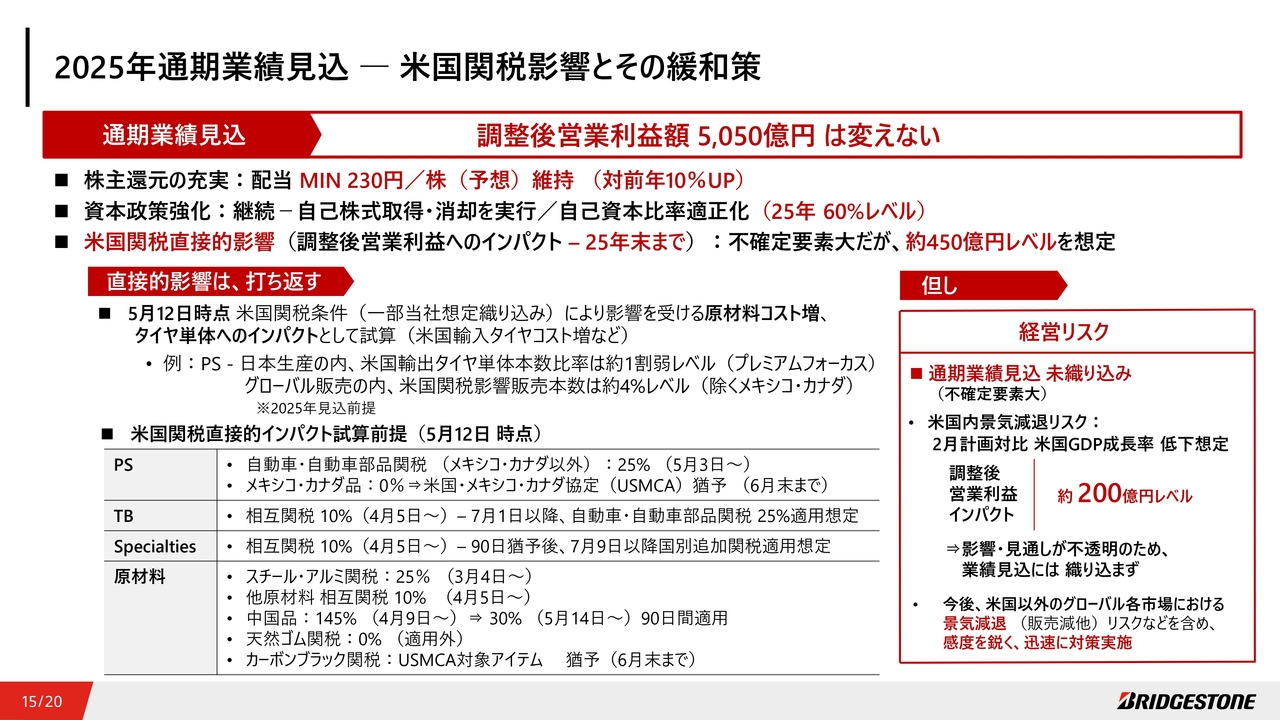

最後に、2025年通期業績見込みについてご説明します。米国関税の直接的影響はあるものの、通期業績見込み、調整後営業利益額5,050億円は変えません。

1株当たりの配当金額予想としては230円を維持します。加えて、当初の計画どおりに資本政策強化を継続し、自己株式取得及び消却、自己資本比率の適正化を実行化していきます。

米国関税については不確定要素が大きいものの、5月12日時点の前提に基づき、2025年末までの直接的な調整後営業利益インパクトとして、約450億円レベルを想定しています。これらはさまざまな施策の組み合わせで打ち返します。

当社におけるタイヤ単体の米国関税インパクトは、PSタイヤ本数でいえば日本生産品のうち、米国輸出は全体の約1割弱です。また、グローバル販売のうち、米国関税の影響を受ける本数は、メキシコ・カナダ品の関税適用が猶予されている前提で、約4パーセントレベルです。

ただし、業績見込みへ織り込んでいない経営リスクとして、米国内景気減退影響を、調整後営業利益ベースで約200億円レベルと見ています。これは、2月計画対比、米国GDP成長率低下を前提として試算したものですが、不確定要素がさらに大きく、リスク度合いも不透明なため、見込みには織り込んでいません。

しかし、今後米国以外のグローバル各市場における景気減退リスクなども含めて、感度を鋭く持ち、迅速に対策を実施していきます。

2025年通期業績見込ー米国関税影響とその緩和策

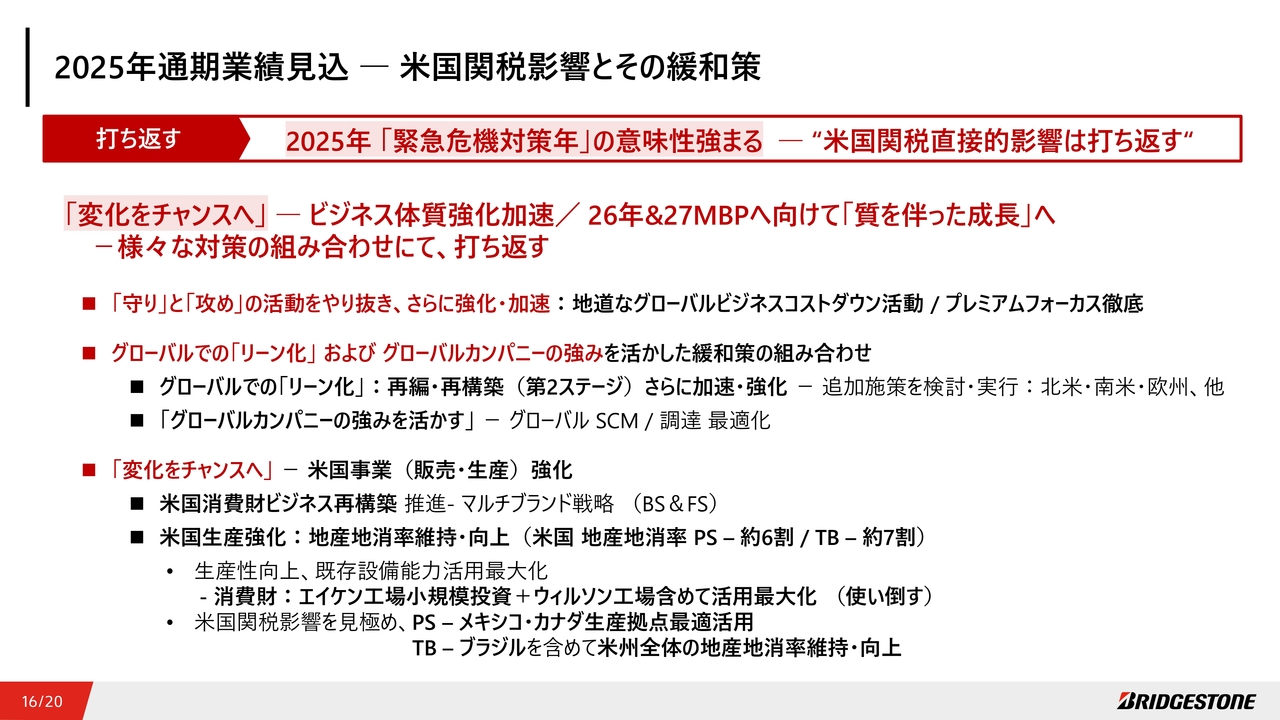

約450億円の直接的インパクトを打ち返すために、さまざまな対策を組み合わせます。まずは「守り」と「攻め」の活動をやり抜き、さらに強化していくことです。地道なグローバルビジネスコストダウン活動や、プレミアムフォーカスの徹底を継続し、強化していきます。

次に、グローバルでの「リーン化」と、グローバルカンパニーの強みを活かした緩和策の組み合わせです。再編・再構築については、今後追加施策を実行していきます。また、グローバルSCM、調達などのサプライチェーン最適化を推進していきます。

加えて「変化をチャンスへ」として、特に米国において販売・生産の両面から事業強化を図ります。「変化をチャンスへ」は、2020年の第3の創業以降、経営方針として常に意識しています。

今回もこれらの活動にフォーカスすることで、グローバルでビジネス体質をより強化でき、2026年、さらには2027中期経営計画に向けて、質を伴った成長への基盤になると考えています。

「変化をチャンスへ」ーレジリアントな基盤強化:地産地消体制推進/米国事業強化

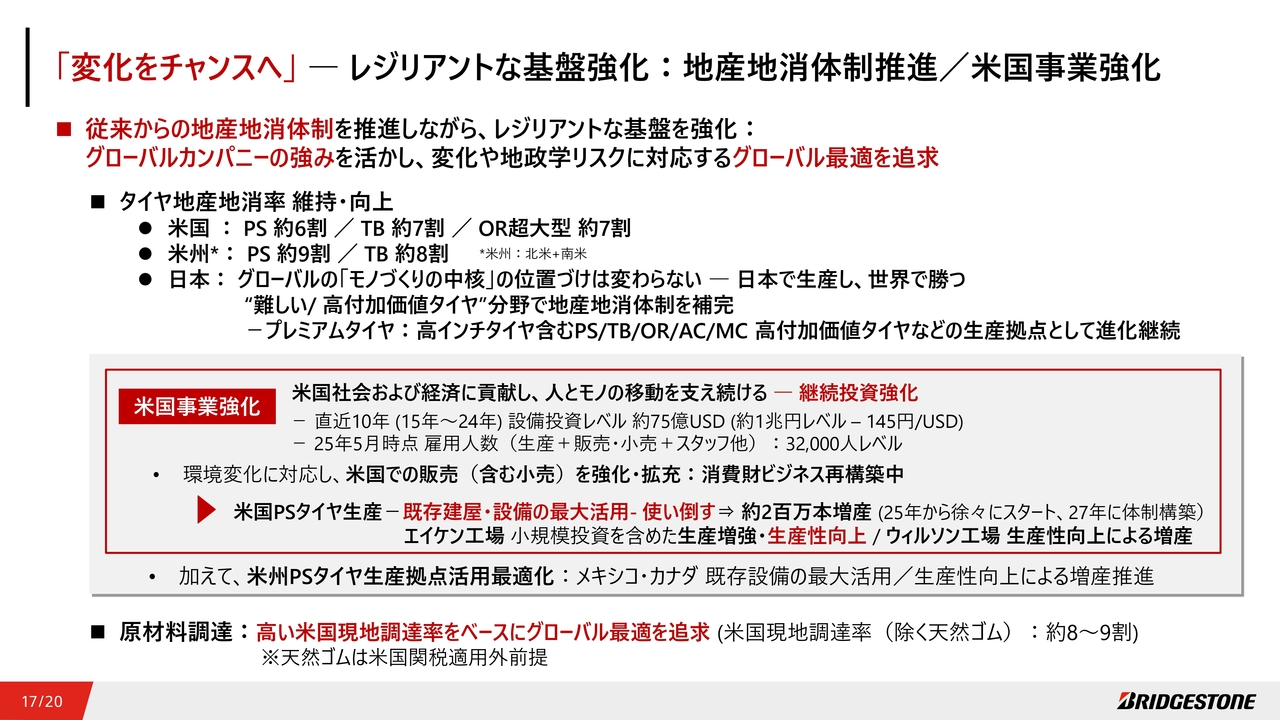

ブリヂストンは従来、地産地消体制を推進することで、レジリアントな基盤を強化してきました。

現状、米国地産地消率はPSタイヤにおいて約6割、TBタイヤ及びOR(鉱山用)超大型タイヤは約7割です。北米・南米を合わせた米州ではPSタイヤが約9割、TBタイヤが約8割です。今後もこれらの比率を維持・向上していきます。

加えて、高付加価値タイヤ分野においては、日本で生産し、世界で勝つ戦略を実行します。「モノづくりの中核」である日本にて、グローバル地産地消体制を補完します。

また、米国事業強化の一環として、PSタイヤを生産する米国エイケン工場にて、工程間バランスを適正化する小規模な投資を実行し、ウィルソン工場も含めて、生産性向上、既存設備の最大活用を推進しています。2025年より徐々に増産がスタートし、2027年には追加で約200万本の増産体制を構築します。

また、メキシコ・カナダの生産拠点においても、同様に生産性向上、既存設備の最大活用による増産を推進していきます。

原材料においては、天然ゴムを除き、現地調達率が約8割から9割と高いレベルにあります。今後もグローバルカンパニーの強みを活かし、変化や地政学リスクに対応するサプライチェーンのグローバル最適を追求していきます。

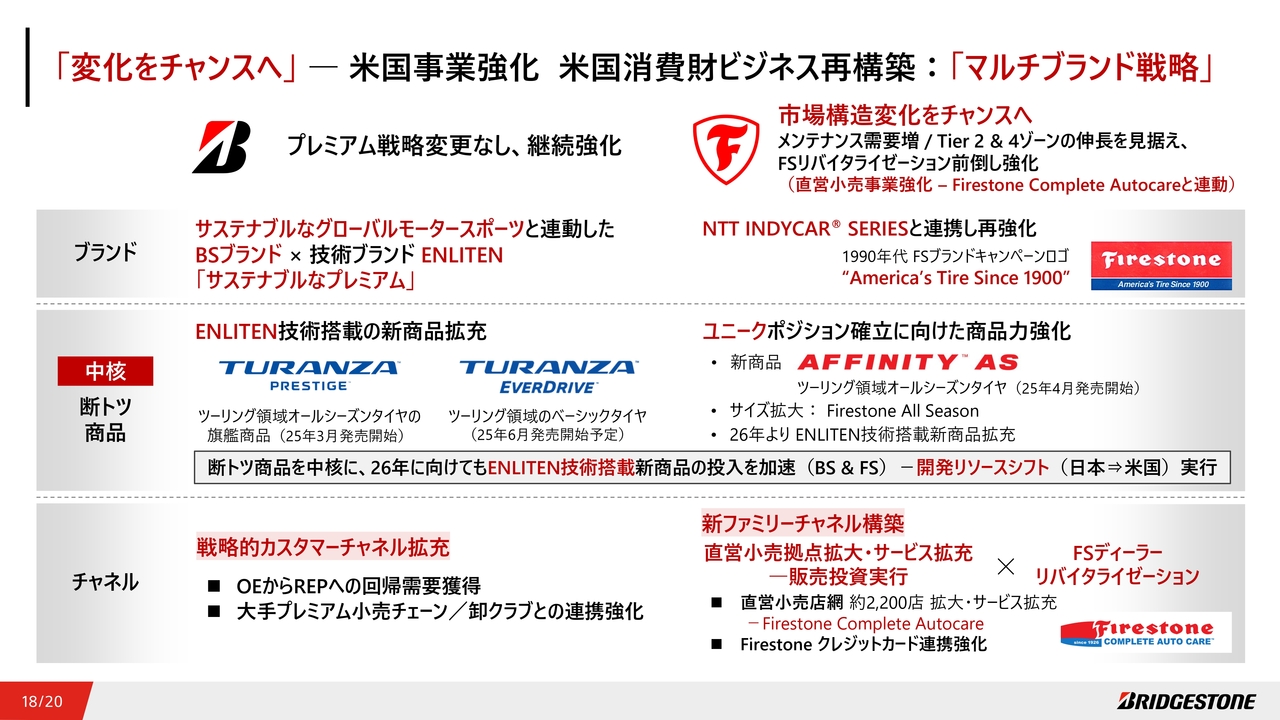

「変化をチャンスへ」ー米国事業強化 米国消費財ビジネス再構築:「マルチブランド戦略」

米国事業強化においては、市場構造変化を想定し、消費財ビジネス再構築、マルチブランド戦略をさらに加速させます。

ブリヂストンブランドはプレミアムフォーカスを維持し、「サステナブルなプレミアムブランド」の構築、「ENLITEN」商品の拡大、戦略的カスタマーチャネル拡充を進めていきます。

同時に、市場構造変化をチャンスに変えるため、Firestone ブランドの活用を強化します。米国内の車両の車齢アップによるメンテナンス需要の増加や、Tier 2、Tier 4ゾーンのタイヤ需要の伸びを見据え、Firestoneリバイタライゼーションを前倒しで進めます。

インディアナポリス500マイルレース(インディ500)などとの連動を再強化し、ブランド力を向上させるとともに、新商品を積極的に投入していきます。2026年からはFirestoneブランドにも「ENLITEN」商品を拡大し、「断トツ商品」を強化します。そのため、日本の開発リソースを米国にシフトし、スピードアップを図ります。

加えて、直営小売店網である「Firestone Complete Autocare」の拡大や、サービス拡充のための販売投資を行い、Firestoneクレジットカードビジネスとの連動も強化します。

ブランド、商品、チャネルを包括的に強化していくことで、再構築を加速させていきます。

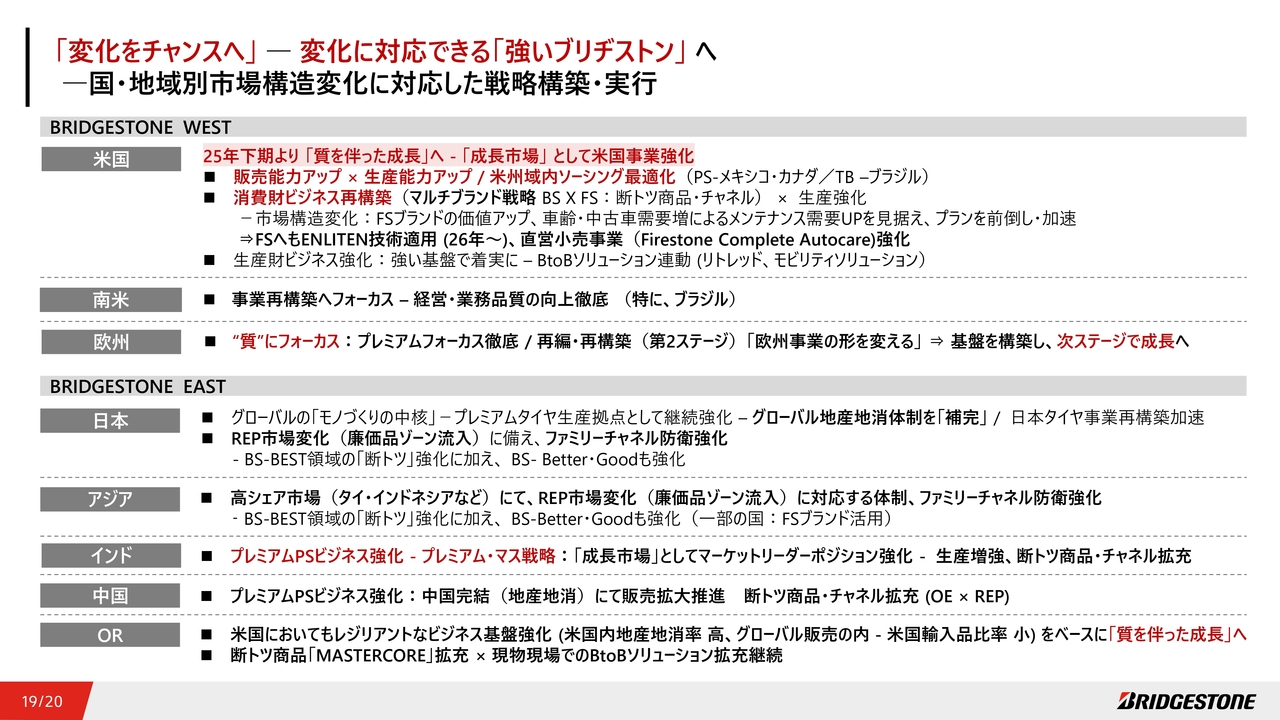

「変化をチャンスへ」-変化に対応できる「強いブリヂストン」へ 国・地域別市場構造変化に対応した戦略構築・実行

その他の国・地域においても、それぞれの市場の変化に対応し、メリハリのある戦略を構築、実行していきます。

南米は当面、ブラジルを中心に事業再構築にフォーカスします。欧州は「欧州事業の形を変える」再編・再構築をやり抜いた後、次のステージで成長を目指します。

廉価品ゾーン流入が予見される日本、タイ、インドネシアなどの高シェア市場においては、ファミリーチャネルの防衛を強化し、ブリヂストンブランドのBEST領域の「断トツ」強化に加えて、Better、Good領域も強化していきます。

インドは変わらず成長市場として、PSタイヤにおいてプレミアム・マス戦略を推進していきます。

中国は中国内完結を基本に、OE・REP連動でプレミアムPSビジネスの強化を推進します。

鉱山用タイヤビジネスは高い米国地産地消率、グローバル販売における米国輸入品比率が低く、米国においてもレジリアントなビジネス基盤を構築しています。この基盤をベースに、「断トツ商品」である「MASTERCORE」と、ソリューションの拡充を継続し、「質を伴った成長」を続けていきます。

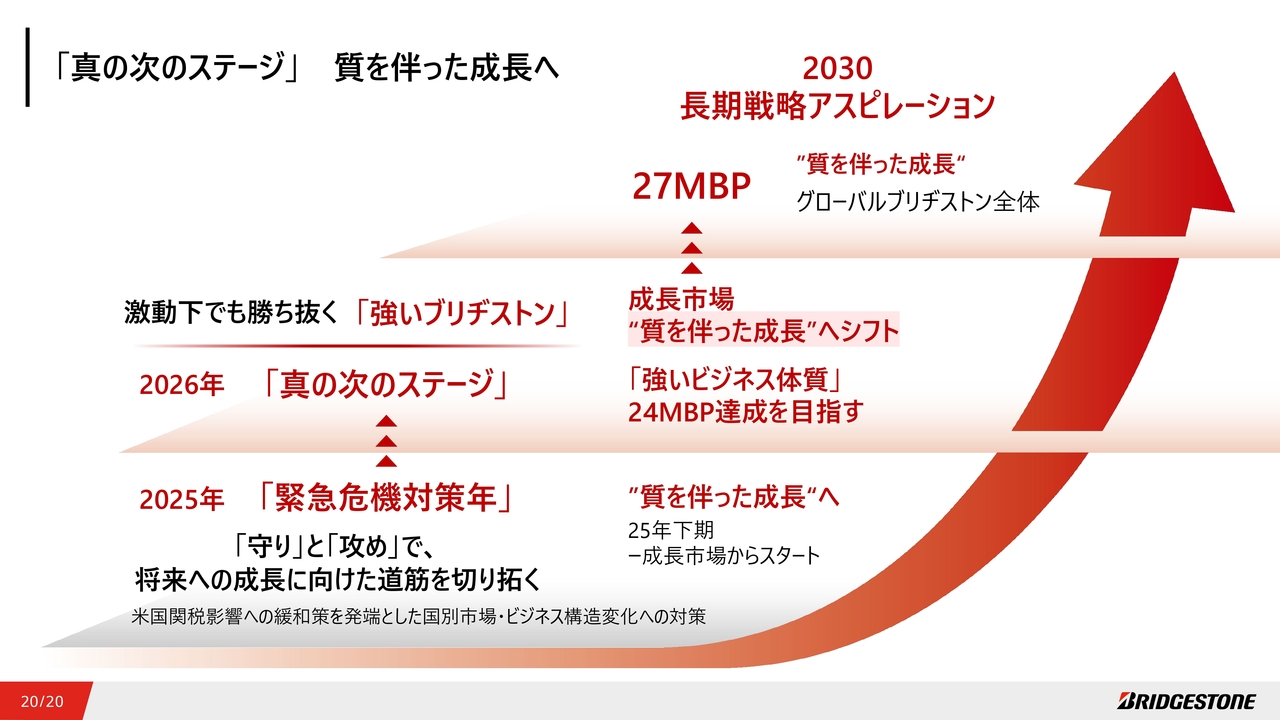

「真の次のステージ」質を伴った成長へ

緊急危機対策年、米国関税影響緩和策を発端として、国別、市場、ビジネス構造変化への対応を徹底し、2025年下期には米国など成長市場から質を伴った成長をスタートさせていきます。

その上で、2026年、2027中期経営計画において、グローバルブリヂストン全体における成長を目指します。引き続きご理解、ご支援のほどよろしくお願いします。ご清聴ありがとうございました。

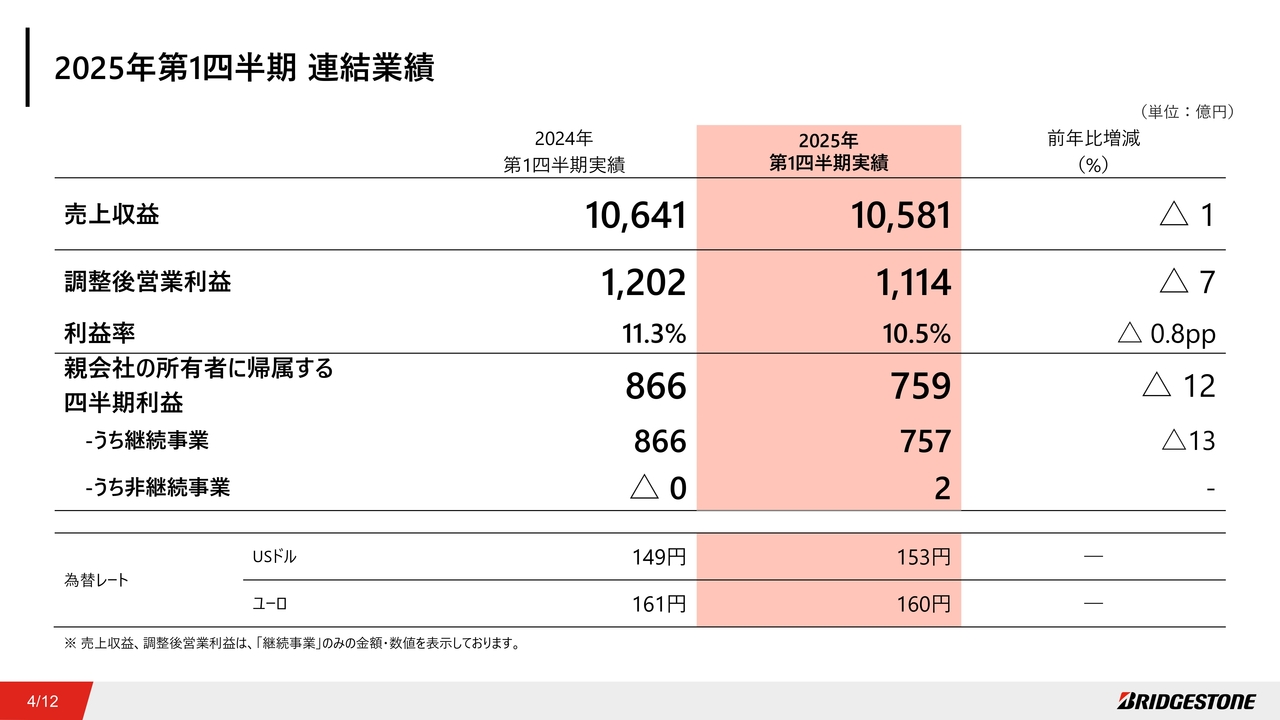

2025年第1四半期 連結業績

菱沼直樹氏(以下、菱沼):Global CFO・G財務統括部門長の菱沼です。2025年第1四半期連結業績からご説明します。

2025年第1四半期の連結業績は、対前年で減収減益、調整後営業利益率は10.5パーセントでの着地となりました。

調整後営業利益の対前年の増減要因は次のスライドでご説明しますが、前年に発生した資産売却益や、昨年第4四半期での生産調整による加工費の一時的な悪化影響の繰り越しなど、一過性の要因を除くと、対前年で若干の増益での着地となります。

親会社の所有者に帰属する当期利益は759億円となりました。北米・南米・欧州等において、将来の収益性改善のため、再編・再構築(第2ステージ)を着実に推進し、関連費用を計上したことにより、対前年比減益での着地となりました。なお、調整項目の内訳については後ほどご説明します。

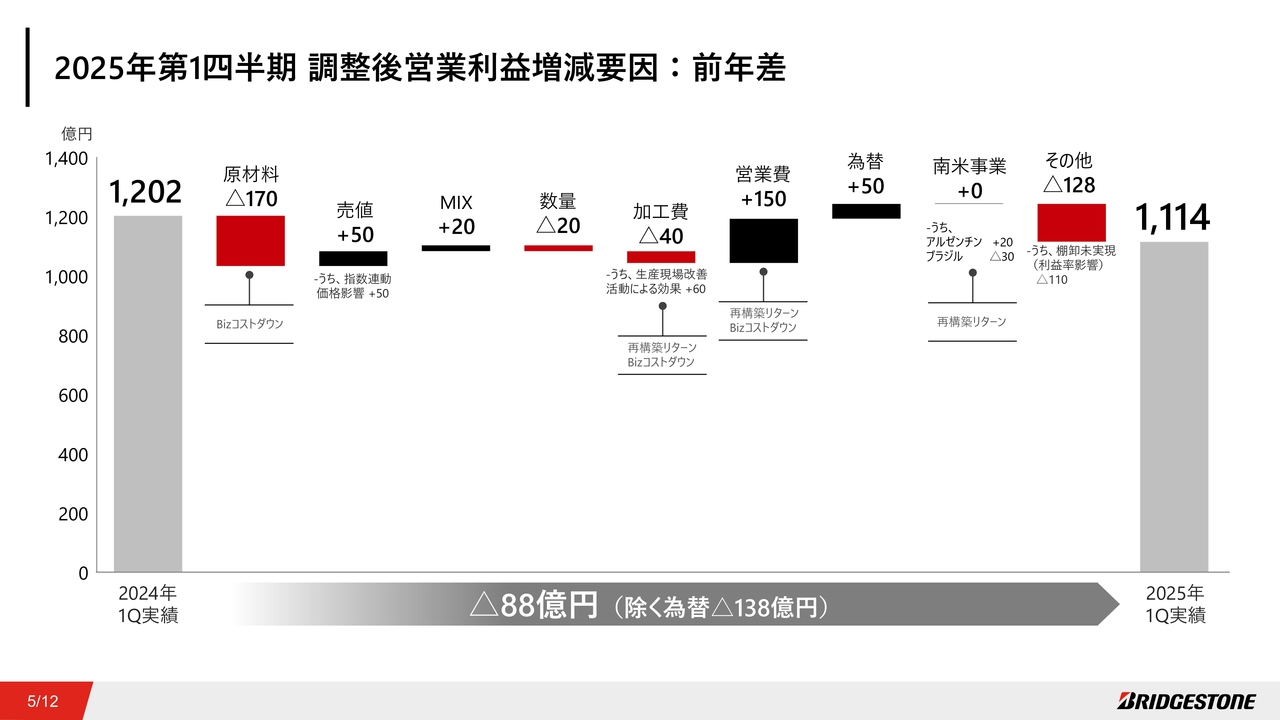

2025年第1四半期 調整後営業利益増減要因:前年差

調整後営業利益の対前年増減要因についてご説明します。

販売MIXの改善や地道なグローバルビジネスコストダウン活動に加え、再編・再構築によるビジネス体質改善を着実に推進しましたが、原材料価格の上昇や棚卸未実現のネガティブ影響があり、対前年で減益での着地となりました。

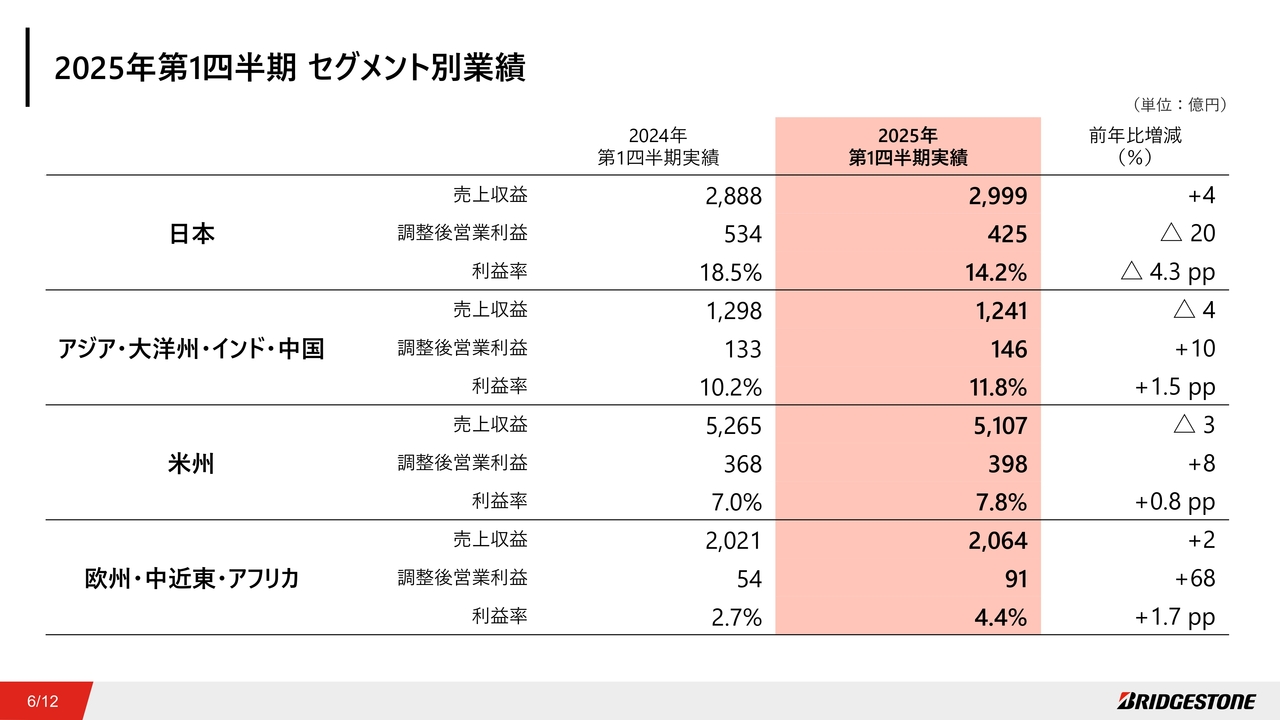

2025年第1四半期 セグメント別業績

セグメント別業績です。日本セグメントにおいて、前年に資産売却益の計上があったことに加え、化工品、スポーツ・サイクルでの減益影響があり、前年比減益での着地となりました。

日本以外の海外3セグメントでは、ビジネスコストダウンに加えて、再編・再構築の推進によるビジネス体質改善効果も寄与し、原材料等のインフレが続く事業環境下においても対前年で増益、収益性を改善しました。

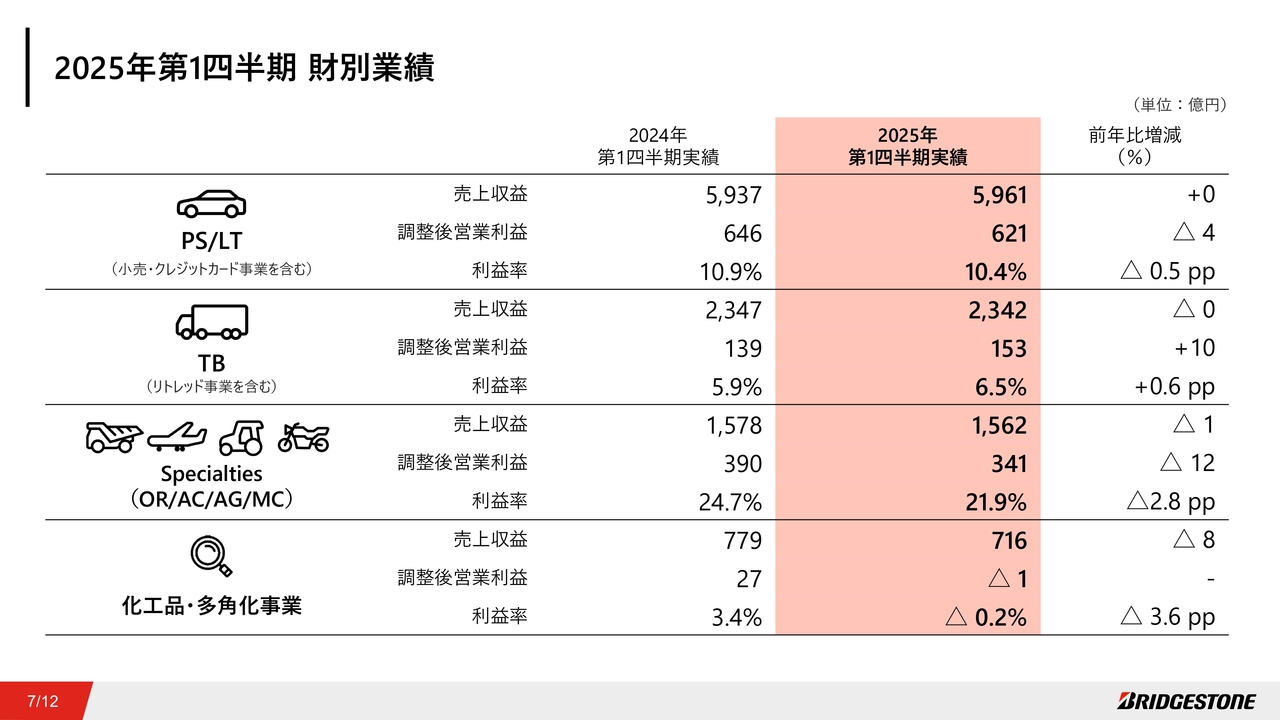

2025年第1四半期 財別業績

財別業績についてご説明します。PS/LT(乗用車/ライトトラック用)タイヤは市販用における高インチタイヤの拡販、構成比アップを継続しましたが、原材料高の影響があり、前年比利益率は若干の低下となりました。

TBタイヤは北米市販用を中心に前年比で販売伸長を継続し、収益性も改善しています。

Specialtiesは農機向けタイヤビジネスにおいて需要低迷による販売減少により、対前年で大幅減益、赤字となった影響が大きく、前年比減益での着地となりました。

一方で、ORタイヤ・ソリューションビジネスにおいては、原材料高によるネガティブ影響はあるものの、販売は堅調に推移しています。航空機用タイヤ・ソリューションビジネスの伸長もあり、21.9パーセントと高い収益性を維持しています。

化工品・多角化事業については次のスライドでご説明します。

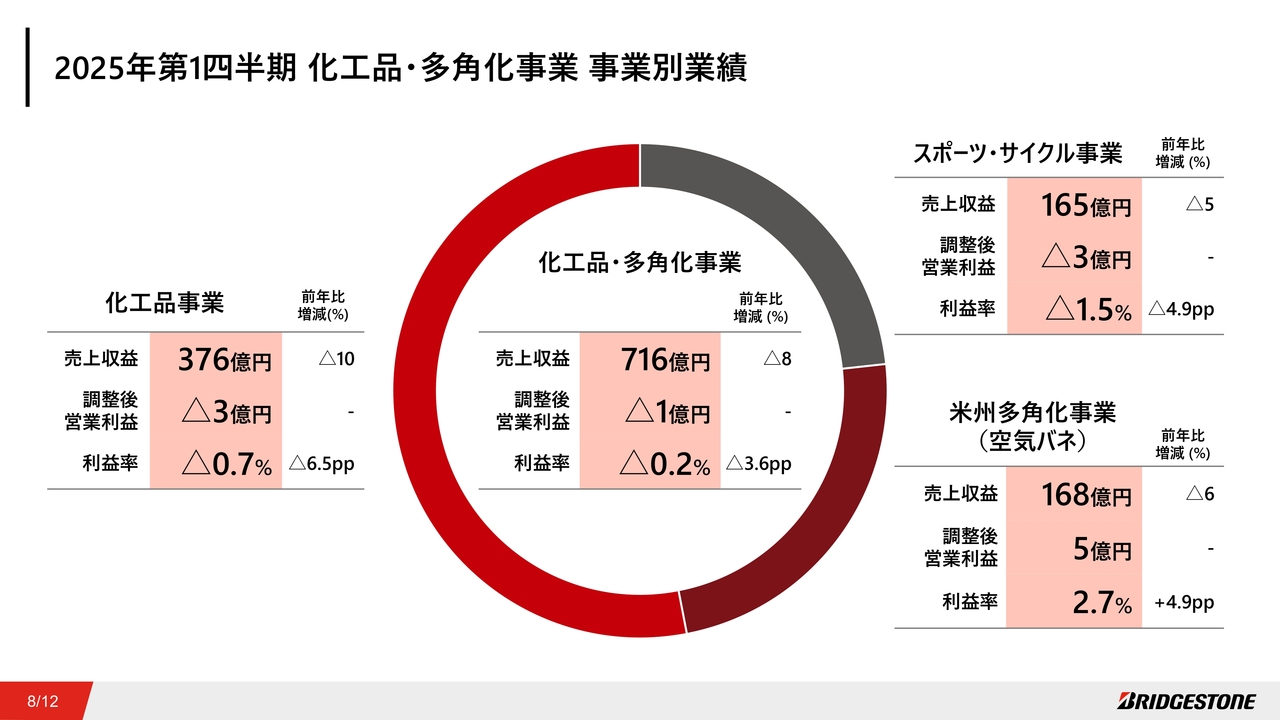

2025年第1四半期 化工品・多角化事業 事業別業績

化工品事業については、油圧ホース・クローラー事業において、建機・農機需要減を背景に前年比で販売数量が減少し、減収減益です。利益率も低下し、営業赤字での着地となりました。

スポーツ・サイクル事業については、スポーツ事業では国内ゴルフは堅調に推移した一方で、米国での販売減影響が大きく減収減益となりました。サイクル事業においては販売台数ベースでは前年同期を上回るも、為替円安に伴う原価上昇の影響が大きく、営業赤字での着地となりました。

米州多角化事業については、厳しい事業環境は継続していますが、新車向けビジネスの採算が良化し、対前年増益となりました。

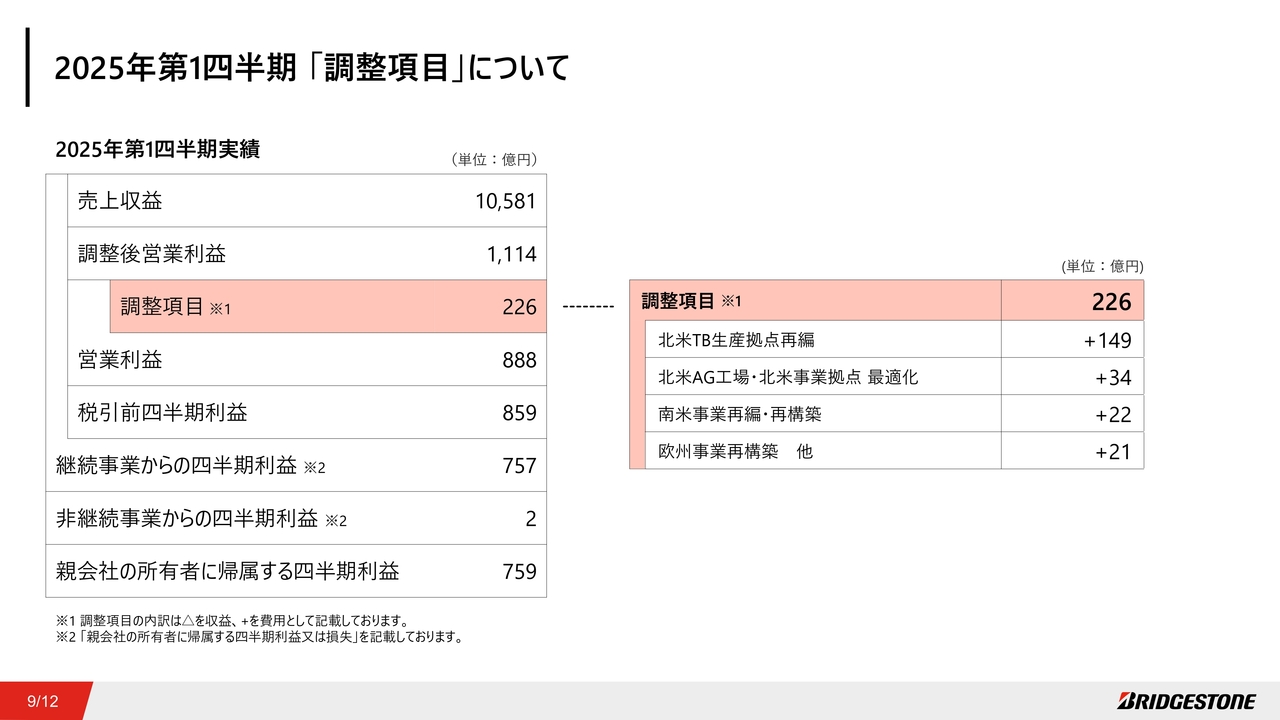

2025年第1四半期「調整項目」について

調整項目です。第1四半期は226億円の損方向で着地しており、主な内訳はご覧のとおりとなっています。

今年1月に発表した米国ラバーン工場閉鎖の関連費用の計上等、再編・再構築第2ステージを加速しており、北米・南米・欧州地域を中心に事業再編・再構築関連費用を計上しています。

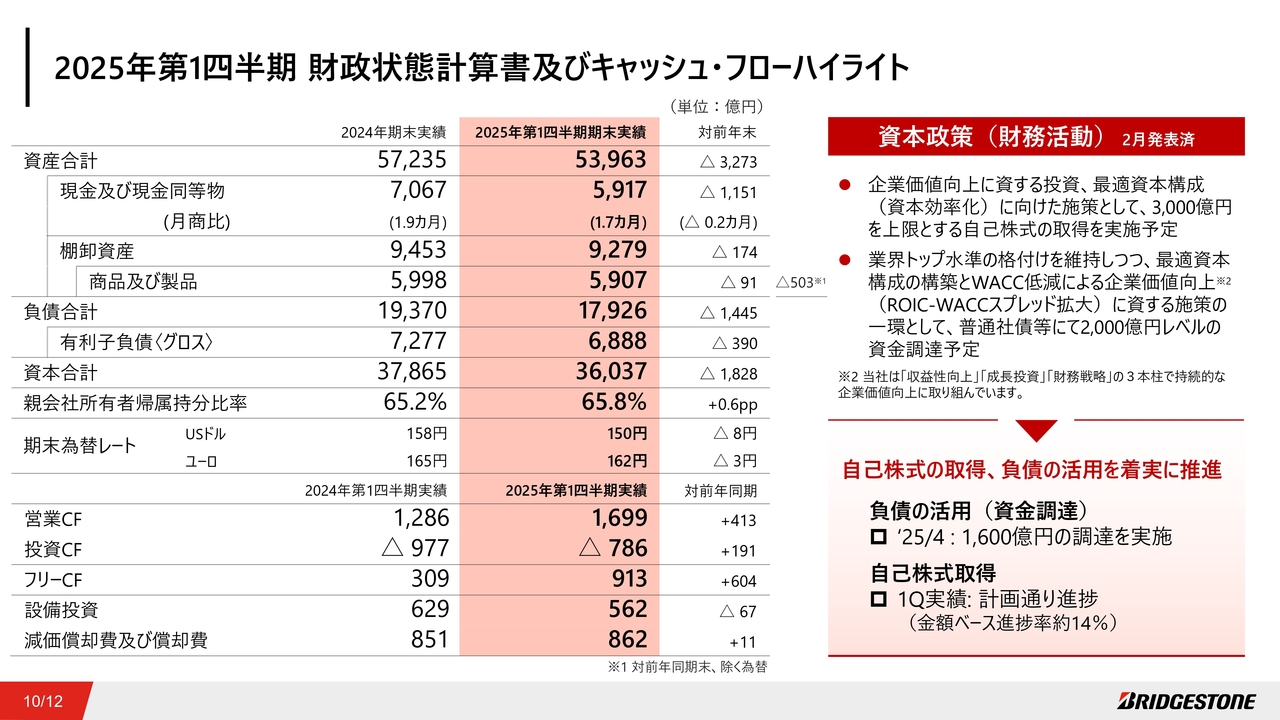

2025年第1四半期 財政状態計算書及びキャッシュ・フローハイライト

財政状態計算書及びキャッシュ・フローの状況です。資産合計は、為替円高の影響もあり、5兆3,963億円と前年末比で減少しています。

現金及び現金同等物の月商比は1.7ヶ月と、前年末比0.2ヶ月の圧縮、ターゲットの1.5ヶ月レベルに向けて着実に進捗しています。

商品及び製品についてはリーンな在庫管理を継続徹底し、前年同期比除く為替で減少しています。

フリーキャッシュ・フローは913億円の収入となり、営業キャッシュ・フローの前年比改善に加え、厳選した投資を実施した結果、前年比604億円の増加となりました。

また、2月に発表した資本政策については、自己株式の取得、負債の活用を着実に推進しています。

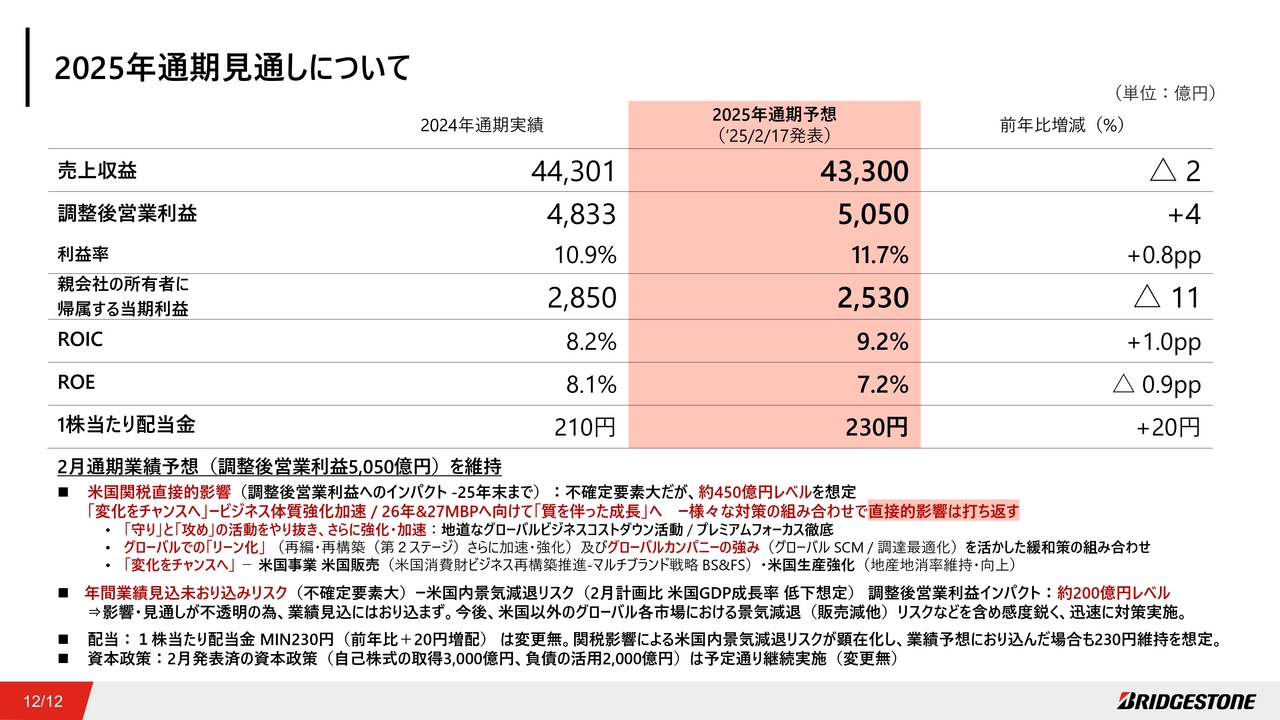

2025年通期見通しについて

続いて、2025年通期見通しについてご説明します。先ほどCEOより説明があったとおり、2月通期業績予想を維持し、米国関税の直接的影響を打ち返すことを目指します。

一方で、関税による景気後退リスクは影響見通しが不透明のため、業績見込みには織り込んでいません。今後、適切なタイミングで業績見込みへ反映します。

配当については景気後退リスクが顕在化した場合でも、230円維持を想定、2月発表済みの資本政策は、予定どおり継続実施します。

私からの説明は以上になります。ご清聴ありがとうございました。

質疑応答:エイケン工場への投資について

質問者:ご説明の中でエイケン

新着ログ

「ゴム製品」のログ