【QAあり】アクシージア、日本売上増強施策が奏功し中間期売上高は前年比+15.7% グローバルEC体制への転換に注力

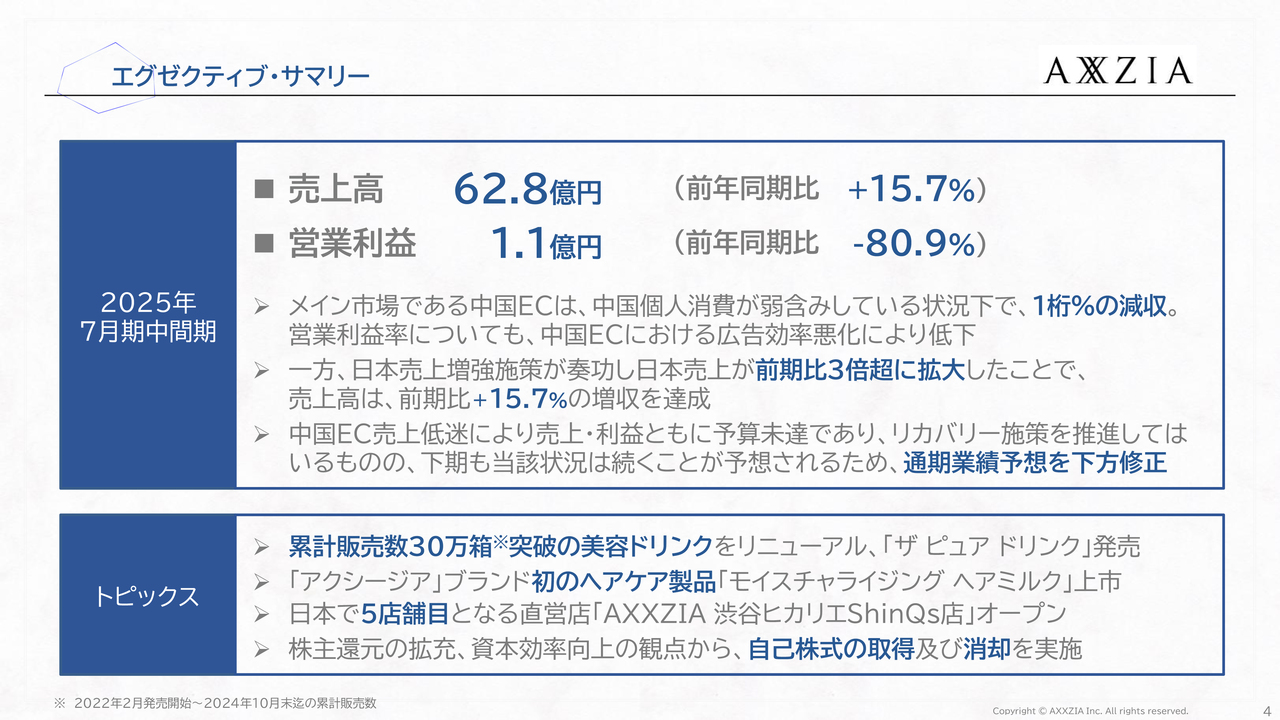

エグゼクティブ・サマリー

段卓氏(以下、段):株式会社アクシージア代表取締役の段卓です。本日はお忙しい中、お集まりいただきまして誠にありがとうございます。これから当社執行役員管理部長の溝田より、中間期の決算報告を説明します。よろしくお願いします。

溝田逸平氏:株式会社アクシージア執行役員管理部長の溝田です。これより2025年7月期中間期決算についてご報告します。

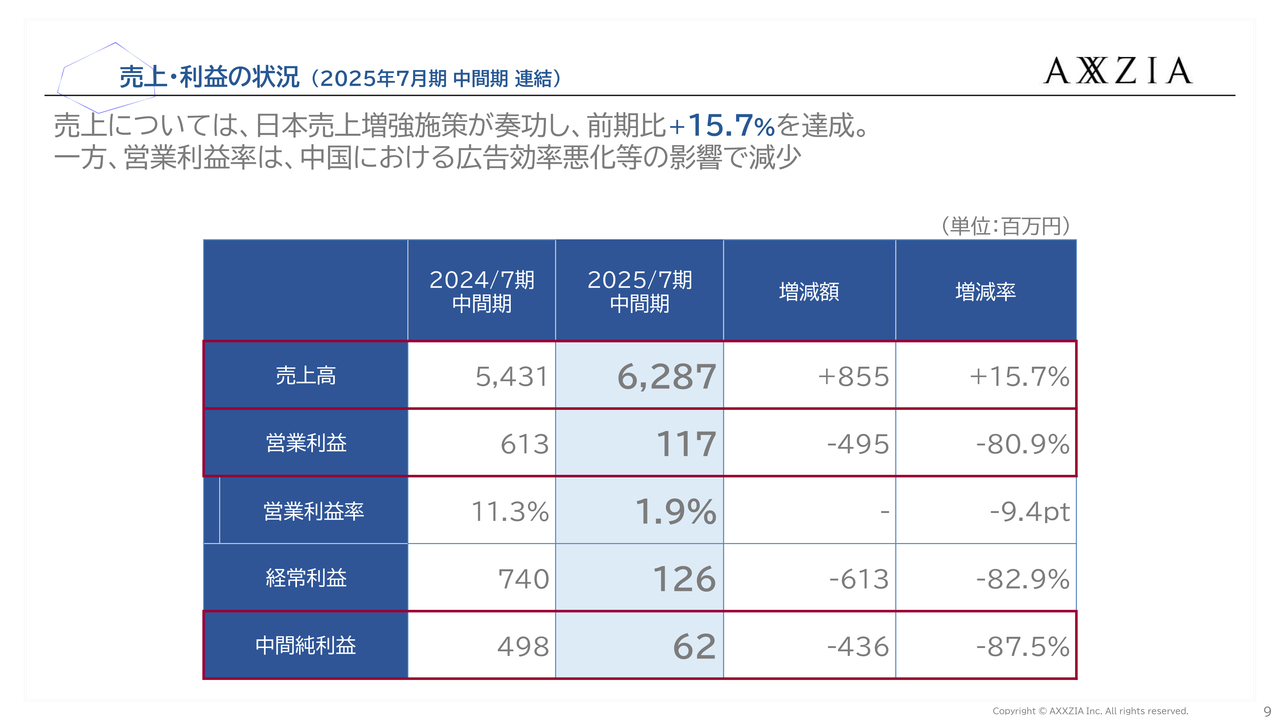

まずは、エグゼクティブ・サマリーです。2025年7月期中間期の売上高は62億8,000万円で、前年同期比15.7パーセントのプラスでした。営業利益は1億1,000万円で、前年同期比80.9パーセントのマイナスです。

主なポイントとしては3点です。メイン市場である中国ECは、中国個人消費が弱含みしているため1桁パーセントの減収です。営業利益率についても、中国ECにおける広告効率の悪化により低下しました。

一方、日本売上増強施策が奏功して、日本売上が前期比約3倍に拡大しています。売上高は前期比プラス15.7パーセントの増収を達成しています。

中国ECの売上低迷によって、売上・利益ともに予算未達の状況で、リカバリー施策を推進しています。しかし、下期もこのような状況が続くことが予想されるため、通期業績予想を下方修正しています。

トピックスとしては、累計販売数30万箱の美容ドリンクを、「ザ ピュア ドリンク」としてリニューアルしました。また、「AXXZIA」ブランド初のヘアケア製品「モイスチャライジング ヘアミルク」を12月に上市しました。

リアル店舗では、日本で5店舗目となる「AXXZIA 渋谷ヒカリエ ShinQs店」をオープンしました。株主還元では、資本効率向上の観点から自己株式の取得及び消却を実施しました。

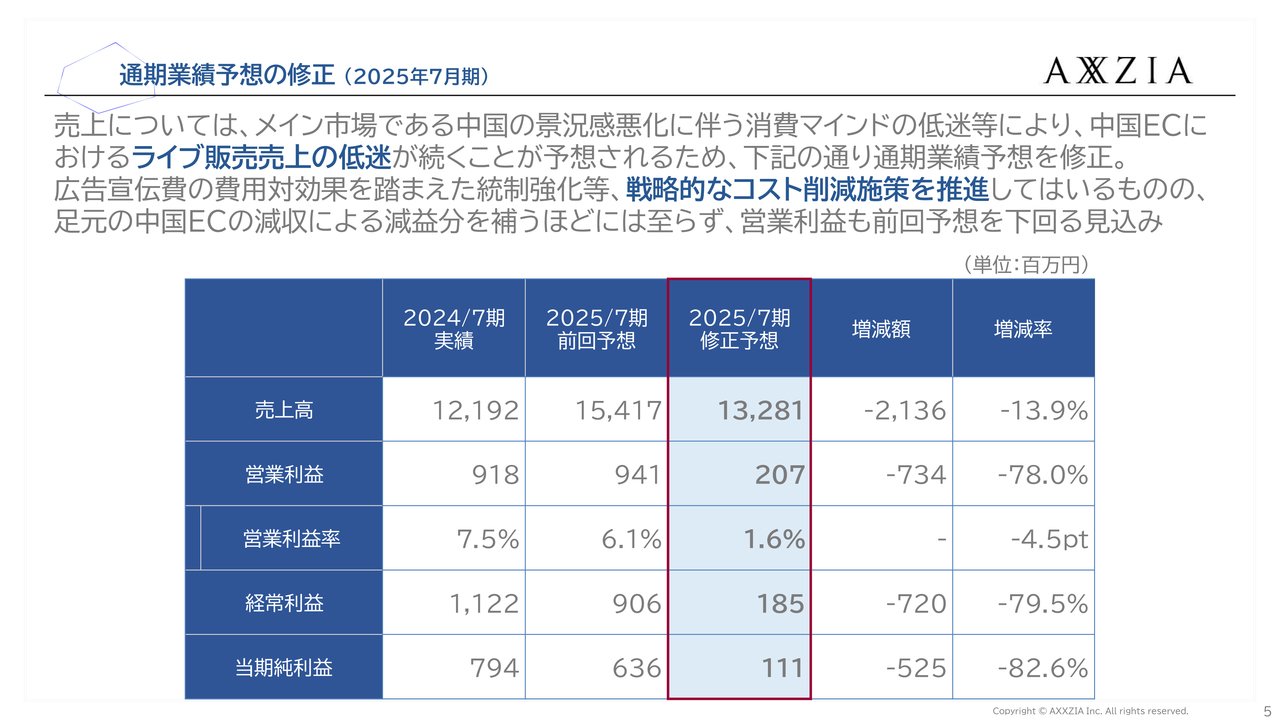

通期業績予想の修正(2025年7月期)

通期業績予想の修正についてです。売上は、メイン市場である中国の景況感悪化に伴う消費マインドの低迷等により、ライブ販売売上の低迷が続くことが予想されます。そのため、スライド下の表のとおり、通期業績予想を修正しています。

広告宣伝費の費用対効果を踏まえた統制強化や戦略的なコスト削減策を実施してはいるものの、足元の中国ECの減収による減益分を補うには至らず、営業利益も前回予想を下回る見込みです。

数字的には、売上高については前回の予想が約154億円で今回の予算は約132億円となり、増減率ではマイナス13.9パーセントです。営業利益については、前回予想が9億4,100万円で今回の予想は2億700万円であり、7億3,400万円の減少となり、業績予想を修正しています。

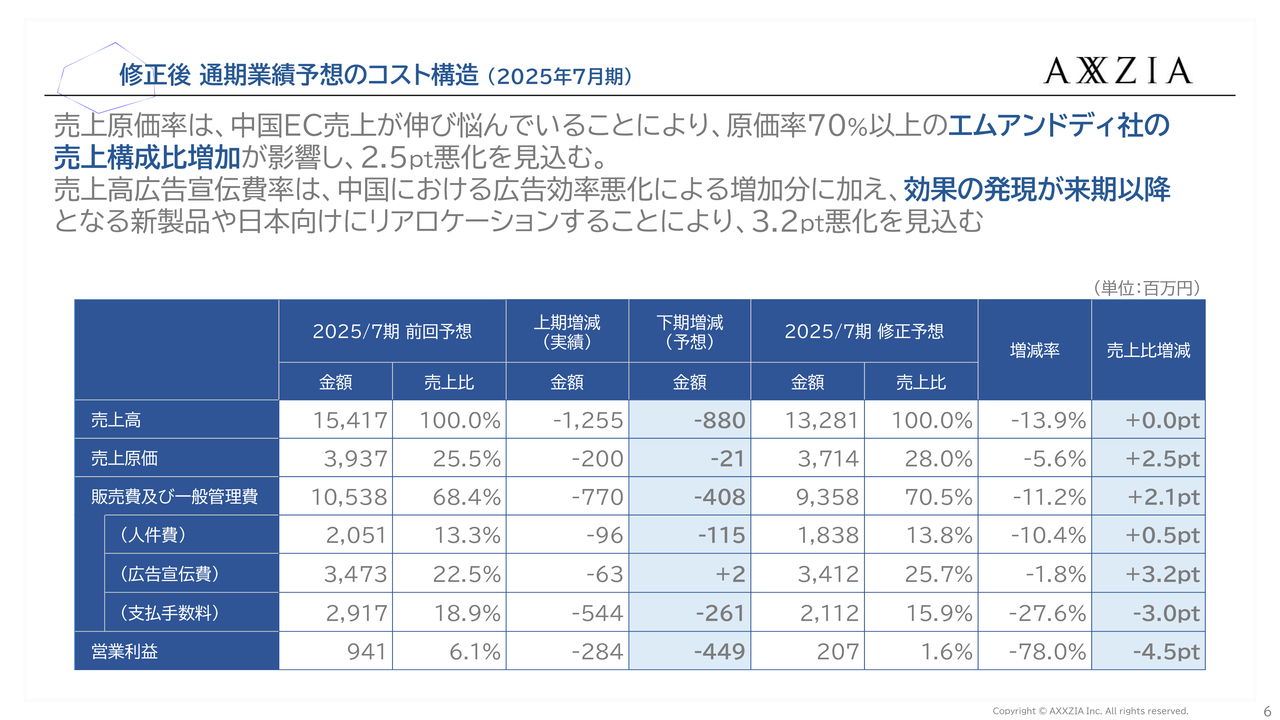

修正後 通期業績予想のコスト構造(2025年7月期)

今回の業績予想の修正のコスト構造です。スライド左側が前回の予想で、その横に上期増減の予算対比、下期増減の当初予想対比が並んでいます。そして、合算した2025年7月期の修正予想とその増減率及び売上比増減を表にしています。

売上原価率は、粗利益率の高い中国ECの売上が伸び悩んでいることによって、相対的に原価率の高いエムアンドディ社の売上構成比が増加しています。これにより原価率が悪化しているように見えるため、2.5パーセントの悪化を見込んでいます。

売上高広告宣伝費率では、中国における広告効率悪化による増加分に加えて、来期以降新たな成長ドライバーとするために、新製品や日本向けにアロケーションを変更しています。このため、下期においても広告宣伝費をかけていき、当初予想より3.2ポイントの悪化を見込んでいます。

中身としては、売上原価は当初予想の売上比が25.5パーセントで、修正予想が28.0パーセントとなり、2.5パーセントのプラスです。広告宣伝費は、2025年7月期当初予想は22.5パーセントでしたが、修正予想のところは25.7パーセントと、3.2ポイント悪化しています。

今回このようなコスト構造で通期業績予想を修正しました。

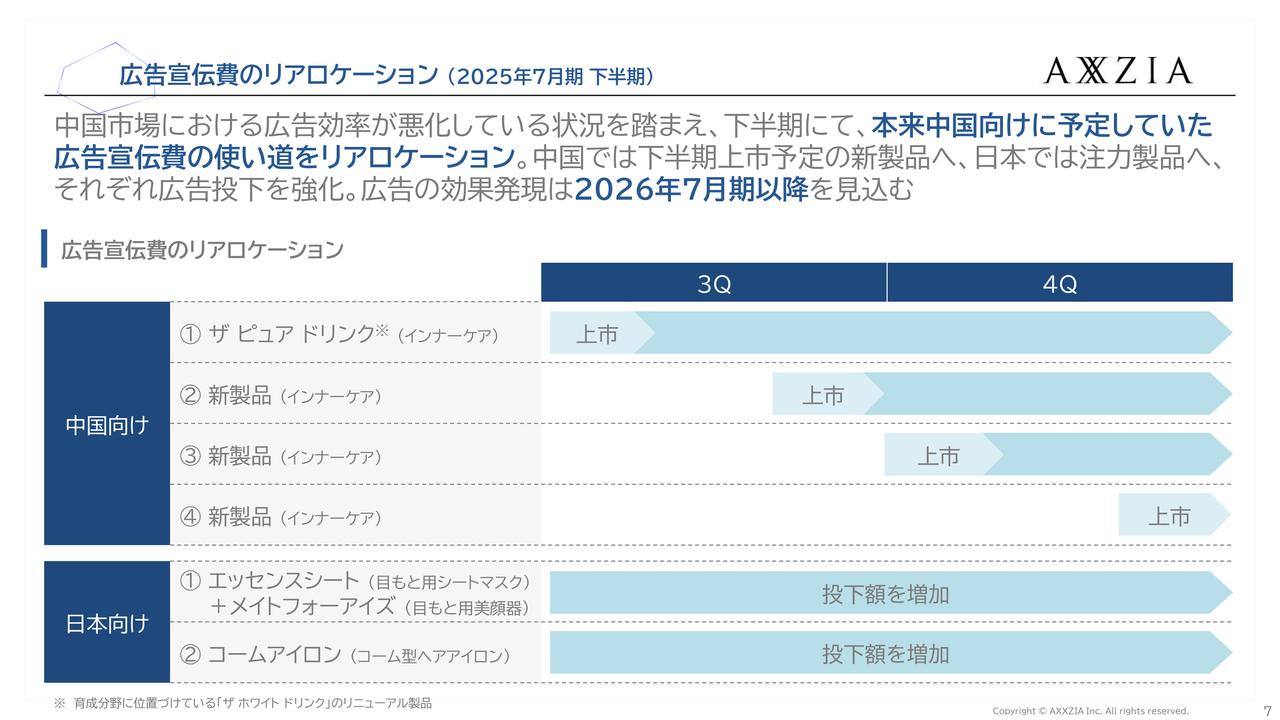

広告宣伝費のリアロケーション(2025年7月期 下半期)

広告宣伝費のリアロケーションは、中国市場における広告効率が悪化している状況を踏まえて、本来下半期の中国向けに予定していた広告宣伝費の使い道を変更しています。

中国では下半期上市予定の新製品へ、日本では注力製品へ、それぞれ広告投下を強化していきます。広告効果の発現は来期以降を見込んでいます。

中国向けでは、主にインナーケア製品の4品が、第3四半期、第4四半期で上市してくるため、スタートダッシュを切るためにも広告を投下していきます。

日本向けでは、「エッセンスシート」「メイト フォー アイズ」という目元ケアの商品や「コームアイロン」という美容家電の広告投下を強化していくため、広告の使い道を変更しています。

売上・利益の状況(2025年7月期 中間期 連結)

業績予想の修正に関連して、2025年7月期中間期の内容をご説明します。売上は、日本売上増強施策が奏功して、前期比15.7パーセントのプラスを達成しています。

一方、営業利益率は中国における広告効率悪化の影響で減少し、営業利益は1億1,700万円で前期比80.9パーセントのマイナス、中間純利益は6,200万円で前期比87.5パーセントのマイナスになっています。

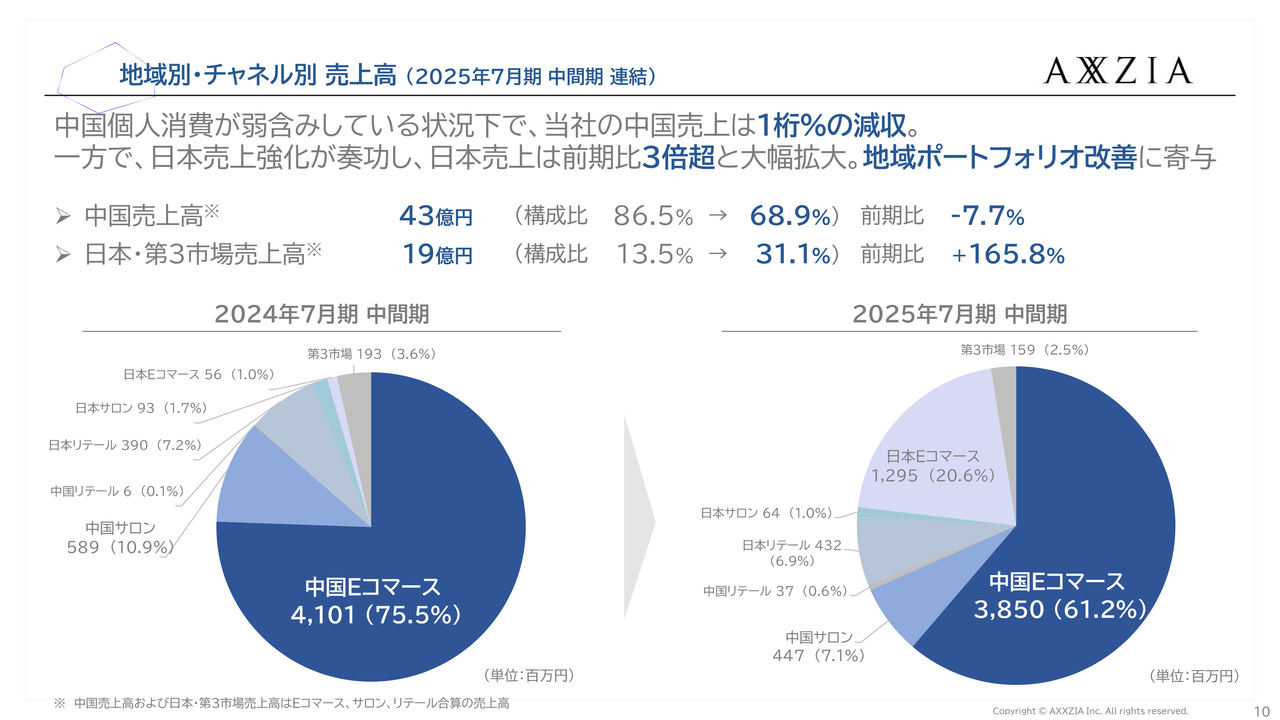

地域別・チャネル別 売上高(2025年7月期 中間期 連結)

地域別・チャネル別の売上高の内訳です。中国個人消費が弱含みしている中、当社の中国売上は前期比7.7パーセントの減少で、中国売上高は43億円となっています。

一方、日本売上の強化が奏功して、日本売上は前期比3倍と大幅に拡大しています。地域ポートフォリオの改善にも寄与しています。日本・第3市場の売上高は19億円で、構成比は前期13.5パーセントであったところが31.1パーセント、前期比で165.8パーセントのプラスです。

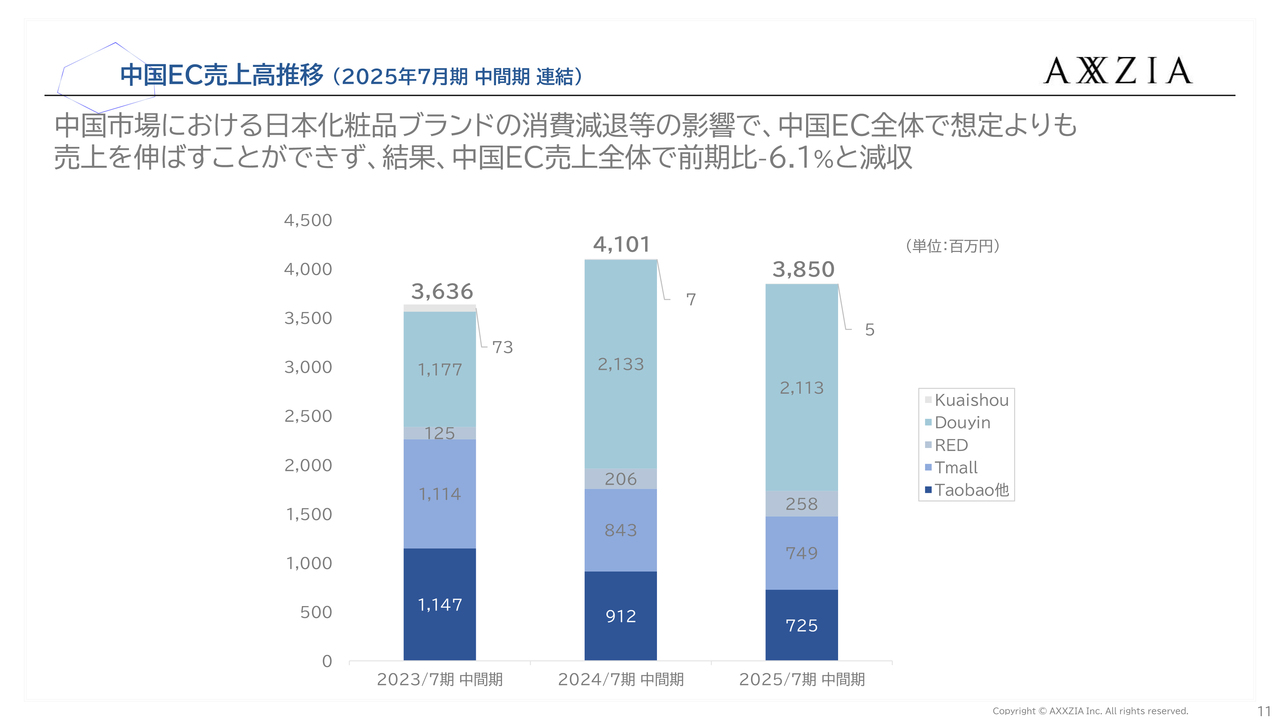

中国EC売上高推移(2025年7月期 中間期 連結)

中国ECの状況です。中国市場における日本化粧品ブランドの消費減退等の影響で、中国EC全体も想定よりも売上高を伸ばすことができませんでした。中国EC売上全体で前期比6.1パーセントのマイナスとなっています。前期は41億100万円ですが、当期は38億5,000万円で推移しています。

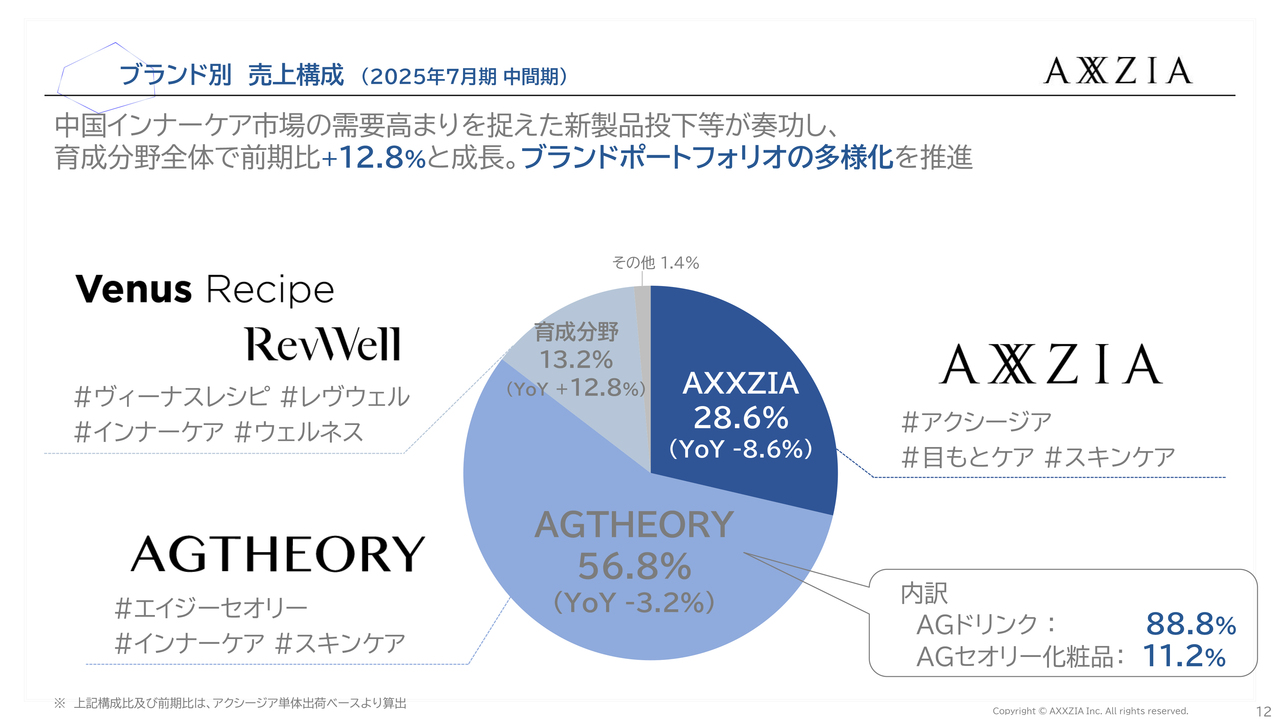

ブランド別 売上構成(2025年7月期 中間期)

ブランド別の売上構成です。中国のインナーケア市場の需要の高まりを受け、新製品をインナーケア向けに投下しています。その影響もあって、スライド左上のとおり、育成分野全体で構成比13.2パーセントと、前期比12.8パーセント伸びています。ブランドポートフォリオの多様化については成功しています。

一方で、一番大きな割合を占める「AGTHEORY」の内訳は、「AGドリンク」が88.8パーセント、「AGTHEORY」の化粧品が11.2パーセントとなっています。この部分がYoYで3.2パーセントのマイナスです。また、「AXXZIA」ブランドは、YoYで8.6パーセントのマイナスとなっています。

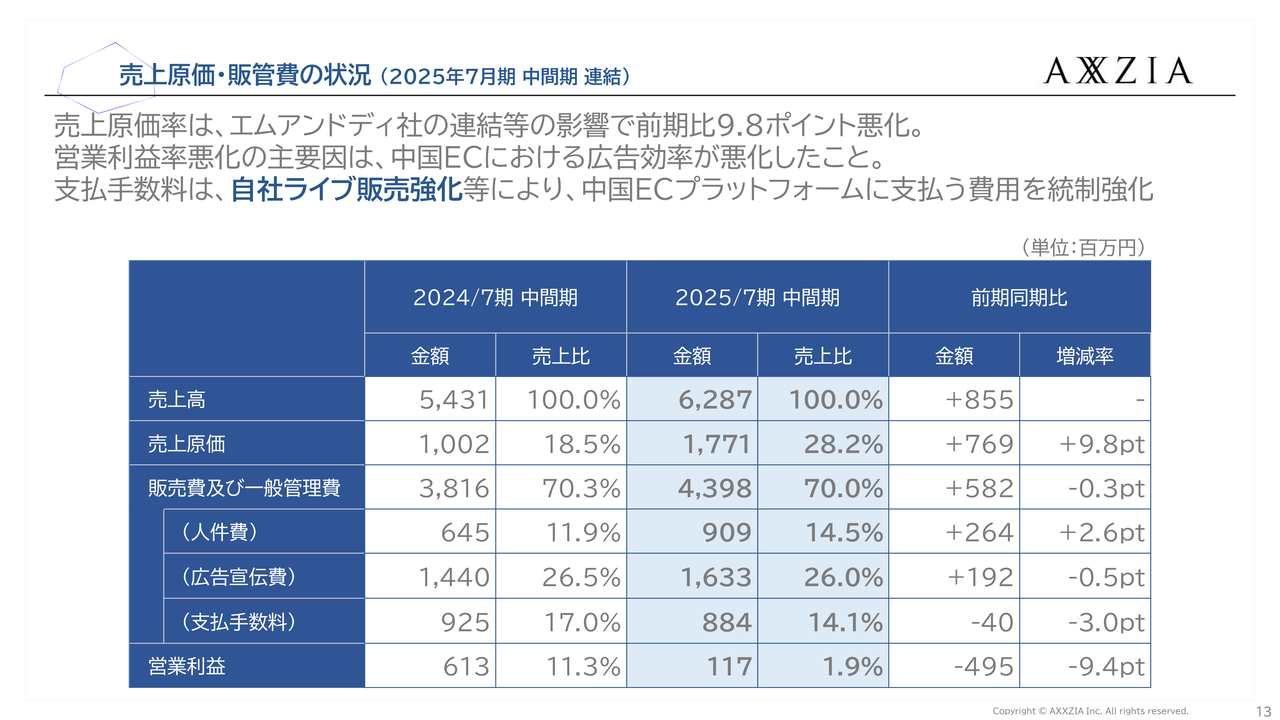

売上原価・販管費の状況(2025年7月期 中間期 連結)

売上原価・販管費の状況です。売上原価率はエムアンドディ社の連結等の影響で、前年同期比9.8ポイント悪化しました。営業利益率悪化の主要因は、中国ECにおける広告効率が悪化したことです。

支払手数料は、自社ライブ販売等の強化によって中国ECプラットフォームに支払う費用をコントロールしています。売上高62億8,700万円のうち、売上原価は17億7,100万円で売上比28.2パーセント、前年同期比9.8ポイントのプラスです。販売費及び一般管理費は43億9,800万円で売上比70パーセントで、前年同期比0.3ポイントのマイナスになっています。

人件費は9億900万円で前年同期比2.6ポイントの増加、広告宣伝費は16億3,300万円で前年同期比0.5ポイントのマイナス、支払手数料は8億8,400万円で前年同期比3ポイントのマイナスです。営業利益ベースでは売上比1.9パーセントで前年同期比9.4ポイントのマイナスという状況です。

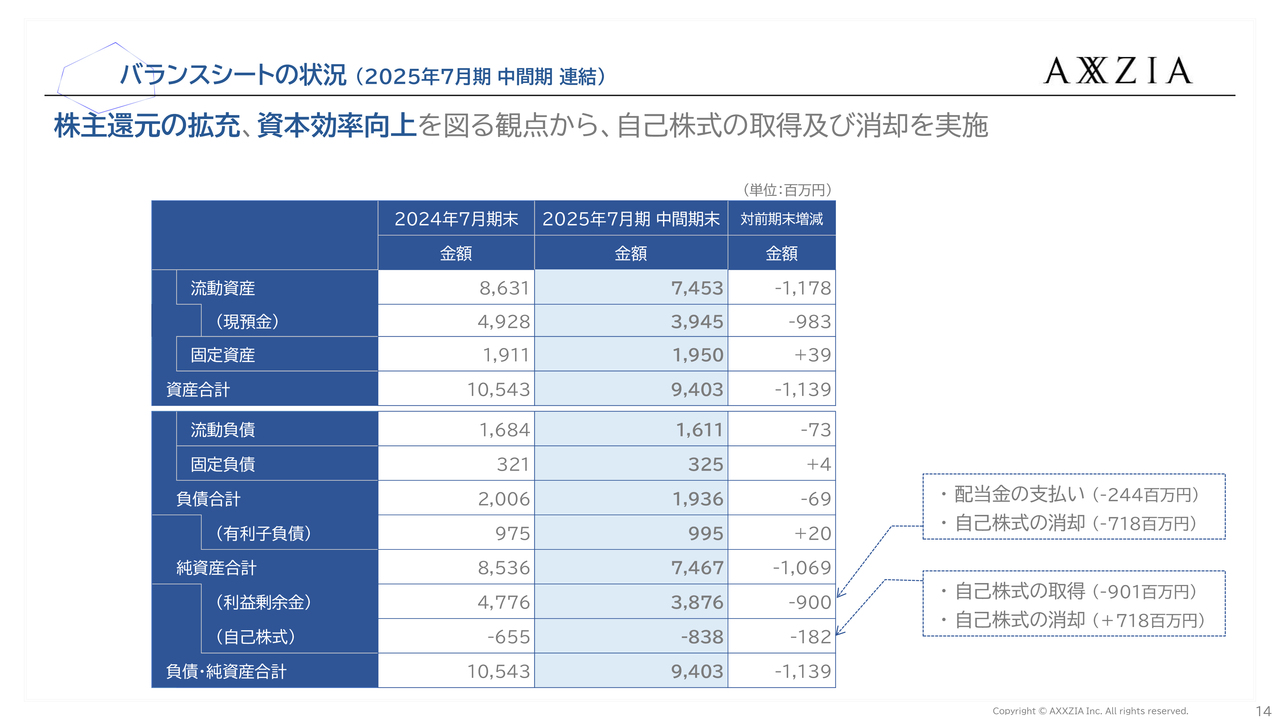

バランスシートの状況(2025年7月期 中間期 連結)

B/Sの状況です。株主還元の拡充や資本効率の向上を図る観点から、自己株式取得及び消却を実施しています。資産合計は94億300万円で、前期から11億3,900万円減少しています。

資産側で見ると、現預金が9億8,300万円減少しています。主な要因は、純資産合計の74億6,700万円が前期から10億6,900万円減少している点です。これは、配当金の支払いや自己株式の取得及び消却によって発生したものです。

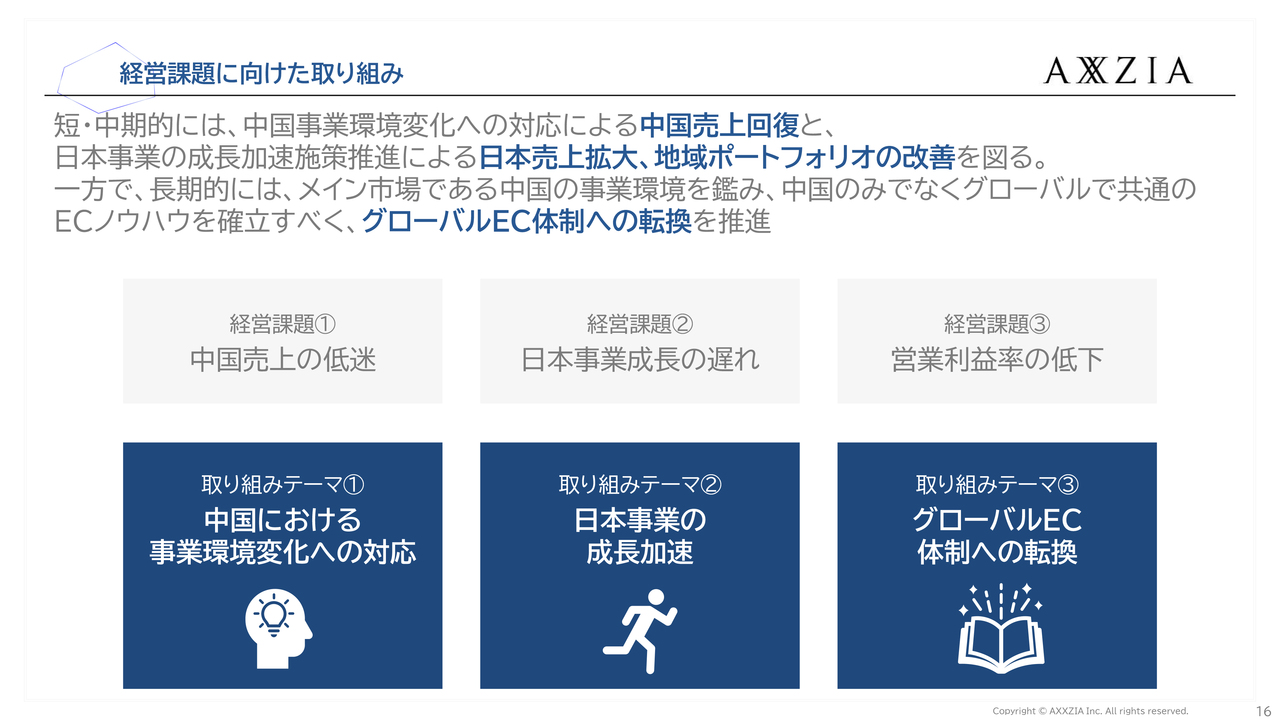

経営課題に向けた取り組み

以上の状況を受けて、現状の課題とこれからの経営方針についてまとめました。経営課題に向けた取り組みとして、短・中期的には中国事業環境の変化への対応による中国売上の回復、日本事業の成長加速施策推進による日本売上の拡大、地域ポートフォリオの改善を図っていきます。

一方で、長期的にはメイン市場である中国の事業環境に鑑み、中国のみでなくグローバルで共通のECノウハウを確立すべく、グローバルEC体制への転換を進めていきます。

それぞれの経営課題と、それに対応する取り組みテーマをスライドの図で整理しています。

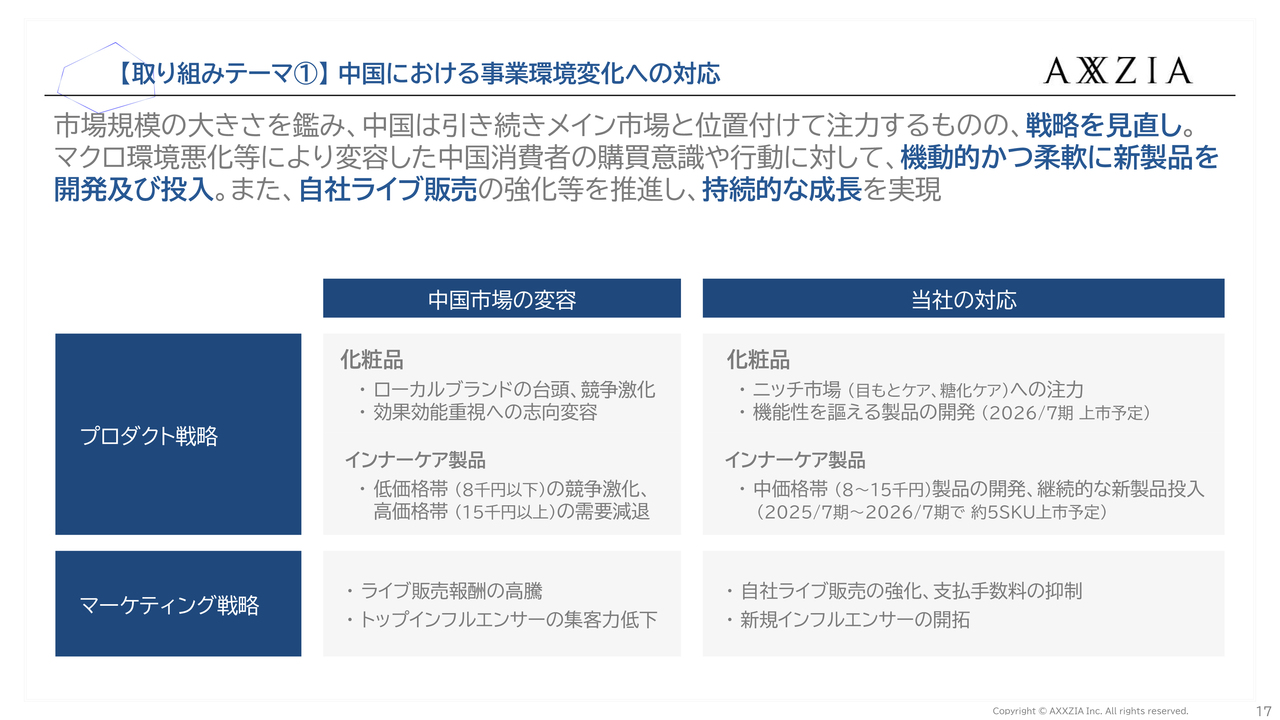

【取り組みテーマ①】中国における事業環境変化への対応

取り組みテーマの1番目です。中国における事業環境変化への対応です。市場規模の大きさを鑑みて、中国は引き続きメイン市場と位置付けて注力していきますが、戦略は見直していきます。

マクロ環境悪化等によって変容した中国消費者の購買意識や行動に対して、機動的かつ柔軟に新製品を開発及び投下していきます。また、自社ライブ販売の強化等を推進し、持続的な成長を実現していきたいと考えており、具体的な戦略をプロダクト戦略とマーケティング戦略に分けてご説明します。

中国市場の変容として、化粧品は、ローカルブランドの台頭や競争激化、効果効能重視への志向の変化が挙げられます。インナーケア製品は、低価格帯の競争激化、高価格帯については、需要の減退という市場状況です。それに対する当社の対応は、化粧品はニッチ市場への注力、機能性をうたえる製品の開発を行います。インナーケアでは、中価格帯製品の開発、継続的な新製品の投入で対応していきます。

マーケティング戦略では、中国市場の環境変容として、ライブ販売報酬の高騰、トップインフルエンサーの集客力低下が挙げられます。

それに対する当社の対応は、自社ライブ販売の強化やそれによる支払手数料の抑制、また新規インフルエンサーを継続的に開拓していくことを考えています。

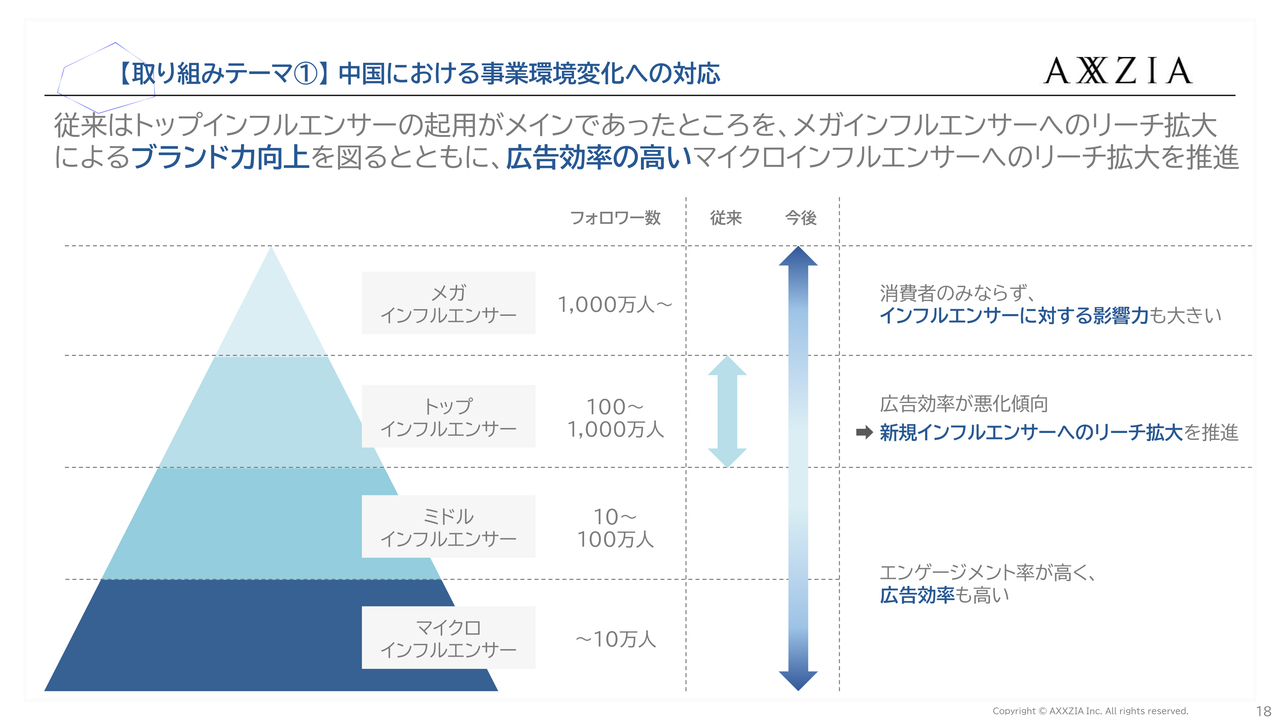

【取り組みテーマ①】中国における事業環境変化への対応

インフルエンサーの部分についてまとめました。今まで当社が取り組んできた部分は、スライド中央に「従来」と書いて示しています。トップインフルエンサーの起用がメインであったのが今までの当社の状況でしたが、メガインフルエンサーへリーチを拡大させ、これによるブランド力の向上を狙います。また、摘み取りとしてミドルインフルエンサーやマイクロインフルエンサーなど、広告効率の高いインフルエンサーへリーチを拡大し、事業環境変化へ対応していきたいと考えています。

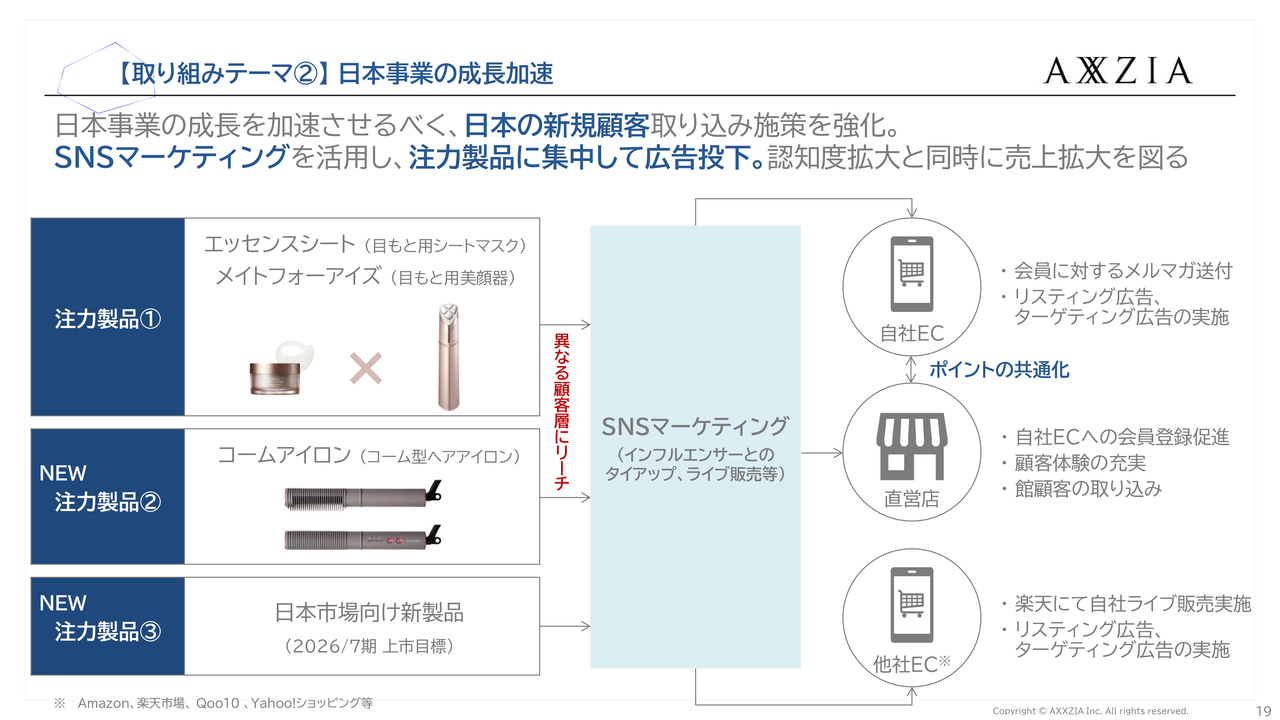

【取り組みテーマ②】日本事業の成長加速

取り組みテーマの2番目の日本事業の成長加速についてです。日本の新規顧客の取り込み施策を強化していきます。具体的にはSNSマーケティングを活用して、注力製品に集中して広告を投下していきます。認知度拡大と同時に、売上拡大を図っていきます。

注力製品を具体的に記載していますが、注力製品①は当社のメインの部分である「エッセンスシート」と「メイト フォー アイズ」で、クロスセルを図りながら注力していきます。

また、「コームアイロン」によって美容家電の分野にも乗り出しています。こちらについても、新たな顧客層を開拓する意味で注力していきます。また、来期の予定になりますが、日本市場向けの新製品を投入して、SNSマーケティングでいろいろな顧客層にアプローチできるように強化していきます。

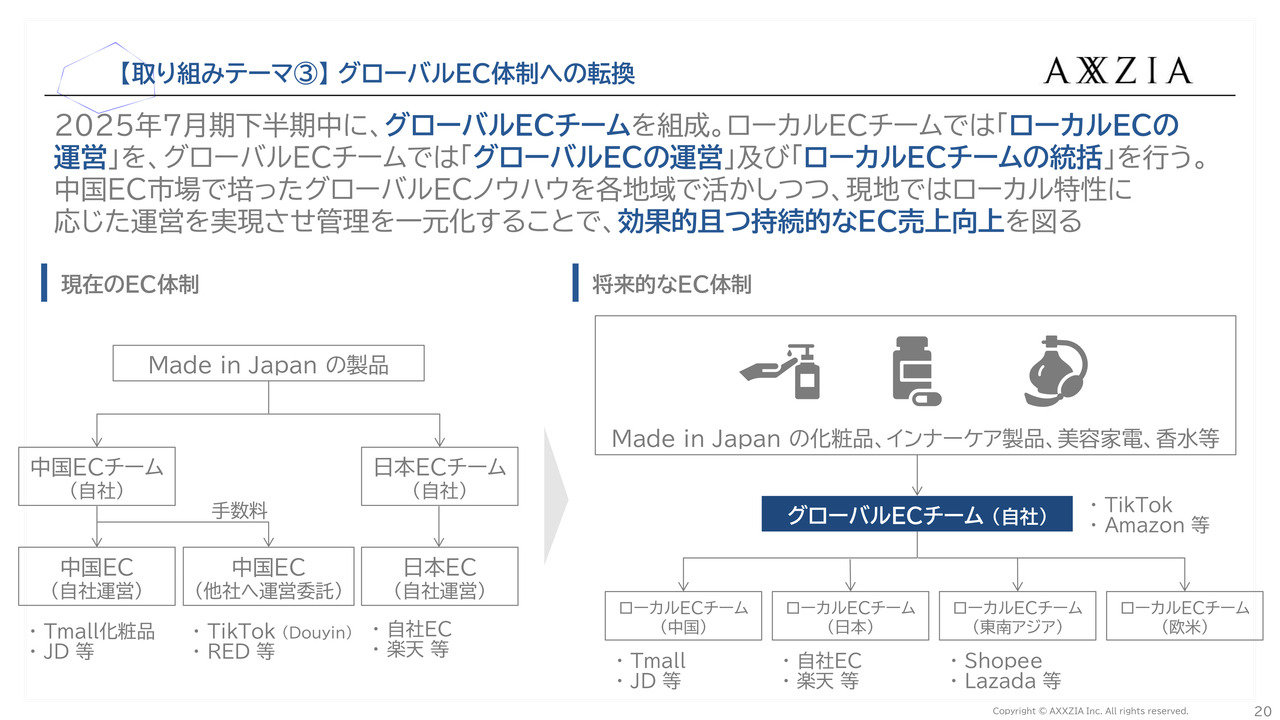

【取り組みテーマ③】グローバルEC体制への転換

グローバルEC体制への転換についてです。2025年7月期下半期中にグローバルECチームを組成します。ローカルECチームではローカルECの運営を、グローバルECチームではグローバルECの運営及びローカルECチームの統括を行っていきます。

中国EC市場で培ったグローバルECノウハウを各地域に展開できるようにしつつ、現地ではローカル特性に応じた運営を実現させて管理を一元化することで、効果的かつ持続的なEC売上向上を図っていきます。

スライド左側が現在のEC体制です。各国に分かれたかたちで、それぞれのチームがそれぞれ取り組んでいる体制でした。これを、スライド右側の将来的なEC体制としてグローバルECチームを組成して、そこが各ローカルECチームを統括していくかたちです。ローカルECチーム(中国)から順次進めていき、今後展開していきます。

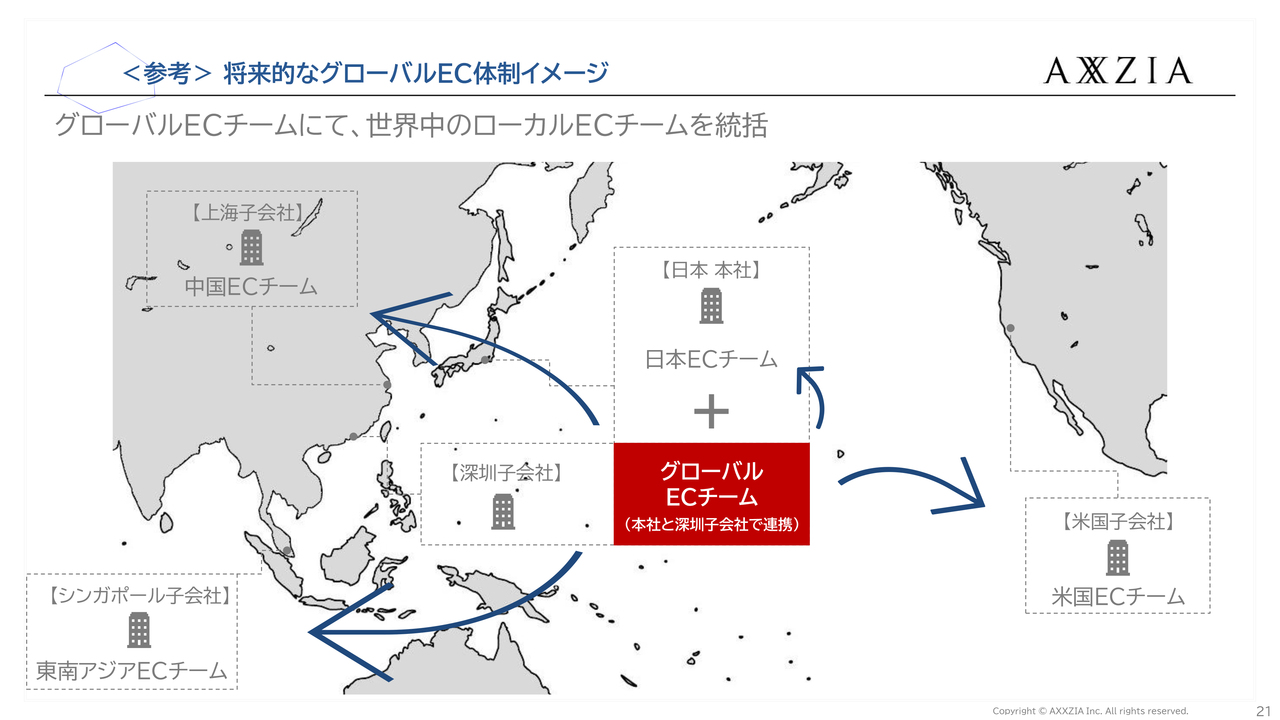

<参考>将来的なグローバルEC体制イメージ

グローバルEC体制のイメージ図です。グローバルECチームは、日本本社と中国深圳の子会社を活用して組成します。それぞれ、各国の子会社を通じてローカルECチームを統括していくことをイメージしています。

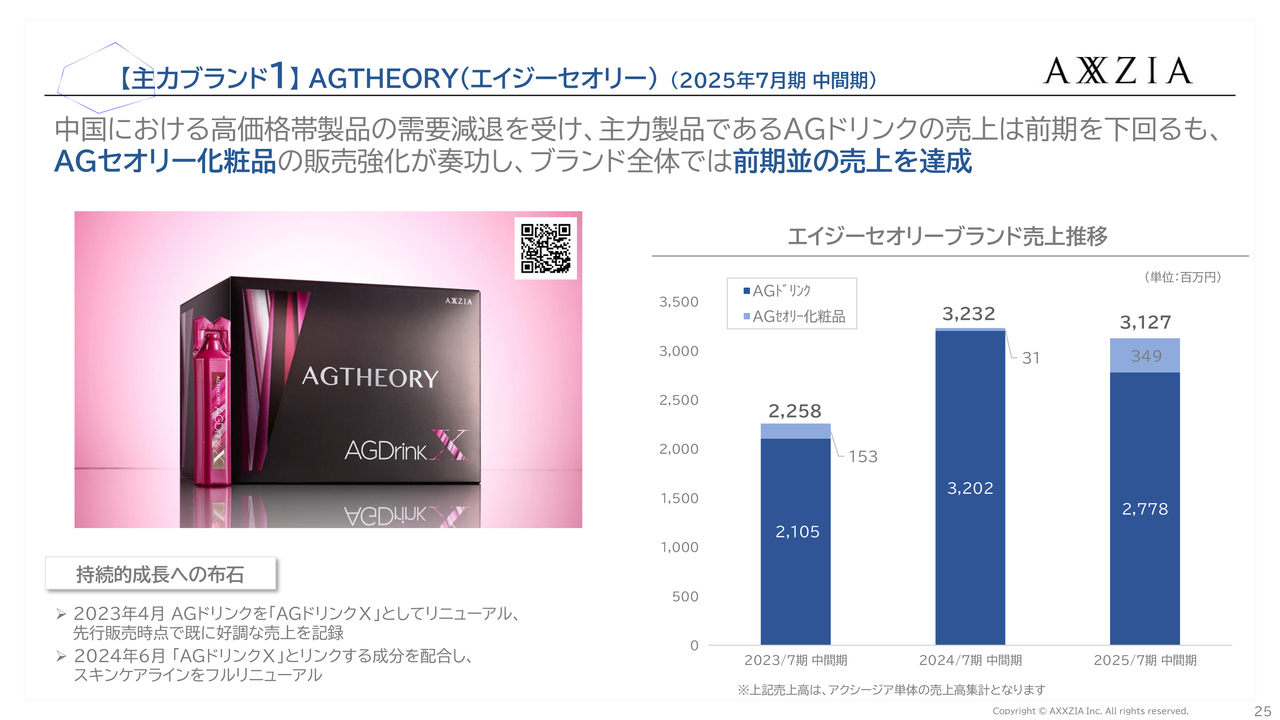

【主力ブランド1】AGTHEORY(エイジーセオリー)(2025年7月期 中間期)

ブランド別の状況についても補足で説明します。まず「AGTHEORY」ブランドについてです。全体としては、前期並みの売上を達成しています。ただし、高価格帯製品の需要減退を受けて、「AGドリンク」の売上は前期から下回っています。ただし、「AGTHEORY」化粧品の販売強化がプラスに働いていて、「AGTHEORY」化粧品のみで中間期は3億4,000万円の売上を作っています。

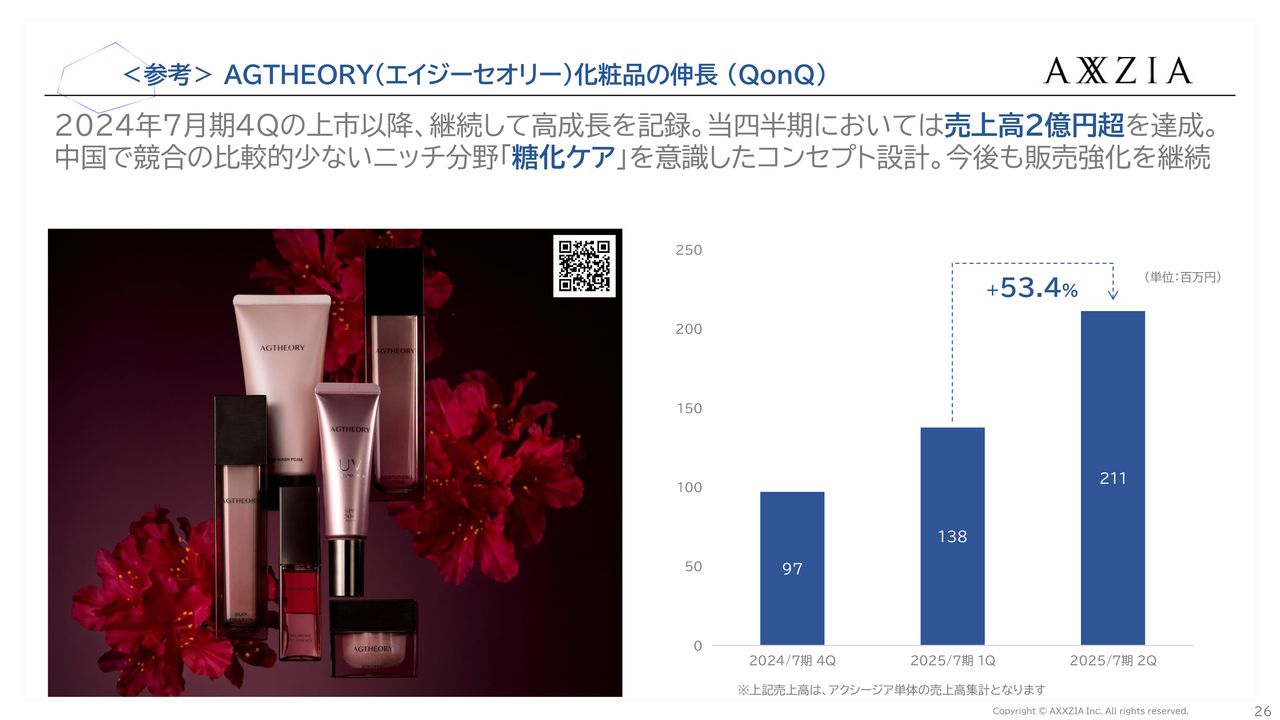

<参考>AGTHEORY(エイジーセオリー)化粧品の伸長(QonQ)

「AGTHEORY」をQonQで分解すると、第1四半期で1億3,800万円だったものが、第2四半期の3ヶ月で中国を中心に売上が伸びて2億1,100万円となり、53.4パーセントのプラスで推移しています。

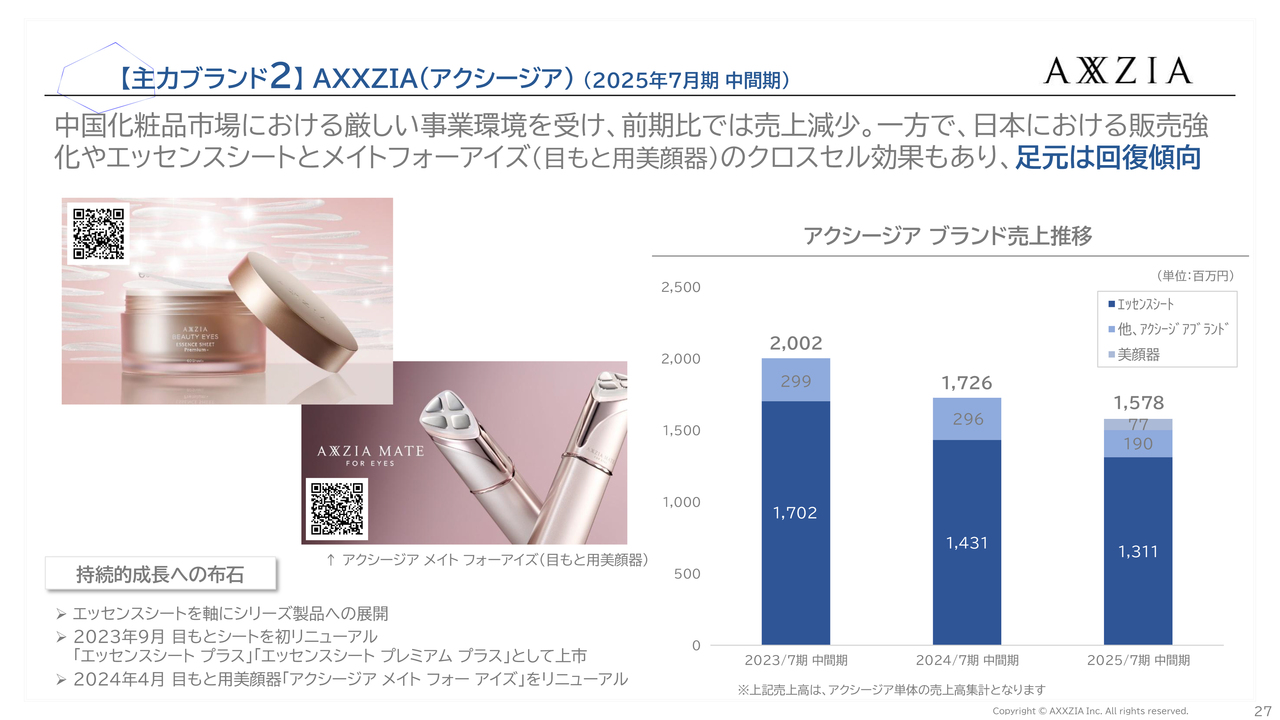

【主力ブランド2】AXXZIA(アクシージア)(2025年7月期 中間期)

「AXXZIA」ブランドについては、化粧品市場環境が厳しいことから売上自体は減少しています。スライド左のイメージは「メイト フォー アイズ」の美顔器です。これは中間期である第2四半期において7,700万円ほど売上を作れているため、引き続き注力していきたいところです。

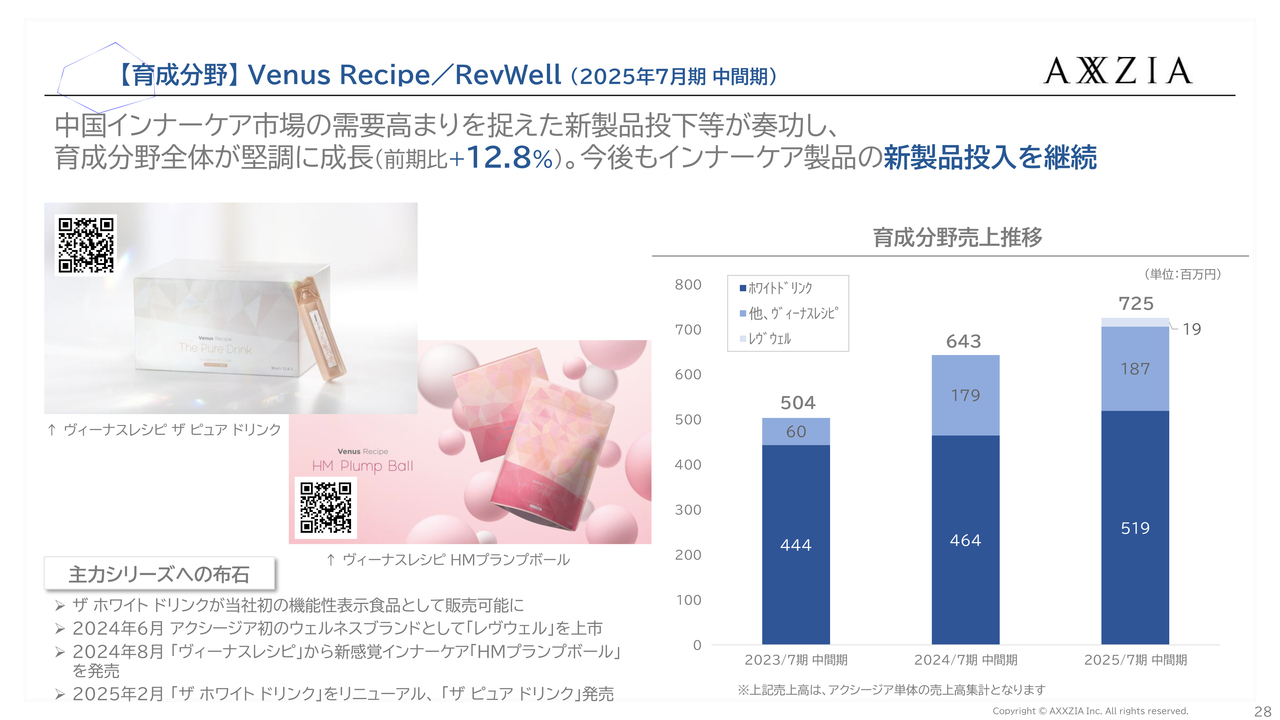

【育成分野】Venus Recipe/RevWell(2025年7月期 中間期)

育成分野は順調に成長しており、前期比では12.8パーセントのプラスで終えられています。今後もインナーケア製品を継続して投下していきます。ご説明は以上です。

質疑応答:中国ECの今後の対策に

新着ログ

「化学」のログ