【QAあり】カウリス、売上高は前期比23.1%増、営業利益は39.5%増と伸長 既存顧客のアップセルがMRR上昇に貢献

CONTENTS

島津敦好氏(以下、島津):代表取締役の島津です。本日は、お時間をいただきありがとうございます。それでは、2024年12月期の決算説明を始めます。

アジェンダは、スライドに記載のとおりです。本日は、特に1番目から5番目をメインにお話しします。6番目以降は、ご参考までにお目通しください。よろしくお願いします。

会社概要|事業内容と企業理念

事業概要です。当社は、IDとパスワードが盗まれた際、個人情報や金融資産が不正に盗まれてしまうことを防ぐ事業を展開しています。

これを拡張するかたちで、サイトを横断して不正利用者の情報を見つける機能を備えているため、マネー・ローンダリングの動きを見て、それらを封じ込めることをビジネスとしています。

「情報インフラを共創し、世界をより良くする」というミッションを掲げ、お客さま間で不正利用者の情報を連携するデータベースを構築しています。さらに、ライフライン企業である電力会社との協業や、政府との連携を通して新たなサービスを作っています。

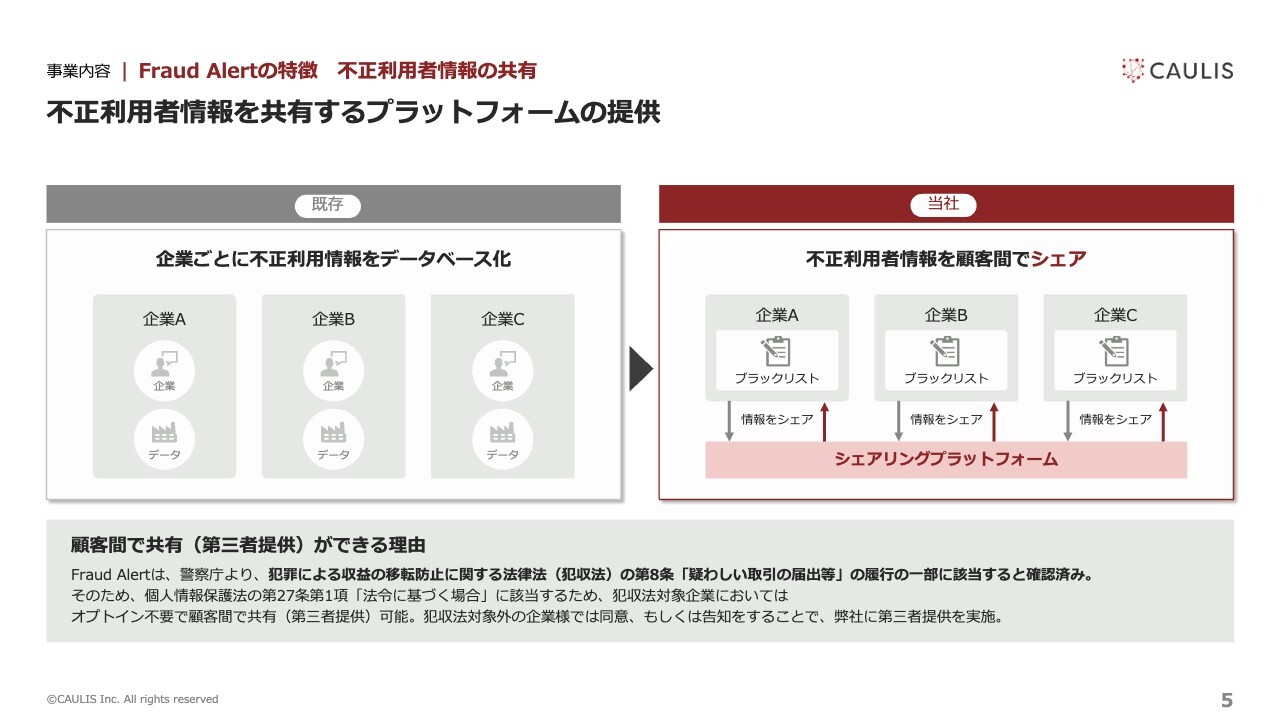

事業内容|Fraud Alertの特徴 不正利用者情報の共有

当社は、不正利用者の情報を共有するプラットフォームを提供しています。旧来は企業ごとに不正利用者の情報を溜めていましたが、この情報をシェアすることで、不正利用者の情報のプラットフォームを業界横断で作っています。

なぜこのようなことができるかというと、当社のサービスは、警察庁より「犯罪収益移転防止法」という法律の8条に該当することを確認いただいているからです。

個人情報保護法の第27条第1項でも、当社サービスは「法令に基づく場合」に該当すると整理できることから、本人同意不要で、お客さま間の不正利用者情報のシェアが可能となっています。このような法的論点の整理を行い、ビジネスを展開しています。

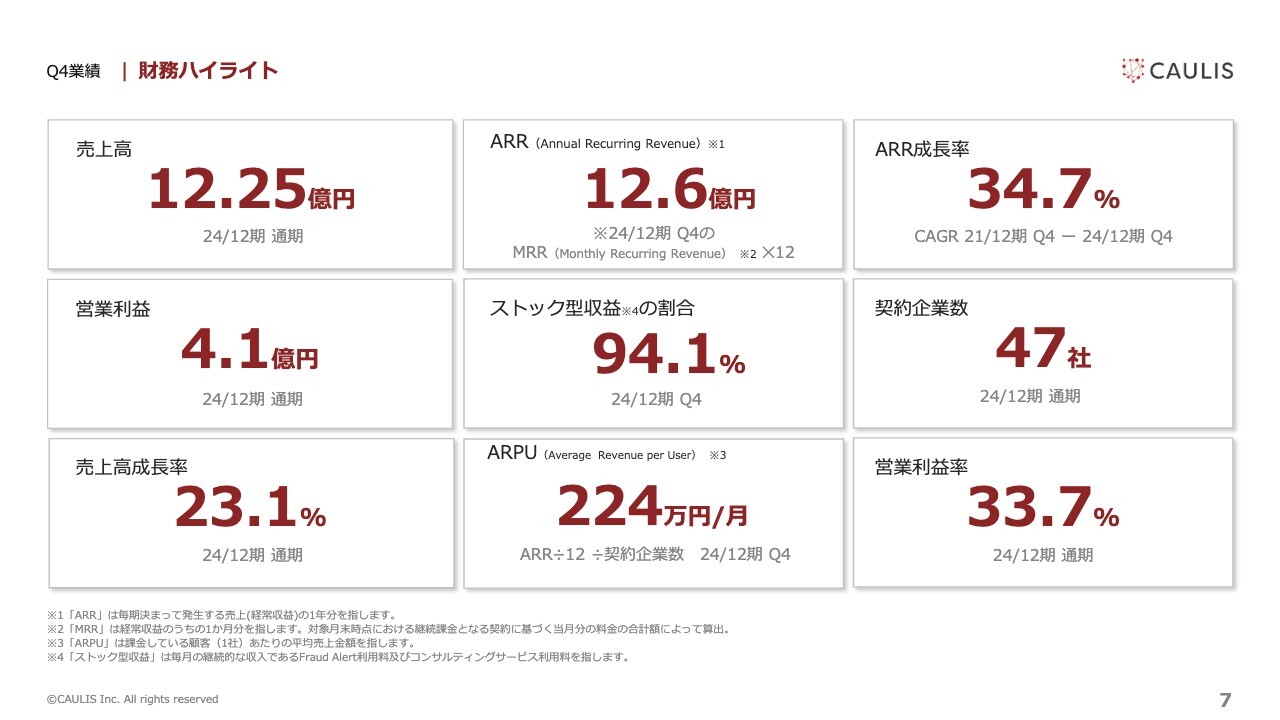

Q4業績|財務ハイライト

上田七生美氏(以下、上田):管理担当執行役員の上田です。2024年12月期通期の業績に関してご説明します。

業績結果のサマリーをご報告します。財務ハイライトはスライドに記載のとおり、修正予算を達成しました。通期売上高は12億2,500万円、売上高成長率は23.1パーセントとなりました。

特徴は3つあります。1つ目に、ストック型収益の割合が高く、94パーセントを超えました。2つ目に、営業利益率も33.7パーセントと高い利益率になっています。3つ目に、金融サービス業界に特化した業種特化型SaaSであることから、ARPUは224万円と高くなっています。

SaaS企業としては、非常に健全な財務体質となっています。

Q4業績|主要KPI・取組ハイライト

スライド左側に記載のとおり、第2四半期から1つ追加し、4つのKPIを設定しました。

売上拡大のためのKPIとして、MRR、契約社数、ARPUの3つを設定しています。そして第2四半期より、業績の透明性をさらに高めることを目的に、契約残高を加えました。

各KPIについてご説明します。MRRは、SaaSモデルで解約がなければ毎月継続して得られる売上であることを示す指標です。来期も引き続き売上として見込める指標であることから、MRRを重視しています。第4四半期は月額1億円を超え、前期末から19.5パーセント成長し、1億550万円となりました。

契約社数は増加し、47社となっています。新規契約はスモールスタートとなるケースが多く、ARPUは前期末比マイナス0.8パーセントと、わずかながら下落しました。今後はARPU上昇に向け、既存契約の設置箇所であるクロスセル拡大のためのリードタイムを短くしていくことが課題であると考えています。

契約残高は前期末から50パーセント増加し、6億6,400万円となりました。

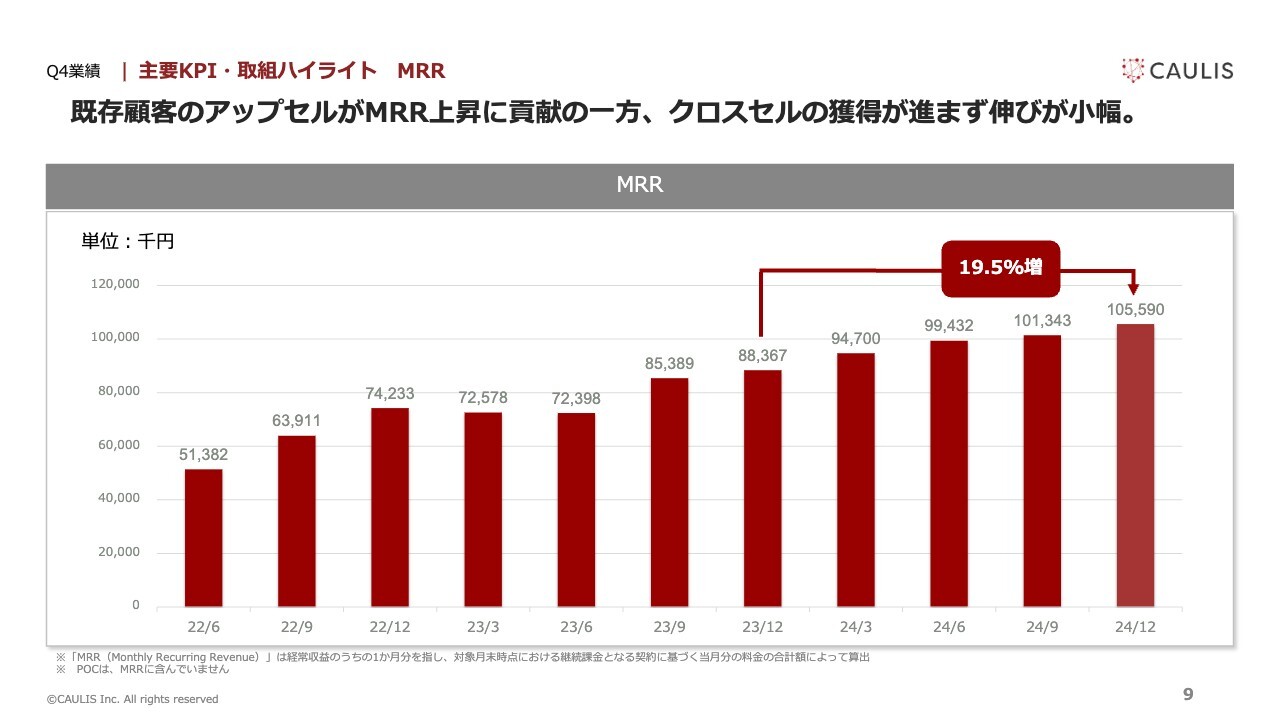

Q4業績|主要KPI・取組ハイライト MRR

MRRの推移についてご説明します。MRRは1億559万円と、前年同期比19.5パーセント増加しました。第4四半期はクロスセルによる設置箇所の拡大に加え、アップセルによる口座数やトランザクションの増加により、第3四半期から424万円の伸びとなりました。

Q4業績|主要KPI・取組ハイライト

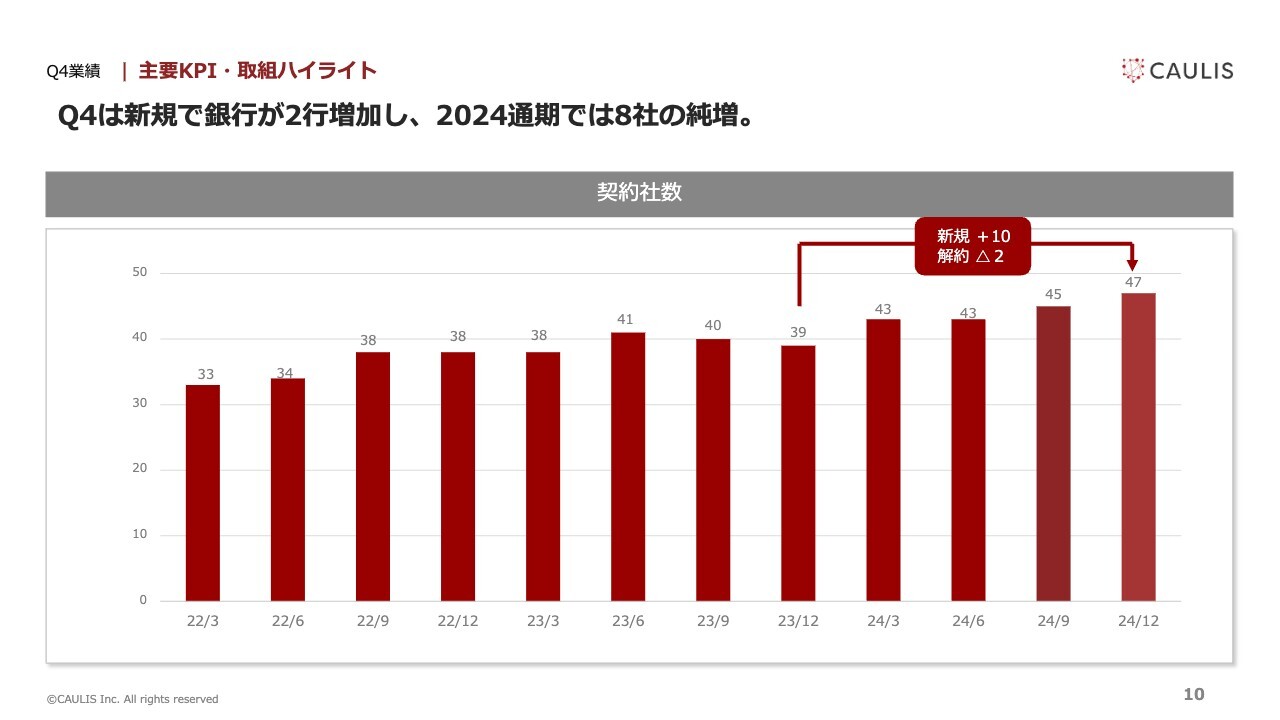

契約社数についてご説明します。前期末から8社の純増となりました。また、第4四半期は解約がなく、新たに2行の銀行との新規契約がありました。

2026年は61行の銀行にお客さまになっていただくことを目標としているため、取引モニタリングの必要性を理解いただけるよう、活動を具体化していく必要があると考えています。

Q4業績|主要KPI ARPU

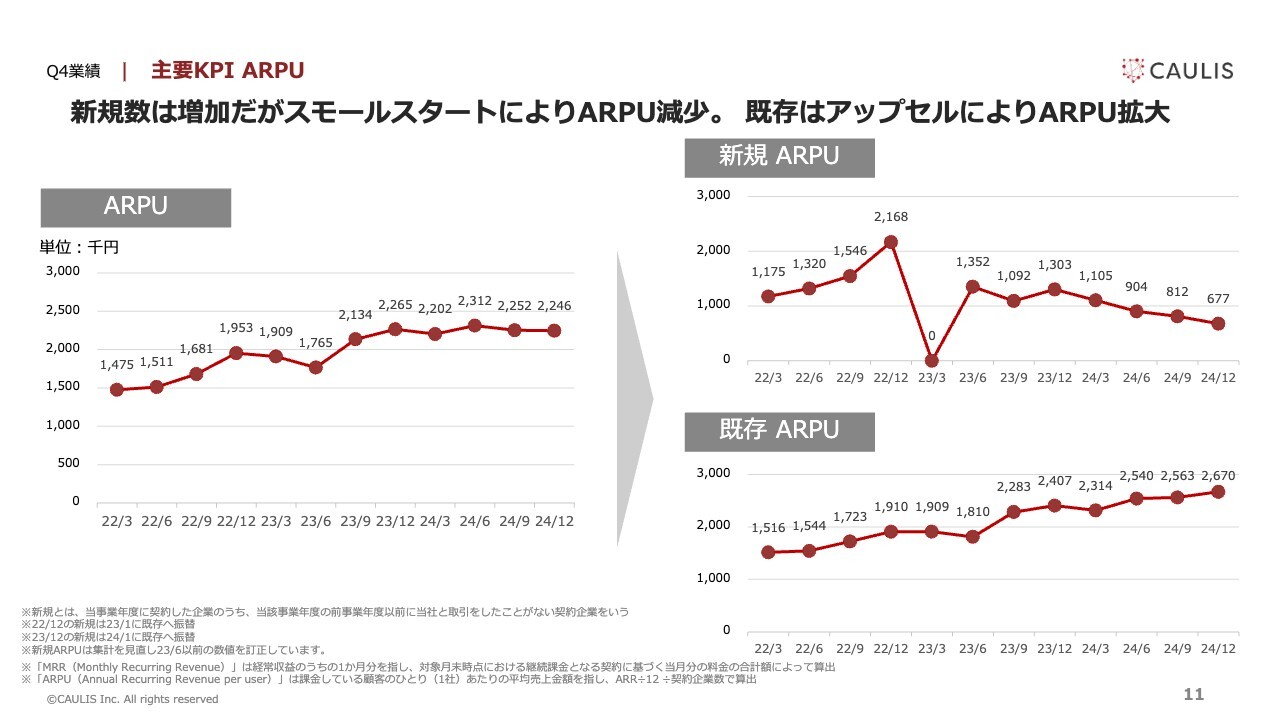

ARPUですが、はじめに訂正があり、お詫びします。スライド右側の新規ARPUと既存ARPUに誤謬があり、訂正しました。そのため、2022年3月から2023年6月の金額を訂正していることをお詫びします。申し訳ありません。

それでは、あらためてARPUについてご説明します。ARPUは新規の単価が低い影響を受けて第3四半期から微減し、225万2,000円から224万6,000円となりました。新規ARPUは67万7,000円と減少し、既存ARPUは267万円と増加しました。

売上を増やすためには、契約社数の増加、および契約企業のARPUを上げる必要があります。ARPUを分解してご説明すると、口座数、ユーザーアクション数、モニタリング対象範囲の3つとなります。

ユーザーアクション数は、具体的にはログイン数や口座開設数、入出金・送金の回数です。こちらに加えて、モニタリング対象範囲はチャネルを中心とした当社サービスの設置範囲を指します。

次に、コンサルティング料は、「Fraud Alert」を使いこなすための標準サポートや他社事例の紹介、ルール改善のコンサルティングサービスの対価として、顧客の契約に基づき毎月定額で計上される売上です。平均50万円からご利用いただいています。

既存契約の更新については、近年はネットバンキングアプリへの移行もあり、ユーザーアクション数や口座数は増加傾向にあります。その結果、当第4四半期の更新時のアップセルは計画を上回りました。

一方で、新規契約はスモールスタートのケースが多く、全体のARPUを下げる傾向にあります。今後、ARPUを上昇させるためにはクロスセルの拡大が必要です。

達成に向けて、当社としては金融機関が当社サービスを採用しやすくなるよう、論拠を積み上げながら、引き続き営業と啓蒙活動に取り組んでいきます。

Q4業績|主要KPI 契約残高

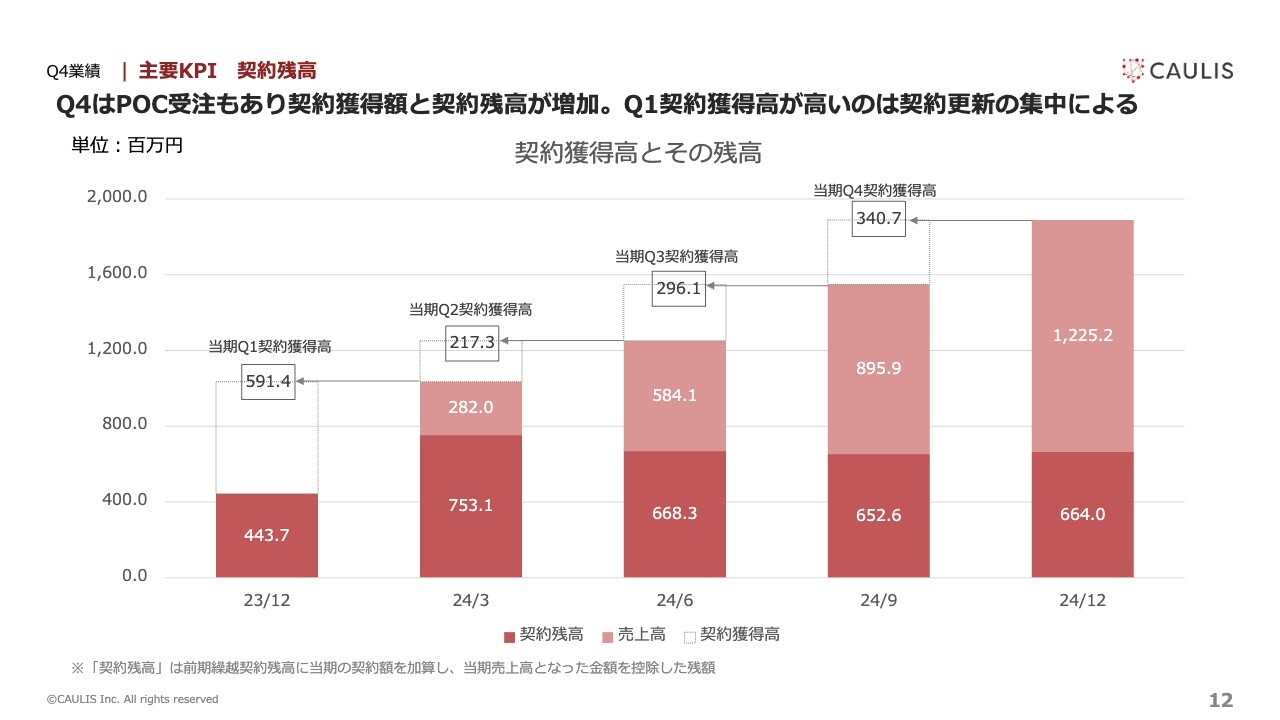

スライドに記載しているのは、第2四半期より開示している契約残高です。わかりづらいというご質問が多かったため、ご説明を加えています。

このKPIは、単年度では測れない業績への透明性を可視化する必要があると考え、開示している指標です。契約残高は、前期の繰越契約残高に当期の契約額を加算し、当期売上高となった金額を控除した残額です。

当期計上した売上高をピンク色、売上高を控除した後の契約残高を赤色として、グラフに表しています。前期の赤色と当期のピンク色と赤色の合計との差額が、その期間に獲得した契約獲得高です。契約残高は、2023年12月の4億4,370万円から前年同期比50パーセント増加し、6億6,400万円となりました。

Q4業績|財務ハイライト PL

通期および四半期3ヶ月のPLについてご説明します。通期売上高は、前年同期比23.1パーセント成長しています。第3四半期に公表した修正予想を若干上回って着地しました。

2024年12月期の通期累計は、スライド中央の赤色の部分で示した部分です。売上高は前年同期比23.1パーセント増の12億2,500万円、売上総利益は前年同期比26.3パーセント増の7億7,400万円となりました。

営業利益は前年同期比39.5パーセント増の4億1,200万円、経常利益は前年同期比32.1パーセント増の3億8,800万円、当期純利益は前年同期比6.1パーセント増の2億7,600万円となりました。

販管費については、上場に伴い資本金が1億円以上となったため、外形標準課税が適用されて租税公課が増えています。当期純利益は、繰延税金資産の影響で前期比の比率が小幅増となりました。

Q4業績|財務ハイライト BS

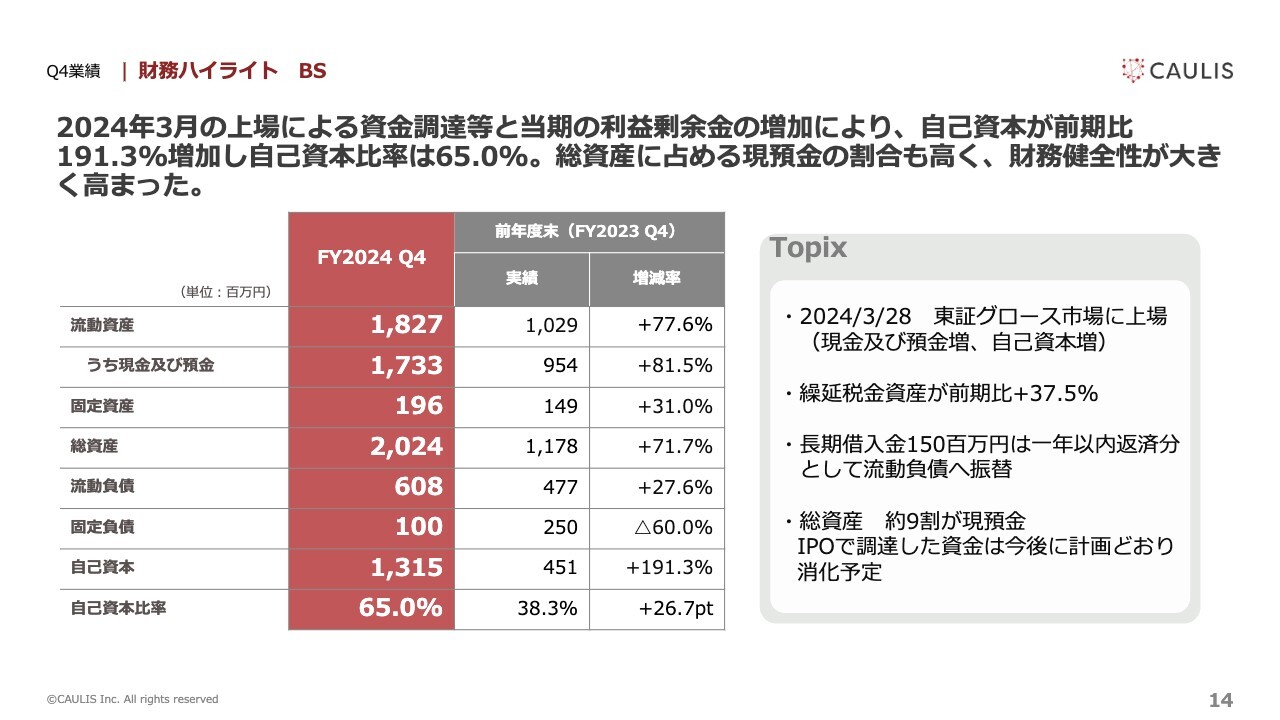

BSについてご説明します。上場による資金調達等と当期の利益剰余金の増加により、自己資本が増加しました。

総資産の9割超が現預金です。自己資本比率は65.0パーセントとなり、財務健全性が高まっています。

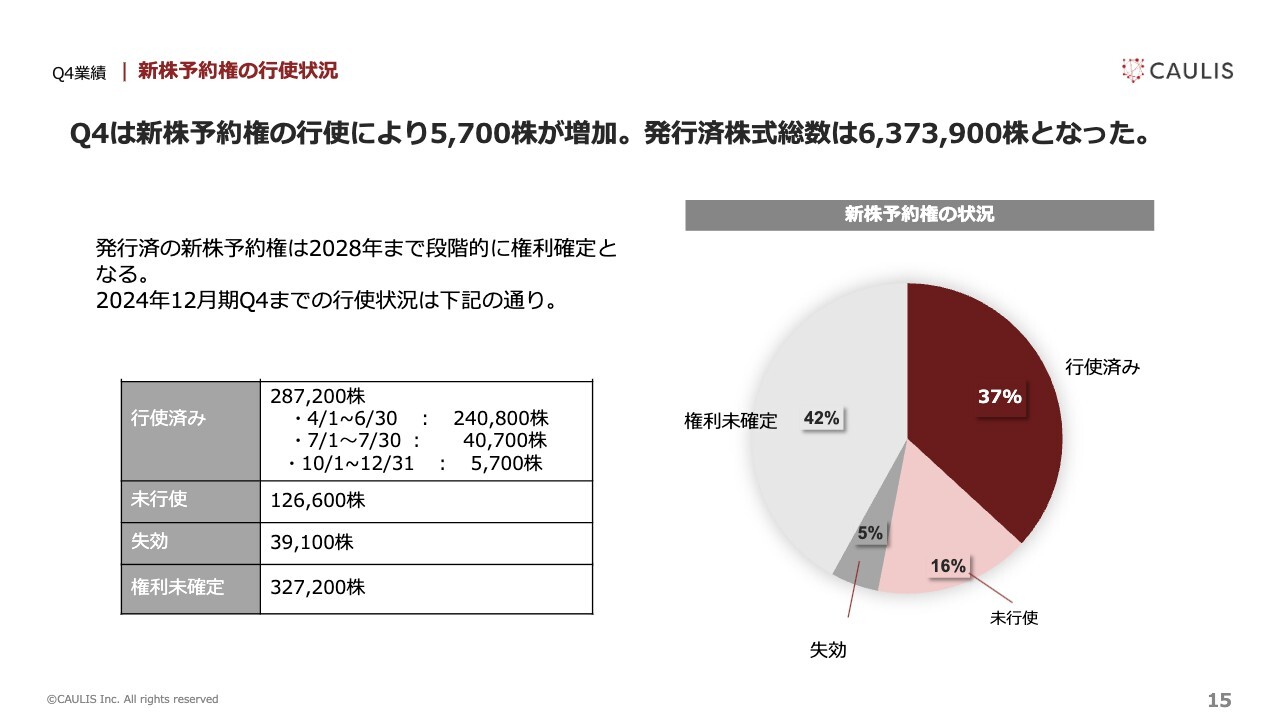

Q4業績|新株予約権の行使状況

新株予約権の行使状況についてご説明します。当社では、役員や従業員等に新株予約権を付与しています。契約にはベスティング条項があり、2028年まで段階的に権利確定していく仕組みとなっています。

当第4四半期は、権利行使により5,700株増加し、発行済株式総数は637万3,900株となりました。累計の権利確定済発行株式数は28万7,200株、未行使株式数は12万6,600株、退職などの理由で失効した株式数は3万9,100株、行使期限が未到来かつ権利未確定に該当する株式数は32万7,200株となっています。

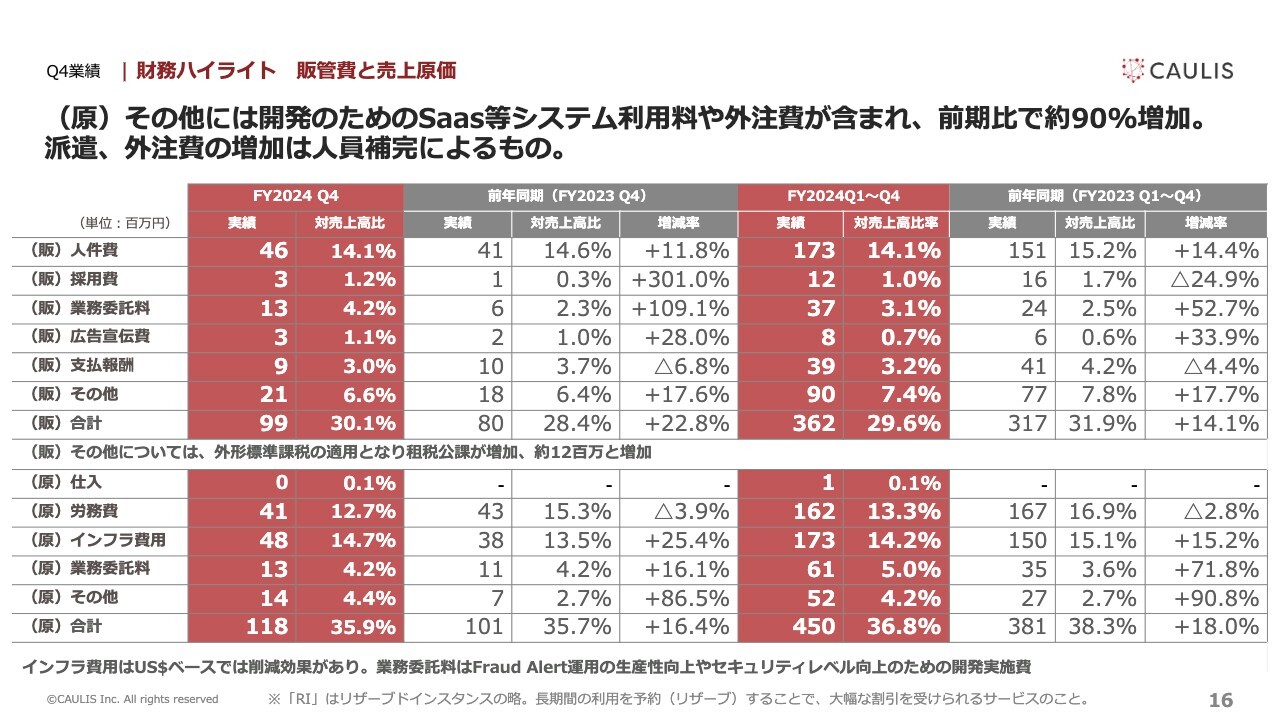

Q4業績|財務ハイライト 販管費と売上原価

通期および四半期3ヶ月間の販管費と売上原価の主要科目についてご説明します。スライドの中央から左側が第4四半期の3ヶ月間、右側が通期累計の実績です。赤色が当期、グレーが前期を表しています。

通期の販管費は前期と大きく変わらず、人件費が約2,200万円、業務委託費が約1,300万円増加しました。派遣費用の増加のほか、外形標準課税の影響が含まれています。

売上原価については、インフラ費用をドルベースで削減できたものの、円安の影響を受け、結果として通期では約2,300万円増加しました。

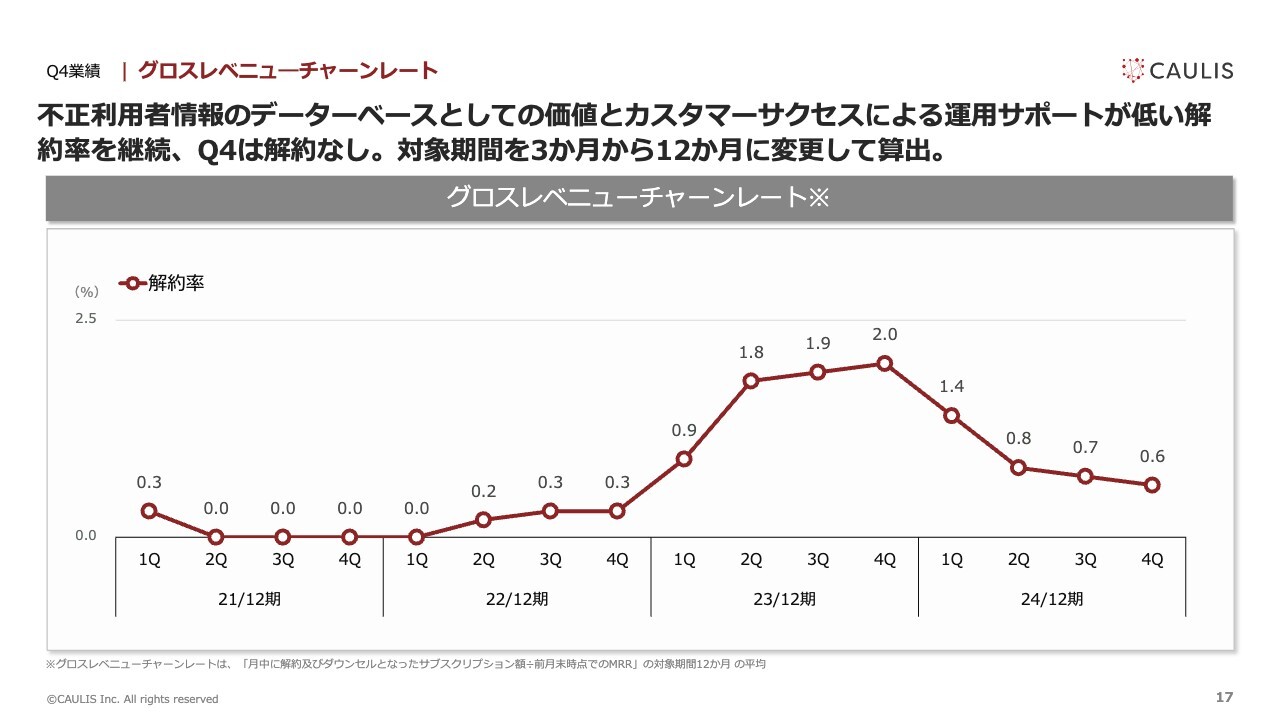

Q4業績|グロスレベニュ―チャーンレート

グロースレベニューチャーンレートについてご説明します。第4四半期中は解約もなく、低い解約率を維持できました。当社の強みである、カスタマーサクセスによる運用サポートが、低い解約率を継続させています。

Q4振り返り|売上高

島津:2024年12月期第4四半期の状況を振り返ります。

まずは、売上高について振り返ります。売上高成長率は23.1パーセントとなりました。主なポイントとして、1つ目はクロスセルの拡大をしなければならない点で、想定よりも課題がありました。2つ目は、電力サービスのローンチに想定よりも時間がかかっていたことです。

アップセルに関しては、為替の影響と非対面チャネルのモニタリングする対象ユーザー数の増加という2点が、計画どおり推移しました。

クロスセルが1社ありましたが、想定よりも顧客事由の納期遅延があり、こちらを折り込めていなかったことが課題となっています。また、法律の整備や社内のコーポレートガバナンス的な論点整理に想定よりも時間がかかってしまっていることが、導入が遅れている理由だろうと考えています。

新規は8社の純増でしたが、2社の解約が発生しているため、チャーンリカバリーの施策を考えなければなりません。また、地方銀行のお客さま獲得に向けた行動管理をもう少し厳密に行う必要があります。地方銀行の契約が想定よりも遅れてしまっている理由とロジックについては、後ほどご説明します。

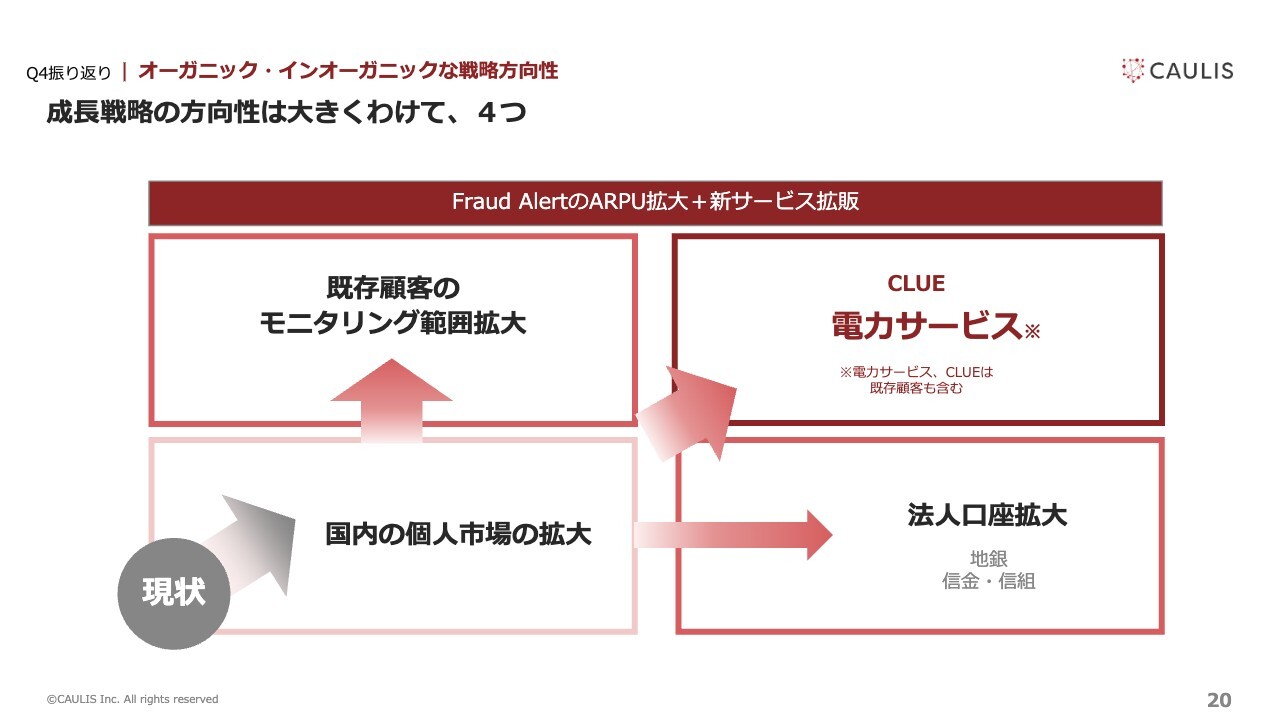

Q4振り返り|オーガニック・インオーガニックな戦略方向性

基本的な成長戦略は、既存のインターネットバンキングにおけるコンシューマー向け非対面チャネルのモニタリングです。昨年8月23日に金融庁が「法人口座を含む預貯金口座の不正利用等防止に向けた対策の一層の強化について」という要請において、「法人口座を含む」というワードをはっきりと示したことで、法人口座の引き合いも増えてきています。

さらに地方銀行、信用金庫、信用組合には「規模・立地によらずモニタリングを強化すること」が示されたため、スライド右下のマーケットは、昨年かなり拡大しました。当社は当事者として、既存取引先のモニタリング範囲の拡大を粛々と進めていきます。

また、「Fraud Alert」以外の諸サービスも拡充する必要があり、本年は電力サービス市場への出荷を進めていきます。

Q4振り返り|既存顧客のモニタリング範囲拡大

第4四半期では、証券会社へのアプリのモニタリングを進めることができたというクロスセルの事例がありました。

しかし、依然としてインターネットバンキングのみの活用が中心であり、アプリ領域には拡大の余地があると考えています。送金の検知サービスから正式に、入出金検知サービスをリリースしこちらの拡販を進めていく予定です。

Q4振り返り|入出金モニタリングサービス

入出金検知サービスは、インターネット専業系の銀行3社にすでにご利用いただいています。

2021年、2023年、2024年にそれぞれ1社ずつ導入が進み、年間で多額の不正送金や資金洗浄(マネー・ローンダリング)をリアルタイムに遮断できる状況になっています。今年度は、このサービスの拡販も進めていこうと考えています。

Q4振り返り|Fraud Alertの地銀

地方銀行のモニタリング導入スピードが想定よりも遅れている背景についてあらためて整理したところ、当社が考える主な理由は3つあります。

1つ目に、ガイドライン対応をかなり早期に進めようという会社と、そもそも要請対応の取り組みについて何から始めるべきかを検討する会社との間で、対応スピードが大きく二極化しています。

2つ目に、昨年は犯罪者の犯行手口が急激に多様化・高度化し、詐欺の種類も複雑化したため、どこから何に着手すればよいのか、お客さまの優先順位がかなり変わってきてしまっています。

3つ目に、金融庁から要請が出てきたとなると、金融庁への報告事項よりも要請対応が優先されるため、計画が変更されます。

これら3つが、優先順位も変わる大きなファクターだったと考えています。一方で、非対面チャネルのモニタリングは「会社の規模・立地によらず強化すること」が明確に示されているため、こちらは非常に重要な事項となっています。

要請対応しない場合、当局からの厳しい処罰なども想定されるため、対応しなければならなくなったということはかなり大きなポイントだと考えています。

Q4振り返り|電力サービス

昨年、関西電力エリアで2社の実証実験を実施した結果、マネー・ローンダリング対策において非常に有益な検証結果が得られました。現在は最終調整中ですが、調整が終わり次第、適時開示します。

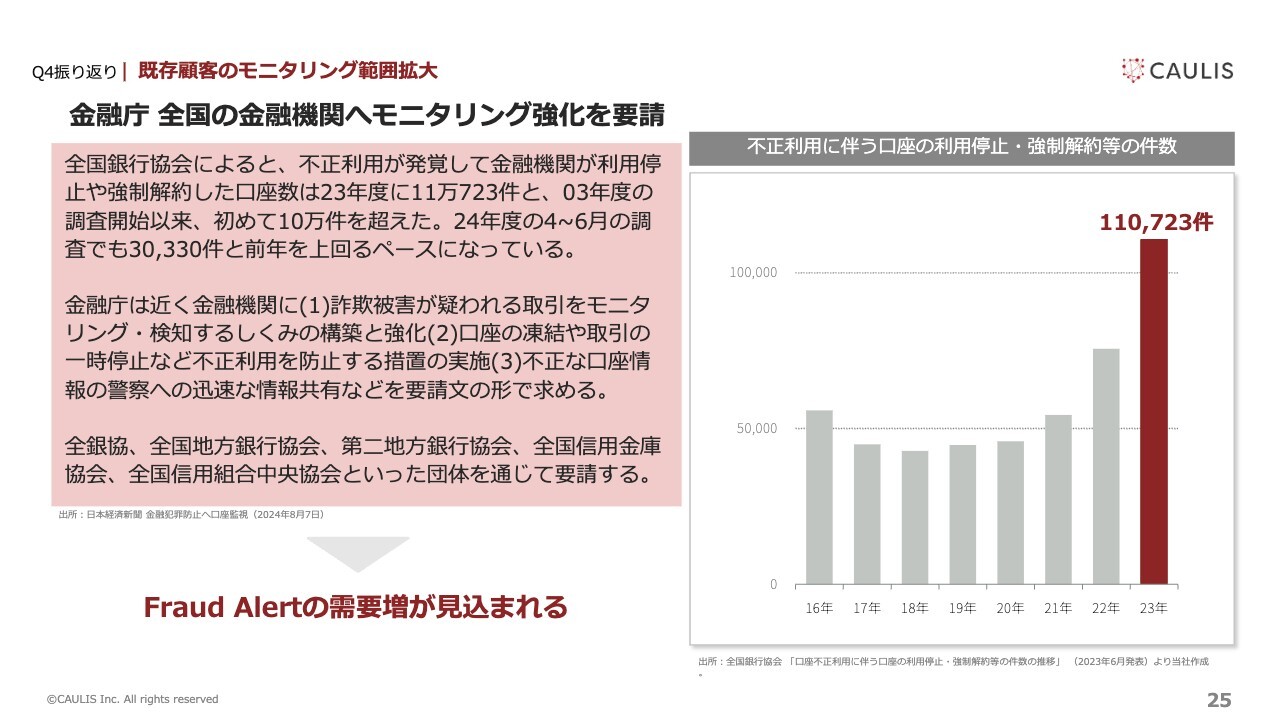

Q4振り返り|既存顧客のモニタリング範囲拡大

金融庁のモニタリング強化に関しては、「資金洗浄の疑いがある場合は報告する」という、いわゆる「疑わしい取引の届け出」の要請があります。

スライドに記載のとおり、2022年度および2023年度の不正利用に伴う口座の利用停止・強制解約等の件数は大幅に増加しており、2024年度も引き続き大きく増えている状況です。

この要請がさらに強化され、「きちんとモニタリングを実施していますか?」「非対面チャネルで売買される口座が、資金洗浄をするための受け皿口座になっていませんか?」と指摘がなされるため、これらをきちんとモニタリングするよう、全国銀行協会、地方銀行協会などに対する要請が進んでいます。

また、昨年8月23日の要請後から一定の時間が経っていることから、今年1月には「要請がどこまで進んでいるか報告してください」というアンケートが金融庁により実施されました。各社は2月28日までに対応状況を報告する必要があるため、マーケットとしては非常にホットになってくるだろうと考えています。

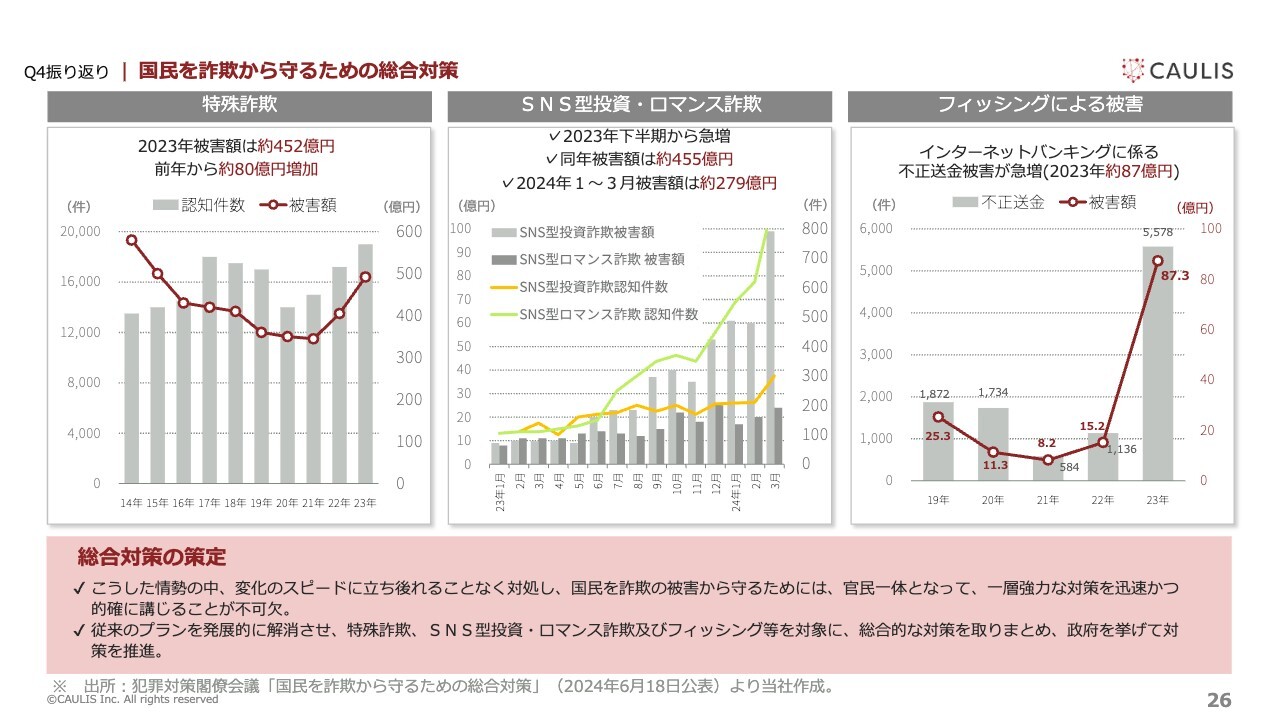

Q4振り返り|国民を詐欺から守るための総合対策

「国民を詐欺から守るための総合対策」が首相官邸から発表されています。特殊詐欺、SNS型投資・ロマンス詐欺、フィッシングによる被害額は、スライドに記載のとおりです。これらを合計すると、被害総額は1,630億円となります。

盗まれた資金を洗浄するための口座や、キャッシュを受け取るための口座が、さまざまな銀行から転売・売買されることで、資金洗浄が行われている状況です。そのため、モニタリングの義務化は強化されていくだろうと考えています。

Q4振り返り|電力サービス概要

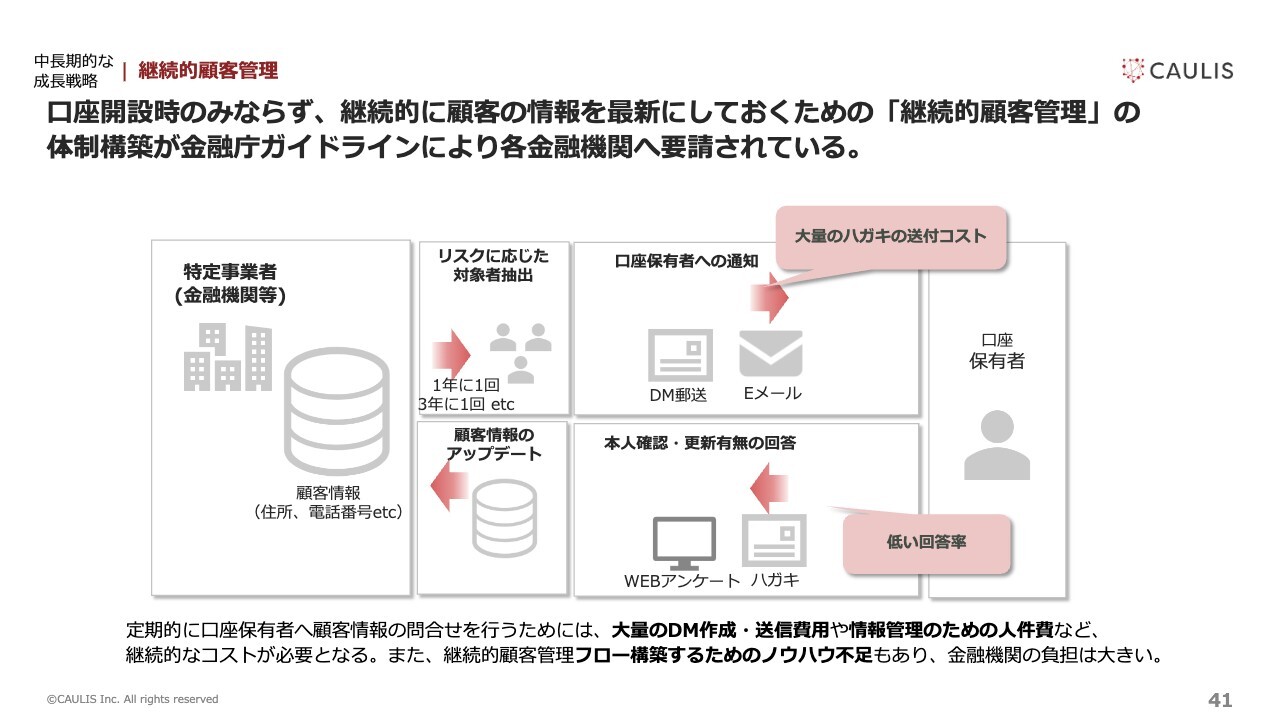

電力サービスでは、昨年の口座開設時に凍結された銀行口座の情報を預かり、電力会社が保有する情報と照合したところ、空室または他人名義の住所で申し込んでいる不正を一定数検出することができました。これにより、本サービスの有効性が極めて高いことがわかりました。

一方で、疑義のあるトランザクションを行った口座に対し、金融機関は本人確認のためにハガキを送付したり、電話かけたりする対応を行っています。電話やメールでの連絡に応じない層が一定数いるにもかかわらず、金融機関は義務的に本人確認用ハガキを送付しており、そのために相当な金額をかけているのが現状です。

このコストを圧縮するためにも、電力サービスは非常に有効性があることがデータから明らかになったため、本サービスの拡販につなげていきます。

Q4振り返り|啓蒙セミナー登壇

昨年は、非公開のものも1回含め、計10回の啓蒙セミナーに登壇しました。中でも、昨年12月に登壇した『NIKKEI Financial』のセミナーは非常に重要です。

当社からお声掛けし、金融庁のマネロン室および金融犯罪対策室の室長、全国銀行協会の会長行であるSMBCの部長、そして私で、8月23日の要請はどのような背景で出されたのか、当局側が何を期待しているのかについてお話しした動画になっています。

この動画は、日本各地の金融機関で幅広く視聴されています。まだ黎明期となるマネー・ローンダリング対策マーケットにおいて、広く続けていくことが大切だと考えています。

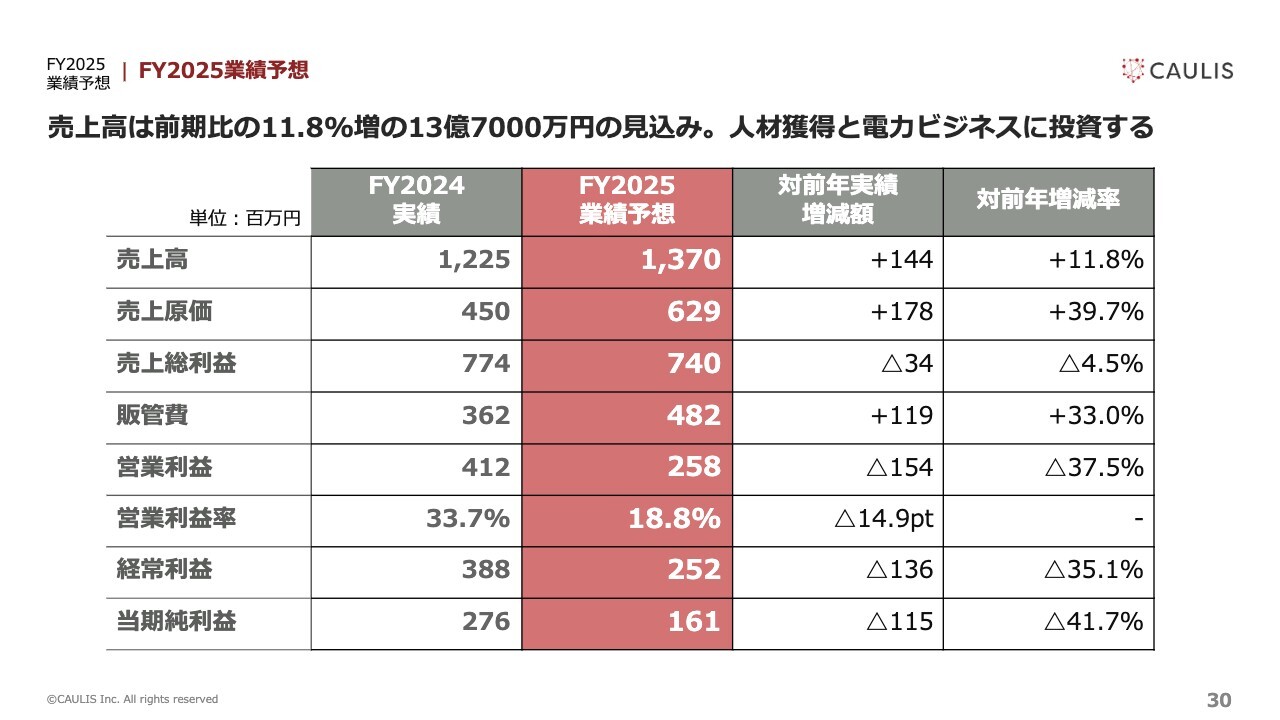

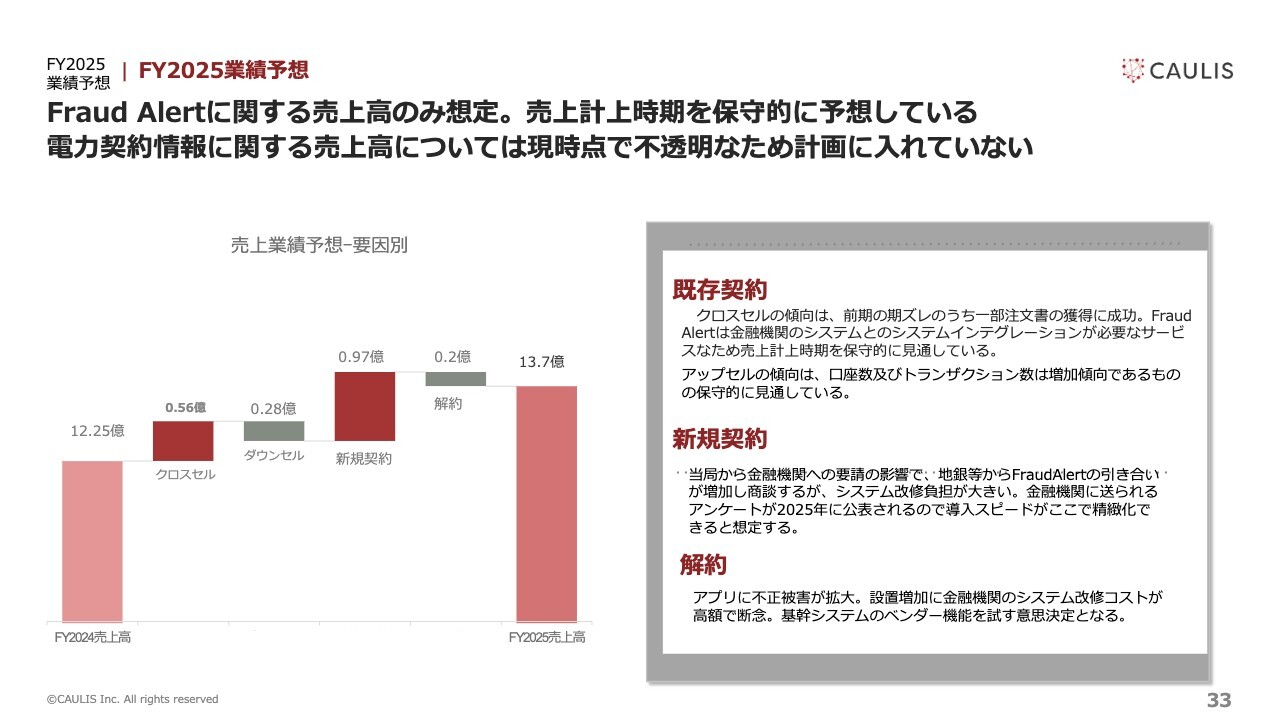

FY2025業績予想|FY2025業績予想

2025年12月期の業績予想です。大前提として、大変申し訳ないことに昨年は下方修正に至ったことから、売上高などを非常にコンサバに読んでいます。

一方で、要請の対応に関して多くの引き合いが来ています。加えて、ビジネスサイドの要員や、電力サービス・送金検知サービスのプロダクトバージョンアップのための開発人員を増加します。こちらは、いずれマーケットが大きくなることを織り込み、人員を拡充していこうと判断しています。

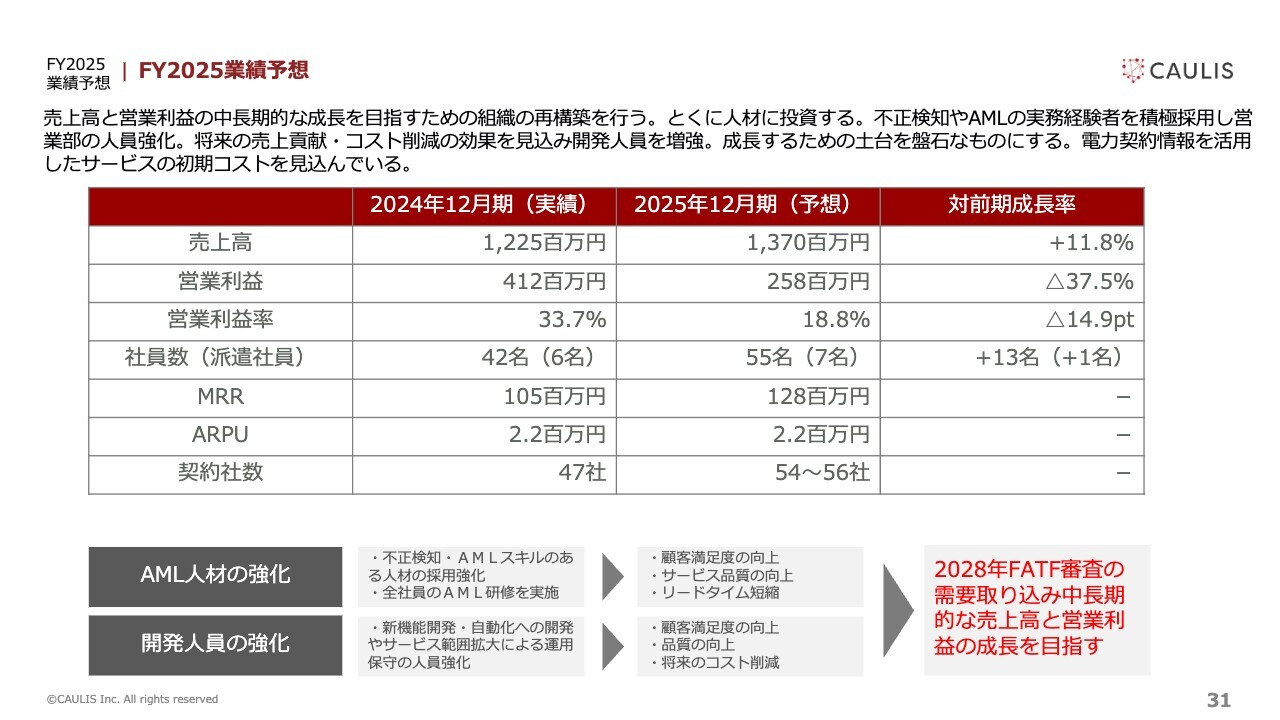

FY2025業績予想|FY2025業績予想

業績予想について、売上高はかなり固めに見積もっています。また、人員を増やすため、営業利益は若干マイナスの見込みです。正社員55名、派遣社員7名の体制まで拡充しようと考えています。

MRRはスライドに記載の推移となり、1億2,800万円を見込んでいます。ARPUは変わらないと見込んでいますが、契約社数を増やしていきます。

採用活動については、不正検知およびマネー・ローンダリングのキャリア経験を持つ人材の採用を進めており、1月と2月にそれぞれ1名ずつ採用できています。また、マネー・ローンダリングの研修を実施し、特にフロントを担うビジネスサイドの人材がプロフェッショナルとして知識や経験を積むことに投下していきます。

開発人員についても、プロダクトのラインアップにおいて、これまでの売上のほとんどはログインページと口座開設ページによるものでしたが、今後拡販する入出金検知や電力サービスの運用と開発を増やさなければならないことから、拡充していきます。

2028年には再びFATF(Financial Action Task Force :マネーロンダリングに関する金融活動作業部会)審査があるため、そこに向けて需要が拡大することを織り込み、今年は人員を増やそうと考えています。

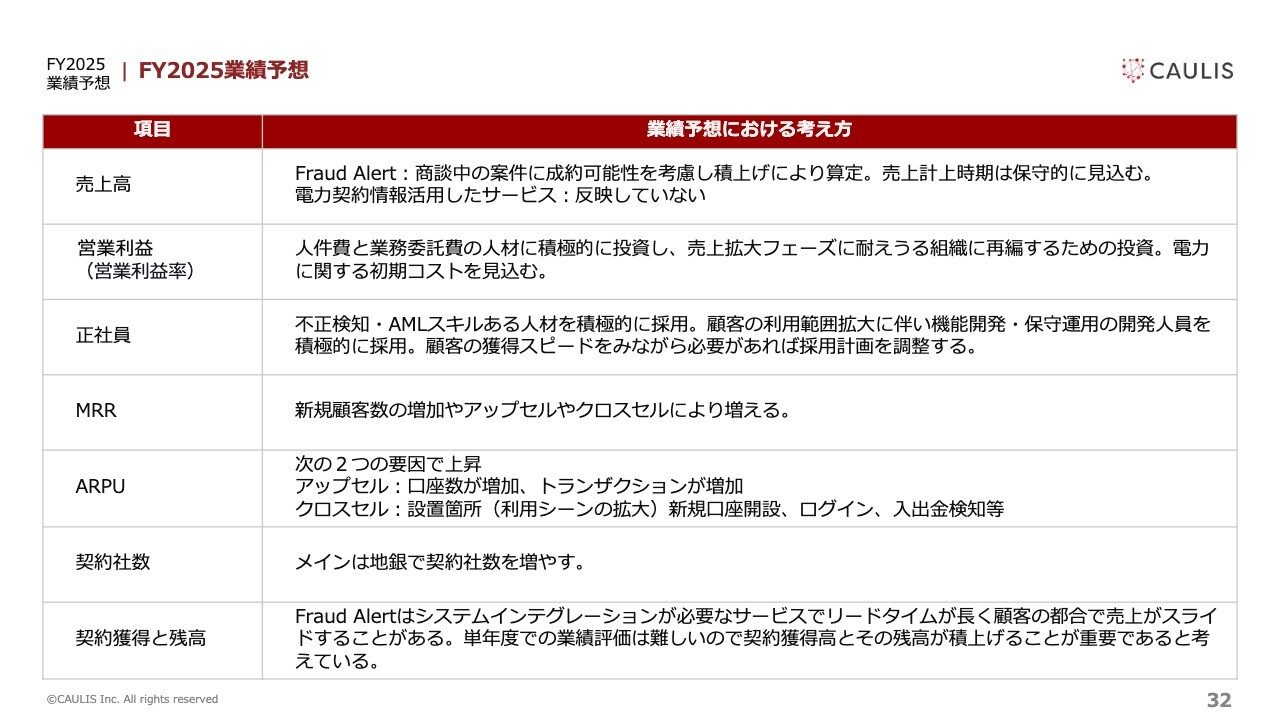

FY2025業績予想|FY2025業績予想

売上高に関しては、商談中の案件の成約可能性と読みの確度を上げていかなければならないと考えています。一方、コストに関しては、電力会社の設備投資コストを織り込んでいるものの、市場への出荷時期は最終調整中のため、今期の売上には織り込んでいない状況です。

営業利益率に関しては、人員の増加および電力会社との連携に関するシステム開発に関する初期コストを織り込んでいるため、悪化すると見込んでいます。

また、人員は不正検知系のスキルを持つ人材をフロントビジネスサイドに置くとともに、開発人員を増やそうと考えています。

MRRおよびARPUに関しては、それほど変化はないと感じていますが、クロスセルによる入出金検知のニーズが比較的増えてきているため、拡販を進めていきます。

契約社数に関しては、現在、商談がオンゴーイングで進んでいる件数がかなり増えてきている一方で、地方銀行の契約社数を増やしていきます。

「Fraud Alert」はSaaS型サービスですが、システムインテグレーションが必要であるため、リードタイムが長くなります。このリードタイムが長いロジックをどのように織り込んでいくのかについては、この後のスライドでご説明します。

FY2025業績予想|FY2025業績予想

「Fraud Alert」に関する売上高のみ想定しており、売上計上時期は保守的に予想しています。また、今期は電力契約に関する売上高は見込んでおらず、コストのみを見込んでいます。

解約に関しては、これまでにもご質問等をいただいていますが、お客さまが「不正利用があったため、モニタリング範囲を『Fraud Alert』で増やします」となった際に、システムインテグレーターのシステム改修コストが高額の見積になるという事案がありました。

当社サービスを全面的に使用すると設備投資が相当な金額となるため、高額なコスト負担を理由に断念する事案が出ています。これが、解約に直結する要因の一つとなっています。これらをいかに織り込めるか、そして解約をいかに減らしていけるかが、1つのチャレンジとなってきます。

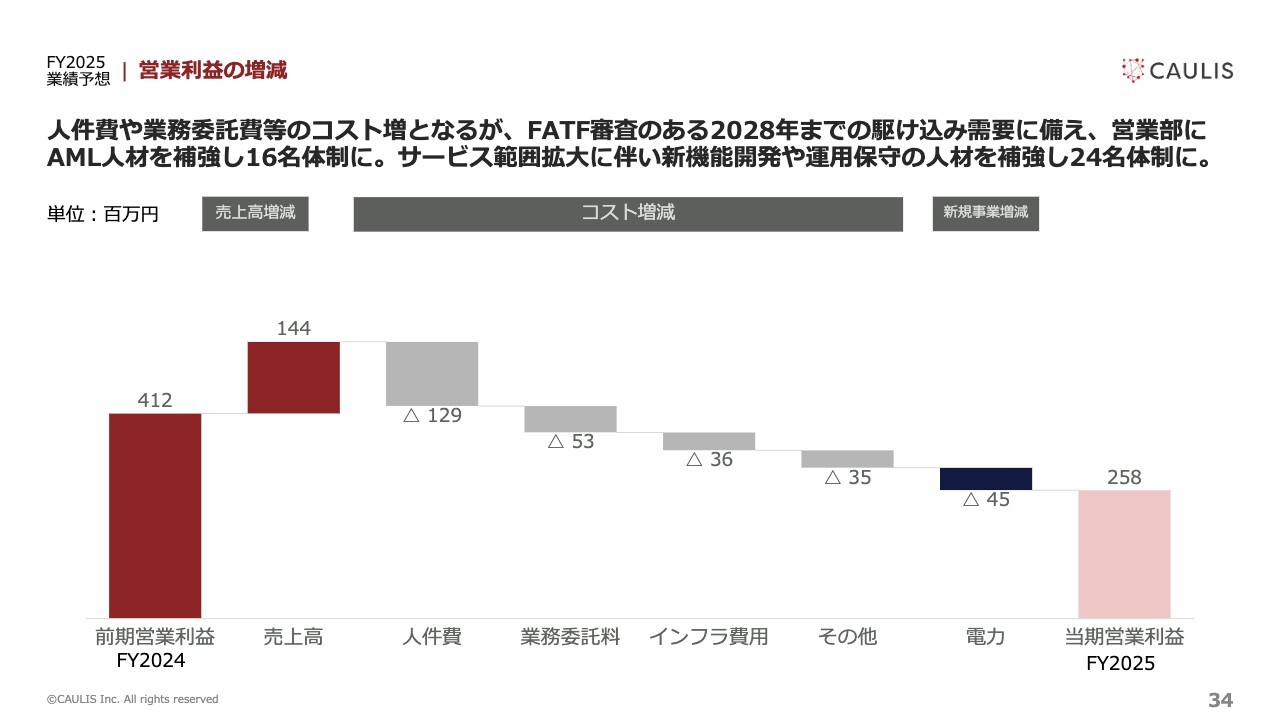

FY2025業績予想|営業利益の増減

人員増加に伴い、スライドに記載のとおり営業利益は減少していきます。

しかしながら、2028年のFATF審査に向け、2026年から2027年にマーケットが拡大していくことを考えると、今年の設備投資や人員増のコストは、2026年から2027年に回収できると判断しています。したがって、今年は拡充を進めていこうと考えています。

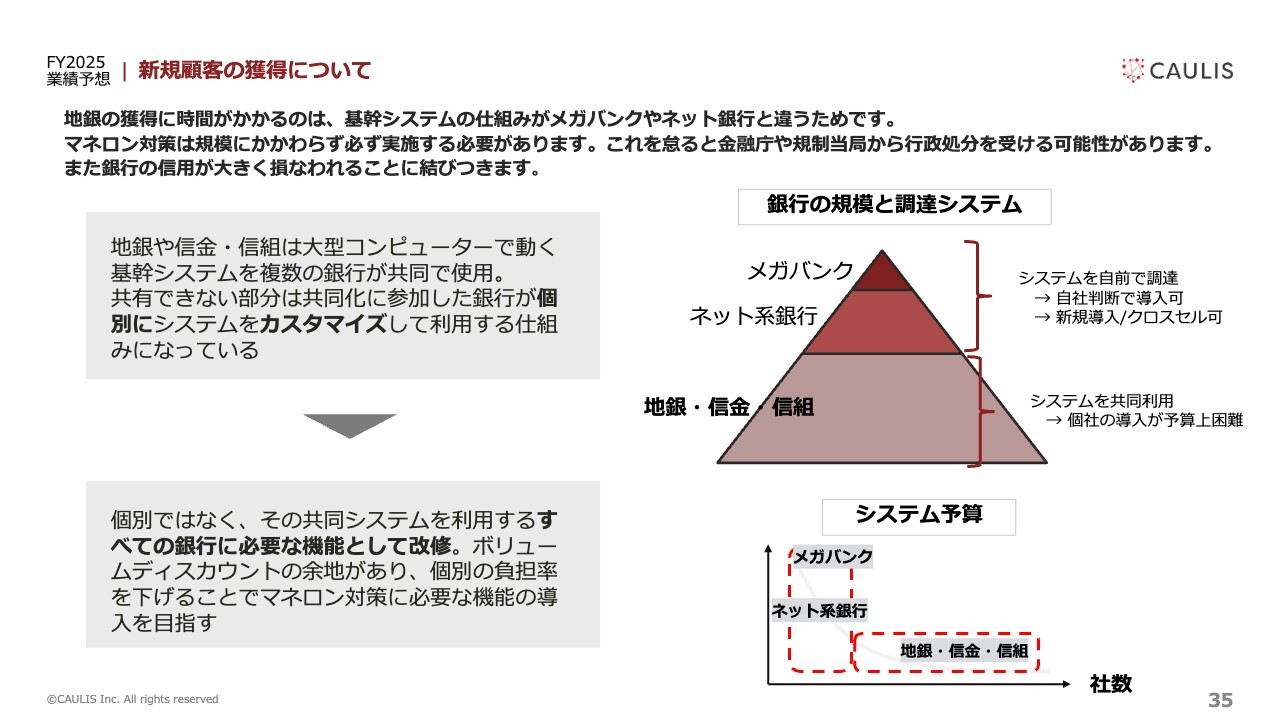

FY2025業績予想|新規顧客の獲得について

新規の顧客獲得についてです。スライド右側の三角形の図をご覧ください。

メガバンクやネット系銀行は、システムインテグレーター、当社、お客さまの3者で商談を進めることで、基本的にはお求めいただけるかたちになります。

しかし、地方銀行、信金、信組は、システムを共同利用しています。結果的に、同じシステムを使用している他行も同じものを導入する判断をするかどうかが、導入の意思決定に大きく影響します。

1つの地方銀行が使おうとしても、個社対応でカスタマイズを行うと、コストが非常に高額になってしまいます。そのため、同じシステムを利用する他の銀行も、一律同じシステムを使うことを判断していただかなければ、個社ごとの価格が高くなってしまうことから、他の地方銀行や信金を巻き込んでいく営業が必要になってきます。

したがって、巻き込みが必要という点では、リードタイムが長くなる要因になっていると思います。

当社のお客さまである千葉銀行は、「TSUBASAアライアンス」により、10行が共通化してシステムを作るかたちとなっています。千葉銀行にお求めいただいた後に、共同システムを使っているみなさまにお声掛けしていくことで全体の改修コストを下げていかないと、なかなか導入することができません。

意思決定が個社で単独で完結しない点がかなり厳しいところで、これを織り込んで営業していく必要があります。

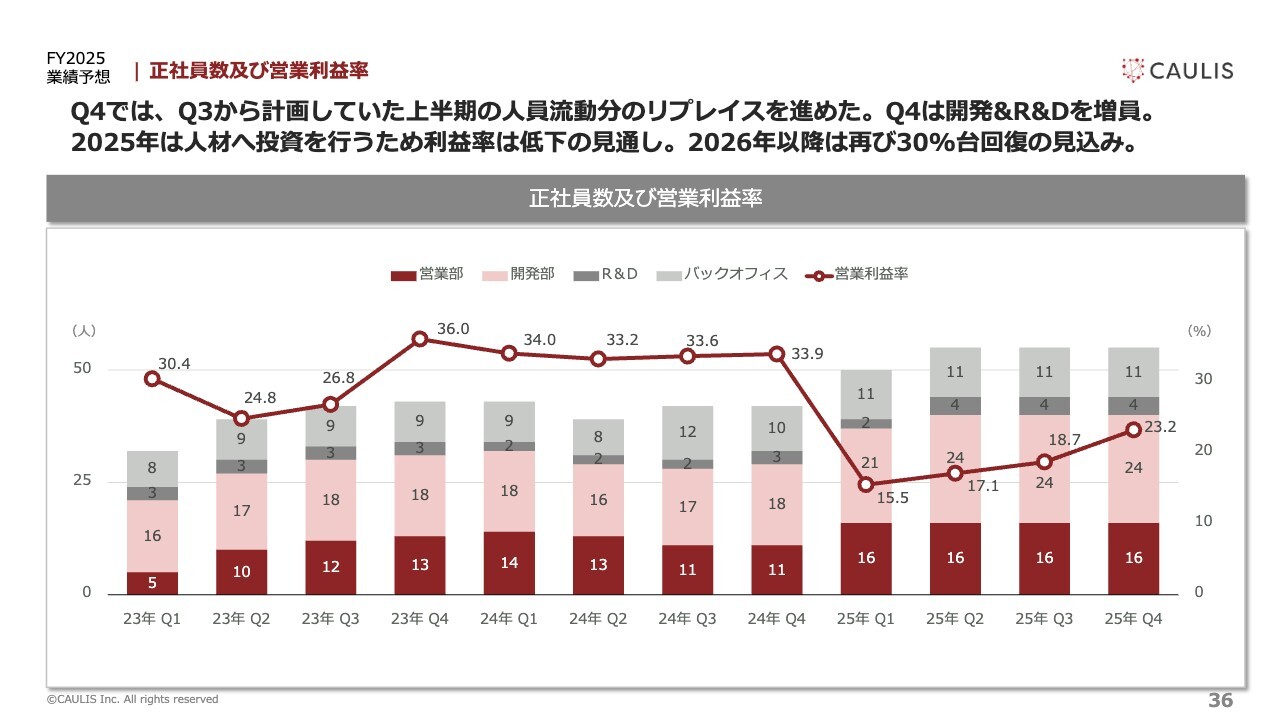

FY2025業績予想|正社員数及び営業利益率

正社員数と営業利益率です。人材を増やしていきますので、営業利益率は残念ながら悪化します。

ただし、スライドのグラフをご覧のとおり、第1四半期から第2四半期にかけて売上が増えてくると、営業利益率は改善していきます。今年に関しては、人員増を織り込む計画です。

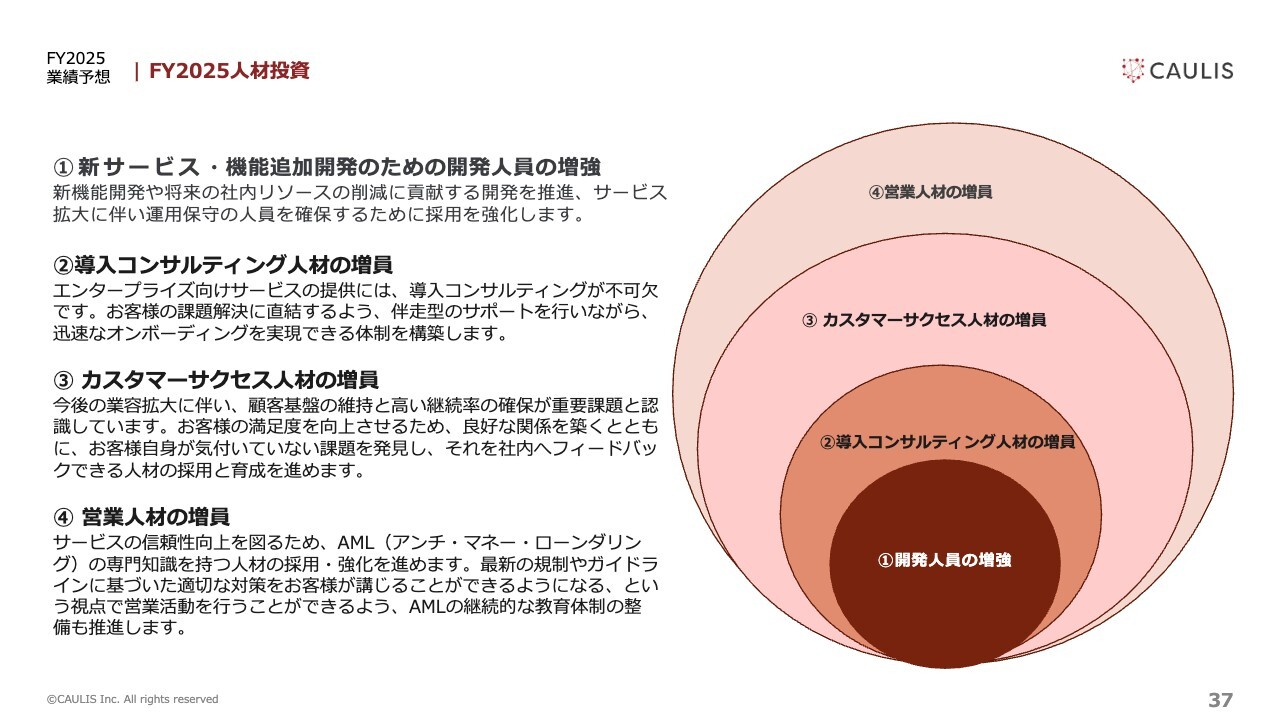

FY2025業績予想|FY2025人材投資

人材投資についてです。スライドの4番目に、フロントサイドのAML(アンチ・マネー・ローンダリング)系の人材を増やすことを記載しています。

さらに、カスタマーサクセス人材、導入コンサルティング人材、開発人員という大きく分けて4つの領域の増員を計画しています。

1番目は開発で、2番目、3番目、4番目はビジネスサイドとなります。ここを拡充していくことで、取りこぼしをなくすことが非常に大事になってくると考えています。

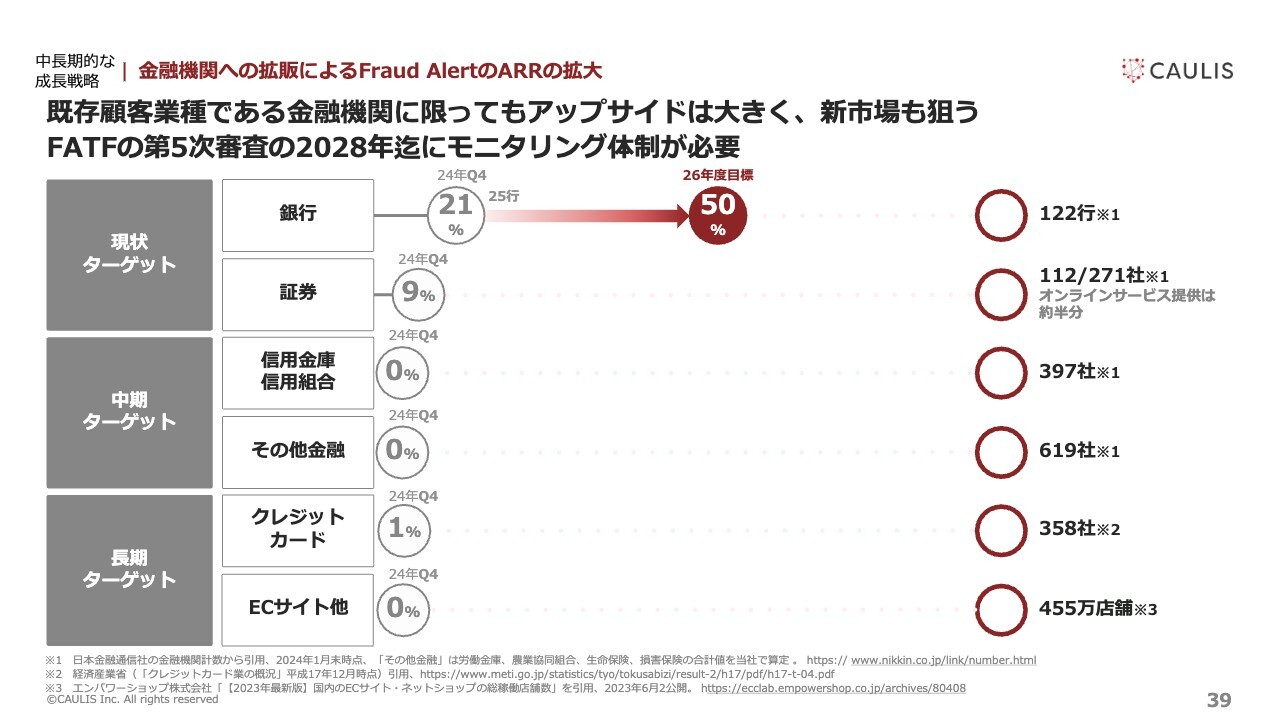

中長期的な成長戦略|金融機関への拡販によるFraud AlertのARRの拡大

中長期的な成長戦略についてです。2026年度までに銀行122行のうち、半分とお取引をします。一度お取引が始まると、ARPUを増やすためにモニタリングの設置範囲を広げていきます。

銀行がある程度のマーケットシェアを取ると、銀行に紐づく証券会社、信用金庫、信用組合、その他金融に入っていくことができるため、上から順にお客さまになっていただくことを優先していきたいと考えています。

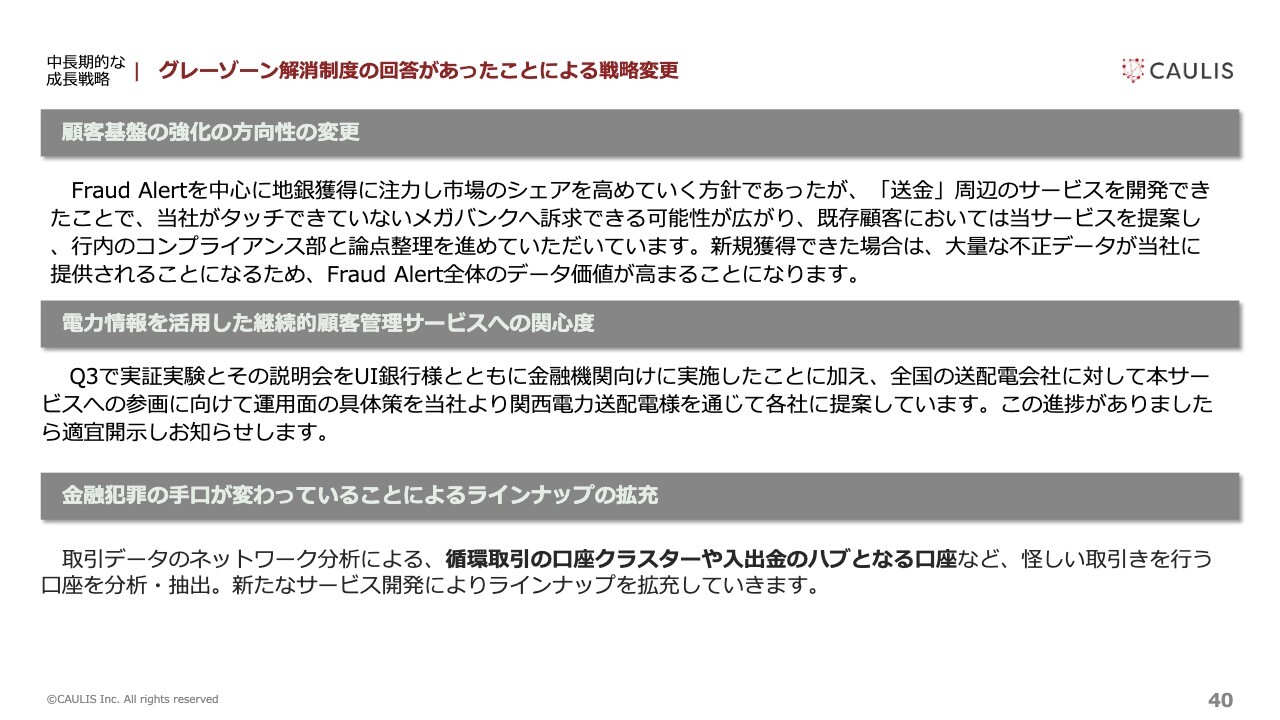

中長期的な成長戦略|グレーゾーン解消制度の回答があったことによる戦略変更

顧客基盤を広げていくこと、および既存のお客さまにおいて設置範囲を広げることが基本方針です。

今年、電力会社へのサービスを市場に出荷するタイミングで、さらにクロスセルの範囲が広がり、「Fraud Alert」プラス電力サービスとして拡販できると、今数字に織り込んでいないものが後々入ってくるのではないかと思っています。

また、金融犯罪の手口が高度化しています。昨年のフィッシングの被害もそれなりの金額になってしまっています。高度化する犯罪に対応するために、不正送金の検知サービスなど、新しいプロダクトラインナップを増やしていくことが必要です。守れるものが守れなくなってしまうため、ラインナップの拡充を粛々と進めていくことを考えています。

中長期的な成長戦略|継続的顧客管理

電力サービスについては、繰り返しになりますので割愛します。

中長期的な成長戦略|取引データを活用した不正口座の分析

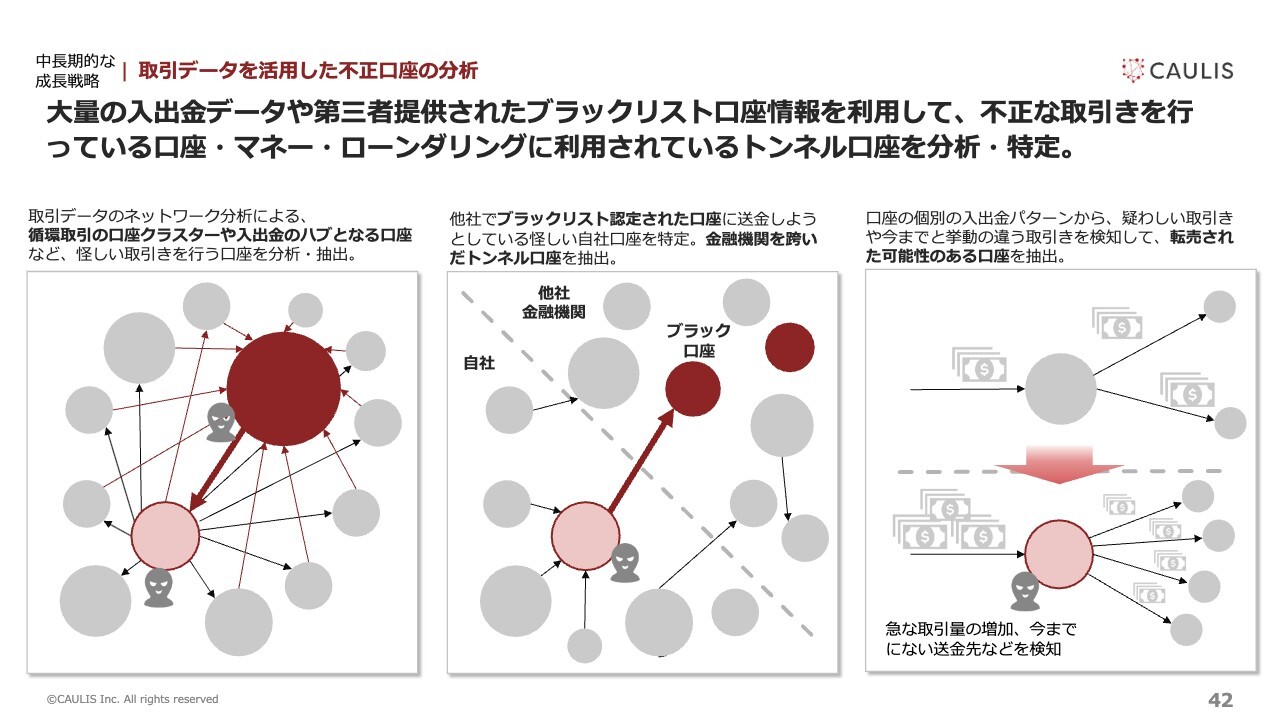

不正送金検知サービスでは、クラスター分析を行っています。これは、どの口座とどの口座で相関関係があるのか、凍結された口座は過去にどこから入金があり、どこに送金していたのかといったことを分析します。

すでに複数の会社でご利用いただいている中で、詐欺の種別により振る舞いがかなり変わってくることが見えています。

特殊詐欺の中で、時間帯、入出金の金額などにより、「この振る舞いをした場合は○○詐欺に該当する可能性が極めて高い」というものについて、AIも使った解析を行っています。これが不正送金を抑止するためにかなり有効です。

スライド右側の図は、現在取り組んでいる内容です。生活口座もしくは事業性のある口座にもかかわらず、ある日を境に普段と異なる入出金が増えてきた口座を見つけています。

今、転売口座だけではなく、入出金を代行するという口座も散見されています。したがって、レンタル口座に切り替わったタイミングで、今までと異なる入出金があったものに関しては、同一の口座の中に存在する正規のキャッシュフローと資金洗浄系のキャッシュフローという2つのキャッシュフローを見極めることがかなり重要になってきています。

不正送金検知サービスで見極めることで、マーケットにどんどん浸透していきたいと思っています。

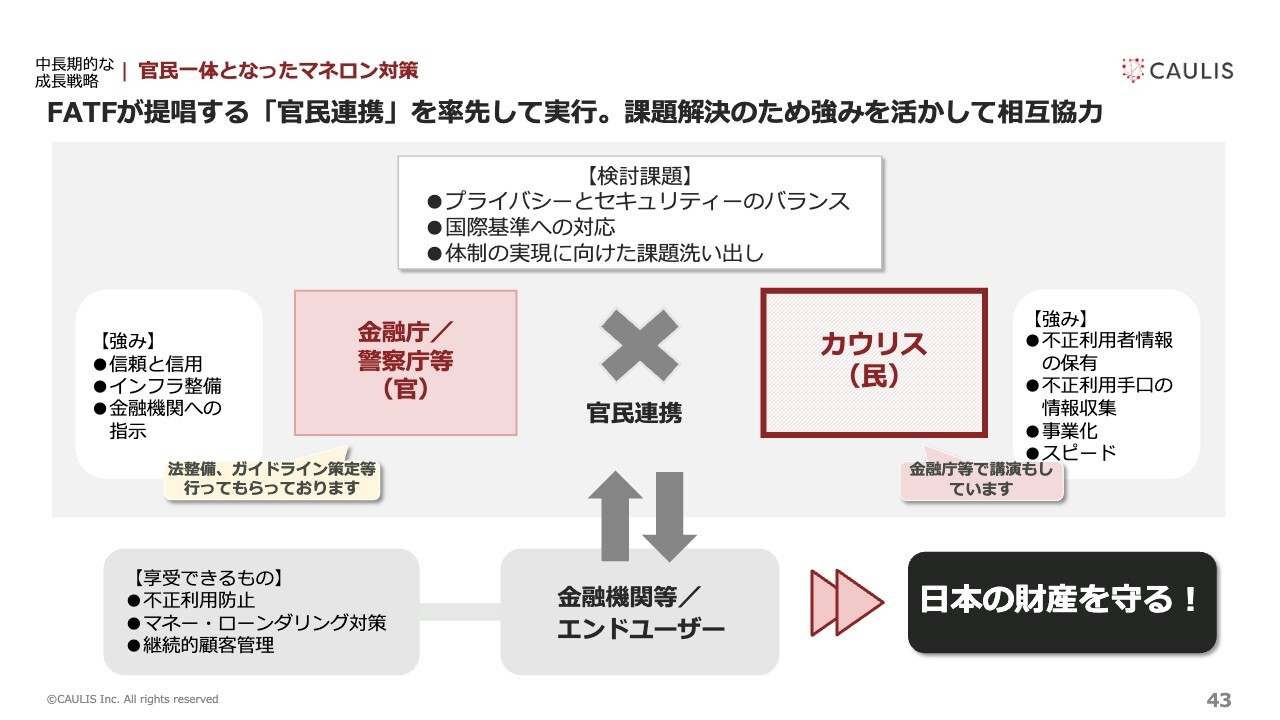

中長期的な成長戦略|官民一体となったマネロン対策

当社はデータを一番持っている会社ですので、我々のデータを警察庁、金融庁に情報提供することで、ガイドラインや法整備に役立てていただいています。官民連携を通じて国益を守っていくことを、引き続き進めていこうと考えています。

ここから先は会員登録(無料)で

お読みいただけます

お読みいただけます

会員登録がお済みの方はログインしてください

新着ログ

「情報・通信業」のログ