【QAあり】ユアサ商事、住設・管材・空調が好調、コールドチェーンや鍛圧板金市場への展開、南アジア拡充を推進

沿革

田村博之氏(以下、田村):ユアサ商事代表取締役社長の田村です。本日は、ご多忙にもかかわらず、当社の2025年3月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。

私から決算についてご説明した後、現在進行中の中期経営計画の状況についてお話しします。

まず、当社の沿革です。後ほどご覧いただければと思いますが、1666年に京都で産声を上げています。本年で358年を迎える非常に歴史がある企業です。

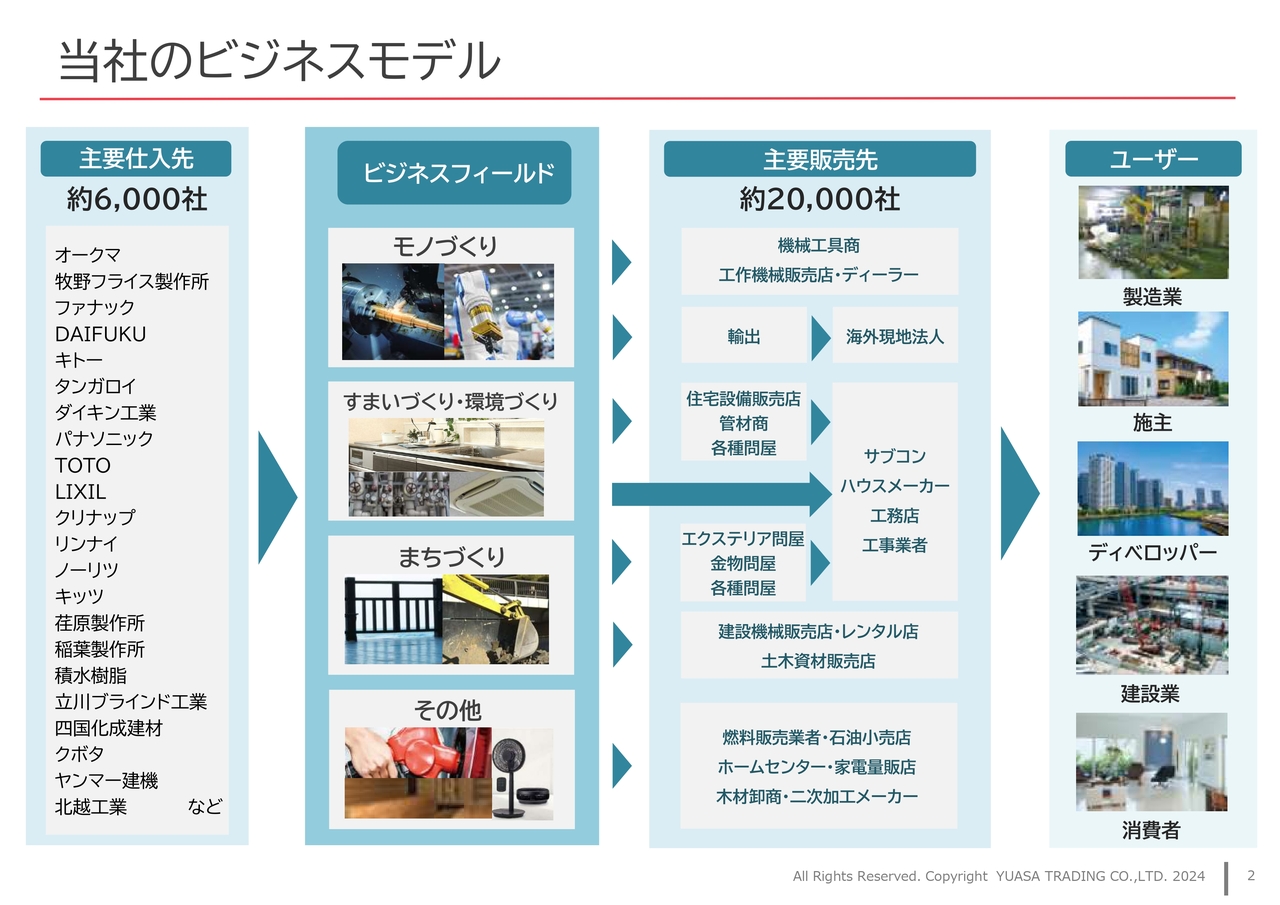

当社のビジネスモデル

当社のビジネスモデルを整理しています。モノづくり、すまいづくり・環境づくり、まちづくりというマーケットにおいて、BtoCではなくBtoBのビジネスを展開しています。

スライドには、仕入先や販売先などを整理していますので、後ほどご覧ください。

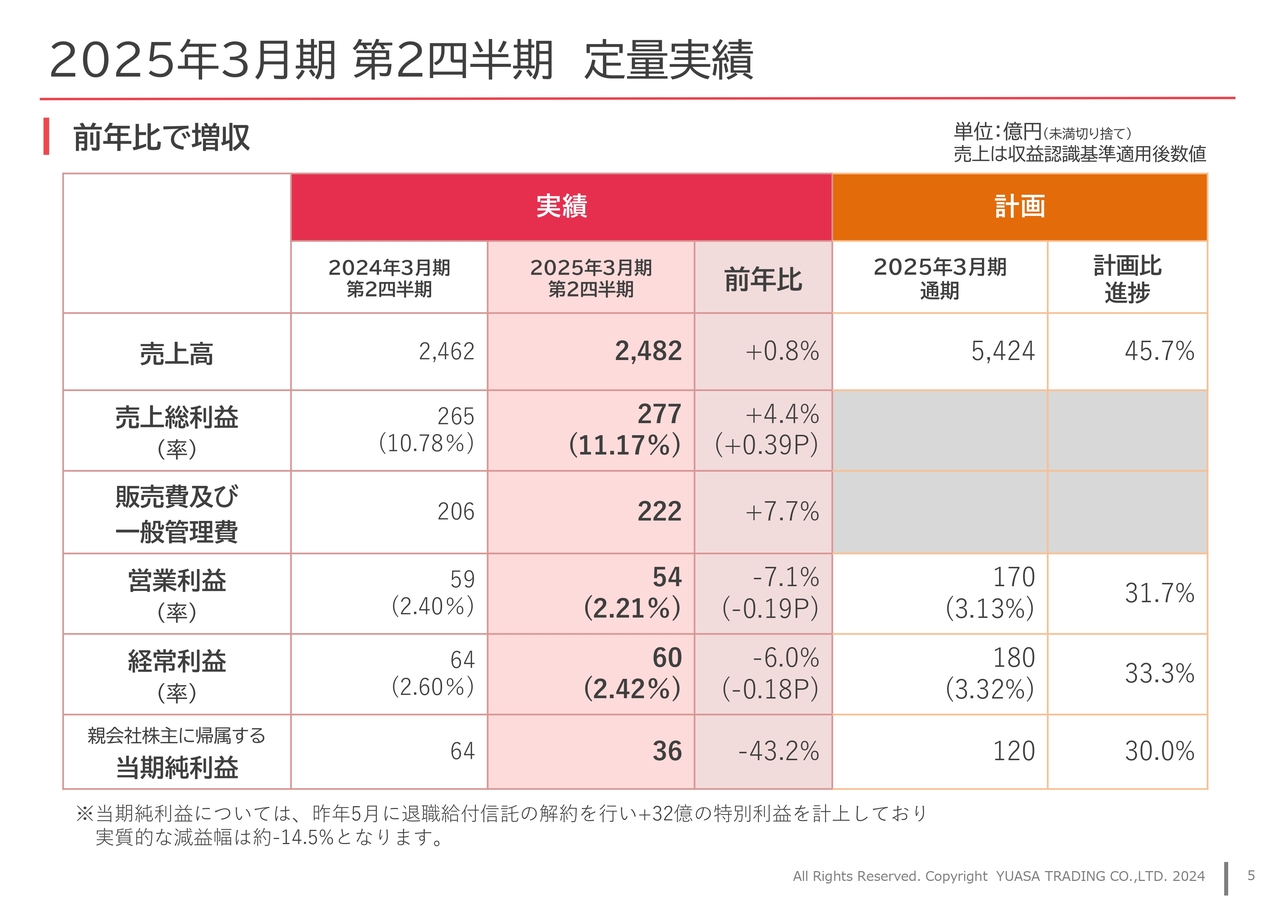

2025年3月期 第2四半期 定量実績

それでは、2025年3月期第2四半期の決算概要をご説明します。

定量実績として、売上高は2,482億円、売上総利益は277億円、販売費及び一般管理費は222億円、営業利益は54億円、経常利益は60億円、親会社株主に帰属する当期純利益は36億円となりました。残念ながら微々たる増収・減益という結果に終わっています。

最も大きな要因として、販管費が約16億円増加していることが挙げられます。当然ながら収益性を上げた結果、利益率が向上し、売上総利益も前年比で約12億円増加していますが、販管費の増加分を賄いきれませんでした。

親会社株主に帰属する当期純利益は、前年比43.2パーセントの減益となりましたが、前期は第1四半期に32億円の特別利益を計上しており、そちらを省くと、14.5パーセントの減益となります。

なお、2025年3月期通期は当初計画どおりで、売上高は5,424億円、経常利益は180億円、親会社株主に帰属する当期純利益は120億円から変更していません。もちろん厳しいハードルですが、当社は期の後半に売上が大きく上がるというトレンドがあります。

厳しくはありますが、まだ諦める数字ではありません。後半に努力していくことで据え置きとしています。

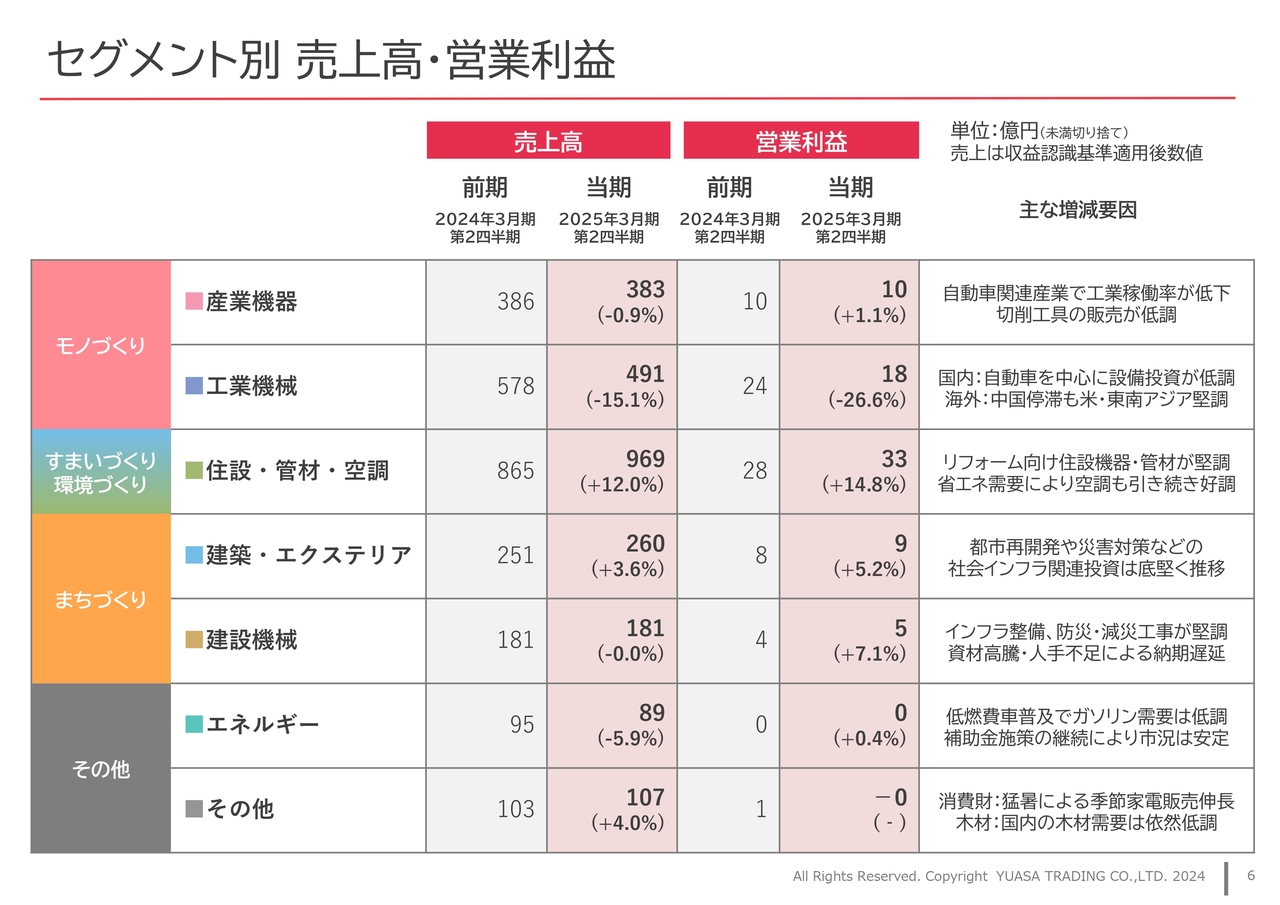

セグメント別 売上高・営業利益

セグメント別の売上高・営業利益の詳細です。産業機器からその他までを並べています。スライド左端をご覧ください。マーケット別となっており、すまいづくり・環境づくりが大きく伸びています。まちづくりも健闘しましたが、残念ながらモノづくりの工業機械の落ち込みが激しい半年であったと言わざるを得ません。

すでにみなさまもご存じのように、自動車産業では果たしてこのままEVが進展していくのか、あるいはハイブリッドになるのか、最近では水素といったお話も出ています。そのあたりの方向性が明確に定まらない中で、工作機械市場において、最も多く台数を出している中小企業が投資に足踏みせざるを得なかったことが要因だと考えています。

当然ながら中国も苦戦しました。海外においては、中国の苦戦が最も大きな要因です。いずれにしても、当社のみならず工作機械業界が苦戦した半年だったと考えています。

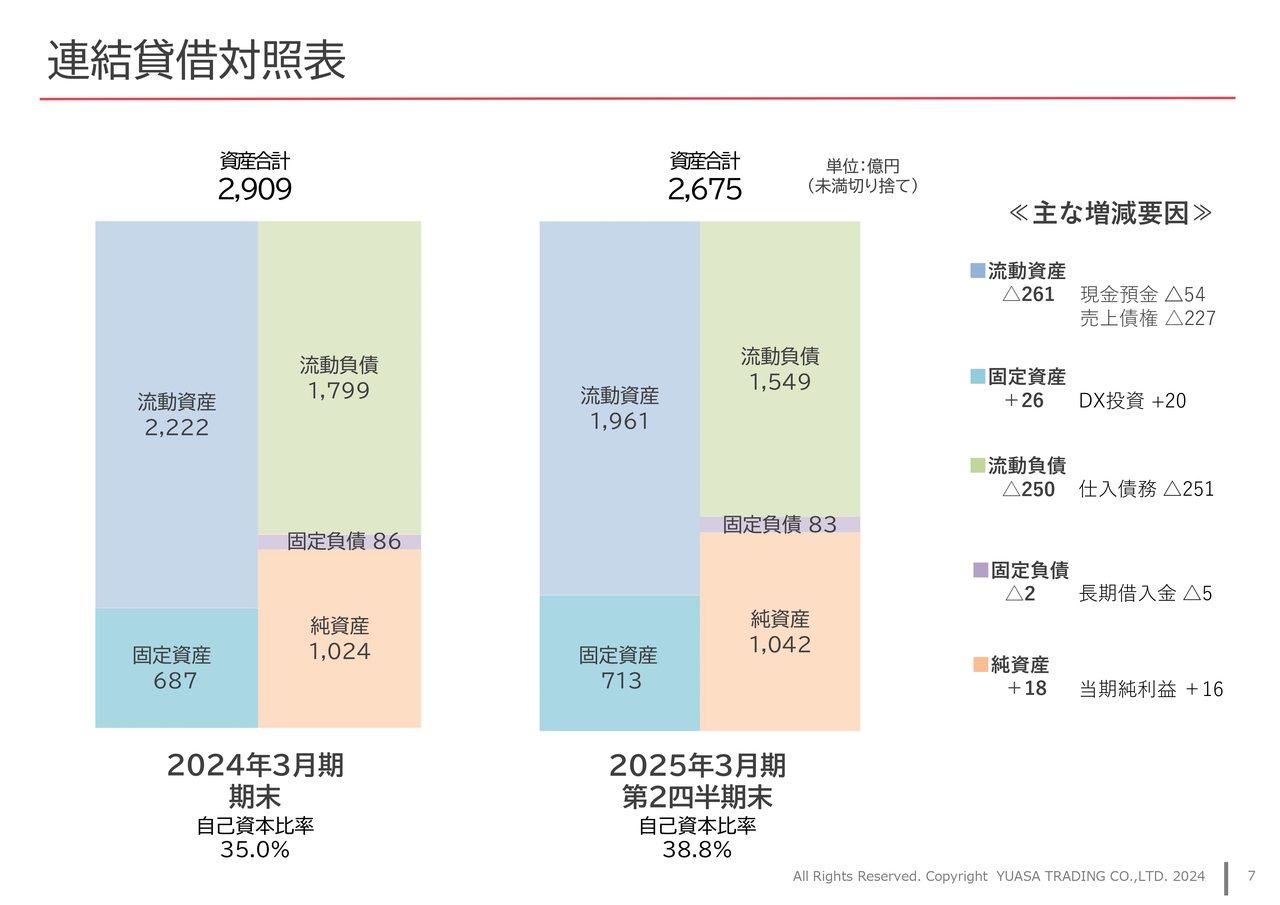

連結貸借対照表

バランスシートです。ご覧のように、純資産が18億円増えており、自己資本比率は35.0パーセントから38.8パーセントへと改善しています。

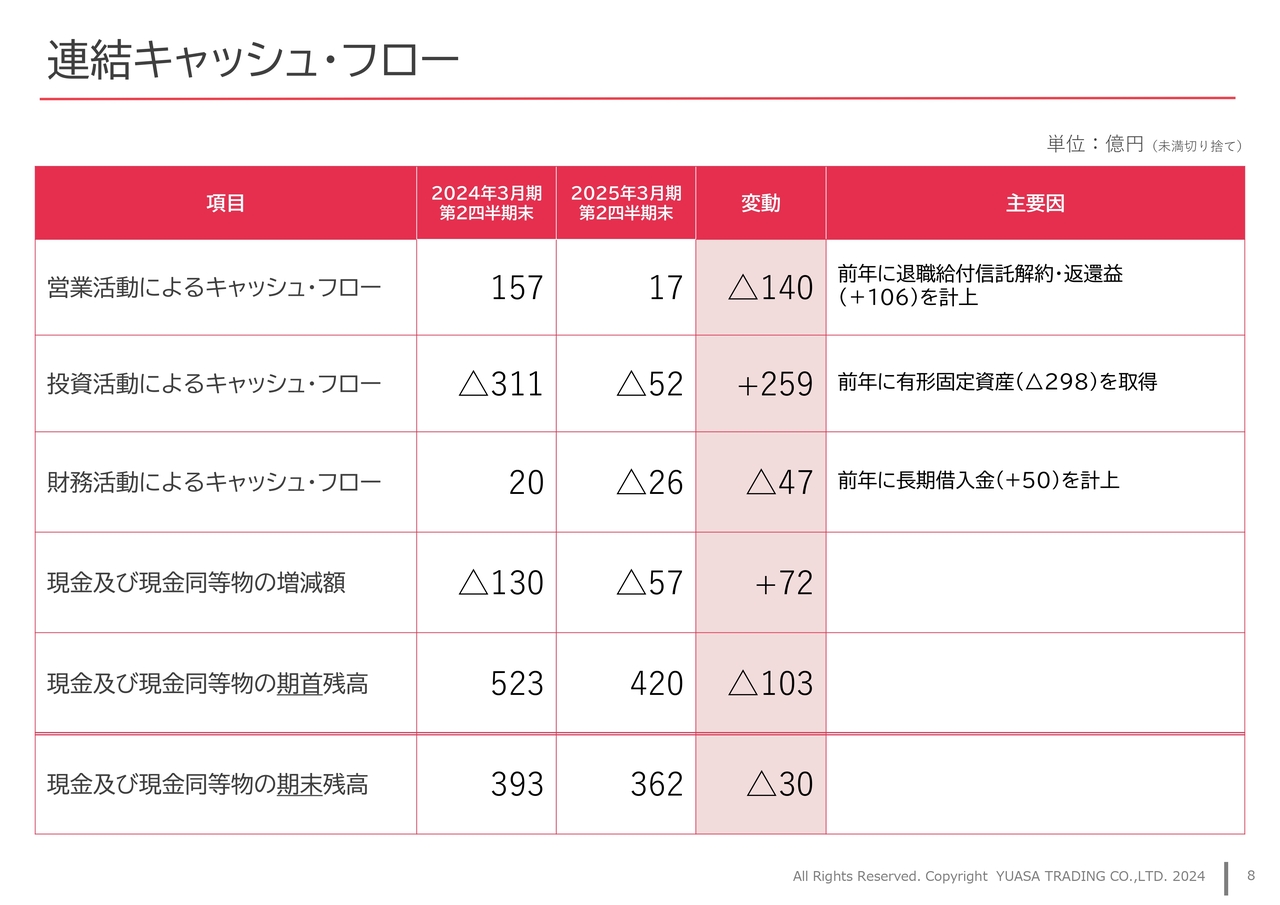

連結キャッシュ・フロー

キャッシュ・フローです。現金及び現金同等物の期末残高は、2024年3月期第2四半期末に比べて30億円減となりました。

以上、2025年3月期第2四半期の決算概要でした。

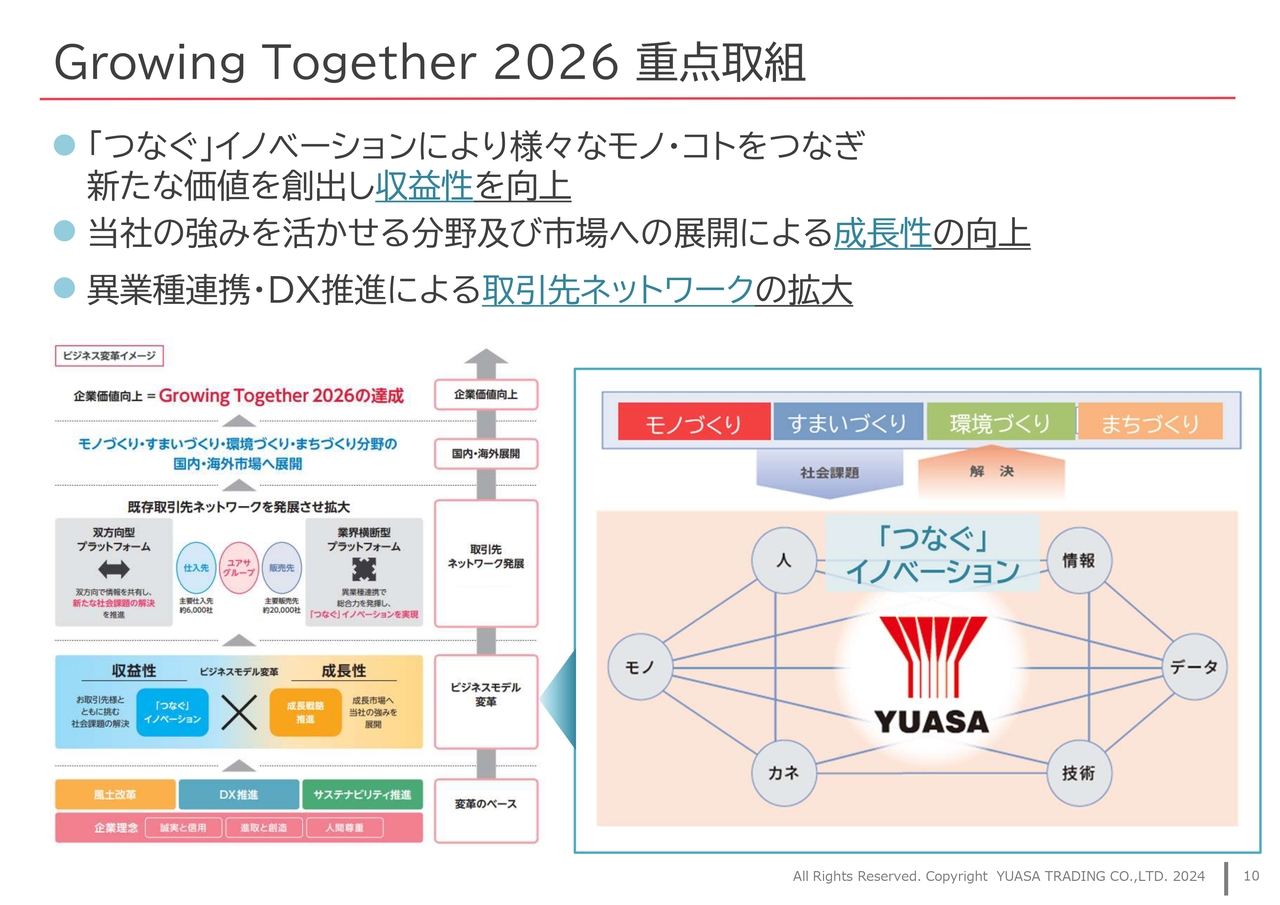

Growing Together 2026 重点取組

続いて、これから下半期を迎える中で、最も大事な中期経営計画に沿った戦略の状況についてお話しします。

こちらは既出のスライドですが、リマインドさせていただきます。2026年は、当社の360周年を迎える年にあたります。その360周年を迎える2026年をゴールとしたビジョンを2017年に打ち立て、その9年間を「1stステージ」「2ndステージ」「3rdステージ」と3つに分けて、中期経営計画を策定しています。

現在は「3rdステージ」に入ったところで、「3rdステージ」の2年目を迎えているとご理解ください。

スライド左側には、変革のベースからビジネスモデルの変革、あるいはネットワーク発展、国内外への展開により企業価値向上を図るということで変革イメージを整理しています。一番の肝を「つなぐ」イノベーションとし、8年目も展開しています。

従来、商社は「人」「モノ」「カネ」をつないでいました。「人」「モノ」「カネ」は従来どおりこれからもつないでいきますが、「技術」「データ」「情報」も織り込んで、さまざまなものをつなぎ合わせて新しい価値を生み出していこうとしています。

その新しい価値が社会課題の解決につながるようなものであってほしいということで、「つなぐ」イノベーションを展開しています。

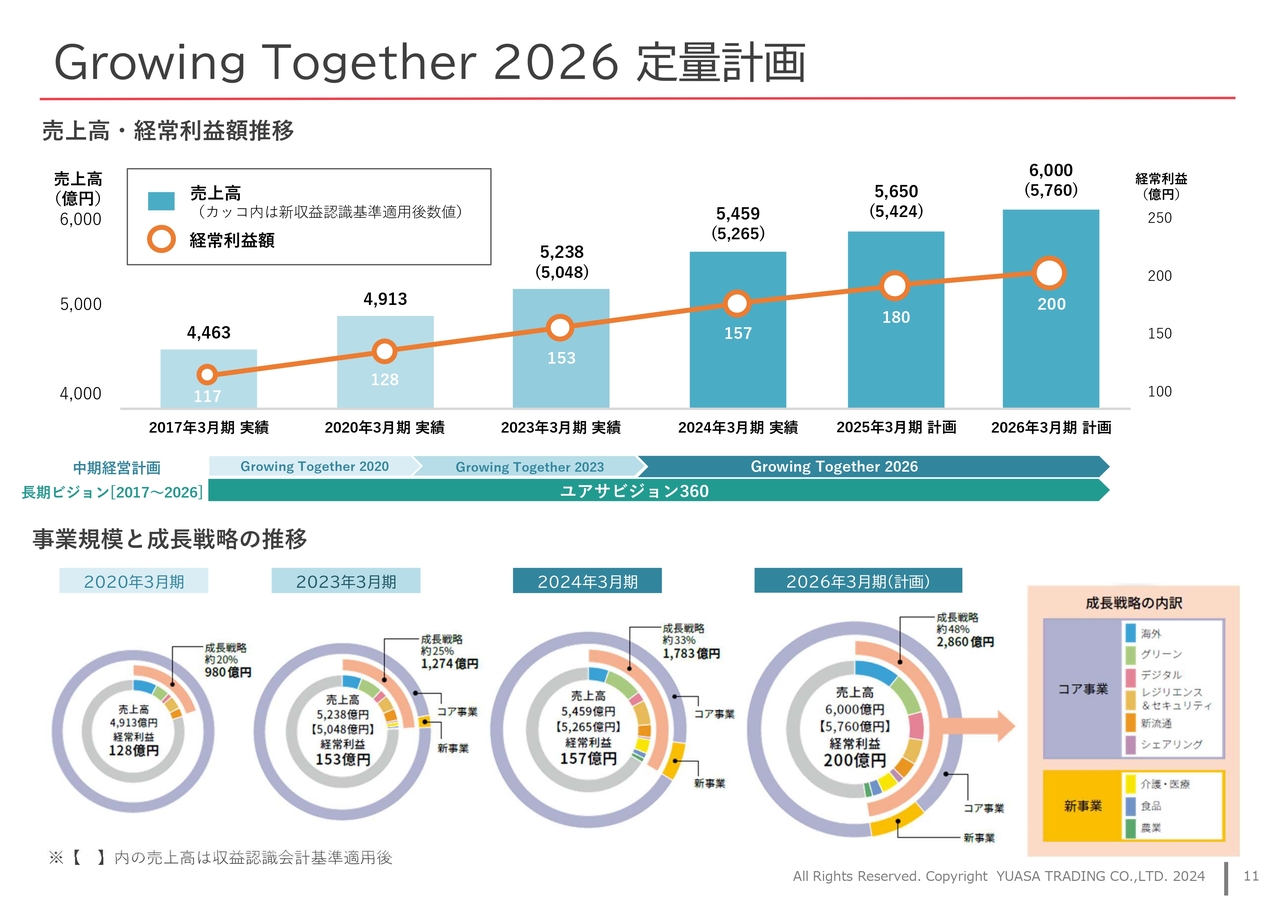

Growing Together 2026 定量計画

こちらも既出のスライドですが、もう一度簡単にご説明します。スライド上部には定量的な数値を記載しています。

こちらで最も大事なのが下段のカラフルな部分で、成長戦略の展開により計上できる売上高です。中期経営計画最終年度の2026年3月期には、成長戦略だけで約半分を賄っていきたいと考えています。

ちなみに、2024年3月期は売上高の約33パーセントを成長戦略で叩き出しています。

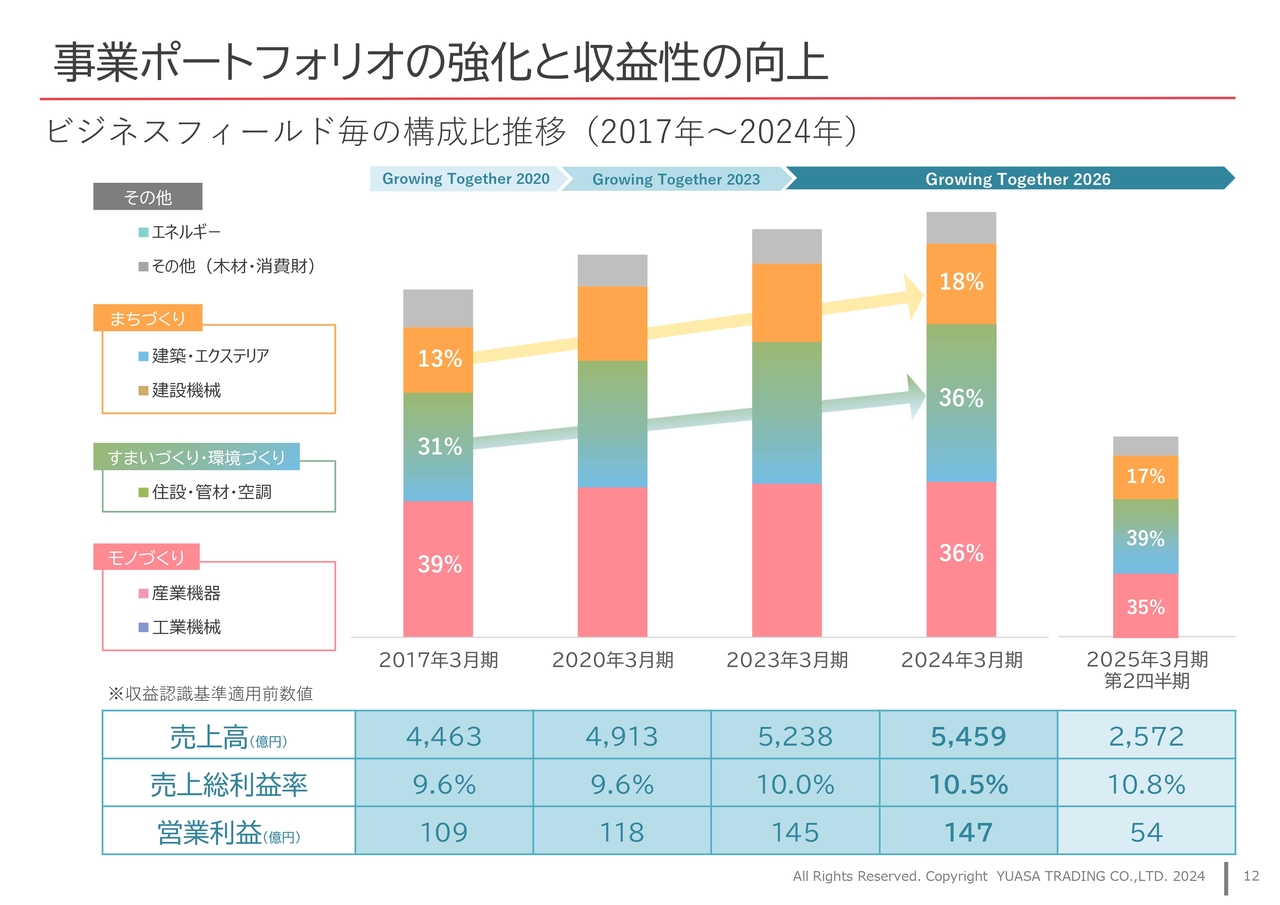

事業ポートフォリオの強化と収益性の向上

事業にとって最も大事なポートフォリオについてです。先ほど、上半期は工作機械が非常に厳しい半年だったとお伝えしました。

スライドのグラフをご覧ください。2017年3月期は、工作機械を含むモノづくりが39パーセントのシェアを占めていました。それに対して、すまいづくり・環境づくりが31パーセント、まちづくりが13パーセントのシェアとなっていました。

それが2024年3月期はモノづくりが36パーセント、すまいづくり・環境づくりが36パーセント、まちづくりが18パーセントと、かなり変革してきました。

中間期となる2025年3月期第2四半期は、モノづくりが35パーセント、すまいづくり・環境づくりが39パーセント、まちづくりが17パーセントとなっており、2017年3月期と比較すると、ポートフォリオがかなり変わってきていることが見てとれます。

もともと工作機械業界は、山あり谷ありの業界です。当社は、工作機械業界が活況にあると売上高が上がり、不況になると大幅に下がるといった売上の推移を示してきました。

工作機械が苦戦している時も業績を確保するため、ポートフォリオの変革にトライしてきました。結果は十分とは言い切れませんが、変革が実現してきているのがおわかりいただけるかと思います。

ただし、「工作機械の業績が落ちたから35パーセントになった」というのは健全な変革ではありませんので、工作機械が回復してきた時の目標のシェア率としています。

スライド下部には売上総利益率を記載していますので、変遷をご覧ください。売上総利益率は、2017年3月期の9.6パーセントから2024年3月期は10.5パーセントまで上昇しました。この中間期では10.8パーセントまで上昇しています。

ここで1つだけご注意いただきたいことがあります。2017年3月期は収益基準が旧収益基準で、先ほど決算でご説明した数字は新収益基準のため、売上総利益率が11.17パーセントとなっています。

スライドの表は旧収益基準で作り上げた数字ですので、新収益基準の数字よりも低くなっています。そのあたりをご理解いただけたらと思います。

いずれにしても、今後も足腰をさらに強化するためにポートフォリオを変革し、新しい事業も生まれてきていますので、新たな柱作りに注力していきたいと考えています。

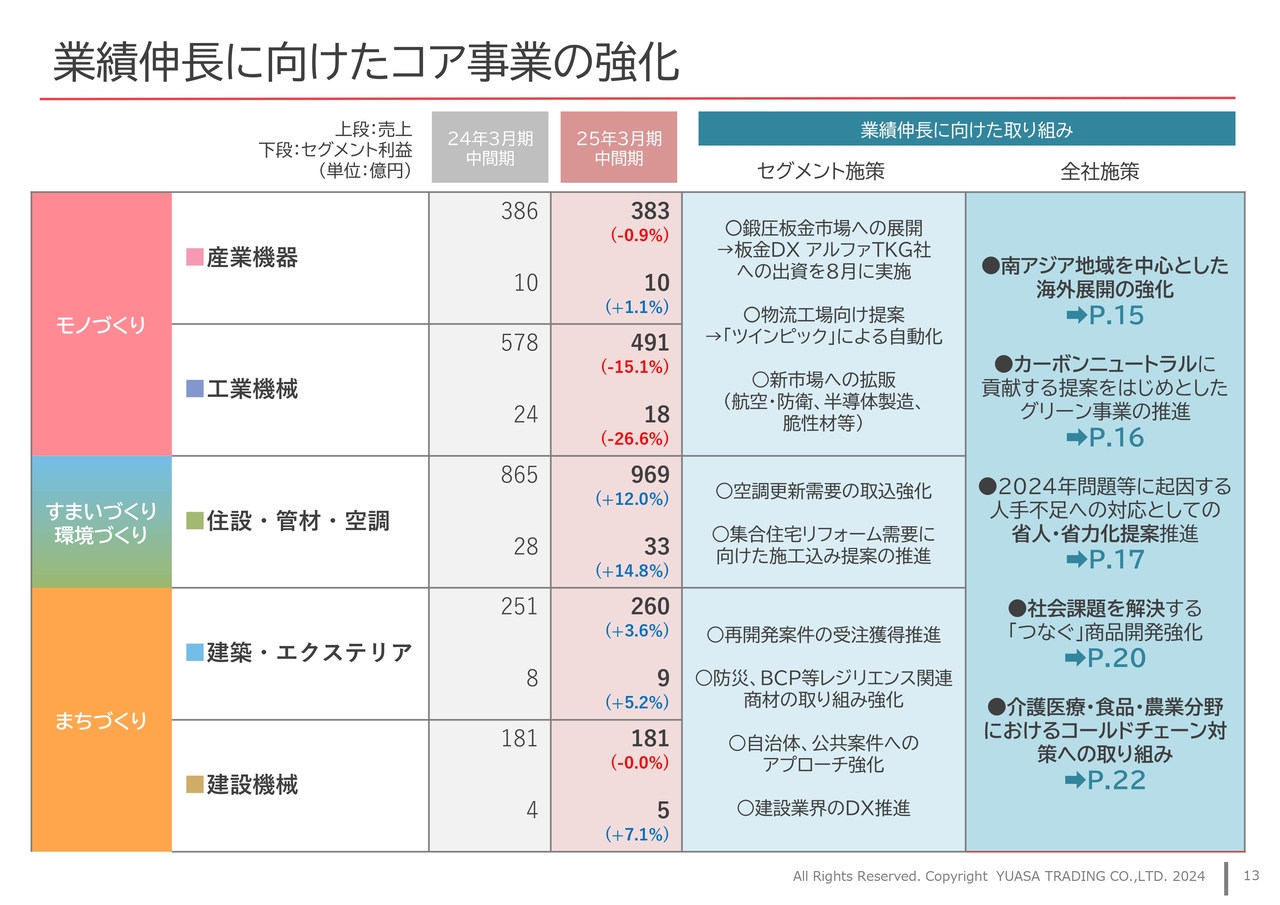

業績伸長に向けたコア事業の強化

セグメント別の業績伸長に向けた取り組みについてご説明します。まず、海外戦略、カーボンニュートラル、人手不足への対応については、全社を挙げて戦略を組んでいます。こちらは後ほどご説明します。

また、「つなぐ」ということで、付加価値を創造していくとお伝えしましたが、その具体例や、トピックスであるコールドチェーン対応についても、後ほどお話しします。

セグメント別です。工作機械については、受注後、数ヶ月経ったのちに売上につながるような業界ですので、下半期に売上ベースで回復するとは思っていません。下半期の終わりから受注ベースで戻ってくるのかのではないかと考えています。

根拠として、当社は中小企業、中堅・大手企業向けと2つのビジネスがあり、中堅・大手企業は現在すでに動き出していることが挙げられます。

ただし、工作機械で最も台数が出るのは中小企業の市場です。こちらはまだ動いておらず、動き始めるのは来春あたりの受注ベースとなる見込みです。そのため、来年度前半あるいは後半に売上が上がってくることになりますので、この下半期に売上が回復するとは思っていません。

また、鉄板を曲げたり切ったりする鍛圧板金という市場があります。当社は、鍛圧板金市場は手つかずで限りなくゼロに近い数字しかなかったのですが、8月に板金業界でDXを手がけられているアルファTKGに出資をしました。こちらを中心に展開し、数字を積み上げていきます。

現在、モノづくりの現場では、工場内物流あるいは出荷物流が注目されています。人手不足により大変な状態になっていますので、当社のオリジナル商品を販売することで、新しい市場を開拓していきます。

住設・管材・空調については、気候変動の影響もあり、空調が好調です。空調をさらに強化し、集合住宅リフォーム需要に対して施工込みで提案していきます。

建築・エクステリアについては、各地で再開発が進んでいます。そのあたりに折込営業をかけて、設計段階から入っていき、さらには防災、BCPなどへ継続的にアプローチしていきます。

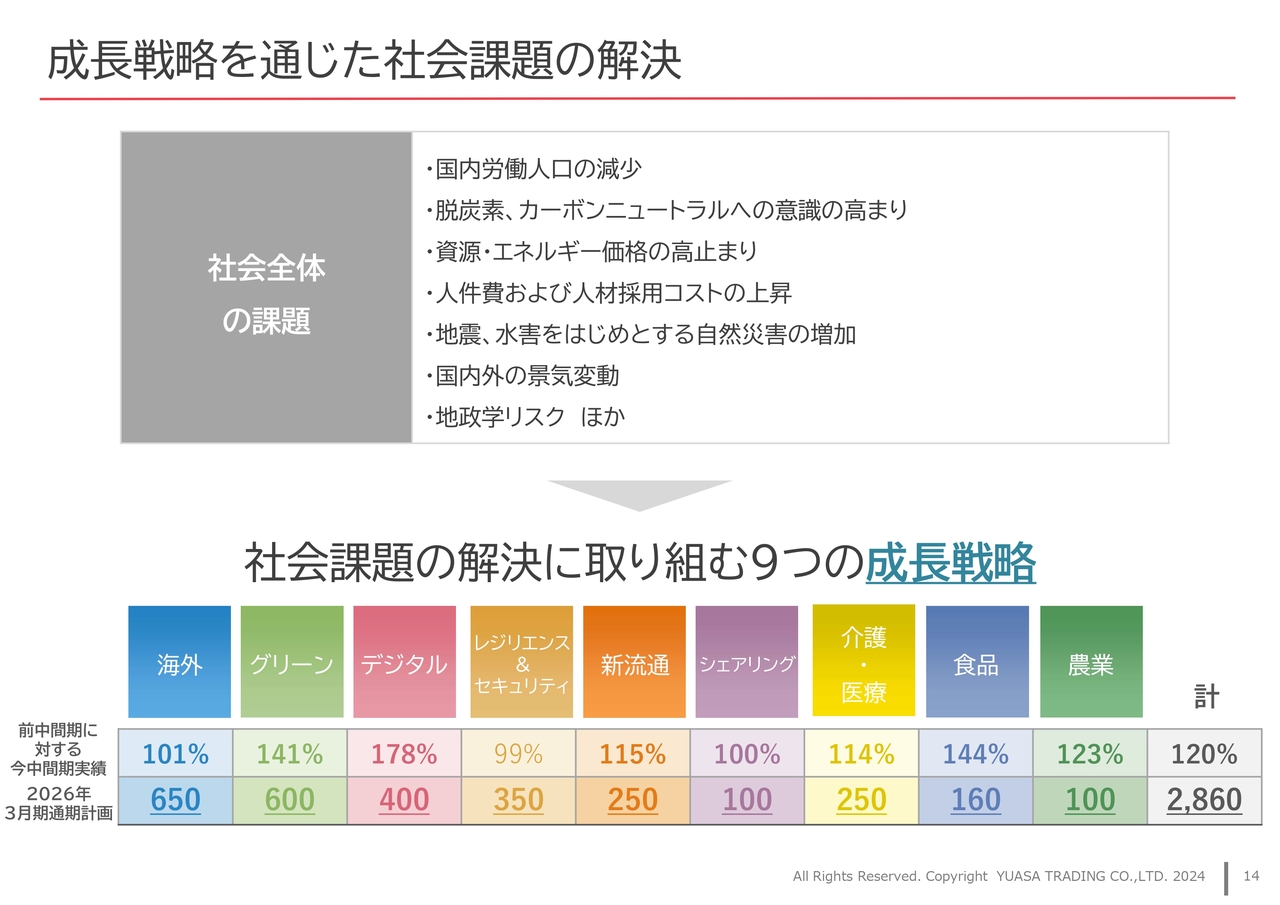

成長戦略を通じた社会課題の解決

成長戦略についてです。全社の成長戦略として、スライド下部には色分けした各部門と、まったく新しい市場へのチャレンジということで、トータルで9つの戦略を繰り回しています。下段は、前期の中間期に対して、今期の中間期の伸びを示しています。

ご覧のように、グリーンとデジタルが非常に伸びています。加えて、新しい市場である食品が急カーブで上昇しています。伸びていないのは、レジリエンス&セキュリティのみで、残りはすべて増額しています。

海外戦略の推進:海外

全社で展開している海外、デジタル、グリーンの3つを掘り下げていきます。

まずは海外です。スライドの写真の建物は、10月15日に竣工したタイのバンナー地区の新社屋で、タイの本社となります。こちらのビルは、当社の建材や、すまいづくりで扱っている商品をふんだんに使っており、屋上には中国製と日本製の太陽光パネルを設置しています。お越しいただいたお客さまに、ショールームとしてご覧いただけるビルが出来上がりました。

次にインドです。インドはこれまでバンガロールとグルガオンに拠点がありましたが、さらに10月には、プネに新しく拠点を開設しました。来年3月にはもう1ヶ所開設する予定です。

インドは中国の次に大きな市場ですので、各業界が注目しているインドに根差した営業を始めようと思っています。

さらに、海外戦略の1つの肝として、当社で海外初となる「グランドフェア」をタイで開催する予定です。「グランドフェア」は、当社最大の営業プロモーションで、日本では毎年5ヶ所で展開しています。

その展示会をタイで行うということで、出品メーカーは約200社を予定しており、全セグメントから出品することになっています。

ご来場者は5,000名、受注目標は33億円です。初めての試みですが、来年2月5日・6日・7日に、タイで最も大きな展示会場「BITEC」で開催を予定しています。

「イナバ物置」の「やっぱりイナバ 100人乗っても大丈夫!」というCMがありますが、そのタイバージョンを稲葉製作所と共同で撮影しました。1月からタイの各メディアで流す予定です。

同時に、「この商品は『グランドフェア』で見られますよ」といったPRを行う計画です。

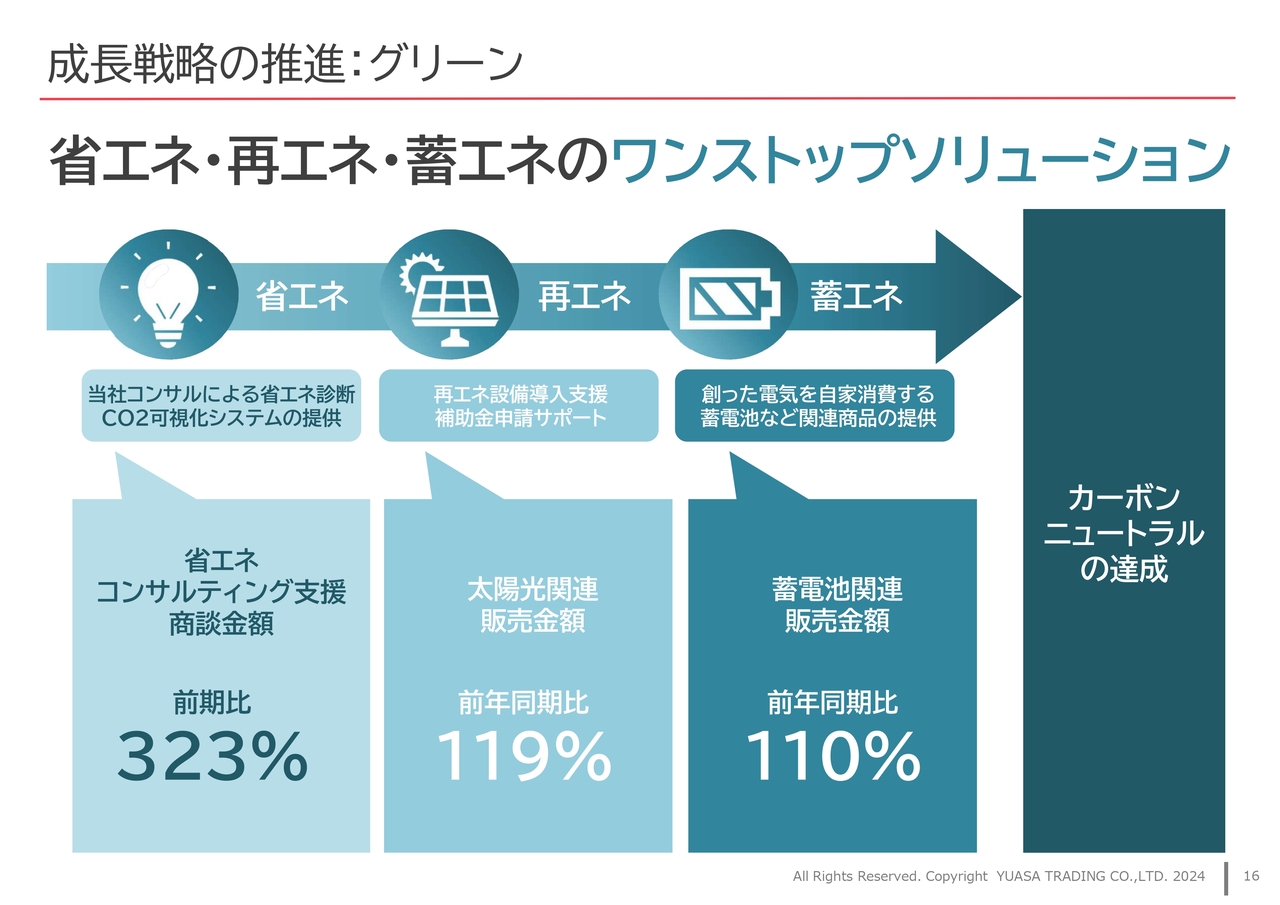

成長戦略の推進:グリーン

グリーンについてです。当社はワンストップでコンサルから設置までできますので、評価をいただいています。

スライド14ページに記載のとおり、グリーンは前年同期比141パーセントの伸長となっています。こちらも継続して展開していきます。

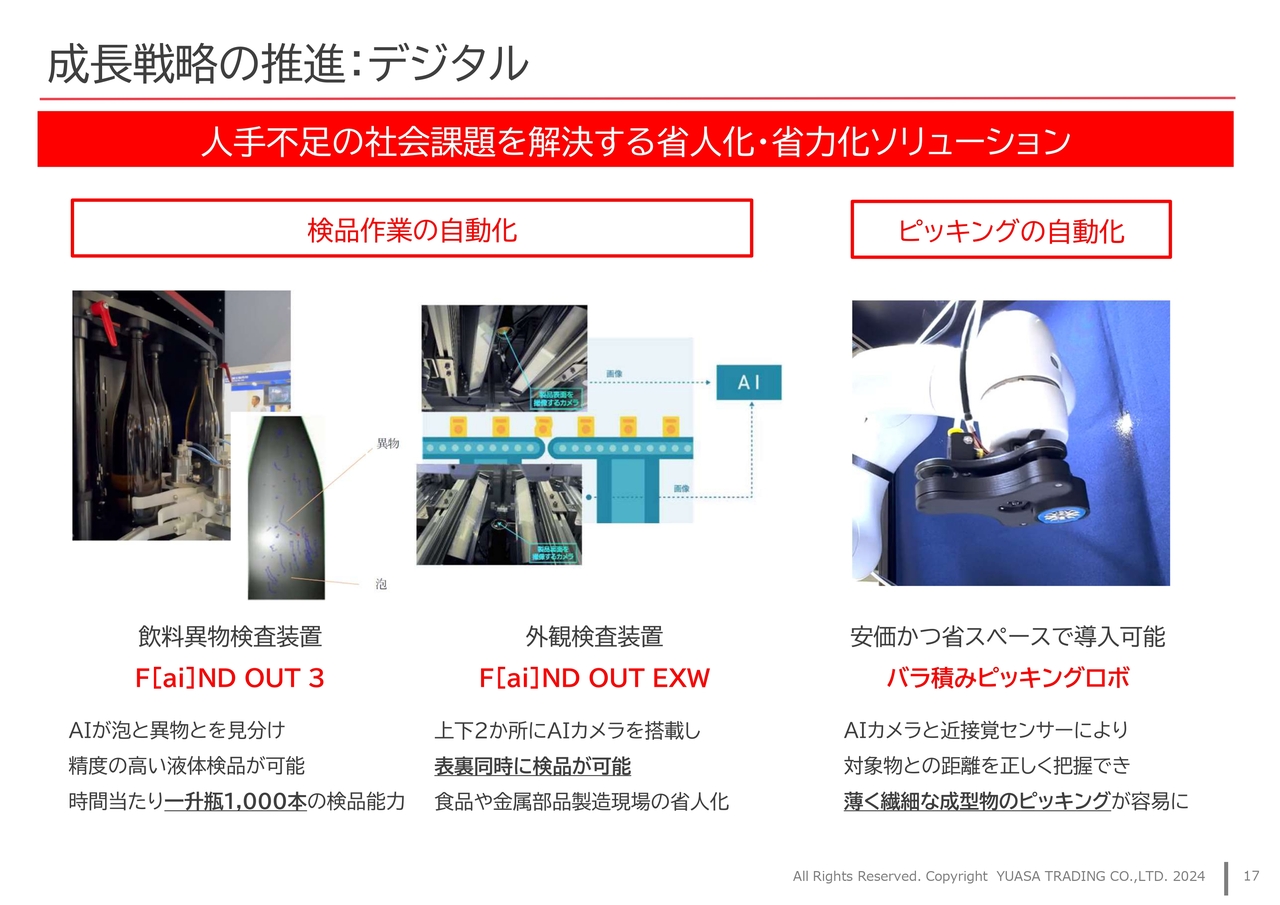

成長戦略の推進:デジタル

デジタルについてです。デジタルも大きな伸びを示しています。当社の持分会社でAIを生業としているconnectome.designと共同で、外観検査装置や飲料異物検査装置を開発し、2年前に発表しました。その改良版を作り、いよいよ現場で使える仕様に出来上がってきました。

ピッキングの自動化については、例えば整列せずにバラ積みされた薄い煎餅のようなものを、ロボットが拾い上げて並べて置くことができます。これにより、外観検査の用途が広がりました。

動画がありますので、ご覧ください。

(動画流れる)

先ほど、「つなぐ」ことによって新しい価値を生み出すというお話をしましたが、その一環として、オリジナル商品を作り上げています。20種類を超える独自の商品を使って社会課題の解決に貢献し、収益性を上げていきたいと考えています。

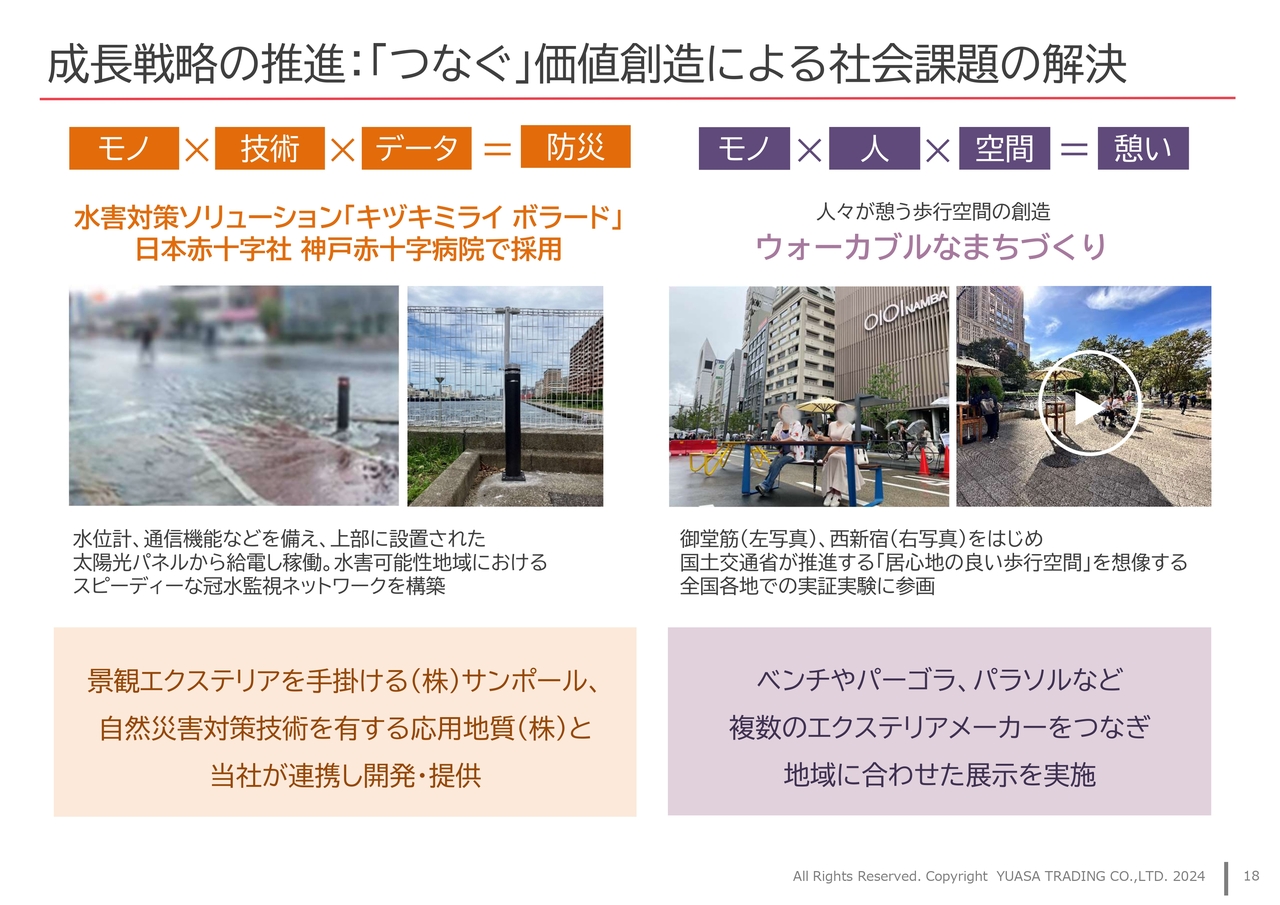

成長戦略の推進:「つなぐ」価値創造による社会課題の解決

防災に対する当社のオリジナル商品です。スライド左側の写真は車止めです。病院が洪水の被害に遭ったら大変なことになりますので、車止めにセンサーを入れ、水かさが増えたら担当に通知し、対策する防災システムです。日本赤十字社の神戸赤十字病院で採用されています。

時々車が立ち往生することがあるアンダーパスにも採用されており、地方行政に数多く採用していただいています。埼玉県では18ヶ所に設置するということで、まずは1ヶ所、近々納入予定です。

右側は、国土交通省が展開している「ウォーカブルなまちづくり」ということで、駅前や公園に、少し立ち止まって憩いを求めるような空間を作っていく取り組みです。こちらに当社も参画し、さまざまなところに実物を設置しています。御堂筋、西新宿以外に品川でも先日設置しました。

こちらも動画があります。

(動画流れる)

街で見かけたら、ユアサ商事が参画しているプロジェクトだとご理解ください。

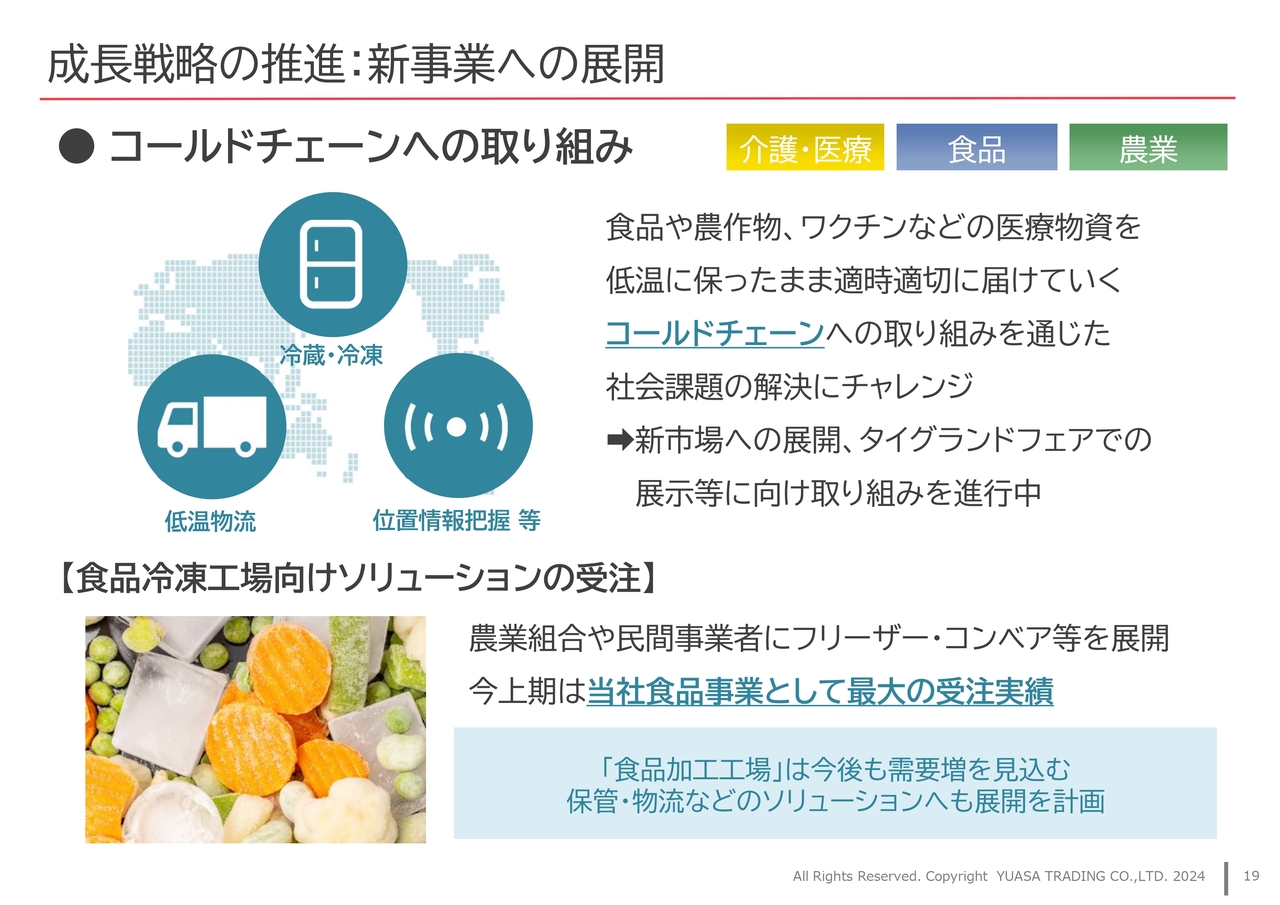

成長戦略の推進:新事業への展開

現在、コールドチェーンが注目を集めています。食品、農作物、ワクチンを低温のまま広域に搬送する取り組みですが、こちらの事業でも当社は数多く手がけており、フリーザー・コンベア等を中心に提供しています。タイの「グランドフェア」にも展示し、みなさまにご提案したいと考えています。

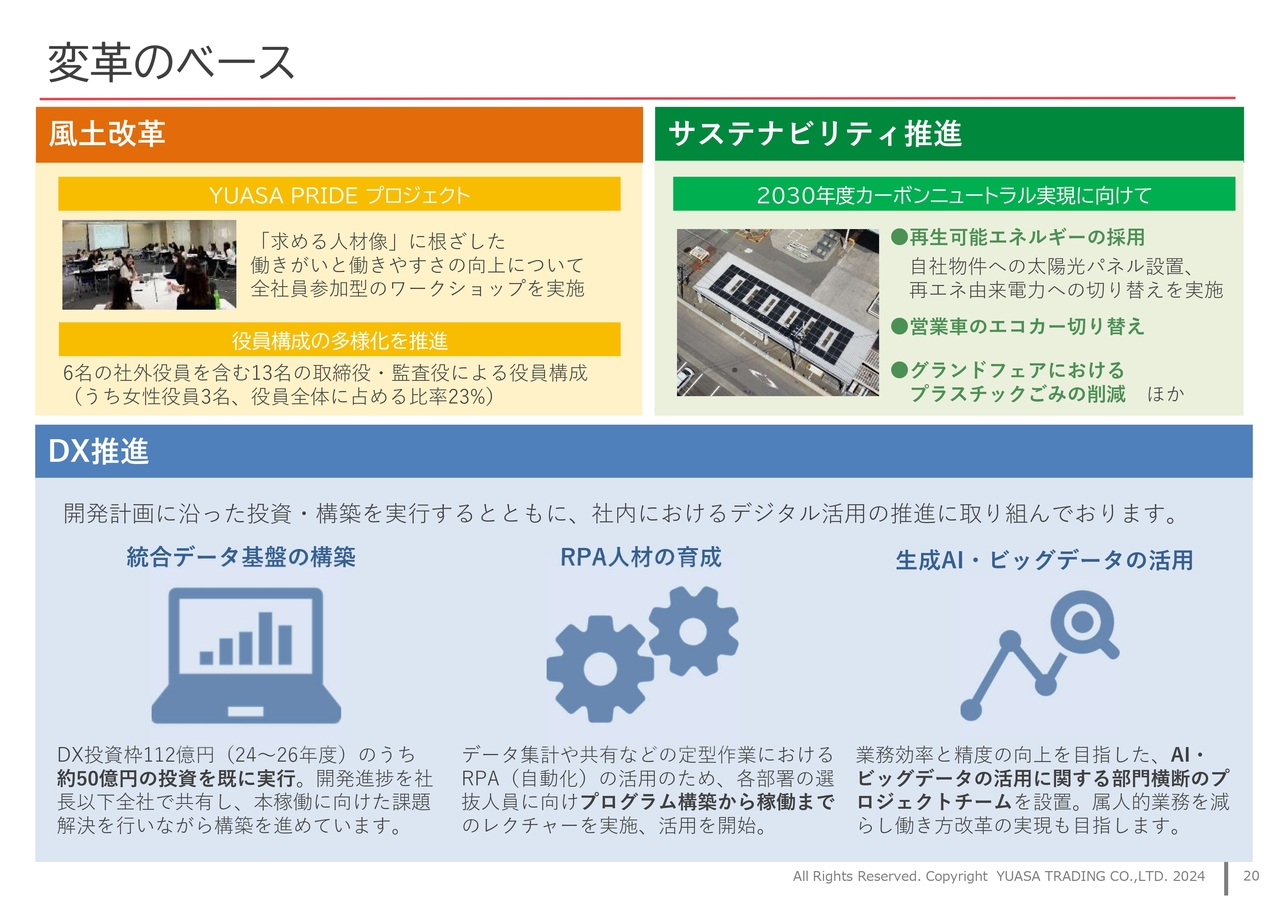

変革のベース

変革についてです。人材育成という意味で風土改革を行おうと「YUASA PRIDE プロジェクト」を展開しています。人事制度も含めた新しい時代の人材育成をするため、力を入れています。当然ながらサステナビリティやDXも推進しています。

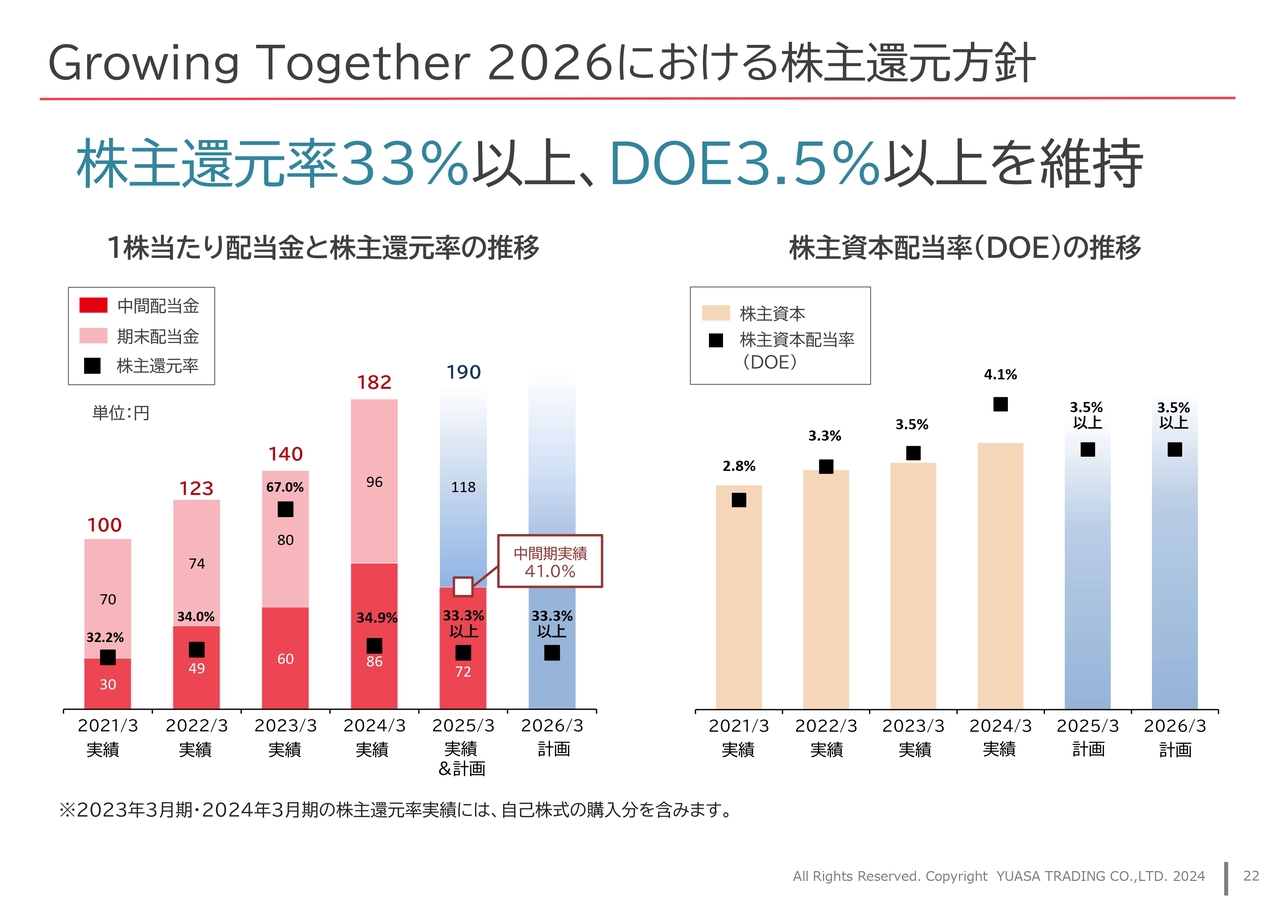

Growing Together 2026における株主還元方針

株主還元方針についてご説明します。中間決算の配当は予定どおり72円、配当性向は41パーセントです。期末は118円を予定しています。

当社は還元率を33パーセント以上、DOEを3.5パーセント以上維持する方針を掲げています。これに沿って実行していきます。

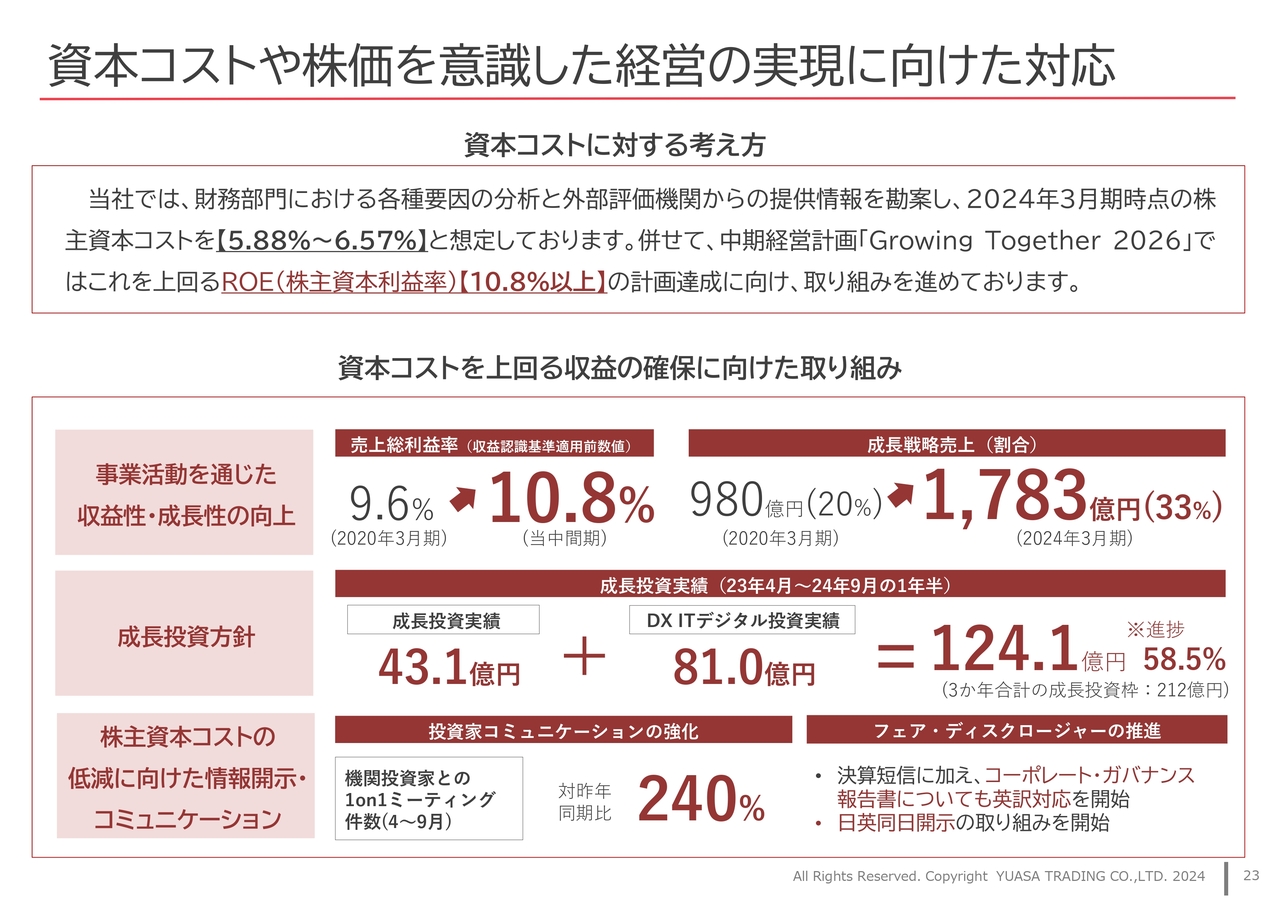

資本コストや株価を意識した経営の実現に向けた対応

資本コストや株価を意識した経営の実現に向けた対応の実績をまとめています。利益率の向上に加えて、成長戦略による売上については、2020年3月期の980億円から2024年3月期は1,783億円まで上昇しています。成長投資については、124億1,000万円の投資を実行しています。

下半期のハードルがかなり高いことは重々認識していますが、成長戦略を繰り回して、社員全員で目標に向かっていきたいと考えています。

ご清聴ありがとうございました。

質疑応答:今後の見通しについて

新着ログ

「卸売業」のログ