アイホン、中間決算として過去最高の売上高を更新 集合住宅市場における賃貸マンション向けのリニューアルが牽引

本日の内容

鈴木富雄氏:みなさま、こんにちは。代表取締役社長の鈴木です。当社の2025年3月期中間期の決算説明会をご視聴いただき、誠にありがとうございます。さっそくですが、説明に移ります。

本日は、スライドに記載の内容についてご説明します。

経営環境

決算ハイライトをご説明します。まずは、上半期の経営環境についてです。上半期の経営環境におけるトピックスとしては、部品の供給不足への懸念がほぼ解消されたことが挙げられます。

為替変動については、第2四半期後半で一時的に当初予想の水準となったものの、上半期全体を通して見ると想定以上の円安傾向は変わらず、海外市場の業績や海外仕入れが影響を受けるかたちとなりました。また、海外生産子会社が持つ外貨建て資産において、為替差損が生じるなどの影響もありました。

営業面では、国内集合住宅市場のリニューアル需要が高水準を維持しているものの、北米市場では、前年同期のバックオーダー解消に伴う売上増加からの反動減が生じています。

また、欧州経済の停滞は底を打ち、緩やかな回復基調になっていると感じます。一方で、アジア・オセアニア圏を中心に、昨年度末以降の中国の不動産市況の不安定化を機に、集合住宅市場などの案件の中に停滞が生じるものも出てくるなどの変化を感じています。

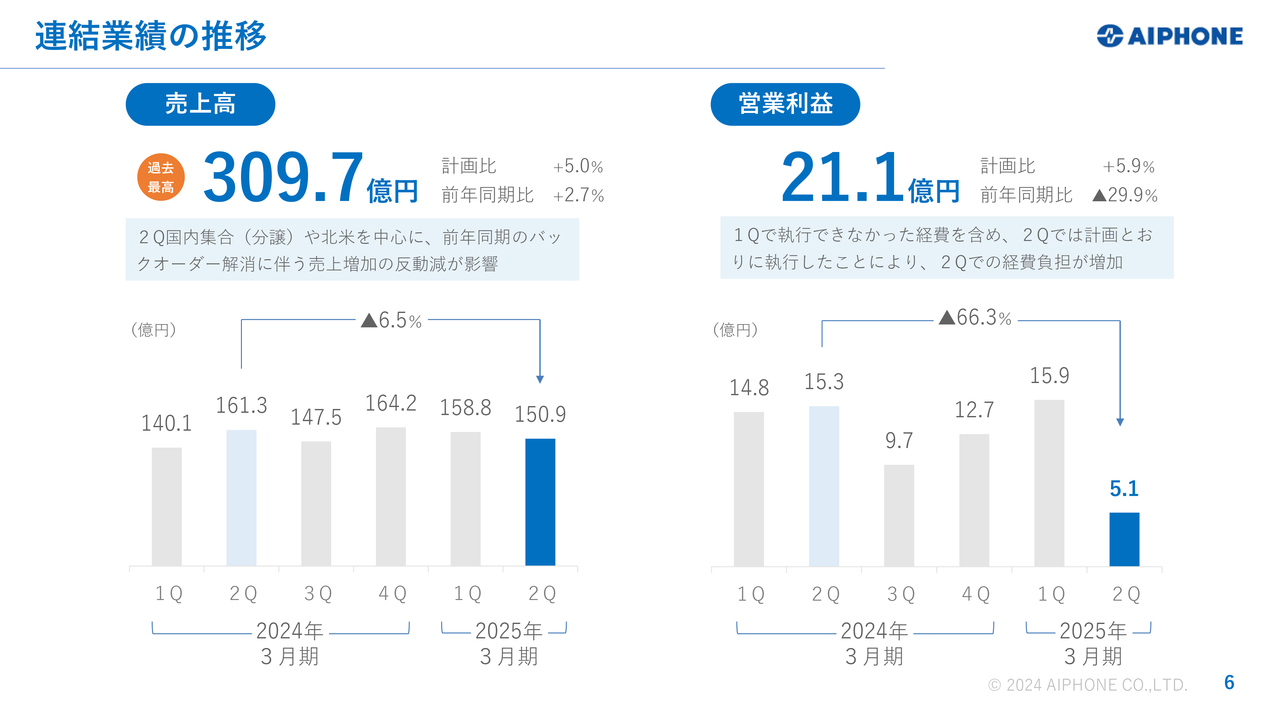

連結業績

このような経営環境の中、連結の業績結果については、売上高が前年同期比2.7パーセント増の309億7,000万円となり、中間決算において過去最高を更新しました。

国内では、受注残の解消による一時的な売上増加となった前年同期からは反動減が見られるものの、集合住宅市場における賃貸マンション向けのリニューアルを中心に売上が大幅に増加したことなどにより、前年同期比4.8パーセントの増収となりました。

海外では、為替の影響により円ベースでの売上が増加しました。しかし、国内同様に、前年同期の商品供給正常化を背景とする北米のバックオーダー解消に伴う一時的な売上増加からの反動減が大きく影響したことで、前年同期比1.8パーセントの減収となりました。

利益については、増収によるプラス効果はあるものの、開発費等の経費増や為替の影響により、各利益ともに前年同期比で大幅な減益となっています。

連結業績の推移

売上高と営業利益の四半期推移です。売上高についてです。第1四半期は、前年同期に起きた北米のバックオーダー解消に伴う売上増加による反動減の影響は少なくありませんでした。しかし、国内集合住宅市場において賃貸マンション向けのリニューアル売上が好調に推移したことで、大幅にリカバーしました。

第2四半期は、前年同期に起きた国内集合住宅市場の分譲マンション向けリニューアルの受注残解消による売上増加からの反動減が、大きく影響した結果となりました。

営業利益についてです。第1四半期は、開発費などの成長投資経費が計画どおりに執行できなかったため、想定を上回る着地となりました。第2四半期は第1四半期からの繰り越し分や増加した経費を含めて計画どおりに執行できたため、前年同期比で大幅に減少しました。

この結果、中間期の営業利益としては、概ね期初計画どおりの達成状況となっています。

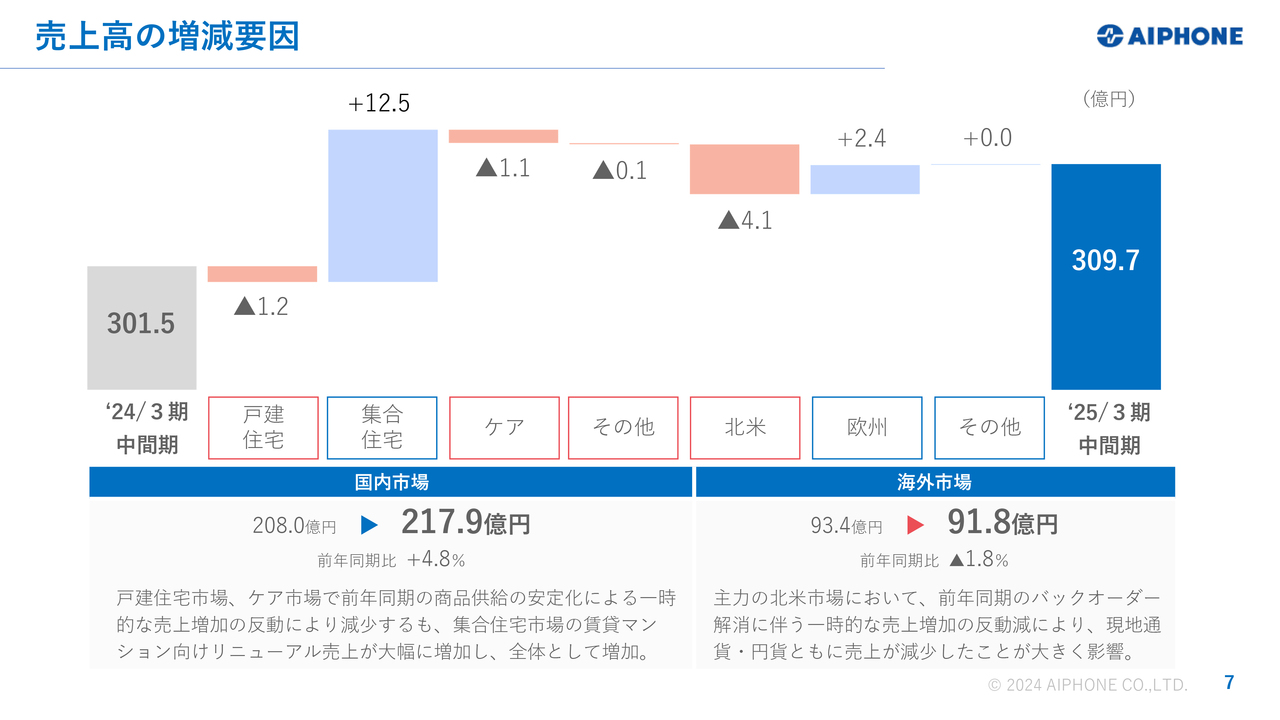

売上高の増減要因

スライドの滝グラフは、各市場における売上高の変動を示したものです。売上高の増減要因を市場別にご説明します。

国内市場では、戸建住宅市場とケア市場で前年同期からの反動減がありました。しかし、賃貸マンション向けを中心に、集合住宅市場のリニューアル売上が大幅に増加したことなどにより、国内全体では前年同期比4.8パーセント増の217億9,000万円となりました。

海外市場では、主力の北米市場において、前年同期の反動減により現地通貨・円貨ともに売上が減少したことが大きく影響しています。海外全体としては、前年同期比1.8パーセント減の91億8,000万円となりました。

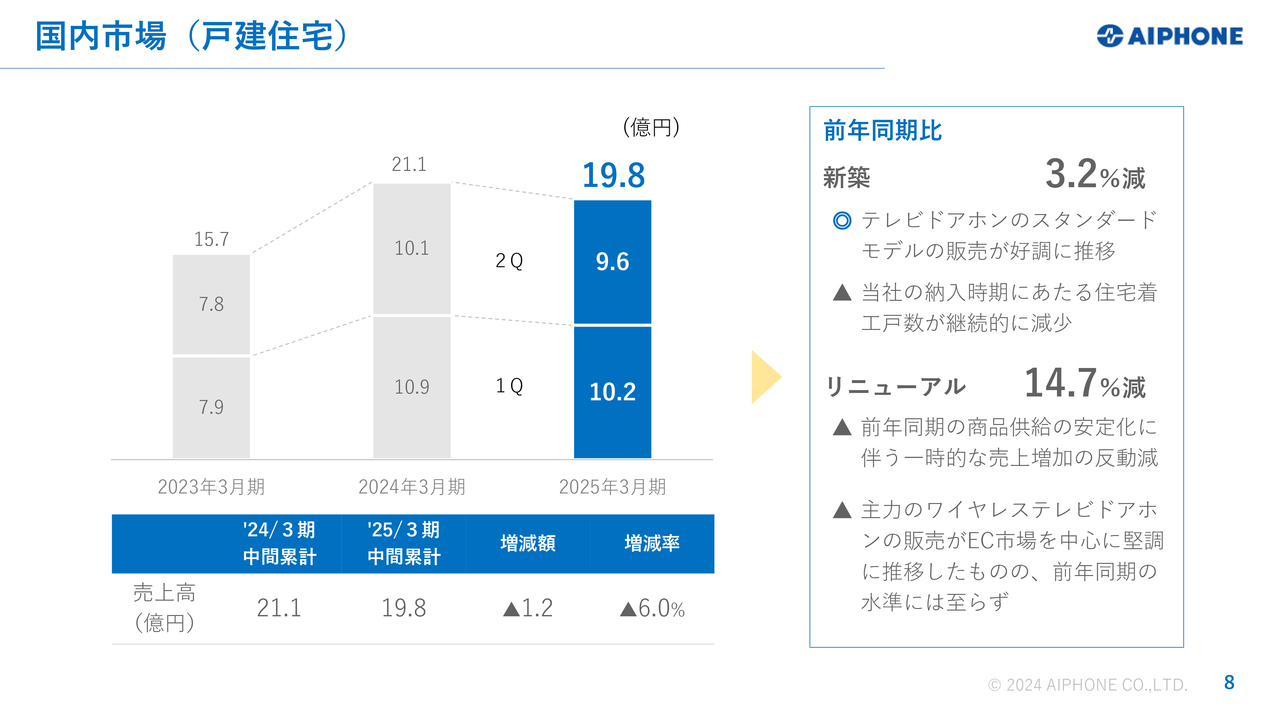

国内市場(戸建住宅)

各市場別の動向と状況のポイントをご説明します。国内の戸建住宅市場の売上高は、前年同期比6パーセント減の19億8,000万円となりました。

新築においては、商品供給が不安定な時期に失った顧客に対する販売強化に努めたことで、テレビドアホンのスタンダードモデルの販売が好調に推移しました。しかし、当社の納入時期にあたる住宅着工戸数の継続的な減少が影響し、前年同期比3.2パーセントの減少となりました。

リニューアルにおいては、主力のワイヤレステレビドアホンの販売が、EC市場を中心に堅調に推移しました。しかし、前年同期の商品供給の安定化に伴う一時的な売上増加からの反動減もあり、前年同期の売上水準には至らず、売上高は前年同期比14.7パーセントの減少となりました。

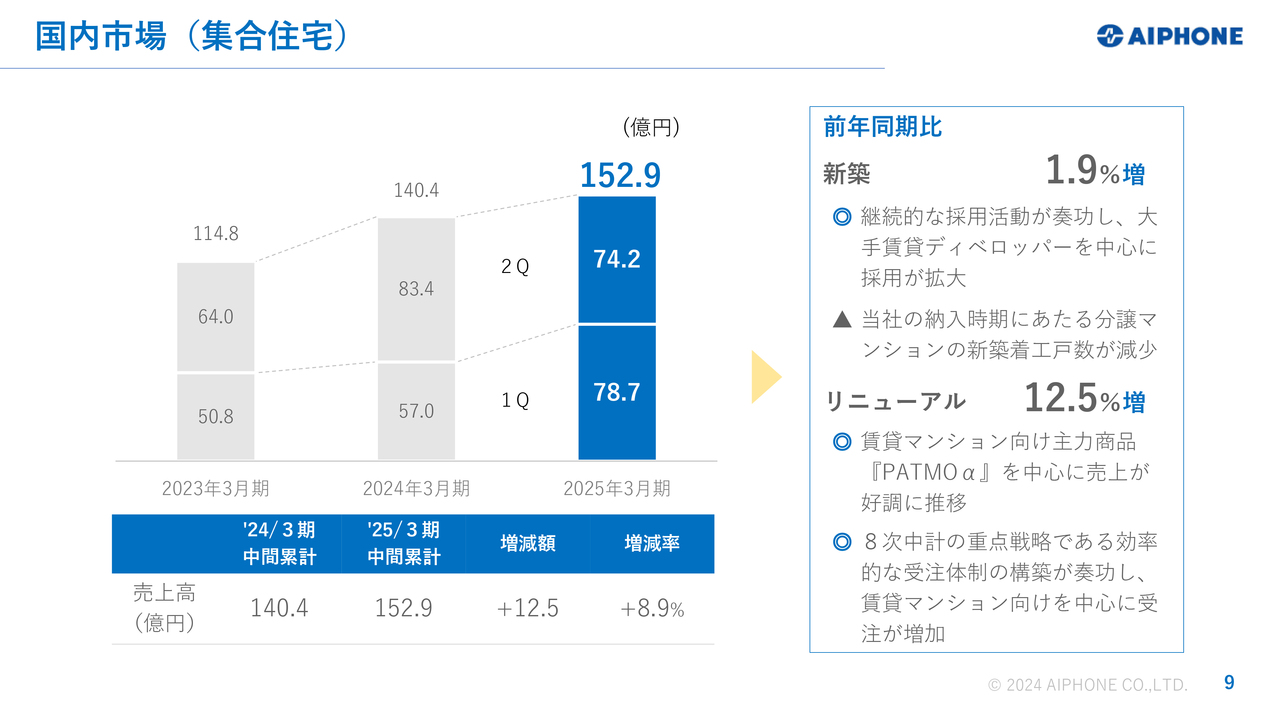

国内市場(集合住宅)

集合住宅市場の売上高は、前年同期比8.9パーセント増の152億9,000万円となりました。

新築においては、当社の納入時期にあたる分譲マンションの新築着工戸数が減少するなどの厳しい市場競争環境の中、大手賃貸ディベロッパーを中心とした継続的な採用活動が奏功し、採用が拡大したことなどにより、売上高は前年同期比1.9パーセントの増加となりました。

リニューアルにおいては、第8次中期経営計画の重点戦略として注力してきた効率的な受注体制の構築が進展したこともあり、賃貸マンション向けの案件受注が増加し、主力商品「PATMOα」を中心に販売が好調に推移しました。その結果、売上高は前年同期比12.5パーセントの増加となっています。

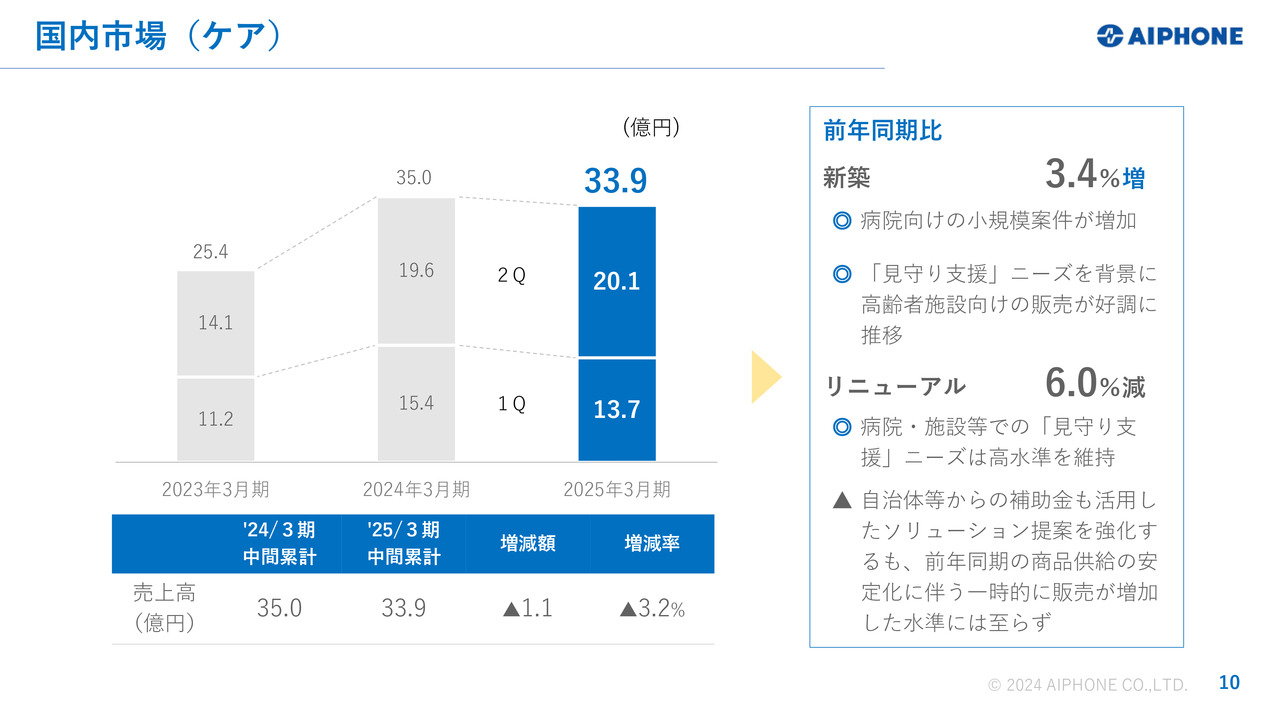

国内市場(ケア)

ケア市場の売上高は、前年同期比3.2パーセント減の33億9,000万円となりました。

新築においては、病院の着工数が引き続き減少傾向にある中、医療・介護従事者不足の解消に向けた「見守り支援」ニーズを背景に、病院・施設向けの小規模案件の販売が好調に推移し、売上高は前年同期比3.4パーセントの増加となりました。

リニューアルにおいては、施設における大規模修繕やICTロボット導入に向けて各自治体から補助金支援が継続されており、ナースコールと見守りカメラなどの活用による「見守り支援」ニーズは引き続き高い水準を維持しています。

こうしたニーズに対応すべく、病院や施設等へのソリューション提案活動を継続してきたものの、コロナ禍明けの需要増大が見られた前年同期の売上水準には至らず、売上高は前年同期比6パーセントの減少となりました。

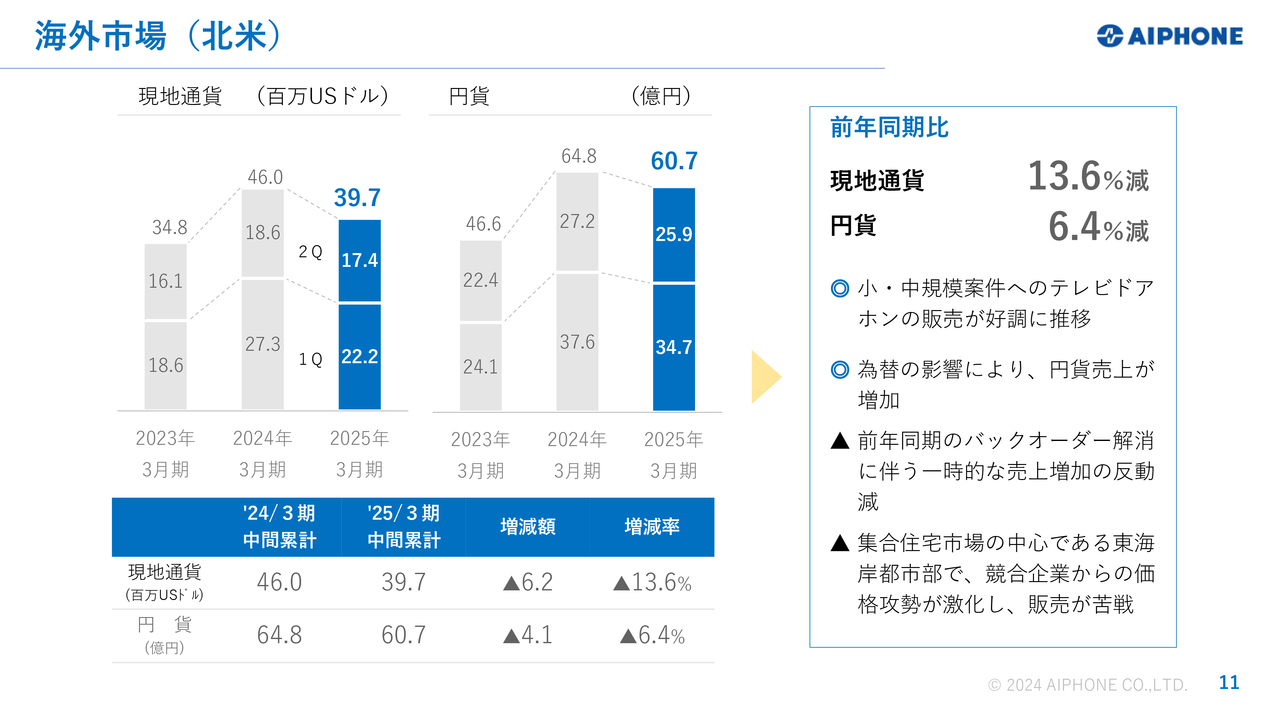

海外市場(北米)

海外市場についてです。主力である北米の売上高は、現地通貨ベースで前年同期比13.6パーセントの減少となりました。円貨ベースでは、為替の影響による増加が見られたものの、前年同期比6.4パーセント減の60億7,000万円となっています。

これは、小・中規模案件へのテレビドアホンの販売が好調に推移したものの、前年同期のバックオーダー解消による売上増加に対する反動減があったことに加えて、集合住宅市場の売上の中心である東海岸都市部において競合企業からの価格攻勢が激化し、販売が伸び悩んだことが影響しています。

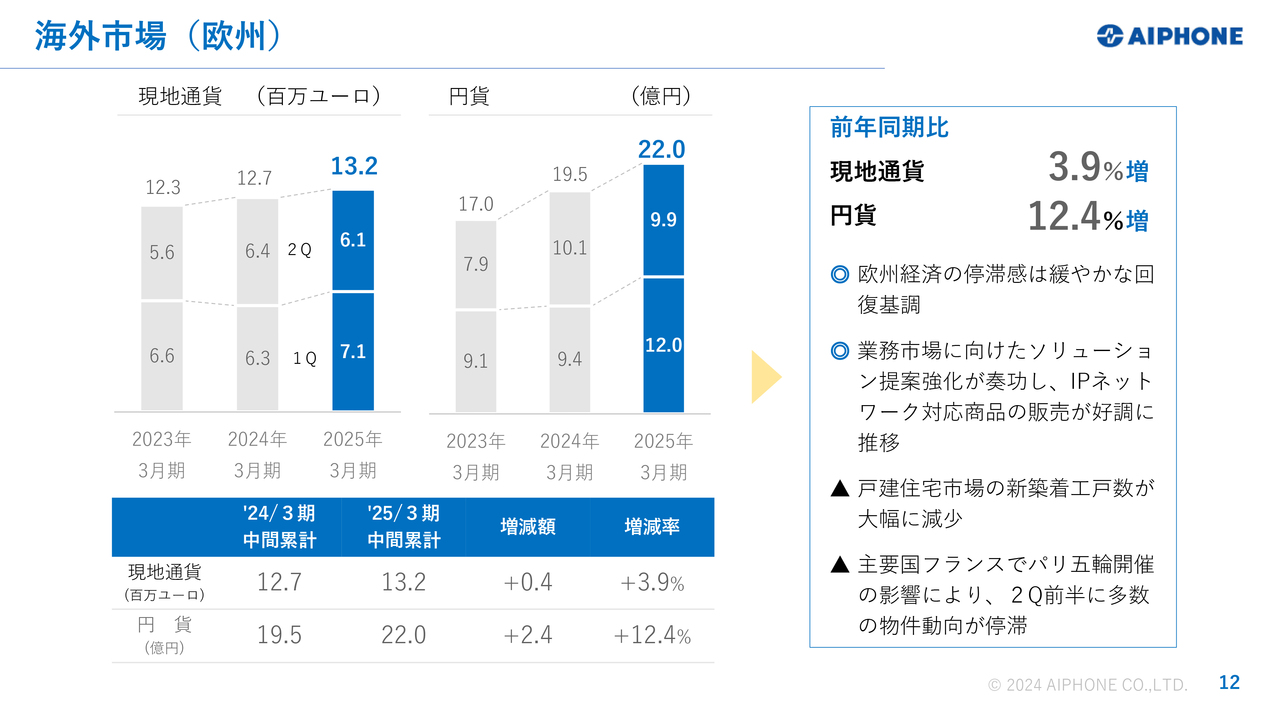

海外市場(欧州)

欧州の売上高は、現地通貨ベースでは前年同期比3.9パーセントの増加、円貨ベースでは為替の影響もあり、前年同期比12.4パーセント増の22億円となっています。

欧州経済が緩やかな回復基調を見せる中、主要国のフランスでは、主力の戸建住宅市場の新築着工戸数が大幅に減少しました。加えて、パリオリンピック開催の影響により、第2四半期前半は多くの建築物件においてプロジェクトの停滞が見られました。

しかしながら、集合住宅市場への積極的な受注活動とともに、業務市場に向けたソリューション提案の強化が奏功し、IPネットワーク対応インターホンシステムの販売が好調に推移したこともあり、売上の伸長につながっています。

イギリスでは、集合住宅市場の販売は好調に推移したものの、業務市場において競争環境が激化し、販売が減少しています。

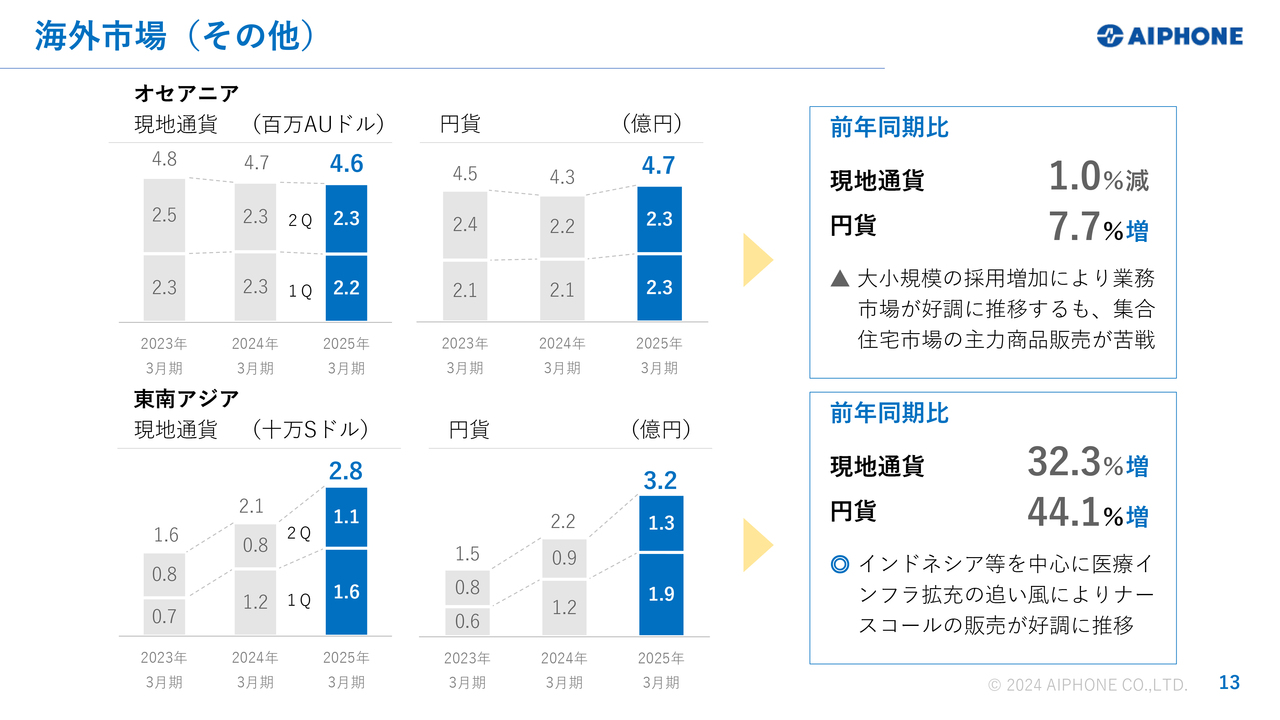

海外市場(その他)

欧米を除くその他市場の売上高についてです。オセアニア市場の売上高は、現地通貨ベースでは前年同期比で減少したものの、円貨ベースでは為替の影響により前年同期比で7.7パーセント増加しました。

主要国のオーストラリアでは、IPネットワーク対応インターホンシステムを中心に、政府案件の大型プロジェクトとともに小規模案件での採用も増加するなど、業務市場での販売が好調に推移しました。一方で、集合住宅市場向け主力商品の販売に苦戦したことが大きく影響しています。

東南アジア市場の売上高は、現地通貨ベース、円貨ベースともに大幅に増加しました。中国の不動産市況の不安定化の影響により、主要国であるシンガポールを中心に東南アジア各国で不動産投資が停滞し、集合住宅市場は大きく低迷しました。

一方で、インドネシアやフィリピンでは、医療インフラを拡充する機運が高まりを見せており、ナースコールの販売が好調に推移したことが大きく寄与しています。

なお、東南アジア市場における売上拡大に向けては、第8次中期経営計画の重要な戦略テーマである「海外市場の3極体制化」への取り組みの一環として、シンガポールの販売子会社への販路の集約を終えており、システム商品を中心とした受注のさらなる拡大を図っています。

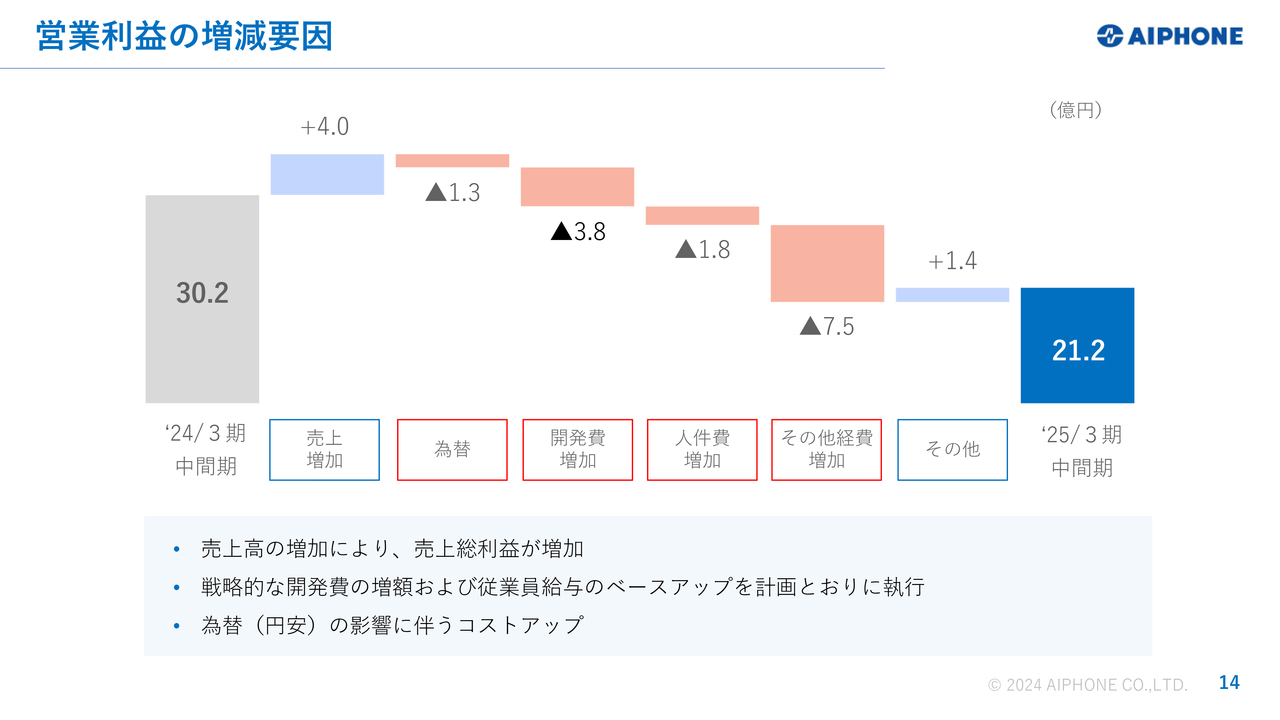

営業利益の増減要因

スライドの滝グラフは、営業利益の内訳とその変化を示しています。売上増加による売上総利益の増加はあったものの、為替の影響に伴うコストアップとともに、戦略的な開発費の増額や従業員給与のベースアップを期首計画どおりに執行しました。

それにより、当初計画の20億円に対しては21億2,000万円と上積みができたものの、前年同期比では大幅な減益となっています。

事業活動トピックス(国内)

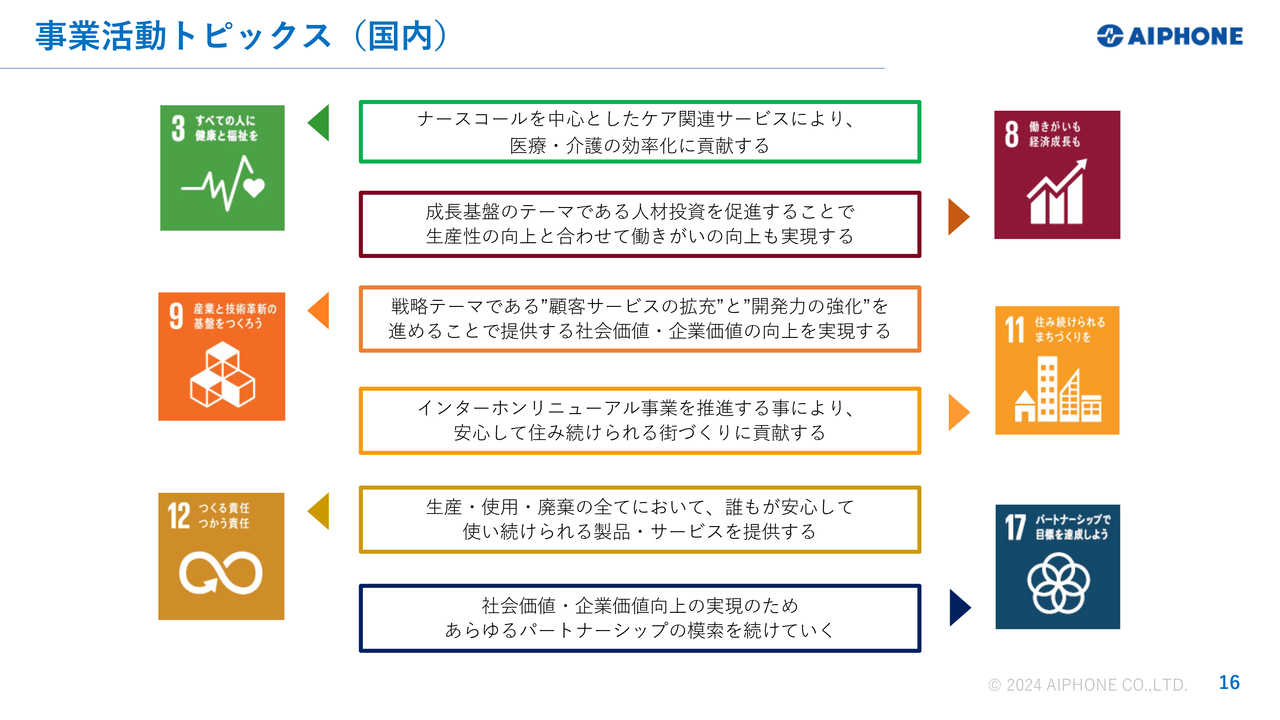

当社の事業活動トピックスについてご説明します。当社は従来、持続可能な社会の実現に向けてESGやSDGsへの取り組みを進めていますが、今年度も活動対象となるゴールを定め、執行役員とともに全社的な取り組みを推進しています。

事業活動トピックス(国内)

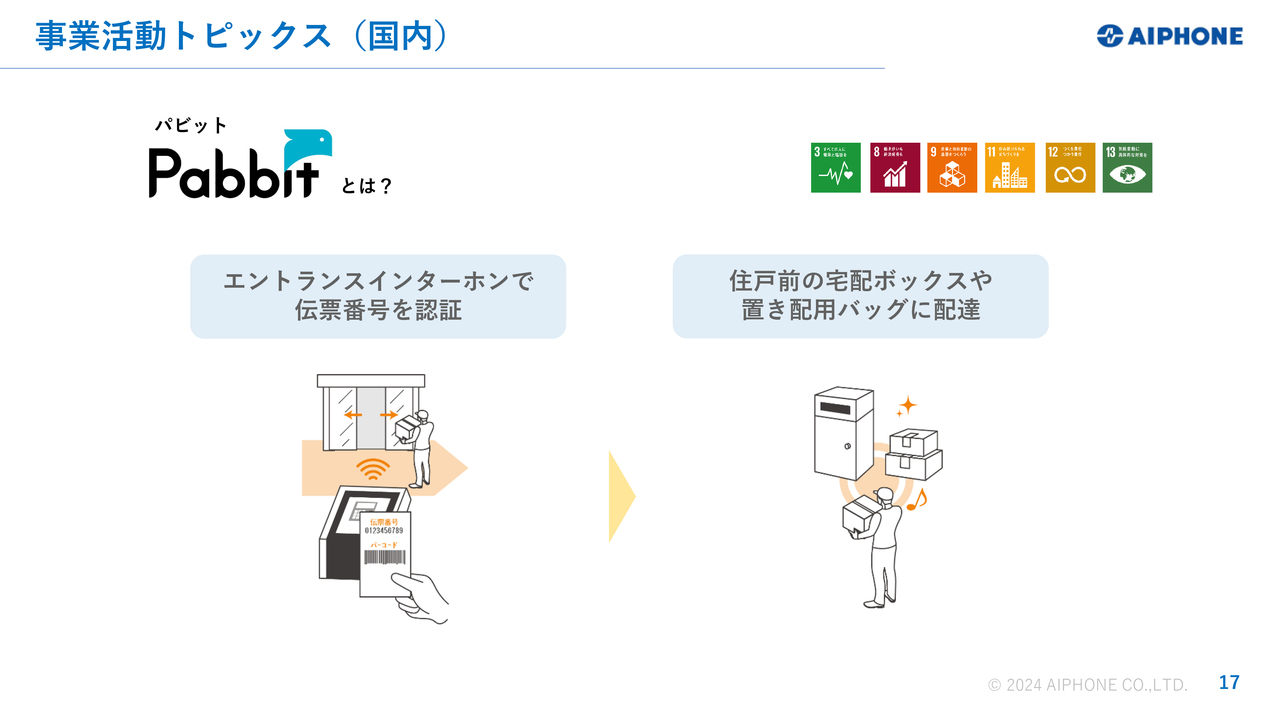

現在取り組みを強化している、宅配ソリューションサービス「Pabbit」の進捗状況をご説明します。

「Pabbit」は、当社のインターホンシステムの持つオートロックの制御機能と、資本業務提携先であるPacPort社のクラウドサービスとの連携により、荷物番号を活用して集合住宅のオートロックを解錠するシステムです。

置き配を含む安心・安全な宅配を可能とし、社会問題にもなっている再配達の低減に貢献できるサービスです。再配達の低減は、環境負荷の低減、ひいては入居者にとっての住みやすさの改善にもつながります。

当社としても、インターホンやナースコールなどのモノ売りによる収益だけではなく、コト売りの収益モデルを確立させる上で、期待感を持って取り組みを強化している事業です。

事業活動トピックス(国内)

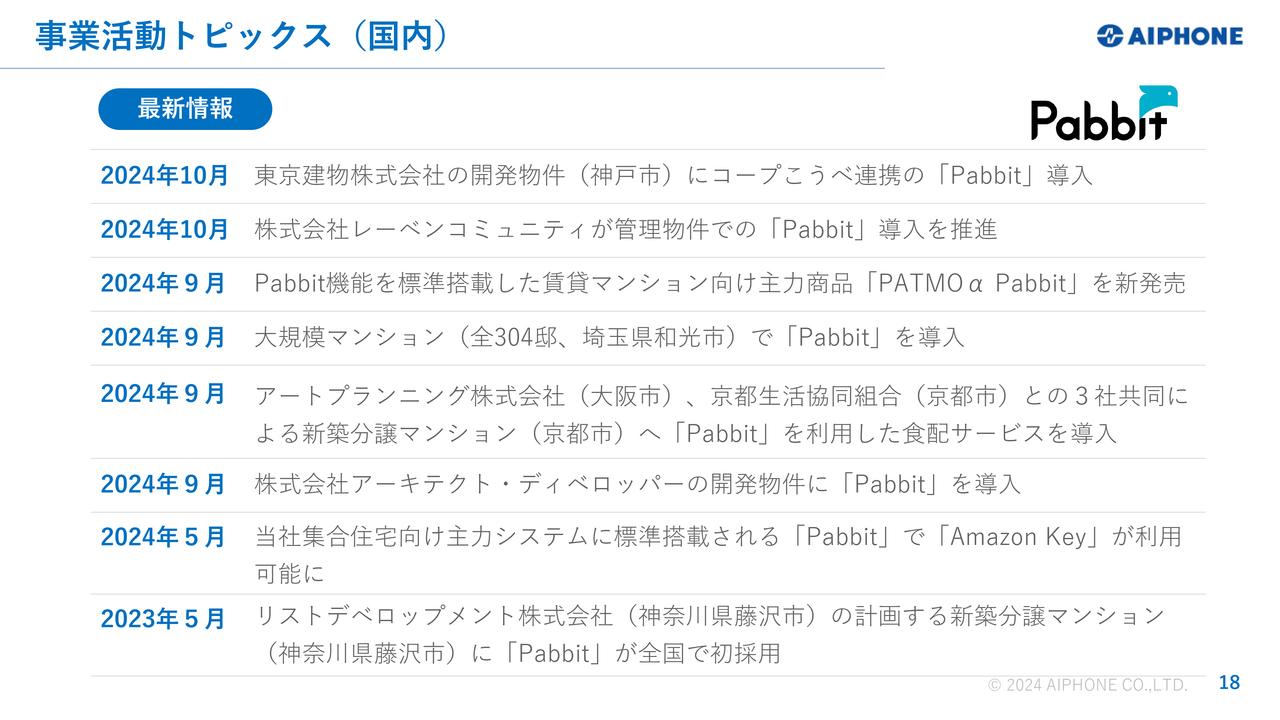

「Pabbit」に関連する直近の事業活動の主な成果はスライドのとおりです。スライドに記載していない内容についても、首都圏を中心に大手ディベロッパーとの取り組みが着実に進んでいます。

すでに「Pabbit」の機能が標準搭載されている分譲マンション向けの主力商品「dearis」に続いて、9月からは賃貸マンションやアパート向けの主力商品「PATMOα」にも「Pabbit」の機能を標準搭載しています。

これにより、分譲マンション・賃貸マンションを問わず、当社の集合住宅向けの主力商品には「Pabbit」が標準搭載されることになりました。「Pabbit」のサービスがいつでも利用可能となる物件・世帯が、今後は年間で1万5,000棟・40万から50万世帯のペースで、全国に広がっていくことになります。

国内の集合住宅市場において、新築・リニューアルを問わず、商材としての将来的な優位性や競争力も高まってきています。

事業活動トピックス(国内)

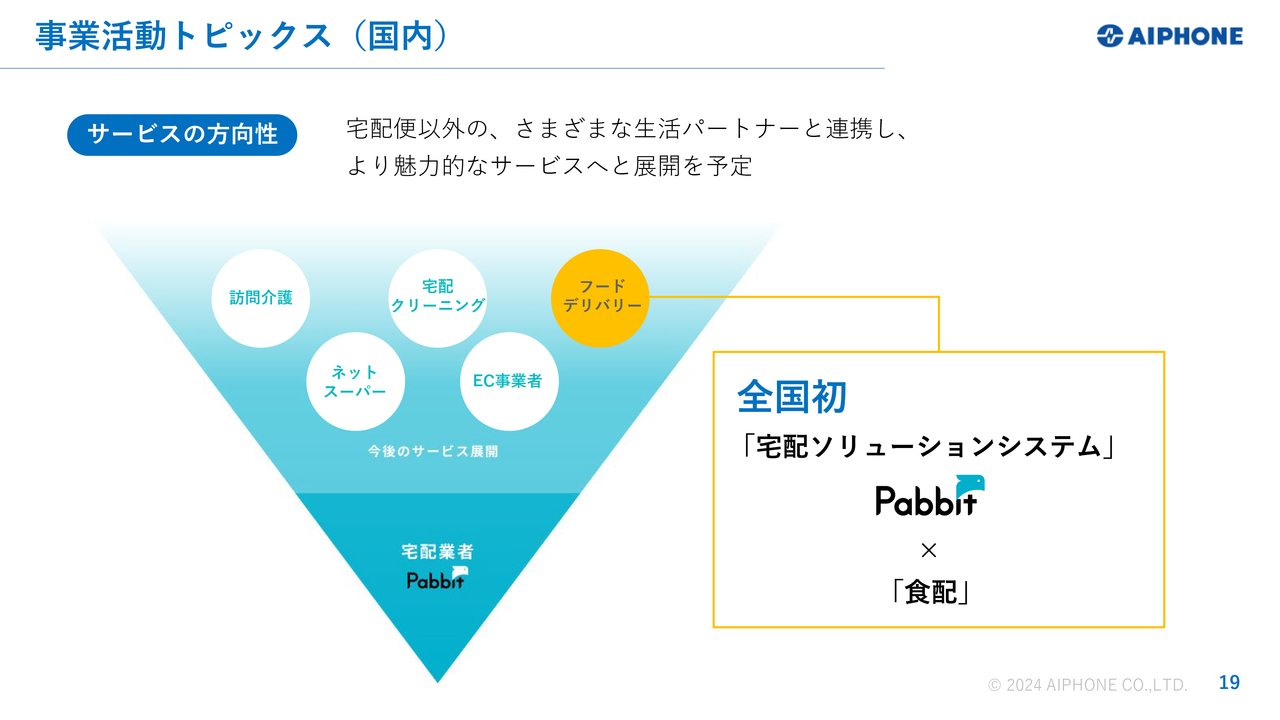

「Pabbit」サービスの事業展開としては、サービス利用の中心となる宅配事業者との連携だけでなく、ネットスーパーやフードデリバリー事業者といったさまざまな生活パートナーとの連携を鋭意進めています。

一例として、先ほど最新情報の一覧にも記載したとおり、全国初となる「Pabbit」を利用した食配サービスの導入が実現し、新築分譲マンションで採用が決定しています。

このように「Pabbit」サービスは、再配達削減だけでなく、配送に関連する多くの業務の効率改善に貢献できるソリューションとして、不動産業界や物流業界はもちろん、さまざまな業界から多くの興味・関心やお問い合わせをいただいています。

より住みやすいまちづくりへの貢献という点でも、魅力的なサービスを成長させていきたいと考えています。

連結業績計画

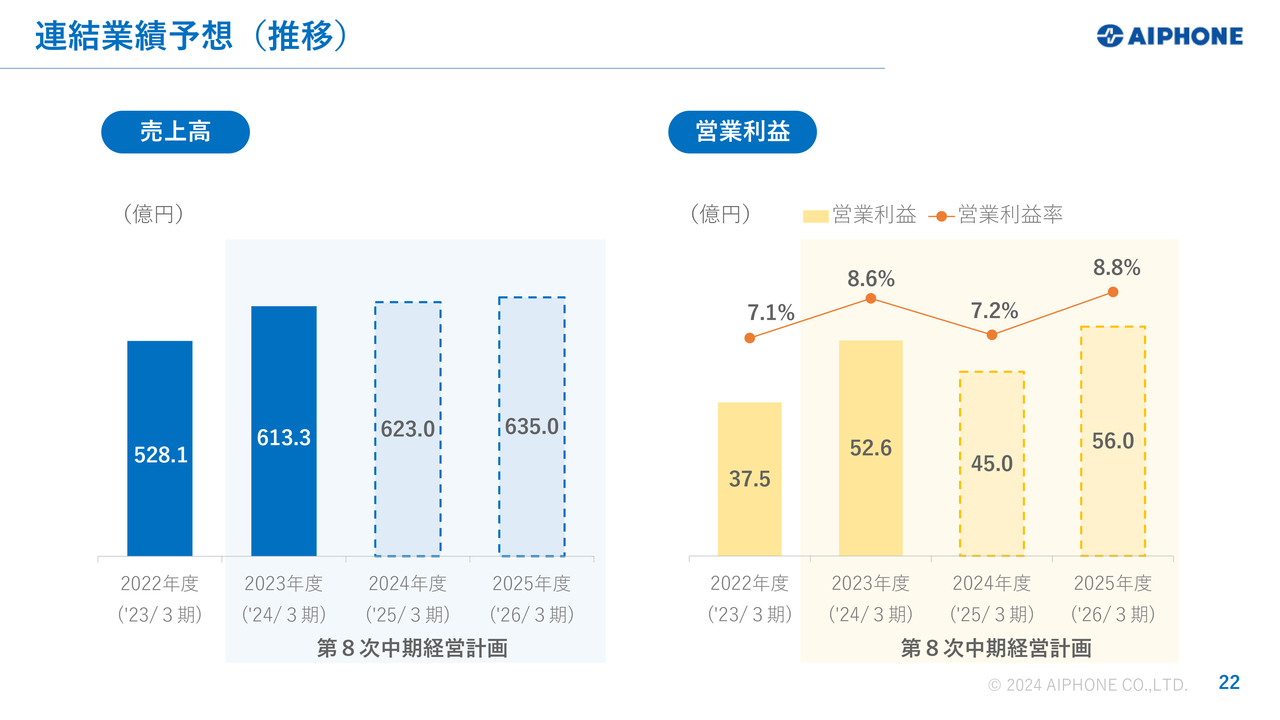

2025年3月期通期の業績見通しについてご説明します。2025年3月期通期の連結業績予想は期初計画どおり、売上高は623億円、営業利益は45億円、経常利益は50億円、親会社株主に帰属する当期純利益は36億円としています。

上半期は、売上高・利益ともに当初計画を超える結果となりました。しかし、海外売上の主力かつ相対的に原価率の低い北米における経済政策の動向によっては、市況の変化、またはそれに伴う為替の変動も懸念されるなど不透明感が強いことから、現時点では期初計画を据え置きます。

連結業績予想(推移)

今年度の通期業績予想を含む、第8次中期経営計画期間における業績計画推移の見込みは、スライドのとおりです。増収は続きますが、積極的な成長投資により、今年度は一時的に利益が減少する見込みです。

中期経営計画最終年度の目標達成に向けて、またさらにその先の飛躍を見据えて、引き続き企業体質の強化に努めます。

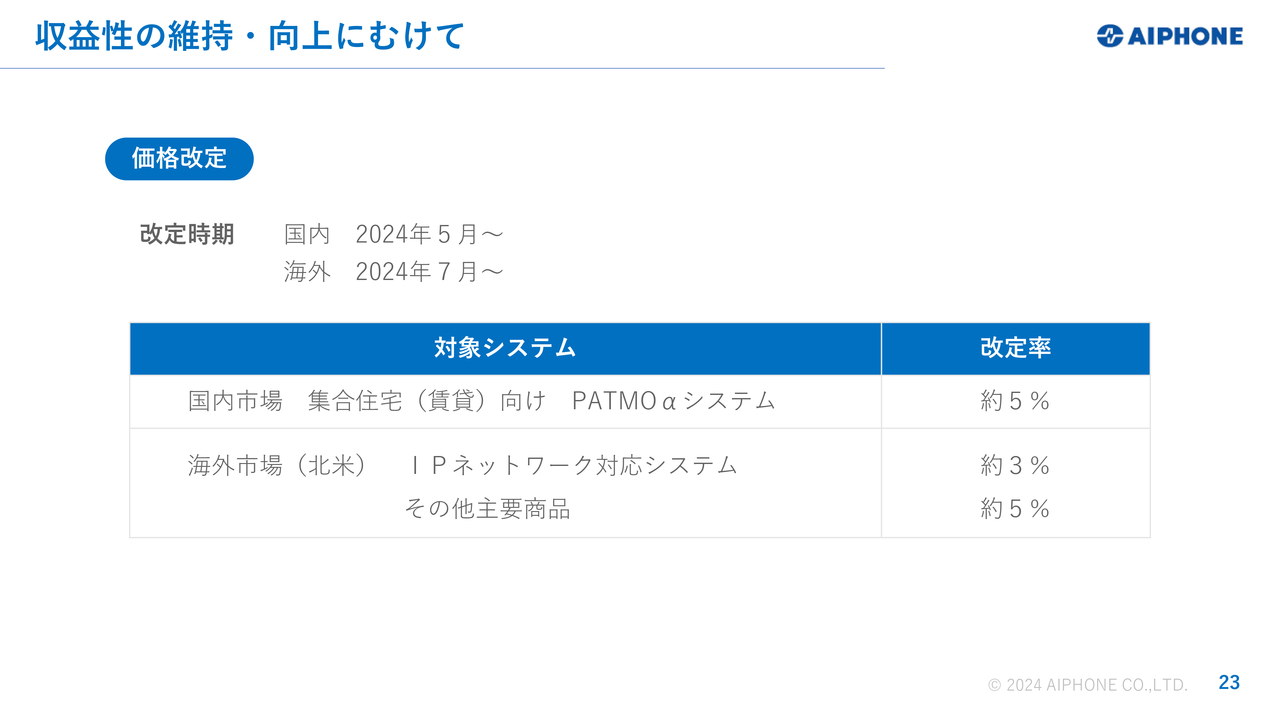

収益性の維持・向上にむけて

適正な利益水準の強化に向けて、国内では2024年5月受注分より、集合住宅市場の賃貸マンション向け主力商品「PATMOα」シリーズの価格改定を実施しています。海外向け商品についても、各国の市場性等を考慮しながら価格改定の実施を適宜検討しており、7月には北米で主要商品の価格改定を実施しました。

引き続き、収益性の維持・向上を目指し、経営効率の見直しなどの徹底も併せて実施していきたいと考えています。

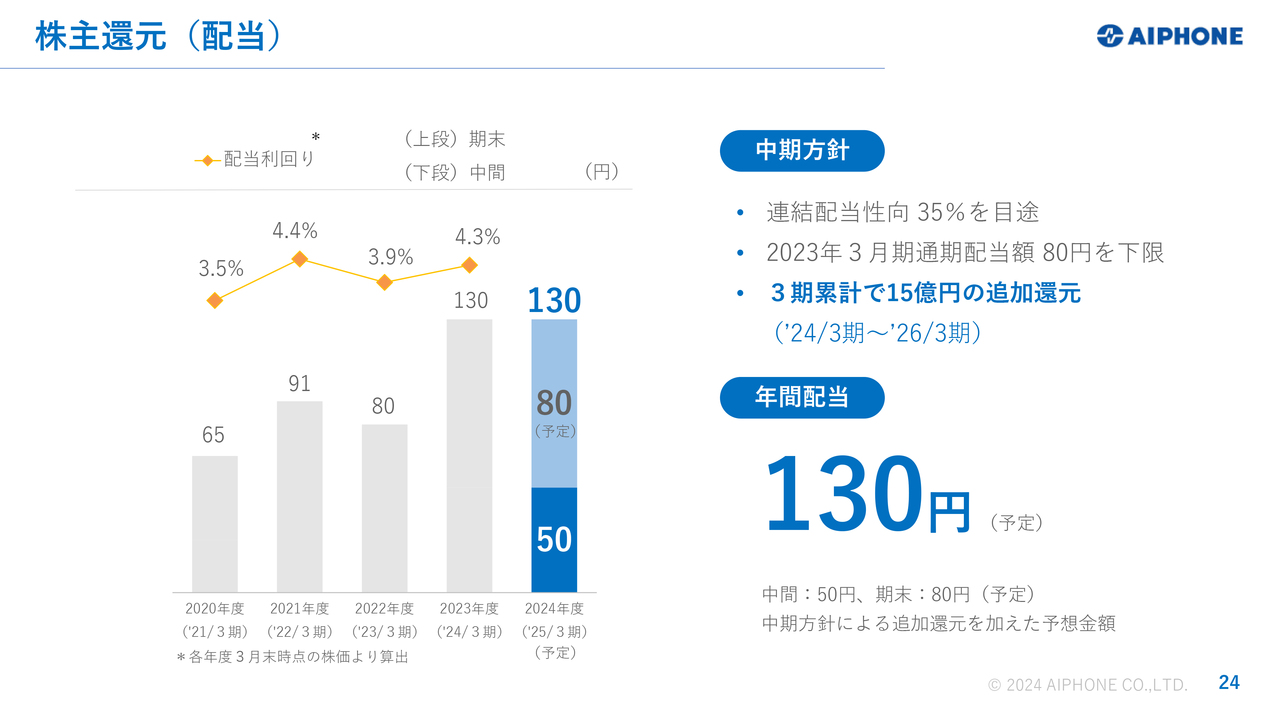

株主還元(配当)

最後に、株主還元についてご説明します。第8次中期経営計画期間においては、株主のみなさまのご期待にさらに応えるべく、安定配当の方針はそのままに、還元強化の方針のもと配当水準を引き上げています。それを踏まえ、今年度の中間配当は期初計画どおり1株あたり50円としました。

業績は前期比で減益の計画ではありますが、海外市場の拡大や国内集合住宅市場におけるリニューアルの拡大、「Pabbit」事業の進展など、中長期的な成長を見据えた取り組みが着実に進んでいることより、今後も利益を出し続けられる見込みです。

これらのことから、期末配当は、第8次中期経営計画期間における追加還元を含めて1株あたり80円を予想しています。中間配当の50円と合わせた年間配当130円を念頭に、株主のみなさまのご期待に応えたいと考えています。

なお、通期の業績計画を踏まえた年間の連結配当性向は、59.1パーセントを見込んでいます。

決算概要および今年度の見通しについてのご説明は以上となります。みなさまのご期待に添えるよう、業績達成に向けてグループ一丸となり、着実な企業成長を果たしていきたいと考えています。ご清聴いただきまして、ありがとうございました。

新着ログ

「電気機器」のログ