東京エレクトロンデバイス、2Q経常利益は業績予想比を11.8%上回る CN事業は機器販売・セキュリティ製品が好調

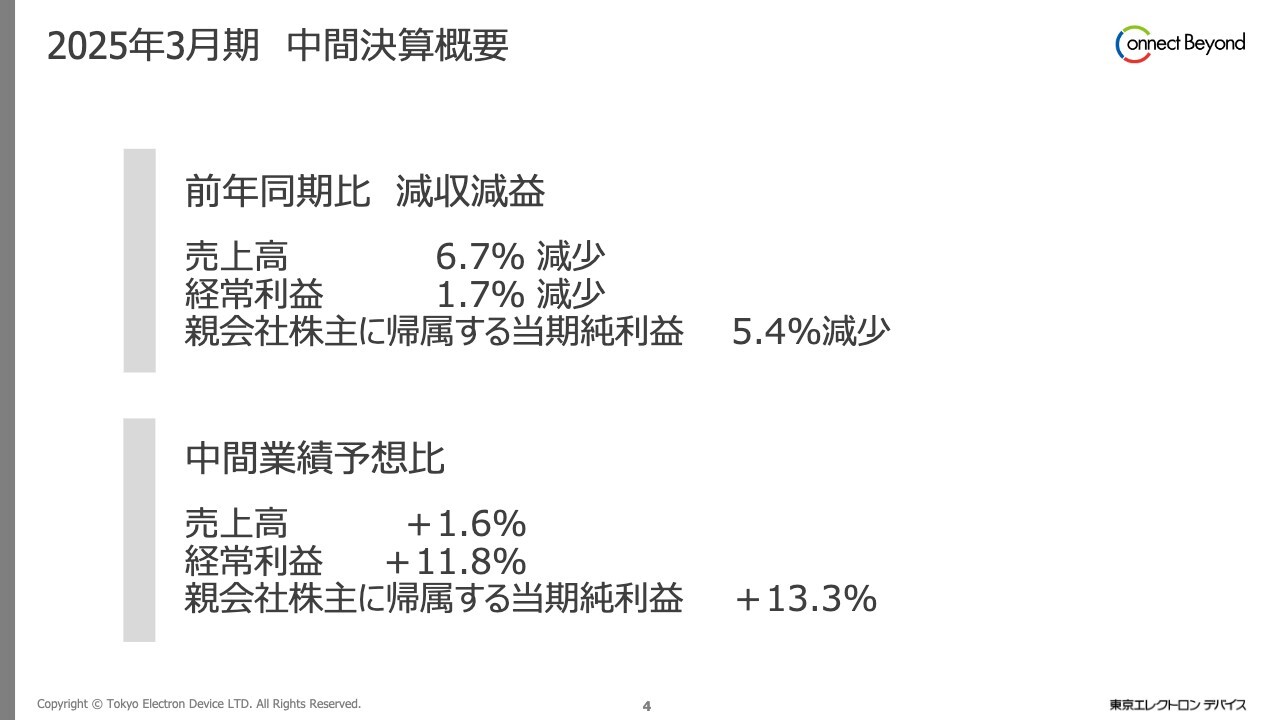

2025年3月期 中間決算概要

佐伯幸雄氏:取締役 執行役員副社長の佐伯です。私からは、本中間決算についてご報告します。

まずは中間決算概要です。前年同期と比べて、売上高は6.7パーセント減少、経常利益は1.7パーセント減少、純利益は5.4パーセント減少となりました。

一方で、今年4月に公表した業績予想と比べると、売上高は1.6パーセント、経常利益は11.8パーセント、純利益は13.3パーセント上回る結果となりました。

期初では、前期と比べて利益が10パーセント以上減少すると予想していたため、減少幅は最小限に抑えられたと考えています。

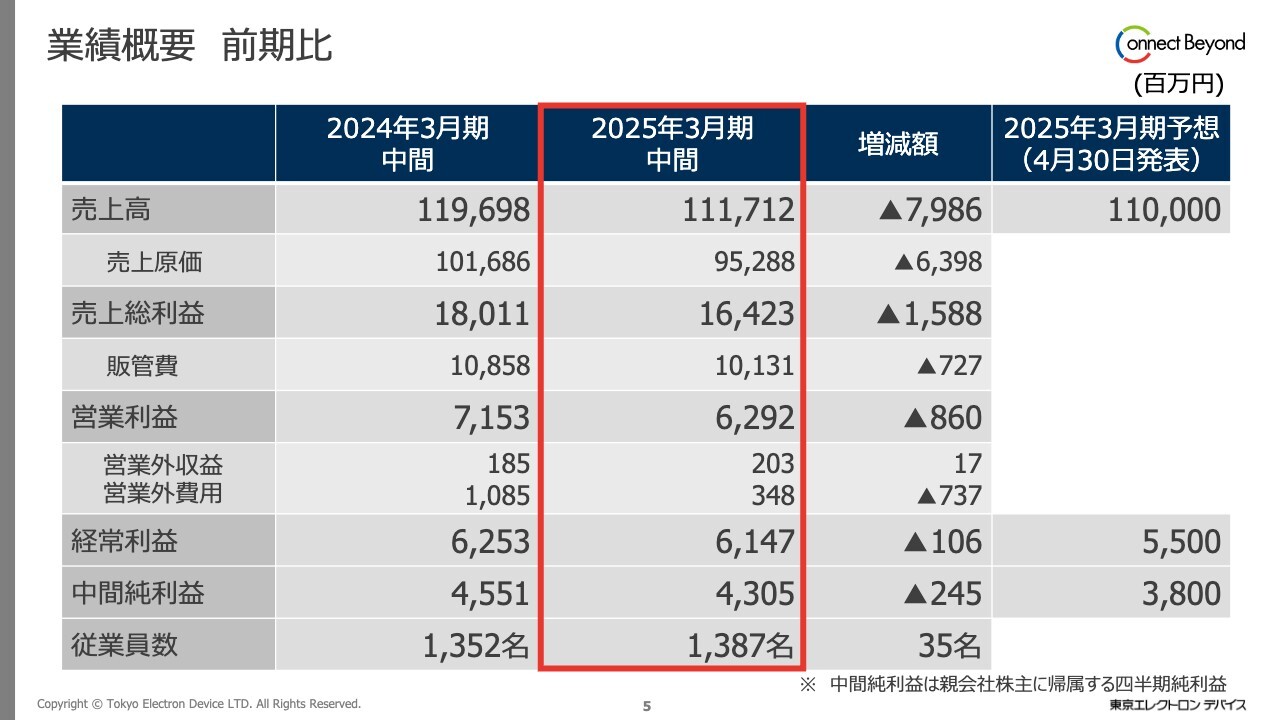

業績概要 前期比

ただいまの業績の概要です。当中間期の売上高は1,117億1,200万円、経常利益は61億4,700万円、中間純利益は43億500万円と、前期に比べてそれぞれ減少となりました。しかし、スライド右側にある4月30日発表の予想と比べると、いずれも上回る結果となっています。

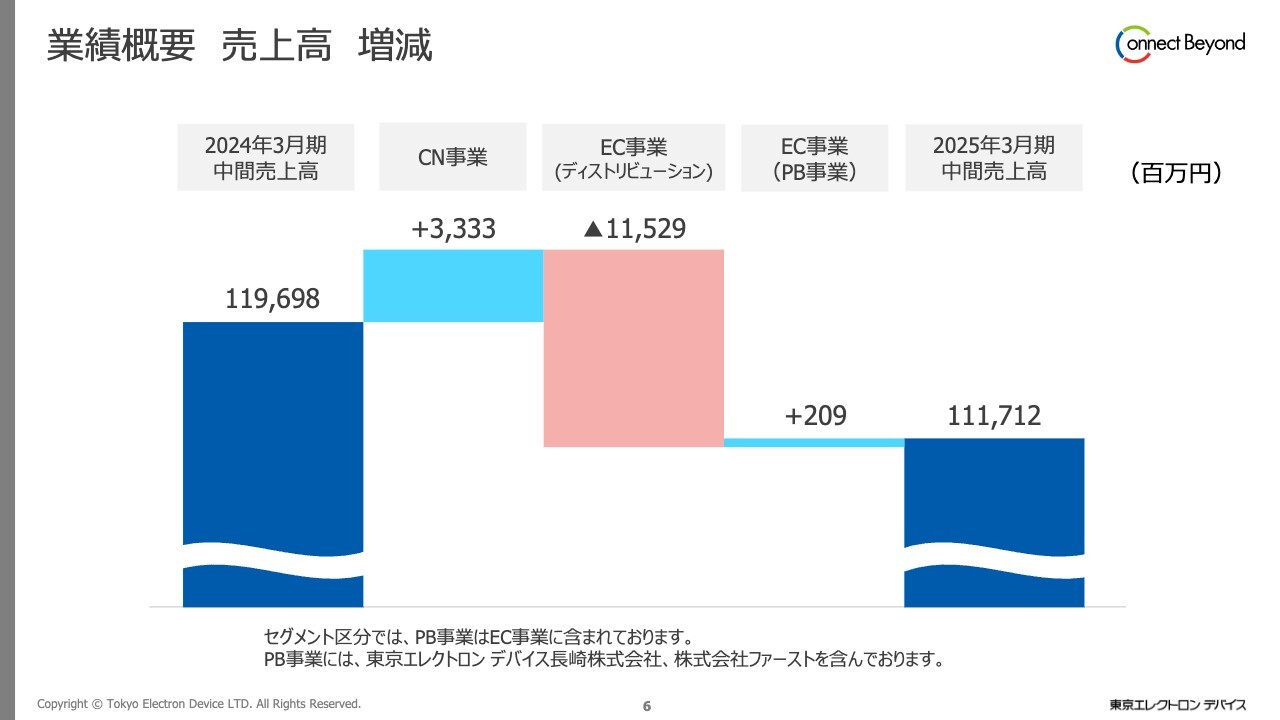

業績概要 売上高 増減

売上高の変化をグラフでお見せしています。前期の売上高1,196億9,800万円に対し、CN事業で33億3,300万円増加、EC事業のうちディストリビューション事業は115億2,900万円の減少、同じくEC事業のうちPB事業は2億900万円の増加です。プラスマイナスの両方があるものの、結果として当期の売上高は1,117億1,200万円となっています。

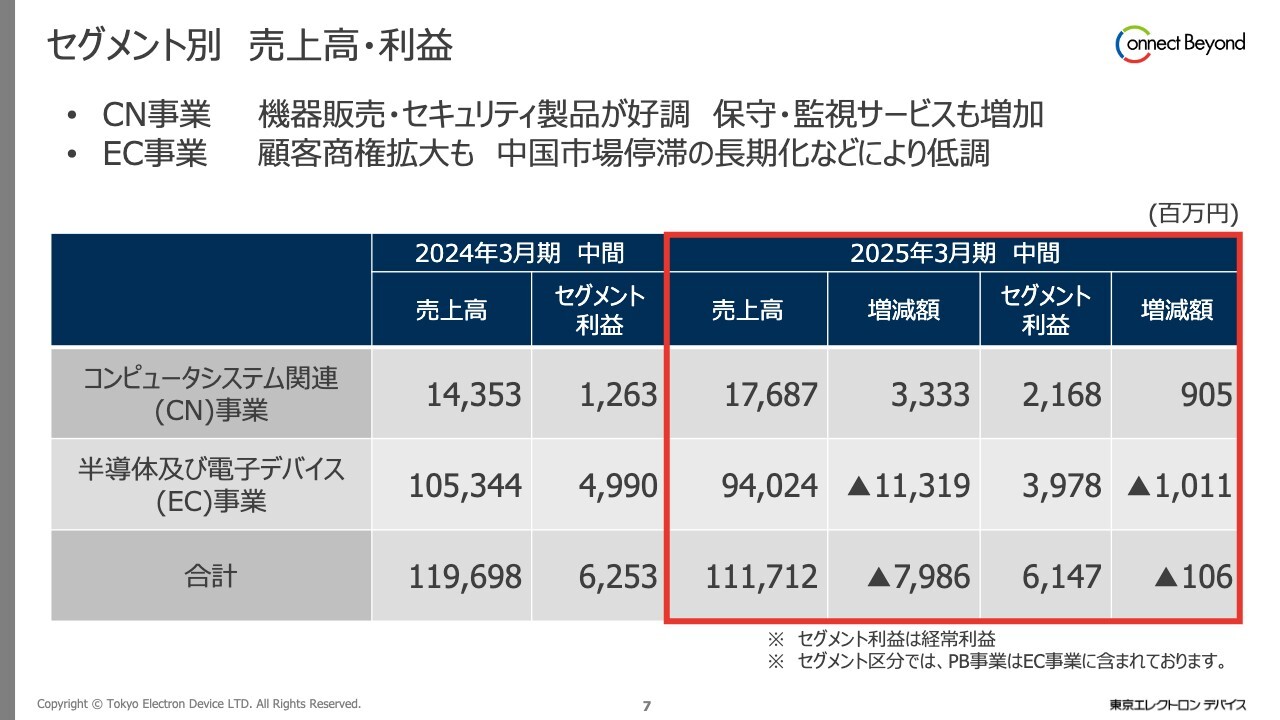

セグメント別 売上高・利益

セグメント別の売上高と利益の状況です。CN事業は、機器販売・セキュリティ製品が好調に推移したこと、及び保守・監視サービスも増加したため、売上高は176億8,700万円、セグメント利益が21億6,800万円と、いずれも前期と比べて増加しています。

一方で、EC事業は一部顧客商権の拡大がありましたが、中国市場の停滞などが長期化しているため、全般的に低調に推移しました。売上高は940億2,400万円、セグメント利益は39億7,800万円と、いずれも前期を下回る結果となっています。

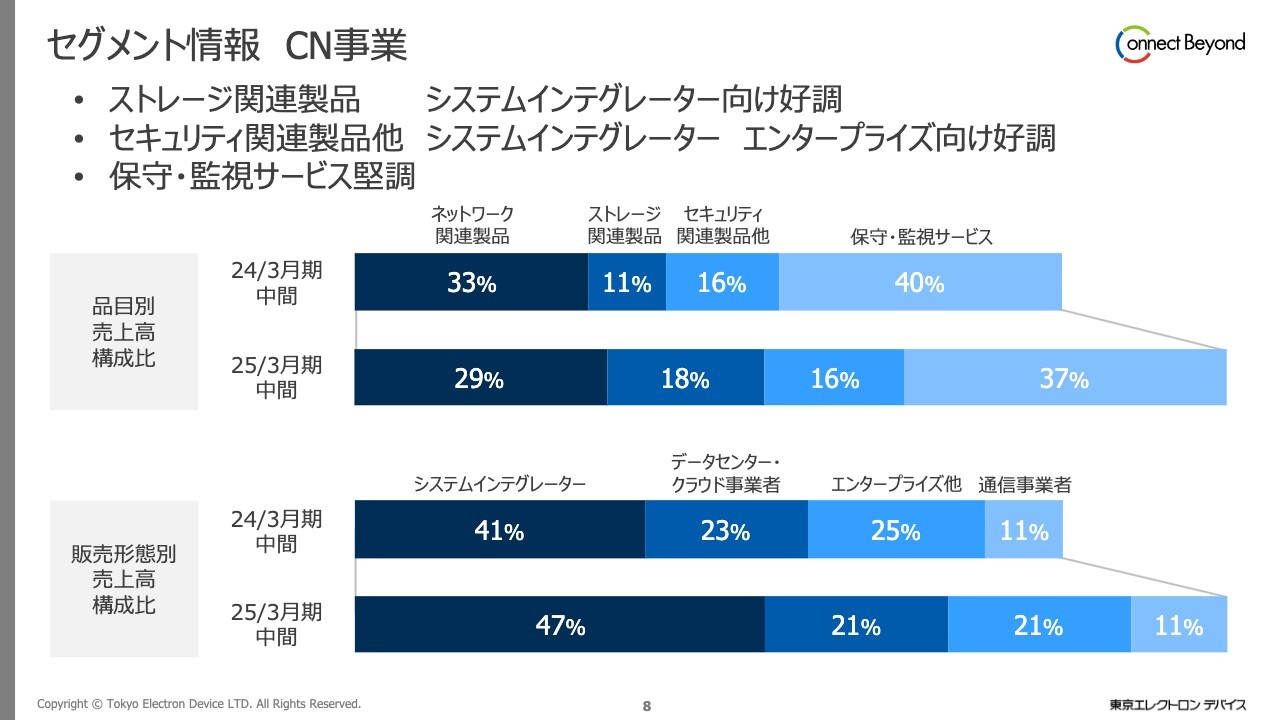

セグメント情報 CN事業

CN事業のセグメント情報です。ストレージ関連製品とセキュリティ関連製品他は、いずれもシステムインテグレーター向けなどを中心に好調に推移しました。冒頭でもお話ししたとおり、保守・監視サービスも堅調に推移しました。

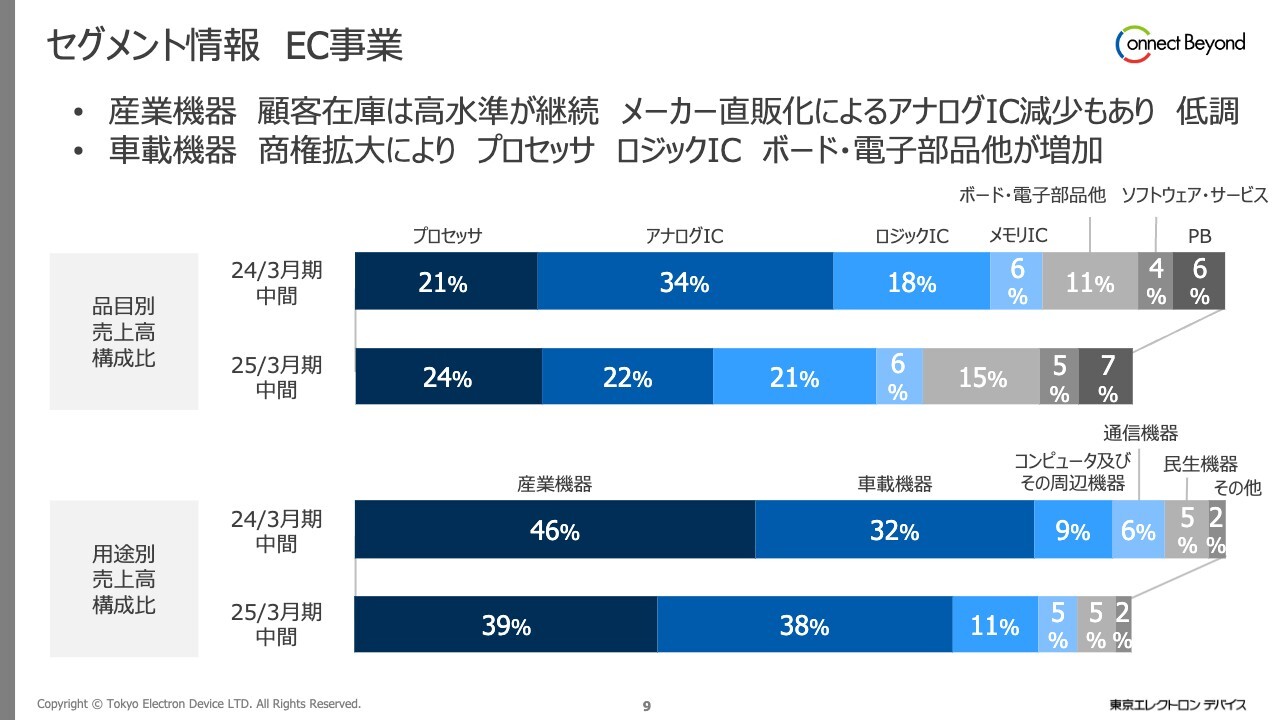

セグメント情報 EC事業

EC事業のセグメント情報です。産業機器は、お客さまの在庫が高水準で推移していることや直販化によるアナログICの減少などにより、全体的には低調に推移しました。

一方で、車載機器は商権の拡大もあり、プロセッサ、ロジックIC、ボード・電子部品等が全体で増加しています。

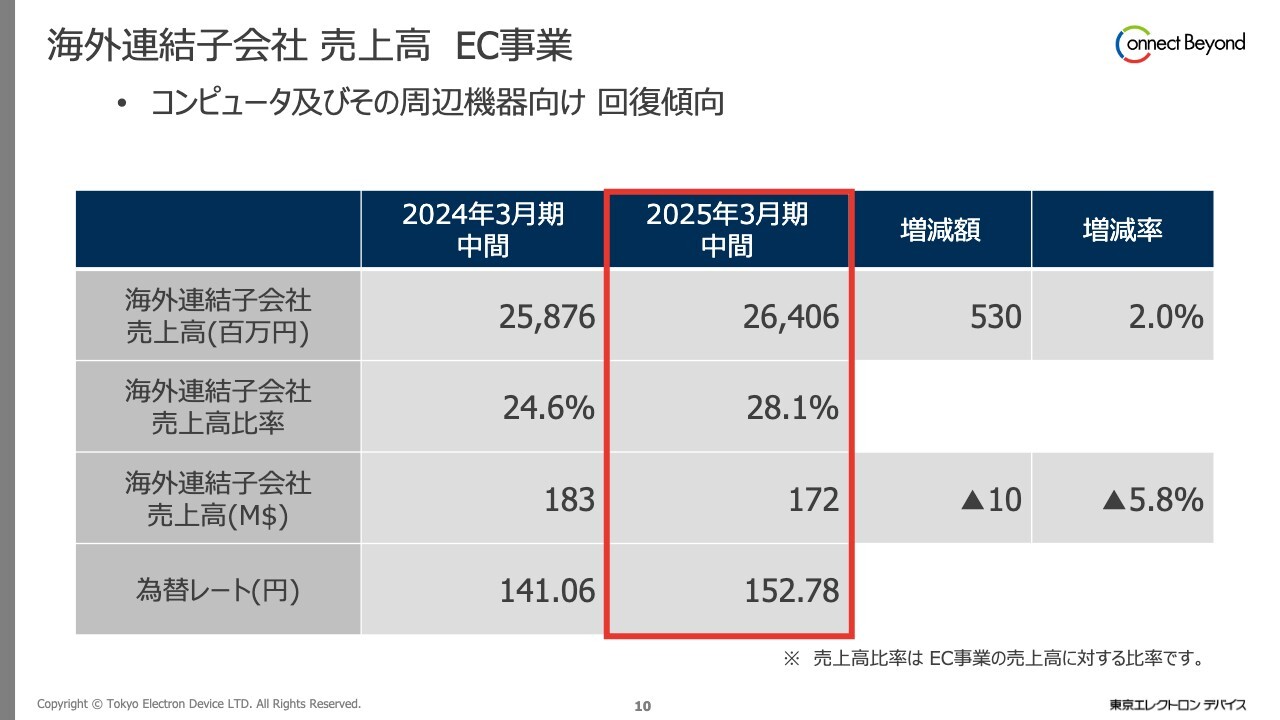

海外連結子会社 売上高 EC事業

海外連結子会社の売上高の状況です。スライド中央にあるドルベースの売上高は1億7,200万ドルで、前期に比べて1,000万ドルの減少となりました。

一方で円ベースは、前期と比べて5億3,000万円の増加です。スライドに記載のとおり、為替レートが約11円ほど円安に振れたこともあり、ドルベースでは減少となりましたが、円ベースでは増加という状況です。

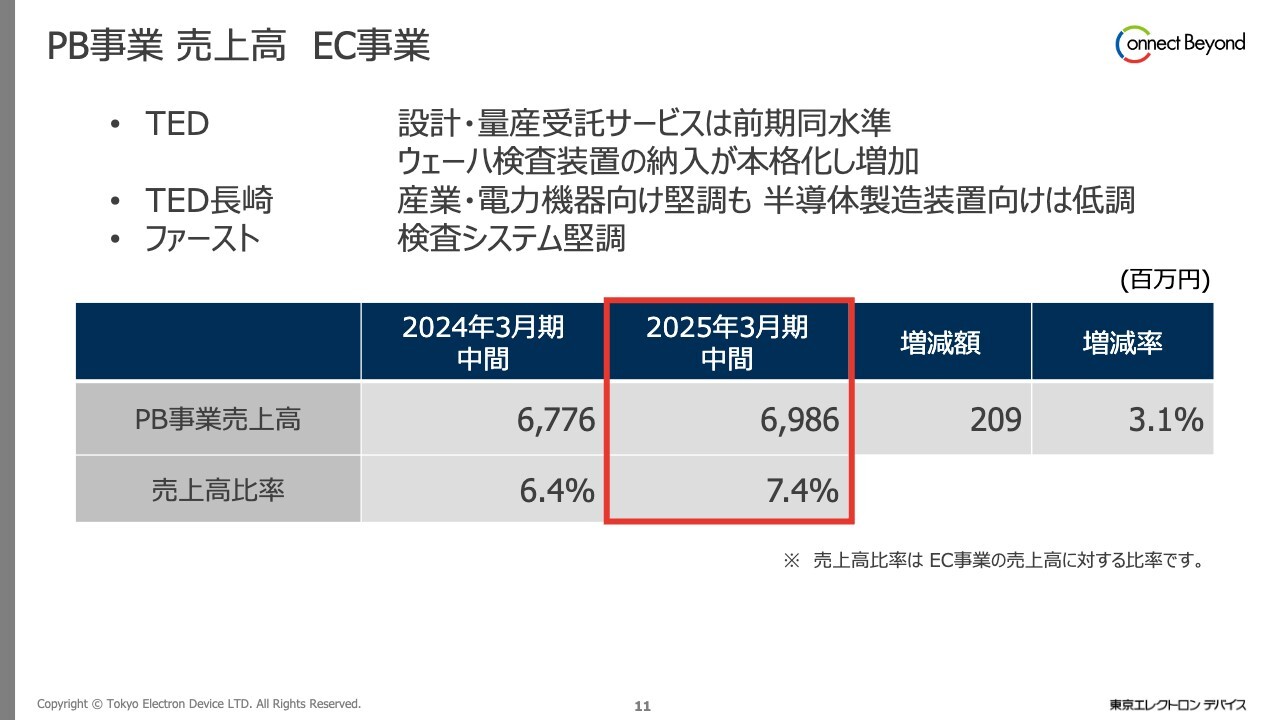

PB事業 売上高 EC事業

PB事業の売上高の状況です。PB事業の売上高は69億8,600万円で、前期と比べて2億900万円の増加となっています。TED本体分は、設計・量産受託サービスがほぼ前期と同水準でした。一方で、ウェーハ検査装置の納入が本格化したことにより、増加となっています。

TED長崎は半導体製造装置向けが低調に推移したため、売上高は減少しました。ファーストは検査システムが堅調に推移したため、PB事業全体ではプラスです。

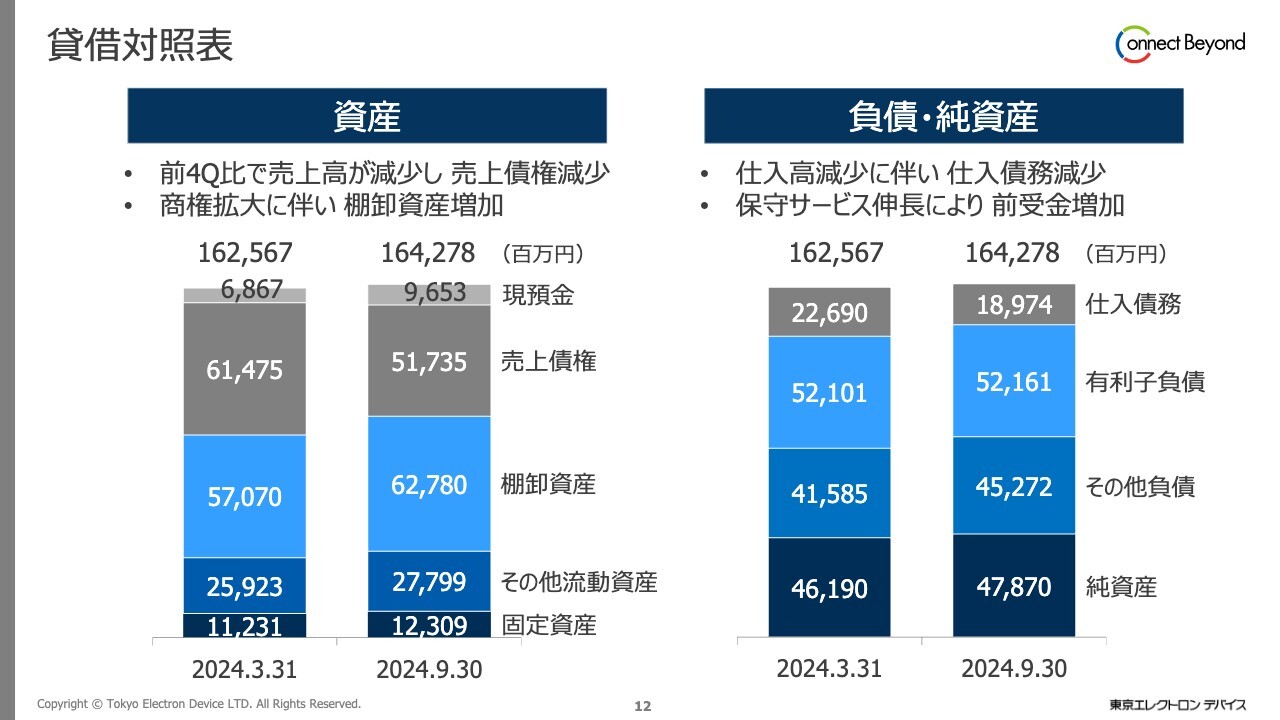

貸借対照表

貸借対照表です。当中間期の総資産は1,642億7,800万円です。資産の部は、売上高が減少してきていることもあり、売上債権の回収が進んでいます。その結果、売上債権が減少しました。一方で、商権の拡大に伴う在庫の仕込み等があり、棚卸資産は増加したという内訳です。

負債・純資産は、仕入れ減少に伴って仕入債務が減少する一方で、保守サービスが伸びているため、前受金の増加がありました。

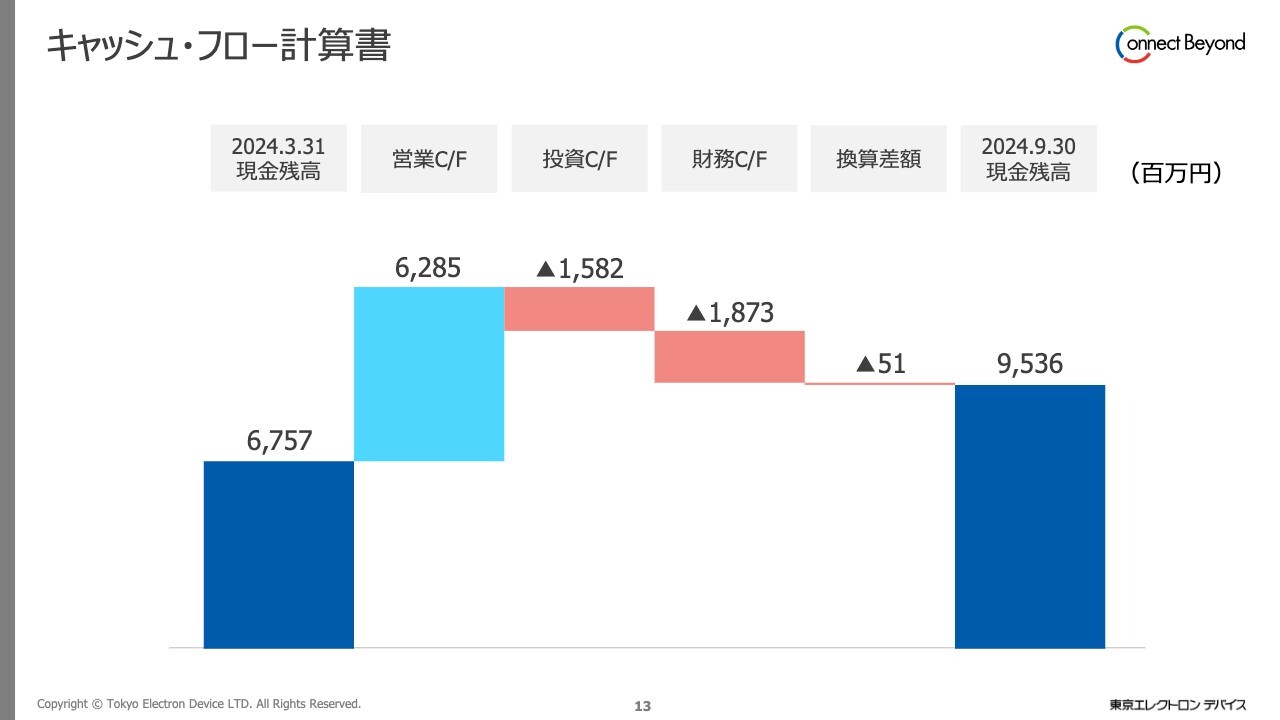

キャッシュ・フロー計算書

キャッシュ・フローの状況です。前期の現預金残高67億5,700万円に対し、営業キャッシュ・フローはプラス62億8,500万円、投資キャッシュ・フローはマイナス15億8,200万円、財務キャッシュ・フローはマイナス18億7,300万円となり、期末の現預金残高は95億3,600万円という結果です。

売上低下局面では、営業キャッシュ・フローがプラスに振れるというのが当社の傾向です。

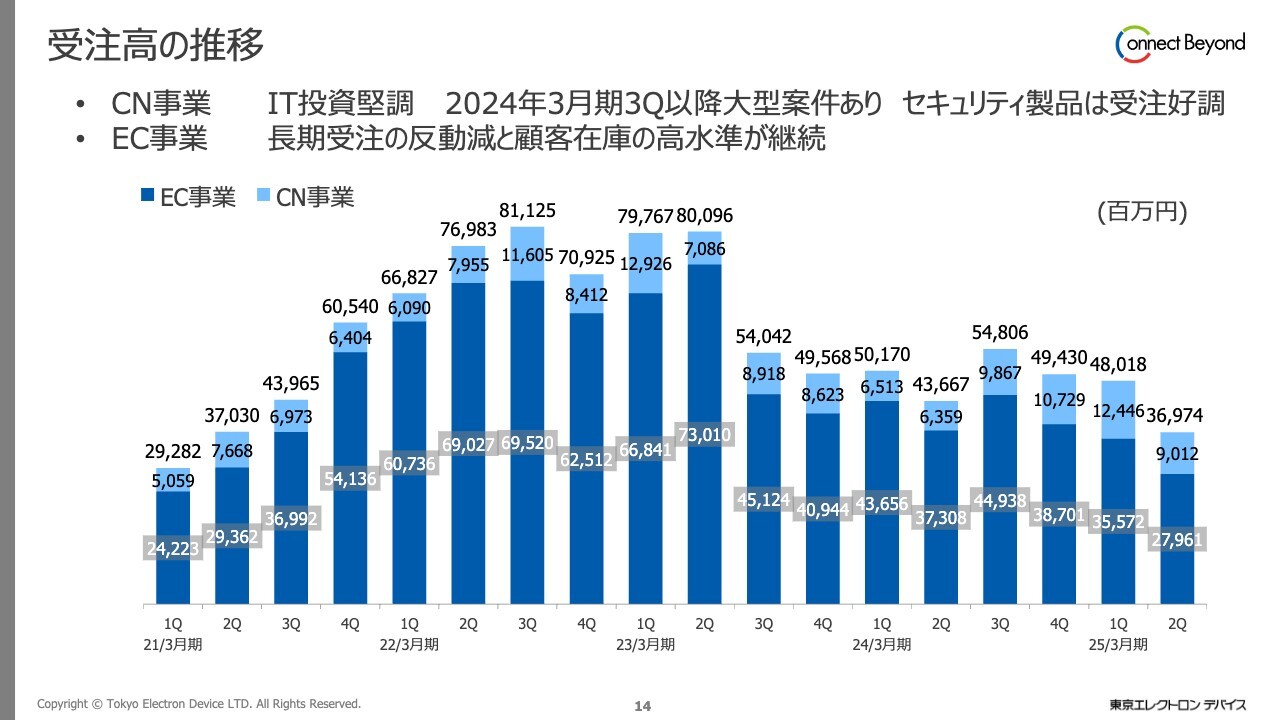

受注高の推移

受注高の推移です。CN事業はIT投資が堅調であり、大型案件の受注もあったため、高水準の受注を保っています。一方でEC事業は、長期受注の反動減や、お客さまが在庫の水準を高い状態で維持していることもあり、全体は減少となっています。4年ぶりに、300億円を割り込む受注水準となりました。

私からのご説明は以上です。ありがとうございました。

2025年3月期 業績見込み概要

徳重敦之氏(以下、徳重):代表取締役社長・CEOの徳重です。本日はご多忙の中、当社決算説明会にご参加いただき、誠にありがとうございます。私から、2025年3月期の業績見込みを説明します。

まずは概要です。2025年3月期の通期業績見込みは、期初の2024年4月30日から変更していません。上期の業績はおおむね順調に推移した一方で、当下期から想定していた市況の回復基調への本格的な転換期は第4四半期以降になると見込んでいます。

主な背景としては、サプライチェーン全体における在庫水準の正常化に時間を要していることが挙げられます。中国市場停滞の長期化や、お客さまが保有している在庫が当初想定よりも高い水準だと考えられていることが影響しています。

なお、2025年3月期は「VISION2025」の最終年度です。前年の業績を下回りますが、3年連続で「VISION2025」の当初の目標値を達成する見込みです。

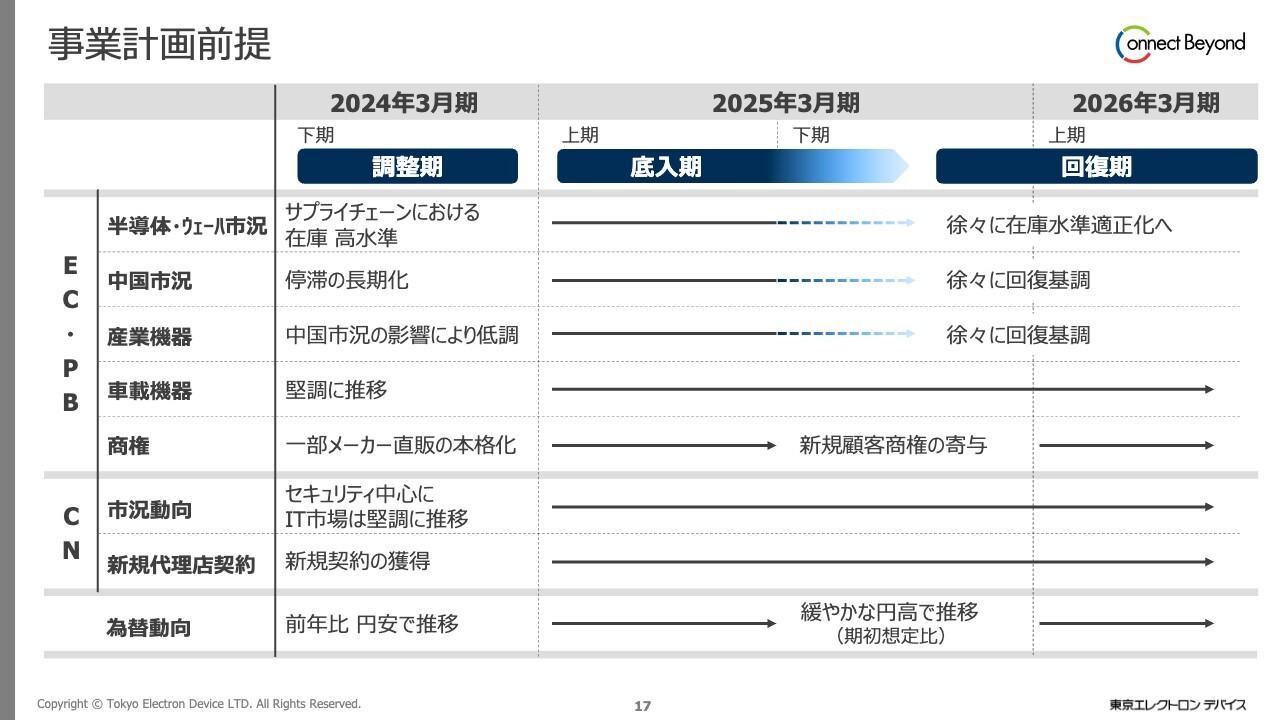

事業計画前提

期初にお伝えした事業計画前提に、現時点の変更を反映させたスライドです。回復期は2025年3月期下期からを見通していましたが、当初想定より遅れ、第4四半期以降に本格化すると考えています。

EC事業・PB事業においては、中国市況の回復や在庫水準の適正化に時間を要しているため、産業機器の需要回復が遅れていることが要因に挙げられます。車載機器の市況は、EV車向けのニーズが減少する一方でハイブリッド車向けは増加しており、全体は堅調に推移すると考えています。

また、商権の動向については、一部の半導体メーカーによる直販化の流れがほぼ収束の状況にあります。一方で、それ以外の半導体メーカーでは直販化の動きはなく、むしろ顧客商権は拡大傾向にあり、新規顧客商権の業績への寄与は今下期より本格化する見込みです。

CN事業では、IT市場が堅調に推移しており、新規代理店契約の獲得も順調に進んでいます。為替動向は今期を通じて円安で推移すると想定していましたが、下期は緩やかな円高で推移すると想定しています。

なお、現在の事業環境は、市況の変化に加え、アメリカ大統領選挙の動向などの変動要素も多く、正確な予測が困難な状況となっています。当社の業績見込みに大きな変更が発生した際は、速やかにお知らせします。

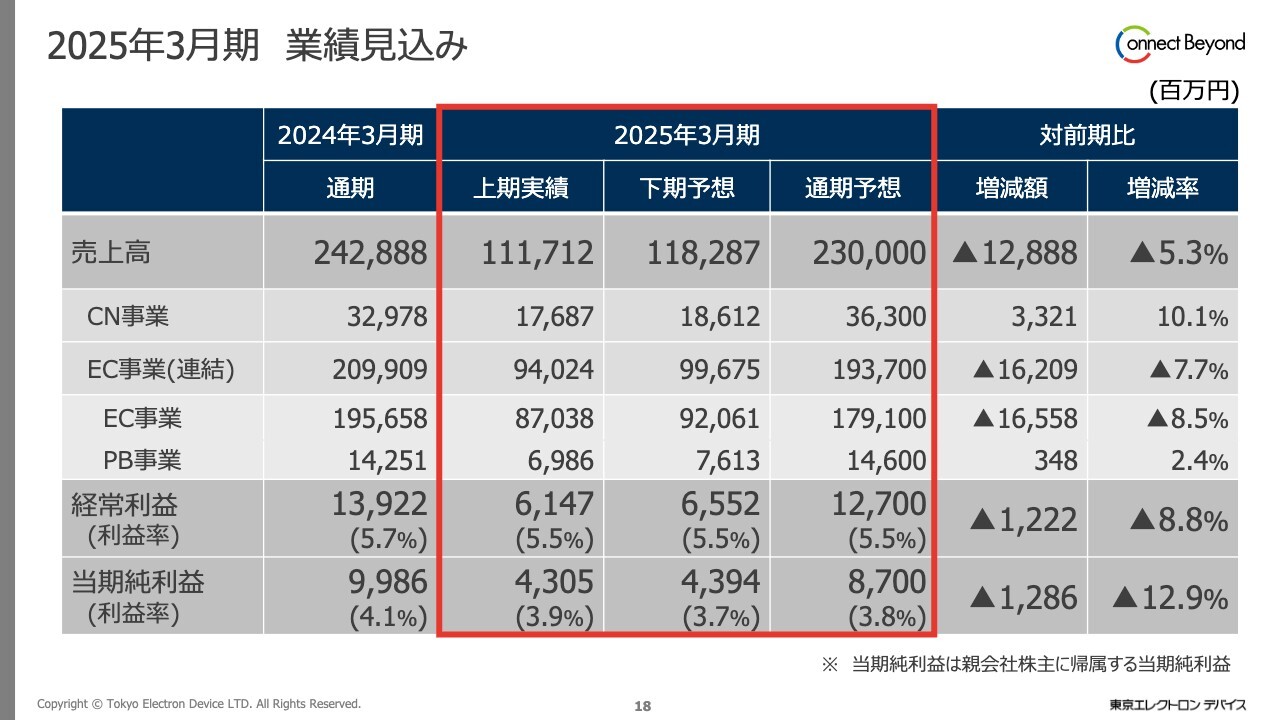

2025年3月期 業績見込み

2025年3月期通期の連結業績予想は、売上高は前期比約129億円減少の2,300億円、経常利益は前期比約12億円減少の127億円、当期純利益は前期比約13億円減少の87億円と、期初から変更していません。

また、セグメント別の売上高はCN事業が363億円、EC事業が1,937億円を計画しています。

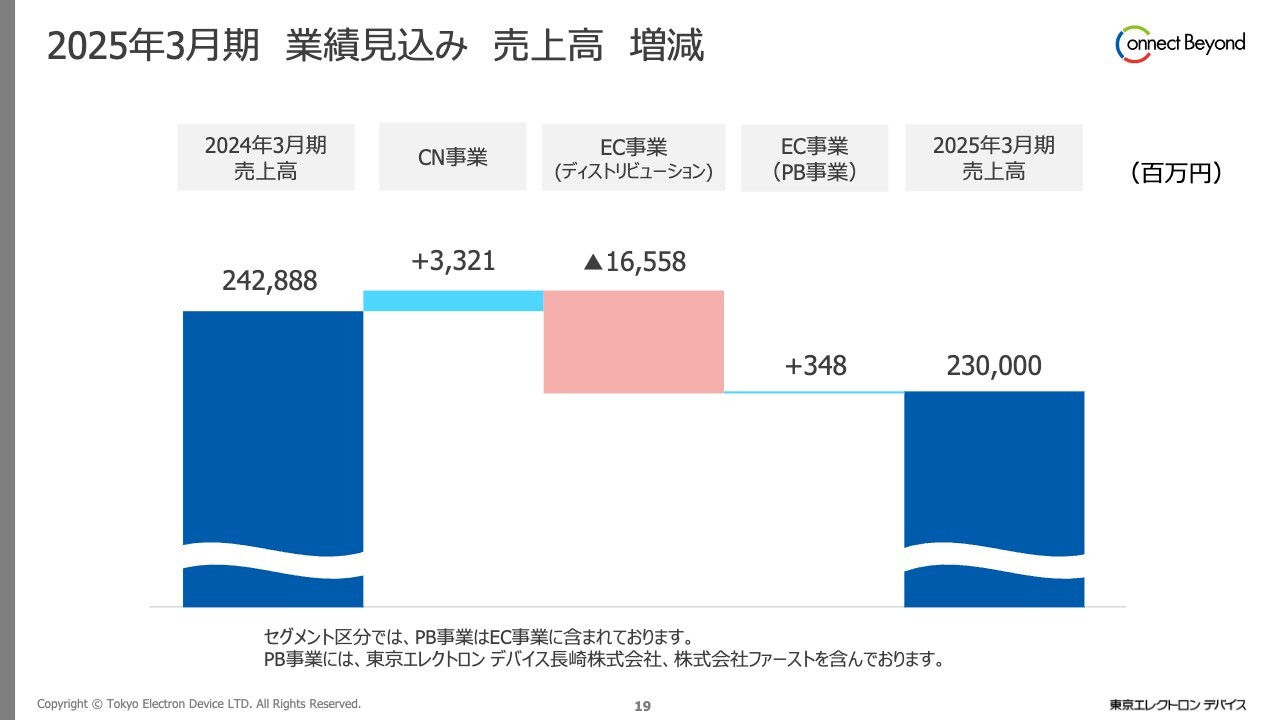

2025年3月期 業績見込み 売上高 増減

こちらは、先ほどご説明した業績見込みの売上高増減を事業ごとのグラフに表したものです。

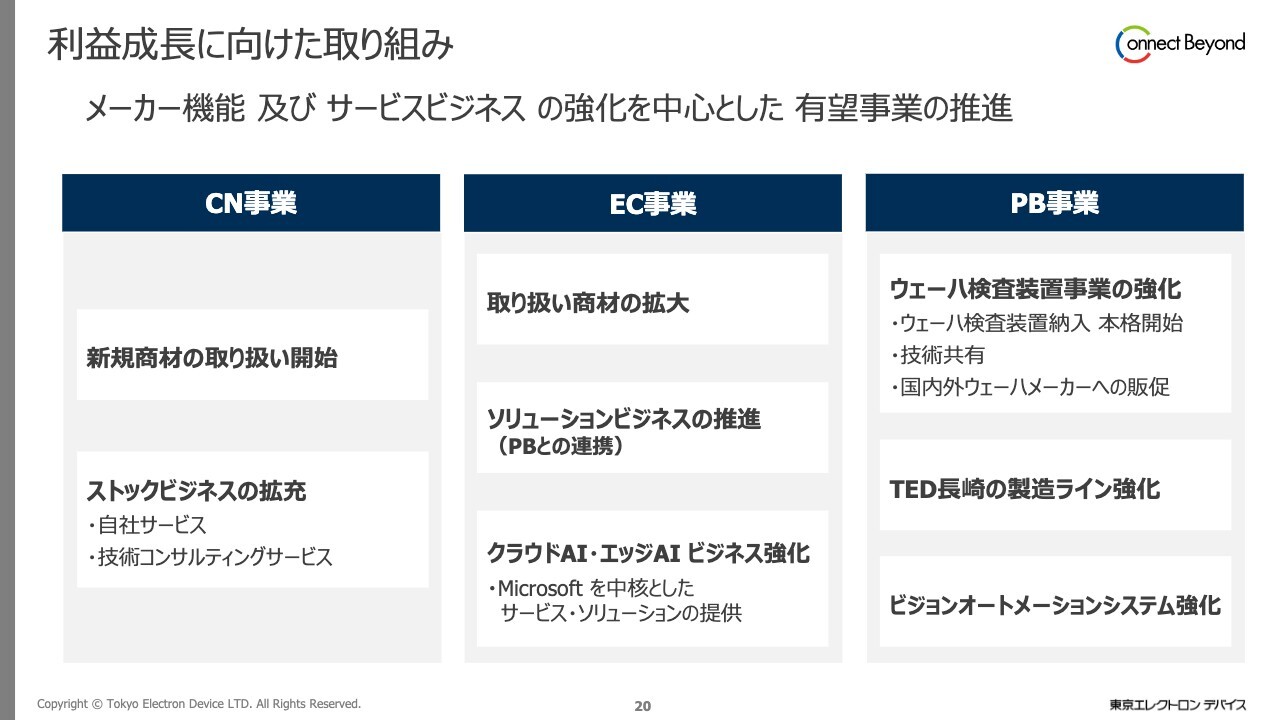

利益成長に向けた取り組み

今後も引き続き、利益成長に向けてメーカー機能及びサービスビジネスの強化に取り組んでいきます。特に、CN事業のストックビジネスとPB事業のウェーハ検査装置事業は、成長期待が大きい事業だと考えています。

当社は本年6月より、コーポレートオフィサー制度を導入しました。コーポレートオフィサーは、執行側の最高位の職位です。本日はCN事業を担当する宮本と、PB事業を担当する神本より、中長期的な取り組みについてご説明します。

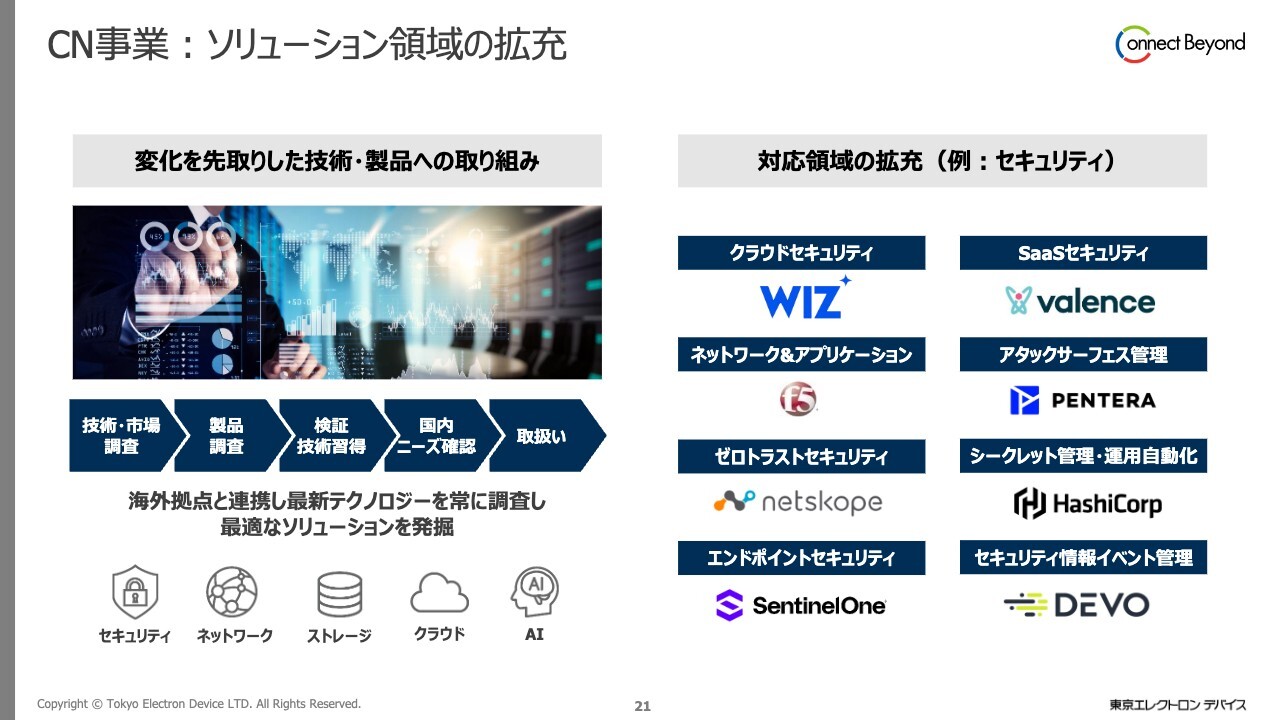

CN事業:ソリューション領域の拡充

宮本隆義氏(以下、宮本):コーポレートオフィサー 執行役員専務の宮本です。私から、CN事業におけるソリューション領域拡充の方針とサービスビジネスの強化についてご説明します。

CN事業は、お客さまのデジタル技術活用を支援するため、海外製品を中心に革新的な製品を販売し、ソリューションときめ細やかなサービスを提供する技術商社事業です。

急速なテクノロジーの変化に対応し、お客さまの多様なニーズに対応するソリューションを拡充していくことが、機会の最大化、利益の最大化につながると考えています。

そのため、「VISION2030」の目標達成に向けて海外拠点と連携を行い、セキュリティ、ネットワーク、ストレージ、クラウド、AIの5つの分野にフォーカスしながらソリューションを発掘し続けています。

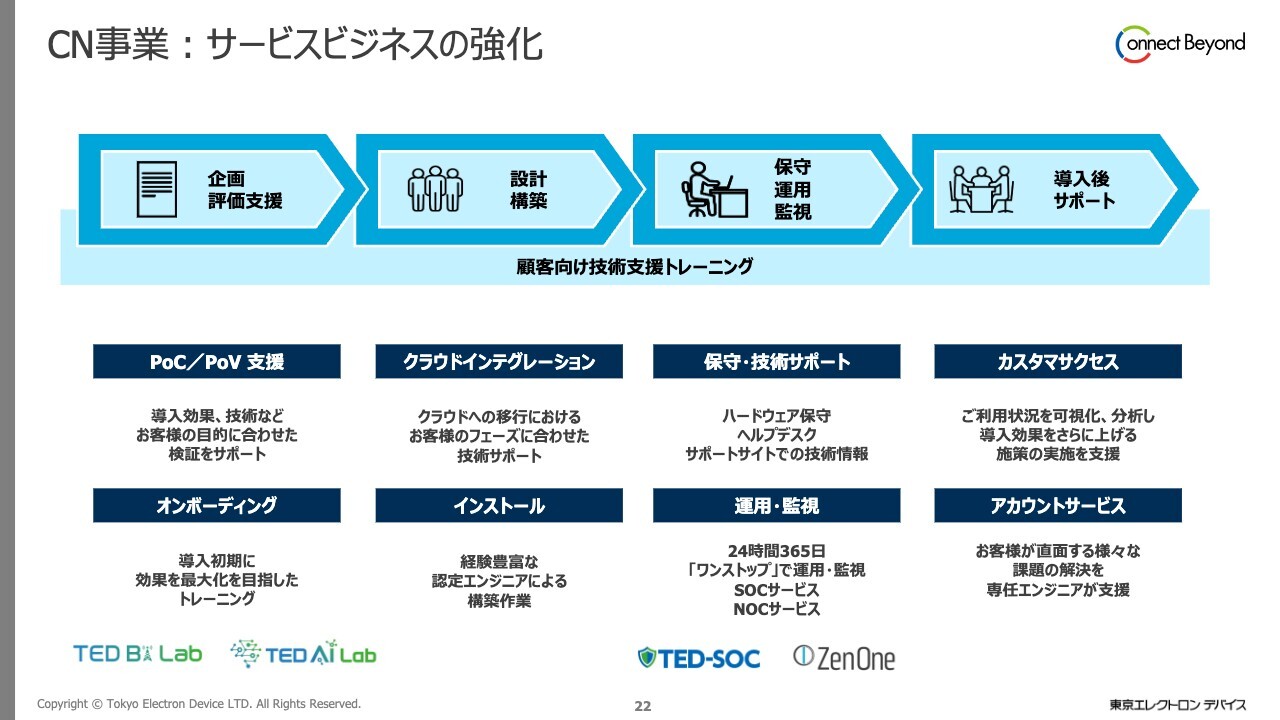

CN事業:サービスビジネスの強化

こちらのスライドは、CN事業においてお客さまへ提供するサービスをまとめたものです。最新のソリューションを単にフロー型ビジネスで提供するのではなく、お客さまのフェーズに合わせたサービス提供をしていくことを目標としています。

サービス提供イコール利益成長とは考えていません。各種の技術的なサービスを通じて、導入されるソリューションを最大限に活かし、満足度と利用度を高めることがお客さまからの信頼を得る手段だと捉えています。

その結果、より高付加価値な製品とサービスを提供するアップセルや、より広範囲の商材を合わせて提供するクロスセル、リニューアルと、継続した関係が築かれることとなりますので、お客さまとのリレーションやエンゲージメントの強化に努めていきます。

私からのご説明は以上です。

PB事業:投資戦略

神本光敬氏(以下、神本):コーポレートオフィサー 執行役員の神本です。私からは、PB事業全体における戦略と、ウェーハ検査装置を含めた計測・検査装置ビジネスの戦略についてご説明します。

PB事業は、メーカー機能の強化のために最も注力している事業です。成長市場にフォーカスし、市場の顕在ニーズ・潜在ニーズの両方を捉えた戦略を展開していきます。具体的には、「VISION2030」の目標達成に向けて、3つの取り組みを実行していきます。

第1に、新たな計測・検査装置技術の研究開発です。成長と変化が激しい半導体製造市場においては、新たな顧客ニーズに対応できる計測・検査装置技術の開発に注力していきます。

第2に、モノづくりインフラの強靭化です。メーカー機能高度化のため、技術組織体制、ITシステムの強化、及び製造キャパシティの拡大を進めていきます。

第3に、M&Aによる成長投資です。「VISION2020」「VISION2025」の過程において、アバール長崎とファーストの連結子会社化、及び日本エレクトロセンサリデバイス社の事業譲り受けを行い、メーカー機能の礎を構築してきました。今後も、事業成長を加速させていくためのM&Aに積極的に取り組んでいきます。

PB事業:計測・検査 装置ビジネス戦略

PB事業では、計測・検査装置技術の研究開発事業とシステム基盤の開発・量産事業を展開しています。その中で、検査装置ビジネスは大きな成長が見込める分野であり、今後も注力します。具体的には、3つの戦術を進めていきます。

第1に、コアとなる半導体ウェーハ検査装置の強化です。2023年に譲り受けた事業を基盤に、シリコンウェーハ分野への参入と強化を進めていきます。

化合物半導体ウェーハ分野では、成長が期待できるSiC(シリコンカーバイド)向けを軸に、海外進出を進めていきます。今後はさらなる事業の強化に向けて、アドバンストパッケージ市場向けの検査装置開発に注力していきます。

第2に、液晶パネル検査装置の強化です。こちらは既存のお客さまのビジネスをしっかりと堅持するとともに、競争力の強化と収益性の改善を進めていきます。

第3に、新規事業領域の強化です。成長が期待できる新素材、電子部品向けの新たな検査装置の開発にも挑戦し、数年以内の事業化を目指します。

これらの取り組みを通して、事業拡大を確実に進めていきます。私からのご説明は以上です。

事業トピックス

徳重:事業トピックスを3点ご紹介します。1点目は、当社はクアルコム社と販売代理店契約を締結し、本日よりAI専用プロセッサを搭載したSoCやモジュール・基板製品の取り扱いを開始しました。クアルコム社は通信用半導体で強みを持つ企業ですが、昨今はエッジAIの分野でも存在感を増しています。

パソコンやスマートフォンだけでなく、今後は産業機器や医療機器などでもエッジAIの活用が進むと考えられており、クアルコム社も組込み向け製品の拡充を進めています。

当社は、長年にわたる組込みWindows OSの販売による実績や、産業機器分野の顧客基盤を活かし、産業機器分野へのエッジAIの導入を支援していきます。

2点目は、当社はセレブラスシステムズ社のAIアクセラレーターの最新モデル「CS-3」を活用し、自社保有データを活用した独自の日本語対応の大規模言語モデルを開発しました。今後は機器の販売に加え、お客さまが保有しているデータを個別に学習したモデルの開発を支援するエンジニアリングサービスも提供していきます。

3点目は、2024年7月31日に公表したとおり、2025年1月1日に当社の完全子会社であるファーストを吸収合併します。2018年に完全子会社化したファーストは、プライベートブランド製品であるウェーハ検査装置や、ビジョンオートメーションシステムなどの開発に大きな役割を果たしてきました。

この吸収合併により、開発体制を再構築することで技術開発基盤を強化し、開発スピードを加速させていきます。

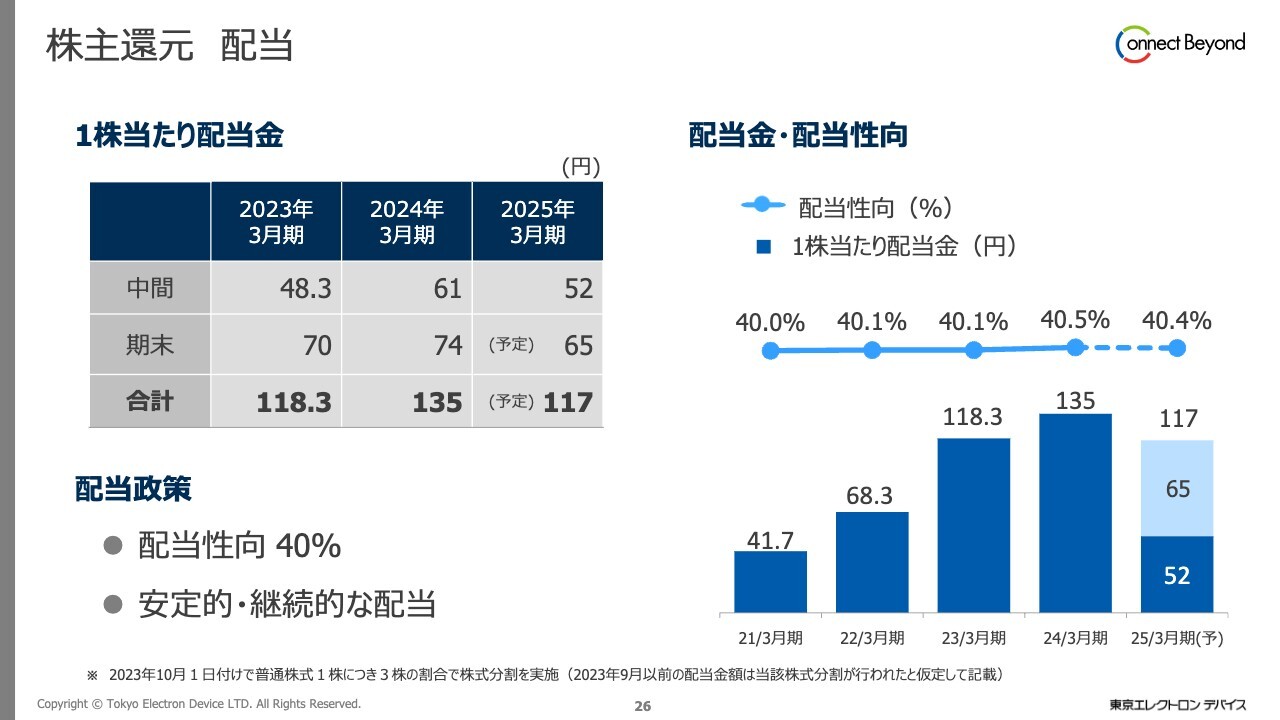

株主還元 配当

最後に、配当についてです。配当金は期初計画のとおり、1株当たりの中間配当額を52円としました。期末の配当予想額65円と合わせた年間配当額は、117円を予定しています。

私からの発表は以上です。ありがとうございました。

新着ログ

「卸売業」のログ