【QAあり】サーバーワークス、売上高は15四半期連続で最高値を更新 1Qからの好調を維持し2Qも事業環境は良好に推移

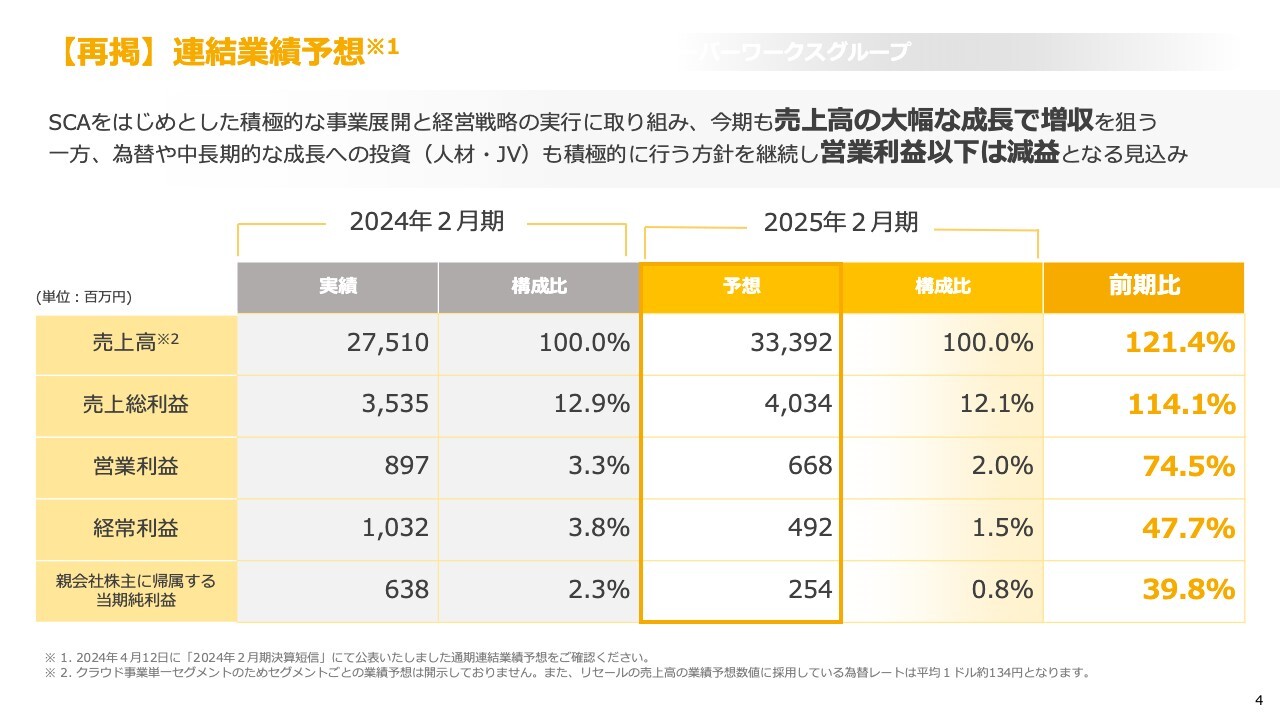

【再掲】連結業績予想

大石良氏(以下、大石):みなさま、こんにちは。サーバーワークス代表取締役社長の大石でございます。本日も当社の決算説明会にご参加くださいまして誠にありがとうございます。私から、2025年2月期第2四半期の決算についてご説明します。

こちらのスライドは、期初にご案内した連結業績予想です。今期も売上高の大幅成長を狙う一方で、不安定な為替や中長期的な成長投資を行うとお話ししました。それにより営業利益以下は減益となる見込みとし、売上高は前期比121.4パーセント成長、経常利益は前期比47.7パーセントというガイダンスを出しています。

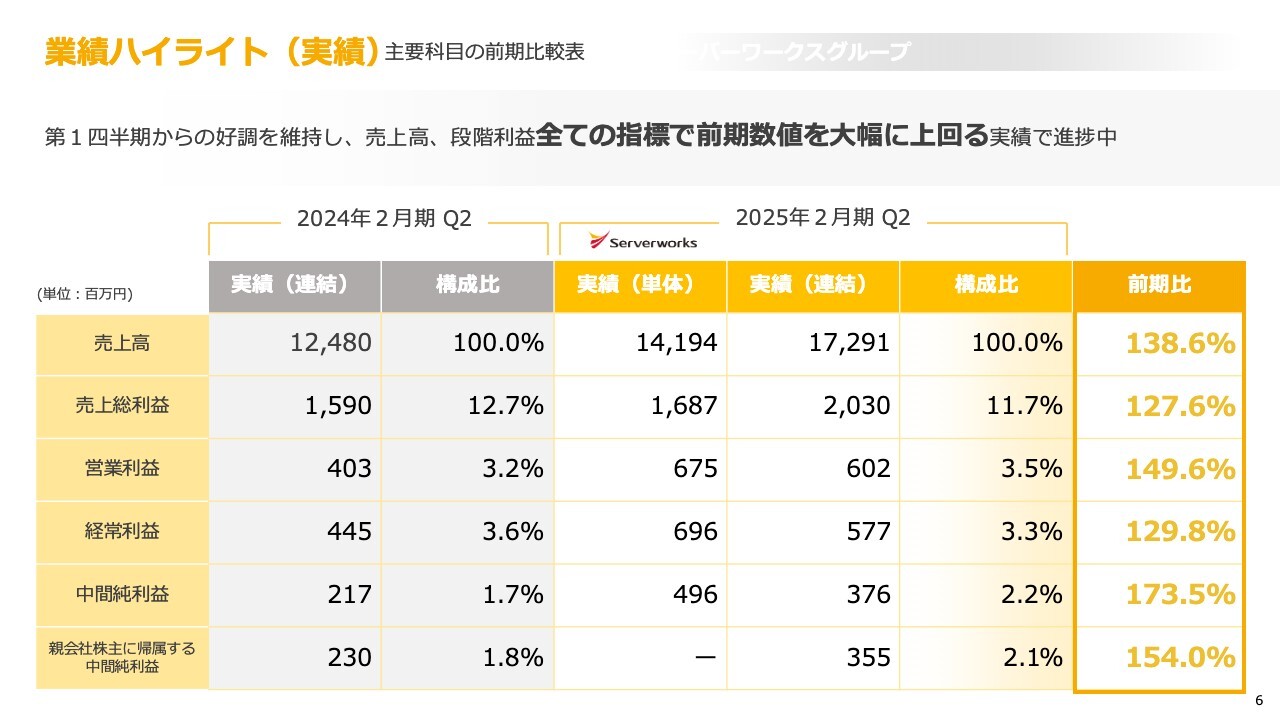

業績ハイライト(実績)

業績予想に対する第2四半期の業績についてです。売上高は前年同期比138.6パーセントの172億9,100万円、営業利益は前年同期比149.6パーセントの6億200万円となりました。サーバーワークス単体の数字はスライドのとおりです。

今年7月に、G-genと買収したトップゲートを合併しています。こちらを合算した売上高は31億1,500万円、営業損失はマイナス2,100万円です。

そのほか、富士フイルムビジネスイノベーションさまと設立した富士フイルムクラウド、パーソルクロステクノロジーさまと設立したパーソル&サーバーワークス、既存のスカイ365の3社が連結となっており、持分法による投資損失はマイナス3,800万円です。

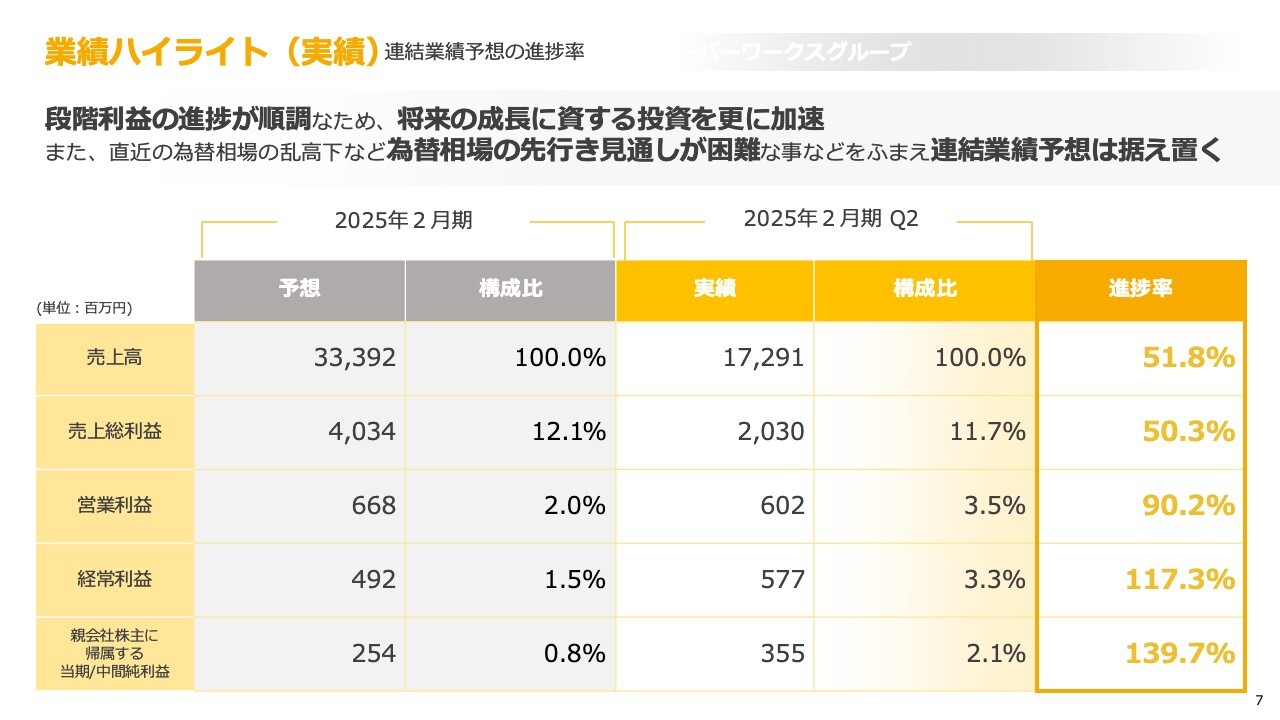

業績ハイライト(実績)

主要科目の前期比較です。売上高は、前期第2四半期の124億8,000万円に対して今期は141億9,400万円で着地しました。前年同期比で138.6パーセントです。

営業利益は前年同期比149.6パーセントの6億7,500万円、経常利益は前年同期比129.8パーセントの6億9,600万円となり、いずれの科目も非常に高い成長を継続できている状況です。

業績ハイライト(実績)

連結業績予想の進捗率です。売上高は通期333億9,200万円の予想に対し、今期は172億9,100万円、進捗率51.8パーセントとなっています。

経常利益は通期4億9,200万円の予想に対し、今期は5億7,700万円で着地し、進捗率117.3パーセントと非常に高い成長を実現しています。

段階利益の進捗は非常に順調ですが、将来の成長に対してしっかりと投資をしていくことや、昨今の為替相場の先行き見通しが非常に難しいことを踏まえ、連結の業績予想は据え置きとしています。

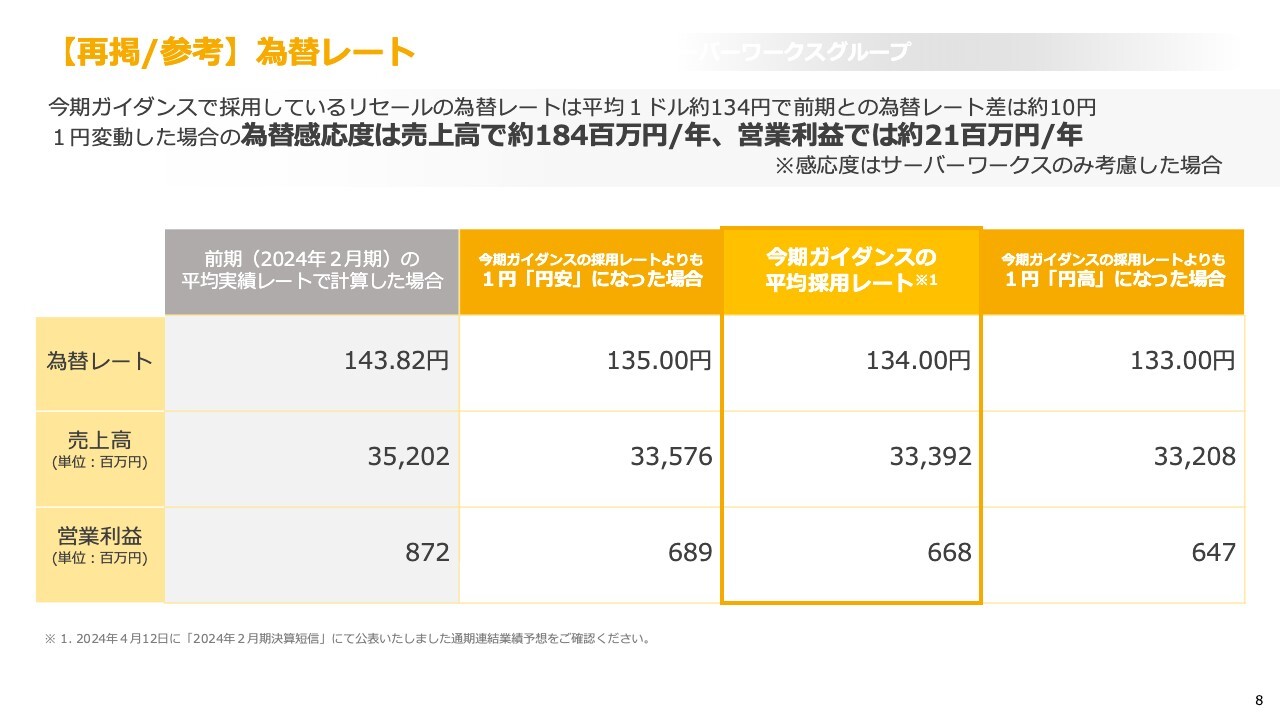

【再掲/参考】為替レート

今期から掲載している為替の感応度についてです。今期は1ドル134円という前提とし、売上高は333億9,200万円、営業利益は6億6,800万円での着地を見込んでいます。

為替が1円円安に振れた場合と1円円高に振れた場合、売上高と営業利益はそれぞれスライドのように変化します。なお、こちらについては現時点でサーバーワークス単体のみの考慮となっています。

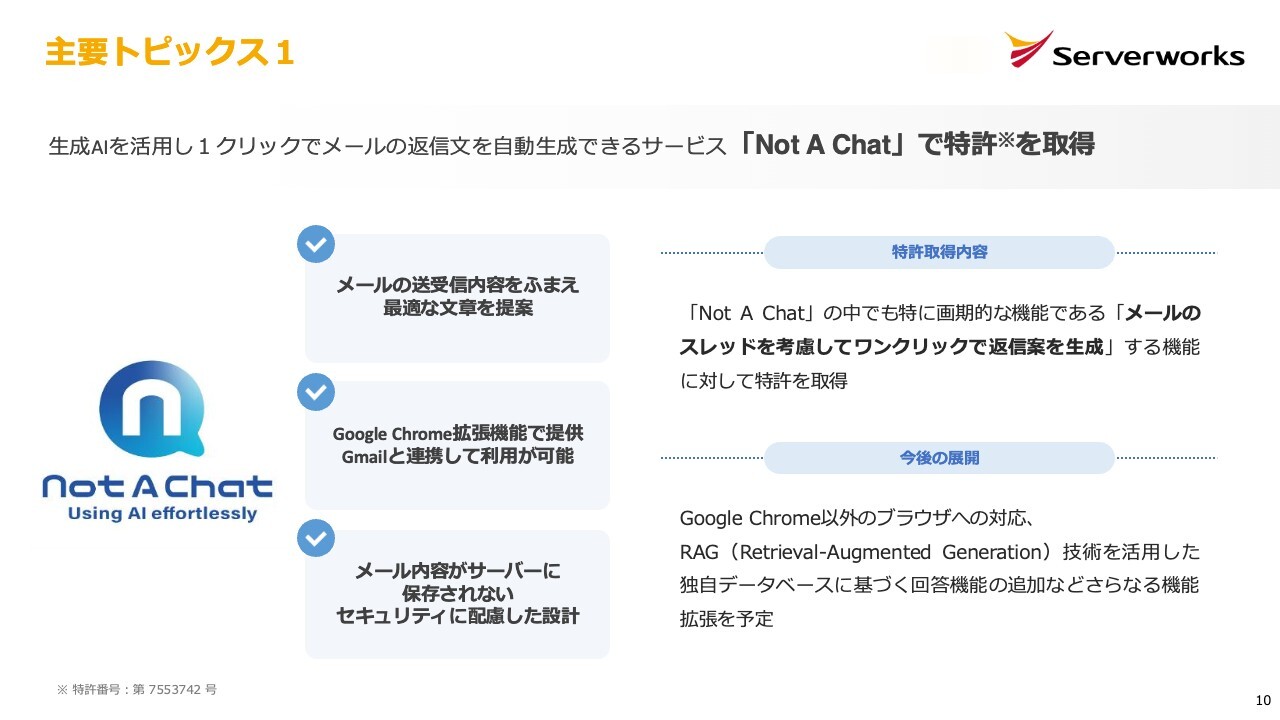

主要トピックス1

第2四半期の主要なトピックスについてご案内します。

サーバーワークスから発表している生成AIを使ったメール返信の自動作成サービス「Not A Chat」において、技術特許を取得しました。特許を取得したのは「メールのスレッドを考慮してワンクリックで返信案を生成する」という、特に画期的な機能です。

今後は「Google Chrome」以外のブラウザに対応したり、「RAG」という方式を用いて企業独自のデータを学習することで回答精度を上げたりするチャレンジを進めていきたいと考えています。

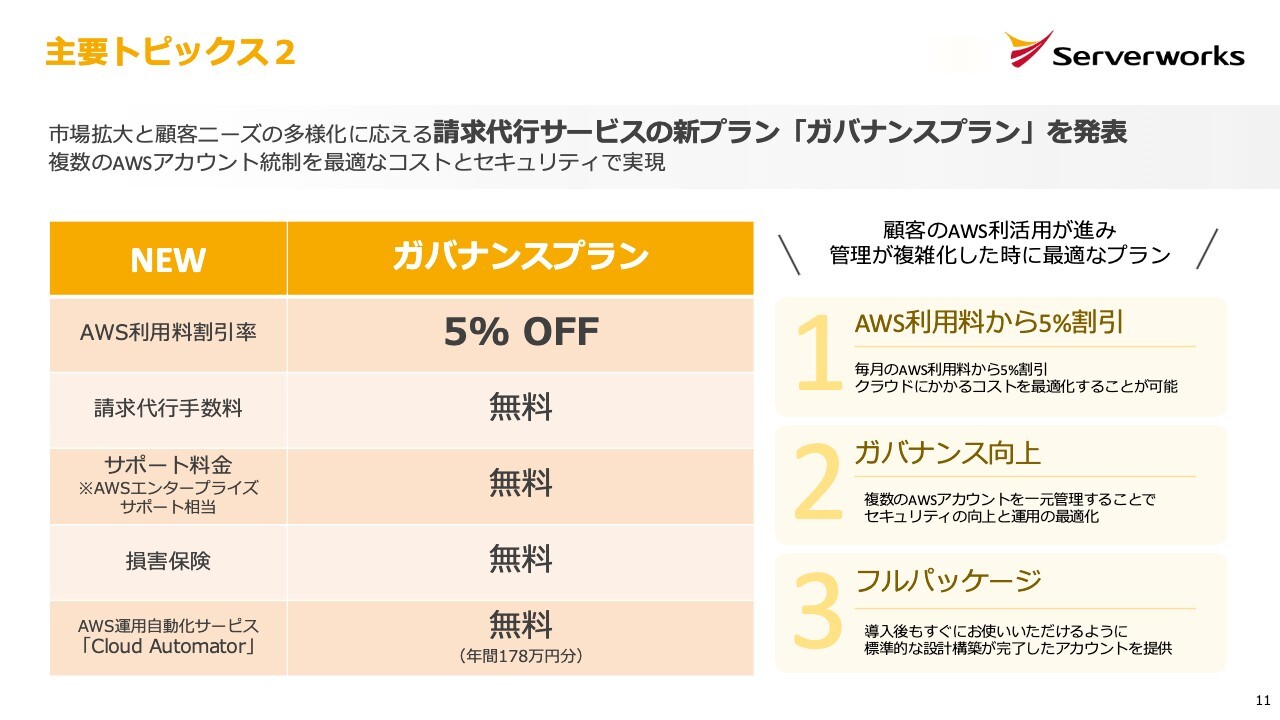

主要トピックス2

「ガバナンスプラン」という名前で、請求代行サービスの新プランを発表しました。プランの特徴はスライドのとおりです。こちらは、AWSを使う上で非常にややこしいAWSアカウントの一元管理をする仕組みです。専門的なサービス名としては「AWS Organizations」と呼ばれる機能を用いています。

サーバーワークスがエンタープライズに非常に特化していることから、エンタープライズ企業がAWSを全社展開する時のセキュリティや部門ごとのガバナンスを確保しつつ、AWSの利用料金も割引で提供できるサービスとなっています。

このようなサービスをお客さまに提供することで、大企業への導入もどんどん進んでいくと期待しています。

主要トピックス3

事例も着々と積み増してきています。NTTスマイルエナジーさまの案件では、先ほどもお話しした「AWS Organizations」という機能の導入を通じ、AWSクラウドを組織全体で安全に導入していきます。

このような仕組み作りの支援のほか、G-genでは三菱地所さまの事例があります。ベース基盤にはAWSを使う一方で「Google Cloud」でAIを強化するプロジェクトにおいて、「Google Cloud」側のパートナーに採択されました。

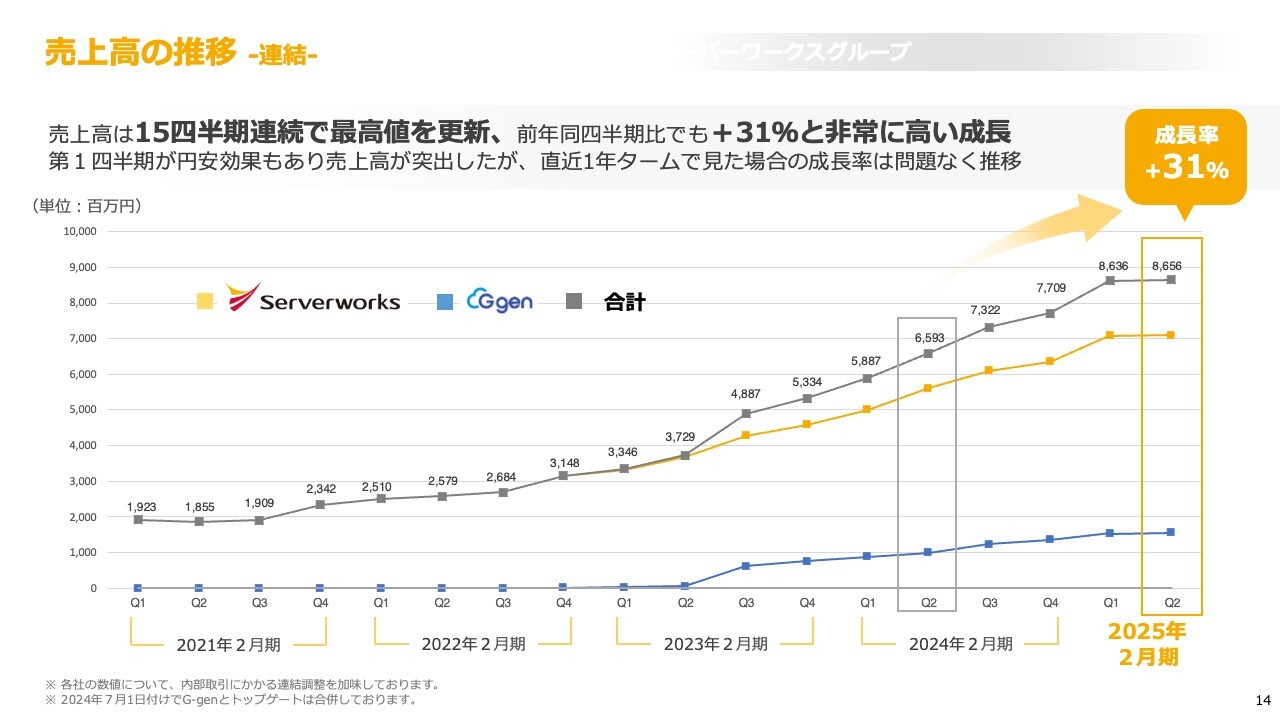

売上高の推移 -連結-

業績の詳細についてご案内します。まずは売上高の推移ですが、15四半期連続で最高値を更新している状況です。

スライドの折れ線グラフは、灰色が連結、オレンジ色がサーバーワークス単体、青色がG-genと買収したトップゲートを合算した新生G-genの数字を示しています。ご覧のとおり、前年同期比プラス31パーセントという非常に高い成長を実現しています。

第1四半期と比較すると成長がなだらかに見えるかもしれませんが、第1四半期は円安が非常に進んでいたことで売上高は非常に伸びていました。しかし、私どもは今期の為替を134円程度で見ていますので、実態としてはこのような成長カーブを続けながら問題なく成長を続けていると判断しています。

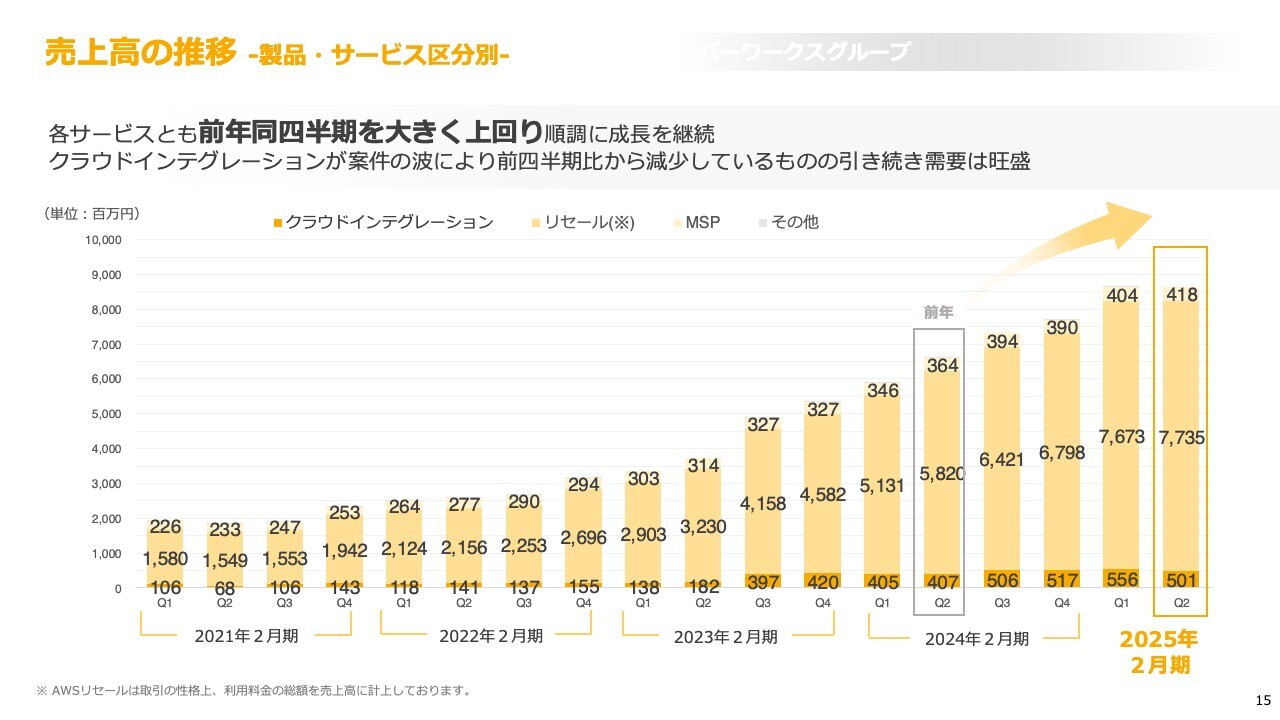

売上高の推移 -製品・サービス区分別-

製品・サービス区分別の売上高推移です。スライドのグラフには、サーバーワークスとG-genを合算してサービス別にした数字を記載しています。

ご覧のとおり、順調な成長を続けています。濃い黄色で示したクラウドインテグレーションは季節要因と案件の波もあり減少していますが、足元の受注は旺盛ですので、私どもとしてはまったく問題ないものと理解しています。

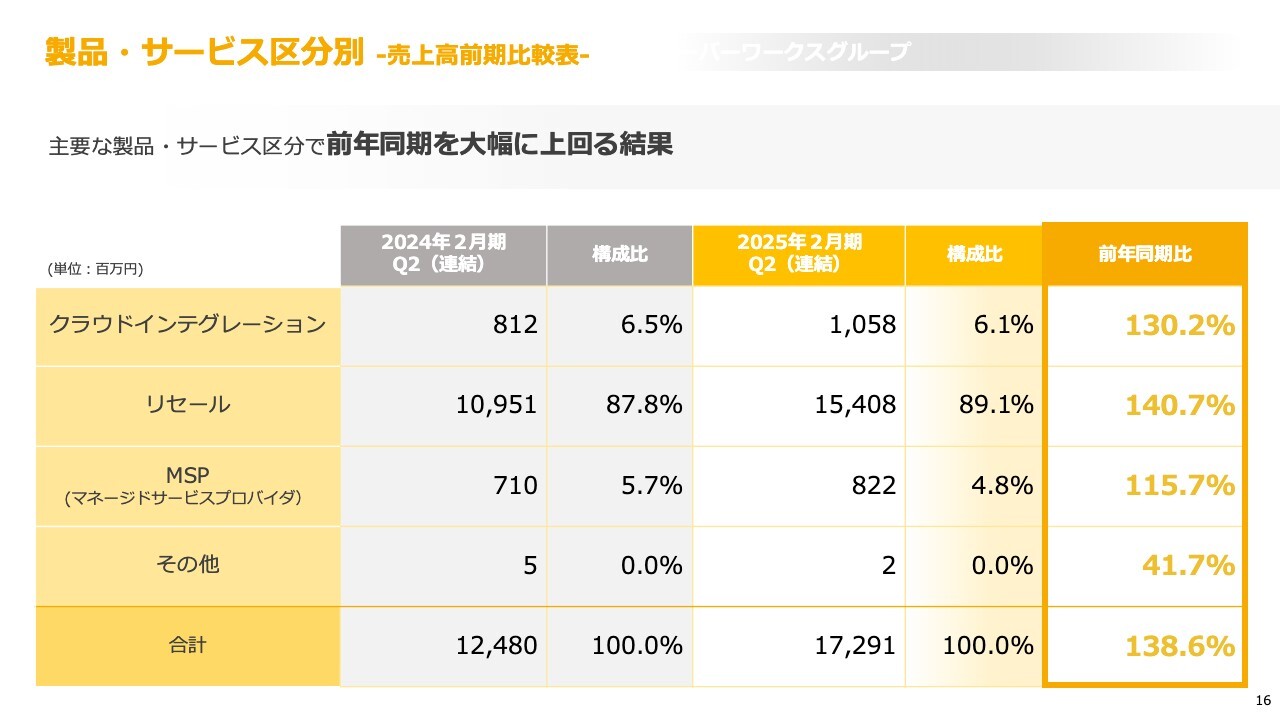

製品・サービス区分別 -売上高前期比較表-

スライドには、先ほどお話しした製品・サービス区分別売上高の構成比と前年同期比を記載しています。やはりリセールが非常に大きくなっており、前年同期比でも140.7パーセントと非常に伸びていることがおわかりになると思います。

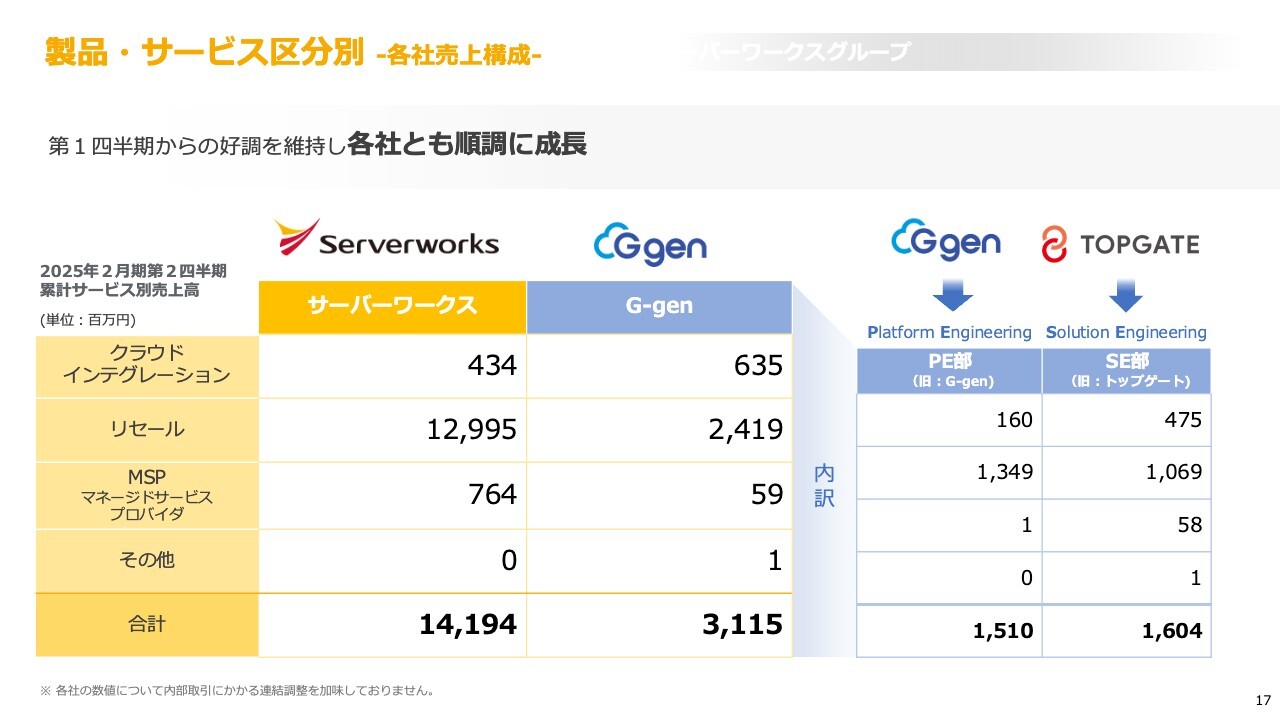

製品・サービス区分別 -各社売上構成-

スライドの表は、製品・サービス区分別売上高をサーバーワークスとG-genに分解し、さらにG-genを旧G-genと旧トップゲートの2社で分解したものです。

全体の構成としてクラウドインテグレーション、リセール、MSPがある中で、やはり歴史が長い分、サーバーワークスのMSPが非常に大きくなっています。クラウドインテグレーションはG-genも大きくなっていますが、これはもともとシステム開発が非常に多くインテグレーションが大きい旧トップゲートの特徴が表れているためです。

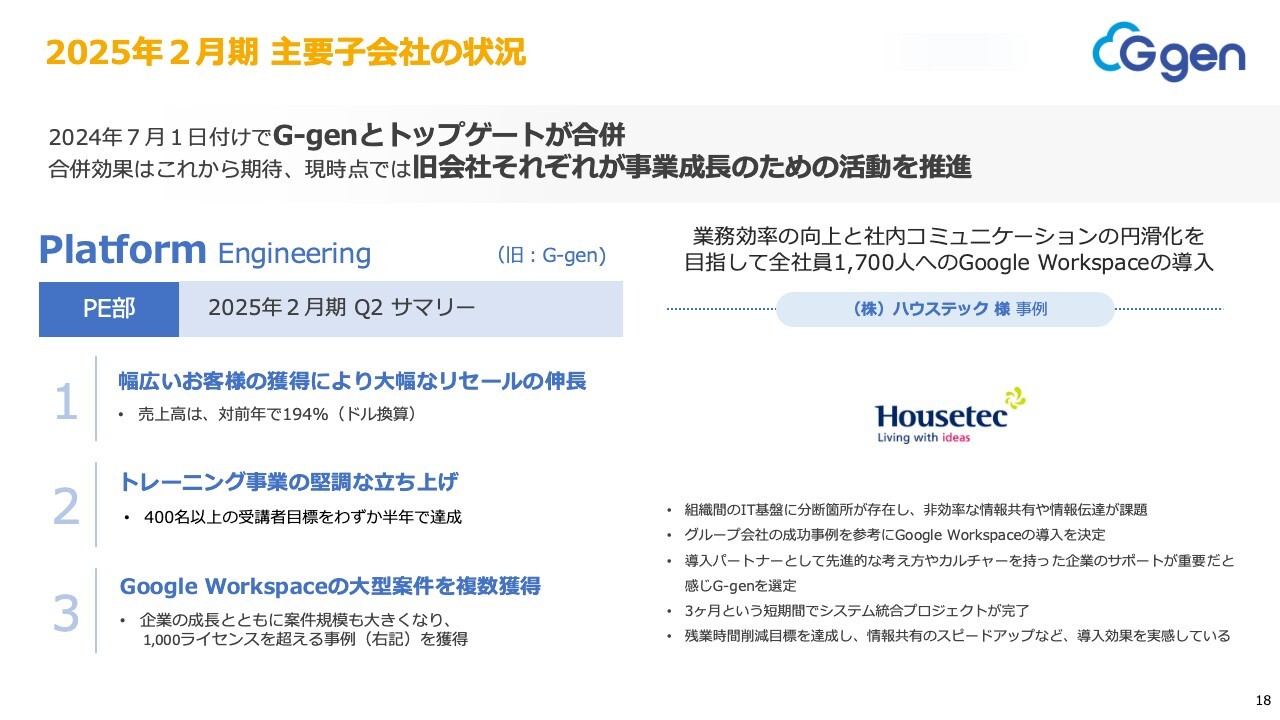

2025年2月期 主要子会社の状況

G-genの主要なトピックスです。なんと言いましても、2024年7月1日付でG-genとトップゲートを合併したことによって、非常に大型の案件も取れる体制が整ってきました。実際にハウステックさまの案件では、1,700アカウントの「Google Workspace」の導入が進みました。

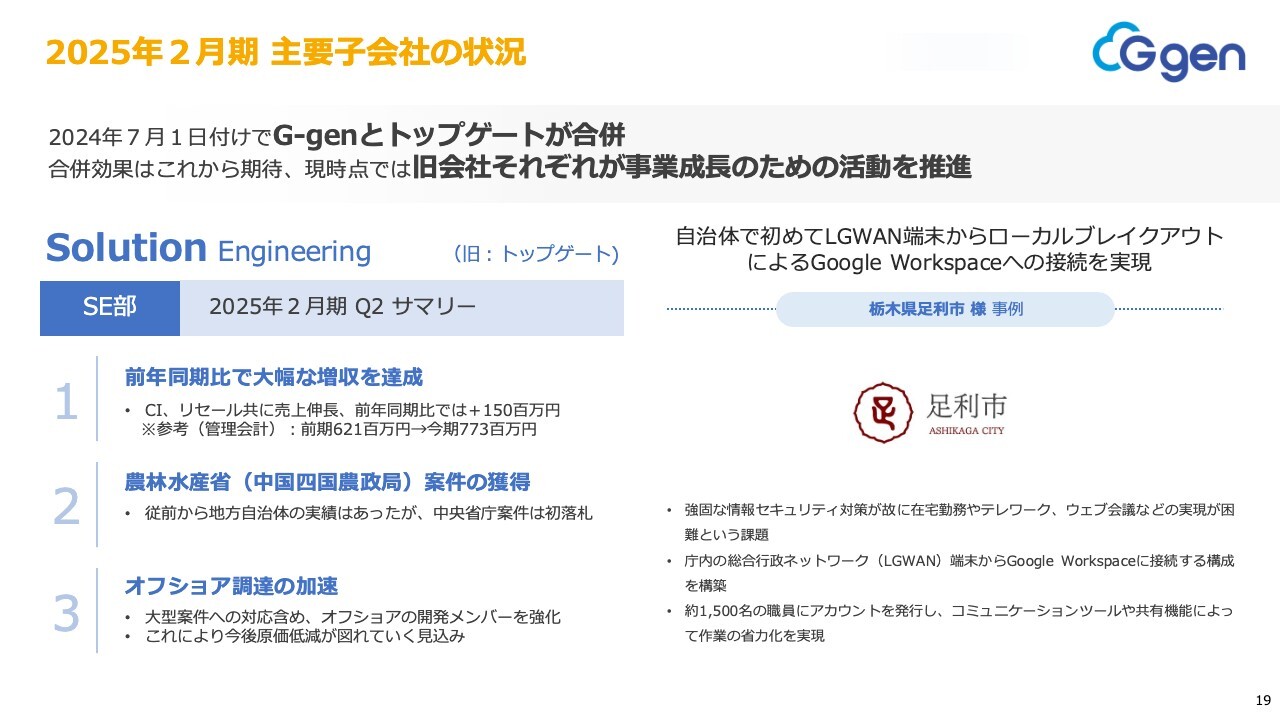

2025年2月期 主要子会社の状況

旧トップゲートでは農林水産省さまの案件を受注でき、足利市さまでも1,500アカウントという非常に大きな「Google Workspace」の案件を受注しました。このような案件も取れるようになってきているということで、さっそく合併の効果が出てきていると私たちは理解しています。

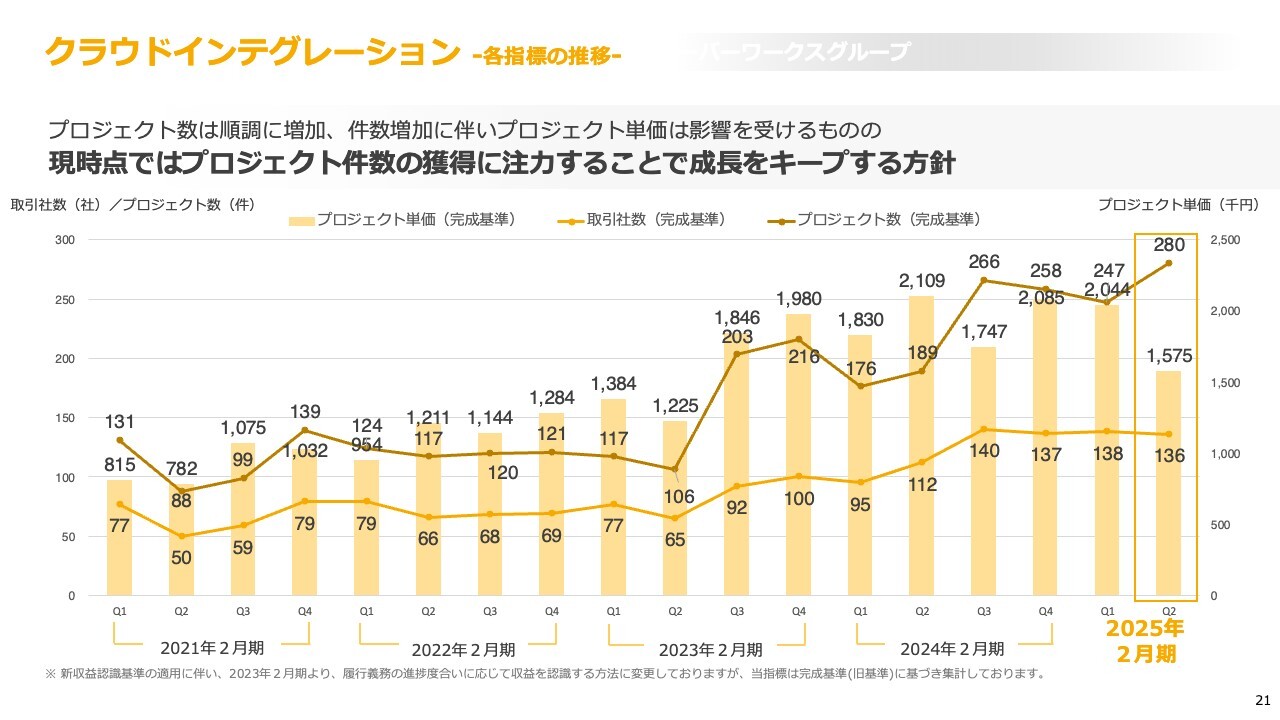

クラウドインテグレーション - 各指標の推移 -

クラウドインテグレーション案件の推移です。このようなプロジェクトものの案件はどうしても多少の季節要因等が発生するため数字には波がありますが、足元の受注は堅調ですので、私どもとしては問題なく成長を続けているものと理解しています。

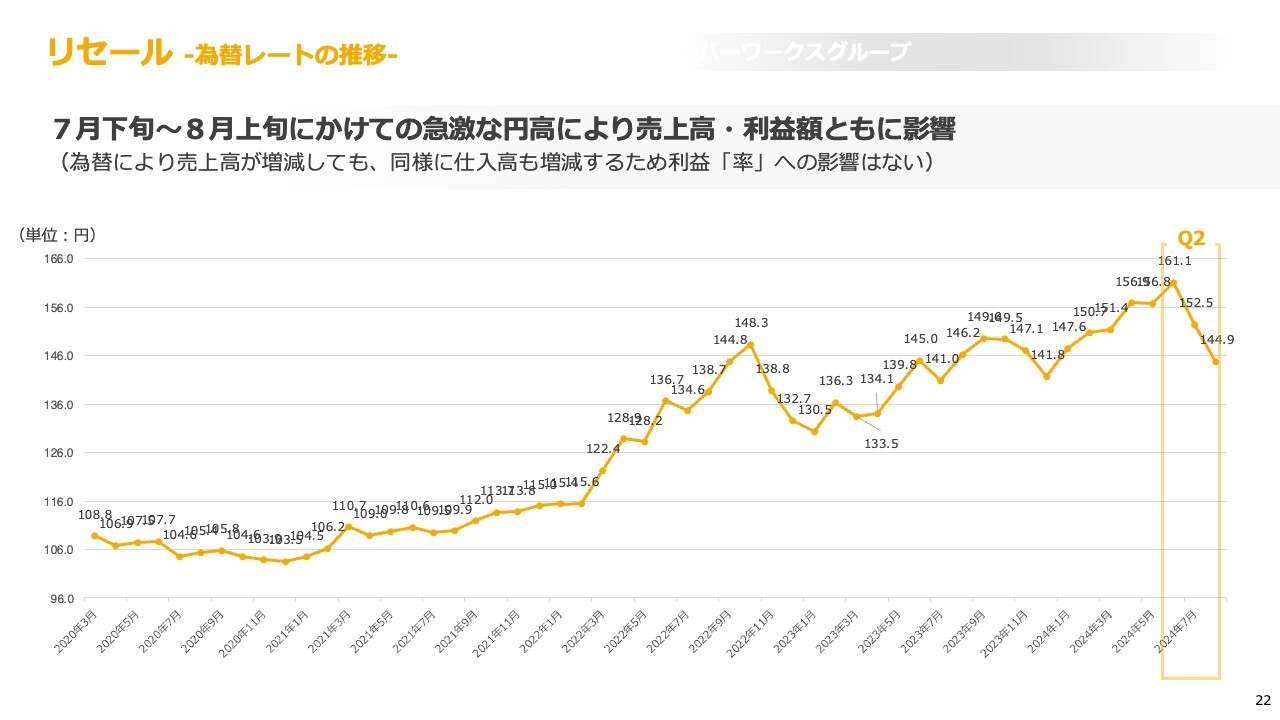

リセール -為替レートの推移-

為替レートの推移です。リセールの売上高が非常に大きいため、為替レートが売上に与える影響も非常に大きくなっています。みなさまご承知のとおり、この第2四半期には非常に急激な円高が進み、リセールの売上高に関してはマイナスの影響が出ています。

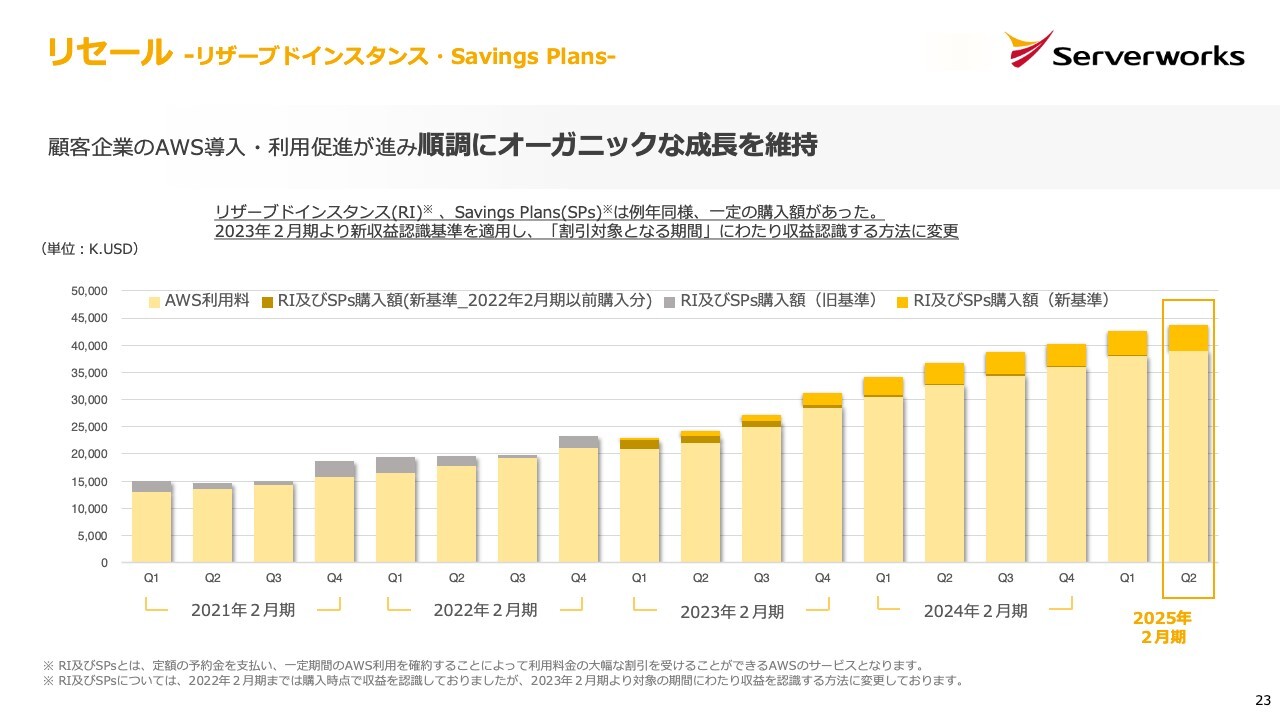

リセール - リザーブドインスタンス・Savings Plans-

私が毎回、決算説明会で「当社の中で非常に重要な数字」だとお話ししているのが、ドルベースのAWS利用料です。

スライドのグラフのうち、薄い黄色が標準的なAWS利用料、濃い黄色がお客さまがまとめて買ったオプションサービスの利用料を示しています。ご覧のとおり、AWSの利用料は順調に伸びていまして、健全な成長が続いていることがおわかりになると思います。

加えて、スライドに「RI及びSPs」と書かれた、お客さまがまとめて購入される分も最近非常に増えている状況です。スライドにはRIとSPの購入額をまとめて記載していますが、このようにまとめて購入するお客さまが最近非常に増えてきています。

円安が続き、クラウドのコストが少し高くなってきている状況で、お客さまとしても「オプション製品を買うことでAWSの利用料をうまくセーブしたい」という動機が働いているものと、私どもは理解しています。

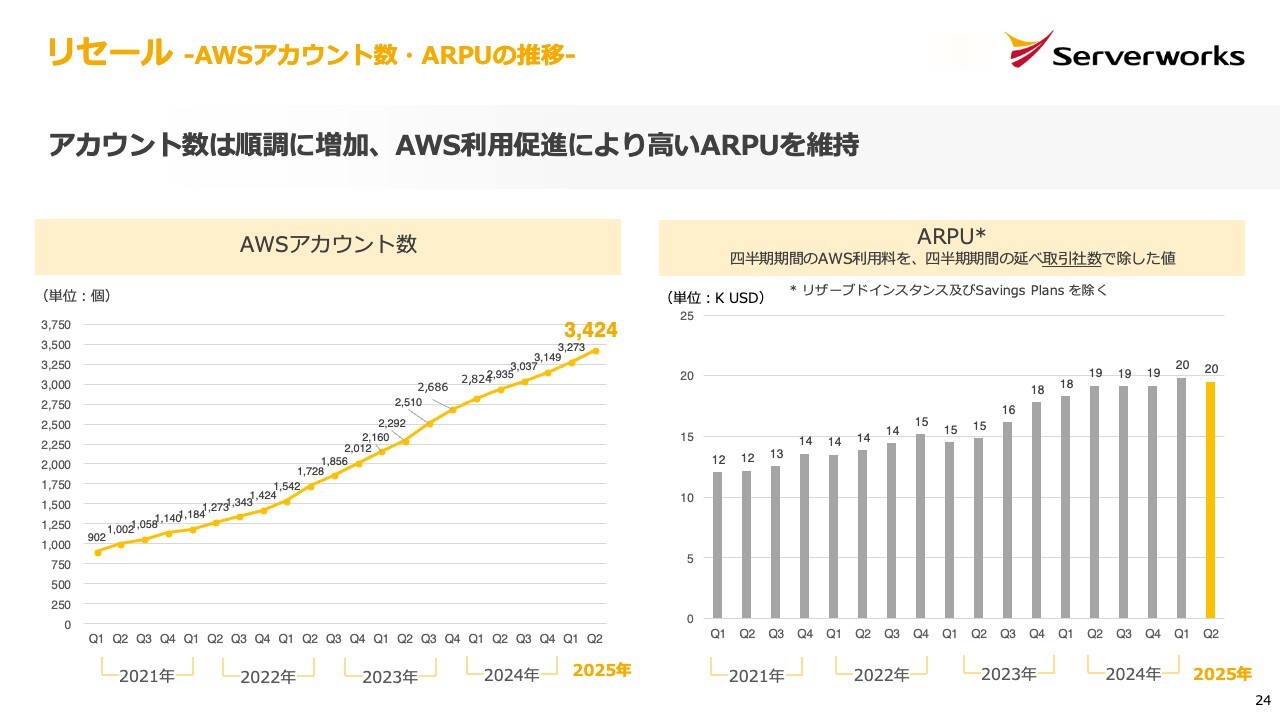

リセール -AWSアカウント数・ARPUの推移-

リセールの金額を決めるアカウント数と単価(ARPU)についてです。スライドのとおり、アカウント数は順調に伸びています。

一方で単価は少し減っていますが、決算説明会でも何回かお話ししているとおり、私どもは単価の上がり過ぎはあまり良くないことだと思っています。単価が上がり過ぎてしまうと、お客さまに「AWSは非常に高額だ」という誤った認識を持たれ、当社にとって大きなリスクになる可能性があると考えているからです。

私どもとしては、お客さまに対して料金を下げる、AWSの利用料を節約するといったコンサルティングサービスを提供することにより、お客さまが無駄なコストを払わなくても、AWSをITインフラとして健全に使っていただけるような支援をしています。

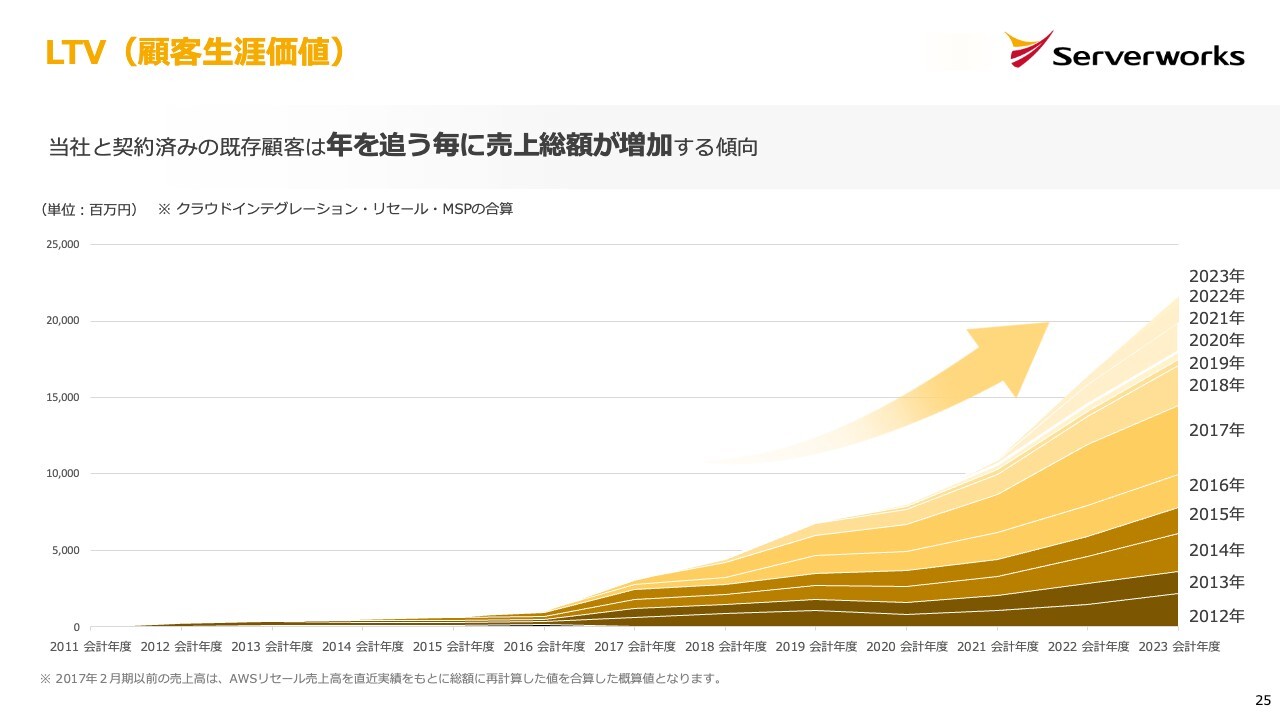

LTV(顧客生涯価値)

こちらのスライドは、私が毎回好んでご案内しているLTVのチャートです。

ご覧のとおり、古くは2012年や2013年といった時期からご契約いただいているお客さまは、2023年にはそれぞれスライドに記載の金額規模まで増加しています。このような積み重ねによって、私どもの高い成長率が維持できていることがおわかりになると思います。

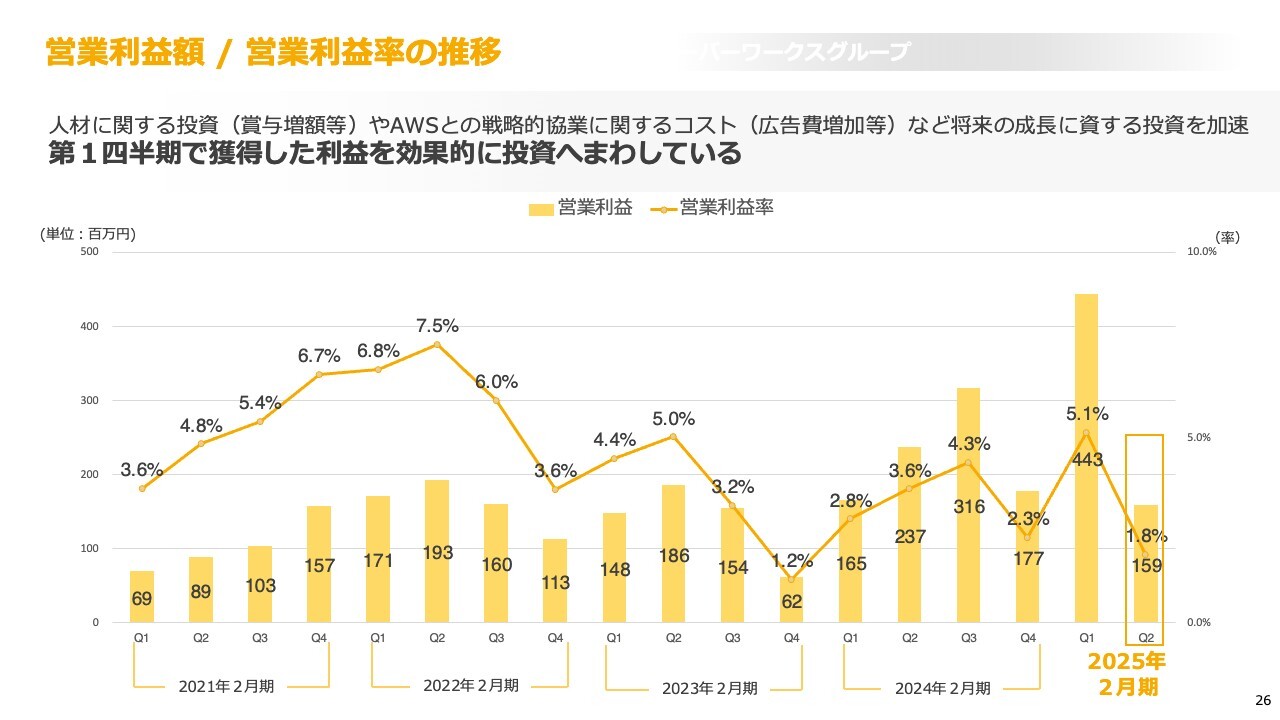

営業利益額 / 営業利益率の推移

営業利益および営業利益率の推移です。第1四半期の決算説明会でもご案内したとおり、今後は利益を成長投資へ回していきます。実際に人材投資や広告宣伝費へ効果的に利益を回せていると、私どもとしては認識しています。

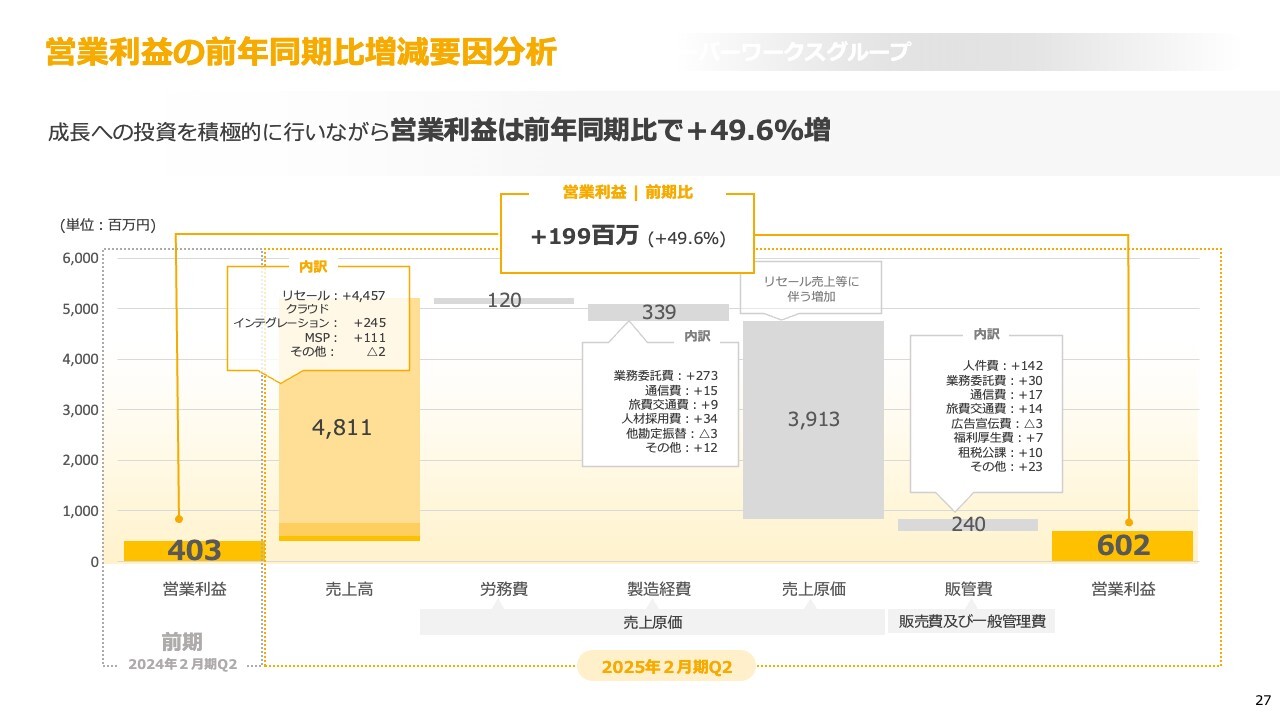

営業利益の前年同期比増減要因分析

こちらのスライドは、営業利益の前年同期比較です。細かい分析に活用いただければと思います。

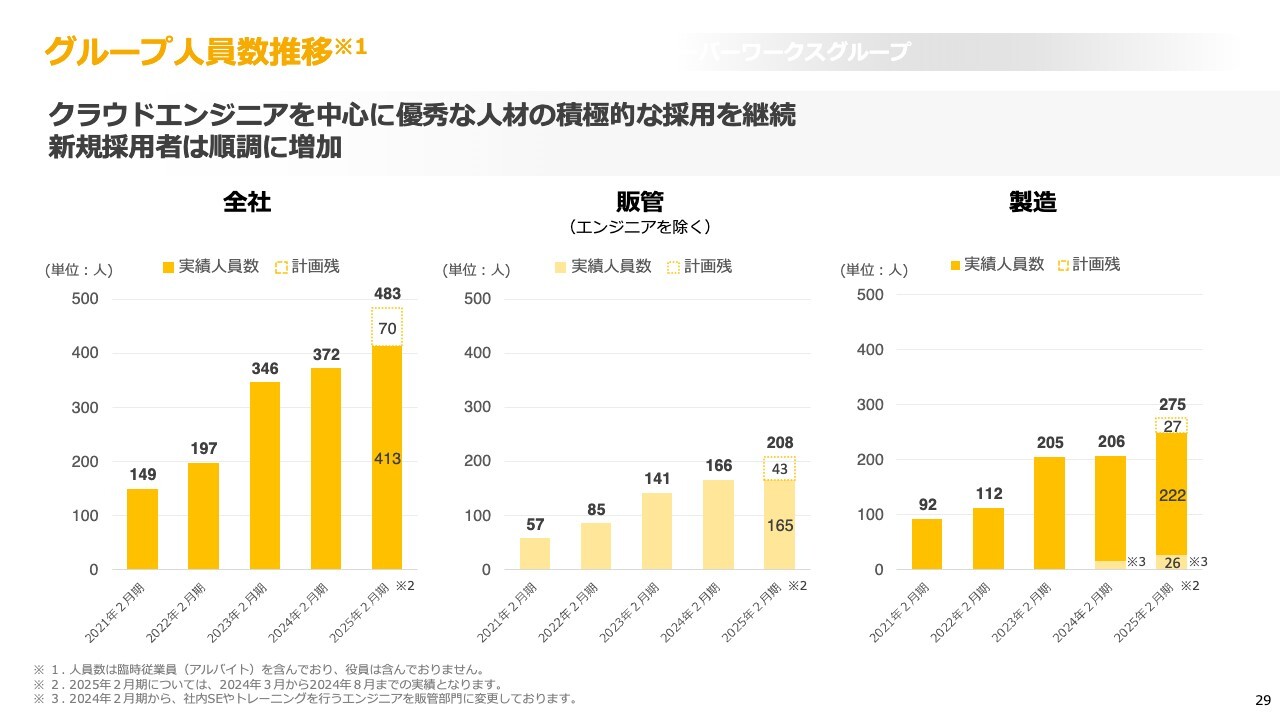

グループ人員数推移

グループ人員数の推移です。今期の期初に「500名近い体制にしていく」とお伝えしましたが、その話のとおり、足元では順調に採用できている状況です。製造部門のスタッフについては、販管部分との入り繰りがありましたので、実態としては右肩上がりで順調に成長できています。

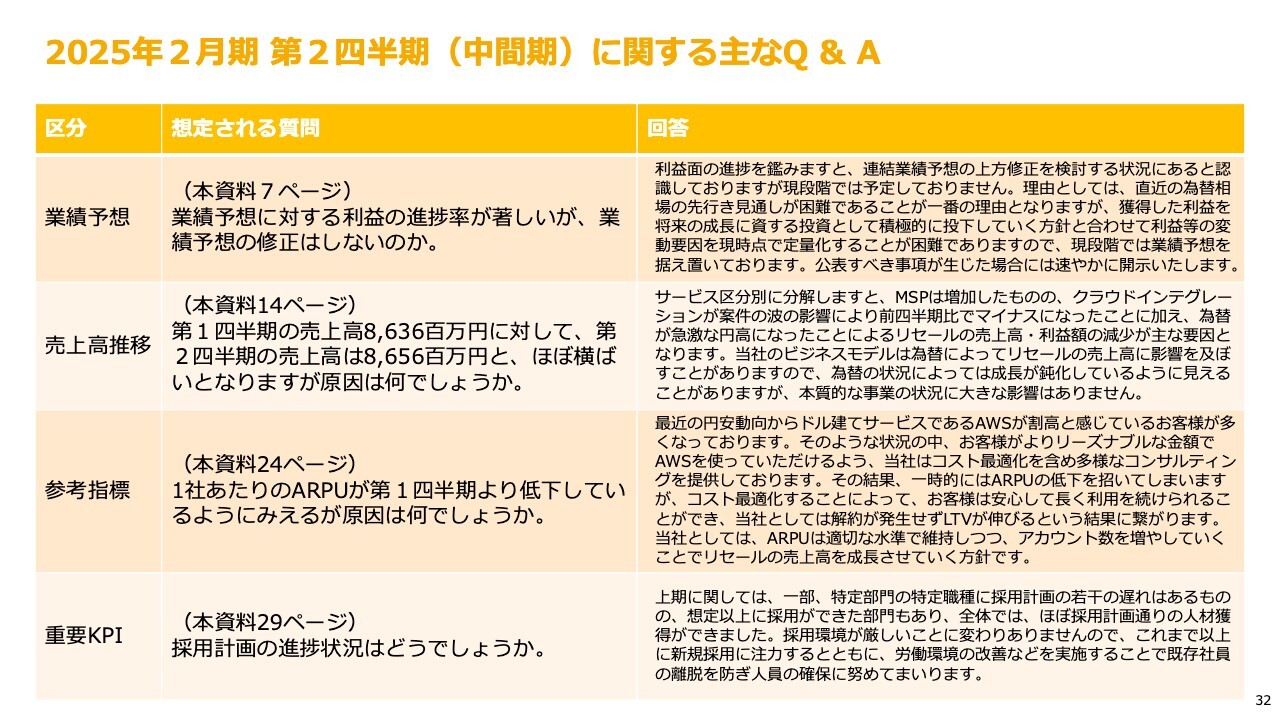

2025年2月期 第2四半期(中間期)に関する主なQ & A

今期から、投資家・株主のみなさまからいただくだろうと想定したご質問については、事前に回答を示すこととしました。第2四半期の内容はスライドのとおりです。

1つ目の業績予想については、「利益が非常に進捗しているが、上方修正しないのか?」というご質問をいただくのではないかと想定しています。実際にそのような状況にはあると理解していますが、先ほどもお話ししたとおり、直近の為替等の見通しが非常に難しいことに加え、利益は成長投資に回していく方針ですので、現時点では据え置きとしています。

2つ目の売上高推移については、「第1四半期の86億円に対して、第2四半期も86億円とほぼ横ばいになっており、成長が止まったのではないか?」というご質問をいただくのではないかと想定しています。実際にクラウドインテグレーションはどうしても案件の波がありますので、前四半期にマイナスになってしまいました。

また、私どもの売上のうち非常に大きなポーションを占めているリセールは為替の影響を受けますので、急激な円高によって、売上高・利益額が前四半期と比べて減少したことも要因となっています。しかし、ドルベースでは順調に成長を続けていますので、私どもとしてはなんら問題なく成長できているものと理解しています。

3つ目の参考指標については、「リセールの単価が低下しているのではないか?」というご質問もいただくかと思います。こちらは先ほどご案内したとおり、私どもがかなり意識している部分であり、実際にはお客さまにいろいろな働きかけをしてコンサルティングサービスを提供した結果として、単価の低下を招いている状況です。

このようなコンサルティングサービスの提供は、当然ながら、売上の一時的な減少につながるものではあります。しかし、実際には我々が専門的な知識を持って「このような使い方をすると、AWSがより安価に利用できるようになりますよ」とご案内することによって、お客さまの満足度も増します。

そして、「そのようなことができるなら、今後もサーバーワークスをパートナーとして使い続けよう」「新しいシステムやワークロードがあった時には、サーバーワークスを使ってAWSに移していこう」という動機が非常に働きやすくなります。

そのため、短期的には売上の低下を招くのですが、中長期的には私どもと一緒に長くクラウドを使っていただけるようなお客さまとの良い関係づくりに資するものと理解しています。

4つ目の重要KPIについては、採用計画に対するご質問もあるかと思います。こちらは想定以上に採用できた部分もあり、計画どおりに行っています。

みなさまにおいても、「現在はIT業界の人材採用が非常に厳しい」という話をいろいろなところで見聞きするかもしれません。しかし、当社に来ればAWS、G-genに来れば「Google Cloud」といった最先端のクラウド技術に触れ、その技術を獲得できる機会を提供することができます。

さらに、フルリモートで場所を問わずに採用活動ができていることもあり、非常に順調に人材採用が進んでいるものと理解しています。

質疑応答:クラウドインテグレーションの単価について

司会者:「

新着ログ

「情報・通信業」のログ