提供:JESCOホールディングス株式会社 2024年8月期決算説明

【QAあり】JESCOHD、売上高は前年比+33.3%、営業利益は+168.9%の大幅な増収増益 国内EPC事業が収益向上に寄与

2024年8月期決算説明

沼井雅行氏(以下、沼井):JESCOホールディングス取締役執行役員専務の沼井です。本日は決算説明会にお越しいただき、ありがとうございます。

みなさまご存じのように、我々の会長兼社長の柗本俊洋が7月13日に急逝しました。みなさま方には大変ご心配をおかけしたと思います。10月3日に帝国ホテルで「お別れの会」を開催しました。非常にたくさんの方に集まっていただいて、みなさま方にも参加していただき、ありがとうございました。

この「お別れの会」をもちまして、我々もひと区切りをつけ、これから現在の新社長、唐澤の下、心機一転、一体となり、成長すべく取り組んでいきます。引き続き、ご指導を賜りたく存じます。以上、最初のご挨拶に代えさせていただきます。

目次

深川裕季氏:執行役員経理部長の深川です。2024年8月期の連結決算概要についてご説明します。

事業ポートフォリオ

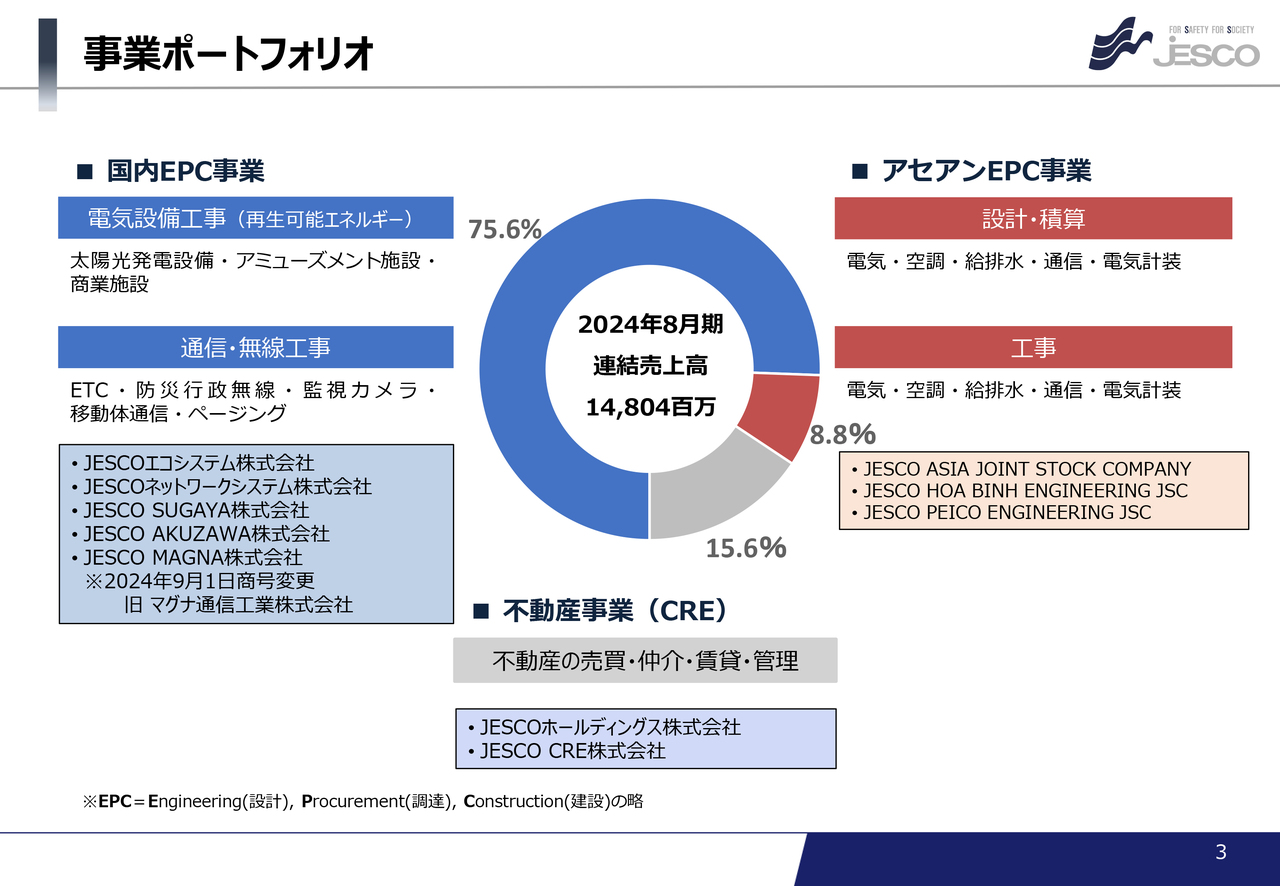

事業ポートフォリオです。当社は国内EPC事業、アセアンEPC事業、不動産事業(CRE)の3つのセグメントで構成されています。

EPCの意味をスライド左下に記載しています。設計(Engineering)、調達(Procurement)、建設(Construction)の頭文字を取った略語です。設計、調達、建設を一気通貫でできるところが、我々の強みとなっています。

それを国内とアセアンで実施しており、アセアンは主にベトナムで取り組んでいるところです。各セグメントは個社ごとに構成されています。

2024年8月期の連結売上高は148億400万円となりました。構成比は、国内EPC事業が75.6パーセント、アセアンEPC事業が8.8パーセント、不動産事業が15.6パーセントです。

連結業績ハイライト

連結業績のハイライトです。2024年8月期の売上高は148億400万円です。2023年8月期は111億円でしたので、前年同期比で33.3パーセント増加しています。営業利益は、2023年8月期の4億2,500万円から168.9パーセント増加の11億4,300万円となりました。

スライド下部に、セグメント別の増加要因を記載しています。国内EPC事業は、太陽光発電設備工事、系統用蓄電設備、無線通信インフラ関連設備工事が収益向上に寄与しています。アセアンEPC事業は、ベトナムの状況悪化が継続しており、売上高が下がりました。不動産事業は、保有物件の売却などにより順調に推移しています。

全体としては売上高と営業利益が増加し、増収増益となりました。

連結決算概要

より詳細なP/Lの概要になります。先ほどのスライドは売上高と営業利益のところでしたが、それ以外の販管費や特別損益などがこちらに含まれています。

売上高は、先ほどお伝えしたとおり、保有していた販売用不動産を売却したことによる20億100万円の増加が主な増加要因となりました。

それ以外に、M&Aを積極的に進めていることもあり、2023年8月期の期中に取得した会社が2024年8月期の決算では通期で含まれていることも影響しています。他にも、本業である国内EPC事業が順調に推移したことにより、売上高が増加しています。

売上高が増えたことにより売上総利益が増え、販管費も増えていますが、営業利益は7億1,800万円増加しています。

経常利益は、子会社であるJESCO AKUZAWA社の社屋を、環境に優しい社屋に建て替えるところでZEBの補助金の取得が決まっており、そちらが営業外損益に含まれていることで、一部増加しています。

親会社株主に帰属する当期純利益については、やや減益となりました。今回の決算で、特別利益と特別損失がどちらも大きく計上されています。その要因として、1つ目は政策保有目的で持っていた株式の売却により、特別利益が増加しています。

2つ目に、昨年に純資産より低い価格で取得した会社があり、負ののれんが発生していましたが、それが2024年8月期は発生しないということで、負ののれんの発生益の減少でマイナス5億4,300万円となっています。

3つ目に、貸倒引当金はベトナムとスリランカの2つの要素があります。差額としては、貸倒引当金を2億6,700万円追加で計上しています。

特別利益と特別損失はかなり増減がありますが、それらを含めても、当期純利益は10億1,200万円という結果になりました。

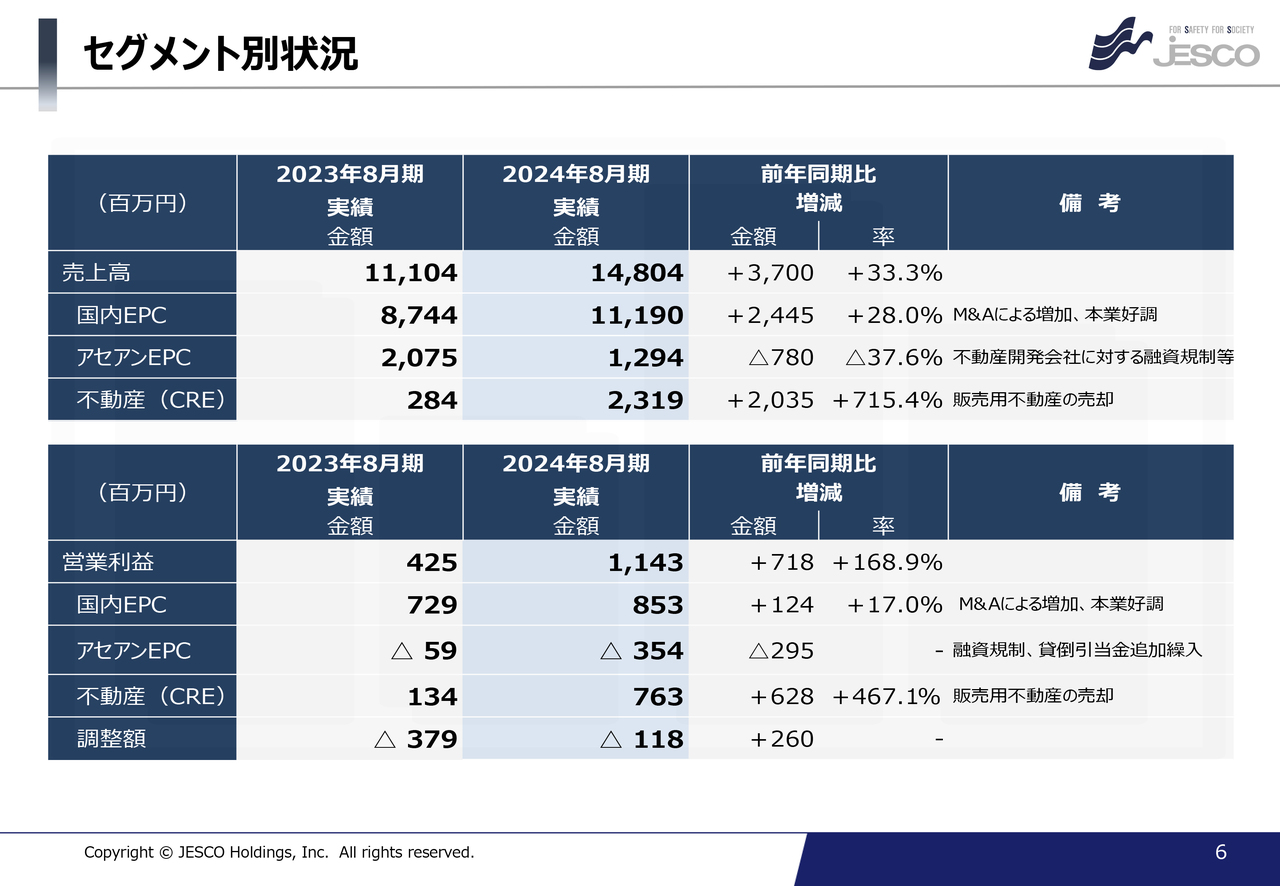

セグメント別状況

セグメント別の状況です。売上高と営業利益をセグメントごとにご説明します。売上高は全体で前年同期比37億円の増加となりました。

先ほどお伝えしたとおり、国内EPC事業に関しては、M&Aの影響と本業の好調により増加しています。既存の会社における増加と、新しい会社が増えたことによる増加の2つを合わせて、前年同期比24億4,500万円増加しました。

一方、アセアンEPC事業は、ベトナムの経済の影響や円安が進んだことで、日系企業の投資抑制もあり、前年同期比7億8,000万円の減少となりました。

不動産事業は、先ほどお伝えしたとおり、保有している物件が売れたことで前年同期比20億3,500万円増加しています。

売上高の増加により、営業利益も増えています。不動産事業が営業利益に対して大きく効いてきている状況です。

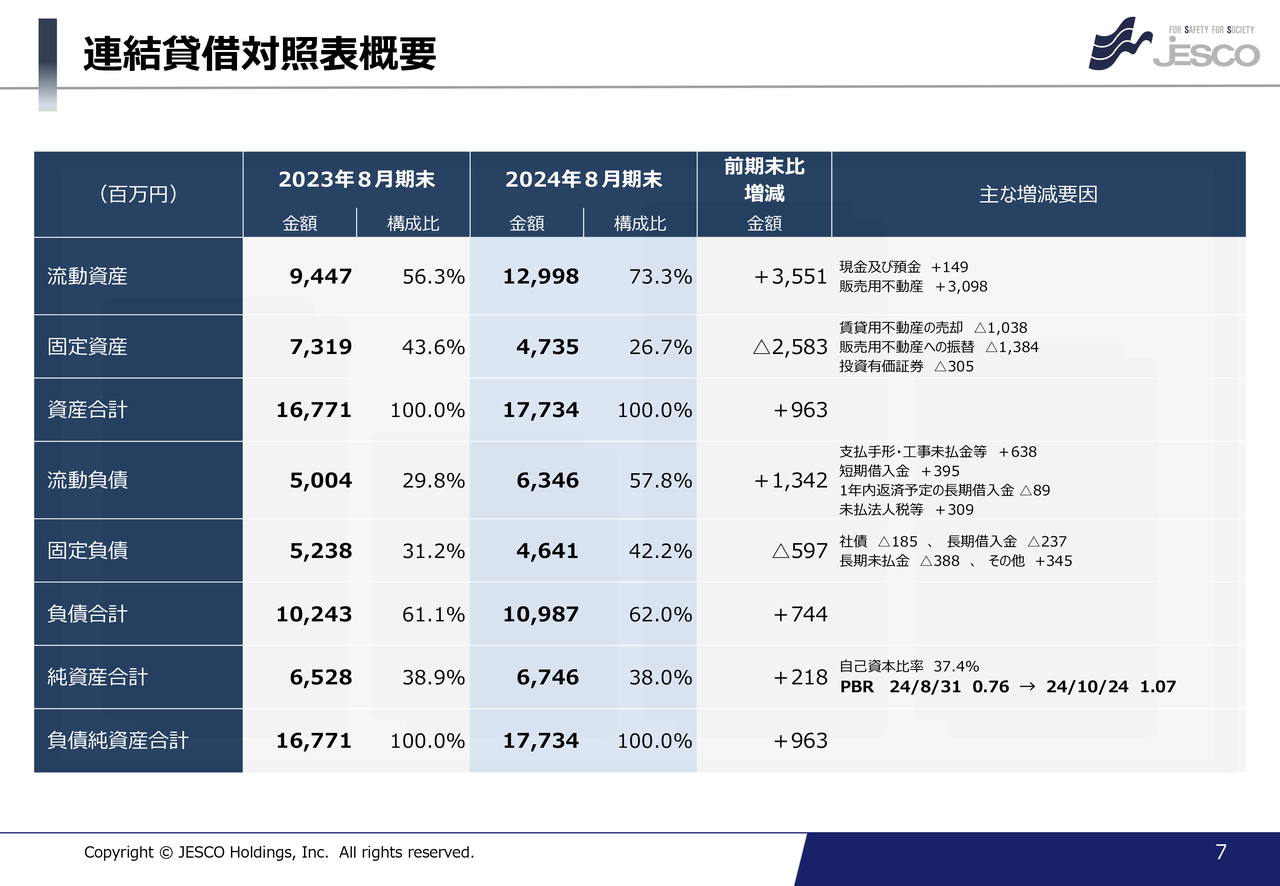

連結貸借対照表概要

連結貸借対照表です。総資産は、2023年8月期末から9億6,300万円増加の177億3,400万円で着地しています。内訳としては、流動資産で35億5,100万円の増加、固定資産で25億8,300万円の減少です。

固定資産の減少理由をお伝えしたほうがわかりやすいかと思いますので、ご説明します。1つ目に、賃貸用不動産として保有していたJESCO高田馬場ビルが売却できたことにより、固定資産が減少しています。

2つ目に、賃貸収入を得る目的で保有していた賃貸用不動産を、期末に売買目的の不動産として振替を行いました。固定資産から流動資産に振替を行ったことで、固定資産が減少し、流動資産が増えています。

流動資産として、販売用不動産で30億9,800万円の増加とスライドに記載していますが、その内訳としては、販売用不動産への振替を行った分が13億8,400万円、それ以外は新規で追加で取得したものが含まれています。

負債についてご説明します。流動負債は2023年8月期末から13億4,200万円増加し、固定負債は5億9,700万円減少しています。スライドに記載のとおり、流動負債は営業債務で6億3,800万円増加し、残りは借入金により増減しています。固定負債は、社債の償還や長期借入金、長期未払金の返済により減少しました。

自己資本比率は、2023年8月期が33.4パーセントだったのに対し、2024年8月期は37.4パーセントと、やや厚くなってきています。PBRは、決算の時は0.76倍でしたが、そこから株価が大きく上昇し、2024年10月24日時点で1倍を超え、1.07倍となりました。

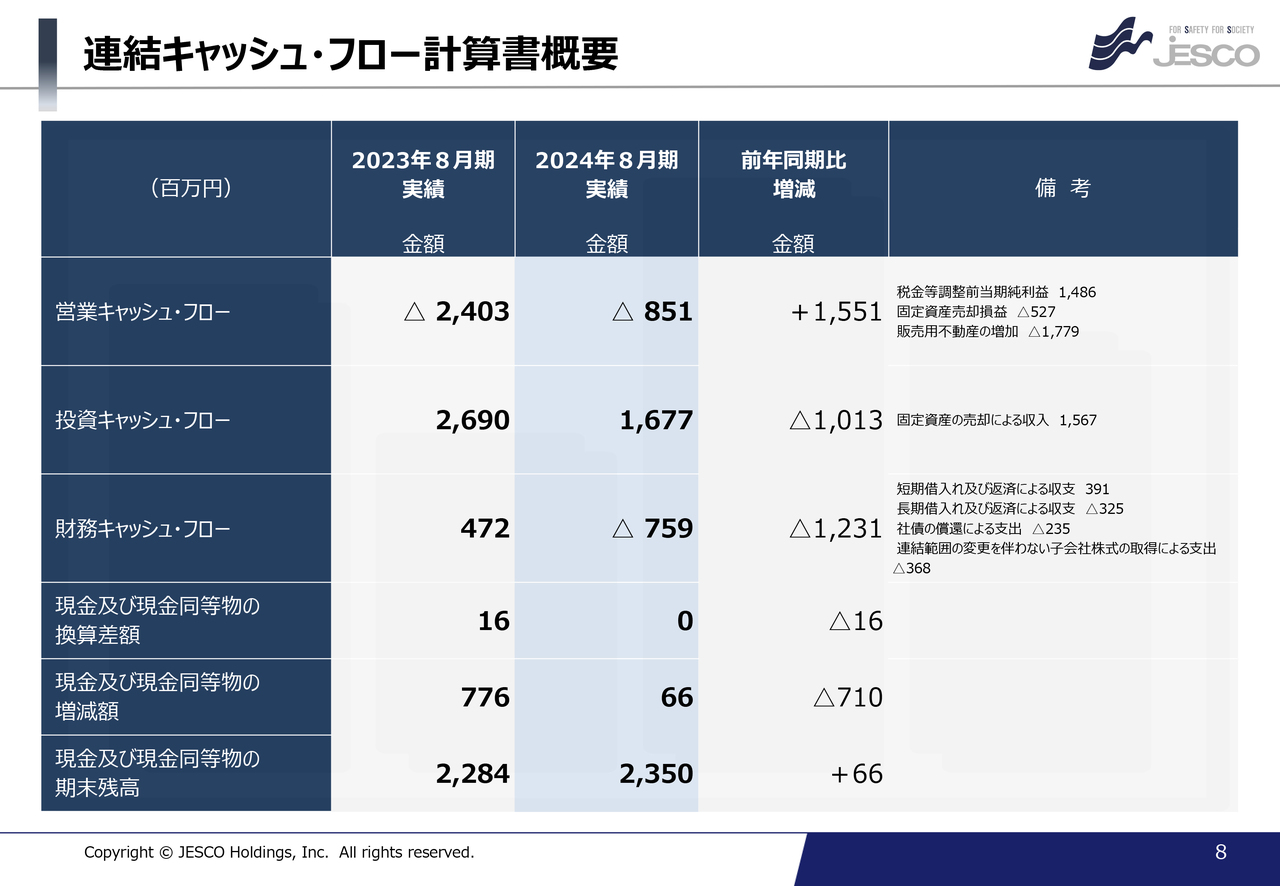

連結キャッシュ・フロー計算書概要

連結キャッシュ・フロー計算書の概要です。スライドの表の一番下に記載の、現金及び現金同等物の期末残高は、前年同期比6,600万円の増加となりました。内訳としては、営業キャッシュ・フローがマイナス8億5,100万円、投資キャッシュ・フローが16億7,700万円、財務キャッシュ・フローがマイナス7億5,900万円です。

営業キャッシュ・フローについては、利益が順調に出ていますが、不動産の仕入れを行い、それが営業キャッシュ・フローに含まれるため、2期連続でマイナスとなっています。業績の悪化によるマイナスではなく、本業の不動産の仕入れが大きく、そこでマイナスとなっています。

一方、投資キャッシュ・フローは、賃貸用不動産として保有している物件を売却していますので、投資の回収で16億7,700万円となりました。昨年はもう少し大きな不動産を売却していたこともあり、前年同期比で減少しているように見えますが、どちらも不動産の売却によって投資を回収しています。

財務キャッシュ・フローは、借入金の返済や社債の償還によりマイナスとなりました。それ以外にも、子会社の非支配株主持分を追加で取得しています。連結の範囲は変わっていないのですが、少数株主が減っているため、取得した株式の分で、3億6,800万円のマイナスとなっています。

以上のことから、最終的な現金及び現金同等物の期末残高は23億5,000万円となりました。

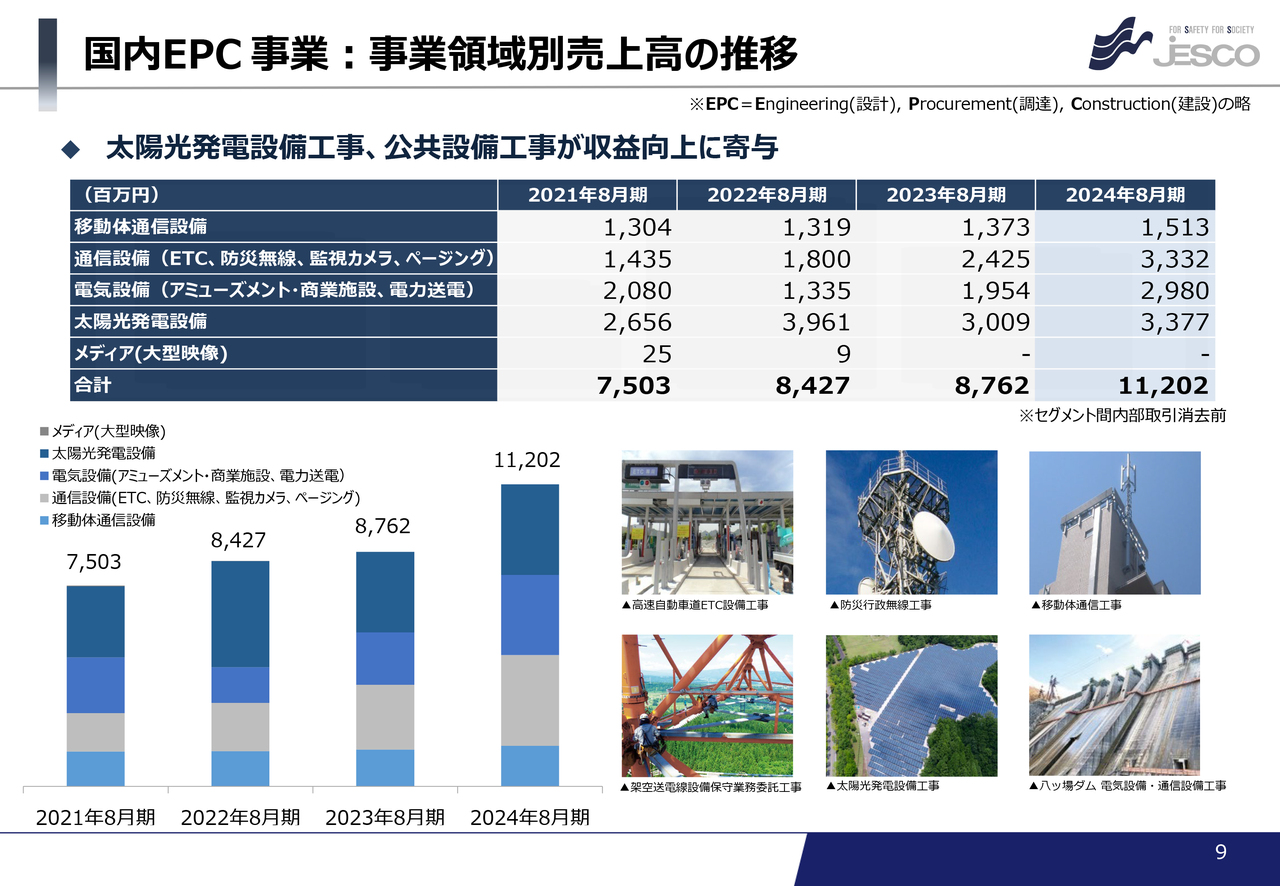

国内EPC 事業:事業領域別売上高の推移

事業領域別の売上高についてご説明します。国内EPC事業の詳細として、どのくらい増減があったかを記載しています。

表の一番右側に記載したとおり、すべての項目で増加しており、セグメント間内部取引消去前で、112億200万円となっています。

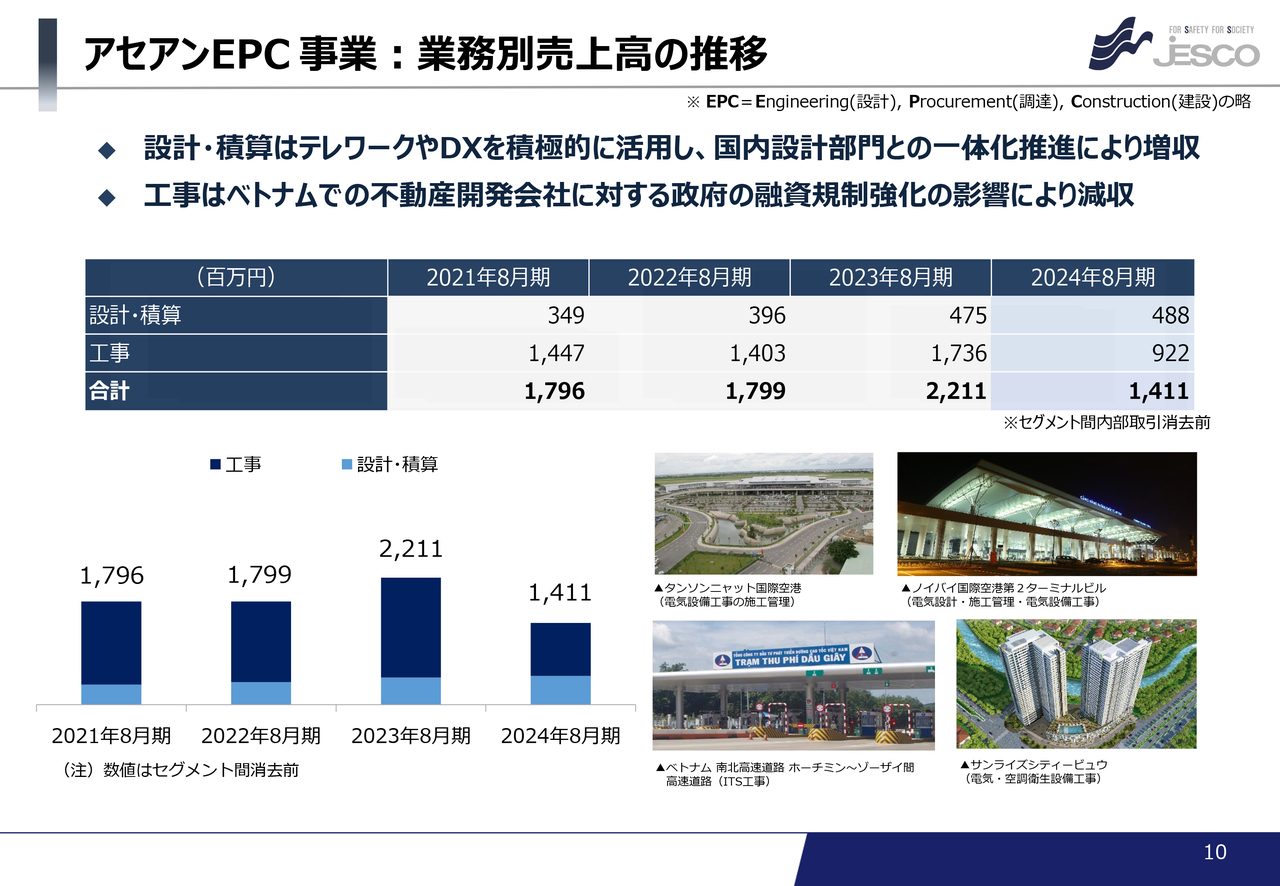

アセアンEPC 事業:業務別売上高の推移

アセアンEPC事業についてご説明します。設計・積算は増収していますが、工事については入金の遅延や工事が止まったことにより、減収となりました。

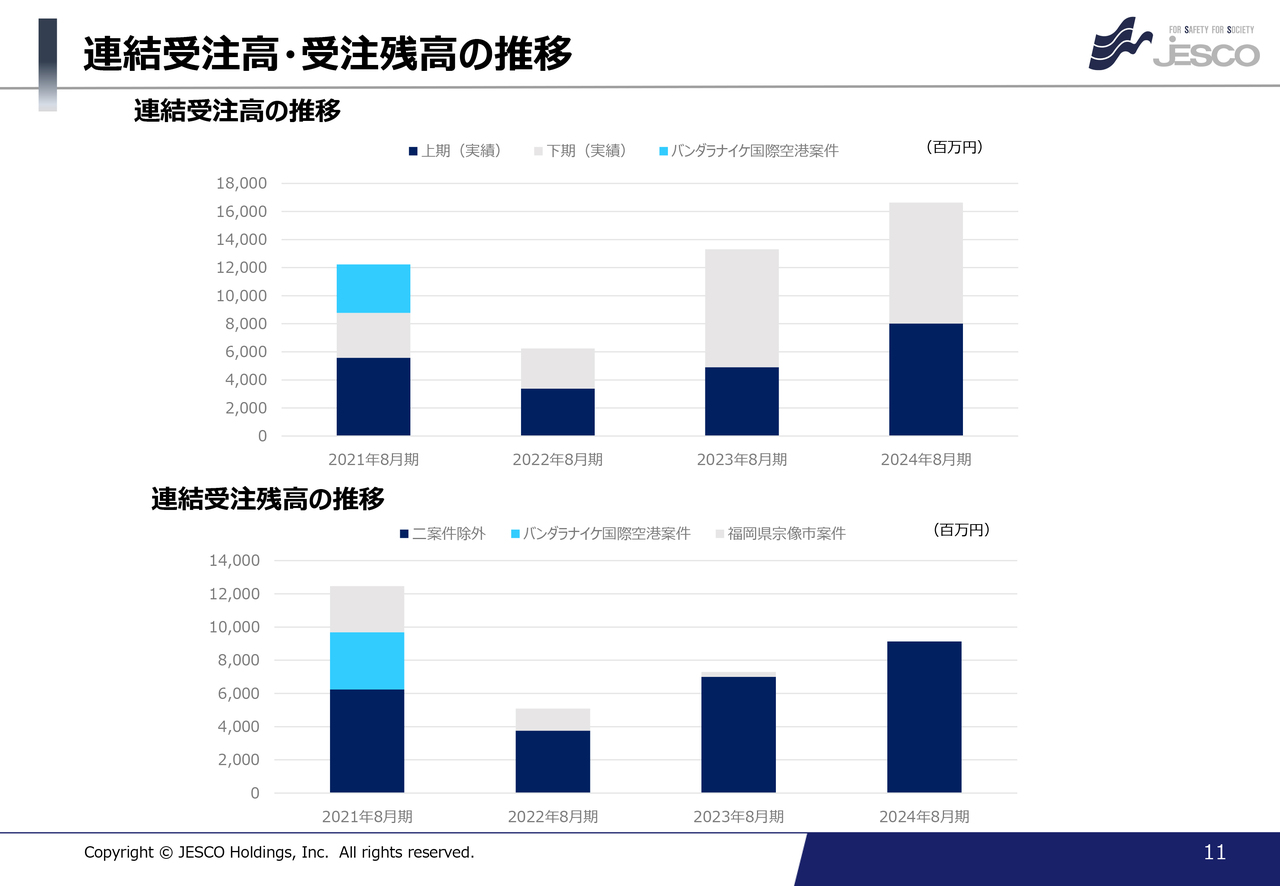

連結受注高・受注残高の推移

連結受注高と受注残高の推移について、ご説明します。スライド上段が受注高です。1年間で獲得した工事が上段で、ストックがどれだけ溜まっているかが、下段の受注残高です。

上段の濃い水色は、2021年8月期にバンダラナイケ国際空港案件で受注した約30億円です。こちらは特殊要因だったため、色分けしています。紺色は、通常の受注です。

上段の連結受注高は、2021年は高いのですが、2022年8月期にいったん下がり、2023年8月期、2024年8月期にかけて、右肩上がりに大きく受注が増えています。

下段の連結受注残高は、2022年8月期がおよそ50億9,200万円だったのですが、2023年8月期には72億9,500万円、直近の2024年8月期には91億3,100万円と、約20億円ずつ増加しています。

以上が2024年8月期の業績です。

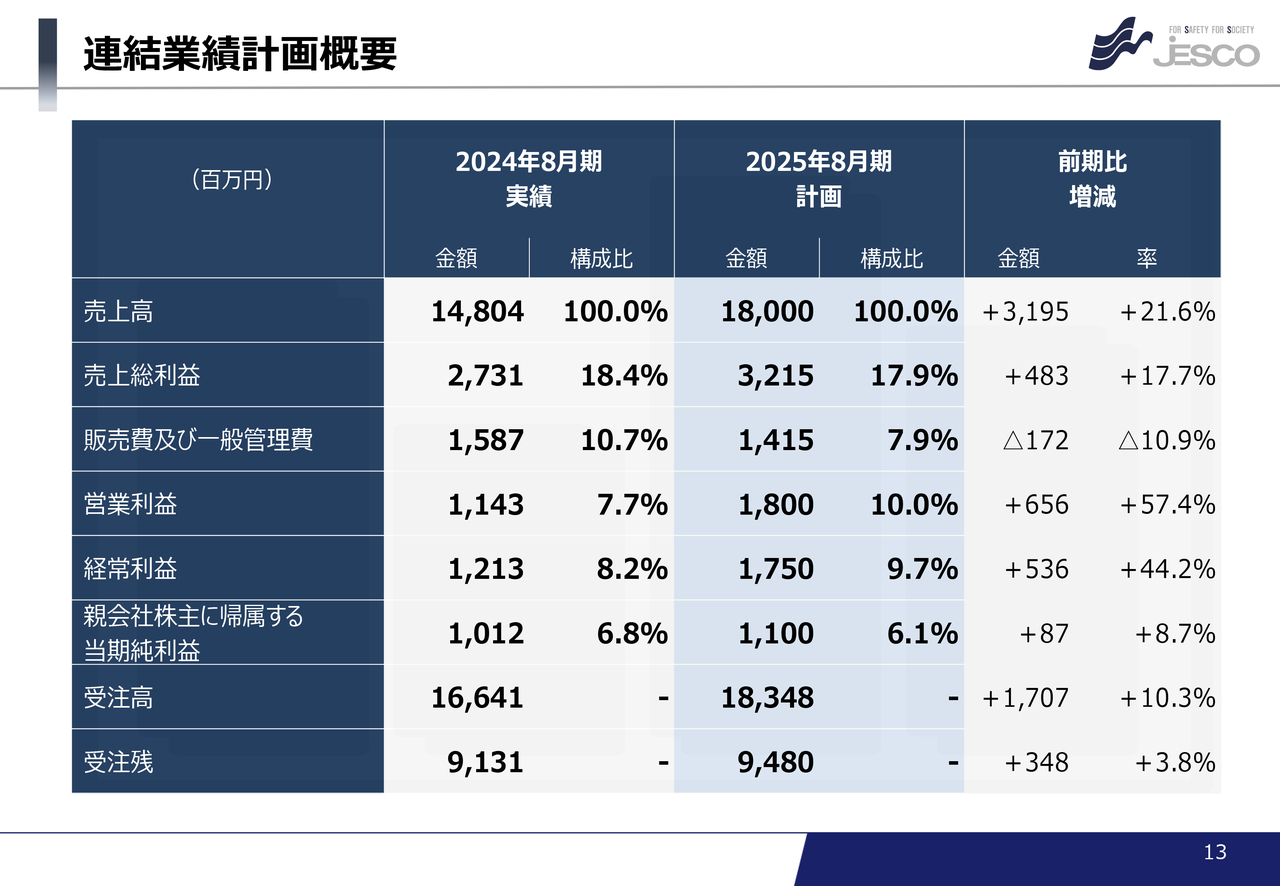

連結業績計画概要

沼井:2025年8月期の業績について、私から概要を、藤本から成長戦略をご説明します。

2025年8月期の連結業績計画の概要です。スライドのとおり、売上高は180億円、営業利益は18億円、親会社株主に帰属する当期純利益は11億円です。先ほど説明があったように、2024年8月期の受注残は非常に多く、約91億円となっています。2023年8月期の受注残が約70億円でしたので、25パーセントほど増えています。

その影響で、売上高も前期比25パーセントほど増え、受注についても、前期比で25パーセントほど増えています。EPC事業を行っているため、受注による影響が非常に大きいのですが、受注残が非常に多いことから、このような数字になっています。

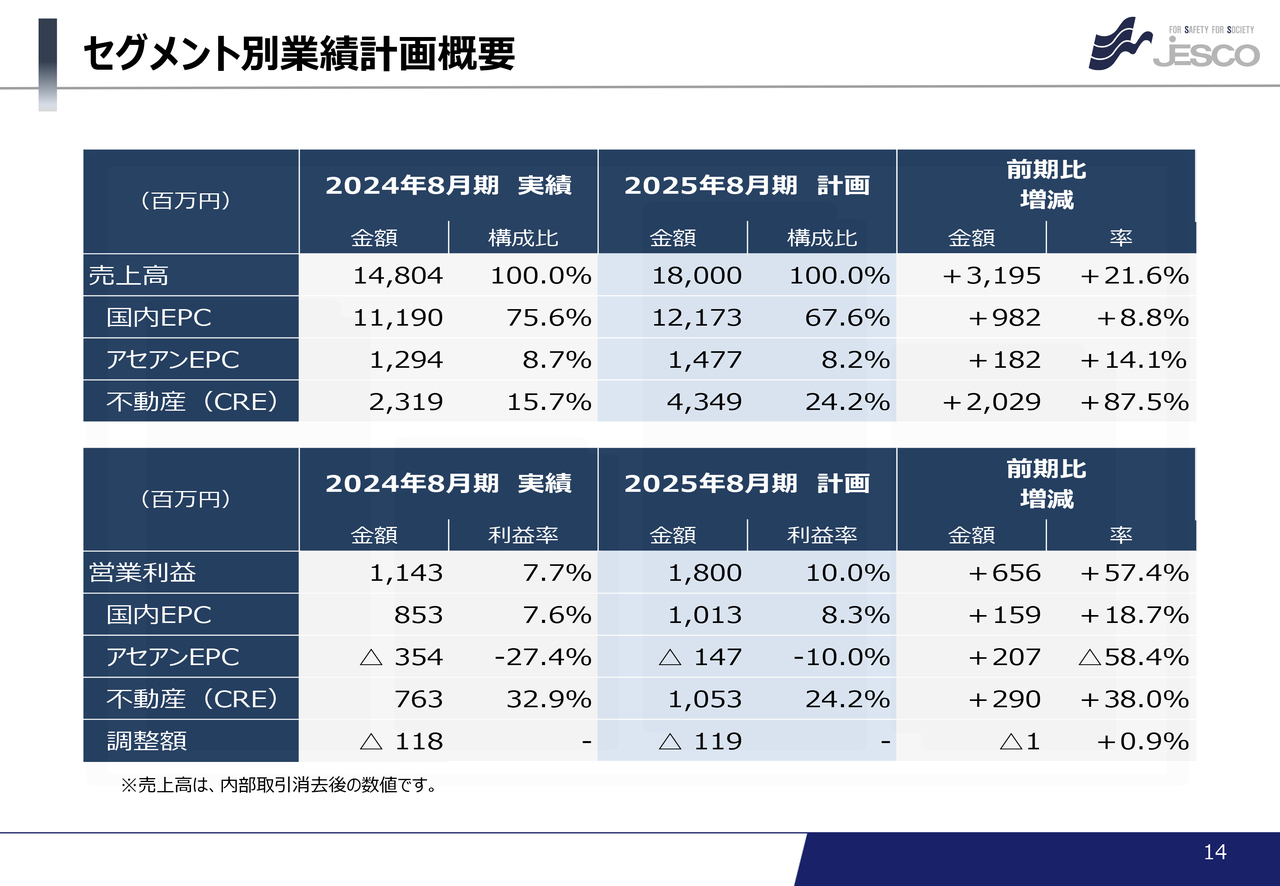

セグメント別業績計画概要

セグメント別業績計画の概要をご説明します。先ほど、売上高は180億円とお伝えしました。この内容として、国内EPC事業が前期比約10パーセント増、アセアンEPC事業が約14パーセント増、不動産事業が約87パーセント増となっています。

営業利益についても、売上高に連動し、国内EPC事業は約20パーセント増えています。後ほどご説明しますが、再生可能エネルギーや無線通信など、我々が注力している分野での受注の拡大により、伸びています。

アセアンEPC事業については、2023年8月期でご説明したように不動産投資抑制の影響があり、2025年8月期についても、営業利益で若干、引当等の問題が出ると予想し、約1億5,000万円の悪化を堅めに見込んでいます。不動産事業は、40パーセント増としています。

このような積み上げで、2025年8月期の数字を作っています。売上高180億円、営業利益18億円と計画し、これを達成すべく取り組んでいるところです。詳細は後ほどご説明します。

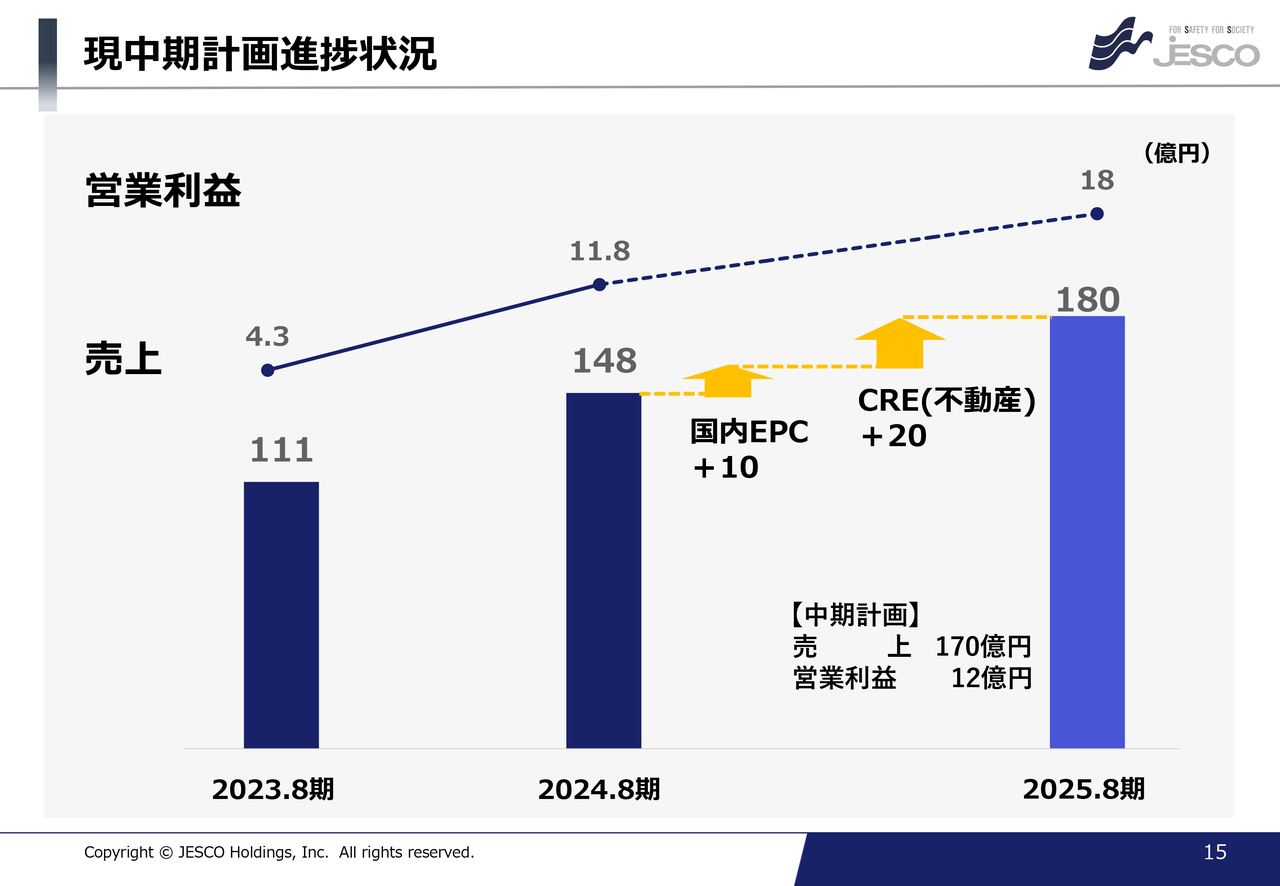

現中期計画進捗状況

現中期計画の進捗状況についてご説明します。スライドには、2023年8月期から2025年の8月期まで、3期の中期計画の実績と計画を記載しています。

2025年8月期は、2022年8月に立てた中期計画では、売上高170億円、営業利益12億円でした。それに対して、年度計画では売上高180億円、営業利益18億円ということで、着実に売上・営業利益ともに拡大していることが、ご確認いただけると思います。

増加の内訳は、売上高が国内EPC事業で10億円、不動産事業で20億円です。アセアンEPC事業の落ち込みを含めても、営業利益18億円の計画を立て、取り組んでいく考えです。

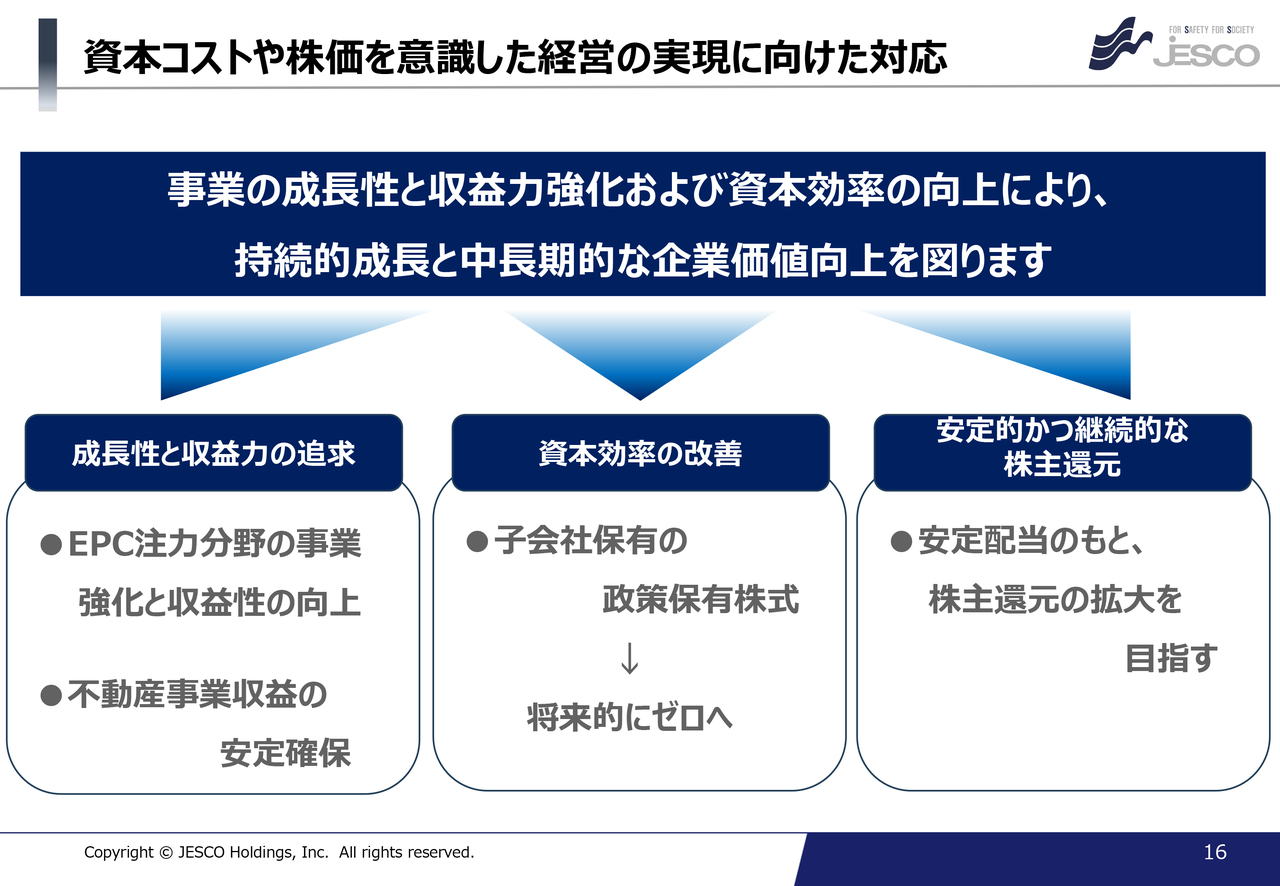

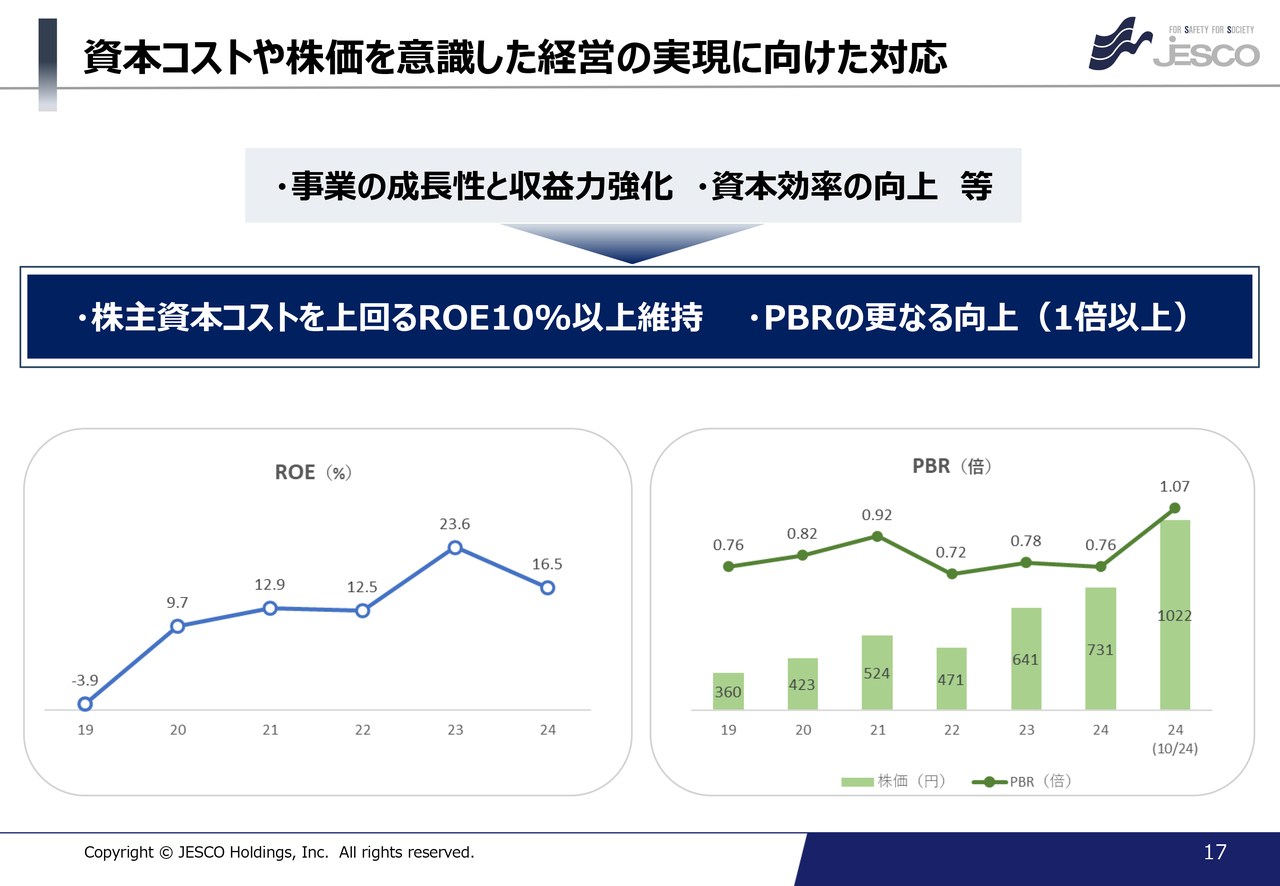

資本コストや株価を意識した経営の実現に向けた対応

資本コストや株価を意識した経営の実現に向けた対応について、ご説明します。スライドには、「事業の成長性と収益力強化および資本効率の向上により、持続的成長と中長期的な企業価値向上を図ります」とあります。特に成長性と収益力については、EPC事業と不動産事業を大きな2本柱として、「両利きの経営」に取り組んでいます。特にEPC事業は、先ほどもお伝えした再生可能エネルギーと無線通信の分野に注力して収益力を向上していきます。

「不動産事業収益の安定確保」とありますが、不動産の売買はまだ始めて2年しか経っていません。今後は不動産を安定的に保有し、不動産の売買とともに賃貸利益においても安定的な収益を確保していきたいと考えています。

資本効率についても、先ほどご説明がありましたが、子会社保有の政策保有株式を売却するなど、最終的にゼロにする取り組みを行っていきます。

安定的かつ継続的な株主還元については、次ページ以降でご説明します。

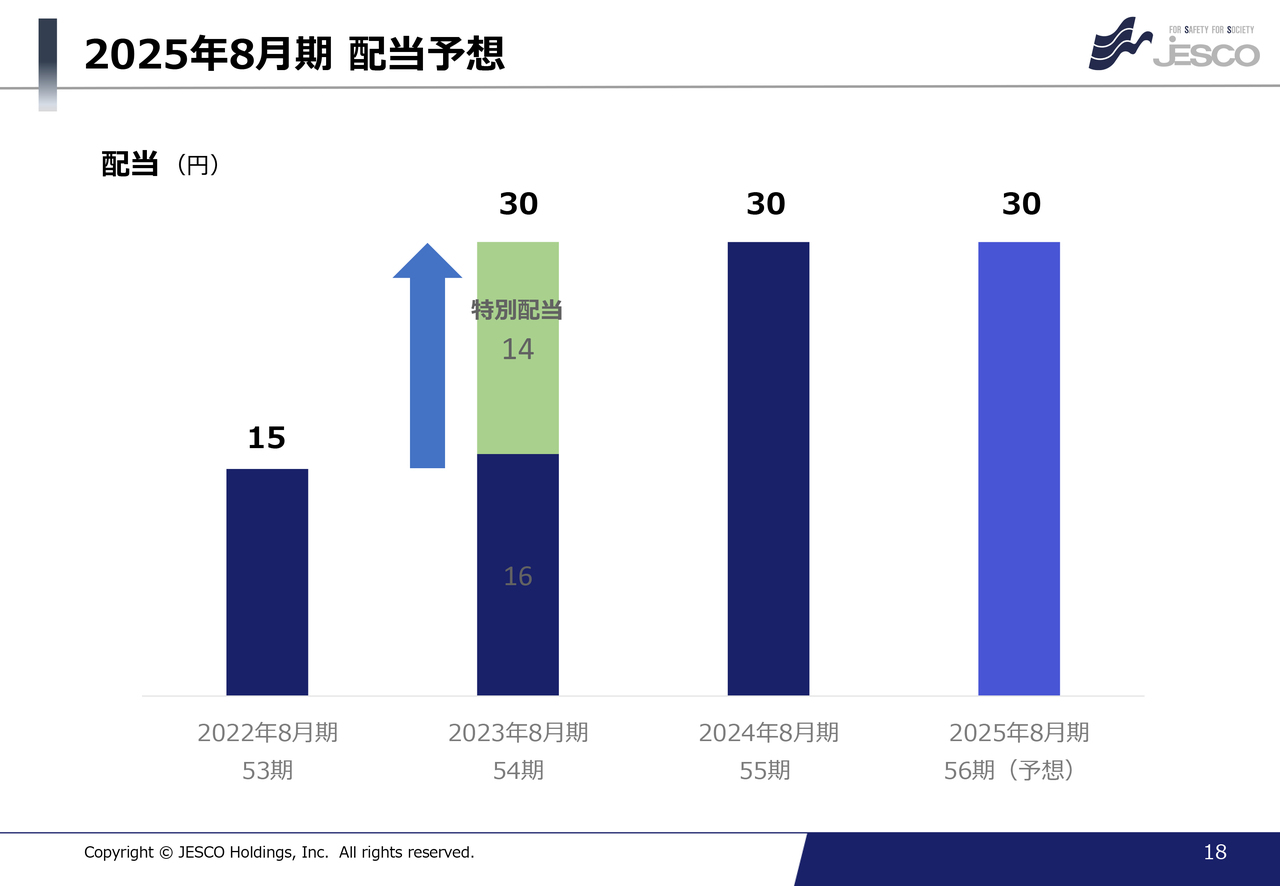

2025年8月期 配当予想

2025年8月期の配当予想について、2023年8月期は特別配当で30円としていました。M&Aや不動産購入で資金が必要なため、安定配当のもと、事業に取り組んでおり、引き続き30円としています。

資本コストや株価を意識した経営の実現に向けた対応

ROEは10パーセント以上維持を目標としていますが、2024年8月末時点で16.5パーセントです。

そしてPBRも、2024年8月期は0.76倍でしたが、決算短信を発表してからは1.07倍になっています。今後もこちらを維持し、企業価値の向上に努めていきたいと考えています。

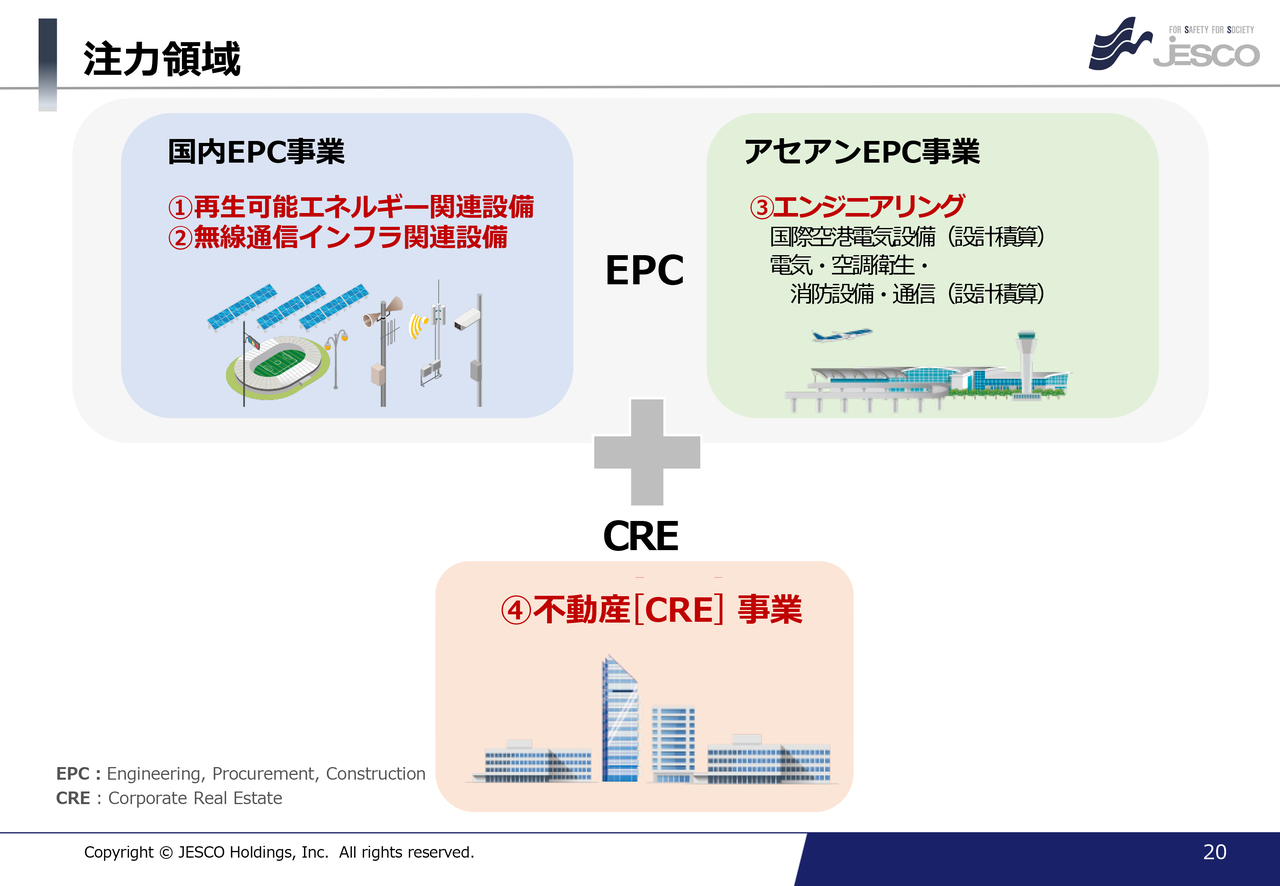

注力領域

藤本淳子氏:私から、注力領域と成長戦略についてご説明します。注力領域は、国内EPC事業においては「再生可能エネルギー関連設備」「無線通信インフラ関連設備」、アセアンEPC事業については「エンジニアリング(設計・積算事業)」、さらに2本目の柱である不動産事業(CRE)と、この4領域を注力事業として行っています。

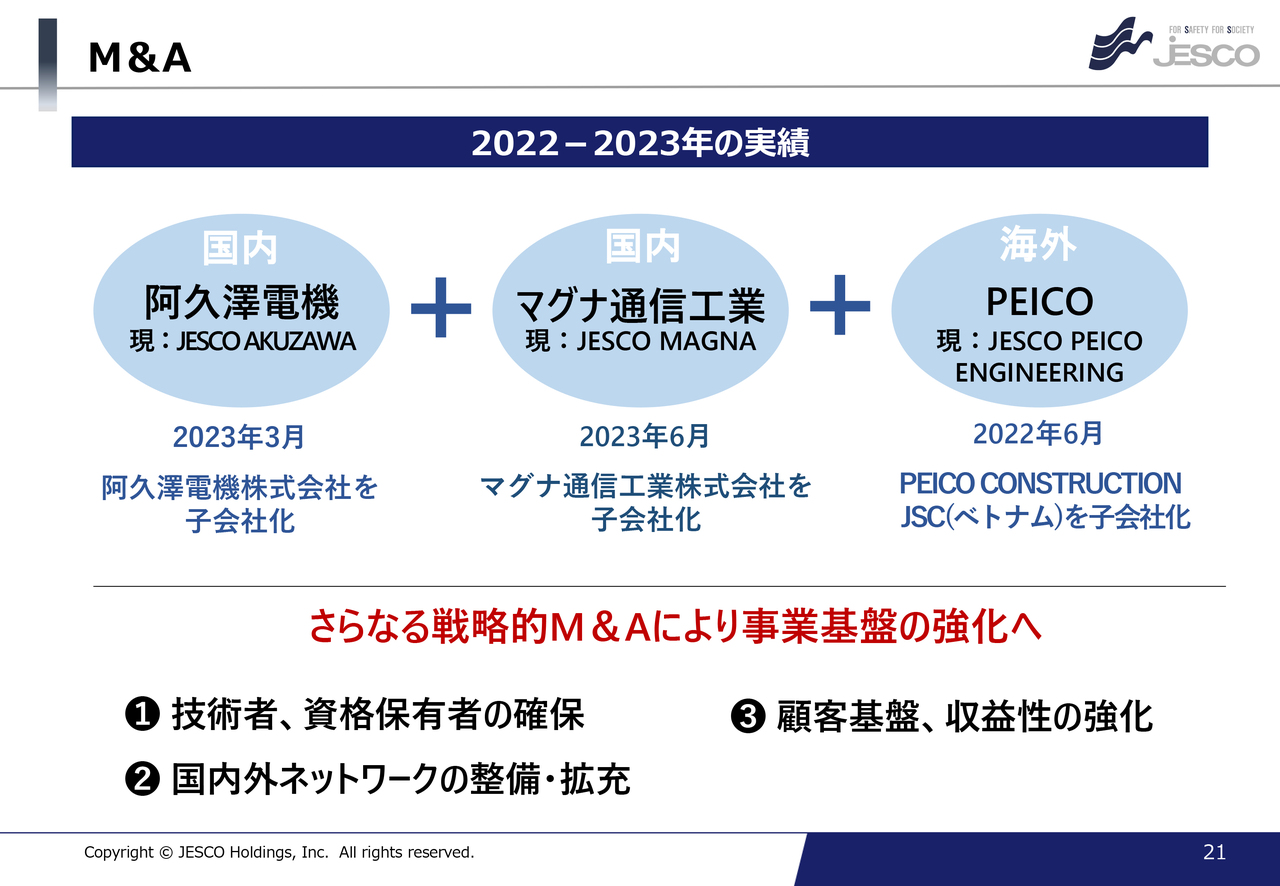

M&A

M&Aにも一層力を入れて行っていくということで、スライド上部に2022年から2023年にかけての実績を記載しています。国内で2件、海外で1件のM&Aの実績があります。今後も戦略的M&Aにより、事業基盤のさらなる強化を行っていきます。そして、「技術者・資格保有者などの人材の確保」「国内外ネットワークの整備・拡充」「顧客基盤、収益性の強化」という目的のもと、M&Aを計画しています。

①再生可能エネルギー関連設備

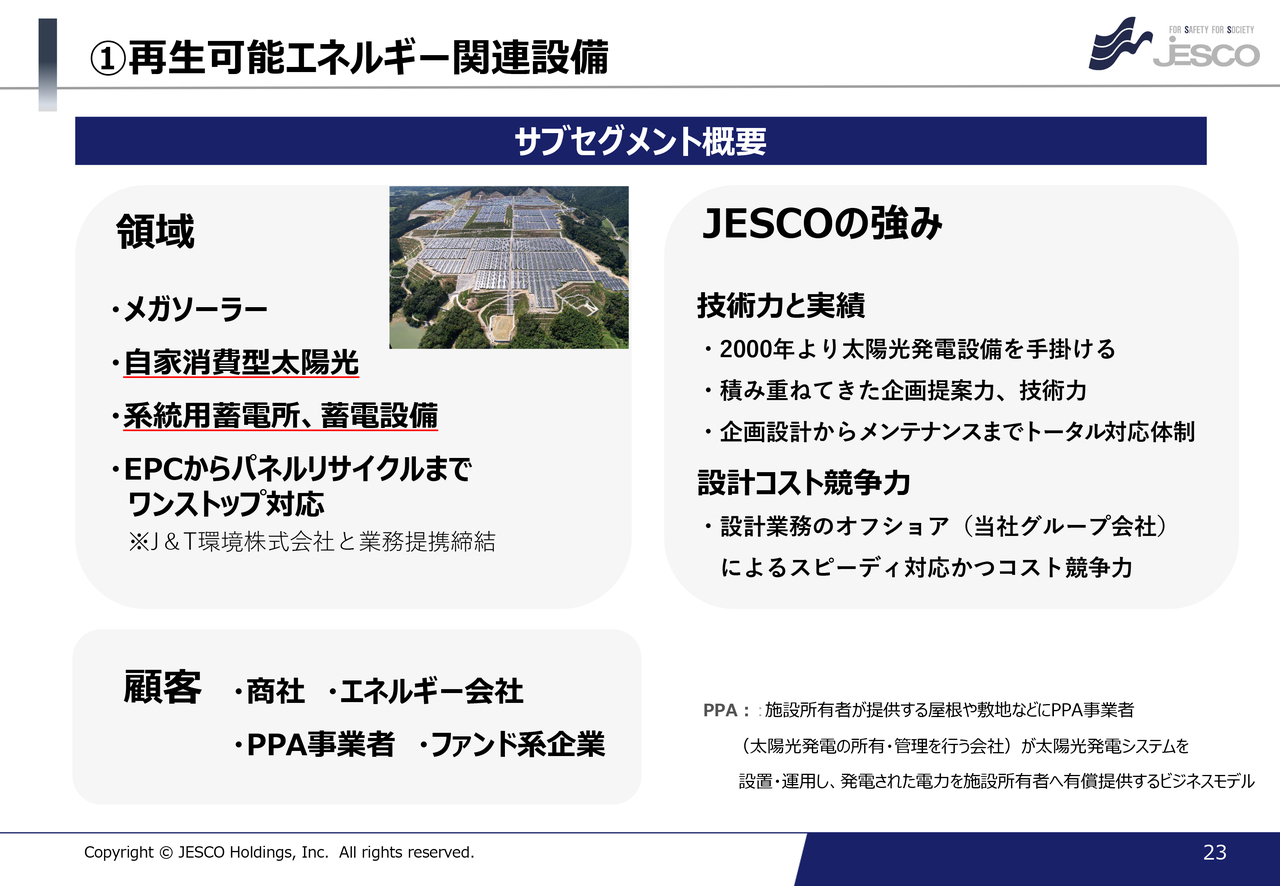

注力領域4事業の成長戦略について、お話しします。軸となる再生可能エネルギーについてです。

みなさまはすでに当社の事業内容をご理解いただいているかと思いますが、最近、幅広い投資家のみなさまに注目していただいていますので、サブセグメントの概要として、領域や強み、顧客について、あらためて記載しています。

領域として、メガソーラー、自家消費型の太陽光、系統用蓄電所、蓄電設備が活況となっています。また、EPCからパネルリサイクルまでワンストップで対応していくため、中長期の戦略としては、J&T環境社と業務提携を締結しています。

JESCOの強みとして、2000年から太陽光発電設備事業に取り組んでいますので、積み重ねてきた実績により、現在は設計からメンテナンスまで、トータルで対応できる体制が整っています。また、設計についてはグループ会社であるベトナムのJESCO ASIA社にオフショアすることでスピーディに対応し、コスト競争力においても優位に対応できています。

①再生可能エネルギー関連設備

市場環境について、スライド左側は自家消費型太陽光の出力推移です。エネルギー高や脱炭素の流れから、一層の拡大傾向が予想されています。その一方で、太陽光発電などの設備が増えることにより、日本全国、特に九州や北海道で、出力抑制も拡大しています。

その影響により、電力系統に直接接続する系統用蓄電池の、日本国内における導入見通しの拡大が予想されています。系統用蓄電池だけでなく、各太陽光発電所に設置する通常の蓄電設備も、これに伴い、さらに拡大すると予想されています。

①再生可能エネルギー関連設備

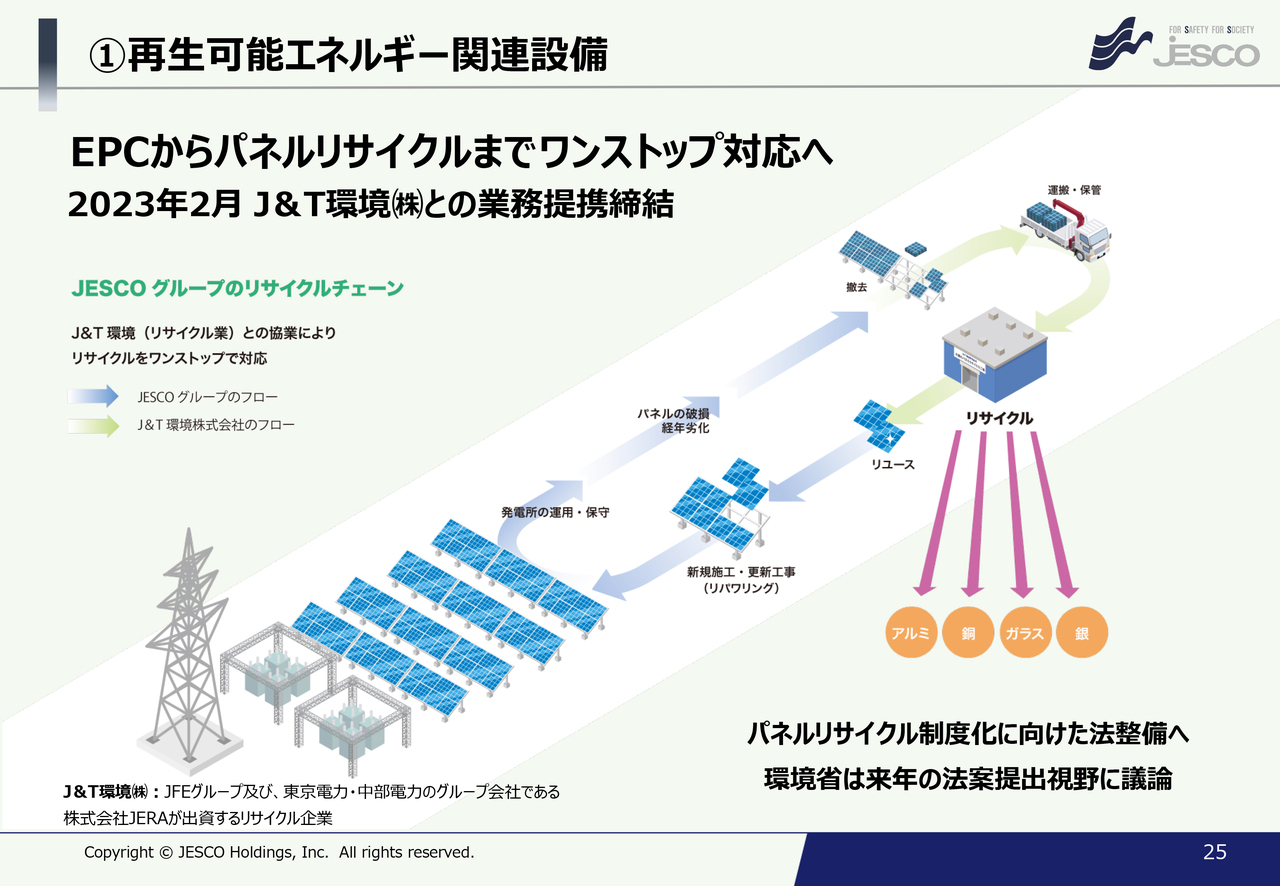

J&T環境社との業務提携においては、EPCからパネルリサイクルまでワンストップで対応するべく、取り組みを進めています。こちらは、2030年に廃パネルが大量に出てくることが予想されていますので、これからの取り組みというかたちになりますが、パネルリサイクル制度化に向けて、環境省が来年の通常国会での法案提出を視野に議論を進めています。

現状では、パネルの多くが埋め立てられていますが、これがリサイクル制度化されることにより、施行からリサイクルまでワンストップで対応できる、新たな事業体制が構築できると考えています。

①再生可能エネルギー関連設備

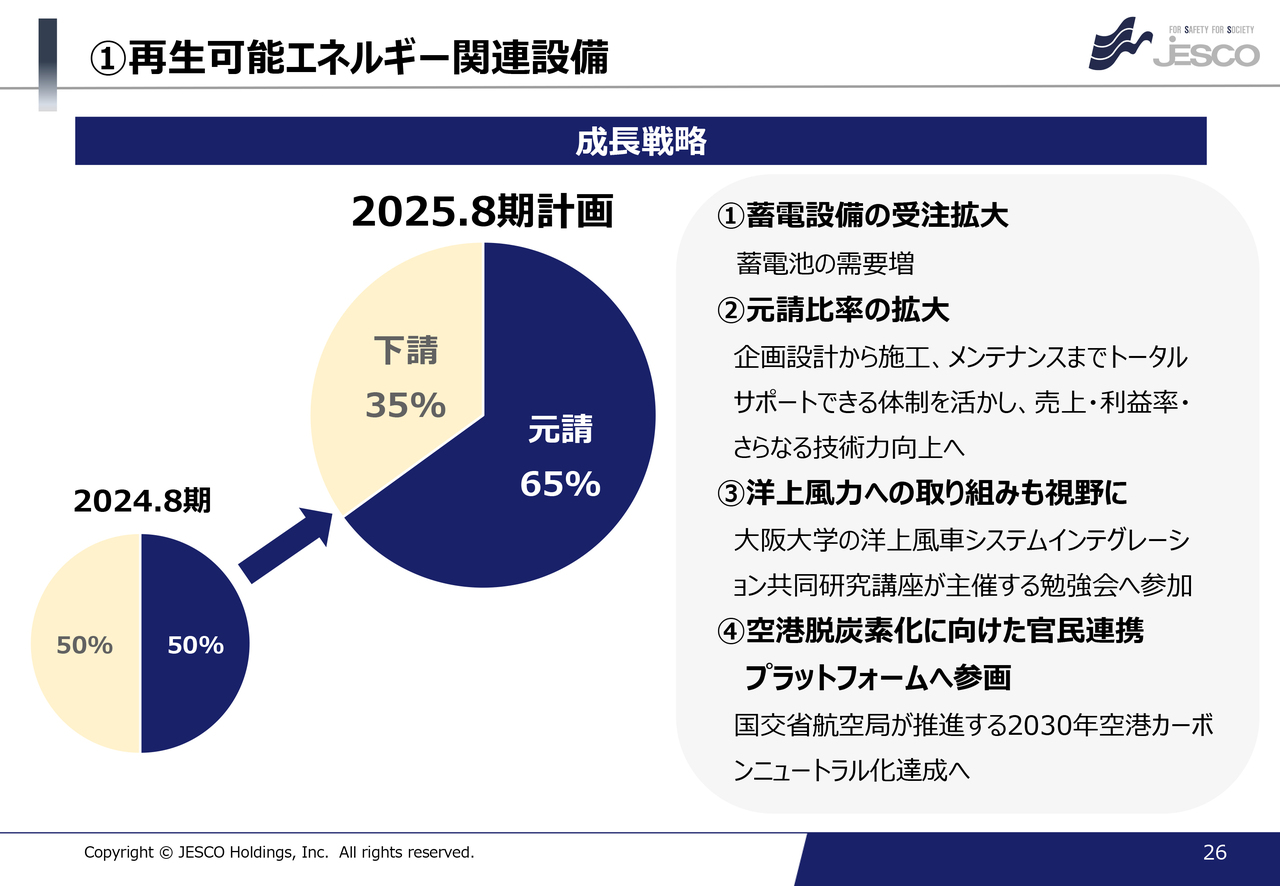

再生可能エネルギーの成長戦略について、大きく4点挙げています。1つ目が「蓄電設備の受注拡大」ということで、2024年8月期から取り組みを強化しています。こちらは次のスライドでご説明します。

2つ目は、「元請比率の拡大」です。スライド左側の図に実績を記載していますが、2024年8月期では下請と元請の比率がちょうど50パーセントずつになっています。2025年8月期は元請比率65パーセントまでの拡大を計画しています。

なぜそれができるかというと、当社が強みとするトータルサポートできる体制を活かすことで、元請比率が年々上がっている実績があるからです。これにより、売上、利益率、そしてさらなる技術力の向上を目指します。

3つ目に、「洋上風力への取り組みも視野に」ということで、現在、大阪大学の洋上風車システムインテグレーション共同研究講座が主催している勉強会に参加しています。こちらは、洋上風力の課題となっているコスト面について、国産化しようという動きがありますので、それに向けた取り組みとなります。

4つ目に、「空港脱炭素化に向けた官民連携プラットフォームへ参画」しています。国内97空港の半径10キロ以内の未利用国公有地に太陽光発電を導入しようという、国交省航空局が推進する計画があります。こちらにも参画して、今後、中長期的に空港の脱炭素化に貢献していきたいと考えています。

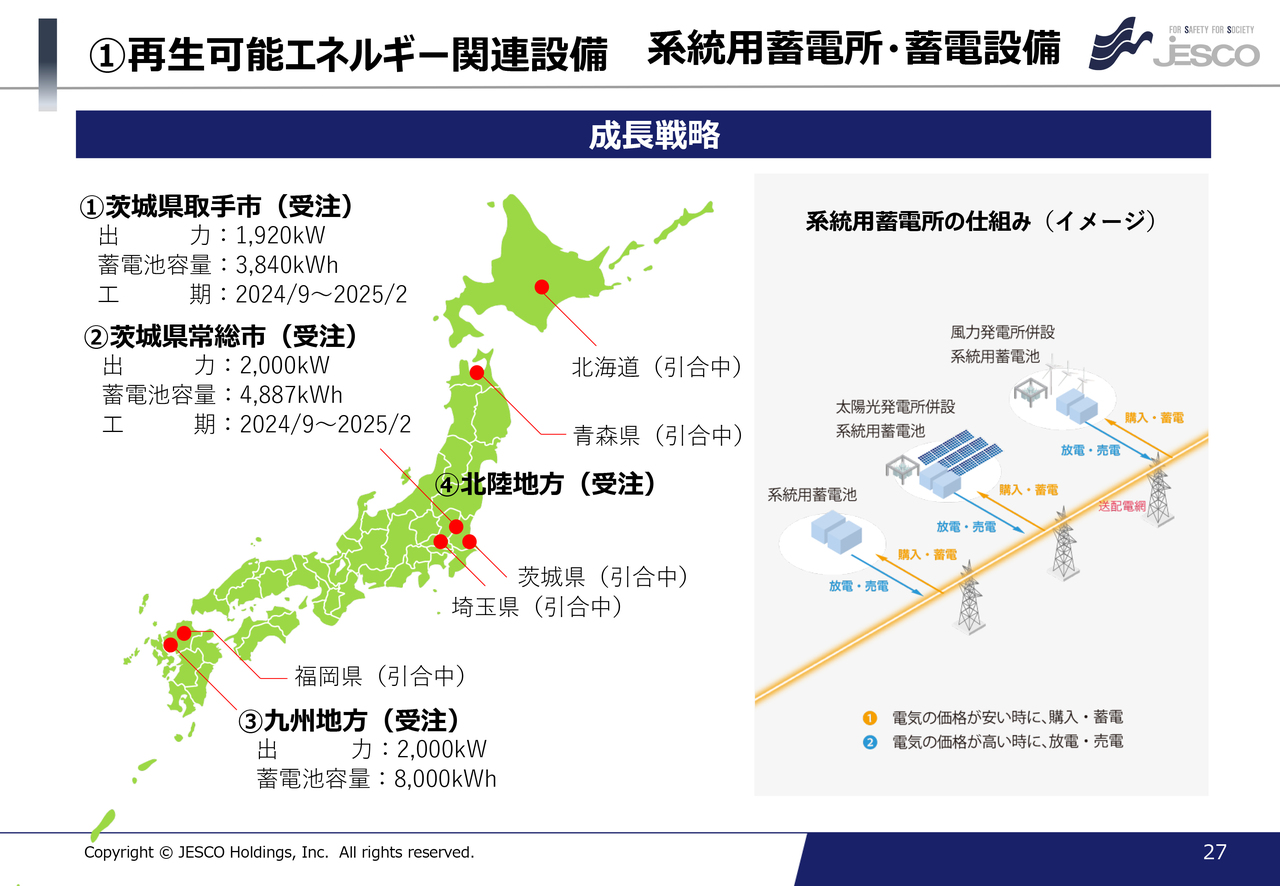

①再生可能エネルギー関連設備 系統用蓄電所・蓄電設備

「蓄電設備の受注拡大」についてです。スライドの左側が、現在受注している案件と、引合中の案件の場所を記載した図になります。すでに受注済みのものもありますが、現在、北海道から九州まで全国各地で引合をいただいています。2025年8月期以降も、取り組みを拡大していきます。

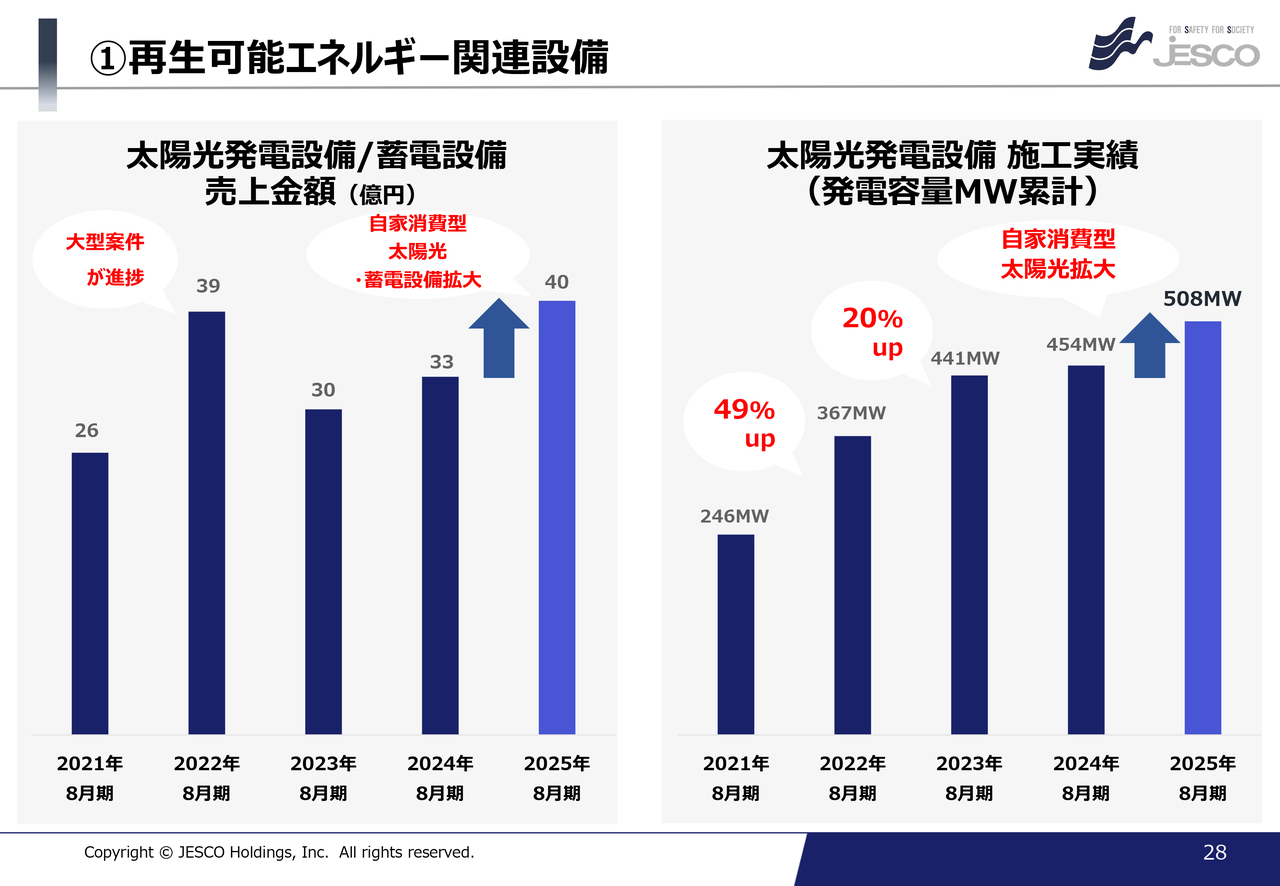

①再生可能エネルギー関連設備

このような成長戦略のもと、再生可能エネルギー関連設備における2025年8月期の売上金額は40億円を計画しています。こちらの一番大きな要因として、自家消費型太陽光、そして蓄電設備の拡大が寄与すると考えています。

スライド右側は発電容量の累計です。蓄電設備は含みませんが、自家消費型の太陽光が拡大します。メガソーラーなどもありますので、2025年8月期は508メガワットの累計になると見込んでいます。

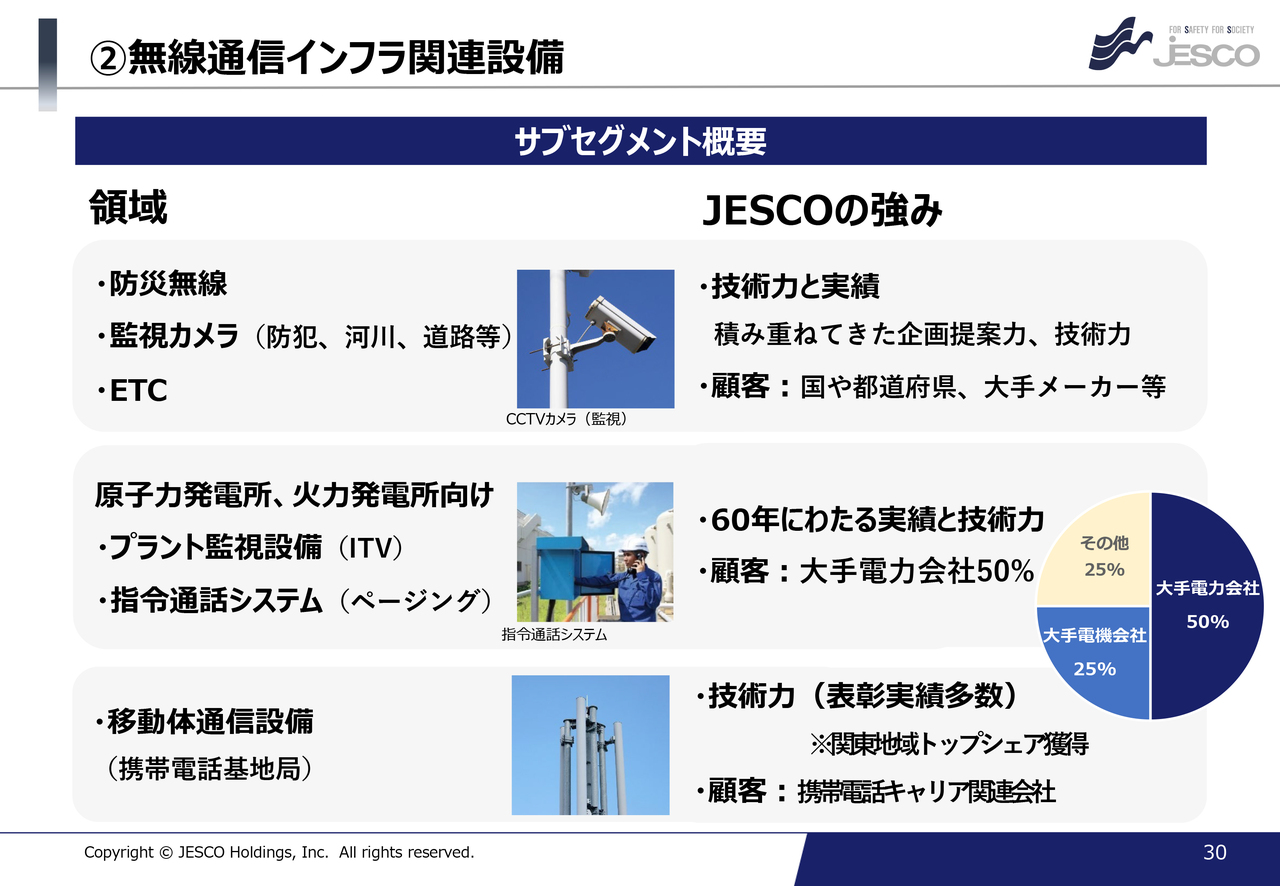

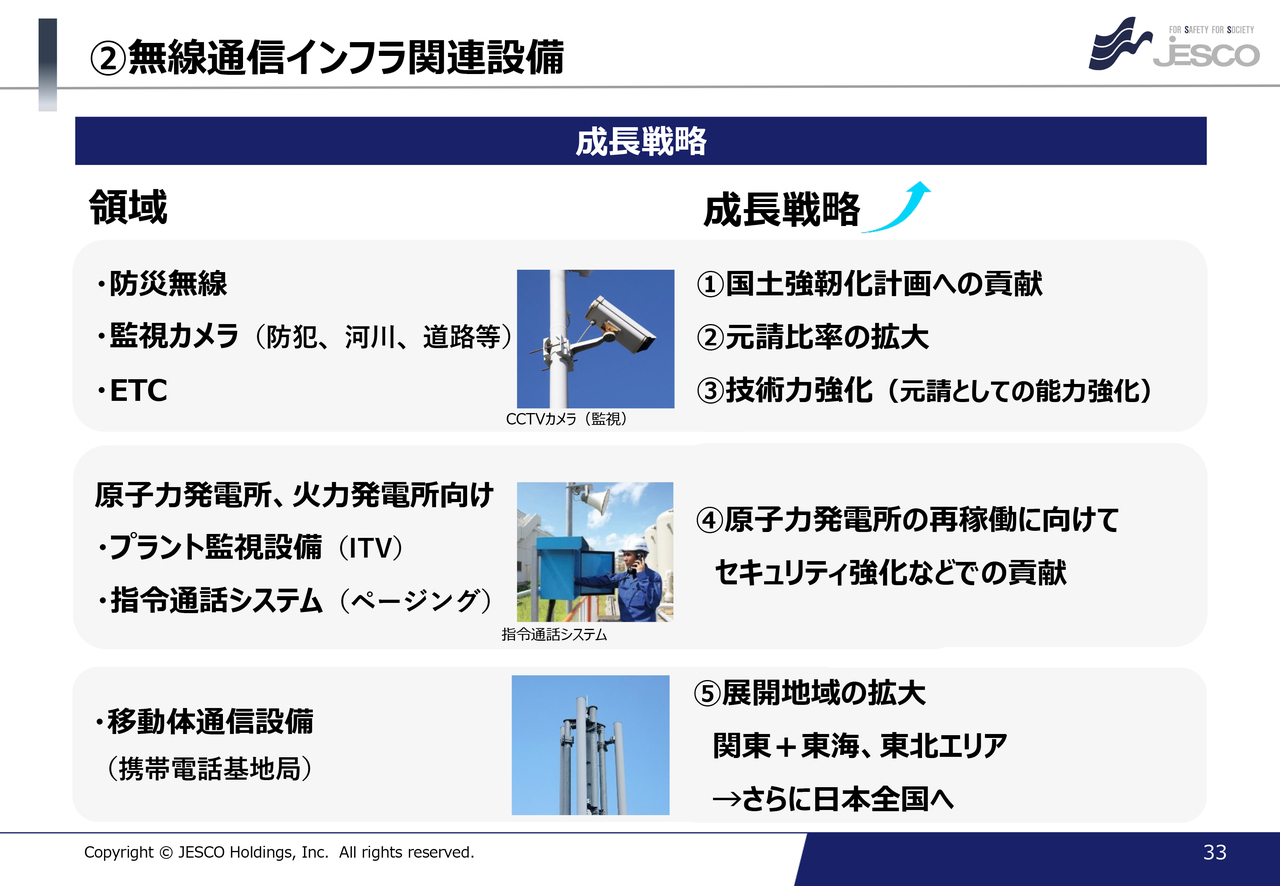

②無線通信インフラ関連設備

2つ目の注力領域、無線通信インフラ関連設備です。こちらは大きく3つの領域に分かれています。1つ目は防災無線・監視カメラ・ETC、2つ目は原子力発電所、火力発電所向けのプラント監視設備(ITV)・指令通話システム(ページング)で、M&AしたJESCO MAGNA社が主に行っています。そして3つ目は、移動体通信設備(携帯電話基地局)です。

JESCOの強みとして、技術力と実績を積み重ねてきたことがあります。プラント関係においても60年にわたる実績によって、顧客は大手電力会社が50パーセント、大手電気会社が25パーセントと、主要顧客の75パーセントを占めています。また、携帯電話基地局においても、顧客は主要キャリアの関連会社ですが、一部のキャリアでは関東地域のトップシェアを獲得しています。

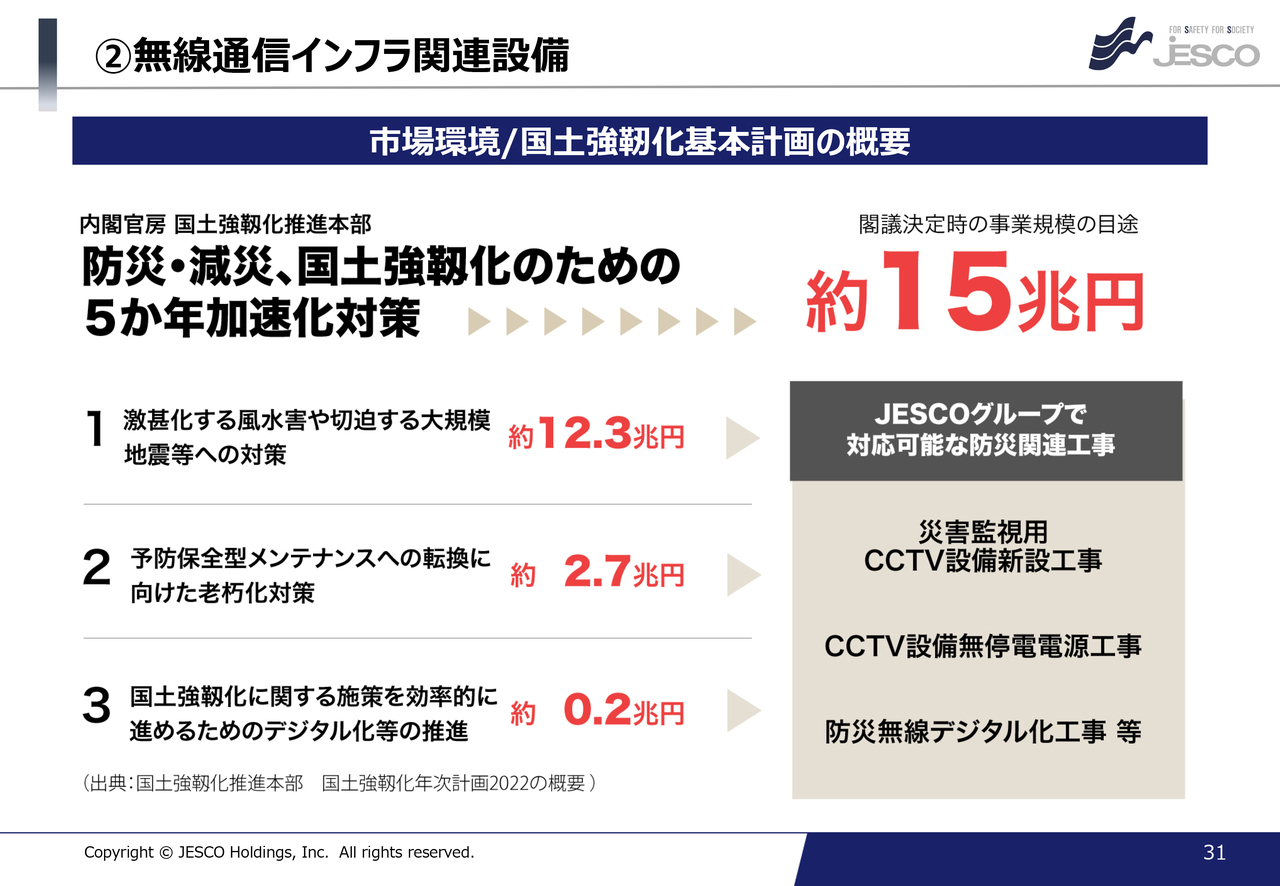

②無線通信インフラ関連設備

市場環境について、国土強靱化基本計画の拡大に伴って、JESCOグループでは災害監視用のCCTV設備などを手掛けています。

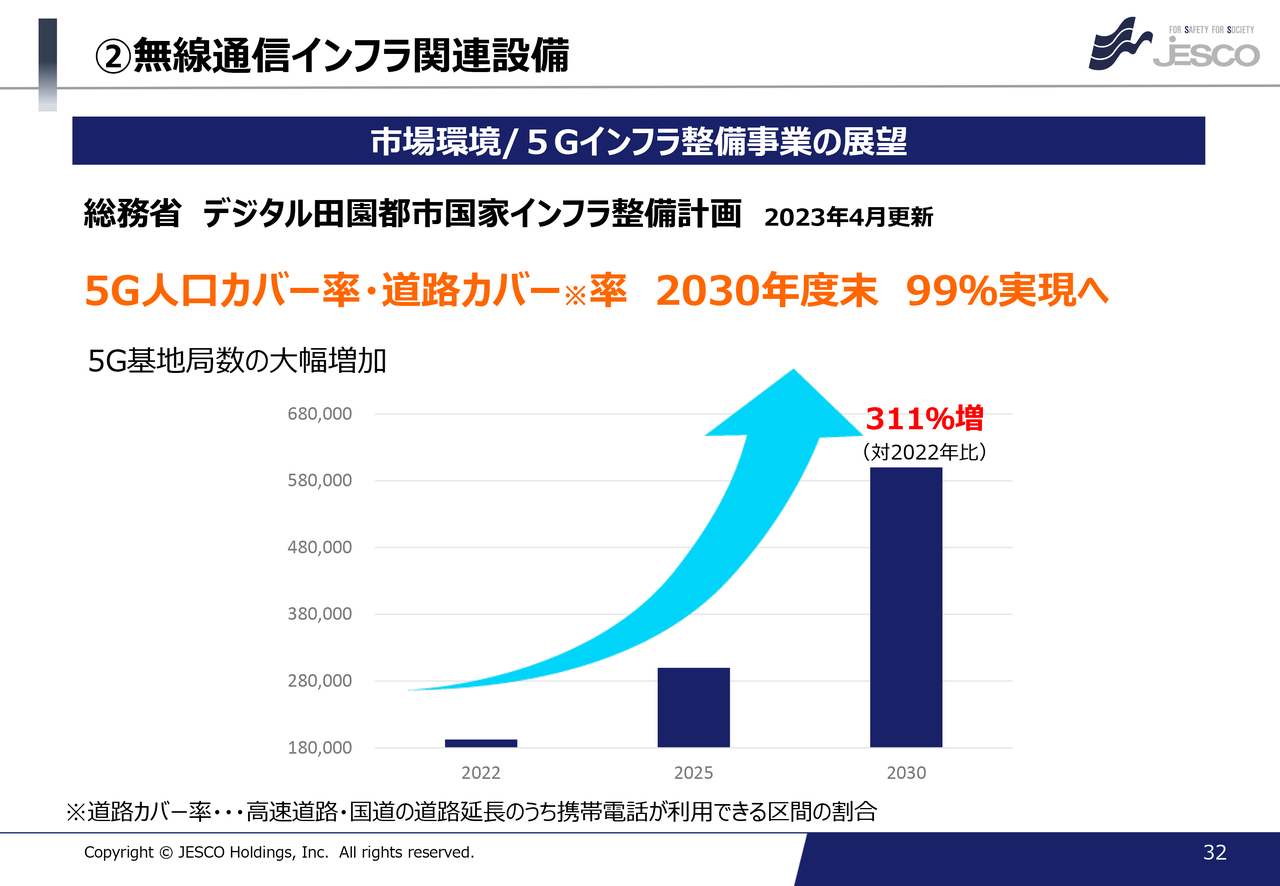

②無線通信インフラ関連設備

5Gインフラ整備事業の展望です。「2030年度末 99%実現へ」という計画が出されていますが、現状5Gの立ち上がりは少し遅れています。普及については、もう少し時間がかかると見ています。

②無線通信インフラ関連設備

このような環境のもと、3点の成長戦略を、それぞれご説明します。

防災無線・監視カメラ・ETCでは、国土強靱化計画への貢献について、河川監視カメラ・防災無線などで寄与していきます。また、元請比率をさらに拡大していきたいと考えています。元請比率を拡大するためにも、技術力強化を行っていくということで、元請への出向なども含め、社員の技術力を高めています。

監視カメラの防犯面については、最近強盗事件などが相次いでいますが、国の経済対策としても、防犯対策の強化支援を行う話が出ています。ですので、防犯カメラの増設などにも貢献していきます。こちらはM&AしたJESCO AKUZAWA社において、特に群馬県高崎市内の監視カメラの実績がありますので、注力していきます。

そしてプラント向けの監視設備・指令通話システムですが、現在、第7次エネルギー基本計画に向けて発電所の新増設、再稼働などが議論されています。2011年の東日本大震災後、従来の安全基準がかなり強化されているということで、セキュリティ強化などで貢献していきます。

移動体通信設備においては、5Gの立ち上がりが少し遅れていますので、展開地域を拡大していきたいと考えています。現在、関東・東海・東北エリアに進出していますが、さらに日本全国へ広げていきます。

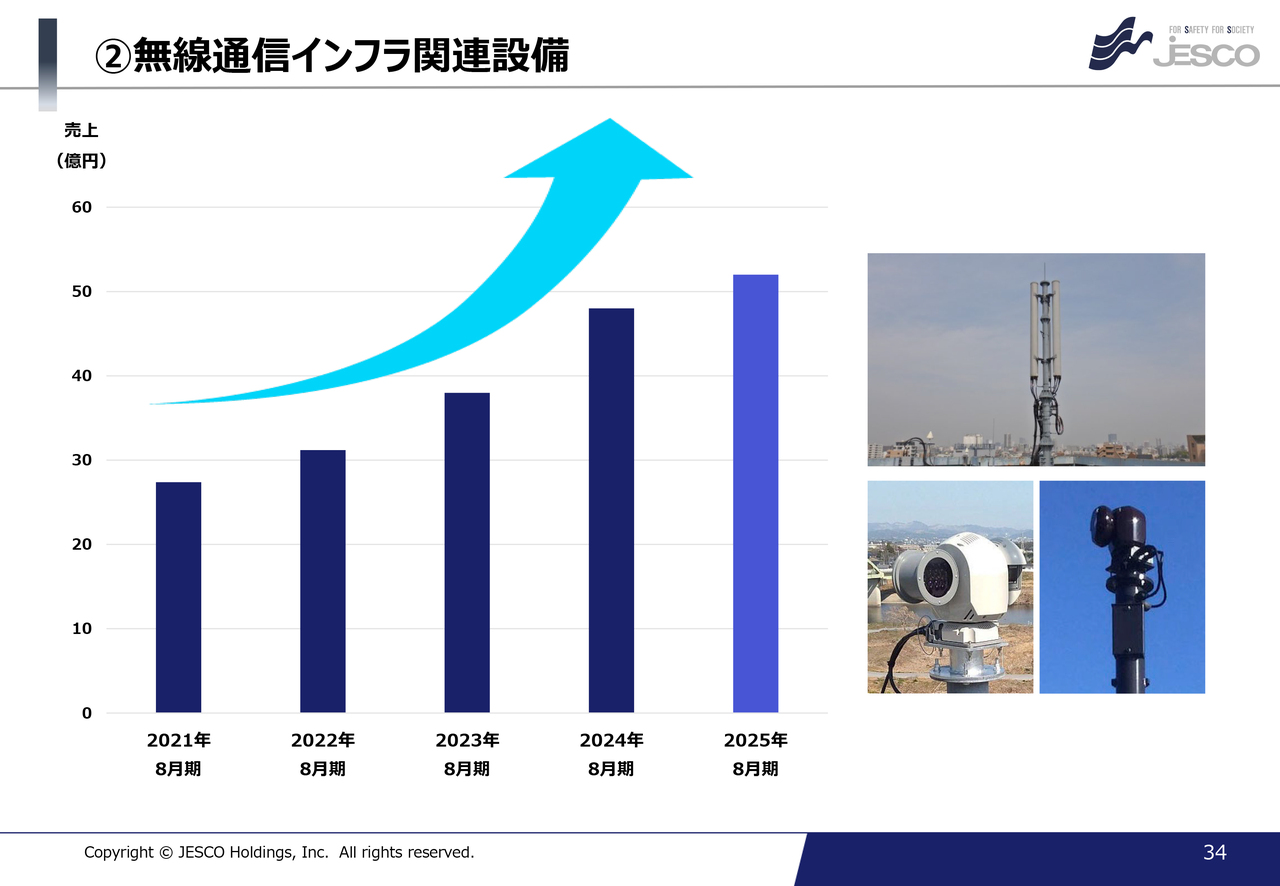

②無線通信インフラ関連設備

無線通信インフラ関連設備の売上計画としては、2025年8月期、50億円超を計画しています。

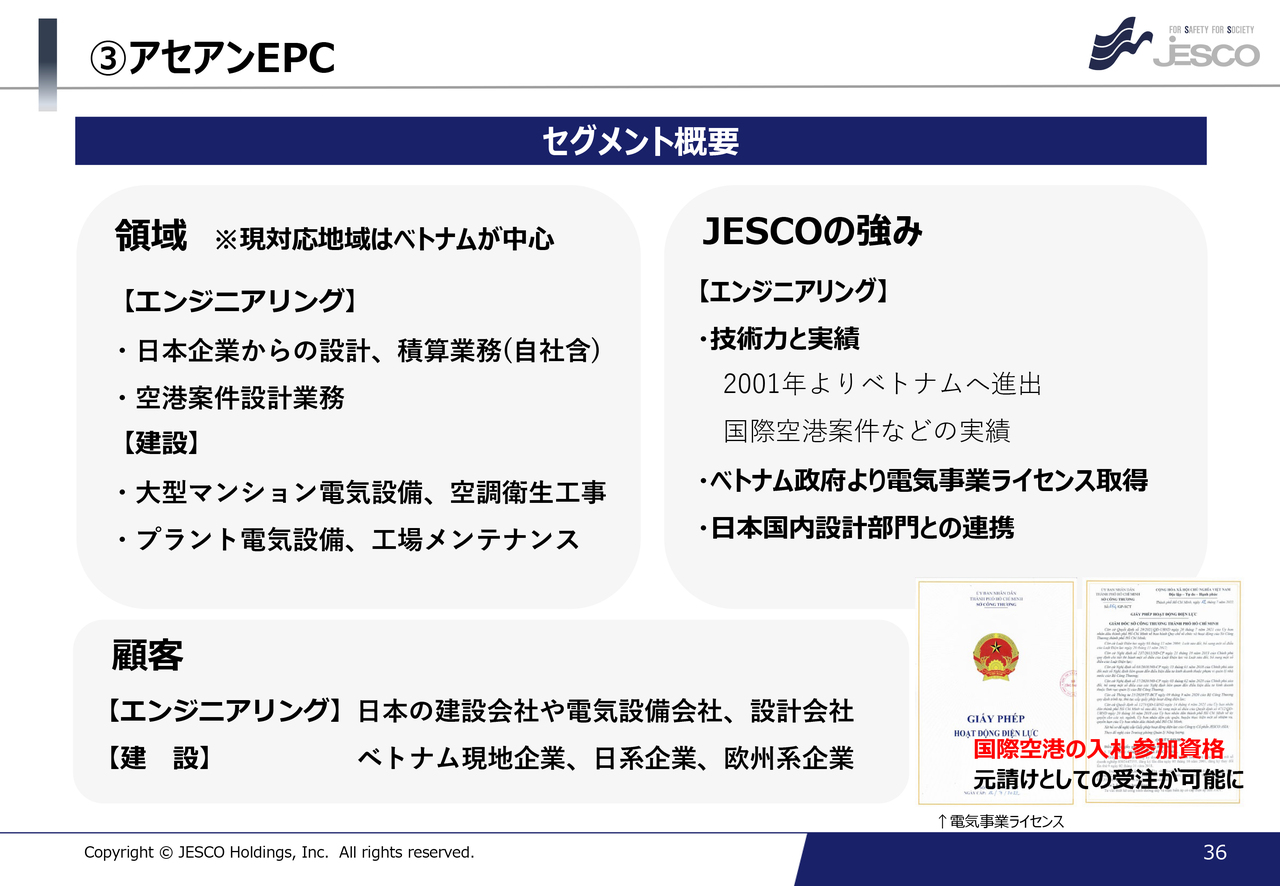

③アセアンEPC

アセアンEPCのエンジニアリング事業についてです。セグメント概要として、エンジニアリングと建設をベトナムで行っています。

エンジニアリングは主に日本企業からの設計、積算業務を請けたり、空港案件設計業務を手掛けたりしています。建設は大型マンション電気設備、プラント電気設備などを行っています。

エンジニアリング事業における強みとしては、2001年よりベトナムへ進出していますので、長年の実績があります。国際空港の入札参加資格となる、元請としての受注が可能になるライセンスも取得しており、設計はさらに拡大できる領域と考えています。

エンジニアリングの顧客は建設会社や電気設備会社、設計会社など、日本の会社から仕事をいただいています。

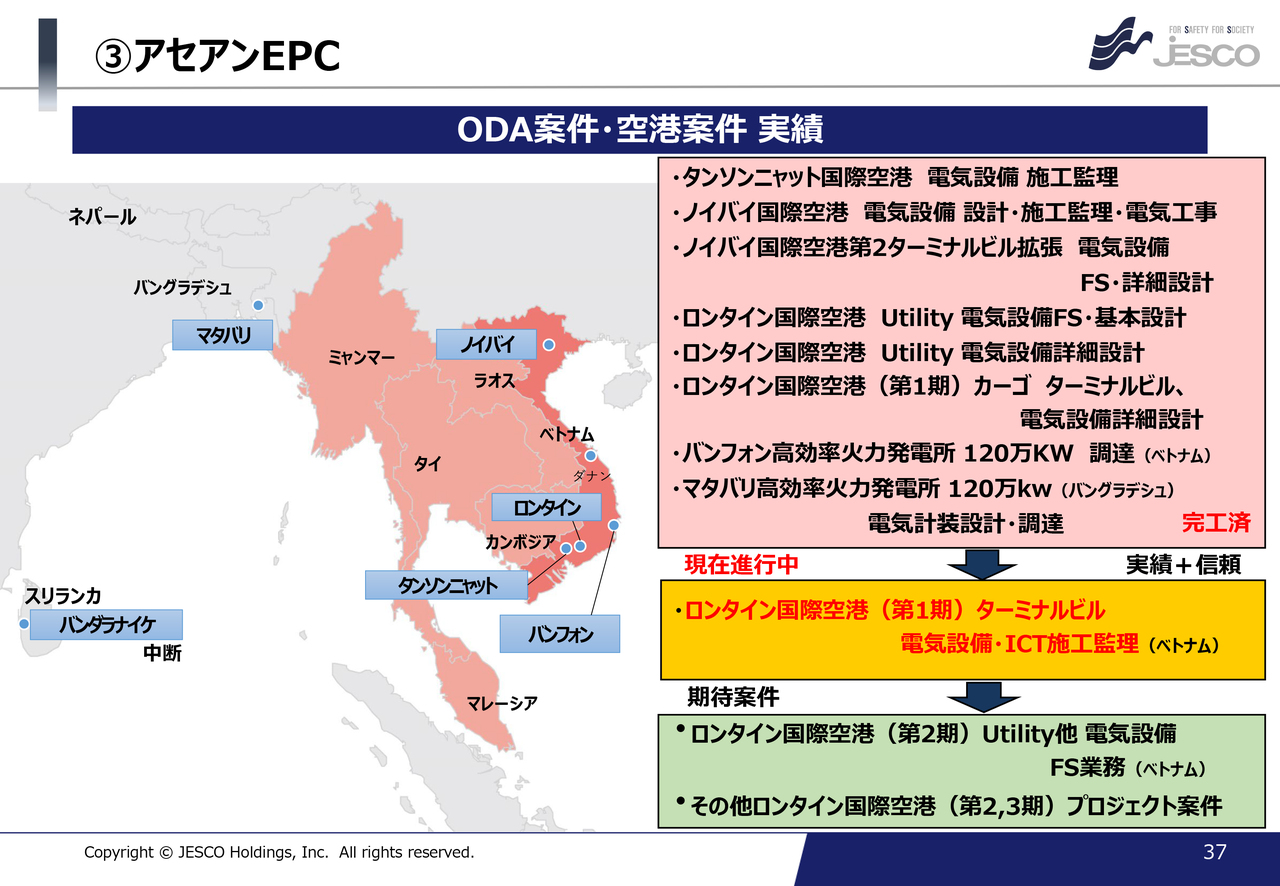

③アセアンEPC

ODA案件や空港案件の実績も数多くあります。現在、ロンタイン国際空港の第1期ターミナルビルの電気設備・ICT施工監理を行っています。ロンタイン国際空港については第2期、第3期まで計画されていますので、こちらは期待案件として、受注に向けて注力していきます。

③アセアンEPC

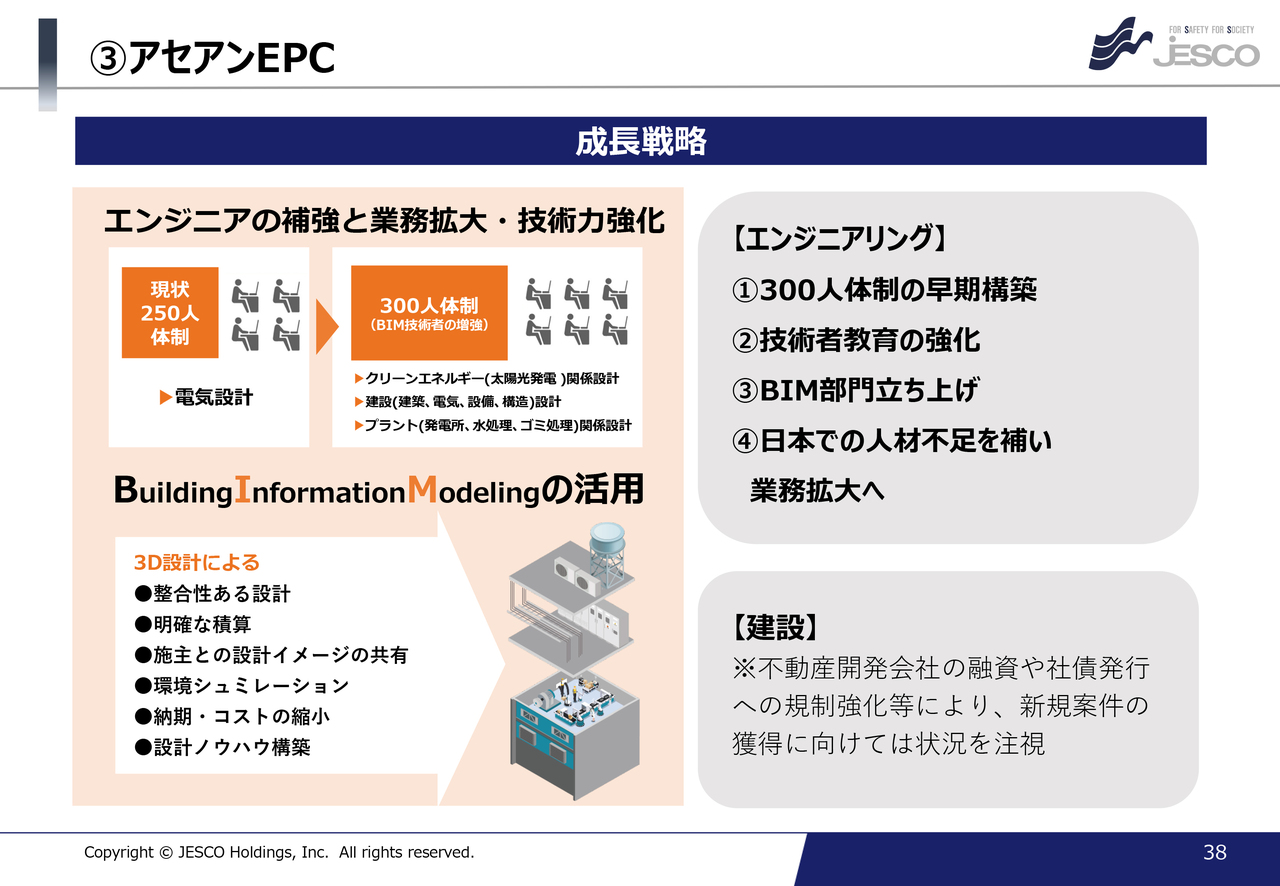

アセアンEPCの成長戦略です。

エンジニアリングに注力しており、現状250人体制ですが、早期の300人体制構築を目指しています。技術者育成強化のため、専門教育により継続的に教育を行っています。さらにブリッジエンジニアとして、ベトナムで学ぶだけではなく、日本に来てお客さまの元でも勉強しています。

また、BIM(Building Information Modeling)部門を立ち上げ、こちらをさらに活用するべく、部隊を強化しています。

そして、日本での人材不足を補うということで、日本の建設業界は各社人材が不足していますので、ベトナムで設計を担うことで、業務を拡大していきたいと考えています。

建設については、不動産開発会社の融資や社債発行への規制強化により、新規案件の獲得に向けて状況を注視していきます。

④CRE(不動産)

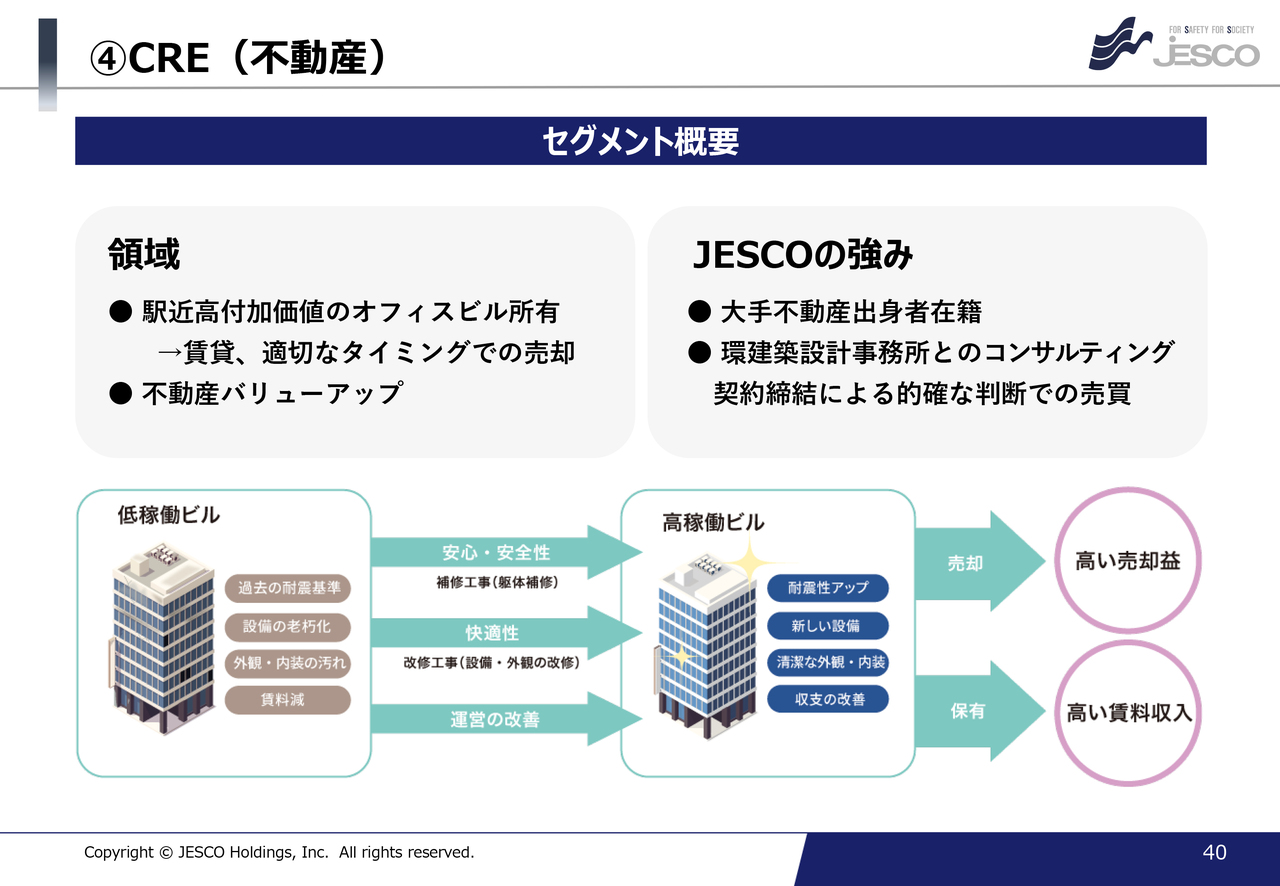

2本目の柱である、CRE(不動産)事業についてです。不動産事業については、駅近の高付加価値のオフィスビルを所有し、賃貸、適切なタイミングでの売却を行っています。

JESCOの強みとして、現在、当社には大手不動産出身者が在籍していますので、大きなつながり、知見があります。また、環建築設計事務所とのコンサルティング契約の締結により、的確な判断での売買を行っています。

④CRE(不動産)

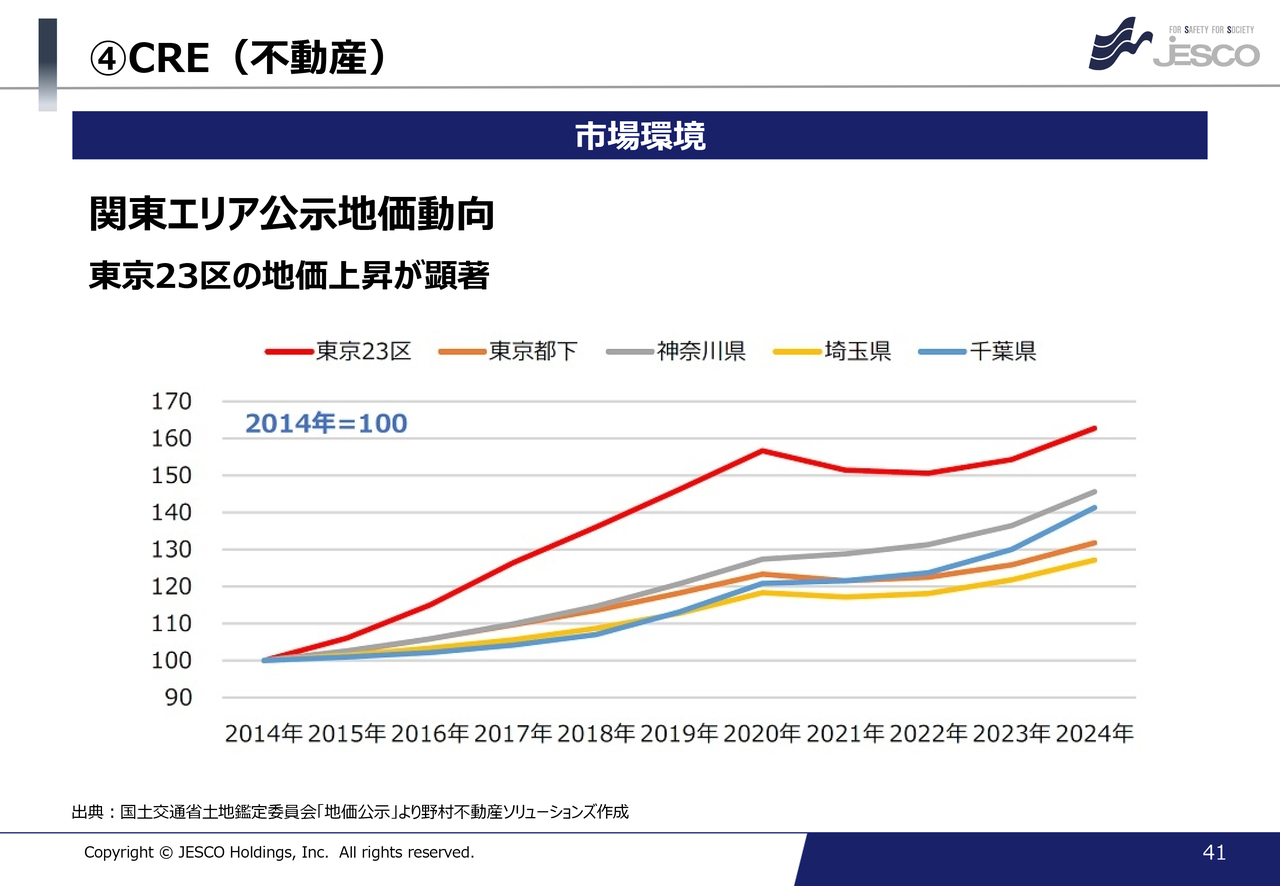

市場環境について、スライドは東京23区、東京都下、神奈川県、埼玉県、千葉県の公示地価動向です。どのエリアにおいても、上昇傾向であることがわかると思います。特に東京23区は上昇率が2014年比162パーセントと、かなり高くなっています。また、駅に近い地点ほど明確に上昇率が高いという特徴があります。

④CRE(不動産)

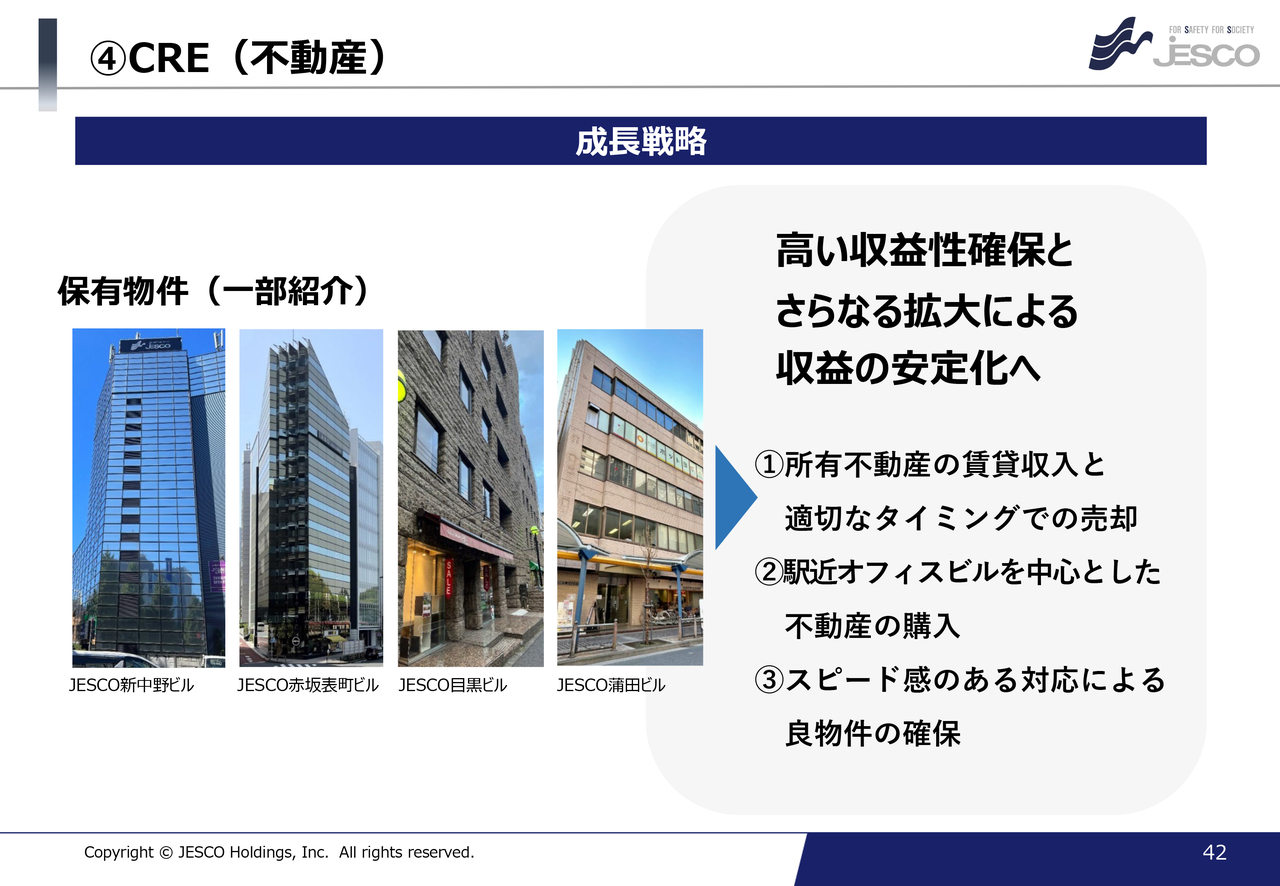

このような市場環境のもと、成長戦略としては、所有不動産の賃貸収入と適切なタイミングでの売却、そして購入については、駅近のオフィスビルを中心に行っています。また、スピード感のある対応によって、良物件を確保していきます。さらなる拡大により、収益の安定化を図ります。

サステナビリティトピックス

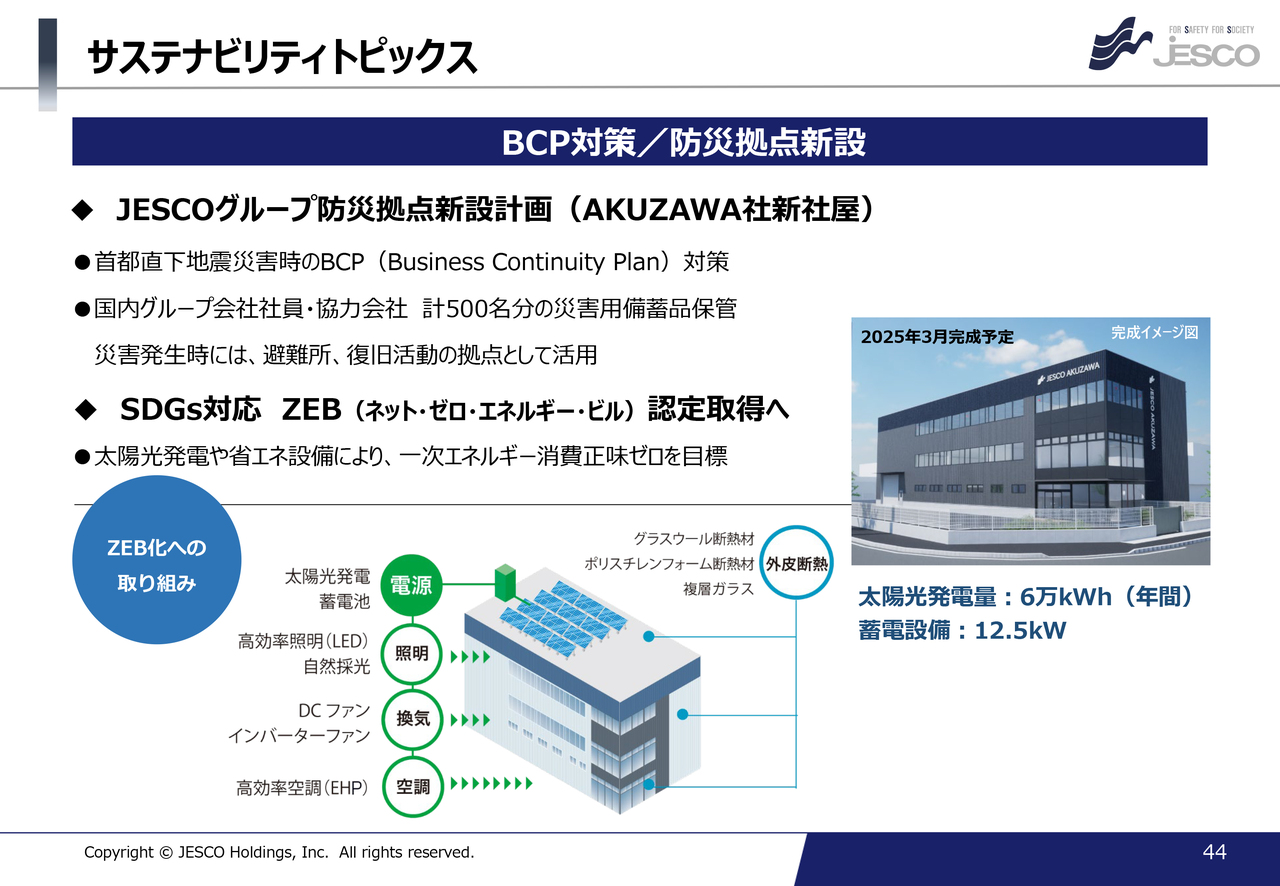

最後に、サステナビリティについて簡単にお話しします。BCP(Business Continuity Plan)対策、防災拠点新設ということで、冒頭でも少しお話ししましたが、現在、JESCO AKUZAWA社の新社屋建設を行っています。

この建物は防災拠点としてだけでなく、ZEB(ネット・ゼロ・エネルギー・ビル)認定取得に向け、太陽光発電設備や省エネ設備を設置することにより、一次エネルギー消費正味ゼロを目標としています。

スライドの図のとおり、太陽光発電や蓄電池の導入、また外皮断熱や高効率空調などを取り入れることによって、一次エネルギー消費量の収支をゼロとしています。

サステナビリティトピックス

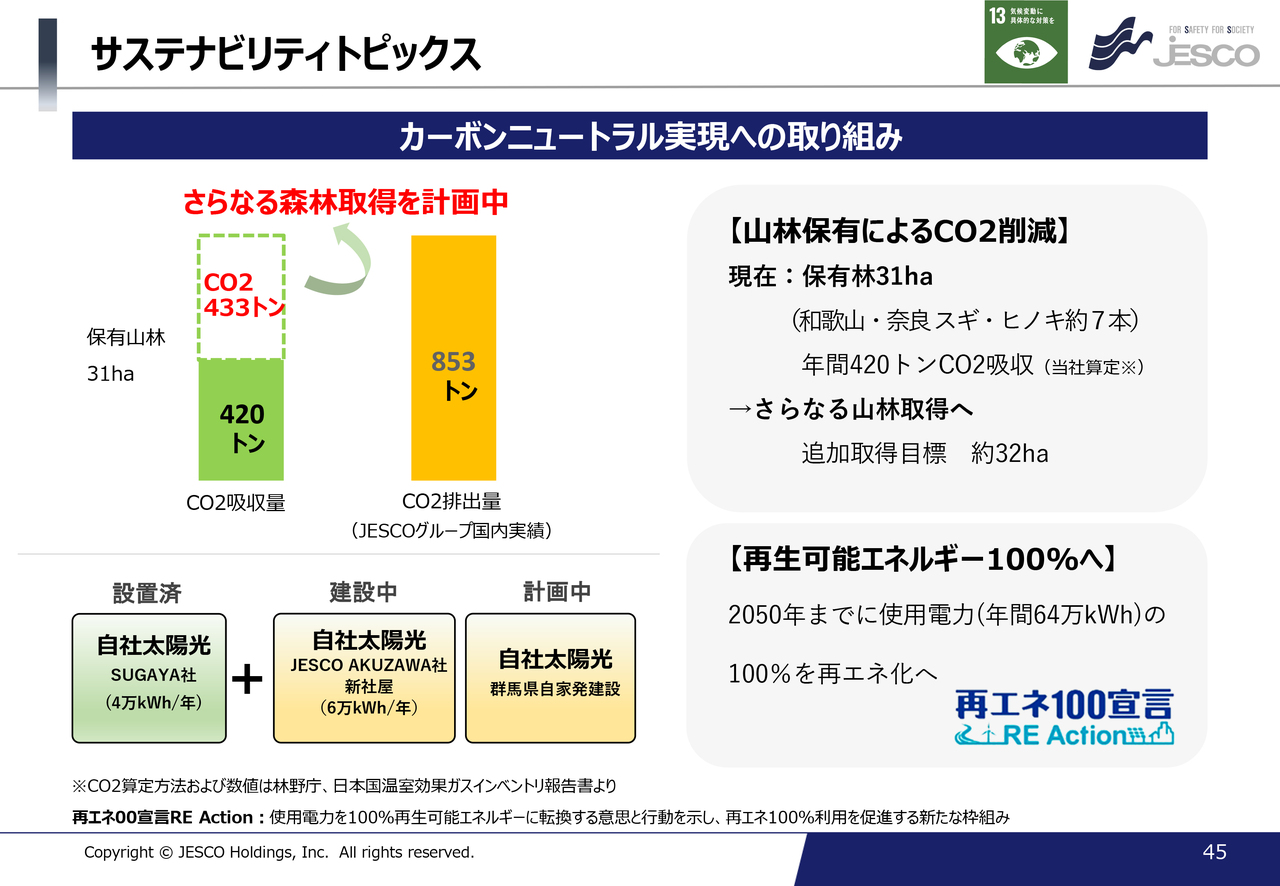

カーボンニュートラル実現への取り組みです。継続して山林保有によるCO2削減、また、今後2050年までに使用電力の100パーセント再エネ化を目指しています。

サステナビリティトピックス

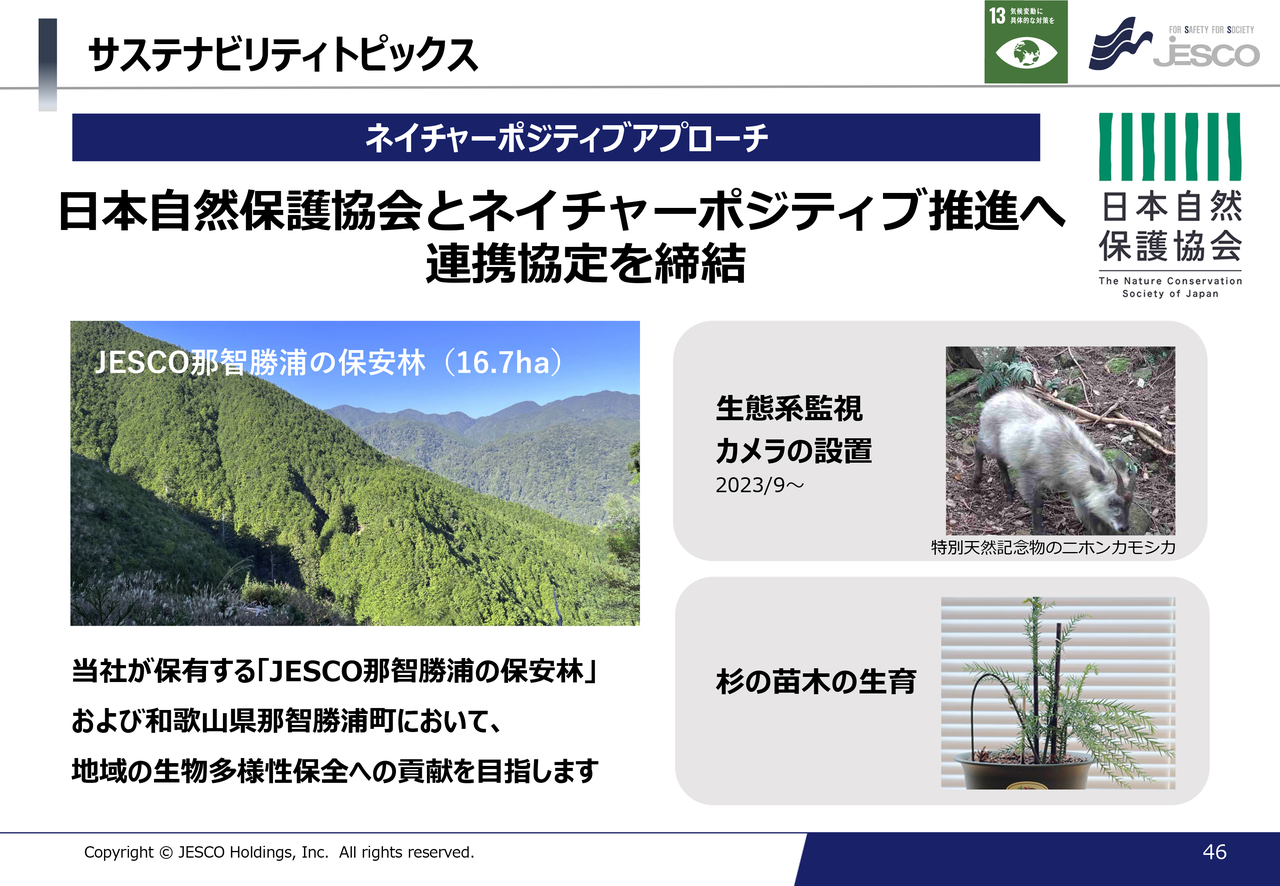

そのような取り組みの中、直近では、日本自然保護協会とネイチャーポジティブ推進へ向けて連携協定を締結しました。当社が保有する「JESCO那智勝浦の保安林」、そして保安林だけでなく、和歌山県那智勝浦町において、地域の生物多様性保全への貢献を目指します。

サステナビリティトピックス

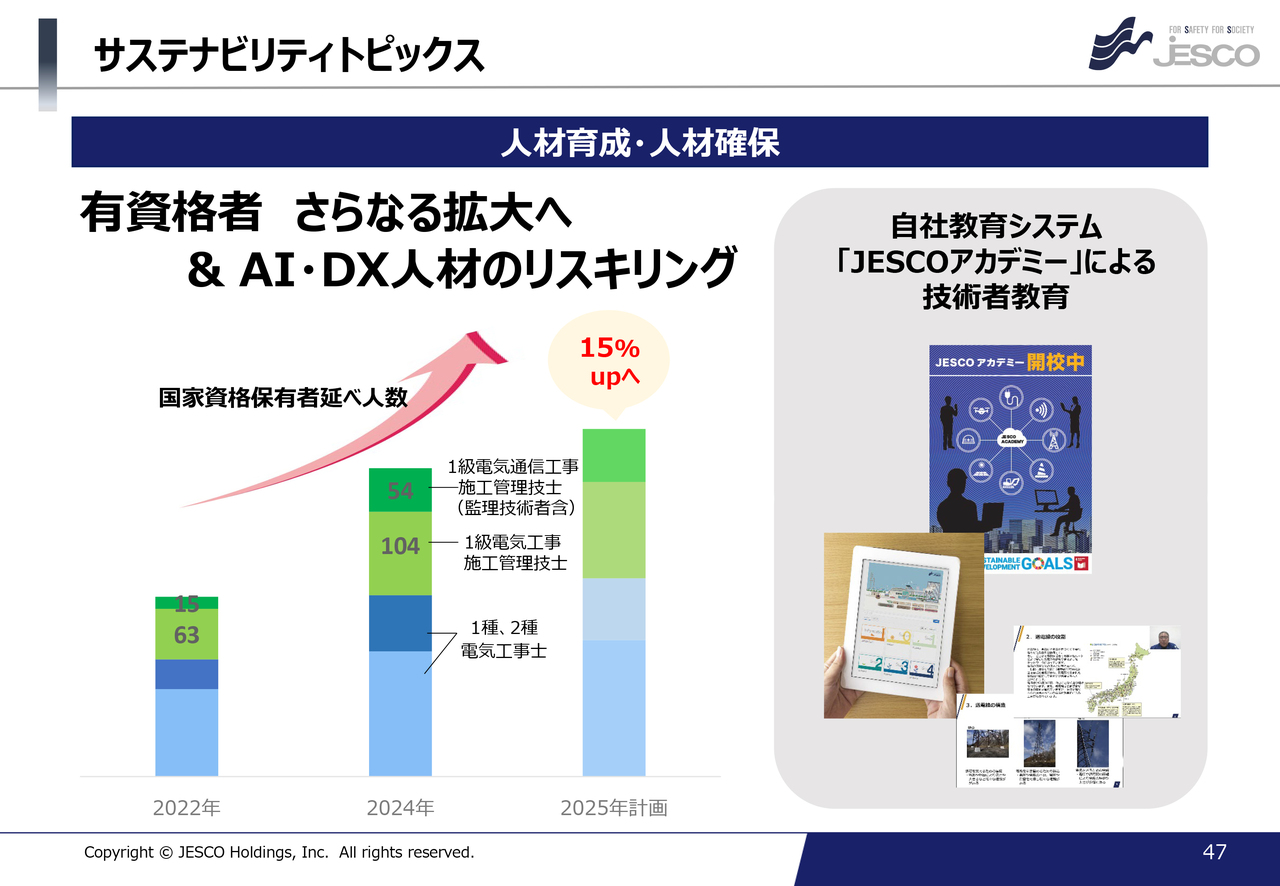

人材育成・人材確保についても、引き続き力を入れていきます。M&Aや社内教育により、国家資格保有者数はかなり増加していますが、2025年8月期もさらに15パーセントアップを目指して、自社教育システム「JESCOアカデミー」などを取り入れて、取り組みを進めていきます。

サステナビリティトピックス

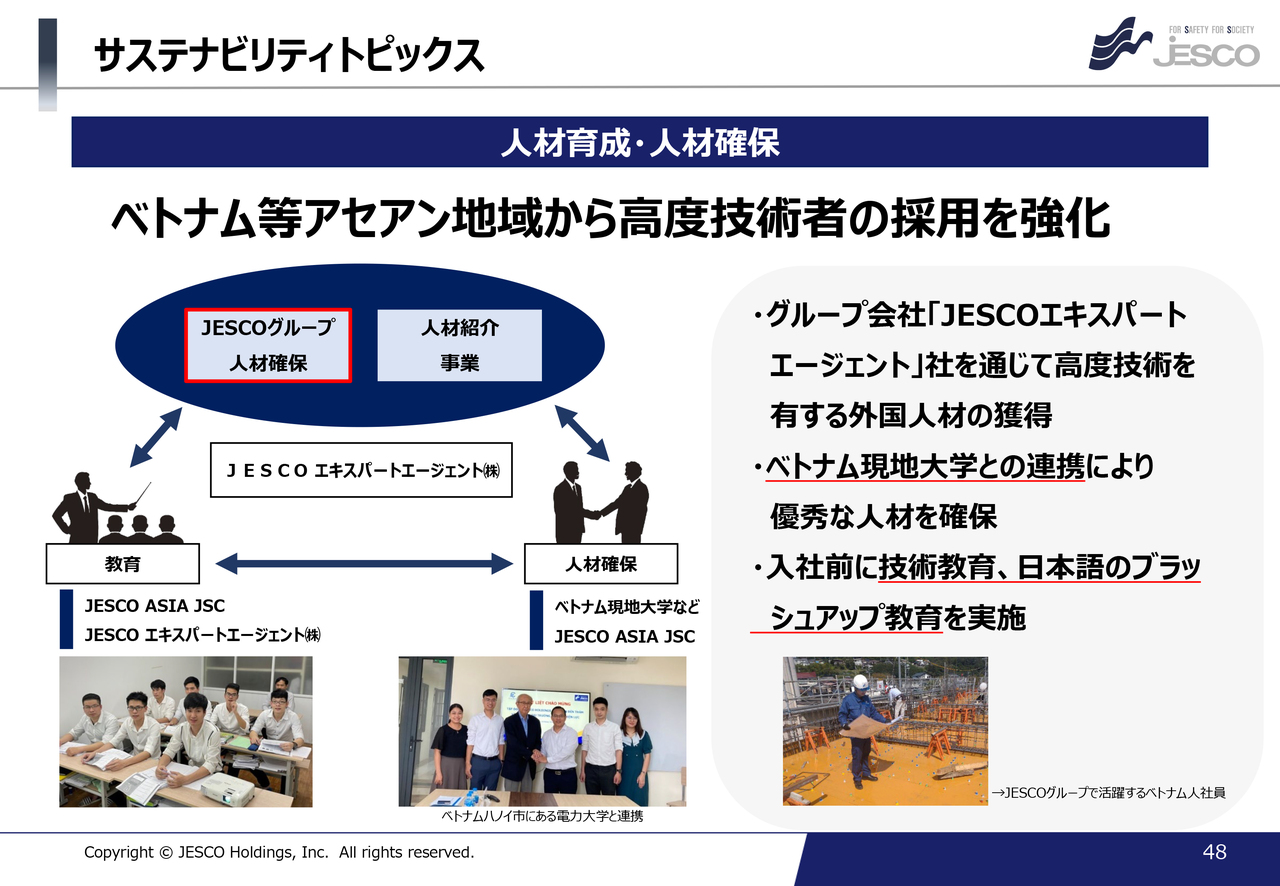

人材確保についても、力を入れていかなければなりませんが、当社のグループ会社である「JESCOエキスパートエージェント」社が、人材紹介などを行っています。

こちらを通じて、ベトナムなど、アセアン地域から高度技術者の採用を強化していきます。ベトナムの現地大学とつながりがありますので、そちらと連携することにより、優秀な人材を確保します。また、入社前には現地での技術教育、日本語のブラッシュアップ教育などを実施することで、即戦力として日本に来ていただくことが可能になります。

すでにJESCOグループでも、ベトナムなど、アセアン地域からの社員に働いていただいています。人材不足を補うためにも、今後さらに、この取り組みを強化していく予定です。

成長戦略とサステナビリティトピックスのご説明は以上です。

新着ログ

「建設業」のログ