提供:株式会社タイミー 2024年10月期第3四半期決算説明

【QAあり】タイミー 、アクティブアカウント数の増加を背景に、3Q累計で大幅な増収増益を実現 通期計画に対し順調に進捗

2024年10月期第3四半期決算説明

小川嶺氏(以下、小川):みなさま初めまして、株式会社タイミー代表取締役の小川嶺です。この度は、第3四半期決算説明会にご参加いただき誠にありがとうございます。約1ヶ月半前にIPOでグロース市場に上場して、今回が初めての決算説明会になります。

今回の上場で、メディアの方などからいろいろなご質問をいただく機会があり、その中でも「上場してどうですか?」「何か変わりましたか?」という質問が非常に記憶に残っています。

上場してからはお祝いなどのありがたい言葉もいただきましたが、一方でより責任を感じ、今後もしっかり精進していきたいという気持ちが増している所存です。社員に対しても、これほど期待されている会社・サービスだからこそ、自分たちがもっとプロフェッショナリティを持って突き進まなくてはいけないということを発信しています。

ぜひ、今後も末永くご支援いただけたらうれしく思います。また今日は、第3四半期決算に際して、タイミーについて簡単にお話しして、実績値についてご説明できればと思っていますので、あらためてよろしくお願いします。

企業概要

企業概要です。2018年8月にサービスをリリースし、全国に支社を設けている状況です。正社員は現在961名となります。タイミーは「Time」に「e」と書くとおり、「一人ひとりの時間を豊かに」というビジョンを掲げ、時間を意識した会社を作っています。

その中で、時間というのは非常に広義の意味があるため、まずは人生の大半を占める「『はたらく』を通じて人生の可能性を広げるインフラをつくる」ということに注力しており、そのようなサービスの1つが、スキマバイトサービス「タイミー」というメイン事業になっています。

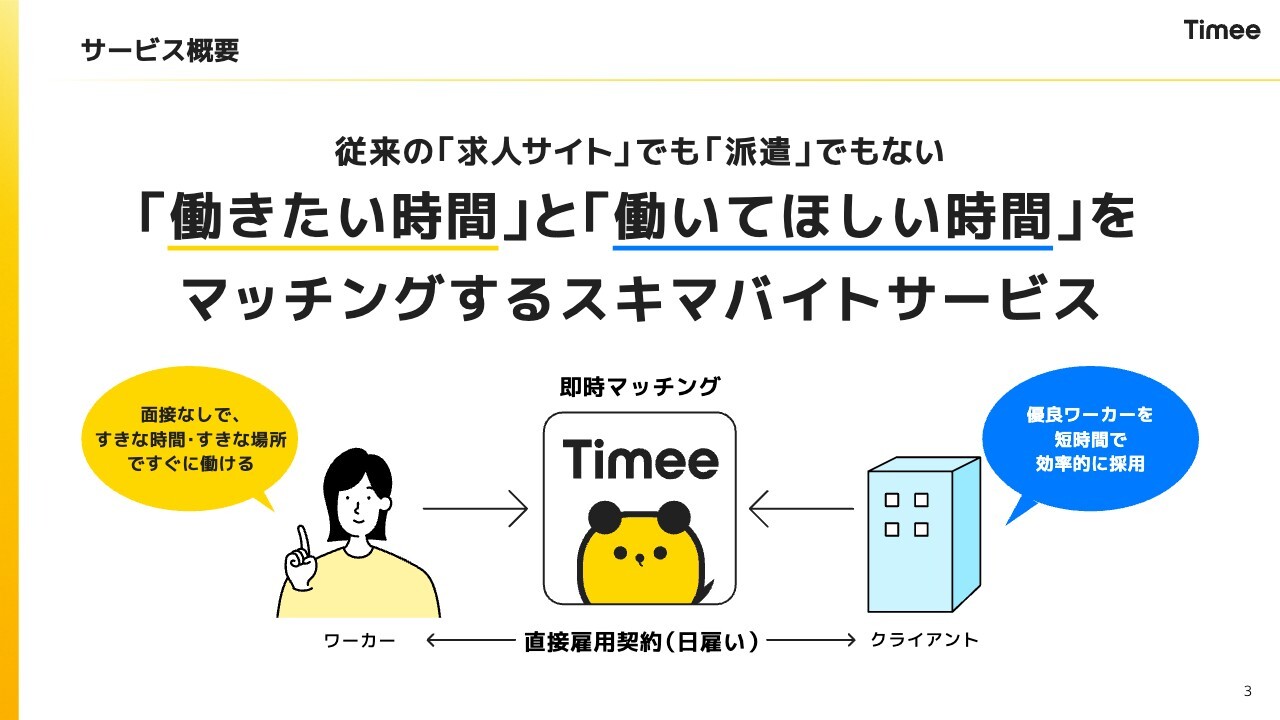

サービス概要

サービス概要です。「タイミー」自体は、非常にシンプルなサービスになっています。従来の「求人サイト」でも「派遣」でもない、「働きたい時間」と「働いてほしい時間」をマッチングするスキマバイトサービスです。

働き手は、面接・履歴書なしで働くことができ、すぐにお金をもらうことができます。また企業は、人が足りない時に求人を出すだけで、すぐに人を集めることができます。

まさに人手不足時代の日本において、欠かせないサービスになってきていると思っています。

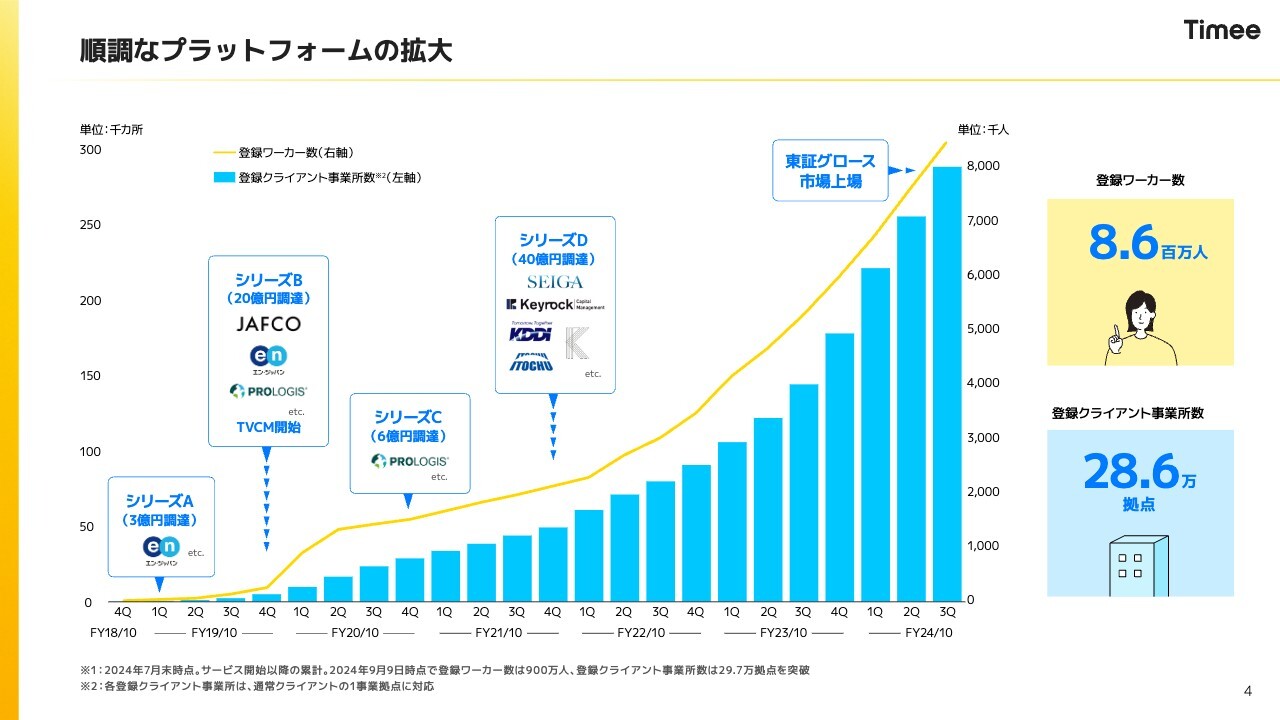

順調なプラットフォームの拡大

順調なプラットフォームの拡大についてです。創業当初から果敢な資金調達を行いグロース市場への上場を果たしています。上場した約1ヶ月半前の登録ワーカー数は約770万人と開示していましたが、9月9日時点では約900万人を突破し、非常に多くのユーザーが利用するサービスになってきていると思います。

登録クライアント事業所数も28万6,000拠点と順調に拡大している状況です。

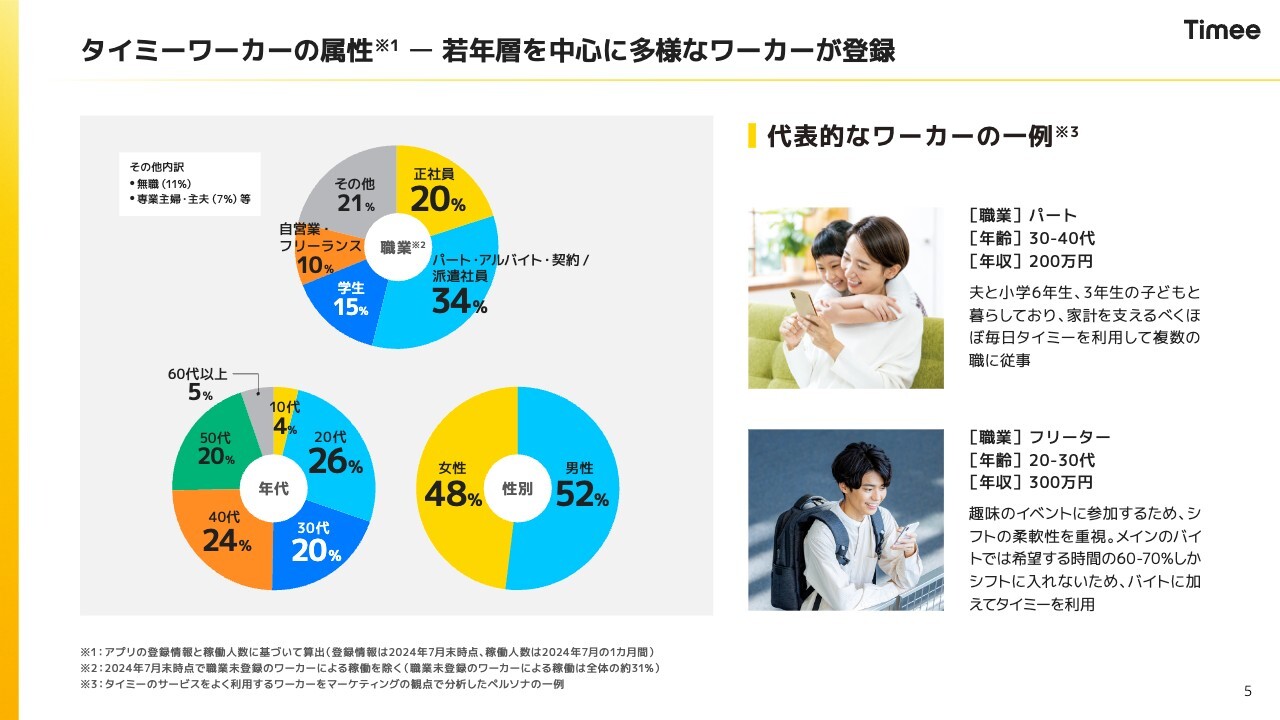

タイミーワーカーの属性 ー 若年層を中心に多様なワーカーが登録

実際にどのような方が使っているのか、タイミーワーカーの属性をご説明します。学生のみならず、正社員の副業、パート・アルバイト、主婦の方など、本当にさまざまな方にご活用いただいています。

また、10代、20代、30代という若年層が多いアプリではありますが、昨今では40代、50代から60代以上のシニア層まで広がってきており、まさに多様なポートフォリオを実現できています。

代表的なワーカーの一例としては、パートや主婦の方、30代、40代の方で子育ての合間に「タイミー」を使ったり、フリーターの方が自分の趣味を優先するために「タイミー」を使ったりと、さまざまなユースケースが見受けられると思っています。

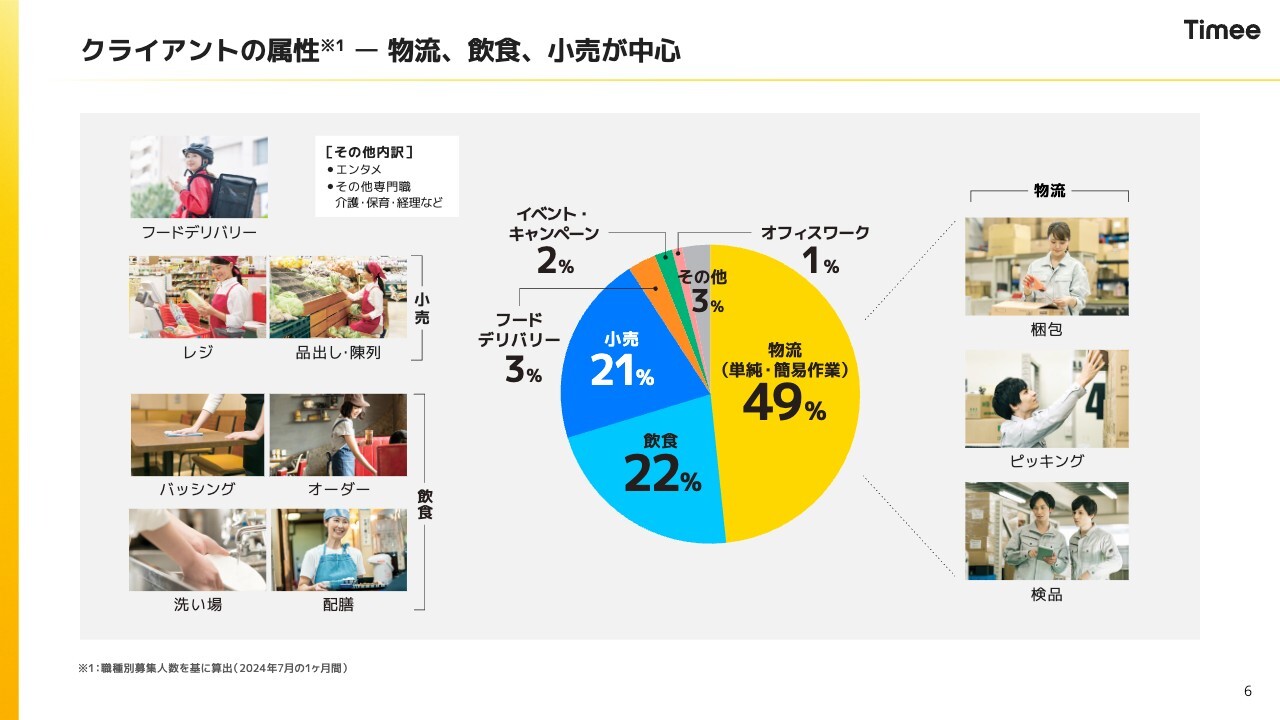

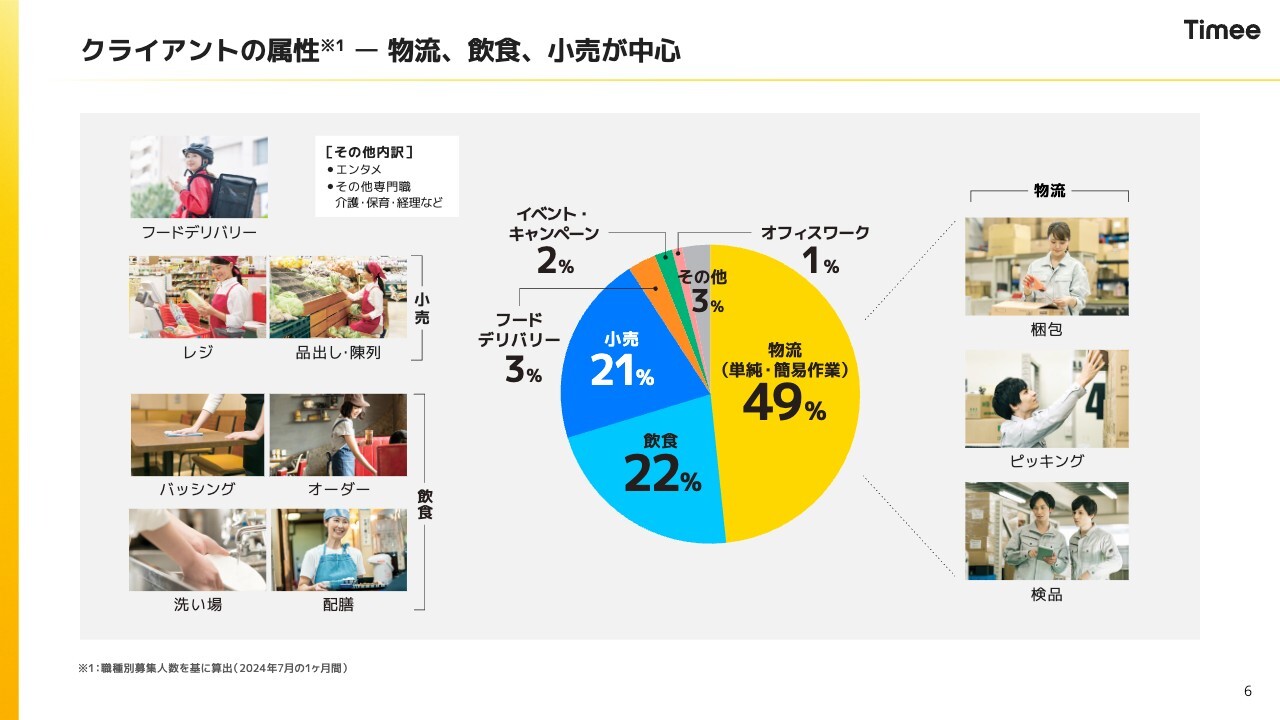

クライアントの属性 ー 物流、飲食、小売が中心

そのような中で、どのような会社や業態に「タイミー」が使われているのか、クライアントの属性をご説明します。約90パーセントを物流、飲食、小売の3つの業種で占めている状況になります。

比較的単純な作業として、ピッキングや仕分け、品出し・陳列、レジ、接客などが「タイミー」のメイン業務になっていますが、それ以外にもフードデリバリーやイベント、またはホテルなど、さまざまな業界で「タイミー」が広がってきている状況です。

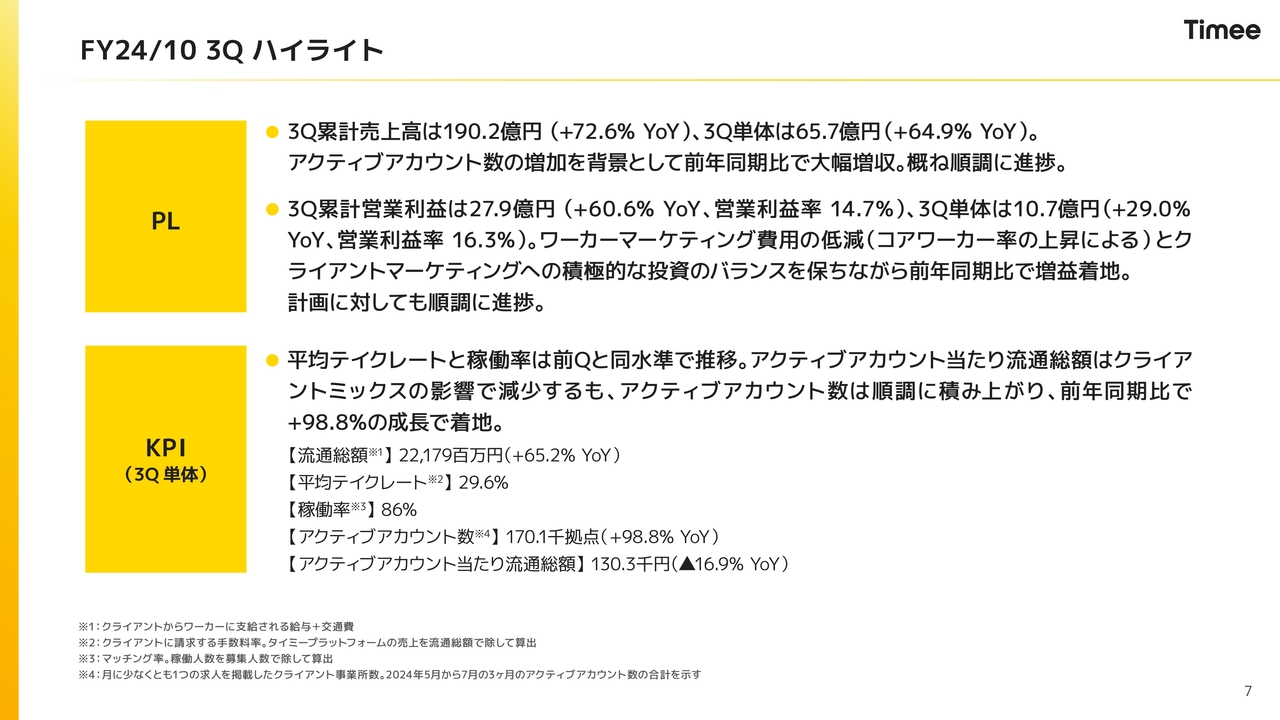

FY24/10 3Q ハイライト

第3四半期のハイライトとして、スライドにサマリーをお示ししています。

第3四半期累計売上高は190.2億円と、YoYで72.6パーセント増、第3四半期の単体は65.7億円と、YoYで64.9パーセント増加しています。

アクティブアカウント数の増加を背景に、前年同期比で大幅増収を達成し、概ね順調に進捗している状況です。

また、第3四半期累計営業利益は27.9億円と、YoYで60.6パーセント増、営業利益率は14.7パーセントというかたちになっています。第3四半期単体では10.7億円、YoYで29.0パーセント増、営業利益率は16.3パーセントとなっています。

こちらの数字は後ほど詳細についてもお話ししますが、ワーカーマーケティング費用の低減とクライアントマーケティングへの積極的な投資のバランスを保ちながら、前年同期比で増益を達成しています。

KPIについてです。平均テイクレートと稼働率は前四半期と同水準で推移しており、アクティブアカウント当たりの流通総額はクライアントミックスの影響で減少はしているものの、アクティブアカウント数は順調に積み上がり、前年同期比98.8パーセントの成長で着地している状況です。

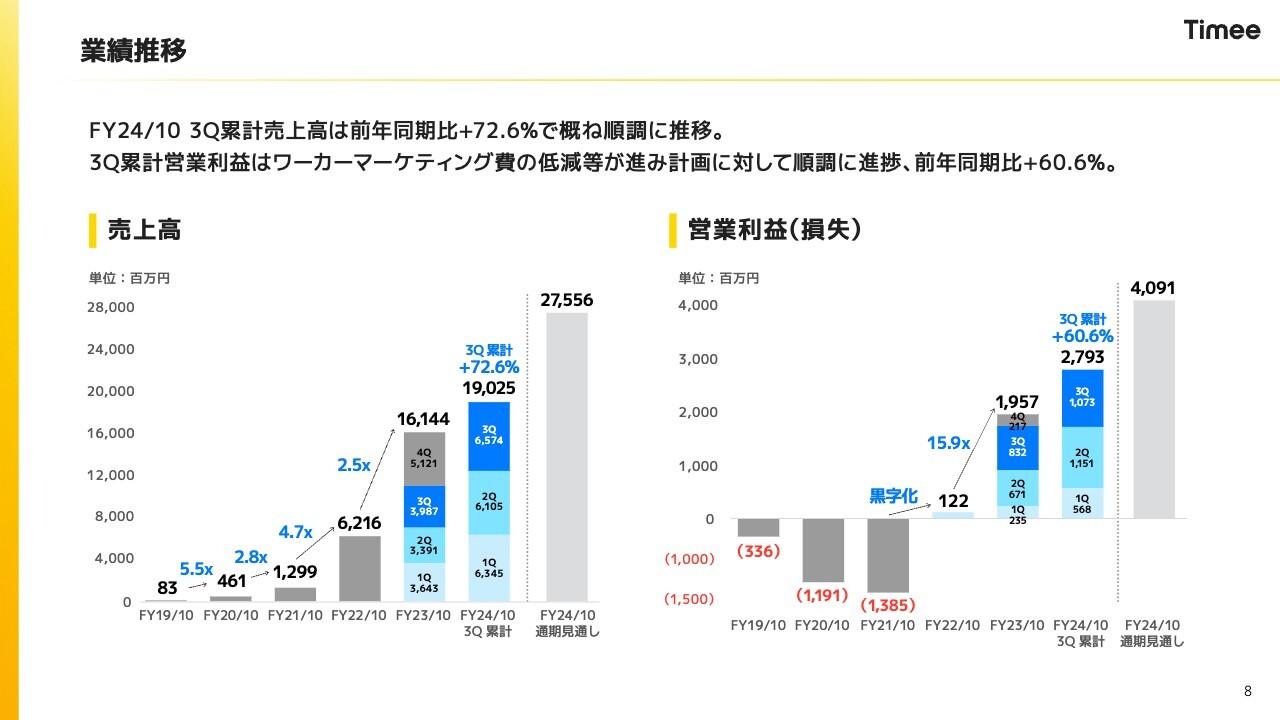

業績推移

業績推移です。売上高は190.2億円とYoY72.6パーセント増で、通期の見通しに対して概ね順調に進捗しています。

営業利益は27.9億円と、こちらも通期の見通しに対して概ね順調に推移しています。

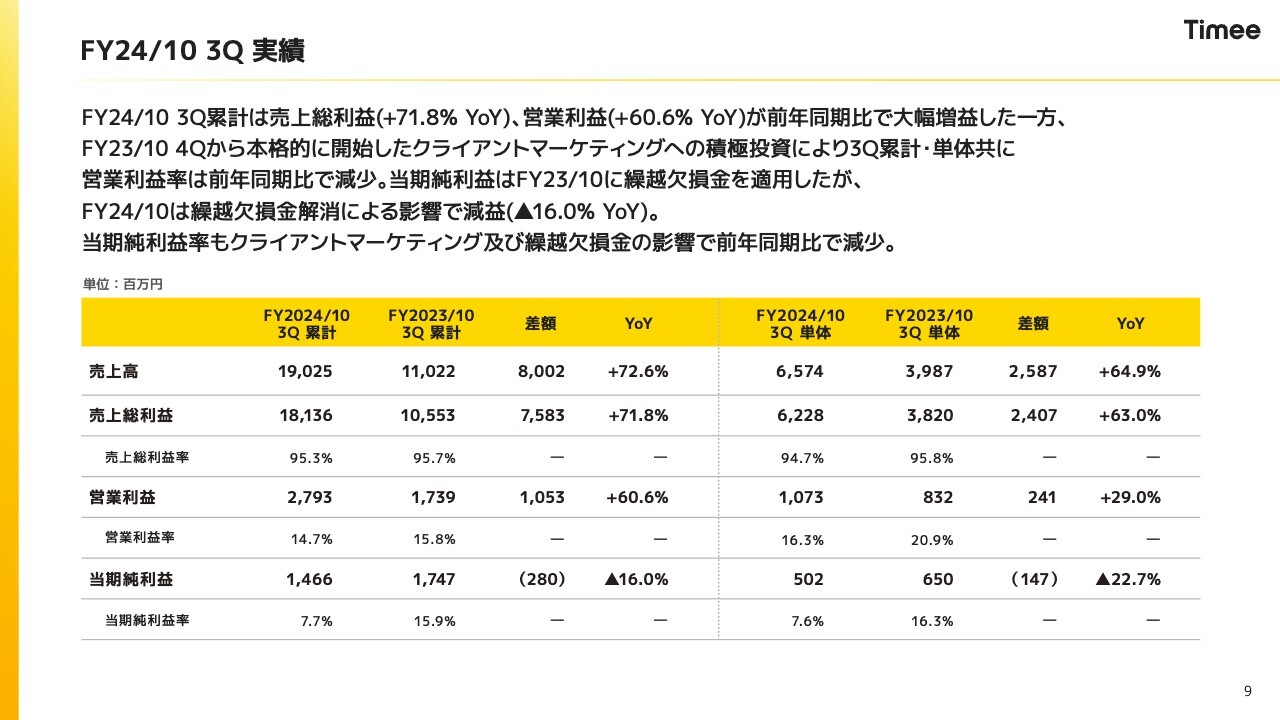

FY24/10 3Q 実績

第3四半期の実績です。第3四半期累計の売上総利益はYoY71.8パーセント増、営業利益はYoY60.6パーセント増と、前年同期比で大幅増益した一方、2023年10月期の第4四半期から本格的に開始したクライアントマーケティングへの積極投資によって、営業利益率がYoYで低下しているように見えますが、後ほどご説明できたらと思います。

また、当期純利益は2023年10月期に繰越欠損金を適用したのですが、2024年10月期は、繰越欠損金の解消による影響で減益となっています。

当期純利益率もクライアントマーケティングおよび繰越欠損金の影響により、前年同期比で減少しています。

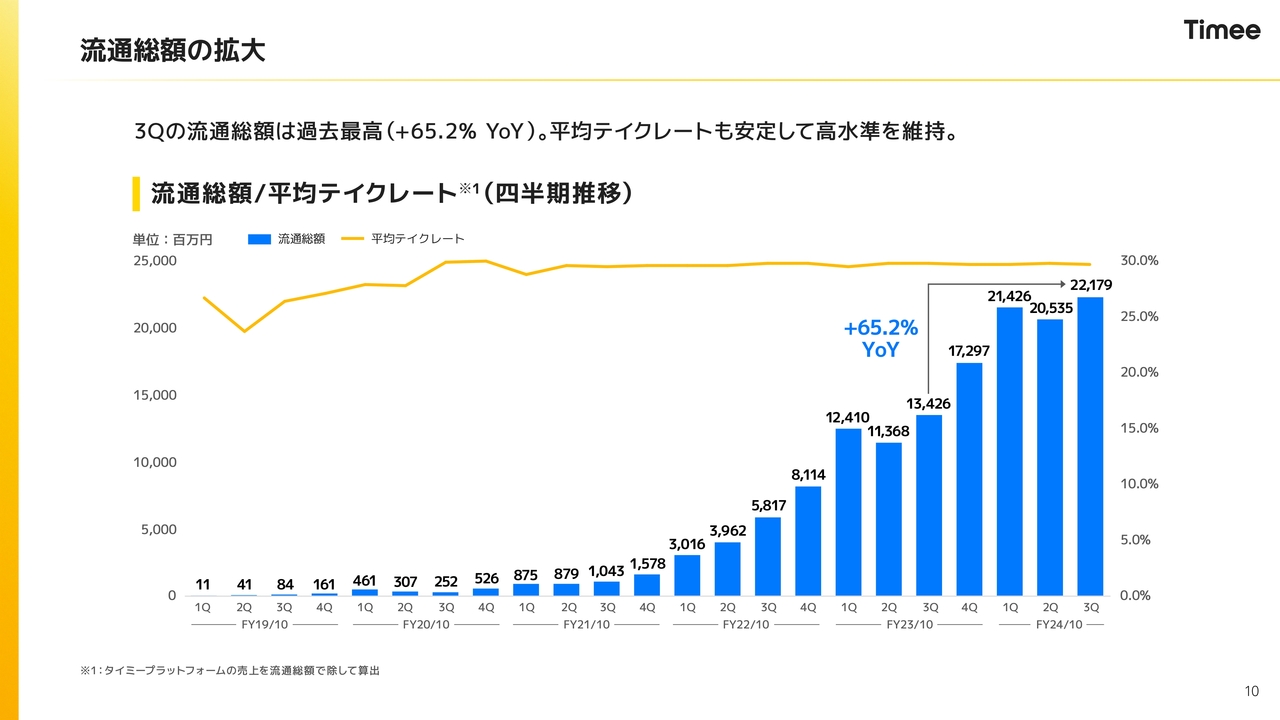

流通総額の拡大

流通総額と平均テイクレートについてです。競合関係も激化している中ですが、高いテイクレートを維持できています。競合がディスカウントしてきているからといって、当社もディスカウントしなくてはいけない流れではないことをお示しできているかと思います。

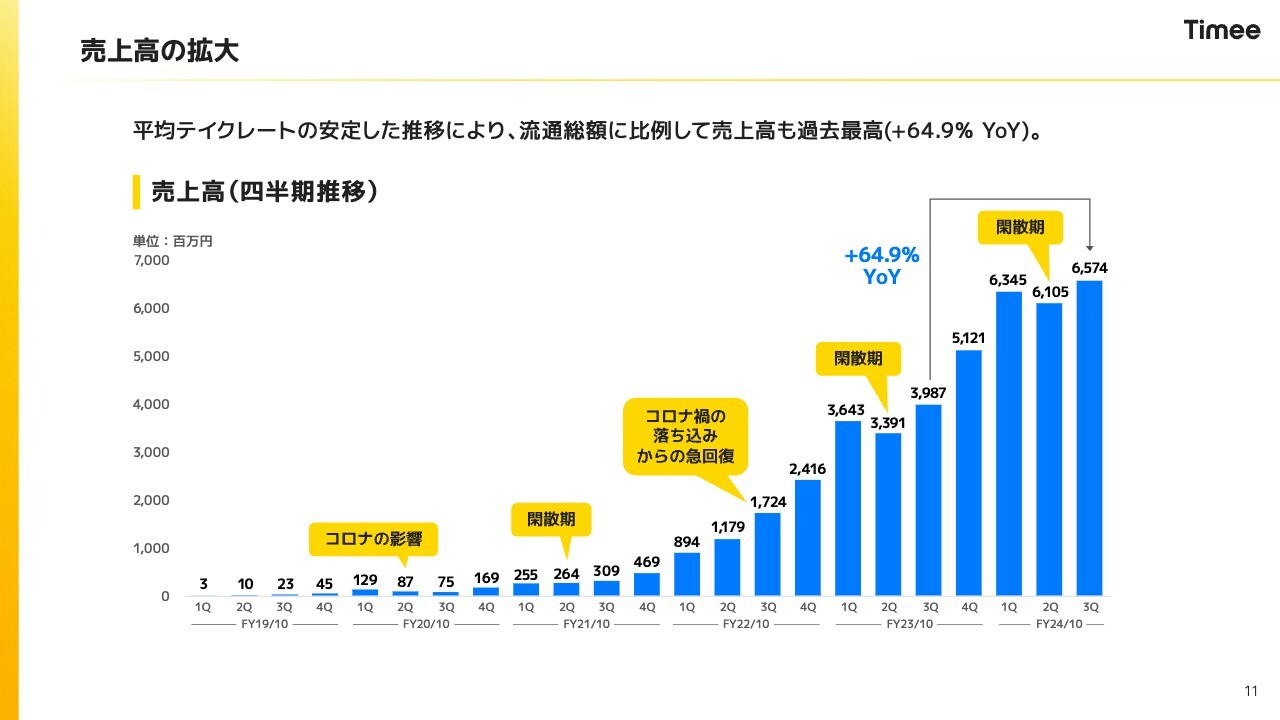

売上高の拡大

平均テイクレートの安定した推移によって最高益を叩き出すことができており、YoY対比で64.9パーセント成長となっています。

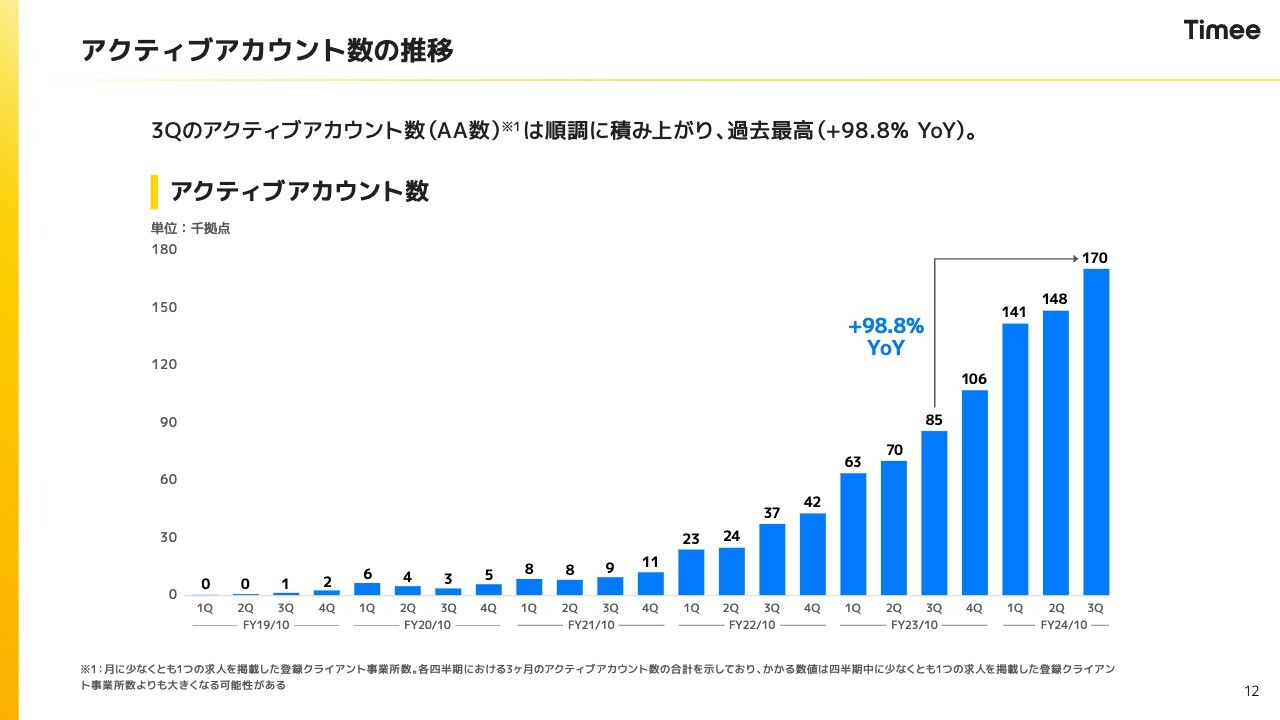

アクティブアカウント数の推移

アクティブアカウント数の推移です。全国、またあらゆる業種に広がっており、YoY98.8パーセント増と順調に推移しています。

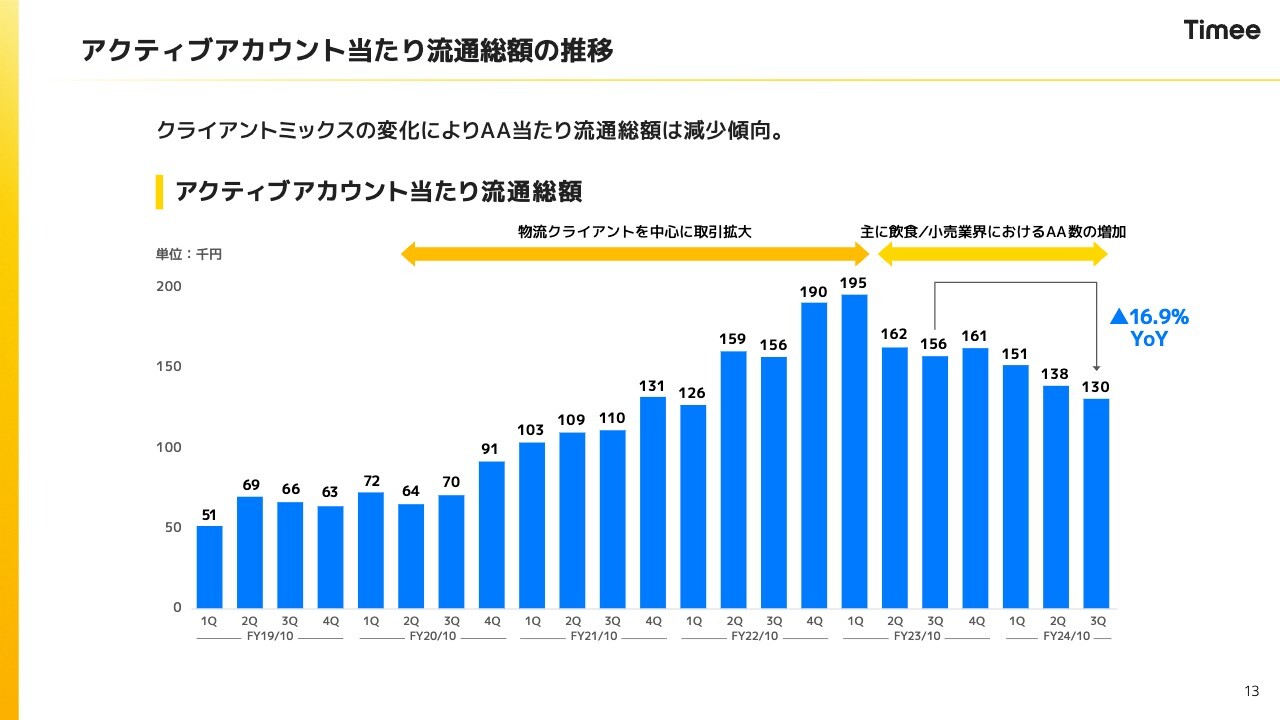

アクティブアカウント当たり流通総額の推移

アクティブアカウント当たり流通総額の推移をスライドにお示ししています。

IPOの際にご説明したとおり、クライアントミックスとして、さまざまな業種・業態が混ざってきています。2023年10月期第1四半期までは、物流クライアントが一気に増え、大規模倉庫の1アカウントで1日100名単位で呼ぶような物流拠点もあった中で、昨今は新型コロナウイルスが明けて飲食が戻ってきており、ホテルや美容室などの小型店舗の利用も増えています。

そのようなクライアントミックスの変化が起きている状況ですが、アクティブアカウント当たりの流通総額が今後も下がり続けるというよりは、ある程度の基準を見ながら、しっかりとアクティブアカウント当たりの売上高も伸ばしていけるように、さまざまな取り組みを行っていきたいと思っています。

具体的には、例えばスーパーマーケットであれば、レジだけの利用ではなく「品出しも使えませんか?」「お惣菜コーナーのキッチンの補助で使えませんか?」などというかたちで、使える業種を増やしていくことで、1アカウント当たりの実数を増やしていくことが実現できています。

しかしながら、冒頭にお話ししたとおり、クライアントミックスの部分でアカウント数も増加しているため、ネガティブに見える部分もあるかと思いますが、ガイダンスのとおりしっかり推移していると捉えています。

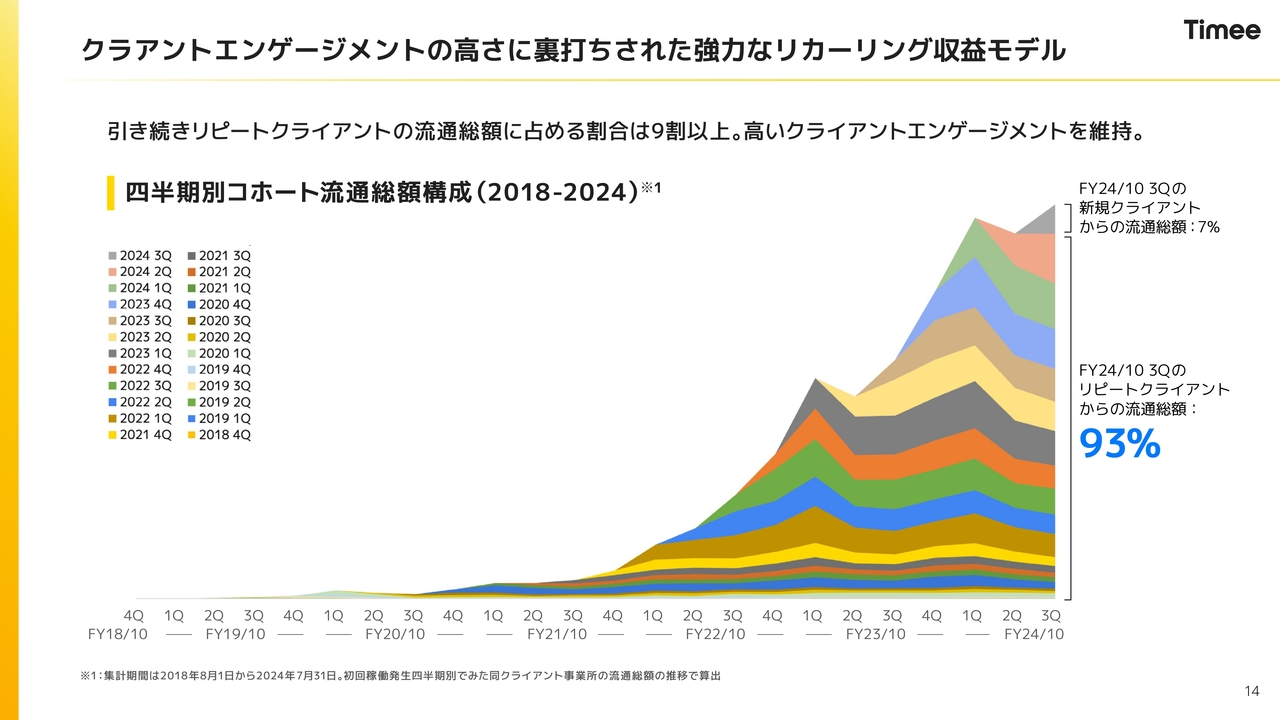

クライアントエンゲージメントの高さに裏打ちされた強力なリカーリング収益モデル

スライドには、四半期別コホート流通総額構成をグラフでお示ししています。引き続き、リピートクライアントが流通総額の90パーセント以上を占めており、競合関係が激化する中でも、高いクライアントエンゲージメントを作ることができていると捉えています。

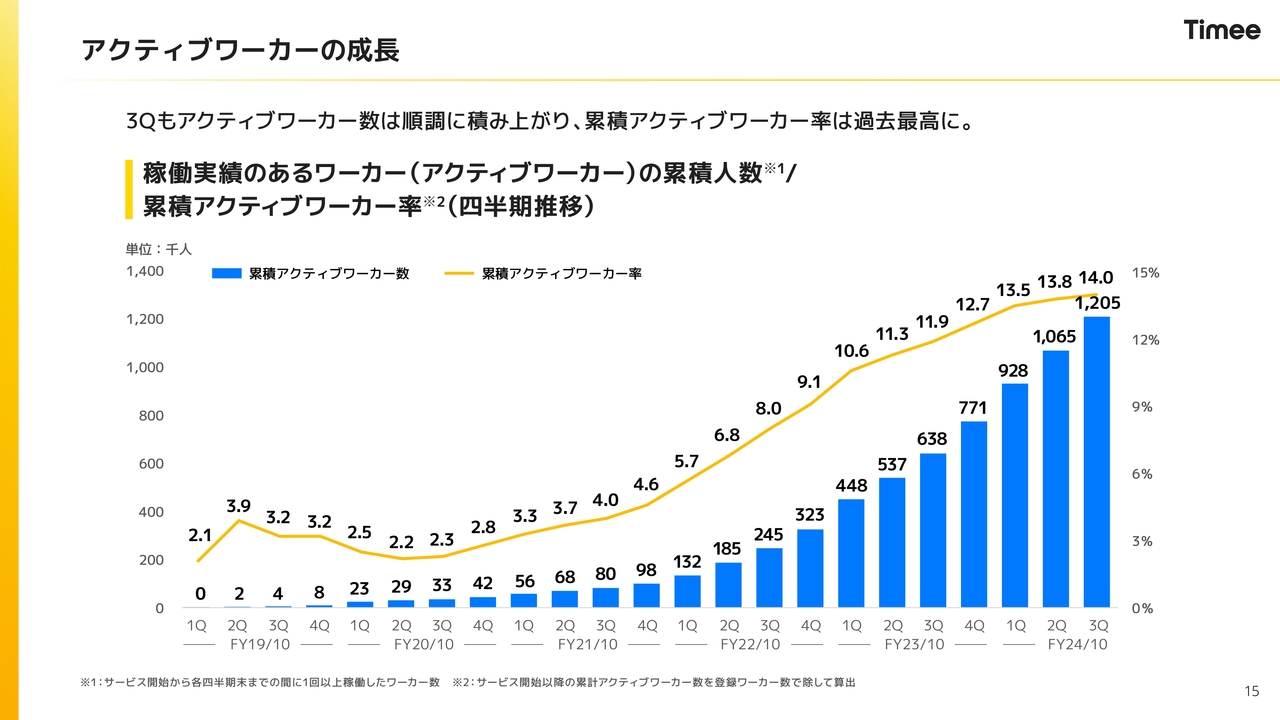

アクティブワーカーの成長

累積アクティブワーカー率は過去最高値になっています。また、第3四半期時点で120万人の方が働いている状況です。

他社サービスにおいてもユーザー数とダウンロード数は多いとは思いますが、このように120万人が「タイミー」を通じて働いている状況を作ることができています。相互評価が重要なサービスにとって、評価を受けたワーカーの蓄積はデータアセットになってくるため、当社の信頼とクライアントのリピートにつながってくる部分だと捉えています。

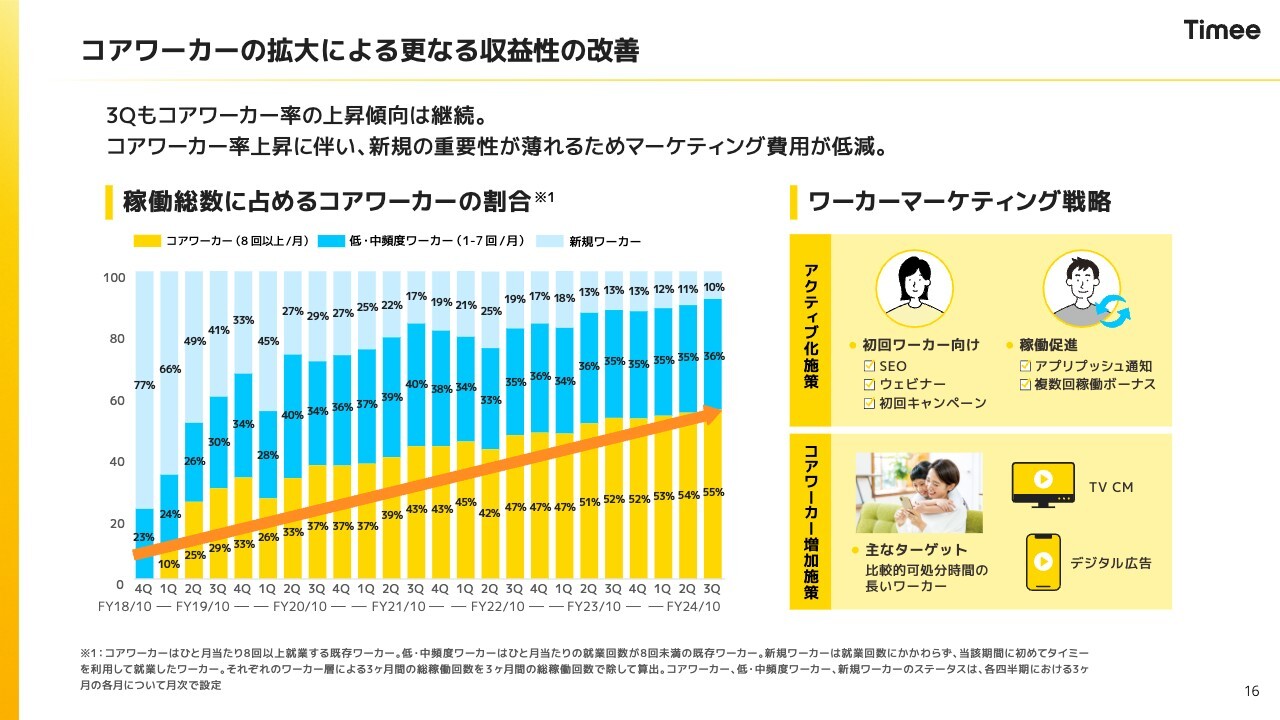

コアワーカーの拡大による更なる収益性の改善

「タイミー」を月に8回以上継続して使っていただいている方をコアワーカーと呼んでいます。現在、全体の稼働に占めるコアワーカーの割合は最高値の55パーセントまで上昇しています。

コアワーカーがより働きやすい環境を作るためのレコメンドエンジンの開発やターゲティング、アクティベーション施策、またコアワーカーの増加施策がしっかりと寄与していることが見受けられると思っています。

スライドのグラフにあるとおり、2018年8月にリリースした当初はコアワーカーの数が少なく、競合サービスも今はこのような状況かと思っています。

やはり、コアワーカーが増えなければ稼働率は安定しません。また、ワーカーマーケティング費用の削減につながっていくという面からも非常に重要な数字ですので、しっかりと追っていきたいと思っています。

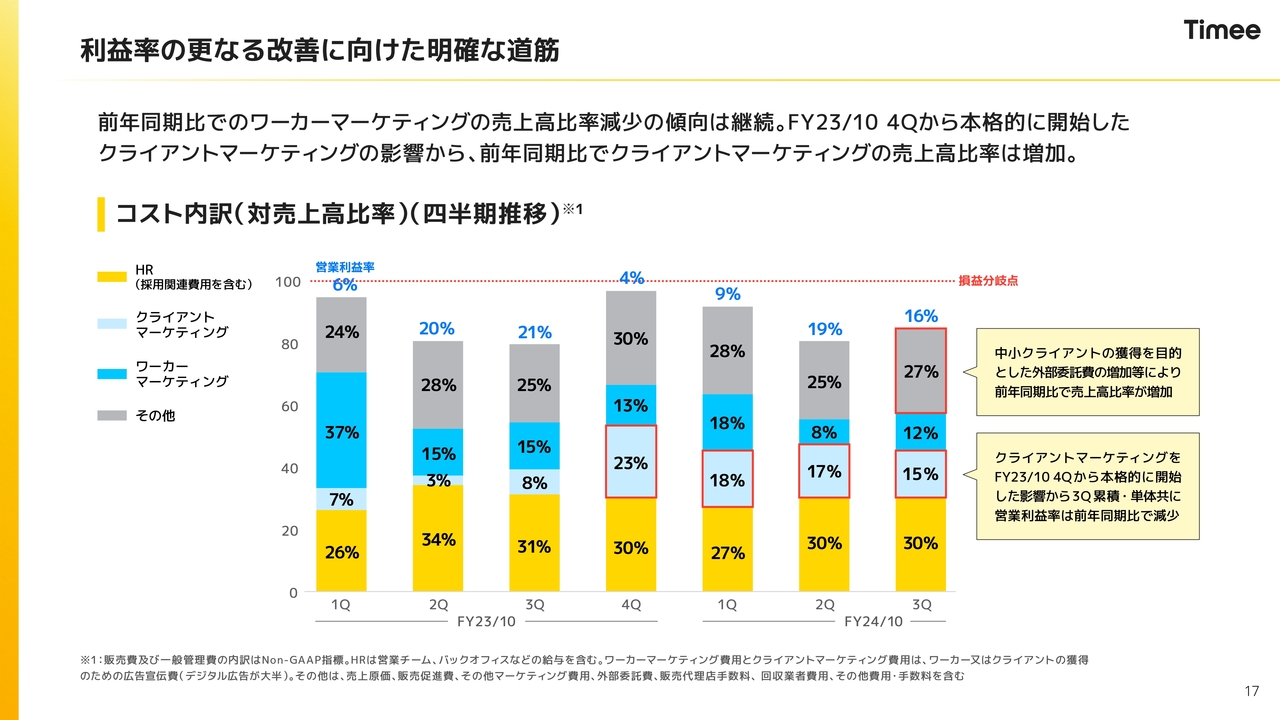

利益率の更なる改善に向けた明確な道筋

利益率についてです。先ほどサマリーでもお話ししましたが、2023年10月期第4四半期からクライアントマーケティングを本格的に開始しています。対売上高比率では約23パーセントを占めており、その時の利益率が約4パーセントという状況でした。

しかしながら、YoY対比で見ると利益率は下がったように見えるかもしれませんが、クライアントマーケティングに投資をしながらも、利益率を出すことができるようにコントロールできているため、当社としては非常にポジティブに捉えている状況になっています。

戦略的な運転資本の管理

戦略的な運転資本の管理についてです。流通総額の増加に伴い立て替え資金は増加してきますので、そこに関してはメガバンクとしっかり連携しながら借り入れを行っています。

十分なクレジット・ファシリティを確保できており、330億円の調達可能ファシリティ総額、並びに金利も1パーセント未満で、無担保・無保証と、しっかりとした信頼関係を各銀行と組ませていただいています。自己資本比率も34.0パーセントを維持できており、ぜひご安心いただきたいと思っています。

質疑応答:流通総額の拡大について

質問者:流通総額の拡大に関してです。主要な物流、小売、飲食における伸び方について、定性的でもけっこうですので教えてください。

7月だけ取り出した単月の構成比を前回の4月と比べると、物流が増えているように見えますが、そのへんの数字の入り繰りも含めて、業種ごとの流通総

新着ログ

「サービス業」のログ