【QAあり】Kaizen Platform、UXの需要増に対応すべく採用強化を継続しつつ、通期業績予想に対しても好調に推移

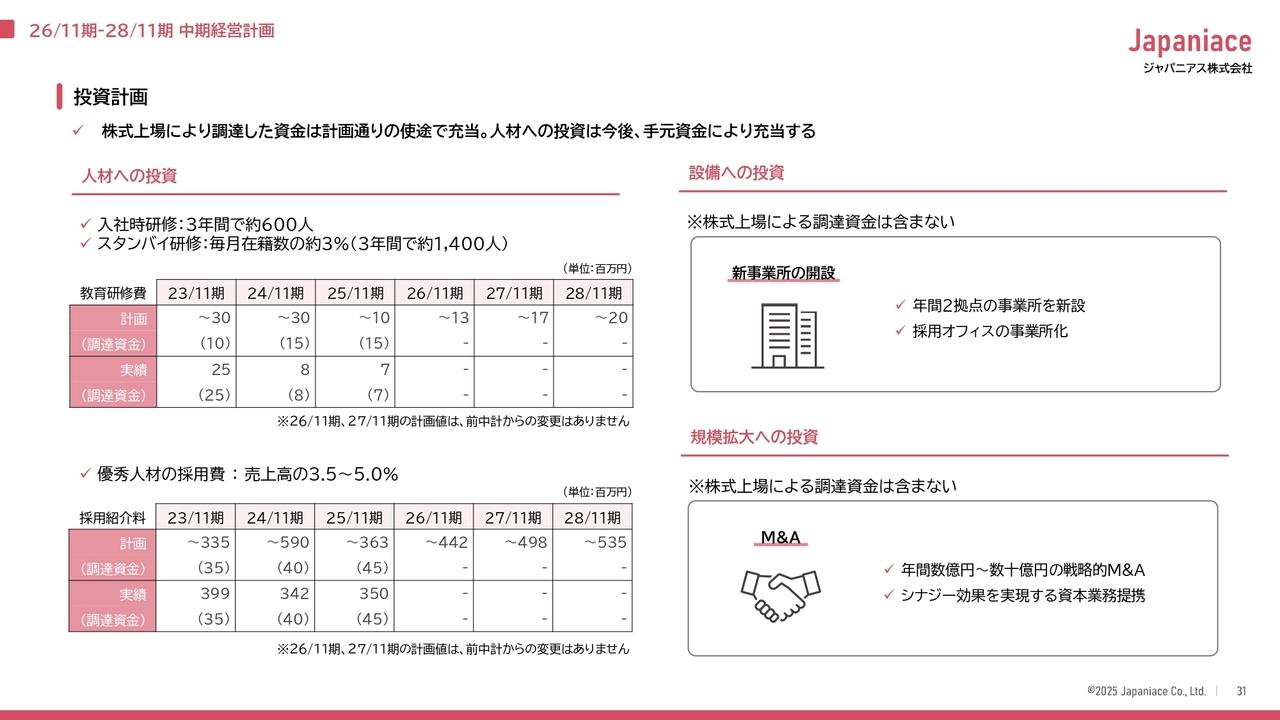

会社概要

須藤憲司氏(以下、須藤):Kaizen Platform代表取締役CEOの須藤です。さっそくですが、決算説明資料に基づいてご説明します。よろしくお願いします。

はじめに会社およびサービスの概要についてです。当社は2013年にアメリカで創業し、2017年に日本の会社へとインバージョンして事業を継続してきています。顧客企業の課題とDX人材の可能性を解放して、顧客体験DXをご支援するDXアクセラレーションパートナーです。現在の従業員数は134名です。

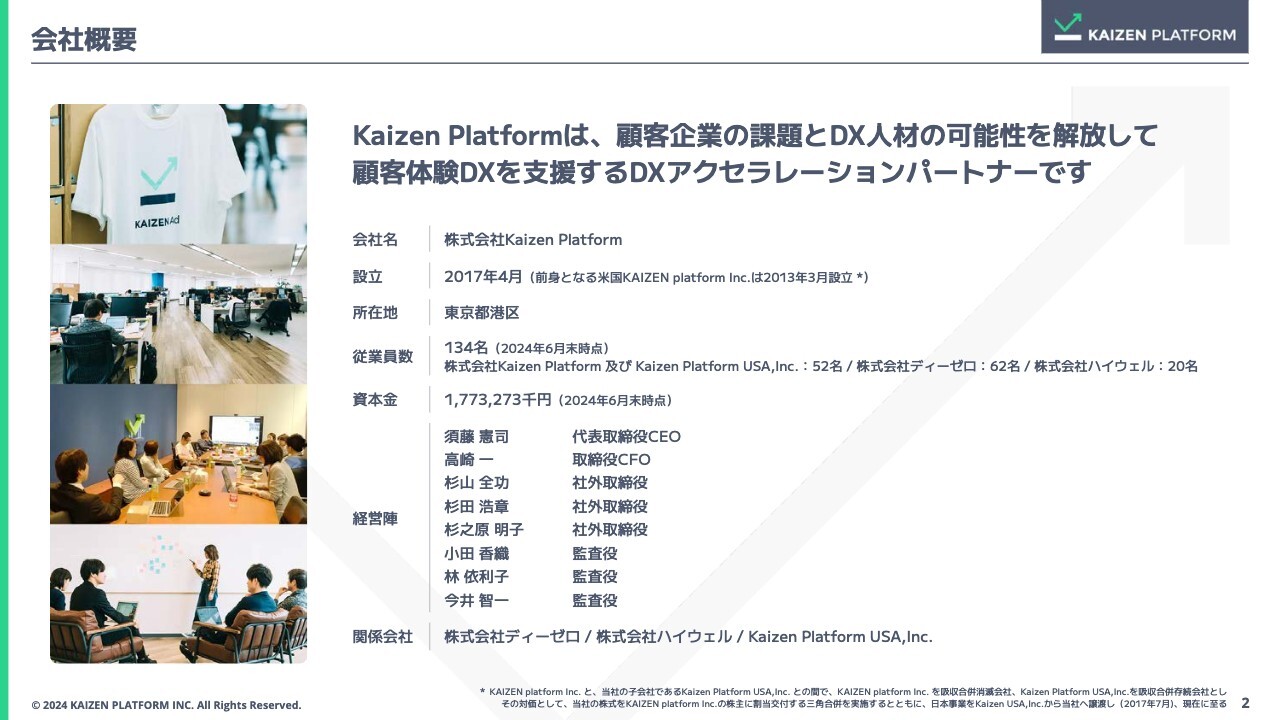

攻めのDX市場の成長ポテンシャル

当社が立っている市場をご説明します。当社は「攻めのDX」と言われる、営業、マーケティング、カスタマーサービスなど、BtoB・BtoCを問わずお客さまとの接点におけるDXを手がけている会社です。

DX市場全体の中で「攻めのDX市場」は13パーセントと、市場規模としてはまだ小さいのですが、2030年には非常に大きくなっていくという予想がされています。人口減少により、大企業を中心にフロント部門の採用が厳しくなるという見立てもあり、このような背景からDXそのものを加速しなければいけないという動きが高まり、各社におけるDX投資が今後ますます大きくなっていくと考えています。

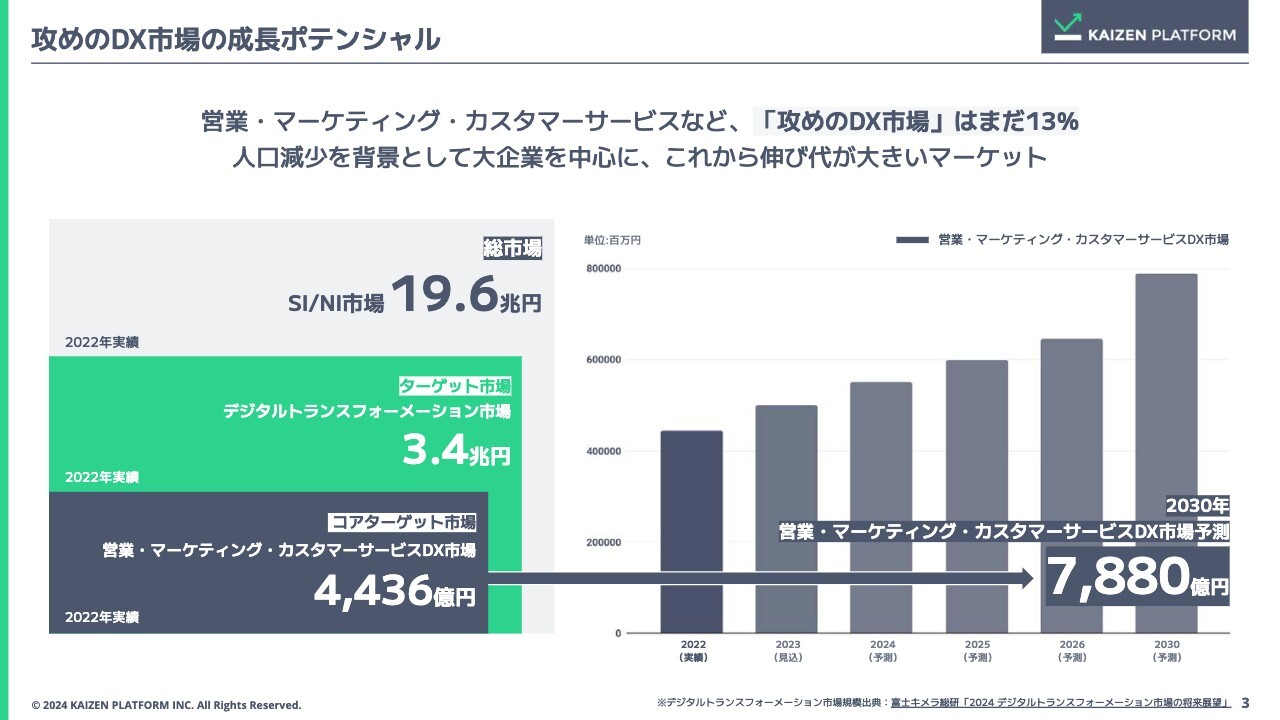

日本のDXの真の課題(市場の課題)

現在、日本でも「DXをしなければいけない」と叫ばれていますが、「攻めのDX」そのものの進展が遅れている真の要因は、組織の硬直化にあります。DXを進めていこうとすると、多様なケーパビリティが必要になるのですが、日本の組織は非常に硬直化しているため、ROIを合わせることが構造的に難しい状況です。

しかし、逆説的にいえば、大企業の「攻めのDX」においては巨大なオポチュニティが存在しているというのが我々の見立てです。

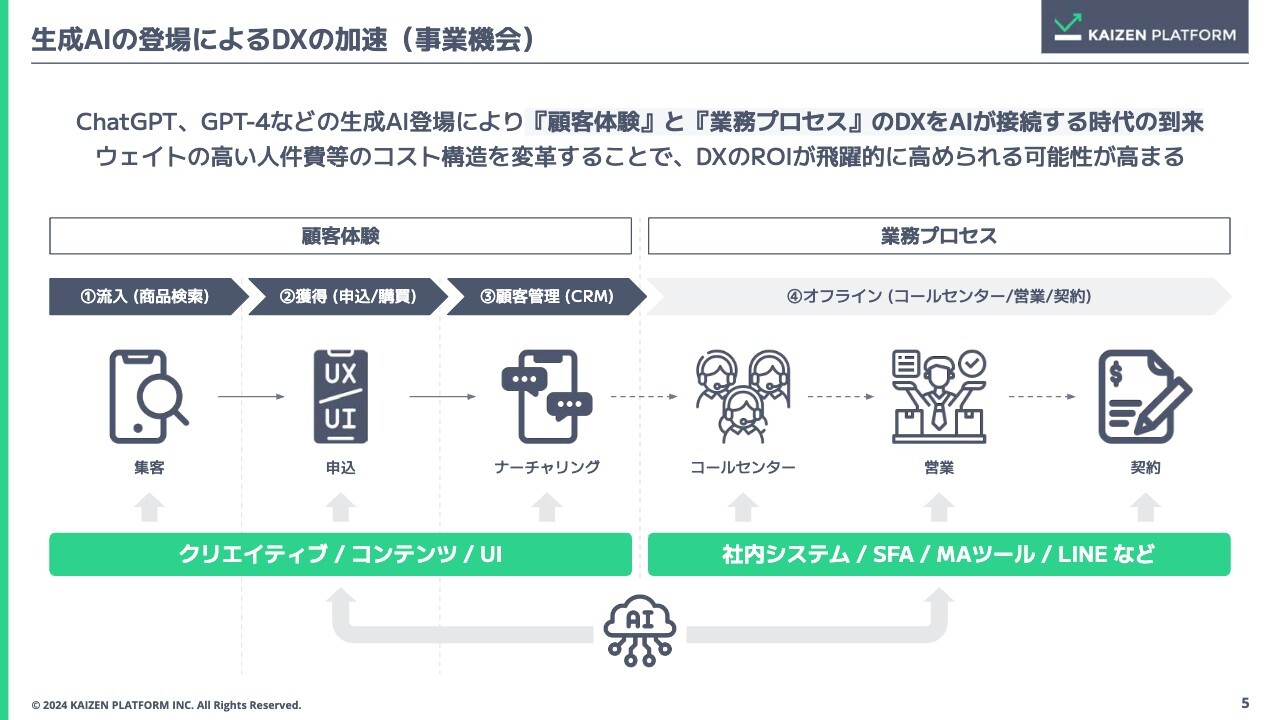

生成AIの登場によるDXの加速(事業機会)

それに対して、生成AIが登場しました。これまでの基幹システムは再現性が高いことが強みでしたが、生成AIは要望へ柔軟に対応できることが強みです。そのため、「攻めのDX」としての顧客対応や顧客接点において非常に力を発揮する技術だと考えています。

例えば、クリエイティブやコンテンツ、UIといった顧客体験に限らず、業務プロセスにおいてもAIがそれぞれの体験をサポートする時代が到来しています。特に人件費のウエイトが高いコスト構造に関しては、生成AIを活用することで生産性が向上するため、DXのROIを飛躍的に高められる可能性が上がってきていると考えています。

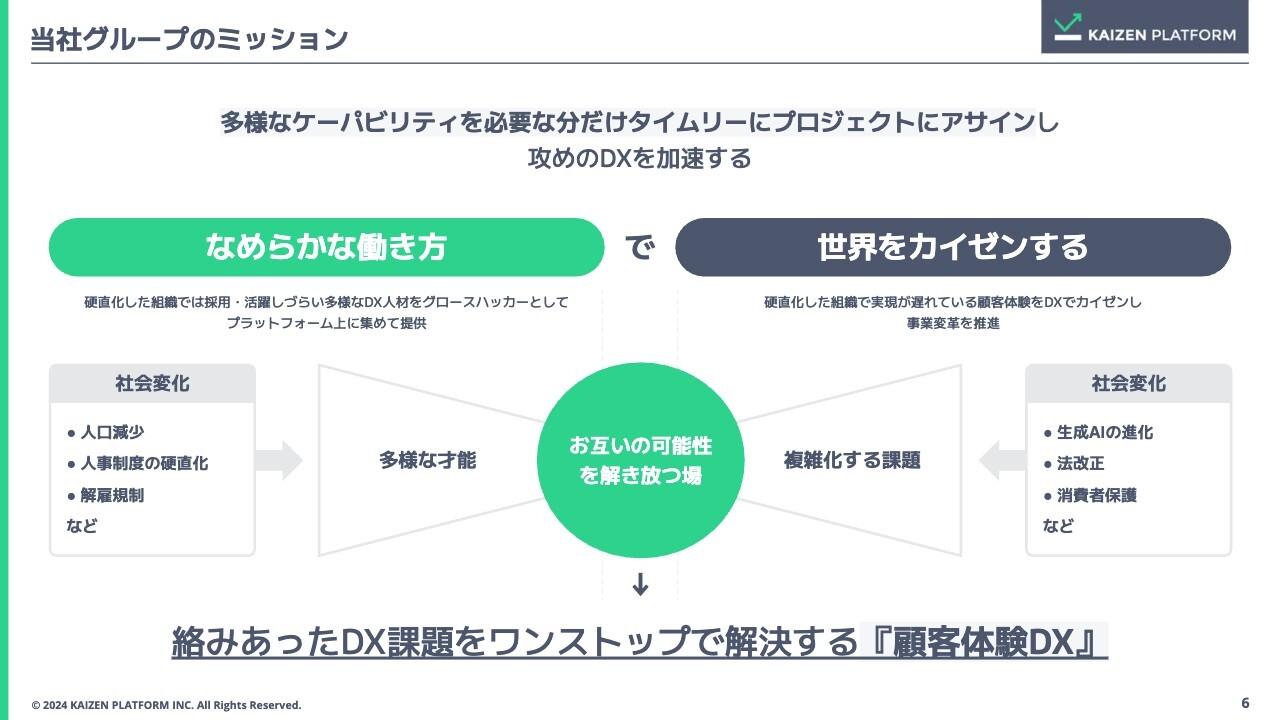

当社グループのミッション

当社グループは「多様なケーパビリティを必要な分だけタイムリーにプロジェクトにアサインし、攻めのDXを加速する」ことで、「なめらかな働き方で世界をカイゼンする」ことをミッションに掲げています。これにより、絡みあったDX課題をワンストップで解決する「顧客体験DX」を提供しています。

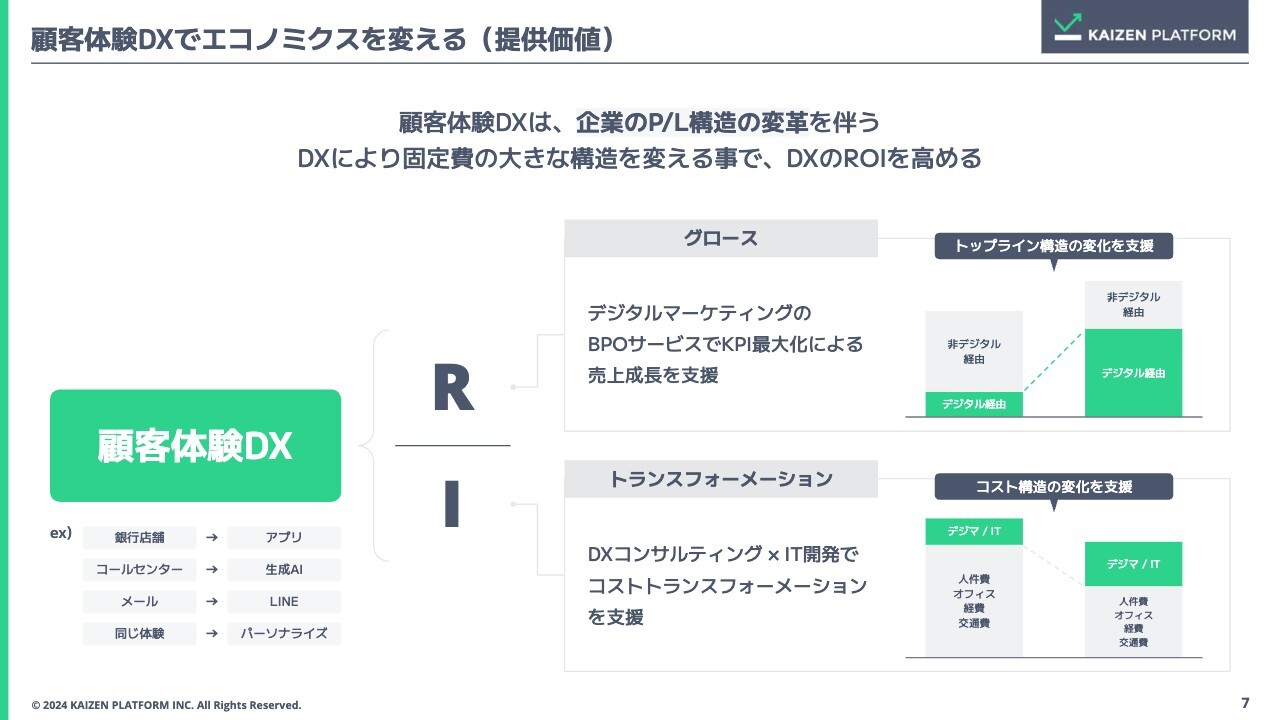

顧客体験DXでエコノミクスを変える(提供価値)

現在は銀行の機能が店舗からアプリに変わっていったり、コールセンターの対応が人から生成AIに代わったりと、さまざまな顧客体験がデジタルによって変化しています。その中で、どのように顧客体験DXのROIに寄与しているかというと、我々は大きく2つの事業セグメントを運営しています。

1つはROIのリターンを担うグロースセグメントで、デジタルマーケティングによって、お客さまのKPI最大化を支援する事業です。もう1つはインベストメントを担うトランスフォーメーションセグメントで、お客さまのP/L構造の変革を支援する事業です。

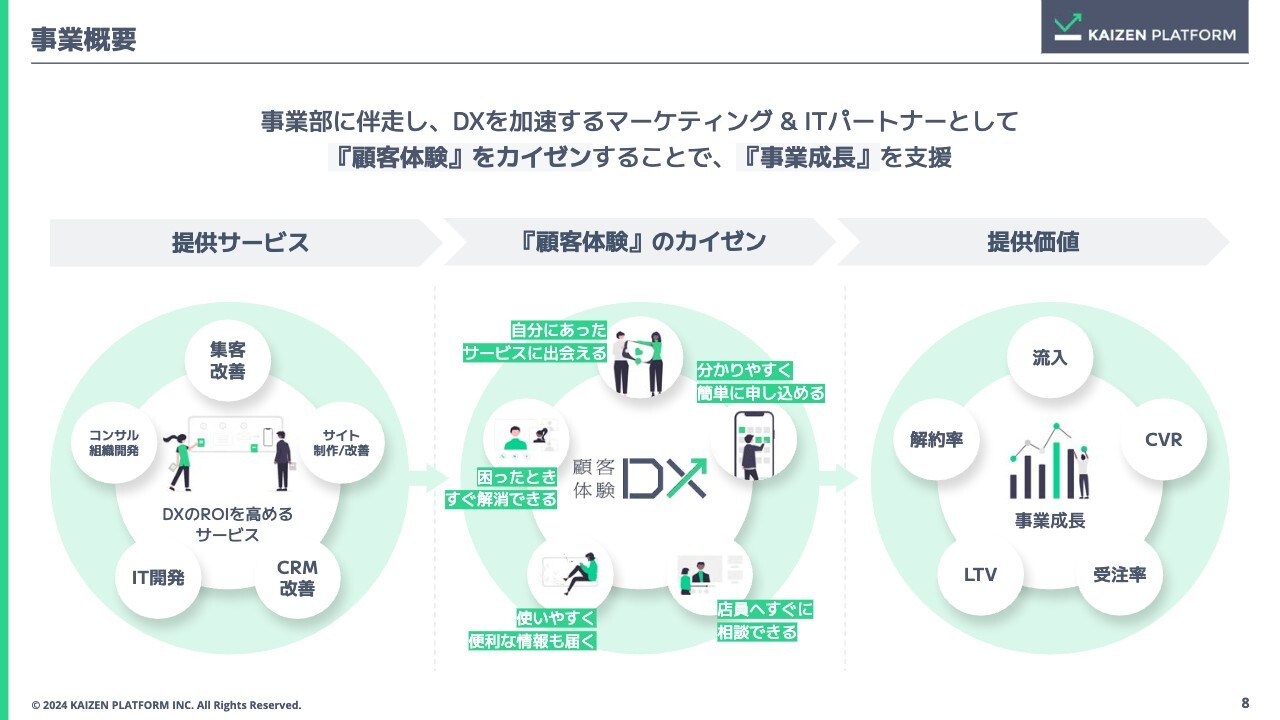

事業概要

提供しているサービスとしては、デジタルマーケティングやコンサルティング、IT開発などで、顧客体験を「カイゼン」することで、事業のKPIを変えるという支援を行っています。

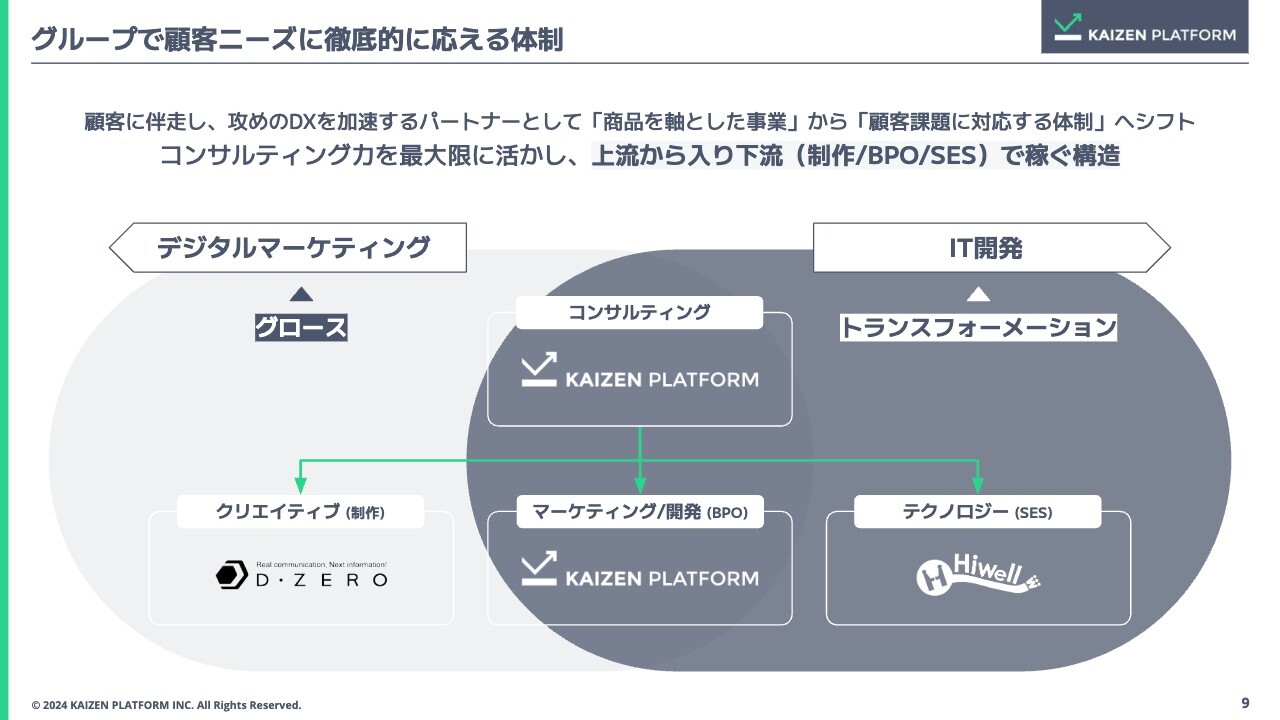

グループで顧客ニーズに徹底的に応える体制

当社グループ全体では、デジタルマーケティングとIT開発において、上流のコンサルティングから、下流のクリエイティブ(制作)、マーケティング・開発(BPO)、人材をご提供するテクノロジー(SES)まで、ワンストップでサービスを提供しています。

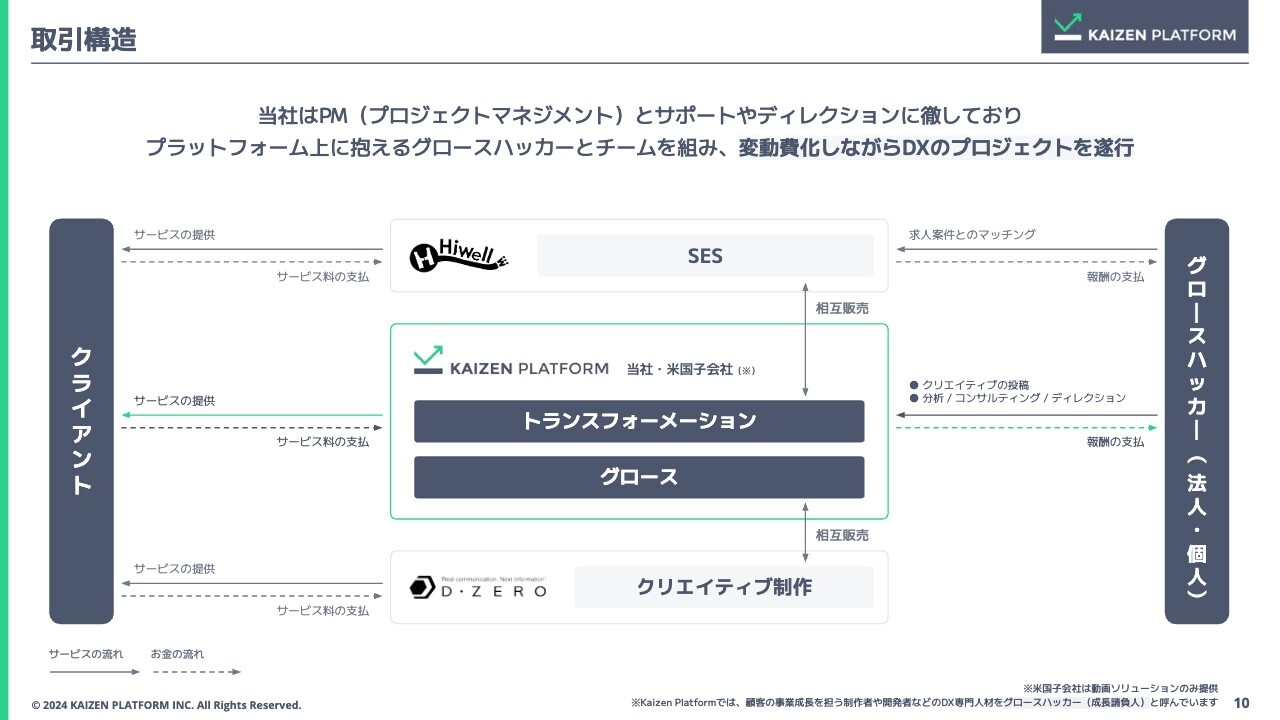

取引構造

取引構造として大きく特徴的なのが、当社グループの従業員134名だけではなく、プラットフォーム上に登録いただいているDX人材のみなさまと一緒にプロジェクトを組成して、さまざまな会社のプロジェクトを支援していることです。彼らのことを、当社ではグロースハッカーと呼んでいます。

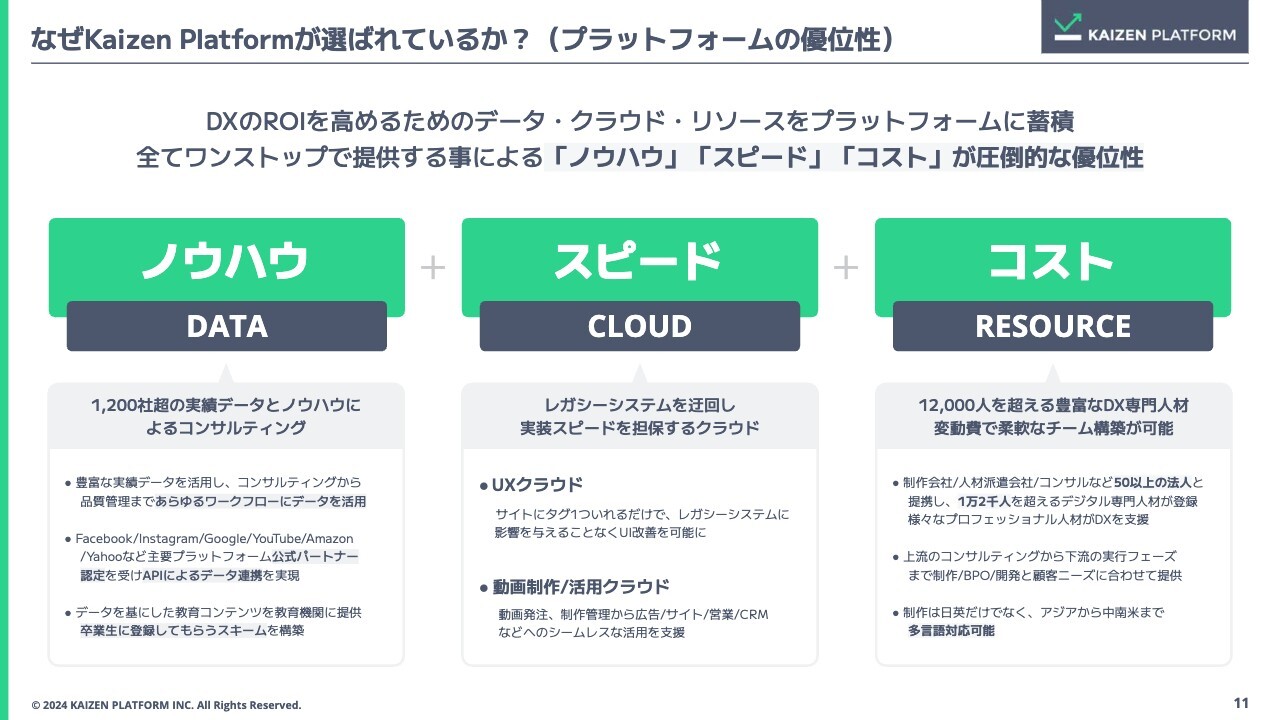

なぜKaizen Platformが選ばれているか?(プラットフォームの優位性)

当社のプラットフォームが選ばれている理由としては、これまで1,200社超のさまざまなプロジェクトの実績データとノウハウを蓄積していることが挙げられます。また、我々はレガシーシステムを迂回しながら、DXを推進するためのクラウドサービスを提供していますので、実装までのスピードが非常に速いです。

さらに、タイムリーに柔軟なチーム編成ができるため、変動費化しながら優秀な人材を確保することができます。ノウハウ、スピード、コストの3つの強みにより、お客さまから選ばれています。

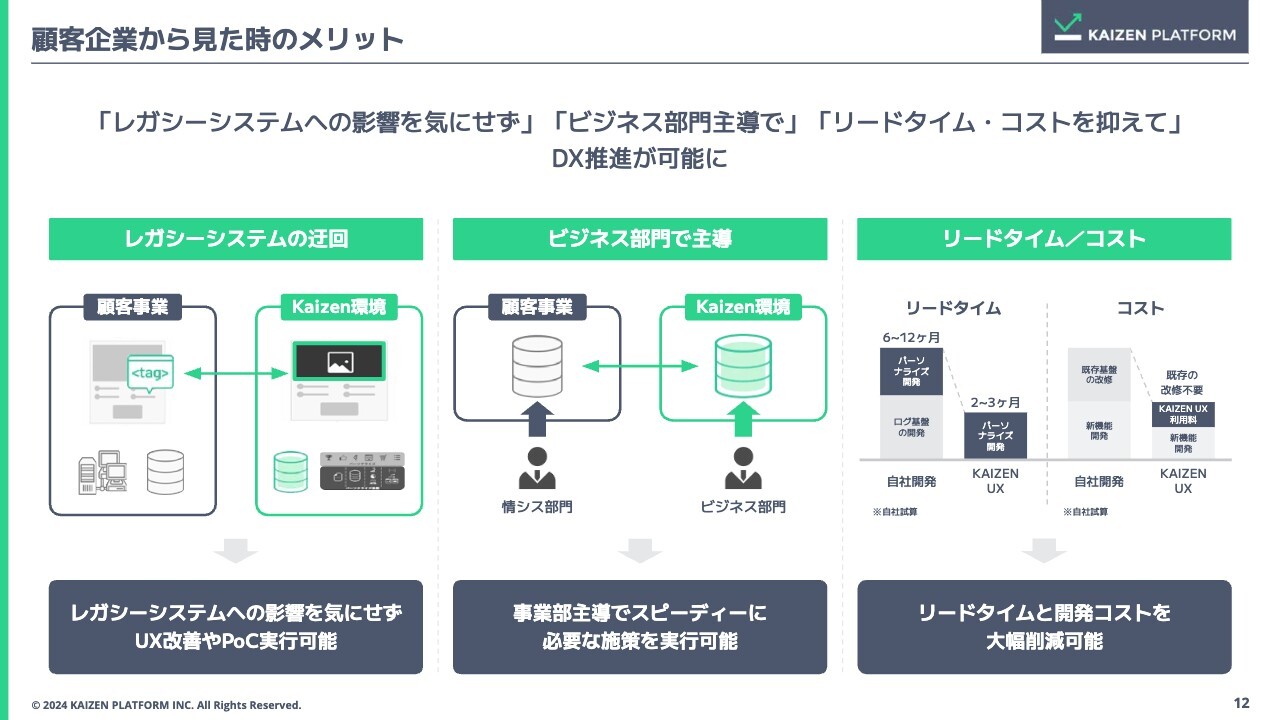

顧客企業から見た時のメリット

お客さまから見た時の当社を活用するメリットとして、レガシーシステムの迂回が挙げられます。古い基幹システムのほか、最近ではSaaSを使っている会社、あるいは他社のASPを使ってデジタル系の事業を運営している会社が非常に多いです。この場合、導入企業側は自分たちのシステムであるにもかかわらず触ることができないという制約が出てきてしまいます。

しかし、当社の場合は、お客さまのサイトにタグを入れていただき、開発環境を提供することで、さまざまな改善やDXを進めることができるのが大きな特徴です。クラウドを通じてさまざまなプロジェクトを進めることができるため、情報システム部門やIT部門のようなコストセンターではなく、ビジネス部門やマーケティング部門などのプロフィットセンターが当社のお客さまになっています。

このようにレガシーシステムを迂回しながら進めることができるため、リードタイムとコストを大幅に圧縮することができるのが当社の特徴です。

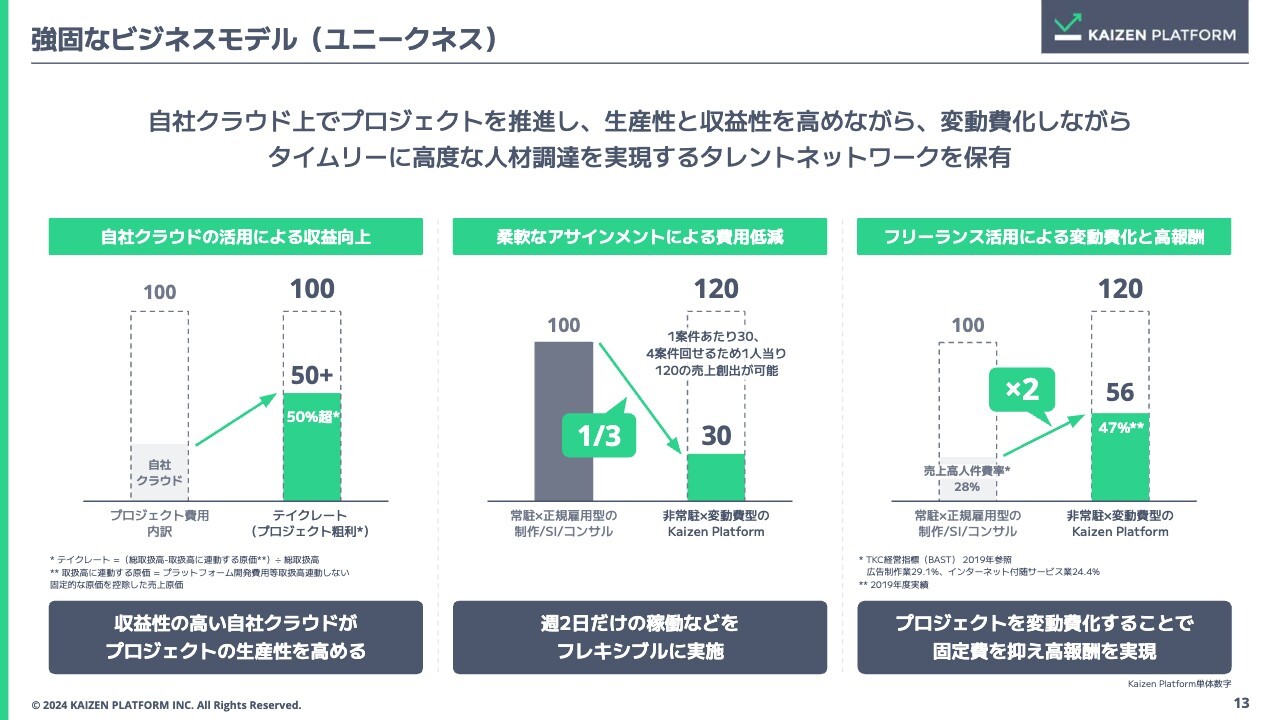

強固なビジネスモデル(ユニークネス)

収益性の高い自社クラウドが入ることによって、単なる請負に比べて非常に高い粗利を確保することができます。また、柔軟なアサインメントができることも特徴的です。

例えば、常駐型だと100パーセントコミットになりますが、当社の場合は1人で4プロジェクトぐらいを回すような構造になっています。余剰分を別の会社のプロジェクトを動かすことに使えるため、フレキシブルな稼働によって生産性を高めることができています。

さらに、フリーランスの活用によって人件費を変動費化することができます。プロジェクトは固定費ではなく、変動費で回す構造になっているため、単価として高報酬をお支払いすることが可能です。お客さまから見たら割安になりますし、1人あたりの生産性も高まっていることになります。

Kaizen Platformの価値創造メカニズム

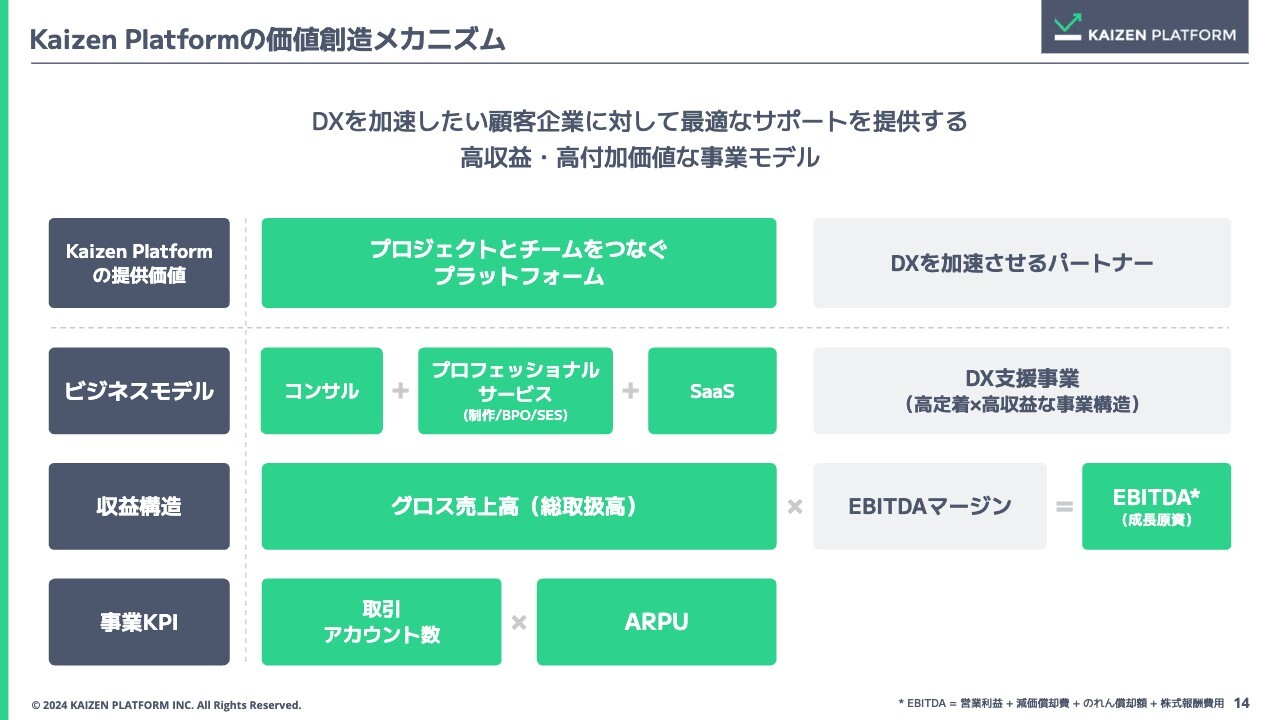

我々の価値創造メカニズムは、スライドのとおりです。さまざまなDXのプロジェクトとチームをつなぐプラットフォームを提供しています。

我々はDXを加速するパートナーとして、コンサルティング、プロフェッショナルサービス、SaaSというサービスをお客さまに提供し、DXを支援しています。

DXのプロジェクト費用をお預かりして、そこからEBITDAマージンが生まれるかたちです。それぞれの事業のKPIとしては、取引アカウント数と取引単価を置いています。

取引実績

取引先はスライドのとおりです。はじめは、LINEヤフーや楽天グループ、リクルートのようなインターネット企業の顧客体験を改善するところから事業が始まりました。

最近では、金融機関やインフラ系の企業、あるいはメーカーといった、今後DXを進めないといけない会社とも取引が始まっているのが特徴です。

当社の特徴

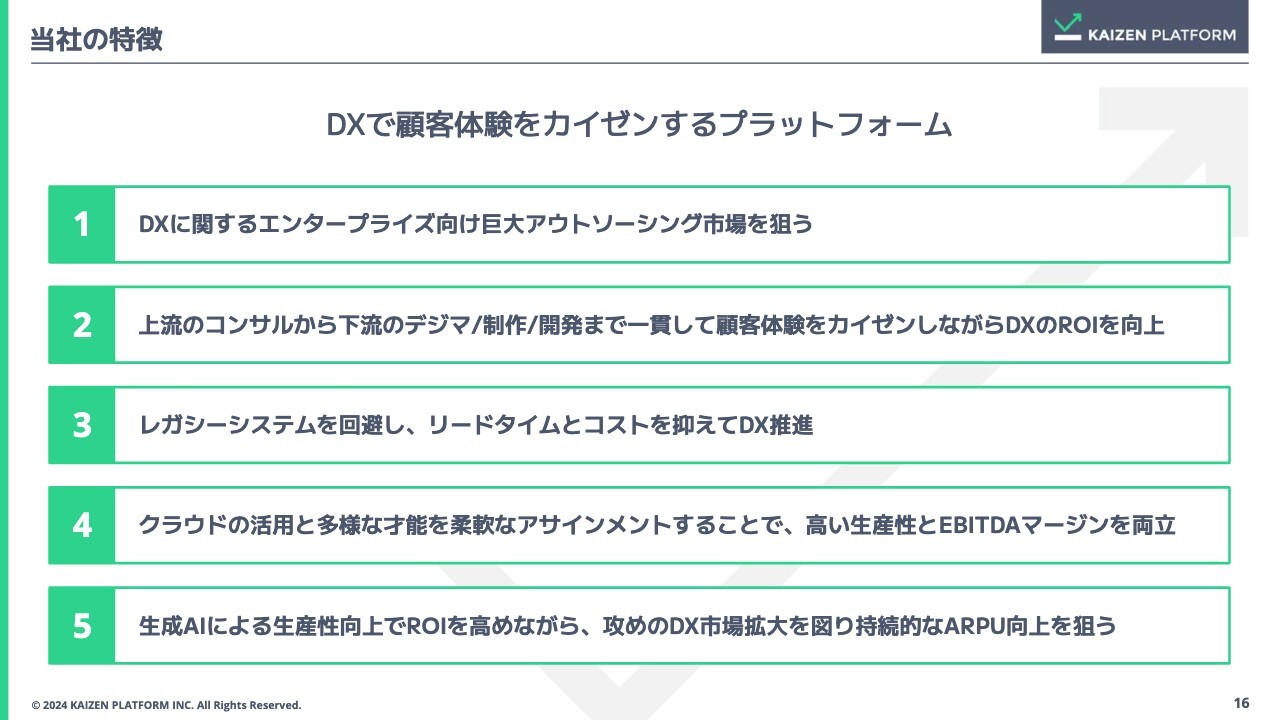

「DXで顧客体験をカイゼンするプラットフォーム」を提供する当社の特徴としては、大きく5点あります。

1点目は、DXに関する大企業向けの巨大なアウトソーシングの市場を狙っていることです。2点目は、上流のコンサルティングから下流のプロフェッショナルサービスまで、一貫して顧客体験を「カイゼン」しながら、DXのROIを向上するというサービスを提供していることです。

3点目は、レガシーなシステムを迂回しながら、リードタイムとコストを抑えてDX推進をしていることです。

4点目は、クラウドの活用と柔軟なアサインメントによって、高い生産性とEBITDAマージンを両立していることです。

5点目は、急激に進化している生成AIによる生産性向上で自社のROIならびに、お客さまのプロジェクトROIを高めながら、攻めのDX市場の拡大を図っていることです。

今後も人が足りなくなることを考えると、デジタルあるいはAIでどのようにして生産性を高めていくかが大きな論点になってきます。そのため、これらの領域に関する投資は今後も拡大していくと考えています。

経営メンバー

経営メンバーは、スライドのとおりです。社内取締役は、私と高崎で構成されています。

経営メンバー

加えて、大企業におけるデジタル経験があり、その重要性をよく理解したメンバーで経営を進めています。

2024年12月期 第2四半期業績

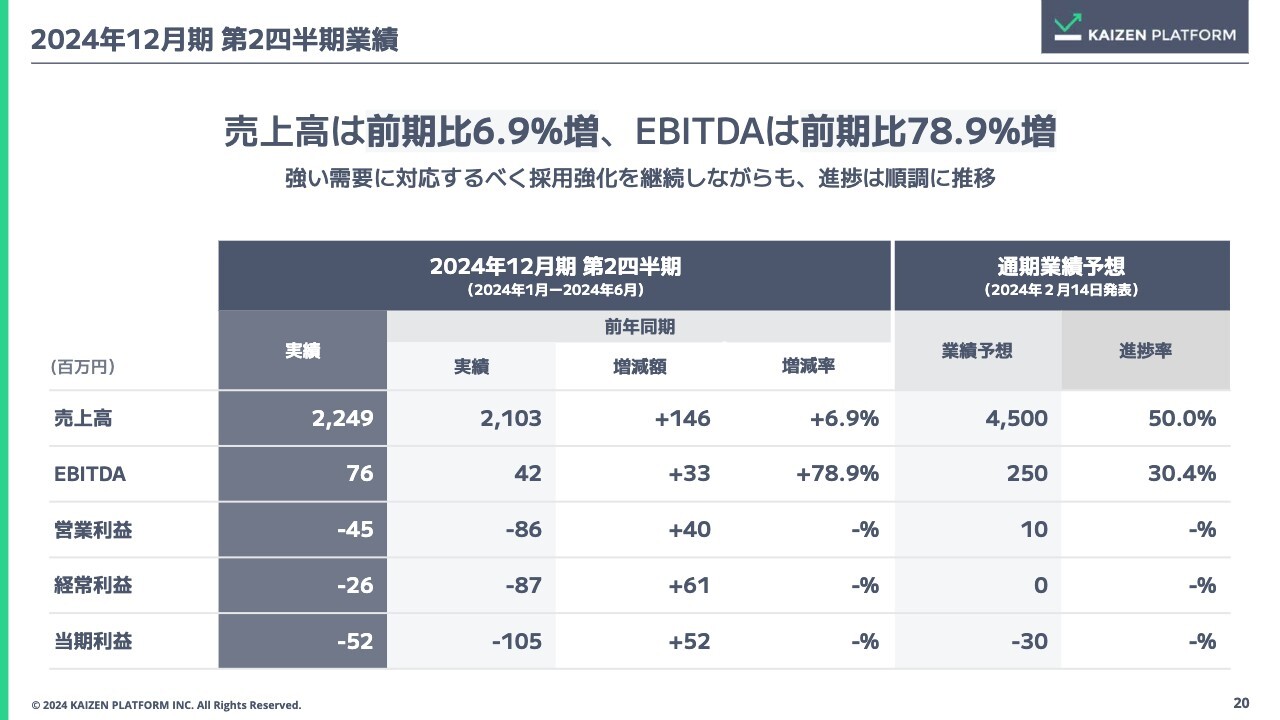

ここからは、2024年12月期第2四半期の業績についてご報告します。売上高は22億4,900万円で、前年同期比6.9パーセント増となりました。

EBITDAは7,600万円です。昨年は4,200万円でしたので、前年同期比78パーセント増となっています。営業利益はマイナス4,500万円です。昨年はマイナス8,600万円でしたので、プラスに転じています。

経常利益はマイナス2,600万円です。昨年はマイナス8,700万円でしたので、前年同期比で6,100万円増加しています。当期利益はマイナス5,200万円です。昨年はマイナス1億500万円でしたので、前年同期比で5,200万円増加しました。

通期の業績予想としては、売上高45億円を計画しています。現在の進捗率は50パーセントで、EBITDAについても30パーセントで進捗しています。強い需要がある中で、売上につなげるために上半期は採用をしっかり強化しました。このように採用強化を継続しながらも、非常に順調に推移したといえます。

直近の事業ハイライト

直近の事業ハイライトとして、大きく3点ご紹介します。先ほどレガシーシステムの迂回についてお話ししましたが、昨今はSAPなどのバージョンの更新にさまざまな会社が苦労されていることかと思います。SAP以外にもさまざまなレガシーシステムがあり、そのシステムの都合で顧客体験が変えられない、あるいはスマートフォンを最適化できないといった問題が実際に起きています。

その中で、ハイライトの1点目として、タカラレーベンと足利銀行の事例をスライドに記載しています。古いシステムでは諦めていたことや、基幹システムの制約で難しいといった課題に対して、当社のシステムを使ってスムーズな体験に作り替える支援を行いました。それにより、タカラレーベンではCVRが167パーセント、足利銀行では173パーセントと非常に高い成果が出ています。

古いシステムに悩まれている会社が増えていますので、こちらのお問い合わせも非常に伸びています。レガシーシステムであっても、当社であれば顧客体験の使い勝手を良くすることができるという1つの事例です。

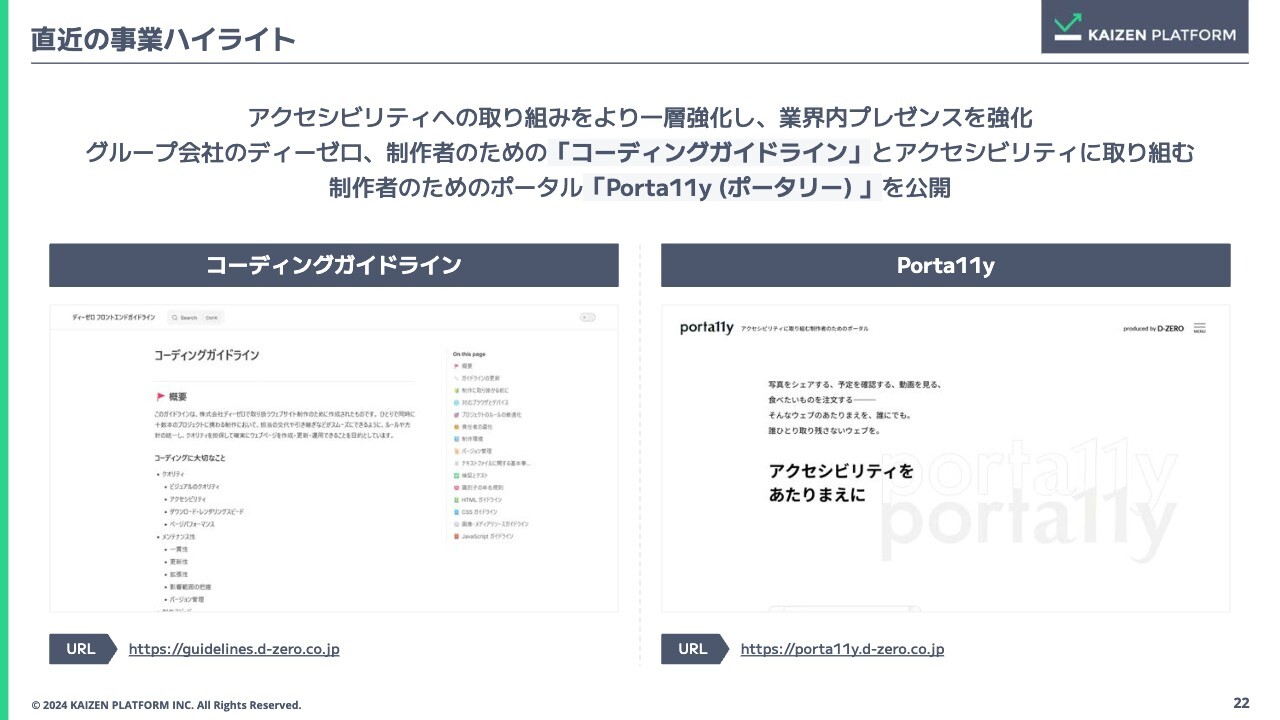

直近の事業ハイライト

ハイライトの2点目として、子会社のディーゼロの取り組みについてご紹介します。Webサイトの制作等を行うスペシャリスト集団であるディーゼロには、アクセシビリティに関する高い技能を有するメンバーが多数所属しています。

今年4月から、Webアクセシビリティへの対応が義務化したことを受け、制作者あるいは制作会社向けに「コーディングガイドライン」と「Porta11y」を公開しました。これらの中で、アクセシビリティをあたりまえに実装するためにすべきことを開示しています。非常に品質の高いコンテンツになっており、こちらについてもお問い合わせをたくさんいただいています。

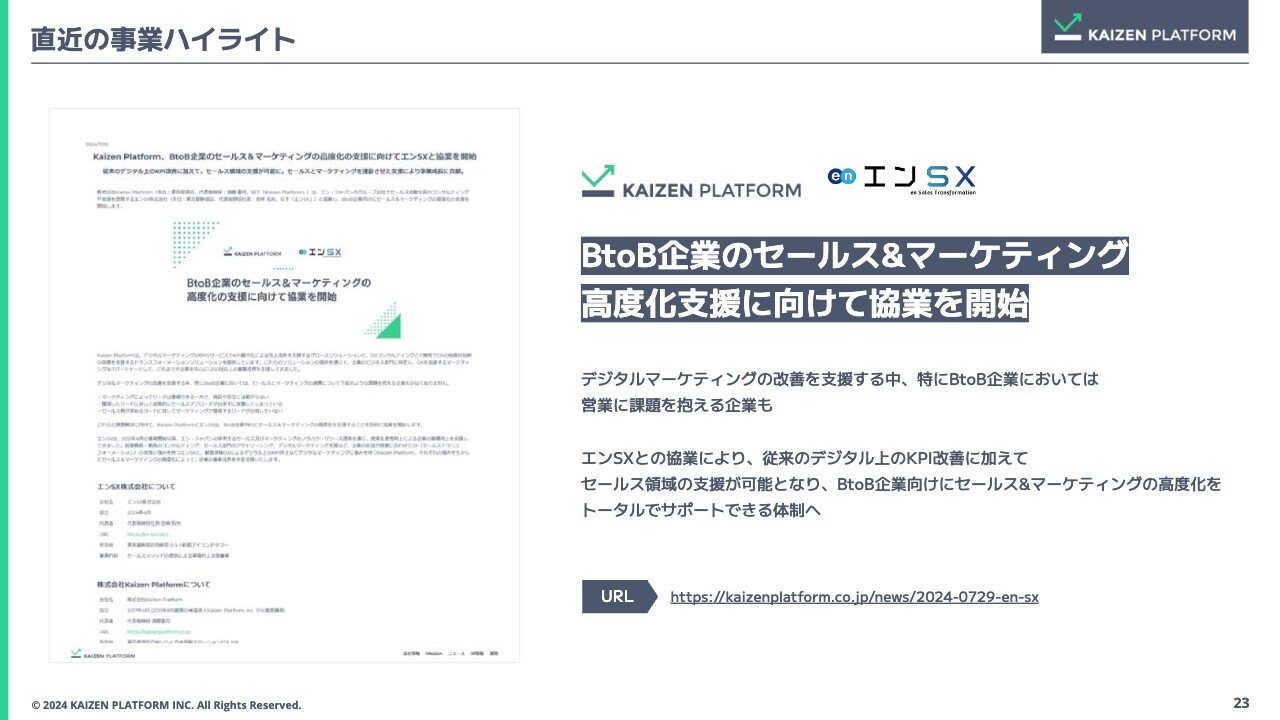

直近の事業ハイライト

ハイライトの3点目として、直近のリリースになりますが、エン・ジャパンの子会社であるエンSXと協業を開始しました。

当社ではBtoB系のUXの改善や、マーケティングの改善を多く手がけています。その中でも、リード獲得のためにBtoBマーケティングのお問い合わせをいただいて、BDRを提案するのですが、そちらの人材が足りない、あるいはPDCAがうまく回っていないというケースが非常に多いのです。

実は当社のインサイドセールス等でもエンSXにお世話になっているのですが、協業を開始することによって、品質の高いBDRのBPOサービスを一緒に案内することができます。また、デジタルマーケティングからセールスまで一体化しながら、PDCAを回していくようなサービスを一緒に販売していくことで、当社のお客さまとエンSXのお客さまを相互に送客することができるようになりました。

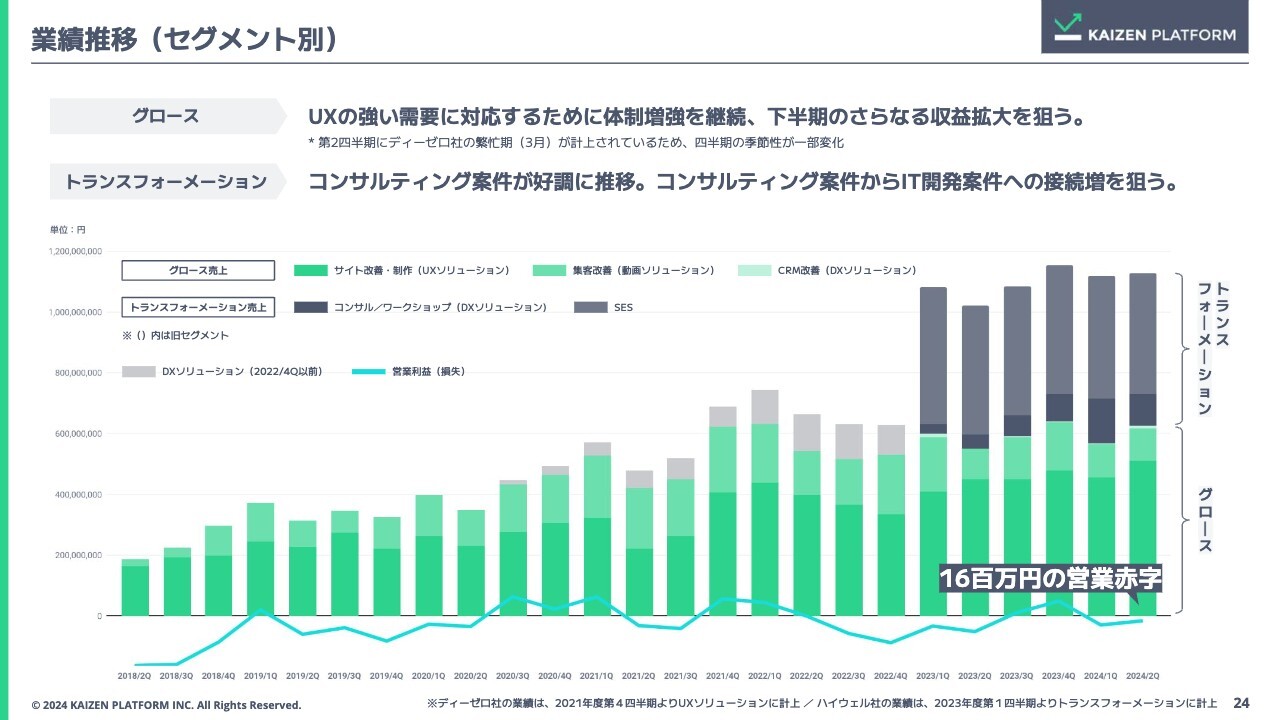

業績推移(セグメント別)

セグメントごとの詳細なご説明に移ります。グロースセグメントでは、UXの売上高が過去最高となりました。強い需要が続いていますので、体制の増強を継続し、下半期にさらなる収益拡大を狙っています。

トランスフォーメーションセグメントは、第1四半期末に大きなコンサルティングプロジェクトが一部納品されたため、その特殊要因を除くと安定的かつ好調に推移しています。コンサルティング案件からIT開発案件につなげていくことを狙っています。

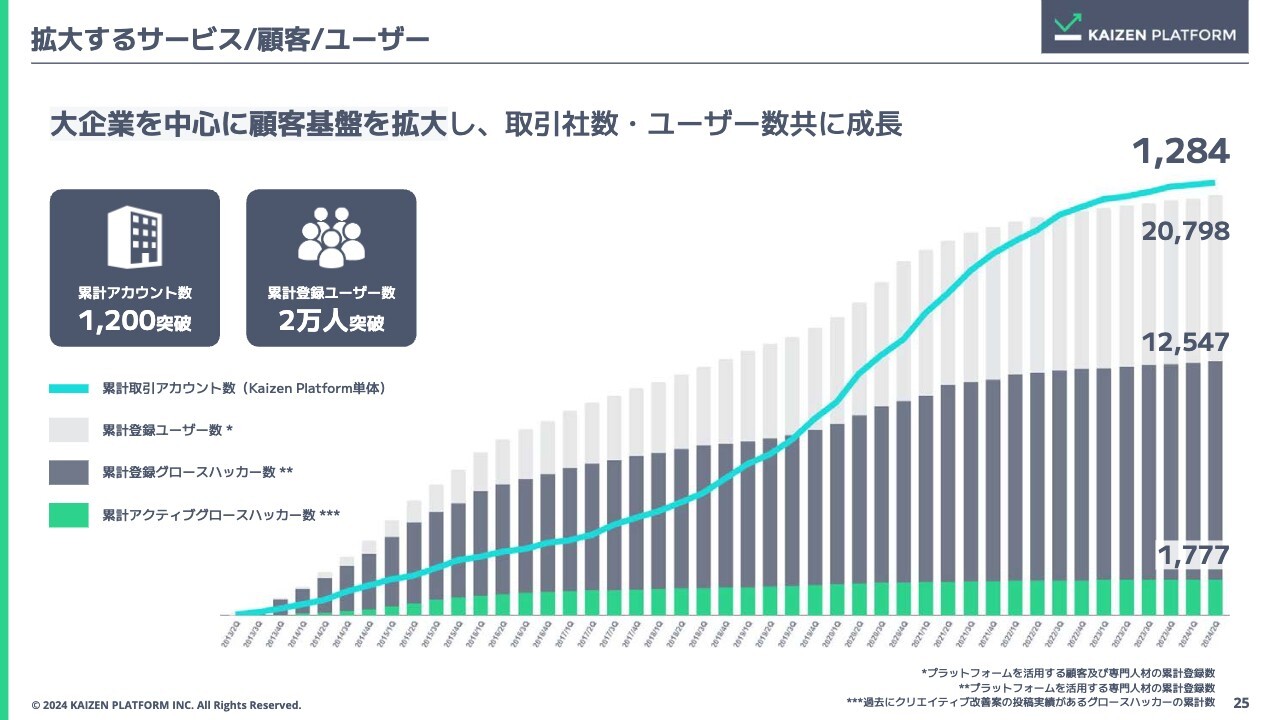

拡大するサービス/顧客/ユーザー

顧客基盤としては、累計取引アカウント数は1,284社まで成長しています。プラットフォーム登録者も2万人を超えており、累計のアクティブグロースハッカー数も1,777人と堅調に推移しているところです。

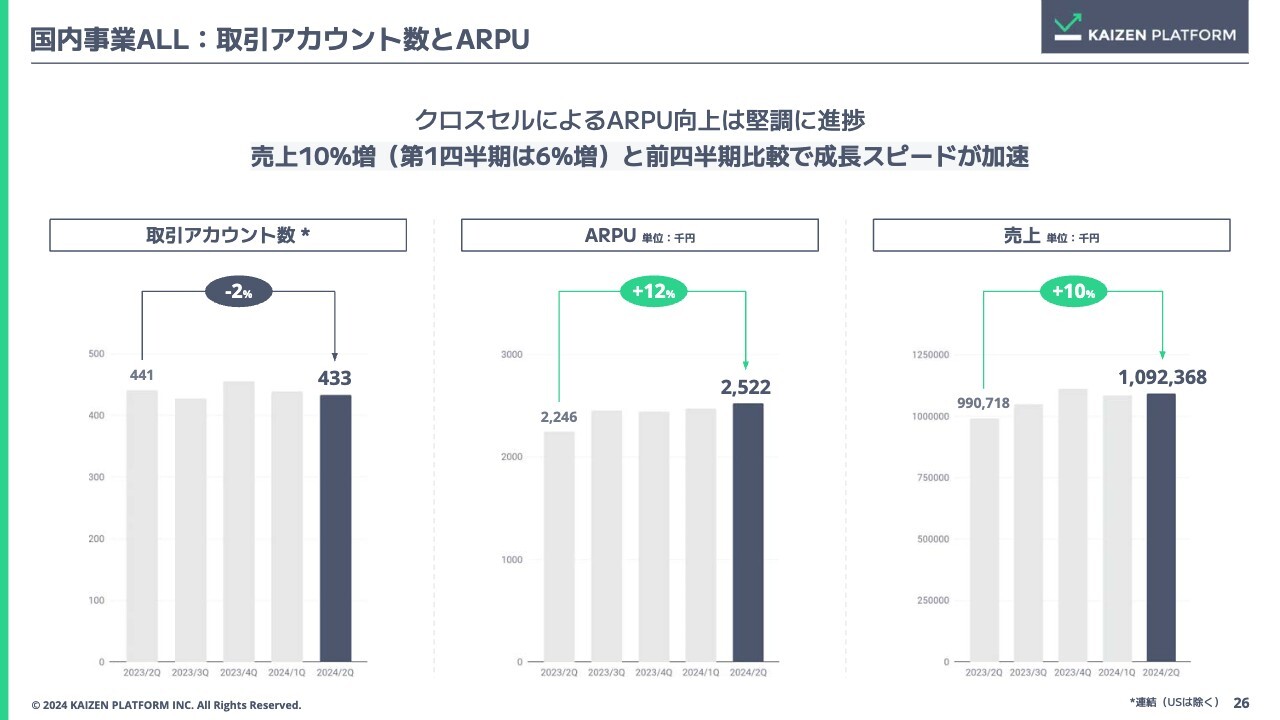

国内事業ALL:取引アカウント数とARPU

国内事業の取引アカウント数とARPUです。昨年から新規のアカウントではなく、既存のアカウントのアップセル・クロスセルの強化を続けていますが、取引アカウント数は微減となりました。

ARPUはしっかり伸ばせており、前年同期比12パーセント増となっています。売上も前年同期比で10パーセントの成長となりました。第1四半期は6パーセント成長でしたので、前四半期比で成長スピードが加速しています。

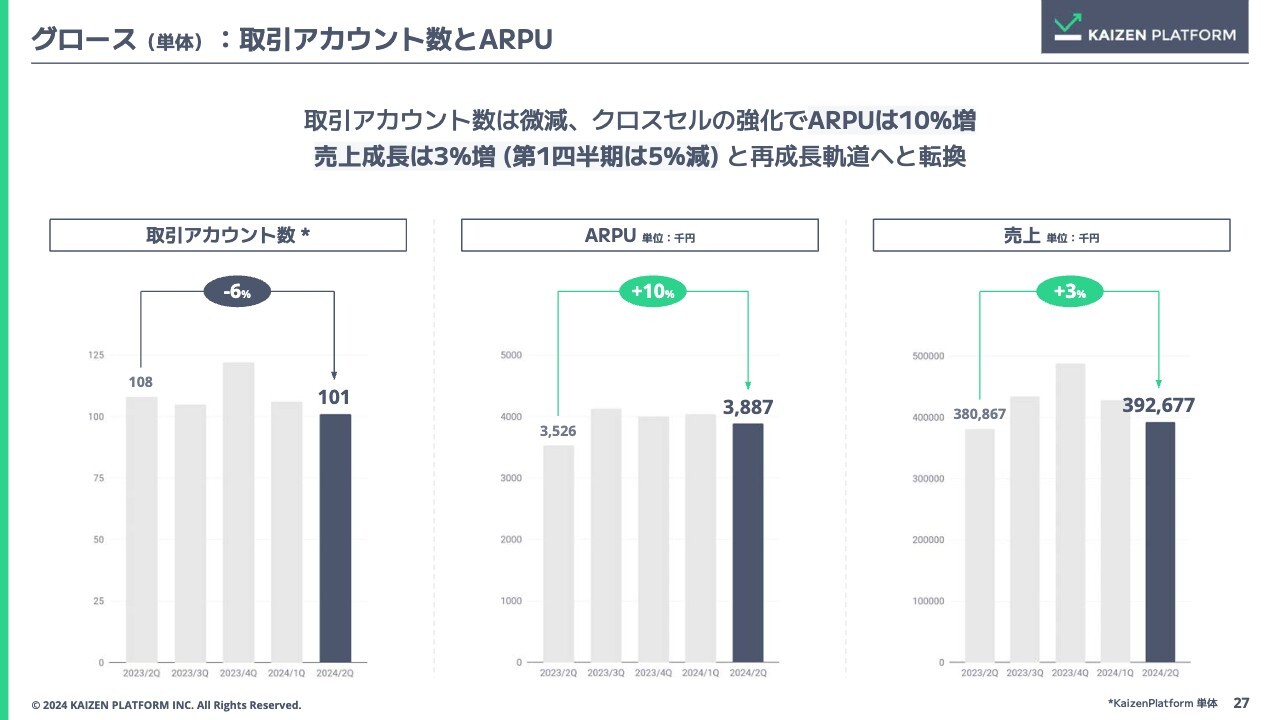

グロース(単体):取引アカウント数とARPU

当社単体のグロースセグメントでは、取引アカウント数は前年同期比6パーセントの微減となりました。一方で、ARPUは前年同期比10パーセント増です。

売上は前年同期比3パーセントの成長となりました。第1四半期は5パーセント減でしたので、当社単体のグロースセグメントもようやく再成長軌道に乗り始めたと認識しています。

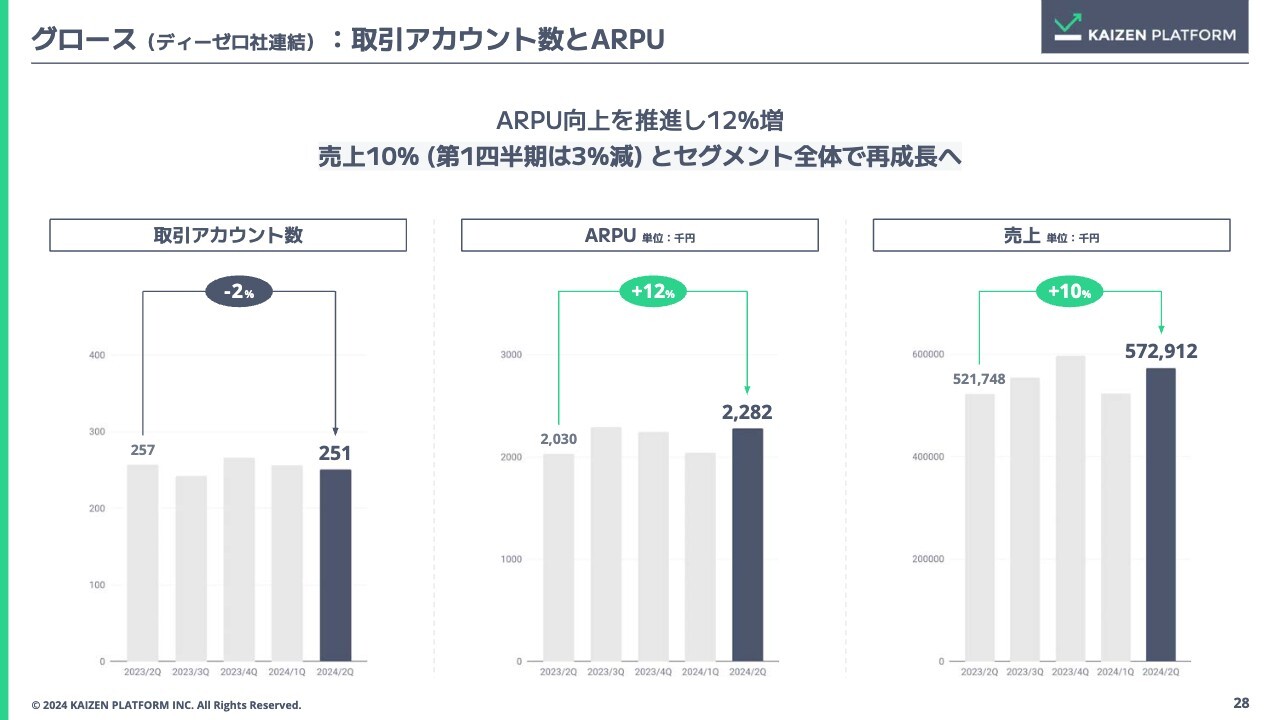

グロース(ディーゼロ社連結):取引アカウント数とARPU

ディーゼロ社との連結業績としては、取引アカウント数は前年同期比2パーセントの微減となりました。一方、ARPUは前年同期比12パーセント増で、こちらも非常に堅調に推移しています。

売上高は前年同期比10パーセント増となりました。連結のグロースセグメントも第1四半期は3パーセント減でしたが、セグメント全体で再成長軌道に乗せることができています。今後はさらなる成長を加速させていくことを目指します。

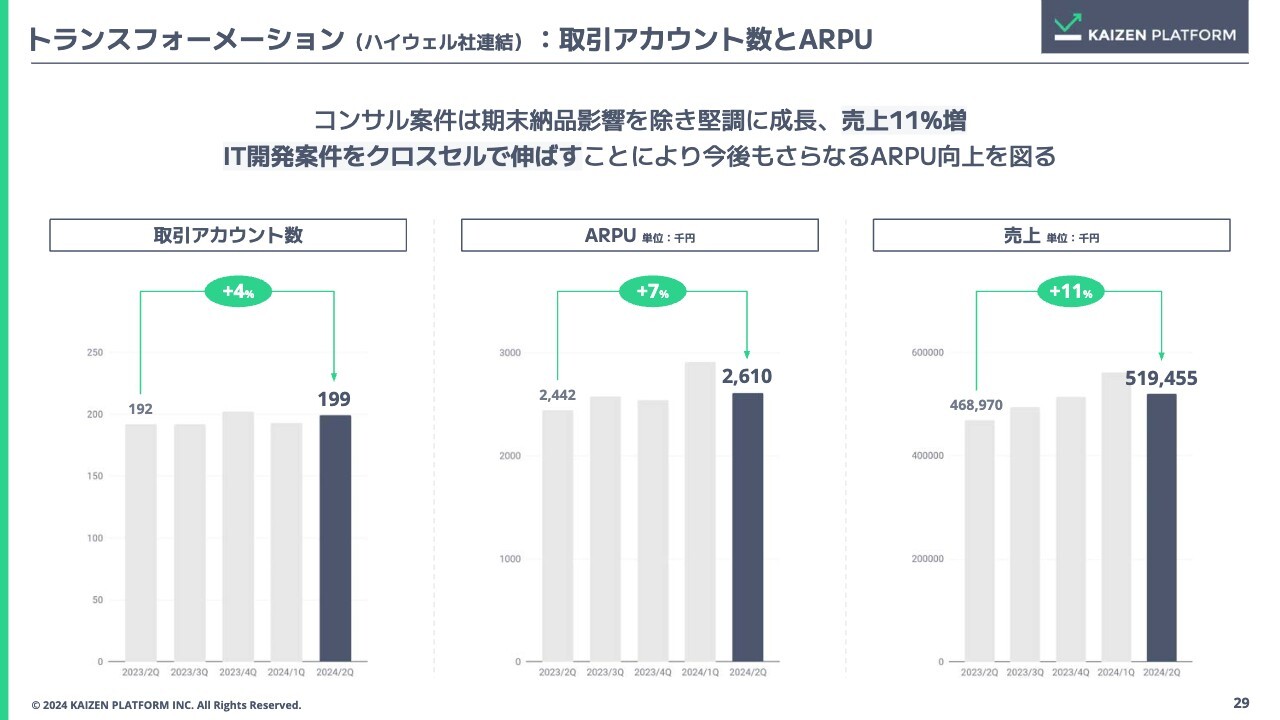

トランスフォーメーション(ハイウェル社連結):取引アカウント数とARPU

トランスフォーメーションセグメントは、コンサルティング案件が非常に好調でした。取引アカウント数は前年同期比4パーセント増、ARPUは前年同期比7パーセント増、売上は前年同期比11パーセント増となっています。第1四半期末の納品を除くと、堅調に推移していますので、今後もさらにARPUの向上を図っていきたいと考えています。

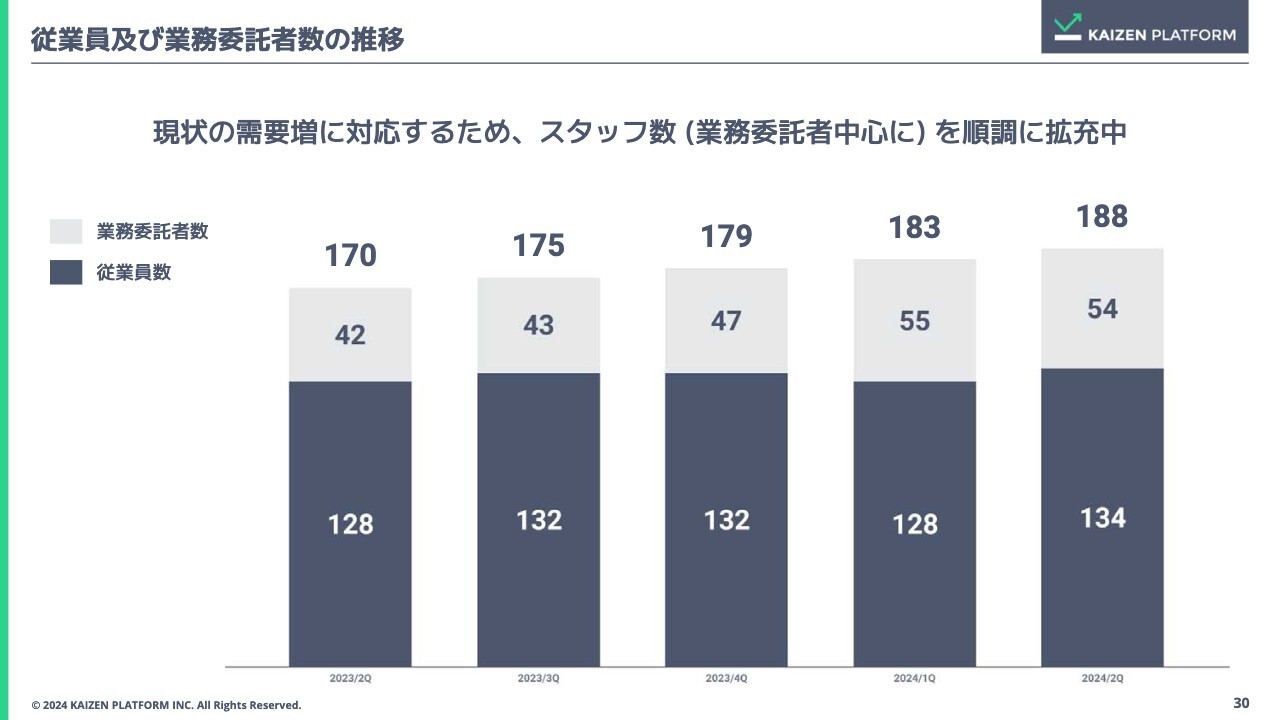

従業員及び業務委託者数の推移

従業員及び業務委託者数の推移です。正社員134名、業務委託者54名、計188名が在籍しています。現在パイプラインが非常に積み上がっていますので、需要増に対応していくために、採用を強化しながら、スタッフ数の拡充も順調に進めています。

財務と株式の状況については、高崎よりご説明します。

財務と株式の状況

高崎一氏(以下、高崎):取締役CFOの高崎です。よろしくお願いします。

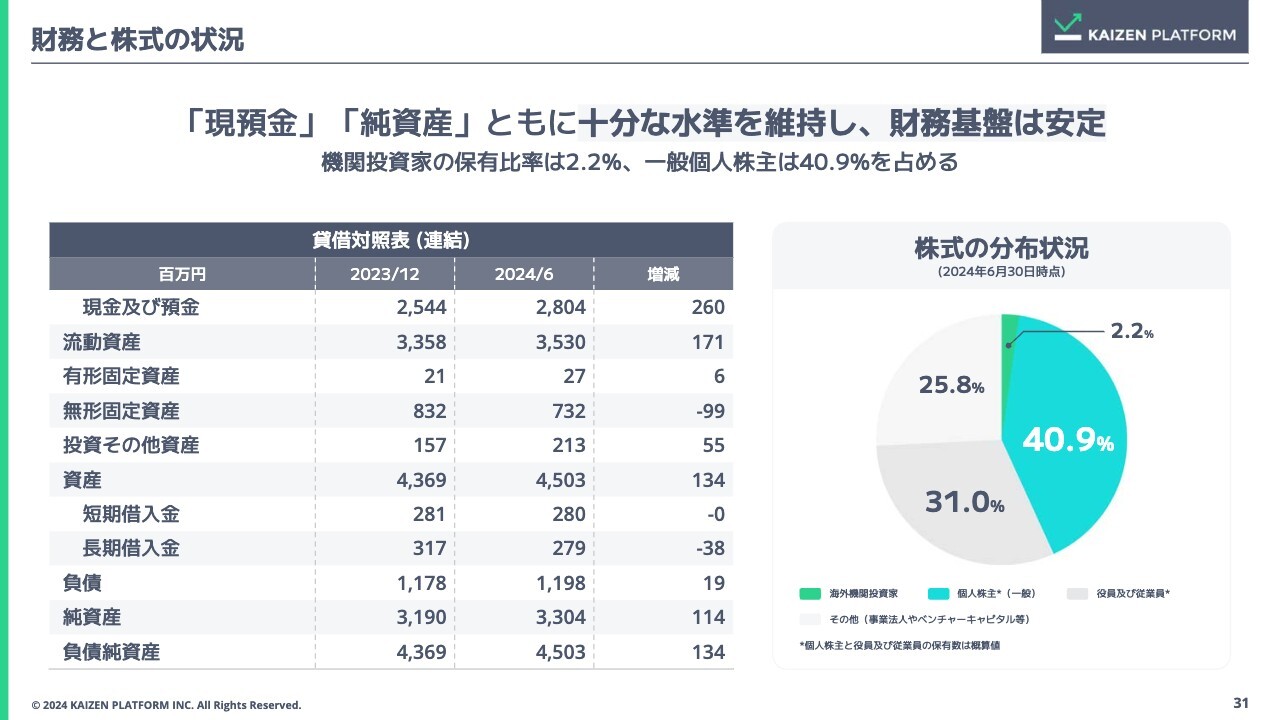

スライド左側の貸借対照表をご覧ください。本業に加えて、ドル資産を一部持っている影響で、現預金が2億6,000万円増加したことが主なポイントです。短期借入金や長期借入金といった負債に関しては大きな変動はなく、必要な借入金の返済を行っています。純資産についてもドル換算で少し増えており、純資産比率は70数パーセントです。財務基盤は基本的に安定した水準を保っています。

スライド右側が株式の分布状況です。こちらは12月末からほとんど変わりなく、6月末の時点では個人株主のみなさまに40パーセント程度の株式を保有していただいています。

市場環境の変化①:予算を積めば集客できた時代が終焉の兆し

須藤:今後の成長戦略についてご説明します。

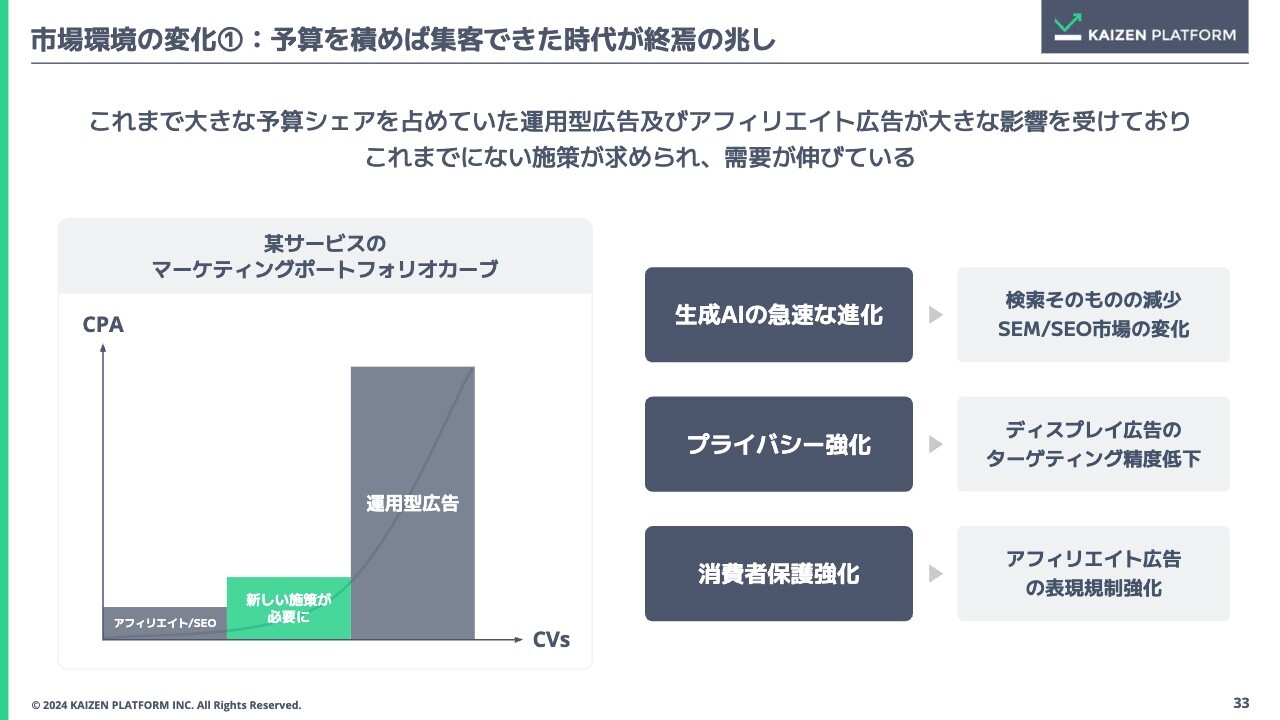

市場環境は、特にデジタルマーケティングの領域で大きく変化しています。今まで大きな予算シェアを占めていたのは、運用型広告とアフィリエイト広告でしたが、現在は生成AIの急速な進化やプライバシーの強化が進んでいます。また、消費者保護の観点からも強い規制が入っていますので、今までの施策だけでは、需要が足りなかったり、カバーしきれなかったりするケースが増えてきました。

そのため、当社では一昨年ぐらいからずっと継続していますが、やはり新しい施策を打っていかなければいけません。顧客体験、CRM、集客方法の改善といったことが求められるため、当社の需要が今非常に伸びています。

市場環境の変化②:必要なケーパビリティの多様化

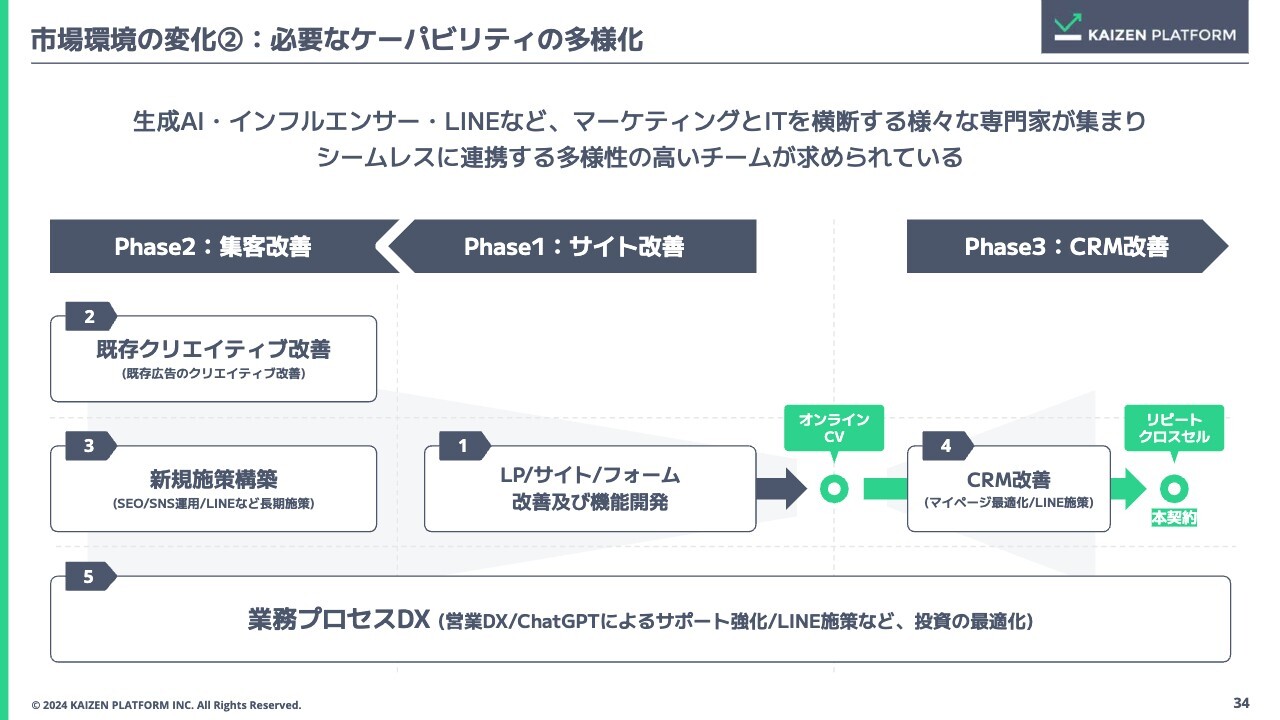

その新しい施策には、マーケティングスキルやデジタル技術が不可欠です。例えば「生成AIを使って何かしたい」「インフルエンサーを使って何かしたい」「『LINE』を使って何かしたい」といった時に、マーケティングスタッフと、多岐にわたる専門分野を持つITスタッフがシームレスに連携する多様性の高いチームが求められます。

そのため、コンサルタントと弁護士が一緒に働く、インフルエンサーあるいはクリエイターと生成AIのエンジニアが一緒に働くなど、昨今ではさまざまなチームが求められている状況です。

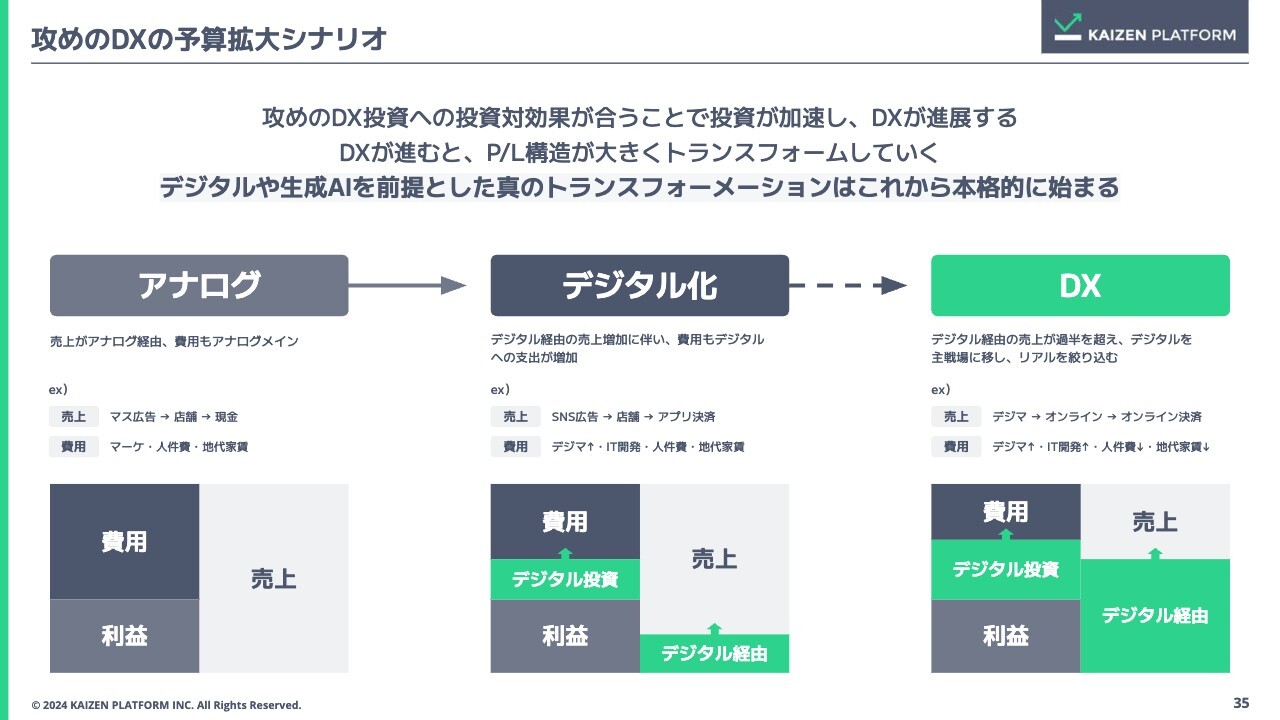

攻めのDXの予算拡大シナリオ

これに対して、お客さまに攻めのDX投資の予算を増やしていただくために必要なのが、費用対効果をしっかり合わせていくことです。

DXが進むと費用の項目でもデジタル投資が増えますし、デジタル経由の売上も増えていくという構造になっています。DXされている状態とは、すなわちデジタル経由の売上が非常に増えていくことなのですが、日本国内のEC比率やデジタル経由の売上はまだまだマイノリティです。そのため、真のトランスフォーメーションは今後本格的に始まっていくと考えています。

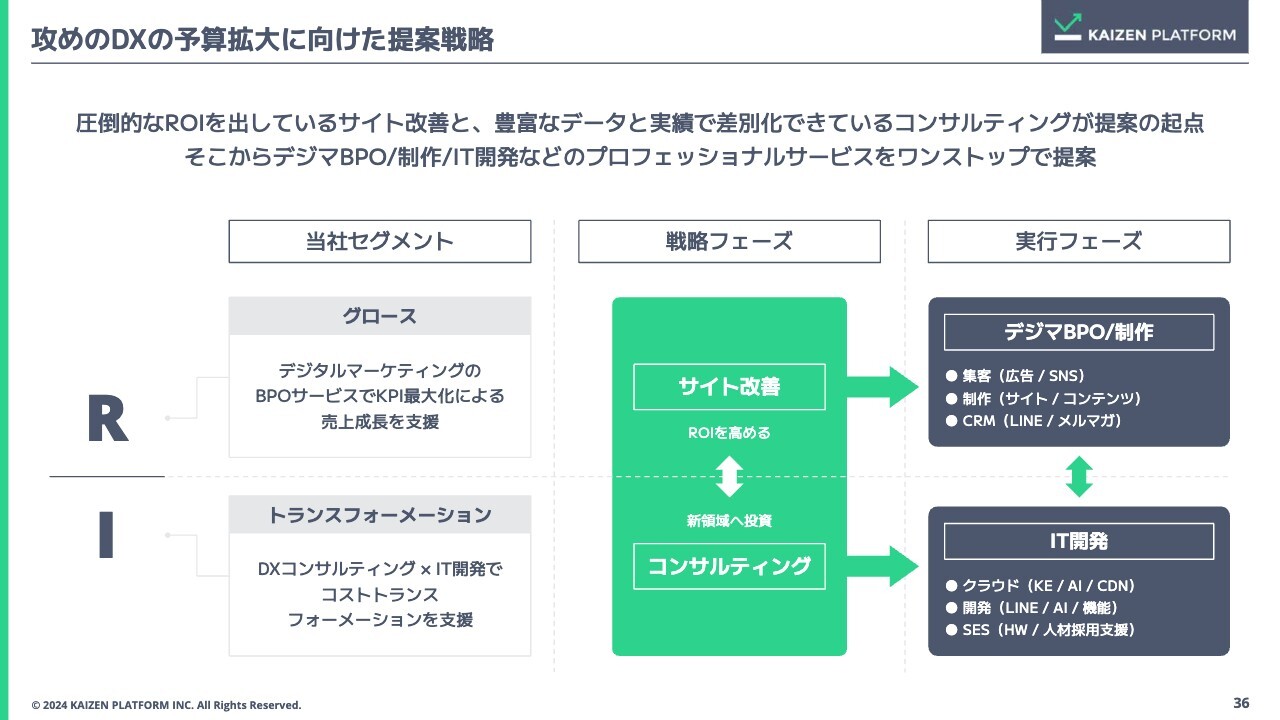

攻めのDXの予算拡大に向けた提案戦略

このような市場環境や社会状況に対して、当社のグロースセグメントならびにトランスフォーメーションセグメントのそれぞれの戦略フェーズで非常に重要になってくるのが、サイトの改善です。これはROIが非常に高い施策となります。

例えば、お客さまが新規でデジタルマーケティング費用を1億円使おうとしている時に、集客や広告に費用を割くのではなく、自社サイトそのものの顧客体験を改善することに費用を投下したほうが、圧倒的にROIが高いことがわかっています。平均すると、集客に使った場合の3倍以上、ROIが良いというのが我々の実績です。昨今デジタルマーケティングでなかなか効果が得られないところに対して、サイト改善の提案をしていきます。

また、DXで新領域に投資したり、生産性を高めなければいけなかったりと、コンサルティングのニーズも非常に増えています。昨今では、特に生成AIを活用したコンサルティングのニーズも高まっています。

サイト改善とコンサルティングという戦略フェーズに入り、ROIが高まった後に何をするかというと、デジタルマーケティングの強化や新しいLPの制作など、さまざまなBPOが走ることになります。

一方で、コンサルティングではサービスの開発やPoCなど、エンジニアのリソースが必要になりますが、我々はこれらをすべてワンストップで提供することができます。

戦略フェーズに対して、下流の実行フェーズでしっかりマネタイズをしていくことが当社にとって非常に重要です。上流から下流まで、PDCAをしっかり回すことで、お客さまのDX投資に費用対効果を出していくことが我々の強みになっています。

コストトランスフォーメーションの主力は生成AIによる生産性向上に

社内も含めて、生成AIの活用を大きく進めています。実際にAI人材育成トレーニングを行い、AIを活用できる人材をお客さまに提供するなど、AIを活用したコンサルティングあるいは顧客体験を埋め込んでいくという意味で開発BPOを受けたりしています。

現在は、お客さまの人件費をどれだけ削減できるか、あるいは生産性を高めることで、人を増やさなくても業務が捌けるようになるかが非常に重要になってきています。人件費を低減しながらROI向上に寄与できることから、我々が手がけるDXにおいても生成AIを大きく活用しています。

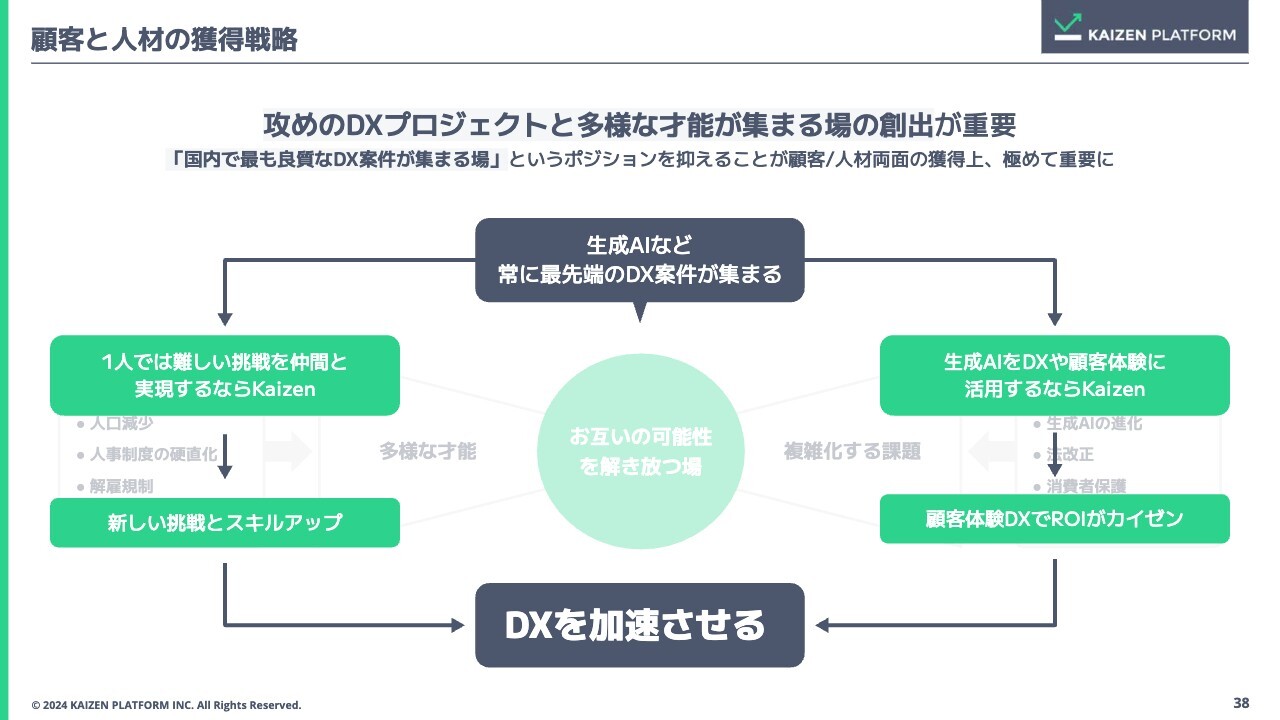

顧客と人材の獲得戦略

顧客と人材の獲得戦略についてです。お客さまが増えると、どうしてもそのプロジェクトのチームを増やしていかなければいけません。当社としては魅力的な案件を作り出すことで、実際に働くグロースハッカーのスキルアップや新しい挑戦の場を作ることができ、さらにそのような優秀な人材がいることで「プロジェクトをお願いしたい」と言われるような顧客獲得ができます。顧客獲得と人材獲得の両方において、多様な才能が集まる場の創出を重視しています。

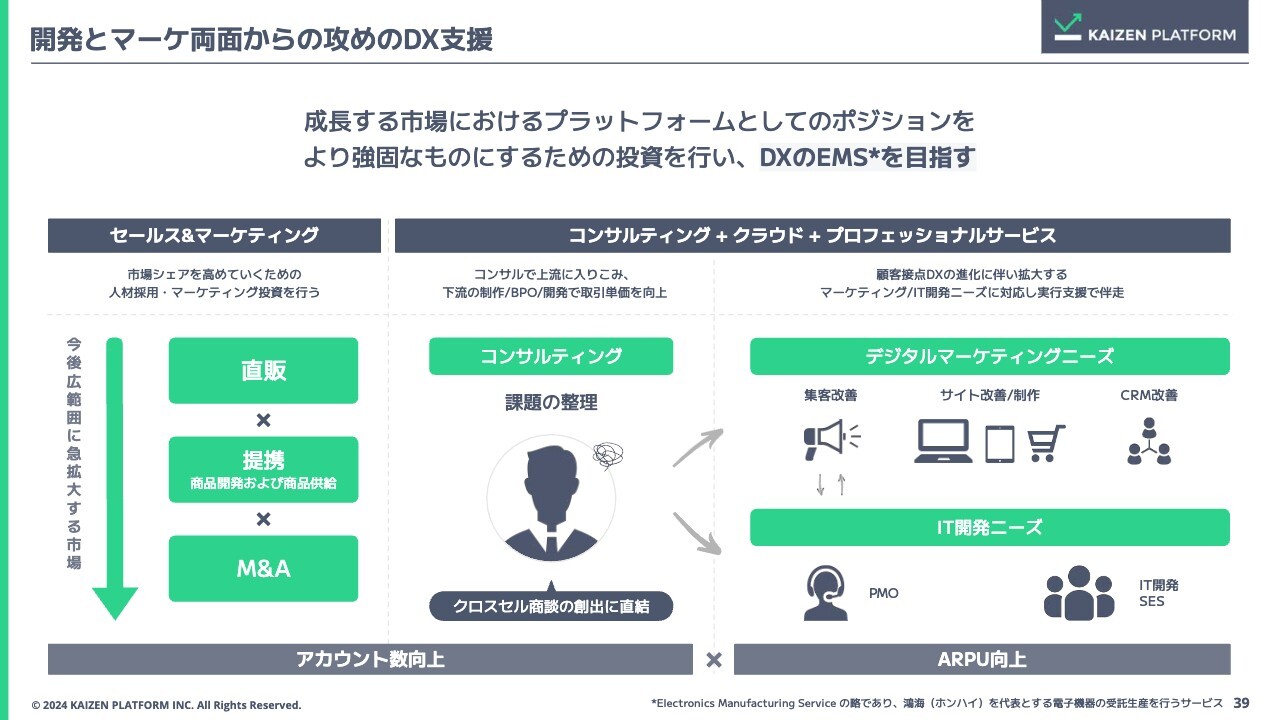

開発とマーケ両面からの攻めのDX支援

我々の行っているプロジェクトは非常におもしろく、魅力的なものが多いです。直販、提携先、M&A等で顧客接点を作っていき、そこからデジタルマーケティングやIT開発に課題があるといったお客さまのニーズをヒアリングします。

コンサルティング、クラウド、プロフェッショナルサービスと大きく3つの業務がありますが、上流にしっかり入り込むことで、下流も含めてワンストップでご提供することが我々のビジネス的なゴールです。

製造業であれば、鴻海などを代表とするようなEMSの組み立てを行う会社がありますが、我々はDXに関しても製造業と同じように、労働集約的な部分がありますので、お客さまがDXを行っていく裏側にKaizen Platformがいつも入っているという状態を目指しています。

質疑応答:対面での株主総会について

高崎:「上場来10分の1の価値になり、数多くの株主が損害を被っているにもかかわらず、対面での株

新着ログ

「情報・通信業」のログ