【QAあり】ダイト、新中計を発表 原薬から製剤の一気通貫、日中連携、品質保証を強みに2027年の売上高570億円を計画

2024年5月期決算説明

大津賀保信氏(以下、大津賀):みなさま、おはようございます。ダイト株式会社代表取締役社長の大津賀です。当社は2010年に東証の第2部に上場し、2011年に東証一部に鞍替えしました。その1年後の2012年に私が社長に就任して、ちょうど12年間が経ちました。

61歳で社長になりましたが、現在73歳ということもあり、2024年8月末をもって、新たに松森代表取締役副社長が代表取締役社長になるということで、社長交代を発表しました。

この12年間は、本当に長いようで短い時間でした。数年前から我々の業界では品質問題が非常に大きな問題としてクローズアップされてきました。幸いにも当社自体は、そのような問題もなく、FDAの査察もクリアすることで、品質問題はまったく問題なく、今日まで来たと胸を張って言えます。

しかしながら、2024年5月期、当社の82期の決算については、みなさまにも大変ご迷惑をおかけし、下方修正となりました。経緯並びに今後の中期経営計画についてご説明します。2024年5月期の決算状況についてご報告した後、松森新社長から中期経営計画についてお話しします。

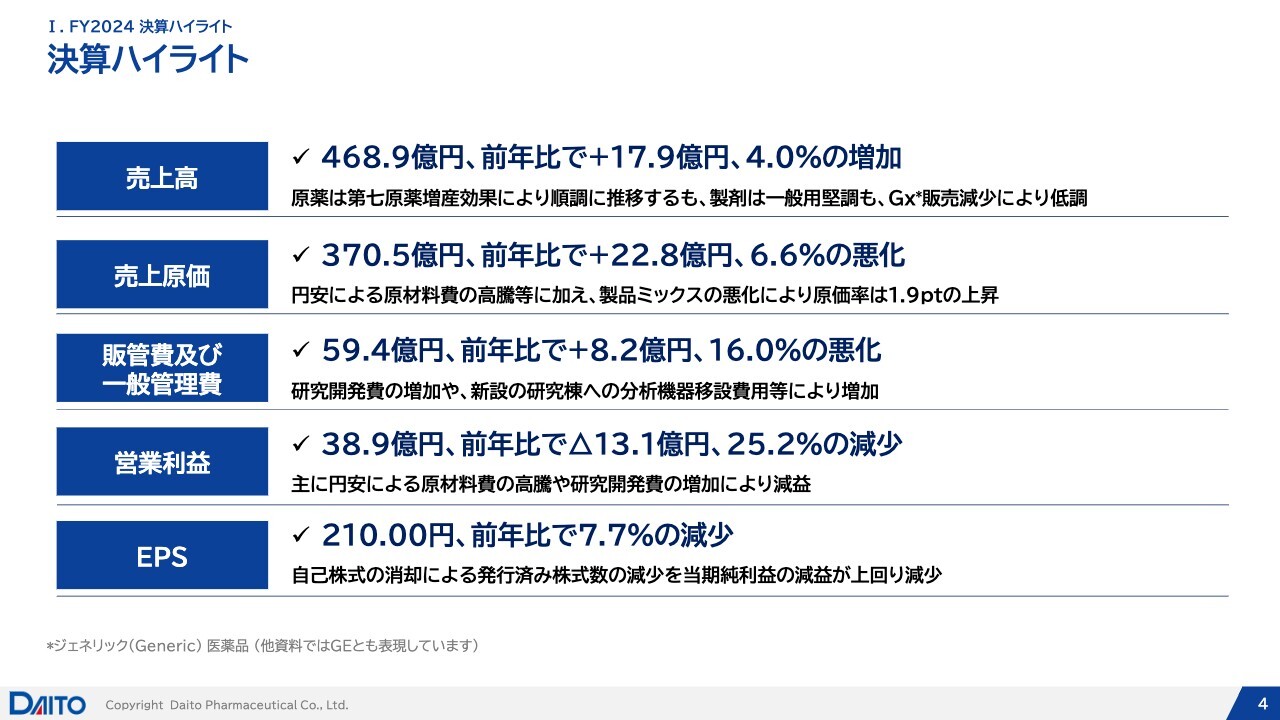

決算ハイライト

2024年5月期の決算ハイライトです。売上高は468億9,000万円、前年比でプラス18億円弱、4パーセントの増加でした。売上原価や販管費等を差し引いた営業利益は38億9,000万円で、前年比でマイナス約13億円、25.2パーセントの減少となりました。

EPS(1株当たり純利益)は210円で、前年比で7.7パーセント減少しています。

決算ハイライト

詳細はスライドのとおりです。特に研究開発費が2023年5月期から約5億円、約25パーセント増加しました。減価償却費は若干減っていますが、設備投資については、ジェネリック医薬品安定生産のために生産設備を強化する国の方針を踏まえ第十製剤棟並びに新規の研究所を作ったことにより、約100億円の投資を行いました。

部門別売上高

決算詳細です。原薬、製剤の2つの大きな柱と、健康食品を扱っています。原薬では自社で作っている製品の他に、受託品や、当社が輸入し品質保証する品目も「製品」と言っています。

製剤も同様ですが、自社品について特に原薬は、前期比12.7パーセント増加し、201億2,200万円になりました。

なお「商品」とは当社が品質上何らかの手を加えたものではなく、商社的な活動のものを指します。これについては、特に一般薬関係で売上が上がっています。現在、一般薬は非常に好調に推移しています。前年比62.7パーセントの増加で15億2,300万円となりました。

全体に対して例はそこまで多くありませんが、最近は一般薬が全体的に好調に推移していることから、取扱品も増えています。

一方、製剤は残念ながら、製品が前年比4.9パーセント減少し約230億円となりました。いろいろな事情がありますが、特にジェネリック関係が要因です。中堅企業はジェネリックに対し、ややネガティブな姿勢を見せており、当社の取引先の一部で商品構成の見直しが行われ、取り扱いをやめることがあって、残念ながら10億円余りの売上が落ちました。商品については、前期比7.7パーセント増加しました。

売上高合計は、468億9,500万円になりました。

要約損益計算書

要約損益計算書です。税引き前利益は若干経常利益が増えていますが、持株を一部売却して前期には3億円余りの売却益を出しています。その結果、親会社株主に帰属する当期利益が8.5パーセントの減益で収まりました。

販管費が大きく増えており、特に研究開発費が5億円近く増加しています。新たに総合研究センターを作ったことで、移転費用が2億円余り特別に発生しました。

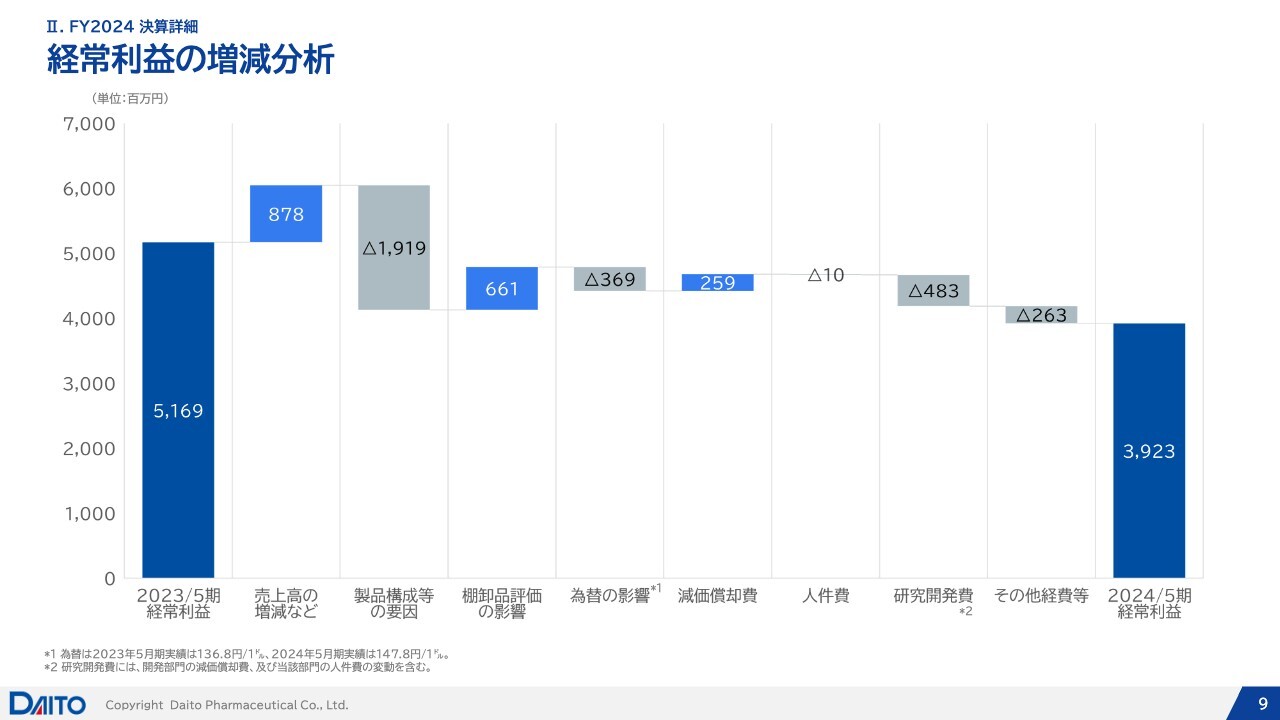

経常利益の増減分析

経常利益の増減分析についてです。2023年5月期の経常利益51億6,900万円から、売上高の増加、製品構成のミックス割合で19億円程度変わってきました。棚卸については、特に長期の棚卸資産をある程度売ったことや、取引先に補償していただいたことから、6億6,100万円増加しています。

為替は償却が若干減ったことでプラスに働きました。研究開発費は、先ほどご説明したように5億円近く増えたことから、最終的な経常利益は39億2,300万円となりました。

要約貸借対照表

要約貸借対照表についてです。固定資産が大きく増え、前期から21.3パーセント増加し、60億円余り増えました。第十製剤棟と総合研究センターを作ったことから固定資産が増えました。結果的に借入も増え、純資産は2.5パーセントの増加で収まりました。

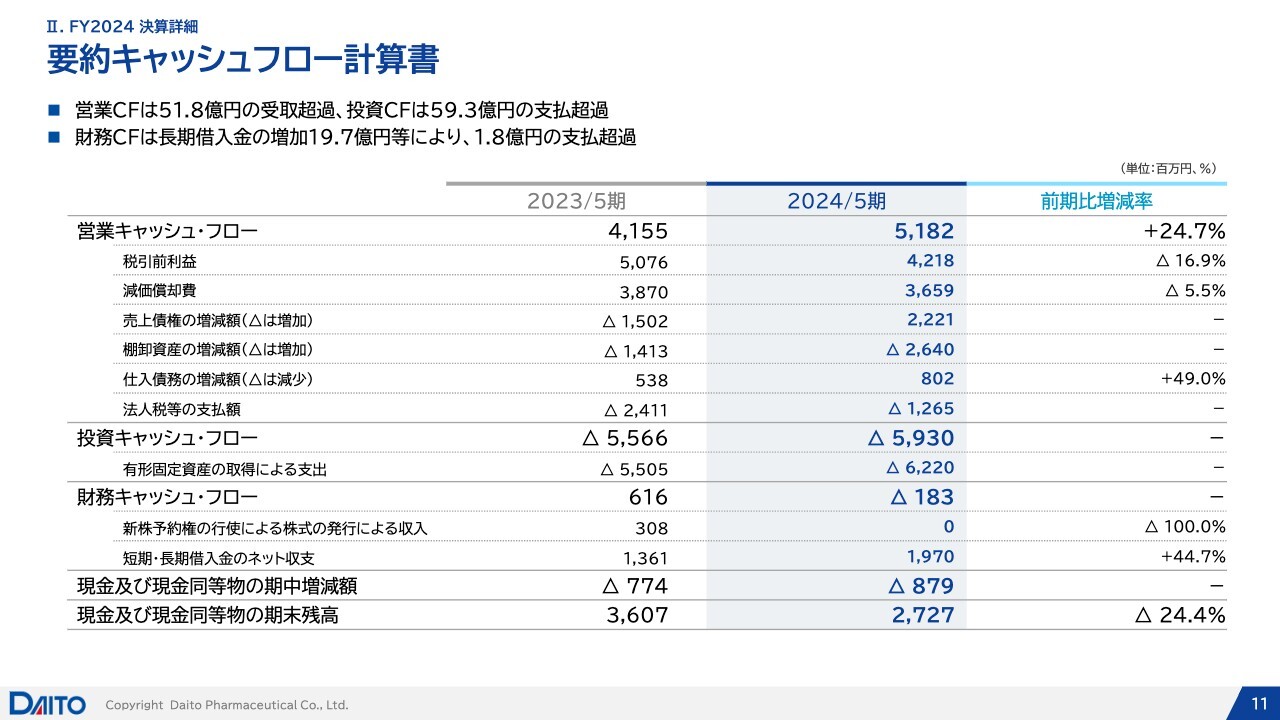

要約キャッシュフロー計算書

要約キャッシュ・フロー計算書です。営業キャッシュ・フローは51億8,200万円、投資キャッシュ・フローは約59億円となりました。差し引き約8億7,000万円のマイナスとなり、現預金が前期から減少しています。

前中期経営計画2025 振り返り

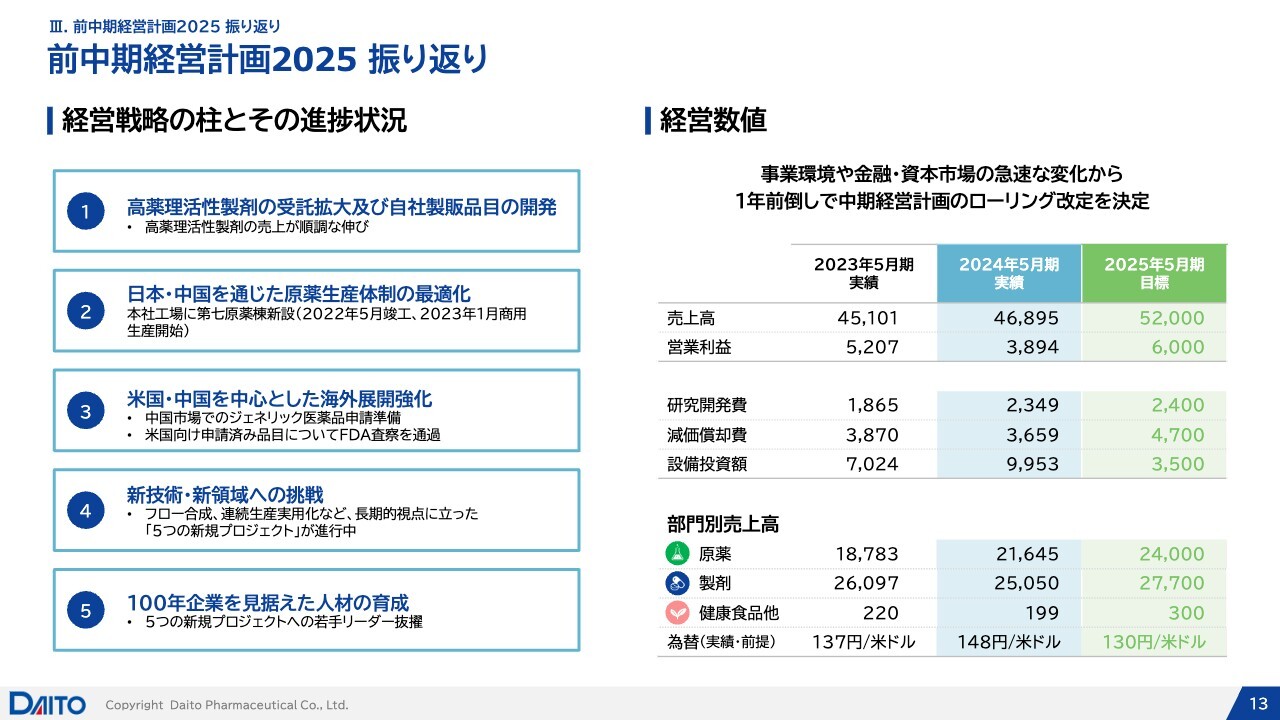

前中期経営計画2025の振り返りです。前中計では、5つの大きな経営戦略を考えていました。内容は、高薬理活性製剤の受託拡大及び自社製販品目の開発、日本・中国を通じた原薬生産体制の最適化、米国・中国を中心とした海外展開強化、新技術・新領域への挑戦、100年企業を見据えた人材の育成です。

2024年は中期3ヶ年ということで、2025年5月期には売上高520億円、営業利益60億円を目指していました。この後、松森新社長から、今後の中期経営計画についてお話ししたいと思います。

為替は、当初130円/米ドル程度と見込んでいましたが、2024年5月期は148円/米ドルとなり、2023年の137円から約11円余り円安に振れたことから、約4億円のコストアップになったと思っています。

みなさまには、2023年7月に発表した今期の予想数値から下方修正したことを深くお詫び申し上げたいと思います。

2012年から約13期連続の増収増益で、2022年までは非常に好調に推移していましたが、急激な円安や、人件費に関する労務費アップの影響を受けました。また、不採算品目という薬価の改定について、当初見込んでいた薬価改定も、残念ながら当局には認めていただけませんでした。

このようなことから、結果的に下方修正することになりました。みなさまに深くお詫び申し上げます。今期以降の中期については、松森新社長からご説明します。

以上、2024年5月期の数値に関するご報告となります。

新中計のコンセプト

松森浩士氏(以下、松森):松森です。ダイトの新中期経営計画「DTP2027」についてご説明します。

DTPとは「Daito Transformation Plan」の略です。ダイトは80年を超える長い歴史を持つ会社ですが、100年企業を目指しています。100年企業になるために、我々は変化しなくてはならないという強い意志を持ち、「トランスフォーメーション」という言葉に注目しています。

スライドは、新中期経営計画「Daito Transformation Plan 2027」のコンセプトを簡単に図表化したものです。「DTP2027」の期間で、我々がここまでダイトを育ててきた既存のベースビジネス化が少し停滞しています。

ここを立て直していきながら、新規ビジネスを立ち上げていきます。最終的には、100年企業に向けて成長路線に向けていくというコンセプトでこれから取り組んでいきたいと思っています。

コンセプトとして「シン・ダイト」という言葉を選びました。富山県出身の脳科学者である安宅和人先生は、日本の再生と人材育成をテーマとしたビジネス書『シン・二ホン』で14万部のヒットを生み出しました。そこからヒントを得て、この「シン・ダイト」というコンセプトを立ち上げました。

「芯」を定めて「真」に取り組み、既存ビジネスに関しては品質と安定供給の「信」頼と「信」用を高めて、新規ビジネスに関しては「新」領域に参入して、「進」化と「伸」長を求めます。語呂合わせで、このようなキャッチフレーズを作成しました。

このコンセプトに沿って、新しい中期経営計画を進めていきたいと思います。

当社の経営を取り巻く環境認識

当社の経営を取り巻く環境認識についてご説明します。スライドには、当社に直接関係する大きな環境変化のキーワードを記載しました。

政策及び規制面についてです。1つ目は、毎年薬価改定や長期収載品の選定療養です。長期収載品を好んで使う患者のお支払いに関して、長期収載品とジェネリックの差額分の4分の1を患者がさらに負担することを薬剤師や先生方が患者に説明しなければいけません。

その時点で、ポケットマネーからの支出が増えるため、さらにジェネリックへの切り替えが進むだろうと考えられています。こちらは10月から施行しますが、かなり大きなインパクトがあると思っています。

2つ目は、安定供給に対する昨今の問題として、少量多品目の生産体制が問題になっていることです。現在、ここに対するメスも入っているところです。

3つ目は、ニトロソアミン類対応です。日本だけの話ではありませんが、発がん性物質ニトロソアミンが医薬品の中にも化学反応的に混入することがあります。昔は機器の分析の感度が低かったため、それほど検出できなかったのですが、現在は検出感度が非常に上がり、小さいタブレットやカプセルの中に入っている、ナノミリ単位やゼロコンマいくつの単位まで測定ができます。

発がん性物質が入っていること自体が問題視されており、ここ数年は医薬品企業が確認するよう徹底する流れがあり、非常に大きな負担となっています。10月までの間に、我々の原薬も含めて、製剤の中に可能性の高い製品にプライオリティをつけながら測定するよう当局から通達が出ています。

各社も必死になって測りますが、計測のためには、かなり高額な「LC-MS/MS」という機械が必要です。この機械を正確に使える技術者もそれほど多くないため、大きな企業は違いますが、新薬メーカーや中小企業は全部外注に出しています。すでに外注先がパンク状態で取り合いになっているため、外注の費用がかさみます。

このことについて、なかなか話題にはなっていませんが、ジェネリックを中心としたさまざまな製造を担う会社にかなりの負担がかかっています。アドオンでの費用が非常に増しており、この問題はこれからも続くと考えられます。

業界動向についてです。最近は、安定供給に対する問題が重要視されてきています。また、「あり方検討会」では、ジェネリックに関わる企業が多いことから、業界の再編成を促すような指針が出ていることも、環境の大きな変化になりうると思っています。

金融資本市場についてです。資本コストと資本生産性を重視した経営や、PBR1倍割れについては後ほどご説明します。歴史的な円安の継続や、設備投資をしようにも建設コストが非常に上がって難しいという点も、我々の負担になってきています。

ダイトの相対的優位性

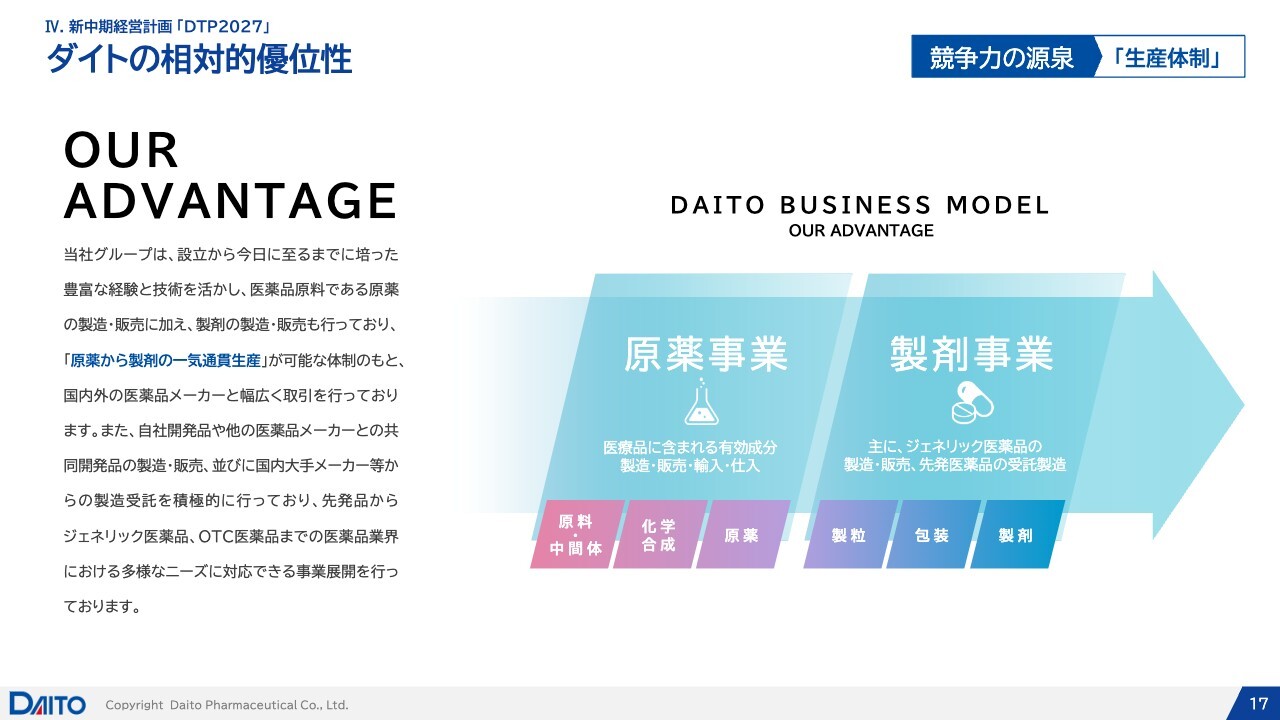

ダイトの相対的優位性についてご説明します。1つ目は、一気通貫生産です。ダイトは従前より、原薬から製剤まで一貫して製造できるという能力を1つの売りとしてきました。ダイトのような形態・能力を持っている会社は、日本の中でも少なく、これからも我々のアドバンテージになっていくだろうと思っています。

ダイトの相対的優位性

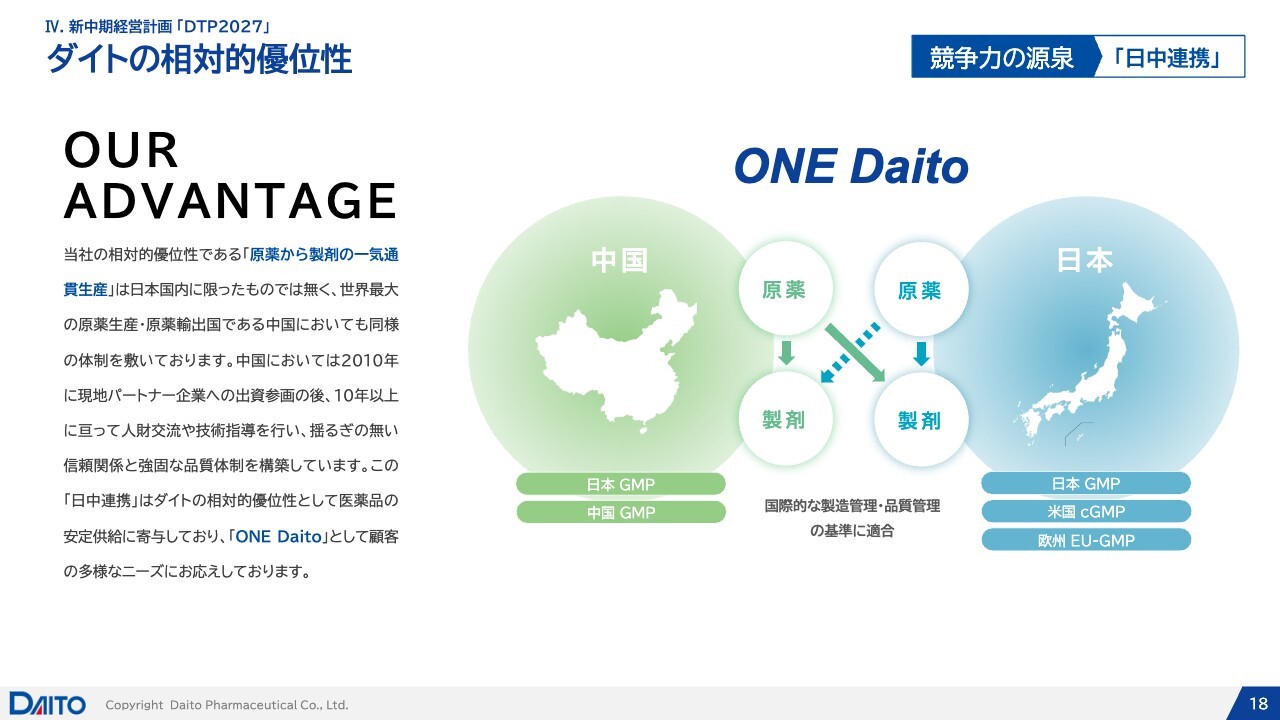

2つ目は、日中連携です。2010年から中国の千輝薬業、鼎旺医薬に対して出資し、技術指導しています。1998年くらいから、経営者の大野氏とはさまざまなかたちで信頼関係を築いています。中国においても日本と同じように原薬から製剤まで一貫して生産し、中国で販売していく体制が整いつつあります。

今までと同じように、中国でのジャパンスタンダードの原薬を日本に輸入するビジネス以外に、これから中国市場が花開いていくことも含めて、日中の連携が他の会社にないアドバンテージであると思っています。

ダイトの相対的優位性

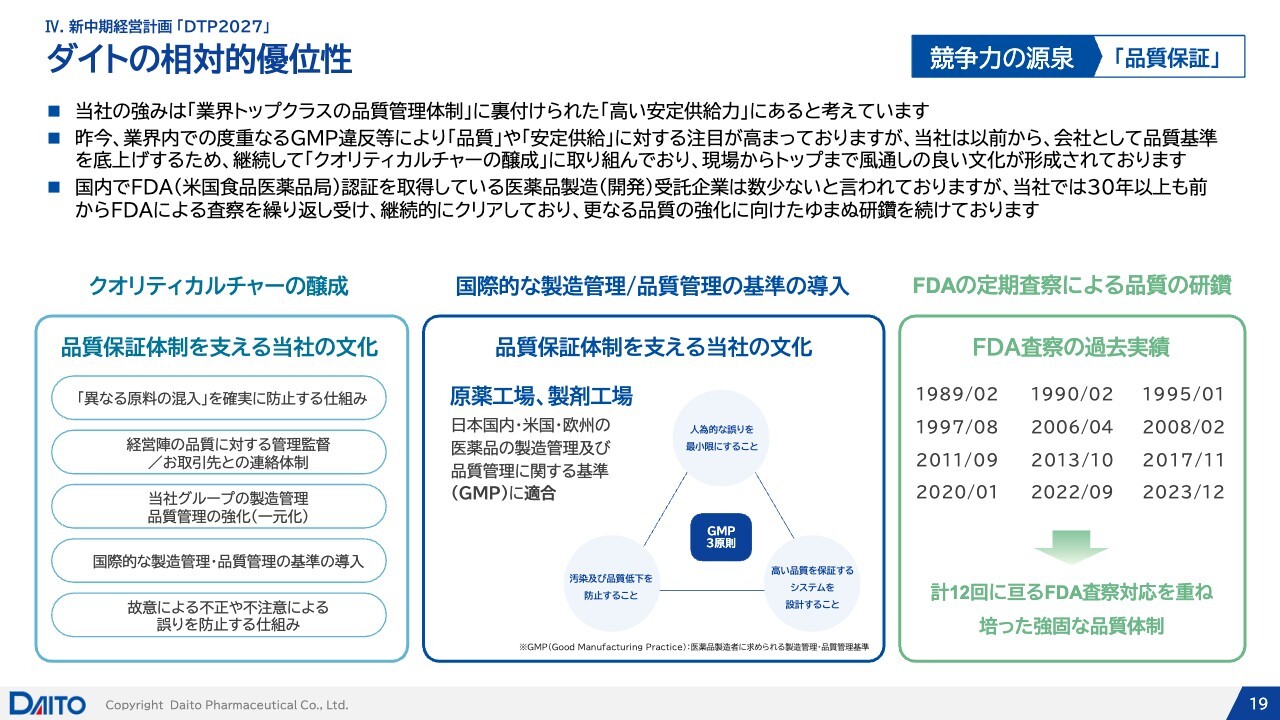

3つ目は、品質保証です。昨今の品質問題の中で、政府からさまざまな指針が出て、当局も業界団体を通じながら、各社に対して品質の安定供給に対する体制を整えるようになってきました。ここ数年取り組み、進展はしているものの、問題が解決していない状況です。そのような中で、ダイトは歴史的にクオリティカルチャーの醸成に取り組んできました。

私はダイトに入社する前は、委託する側としてダイトとお付き合いしていました。監査に入ったり、経営者との懇談をしたりする中で、現場で起きているさまざまな事象が経営層まで垣根なくシェアされていることを感じました。入社して1年経った今も、非常に風通しが良いと思っています。

また、起こるべくして起こるいろいろな人的エラーに関しても、きちんと報告、対応しているところが、企業としての品質と安定供給を支えていると思います。このような点は、アドバンテージではないかと思います。

スライド右側に記載しているように、FDAに対して最初は原薬の承認に取り組んできました。製剤も含めて、計12回のFDA査察をクリアしています。なかなか日本の工場で、これだけの数をクリアしている会社は少なく、相対的にアドバンテージになると思っています。

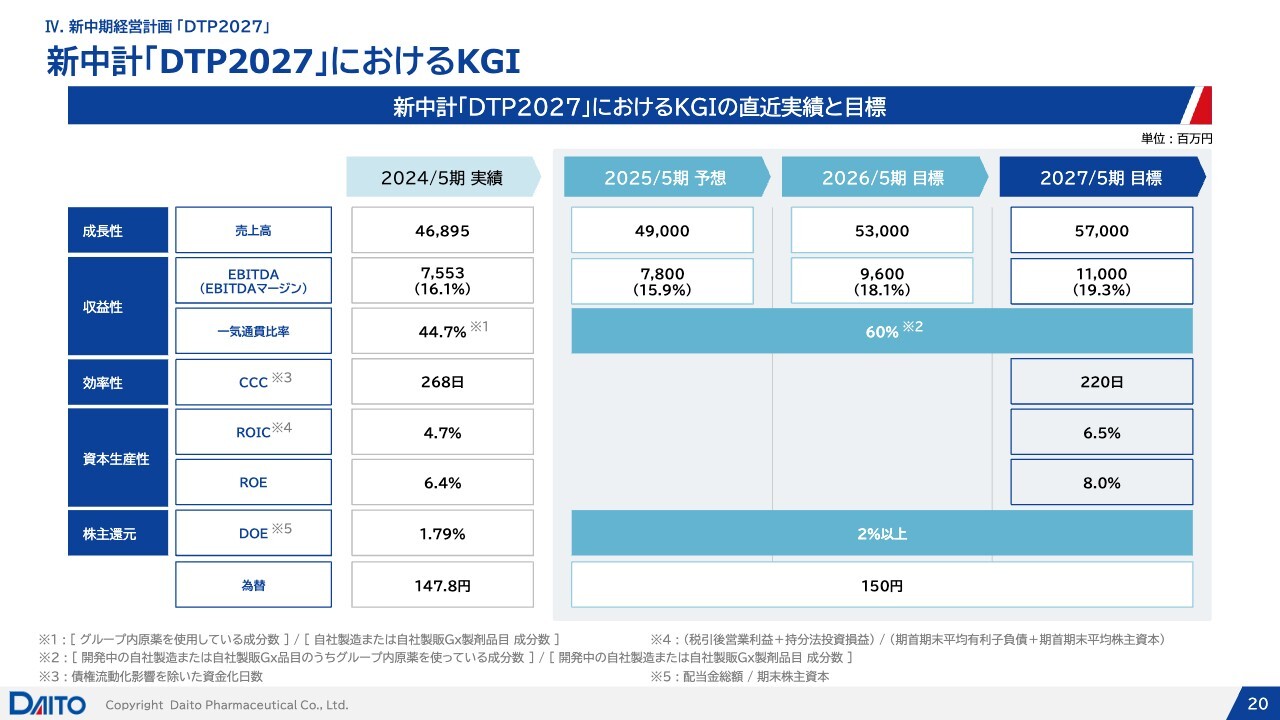

新中計「DTP2027」におけるKGI

新中期経営計画における会社全体で目指していく定量的な目標値、Key Goal Indicator についてお話しします。今までは、どちらかというとP/Lに関する指標のみを記載してきました。今期からは、スライドのとおり、新しい指標を投入していきたいと思っています。

成長性に関しては、2024年5月期の売上高は468億9,500万円でした。2025年5月期は490億円、2027年には570億円を目標としています。

収益性に関しては、今回、減価償却のファクターが少し影響をおよぼすため、そこを除いたEBITDA(EBITDAマージン)を指標としています。

昨今、設備投資に取り組んできましたが、ラインごとに立ち上げ、順番に確認してフル稼働しています。そのため建屋が建ってすぐに、全部が稼働するわけではなく、減価償却がかなり重くなっています。これは、医薬の製造業のある意味ジレンマのところです。

その部分を除いてEBITDAを見ると、2024年5月期の75億5,300万円から、2025年5月期は微増の78億円を目標にしています。2027年には、110億円を目指していくことになります。

原薬から製剤まで一気通貫で行うことがダイトの特徴だとお話ししました。我々のジェネリックの製品に関して、一気通貫で行えば効率が良いということは、誰でもわかると思いますが、そこに一定の指標を置こうと考えています。

現時点での一気通貫比率は、44.7パーセントです。約45パーセントですが、100パーセントではありません。自社で作った原薬を全部自分のところで使うということは非効率ですので、中にはうまく作れない、自社で作ったものはコスト高で、他の会社の原薬のほうが安いということはよくあります。

私が以前所属していた武田テバでも、半分くらいが原薬専門の自社の関連会社でした。そして半分くらいが外で調達するというかたちで、ベストな原薬を選んできたため、一気通貫比率は100パーセントにはなりません。

今後の開発品について社内で強く意識して、なるべく早く開発を進めながら、原薬から製剤まで一気通貫できるような体制を引いて、少なくとも60パーセントを目指していこうと考え、目標を定めました。

生産効率性について、今回はCCC(注:キャッシュコンバージョンサイクル)を指標にしています。債権流動化を除く資金化日数として、現状は268日ですが、2027年5月期には220日と設定しています。

昨今さまざまな投資を行い、工場も建屋も増えました。しかし、それによるオペレーションの複雑化や在庫の積み上げ等が発生しています。医薬品企業は在庫に対して厳しいことから、在庫をある程度確保しないと安定供給に対して備えられないという部分があります。

このように資産効率が課題になってきていることから、もう一度注目して、CCCの日数を縮めていくことを考えています。

資本生産性と株主還元に関しては、昨今の株価や資本コストを重視した経営という期待に対して、KGIを設定しています。資本生産性の項目に記載しているROICは、現在4.7パーセントで、2027年には6.5パーセントを目指します。

ROEは現在の6.4パーセントから、2027年には8パーセントを目標にしています。資本生産性においても、より現実的なKGIを設定していきます。

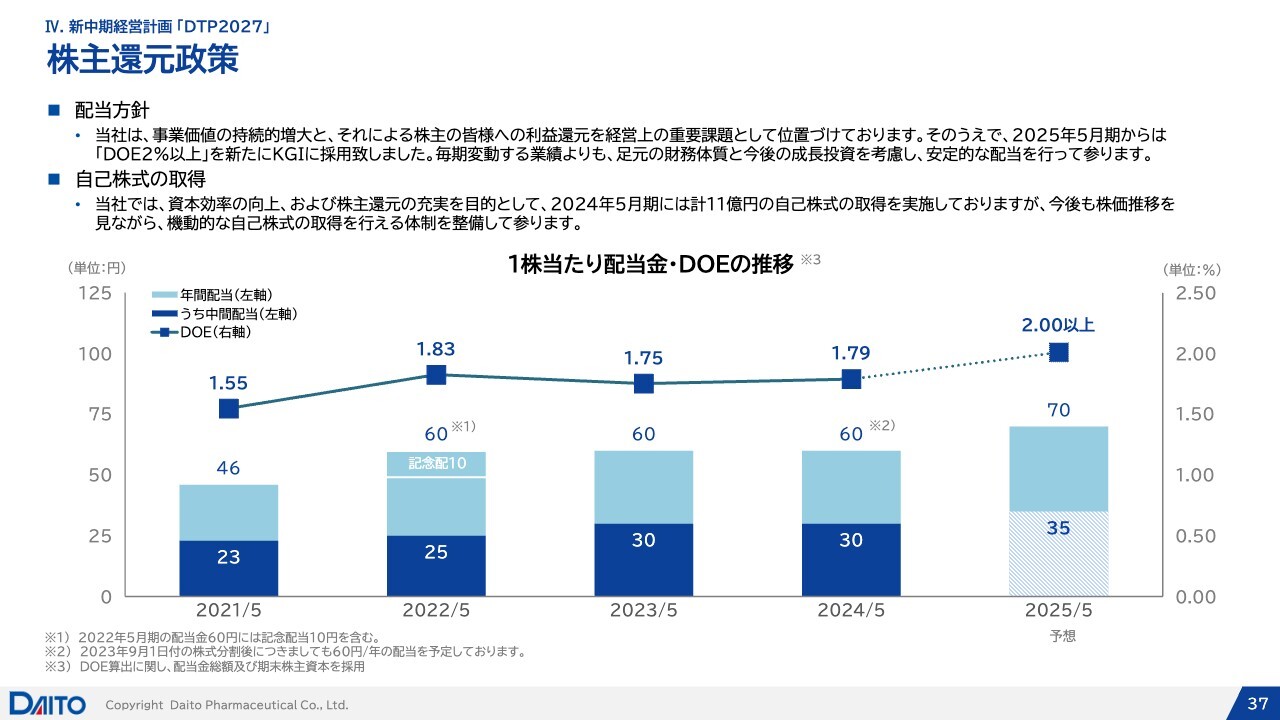

株主還元においては、これからも積極的に行っていきたいと考えています。配当性向や総還元性をあてるという方法もありますが、ダイトに一番合っている指標はDOE(純資産配当率)だと考え、今回はDOEをKGIに選択しました。現在は1.79パーセントですが、今後は2パーセント以上に持っていきたいと思っています。

ダイト事業戦略 5つの柱

事業戦略についてご説明します。ダイトの事業戦略に5つの柱を立てました。1つ目の柱は、ダイトがこれまで育ててきた既存ビジネスの効率化です。多くの点で、まだ効率化できる余地が残っています。

2つ目の柱は、成長のドライバーとしての中国ビジネスの強化です。先ほどの環境の話にもありましたが、既存ビジネスがこれから右肩上がりで伸びる環境はありません。そのような中で、成長のドライバーを作らなければいけません。長い間ずっと種まきをし、育ててきた中国ビジネスがこれから開花する時期に来ています。

これだけではなく、安定化に向けてまだできることがあります。それは、中長期的な視点に立った新規ビジネスへの参入です。オーファン用新薬のアライアンスという3つ目の柱を立てています。

この3つの柱が融合してくると、100年企業に向けて右肩上がりのきれいな絵が描けると思っています。

ここからは根本的な話ですが、4つ目の柱は、PBR1倍割れ対策と資本配分の高度化です。先ほどのKGIでもご説明したとおり、株価や資本コストを意識した経営と、それに対する期待に応えるため4つ目の柱に取り組みます。

5つ目の柱は、人的資本への投資です。「企業は人なり」と言われるように、人的資本への投資に関してもさまざまな点でメスを入れていきたいと思っています。

1.既存ビジネスの効率化 既存製品の見直し

既存ビジネスの効率化についてです。まず、プライオリティを上げて取り組まなければいけないことが、選択と集中です。直面する課題として、いくつか厳しい言葉をスライドに記載しましたが、これは私の役割だと思っています。

私がダイトに入った時に新鮮な目で、素直に感じたことが書いてあります。「ダイトはこんなこともできていないのか」と感じる方もいるかもしれません。私がグローバル企業のファイザーにいた経歴や、外の目線から気づいた時に指摘していること、伸びしろという意味でご理解いただければと思います。

ジェネリックの急成長とともに、ダイトも非常に急成長しています。品目数も増え、かなり複雑化してきているということで、もう少しこの部分を整理して、より付加価値の高いものに集中させていくプロセスを踏みたいと思っています。

このためには仕組みが必要です。私は次期社長になりますが、私の直下には営業にも開発にも属さない、ポートフォリオマネジメント部を置きます。中立な立場でプロジェクトマネジメントを行い、既存製品を経済的な一定の指標を使いながら、計数化してプライオリティをつけて、「やめる」「やめない」を判断していきます。

後ほどご説明しますが、開発製品に関しても、この部分を中心にしながらプライオリティをつけるという意味で、ポートフォリオマネジメント部を新設します。

また、OTCビジネスの最適化と醸成を行います。OTCビジネスは薬価に影響されないことやインバウンドを含めながら、新型コロナウイルスの定常化も踏まえ、セルフメディケーションを医療費削減の観点から政府が推進しています。

OTCビジネスに関しても、ある一定の余地があることを含めながら、最適化を図っていきたいと思います。

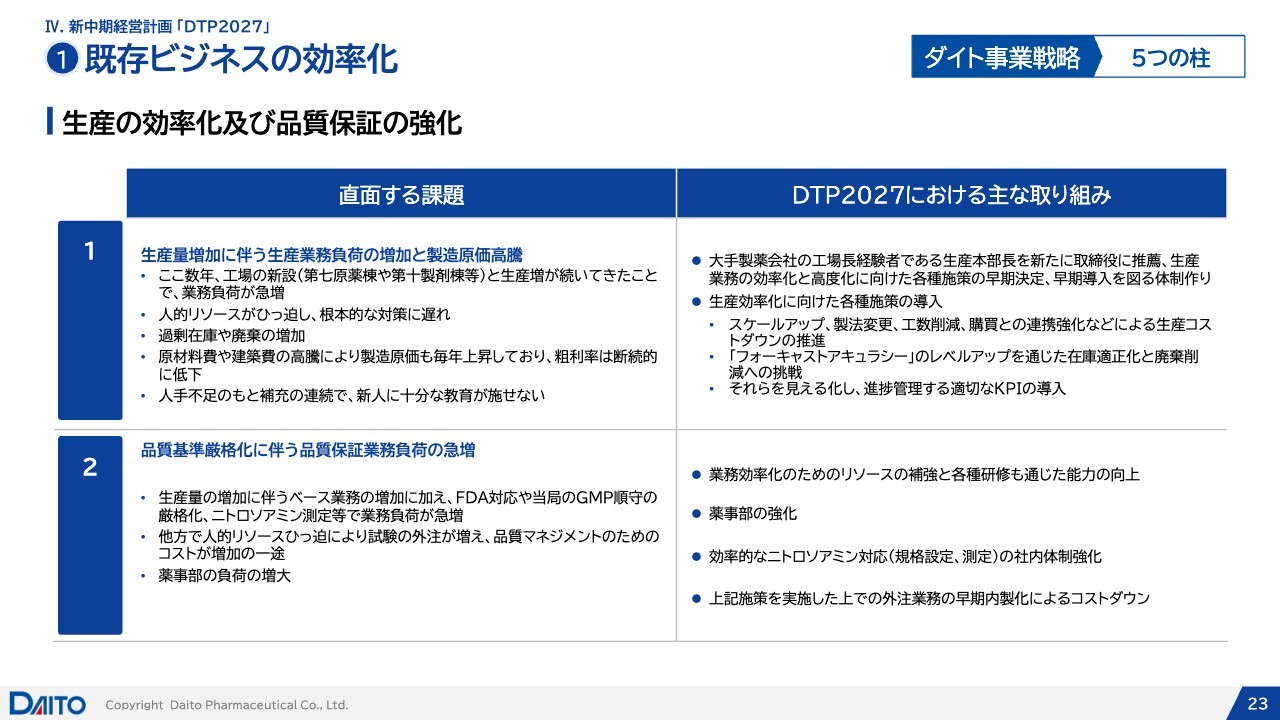

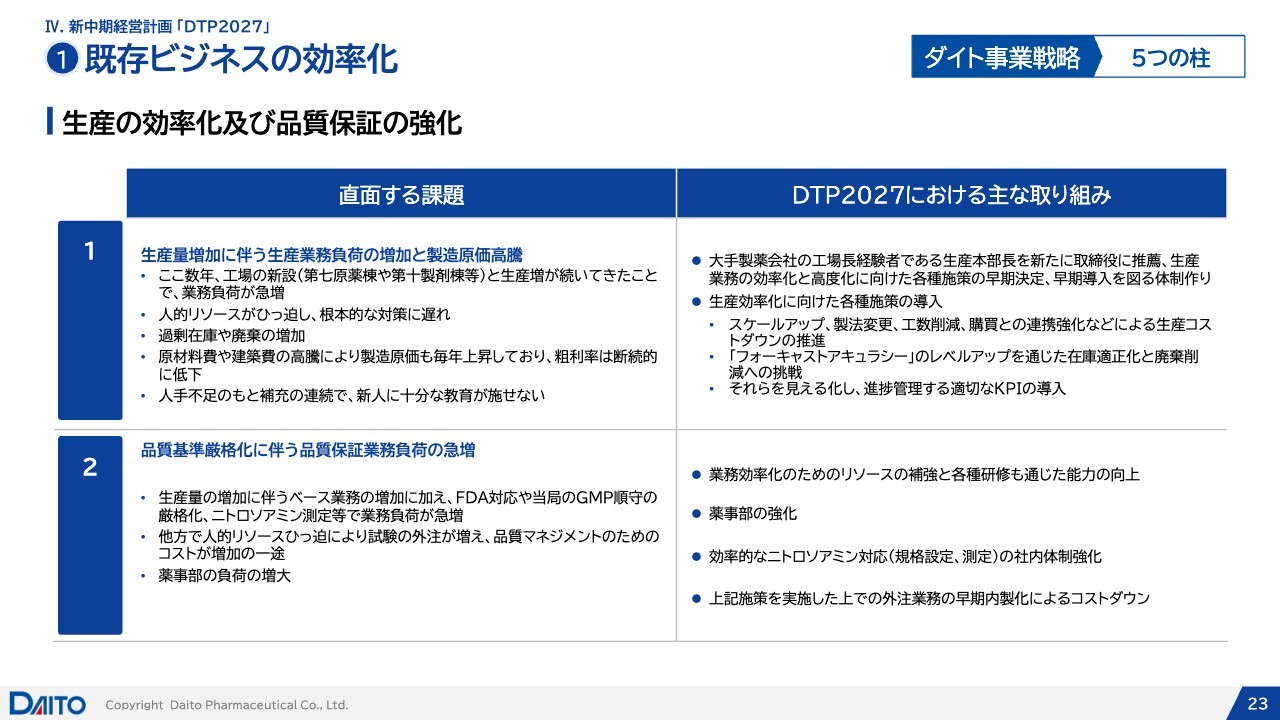

1.既存ビジネスの効率化 生産の効率化及び品質保証の強化

生産の効率化と品質保証の強化についてご説明します。生産に関しては、やはり生産増が続いています。建屋も人材も増やしていますが、人手不足が続いています。過剰在庫の廃棄の増加も目につき、原材料や建設費の高騰によって製造原価の上昇や、粗利率の断続的な低下が課題となっています。

当社だけではなく他の会社も同じ状況ですが、人材の補充を進めているものの、教育が十分に追いついていません。

新任代表取締役社長、取締役、CFOのご紹介

スライド中央をご覧ください。武田薬品工業の工場長を経験している石田氏に取締役になっていただき、生産本部を統括していただきます。みなさまもスライドで経歴を読まれたと思いますが、すばらしい経歴で、数年前からダイトに入社されています。十分ダイトの状況を理解しているという点から、今回取締役に就任しました。

すでに、さまざまな考えを示しながら、生産本部の効率化に対して動き始めている状況です。石田氏に期待したいと思っています。

1.既存ビジネスの効率化 生産の効率化及び品質保証の強化

品質基準の厳格化に伴う品質保証の増強についてです。品質保証の観点では、他の会社も同様に負荷が増えています。

当社はFDAの対応も含めて、他の会社よりも厳格化しています。GMP遵守の厳格化は、他の会社もすでに取り組んでいることで、先ほどのニトロソアミンの問題も含めて負荷がかかっています。

外注が増えてコストが増える、薬事部の負担が増えるという点には、注力して手当していかなければいけないと思っています。リソースの補強は当然ですが、薬事部の強化やニトロソアミン対応の内製化などに向けて動いています。さまざまなかたちで充実化させることによって、コストダウンが図れると思っています。

ここは砦となり、安定供給と品質保証する部分であるため、手が抜けません。効率化していかなければいけない部署です。

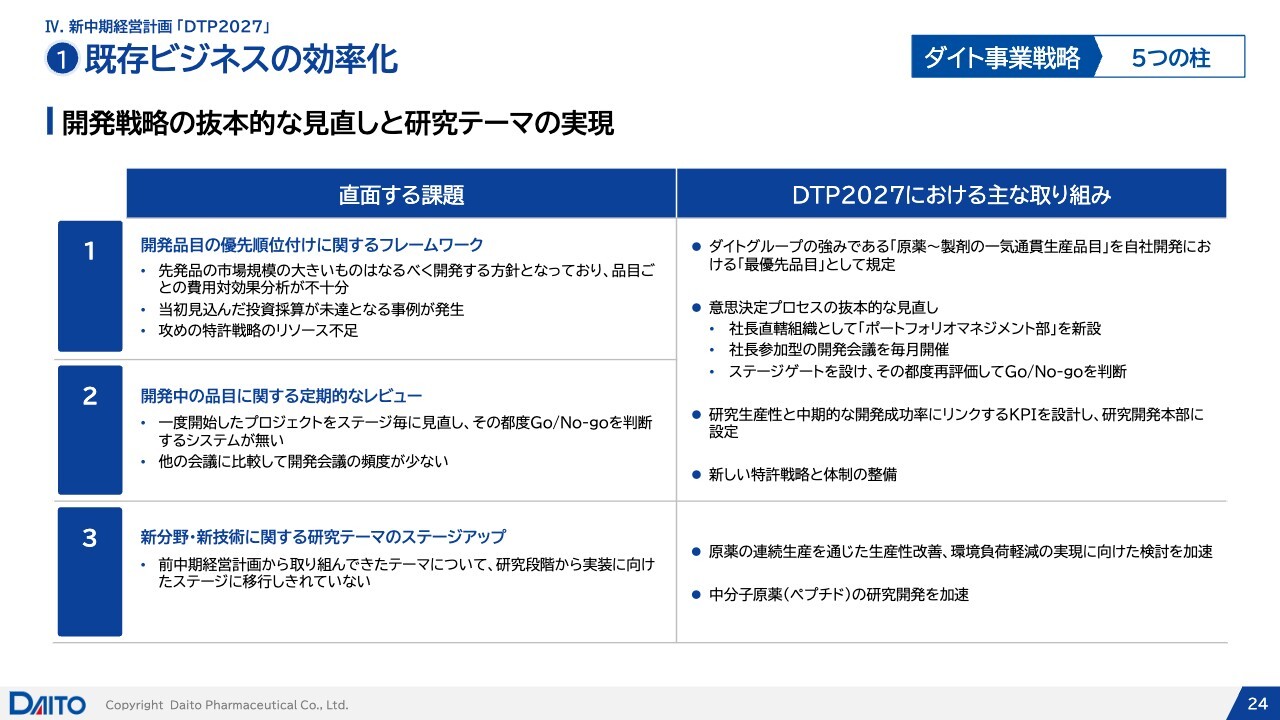

1.既存ビジネスの効率化 開発戦略の抜本的な見直しと研究テーマの実現

研究開発についてです。抜本的な見直しとスライドに記載しましたが、私は新薬メーカーのグローバル企業であるファイザーで長い間培ったR&Dの経験がありますので、私の力を一番発揮できるところだと思います。

開発の優先順位づけに関しても、大きな製品に対して開発を進めていくという、古いタイプの開発段階で、途中の見直しが甘いと思っています。そのため、このあたりはまだまだ改善の余地があり、スライドに記載しているような問題点があります。

開発の品目に対する定期的なレビューについては、開発の大きな会議、現在、年に4回しか開かれていないアドホック会議を毎月行います。私が部長を兼任するプロジェクトマネジメントチームで、ある一定の時間をかけて自らリーダーシップを発揮したいと思っています。

この中で、プロジェクトの選定に関しては、ダイトの特徴を活かして原薬から製剤まで一気通貫生産を行う最優先品目を中心に、直近で迫る中国の特許切れを1つのオンセット(開始時期)として、原薬開発のスタートの時期を早めます。

中国でいろいろなことを学んだ上で、それを蓄積しながら、中国から少し遅れて特許切れになる日本の製造につなげていくことで、最終的に日本の製剤の確率が上がると思っています。そのため、原薬開発のスタートラインが早まると思い、このようなプロセスを敷いていきたいと考えています。

ポートフォリオマネジメント部では、お金がかかる段階や環境が変化する段階で、ステージゲートを設けて再評価し、Goするか、No-goするか、もしくはペンディングするかについて毎月フラグを立てていきます。このような取り組みで効率性が大きく変わってくると思います。

その他、新分野にも研究で注目しています。原薬の連続生産は、技術的にもキャッチアップできています。現在、中分子原薬の研究にかなり注力しており、今後も進めていきたいと思っています。

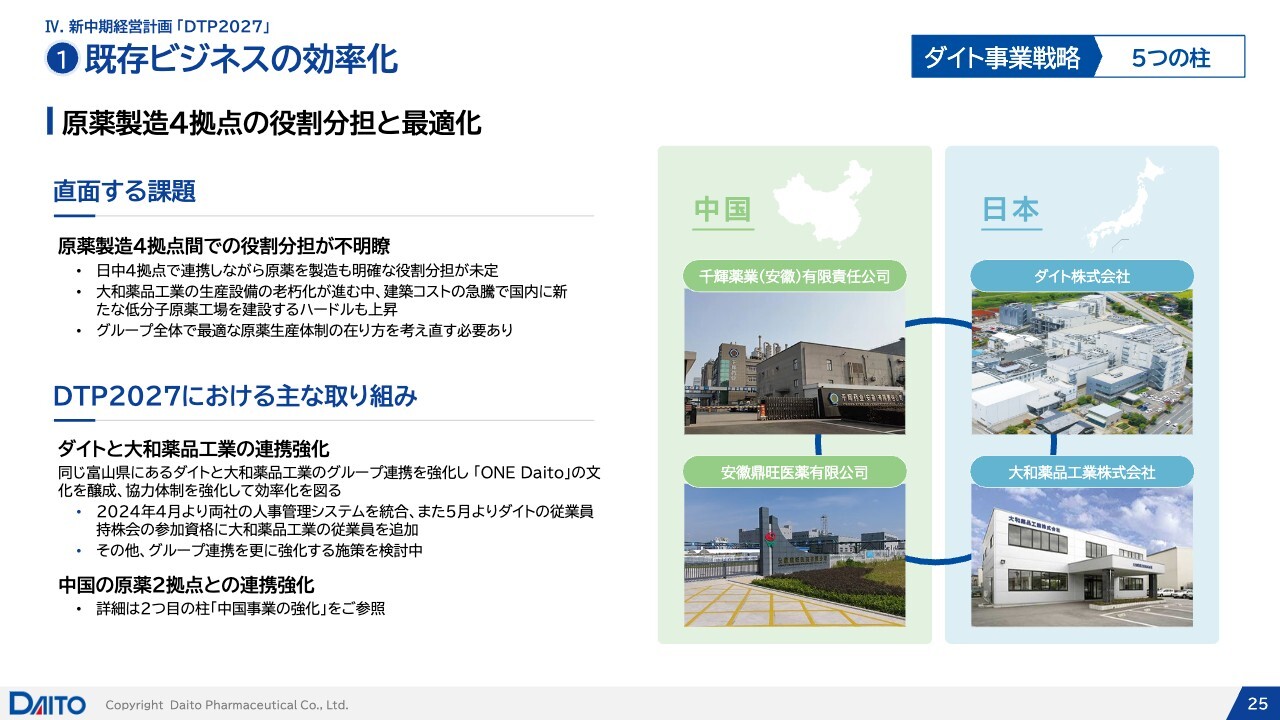

1.既存ビジネスの効率化 原薬製造4拠点の役割分担と最適化

原薬製造の拠点は4つあり、国内には子会社の大和薬品工業と当社の2箇所にあります。グループ連携を強化し「ONE Daito」として着々と進めています。

役割分担が不明瞭だったため、これからはそれぞれの拠点の役割を明確化しながら整理していきたいと思っています。

中国の2拠点は、今後さらに重要性が増していくため、連携を強化していきます。

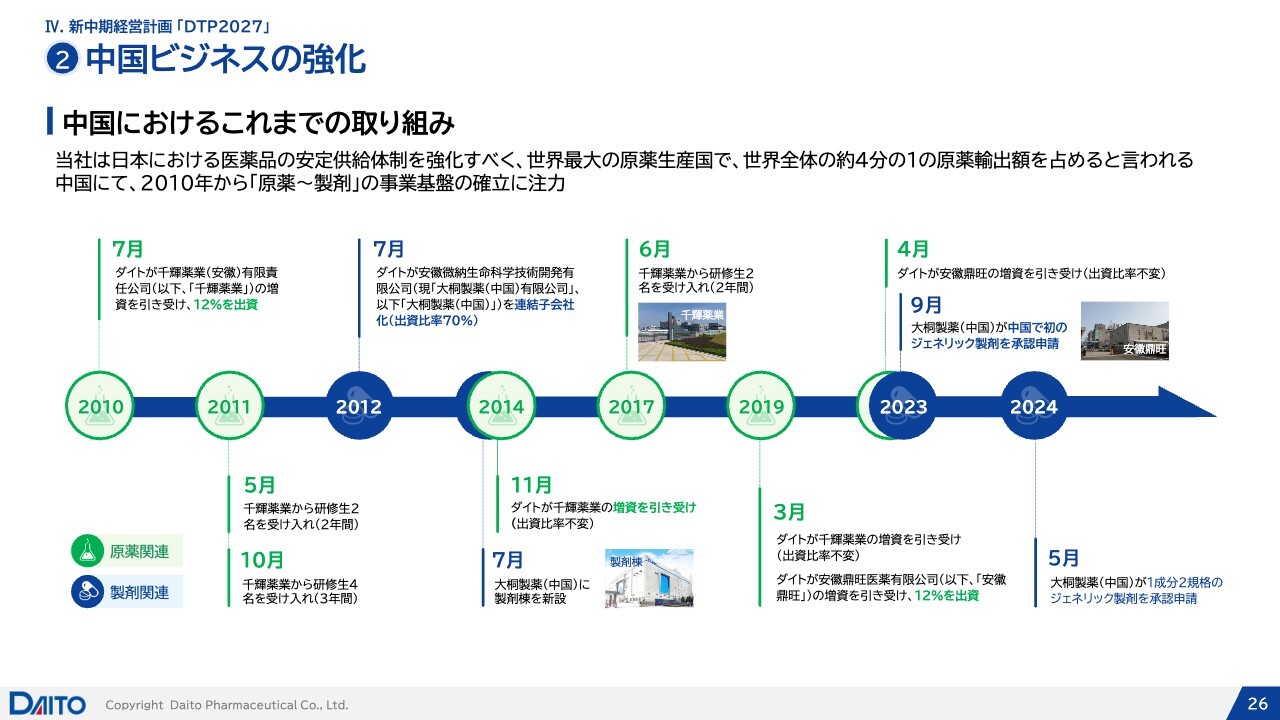

2.中国ビジネスの強化 中国におけるこれまでの取り組み

中国ビジネスの強化についてです。スライドには、年表形式で中国での歴史を掲載しています。緑色が原薬関連、青色が製剤関連となっています。スタートラインの2010年には、原薬関連で初となる出資を12パーセント行いました。

先ほどお伝えしたように、1998年から董事長の大野氏とさまざまな交流があり、20年以上にわたり、信頼関係を長く築いています。長い間、人的リソースをかけて技術指導を行ってきました。中国にある千輝薬業と安徽鼎旺、中国企業の大桐製薬は、ほぼジャパンスタンダードとなっています。中国にありますが、当社グループの一部で「ONE Daito」だと考えています。

中国でこれだけジャパンスタンダードがはまっていますが、ほかの会社が急に中国に出て行っても成し遂げられません。当社は20年以上かけて取り組んできたことが、強みだと思っています。

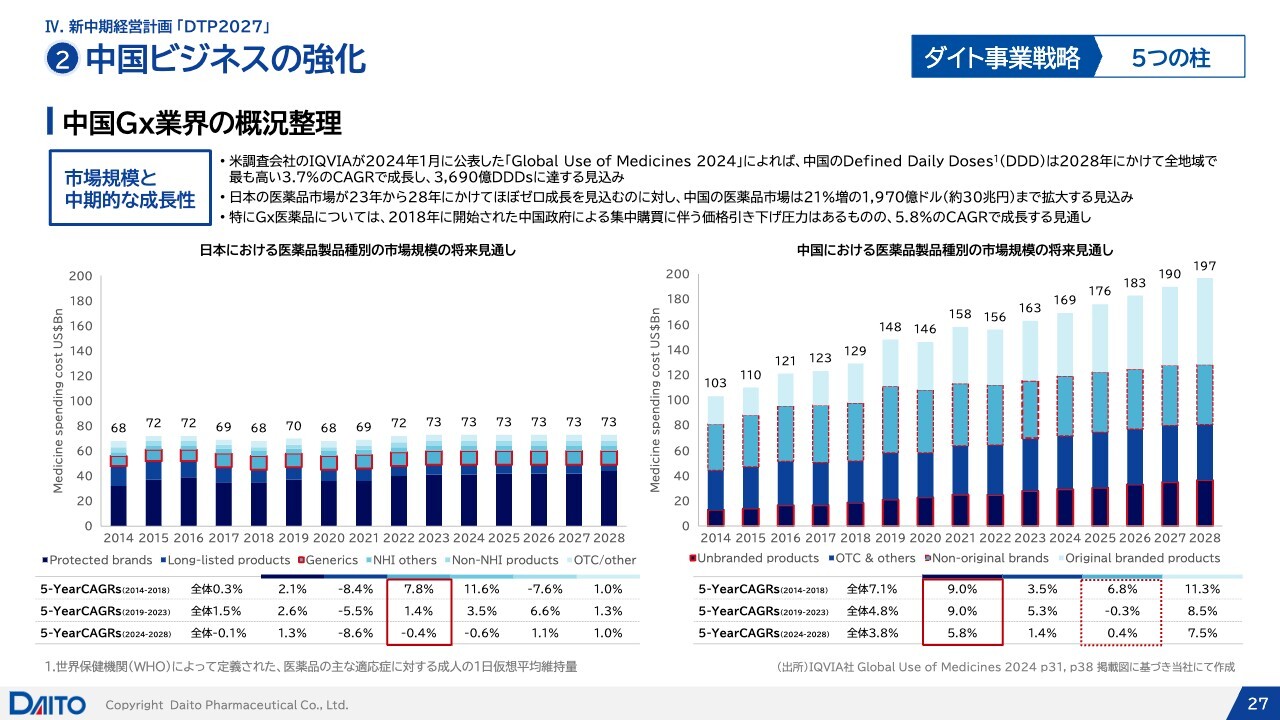

2.中国ビジネスの強化 中国Gx業界の概況整理

スライドのグラフに示しているとおり、日本の医薬品市場は本当に停滞しています。赤枠で囲っているジェネリックセクターも今後はマイナス成長を示している中で、下部に記載している中国は、日本に比べると遥かに大きく、5.8パーセントに伸びると予想されています。

点線の赤枠で囲っている中国の部分は、中国とインドだけの特有な市場であり、中国だけで特許が取れていない先発品のオリジネーターや、ライセンス以外の中国企業は特許がないため、模倣品を作ってビジネスを行っています。

こちらもジェネリックと仮定すると、中国市場の約半分はジェネリックということになります。中国市場はこれからも非常に伸びますし、大きな市場であると言えます。

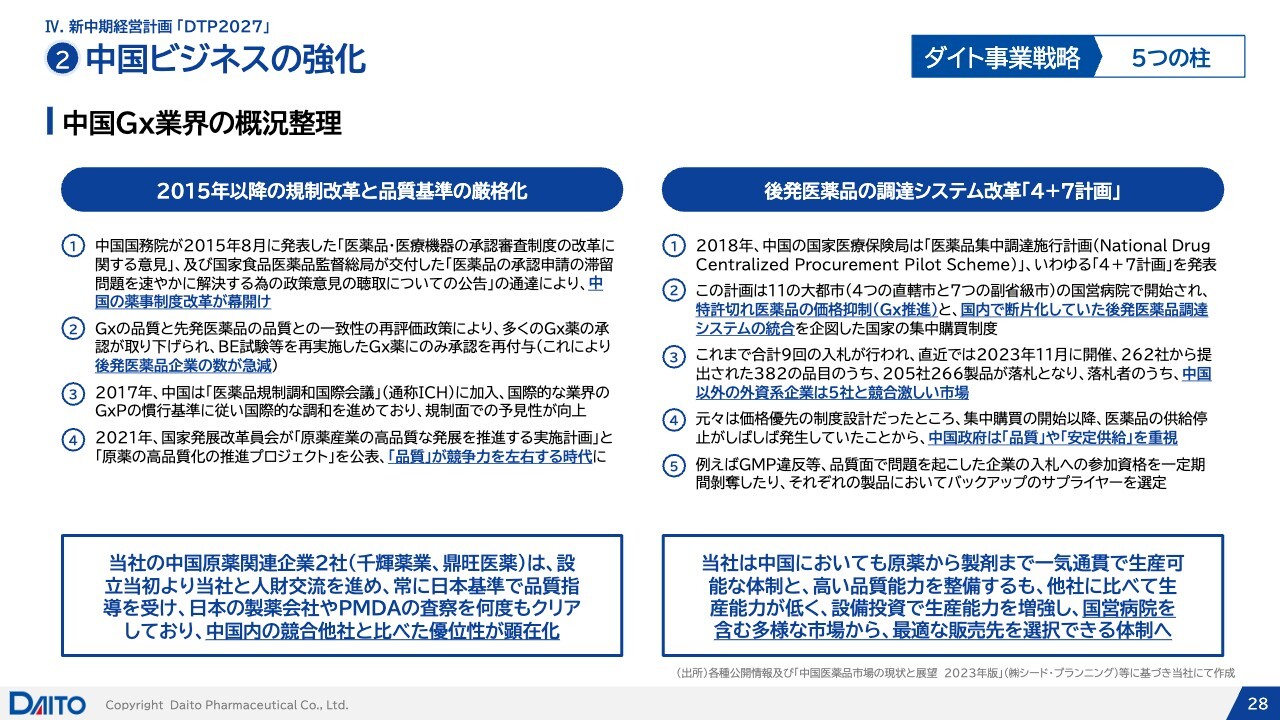

2.中国ビジネスの強化 中国Gx業界の概況整理

ミクロな視点からお話しします。中国では、承認申請をしても先見性が見えず、承認の対応もわかりません。わからないことだらけで、急に方針が変わるイメージもありましたが、2015年を境に、急激に欧米のスタンダードに近づくようなさまざまな改革を行いました。

私の印象では、もうかなりFDA認証に近い体制がとられ、承認申請のタイミングも見えてきています。

さらに、最近は中国政府も品質に注目するようになりました。品質を保てない会社は、ライセンスを取り上げられたり、承認されなかったりと、かなりハードルが高くなりました。ジャパンスタンダードを持っている当社は有利だと思います。

中国には国営の病院の市場が50パーセントあり、集中購買という入札制度があります。大きな市場で、何回か入札が行われています。外資系には厳しいですが、当社は外資系というよりも、中国の原薬を使い、中国の製剤の、中国にある工場のため、一定の利点があると考えています。

一貫製造という点でケイパビリティはありますが、集中購買に乗っていくには、今のキャパシティでは少し足りません。今後、生産能力の拡大に向けた投資も視野に入れながら、大きな市場である集中購買も考慮に入れて戦略を練っていきたいと思っています。

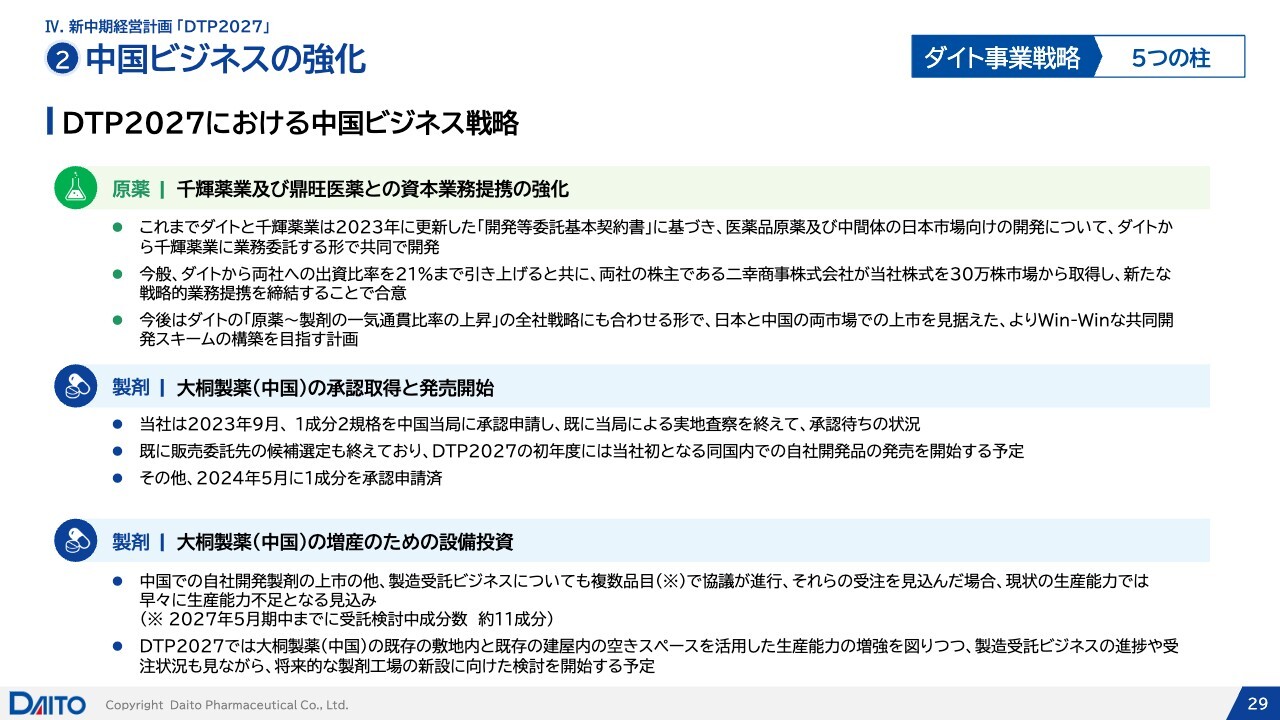

2.中国ビジネスの強化 DTP2027における中国ビジネス戦略

スライドに、中国ビジネスの強化についてまとめています。千輝薬業と鼎旺医薬の資本業務提携の強化については、プレスリリースで細かく説明しています。読んでいただければわかると思いますが、12パーセントから21パーセントまでステップアップして、出資比率を高めました。

千輝薬業と鼎旺医薬側の親会社である二幸商事が、当社の株式を市場から30万株買い付けるというかたちになっています。これをきっかけに、さまざまな契約を見直しました。

今までは日本に対して原薬を提供していましたが、今後は原薬から製剤の一貫生産で、中国市場と日本での共同開発、日本の原薬を中国に探しに行く時の手助け、もしくは逆の手助けなど、さまざまな点で、契約を見直しました。これからWin-Winの関係を作っていくための契約が結ばれているところです。

一方、製剤の70パーセントの手法を導入している大桐製薬では、第1号として2023年9月に1成分2規格を申請し、承認間近な段階です。こちらが中期経営計画に反映されます。

2024年5月に1成分を申請しており、こちらも順調に進むと思われるため、中期経営計画に反映してくると思います。円安の影響はありますが、今後は円安における脆弱性をこちらで払拭していきたいと思っています。

もう1点製剤で注目したいのは、中国においても国内と同様に製造受託ビジネスを考えています。今検討しているのは、11成分あります。現在の建屋の設備を増強して受けていく方針ですが、まだまだチャンスがたくさんあります。

原薬から製剤までジャパンクオリティがはまり、非常に安心感があり引き合いも多いです。さらにビジネスチャンスがあるため、将来は別工場も含めた設備投資も視野に入れています。

2.中国ビジネスの強化 千輝薬業と鼎旺医薬のご紹介

千輝薬業と鼎旺医薬のご紹介です。千輝薬業は、2006年に設立され、社員数は210名です。安徽省合肥市の市内にあります。新設した鼎旺医薬は、新しい技術開発区の広大な土地に建てられ、最近すべて竣工しました。原薬工場の反応釜は約250基あります。

スライド右側に掲載している写真の上部に、4階建ての工場5棟と建屋があります。こちらにある250基の反応釜は、200リットルから4,000リットル、多いものでは10,000リットルの大きな釜となっています。

日本の原薬工場では、200リットルから3,000リットル、多くて5,000リットルくらいです。国内を全部合わせた製造能力の3倍から4倍くらいを1つの工場でまかなっています。また、24時間稼働し、セブンデイズのオペレーションが可能であるため、コスト的にも非常に期待できると言えます。

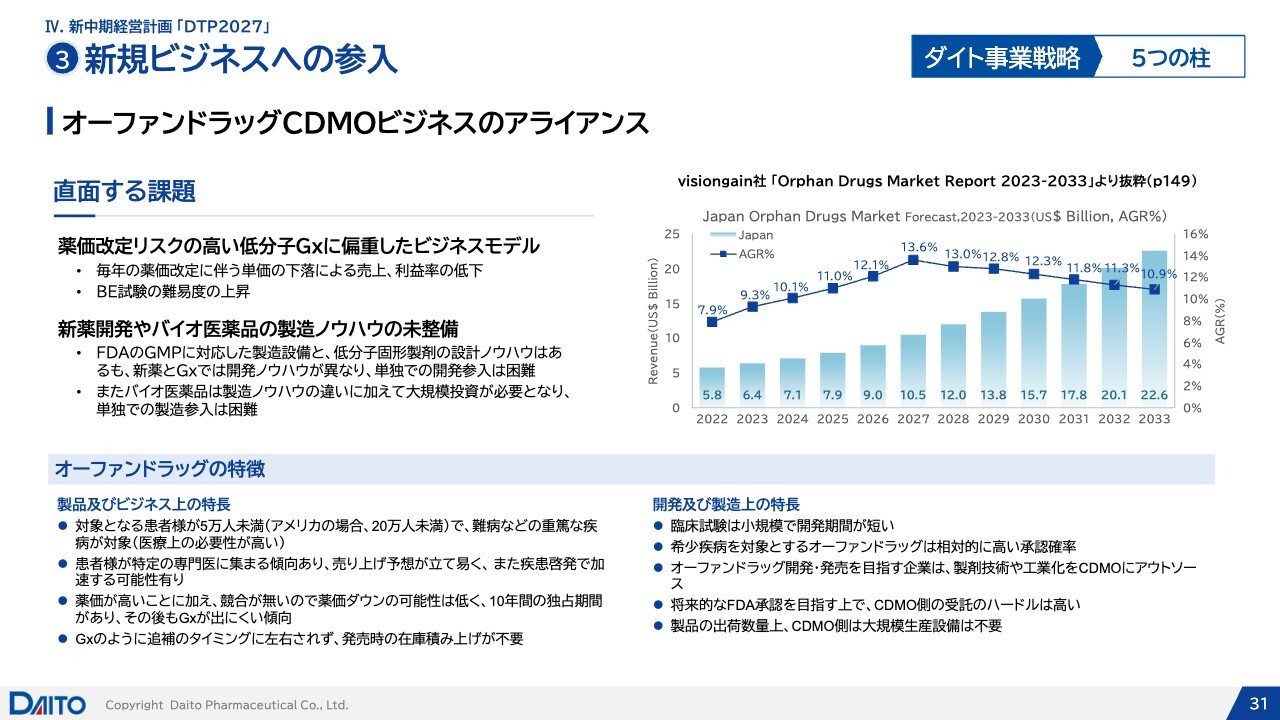

3.新規ビジネスへの参入 オーファンドラッグCDMOビジネスのアライアンス

オーファンドラッグCDMOビジネスについてです。ジェネリックビジネスとは違うアンメット・メディカル・ニーズ型の患者さまや、承認の確率が低い大型の新薬に数百億円も投資する体力はありません。

オーファンドラッグCDMOビジネス用の薬は承認確率が高く、臨床試験において投資も低くなっています。当社ですべての工程を行うわけではなく、製剤研究所と製剤工場の役割を担い、基本的な創薬とマーケティング、海外展開を行う会社とアライアンスを組んでいこうと考えています。

3.新規ビジネスへの参入 オーファンドラッグCDMOビジネスのアライアンス

具体例として、最近プレスリリースしたノーベルファーマとのパートナーシップ関係に向けた提携があります。ノーベルファーマは、オーファンドラッグCDMOビジネス領域において、日本のトップ企業で数々の実績があります。

低分子において、当社が製剤工場や製剤研究所、製剤工場の役割を担ったパートナーになるよう両社で進めています。

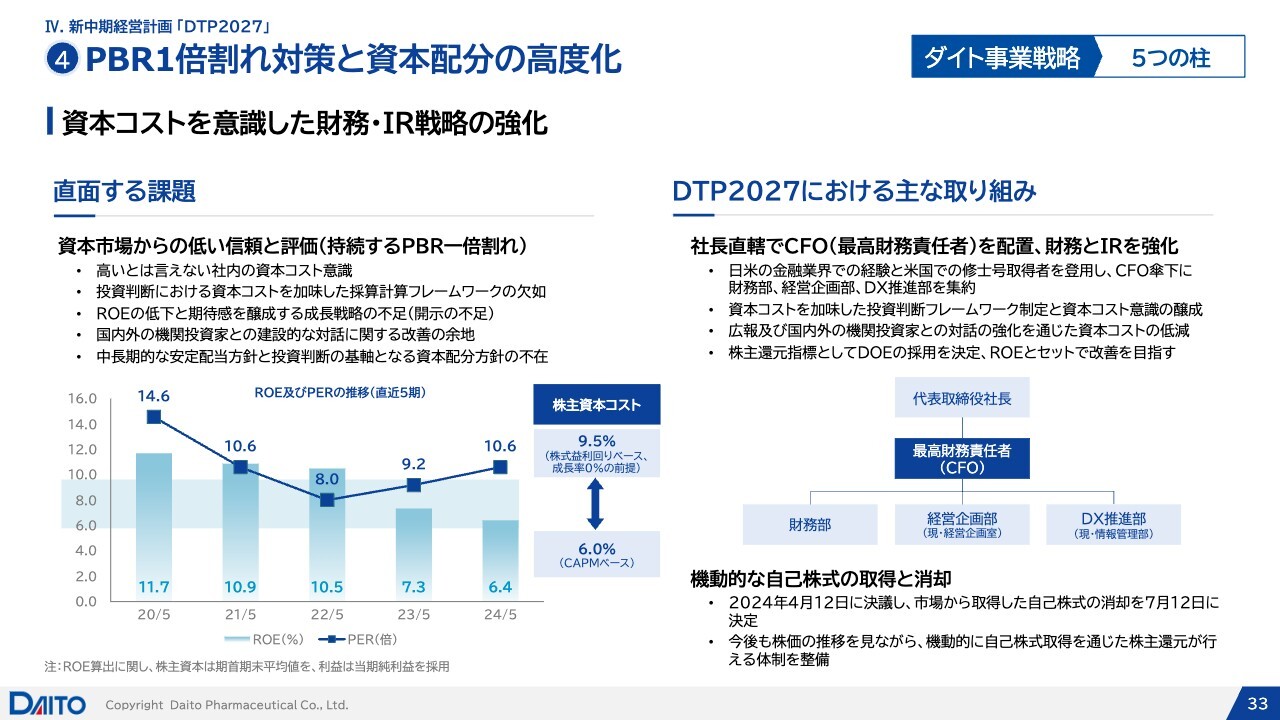

4. PBR1 倍割れ対策と資本配分の高度化 資本コストを意識した財務・IR戦略の強化

資本コストを意識した財務・IR戦略の強化についてです。PBR1倍割れについては、先ほどお伝えしたとおりです。直面する課題において、スライドに記載した過去の反省点を活かし、一生懸命取り組みたいと思っています。

今後は専門家を投入していくべきと考え、社長直轄でCFO(最高財務責任者)を配置しました。CFOは、慶応大学の薬学部を卒業してから、異色ではありますが銀行に就職し、ハーバードビジネススクールを卒業した後、故郷の富山県に帰って来たという、十分すぎるほどの素養と経験を持った人物です。

今回も、中期経営計画チームの中で、ファイナンシャル戦略や中国戦略などにおいて中心となって、いろいろなプランを立てています。CFOの下には、財務部、経営企画部、DX推進部を配置し、さまざまなことに取り組んでいきたいと思っています。

機動的な自己株式の取得と消却として、株主還元を強化していきます。皮切りとして4月12日に取締役会で決議し、市場から取得した自己株式35万株の消却を決定しています。順次さまざまな点で、株主還元を強化していく予定です。

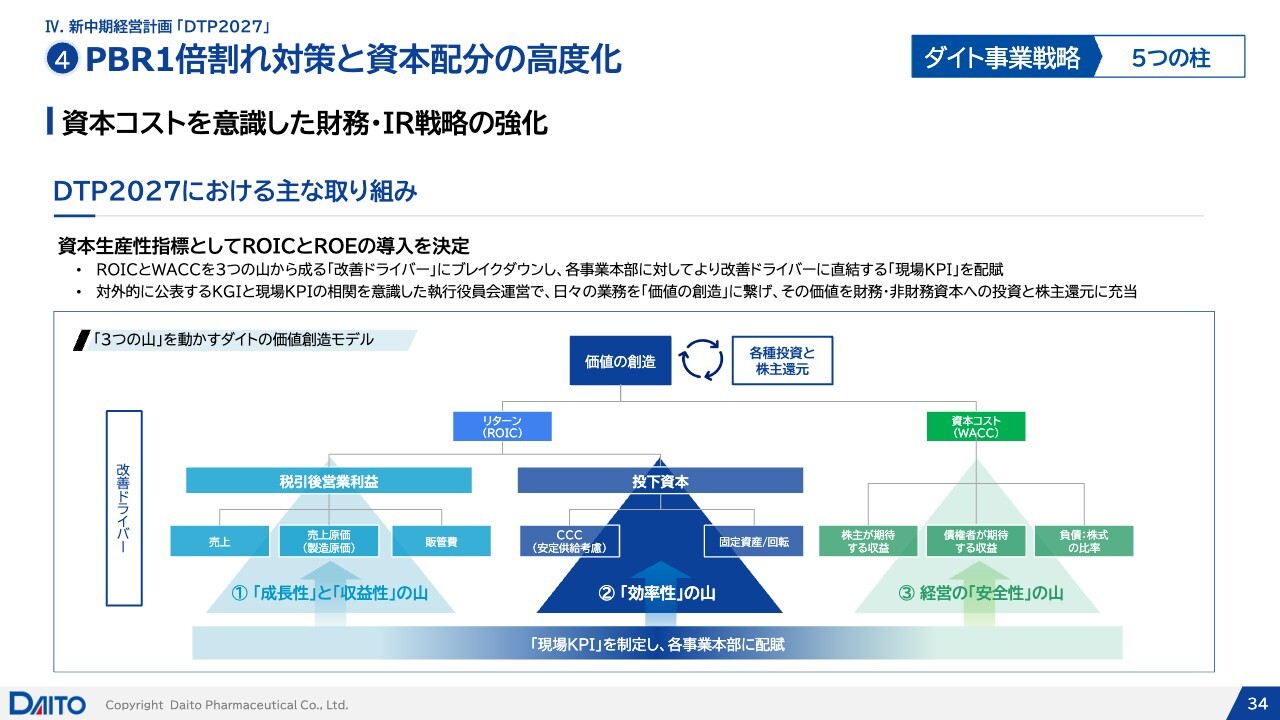

4. PBR1 倍割れ対策と資本配分の高度化 資本コストを意識した財務・IR戦略の強化

資本コストを意識した財務・IR戦略の資本生産性指標として、ROICとROEの導入を決定しました。リターンのROICと資本コストのWACCを因数分解して、3つの山を作っています。

リターンでは「成長性」と「収益性」の山と、「効率性」の山、資本コストでは経営の「安全性」の山と題して、それぞれKPI、KGIを定め、下にそれぞれの部署や現場の社員全員まで落とし込めるようなKPIを策定しています。

こちらをそれぞれの部署の目標に落とし込み、毎月の役員会議や執行役員会議でフォローしていきます。それぞれのKPIを達成できれば、最終的に対外的に発表しているKGIが達成されるというかたちで、一気通貫で対外的な目標を達成する仕組みを作っています。

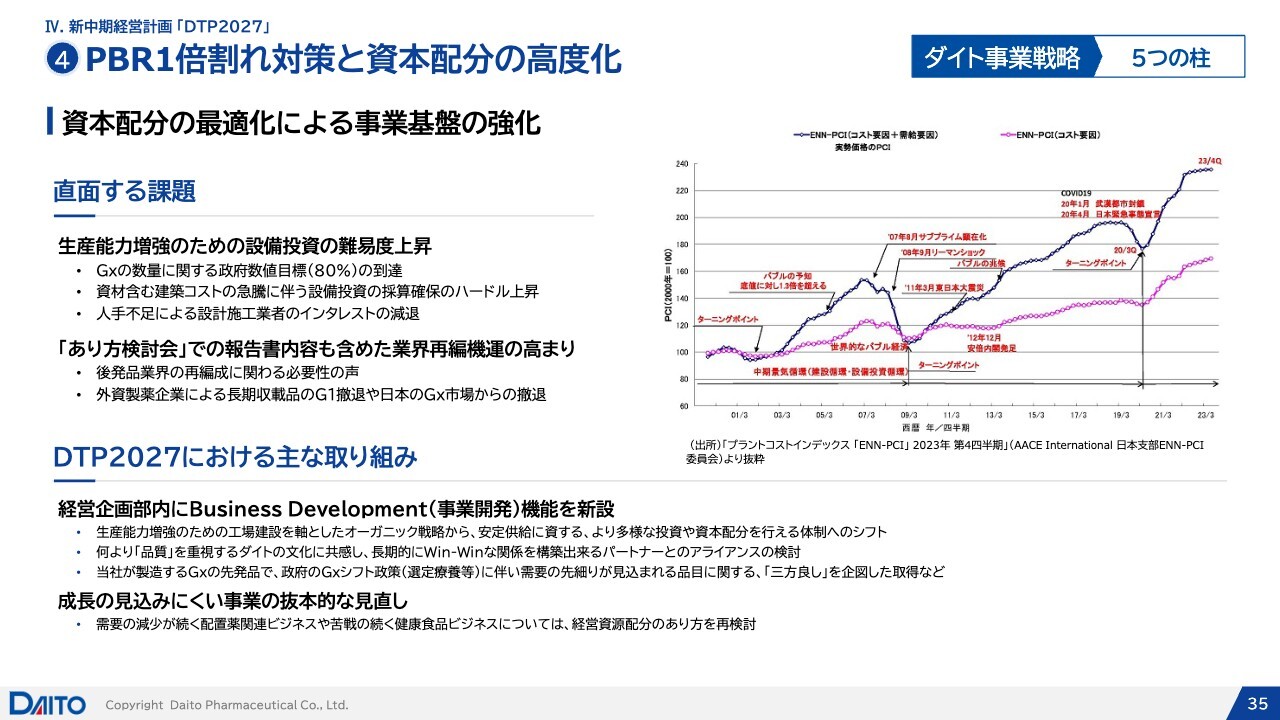

4. PBR1 倍割れ対策と資本配分の高度化 資本配分の最適化による事業基盤の強化

スライドのグラフのとおり、工場建設コストは2000年に比べて2.5倍以上かかります。オーガニックに設備投資をして、建屋を立て工場を建設することが、毎年の薬価改定では見合わないという視点から言いますと、当社は中堅的な立場ですが、今後インオーガニックな動きも含めながら準備していくことが必要だと考えています。

経営企画部内にBusiness Development(事業開発)機能を新設し、さまざまなことに対応できる準備を進めたいと思っています。

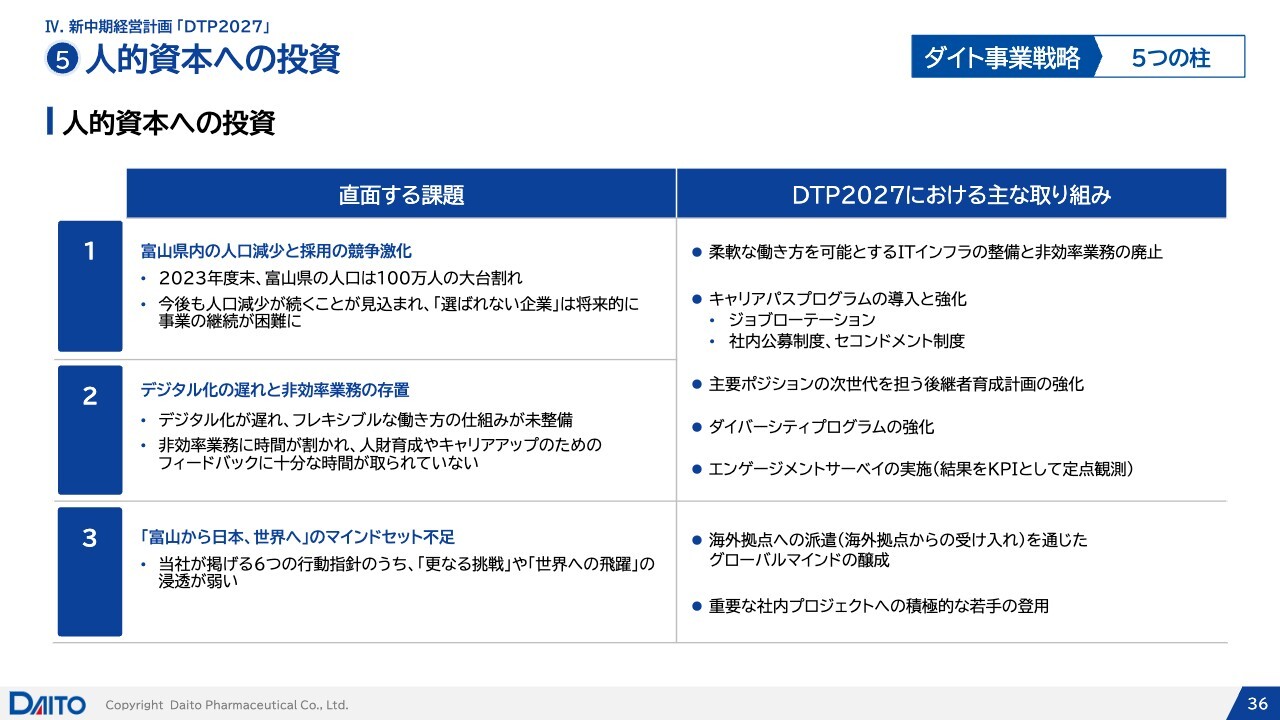

5.人的資本への投資 人的資本への投資

人的資本への投資についてです。当社は地方の会社ということもあり、全日本やグローバル企業から見ると、働き方やワークライフバランスなど、さまざまな点で、もう少しできることがあると思っています。社員が「本当によい会社で働いている」と思える環境を作っていきたいと思っています。

株主還元政策

株主還元政策には、注力していきたいと考えています。2025年5月期は10円の増配を予定しており、中期と期末を合わせて35円、通年で70円を想定しています。

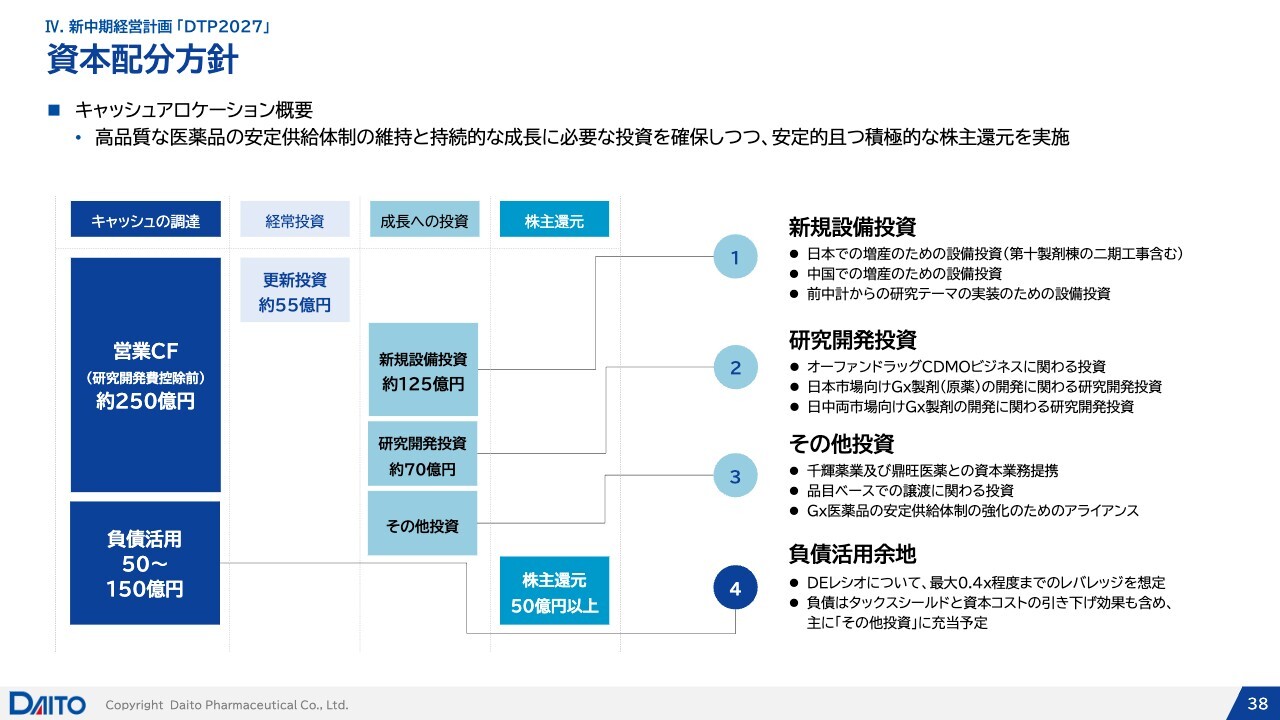

資本配分方針

資本配分方針です。これまであまりディスクローズしなかった部分ですが、キャッシュの調達はCCCも含めた営業キャッシュ・フローを軸に行う方針は変わりません。財務の健全性にも配慮しながら、有利子負債の活用も積極的に取り組みたいと思っています。

スライドに記載した数字からもわかるとおり、キャッシュの運用面では国内設備投資が一段落しており、中期経営計画では、そちらの工場をより早く、より効率的にフル活用させることに注力したいと考えています。

一方、中国では受託ビジネスを最大化すべく、生産能力拡大のための設備投資を検討しています。

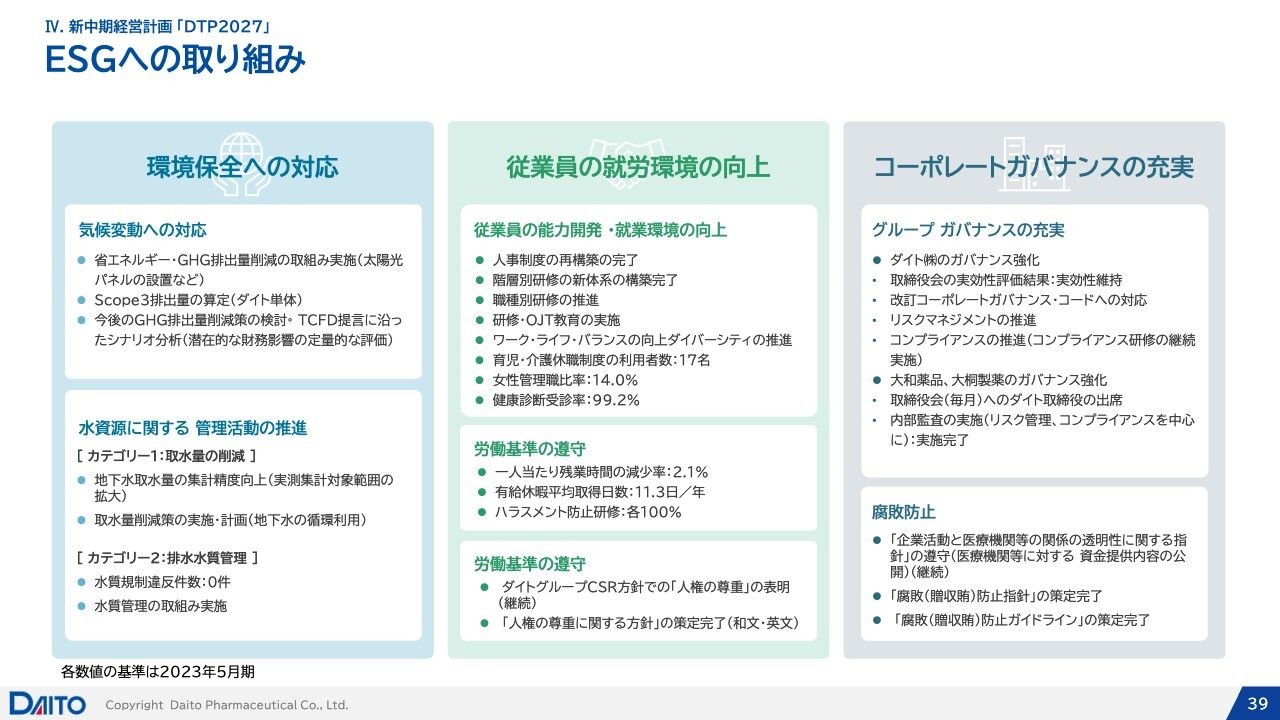

ESGへの取り組み

ESGへの取り組みは、重要な経営テーマだと認識しています。環境保全への対応や従業員の就労環境の向上、コーポレートガバナンスの充実を中心として、活動を継続していきたいと思っています。

2025年5月期 業績予想

2025年5月期の業績予想です。売上高が490億円、営業利益が35億円です。減価償却は第十製剤棟と新研究棟の償却が始まり、まだ43億円というかたちで残っています。設備投資はピークを過ぎますが、今期は第十製剤棟の二期工事も入るため、67億円を見込んでいます。

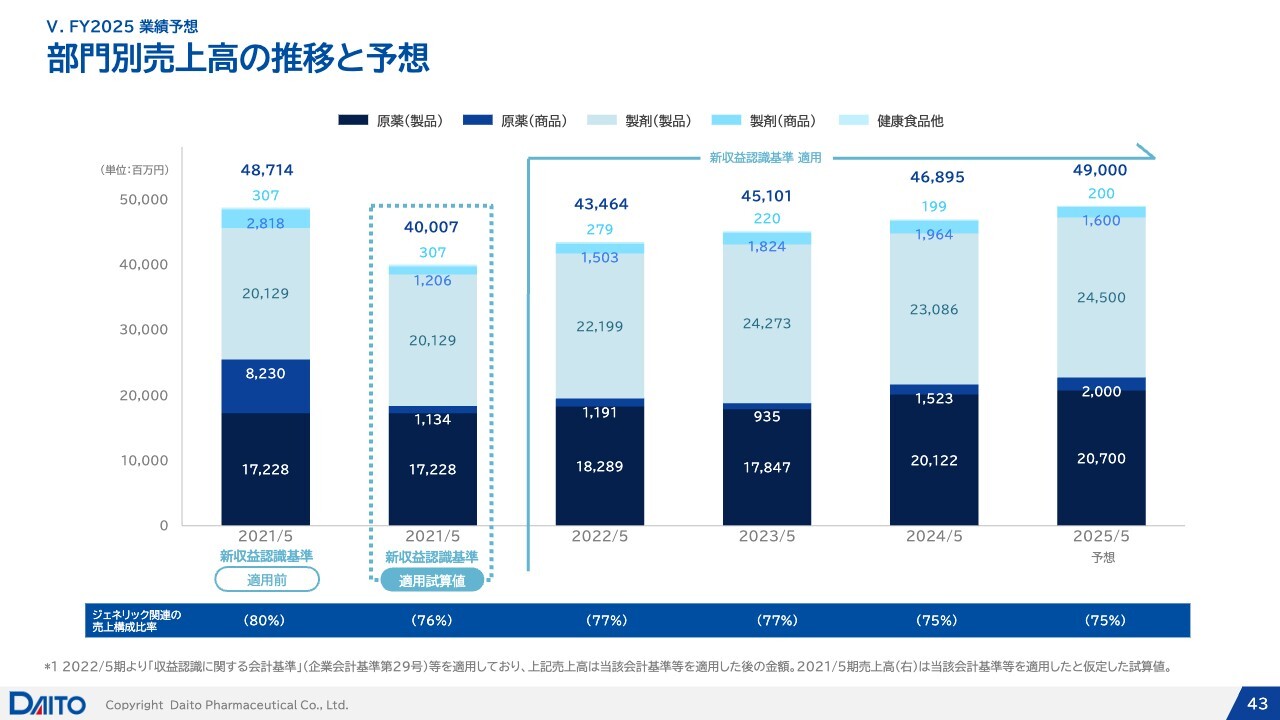

2025年5月期 業績予想 部門別売上高

原薬が好調で、今期は製剤も盛り返してくると予想しています。

部門別売上高の推移と予想

部門別売上高の推移と予想をグラフにして、スライドに掲載しています。

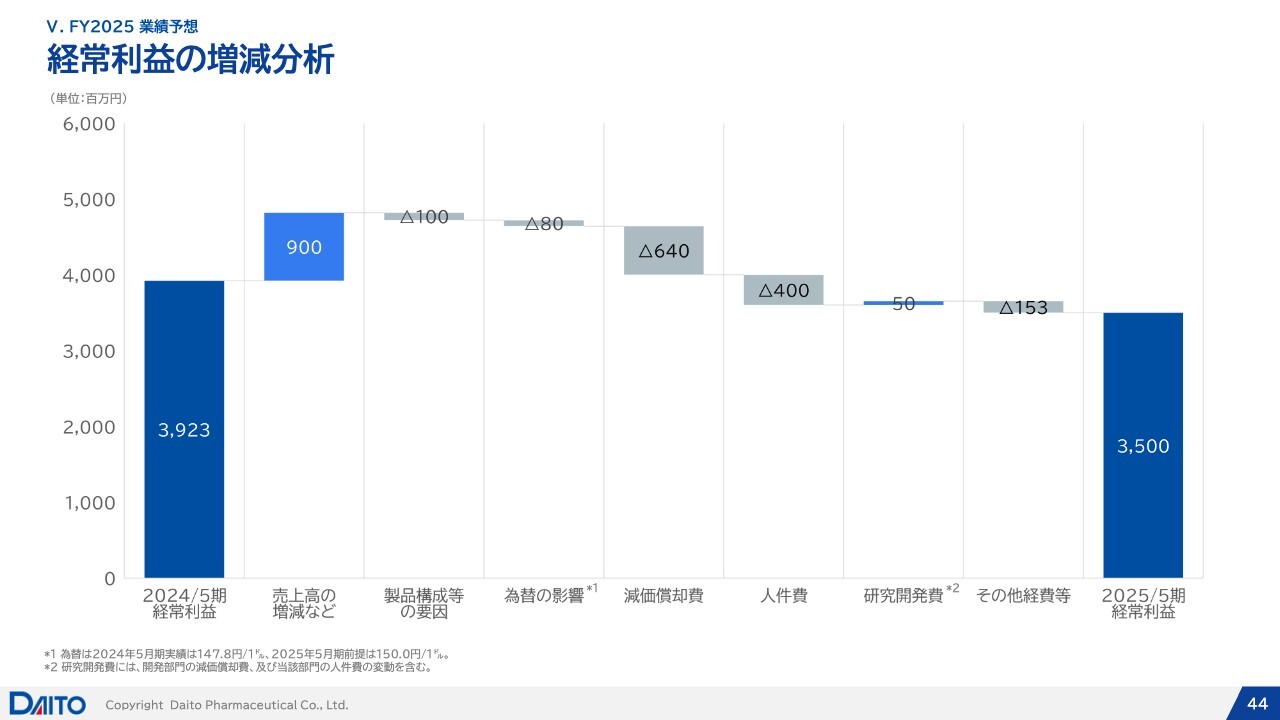

経常利益の増減分析

経常利益の増減分析です。売上高の増減等があり、最終的には35億円と予想しています。

質疑応答:ジェネリックに対する考えについて

質問者:先ほどご説明があった実績の中で、沢井製薬などは別としても、中堅や新薬メーカーのジェネリックに対する悲観的な動きがあります。コンソーシアム構想など、中堅は非常に腰が引けているイメージがあります。

東和薬品と沢井製薬だけが増産ということです

新着ログ

「医薬品」のログ