【QAあり】TWOSTONE&Sons、3Q売上高は15四半期連続となる最高値更新 売上総利益は初の10億円突破

目次

河端保志氏:みなさま、本日は金曜日の遅い時間にご参加いただきありがとうございます。株式会社TWOSTONE&Sons代表取締役CEOの河端です。さっそくですが、2024年8月期第3四半期の決算説明会を始めます。よろしくお願いします。

本日は、スライドに載っている順序でご説明します。なお、本資料は当社ホームページのIRページにアップされていますので、併せてご確認いただけますと幸いです。

エグゼクティブサマリー① 2024年8月期の注力ポイント

エグゼクティブサマリーについてご説明します。まずは、2024年8月期の注力ポイントとその進捗です。2024年8月期は「積極的な採用投資の継続」「既存事業の成長および積極的なM&Aの計画・実施」「ガバナンス強化」の3点を注力ポイントとして掲げています。

1点目の「積極投資の継続」に関しては、2024年4月に海外募集による資金調達を実行しました。こちらの資金を採用および組織強化に活用し、グループ全体の組織力の強化を図ります。また、2024年4月に新卒が26名入社しました。新卒社員に関しては、早期の戦力化を図ることで事業数値への貢献を期待したいと考えています。

2点目の「既存事業の成長および積極的なM&Aの計画・実施」に関しては、第3四半期からMapleSystems社の売上・利益を連結しています。既存事業の成長と合わせて、エンジニア稼働数は前年同期比42.3パーセント増となりました。また、海外募集による資金調達を原資として、これまで以上の戦略的M&Aを積極的に検討していこうと考えています。

3点目の「ガバナンス強化」に関しては、これまで積極的に行ってきたM&Aに対してPMIを継続しています。具体的には、営業効率や経営効率の向上に向けて、子会社間の合併を実行しました。

エンジニア人材・営業人材の交流やクライアント企業のクロスセルなど、これまで以上にグループ間の連携を強化していくことが狙いです。後ほど、具体的な推進プロジェクトをご紹介します。

エグゼクティブサマリー② 2024年8月期 第3四半期会計期間業績

第3四半期の業績についてご説明します。売上高は、前年比10億4,900万円増の35億9,100万円で着地し、15四半期連続で最高値更新を継続しています。第3四半期は、M&Aの待機資金および採用などの組織開発費用として海外募集による資金調達を実行し、財務体質の強化を図りました。

また、コンサル人材・幹部人材・営業人材といった当社の成長に必要不可欠となる人材の積極的な採用に加え、生成AIを活用した業務効率化を推進しました。このように、中長期の事業拡大を見据えた過去最大の戦略投資を継続しています。

その結果、販管費は前年比で3億6,400万円増加し、営業利益は8,000万円で着地しました。営業利益は前期比で減少しているものの、売上高および売上総利益はそれぞれ40パーセント以上の成長となっていますので、中長期の成長を見据えた良い投資ができたと考えています。

第4四半期も、管理体制および組織体制強化のための積極投資をさらに加速させることで、グループ全体の組織力を底上げし、中長期的な事業拡大につなげていきたいと考えています。

エグゼクティブサマリー③ 2024年8月期 第4四半期以降の見通し

第4四半期以降の見通しについてです。第4四半期も、中長期的な成長を見据えた成長投資を継続します。

2024年8月期は、2023年8月期に注力した営業人材の採用に加え、中核事業の幹部人材やグループ企業におけるコンサル人材の積極的な採用を計画しています。獲得したコンサル人材が上流案件を開拓し、グループ全体で一気通貫の営業体制を構築することで、売上・利益の単価向上を実現していきたいと考えています。

また第3四半期からは、生成AIを用いた業務効率化による生産性向上を推進しており、今後の利益率増加を狙います。

その他にも、第3四半期は海外募集による新株式発行を行い、財務体制の強化を図りました。これにより、今後は戦略的なM&Aをさらに加速していけると考えています。引き続き、既存事業の成長にM&Aによる非連続的な成長を組み合わせることで、さらに飛躍的に成長していきます。

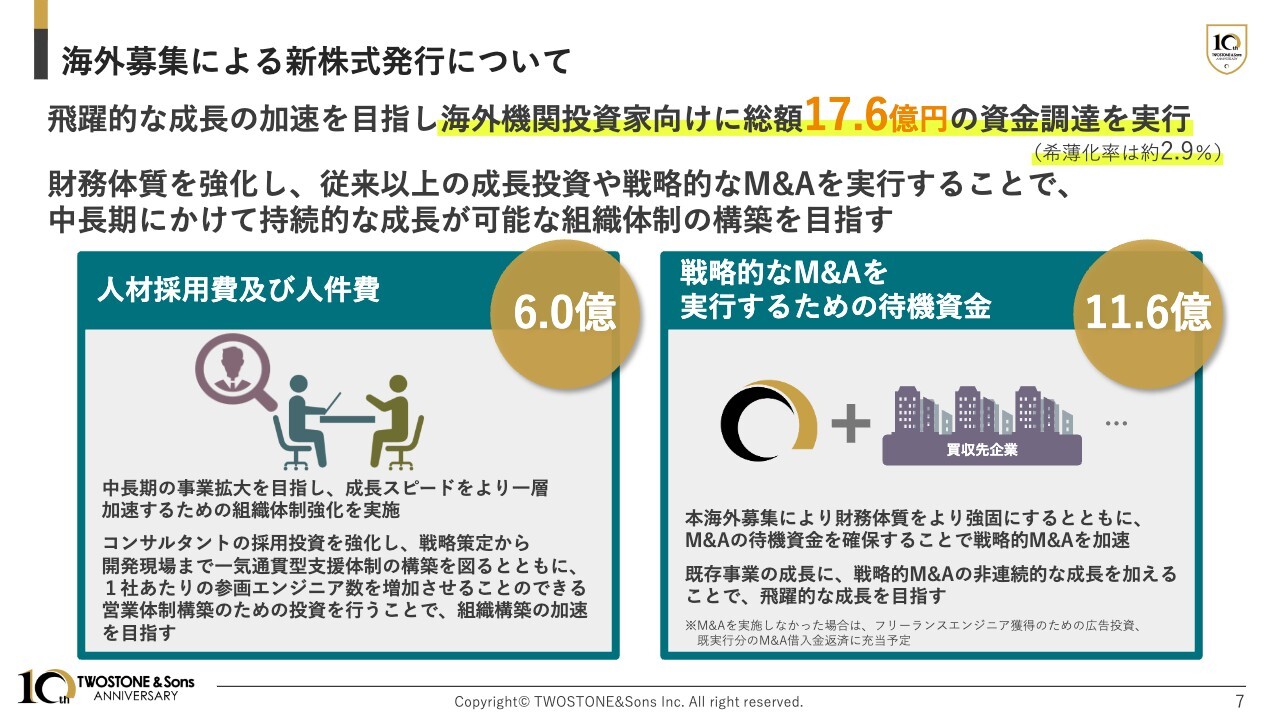

海外募集による新株式発行について

2024年4月に実行した海外募集による新株式発行についてです。先ほどもお伝えしたとおり、財務体制を強化しています。従来以上の成長投資や戦略的なM&Aを実行することで、中長期にかけて持続的な成長が可能な組織体制の構築を目指しています。

また、今回は約2.9パーセントの希薄化であり、その相手先が主に海外機関投資家向けであることからも、市場における当社株価に与える影響を考慮したかたちで実行しています。

調達した資金は、人材採用などの組織開発投資や戦略的なM&Aのための資金として活用し、当社の成長をさらに加速させていきたいと考えています。

代表紹介

ありがたいことに当社の注目度も非常に高まってきており、今回も新規参加の方が大勢いますので、ここであらためて当社について簡単にご紹介します。

まずは自己紹介です。私は1989年生まれの埼玉県出身で、大学院在学中に「エンジニアの価値向上」を目指し、共同代表である代表取締役COOの高原と資本金10万円で創業しました。私が大学院生、高原が大学生の頃の話になります。

私と高原は、幼少期からエンジニアをやっていた関係もあって非常に意気投合しました。それ以来、私は代表取締役CEOとして会社の先頭に立ち、自ら案件獲得や新規事業の立案・立ち上げ、企業との提携などで成長を牽引してきました。会社としては、2020年7月に東証マザーズに上場を果たしています。

ビジョン

当社は、経営ビジョンとして「BREAK THE RULES」を掲げています。こちらには「合理的な非常識を常識にしていく」「不合理な常識を打ち壊す」という意味があります。このような理念を持って、今はまだ常識とされていない価値を見出し、提供することで、世の中に対して価値提供をしていこうと考えています。

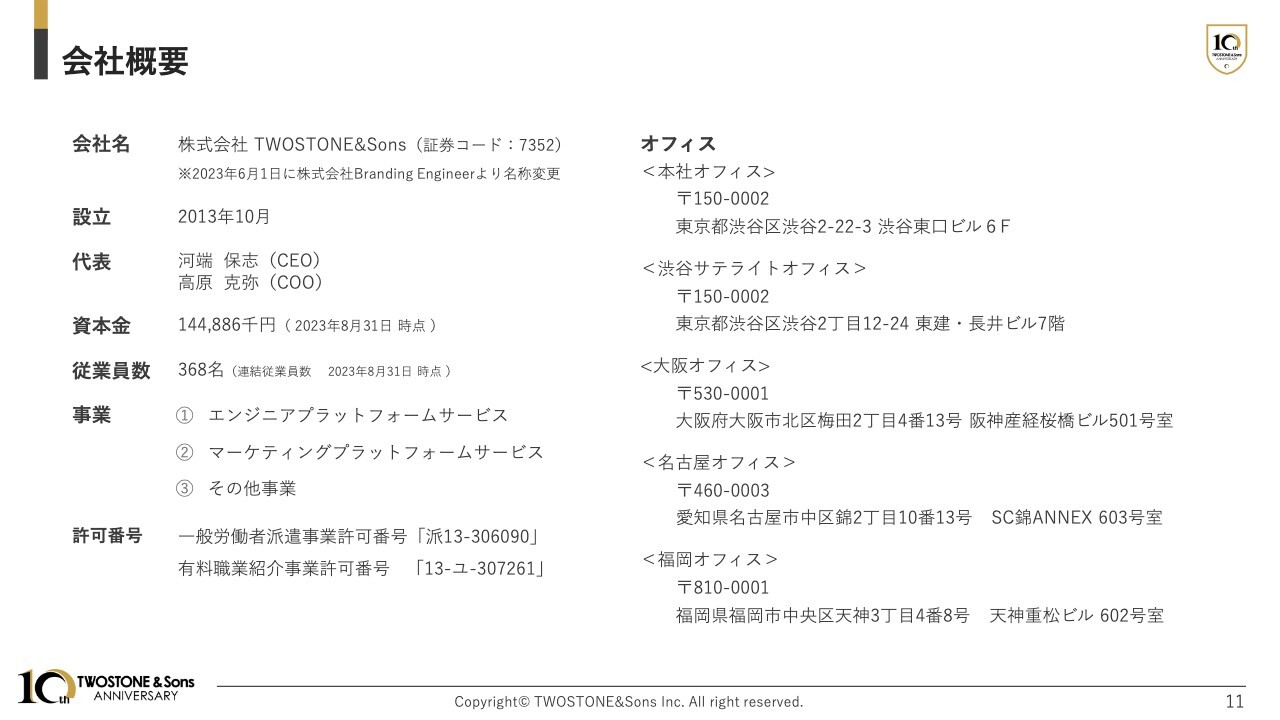

会社概要

会社概要です。オフィスは本社のある渋谷を中心に、大阪、名古屋、福岡に支社を構えています。

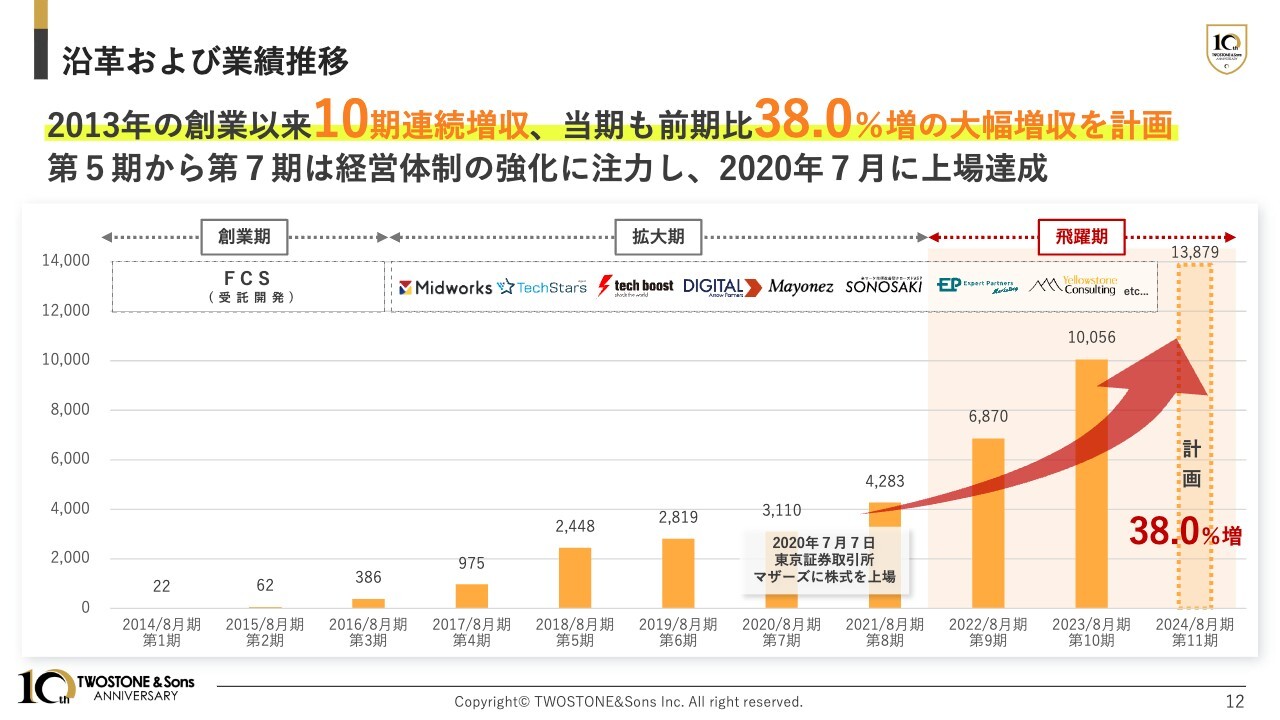

沿革および業績推移

これまでの沿革と業績推移です。当社は2013年の創業以来、2023年8月期までに10期連続で増収を達成し、売上高も100億円に到達しています。2024年8月期も前期比38パーセント増の大幅増収を計画しており、今後もこの成長曲線を維持していきたいと考えています。

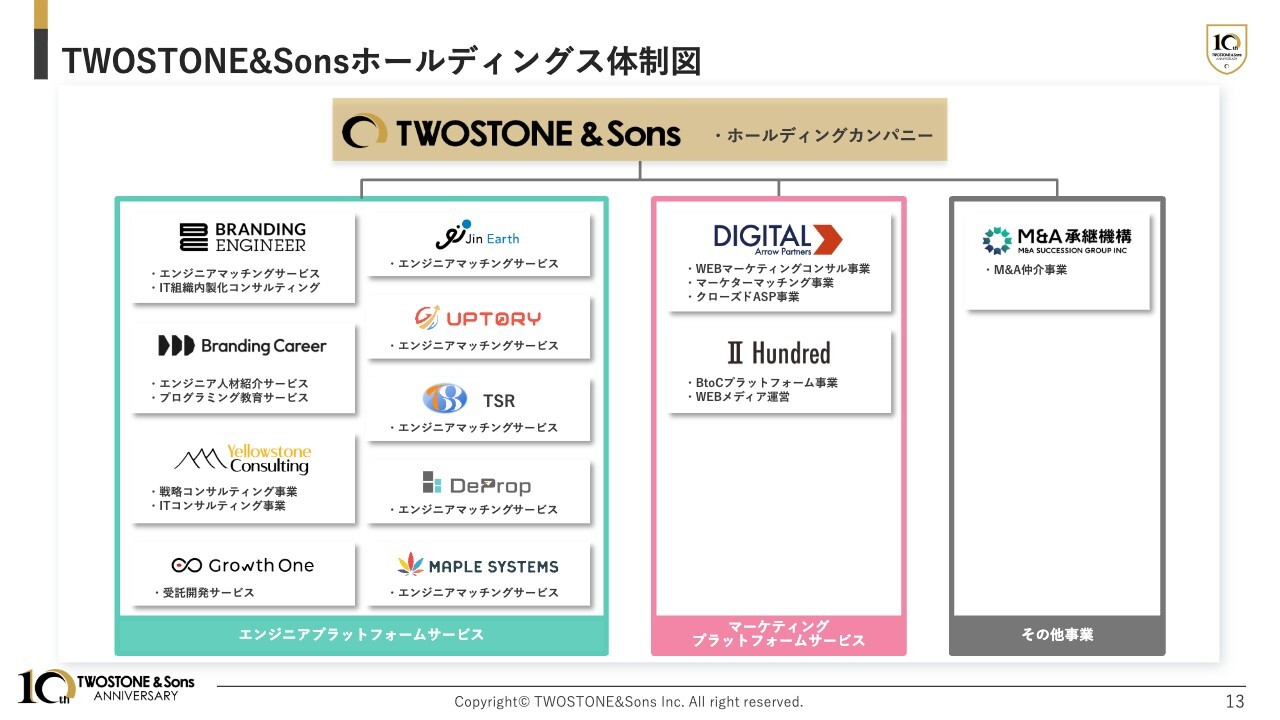

TWOSTONE&Sonsホールディングス体制図

スライドには、ホールディングスの体制図を掲載しています。あらためてご覧いただけますと幸いです。

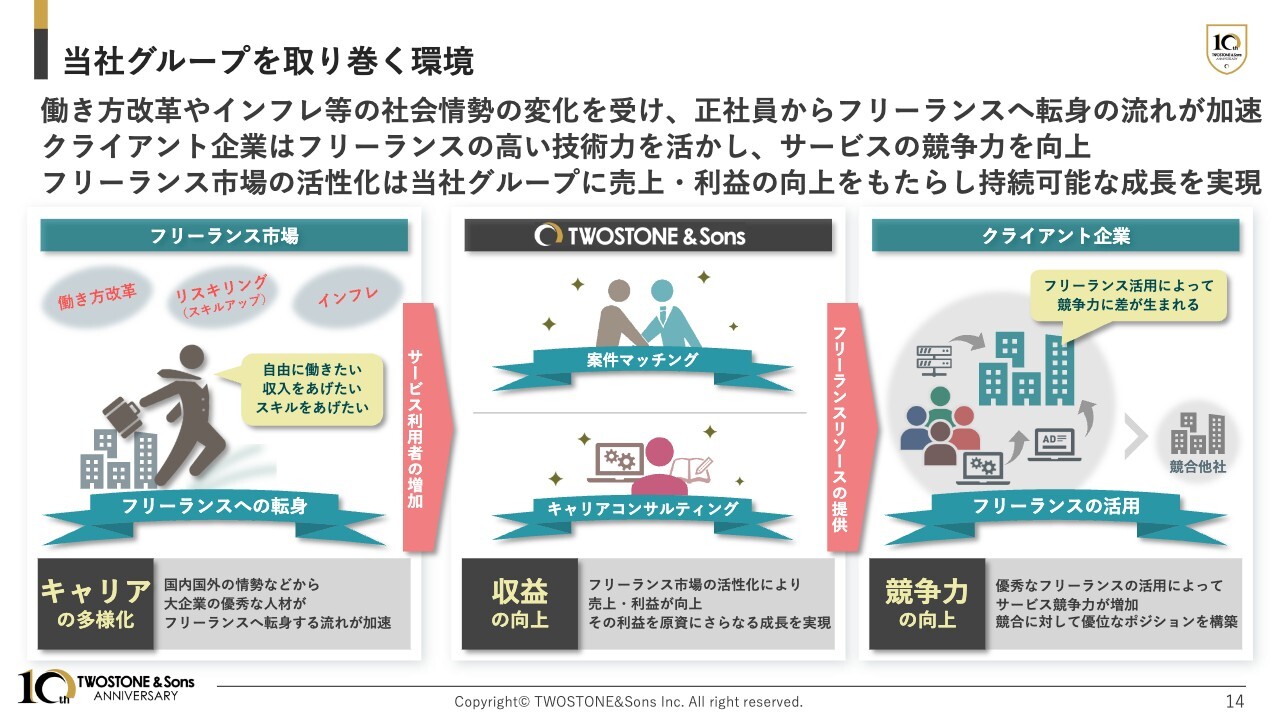

当社グループを取り巻く環境

当社を取り巻く環境について具体的にご説明します。昨今の日本では、働き方改革の推進やインフレによる物価高により、大企業にいるような優秀な人材が正社員からフリーランスへ転身する流れが加速しています。その結果、人材の流動性が非常に高まっており、この流れは今後ますます加速していくと考えています。

当社のビジョンにある「合理的な非常識」に関して言えば、「フリーランス」という働き方が徐々に常識になりつつあると思います。スライド右側にあるように、優秀な人材がフリーランスへ転身する流れが加速することにより、企業が業績を向上させるためにはフリーランス人材の活用が必要不可欠になります。

そのため今後は、フリーランスをいかに効果的に活用できるかにより、企業同士のサービス競争力に差が生まれると考えています。フリーランスを効果的に活用できる企業はサービスの競争力が向上し、競合に対して優位なポジションを構築できるということです。

スライド中央には、当社の役割を記載しています。フリーランス市場が活性化する中で、当社はフリーランスとクライアント企業のマッチングを行います。それだけではなく、フリーランスのキャリアコンサルティングなどを通してフリーランスの価値向上を図ることで、企業とフリーランスのマッチングプラットフォームとしての役割を果たします。

インフレにより給料が上がるように、フリーランス単価も向上が見込まれています。単価の上昇は、仮にテイクレートが一定でも当社の売上・利益の絶対値の向上につながります。加えて、当社が市場優位性を持った存在になることで、テイクレートを向上させることにもつながります。

これらの取り組みの結果、フリーランスは報酬や働き方、習得したいスキルなど、自身のキャリア選択が自由になります。一方で、クライアント企業は、優秀なフリーランスを活用することでサービス競争力の向上が期待できます。

当社としても、収益向上が従業員の給与アップにつながり、今まで以上に優秀な人材の採用が増加することで、収益のさらなる拡大を見込めると考えています。

このように当社を取り巻く環境は、フリーランス、クライアント企業、そして当社にとってそれぞれがwin-winとなるような状態となっています。

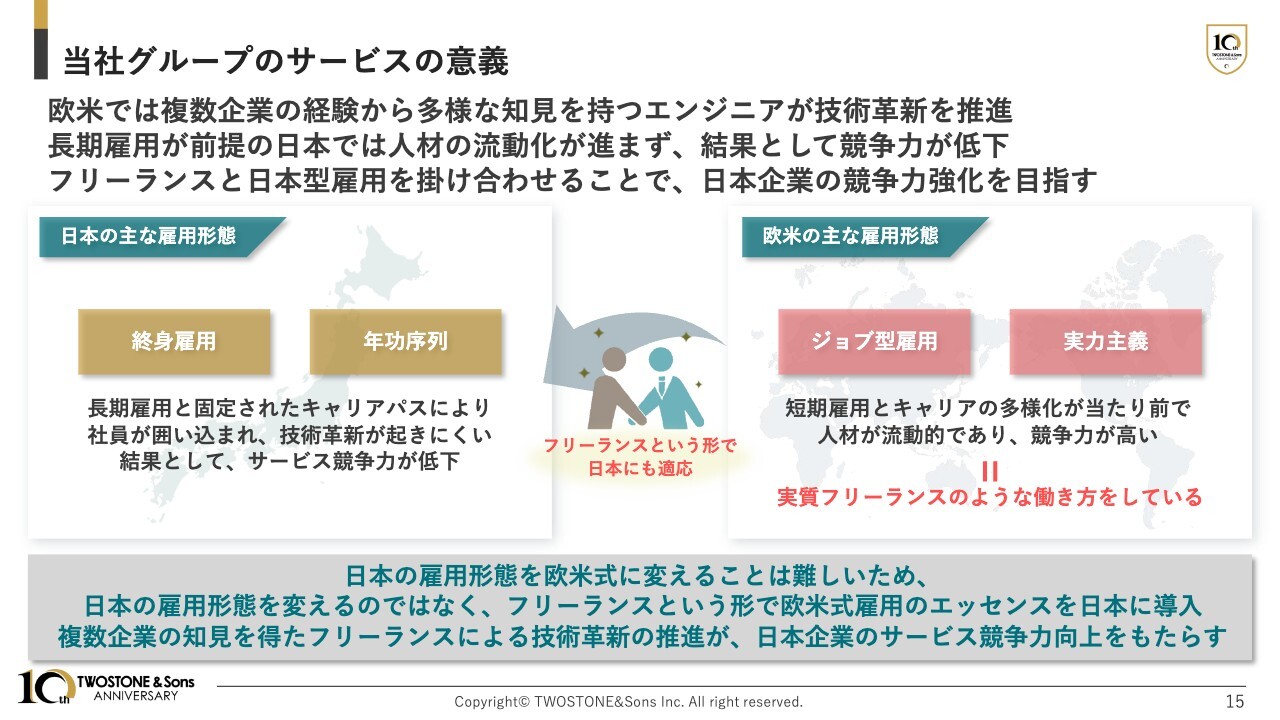

当社グループのサービスの意義

当社グループのサービスの意義についてご説明します。フリーランスを活用することが、なぜサービス競争力の強化につながるのでしょうか。それは、欧米同様に複数企業の経験を得たエンジニアによって技術革新が生まれるからです。

前提として、まずは日本と欧米の雇用形態の違いからご説明します。欧米では、複数企業の経験などから多様な知見を持つエンジニアが技術革新を推進しています。また、ジョブ型雇用や実力主義によって短期雇用とキャリアの多様化が当たり前であり、人材の流動性も高く、その仕組みにより企業のサービス競争力が強化されていく仕組みになっています。

わかりやすく言うと「正社員」という概念があまりなく、実質フリーランスのような働き方をしている人が多いということです。実際に、欧米は日本ほど労働法が厳しくありませんので、レイオフなどもかなりシビアに行われています。

一方の日本では、終身雇用や年功序列が当たり前のため、長期雇用によって固定されたキャリアパスになりやすく、社員が囲い込まれることにより技術革新が起きにくい風潮となっています。結果としてサービスの競争力もどんどん低下していきますし、給料の上昇も欧米と比較すると非常に緩やかになっています。

日本的雇用を欧米式に変えることは難しいと考えていますが、当社は「フリーランス」というかたちを用いることで、欧米式雇用のエッセンスの導入を日本で進めていると言えると考えています。

そうすることで、日本企業でも欧米同様に複数企業の知見を得たフリーランスエンジニアによって技術革新が推進され、結果として日本企業のサービス競争力向上をもたらすことができます。そして最終的には、日本経済全体を底上げする力があると考えています。

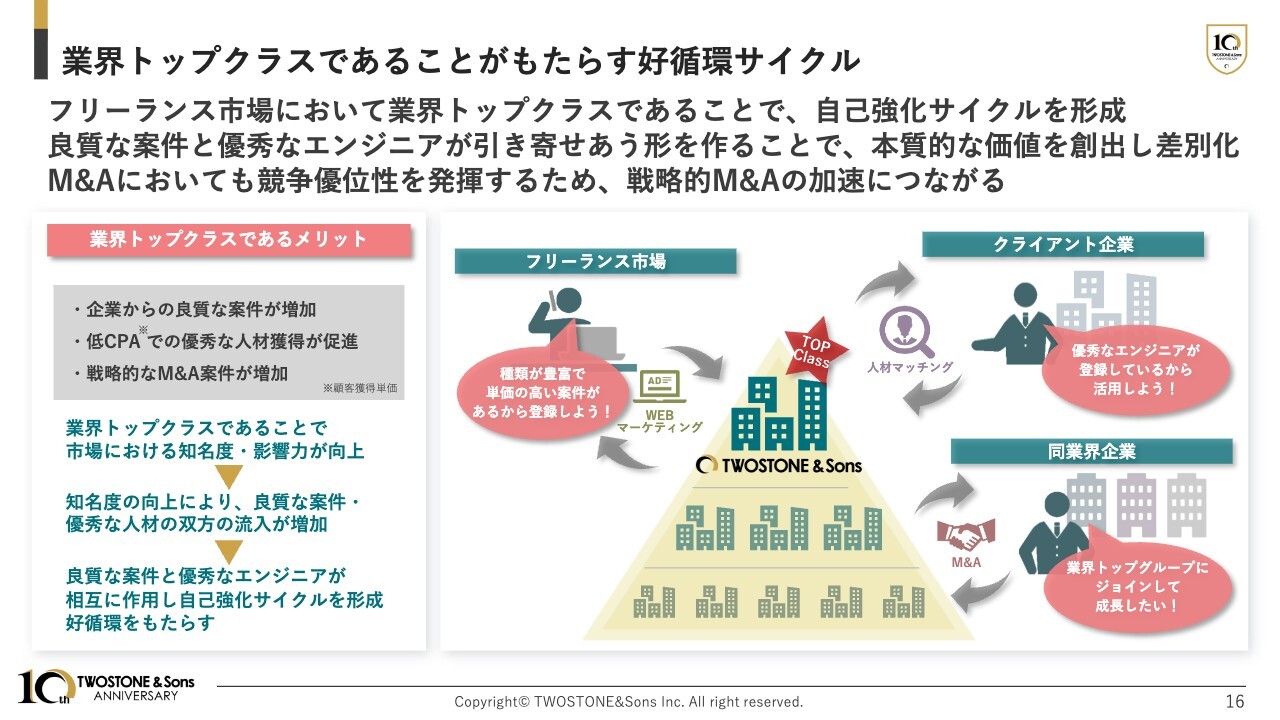

業界トップクラスであることがもたらす好循環サイクル

当社は現在、フリーランス市場において業界トップクラスに位置しています。それは好循環サイクルを獲得するために不可欠な要素でもあります。

業界トップクラスであるメリットについてご説明します。

業界トップクラスであることは、フリーランスエンジニアやクライアント企業など、市場に存在するあらゆるプレイヤーに対して高い知名度や影響力を持つことができます。知名度が向上することによる好循環サイクルの例として、市場からは優秀なフリーランス人材が、クライアント企業からは種類豊富・高単価といった良質な案件がそれぞれ流入してきます。

これらは相互に作用し、良質な案件が集まるところに優秀な人材が集まり、優秀な人材が集まるところに良質な案件が集まるという好循環サイクルを生み出します。

我々の市場における本質的な価値は、「優秀な人材を保有していること」「種類豊富で単価の高い良質な企業案件を保有していること」「それらを効果的にマッチングできること」です。業界トップクラスであることで、先ほどお話ししたような相互作用・好循環が生じ、自己強化サイクルが形成され、さらなる事業成長につながると考えています。

したがって、足元ではそのための先行投資を非常に多く行っています。

また、業界トップクラスの企業であることは、M&Aにも良い効果をもたらします。例えば同業界企業の中に「より成長したい」と思っている企業があった場合、当社グループにジョインすることで、当社グループの保有する良質案件や優秀な人材の活用が可能になります。

このリソースを用いることでスピード感のある成長につながるため、当社グループにジョインすることには大きな価値があると言えます。結果的に、戦略的なM&Aをより加速させることにもつながると考えています。

このように、業界トップクラスの企業であり続けることは、当社グループにとって非常に大きな意味を持ちます。今後も業界トップクラスの地位を保ち、競合他社との差をさらに広げることが重要であると考えています。

そのため、今後も目の前の利益を求めるのではなく、中長期的な企業成長を目指した積極的な投資を行い、既存事業の成長にM&Aを組み合わせることで売上規模の拡大を進めていきたいと考えています。

以上、当社グループを最近知っていただいた方向けに、今回初めて当社について細かくご説明しました。昨今の国内情勢において成長可能性の高い環境にポジションを取っていることと、将来の成長へ向けて積極的な投資を行う企業であることをご理解いただき、応援していただけますと幸いです。

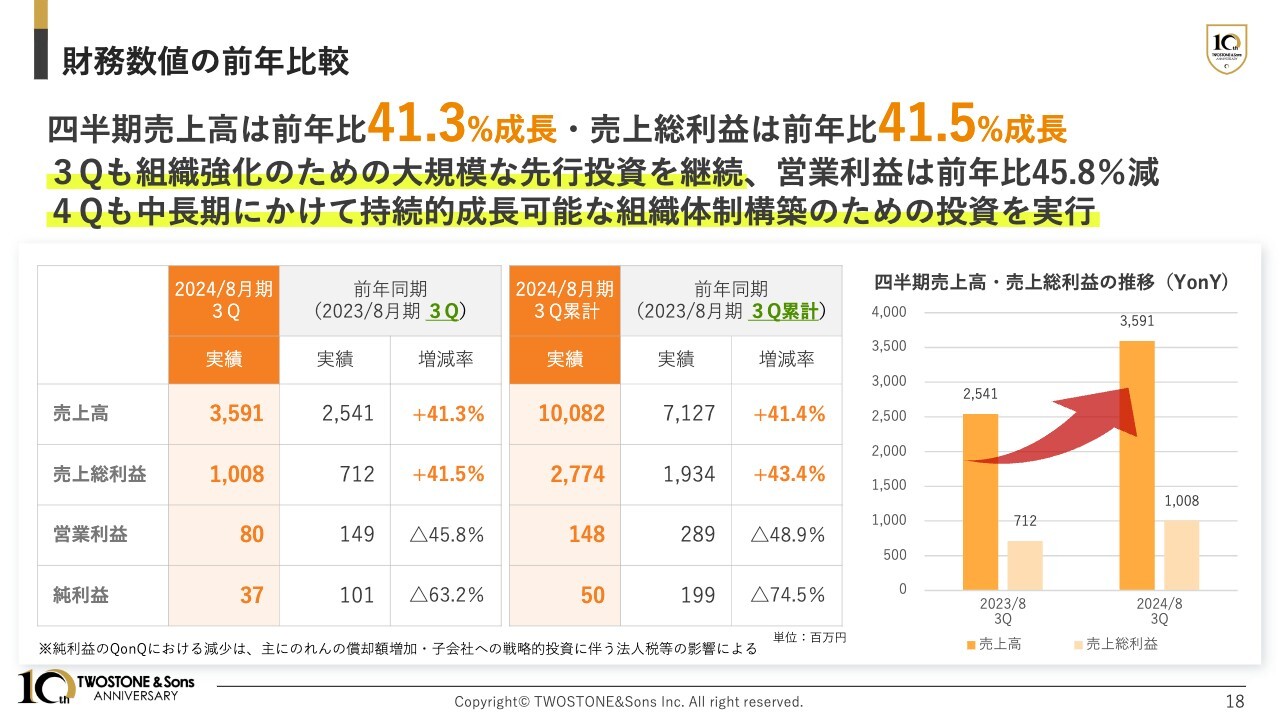

財務数値の前年比較

第3四半期の業績についてご説明します。まずは財務数値の前年比較です。

四半期売上高は前年比41.3パーセント成長の35億9,100万円、売上総利益は前年比41.5パーセント成長の10億800万円となりました。

採用投資を中心に積極的かつ戦略的な先行投資を加速させたため、営業利益は前年比45.8パーセント減となっています。前回の決算説明会でもお伝えしたように、こちらは組織強化のために大規模な先行投資を行った結果です。先行投資は長期的な視点における経営判断によるものですので、決してネガティブなものではありません。

当社は第4四半期も積極的な投資を継続し、中長期にかけて持続的成長が可能な組織体制の構築を実行していきます。

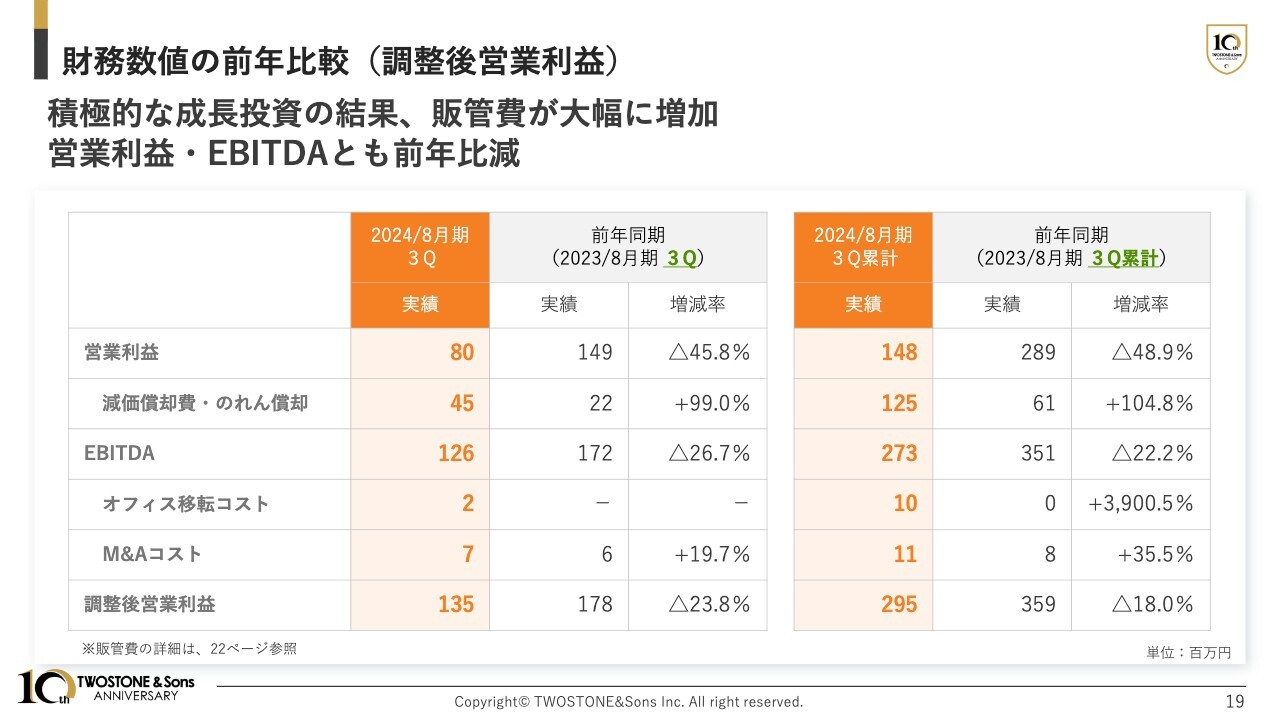

財務数値の前年比較(調整後営業利益)

調整後営業利益についてご説明します。積極的な成長投資の結果、第3四半期も販管費は大幅に増加し、営業利益・EBITDAともに前年比で減少しました。ただし、こちらには一時的な費用が非常に多く含まれていますので、ご安心いただけたらと思います。

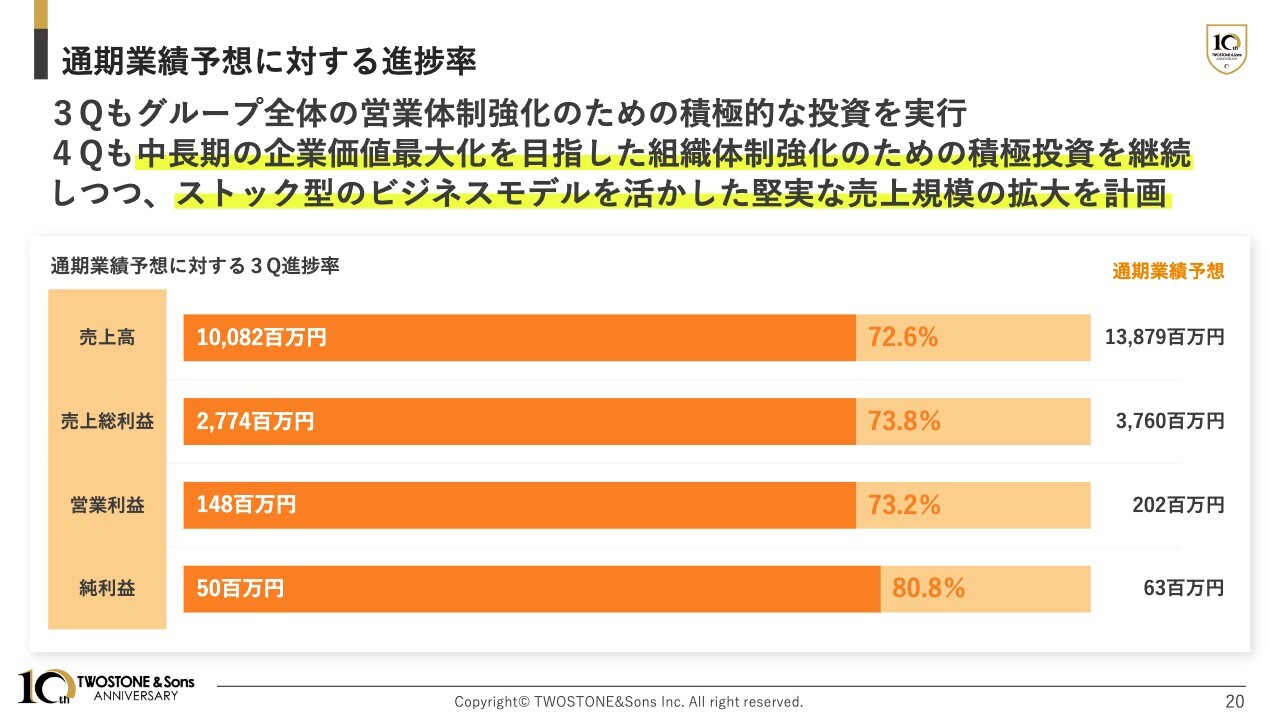

通期業績予想に対する進捗率

通期業績予想に対する進捗率です。第3四半期も、グループ全体の営業体制強化のための投資を積極的に推進しました。第4四半期も中長期の企業価値最大化を目指した組織体制強化のための積極投資を継続しつつ、ストック型ビジネスモデルを活かした堅実な売上規模の拡大を計画しています。

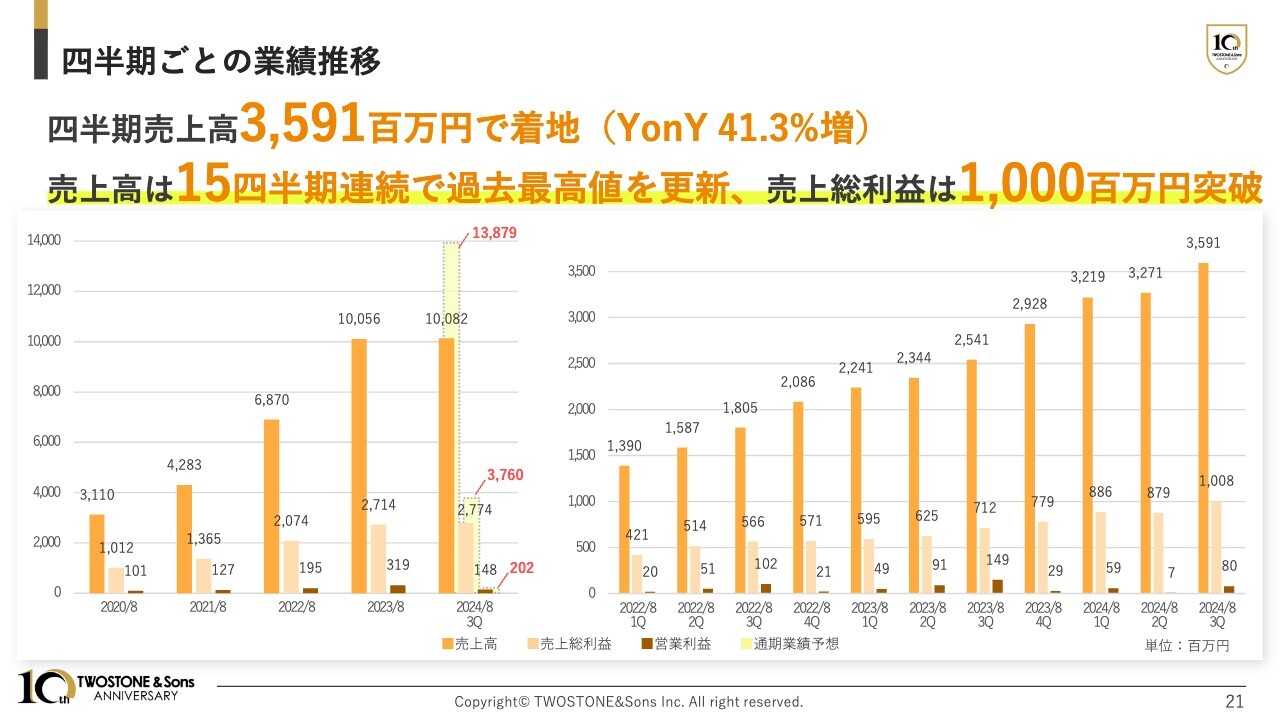

四半期ごとの業績推移

四半期ごとの業績推移です。今回、四半期売上高が35億9,100万円で着地したことで、売上高は15四半期連続での過去最高値更新となりました。売上総利益も10億円を突破し、非常に成長していると考えています。

販管費の前年比較

販管費の前年比較です。第3四半期も、第1四半期から続く積極的な投資をさらに加速させた結果、販管費の総額は前年比3億6,400万円増と大幅に増加しました。第2四半期に続き、前年をさらに上回る採用投資を実行した結果、採用関連費は前年比33.3パーセント増となっています。

今後も営業人材だけでなく、上流案件獲得のためのコンサル人材や組織の中核となる幹部人材を採用し、営業組織体制強化を加速させることで、中長期にかけての持続的な成長が可能な組織体制を目指していきます。

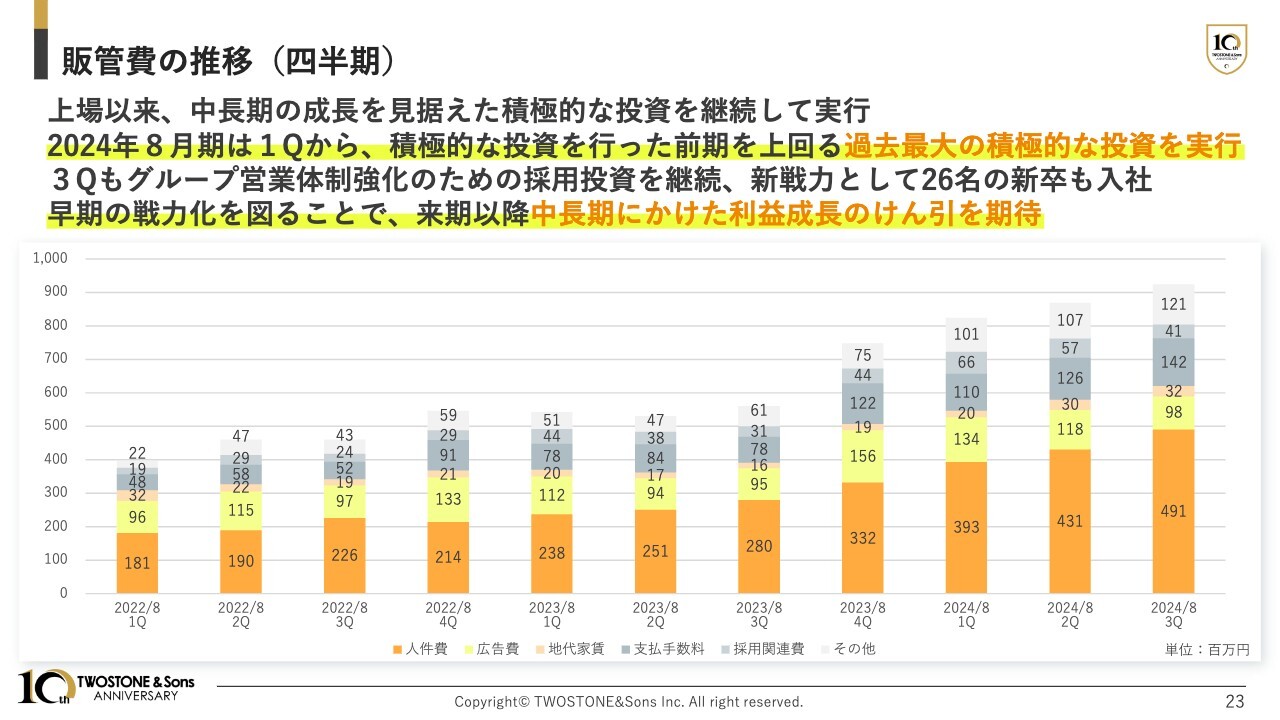

販管費の推移(四半期)

販管費の推移です。上場以来、スライドのグラフのように推移してきました。2024年8月期は、第1四半期から積極的に投資しています。第3四半期ではグループ営業体制強化のための採用投資を継続し、組織体制強化のための投資を加速させました。

また、第3四半期は新戦力として26名の新卒が入社しました。早期の戦力化を図ることで、2025年8月期以降の中長期にかけた利益成長の牽引に期待したいと考えています。

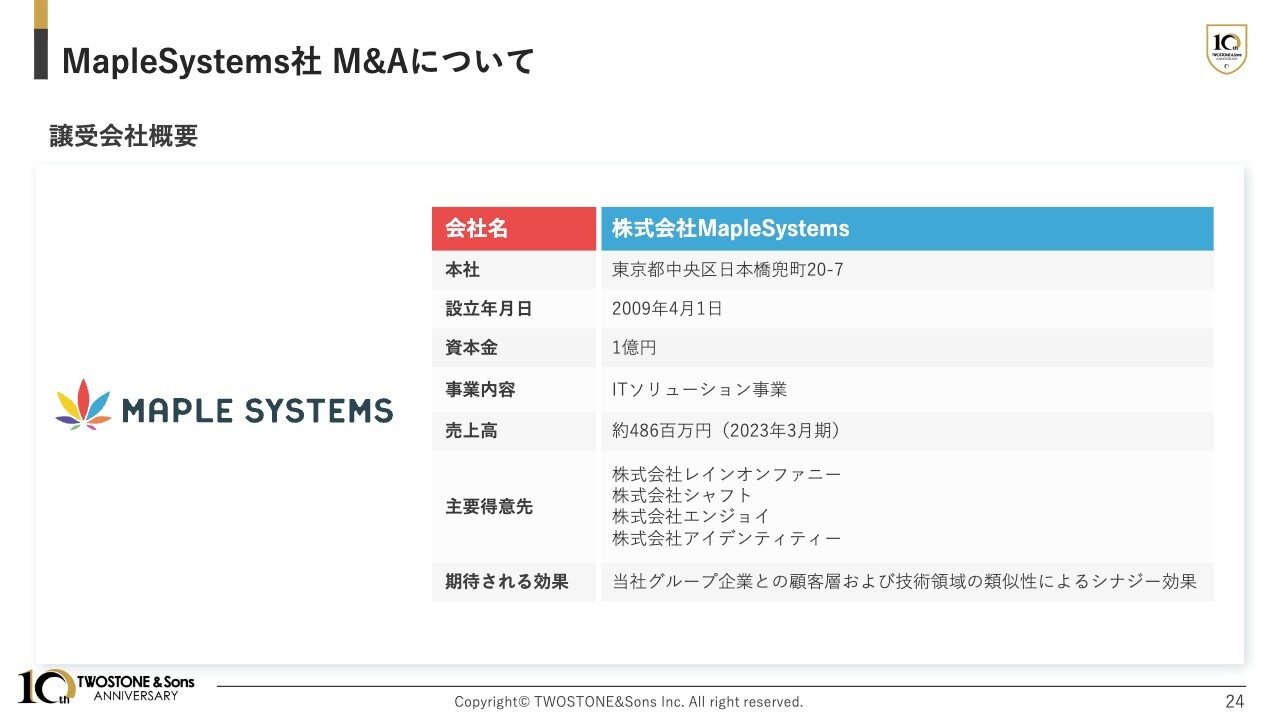

MapleSystems社 M&Aについて

前回の決算説明会でもお話ししましたが、MapleSystems社のM&Aについてご説明します。2024年2月にM&Aを実行し、第3四半期から売上・利益の連結を行っています。

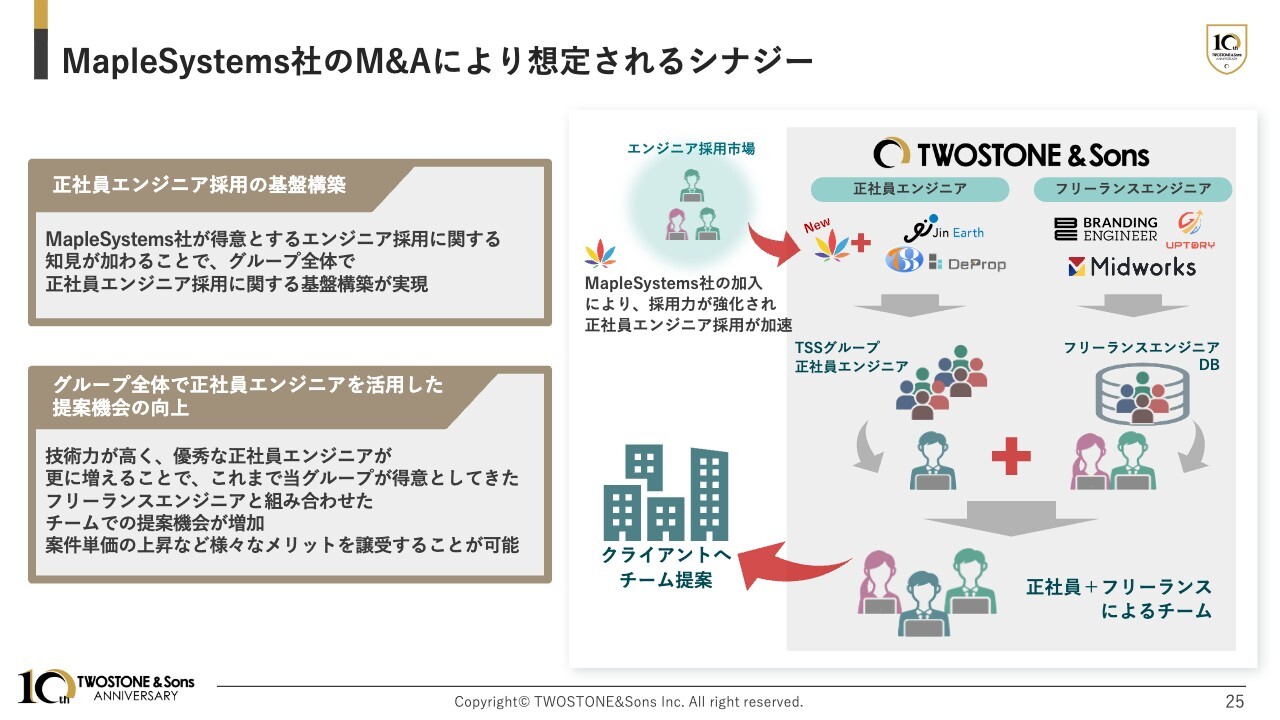

MapleSystems社のM&Aにより想定されるシナジー

M&Aにより想定されるシナジーについてご説明します。MapleSystems社は、正社員エンジニアの採用を得意としている企業です。この採用力と知見が当グループに加わることで、グループ全体として正社員エンジニアの採用に関する基盤構築が実現すると考えています。

また、これまでにM&Aした企業の知見によって正社員エンジニア採用は強化されてきましたが、今回のM&Aによってさらに正社員エンジニアが増加します。これを受け、当グループが得意としてきた「フリーランスエンジニアと組み合わせたチーム」での提案機会が増加しています。

チームでの提案が増えることで、営業案件の増加や案件単価の上昇などのさまざまなメリットを得ることが可能になるため、当グループの成長に大きく貢献することを期待しています。

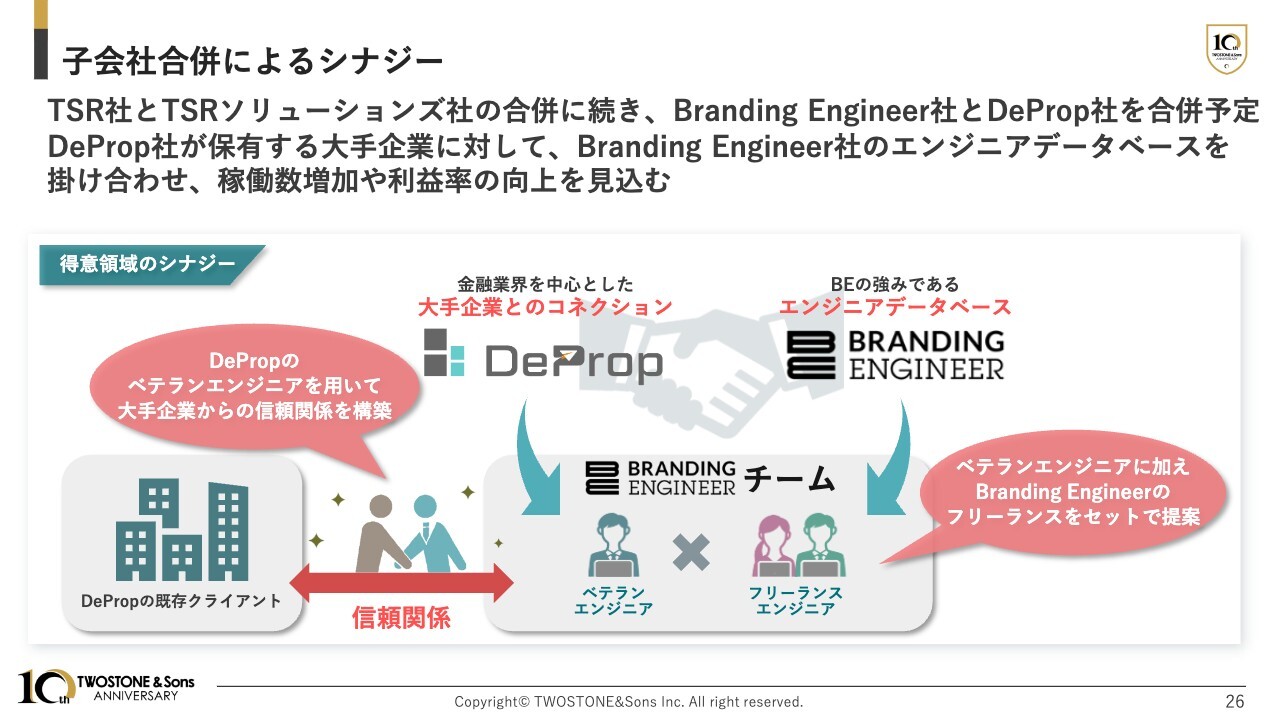

子会社合併によるシナジー

Branding Engineer社とDeProp社の合併についてです。この取り組みの狙いは、DeProp社がベテランエンジニアを用いて信頼関係を構築してきた大手企業に対し、Branding Engineer社のフリーランスエンジニアを提供していくことです。

DeProp社は、金融業界を中心に大手企業との取引を有していることが強みです。一方のBranding Engineer社は、フリーランスエンジニアデータベースに自信がある企業です。

この2社をクロスセルさせることで、例えばDeProp社に所属するベテランエンジニアに加え、フリーランスエンジニアをセットで提案することができます。これにより、稼働数増加と粗利率の向上を見込んでいます。

このように当社では、M&Aを実施して終わりではなく、今回の合併のような選択肢も視野に入れながら、状況に応じた最適なPMIを実施していく方針です。

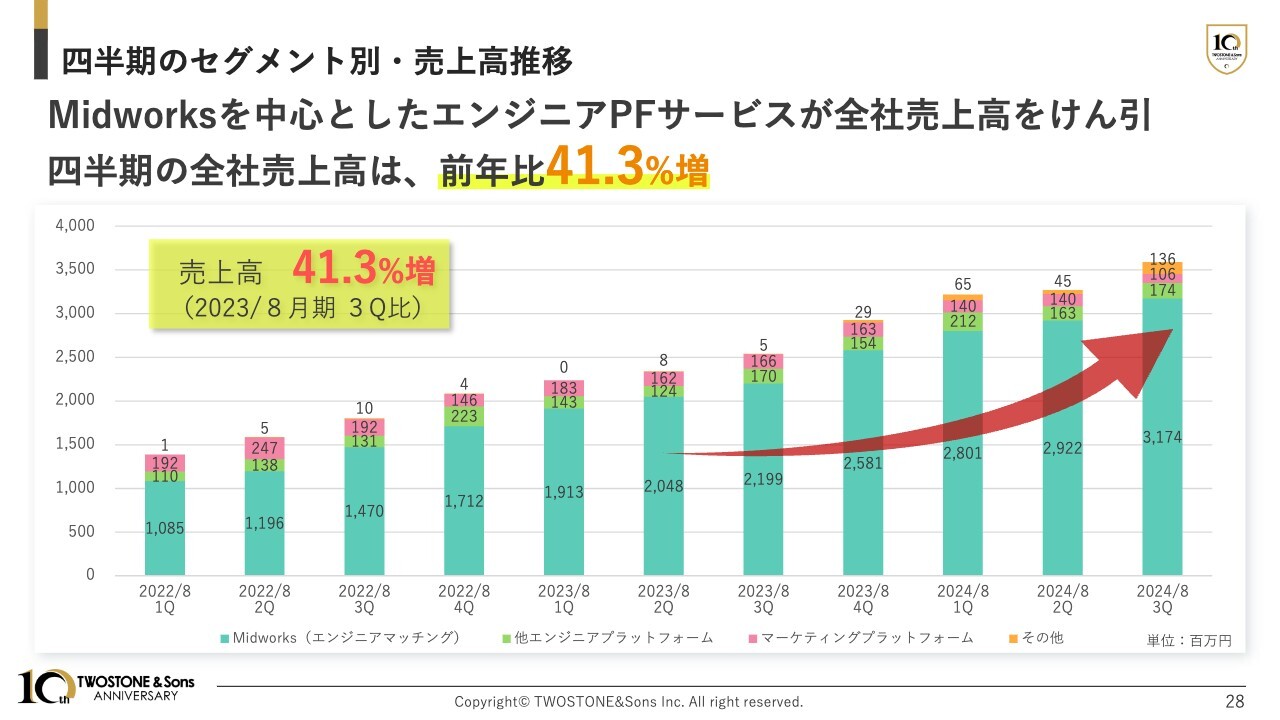

四半期のセグメント別・売上高推移

セグメントの業績についてご説明します。まずは売上高推移に関してです。「Midworks」を中心としたエンジニアプラットフォームサービスが、今回も全社売上高を牽引しました。四半期の全社売上高は前年比41.3パーセント増となっています。

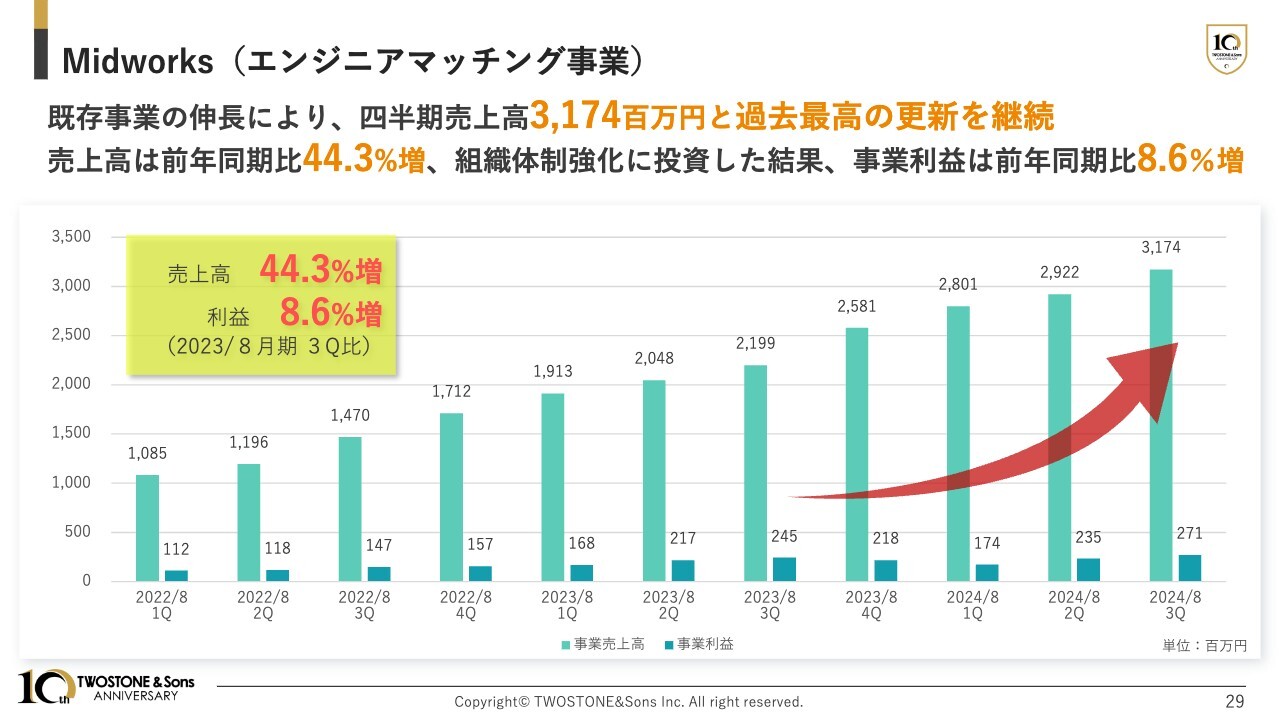

Midworks(エンジニアマッチング事業)

エンジニアマッチング事業に関してです。既存事業の伸長やM&Aにより、四半期売上高は31億7,400万円と過去最高を継続しています。売上高は前年同期比44.3パーセント増となり、コンサル人材の採用投資を戦略的に進めた結果、事業利益は前年同期比8.6パーセント増となりました。

今後も海外投資で調達した資金をもとに、さらなる組織体制強化に投資していきたいと考えています。

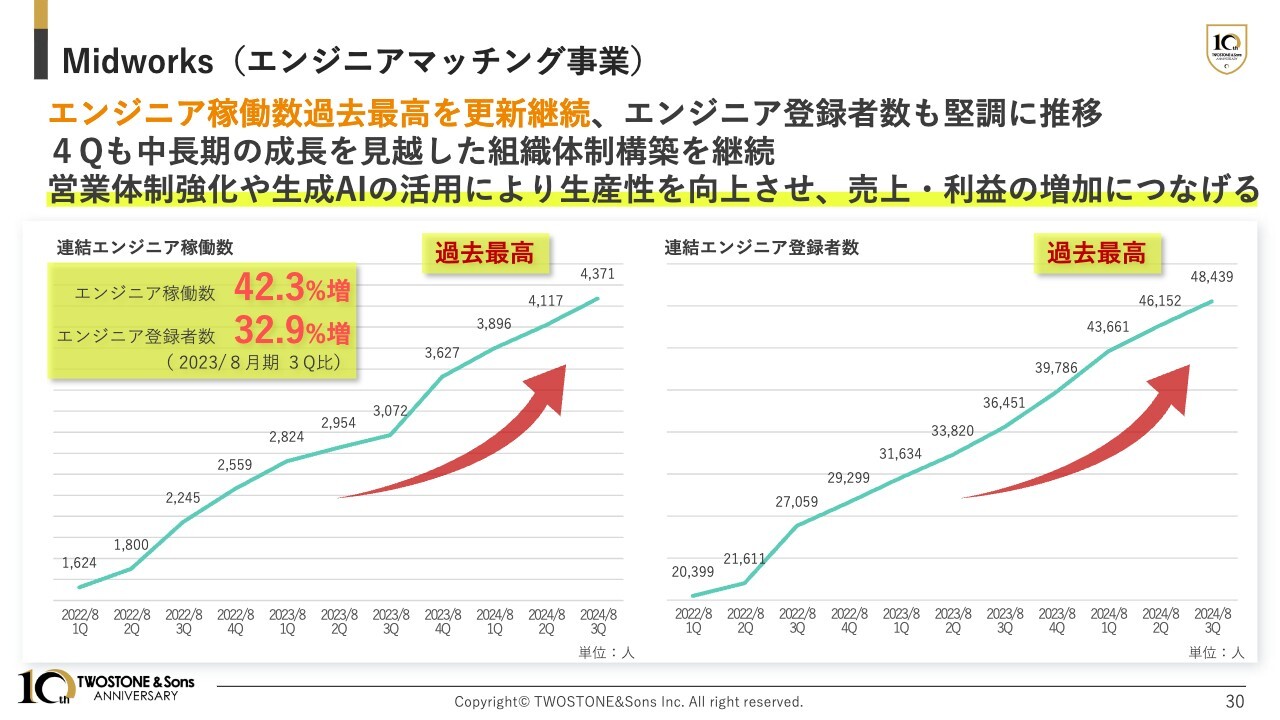

Midworks(エンジニアマッチング事業)

エンジニア稼働数・登録者数に関してです。連結のエンジニア稼働数・登録者数は、前四半期から継続して過去最高を更新しています。登録者数は堅調に推移しており、4万人を突破した以降も伸び続けています。

第4四半期は、中長期の成長を見据えた組織体制構築に注力します。具体的には、コンサル人材の活用や営業体制強化、グループ間連携強化を計画しています。これにより、1稼働自体の単価向上を図り、売上・利益の向上も狙っていきます。

また、このような営業体制強化に加え、生成AIによる生産性向上にも取り組んでいます。営業体制の強化に加え、営業活動の生産性を向上させることで、稼働数増加や単価向上など、売上・利益の増加につなげていく方針です。

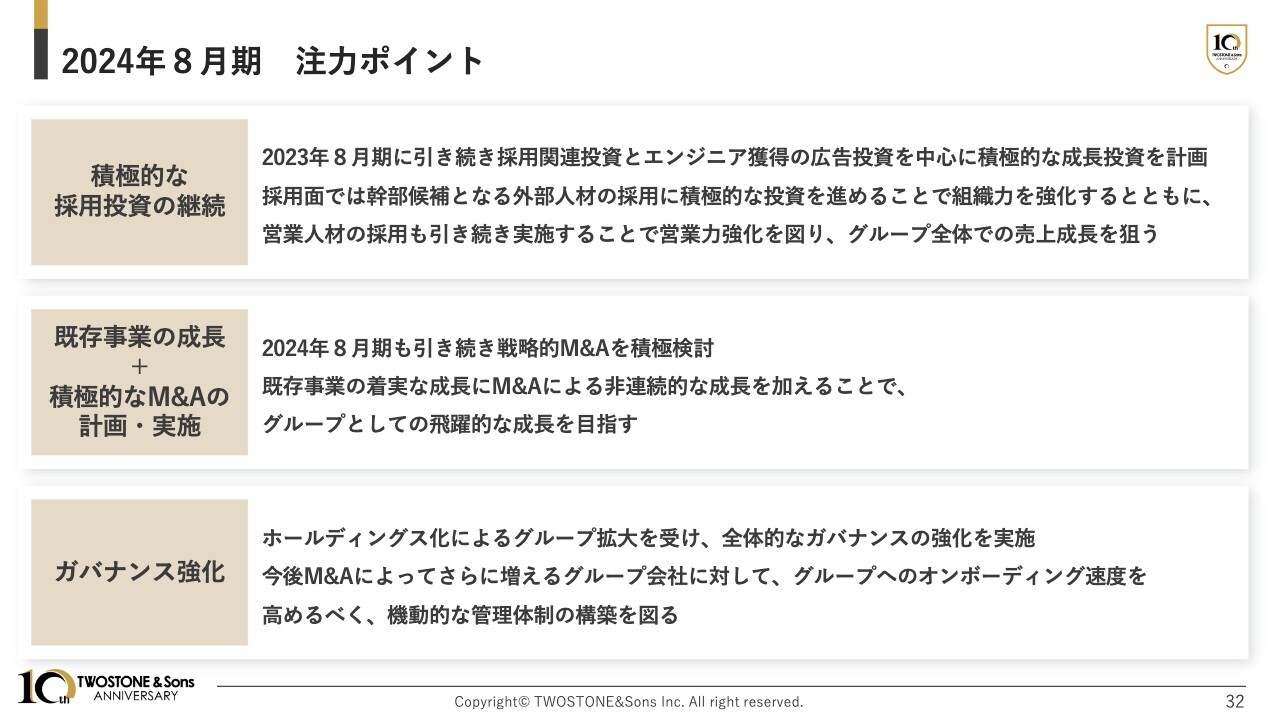

2024年8月期 注力ポイント

ここからは2024年8月期の方針についてです。改めて、今回も3つの注力ポイントを掲げています。1つ目は「積極的な採用投資の継続」です。2023年8月期に続き、採用関連投資とエンジニア獲得の広告投資を中心に積極的な成長投資を継続しています。

採用面に関しては、幹部候補となる外部人材の採用に積極的な投資を進めることで、安定的な組織体制を構築していきます。営業人材の採用も引き続き実施し、営業力強化に取り組むことでグループ全体での売上成長を狙っていきます。

2つ目は「既存事業の成長および積極的なM&Aの計画・実施」です。2024年8月期も引き続き、戦略的なM&Aを積極的に検討していきます。

3つ目は「ガバナンス強化」です。当グループは2023年6月にホールディングス体制へと変更しました。今後M&Aによってさらに増えてくることが予想されるグループ会社に対し、グループへのオンボーディング速度を高めるべく、機動的な管理体制の構築を図ります。

これらに関する進捗と今後の方針を次ページからご説明します。

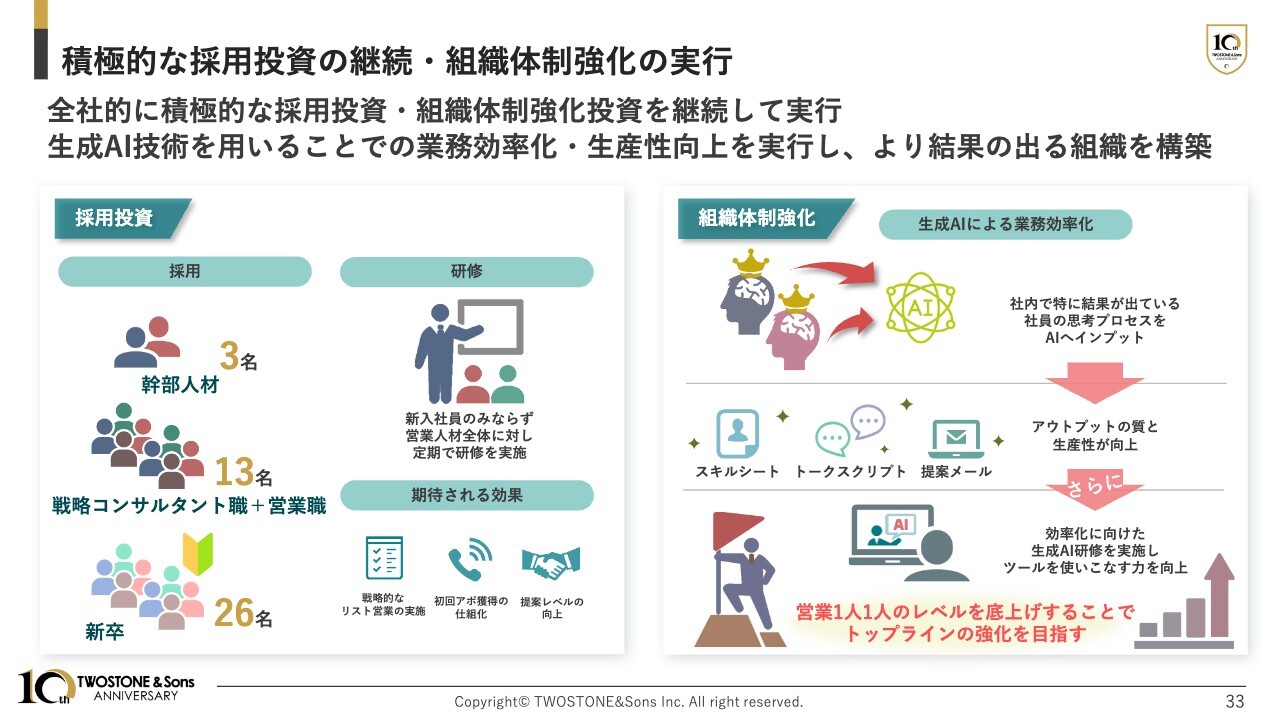

積極的な採用投資の継続・組織体制強化の実行

積極的な採用投資と組織体制構築に関してです。主力事業である「Midworks」を中心に、各事業で積極的な採用投資を実施しました。第3四半期に関しては、幹部人材を3名、戦略コンサル人材および営業人材を13名採用しました。4月には26名の新卒社員が入社しています。

第1四半期から進めていた新規採用社員に対しての研修を通した育成の仕組みは、非常に順調に進捗しています。その結果、第1四半期に採用したメンバーがすでに活躍しているなどの結果も見られるため、第2四半期および第3四半期に採用したメンバーも早期の戦力化を見込んでいます。

また、前回の説明会でもお伝えしたように、新卒に関しては、半数以上が学生インターンとして早期に参画してくれたこともあり、即戦力としての活躍が見込まれています。

組織体制構築に関しては、今回は新たに生成AIによる業務効率化を行いました。具体的には、社内で特に結果が出ている社員の思考プロセスをAIへインプットし、横展開ができる状態を構築しました。その結果、アウトプットの質と生産性の向上が実現しています。

今後は、生成AIに関する研修を社内でも繰り返し実施することで、このようなツールを使いこなす力を向上させていく予定です。そうすることで、営業一人ひとりのレベルがさらに底上げされ、事業数値の強化へつながると考えています。

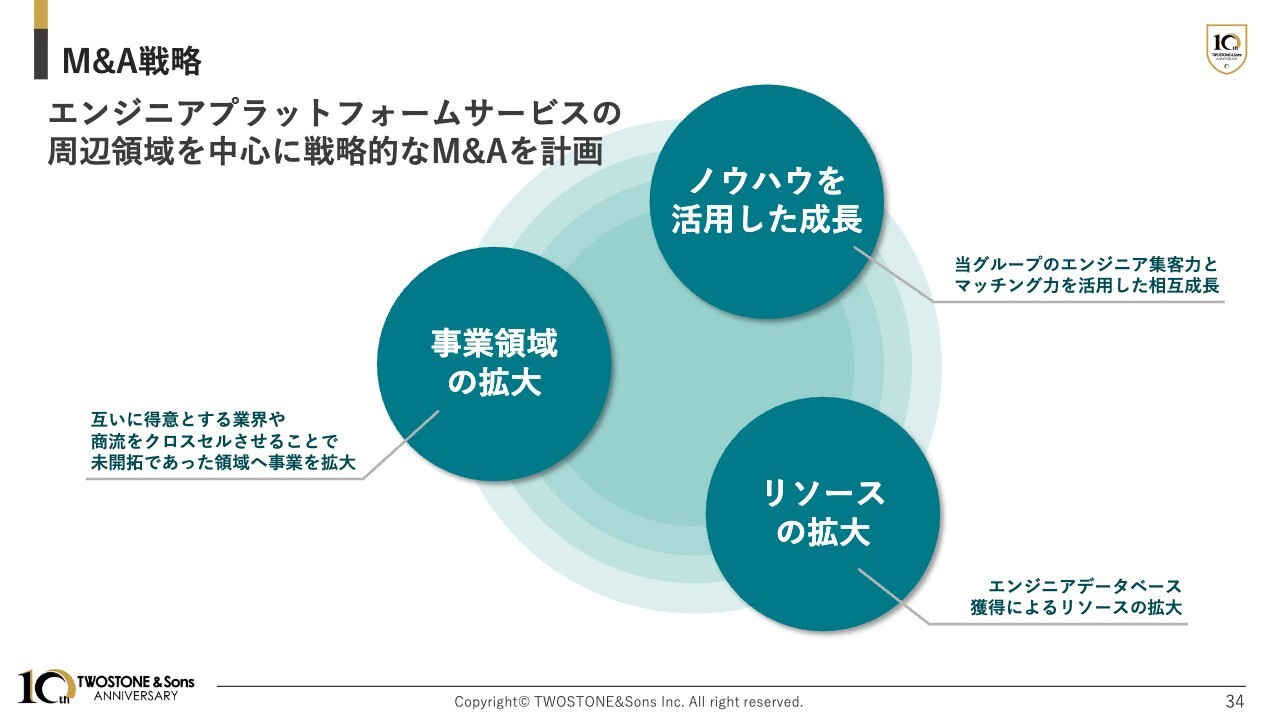

M&A戦略

M&Aに関してです。当社はM&Aを飛躍的な成長を遂げるための重要なファクターの1つであると考えており、今後も積極的に実行していきます。M&Aの3つの効果についてご説明します。

1つ目に「ノウハウを活用した相互成長」です。当社はエンジニアの集客力とマッチングを得意としているため、当社が集客をしたエンジニアを買収先の企業が保有する案件とマッチングすることで、相互に成長できると考えています。

2つ目に「事業領域の拡大」です。当社とM&Aの相手企業がお互いに得意とする業界や商流をクロスセルさせることで、お互いに未開拓だった領域へと事業展開することができ、それにより相互成長ができると考えています。

3つ目に「リソースの拡大」です。M&Aの相手企業が保有するエンジニアデータベースを活用することができるようになることで、当社グループ全体としてのエンジニアリソースの拡大が見込め、結果としてグループ全体の売上拡大につなげることができると考えています。

今後も引き続き、積極的に取り組んでいきたいと考えています。

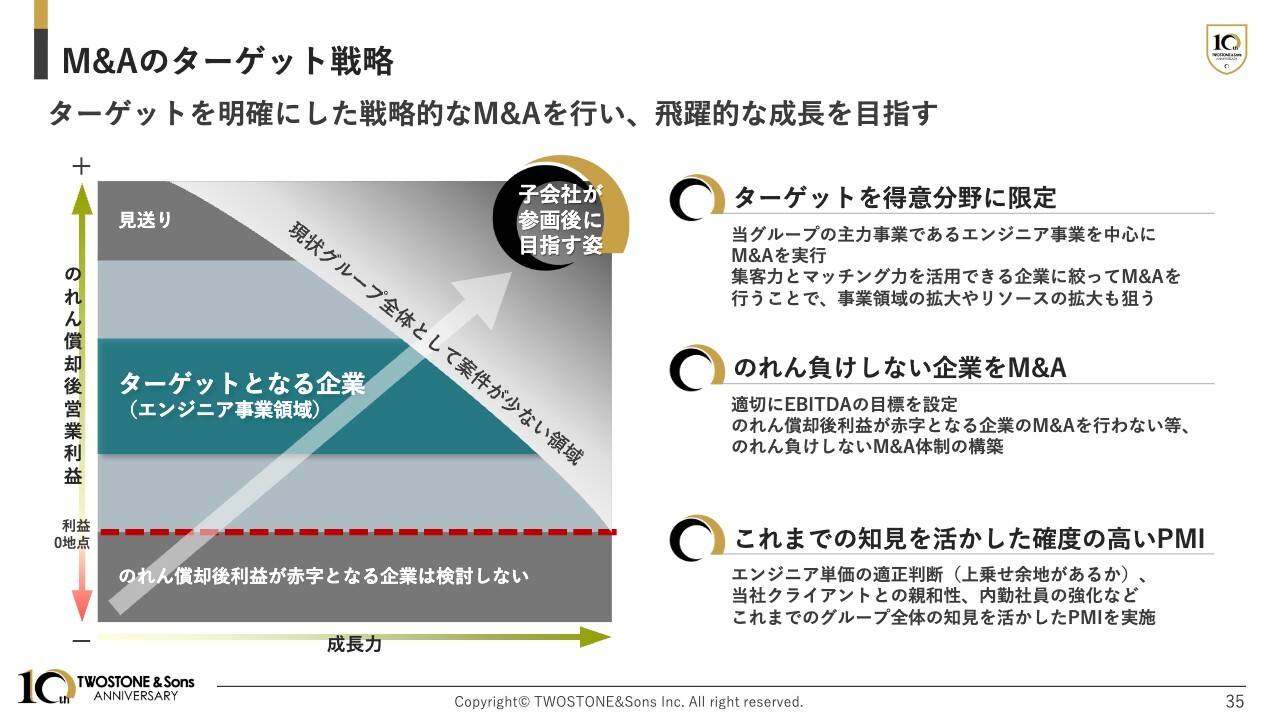

M&Aのターゲット戦略

M&Aのターゲット戦略についてです。まずターゲットを得意分野に限定することで、当グループの集客力とマッチング力を活用できる企業を中心にM&Aを実行し、事業領域やリソースの拡大を狙います。

次に、のれん負けしない企業をM&Aしています。適切にEBITDAの目標を設定し、のれん期間も的確に定めることで、のれん負けしないM&A体制を構築しています。つまり、スライドの図にあるように、のれん償却後利益が赤字となるような企業は検討しないことも表しています。

加えて、これまでの知見を活かした確度の高いPMIです。エンジニア単価の適正判断や、当グループのクライアントとの親和性、内勤社員の強化など、当グループがこれまでに培ってきた知見を活かしたPMIを実施しています。

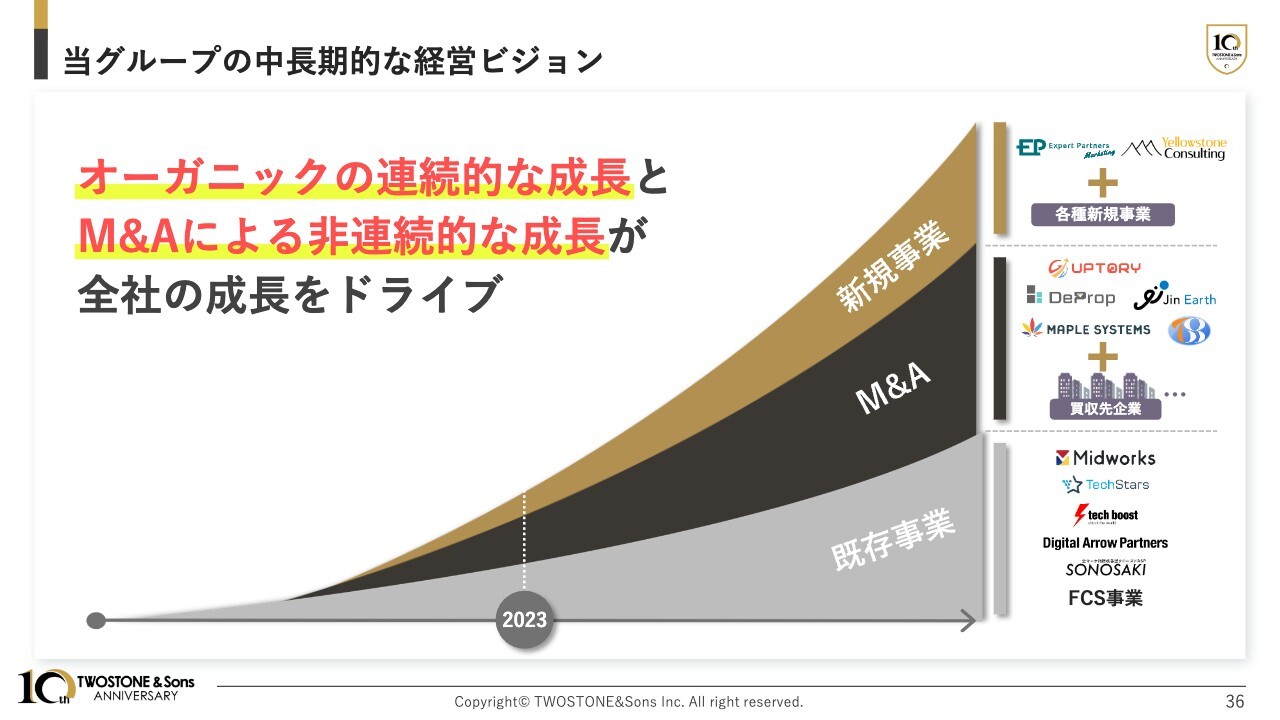

当グループの中長期的な経営ビジョン

これまでの内容を踏まえ、当グループとしては、既存事業の連続的な成長とM&Aや新規事業による非連続的な成長を組み合わせることで、中長期的にグループの成長を達成していきたいと考えています。

以上が、2024年8月期第3四半期の決算発表です。

AppendixならびにESGへの取り組みなど補足情報も記載しているため、ご一読いただけると幸いです。ありがとうございました。

質疑応答:今後の成長投資と利益率の確保について

「過去最高の売上高、おめでとうございます。中長期の成長に向けた積極的な投資による販管費の増大についても理解しているものの、営業利益の減少に関して

新着ログ

「サービス業」のログ