メドピア、上半期の売上高と利益は期初計画を超過 事業撤退等の「選択と集中」など、構造改革を推進

メドピアグループの存在意義

石見陽氏:メドピア株式会社代表取締役社長CEOの石見です。2024年度上期の決算説明会を開催します。本日は、上期の財務ハイライトと、みなさまにお約束している中期経営計画についてご説明します。よろしくお願いいたします。

決算説明会や株主総会は、毎回こちらのスライドから開始しています。

ウィズコロナ時代に入ってからのトピックとして、4月から医師の働き方改革がスタートしています。今まで、日本の医療提供体制は労働時間の超過勤務に依存して行われてきましたが、それを厳格に管理していこうという流れが発生し、法律として施行されました。

労働時間に頼るのではなく、医師が限られた時間でしっかり臨床医療を提供していく体制の構築が求められている中で、医師の働く時間の質を上げていくという取り組みが非常に重視される傾向にあります。

メドピアを例に挙げてご説明します。メドピアのミッションは「Supporting Doctors, Helping Patients.」です。医師にとって、最新の医療情報を学習したり、論文を書いたり読んだりする自己研鑽の時間は非常に重要です。

それをサポートするため、AIによる論文の検索機能など、まさに「Supporting Doctors」をテクノロジーで解決していく取り組みも行っています。その先に「集合知により医療を再発明する」というビジョンがあることは引き続き変わりません。

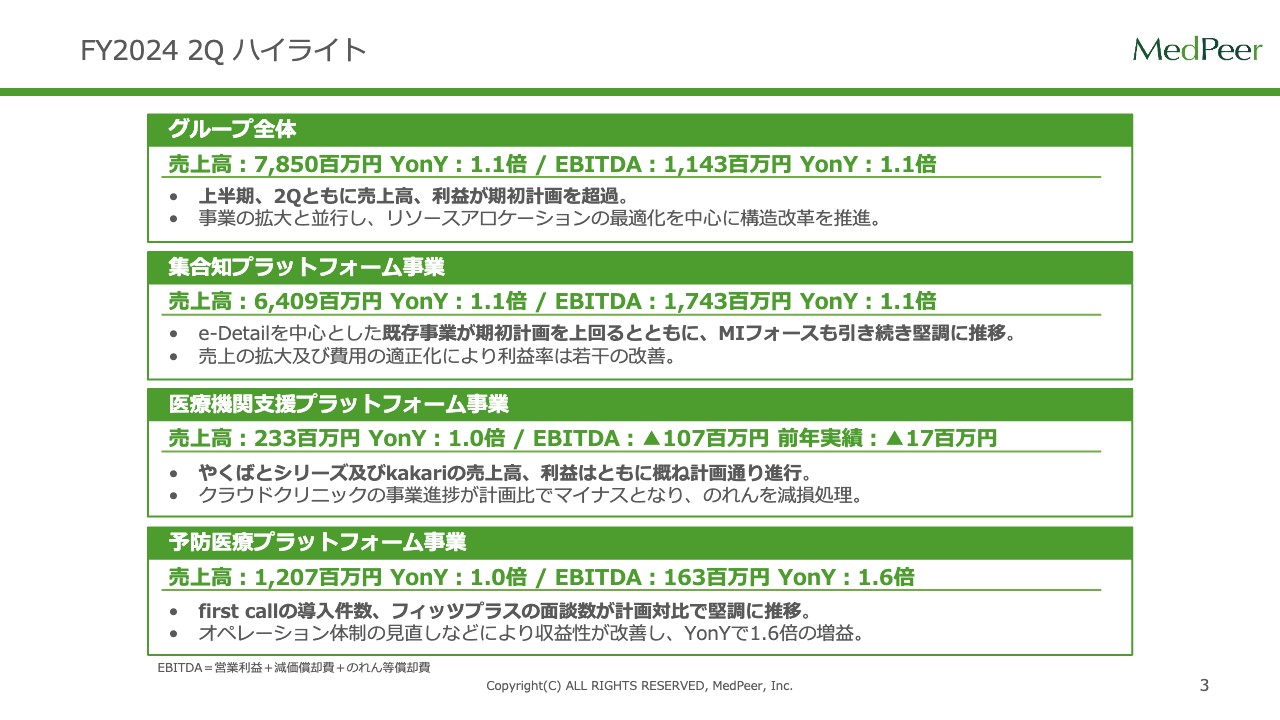

FY2024 2Q ハイライト

財務ハイライトをご説明します。グループ全体の売上高は78億5,000万円、YoYで1.1倍となりました。EBITDAも同じく1.1倍の伸びとなっています。上半期、第2四半期ともに売上高と利益が期初計画を超過しました。

集合知プラットフォーム事業の売上高は64億900万円、YoYで1.1倍、EBITDAも同じくYoY1.1倍となっています。既存事業が期初計画を上回るとともに、MIフォースも引き続き堅調に推移しました。

医療機関支援プラットフォーム事業は、従来ご説明しているとおり、現状は投資フェーズという認識です。売上高は2億3,300万円、EBITDAはマイナス1億700万円となりました。こちらについては、後ほど我々のビジネスモデルをあらためてご説明する中で、売上高やEBITDA以外のKPIの推移についてもお話しします。

予防医療プラットフォーム事業の売上高は12億700万円となりました。EBITDAは1億6,300万円、YoYで1.6倍となっています。スライド下部に記載のとおり、オペレーション体制の見直しなどの構造改革によって収益性が改善し、増益で着地しました。

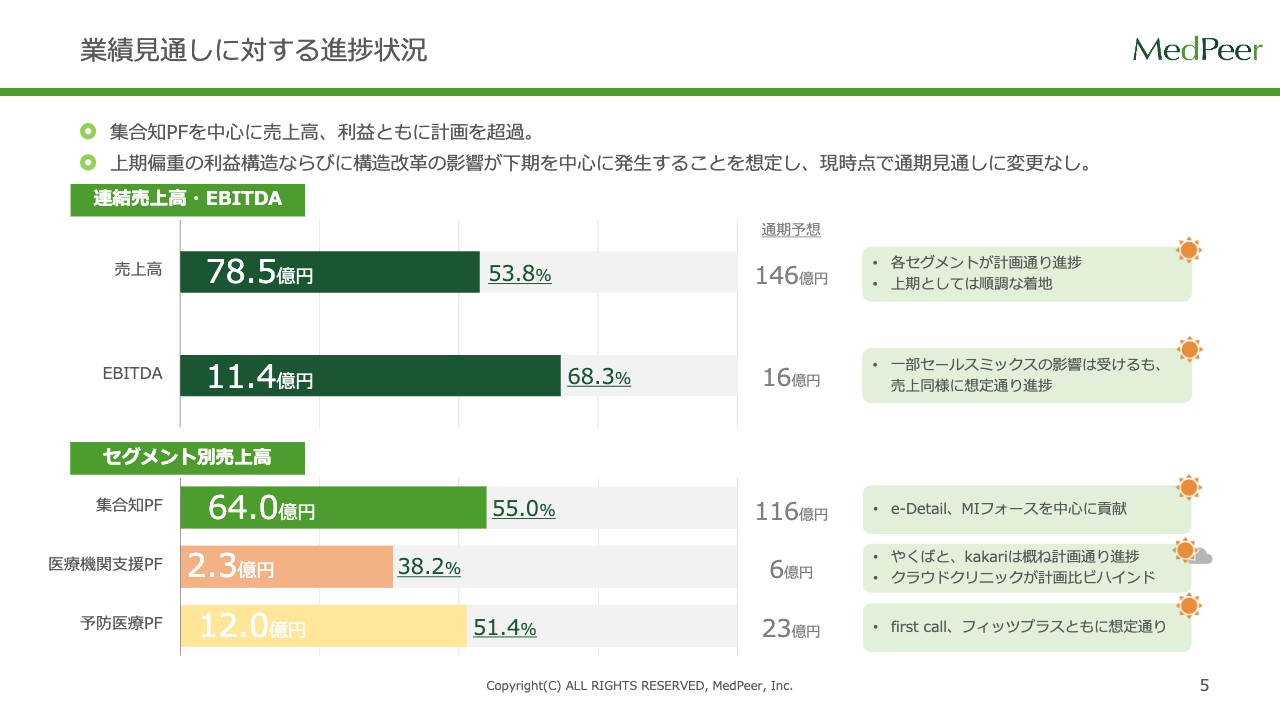

業績見通しに対する進捗状況

業績見通しに対する上期の進捗状況です。通期予想に対し、売上高は53.8パーセント、EBITDAは68.3パーセントの進捗率となりました。

スライドにはお天気マークを表示しています。引き続き構造改革の中で固く予算を立て、それをしっかりと遂行することを念頭に置いており、現状は晴れマークが続いています。医療機関支援プラットフォームの中のクラウドクリニックのみ、予算計画に対してビハインドしているため、晴れのち曇りのマークにしています。

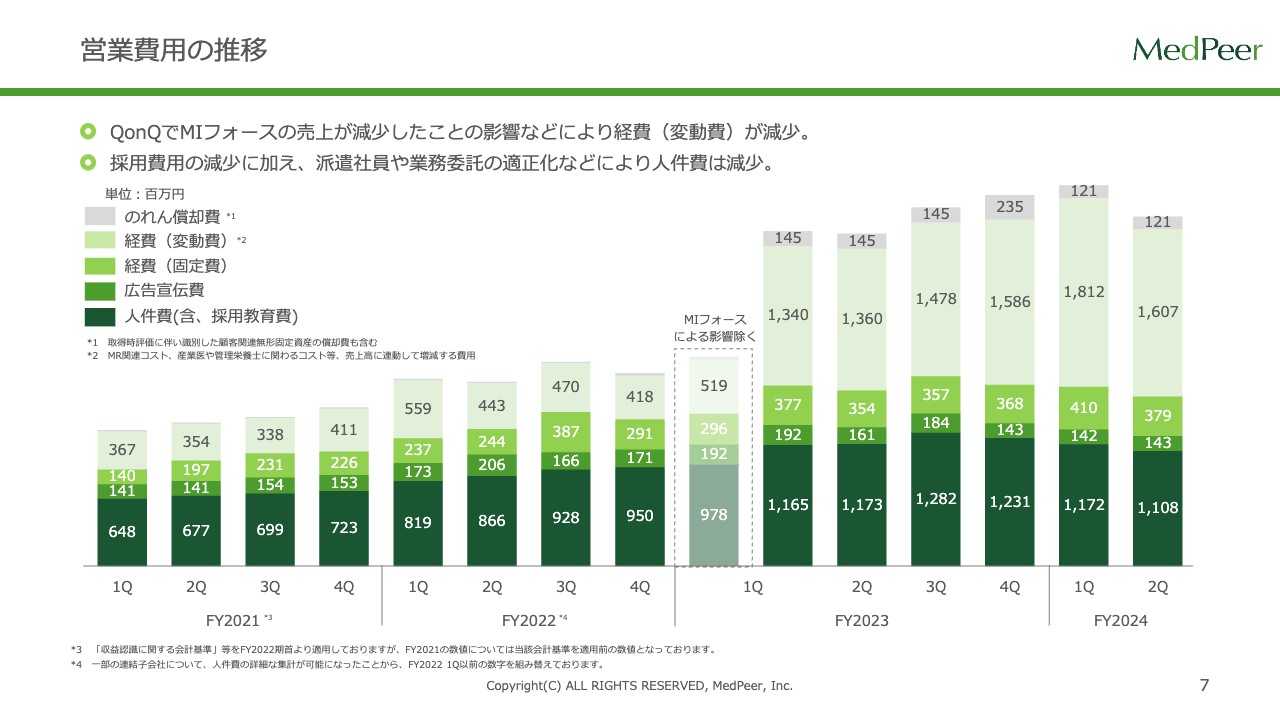

営業費用の推移

営業費用の推移はスライドのとおりです。採用費用の減少については、適切なリソースアロケーションなどにより派遣社員や業務委託の適正化を行ったことで、人件費が減少している状況です。

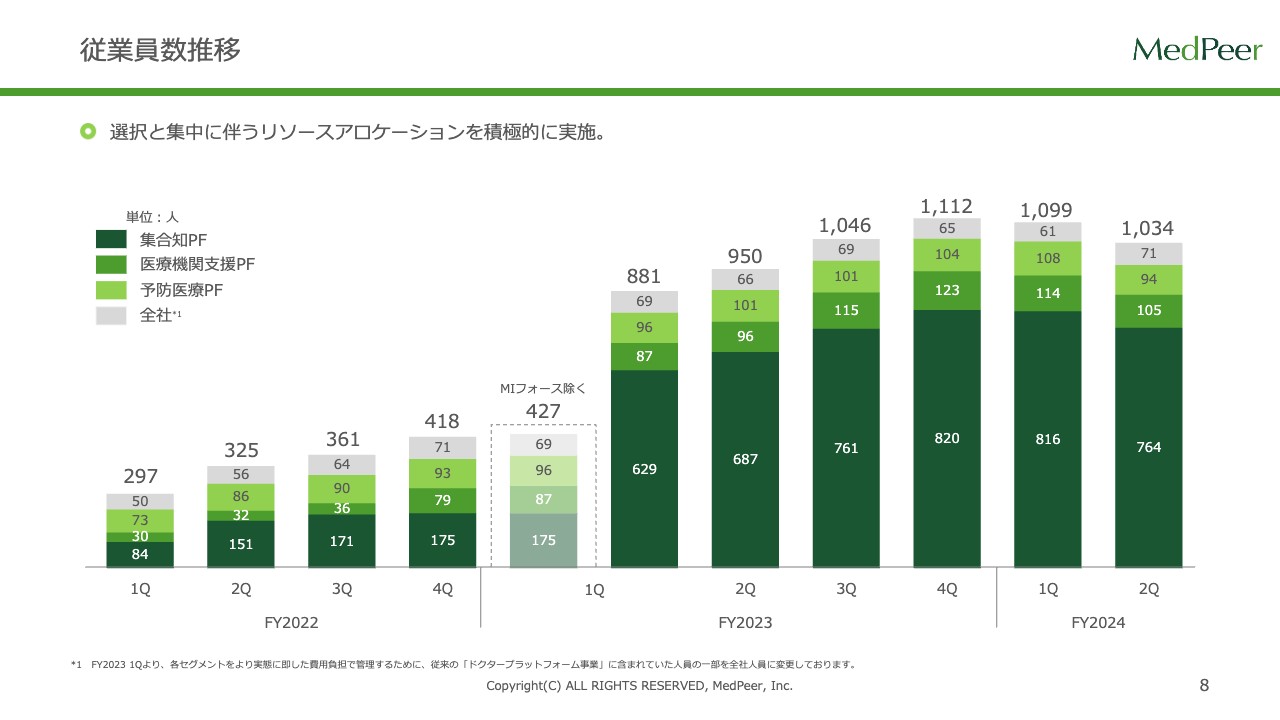

従業員数推移

従業員数の推移です。リソースアロケーションを積極的に実施する中で、従業員数は横ばいもしくは若干減少している状況です。

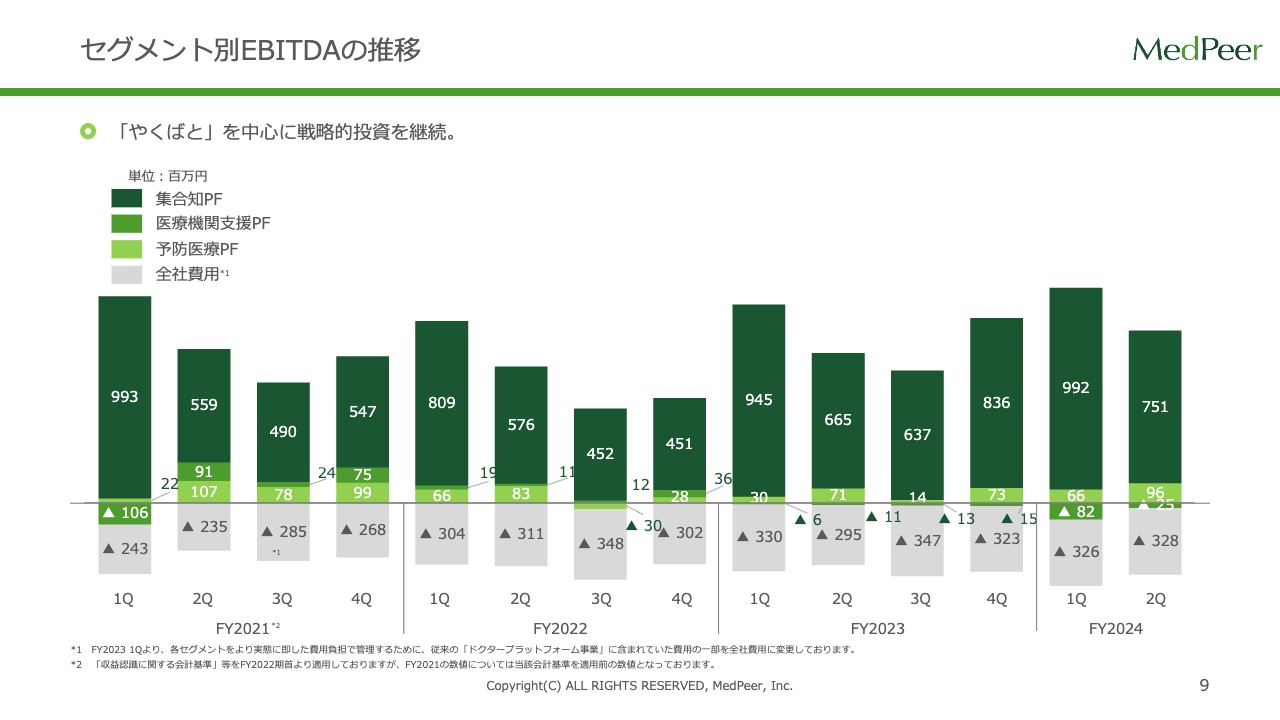

セグメント別EBITDAの推移

セグメント別EBITDAの推移です。「やくばと」を中心に戦略的投資を継続しており、数字にも結果が現れてきています。

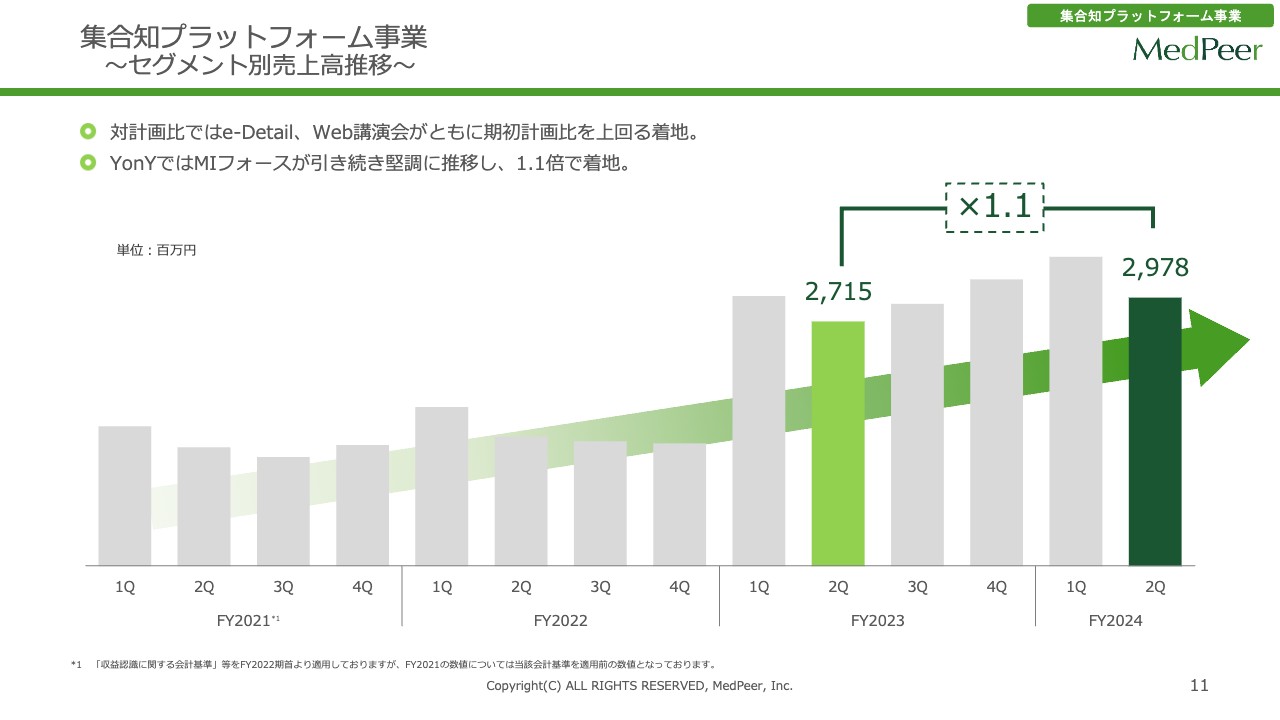

集合知プラットフォーム事業〜セグメント別売上高推移〜

セグメントごとの振り返りです。集合知プラットフォーム事業に関しては、先ほどハイライトでご説明したとおり、YonY1.1倍で着地しています。

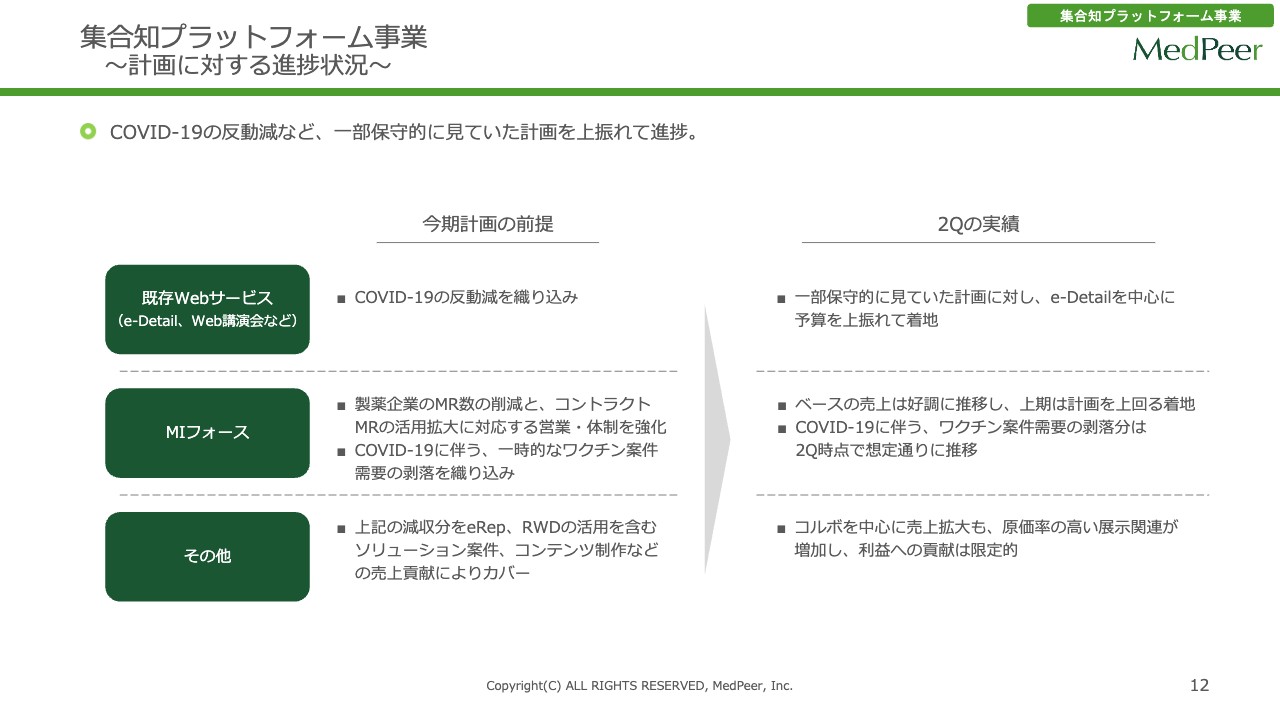

集合知プラットフォーム事業 ~計画に対する進捗状況~

計画に対する進捗状況をご説明します。利益率の高い既存Webサービスについては、COVID-19によりMRが病院に行けなくなった反動減を織り込み一部保守的な計画としていましたが、そちらを上回って着地しました。

MIフォースについてです。こちらのインパクトは当然大きいわけですが、全体的な流れとしては製薬企業が自社のMR数を削減し、コントラクトMRの活用を拡大する流れに対応するべく、営業・体制を強化することで、しっかりと収益を上げていきたいと考えています。また、COVID-19により需要が高まっていたワクチン案件需要が大きく剥落すると見込んでいましたが、想定どおりに推移しました。

それ以外の、我々が「ソリューション案件」と呼んでいるコンテンツ制作やソリューション提供サービスについては、コルボを中心に売上が拡大しています。一方で、学会への出展など比較的原価率の高い部分の売上が増えているため、利益への貢献は限定的です。

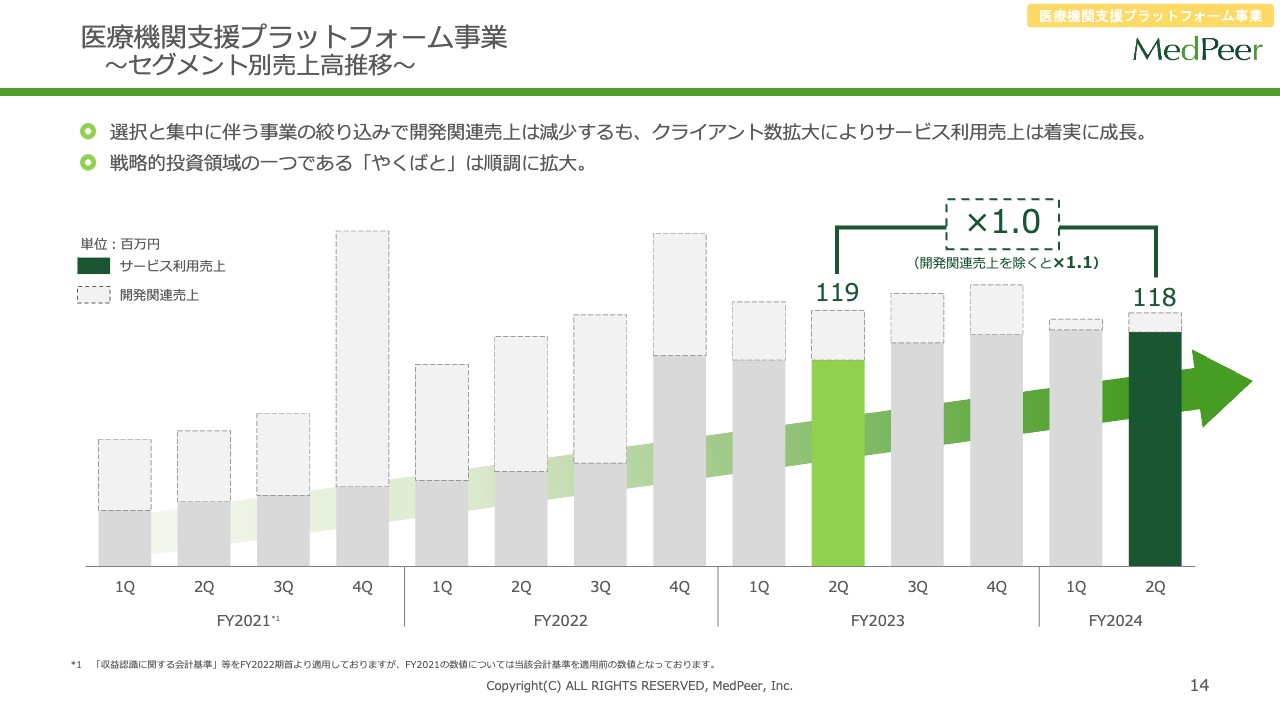

医療機関支援プラットフォーム事業 ~セグメント別売上高推移~

医療機関支援プラットフォーム事業についてです。スライド棒グラフの点線で囲っている部分は開発関連売上、その下の緑やグレーの部分はサービス利用売上を示しています。

事業が健全に成長していく過程ではこのサービス利用売上が増えることが1つの結果指標になると考え、このグラフを掲載しています。今のところ、サービス関連売上は順調に右肩上がりとなっています。

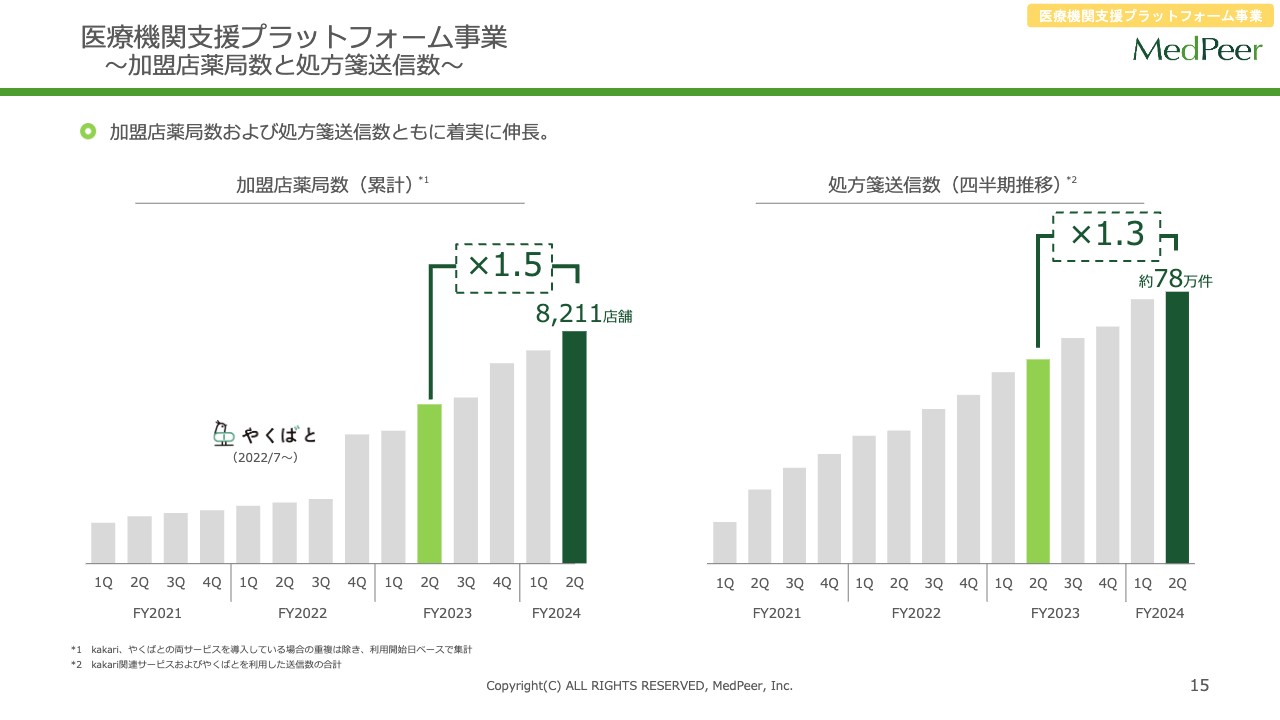

医療機関支援プラットフォーム事業 ~加盟店薬局数と処方箋送信数~

売上の前となる指標が、スライドの2つのグラフです。医療機関支援サービスを提供する中で、加盟店薬局数と、その薬局に登録し処方箋を送信している数は、成長を図るKPIになると考えています。ご覧のとおり、1年前と比較して加盟店薬局数は1.5倍の8,000店舗を越えている状況です。

順調に加盟店舗が増えていく過程で、同時に利用者が増えているかという指標を示しているのがスライド右側のグラフです。こちらも、前年同期比1.3倍の80万件弱のご利用をいただいています。

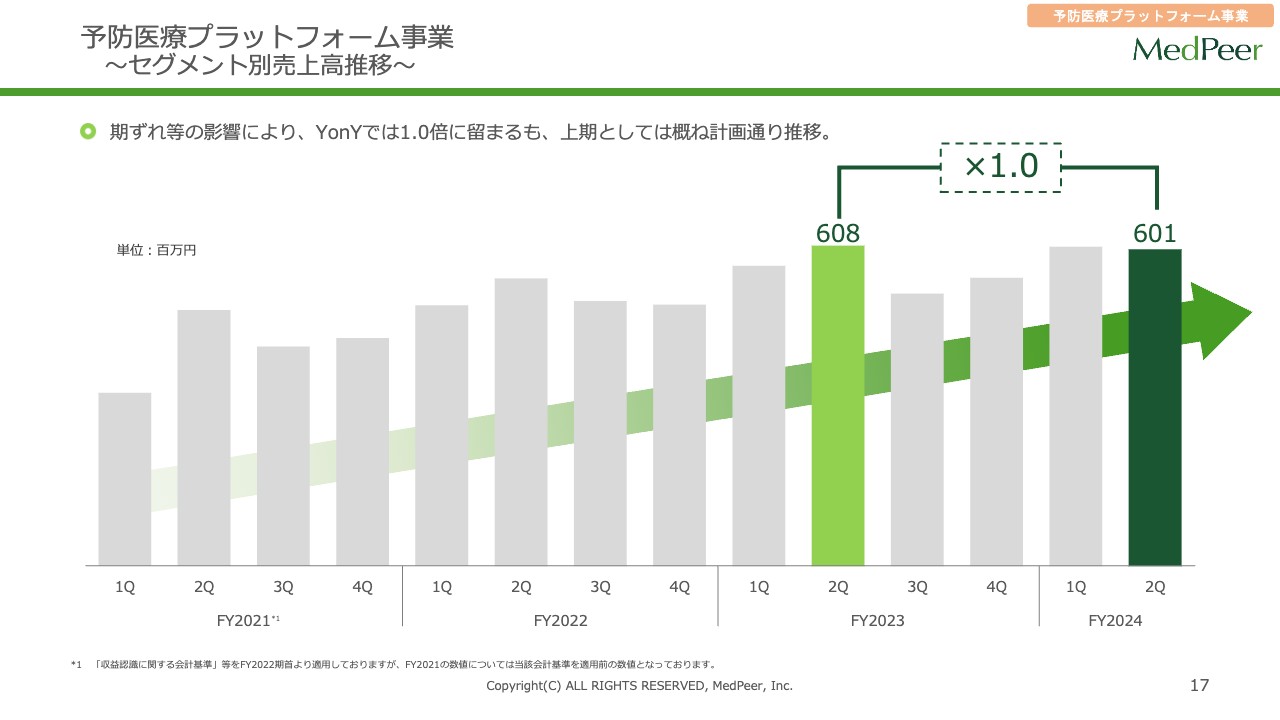

予防医療プラットフォーム事業 ~セグメント別売上高推移~

予防医療プラットフォーム事業についてです。売上高推移はスライドのとおりです。

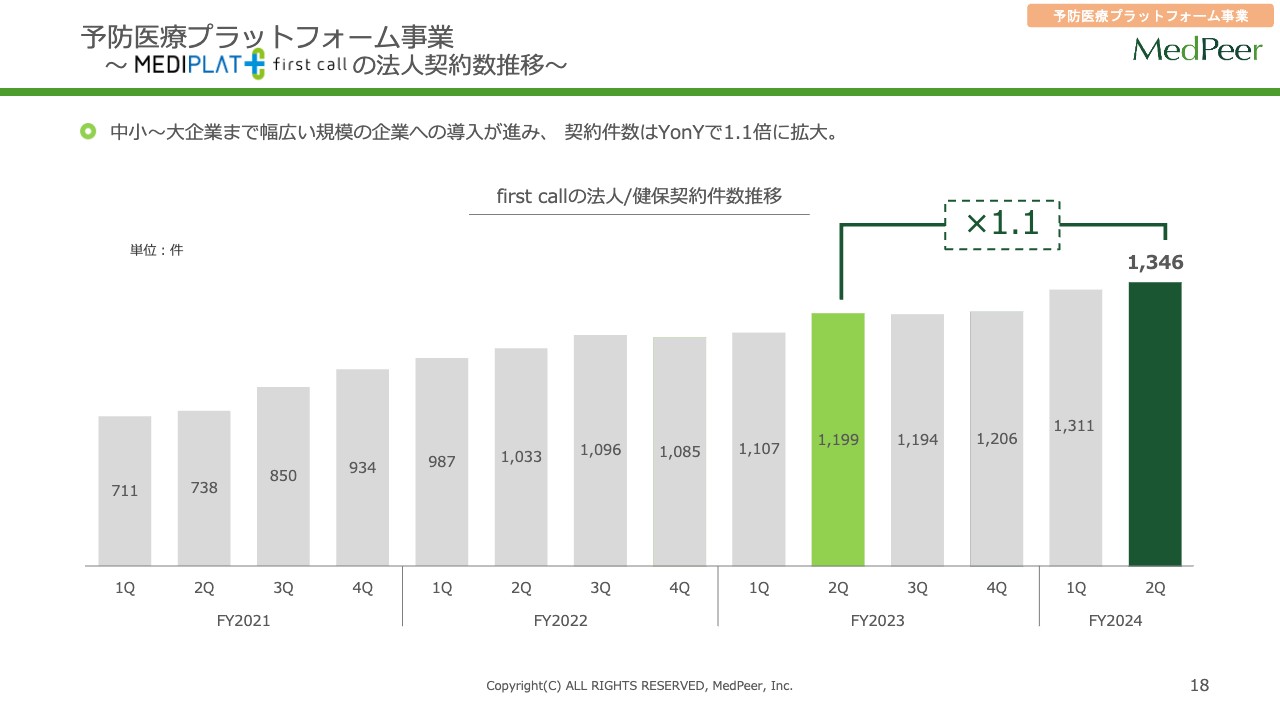

予防医療プラットフォーム事業 ~MEDIPLAT+ first callの法人契約数推移~

産業保健支援サービスの「first call」では、企業の健康経営を支援しています。法人契約数はYoY1.1倍の1,346件となりました。エンタープライズ、つまり比較的大きな会社に注力していくこともあり、順調な傾向だと捉えています。

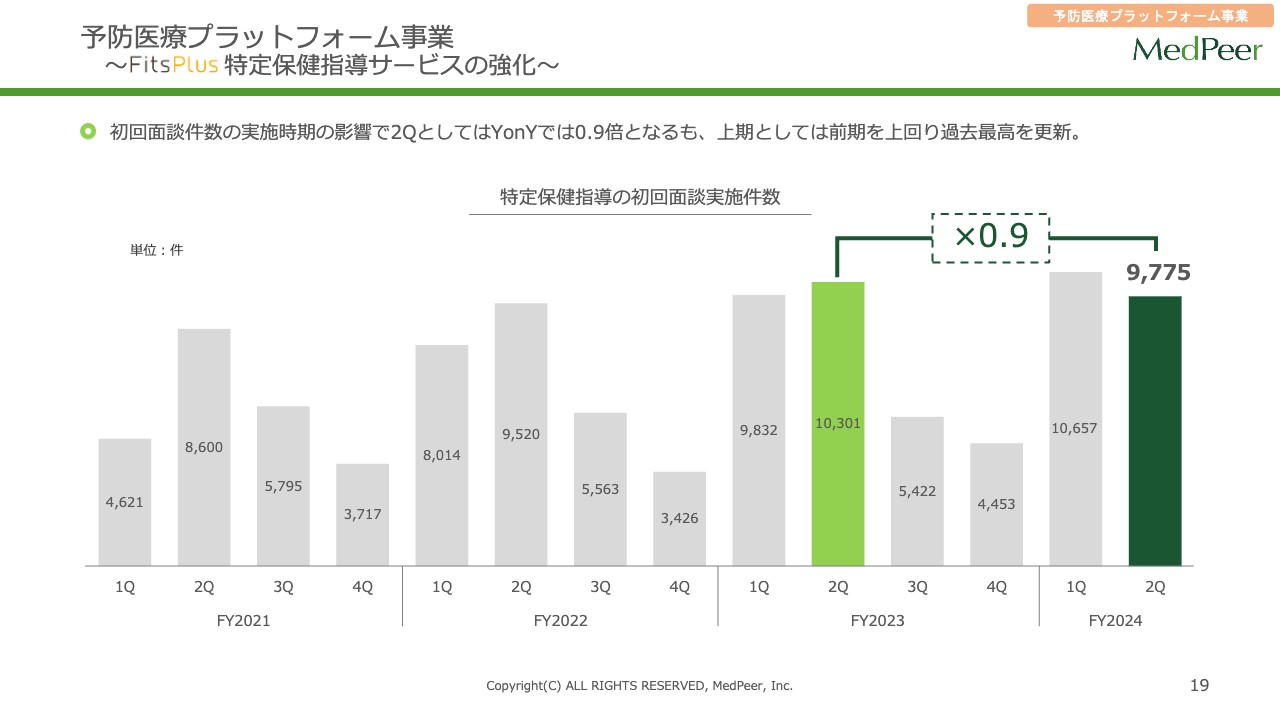

予防医療プラットフォーム事業〜FitsPlus特定保健指導サービスの強化〜

特定保健指導サービスの「FitsPlus」についてです。初回面談件数はYoYで0.9倍ですが、こちらは実施時期の影響を受けているためです。1万件弱の対象者に実施する中で、上期全体の合算では過去最高を更新しています。

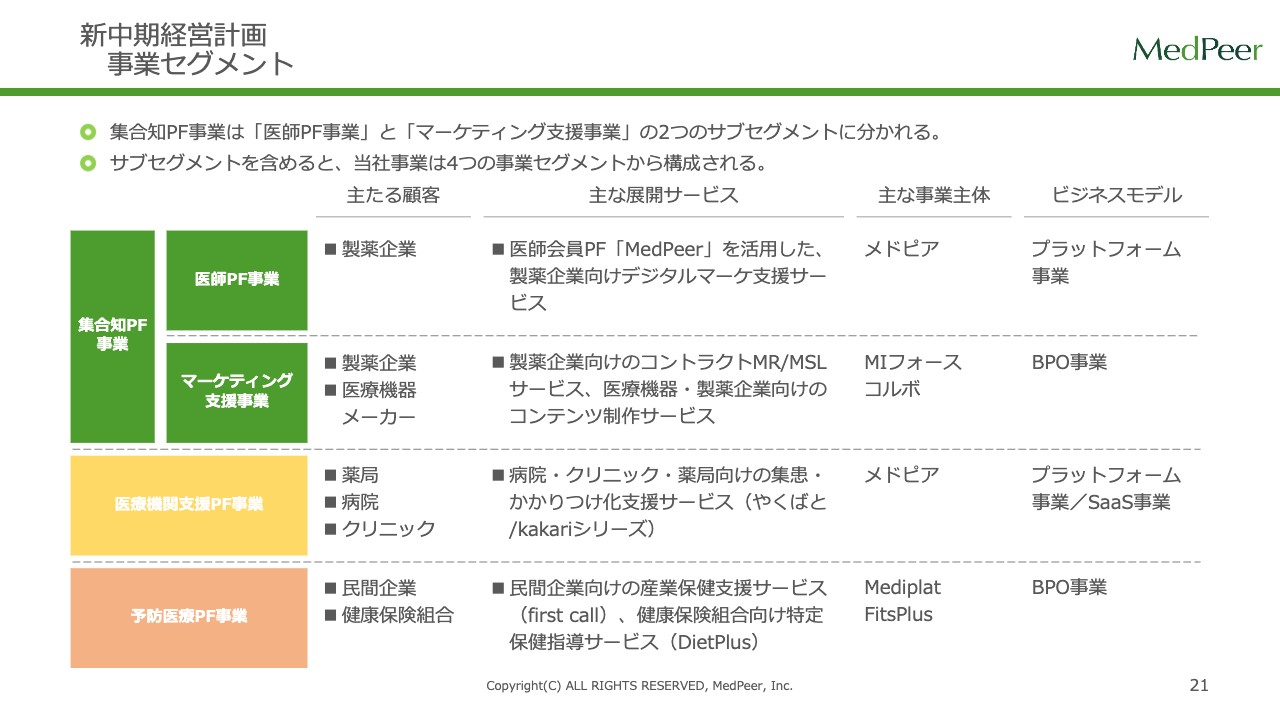

新中期経営計画 事業セグメント

新中期経営計画についてご説明します。現在のメドピアグループでは、集合知プラットフォーム事業、医療機関支援プラットフォーム事業、予防医療プラットフォーム事業と、3つのセグメントで開示しています。

今後に関する事業の内容および成長について、投資家のみなさまにしっかりご理解いただけるかたちのセグメントを模索し、今回からサブセグメントを設け開示することとしました。集合知プラットフォーム事業を、医師プラットフォーム事業とマーケティング支援事業の2つのサブセグメントに分けています。

医師プラットフォーム事業はおおまかに言えば今までのMedPeerです。医師会員基盤、医師会員プラットフォームを活用したデジタルマーケティングの支援サービスなど、粗利益率の高いビジネスを行います。

マーケティング支援事業の中心となるのは、MIフォースとコルボです。いわゆるMRの派遣サービスと、コルボにおいては医療機器メーカーが中心となりますがコンテンツ制作を含めたサービスです。

この2つのセグメントに分けており、後ほどご説明します。

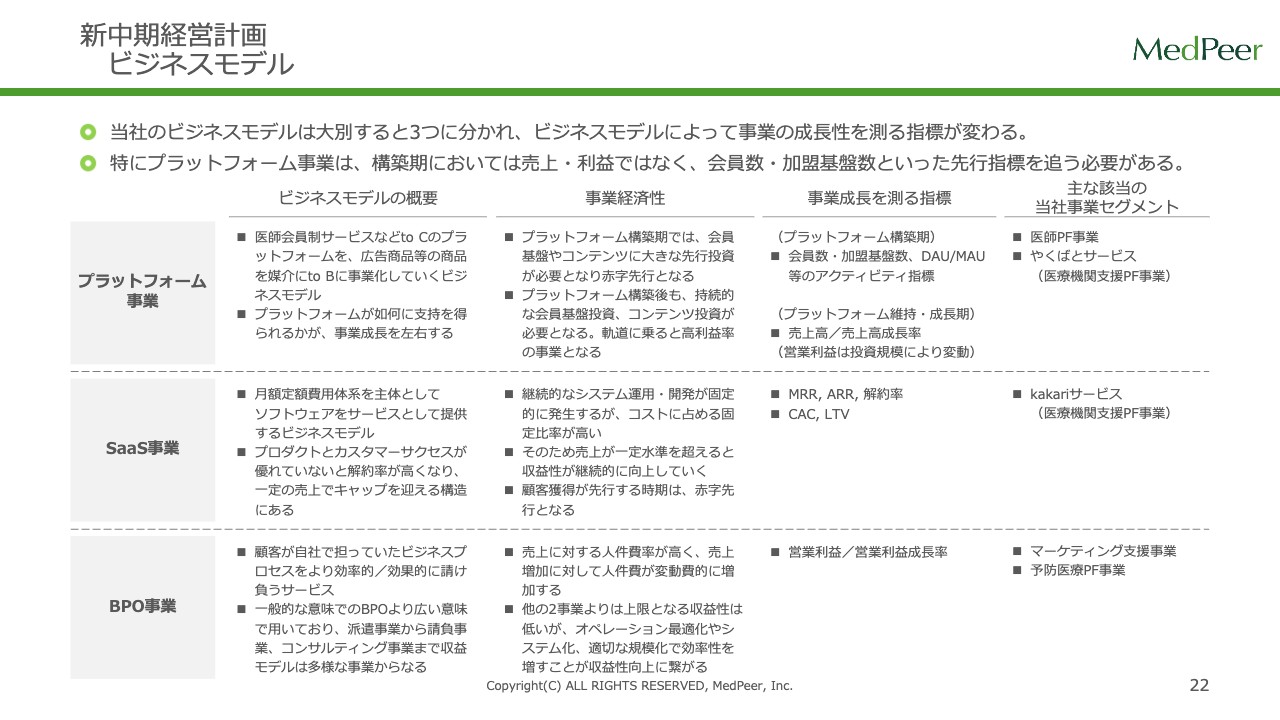

新中期経営計画 ビジネスモデル

セグメントごとのビジネスモデルを整理したスライドです。文字が多いため、可能でしたら後ほどみなさまもご確認いただければと思います。弊社のビジネスモデルは大きく3つに分けられると認識しています。

1つ目は先ほどからお伝えしているプラットフォーム事業、2つ目はSaaS事業、3つ目はBPO事業です。BPOに関しては、いわゆる世の中一般的なBPOよりも少し広い捉え方をしています。

プラットフォーム事業では、医師の会員制コミュニティおよび会員制Webサービスをベースにサービスを広げていきます。すなわち、プラットフォームの強さの上に、デジタルマーケティングやWeb講演会、リテールやサービスなどが乗るかたちです。

また、表右上に「やくばと」と記載されているように、医療機関支援プラットフォーム事業の中のサービスも行います。こちらは病院や薬局、診療所、それらを利用する患者さんが絡み合っているネットワークプラットフォームをベースにした事業となります。

この事業の特徴は、基本的にはプラットフォームの強さに依存するという点です。強さとは、すなわち、プラットフォームを構成している「n」の数です。参加者数は人のみではなく、法人数も含みます。

そちらがしっかりサービスとして使われ、活動が行われた結果、プラットフォームの強さにより収益性が一気に変わってくるというビジネスが、プラットフォーム事業の捉え方です。したがって、まずプラットフォームが出来上がっていないと、ビジネスとしてスケールしないという特徴があります。

そのような意味で、「事業成長を測る指標」には「プラットフォーム構築期」と記載しており、構築後にプラットフォームの維持・成長を迎えます。つまり、非常にシンプルに言えば初期投資がかなりかかるという認識で、MedPeerの立ち上がりは実際そうでした。

プラットフォーム構築期において重要なのは、短期的な売上などではなく、会員数や加盟基盤数、1日や1ヶ月でのアクティブ参加数です。それらの先行指標をベースに、プラットフォームを大事に育てていくという目線が重要だと認識しています。

そしてプラットフォームが強固なものになった暁には、売上高もしくは売上高成長率が指標となるだろうと考えています。

SaaS事業はよく言われているとおり、基本的には月額の定額課金で、例えば店舗の初期費用から月ごとに定額で積み上がっていくビジネスです。メドピアの中でサービスとして捉えているのは、薬局から初期費用と月額料金をいただく「kakari」です。

SaaS事業で重要になるのは、当然ながら月および年あたりの売上高と解約率です。解約されないよう顧客満足度を高め、いかにサービスをブラッシュアップしていくかが重要となります。

BPO事業は、一般的なBPOよりも少し広い意味で使っています。いわゆる派遣事業や請負事業、コンサル事業、我々のサービスの中ではMIフォースやコルボ、予防医療の事業もBPO事業として捉えています。

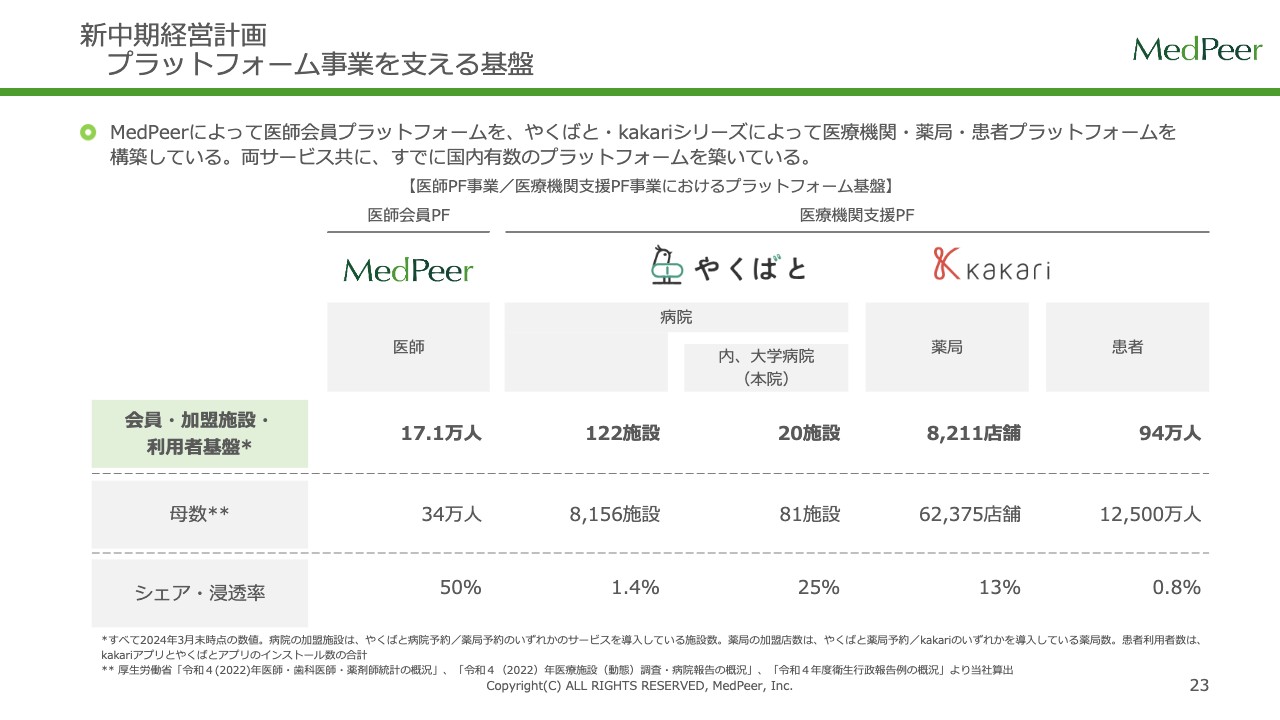

新中期経営計画 プラットフォーム事業を支える基盤

プラットフォーム事業にスケーラビリティがあるだろうという見立ての中で、我々がどのような先行指標を捉え、現状の我々を診断した場合にどのような数字、つまり資産やアセットを持っているかを、スライドに示しました。

「MedPeer」については、医師会員の数が非常に重要です。日本における医師の数は34万人であり、その約半数の17万人が「MedPeer」の会員という大きなプラットフォームになっています。

医療機関支援プラットフォームについては今まであまり開示していませんでしたが、スライドに記載のとおり、サービス開始から1年強で、例えば大学病院であればすでに20施設が加盟しています。母数は81施設しかないため、25パーセントのシェアが取れている状況です。

地域医療を支える上で、大学病院や大きな市立病院などを中心に、その周りにある中小規模病院、薬局、クリニックを行き来する患者さんがいらっしゃいます。そのような意味で、大学病院に我々のプロダクトが受け入れられていることは、先行指標として非常にポジティブに捉えています。

その上で、病院施設についてはこれからも各種導入を随時進めていきます。同じようなかたちで、実は薬局ではすでに13パーセントに我々のサービスを導入いただいています。サンドイッチのようなはさみ打ちのかたちで病院の加盟も増やし、患者さんの利用数も増やしていこうと考えています。

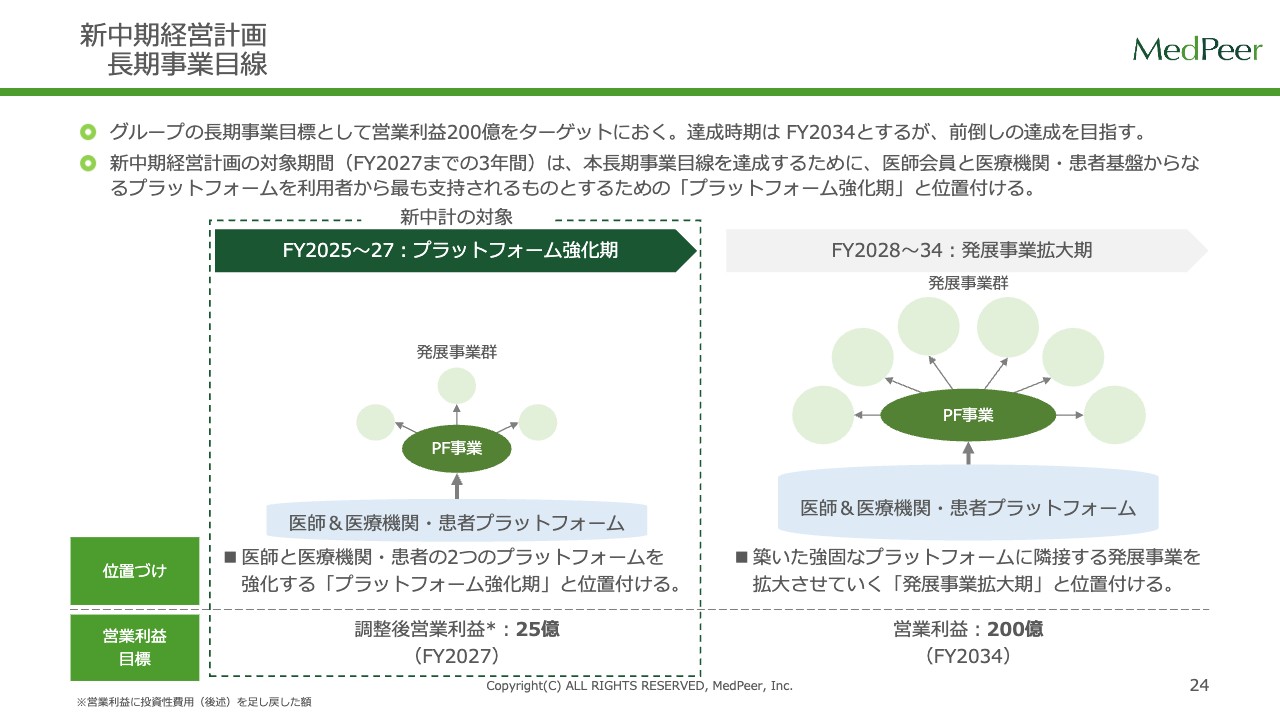

新中期経営計画 長期事業目線

今お伝えしたように、プラットフォームについては、短期的には加盟数や利用者数が非常に重要です。その先にようやく事業拡大期があるため、今回の長期的な成長については2024年度から10年間と少し長めの軸で捉えています。

新中期経営計画の対象は、まずは3年間です。2025年度から2027年度は「プラットフォーム強化期」と位置づけ、医師のプラットフォームや医療機関・患者さんを含めたプラットフォームの拡充フェーズと捉えています。2027年度の調整後営業利益は、25億円を見込んでいます。

2028年度からの残りの7年は「発展事業拡大期」としています。プラットフォームをコアにさまざまな事業群を発展させていけると捉えており、10年後の営業利益200億円を目指しています。

現在は4年先からの伸びを見据えてしっかりと投資するフェーズであり、同時に利益も出していく戦略となっています。

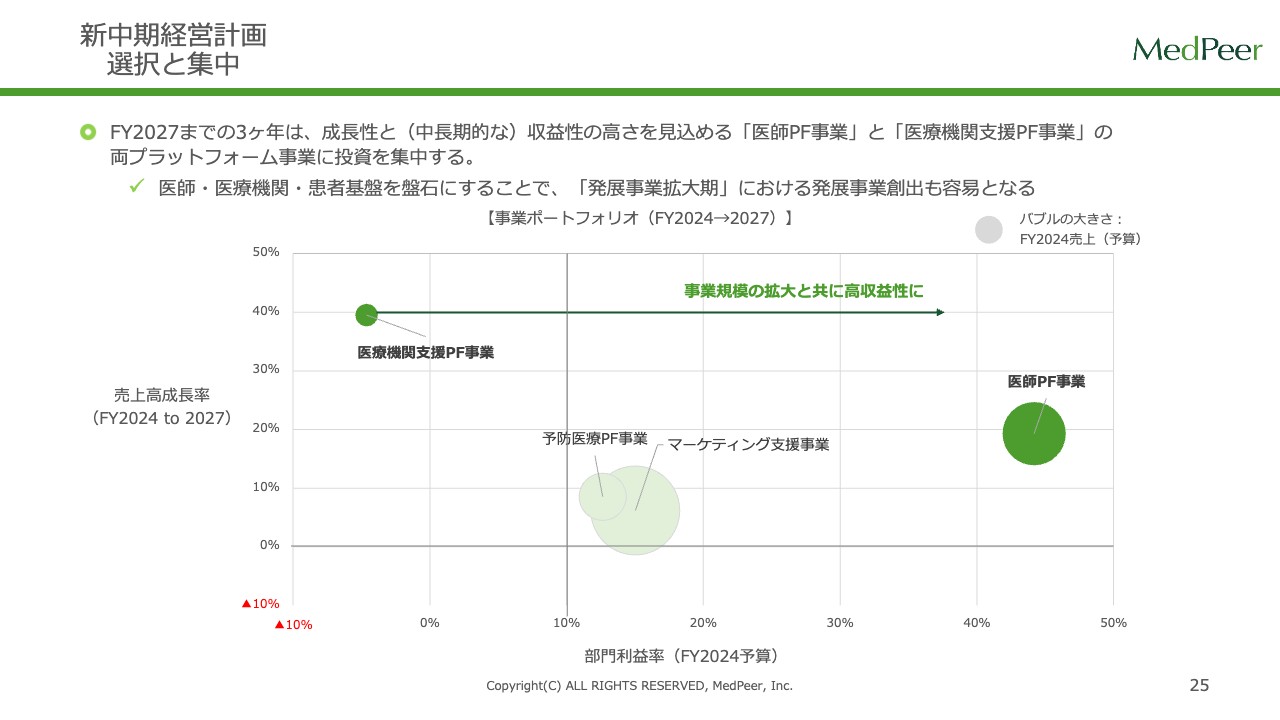

新中期経営計画 選択と集中

前回の決算説明会でも、選択と集中のお話をしました。スライドの表は、縦軸が売上高成長率、横軸が部門ごとの利益率を示しています。我々が選択と集中をしていく領域を、濃い緑で表しています。

1つ目は医師プラットフォーム事業です。医師に圧倒的に支持されるプラットフォームを構築することで、事業の発展性はより高まっていくと考えています。

2つ目は医療機関支援プラットフォーム事業です。現在は投資フェーズのため、売上高成長率も結果的に高くなります。しかし、今は利益を上げるタイミングではなく、将来的にはスライドの矢印のようにひたすら規模の経済を活かしつつ、利益率をどんどん高めていくという戦略です。

新中期経営計画 選択と集中:事業撤退

選択と集中は事業撤退もセットになりますが、2社の清算と、介護領域の「YoriSoi Care」の事業終了を行うこととしました。あわせて、訪問診療領域をサポートするクラウドクリニックについても、直近の業績を踏まえ、のれんを減損処理することにしました。

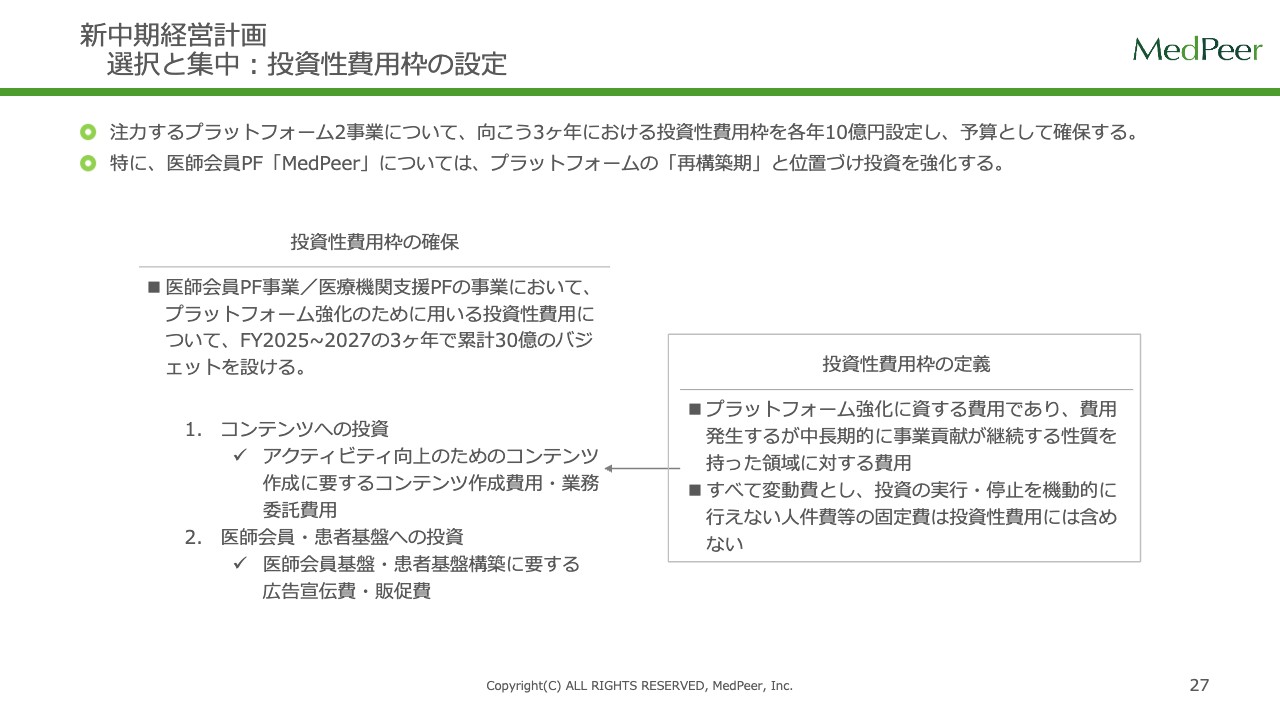

新中期経営計画 選択と集中:投資性費用枠の設定

先ほど「2027年度の調整後営業利益目標は25億円」とお伝えしましたが、プラットフォームを作り上げるために一番必要なのは、当然ながら人です。しかし同時に、お金として投資する必要もあると認識しており、投資性費用枠を用意する方向性としています。

各年10億円を予算としてあらかじめ確保します。我々の基盤である医師会員プラットフォームの会員数はすでに多いですが、その数を増やしていくと同時に、アクティビティを高める施策にメリハリをつけて投資をしていこうと考えています。

投資性費用の定義ですが、基本的にはプラットフォーム強化に資する費用となります。したがって、変動費として投資の実行・停止を機動的に行います。逆の言い方をすると、機動的ではない固定費は投資性費用に含めません。

3年間で事業環境に変化があると思いますが、その中でも機動的にお金の出し入れができる柔軟性を大切にしたいと考えています。

費用を使う先はコンテンツへの投資です。常に医師が「MedPeer」を見ることを踏まえ、臨床のテックスキルが上がる、もしくはニュースを提供するといったコンテンツへの投資を行います。医療機関支援の部分では、患者基盤やプロモーションを含めた投資を行います。

これらに対し、必要なタイミングで予算を投下できる状態にしようと考え、投資性費用枠を設けた次第です。

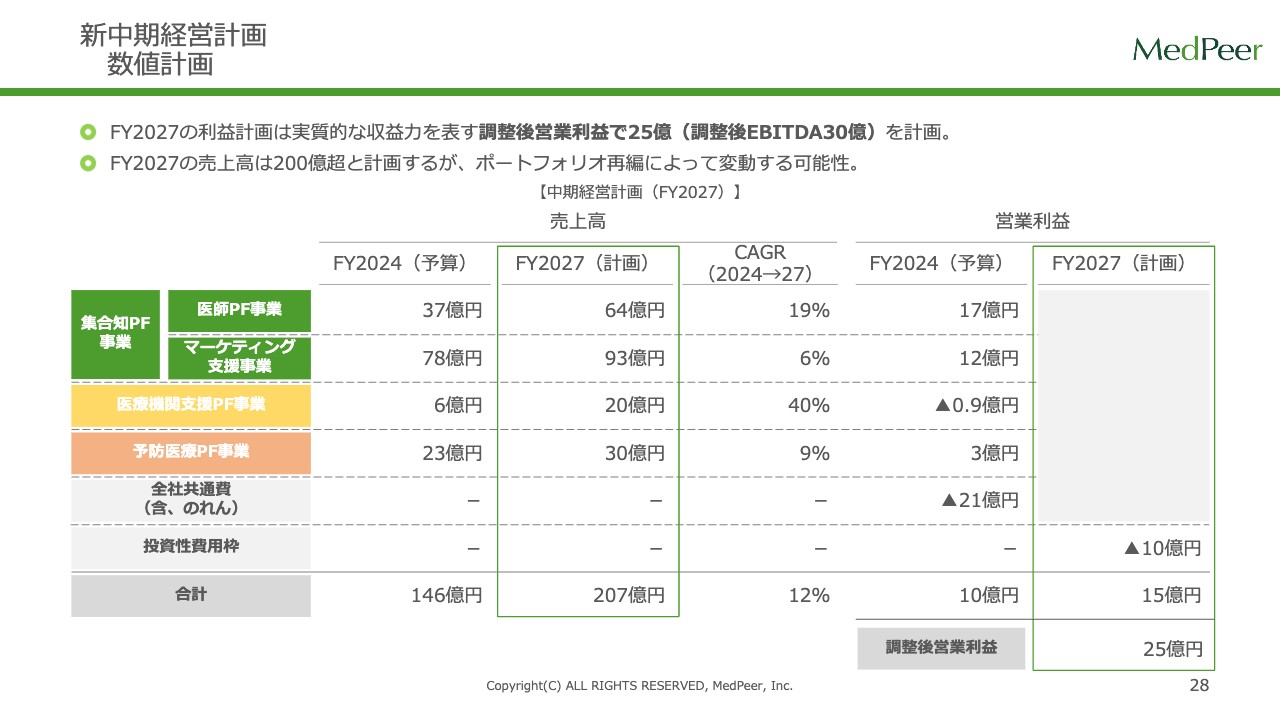

新中期経営計画 数値計画

2027年度の合計売上高は207億円の計画です。先ほどお伝えした投資性費用が10億円あるため、営業利益は15億円となっています。その合計を調整後営業利益とすると、しっかりと25億円を達成できる見込みです。

ここでプラットフォームを構築し、その先に10年間の計があるという認識です。

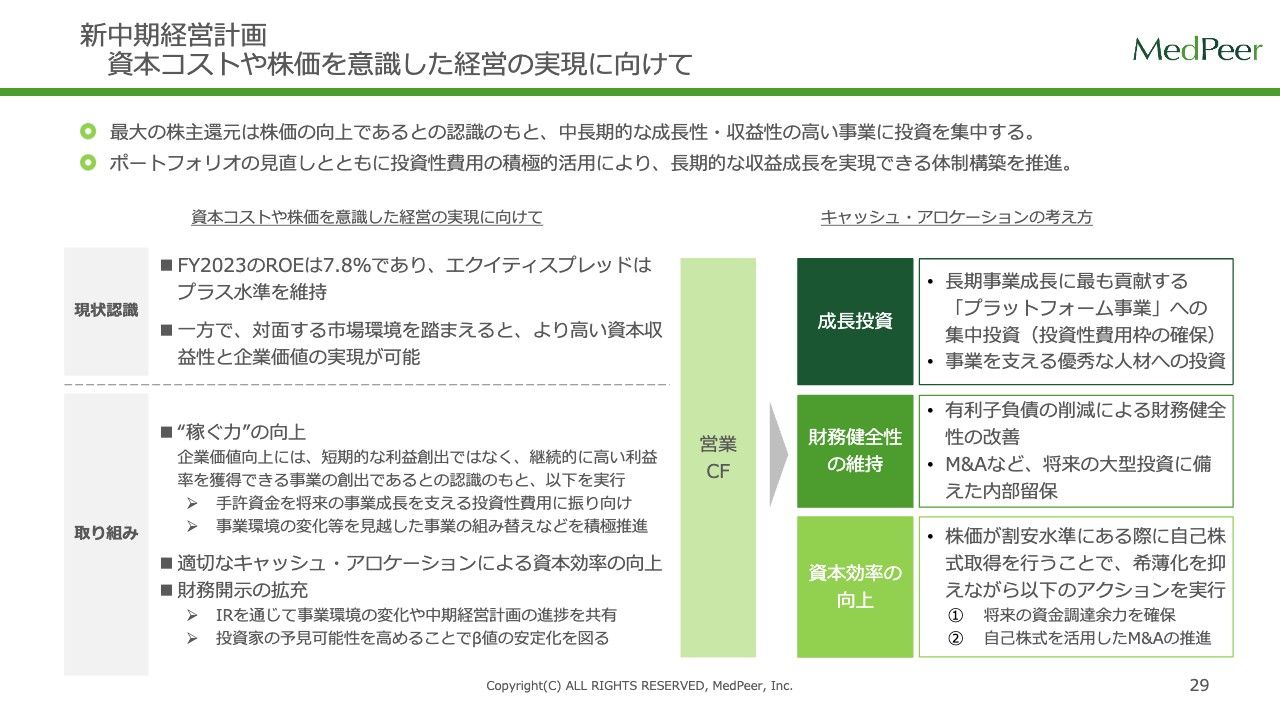

新中期経営計画 資本コストや株価を意識した経営の実現に向けて

スライドには「資本コストや株価を意識した経営の実現に向けて」と記載していますが、基本的には営業キャッシュフローをメリハリをつけて成長投資するものだとご理解ください。ここで言う「成長投資」とは、プラットフォーム事業への集中投資を指します。

当然ながら人材採用への投資も行いますが、キャッシュフローをしっかり回し、次のレバレッジを効かせていける投資方針としています。

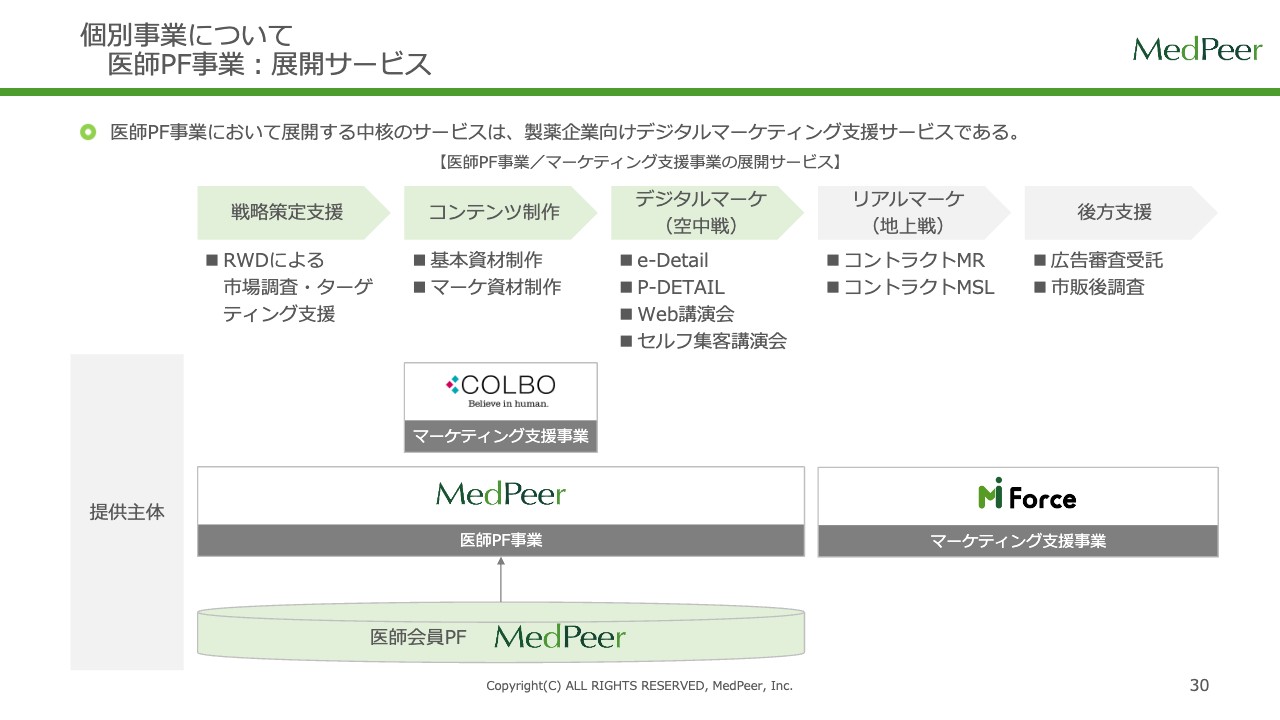

個別事業について 医師PF事業:展開サービス

医師プラットフォーム事業の今後の展開についてご説明します。ドクターがある特定の薬剤の採用を考えるところから、実際に採用した後のフィードバック、それを情報提供側がどのように支援しているかなどを示したのがスライドの図です。基本的には、左下の医師会員プラットフォーム「MedPeer」から始まります。

我々は、この医師プラットフォーム事業を展開しています。どの先生にどのようなタイミングで、どのような内容のコンテンツを提供するのか、また、コンテンツを制作し、それをデジタルもしくはMRを活用して情報提供するのかなども考える必要があります。

さらに、市販後調査や使用後のフォローアップ機能が必要ですが、先ほどお伝えしたプラットフォーム事業があり、コルボはコンテンツ制作、MIフォースは最後の一押しという部分を支援しているという位置づけになっています。

一丁目一番地はやはりプラットフォームが強化されていることで、その先にグループ2社とのシナジーがあると考えています。

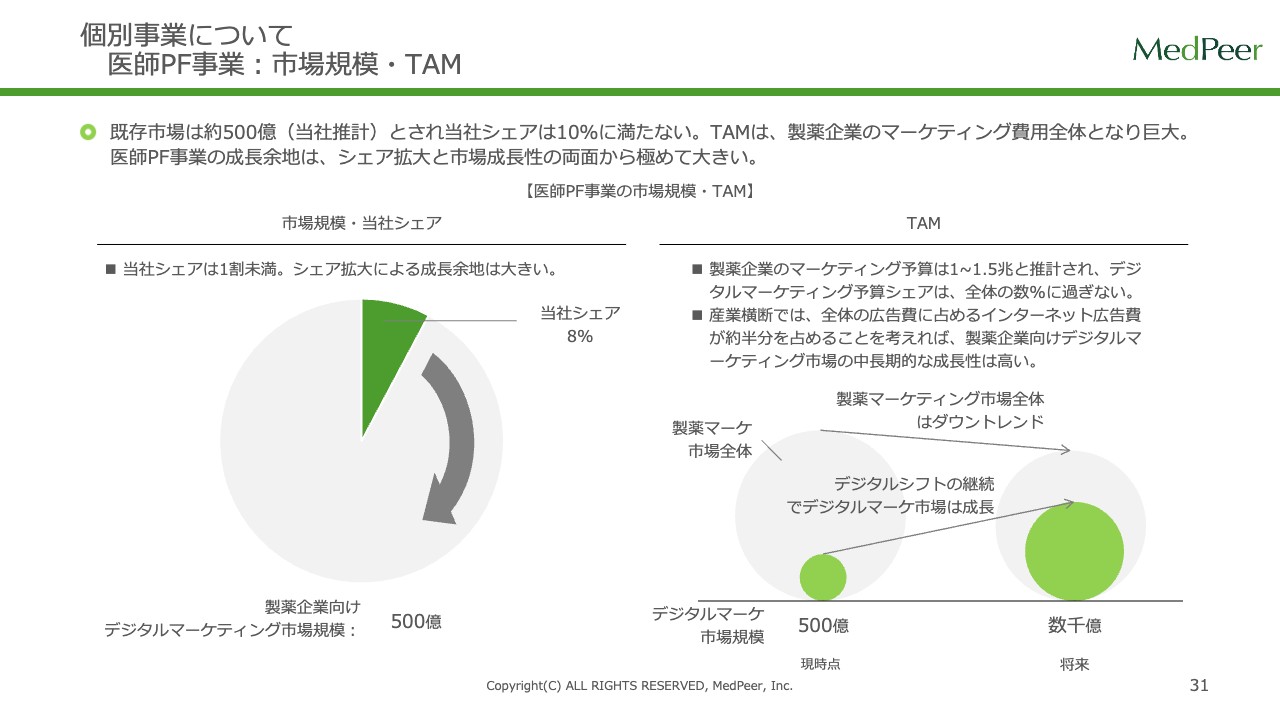

個別事業について 医師PF事業:市場規模・TAM

市場規模とTAMについてご説明します。到達可能な既存市場である医師向けデジタルマーケティング市場の規模は、約500億円です。

その中で当社のシェアは10パーセント未満ですので、引き続きプラットフォームを強化し顕在化している市場をしっかり取っていくことは、事業活動として非常に大切だと考えています。

同時に、新型コロナウイルスからのさまざまな揺り戻しがありますが、傾向はまったく変わりません。スライド右下に「製薬マーケ市場全体」と記載していますが、いわゆるMRの人件費を含めた製薬企業のプロモーション予算は、1兆円から1兆5,000億円と推計されており、そのような情報をより効率的に提供します。

最近も話題になりましたがMRのリストラが発生しており、当然ながら市場はある程度縮小していくと考えています。

ただし、デジタルマーケティング市場規模は500億円で、今後も拡大が見込まれます。先ほどお話しした「医師の働き方改革」も含めて、より効率的な情報提供は、医者側のニーズにも製薬企業側のニーズにも合致しています。したがって、市場ポテンシャルは非常に高いと考えています。

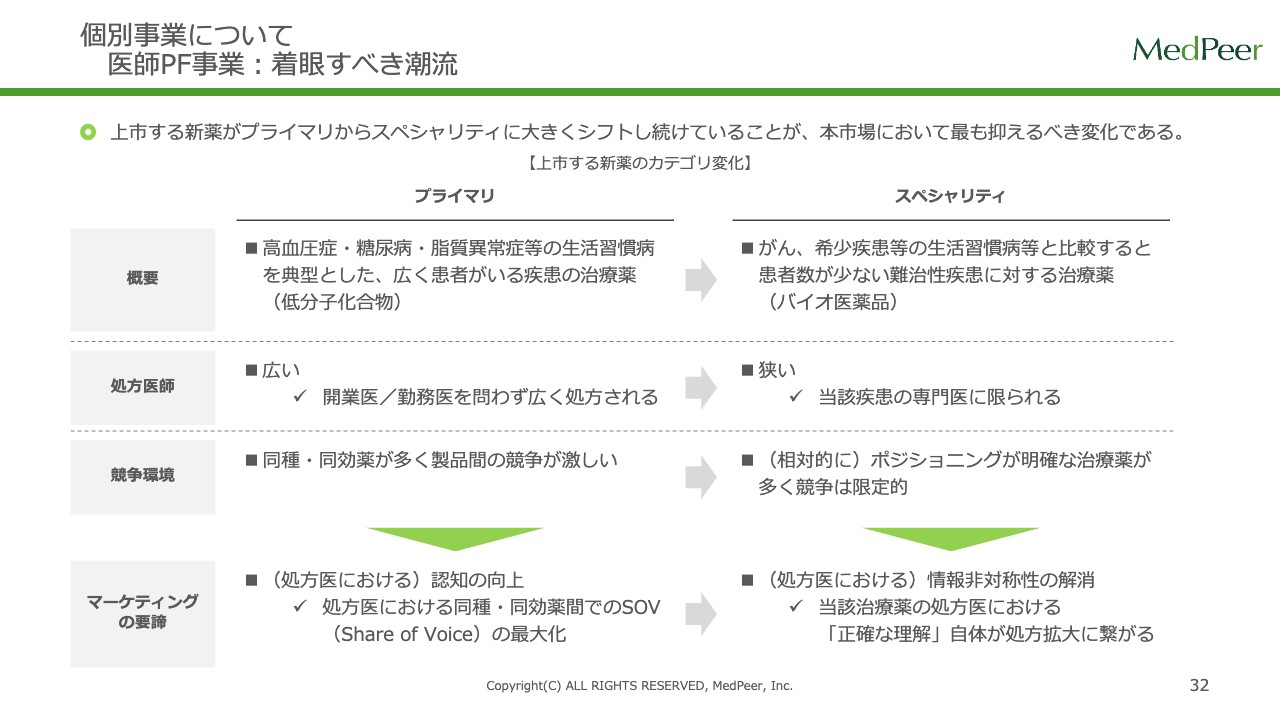

個別事業について 医師PF事業:着眼すべき潮流

製薬企業側のマーケティングについては、治療や薬の開発の方向性が変わってきました。高血圧や糖尿病など多くの方が罹患する疾患への処方は、医者からすると単純で、比較的シンプルな情報提供でよいです。そのため、処方する医師も多く競争が激しくなります。

加えて、それらの病気はほとんど治るように、もしくはジェネリックの時代になってきています。それにより、流れが先発品メーカーの「スペシャリティ」の方向へ急激に変わっています。

「スペシャリティ」とは、がんや希少疾病、難病などの疾病薬のことです。これらの開発は非常に熾烈です。しかし、そのような特定の患者さんを診る医師の数は少ないのが現状であり、特定の専門に限られているためポジショニングが明確です。

したがって、刷り込みの宣伝というよりは、医師に寄り添って正確な理解を促すプロモーションが急激に必要になってきています。それに対し、デジタルマーケティングを行う企業がまだ明確な解を出せていないため、ここにもチャンスがあると見ています。

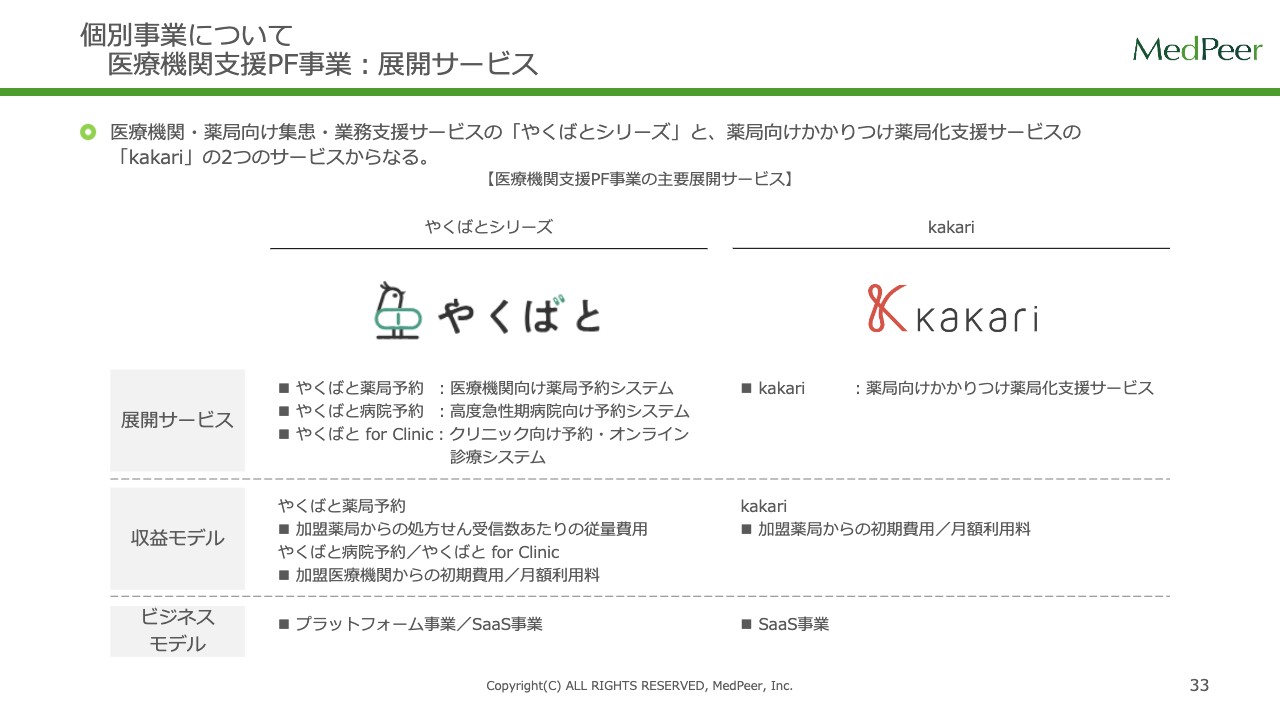

個別事業について 医療機関支援PF事業:展開サービス

医療機関支援プラットフォーム事業については、「やくばと」シリーズと「kakari」シリーズがあります。「やくばと」はプラットフォーム事業とSaaS事業の両方を含んでいますが、「kakari」はSaaS事業のみとなります。

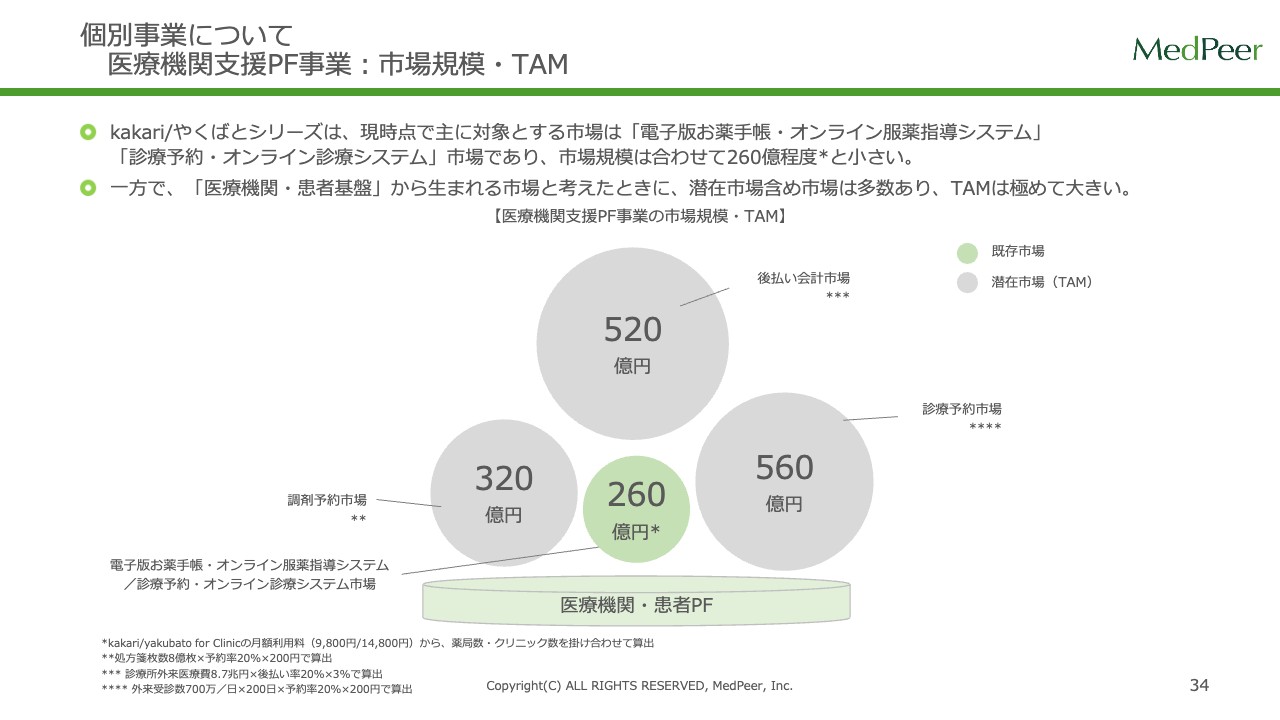

個別事業について 医療機関支援PF事業:市場規模・TAM

現在は、医療機関と患者さんのプラットフォームが強固です。多くの医療機関に導入され、それが患者さんにどれくらい使われているのか、今見えている部分をお伝えします。スライドに「260億円」と記載していますが、こちらは電子版お薬手帳やオンライン診療、オンライン服薬指導などの市場です。

将来的には病院や調剤薬局の予約において、薬局に処方箋を事前送信して課金するなどの従量課金サービスが広がる可能性があります。また、診療予約については、政府の地域包括ケアの枠組みの中で、病院・診療所・薬局で情報を共有できます。

オンラインでの資格確認も同様に、情報の流通性を上げようとしている中で、ビジネスとして非常に大きなチャンスがあると考えています。この周辺事業も含め、まずはプラットフォーム作りに注力します。

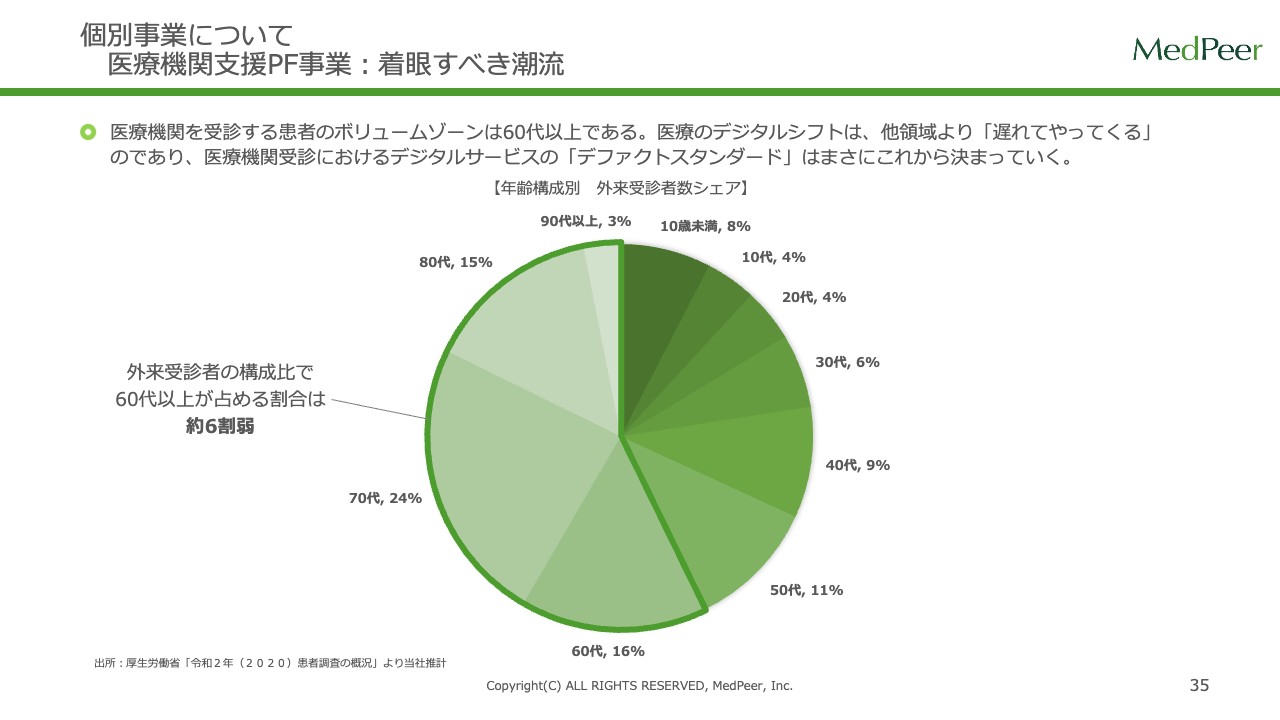

個別事業について 医療機関支援PF事業:着眼すべき潮流

「kakari」サービスにも言えますが、医療を必要とする方はどうしても高齢者が多いです。幸か不幸か、ヘルスケア領域は高齢者がデジタルに触れる世界が多い中で、世の中の流れが「遅れてやってくる」という認識です。実際に、医療機関を受診する患者さんのボリュームゾーンは60代、70代、80代で、彼らが半数以上を占めています。

先日「70代の約8割がスマートフォンを使うようになった」という話もありました。今後このようなサービスが浸透していくタイミングで、我々がデファクトスタンダードをしっかり作っていくという思いを込め、プラットフォームにしっかり注力しようと考えています。

新着ログ

「サービス業」のログ