【QAあり】サンクゼール、グローバルの売上が前期比+50.2%と大幅成長 米国向け売上回復・新ブランドPortlandiaが追い風

2024年3月期決算説明

久世良太氏(以下、久世良太):みなさま、こんにちは。株式会社サンクゼール代表取締役社長の久世良太です。日頃より、当社の企業活動にご理解とご支援を賜り、誠にありがとうございます。

本日は、前半に2024年3月期決算の概要についてご説明し、後半で足元の課題に対する取り組みと新年度の事業方針についてお話しします。どうぞよろしくお願いします。

ハイライト

まず、2024年3月期決算の概要についてご説明します。

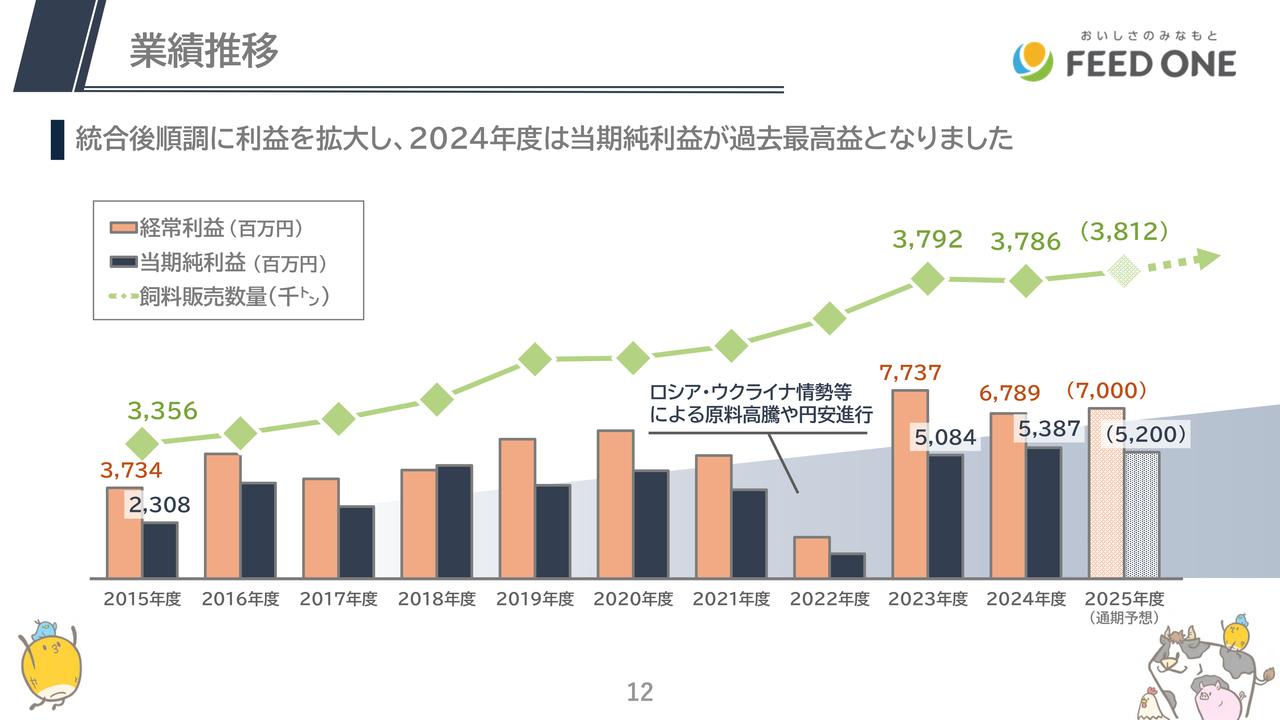

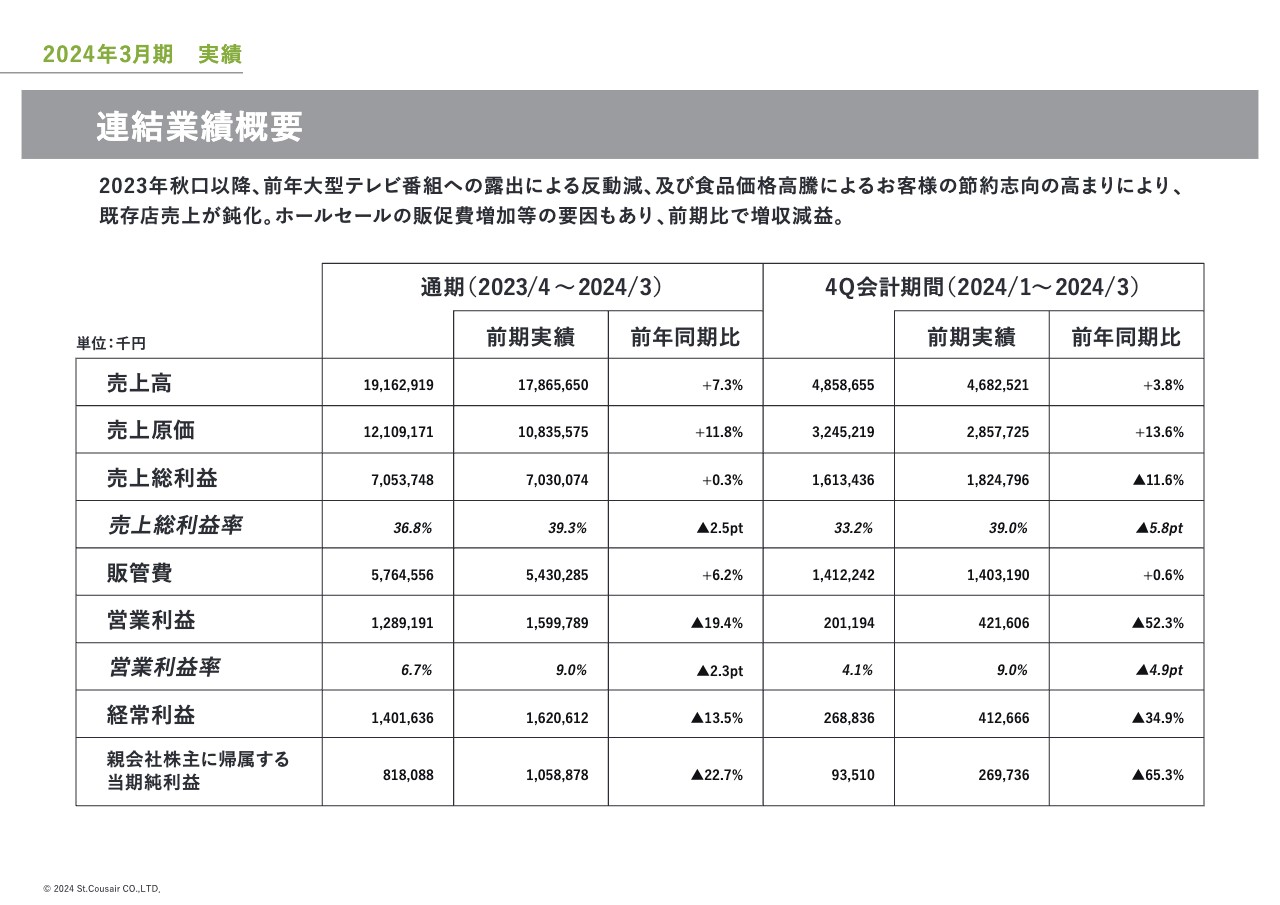

上期は堅調に推移しましたが、下期に入ってから店舗やホールセールが苦戦しました。売上高は前年同期比で7.3パーセント増の191億6,200万円となりましたが、営業利益は前年同期比で19.4パーセント減の12億8,900万円で、増収減益という結果になりました。

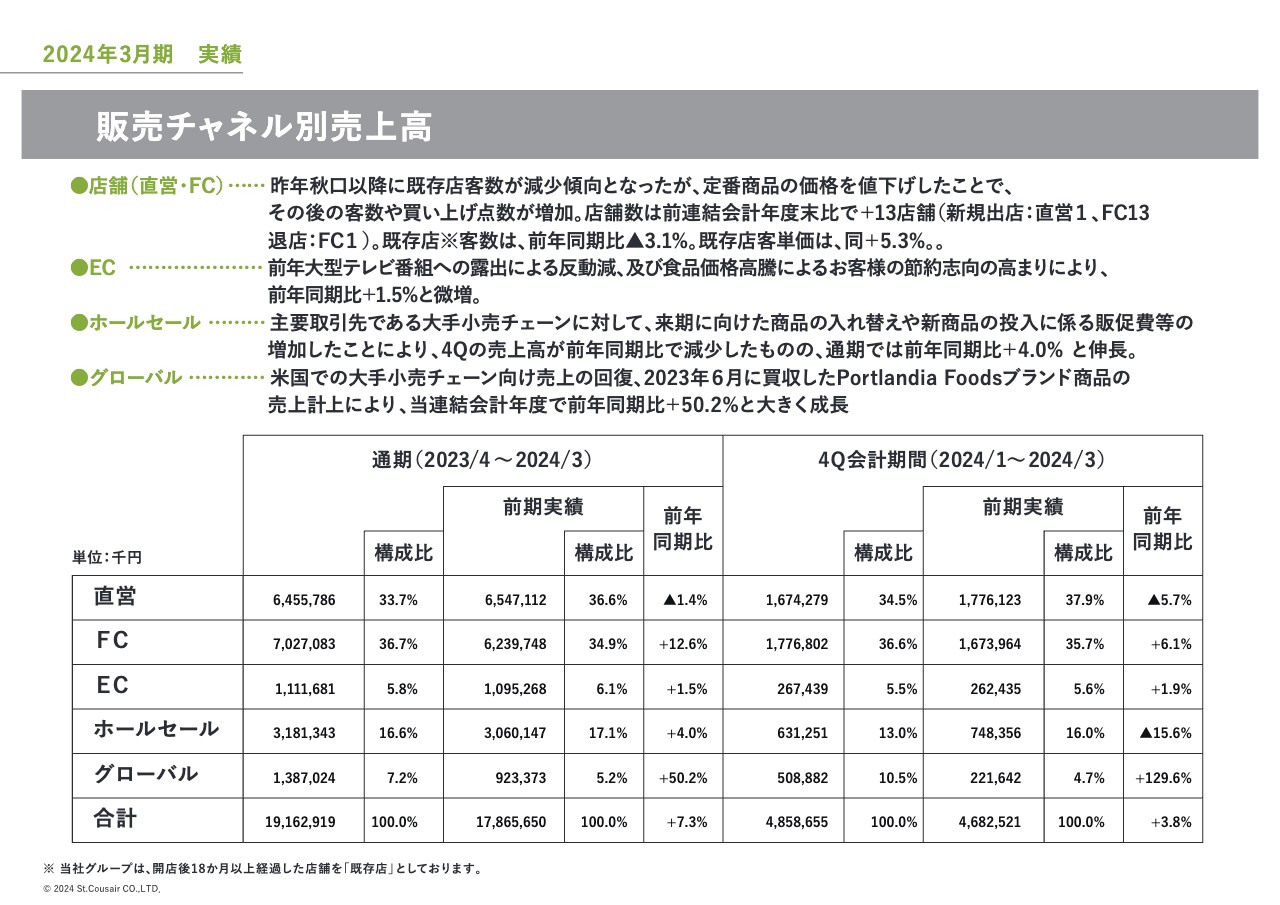

店舗売上高は、前年同期比で直営が1.4パーセント減、FCが12.6パーセント増という結果になりました。店舗数はFCを中心に新規出店を進め、前期末に比べて13店舗増加しましたが、既存店客数が前年同期比で3.1パーセント減少するなど、既存店が苦戦しました。

その要因の1つについて、これまで、インフレに伴う原価高騰の影響を販売価格に転化してきましたが、その結果、お客さまから価格の高さに関するお声が大きくなってきました。そのお声を受け、あらためて値上げを行う前の価格水準に戻す方針で、2023年12月から2024年2月にかけて、各ブランドの定番商品の価格を値下げしました。その後、客数や買上点数は増加トレンドに転じています。

ホールセール売上高は、下期に入ってから、来期に向けた商品の入れ替えや新商品の投入が重なり、販促費が増加しました。

その結果、通期では前年同期比で4パーセントの増加となりました。

グローバルに関しては、前年同期比で50パーセント以上の大きな伸びとなりました。昨年買収したオーガニックケチャップブランドのPortlandia Foodsの売上が加わったことや、米国や台湾で既存顧客に対する売上が伸びたことが要因です。

連結業績概要

通期業績は、ただいまご説明したとおりです。第4四半期会計期間において、売上高は前年同期比で3.8パーセント増、営業利益は前年同期比で52.3パーセント減少する結果となりました。

同期間において、売上総利益率が前期に比べて5.8ポイント低下しました。チャネル別売上構成比の変化、商品値下げによる影響、ホールセールチャネルでの販促費の増加が、売上総利益率低下の主な要因です。

販売チャネル別売上高

販売チャネル別の売上高については、冒頭のハイライトでご説明したとおりですので、詳細なご説明は省略します。

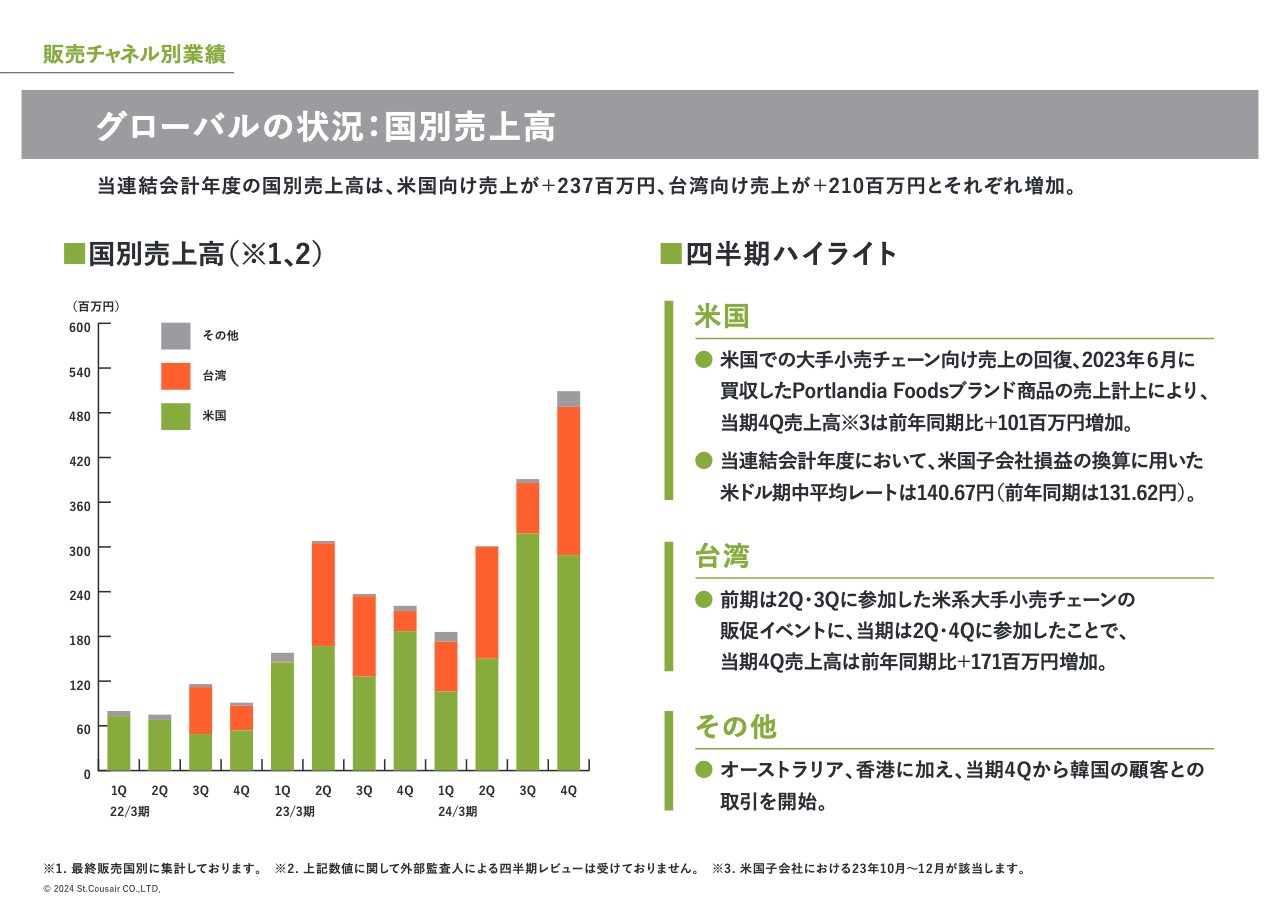

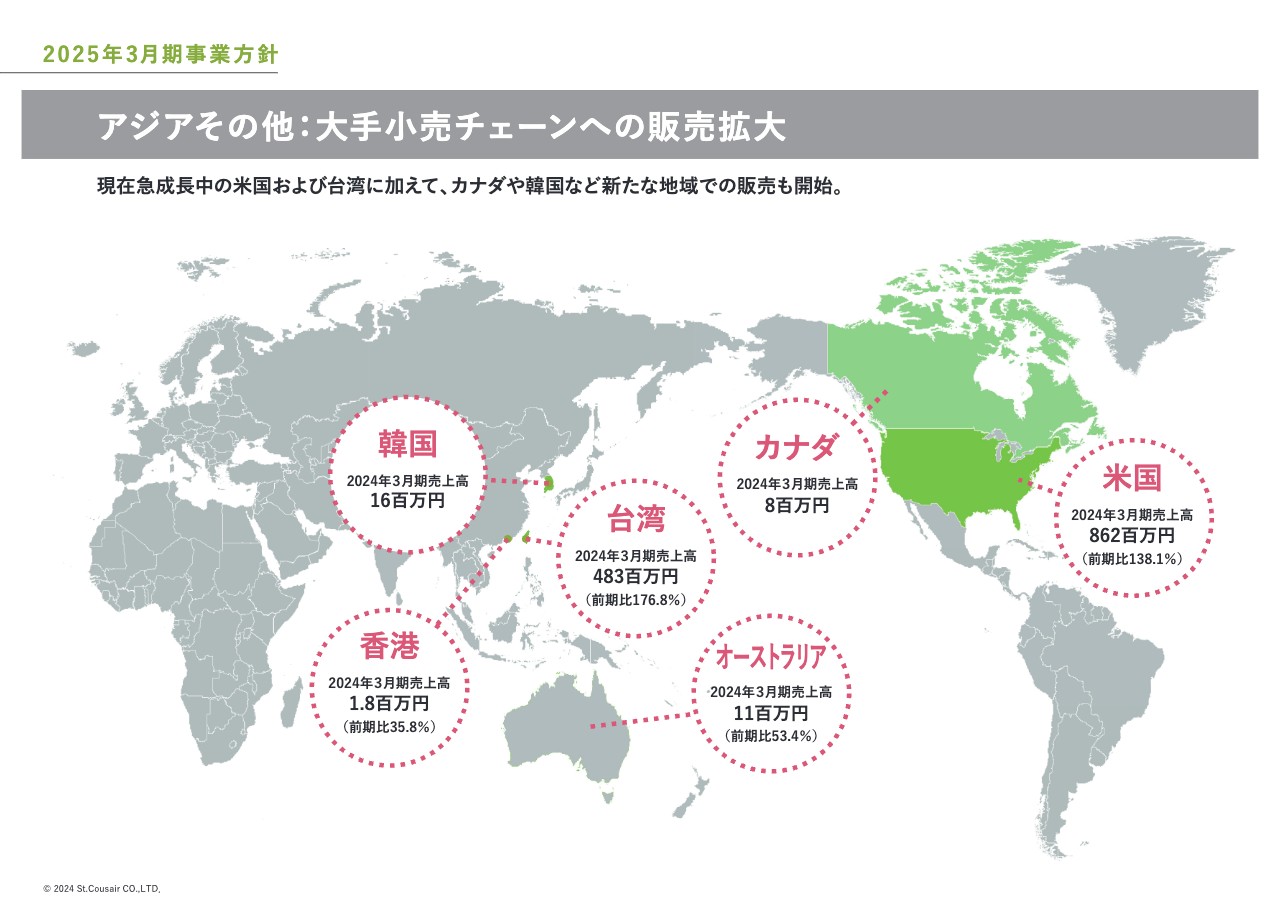

グローバルの状況:国別売上高

グローバルチャネルの内訳となる、国別売上高の状況です。冒頭でお伝えしたとおり、米国と台湾の各地域で売上が伸びています。

新たな国として、当期からカナダや韓国の顧客との取引も開始しました。

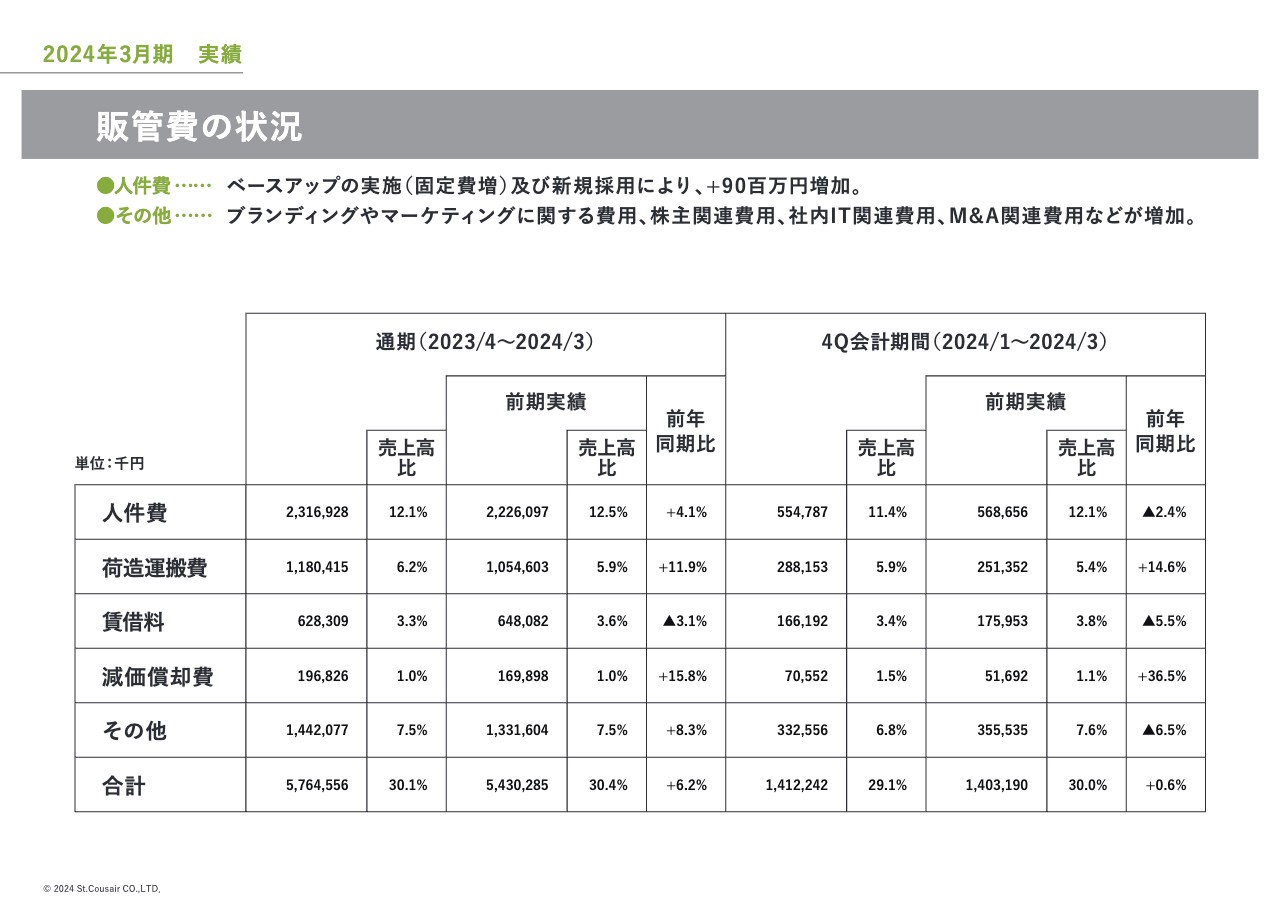

販管費の状況

販管費の状況です。人件費に関しては、ベースアップの実施や新規採用により、前期から9,000万円増加しました。荷造運搬費の増加は、売上増加に伴って増加したことに加え、昨年9月よりECのフルフィルメント機能を外部移管したことで、従来の人件費が外部に対する物流費に置き換わった影響も含まれています。

販促費全体では、前年同期比で6.2パーセントの増加となりました。

FCなど、販管費が相対的に少ない販売チャネルの売上構成比が伸びたことで、売上高販管費率は30.1パーセントと、前期よりも0.3ポイント低下しました。

以上が2024年3月期の決算概要となります。前期に直面した課題に対する取り組みは、後ほど詳しくご説明します。

2025年3月期 連結業績予想

現在、足元の課題に対応し、その上で、それぞれのチャネルが成長できるよう取り組んでいます。これにより、2025年3月期の売上高は前年同期比で9.1パーセント増の209億1,300万円、営業利益は前年同期比で4.1パーセント増の13億4,200万円と、いずれも増加すると予想しています。

販売チャネル別の売上高は、スライド右側の表に記載のとおりです。店舗の売上は、既存店が前年同期比でほぼ横ばいと予想する一方、ホールセールやグローバルのチャネルが大きく伸びるとを予想しています。

以上で、2024年3月期決算に関するご説明を終わります。

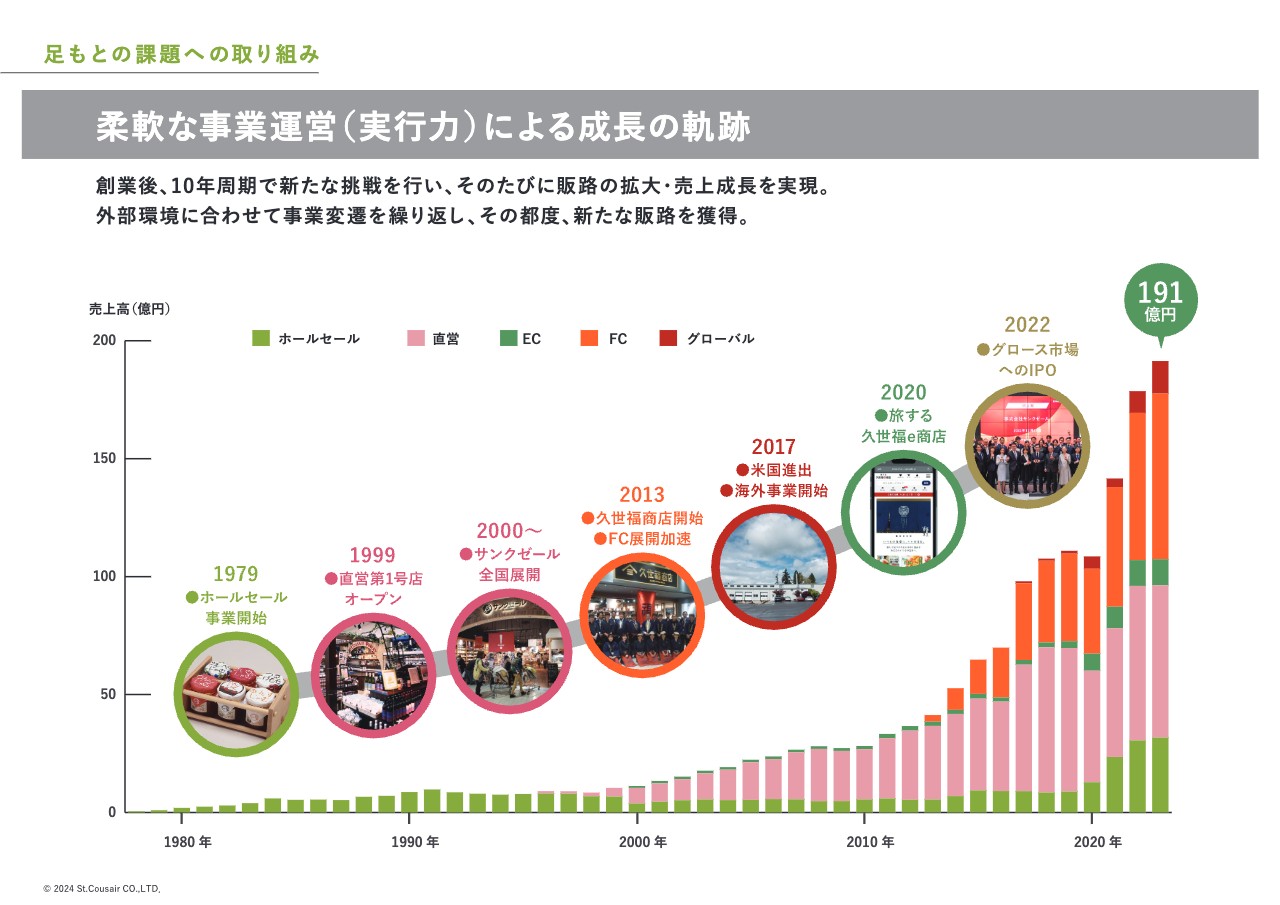

柔軟な事業運営(実行力)による成長の軌跡

ここからは、足元で発生している課題と、課題に対して取り組んでいる内容をご説明します。

当社はこれまで、約10年周期で新たな事業に取り組み、成長を続けてきました。その結果、前期は過去最高売上となる191億円を記録しました。

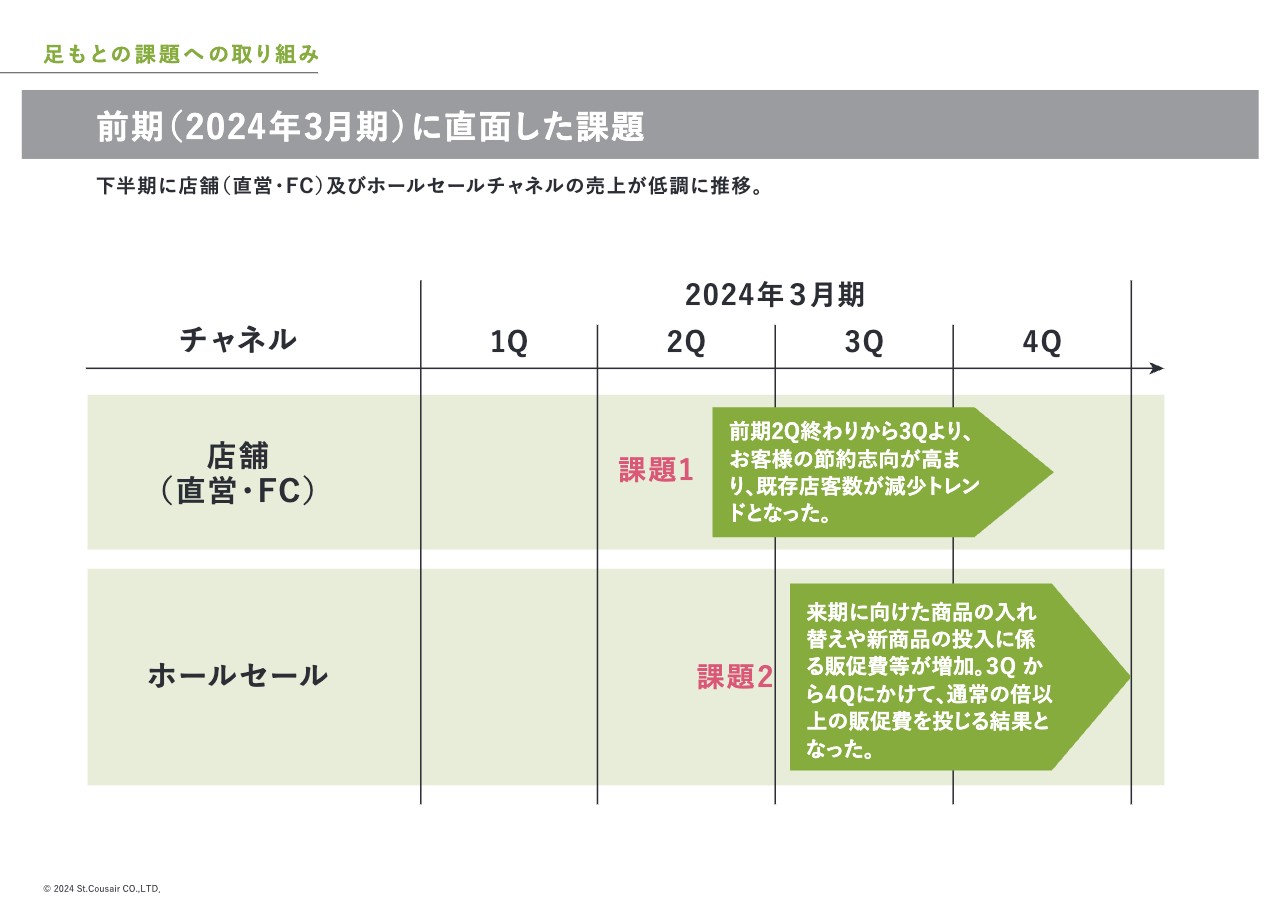

前期(2024年3月期)に直面した課題

一方で、前期の後半から、店舗とホールセールチャネルにおいて、売上成長が鈍化しました。店舗では、お客さまの節約志向の高まりとともに客数が減少トレンドに転じ、ホールセールでは、商品入れ替えや新商品の投入に係る販促費が通常の水準以上に投じられました。その結果、それぞれの売上高が減少し、利益を圧迫することとなりました。

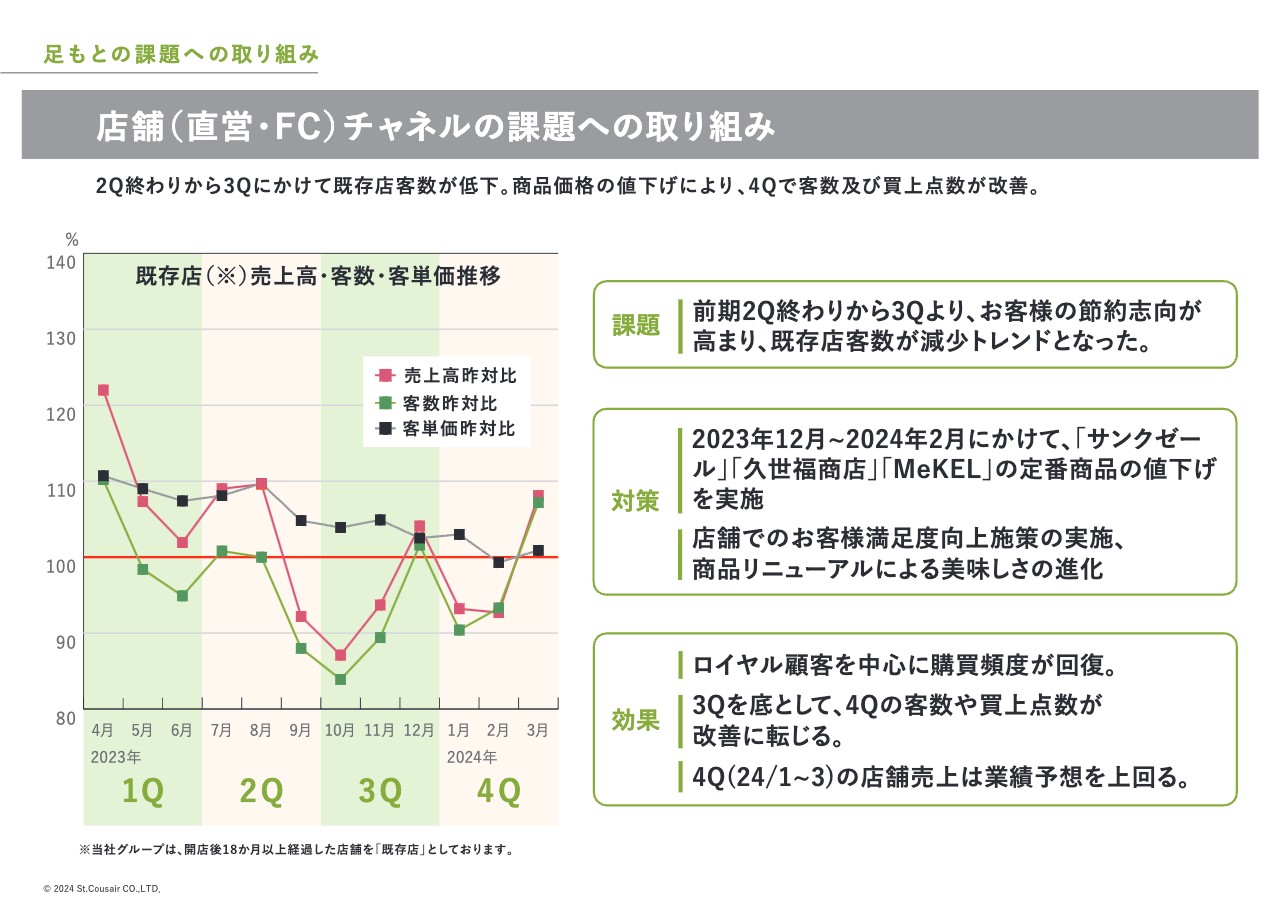

店舗(直営・FC)チャネルの課題への取り組み

これら2つの課題に対する取り組みをご説明します。

店舗の客数減少に対しては、お客さまから「商品価格が高い」というお声を多くいただくようになったことを受け、2023年12月から2024年2月にかけて、各ブランドの定番商品を中心に商品価格の値下げを行いました。

価格だけでなく、店舗でのお客さま満足度向上施策の実施や、商品リニューアルによるおいしさの進化といった、商品やサービスの価値を高める取り組みも行っています。

その結果、ロイヤル顧客を中心に購買頻度が回復し、第3四半期を底として、第4四半期では客数や買上点数などの指標が改善しました。

第4四半期の店舗売上は、業績予想を上回っています。

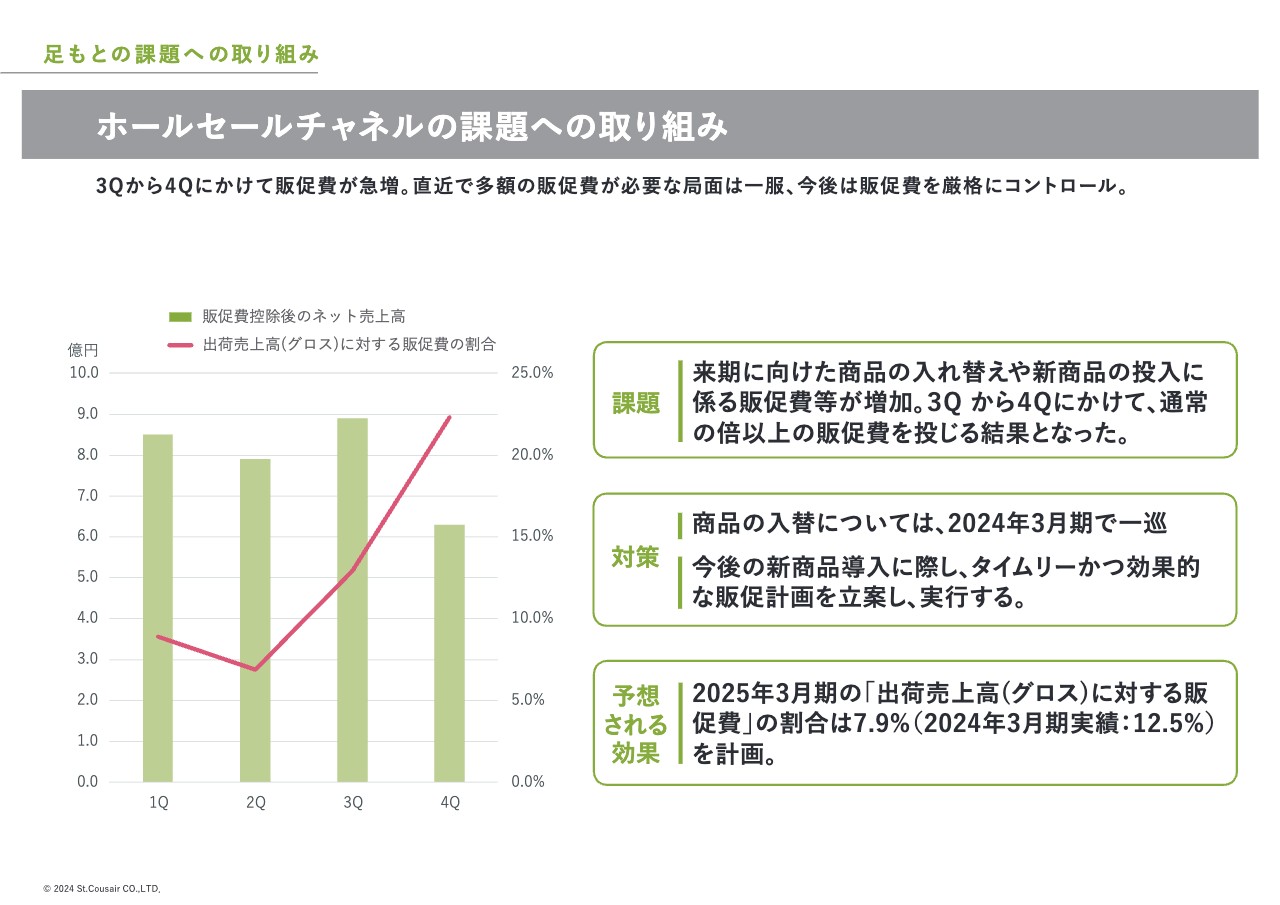

ホールセールチャネルの課題への取り組み

ホールセールチャネルについて、スライド左側のグラフにあるとおり、「出荷売上高(グロス)に対する販促費」の割合は、上期に比べて下期が大きく上昇しました。こちらは、商品の入れ替えや、新商品の投入のタイミングが重なったことが主な要因です。

このサイクルは前期で一巡したとともに、今後、よりタイムリーかつ効果的な販促計画を策定することにより、当期の販促費は前期の水準よりも低くなると見込んでいます。

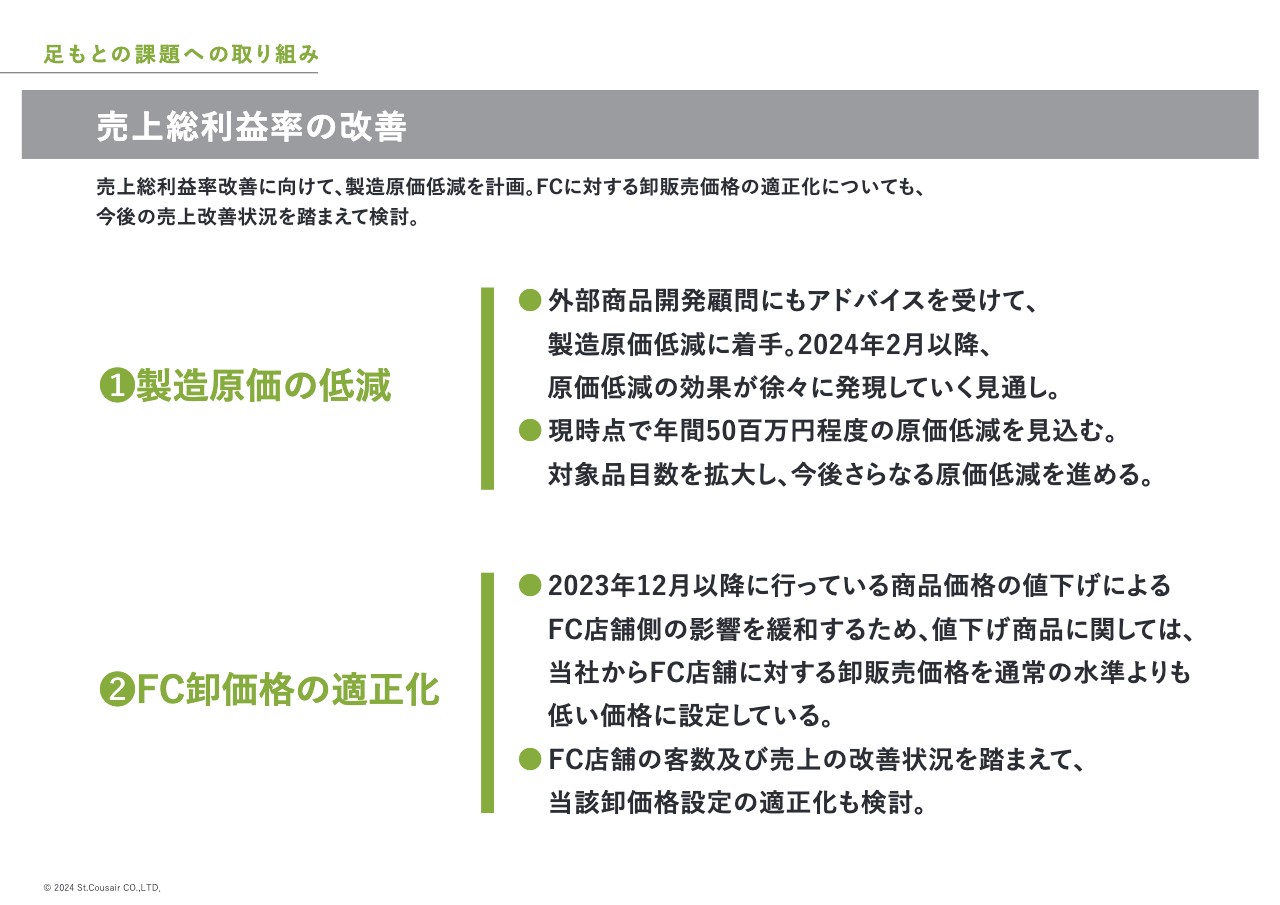

売上総利益率の改善

ご説明したように、以上の点以外にも、2024年3月期第3四半期決算説明会でご説明したように、スライドに記載の2点を実行することで、今後、売上総利益率が改善してくると見込んでいます。

全国のこだわりの逸品を取りそろえた、食のSPAモデル

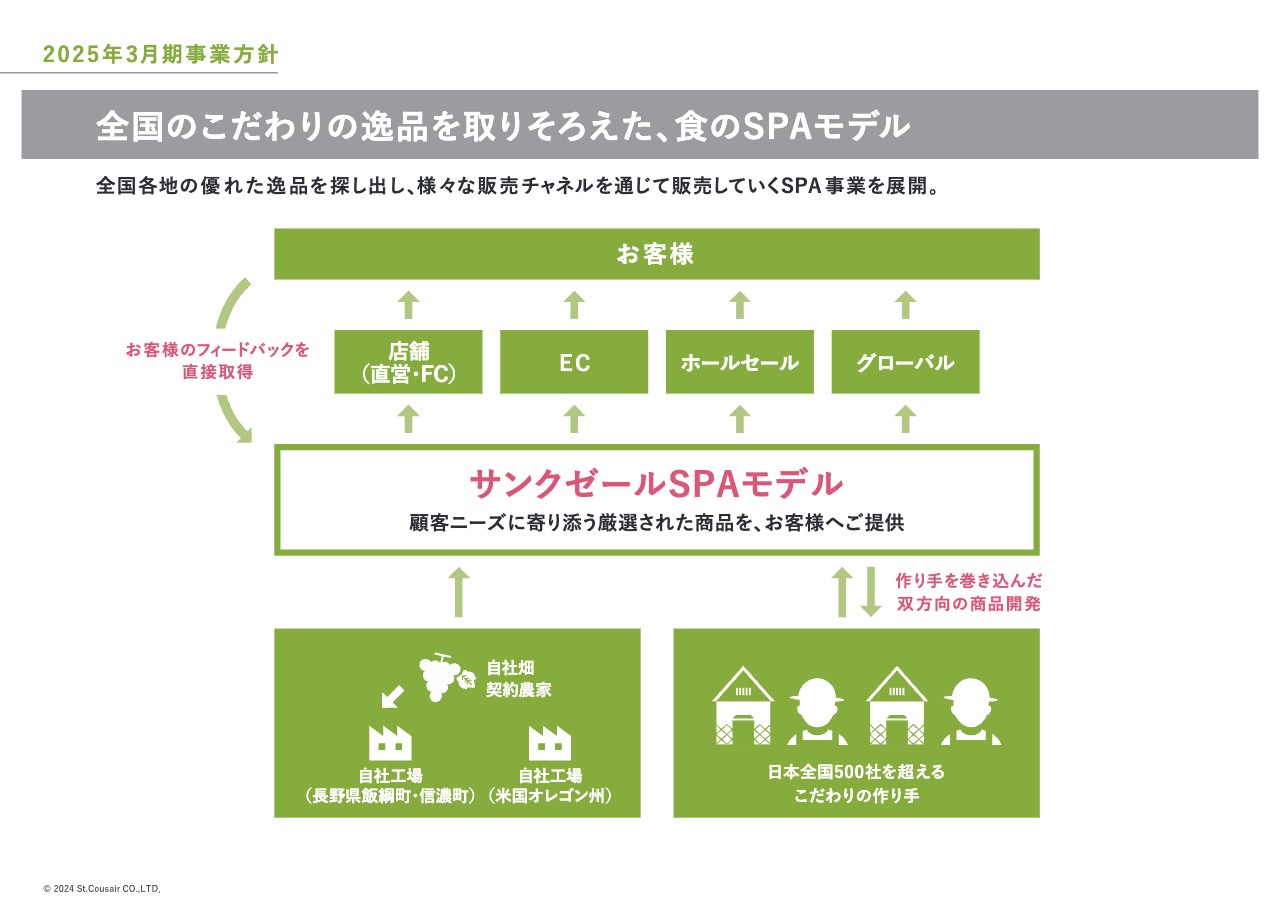

足元の状況も踏まえ、新年度の事業方針についてご説明します。前期の下期に直面した課題から、あらためて当社の強みの源泉を考えました。

私たちの強みは「食のSPA」という、開発・製造・販売のすべてを一気通貫で行う事業にあります。お客さまのフィードバックを直接取得し、それを各地の仕入先さまや自社工場で開発・製造することで、お客さまのニーズに合った商品をタイムリーに提供できることが、私たちの事業の強みであり、価値であると考えています。

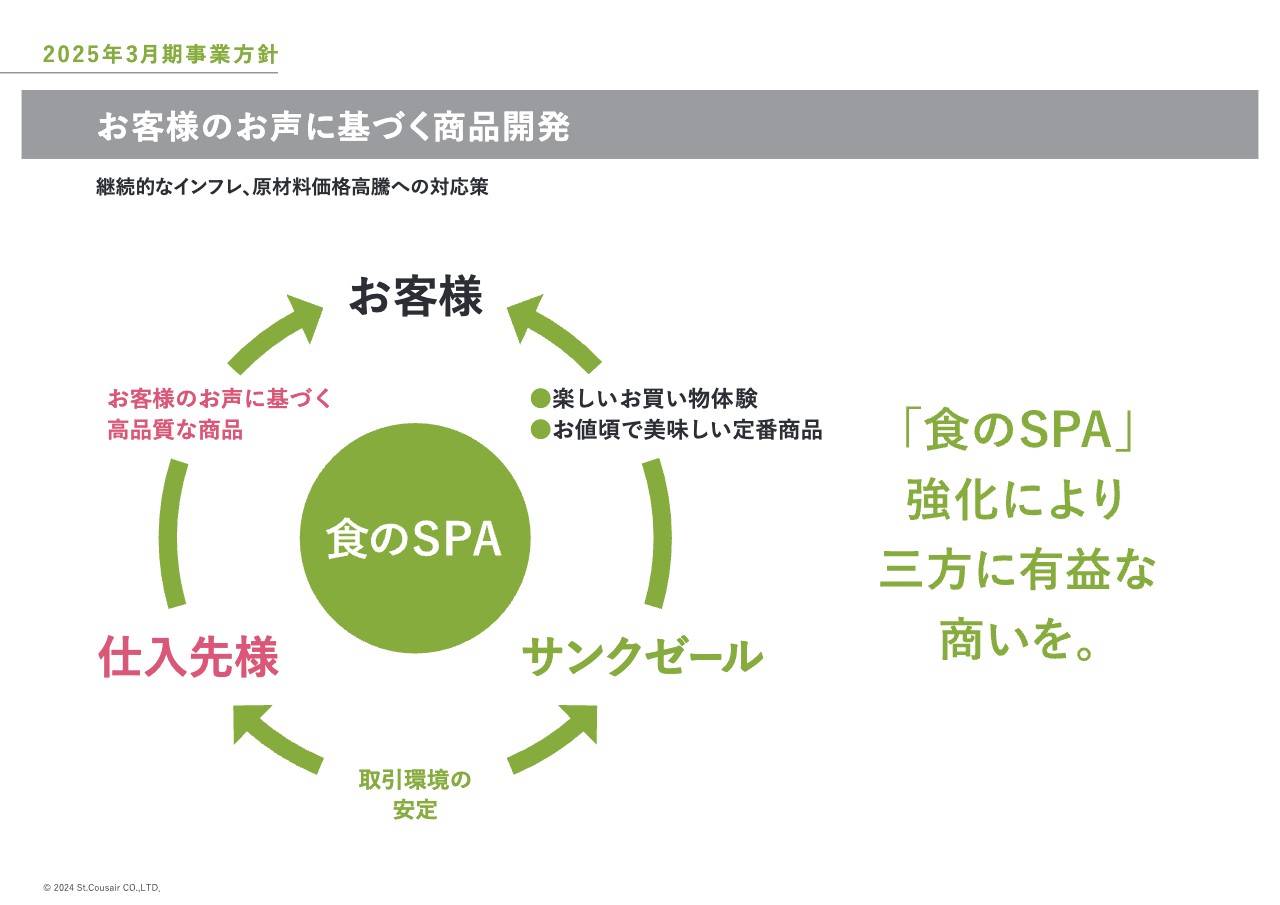

お客様のお声に基づく商品開発

私たちの事業は当社だけでなく、お客さまや仕入先さまがあって成り立っています。「食のSPA」を強化し、三方にとって有益な商いを続けていくことで、お客さまや仕入先さまとともに、より価値のある商品やサービスを生み出し続ける、そのようなサイクルにつながっていくと考えています。

Fan-Based Community Program(FBCプログラム)

そこで、新年度において、私たちはお客さまや仕入先さまとともに「食のSPA」を強化していくことに、より一層注力していきます。

過去2年にわたり継続してきた「Fan-Based Community Program(FBCプログラム)」は、新年度においても継続し、会員であるお客さまとのコミュニケーションをさらに強めていきます。

その他の顧客ロイヤルティ向上施策

その他にも、お客さまのロイヤルティを高めるために、さまざまな取り組みを行っていきます。

前期は価格の値下げに始まり、お客さま満足度向上プログラムの実施や、より魅力的で付加価値の高い商品の開発といった取り組みを開始しました。当期は、これら一連の施策を、さらにレベルアップさせて取り組む予定です。

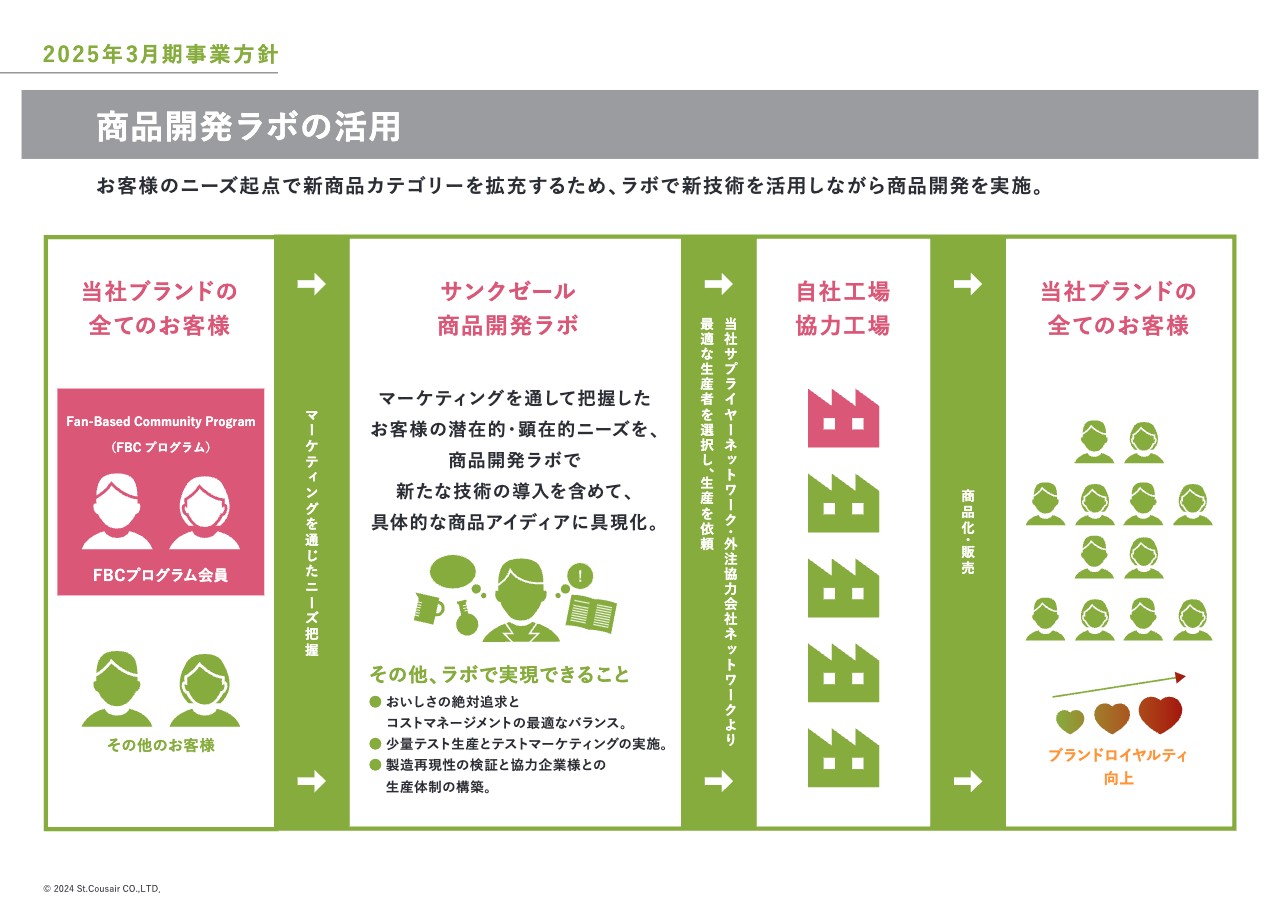

商品開発ラボの活用

商品開発に関しては、2月に設置が完了した商品開発ラボを、新年度4月から本格的に活用しています。

商品開発ラボの活用

商品開発中の写真です。これまでにない設備を多数導入し、新たな技術によって、よりお客さまのニーズに即した商品の開発に取り組んでいます。

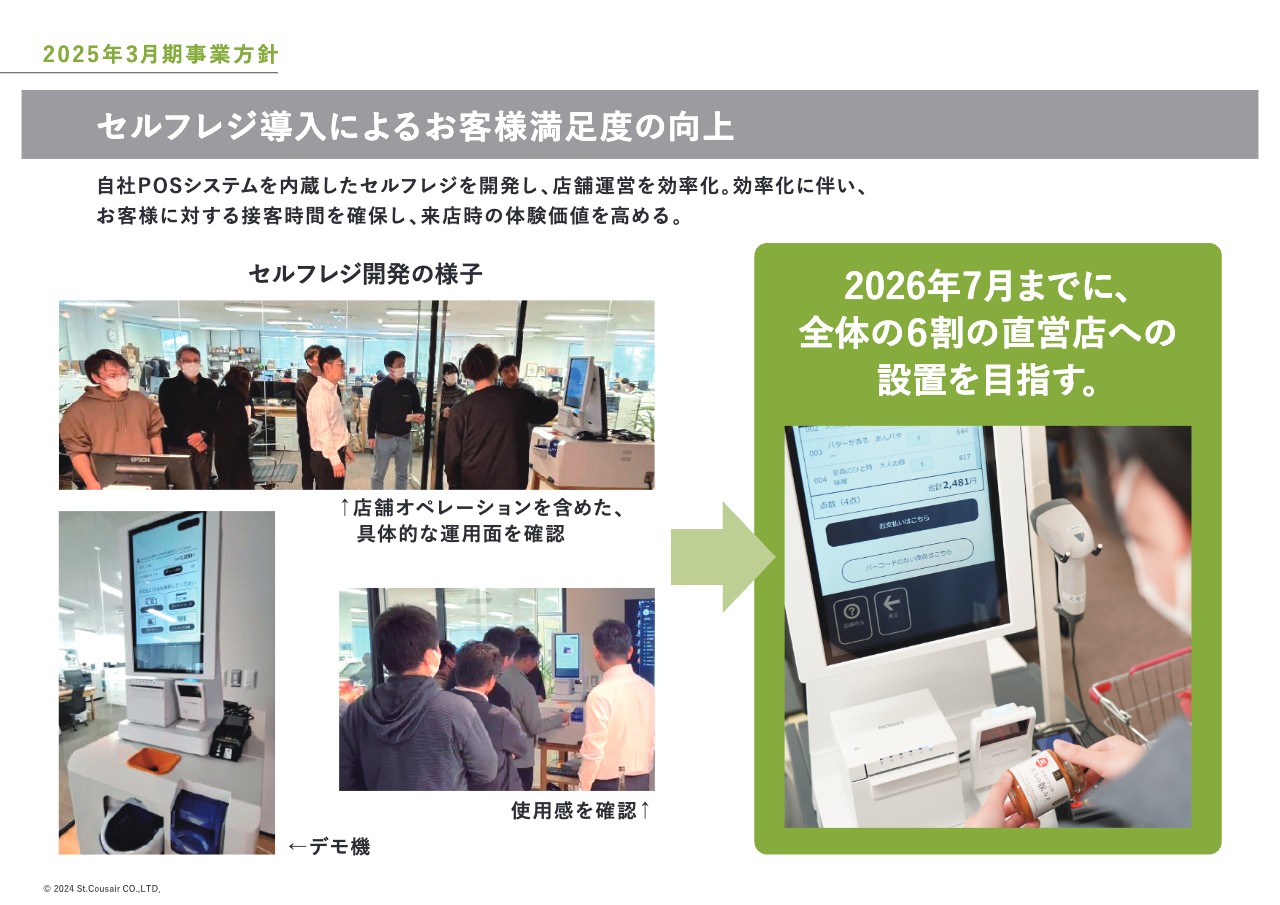

セルフレジ導入によるお客様満足度の向上

お客さま満足度向上施策として、セルフレジの導入にも取り組んでいます。自社POSシステムを内蔵したセルフレジの開発を進めており、直営店から順次導入していきます。レジ待ち時間の短縮化やレジ作業の簡素化を進め、お客さまに対する接客をより充実させます。

新業態「MeKEL」

前期に第1号店を出店した「MeKEL」に関しては、仮説検証を繰り返し、ビジネスモデルが市場にフィットできる状態を作っていきます。その後、店舗拡大による成長を目指します。

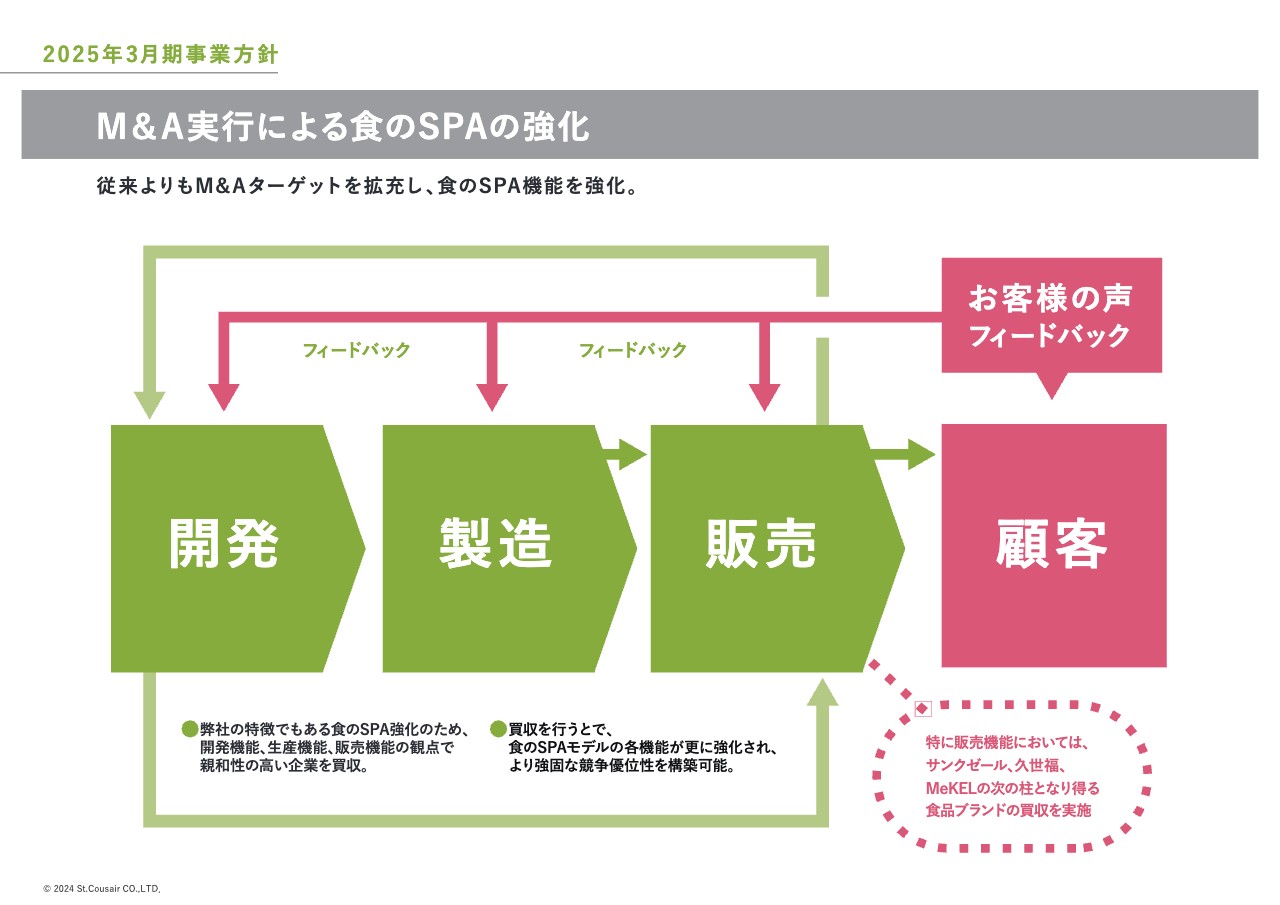

M&A実行による食のSPAの強化

国内のM&Aに関しても、その対象範囲を広げて探索を進めています。これまでは製造に関する外部工場の買収をM&Aの対象としていましたが、これを開発や販売にも広げ、開発力の高い企業やお客さまに認知された食品ブランドを持つ企業など、「食のSPA」全般の強化につながるM&Aを戦略的に実行していきます。

米国:営業基本方針

グローバル事業について、米国では引き続き、ミドルからハイエンドの食品スーパーをメインターゲットに営業を強化します。

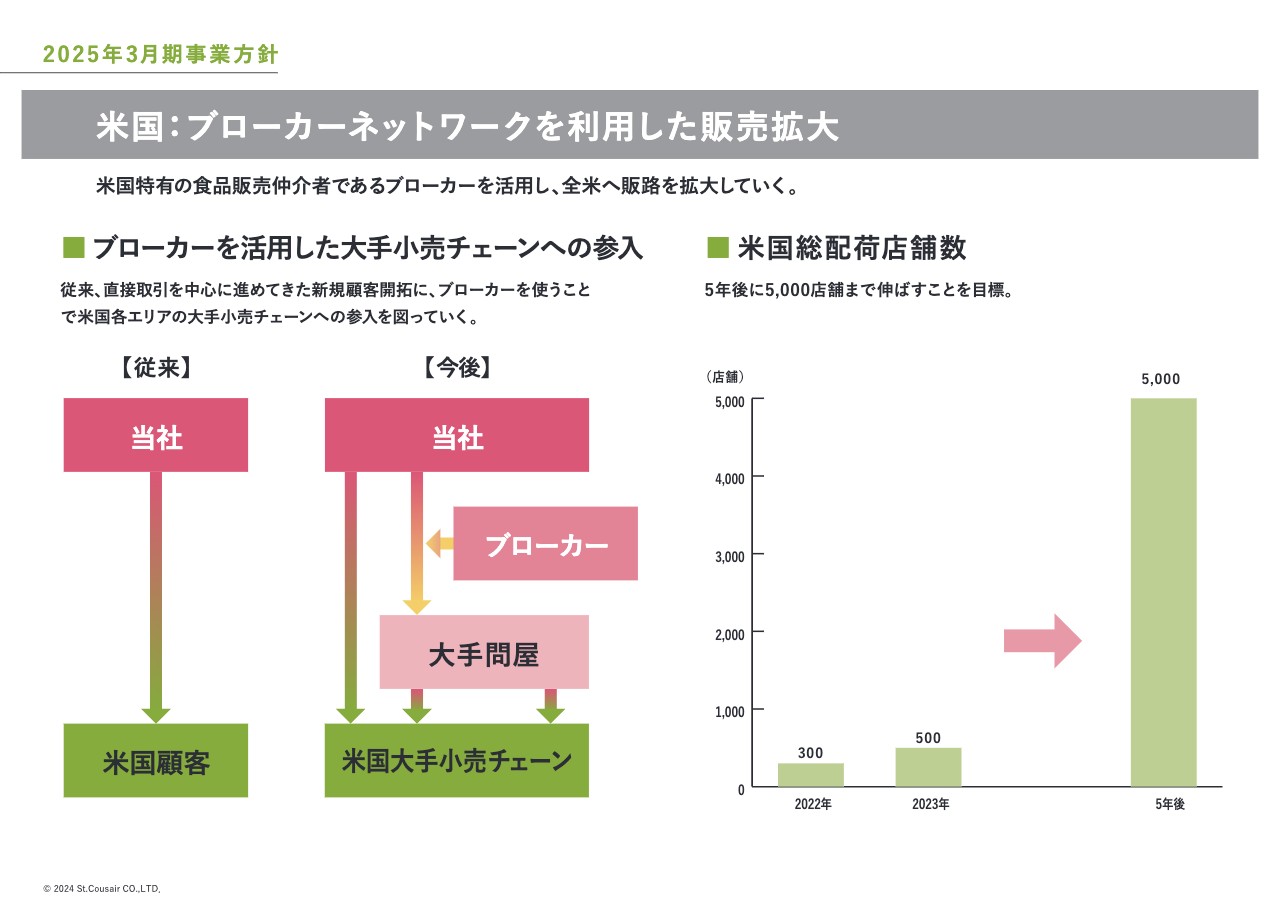

米国:ブローカーネットワークを利用した販売拡大

前期から強化を進めている、大手問屋やブローカーを利用した販売拡大については、当期も継続して取り組んでいきます。

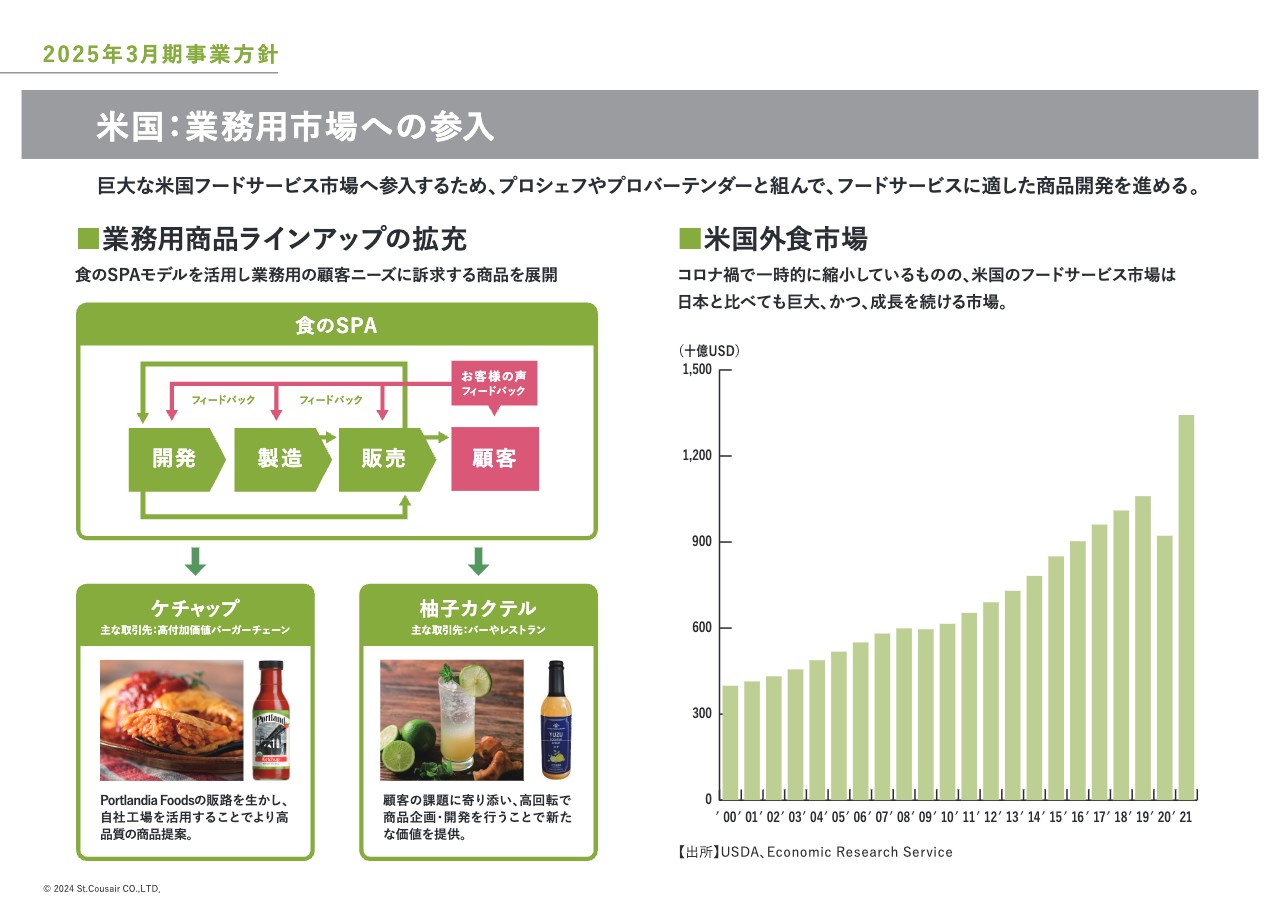

米国:業務用市場への参入

当期、さらに成長が期待される領域は、米国の業務用市場への展開です。前期から業務用商品の開発を進めていますが、当期はそれに加え、前期に買収したPortlandia Foodsの業務用販路の活用を計画しています。

Portlandia Foodsは、もともと業務用商品の売上構成比が高いブランドであり、さらなる業務用販路の開拓に有効な商材になると考えています。

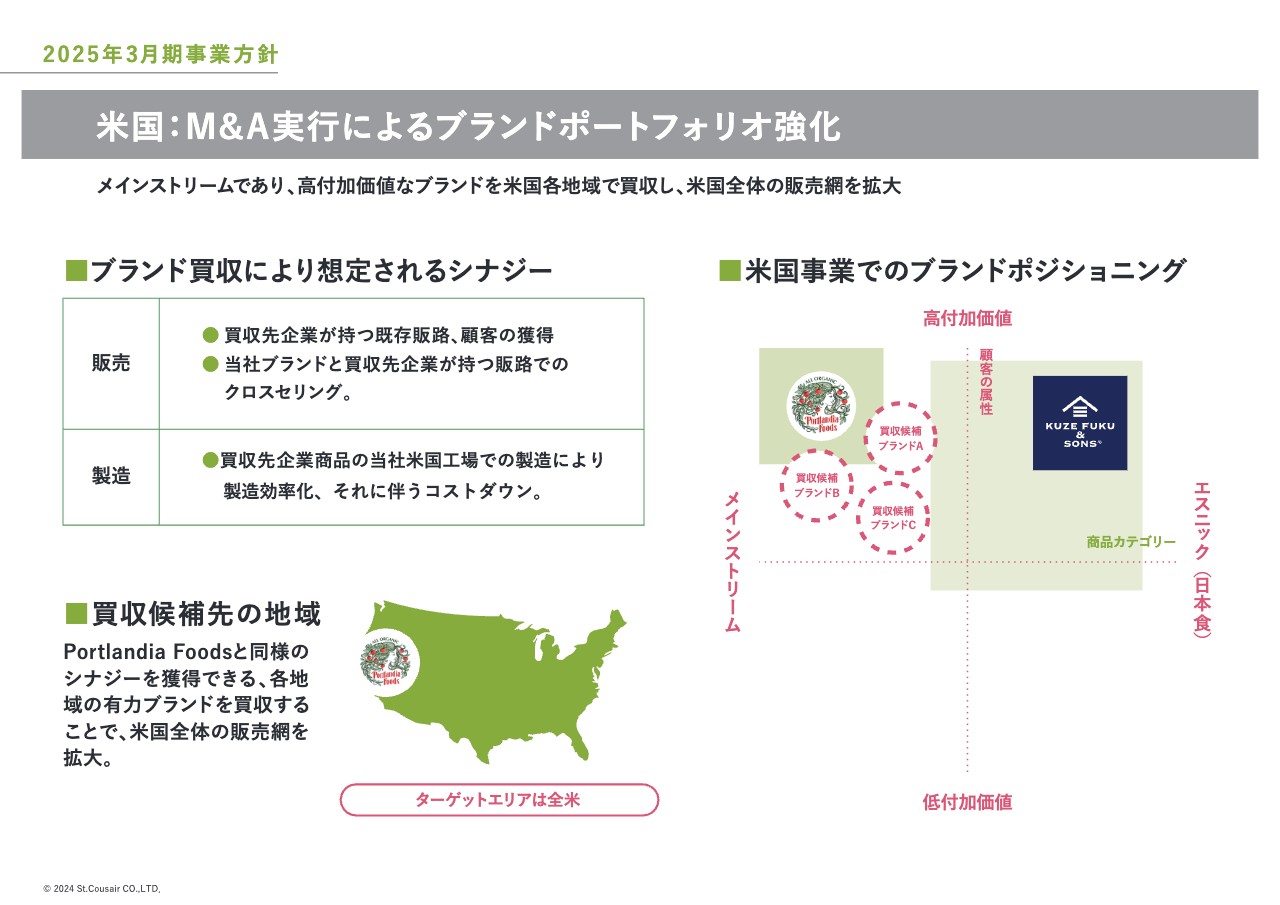

米国:M&A実行によるブランドポートフォリオ強化

Portlandia Foodのように、米国で一定の認知度があるローカルフードブランドを、今後もM&Aによってグループ内に組み入れていきます。米国に工場を持つ当社グループの強みを活かし、販路を獲得するだけでなく、自社工場で製造することによる製造効率のアップとコストダウンも同時に実現できるブランドを、探索しています。

アジアその他:大手小売チェーンへの販売拡大

米国以外には、もう1つの重点地域である台湾、前期から取引が始まったカナダや韓国など、販売地域の拡大によりグローバル全体で成長できるよう、各地域での営業を強化していきます。

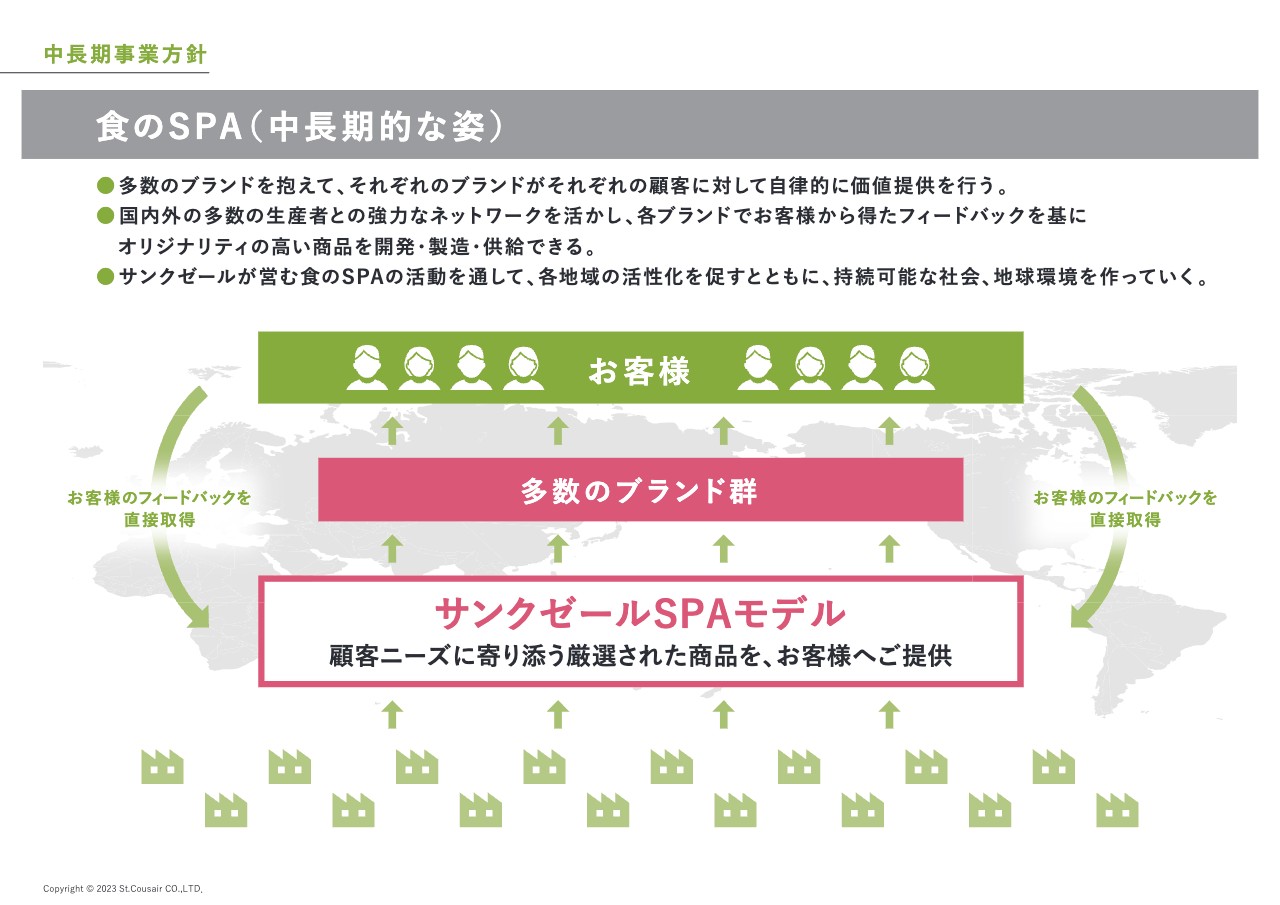

食のSPA(中長期的な姿)

以上の取り組みを実行することで、当社グループが中長期的に目指す姿についてです。

当社は「食のSPA」の事業モデルの中に多数のブランド群を抱え、お客さまや仕入先さまが、グローバルレベルで拡大する状態を目指しています。

お客さま、仕入先さま、当社の三方にとって有益な商いが、グローバルの各地域で展開されることで、各地域の活性化を促し、持続可能な社会の実現につながるよう取り組んでいきます。

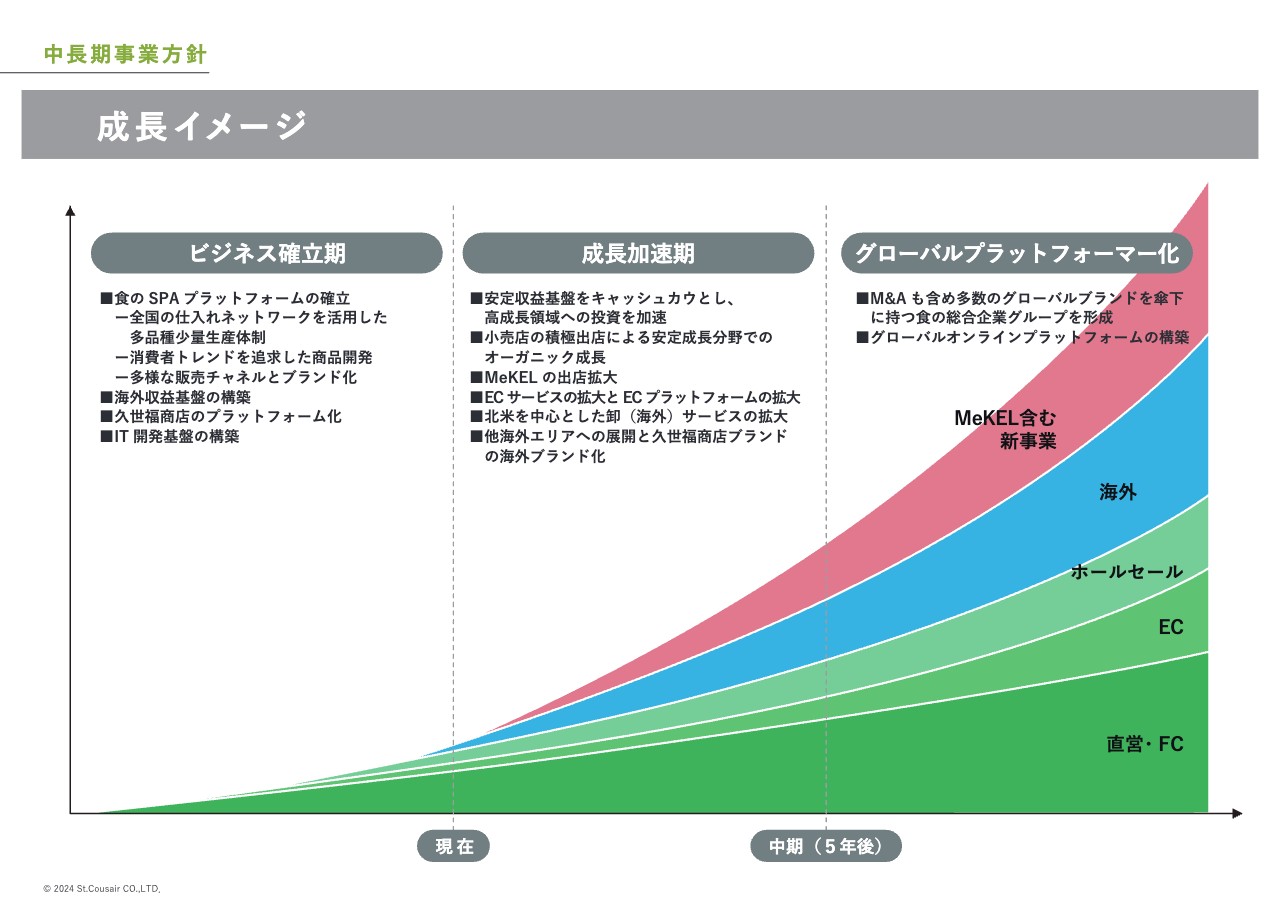

中長期事業方針

中長期的な事業の成長イメージです。「久世福商店」の店舗を中心とする現在の事業モデルに加え、ホールセールやグローバルなど、足元で高い成長を遂げているチャネルがさらに伸長し、「MeKEL」を始めとする新規事業の成長が重なっていくことで、多数のチャネル、多数のブランドがそれぞれ発展している状態を目指します。

多様な事業やブランドに支えられることで、外部環境の変化に対応した強固な事業構造が作られ、長期持続的な成長につながると考えています。

以上で、2025年3月期の事業方針に関するご説明を終わります。ご清聴いただきありがとうございました。

質疑応答:久世福商店ブランドの戦略について

質問者:「久世福商店」ブランドの戦略について、もう少し考え方を教えていただきたいです。価格の引き下げやロイヤルティ比率の向上などもありましたが、これまで複数回の値上げを実施してきたところから一転、値下げに転じています。

今後、消費者にどのような価値を提供していくブランドでありたいのか、どのような価格帯のポジショニングを目指していきたいのか、国内でのブランドのポジショニングはどこを目指していくのかを教えてください。

久世良太:「久世福商店」についてはこれからも成長を目指していきたいと考えており、店舗については、10店舗程度を新規に出していきたいと考えています。

2023年は価格にややスポットが当てられたかたちでしたが、基本的には、私どもは価値訴求型で、価値に重きを感じていただくお客さまに対して、商売をしていきたいと考えています。その部分を重視して、さらに魅力的な商品を投入していきたいと考えています。

お客さまの来店の動機として、季節感や旬を感じてご来店いただき、購入していきたいという方も一定数いらっしゃいます。このようなお客さまにも、商品の価値を作っていけるのではないかと思っています。

体験価値の向上として、商品だけではなく接客も重視します。先ほどセルフレジ導入についてご説明しましたが、これにより店舗の効率性を上げることで、さらにお客さまに向き合う時間を取っていきます。ご不満点としても「レジで待たされたくない」というお声も聞いているため、こちらも改善されていくのではないかと感じています。

価格のポジショニングとしては、低価格で販売を推進するのではなく、少し高いけれどもお客さまの日常に取り入れていただきたい、またはご家族へのちょっとしたお土産としていただきたいと考えています。そのような独自のポジショニングをとっていきたいと思います。

質疑応答:グローバルの戦略について

質問者:成長領域であるグローバルについて、売上が6億円から7億円ほど増加する計画となっています。この内訳をもう少し詳細におうかがいできればと思います。Portlandia Foodsの通年の費用や、既存顧客を伸ばす、さらには新規顧客開拓できそうな見込みがあれば、どのようなものかを教えてください。

久世直樹氏(以下、久世直樹):グローバルの内訳について、簡単にですが触れていきたいと思います。まず、Portlandia Foodsの売上については前期半年分が含まれており、今期は1年分の売上が含まれる効果が大きいと考えています。

新規のビジネスとしては、アメリカ国内で570店舗程度ある非常に有名な小売店が新しいお客さまとなり、取引が始まりつつあるため、その売上が大きく乗ってくると考えています。

コストコ社についても好調に推移しており、アメリカと台湾については引き続き、しっかりとオーダーがあると考えています。新規エリアでは、韓国でも受注が始まっており、オーストラリアについても具体的に話が進んでいる状況で、そのように成長しています。

既存の「久世福商店」の卸販売についても、約35パーセント伸長できると考えています。そのような成長パイプラインで、しっかりと目標に対して達成していきたいと考えています。

質疑応答:FC出店とECの伸びる要素について

質問者:FCの出店が前年度実績の13店舗に対して、今期計画は9店舗ですが、すでに場所やFCの事業者は決まっていますか? 出店に対する引き合いに変化はないでしょうか?

値下げや顧客の購入意欲の変化などによって、出店事業者の意欲に変化があるのかと、出店数9店舗の計画は増える要素はないかを教えてください。

久世良太:「久世福商店」の出店余地についてご回答します。まず今期については、ほぼ出店場所は決まっており、今の状態では次の期の開発を進めている状況のため、安定したかたちで開発できています。

また、FCの出店者についても出店意欲は旺盛で、例えばある企業さまは「今まで1店舗ずつ開発してきたが、年間で2店舗まで出店数を増やして対応していきたい」とのことでした。そのような前向きな動きも出ていますので、FC出店は旺盛ではないかと考えています。

私どもはこれまで、首都圏を中心とした大都市圏の出店を避けてきたところがありましたが、お客さまから、身近な駅のターミナルなどに「久世福商店」を出店してほしい、日常的に購入できる場所が欲しいというお声を聞いています。

そこで、今期は「久世福商店」の小型店にチャレンジしてみたいと考えています。私どものリサーチでは、このような領域では一定の出店ができるだろうと考えています。今まで地方に出店してきた部分もありますが、それに加えて今まで踏み込んでこなかった、小型店のマーケットもこれから開拓をしていきたいと考えています。

質疑応答:EC領域の成長について

質問者:ECについては、例えば、テレビで取り上げられた時にぐっと伸びる感じかと思いますが、それ以外ではロイヤル顧客が通常利用しているとのことで、それ以上に何か伸びる要素、伸ばす要素はないのでしょうか?

久世良太:テレビ効果については、テレビで広告を出しているわけではなく、テレビ局の方が取り上げてくださっており、大変ありがたいと思っています。それによって新規のお客さまが「『久世福商店』は行ったことがないけど、少し行ってみようか」と来店され、購入されています。そのような効果で、テレビ放映があった月に売上が大きく乗ってくることがあるかと思います。

伸びる要素としては、基本的には2つあると思っています。1つは私どものブランドに対する信頼感です。いつ購入しても、何を食べてもおいしいとのことで、購入点数を広げていくという努力を地道に積み重ねていく部分です。

もう1つは購買頻度です。「今まで定番商品しか買わなかったが、春らしい商材があるから覗いてみようか」と、季節に応じたお客さまの動向などがあると思います。購買頻度を上げてもらえるように商品の開発を行っていくことにより、私はまだまだ既存店の成長ができるだろうと考えています。

よって、このあたりを重点的に掘り下げていく、地力を上げていくところが必要だと思います。

質問者:ECをもっと伸ばせるような施策、または伸ばそうというお考えはあるのでしょうか? それとも、テレビなどの効果をもって自然体で進んでいくということなのか、教えてください。

久世良太:ECについては「旅する久世福e商店」、通称「旅福」と呼ばれている産直型のECサイトがあり、これが非常に大きく伸びています。お客さまはやはりおいしいもの、こだわったものに対してのニーズがとても高いと思っています。ここはEC全体としてまだまだ伸びる余地があると思っています。

そのうち1つは、店舗と連動するオムニチャネル化です。こちらをしっかり進めていって、店舗でもECでも同じような購入体験ができるようにしていきます。ECで知って店舗で購入することも可能ですので、そこを今期はしっかりと進めていきます。

同時に、ECならではのロイヤルティの高いお客さまがいらっしゃるため、そこに刺さるサービスの進化、開発を積極的にやっていきたいと思っています。よって、まだまだECも伸ばしていけるのではないかと思っています。

質疑応答:卸値の価格転嫁と増益転換のタイミングについて

質問者:以前、卸値の価格転嫁についてのお話がありましたが、サンクゼール本体からFC加盟企業へ卸す時の価格転嫁の取り組みがどのようになっているのか、詳細を教えてください。

また、増益転換のタイミングおよび最高益更新に向けての時間軸などについて、久世良太社長から意気込み等を教えていただけますか?

久世良太:まず卸値価格転嫁については、第2四半期の段階まで、私どもがFC加盟店舗の価格を半年ほどサポートしていきます。ただ、第2四半期以降は一定の割合を負担していただこうと考えています。

すでにFCパートナーのみなさまには、説明会の他、個別のヒアリングやご説明等を行っており、そのような方向で進めています。

その中での、増益のタイミングについてご説明します。昨年度の第1四半期は、新型コロナウイルス感染症が5類に移行する前で、売上も利益も非常に好調に推移しましたが、足元の状況も見据え、今期の第1四半期は減益の予想を立てています。

第2四半期にかけて、ほぼ昨年と同じような水準まで達し、第3四半期以降でさらに利益がプラスすることを、この四半期ごとのイメージとして持ちながら進めていきます。そのような予算を作っています。

私たちはこの50年で力強く成長してきたと思います。いろいろな外的要因がある中で、そこに適応しようと、少ししゃがみ込んで時間を割くこともありながら、さらに再成長を遂げてきたところがあります。

おそらく2年、3年以内には結果が出せると考えていますし、私の責任でここはしっかりと進めていきます。これからも成長を続けていきます。

質疑応答:グローバルにおける展開について

質問者:グローバルについての質問です。新しい取引先が決まったということがあり、日本食や日本の特徴的な食材に対するニーズが強く、その中で御社の商品が選ばれた、という認識でよいでしょうか? その際に、競合となる企業はありましたか?

久世直樹:まず、アメリカでの展開についてお話しします。今、私たちが取り扱っている商品は全部で70アイテム程度あります。

カテゴリとしては大きく2つで、1つは例えば出汁のような、いわゆる「ザ・和食」のような商品がアメリカでよく売れている状況です。こちらについては、日本で作ったものをアメリカに持ってきています。

もう1つは、私たちが「ハイブリッド商品」と呼んでいるもので、例えば柚子味噌のタレや柚子ジャムなどのようなものです。アメリカの食文化にすでにあるもので、日本のおいしさをワンポイント付け加えたような商品です。

今回決まった商品は柚子味噌のトッピング、いわゆる「ご飯のお供」のような商品で、570店舗の全店に配荷されるものです。オレゴンの工場で作っている商品の1つになります。

当社はアメリカの取引先に対して、ブランディング・マーケティングをこれまでも行ってきました。この商品も日本の主流となる「ご飯のお供」とは異なり、例えばお魚の付け合わせにしたり、ステーキの上にかけたり、そのような使い方を想定しています。

アメリカ側でも、この米国人向けマーケティングを非常に高く評価しています。アメリカの食文化に根ざすかたちで、日本のおいしさが1ポイント、2ポイント含まれる商品になっており、これに対する評価が非常に高かったと思っています。

競合という文脈においては、いくつか考えられます。日本で製造した商品をアメリカに持ってきて販売しているところが多く、それが競合だと考えています。

一方で私たちは、基本的にはアメリカで原料をすべて調達しています。中には柚子のように日本の農家から直接購入しているものもありますが、そのような中で、非常に価格競争力が高い提案ができており、競合を上回るかたちで採用が決まりました。

質問者:今は柚子味噌のトッピングの1品のみ、投入が決まりそうということでしょうか?

久世直樹:今回はその1品のみです。こちらはすでに決まっており、出荷が始まるかたちです。

質問者:これからは棚を確保するようにこの品揃えを増やすこと、取り上げてもらえる商品を増やすことに力を入れていくのでしょうか?

久世直樹:それはケースバイケースです。今回決まった取引先は、基本的には多くのSKUを取り扱うというよりも、ある程度絞り込まれたSKUの中で、ボリューム陳列を1つの商品に対して大きくしていくかたちで訴求している小売店です。

ですので、1アイテムでも発注のボリュームは非常に大きなものになっています。ここではまず、この1アイテムをしっかりと続けることに取り組んでいきたいと思っています。

他にもチャンスがあるような取引先に対しては、棚を展開していく方針を持っています。

質疑応答:今期のホールセールの見通しについて

質問者:ホールセールは入れ替え等で、第4四半期は売上高が落ちたというお話でした。これは見直しを行い、先ほどご説明があったように課題への対策を行って、落ちこんだ部分は第2四半期、第3四半期くらいの水準に戻し、さらにその上を目指して行くような計画でしょうか?

久世良太:ホールセールの販促の影響についてご回答します。私たちの得意先も、昨年からのインフレの影響にどのように適応し、どのように対応していくかを課題としており、これは小売全体の課題だと思っています。

その中で、得意先さまは新商品に対する価値を訴求したり、シーズンごとに商品を入れ替えて、宝探しのようなワクワク感をお客さまに提供したりすることを、積極的に行う方針です。当社はそのような外部環境に適応するかたちで、商品の提案・投入を行っているという文脈です。

ただ、トライアルのところで、最初の導入の販促費を計上したり、入れ替えの時に既存商品を下げるための販促費を別途かけたりすることは、環境に適応するための一種のコストだと考えており、これは一時的なものだと考えています。

来期については、ここから改善した数字が残ると考えていますし、そのような目線で見ていただければと思います。しっかりと対応していきます。

質問者:今期の見通しとしてはホールセール全体で20パーセント増収ということでした。今のお話ですと、下期以降に徐々に改善していくイメージですか?

久世良太:下期に向けて改善されていくと考えています。特に今期の下期においては、販促費がかさんだ状況になったため、そこは是正されていくと思っています。

そのようなものを積み上げて、通期で20パーセントの増加になると、私たちは見ています。

質疑応答:台湾における販促の効果について

質問者:台湾についての質問です。販促をした時は1億5,000万円くらいの売上になっており、販促をしない時はそこまで伸びていません。

前提として、販促しているときだけ売れても仕方がなく、販促していない時も売れるための販促だと思っているのですが、台湾における販促の効果というのはどのように捉えていますか?

久世直樹:台湾については、日本ともアメリカとも異なるかたちでの取り組みを進めてきています。大枠で2点あります。

1点目に、ロードショーというイベントがあります。こちらは2週間の期間で、私たちは7アイテム程度を投入します。基本的には、非常によく売れる販促期間になっており、その中で、ヒット商品が常にいくつか生まれているような状況です。

ヒット商品が生まれた時に、通期で1アイテム、2アイテムが決まってくるというのが定番になっており、これが台湾の販促の考え方だと思っています。

2点目に、台湾を1つの起点にして、台湾で売れたものがオーストラリアで展開できる、韓国、アメリカ、日本にも横展開していくという効果がこれまでにありました。台湾のコストコからの展開で、そのような効果があったと私たちは見ています。

新着ログ

「食料品」のログ