【QAあり】リンテック、販売価格転嫁・原価低減等により単体では増益も、連結子会社の販売数量減少が影響し減収減益

2024年3月期決算説明会・新中期経営計画説明会

服部真氏(以下、服部):おはようございます。リンテック代表取締役社長の服部です。みなさまには大変お忙しい中ご参加いただき、誠にありがとうございます。

当社は3月21日に新中期経営計画を発表し、5月8日に2023年度の連結業績と2024年度の連結業績予想を発表しました。本日は、2023年度の連結業績、2024年度の連結業績予想、新中期経営計画についてご説明します。

2023年度 連結業績の概況①

2023年度の連結業績概況です。売上高は、前期比82億8,100万円減、2.9パーセントダウンの2,763億2,100万円となりました。価格改定や円安効果に加え、第3四半期以降は半導体・電子部品関連製品やシール・ラベル用粘着製品を中心に受注が回復傾向にあったものの、上期の不振をカバーするまでには至りませんでした。

営業利益は、前期比31億6,800万円減、23.0パーセントダウンの106億2,800万円です。販売数量の減少に加え、パルプをはじめとする原燃料価格の高止まりや、受注減少による生産設備の稼働率低下に伴う操業損失が要因となりました。経常利益は、40億6,500万円減、26.1パーセントダウンの115億3,700万円です。

親会社株主に帰属する当期純利益は、62億6,900万円減、54.5パーセントダウンの52億4,300万円となりました。

こちらは、韓国連結子会社のLINTEC SPECIALITY FILMS(KOREA)と、台湾連結子会社のLINTEC SPECIALITY FILMS(TAIWAN)の解散決議に伴い、今後の発生が見込まれる損失金額として、減損損失9億2,100万円、関係会社整理損失引当金繰入額10億8,600万円、合計20億800万円を特別損失に計上したことなどによるものです。

2023年度 連結業績の概況②

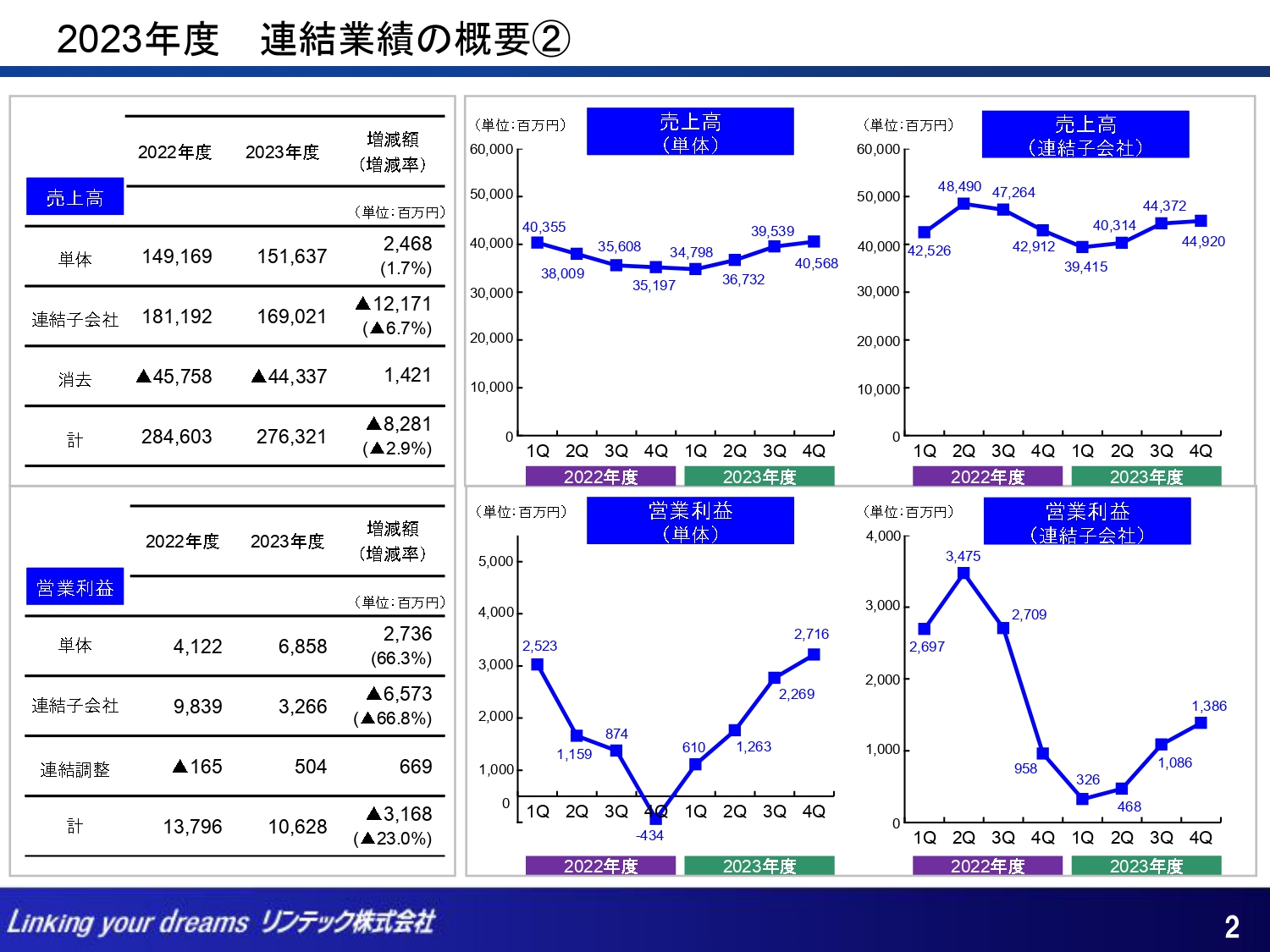

リンテック単体と連結子会社の業績概況をご説明します。

売上高について、単体は前期比24億6,800万円増、1.7パーセントアップの1,516億3,700万円となりました。連結子会社は、前期比121億7,100万円減、6.7パーセントダウンの1,690億2,100万円です。

営業利益について、単体は前期比27億3,600万円増、66.3パーセントアップの68億5,800万円となりました。連結子会社は、前期比65億7,300万円減、66.8パーセントダウンの32億6,600万円です。

2023年度 連結業績の概況③ 営業利益増減要因

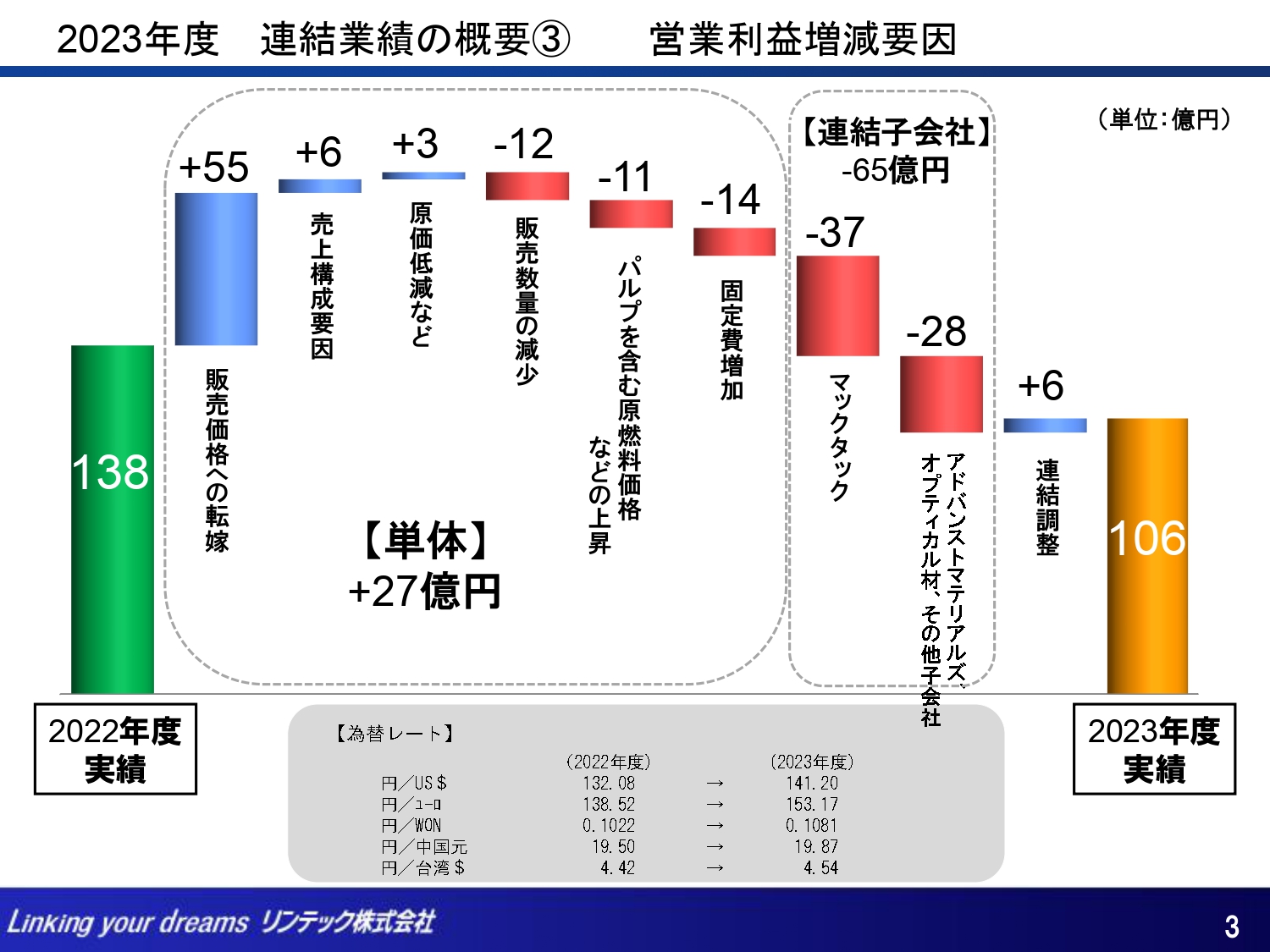

営業利益の増減要因についてご説明します。

単体では、増益要因として販売価格への転嫁で55億円、売上構成要因で6億円、原価低減などで3億円の効果があったものの、減益要因として販売数量の減少で12億円、パルプを含む原燃料価格などの上昇で11億円、固定費の増加で14億円の影響がありました。

連結子会社では、マックタック・アメリカで販売数量が大幅に減少したことなどにより37億円の減益となったほか、アドバンストマテリアルズ事業部門およびオプティカル材事業部門の子会社を中心に、28億円の減益となりました。

2023年度 印刷材・産業工材関連の概況①

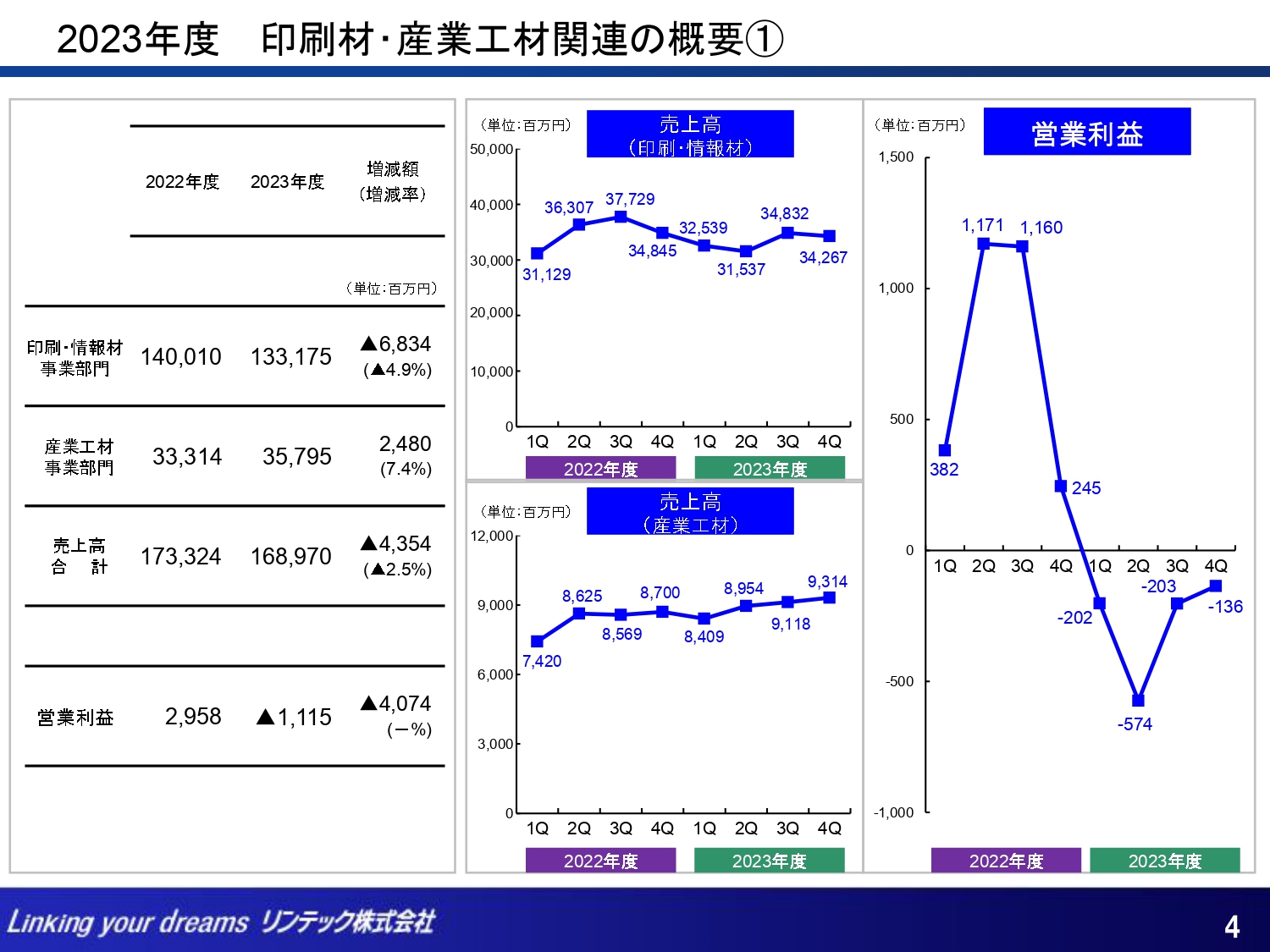

通期業績についてセグメント別にご説明します。まずは印刷材・産業工材関連です。

印刷・情報材事業部門の売上高は、前期比68億3,400万円減、4.9パーセントダウンの1,331億7,500万円となりました。産業工材事業部門の売上高は、前期比24億8,000万円増、7.4パーセントアップの357億9,500万円です。

当セグメントの合計売上高は、前期比43億5,400万円減、2.5パーセントダウンの1,689億7,000万円となっています。営業利益は、国内での主原材料価格の高止まりや物流コストの上昇に加え、米国での販売数量減少の影響などもあり、前期比40億7,400万円減の11億1,500万円の営業損失となりました。

2023年度 印刷材・産業工材関連の概況②

当セグメントの事業部門別売上高の概況をご説明します。

印刷・情報材事業部門についてです。国内では、物流や通販向けのシール・ラベル用粘着製品が堅調だったものの、食品関連を中心とした物価上昇影響により需要が減少しました。加えて、アイキャッチラベルや飲料キャンペーン用なども低調に推移しています。海外では、米国、中国において販売数量が大幅に減少しました。

産業工材事業部門についてです。国内では、自動車用粘着製品や通販向け装置が堅調に推移しました。海外では、米国やインドで、建物・自動車用ウインドーフィルムや自動車用粘着製品が堅調に推移しました。

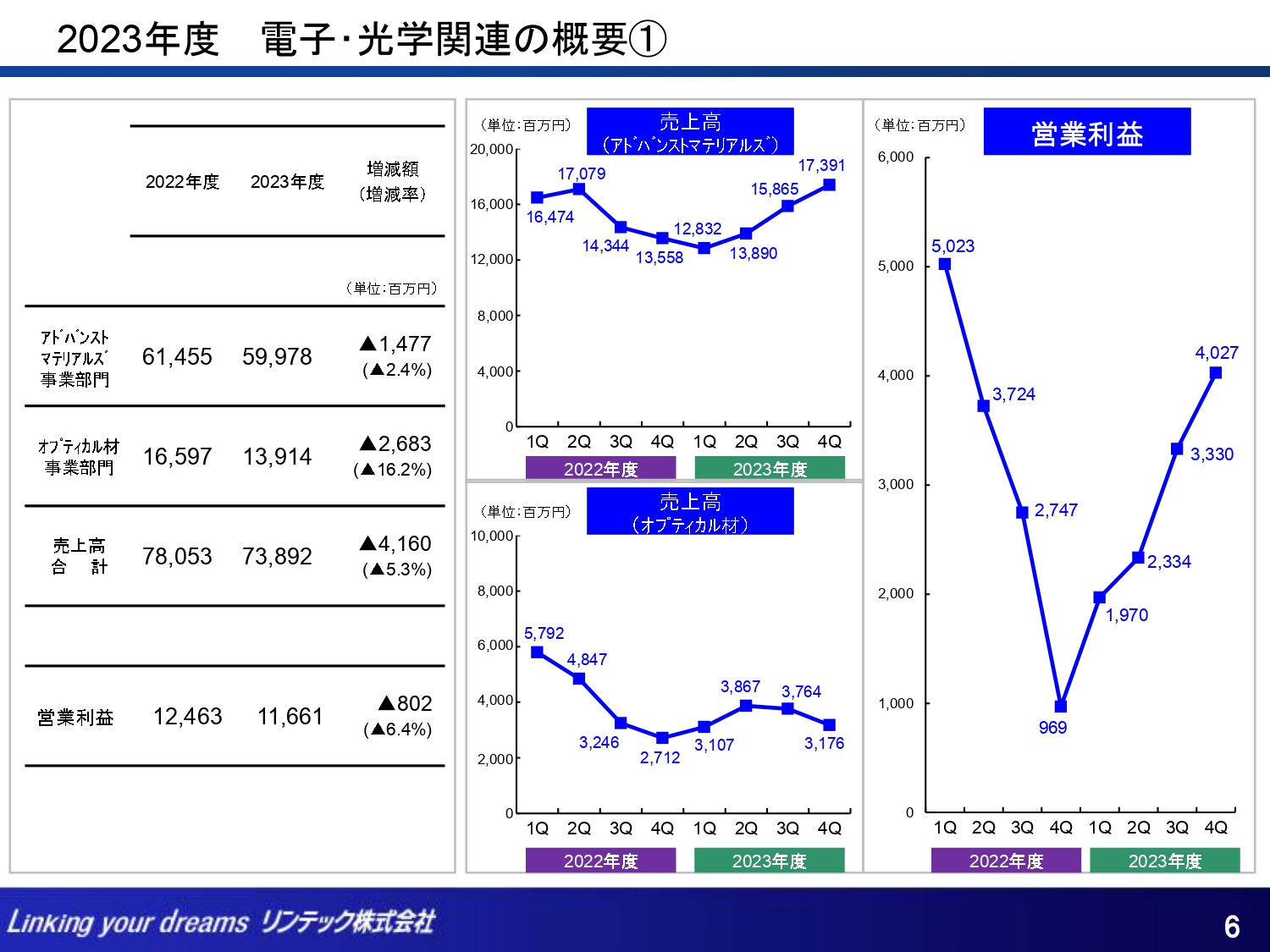

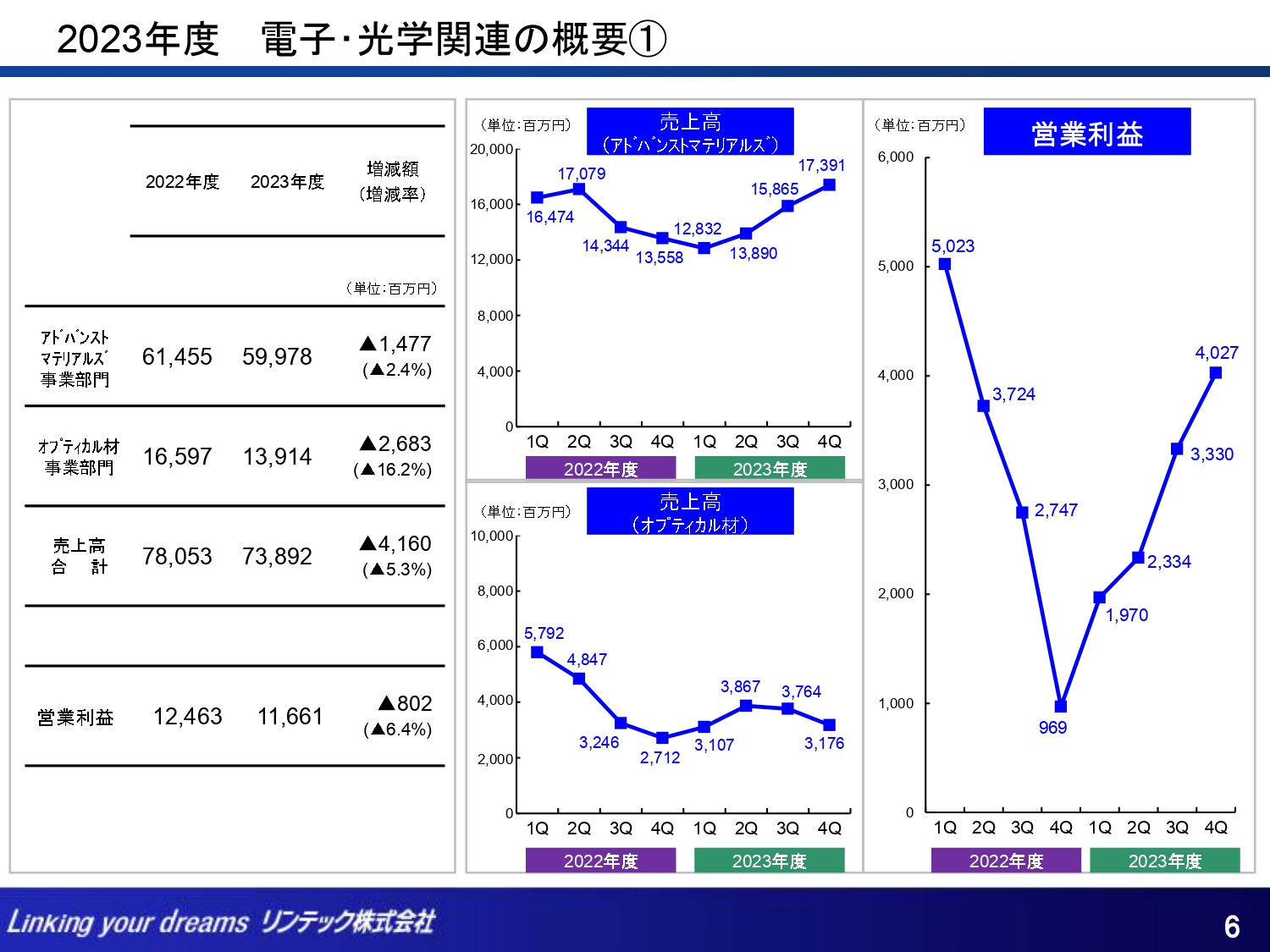

2023年度 電子・光学関連の概況①

電子・光学関連についてご説明します。アドバンストマテリアルズ事業部門の売上高は、前期比14億7,700万円減、2.4パーセントダウンの599億7,800万円となりました。オプティカル材事業部門の売上高は、前期比26億8,300万円減、16.2パーセントダウンの139億1,400万円です。

当セグメントの合計売上高は、前期比41億6,000万円減、5.3パーセントダウンの738億9,200万円となっています。営業利益は、受注減少による生産設備の稼働率低下に伴う操業損失もあり、前期比8億200万円減、6.4パーセントダウンの116億6,100万円となりました。

2023年度 電子・光学関連の概況②

当セグメントの事業部門別売上高の概況をご説明します。

アドバンストマテリアルズ事業部門についてです。半導体関連粘着テープおよび関連装置、積層セラミックコンデンサ関連テープは、第3四半期以降に受注が回復したものの、上期の不振をカバーするまでには至りませんでした。

オプティカル材事業部門についてです。光学ディスプレイ関連粘着製品は、大型テレビ用やスマートフォン用などの需要減少に加え、競争が激化したこともあり低調に推移しました。

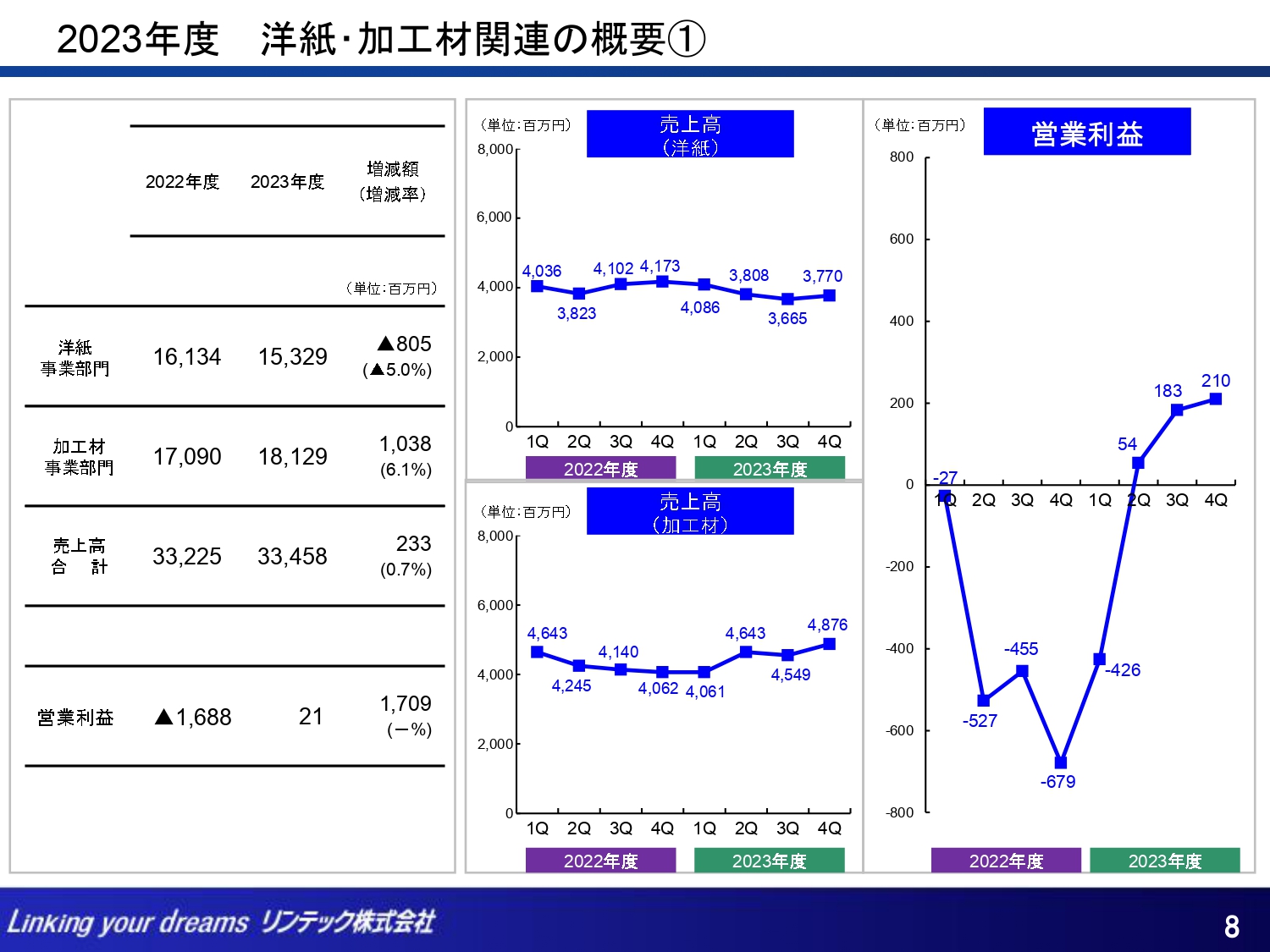

2023年度 洋紙・加工材関連の概況①

洋紙・加工材関連についてご説明します。洋紙事業部門の売上高は、前期比8億500万円減、5.0パーセントダウンの153億2,900万円となりました。加工材事業部門の売上高は、前期比10億3,800万円増、6.1パーセントアップの181億2,900万円です。

当セグメントの合計売上高は、前期比2億3,300万円増、0.7パーセントアップの334億5,800万円となっています。営業利益は、パルプを中心とした原燃料価格の高止まりや物流コスト上昇の影響を受けたものの、価格改定効果もあり、前期比17億900万円増の2,100万円の営業黒字となりました。

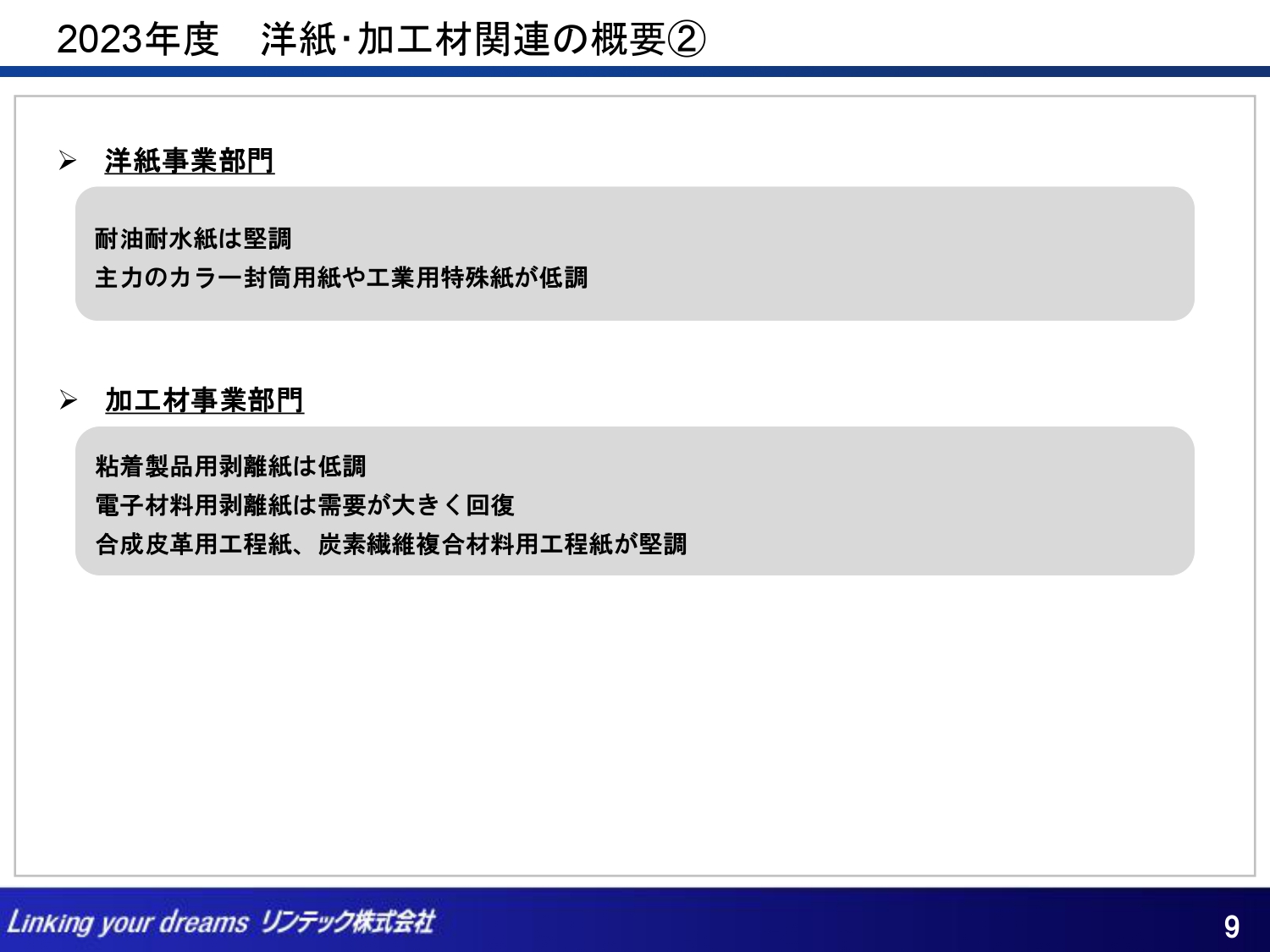

2023年度 洋紙・加工材関連の概況②

当セグメントの事業部門別売上高の概況をご説明します。洋紙事業部門については、耐油耐水紙が堅調だったものの、主力のカラー封筒用紙や工業用特殊紙が低調に推移しました。

加工材事業部門については、粘着製品用剥離紙が低調だったものの、電子材料用剥離紙の需要が大きく回復しました。加えて、合成皮革用工程紙、炭素繊維複合材料用工程紙が堅調に推移しました。

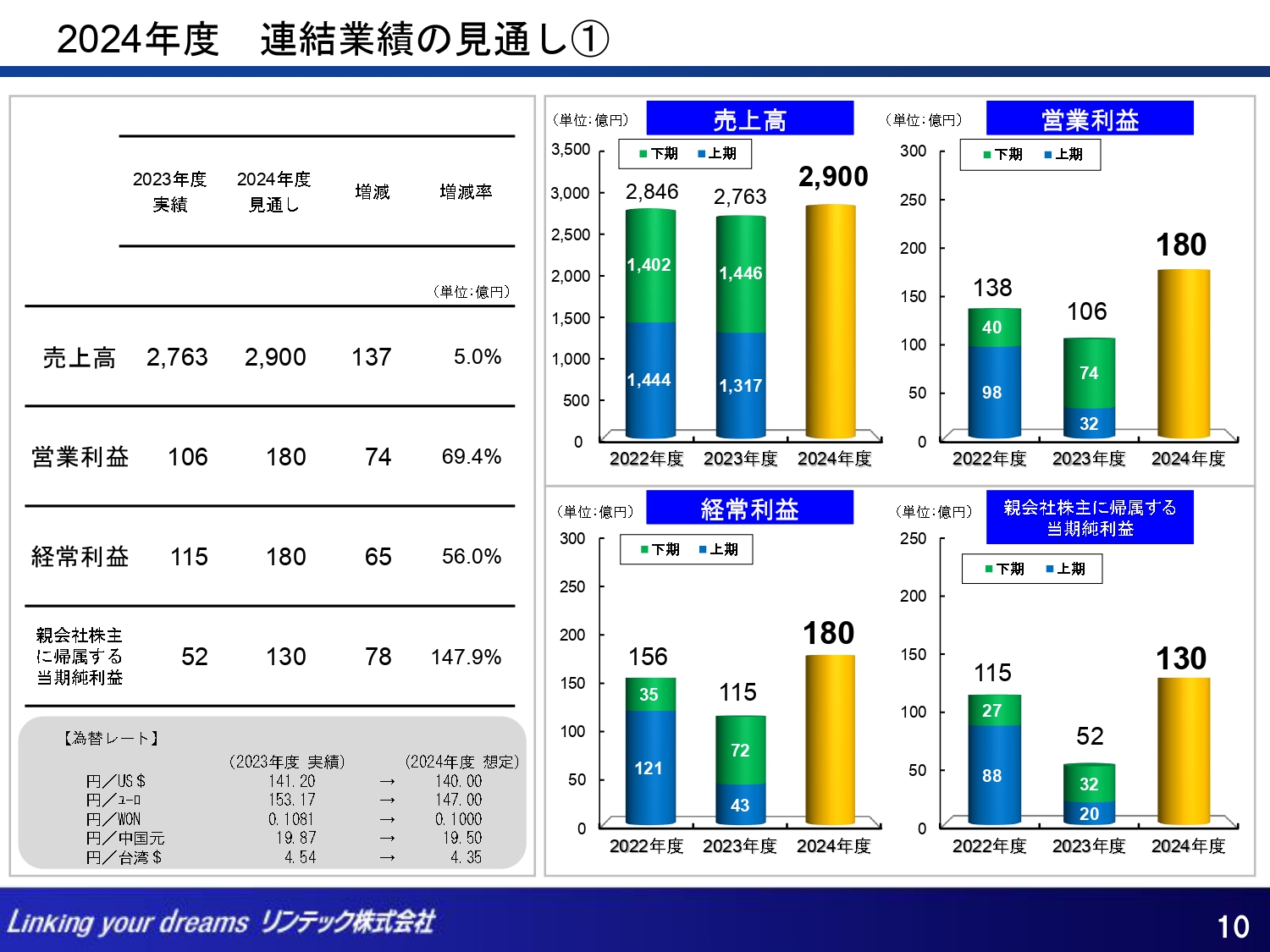

2024年度 連結業績の見通し①

2024年度の連結業績見通しについてご説明します。売上高は前期比137億円増、5.0パーセントアップの2,900億円です。営業利益は74億円増、69.4パーセントアップの180億円です。経常利益は65億円増、56.0パーセントアップの180億円です。親会社株主に帰属する当期純利益は78億円増、147.9パーセントアップの130億円となる見通しです。

なお、今期の想定為替レートはスライド左下に記載のとおりです。

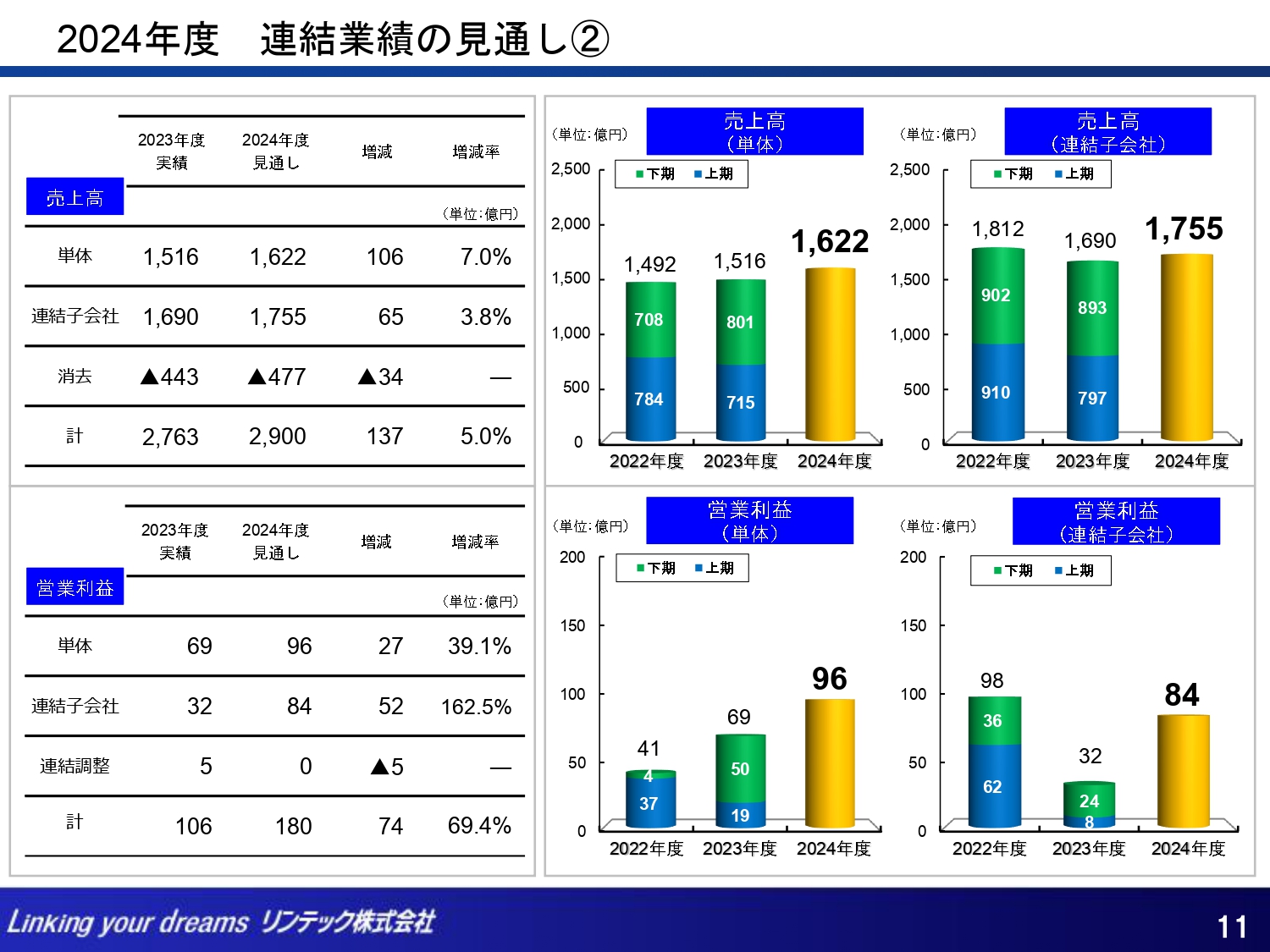

2024年度 連結業績の見通し②

リンテック単体と連結子会社の業績見通しについてご説明します。売上高は、単体が前期比106億円増、7.0パーセントアップの1,622億円、連結子会社が前期比65億円増、3.8パーセントアップの1,755億円となる見通しです。

営業利益は、単体が前期比27億円増、39.1パーセントアップの96億円、連結子会社が前期比52億円増、162.5パーセントアップの84億円となる見通しです。

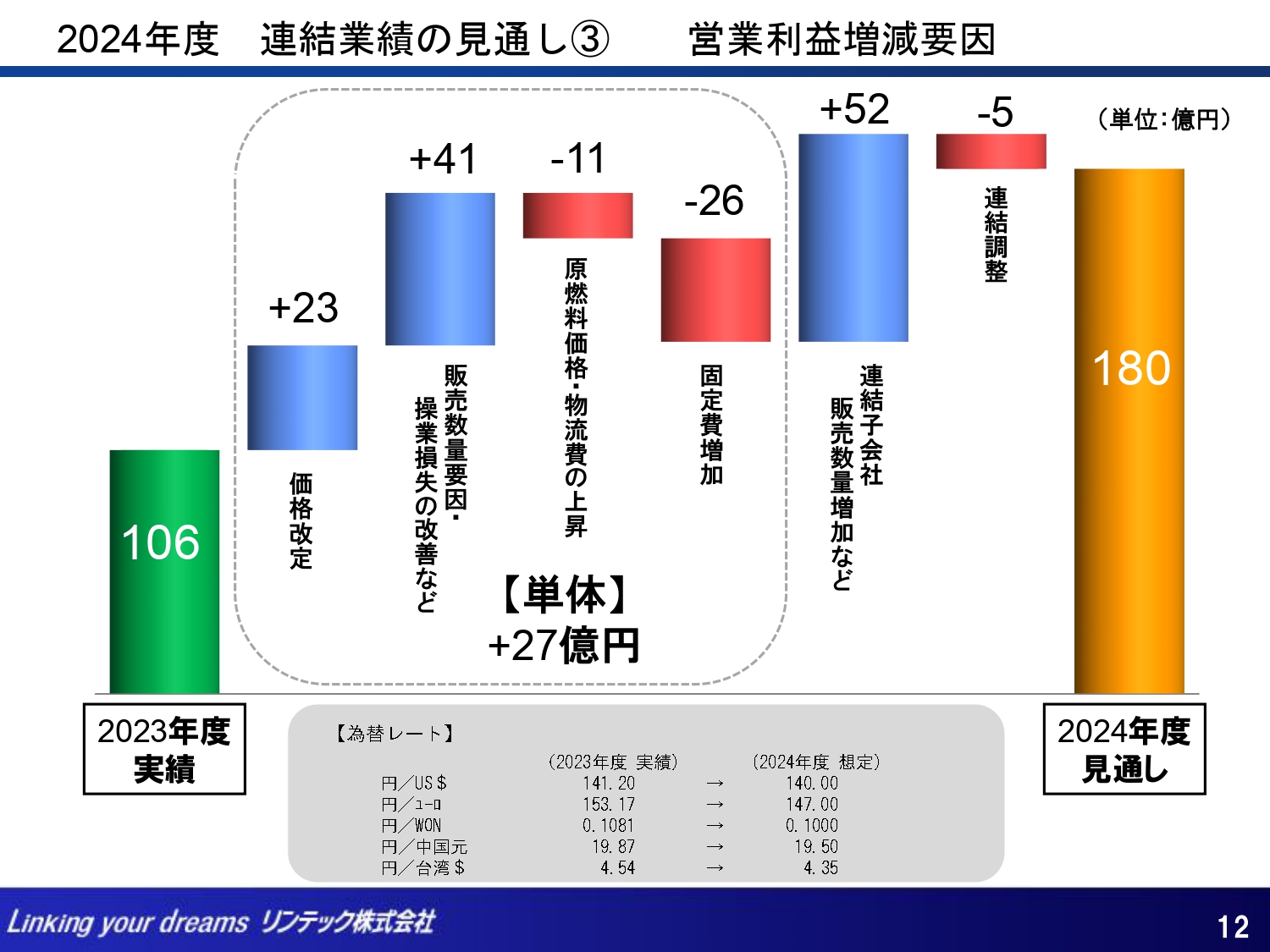

2024年度 連結業績の見通し③ 営業利益増減要因

連結営業利益の増減要因についてご説明します。単体は、増益要因として、価格改定により23億円、販売数量増とそれに伴う生産設備の操業損失改善などにより41億円の効果を見込みます。減益要因としては、原燃料価格や物流費の上昇で11億円、人件費・減価償却費など固定費の増加で26億円の影響があると見ています。

連結子会社は、マックタック・アメリカで在庫調整の一巡により販売数量が増加すると見ているほか、アドバンストマテリアルズ事業部門の子会社も受注回復が見込まれることから、前期比52億円の増益となる見通しです。

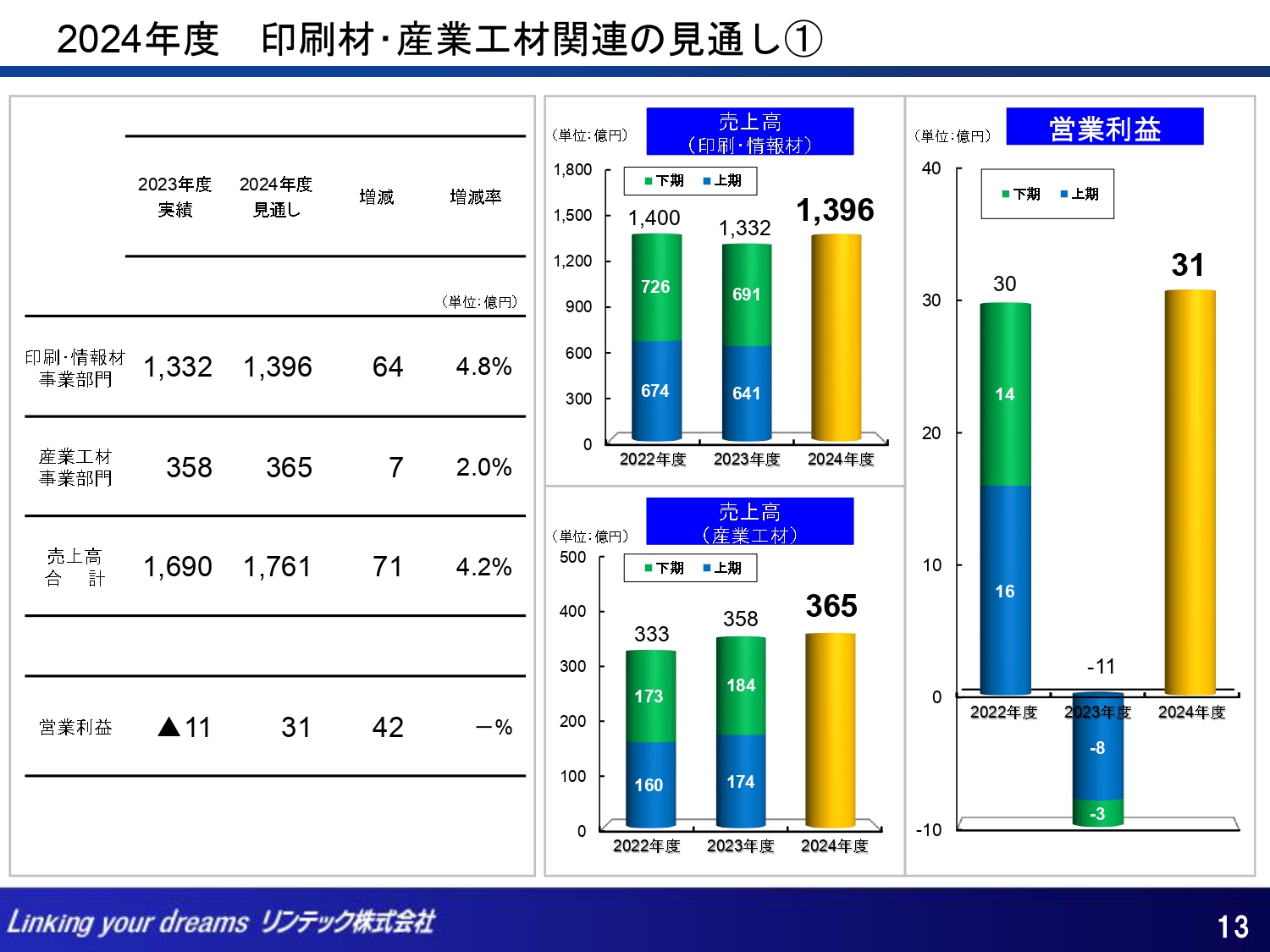

2024年度 印刷材・産業工材関連の見通し①

今期の連結業績見通しについて、セグメント別にご説明します。まずは印刷材・産業工材関連です。

印刷・情報材事業部門の売上高は、前期比64億円増、4.8パーセントアップの1,396億円、産業工材事業部門の売上高は、前期比7億円増、2.0パーセントアップの365億円となる見通しです。当セグメントの合計売上高は、前期比71億円増、4.2パーセントアップの1,761億円と見込んでいます。

営業利益は、シール・ラベル用粘着製品の価格改定を予定しているほか、マックタック・アメリカの販売数量の増加もあり、11億円の営業損失から42億円増の31億円の営業黒字となる見通しです。

2024年度 印刷材・産業工材関連の見通し②

当セグメントの事業部門別売上高の見通しをご説明します。

印刷・情報材事業部門についてです。国内では、食料品価格の高騰などによって消費マインドが低下しているものの、物流や通販向けが堅調に推移すると見ています。加えて、環境配慮製品の拡販により、コスメ・トイレタリー関連やアイキャッチラベル、飲料キャンペーン用などの需要増を見込んでいます。

海外では、マックタック・アメリカが在庫調整の一巡により大幅な伸長を見込んでいるほか、アセアン地域も堅調に推移すると見ています。

産業工材事業部門についてです。米国マディコでの防犯フィルム、VDIでのスパッタリングフィルムの受注がさらに増加するほか、国内外でウインドーフィルムや自動車用粘着製品が堅調に推移すると見ています。

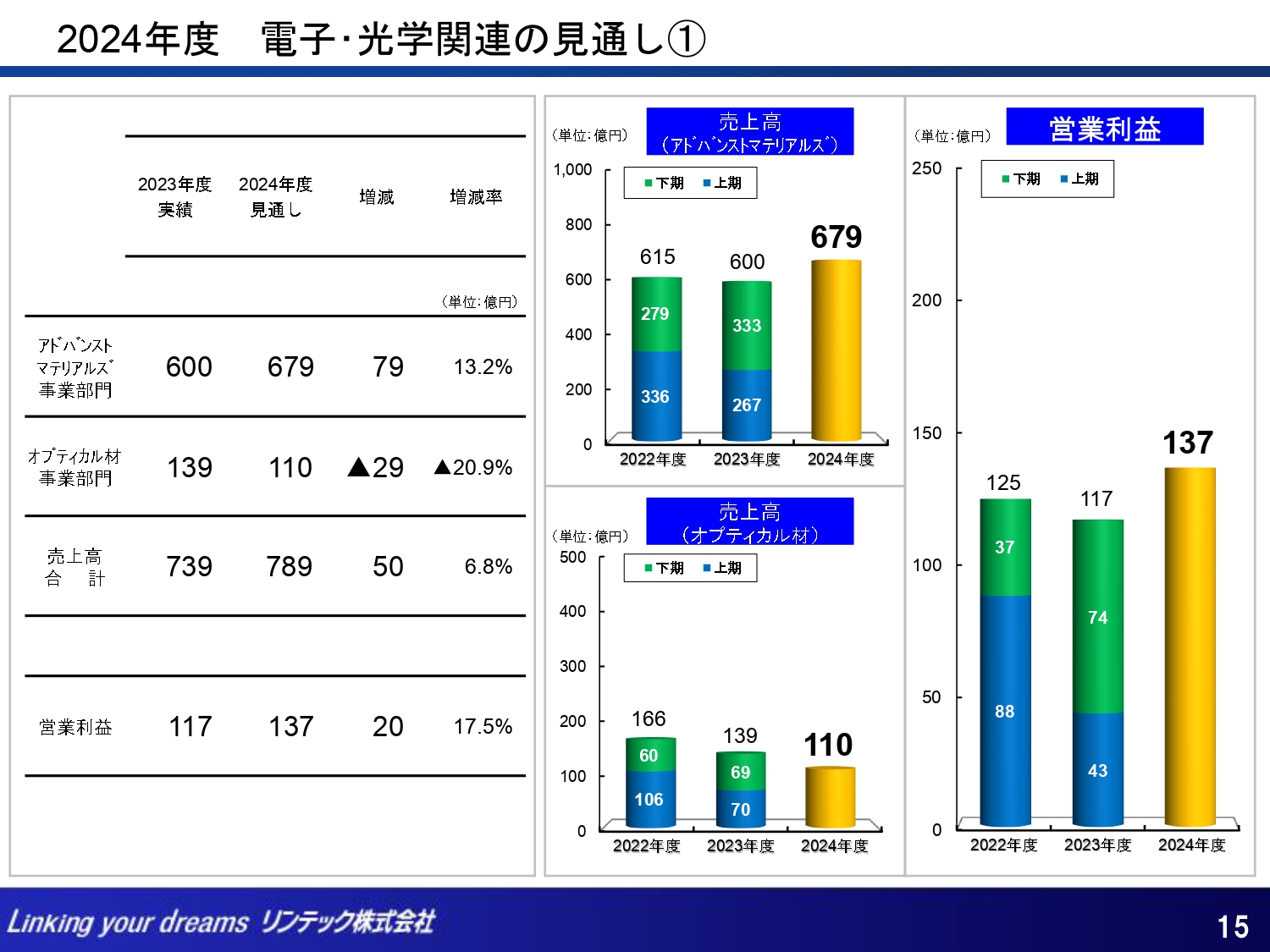

2024年度 電子・光学関連の見通し①

電子・光学関連の見通しについてご説明します。アドバンストマテリアルズ事業部門の売上高は、前期比79億円増、13.2パーセントアップの679億円、オプティカル材事業部門の売上は、前期比29億円減、20.9パーセントダウンの110億円となる見通しです。当セグメントの合計売上高は、前期比50億円増、6.8パーセントアップの789億円と見込んでいます。

営業利益は、前期比20億円増、17.5パーセントアップの137億円となる見通しです。アドバンストマテリアルズ事業部門は、受注回復による増益効果があるものの、減価償却費や研究開発費などの固定費も増加すると見ています。また、オプティカル材事業部門は、前期に引き続き営業損失となる見込みです。

2024年度 電子・光学関連の見通し②

当セグメントの事業部門別売上高の見通しをご説明します。

アドバンストマテリアルズ事業部門についてです。半導体関連粘着テープは引き続き需要が回復し、半導体関連装置はHBM向けで好調な出荷が続くと見ています。また、積層セラミックコンデンサ関連テープについても、自動車用やデータセンター向けの需要増により大幅な回復を見込んでいます。

オプティカル材事業部門についてです。光学ディスプレイ関連粘着製品は、ハイエンドスマートフォン用の受注回復が期待されるものの、厳しい状況が続くと見ています。なお、韓国子会社は6月末、台湾子会社は9月末をもって解散することとしています。

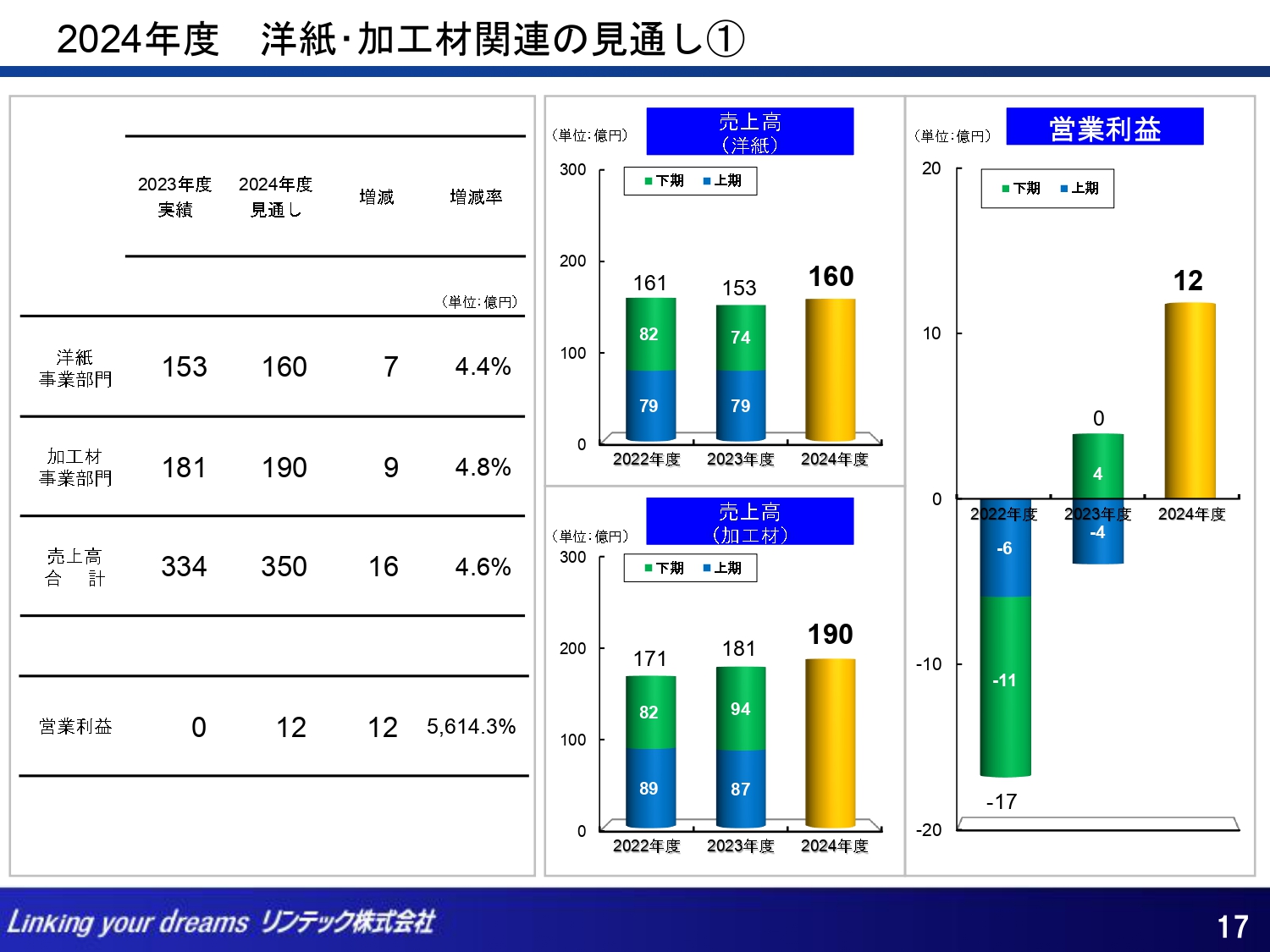

2024年度 洋紙・加工材関連の見通し①

洋紙・加工材関連の見通しについてご説明します。洋紙事業部門の売上高は、前期比7億円増、4.4パーセントアップの160億円、加工材事業部門の売上高は、前期比9億円増、4.8パーセントアップの190億円となる見通しです。

当セグメントの合計売上高は、前期比16億円増、4.6パーセントアップの350億円と見込んでいます。営業利益は、価格改定効果などにより12億円の営業黒字となる見通しです。

2024年度 洋紙・加工材関連の見通し②

当セグメントの事業部門別売上高の見通しをご説明します。洋紙事業部門については、封筒用紙の販売数量が前期並みとなるものの、非フッ素耐油紙、プラスチック代替高機能紙の拡販を図ることにより伸長を見込んでいます。

加工材事業部門については、炭素繊維複合材料用工程紙の受注回復のほか、粘着製品用剥離紙、合成皮革用工程紙も前期並みに推移すると見ています。

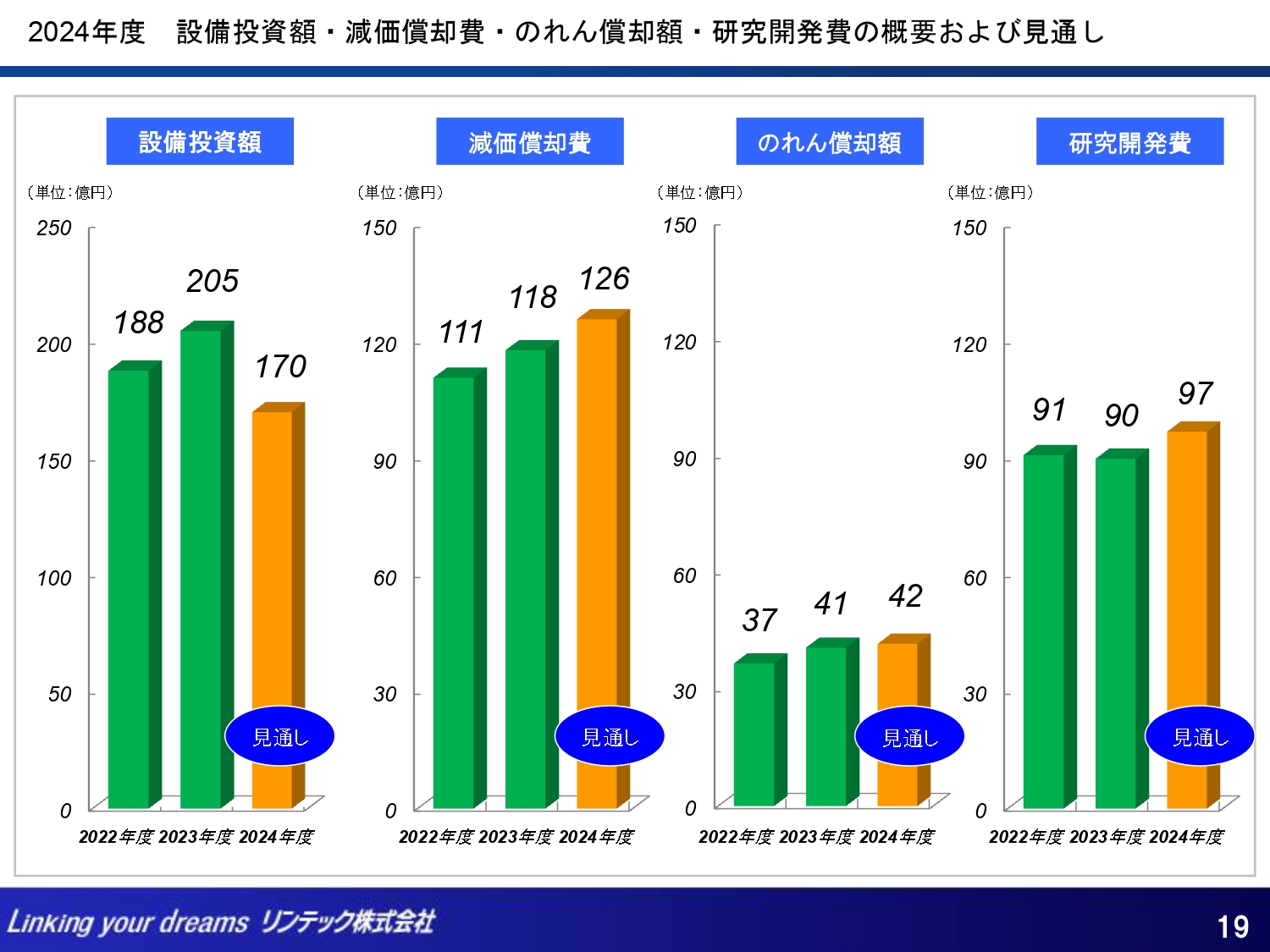

2024年度 設備投資額・減価償却費・のれん償却額・研究開発費の概況および見通し

設備投資額・減価償却費・のれん償却額・研究開発費についてご説明します。

2023年度の設備投資額は、前期の188億円に対し、17億円増加の205億円となりました。主な内容は、三島工場および熊谷工場での積層セラミックコンデンサ関連テープ塗工設備、吾妻工場での半導体関連粘着テープ塗工設備、小松島工場での工程紙塗工設備、各工場での環境対応設備などです。

2024年度の設備投資額は、三島工場・熊谷工場・吾妻工場・小松島工場で前期からの継続案件を実施するほか、各工場で環境対応設備への投資を行うことなどにより、170億円を予定しています。

2023年度の減価償却費は、前期の111億円に対し、7億円増加の118億円となりました。2024年度は126億円となる見通しです。2023年度ののれん償却額は、前期の37億円に対し、4億円増加の41億円となりました。2024年度は42億円となる見通しです。

2023年度の研究開発費は、前期並みの90億円となりました。2024年度は97億円となる見通しです。

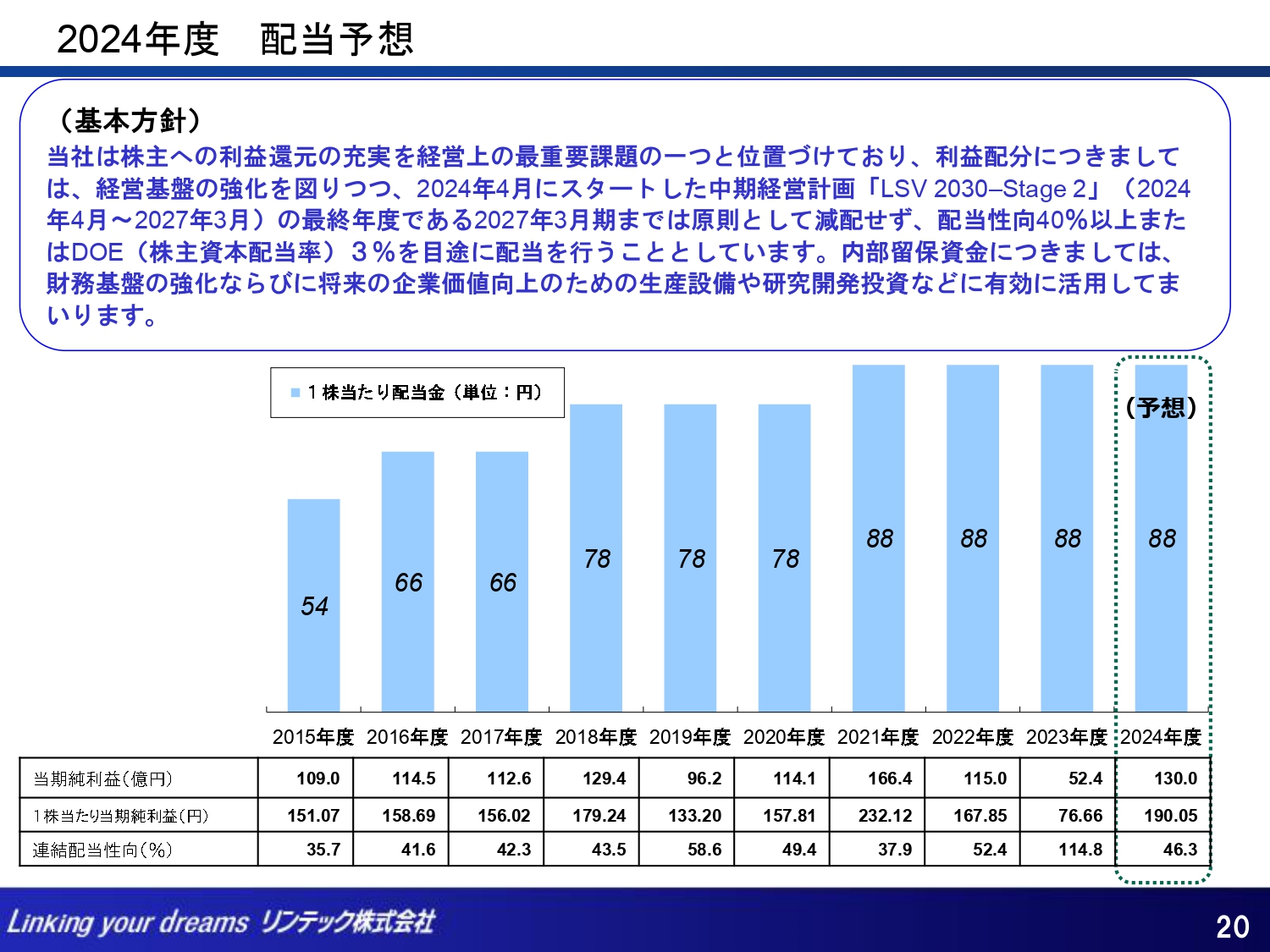

2024年度 配当予想

配当予想についてご説明します。当社の利益配分に関する基本方針に基づき、2023年度の年間配当金は88円としました。これにより、連結配当性向は114.8パーセントとなりました。

2024年度の1株当たり年間配当金は、連結当期純利益予想130億円、1株当たり当期純利益190円05銭を前提に、88円を予定しています。これにより、連結配当性向は46.3パーセントとなる見込みです。

以上をもちまして、2023年度の連結業績概況と2024年度の連結業績見通しについてのご説明を終わります。

新中期経営計画 「LSV 2030 – Stage 2」 目次

続いて、2026年度を最終年度とする新中期経営計画「LSV 2030-Stage 2」についてご説明します。

はじめに前中期経営計画「LSV 2030-Stage 1」の振り返り、次に新中期経営計画「LSV 2030-Stage 2」について、最後に資本コストや株価を意識した経営の実現に向けた対応についてご説明します。

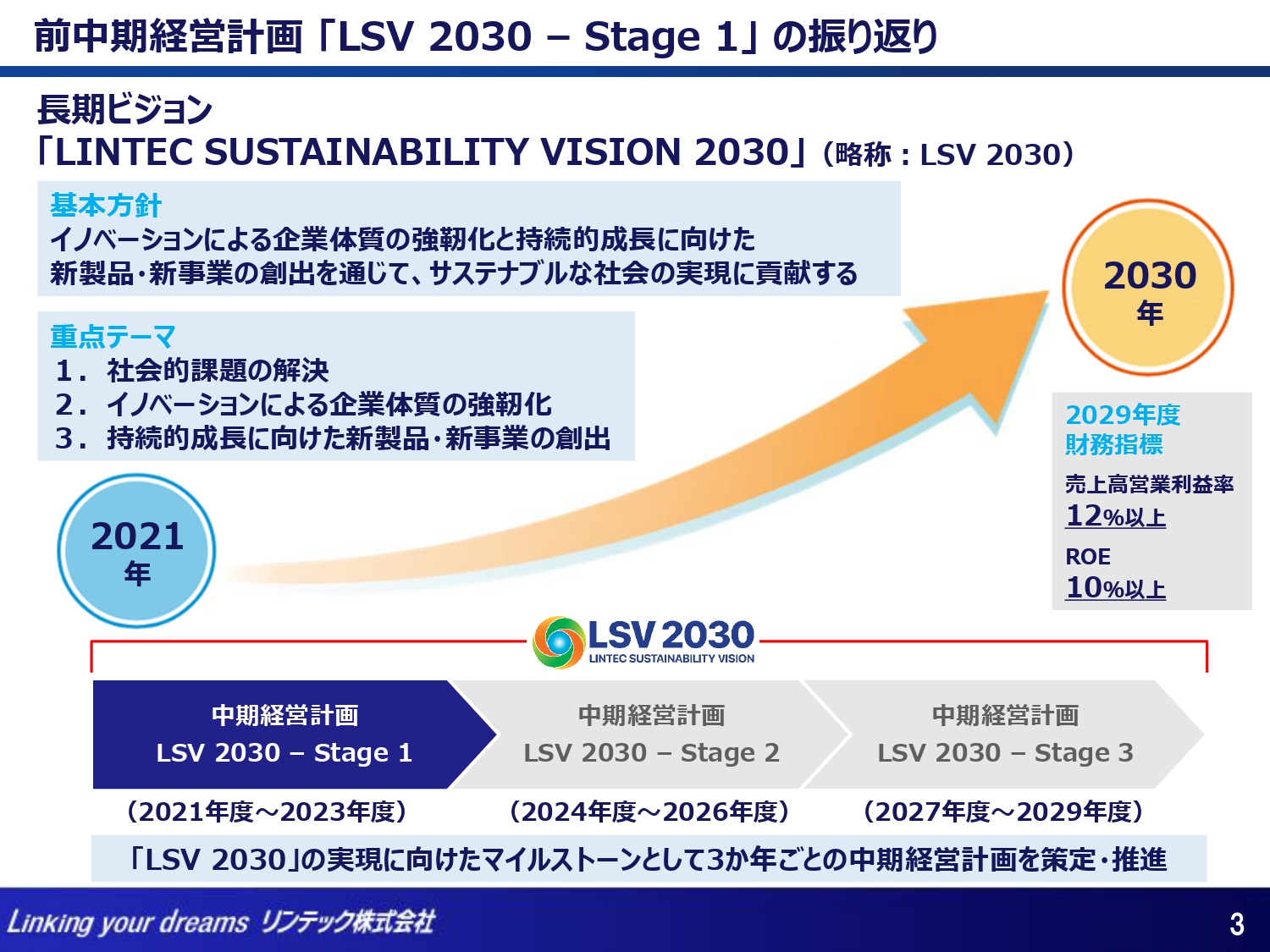

前中期経営計画 「LSV 2030 – Stage 1」 の振り返り

前中計「LSV 2030-Stage 1」の振り返りです。当社グループは、2030年3月期を最終年度とした長期ビジョン「LSV 2030」を掲げ、基本方針を「イノベーションによる企業体質の強靭化と持続的成長に向けた新製品・新事業の創出を通じて、サステナブルな社会の実現に貢献する」としています。

重点テーマを「社会的課題の解決」「イノベーションによる企業体質の強靭化」「持続的成長に向けた新製品・新事業の創出」とし、最終年度である2029年度の売上高営業利益率12パーセント以上、ROE10パーセント以上を目標に掲げました。

また、長期ビジョン実現に向けたマイルストーンとして、3ヶ年ごとの中期経営計画を策定しています。最初の中期経営計画である前中計においては、重点テーマに対する諸施策に取り組んできました。

前中計 「LSV 2030 – Stage 1」 の振り返り

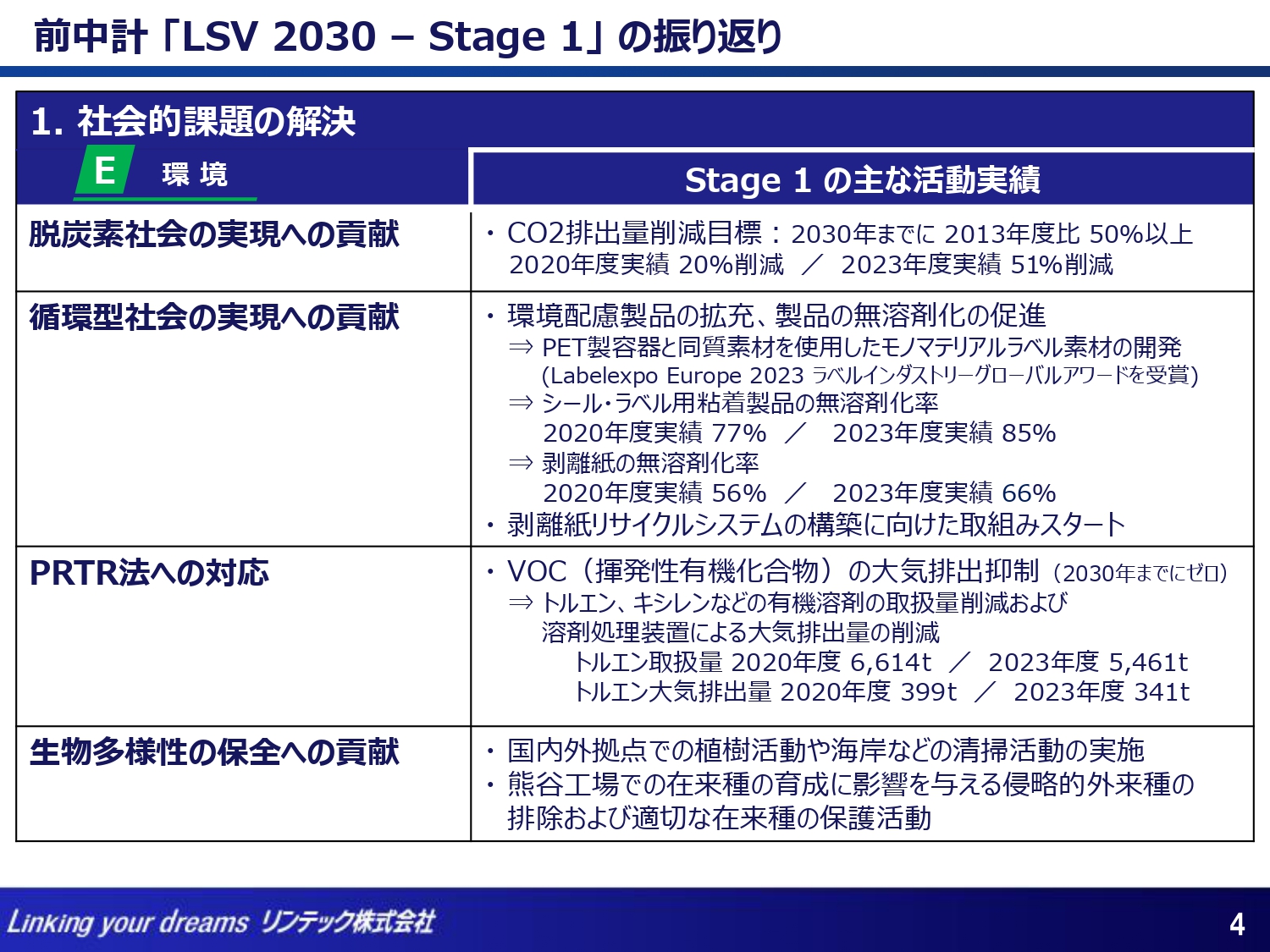

前中計の活動実績について、ポイントを絞ってご説明します。まずは、1つ目の重点テーマ「社会的課題の解決」のうち、環境への取り組みについてです。

脱炭素社会の実現への貢献として、当社は2030年までにCO2排出量を2013年度比で50パーセント以上削減することを目標としていたものの、前中計期間で諸施策を前倒しできたことから、2023年度に51パーセントの削減を実現しました。

ほかにも、環境配慮製品の拡充や製品の無溶剤化の促進、VOCの大気排出抑制などに積極的に取り組んできました。

前中計 「LSV 2030 – Stage 1」 の振り返り

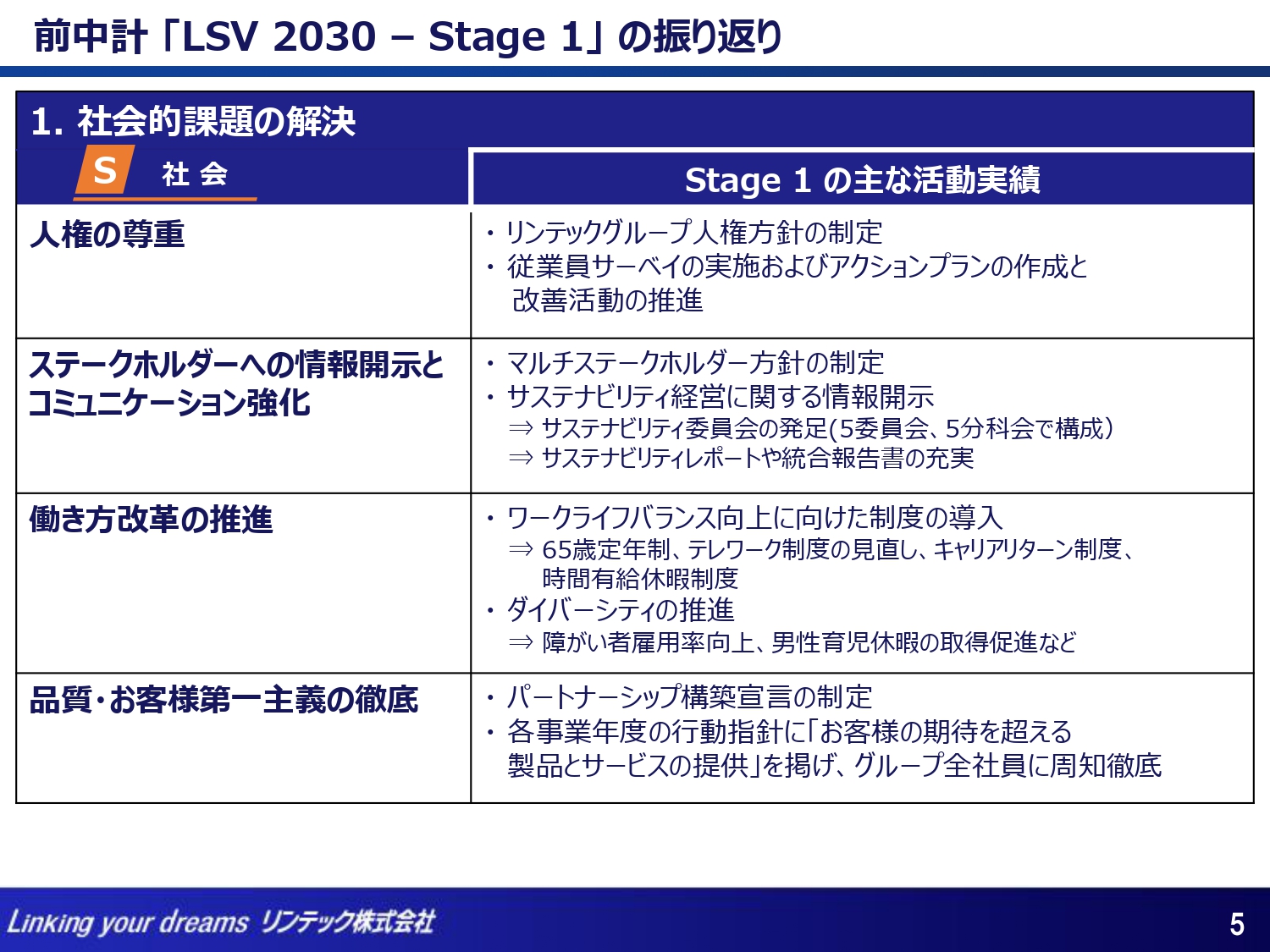

社会への取り組みとしては、リンテックグループ人権方針の制定やマルチステークホルダー方針の制定を行いました。また、働き方改革の推進として、ワークライフバランス向上に向けた制度を導入しました。

前中計 「LSV 2030 – Stage 1」 の振り返り

ガバナンスについては、コーポレートガバナンス・コードの各原則に基づく開示や、取締役会実効性評価を通じた経営の高度化に取り組みました。また、適切な情報開示と透明性の確保や、株主・投資家とのコミュニケーション強化などにも努めました。

前中計 「LSV 2030 – Stage 1」 の振り返り

2つ目の重点テーマ「イノベーションによる企業体質の強靭化」については、DX推進プロジェクト「LDX2030」を発足し、デジタル・AI活用による業務プロセスの改革を推進しました。

また、スマートファクトリー化に向けた生産設備の導入や、製品の高機能化と省エネに寄与する抄紙機インライン設備の導入などにも取り組みました。

前中計 「LSV 2030 – Stage 1」 の振り返り

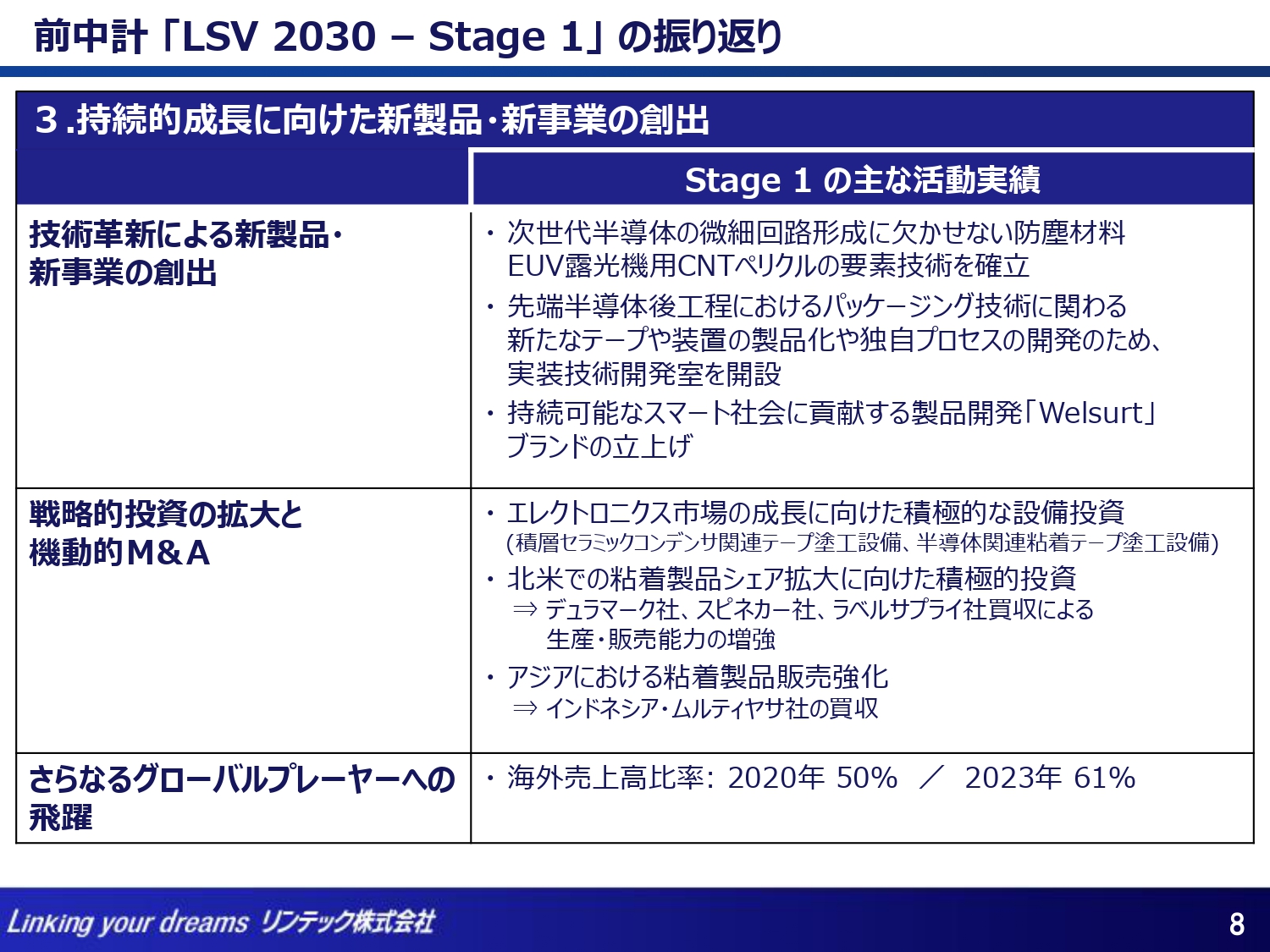

3つ目の重点テーマ「持続的成長に向けた新製品・新事業の創出」については、次世代半導体の微細回路形成に欠かせない防塵材料である「EUV露光機用CNTペリクル」の要素技術を確立しました。

また、半導体製造に関わる新規プロセスの開発推進を図るべく、公益財団法人福岡県産業・科学技術振興財団が運営する三次元半導体研究センター内に「実装技術開発室」を開設しました。さらに、半導体および電子部品市場の成長を見据えた、積極的な生産設備の増強を行いました。

シール・ラベル用粘着製品のシェア拡大に向けては、北米やアジアでの生産・販売能力の増強を進めてきました。

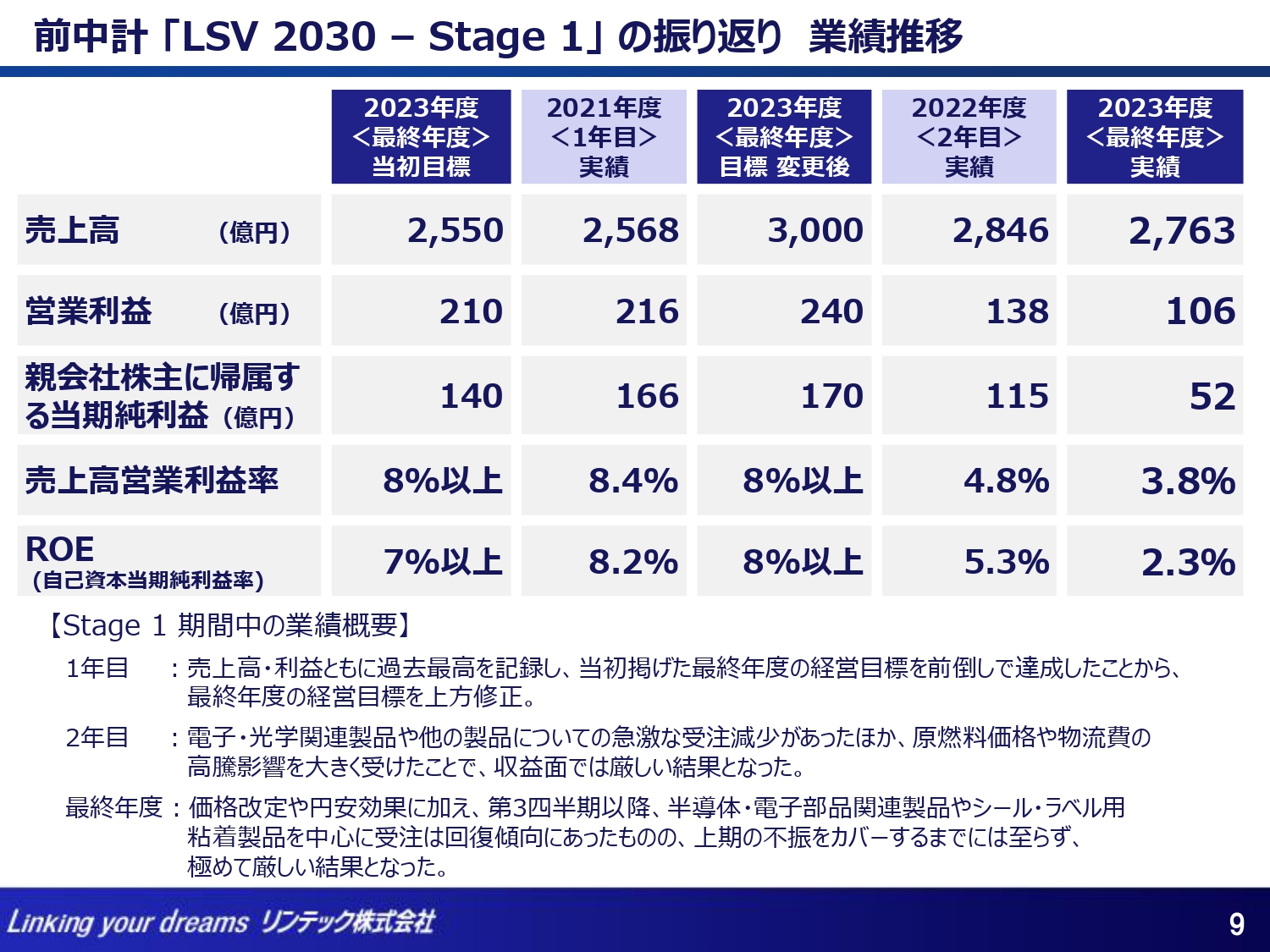

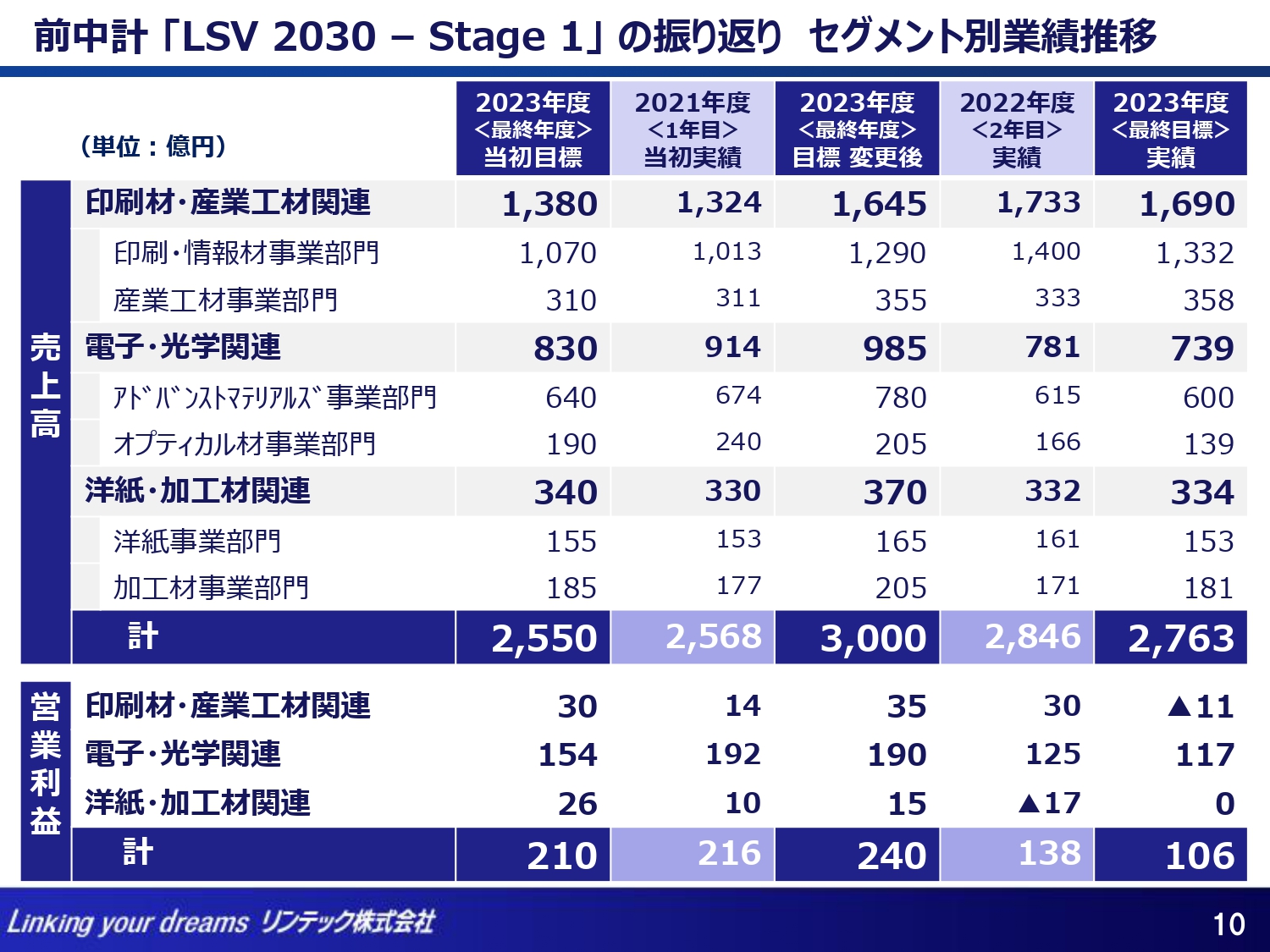

前中計 「LSV 2030 – Stage 1」 の振り返り 業績推移

前中計の業績推移をご説明します。経営目標については、初年度に最終年度の計画を前倒しで達成したため、2022年5月に売上高3,000億円、営業利益240億円に上方修正しました。しかしながら、2年目以降は原燃料価格や物流費の高騰、半導体市場の低迷の影響を大きく受け、経営目標は未達となりました。

前中計 「LSV 2030 – Stage 1」 の振り返り セグメント別業績推移

セグメント別の業績推移です。印刷材・産業工材関連は円安効果で売上高は目標に到達したものの、主に北米マックタック・アメリカでの販売数量減少の影響などもあり、利益面では未達となりました。

電子・光学関連については、2年目以降の半導体市場の落ち込みと光学ディスプレイ関連製品の需要減少が響き、売上高・営業利益ともに目標を下回る結果となりました。

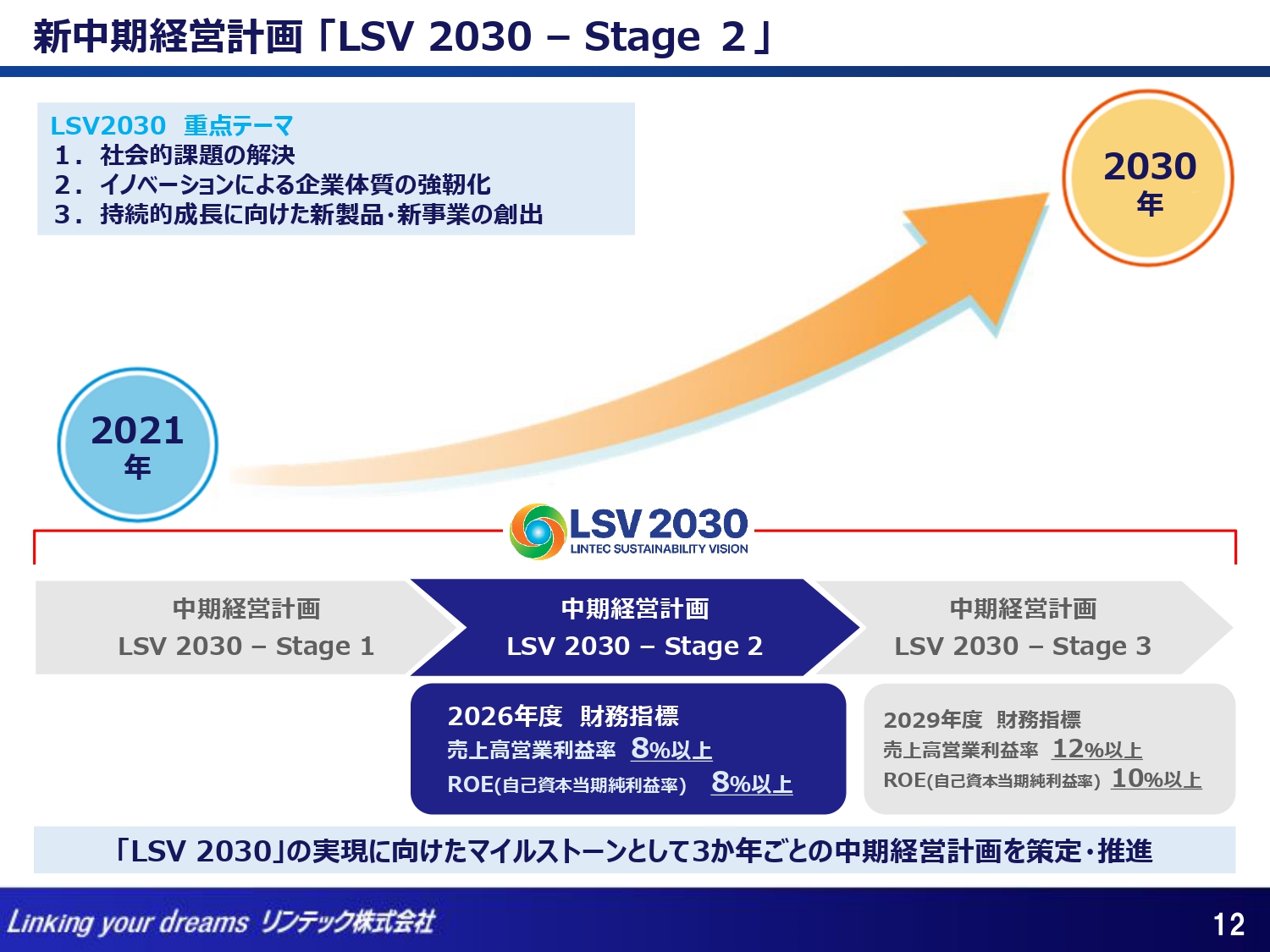

新中期経営計画 「LSV 2030 – Stage 2」

2024年度から2026年度までの3ヶ年を対象とした、新中期経営計画「LSV 2030-Stage 2」についてご説明します。新中計においても、引き続き長期ビジョンに掲げる3つの重点テーマに果敢に取り組んでいきます。

最終年度となる2026年度の財務指標は、売上高営業利益率8パーセント以上、ROE8パーセント以上を目指します。

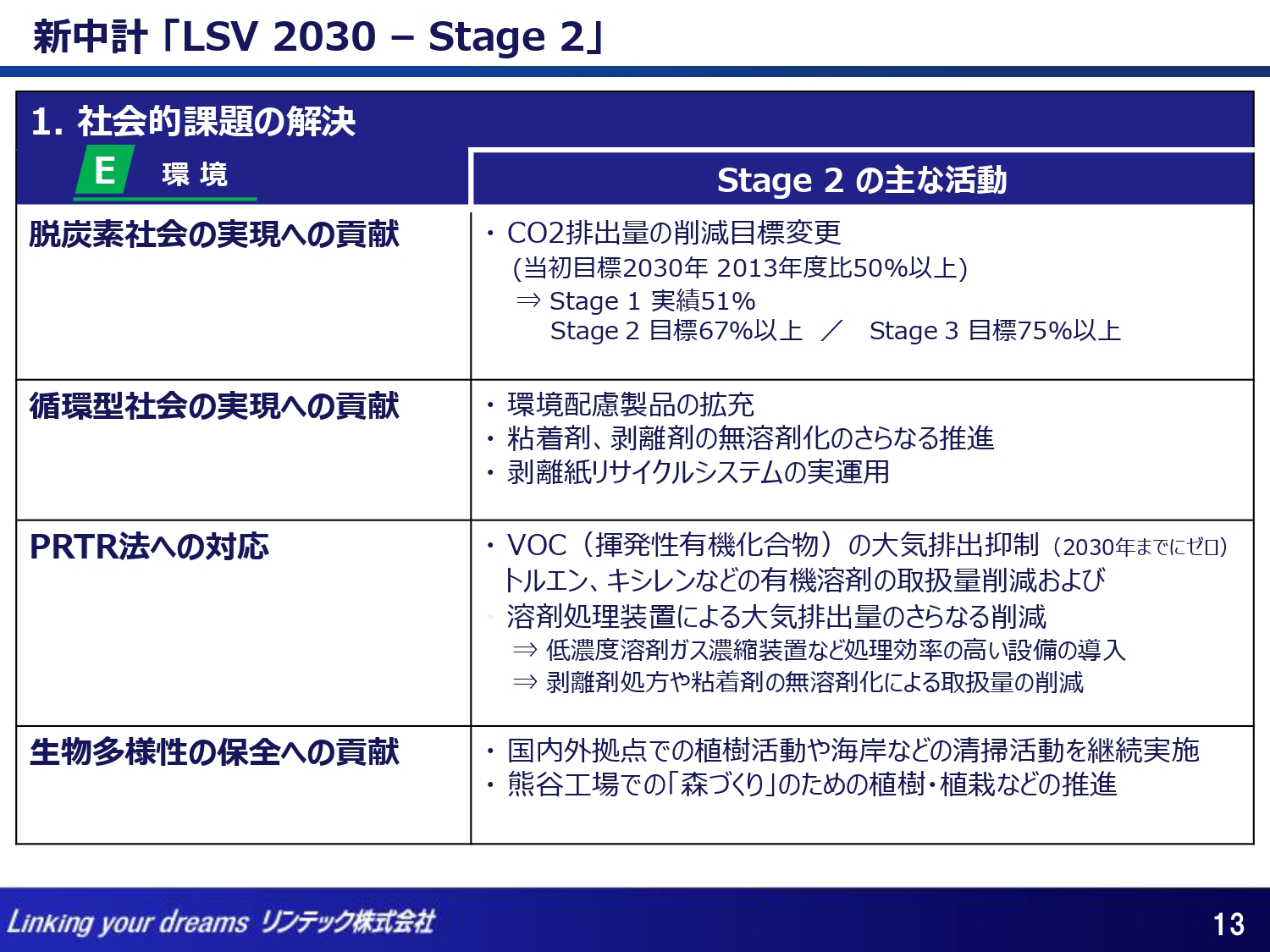

新中計 「LSV 2030 – Stage 2」

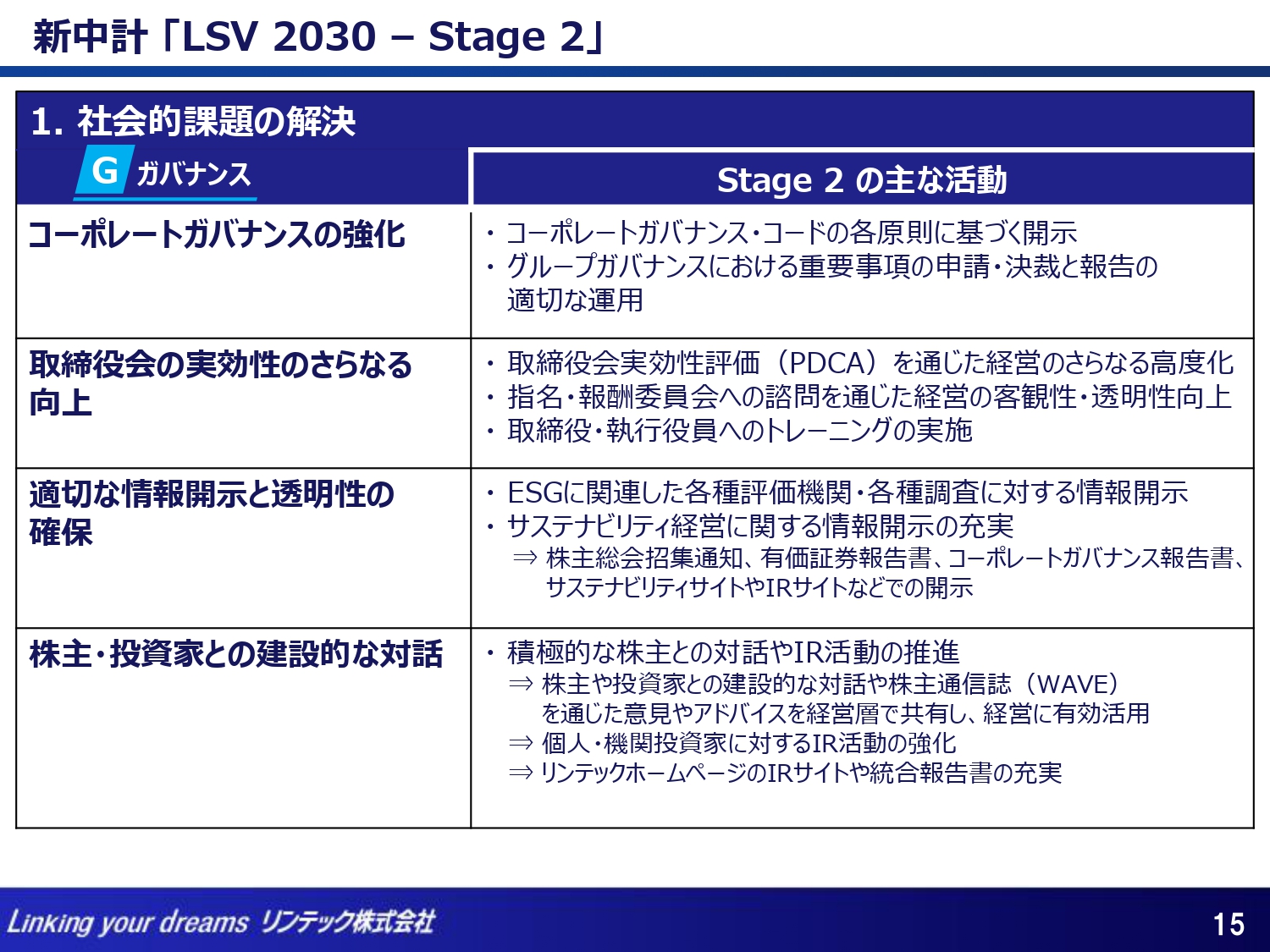

主な活動をご説明します。「社会的課題の解決」については、前中計に続いて環境・社会・ガバナンスへの取り組みを強化します。

環境への取り組みとしては、2013年度比のCO2排出量の削減目標を、新中期経営計画では67パーセント以上とするとともに、長期ビジョンの最終年度は75パーセント以上の削減にすると変更します。

また、環境配慮製品の拡充や、粘着剤および剥離剤のさらなる無溶剤化については、お客さまにご理解いただきながら積極的に推進していきます。

ほかにも、業界におけるリーディングカンパニーとして、シール・ラベル用の使用済み剥離紙を再び剥離紙に戻す「水平リサイクル」の実現に向け、関連企業やラベル循環協会(J-ECOL)とともに推進していきます。

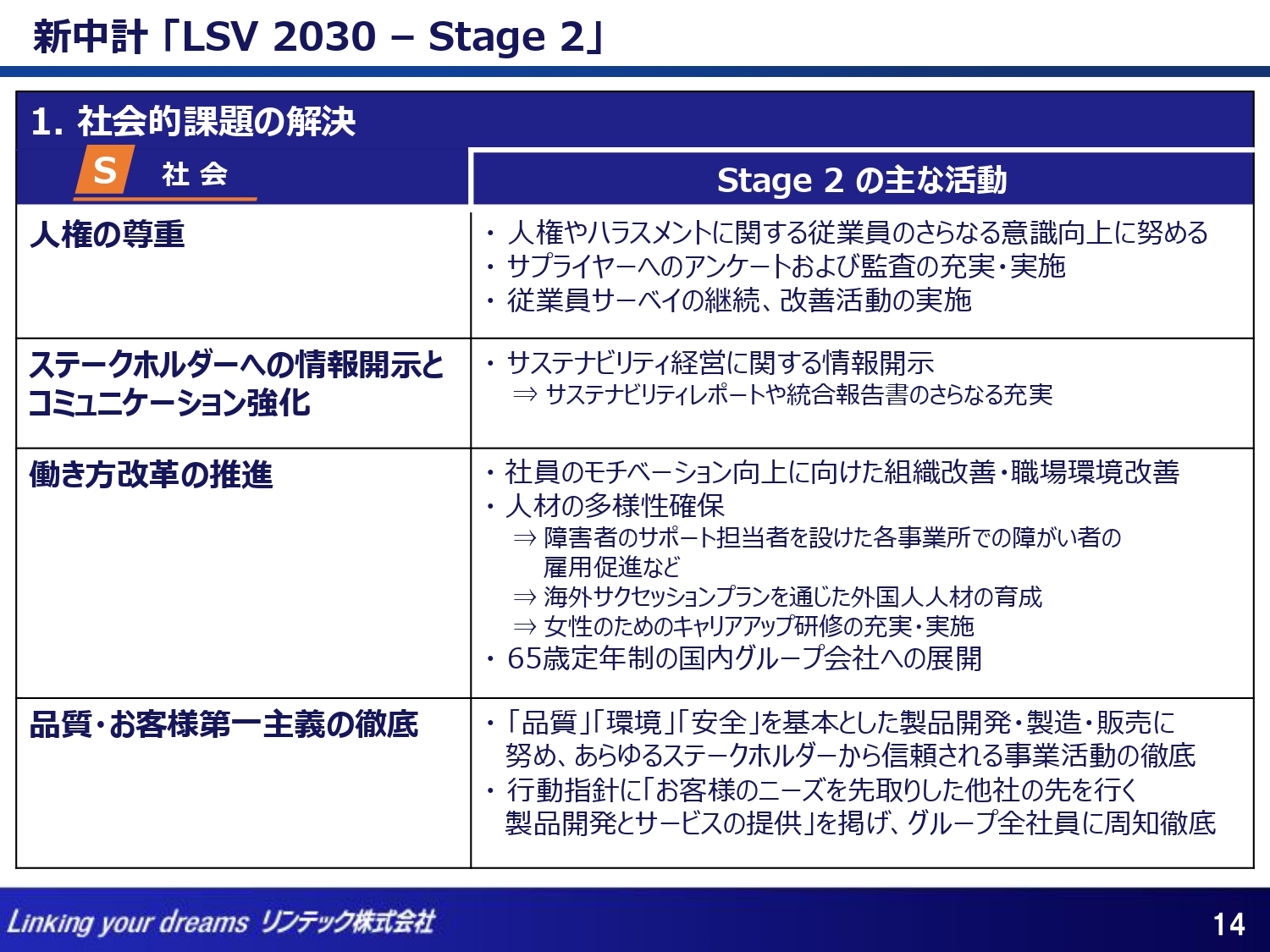

新中計 「LSV 2030 – Stage 2」

社会への取り組みについては、人権やハラスメントに関する従業員のさらなる意識向上に努めます。また、サステナビリティ経営に関する情報開示の充実や、社員のモチベーション向上に向けた組織改善・職場環境改善などの働き方改革を推し進めます。

新中計 「LSV 2030 – Stage 2」

ガバナンスについては、コーポレートガバナンスの強化や取締役会の実効性のさらなる向上を図るとともに、ESGに関連する適切な情報開示、積極的な株主との対話やIR活動の推進に努めます。

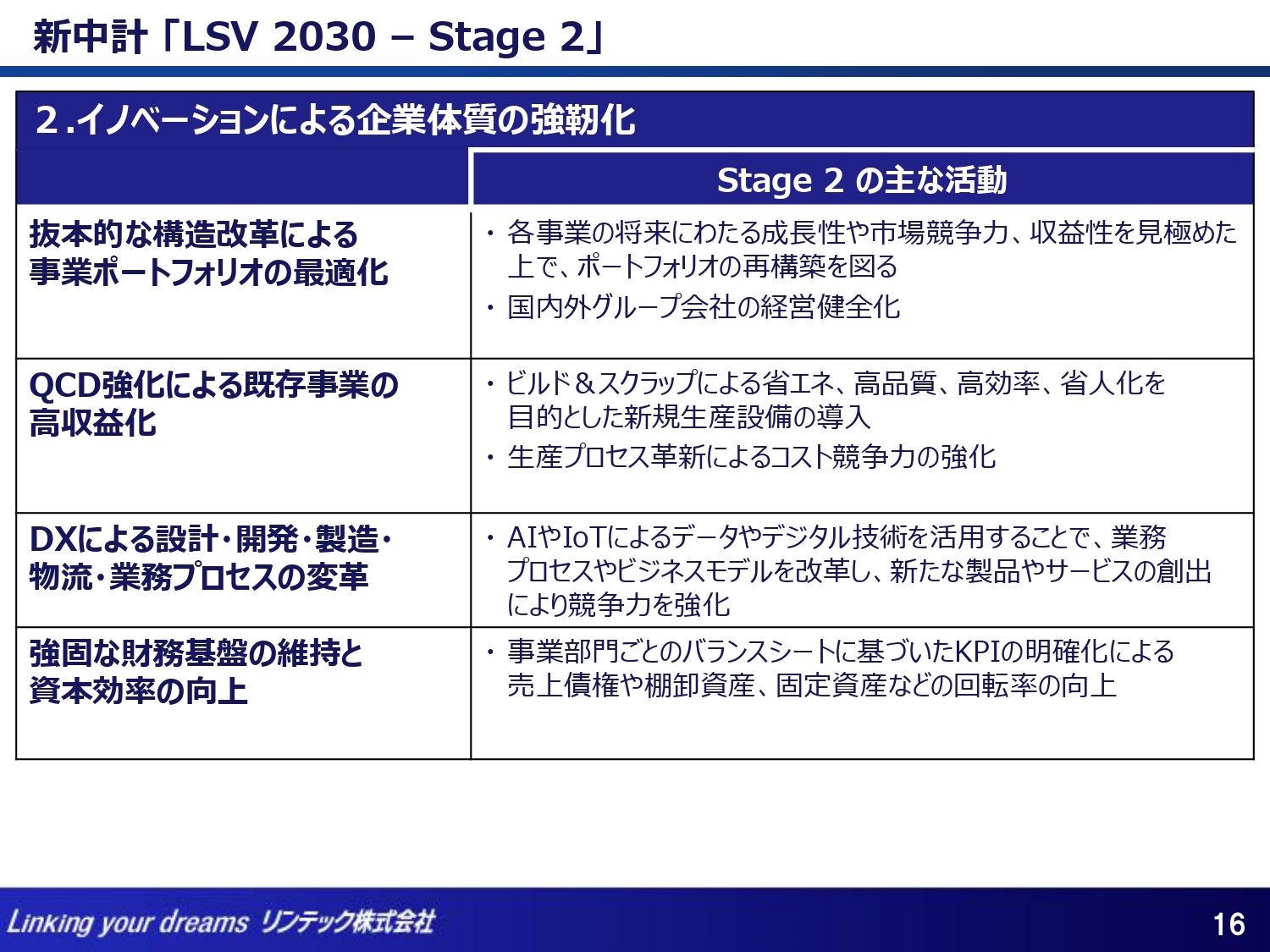

新中計 「LSV 2030 – Stage 2」

「イノベーションによる企業体質の強靭化」については、各事業の将来にわたる成長性や市場競争力、収益性を見極めた上で、不採算分野の撤退を含めたポートフォリオの再構築を図るほか、国内外グループ会社の経営健全化に取り組みます。

また、ビルド&スクラップによる省エネ、高品質、高効率、省人化を目的とした新規生産設備の導入や、生産プロセス革新によるコスト競争力の強化に努めます。さらには、強固な財務基盤の維持と資本効率の向上にも取り組みます。

新中計 「LSV 2030 – Stage 2」

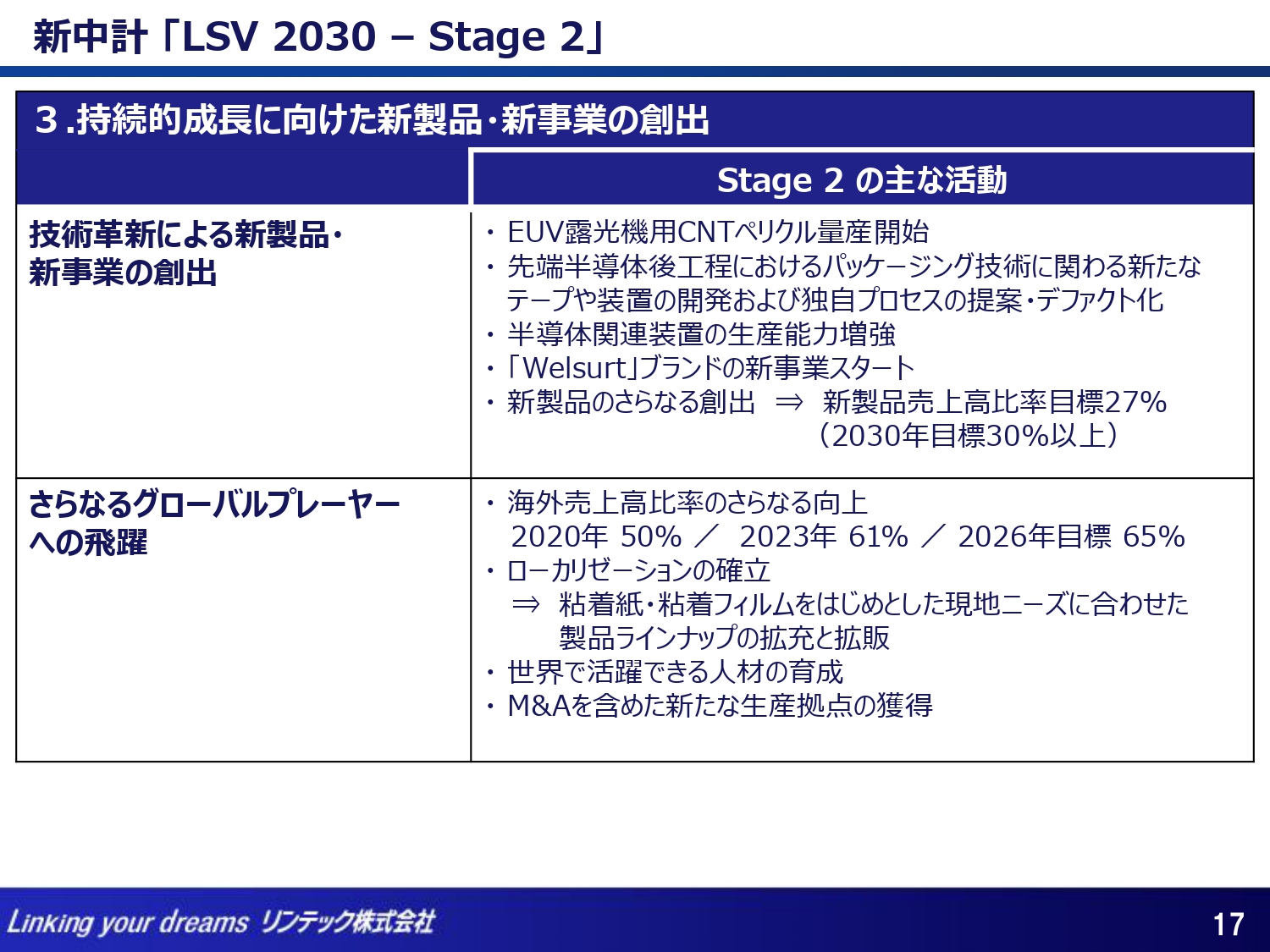

「持続的成長に向けた新製品・新事業の創出」についてです。

「技術革新による新製品・新事業の創出」では、EUV露光機用CNTペリクルの早期量産開始を目指します。加えて、2023年に開設した実装技術開発室を活用し、先端半導体後工程におけるパッケージング技術に関わる新たなテープや装置の開発、および独自プロセスの提案・デファクト化を図ります。

「さらなるグローバルプレーヤーへの飛躍」では、日本国内では成熟しつつある事業領域もあるため、海外市場での現地ニーズに合わせた粘着紙・粘着フィルムなどの製品ラインナップの拡充・拡販に努めます。

海外売上高比率は、2020年が50パーセント、2023年が61パーセントでしたが、2026年は65パーセントを目指します。

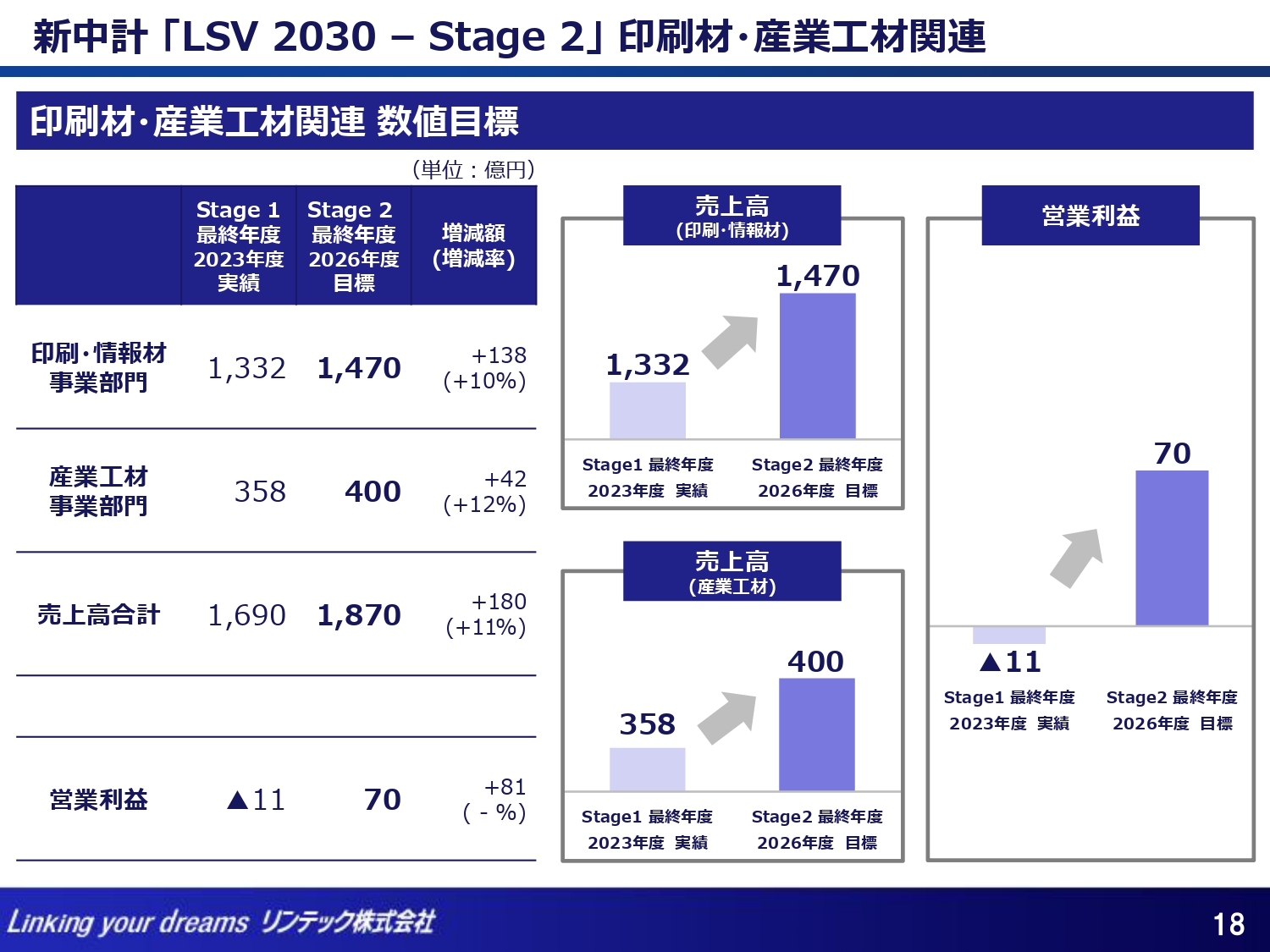

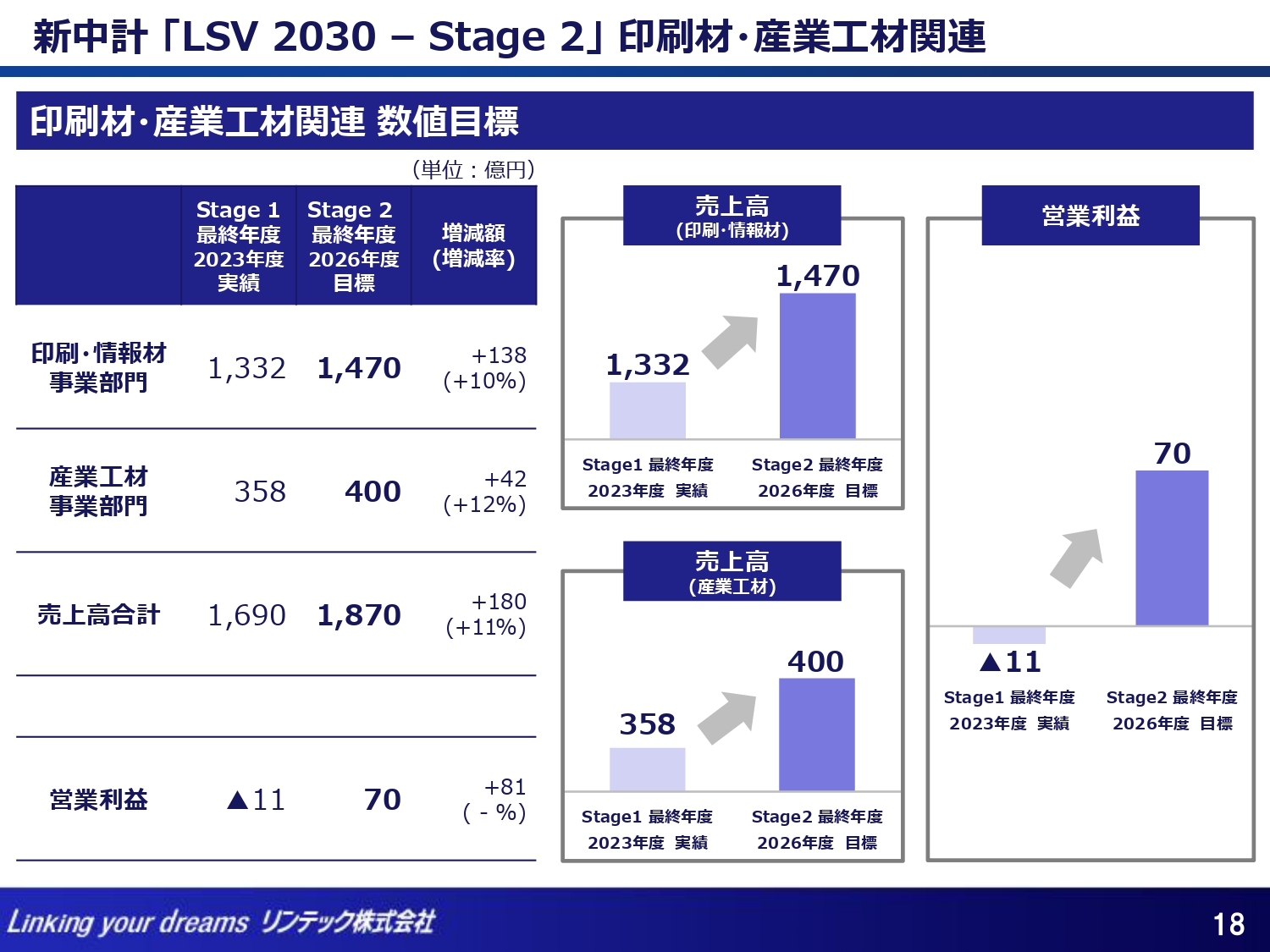

新中計 「LSV 2030 – Stage 2」 印刷材・産業工材関連

セグメント別の数値目標と個別テーマについてご説明します。まずは、印刷材・産業工材関連の数値目標です。

新中計最終年度の印刷・情報材事業部門の売上高は1,470億円、産業工材事業部門は400億円、当セグメントの合計売上高は1,870億円、営業利益は70億円を計画しています。

新中計 「LSV 2030 – Stage 2」 印刷材・産業工材関連/印刷・情報材事業部門

当セグメントの事業部門別の個別テーマについてご説明します。印刷・情報材事業部門は、海外での拡販と損益改善を図っていきます。北米においては、マックタック・アメリカが買収により獲得した生産設備と販路を最大限に活用し、事業拡大を推し進めます。

アジア地域は、現地のニーズに見合った製品ラインナップの拡充と拡販に努めます。地球環境との共生と循環型社会の実現に向けた取り組みについては、脱プラやモノマテリアルといった環境配慮製品のさらなる開発・拡販を推進します。

また、国内・海外ともに、QCDの強化と収益拡大に努めます。

新中計 「LSV 2030 – Stage 2」 印刷材・産業工材関連/産業工材事業部門

産業工材事業部門についてです。自動車用ウインドーフィルムは、遮熱、透明、UVカットなどの高機能製品の開発と拡販、建物用ウインドーフィルムは、防犯対策・飛散防止対策・省エネに貢献する製品のさらなる拡販に努めます。

また、労働力不足解決や生産効率向上に貢献する易施工タイプの内装材や壁装パネルの開発、ラベリング技術を駆使した自動化システムの拡販にも取り組みます。

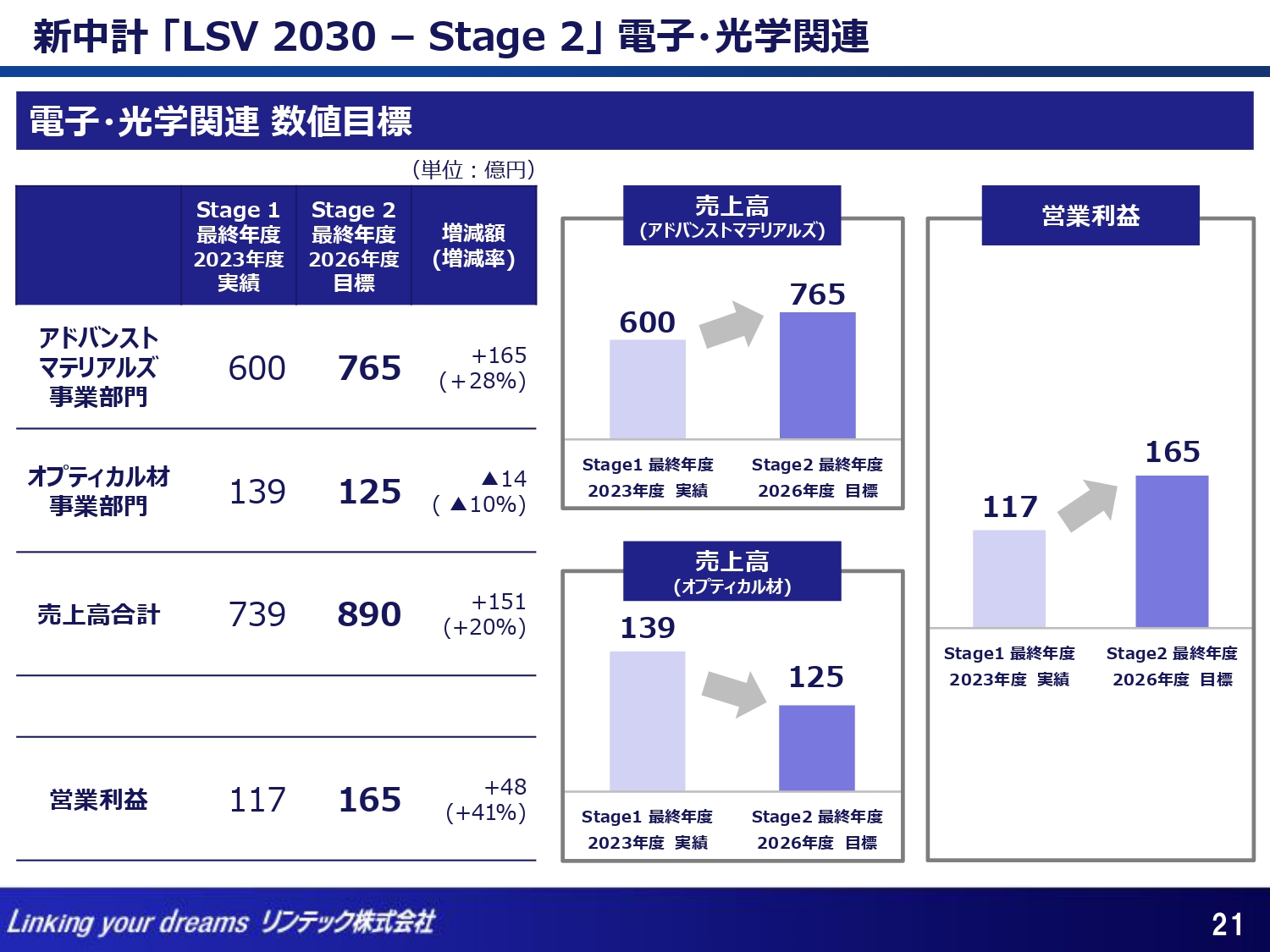

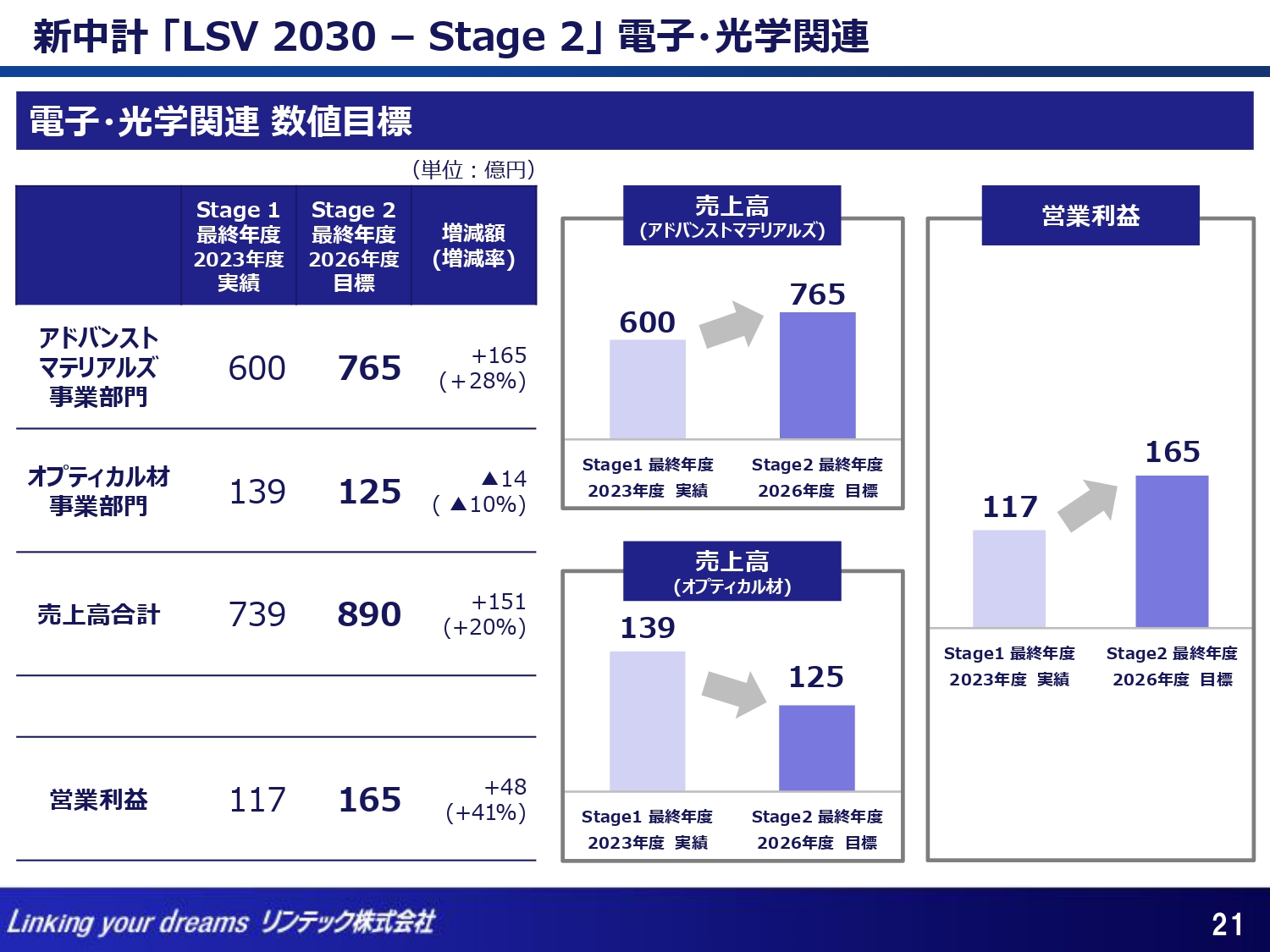

新中計 「LSV 2030 – Stage 2」 電子・光学関連

電子・光学関連の数値目標についてご説明します。新中計最終年度のアドバンストマテリアルズ事業部門の売上高は765億円、オプティカル材事業部門は125億円、当セグメントの合計売上高は890億円、営業利益は165億円を計画しています。

なお、オプティカル材事業部門の売上高減少要因は、主に韓国子会社と台湾子会社の解散によるものです。

新中計 「LSV 2030 – Stage 2」 電子・光学関連/アドバンストマテリアルズ事業部門

当セグメントの事業部門別の個別テーマについてご説明します。アドバンストマテリアルズ事業部門は、積層セラミックコンデンサ関連テープ、半導体関連粘着テープおよび関連装置の供給体制強化によって、エレクトロニクス市場の需要拡大に対応していきます。

また、先端半導体後工程におけるパッケージング技術に関わる新たなテープや装置、独自プロセスの開発を推し進めます。加えて、EUV露光機用CNTペリクルの早期量産開始を目指します。

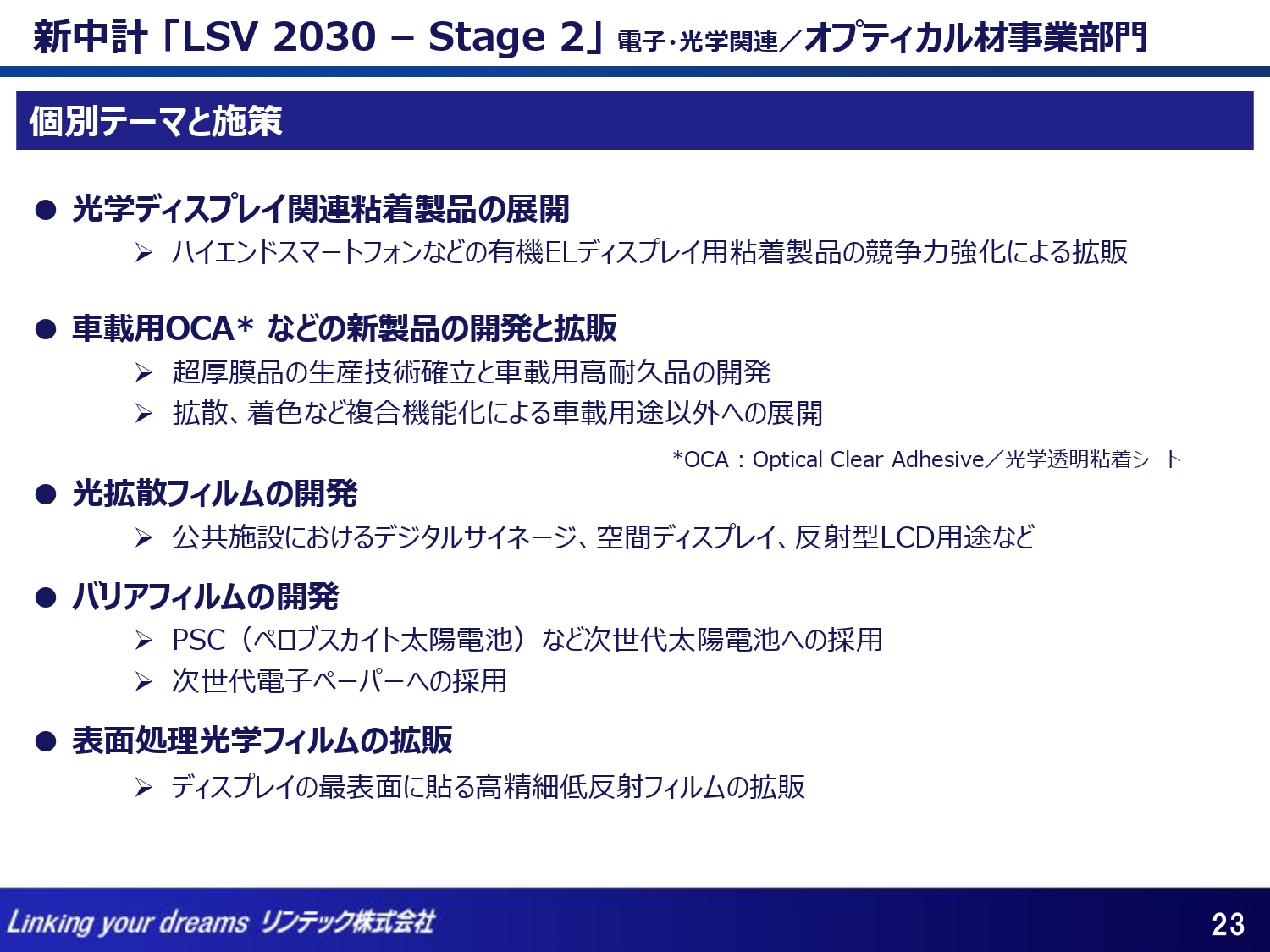

新中計 「LSV 2030 – Stage 2」 電子・光学関連/オプティカル材事業部門

オプティカル材事業部門です。光学ディスプレイ関連粘着製品の展開については、ハイエンドスマートフォンなどの有機ELディスプレイ用粘着製品の競争力強化による拡販に努めます。

OCAについては、車載用高耐久品の開発と拡販を進めるとともに、複合機能化による車載用途以外への展開も図っていきます。ほかにも、光拡散フィルムやガスバリアフィルムの開発を推し進めます。

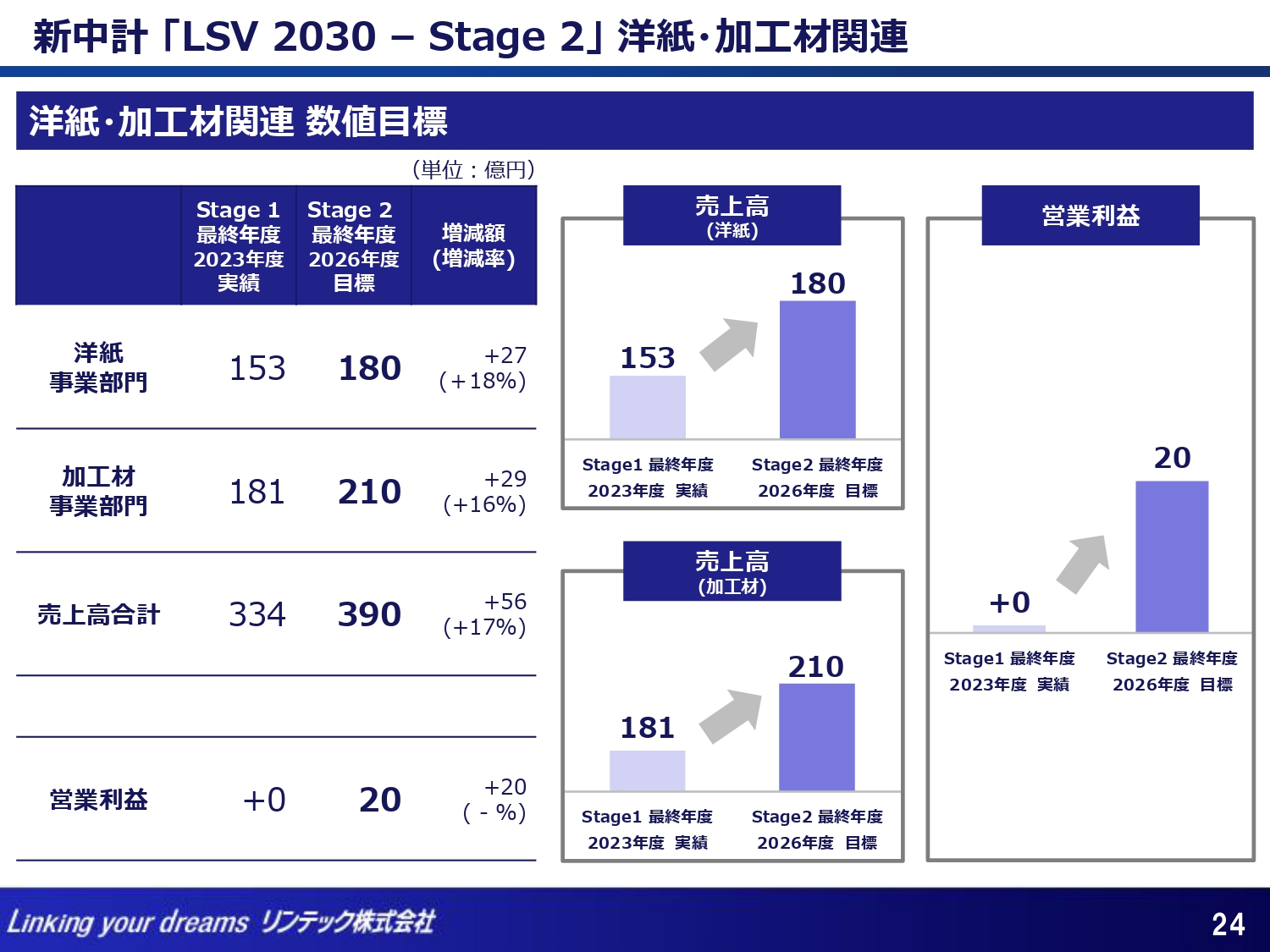

新中計 「LSV 2030 – Stage 2」 洋紙・加工材関連

洋紙・加工材関連の数値目標についてご説明します。新中計最終年度の洋紙事業部門の売上高は180億円、加工材事業部門は210億円、当セグメントの合計売上高は390億円、営業利益は20億円を計画しています。

新中計 「LSV 2030 – Stage 2」 洋紙・加工材関連/洋紙事業部門

当セグメントの事業部門別の個別テーマをご説明します。洋紙事業部門は、耐油紙の非フッ素タイプへの完全切替を目指します。また、バイオマス樹脂のコーティングやヒートシール性を付加することで、紙製食品容器の厚物タイプの展開を推し進めます。

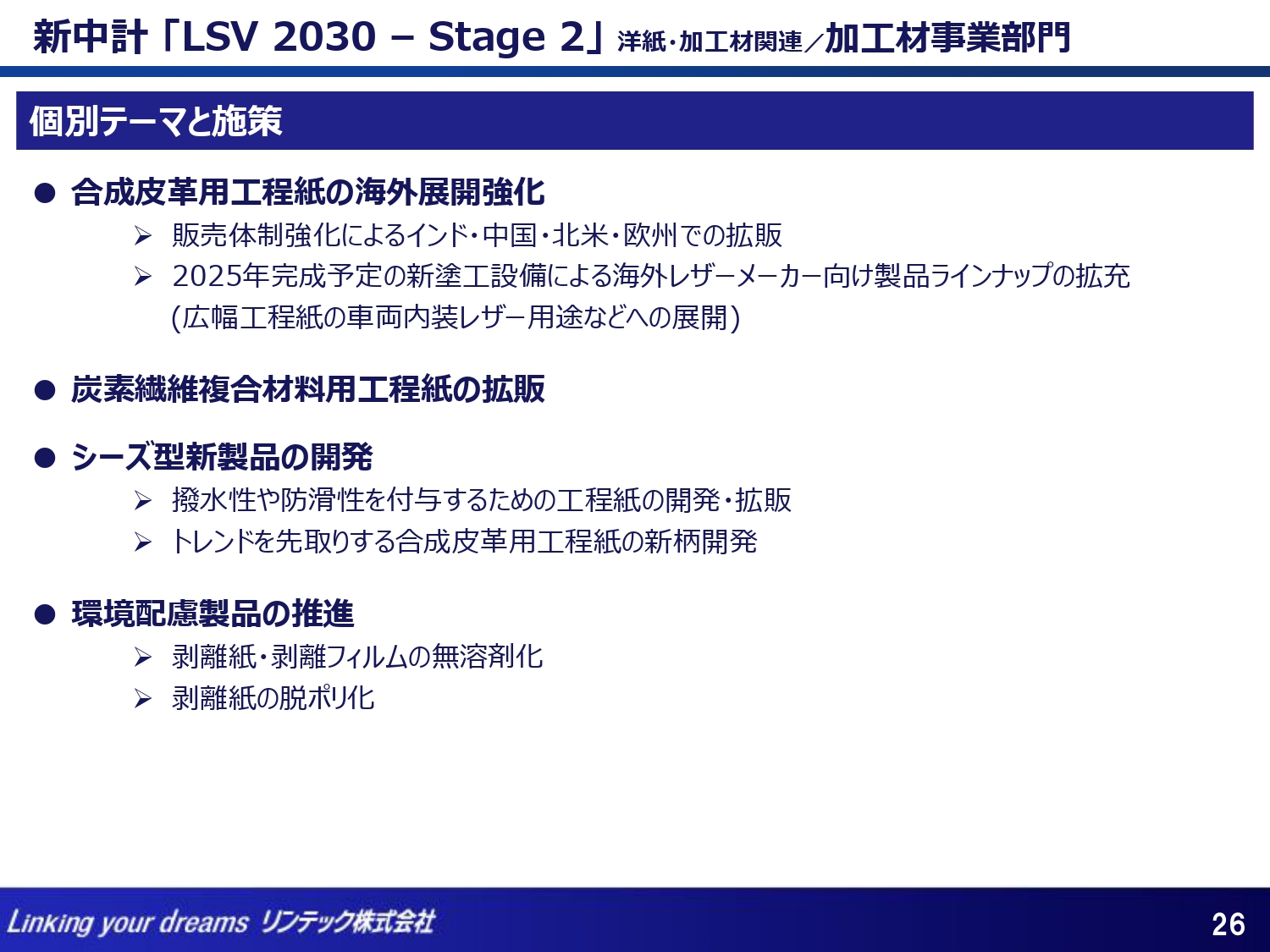

新中計 「LSV 2030 – Stage 2」 洋紙・加工材関連/加工材事業部門

加工材事業部門です。合成皮革用工程紙については、2025年に新塗工設備が完成するため、製品ラインナップの拡充にあわせて海外展開を強化します。

また、炭素繊維複合材料用工程紙の拡販や、撥水性や防滑性を付与するための工程紙の開発・拡販を推し進めるとともに、剥離紙・剥離フィルムの無溶剤化、剥離紙の脱ポリ化に取り組みます。

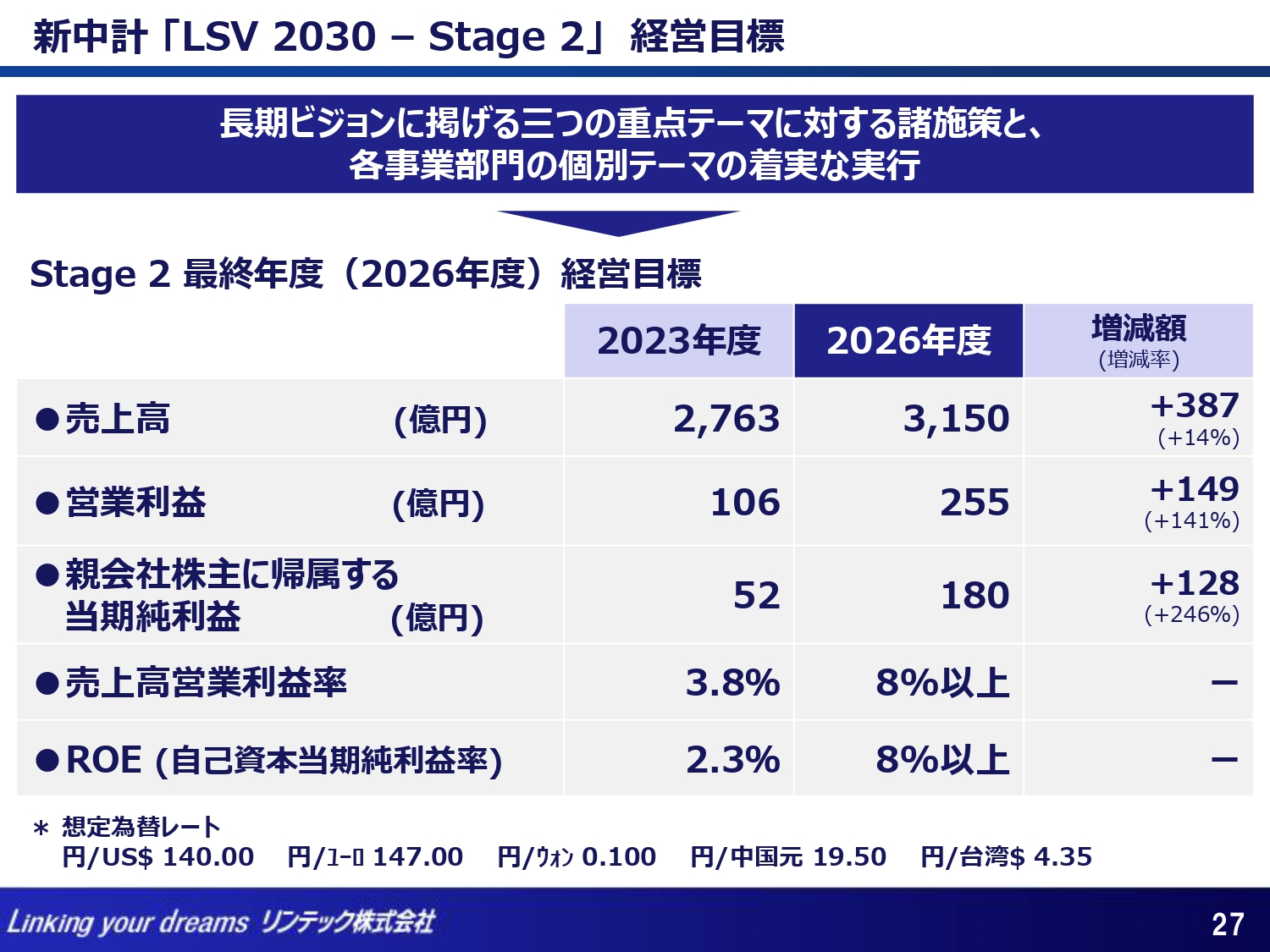

新中計 「LSV 2030 – Stage 2」 経営目標

新中期経営計画の最終年度である、2026年度の経営目標についてご説明します。

これまでご説明してきた、長期ビジョンに掲げる3つの重点テーマに対する諸施策と、各事業部門の個別テーマを着実に実行し、売上高3,150億円、営業利益255億円、親会社株主に帰属する当期純利益180億円、売上高営業利益率とROEはそれぞれ8パーセント以上を目指します。

なお、想定為替レートはスライドに記載のとおりです。

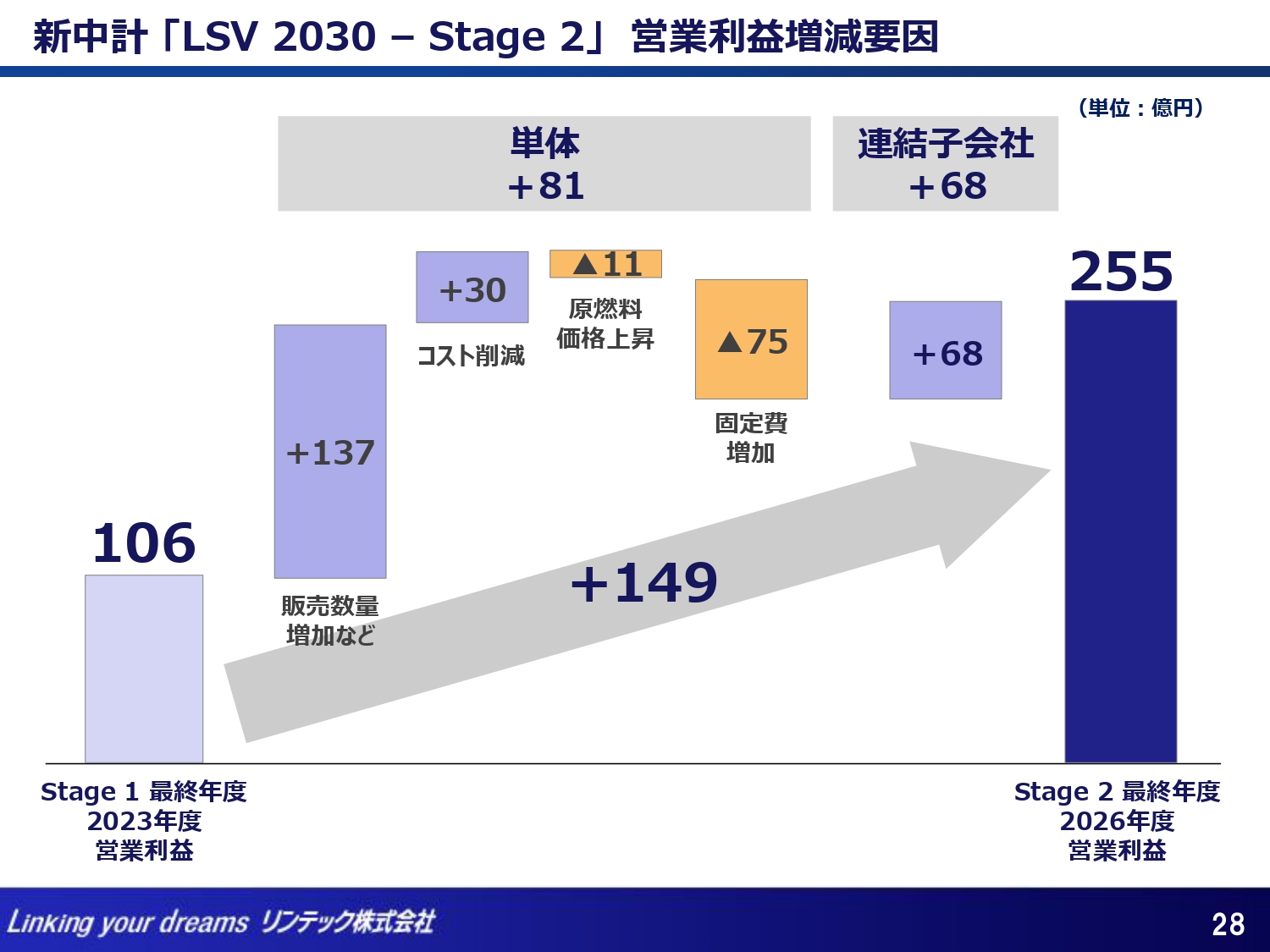

新中計 「LSV 2030 – Stage 2」 営業利益増減要因

2023年度に対する、2026年度の営業利益増減要因です。単体の増益要因として、販売数量の増加などで137億円、コスト削減で30億円を見込んでいます。減益要因としては、原燃料価格上昇で11億円、固定費増加で75億円を見込み、単体合計では81億円の増益となる見通しです。

また、連結子会社は68億円増と見ており、連結では149億円の増益を見込んでいます。

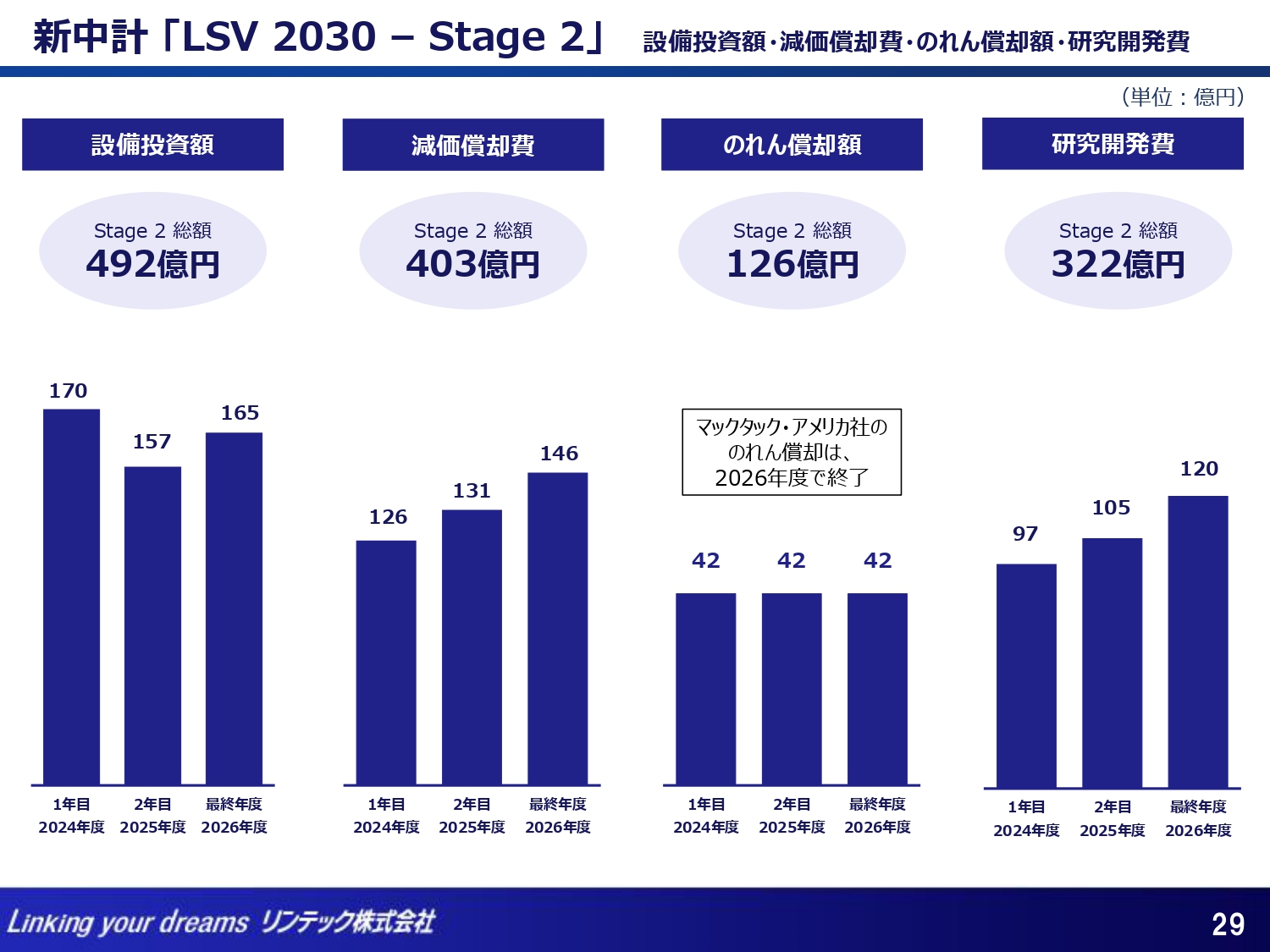

新中計 「LSV 2030 – Stage 2」 設備投資額・減価償却費・のれん償却額・研究開発費

設備投資額・減価償却費・のれん償却額・研究開発費についてご説明します。設備投資については、事業の拡大と高収益化を視野に入れたQCD強化のための設備導入や統廃合を推進します。

この3年間での設備投資計画の総額は492億円、減価償却費は403億円、のれん償却額は126億円、研究開発費は322億円を計画しています。なお、マックタック・アメリカののれん償却は2026年度で終了します。

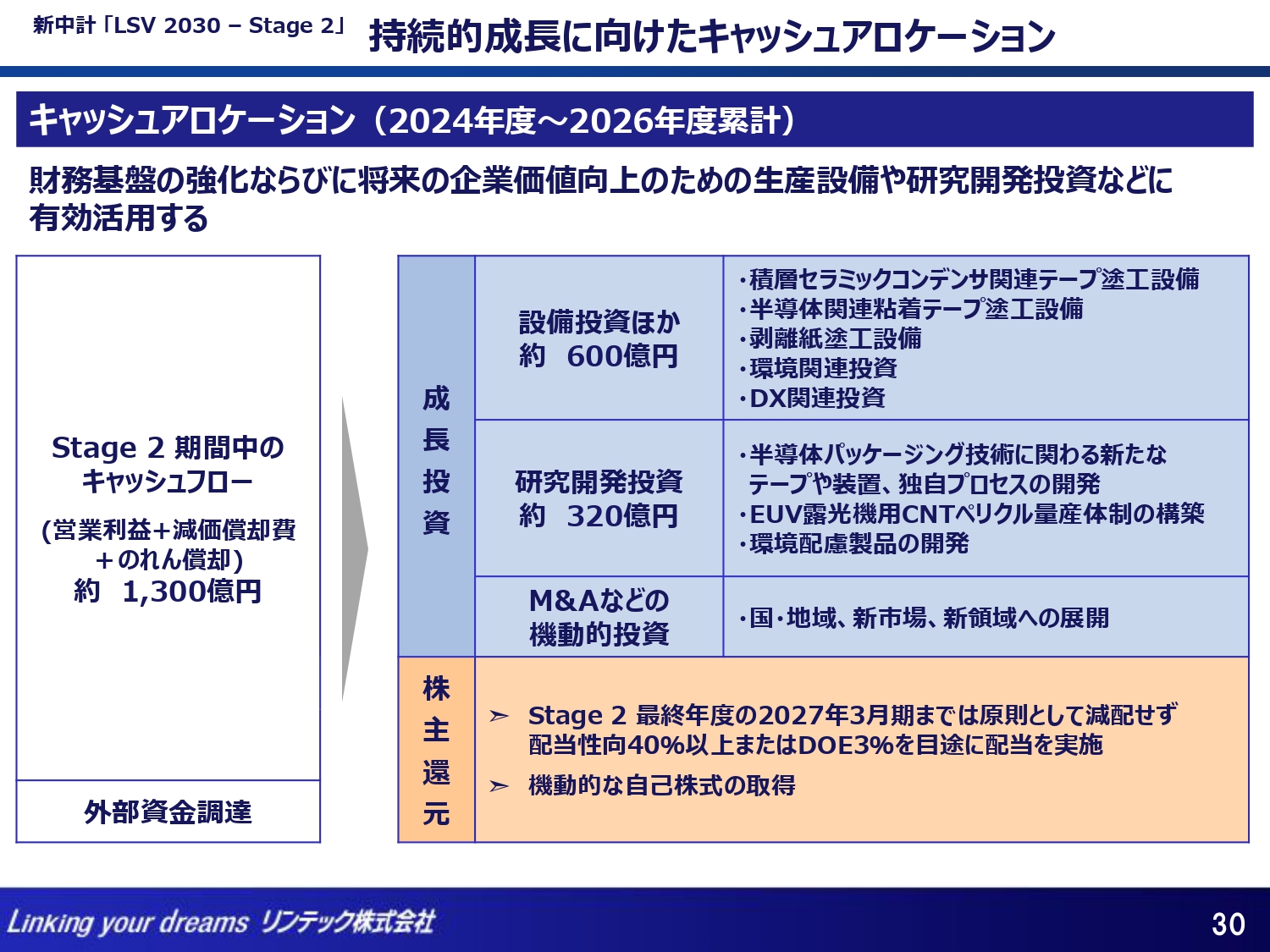

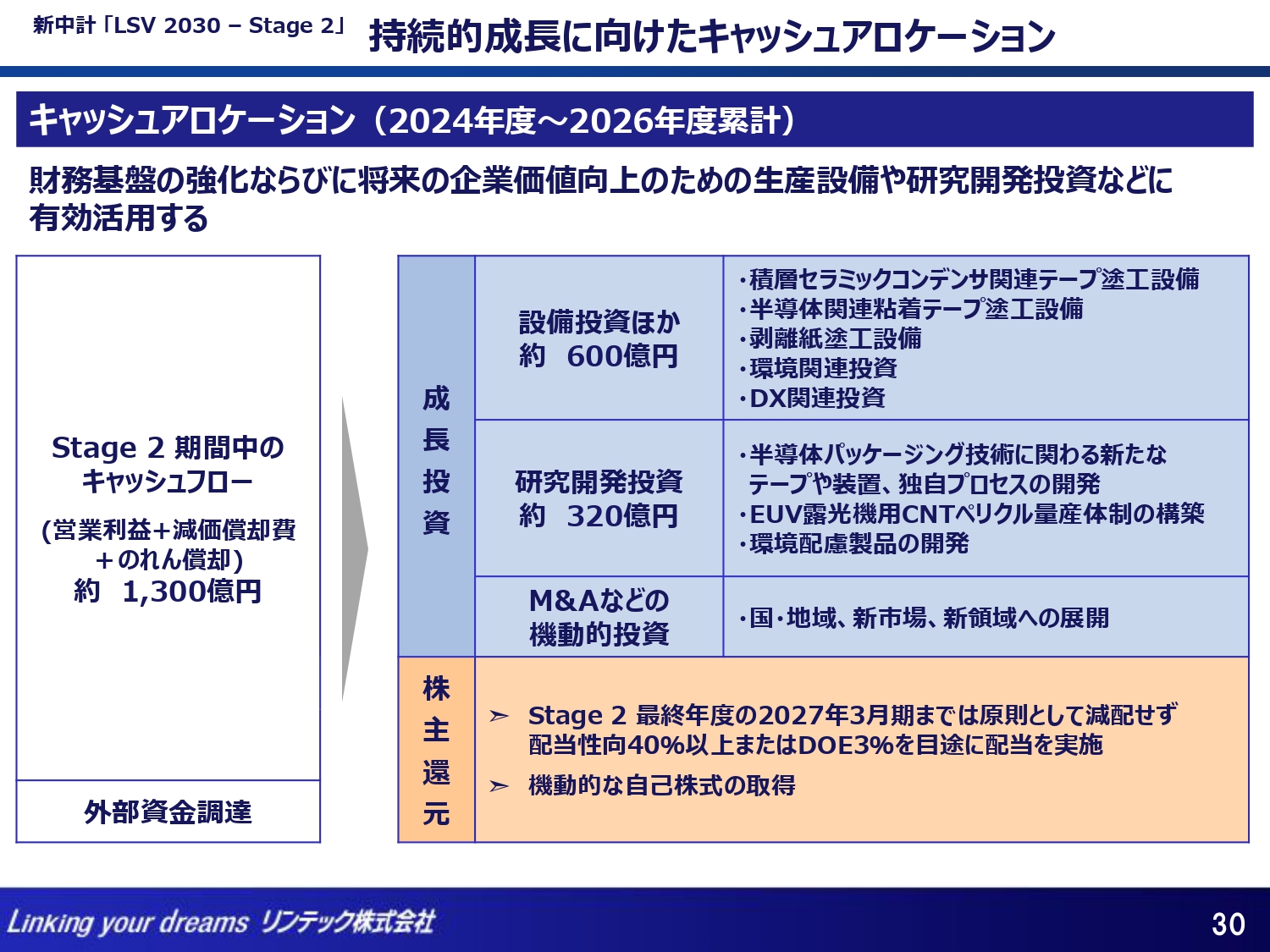

新中計 「LSV 2030 – Stage 2」 持続的成長に向けたキャッシュアロケーション

持続的成長に向けたキャッシュアロケーションについてご説明します。新中期経営計画期間中の営業利益や減価償却費などによって生じるキャッシュフローは、財務基盤の強化ならびに将来の企業価値向上のための生産設備や研究開発投資などの成長投資に有効活用します。

約1,300億円のキャッシュフローのうち、設備投資などに約600億円、研究開発投資に約320億円、そのほかにはM&Aなどの機動的投資にも活用します。

また、株主還元においては、新中計最終年度の2027年3月期までは原則として減配せず、配当性向40パーセント以上またはDOE3パーセントを目途に配当を実施します。自己株式取得については、手元資金を勘案の上、適宜必要性を判断し機動的に実施していきます。

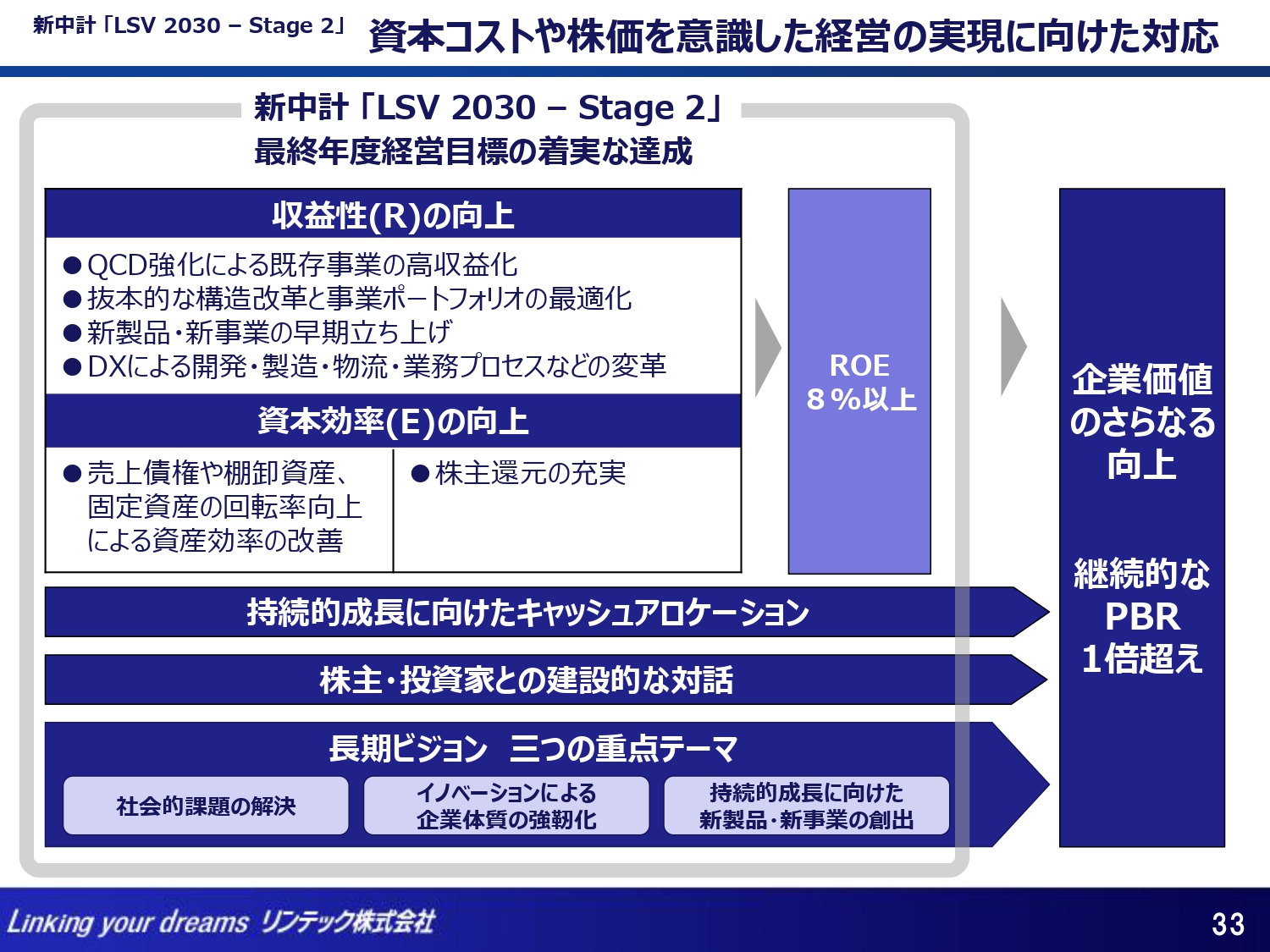

新中計 「LSV 2030 – Stage 2」 資本コストや株価を意識した経営の実現に向けた対応

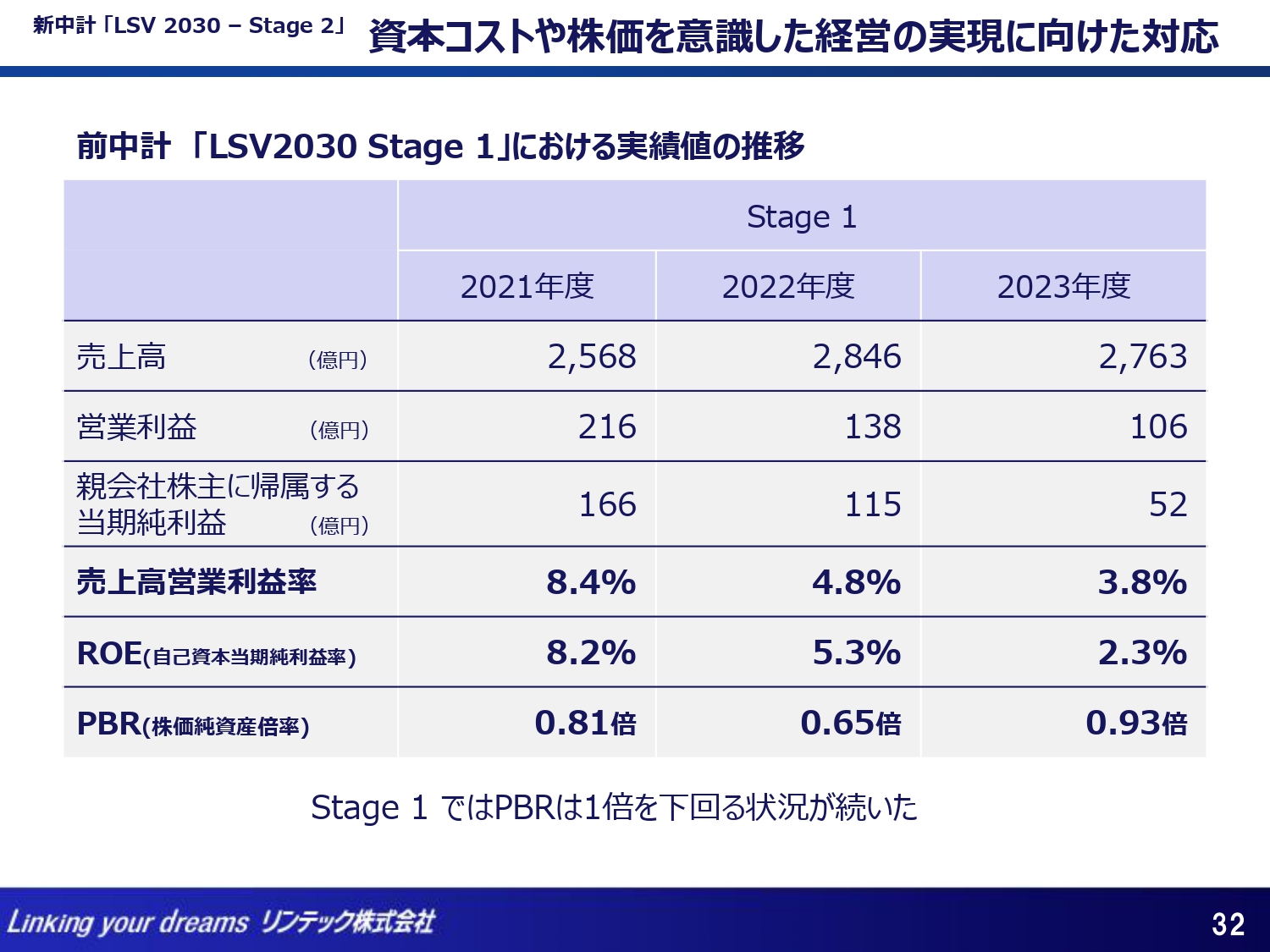

昨年3月に東京証券取引所より要請のあった「資本コストや株価を意識した経営の実現に向けた対応」についてご説明します。

前中計における当社の業績は、初年度は売上高営業利益率、ROEともに8パーセントを上回ったものの、2年目以降は8パーセントを大きく下回る結果となりました。また、PBRについても1倍を下回る水準が続きました。

新中計 「LSV 2030 – Stage 2」 資本コストや株価を意識した経営の実現に向けた対応

企業価値のさらなる向上と継続的なPBR1倍超えを目指し、特に新中期経営計画においては、収益性の向上と資本効率の向上に努めます。

収益性の向上については、QCD強化による既存事業の高収益化や、抜本的な構造改革と事業ポートフォリオの最適化などを進めます。資本効率の向上についても、資産効率の改善などを行い、新中計最終年度にはROE8パーセント以上の達成を目指します。

また、持続的な成長に向けたキャッシュアロケーションを実行するほか、株主・投資家との建設的な対話も強化し、長期ビジョンの3つの重点テーマを着実に実行していきます。新中期経営計画「LSV 2030-Stage 2」のご説明は以上です。

サステナブルな社会の実現に貢献する企業となるべく、引き続きグループ全社員が一丸となって、新中計最終年度の経営目標の達成に向けて積極果敢に取り組んでいきます。株主・投資家のみなさまには、引き続きご支援のほどよろしくお願いいたします。ご清聴ありがとうございました。

質疑応答:新中計における印刷材・産業工材関連の収益向上策について

質問者:新中計最終年度における印刷材・産業工材関連の数値目標は、大幅な改善を計画されています。

前期の11億円の赤字から70億円まで持っていく過程で、国内のシール・ラベル用粘着製品と、米国子会社のマディコとマックタック・アメリカの収益向上策があれば、具体的に教えてください。

服部:米国のロールラベル市場は2023年5月が一番厳しい状況でしたが、こちらを底にして徐々に回復傾向にあります。

加えて、マックタック・アメリカはデュラマークとスピネカーを、マックタック・カナダはラベルサプライ社のM&Aを相次いで行ってきました。これらM&Aの課題であった生産設備の最適化や拡大する市場への拡販を図ることで、マックタック・アメリカは2023年度比で大きく利益改善できると考えています。

この改善については、今年度でなんとかブレークイーブンまで、そして最終年度で安定した黒字経営まで持っていくという計画を推し進めたいと考えています。現地とともに取り組みを強化しています。

また、産業工材に関連するマディコについては、まずウインドーフィルムの高機能化を展開します。昨年からは特に、学校関係の防犯フィルムの市場が大きくなってきていますので、こちらの拡販によってマディコの収益をさらにプラスに持っていきます。

フィルムの表面加工をする米国子会社のVDI社ではスパッタリングフィルムが特殊用途向けに、去年の後半から売上・収益ともに強力に貢献し始めています。

国内でも、環境配慮製品等のリリースと拡販を進めています。さらに、国内外の収益改善を図ることで、今回ご説明した計画数値に持っていけると考えています。

質疑応答:マックタック・アメリカの2026年度業績予想について

質問者:マックタック・アメリカについて、社長から「今期は収支トントンまで持って行く」とお話いただきました。2026年度には、最終的にどれくらいまで利益を上げられると見ていますか?

柴野洋一氏(以下、柴野):マックタック・アメリカは、新中期経営計画の最終年度で1️0億円程度の営業利益を見込んでいます。その中で、今年度は収支ブレークイーブンまで持っていきたいと考えています。

質疑応答:生産ラインの集約や拠点統廃合などの戦略について

質問者:生産ラインの集約や拠点統廃合などの施策は、国内外含めて新中期経営計画には入っていないのでしょうか?

服部:その計画も当然織り込んでいます。国内では、特にシール・ラベル用粘着製品のマザー工場として機能している龍野工場で、生産ラインの集約および高効率化の計画があります。すでにそれを目指して投資する段階で、実行に向けて動いています。

マックタック・アメリカについては、旧デュラマークほかの生産設備の最適化と、フィルム製品のさらなる高効率化等を計画しています。

質疑応答:電子・光学関連の収益予想について

質問者:電子・光学関連の新中期経営計画についてです。今後3年間で、アドバンストマテリアルズ事業部門の売上高が165億円増えると予想されています。この中に、HBM向けの装置はどのようなかたちで入ってきますか? また、EUV露光機用CNTペリクルは、新中計期間中に収益貢献する見通しなのでしょうか?

全体的に、売上の伸びに対して営業利益の伸びがやや物足りないと思いますが、この要因には何が考えられますか? 固定費がかなり重くなるなど、主だった入り繰りがあれば教えてください。

服部:アドバンストマテリアルズ事業部門の売上高165億円の中に、HBM向けの装置がどれくらい入っているかと言いますと、売上のボリュームとしては、今期は約70億円となる計画です。

また、HBM向けの装置に関連する、その他の従来テープや従来モデルの装置なども連動してくるため、これら全体で165億円と計画し、その中のコアとしてHBM関連の装置が存在しているかたちです。

EUV露光機用CNTペリクルは2025年からの量産開始予定であり、実際は2025年の後半以降の参入になります。そのため、2025年3月までの業績計画には、今のところ数値を織り込んでいません。最終的には、2026年の段階で業績に貢献してくるという計画を描いています。

アドバンストマテリアルズ事業部門の営業利益については、量産設備への投資と研究開発にかかわる投資が背景にあります。

研究開発については、EUV露光機用CNTペリクルに関わる量産体制を整えるための投資が、この後も断続的に入ってきます。さらに、次世代のパッケージ市場に提案する新しいテープや装置などの開発も同時にスタートさせているため、これらの生産と開発に関わる部分への先行投資がどうしても必要です。

この業界において、将来のデファクトを取るためには相当の投資が必要と見ています。

質疑応答:HBM向け装置の受注状況や来期の見通しについて

質問者:今期の70億円という売上予想に対し、HBM向け装置の足元の受注状況や来年の見通し、さらにもう一段アップするのかどうかについてコメントいただけないでしょうか?

服部:HBM関係の装置の状況ですが、HBMを必要とする生成AI関連事業が半導体市場を強力に牽引しています。さらに今後もその傾向はまず変わらないとの予測で、むしろその存在感が大きくなってくる状況です。

この生成AI関連事業にあわせて、当社のHBM向けの装置も、引き合いも含めた追加オーダーを引き続きいただいている状況であり、当面は当社の装置事業におけるコア事業として引っ張っていく見通しです。

質疑応答:自己株式の取得の実施計画および総還元性向の数値目標について

質問者:キャッシュアロケーションについて、今回「機動的な自己株式の取得」というコメントをいただきました。こちらは大株主の出資比率とは関係なく、自己株式を取得していくお考えなのでしょうか? 加えて、総還元性向について目処とする数値があれば教えてください。

服部:自己株式の取得を含めたキャッシュアロケーションや配当性向については、あくまでも当社独自の展開を考えています。関係者との兼ね合いもあるため、本日は詳細な回答を差し控えます。

ただし、少なくともリンテックとしては、キャッシュアロケーションおよび株主還元を強力に進めていく方針です。先ほどご説明した基本方針を確実に進めていきます。

また、総還元性向において目処とする数値はありませんが、基本方針に則った範疇で対応します。

質疑応答:第4四半期におけるアドバンストマテリアルズの増収増益要因について

質問者:アドバンストマテリアルズ事業部門の業績が、直近の1月から3月でかなりよくなっているように見えます。電子・光学関連全体の売上高約200億円のうち、アドバンストマテリアルズの売上高は約170億円、セグメント営業利益は約40億円です。

こちらは、一過性要因が何か入っているのでしょうか? また、先ほどのご説明を踏まえると新年度以降もっと伸びていきそうな勢いもありますが、この営業利益をベースにして考えてよいのでしょうか?

服部:前期第4四半期の状況として、半導体関連市場は第3四半期以降回復傾向にありました。特に、第4四半期は数字的にも大幅に回復しています。

この理由の1つは、中国・台湾・韓国のスマホメーカーに関わるデバイス生産量が、それまでの停滞領域から格段に上がったことです。もう1つは、第4四半期からHBMの本格的な供給が開始されたことです。これら2つの要因により、第4四半期で特に大幅な上昇を遂げている状況です。

質疑応答:HBMの前期実績から見た今期の利益予想について

質問者:新年度のHBMは70億円の見通しということですが、前期第4四半期ではどのくらい入ったのでしょうか?

また現状からすると、電子・光学関連の営業利益は、新年度の第1四半期以降も40億円規模が続く可能性があるのでしょうか? 電子・光学関連のセグメント営業利益40億円が続くとすると、計画よりも大きくなると思いますが、こちらに関して補足があればご説明をお願いします。

柴野:前期のHBM関連については、ラミネーターの売上高が約20億円ありました。そのため、当期は70億円と見通しています。40億円レベルがこれから続くかについては、おそらく同等のレベルで推移する可能性もあると見ています。

質疑応答:HBM関連の新世代対応部品の動向について

質問者:HBMのラミネーターについてです。足元では、HBMメーカーも新しい世代の部品を出していますが、この装置はそちらに対応しているものなのでしょうか? あるいは、そのさらに次の世代に対応するものになりますか?

また、御社のもともとの半導体関連ビジネスは、バックグラインドテープやダイシングテープなど、どちらかと言えばウエハの加工にかかわらず、テンポラリーで接着させるものだったと思います。今回はHBMや次世代パッケージについてのお話がありましたが、今後は半導体にずっと残るものに関するビジネスが展開されるという認識でよろしいでしょうか?

服部:HBMラミネーターが生成AI関連デバイスの世代に対応しているかどうかについては、現在の受注状況や引き合い内容を踏まえる限り、次世代になってもそのまま使われるプロセスだと見ています。したがって、当面見える範囲での世代対応はできていると考えています。

テープ関連については、ご存じのように他企業がこの関連のテープに非常に強いです。残念ながら、当社はまだ他企業に対抗するテープを持っていません。

ただし、半導体製造プロセスのうち、私どものバックグラインドテープやダイシングテープは、生成AIやメモリによって使い分けるわけではないため、デバイスの数が増えれば、従来の間接部材であるテープ関係のビジネスは拡大していくと見ています。

ご質問の意図は「最終的にこの領域のパッケージに関わるテープ開発をどうするのか?」というものだと思いますが、その開発を推し進めるために、先ほど新中計のところでご説明した「実装技術開発室」の開設などを強力に進めている状況です。

質疑応答:電子・光学関連のオプティカルのコスト削減の見通しとその他営業戦略について

質問者:電子・光学関連のオプティカル材事業部門について、海外の2拠点が今期途中から閉鎖予定となっています。来期にかけて、どのくらいコストの減少を期待してよいのでしょうか?

中期経営計画において収益性目線ですと、国内拠点が残ると思います。その上で、コスト構造改革や販売先獲得などの戦略を教えていただきたいです。

柴野:オプティカル材事業部門の韓国子会社と台湾子会社の閉鎖に伴い、通期では約5億円改善すると見ていますが、解散が韓国は2024年6月、台湾が9月ですので、通期で全額5億円は寄与しない予測です。

質疑応答:洋紙・加工材関連のコスト削減策について

質問者:新中期経営計画においては、洋紙・加工材関連も収益性をしっかり戻す戦略になっており、「コストの適正化」というキーワードも出てきています。こちらについては、増収に加えて、コストの削減にもいろいろな具体策があるのでしょうか?

服部:洋紙事業部門のうち、今まで数量で洋紙事業を引っ張ってきた封筒用紙は、市場自体がこの先も大幅に伸びるというより、むしろ今のレベルを精一杯維持する状態が当面続くと見ています。

そのため洋紙事業部門は、どうしても数量的な部分を戦略的に欲しています。そこで、今後の大きな施策として考えているのが、耐油紙です。耐油紙は、今のタイプから非フッ素耐油紙へ全面的に移行することで、食品包材等にも展開して数量増を図ります。

さらに今は、SDGsやESG対策が追い風になっていると考えています。環境配慮が叫ばれる状況で、当社が今まで培ってきた機能紙製品を上市し、拡大を図ろうと考えています。こちらが、ボリュームゾーンに対する現状の課題とテーマになります。

加工材事業部門も合成皮革用工程紙の海外市場でのボリュームを取り込む戦略です。そのため、現在は合成皮革用工程紙の塗工設備を小松島に建設中で、2025年から稼動し始める計画です。これらの動きにより、数量的な部分に貢献したいと考えています。

新中計の3年間は、前中計ではっきりとクローズアップされた諸課題への高効率化などの取り組みにいち早く着手し、生産性および原価の面もクリアしていく考えです。

もう1つ、前中計での経験からの取り組みとして、洋紙の主原材料となるパルプの調達面からコストを意識した適正なコントロールを進めていきます。

新着ログ

「その他製品」のログ