大気社、過去最高益を達成 半導体関連や自動車メーカーによる投資が好調であり、今期は過去最高水準の受注高を見込む

目次

長田雅士氏:株式会社大気社代表取締役社長の長田でございます。本日は、弊社の決算説明会にご参加いただき、誠にありがとうございます。

私からは、2024年3月期の市場環境と業績、そして2025年3月期業績の見通しについてご説明します。

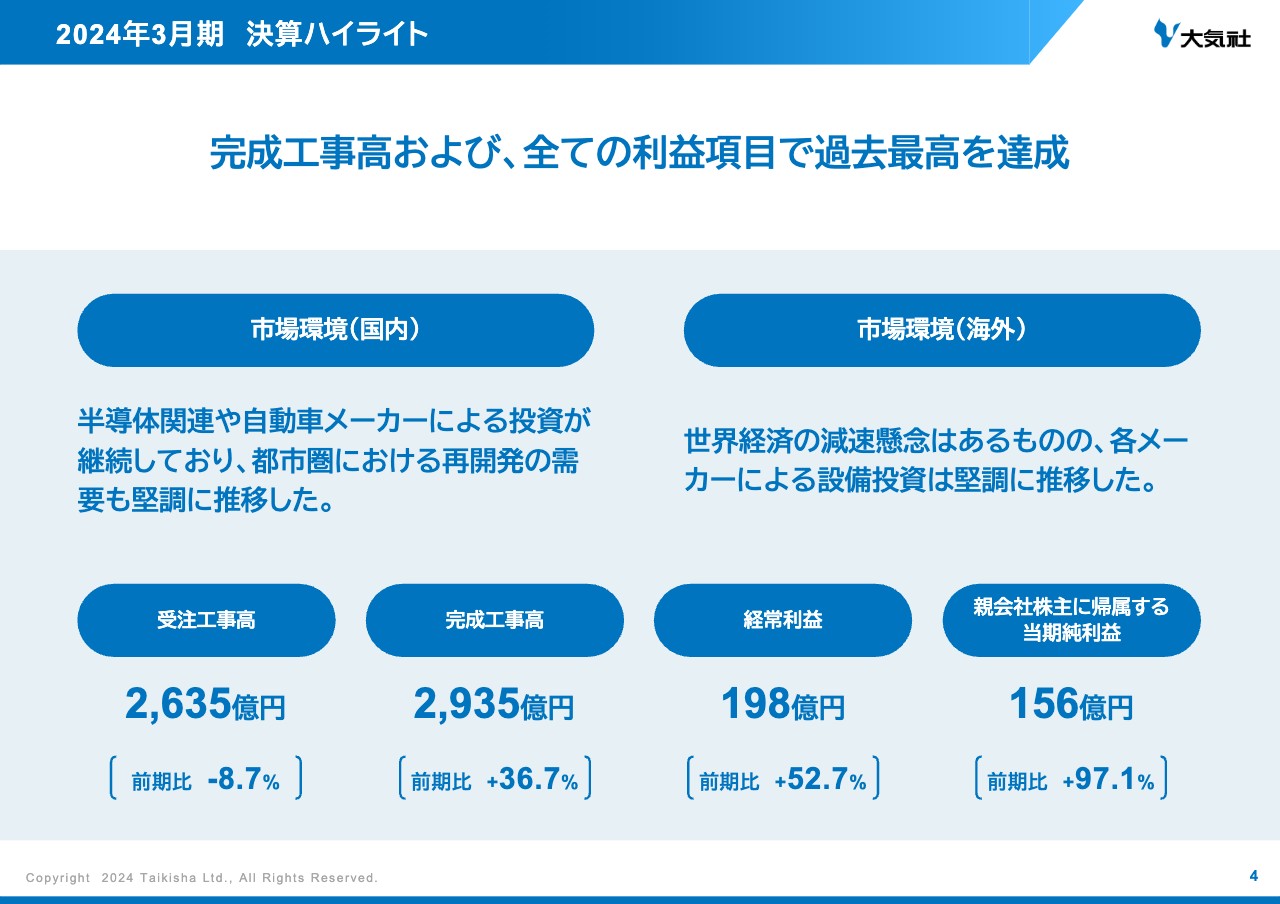

2024年3月期 決算ハイライト

まず、当社グループにおける市場環境につきましては、国内市場では半導体関連や自動車メーカーによる投資が継続しており、都市圏における再開発の需要も堅調に推移しました。

海外市場では、世界経済の減速懸念はあるものの、各メーカーによる設備投資は堅調に推移しました。

そのような市場環境のもと、受注工事高は前期に大型物件の受注があったことから、反動減となりましたが、業績面につきましては、前期からの繰越工事の順調な進捗により、完成工事高およびすべての利益項目で過去最高を達成しました。

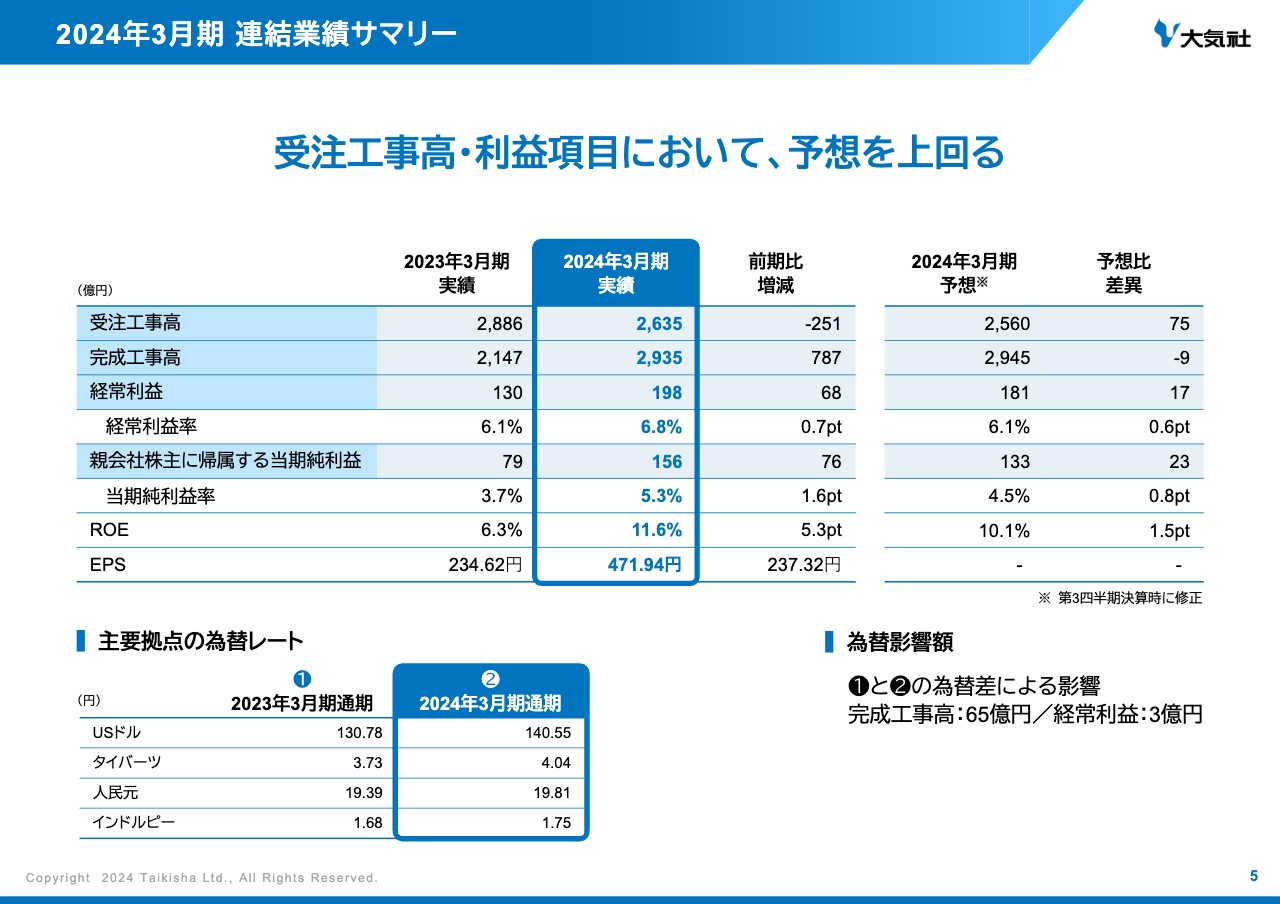

2024年3月期 連結業績サマリー

このような状況のもと、完成工事高を除くすべての項目につきまして、第3四半期決算時に修正した通期予想を上回りました。

項目別にご説明いたしますと、受注工事高は、想定以上の受注を確保できたことから、予想を上回りました。完成工事高は、想定を若干下回ったものの、ほぼ予想どおりに着地しました。

利益面につきましては、工事の採算性が改善したため、経常利益において予想を上回りました。親会社株主に帰属する当期純利益につきましては、先に述べました要因に加え、投資有価証券売却益等の増加により予想を上回りました。

セグメントごとの要因につきましては、後ほど、管理本部長の中島よりご説明します。

また、当社の主要拠点の為替レートと、為替影響額についても記載しておりますので、ご参照ください。

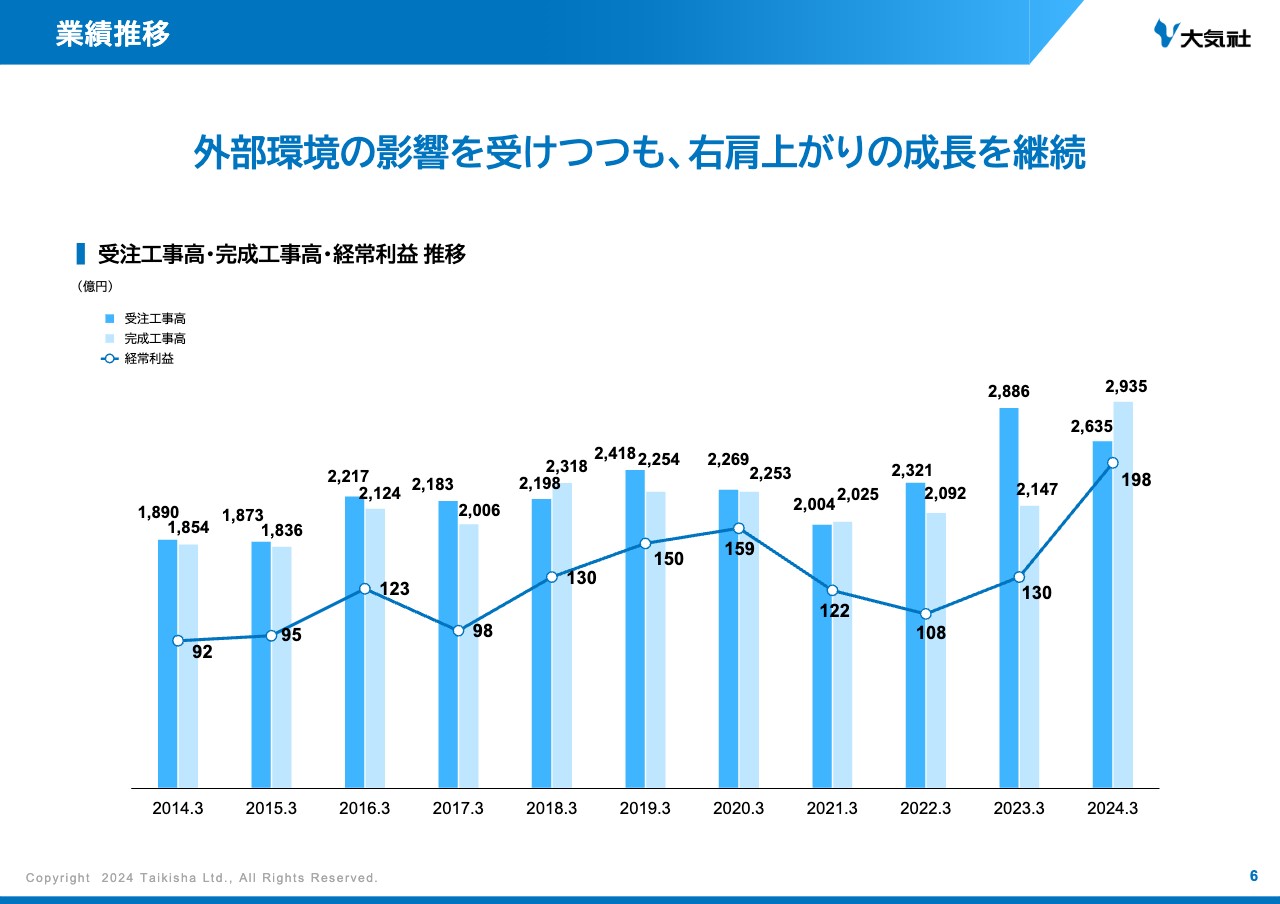

業績推移

当頁では、業績の推移をお示ししております。

新型コロナウイルス感染症による影響など、外部環境の影響により一定程度の波はあるものの、右肩上がりの成長を継続しております。

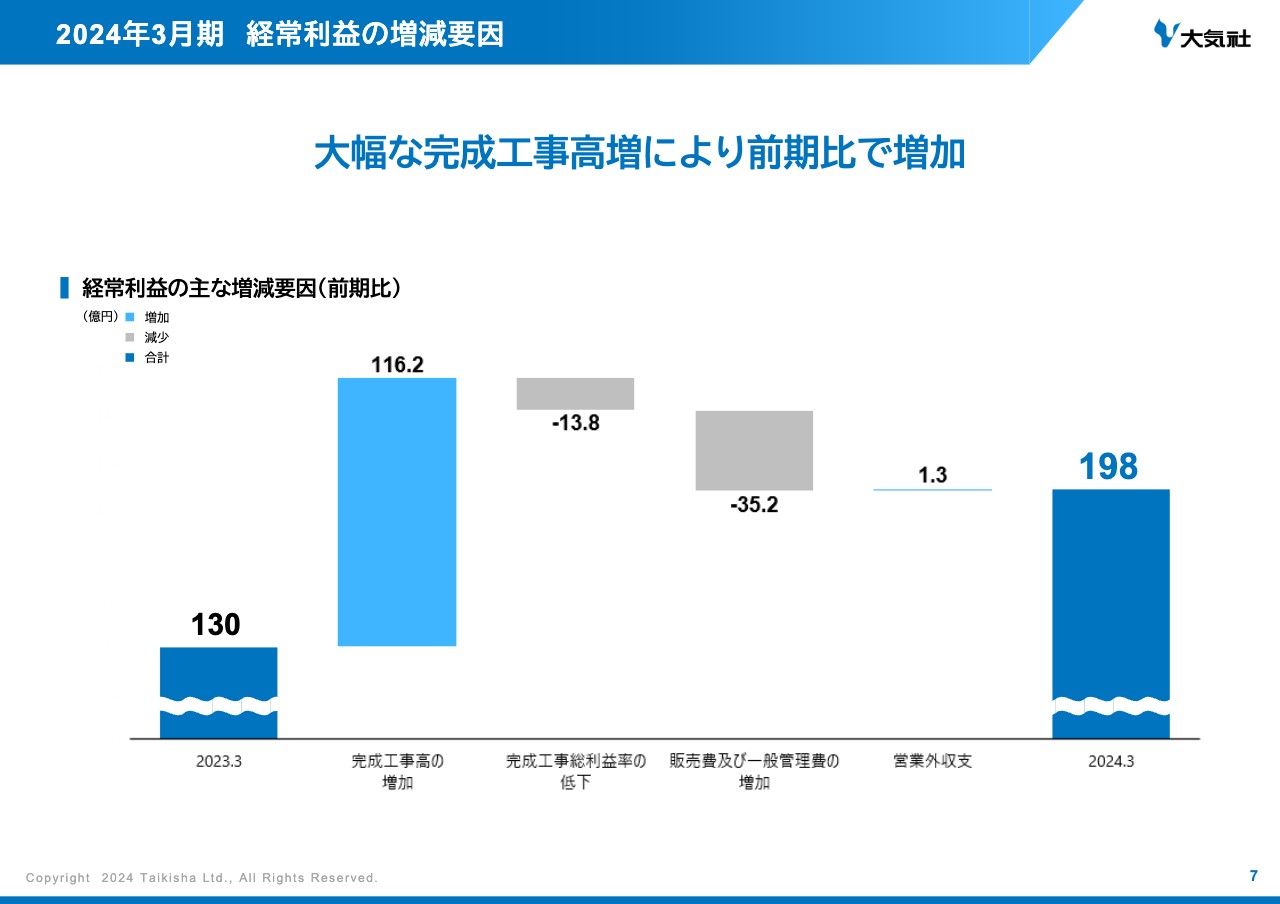

2024年3月期 経常利益の増減要因

当頁では、2024年3月期の経常利益の増減要因をお示ししております。

大型物件による利益率の低下と、主に人件費による販管費及び一般管理費の増加があったものの、大幅な完成工事高増により、前期比で増加しております。

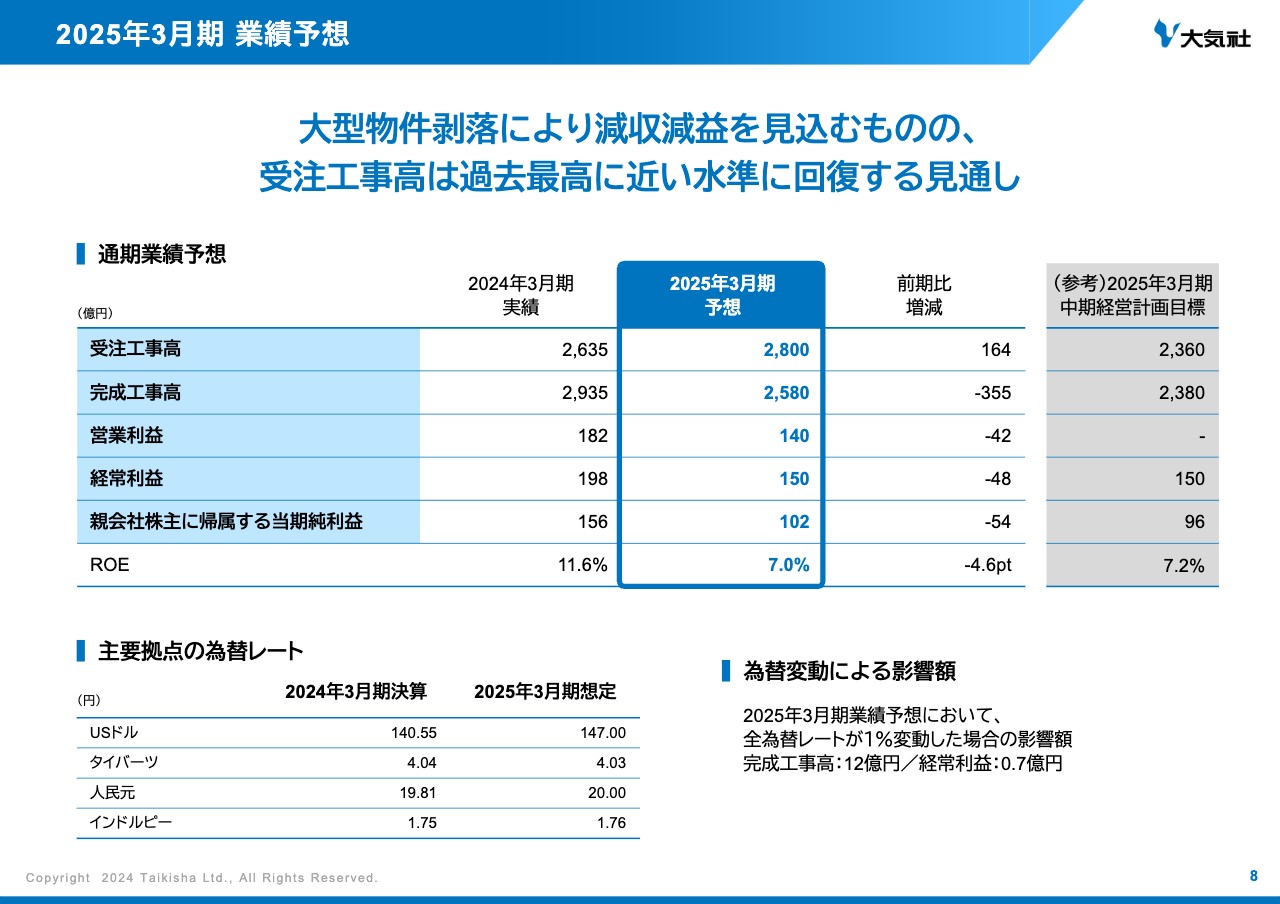

2025年3月期 業績予想

続いて、2025年3月期の通期の業績予想についてご説明します。

2024年3月期は、複数の大型物件の完工がありましたが、それらが剥落することで減収減益の見通しです。しかし、受注工事高に関しましては、2024年3月期は手持ち工事量の大幅な増加に伴い受注量の調整を行っておりましたが、2025年3月期はそれらの手持ち工事量の消化が進んだことと、両事業ともに市場環境は引き続き良好であることから全社で増加の見通しです。それにより、2期前の過去最高の受注工事高である2,886億円に近い水準であります。

今期は、2022年度から2024年度の中期経営計画の最終年度にあたりますが、計画策定当初、2025年3月期の目標を一番右に記載のとおり掲げておりました。完成工事高は目標を上回り、またエ事の採算性も改善傾向にあるものの、給与のベースアップなどによる人件費に加え研究開発やIT投資などの販管費が中計策定時の想定を大きく上回っていることから、経常利益は目標と同額の150億円となる見通しです。目標数値を上回るよう引き続き努力を継続してまいります。

また、当社の主要拠点の想定為替レートと、為替変動による影響額についても記載しておりますので、ご参照ください。

セグメントごとの要因につきましては、後ほど、管理本部長の中島よりご説明します。

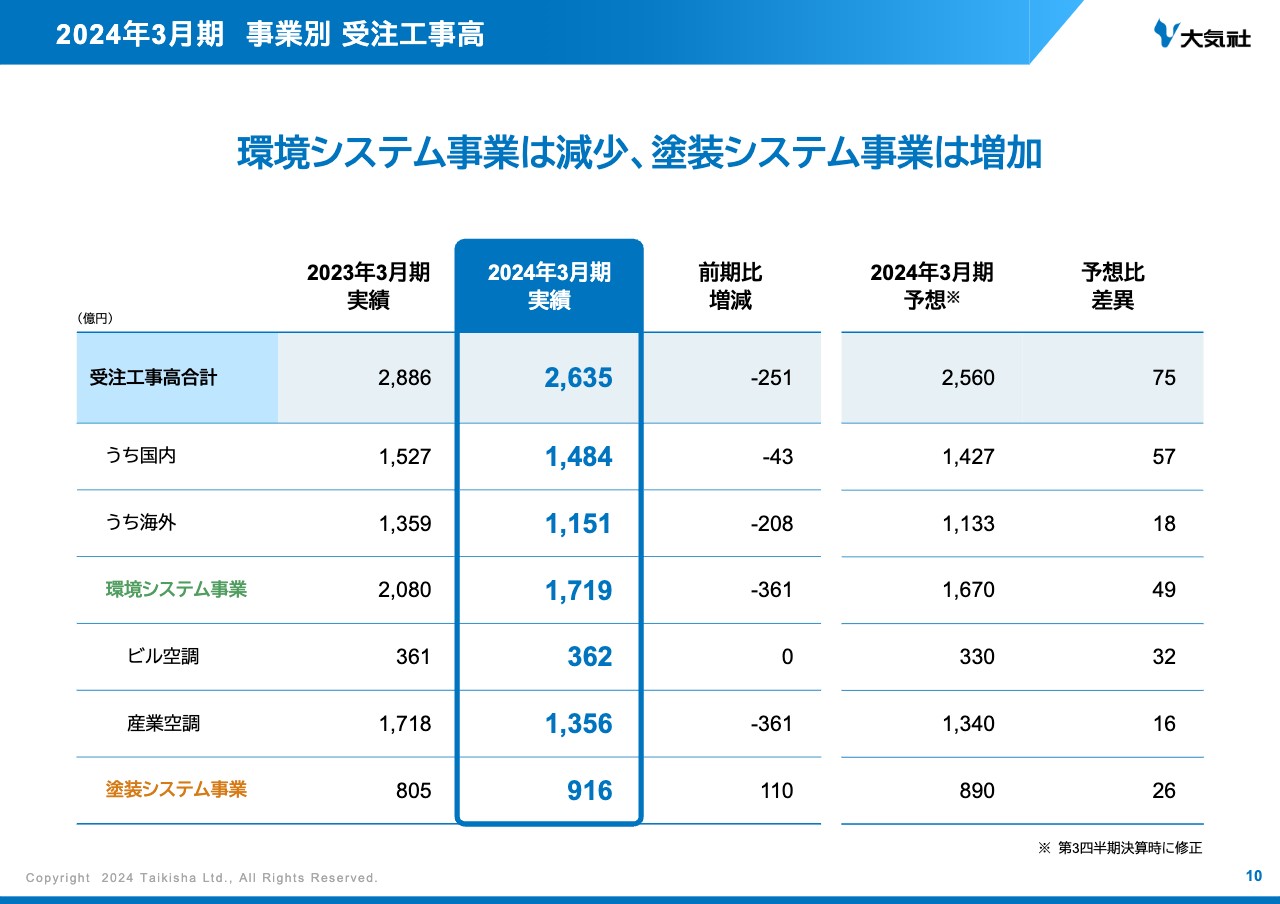

2024年3月期 事業別 受注工事高

中島靖氏:管理本部長の中島です。当頁からは、セグメント別業績の概要についてご説明します。

ここからは、2024年3月期の事業別の業績についてご説明します。当頁は、事業別の受注工事高を前期比および予想比でまとめています。

全社では、塗装システム事業で増加したものの、環境システム事業は減少し、前期比251億円の減少で2,635億円となりました。予想比においては、すべての分野で、第3四半期決算時に修正した予想を上回りました。

次頁から、事業ごとに順番にご説明します。

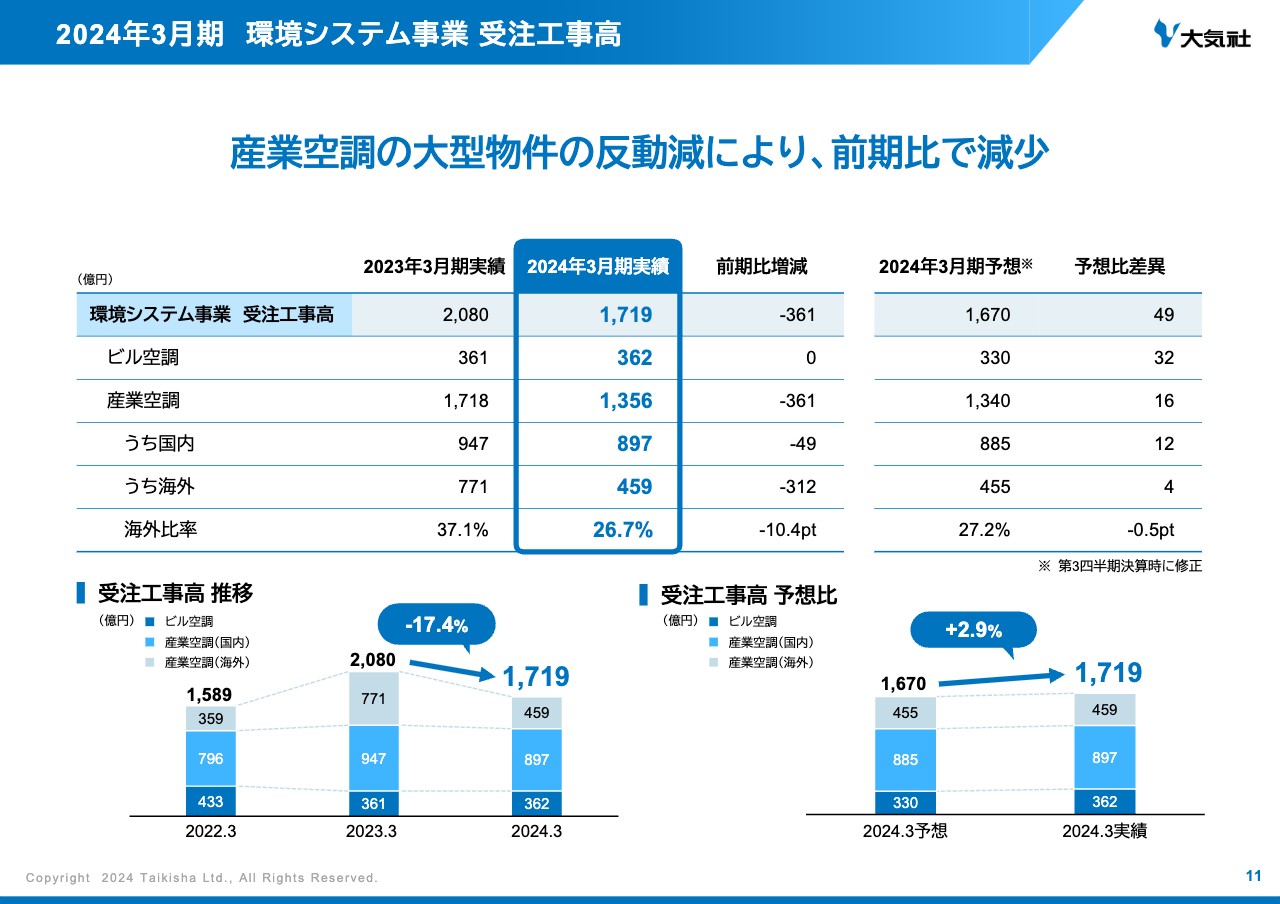

2024年3月期 環境システム事業 受注工事高

当頁は、環境システム事業の受注工事高を前期比および予想比でまとめています。

前期比においては、361億円減の1,719億円となりました。産業空調分野の国内および海外は、大型物件の反動減により、減少しました。

予想比においては、環境システム事業のすべての分野において、第3四半期決算時に修正した予想を上回る受注量を確保することができました。

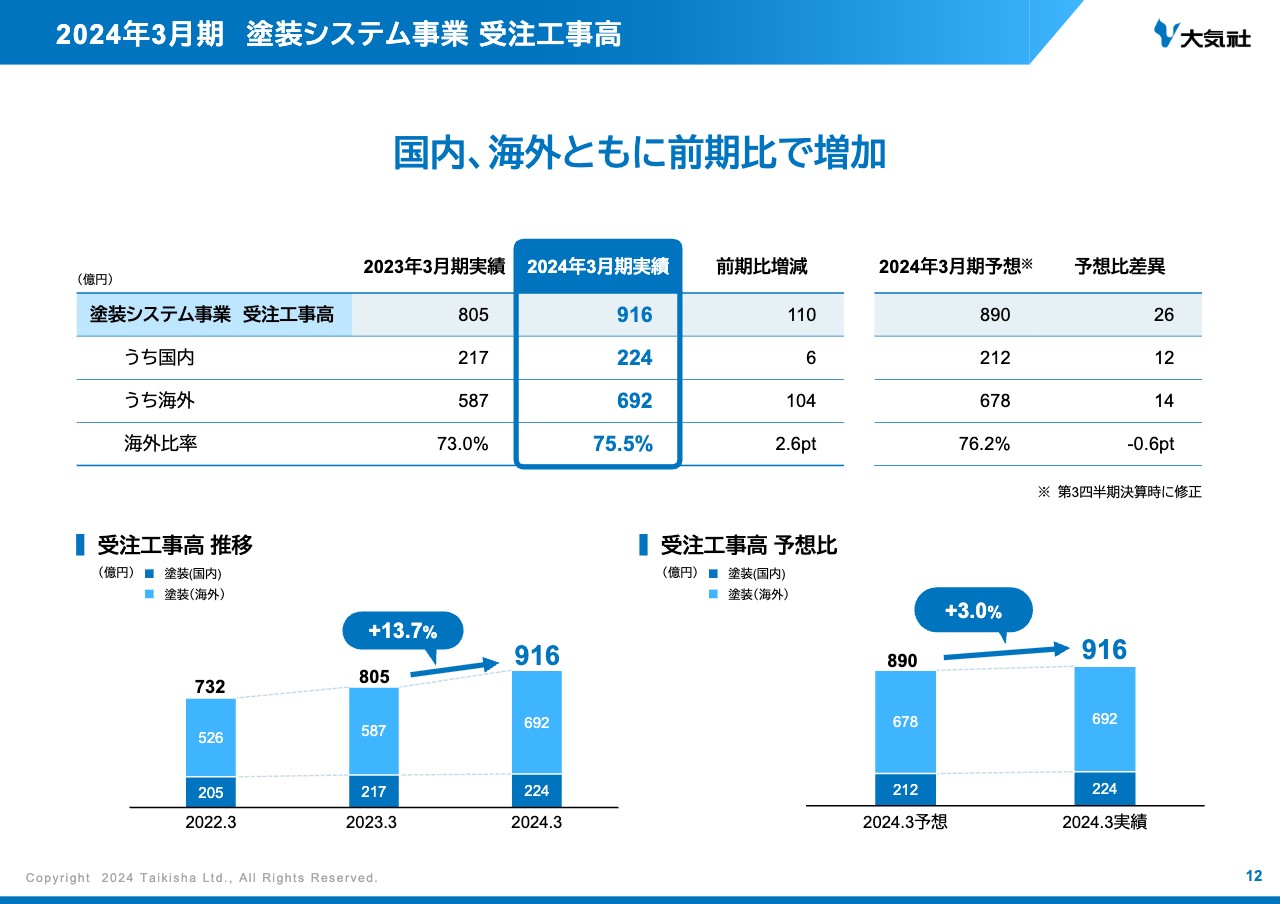

2024年3月期 塗装システム事業 受注工事高

当頁は、塗装システム事業の受注工事高を前期比および予想比でまとめています。

前期比においては、110億円増の916億円となりました。海外において、自動車メーカーによる大型物件が寄与し、増加しました。

予想比においては、第3四半期決算時に修正した予想を上回る受注量を確保することができました。

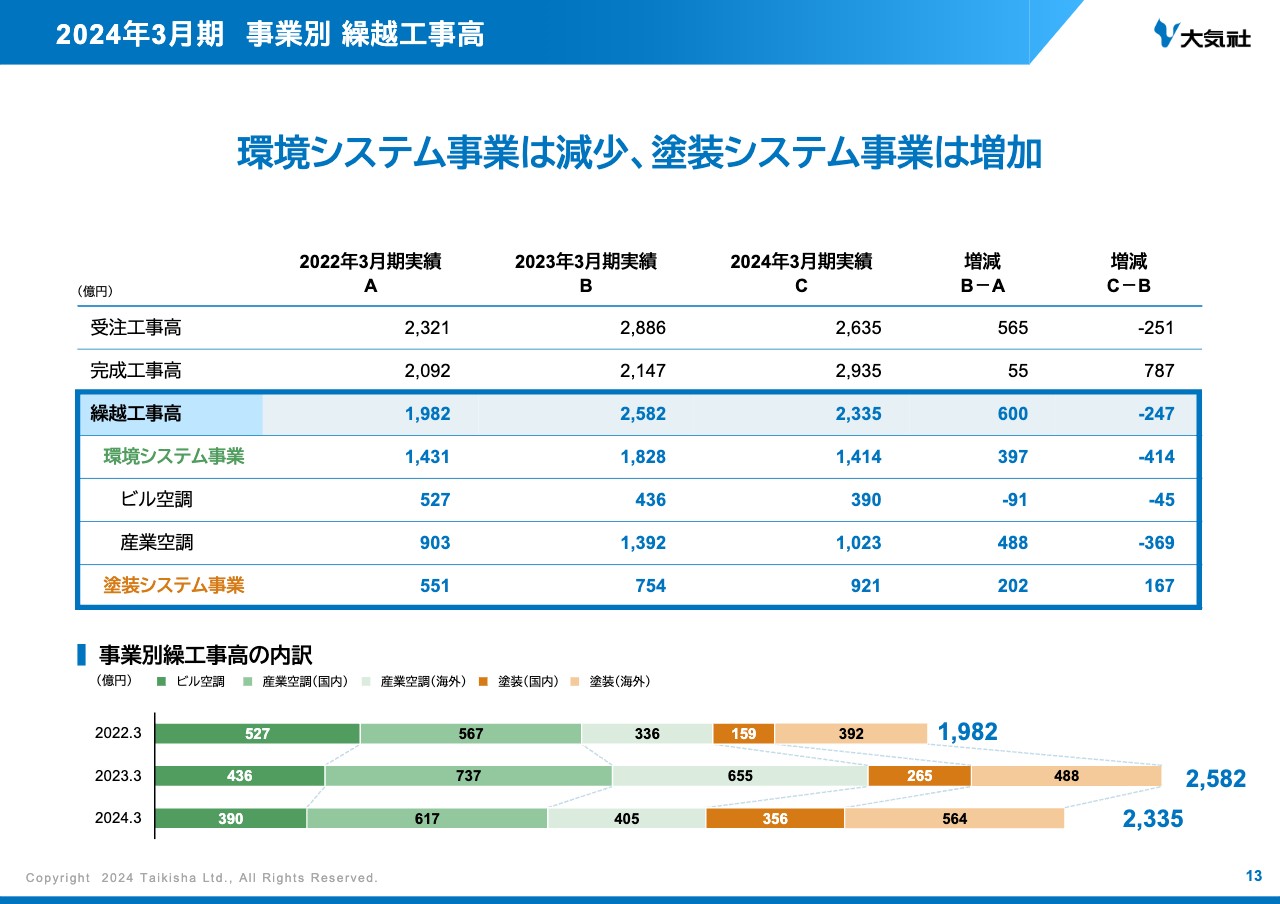

2024年3月期 事業別 繰越工事高

当頁は、事業別の繰越工事高を3ヶ年でまとめています。

2023年3月期は、環境システム事業と塗装システム事業の両事業において、大幅に増加し、2,582億円となりました。

2024年3月期は、塗装システム事業において増加したものの、環境システム事業で減少し、2,335億円となりました

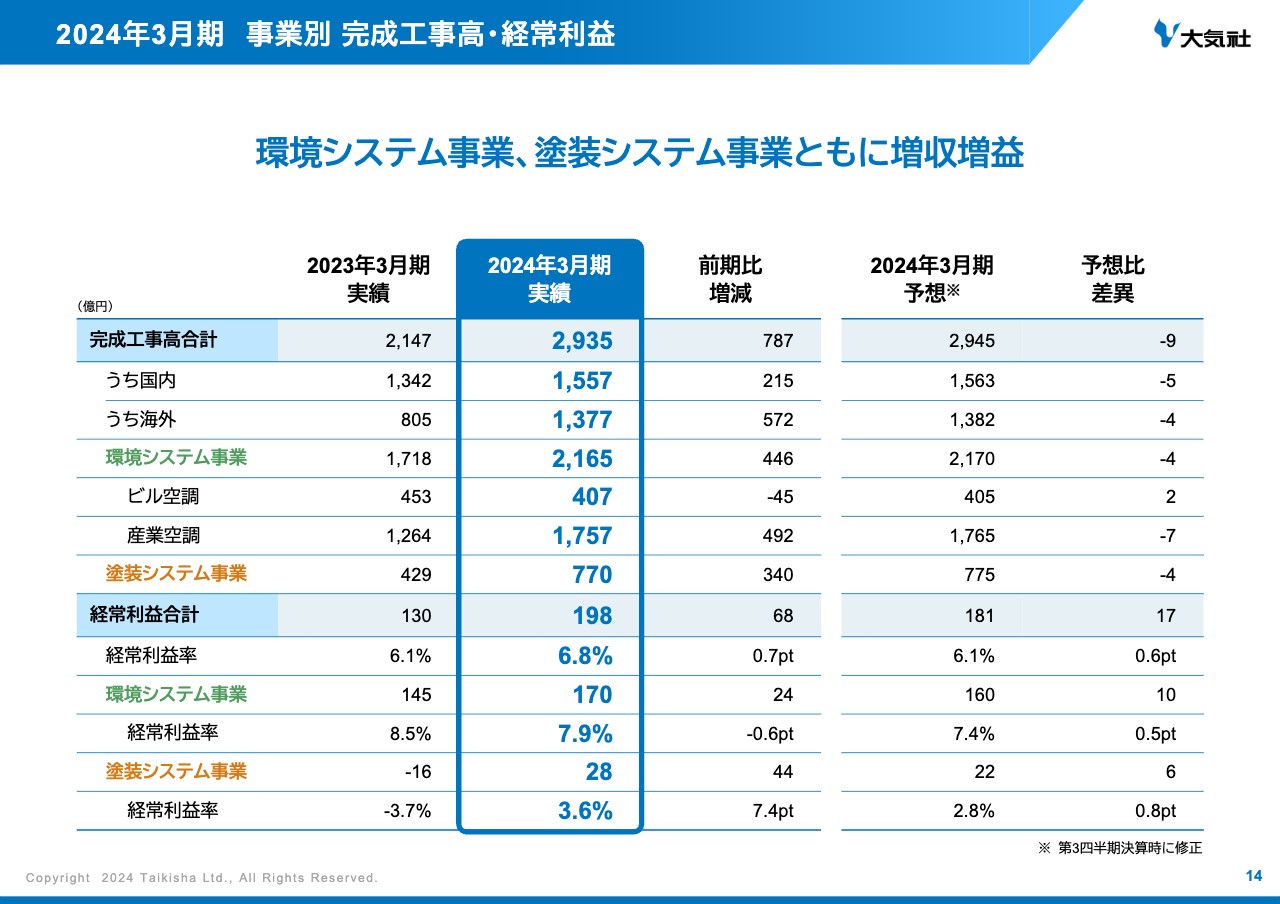

2024年3月期 事業別 完成工事高・経常利益

当頁は、事業別の完成工事高と経常利益を前期比および予想比でまとめています。

完成工事高において、環境システム事業、塗装システム事業ともに増加し、全社では前期比787億円増で2,935億円となりました。予想比においては、環境システム事業、塗装システム事業ともに第3四半期決算時に修正した予想を若干下回っておりますが、ほぼ想定どおりの着地となりました。

経常利益においても、環境システム事業、塗装システム事業ともに増加し、全社では前期比68億円の増加、予想比では17億円の上振れで198億円となりました。

次頁から、事業ごとに順番にご説明します。

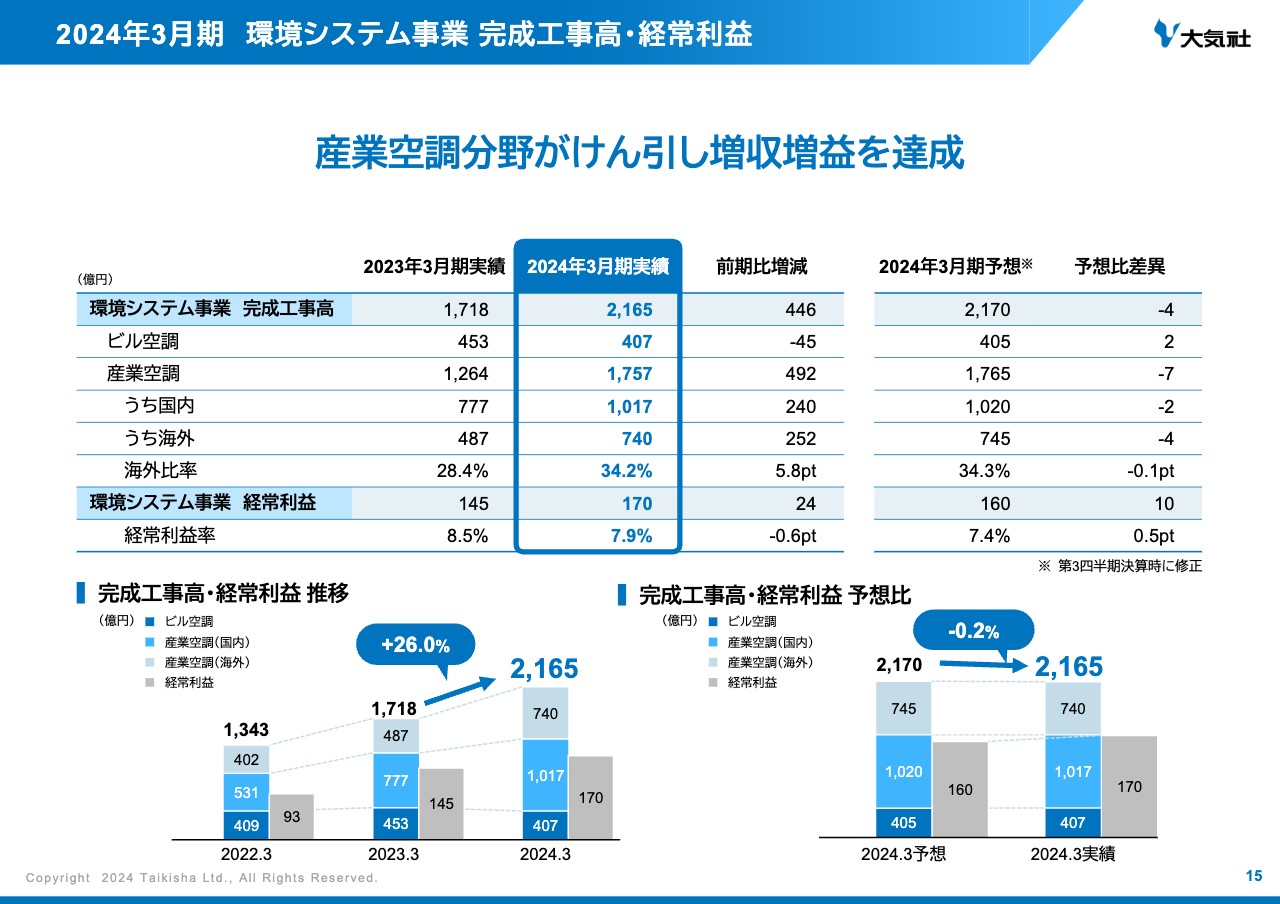

2024年3月期 環境システム事業 完成工事高・経常利益

当頁は、環境システム事業の完成工事高と経常利益を前期比および予想比でまとめています。

まず、完成工事高は、前期比446億円増の2,165億円となりました。ビル空調分野は減少したものの、産業空調分野の大型物件の出来高が寄与し、増加しました。

次に経常利益は、大型物件による利益率の低下と、人件費増などによる販管費の増加があったものの、完成工事高の大幅な増加により、前期比24億円増の170億円となりました。

予想比においても、原価低減活動による利益改善が進み、第3四半期決算時に修正した予想を上回りました。

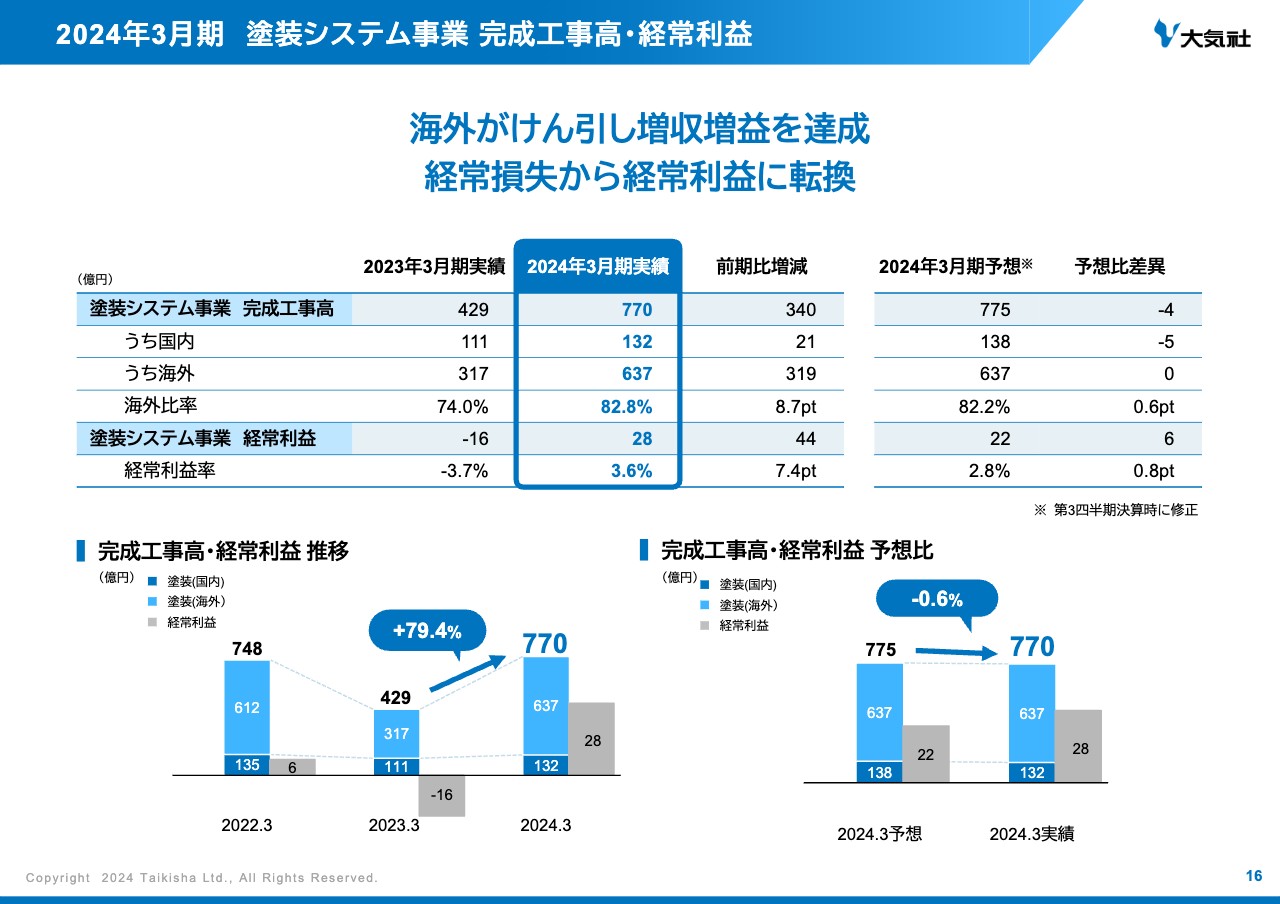

2024年3月期 塗装システム事業 完成工事高・経常利益

当頁は、塗装システム事業の完成工事高と経常利益を前期比および予想比でまとめています。

まず、完成工事高は、前期比340億円増の770億円となりました。国内、海外ともに、前期に比べ期初の繰越工事高が多く、増加しました。

次に経常利益は、完成工事高の増加により、前期比44億円増の28億円となりました。前期は、国内、海外ともに客先の生産計画変更に伴う出来高の後ろ倒しなどがあり売上の確保ができず、販売費及び一般管理費を賄いきれなかったことで経常損失となりましたが、今期はその影響が解消され、黒字に転換しました。

予想比においても、原価低減活動による利益改善が進み、第3四半期決算時に修正した予想を上回りました。

2025年3月期 業績予想 事業別 受注工事高

ここからは、2025年3月期の業績予想を事業別にご説明します。

当頁は、事業別の受注工事高を前期比でまとめています。全社では、塗装システム事業で減少するものの、環境システムで増加し、前期比164億円の増加で2,800億円となる見通しです。

次頁から、事業ごとに順番にご説明します。

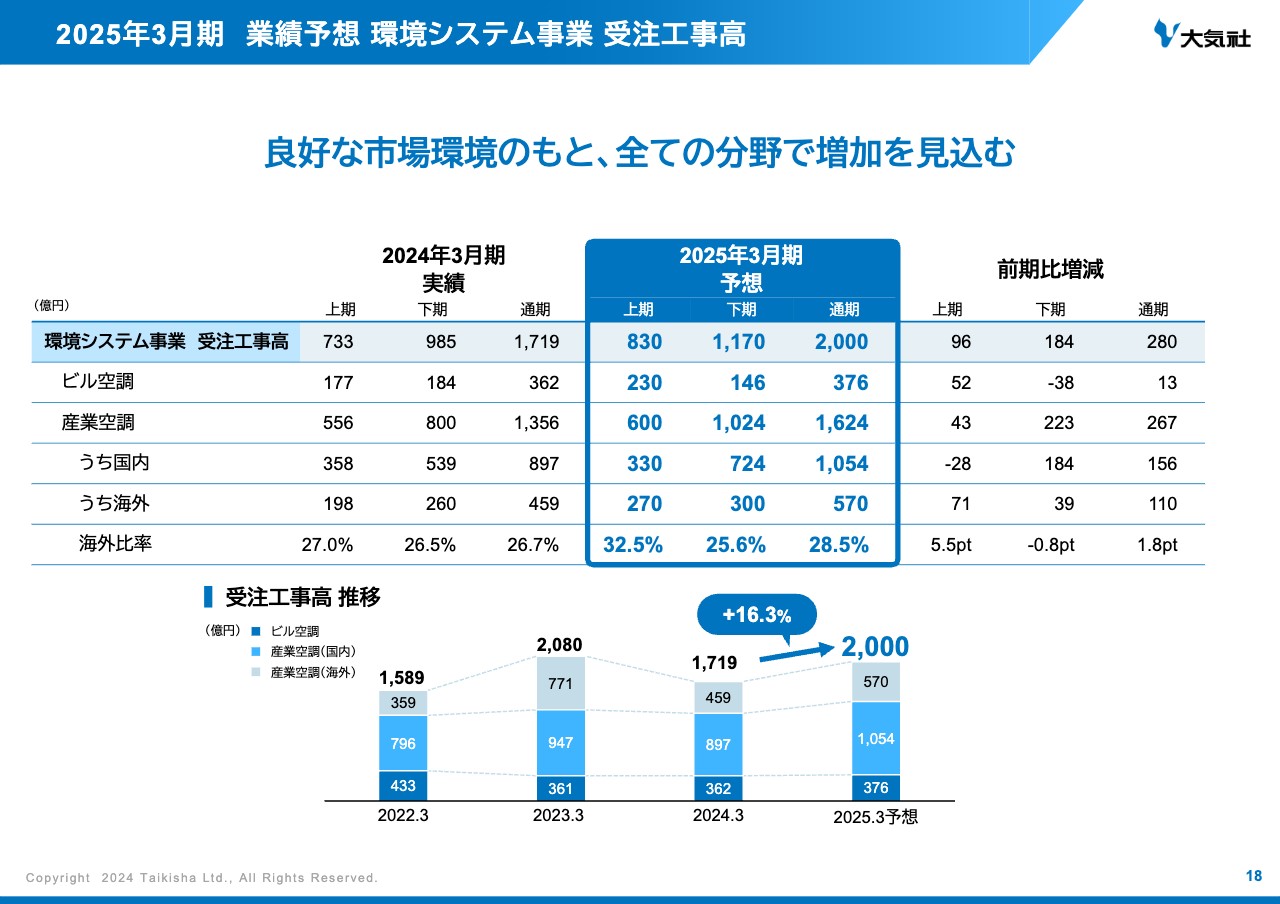

2025年3月期業績予想 環境システム事業 受注工事高

当頁は、環境システム事業の受注工事高を前期比でまとめています。

市場環境の見通しについてご説明しますと、ビル空調分野の建設需要は、底堅く推移すると考えております。

産業空調分野では、電気電子分野において、AI・半導体・EVバッテリー等の需要拡大により、引き続き設備投資が継続すると予想しており、海外においても、同様の傾向が継続すると見込んでおります。

先ほど、社長の長田からの説明にもありましたとおり、2024年3月期は手持ち工事量の大幅な増加に伴い受注量の調整を行っておりましたが、2025年3月期は手持ち工事量の消化が進んだことと、市場環境は引き続き良好であることから、環境システム事業の受注工事高は、前期比280億円増の2,000億円となる見通しです。受注工事高の推移でお示ししておりますとおり、2期前の過去最高の受注工事高である2,080億円に近い水準であります。

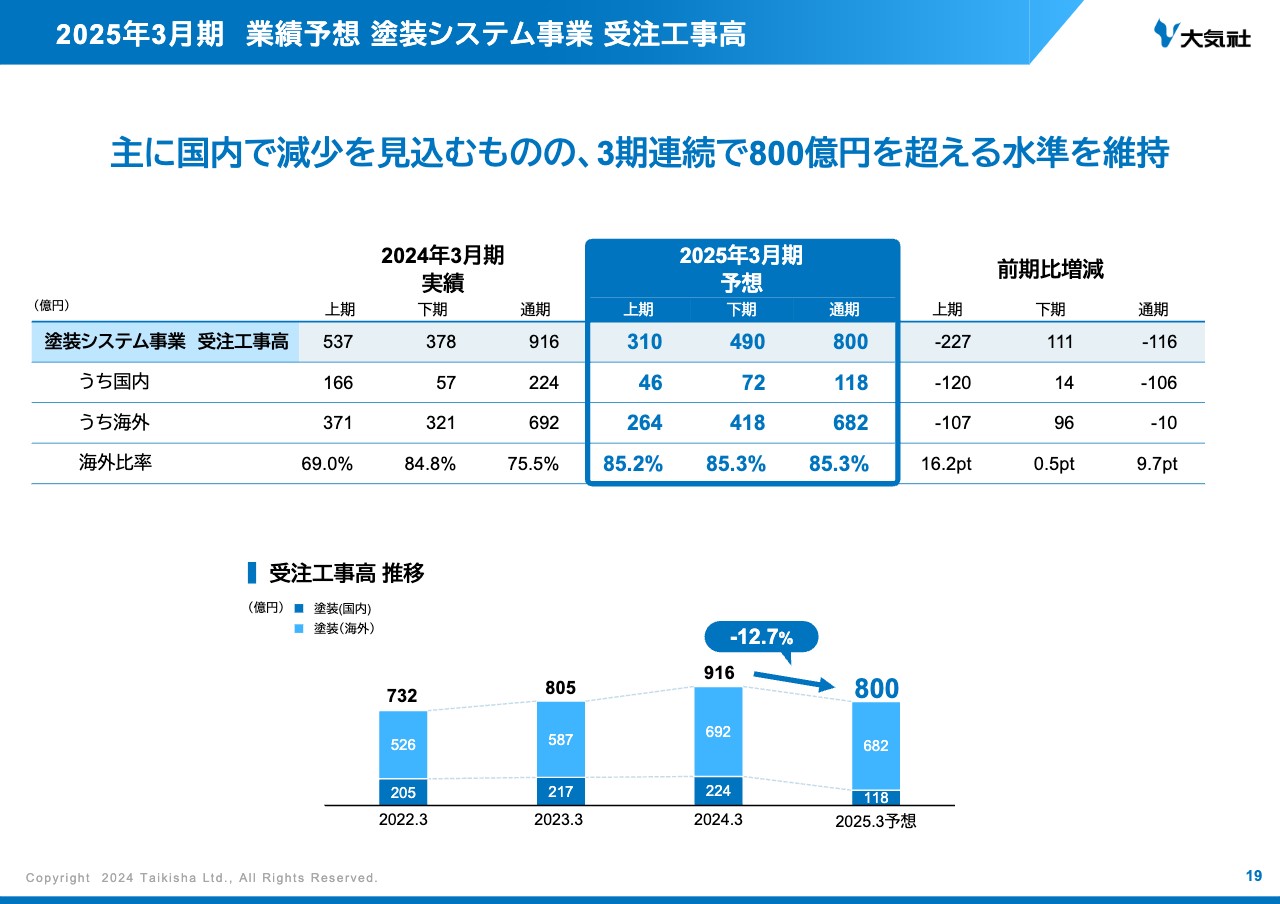

2025年3月期 業績予想 塗装システム事業 受注工事高

当頁は、塗装システム事業の受注工事高を前期比でまとめています。市場環境の見通しについてご説明しますと、自動車メーカーに関しては、欧米・日本などでは設備更新投資、中国・インドなどでは増産投資が見込まれており、需要は底堅く推移すると想定しております。

ただ今ご説明しましたとおり、市場環境は良好なものの、国内において、2024年3月期は自動車メーカーによる中規模案件が複数あったことによる反動減により、塗装システム事業の受注工事高は、前期比116億円減の800億円となる見通しです。

しかし、受注工事高の推移でお示ししておりますとおり、3期連続で800億円を超える水準を維持しております。

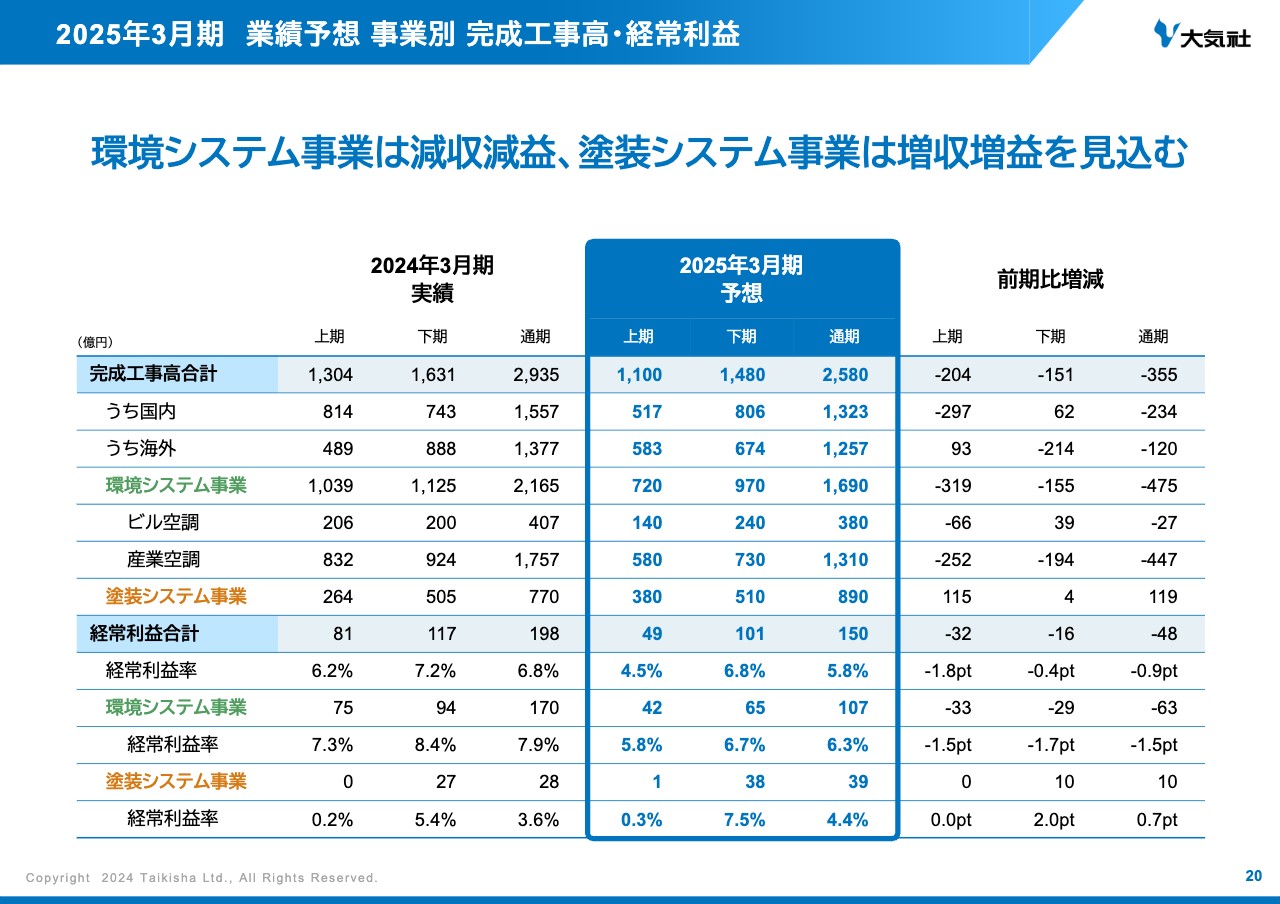

2025年3月期業績予想 事業別 完成工事高・経常利益

当頁は、事業別の完成工事高と経常利益を前期比でまとめています。

完成工事高は、塗装システム事業で増加するものの、環境システム事業で減少し、全社では前期比355億円の減少で2,580億円となる見通しです。

経常利益においても同様に、塗装システム事業で増加するものの、環境システム事業で減少し、全社では前期比48億円の減少で150億円となる見通しです。

次頁から、事業ごとに順番にご説明します。

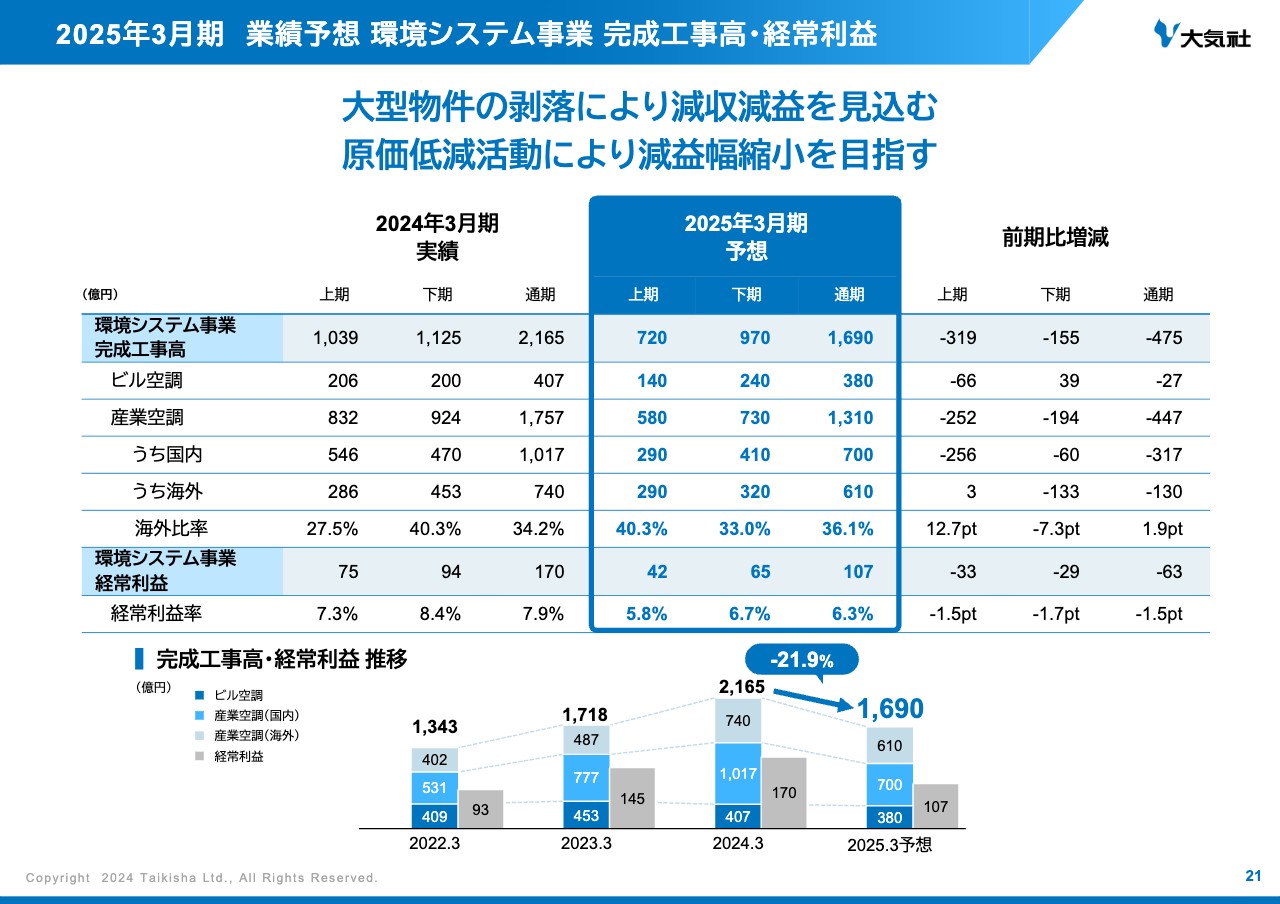

2025年3月期 業績予想 環境システム事業 完成工事高・経常利益

当頁は、環境システム事業の完成工事高と経常利益を前期比でまとめています。

まず、完成工事高は、前期比475億円減の1,690億円となる見通しです。ビル空調分野では、2023年3月期、2024年3月期と2期続けて受注量を調整してきたことで、2025年3月期の売上に寄与する手持ち案件が少ないことにより、減少する見通しです。産業空調分野は、国内、海外ともに大型物件の剥落により減少する見通しです。

次に経常利益は前期比63億円減の107億円となる見通しです。ただ今ご説明しましたとおり、すべての分野で完成工事高が減少することに加え、社長の長田より説明のあったとおり販管費の増加により、減益となる見通しです。

しかし、工事の採算性は改善傾向にあり、またさらなる原価低減活動により減益幅を縮められるよう、引き続き努力を継続してまいります。

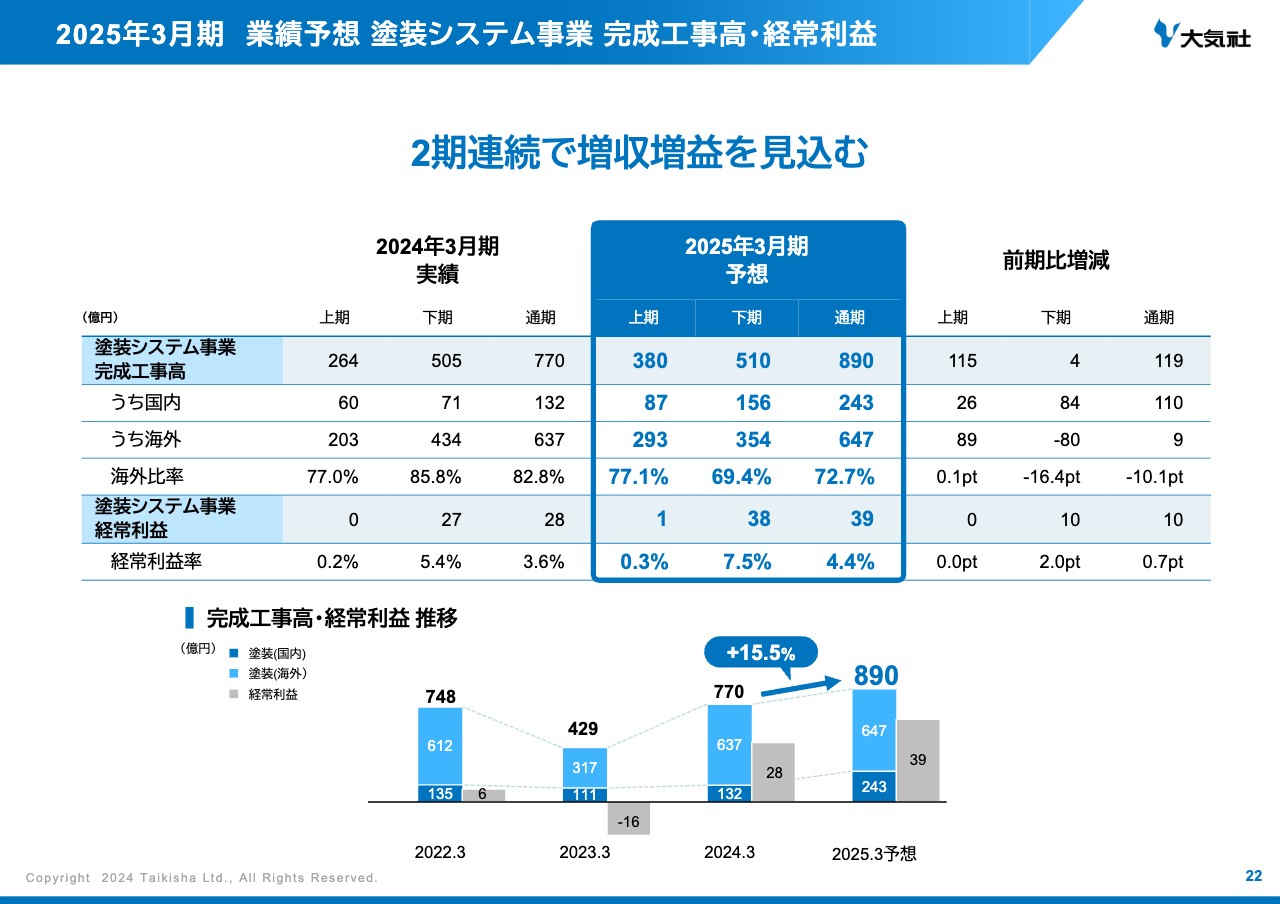

2025年3月期 業績予想 塗装システム事業 完成工事高・経常利益

当頁は、塗装システム事業の完成工事高と経常利益を前期比でまとめています。

まず、完成工事高は、前期比119億円増の890億円となる見通しです。国内、海外ともに、大型物件の進捗により増加する見通しです。

次に経常利益は、前期比10億円増の39億円となる見通しです。完成工事高・経常利益の推移でお示ししておりますとおり、2023年3月期で底を打ち、2期連続で増収増益の見通しです。

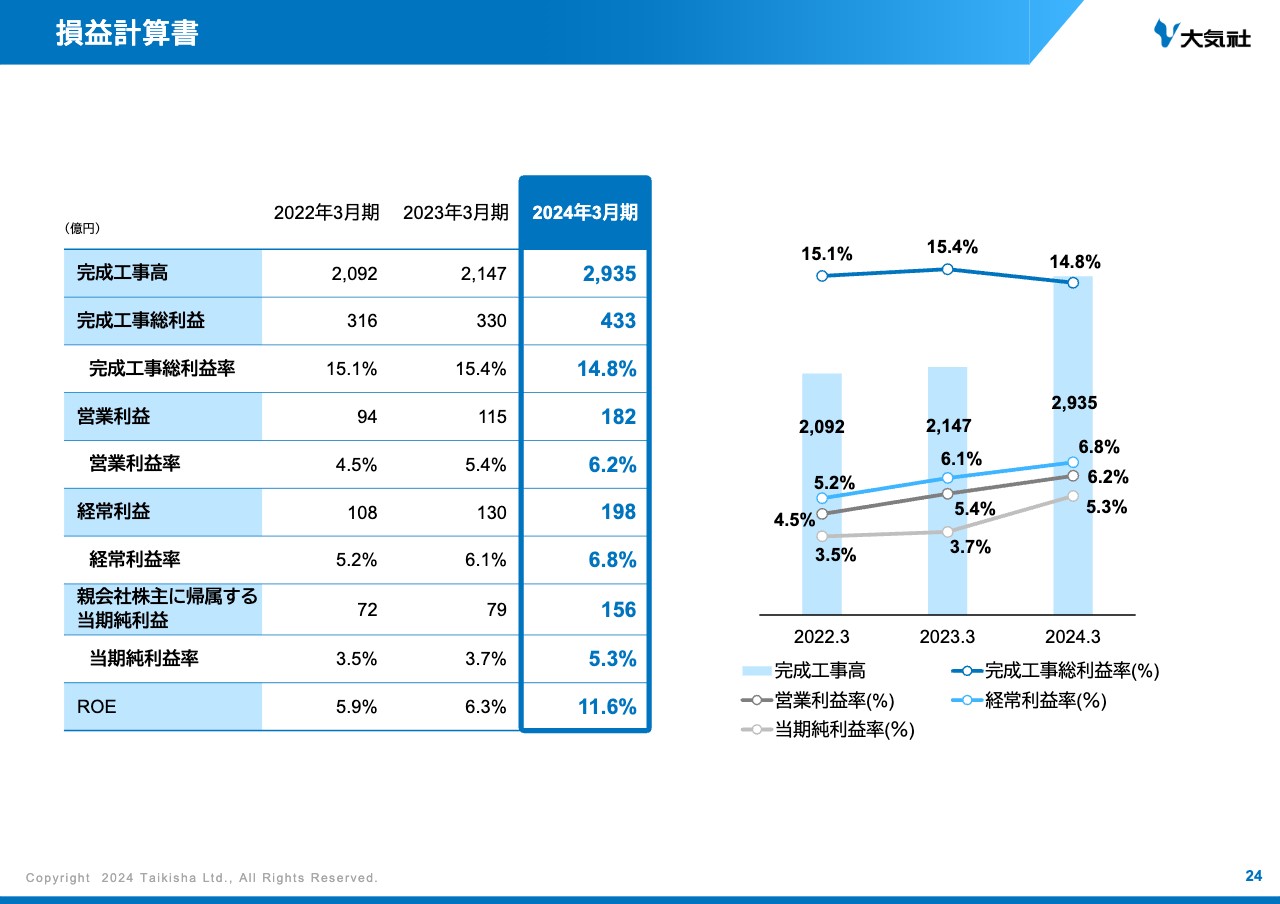

損益計算書

当頁からは、連結財務諸表を順番にお示しします。当頁は、3ヶ年の業績の推移を表しています。ご参照ください。

親会社株主に帰属する当期純利益は、経常利益の増加に加え、投資有価証券売却益の増加や、賃上げ促進税制の適用による法人税等の負担減により、前期比76億円増の156億円となりました。

貸借対照表

当頁は、連結の貸借対照表です。ご参照ください。

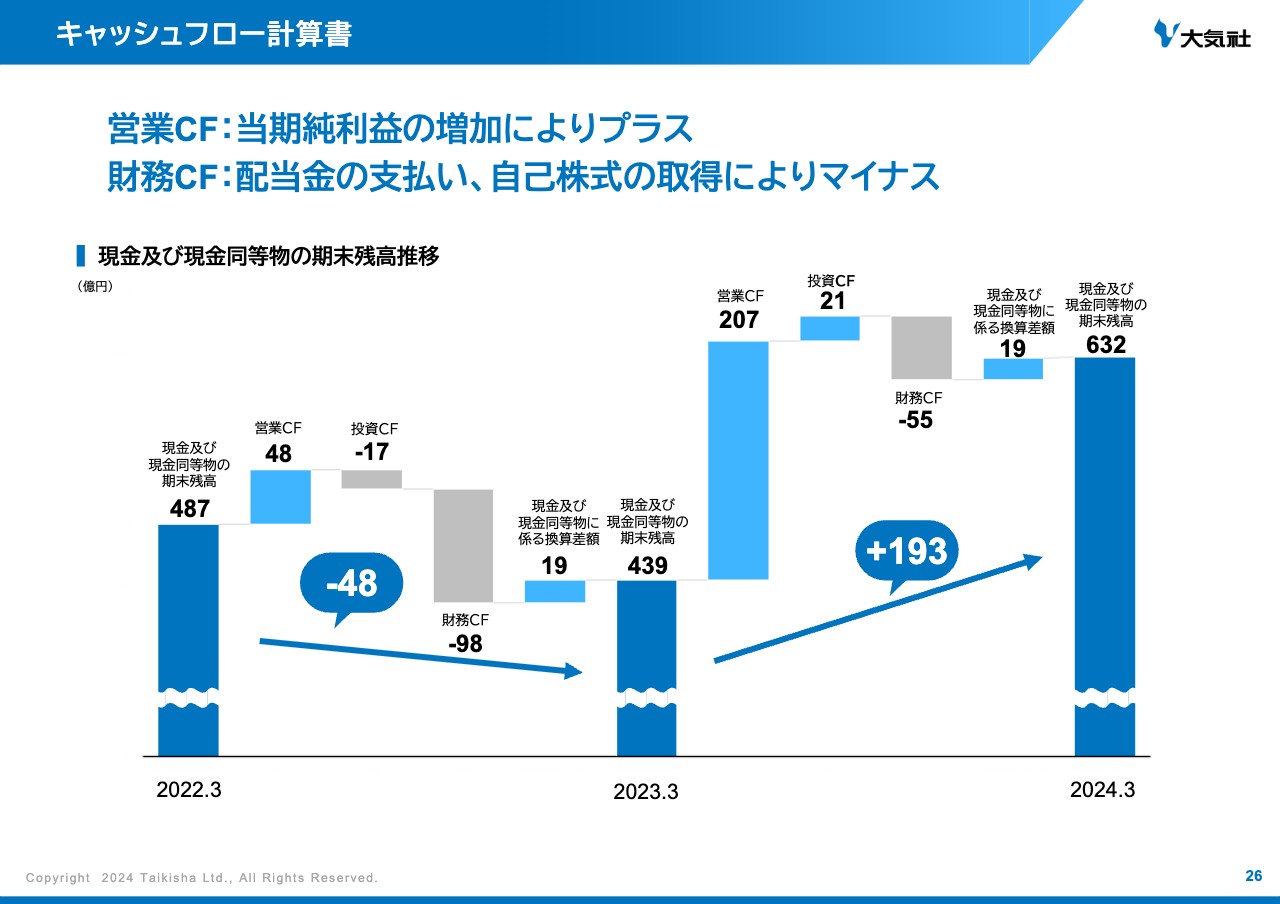

キャッシュフロー計算書

当頁は、連結のキャッシュフロー計算書です。

2024年3月期の現金及び現金同等物の四半期末残高は、2023年3月期末より193億円増加し、632億円となりました。

営業キャッシュフローは、当期純利益の増加などにより、207億円のプラスとなりました。財務キャッシュフローは、配当金の支払い、自己株式の取得などにより、55億円のマイナスとなりました。

長期ビジョン

中川正徳氏:経営企画本部長の中川です。ここからは、中期経営計画の進捗をご説明します。

当頁は、本中計の策定にあたり見直した長期ビジョンを記載しております。「Innovative Engineering」と「Diversity & Inclusion」という2つのビジョンを掲げております。

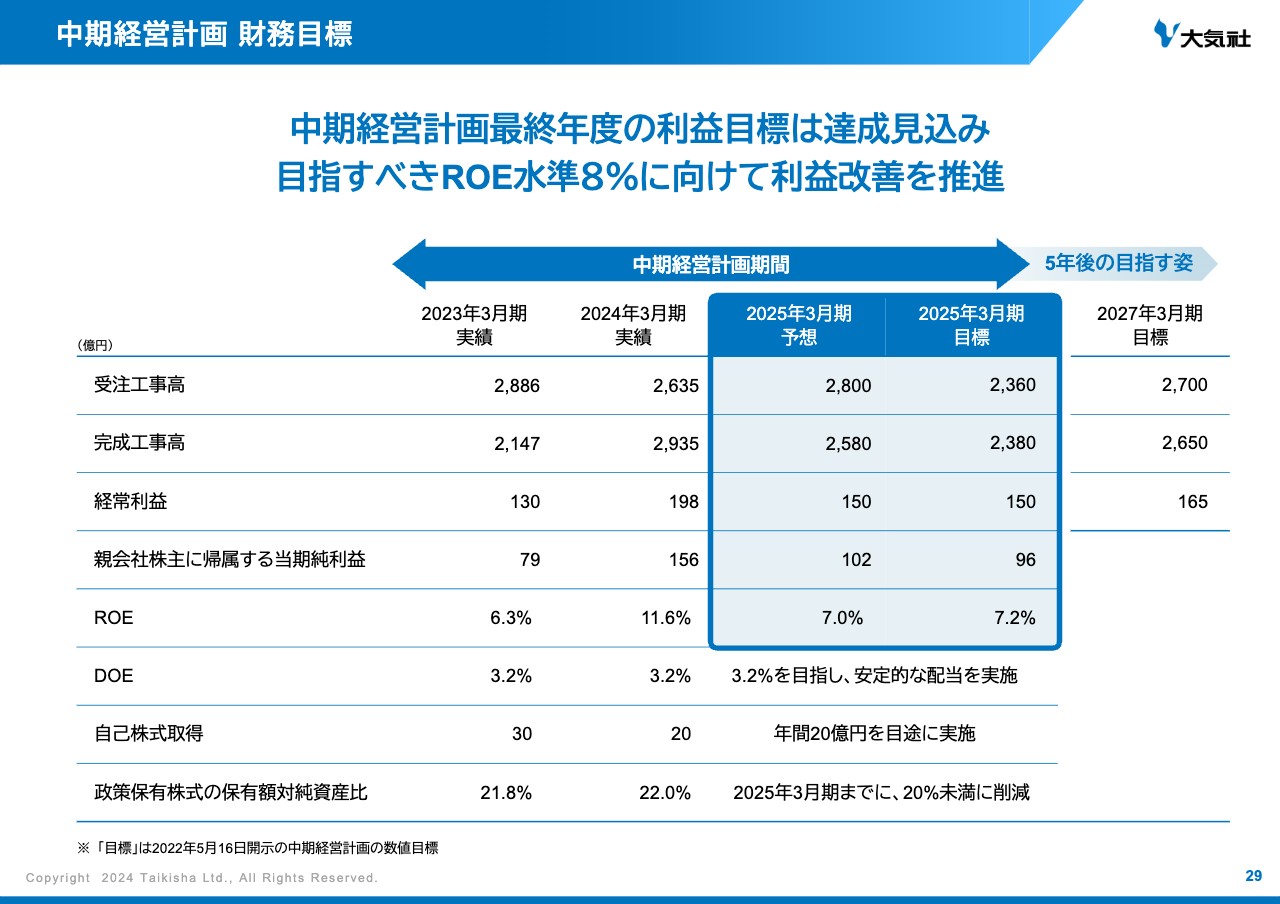

中期経営計画 財務目標

当頁は、本中計の財務目標について記載しております。

先ほど、社長の長田よりご説明ありましたとおり、中計最終年度となる2025年3月期は、次期以降の売上のベースとなる受注工事高に関しては目標設定時の水準を大幅に上回る見込みです。

ROEに関しましては、当期純利益が当初目標の96億円を上回る102億円となる見込みですが、中計目標策定時の為替や投資有価証券の評価額等の要因により自己資本が当初想定より上振れることにより、7パーセントに留まる見通しであります。

2025年度から始まる次期中計に向けて、目指すべきROE水準8パーセントを超えられるよう引き続き努力を継続してまいります。

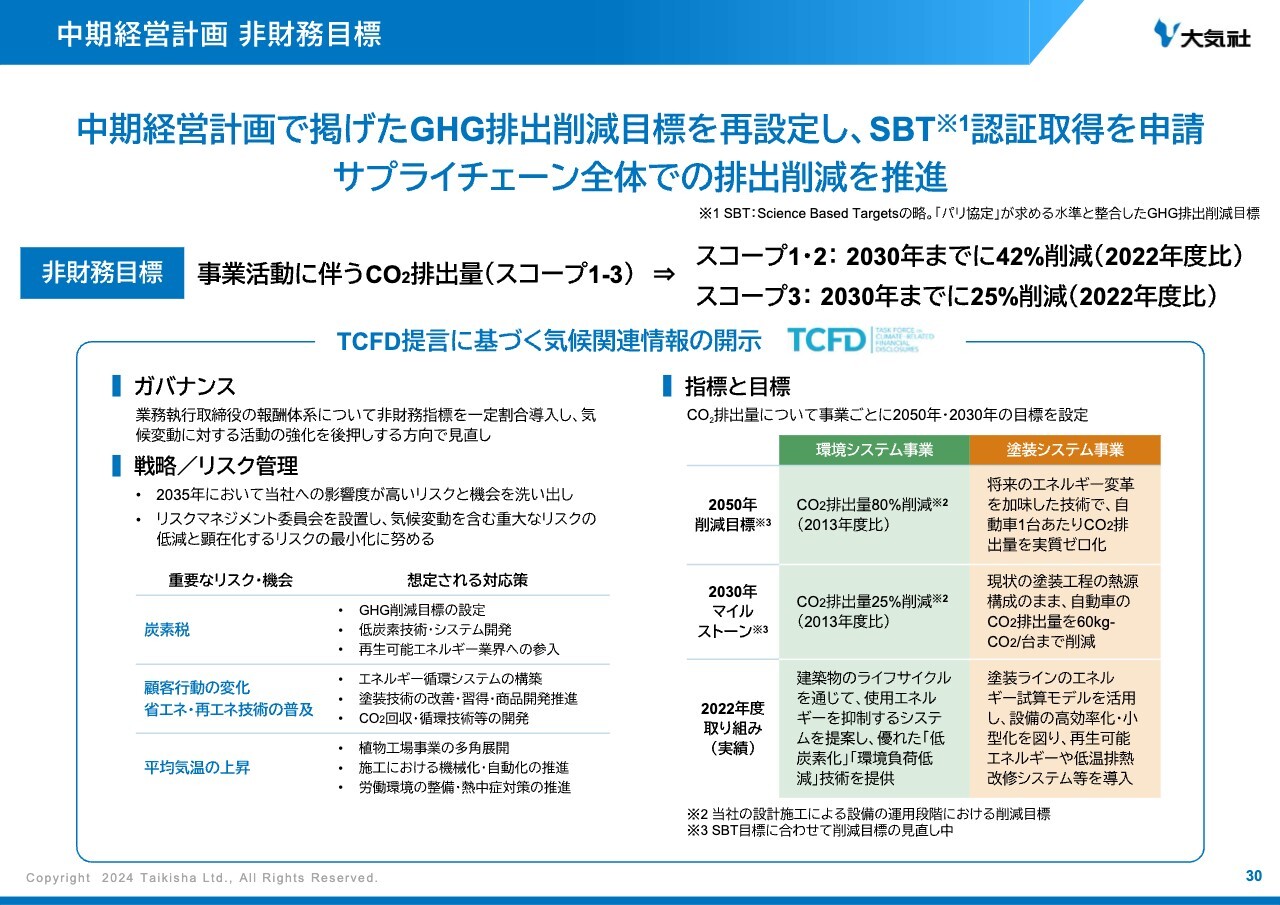

中期経営計画 非財務目標

当頁は、本中計の非財務目標について記載しております。

2050年のカーボンニュートラルの実現に向けて、サプライチェーン全体での排出削減の取り組みを進めていくため、従来のスコープ1・2の削減目標に加え、スコープ3を含めた削減目標を、2024年1月に再設定しました。

あわせて、温室効果ガス排出削減に関する国際的なイニシアチブでありますSBT認証の取得を申請いたしました。

中期経営計画 投資計画

当頁は、本中計の投資計画について記載しております。

2024年3月期は、52億円の投資を実施いたしました。現在、環境システム事業において、神奈川県愛川町に、新技術開発センターを計画中でありまして、今月5月に完成し、7月に開所予定です。昨年4月に開設した本社のR&Dサテライトとの連携による技術体験を通じた顧客とのコミュニケーションの拡大と、顧客視点の技術開発を推進してまいります。

また、塗装システム事業においては、スプレー塗装に代わるドライ加飾技術の開発を急ピッチで進めておりまして、神奈川県座間市にありますテクニカルセンターにデモラインを設置予定です。

3年目の今期は、今申し上げました開発関連の投資、ITDX・人材関連の投資、M&A等により200億円の投資を着実に実施してまいります。

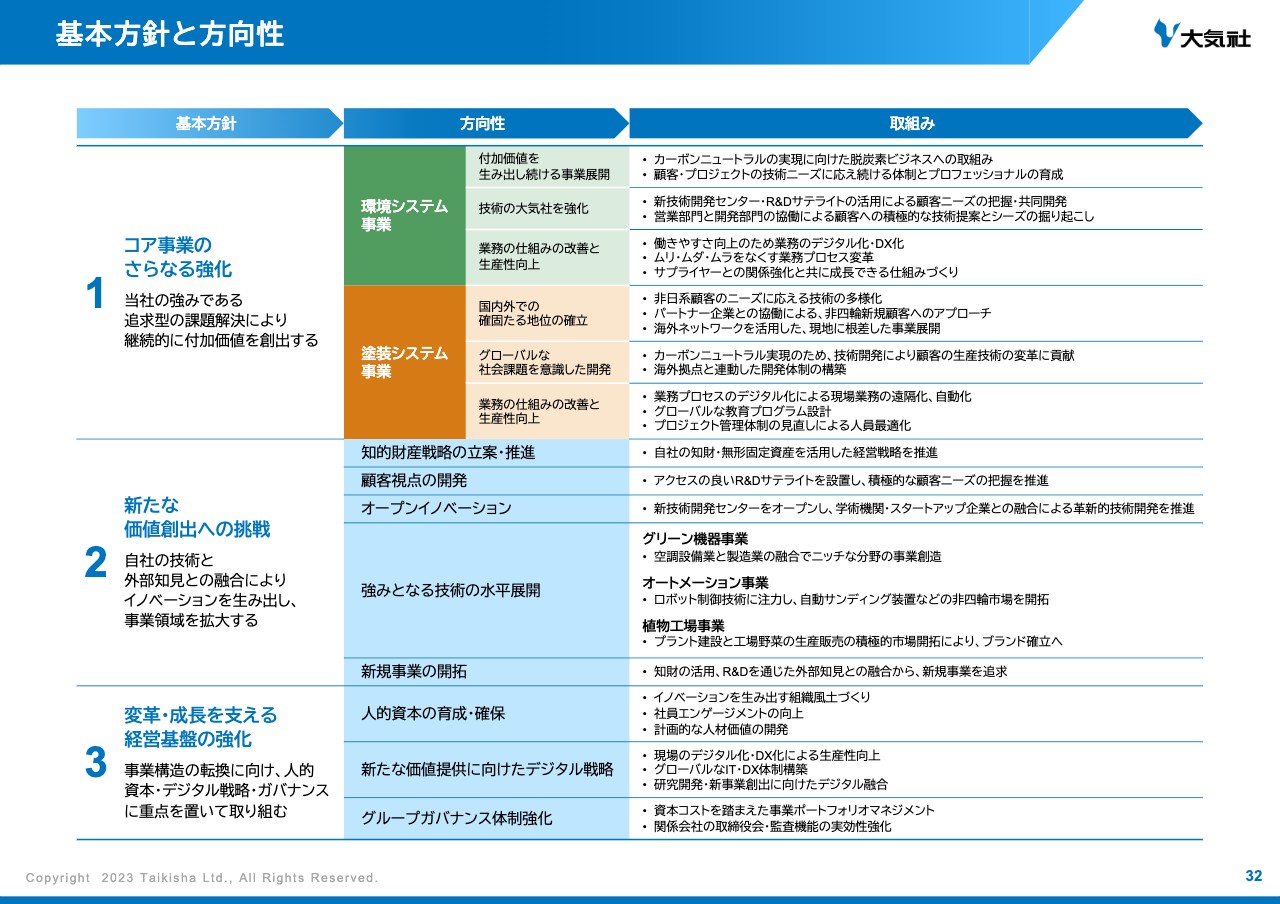

基本方針と方向性

当頁は、本中計の「基本方針と方向性・取り組み内容」について記載しております。

各戦略における取り組み

それでは、中計の各戦略に基づく取り組みのうち、2024年3月期の取り組みを3つ紹介いたします。

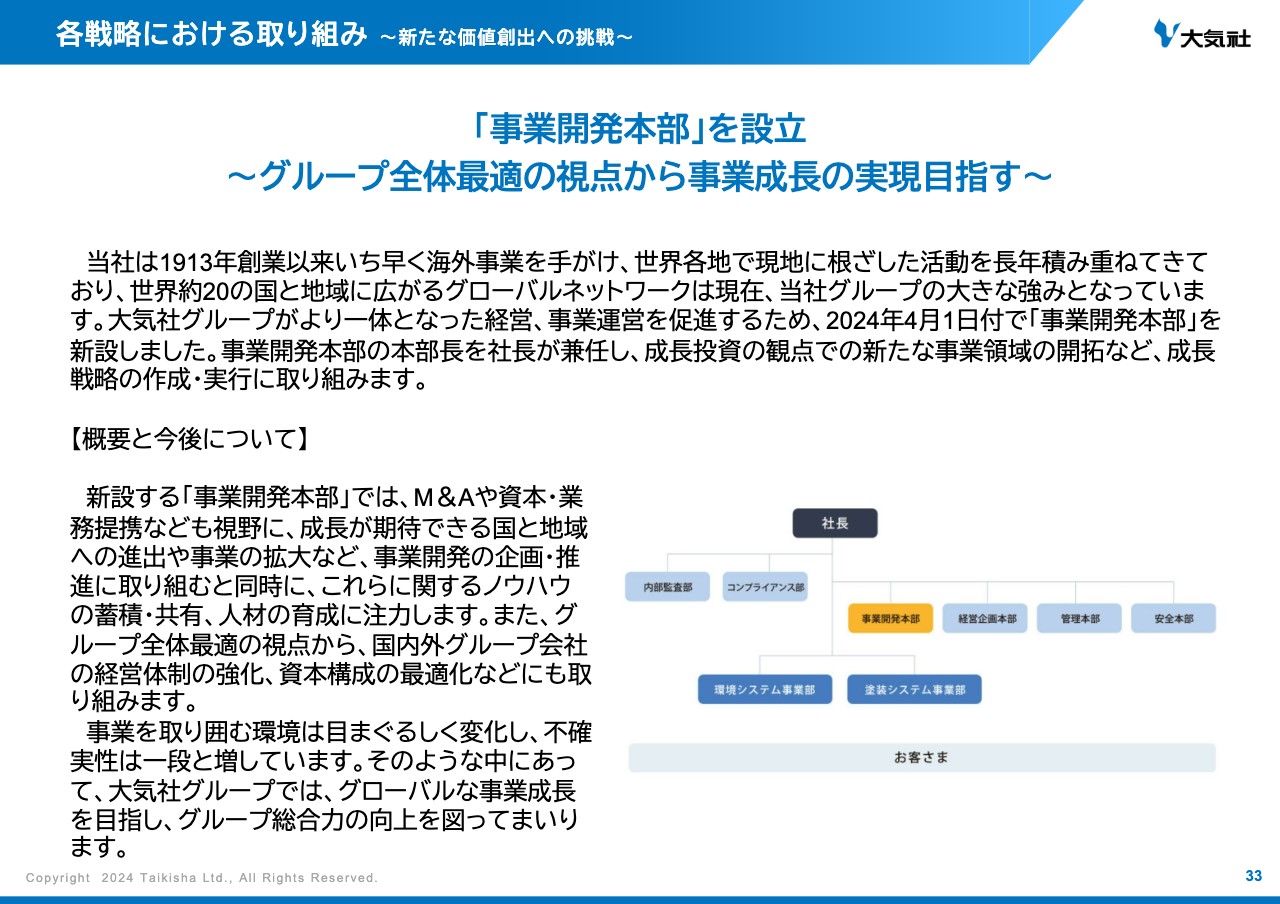

1つ目は、全社で掲げる「新たな価値創出への挑戦」における取り組みとしまして、グローバルな事業成長を目指し、大気社グループがより一体となった経営、事業運営を促進するため、2024年4月1日付で「事業開発本部」を新設しました。

事業開発本部の本部長は社長が兼任し、M&Aや資本・業務提携なども視野に、成長が期待できる国と地域への進出や事業の拡大などを推進します。また、国内外グループ会社の経営体制の強化、資本構成の最適化などにも取り組んでまいります。

各戦略における取り組み 環境システム・塗装システム事業

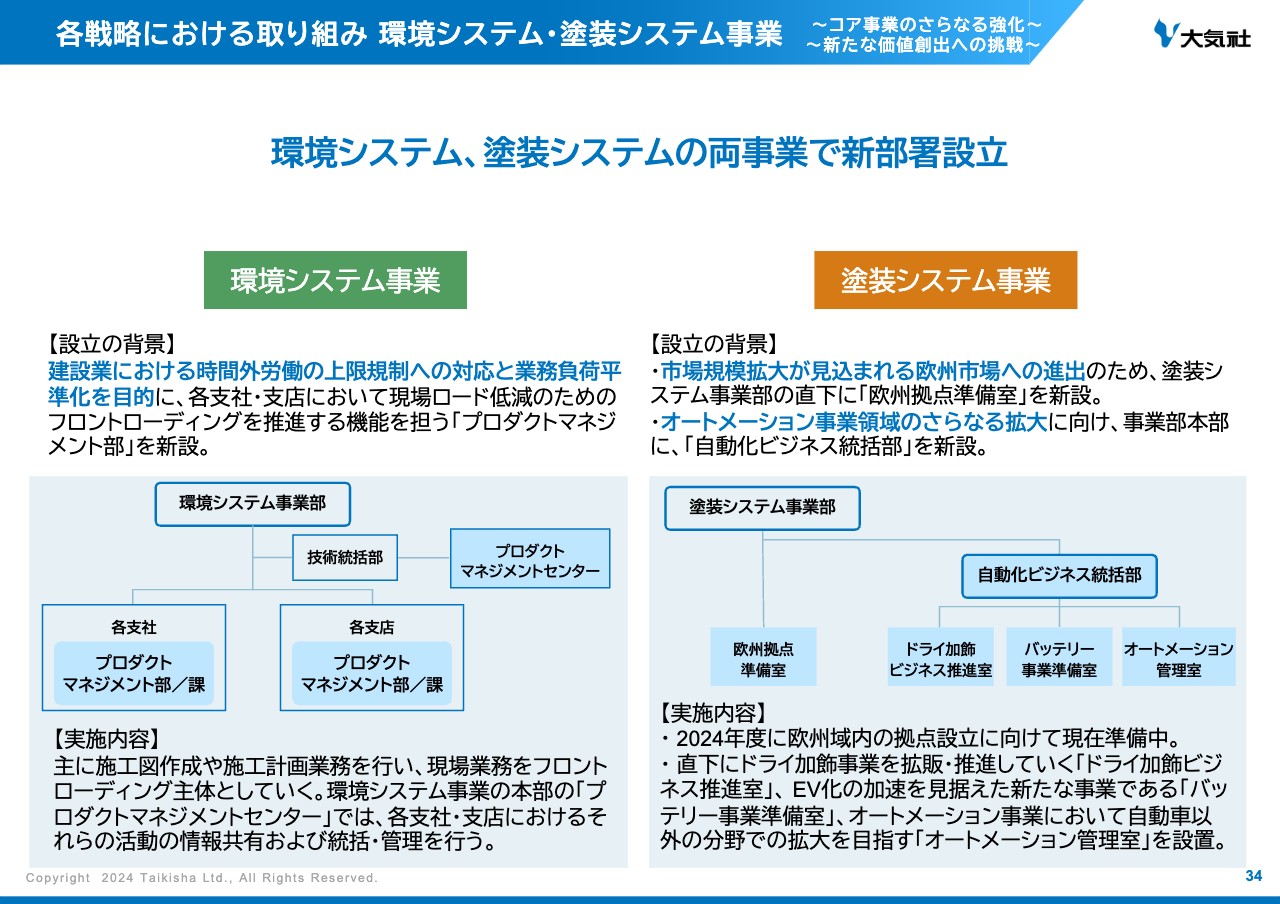

2つ目は、「コア事業のさらなる強化」と、「新たな価値創出への挑戦」の取り組みとして、環境システム・塗装システム両事業ともに2024年4月1日付で新部署を設立しました。

環境システム事業では、建設業における時間外労働の上限規制への対応と業務負荷平準化を目的に、各支社・支店において現場ロード低減のためのフロントローディングを推進する機能を担う「プロダクトマネジメント部」を新設しました。

同部署では、主に施工図作成や施工計画業務を行い、現場業務に関して、現場主体からフロントローディング主体へのシフトを目指しております。また、BIMの活用など現場DXの推進に関しても同部署をフル活用しながら進めてまいります。

次に塗装システム事業では、市場規模拡大が見込まれる欧州市場への進出のため、塗装システム事業部の直下に「欧州拠点準備室」を新設しました。

また、オートメーション事業領域のさらなる拡大に向け、事業部本部に、自動化ビジネス統括部を新設しました。

「欧州拠点準備室」に関しては、2024年度に欧州域内での拠点設立に向けて現在準備を進めております。進捗がありました段階で随時ご説明いたします。

「自動化ビジネス統括部」に関しては、同統括部の直下にドライ加飾事業を拡販・推進していく「ドライ加飾ビジネス推進室」、EV化の加速を見据えた新たな事業である「バッテリー事業準備室」、オートメーション事業において自動車以外の分野での拡大を目指す「オートメーション管理室」を設置しました。既存事業の強化に加え、ポートフォリオの拡大を目指してまいります。

各戦略における取り組み 塗装システム事業

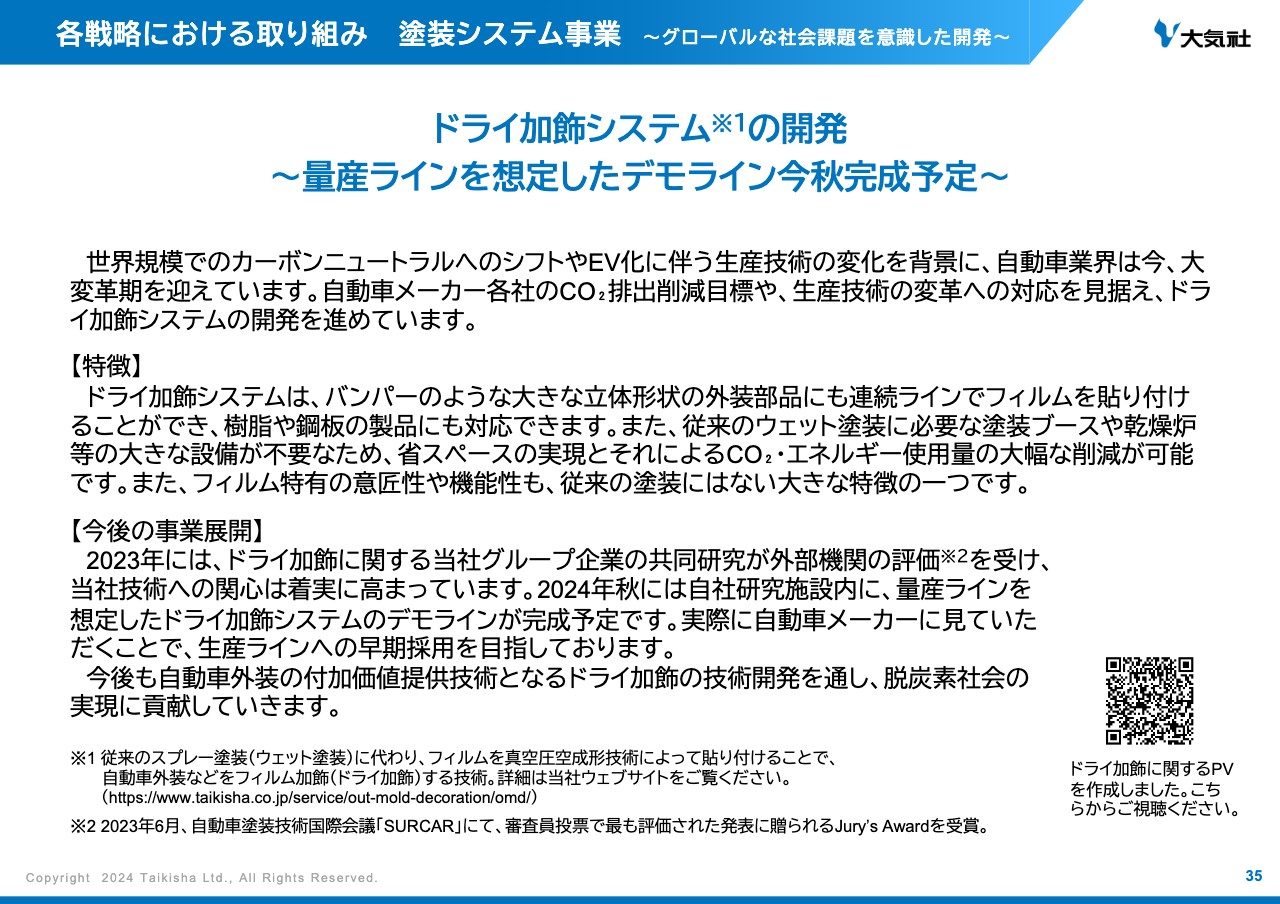

3つ目は、塗装システム事業の掲げる「グローバルな社会課題を意識した開発」における取り組みとしまして、ドライ加飾システムの開発についてです。

今までも、度々ご説明の場を頂戴しておりますが、本日は、開発状況のアップデートをさせていただきます。2023年には、アメリカ・デトロイトで開催された自動車塗装技術国際会議「SURCAR」にて、当社のドライ加飾技術に関する発表が、審査員投票で最も評価された発表に贈られるJury's Awardを受賞しました。

ドライ加飾システムに関する自動車メーカー各社の関心は非常に高く、カーボンニュートラル関連を含め多数の引き合い、技術交流を行っております。

また、投資計画のページでも触れましたが、2024年秋には自社研究施設内に、量産ラインを想定したドライ加飾システムのデモラインが完成予定でありまして、実際にお客さまに見ていただくことで、お客さまの生産ラインでの早期採用を目指しております。また、一般にはイメージしづらいドライ加飾システムの概要、生産ラインのイメージなどを表現したプロモーションビデオを作成いたしました。

当社公式「YouTube」にて掲載しておりますので、ご興味のある方はぜひご視聴いただければと思います。

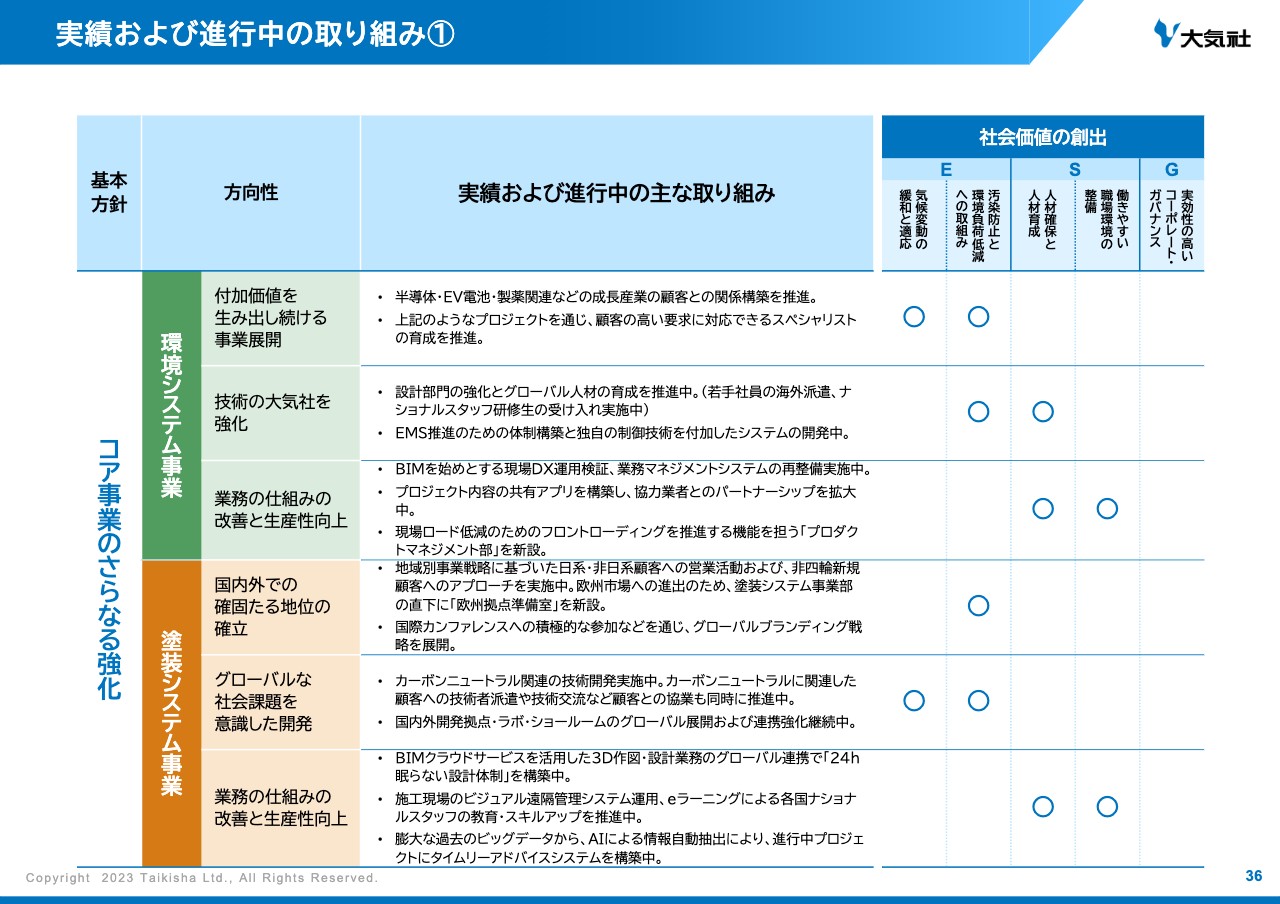

実績および進行中の取り組み①

当頁からは、各戦略における2024年3月期の実績や進行中の主な取り組みについて記載しております。ご参照ください。

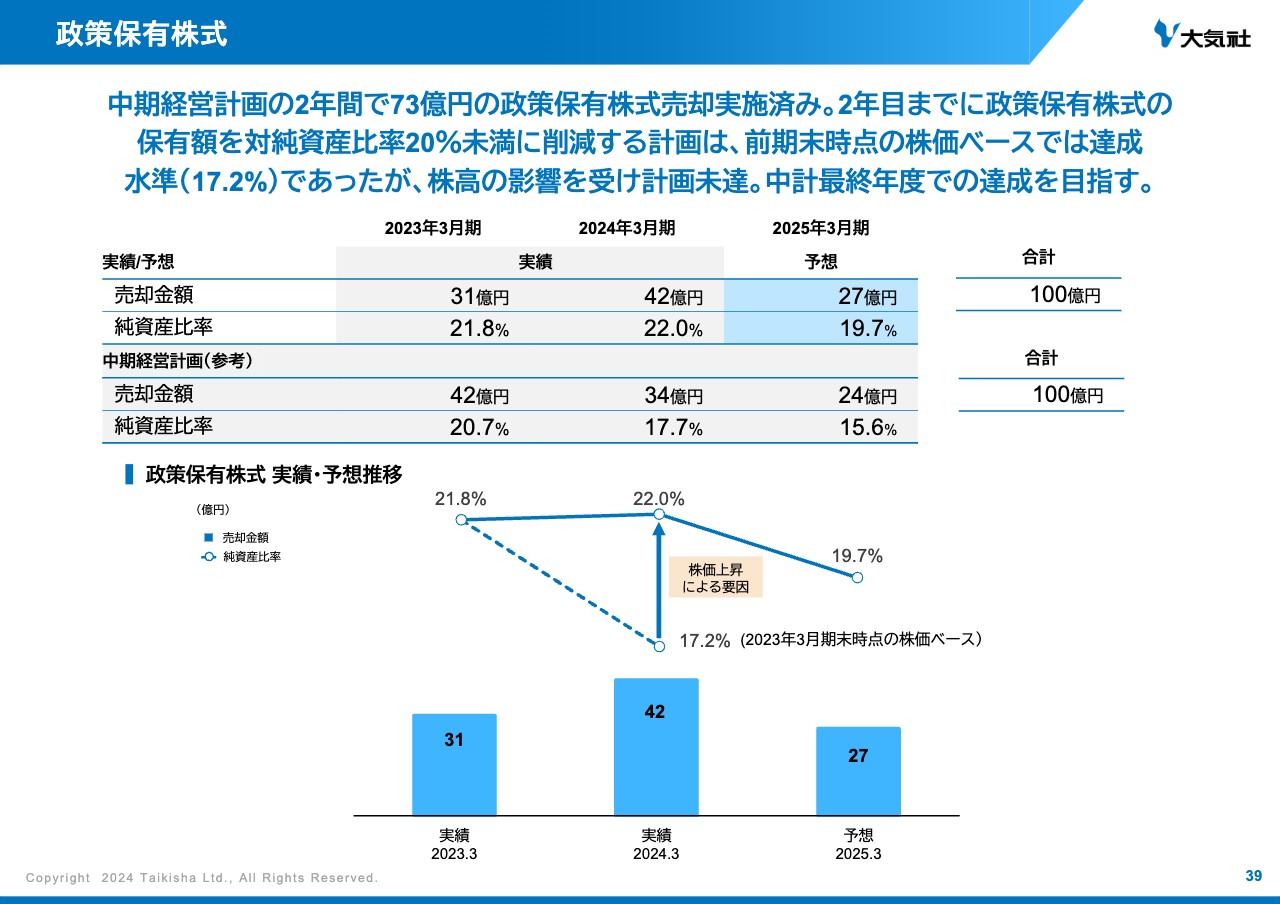

政策保有株式

当頁は、本中計の政策保有株式の削減計画について記載しております。

現在、中期経営計画の2年間で73億円の政策保有株式の売却を実施いたしました。中計発表時に、2年目までに政策保有株式の保有額を対純資産比率で20パーセント未満に削減する計画を打ち出しており、計画達成のために売却ペースを上げて進めてまいりました。

2024年3月期の対純資産比率の着地に関しましては、前期末時点の株価ベースでは17.2パーセントでしたが、昨今の株高の影響を受けて22.0パーセントまで上昇し、計画は未達となりました。当社は、今後も最新の株価動向を注視しつつ、必要に応じて売却予定銘柄の追加や目標設定の変更を検討する等の対策を講じることにより、引き続き中期経営計画てまいります。

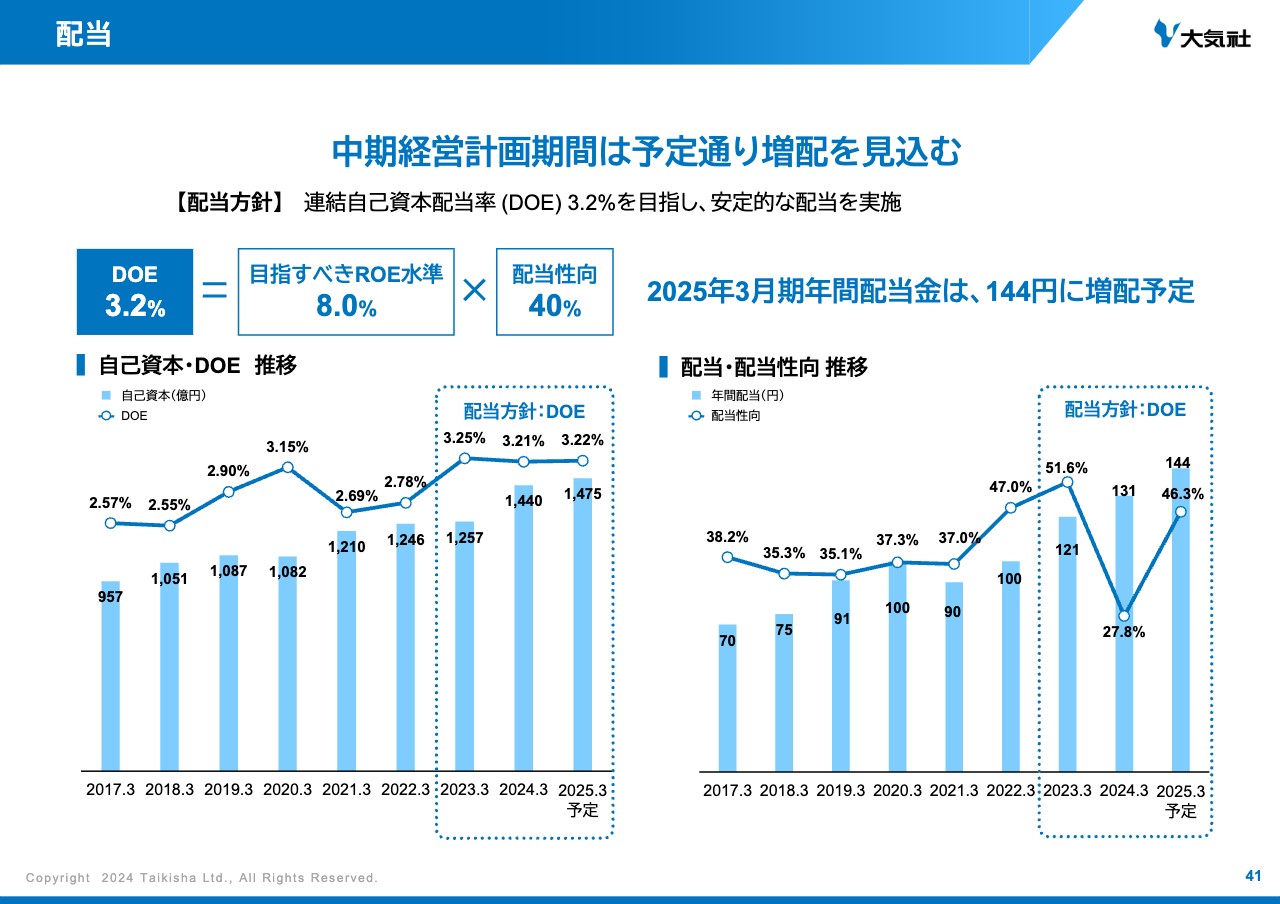

配当

当頁では、配当についてご説明します。

過去の配当方針につきましては、配当性向による目標を掲げておりましたが、2023年3月期から始まった中計においては、利益配当金による利益還元を最重要施策のひとつとして、自己資本配当率(DOE)3.2パーセントを目指し、安定的な配当を実施しております。これに基づき、2023年3月期の年間配当は121円、2024年3月期は、自己資本が想定より上振れたことで、当初予定の127円から131円に上方修正いたしました。

2025年3月期の年間配当は、前期比13円増加の144円となる予定です。

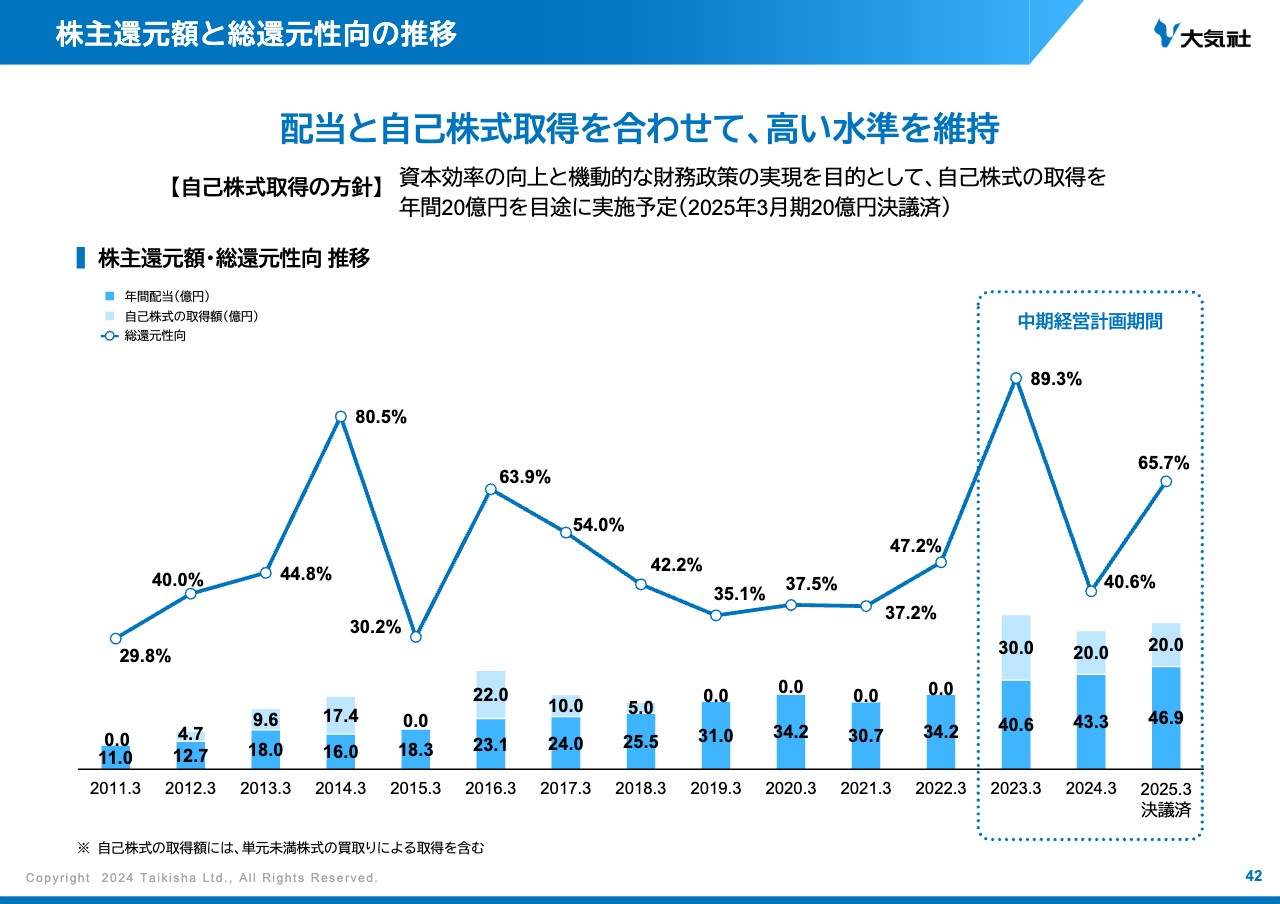

株主還元額と総還元性向の推移

当頁では、自己株式の取得についてご説明します。

薄いブルーの棒グラフが自己株式の取得額の推移を示しております。中計1年目の2023年3月期は、30億円、2年目は20億円の自己株式取得を実施しました。3年目の今期は、すでに5月15日の取締役会で20億円の自己株取得の決議をしました。

配当と自己株式の取得を合わせて、より高い水準の株主還元を目指してまいります。ご参考として株主還元額と総還元性向の推移も載せておりますので、ご参照ください。

本日のご説明は以上となります。ご清聴いただき、ありがとうございました。

新着ログ

「建設業」のログ