フリークアウトHD、売上高前期比+77%で好調に推移 3Q以降利益も見通し強気で自社株買いを開始

コーポレート・ミッション

永井秀輔氏:株式会社フリークアウト・ホールディングス取締役CFOの永井です。決算説明に入る前にまずは当社のミッション、事業内容、中期経営計画とその成長ドライバーについて簡単に触れます。

まず、コーポレートミッションについては、今年度も変わらず「人に人らしい仕事を。」を掲げています。

当社は創業以来、主に広告領域において、プロダクトベンダーとしてテクノロジーを駆使して、機械がやるべき仕事を自動化することで、生まれた時間を人間が本来向き合うべき創造的な仕事に向かわせることをミッションとして、事業活動を行ってきました。

特に直近ではGenerative AIを中心とするAI技術の躍進によって、企業のデジタル変革がフォーカスされています。また、それによって今までの人の仕事が奪われるのではないかという問題提起が活発になされています。

しかし当社は、AI技術による変革の核心は単に既存の業務効率を向上させるだけではなく、新た な価値を生み出すことにあると考えています。

すなわち当社が目指すのは、AI技術による効率化で生まれた新しい時間や考え方を元に、今までにない新しい価値を人が作り出す「人らしい仕事」の創造です。

これにより、AI技術の進歩が仕事を奪われるというネガティブなものではなく、人々にとって希望に満ちたものとなることを願っています。

これからも当社は「人に人らしい仕事を」をミッションに、AI技術の躍進の波に乗りながらも人間が持つ創造性や感性を大切にしていきます。それによって単なる効率化だけでなく、独自の要素や革新的な アイデアを社会に対してもたらすことができます。

AI技術を最大限活用しつつ、人間が 持つ独自性と共存・共栄する未来を実現することを目指しています。

当社は今後もこの「人に人らしい仕事を。」というミッションの実現に向けて、事業を成長させ、企業価値の向上に努めます。

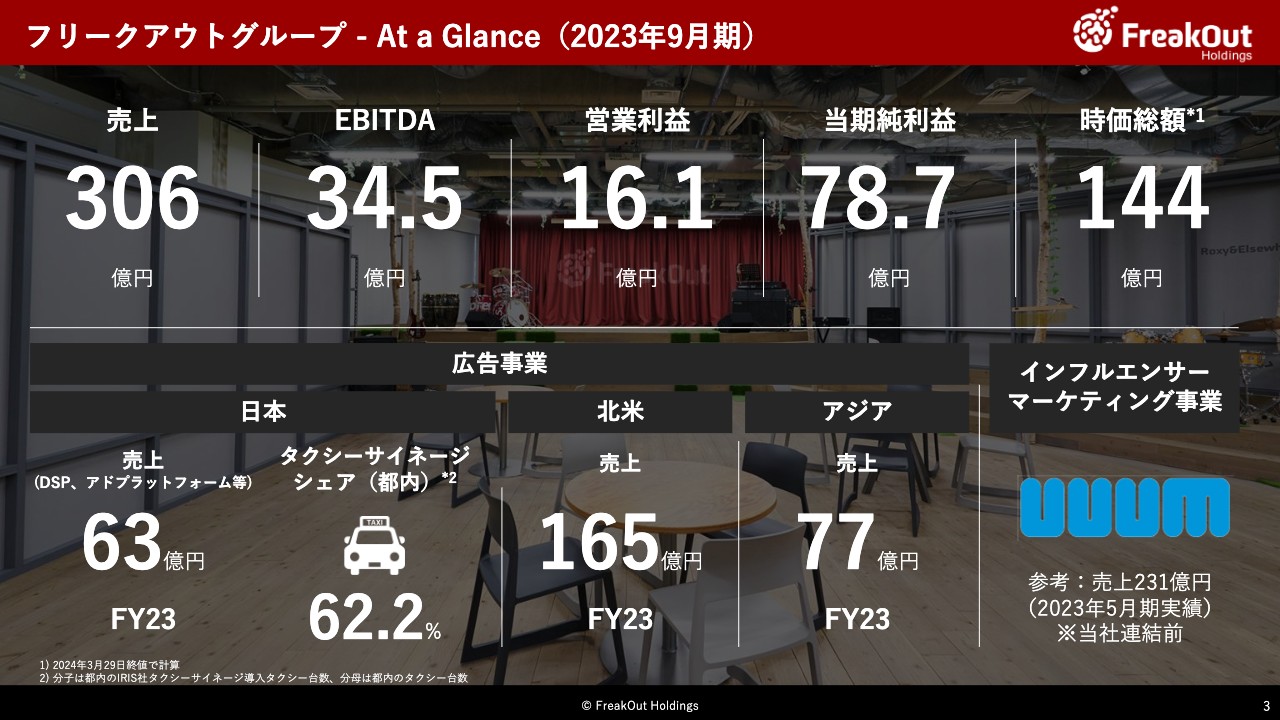

フリークアウトグループ ー At a Glance(2023年9月期)

2023年9月期の業績はスライドのとおりです。

主な事業内容

当社の主な事業内容はこちらです。各事業の現状については後ほどご説明します。左上のDSP事業から始まって現在は広く広告・マーケティング領域にプロダクトを提供しているほか、グローバルでも北米を中心に広く事業を展開しています。また、昨年9月に連結子会社化したUUUM株式会社のPLが今回の第1四半期からグループの業績に反映されています。

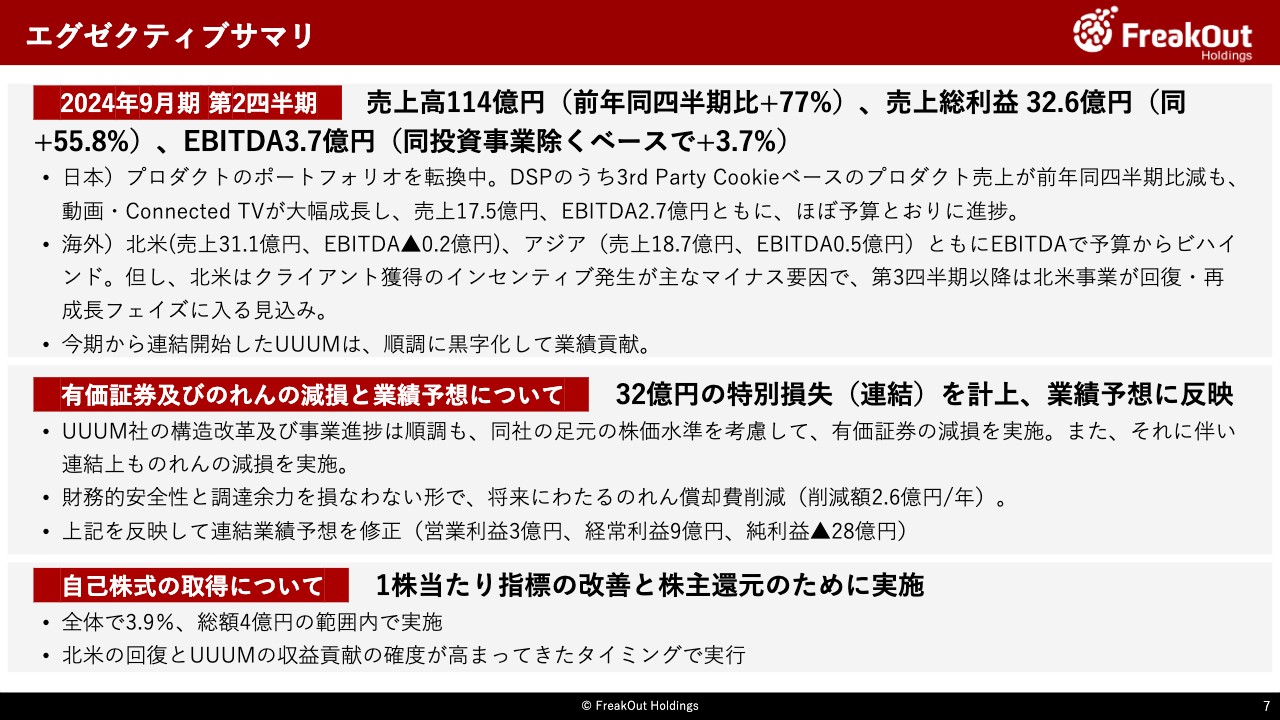

エグゼクティブサマリ

第2四半期決算の概況をお伝えします。季節性として第2四半期の日本は3月末の広告需要期に入りますが、北米を含む海外が広告閑散期であり、過去実績のとおり1年でもっとも厳しい四半期となります。

今期の第2四半期も、売上高は114億円で前年同四半期比+77パーセント、EBITDA3億7,000万円で前年同四半期比マイナス52.2パーセントとなっています。なお、前年は投資事業で4億円程度のEBITDA計上がありました。この投資事業の影響を除けば、ほぼ前年並みのEBITDAとなっております。各事業については後ほど詳細をご説明します。

概要だけお伝えすると、日本については売上17億5,000万円、EBITDA 4億1,000万円ともに予算と比較してほぼ乖離なく推移しています。前年との比較では、DSPのうち3rd Party Cookieに依拠した部分の売上が減少しておりますが、動画・Connected TVが大幅に成長しています。

要因は後ほどお伝えしますが、プロダクトのポートフォリオを変えている影響で、今後も両者が相殺しあうかたちでそれほど大きなマイナスの影響を全体として受けることなく3rd Party Cookieの廃止の影響を乗り切れると考えています。

また海外については、北米・アジアともに前年予算と比較していずれもEBITDAベースでの苦戦が続いております。ただし、北米については第3四半期以降はかなり好転する見込みです。2022年の水準にはまだ届かない見込みですが、明確に回復・再成長のフェイズに入っていく見通しです。

最後に、今年度から連結を開始したUUUMについては、同社の第3四半期の業績を当社業績に取り込んでいます。詳細については、同社の決算説明資料に記載のとおりで、すでに黒字に回復しています。

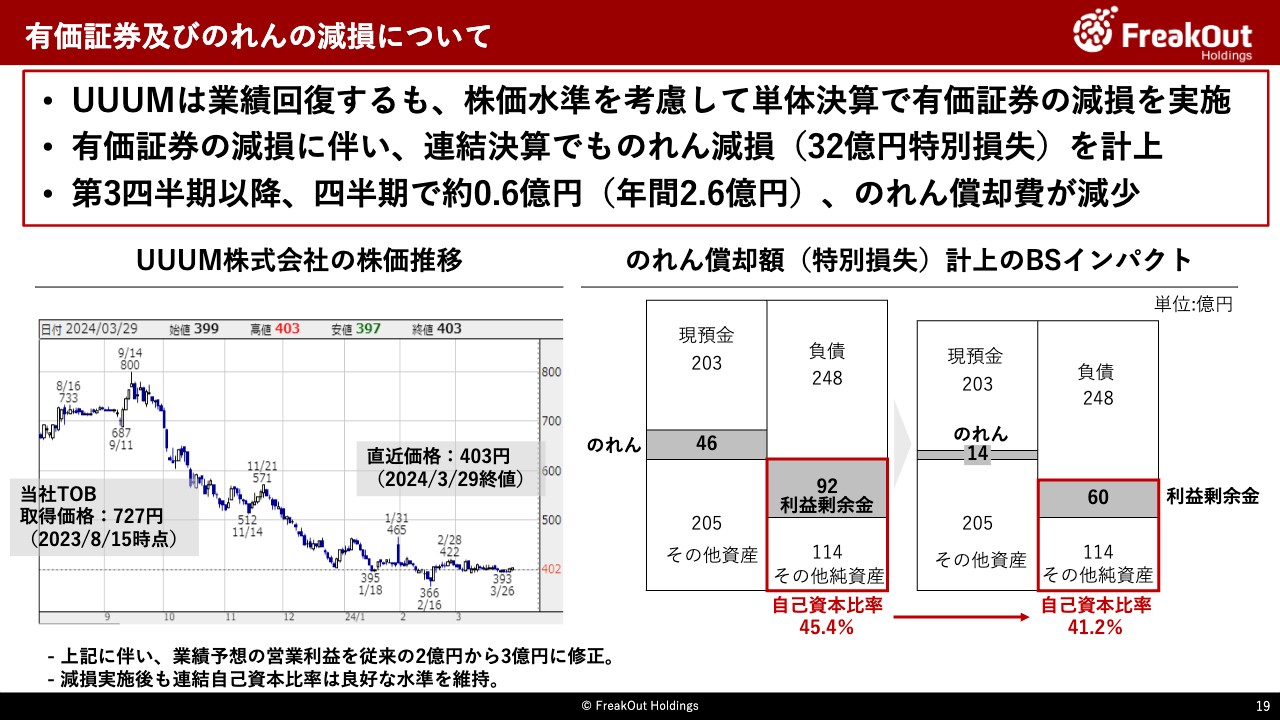

有価証券及びのれんの減損については、UUUMの足元の業績は当初想定どおり回復しており、将来に向けた取り組みは非常に順調に進んでいます。将来に向けてどういったロードマップで何をやっていくのかはしかるべきタイミングでお伝えしますが、概ね順調です。

一方、株価水準については、当社はUUUMの株式を周知のとおり727円でTOBによって取得していますが、同社の黒字回復後も株価は第3四半期決算後も370円から400円の水準が継続しています。

一般的には取得時の株価の半額である363.5円を時価が下回ると有価証券の減損処理を原則として行っていくことになります。まだ当該水準にまでは達していませんが、今後も短期的に大幅な回復を見込むのは難しい可能性が相応にあることから、今回の第2四半期で同社の有価証券の減損処理を実施することとしました。

そして、連結上もUUUMの子会社化に伴うのれんのうち、約32億円を減損処理することとしました。これに伴い、当期の業績予想についても必要な修正を行っています。

特に投資家のみなさまにお伝えしたいことが2点あります。1つ目は今回の減損はあくまでUUUMの足元の株価に由来するものであり、UUUMの業績や将来性に由来するものではないという点です。 同社の足元の業績回復や将来に向けた取り組みは非常に順調に進んでおり、UUUMの事業の再成長については懸念を抱いていません。

そして2つ目は、今回の減損は当社にとっては財務的にポジティブだという点です。もちろん恣意的に減損しているわけではなく認められた範囲内での処理ですが、今回の減損処理によって当社ののれん償却費は将来にわたって年間で2.6億円程度削減されます。

また、32億円の連結純資産毀損についても財務バランスの観点から大きな問題はないことを検証しつつ進めています。 これらの処理を反映するかたちで連結業績予想を修正しております。

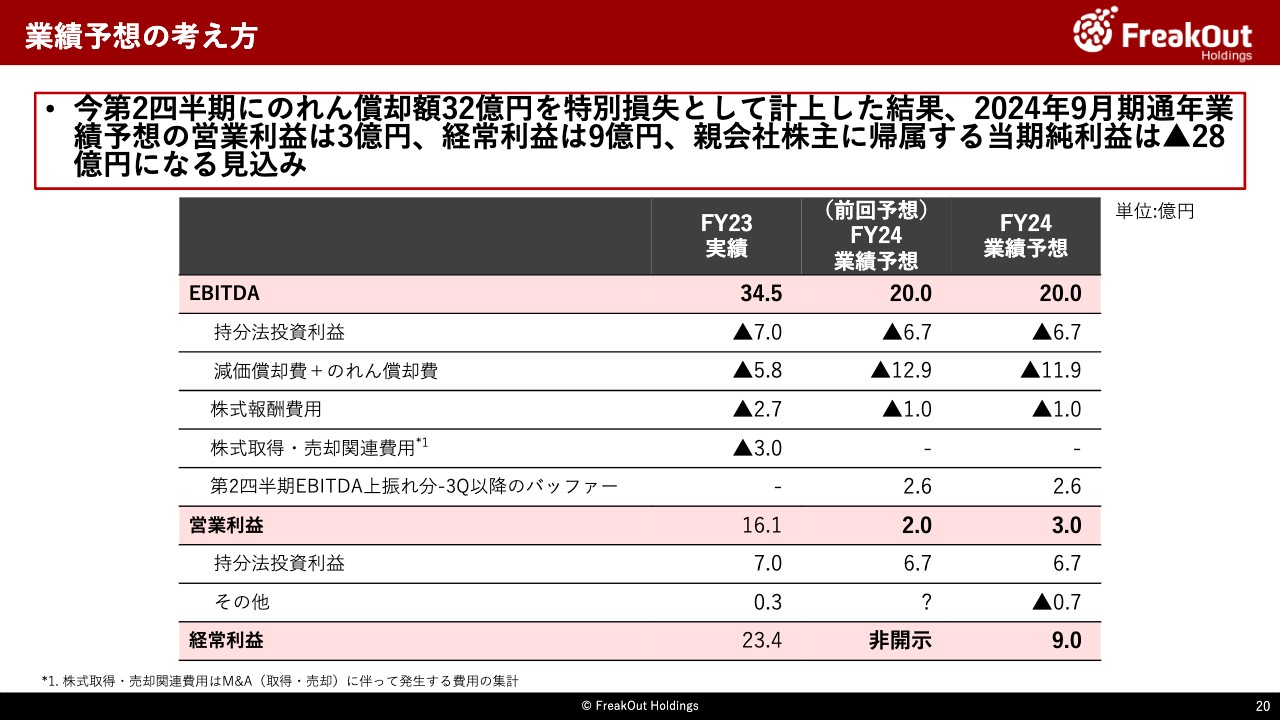

内訳としては営業利益3億円、経常利益9億円、親会社株主に帰属する当期純利益マイナス28億円になる見込みです。

自己株式の取得については、今回、自己株式の取得についても公表しております。詳細は後ほどお伝えしますが、狙いとしては1株当たりの指標の改善に加えて、1年強前に実施したカンム社売却により得られたキャピタルゲインの一部株主還元となります。

当社は、カンム社の成長に約35億円程度投下しており、それに対して税引後で110億円程度のリターンを得ております。リターンについてはUUUMの子会社化にその主要な部分を投下しておりますが、残部の一部について北米の回復とUUUMの収益貢献がある程度見えてきた今のタイミングで、自己株買いを実施するかたちで株主還元します。

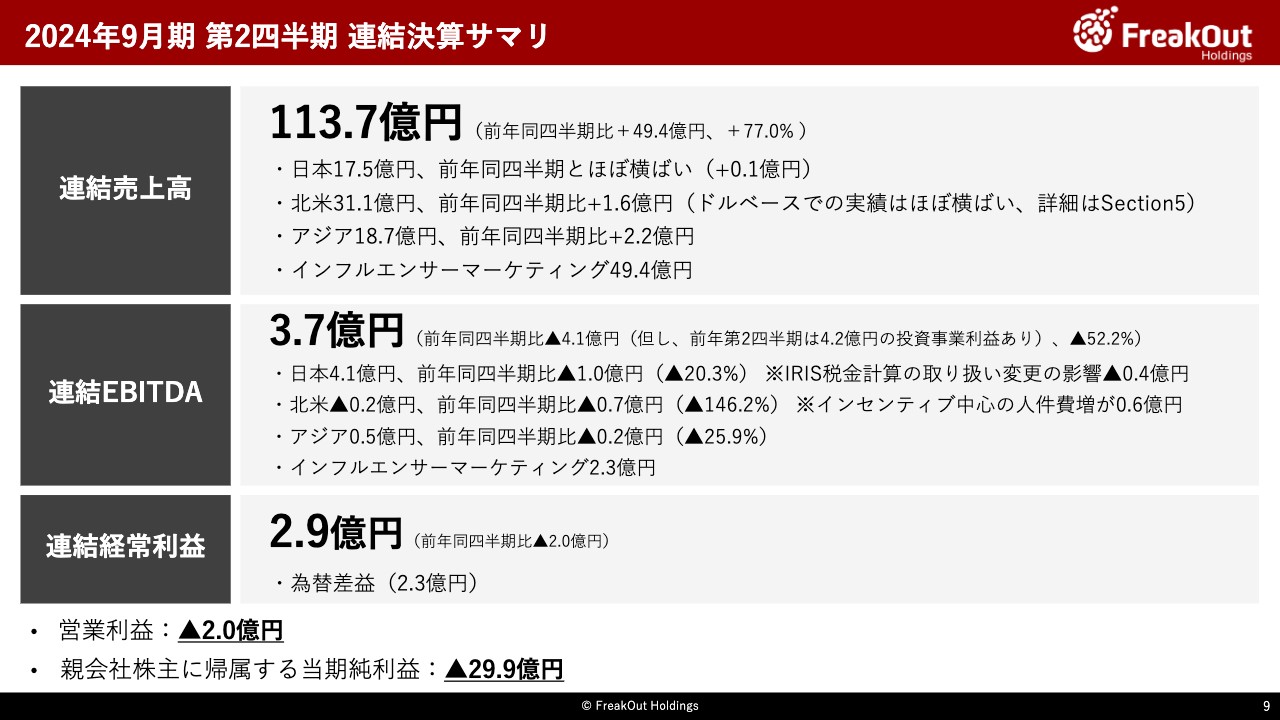

2024年9月期 第2四半期 連結決算サマリ

2024年9月期第2四半期決算の概要について説明します。第2四半期は売上高113億7,000万円、EBITDA3億7,000万円、経常利益2億9,000万円、営業利益マイナス2億円、親会社株主に帰属する当期純利益マイナス29億9,000万円となりました。

今回の特殊要因として大きなもので、のれんの減損による減損損失が32億円、為替差益が2億3,000万円程度発生しています。推移と事業別の比較については次のスライドでお伝えします。

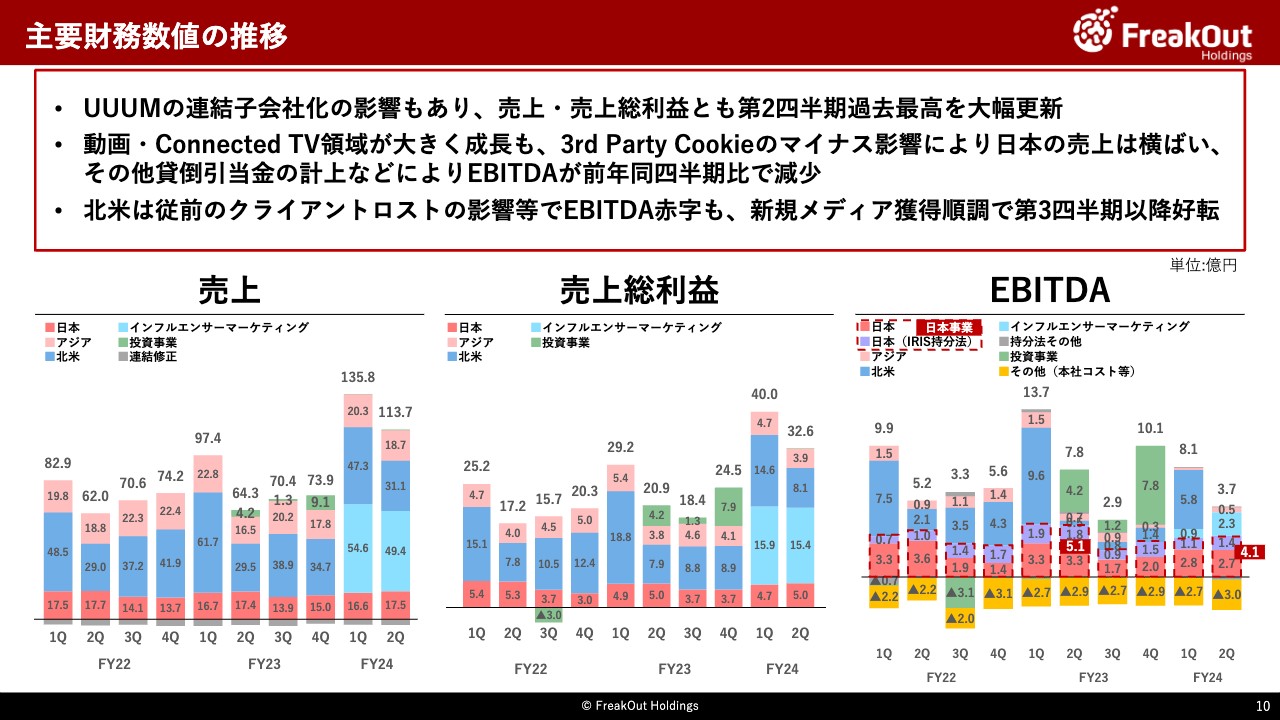

主要財務数値の推移

四半期の推移です。UUUMの連結子会社化の影響もあり、売上高113億7,000万円、売上総利益32億6,000万円で、ともに 第2四半期としては過去最高を大幅に更新しております。

一方で、EBITDAは前年の第2四半期の7億8,000万円から今回の3億7,000万円と、50パーセント弱の水準となっています。ただし、前年度は投資事業で4億2,000万円のEBITDAが計上されているため、これを除外したらほぼ横ばいのEBITDAで推移しています。

セグメント別にみると、日本は売上がほぼ横ばいの17億5,000万円で前年同四半期比プラス1,000万円、EBITDAが4億1,000万円減少で前年同四半期比マイナス1億円となっています。動画・Connected TV領域が大きく成長しましたが、IRISが前年度との税金計上の取り扱い変更に伴う影響で前年同四半期比マイナス4,000万円のほか、DSPの3rd Party Cookie関連 部分が苦戦しております。

次に北米は前年同四半期比で売上がプラス5.5パーセントの31億1,000万円で前年同四半期比プラス1億6,000万円、利益ベースではマイナス2,000万円で前年同四半期比マイナス7,000万円となっています。

前年と比べて売上はプラスですが、利益では減少となっています。クライアントロストの影響もあり、EBITDAベースで赤字転換となっています。前回の決算説明時に、第2四半期も前年同四半期比ではEBITDAベースでプラスで着地できる見込みとお伝えしました。

新規のクライアント獲得に向けたインセンティブ等で人件費の増が6,000万円程度発生していることや、その収益貢献による影響が少し遅れて第3四半期以降となることから、第2四半期はマイナスで着地しました。

一方で、第3四半期以降はかなり好転する見通しで、当初想定していたとおり成長を感じられると考えています。

アジアは前年同四半期比で売上がプラス13.3パーセントの18億7,000万円で前年同四半期比プラス2億2,000万円、EBITDAがマイナス25.9パーセントの5,000万円で前年同四半期比マイナス2,000万円と引き続き苦戦しました。

最後に、今回から子会社化したUUUMのインフルエンサーマーケティング事業については、売上高49億4,000万円、 EBITDA2億3,000万円となっています。引き続き、当初想定していたよりも堅調に推移している状況です。

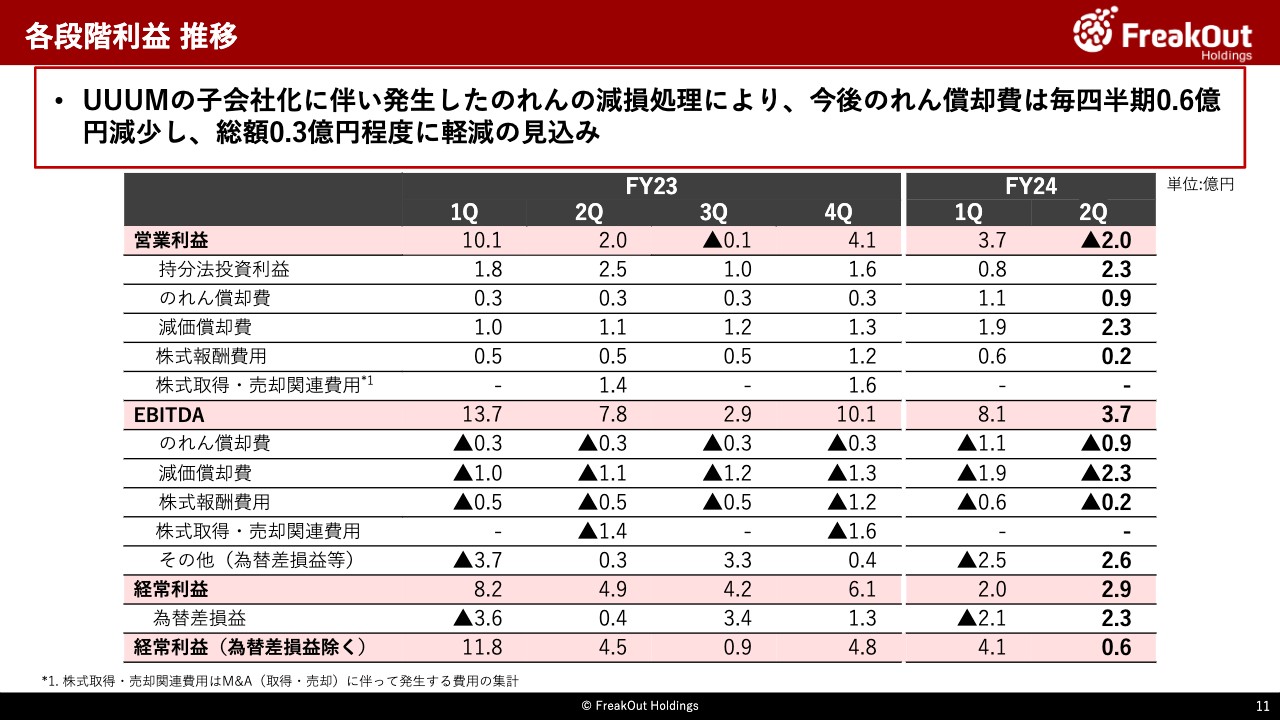

各段階利益 推移

各段階利益の推移とそれぞれの差分についてはこちらのとおりです。主なトピックですが、第2四半期では9,000万円ののれん償却費が発生しています。減損処 理を今回実施することで、今後は6,000万円程度軽減され、毎四半期3,000万円程度ののれん償却費となる見込みです。

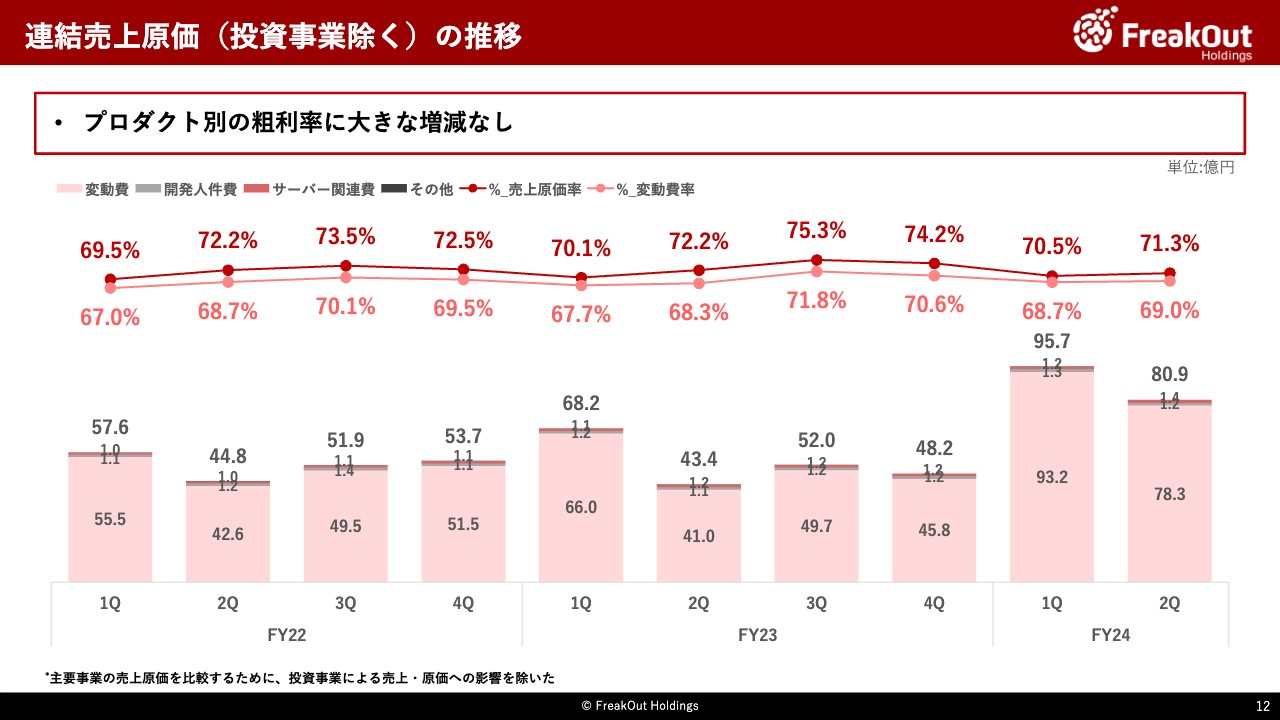

連結売上原価(投資事業除く)の推移

連結売上原価の推移はスライドのとおりです。第1四半期と比較して全体としては原価率が増加していますが、 プロダクトのポートフォリオによるもので、プロダクト別の粗利率については大きな増減はありません。

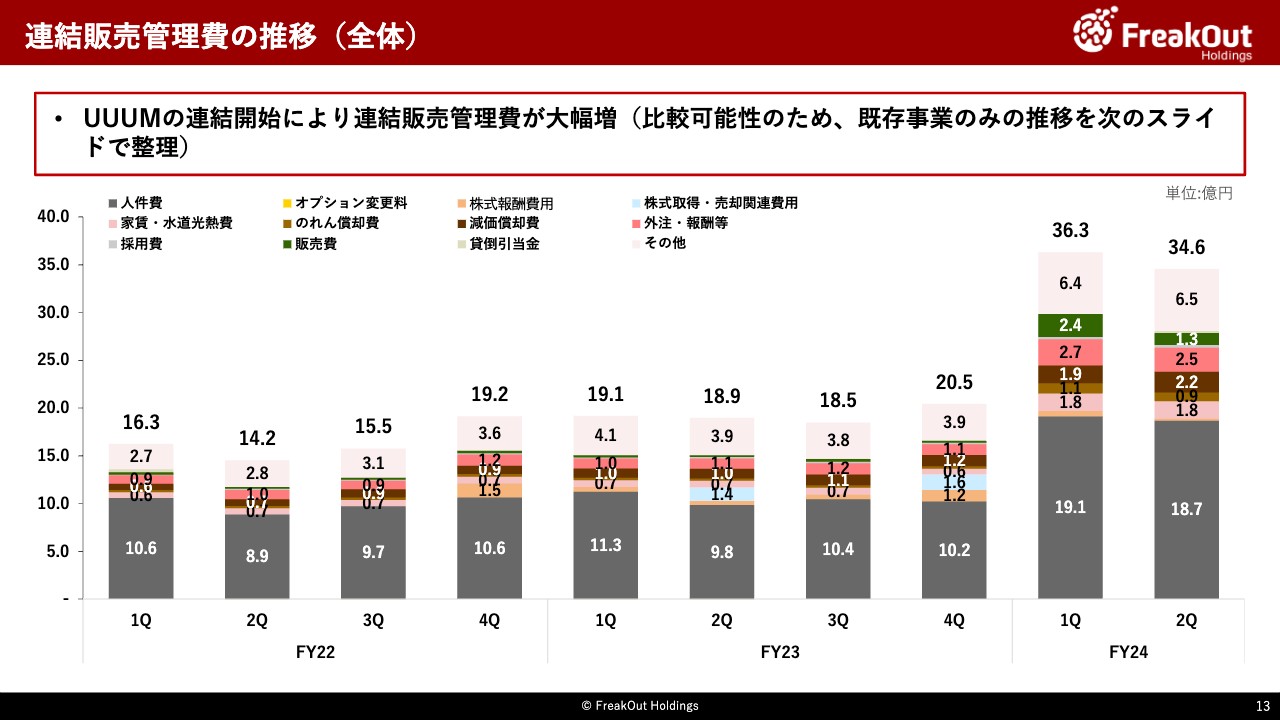

連結販売管理費の推移(全体)

連結販売管理費の推移についてです。UUUMの子会社化に伴って、人件費を含めた連結販管費が対前年同四半期比で1.8倍程度となっています。比較可能性のため、次のスライドでUUUMを除く既存事業のみでの数字推移を整理しています。UUUMについては同社の決算説明資料をご参考ください。

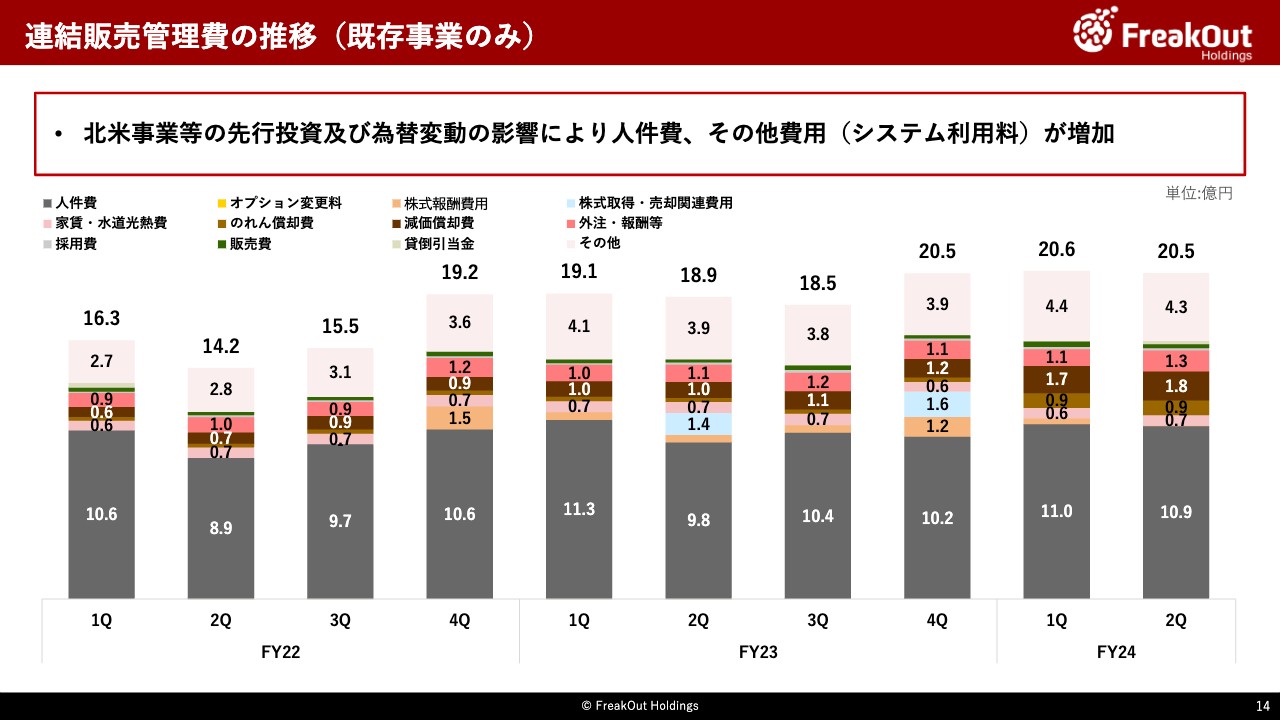

連結販売管理費の推移(既存事業のみ)

既存事業のみでの連結販売管理費の推移はこちらのとおりです。対前年同四半期比で、18億9,000万円から20億5,000万円と1億6,000万円程度増加しています。

前回、第2四半期以降は概ね19億円をやや上回る程度の費用で推移していく見込みとお伝えしましたが、北米事業でクライアント獲得のためのインセンティブフィー等が6,000万円ほど多めに計上された影響や、日本事業で特定の取引先に対する貸倒引当金を2,000万円程度計上した影響で、連結販売管理費が当初想 定を上回って計上されています。

北米事業の人件費増については非常にポジティブな理由によるものなので、 後ほど詳細をお伝えします。

【参考】人員数推移

人員数の推移はこちらのとおりです。前回から引き続きUUUMでは人員の最適化を進めており、9月半の574名から3月末の519名に減少しております。その他、日本で若干の人員増が生じています。

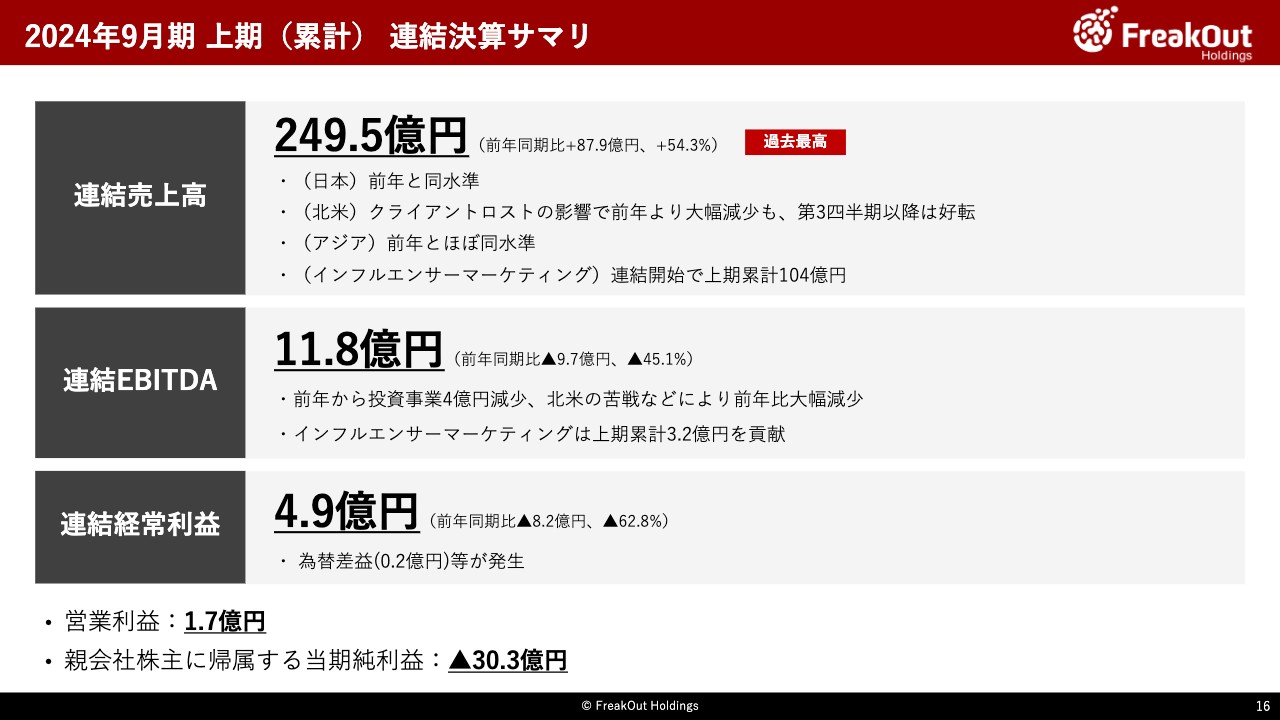

2024年9月期 上期(累計) 連結決算サマリ

第2四半期までの上期累計について、次のスライドでご説明します。

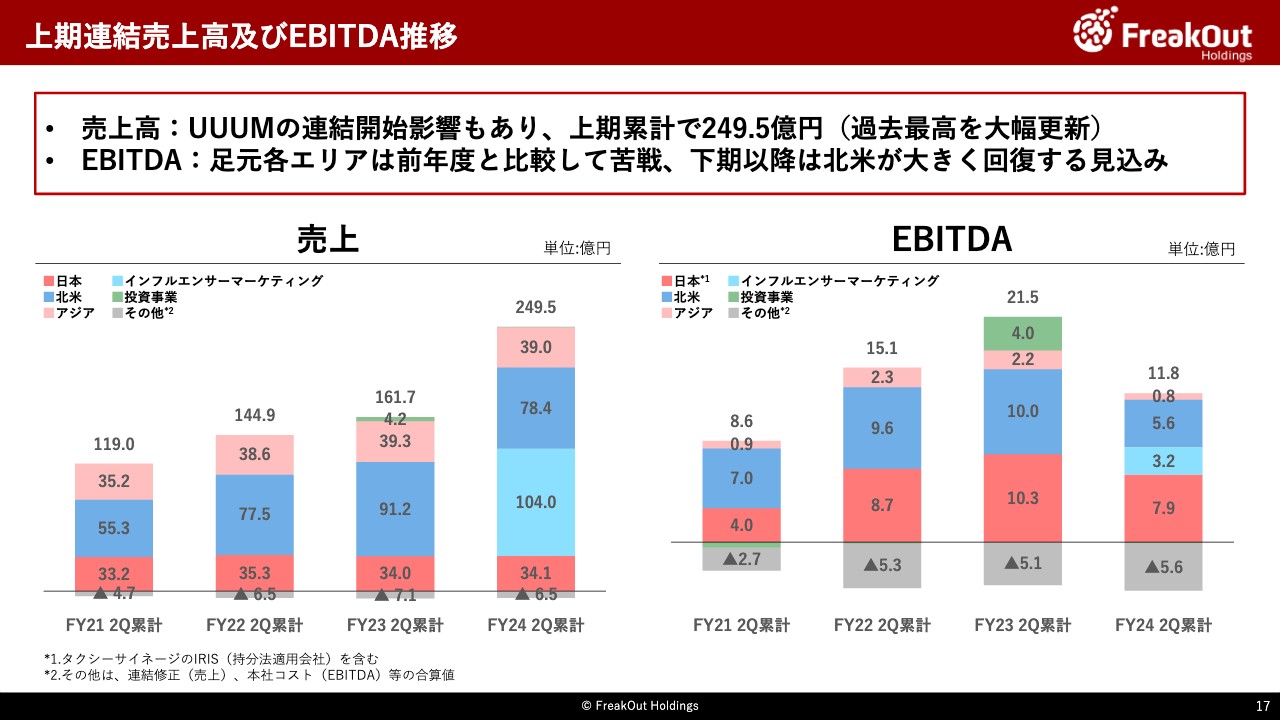

上期連結売上高及びEBITDA推移

上期累計での売上は249億5,000万円で、UUUMの連結開始の影響もあり大幅に過去最高を更新して着地しました。

一方で、EBITDAについては11億8,000万円で昨年と比較して60パーセント弱の水準となっています。足元、日本、 北米、アジアと全体的に前年度と比較して苦戦しています。この中でも下期以降は北米がかなり回復し、来期以降は再び従前と同じような成長曲線に戻せるものと見込んでおります。

有価証券及びのれんの減損について

今回の財務トピックとして、エグゼクティブサマリにてお伝えした有価証券及びのれんの減損と業績予想の修正と自己株式の取得についてこちらで補足します。

背景は先ほどお伝えのとおりで、UUUMの足元の業績と将来に向けた取り組みは順調に進んでいます。インフルエンサーマーケティングの領域でやっていくことも、改めて投資家のみなさまへお伝えします。

一方で株価水準については、スライド左下とおりです。当社はUUUMの株式を727円でTOBによって取得していますが、第3四半期に同社が黒字回復した後も株価は370円から400円の水準で推移しております。

この点は一般論になりますが、会計の世界では基本的に取得時の株価の半額を時価が下回ると、有価証券の減損処理を行っていきます。また、半額とまではいかずとも概ね30パーセント超の下落が生じた場合、各社ルールに照らして減損の要否を検討していくことになります。

これを当社に当てはめると、半額イコール363.5円が1つのトリガーです。まだ当該水準にまでは達しませんが、30パーセント超の下落イコール510円程度を下回る水準が継続しており、今後も短期的に大幅な回復を見込むのは難しい可能性が相応にあることから、今回の第2四半期で同社の有価証券の減損処理を実施することとしました。

それに伴われるかたちで連結上も、UUUMの子会社化に伴うのれんのうち、約32億円を減損処理することとしました。

今回の特殊性として、一般的には会計上は超過収益力の毀損を要因として連結上のれんを減損して、それに伴われるかたちで単体上有価証券を減損するケースが多いです。一方で、今回の当社処理については順番が逆転しており、単体上有価証券が株価起因により減損し、それに伴われるかたちで連結上ものれんを減損しております。

ここについて特に強調してお伝えしたいのが、今回の減損はあくまでUUUMの足元の株価に由来するものであり、UUUMの業績や将来性に由来するものではないという点です。

同社の足元の業績回復や将来に向けた取り組みは非常に順調に進んでおり、UUUMの事業の再成長について懸念を抱いていません。市場で形成される株価は市場が決めるもので、我々の主観とは異なるところで形成されます。

この株価が減損が容認される水準であることから、今回当社は単体でUUUMの有価証券を減損することにし、それに伴われるかたちで連結上も、のれんを減損することとなりました。

今回の減損は当社にとって財務的にポジティブです。もちろん恣意的に減損しているわけではなく認められた範囲内での処理ですが、今回の減損処理によって当社ののれん償却費は将来にわたって年間で2億6,000円程度削減されます。

また、スライド右側の表に記載のとおり、32億円の連結純資産の減少についても財務バランス上も大きな影響はないと検証しています。 以上の処理を踏まえて、主に減損処理による特別損失の計上とのれん償却費軽減の観点から、当期の業績予想についても必要な修正を行っています。

業績予想の考え方

第2四半期に特別損失としてのれん償却額を32億円を計上した影響を反映し、今期の業績予想を開示しています。内訳としては営業利益は従来予想に比べて1億円増加して3億円になり、現在の為替水準が継続した場合経常利益は9億円、親会社株主に帰属する当期純利益はマイナス28億円となる見込みです。

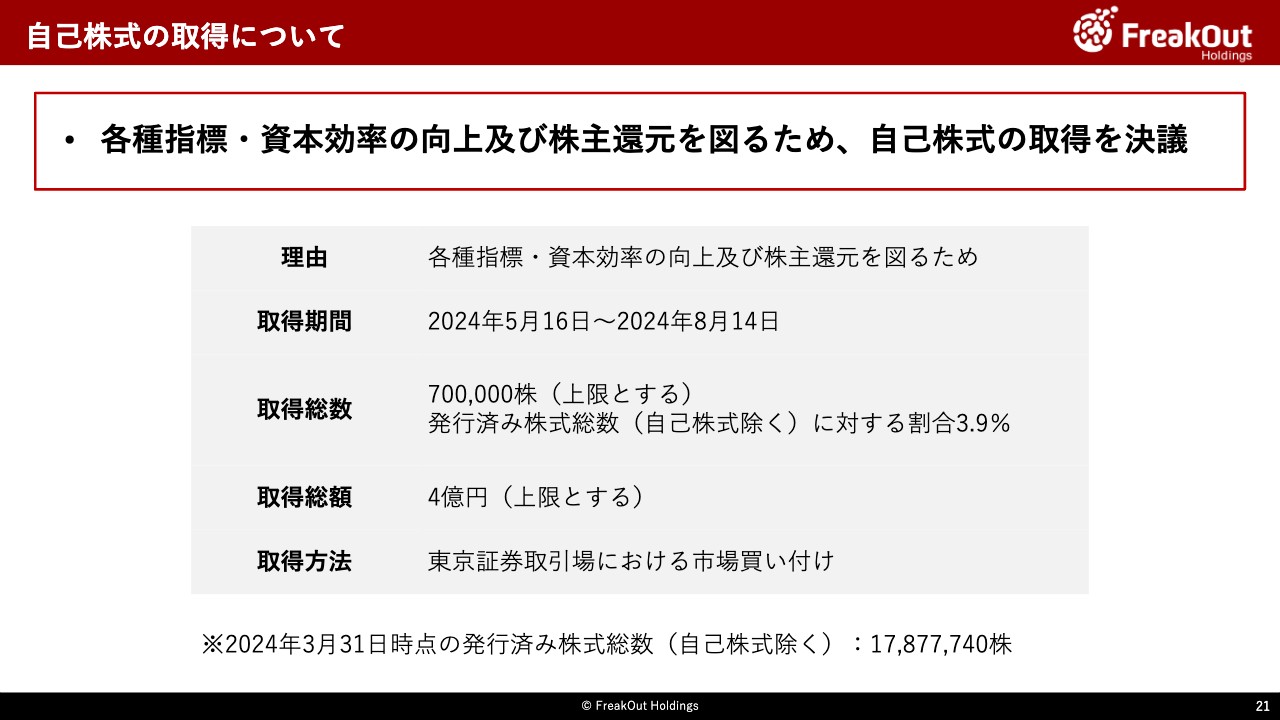

自己株式の取得について

自己株式の取得についても公表しています。エグゼクティブサマリで概要をお伝えしたとおりですが、狙いとしては大きく2つあります。

まず第1に、将来に向けた1株当たりの指標の改善です。そして第2に、2022年12月に公表したカンム社売却により得られたキャピタルゲインの一部株主還元を行うことです。

1点目については、概要のとおり発行済株式総数と純資産が減少することによるわかりやすいROE改善効果のため詳細は割愛します。

2点目については、当社は2017年以降カンム社の成長に約35億円程度投下しました。そしてそれに対し、2022年12月に公表した売却によって税引後で110億円程度のリターンを得ています。

当該リターンについては、UUUMの子会社化に主要な部分を投下していますが、残額の一 部について、今回自己株式取得の形で還元することとなりました。

なぜこのタイミングなのかについて、さまざまなご意見があると思います。当社としては将来的な指標改善の成果という観点から、業績が下落する局面ではなく業績・株価ともに再成長していこうとするタイミングでの自己株式取得が正しいと考えています。

北米の回復とUUUMの収益貢献と大きく2つの懸念がある程度解消される見込みが立ちつつある今このタイミングが正しいだろうと、今回自己株式取得を実施しました。

なお、今回の自己株式取得の規模としては、70万株で発行済株式総数に対して3.9パーセントと、カンムの成長資金のために新規発行した概ね250万株程度の株式と比較すると少ない規模かと思います。

現在の出来高水準に照らして株価に不自然な影響を与えない範囲で、記載の期間内で取得できる数量ということで決定しました。株価の動向や代替的な有望な投資対象の有無を検証した上で、今後も追加的な自己株式取得を実施する可能性があるとご理解ください。

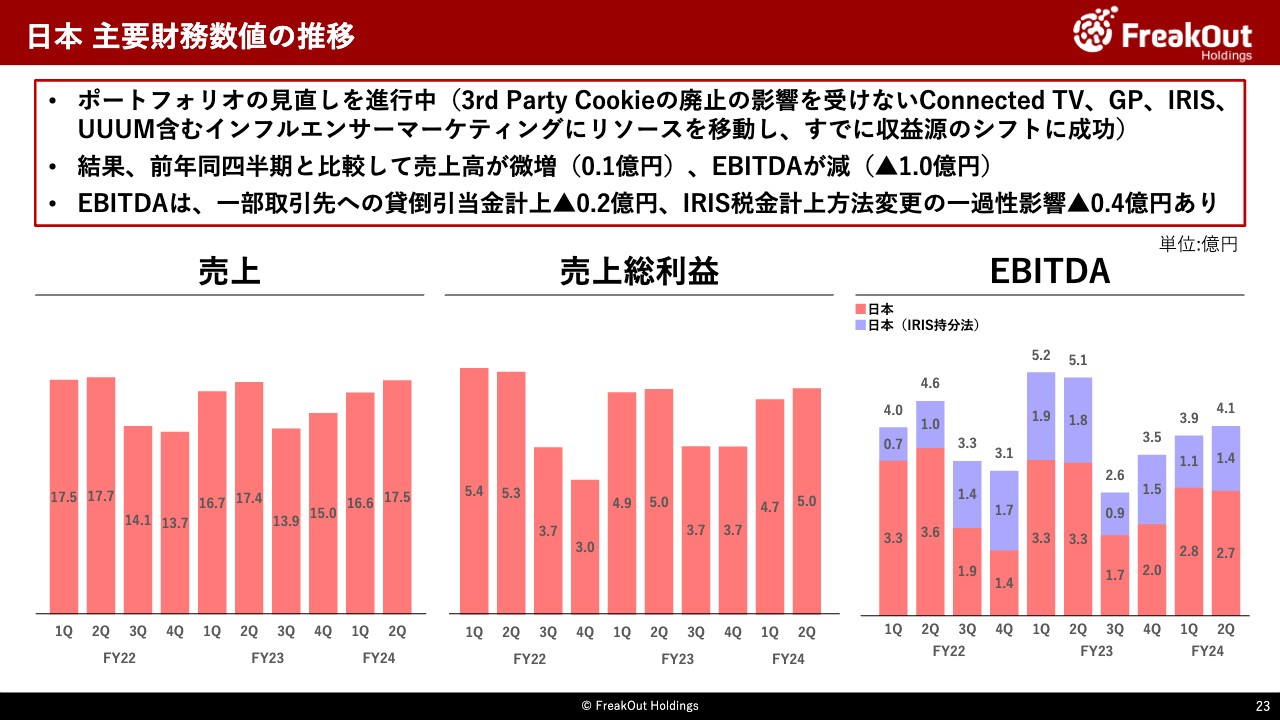

日本 主要財務数値の推移

株式会社フリークアウト、IRISを中心とする日本事業の進捗です。

日本は売上が微増の17億5,000万円で前年同四半期比プラス1,000万円、EBITDAが減少の4億1,000万円で前年同四半期比マイナス1億円となっています。

日本事業では、3rd party cookieについての見通しが不透明であることから、足元で当社のプロダクトポートフォリオの見直しを進めています。具体的には、営業人員の配置転換などを通じて、動画・Connected TV領域とGPが今回大きく成長し、IRISも第1四半期と比較すると堅調に推移しています。

一方、当社の祖業であるDSPの中で3rd party cookieに依拠する領域の売上が減少しており、結果として売上では対前年同四半期比でほぼ横ばいとなっています。

EBITDAについては、上記に加えて一部取引先の与信状況悪化を受けて貸倒引当金を2,000万円計上するなどしており、結果4億1,000万円と前年同四半期比で減少となりました。

事業別の概況をご説明します。IRISについては今回EBITDA1億4,000万円で着地しています。前年同四半期比マイナス4,000万円となっていますが、お伝えのとおり前年第2四半期とは税金の計上方法が変わっていることもあり、当該影響がマイナス4,000万円程度あることから、ほぼ前年並みの正常収益ベースに落ち着いております。

第3四半期以降については、4月に広告需要の落ち込みがあるので若干数字がダウンする見込みですが、第4四半期と来年度以降は再び正常収益の1億4,000万円から1億5,000万円程度のEBITDAに回帰していく見込みです。

IRIS以外の日本事業については、詳細な数字は非開示としますが、お伝えのとおりプロダクト別に見ると動画・Connected TV領域が非常に順調に成長しております。また、GPも売上高で四半期2億円を超える水準 となってきており、徐々に成長しています。

一方で、DSPについては一部3rd party cookieに依拠する領域の売上が減少しております。以上の結果として、売上は対前年同四半期比でほぼ横ばい、EBITDAベースでは貸倒引当金の影響もあり、前年同四半期比マイナスとなりました。

当社の日本事業では、直近で再度スケジュールの変更がありましたが、3rd Party Cookieの廃止の影響を見定めつつ、プロダクトのポートフォリオの転換を現在進めています。3rd Party Cookieの代替ソリューションの開発等は引き続き重要課題としていますが、時期や詳細が不透明なこともあるのでポートフ ォリオ分散もあわせて行っています。

具体的には、3rd Party Cookieの廃止の影響を受けるであろう配信手法から、影響を受けないConnected TV、GP、IRIS、UUUM含むインフルエンサーマーケティングに人的なリソースを中心に移動を進めています。

前回の中計から進めてきたこの取り組みの影響で、すでに粗利・EBITDAベースでは後者が主要なプロダクトになっています。今後も両者が相殺しあうかたちで、それほど大きなマイナスの影響を全体として受けることなく3rd Party Cookieの廃止の影響を乗り切れるものと見込んでいます。

なお、第3四半期以降についてはプロダクトのポートフォリオを今後も進めていくことになるため、概ね今回と同様の推移になることを見越しています。

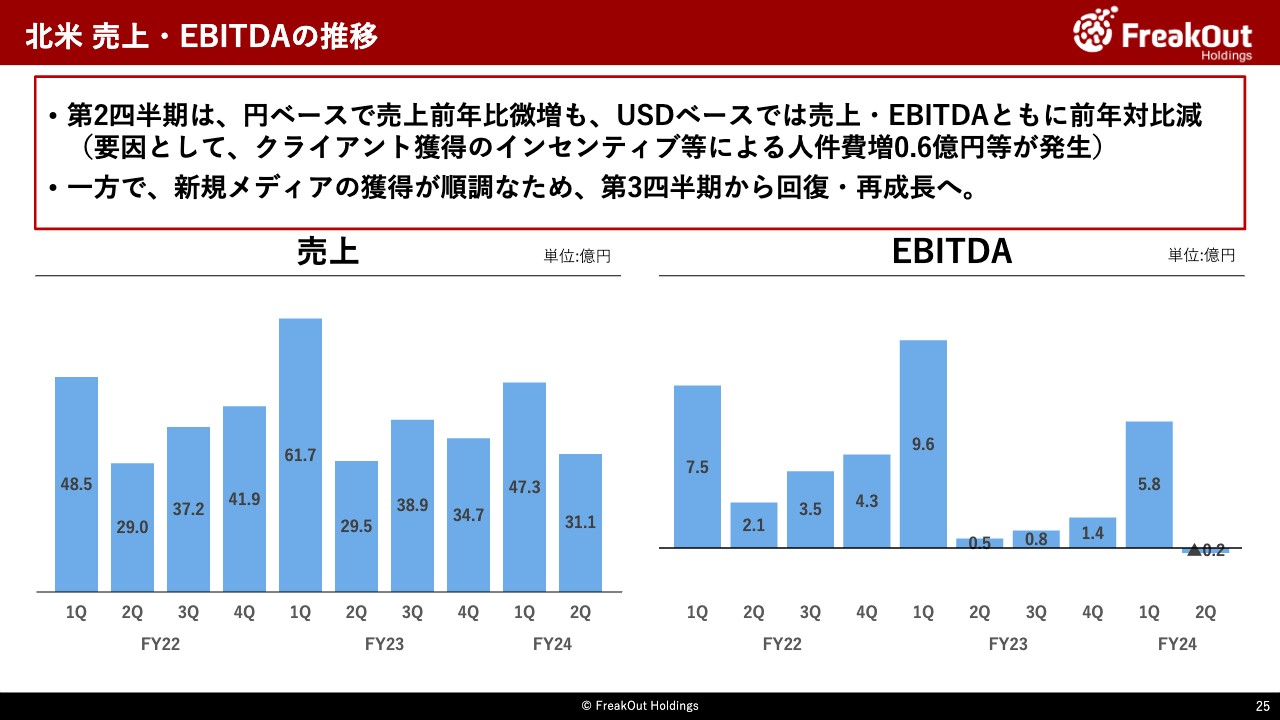

北米 売上・EBITDAの推移

北米事業の第2四半期は売上高が31億1,000万円で前年同四半期プラス1億6,000万円、EBITDAがマイナス2,000万円で前年同四半期比マイナス7,000万円で着地しました。

ドルベースで見ると、売上で対前年同四半期比マイナス8.9パーセントの20.6百万USD、 EBITDAで対前年同四半期比マイナス0.8百万USDのマイナス0.1百万USDとなっています。

今回第2四半期のEBITDAがマイナスとなっていますが、要因としては非常にポジティブです。現在、北米事業では新規メディアの獲得を進めています。従前からお伝えのとおり、昨年度の第3四半期に一部主要クライアントのロストが発生しましたが、ある程度新規メディア獲得の成果が出てきました。

売上につながるのは第3四半期以降ですが、恐らく2022年9月期の水準にはまだ届かないものの、昨年度と比較してかなり北米事業の復活・再成長をご期待いただけるような決算数値にできるのではないかと考えています。

一方で、再成長に向けた先行投資を行っており、営業インセンティブを行っています。第2四半期は主要クライアントロスト前の前年と比べてまだドルベースではマイナスですが、売上は営業の力で戻したこともあり、今回インセンティブが発生して人件費が6,000万円程度 増加しています。その結果として、今回のEBITDA赤字となりました。

第3四半期以降については現状マクロでの広告単価減少も概ね止まっており、当社のメディア獲得も順調で、上記のとおり北米事業の復活・再成長をご期待いただけるような決算数値にできる見込みです。

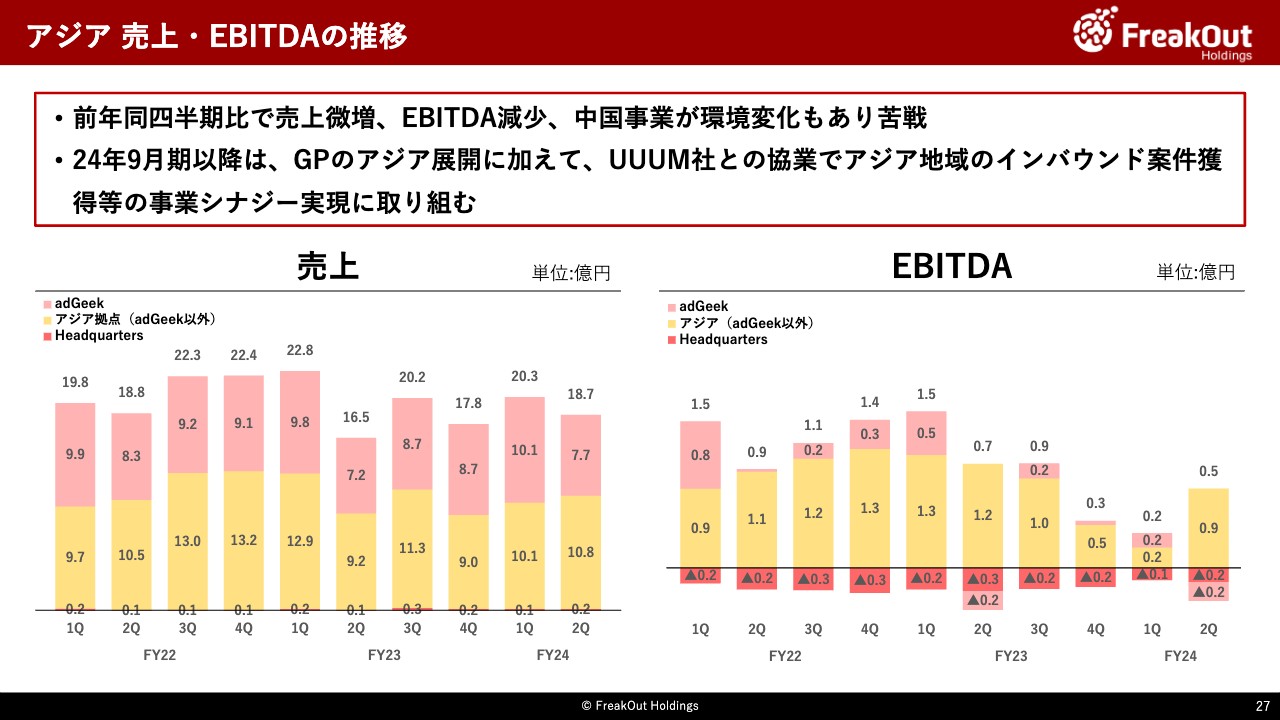

アジア 売上・EBITDAの推移

アジアの各グループの数字がこちらです。全体として、売上高18億7,000万円、EBITDA5,000万円で前年と比較してマイナスで着地しました。前回から大きな状況の変化はありません。引き続き、adGeekのコスト最適化による黒字回復と、GPのアジア展開とUUUMとの事業シナジーを中心に、アジアの立て直しと再成長を進めていきます。

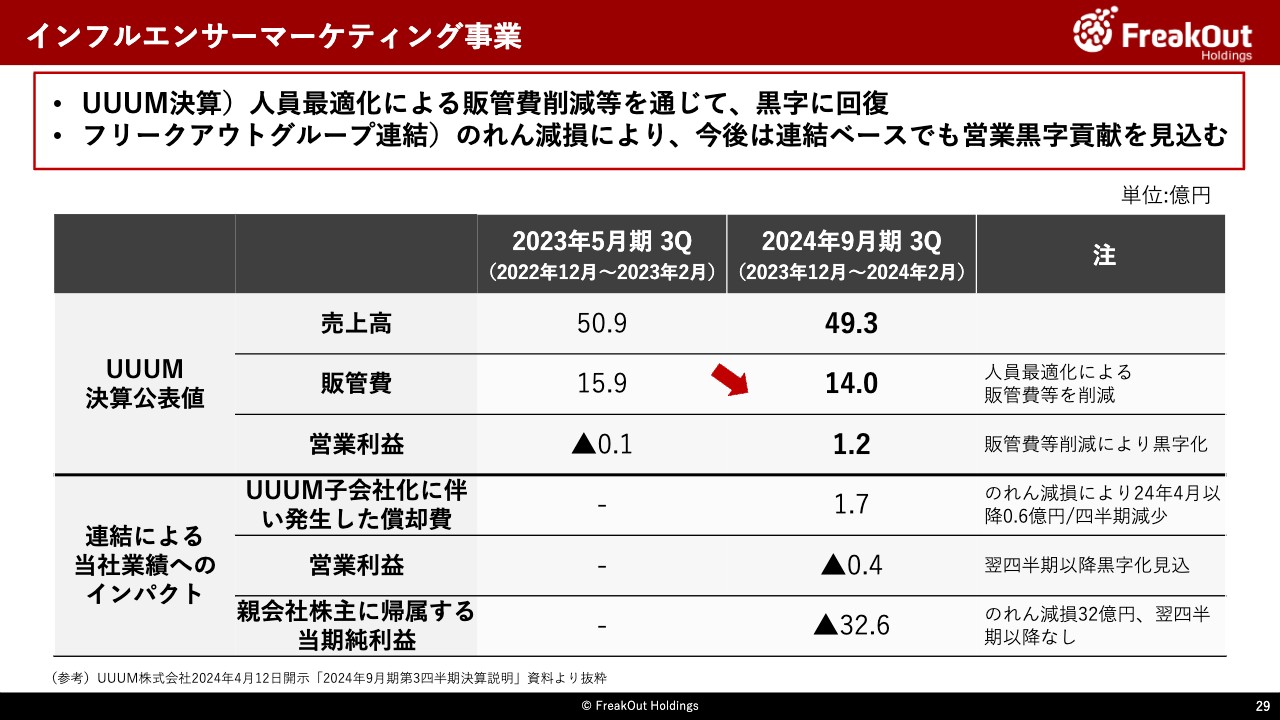

インフルエンサーマーケティング事業

昨年9月に子会社化し、今期からPL連結を開始したUUUMです。当社への業績寄与は今期からのため、 過去の推移等は同社のIR資料をご参照ください。また、当社の今四半期連結業績に取り込まれる同社の2024年9月期第3四半期の決算説明資料はすでに開示されているため、詳細はそちらをご覧いただければと思います。

今回の当社連結PLへの影響額は、売上高で49億4,000万円、EBITDAで2億3,000万円となりました。コストの最適化を含めて順調に回復している第1四半期にて特殊要因の影響を除くと2億円超のEBITDAということをお伝えしましたが、 概ねそのとおりの決算内容となりました。

一方で、今回の決算で有価証券の減損及びのれんの減損を実施しています。これによって今 後連結ベースで2億6,000万円の償却費負担減少が生じることになるため、営業利益ベースでもグループの収益に貢献することを見込んでいます。

今後について、当社から事業サイドの取締役と執行役員を派遣しており、今後中期でフォーカスすべき領域の選定などを進めております。1年から2年かけて同社のプロダクト機能を強化し、インフルエンサーマーケティング領域をグループ全体の成長領域としていきます。

引き続き詳細について現時点では具体的な内容をお伝えすることは難しいのですが、プロダクトのリリース等、適切なタイミングで戦略的なものも含めて開示していく方針です。

新着ログ

「サービス業」のログ