東京エレクトロンデバイス、経常利益率およびROEの見通しを1年前倒しで達成 セキュリティなどのCN事業が好調に推移

2024年3月期 決算概要

佐伯幸雄氏(以下、佐伯):東京エレクトロン デバイス株式会社取締役の佐伯です。私から2024年3月期の決算についてご報告します。

まずは2024年3月期の決算概要です。2024年3月期の業績は、前年同期に比べて売上高は1.1パーセント増、経常利益は11.6パーセント増、親会社株主に帰属する当期純利益は13.8パーセント増となり、増益増収を達成しました。いずれも過去最高の業績で、業績レコードを更新することができました。

また、2年連続で「VISION2025」の目標値をクリアしたことに加え、昨年アップデートした2025年3月期の経常利益率、ROEの見通しを1年前倒しで達成しています。

業績概要 前期比

冒頭でお話ししたとおり、前期比で増益増収となりました。2024年3月期予想に対しての売上高は若干未達となりましたが、利益は達成することができました。売上高は2,428億8,800万円、売上総利益は371億6,800万円、経常利益は139億2,200万円、当期純利益は99億8,600万円となっています。

スライドに記載のとおり、前期と比べて売上高は若干の増加となりました。一方で、売上総利益が売上高の増加に比べて大きくなっていますが、これはプロダクトミックスなどによる利益率の改善が、効果を発揮したことによるものです。

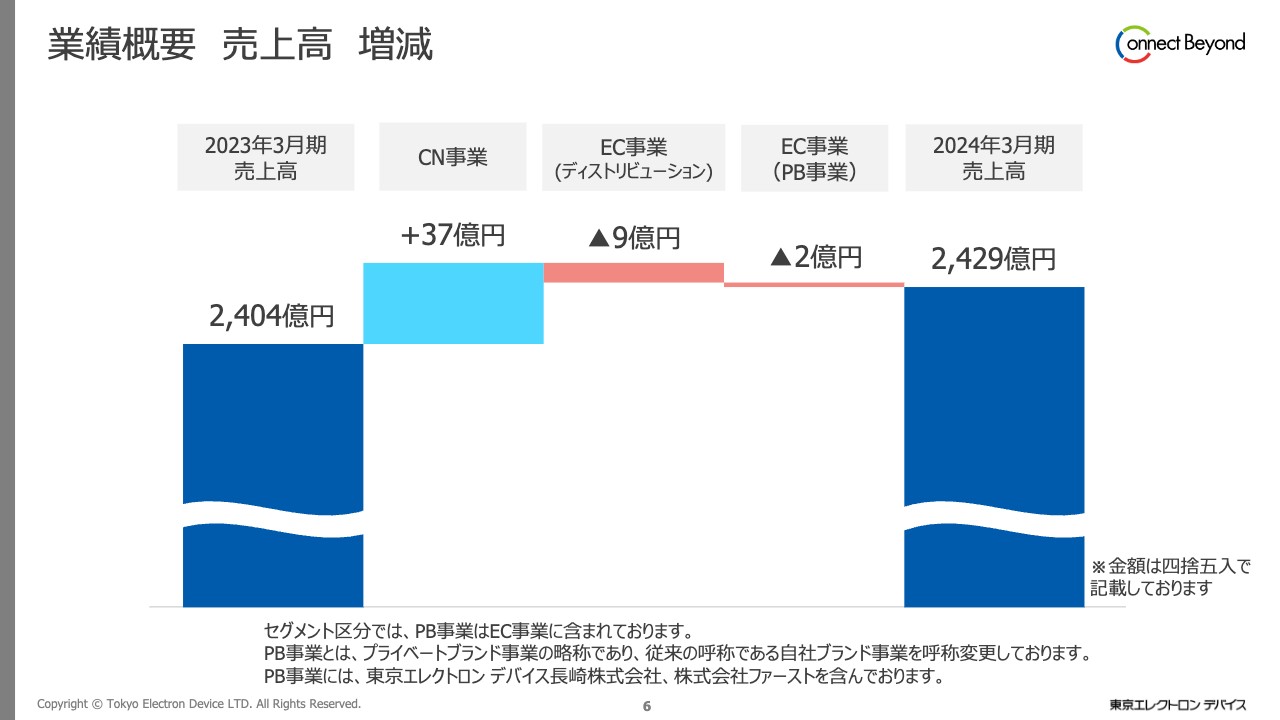

業績概要 売上高 増減

売上高の増減についてです。2023年3月期の売上高2,404億円に対し、CN事業で37億円の増加、EC事業のディストリビューション部門、PB事業はいずれも若干の減少となりました。結果的に、2024年3月期の売上高は2,429億円となっています。

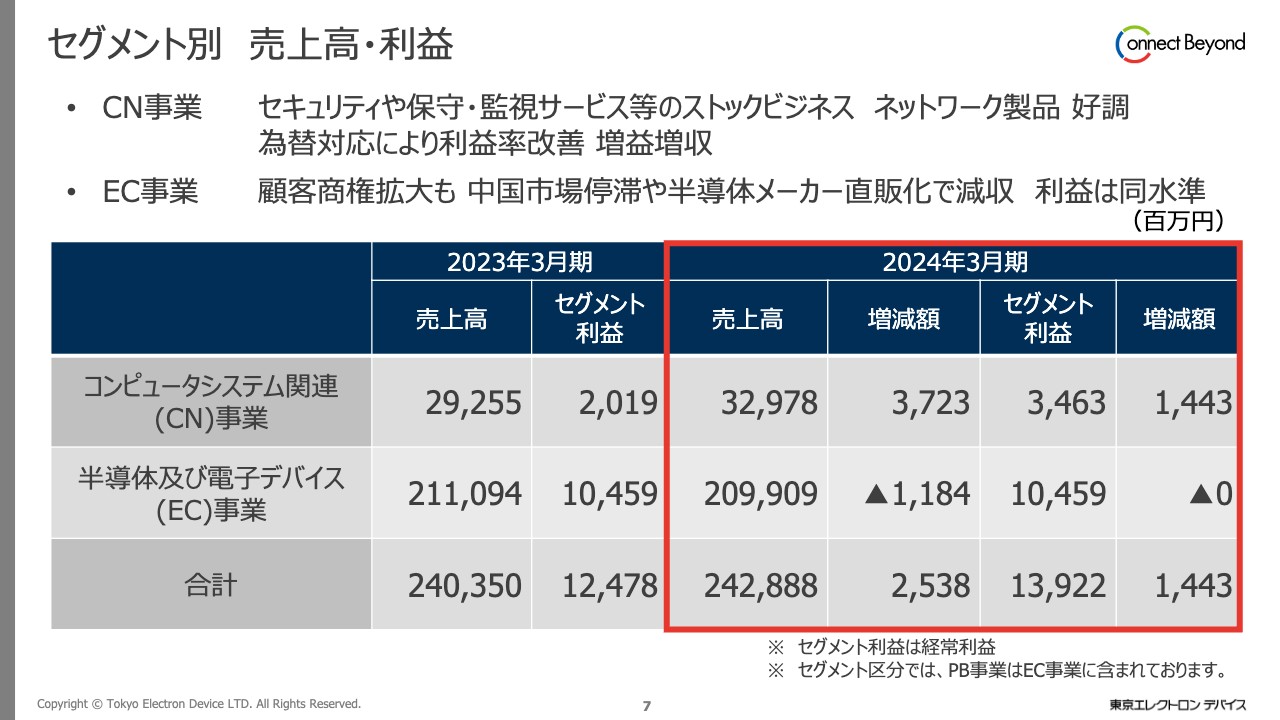

セグメント別 売上高・利益

セグメント別の売上高と利益の状況です。コンピューターシステム関連のCN事業では、売上高は329億7,800万円、セグメント利益は34億6,300万円となりました。セキュリティや保守・監視サービス等のストックビジネスやネットワーク製品が好調に推移したことに加え、為替対応により利益率も改善したことにより、増益増収となっています。

EC事業の売上高は2,099億900万円、セグメント利益は104億5,900万円となりました。商権拡大などがあった一方で、中国市場の停滞や半導体メーカーの直販化による減収により、売上高は微減し、利益は同水準という結果になっています。

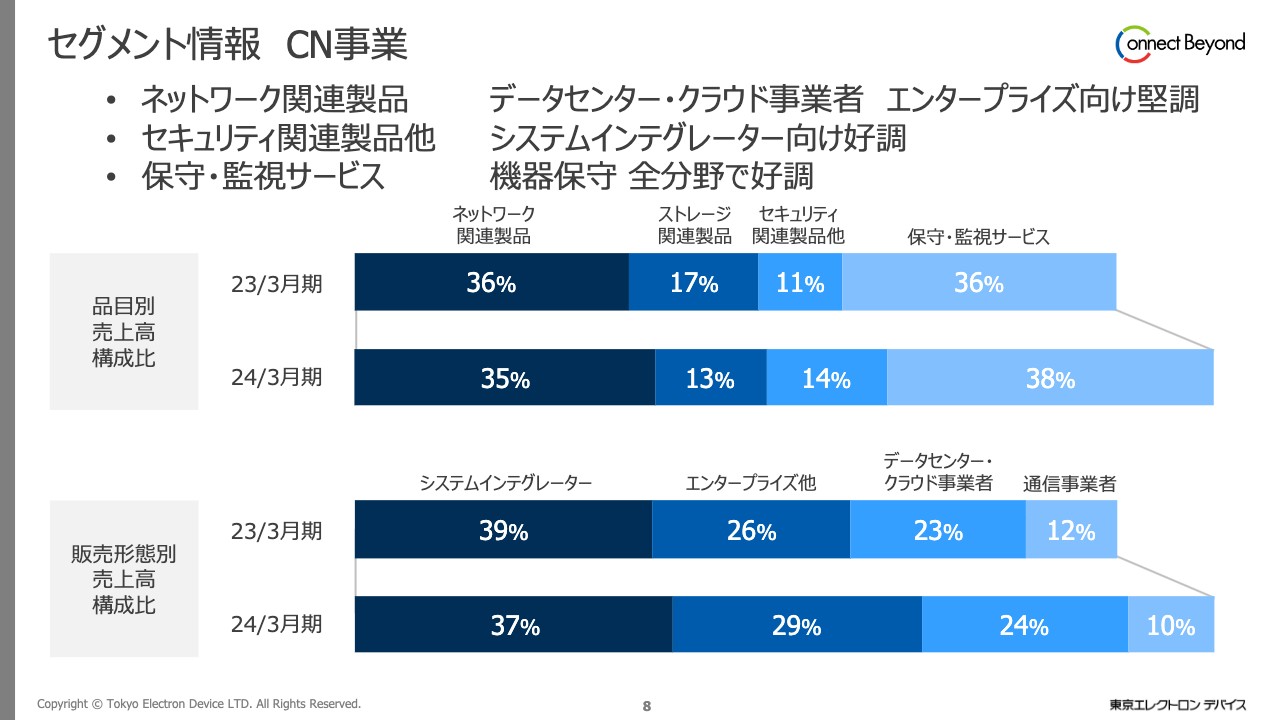

セグメント情報 CN事業

セグメント情報です。CN事業については、品目別に見ると、クラウド向けのセキュリティ製品やネットワーク・ストレージ機器の保守サービスなどが好調に推移し、前期の構成比を上回りました。

販売形態別では、エンタープライズやデータセンター・クラウド事業者向けのネットワーク製品の販売が好調となり、エンタープライズ向けのポジションが増えています。

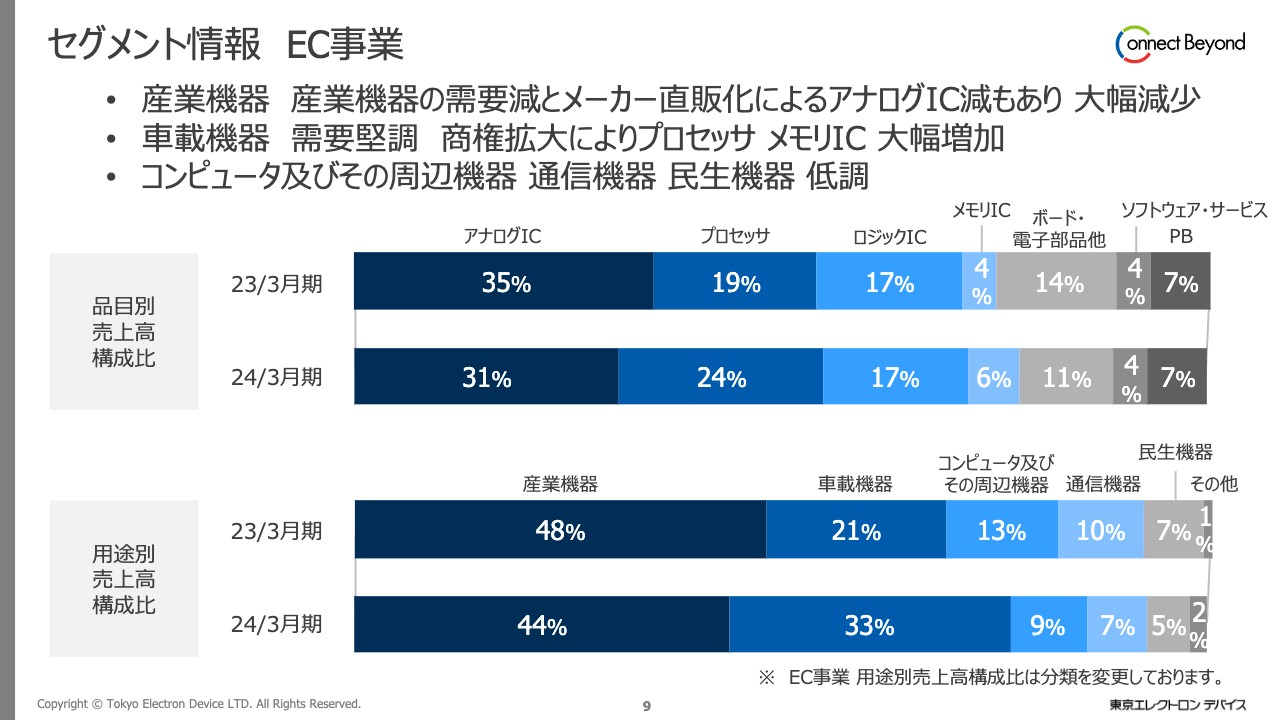

セグメント情報 EC事業

EC事業です。品目別に見ると、商権拡大によりプロセッサとメモリの売上高構成比が大きく増加しました。一方で、アナログICはメーカー直販化の影響で減少となっています。ボード・電子部品他については、基地局向けと半導体製造装置向けが減少しました。

用途別では、産業機器向けが産業機器の需要減少や、メーカー直販化によるアナログICの減少により大きく減っています。一方で、車載機器向けは需要が堅調だったことに加え、商権拡大等によるプロセッサとメモリICの増加により、大きくポジションを増やしています。

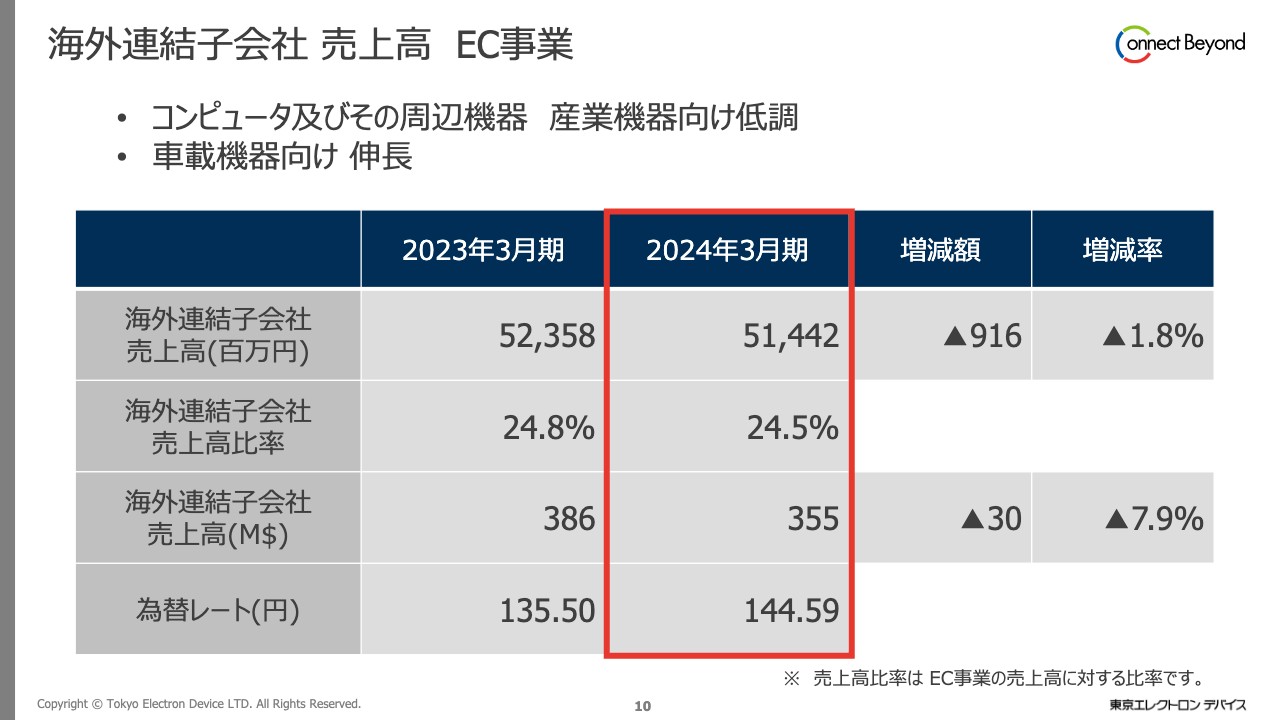

海外連結子会社 売上高 EC事業

海外連結子会社の状況です。円貨にした売上高は、2023年3月期に比べて9億1,600万円減少の514億4,200万円となりました。

一方、外貨建てで見ると3億5,500万ドルで、増減率は円貨に比べて大きくなっています。やはり2023年3月期と2024年3月期の平均レートを比べると、9円ほど円安に振れているため、外貨建てに比べて円建ての売上高の減少が少し緩和されているという結果になりました。

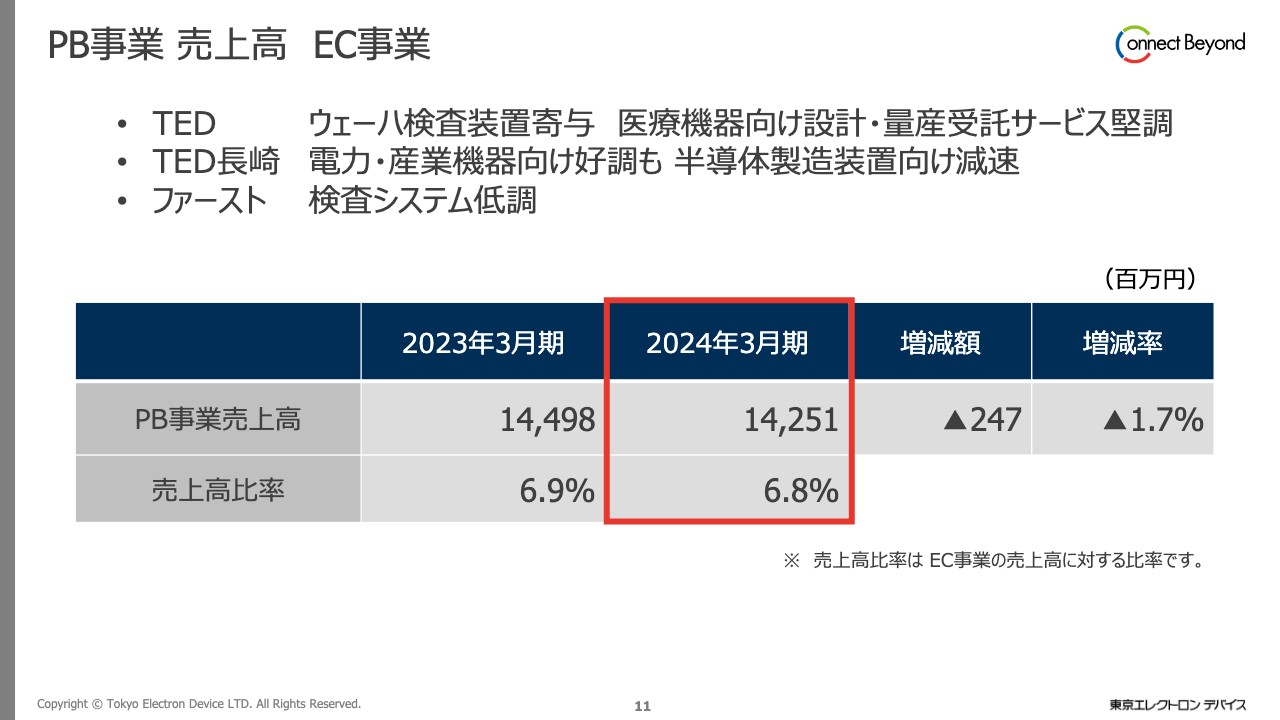

PB事業 売上高 EC事業

PB事業の状況です。売上高は前期に比べ若干減少し、142億5,100万円となりました。

TED本体については、ウェーハ検査装置などが寄与したことに加え、医療機器向けの設計・量産受託サービスが堅調に推移したことが、売上高の増加につながりました。

一方で、TED長崎では半導体製造装置向けが低調となり、ファーストについても、検査装置システムが低調だったことにより、全体の売上高は減少となりました。

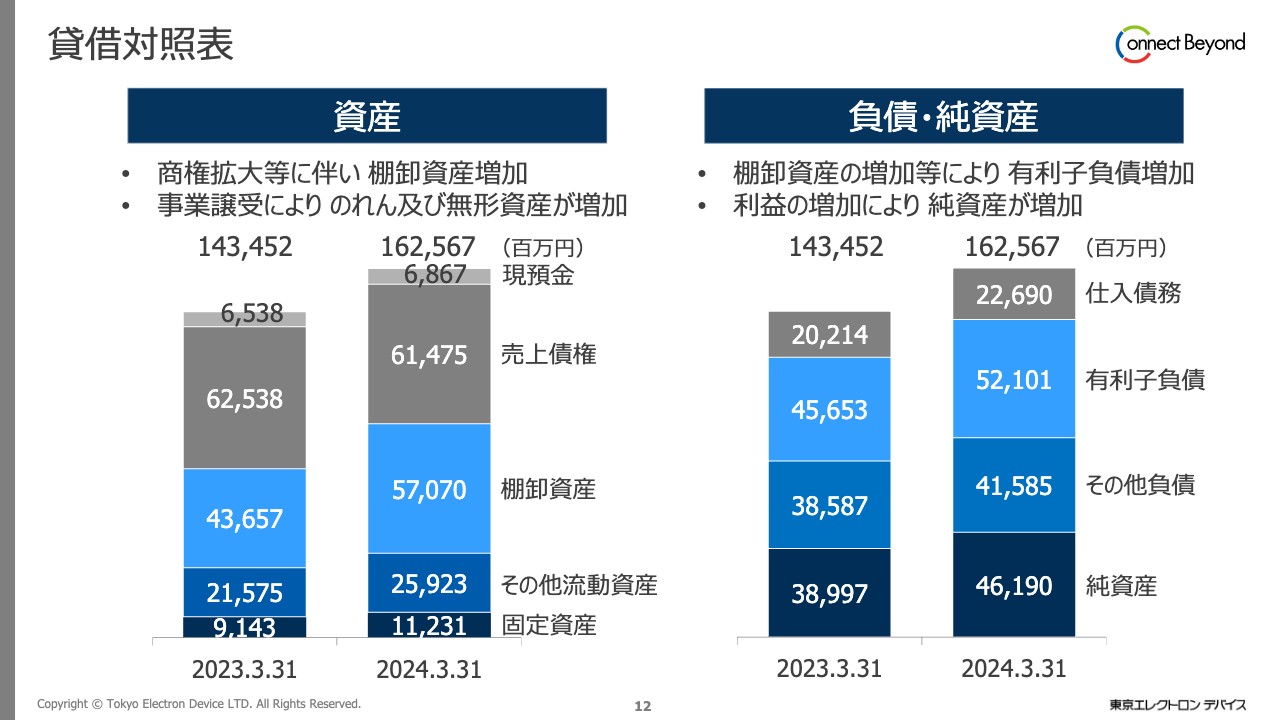

貸借対照表

貸借対照表です。2024年3月末の総資産は1,625億6,700万円となり、前期末に比べ約190億円の増加となっています。この変動の主な要因として、棚卸資産の増加、事業譲受によってのれん及び無形固定資産等が増加したことによる固定資産の増加が挙げられます。

負債・純資産は、棚卸資産の増加により有利子負債が増加し、当期純利益の積み増しにより純資産が増加しています。

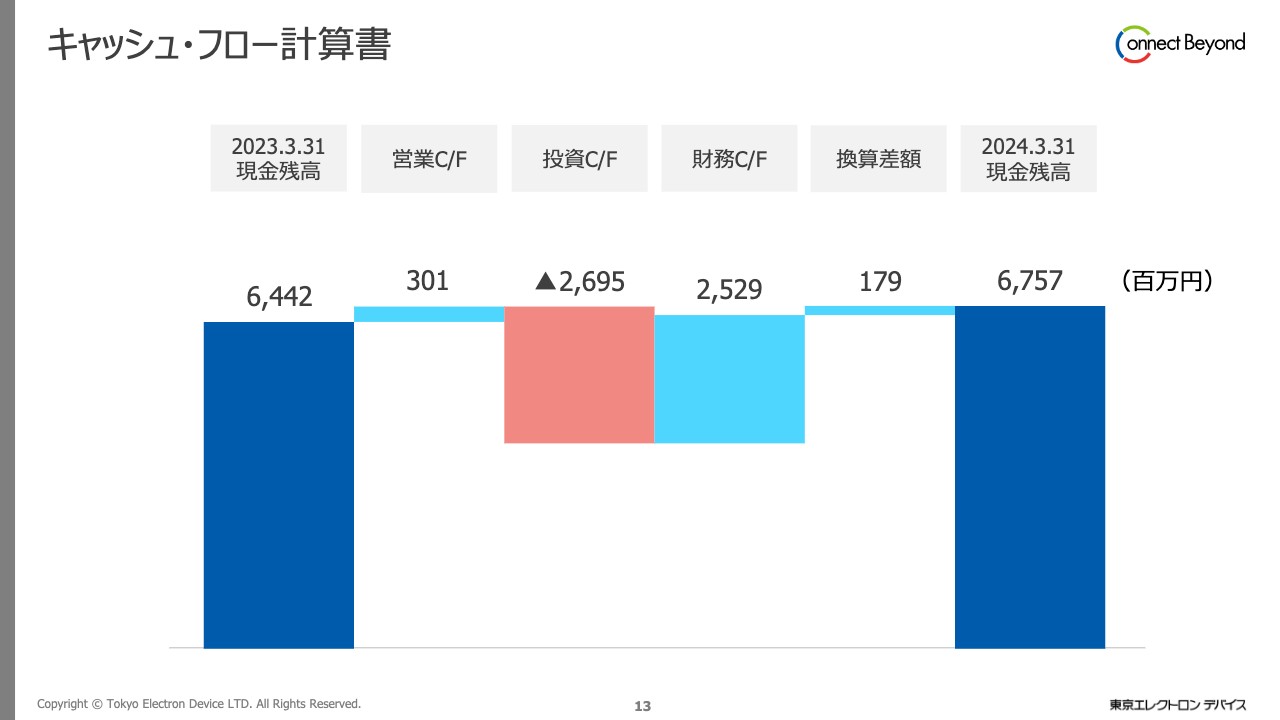

キャッシュ・フロー計算書

キャッシュ・フロー計算書です。営業キャッシュ・フローはプラス3億100万円となりました。一方で、投資キャッシュ・フローは、事業譲受に伴う支出や固定資産等の取得などにより、マイナス26億9,500万円となりました。

それらを賄うために借入金を増加しています。これにより、財務キャッシュ・フローはプラス25億2,900万円となり、期末の現金残高は67億5,700万円となっています。

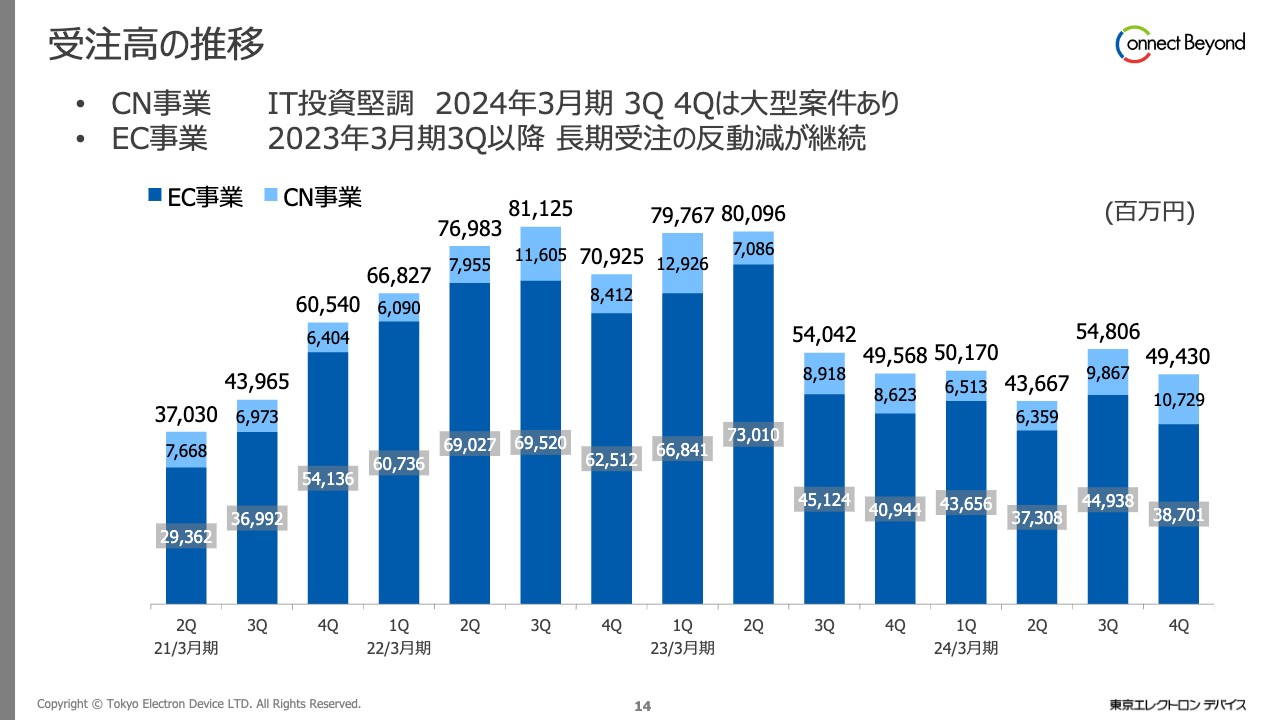

受注高の推移

受注高の推移です。スライドに記載のとおり、第4四半期の受注高は494億3,000万円となりました。CN事業は、IT投資が堅調なことに加えて、100億円前後の大型受注が続いています。

EC事業については、2023年3月期の第3四半期以降、それまであった長期受注が減少したことにより、金額がやや少なくなっています。しかし、CN事業とEC事業の両方を合わせて見てみると、ここ1年強は500億円前後の受注を継続しています。したがって、一本調子で減少している状況ではないことが、こちらのスライドから伝わるかと思います。

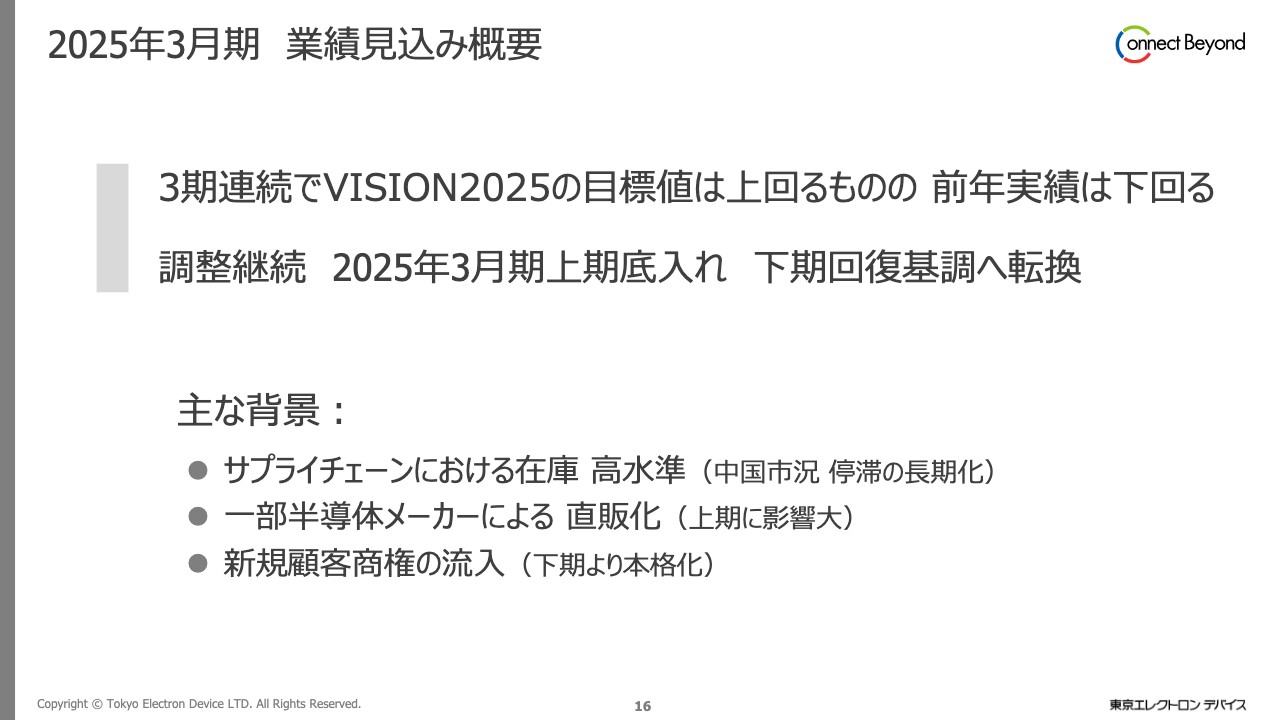

2025年3月期 業績見込み概要

徳重敦之氏(以下、徳重):徳重です。本日はご多忙の中、当社の決算説明会にご参加いただき、誠にありがとうございます。私から業績見込みと、新たな中期経営計画「VISION2030」についてご説明します。

2025年3月期の業績は、3期連続で「VISION2025」の当初の目標値を上回るものの、前年の実績を下回る見込みです。主な背景としては、調整フェーズが2024年3月期上期から始まると想定していたものの、前期の中間期にお伝えしたとおり、半年程度遅れて調整局面入りとなったことが挙げられます。

これにより、サプライチェーンにおける在庫の消費に想定よりも時間を要しています。特に中国市場の停滞の長期化が、当社顧客の中心である産業機器分野に広く影響しており、売上高減少の要因となっています。

加えて、一部の半導体メーカーによる直販化などに起因する売上高減少の影響が、今期の上期に最も大きく表れることが想定されます。一方で、新規顧客商権による業績の寄与が、今期の下期から本格化することが期待されます。

以上により、今期の業績見込みは、上期に大きく落ち込む底入れ期となり、下期後半から回復基調へ転換するものと見込んでいます。

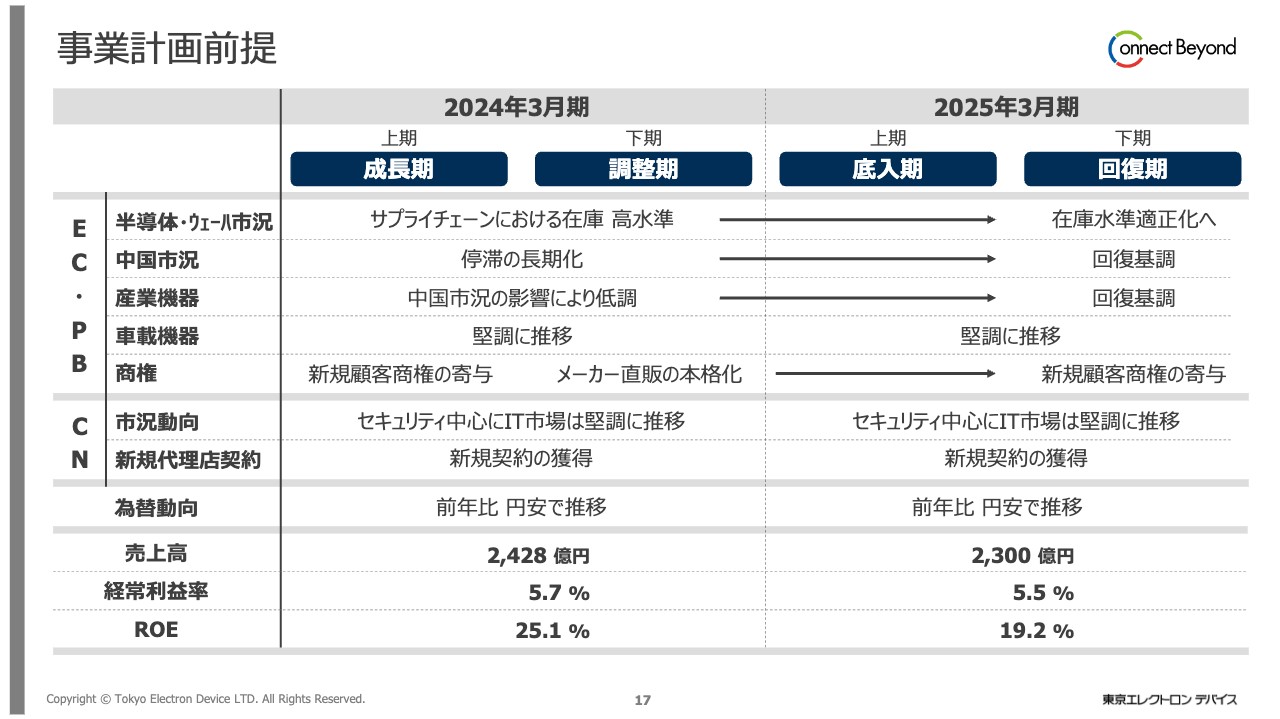

事業計画前提

こちらのスライドは、先ほどのご説明を時系列にまとめたものです。事業計画の前提としては、本格的な調整局面が当初の想定よりも半年遅れ、2024年3月期の下期からとなりました。半導体関連や産業機器関連の事業環境は低調となっており、この状況は2025年3月期の上期まで継続する見込みです。

また、2024年3月期の下期より、一部のメーカーによる直販が本格化しました。これによる業績の押し下げ影響は、2025年3月期の上期に最も大きくなると想定しています。

2024年3月期の新規顧客商権の獲得は、業績の向上に大きく寄与しました。大型商権獲得により、2025年3月期も下期からの業績への寄与を見込んでいます。

CN事業の市況は、特にセキュリティ関連を中心に堅調に推移しています。当社の事業においても、セキュリティ関連の売上高増加が、一部のIT機器部門の減少を補い、収益面での寄与を見込んでいます。

為替動向については、2025年3月期も前年より円安で推移するものと見込んでいます。

2025年3月期 業績見込み

先ほどの前提に基づいた今期の業績見込みです。売上高は前期比約129億円減の2,300億円としました。セグメント別では、CN事業で前期比1パーセント減の約327億円、EC事業で前期比6パーセント減の約1,974億円を見込んでいます。

経常利益は前期比約12億2,000万円減の127億円、当期純利益は前期比約12億9,000万円減の87億円を計画しています。

2025年3月期 業績見込み 売上高増減

事業ごとの売上高の増減についてです。CN事業は約3億円の減収、EC事業のディストリビューションでは約145億円の減収を見込んでいます。一方で、PB事業では約19億円の増収となっています。

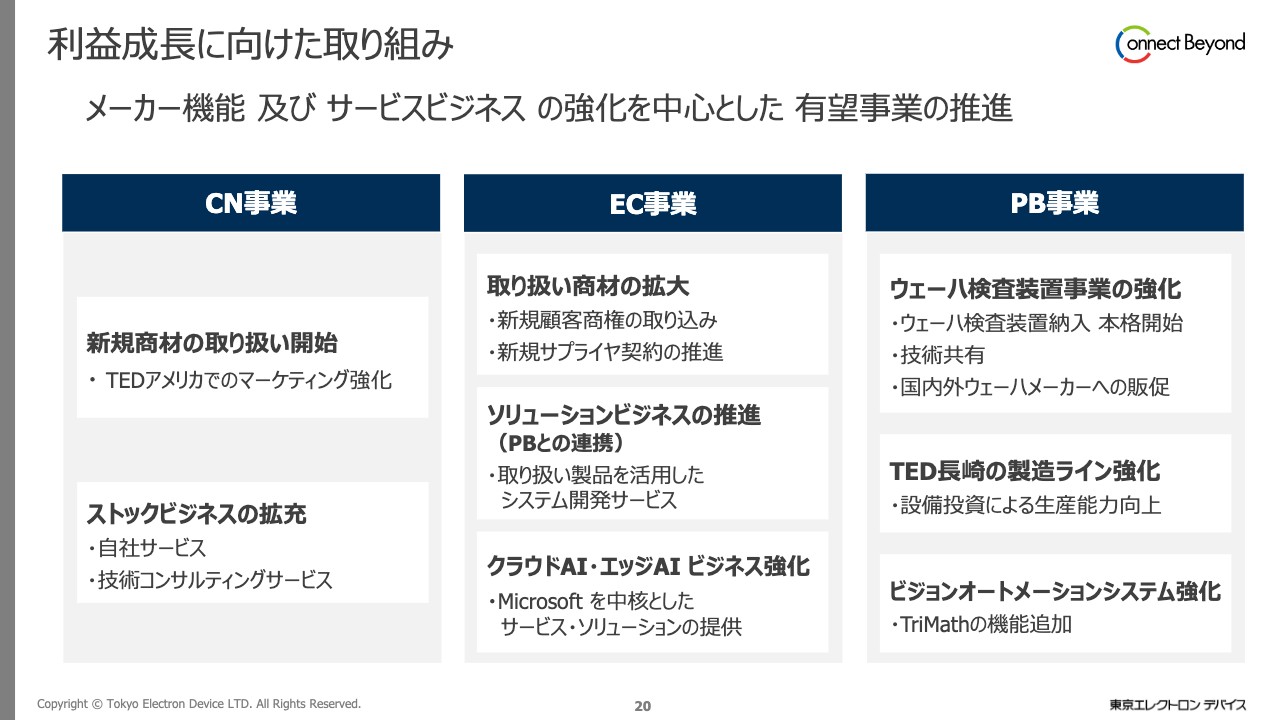

利益成長に向けた取り組み

今後も引き続きメーカー機能の強化とサービスビジネスの強化に取り組み、各部門で利益成長を加速する有望事業を推進していきます。

CN事業では、新規商材の取り扱い開始、ストックビジネスの拡充に取り組みます。EC事業では取り扱い商材の拡大、ソリューションビジネスの推進、クラウドAI・エッジAIビジネスの強化に取り組む計画です。特に「Azure OpenAI Service」の引き合いは多く、「Microsoft Azure」への関心は高まっています。AI活用を推進する他のサービスも組み合わせて提供していきます。

PB事業では、ウェーハ検査装置事業の強化、TED長崎の製造ラインの強化、ビジョンオートメーションシステムの強化に取り組みます。ここに挙げた項目については、中長期的な成長を見据えて、積極的に推進していきます。

ウェーハ検査装置事業の強化

ウェーハ検査装置事業は成長が見込まれる事業の1つとして注力していますが、今期は今後の成長に向けた1つの節目になると考えています。先般お伝えしたとおり、前期に日本エレクトロセンサリデバイス社より、シリコンウェーハ検査装置事業を譲り受けました。今期は事業統合後の体制のもと、本格的な装置納入が始まる重要な年となります。

また、「RAYSENS(レイセンス)」ブランドで、当社独自で事業化を進めてきた、化合物半導体ウェーハ検査装置事業では、高成長が期待できるアジア地域への拡販や、SiC(シリコンカーバイド)、GaN(ガリウムナイトライド)向けの製品化に取り組んでおり、着実に進展しています。

2026年3月期以降は、さらに製品開発やマーケティングを強化し、事業を拡大していきます。

株主還元 配当

配当についてです。1株当たりの配当金は、2023年10月1日付で実施した、1対3の株式分割を反映した金額で表示しています。

安定的、継続的な利益還元と、研究開発、設備投資をバランスよく実施するため、配当性向の目安は40パーセントとしています。

2024年3月期は業績が好調だったため、期末の配当額は前回予想の70円から4円増額し、74円としました。中間配当額の61円と合わせた年間配当額は135円で、4年連続の過去最高額となります。

2025年3月期は、中間配当額52円、期末配当額65円、年間配当額117円で、配当性向は40.4パーセントを予定しています。

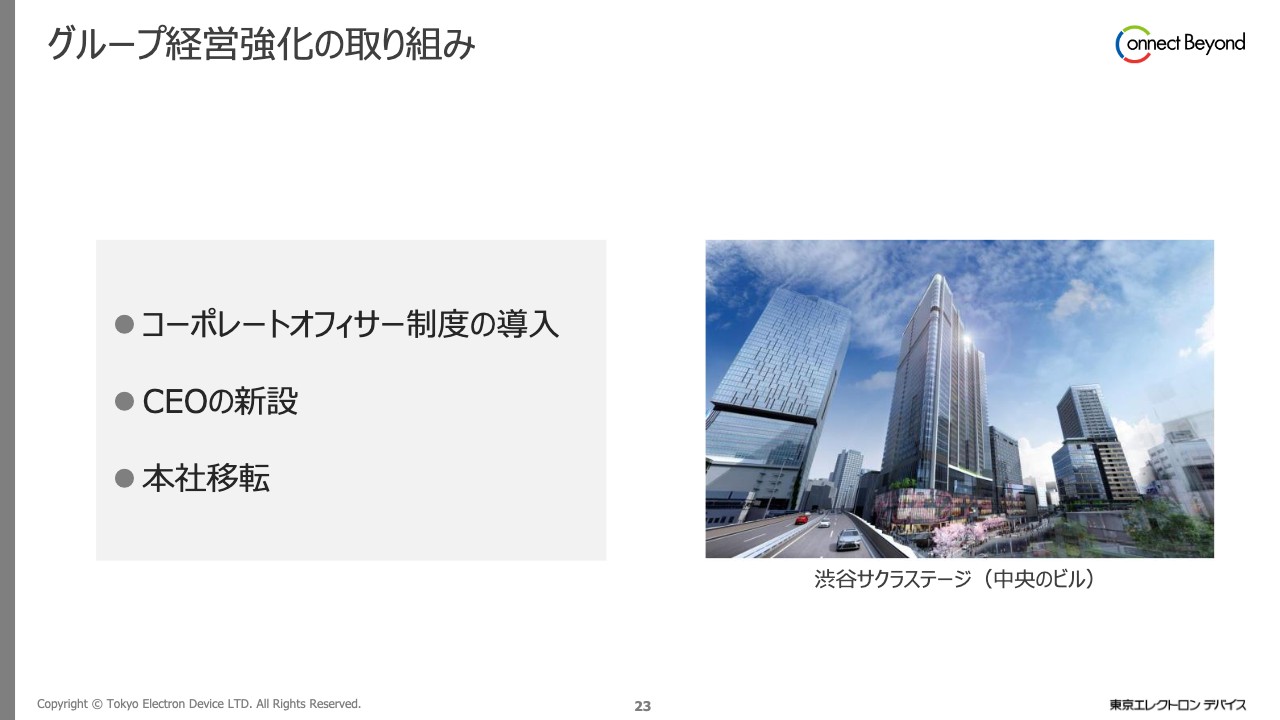

グループ経営強化の取り組み

グループ経営強化の取り組みです。コーポレートガバナンスの継続的な強化のため、6月よりコーポレートオフィサー制度の導入およびCEO(最高経営責任者)を新設いたします。

この新制度の導入により、取締役会監督機能の一層の強化と迅速な意思決定、機動的な業務執行に取り組み、当社グループの企業価値向上を図っていきます。

加えて、横浜本社と新宿オフィスを統合し、2024年10月に渋谷サクラステージへ本社を移転します。社内外の良質なコミュニケーションを高める場となるコミュニケーションセンターとしての機能を高め、CN・EC・PB、各ビジネスの融合を加速し、シナジーの向上を図ります。

VISION2030 MISSION

ここからは、中期経営計画 「VISION2030」の概略についてご説明します。詳細は、昨日公表した新中期経営計画「VISION2030」の資料をご参照ください。

「VISION2030」のミッションは、「半導体やITを中心とする最先端テクノロジーを通して社会課題に向き合い、期待を超える価値を持つ解決策を提供することで、社会の持続的発展に貢献する」というものです。

当社グループは、技術商社として培った視座で、継続的に生じる社会課題と向き合い続けます。そして、顧客の期待を超える価値を持つ解決策を提供することで、最先端テクノロジーの社会実装を推進し、超スマート社会の実現に貢献していきます。

VISION2030 VISION

「VISION2030」で掲げた新しいビジョンは、「メーカーと技術商社の力により潜在的な社会課題を解決する会社」です。

現中期経営計画「VISION2025」においては、「技術商社機能を持つメーカーへ」というビジョンに基づき、課題解決を実現するメーカーとして力の強化に注力してきました。

新中期経営計画「VISION2030」の今後5年間においては、メーカー機能と技術商社機能の両面をフル活用することでしか対応できない、AIに代表されるような、あらゆる市場を巻き込む課題がこれまで以上に多く出てくることが予想されます。

当社グループは、メーカー機能と技術商社機能の両面を追求することで、そのような課題解決に取り組んでいくことを、あらためてステークホルダーのみなさまに広くご認識いただくため、ビジョンをアップデートしました。

なお、メーカー機能の強化による、持続的な収益性向上の実現への強い決意は変わっていません。

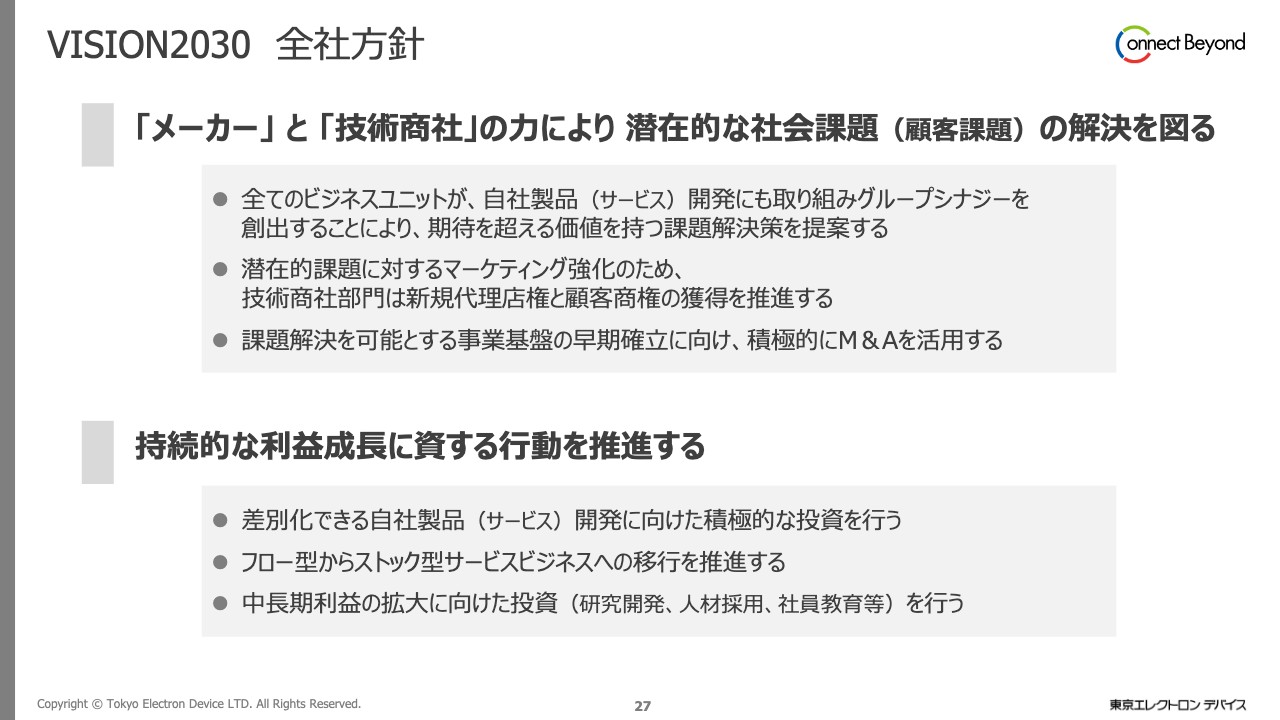

VISION2030 全社方針

「VISION2030」の全社方針です。1つ目は「メーカーと技術商社の力で潜在的な社会課題(顧客課題)の解決を図る」というものです。

具体的には、すべてのビジネスユニットが、自社製品、あるいは自社サービスの開発にも取り組み、グループシナジーを創出することにより、期待を超える価値を持つ課題解決策を提案します。

また、潜在的課題に対するマーケティング強化のため、技術商社部門では新規代理店権と顧客商権の獲得を推進していきます。さらに、課題解決を可能とする事業基盤の早期確立に向け、積極的にM&Aを活用します。

2つ目は「持続的な利益成長に資する行動を推進する」というものです。

具体的には、差別化できる自社製品・自社サービスの開発に向けて積極的な投資や、フロー型からストック型のサービスビジネスへの移行を推進していきます。また、中長期利益の拡大に向けた投資として、研究開発、人材採用、社員教育などを行います。

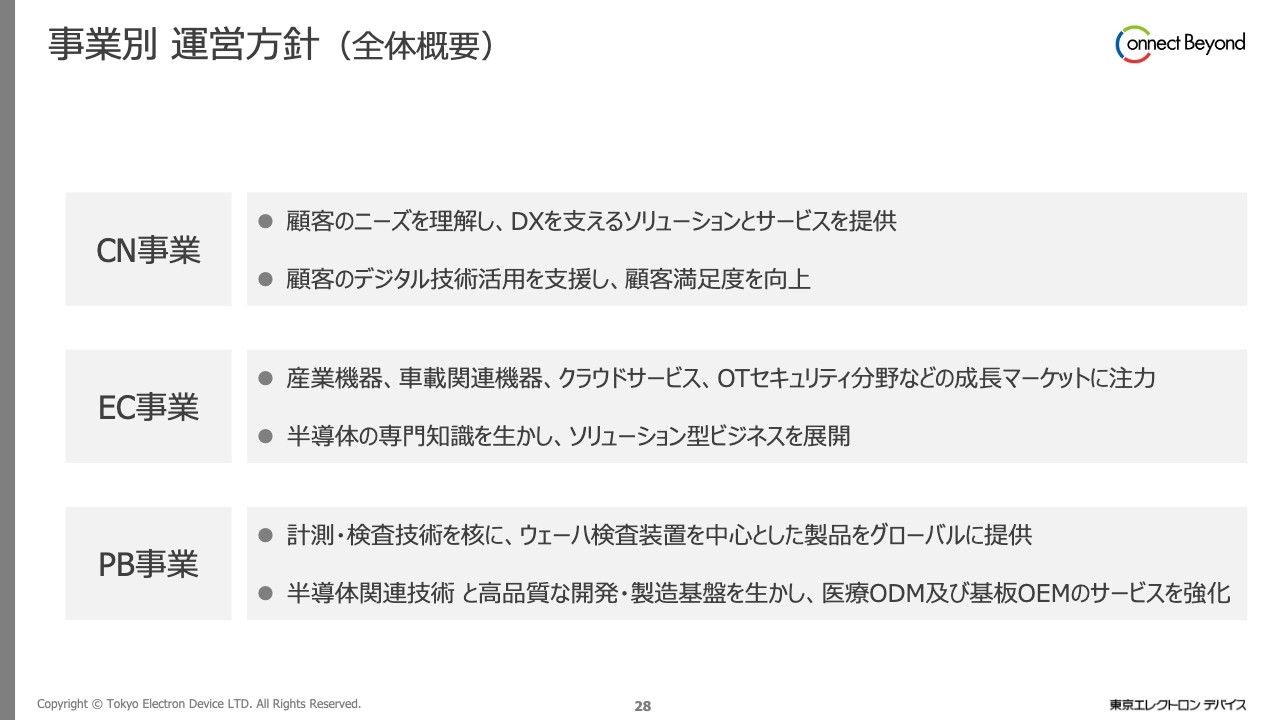

事業別 運営方針(全体概要)

こちらのスライドには、各事業における運営方針をまとめています。それぞれの方針に従い、収益性の向上に向けた取り組みを進めていきます。

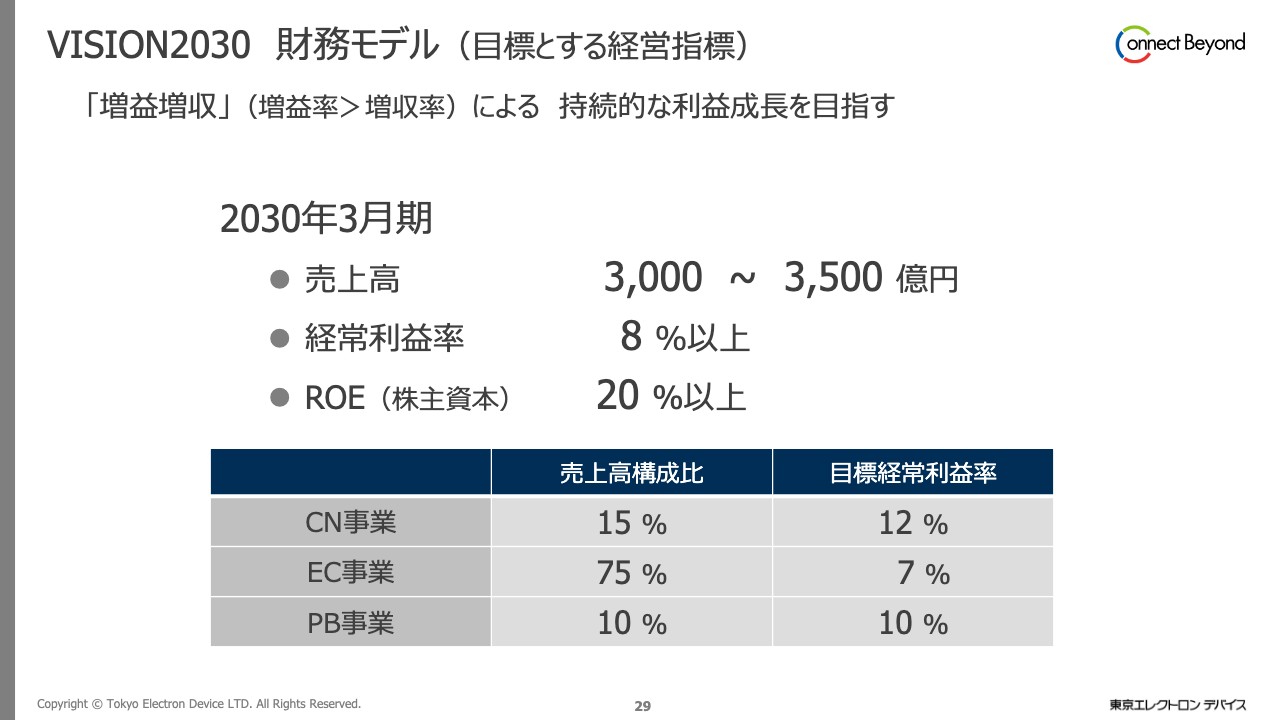

VISION2030 財務モデル(目標とする経営指標)

財務モデルの基本方針です。増益増収、つまり増益率が増収率を上回るかたちで、持続的な利益成長を目指します。利益の拡大と増益増収で持続的成長を支えることが、株主還元につながるという当社の考えは変わりません。今後も引き続き利益成長を追求していきます。

「VISION2030」の経営指標は、売上高3,000億円から3,500億円、経常利益率8パーセント以上、ROE20パーセント以上の達成を目指します。

事業構成比率は、CN事業の売上高構成比は15パーセント、目標経常利益率は12パーセント、EC事業の売上高構成比は75パーセント、目標経常利益率は7パーセント、PB事業の売上高構成比は10パーセント、目標経常利益率は10パーセントとします。

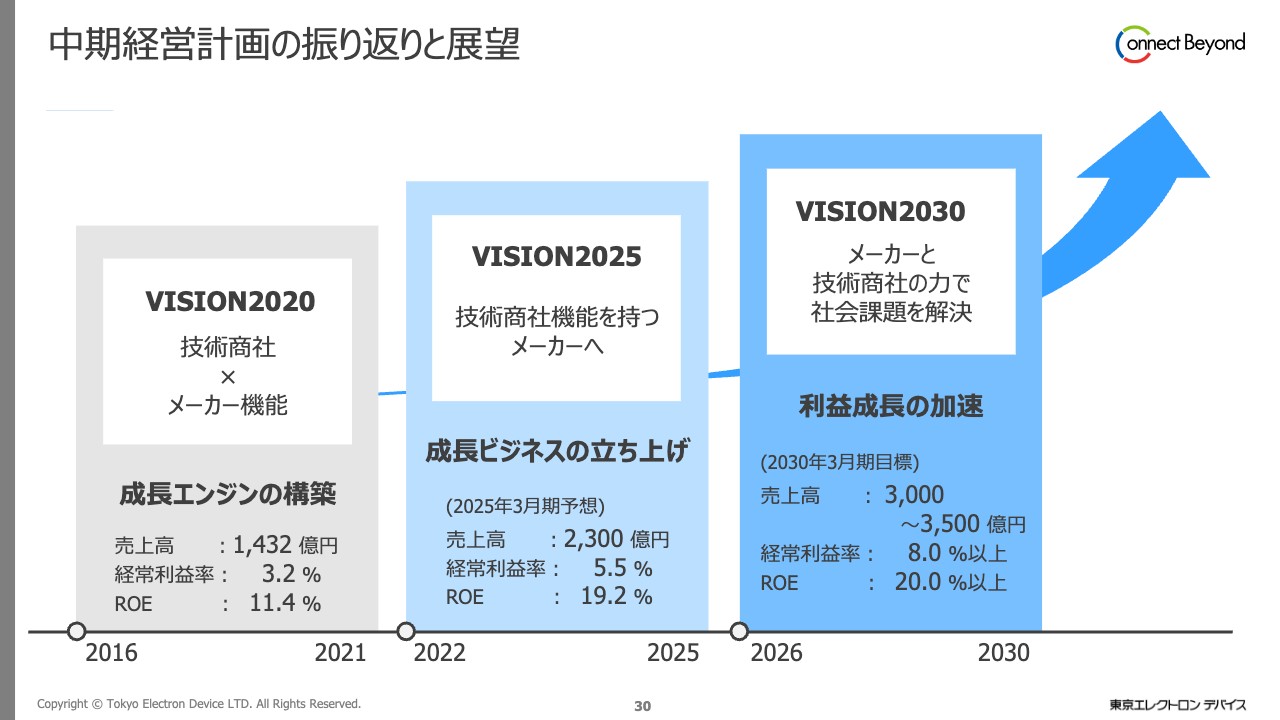

中期経営計画の振り返りと展望

中期経営計画の振り返りと展望です。「VISION2020」は、2016年3月期から開始した6ヶ年計画でした。基盤ビジネスであるEC事業とCN事業による安定的な利益成長と、既存の事業基盤を活用した高付加価値ビジネスを確立することを目標に掲げ、成長エンジンを構築しました。

「VISION2025」は2022年3月期から開始し、今年度が最終年度となる4ヶ年計画です。ビジョンを「技術商社機能を持つメーカーへ」と定め、技術商社機能の進化とメーカー機能の強化により成長ビジネスの立ち上げを推進しています。

これに続く、新中期経営計画「VISION2030」では、これまでの取り組みの成果と新たな取り組みによる利益成長の加速を目指していきます。

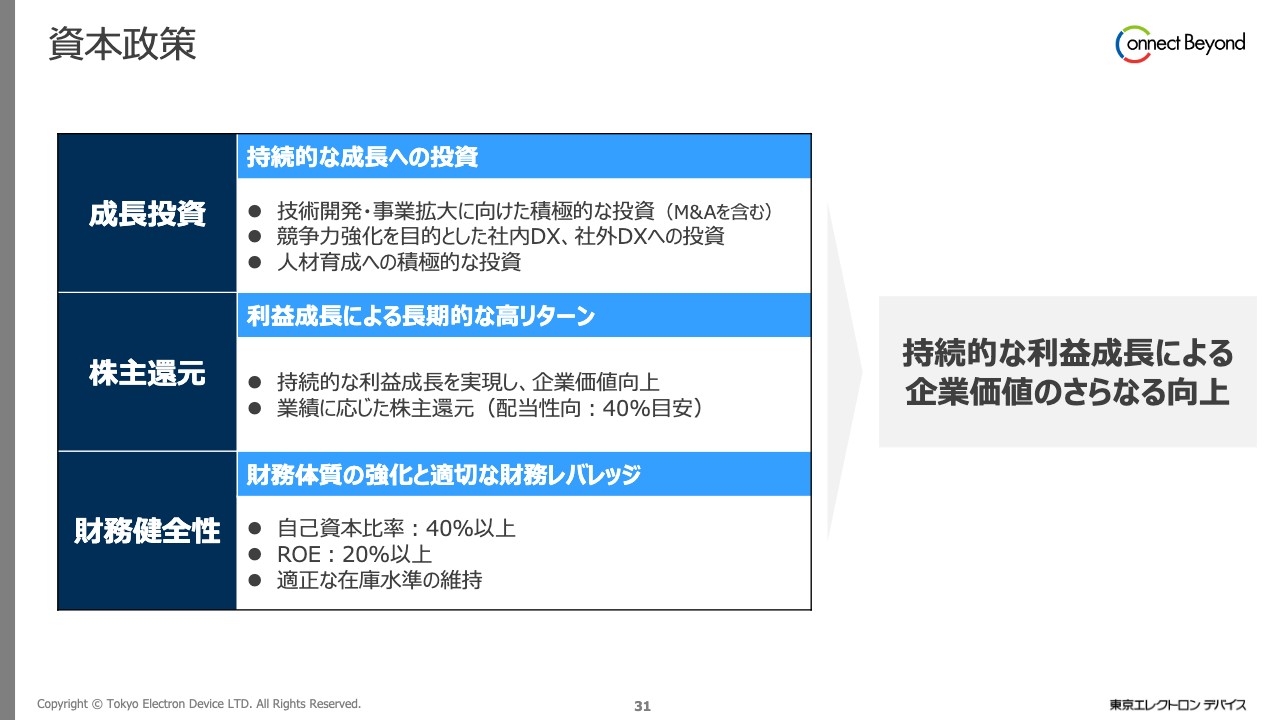

資本政策

資本政策における重要事項はスライドに記載のとおりです。

まず、持続的な成長への投資として、技術開発・事業拡大に向けた積極的な投資を行います。こちらにはM&Aを含みます。さらに、競争力の強化を目的とした社内DX・社外DXへの投資、人材育成への積極的な投資も行っていきます。

株主還元では、利益成長による長期的な高リターンとして、持続的な利益成長を実現し、企業価値向上を図ります。また、業績に応じた株主還元を実施し、配当性向の目安は40パーセントとします。

財務の健全性については、財務体質の強化と適切な財務レバレッジとして、自己資本比率40パーセント以上、ROE20パーセント以上、そして適正な在庫水準の維持を考えています。

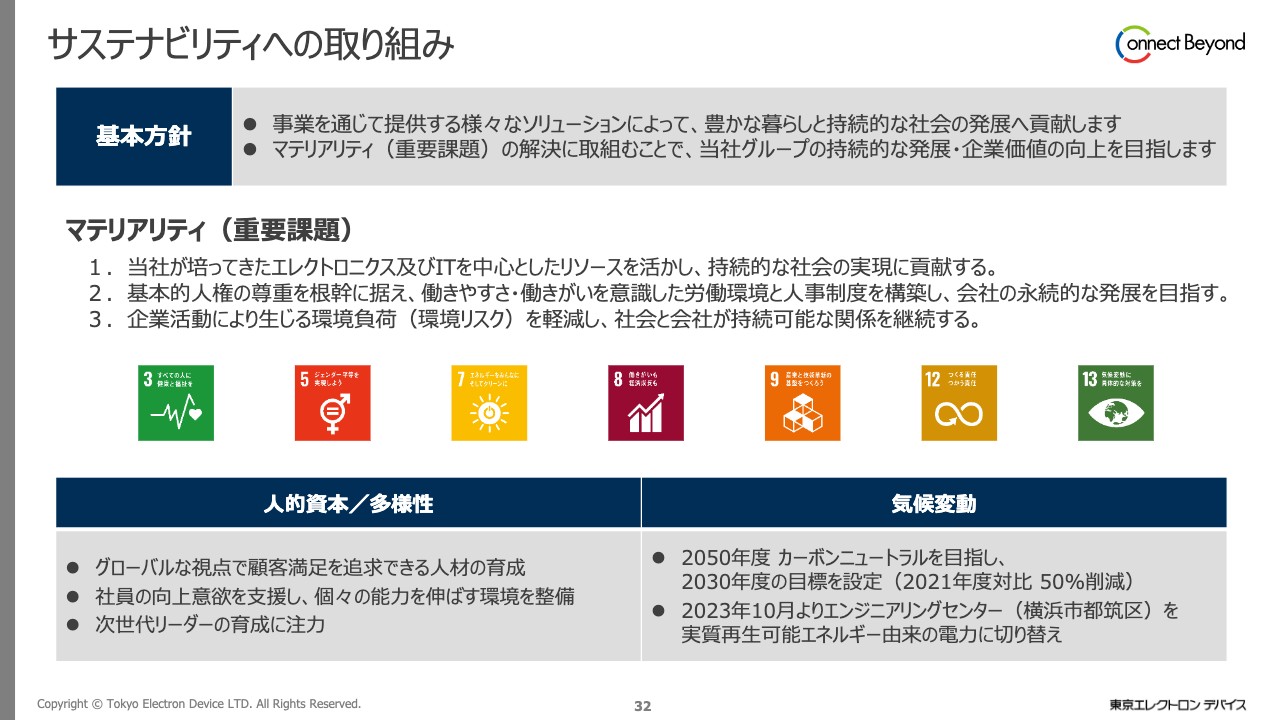

サステナビリティへの取り組み

「VISION2030」におけるサステナビリティへの取り組みはスライドに記載のとおりです。持続的な社会の発展と当社グループの企業価値の向上を目指していきます。私からの発表は以上です。ありがとうございました。

新着ログ

「卸売業」のログ