【QAあり】三井物産、前期に続き当期利益1兆円超えを達成 厳選した成長投資の実行による基礎収益力拡大に合わせ株主還元も拡大

目次

堀健一氏(以下、堀):代表取締役社長の堀でございます。本日は、ご参加いただき誠にありがとうございます。

まず私から「中期経営計画2026」の2年目を迎えるに当たり、初年度の成果ならびに当社の経営方針と計画の進捗をご説明します。その後、経理部長の栗原より、2024年3月期の業績と2025年3月期の事業計画の詳細をご説明します。

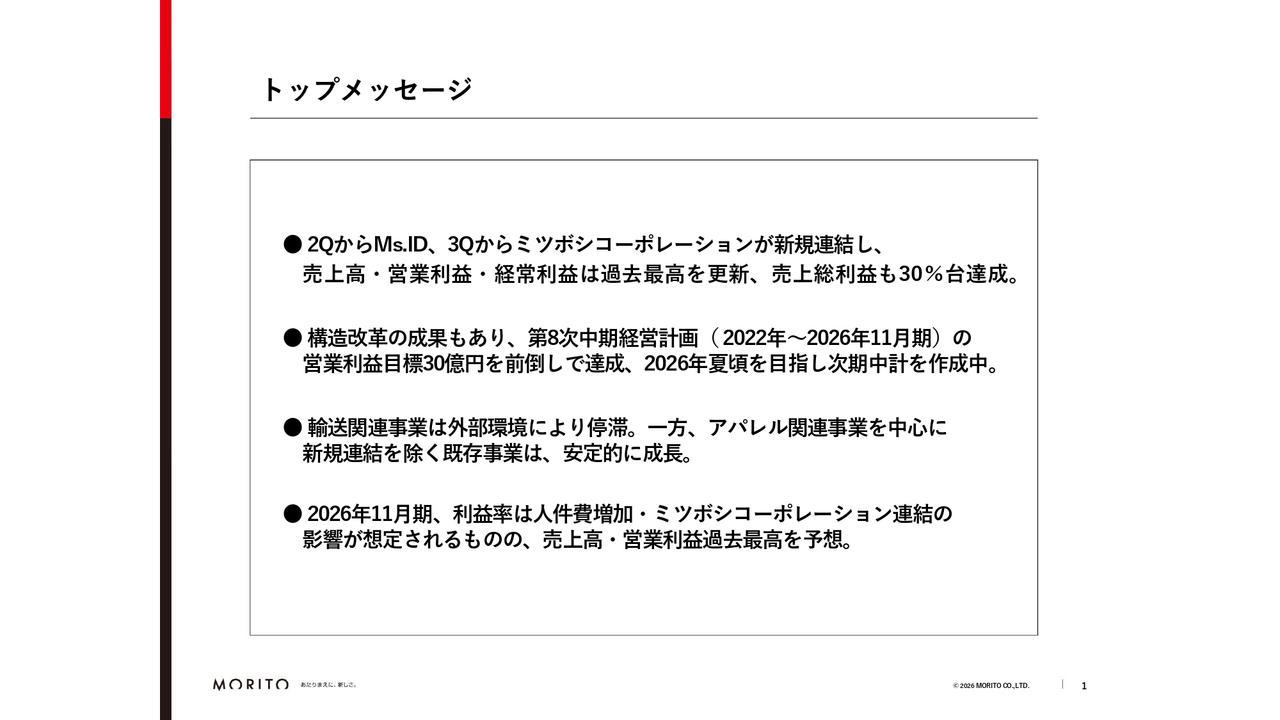

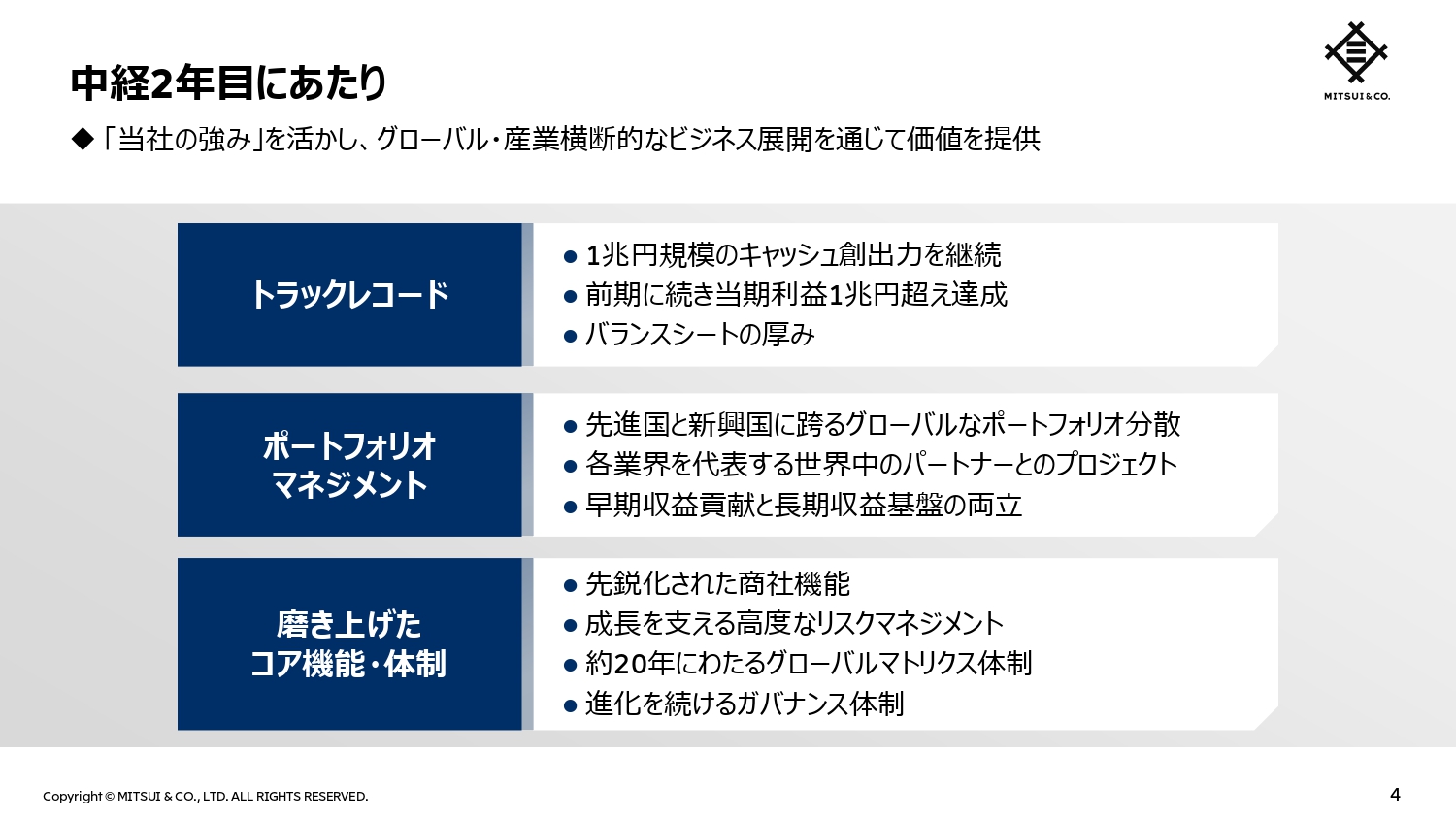

中経2年目にあたり

当社は現中期経営計画において、当社の強みを活かし、グローバルかつ産業横断的なビジネス展開を通じた価値提供を継続します。業績面のトラックレコードとしては、前期に続き、基礎営業キャッシュ・フローと当期利益がともに1兆円規模に達しました。

この利益水準は、為替や商品市況等の影響が一部あるものの、統合的なリスク管理、事業環境に応じたアップサイドの取込み、ダウンサイドリスクへの対応、既存事業良質化につながるミドルゲームへの注力など、さまざまな取組みが一定以上のレベルで機能した結果、実現したものだと総括しています。

商品価格や為替の変動、サプライチェーンの変容といった外部環境の変化をしっかり収益化したことに加え、それらの要因を除いた基礎収益力は着実に伸長しています。そして、その積み上げの結果として、当社のバランスシートはさらに強くなり、厚みが増しています。

当社のポートフォリオは、長年積み上げてきた事業基盤や各地域・産業を代表する有力パートナーとの関係および事業構築により、先進国と新興国の双方においてバランスよく分散されており、さまざまな環境変化に対する強い耐性を有しています。

地球規模の複雑な社会課題に対して、グローバル・産業横断的な現実解を提供するため、世界中のパートナーと共同で価値創造に取り組んでいきます。

成長投資に関して、継続的に拡充してきた案件パイプラインの中身は、常に優先順位を見直しながらダイナミックに入れ替わっており、経営として戦略的に厳選した投資実績が積み上がっています。引き続き、早期に収益貢献する案件と長期収益基盤に資する成長投資を、バランスよく実行していきます。

当社のトラックレコードおよび事業ポートフォリオは、長年にわたり磨き上げた機能と組織体制に支えられています。トレーディング、ファイナンス、事業構築力や成長を支える高度なリスクマネジメントといった商社機能を先鋭化させ、事業軸と地域軸を掛け合わせたグローバルマトリクス体制を約20年にわたり進化させてきたからこそ、当社はグローバル・産業横断的な取組みを適切に進めることができます。

加えて、ガバナンス体制に関しても常に見直しを行い、進化を続けてきました。

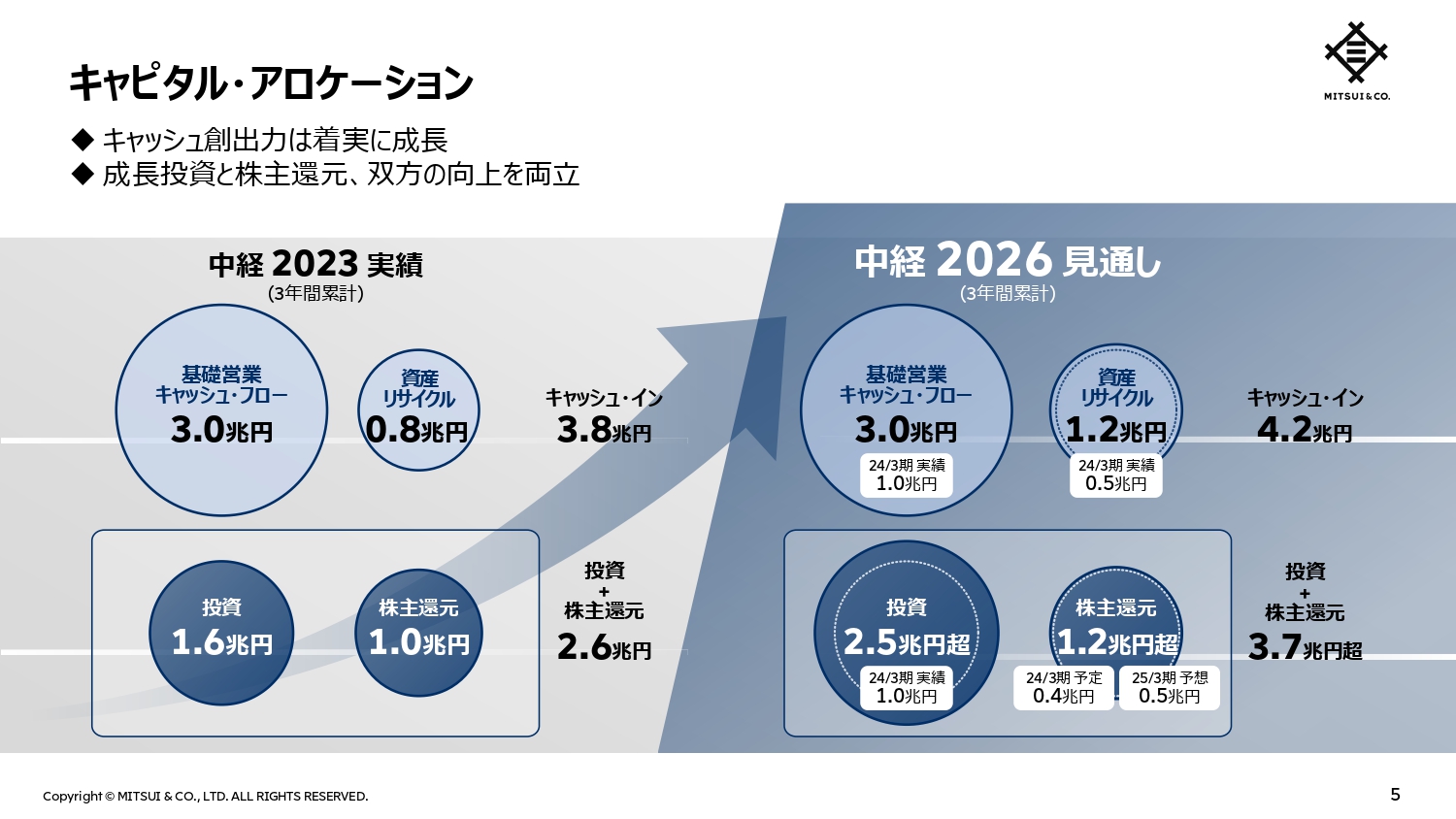

キャピタル・アロケーション

これらのさまざまな積み上げの上に成り立っている当社のキャッシュ創出力は、好調だった前中経と比較しても着実に拡大しています。

年間1兆円レベルの基礎営業キャッシュ・フローの継続と資産入れ替えの加速により、キャッシュ・インは約4.2兆円に拡大する見込みです。力強いキャッシュ・インを背景に、厳選した成長投資と株主還元にバランスよく資金を配分し、双方の向上を両立させていきます。

現中経期間中に合計で3.7兆円を超えるキャッシュ・アウトを見込みますが、この前提においても余資を残しており、加えてバランスシートの厚みもあります。

Industrial Business Solutions

現中経の3つの攻め筋における、今期の重要なアクションについてご説明します。中経期間の3年間に、3つの攻め筋の合計で1.8兆円の成長投資を見込んでいます。こちらは、事業維持のための投資約7,000億円を除いた数字です。

Industrial Business Solutionsにおいては、8,000億円の成長投資を見込んでいます。長期安定的かつ持続可能な収益基盤をさらに強固なものとし、当社ポートフォリオに非常に魅力的なアップサイドポテンシャルを加える大型有望案件に鋭意取り組んでいきます。

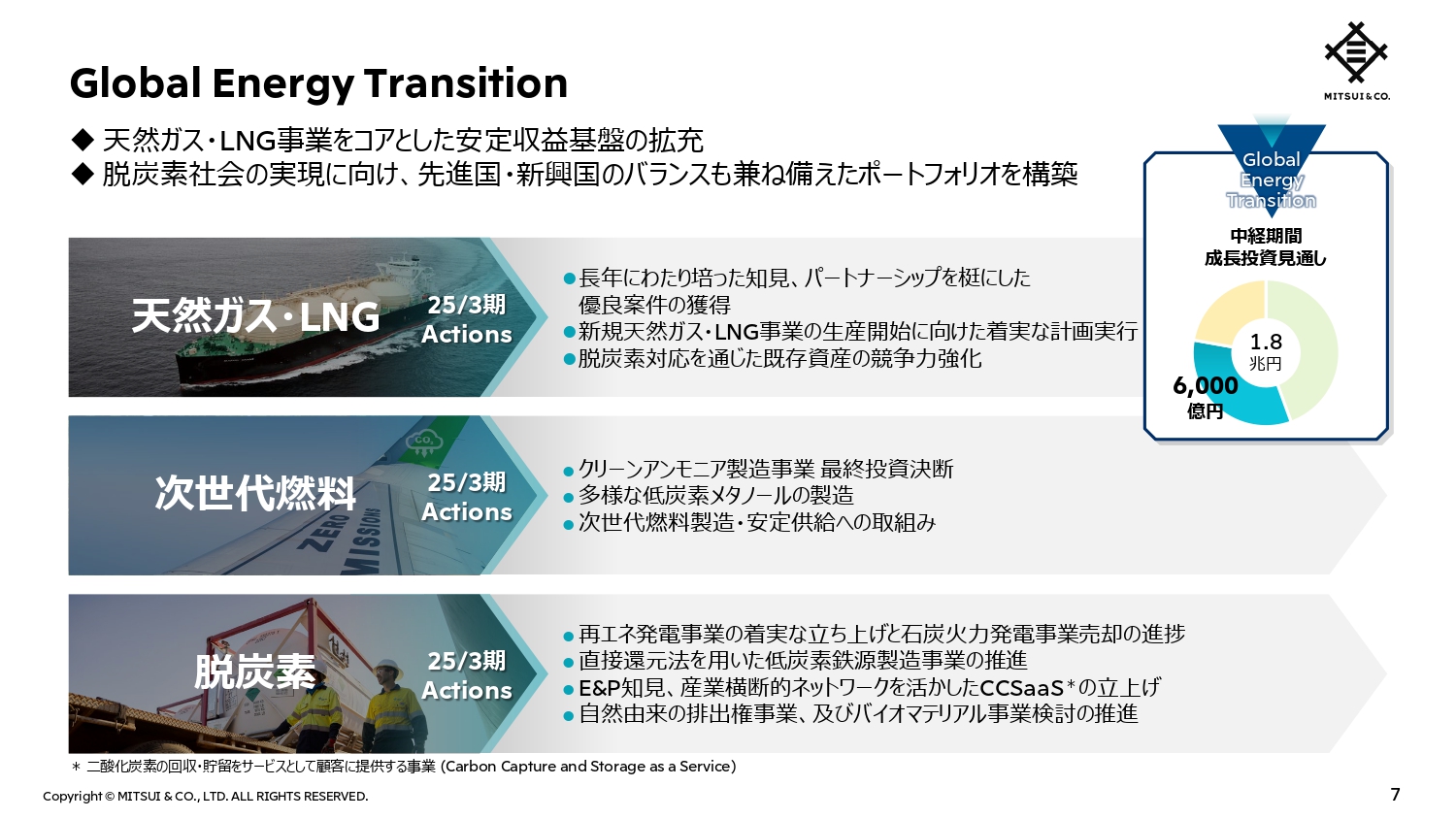

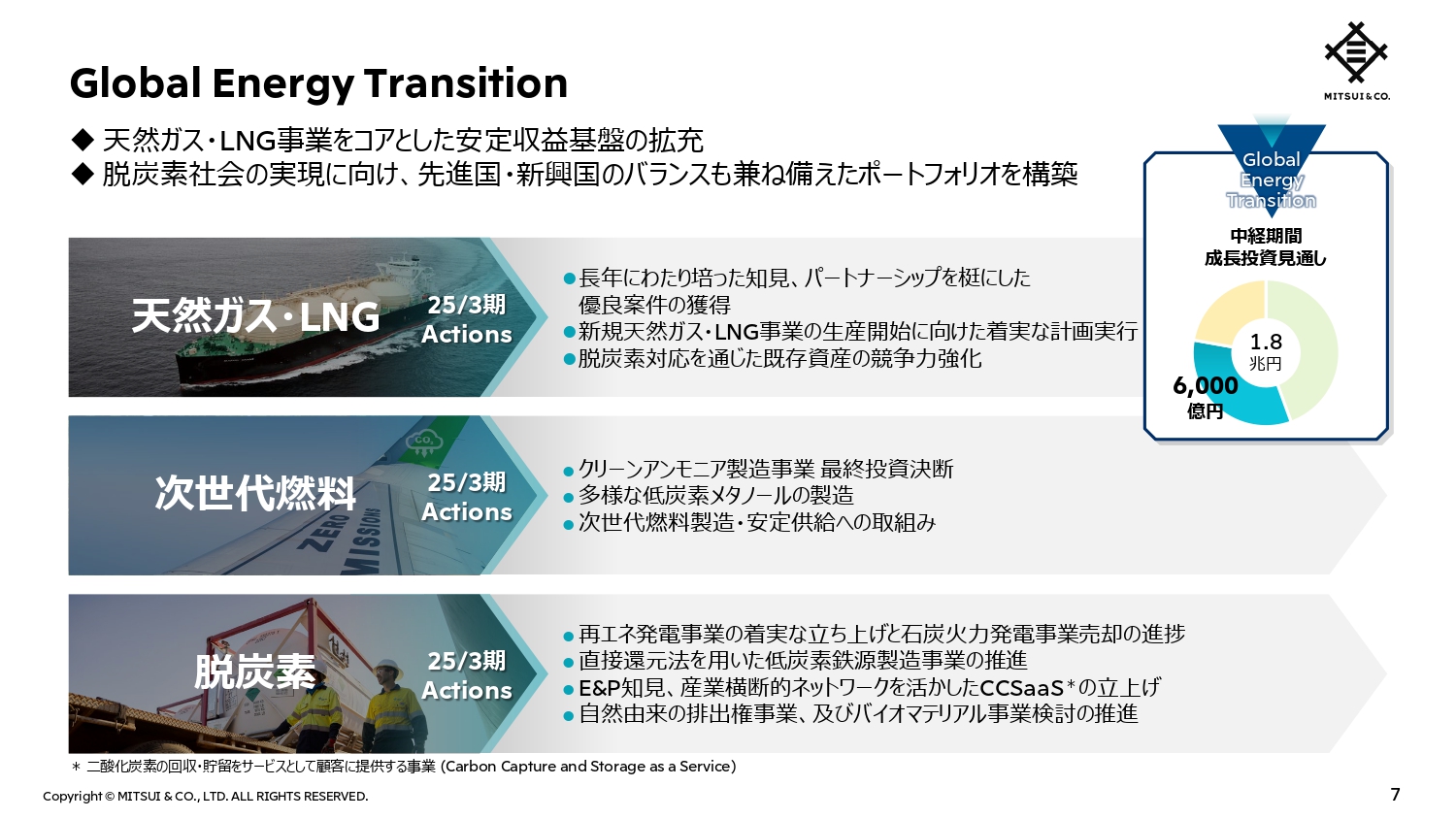

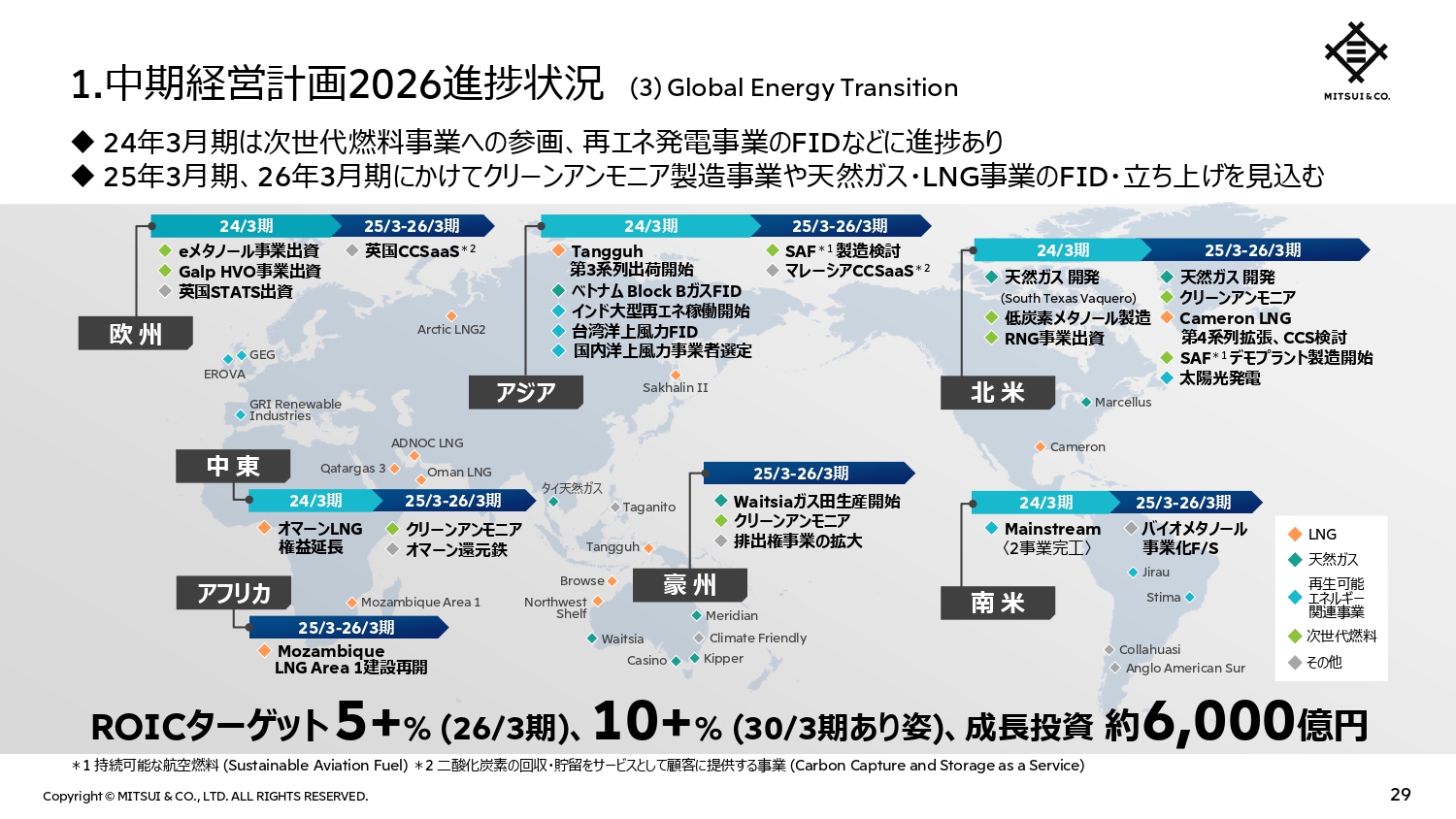

Global Energy Transition

Global Energy Transitionにおいては、6,000億円の成長投資を見込んでいます。

脱炭素社会の実現に重要な役割を果たすTransition fuelである天然ガスとLNGをコアとした安定収益基盤をさらに拡充し、エネルギーの安定供給に貢献していきます。また、収益性を確保しつつ、アンモニアやメタノールなどの次世代燃料や脱炭素関連事業のポートフォリオ構築を継続します。

なお、先日の適時開示のとおり、パイトン石炭火力発電事業の売却が完了しました。本売却に伴い、2025年3月期第1四半期に約440億円の売却益、約1,090億円の投資キャッシュ・インを見込んでいます。加えて、中国における石炭火力発電事業も3月に売却を完了しました。

当社は、今後も脱炭素社会への移行に向けた取組みを進めていきます。

Wellness Ecosystem Creation

Wellness Ecosystem Creationにおける成長投資は、4,000億円を見込んでいます。タンパク質、ニュートリション、ウェルネス領域を中心に、コア事業の競争力強化や市場成長・ニーズを捉えた事業群戦略を推進していきます。

特にタンパク質領域においては、鶏とエビを注力分野とし、新たに参画した事業の競争力強化と事業間のシナジーの実現を加速していきます。

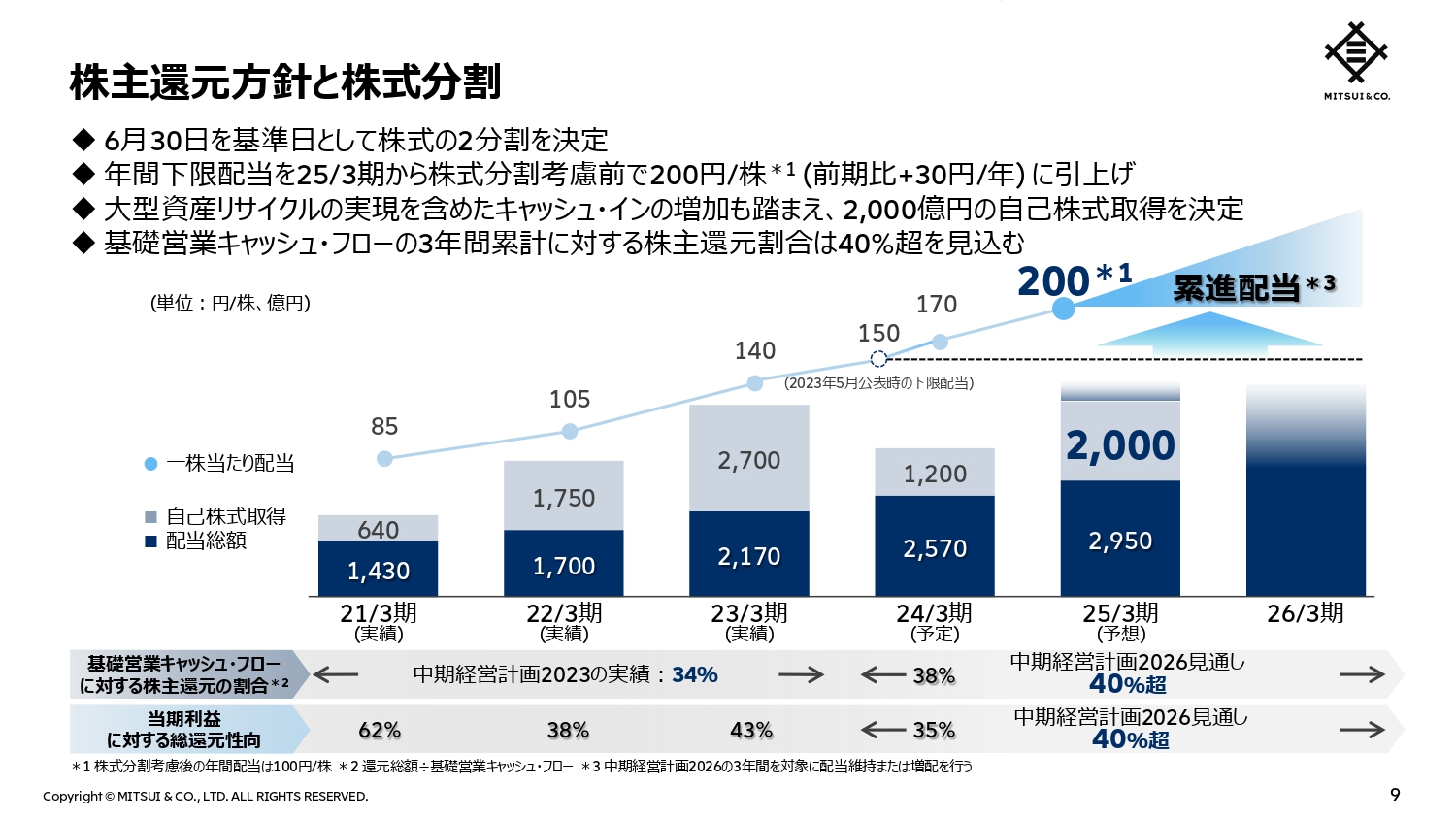

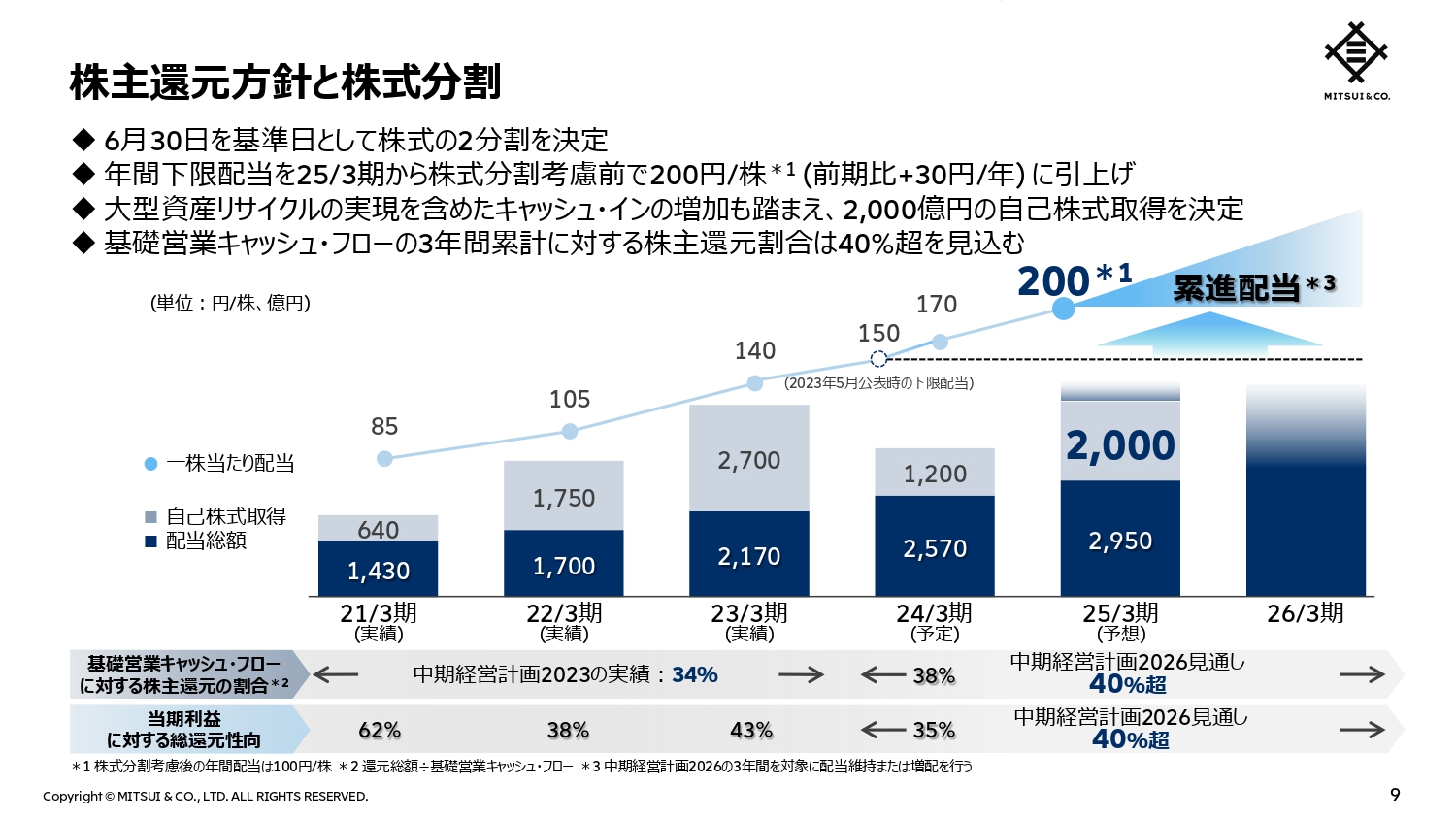

株主還元方針と株式分割

株主還元方針と株式分割についてご説明します。6月30日を基準日として、1株につき2株の割合をもって株式分割を行うことを決定しました。

株主還元については、現中経期間の1株当たりの年間下限配当を、累進配当に基づき、2025年3月期より従来の1株当たり年間170円から株式分割考慮前で200円へ、30円引き上げることを決定しました。なお、株式分割後の1株当たりの年間配当は100円となります。

また、大型資産リサイクルの実現を含めたキャッシュ・インの増加も踏まえ、新たに2,000億円を上限とする自己株式取得を決定しました。

今回の株主還元拡充により、基礎営業キャッシュ・フローの3年間累計に対する株主還元の割合は、目標としていた37パーセント程度をすでに上回り、40パーセント超を見込んでいます。

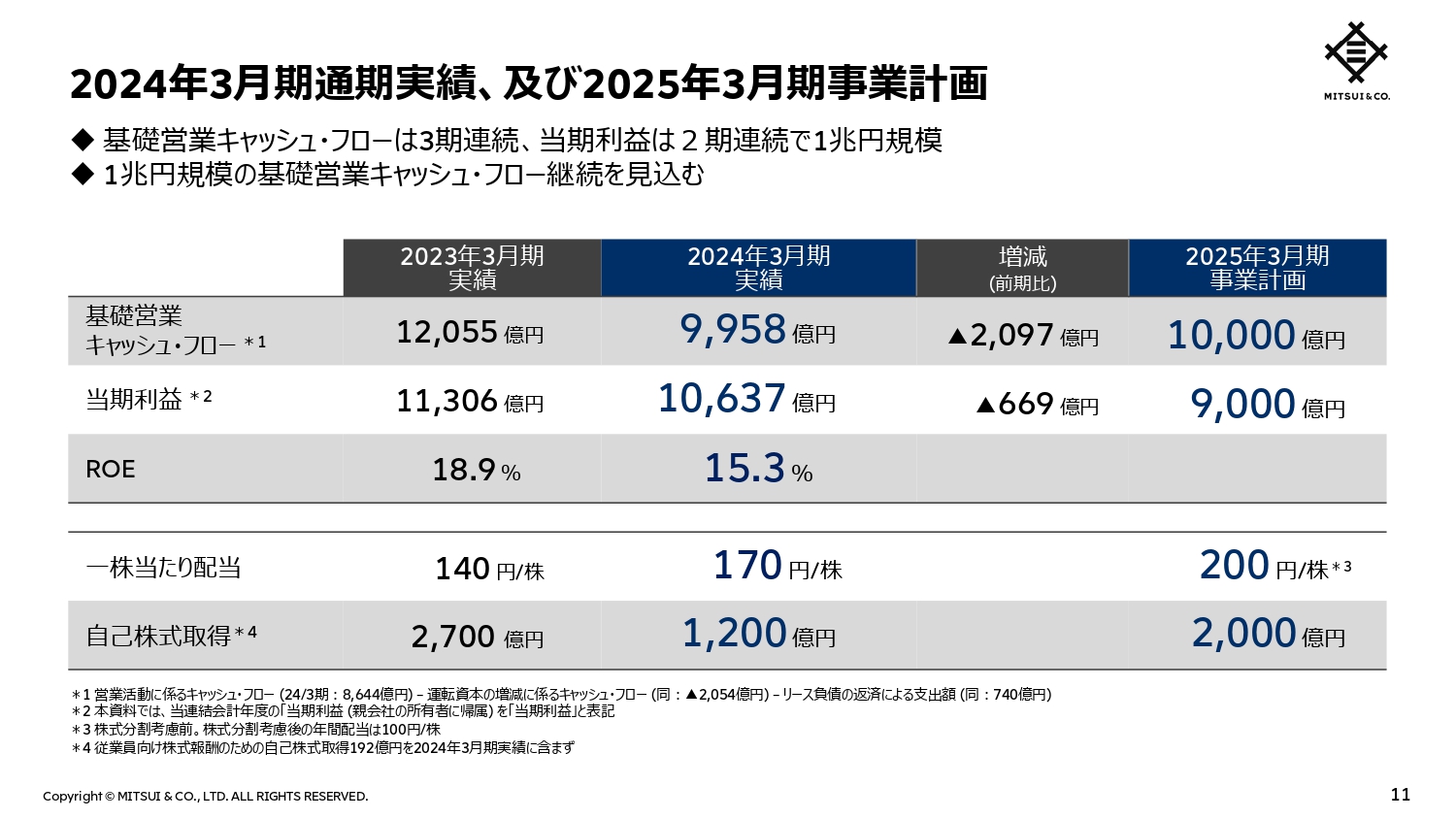

2024年3月期通期実績、及び2025年3月期事業計画

「中期経営計画2026」の進捗として、2024年3月期実績と2025年3月期計画の概要をご説明します。詳細な数字はスライドのとおりです。基礎営業キャッシュ・フローは3期連続で1兆円規模に達し、2025年3月期も同規模のキャッシュ創出力が継続します。

この力強さと継続性を兼ね備えたキャッシュ・フローを背景に、株主還元の拡充を決定しました。

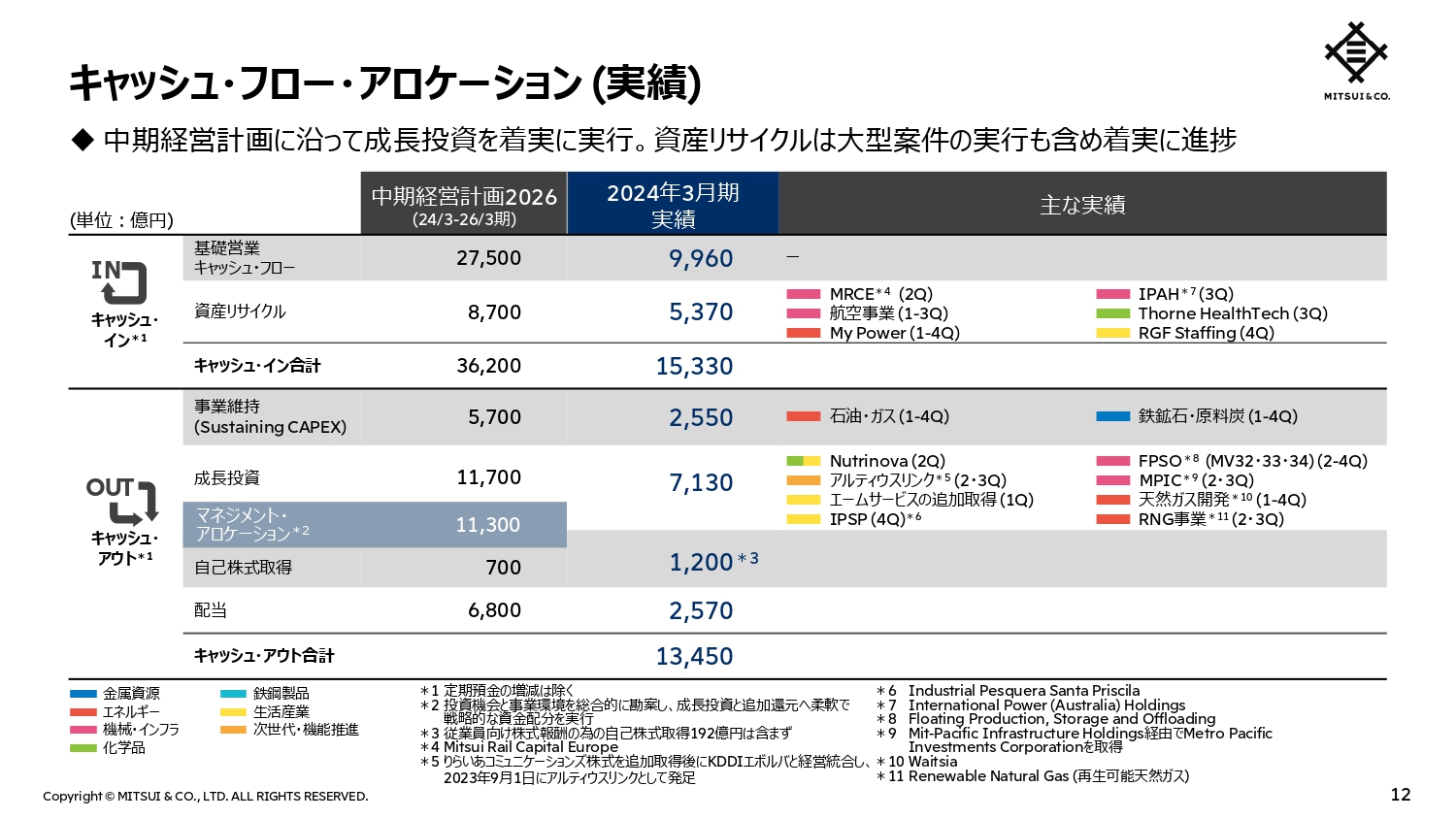

キャッシュ・フロー・アロケーション(実績)

2024年3月期のキャッシュ・フロー・アロケーションの実績についてご説明します。キャッシュ・インは、基礎営業キャッシュ・フローと資産リサイクルを合わせて1兆5,330億円となりました。

キャッシュ・アウトは、投資に9,680億円と株主還元に3,770億円の合計1兆3,450億円となりました。

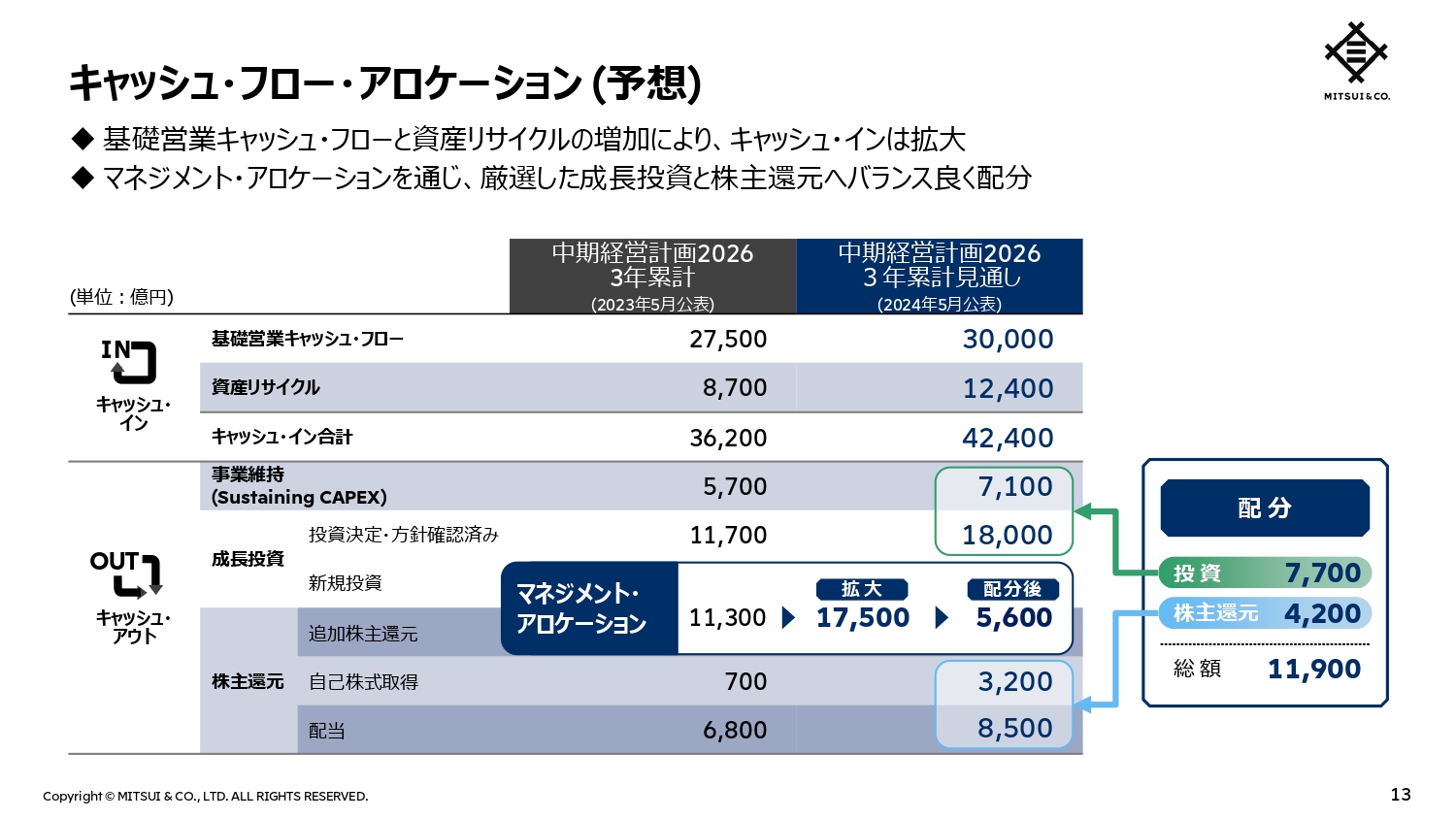

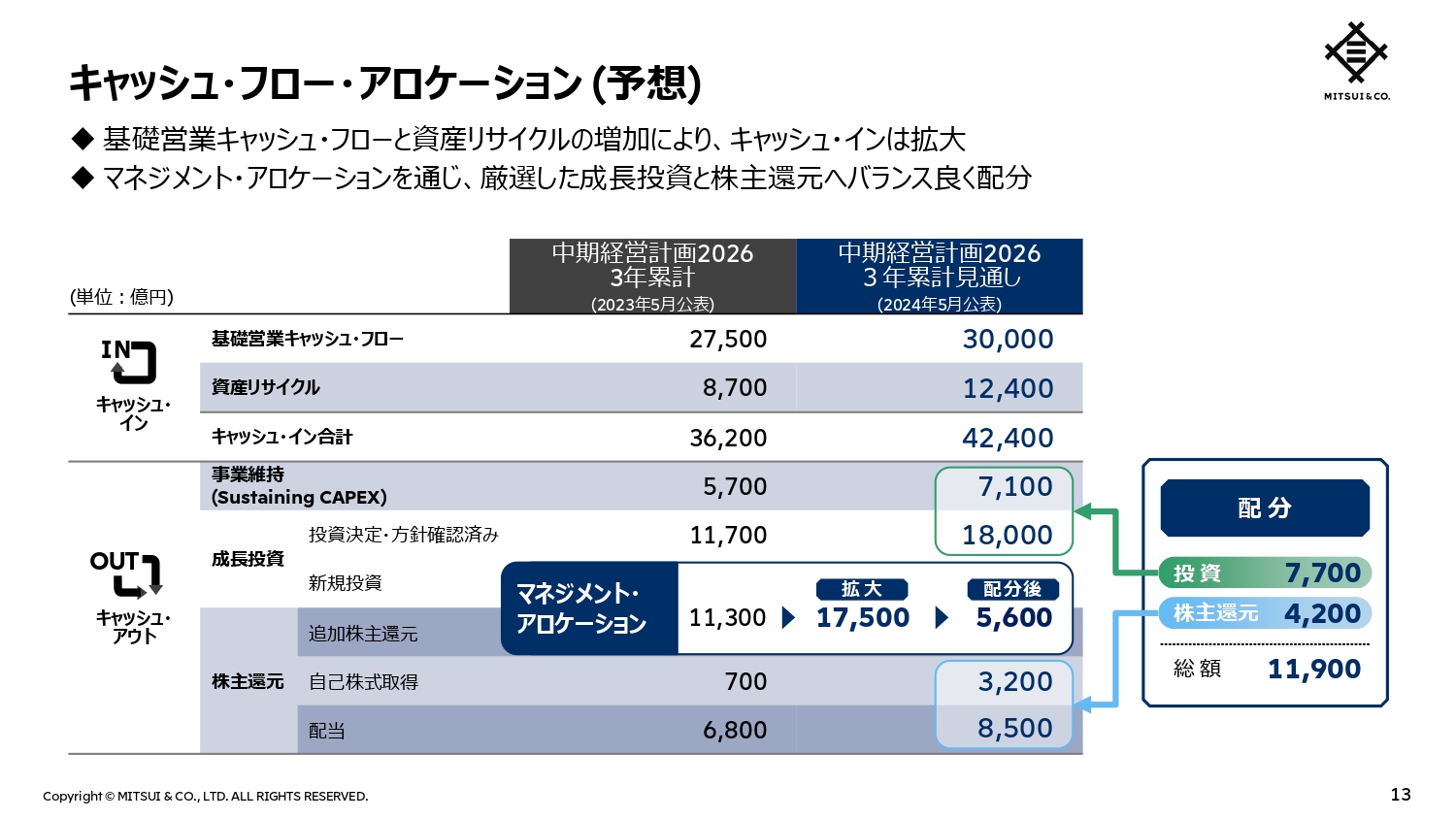

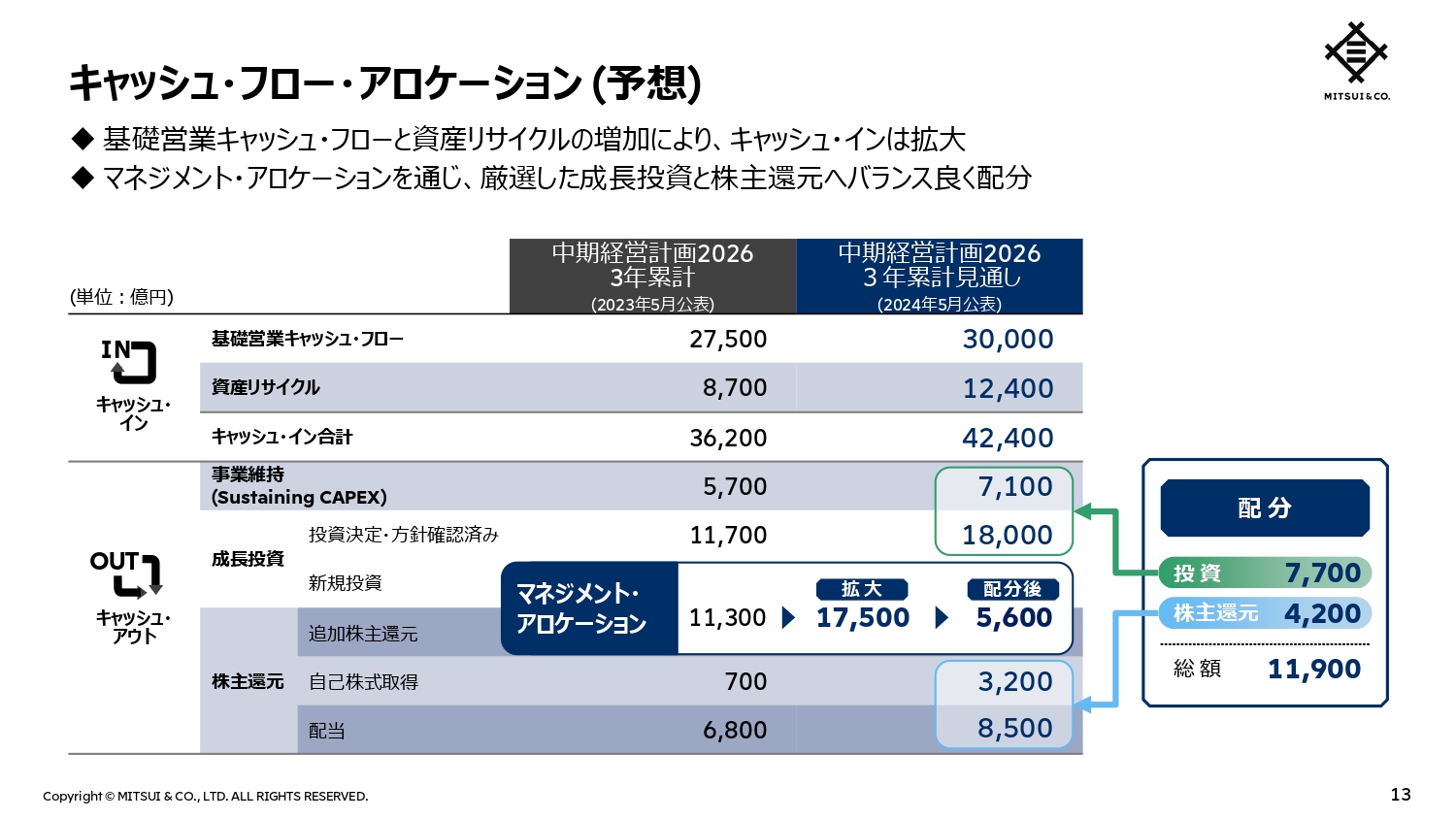

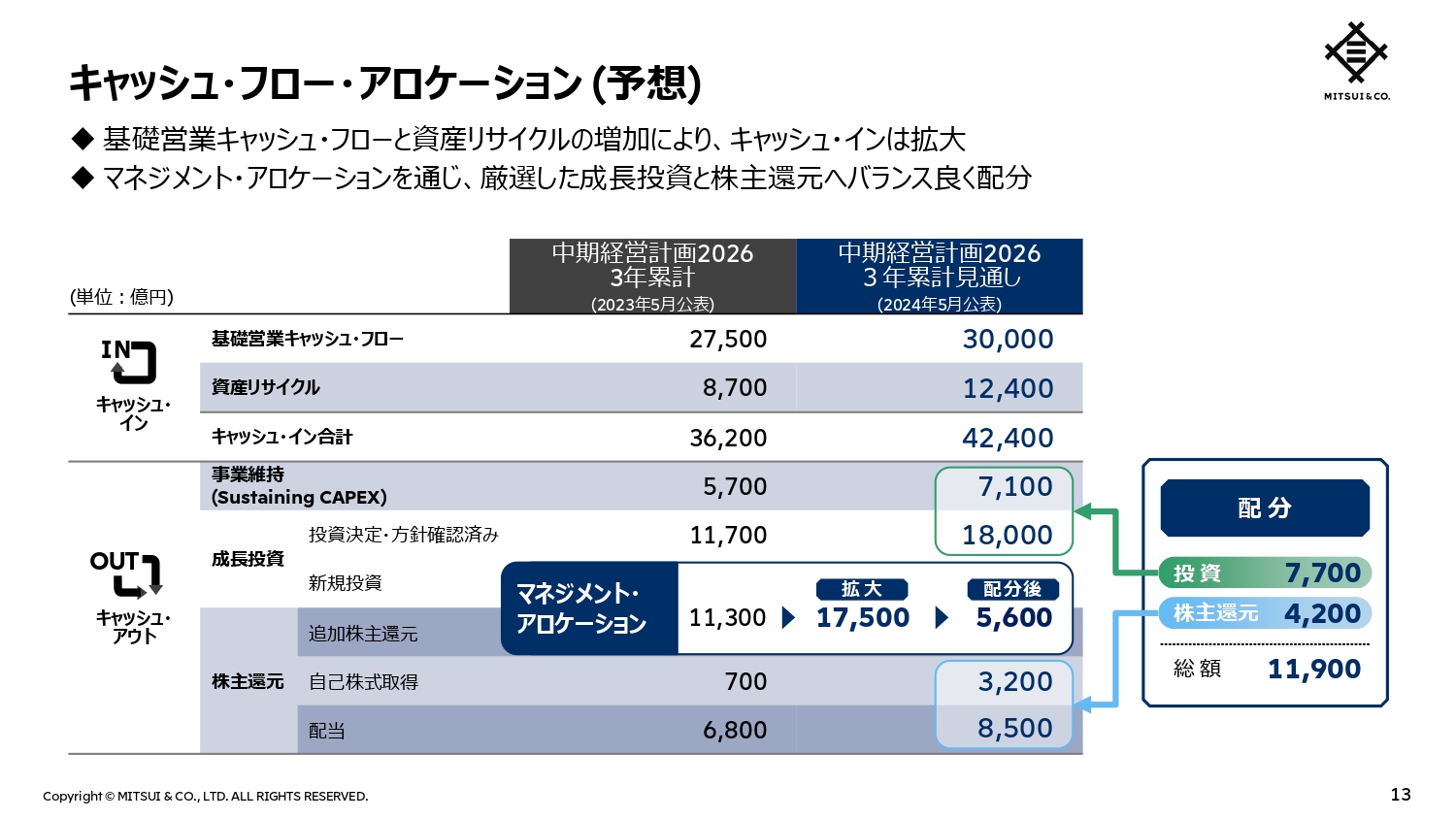

キャッシュ・フロー・アロケーション(予想)

基礎営業キャッシュ・フローと資産リサイクルの増加により、今中経期間中のキャッシュ・インは約4.2兆円へ拡大すると見込んでいます。

それに伴い、マネジメント・アロケーションは中経公表当初の1兆1,300億円から1兆7,500億円に拡大します。拡大したマネジメント・アロケーションのうち1兆1,900億円は、投資に7,700億円、株主還元に4,200億円を配分します。

この前提においても配分後のマネジメント・アロケーションは5,600億円となりますが、前中経期間で強化したバランスシートの厚みも念頭に、引き続き、成長投資と株主還元の向上を両立させていきたいと思っています。

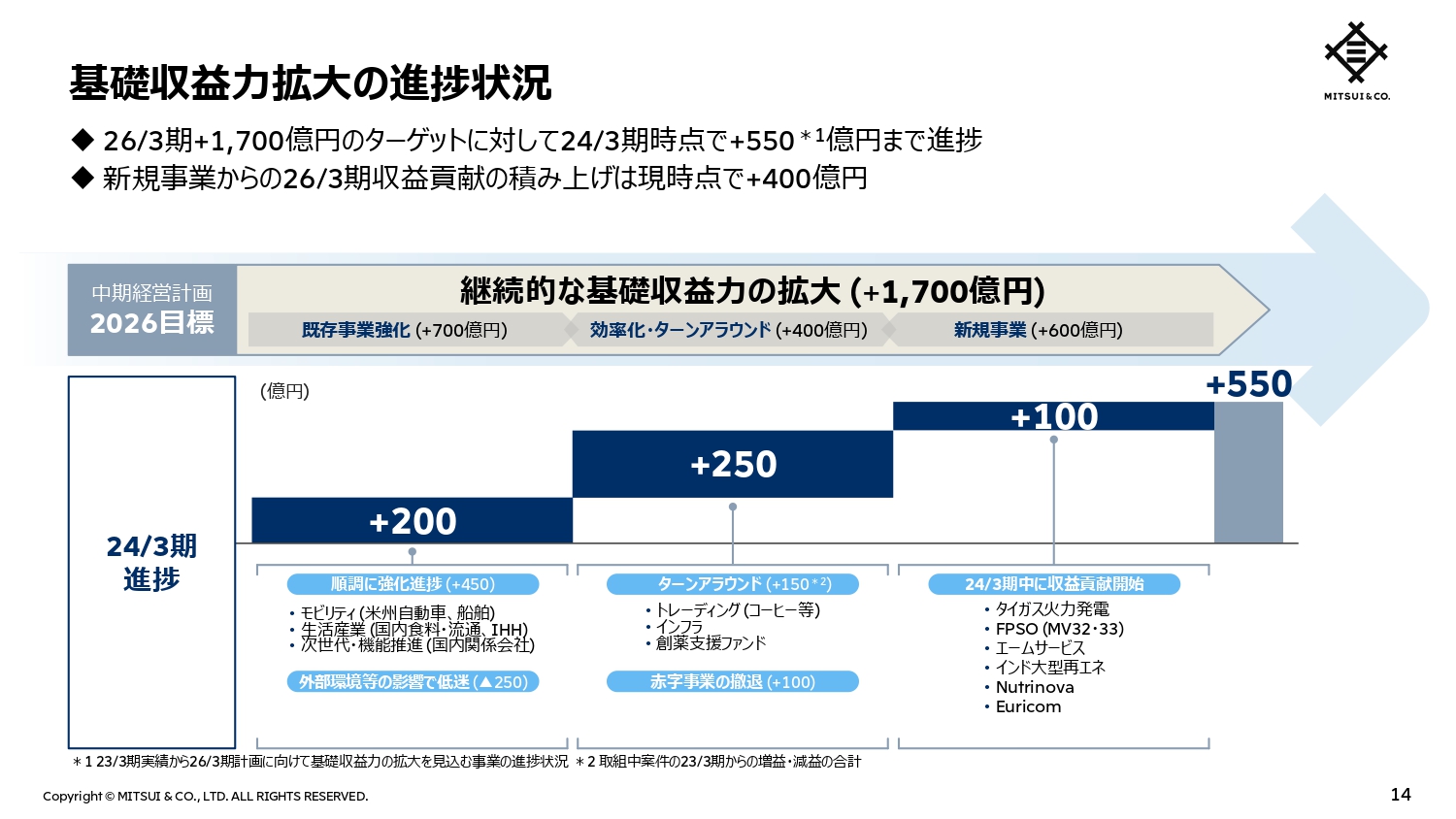

基礎収益力拡大の進捗状況

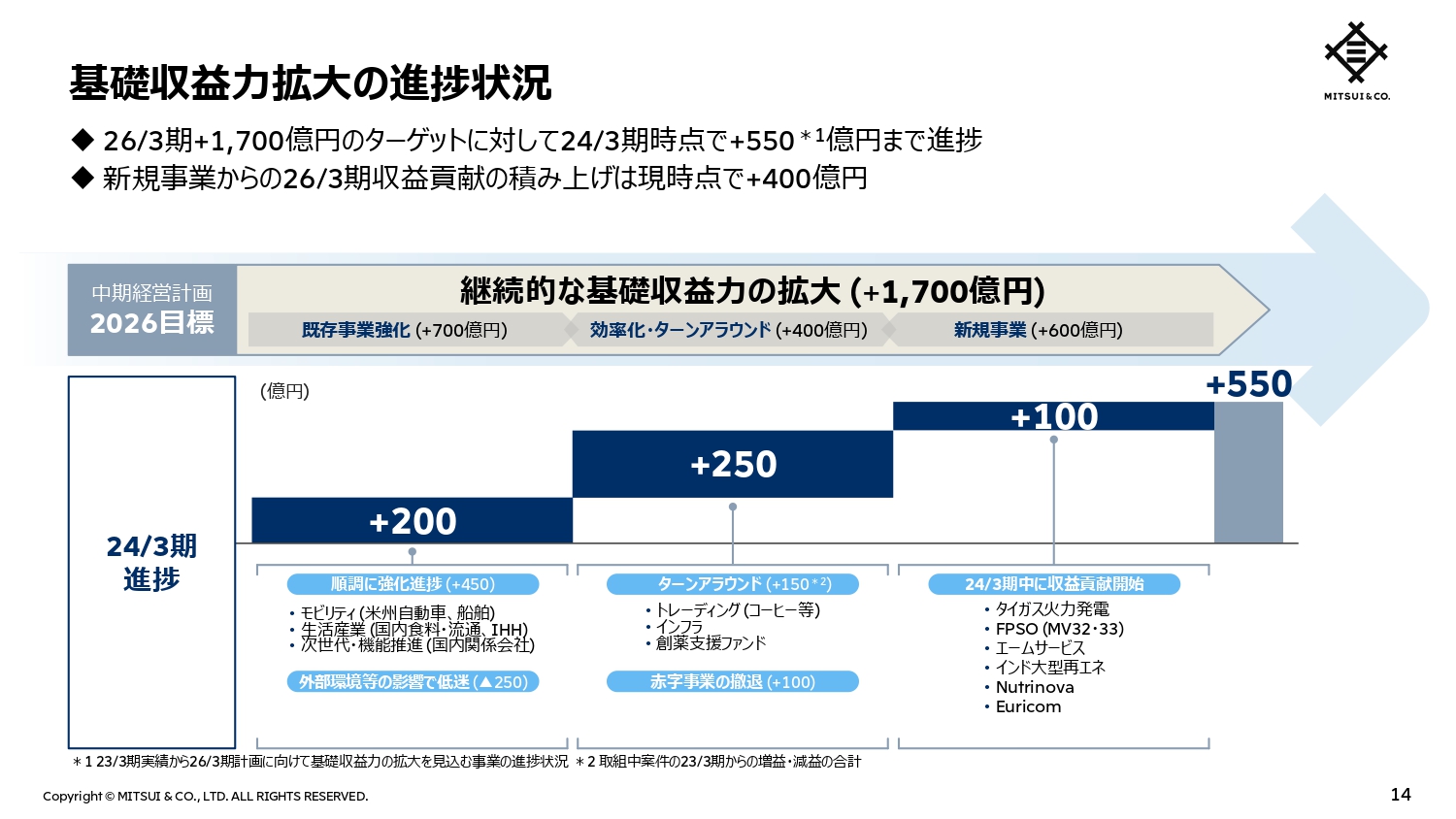

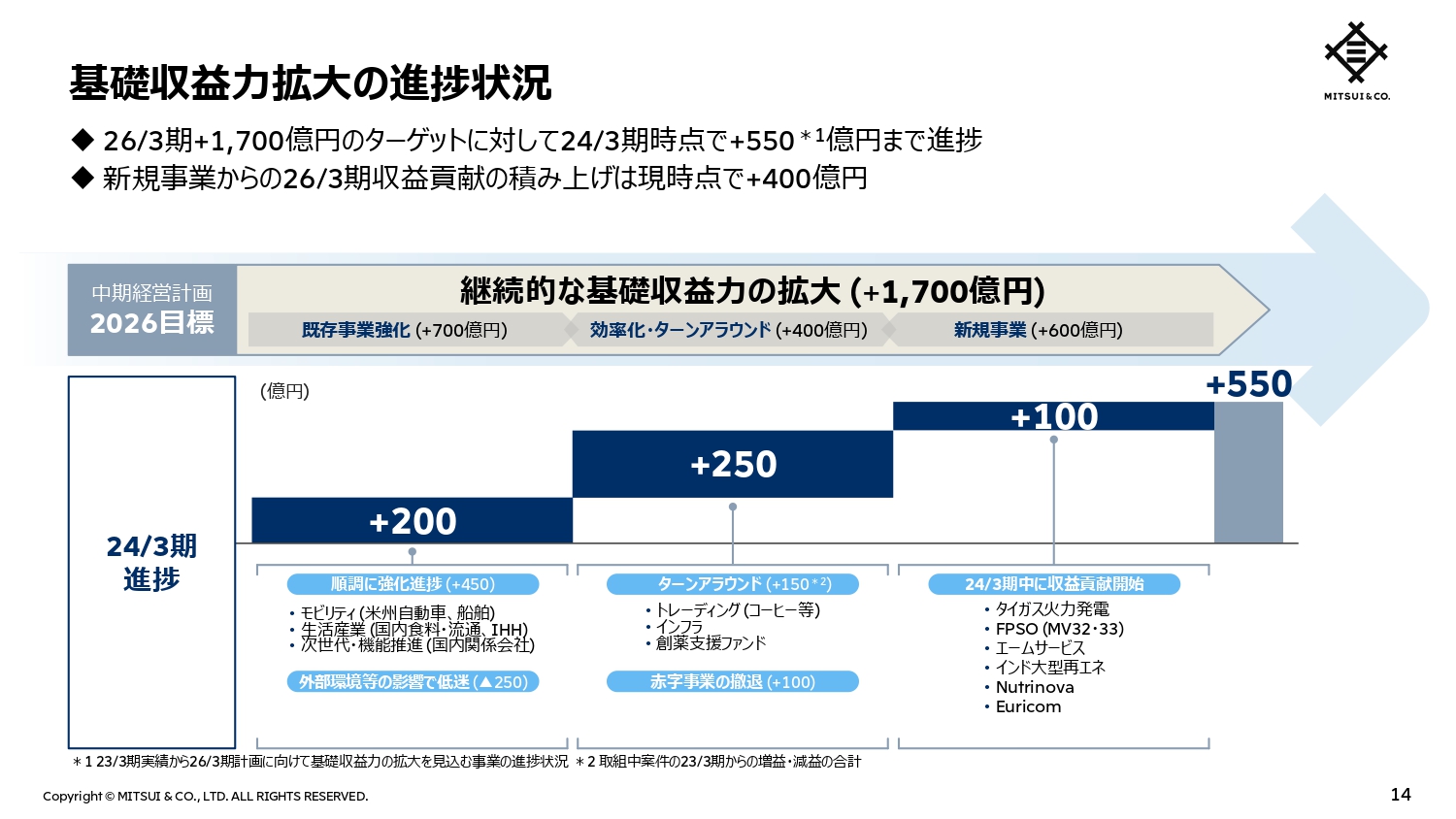

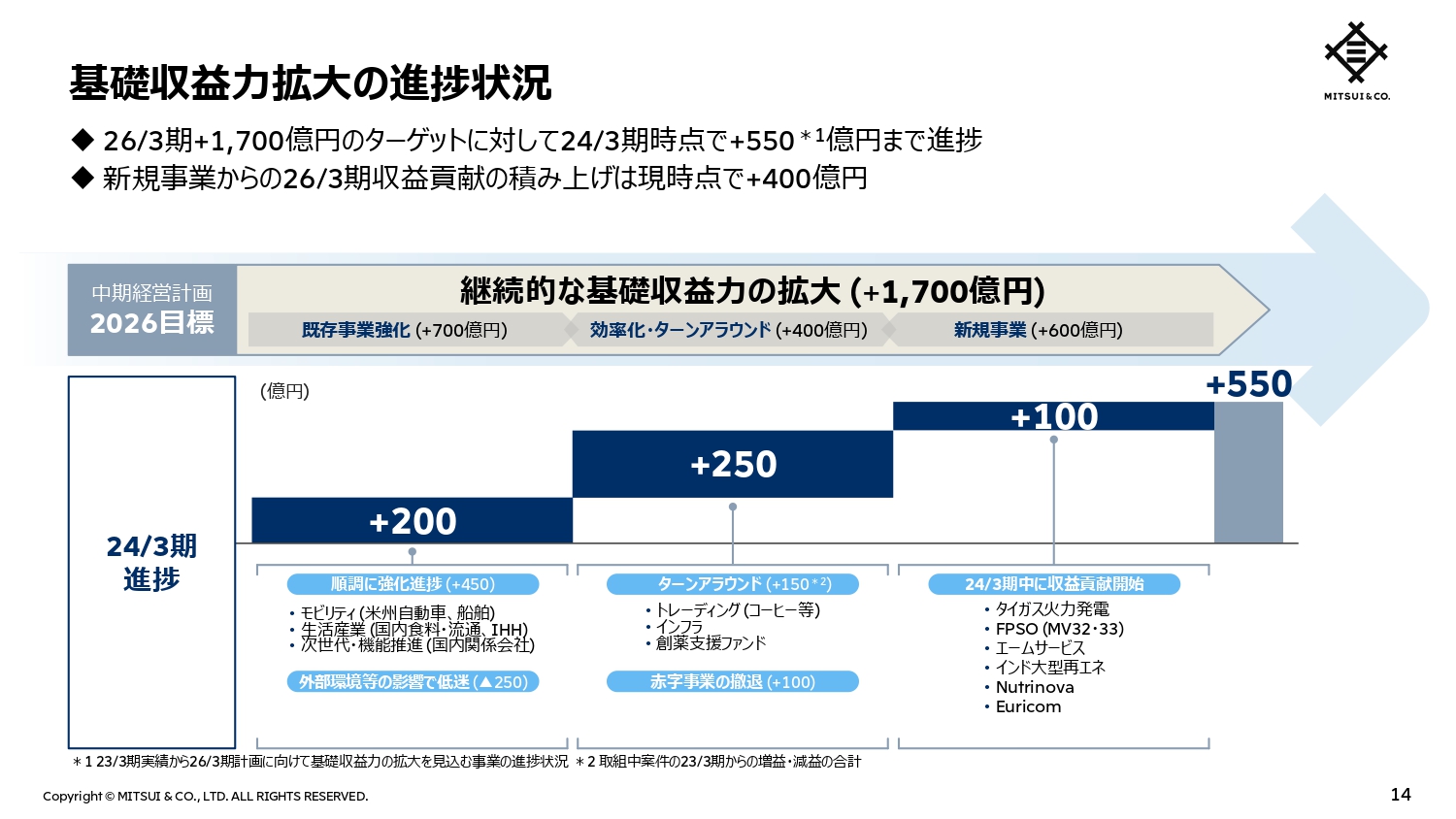

中経で示した「基礎収益力拡大」の進捗についてご説明します。商品価格や為替を中経公表値の2026年3月期の前提に調整し、一過性要因等を除いた当期利益を基礎収益として、中期経営計画の3年間で1,700億円拡大します。

2024年3月期の断面で見ると、既存事業強化、効率化・ターンアラウンド、新規事業の3つの分類合計で、基礎収益力はプラス550億円まで拡大していると評価しています。

中には、外部環境の影響による業績低迷やターンアラウンドで苦戦している事業もありますが、それらの事業に対してはすでに手を打っており、収益力改善に向けて対応を進めています。

また、新規案件からの2026年3月期の収益貢献は、投資決定・実行済みの案件で400億円超まで積み上がっています。このように、基礎収益力の拡大は順調に進捗しています。

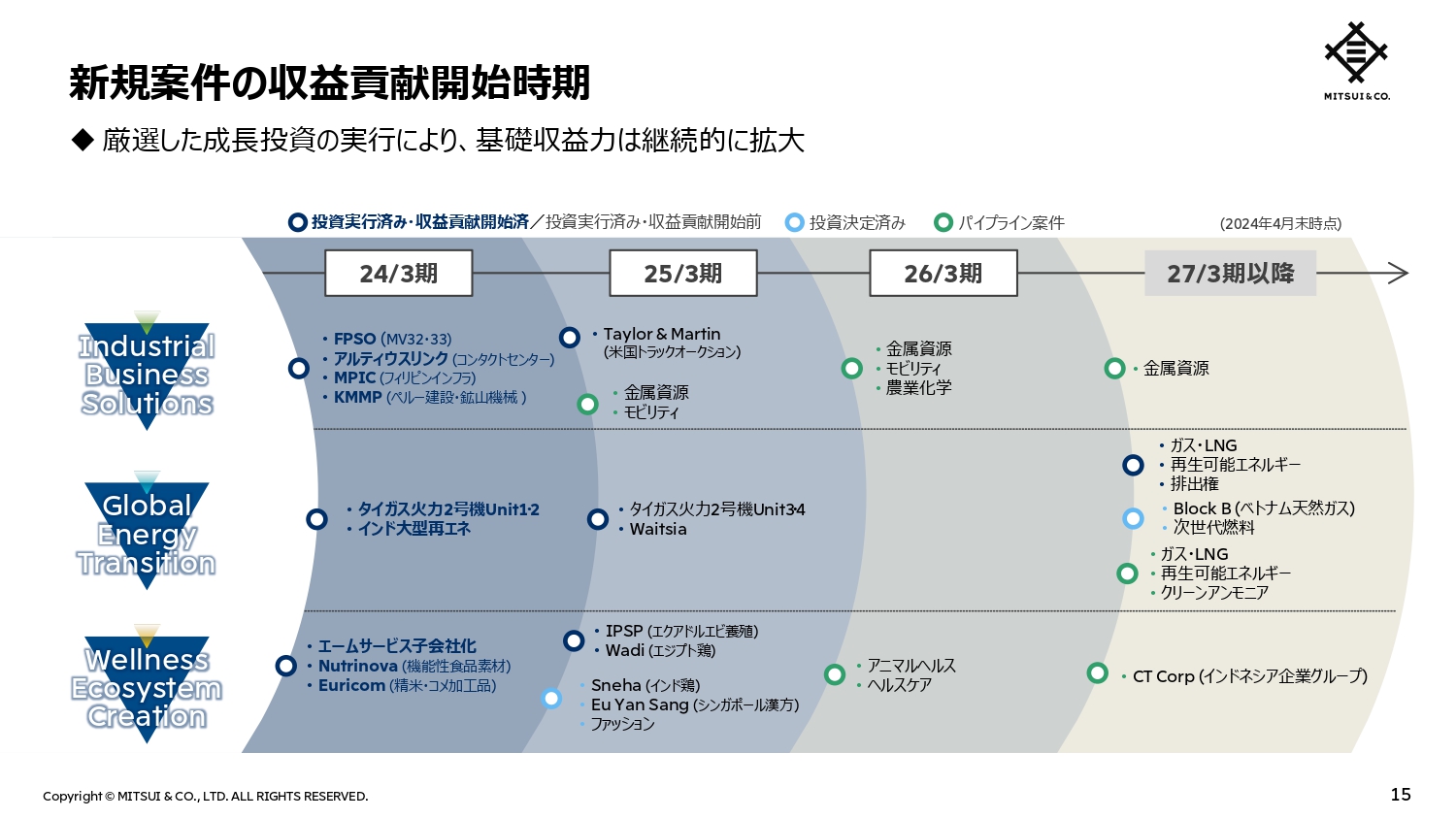

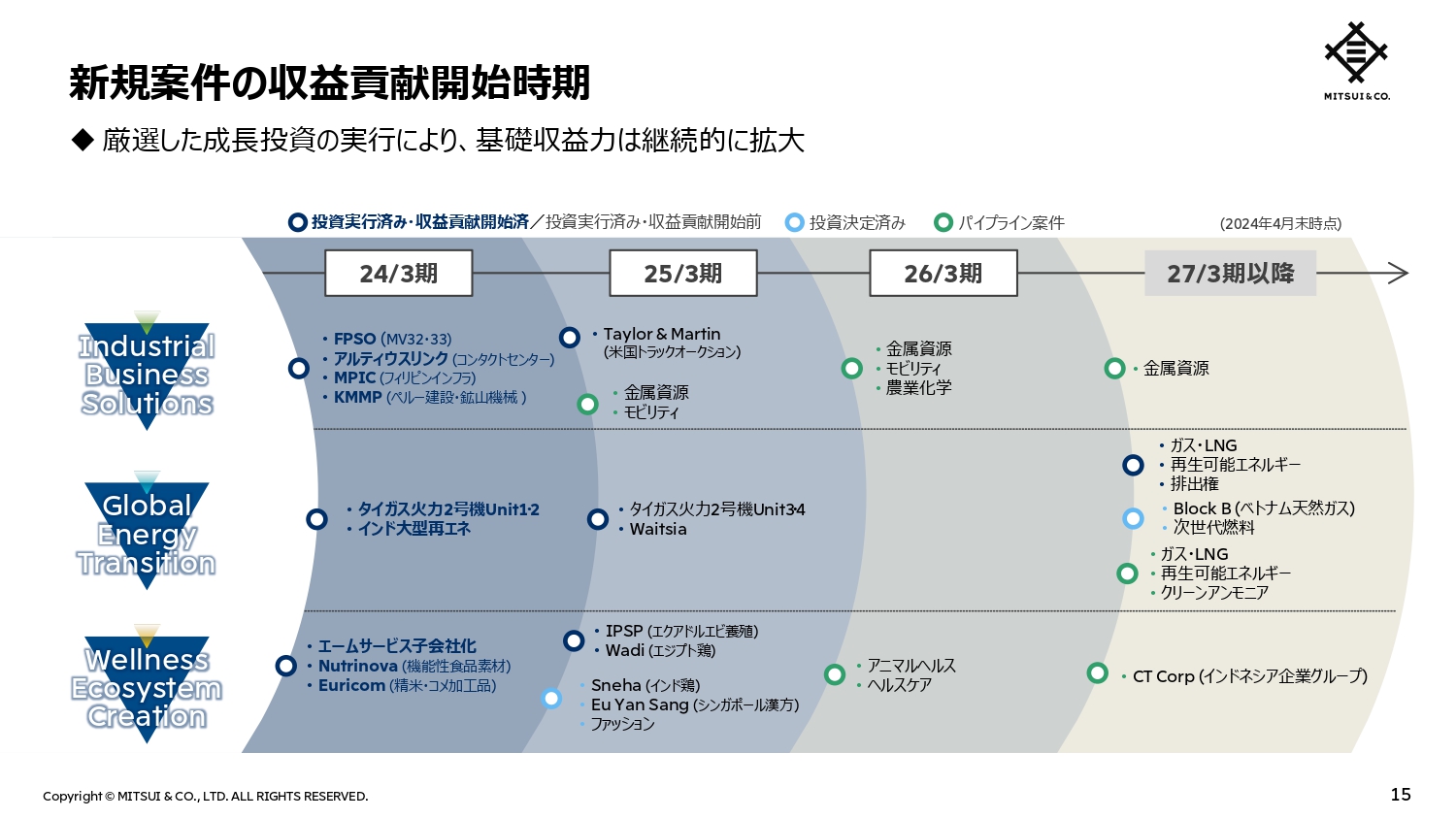

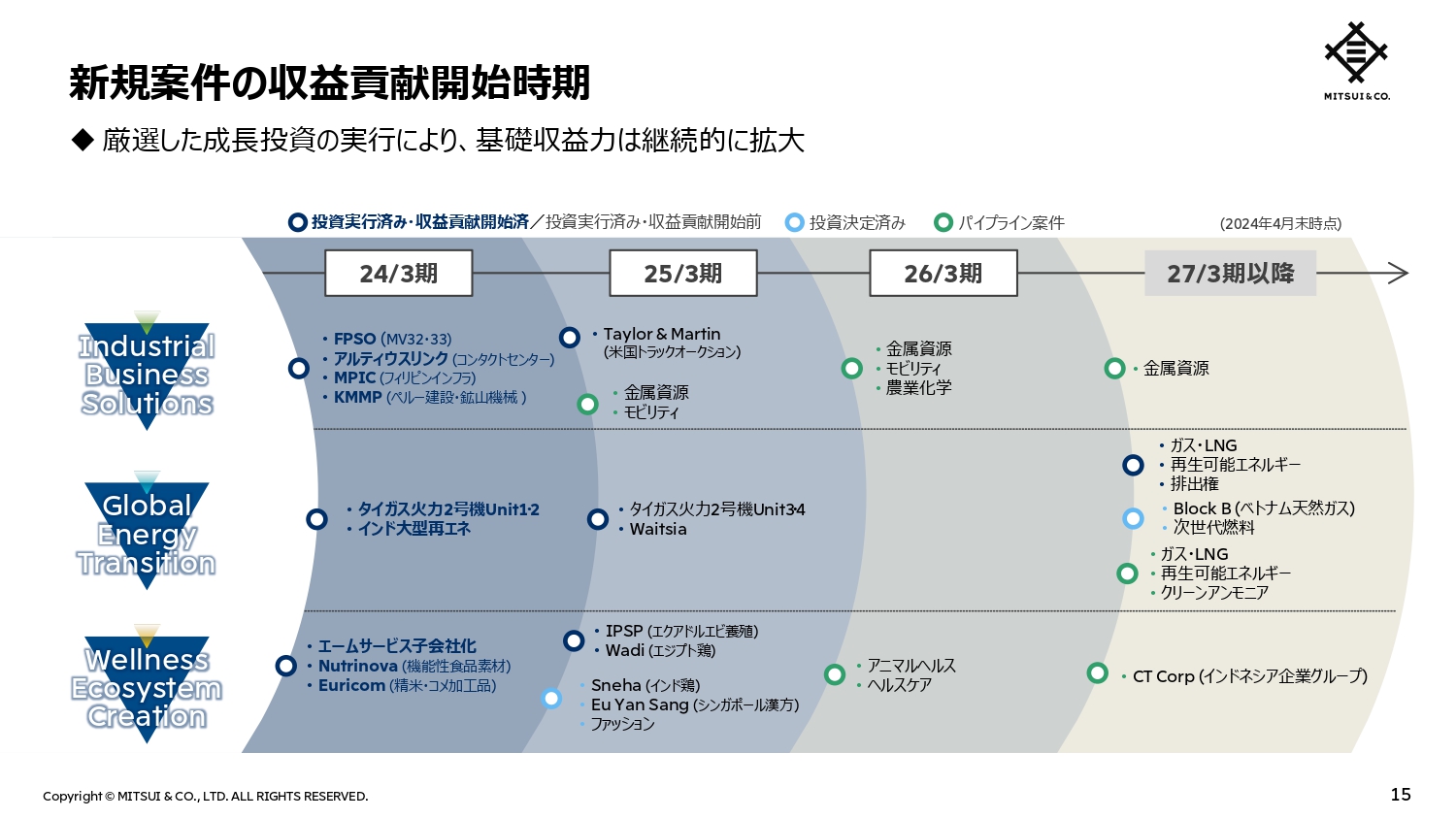

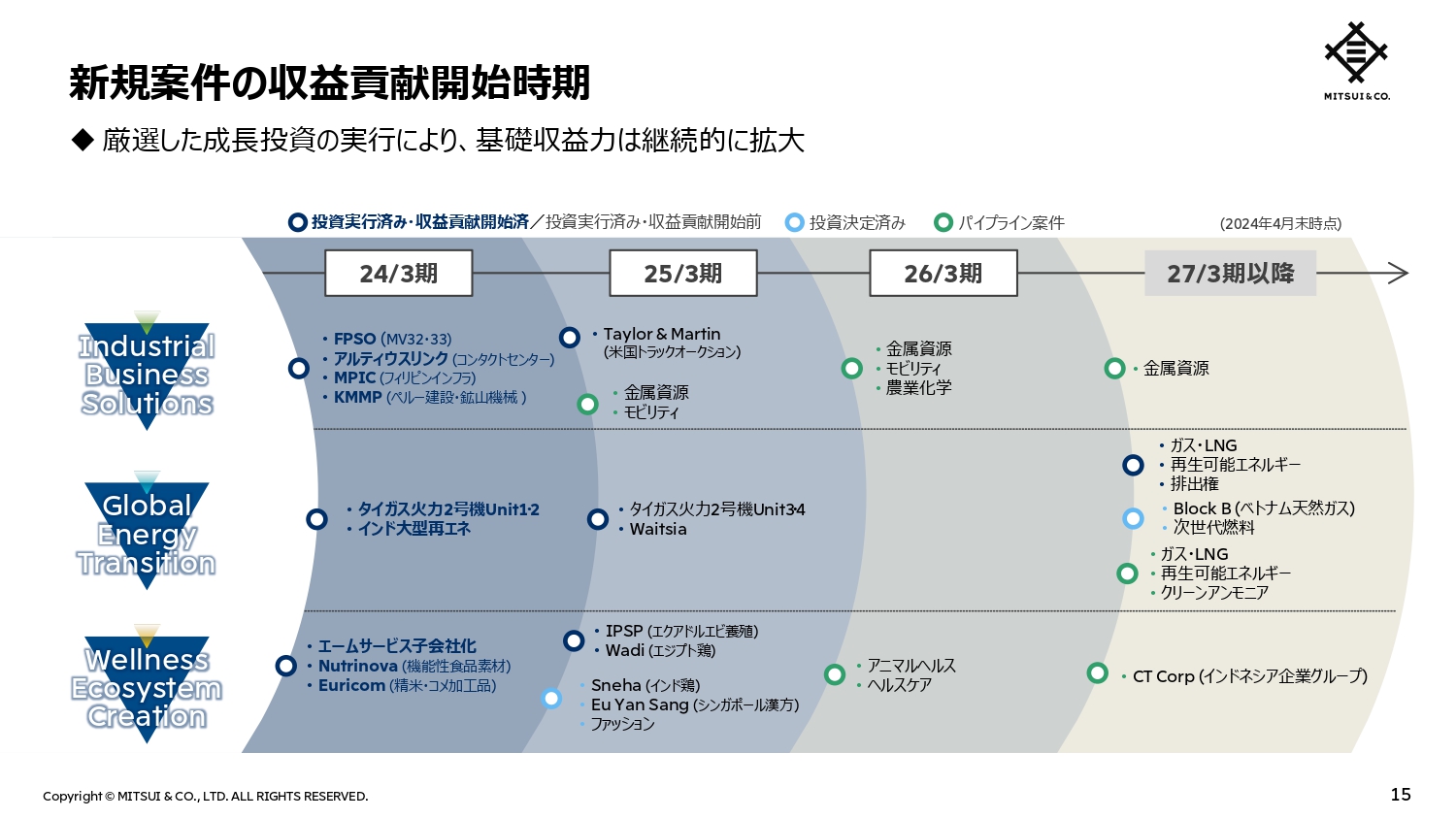

新規案件の収益貢献開始時期

新規案件の収益貢献は計画どおりに開始しています。2024年3月期に引き続き、2025年3月期も収益貢献を開始する新規案件が見えています。また、案件パイプラインの厳選も進み、中経期間中に早期収益貢献開始が見込める新たな案件も出ています。

企業価値向上に向けた取組み

2025年3月期も引き続き、ROEと企業価値の向上を目指した経営を進めていきます。コア事業の強化、赤字事業の削減、厳選した成長投資、戦略的なリサイクルの加速を重点施策として取組み、足元の収益力向上と長期的な収益基盤の構築の両立を実現していきます。

以上で、私からのご説明を終わります。

基礎営業キャッシュ・フロー (実績) セグメント別前期比 増減要因

栗原雅男氏:経理部長の栗原です。2024年3月期の業績と、2025年3月期の事業計画の詳細についてご説明します。

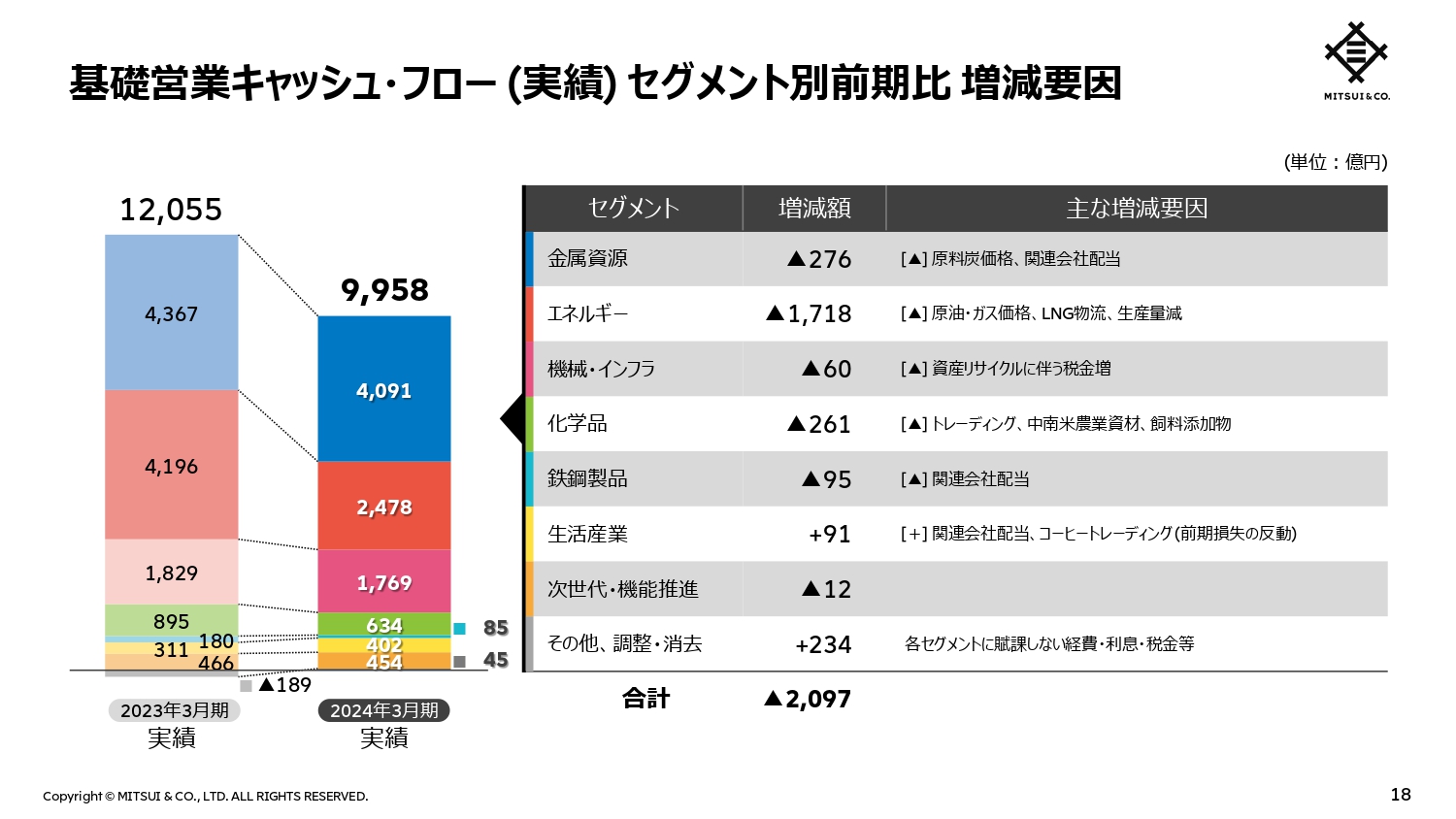

まずは基礎営業キャッシュ・フローの前期比増減について、セグメント別にご説明します。2024年3月期の基礎営業キャッシュ・フローは、前期比2,097億円減少の9,958億円の獲得となりました。

金属資源では、原料炭価格の下落、関連会社からの配当減を主因に、276億円減少の4,091億円の獲得となりました。

エネルギーでは、原油・ガス価格の下落に加え、LNG物流における減益、一部LNG事業および原油上流事業における生産数量減の影響を主因に、1,718億円減少の2,478億円の獲得となりました。

機械・インフラでは、資産リサイクルに伴う税金増を主因に、60億円減少の1,769億円の獲得となりました。

化学品では、肥料・肥料原料および飼料添加物の価格下落を主因に、261億円減少の634億円の獲得となりました。

鉄鋼製品では、関連会社からの配当減を主因に、95億円減少の85億円の獲得となりました。

生活産業では、関連会社からの配当増とコーヒートレーディングの前期損失の反動を主因に、91億円増加の402億円の獲得となりました。

次世代・機能推進では、12億円減少の454億円の獲得となりました。

その他の要因としては、各セグメントに賦課しない経費・利息・税金等を主因に45億円の獲得となりました。

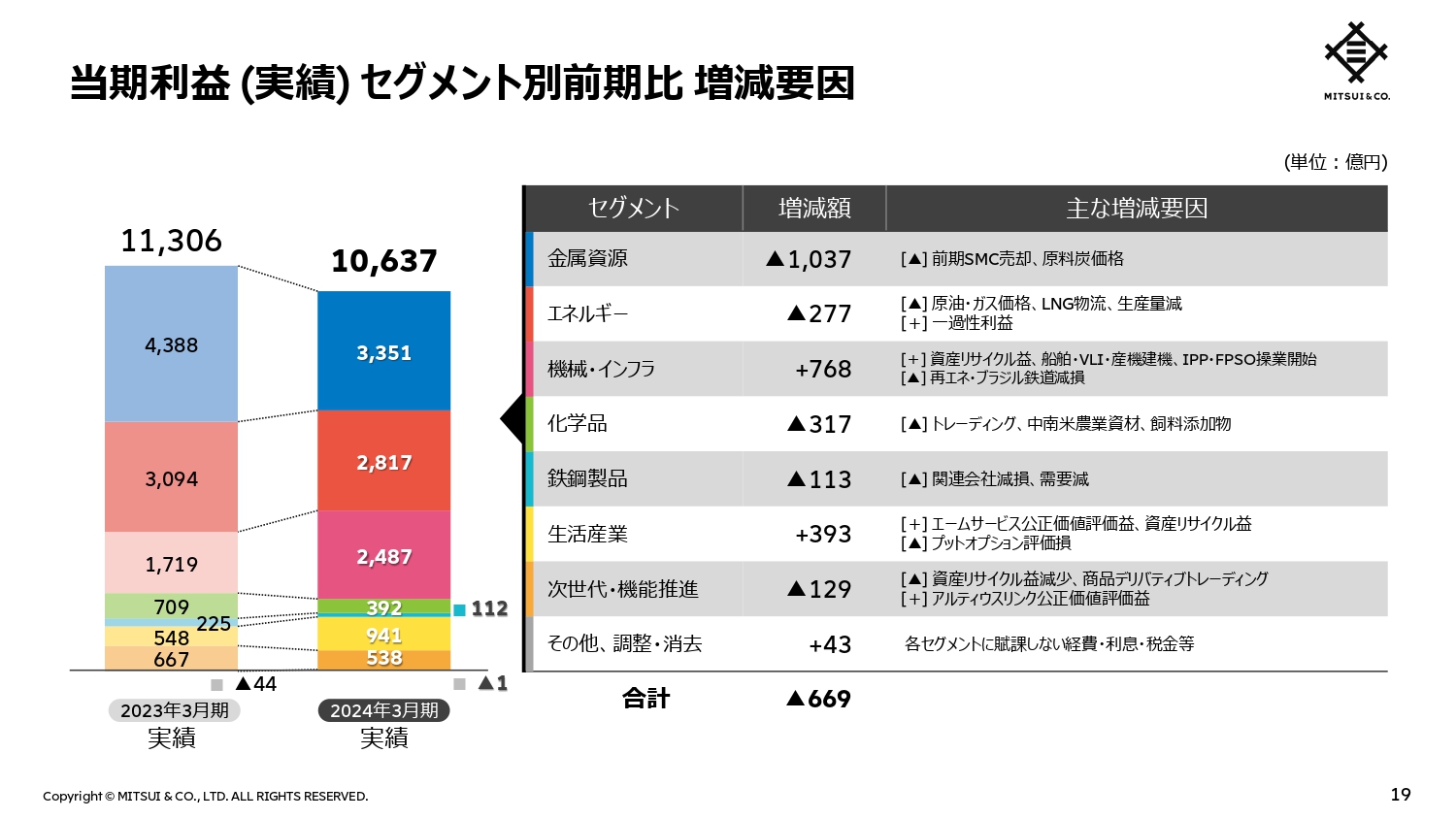

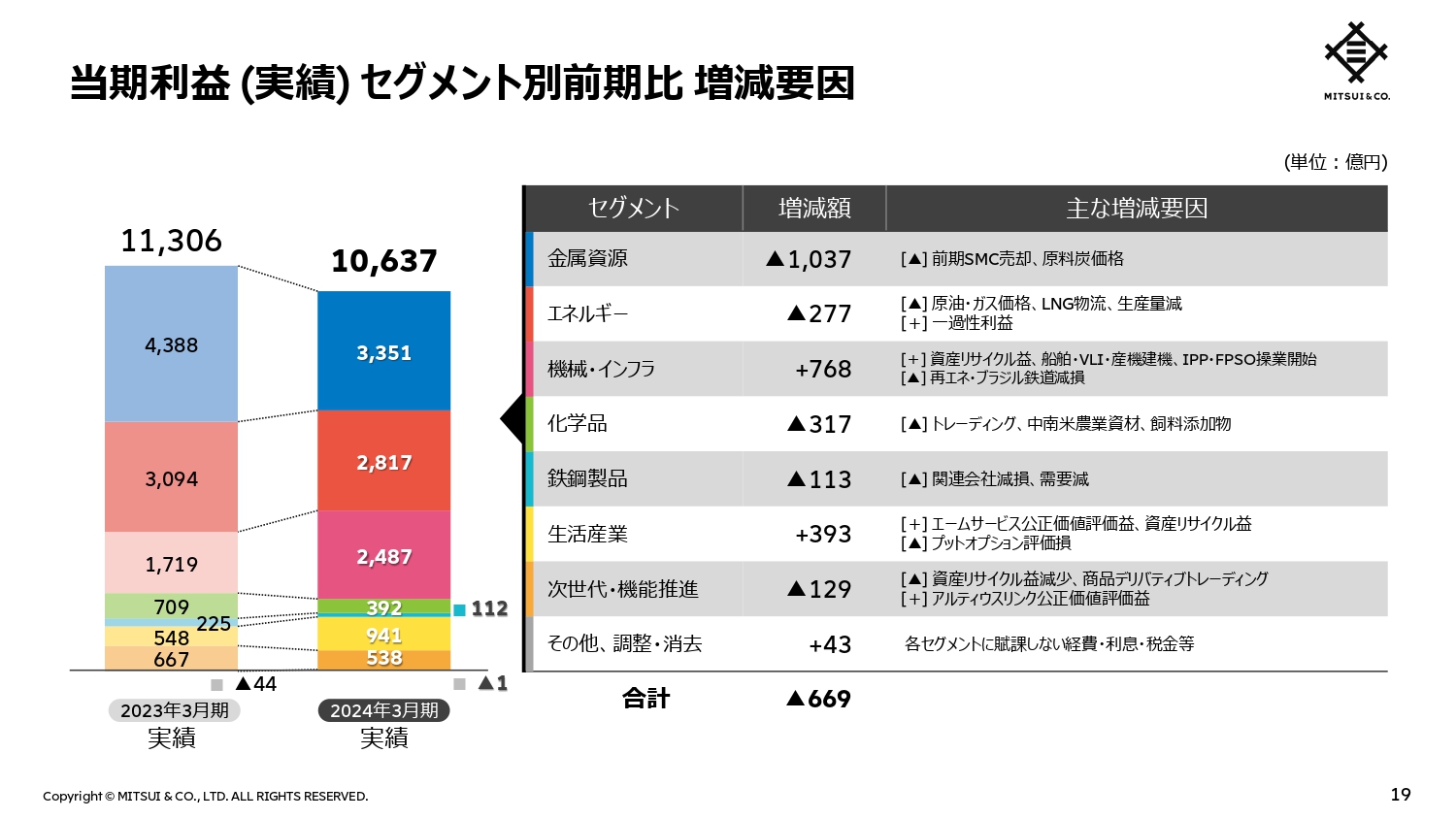

当期利益 (実績) セグメント別前期比 増減要因

2024年3月期の当期利益の前期比増減について、セグメント別にご説明します。当期利益は、前期比669億円減益の1兆637億円となりました。

金属資源では、前期第3四半期の豪州原料炭事業SMC売却に伴う取込益の減少、および原料炭価格の下落などを主因に、1,037億円減益の3,351億円の利益となりました。

エネルギーでは、一過性利益を計上した一方で、原油・ガス価格の下落、LNG物流における減益、一部LNG事業および原油上流事業における生産数量減を主因に、277億円減益の2,817億円の利益となりました。

機械・インフラでは、再エネ事業、ブラジル鉄道事業の減損損失がありましたが、欧州機関車リース事業や複数の発電事業の売却益、船舶・VLI・産機建機といった複数事業の好調を主因に、768億円増益の2,487億円の利益となりました。

化学品では、トレーディングの減益、肥料・肥料原料および飼料添加物の価格下落を主因に、317億円減益の392億円の利益となりました。

鉄鋼製品では、関連会社の減損および需要の減少を主因に、113億円減益の112億円の利益となりました。

生活産業では、プットオプションの評価損がありましたが、エームサービスの公正価値評価益や資産リサイクルによる利益計上を主因に、393億円増益の941億円の利益となりました。

次世代・機能推進では、アルティウスリンク統合に関連する公正価値評価益の計上があった一方で、資産リサイクル益の前期比減や、前期に好調であった商品デリバティブトレーディングの反動を主因に、129億円減益の538億円の利益となりました。

その他の要因として、各セグメントに賦課しない経費・利息・税金等を主因に1億円の損失となっています。

当期利益(実績)要素別前期比 増減分析

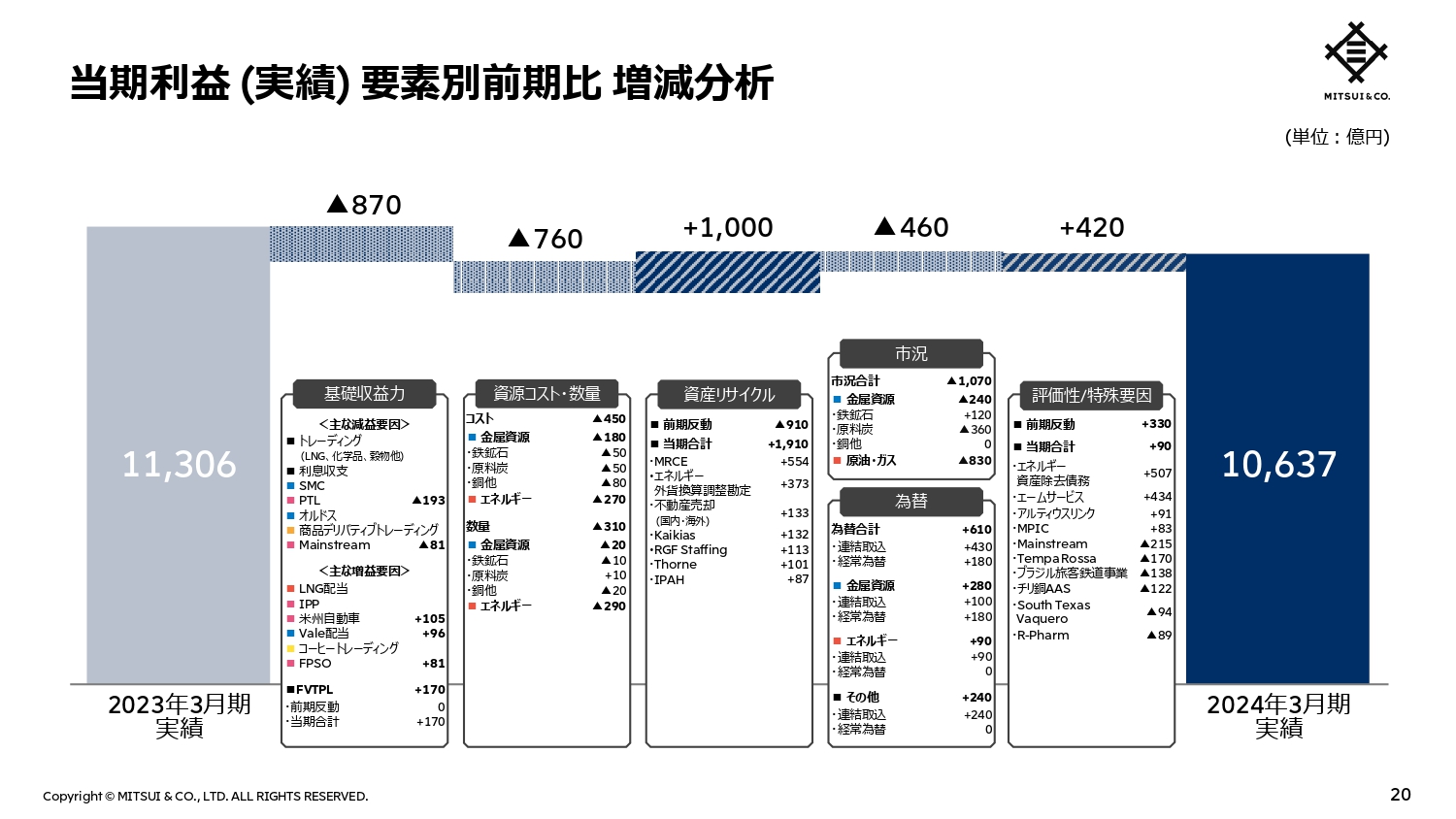

スライドでは、2024年3月期の当期利益を前期と比較し、その増減を要素別にまとめています。

「基礎収益力」は、主にLNG配当の増加、発電事業や米州自動車事業などにおける業績改善がありましたが、LNG、化学品、穀物を中心とするトレーディングの減益、支払利息の増加、前期のSMC売却に伴う取込益減少などに伴い、約870億円の減益となりました。

「資源コスト・数量」は、一部LNG事業および原油上流事業における生産数量減、エネルギー上流事業における減価償却費と探鉱費の増加、金属資源事業における燃料費と労務費の上昇を主因に、約760億円の減益となりました。

「資産リサイクル」は、欧州機関車リース事業のMRCE、エネルギー関連の外貨換算調整勘定の実現、不動産事業や米国Kaikias油田事業に関連する売却益を主因に、約1,000億円の増益となりました。

「市況・為替」は約460億円の減益となりました。市況は、原油・ガス価格の下落により約830億円の減益、金属資源における原料炭の価格下落を主因に約240億円の減益となり、合計で約1,070億円の減益となっています。為替は、円安を主因に約610億円の増益となりました。

「評価性・特殊要因」は、複数の案件で減損損失が発生しましたが、エネルギーセグメントにおける資産除去債務の取崩益や、エームサービスの公正価値評価益を主因に約420億円の増益となりました。

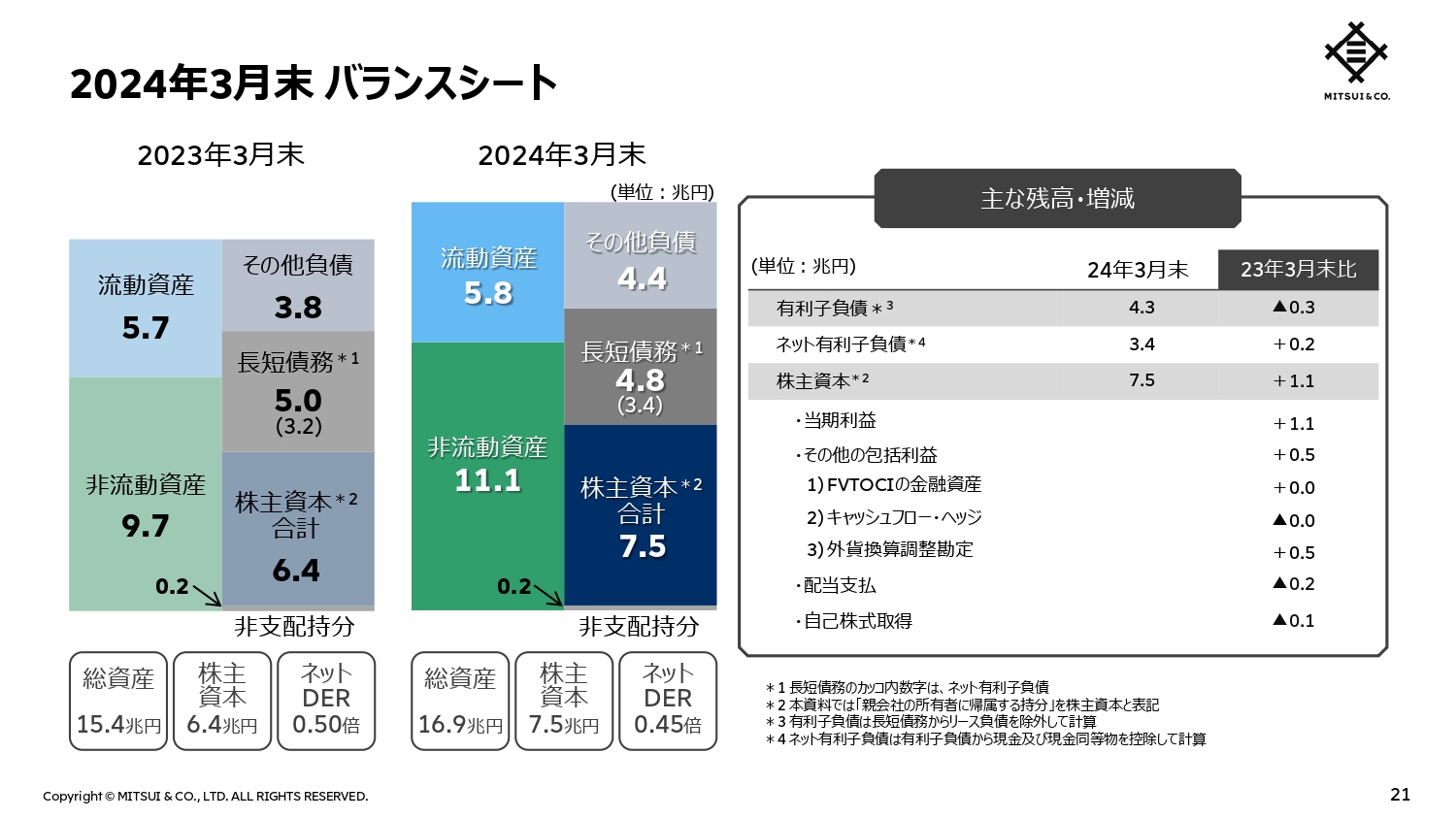

2024年3月末 バランスシート

当期末のバランスシートについてご説明します。2023年3月末と比較して、ネット有利子負債は0.2兆円増加し、3.4兆円となりました。一方、株主資本は約1.1兆円増加の7.5兆円となりました。この結果、ネットDERは0.45倍に低下しました。

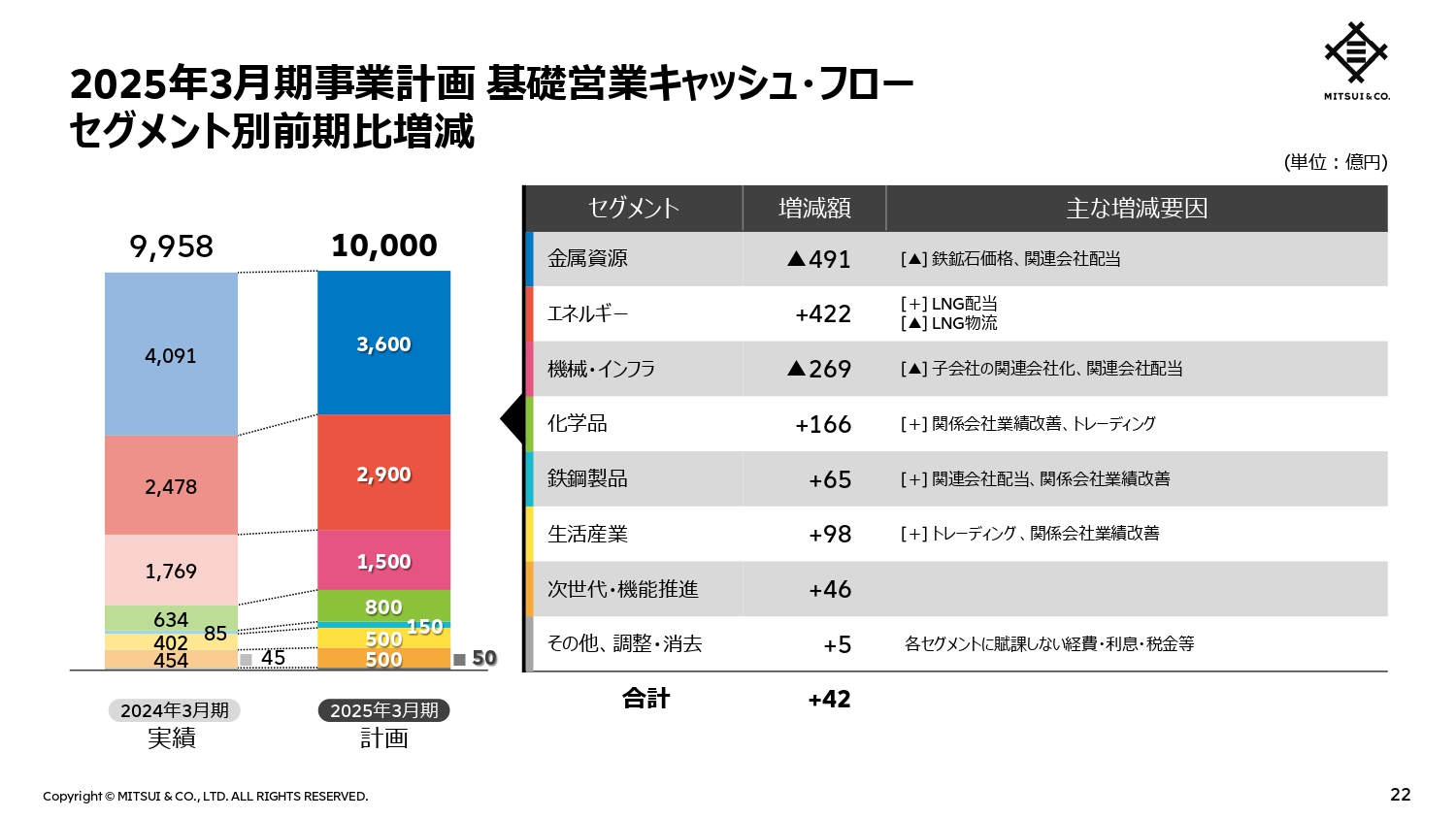

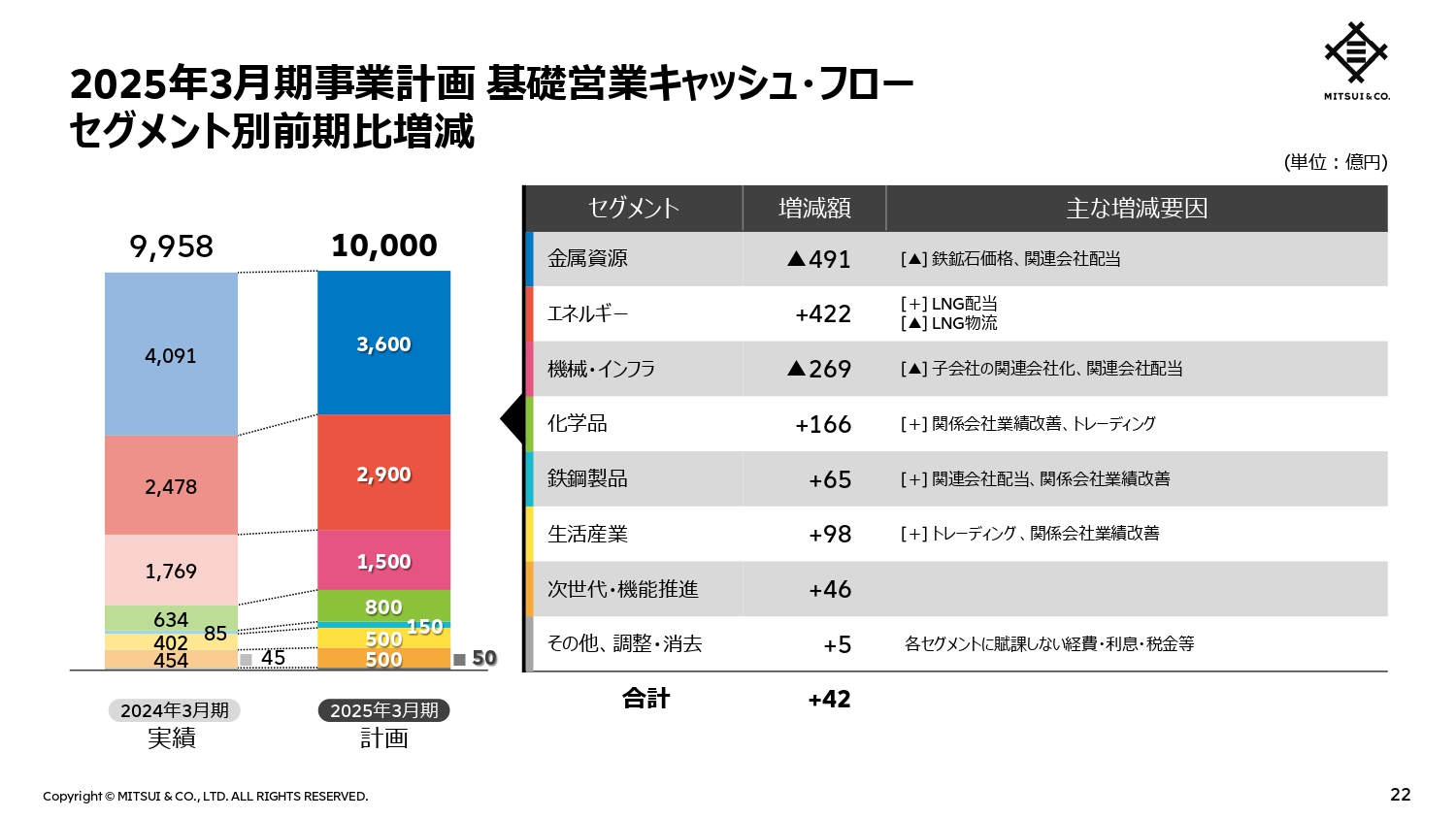

2025年3月期事業計画 基礎営業キャッシュ・フロー セグメント別前期比増減

スライドには、2025年3月期の事業計画における基礎営業キャッシュ・フローについて、セグメントごとに記載しています。

金属資源および機械・インフラセグメントでは前期比減少を見込みますが、エネルギーセグメントを中心とするそれ以外のセグメントにおける着実な積み上げにより、前期同等の1兆円を計画しています。

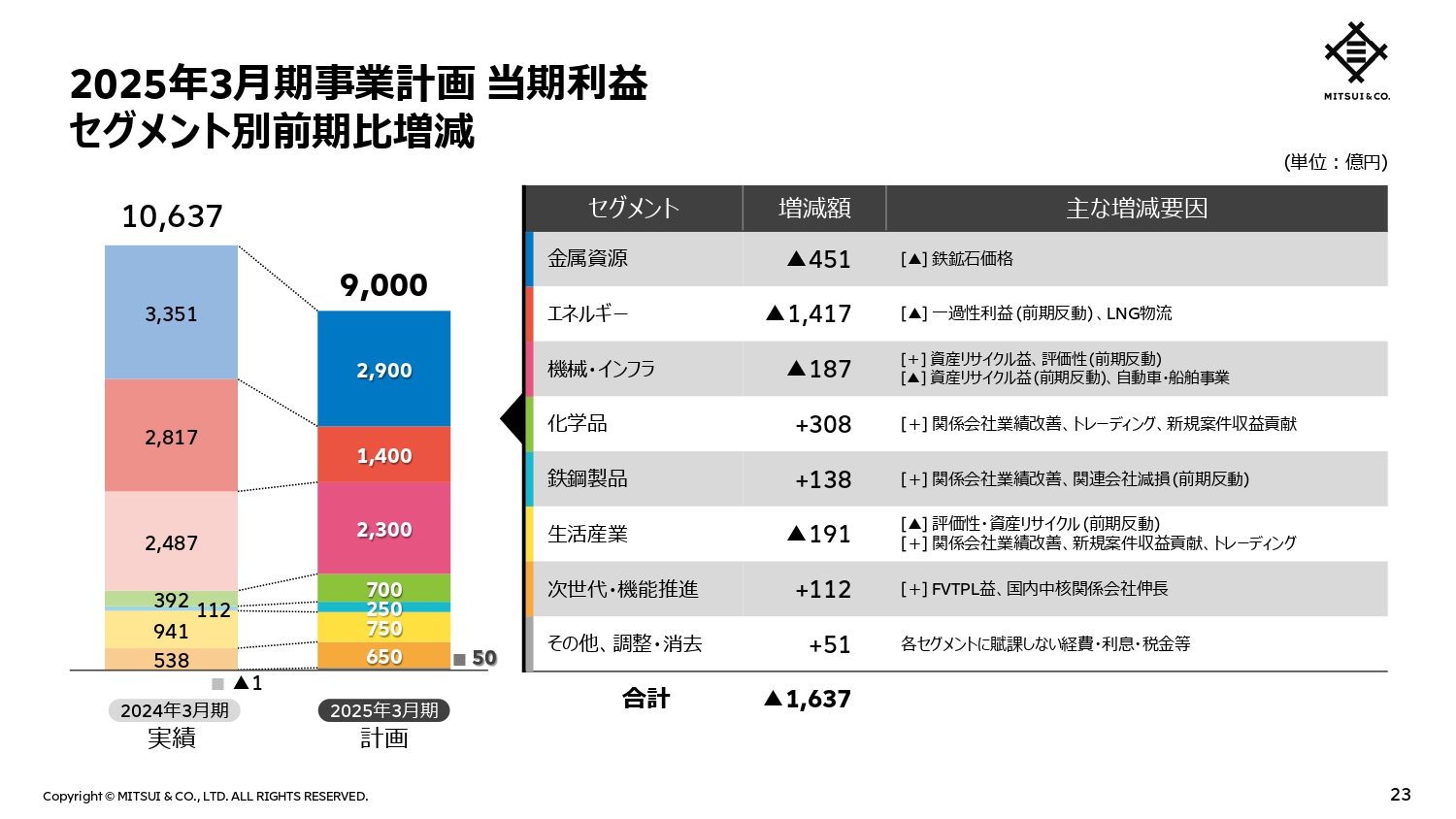

2025年3月期事業計画 当期利益 セグメント別前期比増減

2025年3月期の当期利益における、セグメント別の事業計画です。エネルギーセグメントの一過性利益の前期反動などを主因として、前期比1,637億円減益の9,000億円を計画しています。

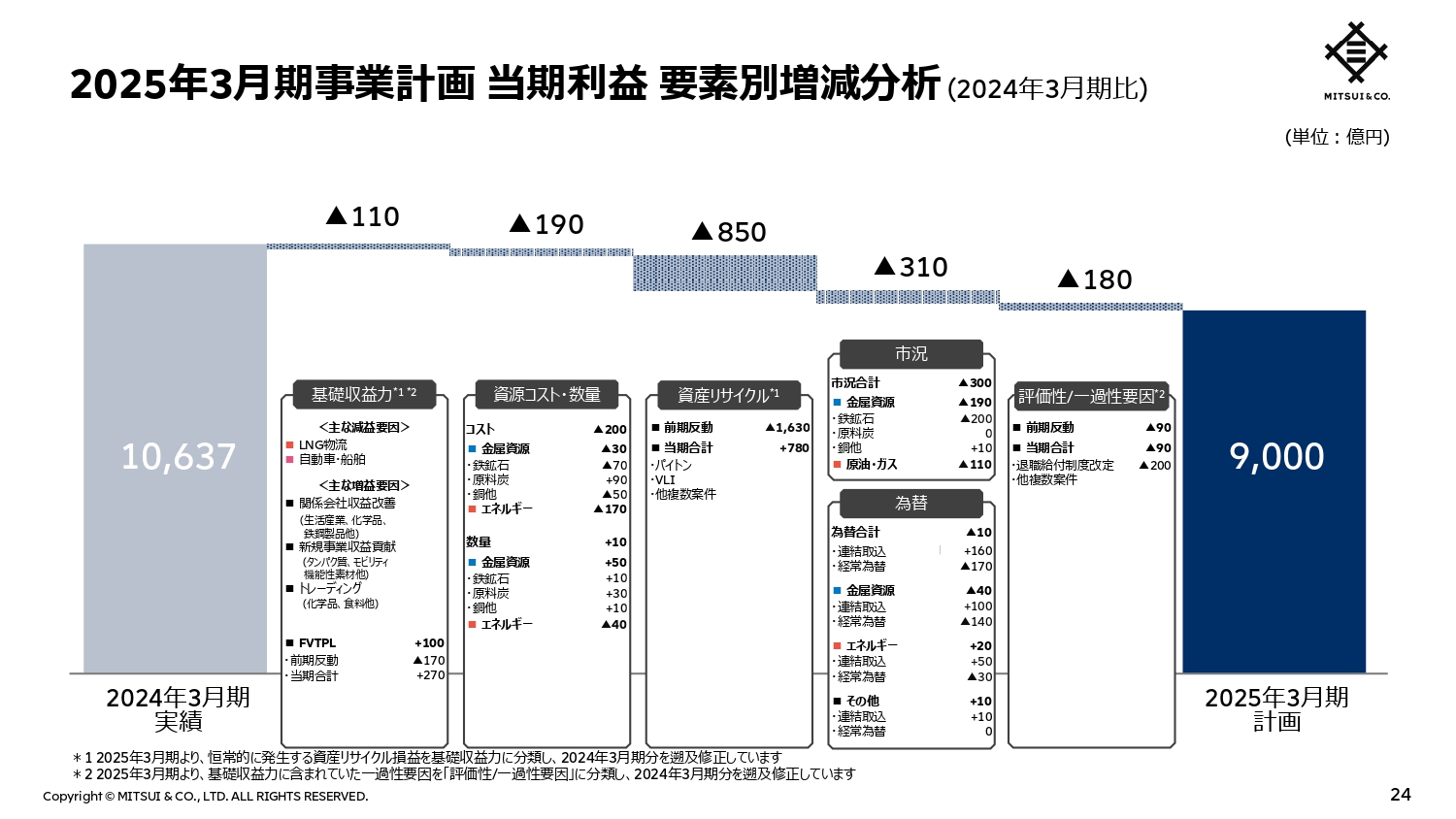

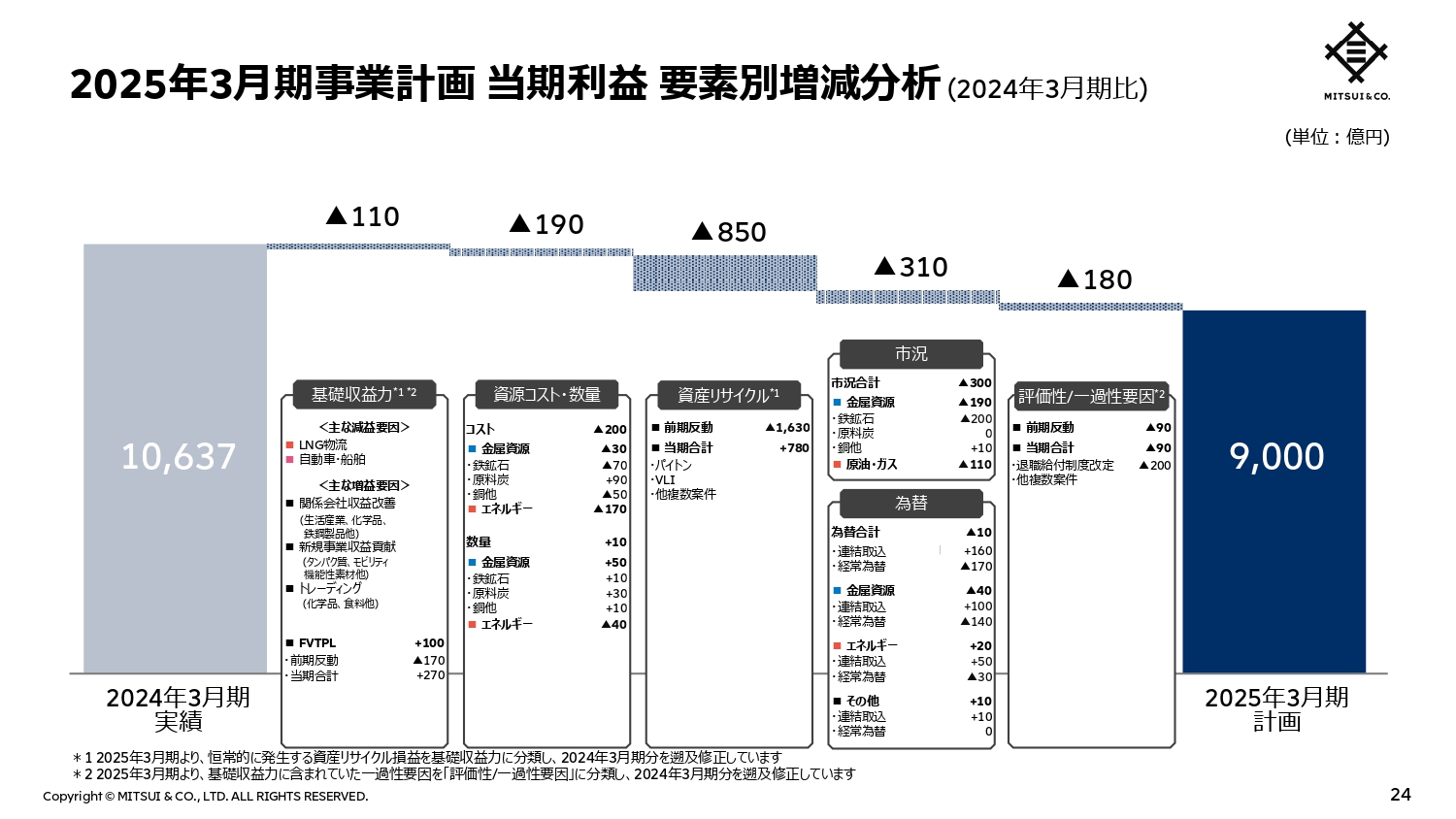

2025年3月期事業計画 当期利益 要素別増減分析(2024年3月期比)

こちらのスライドは、2025年3月期の計画を2024年3月期の実績と比較し、その増減を要素別に比較したものです。

「基礎収益力」は、生活産業、化学品、鉄鋼製品の各セグメントなどの関係会社を中心とする既存事業の強化・ターンアラウンドに加え、タンパク質、モビリティ、機能性食品素材などの新規事業の収益貢献開始を見込みますが、LNG物流、モビリティ事業の減益などに伴い、約110億円の減益を見込みます。

「資源コスト・数量」は、エネルギー上流事業を中心に操業コストの増加などを見込み、約190億円の減益を計画します。

「資産リサイクル」は、パイトン発電事業、VLIの一部売却を含む約780億円のリサイクルを見込みますが、前期の資産リサイクル益の反動で約850億円の減益を計画します。

「市況・為替」は、鉄鉱石価格の下落を主因に約310億円の減益を計画します。

「評価性・一過性要因」は、退職給付制度の改定に伴う200億円の負担を主因として、約90億円の損失を見込みます。

以上をもちまして、私の説明を終わります。

質疑応答:マネジメント・アロケーションの使い方および基礎営業キャッシュ・フローに対する株主還元の割合について

質問者:前中経の未配分のマネジメント・アロケーションや現中経のマネジメント・アロケーション5,600億円の余力の大きさを考慮すると、資本効率を向上させる余地がまだあると理解しています。このマネジメント・アロケーションの使い方について、もう少し踏み込んだ形で説明をお願いします。また、基礎営業キャッシュ・フローに対する株主還元の割合について、37パーセント程度の目標から40パーセント超の見通しに表現を変更した点について、次期中経との関係も含めて説明願います。

堀:キャピタル・アロケーションに関係する投資及び株主還元の観点から回答します。新型コロナ禍の収束後、当社は世界中の案件をあらためて掘り起こして再確認し、いち早く案件形成を行ってきました。その結果、投資案件のパイプラインは非常に充実しており、優先して取り組むべき案件を選ぶ状態になっています。一方で、同時にハードルレートも上がっていると会社中で認識しており、そのハードルを意識して、パイプラインから外している案件も多くあります。このような投資の厳選を行いながら、この中経の舵取りをしているという前提をまずは伝えさせて下さい。足元で豊富な案件パイプラインがあり、それらに資金配分した結果のマネジメント・アロケーションが決算説明会資料の13ページで示したものです。これも今後出てくる優良投資案件、今回配分した投資案件以外の案件、あるいは追加の還元を含めて、機動的に考えていきます。

その結果、一つひとつ精査しますが、バランスシートの強さを踏まえて、投資規律を効かせた投資及び基礎収益をしっかりと伸ばした上で還元を厚くするといった踏み込んだ動きをすることも当然、選択肢の中には入れていると思っていただいて良いと思います。この選択肢の広さがポイントで、今後一つひとつ案件ができたら発表していきますが、比較的即効性のある短期で成果を出せる投資と、10年の視野で当社の基礎収益力を固める、あるいは面を広げる両方の案件があります。

特に後者については、当社が今取り組んでいる案件の非常に近いところにあるケースも多く、また、3つの攻め筋に沿った大型案件も当然見ています。そのようなものを固めながら、当社の収益基盤を強固にして、その結果、株主還元に対する根拠をさらに高めて、株主還元も強化していきたいという考え方です。従い、ご質問の40パーセント超の見通しについて、これは株主還元の基礎営業キャッシュ・フローに対する割合が37パーセントの目標を超えて、中経3年間で40パーセントを超えていくのは見えている、という意味で書いています。最終的な結果は、投資家のみなさまとのエンゲージメントの中で会話させていただきたいと思いますが、基礎収益力をこの中経で固めて、まだタイミングは早いですが次期中経につなげていきます。そういう意味では、株主還元の継続した充実という文脈でご理解いただければと思います。

質疑応答:新規投資の蓋然性および見通しについて

質問者:決算説明会資料の13ページについて、成長投資(投資決定・方針確認済み)の金額が従来の1.17兆円から1.8兆円に修正され、これらは株主資本コストを上回るリターンが見込める投資案件と理解していますが、本当にそのような優良な投資案件が多いのでしょうか。例えば、テキサスのシェールガス案件は昨年投資しましたが、第4四半期に94億円の減損を計上している経緯もあり、資本を有効に活用しているかどうかという観点でご説明願います。

また、新規投資の見通しが増額されている一方で、資料14ページの新規事業からの投資リターンはプラス600億円と金額が変わっていない点の説明もお願いします。

堀:優良な投資案件については、最初のご質問に対する回答をご参照ください。South Texas Vaqueroについて、当社はオペレーターとして市況に合わせて生産計画を調整しています。今回の減損は、北米のシェールガスの市況が想定より低い状況下、この市況で生産を上げる必要はないという判断から生産調整を行った結果、生産計画が後ろ倒しになっており、また足元の値段が低いということで会計上の評価をした結果となります。これは取り戻すつもりで考えておりますので、鋭意対応します。

新規投資について、基礎収益力向上の中経3年目のプラス600億円の目標は、中経開始時点で想定していたものをベースにつくっています。今後出てくる新規案件や即効性のある案件あれば、その目標は見直していくムービングターゲットではありますが、今のところ順調に積み上がっています。

質疑応答:基礎営業キャッシュ・フローの増減とその要因について

質問者:2025年3月期基礎営業キャッシュ・フローの計画では、エネルギーのプラス要因としてLNG配当がありますが、前期大きく出ていたところからさらに増えるのでしょうか。一過性を除くと利益は減少する計画なので、利益と基礎営業キャッシュ・フローの入り繰りについて教えてください。

堀:基礎営業キャッシュ・フローの計画において、エネルギーは2つ要因があります。1つ目は、配当の会計上の利益認識と、キャッシュが入ってくるタイミングに期ズレがあります。2024年3月期に利益計上した配当金の入金が、2025年3月期にずれているところが一番大きい要因となります。2つ目はLNG物流についてです。これは一定の前提を置いて予算化していますが、マーケットの動きや、天候等の影響によって、当社の需給調整機能がより要求されるときはアップサイドがあります。

質疑応答:資本効率向上とレバレッジの考え方について

質問者:ご説明の中で資本の厚みが出ているという話がありました。基礎営業キャッシュ・フローの40パーセントを株主還元に回していますが、これを60パーセント、70パーセントとすることは簡単ではないと思いますので、良い水準にきていると思っています。一方で、2024年3月末のDEレシオは0.45倍で、レバレッジは下がり続けています。従前からレバレッジの考え方については決算説明会などでも質問が出ていますが、この考え方に変化があったのでしょうか。それとも投資のパイプラインが結構あるという話なので、株主還元に回さなくても、レバレッジは今のDEレシオ0.45倍から上がっていくようなパイプラインの積上げになっているのでしょうか。レバレッジについての考え方を補足お願いします。

堀:まずROEを継続的に高めていきたいと考えています。この中経ではROE12パーセント超を目標としています。これを継続的に出すためには、資本効率を意識したアロケーションが大事であることはよく認識しています。従い、ある程度柔軟なメニューを持って、資本効率を意識したキャピタル・アロケーション、あるいはバランスシートの強みも意識したキャピタル・アロケーションはあり得ると考えています。同時に、地政学的な要因も含め、経営上の環境の急変などのリスクはあり得ますので、それらをよく見ながら対応していきたいと思います。従い、資本効率を重視した経営という軸はまったく変わっていません。

質疑応答:攻め筋別の投資内容とROIの見込みについて

質問者:Industrial Business Solutions、Global Energy Transition、Wellness Ecosystem Creationの攻め筋別の投資額が記載されており、中経が始まったときよりも、成長投資1.8兆円の内訳がより具体的になったと思います。

投資実行に対する中経1年目の成果として、約400億円の利益を認識していると説明がありました。この投資におけるROIについて、中経時点から変化があれば教えてください。攻め筋それぞれについてのROIはどのような見立ての下、成長投資は1.8兆円に増加したのか教えてください。

堀:3つの攻め筋について、現時点でのROIの見込み、もしくは経営から見た感覚をそれぞれ説明します。

Industrial Business Solutionsは、やはり当社のBread and Butter(本業)で、また一つひとつの打ち手が長期的に安定収益をもたらす場合が多い領域です。ROICの観点では、即効性もある程度認められるのですが、長期的なアップサイドを確保するようなかたちもあると思います。Industrial Business Solutionsに関しては、当社の過去のトラックレコードに沿ったかたちでのROICを見込んでいます。

Global Energy Transitionは、2030年に向けて、本領域の資産全体に対するROICを(現中経期間終了時の)5パーセントから6パーセントとしていたところから、9パーセントから10パーセントまで上げていくと説明しましたが、この確度は少し上がってきていると思います。

再生可能エネルギーなど、足元で手直しをしている案件があるのは事実ですが、だいぶ練度が上がってきています。また、バリューチェーン全体の中で、よりわかりやすい利益配分になるような構造が少しずつできてきつつあると感じています。

こういったものを学びながら取り組んでいます。そして、新規の案件の競争力確保という意味では、当社は以前から動いていますので、相当程度低いプレミアムで、あるいはプレミアムのないグラウンドレベルから入る案件も含めて投資案件のパイプラインが充実しています。そのため、1ポイント程度は、予想のROIが上がっているという感覚です。

Wellness Ecosystem Creationについて、既存の病院事業等は、ベースの収益がオーガニックグロースで伸びている傾向にあります。またタンパク質領域の新規案件同士の、ノウハウの共有、物流を介したサプライチェーン上の取組みという双方の観点からシナジー創出が実現できており、今後の積上げを楽しみにしています。

2025年3月期も一定の成果が出ると見込んでいますので、予定どおりと見ていただいて良いと思います。また、面での広がりは、ニュートリション領域における買収の経過などを含めて広がっていると思います。

質疑応答:マネジメント・アロケーションの配分の傾向について

質問者:基礎営業キャッシュ・フローに関する総還元の割合が40パーセント超という点についてのご説明がありました。中経2年目の期初になり、投資案件は具体的に金額が決まってきた状況と推察します。今後、もう1年経ったときに投資案件の予算が増える割合と、株主還元に配分できる割合は、中経2年目の期初と中経3年目の期初は少し違うのではと思っています。

大きな投資案件が出てきたなどの例外はあるかもしれませんが、残っているマネジメント・アロケーションについて、株主還元の比率が拡大してくる蓋然性はあるのか、基本的な見方をお教えください。

堀:マネジメント・アロケーションの配分については、メニューを広く持っておくことが当社経営にとり重要と考えており、またステークホルダーのみなさまとのエンゲージメントの中で、丁寧にリアルタイムで説明することも必要だと思っています。

先ほどの質問の文脈で説明した点と重なりますが、ステークホルダーのみなさまに対して十分な株主還元が実施されることを念頭に置きながら、基礎収益を上げるために案件を厳選するハードルは上げていきます。グローバルに強いところを意識して、分散効果を出す、あるいは先進国と新興国のバランスを、基礎収益力の向上につながるようなかたちで確立することも含めながら、実行していきたいと思っています。

従い、しっかりと二兎を追うかたちで取り組みたいと思っており、投資過多で株主還元が窮屈な思いをするようなイメージはまったく持っていません。ただもう少し手元のメニューとしては機動性を持っておきたいというのが今の当社の考え方でもあるので、引き続きエンゲージメントをさせていただきたいと思っています。

中経2年目が終了する頃には景色も固まってくると思いますので、さらに透明性を持ったかたちで、中経をどういう仕上げにしていくのかお話ができることをイメージしています。

質問者:良い投資案件が当初の計画よりも積み上がっているとすると次期中経の基礎収益力は、おそらく1年前のときよりもイメージが上がっていると推察します。即ち、より多くのキャッシュ・フローを次期中経では使える想定かと推察しますが、株主還元も、より前向きにできるような自信が付き始めているのか、教えてください。

堀:ご質問のポイントと同時に資本効率を意識していかないと、当社が満足するROEのレベルは維持できないと考えています。そのため、おそらくベクトルの方向は合っていると思います。

質疑応答:基礎収益力の拡大戦略について

質問者:決算説明会資料の14ページ記載の基礎収益力の拡大において、外部環境の悪化に伴い減益している事業も一部あります。中経の2年目・3年目に向けて、これらの事業を増益に持っていく追加策をとり得るのでしょうか。

堀:14ページの対象として選定された諸事業は、基礎収益力拡大のためのドライバーとして選定したものであり、これらの事業に注力して経営の目が行き届くようにしています。

既存事業の強化の中で、外部環境の影響で低迷している事業に関しては、当社でコントロール可能な施策をすべて講じ、中経の最終年度には増益になることを目指して取り組んでいます。事業を順調に強化し進捗させるというイメージです。

ターンアラウンドには、コーヒートレーディングや、ブラジルの水力発電等の事業が入っており、しっかり取り組むという明確な目標があります。また、残念ながら恒常的に赤字だった会社に関しては、撤退により損失取込を中止します。

これらと新規事業の組み合わせで、為替・市況・マクロ環境をいったん除いたかたちで基礎収益力の拡大に取組み、収益力が恒常的、持続的、かつ長期的に拡大することを目指して、会社全体の収益基盤の底上げを狙っており、ミドルゲームの推進というキャンペーンと相まって取組んでいます。

質疑応答:新規案件の収益貢献開始時期の根拠について

質問者:決算説明会資料の15ページに記載の新規案件に関しては、10年程度の中長期的な案件とともに、収益貢献の即戦力となる案件にも取組んでいるという説明をいただきました。

特に過去1年では即戦力となる案件にも資金配分しているという印象を受けていますが、規模感としては中長期的な案件が大きく、また2027年3月期以降との記載はあるものの、どちらかというともう少し長い目線の案件が中心になっているイメージがあり、2025年3月期、2026年3月期で端境期とならないかを懸念しています。

即戦力となる案件の積み上げについての見通しについて、教えてください。

堀:短期的な収益貢献に狙いを定めた案件と、中長期的な案件の間にギャップが生じないように、案件の選別という意味でのポートフォリオ構築には取り組んでいます。そして地域的な分散や当社の業際の力を利用した案件に当社の特徴があると思いますので、そうした業際のプレミアムを出すような案件に取り組んでいます。例えばGlobal Energy Transitionであればインフラ、エネルギー、化学品、食料部門が協業しています。このような案件も入れて、地域、産業分散を利かせることで、結果的に収益貢献の時間軸もスムーズにできると考えています。

この資料に記載している一部の長期案件は競争力、またマクロ環境における爆発力を有する、当社トラックレコードに比較的合っている案件も含まれています。このように安定的なものとアップサイドの期待できるもの、両方の組み合わせで取組んでいますので、案件実現の都度ご説明し、少しずつパイプライン案件の穴埋めを増やしていくというかたちで、エンゲージメントを継続させてください。

質疑応答:ROICのターゲットが上がった背景と成長投資額について

質問者:決算説明会資料の29ページで、2030年3月期あり姿のROICのターゲットが上がってきたという話がありました。中経で掲げていたターゲットは9パーセントだったので、1ポイント上がっていると思いますが、この背景についてもう少し詳しく教えてください。

また、Global Energy Transitionの成長投資が6,000億円となっていますが、表現は異なりますが中経公表時は投下資本の増加額は1兆円との説明でした。この違いについても教えてください。

堀:最初の質問については、色々な案件形成をしている中で中身が見えてきたこと、また案件の選別が進んだこともあります。

当社は業際におけるアイデアで競争力のある案件形成をしようとしています。グローバルの産業的な展開の中では、案件によっては希少性のマネジメントをより必要とする状況にシフトしています。当社は責任ある供給者として自律しなければいけないので、難易度も高いと思いますが、想定どおりに案件形成が出来れば、利益率が上がることが見えてきているところです。

特にGlobal Energy Transitionでは、当社自身がいろいろな要素を組み合わせる必要がありますので、そういった部分でアイデアがもう少し練られることで期待収益が上がるイメージです。

投資規模については、投資の勢いが衰えているということではなく、(中経公表時の)1兆円には既存事業維持に対する投資が含まれています。今後新しい案件が出てきたら変わる可能性はありますが、引き続きアップデートさせていただきたいと思います。

質疑応答:厳しい外部環境下でも投資パイプラインが増加している理由について

質問者:投資のパイプラインの積上げと投資額拡大についての質問です。外部環境、不透明感が強まる中で、投資に対するハードルレートも上げていて、かつ投資の厳選も行っており、パイプラインの積み上げの観点では難しい環境と考えています。外部環境が難しい中で投資のパイプラインが増えている背景について教えてください。

堀:脱炭素、地政学、ウェルネスエコシステムも、世界中で課題意識が高くなっており、当社もまだまだ行うべきことはありますが、1つの会社でその解決方法や組み合わせを作ることができる会社に対してソリューションを出してほしいと求められるケースが多くなっています。この傾向はここ数年顕著になっており、案件パイプラインが自然と増えているのが実態と考えています。

一方で、当社が経営資源を割くべき効率的な案件か、あるいは責任を果たせる案件か、という判断が必要であり、最終的にはかなり絞っていくものと考えています。

経営としては、広い選択肢から自分たちが責任を持って完遂できる、また効率良く一定の収益性が担保できるものを選別し、良い案件を仕上げることができる感覚を持っています。

質疑応答:モビリティ事業群の内容について

質問者:モビリティの事業群が2023年3月期に3つ、2024年3月期に5つ、2026年3月期に9つと増える見通しとなっていますが、具体的にどの様な事業群でしょうか。どのようにして事業群が増え、成長していくのか教えてください。

堀:さまざまな切り口がありますが、自動車を中心とするモビリティ製品のマーケティング、お客さまへの直接的な販売、付随するファイナンシング事業、フリートマネジメント等です。例えばPenskeのトラック事業では、リース、レンタル等、さまざまなメニューを持って対応し、お客さまの層も厚くなってきました。地域別では主に北米、中南米、アジアで事業を展開しており、取組みを進めることでプロダクトラインと地域別で見て、9つの事業群を目指します。

また、鉱山機械を中心とする事業群もあります。鉱山のサイトでの販売活動、保守を含むサービス提供、デジタル機能の付加等にお客さま並びにOEMを展開するパートナー企業さまと一緒に取り組み、モビリティ事業群を形成しています。

このようなマトリクスで事業群を拡大し、収益基盤を世界的に確立します。

質疑応答:今後成長を期待できるセグメントについて

質問者:年間で数百億円レベルの利益だった機械・インフラセグメントは、今や2,000億円レベルになっています。同様に年間数百億円の利益が1,000億円を超えていくことを期待できるセグメントはありますか。例えば生活産業セグメントにはそのような可能性があると考えますが、期待を教えてください。

堀:長い歴史で見ると、機械・インフラセグメントの利益水準は1桁上がっており、今まで積み上げてきたものの成果と考えています。地道な積上げに加えて、例えばPenske グループとの取組みの様に、企業結合投資をきっかけに大きく成長したケースもあります。その結果として、さらにその周辺領域でさまざまな案件に取り組むことができるようになり、相乗効果が生まれています。

全セグメントで同様の期待を持っていますが、生活産業セグメントにおける「食、ニュートリション、ウェルネス」の取組みにおいては、Celanese傘下の機能性食品素材事業の株式取得、鶏とエビを注力分野とする新たな事業への出資・参画等、この1年で進捗がありました。

また化学品セグメントではトレーディングが占める割合が大きいですが、その中から出てくる新規案件もあります。エネルギートランジションで化学品が果たす役割を考えれば、潜在的な成長率は相当あると考えています。

他のセグメントも同様に申し上げたいことは多くありますが、それぞれのセグメントで面を広げ、基礎収益力を拡大させていきます。

質疑応答:新規事業からの収益貢献の積み上げについて

質問者:決算説明会資料の14ページに、「新規事業からの2026年3月期収益貢献の積み上げは現時点でプラス400億円」とある一方で、「中期経営計画2026目標」では「新規案件プラス600億円」とあります。また、2024年3月期進捗ではプラス100億円となっています。投資案件パイプライン案件の内、すでに投資を決定または実行した案件からの収益貢献見込が400億円で、投資済み案件による2024年3月期の収益貢献がプラス100億円という認識で正しいでしょうか。

堀:ご理解のとおりです。例えば2024年3月期に投資実行した案件でも、実行のタイミングにより2024年3月期に数ヶ月間しか収益貢献しなかった案件もあります。これらの案件は、2025年3月期以降は通年でフルに収益貢献する上に、一定のオーガニックな成長を見込んでいるので、2026年3月期はより大きな収益貢献が見込めます。

2024年3月期は各新規案件の収益貢献の期間が短いことから、新規案件からの収益貢献の数字は一番小さくなります。これらの投資決定済・実行済案件と、今後投資決定・実行する投資案件からの収益貢献の合計が600億円とご理解いただければと思います。

質問者:「現時点でのプラス400億円」は、15ページの投資パイプラインに掲載されている案件からの2026年3月期の収益貢献見込みを指し、計画のプラス600億円に対する差分の200億円は、15ページに掲載されている案件以外からという理解で正しいでしょうか。もしくは差分の200億円もここに掲載されているパイプライン案件からの収益貢献でしょうか。

堀:15ページに掲載している案件が当社のパイプライン案件のすべてではなく、このような案件リストはもっと細かくありますが、基本的にはご理解のとおりです。現時点で投資決定済・実行済のもので2026年3月期にプラス400億円を見込みますが、差分の200億円は、まだこの表に掲載されていない案件からの今後の収益貢献も含みます。

小西秀明氏:補足として、15ページのパイプライン案件の内、緑で記載しているものは、まだ投資決定していない案件です。プラス400億円という数字は、投資決定・実行した案件からの収益貢献の積み上げ、一方プラス600億円には、この15ページのパイプラインの中から今後投資決定していく案件からの収益貢献も含まれます。

質疑応答:生活産業と次世代・機能推進セグメントの計画達成確度について

質問者:生活産業と次世代・機能推進は、中経でそれぞれ1,000億円と800億円の当期利益を計画しています。今期の計画を見ると順調に進捗しているように思いますが、次世代はFVTPLも含まれており、あらためて、生活産業と次世代・機能推進のそれぞれ1,000億円、800億円という中経目標が達成可能か、教えてください。

堀:生活産業と次世代・機能推進のいずれもそれなりに意欲的な中経の目標ではあると思いますが、積み重ねでやり切れると思っています。生活産業は、IHHのオーガニックな成長、エームサービスの子会社化、米国医療スタッフィング事業等のコア事業が随分伸びており、パイプライン案件の貢献も少しあると思いますが、本日ご説明した、ニュートリションやタンパク質を含め、これらの積み重ねで十分到達可能だと思っています。一つひとつをしっかりと実行していくことが大事であり、そこに焦点を置いています。次世代・機能推進は、確かにFVTPLが一部ありますが、これはビジネスモデルそのものだと思っています。いわゆる商社型の特性を使ったバイアウト事業や不動産事業は、回転させるのが基本となり、毎年ある程度出てくるもので、中経期間中にこのようなリサイクル型の利益実現のイメージを持っています。商品市場のトレーディングは、マーケットのボラティリティがわからないと予想は難しいのですが、一定のコントロールをしながら、ボラティリティをうまく取り込む仕組みはできており、ここも結果的に再現性が上がっていると思います。これらを総合的に判断すると、ある確度を持って達成できると思っており、鋭意進めています。

質疑応答:シェールオイル・ガス事業へのスタンスについて

質問者:エネルギーの安定供給はマテリアリティ上も重要だと理解していますが、シェールはエネルギーの中でも生産コストが高く、環境に関してもさまざまな議論があり、機関投資家の中にはエクスクルージョンポリシーを設けているところもあります。これらの観点も含め、あらためて米国シェールオイル&ガス事業のスタンスについて、教えてください。

堀:北米シェールの環境問題については、当社または他社がオペレーターを行っている場合も含めて、絶えず状況をモニターして、透明性を持って、しっかりとした運営をしていかなければならないと思っています。基本の環境対策等は行う前提ですが、世界のTransition Fuelとしての天然ガス及び輸送に特性のあるLNGは、例えば30年先のエネルギートランジションのあり姿を目指す中で必要だと考えています。当社はLNGプロジェクトを北米で推進していますが、必要となる原料の天然ガスを自社で持っていることも非常に大きく、また、天然ガスからアンモニア、メタノールが精製され、これは当社の戦略的な化学品の商品であり、カーボンキャプチャーとの組み合わせで一定のエネルギートランジションへの役割を果たすと考えています。グリーンモレキュールへの製造転換という意味での北米シェールガスの重要性を鑑みると、戦略的に一定の規模では保有しておくべきではないかという考えを持っています。ご指摘の経営上の留意事項はしっかり対応しながら、戦略的商品として保有意義を引き続き見出しているという状態です。

質疑応答:自動車・船舶事業が基礎収益力の減益要因となっている理由について

質問者:決算説明会資料24ページの基礎収益力の主な減益要因として記載されている自動車・船舶について、例えば2024年3月期の第4四半期の業績の実態ベースを見ても、機械・インフラが落ちているようにも見えず、また当社のモビリティのポートフォリオも、足元の状況はそこまで大きく落ちているようなイメージはないです。船舶は堅調なタンカーもあります。今の足元の事業環境を踏まえ、この減益要因の確からしさをご説明願います。

堀:自動車・船舶について、2024年3月期にかけて2年ぐらい、製品のひっ迫度やタンカー市況が非常に良かったこともあり、そこの一部正常化を予算に織り込んでいます。自動車も半導体のひっ迫度が少し落ち着いてきて、全体のチェーンの中の在庫もある程度正常化しつつありますし、金利が高いとレンタル事業等はなかなか金利の転嫁が難しい部分もあって、ここは少し慎重に見たほうが良いです。一方で、リースは比較的堅調です。船舶も、例えばタンカーの事業ももう少し正常化を見ておいたほうが良いとか、予算を組む際は、現場のインテリジェンスを加味して作成しています。この予算の進捗についてはニュートラルで見ていただいて良いと思っています。

質疑応答:重点施策の文言について

質問者:決算説明会資料16ページの右側の説明について、「国内外の業界再編を機会とする複数のM&Aの実行」及び「保有する上場株式の積極的な縮減」を記載した意味合いを解説願います。

堀:国内外の業界再編はいつも見ているところですが、パイプラインは業際案件が増えており、当社にお声がけいただいたり、あるいは自分たちで動くときも潜在的には業界再編の中で起こり得ることと見えるものが多いので、この案件パイプラインの特徴の一部を記載したとご理解ください。上場株式の縮減は一つひとつ丁寧に見ていますが、上場株の銘柄数を毎年減らしており、これはその一環として記載したものです。特に深い意味はなく、引き続き対応していきます。

新着ログ

「卸売業」のログ