【QAあり】イボキン、23年通期は増収増益で着地 解体事業は大型案件が相次ぎ着工、足元も引き続き受注残を見込む

本資料の構成

高橋克実氏(以下、高橋):株式会社イボキン代表取締役の高橋克実です。ただ今から、2023年12月期の決算についてご説明します。平素は、みなさまには多大なるご支援をいただき、誠にありがとうございます。それでは、スライドの項目に沿って決算のご説明をします。

業績に関しては執行役員管理本部長の吉田朋子から、今後の事業展開については私からご説明します。

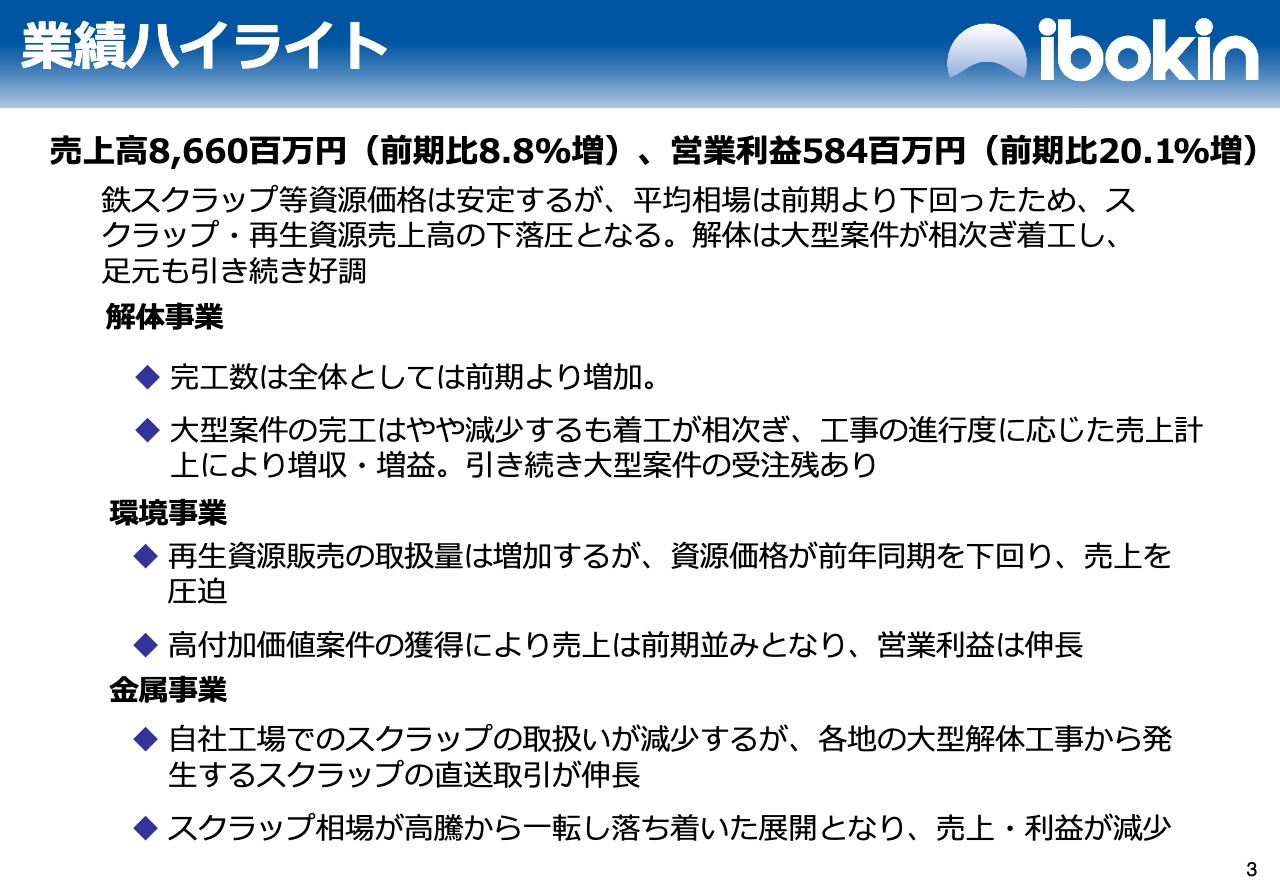

業績ハイライト

吉田朋子氏(以下、吉田):それでは2023年度の業績ハイライトについてご説明します。2023年度通期売上高は、前期比8.8パーセント増の86億6,000万円、営業利益は、前期比20.1パーセント増の5億8,400万円でした。

鉄スクラップ等資源価格は安定しましたが、平均相場が前期より下回ったため、スクラップや再生資源売上高の伸長を抑える要因となりました。解体は、大型案件が相次ぎ着工し、足元も引き続き好調です。

解体事業について、完工件数は全体としては前期より増加しています。そのうち、大型案件の完工数は前年度に比べやや減少しているものの着工が相次ぎ、工事の進行度に応じた売上計上により、増収増益となりました。引き続き、大型案件の受注残も見込まれています。

環境事業については、再生資源販売の取扱量は増加したものの、資源価格が前年を下回りました。また高付加価値案件の獲得により、売上は前期並みとなり、営業利益は伸長しました。

金属事業については、自社工場でのスクラップ取扱いは減少したものの、各地の大型解体工事から発生するスクラップの直送取引が伸長しました。また、スクラップ相場が高騰から一転し、落ち着いた展開となったため、減収減益となりました。

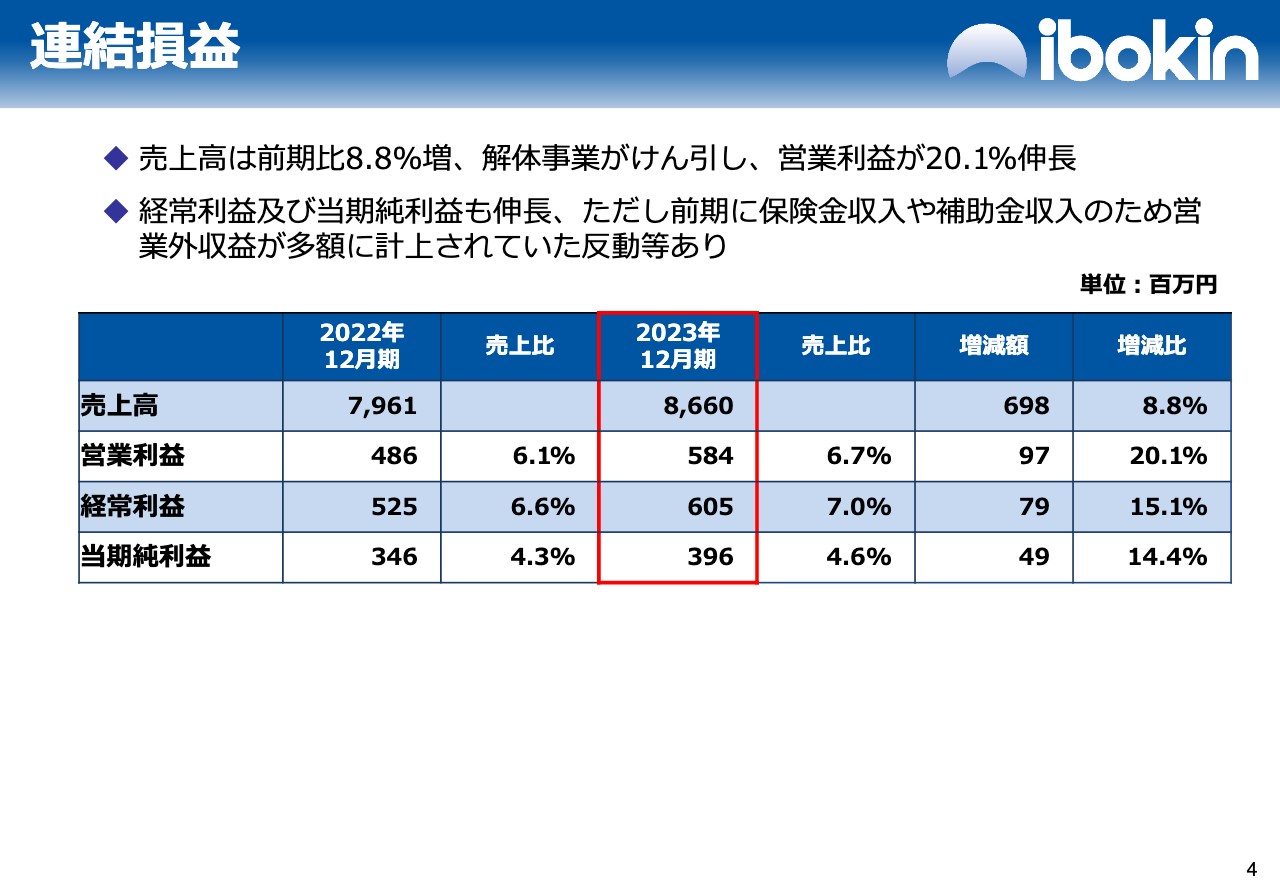

連結損益

連結損益です。売上高は、前期比8.8パーセント増の86億6,000万円でした。解体事業が牽引し、営業利益は前期比20.1パーセント増の5億8,400万円でした。経常利益は15.1パーセント増の6億500万円、当期純利益は14.4パーセント増の3億9,600万円と伸長しました。

ただし、2022年度は保険金収入や補助金収入による営業外収益が多く計上されていたため、多少反動が起きています。

業績推移

業績推移についてご説明します。売上高については、2018年8月上場以来、スクラップ相場の影響や収益認識による会計基準への対応を行いながらも、おおむね堅調に推移しています。

経常利益については、2021年のスクラップ価格は高水準であり一時急騰したため、売買差益増加による経常利益の増加があったものの、その後は堅調に上伸しています。

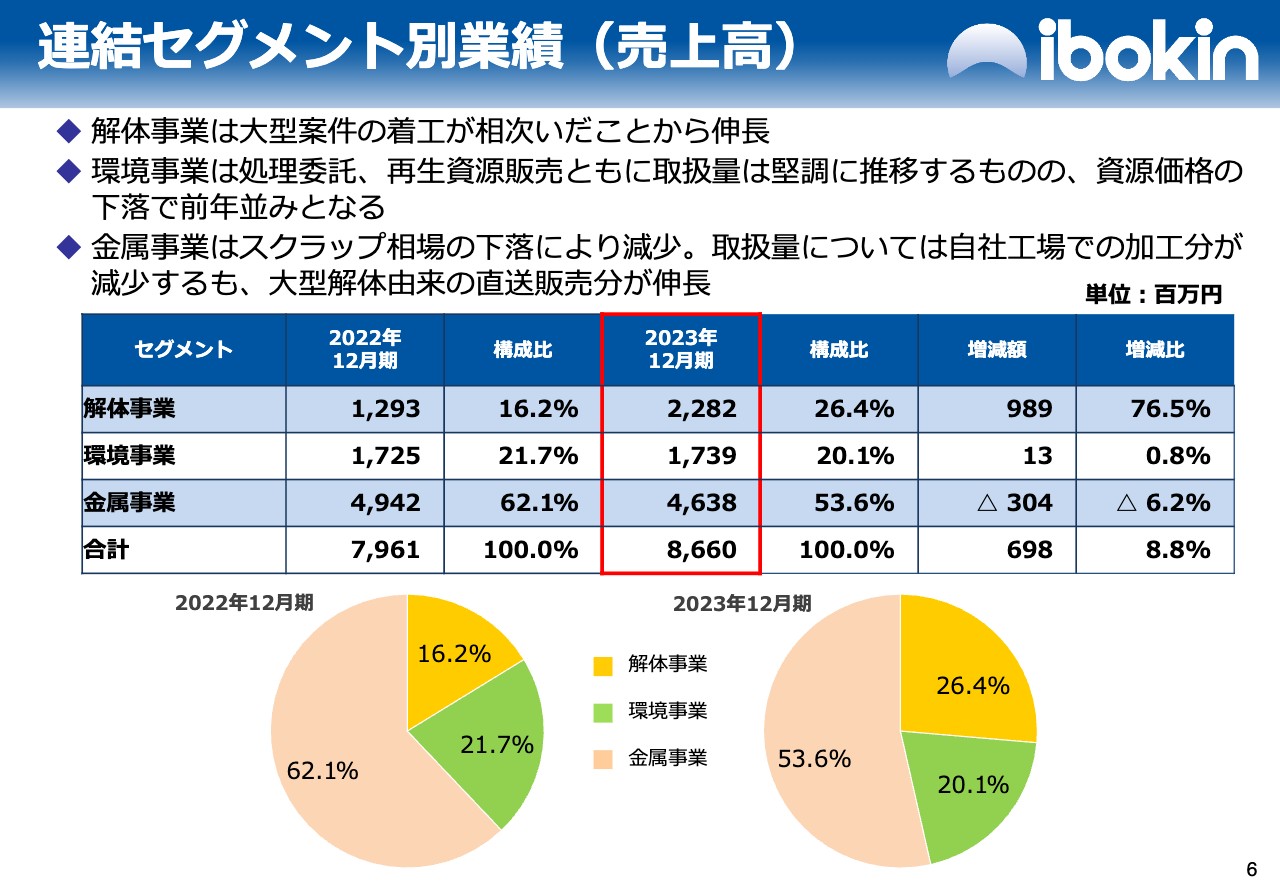

連結セグメント別業績(売上高)

連結セグメント別売上高についてご説明します。解体事業は、大型案件の着工が相次いだことから業績は伸長し、売上高は前期比76.5パーセント増の22億8,200万円でした。

環境事業は、処理委託・再生資源販売ともに取扱量は堅調に推移するものの、資源価格の下落により、売上高は前年並みの17億3,900万円でした。

金属事業は、取扱量は自社工場での加工が減少したものの、大型解体工事由来の直送販売分が伸長しました。しかしながらスクラップ相場下落のため、前年より6.2パーセント減の46億3,800万円でした。

円グラフに示したとおり、解体事業が大きく貢献し、全体としては前期比8.8パーセント増の86億6,000万円となりました。

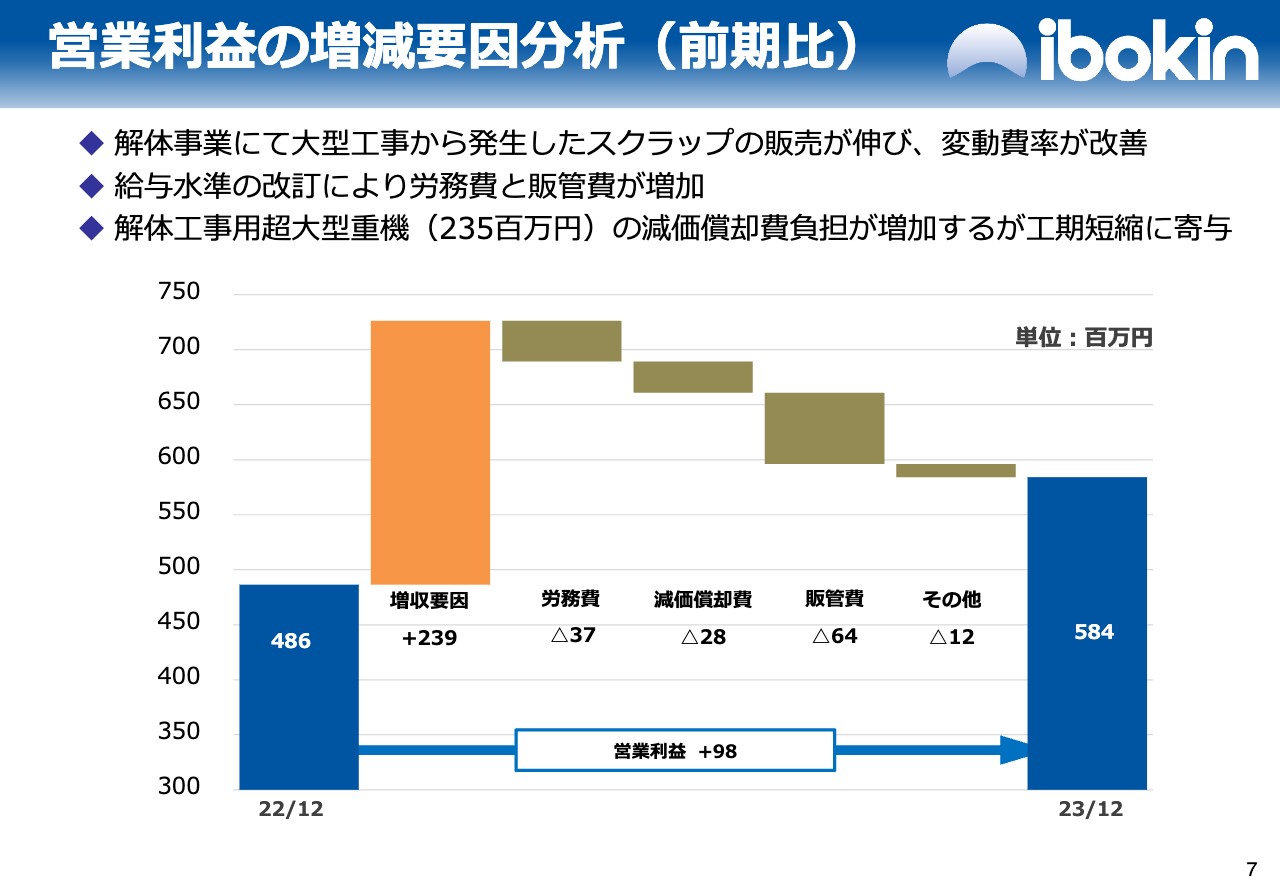

営業利益の増減要因分析(前期比)

営業利益の増減要因分析です。給与水準の改定による労務費・販管費の増加や、解体事業における超大型重機の減価償却費負担の増加などの利益減少要因がありました。

一方で、解体事業において大型工事から発生したスクラップの販売が伸びたことにより、変動費率が改善されました。また超大型重機導入により、工期短縮などが増収に寄与しました。

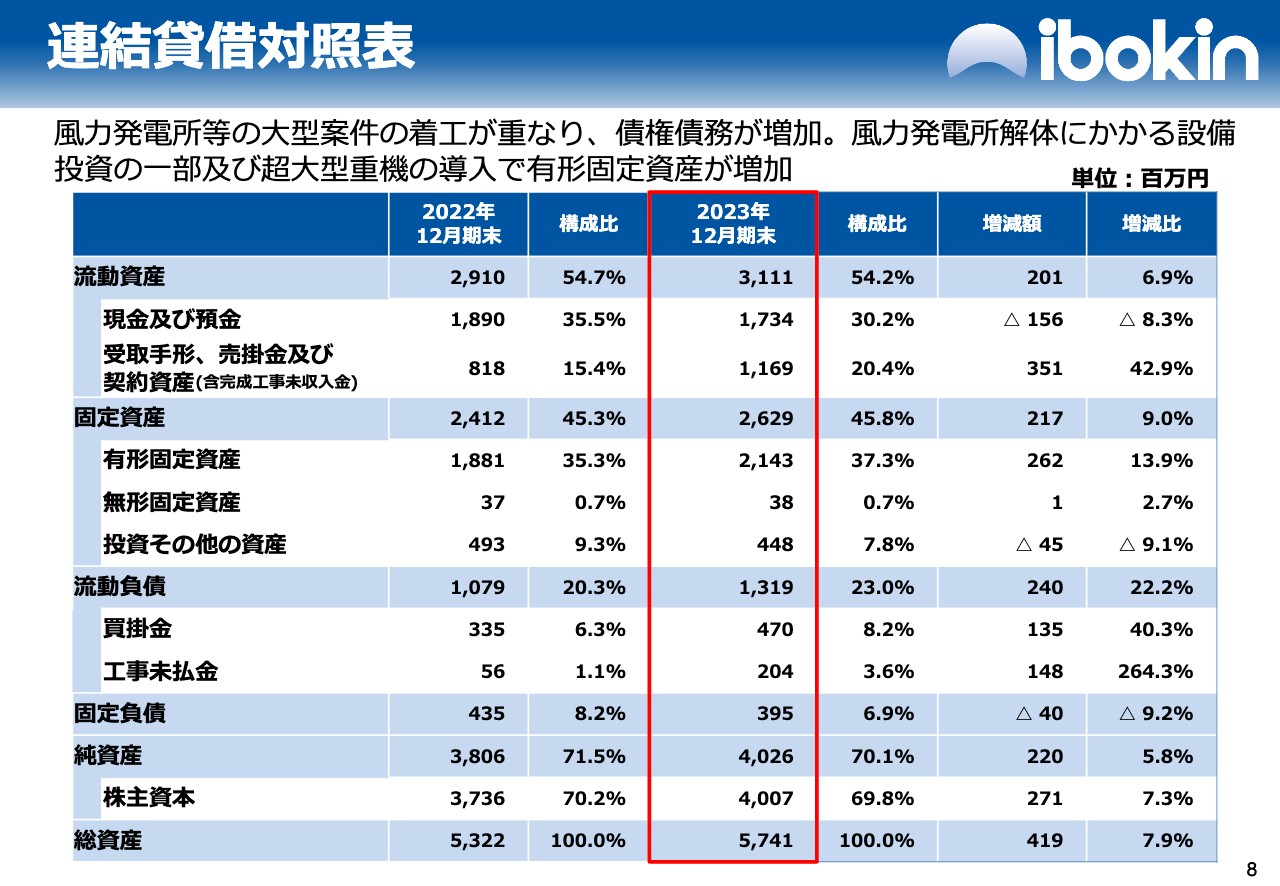

連結貸借対照表

連結貸借対照表についてご説明します。風力発電所などの大型案件の着工が重なったことで債権債務が増加し、流動資産は前期比6.9パーセント増の31億1,100万円、流動負債は前期比22.2パーセント増の13億1,900万円となりました。

また、風力発電所解体にかかる特殊工具と設備投資の一部及び超大型重機の導入により、固定資産が前期比9パーセント増の26億2,900万円となりました。それらの結果、総資産は前期比7.9パーセント増の57億4,100万円となりました。

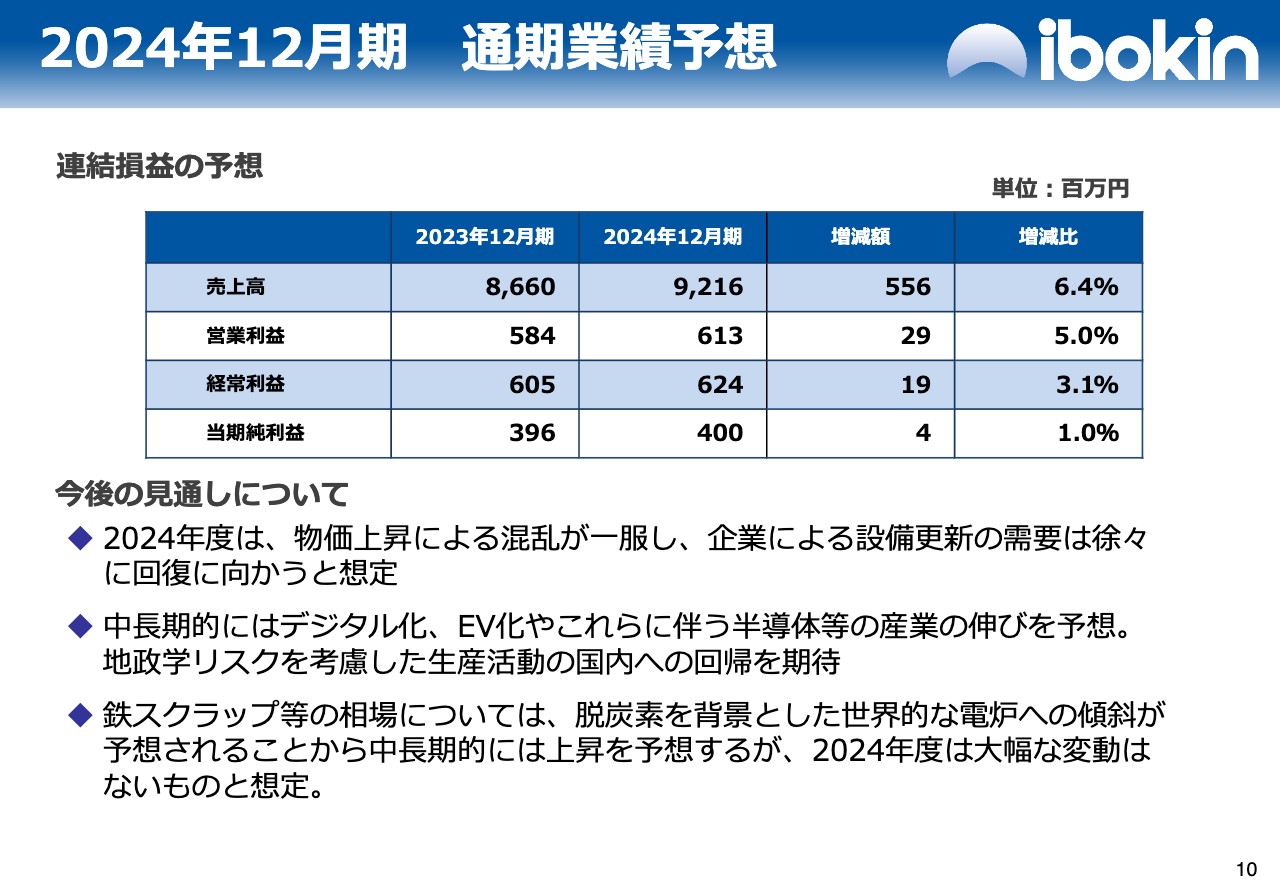

2024年12月期通期業績予想

2024年12月期の通期業績予想についてご説明します。今期連結損益は、売上高が前期比6.4パーセント増の92億1,600万円、営業利益が5パーセント増の6億1,300万円、経常利益が3.1パーセント増の6億2,400万円、当期純利益が1パーセント増の4億円で、増収増益を予想しています。

今後の見通しとしては、今年度は物価上昇による混乱が一段落し、企業の設備更新の需要が徐々に回復に向かうと想定しています。また中長期的には、デジタル化やEV化、これらに伴う半導体などの産業の伸びを予想しており、地政学リスクを考慮した生産活動の国内回帰を期待しています。

また、鉄スクラップ等の相場については、今年度は大幅な変動はないと想定しているものの、中長期的には、脱炭素を背景とした世界的な電炉への傾斜が予想されることから、上昇していくものと予想しています。

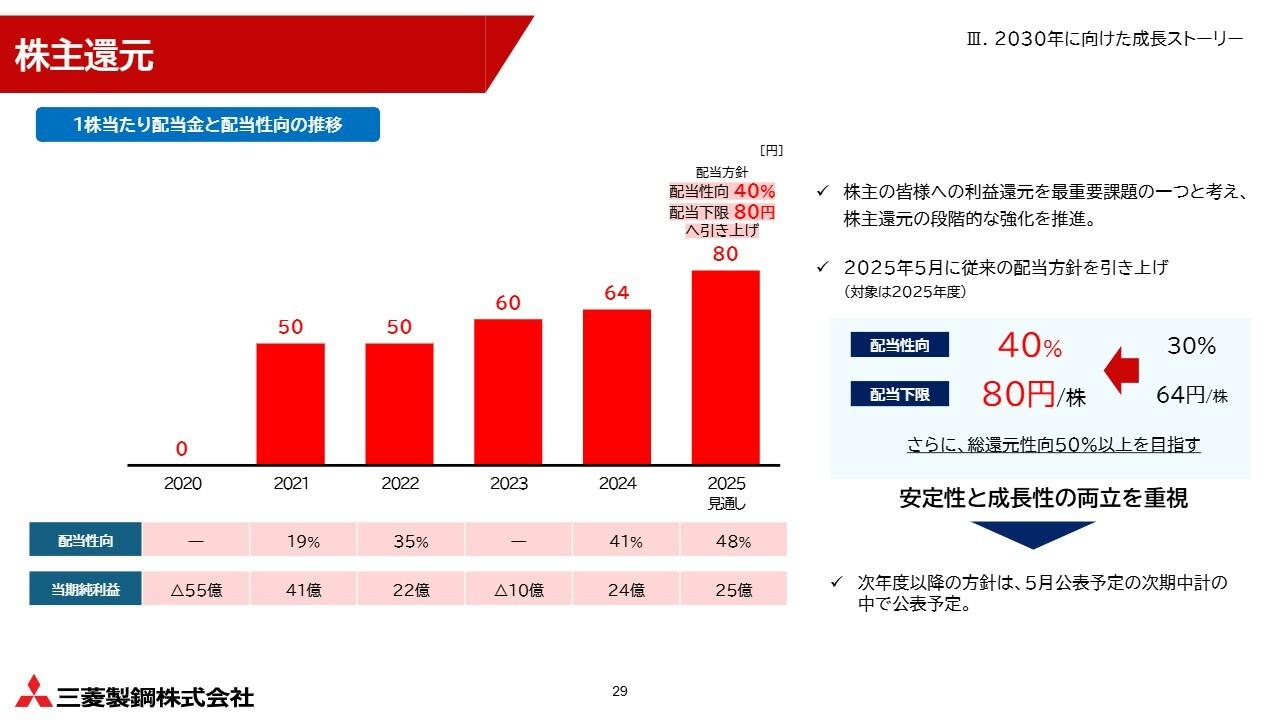

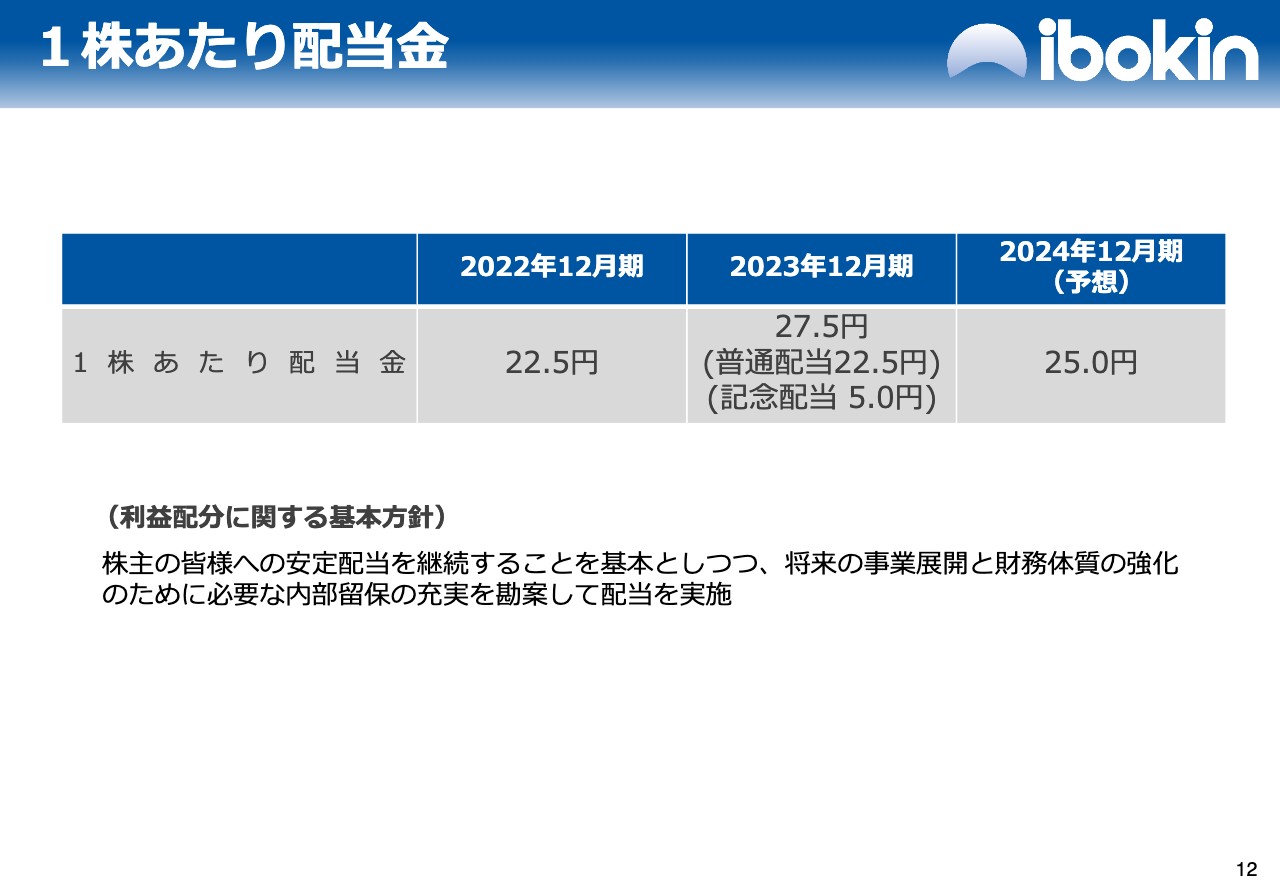

1株あたり配当金

1株あたりの配当金についてご説明します。昨年11月に配当予想修正のお知らせとして開示したとおり、2023年度は創立50周年ということで、普通配当に記念配当5円を加え、27.5円とします。また今期配当予想については、現時点では普通配当に2.5円を加えた25円を予想しています。

配当性向については20パーセントを基準としながらも、利益状況を見極めながら30パーセントを目指す方針です。引き続き、必要な内部留保の充実を勘案しつつ、将来の事業展開と財務体質の強化のために注力していきます。以上で、業績に関するご説明を終わります。

今後のトレンドについて

高橋:今後の事業展開についてご説明します。まず今後のトレンドについてお話しします。スライド左下の建設投資額の推移のグラフに示したとおり、高度経済成長期以降に集中的に整備された累計1,000兆円を超える膨大な建造物が順次老朽化し、これに伴う解体工事が発生しています。

スライドには累計1,000兆円と記載していますが、実際にはこのグラフを合計すると3,000兆円に上り、非常に巨大なマーケットとなっています。

老朽化している建築物の中には、膨大な数のプラントや機械、発電機、タンクなども含まれており、これらも更新の時期を迎えつつあります。まずは建屋内の重量物を撤去した後に、建物の解体を行うという2段構えで、現在どちらにも対応できるビジネスモデルを作っています。

スライド右下のグラフは、産業廃棄物の排出量の推移です。スクラップ発生量も同様ですが、人口減少とともに徐々に減ってきています。そのような状況において、これからは処理業者も選別・淘汰されていく時代が来るだろうと考えています。

その中で生き残れるよう、私どもはさまざまな取り組みを行っているところです。特にコンプライアンスや技術といった部分を向上させ、対応していきたいと考えています。

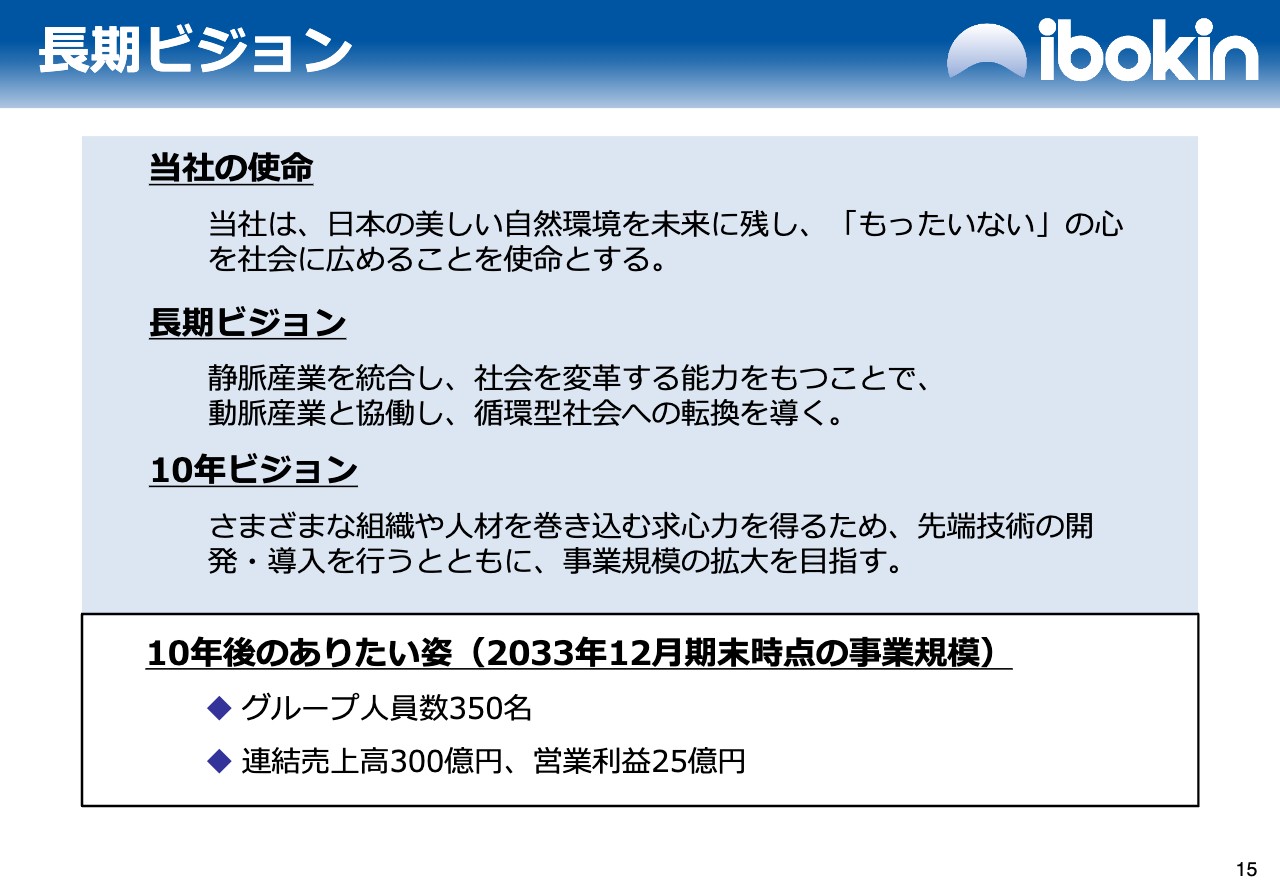

長期ビジョン

長期ビジョンです。当社の使命は「当社は、日本の美しい自然環境を未来に残し、『もったいない』の心を社会に広めることを使命とする。」です。これは、当社の環境方針の冒頭にある言葉で、毎週月曜日に社員全員で唱和しています。

長期ビジョンは「静脈産業を統合し、社会を変革する能力をもつことで、動脈産業と協働し、循環型社会への転換を導く。」です。動脈産業の中にはすでに大きなメーカーや巨大な会社が多数あるものの、静脈産業はまだまだこれからの分野です。将来的に動脈産業と肩を並べる産業に成長するためには、これからさらに事業規模を拡大し、業界全体が成長していく必要があると考えています。

10年ビジョンは「さまざまな組織や人材を巻き込む求心力を得るため、先端技術の開発・導入を行うとともに、事業規模の拡大を目指す。」です。

10年後のありたい姿として、グループ人員数350名、連結売上高300億円、営業利益25億円を掲げています。先日、全社員をホールに集めて全社員研修を行った時にこのビジョンを発表し、社員を鼓舞しました。社員も口々に「やるぞ!」と、意気軒昂の様子でした。

今後の事業展開の基本的な考え方

今後の事業展開の基本的な考え方です。当社は解体事業、廃棄物処理業の環境事業、スクラップをリサイクルする金属事業の3本柱で事業を行っています。

中でも、私どもは解体事業を「成長のエンジン」として捉えています。現在、大型解体案件が非常に増えており、それに対する技術の開発と蓄積を行っています。特に、風力発電所解体事業がこの数年間で非常に増加しており、こちらをさらに推進していく考えです。

また後ほどご説明しますが、昨年導入した超大型解体用重機が非常に貢献しており、追加導入を検討しています。さらに、個々の現場でのスキルを上げていくため、提案力・ドキュメント能力の向上を目指します。加えて、営業拠点の増設として、今年2月1日から大阪支店を開設しました。

この解体事業を支えるための「安定した経営基盤」となるのが、環境事業と金属事業です。もともと手掛けていたスクラップ事業と廃棄物処理事業の安定した経営基盤により、解体事業の成長を支えていくというビジネスモデルを描いていきたいと思っています。

そのため、営業拠点を増設しました。大阪支店も解体事業の営業開拓だけではなく、解体・廃棄物処理・スクラップの3事業の営業拠点になる予定です。

それに伴い、受注に合わせた新ヤードの確保を考えています。また最近はM&Aのお話なども多数いただいており、それらも積極的に検討していきたいと思っています。

地元関西圏における解体案件受注に注力する営業体制も強化していきます。私どもは関西に事務所を置いており、当社のパフォーマンスを一番発揮できるエリアであることから、今後も関西を深掘りしていこうと考えています。

これらの「成長のエンジン」と「安定した経営基盤」を伸ばしていくため、人材の確保と育成、そして先端技術への投資を、今年から活発に行っていきたいと思っています。

また環境負荷の見える化と低減を行い、取引先企業の情報ニーズへ対応していきます。CO2の定量化やマテリアルバランスなど、正確な数字でお客さまへフィードバックできるようなサービスを、積極的に行っていきたいと考えています。

大型解体案件にかかる技術の開発と蓄積

スライドの写真は、風力発電所の解体の様子です。風力発電所の解体の引き合いが非常に多くなっており、今後の受注残も増加しています。写真は高さ約80メートル、ブレードを入れると全部で約120メートルにもなる非常に大きな風車です。このような風車も順次、リプレースの時期を迎えています。

特殊構造物の解体については、当社には災害等により倒壊したクレーンの解体実績が多いこともあり、非常に多くの引き合いをたくさんいただいています。

難易度の高い工事も多いものの、「いかに安全に施工できるか」ということを常に研究しています。このように、さらなるチャレンジを通じて、より多くのノウハウを蓄積していきたいと考えています。

超大型解体用重機の追加導入

スライドの写真は、昨年度に購入した超大型建物解体専用機です。かなり高所まで届くため、安全性が飛躍的に向上しました。同時に、当社が従来持っていた機械のおよそ倍の大きさがあるため、高層だけでなく低層階の大きな建物に対しても、工数を削減するのに貢献しています。

今後、さらに大型案件が増加してくることに対応し、現在、追加導入を検討しているところです。

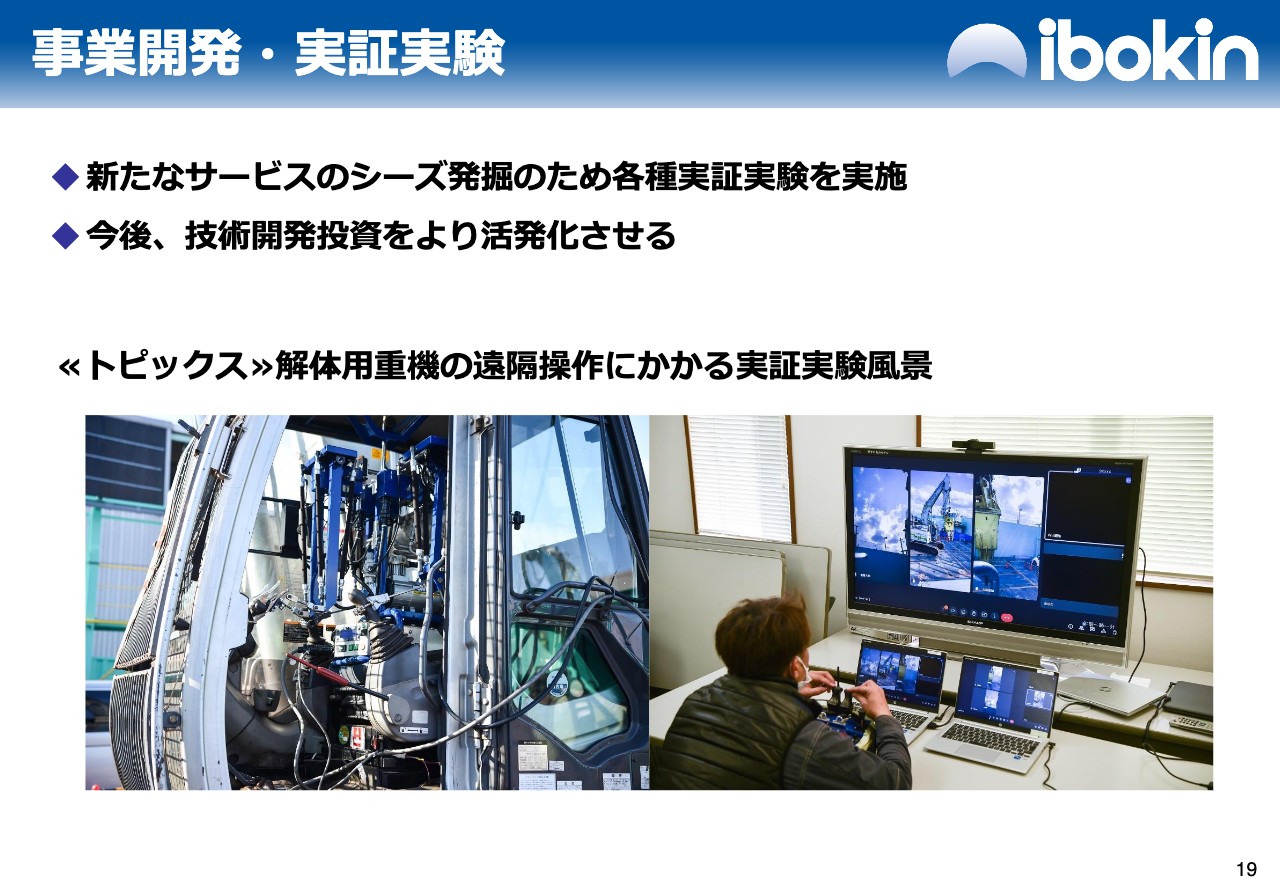

事業開発・実証実験

スライドは、約1年前に行った実証実験の風景です。ある依頼を受けて当社でモックアップの施設を作り、解体用重機の遠隔操作の実証実験を行いました。当社グループのオペレーター5名が操作し、最終的には「非常に難しいものの、実現できそうだ」とのことでした。

非常に印象的だったのが、オペレーターが「これはゲームの世界の人たちの範囲かもしれません」と言っていたことです。今は、建設機械を遠隔で操縦し、作業時間や作業品質を競う「e建機チャレンジ」などの大会も行われており、そちらともコラボして、今年はさまざまな実証や研究を進めていきたいと考えています。

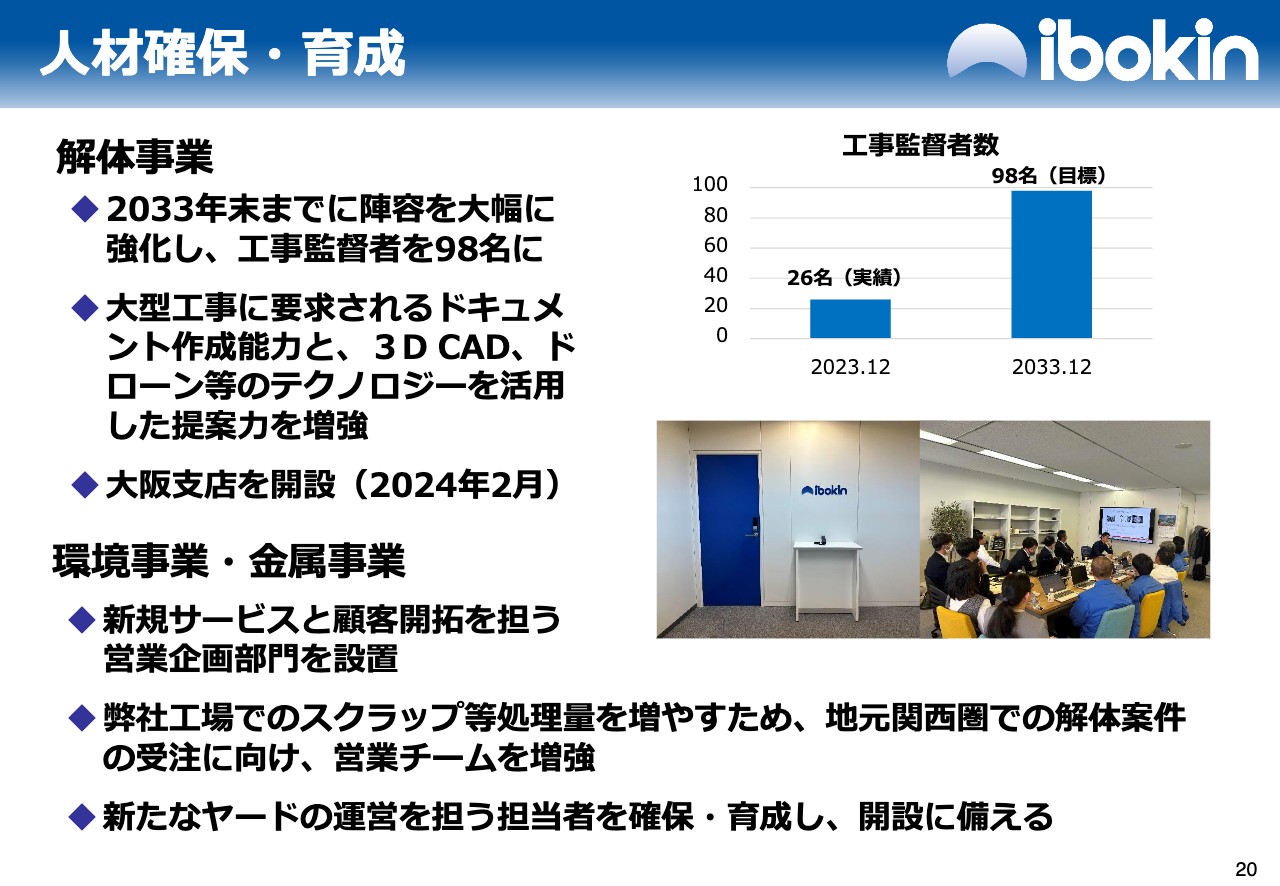

人材確保・育成

先ほどお伝えしたとおり、「2033年に連結売上高300億円」という目標を打ち出しました。これを実現するための取り組みや、また2033年時点で目指す会社の規模についてご説明します。

まず解体事業です。2033年には工事監督者数を100名規模にしたいと考えています。それに伴い、さらに増加してくる元請業務に対応できるよう、ドキュメント作成能力や、3DCAD・ドローン等のテクノロジーを活用した提案力をつけていきたいと思います。

スライドの写真は、大阪支店の様子です。若手を中心に現在は5名が常駐しています。大阪支店には営業本部としての機能も持たせようと思っています。写真にあるように、大阪支店では営業の社員が頻繁に営業戦略を話し合っています。新大阪駅前でアクセスが良く、東京や播磨からも集まりやすい立地のため、今後さらに活発な動きになっていくと考えています。

次に環境事業・金属事業です。まずは「新規サービスと顧客開拓を担う営業企画部門を設置」についてご説明します。数年前に営業本部を設置していますが、その中に今回、営業企画の役割を持たせようと考えています。今年から非常に強力な顧問に来ていただくことになっており、営業企画をこれから活発にしていきたいと思っています。

加えて、当社工場でのスクラップ処理量を増やすため、地元関西圏での解体案件の受注に向け、営業チームを増強していく計画です。現在、スクラップ発生量の半数以上が解体によるものです。そこで、スクラップの物流を増やすためには、スクラップの営業チームが、解体を注視していく必要があると思っています。

コロナ禍の時に、「部門横断的な動きをしよう」ということで営業本部を設置しました。それまでは、解体工事専門の部隊・スクラップ専門の部隊・廃棄物専門の部隊と、別々に動いていました。そこに横串を刺し、解体工事の営業担当とスクラップの営業担当が一緒に動く、もしくは廃棄物の営業担当とスクラップの営業担当が一緒に動くといった体制にしました。

さらに、時には3人でプロジェクトチームを組んで案件に当たるという動きができるようになってきており、この大阪支店開設を機に、さらに活発に行っていきたいと思っています。

最後に、「新たなヤードの運営を担う担当者を確保・育成し、開設に備える」についてです。今後、営業活動によって物量が大きくなってきた時に、必要に応じてヤードを出していきたいと思っており、その人材を現在育成しているところです。

サステナビリティ・情報開示

ここからは、全社的な取り組みについてお話ししたいと思います。スライドには、現在当社が取り組んでいる主な3つの取り組みについて記載しています。まず「再エネ100宣言」とは、2030年までに当社の事務所や事業所で使用する消費電力を、100パーセント再生可能エネルギーに変えていこうという取り組みです。現在、順次切り替えを行っているところです。

また、経済産業省が進める「GXリーグ」へも参加しています。CO2排出抑制の提言や、それをベースにした新たなお客さまへのサービスについても、検討を進めています。

3つ目の「ecovadis」は、世界的に有名な認証機関で、外資系のお客さまから勧められてチャレンジしました。その結果、2023年に「シルバー」を獲得することができました。あと少しで「ゴールド」とのことだったため、今年はぜひ「ゴールド」を獲得できるよう、全社で一生懸命取り組んでいます。

会社概要

最後に、会社概要と会社沿革について簡単にご説明します。

会社沿革

当社は、1984年に揖保川金属株式会社として設立し、1999年にISO14001認証を取得しました。2002年に、現在のスクラップの主力工場である龍野工場、2012年に尼崎に阪神事業所を開設し、2015年に全国各地域の有力企業と7社で、包括業務提携を締結しました。これにより、当社の拠点がある地域以外での営業活動がしやすくなったため、東京に営業支店を開設しました。

2017年には、現在の子会社である国徳工業を子会社化しました。そして2018年にJASDAQスタンダード市場へ上場、2020年に福島県富岡町に福島支店を開設しました。先ほど遠隔ロボットのお話をしましたが、この福島で役立てられればと思っています。そして2024年2月に、大阪支店を開設しました。

国内事業所

国内事業所に、大阪支店が増えました。新大阪駅前の第一生命ビルにあり、非常にアクセスも良いため、今後はアンテナショップとして、人材採用などいろいろなかたちで活用していきたいと思っています。

高橋氏からのご挨拶

以上で、今後の事業展開ならびに当社についてのご説明を終わります。本日は、10年後の目標について、初めてみなさまにお話ししました。先ほど申し上げたように、土曜日に決起大会をし、社員一同、非常に意欲が高まっています。社員一丸となって、今後も社業に励んでいきたいと思っています。今後ともご指導ご鞭撻のほど、どうぞよろしくお願いします。

質疑応答:今期・来期における解体事業の売上について

質問者:解体事業が非常に伸びて、件数は244件と前期を上回ったとのことでした。大型案件については「進行度に応じた売上計上」ということですが、これは進行基準ということでしょうか?

高橋:はい、そのとおりです。

質問者:利益は3.7倍になっていますが、大型案件の中身の詳細について教えてください。大型案件があるということは、来期もおそらくそれが計上されると思います。現段階での今期の詳細と、来期の予測について教えてください。

高橋:大型案件に関しては、現在も順調に受注残が増えていっているところです。2022年度は売上・利益ともに大きく下がりましたが、これは実は2021年度が非常に好調だったためです。約18億円の売上高で、利益も相当出ました。

しかし、この時は施工が非常に忙しく、営業がそちらに取られることもあり、2021年度にあまり種まきができませんでした。それが2022年度に現れてしまったというのが、実際のところです。2021年度は18億円ほどあったものが、その反動で翌年急激に減ってしまいました。

それを大いに反省し、今年度も忙しいものの、きちんと営業班と施工班に分かれて営業活動を活発に行っています。したがって売上が伸びたとともに、利益も増えたということです。

質問者:これは進行基準であり、今進行期にかなり残った作業があるため売上が立つと見ておいてよいのですか?

高橋:風車・セメント・電力の受注残があり、それらがボリュームを占めています。

質疑応答:設備投資額について

質問者:先ほど、超大型解体用重機を購入されたというお話がありました。これはリースではなく、御社が直接買って償却する機材をかなり購入されたということですが、設備投資額は発表されていますか?

吉田:設備投資額とはっきり明記している場所はありませんが、決算短信の連結貸借対照表では「機械装置及び運搬具」部分に入っています。超大型解体用重機はこの内の約2億3,000万円分になります。

アタッチメントの約2,000万円については今期に計上しており、2023年度の数字には入っていません。同じく決算短信の財務諸表をご覧いただければと思います。

また決算短信の13ページの当連結会計年度の報告セグメントの解体事業の一番下に「有形固定資産及び無形固定資産の増加額」と記載しています。解体事業に2億8,258万9,000円と表記しており、このうち先述の超大型解体用重機の費用2億3,000万円が含まれています。

質問者:超大型解体用重機をさらに追加するということは、設備投資が来期以降も増えると考えればよいでしょうか?

高橋:工事の受注状況を見ながら考えていきたいと思っています。

質疑応答:能登半島地震での復興事業について

質問者:能登半島地震でいろいろなニーズも出てきているかと思います。これに対して御社が何か貢献するなど、話が進んでいることはありますか?

高橋:復興事業に関しては、積極的な営業活動や提案などは行っていません。理由としては、東日本大震災の時にも感じましたが、現地の業者さまもいろいろな被害を受けているため、まずは地元の業者さまが復興事業を行い、活動することが一番重要だと考えているからです。

その後に、何らかの地元からのつながりで要請がある場合は、私どもはいつでも行く用意はできています。今はボランティアとして、各社員たちが現地に行っている状況です。

質疑応答:価格競争について

質問者:解体工事を専業とする他の上場企業の話では、「競争が厳しく、なかなか十分な収益が取れない案件もある」とのことでした。御社としてはどうでしょうか? むしろ引き合いが強く、収益としては十分に良いものがとれるような環境なのでしょうか?

高橋:競争については、受注の相見積もりで5社も10社も入るような案件も多数あり、大変厳しい競争を勝ち抜いて受注するような条件であることは、私どももまったく同じです。

おそらく、解体する案件がプラントだけやビルだけといった、専業の会社が多いと思います。私どもの場合は大きいものだけではなく、小さな機械設備などの撤去も行いますし、地元の案件では木造も手掛けています。

ポートフォリオが多い分、技術的なことも多岐に渡り大変ですが、ポートフォリオを一つに集中せず分散することにより、その時々で良い仕事を選択していくようにしています。何か一つを専業として特化はしていないため、その部分が他社との違いだと感じています。

質疑応答:静脈事業を持つ強みについて

質問者:御社は解体事業以外にも、廃棄物の処理やスクラップ、リサイクル事業など、静脈としての出口を持っていることも強みにつながっているのでしょうか?

高橋:それは確実にあると思います。解体して発生するものは、廃棄物とスクラップの2つです。私どもは自社で廃棄物の処理プラントを保有していますし、スクラップの加工機械やリサイクルする機械、例えばギロチンやプレス、シュレッダーなども保有しています。これにより一気通貫で処理できることは、大きなシナジー効果があると思います。

さらに運輸部門の車両が現在55台ほどあり、その車両も3つの部門すべてで横断的に併用できます。そのシナジーも強みとして確実にあると思います。

質疑応答:自社解体と外部からのスクラップの収益性と、業界の動向について

質問者:解体とスクラップについてうかがいます。御社はできるだけ解体のビジネスを大きくし、発生するスクラップを自社の中で処理する量を増やしていきたいという方向感かと思っています。そもそも自社の解体案件で発生したスクラップは、外部から別のスキームで持ってきたり取り扱うスクラップより、収益性が高いと言えるのでしょうか?

また、別の解体やリサイクル資源を扱っている会社の説明会にて、スクラップ業界にも中華系などが入ってきており、競争が激化しているという話がありました。高炉の電炉転換もあり、その会社も「解体ビジネスを拡大し、囲い込まなければならない」と話していましたが、御社ではどのように感じていますか?

高橋:まずは当社のビジネスモデルですが、解体を成長エンジンとして、後の廃棄物とスクラップメタルを、バランスよく成長させていきたいと考えています。

もともと私どもはスクラップの専業ディーラーで、入ってくるものを何とかして有価物に変えて販売していきたいと考えていました。そのため、私どもは「壊すことによって収益を得る」という考え方ではありません。解体に関しては「都市鉱山開発企業」を標榜しています。「街を都市鉱山に見立てて鉱山開発をする」という、そのために解体工事があり、そこから発生したスクラップを資源循環のルートに乗せていきます。

また発生した廃棄物については、確実に適正な処理およびリサイクルするという考えです。このように、発祥自体が「資源を採取するために解体したい」というルーツのため、その3つをバランスよく、どこかを一つだけ特化するのではなく伸ばしていきたいと思っています。

もともとがスクラップ業だったため、ベースになる物量があり、それだけで経営していました。そこに解体で発生したものを加えることによって、物量を大きくしていきたいと考えています。

質問者:業界の傾向として、鉄スクラップ資源のスキームを囲い込む動きは出てきていると感じますか?

高橋:それは確実にあると思います。

質疑応答:自社解体で発生したスクラップの取扱量について

質問者:現状で、御社が実際に解体案件で発生して得ているスクラップは、御社のスクラップの取扱量のどれぐらいを占めていますか?

高橋:それほど大きくはありません。物量としては、もともとのベースで扱っているものが大きいため、大半を占めるということはないです。

質問者:長期的には解体事業が発展していくと、大半を占めるようになっていきますか?

高橋:おそらくスクラップの発生自体が、構築物、建物から出るものが主流で、さらに増えてくると思います。それ由来のスクラップの取扱いは、これからも増えてくると考えています。

質疑応答:全国展開について

質問者:地域を日本全国に広げていくビジョンはあるのでしょうか?

高橋:全国展開は考えています。実際に解体工事については、現在、東北や九州でも稼働していますし、関東でも多くの実績があります。そこにも私どもの社員が入っています。解体に関してはゼネコンのビジネスモデルがそのまま使えますので、全国展開を進めているところです。

質疑応答:元請の比率について

質問者:解体事業のうち元請の比率はどのくらいでしょうか? 前年の実績もあれば、どのように推移しているのか教えてください。

高橋:現在の元請比率は約20パーセント以上、30パーセント弱というところです。これは年々増えています。前期比の資料がないため、何パーセント増えたとは申し上げられませんが、年々元請比率が増えている状況です。

質疑応答:新ヤードへの投資額について

質問者:前回の中間決算報告会でも説明があったかと思いますが、新ヤードの投資が始まるタイミングは、いつぐらいを想定していますか? また、投資金額はどれくらいを見積もっていますか?

高橋:新ヤードについては、現時点で「いつまでに、これぐらいの規模で」というものはありません。これから営業の状況に合わせて見極めていきたいと思っています。

質疑応答:10年後の売上高の割合について

質問者:10年後の連結売上高300億円についてうかがいます。このうちオーガニック成長部分と、M&Aによるものと、どれくらいの割合で見ていますか? またM&Aの中に入ってくるかもしれませんが、既存の事業とは違う新規事業をどのくらい見込んでいるのか教えてください。

高橋:10年後の売上高300億円を達成するため、自社の成長とM&Aの割合については、非常に詰めて数字を作り込んできました。だいたい大半が自社の成長と考えており、その不足分をM&Aで補うような数字の構成を考えています。

M&Aではなく、あくまでも自社の成長で大きくしていきたいと考えています。私どもは現場が非常に大事なビジネスです。無事故・無災害で安全が担保できる範囲内で、確実に会社を成長させていきたいと考えています。

また、長期ビジョンにも「静脈産業を統合し、社会を変革する能力をもつ」という言葉を使っていますが、私どもはもともとスクラップを手掛けており、その周辺産業が廃棄物処理であり、解体事業でした。それらをスクラップの中に取り組んで、今のシナジーを作り上げてきました。

そのような意味では、周辺産業を私どものビジネスの柱にしていくことは往々にしてあると思います。ただし、まったく違う、飛び石を打つようなことはないと考えています。

新着ログ

「鉄鋼」のログ