【QAあり】アイホン、好調な国内市場が牽引し過去最高の売上高を計画 期末配当を30円増配し1株あたり年間130円への増配を予想

目次

鈴木富雄氏(以下、鈴木):みなさまこんばんは。アイホン株式会社社長の鈴木です。本日は弊社会社説明会をご視聴いただき誠にありがとうございます。本日は目次の4項目の流れに沿ってご説明します。

会社概要

はじめに弊社の概要についてご説明します。弊社はインターホンの専業メーカーで、本社が名古屋市にあり、東証プライム、名証プレミア市場に上場しています。まずは弊社の概要を簡単にまとめた動画をご覧いただきます。

(動画が流れる)

グローバルネットワーク(連結)

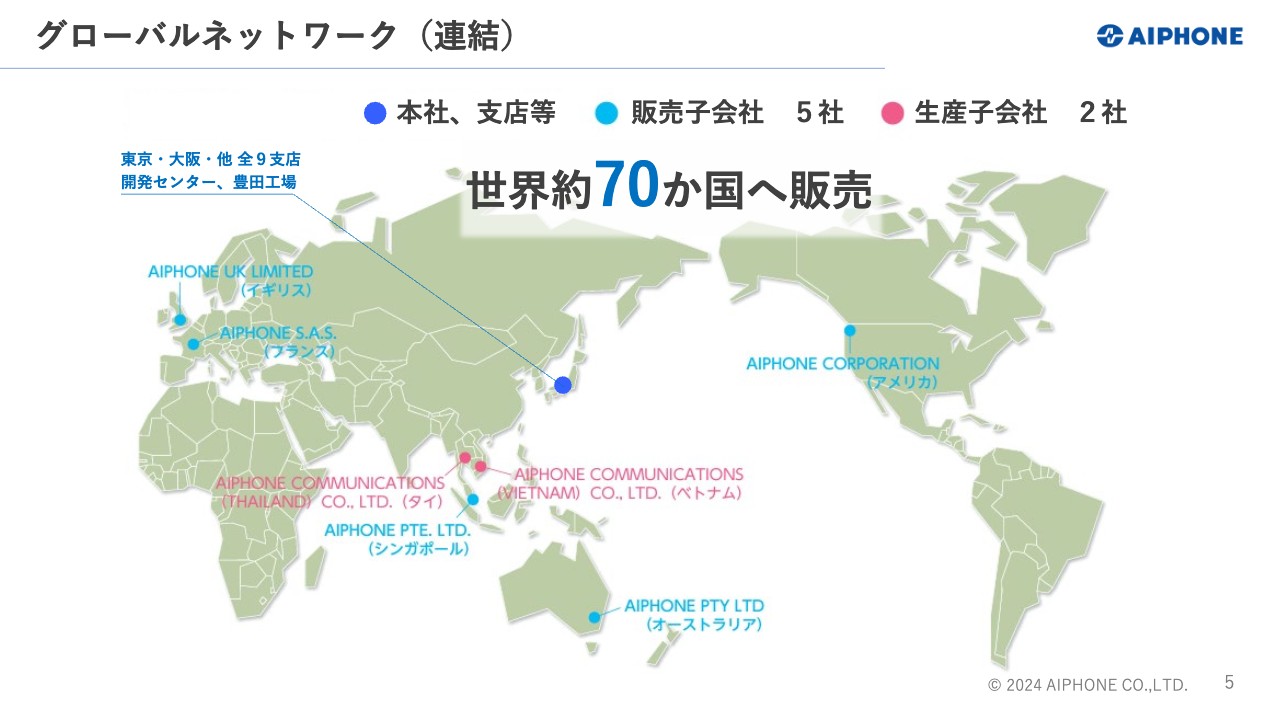

弊社グループは、インターホンを中心とした商品サービスを、世界約70ヶ国以上に展開しています。国内の営業拠点として、東京、大阪などに9支店、開発拠点である開発センター、生産拠点であるマザー工場が本社と同じ愛知県内にあります。

一方、海外ではアメリカ、フランス、シンガポール、オーストラリア、イギリスの5ヶ国に販売子会社があり、タイ、ベトナムに生産子会社を構えています。

なお、非連結の子会社として国内に生産子会社が1社、直近2年の間に買収したソフトウェアの開発子会社が2社あります。

経営理念

経営理念として「自分の仕事に責任を持て 他人に迷惑をかけるな」という合言葉を掲げています。社会人・産業人としてのあるべき姿勢を示し、これを鏡に、従業員一人ひとりが自らを律していこうというものです。

経営理念が生まれた背景として、創業から間もない頃に不具合品を大量に市場流出させてしまったという苦い経験があります。迷惑をおかけしたお客さまに対して、最後の最後まで責任をもって対応するという、その時の精神を引き継いだ合言葉であり、すべての従業員の価値観の戻りどころとなっているものです。

経営ビジョン

経営理念をベースに、経営ビジョンとしては「コミュニケーションとセキュリティの技術で社会に貢献する」「顧客感動品質を創造し、世界中の人々に安心・安全・快適を提供し続ける」の2つを掲げています。

インターホンとナースコールを中心としたコミュニケーション機器のスペシャリティメーカーとしての存在意義を示したものであり、パーパスとも言えます。弊社が目指す大きな方向性をすべての社員としっかりと共有するための道しるべとして、事業活動に努めています。

事業領域

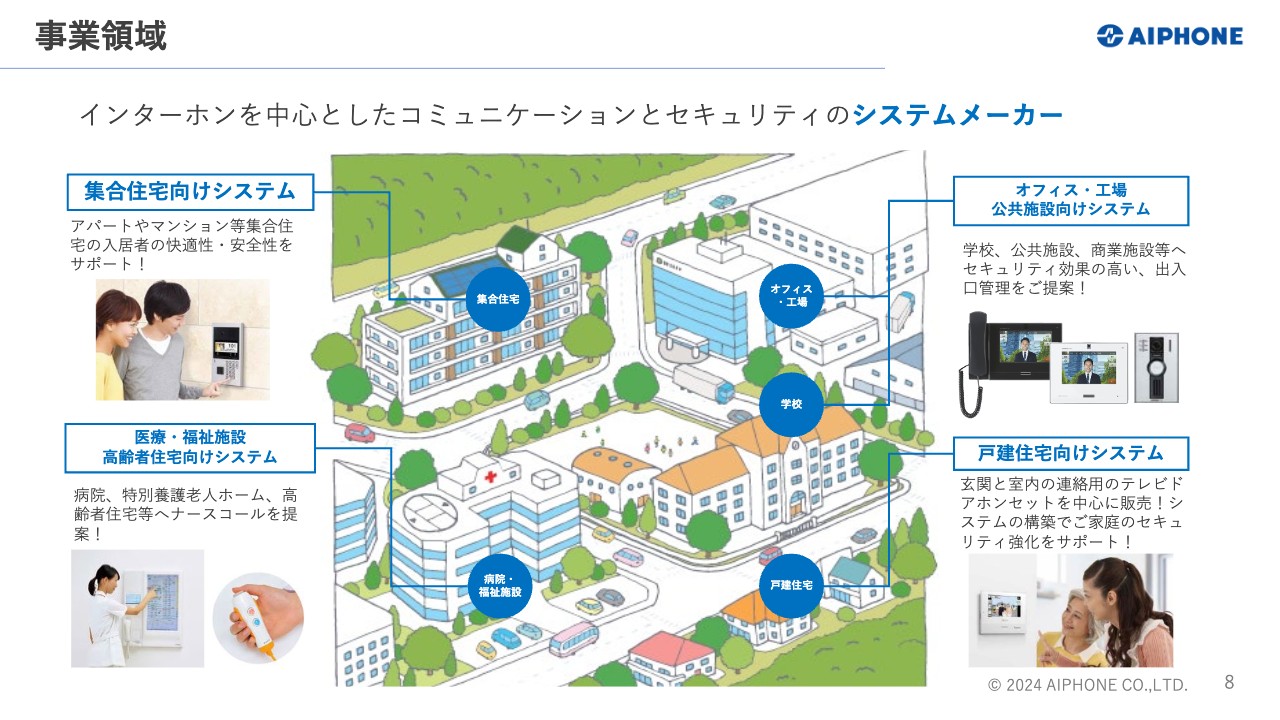

事業領域についてご説明します。主力商品であるインターホン、ナースコールを中心に、戸建住宅、集合住宅、ケア、業務という4つの主要な市場において事業展開しています。

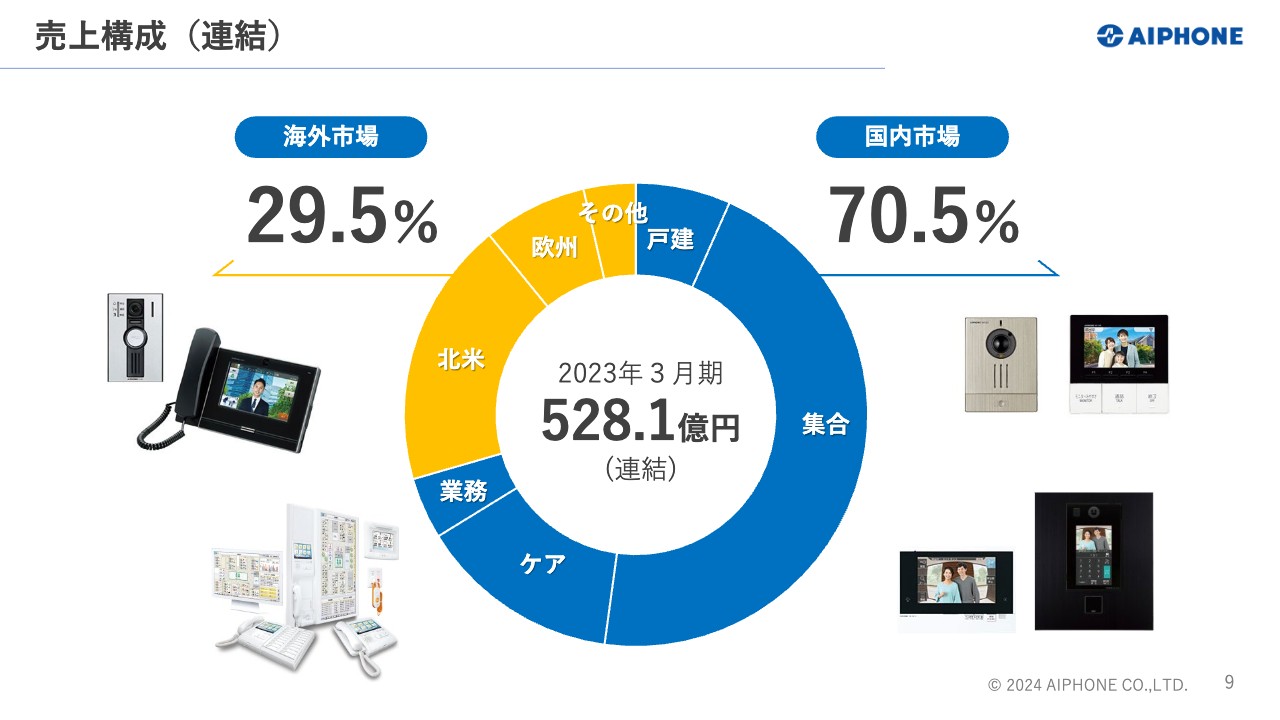

売上構成(連結)

市場別売上構成比は、スライドのとおりです。2023年3月期においては、国内市場と海外市場の売上構成比はおよそ7対3となっています。中長期的な市場性を見据えつつ、集合住宅のリニューアルと、海外における売上拡大を推し進め、国内外の売上バランスを意識した経営を行っています。国内市場におけるビジネスモデルは、いわゆるBtoBtoCと呼ばれるものです。

ビジネス概要

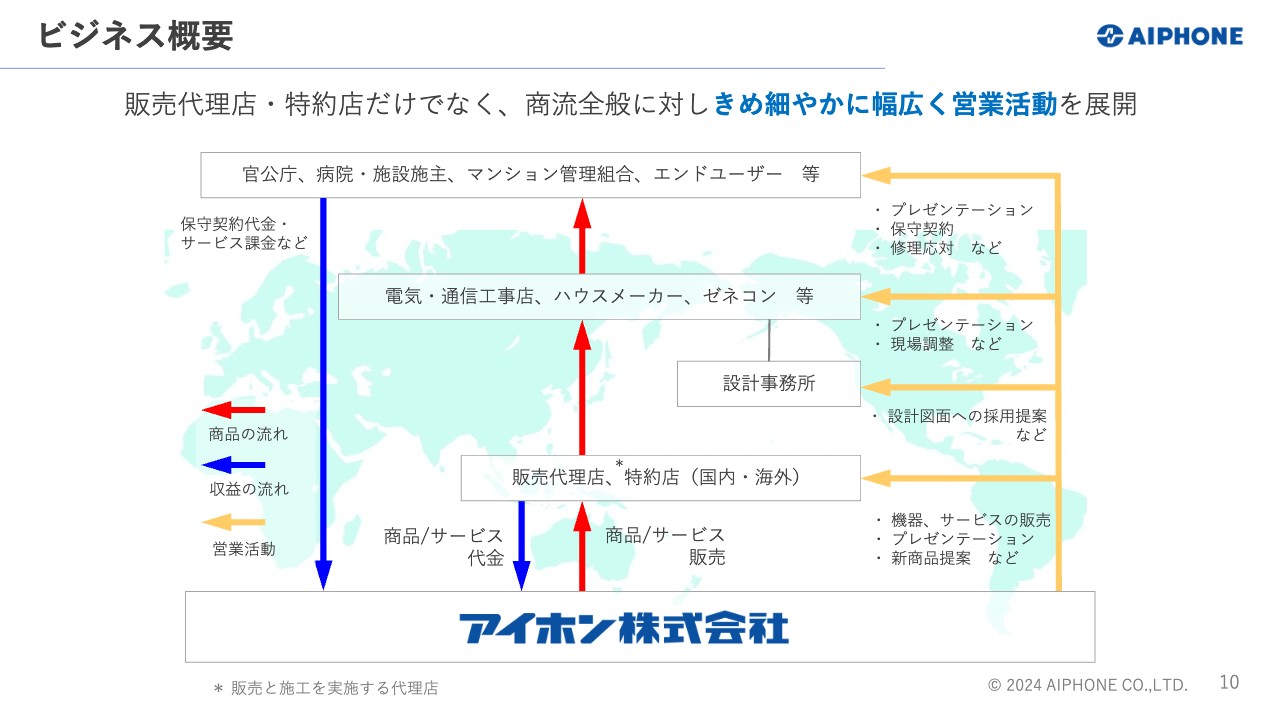

ビジネス概要についてご説明します。スライドは、最終ユーザーに弊社製品が届くまでの商品の流れ、営業活動の先、収益の流れを簡単に模式化したものです。最終ユーザーと弊社の間に、さまざまなお客さまがいらっしゃることがおわかりいただけるかと思います。

営業活動の特徴として、直接の販売先で売上をいただく先である販売代理店だけではなく、機器が継続的に採用されるように、直接販売を行わない施主、設計事務所、ゼネコン、電気工事店など、商流の上流から下流まで幅広くきめ細かく営業活動を行っている点が挙げられます。

国内業界の特徴

改めて、インターホンと国内市場の特徴についてご説明します。

インターホンという機器に対する基本的なニーズとして、24時間365日、電源が入った状態で、特にメンテナンスをすることもなく、10年以上稼働し続けることが当たり前の品質とされています。屋外に設置される玄関子機や、マンション向けの集合玄関機は風雨にさらされながら、猛暑や寒波、湿気にも耐えられるような高い耐久性が求められています。

また、中高層マンション向けのインターホンシステムは、火災時の逃げ遅れを防止するために、火災報知設備としての役割も担っており、消防法で定められたさまざまな要件を満たす必要があります。

こうしたことから、インターホンは日本の法律に定められた製品仕様と、品質をしっかりと満たさなければなりません。同時に、長期に及ぶ保守ニーズにも応える必要があるため、海外をはじめとした新規メーカーが容易に参入しづらい市場となっています。

国内大手メーカーをはじめ、過去多くの企業がインターホン市場に参入しましたが、そのほとんどは最終的に対応しきれずに撤退を繰り返しています。結果、現在残っている主な企業は、弊社とパナソニックの2社のみとなっています。

機能だけを見れば、インターホンという商品は、そこまで難しくない、大したことのない単純な商品と思われがちです。しかし、過酷な設置環境における耐久性の高さ、法規制への対応力、長期に及ぶ継続的かつ強固なメンテナンス体制、顧客への幅広い営業力などの要素を満たすことができなければ、市場に安定的な供給を続けることができず、選択していただくことができません。そのような商品市場であることを知っていただければと思います。

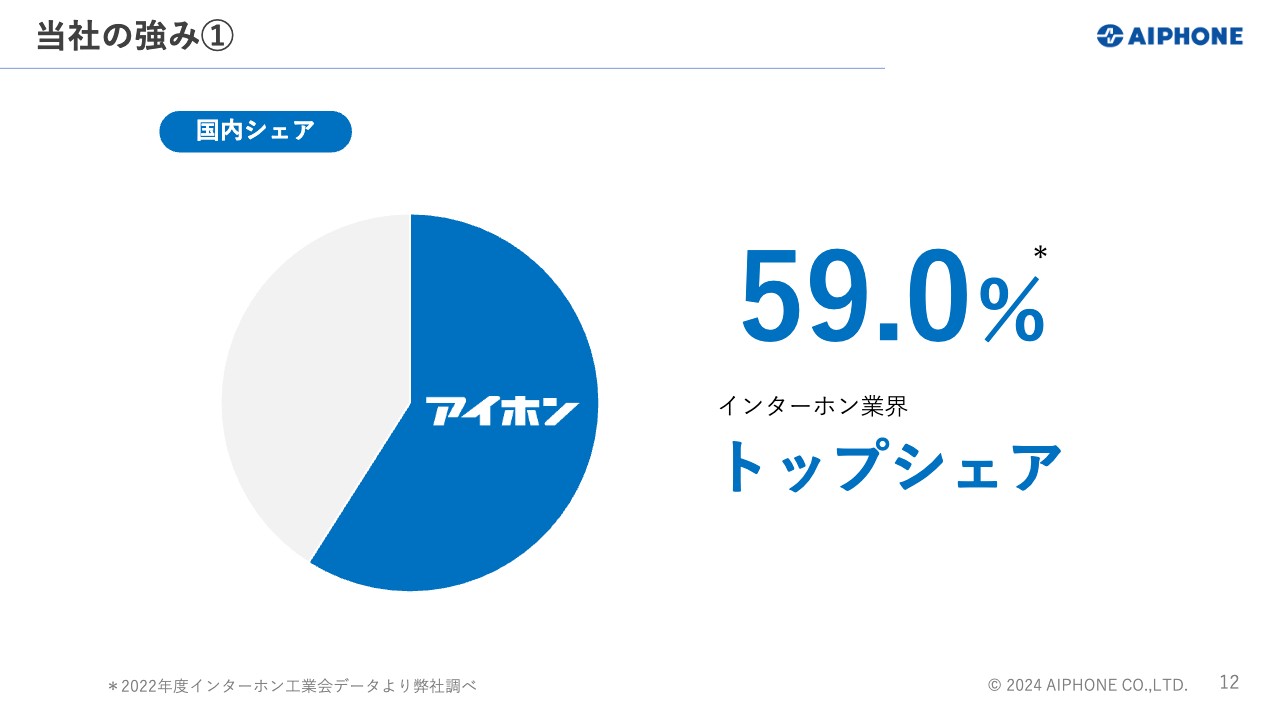

当社の強み①

前年度の国内インターホン市場における売上金額シェアは59パーセントと、トップシェアを維持し続けています。ちなみに、主要競合先であるコンシューマー向け市場に強いパナソニックは、家電量販店を含む戸建住宅市場に強いです。一方で、先ほどビジネス概要でご説明したとおり、弊社は過去よりBtoBを主戦場としてきた経緯から、集合住宅市場において高いシェアを維持しています。

こうした背景から、集合住宅のインターホン設備の更新契約、リニューアル受注活動を強化することが、業績拡大に最も効果的であると考えており、国内戦略の中心となっています。国内シェア全体で例年50パーセント超を維持し続けていることは、お客さまに安心して弊社製品を選択していただくにあたっての強みの1つとなっています。

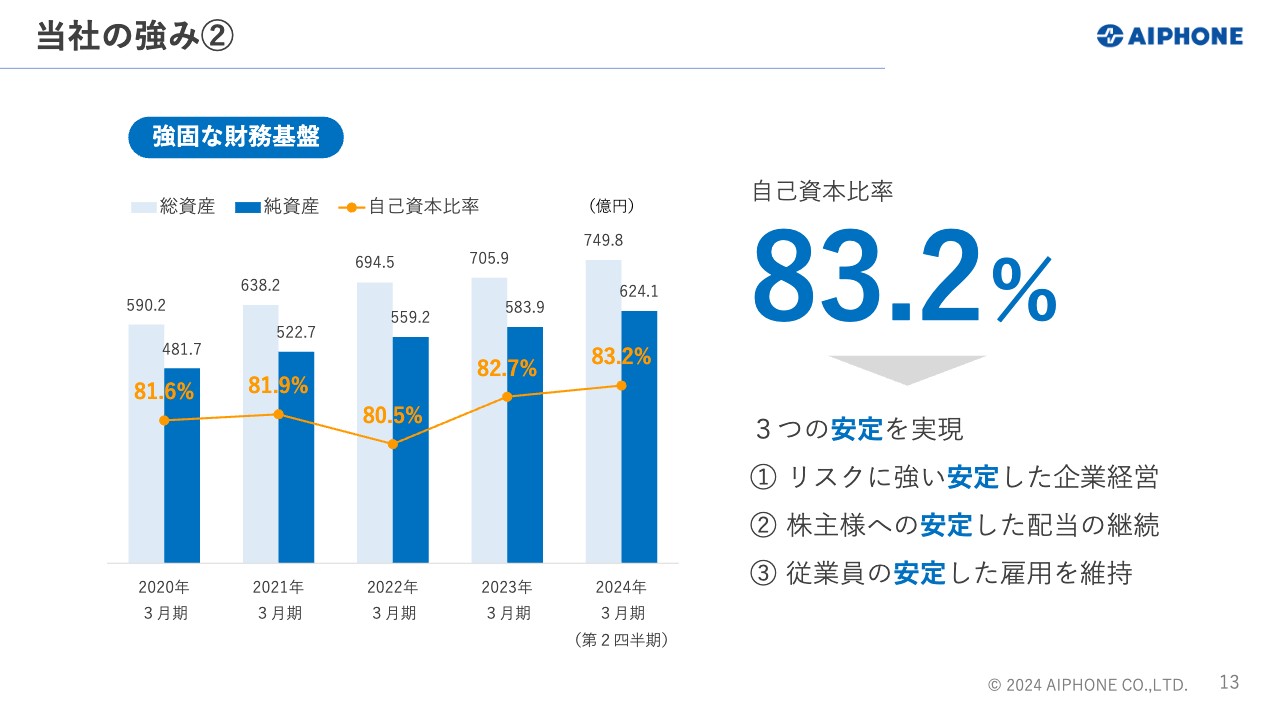

当社の強み②

もう1つの強みとして、強固な財務基盤がもたらす安定性があります。一部の投資家のみなさまからすると、一見資本効率が悪い企業のように思われるかもしれません。

しかしながら、過去のリーマン・ショックによる金融危機、直近のコロナ禍における市場の低迷など、経営環境が著しく悪化、不安定化する事態は突如として起こり得ます。そのような中においても、強固な財務基盤に裏付けされた安定的な経営、株主のみなさまへの長期的かつ安定的な配当、従業員の安定的な雇用維持といった3つの安定を実現していきました。

また、この数年で部品の需給が大いに逼迫した際には、部品購入や、先行生産による在庫拡大に対しても余裕を持って対応することができました。今後についても、会社の持続性、継続的発展を実現し、安心できる投資先であり続けるためにも、安定的な企業経営の継続と利益増化を図っていきたいと考えています。

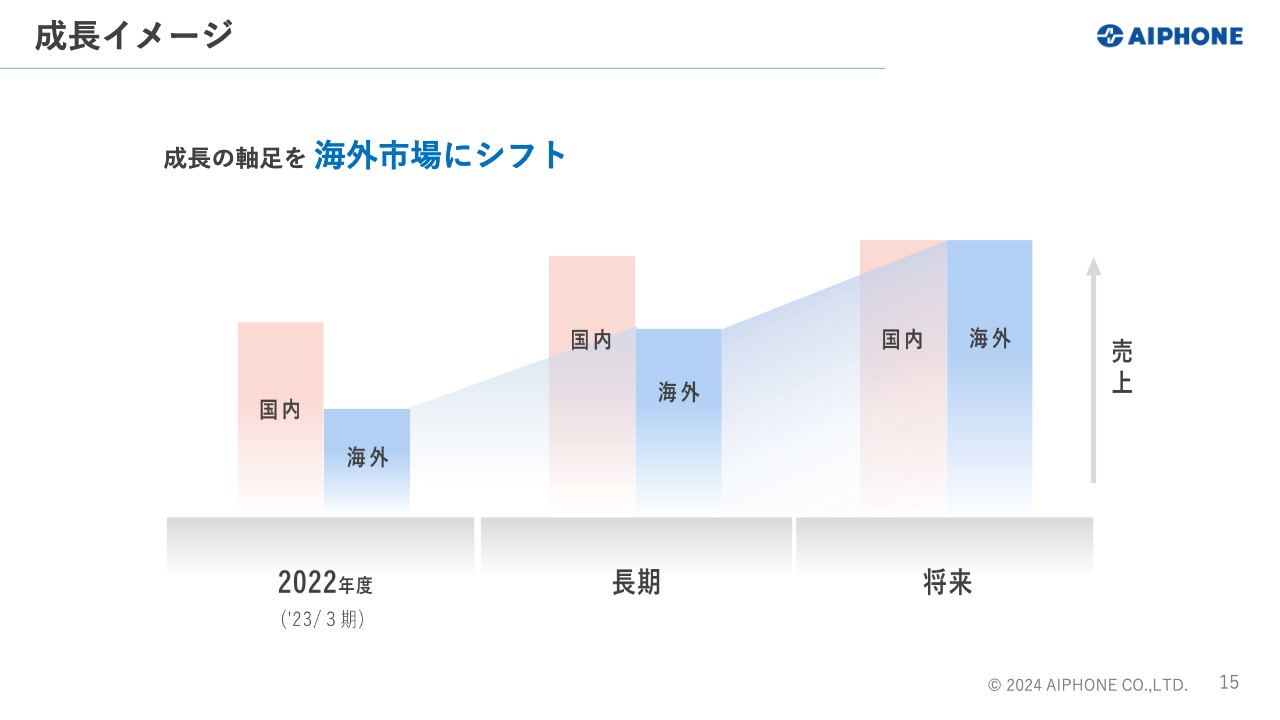

成長イメージ

サステナビリティの観点も踏まえ、成長戦略についてご説明します。

先ほどご説明したとおり、国内と海外の売上構成比率はおよそ7対3となっています。国内の売上については、向こう10年程度は、集合住宅市場におけるリニューアルの拡大が見込めそうではありますが、少子化による人口減少からも、将来的にその成長には大きな期待はできないと考えています。

そのような状況の中、10年後、20年後においても成長し続ける企業であるためには、これまでのように国内住宅市場を成長の軸足にし続けることはできないと考えています。

そして、国内の成長が望めるうちに、国内以上に、大きな売上と利益が期待できる海外市場に成長の軸足をシフトさせていく必要があると考えています。

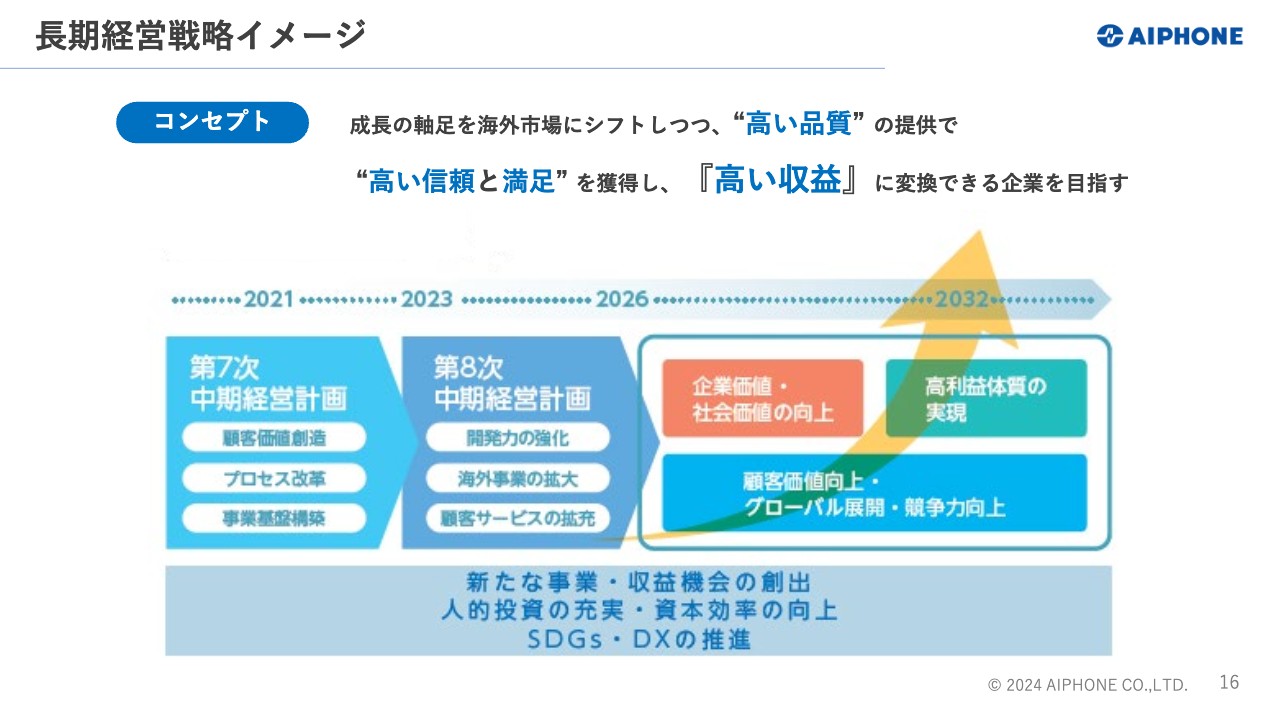

長期経営戦略イメージ

そのような大きな経営の方向性をベースに取りまとめたものが、スライドの長期経営戦略イメージです。コンセプトである「”高い品質”の提供で”高い信頼と満足”を獲得し、『高い収益』に変換できる企業」となるために、第7次中期経営計画での成果をベースに、さらなる顧客価値の向上と、グローバル展開の加速、競争力向上に向けて、第8次中期経営計画に取り組んでいます。

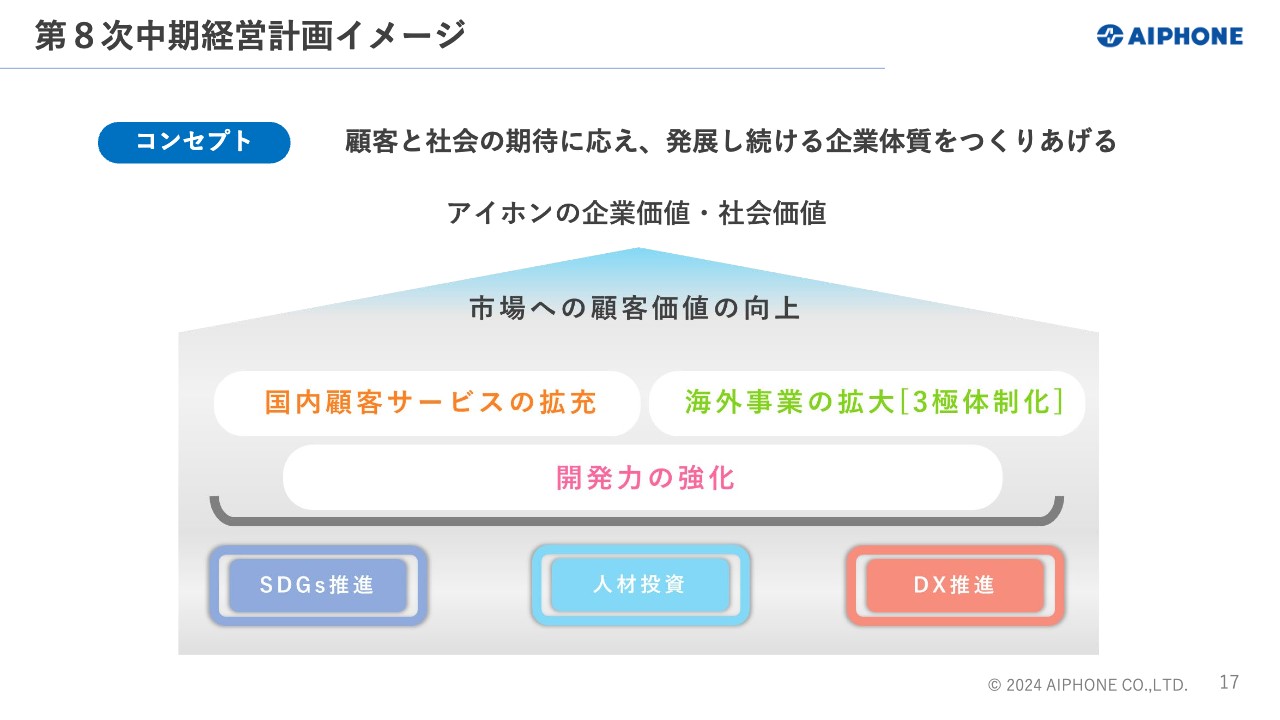

第8次中期経営計画イメージ

長期経営戦略の最初の3年にあたる、第8次中期経営計画についてご説明します。コンセプトとして、「顧客と社会の期待に応え、発展し続ける企業体制をつくりあげる」を掲げています。

第9次、第10次中期経営計画にて、海外売上の拡大という大きな方針を前進させ、長期経営戦略を実現させるために必要な強靭な企業体質の獲得を第8次中期経営計画では目指しています。そのために、国内顧客サービスの拡充、海外事業の拡大、開発力の強化という3つの重要な戦略テーマと、それを実現するために欠かせない基盤の充実に取り組んでいます。

本日は、3つの重要テーマのうちの1つである海外事業の拡大に向けた戦略、取り組み状況についてご説明します。

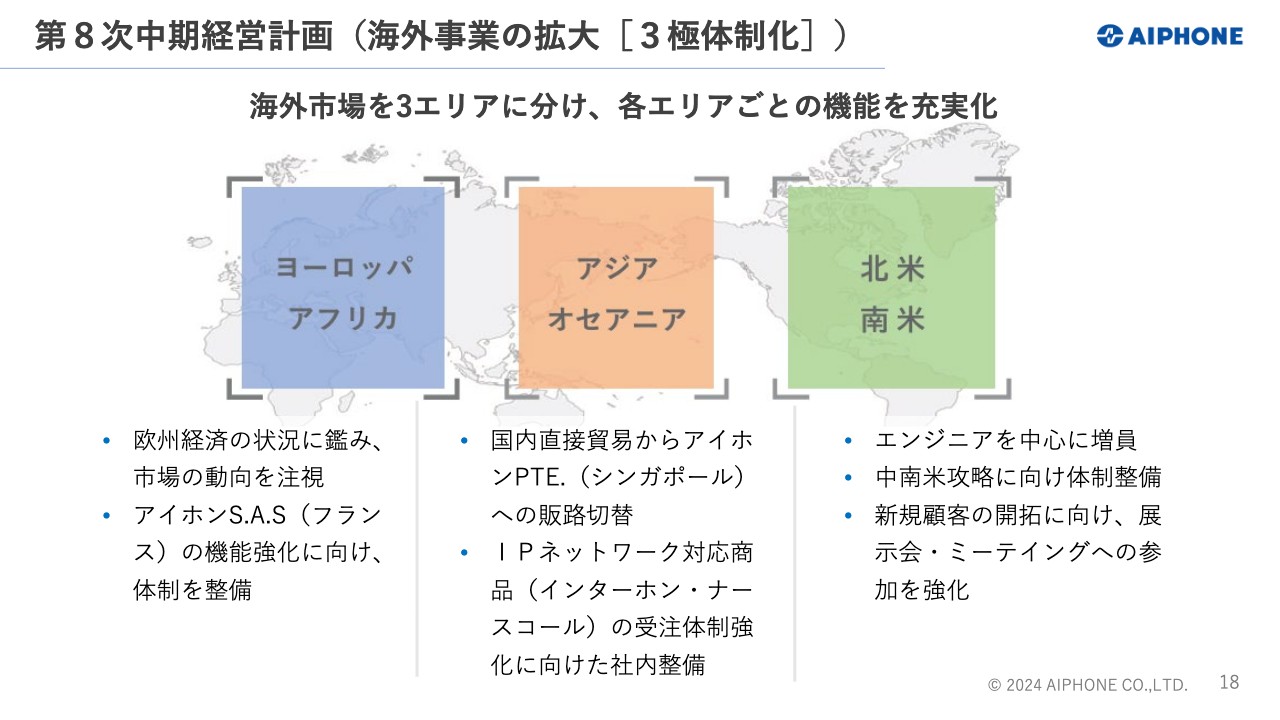

第8次中期経営計画(海外事業の拡大[3極体制化])

今後大きく海外売上を拡大していくためには、現地ニーズに即した速やかな開発体制や、品質保証、サポート体制の確立が欠かせないと考えています。そこで、海外市場を大きく3エリアに分け、マーケティングや品質保証機能など、営業以外の機能充実をエリアごとに図ることで、市場ニーズにいち早く応えられる体制の整備を進めています。

北米では、上半期において、現地の開発機能の拡充に向けてエンジニアを中心に増員をしました。また、今後の中南米攻略に向けた取り組みとして、効率的な受注活動を可能にするための人員配置など、販売体制の整備を進めています。

アジア・オセアニア地域では、これまでは国内から直接貿易で販売していた東南アジア諸国に対して、より効率的な受注体制構築を目指し、シンガポールにある販売子会社からの販売経路に切り替えるなど、シンガポールのハブ化を実現しました。

このような取り組みにより、インドネシアを皮切りに、他社に遅れをとっていた地域のナースコールなどのシステム商品の受注が進んでいます。また、多くの人口を有し、成長著しいインドに対しても、高速道路等の社会インフラに向けた提案を中心に市場浸透を進めています。引き続き、東南アジア市場の売上拡大に向けて、より積極的な受注活動を進めていきたいと考えています。

一方、市場動向に不安定さが増している欧州については、フランスの販売子会社の機能強化に向け、社内体制の整備を進めています。

第8次中期経営計画(海外戦略)

海外向けの商品サービス戦略についてご説明します。セキュリティニーズの高まりを背景に、さまざまなネットワーク機器との連動が柔軟に対応可能となる、IPネットワーク対応インターホンシステムによる提案を強化しています。

また、寒冷地対応や、過激なデモ等によっても壊れにくい衝撃耐久商品をはじめとした、各国の生活文化や過酷な設置環境にも耐えられる機器をラインナップしています。

このような国内市場との違いに迅速に対応し、各国特有のニーズをしっかりつかむとともに、引き続き販売子会社の機能強化に努めていきたいと考えています。

サステナビリティ

サステナビリティ経営の推進についてご説明します。弊社は、従来から持続可能な社会の実現に向け、ESG、SDGsへの取り組みを進めています。今年度も対象となるゴールを定め、執行役員を中心に全社的な取り組みを推進しています。

サステナビリティ

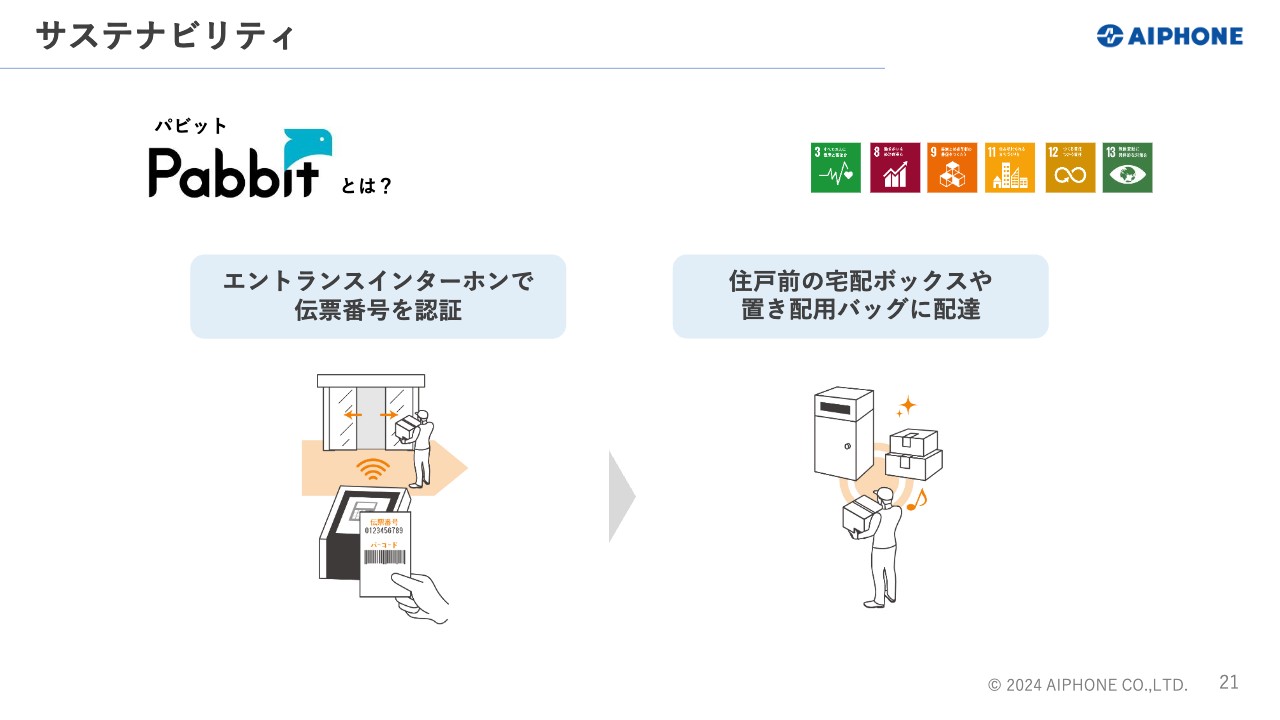

取り組みの一例として、宅配ソリューションサービス「Pabbit」があります。これまでもさまざまな場においてお伝えしていますが、改めて概略をご説明します。

「Pabbit」は、弊社のインターホンシステムのオートロック制御機能と、資本業務提携先であるPacPort社のクラウドサービスを連携させたサービスです。宅配便の荷物番号をそのまま活用し、集合住宅のオートロックを解錠し、置き配を含む安全な宅配を可能にしています。

直近では、競合他社からも同様のサービスがリリースされていますが、「Pabbit」は、マンション入居者が専用アプリケーションをダウンロードするという手間は必要ありません。また新築マンションでは、独自機能を別途設置するなどの手間も一切必要としません。

配送業者からサービス利用料を得るビジネスモデルのため、サービス利用にあたって、入居者、デベロッパー、管理会社などから弊社が利用料をいただくこともありません。再配送コストの削減、それに伴う環境負荷低減、入居者の住みやすさを実現できるサービスです。

弊社としては、再配達という社会課題の解決に向けて、インターホン業界全体が取り組むこと自体は、SDGsの達成という観点からも前向きに受け止めています。

サステナビリティ

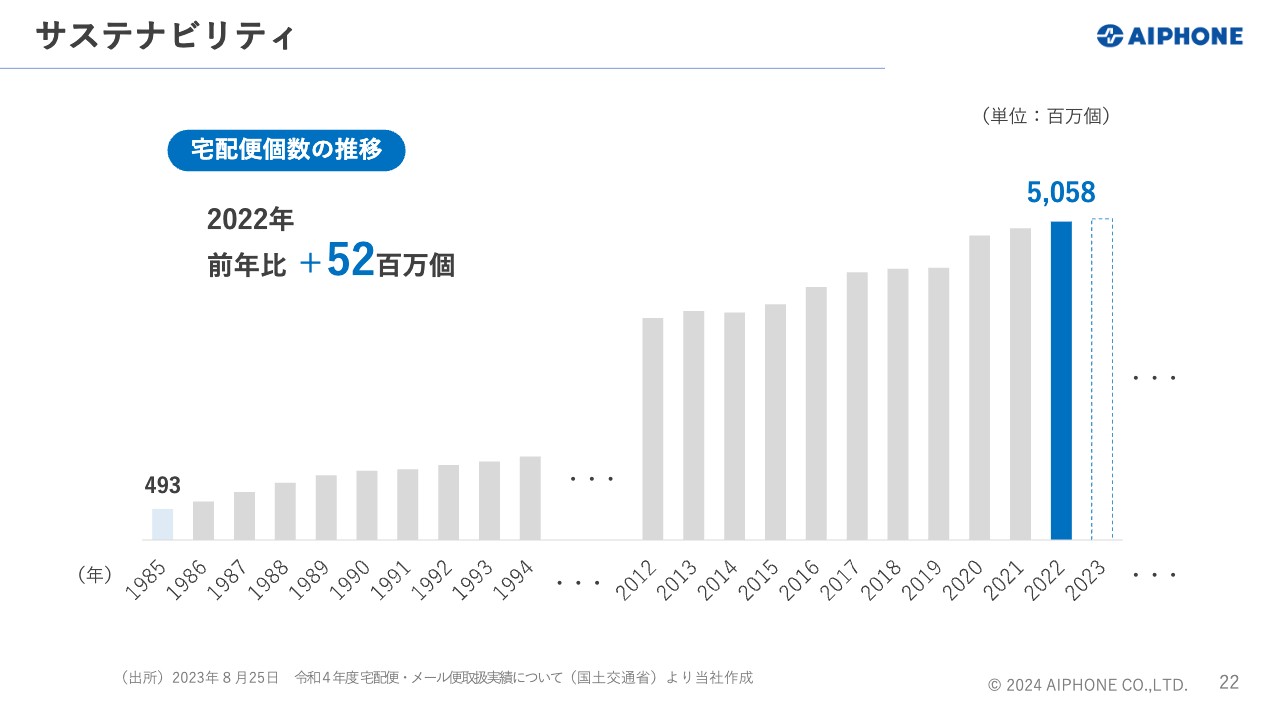

国交省の調べによると、国内の宅配便の年間配達個数は50億個を超えるまでに増加しています。2022年10月度における再配達率は約11.8パーセントに上るという報告もあります。

先頃、政府が再配達率の半減に向けて、置き配利用者にポイントを付与するなどの還元策を検討するといった報道もありました。弊社としても、昨年8月から新たに特命の営業チームを発足させ、「Pabbit」の市場導入を加速させるための取り組みを強化しています。

業績への貢献という点では、もう少し時間を要する状況ですが、すでに首都圏を中心に、大手デベロッパーの手がける物件において、システムの採用が着実に進んでいます。従来の物売りにも良い影響が出てきているため、引き続き、取り組みを強化していきたいと考えています。

なお、今後弊社が市場に供給する集合住宅向けの主要なインターホンシステムには、この「Pabbit」の機能が標準搭載される予定です。弊社は、集合住宅市場において新築、リニューアルを合わせて年間1万5,000棟、40万世帯から50万世帯にこの主要なインターホンシステムを納入しています。

つまり10年後には、全国で500万近い世帯が、ご要望さえあれば、いつでも「Pabbit」のサービスを利用できる状態になります。

集合住宅に起居する世帯数は約2,500万世帯と言われているため、まさに社会インフラの一角を占めるサービスにまで拡大していくと想定しています。

サステナビリティ

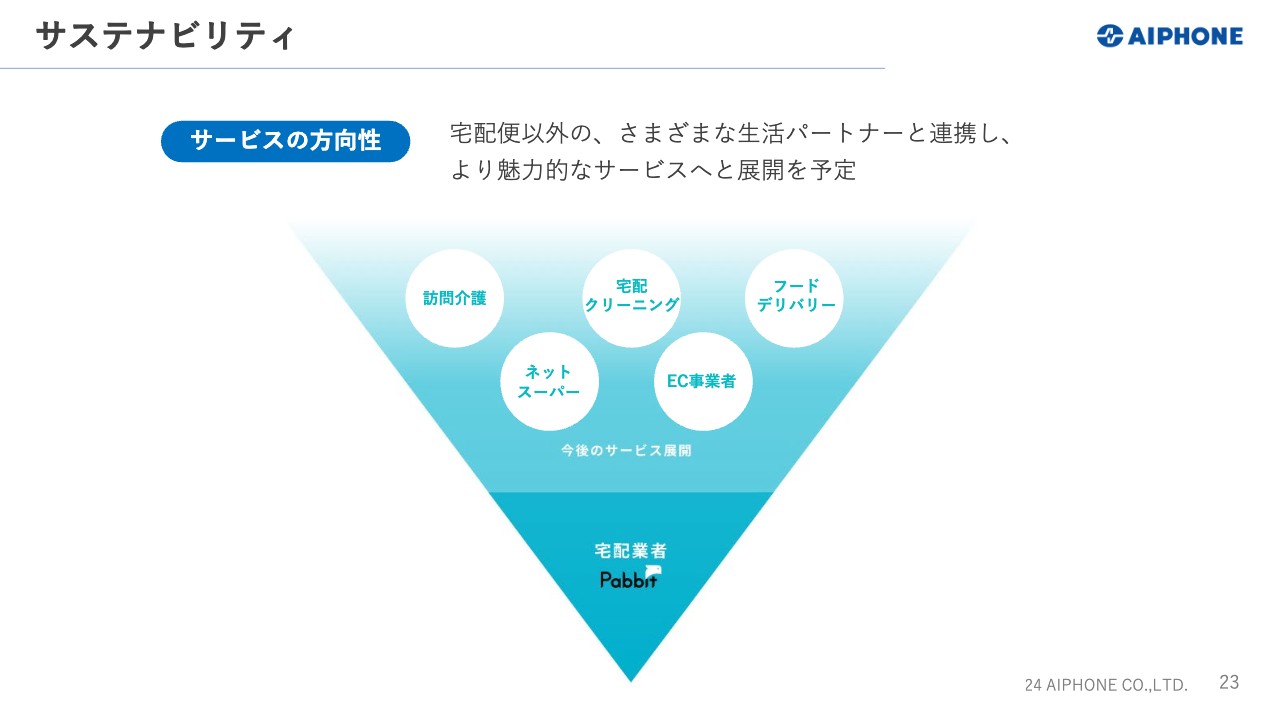

今後の「Pabbit」の方向性については、当初想定していた宅配事業者との連携による再配達の削減だけでなく、ネットスーパーやフードデリバリー事業者、ウォーターサーバーやクリーニング業者といった、さまざまな生活パートナーとの連携を進めていく予定です。

実際、すでに各方面から多くのご興味やご関心、ご相談をいただいており、より住みやすい街づくりの実現に向け、魅力的なサービスに成長させていきたいと考えています。

サステナビリティ

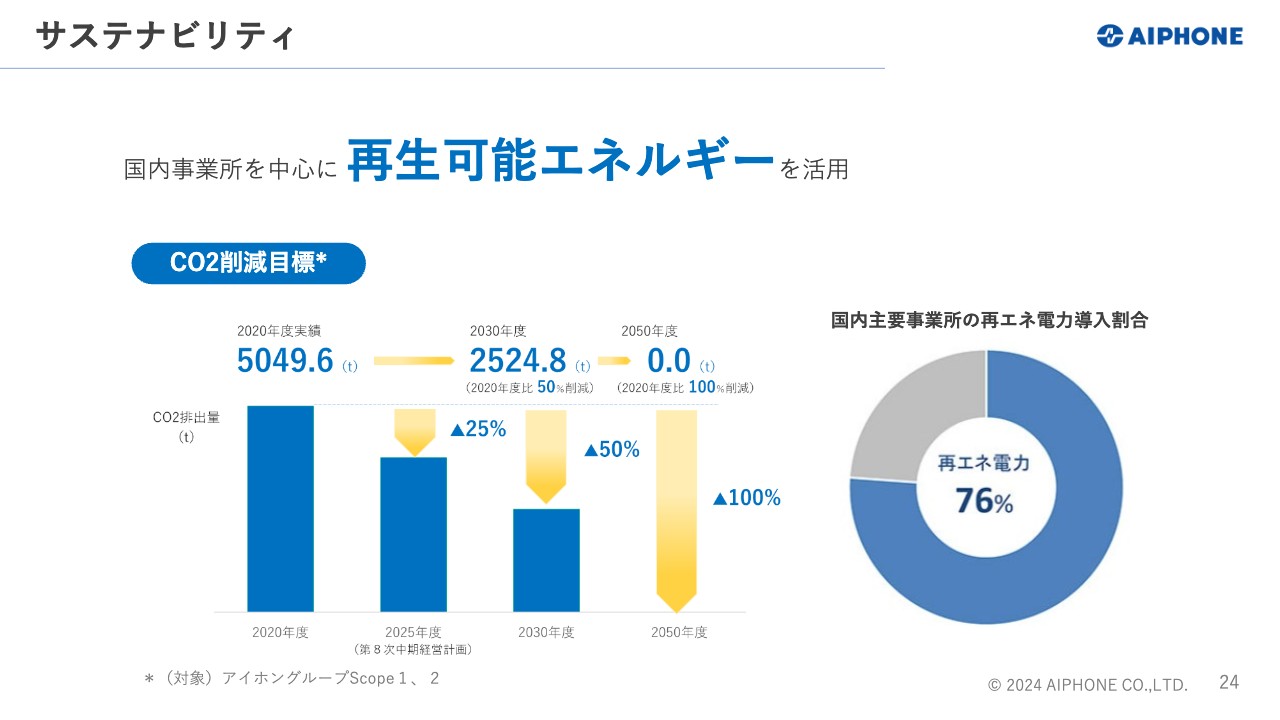

CO2排出量の削減に向けた取り組みについてもご紹介します。現在、弊社は各事業所で再生可能エネルギーの活用を推進しており、今年度は、国内のグループ子会社を含む一部事業者で、使用する電力のすべてを再エネ電力に切り替えました。

また、社用車のハイブリッド化への切り替えも順次進めています。このような取り組みにより、弊社グループの国内事業所において、2020年度比で年間約1,000トンものCO2排出量を削減できる見込みです。今後は、海外生産拠点における再生可能エネルギーの活用も視野に入れ、取り組みを強化していく予定です。

「Pabbit」事業の推進だけでなく、環境配慮設計の推進もあわせ、環境負荷低減に向けて、しっかりと着実に検討と取り組みを進めていきたいと考えています。

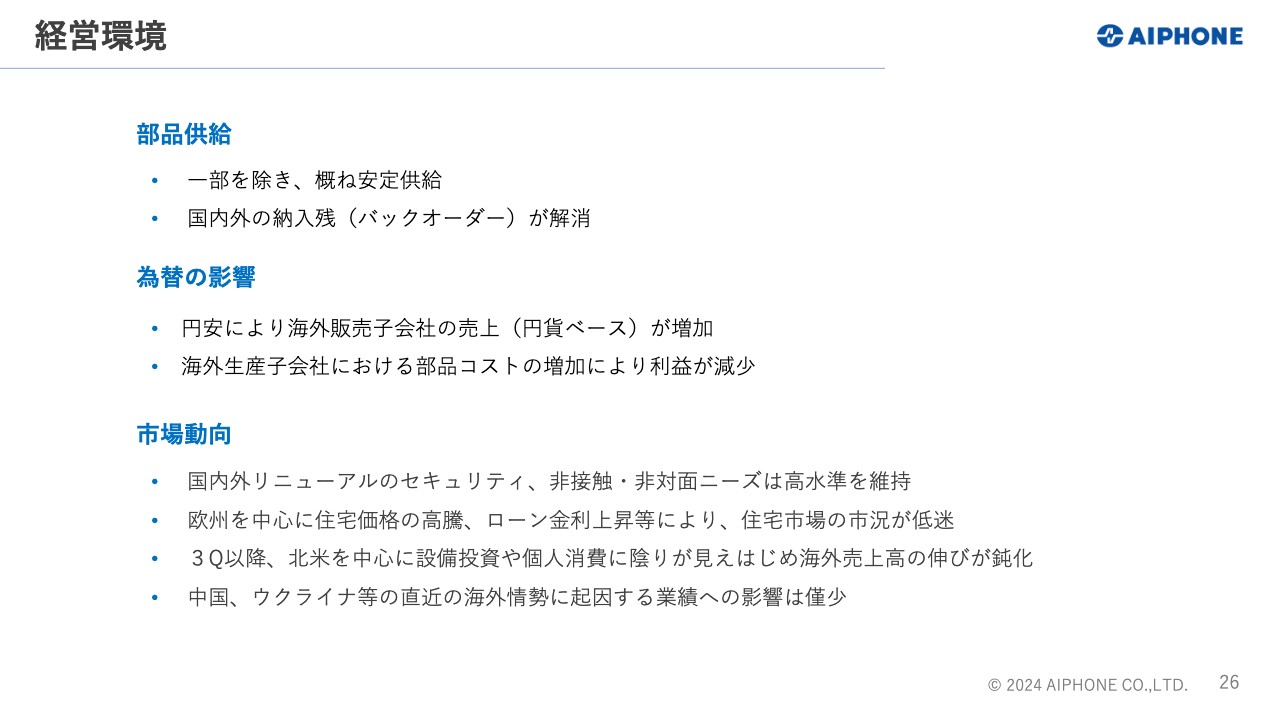

経営環境

足元の業績動向についてご説明します。足元の経営環境における最大のトピックスとして、部品の供給状況が上半期に大きく回復したことが挙げられます。

部品については、当初は1年程度かけて緩やかに回復していく見通しでしたが、想定よりもかなり早く回復したという印象です。これにより、上半期で国内集合住宅のリニューアル物件の受注残や、北米を中心に前年度からの繰り越し分を含むバックオーダーが解消するなど、業績には大きなプラスの影響がありました。

為替の影響については、海外における販売と生産のバランスにより、円安は増収減益に働くというのが弊社の傾向です。足元では円安基調が続くため、欧米を中心に販売、海外販売子会社の円貨ベースにおける売上の増加要因となっていますが、利益という点では、生産面における部品購入額の上昇と相まって、大きな減益要因となっています。

営業面では、国内外市場のセキュリティニーズや非接触・非対面ニーズは高水準を維持しているものの、欧州市場を中心に住宅価格の高騰、ローン金利の上昇等により、住宅の市況が低迷するなどの影響があります。

また、第3四半期以降は、上半期の好調を牽引した北米市場の設備投資や個人消費に陰りが見え始めたため、海外売上高全体の伸びが想定していたよりも鈍化しています。なお、長引いているウクライナ情勢や、中国における不動産危機の問題に関して、業績に対する直接的な影響は、現在のところほとんどありません。

連結業績予想

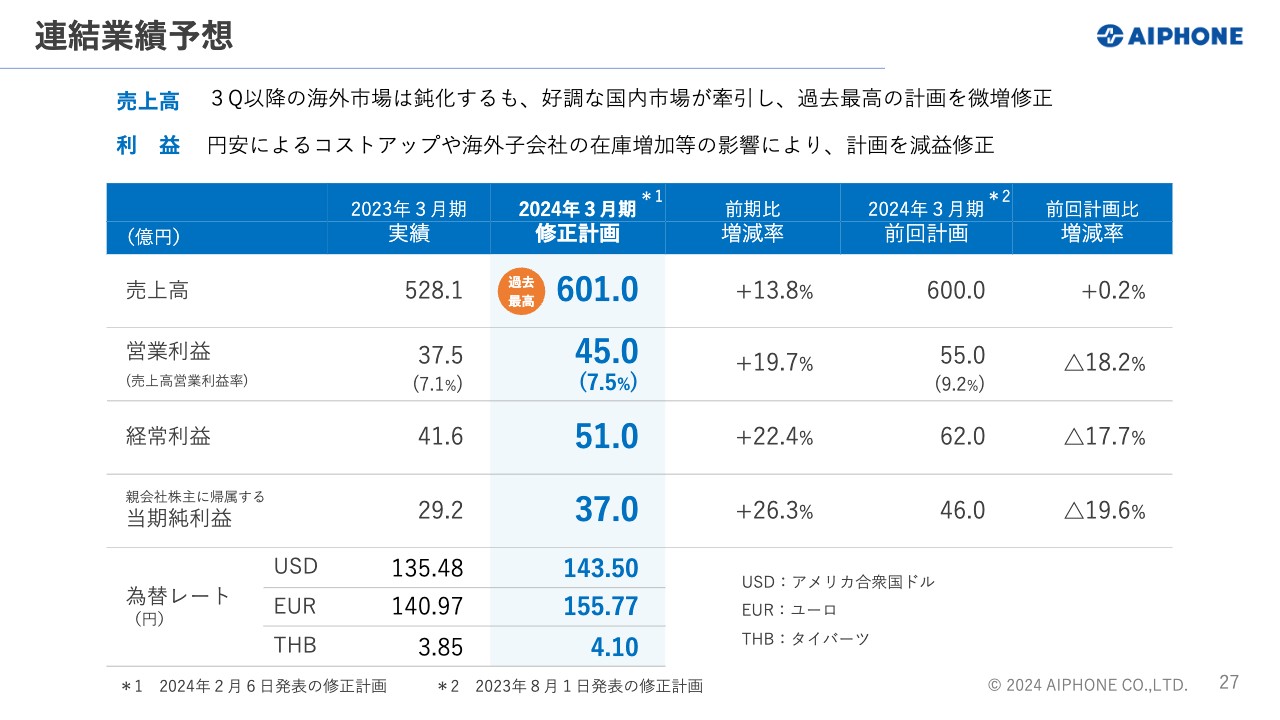

このような環境のもと、2024年3月期通期の連結業績予想は、2月6日の修正開示のとおり、売上高は601億円、営業利益は45億円、経常利益は51億円、親会社株主に帰属する当期純利益は37億円を予想しています。

売上高は、8月開示の修正計画から微増修正し、過去最高の計画を維持していますが、営業利益以下、各利益については、海外市場の売上鈍化や、想定を大きく超えた円安が大きく影響していることから減益修正しました。ただし、前期を上回る見込みであることには変わりなく、各利益ともに歴代2位の計画となっています。

なお、第8次中期経営計画の目標値については、現在、当初計画からの見直しを進めているところです。弊社の置かれている経営環境、資本市場からの期待感を踏まえ、しっかり内容を修正した上で、適宜開示したいと考えています。

収益性の維持・向上にむけて

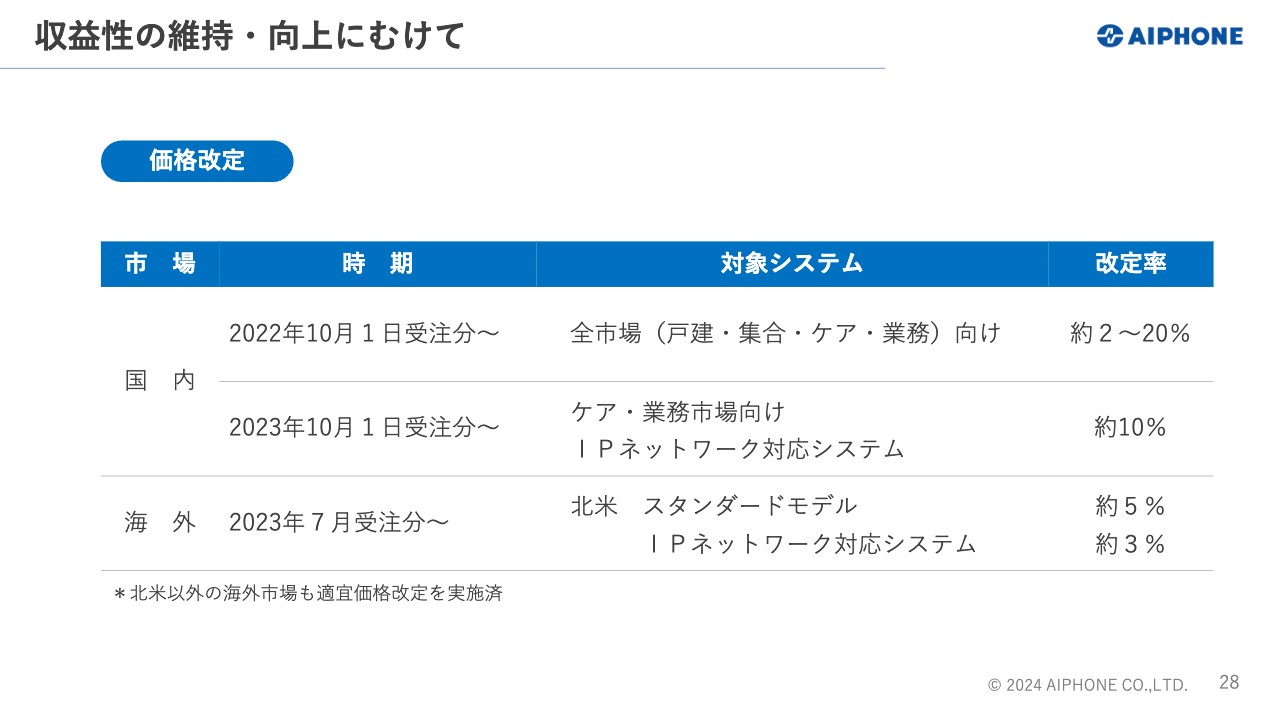

直近数年間のサプライチェーンの混乱がもたらした、部品コスト増加への対応については、国内では2022年10月度受注分から、各市場向けの商品の価格改定を実施しています。

それにより、下半期以降はコストアップ分の吸収が、一定程度できていると考えています。その一方で、弊社が注力しているIPネットワーク対応システムに関しては、製造コストの高騰を吸収すべく、全力を挙げて企業努力を重ねてきましたが、現行の価格体制を維持することが困難なため価格改定を実施しました。

海外向けの商品についても、各国の市場性を考慮しつつ、メインの北米においては、昨年に価格改定を実施するなど、適宜価格改定を検討・実施しています。引き続き収益性の維持・向上と、経費の見直しの徹底をあわせて実施します。

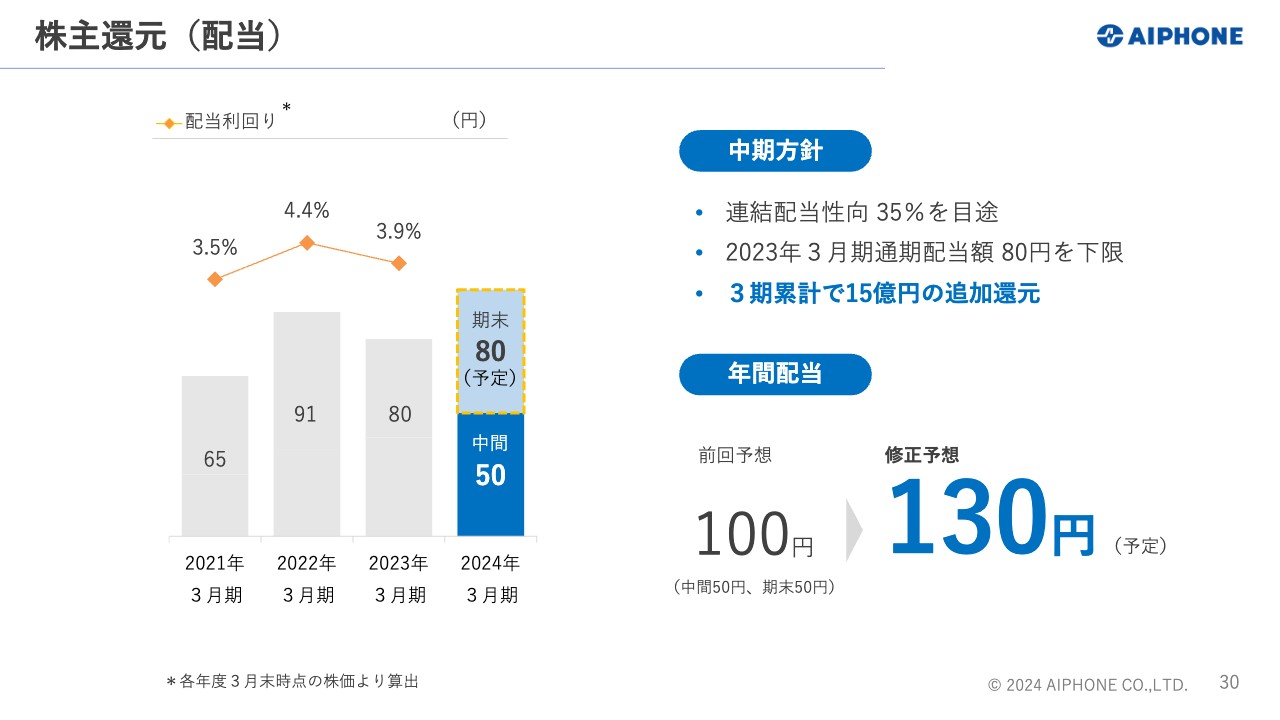

株主還元(配当)

株主還元については、上半期の業績内容を勘案するとともに、株主のみなさまへのより一層の利益還元を実施するため、昨年8月1日付で当初の年間配当80円の予想を修正し、中間、期末ともに1株あたり10円増配の各50円、年間配当100円と予想していました。

この期末配当予想について、8次中計期間の3期累計で15億円程度の追加還元を実施するという中期還元方針に基づき、2月6日付で、期末配当50円を30円増配し、80円に修正しました。これにより、年間では当初予想の100円から、1株あたり年間130円への増配を予想しています。

なお、次期以降の追加還元の手段、時期等については、資本構成のバランスなども踏まえ、引き続きしっかり検討するとともに、その結果は適宜開示したいと考えています。

ご説明は以上となります。弊社の経営姿勢に共感いただける方々をはじめ、ステークホルダーのご期待に応えることができるように、グループ一丸となって引き続き事業に邁進します。本日は、お話を聞いていただき、本当にありがとうございました。

質疑応答:ストック収入について

飯村美樹氏(以下、飯村):「メンテナンスなどのストック収入もありますか?」というご質問です。

鈴木:全売上の大体1パーセント強が、保守やメンテナンスに関する収入です。ただし当社は、メンテナンス・保守については、どちらかというと積極的に儲ける手段としては捉えておらず、製造責任の範疇でしっかり対応するものだと考えています。

修理・保守は、受付の専用フリーダイヤルを設け、協力業者との協業のもと、しっかり対応しています。

質疑応答:価格改定後の需要について

飯村:「価格改定後の需要をご教示ください」というご質問です。

鈴木:国内外の各市場において、価格改定後も需要は高い水準を維持しています。経済環境に起因する影響はあるものの、価格改定を起因とする需要の下落は特に見られません。競合他社も価格改定しているため、大きな影響は受けていないのだと思います。

質疑応答:資本コストについて

飯村:「財務体質はかなり良いと思いますが、資本コストに関するお考えをお聞きしたいです」というご質問です。

鈴木:財務構成については、リーマン・ショックやコロナ禍に代表されるような経営に大きなインパクトを与える事態となっても、安定的経営の継続に主眼に置き、厚めにしています。

一方、昨今、特に注目されている資本コスト、そのうちの株主や投資家のみなさまが、投資先に期待するリターンについて、当社自身が事業環境や企業ガバナンスの理解を深め、当社に安心して投資していただけるように、資本構成の適正化にも取り組む必要があると考えています。

資本コストを意識した経営を行うべく、必要に応じた投資・還元など、さまざまな要素をしっかり検討していきたいと考えています。そのような部分で、現在進行中の第8次中期経営計画の巻き直しに着手しており、資本コストについても、具体的に開示を検討しているところです。

質疑応答:決算説明資料について

飯村:「決算説明資料がIRライブラリにしか表示がなく、見つけづらかったため、改善していただけると多くの人に見てもらえると思います」というコメントをいただきました。

鈴木:ご意見ありがとうございます。すべてのステークホルダーのみなさまにとって有用な情報のため、よりアクセスしやすいように、適切に改善したいと考えています。

質疑応答:記載項目の数字について

飯村:「決算説明資料17ページの『Pabbit』事業と20ページの太陽光事業の数字は、7ページの記載項目の国内市場のその他に含まれているという認識でよいでしょうか?」というご質問です。

鈴木:「Pabbit」事業については、現段階では国内集合住宅市場のサービスにあたる認識でいるため、その他ではなく、国内集合住宅市場の売上の中に含んでいます。

また、当社の説明の仕方が悪かったため、太陽光パネルを事業として捉えられてしまったと思うのですが、これは当社が事業として行っているわけではありません。環境負荷の低減に向け、CO2排出量削減を意図したESG投資の一環です。そのため、当社の売上項目には該当しません。

質疑応答:インターホンにおける機能的な発展について

飯村:「インターホンの機能的な発展は、今後どのようものになりますか?」というご質問です。

鈴木:「Pabbit」を中心に、安心・安全だけではなく、生活をより快適にするサービスと結びつけることが非常に重要だと考えています。近年、スマートフォンなど外部の情報機器との接続・連携が求められているため、そのような部分が今後のインターホンの機能展開になると考えています。

質疑応答:PBR向上に向けた施策について

飯村:「株価の上昇など、PBR向上に向けた施策について教えてください」というご質問です。

鈴木:PBRは、現在0.7から0.8台を行ったり来たりしています。東京証券取引所から求められている1倍を割り込んでいることは、大きな課題と認識しています。

先ほどご説明しましたが、現在、中期経営計画の巻き直しを進めているところです。PBR向上に向けて資本コストを意識しつつ、効率的に本業の利益の最大化を図っていくことが第1の取り組みだと考えています。

そのために、手元資金の有効活用による積極的な成長投資を行っていきたいと考えています。具体的には、先ほどご紹介した「Pabbit」などでしっかり事業収益を上げていくのが本道だと考えています。

質疑応答:競合他社について

飯村:「御社の競合他社はどこになるのでしょうか?」というご質問です。

鈴木:先ほどもお伝えしましたが、国内の戸建てや集合住宅市場では、パナソニックが最大の競合相手となります。また、国内のナースコールなどのケア市場では、病院向けのナースコール専門メーカーのケアコムが最大の競合相手となります。

海外市場は、地域によってかなり差があり、北米は主に防犯カメラなどのセキュリティ機器メーカーが競合になります。

欧州は現地のインターホン専業メーカーが数多く存在しており、そのようなメーカーが競合相手になります。ヨーロッパは現地メーカーだけではなく、アジア圏や中華系メーカーも多く参入してきています。

海外では国内のような大きなシェア獲得にはいたっていませんが、伸びしろがある市場だと考えており、引き続き、売上拡大に向けて戦略を確実に実行していきたいと考えています。

質疑応答:今後のサービス展開について

飯村:「インターネット、クラウドの発展により、インターホンという概念がなくなったり他業種からの参入も簡単になったりしています。そのような中で、御社は今後誰の何を解決するサービスを展開して利益を稼ぐプランでしょうか?」というご質問です。

鈴木:先ほどもお伝えしましたが、インターホンに求められる特性や基本的な機能は、簡単にIoT機器で置き変えられないと思っています。

例えば、インターホン工業会などでは、リニューアルまで15年の耐用年数が求められており、当社の製品は、20年や25年経っても故障しません。

そのような部分に対して、スマートフォンやタブレットなどが15年や20年とソフトウェアのアップデートを繰り返しながら、据え付けられた状態で安定的に動き続けることができるのか疑問もあります。

一方、インターホン自体が、15年や20年単位で取り替えるものではなく、3年や5年周期で取り替えるものになれば、当社もそのようなもの作りにシフトしていく必要があると考えています。

新しい機器も参入してきますが、長続きせずにドロップアウトするのがこれまでの大きな流れだと思っています。そのような中でも、インターホンと外部の機器を連動したり、「Pabbit」のようなサービスと融合したりして、安全・安心・快適な商品を生み出し、お客様のニーズにも応えられると考えています。

質疑応答:四半期ごとの季節性について

飯村:「四半期ごとの季節性はありますか?」というご質問です。

鈴木:集合住宅市場は年度末に竣工するケースが多く、9月や3月に売上が大きく増加する傾向があります。

また、夏場などの雷が多い時期は、落雷による故障に対応するため、取り替えやリニューアルが進みます。そのようなタイミングで、一過的に売上が伸びる動きはありますが、大きく変動する要因にはなりません。緩やかに変動するくらいだと考えています。

質疑応答:社員の採用・育成について

飯村:「社員の採用や育成は順調なのでしょうか? 採用難の企業も多いと聞きますが、社員教育の特色などがあれば知りたいです」というご質問です。

鈴木:当社は徐々に知名度が上がってきており、順調に新入社員も採用できていますが、現在は中途採用の割合が多くなっています。多様な経験や背景を持った方に入社いただき、今までなかった価値観が社内で広がっていると考えています。

従業員教育については、先ほども中期経営戦略の中で、人材育成や人的資本経営についてご紹介しましたが、管理者やマネージメント層の教育に注力しているところです。

管理職になりたがらない従業員も多くなっていると言われていますが、どのような能力が必要で、能力をどのように獲得していくのか、管理職になる魅力をどのように高めていくのか、といった部分に力を入れているところです。

女性活躍については、女性社員総合職を積極的に採用し始めてから約10年が経過したタイミングのため、この先のキャリアをどのように積み上げていくのか、中核社員に育てるための教育プログラムも充実させていっているところです。

質疑応答:好業績の要因について

飯村:「業績について、2022年3月期は利益売上ともに好業績でしたが、要因を教えてください」というご質問です。

鈴木:2022年は新型コロナウイルス感染症の影響で、部品逼迫が始まった時期です。また、大きな半導体工場の火災もありました。そのようなこともあり、競合メーカーが今までのように商品を供給できなくなり、当社に需要が集中したため、一過的に当社の業績が伸びました。

質疑応答:「Pabbit」の海外展開ついて

飯村:「『Pabbit』が成長の柱との事ですが、国内向けの商品で海外展開は未定でしょうか?」というご質問です。

鈴木:現段階では、海外展開は検討していません。

そもそも、海外では置き配自体が一般的なものになっています。配達事業者の画像が、写真や録画で残るのが「Pabbit」の特徴の一つでもあるため、セキュリティ性の高い置き配として、将来的には展開できると考えています。現段階では日本国内でしっかり収益の柱を育てていくのが重要だと考えています。

質疑応答:海外での人気商品ついて

飯村:「海外ではどのあたりに注力していくのでしょうか? 人気商品はあるのか教えてください」というご質問です。

鈴木:海外でもセキュリティの高い、集合住宅向けの製品はニーズが高まっています。ヨーロッパは比較的日本市場と似たような構造もあるため、注力していきたいと考えています。

ウクライナの紛争などもあり、現在はエネルギー関係の設備に資金が注力され、住宅向けの市場に資金が回ってきていません。しかし、一段落するとヨーロッパは流れが変わってくると思っています。

海外において最大の市場となっている北米は、銃乱射事件などの大きな事件が起きるたびに、公共施設のセキュリティを求める声が高まります。そのような部分に、しっかり注力し続けていきたいと考えています。

質疑応答:今後の売上利益の成長について

飯村:「今後の売上・利益の成長はそれぞれ何パーセントを目安としていますか? その際のグロースドライバーは何でしょうか?」というご質問です。

鈴木:明確な数字は公開できませんが、成長の最大のポイントは海外市場です。海外市場での売上拡大のために、必要とされているものを作り出せる開発力の強化が重要だと考えています。

国内では、成長を維持するために、集合住宅市場のリニューアルの促進が非常に重要なポイントになります。こちらは、そのまま「Pabbit」の種をまくことにもつながります。「Pabbit」を使ってもらえる状態を日本全国に広げていくことが、10年後、20年後の大きな成長基盤になると考えています。

質疑応答:今後の配当について

飯村:「今期の配当は130円とのことですが、今後はこちらがベースになるのでしょうか?」というご質問です。

鈴木:今回、配当を大幅増額しましたが、ベースになるかということは、現段階では何とも言いかねます。しかし、資本市場からの期待感も非常に高まっているため、しっかりと株主に還元したいと考えています。

また、中期の還元方針においても、3期累計で15億円の追加還元を打ち出しています。そちらの枠を活用しながら、還元を進めたいと考えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:為替感応度について教えてください。

回答:2/6修正開示時点の感応度は、USDは1円円安で営業利益4千万円減少、ユーロは1円円安で営業利益1千万円増加、タイバーツは0.1円円安で営業利益1億5千万円減少となります。

新着ログ

「電気機器」のログ