【QAあり】ムゲンエステート、不動産市況の追い風もあり不動産売買事業が好調 営業社員増強により売上高、販売件数ともに増加

Contents

藤田進一 氏(以下、藤田):株式会社ムゲンエステート代表取締役社長執行役員の藤田進一です。それでは、2023年12月期決算についてご説明します。本日は、2023年12月期の決算概要、2024年12月期の業績予想、第2次中期経営計画の進捗状況、資本コストや株価を意識した経営の実現に向けた対応の順でお話しします。

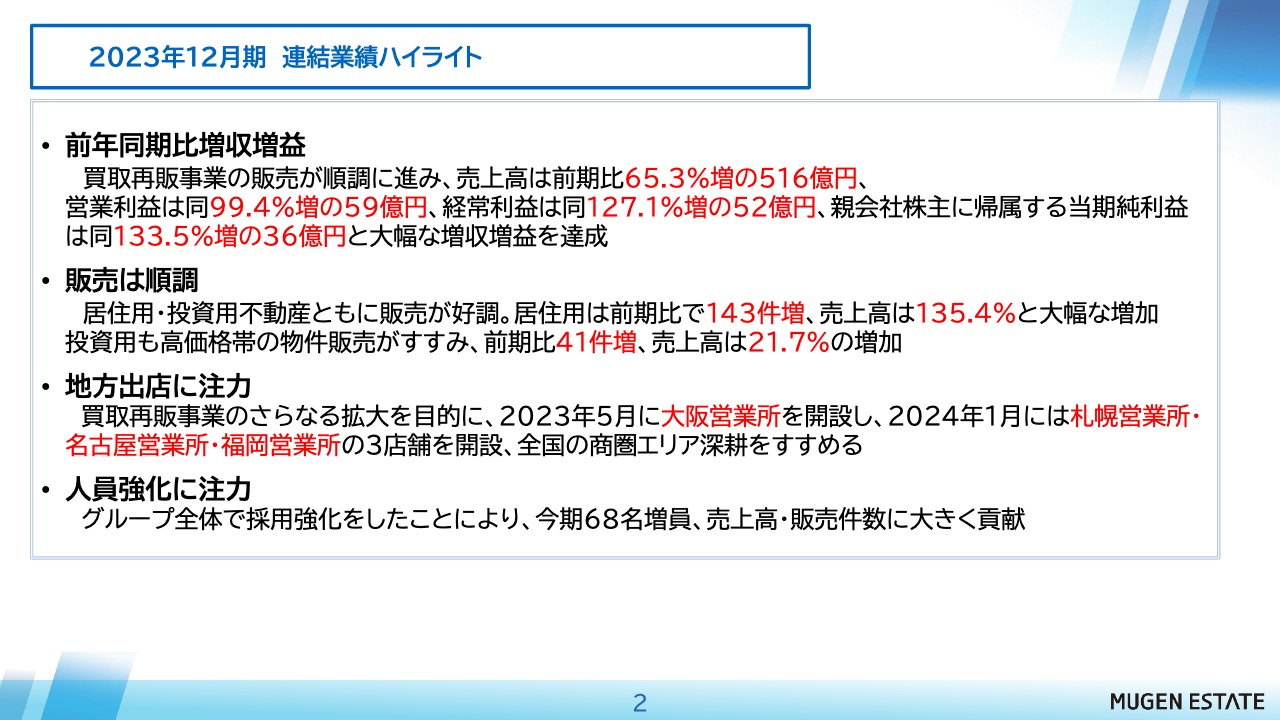

2023年12月期 連結業績ハイライト

連結業績のハイライトです。前年同期比で増収増益となりました。買取再販事業の販売が順調に進み、売上高が65.3パーセント増の516億円、営業利益が59億円、経常利益が52億円、当期純利益が36億円と大幅な増収増益を達成しました。

販売に関しては順調で、居住用・投資用不動産ともに販売は好調でした。居住用は前期比143件増、売上高は135.4パーセントと大幅に増加しました。投資用に関しても、高価格帯の物件の販売が進み、前期比41件増、売上高は21.7パーセント増加となりました。

また、地方出店に注力しました。買取再販事業の更なる拡大を目的として、2023年5月に大阪営業所、2024年1月には札幌営業所、名古屋営業所、福岡営業所の3店舗を開設しました。全国の商圏エリアの探耕を進めていきます。

人員強化にも注力し、グループ全体で採用強化をしました。今期68名の増員となり、売上高・販売件数に大きく貢献しました。

連結業績 概要

決算概要です。非常によいかたちで進んでいる不動産市況の追い風もあり、買取再販事業は好調となりました。積極的な販売活動、高価格帯の物件販売により大幅な増収増益を達成しました。

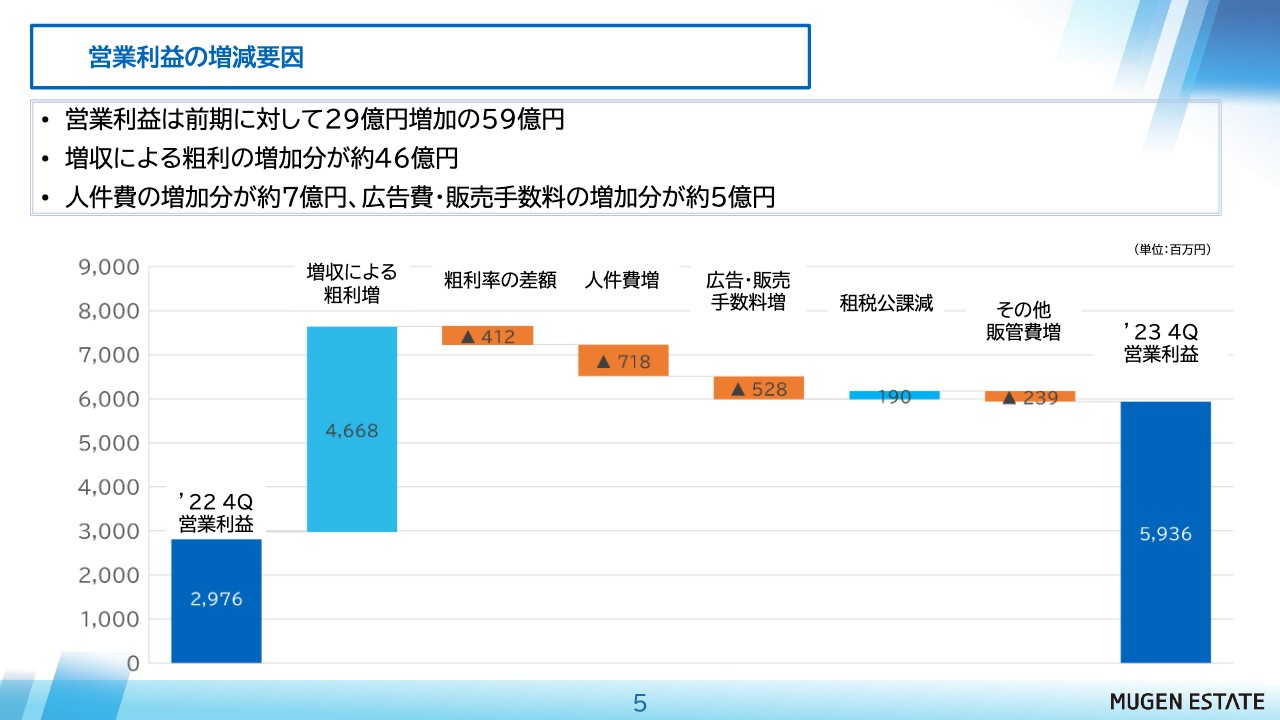

営業利益の増減要因

営業利益の増減要因です。営業利益は、前期比29億円増の59億円となりました。メインの増収部分に関しては、粗利の増加分46億円になります。販売に注力するため、利益率を1パーセントから2パーセント程度下げました。そのため、マイナス部分は粗利率の差額となります。

また、営業所を4店舗開設したため、その部分の人件費増としてマイナス7億円となっています。広告費・販売手数料に関しては、売上に対して約2.4パーセントとっているため、売上が増加した分が増加したと考えています。当社は余計な広告費等はかけていないため、こちらの水準が基準値と考えています。

租税公課の減少に関しては、販売が順調であったため、仕入の消費税の転嫁分をきちんと吸収できたところで、想定よりも租税公課減の部分が多少出たかたちになります。そして、その他の部分の販管費増という部分になっています。

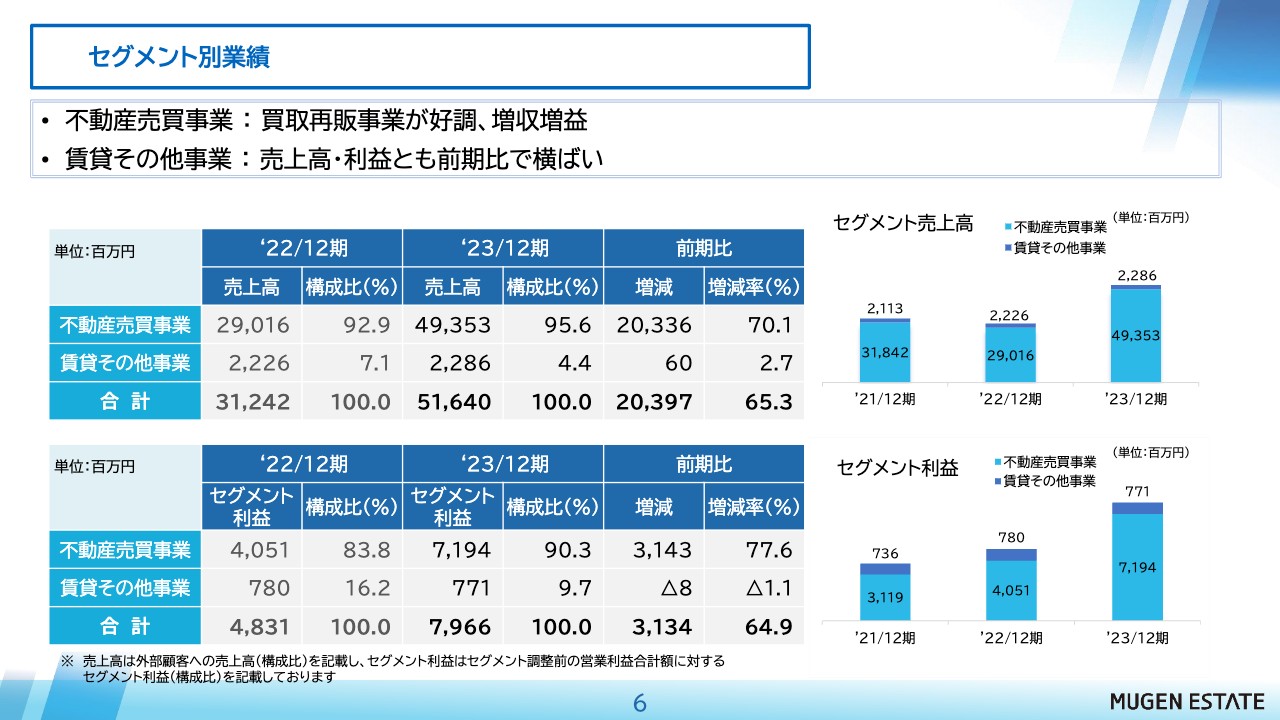

セグメント別業績

セグメント別の業績です。不動産売買事業に関しては、買取再販事業が好調で増収増益となっています。

賃貸その他事業に関しては、販売を強化したため、空室率は減少し、95パーセントから97パーセントまで埋まったものがどんどん売れていきます。仕入時点で入居率が30パーセントから40パーセントと少ないものが増えたことにより、売上は増えていない状態です。利益に関しても少し減少となっていますが、仕入を強化すれば増加する部分となります。

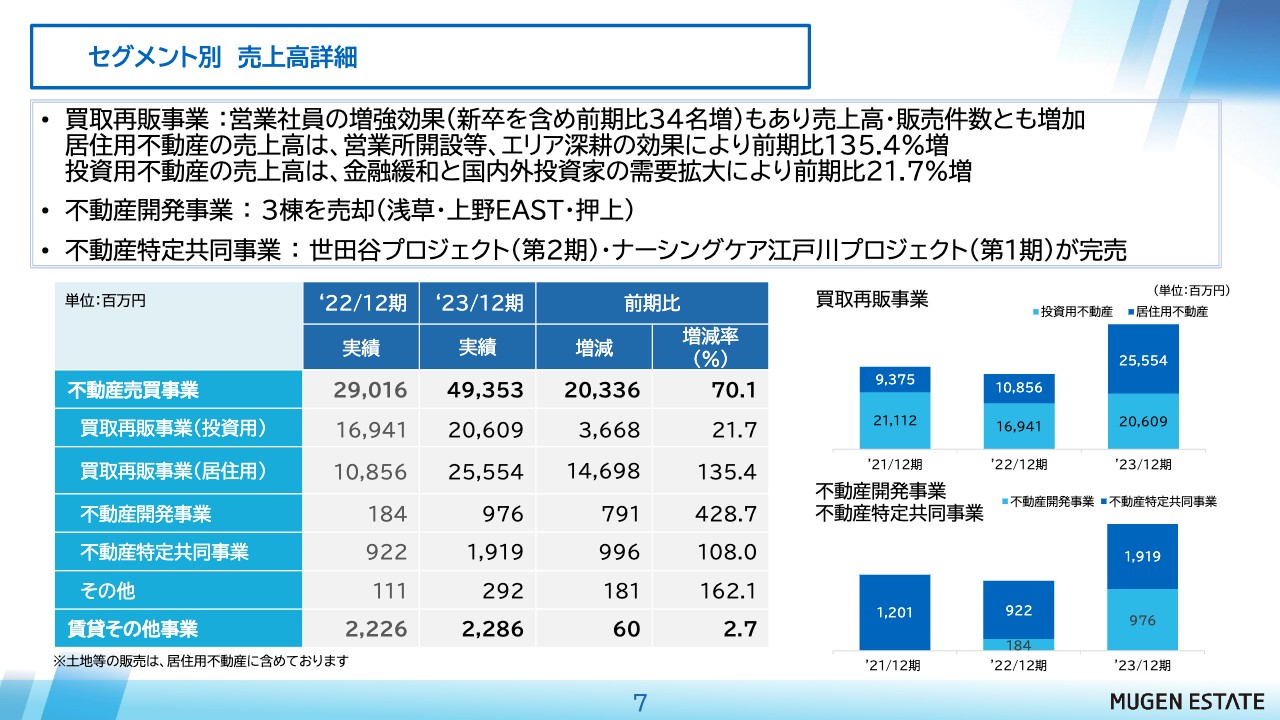

セグメント別 売上高詳細

セグメント別売上高の詳細です。買取再販事業は、投資用と居住用に分かれていますが、営業社員が新卒を含め前期比34名増加したことが、売上高、販売件数ともに増加要因となっています。

居住用不動産の売上高に関しては、営業所を開設したことにより、前期比135.4パーセント増となりました。エリア制を敷いているため、そちらを進行することにより、扱い件数が増加しました。

投資用不動産の売上高は、金融緩和と国内外の投資家の需要拡大により、前期比21.7パーセント増となりました。

不動産開発事業に関しては、今まで新築を建てられない状態であったため、利益を優先するかたちで売却を抑えていましたが、今年は3棟を売却しました。

不動産特定共同事業は、2022年の「世田谷プロジェクト」の残りの部分と、現行の「ナーシングケア江戸川プロジェクト」が完売というかたちで売上を上げることができました。

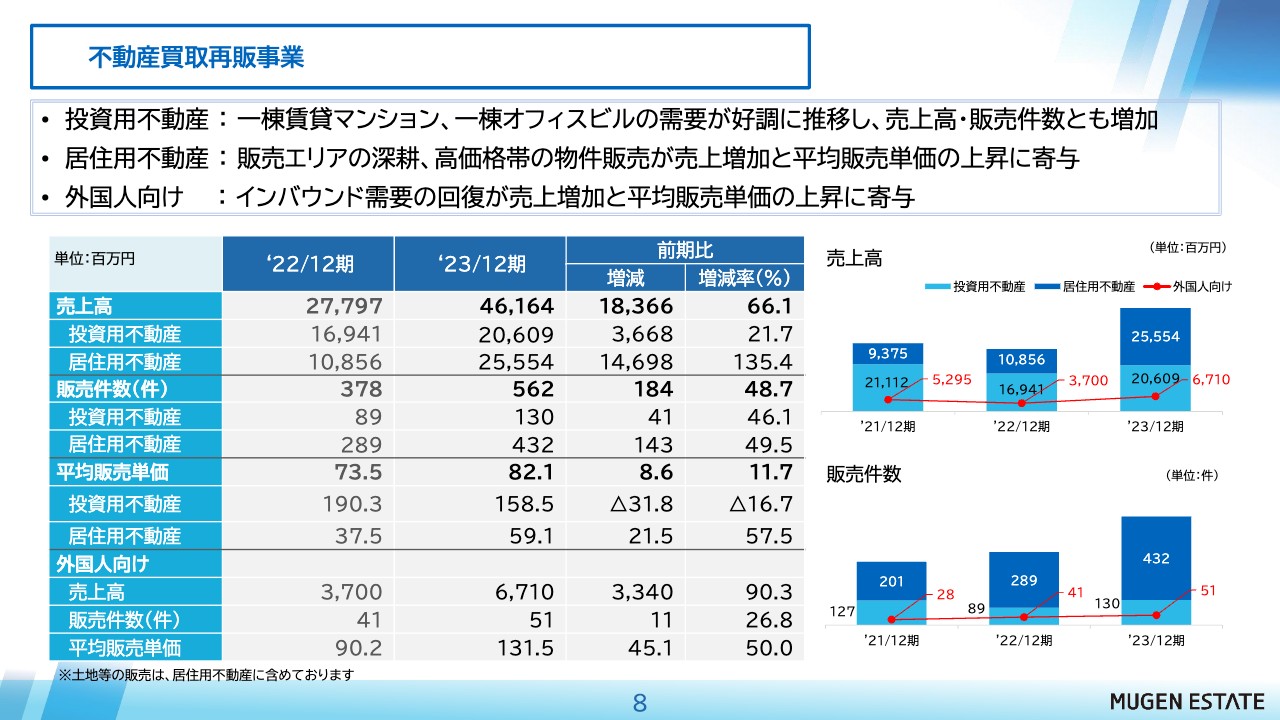

不動産買取再販事業

不動産買取再販事業についてです。投資用不動産では、一棟賃貸マンション、一棟オフィスビルの需要が好調に推移し、売上高・販売件数ともに増加しています。

居住用不動産に関しては、販売エリアの深耕、新営業所の開設、そして高価格帯物件の販売を行いました。港区、中央区、千代田、世田谷等の1億円を超える物件、中古注文住宅、タワーマンションの高単価の部屋などを販売したことが、売上増加と平均販売単価の上昇に寄与しています。

外国人向けに関しては、インバウンド需要の回復が、売上増加と平均販売単価の上昇に寄与しています。特に、中華圏が増加しています。

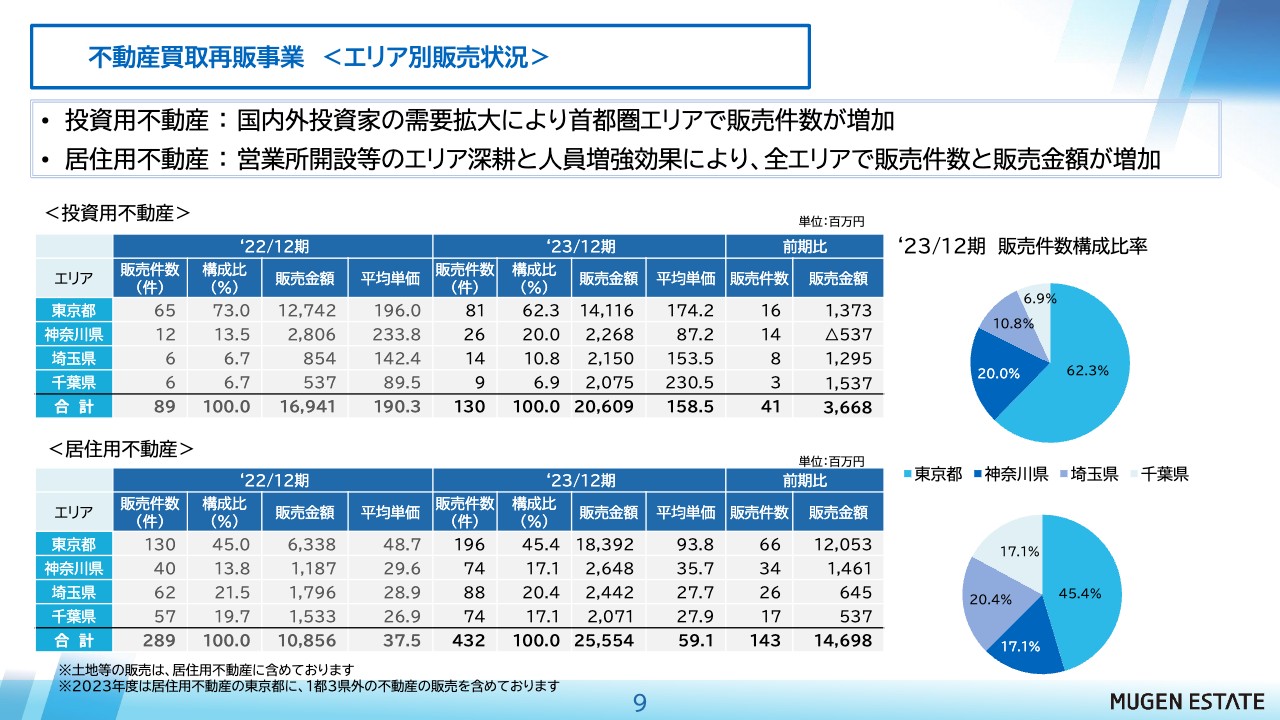

不動産買取再販事業 <エリア別販売状況>

不動産買取再販事業のエリア別販売状況です。投資用不動産は、国内外投資家の需要が拡大しており、首都圏エリア、特に東京都が増加しています。

居住用不動産に関しては、営業所開設等のエリア深耕により、全エリアで販売件数と販売金額が増加となっています。居住用不動産を増やすことにより件数が増え、投資用不動産の情報も入ってきますので、良いかたちだと思っています。

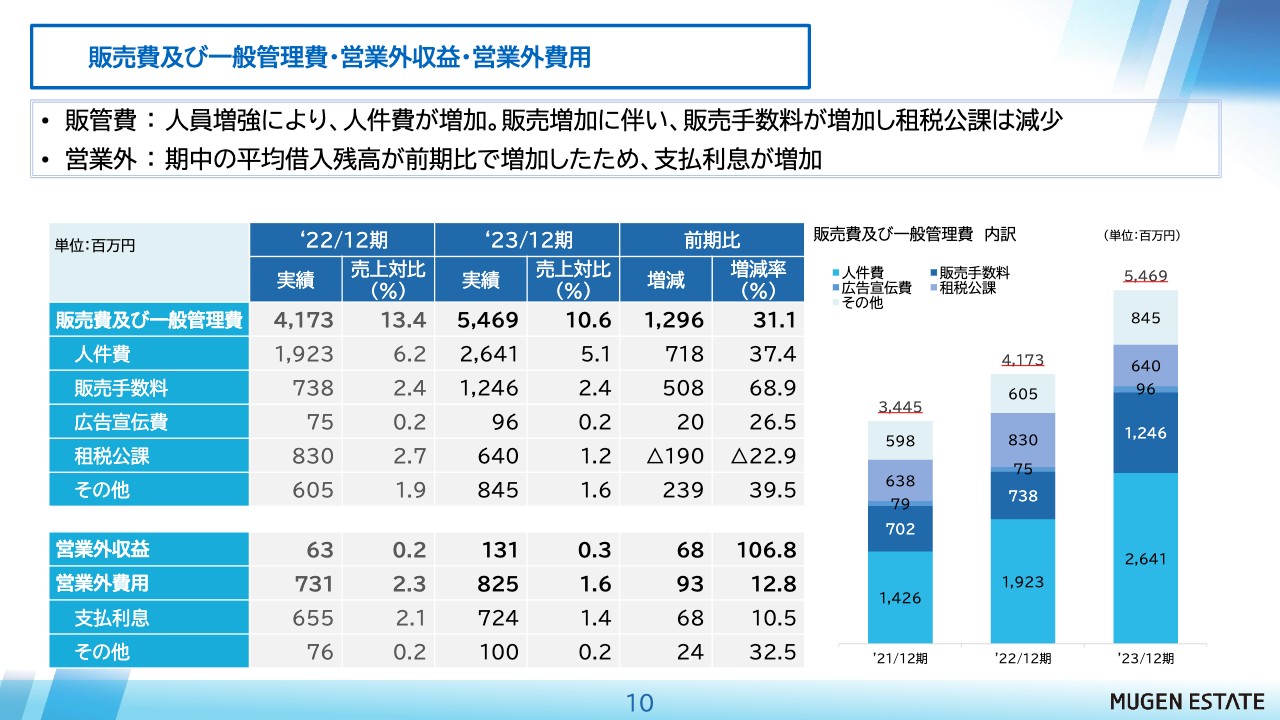

販売費及び一般管理費・営業外収益・営業外費用

販管費に関しては、人員増強により、人件費が増加しました。2024年から2025年にかけて、人材がどんどん育っていけば十分回収できると考えています。

販売手数料に関しては、売上対比2.4パーセントは前期比と同じであるため、この水準で抑えていけば、利益はきっちり確保できると思っています。

租税公課に関しては、仕入時の消費税の問題がありますが、そちらは販売できちんと吸収したかたちです。

営業外に関しては、期中の平均借入残高が前期比で増加したため、支払利息が増加しています。物件を購入するときに、仕入価格のうち約7割の借入をしているため、支払利息がある程度ないと、武器が少なくなるかたちになります。そのため、営業外費用は仕入に合わせて増えていくと思っています。

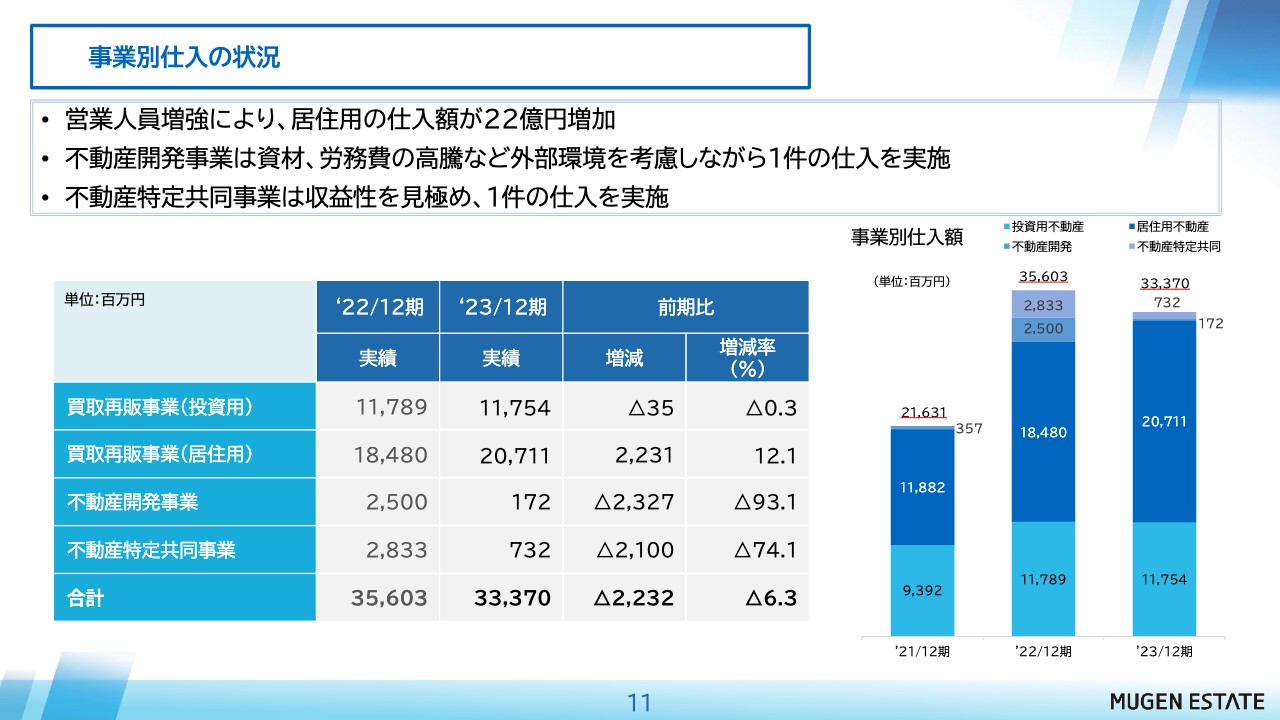

事業別仕入の状況

事業別仕入の状況です。営業人員の増強により、居住用不動産の仕入額は22億円増加しました。営業所などが地道に回り、物件数・金額を増やしました。

新規事業である不動産開発事業は、資材、労務費の高騰などの外部環境を考慮しながら1件の仕入を実施しました。当初は約100平米の小さな物件を建てていましたが、建築費が高騰しているため、平米数がもう少し必要です。そのため、現在は200平米ぐらいと建築費の平米単価を下げるようなかたちで、努力しています。

不動産特定共同事業は、今は収益物件が上がっているため、収益性を見極めながら、1件の仕入を実施しました。

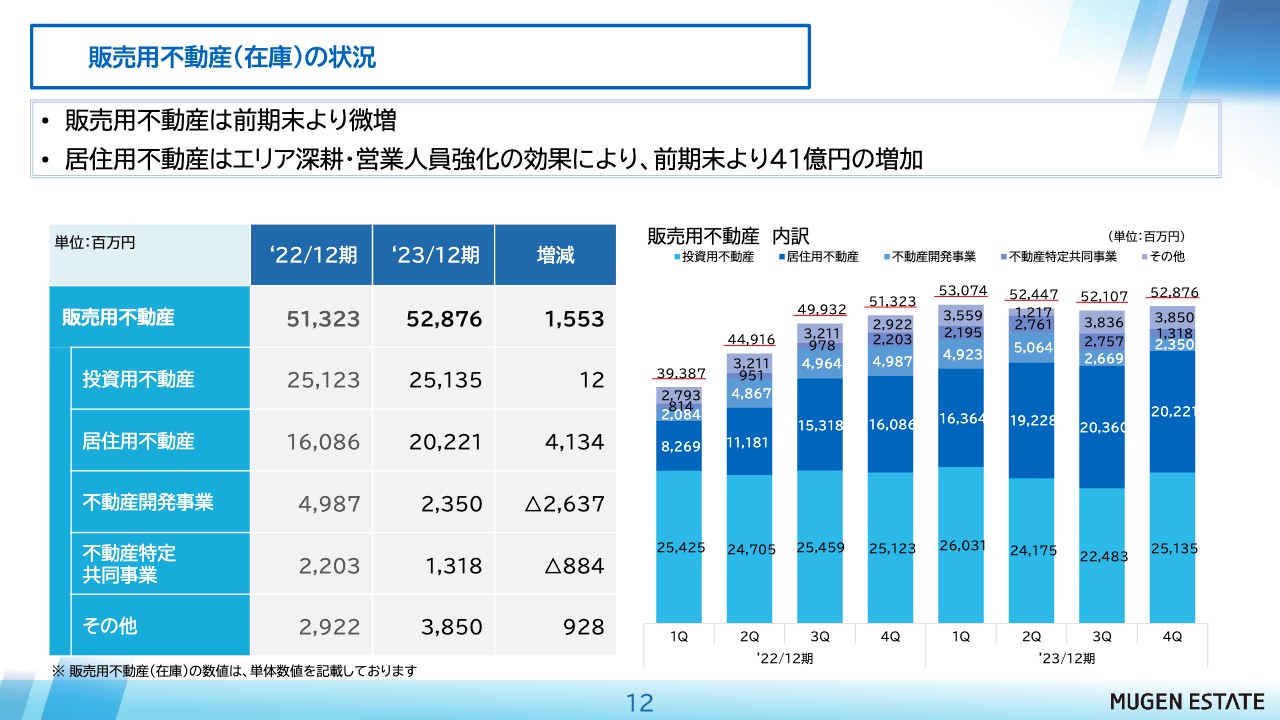

販売用不動産(在庫)の状況

在庫の状況です。販売用不動産は前期末より微増となりました。

居住用不動産に関しては、エリア深耕、営業人員増加の効果により、前期末より41億円の増加となっています。投資用不動産に関しては、売却を順調に進めたため、きちんと入れ替えができていると思っています。

不動産開発事業は、慎重に見ているため、きちんと利益のあるものに変わっていくと考えています。不動産特定共同事業も、少し下がっているかたちです。

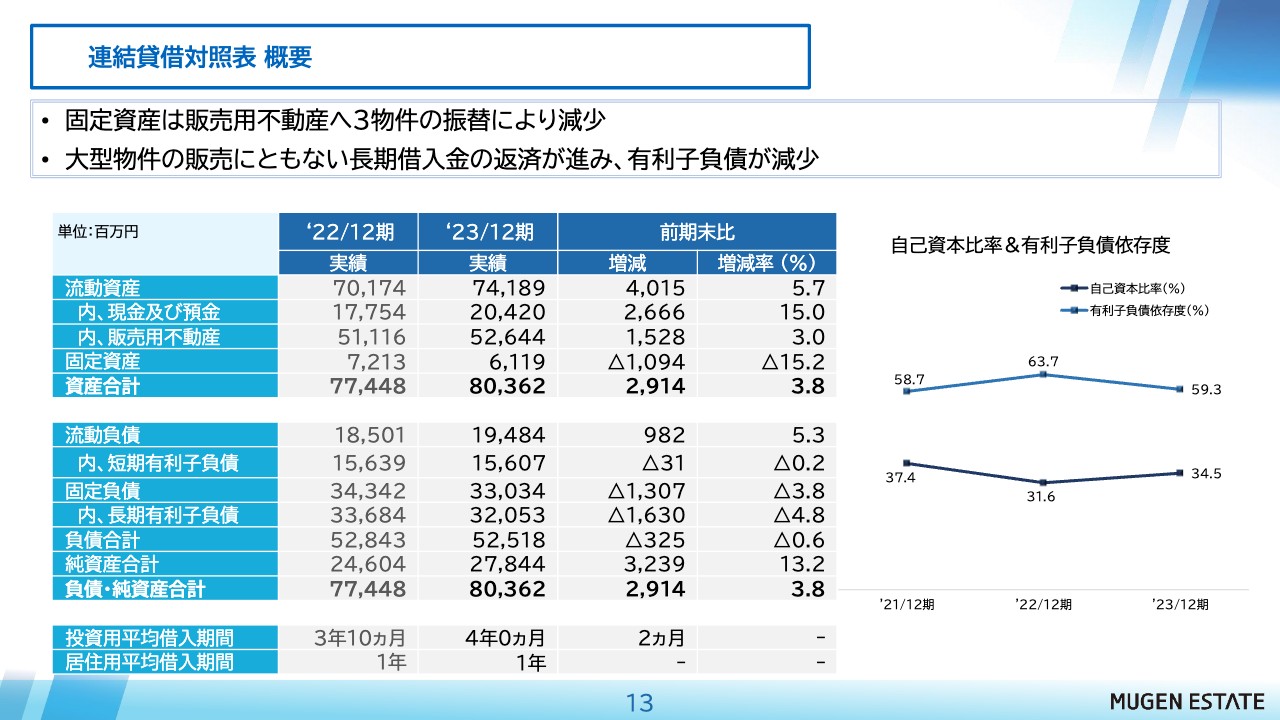

連結貸借対照表 概要

連結貸借対照表の概要です。固定資産に関しては、投資用マンションやビルの3物件を振替したことにより減少しています。

また、大型物件の販売に伴い、長期借入金の返済が進み、有利子負債は減少しています。基本的に、投資用不動産は長期、居住用不動産は短期というかたちで借入しています。

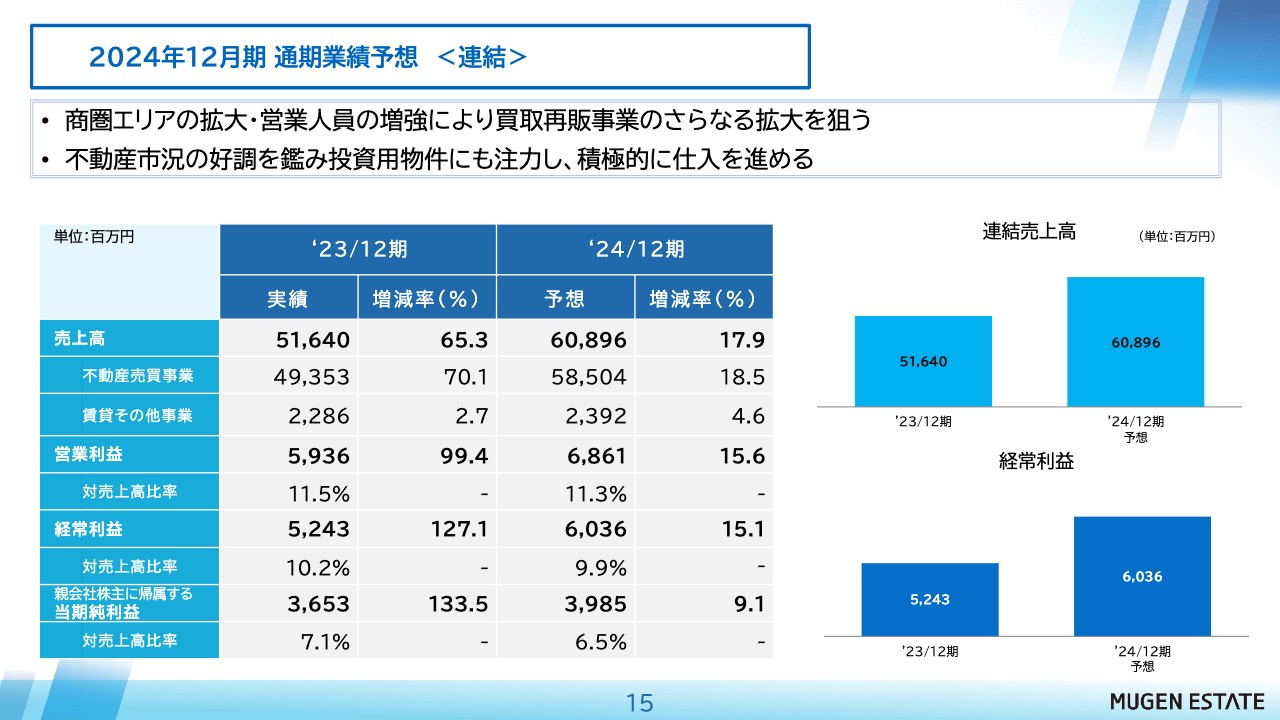

2024年12月期 通期業績予想 <連結>

2024年12月期の通期業績予想です。商圏エリアの拡大・営業人員の増強により、買取再販事業の更なる拡大を狙っていきます。そして不動産市況の好調を鑑み、投資用物件にも注力し、積極的な仕入を進めていきます。

今回の中計作成時には、収益不動産よりも居住用不動産に注力するお話をしました。居住用不動産を進めながら、今は投資用不動産が活況であるため、仕入の体制を早めに整えて、販売をしていくことを考えています。

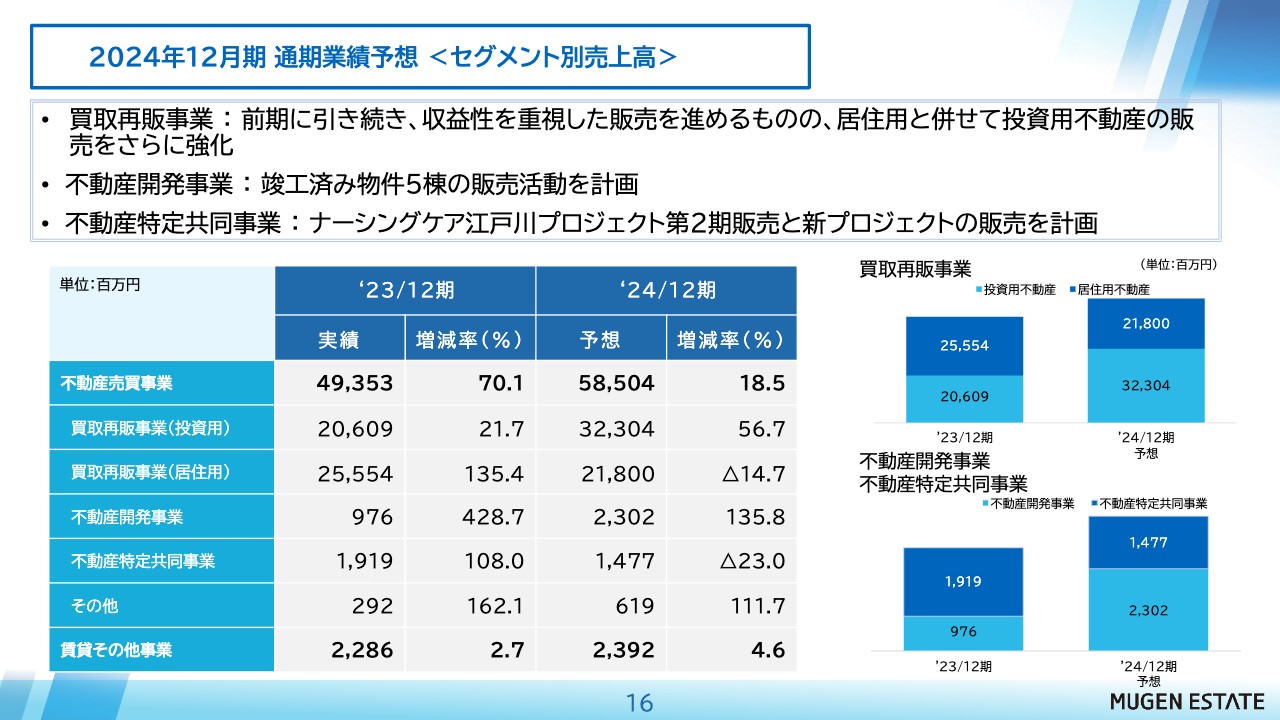

2024年12月期 通期業績予想 <セグメント別売上高>

セグメント別売上高です。買取再販事業は、前期に引き続き、収益性を重視した販売を進めるものの、居住用とあわせて投資用の販売をさらに強化していきます。

不動産開発事業は、竣工済みの物件の販売を計画しています。こちらも順調に引き合いが多く、良いかたちで進んでいけると思います。

不動産特定共同事業は、「ナーシングケア江戸川プロジェクト」第2期の販売と、新プロジェクトの販売を計画しています。売上高に関しては、予算が少し減りますが、順調に進めていきたいと思っています。

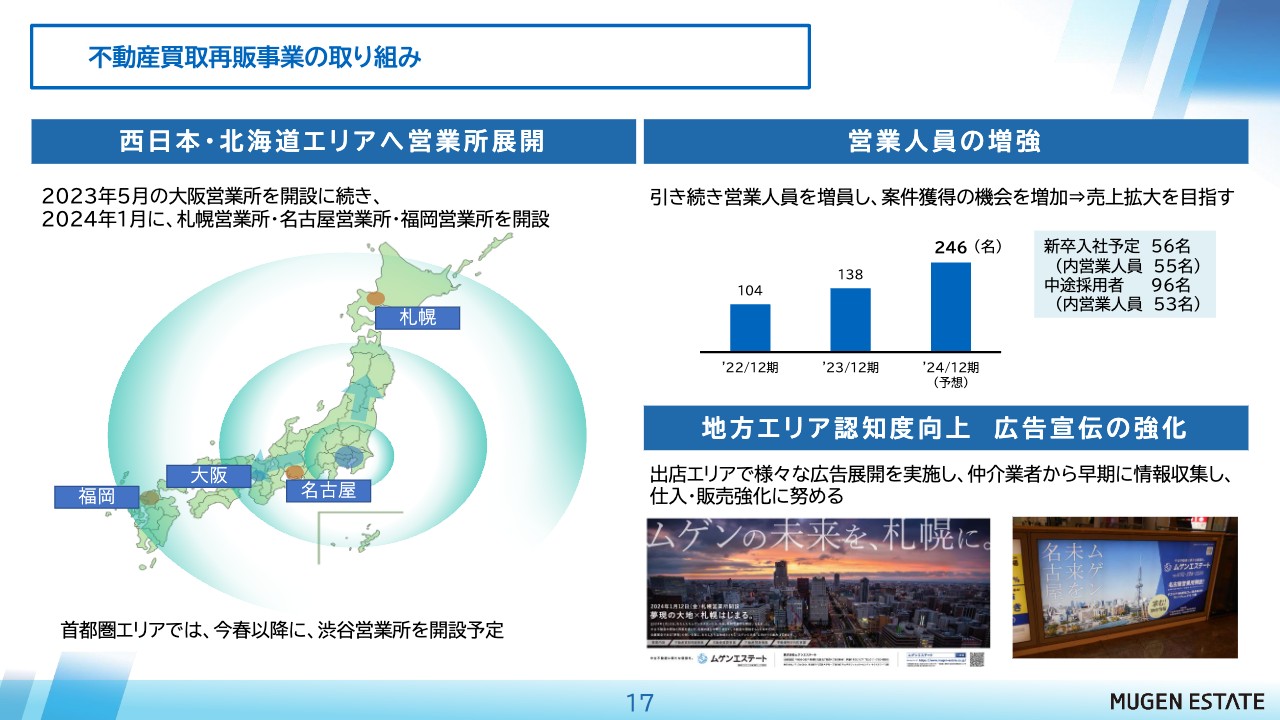

不動産買取再販事業の取り組み

不動産買取再販事業の取り組みです。当社は、1都3県、首都圏で展開していましたが、大阪へ進出、そして福岡、名古屋、札幌で営業所を開設しています。

こちらに関しては、もともとは居住用不動産のみというかたちでしたが、今は投資用不動産の仕入も行う体制をとっており、借入に関しても、工事に関しても、準備を進めています。

今春以降には、渋谷の営業所で人数をかなり増やします。こちらも開設予定で、事務所もすでに借りており、準備を進めています。

スライド右上のとおり、営業人員も増強しています。今、人を採るのもなかなか難しい状態ですが、今年の4月に新卒が56名、うち営業が55名、そして中途の採用者は96名、うち営業人員53名、合わせて営業では108名をプラスするかたちで動いています。

そして、地方エリアでの認知度の向上です。やはり首都圏でずっと仕事をしていたことから、地方ではまだ浸透していない部分があるため、札幌・名古屋・福岡において、当初はほとんど行っていなかった広告宣伝を電車の駅やバスのラッピングに出すなど、いろいろなことをしながら、特に業者さんに知っていただく取り組みを進めています。

不動産開発事業・不動産特定共同事業の取り組み

不動産開発事業・不動産特定共同事業の取り組みです。開発事業では、今年度は3月末に平井の物件が竣工予定です。こちらは店舗と住居の混合の物件です。また、十条の物件は、十条駅からすぐのところにあり、3階までの店舗と住居が入ります。こちらは商店街の中にあり、かなり良い物件だと思っています。

不動産特定共同事業では、ナーシングケアの江戸川プロジェクトが4億円、そして、すみだ両国のプロジェクトも、春以降に展開し、年内に数字を上げていくかたちで進めていきます。

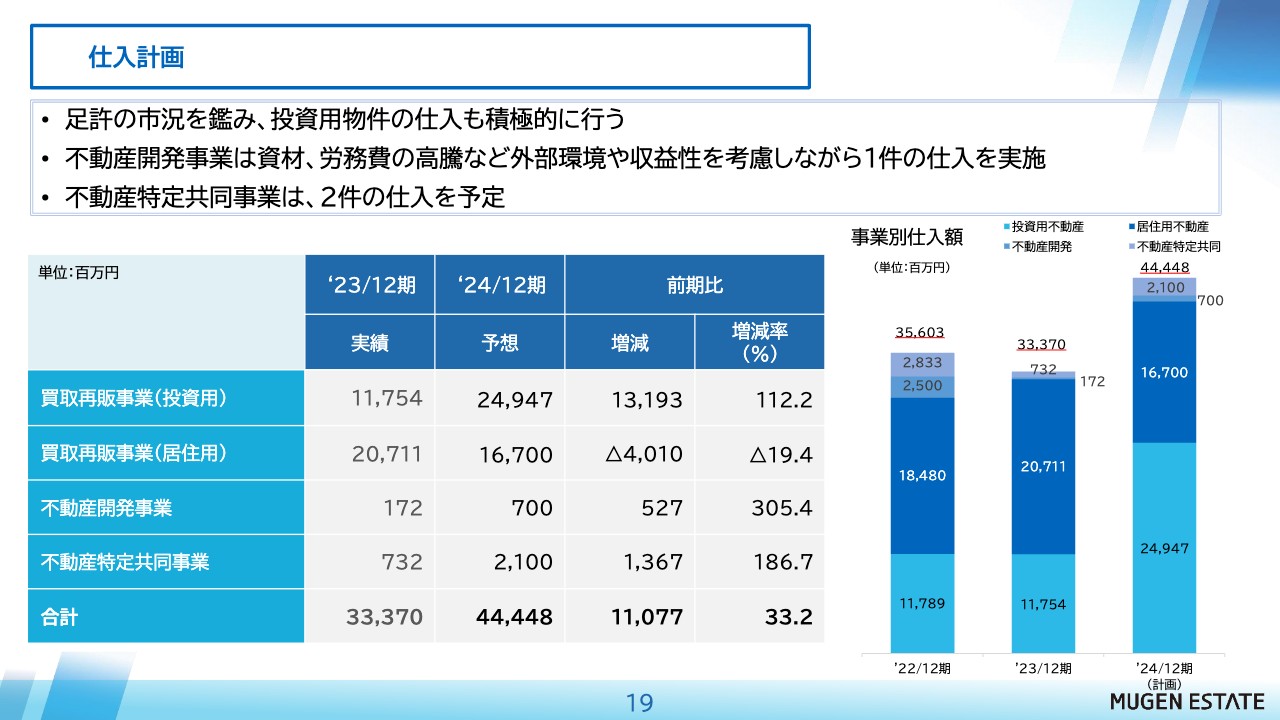

仕入計画

仕入計画です。足元の市況を鑑み、投資用物件の仕入も積極的に行うことを考えています。

今、居住用は、戸建ての動きが鈍いという話もありますが、やはり買い替えの需要や転居に伴う住居の必要性はあり、買う人がいない場合には賃貸のほうに回ってくると思います。そのために投資用の住居を買っておき、そこに賃付けをして、販売していくという需要がかなり出てくるのではないかと思っています。

不動産開発事業は、資材、労務費の高騰などの課題もありますが、1件は必ず仕入れを実施しようと考えています。また、ネタもかなり出てきているため、少し大きめの物件も考えながら行っていこうと思っています。

こちらは、1年後や2年後の売上につながることから、早め早めに手を打っていかなければいけませんので、この部分もがんばっていきます。

不動産特定共同事業では、2件の仕入を予定しています。こちらは、今の既存の物件、中古の物件を充てるため、開発事業より短いスパンで仕入を行うことができますし、売上も1年から1年半ぐらいと早く立つのではないかと考えています。

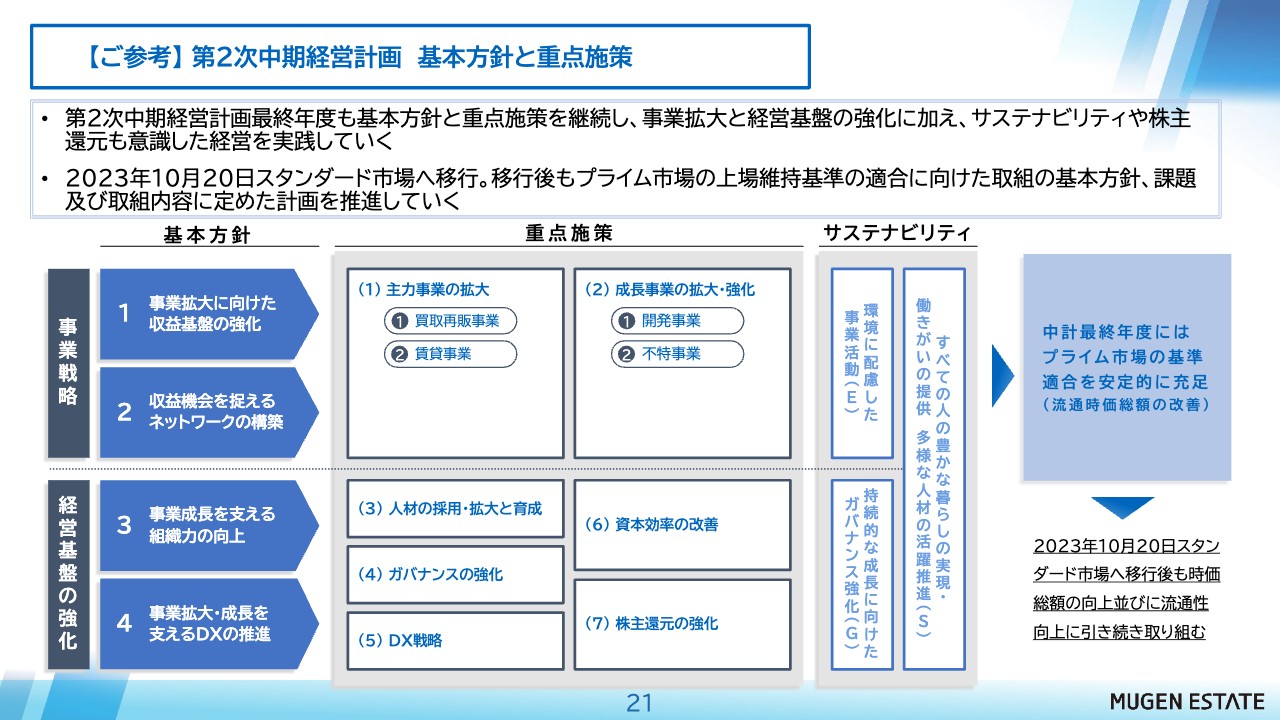

【ご参考】第2次中期経営計画 基本方針と重点施策

第2次中期経営計画の進捗状況です。基本方針と重点施策に関しては、2024年度の施策の中に織り込んでおります。

今後考えなければならないのが、サステナビリティの問題です。後ほどご説明しますが、ESGに関連しているものをきちんと実施していきます。

そして、一番右に記載のとおり、今はスタンダード市場ですが、プライム市場の基準適合を安定的に充足するための取り組みを行っていきます。時価総額・流通時価総額の改善に加えて、取締役の構成等に関してもすでに取り組みを始めているため、公表できるようになれば、またお話したいと思っています。

第2次中期経営計画 連結数値目標の修正

2024年度の修正計画は、先ほどご説明したとおりです。532億円から608億円へ売上高を増やし、利益も増やしていくということで進んでいます。

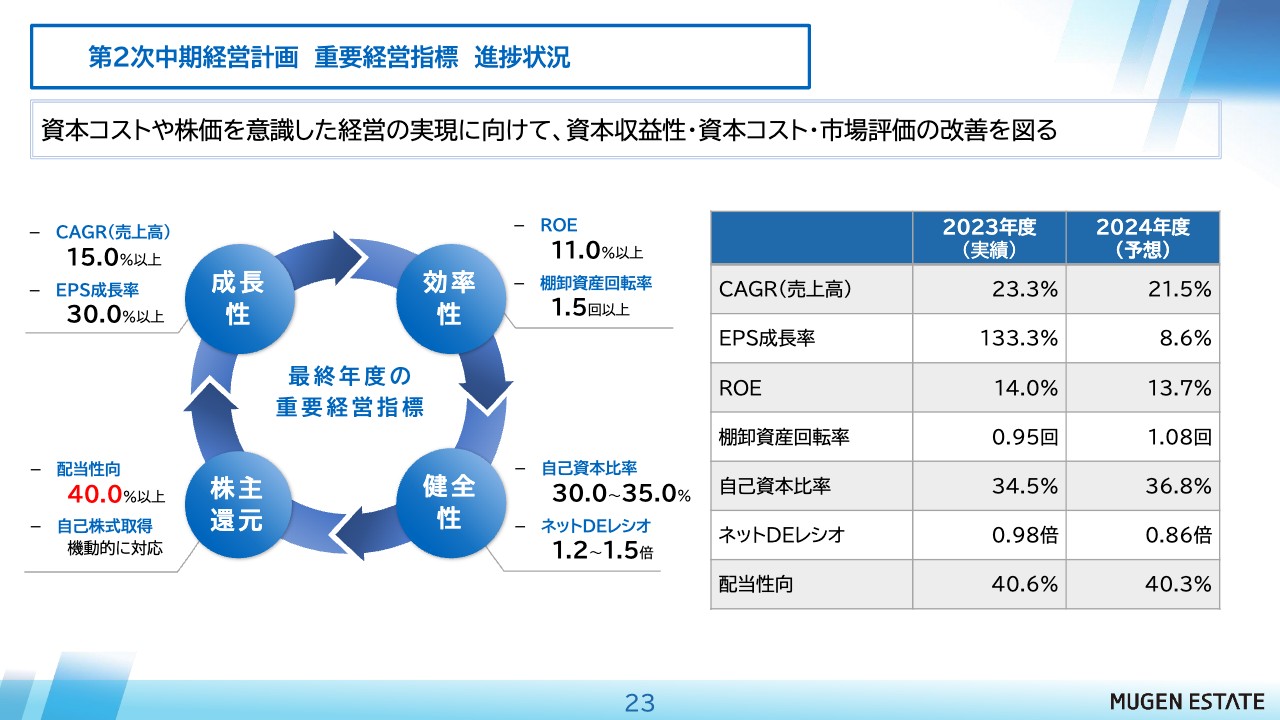

第2次中期経営計画 重要経営指標 進捗状況

第2次中期経営計画の重要経営指標の進捗状況です。赤色で書いているとおり、配当性向40パーセント以上を目指し、株主還元を進めていきます。そして成長性も追っていきます。効率性は一番難しい部分ですが、2017年から2018年の時ぐらいの水準にしっかりと戻していくようなかたちで考えています。健全性に関しては、良いかたちで維持できていると思います。引き続き安全性を保ちながら、効率もきちんと上げることを計画していきたいと思っています。

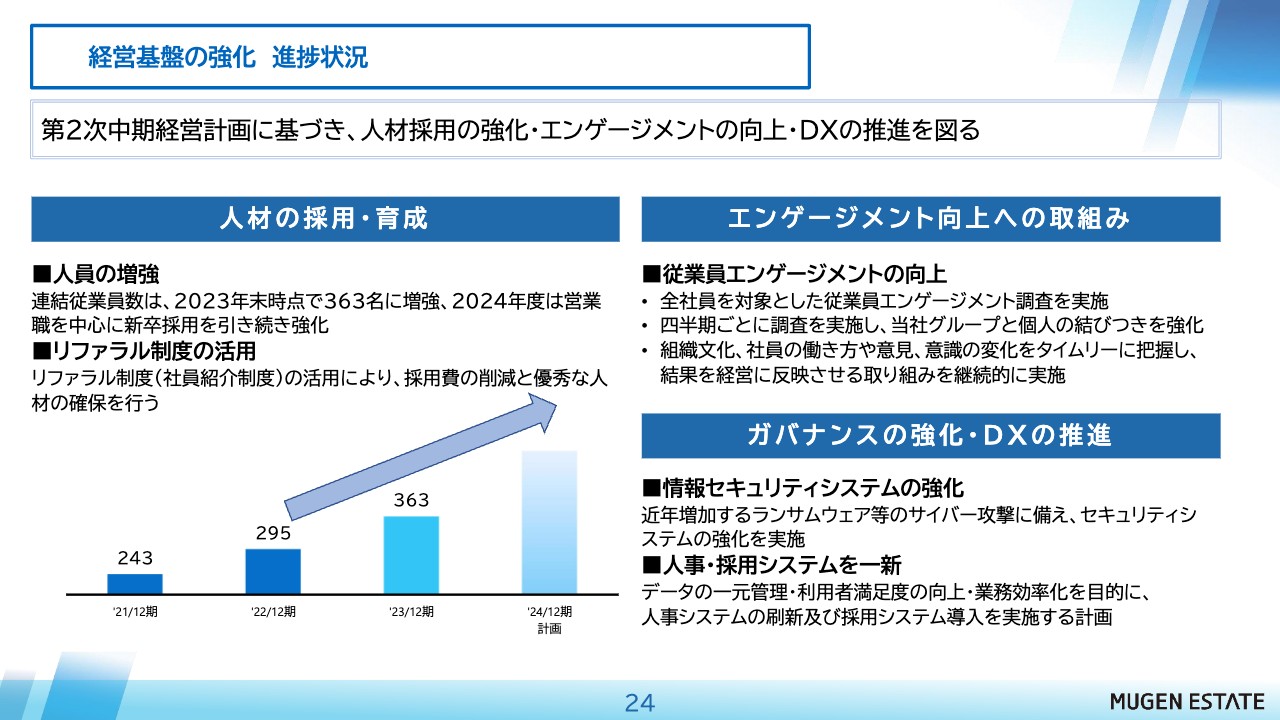

経営基盤の強化 進捗状況

経営基盤の強化・進捗状況です。左側の、人材の採用・育成は、先ほどもご説明しましたが、新卒採用を中心に人員の増強を行っていきます。

また、リファラル制度を活用しています。当社は、もう10年ほど前から、社員の紹介による採用にかなり力を入れています。当社の良いところ、悪いところを社員に伝えることでミスマッチをなくし、離職率を減らすことにかなりつながっていると思います。

スライドには書いていませんが、アルムナイ制度のように、一度退職した人たちが戻ってくることもあります。今年も2名ほど確定していますが、戻る人がけっこう多い会社です。そのような部分を大事にしながら、人材育成や、人が足りない部分の補充をしていきたいと考えています。

ただ採用と教育を行うだけではなく、従業員のエンゲージメント調査も行っています。アプリを使いながら、どの部分が弱くなっているか、強みはどこか、などの確認を3カ月に1回実施し、その結果について部長・課長が一緒に考えていく、といったことを現在行っています。

そして、右下のガバナンスの強化・DXの推進です。情報セキュリティ系は、データを失えば大変なことになるため、システムの強化を行っていきます。人事・採用システムについても、やはり急激に人が増えているため、どのような資質を持った人がいるか、といったことを管理しながら、適材適所へ持っていくためにも、今、システムの入れ替えを検討しています。

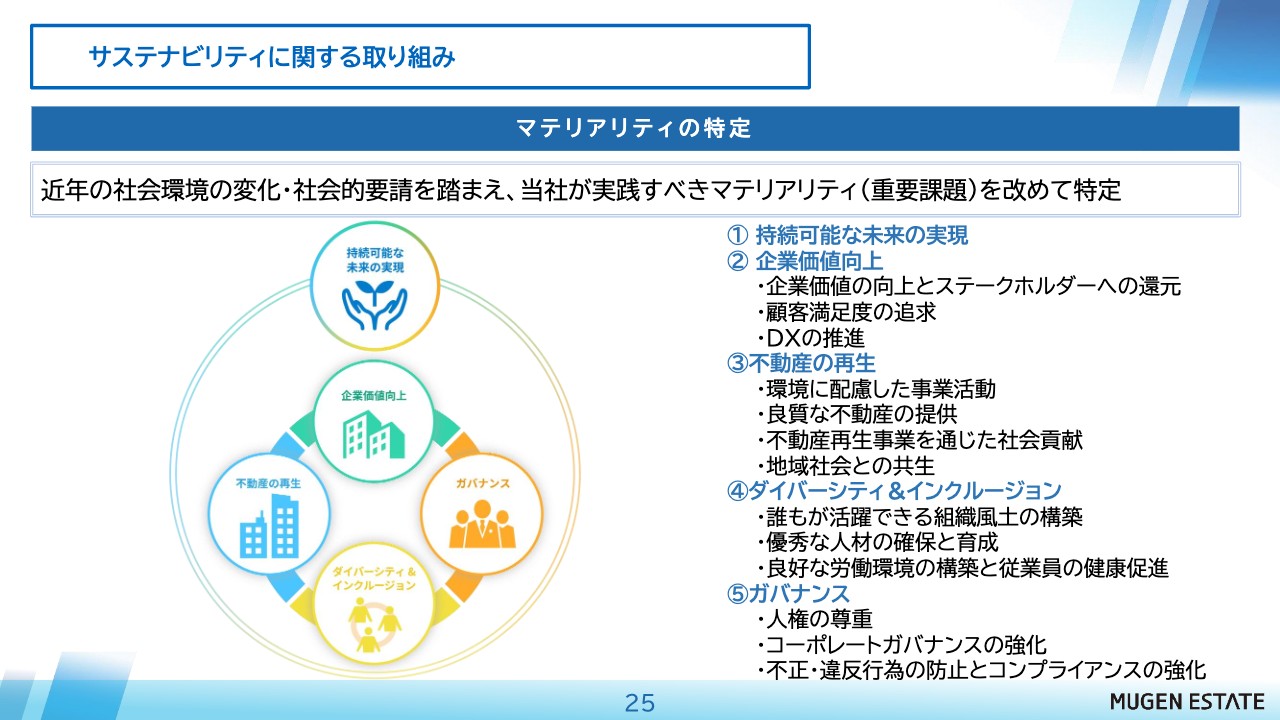

サステナビリティに関する取り組み

サステナビリティに関する取り組みとしては、マテリアリティの特定を行いました。社員のことを考えながら、スライドの5つの項目を重要課題と決め、委員会を作って取り組みを進めています。

サステナビリティに関する取り組み

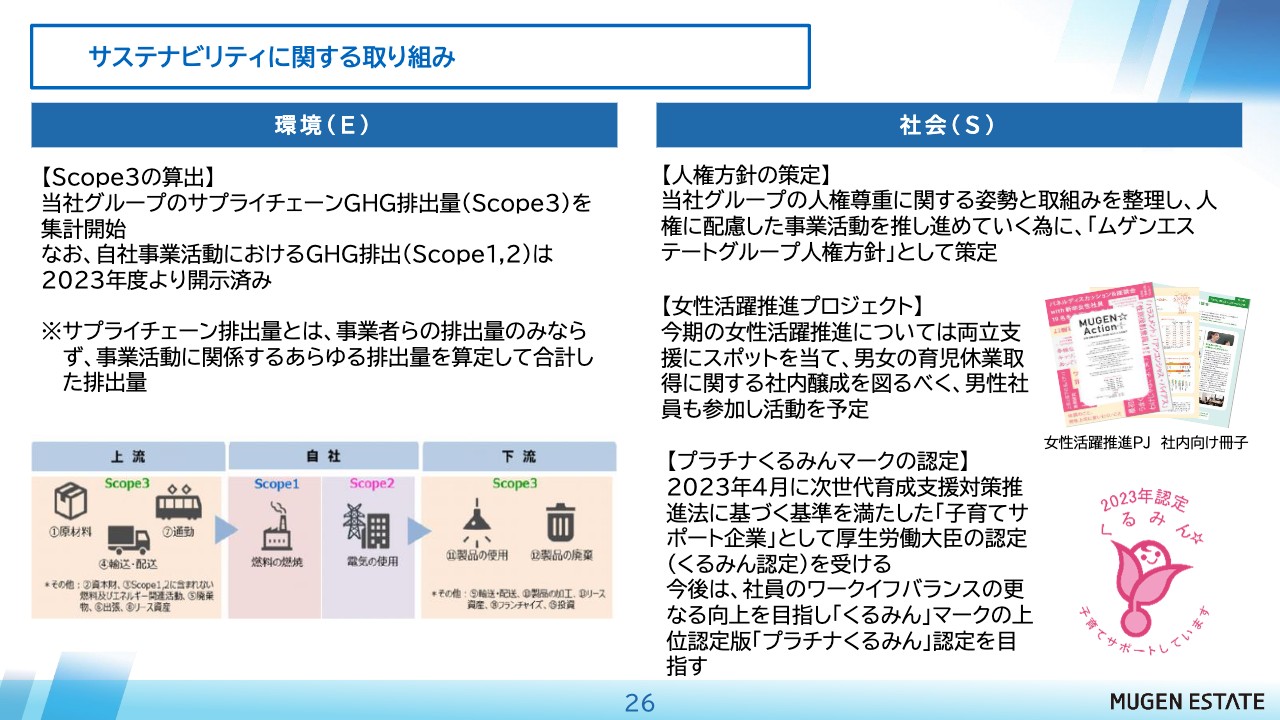

環境については、Scope1とScope2は、2023年に開示済みとなったため、現在はScope3にアタックしています。

社会については、人権方針の策定を発表し、女性活躍推進プロジェクトも2年前から始めました。第2回になる今年も、プロジェクトに今までのメンバーに加えて、新しい人も入れながら、男性社員も入れて、お互いの立場をきちんと見ていくといったことで、よりいっそう活躍できる場を作っていこうと考えています。

そして、「プラチナくるみん」マークの認定です。現在、「くるみん」認定を受けていますが、そのもう1つ先の「プラチナくるみん」の認定を目指して、今いろいろな取り組みを行っています。

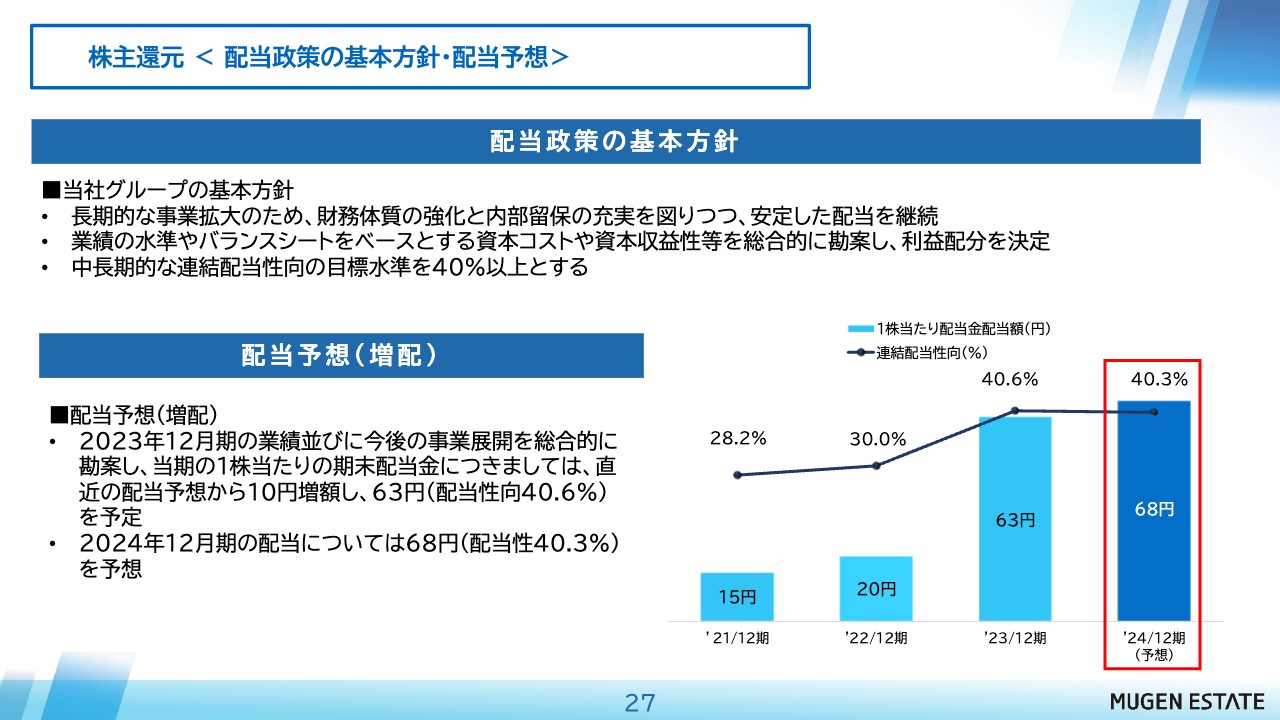

株主還元<配当政策の基本方針・配当予想>

株主還元、配当方針政策の基本方針としては、配当性向の目標水準を40パーセント以上にすることを考えています。配当は、2023年度は63円、2024年度は68円で進めていきたいと考えています。

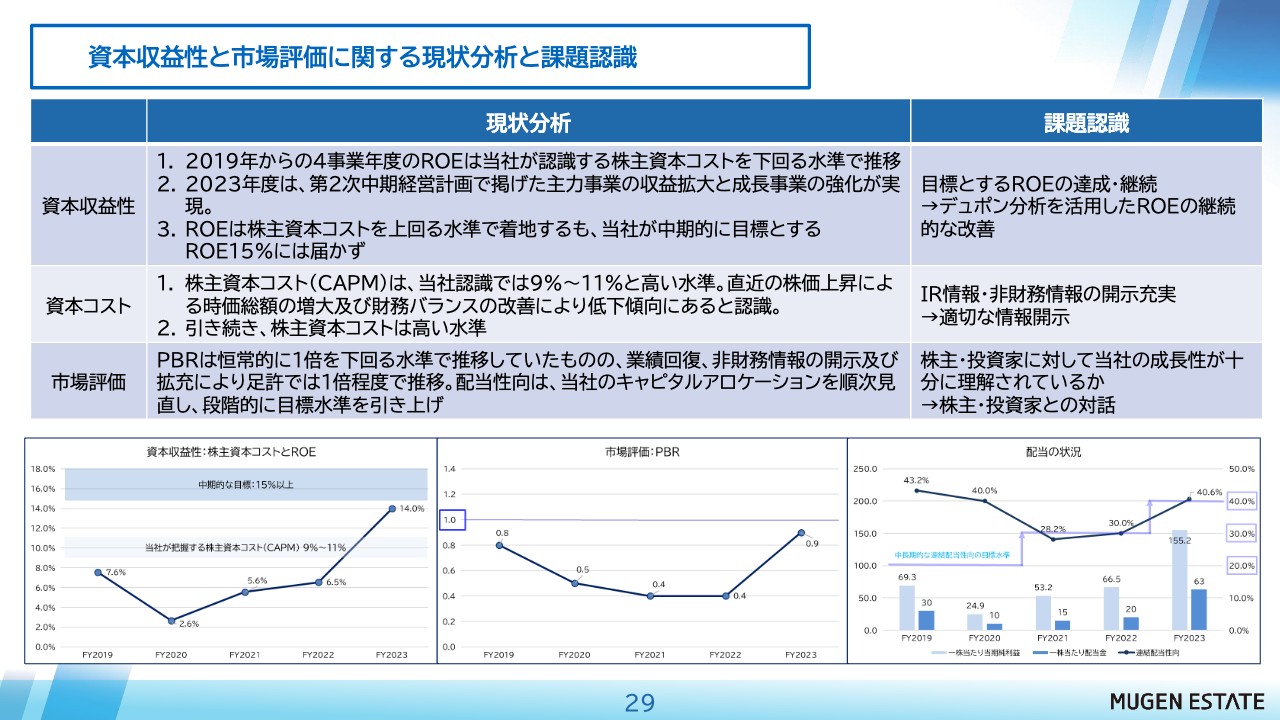

資本収益性と市場評価に関する現状分析と課題認識

最後は、資本コストや株価を意識した経営の実現に向けた対応についてです。

当社の現状の分析と課題を、資本収益性・資本コスト・市場評価の面から、スライドのようにまとめました。これらに関して、次ページ以降で対策をご説明します。

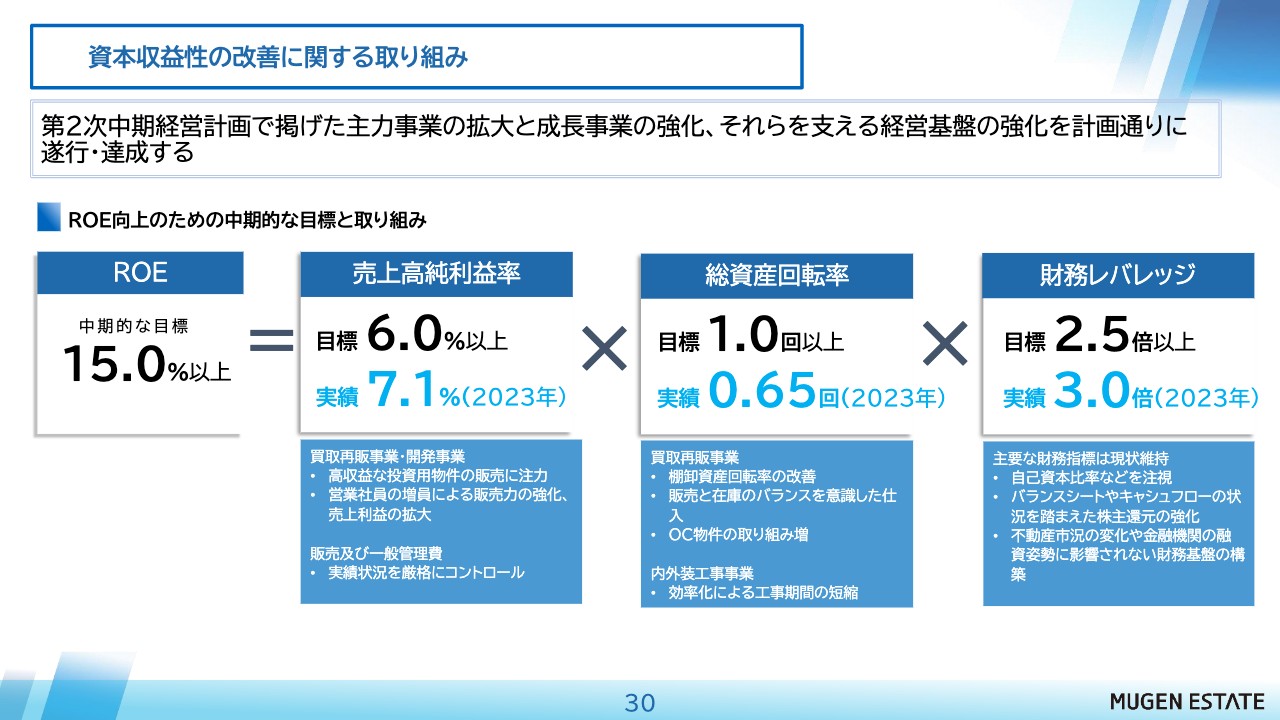

資本収益性の改善に関する取り組み

資本収益性の改善に関する取り組みです。当社のROEを分解すると、売上高純利益率は7.1パーセントで、目標値よりもプラスになっています。そして、スライド右端の財務レバレッジも、自己資本比率を保ちながらも3倍ぐらいということで、こちらもプラスになっています。

問題は、総資産回転率です。こちらをどう増やしていくか、ということをメインに、今年の強化を行っています。

今までは、商品としての投資用不動産をかなり持っていましたが、上がり相場であったため、ギリギリまで販売を行わないかたちになっていました。しかし、総資産の回転率を上げる場合には、その部分を売却しなければいけません。昨年も1パーセントから2パーセントは利益率を落としましたが、高粗利で回転させていくことが必要です。そのため、販売と在庫のバランスを考えながら、新しいものを販売することで新しい利益を取っていくという施策を実行していきます。

内外装工事事業についても、今、職人さんの問題や資材価格の高騰など、課題はいろいろありますが、そのような部分も確実に手配して、工期を少しでも短くしたいと考えています。そこで、DXを取り入れ、基幹ソフトやアプリを入れてどんどん管理をすることで工期を早める工夫をしています。

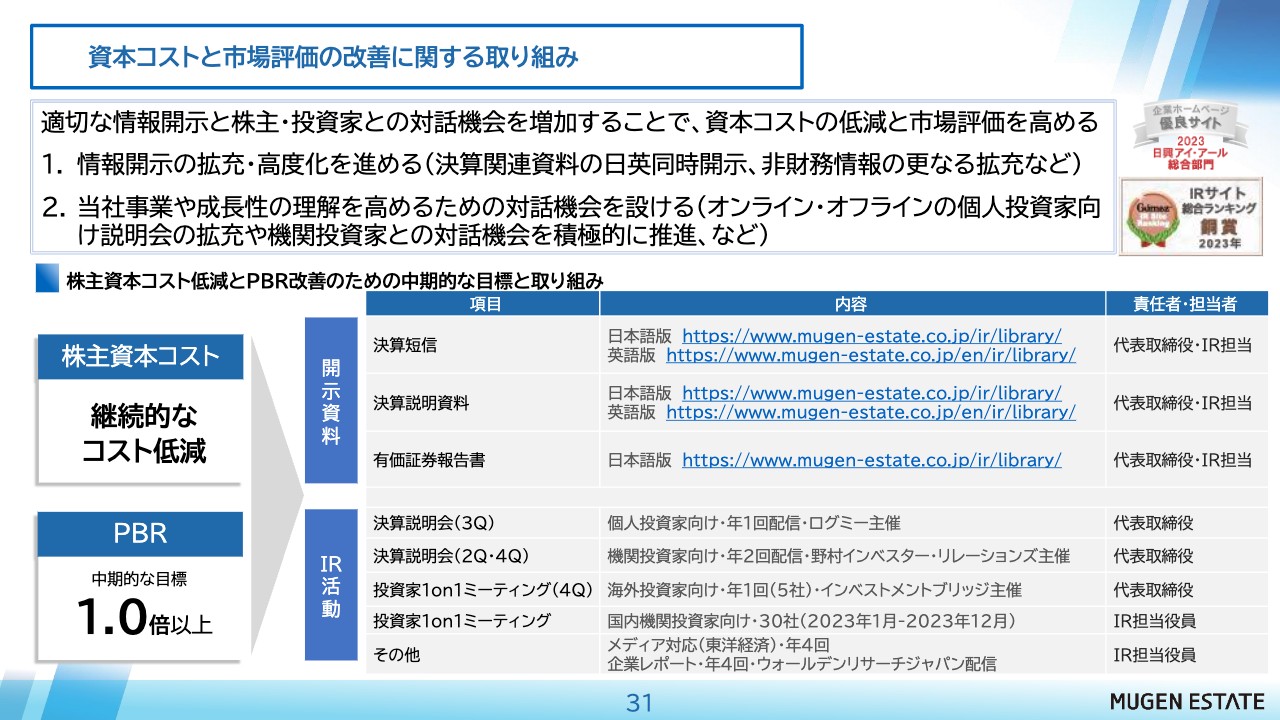

資本コストと市場評価の改善に関する取り組み

資本コストと市場評価の改善に関する取り組みは、スライド記載のとおりです。株主資本コストは、継続的なコスト低減を目標としています。

PBRは、やはり1.0倍以上を目指します。

開示資料はスライドに3点記載していますが、英語版に関してもすぐ発行できる体制づくりに鋭意努力している状態です。

IR活動は、かなり行っているほうだと思いますが、プラスアルファでさらに行っていくことを考えています。機関投資家の方々はもちろんのこと、特に個人投資家の方に対しても、実際にどこかに出向いていくということも必要ではないかと考えています。

【参考データ】重視する財務指標の推移

最後に、参考データとして、重視する財務資料の推移を示しています。あとは会社概要になりますので、ご確認ください。

質疑応答:居住用不動産を投資用不動産に転換する懸念点について

質問者:居住用に客付けをすることで、投資用に転換して販売するというお話がありました。そもそも居住用と投資用は価格に非対称性があって、一般的には居住用のほうが価格が高い印象があるのですが、これによって販売の付加価値が低下していき、粗利構成が低下するような懸念はないのでしょうか?

藤田:最初の私の説明が失敗しています。居住用から投資用に転換するのではありません。今、戸建て等は需要が少なくなっており、売れていない状態になっていると思います。しかし、本気で住居を探している方は、住むためには借りるか買うかしかないわけです。そうであれば、買えない場合には借りるしか方法がないことから、投資用の不動産を借りていただけるのではないかという説明に言い間違いがありました。

今、居住用が売れなくても、投資用のほうが売れている原因が、そこにあるのではないかと考えています。2LDKのような部屋も、投資用としてマンションを購入し、客付けしていく方法が行いやすく、価値も上がると考えています。

質問者:そもそも投資用として空室を買い、客付けをして売るという話ですね。

藤田:おっしゃるとおりです。

質疑応答:地方展開と首都圏回帰について

質問者:首都圏から地方に展開されていて、そこでトップラインも伸ばしていくというご説明でした。一方で、上場しているある買取再販の会社がこの間の説明会で、地方に進出したことで、少し粗利構成が低下したため反省しており、首都圏に回帰したいというようなことを言っていました。

要するに、その会社が言うには、地方物件は首都圏に比べると付加価値や売上が相対的に低いものの、リフォームコストは首都圏とあまり変わらないため、少し古いものを買って、きれいにして売るときの粗利構成が、どうしても低下することから、首都圏に回帰したいとのことでした。

もう1つは、地方のほうが新築戸建ても市況が良くないことから、地方に展開すると粗利構成が低下するため、やはり首都圏に回帰するという話があります。それについて御社は、どう見ていらっしゃるのかを教えていただきたいです。

藤田:買取再販業者の中でも2つに分かれると思います。まずは居住用で全国展開をして、中古の戸建てに特化している会社は、おそらく難しいところですが、けっこう厳しいと思っています。やはり利益率はみなさまが見られているとおり10パーセントなどだと思います。

当社が札幌にお店を出したときに見た単価も、土地の値段が100平米で500万円ぐらいで、上物を入れても2,500万円の新築にどう対抗するのかとなった時に、当社は戸建ては難しいと考えてマンションに特化するようにしています。

ただ、マンションも地域によっては値段が安い部分があるため、当社は投資用のマンションで引っ張っていけるのではないかと考えています。しかし、あまり遠くは難しいと思いますので、そこは検討する必要があります。札幌に関して言えば、千歳空港から札幌まで、また少し離れますが、ニセコあたりまでです。そのようなものも面白いのではないかとは思っています。

博多区を含む福岡、熊本は私も見に行きましたが、あのような需要があるところには出していく必要があると考えています。こうした地域に、すでに展開している会社は、おそらく儲かっていると思います。十分に需要があるところに出すことは、重要なのではないかと思います。したがって、当社も全部が全部、勝てるとは考えてはいません。

質疑応答:人員の拡大について

質問者:人員の増員について非常にうまく行えているように見えます。他の業者の中から、実質的な引き抜きのようなかたちもあるかと思いますが、どのような理由で、人員の拡大がうまく行えているのでしょうか?

藤田:人員拡大が成功している要因は、いろいろあるとは思いますが、まず新卒に関しては、説明会で社員が話をするのではなく、私自身が最初から出ていくようにしています。当社のような小さい会社だと、やはり大手に負けてしまうため、どのような社長がいるのか、この人の下で働きたいのかを、真っ先に見てもらおうと思っています。そうすることによって、その後の選考にも残ってくれる人が出てきているのではないかと考えています。

中途採用に関しては、紹介制がかなり利いていると思います。当社は、不動産業にしてはあまりガツガツしていません。それが良いかどうかはまた別なのですが、このようなガツガツしていないところが、会社を評価するわかりやすい部分と捉えられているためか、中途採用は増えてきています。

また、引き抜きに関しては当社は行っていません。ただし、「一緒にやってみないか」という声がけはします。そのため、異業種の人もけっこう多いです。そして、人事部などの間接部門にも他の会社から入っていただいており、こちらには私の知り合いや友達なども入ってもらっています。

そのようなことによって、今は全国に展開しています。今までのように首都圏のみですと、教育は1ヶ所でよかったのですが、地方でも教育を行わなければならなくなりました。それらの受け入れ体制ができたことによって、安心して入っていただけるようになったということはあります。

そして、営業職だけ増やしても工事の数が必要になるため、フジホーム、子会社のほうもいろいろな学校に人事の担当が回って、きちんと説明しています。 少し変わっていて、 工事部に関しては、女性の現場監督の比率が高い会社です。新卒の女性が入りやすい会社で、今年も9名中8名が女性の採用になっています。お金ももちろん重要なのですが、今はマインドで動く方が多いため、女性の活躍を前面に出している当社に共感する方にも入っていただけているのが人員拡大の要因になっていると思っています。

質疑応答:離職率について

質問者:離職率については、どのように変化していますか?

藤田:離職率は次第に下がってきており、今は10パーセントまで下がっています。こちらもいろいろな改善を行っています。入社から半年後にアンケートを取って、それを役員全員が見て、各部門でどのようなことが問題なのか、どのようなことが良かったのかということを水平展開するようにしています。

また、各部門のどこが弱いのか、強いのかを、アプリを入れて管理していることが、離職率低下の要因になっているのではないかと思っています。

質疑応答:インセンティブについて

質問者:インセンティブは特に変化はありませんか?

藤田:インセンティブは多少上げてきています。1回かなり落としたのですが、グループでの評価は、課長・部長については、各部の評価に次々と変えていっています。環境が良いので、比率は変えていなくても、実入りが多くなっているという状態ではあると思います。

やはり、1つで20億円、30億円という物件が扱えるようになったため、利益換算するとかなり大きな額になります。そのようなものは、新卒でも扱える状態になっていますので、そこは良いかたちになってると思います。

質疑応答:事業期間について

質問者:事業期間についてです。高額化する中で、投資用および居住用の事業期間は延びてきているのでしょうか? それとも、あまり変わらないのでしょうか?

藤田:多少延びています。注文住宅等の高額物件の場合は、ある程度センスが必要な部分もあります。店舗内装のインテリアコーディネーターも採用はしたのですが、2,000万円や3,000万円の物件と5億円の物件は違うため、そのようなものの施工には多少時間がかかっています。ただ、これも数をこなせば、さらに早くできると思っていますので、今は多少時間がかかっていますが、これから削減していこうと思っています。

投資用の不動産に関しては、元々10億円から20億円ぐらいの物件まで扱っているため、それほど問題はないと思っています。居住用の高額物件は、少し時間が延びると考えています。

新着ログ

「不動産業」のログ