ネットスターズ、GPVは前年比+45.5%成長、決済取扱高が加速して進捗 今期は通期黒字を目指す

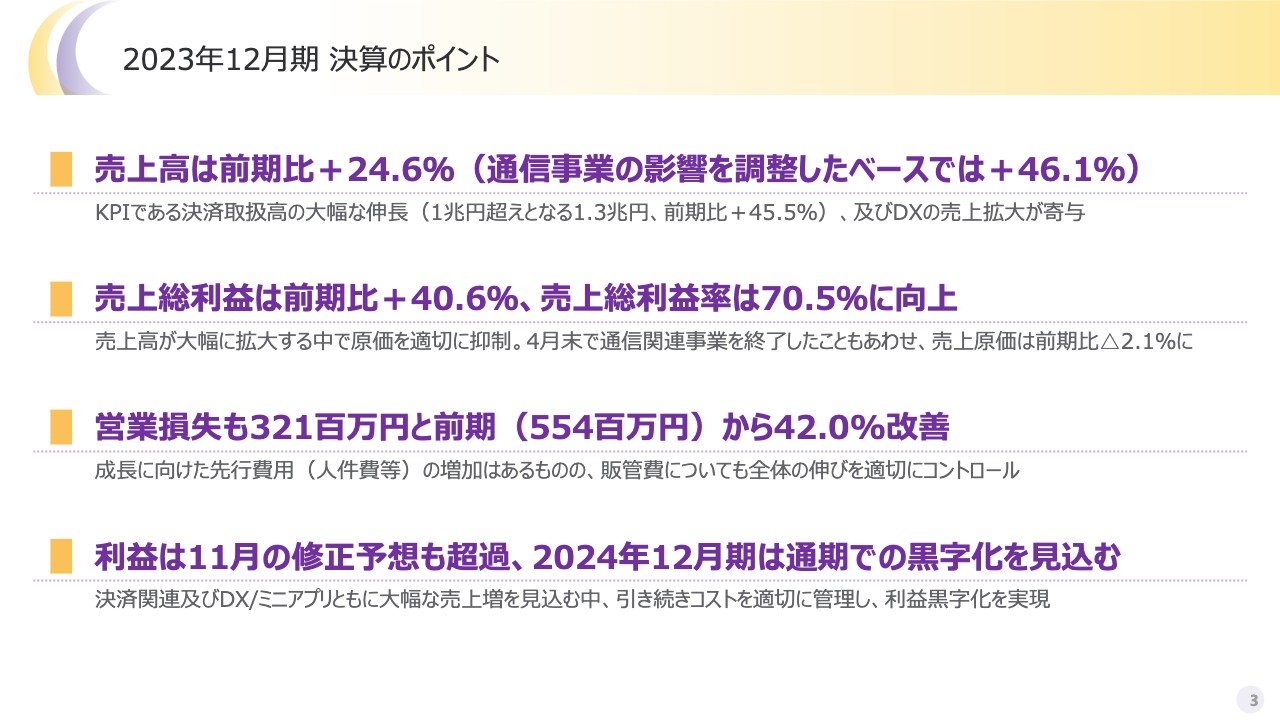

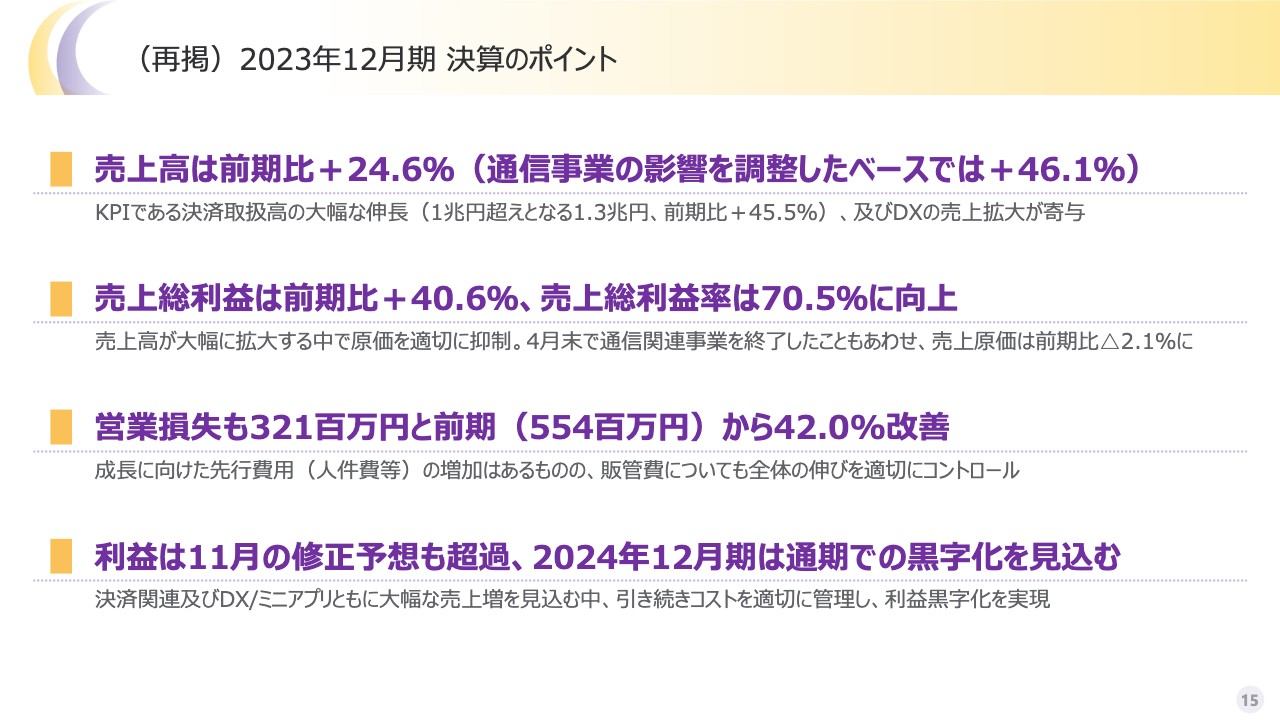

2023年12月期 決算のポイント

李剛氏(以下、李):ネットスターズ代表取締役社長CEOの李剛です。みなさま、弊社の決算説明会にご参加いただき、誠にありがとうございます。本日はよろしくお願いします。

まず、2023年通期決算の主要ポイントについてご報告します。スライドに記載のとおり、非常に好調な決算を達成しました。この結果をみなさまにお伝えできることを大変うれしく思います。

売上高は前期比24.6パーセントの増加となりました。廃止した通信事業の影響を考慮した成長率は前期比46.1パーセントとなっています。

売上総利益は前期比40.6パーセント増、売上総利益率は70.5パーセントと大幅に向上しました。営業損失は前期から42パーセント改善し、前回ご報告した上方修正の予想をさらに上回る結果となっています。

また、2024年12月期は通期での黒字化を見込んでいます。今年は具体的な取り組みと戦略をもって通期黒字化を目指し、達成する年になることを期待しています。

2023年12月期 主要ハイライト

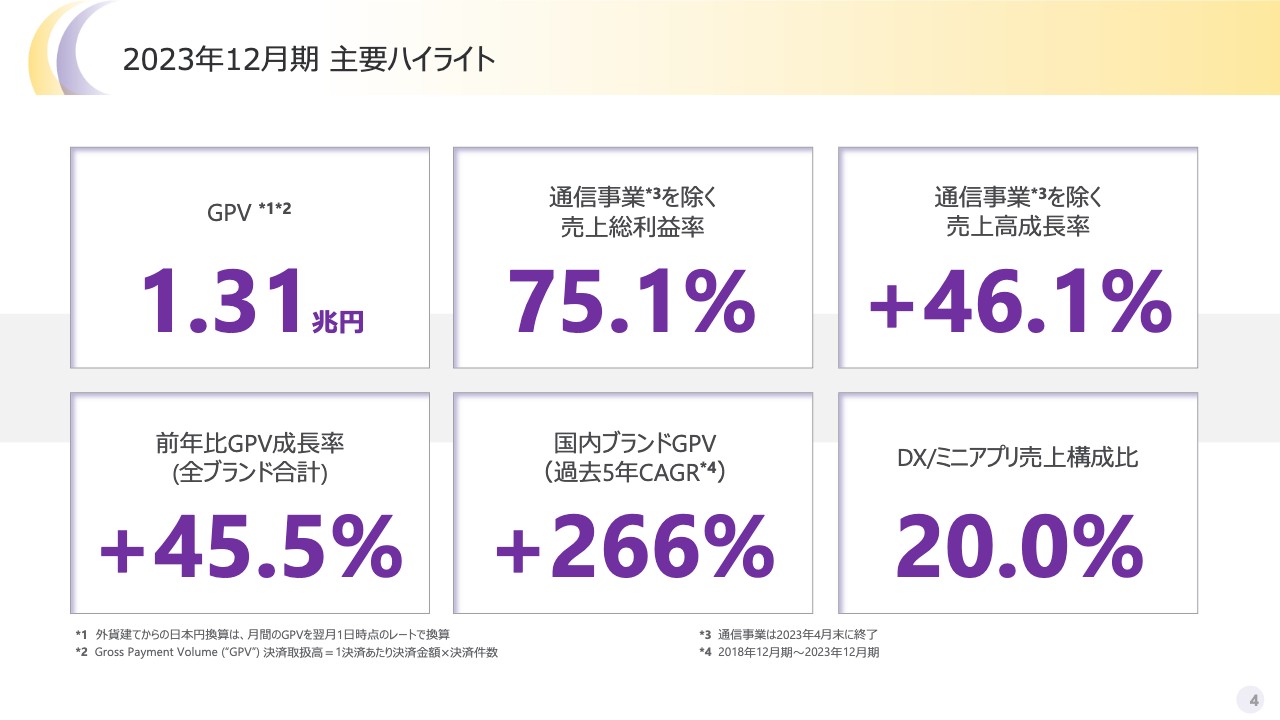

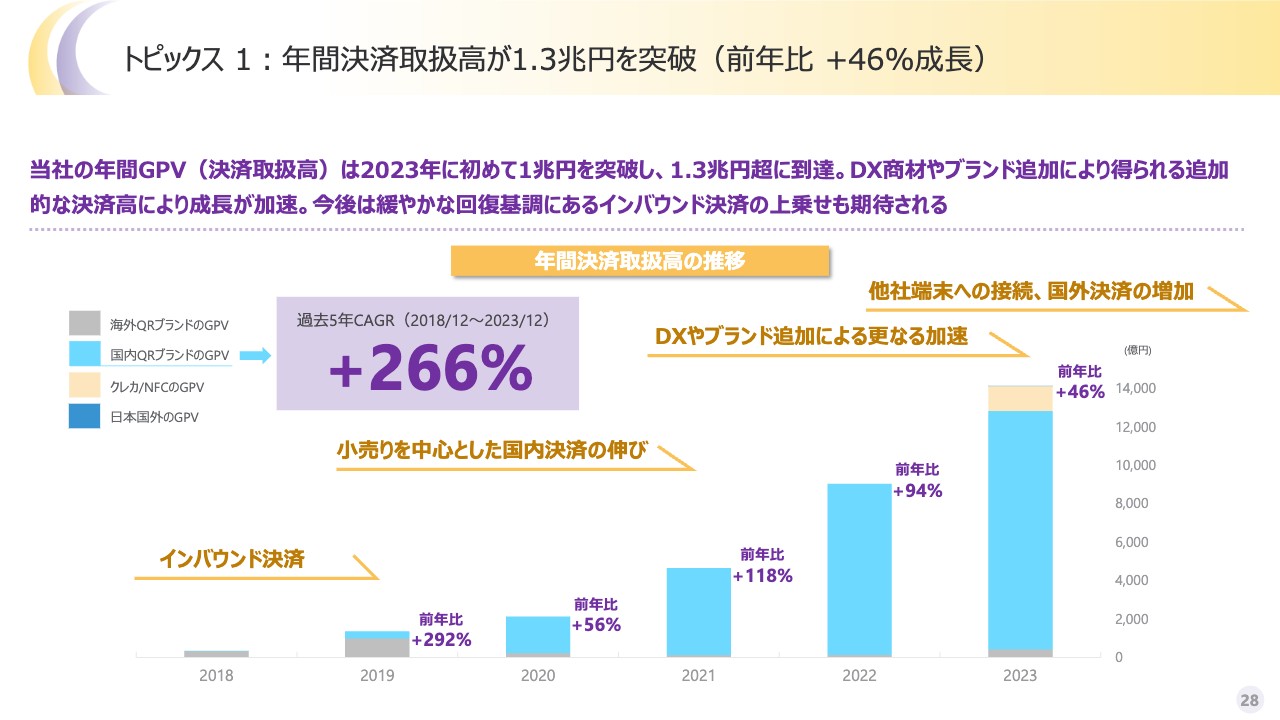

主要ハイライトについてご説明します。まず、GPV(決済取扱高)は1.31兆円を達成し、前年比プラス45.5パーセントの成長となりました。廃止した通信事業を除いた場合の売上総利益率は、75パーセントを超えています。

売上高成長率はプラス46.1パーセントとなりました。過去5年間のGPVの平均成長率はプラス266パーセントを達成し、高成長を維持しています。

DX事業の売上構成比については、2019年にサービスをスタートした時に想定した20パーセントを達成しました。

我々のミッション

会社概要について簡単にご説明します。私たちのミッションは、「お金の流れを、もっと円(まる)く」です。決済とDX事業を通じてお金の流れをもっと簡単にし、人々の生活をさらに豊かにさせることを目指しています。

特に今年はBtoB送金やオンライン決済など、決済関連のインフラをさらに強化し、この分野で活動を加速させていくことを計画しています。

事業の概要 ①NETSTARSが提供する主なサービス

このミッションに基づき、主に2つのサービスを提供しています。スライド左側のマルチブランド対応のキャッシュレス決済サービス「StarPay」と、右側のDXソリューション「StarPay-DX」です。

コアサービスの「StarPay」は、QRコード決済を中心としたマルチ決済ソリューションを提供しています。加えて、「StarPay-DX」を通じて加盟店のDX推進を積極的にサポートします。

この2つのサービスをワンストップで提供できる企業は、実は業界の中では非常に少なく、私たちはこの点でユニークな立場にあります。この差別化を活かし、店舗のキャッシュレス対応とDX化を推進して、顧客のビジネス成長を包括的に支援していくことに取り組んでいます。

事業の概要 ②キャッシュレス決済ゲートウェイサービスの概要

キャッシュレス決済ゲートウェイサービスについて、もう少し詳しくご説明します。キャッシュレス決済ゲートウェイサービスは、加盟店が多様なキャッシュレス決済手段を一括で簡単に導入できるサービスです。

一括申請、一括管理、一括精算が可能であり、QRコード決済、クレジットカード決済、「Suica」や「PASMO」、さらにポイント、電子マネーなど、あらゆるキャッシュレス決済手段に対応しています。

特にQRコード決済に関しては、日本で初めて実現した先駆者として、当社は日本最大級のブランド数を誇っています。

事業の概要 ③StarPay-DX ~ワンストップでのDX化を実現

当社の重要な第2の柱である事業の「StarPay-DX」についてです。「StarPay-DX」を通じて、キャッシュレス決済とDXソリューションを加盟店にワンストップで提供しています。

例えば、レストランの予約、電子クーポンの発行、モバイルオーダー、テーブルオーダーなどで決済とDXを統合し、加盟店に包括的な業務サポートを行っています。

2019年にサービスを開始して以降、毎年多数の加盟店にご利用いただいています。先ほどお伝えしたとおり、昨年はDX事業の売上構成比で20パーセントを達成しました。

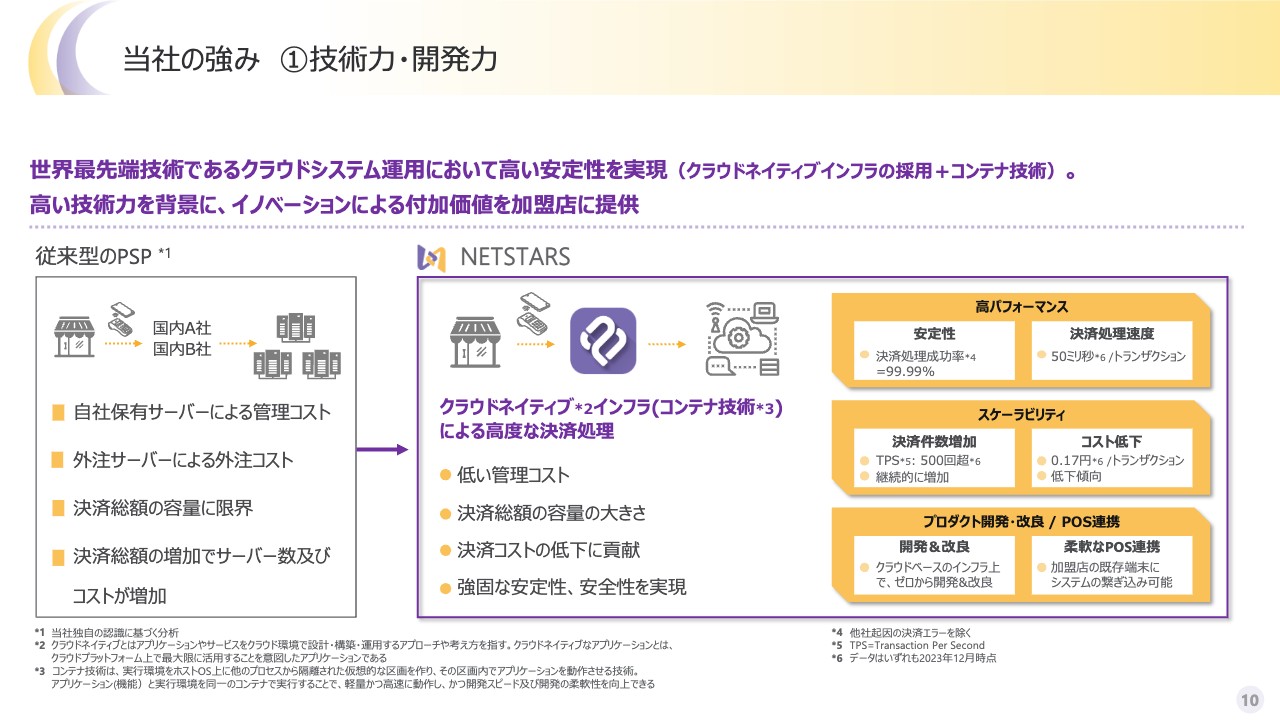

当社の強み ①技術力・開発力

当社の強みは、主に4つあります。1つ目は、当社最大の強みである高い技術力と開発力です。先ほどお伝えしたとおり、昨年は高い成長率となりました。クラウドネイティブ技術やコンテナ技術などの世界中の最先端技術をどんどん取り込み、成長をしっかり支えています。

決済処理成功率は、業界トップクラスの99.99パーセントという安定性を確保しています。

また、サーバーコストは1トランザクションで0.17円です。業界の中でトップクラスの低コストを実現しています。

さらに、私たちのこだわりとして、基本的に自社開発によって柔軟なプロダクトを提供しています。そのため、短期間で高品質なDX商材の提供が可能です。

当社の強み ②強固な加盟店網、最大級のブランド数

2つ目の強みは、強固な加盟店網と充実したブランド数です。スライド左側に、いろいろなロゴを掲載しています。多様な業種をカバーしており、日本全国で約45万アカウントあります。前回は40万アカウントとご報告しましたので、顕著に進展しました。

加盟店とのネットワークとしてさまざまな業種をカバーしていますが、特にスーパーマーケット、商業施設、空港などのマーケットシェア率が非常に高いことが1つの特徴です。今年はオフラインの対面決済に加え、オンラインのサービスを積極的に提供・拡充しています。

スライド右側には、決済ブランドのロゴを掲載しています。コード決済だけではなく、「Ponta」のような電子ポイントや「楽天Edy」などの電子マネーもどんどん取り込み、統合を加速しています。

当社の強み ③広範なパートナー基盤

3つ目の強みは、幅広いパートナー基盤を持っていることです。自社のセールスチームを十分に駆使し、特に大手クライアントをターゲットにして営業をかけています。決済とDXソリューションをクロスセルし、新規顧客の獲得と既存顧客の維持に力を入れています。

一方、中小企業向けに販売パートナー制度を活用しています。この戦略的なアプローチにより、例えば地方銀行やクレジットカード会社、POSベンダー、さらに決済ブランドの「PayPay」等を含む多様な販売パートナーを通じ、積極的に新規顧客の獲得を推進しています。

このような多様なパートナーの基盤拡大を加速することで、当社はさまざまな市場と顧客層にアクセスできており、DXの拡大と顧客サービスの向上を実現しています。

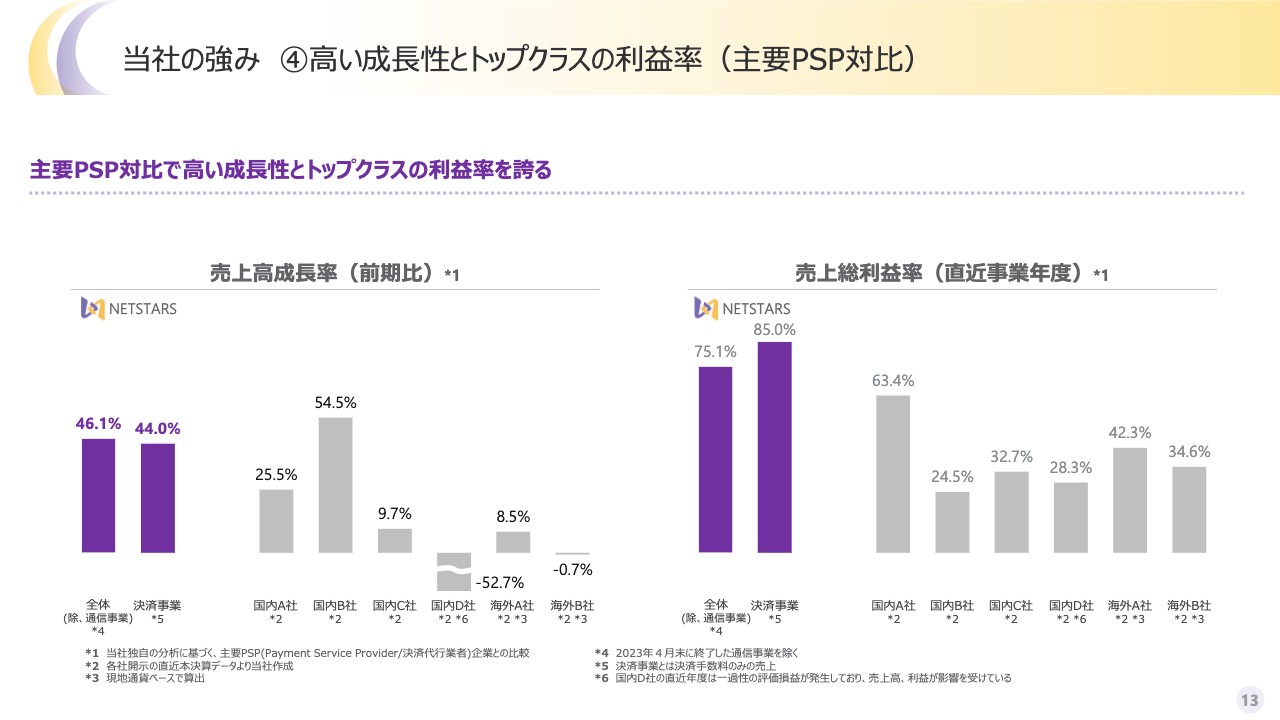

当社の強み ④高い成長性とトップクラスの利益率(主要PSP対比)

4つ目の強みは、高水準の成長率と売上総利益率になります。注目していただきたいのは、昨年に利益率の低い通信事業を効果的に廃止し、選択と集中のアプローチにより、全体的な売上総利益率を75.1パーセントに、決済事業における総利益率を85パーセントにそれぞれ引き上げることができたことです。今後はこの高い基準を維持し、さらなる改善を追求することに努めていきます。

続いて、CFOの安達より、財務の視点から当社の安定した成長と未来の展望についてご説明します。

(再掲)2023年12月期 決算のポイント

安達源氏(以下、安達):取締役CFOの安達です。本日はよろしくお願いします。

冒頭でお伝えしたとおり、非常に堅調な決算内容をご報告できると自負しています。売上高は、廃止したビジネスを除くとプラス46.1パーセントの成長ということで、しっかりとした堅調な成長路線を継続できているかと思います。

後ほどご紹介しますが、一番大きな要因は決済取扱高がしっかりと加速して進捗していることです。先ほどお伝えした内容と重複する部分は割愛しますが、今期の予測では、やはり通期黒字を目指す年であることを具体的にみなさまにご報告できるという1点が、まず大きなハイライトです。

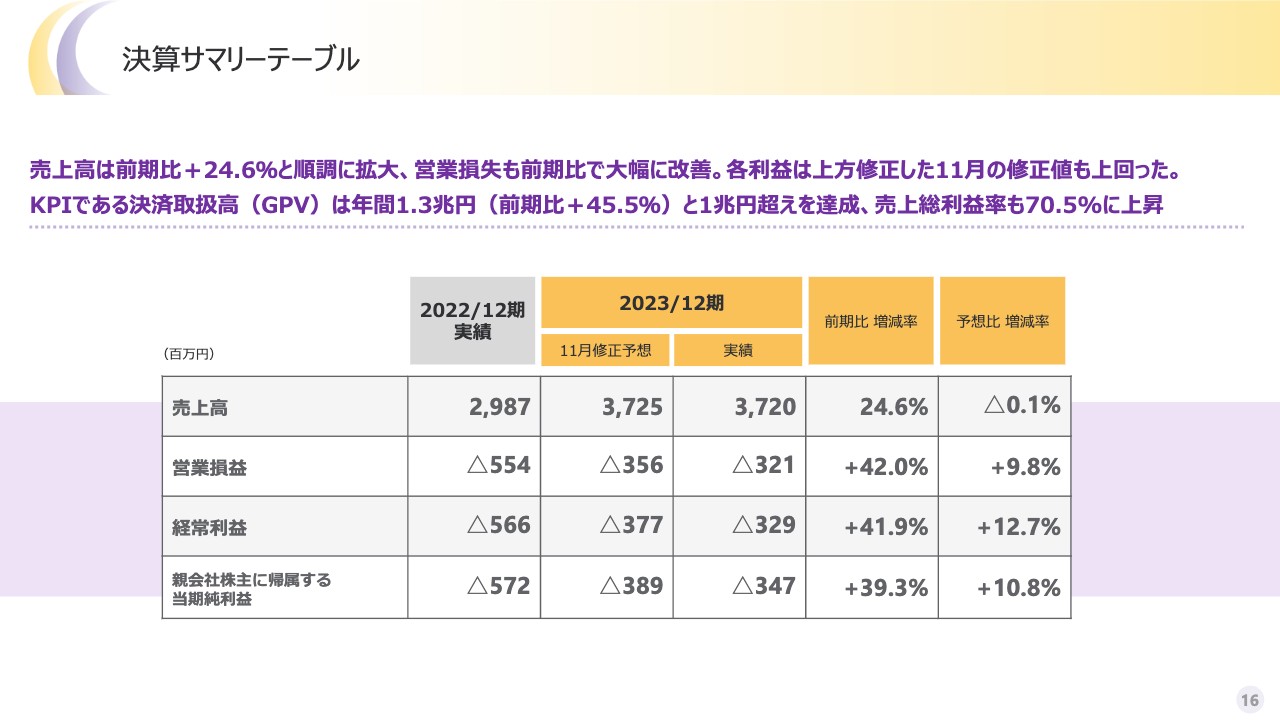

決算サマリーテーブル

2023年12月期の振り返りです。売上高は37億円を超える水準となり、昨年に廃止したビジネスを含んだ全社の数字ではプラス25パーセント程度の成長となりました。

また、売上高は計画どおりに進捗しましたが、コストが抑えられたことに起因して、営業損益、経常利益、当期純利益は前期の2022年12月期から40パーセント程度改善しています。2023年12月期は、まさに黒字化への道にしっかりと歩みを進められた年になったと考えています。

さらに、第3四半期に上方修正した水準から、各利益水準が10パーセント前後改善しています。売上獲得に見込んでいた販促費や広告宣伝費を抑制できた結果です。

損益計算書の主要科目とKPI

P/Lの主要科目のご報告になります。スライド左側の表が全社的な数字、右側の表が廃止した通信事業を除いた数字です。いずれもしっかりと伸びていることがおわかりいただけるかと思います。

一番大きなハイライトは、Apple to Appleの既存事業の伸びで、プラス46.1パーセント成長していることです。また、それとほぼ比例するかたちで売上総利益も改善しており、前年同期比44.3パーセント増となっています。これは営業損益にも同様の比率で響いています。したがって、スライドを見てわかるとおり、P/Lはいたってシンプルな結果となっています。

スライド下段の決済取扱高と売上総利益率についてです。決済取扱高は2022年12月期の9,000億円から、2023年6月頃に年間1兆円を突破し、2023年12月には1.3兆円となりました。ここの進捗幅が一番大きなドライバーになったと思います。

売上総利益率は、選択と集中の結果、全社的に62.4パーセントから70パーセントオーバーに飛躍を遂げました。一方、Apple to Appleでは引き続き75パーセント程度を維持できており、やはりこれが我々の強みだと思います。したがって、決済を営んでいる中で粗利が高めだとご認識いただければ幸いです。

売上高・GPVの四半期推移

決済取扱高の四半期ごとの変遷です。緑の折れ線グラフが決済取扱高、棒グラフが四半期ごとの売上です。また、第3四半期は神奈川県が実施しているDXキャンペーン「かながわPay」の影響で800億円ほど追加的なGPV・決済取扱高が入っていました。その影響を除いた線が、黄色の点線となっています。

つまり、オーガニックなトランザクションのボリュームを想定するために用いるデータです。もちろん季節性は多少ありますが、順調に右肩上がりで増えています。

それに伴い、棒グラフの青色の決済関連の売上がしっかり伸びています。こちらは緑の折れ線グラフに比例する性質を持ちます。

加えて、2021年度にローンチしたDX商材の売上が水色であり、より季節性が大きいものになりつつもこちらもしっかりと乗ってきています。それにより、トランザクションボリュームが伸びながら、比例して全社の売上も上がっています。

当社GPVの内訳

さらに細分化された内訳です。我々の決済取扱高について、グラフの水色が日本における国内QRコード決済のボリュームを表しています。やはりこちらが我々の一番強みとするところであり、我々の業績を一番支えている部分です。こちらはDXのクロスセルなどを通じてしっかりと伸びており、このトレンドは今後も続いていきます。

クレジットカード・NFCはグラフの右上に薄橙色で示してあります。2023年の頭から我々独自のアクワイアリングパスを設定し、収益化できるようになったため、こちらもしっかり伸びています。

緩やかな回復基調にはあるのですが、伸びていないポイントもあります。グラフの灰色の海外QRコードブランドの決済高はインバウンド決済であるため、足元は観光客のコロナ禍からの回復に伴い緩やかな復調を見せていますが、比率としてはまだ大きくありません。今後は特に中国人団体客の戻りなどがこの復活を支える見込みです。

小さいですが、グラフの右上に青色の部分があります。これは日本国外の決済取扱高となっています。我々はカタール、モンゴル、カンボジアでキャッシュレス決済事業を展開していますが、こちらがしっかりとトランザクションボリュームとして乗るようになってきています。P/L上のインパクトという意味ではまだ黎明期ですが、このブルーオーシャンのキャッシュレス市場にすでに進出していることで、徐々に数字になってくると思います。

サービス別売上高構成比(調整後)

![]()

サービス別の売上高構成比です。DXの売上が20パーセントに到達したことは大きなポイントですが、我々の根幹はやはりキャッシュレス決済の分野です。全体の売上の7割強が決済関連売上であり、端末販売による売上は2パーセントを切っている状況です。

我々は「総利益率が高い」とお伝えしていますが、仕入れ原価が大きくかかる端末売上には依存せずに売上が上がっている点が我々の特徴です。この20パーセントのDX売上と70パーセントの決済関連売上のバランスは、我々がDXを開始した当初に目指していた比率であるため、引き続きこのまましっかりと進捗させていきたいと思います。

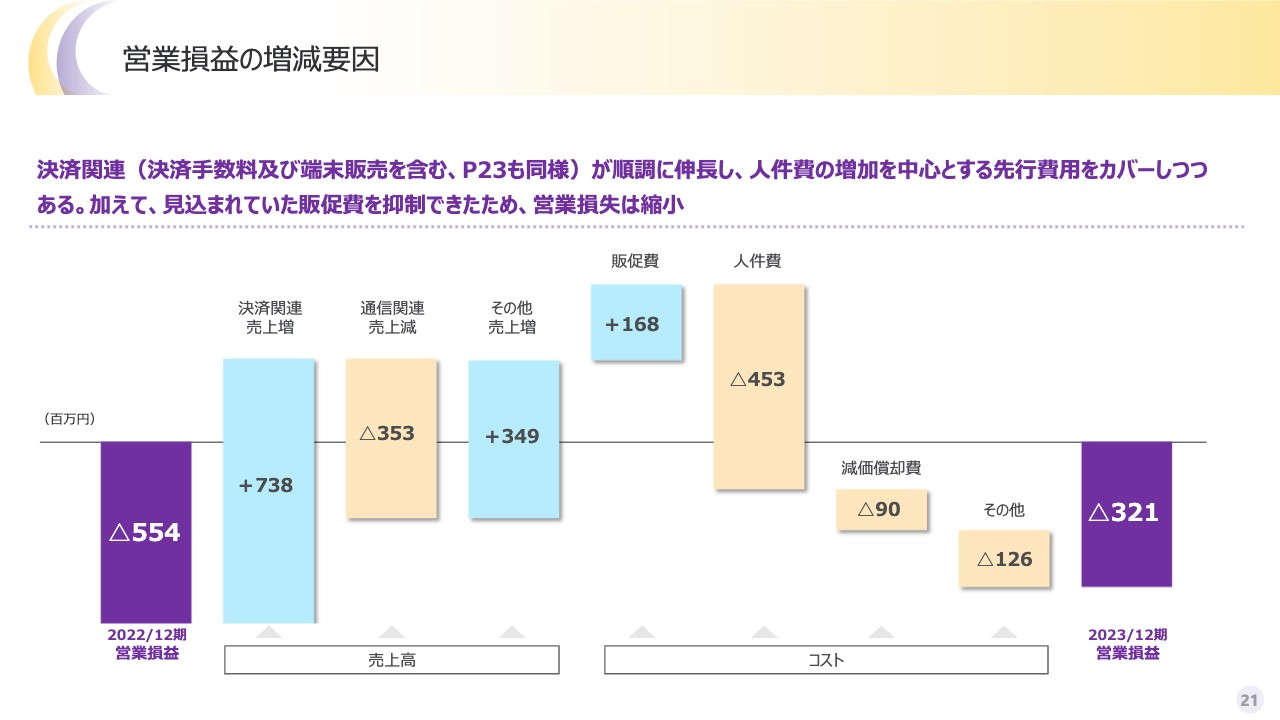

営業損益の増減要因

営業損益のブレークダウンです。端的にお伝えすると、売上高が上がったことに起因して赤字幅が縮小しています。

その中で選択と集中の結果、1事業を廃止しています。これにより、2022年12月期に対し3億5,300万円分の売上減の効果がありました。それをDX等の売上増によって賄っているため、決済関連売上のインパクトがそのまま赤字縮小幅につながっています。

販促費のプラスについても、しっかりコストコントロールできています。

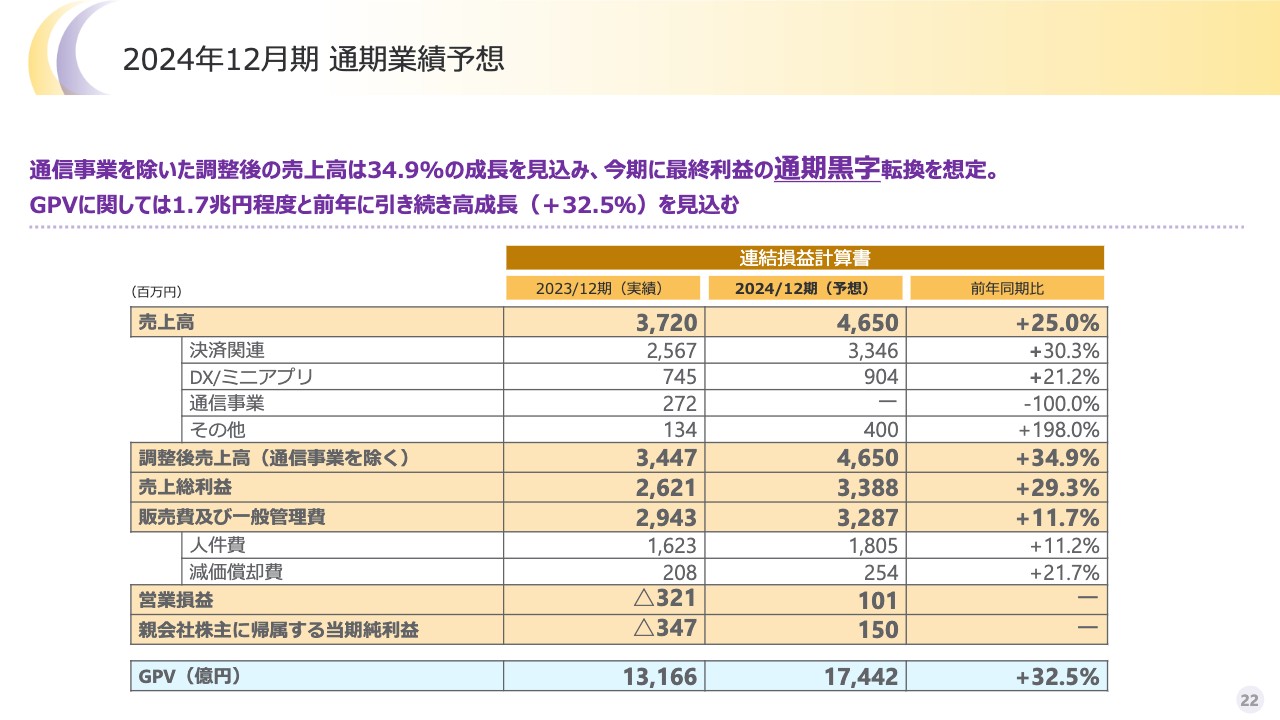

2024年12月期 通期業績予想

今期の予想です。全社の数字として、売上高は前年同期比25パーセント増の46億円強を見込んでいます。先ほどお伝えした、2023年に廃止したビジネスの影響を除くと35パーセント程度の成長となります。

内訳としては、決済関連とDXがそれぞれしっかり進捗します。しかし、このDXの売上の進捗幅に、2023年12月期にあった「かながわPay」関連の売上2.5億円程度は、先方予算が未確定ということで今年は入っていません。

したがって、2023年の「かながわPay」関連の2.5億円の売上を除いてもしっかりと成長するということで、より力強い業績予想となっています。

売上総利益や販管費は表のとおりです。販管費については、基本的には10パーセント程度の増加を見込んでいます。

営業損益及び当期純利益については、通期で黒字化を見込んでいます。

下支えする決済取扱高は、2023年の1兆3,000億円から1兆7,000億円程度にまで進捗する予測となっています。

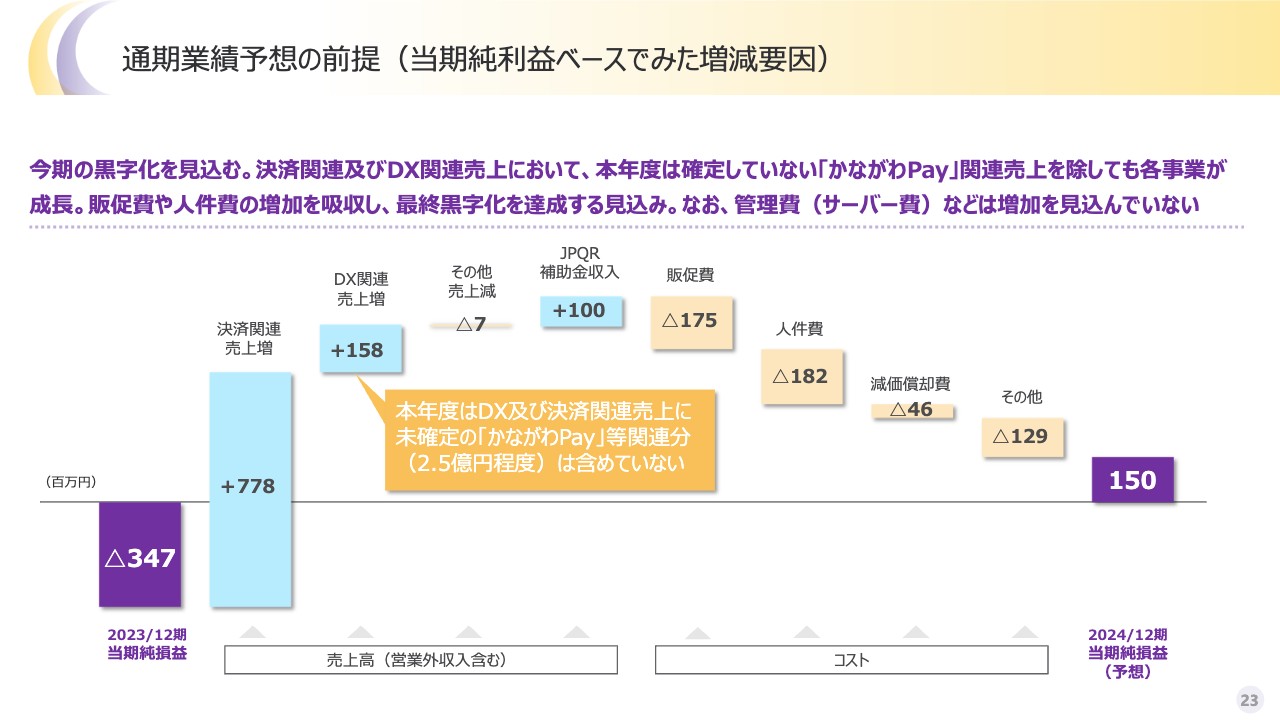

通期業績予想の前提(当期純利益ベースでみた増減要因)

黒字化に向けたブレークダウンです。決済関連売上がしっかり伸びることは繰り返しお伝えしているとおりです。DX関連売上増が小さく見えるのは、2023年12月期にあった2.5億円程度の「かながわPay」の売上が今年は確定しておらず、入っていないためです。それを加味した上でも、コストコントロールも含めて黒字化を見込んでいます。

また、今年の特殊要因として、経済産業省が主導するQRコード決済の統一規格「JPQR」開発の補助金1億円程度を見込んでいます。こちらは営業外収益を想定しています。

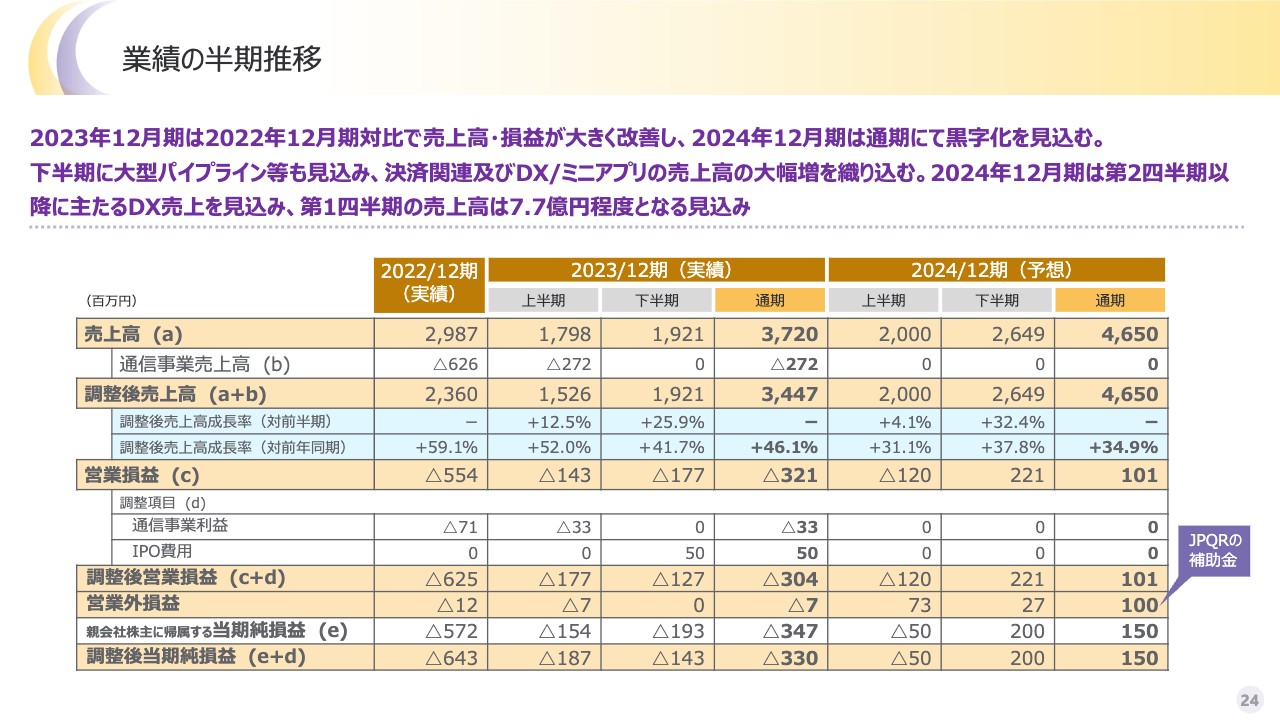

業績の半期推移

半期のブレークダウンです。上半期で20億円、下半期で26億円の売上高を予想しています。決済取扱高は下半期にかけて徐々に右肩上がりになっていく性質があるため、下半期に多少寄る傾向にあります。また、大型のパイプラインも下半期にかなり見込まれるため、このような差が付いています。

特に上半期の中でも第1四半期は、7.7億円程度の売上にとどまる見込みです。大型のDXや新規の決済加盟店のパイプラインで確定しているものが第2四半期に寄っており、第1四半期と差が出ると思います。

したがって、上半期でマイナス5,000万円程度、下半期でプラス2億円程度となり、合わせて通期では黒字化できると予測しています。

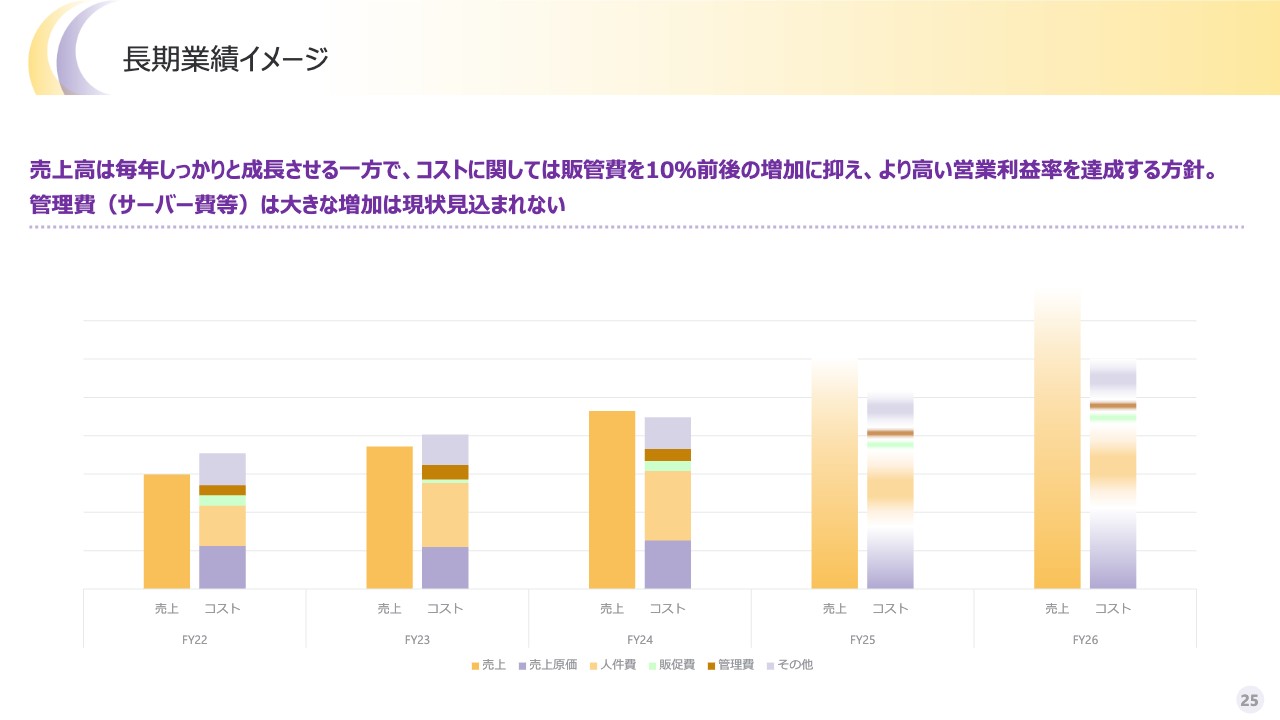

長期業績イメージ

今後のイメージです。こちらはあくまで今の原理原則方針であり、アクセルをかける時はこの限りではありません。当然ながら、売上高を毎年しっかりと成長させるイメージを強く意識したいと考えています。

一方、コストコントロールに関しては、10パーセント前後の販管費であれば、基本的に黒字体質の維持・利益拡大は見込めると思います。

その中で、我々のような業態では基本的にサーバーコストが最も大きくなるはずです。しかし、我々に限ってはサーバーコストはポーションとしては大きくありません。

スライドの棒グラフに茶色で示していますが、今年の管理費は2023年よりも減少する予測になっています。これは、生成AIやより効率的なサーバー環境を随時セッティングしていることにより、1トランザクションあたりのコストが0.17円まで低下しているためです。

このトレンドを維持することにより、テック企業がコストとして一番気にしなければいけない管理費を抑制できるため、黒字化維持・利益拡大がイメージできます。

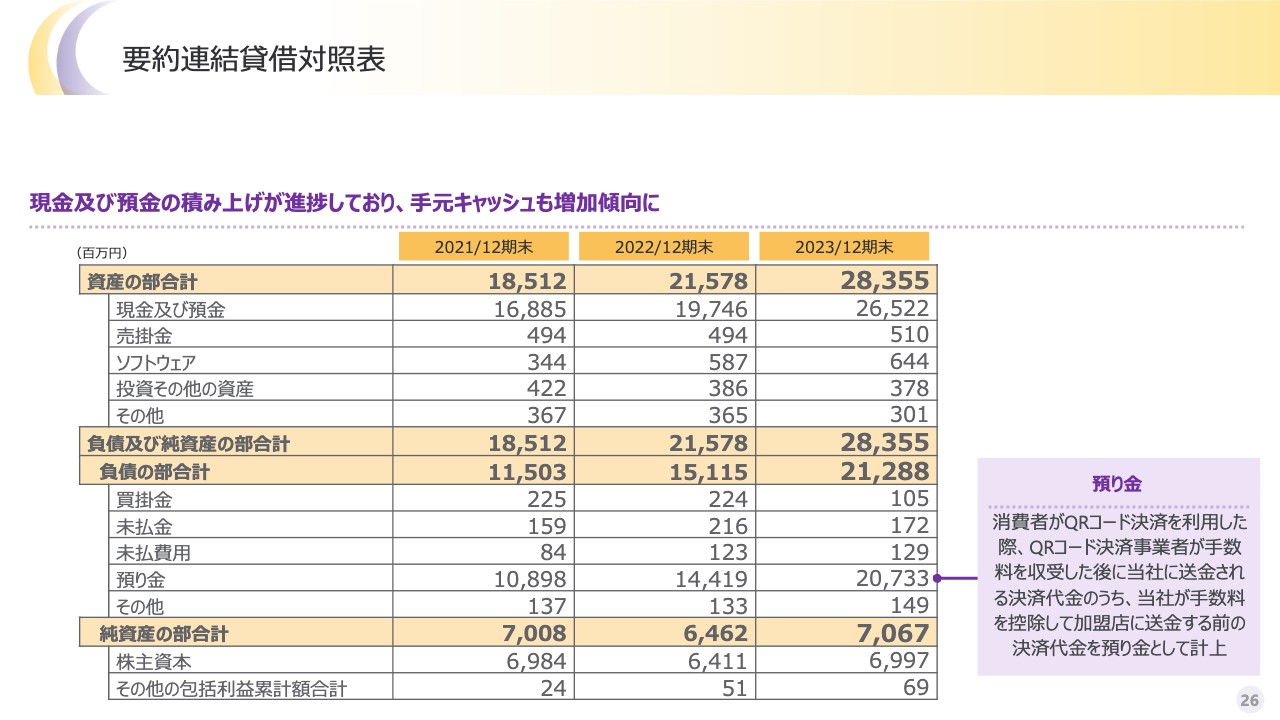

要約連結貸借対照表

バランスシートについては、我々が収納代行であるため、現金及び預金が売上増加とともにしっかり伸びています。一方で、預金は加盟店の売上であるため、ここを差し引くと手元キャッシュになります。表のとおり、非常に堅調に推移しています。

トピックス 1:年間決済取扱高が1.3兆円を突破(前年比 +46%成長)

事業上のトピックとして、第3四半期から進捗した分野についてお伝えします。まず、トランザクションボリュームは、DXのクロスセルや決済のブランド追加によってさらなる加速を遂げています。

さらに、今年は他社端末への接続や国外決済の増加にしっかりと注力したいと考えています。必ずしもプレイヤーのみなさまが商売敵ということではありません。他社の端末でもしっかりと接続し、トランザクションボリュームを上げていきます。

トピックス 2:「StarPay」の対応決済サービスが拡充

トピックスの2つ目です。直近で多くのブランド追加を実施しています。韓国のQRコード決済や、「iD」「nanaco」「QUICPay」「楽天Edy」「WAON」「Ponta」等々のブランドが実装されています。

これからご案内する予定のものも含まれますが、ブランド追加によりブランド数は日本最大級を誇っています。このブランド数の面でのトップ戦線は、しっかり加速していきたいと考えています。

また、我々の強みは対面決済でしたが、BtoB送金を含め、オンライン決済の領域も随時加速しています。

このようなシーンの多様化とブランド数追加により、さらに拡充が進んでいます。

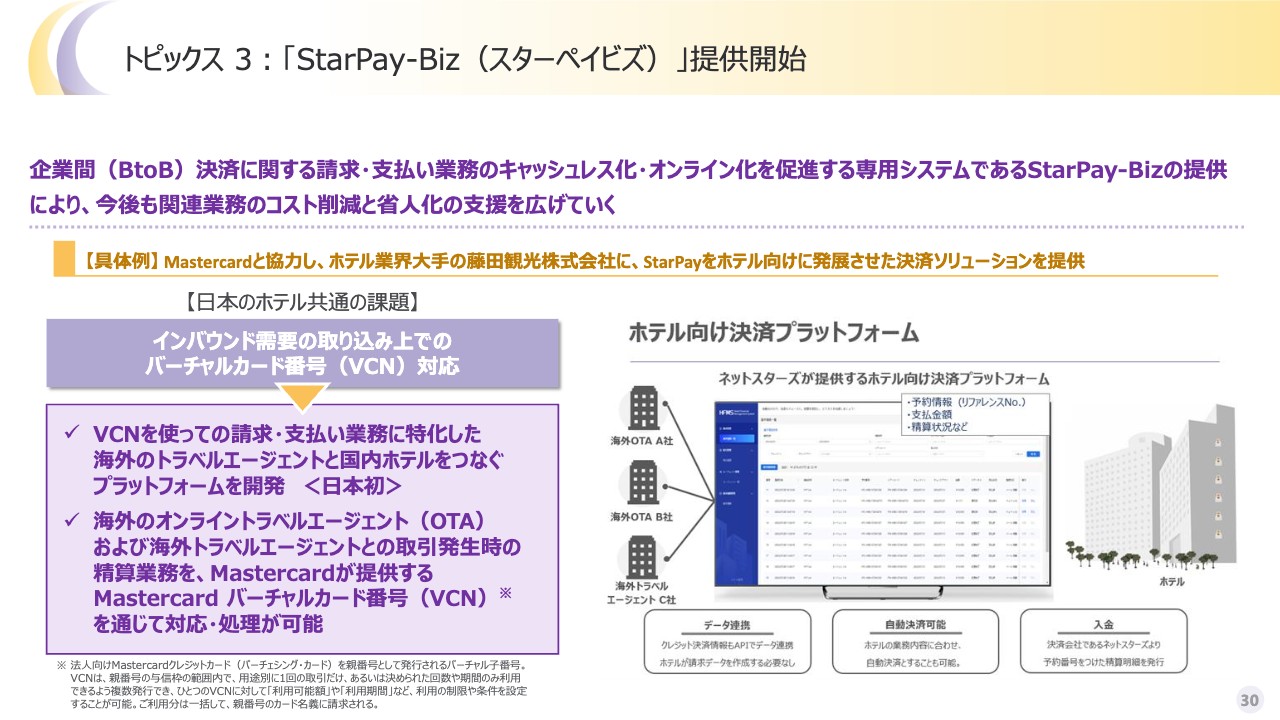

トピックス 3:「StarPay-Biz(スターペイビズ)」提供開始

トピックスの3つ目です。BtoB送金については第3四半期にご説明しましたが、あらためてお伝えします。決済のみならず、請求・支払い業務のキャッシュレス化やオンライン化ということで、海外の旅行予約サイトとホテル向けにローンチしています。より多くの業態や多くのシーンでこちらを活用していきたいと思います。

高い成長ポテンシャルを有する市場

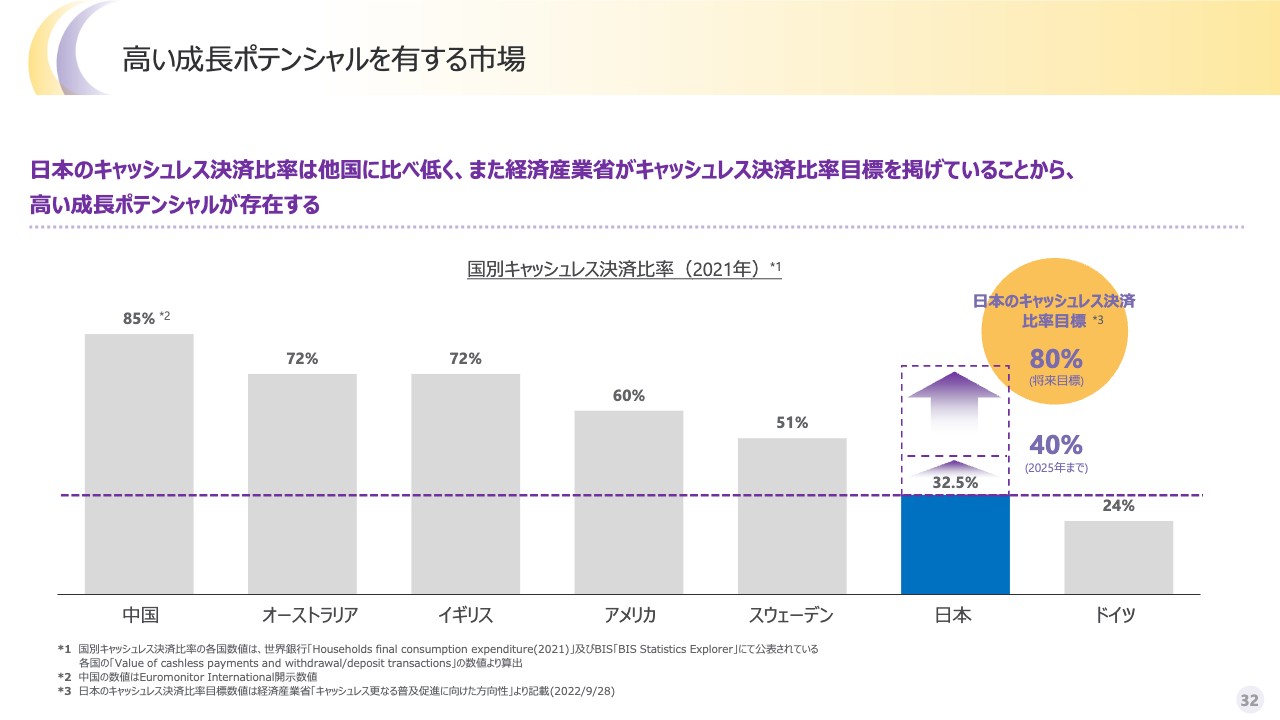

マーケット環境と当社の状況についてです。大きな変更はありませんので、簡単にご説明します。

日本のキャッシュレス決済比率は依然として高くないものの、毎年数ポイントずつしっかりと伸びている状況です。

キャッシュレス決済における急成長領域でのサービス展開

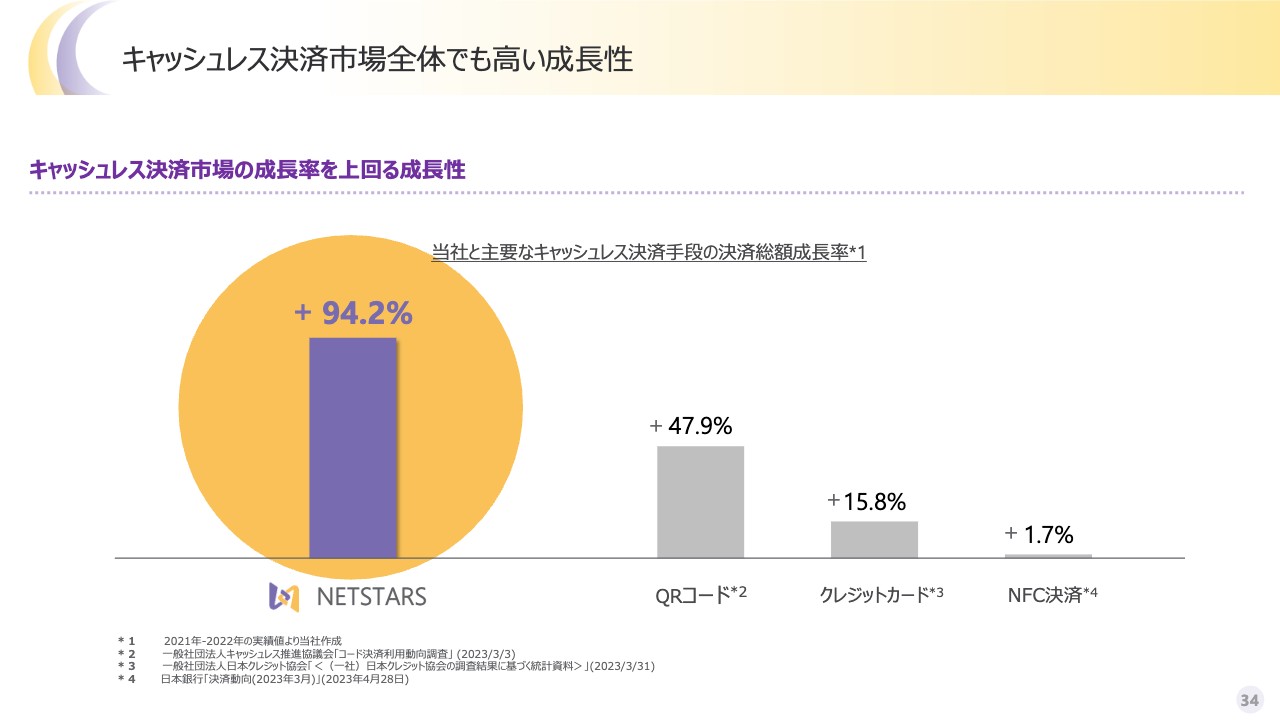

その中で牽引しているのはQRコードやクレジットカードなどです。特に我々が強みとするQRコードに関しては、引き続き爆発的に伸長しています。

キャッシュレス決済市場全体でも高い成長性

マーケットの追い風をしっかり受けながら、成長をご報告できるように邁進していきたいと思います。

具体的な戦略については、李よりご説明します。

中期的な成長に向けた基本戦略

李:当社の成長戦略についてご説明します。スライドにあるとおり、当社は、マルチキャッシュレス決済サービスをベースにDXソリューションを提供し、さらに海外展開を進めるという3つのドライバーを活かして、加速度的に中期的成長を実現していきます。

具体的には、キャッシュレス決済を中心に据えながらも、加盟店に対して高い付加価値のあるDX商材を提供し、収益の最大化を狙っていきます。

このアプローチによって、決済事業を基盤にDX商材の拡充、グローバル市場への進出を図り、収益性の高いビジネスモデルを構築します。

1. マルチキャッシュレス決済

成長戦略の柱の1つである、マルチキャッシュレス決済サービスについてです。この戦略のポイントは、セールスパートナーと親密に連携することによって、新規加盟店獲得がスピードアップしていることです。

結果として、GPVが大幅に増加しています。また、先ほどご説明したように、決済ブランドを拡大し、POS接続を通じて新規加盟店の獲得を加速しています。さらに、DX商材とのクロスセルによって新規GPVを獲得します。

2. DXソリューション

私たちの成長戦略のもう1つの柱である、DXソリューションについてです。「StarPay」を導入する際に、DXソリューションのクロスセルを積極的に推進し、加盟店の省人化と効率化を支援しています。

この戦略により、加盟店のビジネスを促進し、同時に当社の収益性向上と持続可能な成長を実現しています。先ほどもご説明したとおり、決済とDXのワンストップでの提供は、他社との大きな差別化ポイントです。

3. 海外展開

3つ目の成長戦略の柱である海外展開についてです。インバウンド戦略においては、海外のQRコード決済ブランドをいち早く日本市場に導入し、加盟店のインバウンド売上向上に寄与していきます。

また、アウトバウンド戦略としては、モンゴル、カタール、カンボジアなどの現地の主要銀行と提携し、「StarPay」の決済システムを海外でローンチしています。世界中の金融機関に提供し、海外でのキャッシュレス事業に挑戦していきます。

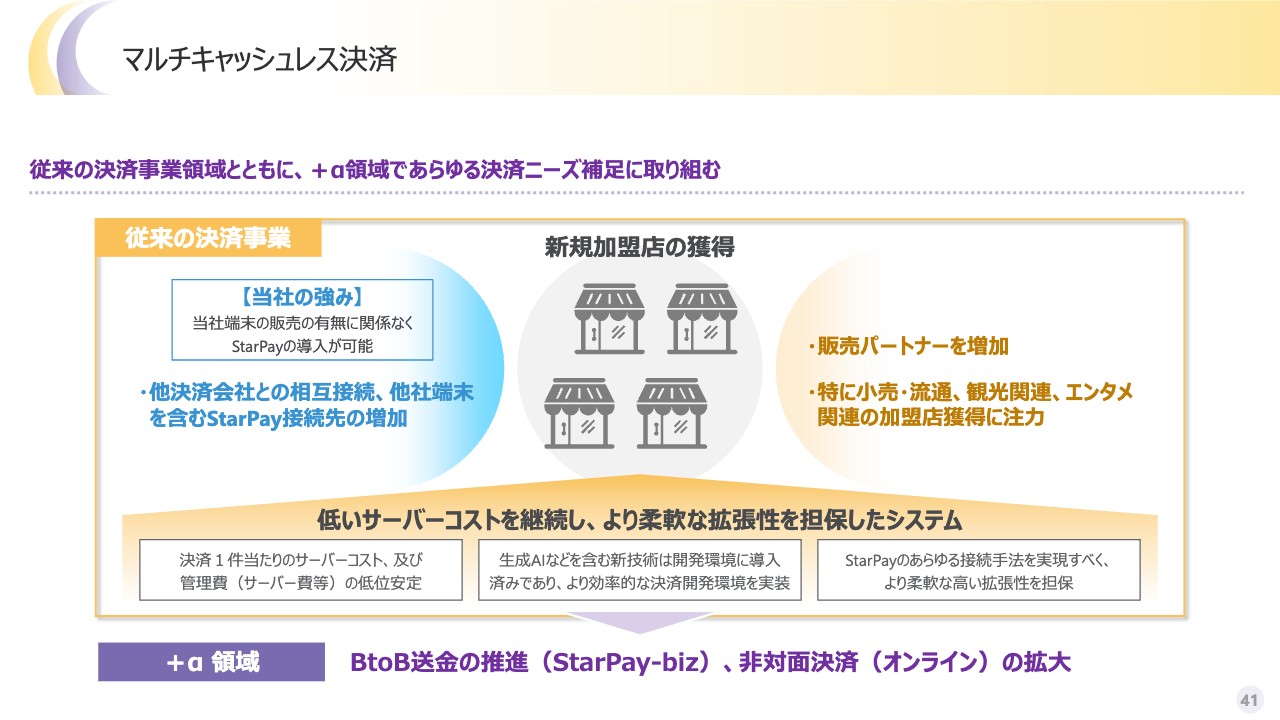

マルチキャッシュレス決済

3つの基本戦略に基づく、2024年の重点施策についてご説明します。まず、マルチキャッシュレス決済についてです。

1つ目は、他社端末との相互接続を増やし、あらゆる端末で対応できるような決済ゲートウェイという存在を知ってもらうことが目標です。

2つ目は、既存300社の販売パートナーとのネットワークをさらに拡大し、新規加盟店の獲得にしっかり注力していくことです。ネットスターズの大きな強みであるAI技術を導入し、開発と運営の効率を大幅に向上させていきます。

さらに、業界トップクラスの低コストと高安定性を継続し、スライド最下部に記載したとおり、プラスアルファ領域であるBtoB送金とオンライン決済も拡大していきます。

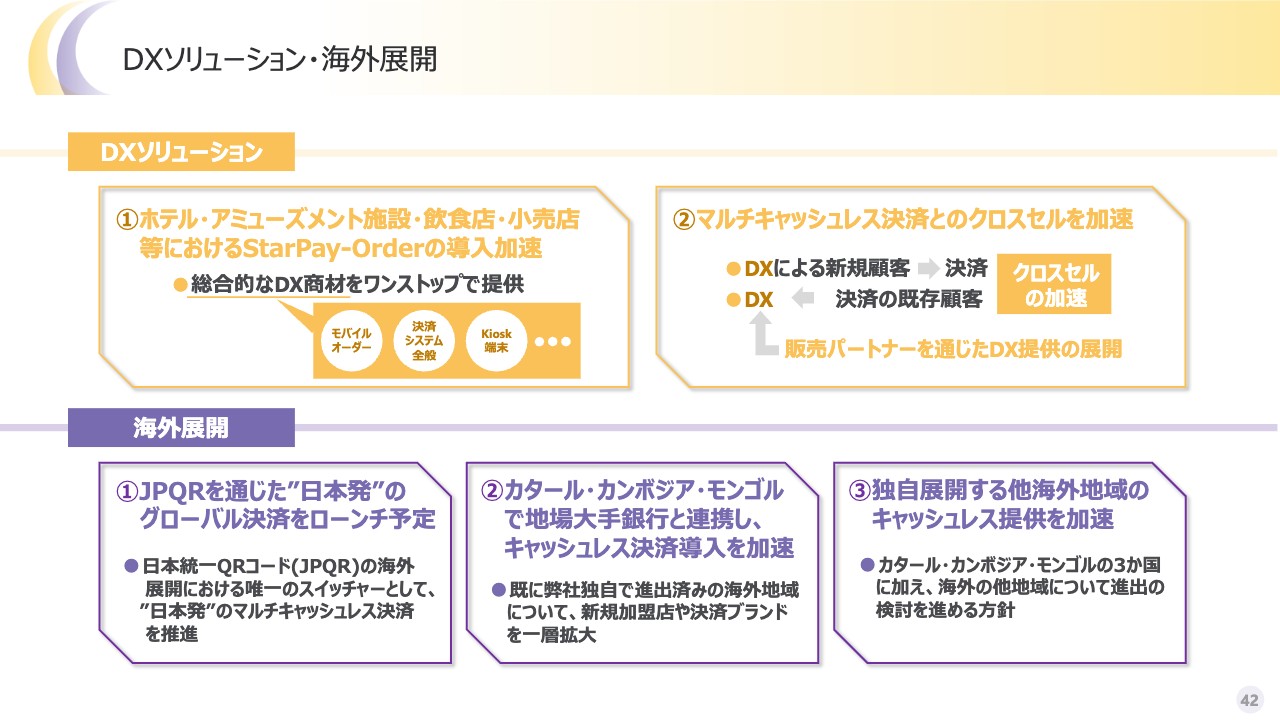

DXソリューション・海外展開

DXソリューションの具体的な施策についてです。現在は「StarPay-Order」というサービスの受注状況が非常に良く、お客さまに大変好評いただいています。今年も積極的にシェアを拡大していきます。

また、DX商材を増やし、販売パートナーとともにDXと決済のクロスセルを強化していきたいと思います。

スライド下部には、海外展開について記載しています。「JPQR」のローンチは、経済産業省と一緒に推進した重要なプロジェクトです。

また、年内はできる限り東南アジア各国の相互接続を進めていきたいと思います。カタールやカンボジア、モンゴルなどの決済事業を開始したことに加えて、DX商材の提供も検討しています。

この3ヶ国に限らず、新規地域・国への展開を加速し、海外でもキャッシュレスとDXの事業展開を目指します。中長期的な成長を実現するために海外事業の成長は不可欠ですので、しっかり進めていきたいと思います。

中期成長イメージ

中期成長イメージです。スライドの図は、2018年から2025年までの中期成長戦略の大きなビジョンを描いており、3つの需要段階に分けています。

まず、最下層のマルチキャッシュレス決済サービスの価値をベースにさまざまな決済手段を拡充し、顧客基盤を強化します。

さらに、第2層のDXソリューションを展開することで、決済とDXソリューションのクロスセルにより新たな付加サービスを提供することができ、高い収益を確保できます。

そして、第3層は海外展開です。国内市場の基盤を活かして海外でのキャッシュレス需要に応えることで、グローバル市場での成長を加速し、新たな世界のマーケット獲得に挑戦していきます。

これらの戦略的なアプローチを行い、安定した成長をもとに業界でのリーダーシップを目指します。

当社に対して指摘される課題への対応

安達:このスライドは、当社に対して指摘される課題への対応を、あらかじめ戦略にどう当て込んでいるかを示しています。国内で競争激化が起こったり、手数料の低下が起きたりした時にどのように対応するのかということです。

先ほどからご説明しているように、新規加盟店獲得については、パートナー網の拡大および他社端末を含むあらゆる端末への柔軟な接続を推進していきます。より端末販売に依存しない体制を作り上げていき、収益の柔軟性を確保するということです。

既存顧客への戦略については、DXとのクロスセル拡大によって離反防止を行い、1クライアントあたりの収益最大化を企図しています。

また、収益源の多様化も非常に重要だと考えています。ブランド数の増加による多様な手数料収入の形態を確保することで導線を増やし、特定のブランドへの依存を回避します。

さらに、収益地域も多様化します。日本だけではなく、ブルーオーシャンのあらゆる地域で展開することによって、国内激化シナリオにも対応していきます。

よくご指摘いただく課題に、「将来的な黒字維持はどのように可能にするか」ということがあります。先ほどからお話ししているとおり、もちろん大型の受注案件や投資を見込んでいないわけではありませんが、オーガニックな成長維持であれば、現状の販管費は10パーセント前後を基盤とする方針です。それによって、課題①で挙げた戦略を用いて10パーセント以上の増収を見込み、総利益率を安定させ、利益幅の拡大を達成できると考えています。

財務・資本戦略

財務・資本戦略です。これまでにご報告している方針から、大きな変更はありません。まだ赤字の状態ですので、大変恐縮ながら配当報酬は無配とさせていただきます。また、投資方針としては、既存システムの改修や人件費に投下していきたいと考えています。

そのような中でも、やはり株式価値の向上、株価のメンテナンスは非常に重視しています。toBの会社として、まずは露出を増やし、周知徹底にフォーカスしなければなりません。そのような意味で、機関投資家や個人投資家向け説明会等の機会をしっかりと設けて、みなさまと対話させていただきたいと考えています。

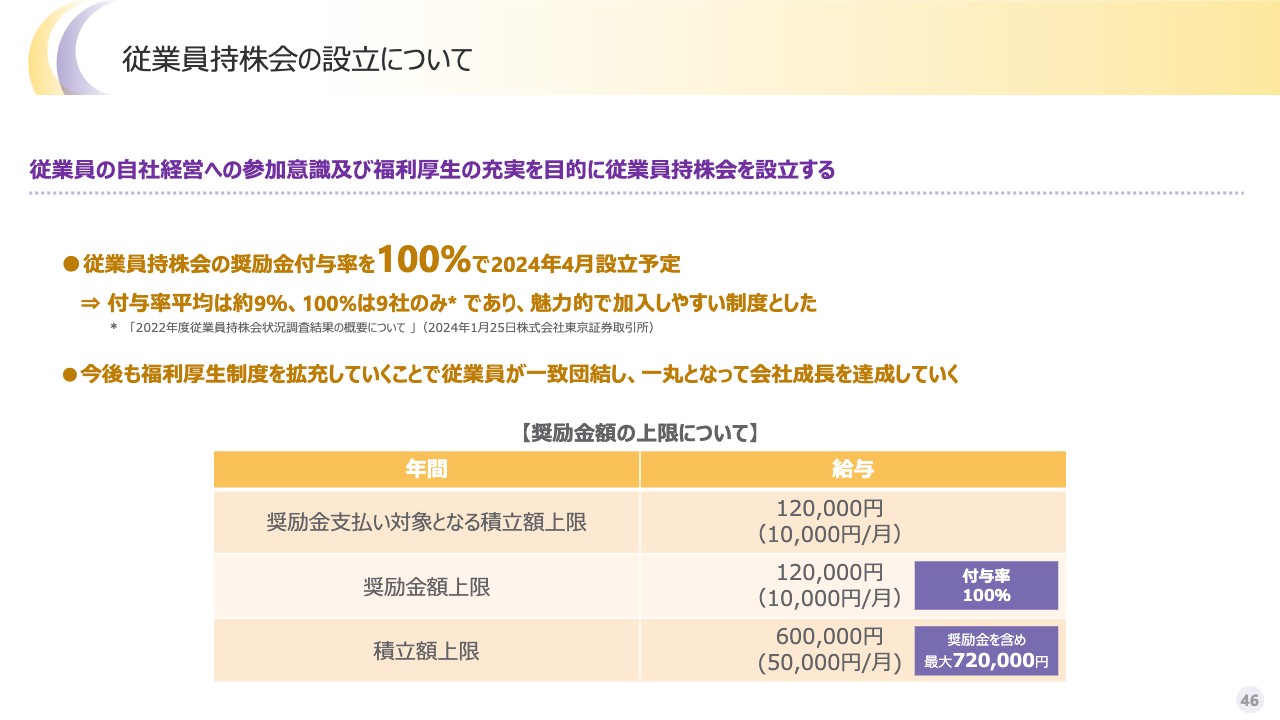

従業員持株会の設立について

資本戦略ではありませんが、色濃く打ち出したいメッセージとして従業員持株会の設立についてご説明します。従業員持株会の奨励金付与率を100パーセントとしています。付与率が100パーセントであるのは国内9社のみとなっています。魅力的で加入しやすい制度にし、従業員の方によりコミットメントしていただくために福利厚生の充実を図ることによって、全社一丸体制となって黒字化を達成していきたいと思います。

目先の数ヶ月ではなく、中長期的な目線でしっかり会社を成長させたいという我々の思いの表れだと受け取っていただき、ご評価いただけますと幸いです。まずは従業員の方と一致団結して二人三脚で市場に打って出たいと思いますので、これからの動向・リリース等も追っていただければと思います。

ご説明は以上です。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ