【QAあり】アルファパーチェス、売上高・利益ともに過去最高で増配へ MRO事業・FM事業とも好調、建設事業は分社の方針

本日のAgenda

多田雅之氏:本日はご多用の中、個人投資家向け説明会にご参加いただき誠にありがとうございます。株式会社アルファパーチェス代表取締役 社長 兼 CEOの多田雅之です。本日はどうぞよろしくお願いします。

本日のアジェンダです。会社概要と業績概要、2023年12月期の実績、2024年12月期通期の見通しについてお伝えした後、トピックスとして、本日開示している建設事業の分社と、私どもが競争力強化のために積極的に取り組んでいるITシステムの開発方針についてご説明します。

01-1.会社概要

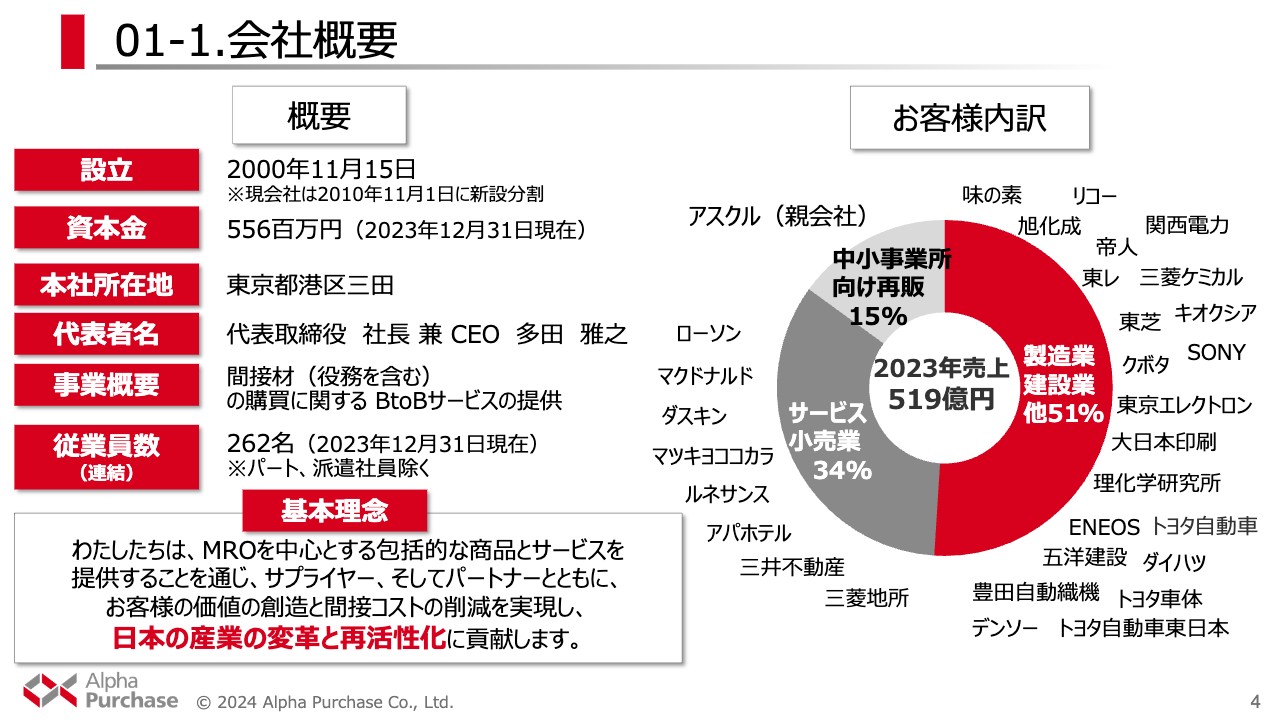

会社概要です。会社は2000年11月に設立され、約23年経ちました。2022年12月に東京証券取引所スタンダード市場に上場し、2023年12月末現在の資本金は5億5,600万円です。

本社は東京都港区三田にあります。事業概要は、役務を含む間接材の購買に関わるさまざまなソリューションサービスを、主に大手企業向けにご提供しています。

間接材とは、お客さまの製品や商品に直接使われないもの、例えば自動車では、直接使われる鉄板やタイヤなどを直接材、それ以外を間接材だとご理解いただければと思います。

スライド右側にお客さまの内訳を記載しています。製造業、建設業、電力業、そのほかのお客さまが51パーセント、サービス、小売業が34パーセント、このほか大株主のアスクルのネットワークを通じて、私どもが大手企業向けに揃えた商品や役務などを中小事業所向けに再販している事業が15パーセントです。

あくまでも私どもの事業のメインは、直接ビジネスを行っている大手企業向けのサービスや商材のご提供です。スライドに記載のとおり、プライム上場企業を含み、日本を代表する大手企業がグループごと私どものお客さまになっているという顧客基盤の強さが、私どもの強みの一つです。

スライド左下に基本理念を記載しています。私どもの事業を通じて、「お客様の価値の創造と間接コストの削減を実現し、日本の産業の変革と再活性化に貢献します」という志を持って、従業員262名が一丸となって取り組んでいるという状況です。

01-2.当社の事業セグメント(2大事業)

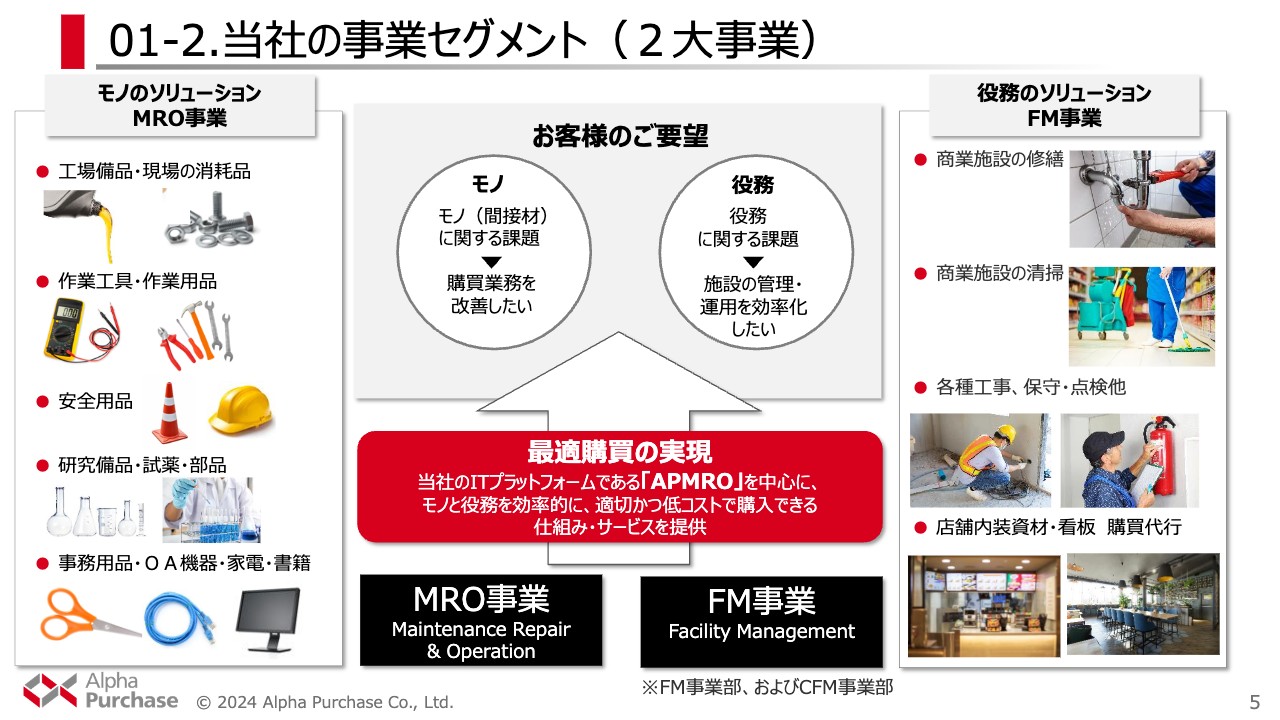

事業セグメントは大きく2つあります。モノのソリューションに関わるMRO事業と、役務のソリューションに関わるFM事業です。

まず、モノのソリューションに関わるMRO事業についてご説明します。例えば、工場の現場や建設現場で使われるさまざまな備品・消耗品・工具・作業用品・安全用品、研究所で使われる研究備品・試薬・試作用のパーツ、オフィスで使われる事務用品・OA機器・家電・書籍等々、現在は6,000万品目超の商材をご提供することができます。

具体的には、「APMRO」という購買プラットフォームを通じて、お客さまはこれらの商材をお買い上げいただくことができます。

役務のソリューションに関わるFM事業については、施設や店舗の修繕、清掃、各種工事、保守・点検等々を行っています。最近非常に力を入れているのは、店舗を新築したり改装したりする際に、内装用の資機材、看板、什器など、工事の現場に必要なものを、必要な時に、必要なだけお届けするという購買代行業務です。

これらを通じて、お客さまの最適購買の実現をお手伝いしています。最適購買とは、モノと役務を効率的に、適切かつ低コストで購入できるような仕組み・サービスです。

02-1. 業績概要

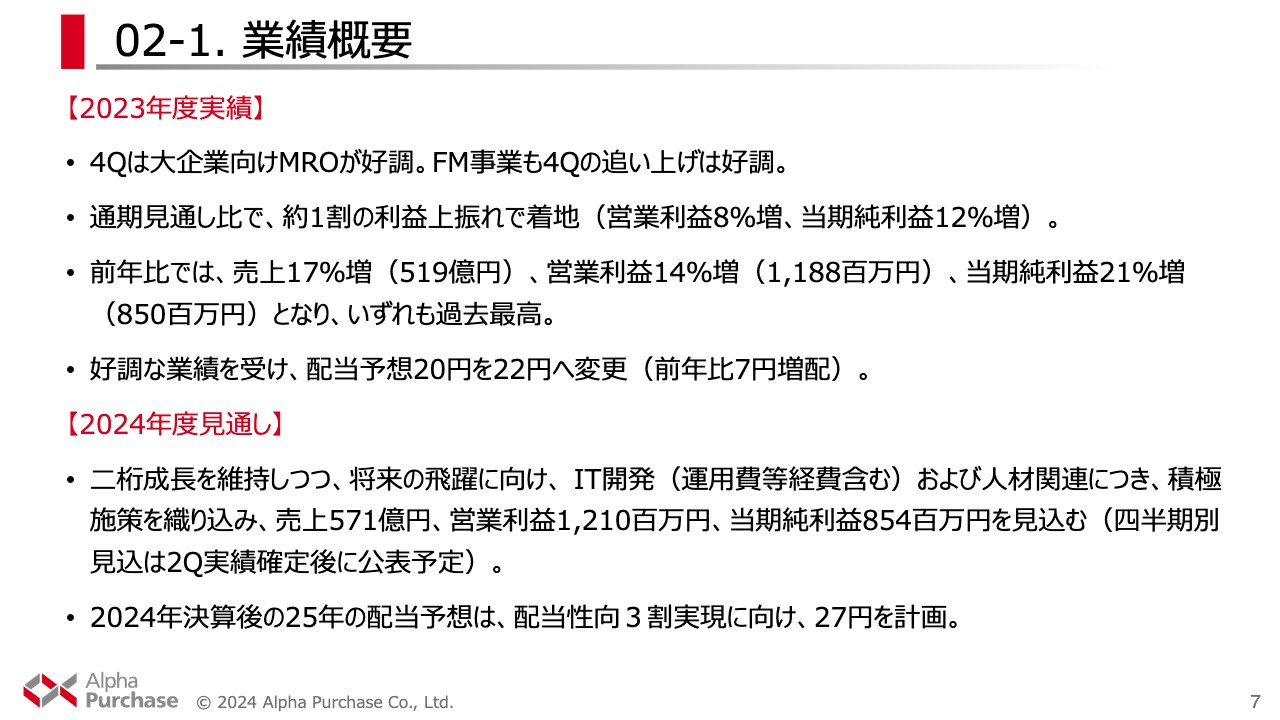

業績概要についてご説明します。2023年度の実績は、非常に好調に終えることができました。

第4四半期は、特に自動車産業を中心に大企業向けのMROが好調でした。また、FM事業も第4四半期の追い上げが好調でした。

結果として、昨年8月に上方修正した通期の見通しと比べて、約1割の利益の上振れで着地することができ、営業利益は8パーセント増、当期純利益は12パーセント増となりました。前年比では、売上高17パーセント増の519億円、営業利益は14パーセント増の11億8,800万円、当期純利益は21パーセント増の8億5,000万円と、いずれも過去最高の数値となりました。

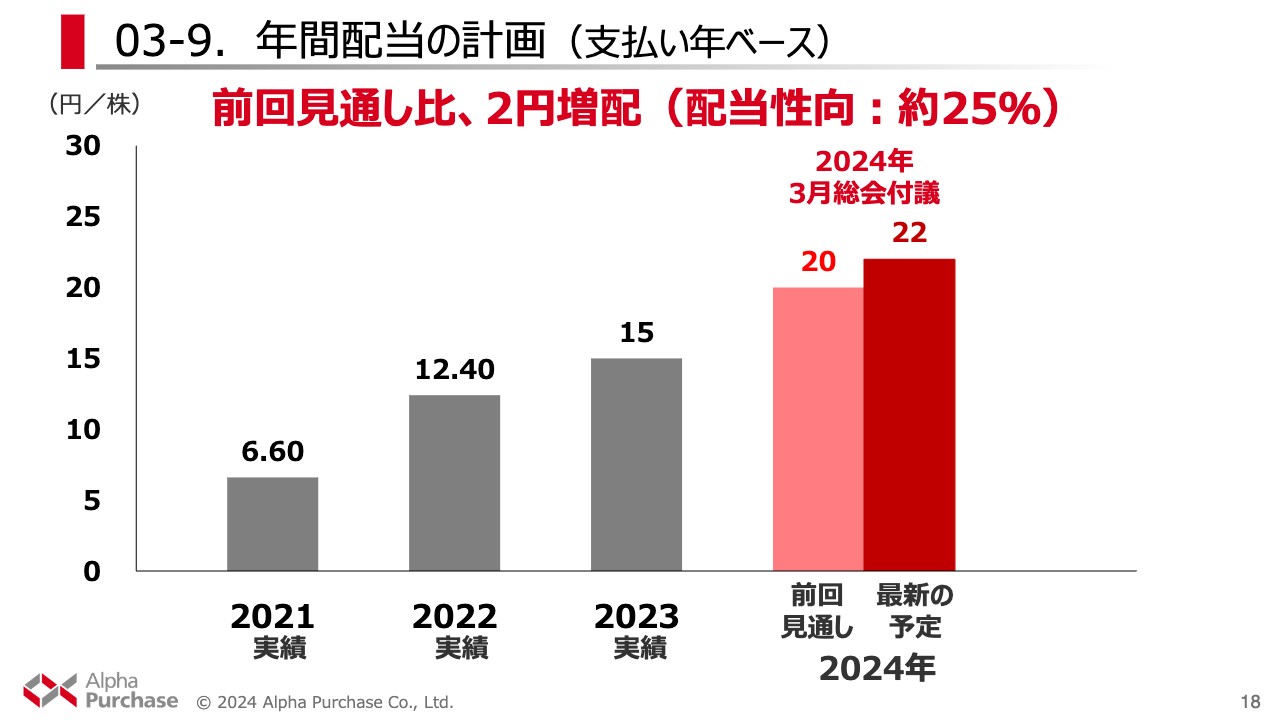

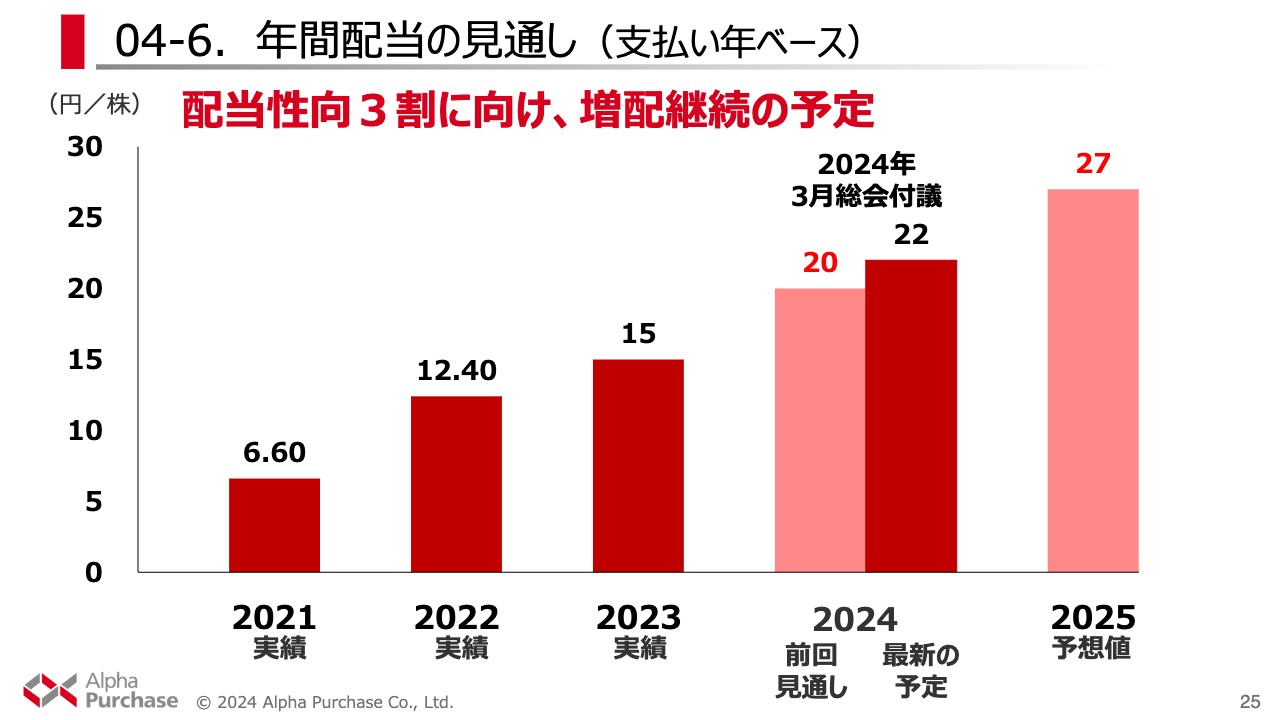

このような好調な業績を受けて、昨年8月時点で20円とお伝えしていた配当予想を、22円へ変更します。一昨年をベースに昨年支払いを行った配当は15円でしたので、7円の増配となります。

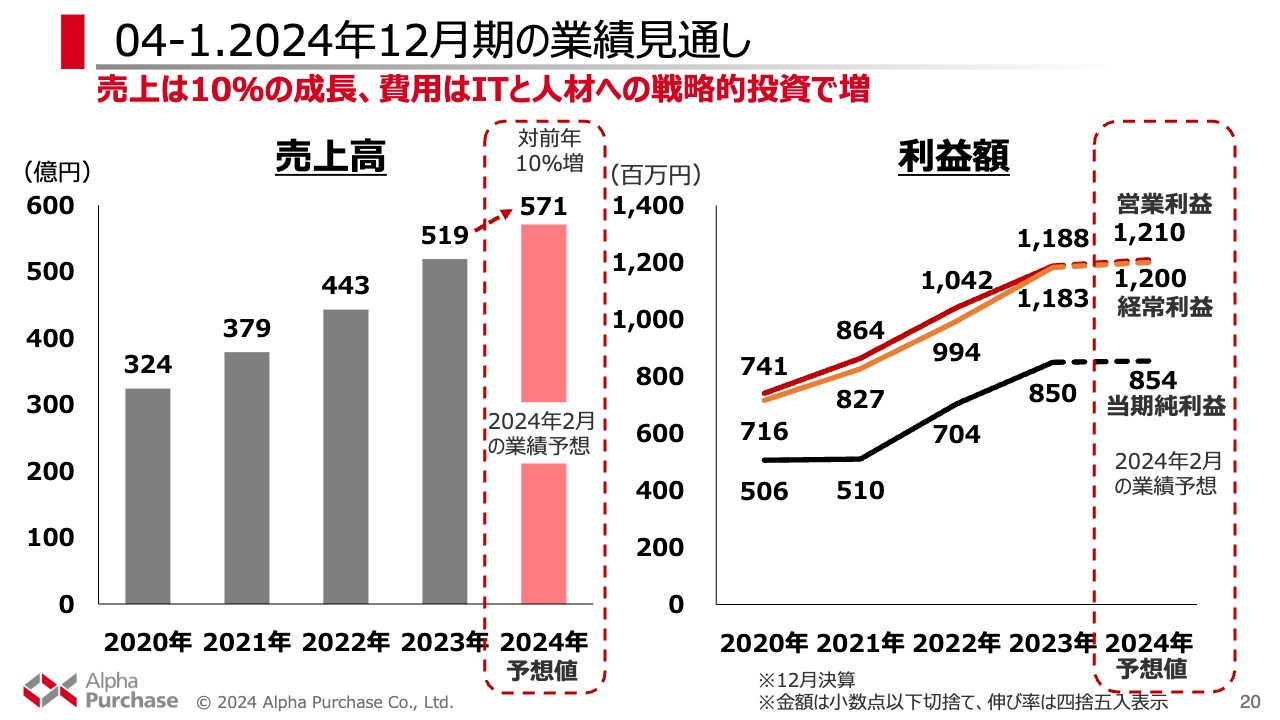

2024年度の見通しです。二桁成長を維持しつつ、将来の飛躍に向けてIT開発、人材関連への積極的な施策を織り込んでいます。それを受けて、売上高は571億円、営業利益は12億1,000万円、当期純利益は8億5,400万円を見込んでいます。

配当については、配当性向3割実現に向けて、今回は27円を計画しています。上場の時から早期の3割実現を目指しており、それを実現する計画です。

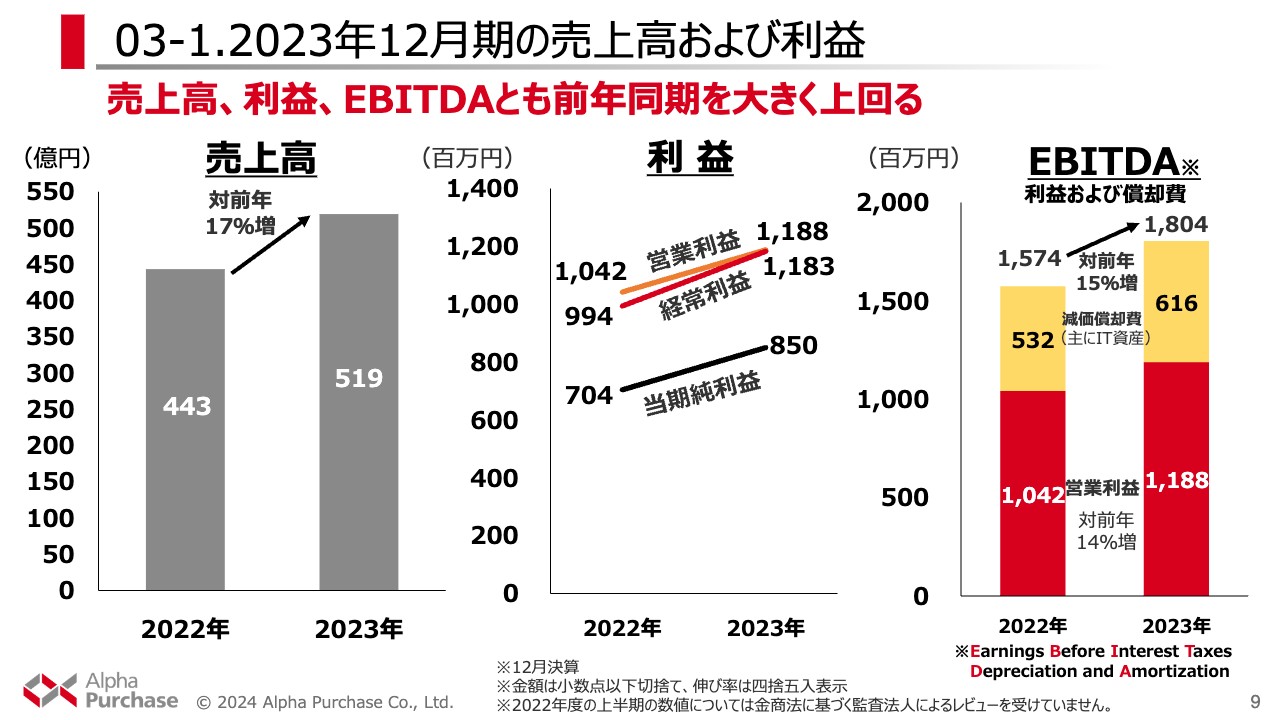

03-1.2023年12月期の売上高および利益

昨年通期の実績と、第4四半期の実績についてご説明します。売上高、利益、EBITDAともに前年同期を大きく上回ることができました。売上高は対前年17パーセント増、営業利益は対前年14パーセント増です。

先ほどもお話ししたとおり、将来の競争力確保のために積極的なIT投資を行っています。その投資に伴う償却の多寡により、利益のレベルに影響を受けにくいEBITDAを重要指標としています。EBITDAに関しても、対前年15パーセント増という数字で着地することができました。

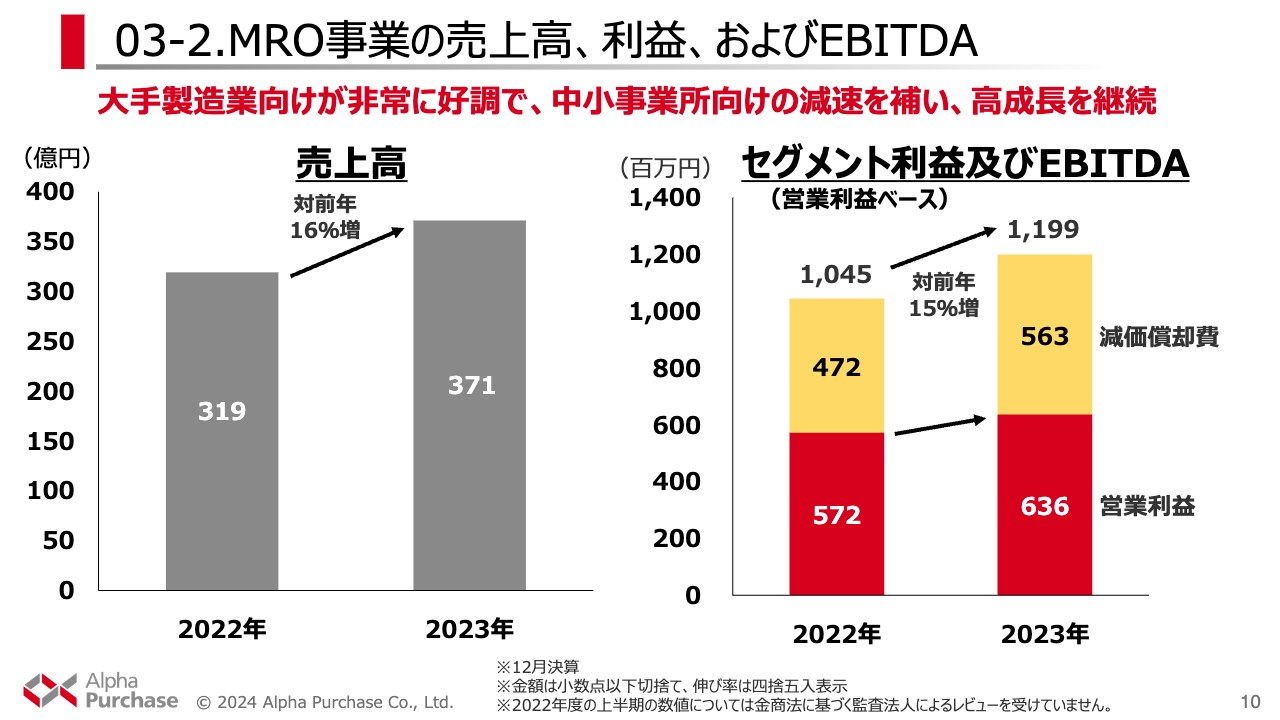

03-2.MRO事業の売上高、利益、およびEBITDA

それぞれのセグメントの情報です。MRO事業については、大手製造業向けが非常に好調でした。中小事業所向けは一昨年の新型コロナウイルス対策向けの売上増からの反動によりメディカル商品がなかなか売れず減速したものの、それを補って高成長を継続することができました。

トップライン売上高は対前年16パーセント増、EBITDAは対前年15パーセント増の11億9,900万円という数字を実現できました。

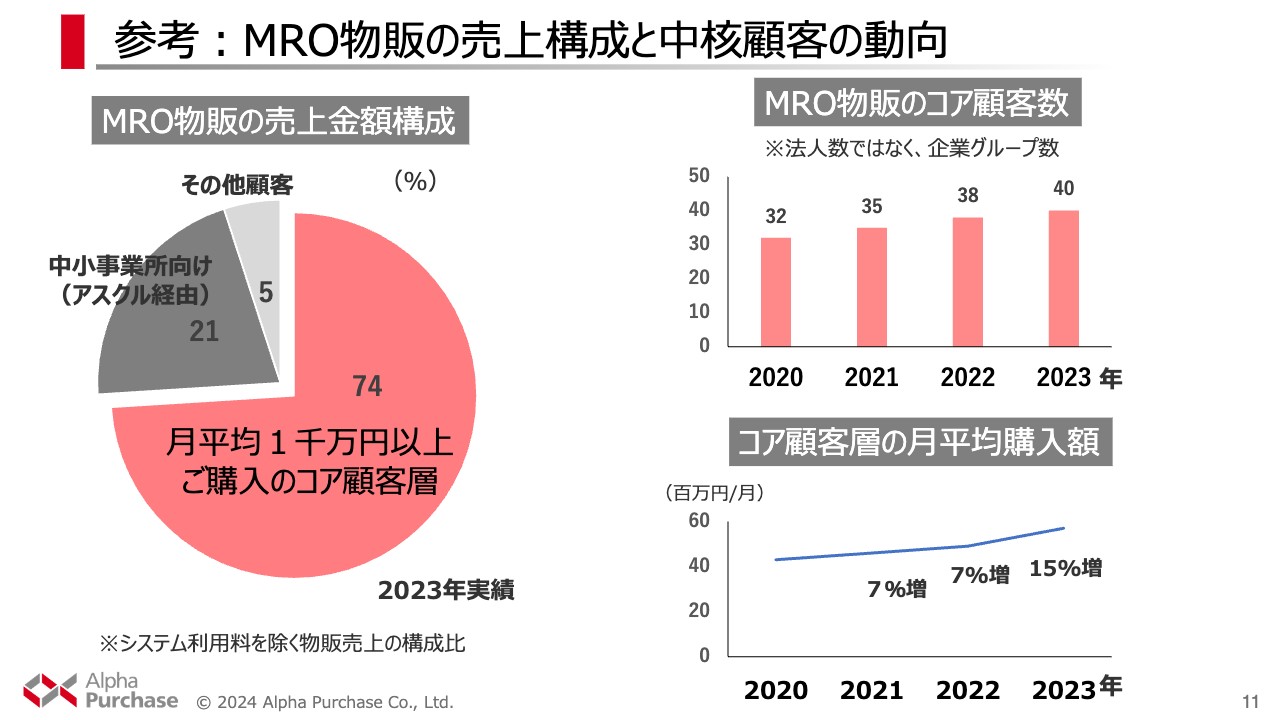

参考:MRO物販の売上構成と中核顧客の動向

MRO事業の物販の売上構成と、中核顧客の動向です。スライド左側にパイチャートを記載しています。売上の74パーセントが月平均1,000万円以上ご購入のコア顧客層です。このコア顧客層にいかにご利用いただいて我々の取扱い量を増やしていくかが、成長にとって非常に重要です。

スライド右側に記載しているとおり、コア顧客数は毎年2社から3社、正確には2企業グループから3企業グループと順調に増加しており、月平均購入額は、2023年は2022年対比15パーセント増と、大きく増えています。

後ほどIT開発の方向性についてご説明しますが、このようなコア顧客層に、より便利に、よりたくさんご利用いただきメリットを出していただくことによって我々の売上も増えていくよう、力を入れて開発を進めています。

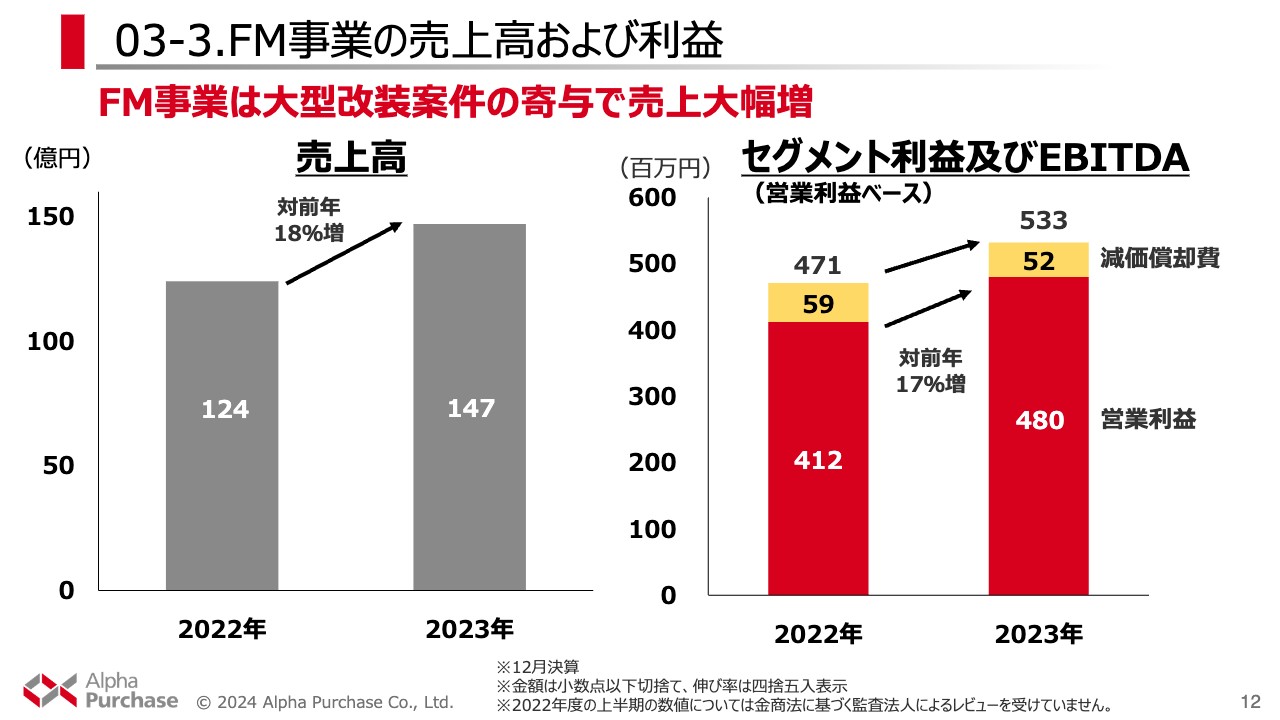

03-3.FM事業の売上高および利益

FM事業についてです。特に昨年前半は、ビジネスホテルやドラッグストアなどの大型改装案件が非常に好調で、その寄与もあって売上高が大幅に増加しました。売上高は対前年18パーセント増、営業利益は対前年17パーセント増という数字を実現しています。

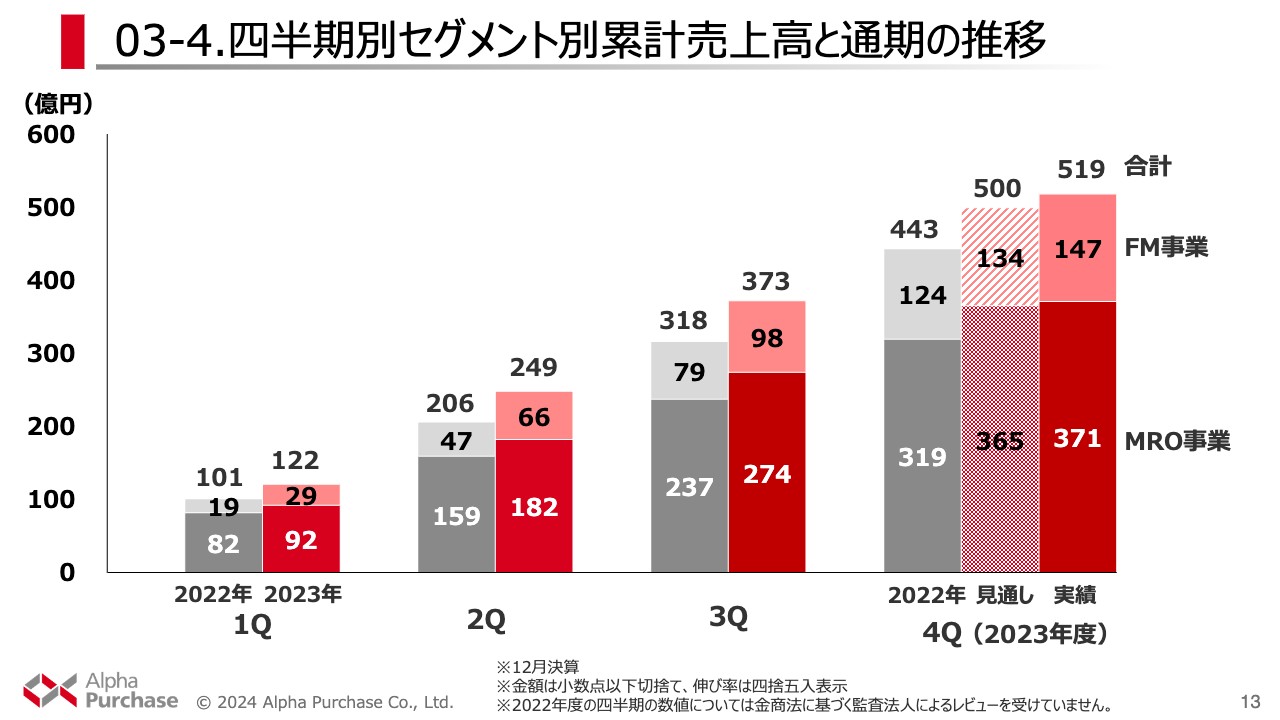

03-4.四半期別セグメント別累計売上高と通期の推移

四半期別のセグメント別累計売上高と通期の推移です。スライド右端の通期の数字をご覧いただければわかるとおり、両セグメントとも、2022年はもとより、昨年8月に発表した見通しを上回りました。MRO事業は371億円、FM事業は147億円、合計519億円という数字が実現できました。

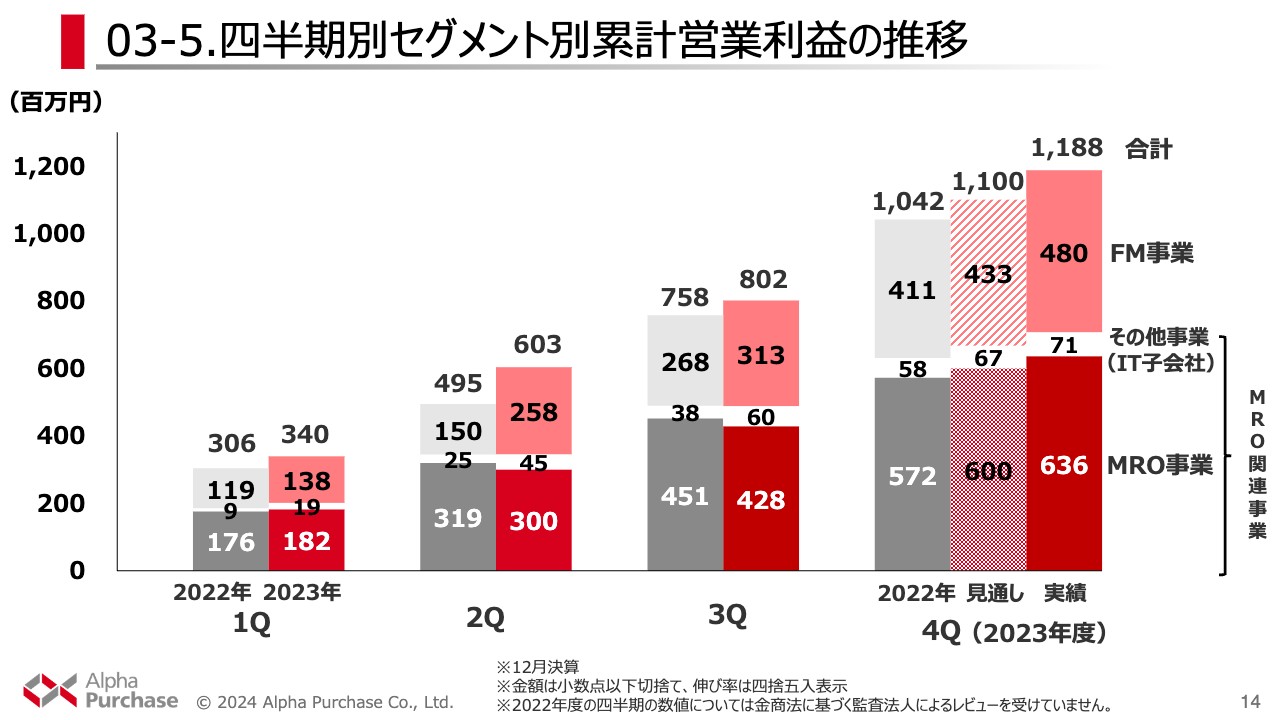

03-5.四半期別セグメント別累計営業利益の推移

営業利益の推移です。営業利益についても、昨年8月発表した見通しに対して、それぞれの事業でプラスアルファを出すことができました。

MRO事業は6億3,600万円、IT子会社分であるその他事業は7,100万円、FM事業は4億8,000万円と、それぞれの事業でプラスになっています。

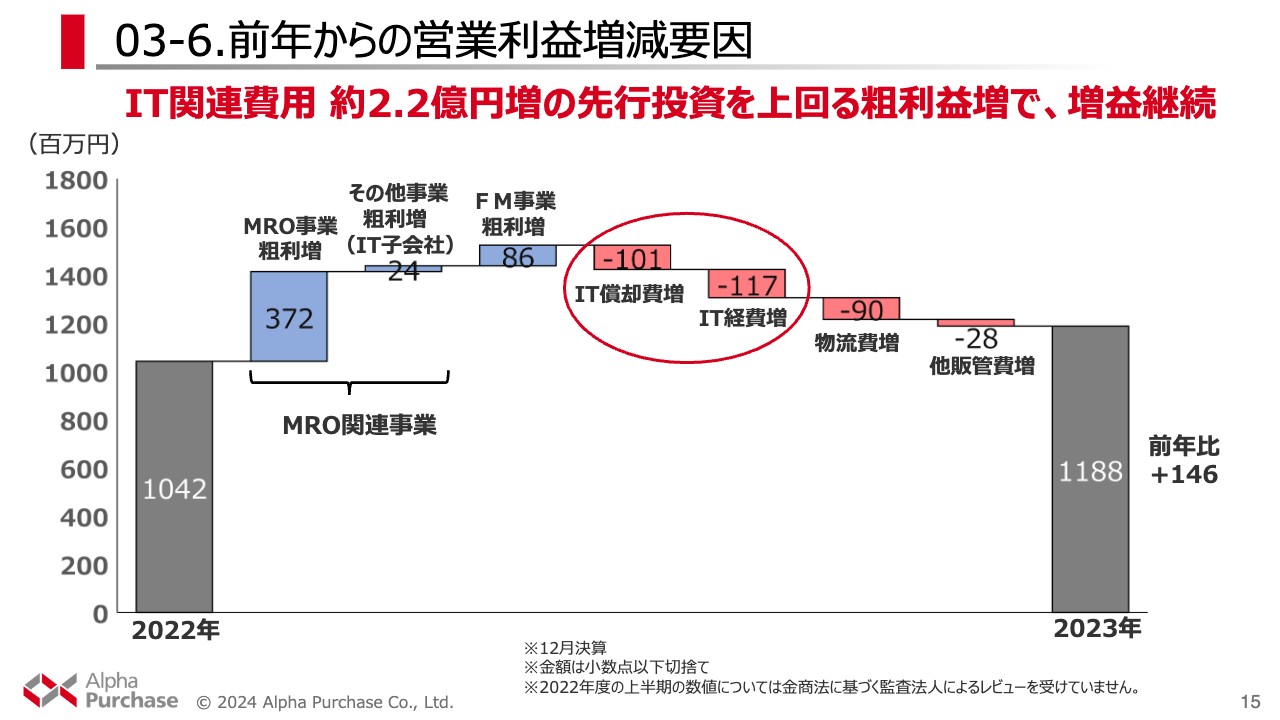

03-6.前年からの営業利益増減要因

スライドには、通期の営業利益の増減要因をエレベーターチャートで示しています。償却費やIT経費などのIT関連費用が約2.2億円ありましたが、その先行投資を上回る粗利増で増益を継続できています。

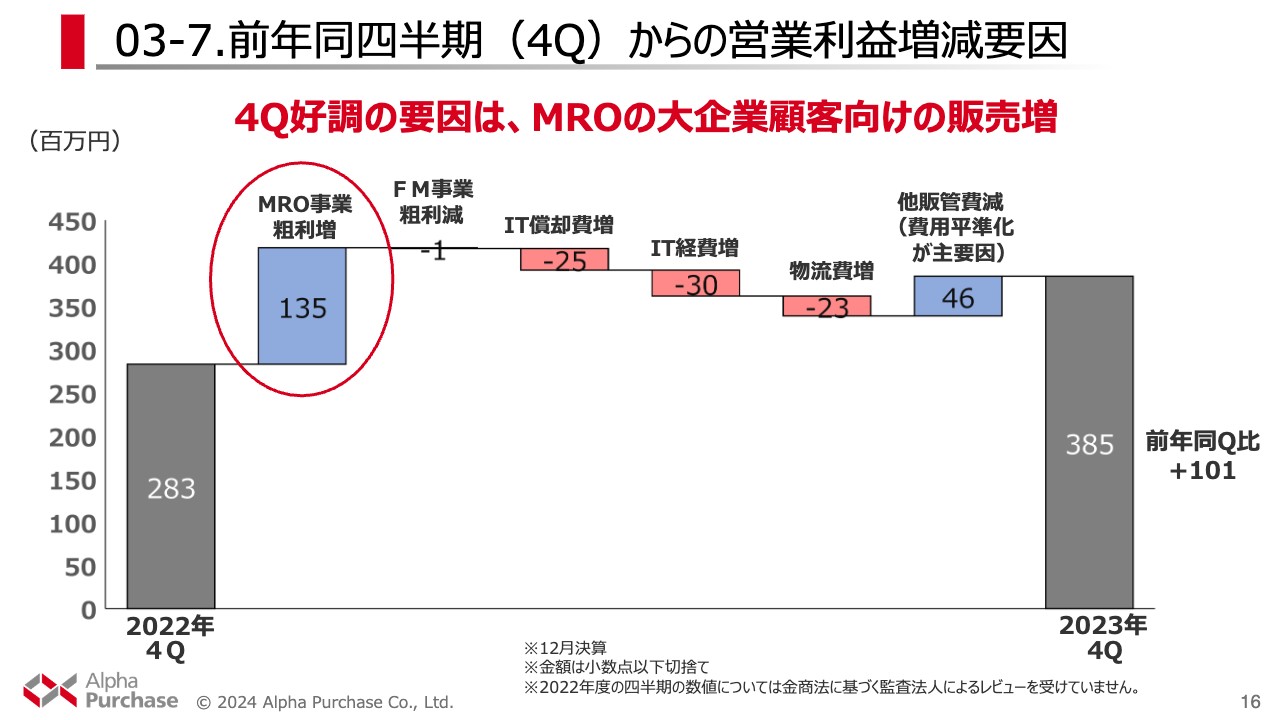

03-7.前年同四半期(4Q)からの営業利益増減要因

前年同四半期比からの営業利益の増減要因です。特に貢献したのが、MRO事業の粗利増です。FM事業は100万円の粗利減となっていますが、2022年12月期はFM事業が非常に好調で、それとほぼ同じ数字を達成できたため、好調を継続しているとご理解いただければと思います。

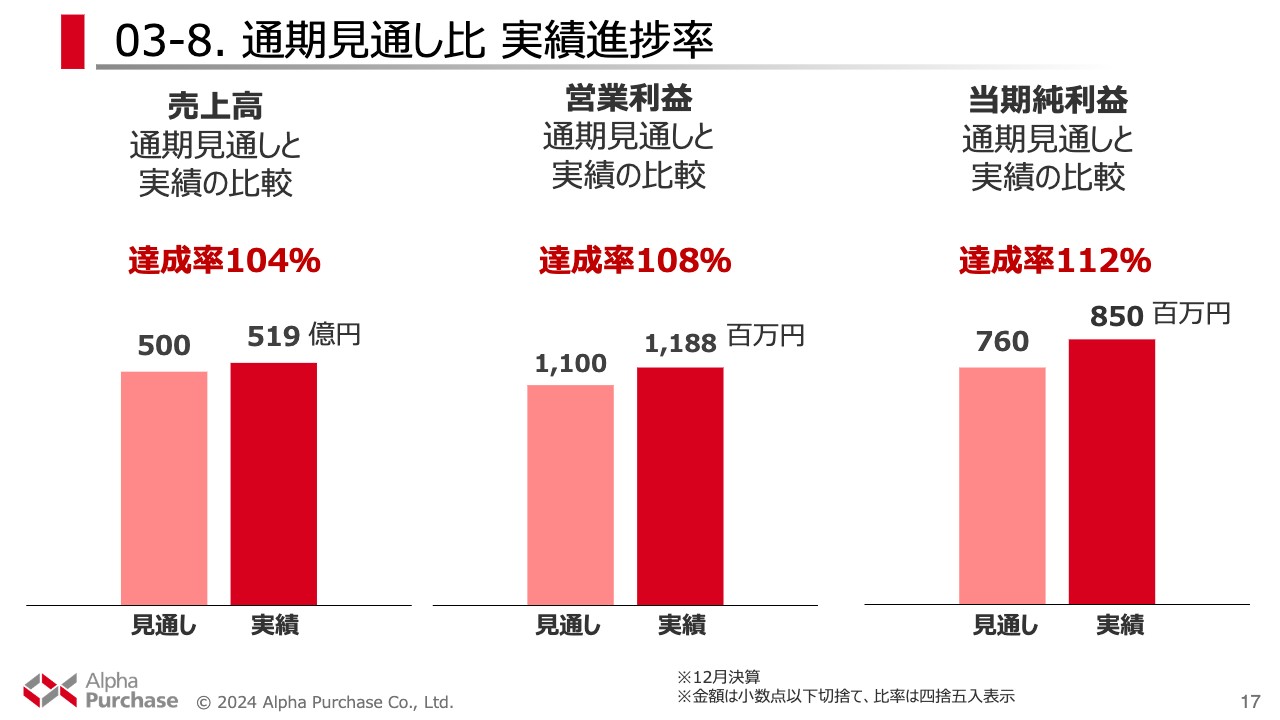

03-8. 通期見通し比 実績進捗率

通期見通し比の実績進捗率です。売上高は達成率104パーセントの519億円、営業利益は達成率108パーセントの11億8,800万円、当期純利益は達成率112パーセントの8億5,000万円と、すべてにおいて通期見通しを達成しました。

03-9.年間配当の計画(支払い年ベース)

年間配当の計画です。昨年の年初から配当性向25パーセントの実現についてご報告していましたが、今回はボトムラインの利益も増えましたので、昨年8月に発表した見通しの20円よりさらに2円増やした22円で、来月の株主総会に付議したいと思っています。

04-1.2024年12月期の業績見通し

2024年12月期の業績見通しです。売上は二桁成長を継続し、10パーセント成長を見込んだ571億円としています。

費用については、先ほどもお伝えしたとおり、将来に向けた成長を継続するため、積極的にITや人材へ投資および支出を実行していくことを考えており、増加を見込んでいます。その結果として、営業利益は1.8パーセント増の12億1,000万円と予想しています。これは意思を持った投資と支出の結果であり、必ず将来につながると考えています。

04-2. 当社売上の季節パターン実績(予測のQ別展開は2Q末以降に公表)

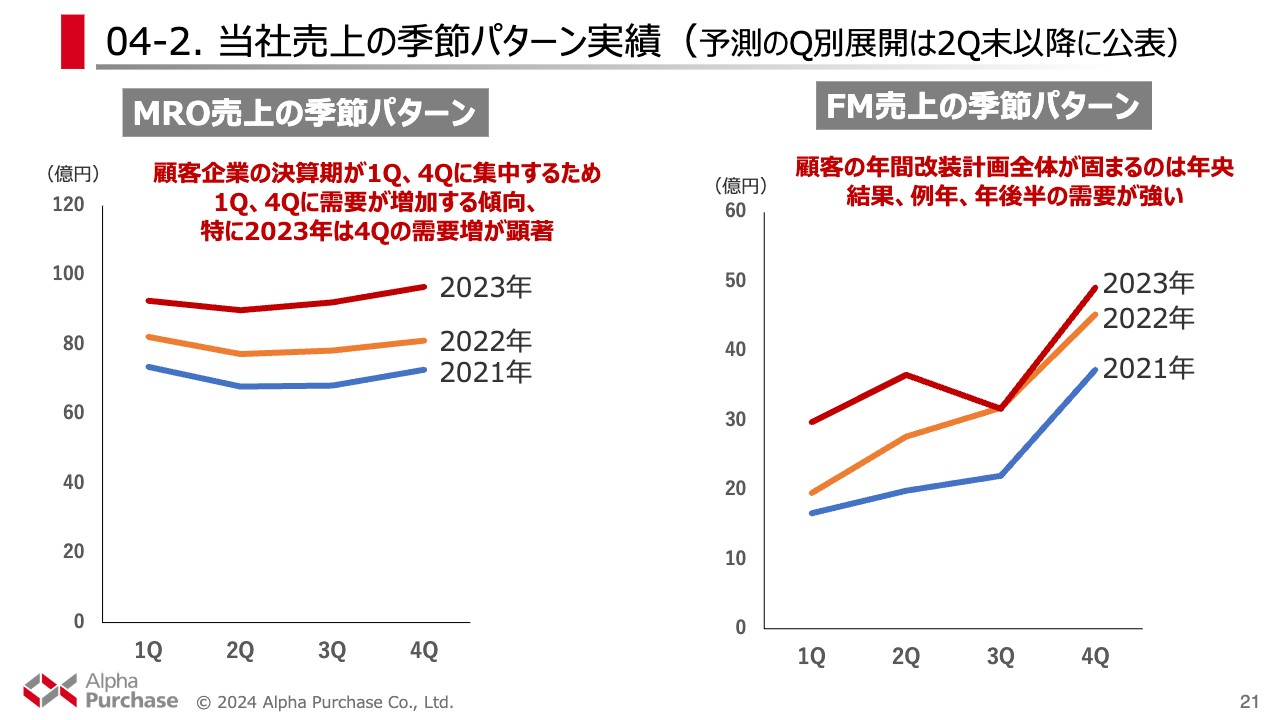

株主のみなさまからもご質問を受けることが多い、売上の季節パターンです。まずはスライド右側から簡単にご説明します。FM事業に関しては、お客さまの年間改装計画が固まるのは年央のため、例年後半、特に第4四半期の需要が非常に強い傾向があります。2023年も同じ傾向をたどりました。

MRO事業についても、お客さまの決算期が3月と12月に集中することもあり、第1四半期と第4四半期に需要が増加する傾向があります。昨年は特に第4四半期の需要増が顕著でした。

今年度の予想と見通しについては、第4四半期をどのように捉えるかということがまだ見えていない部分があります。第2四半期末、具体的には8月の上半期決算報告で、四半期別に展開して公表します。

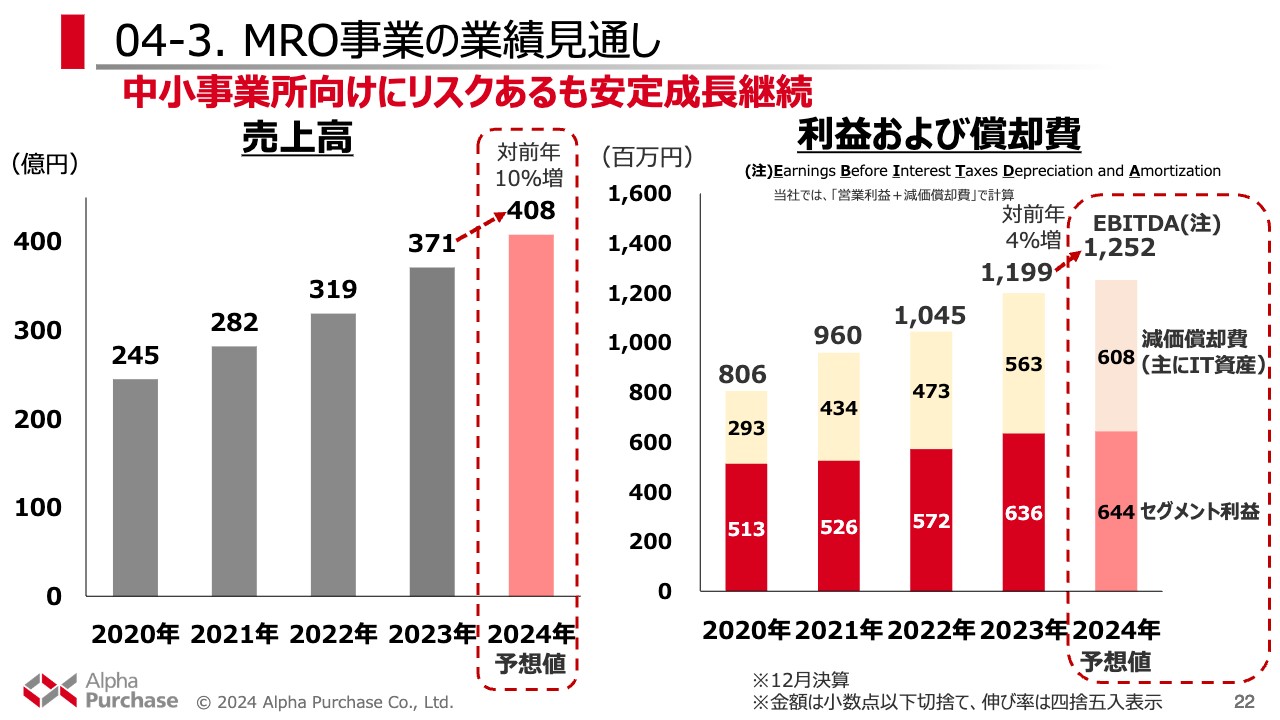

04-3. MRO事業の業績見通し

セグメント情報です。MRO事業については、今年はまだ中小事業所向けのリスクがあると思っています。そのような状況の中でも、大手製造業向けが非常に好調ということもあり、安定成長を継続して対前年10パーセント増、二桁成長を実現したいと考えています。

EBITDAは対前年4パーセント増となっていますが、先ほどお伝えしたとおり、いわゆる戦略的な支出の影響だとご理解ください。

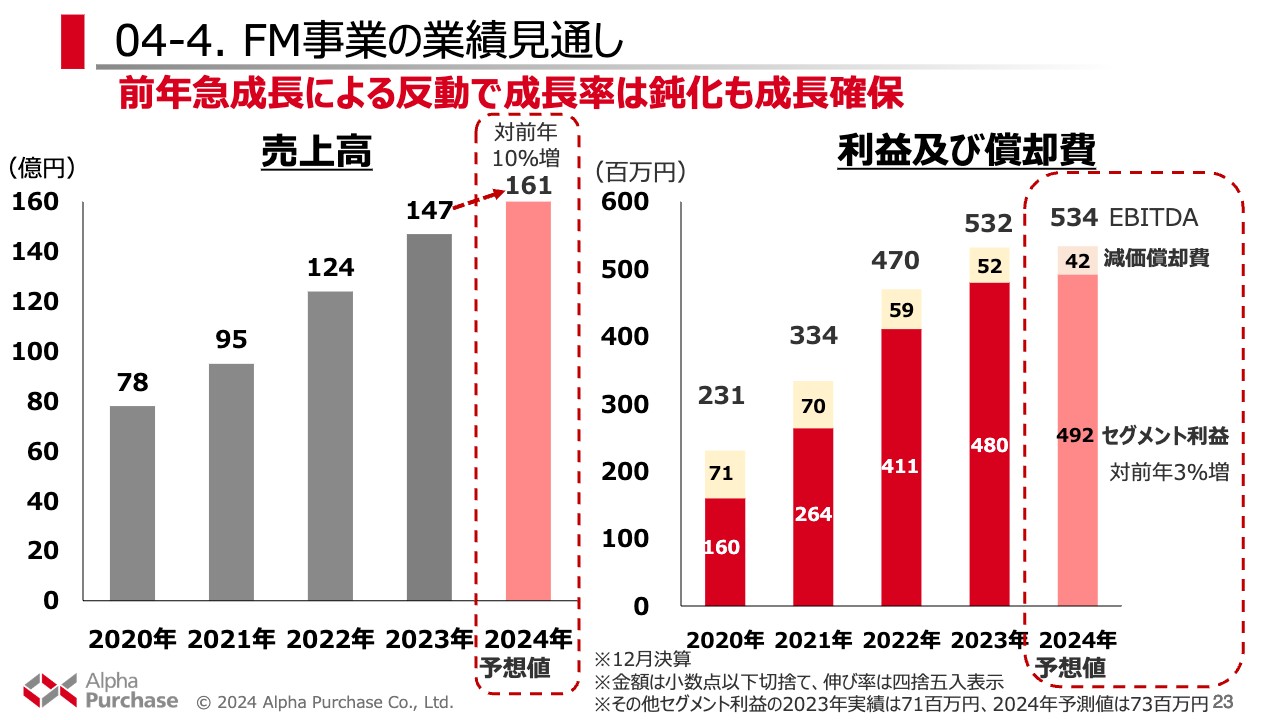

04-4. FM事業の業績見通し

FM事業の業績見通しです。スライドには、「前年急成長による反動で成長率は鈍化も成長確保」と記載しています。

確かに2023年も大きく成長していますが、スライドのグラフのとおり、2021年も2022年もこの事業は急激に成長しています。今年はさらにレベルを上げ、対前年10パーセント増の161億円を見込んでいます。

セグメント利益は、対前年3パーセント増を見込んでいます。後ほど詳しくご説明しますが、建設事業の分社化に伴う費用のほか、将来の成長に向け、施工管理技士などの国家資格取得者を積極的に採用していきたいと考えており、そちらの積極支出を盛り込んだ数字になっているとご理解ください。

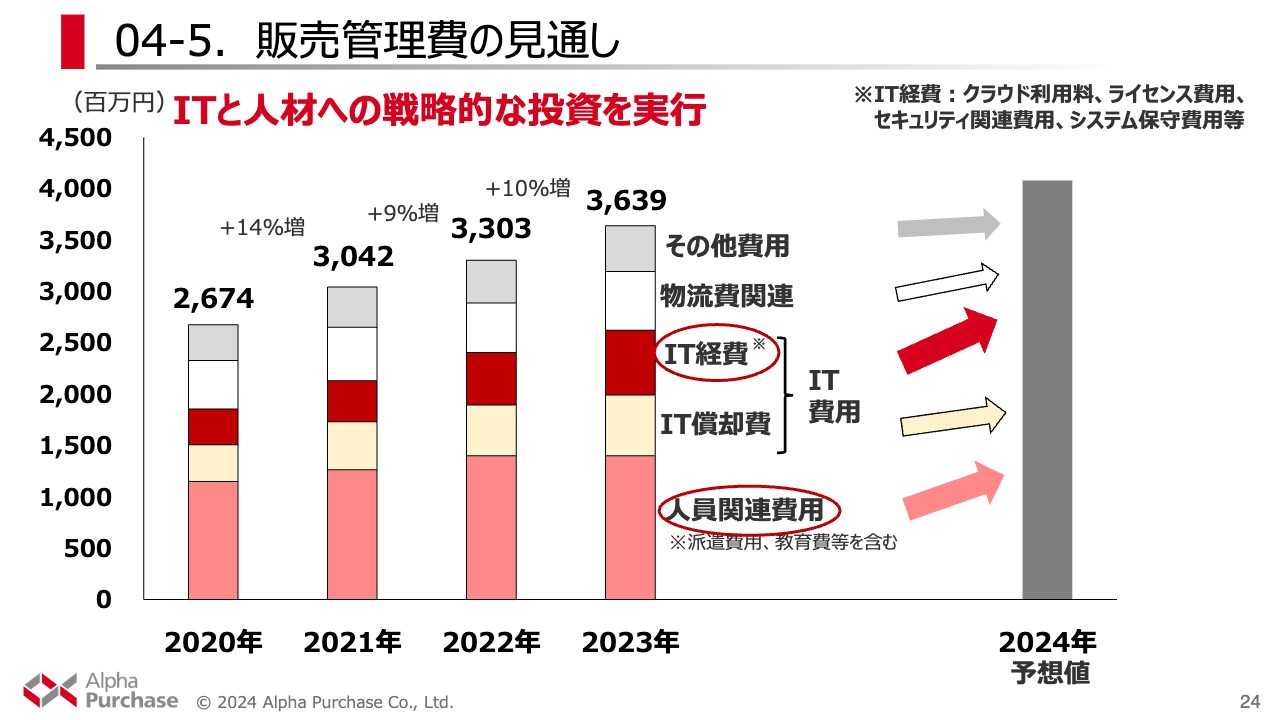

04-5.販売管理費の見通し

販売管理費の見通しについては、ITと人材への戦略的な投資、および支出を実行します。人員関連に関しては、特にDX人材、あるいはコンサルティング人材を積極的に採用していこうと思っています。それにより、将来の成長に向けたお客さまへの提案力を増していけると思っています。

IT経費の増加についてご説明します。昨年年初からお話ししているとおり、現在私どもは、インフラをクラウドに移行する過程にあります。

通常、オンプレミスの場合は、最初に投資してから5年間かけて償却していきます。一方クラウドの場合は、開発をしている時からクラウド利用料、あるいは保守料がかかるため、こちらのほうが増えてきています。我々は今後クラウド化を進めていこうと思っているため、このような数値を織り込んでいます。

04-6.年間配当の見通し(支払い年ベース)

配当です。冒頭も申し上げましたとおり、配当性向は3割を目指します。上場時から、早期の配当性向3割実現を掲げ続けてきましたが、今回はいよいよ実現に向けて増配を継続し、2025年の予想値を27円としました。

05-1.FM事業における建設 事業の分社化について

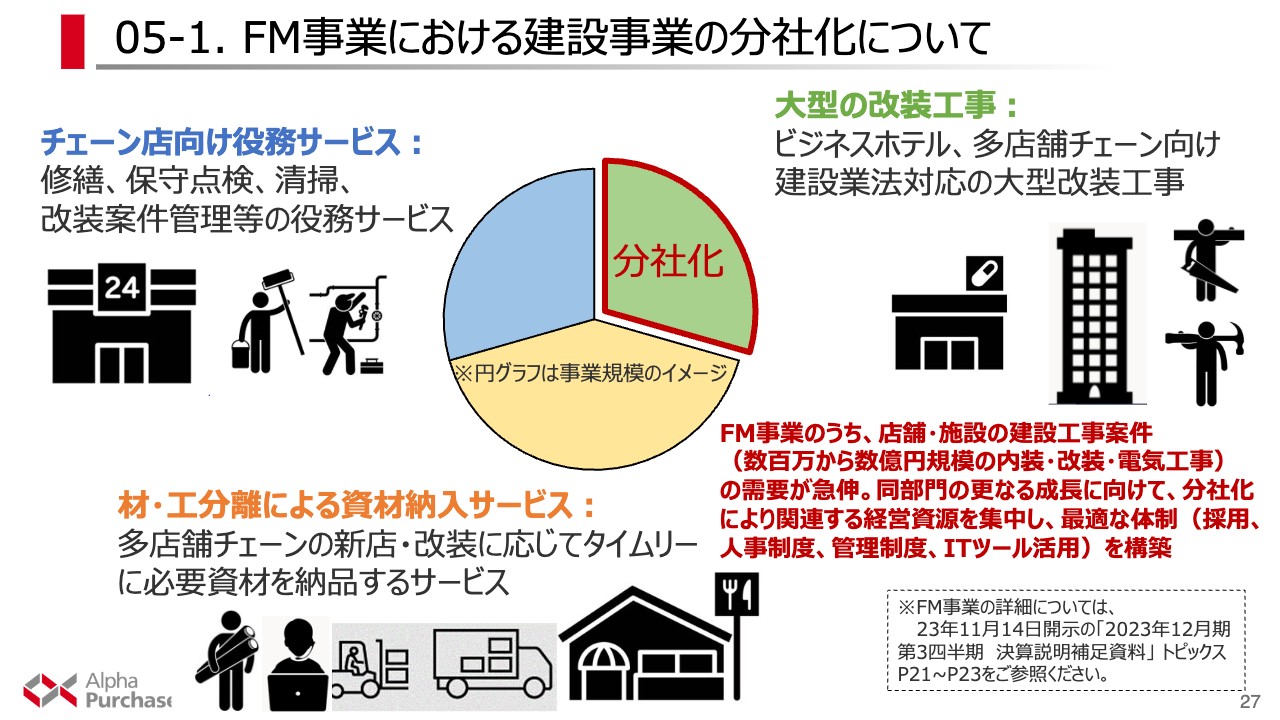

本日発表した、FM事業における建設事業の分社化についてご説明します。まず、このFM事業において、どのようなサービスをお客さまに提供しているかについて簡単にご紹介します。

詳細については、昨年11月にこの場でご説明しているため、もしお時間があれば、そちらのほうもご覧いただければと思います。

まず、スライド左上からご説明します。「チェーン店向けの役務サービス」では、修繕や保守点検、お掃除、あるいは改装案件管理等を行っています。こちらは、典型的なストック型ビジネスです。年率で毎年5パーセントから10パーセントほど成長していくビジネスです。

「材・工分離による資材納入サービス」は、最近私どもが非常に力を入れており、お客さまからも引き合いの多いビジネスです。多店舗チェーンの新店・改装に応じて、タイムリーに必要資材を納品するサービスを行っています。

そして、今回分社化する対象となるのが、スライド右側の「大型の改装工事」です。具体的には、店舗や施設の建設工事案件、数百万円から数億円規模の内装・改装・電気工事等々を行う事業で、現在需要が急伸しています。

私どもは、特定建設業の免許を保持して事業を展開しています。今回の分社化により、関連する経営資源を集中して、最適な体制、具体的には採用や人事制度、管理制度、使うITツールなどを構築して、同部門のさらなる成長を遂げていきたいと思っています。

05-2.分社化対象事業の過去の売上実績

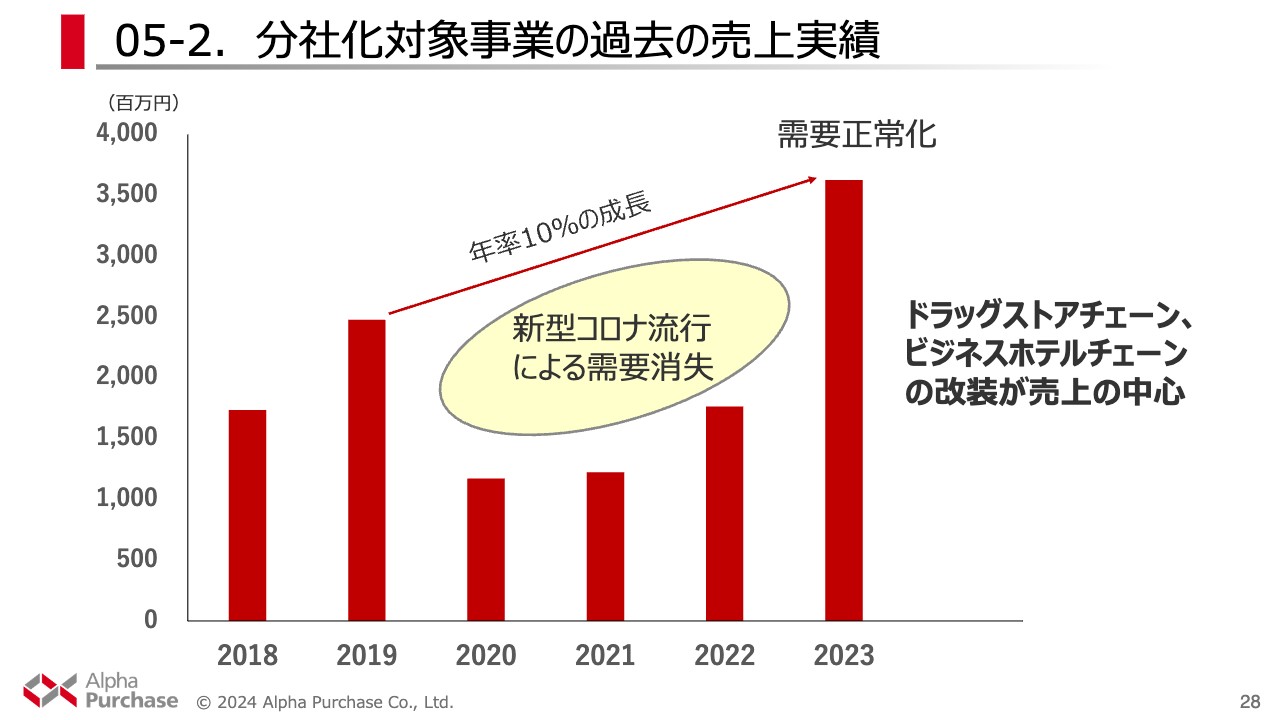

分社化対象事業の過去の売上実績です。我々のお客さまは、ビジネスホテルやドラッグストアが中心です。2020年から2022年の間は、新型コロナウイルスでお客さま自身も苦しまれたこともあり、需要が減った時もありました。

しかし2023年は、コロナ前の2019年から比べても、年率で10パーセント成長しています。2023年に関しては需要も完全に正常化し、今後もこの事業は成長すると考えており、分社化に踏み切りました。

当社建設事業の主要顧客の業界動向

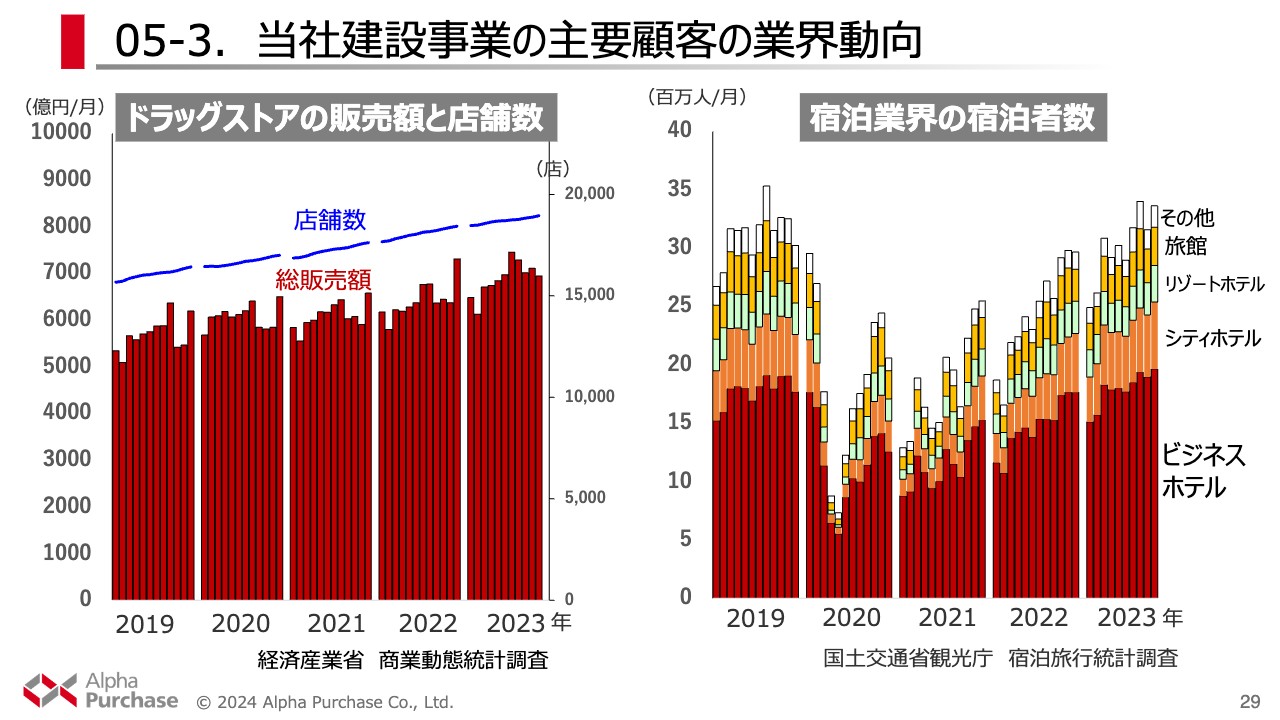

私どもの大きなお客さまであり、建設事業のセグメントに含まれるドラッグストアに関しては、販売額、店舗数とも右肩上がりで成長しています。こちらはインバウンド需要もあり、これからますます伸びていくと思っています。

スライド右側は宿泊業界の宿泊者数です。私どもはこの中でもビジネスホテルを中心にビジネスを行っています。こちらも、コロナ禍では大変ご苦労されましたが、需要もコロナ前に戻ってきたこともあり、これからまた順調に増えていくと見込んでいます。

またビジネスホテル業界は、ここ10年から15年で急速に伸びてきていることもありますが、その改装需要がおよそ7年から10年に1回程度おとずれます。今後、改装需要は増えてくると思いますので、我々としてはその波をうまくとらえて、ビジネスを伸ばしていきたいと考えています。

05-4.建設事業分社の概要、日程等

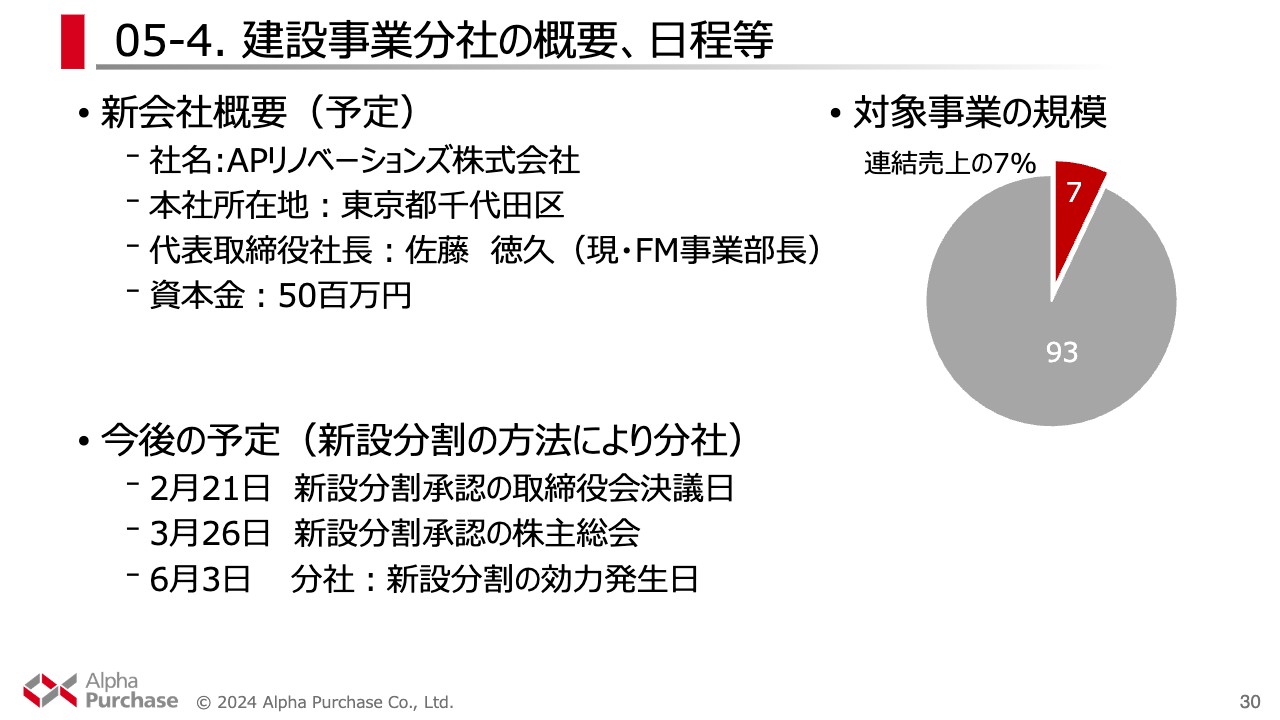

建設事業分社の概要、および日程をご説明します。対象事業の規模に関しては、連結売上の約7パーセントになります。新会社の社名は「APリノベーションズ株式会社」です。リノベーション、すなわち改装を手掛ける会社ということで、このような社名となっています。

本社所在地は、現在FM事業部の拠点がある秋葉原オフィスに置きます。社長は、現在FM事業部長を務めている佐藤徳久が務めます。資本金は5,000万円を予定しています。

今後の予定ですが、新設分割の方法により分社します。まず2月21日に新設分割承認の取締役会決議を行い、3月26日の定時株主総会でご承認を賜れば、6月3日に新設分割の効力が発生することになります。

関連情報に関しては、その都度みなさまに開示いたします。そちらもご確認いただければと思います。

05-5.ITシステム開発方針(大企業向け MRO 市場の構造と戦略)

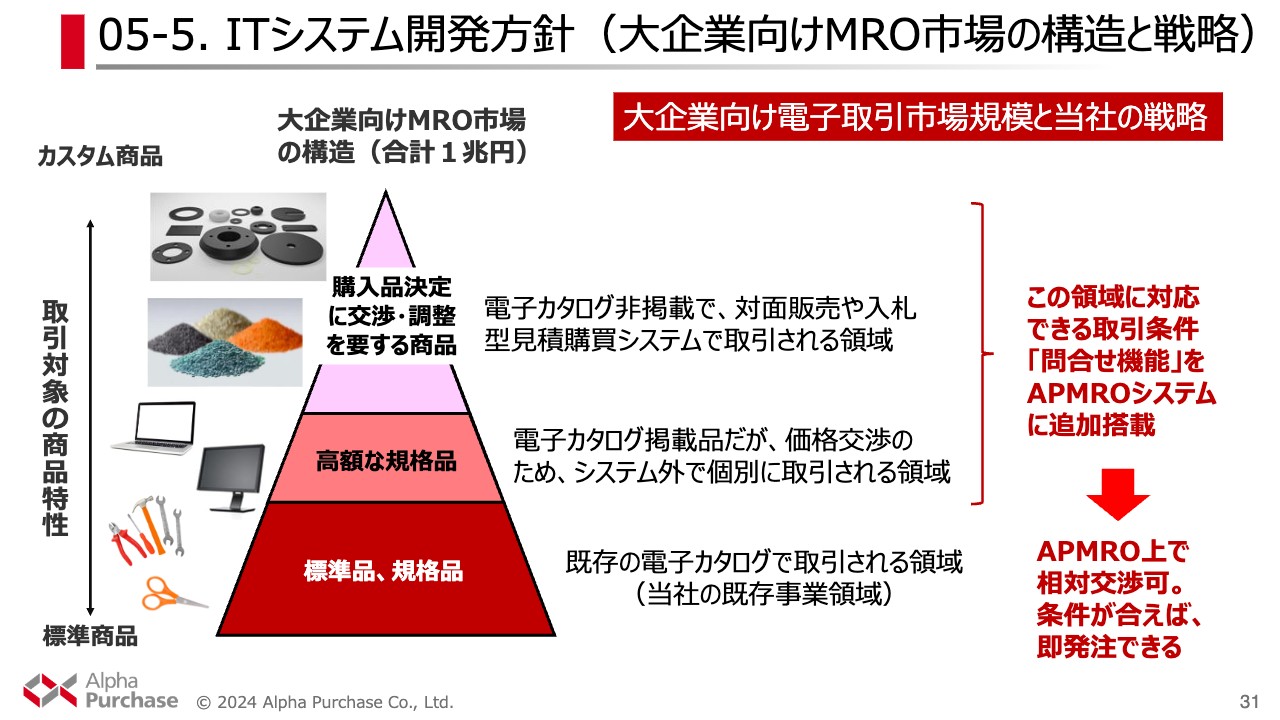

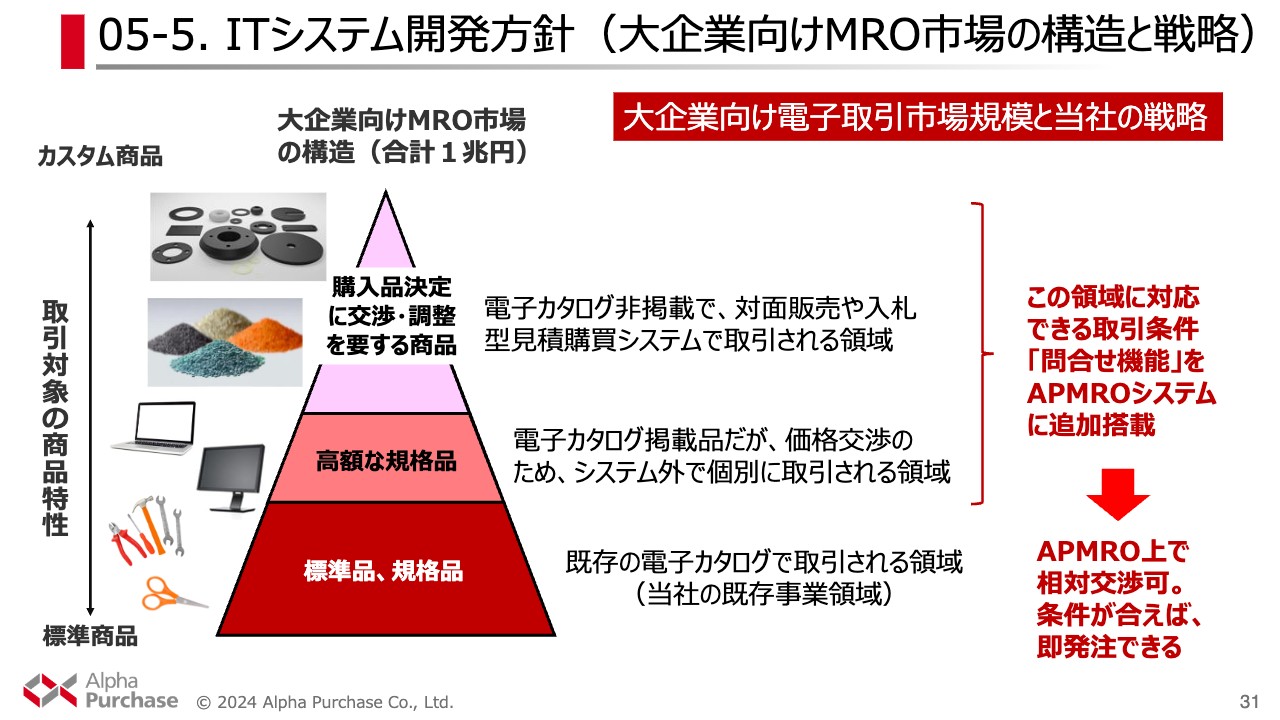

ITシステム開発方針です。こちらは、大企業向けのMRO市場の構造ならびに戦略と密接な関係にあるため、そちらもあわせてご説明します。

まず大企業向けMRO市場の構造について、私どもは合計で約1兆円規模だと考えています。スライド左側の図にあるように、我々も含め電子カタログで取引される領域は「標準品、規格品」のエリアです。その上に「高額な規格品」や「購入品決定に交渉・調整を要する商品」等々があります。

例えば「高額の規格品」は、電子カタログには掲載されているものの、「大量に買いたい」または「型遅れのものを買いたい」という理由で、システム外で個別に取引されることが多い領域です。そして一番上の「購入品決定に交渉・調整を要する商品」は、文字どおり電子カタログに非掲載で、対面販売や入札型見積購買システムで取引されている領域です。

私どもはこの2年から3年かけて、この領域に対応できる取引条件「問い合わせ機能」を、私どもの購買プラットフォーム「APMROシステム」に追加搭載する準備を進めてきました。それによりAPMRO上で相対の交渉が可能になり、条件が合えば即発注できる仕組みを開発しています。

これによりお客さまの利便性もさらに高まり、加えて見える化も進むことになると思います。サプライヤーにとっても、今までより工数も少なく販売することが実現できるようになります。

これらに関しては、まず第1弾を7月にリリースし、今後数段階に分けてリリースをしていく予定です。

参考:単純な電子カタログだけでは取引が難しい商品群

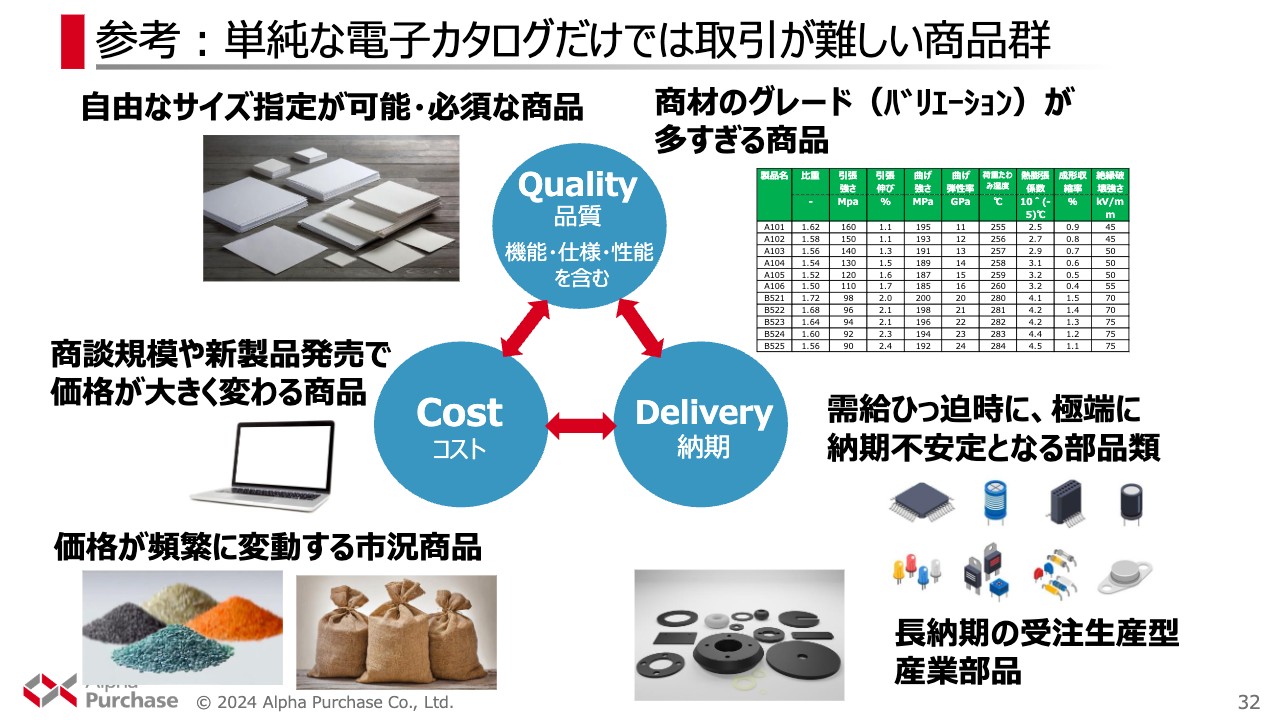

このスライドは、前ページのスライドをもう少し違う視点でご紹介した参考資料です。「Q(品質)」「C(コスト)」「D(納期)」と記載しているうち、クオリティからご説明します。

品質、機能、仕様、性能といったところも含めてクオリティとみなしています。例えば樹脂シートなど、自由なサイズ指定が可能、あるいは必須な商品があります。自由なサイズ指定が可能になると、非常に多くの数のカタログが必要になり、場合によっては無限大になります。そのため、カタログ購買にはなかなか向かないということがあります。

また、例えばパーツの組み合わせで作っていくような商材や、あるいは店舗用の色違い建材品など、商材のグレード(バリエーション)が多すぎる商材なども、今までのカタログ購買はなかなか取り組みにくかったところです。

そしてコストについては、先ほどもお話ししたとおり、商談希望や新製品発売で価格が大きく変わる商品があります。スライドにはPCの写真が入っていますが、これは典型的な例で、ほぼ毎年のように新しいモデルが出ます。ところが性能的にはその1世代前でも十分だというお客さまも多くおられます。そのようなものに関しては、大量に買う代わりに安くしてほしいというニーズがかなりあります。

大量に買うことによって、価格が1割から2割、それ以上下がるものもあるため、このようなものは、今まではカタログ取引ではなくオフラインで購入されていました。しかし今回の我々の機能追加で、このようなものも取り込むことができると考えています。

また、価格が頻繁に変動する市況商品、例えば樹脂、あるいはグリースなどのオイル商品のようなものが該当しますが、カタログでは管理上、毎日のように価格を変えることはなかなかできません。そのため、これらもカタログ外で購買されていました。

そして、最後に納期です。需給逼迫時に、極端に納期が不安定となるような部品類、例えばコロナ禍における電子パーツは典型的であったと思います。このようなものは、納期がいつになるかわかりません。

例えばカタログ商品は、2日後、3日後に届く、あるいは翌日に届くことが一般的ですが、いつ届くかわからないのであれば、カタログではなかなか買えないということがあります。このようなところも、サプライヤーとの相対で買えるようにする仕組みで考えています。

同様に、例えば金属の成型品、歯車やカムといった納期が長い受注生産型、いわゆるカスタム型の産業部品も、今まではカタログ外で購入されていました。このようなものに取り組んでいきたいと思っています。

先ほどもこちらのスライドでご説明しましたが、1兆円市場で「標準品、規格品」が約4,000億円のマーケットだとすると、その上の「高額な規格品」あるいは「購入品決定に交渉・調整を要する商品」は6,000億円ほどになると思っています。

私どもの売上がたちどころに2.5倍になることはありませんが、ご説明したような機能を付け加えることで、お客さまがより正しく、より効率的に買うことができるようになります。これに利便性を付け加えることによって、私どもの対象マーケットをより大きく広げて、売上成長を図っていきたいと思っています。

そのような意味で、ここに対する投資を現在積極的に行っています。基本的には、先ほどお話ししたクラウド上への開発も含めて行っているため、こちらの費用、支出、投資が大きくなっている状況ですが、マーケットを広げるという効果は非常に大きいと思っています。

先ほどお話ししたとおり、多くの商品を買っていただいている既存のお客さまも40企業グループほどいらっしゃいます。そのようなところは対象範囲を広げるだけでも、相当の成長インパクトの余地があると考え、積極的に投資を行っていきます。

私からのプレゼンテーションは、以上です。

質疑応答:棚卸資産の減少について

「バランスシートでは商品が対前年で半分強となっていますが、その理由を教えてください」というご質問です。

私どもの棚卸資産は2つあります。まずMRO事業で持っている棚卸資産です。こちらは、そのほとんどはサプライヤー直送であるため、棚卸資産としては非常に低レベルです。そのような意味では、我々は効率的に資産運用していると言えると思います。およそ3,000万円から4,000万円ぐらいの間で推移しています。

もう一つはFM事業で、先ほど「材・工分離による資材納入サービス」についてお話ししました。こちらは、お客さまが新店あるいは改装オープンする予定に合わせて、必要なものを必要な時に、必要なだけお届けするビジネスであるため、在庫をある程度有しています。特に、輸入資機材がかなりの比率を占めています。

みなさまもご記憶のとおり、特に2022年はサプライチェーンが非常に不安定で、我々としては、安全在庫という意味も含めて少し厚めに持っていました。2023年はそれがかなり落ち着いたため、その安全在庫を取り崩して適正在庫にすることができたこともあり、ほぼ半分強のレベルになったということです。

質疑応答:営業利益より当期純利益の改善幅が大きい理由について

「営業利益より当期純利益の改善幅が大きいのはなぜですか?」というご質問です。

こちらは2022年と2023年の対比のご質問だと思います。実は、2022年には上場関連費用がかなり発生しました。これが2023年はなくなり、営業外の支出がなくなったことが一つです。

もう一つは為替差損益です。先ほど申し上げた「材・工分離による資材納入サービス」の輸入資機材は、納品されて我々が受入れをしたタイミングと、実際に支払いをするタイミングが異なり、その間に為替レートが動くとその差分が、為替差損益というかたちで発生します。

実際に2022年は、2週間程度の間に大きく円安が進む局面があり、為替差損が出ました。一方で2023年に関しては、年末に向けて円高がかなり進む局面もあったため、為替差損はなくなりました。

このように、いわゆる上場に伴う費用がなくなったことと、為替差損がなくなったことで、営業利益より当期純利益の改善幅が大きかったとご理解いただければと思います。

質疑応答:2024年問題等が今期業績に与える影響について

「2024年問題に加えて、万博や能登半島地震の影響について、特に今回、新設分割で作る新会社においてどのような影響があるのでしょうか? またどのようにお考えになっているのですか?」というご質問です。

2024年問題は、我々も以前から意識しています。さらに万博の問題、あるいは大規模の半導体工場の新設により、工事業者がかなり逼迫している状況を想定していたため、対策は事前に打っていました。

ただ今回の能登半島地震については、当然のことながらこちらの復興が最優先で行われるべきだと考えています。

このようなことが重なったこともあり、私どもも事業的に、あるいは要員確保的には、思っていたよりもより厳しい状況になっているのは間違いありません。ただ、私どもはもともとこのような事業で全国展開しているという特徴があります。全国のサプライヤーネットワークも使いながら、影響をミニマイズしていくよう試みようと考えています。

また、私どものお客さまにも被災された商業施設や店舗の方々がいらっしゃいます。オーナーさまからのご要望があれば、ぜひ寄り添って最優先で対応していきたいと思っています。

質疑応答:今期の業績達成に向けたリスクやチャンスについて

「今期の業績達成に向けたリスクやチャンスについて教えてください」というご質問です。

まずリスクは、先ほどお話しした中小事業所の件です。もともとコロナ禍によりメディカル商材が売れていましたが、その動きがなくなりつつあります。

現在は従業員への賃金などを上げなければならないため、中小事業所のお客さまの中には、苦境に立っている方も大勢いらっしゃると思います。そのため、価格に非常に敏感になっていらっしゃる中小事業所のお客さまも多いと考えています。

この2年間の相当なインフレにより価格も上がっているため、買い控えがどのくらい出てくるのか、我々もケアしていく必要があると思っています。加えて、エリア競争がかなり激化している点もリスクの1つだと思っています。

また、MRO事業とFM事業のメイン顧客である大手企業に関しては、地政学リスクも含めたマクロ経済への影響がリスクになるのではないかと思っています。グローバルに広く展開されているお客さまが中心であるため、例えば、製造業の稼働率が低くなれば、購買抑制が図られる可能性もあると思います。FM事業では、例えばインバウンドが急激に減れば、店舗の改装が落ちることが起きる可能性もあると思います。

一方で、我々にとっての上方修正のチャンスは、先ほどもお話ししたとおり、特に下半期にあります。特に10月から12月が昨年並に大きく成長すれば、プラスになる可能性も高いと思っています。このように、リスクとチャンスのどちらが起こっても対応できるよう、準備を進めていこうと考えています。

質疑応答:2024年の見通しについて

「ここ2年は見通しを大きく上回る業績が続いています。2024年の見通しも保守的ではありませんか?笑」というご質問です。

実は、2023年当初の見通しは、FM事業を中心として確実に達成できると思われる要素を織り込んだ計画でした。

昨年2月にはコミットメントベースというお話もしていましたが、今年は確実なものだけではなく、一定の確率以上で達成できるのではないかと思われるものも織り込んでいます。そのため、2024年はコンサバでもアグレッシブでも、保守的でも超強気でもなく、私としては普通の見通しではないかと思っています。

ただ、経費などの支出においては、将来の成長に向けて思い切った投資および支出をするという、私どもの思いも込めています。ここで投資などを行うことが将来の事業成長に必ずつながると考えているため、今回は意志を持って進めていくための見通しを作っています。

質疑応答:中小事業所に対する拡販施策の進捗や評価について

「中小事業所に対する拡販施策にはどのようなものがありますか? また、その進捗あるいは評価について教えてください」というご質問です。

大きくいくつかの施策に取り組んでいます。まず、アスクル社の取り組みです。私どもはアスクル社のサイトを通じて中小事業所向けの商品を販売しています。アスクル社自身が、より多くの方に見に来てもらえるよう誘導する改善やアップデートしながら、定常的に施策を打つことを引き続き継続します。

また、アスクル社と私どもで、共通のキャンペーンを実施しています。季節ごと、あるいは特定のメーカーのキャンペーンなどを積極的に展開していきたいと思っています。

さらに、中小事業所特有の商材を使いたいというニーズがあるため、サプライヤーと相談しながら商材の拡大も図っていきたいと思っています。

質疑応答:2024年のFM事業の営業利益が伸びていない理由について

「2024年のFM事業の営業利益が伸びていない理由を教えてください」というご質問です。

先ほど少し説明したとおり、売上高10パーセントの増加に対し、営業利益はそこまでは伸びていません。建設事業を大きく伸ばしていく上で、特に国家資格取得者である施工管理士などの人件費への投資により実際の売上が増える部分もあるため、積極的に採用していきたいと考えています。このような意志を入れ込んだ計画であるとお考えください。

質疑応答:建設事業の分社の目的について

「建設事業の分社の目的は何でしょうか? わざわざ分社したということは、切り出した会社を軸としたM&Aを考えていらっしゃるのでしょうか?」というご質問です。

まず、現時点でM&Aは考えていません。分社の目的を一言で言うと、アルファパーチェスグループの企業価値向上です。

具体的には、建設事業そのものを分社化してリソースを集中させることによって、さらなる成長を目指します。また建設事業はFM事業におけるその他の事業に対するドアオープナー的な役割も担っています。建設事業で得たお客さまが、その後、我々に保守や修繕などを依頼されるケースも多いため、受注の拡大も期待できます。

このように、建設事業が伸びること自体にその他の事業への波及効果もあるため、企業価値を向上させていきたいと思っています。

質疑応答:MRO事業の利益率改善のための施策や取り組みについて

「MRO事業の利益率改善のための施策や取り組みを教えてください」というご質問です。

先ほどもご説明したとおり、私どもはMROのマーケットはおよそ1兆円あると理解しているものの、昨年の実績では売上371億円しかなく、シェアを取れていません。その上、これは中小事業所さま向けも含まれた数字であり、大企業向けに絞ると300億円プラスマイナスアルファとまだ少ないため、まずは規模を拡大していきます。

そのためにも、厳しい状況の中で意志を持ち、積極的な投資を行っています。昨年も一昨年も多くのサプライヤーさまと面談を重ねていますが、私どもはここ3年ほどで急速に伸びており、サプライヤーさまの目の色が変わっていると体感することもあります。非常に良い提案もお持ちいただいており、お互い積極的に成長していこうという姿勢が見え「成長するとは、このようなことなのか」と私自身も体感しているところです。

やや乱暴な言い方かもしれませんが、利益は売上を確保することで後からついてくると思っており、まずはトップラインの成長を意識していきたいと思っています。

質疑応答:2025年度以降の株主還元について

「株主還元についてお聞きします。今年度および来年度の増配は想定以上であり、株主としては感謝しています。ただ、従来から掲げていた配当性向3割に達した今、2025年度以降はどうするのか、お考えをお聞かせください。自社株買いを含めた総還元性向についてお考えはありますか?」というご質問です。

まず、総還元性向については、プライム上場企業を中心に取り入れている会社が増えていると認識しています。ただ、みなさまもご存じのとおり、私どもは流通株式数が少なく、配当以外の還元はさまざまな課題やハードルがあるため、総還元性向を取り入れることは中長期の検討課題であるとしています。

一方で、配当については先ほどもご説明したとおり、もともと早期に3割配当を実現したいとお伝えしており、今回、その方向性を出しています。平均的な配当性向も徐々に上がってきていると認識しています。

ただし、私どもは経済成長フェーズであり、積極的な投資が必要です。そのためにはそれなりの内部留保も必要であるため、当面はこの3割を維持し、業績の改善によって配当額を上げていく方向で考えたいと思います。

質疑応答:資本コストや株価を意識した経営実現のための対応や取り組みについて

「東京証券取引所が掲げる『資本コストや株価を意識した経営の実現に向けた対応』への取り組みを教えてください」というご質問です。

私どもは2000年11月に設立されましたが、この主体はリップルウッドという日本のプライベートエクイティファンドの草分け的な存在でした。

長らく彼らと取り組んできたこともあり、私どもは資本コストを意識をしながら経営しています。ROEも15パーセントを維持しており、資本コストがどれぐらいなのか、さまざまな評価があることも存じ上げています。

この取り組みについてはCFOの齋藤とも話をしており、それらを上回るリターンを実現していきたいと考えています。

質疑応答:賃上げによる社員のモチベーションアップについて

「配当も大事ですが、社員の給料を大きく上げ、モチベーションアップをお願いします。さらなる成長を願っています」というご質問です。

おっしゃるとおり、成長するためには社員のモチベーションも重要です。私どもの賃上げや報酬に関する最近の取り組みについてご説明します。従来、当社は月給に資格手当や残業などの超過労働手当に加え、年末にそこまで多くない一時金がある、比較的シンプルな報酬制度をとっていました。そのような意味で賞与はなかったため、採用で競い負けることがありました。

そこで採用も意識し、この2年間では特に賞与制度の拡充を図っています。月給や超過手当、資格手当に賞与を足すと、年収ベースで2022年、2023年ともに年率8パーセント増えています。

今年度に関しては、月給ベースの定期昇給またはベアなどは明確に分けていませんが、それらを込みで3.5パーセント増と決めています。年収ベースでは、最後の賞与は今年度の業績次第となるため、株主のみなさまと同じ船に乗って、社員一同がんばっていきたいと思っています。

質疑応答:資機材価格高騰による影響について

「資機材価格高騰が続いていますが、価格転嫁は進んでいるのでしょうか? また、仕入れ価格から販売価格への価格転換のタイムラグがどの程度なのか教えてください」というご質問です。

長らく価格高騰インフレが続いていますが、まずはサプライヤーさまからお話を聞き、合理的あるいはリーズナブルだと判断すれば、お客さまに転嫁するようお願いしています。そのため、私どもが何かを被ることはありません。

ごく一部の例外を除いては、サプライヤーさまからの仕入れ価格の値上げとお客さまへの値上げはリンクするように努力しているため、基本的にはタイムラグもないとお考えください。

多田氏からのご挨拶

本日はご多用の中、最後までご視聴いただき誠にありがとうございます。社員一同、冒頭にご紹介した私どもの企業理念、基本理念、志を実現すべく、全社一丸となってがんばっていきます。また、企業価値の向上も実現していきますので、ぜひみなさまのご支援、ご指導よろしくお願いします。ありがとうございました。

新着ログ

「卸売業」のログ