テラプローブ、通期は売上高・営業利益・経常利益で過去最高 車載向け、サーバー用CPU・GPUが好調に推移

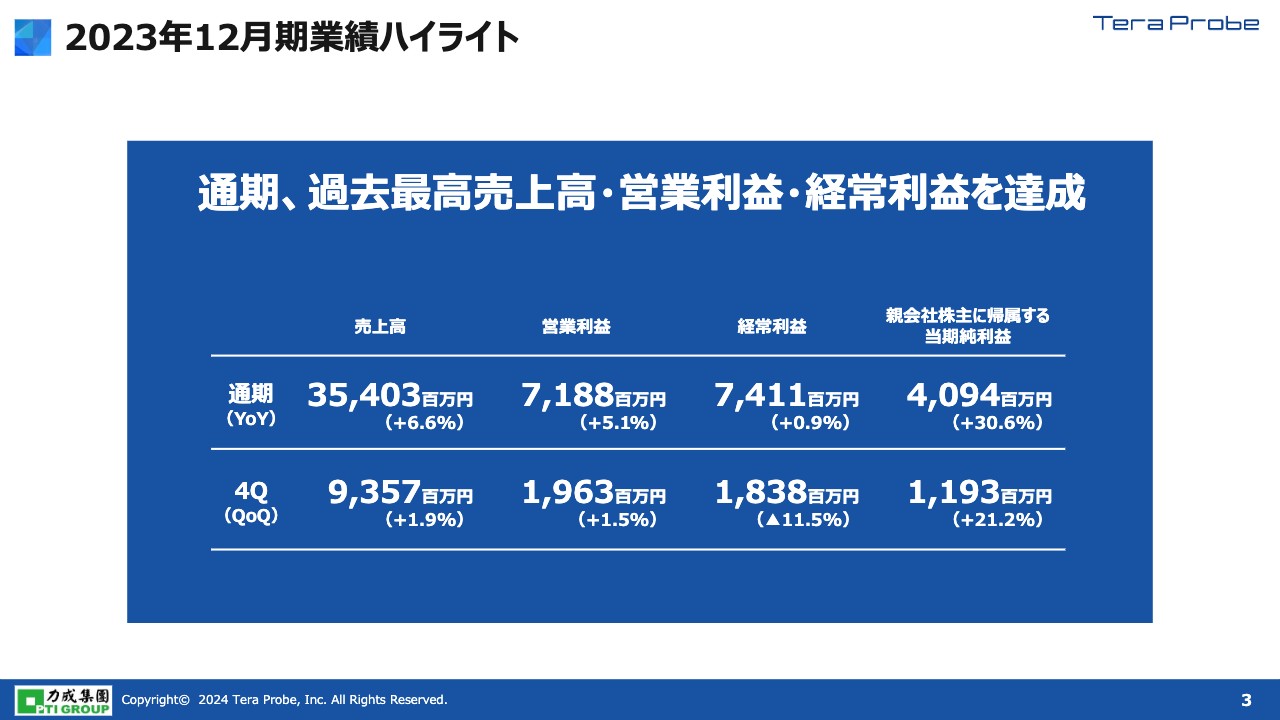

2023年12月期業績ハイライト

横山毅氏:株式会社テラプローブ、代表執行役社長の横山です。本日はお忙しい中お集まりいただき、ありがとうございます。2023年12月期の決算説明を始めます。

スライドには、業績ハイライトを掲載しています。売上高は354億円で、過去最高となりました。営業利益と経常利益についても過去最高を達成しています。また、第4四半期の売上高は93.5億円となっています。

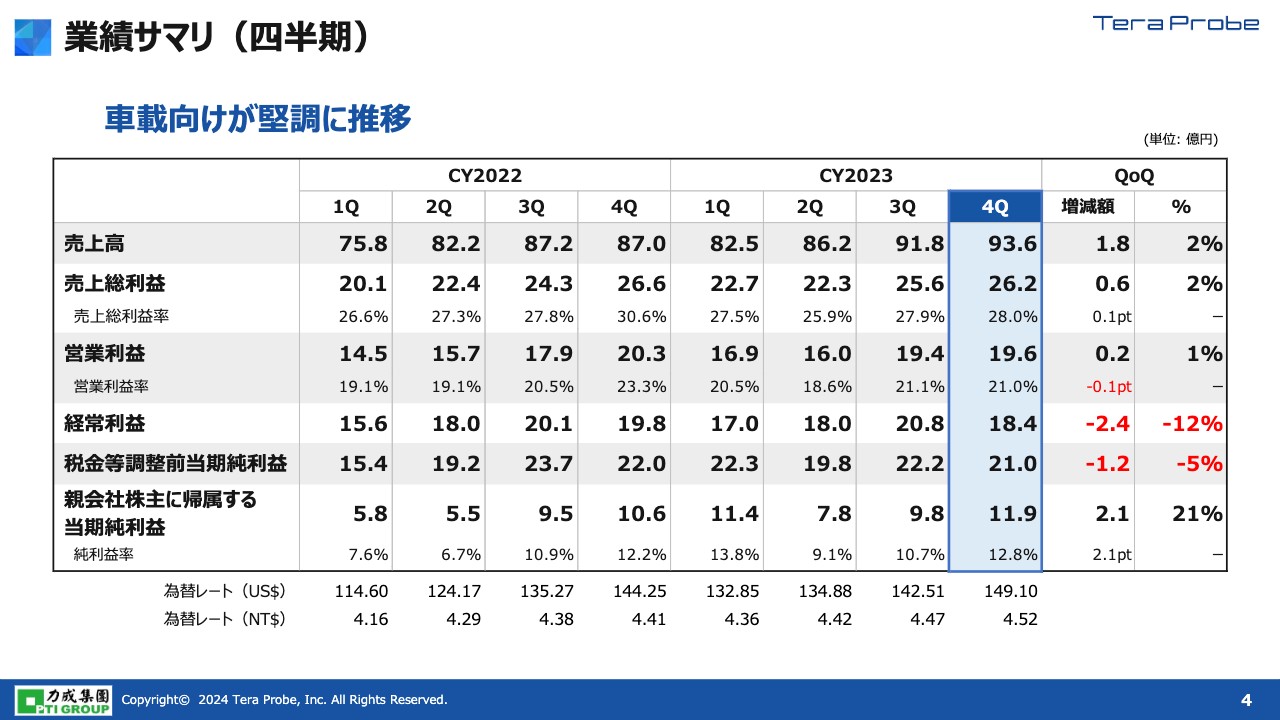

業績サマリ(四半期)

2022年からの業績推移です。第4四半期の売上高は93.5億円、営業利益も売上高の増加に伴いプラスとなっています。経常利益は第3四半期比2.4億円のマイナスですが、こちらは為替差損によるものです。

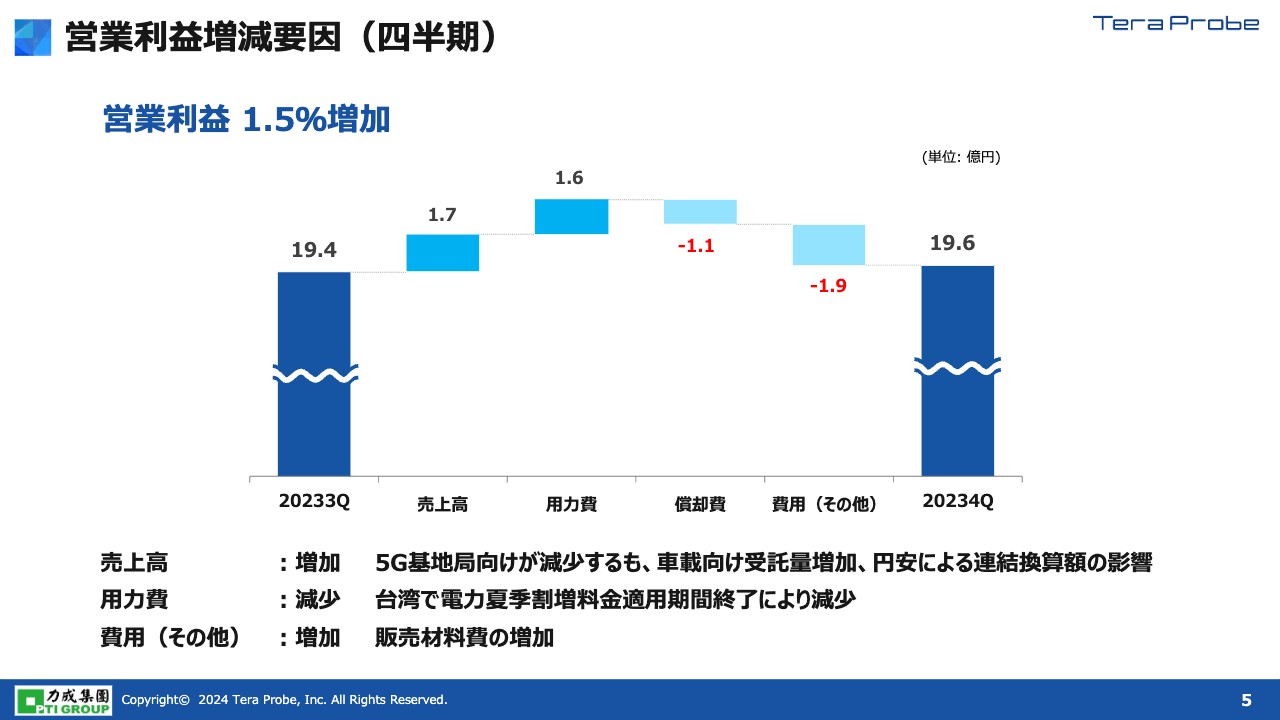

営業利益増減要因(四半期)

前回、営業利益についてご質問があったため、今回は営業利益の増減要因別に整理しました。第3四半期対比でご覧ください。

売上高は、5G基地局向けが約4億円マイナスとなりましたが、車載向け受託量増加と為替の影響により1.7億円のプラスとなりました。用力費は、台湾で電力夏季割増料金適用期間が終了したため、1.6億円のプラスになっています。償却費は、先端品向けのテスタに投資したため、マイナスとなっています。

費用(その他)は、1.9億円増加しています。当社はプローブカードというテスト材料も設計して販売しており、その材料費の仕入れ分です。

以上により、第4四半期の営業利益は19.6億円、1.5パーセントの増加となりました。

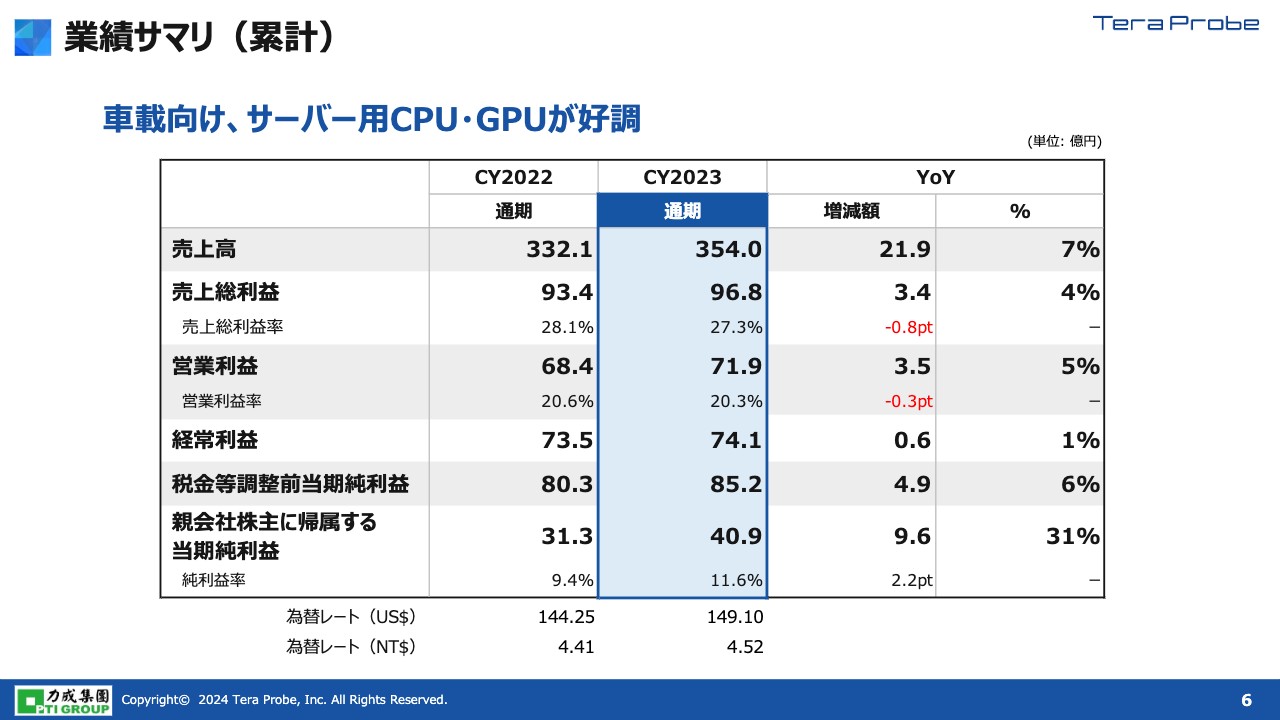

業績サマリ(累計)

昨年度との比較です。先ほどお伝えしたとおり、前年度の売上高332.1億円から今年度は354億円となり、前年比7パーセント改善しています。売上高増加に伴い営業利益・経常利益も増加しています。

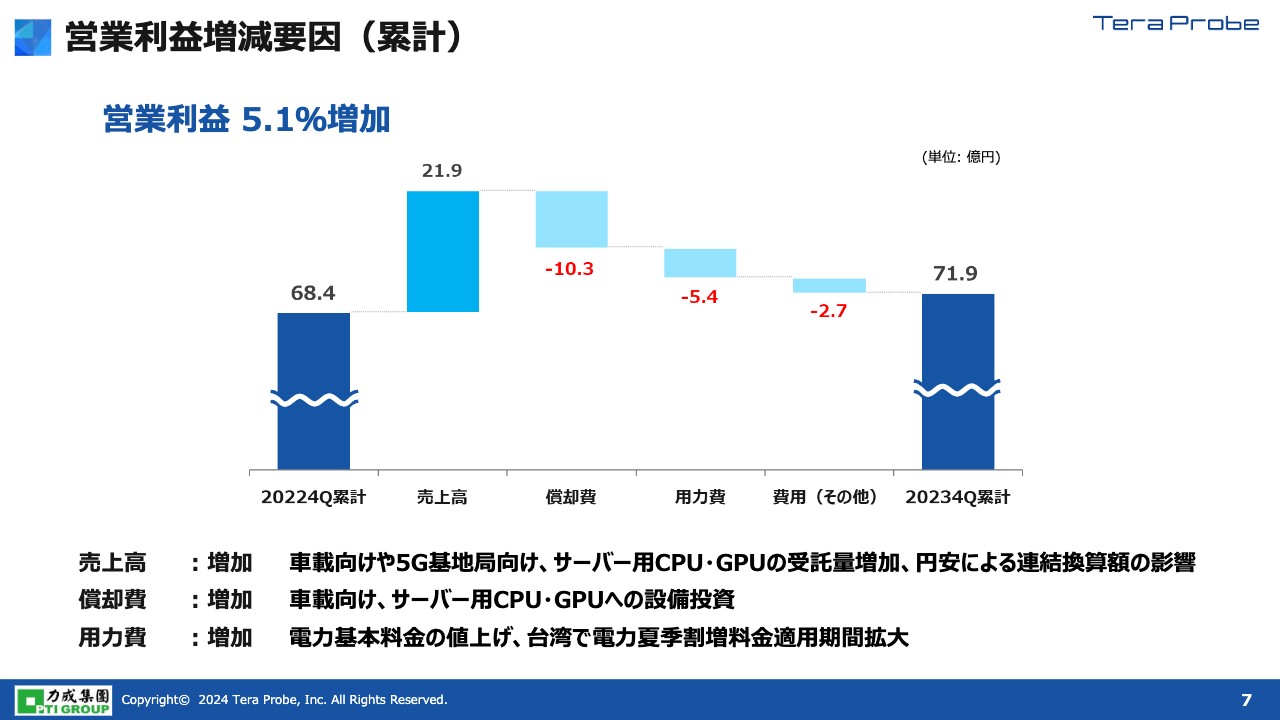

営業利益増減要因(累計)

営業利益の増減を要因別にまとめました。売上高は5G基地局向けや車載向け、サーバー用CPU・GPUが寄与し21.9億円の増加となりました。

しかし、償却費がマイナス10.3億円となっています。用力費も先ほどお伝えしたとおり台湾で電力夏季割増料金適用期間が終了した影響もありましたが、年間を通じてマイナス5.4億円となっています。費用(その他)でもマイナスがあり、累計では71.9億円の営業利益となっています。

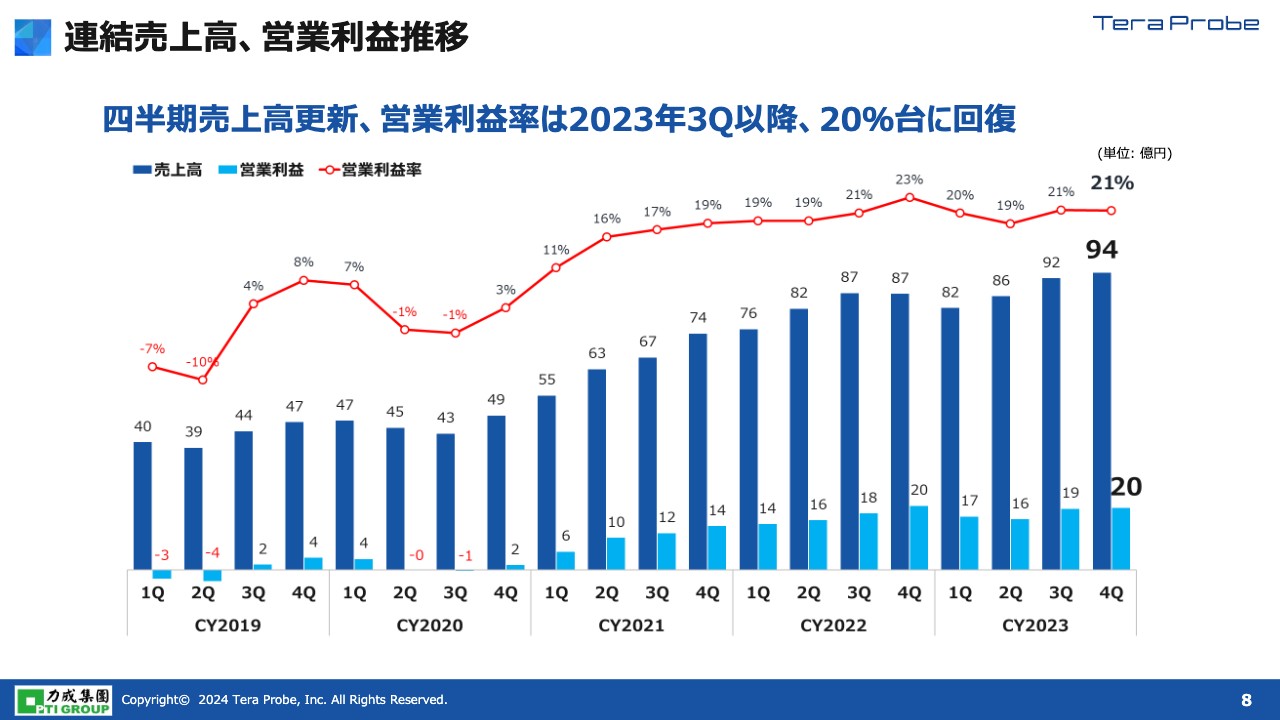

連結売上高、営業利益推移

連結売上高と営業利益の推移です。赤の折れ線グラフの営業利益率は、第3四半期から21パーセントに回復しています。売上高は94億円となり、過去最高を達成しています。

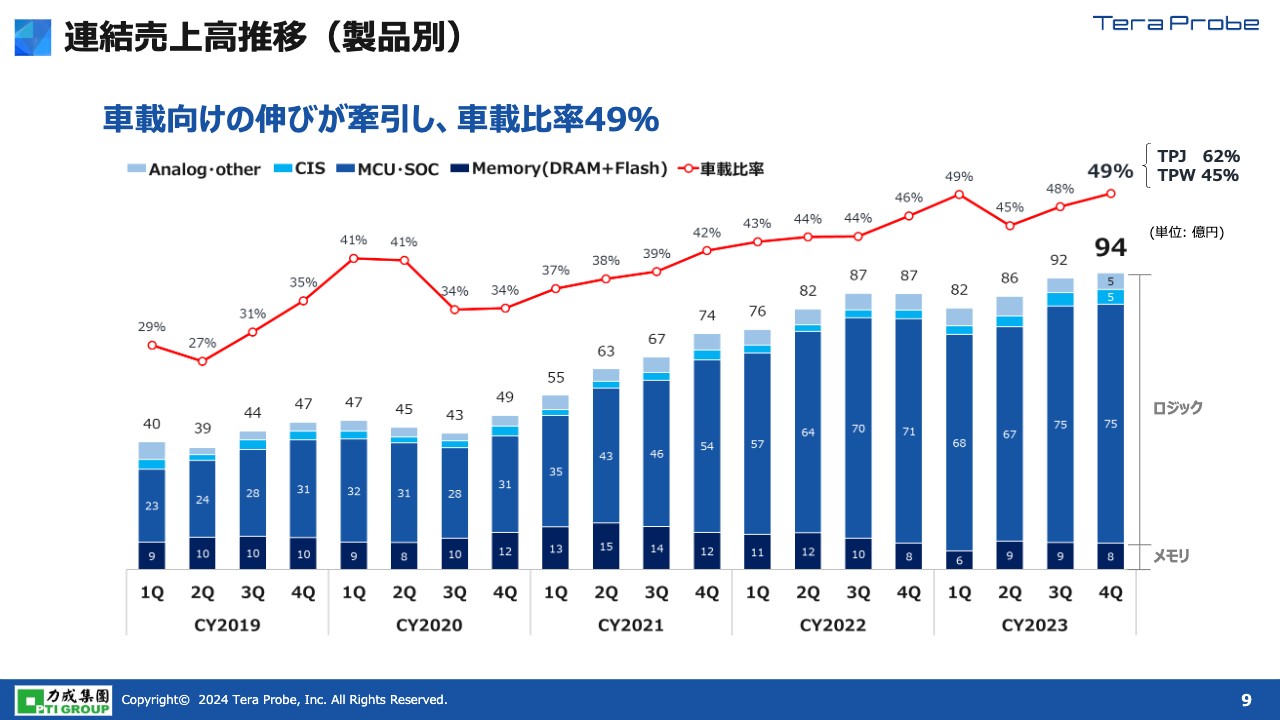

連結売上高推移(製品別)

製品別の連結売上高推移です。赤の折れ線グラフが車載向けの比率です。当社はロジック製品もサポートしていますが、今回はコンシューマが落ち込みました。一方、車載向けや産業・医療向けが増加し49パーセントとなっています。

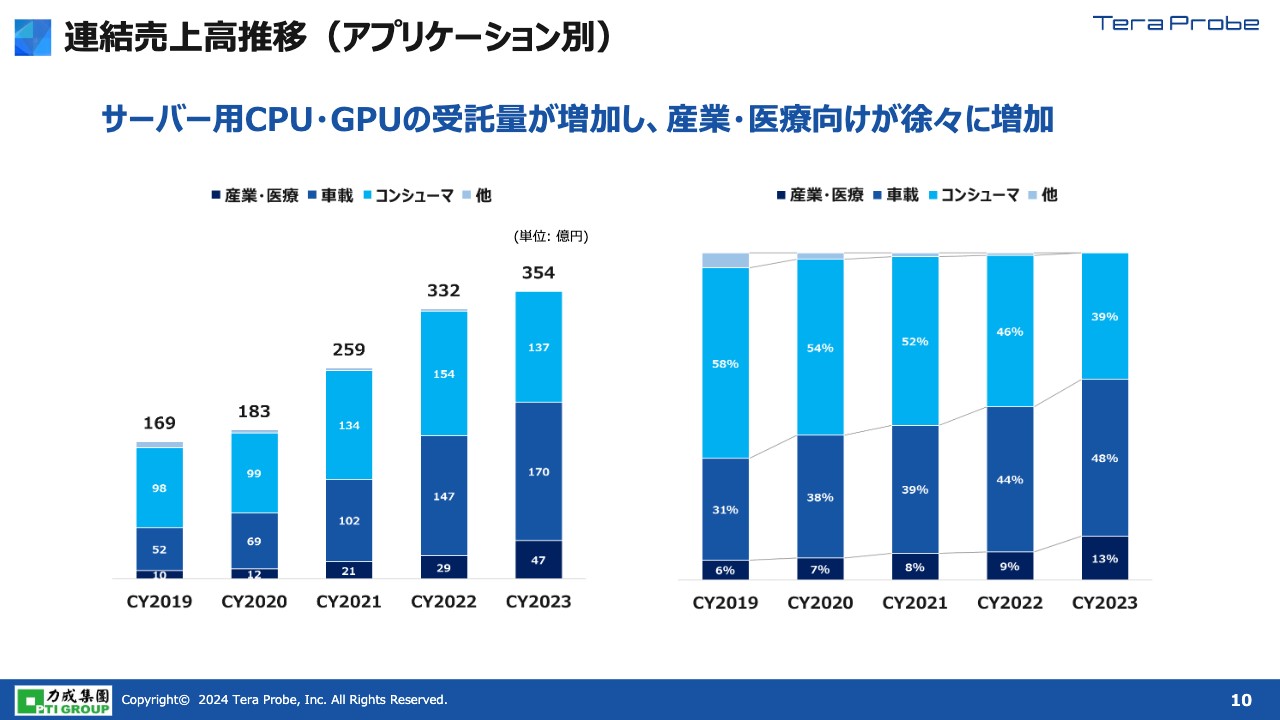

連結売上高推移(アプリケーション別)

アプリケーション別の連結売上高推移です。先ほどもお伝えしたように、産業・医療向けの比率が増加しています。コンシューマは、2023年度は調整局面でしたが、今回は車載向けと産業・医療向けが増加し、売上高に貢献しています。より抵抗力のある収益構造になったと考えています。

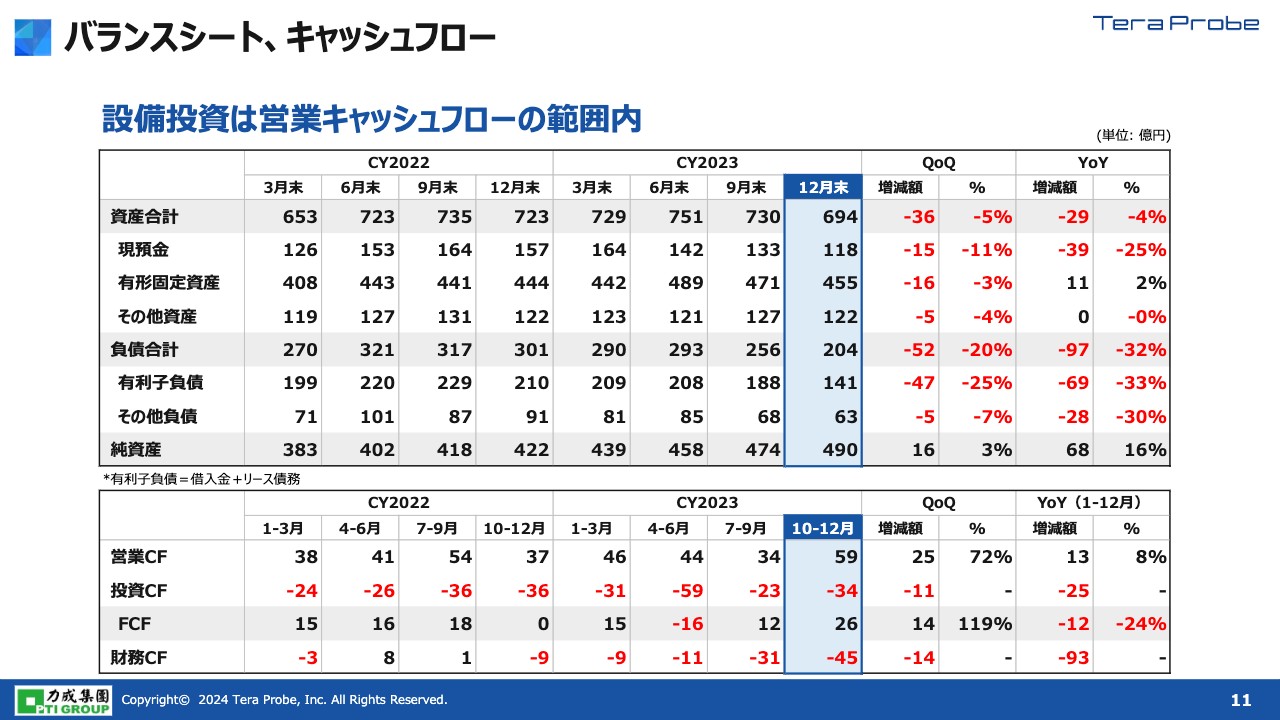

バランスシート、キャッシュフロー

バランスシートとキャッシュフローです。今回のポイントは、有利子負債を47億円マイナスし、純資産を16億円増やしたことです。また、引き続き営業キャッシュフローの中で投資キャッシュフローを回しています。今後も柔軟に投資できる財務体質を維持していきたいと考えています。

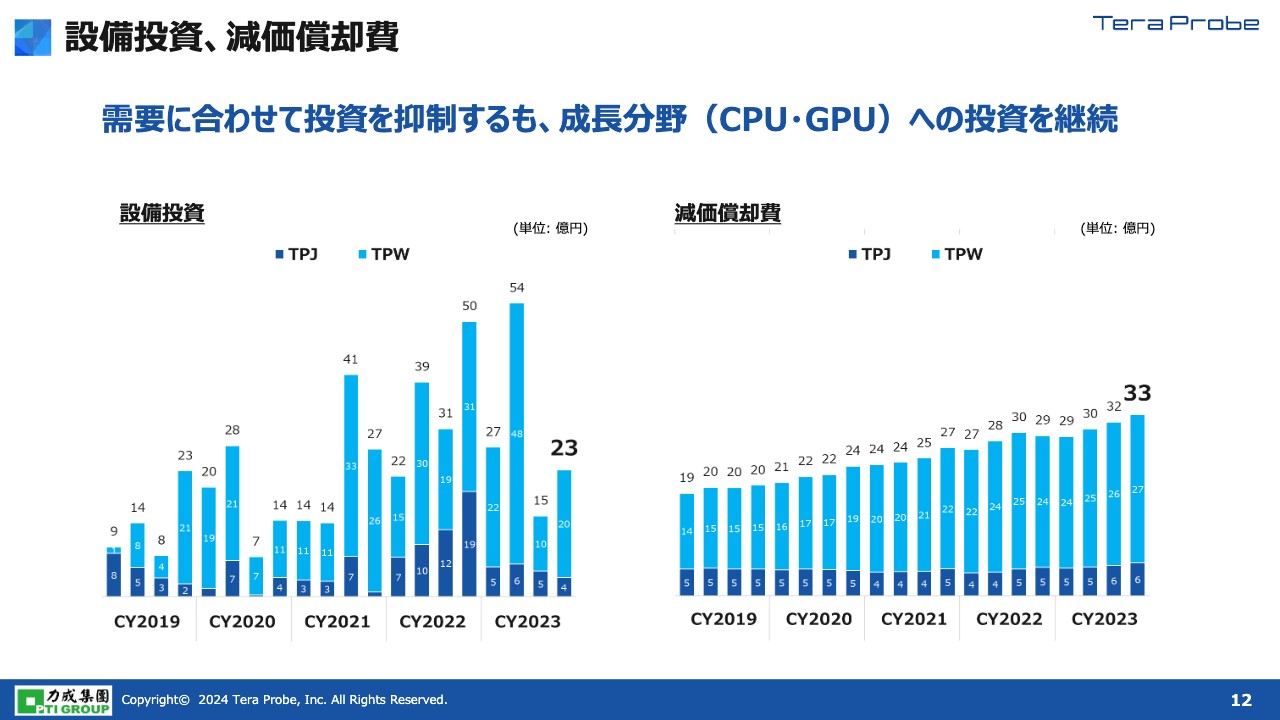

設備投資、減価償却費

設備投資と減価償却費の推移です。2023年後半に一部在庫調整が始まったため、当社も投資のブレーキを踏んでいます。しかし、先端品向けのテスタおよび付帯設備は投資を継続しており、下半期で約40億円の投資をしています。

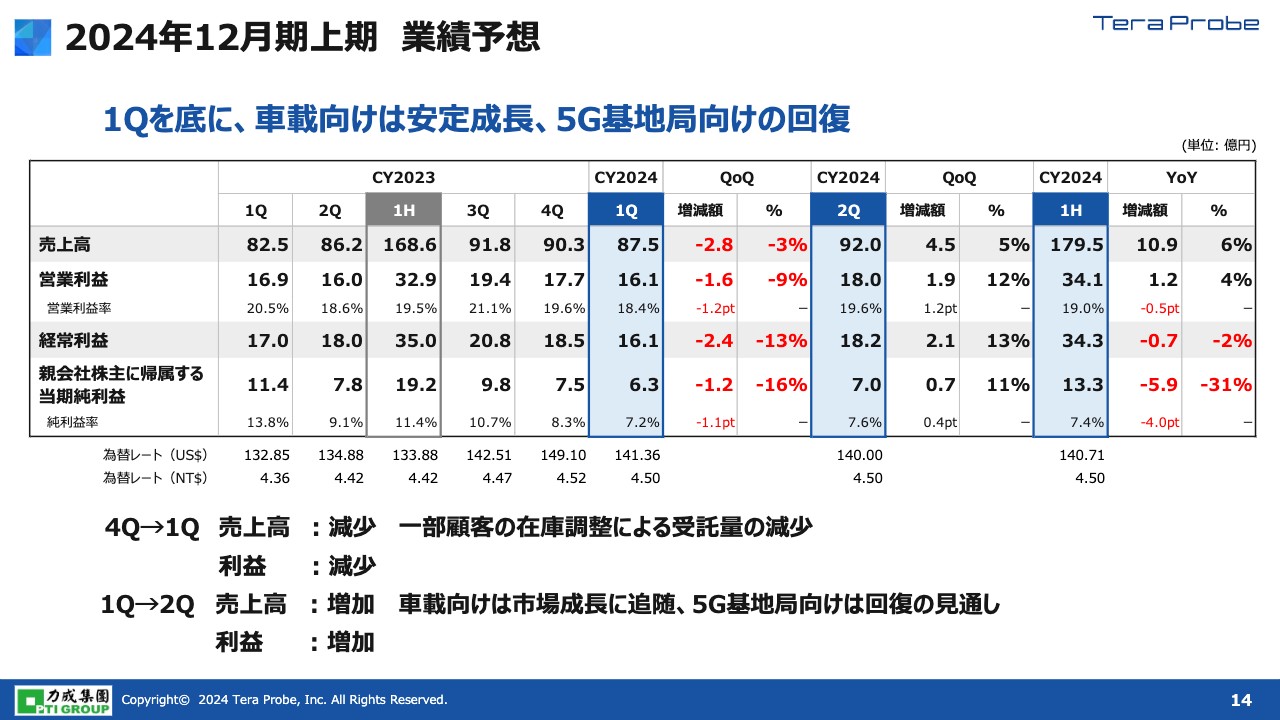

2024年12月期上期 業績予想

業績予想についてご説明します。もう一度在庫調整のブレーキを踏まれるお客さまがいるため、第1四半期の売上高は2023年第4四半期比でマイナス3パーセント、2.8億円のマイナスとなっています。しかし、在庫調整は第1四半期でおおむね完了し、第2四半期から回復して5パーセントくらいの改善になると考えています。

メインは、先ほどお伝えした5G基地局向けのコントローラです。2023年第4四半期に調整し、回復の兆しが見えます。

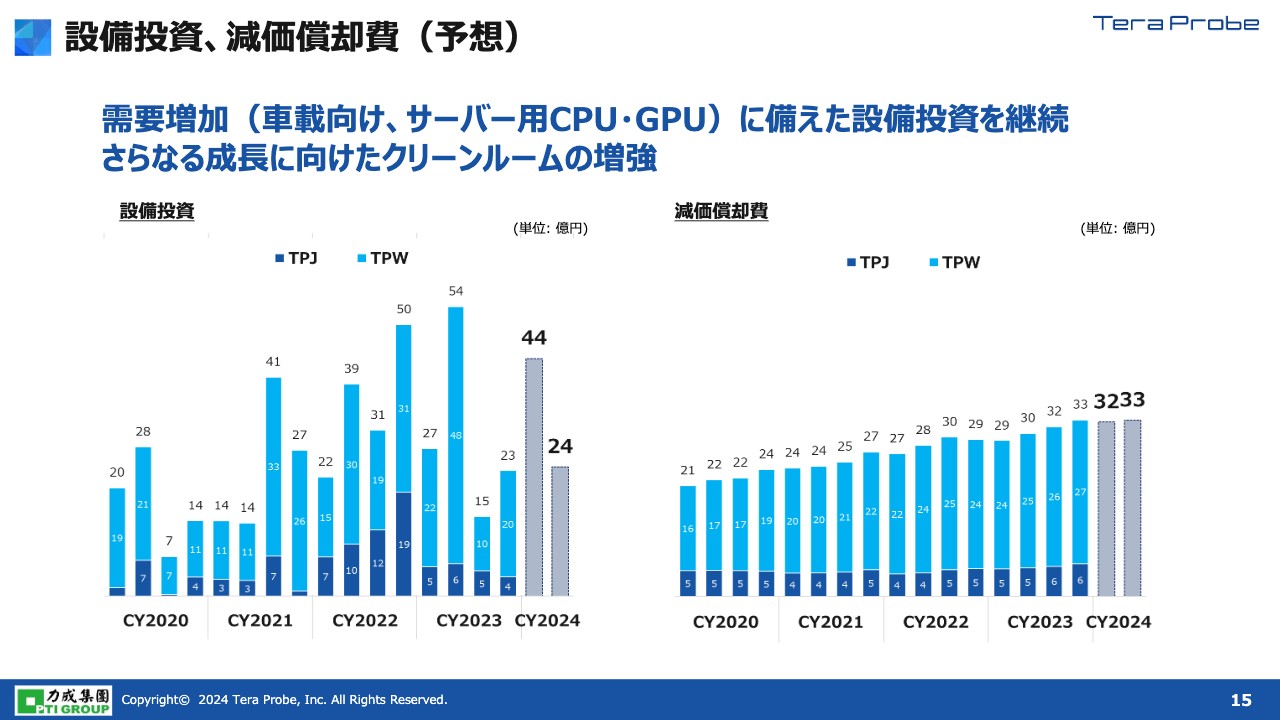

設備投資、減価償却費(予想)

設備投資と減価償却費の予想です。2024年と2025年で受託が増加すると考えているため、テスタとクリーンルームの準備をします。第1四半期に44億円、第2四半期に24億円を計画していますが、日本と台湾の比率は約50パーセントずつとなっています。

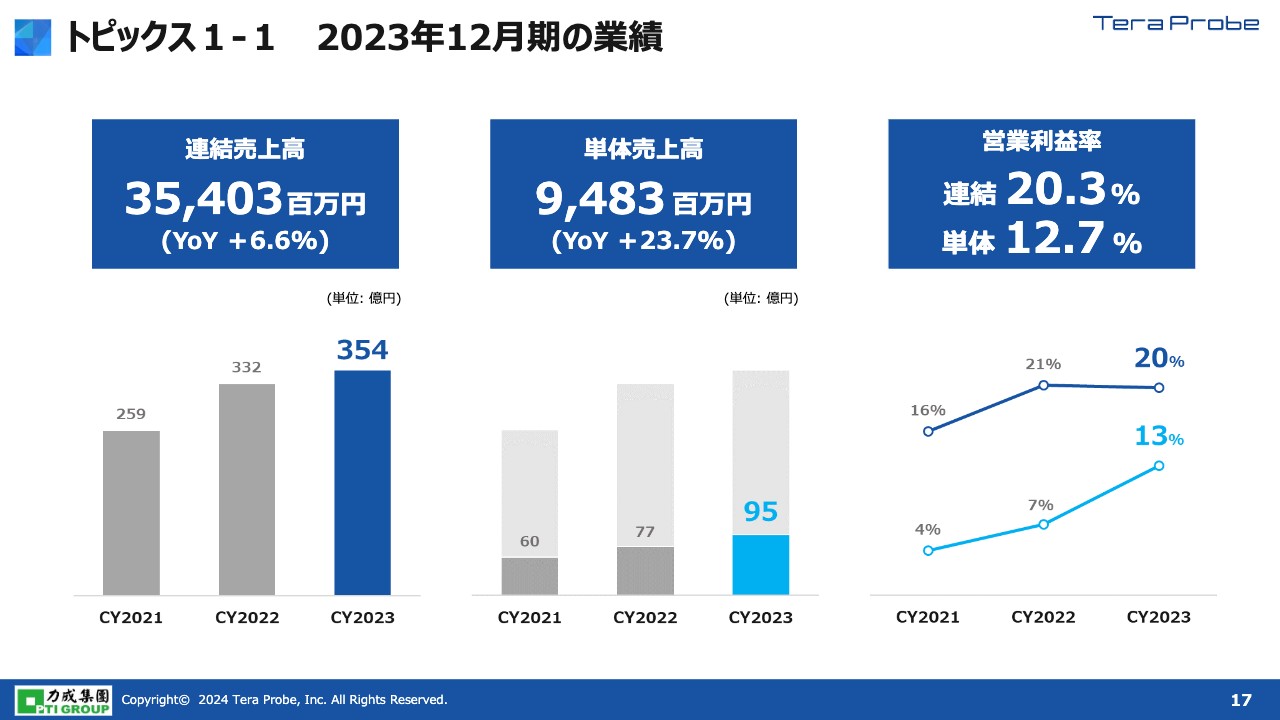

トピックス1-1 2023年12月期の業績

トピックスです。売上高は6.6パーセントの増加となります。日本単体の売上高も増加しています。スライド右側に記載している営業利益率のグラフの水色の線が日本側です。日本側でも投資をうまくコントロールしながら、既存の設備が活用できており、営業利益率も改善しています。

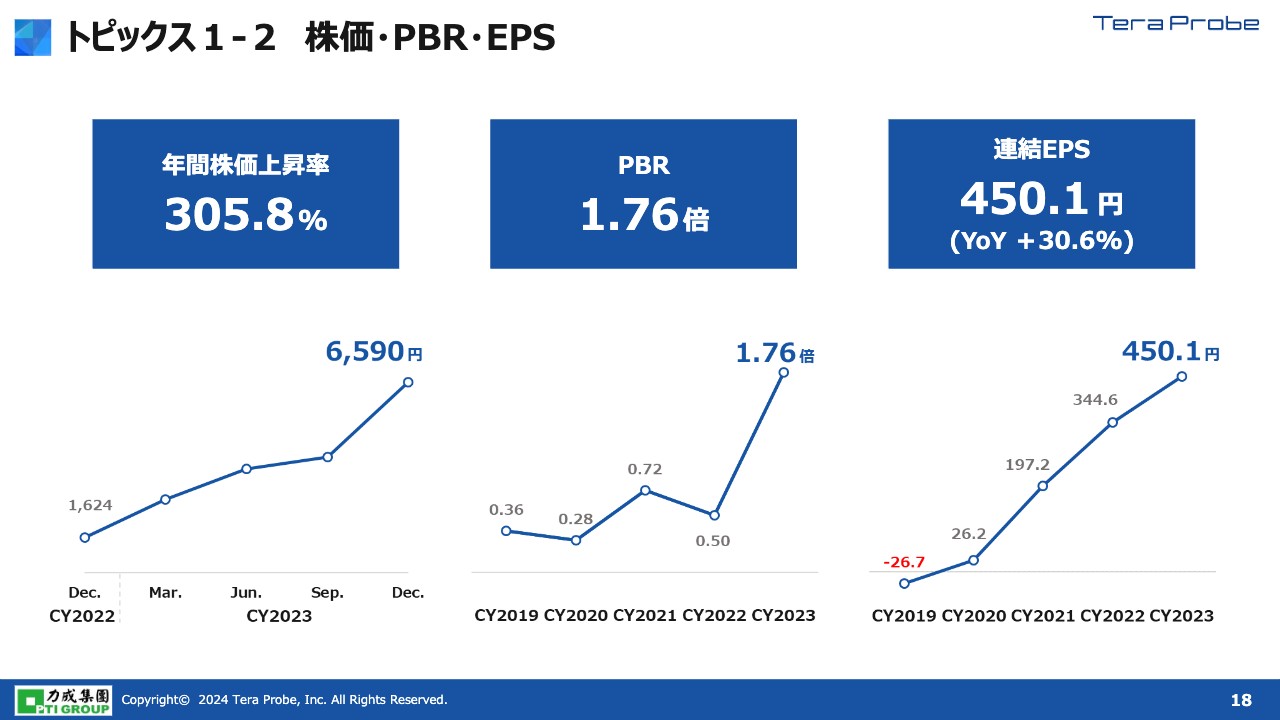

トピックス1-2 株価・PBR・EPS

続いて、株価・PBR・EPSです。直近の株価は、年間株価上昇率が約305パーセントとなっています。また、ご心配をおかけしたPBRも1倍を超えることができました。EPSは業績の改善に伴い450.1円となっています。

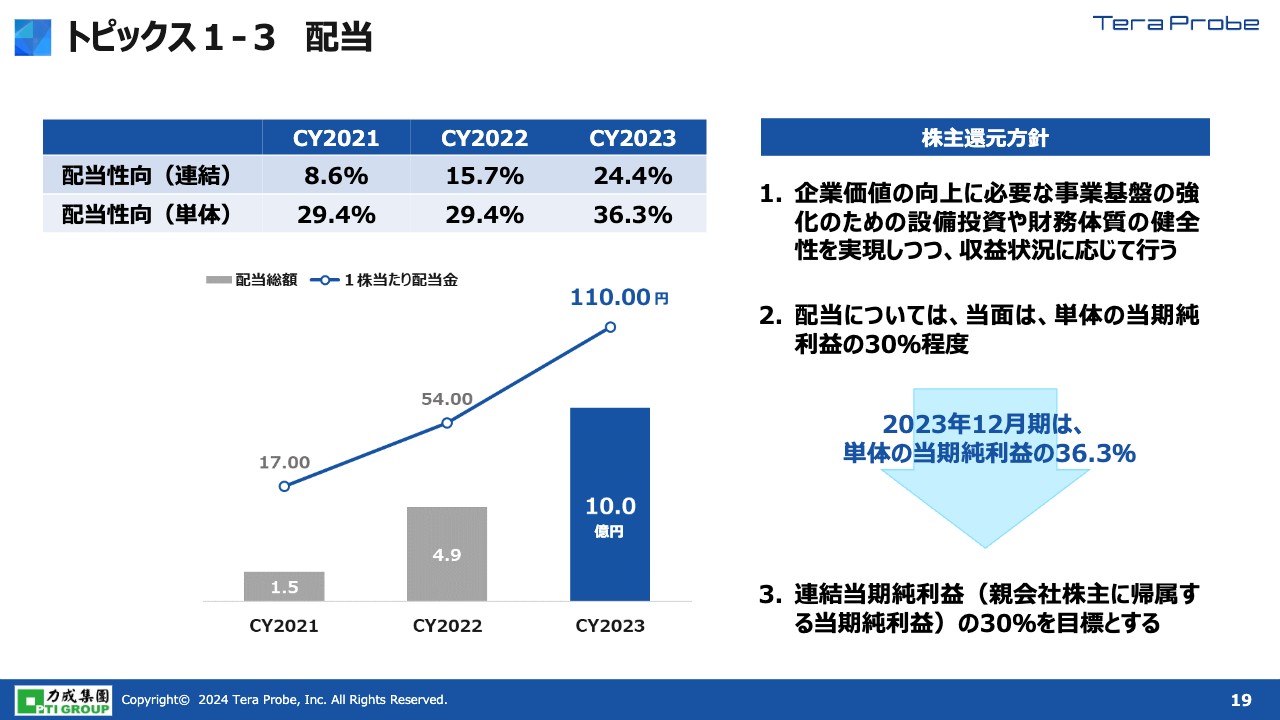

トピックス1-3 配当

配当は、今回110円となりました。配当性向は単体36.3パーセント、連結24.4パーセントとなっています。

当面は単体で30パーセント程度を考えていますが、目標とする連結30パーセントをなるべく早い時期に達成するべく、今回はその意志も含めて連結24.4パーセント、単体36.3パーセントというレンジに設定しました。引き続き、株主のみなさまのご期待に沿えるようがんばっていきます。

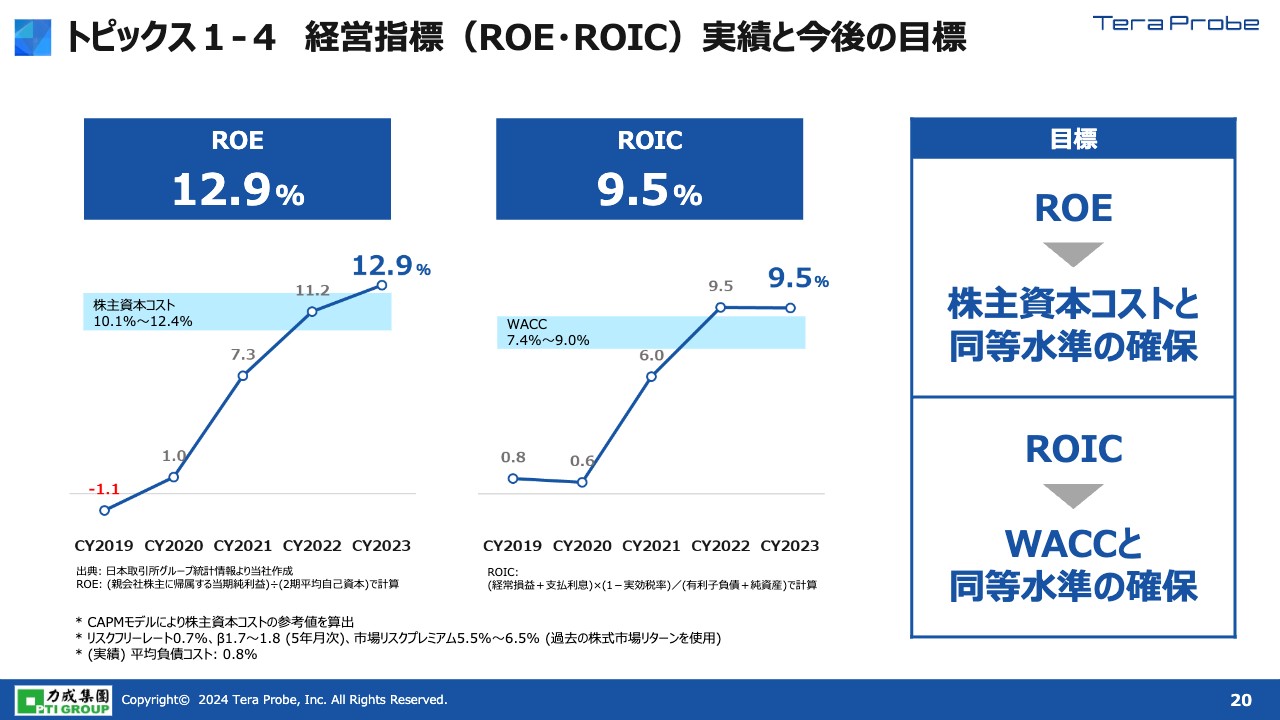

トピックス1-4 経営指標(ROE・ROIC)実績と今後の目標

経営指標については、ROE12.9パーセント、ROIC9.5パーセントとなっています。引き続き、ROEは株主資本コスト、ROICはWACCの水準を1つの指標として管理していきたいと思います。

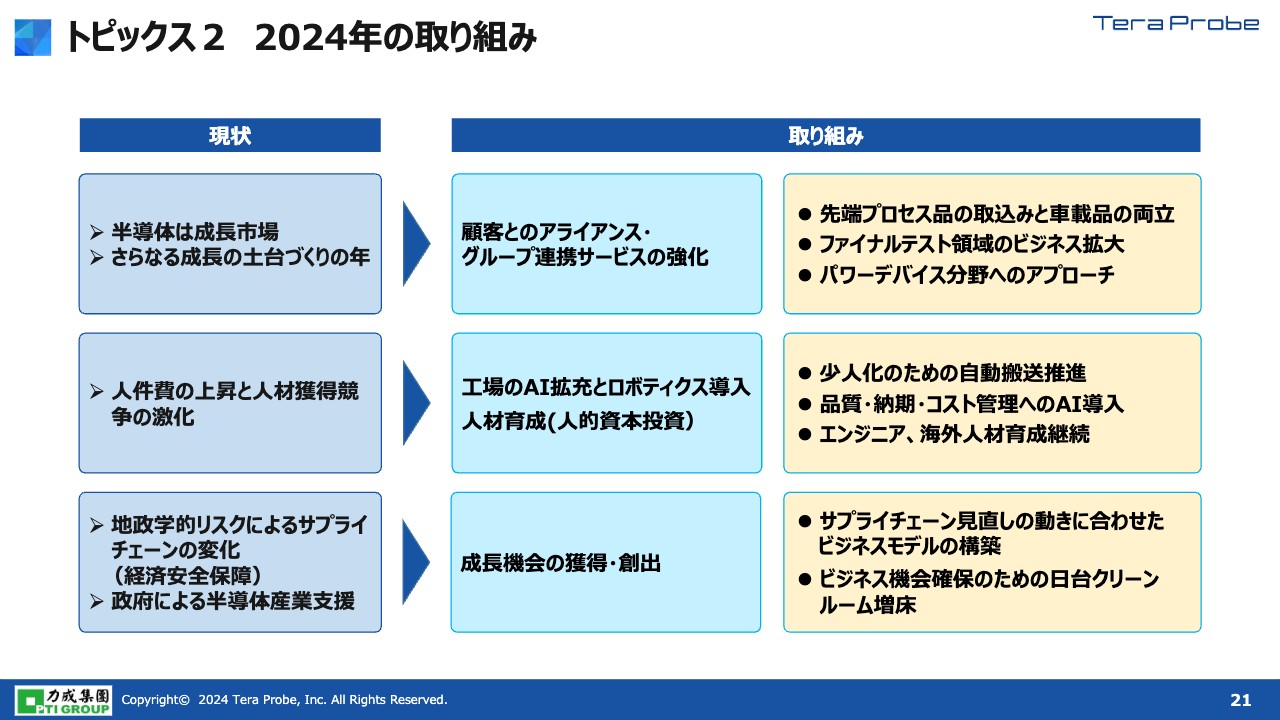

トピックス2 2024年の取り組み

次に、2024年の取り組みです。スライドの一番左側に現状把握として我々の認識を記載しています。右側は今後の取り組みとなります。

まず、半導体が成長市場であることはみなさまも十分ご理解されていると思いますが、当社としては、2024年をさらなる成長の土台づくりの年と考え、それを踏まえた環境整備やビジネスづくりをしていきたいと思います。

具体的には、お客さまとのアライアンス契約や、PTIグループ連携サービスの強化を行います。お伝えしたとおり、我々は車載比率へのこだわりと先端品取り込みの両立を経営方針としています。CPU・GPUはもちろん、今後はAIチップも手がけていきたいと思います。

また、半導体組み立て後のファイナルテスト領域拡大も目標に掲げ、改善を進めてきました。現在のファイナルテスト比率は、グループトータルで約35パーセント、国内で約15パーセントですので、こちらを強化していきます。

さらに、昨今国内を中心にパワーデバイスに投資が集中しています。我々は今までパワーデバイス分野には参入していませんが、お客さまと一緒にアプローチしていきたいと考えています。

取り組みの2つ目です。現状把握として人件費が上昇しており、特に我々の工場がある台湾の新竹地区と、九州工場がある熊本地区で人材争奪戦が激化しています。そのため、以前から進めている工場のAI拡充とロボティクス導入、生産性を上げるための人材育成にしっかり取り組んでいきたいと考えています。

今年から少人化のための自動搬送を日台で導入したいと考えています。AI導入ももちろん進んでいますが、より工場内の生産ラインに浸透させていきます。また、エンジニア育成、海外人材育成も継続します。

取り組みの3つ目です。地政学リスク、国際情勢の不安定化が増していることに伴い、政府による半導体産業支援が行われています。我々はこれを成長の機会と考え、テストハウスとして受け止めていきます。

2023年から2024年にかけてサプライチェーン見直しの動きが加速しており、2025年あたりからもう少し具体化すると考えています。この動きに合わせたビジネスモデルを提案し、新しいサプライチェーンを構築していきたいと思います。

また、日台クリーンルームが今年完成予定です。完成後は着実にビジネスを捉えていきたいと考えています。

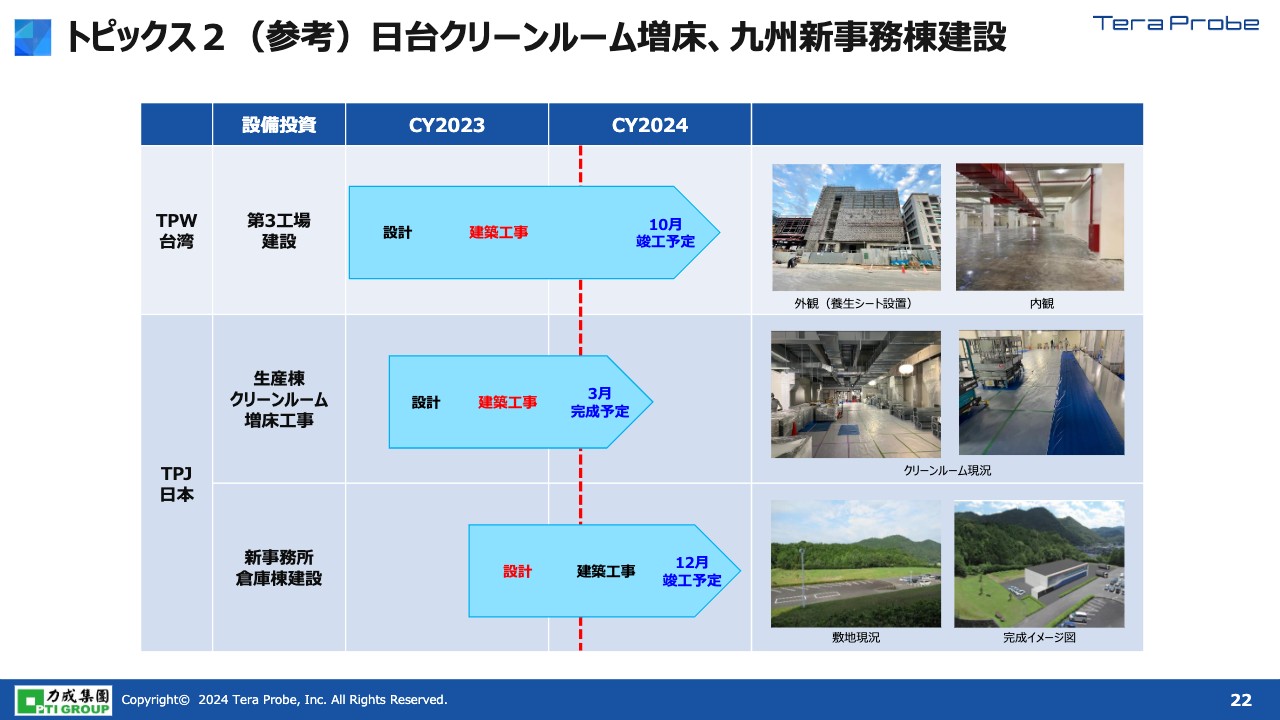

トピックス2 (参考)日台クリーンルーム増床、九州新事務棟建設

建設計画はスライドのとおりです。台湾の新棟が2024年10月を目処に竣工し、テストのキャパシティが25パーセントアップします。国内のクリーンルームも来月完成予定であり、テストのキャパシティが25パーセントアップします。また、九州事業所が手狭になってきたため、現在広大な敷地内に新事務所を建設計画中です。

以上で本日のご説明を終わります。ご清聴ありがとうございました。

新着ログ

「電気機器」のログ