提供:株式会社キューブ 2023年12月期決算説明

【QAあり】キューブ、FY24はグローバル展開に一層注力 ブランド力強化を継続し、海外を中心に新規取引先開拓等を推進

2023年12月期決算説明

松村智明氏(以下、松村):株式会社キューブ代表取締役社長の松村です。本日は大変お忙しい中、2023年12月期決算説明会にお集まりいただき、誠にありがとうございます。

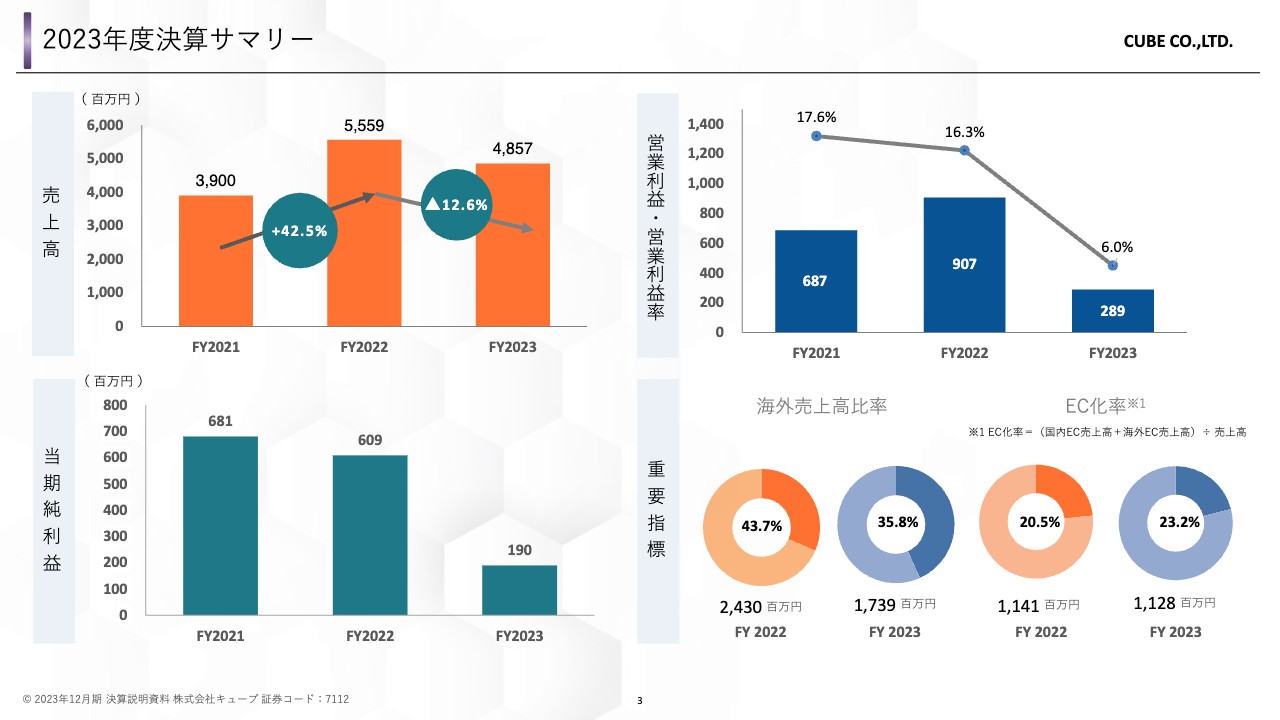

2023年度決算サマリー

2023年12月期の決算サマリーです。売上高は前年比12.6パーセント減の48億5,700万円、営業利益率は前年の16.3パーセントから6.0パーセントに減少しています。

この要因としては、スライド右下の図にあるように、海外売上高比率の減少の中で、特に韓国向けの卸売が前年比で大きく減少したことが関係しています。

また、夏場の猛暑による国内売上の減少、広告配信の自粛、一部商品において商品不良が発生したことなどから自主回収を行っており、これらの想定外の要因も重なって売上高と営業利益の減少につながりました。

なお、国内リテール、国内EC、越境ECなどの主力チャネルは前年比で概ね堅調に推移しています。

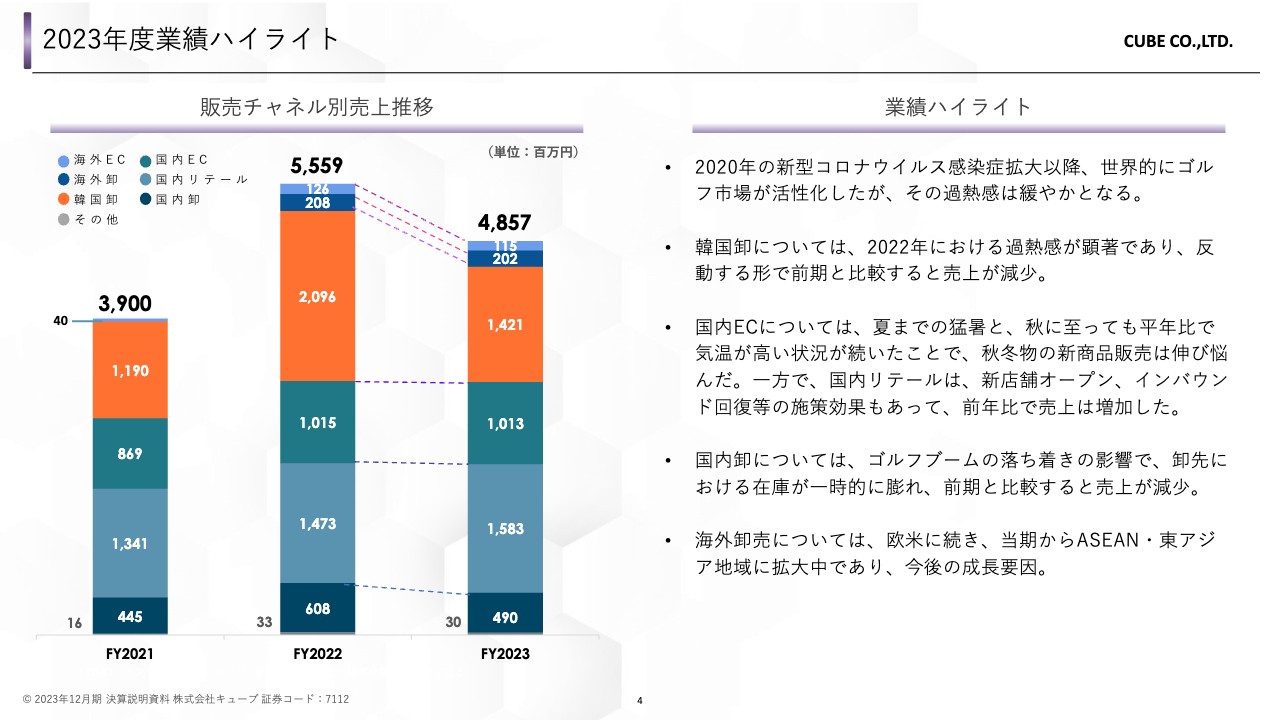

2023年度業績ハイライト

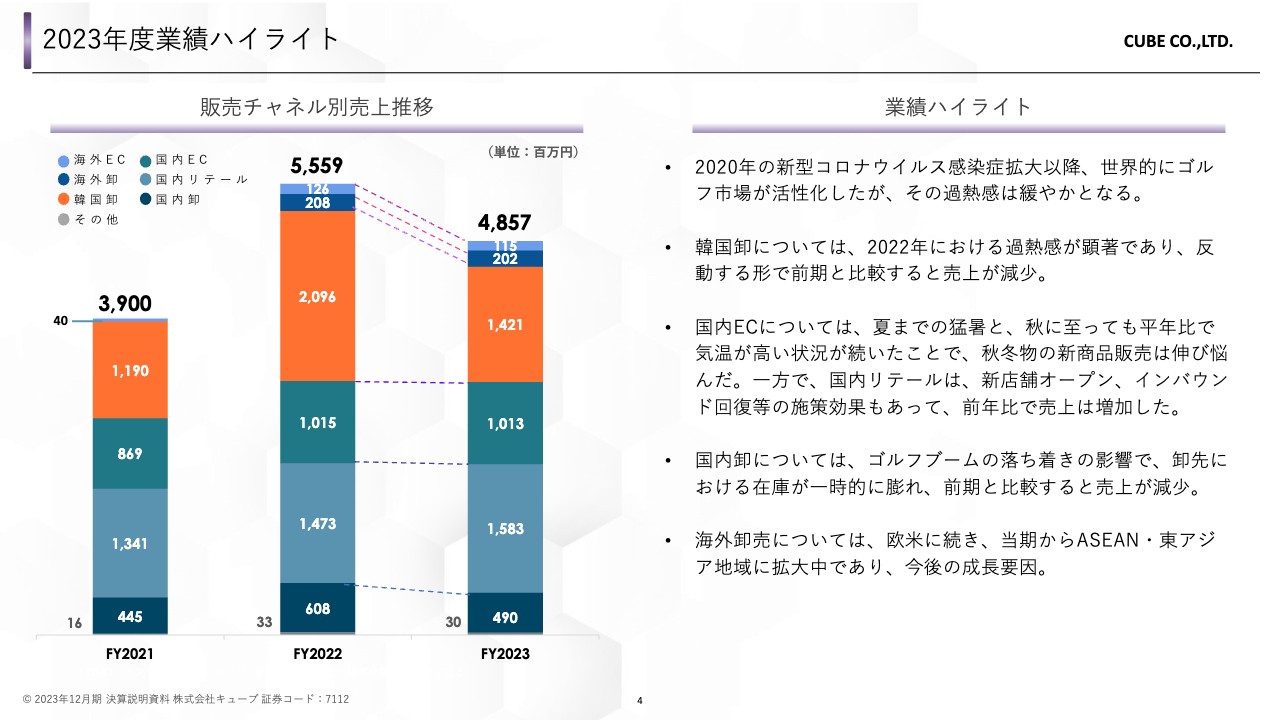

業績ハイライトです。新型コロナウイルス感染症の拡大以降に活性化していたゴルフ市場について、2023年はその過熱感が緩やかなものとなりました。韓国においてはその影響が顕著で、急激に需要が増えた前期と比較して売上が減少に転じています。

国内リテールチャネルについては、新規出店やインバウンド需要の回復により持続的な成長を遂げています。今後も既存店のリニューアルや増床を進めることで、インバウンドにおける需要回復も視野に入れた売上拡大を目指します。

また、新商品のタイムリーな展開とパワーコンテンツの配信を通じて、国内外のECチャネルにおいてもさらなる成長を促進します。

そして、新たな市場として、東アジアやASEAN諸国への卸売も強化しています。現地パートナーの協力を得て、ショップインショップやOMOストアなどを展開し、出店場所の選定を進めています。

欧米での卸売り活動とあわせて新規展開国での認知度を高め、越境ECを活用したグローバルな収益力の強化を図り、今後の成長の要とします。

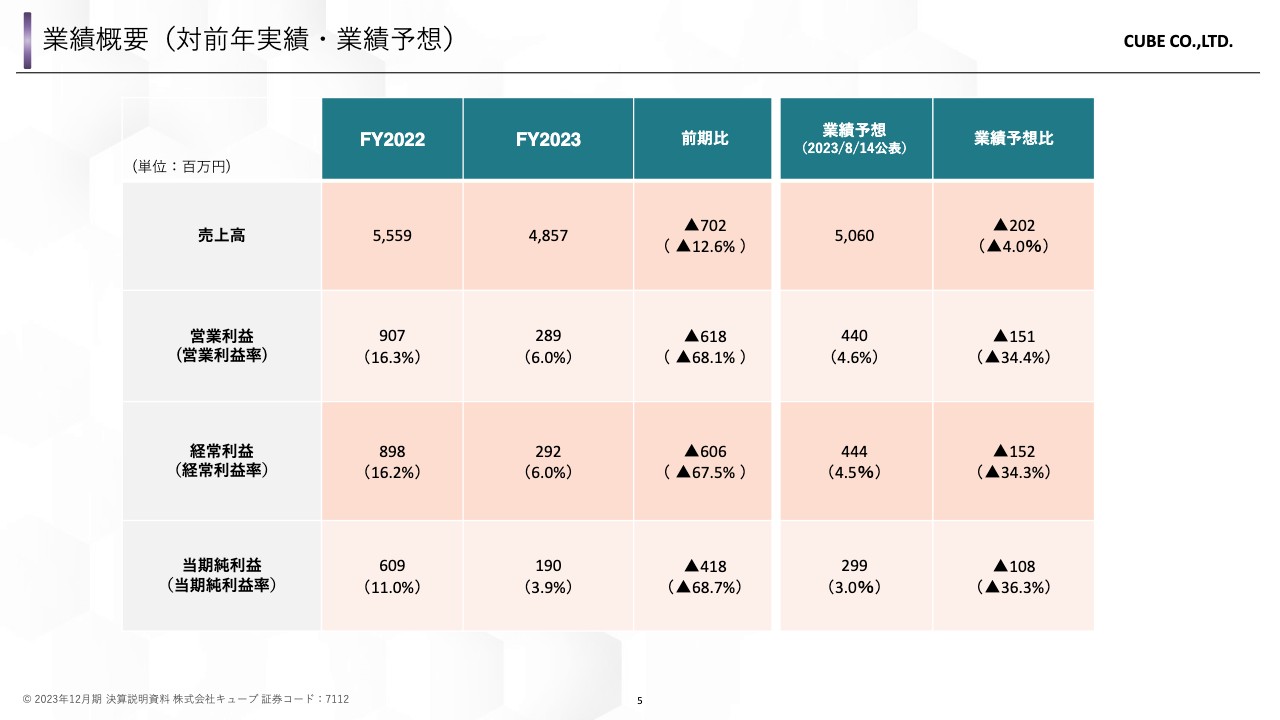

業績概要(対前年実績・業績予想)

業績概要です。昨年8月14日に公表した予想値との比較では、売上高は4.0パーセント減少し、各利益の減少につながっています。その他の減少要因および業績予想については次項でご説明します。

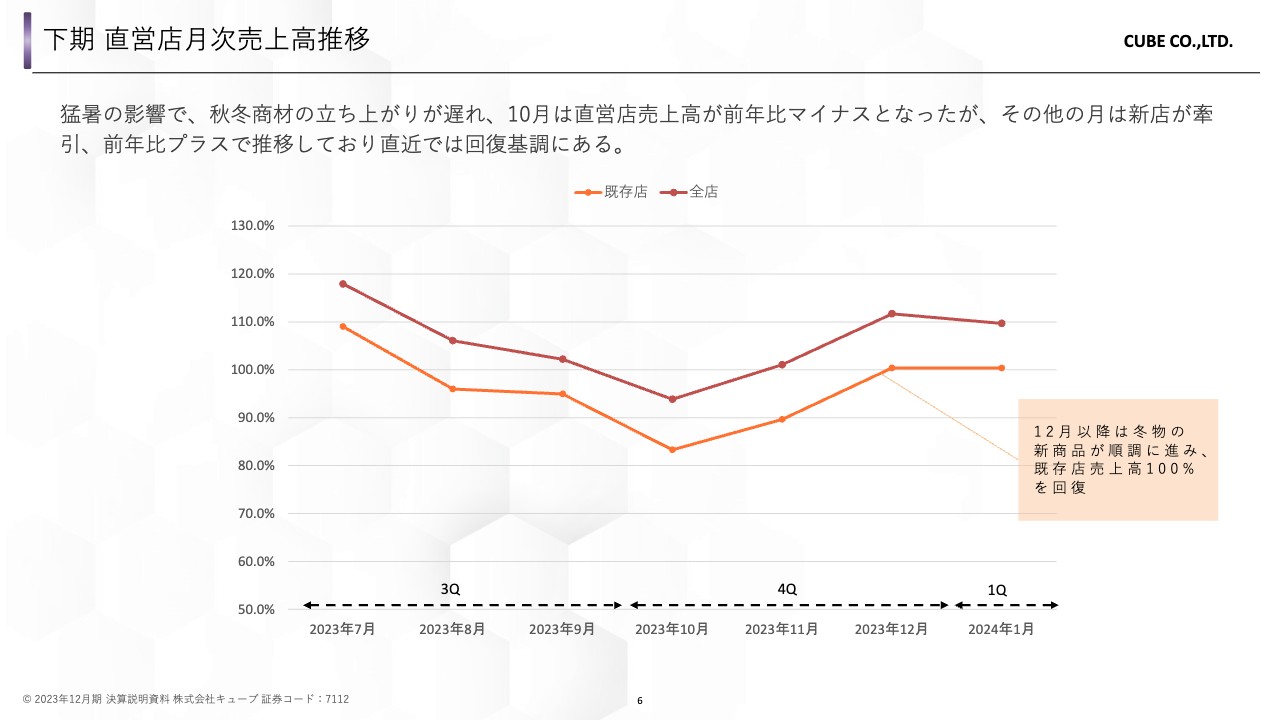

下期 直営店月次売上高推移

スライドは毎月開示している、2023年下期から直近にかけての直営チャネルにおける前年同月比売上高の推移です。新型コロナウイルス感染症の拡大以降、一時的に伸びたゴルフ用品の需要は落ち着き、さらに夏場の猛暑が逆風となり、秋物を中心とした新商品の売上が鈍化しました。

また、広告配信の自粛など想定外の要因が重なった結果、10月の売上のみが全体を通じて前年比マイナスとなっています。しかし、10月以外の期間については、4月にオープンしたフラッグシップストアなど新店における売上が貢献し、前年比プラスと好調に推移しています。

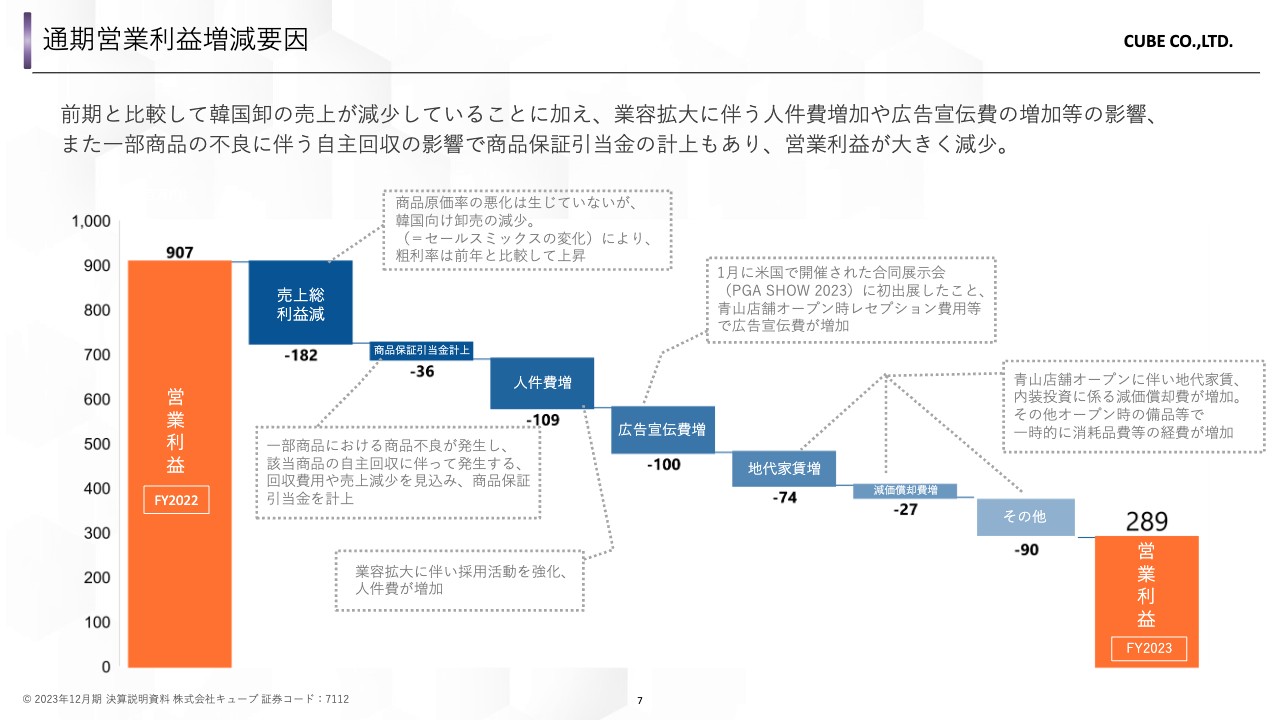

通期営業利益増減要因

営業利益の増減要因です。粗利率は前年比で増加していますが、韓国におけるゴルフブームの終息で卸売が減少したため、粗利額は減少しています。ただし、商品自体の原価率などの悪化は生じていません。

また、2024年1月17日付の適時開示にもあるように、当社の一部商品において商品不良が発生し、自主回収を行うこととなりました。これにより、回収費用や売上の減少などを見込み、商品保証引当金として3,600万円を計上しています。

その他、営業損益に影響を与えるポイントとして、事業拡大により従業員数が増加し、それに伴い人件費が増加しました。グローバル事業拡大に向けた人材、クリエイティブの強化に伴う人材の獲得を継続して進めています。

1月に米国で開催された展示会への出展費用や、4月に開店したフラッグシップストアなどに投じた広告宣伝費、新店に関連する地代家賃、減価償却費、消耗品費などが増加しています。

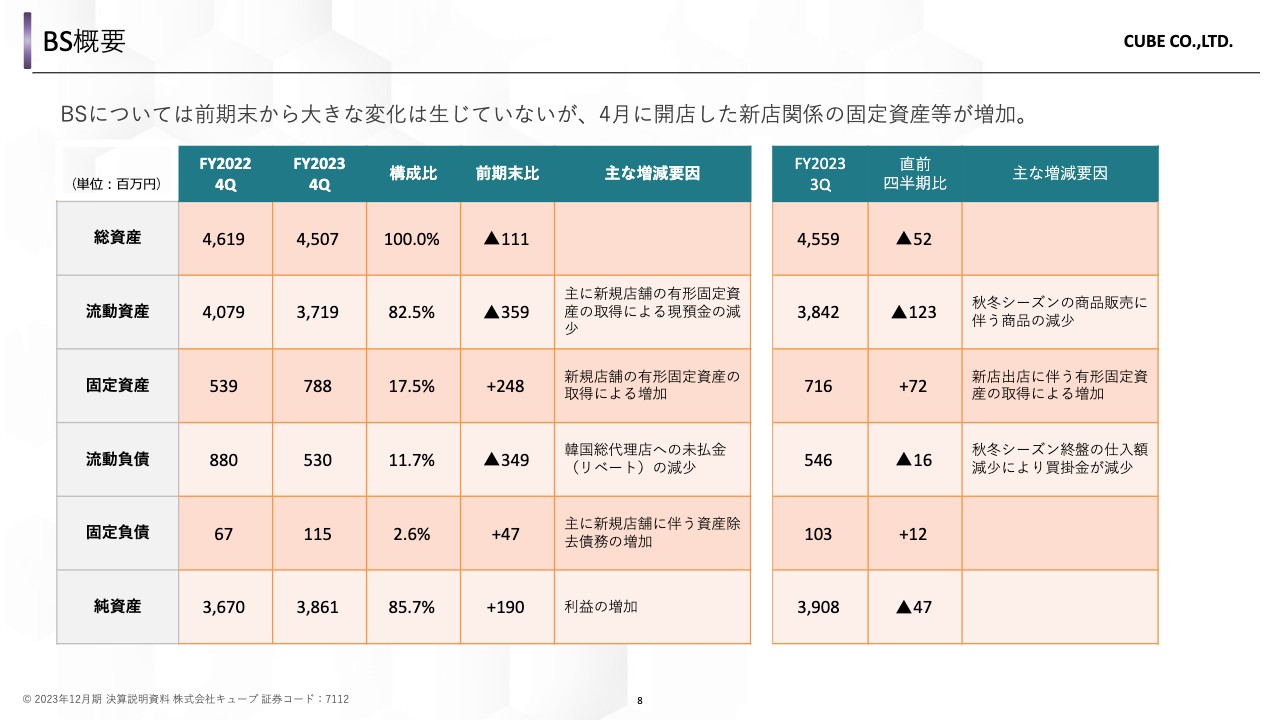

BS概要

BSの概要です。大きな変化は見られませんが、秋冬シーズンの終了に向けて、営業債権、債務、在庫が減少傾向にあります。また、当期に開店した新店やリニューアルを行った店舗に関連する固定資産が増加しています。

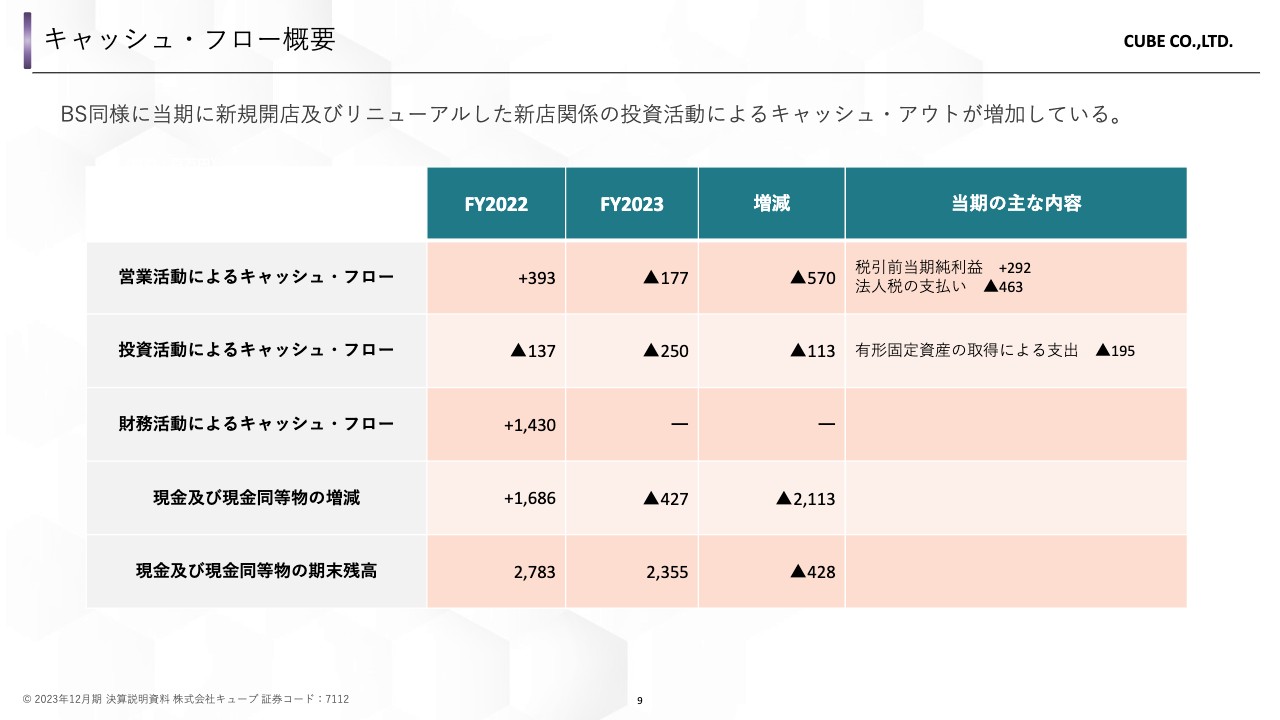

キャッシュ・フロー概要

キャッシュ・フローの概要です。BSと同様に、新店のオープンに伴う投資活動によりキャッシュ・アウトが増加しています。

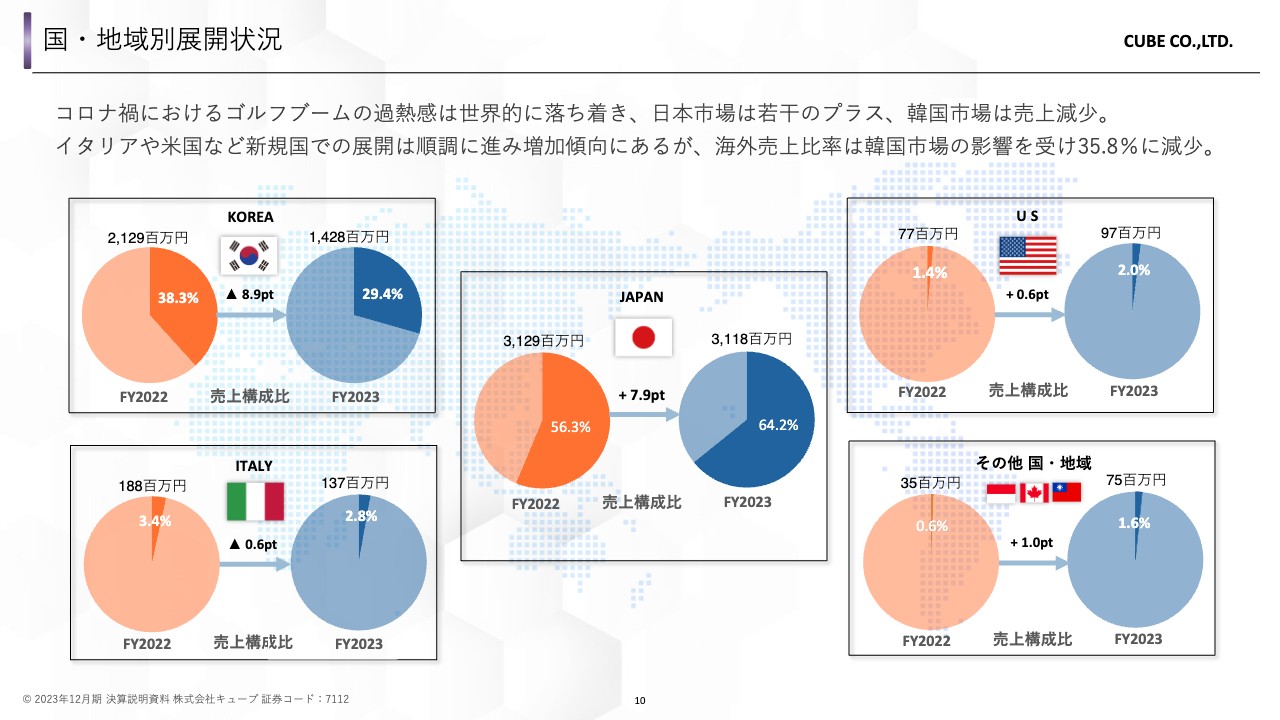

国・地域別展開状況

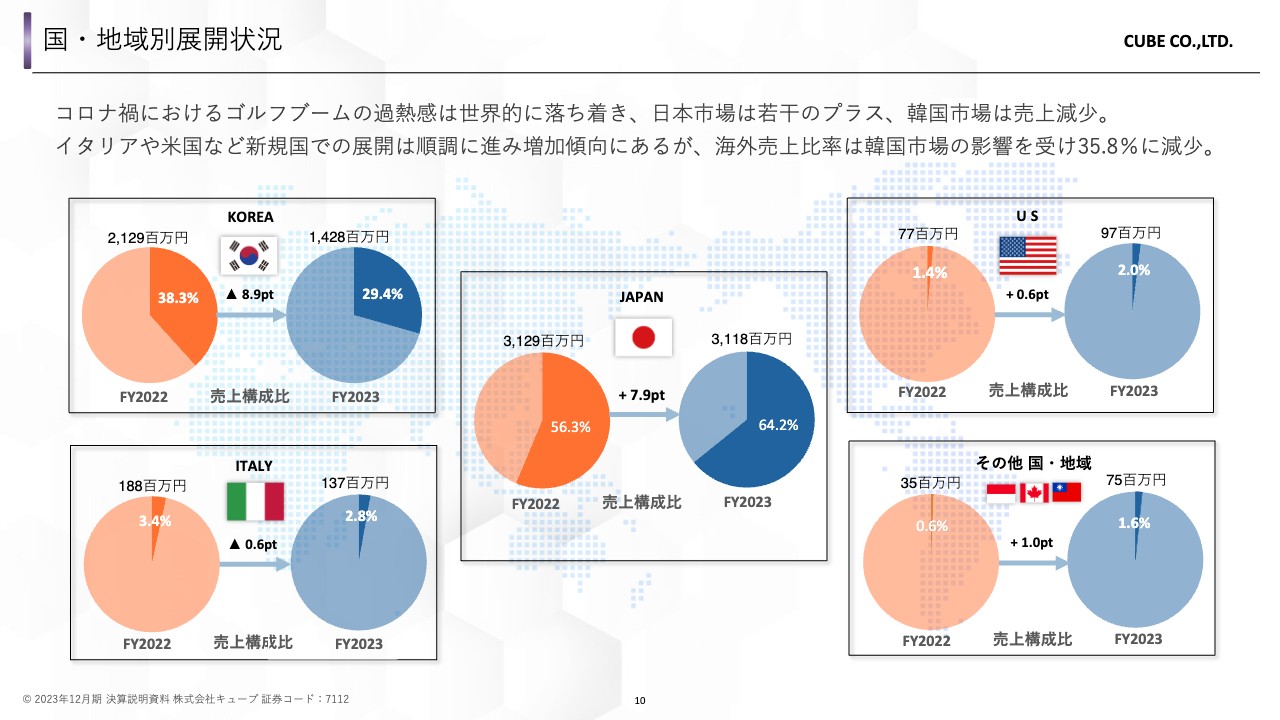

国・地域別展開状況です。コロナ禍におけるゴルフブームの過熱感は落ち着きを見せ、ゴルフブームの需要が顕著であった韓国の売上比率が低下した一方、堅調に推移する日本国内の売上比率が上昇しています。国内は前年同期比7.9ポイント増、韓国は前年同期比8.9ポイント減となりました。

一方で、ASEAN諸国や東アジアなど新規展開国向けの卸売、越境EC、欧米での卸売については新たな開拓が進んでいます。

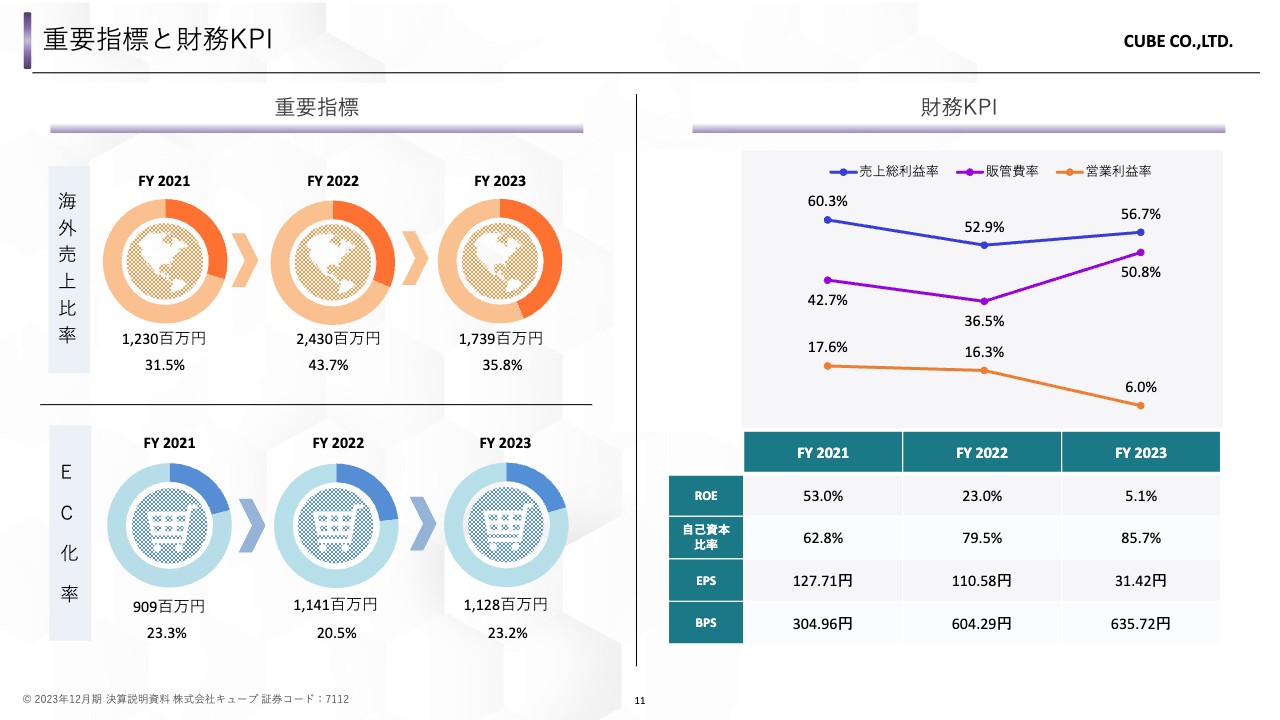

重要指標と財務KPI

重要指標と財務KPIです。スライドをご確認ください。

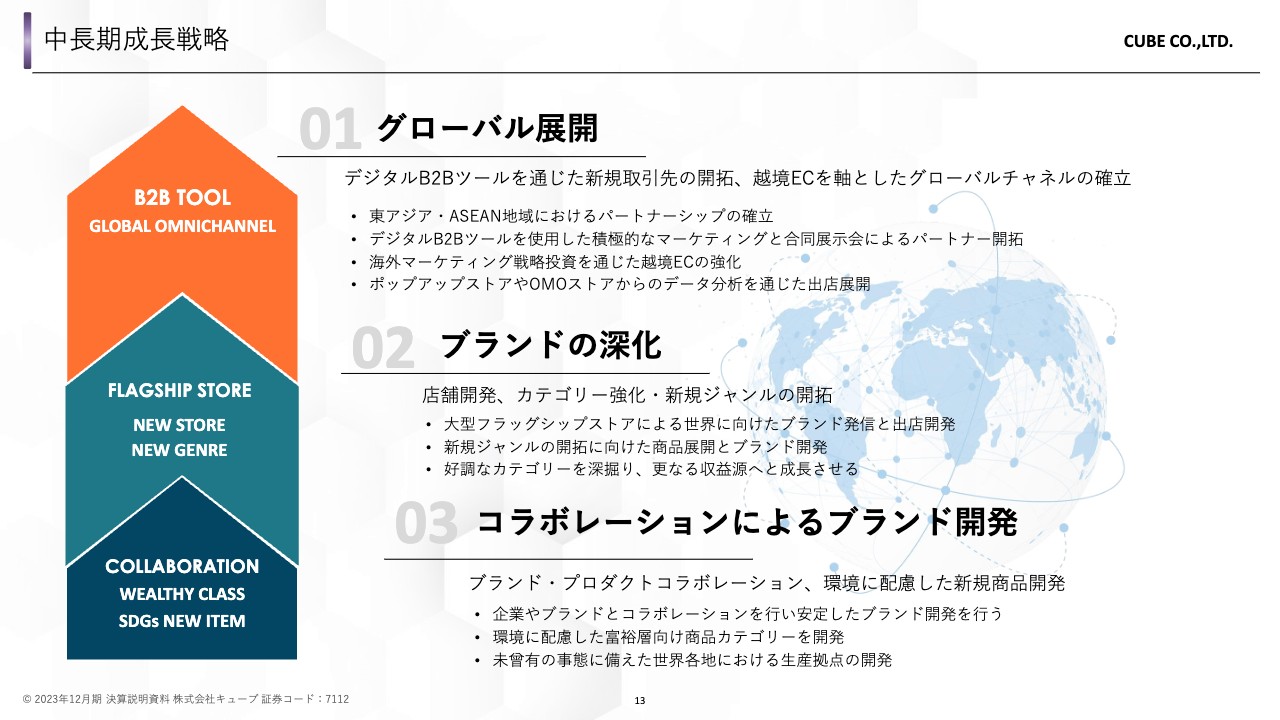

中長期成長戦略

経営方針と業績計画をご説明します。スライドは当社の成長戦略をまとめた図です。第1の戦略は、最重要チャネルと位置づけるグローバル展開です。欧米市場での展開をはじめ、アジア・ASEAN地域など、未開拓市場への進出に力を入れています。

各国からの問い合わせが絶えない状況を受け、デジタルマーケティングの強化や海外での合同展示会への出展などを通じてタッチポイントを増やし、現地の代理店候補や新規取引先の開拓を進めていきます。

第2の戦略はブランドの深化です。ラグジュアリーゴルフブランドとしてふさわしい出店やリニューアルなどによる店舗開発や、消化率が好調なカテゴリーの単独出店を進め、他ブランドとの差別化と強固なポジションの確立を進めていきます。

さらに、アンバサダーのライフスタイルを反映したカジュアルウェアの展開や、旅をテーマにしたトラベルコレクションなど、ゴルフウェアに限定されない新規ジャンルの開発を進めています。

第3の戦略は、コラボレーションによるブランドの開発です。当社のクリエイティブを軸に、世界の優れた企業や異業種とのコラボレーションを行い、新規カテゴリーの展開を通じたブランドの開発を進めていきます。

また、サステナブルな観点から、日韓で共同開発したサンケア用のコスメチック、欧州の著名アイウェアとコラボレーションを行ったサングラス、韓国のオリンピック代表チームをサポートする多機能なラゲッジブランドと開発したバッグコレクションなど、多くの新規カテゴリーを準備しています。

未曾有の事態に対する備えとして、世界各地における生産拠点の開発もコラボレーションの一環と捉え、安定したブランド開発を目指していきます。

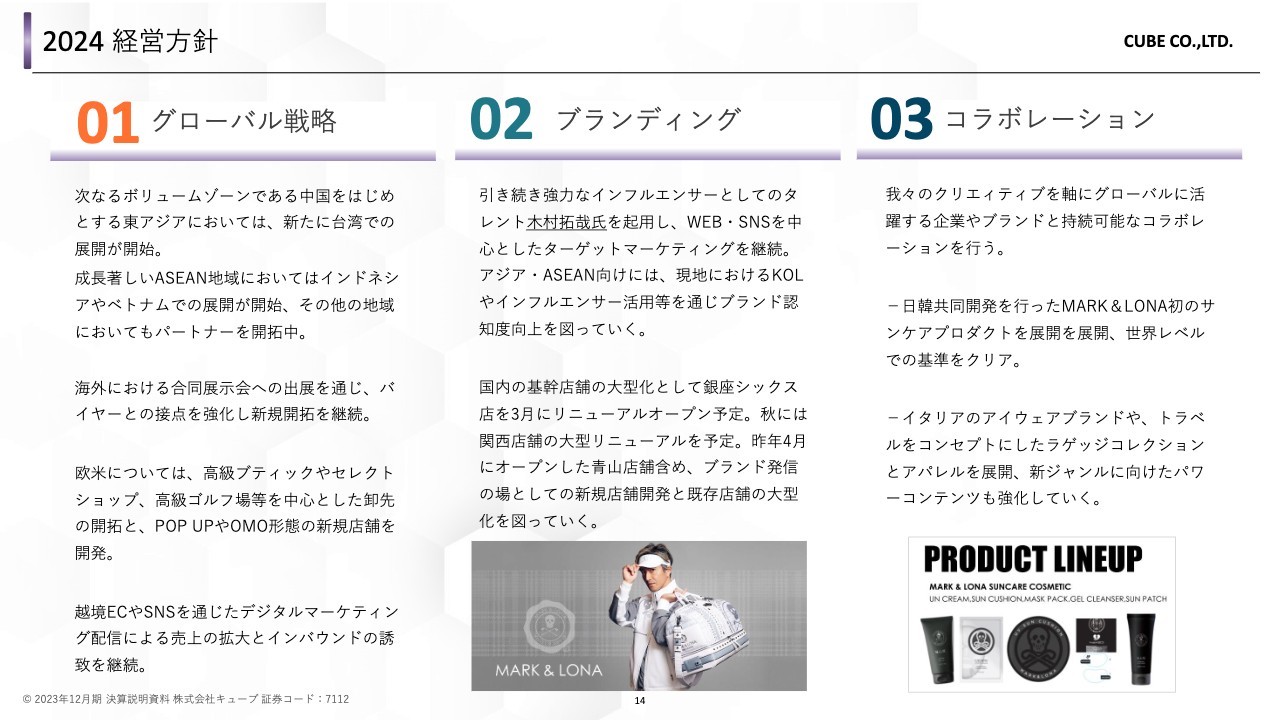

2024 経営方針

2024年度の経営方針として、グローバル展開、ブランディングの確立、コラボレーションの3点を強化します。2024年以降は、この中でも特に最重要指標とするグローバル展開に力を入れていきます。また、今年は創業30周年ということもあり、さまざまなコンテンツを準備しています。

グローバル展開

今後の最重要指標と位置づけるグローバル展開についてご説明します。

新規展開国となる台湾、インドネシア、ベトナムなどを皮切りに、グローバルを語る上で欠かせない中国、富裕層が集まるマカオ、UAEなども重要拠点と考え、現在も複数のパートナー候補と積極的に交渉を進めています。今後も、世界の富裕層と超富裕層をターゲットとした、ボリュームゾーンにおける収益力の拡大を図ります。

すでに展開が始まっている欧米、その他の未開拓市場においては、デジタルBtoBツールを用いた積極的なマーケティング、欧米で行われる合同展示会への出展などにより、新規卸売先・代理店の選定、既存取引先との取引量増加を並行して進めます。

直近で数字を落としている韓国市場においては、共同開発したシステムのデータを使って需給バランスや商品構成の見直しを行い、市況の変化に対応していきます。

さらに、今月末に予定している大型フラッグシップストアのオープンや既存店のリニューアル、未展開だった大手百貨店チェーンでの新規出店にも力を入れ、売上を回復し拡大させていきます。

国内リテールにおいては、インバウンド需要が急速に回復傾向にある中、多言語対応が可能な体制を整えるために、翻訳機能を備えたアプリの導入やバイリンガルスタッフの採用を進め、国内におけるグローバル化を進めていきます。

お客さまの帰国後も、海外向けのアプリを通じた商品提案のようなアフターフォローを行うことで、VIPカスタマー化を進め、顧客満足度の高いサービスを提供していきます。

グローバル展開- 台湾

新規の展開国における今後の展開例をご紹介します。まずアジア地域での展開です。

スライドは、2024年3月から台湾の代理店を通じて展開する台北の新店舗のイメージパースです。こちらの店舗は台北の著名な百貨店内に位置し、約50坪の面積を持ち合わせており、昨年オープンした青山のフラッグシップストアと同様のストアレギュレーションを採用しています。

世界共通のインテリアデザインで統一しているのが特徴で、限定品を含む豊富な商品ラインナップを取り揃えています。このように、中国を筆頭とする東アジア市場に向けたブランド発信を強化していきます。

2025年以降は台中への出店も計画しており、中国本土・マカオ・香港を含むアジアの富裕層をターゲットとした収益力の拡大を目指していきます。なお、こちらの店舗展開は卸売を通じた現地代理店の出店で、当社における店舗への投資費用の発生などはありません。

グローバル展開 – インドネシア

インドネシアの展開です。大手ゴルフクラブとの独占販売権を持っている現地の代理店を通じ、百貨店、路面店、富裕層向けのゴルフ場、高級リゾートなど5つの場所で、ショップインショップ形式のブランド展開を開始しています。旗艦店の出店場所は、購買データの分析をもとに選定していきます。

同様に、富裕層の人口が急増しているシンガポールでの展開も視野に入れ、出店場所や代理店の選定などを行っています。こちらの展開も、卸売を通じた現地パートナーの出店で、当社における店舗への投資費用の発生などはありません。

グローバル展開 – ベトナム

ベトナムでの展開についてご説明します。スライドは、越境ECなどのデータを分析した上で2024年4月から長期間展開予定のポップアップストアです。

ハノイのショッピングセンター、ホーチミンの百貨店の2拠点を通じ、富裕層が急速に増加傾向にあるベトナムにおいて当社ブランドの拡大可能性の検証を進めた上で、フラッグシップストアの出店を進めていきます。

なお、こちらの店舗展開も、卸売を通じた現地パートナーの出店となっており、当社における店舗への投資費用の発生はありません。

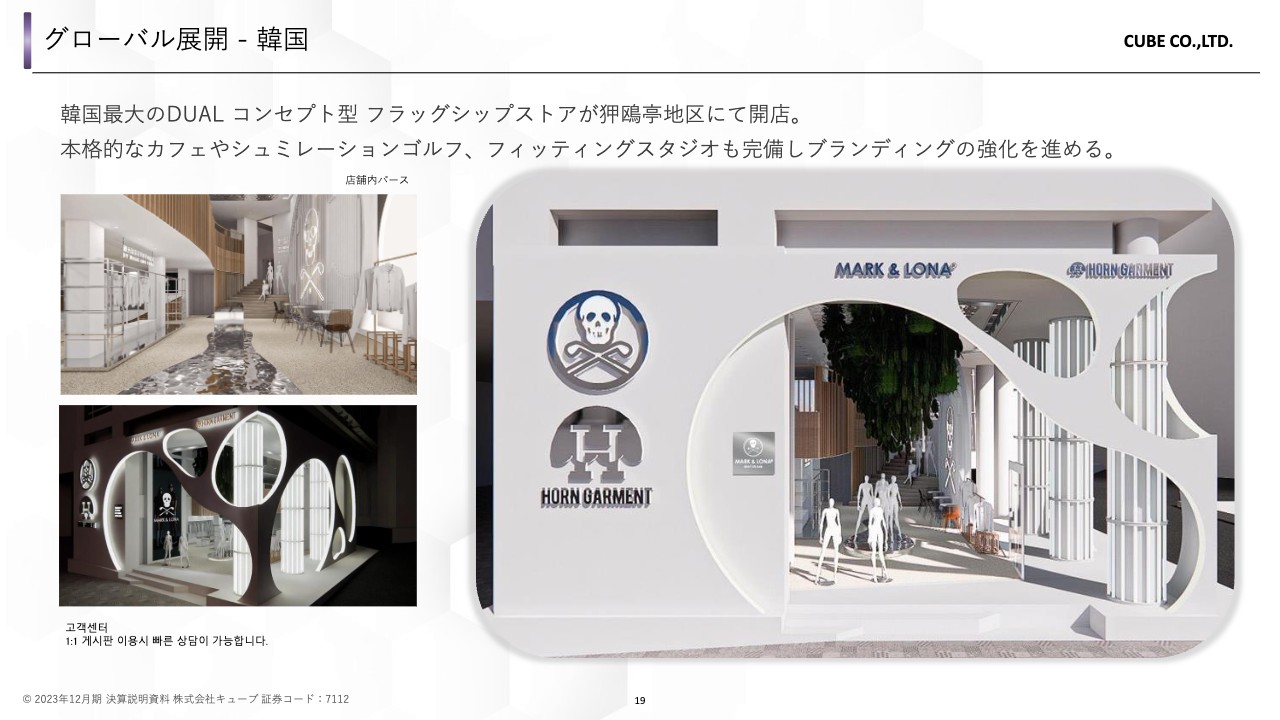

グローバル展開- 韓国

韓国での展開についてです。スライドは、今月末にオープンする韓国最大の大型フラッグシップストアのイメージです。こちらは、富裕層御用達のレストランやラグジュアリーブランドが立ち並ぶアックジョン地区の大型路面店舗で、天高が7メートル、面積は約120坪となっています。

1階には「MARK&LONA(マークアンドロナ)」に本格的なカフェを併設し、2階には当社が展開する「HORN GARMENT(ホーンガーメント)」があります。地下1階にはシミュレーションゴルフも備えたスクールとフィッティングスタジオなどもあり、フィールドに向けた体験も提供できる環境です。

こちらも卸売を通じた現地代理店の出店で、当社における店舗への投資費用の発生はありません。

ブランディング強化 – GINZA SIXリニューアル

国内展開のご説明です。スライドは、当社の主力店舗であるGINZA SIX店のリニューアル後のイメージです。インバウンド効果による高い売上比率を占める銀座店を約2倍の広さへと拡大し、ブランド初の2カテゴリーを展開するデュアルコンセプトストアとして、2024年3月に全面リニューアルオープン予定です。

秋には、訪日外国人による高い売上率を誇る関西エリアの主力店において、同様のリニューアルを予定しています。

この後も、ラグジュアリーゴルフブランドにふさわしい既存店のリニューアルや新規出店を進め、青山のフラッグシップストアを起点としたPRを全世界に発信していきます。日本ブームで盛り上がる海外からのインバウンド誘致を図り、国内での売上を拡大していきます。

また、帰国後のタッチポイントとなる越境ECにおいても、海外向けのアプリなどを通じて新商品の提案などのアフターフォローを行い、顧客満足度を高めていくことで、さらに収益力を高めていきます。

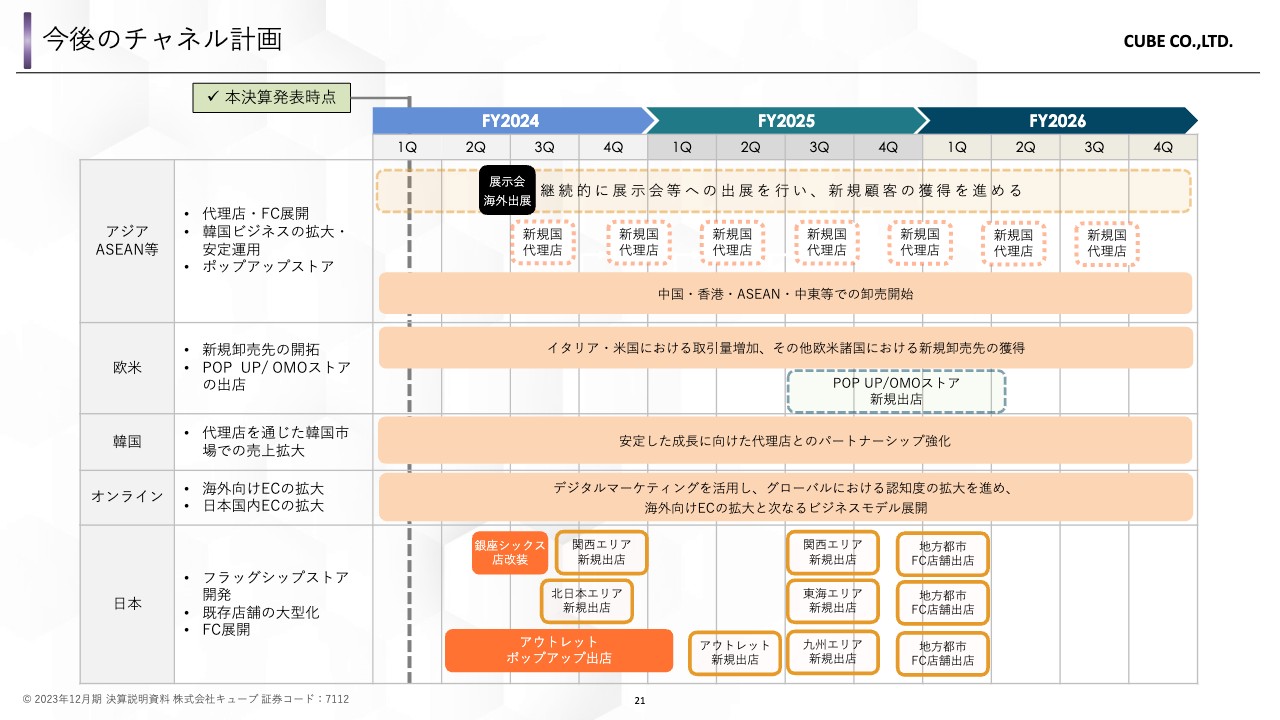

今後のチャネル計画

今後のチャネル計画です。ECにおける収益力の強化に向けて、グローバル展開や国内出店などを通じて新規チャネルの獲得を進めていきます。

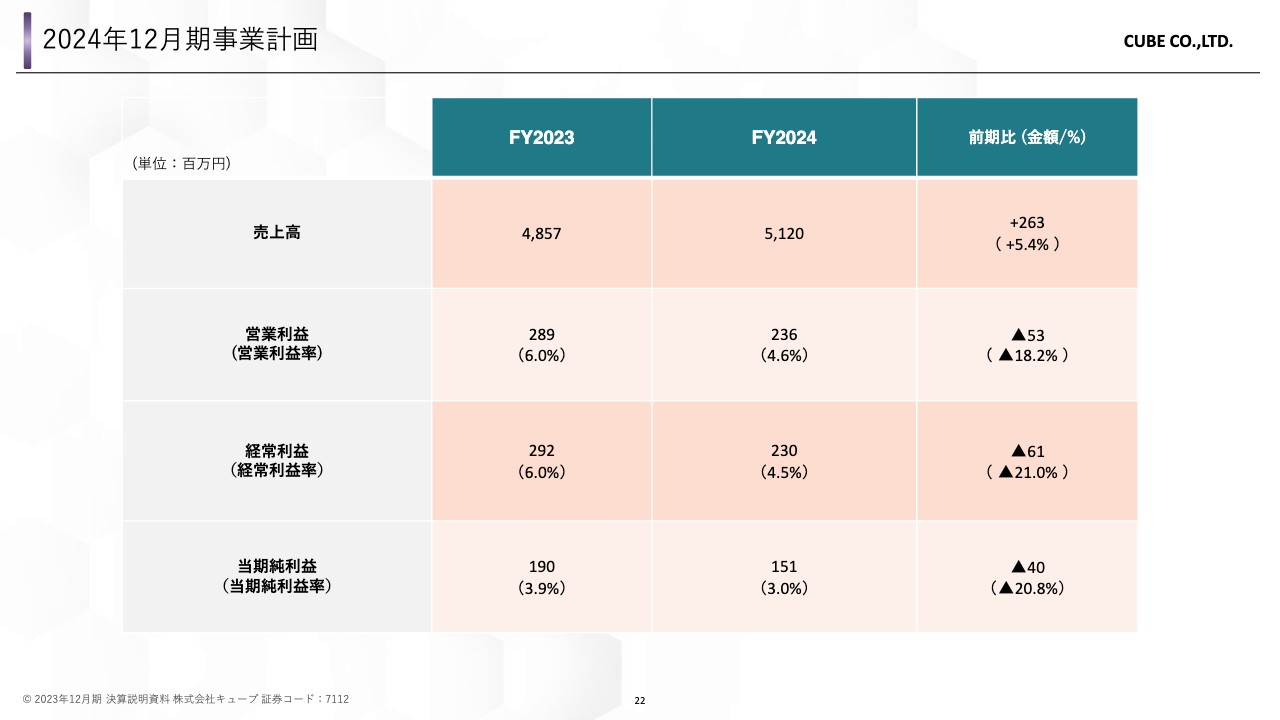

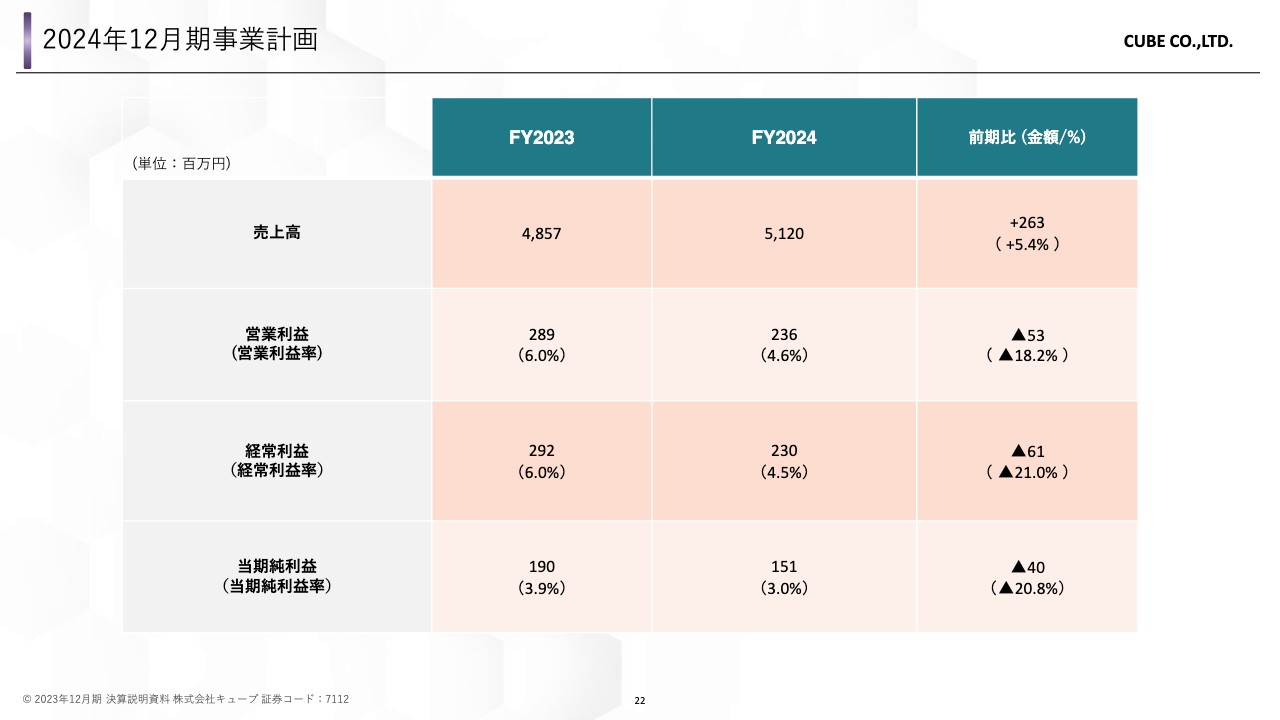

2024年12月期事業計画

2024年12月期の事業計画です。売上高は前期比5.4パーセント増の51億2,000万円、営業利益は前期比18.2パーセント減の2億3,600万円、経常利益は前期比21.0パーセント減の2億3,000万円、当期純利益は前期比20.8パーセント減の1億5,100万円を見込んでいます。

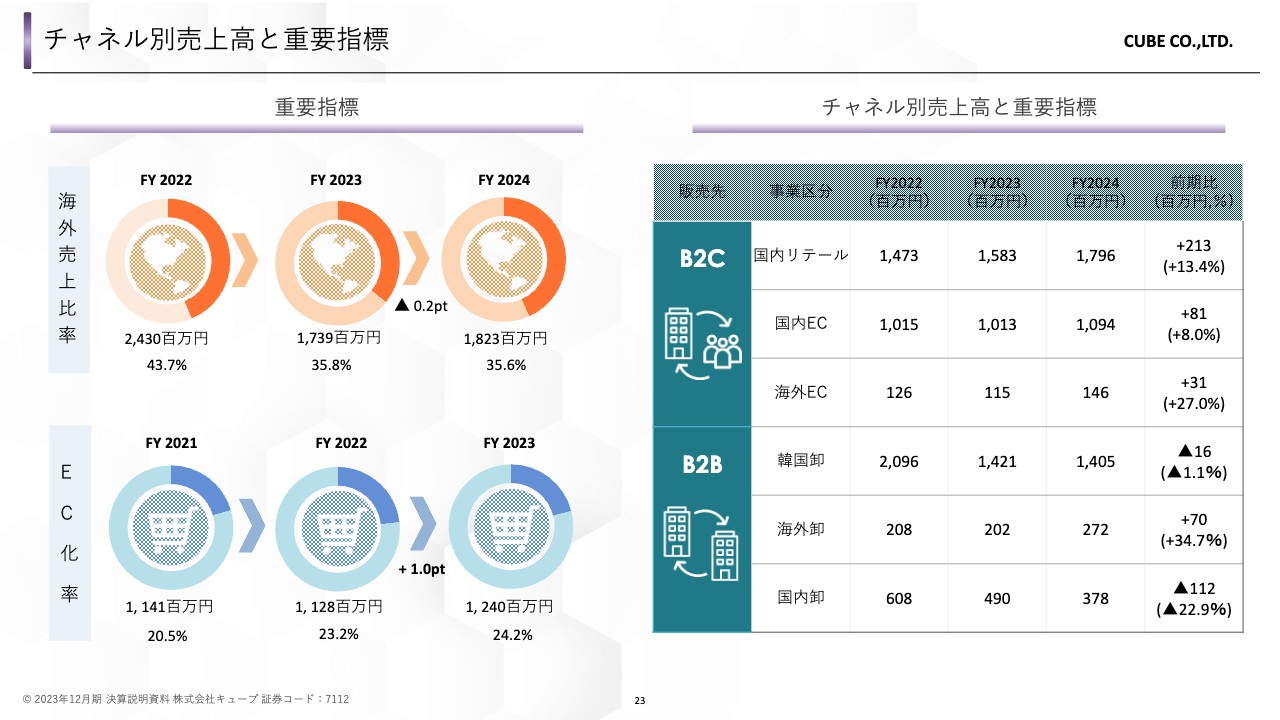

チャネル別売上高と重要指標

重要指標です。海外売上高比率は前期比0.2ポイント減の35.6パーセント、EC化率は前期比1ポイント増の24.2パーセントを見込んでいます。これらの背景として、各チャネル別の売上高推移および予想についてご説明します。

当社の成長ドライバーであるB2Cチャネルのうち、国内リテールは新規出店等の効果から、売上高は前期比13.4パーセント増を見込んでいます。国内ECは引き続きトラフィックの増加を見込み、前期比8.0パーセント増の予想です。海外ECは新規展開国に向けた積極的な広告運用やインバウンドに向けた配信などを通じ、前期比で27.0パーセントの成長を見込んでいます。

B2Bチャネルにおいて成長軸である海外卸は、新規卸売先の獲得を通じ、前期比34.7パーセントの成長を見込んでいます。韓国卸については、コロナ禍による特需で受注が一時的に増加した反動で減少しています。現在、回復の兆しは見えていますが、2024年も概ね同額を見込んでいます。

ただし、韓国のゴルフ市場における当社ブランドの成長は続くと見込んでおり、来期以降も新規出店や店舗リニューアルなどを多数計画しています。これらの施策によって売上は安定し、引き続き拡大していく予想です。

国内卸については、アフターコロナにおけるゴルフブームの落ち着きの影響で卸売先の在庫が一時的に膨れ、仕入れを抑えている状況が継続しています。それにより前期比22.9パーセント減の予想です。

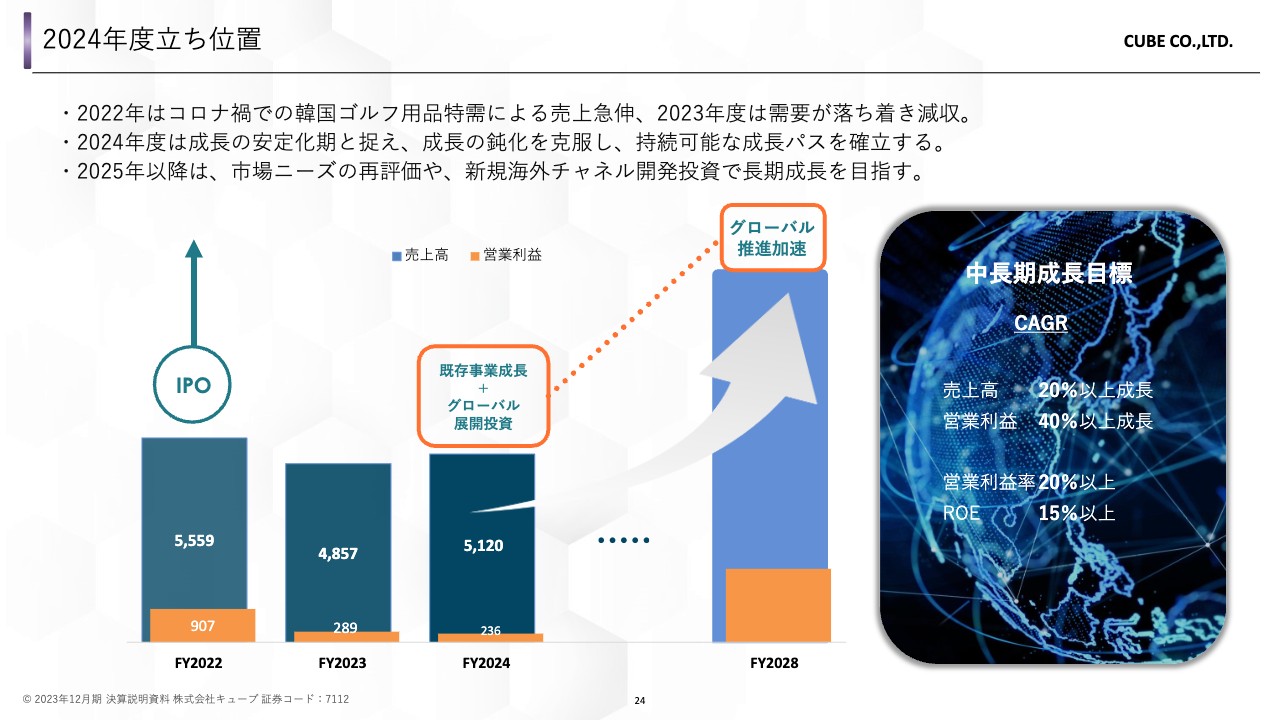

2024年度立ち位置

2024年度の当社の立ち位置をご説明します。2023年は猛暑による国内売上の減少、広告配信の自粛、一部商品の不良による自主回収など、想定外の要因が重なって売上高と営業利益の減少へとつながりました。

2024年度は、世界の富裕層をターゲットにしたブランド力の強化を継続し、当社の成長にとってもっとも重要な課題であるグローバル展開に一層力を入れていきます。この目標達成のために、DXを通じた卸売の強化、データを分析した現地パートナーの選定など、新たな取引先との開拓を進め、海外売上高比率の拡大を進めていきます。

これらの取り組みを実現するために、グローバル事業の推進に知見のある主要メンバーの採用を進めています。当社は2024年度を、チームとしての一層の結束を図りながら、さらなる成長に向けた投資の期間と位置づけています。

2022年から2023年にかけての売上高の減少、および2024年に向けた成長率の鈍化を踏まえ、定量的な中長期成長目標に関しては、上場以降ご説明してきた内容に修正を加えています。

従来の計画を実現するまでには多少時間がかかる見込みですが、現在進行中のグローバル展開を確実に推進することで、売上高はCAGRで20パーセント以上、営業利益はCAGRで40パーセント以上を目指します。また、営業利益率は20パーセント以上、ROEは15パーセント以上を目標として取り組んでいきます。

これらの目標達成のためには、市況環境の変化を考慮しつつ、長期的な視野に立った戦略的なアプローチが必要です。今後も当社は成長戦略を通じ、さまざまな挑戦を計画的かつ着実に進め、ビジョンを達成していきます。

株主還元方針

株主還元方針についてご説明します。当社は成長途上企業であり、業容拡大を目指して投資を継続しています。

株主還元方針としては、投資に基づいた業容拡大による企業価値の向上を優先していきます。ただし、外部環境の急変時には、自社株買い等機動的な資本政策も視野に入れたIRを強化し、株主価値の拡大を図っていきます。

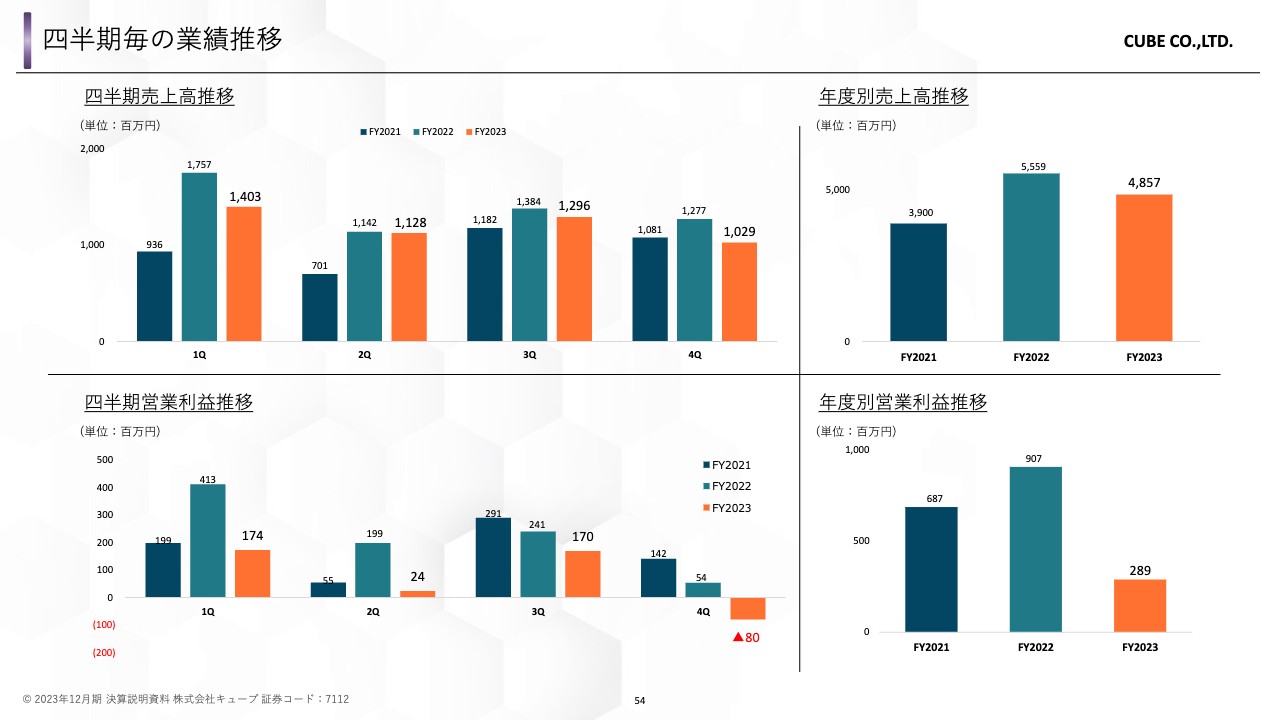

四半期毎の業績推移

APPENDIXについてはご説明を省略しますが、更新している内容もあるためスライドをご確認ください。

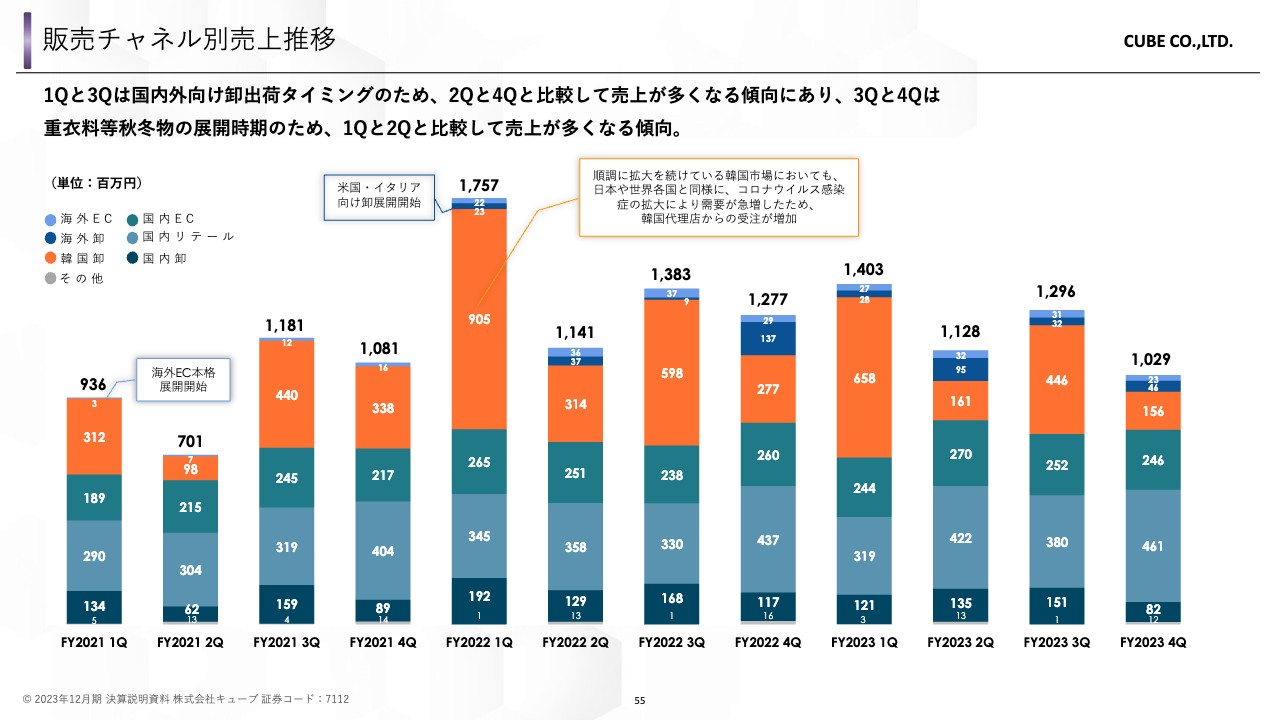

販売チャネル別売上推移

こちらもあわせてご確認をお願いします。

質疑応答:来期の営業利益について

司会者:「来期の営業利益の増減要因についてご解説をお願いします」というご質問です。

松村:まず、将来的な業容拡大を見据えて積極的に採用を行っています。そのため人件費が増加しています。当社の成長軸である海外事業を推進していくための人材の獲得や、グローバルな視点で商品開発を行うための人材を採用し、当社の成長戦略を実践していくための組織と人員体制の構築を進めています。

また、2023年には青山にフラッグシップストアをオープンしました。2024年はGINZA SIX店や関西エリアの店舗の拡張・リニューアルを行っていきます。それに伴い、減価償却費等の店舗関連費用が増加する予定です。

一時的には費用の負担等が発生し減益となりますが、いずれも今後の成長に向けた必要不可欠な先行投資と考えています。

質疑応答:配当の開始時期について

司会者:「配当の開始は、いつ頃を見込んでいますか?」というご質問です。

松村:株主への配当に関しては、投資に基づいた業容拡大による企業価値の向上を優先しており、時期については具体的に回答はできません。なお、外部環境の急変時には、自社株買い等機動的な資本政策を視野に入れたIRなどを強化して、株主価値の拡大を図っていきたい考えです。

質疑応答:韓国のマーケット環境について

司会者:「業績が下がった主要因である韓国の卸売販売に関して、韓国のマーケット環境をどのように見ていますか?」というご質問です。

松村:2023年の韓国のゴルフ関連市場の動向としては、売上高が前年比約10パーセント減となっています。

現在、現地代理店の当社ブランドの商品売上は回復基調で、引き続き新店舗の出店やリニューアルを進める意向を確認しています。実需ベースでも、今後の韓国におけるゴルフの需要は底堅く推移していくと考えています。

質疑応答:韓国を除く海外卸売の売上高について

司会者:「前回の決算時、2023年度下期より台湾・欧米がスタートしているとのご説明がありましたが、韓国を除いた海外卸売の売上高が2022年度との比較で横ばいとなっています。伸びていない理由は何でしょうか? また、今期の海外卸売の計画である2億7,200万円の国別の売上高を教えてください」というご質問です。

松村:ご指摘のとおり、欧米の一部の国、特にイタリアについては卸売が減少しています。とはいえ、その他の国々では安定した成長を続ける見込みで、富裕層の売上が急速に伸びています。東アジアやASEAN諸国の売上について、さらなる拡大を進めていきたい考えです。

そのような部分でバランスを見ると横ばいの状況ですが、当社としては今後、ASEANおよびアジア諸国でのさらなる売上拡大を進めていきたいと思っています。欧米については、引き続き合同展示会などへの出店を通じた新規卸売先の拡大などを進めていく考えです。

国別の開示については現段階では控えたいと思います。

質疑応答:グローバル展開の数値目標について

司会者:「グローバル展開の3年後の定量的目標数値として、売上などの数値目標はありますか?」というご質問です。

松村:現在は2028年頃を見据えて動いていますが、明確な時期の開示は控えたいと思います。売上高は20パーセント以上の成長、営業利益率は40パーセントの成長を目指し、結果として売上高は100億円、営業利益は20億円を目指す想定です。

質疑応答:会員制度について

司会者:「会員のグレードによる割引に関して、制度の見直しは行うのでしょうか?」というご質問です。

松村:会員グレードの件については、まさに今、グレードのランクの引き上げなどを考えています。ゴールド会員に引き続き、プラチナ会員のグレードアップが多く見受けられる中で、それ以上のメンバーグレードも検討しています。

時期については回答を控えますが、ポイント施策については今後の課題として検討を進めていきます。

質疑応答:細川たかし氏に関する報道の影響について

司会者:「細川たかし氏に関する報道で、業績への影響はあったのでしょうか? 客層の変化やブランドイメージへの影響は生じていますか?」というご質問です。

松村:細川たかし氏のSNSでの発信において「MARK&LONA」をご着用いただいている姿を多数拝見しています。関連する報道なども含め、多くの方がアイドルコラージュを作成し拡散するような、いわゆるバズっている状態で、当社ブランドを認知いただく良い機会になったと考えています。

業績やブランドイメージへの影響については回答を控えますが、多くの方に当社ブランドを知っていただきご評価いただけた点についてはポジティブに捉えています。

質疑応答:会社計画の現状と見通しについて

司会者:「2度の下方修正で会社計画の蓋然性が薄れているかと思います。今期が営業利益のボトムとなるという理解でよいのでしょうか? また、来期の計画について、投資を多めに見積もっている、あるいはある程度コンサバに考えているなど、コミット度合いを教えてください」というご質問です。

松村:2度にわたる下方修正に関しては、真摯に受け止めています。それも踏まえ、来期予想に関しては、現時点において合理的な見込みとして開示をしています。その達成に向けて、本日ご説明した各種取り組みと成長戦略を確実に進めていきたい考えです。

質疑応答:中国の今後の展開について

司会者:「中国について、今後の展開をお聞かせください」というご質問です。

松村:中国のみならず、中東やベトナム、南米等、一定数の富裕層を有する国においても現地パートナー候補との交渉を継続的に進めています。その中で、お客さまのライフスタイルに沿った差別化が明確で、高品質なゴルフアパレルの需要が高まっていることから、当社のようなラグジュアリーニッチなブランドが注目されていると考えています。

厳選したパートナー選びのために立ち上がりは多少遅れていますが、当社のシナジーやビジョンなどを理解いただける企業との連携を進めていきたいと考えています。時期についての具体的な回答は控えます。

松村氏よりご挨拶

松村:この度の計画では増収減益ですが、当社にとって今後の成長に必要な投資期間と捉えています。現在、進行している新規展開国の開拓と、当社の最重要指標であるグローバル展開を計画的かつ着実に進めていきます。

そして、ご説明した成長戦略を通じ、今後も世界の富裕層に向けて新たな感動を発信していきたいと考えています。引き続きご支援をいただけますようお願いします。本日はご視聴、ならびに多くのご質問をいただき、誠にありがとうございました。

新着ログ

「小売業」のログ