マネーフォワード、FY24は黒字化へ FY28売上高1,000億円・EBITDA300億円以上を目指す

2023年11月期決算説明会

辻庸介氏(以下、辻):みなさま、こんにちは。マネーフォワードの辻です。本日はお忙しいところ、お時間をいただき誠にありがとうございます。北陸での地震や羽田空港での事故などにおいて、被害に遭われた方に心よりお悔やみ申し上げるとともに、一刻も早い復興を願っています。

さて、投資家のみなさまからのフィードバックを踏まえ、今回から決算説明資料を2部制としています。「決算説明資料」と「Business Overview for Investors」に分けるかたちです。四半期の財務数値や最新情報は決算説明資料をご参照いただき、当社の事業について詳細を確認される場合にはBusiness Overview for Investorsという資料をご覧いただけますと幸いです。

この後金坂より、決算財務数値の最新情報をお話しし、私からBusiness Overview for Investorsおよびビジネスハイライトをご説明します。

なお、本日の通期決算では、中長期の財務目標として2028年11月期に売上高1,000億円以上、EBITDA300億円以上を目指す点を発表しています。成長と収益性改善のバランスをしっかり取るコミットメントを改めてしていこうと考えています。こちらに関しても、後ほど私から詳細をご説明します。

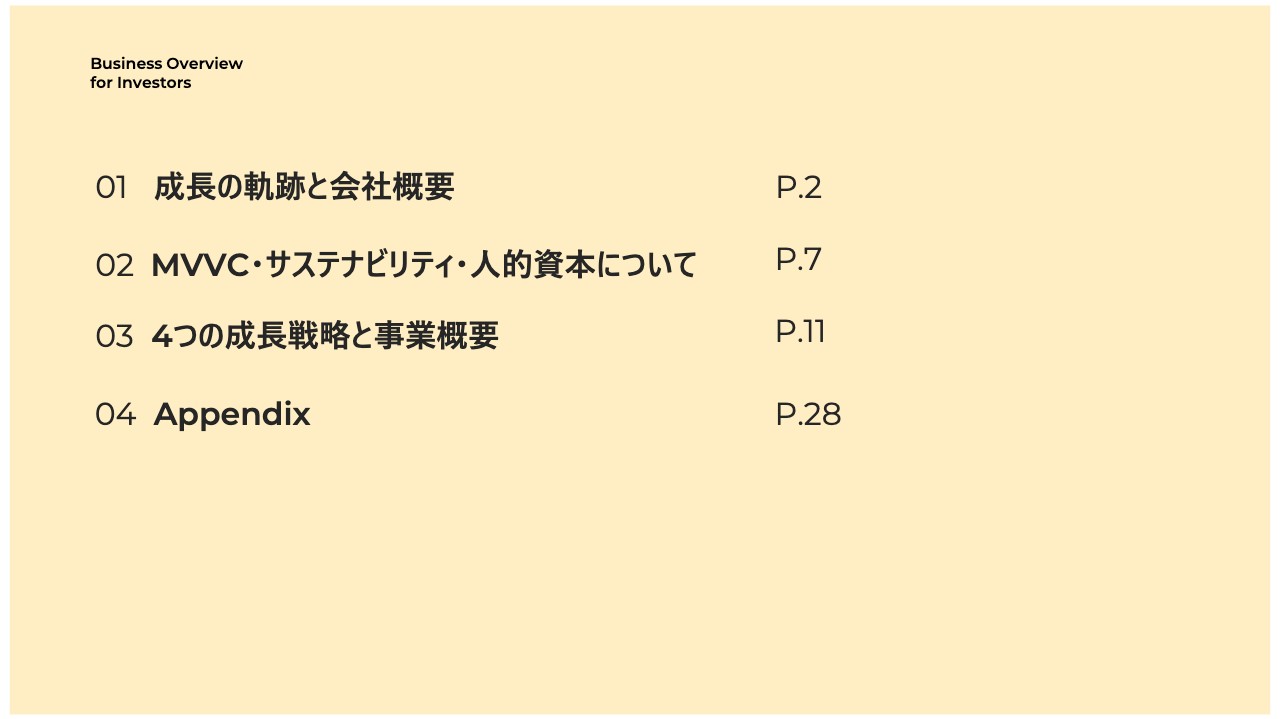

目次

スライドは「Business Overview for Investors」の目次です。内容は4つあり、「成長の軌跡と会社概要」「MVVC・サステナビリティ・人的資本について」「4つの成長戦略と事業概要」「Appendix」です。本日、私からは1点目の「成長の軌跡と会社概要」についてのみご説明します。

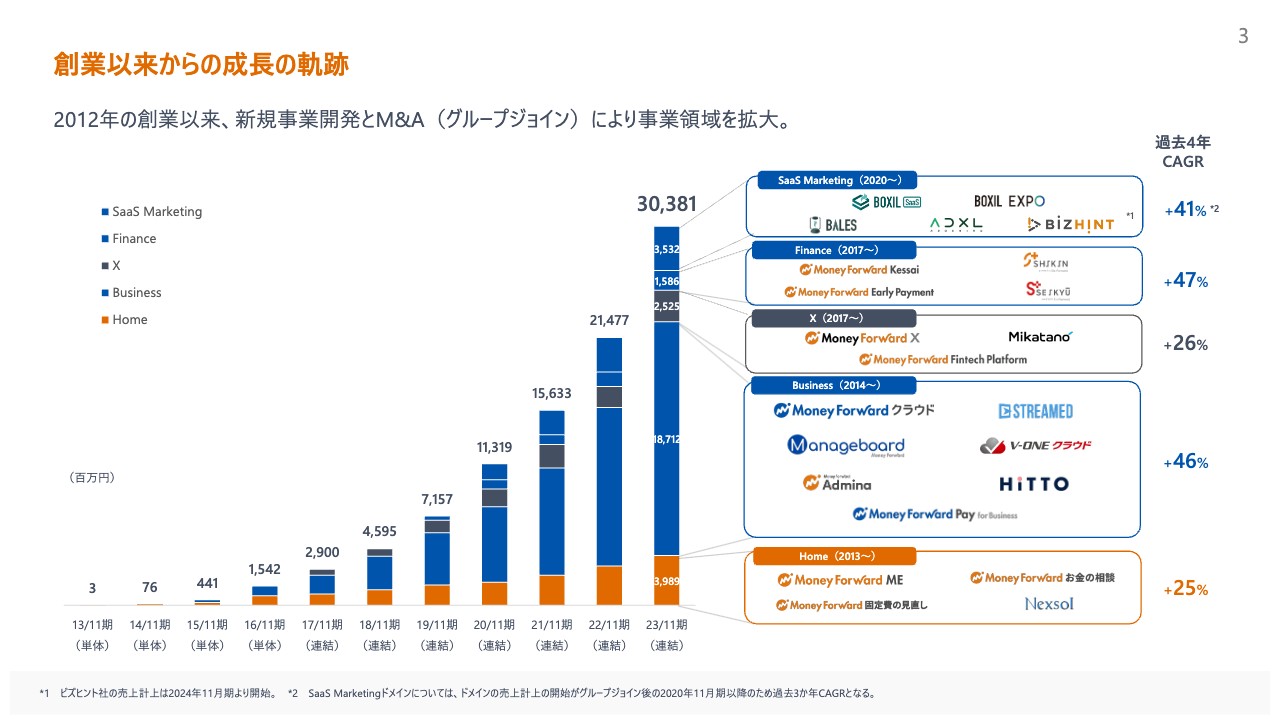

創業以来からの成長の軌跡

当社は2012年の創業以来、新規事業とグループジョインを通じビジネスを拡大させ続けており、2023年11月期は売上高が過去最高の303億円で着地しました。スライド右側に記載している過去4年の各ドメインのCAGRをご覧のとおり、それぞれの事業領域で着実に業績を伸ばしています。

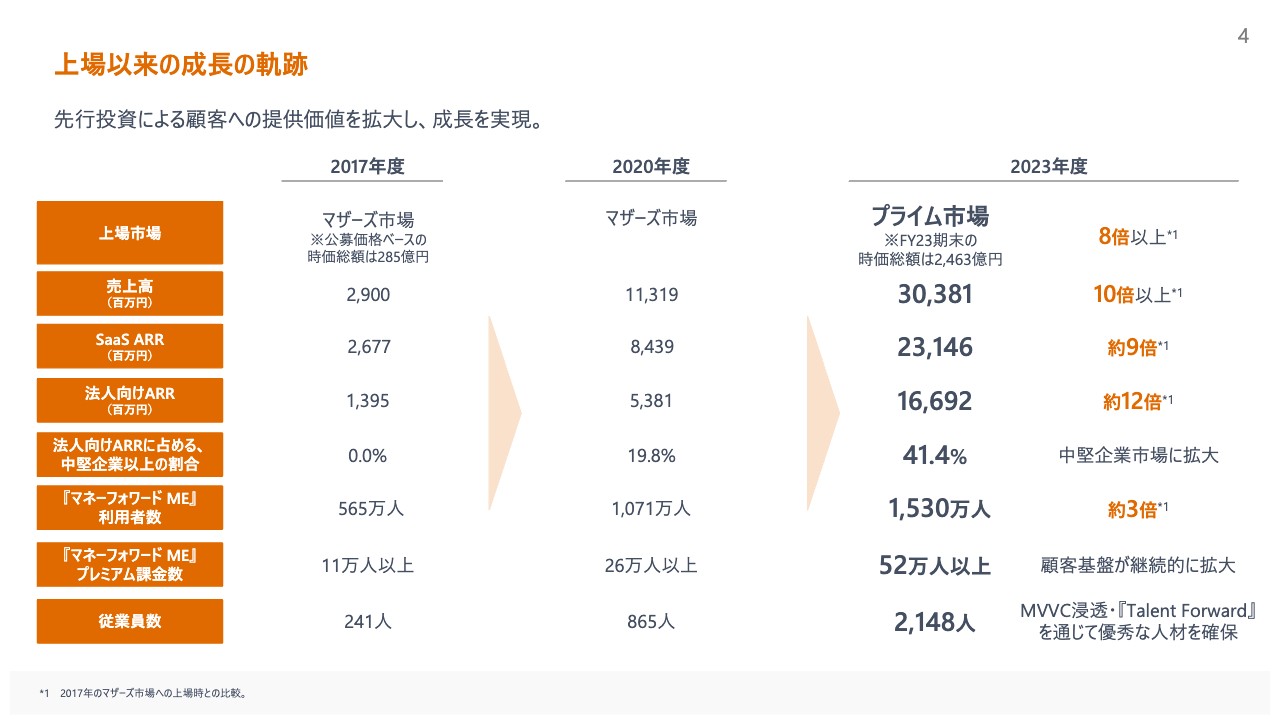

上場以来の成長の軌跡

上場以来の成長の軌跡をご説明します。2017年度の上場当時、時価総額は公募価格ベースで285億円でしたが、2023年11月期末には2,463億円となり、8倍以上の拡大を果たしています。同様に、売上高は29億円から303億8,100万円となり10倍以上、SaaS ARRも26億7,700万円から231億4,600万円となり9倍に成長しました。

特に法人向けARRは2017年度の13億9,500万円から166億9,200万円と、12倍となりました。さらに、法人向けARRに占める中堅企業以上の割合は、2017年度の0パーセントから41.4パーセントを占めるまでとなり、中堅企業市場に拡大しています。

個人向けの「マネーフォワード ME」利用者数は、上場時の565万人から1,530万人と約3倍、「マネーフォワード ME」のプレミアム課金数は11万人から52万人と4倍以上になっています。

従業員数は241人から2,148人となりました。MVVC(ミッション、ビジョン、バリュー、カルチャー)の浸透とともに、優秀な人材が活躍してくれています。

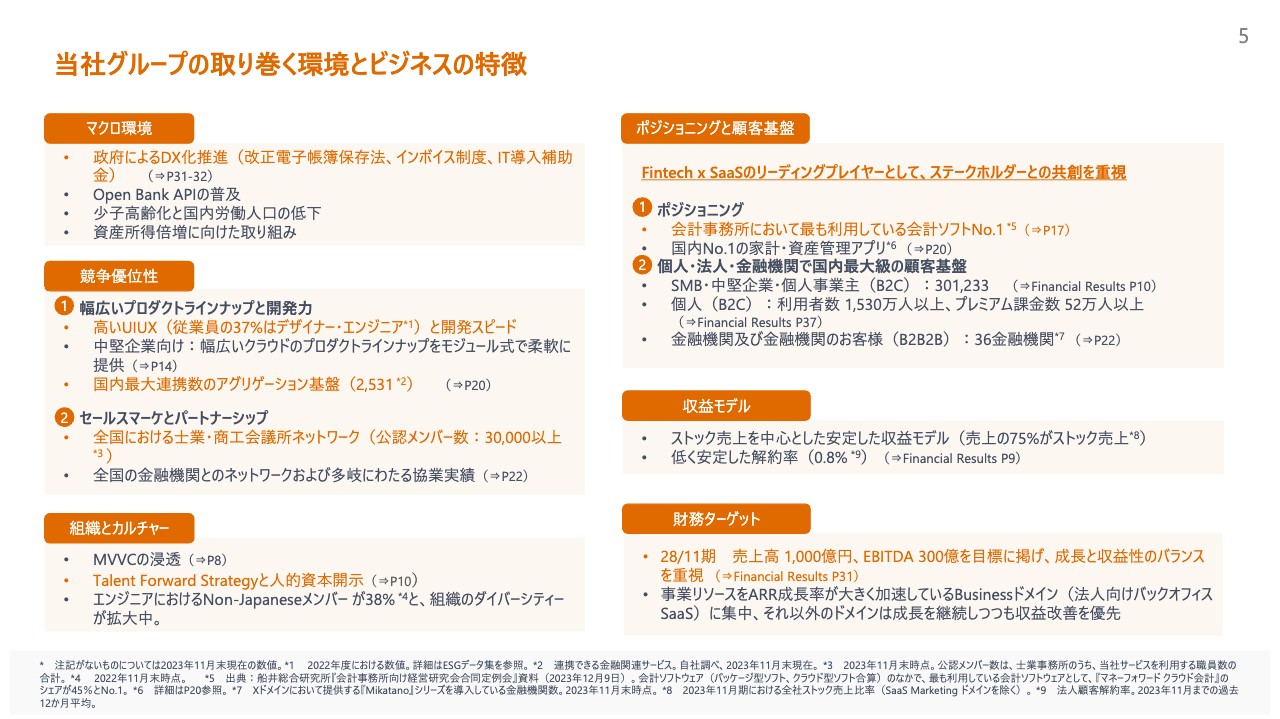

当社グループの取り巻く環境とビジネスの特徴

当社グループを取り巻く環境とビジネスの特徴について、要点をお伝えします。みなさまご存じのとおり、マクロ環境としては、政府によるDX推進や、Open Bank APIの普及、少子高齢化と国内労働人口の低下、資産所得倍増に向けた取り組みなどがあり、当社はこれらを背景に、当社のサービスを通して少しでも社会課題を解決していこうと取り組んでいます。

当社の競争優位性は2点あります。1点目が幅広いプロダクトラインナップと開発力、2点目がセールスマーケとパートナーシップです。1点目について、当社は創業以来11年の間にかなりの数のプロダクトを開発してきましたが、いずれも質の高いUI/UXを持つプロダクトであり、開発力が強みだと考えています。

2点目について、全国の士業の方や商工会議所、金融機関とのネットワークが、この11年の大事な資産だと考えています。士業・商工会議所ネットワークについては、公認メンバー数が3万事業所以上となる規模です。金融機関ともパートナーシップを結んでおり、全国の中小企業に向けて共にDXを広げています。

組織とカルチャーについてです。当社は2,000人を超える組織ですが、MVVCが非常に浸透しています。

ポジショニングと顧客基盤についてです。Fintech x SaaSのリーディングプレイヤーとして、ステークホルダーとの共創を重視しています。ポジショニングについては、「マネーフォワード クラウド会計」は「会計事務所において最も利用している会計ソフトNo.1」に選ばれており、「マネーフォワード ME」は国内No.1の家計・資産管理アプリとなっています。

個人・法人・金融機関のトータルで国内最大級の顧客基盤を誇り、法人は30万社以上、個人は1,530万人以上、プレミアム課金数が52万人以上、金融機関関連では36機関のお客さまに、当社サービスを提供しています。

収益モデルは、ストック売上を中心とした安定的な構造が特徴です。基本的に、チャーンが少なければストック売上が積み上がります。売上高の75パーセントがストック売上で、解約率は0.8パーセントです。

冒頭にお伝えしたとおり、財務ターゲットとして2028年11月期に売上高1,000億円以上、EBITDA300億円以上を掲げており、今後もしっかりと伸ばしていく方針です。

事業リソースに関しては、複数あるドメインの中でも特にMoney Forward Businessドメインにおける法人向けバックオフィスSaaSに集中していきます。それ以外のドメインは成長を継続させつつ、引き続き収益性改善を優先していきたいと考えています。

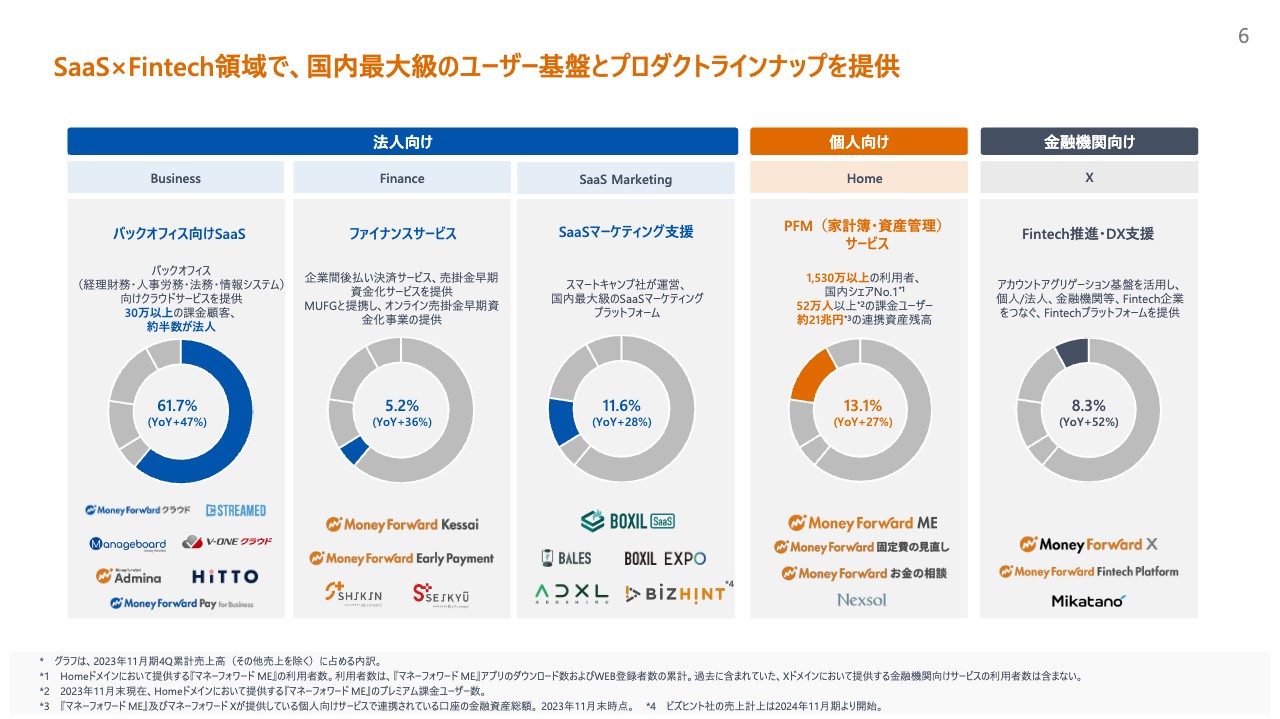

SaaS×Fintech領域で、国内最大級のユーザー基盤とプロダクトラインナップを提供

セグメントごとの売上の内訳についてです。青でお示ししたのが法人向けのビジネスで、バックオフィスSaaSが61.7パーセント、ファイナンスサービスが5.2パーセント、SaaSマーケティング支援が11.6パーセントです。個人向けのPFMサービスが13.1パーセント、金融機関向けのFintech推進・DX支援が8.3パーセントとなっています。

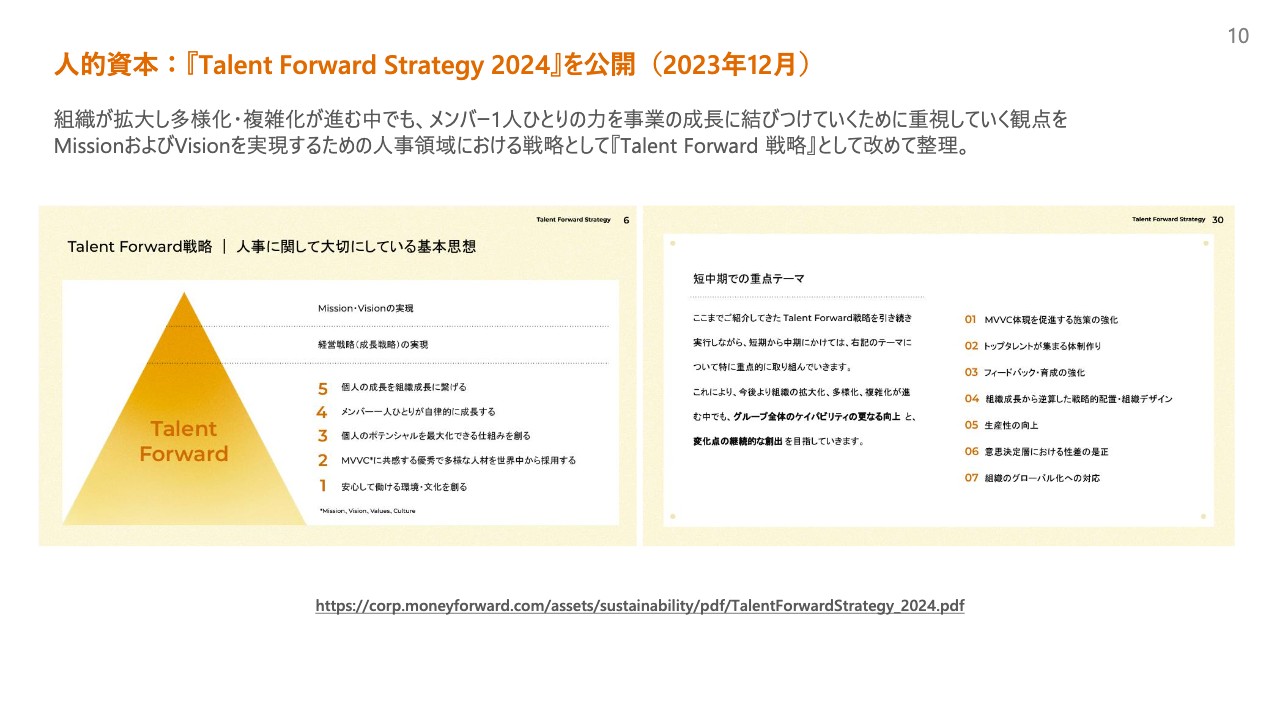

人的資本:『Talent Forward Strategy 2024』を公開(2023年12月)

先日、人的資本の考え方に関して、「Talent Forward Strategy 2024」を公開しました。当社が人事に関して大切にしている基本思想や実際の施策の詳細など、さまざまな人的資本に関する取り組みや考え方について掲載しています。お時間がありましたらぜひご覧いただければ幸いです。

私からは以上です。続いて、CFOの金坂にバトンタッチしたいと思います。

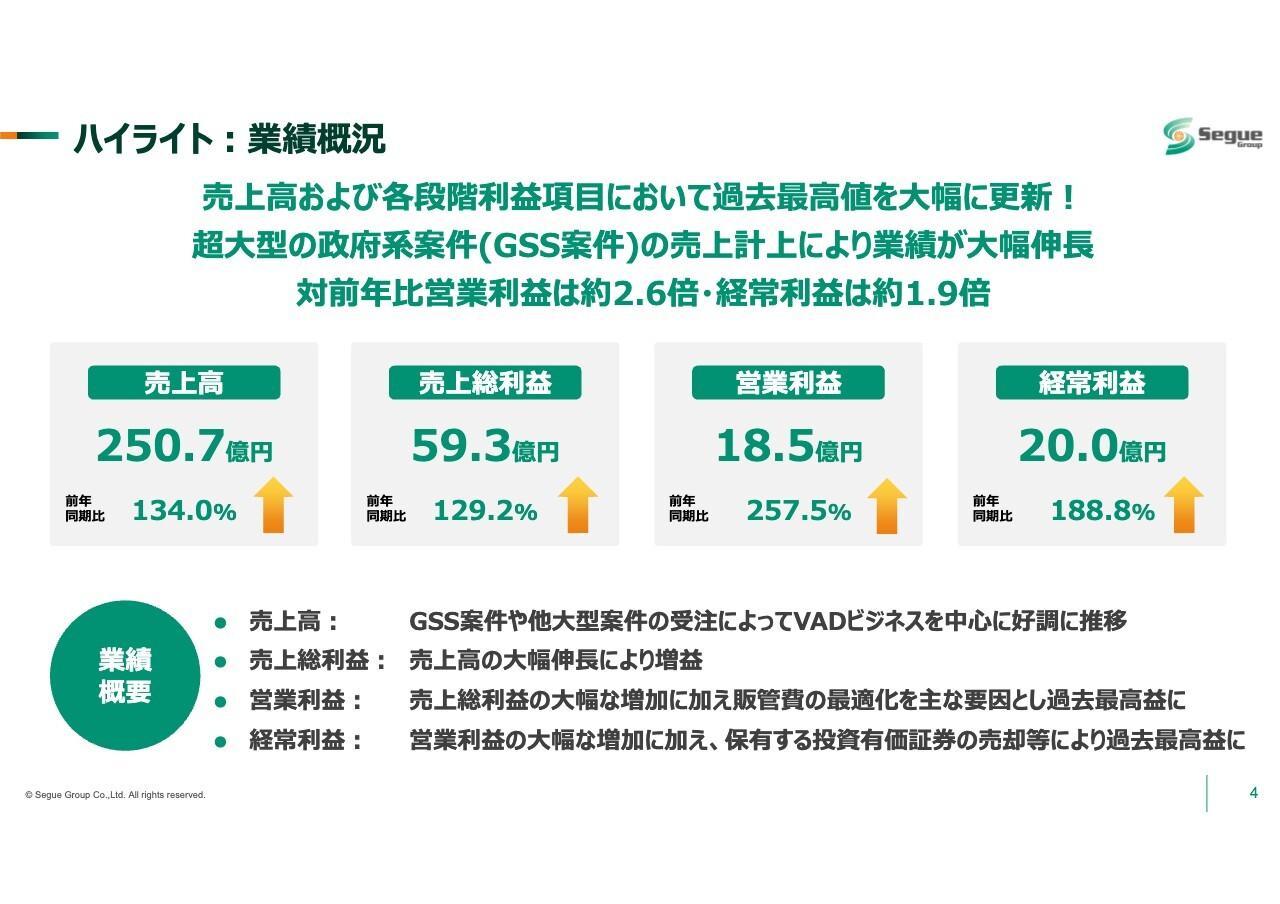

2023年11月期 通期ハイライト

金坂直哉氏:ここからは第4四半期の決算も含めて2023年11月期の決算についてお話しします。スライド1点目の全社業績ハイライトについては私からご説明し、2点目、3点目については、辻よりご説明します。

では、2023年11月期全社業績ハイライトについてです。覚えていらっしゃる方も多いかと思いますが、当社は2023年7月に、第2四半期決算発表のタイミングと合わせて売上高およびARRのガイダンスについて上方修正を行いました。

今回は第3四半期、第4四半期と下期に事業が非常に順調に成長したため、いずれもレンジの上限を超えた着地となりました。EBITDAについては四半期ごとに見通しを出しており、その見通しの中で着地しました。

先ほど辻からもお話ししましたが、通期連結売上高は前期比41パーセント増となり、300億円を突破して303.8億円という着地となりました。

SaaS ARRは前年同期比42パーセント増の231.5億円となりました。SaaS ARRがいわゆるストック型の売上に紐付いており、2023年においてはSaaS ARR、つまりストック型の売上と「マネーフォワード Pay for Business」といったフローのような要素のあるビジネスの両方が安定的に成長したため、このような着地となりました。

SaaS ARRの中でも特に強く成長しているものとして、スライド左下に記載しているMoney Forward Businessドメインの法人向けARRがあり、こちらは前年同期比46パーセント増の166.9億円で着地しました。

後ほど詳細についてご説明しますが、いわゆるM&A、グループジョインによる影響のないオーガニックな成長として、こちらの成長率を達成したという状況です。

下段の中央にある通期EBITDAおよび通期売上総利益についてです。当社にとって2023年11月期は、高い成長および収益性の改善を両立していく年でした。売上総利益については、売上高の成長に伴い、前期比57億円増の190.8億円となりました。

通期EBITDAは、最終的にマイナス22.6億円で着地し、EBITDAマージンは前期比21ポイント改善のマイナス7パーセントとなりました。2024年11月期は、EBITDAが黒字になる見通しです。

また、第4四半期の大きなトピックとして、Money Forward Businessドメインの法人顧客獲得数、ARR、加えてユーザー獲得数がいずれも過去最大でした。引き続きDXの大きな流れが続く中、3ヶ月前にもお話ししたインボイス制度対応のような実務対応のニーズも加わり、このような結果になったと考えています。

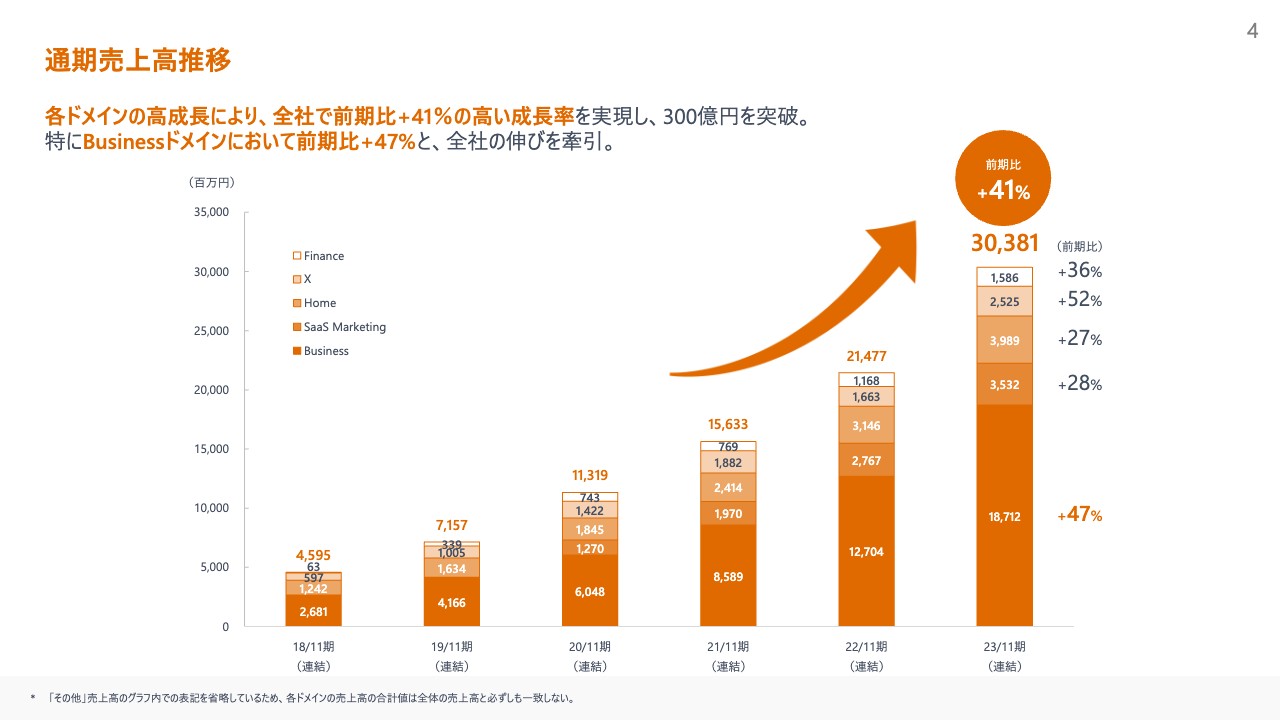

通期売上高推移

ここからは少しスピードを上げて、各スライドについてお話しします。先ほどお伝えしたとおり、通期の売上高は前期比41パーセント増の303.8億円となりました。

47パーセントの成長を遂げたMoney Forward Businessドメインが全体の伸びを牽引していますが、Money Forward Homeドメインは27パーセント増、Money Forward Xドメインも52パーセント増となり、それぞれのドメインがしっかりと成長した1年になりました。

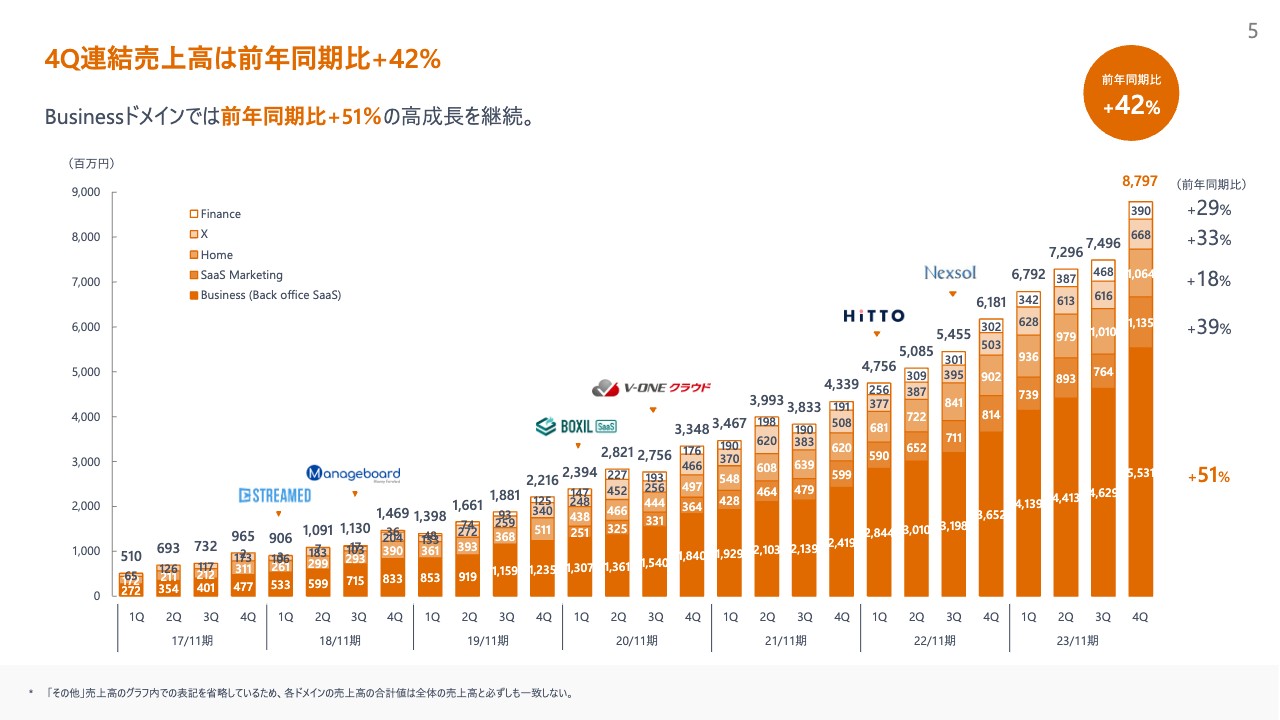

4Q連結売上高は前年同期比+42%

こちらは四半期単位の売上高推移です。2023年11月期の第4四半期は見通しの上限が87億円程度であったものの、それをさらに1億円ほど上回るかたちで着地しました。前年同期と比べて各ドメインが伸びており、特にMoney Forward Businessドメイン(バックオフィスSaaS)は前期比51パーセント増の成長となっています。こちらの内訳は次のページでお話しします。

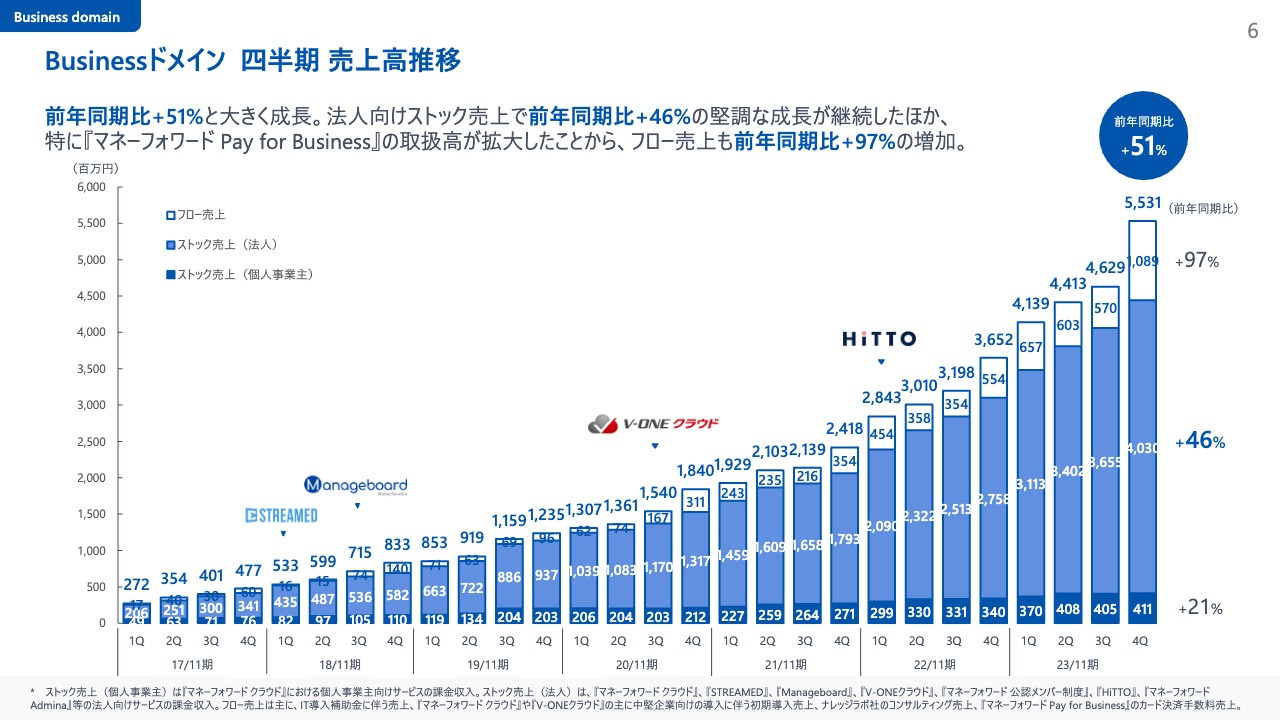

Businessドメイン 四半期 売上高推移

Money Forward Businessドメインの売上高は前期比51パーセント増の55.3億円です。こちらの主な成長要因は、棒グラフ中段の薄い青でお示しした法人向けのストック売上が、前期比46パーセント増と大きく伸びたことです。こちらの数字はARRと連動しています。

加えて、2023年11月期第4四半期は、「マネーフォワード Pay for Business」の取扱高が大きく拡大したため、フロー売上も高く伸び、全体で51パーセントの成長となりました。

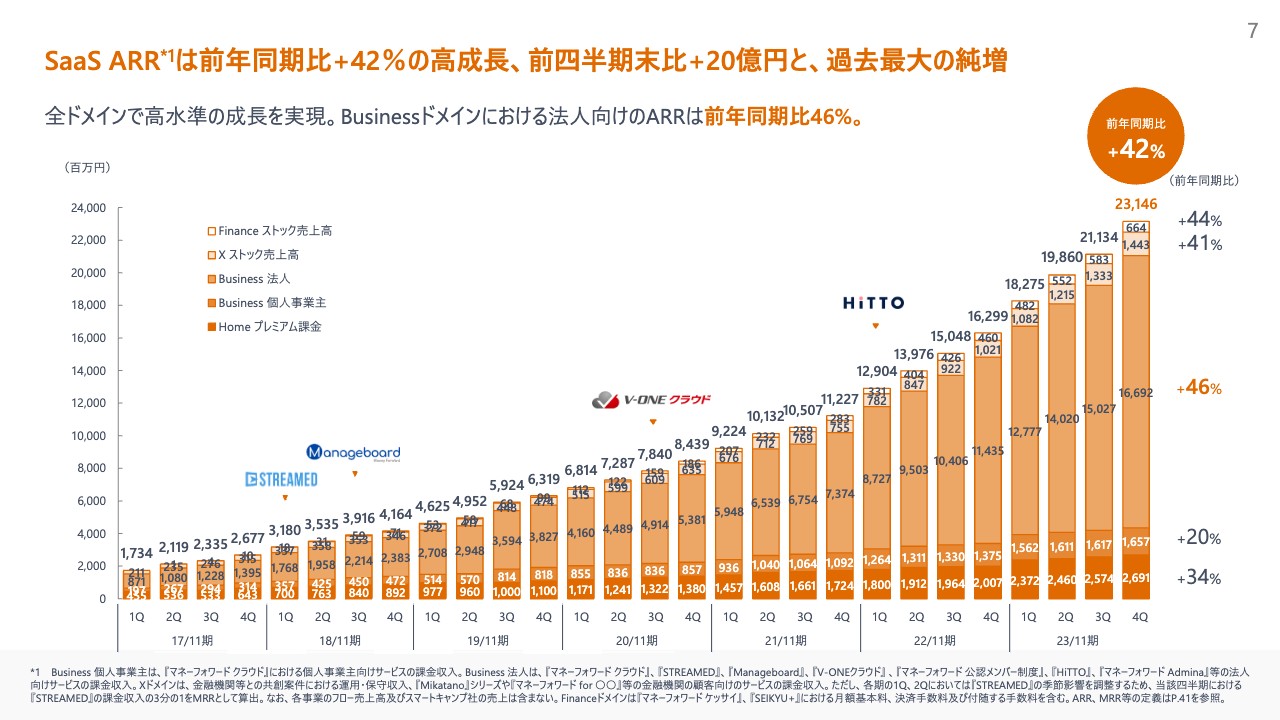

SaaS ARRは前年同期比+42%の高成長、前四半期末比+20億円と、過去最大の純増

全社のSaaS ARRは前年同期比42パーセント増の成長でした。特に法人向けのARRが前年同期比46パーセント増と、全体の伸びを牽引しています。ただし、スライドのグラフにあるとおり、一番成長率の低いMoney Forward Businessドメインの個人事業主でも前年同期比20パーセント増、それ以外のドメインも前年同期比34パーセント以上の成長を遂げており、ストック売上が力強く伸びた1年となりました。

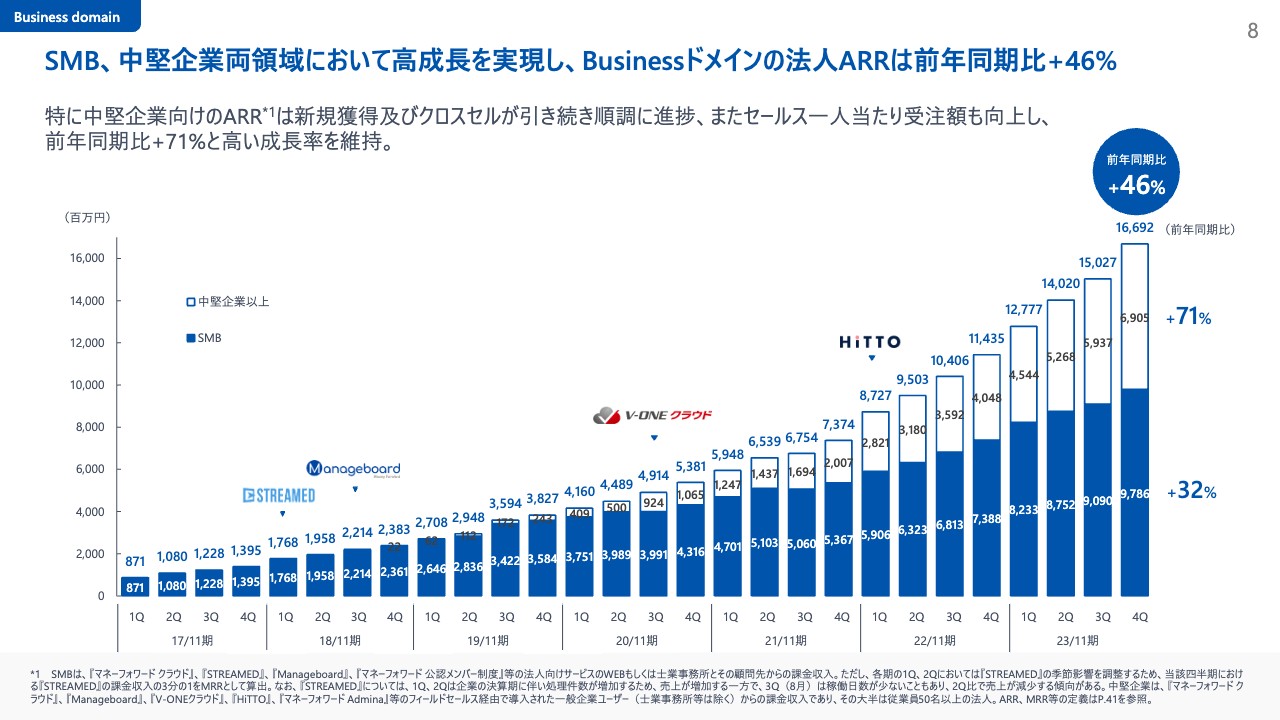

SMB、中堅企業両領域において高成長を実現し、Businessドメインの法人ARRは前年同期比+46%

法人向けARRをさらに分解したのがこちらのスライドです。いわゆるSMB(中小企業領域)と中堅企業以上で分けています。

実は、SMBと中堅企業以上のどちらの領域でも非常に強く伸びています。ただし、分母が大きい分、成長率としてはSMBが前年同期比32パーセント増の97億8,000万円、中堅企業以上が前年同期比71パーセント増の69億円となり、合算すると46パーセントの成長となりました。第4四半期に非常に力強い伸びを見せられたと思っています。

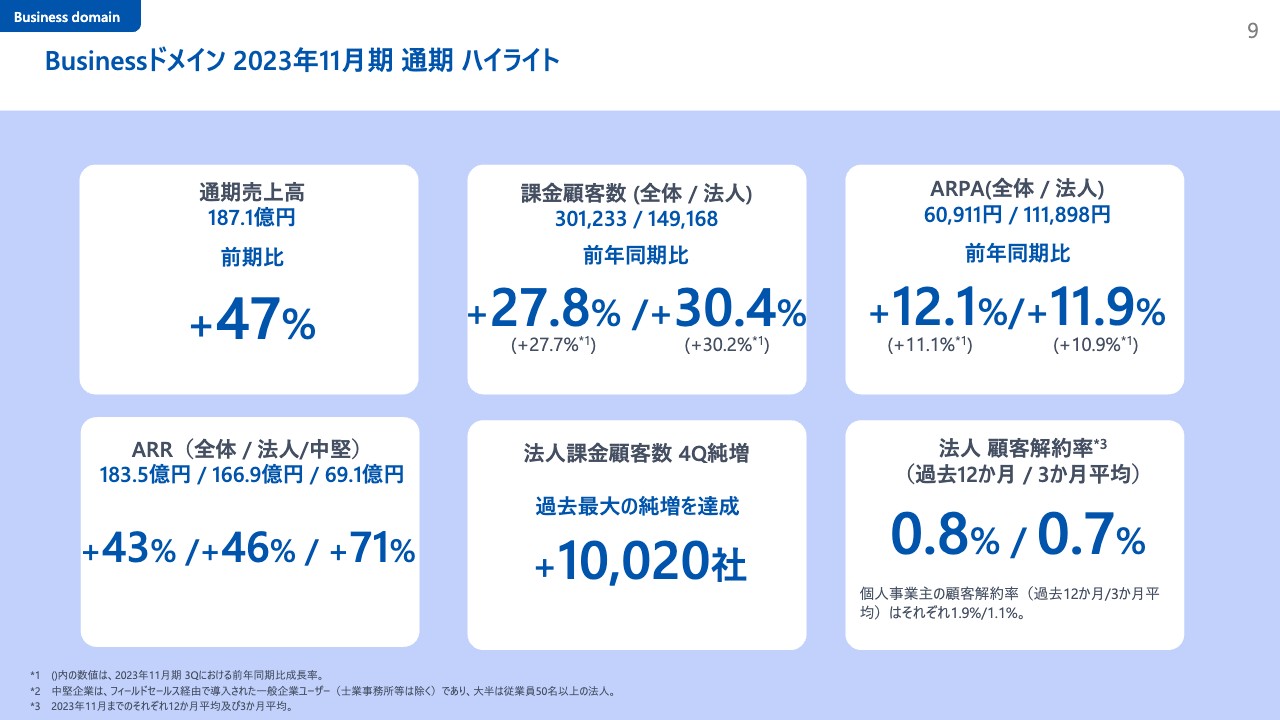

Businessドメイン2023年11月期通期ハイライト

あらためて、Money Forward Businessドメインの通期ハイライトです。ドメイン全体の通期売上高は前期比47パーセント増でした。ユーザー数は前年同期比で約30パーセント増えています。ARPAは前年同期比12パーセント程度伸び、それらを組み合わせたARRでは、スライド左下のとおり、ドメイン全体で43パーセントの成長となりました。

現在は、先ほどお伝えしたように法人の課金顧客数が過去最大の純増を達成しており、解約率も低位で安定しています。

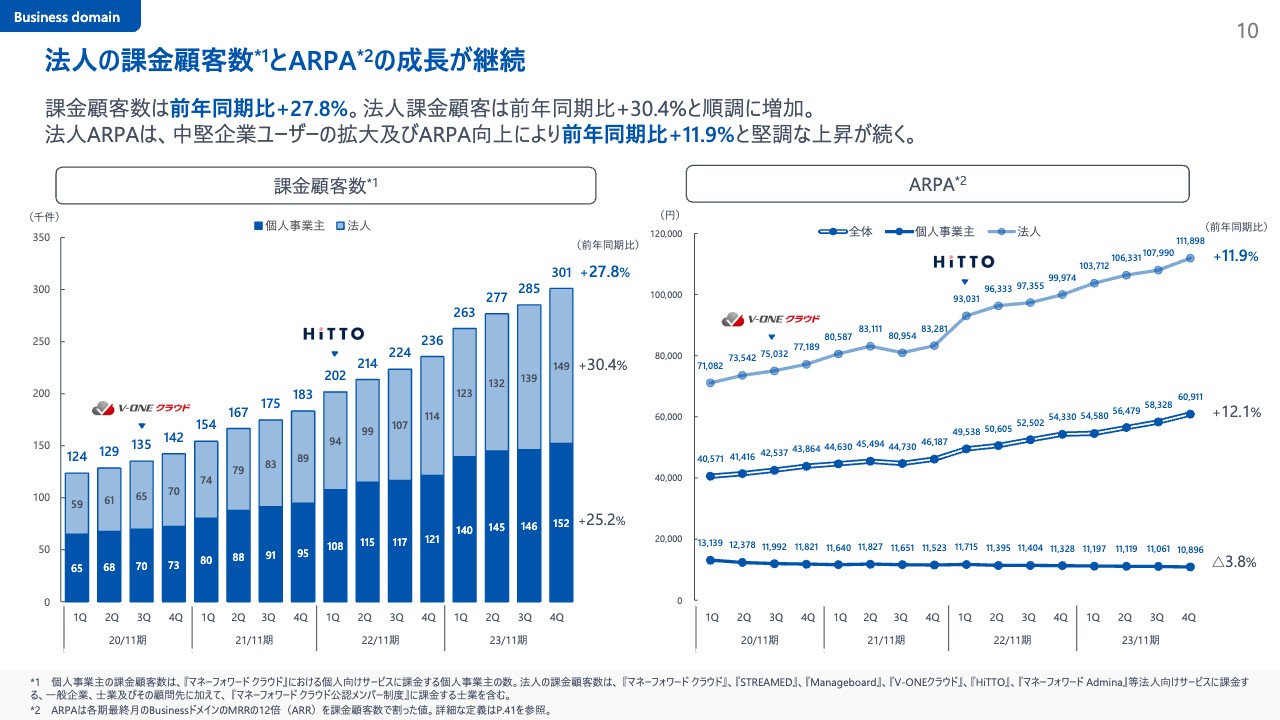

法人の課金顧客数とARPAの成長が継続

課金顧客数とARPAの推移を示したスライドです。基本的にいずれも順調に成長しています。これまでスライドのグラフ上では課金顧客数を1件単位で記載していましたが、グラフが煩雑になってきたため、本スライドの数字は1,000件単位でまとめています。実数は1つ前のスライドに記載のとおりです。

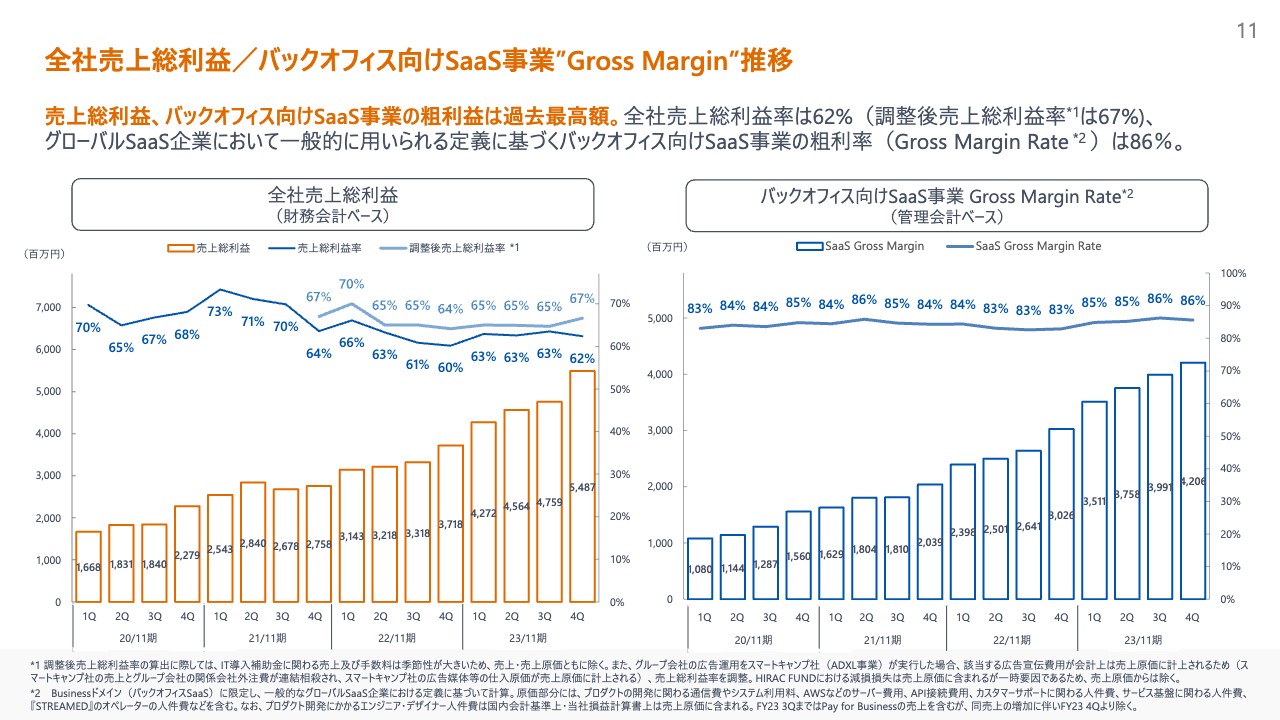

全社売上総利益/バックオフィス向けSaaS事業”Gross Margin”推移

全社の売上総利益とバックオフィス向けSaaS事業のGross Marginです。財務会計ベースでは売上総利益率が62パーセントです。ただし複数のノイズが入っているため、それらを調整した売上総利益率は67パーセントであり、売上成長に伴って改善しています。スライド右側のバックオフィス向け SaaS 事業 Gross Margin Rateについては安定しており、86パーセントです。

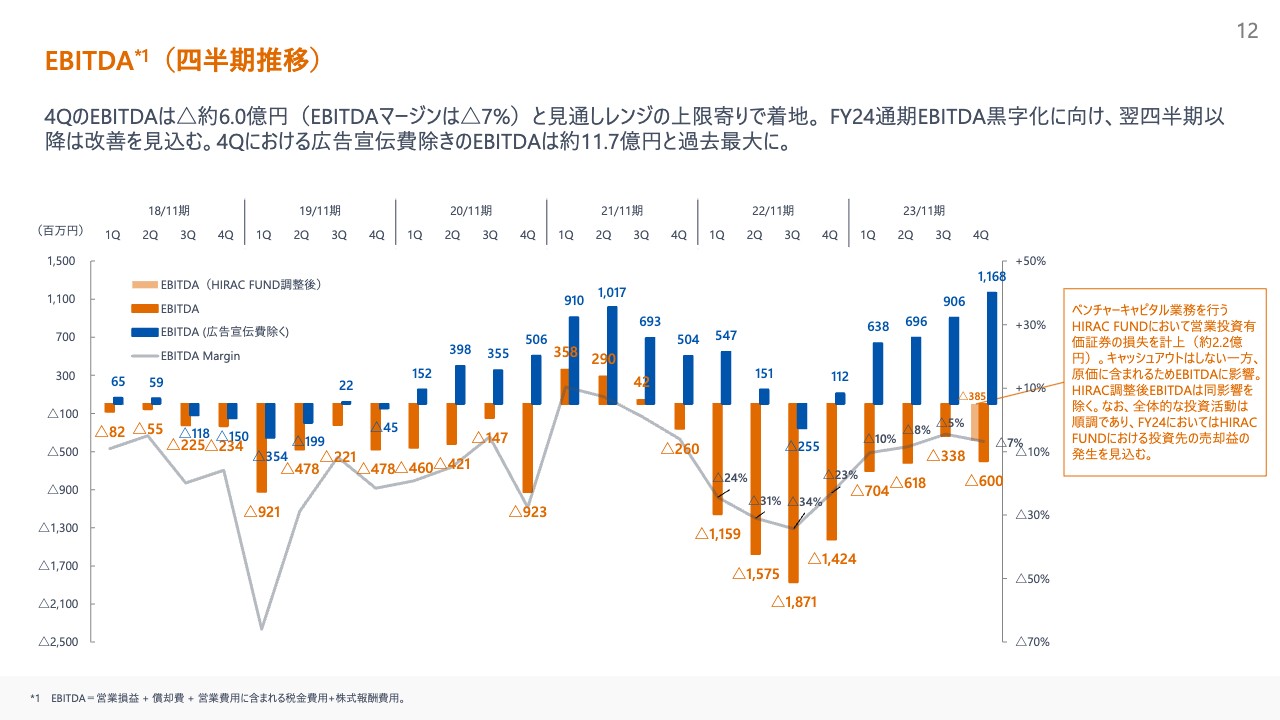

EBITDA(四半期推移)

EBITDAは従前に開示したとおりです。広告宣伝費が増加したため、全体としてはマイナス6億円ですが、広告宣伝費除きのEBITDAは11億7,000万円と、四半期単位で見ると過去最大です。今後は黒字化に向けて十分なEBITDAが創出できる状況になっていると捉えています。

なお、少し細かい点ですが、マネーフォワードグループのベンチャーキャピタル事業では、9割以上が外部資金であり、LPさまに出資頂いています。この利益並びに損失については、PL上は100パーセントベースで計上されています。

今回、第4四半期で上記で一部保有している営業投資有価証券の損失を2億2,000万円計上しています。これは、売上原価に含まれているためEBITDAに影響しています。この調整について説明をした理由は、この後出てくるキャッシュフローのスライドでも調整を行っていますので、こちらにも記載しています。

念のためお伝えしますが、実際の投資活動は順調で、第3四半期には一部利益も計上しています。2024年11月期はこちらの事業でも着実に利益が出るという見通しを持っています。

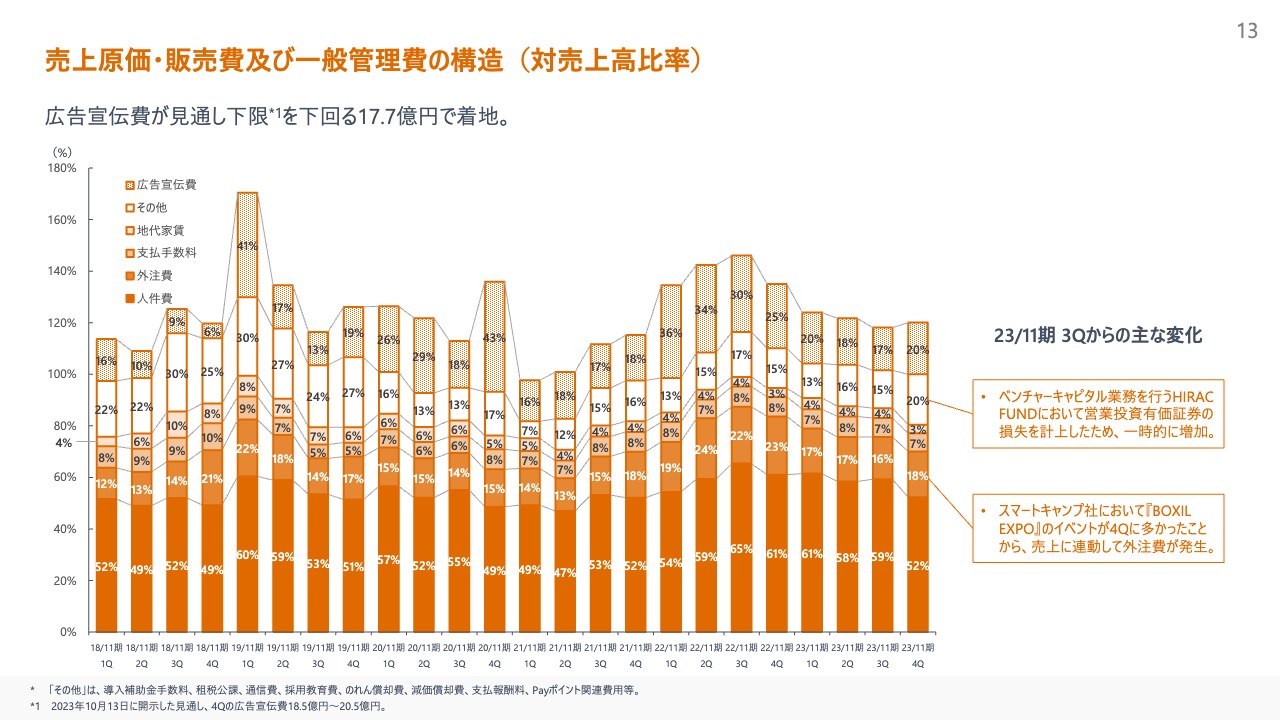

売上原価・販売費及び一般管理費の構造(対売上高比率)

コストの全体観です。第3四半期から第4四半期にかけては、マージンが若干悪化しています。しかし内訳を見ますと、固定費である人件費と外注費が着実に改善傾向にあります。

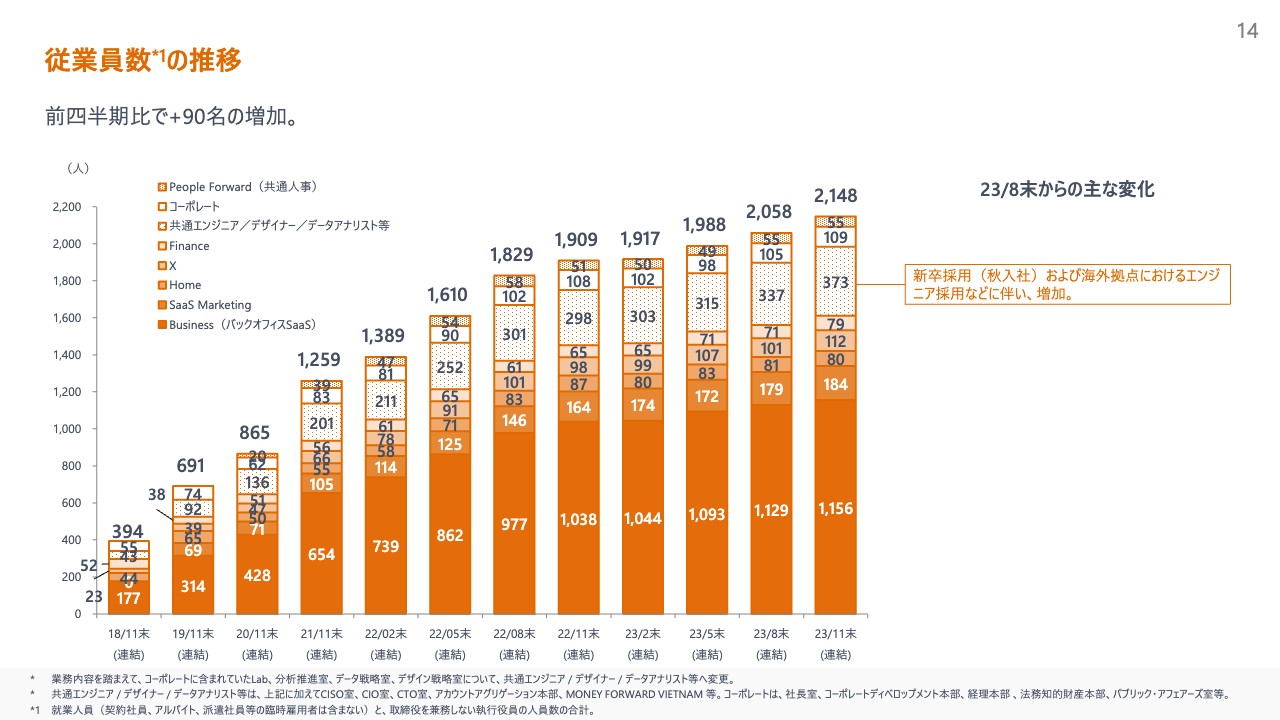

従業員数の推移

従業員数の推移です。実際のところ、2023年11月期はもう少し多く採用したいと取り組んでいましたが、最終的には2,148名採用で着地しました。この3ヶ月は、新卒採用の秋入社や海外拠点のエンジニア採用が進捗したため、当社が非常に力を入れており、最大の強みでもある開発力の強化が進んだと思っています。

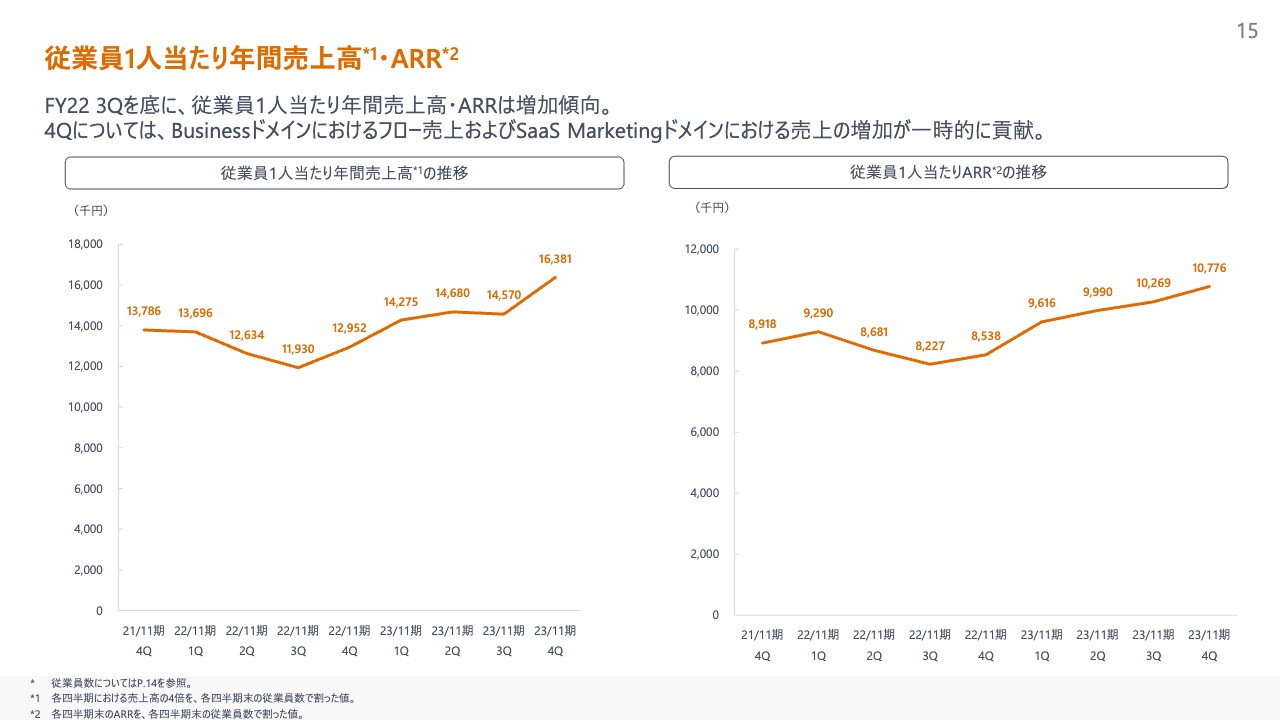

従業員1人当たり年間売上高・ARR

従業員数1人当たり年間売上高と、1人当たりのARRの推移です。以前から変わらず、改善傾向です。従業員数1人当たり年間売上高は、フロー売上によってやむを得ず凹凸の出る部分ですので、第3四半期ではやや凹んだり、第4四半期では逆に大きく改善したりしていますが、改善トレンドについては今後も続いていくと考えています。

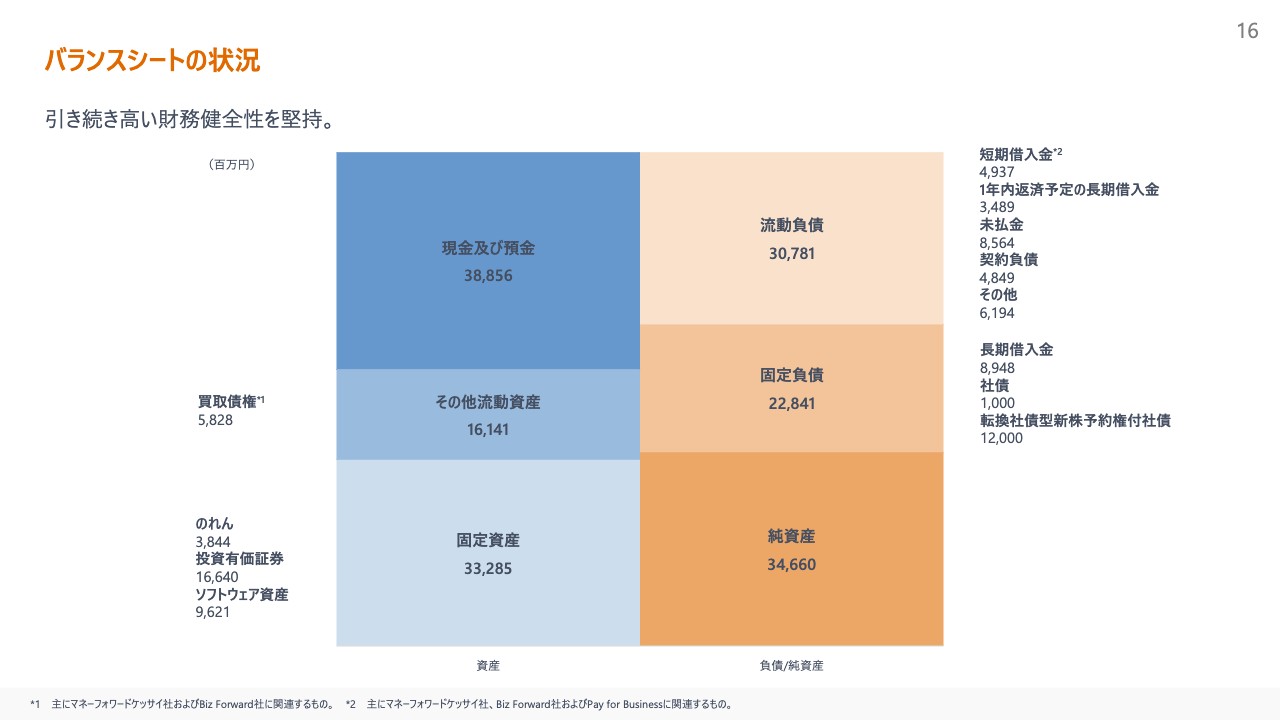

バランスシートの状況

バランスシートとキャッシュフローについてです。バランスシートは引き続き高い財務健全性があり、十分な手元キャッシュと純資産を維持していると考えています。

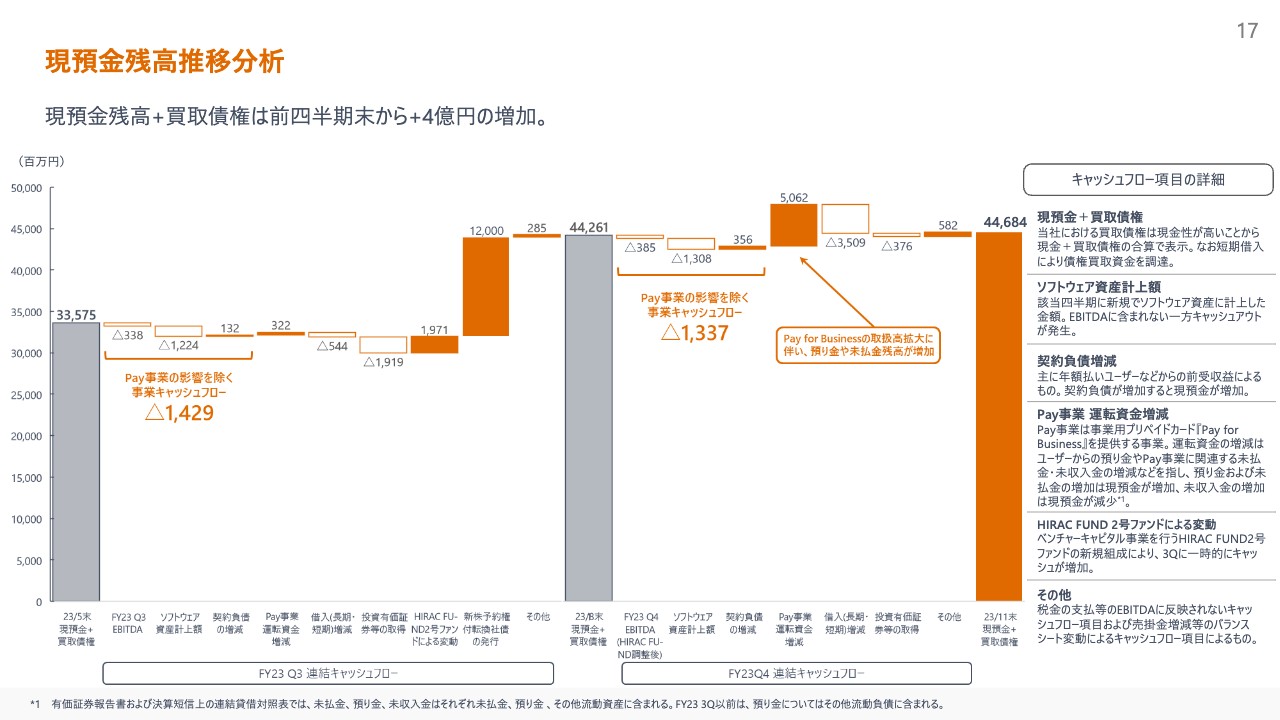

現預金残高推移分析

キャッシュ残高推移の要因分析です。「マネーフォワード Pay for Business」の影響を除くと、キャッシュフローは第3四半期とほぼ同じ水準で、マイナス14億円からマイナス13億円と若干改善しました。

先ほど、Money Forward Businessドメインのフロー売上が大きく伸びたとご説明しましたが、それは当社が提供しているプリペイドカードにおけるユーザーの取扱高が増えたことによるものです。

プリペイドカードですので、当社に事前に入金いただきます。この四半期では、その入金効果が50億円ほどありました。キャッシュにもポジティブな影響を与えています。

ビジネスハイライトおよび注力分野の取り組み

辻:ビジネスハイライトおよび注力分野の取り組みについてです。「過去最大の法人顧客純増数」「士業チャネルの継続的な強化と効果的なセールス&マーケティング」「中堅企業領域における成長」「SaaS × Fintech売上の拡大」の4点について、ポイントを絞ってご説明します。

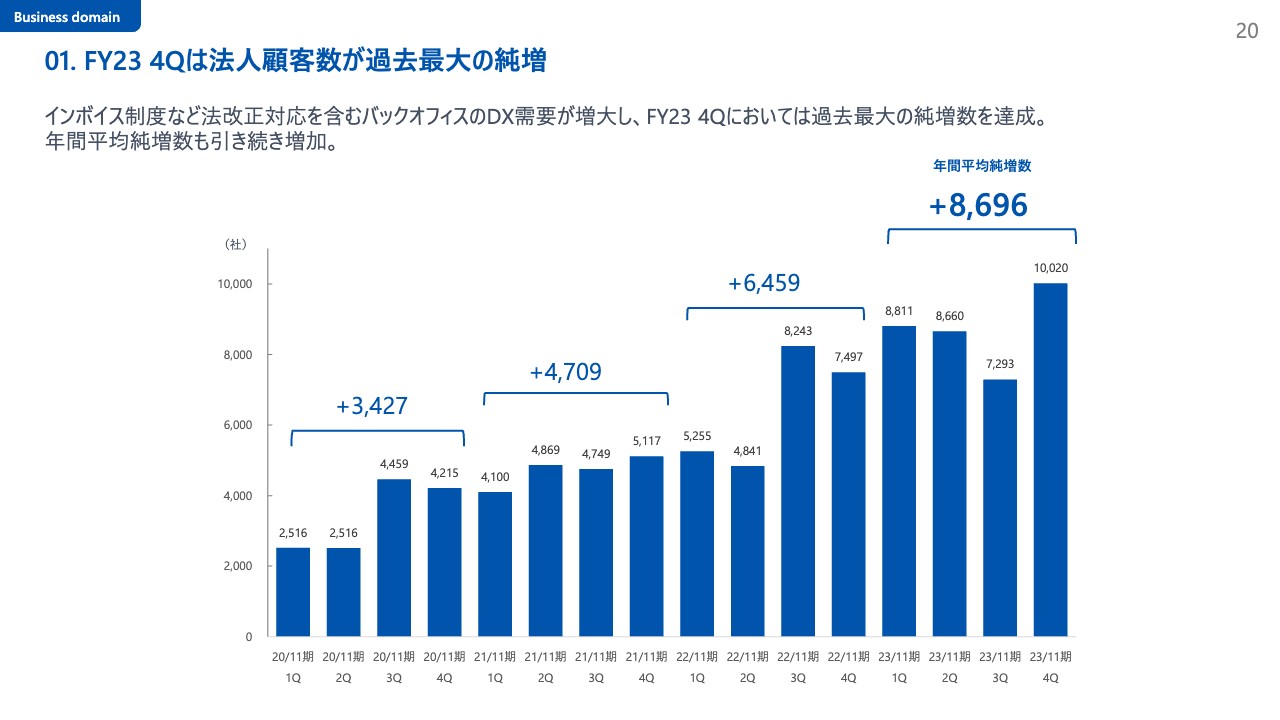

01. FY23 4Qは法人顧客数が過去最大の純増

法人顧客純増数についてです。2023年11月期第4四半期は、おかげさまで過去最大の純増数を達成し、1万20社となりました。新規獲得が非常にうまく進んだかたちです。

ご覧のとおり四半期ごとに凹凸があるため、年間の平均純増数で数値を出してみました。2020年11月期は平均で3,427社増えたのですが、年間平均純増数は年々拡大しており、2023年11月期は新たに8,696社のお客さまに使っていただいています。

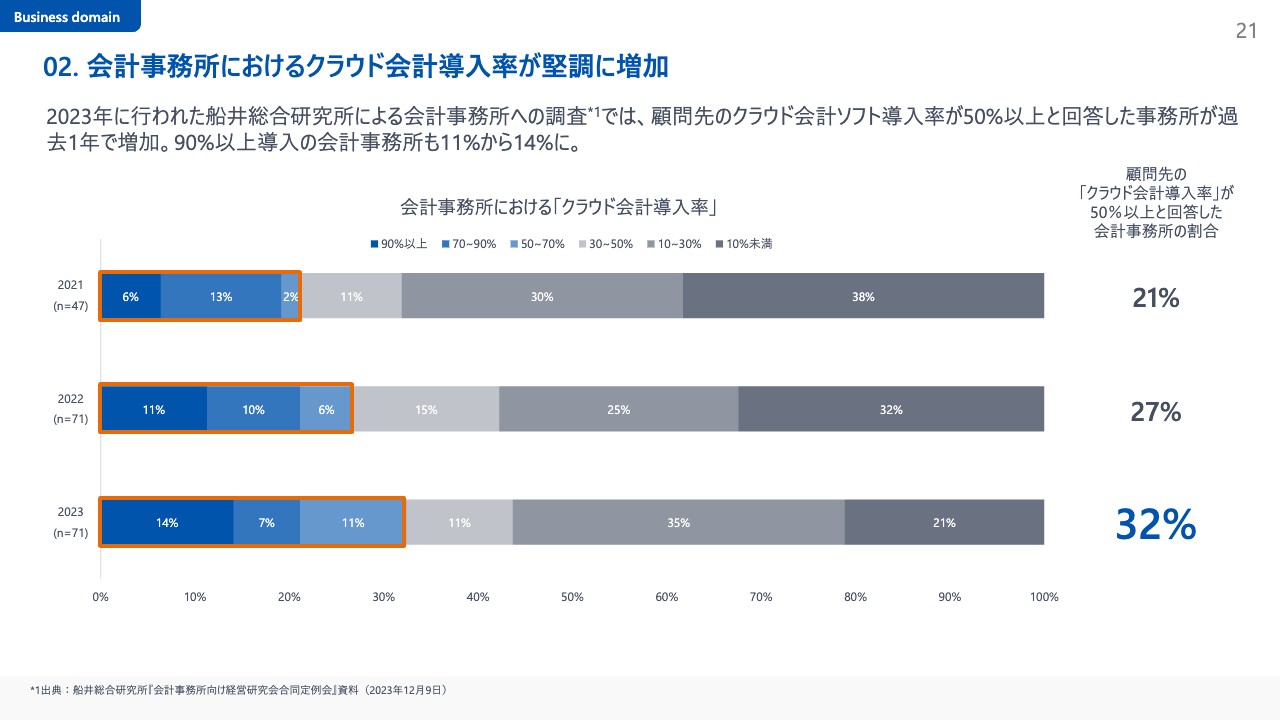

02. 会計事務所におけるクラウド会計導入率が堅調に増加

会計事務所におけるクラウド会計の導入率についてです。スライドは船井総合研究所さまが昨年行った会計事務所向けの調査結果です。「顧問先のクラウド会計ソフト導入率が50パーセント以上である」と答えた事務所が非常に増加しています。

棒グラフの一番左がクラウド会計導入率90パーセント以上の事務所、その隣が70パーセントから90パーセントの事務所、さらにその隣が50パーセントから70パーセントの事務所の割合を示しています。

2021年に50パーセント以上と回答した会計事務所の割合は21パーセントでしたが、2023年には32パーセントとなり、非常に伸びています。これが会計事務所全体の動向です。

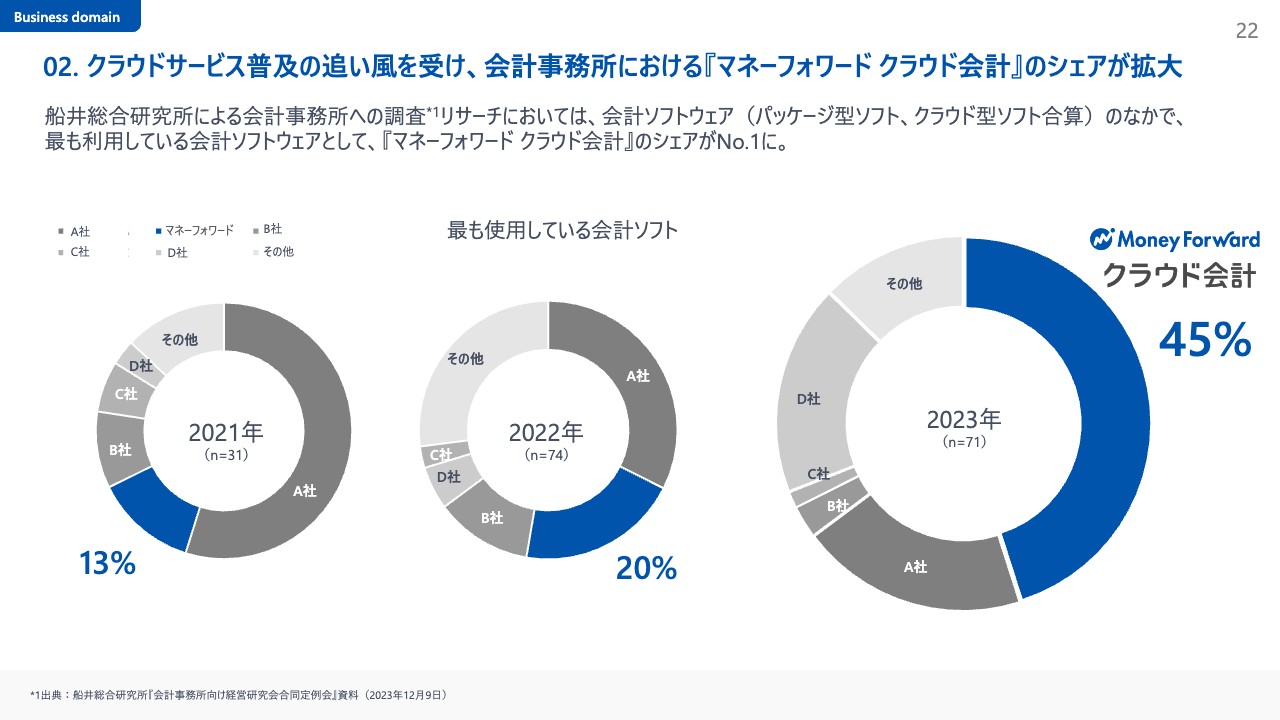

02. クラウドサービス普及の追い風を受け、会計事務所における『マネーフォワード クラウド会計』のシェアが拡大

内訳についてご説明します。同じく船井総研さまのリサーチで、こちらは会計ソフトウェアの種類についてです。パッケージ型とクラウド型を合算した会計ソフトウェア全体の中で、最も利用している会計ソフトとして、会計事務所の45パーセントが当社の「マネーフォワード クラウド会計」の名前を挙げてくださり、シェアNo.1になりました。2021年は13パーセントでしたが、年々拡大しています。

02. 会計ソフトをはじめとしたバックオフィスのクラウド化・DXへのニーズを受け、会計事務所においても引き続き利用が拡大

実際にどのような会社に使っていただいているのかをご紹介します。スライドには、3つの会計事務所さまを挙げさせていただいています。スライド左側の日本クレアス税理士法人さまは、非常に大規模な会社の顧問先でもある、伝統的なすばらしい企業です。現在220事業者以上の顧問先において当社ソフトを導入しています。

中央の税理士法人三部会計さまは、東北最大手の事務所の1つです。東北地方にもDXがかなり広がっており、現在120業者以上の顧問先において導入を実施しています。

右側のかなで税理士法人さまにおいても、190事業者以上の顧問先さまに導入いただいており、会計事務所業界において「マネーフォワード クラウド」がかなり広がってきていると実感しています。

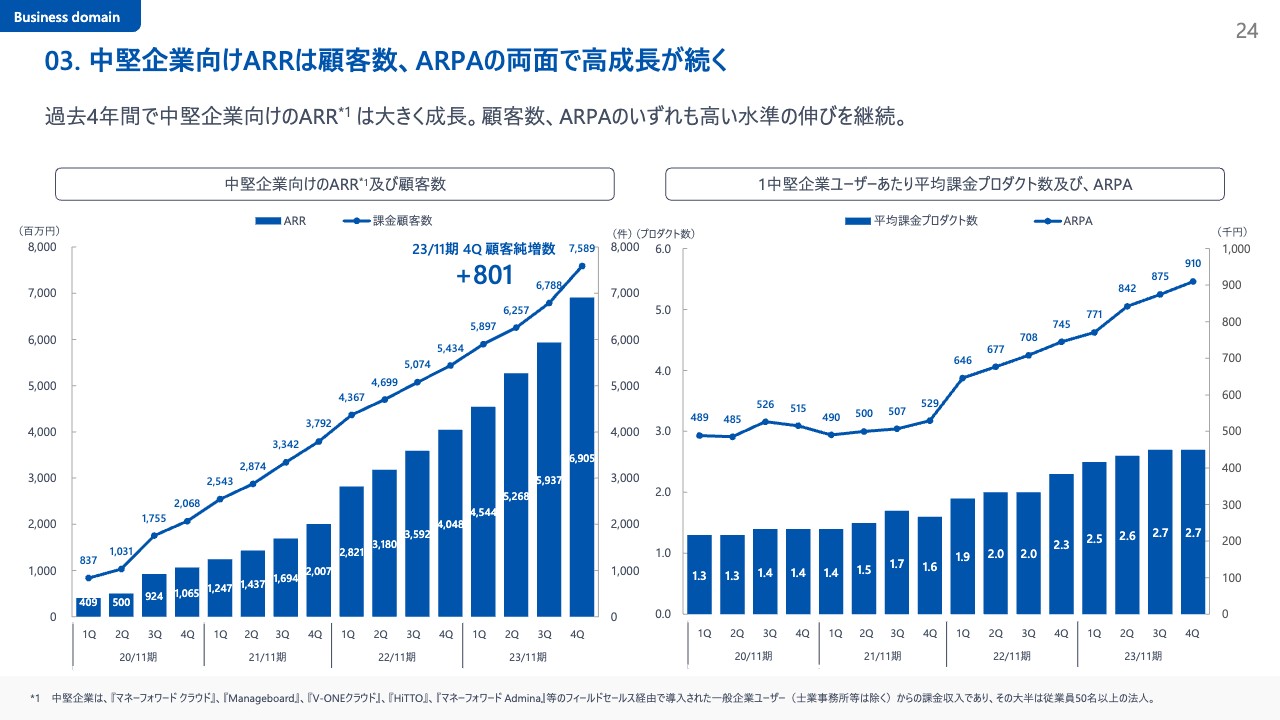

03. 中堅企業向けARRは顧客数、ARPAの両面で高成長が続く

中堅企業向けのARR、顧客数とARPAについてご説明します。こちらは中堅企業向けのみの数字を切り出しており、現状のARRが69億円、課金顧客数が7,589件で、第4四半期において801社の純増となっています。

また、右側に記載したクロスセルについても、平均課金プロダクト数が2.7プロダクト、これは1年前が2.3プロダクト程度でしたので、順調に拡大しています。ARPAも91万円と非常に伸びています。

こちらは複数のプロダクトを使っていただいていることと、使用してくださる会社さまの規模が大きくなっていることが特徴です。その結果、中堅企業さま向けの純増のARRが前年同期比2.1倍となっており、このセグメントが順調に伸びていると言えます。

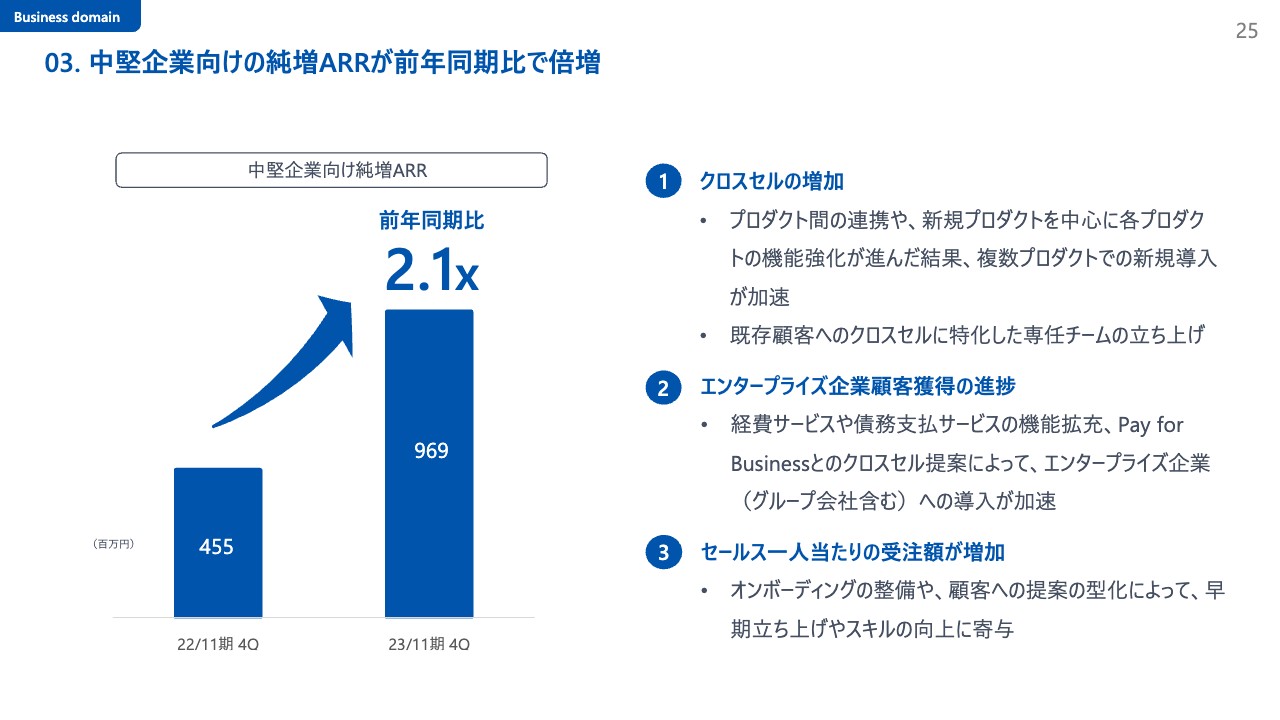

03. 中堅企業向けの純増ARRが前年同期比で倍増

スライドに、成長の理由を3点挙げました。クロスセルの増加や、エンタープライズ企業などより大きな規模のお客さまの獲得、セールスイネーブルメントなどさまざまなプロジェクトを通して生産性を上げる取り組みを行ったことによる、セールス1人当たりの受注額増加が背景にあると考えています。

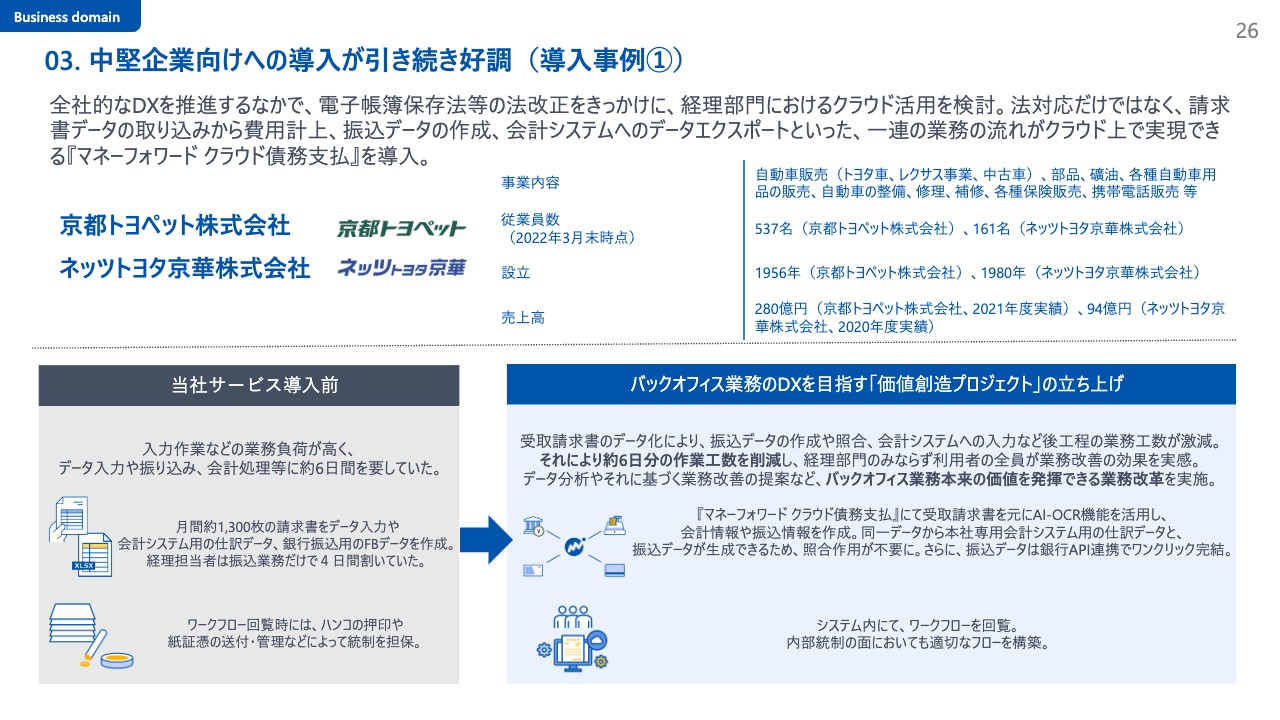

03. 中堅企業向けへの導入が引き続き好調(導入事例1)

具体的にどのような会社に導入いただいているのかをご説明します。電子帳簿保存法などの法改正をきっかけに、トヨタさまの販売会社である京都トヨペット株式会社さまやネッツトヨタ京華株式会社さまなど、歴史ある会社さまにおける導入事例が増えています。これらの会社さまには、「マネーフォワード クラウド債務支払」を導入いただいています。

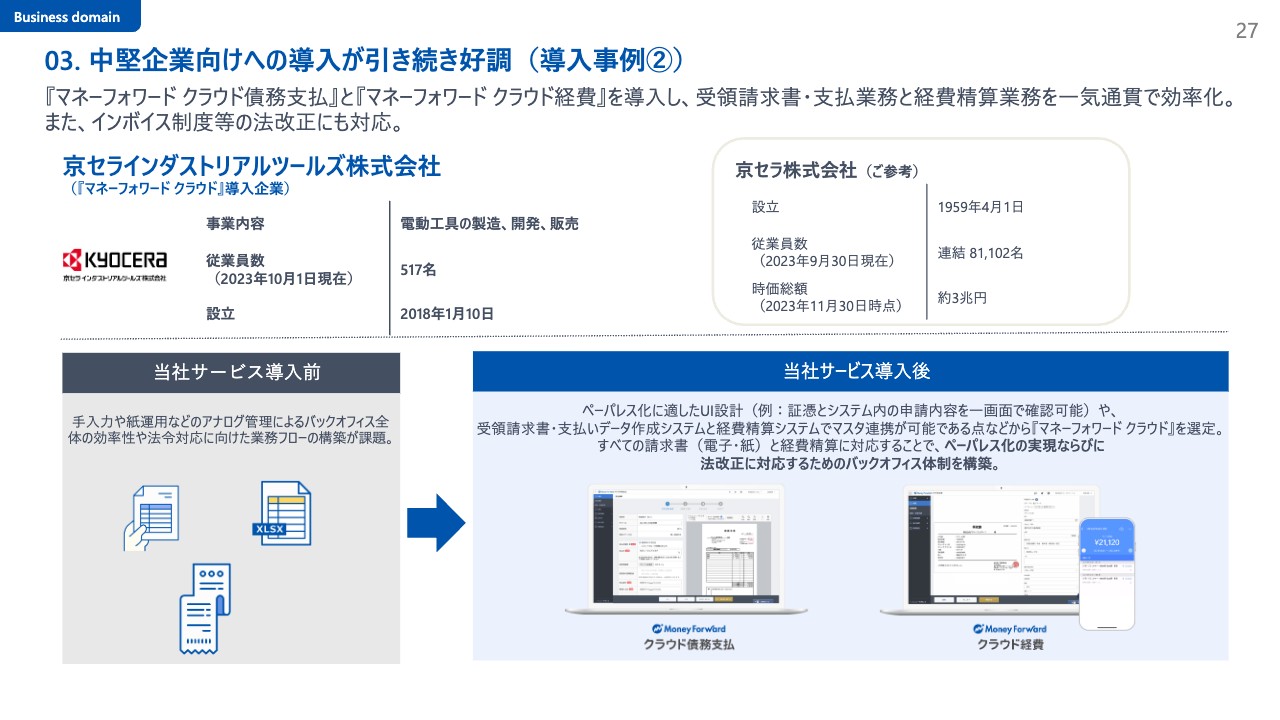

03. 中堅企業向けへの導入が引き続き好調(導入事例2)

同じく大企業のグループの1社である、京セラインダストリアルツールズ株式会社さまも、「マネーフォワード クラウド債務支払」や「マネーフォワード クラウド経費」を導入いただきました。請求書の受領や支払業務、経費精算業務を一気通貫で効率化し、インボイス制度や法改正の対応にも活用していただくことで、効率化につながる事例が増えています。

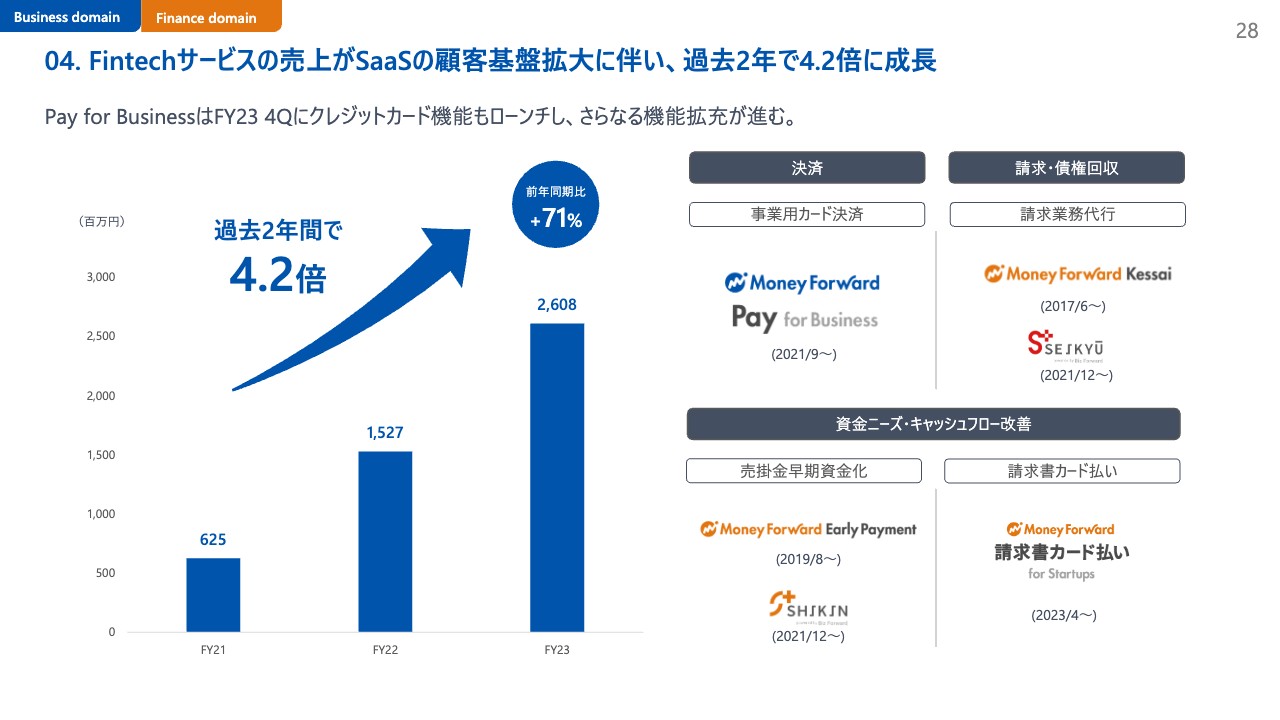

04. Fintechサービスの売上がSaaSの顧客基盤拡大に伴い、過去2年で4.2倍に成長

Fintechサービスについてです。当社は「SaaS×Fintech」を広めていこうと進めており、数年前からIRでもお話ししているとおり、売上高は過去2年間で4.2倍、前年同期比71パーセント増というかたちで、非常に強く伸びています。

当社が現状提供させていただいているFintechサービスはスライド右側に記載した4つです。事業用のカード決済、請求業務代行、売掛金の早期資金化、請求書カード払い、それぞれのサービスが着実に伸びてきている状況です。事業用カード事業の「マネーフォワード Pay For Business」は、第4四半期にクレジットカード機能もローンチするなど、さらなる機能拡充を進めています。

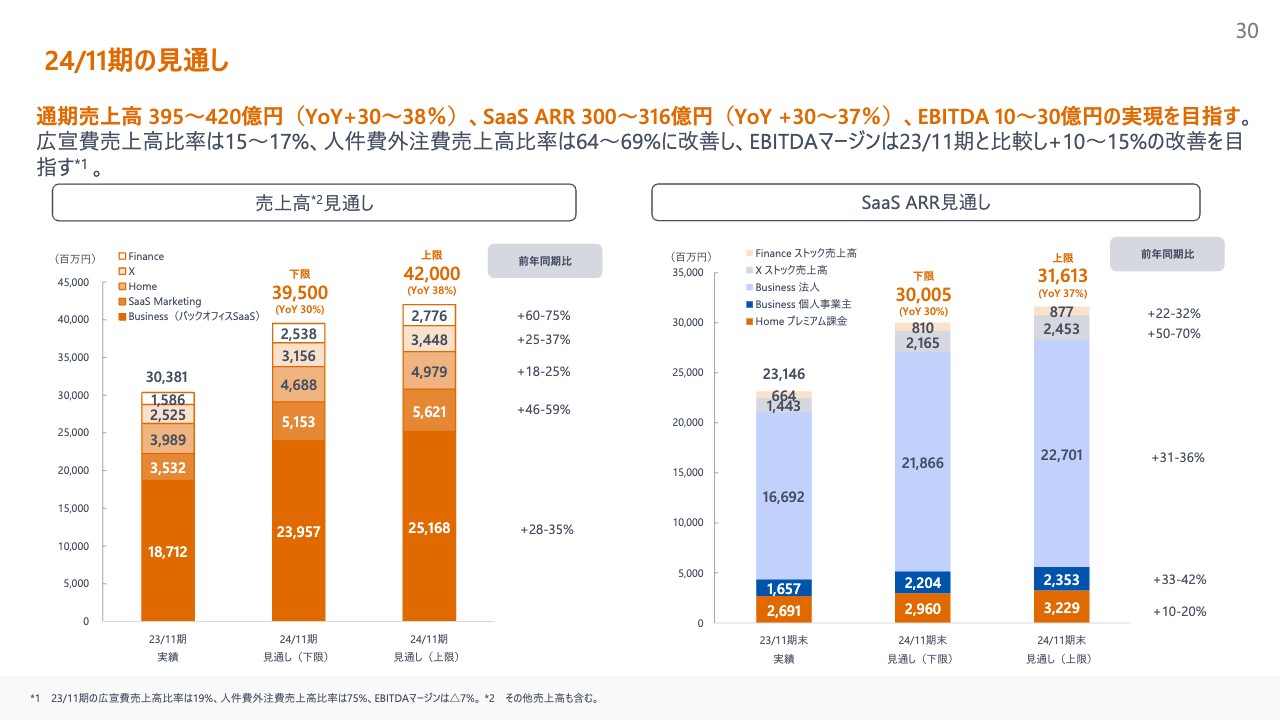

24/11期の見通し

2024年11月期の通期のガイダンスと中長期の財務ターゲットについてお話しします。

今期において、通期売上高は前年比30パーセントから38パーセント増の395億円から420億円、SaaS ARRが300億円から316億円、EBITDAが10億円から30億円の実現を目指していこうと考えています。

若干の変更があるかもしれませんが、現状のコストの内訳は広宣費の売上高比率を約15パーセントから17パーセント、人件費外注費の売上高比率は64パーセントから69パーセントへの改善、EBITDAマージンは前年比10パーセントから15パーセント増への改善を目指したいと考えています。

それぞれ売上高とSaaS ARRの見通しを、今回から下限上限の形式でセグメントごとに出しています。これらも上限をなんとか越えられるように積極的に取り組みたいと思います。

中長期の財務ターゲット

中長期の財務ターゲットです。投資家やアナリストのみなさまからご意見をいただき、今期と中長期の財務ターゲットをお出ししようと、5年後のイメージをまとめました。

2028年11月期の通期売上高は1,000億円以上、SaaS ARRは800億円以上を目指しています。売上高の構成は、Money Forward Businessドメインが600億円から650億円以上、Money Forward Homeドメイン、Money Forward Xドメイン、SaaS Marketingドメインはそれぞれ100億円以上、Money Forward Financeドメインは60億円以上をターゲットにしています。

長期的には、EBITDAマージン40パーセント、50パーセントを目指したいと考えています。引き続き、着実に生産性を上げることを目指したいと思っています。

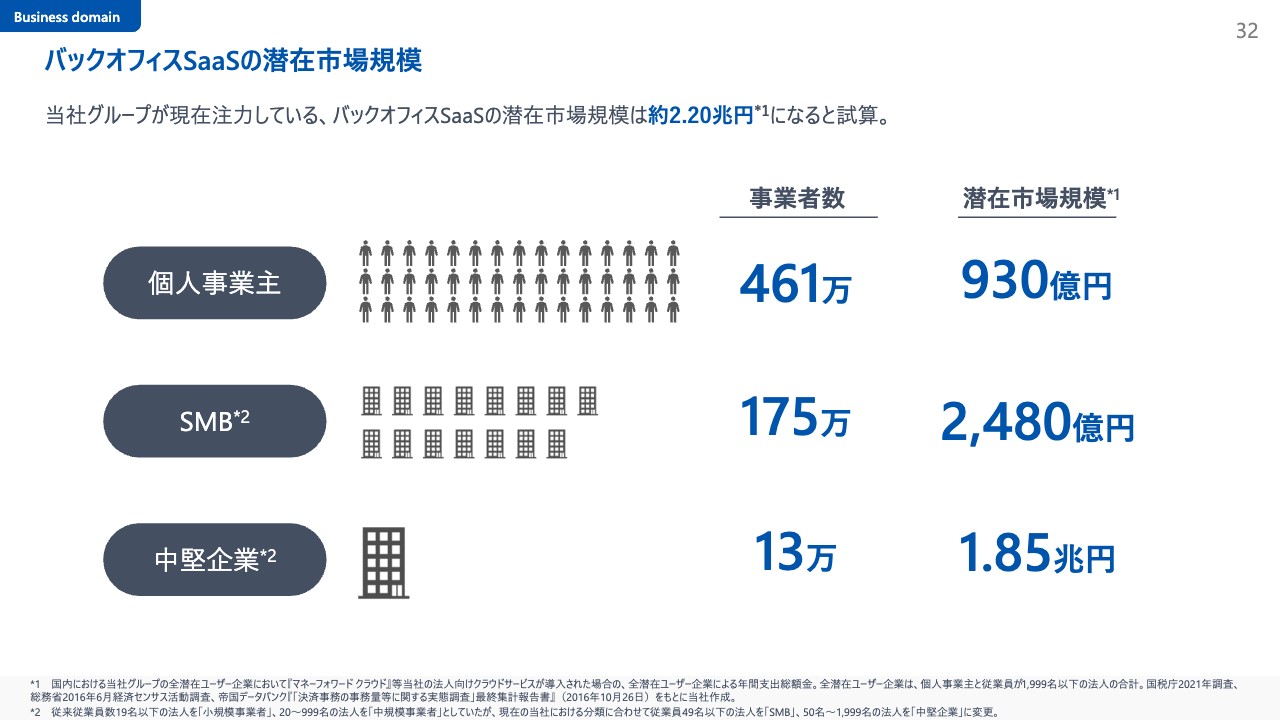

バックオフィスSaaSの潜在市場規模

TAMについてです。当社が幸運なのは、非常に大きなTAMでビジネスを展開していることです。それぞれのTAMは、個人事業主さまが461万人で930億円、50名以上のSMBが175万社で2,480億円、中堅企業が13万社で潜在市場規模が1兆8,500億円と見ています。

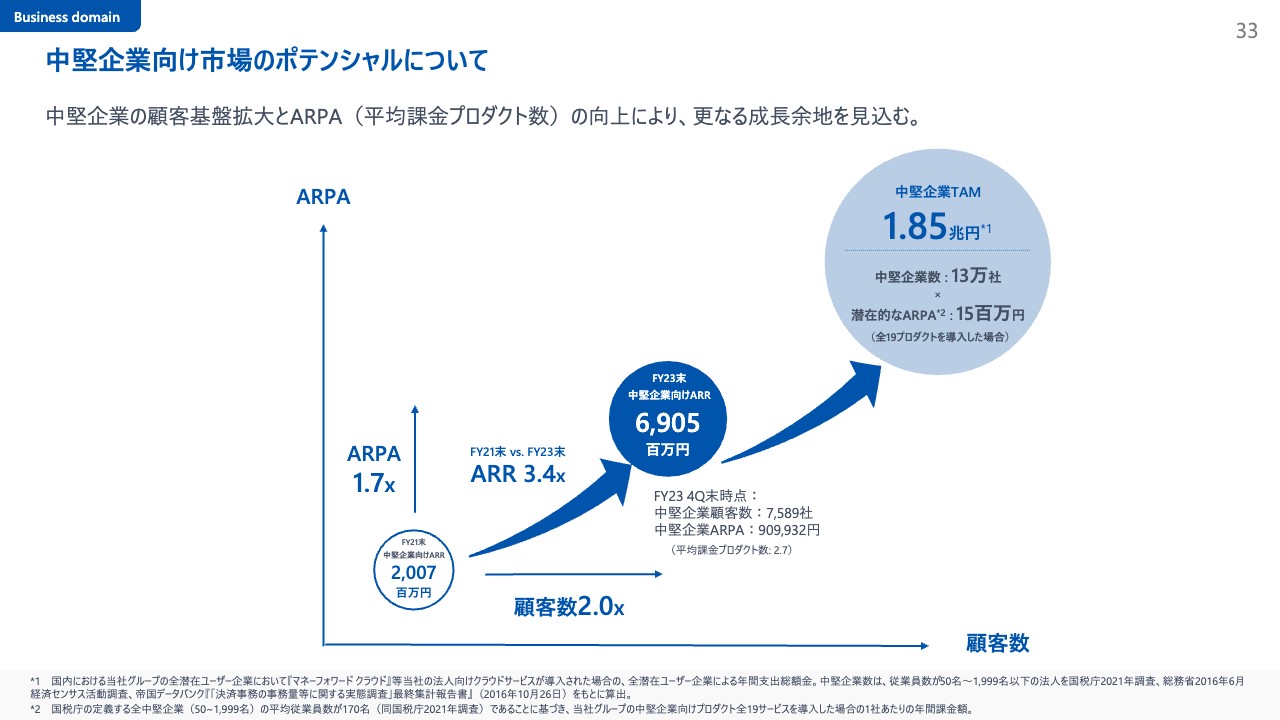

中堅企業向け市場のポテンシャルについて

中堅企業向け市場のポテンシャルについてです。2023年11月期末と2021年11月期を比べると顧客数が2.0倍、ARPAが1.7倍、ARRが3.4倍になっています。引き続き、顧客数とARPAを着実に向上させることで、中堅企業数を13万社、全19プロダクト導入していただいた場合の潜在的なARPAを1,500万円と捉えています。中堅企業TAMが1兆8,500億円ある中で、どれだけシェアを上げていけるかを積極的に取り組んでいるところです。

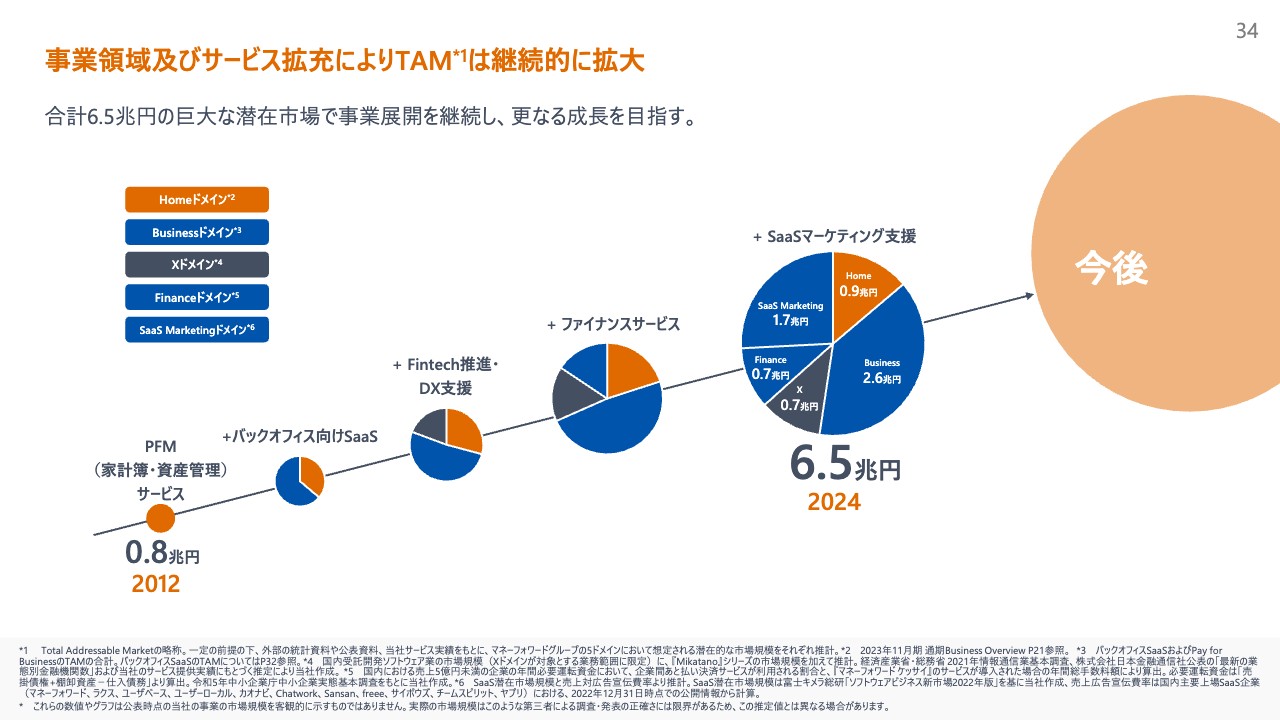

事業領域及びサービス拡充によりTAMは継続的に拡大

全体のTAMについてです。Money Forward Businessドメインが2兆6,000億円と一番大きいですが、Money Forward Homeドメイン、Money Forward Xドメイン、SaaS Marketingドメインそれぞれ非常に大きなTAMがあります。Money Forward Homeドメインが9,000億円、Money Forward XドメインとMoney Forward Financeドメインが7,000億円、SaaS Marketingドメインが1兆7,000億円で、合計6兆5,000億円の大きな潜在市場です。

こちらで着実にビジネスを展開し、トップラインと利益を上げていくことを目指したいと思っています。以上でご説明を終了します。

新着ログ

「情報・通信業」のログ