【QAあり】上新電機、新中計「JT-2025経営計画」を発表 ライフスタイルに寄り添う顧客生涯価値の創出で「収益力」の強化を目指す

目次

金谷隆平氏(以下、金谷):みなさま、こんにちは。上新電機株式会社、代表取締役兼社長執行役員の金谷隆平でございます。

本日はお忙しい中、「2022年度通期決算」、「2023年度通期予想」、並びに新中期経営計画、「JT-2025経営計画」の説明会にご参加いただき、誠にありがとうございます。本日はスライドに記載の順番に沿って説明をさせていただきます。

2022年度(2023年3月期)通期決算の概要 –1

それでは3ページをご覧ください。通期の連結業績の実績となります。

2022年度通期決算の実績はご覧のとおりとなっております。売上高は前期比0.3パーセント減、予想比2.7パーセント減と減収での着地となりましたが、店頭販売での売上高は前期比0.8パーセント増と、わずかながら増収での着地となりました。

利益面におきましても、営業利益、経常利益、当期純利益のいずれも、残念ながら、前期並びに予想を上回ることができませんでした。

売上総利益は、前期比で増益の着地となり、売上総利益率も24.0パーセントから25.4パーセントと、1.4パーセント向上することができました。

経常利益につきましては、新型コロナウイルスに伴う休業等協力金として約8億円強を前期に計上していましたので、営業利益に比べて減益幅が大きくなっています。

また、当期純利益につきましては、一過性の特別利益を前期に計上いたしましたので、こちらも経常利益に比べて減益幅は大きくなっています。

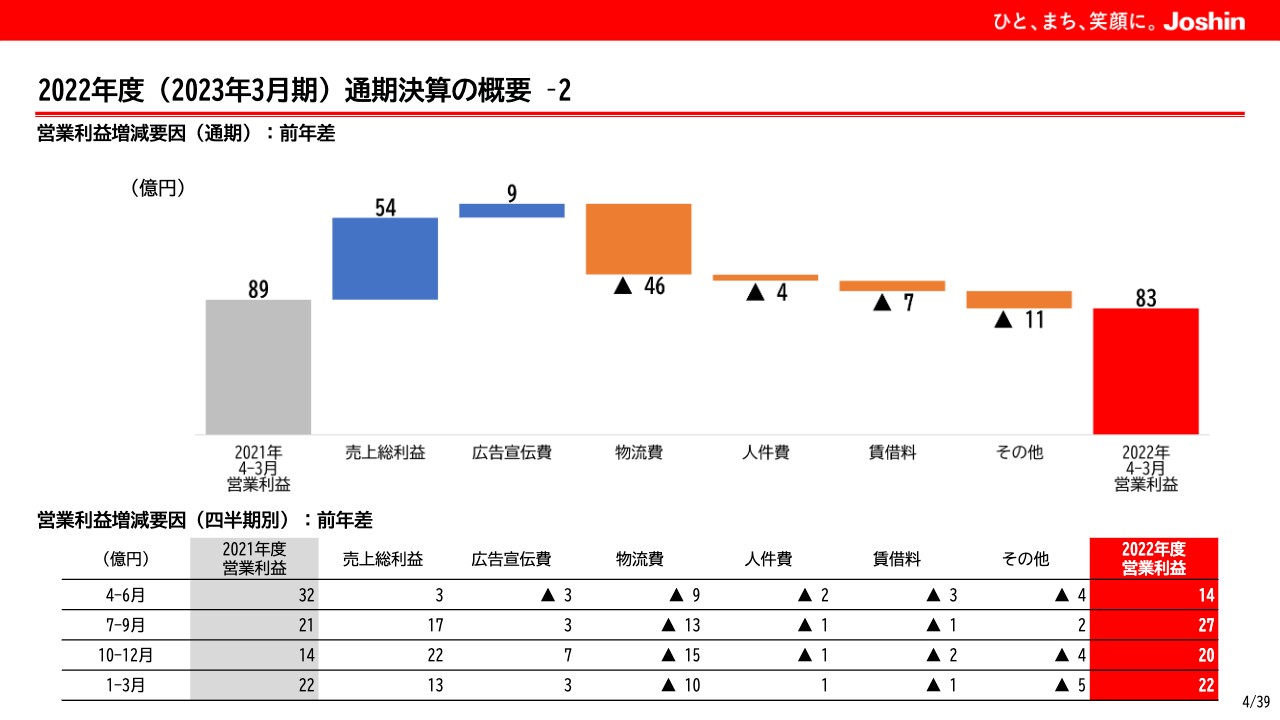

2022年度(2023年3月期)通期決算の概要 –2

スライドのグラフは、営業利益の増減要因をお示ししたものです。売上高は減収となったものの、売上総利益は54億円の増益を確保いたしました。

一方、販売費及び一般管理費につきましては、トータルで59億円の減益要因となりました。広告宣伝費は、デジタル化の推進により、前期比で9億円の削減を実施したものの、関西茨木物流センターの本格稼働に伴う一過性の要因や、配送コストの上昇などにより、物流費は46億円の支出増となりました。

人件費につきましては、人的資本への投資を進めた結果、給料及び手当の支出が増加したことによるものです。

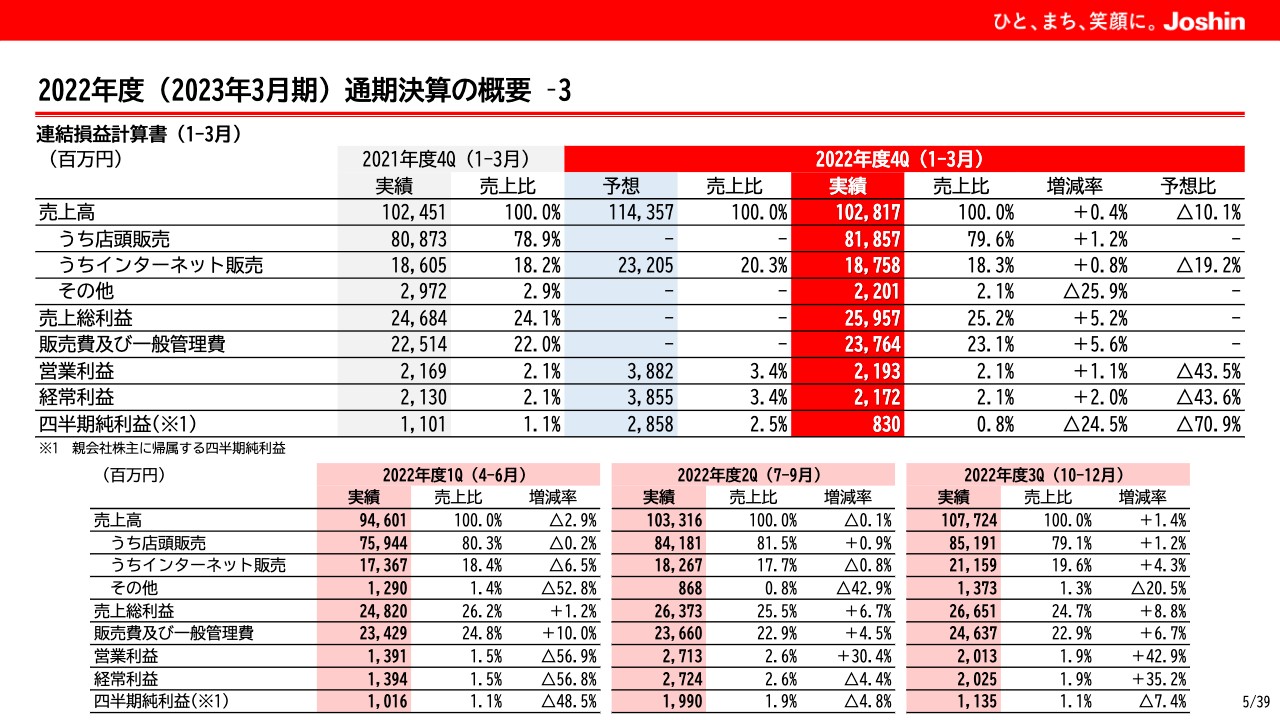

2022年度(2023年3月期)通期決算の概要 –3

続きまして、5ページをご覧ください。第4四半期会計期間の実績となります。

2022年度(2023年3月期)通期決算の概要 –4

続きまして、6ページをお願いします。主な品種別の売上高となります。

品種別の通期の売上高につきましては、多くの品種で前年を下回っており、前期を上回る売上高を確保できたのは、エアコン、携帯電話、ゲーム・模型といったエンターテインメント商品のみとなりました。

特に携帯電話は、コンスタントに前期を上回る実績を確保することで、通期の売上高は前期比約2割増となり、全体に占める売上比率も、前期の6.8パーセントから8.2パーセントに拡大いたしました。

2022年度(2023年3月期)通期決算の概要 –5

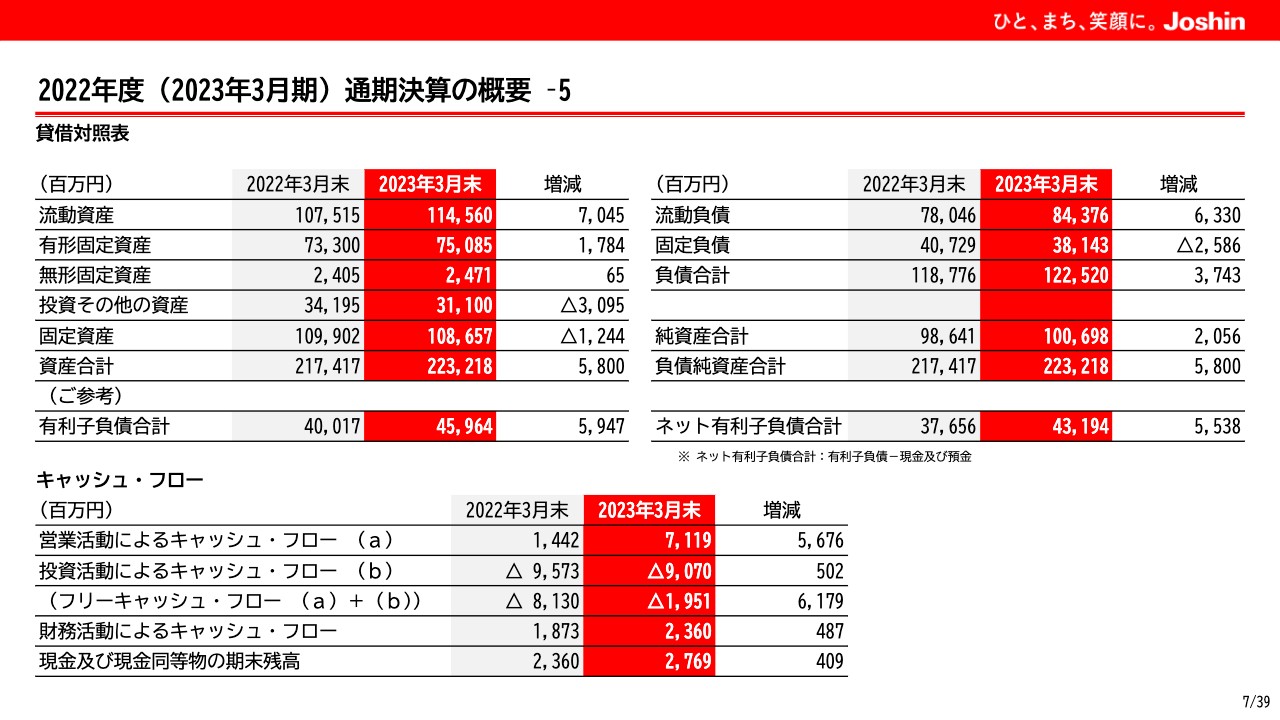

続きまして、7ページをご覧ください。貸借対照表とキャッシュ・フロー計算書における主要項目の実績となります。

貸借対照表における資産の部では、商品の増加による流動資産の増加などにより、合計で約58億円増加いたしました。

負債の部では、長期借入金の返済を進める一方、コマーシャルペーパーや買掛金など、流動負債が増加いたしました。

キャッシュ・フロー計算書では、営業活動におけるキャッシュ・フローは56億円のプラスとなりました。投資活動におけるキャッシュ・フローも、支出が減少したことにより、その結果、フリーキャッシュ・フローは62億円改善し、19億円のマイナスに留めることができました。

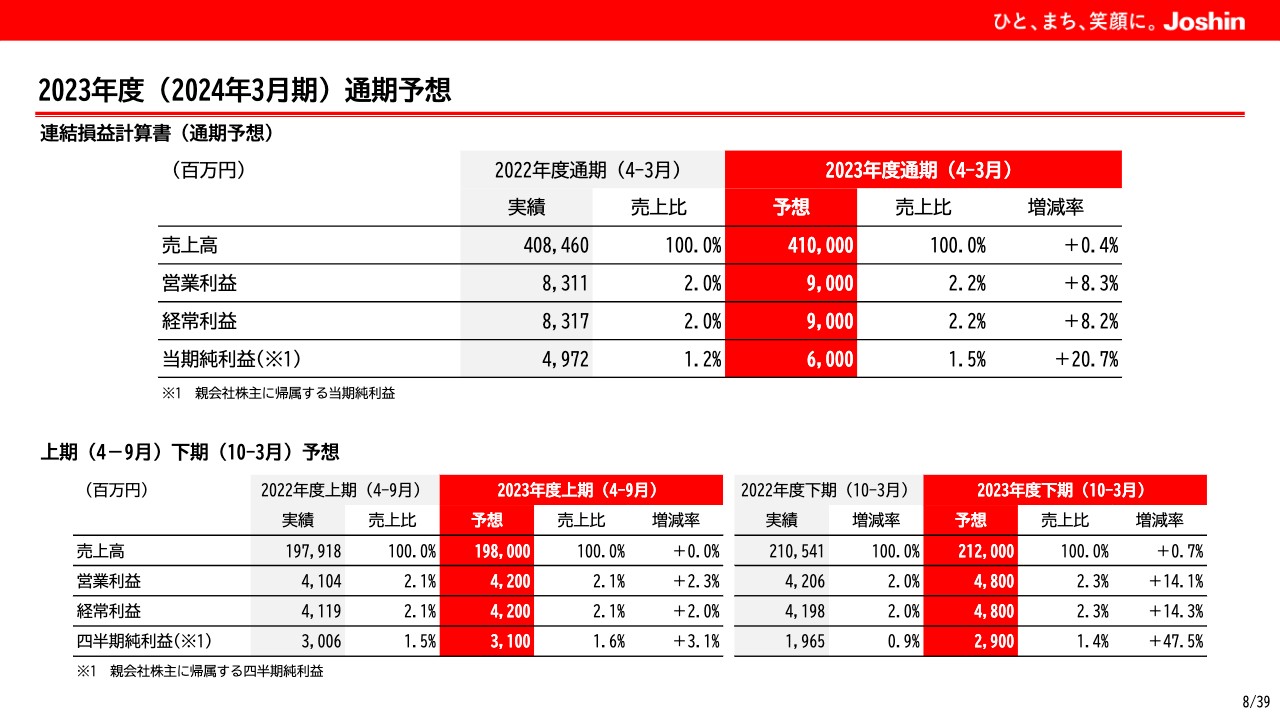

2023年度(2024年3月期)通期予想

続きまして、8ページをご覧ください。2023年度通期、上期および下期の予想となります。

2023年度通期は、売上高4,100億円、営業利益90億円、経常利益90億円、当期純利益60億円と、すべての項目において増収増益を予想しています。

営業利益率は、前期の2.0パーセントから2.2パーセントと、0.2パーセントの向上を予想しております。売上高は、ほぼ前期並みに推移する一方、営業利益は8パーセントの増益を予想しています。

2023年度も、人的資本をはじめとした販管費の支出増を想定していますが、販管費の支出を上回る売上総利益の獲得を目指していきます。

2022年度通期決算、2023年度通期予想の説明は以上となります。

前中期経営計画 ≪JT-2023 経営計画≫ 振り返り–1(定量的目標)

ここからは、新中期経営計画、「JT-2025経営計画」についてご説明します。 すでにご承知のとおり、JPXより、「資本コストや株価を意識した経営の実現に向けた対応などに関するお願い」が、2023年3月31日に通知されました。

当社が所属するプライム市場に上場する全企業を対象に、自社の資本コストや資本収益性を的確に把握し、取締役会で現状を分析・評価した上で、PBR1倍割れの改善に向けた計画を速やかに策定し、開示することが求められています。

当社は、これからご説明申し上げる「JT-2025経営計画」が、JPXからの要請に応える改善に向けた計画と位置づけております。「JT-2025経営計画」をベースとして、国内外の投資家のみなさまとの積極的なエンゲージメントを実施し、対話を通じた経営力の強化を目指していきます。

また、「JT-2025経営計画」の取り組みや成果の状況に関する分析を行い、定期的に開示情報のアップデートを行っていきます。

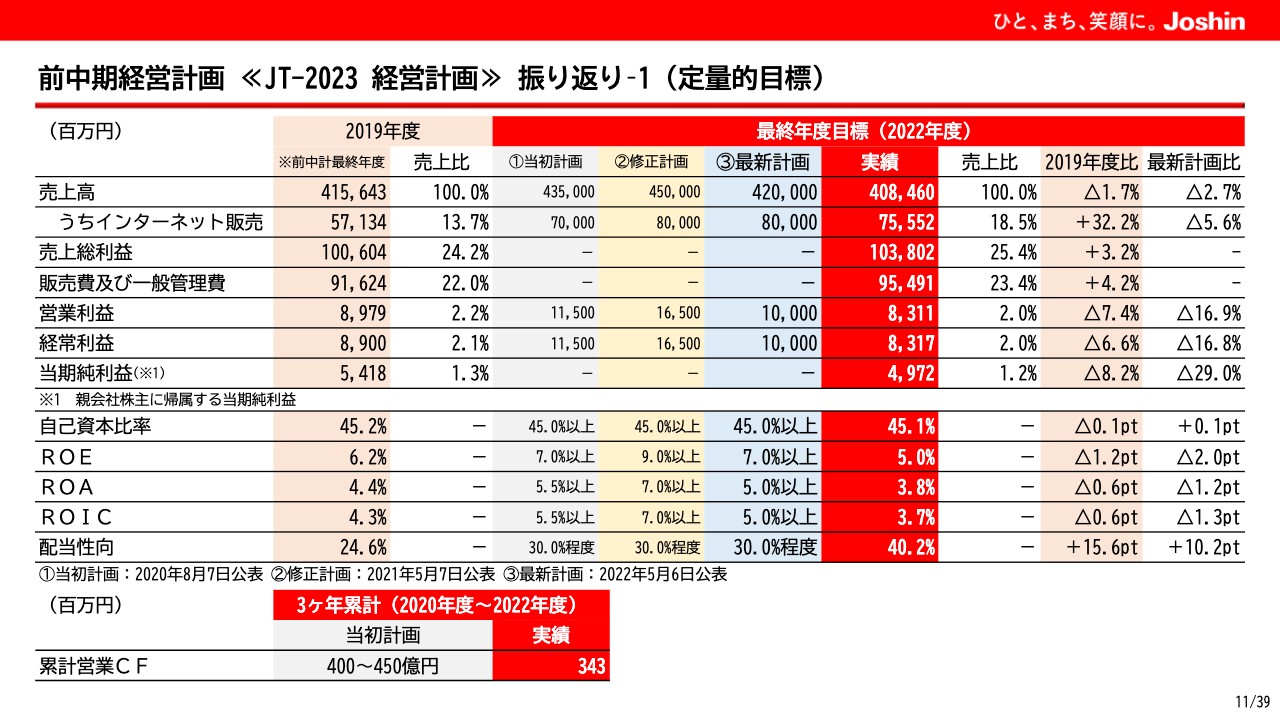

それでは、まず前中期経営計画、「JT-2023経営計画」の振り返りからご説明します。11ページをご覧ください。「JT-2023経営計画」における定量的目標の振り返りとなります。

2020年度からスタートした「JT-2023経営計画」における3カ年は、新型コロナウイルスによるパンデミックの発生から、ロシアによるウクライナ侵攻、エネルギーや食糧価格の高騰、為替の円安基調など、振り返れば激動の3カ年でした。

2020年度は、コロナ禍による巣ごもり特需などで大きく業績を伸ばしたものの、感染影響の長期化による反動減で、2021年は大きく業績を落とすことになりました。最終年度となる2022年度も回復には至らず、売上高および利益項目は、いずれも計画に対し未達での着地となりました。

前中期経営計画最終年度である2019年度と比較すると、ドミナント戦略に基づく既存店のスクラップ&ビルドの推進や、ドラックストア業態6店舗の営業譲渡により、総店舗数が減少したことで、売上高は減収となりました。

かたや売上総利益は増益となり、売上総利益率も24.2パーセントから25.4パーセントに向上しました。これは、この3年間に取り組んできた店頭販売の収益力強化による成果と見ています。また、インターネット販売につきましても、計画に対しては未達でしたが、この3年間で売上高を3割以上拡大することができました。

自己資本比率は計画を達成しましたが、ROE、ROA、ROICは計画を大きく下回る結果となりました。 いずれの指標も、分子となる各利益項目が落ち込んだことに加え、ROEでは利益剰余金の積み増しにより、分母となる純資産が増加したこと、ROA、ROICにつきましては、商品在庫の増加により、分母となる有利子負債および総資産が増加したことが影響しております。

ちなみに商品在庫の上昇は、製品価格の値上げによる単価上昇によるものであり、商品の数そのものは増加しておりません。

累計営業キャッシュ・フローにつきましては、当初計画を確保することはできませんでしたが、限られたキャッシュの中で、将来の事業成長につながる成長投資については、「関西茨木物流センター」の新設をはじめ、着実に実施することができました。

前中期経営計画 ≪JT-2023 経営計画≫ 振り返り–2(重点施策)

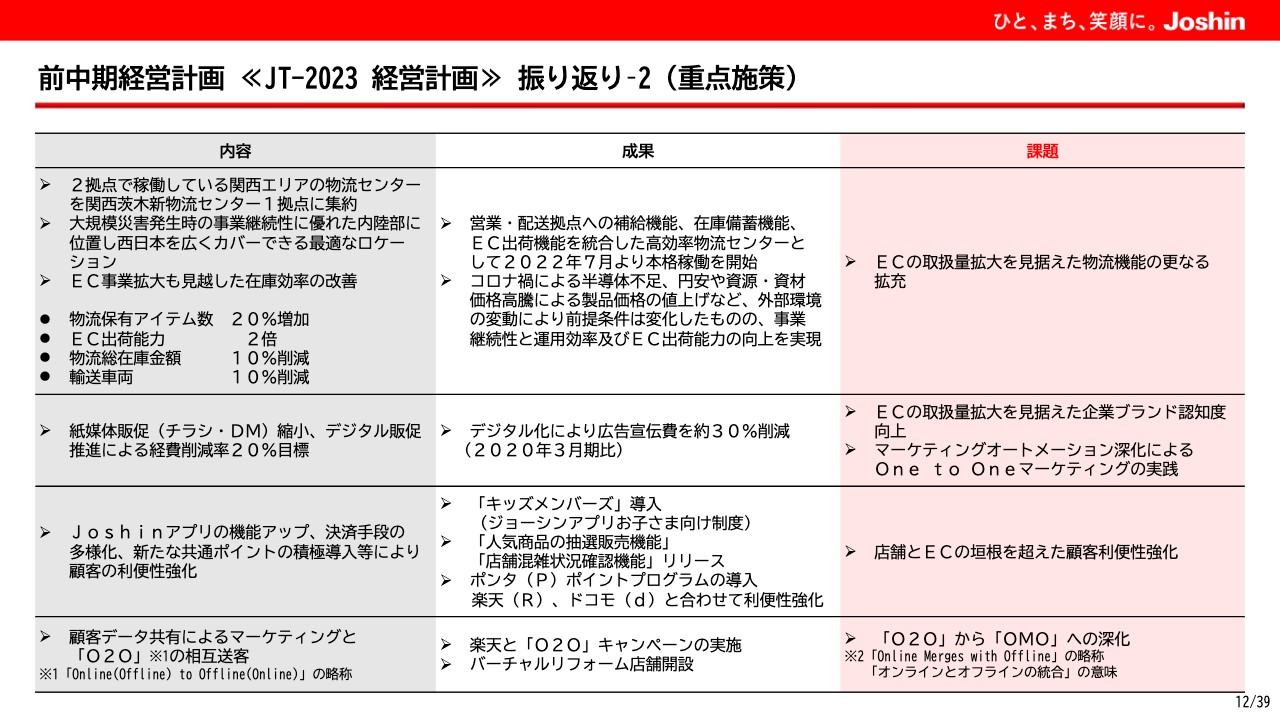

続きまして、12ページをご覧ください。「JT-2023経営計画」における重点施策の振り返りとなります。まずは、事業に関する重点施策の成果と課題についてご説明します。

「JT-2023経営計画」における最重要施策に位置づけていた関西茨木物流センターは、予定どおり完成し、稼働を開始することができました。営業・配送拠点への補給機能、在庫備蓄機能、EC出荷機能を統合した高効率物流センターとして、今後の事業成長を支え、物流機能を牽引してくれると確信をいたしております。

前中期経営計画 ≪JT-2023 経営計画≫ 振り返り–3(重点施策)

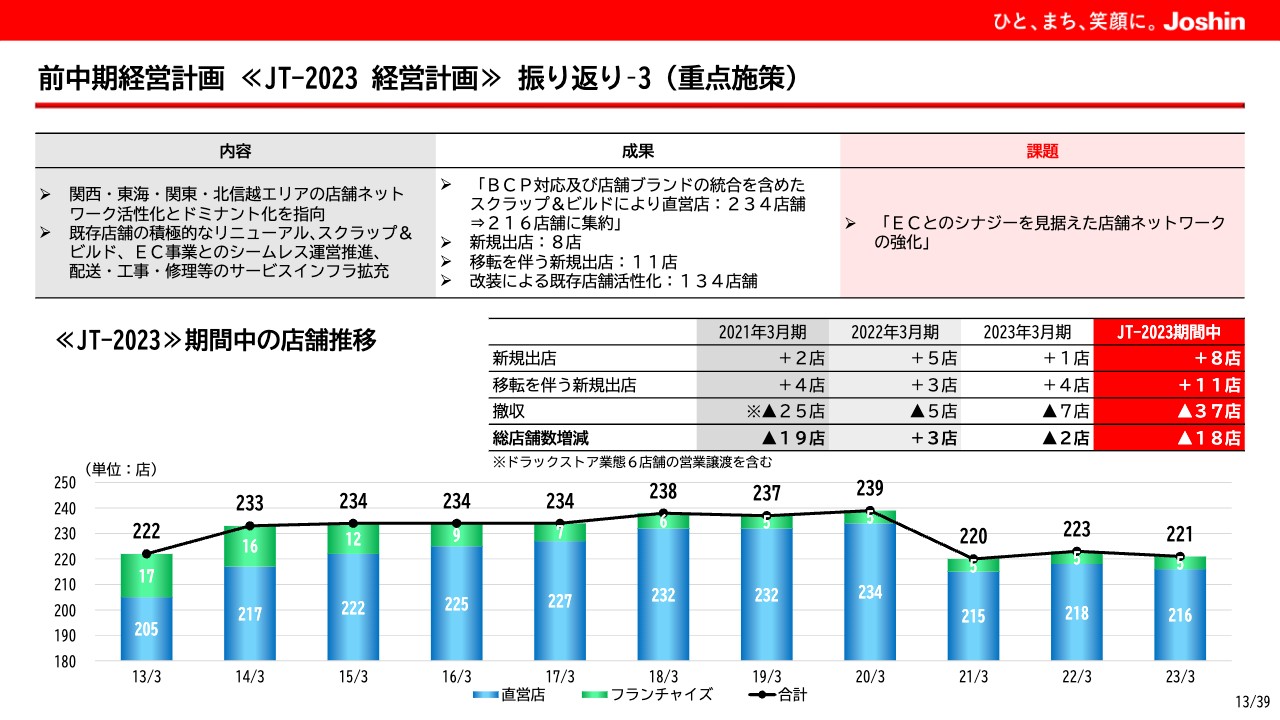

続きまして、13ページをご覧ください。出店に関する重点施策の成果と課題になります。

関西・東海・関東・北信越エリアにおける店舗ネットワークの活性化とドミナント化を掲げ、新規出店と既存店舗のスクラップ&ビルドを推進してまいりました。

結果、ドラックストア業態6店舗の営業譲渡に合わせて、従業員の安全を考えて、旧耐震基準店舗の撤収を進めた結果、直営店は234店舗から216店舗に減少しましたが、接客力の向上により販売力を強化したことで、売上高の減少は最小限に留めることができました。

前中期経営計画 ≪JT-2023 経営計画≫ 振り返り–4(サステナビリティの取り組み)

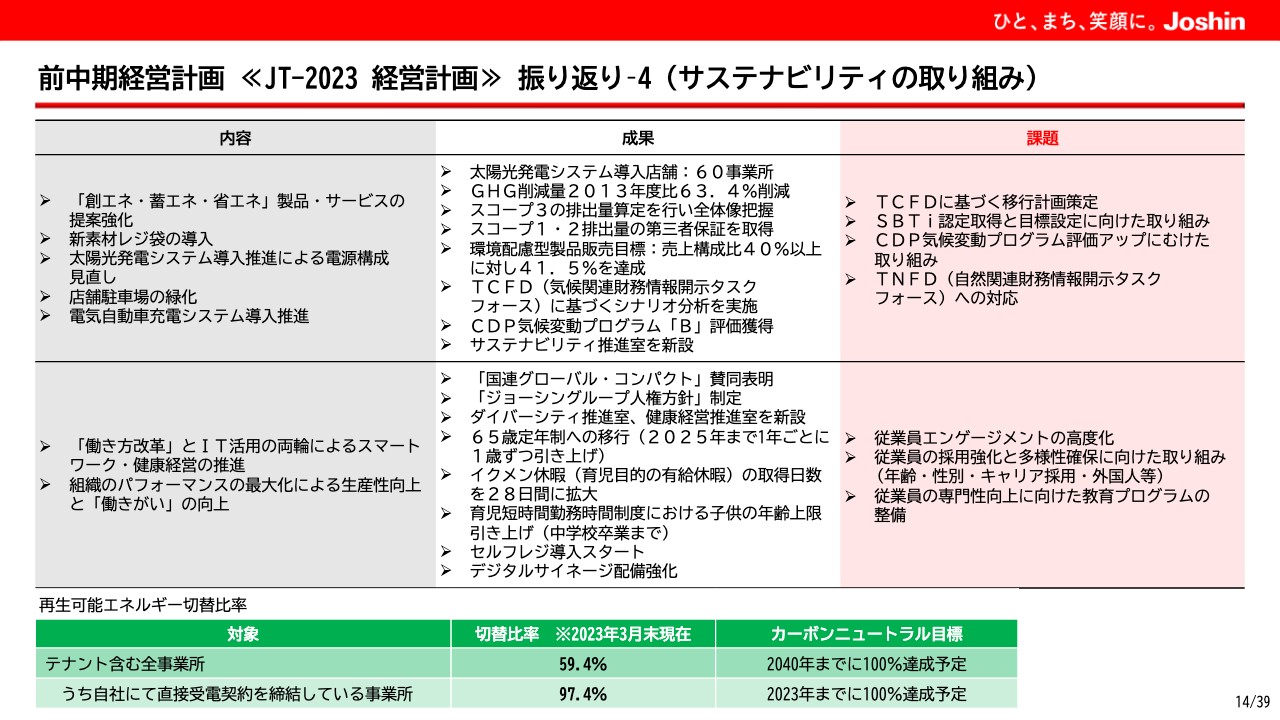

続きまして、14ページをご覧ください。サステナビリティに関する取り組みの成果と課題となります。

環境分野におきましては、気候変動に関するさまざまな取り組みに着手し、特にカーボンニュートラルに関しては、着実に成果を残すことができました。

社会分野におきましては、従業員の「働き方改革」「働きがい」の向上に資する取り組みを着実に進め、「従業員エンゲージメント」の高度化に向けた基盤を整備することができました。

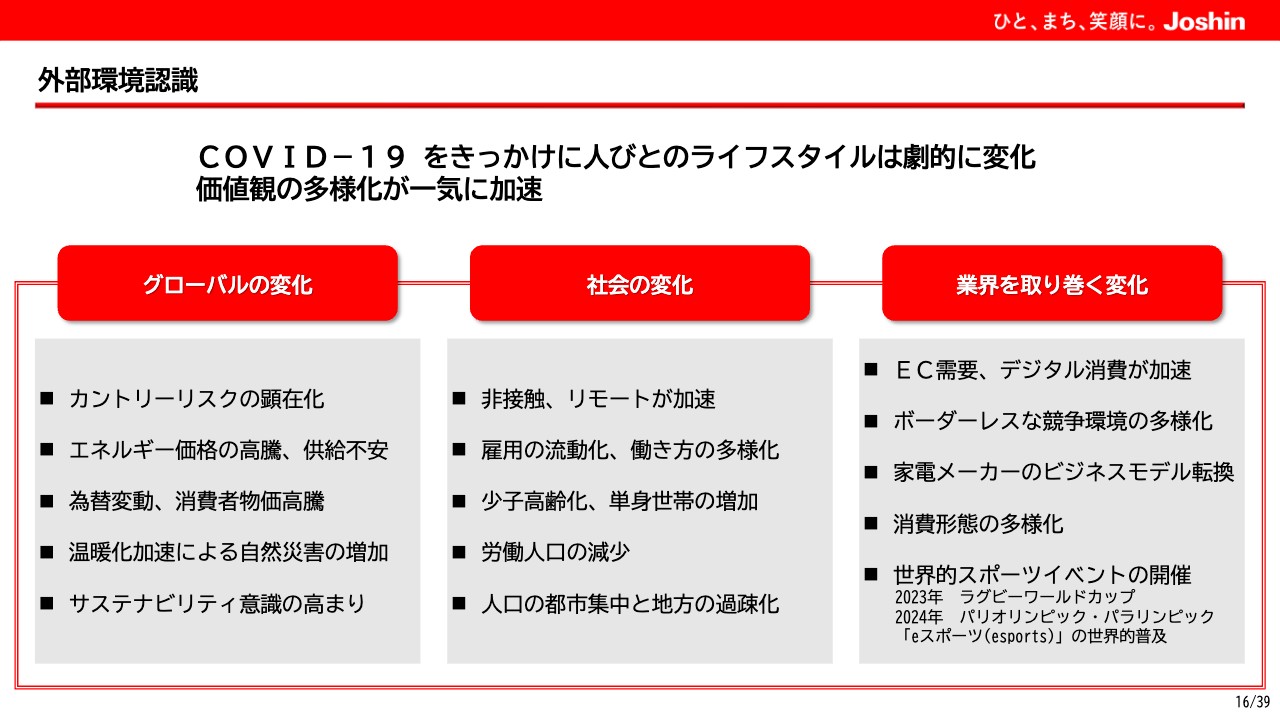

外部環境認識

続きまして、新中期経営計画策定の前提となる外部環境の認識についてご説明します。16ページをご覧ください。

新型コロナウイルスによるパンデミックの発生をきっかけに、人々のライフスタイルは劇的に変化し、価値観の多様化が一気に加速しました。パンデミックから3年を経て、コロナ禍による経済社会活動への制約がほぼ解消され、景気が感染状況に左右されない、アフターコロナ期に移行すると考えられます。

グローバルにおいては、ロシアのウクライナ侵攻をはじめとするカントリーリスクが顕在化し、ライフラインに直結するエネルギーや食料価格の高騰が続き、先行きはますます不透明感を増しています。

日本国内に目を向けますと、少子高齢化に伴う労働人口の減少や、都市部への人口集中など、当社の事業に直接影響を及ぼす変化が加速をいたしております。

また、家電流通業界を取り巻く環境も、ECをはじめとするデジタル消費の加速や、異業種からの参入による競争環境の多様化、家電メーカーによる直販化をはじめとするビジネスモデルの転換など、急速に変化を遂げています。

さまざまなスケールで、過去からの延長では予測不可能な変化が連続する中、当社が勝ち残っていくためにも、持続可能なビジネスモデルへの進化が求められています。

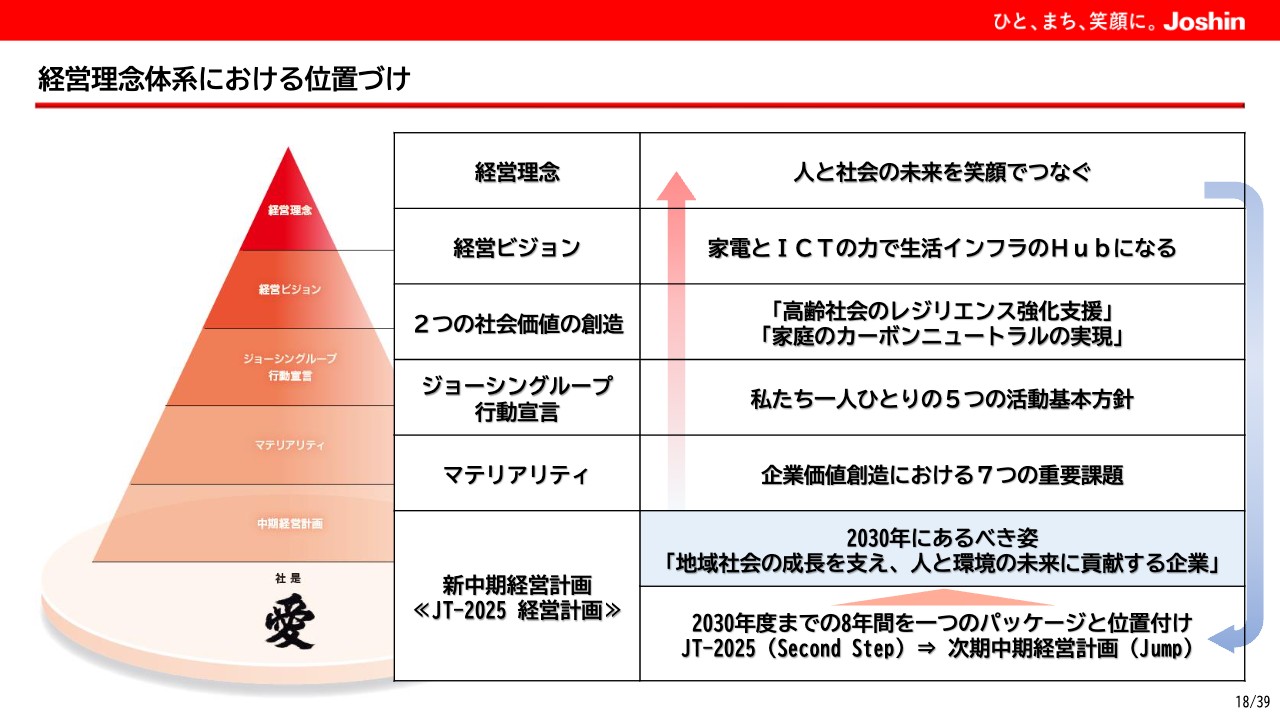

経営理念体系における位置づけ

それでは、本年2023年度から2025年度の3カ年を対象とした新中期経営計画、「JT-2025経営計画」についてご説明します。今回から表記を何年何月期から年度に変更し、2025年度を最終年度とした3カ年の新中期経営計画、「JT-2025経営計画」に変更をいたしております。

それでは18ページをご覧ください。「経営理念体系」における「JT-2025経営計画」の位置づけについてご説明します。

2021年、当社は長期的な視点で未来を考え、当社のあるべき姿を思い描き、57年ぶりに「経営理念」を「人と社会の未来を笑顔でつなぐ」に改定いたしました。この新たな「経営理念」のもと、「2つの社会価値」を創造するための経営ビジョンを定め、取り組むべき重要課題として、7つの「マテリアリティ」を特定いたしました。

昨年の統合報告書において、社是、「愛」を基盤とした「経営理念体系」を公表し、その中で中期経営計画の位置づけも示しております。

今回の中期経営計画は、2030年までの8年間を1つのパッケージと位置づけ、2030年にあるべき姿、「地域社会の成長を支え、人と環境の未来に貢献する企業」、これを達成するためには、この3年間で何をなすべきか、バックキャスト思考で検討を行ってまいりました。

「ステップ」と位置づけていた「JT-2023経営計画」では、コロナの影響を受けたことにより、ジャンプするための十分な基盤を構築することができませんでした。「JT-2025経営計画」は、2030年にあるべき姿への飛躍を見据えた、「セカンドステップ」としての位置づけで策定した3カ年計画となります。

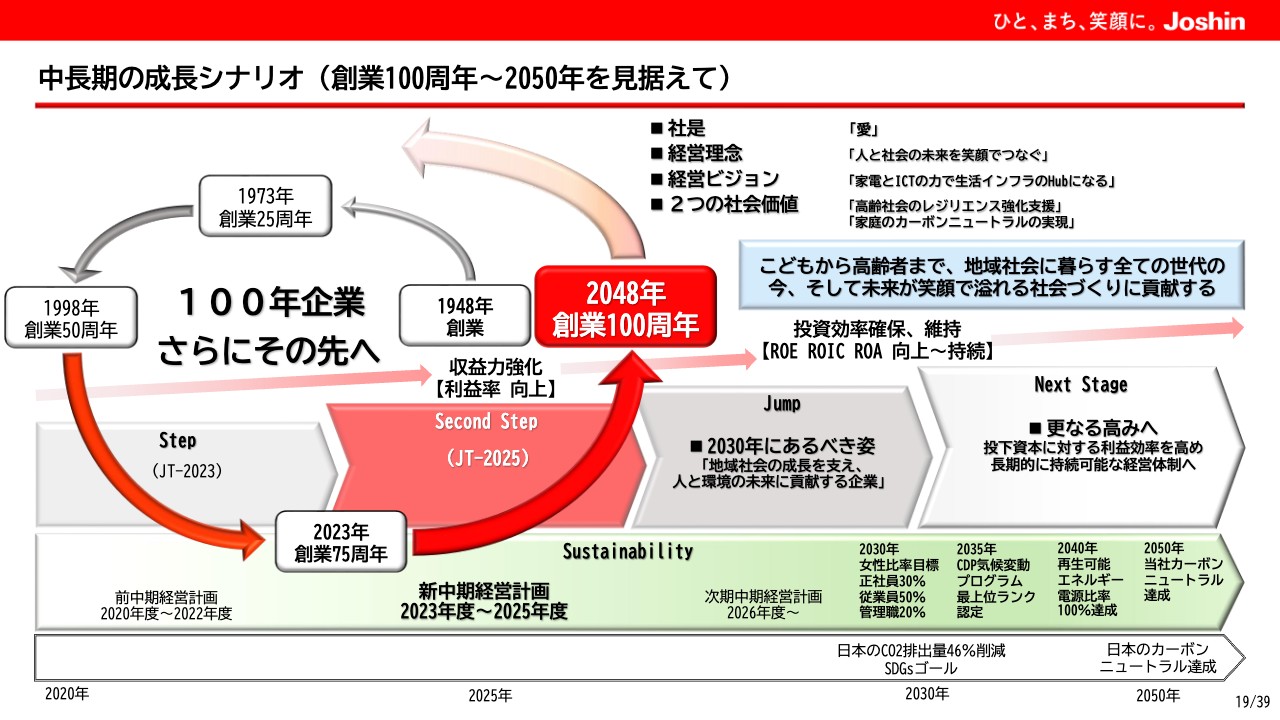

中長期の成長シナリオ(創業100周年〜2050年を見据えて)

続きまして、19ページをご覧ください。「中長期の成長シナリオ」における、「JT-2025経営計画」の位置づけについてご説明します。

当社は本年、創業75周年の節目を迎えることができました。創業100周年となる2048年までの25年を第4コーナーと位置づけ、「中長期の成長シナリオ」を策定いたしました。

当社が企業価値を高め、持続的成長を果たしていくためには、投下資本を上回る利益効率を確保し、生み出されたアウトプットを再投資することで、さらなるリターンを生み出し続ける、このようなサイクルを回し続けることが求められます。

「中長期の成長シナリオ」に基づく「JT-2025経営計画」を着実に実行することによって、「収益力」を強化し、将来への成長期待を確保することが、リスクマネーの獲得による株価上昇、時価総額の拡大につながり、結果として、「PBR 1倍超」への道筋になると考えております。

そのために「JT-2025経営計画」では、まず「収益力」の強化、いわゆる「稼ぐ力」の強化に取り組んでいきます。その上で「投資効率」を高いレベルで持続的に確保できる、筋肉質でサステナブルな経営体制への移行を目指します。

事業における「社会課題の解決」を通じた「経済的成長サイクル」を生み出すことによって、子どもから高齢者まで、地域社会に暮らすすべての世代の今、そして未来が笑顔で溢れる社会となるように貢献できると考えております。

そのようなサイクルを継続することによって、当社が100年企業として、さらにその先にバトンをつないでいくことができると確信いたしております。

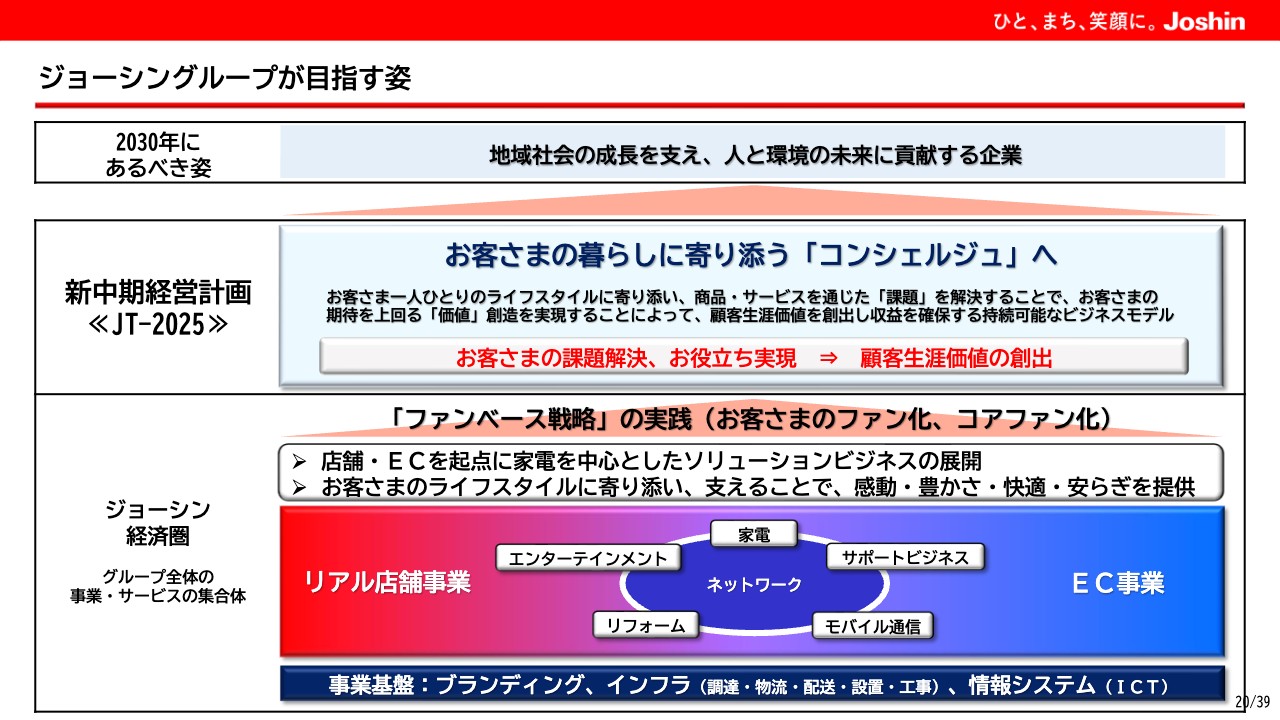

ジョーシングループが目指す姿

続きまして、20ページをご覧ください。「JT-2025経営計画」において目指す姿をご説明します。 「JT-2025経営計画」では、「お客さまの暮らしに寄り添うコンシェルジュへ」、これをスローガンといたしました。

お客さま1人ひとりのライフスタイルに寄り添い、商品・サービスを通じた「課題」を解決することで、お客さまの期待を上回る「価値創造」を実現することによって、顧客生涯価値を創出し、収益を確保する持続可能なビジネスモデルへ進化することで、「収益力」の強化、いわゆる「稼ぐ力」の強化を実現していきます。その進化のカギとなるのが、「ファンベース戦略」の実践となります。

ジョーシングループのファンベース戦略

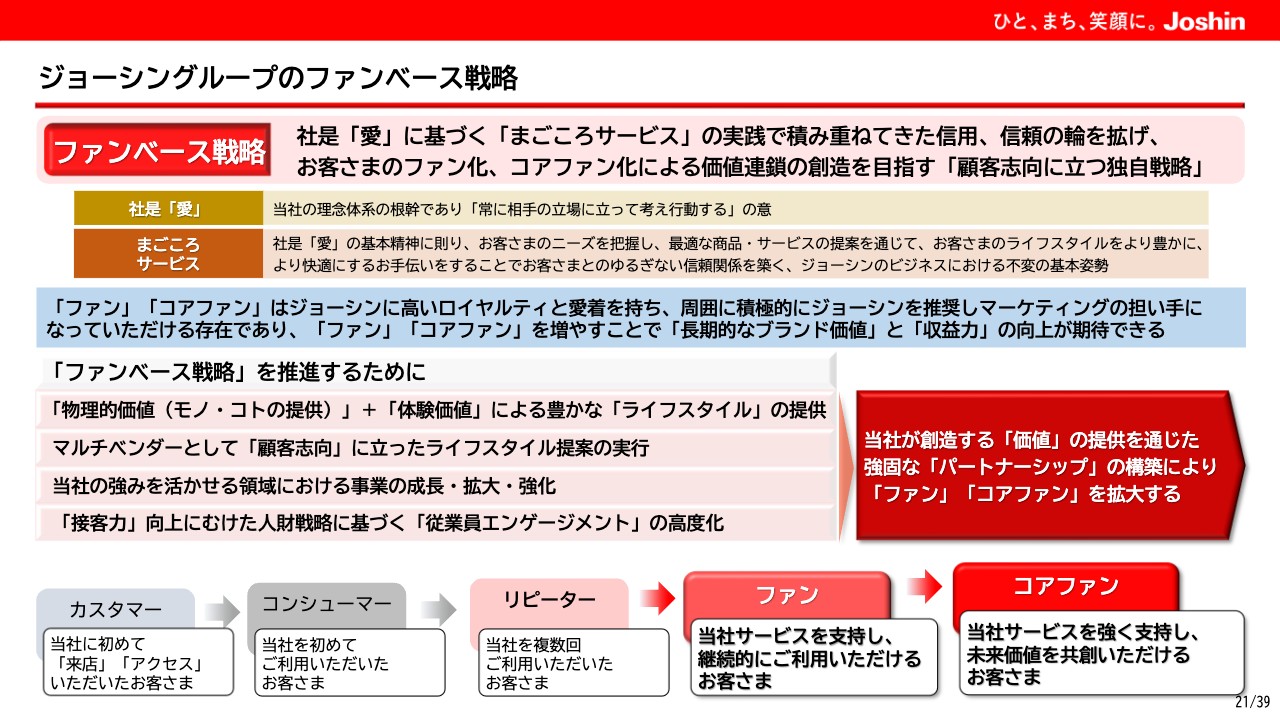

続きまして、21ページをご覧ください。「ファンベース戦略」についてご説明します。

ファンベース戦略とは、社是、「愛」に基づく「まごころサービス」の実践で積み重ねてきた信用、信頼の輪を拡げ、お客さまのファン化、コアファン化による価値連鎖の創造を目指す「お客さま志向に立つ独自戦略」であります。

「ファン」「コアファン」とは、当社に高いロイヤルティと愛着をお持ちいただき、周囲に積極的に当社を推奨し、マーケティングの担い手になっていただける存在です。「ファン」「コアファン」を増やすことで、長期的なブランド価値と収益力の向上が期待できます。

ファンベース戦略を推進するために、「1.商品、サービスを通じた感動・安心・快適といった体験価値の提供」「2.お客さまの利益を最優先に位置づけ、お客さま志向に立った提案の実行」「3.お客さまのニーズに応えるべく、当社の強みを活かせる領域での事業強化」「4.ファンベース戦略を担う従業員のエンゲージメント高度化」を実践していきます。

ジョーシングループのファンベース戦略

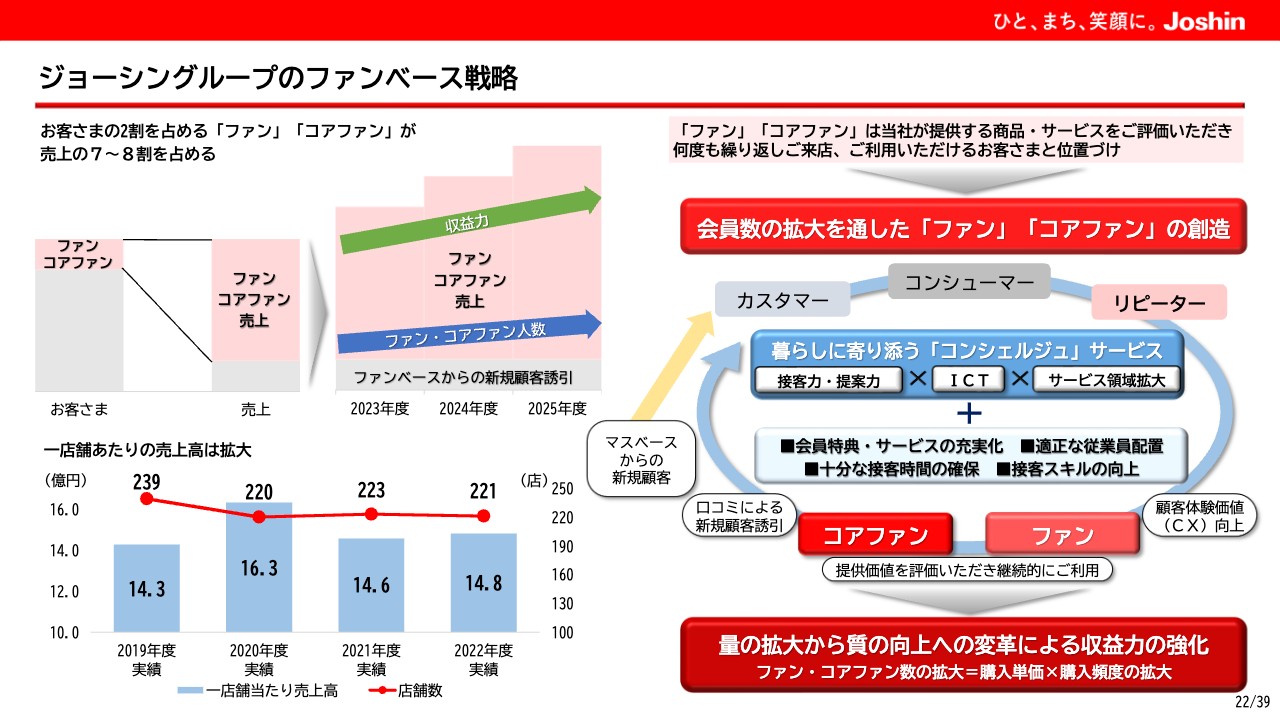

続きまして、22ページをご覧ください。ファンベース戦略が、どのようにして「収益力」の強化につながるのかご説明します。

「ファン」「コアファン」は、価格だけでなく、当社が提供する商品・サービスをご評価いただき、何度も繰り返しご来店、ご利用いただけるお客さまと位置づけています。「ファン」「コアファン」は、当社会員になられたお客さまがベースとなりますので、当社会員数の拡大を通じた「ファン」「コアファン」の創造に向けた取り組みを進めていきます。

そのためには、「JT-2025経営計画」のスローガンにも掲げた「お客さまの暮らしに寄り添うコンシェルジュサービスへの推進」が必要となってきます。

「コンシェルジュ」サービスとは、接客力、提案力を磨き、サービス領域の拡大により、提供可能なメニューを充実させるとともに、ICTの力で当社の資産である顧客データを活用することによって、継続的に、より密接なお客さまとの関係を築くものです。

コンシェルジュサービスと合わせて、会員さまへの特典、提供サービスの充実化をはじめ、総合的な接客力の強化に向けて、接客品質を高いレベルで確保すべく、こちらに掲げた取り組みを推進していきます。 人口減少が進む中、やみくもに店舗数を拡大しても、従業員が確保できなければ、結果的に接客品質を落とすことになり、投下資本に見合うリターンを確保することはできないと考えています。

当社はこの数年、無理な出店戦略を取らず、旧耐震基準店舗などの既存店のスクラップ&ビルドを中心に進めた結果、店舗数は横ばいで推移しましたが、接客力にこだわったことで、1店舗当たりの売上高は増加傾向で推移いたしました。

「ファンベース戦略」を実践することで、薄利多売による単なる量の拡大から、「収益力」という質の向上を伴った売上高の拡大に変革していきます。

連結経営指標

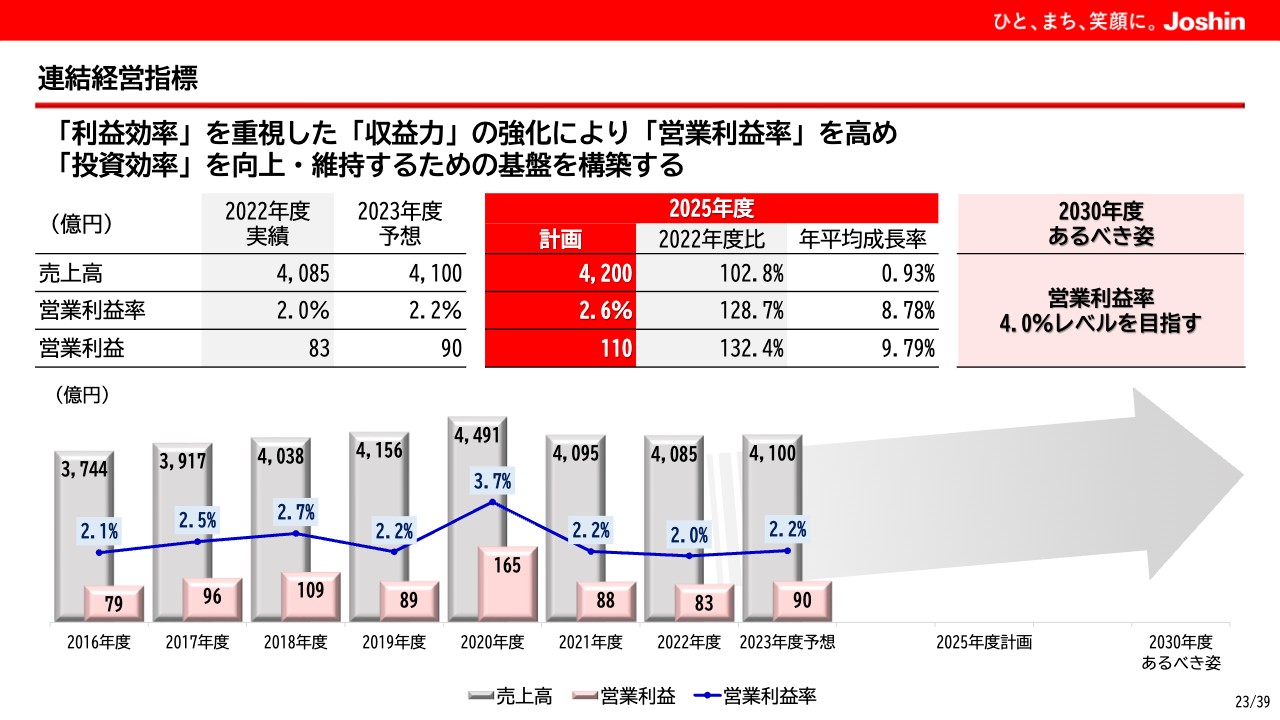

続きまして、23ページをご覧ください。連結の経営指標についてご説明します。

「JT-2025経営計画」の最終年度となる2025年度は、売上高4,200億円、営業利益110億円、営業利益率2.6パーセントを目指す計画といたしました。

「収益力」の強化に向けて最も重視するのは営業利益率であり、2030年度には4パーセントレベルまで引き上げることを目指していきます。

「営業利益」は、「売上総利益」から「販売費及び一般管理費」の差し引きで計算されます。経費については、人的資本やDXなど、将来の持続的成長に欠かせない先行投資的なものが含まれておりますので、「販売費及び一般管理費」は年々増加する傾向にあります。

この販管費を上回る「売上総利益」の獲得を前提に、「営業利益率」の向上を目指していきます。そのためにも、「ファンベース戦略」による「収益力」を伴った売上高の拡大が必要となります。

資本効率指標

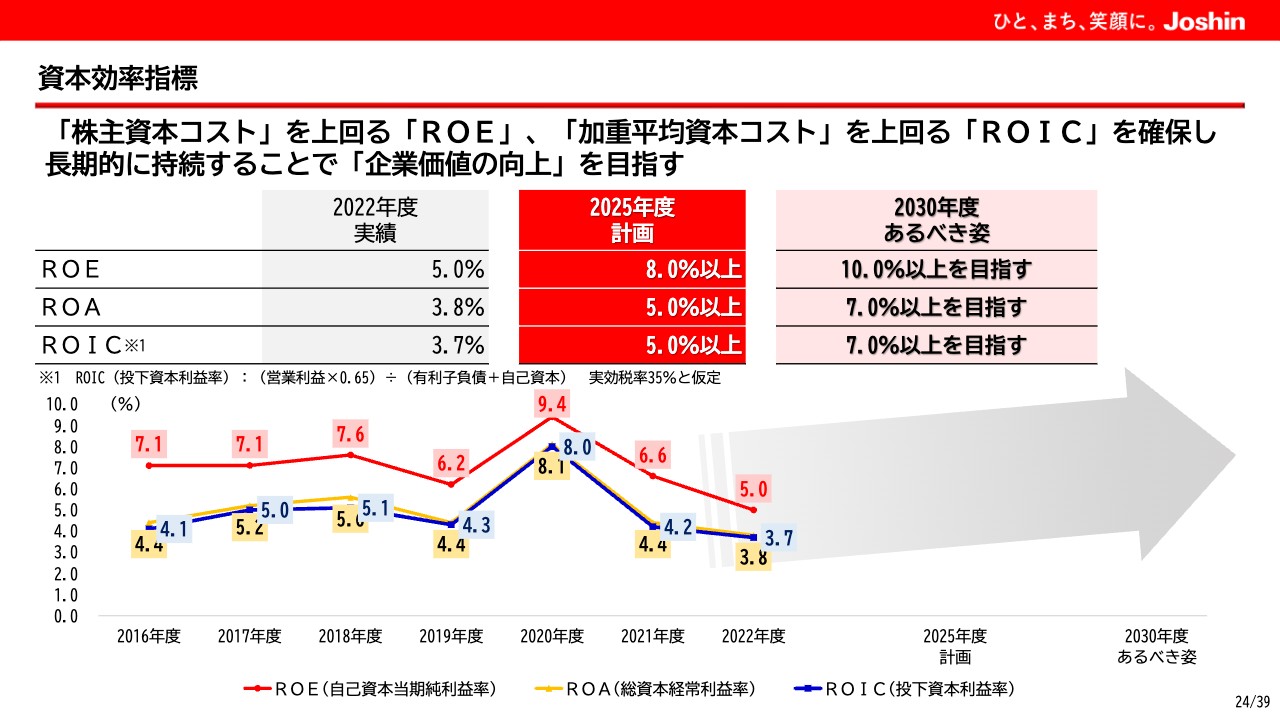

続きまして、24ページをご覧ください。資本効率に関わる指標についてご説明します。

「JT-2025経営計画」、最終年度となる2025年度までに、ROE 8.0パーセント以上、ROA 5.0パーセント以上、ROIC 5.0パーセント以上を目指す計画といたしました。

今回の計画策定に際し、当社における「株主資本コスト」「加重平均資本コスト」を算出し、それら投下資本を上回る計画といたしております。いずれの指標におきましても、分母ではなく、分子のベースとなる「営業利益」の拡大による達成を目指していきます。

投下資本を上回る利益効率を確保し、長期的に持続することが当社の企業価値を高め、持続的成長を果たすドライバーとなります。2030年度、さらにその先も高いレベルで持続するためにも、JT-2025経営計画期間中の「稼ぐ力」の強化が必要となっていきます。

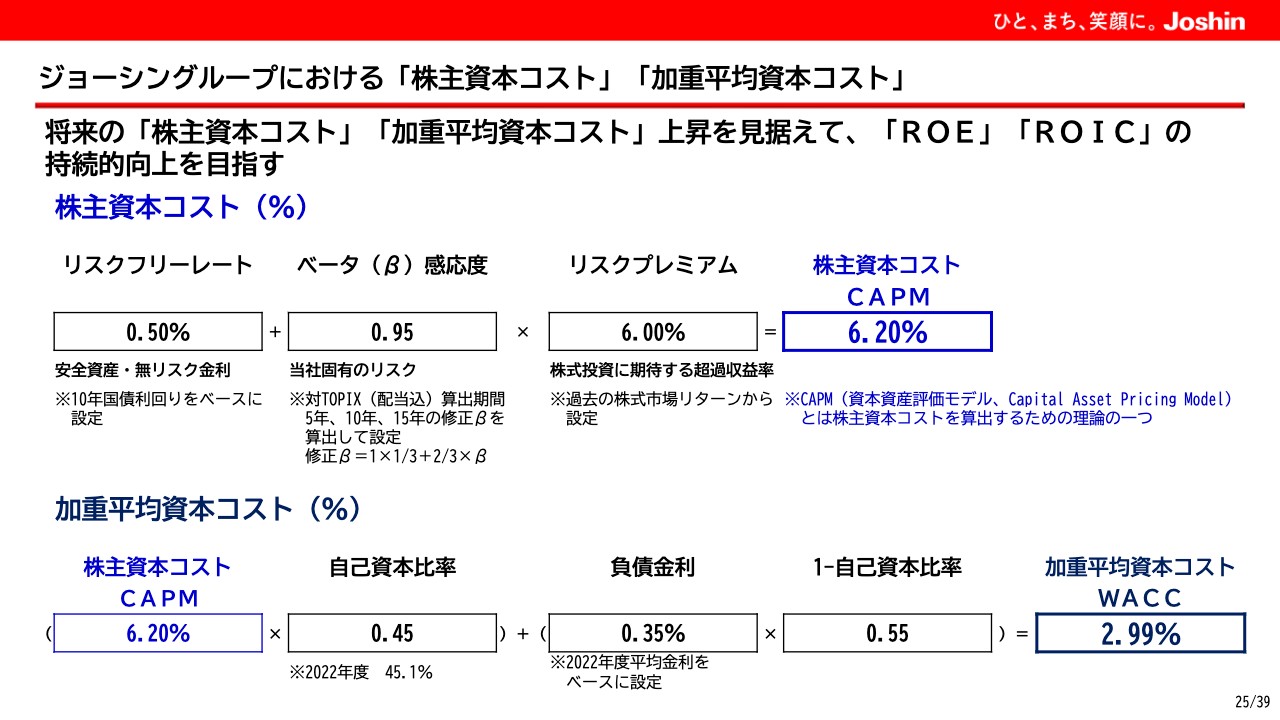

ジョーシングループにおける「株主資本コスト」「加重平均資本コスト」

続きまして、25ページをご覧ください。ジョーシングループにおける「株主資本コスト」「加重平均資本コスト」についてご説明します。

「JT-2025経営計画」で掲げる「ROE」「ROIC」の目標を策定するために、当社の「株主資本コスト」「加重平均資本コスト」を算出いたしました。計算手法はご覧のとおりとなります。

「株主資本コスト」の算出において、リスクフリーレートは、10年国債の利回りをベースに、日銀が実施するイールドカーブ・コントロールにおける長期金利の許容変動幅となる、プラスマイナス0.5パーセントも参考にいたしました。また、ベータにつきましては、TOPIXに対する算出期間5年、10年、15年の修正ベータの値をベースといたしております。

当社の株価はTOPIXを上回る値動きをしていないことにより、ベータは低く抑えられています。 リスクプレミアムは、過去の株式市場リターンから推定し、一般的に用いられることの多い「6パーセント」に設定いたしました。

「JT-2025経営計画」を推進し、将来への成長期待を確保することができれば、株価の上昇につながるリスクマネーが流入し、ベータを押し上げることになり、将来の「株主資本コスト」「加重平均資本コスト」も上昇すると想定をいたしております。

直近の「ROE」は、残念ながら「株主資本コスト」を下回る結果となりましたが、現在だけでなく、将来の資本コスト上昇を見据えた上で、それを上回る「ROE」「ROIC」を持続できるよう、取り組んでいきます。

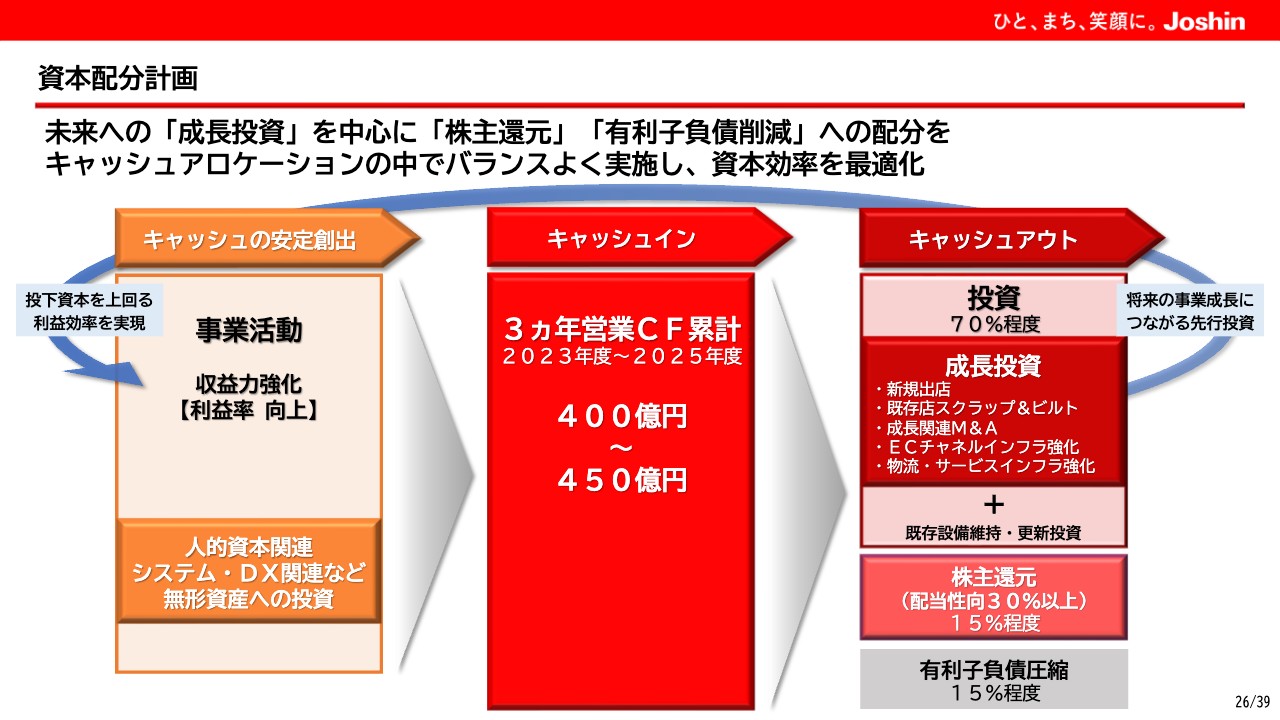

資本配分計画

続きまして、26ページをご覧ください。資本配分の計画についてご説明します。

労働集約型の事業を展開する当社にとって、従業員は最も重要な「資本」であり、従業員のポテンシャルを最大限活かすための投資は最優先事項だと認識をいたしております。この人的資本関連、およびシステム・DX関連などの「無形資産への投資」は、「ファンベース戦略」を実践するために必要不可欠な先行投資と位置づけています。

このような投資は、「販売費及び一般管理費」に計上することになりますので、「収益力」を強化することによって、事業活動における「無形資産への投資」を差し引いたキャッシュの安定創出を実現し、「JT-2025経営計画」期間中の3カ年営業キャッシュ・フローの累計は、400億円から450億円のキャッシュインを想定いたしております。

キャッシュアウトにおいては、未来への「成長投資」を中心に、「株主還元」「有利子負債削減」への配分をバランスよく実施し、資本効率の最適化を図っていきます。

「無形資産への投資」「成長投資」は、「JT-2025経営計画」の先を見据えた将来の事業成長につながる「先行投資」となり、投下資本を上回る利益効率を実現し、「経済的成長サイクル」を回すことで、「中長期の成長シナリオ」を推進することが可能となります。

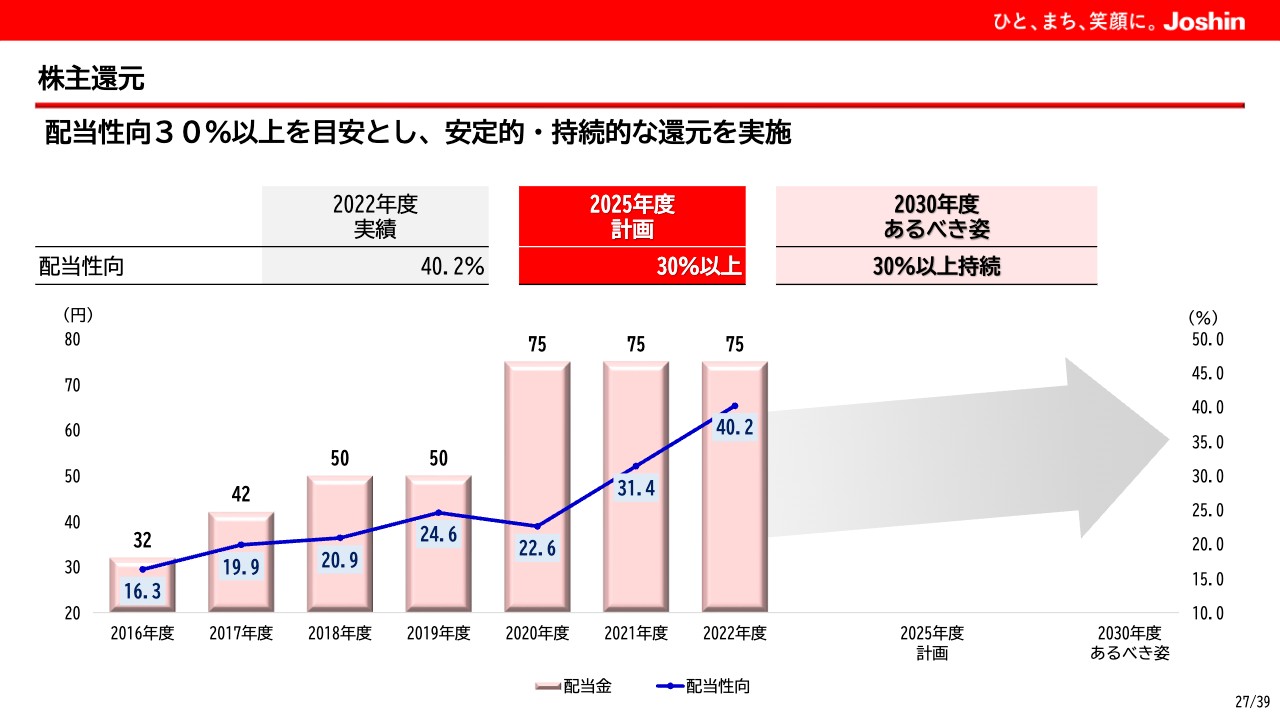

株主還元

続きまして、27ページをご覧ください。株主還元の考え方についてご説明します。

株主還元につきましては、配当性向30パーセント以上を目安として、安定的・持続的な還元を実施していきます。

自社株買いにつきましては、成長投資をはじめとするキャッシュアロケーションの中で、状況に応じて、その都度検討していきます。

当社は、「JT-2025経営計画」において「収益力」を強化し、将来への成長期待を獲得することで、当社株式の価値を高めることが、株主さまへの最大の還元策と考えております。

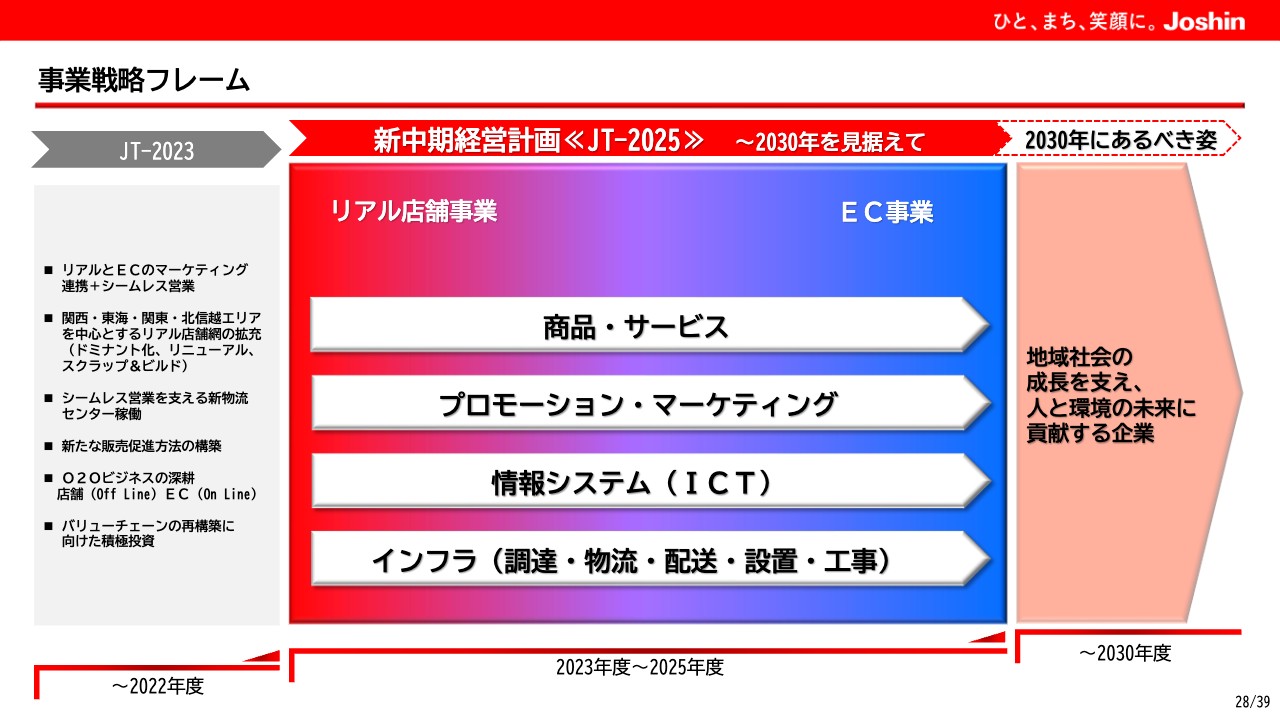

事業戦略フレーム

続きまして、28ページをご覧ください。事業戦略の建付けについてご説明します。

当社は、「リアル店舗」「EC」という2つのチャネル別事業と、両チャネルからの配送・設置・工事を請け負う「サービスインフラ」事業が三位一体となり、事業を展開しております。

「リアル店舗」「EC」を別々に考えるのではなく、同じお客さまの窓口として、顧客利便性の向上を第一に考え、連携によるシナジー効果の発揮を目指していきます。「商品・サービス」「プロモーション・マーケティング」「情報システム」「インフラ」、これらは横断的に「リアル店舗」「EC」の両事業を支える位置づけと考えております。

個別戦略につきましては、次のページ以降でご説明します。個別戦略は、「JT-2025経営計画」期間中に取り組むコミットメントと位置づけ、担当部門において、具体的な戦術、施策に落とし込み、進捗管理を行っていきます。

個別戦略

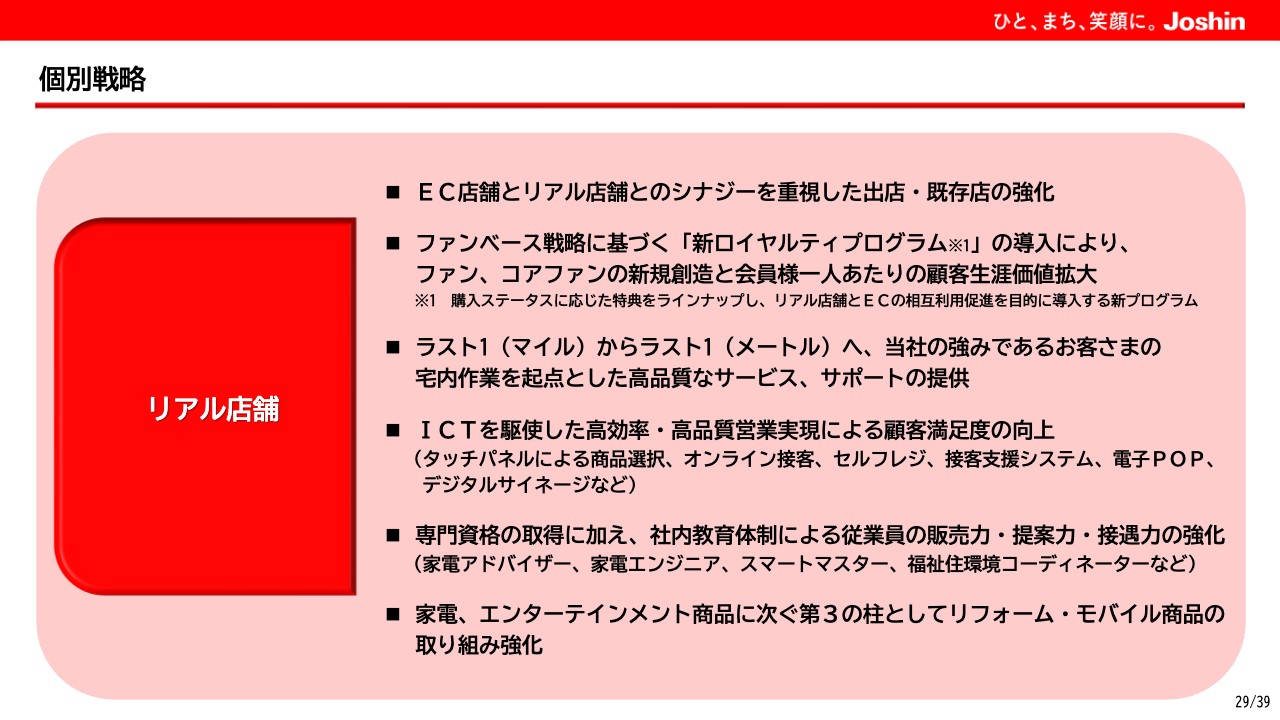

「リアル店舗」における個別戦略についてご説明します。

2030年においても家電の販売が当社事業の柱であり、その中心を担うのが「リアル店舗」であることに変わりはないと考えております。

「リアル店舗」の存在は、当社の事業成長を牽引するドライバーであり、単なる購買スペースから、出店地域において人と社会をつなぐ起点として、「ファンベース戦略」を実践し、経営理念の実現に欠かすことのできない財産であります。

出店につきましては、収益を度外視したボリュームだけを意識した新規出店を行うのではなく、収益を前提にドミナント戦略を進めてきた、関西・東海・関東・北信越エリアにおいて、EC店舗とのシナジーを重視した出店・既存店の強化を進めていきます。

「リアル店舗」においては、「ファンベース戦略」の中でもご説明したとおり、総合的な接客力の強化に向けて、こちらに掲げた戦略を推進していきます。

今回、新たに導入する、「新ロイヤルティプログラム」は、今まで「EC」のみで提供していた「ロイヤルティプログラム」をベースに、ステージ特典の内容を刷新し、「リアル店舗」にも対象を拡大した相互利用促進を目的に導入する新プログラムとなります。

個別戦略

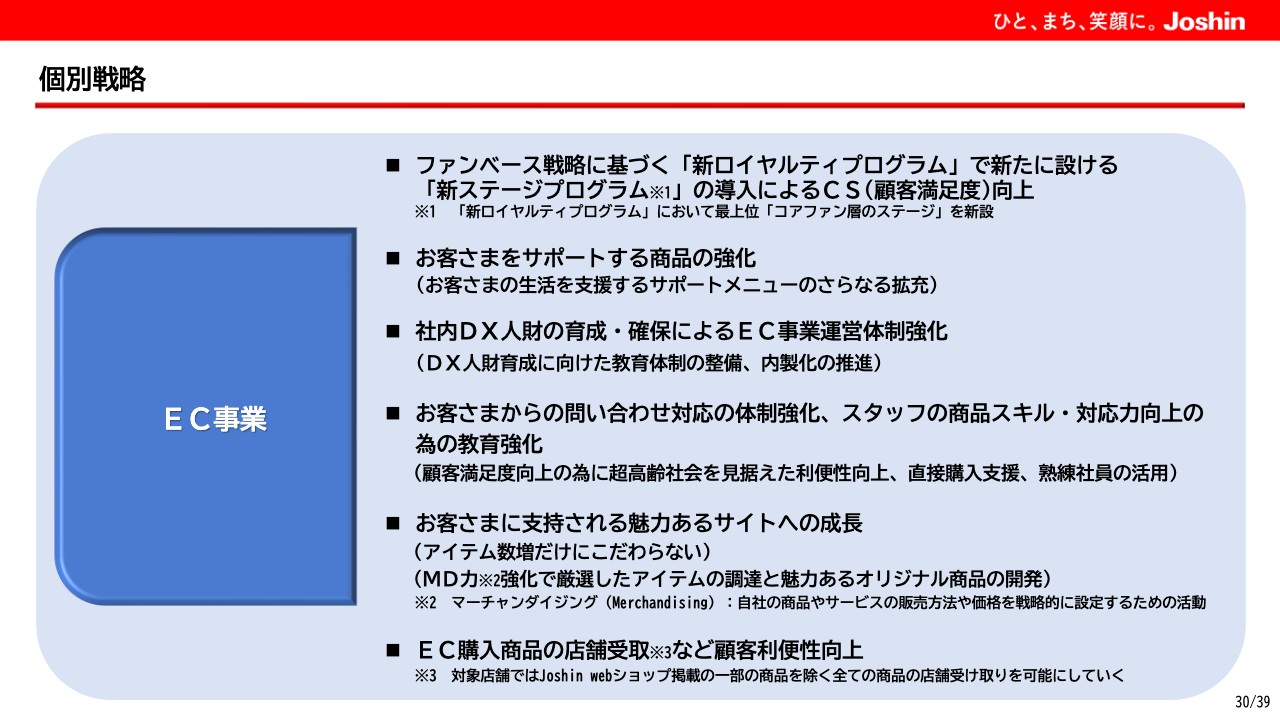

続きまして、30ページをご覧ください。「EC事業」における個別戦略についてご説明します。

物販系のEC事業の規模は、コロナ禍においても着実に拡大しており、2030年に向けてさらなる成長が期待されます。コロナ禍を経て、ECの市場規模は加速度的に拡大する一方、EC間の競争は厳しさを増しており、勝ち残るためには、他社との差別化、独自性の強化が求められています。

「EC事業」においても、「ファンベース戦略」に基づき、お客さまの視点に立った「商品ラインナップ」「サービス」の充実を図るべく、こちらに掲げた戦略を推進することで、「リアル店舗」との連携によるシナジー効果を意識した、魅力的なECの構築を目指していきます。

中でも、「新ロイヤルティプログラム」で新たに設ける、「新ステージプログラム」は、今までのプログラムでは存在しなかった最上位ステータスを有するステージとなり、ECにおける「コアファン」獲得に向けた最重要施策と位置づけています。

個別戦略

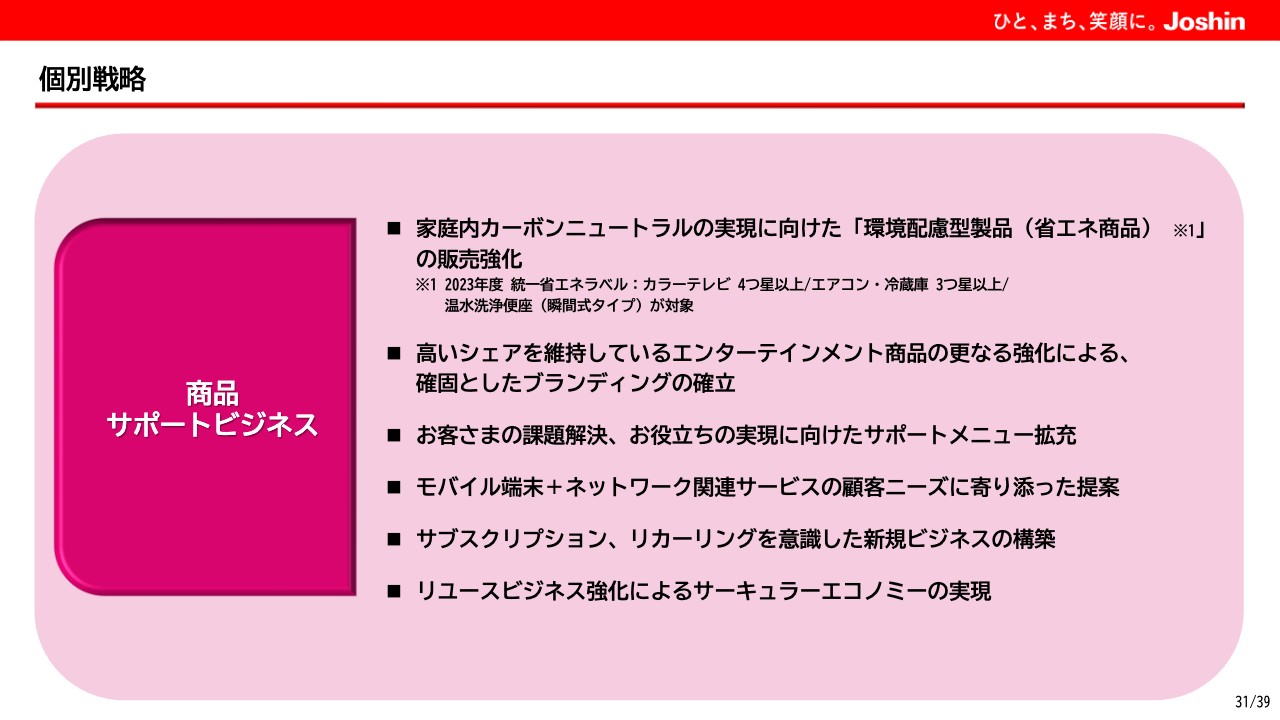

続きまして、31ページをご覧ください。家電を除く、「商品、サポートビジネス」における個別戦略についてご説明します。

「ファンベース戦略」を実践し、「二つの社会価値」を創造するためには、環境配慮型製品の販売強化と併せて、家電を中心に当社の強みを生かせる領域において、シナジー効果が発揮できる「商品アイテム」「サービスメニュー」の拡充、強化が求められています。

「リアル店舗」「EC」を起点に、家電を中心としたソリューションビジネスを展開するため、こちらに掲げた戦略を推進していきます。

個別戦略

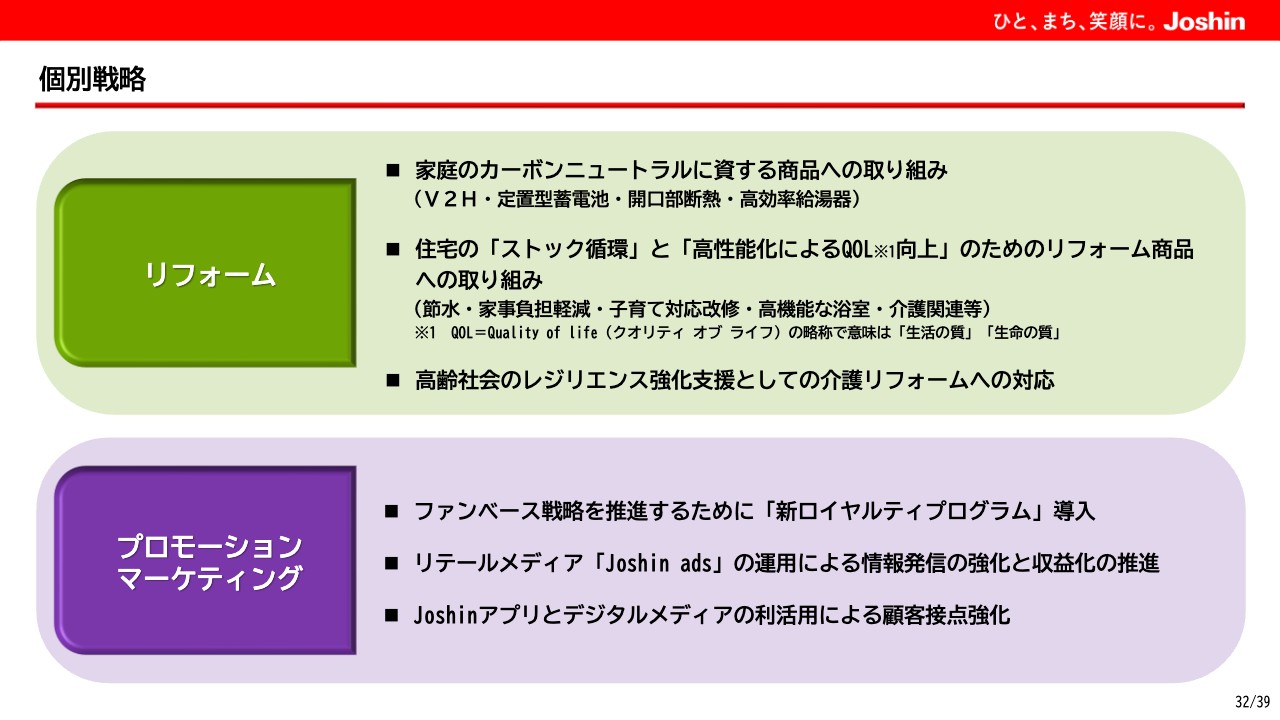

続きまして、32ページをご覧ください。「リフォーム」と「プロモーション・マーケティング」における個別戦略についてご説明します。

「リフォーム」におきましても、「2つの社会価値」を創造するために、「商品アイテム」「サービスメニュー」の拡充、強化が求められています。

「リフォーム」では、「1.家庭のCO2排出削減に資するエネルギー商品」「2.リフォーム商品」、これらの取り組み強化を柱に据えて、こちらに掲げた戦略を推進していきます。

「プロモーション・マーケティング」では、「ファンベース戦略」を実践すべく、「新ロイヤルティプログラム」の導入推進をはじめ、リアル店舗とECの相互親和性を高め、お客さまとの接点を強化すべく、こちらに掲げた戦略を推進していきます。

個別戦略

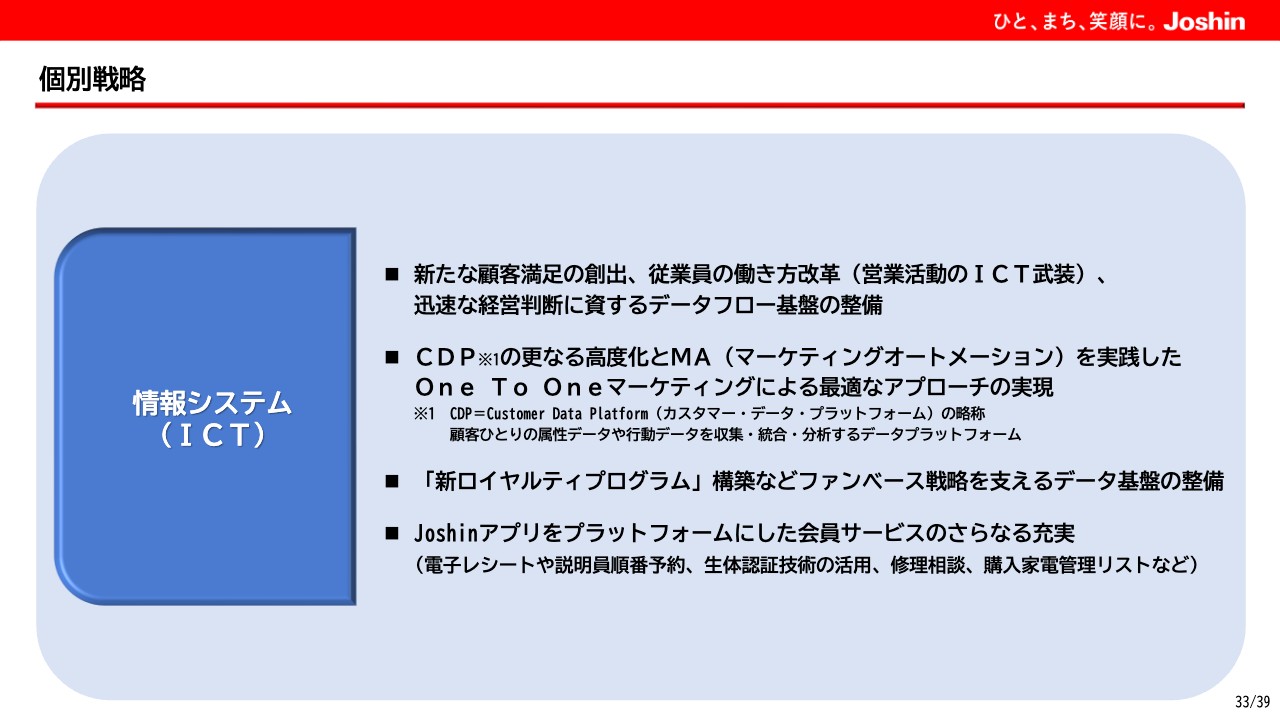

続きまして、33ページをご覧ください。「情報システム」における個別戦略についてご説明します。

「ファンベース戦略」を実践するためには、総合的な接客力の強化が必要であり、限られた従業員が接客に注力できるよう、ICTによる後方支援体制の整備を進めていきます。また、「新ロイヤルティプログラム」の構築や、お客さまの利便性強化・充実を図るべく、こちらに掲げた戦略を推進していきます。

個別戦略

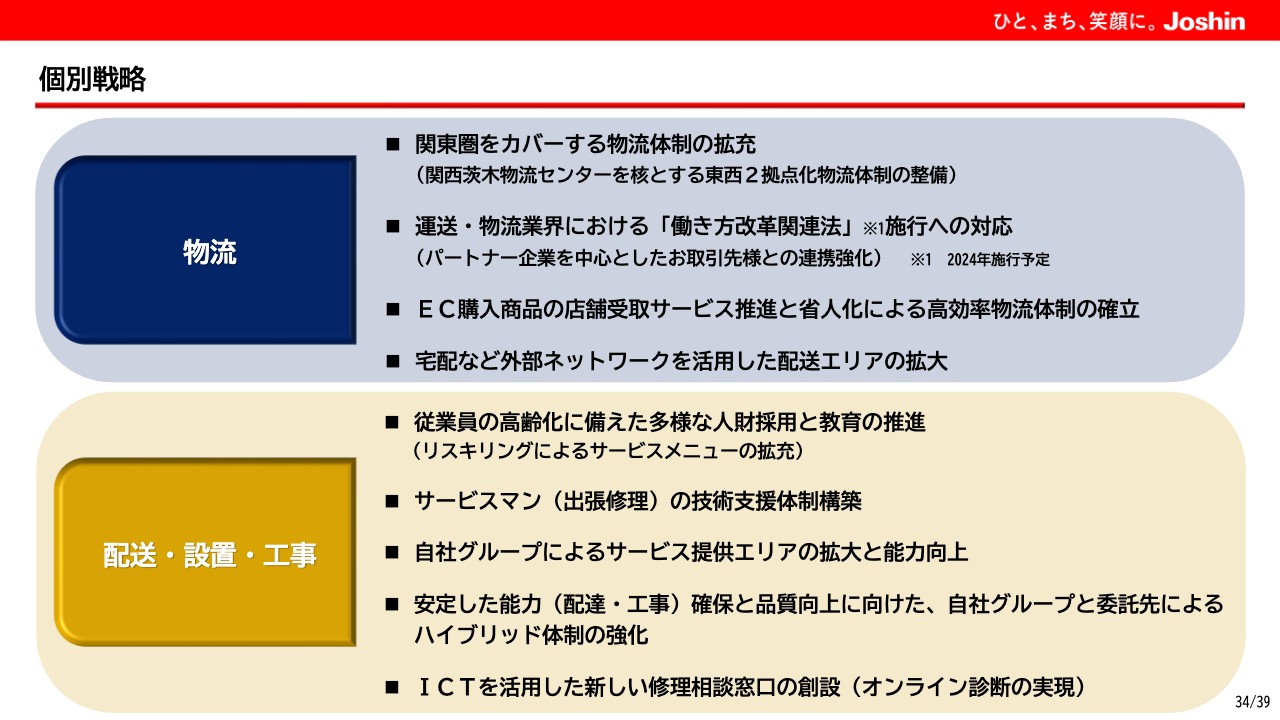

34ページをご覧ください。「物流」と「配送・設置・工事」における個別戦略について説明いたします。

「物流」と「配送・設置・工事」は、いずれも事業の持続的成長を支える重要な基盤です。「リアル店舗」「EC」の商品供給を支える「配送」では、関東圏をカバーする物流体制の拡充を最優先課題に掲げ、東西2拠点体制の整備を推進していきます。

また、2024年に施行が予定されている運送・物流業界における「働き方改革関連法」を見据えて、こちらに掲げた戦略を推進していきます。

「配送・設置・工事」は、お客さまに購入いただいた商品の配送、設置、工事を担い、お客さまの生活空間に最も近いところでサービスを提供する最前線となりますので、他人任せにはせず、自社グループにおける「サービスインフラ」の提供に強くこだわってきました。

「配送・設置・工事」の強みは、「ファンベース戦略」の実践に欠かせないものであり、サービス品質の維持、強化、サービス提供エリアの拡大に向けて、こちらに掲げた戦略を推進していきます。

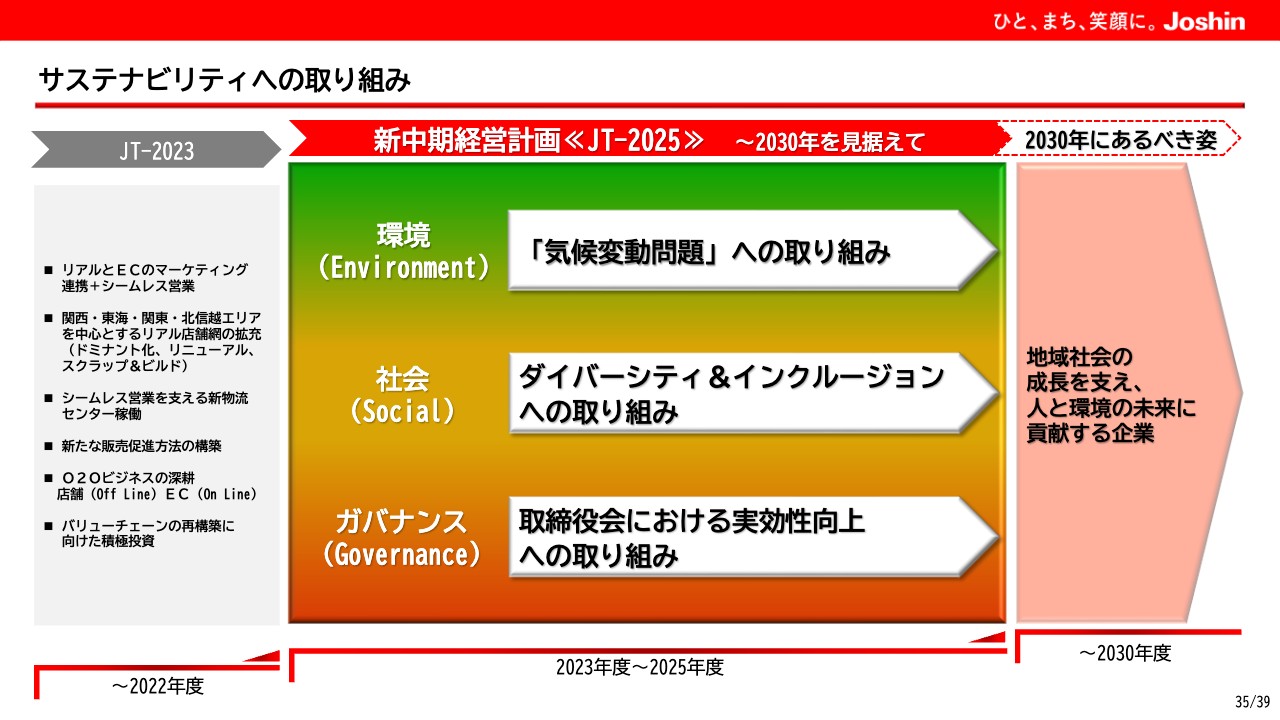

サステナビリティへの取り組み

35ページをご覧ください。サステナビリティの取り組みについて説明いたします。

サステナビリティの取り組みにつきましては、家電流通業界に属する当社の特性を踏まえて、ESGそれぞれの項目において、最も重視する課題に焦点を当てています。

個別の取り組みにつきましては、次のページ以降でご説明します。

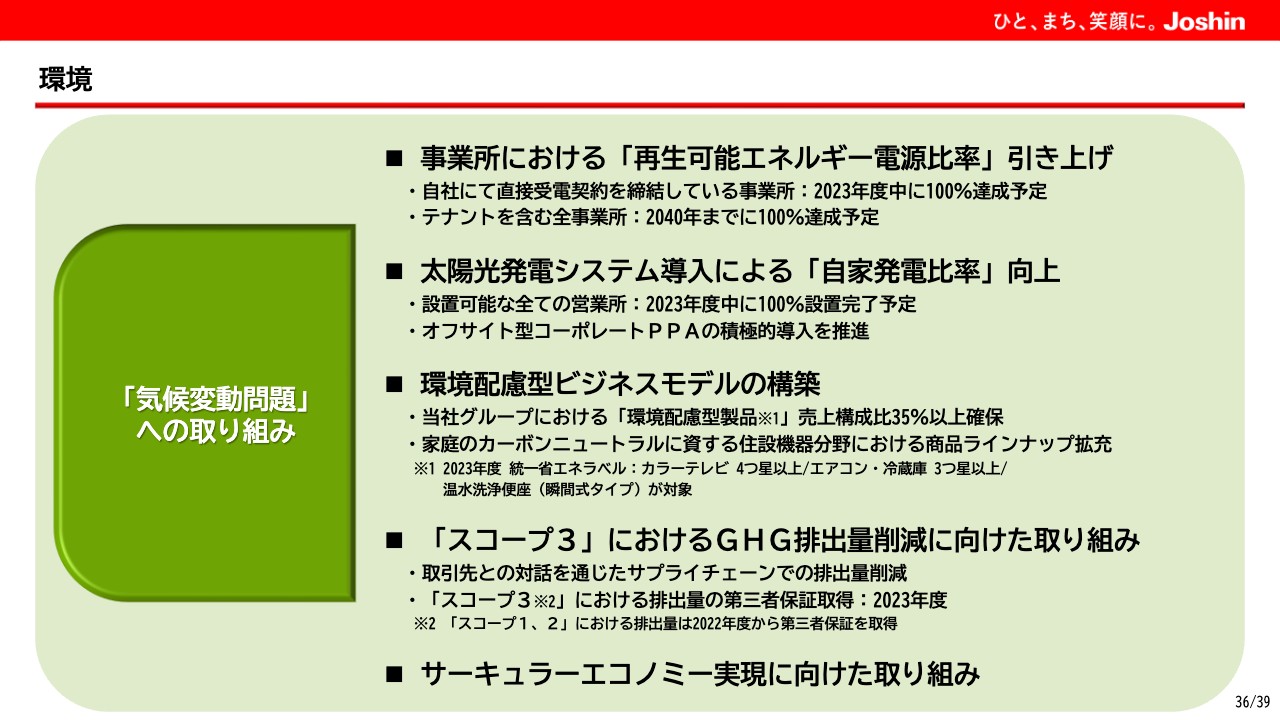

環境

36ページをご覧ください。環境における「気候変動問題」への取り組みについてご説明します。

14ページでご説明したとおり、前中期経営計画、「JT-2023経営計画」において、「気候変動問題」への取り組みを積極的に行った結果、特に「カーボンニュートラル」への取り組みは大きく前進をいたしました。

「JT-2025経営計画」におきましても、リアル店舗を中心とした事業所における「カーボンニュートラル」への取り組みを加速させ、取引先との対話を通じたサプライチェーンにおける排出量の削減にも取り組んでいきます。

また、事業を通じた取り組みとして、環境配慮型ビジネスモデルの構築を進め、サーキュラーエコノミーの実現に向けた取り組みも開始いたします。

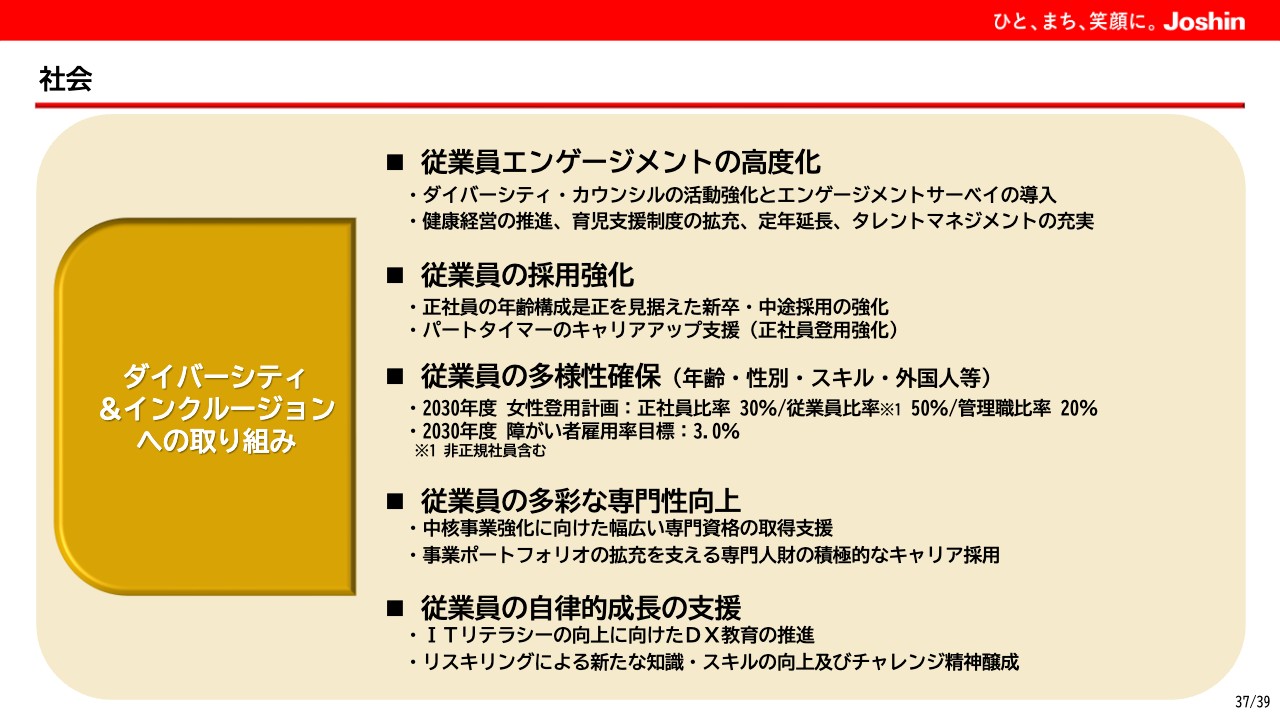

社会

続きまして、37ページをご覧ください。社会における、「ダイバーシティ&インクルージョン」への取り組みについて説明いたします。

労働集約型産業である「当社」にとって、従業員は最も重要な「資本」であり、少子高齢化の加速は、事業継続に向けた大きな課題です。多様な価値観を持った従業員が、働きがいを持って活躍できる基盤を整備するため、「従業員エンゲージメントの高度化」「多様性の確保」を推進していきます。

また、従業員の専門性向上、スキルアップに向けた人的資本への投資を積極的に行い、未来に向けた持続的成長と企業価値向上を牽引する人財基盤の構築に向けて、積極的に取り組んでいきます。

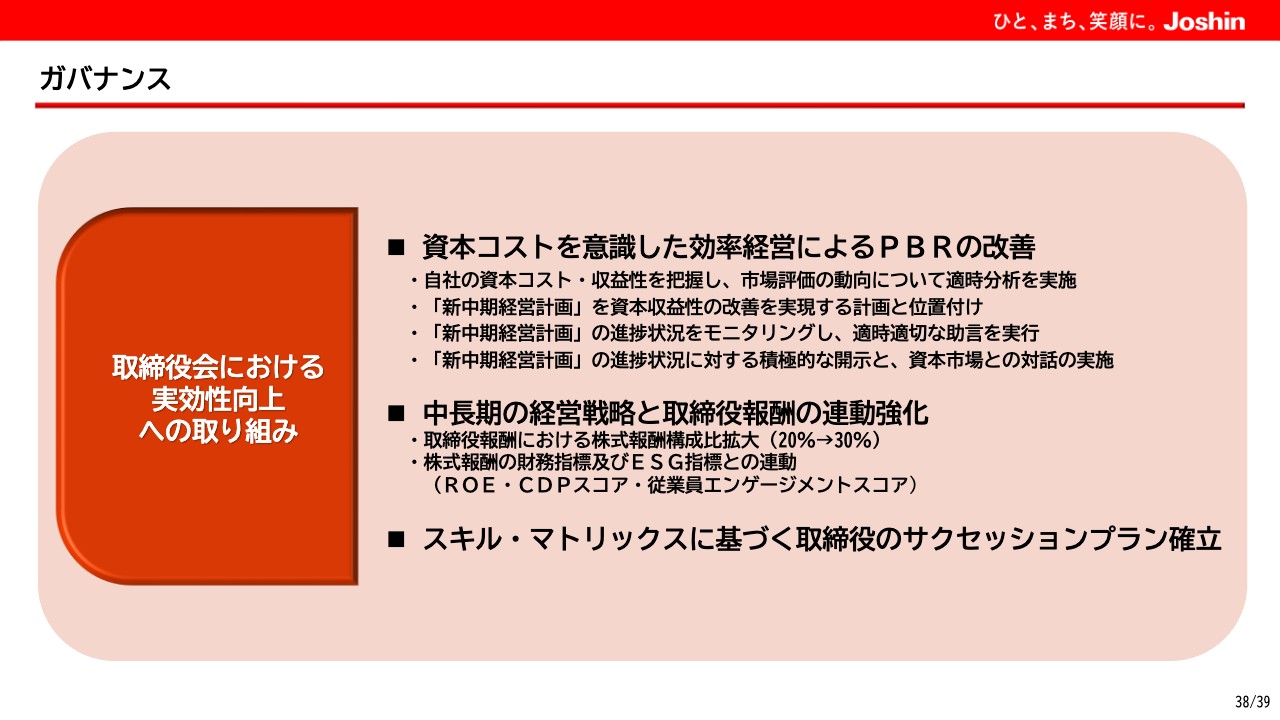

ガバナンス

38ページをご覧ください。「ガバナンス」における、取締役会における実効性向上への取り組みについてご説明します。

「中長期の成長シナリオ」でもご説明したとおり、「JT-2025経営計画」を着実に実行することによって「収益力」を強化し、将来への成長期待を確保することが時価総額の拡大につながり、結果として「PBR 1倍超」への道筋になると考えています。

取締役会においては、「JT-2025経営計画」を資本収益性の改善を実現する計画と位置づけ、進捗状況をモニタリングし、適時適切な助言の実行を通じて、資本コストを意識した効率経営への転換を推進していきます。

また、取締役会としての責務を果たすべく、取締役の報酬における中長期の経営戦略との連動強化、スキル・マトリックスに基づく取締役のサクセッションプランも確立していきます。

長時間にわたりましたが、以上を持ちまして、「2022年度通期決算」「2023年度通期予想」、並びに「JT-2025経営計画」説明を終了させていただきます。ご清聴いただき、誠にありがとうございました。

質疑応答:取締役報酬とJT-2025の達成状況の連動状況について

金谷:「中長期の経営戦略と取締役報酬の連動強化を掲げていますが、JT-2025の達成状況も報酬に連動する仕組みになっているのでしょうか?」というご質問です。

田中幸治氏:経営企画・人財戦略担当の田中でございます。ただ今のご質問でございますが、今回JT-2025経営計画を策定いたしましたと同時に、役員の報酬体系についても改定をいたしております。

もともと確定報酬と業績連動報酬、この割合が7対3であったものを、今回改定により5対5としております。また併せて、金銭報酬と株式報酬の割合を、8対2から7対3に改定をいたしております。

この30パーセント分の株式報酬でございますが、うち10パーセントをROEの実績に連動して支払います。そして残りの10パーセントは、従業員のエンゲージメントスコア、そしてCDP、気候変動プログラムのスコア、この結果に応じて10パーセントずつ支払うという体系に改めております。

資本コストを意識した経営を推進するということ、併せて、中長期的な企業価値を向上するための報酬体系に今回改めておりますので、そのような施策を遂行することで、PBR 1倍に向けて改善を図ってまいりたいと存じます。

質疑応答:コアファンの買い回り方と会員数の伸び率について

金谷:「コアファンの方々は、家電量販店という耐久消費財が中心商材の御社にとって、どのような買い回りを行っているのでしょうか? そして今後、会員数という形で、我々は数字の伸び率を確認していくことはできるのでしょうか?」というご質問です。

高橋徹也氏(以下、高橋):営業戦略担当の高橋でございます。ただ今のご質問にお答えをさせていただきたいと思います。

まず、コアファンという会員さまでございますけれども、我々は耐久消費財を扱っているお店です。当然使用年数が非常に長く、短いもので5年、長いものであれば10年くらいお使いいただきます。そのため、やはり買う時の選択に間違いがないかどうか、本当に自分に役立つ商品なのかどうなのか、それを確認される上では、我々のリアル店舗というのは、非常に大きな役割を果たしていると思います。

そこでお客さまのニーズをしっかり汲み取って、お客さまの生活を豊かにする、便利にする、本当に買ってよかったなと感じていただいたら、その商品がお宅に設置されて、その商品をご覧いただいたら、上新電機の名前が浮かんでくる、もしくはお店の名前、販売担当者の名前が浮かんでくる、そのような商売を目指しております。

当然買い替えになった時には、また上新電機に来ていただけます。もし販売員のレベルが非常に高ければ、販売員のところに直接来ていただけますし、お店に来ていただけます。もしくは、違う商品が必要になった時も、選択肢として上新電機が出てきます。

このような商売をしていなかったら、買っていただいて、お宅に設置して、普通の気持ちで過ごしていただいたら、次買う時はどこに行こう、どこが安いかな、そういうかたちになりますけれども、おすすめした商品に本当に満足をしていただいていたら、必ず上新電機にまた来ていただけます。

その感動がもっともっと深くなれば、周りの方々にやはりメッセージをしていただけます。「冷蔵庫を買うのであれば上新さんに行ったらいいよ」「洗濯機を買うのであれば上新に行ったらいいよ」この一言というのは何よりも重たい、ありがたい一言でございます。

例えば、今はもう情報過多の時代になっておりますので、チラシを打っても効かなくなりました。これは効かなくなったのではなしに、もう情報が溢れかえって、届かなくなっています。

ネットの媒体というのは比較的数も打てますし、コストも安価でございますけれども、それだけに情報が溢れかえっています。なかなかお客さまに届きません。上新電機自ら、「がんばっています」「買ってください」とお客さまにメッセージしても、なかなかお客さまの心には刺さりません。

ところが、上新電機をご利用いただいて、感動いただいたお客さまは、必ず周りの方に言っていただけます。このメッセージは確実に、周りの方の心に刺さります。

そうすると上新電機に来ていただける、そしてお買い物をしていただける、また、我々ががんばって感動を提供することによって、お客さまに来ていただける、このような価値の連鎖ということをしっかりと目指していくのが、このコアファン戦略と考えております。

実際に、新ロイヤルティプログラムということをご案内させていただきました。現在Webのビジネスで、ある一定の条件をクリアしたら一番上のランク、2番目のランク、3番目のランクというのがございます。

それぞれのランクによって、お客さまにいろいろな特典、いろいろな利益がご提供できるようなプログラムを持っておりますけれども、今回、さらにそのランクを5ランクに広げまして、リアル店舗とECと共用でお使いいただけます。

ECでご利用いただいているお客さまが、リアル店舗でご利用いただける、リアル店舗でご利用いただいているお客さまが、ECでご利用いただける、両方ご利用いただいているお客さまは、両方の実績をもとに、この会員ランクをご提供させていただく、そのようなプログラムを用意しております。

その会員さまの数というのは、当然我々は掌握できますし、たぶん上位の会員さまになるほど、年間にご利用いただける金額というのが上がっていきます。

上位の会員さまが増えることによって、売上が確実に増えていきます。上位の会員さまをどれだけ我々が獲得していくのか、これはやはり、我々の営業力につながっていくと思いますので、ファンベース戦略と会員戦略というのは、非常に密接な関係、新ロイヤルティプログラムというのもこの一環、連動性のあるものと考えております。

「2:8の法則」、2割のお客さまで8割の売上があります。2割のお客さまだけを大切にするのが上新電機ではございません。すべてのお客さまを大切にしながら、売上に貢献していただける、この2割のお客さまをどんどん増やしていきたいというのが、このファンベース戦略、それと新ロイヤルティプログラムでございますので、ぜひご期待いただきたいと思います。

会員数を数字の伸び率で確認していくことはできるのかというご質問については、会員数の公表というのは実際にはしておりませんので、投資家のみなさまに、「こういう数字になったから、こうなった」というご説明はなかなかできないのですが、当然我々の社内ではその数字を持っております。その会員数の拡大と単価の拡大が、そのまま業績につながっていきます。

これは、一瞬に伸びた数字というのは、一瞬にして小さくなってしまいます。じわじわと徐々に徐々に大きくなっていった数字というのは、なかなか崩れることがございませんし、安定してきます。それがファンベース戦略の、やはり真骨頂だと思っておりますので、1件1件大切に、確実に上新電機のファンになっていただきます。

そのために、同業他社と比べて、比較的店舗数の拡大は小さくなっております。その分、従業員をしっかり配置をして、経験を積んだ熟練度のある従業員を配置して、お客さまに満足いただく、そういった戦略を取っております。

そういうお店に新入社員が入っていくと、そういう環境に馴染んで、そういう従業員に育っていきます。これが社内教育の一環にもなっていて、強い従業員をどんどん育成していきます。そのために店舗数を拡大しすぎると、それが一気に崩れてしまいますので、店舗の戦力と出店数、これはあくまでもバランスを取りながら今後も行っていこうと思っていますので、よろしくお願いをいたします。

質疑応答:最も重視する株主還元項目と配当性向について

金谷:「配当性向30パーセント以上を掲げているが、業績が改善すれば35パーセント、40パーセントと上げていく可能性はあるのでしょうか? また、株主への還元として最も重視するのは、株価、配当、自社株買いのうちどれでしょうか?」というご質問です。

大代卓氏:財務戦略担当の大代でございます。株主還元につきましては、配当性向だけではなくて、多角的に検討していきたいとは考えております。

とみにみなさま方にご納得いただける、ご理解いただける水準というものが、どこにあるのかというところであるとか、世間の情勢でありますとか、そういったものを多角的に検討しながら、株主のみなさまに対する還元という策を考えているところでございます。

都度都度、そういったことの方策については、遅れることなく、リアルで、リアルタイムでみなさま方には発表させていただきたいと考えております。

ただ、今現在プライム市場に我々上場している企業として、一番課せられているのは、やはりPBRというところでございます。いわゆる株価でございますので、この株価を何とか上げていくために、我々営業努力を積み重ねていくことが、まずもって一番大事なことだろうと思います。

小手先の施策に陥ることなく、安定的な業績と成長性というものをお示しすることで、みなさま方、投資家の評価を得たいと、我々は考えております。

質疑応答:ECにおける課題について

金谷:「ECにおいて、さらなる成長に対して、現状課題に感じていらっしゃる点を教えてください。インターフェースの刷新、ラインナップの拡充、価格戦略など、可能であれば、各論でご説明をお願いいたします」というご質問です。

高橋:まず課題という点でございますけれども、ECのビジネスというと、当然一番に出てくるのがAmazon、楽天市場、我々も出店をしておりますYahoo!ショッピングなど、いろいろなサイトがございますけれども、当然、Amazonと正面からぶつかっても、これはなかなか勝てません。

楽天市場にも出店はしておりますけれども、楽天市場も非常にECとしては強い、Yahoo!ショッピングも強い、その中で、同じような商売をしていても、やはり我々のビジネスとしては、なかなか成り立たないと感じております。

我々は電気屋のECです。冷蔵庫、洗濯機、エアコン、要は、100キログラムを超えるような商品を東名阪、北信越を中心にはなりますけれども、そういうものを運搬配送できる、もしくはエアコンの設置工事ができる、受注を受けて、できるだけ早く、しかも丁寧に、お客さまの満足いく体制でご提供できる、そのような体制を構築しております。

ECと言っても、Amazon、楽天市場、もしくはYahoo!ショッピングという、いろいろなカテゴリーの商品を正面からぶつけていくのではなしに、電気屋としてのEC、これをしっかりと成り立たせて、これでお客さまにプロモーションしながら事業を立ち上げていこうと考えております。

インターフェースについては、サイトについては、まだまだ改善の余地があると思っています。もっと買いやすい、探しやすい、そういったところもしっかりと取り組んでいきたいと思っていますし、一番はやはり流入、どれだけ我々のサイトにお客さまが入っていただけるのか、そういう工夫も行っていきたいと思います。

ラインナップというご質問でございますけれども、やはり家電の商品の品揃えをしっかりしながら、もうひとつ、当社のブランディングが確立されているエンターテインメントの世界、これは非常にリアル店舗に負けない、もしくはECのほうがもっともっと進んでいる、それぐらいやはりECの業界で支持率を得られている業態、業種、セグメントでございますので、家電、電気屋としてのEC、それと自社の強いエンターテインメント、これを中心にこちらの事業をしっかり伸ばしながら、枠組みをどんどん増やしていきます。

そういうことは考えておりますけれども、枠組みを増やしながら事業を増やしていく、リアル店舗で言うなら、店数を増やして、ボリュームを増やしていく、そういった考え方はございません。核になる商品、核になるセグメントをしっかり取り組みながら、そこから事業領域を拡大していく、そのような考え方で取り組んでおります。

価格については、やはり競争環境がございます。しっかりと他社のサイトを見ながら、これは取り組んでいくしかございません。一度サイトを見ていただきましたら、試用レポートというのを上げさせていただいています。実際に従業員が商品を卸して、実際に使って、「こうなった、ああなった」、こういう感想を持ったということを、1つひとつ丁寧に入れさせていただいています。

それによってお客さまの選択肢が増えます。どの商品を買ったらいいのか、そういうリアル店舗であれば、販売員がついて説明ができますけれども、ECの世界ではそれができません。しかしながら、それに近い取り組みを実際に行っておりますので、そのあたりの価値をしっかり価格に転嫁できるように、そういったことも考えながら行っていこうと思いますので、価格競争はしっかり行っていきますけれども、価値の提供も同時に行っていきたいと考えておりますので、よろしくお願いをいたします。

質疑応答:ファンベース戦略の効果について

金谷:「中計の売上高成長を見ると、ファンベース戦略の効果が発揮されるのは、次期中計になるのでしょうか? それともファン層が拡大した結果、売上に占めるファン層の売上構成比率が向上して、収益力が向上するというイメージでしょうか?」というご質問です。

高橋:この2023年3月期の家電量販店の決算は、まだすべて出揃っておりませんので、あまりいい加減なことは言えませんが、同時期の決算の第3四半期までの数字を見ると、今期、売上の伸びは、当社が5社中3番目でございました。

売上の総利益の伸びというのは、当社が一番でございました。店舗数は、最終的に当社は今期マイナス2店舗でございます。同業他社は、また見ていただいたらわかりますが、まあまあそれなりの店舗数を出店されております。

この実績から、1店舗当たりの売上というのは、我々はしっかり確保できるようになりました。これはやはり、ファンベース戦略が礎になっていることは間違いございません。

店舗数を増やしてボリュームを増やしていくのではなしに、1店舗当たりで品質を上げて、そこで確実にシェアを取っていきます。シェアを取るということは、お客さまの支持率が上がる、そのような商売を行ってきた結果だと思います。

すべて出揃ったら、私も振り返ってみようと思いますが、上新電機というのは、創業以来、ファンベースの考え方を持った会社でございました。お得意さま、お客さまを大切にする、社是、「愛」のもと、相手の立場に立って行動するということを脈々と続けております。

それがファンベースというかたちでここまで進んできたのですが、ここに来て、この今まで培ってきたものに対して、ファンベースという戦略をしっかり位置づけて、ファンベースとは何かという定義をしっかりして、それを全従業員が認識をして、そこに向かって走っていきます。

今まで脈々と語り継がれてきたものを、さらに強く体系化して、上新電機の価値にしていこうということでございますので、すでにそういう効果が、成果が出始めています。次期中計では、この成果をさらに大きいものにしたいと考えておりますので、よろしくお願いをいたします。

新着ログ

「小売業」のログ