リックス、業績予想および配当予想を上方修正 自社製品の製造工場をインドに設立決定、海外売上拡大を図る

本日お伝えする3つの要約

安井卓氏:みなさま、こんにちは。リックス株式会社、代表取締役社長執行役員の安井でございます。本日は当社の2024年3月期第2四半期決算説明会にご参加いただき、ありがとうございます。

はじめに、本日の説明会で特にお伝えしたい3つのポイントをご紹介します。1つ目が、2024年3月期第2四半期は過去最高業績を達成した点です。2つ目が、インドに生産子会社の設立を決定した点です。3つ目が、2030年度までの長期経営計画「LV2030」と関連するトピックスについてです。

目次

本日の目次はスライドのとおりです。

当社概要

会社概要について簡単にご説明します。当社は、国内外の産業界に機器や部品などを製造・販売する「メーカー商社」です。1907年に創業し、今年で116年目を迎えました。国内は北海道から鹿児島まで36ヶ所、海外は7ヶ国11ヶ所に拠点を展開することで、顧客密着営業を心がけています。

当社機能と顧客領域について

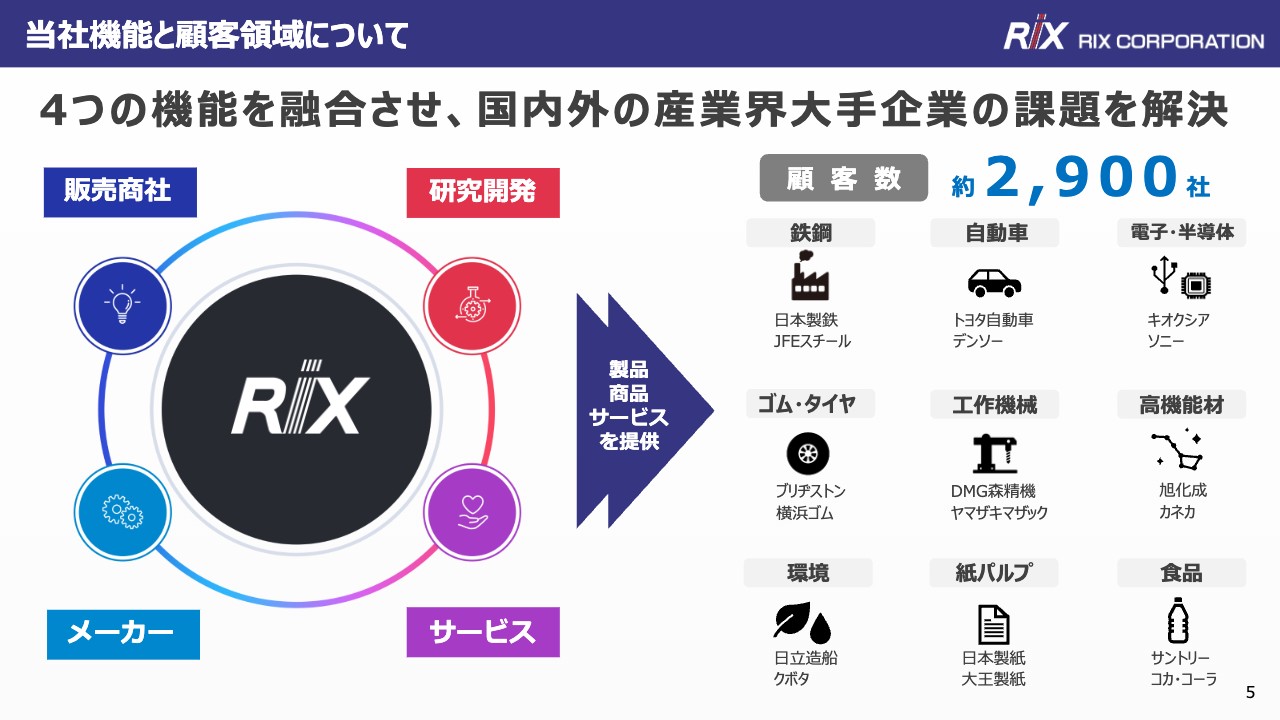

当社が持つ機能と、その機能を活かしてどのようなお客さまに貢献しているかをご説明します。当社はメーカー商社として、販売商社機能・メーカー機能・研究開発機能・サービス機能の4つを融合させ、お客さまの課題を解決する製品・商品・サービスを提供しています。

お客さまは、国内外の産業界大手企業がメインです。鉄鋼業界では日本製鉄、自動車業界ではトヨタ自動車、電子・半導体業界ではキオクシアというように、各業界におけるモノづくりのトップメーカーとの取引があります。

決算ハイライト(2024年3月期 第2四半期)

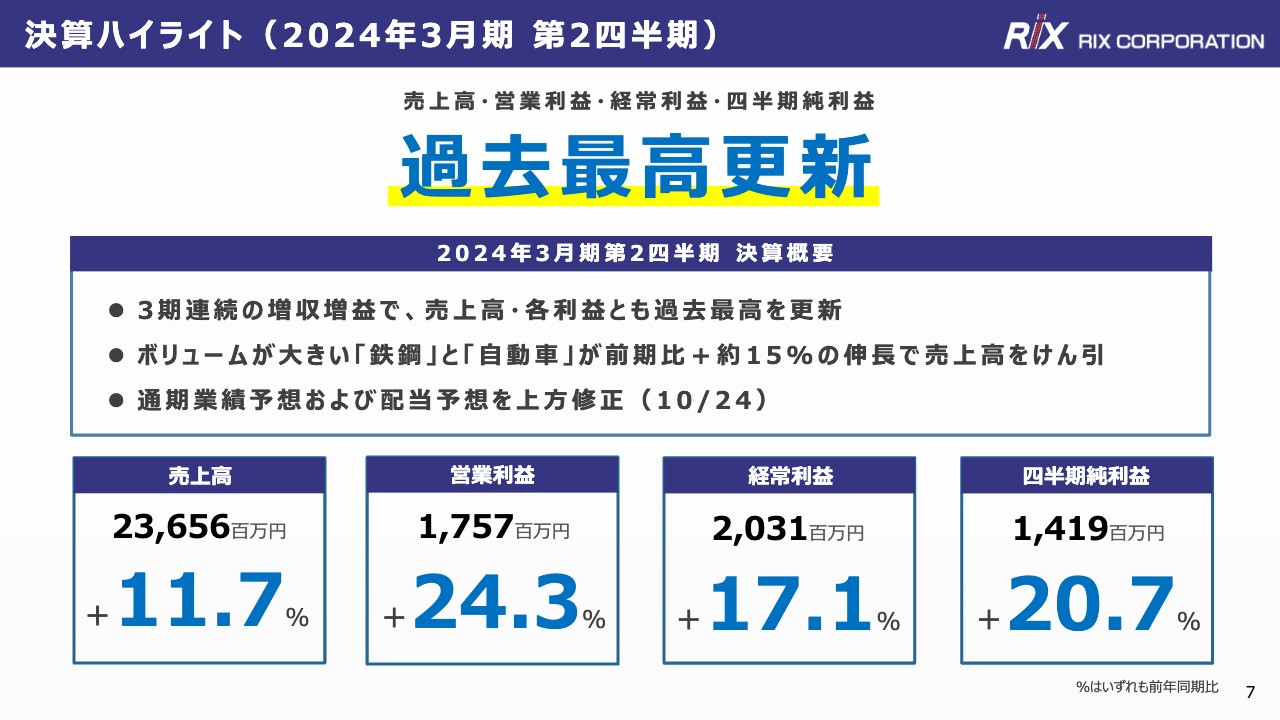

2024年3月期第2四半期決算についてご説明します。2024年3月期第2四半期は3期連続の増収増益となり、売上高・営業利益・経常利益・四半期純利益ともに過去最高を更新しました。具体的な伸長率は、スライド下部に記載のとおりです。

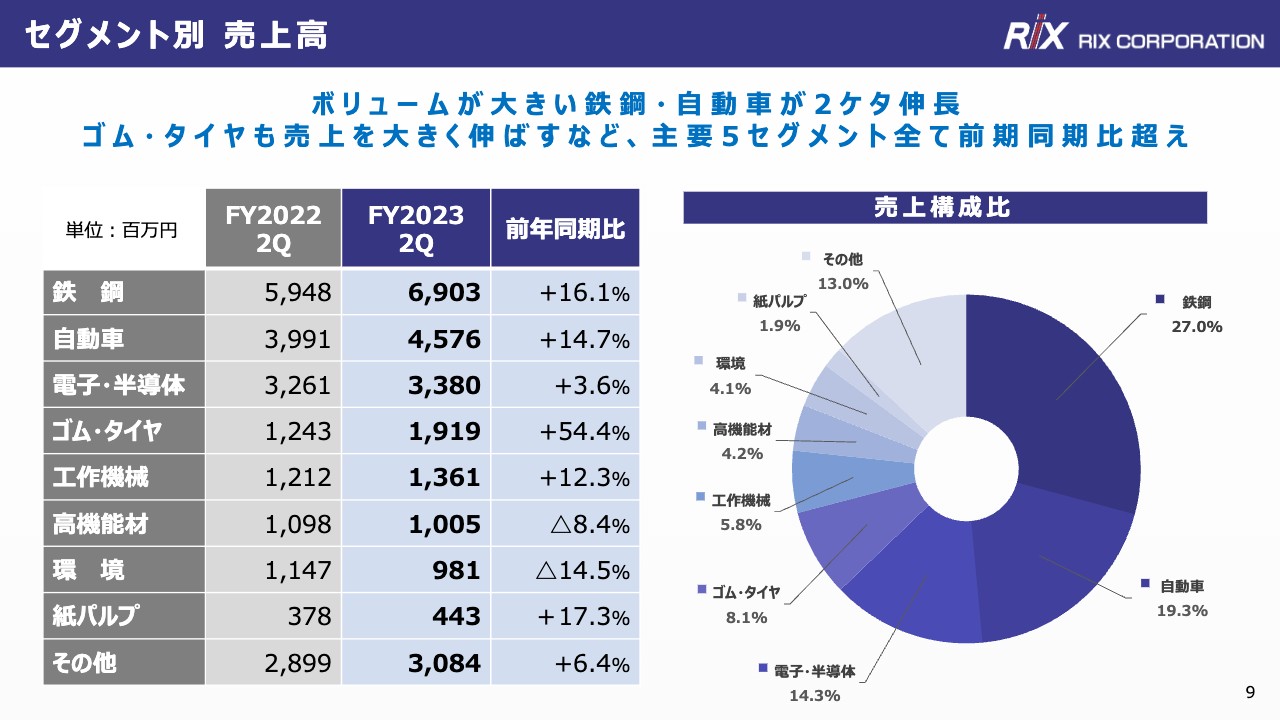

いずれのセグメントも比較的好調でしたが、売上ボリュームが大きい鉄鋼と自動車がそれぞれ前年同期比約15パーセント、ゴム・タイヤが前年同期比54.4パーセント伸長しました。営業外収支は、為替差益の減少などにより前年同期比4,600万円減、経常利益は前年同期比17.1パーセント増の20億3,100万円となりました。

損益計算書

損益計算書です。お伝えしたとおり、鉄鋼、自動車、ゴム・タイヤなどで予想を超える伸長があり、上期は期初予想を上回って順調に推移しました。前年同期比の詳細な数字は、スライドの表に記載のとおりです。

セグメント別 売上高

セグメント別売上高の詳細です。当社では、鉄鋼、自動車、電子・半導体など、8つのセグメントでご報告しています。2024年3月期第2四半期は、8セグメントのうち6セグメントで前年同期を上回る伸長がありました。各セグメントの詳細については、後ほどご説明します。

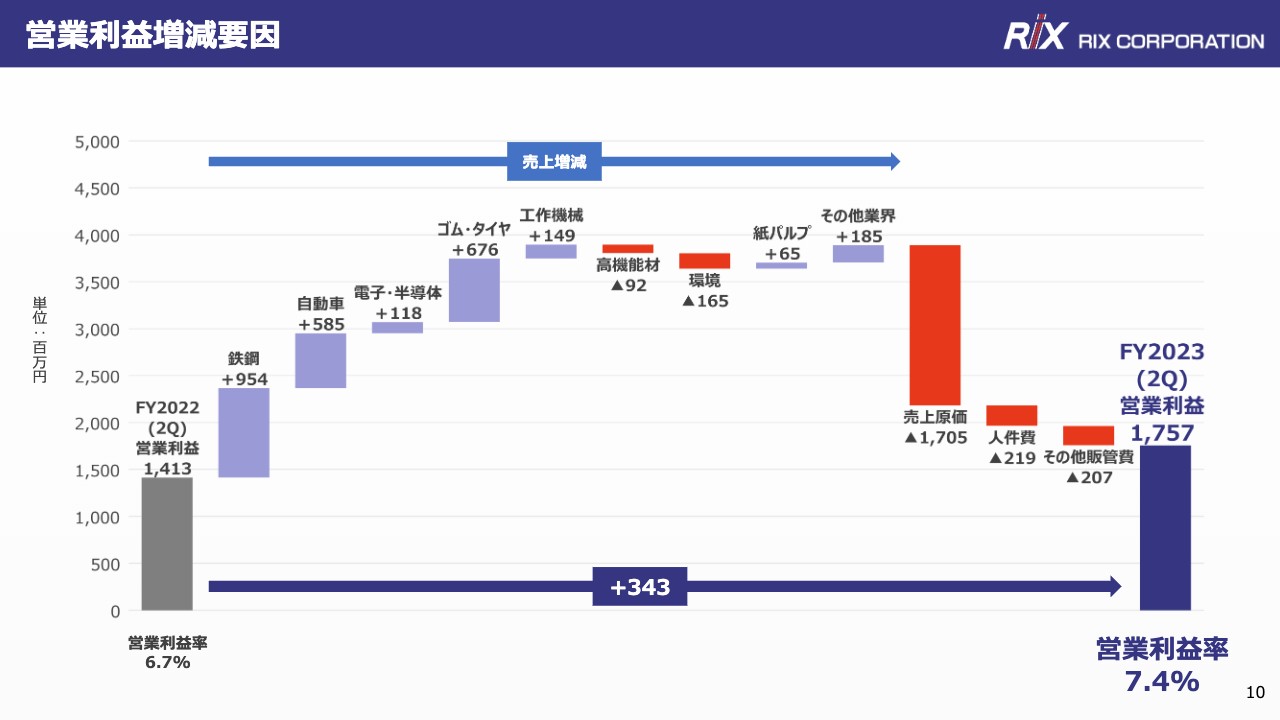

営業利益増減要因

営業利益の増減要因についてご説明します。鉄鋼、自動車、電子・半導体、ゴム・タイヤなど、主要8セグメント中6セグメントで順調に売上を伸ばしています。全体の売上高増加に比例して売上原価も増加していますが、利益率を下げることなく、十分な売上総利益を確保できました。

人件費を含めた販管費等については、4月に実施したベースアップおよび業績好調による賞与の増加などの影響で増加しています。この結果、営業利益は前期比3億4,400万円増、営業利益率は前期比0.7ポイント増の7.4パーセントとなりました。

連結売上高と営業費用割合の推移

連結売上高と営業費用割合の推移です。売上原価率が前年同期比で減少したのは、利益率の高いオリジナル品の売上割合が増加したことが要因です。販管費率も前年同期比で減少していますが、こちらは売上高の増加率ほど人件費が増えなかったことが要因です。

貸借対照表

貸借対照表です。業績好調により、売上債権、売上債務、未払法人税等がそれぞれ増加しました。また、配当金支払額および投資の増加により、現預金が前期末比で10億3,500万円減少しています。

キャッシュフロー計算書

キャッシュフロー計算書です。当期は、営業キャッシュフローがマイナスとなっています。こちらは本年9月末日が休日だったため、売掛金約5億円の回収が10月月初にずれた影響を受けており、実質的にはプラスであるとご理解ください。

また、政策保有株式を一部売却したため、投資キャッシュフローが約2億円増加しました。配当金支払額および投資の増加によりキャッシュアウトが増えていますが、現時点では追加の借り入れ等は行わず自己資金でまかなっている状況です。

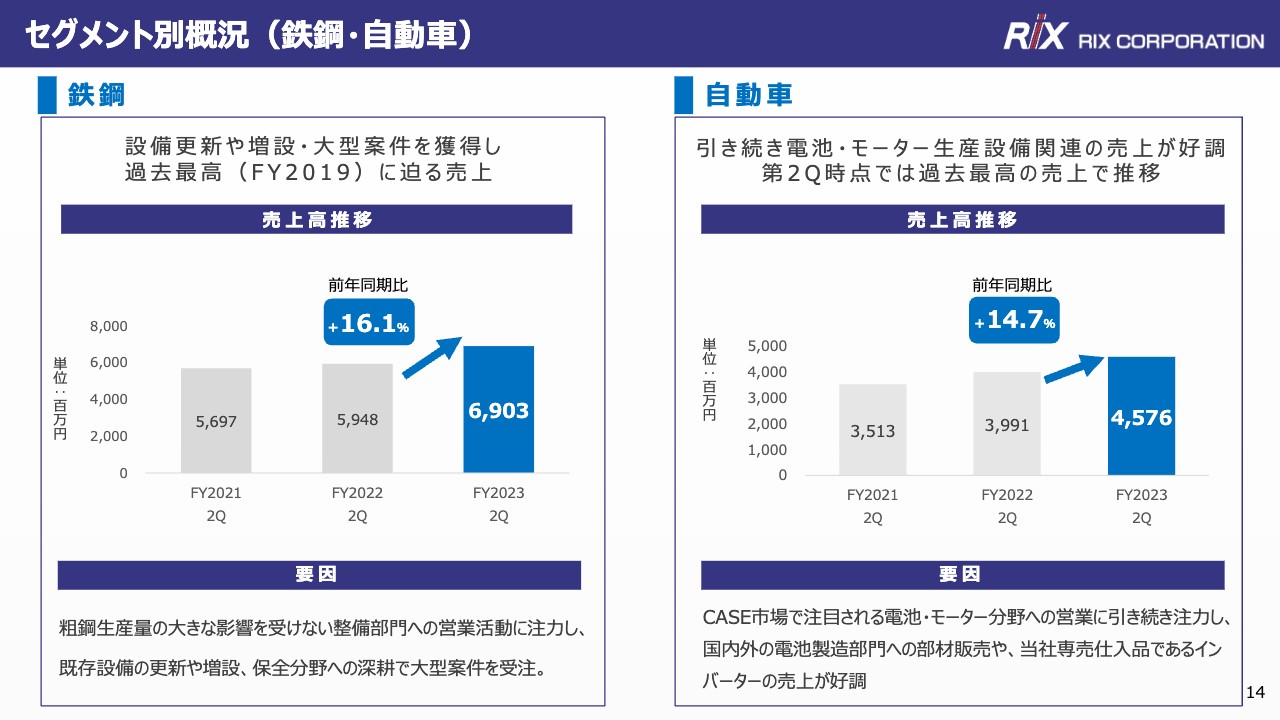

セグメント別概況(鉄鋼・自動車)

セグメントごとの売上動向と数字の背景についてご説明します。今回は8セグメントのうち、当社が主要としている5業界に絞ってお伝えします。

スライド左側は鉄鋼業界です。売上高は、前年同期比16.1パーセント増の69億300万円となりました。粗鋼生産量の大きな影響を受けにくい整備部門への営業活動に注力し、設備投資や増設、大型案件を受注できたことが売上の伸長につながりました。

スライド右側は自動車業界です。売上高は、前年同期比14.7パーセント増の45億7,600万円となりました。昨年に続き、EV・HEVの電池・モーターにおける生産設備関連の売上や、当社専売仕入品である海外製インバーターの売上が好調だったため、第2四半期時点では過去最高の売上で着地しています。

セグメント別概況(電子・半導体/ゴム・タイヤ/工作機械)

スライド左側は電子・半導体業界です。自社製品である精密洗浄装置などの販売が好調だったため、売上高は前年同期比3.6パーセント増の33億8,000万円となり、過去最高となった前年を上回る結果で着地しました。

スライド中央はゴム・タイヤ業界です。設備投資の活況や開発案件のフォロー、グループ会社製品のバルブの好調により、売上高は前年同期比54.4パーセント増の19億1,900万円となりました。全セグメント中、前年同期比で最も大きく伸長しています。

スライド右側は工作機械業界です。クーラント関連の売上が伸び、売上高は前年同期比12.3パーセント増の13億6,100万円となりました。

2024年3月期 通期業績予想

2024年3月期の通期業績予想についてご説明します。スライドの表は、左側に前年度、その右隣に今期予想を記載しています。今期の売上・営業利益・経常利益は、2期連続で過去最高の更新を目指します。

下期は電子・半導体などの不透明な業界もありますが、その他の業界でカバーすることで売上拡大を目指します。なお、親会社株主に帰属する当期純利益について、昨年度の税額控除の影響が大きいため今期の見た目の数字はマイナスとなっていますが、そちらを除いた業績的な観点ではプラスになる見込みです。

株主還元(配当)

株主還元についてです。2024年3月期は中間配当70円、期末配当63円の合計133円と予想しています。なお、配当性向は2022年5月に見直しを行っており、単体30パーセントから連結40パーセントに引き上げています。

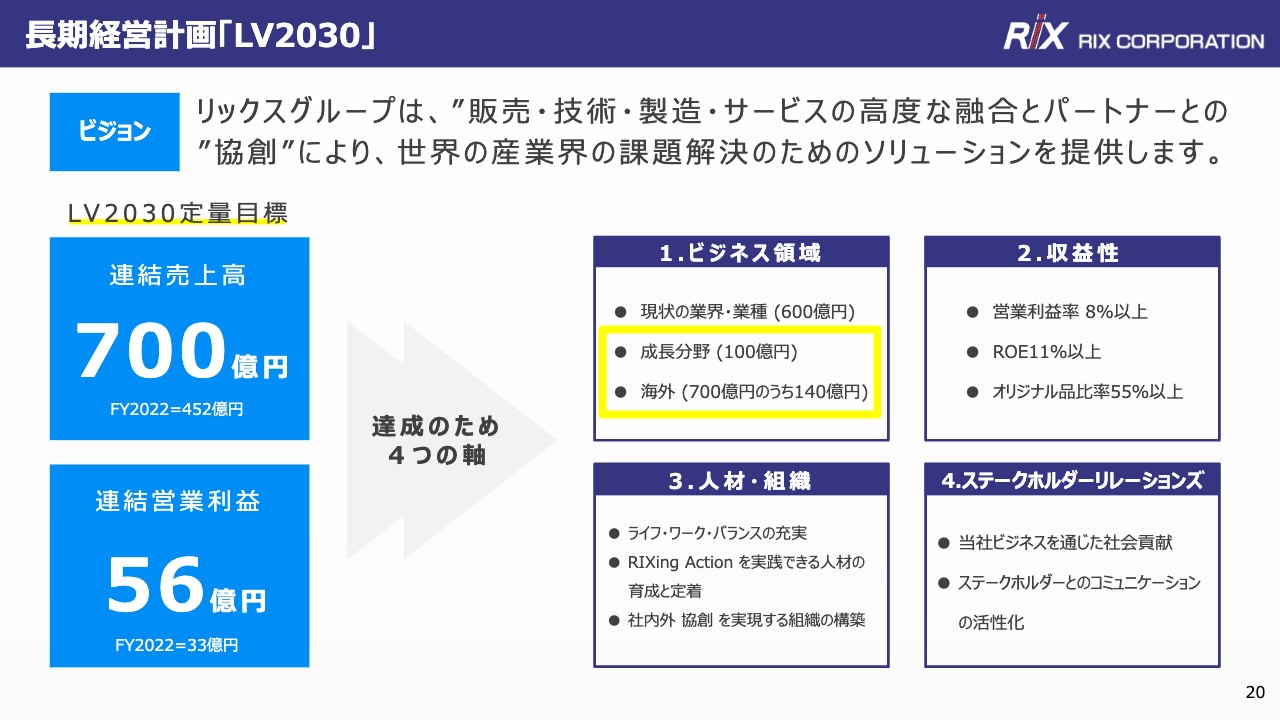

長期経営計画「LV2030」

当社の成長戦略である、長期経営計画と関連トピックについてご説明します。2030年度までの長期経営計画において「リックスグループは、販売・技術・製造・サービスの高度な融合とパートナーとの”協創”により、世界の産業界の課題解決のためのソリューションを提供する」というビジョンを掲げています。

定量目標として、連結売上高は2022年度の約1.5倍となる700億円、連結営業利益は2022年度の約1.7倍となる56億円を目指しています。この目標を達成するため、スライド右側に記載の4つの軸を定めて活動しています。

本日は「1.ビジネス領域」の中の「成長分野(100億円)」と「海外(700億円のうち140億円)に絞ってご説明します。

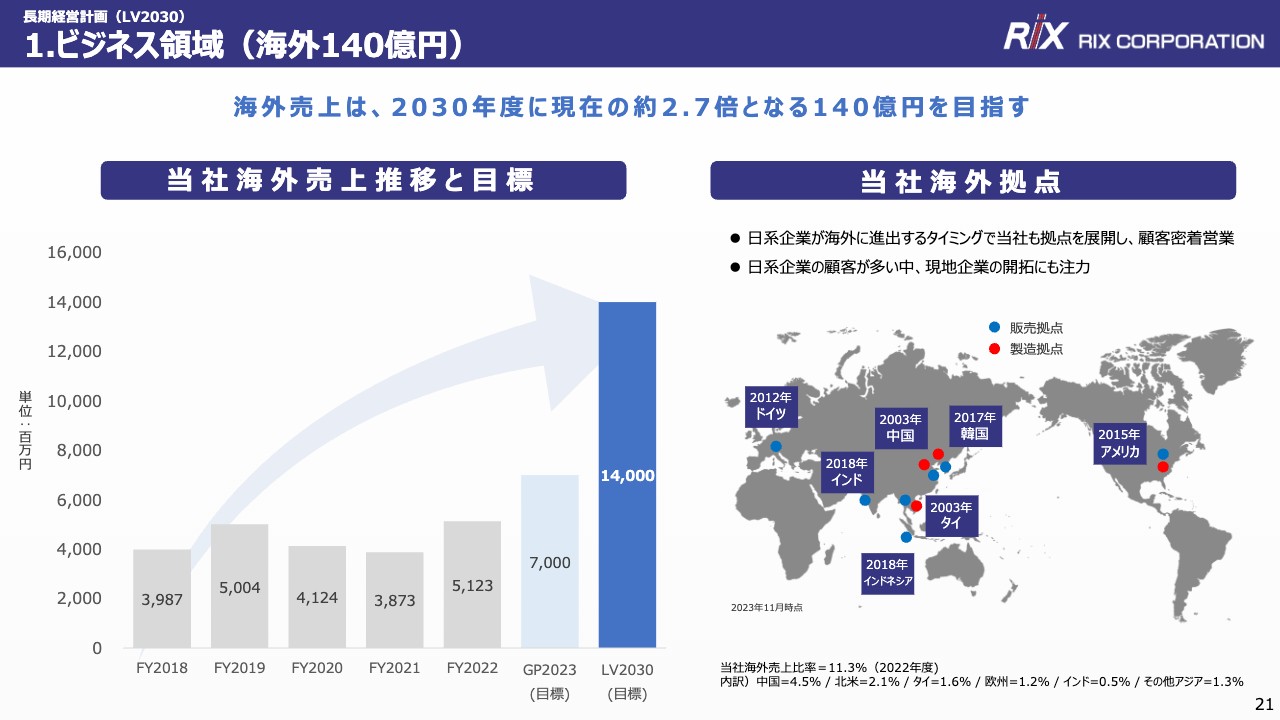

1.ビジネス領域(海外140億円)

海外の140億円についてです。当社は2030年度までに、海外売上を現在の約2.7倍となる140億円まで伸ばすことを目指しています。直近の海外売上推移はスライド左側に記載のとおりで、現在は中国、アメリカ、タイ、韓国など7ヶ国11拠点に展開しています。

基本的には日系企業が海外に進出するタイミングで当社も拠点を展開し、国内で培ってきた顧客密着営業を行っています。今のところ日系企業のお客さまが多いですが、中国・大連市の生産子会社などでは現地企業の開拓も進んでいます。

インド工場設立決定(2023年11月1日発表)

11月1日に開示しましたが、今後さらに売上を拡大していくためにインドへの新工場建設を決定しました。建設予定のカルナータカ州は、トヨタ系をはじめとする自動車産業の集積地で、多くの日系企業が進出しています。

新工場では、自社製品のロータリージョイントとオイルスキマーを製造します。いずれも産業の基盤となる工作機械業界では欠かせない商材となっています。当社は2018年度にインドに営業拠点を展開していますので、強み・優位性のある自社製品を足がかりに販売網を拡大していこうと考えています。

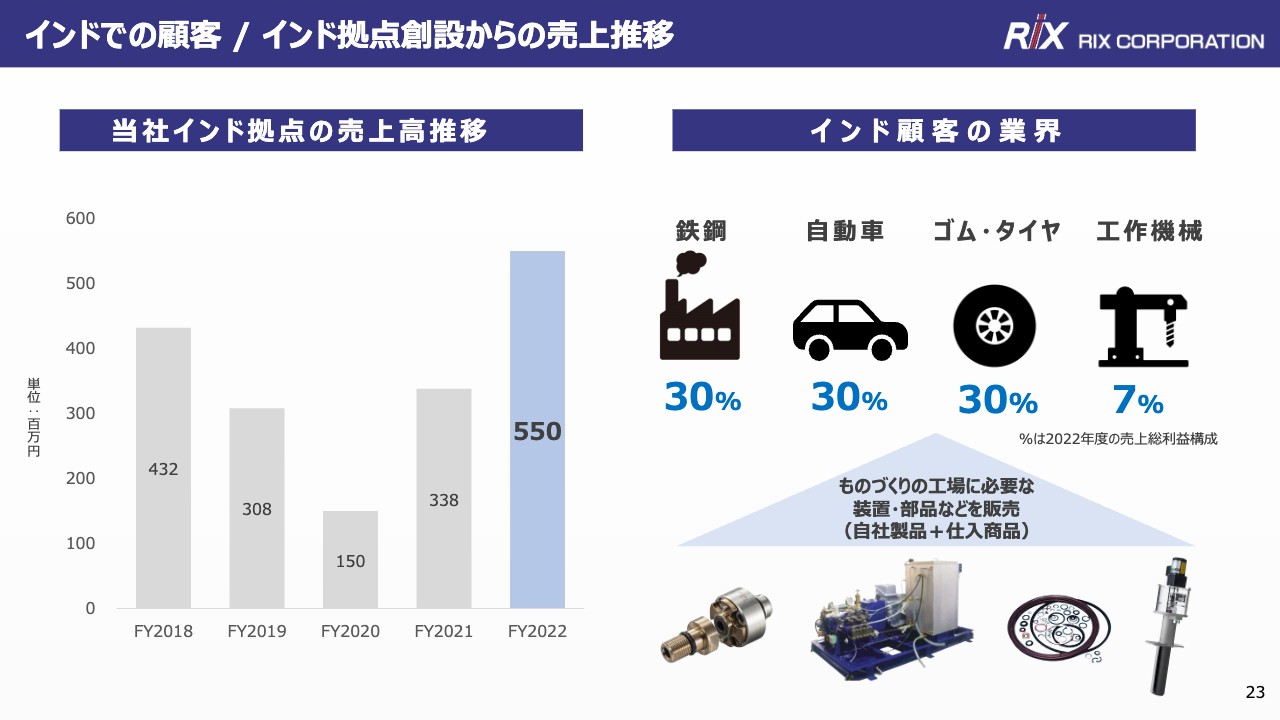

インドでの顧客 / インド拠点創設からの売上推移

当社は2018年にインド・ムンバイに営業拠点を創設しました。創設時からの売上推移はスライド左側のグラフのとおりで、昨年度の売上高は5億5,000万円です。インドでのお客さまは、鉄鋼、自動車、ゴム・タイヤ業界がメインとなっており、それらの生産工場に必要な装置・部品などを販売しています。

【鉄鋼業界】インドの粗鋼生産量と鉄鋼需要

インドの業界動向と成長ビジョンについてご説明します。まずは鉄鋼業界です。昨年度のインドの粗鋼生産量は、中国に続いて世界第2位となりました。各国が前年比で生産量を落とす中、世界トップ5のうちインドのみが前年比プラスの生産量となっています。

また、インド鉄鋼協会によると、2050年度には現在の約3.6倍の粗鋼生産量に拡大し、中国を抜きトップになる見込みです。したがって、今後も市場拡大の余地が大きく、当社としても十分にビジネスチャンスがあると考えています。

【自動車業界】インドの自動車普及率・生産台数動向

インドの自動車業界の動向と成長についてです。現在のインドの1,000人あたり自動車普及率は4.6パーセントです。日本は78パーセント、韓国は49パーセントですので、世界基準ではまだまだ低水準で市場拡大の余地が十分にあります。

2022年度のインドの自動車販売台数は日本を抜いて3位に浮上するなど、勢いが加速しており、2030年度には現在の約2倍となる1,000万台の販売が予想されています。インド政府も電気自動車の投資に積極的なため、乗り遅れないように動向をチェックしていきます。

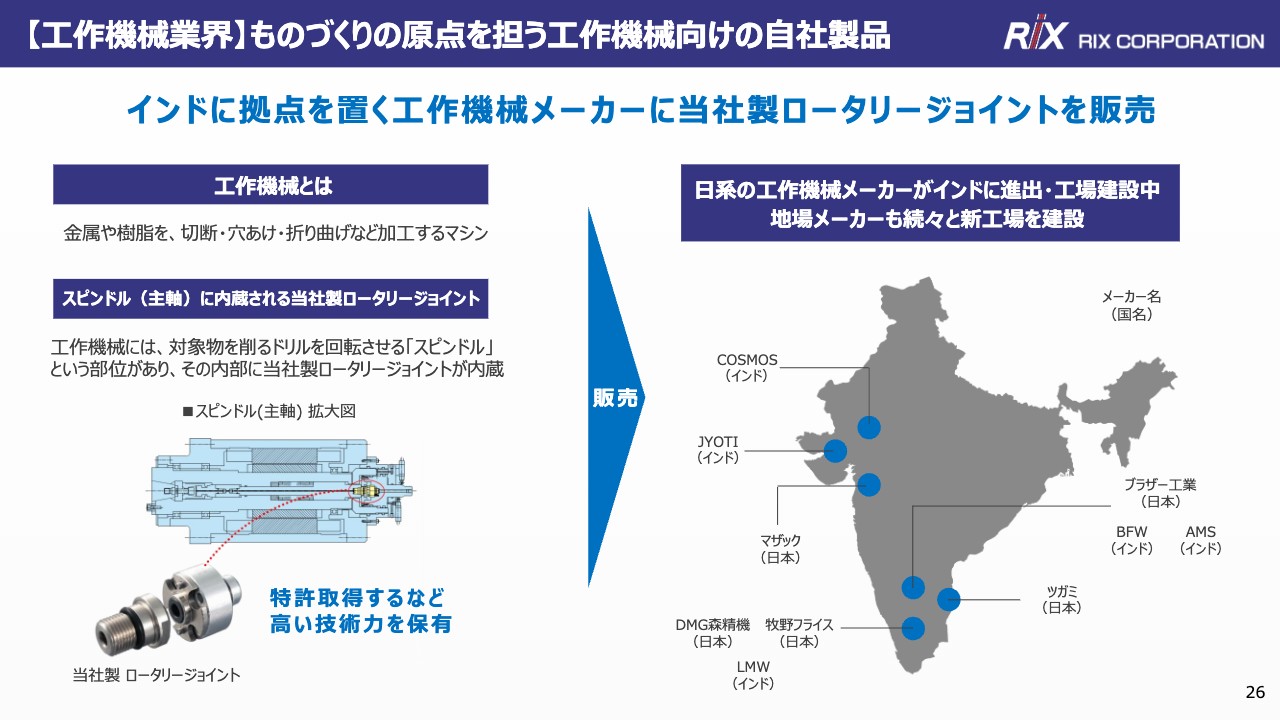

【工作機械業界】ものづくりの原点を担う工作機械向けの自社製品

インドの工作機械業界の動向とビジネスチャンスについてです。工作機械とは、金属や樹脂の切断・穴開け・折り曲げ等を行う加工マシンで、ものづくりの原点を担っています。工作機械には対象物を削るためのドリルを回転させる「スピンドル」というユニットがあり、その内部に当社のロータリージョイントが組み込まれています。

現在、日系の工作機械メーカーが続々とインドに進出し工場を建設しているほか、インドの地場メーカーも次々に新工場を建設しています。当社も、新工場の建設によりスピード感をもってインド市場のお客さまに対応し、信頼を得ることでしっかりと地盤を築きながら、ビジネスチャンスを掴んでいこうと考えています。

成長分野1:EV開発は自動車業界以外の幅広い業種にも関連

成長分野についてのトピックを2つお話しします。1つ目は、自動車業界のEV・HEV開発に関してです。現在、国内自動車メーカーはEV・HEV開発に注力していますが、自動車業界が開発に注力することで、周辺のさまざまな業界にも影響があります。

例えば、鉄鋼業界ではEV用の鋼板や部品の開発、ゴム・タイヤ業界ではEV用タイヤの開発というように、自動車業界がEV開発に注力することで、他の業界も追随するかたちになっています。

当社は自動車業界だけでなく、鉄鋼、ゴム・タイヤ、電子・半導体、工作機械など、さまざまな業界に機器部品ソリューションを提供しています。今後も動向をしっかりと捉え、売上を伸ばしていきます。

成長分野1:当社もEV・HEV関連の売上を拡大

スライド左側のグラフは、当社の自動車業界におけるビジネスの変化対応力について表しています。2006年度の自動車業界売上のうち、電池・モーター関連の売上は1.0パーセントしかありませんでした。

しかし、顧客密着で得た情報で先回りし、顧客やビジネスの変化に対応してきた結果、2022年度には電池・モーター関連の売上を44.3パーセント、今期第2四半期は47.5パーセントまで伸長させています。なおかつ、自動車業界全体の売上もアップさせています。

また、スライド右側に記載のとおり、商社として仕入れた商品を販売するだけでなく、EV・HEVの生産ラインに向けた自社製品の開発・販売も行っています。

成長分野2:陸上養殖設備の開発・実証実験を開始(10月4日発表)

2つ目のトピックです。当社は今年10月、陸上養殖設備の開発・実証実験を開始したことを発表しました。取り組みを始めた経緯についてご説明します。

当社は創業から115年間、流体関連機器の技術やノウハウを培ってきました。また、海水に強いポンプやポンプを制御するインバーター、水のフィルターなど、陸上養殖設備に関連する機器を当社グループ内で商材として扱ってきました。

これらのノウハウや技術を集結することで、世界的な課題となっている漁獲量の減少や食糧不足などの課題を解決したいと考えています。

まとめ / 免責事項

本日のまとめは3つです。1つ目として、今期第2四半期までは過去最高の業績で推移し、通期でも過去最高を予想しています。2つ目として、自社製品の製造工場をインドに設立し、海外売上を図ります。3つ目として、EV・HEV関連で売上を拡大できており、陸上養殖設備などの成長分野にも挑戦しています。

今後も挑戦を重ね、長期的に成長し続けられる企業を目指していきます。私からのご説明は以上です。本日はご清聴いただき、ありがとうございました。

新着ログ

「卸売業」のログ