【QAあり】ユアサ商事、2Qは前年比で増収増益、当期純利益の通期予想を上方修正 事業拡大のため強みを武器に新市場へも展開

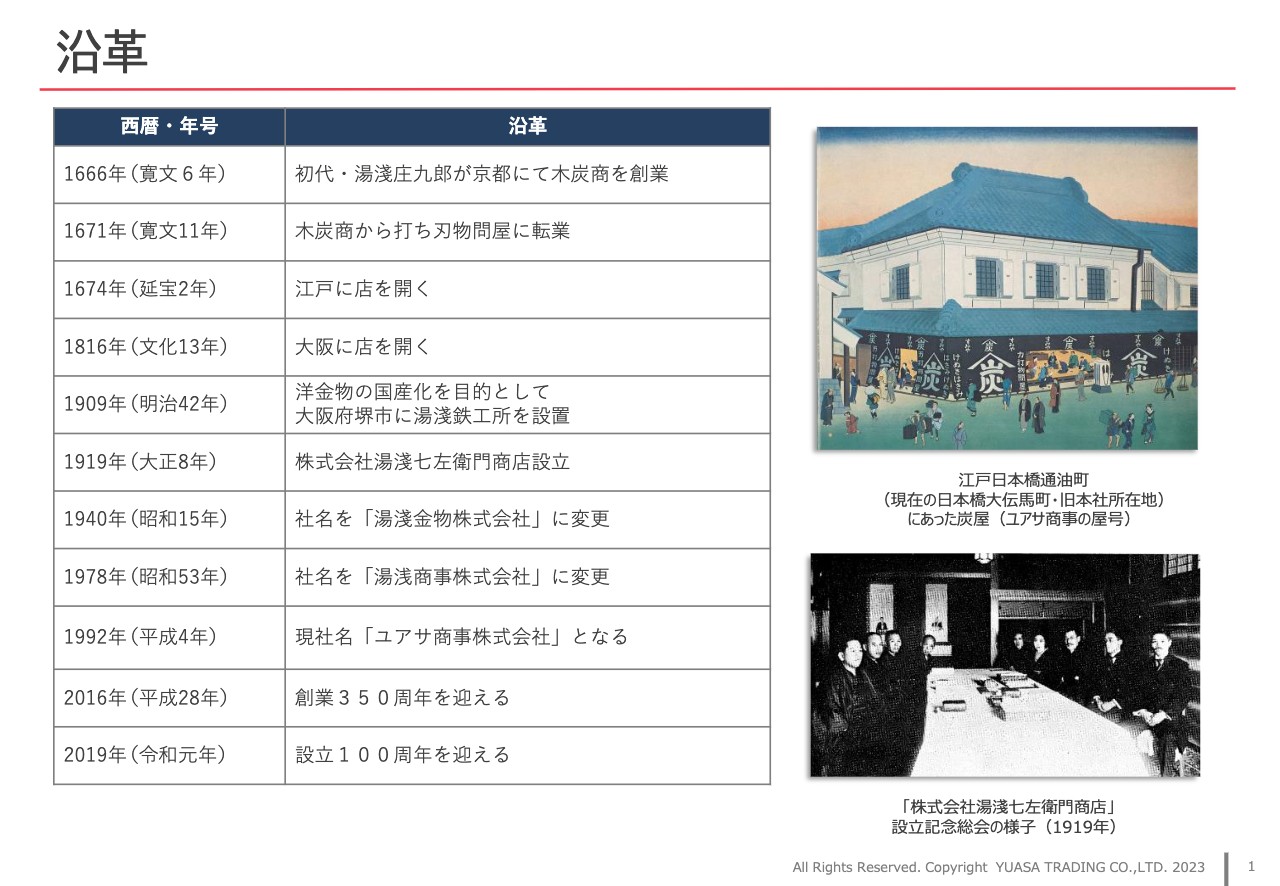

沿革

田村博之氏(以下、田村):みなさま、おはようございます。代表取締役社長の田村博之です。どうぞよろしくお願いします。

本日は当社の決算説明会にご参加いただき誠にありがとうございます。それでは、ご説明を始めます。

本日、初めて説明会にご参加いただいた方もいらっしゃると思います。まず当社の沿革についてご説明します。詳しくはスライドをご覧ください。

当社は1666年に創業し、2023年で創業357年目を迎えます、複合専門商社という位置づけとなります。

当社のビジネスモデル

当社のビジネスモデルについてご説明します。主なビジネスモデルはスライドに示したとおりです。スライド左端が仕入れ先となる製造メーカーです。右から2番目が販売先です。当社はエンドユーザーではなく、販売店に卸すというビジネスモデルが主体となります。

ビジネスフィールドとしては、モノづくり、すまいづくり、環境づくり、まちづくり、そしてその他の分野でビジネスを展開しています。エンドユーザーはスライド右端に掲載していますので、ご参照ください。

目次

本日は、決算の説明、この春に発表した中期経営計画「Growing Together 2026」の進捗、株主に対する還元方針の順番でご説明します。

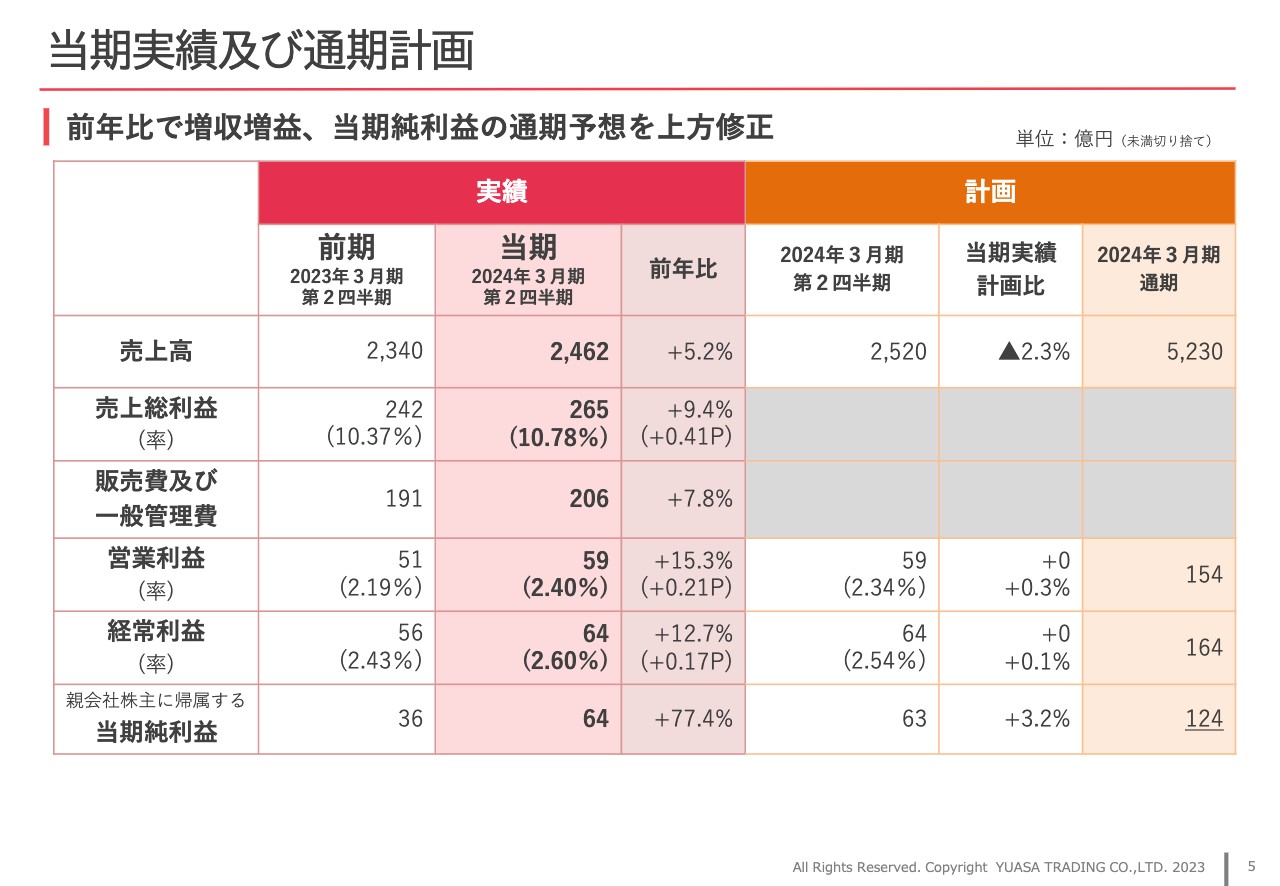

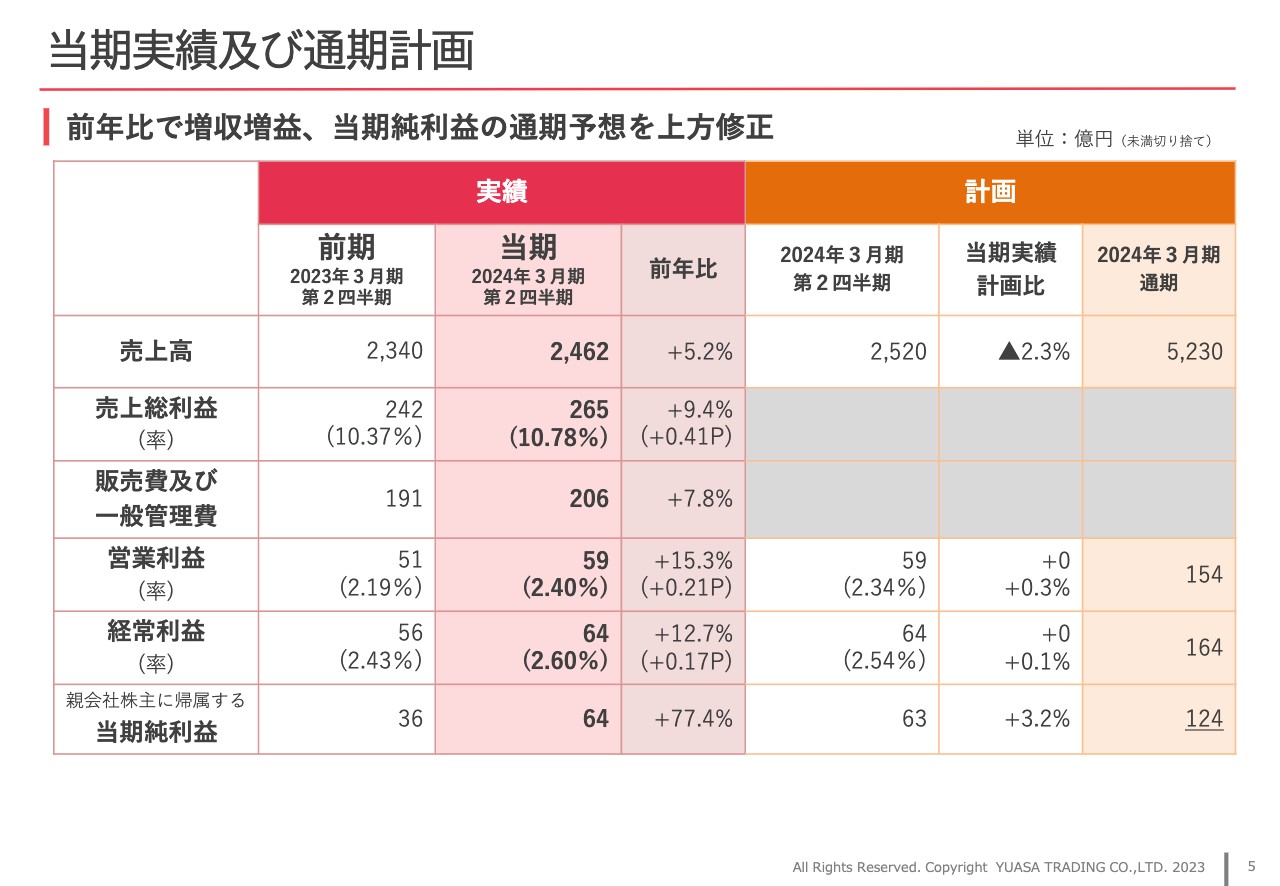

当期実績及び通期計画

決算についてご説明します。2024年3月期第2四半期の決算は、前年比で増収増益となりました。売上高は計画値2,520億円に対して2,462億円と、目標にはおよびませんでした。

しかし、売上総利益等の利益面に関しては、開示の数字をクリアしたと同時に、過去最高益の結果となりました。

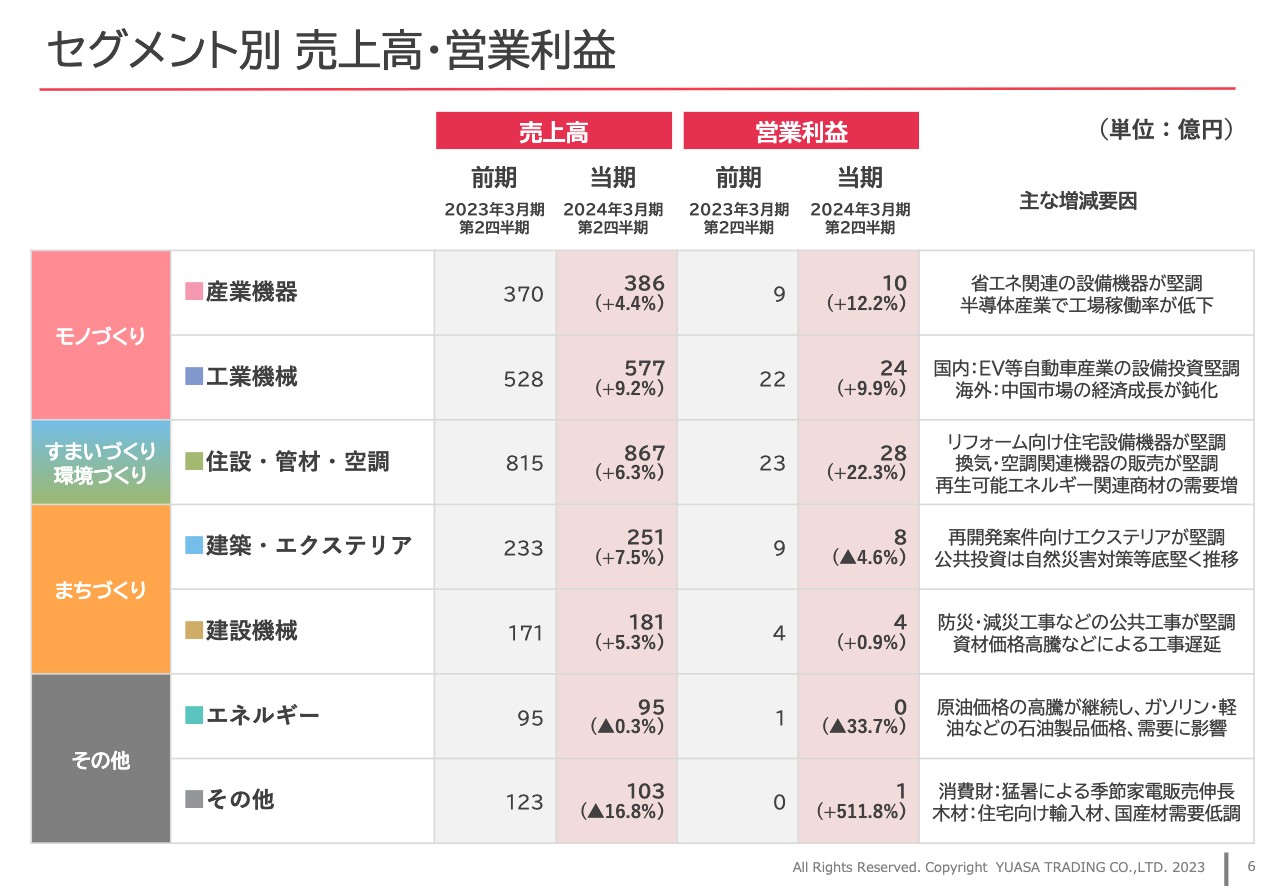

セグメント別 売上高・営業利益

スライドの表は、セグメント別に売上高・営業利益を展開したものです。コアとなるモノづくり、すまいづくり・環境づくり、まちづくりのセグメントは、よい成績で第2四半期を終了できたと考えています。エネルギーに関しては少し苦戦しました。

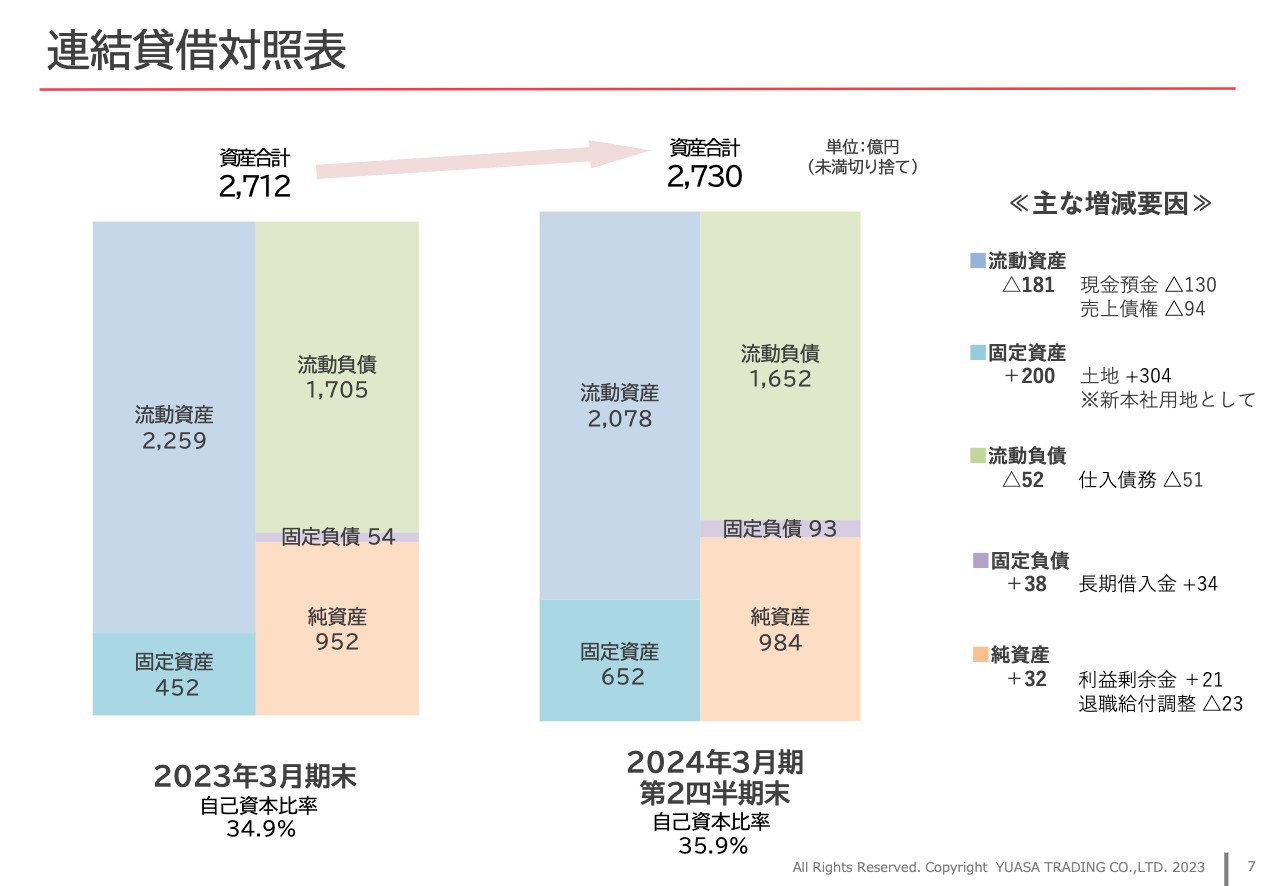

連結貸借対照表

連結貸借対照表です。前年同期との一番大きな違いは、固定資産が452億円から652億円に増加した点です。これは、先に発表した新しい本社の用地として土地を購入した結果による変化です。

自己資本比率は34.9パーセントから35.9パーセントに改善しました。その他、詳細に関しては、スライドに記載のとおりです。ご参照いただければと思います。

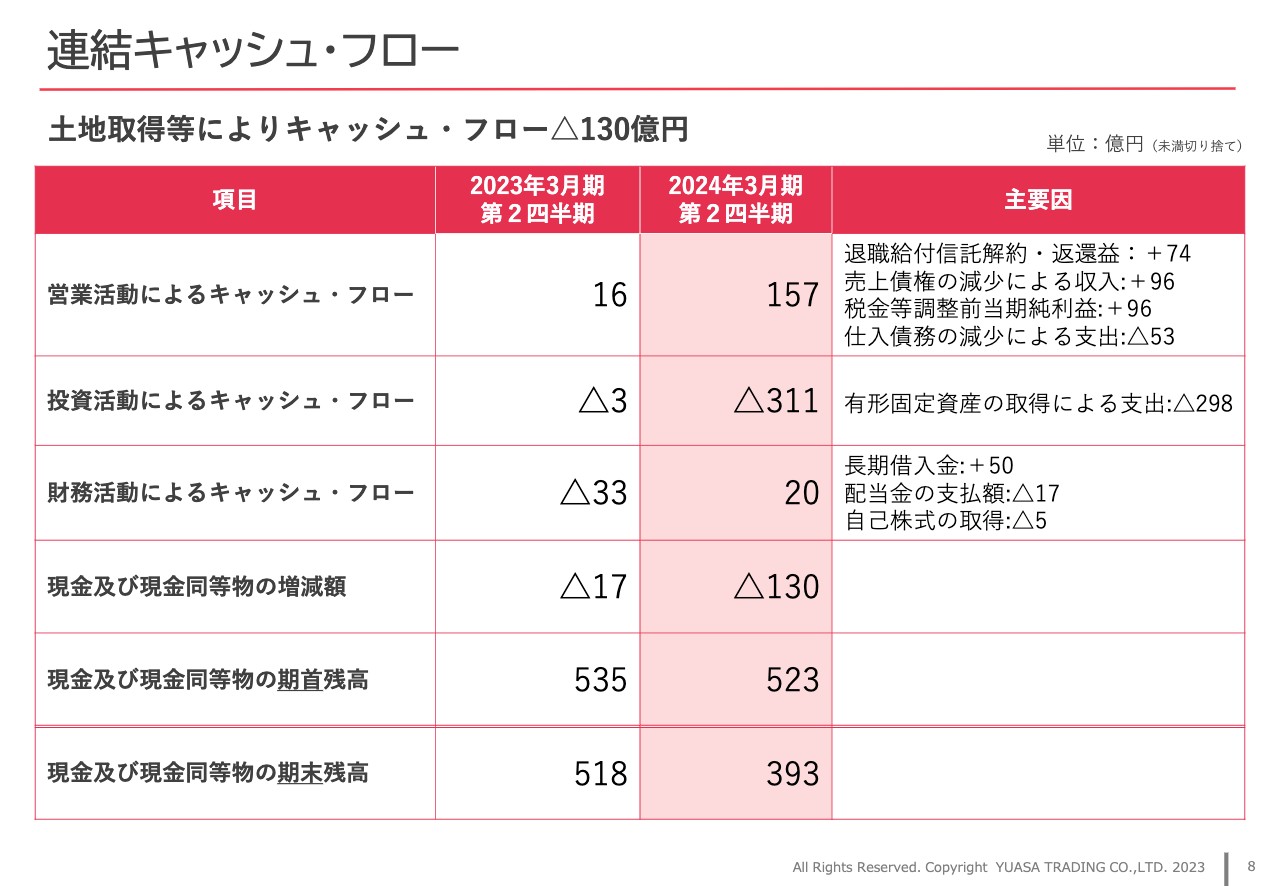

連結キャッシュ・フロー

連結キャッシュ・フローです。一番大きい点は投資活動によるキャッシュ・フローです。こちらは先ほどお話しした、土地購入の影響によるものです。

この結果、現金及び現金同等物の期末残高は、2023年3月期末の518億円から393億円へ減額となりました。

以上が、2024年3月期第2四半期決算の概要です。

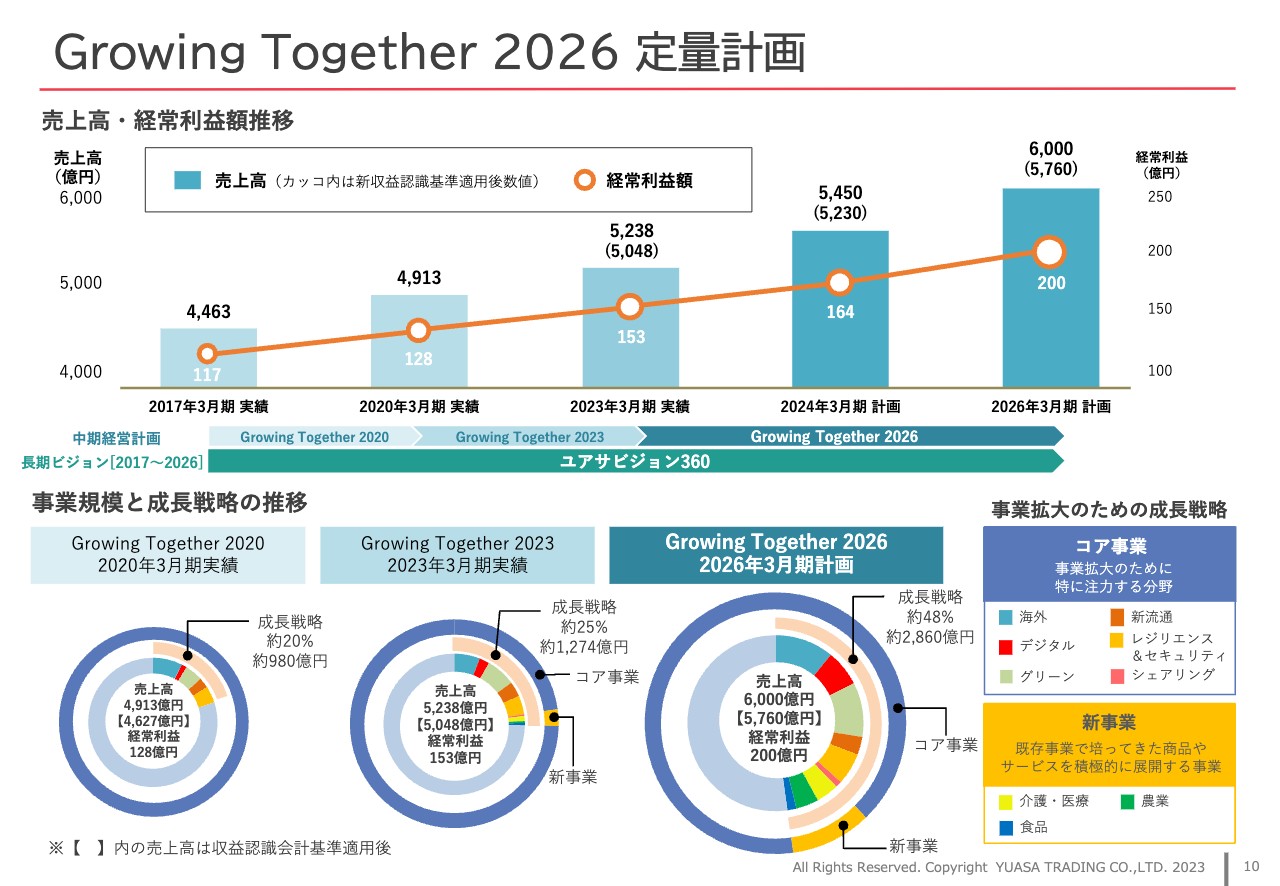

Growing Together 2026 定量計画

中期経営計画についてご説明します。当社は2017年に9ヶ年のビジョン「ユアサビジョン360」を策定しました。この「360」は360周年を意味し、2026年までの長期ビジョンになります。

360周年を迎える2026年までの9年間を3年ごとの3つのステージに分けて、中期経営計画を展開していきます。その考えに基づいて、2023年4月から最終ステージの中期経営計画をスタートしました。

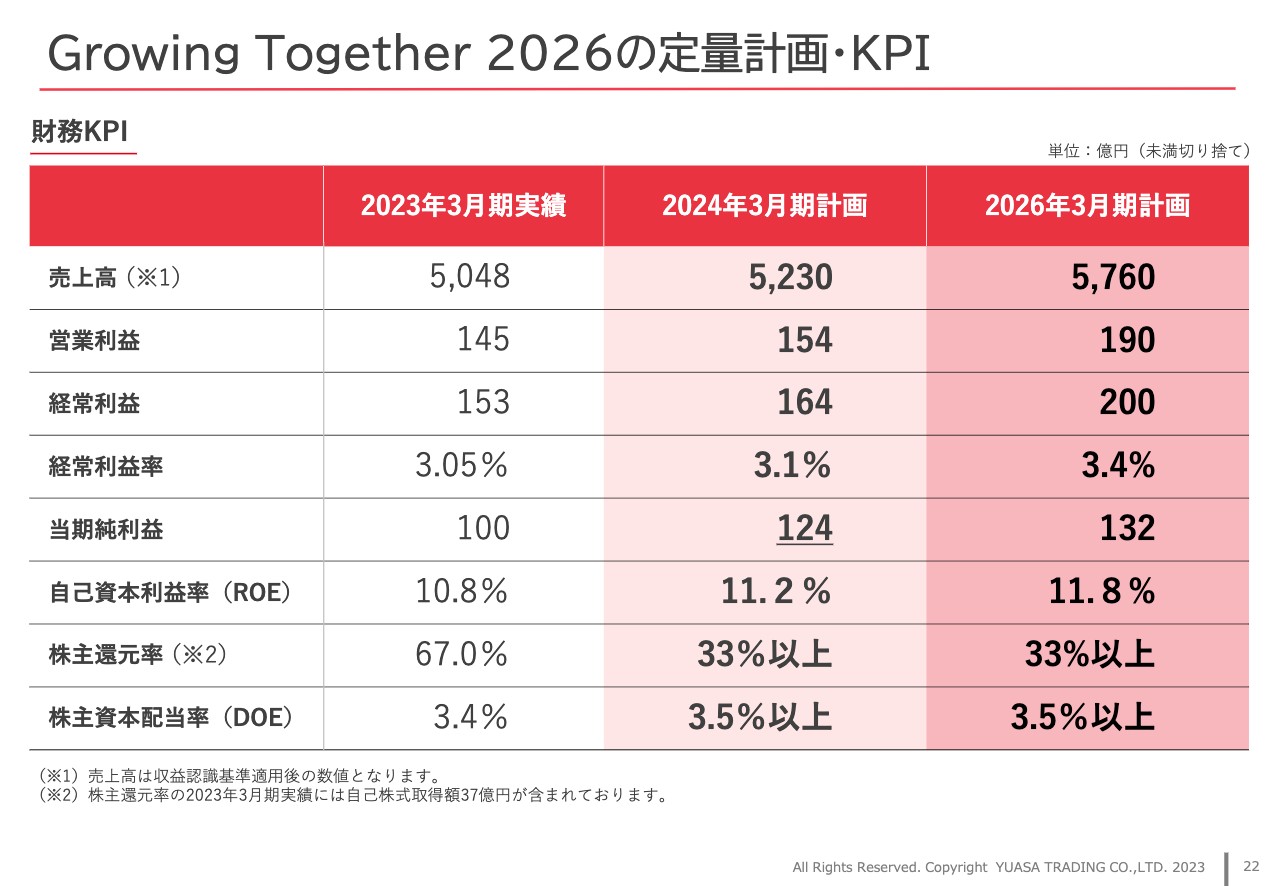

スライド上段のグラフに示したとおり、2026年3月期計画では、6,000億円の売上高に対して200億円の経常利益を計画しています。なお、6,000億円とは旧収益基準です。このビジョンを作成した時は旧収益基準のみの考え方だったため、現在の収益基準では5,760億円となります。

この経常利益200億円を達成しようと、現在まい進しています。スライド下段にある円グラフの色つきの部分が成長戦略となります。2026年3月期には、これらの成長戦略で売上高の48パーセントを占めようと考え、現在取り組んでいます。

成長戦略を、スライド右下にまとめています。上段6つの成長戦略は、コア事業拡大のための成長戦略です。下段3つについては、新事業での新しいマーケットにチャレンジしていこうと考えているものです。

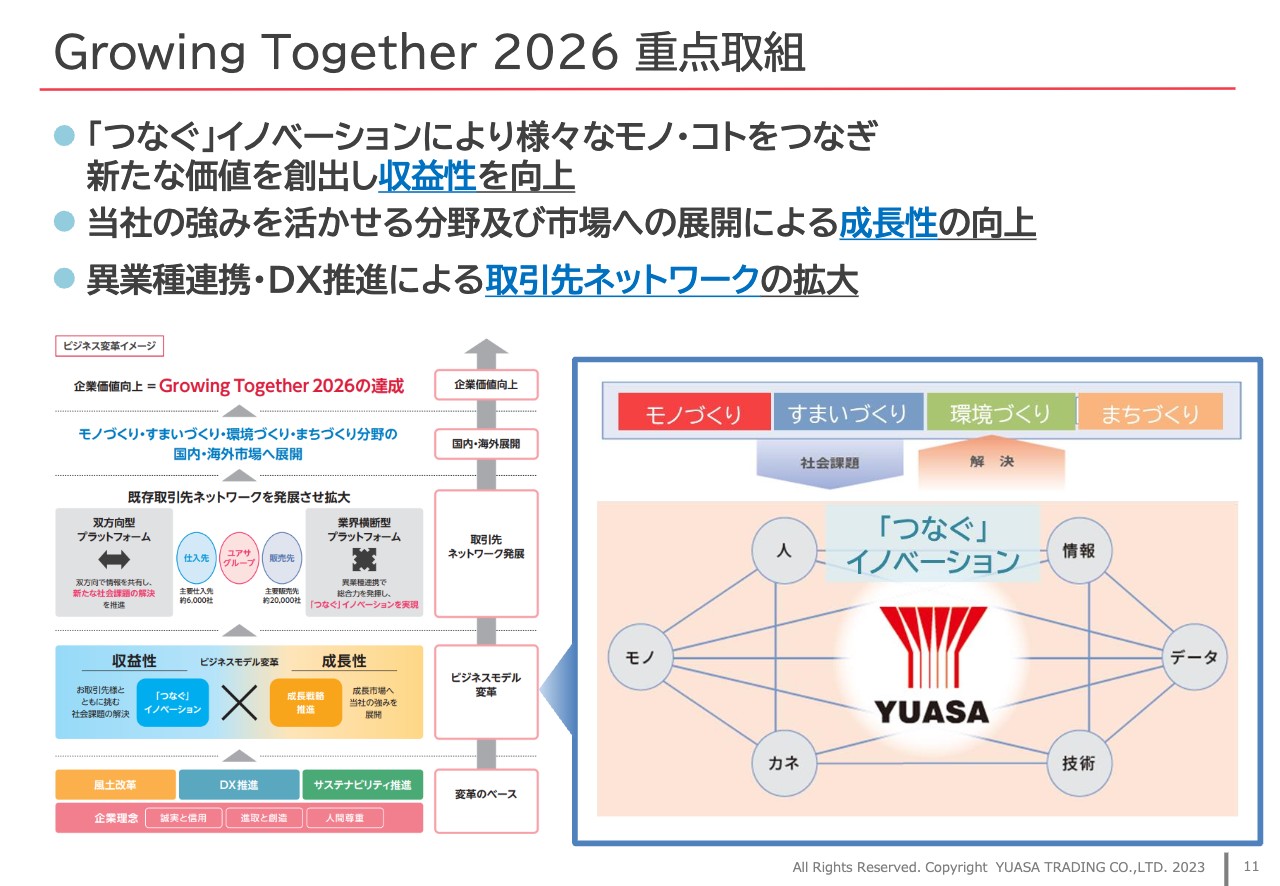

Growing Together 2026 重点取組

冒頭でお話ししたビジネスモデルをどのように変えていくかについて、スライドの表を中心にご説明します。

モノづくり、すまいづくり、環境づくり、まちづくりの4つのマーケットでは、社会課題の解決に貢献していきたいと考えています。当社は商社であるため、今までも人・モノ・カネの3つをつなげながら、流通の中核として貢献してきました。これからは、人・モノ・カネに加えて、技術・データ・情報の要素もつなげていきたいと考えています。

スライド左端に記載の主要仕入先同士をつないで、新しい存在価値を構築していき、それを当社のビジネスモデルに加えていきたいと考えています。

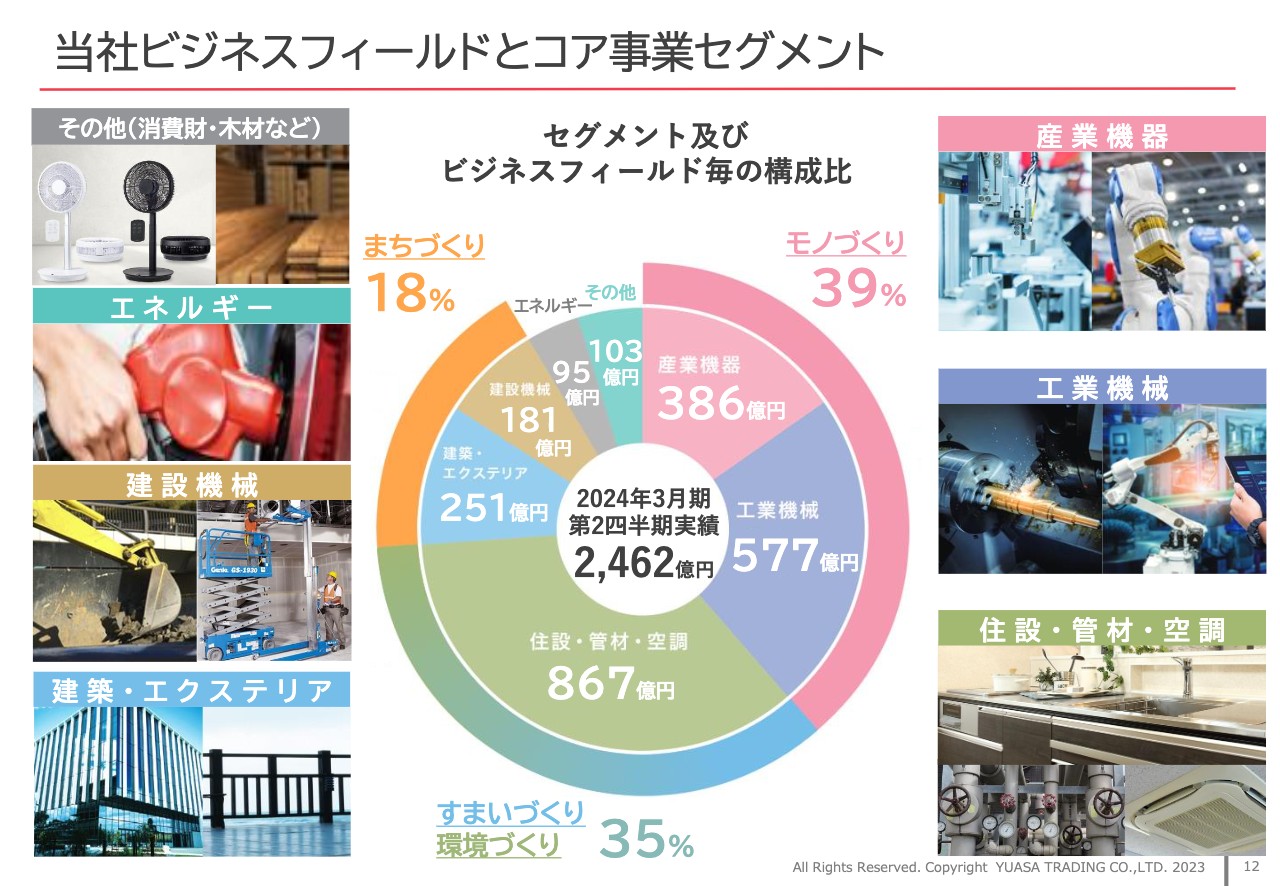

当社ビジネスフィールドとコア事業セグメント

スライドの円グラフは、2023年9月末時点での事業セグメントのシェアです。円グラフの中身は、先ほどお話ししたセグメントを商品別に示したものです。本日は商品別のセグメントではなく、円グラフの外側に記載しているマーケット別の割合についてご説明します。

モノづくりのマーケットに対するビジネスは、当社の全売上の39パーセントを占めています。続いて、すまいづくり・環境づくりは35パーセント、まちづくりは18パーセントという分布で事業を展開しています。当社の売上構成は、毎期同様の比率になっているとご理解いただければと思います。

成長戦略別の計画

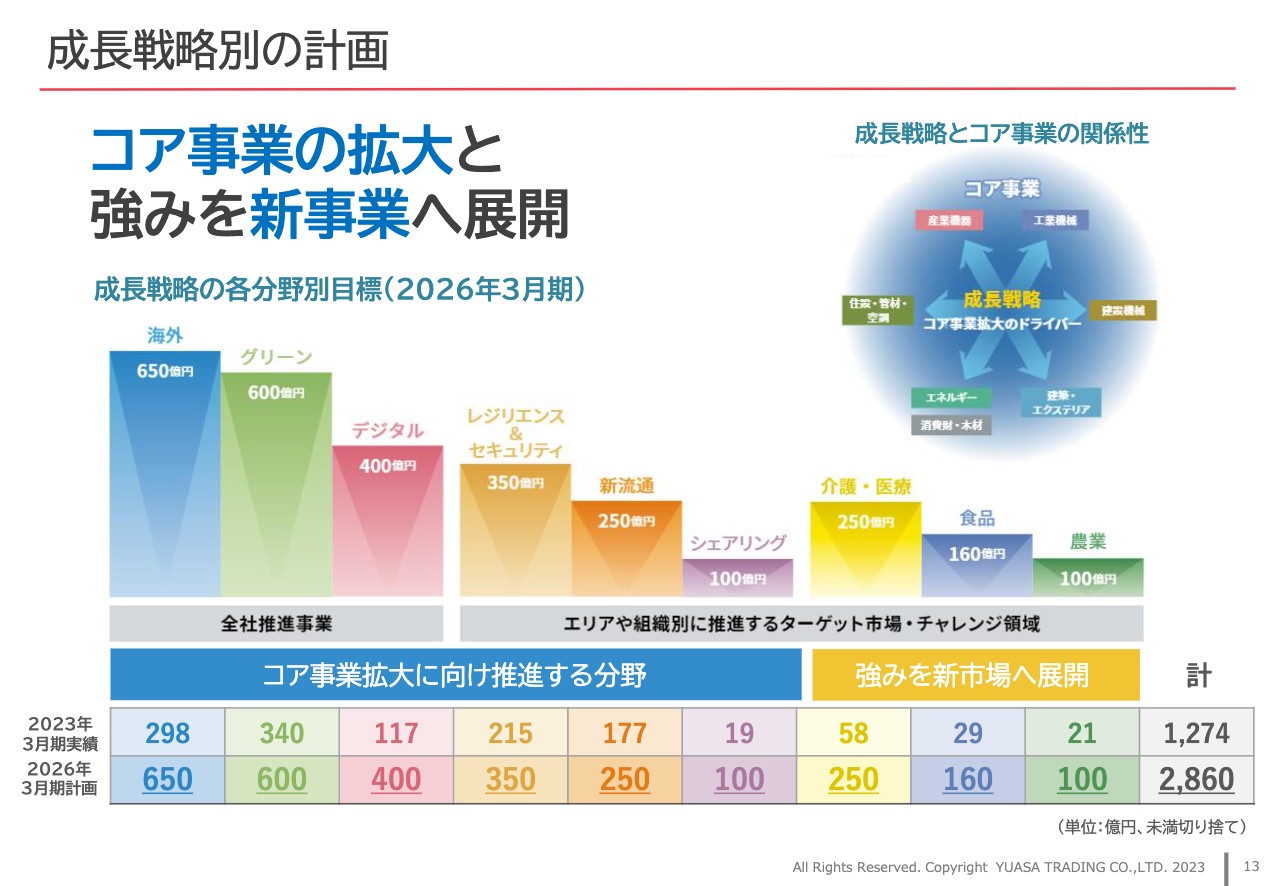

成長戦略では、9つの項目を挙げています。スライド左から6つの項目が先ほどお話ししたコア事業拡大のための成長戦略です。スライド右から3つの項目が新しいマーケットへのチャレンジとなります。

成長戦略の推進によるコア事業の拡大

現在の取り組みについて、マーケット別にご説明します。

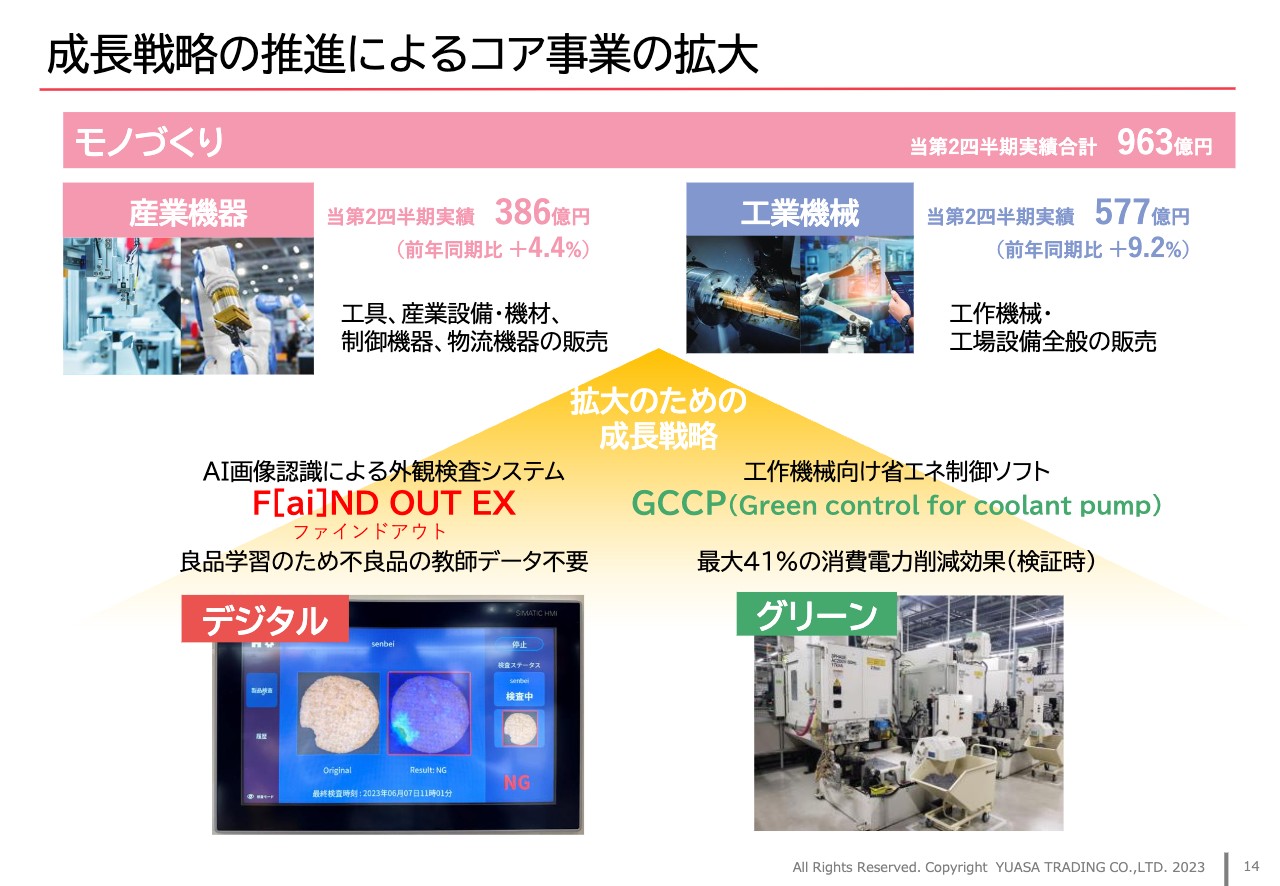

まずは、モノづくりです。みなさまにわかりやすい例を挙げてご説明します。当社では、自動車産業を中心に、モノづくりをしている現場に対して、工作機械等の装置や設備を販売しています。同時に、組み込み部品ならびに消耗部品を取り扱う産業機器を販売しています。

当社はモノづくりにおける社会課題として、2つの課題を認識しています。1つは人手不足、もう1つはカーボンニュートラルを代表とした省エネです。これらは非常に大事な課題だと考えています。

これに対して、先ほどお話しした「つなぐ」という行為で、当社独自のプライベート商品を開発しています。人手不足を解決するにあたり、人工知能を使って作り上げた装置があります。動画をご用意したので、ぜひご覧ください。

(動画流れる)

田村:実は、モノづくりの現場において人員が一番多いのは品質検査です。そのような品質検査に対して、人工知能で人の代わりをする装置です。「教師なし」というのが、一番の特徴です。

一般的な装置は、NGとなる商品をすべて学習させることによって、人工知能が判断しています。当社の装置ではOKなものだけを学習させ、それ以外はすべてNGとなる方法を採用しているため、非常にシンプルで現場でも使いやすくなっています。

このような人工知能を使いながら、モノづくり現場の人不足に対して、課題解決へ貢献していきたいと考えています。

成長戦略の推進によるコア事業の拡大

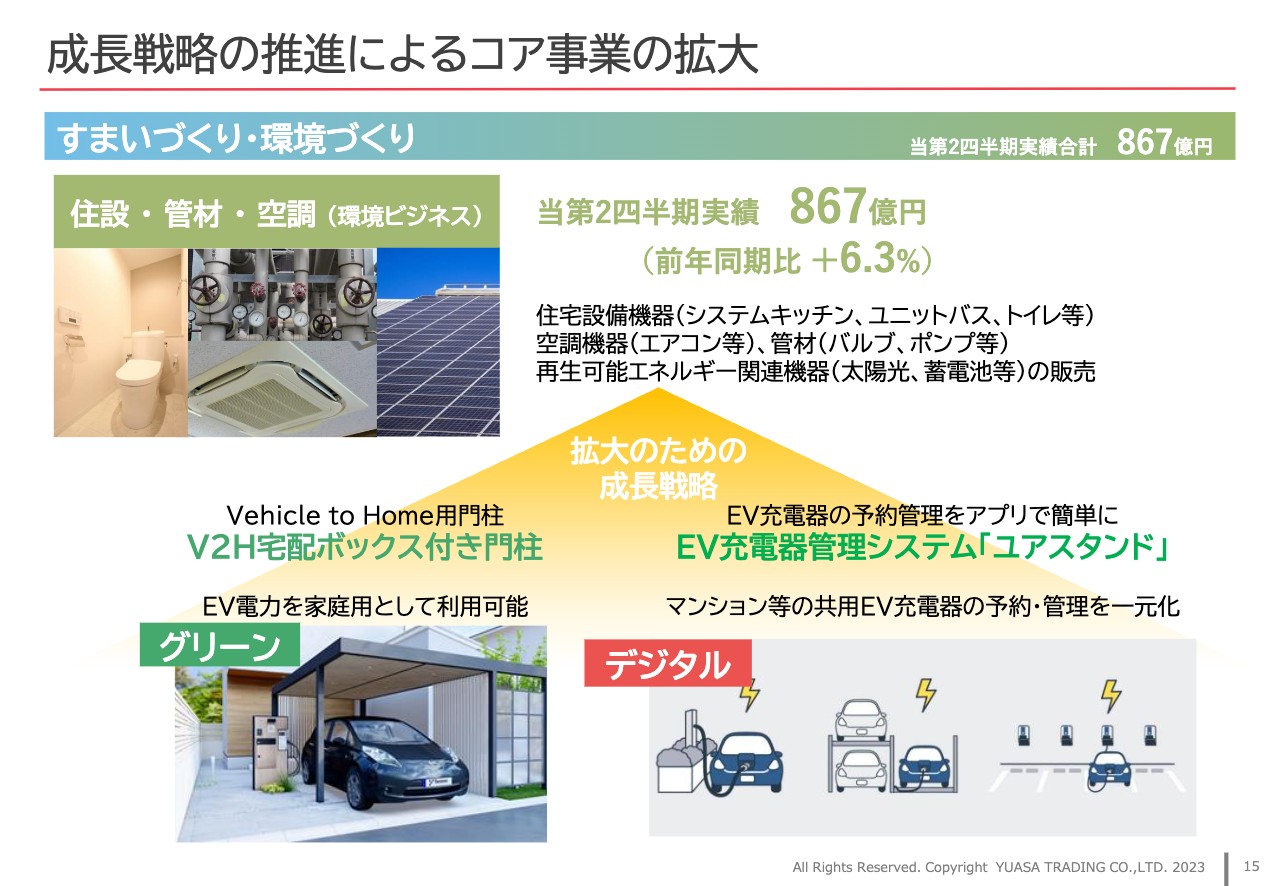

すまいづくり・環境づくりについてご説明します。こちらも「つなぐ」ビジネスで新しい付加価値を生み出しています。スライド左下に記載している「グリーン」の項目の画像をご覧ください。こちらの門柱の中には、宅配ボックスや充電器がすべて収納されています。

ふだんはEV車の充電に使用するものですが、もし自宅が停電になった際には、門柱を通じてEVから家に電気を送ることができます。こちらは「V2H」というシステムで、名前の由来は「Vehicle to Home」です。メーカーにご協力いただき、門柱と充電器などを一体化しました。

スライド右下の「デジタル」でご紹介しているのは、集合住宅でEVに対応するためのシステム「ユアスタンド」です。近年、EV充電器を何基か置くマンションが出てきましたが、戸建と違い1戸に1台ではありません。共用のEV充電器は、予約などの管理をするのが大変です。そちらを一元管理できるシステムを、当社が作り上げました。

成長戦略の推進によるコア事業の拡大

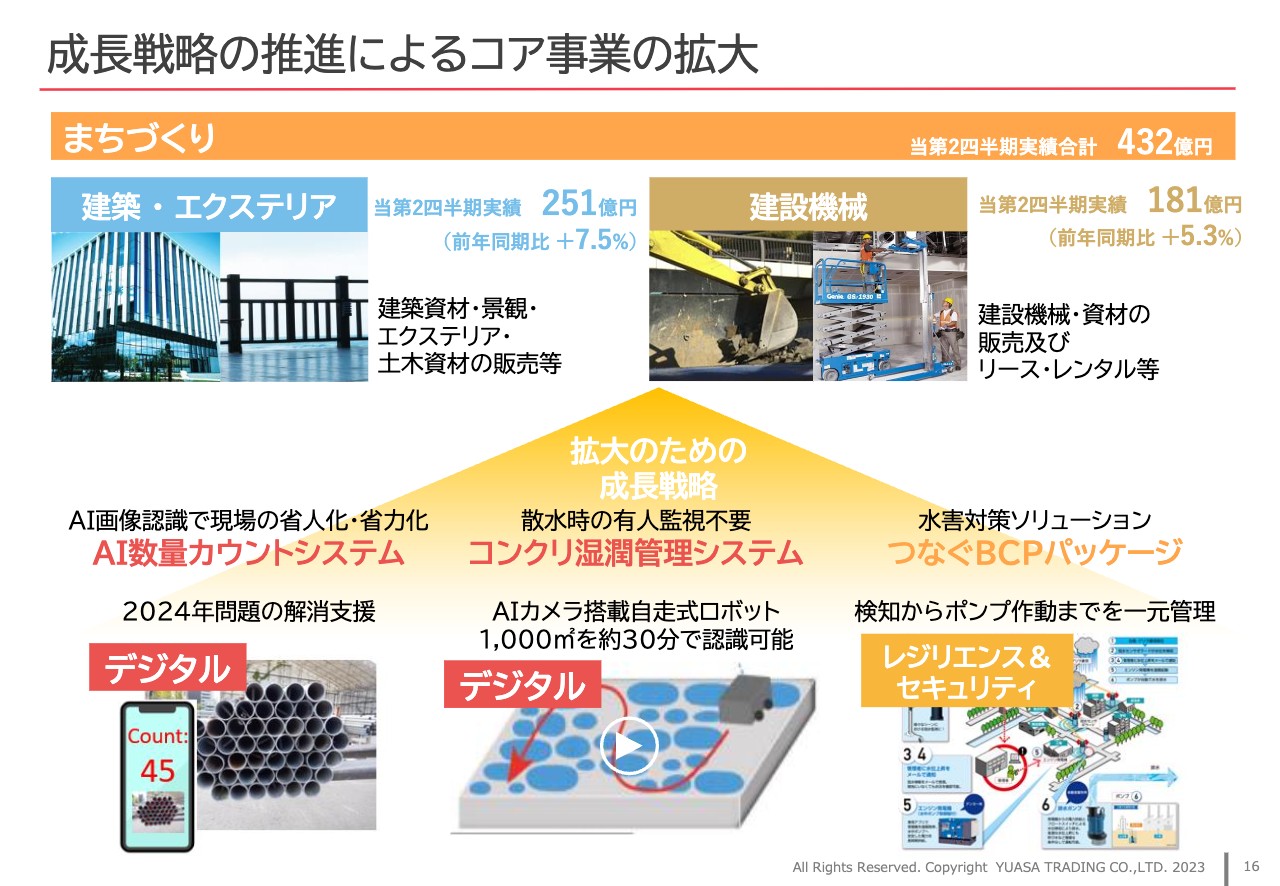

まちづくりについてご説明します。建設業界の人手不足は、非常に大きな問題になっています。加えて、トラックドライバーの人数が足りないといった「2024年問題」も深刻な問題です。また、昨今気候変動が激しくなっており、水害を代表とした災害対策も必要です。当社は、そのような災害に対するBCPパッケージを独自で作り上げています。

スライド左下の「AI数量 カウントシステム」は、2024年問題の解消支援のためのシステムです。先ほどと同様に、人工知能を使用しています。スライド中央下の「コンクリ湿潤管理システム」はロボットを使っています。

スライド右下の「つなぐBCP パッケージ」は、水位が上がってきたことをセンサーにより検知し、管理者に連絡します。管理者の方々はスマートフォンを使って発電機を動かし、水中ポンプを稼動させて排水します。このようなシステムを、当社が中心となって仕入れ先の協力も得て開発し、新しい付加価値を生み出しています。

スライド中央下の「コンクリ湿潤管理システム」について、動画をご用意しました。

(動画流れる)

建物を作る際にはコンクリートを使用しますが、水分がないと割れてしまいます。通常は作業員が24時間見回りをして、水分が足りないところに散水していました。

そのような現場でも人手不足が課題となっており、そちらを解決するためにロボットを開発しました。作業員の代わりにロボットが24時間現場を管理し、センサーで水分が足りない場所を感知します。これにより、作業員が現場を見回る必要がなくなりました。

こちらの台車は、建築現場のさまざまな障害物も通過できるといった特徴があります。

強みを新たな市場に展開する成長戦略

先ほどもお伝えした、3つの新しいチャレンジマーケットについてご説明します。介護・医療では、「遠隔ICU」があります。こちらは海外で採用いただいています。当社のグループ会社である製造業の富士クオリティハウスが、スライド左側にあるようなプレハブ病棟を設置し、遠隔で医療行為を行うための支援をしています。

食品では、長年自動車業界で培ってきた「スマートファクトリー」のノウハウを食品工場にも応用し、食品における「スマートファクトリー」の提案を行っています。食品工場の人手不足も、大きな課題になりつつあると認識しています。このような課題に対して、貢献していきたいと考えています。

農業においても、当社独自の商品が完成しています。スライド右側に掲載しているのは、日本の畜産農家が飼料原料のあっぺん処理を行う「オリジナルあっぺん機」です。すでに北海道に納入し、稼働しています。新たな取り組みのため、大学の教授のアドバイスもいただきながら、次の段階へ進むための実証実験にも取り組んでいます。

台車や、スペイン製の四輪駆動のフォークリフトも、農業や酪農の現場で使っていただいています。高齢化が進む農家のみなさまのために、収穫作業運搬システムも提供しています。簡単に言うとブランコのようなもので、座って作業ができ、横にスライドできるような「ハンガーレール」を展開しています。

取引先ネットワークの拡大:国内

当社は、いろいろな展示会でプライベート商品を発表しています。スライド左側に掲載しているのが、当社のプライベート展示会「グランドフェア」です。毎年、全国5ヶ所で開催しています。合計で約5万4,000名にご来場いただき、約1,800億円の受注をしている当社最大のプロモーション展示会です。

またスライド右側に記載のとおり、業界別の専門的な展示会にも出展し、新しい商品を発表しています。「FOOMA JAPAN 2023」は食品用設備の展示会です。「農業WEEK スマート農業 EXPO」は、農業の国際展示会です。

また、11月29日からビックサイトで行われる「2023国際ロボット展」にも、かなりのスペースを確保して当社オリジナル商品を発表したいと考えています。

取引先ネットワークの拡大:海外

海外での戦略方針の展開についてご説明します。実際のところ、海外でのビジネスは当社の弱みではあります。一方で伸びしろのある、ポテンシャルの最も大きな戦略でもあると考えています。

当社は今まで、組織の出先として海外展開していました。例えば、工業系の出先として、その国で営業するという展開の仕方でした。今回からはユアサ商事本体、つまり国内で持つ機能をすべて海外へ持ち込み、総合的な展開をしていく方針に転換しました。社内的にはこれを「ミニユアサ」と呼んでいます。

まずはタイ市場をターゲットとして新社屋の工事を始めており、来年の秋頃に完成予定です。こちらに管理部門も含めてユアサ商事本体の機能をほぼすべて持っていき、総合力を発揮していきたいと考えています。

そのひとつの大きな証として、タイで最大の展示会場であるバンコク国際貿易展示場(BITEC)で「タイグランドフェア」を開催します。先ほど、日本国内5ヶ所で約54,000人のご来場者を迎え、約1,800億円の受注があったとご説明した、当社最大のプライベート展示会「グランドフェア」を、タイでも行いたいと思っています。

2025年2月開催予定で、すでに会場は押さえています。今は出品に関して最後の詰めを行っているところです。

ユアサ商事の総合力による新たな海外戦略をタイでスタートし、水平展開していきます。同様の考え方で、タイの次はインドのマーケットに切り込んでいきたいと考えています。

企業風土改革に向けた取り組み

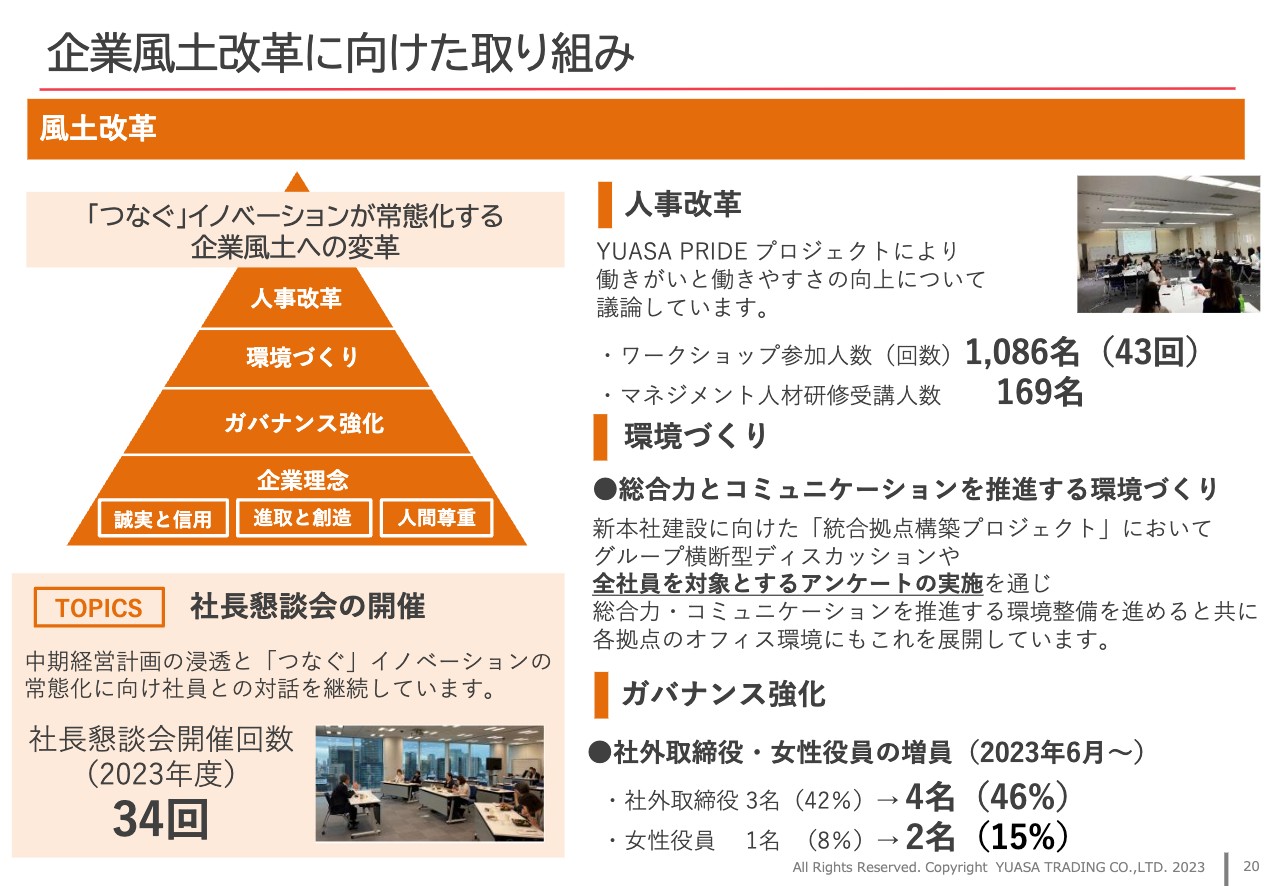

当社は企業風土の変革も必要だと感じています。その中で、当社の企業理念である「誠実と信用」「進取と創造」「人間尊重」の3つをベースにあらためてガバナンスを強化していこうと考えています。また環境づくりや、企業として最も大事な人事政策も見直すため、現在さまざまなプロジェクトを動かしています。私も全国を回りながら社員と会話をするため、今年度の懇談会は34回行いました。

特に環境づくりについては、現在は場所の問題もあり、グループ会社とユアサ商事本体は違うビルに事務所を構えています。しかし先に発表したように、今回新しい本社を建設するに当たり、今後は当社のグループがすべて同じビルで事業展開することになります。これにより、グループ間のコミュニケーションを強化していきたいと考えています。

その上で、取引先に総合的なご提案をできるような環境をつくっていきます。もちろん、社員が働きやすくモチベーションが上がる事務所にしていきたいと考えています。本社が中心となっていろいろなトライをし、実験をしながら、よいものは全国に水平展開していきたいと考えています。

また、ガバナンス強化として、社外取締役の人数を3名から4名へと、1名増員します。女性役員は今年から1名増員し2名体制に整え、みなさまの見識をもとに企業品質向上のアドバイスをいただきながら、会社を運営していきたいと思っています。

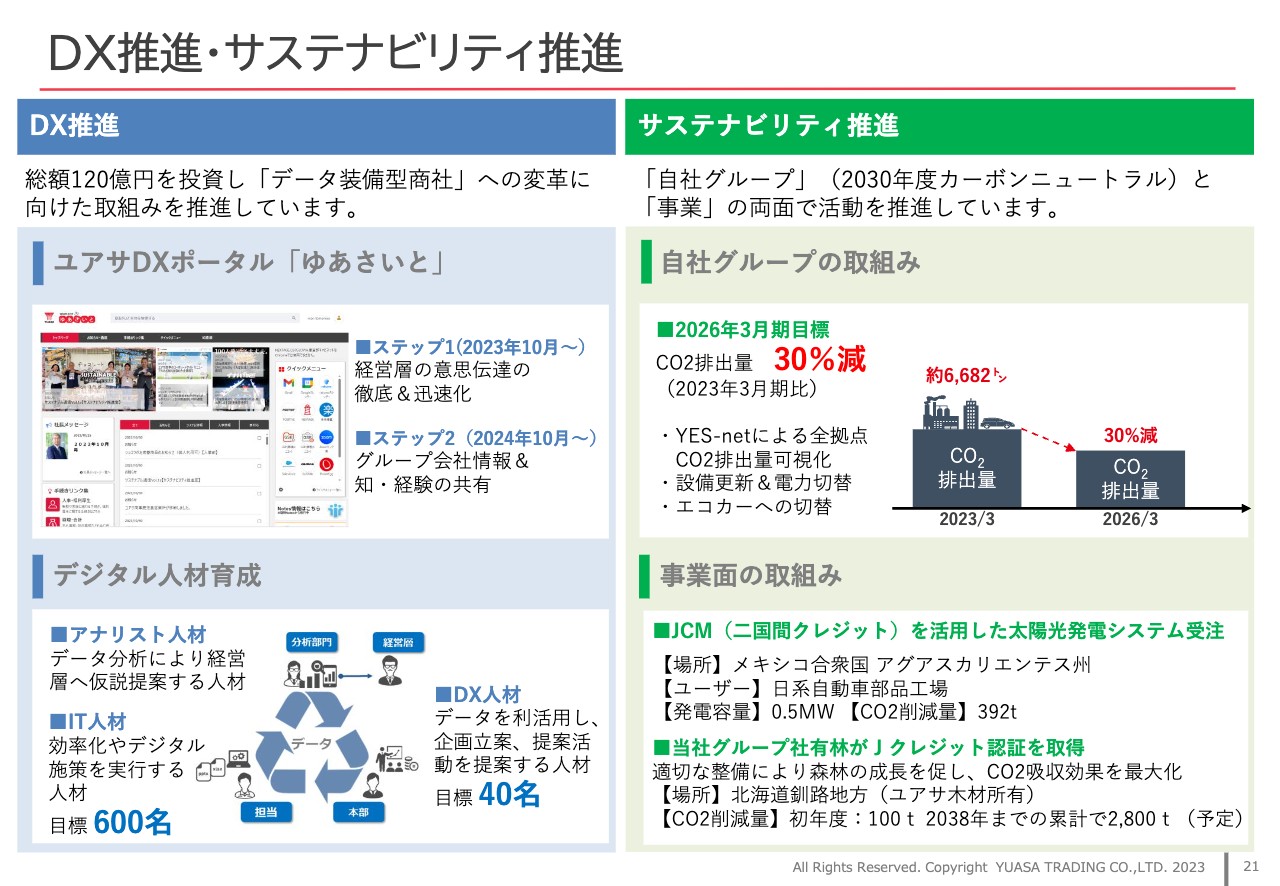

DX推進・サステナビリティ推進

DX推進については総額120億円を投資し、なんとか2026年に間に合うように進めているところです。サステナビリティ推進も進行中です。2026年3月期目標として、2023年3月期比CO2排出量30パーセント削減の実現へ向けて取り組んでいます。

また事業面の取り組みとして、このような社会課題をビジネスにつなげる活動を展開しています。JCM(二国間クレジット)という制度を利用して海外で省力化・省エネ化の設備投資を行うと、日本政府から一定の補助金が出ます。その補助金を利用して海外に設備を入れる代わりに、削減できたCO2のクレジットを日本に返すという制度です。当社は他社に先駆けて、すでに実績を上げているところです。

世界各国に当社の上席執行役員が出向き、セミナーを行っています。引き合いも飛躍的にいただいており、非常に期待できるビジネスモデルだと感じています。

Growing Together 2026の定量計画・KPI

定量計画です。ROEは11.8パーセントです。株主さまへの還元については、この後にご説明します。

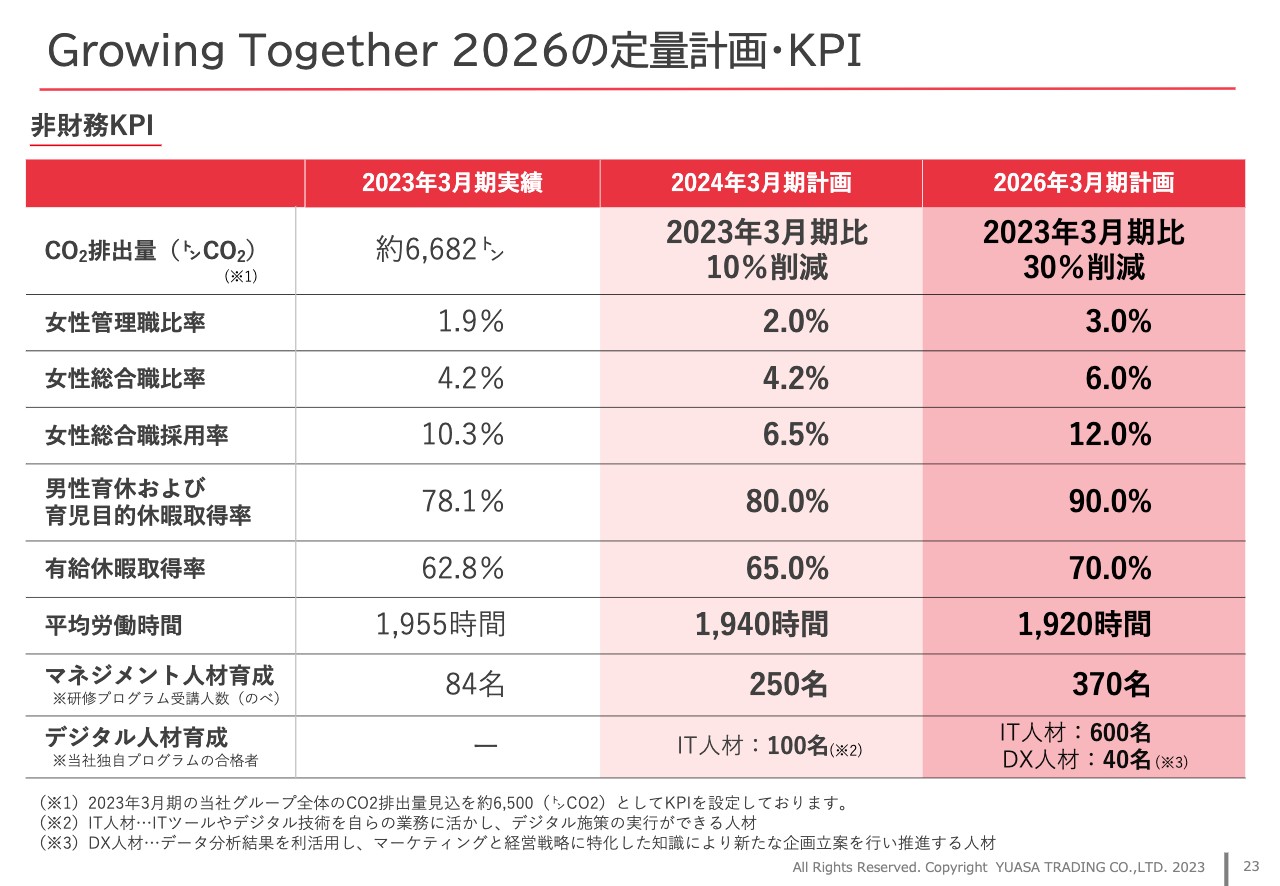

Growing Together 2026の定量計画・KPI

業績以外のKPIです。ダイバーシティや働きやすさ、社員のエンゲージメント向上といった観点から策定したKPIです。こちらも企業の大事な目標として、会社運営を行っています。

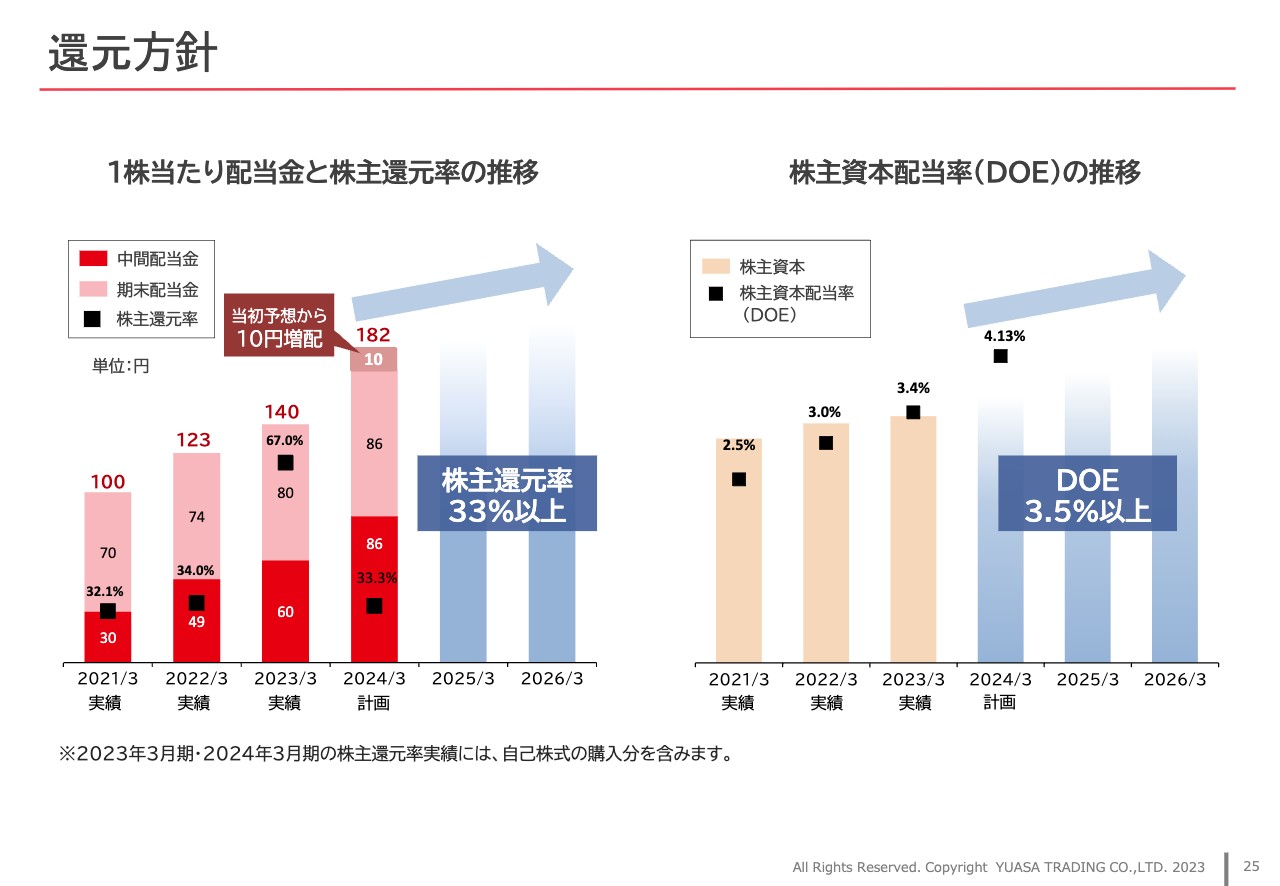

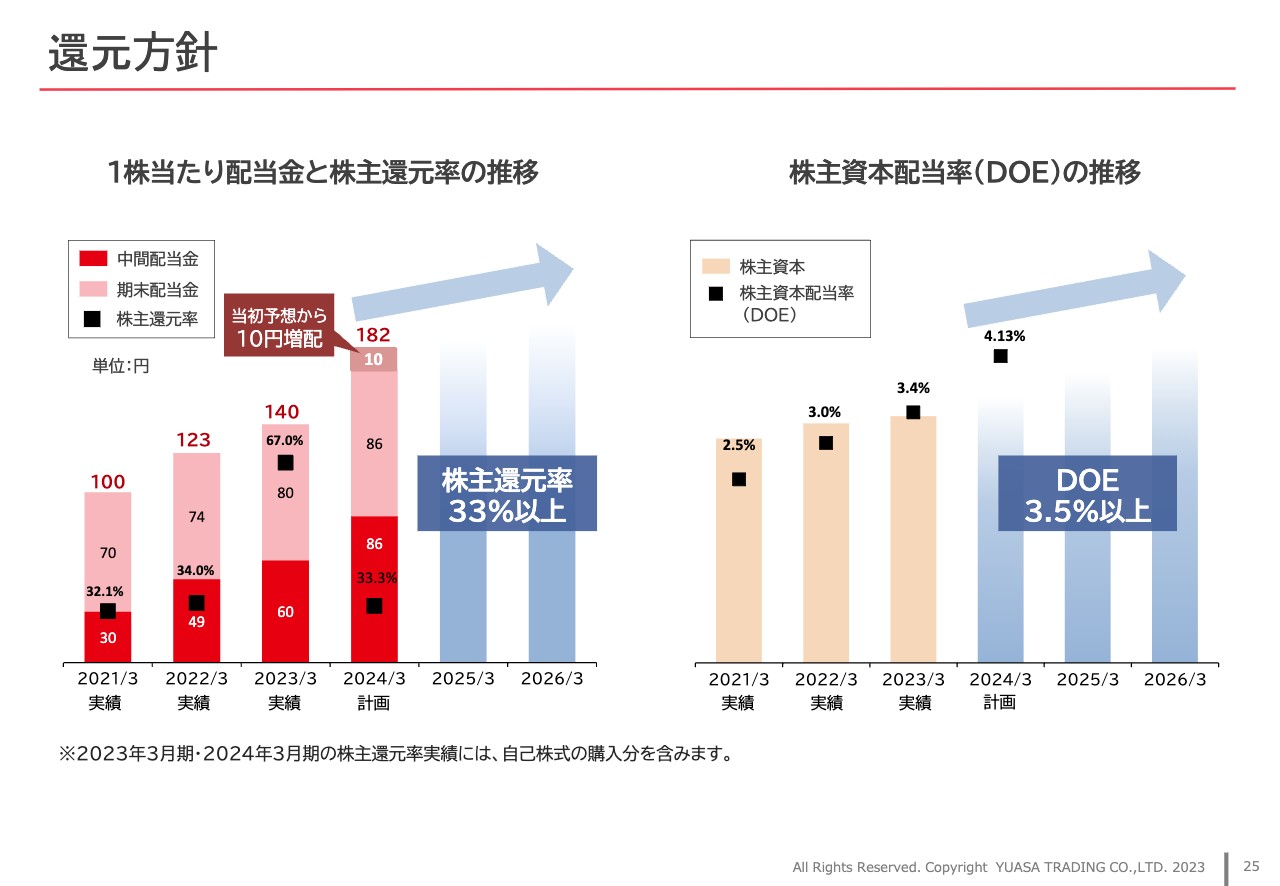

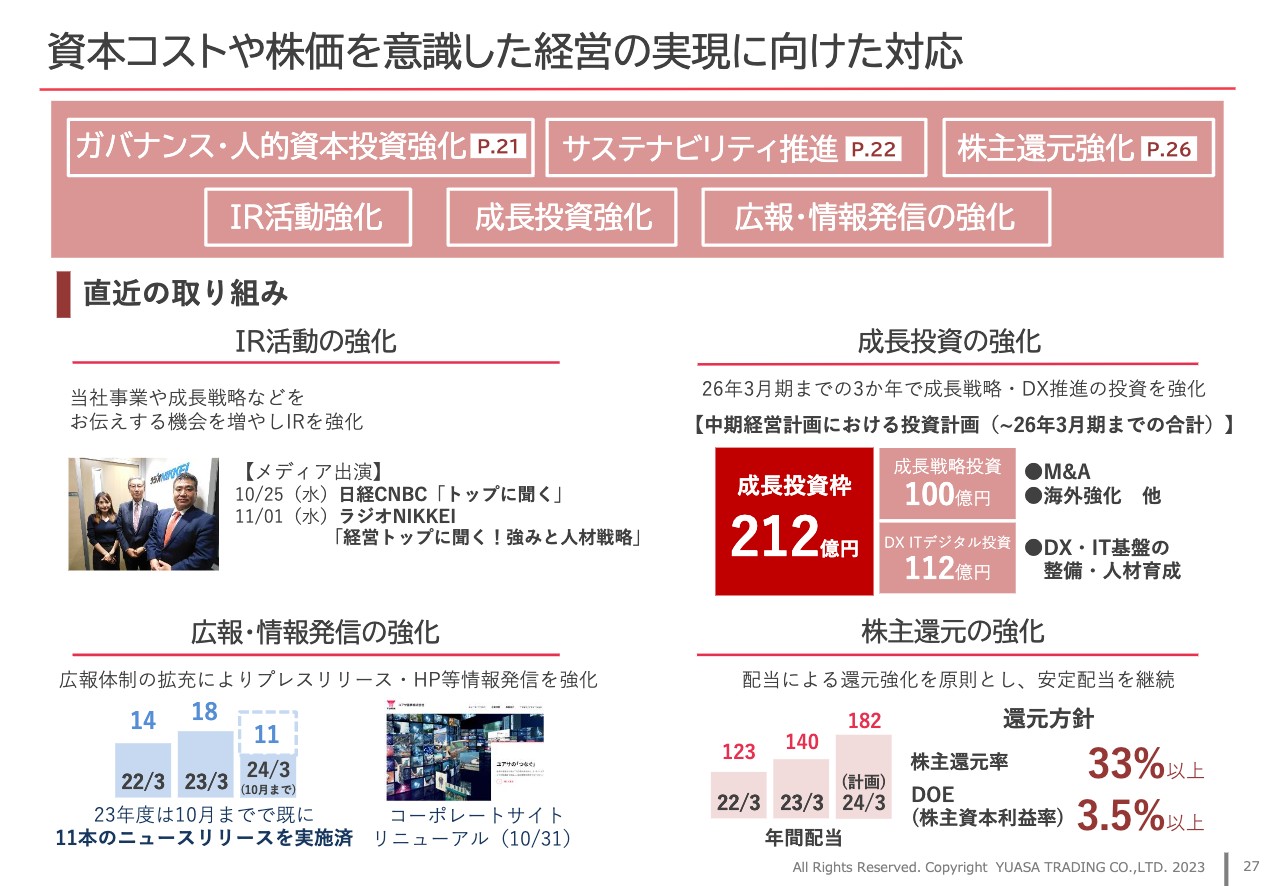

還元方針

株主さまへの還元方針をご説明します。当社は従前から株主還元率33パーセント以上を確保するとお約束しています。さらに今年4月以降はDOE(株主資本配当率)3.5パーセント以上という数値も公表しています。

株主還元率33パーセント以上、DOE3.5パーセント以上という2つの指標を守っていきたいと考えています。

期初に発表した配当の予定額は、中間配当86円、期末配当86円、通期で172円としていました。

先ほど、大事なご説明が1つ漏れていました。期末の親会社株主に帰属する当期純利益は、決算発表当初は117億円の予定でしたが、124億円に上方修正しています。

この124億円を実現した上で、株主還元率33パーセント以上、DOE3.5パーセントをクリアすると、配当金額は182円となります。したがって期末配当予定額を86円から10円増配し、96円としています。

今後もこの指標を守り、みなさまに安定した配当をしたいと考えています。そのためには、先ほどお伝えしたように業績確保が必要です。いろいろな施策を打ち、今後も安定的な配当を続けていきます。

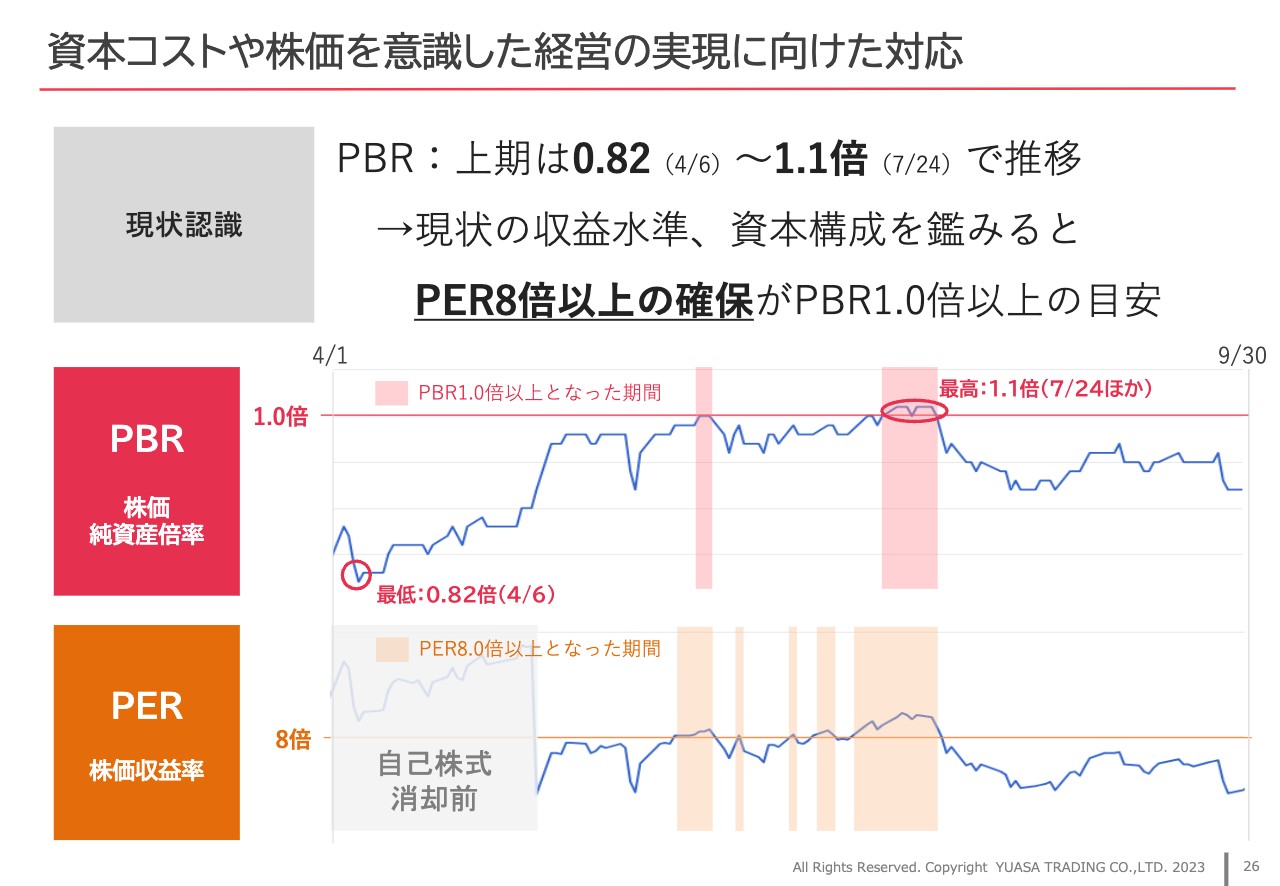

資本コストや株価を意識した経営の実現に向けた対応

PBRについては、1.1倍となり、1.0倍をクリアしています。本日現在は0.9を水準に上下しています。こちらも意識して運営していきます。

資本コストや株価を意識した経営の実現に向けた対応

PBR向上のためには株価を上昇させることはもちろん、本日のようにIRを通じてみなさまに当社をご理解いただく努力も続けていきます。成長戦略に関しても、M&Aを中心に投資を積極的に展開したいと考えています。

あらゆる手を打ちつつ、当社の現況をご説明し、当社の強みを株価に反映できるよう、みなさまに認めていただけるよう取り組んでいきたいと考えています。

駆け足となりましたが、以上でご説明を終わります。ご清聴ありがとうございました。

質疑応答:住設・管財・空調セグメント伸長の要因について

司会者:「住設・管財・空調セグメントが大きく伸長していますが、要因は何でしょうか?」というご質問です。

田村:みなさまもご存じのとおり、現在、電気代を中心にエネルギー価格が非常に高くなってきています。しかし、ご家庭やビル等の集合設備において、まだ非効率な機器をお使いになっているところもたくさんあります。そのような中、ここ1年くらいで「効率的な機器に入れ替えて省力化を図りたい」という需要が非常に増えています。それに当社が対応したということです。

特に大きいのは空調・エアコンです。古いエアコンと、インバーターを使った新しいエアコンでは電気の消費量がまったく違います。そのような需要が非常に多かったと思います。

また、新設の住宅着工戸数は減少していますが、リフォームの需要は非常に大きくなっています。グループ会社も含めて、当社はリフォームや工事を受け入れる機能も持っていますので、リフォームビジネスがかなり伸長しました。

その結果、住設・管財・空調セグメントが大きく伸びたということです。

質疑応答:海外戦略の狙いについて

司会者:「タイにおける新社屋建設やグランドフェアの開催について、狙いを聞かせてください」というご質問です。

田村:先ほど「当社の海外戦略の方針を変更した」とお話ししました。当社の1部門の出先としてではなく、「ミニユアサ」としての機能を備えて総合的に展開したいと考えています。

「なぜ、タイなのか?」ということですが、実は、タイでは工業部門を中心にもう50年近く事業を展開しています。したがって、タイの事情はある程度理解しており、サプライヤーのみなさまについても把握しているつもりです。このように、最もマーケットを理解しているタイを最初のターゲットに選びました。

また、グランドフェアについてですが、タイだけでなく、海外には業界ごとの展示会がたくさんあります。例えば、工作機械や住設機器、建築資材の展示会などです。しかし、これらをすべて含めた総合展示会は存在しないと思います。それを当社が先駆けて行おうということです。

今回のグランドフェアは、「日本の文化とタイの文化を繋ぐ」がコンセプトです。この展示会で日本の総合力をタイの方々に見ていただき、タイの文化とどう繋げられるのか、チャレンジしたいと思います。

続いて、インドについてお話しします。みなさまもご存じのとおり、インドが中国の人口を追い抜いたという報道がありました。非常に大きな市場の中、インドの工業化はそこそこ進んでいますが、環境問題や住居問題については、まだまだ日本の技術が貢献できる市場であると考えています。

例えば、道路の舗装率は非常に低く、空調に関しても市場に入り出したところであり、環境に関してはまだまだです。このような状況や市場の大きさを鑑み、タイでの試みをインドにも展開したいと考えています。

したがって、タイで総合力を発揮し、その象徴として当社の最大プロモーションであるグランドフェアを成功させ、さらにそれをインドへ展開したいと考えているのが海外戦略の狙いです。

質疑応答:当期純利益の上方修正および増配の理由について

司会者:「当期純利益の上方修正および増配を実施しましたが、その理由と、株主還元に関する今後の方針を教えてください」というご質問です。

田村:この件については第1四半期の決算発表で開示しましたが、積立超過の状態にあった退職給付信託の一部を解約しました。

その解約によって特別利益を得たため、第1四半期に32億円の特別利益を計上しています。当社が持っている資産活用の見直しをもう1度行い、状況を鑑みたところ、純利益に関して、期初予想を上回る見通しとなったため、上方修正させていただきました。

その上方修正に伴い、増配を同時に発表しました。安定配当に努めながら、できるだけ多く配当させていただけるよう、業績面を確保し、会社の品質向上に努めますので、よろしくお願いします。

質疑応答:工業機械部門の受注状況について

司会者:「工業機械部門の受注状況はどうなっていますか?」というご質問です。

田村:当社の1つの大きな柱である工業機械の売上および受注状況のお話をします。まず昨年末より受注の環境は非常に厳しくなっています。それが楽観的な見方では一時的なものだろうと言われた時期があるのですが、まだ回復は見られず現在も厳しい状況が続いています。

要因として、自動車産業の設備が回復してこないこと、半導体が踊り場になっていること、そして中国市場が混乱のため、かなり需要が冷え込んでいるというところが挙げられると思います。

実数で言うと、日本工作機械工業会が、国内の受注数字で昨年の20パーセントダウンという発表をしています。当社もほぼ同じようなダウンをしています。

一方の売上は、昨年の受注環境が厳しくなる前の受注残があり、今年の4月から9月は前年比109パーセントで増収となっています。

従って、今後、今現在の受注環境の厳しさが売上に転換され、影響が出てくると考えています。対策として、もの作りの現場で必要なものを工作機械に限らずご提案し、業績を保っていきたいと考えています。

質疑応答:不安定な外的環境の影響について

司会者:「ウクライナ問題やイスラエルパレスチナの紛争など不安定な外的環境の影響はありますか?」というご質問です。

田村:当社に限ったお話ではないですが、地政学的なリスクに起因するエネルギー価格の上昇や、サプライチェーンの状況への影響は多少はあります。ただし、当社のビジネスに直接的にネガティブな影響を及ぼすとは考えていません。

しかし、出張者や中国・台湾の問題など、地政学的なリスクで、当社の社員の安全に影響が出る可能性があるため、経営として社員の安全を守っていきたいと考えています。

結論としては、ビジネスの影響はないとご判断いただいて結構です。

新着ログ

「卸売業」のログ