【QAあり】イーグル工業、自動車、半導体の落ち込みにより通期下方修正 他セグメントは堅調、自動車、半導体は来期回復見通し

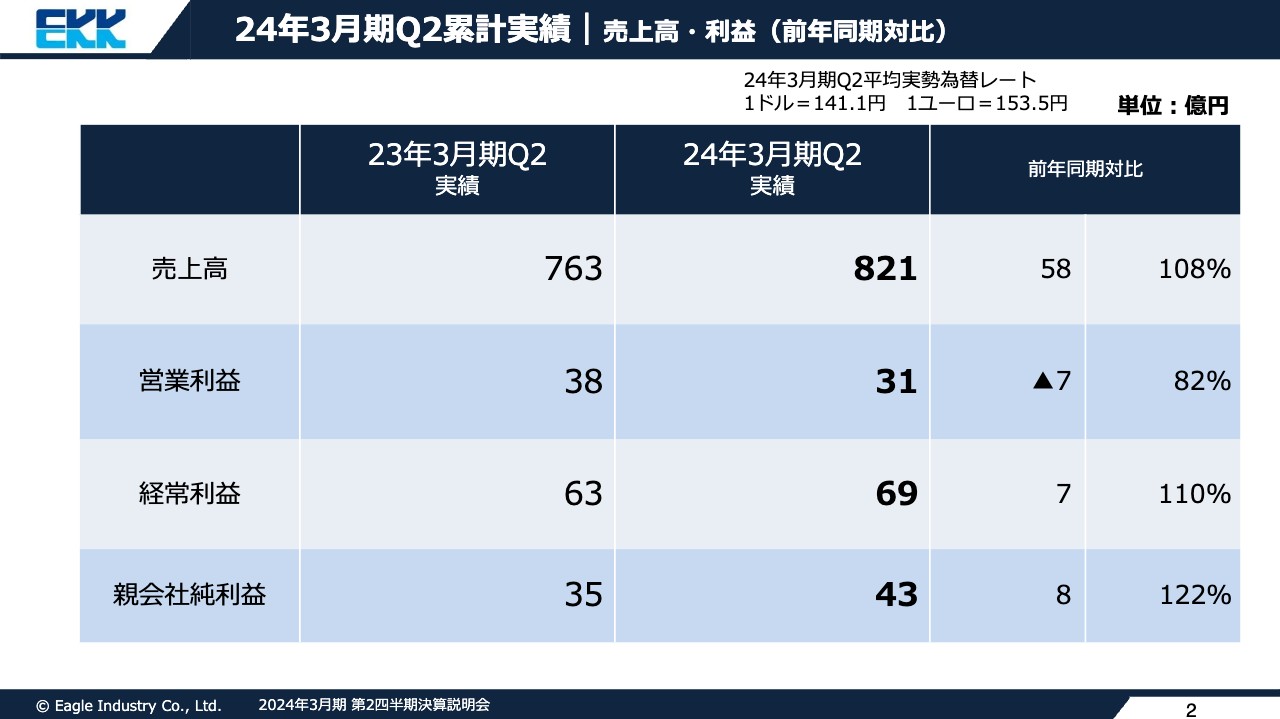

24年3月期Q2累計実績|売上高・利益(前年同期対比)

鶴鉄二氏(以下、鶴):2024年3月期第2四半期決算の概要です。第2四半期累計実績は、売上高821億円、営業利益31億円、経常利益69億円、親会社純利益43億円となりました。

営業利益は自動車・建設機械セグメントの収益悪化により減益となりましたが、経常利益、親会社純利益は為替の影響により前年同期比で増益となりました。

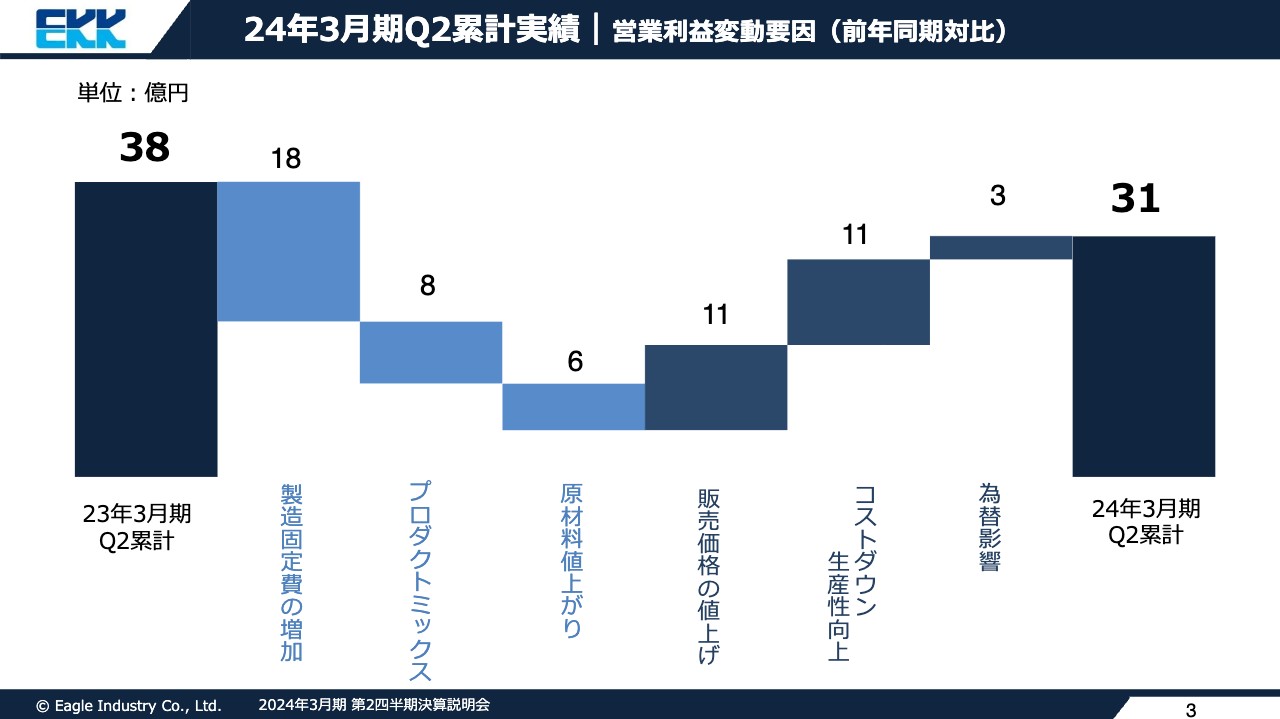

24年3月期Q2累計実績|営業利益変動要因(前年同期対比)

営業利益の前年同期比の変動要因についてです。主に販売価格の値上げ、コストダウン・生産性向上、為替影響もありましたが、製造固定費の増加やプロダクトミックス、原材料値上がりの悪化により減益となりました。

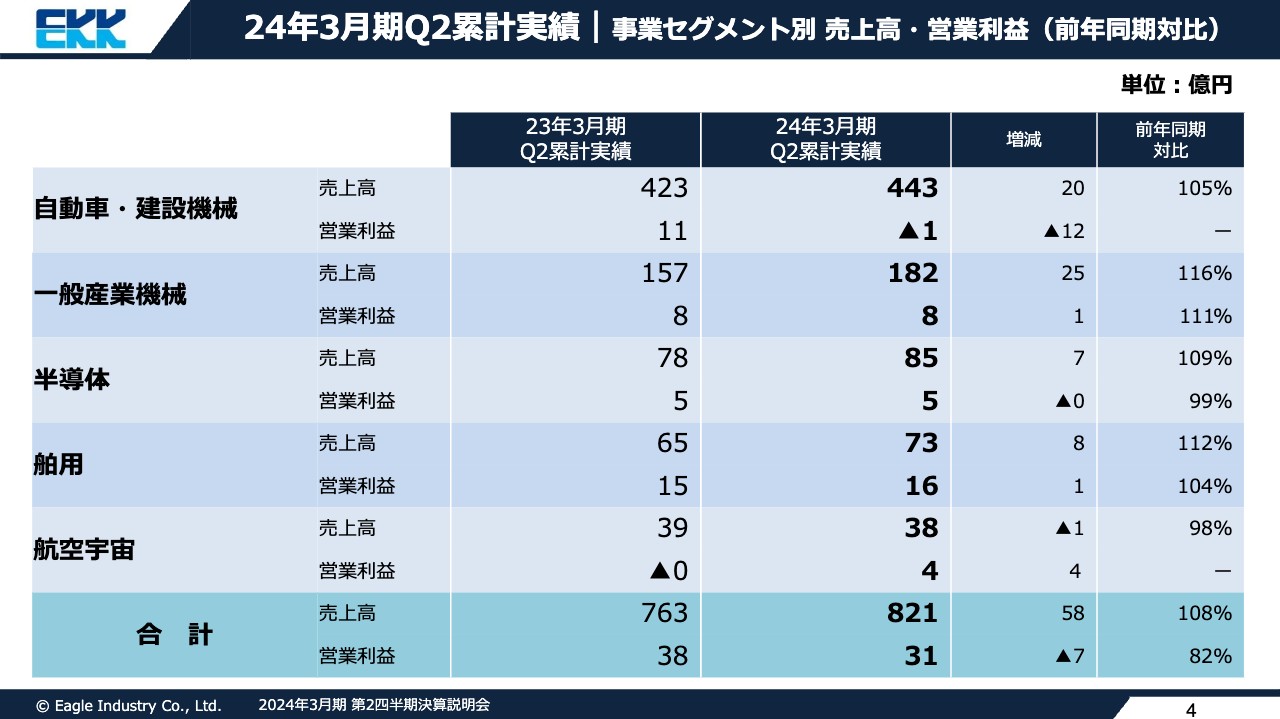

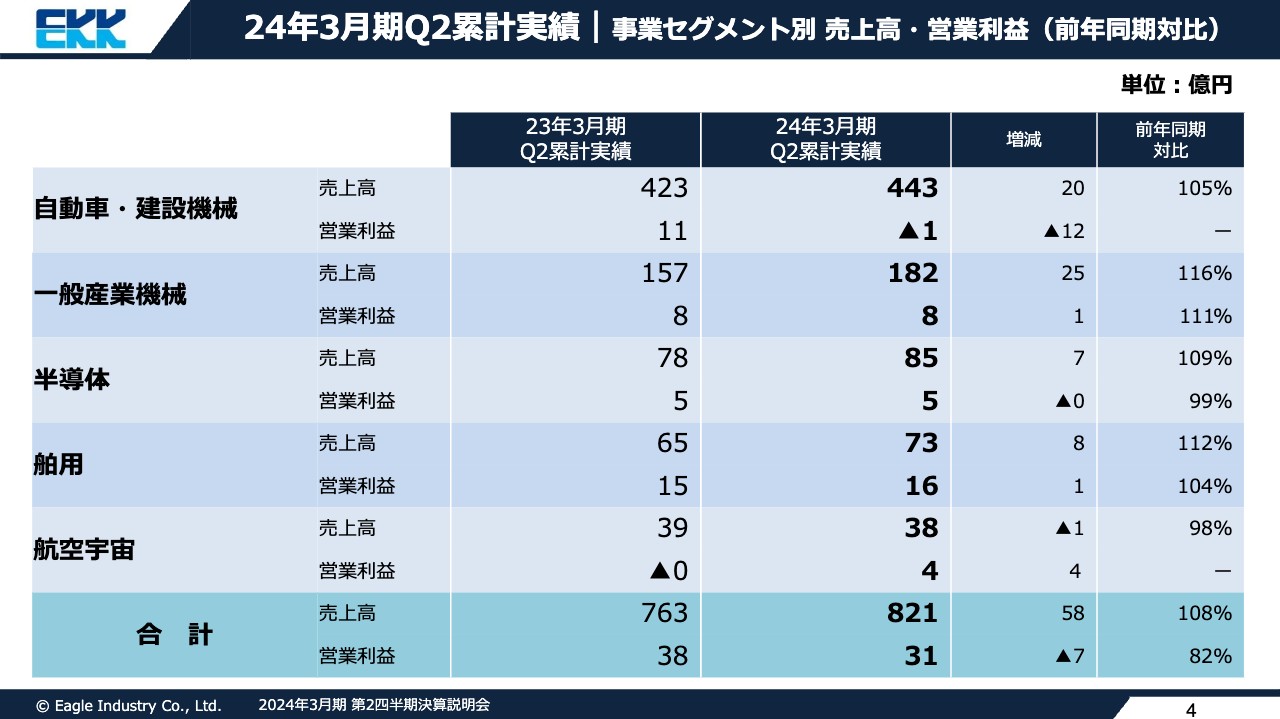

24年3月期Q2累計実績|事業セグメント別 売上高・営業利益(前年同期対比)

セグメント別第2四半期決算の売上高・営業利益についてご説明します。自動車・建設機械は、自動車生産台数の回復と為替換算の押し上げ効果により、売上高は増加しましたが、原材料価格と固定費の増加により営業損失となりました。

一般産業機械は、主に海外での販売増により増収増益です。半導体は、半導体業界減速による投資延期等の影響を受けましたが、長納期化していた製品販売により増収となりました。利益面は固定費増加を中心に減益となりました。

舶用は、中国新造船需要の増加と、欧州向け修繕需要が継続し、増収増益です。航空宇宙は減収でしたが、プロダクトミックスにより増益となりました。

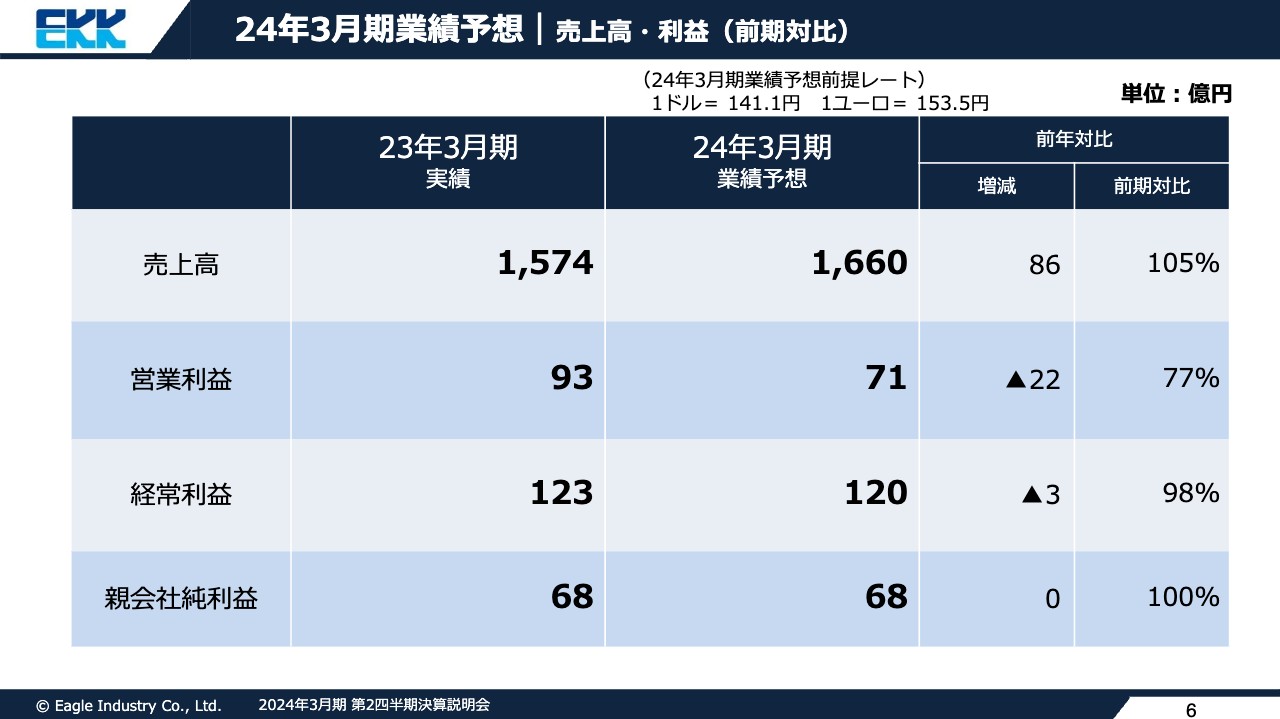

24年3月期業績予想|売上高・利益(前期対比)

今期の業績予想についてご説明します。売上高は当初予想からほぼ変わりませんが、下期以降、半導体業界向け事業の悪化が続くことから、利益は第1四半期決算発表時から再度下方修正することとしました。

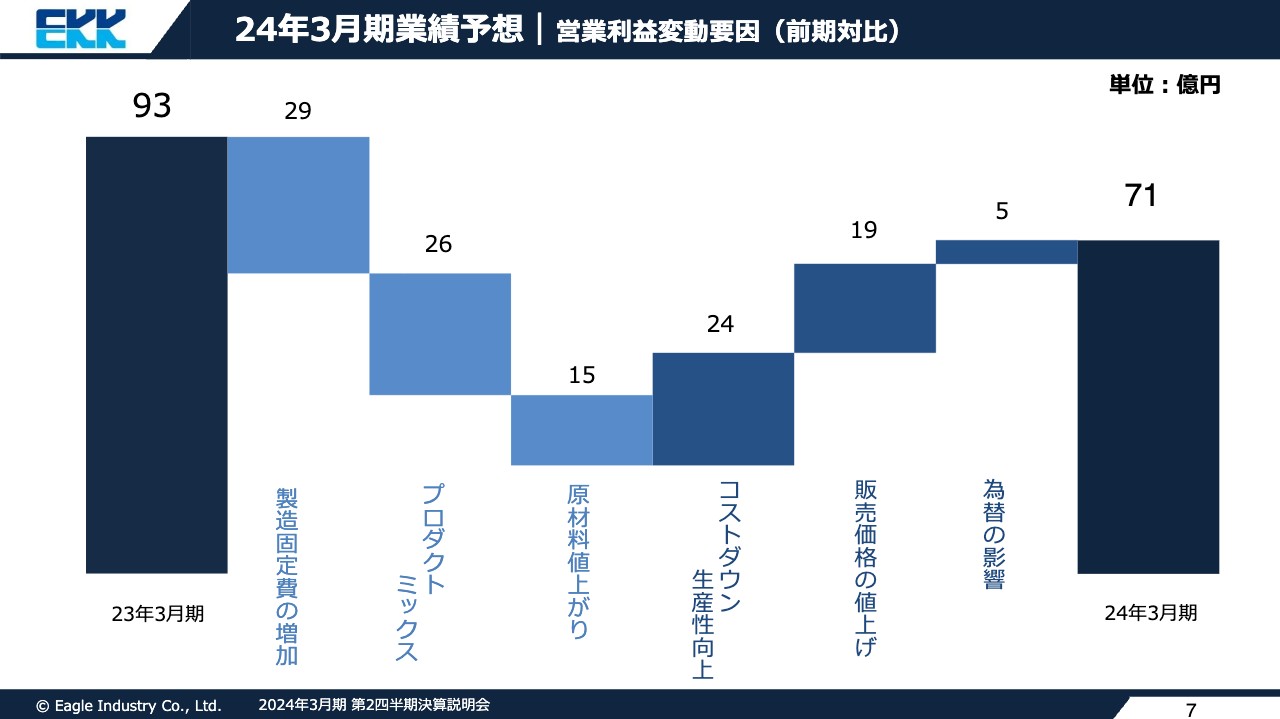

24年3月期業績予想|営業利益変動要因(前期対比)

通期の営業利益変動要因見通しです。販売価格の値上げは計画どおりに進む見通しですが、製造固定費の増加や半導体産業向け事業を中心としたプロダクトミックスの悪化により、減益の見通しです。

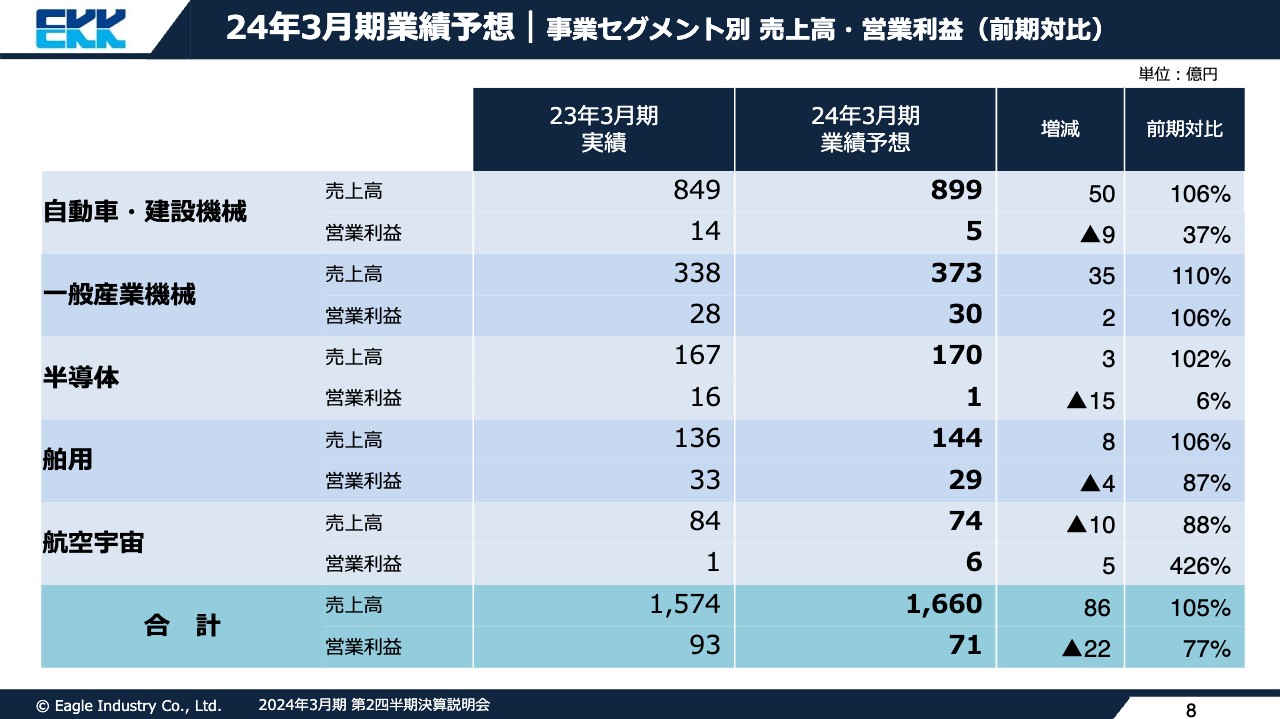

24年3月期業績予想|事業セグメント別 売上高・営業利益(前期対比)

セグメント別の通期予想です。自動車・建設機械は、第2四半期以降の値上げ効果も積み重なり、通期の営業利益は黒字見通しです。一般産業機械は、海外での販売増が継続し増収増益です。

半導体は、下期に半導体不況の影響を大きく受け、営業利益は大幅減となります。舶用は、新造船向けを中心に販売が継続するため、売上高は増加しますが、営業利益は前期比で減となります。航空宇宙は、売上高は減少しますが、プロダクトミックスの影響で増益見通しです。

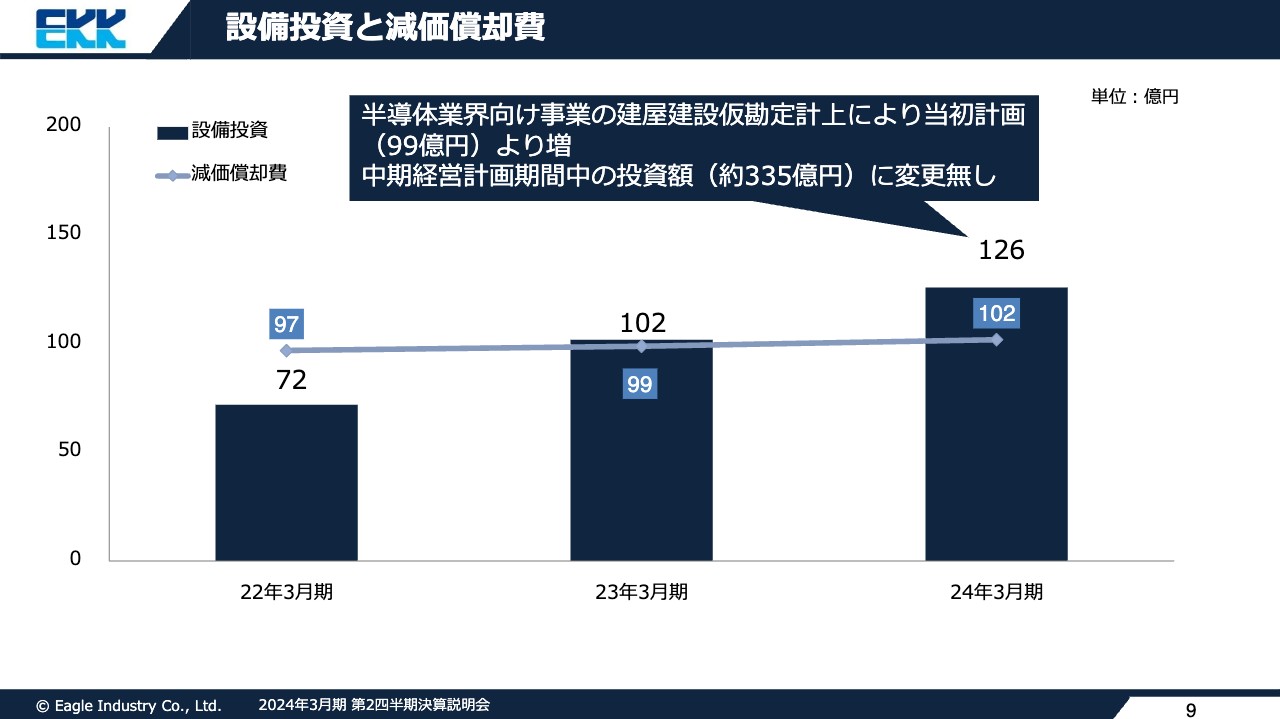

設備投資と減価償却費

設備投資と減価償却費の今期見通しです。当初計画では99億円でしたが、半導体業界向け事業の建屋建設仮勘定計上により、今期は126億円の見通しとなりました。なお、2026年3月期までの中期経営計画期間中の投資額335億円に変更はありません。

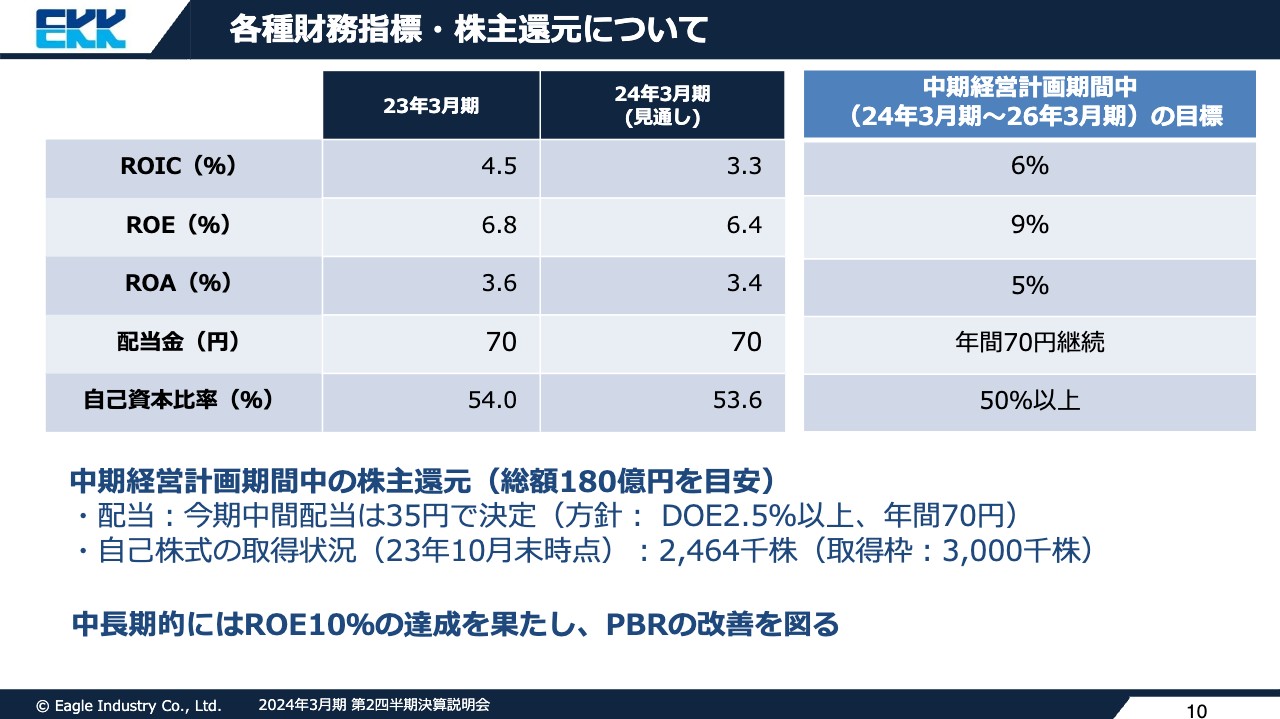

各種財務指標・株主還元について

各種財務指標の見通しと目標、株主還元についてご説明します。当社は、かねてより投下資本利益率(ROIC)を収益力を図るKPIと位置づけてきましたが、今期は減収予想により3.3パーセントとなる見通しです。

ROICについては、本業の営業利益拡大により、中期経営計画期間中は加重平均資本コスト(WACC)以上の収益を図るべく、6パーセント以上を目標としています。

また、自己資本利益率(ROE)に関しては9パーセント以上、総資産利益率(ROA)は5パーセントとしています。

なお、株主還元については、配当金は株主資本配当率(DOE)2.5パーセント以上、年間70円を継続する方針ですので、今期の中間配当は予定どおり35円で決定しました。

自己株式取得については、10月末時点で246万4,000株を取得済みです。これらの施策を今後も継続し、中長期的にはROE10パーセントの達成を果たし、株価純資産倍率(PBR)の改善を図っていく方針です。

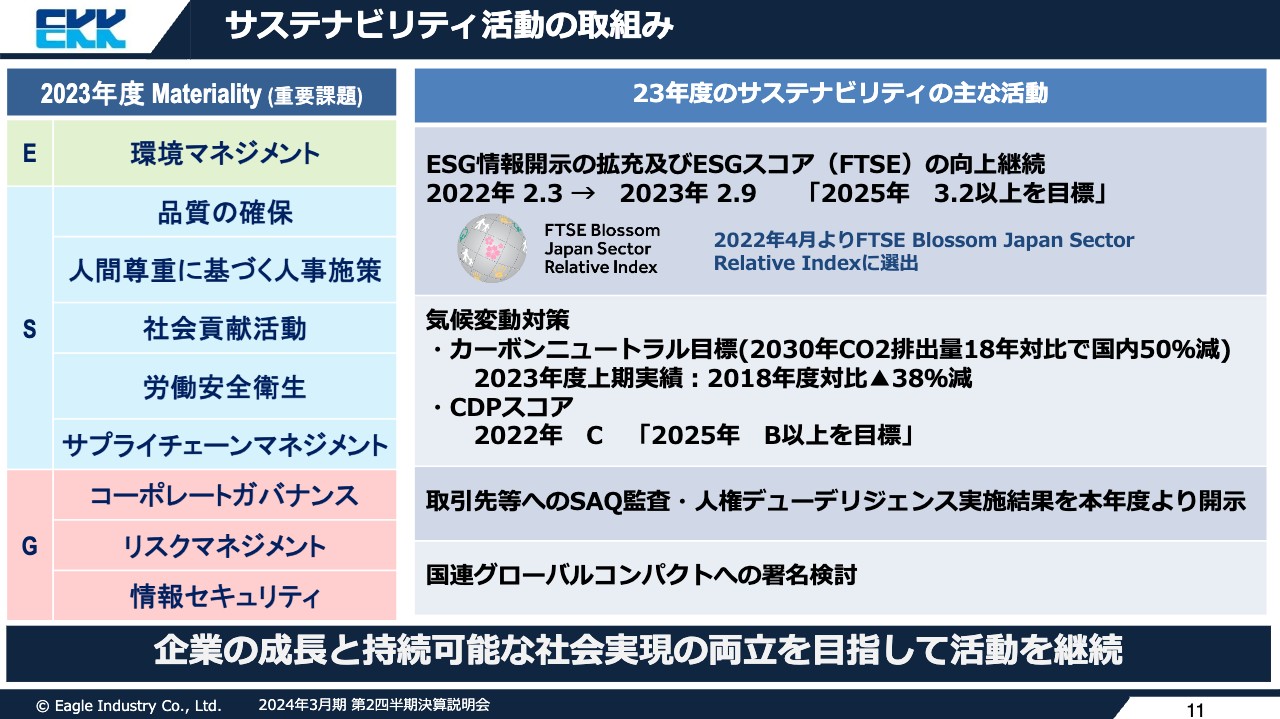

サステナビリティ活動の取組み

現在のサステナビリティ活動の状況をご説明します。ESG情報開示においては、 ESGスコア(FTSE)をベンチマークとして向上に努めていますが、2023年は2.9と昨年より向上しており、2025年には3.2以上を目標としています。

気候変動対策では、カーボンニュートラルの方針を開示し、2030年のCO2排出量を2018年対比で国内50パーセント減を目標としています。2023年度上期の実績は、2018年度対比38パーセント減の状況です。

そのほか、取引先へのサステナビリティに関する監査、人権デューデリジェンス実施結果の開示を開始し、国連グローバルコンパクト等のグローバルイニシアティブへの参画など、企業の成長と持続可能な社会実現の両立を目指して活動を継続していきます。

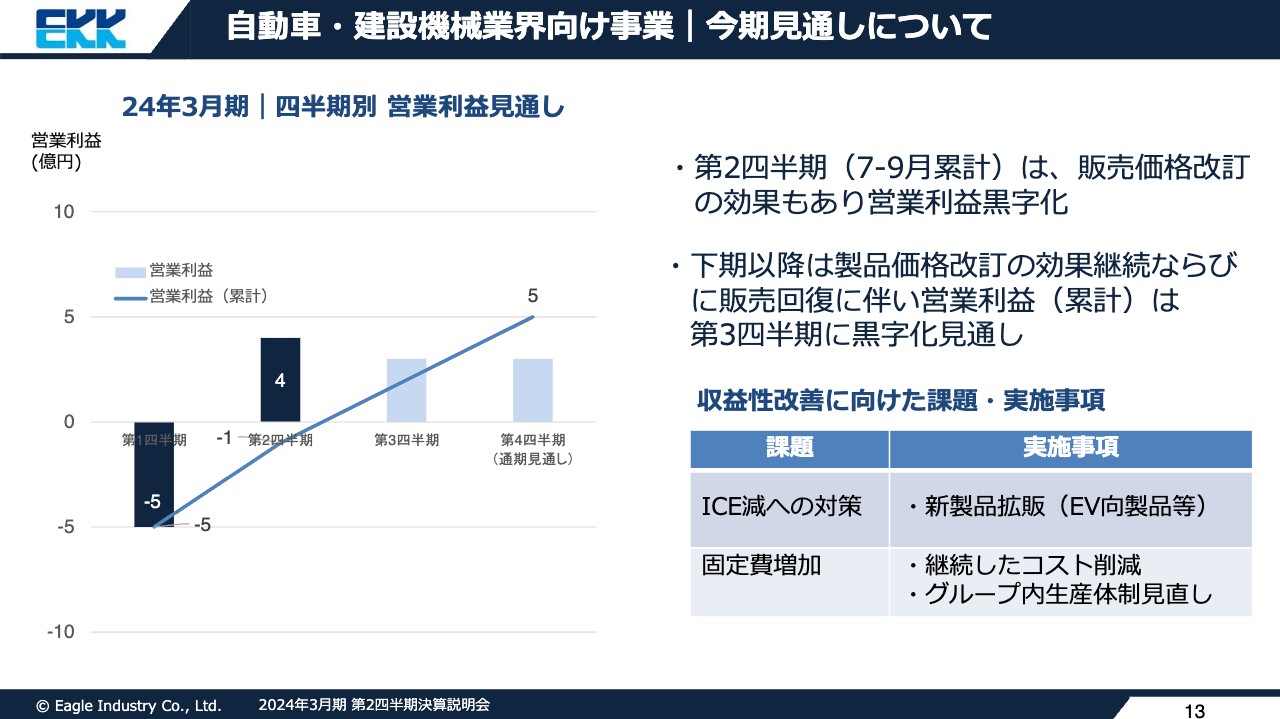

自動車・建設機械業界向け事業|今期見通しについて

各セグメントの動向についてご説明します。自動車・建設機械業界向け事業は、第1四半期には固定費増加や販売減を背景に赤字となりましたが、第2四半期は販売価格改訂の効果もあり、営業利益は黒字を確保しました。

下期以降も販売価格の改訂に合わせ、一部販売品目の回復も計画しているため、第3四半期には営業利益は黒字化の見通しです。

なお、収益性改善に向け、かねてより取り組んでいるEV向け製品などの新製品拡販を進めるとともに、継続したコスト削減やグループ内生産体制の見直しなどに取り組んでいきます。

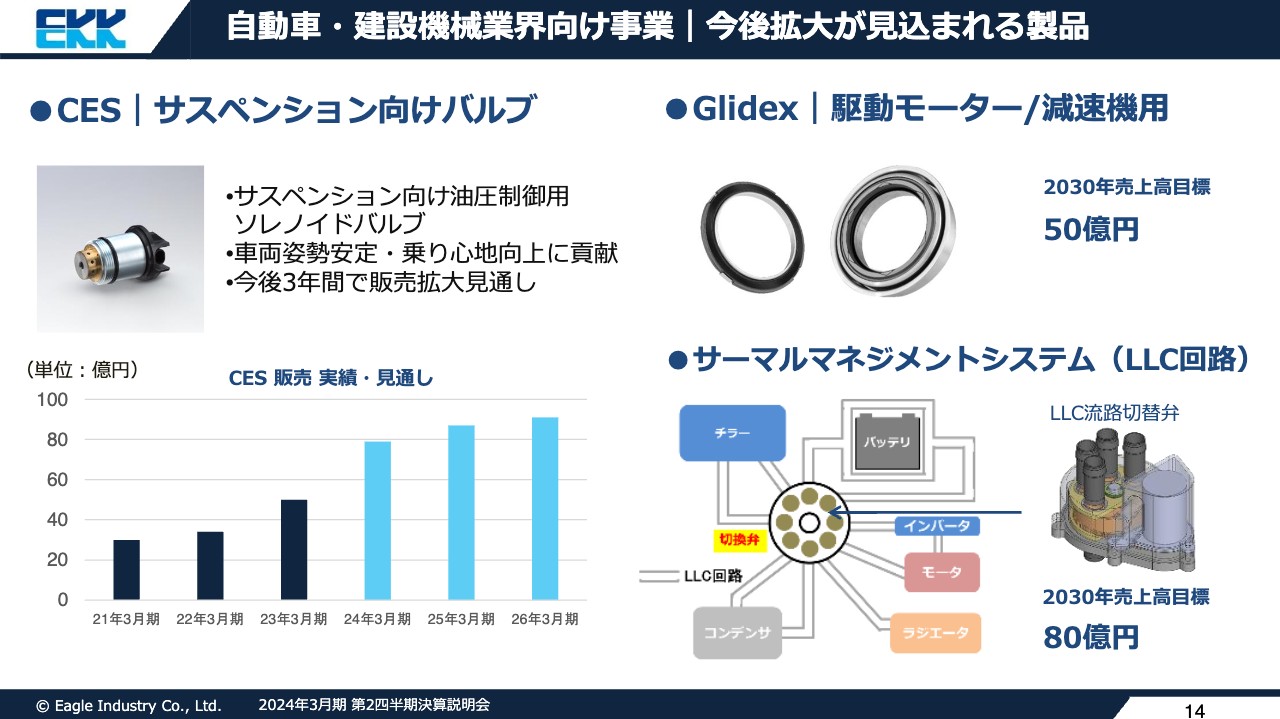

自動車・建設機械業界向け事業|今後拡大が見込まれる製品

現在注力しており、今後拡大が見込まれる製品をご紹介します。「CES」は、自動車のサスペンションを制御するソレノイドバルブです。車両重量が増えるEVやプラグインハイブリッドの車両姿勢を安定させるために採用が増加しており、販売拡大の見通しがあります。

EV駆動モーター用の軸水冷用シールはすでに量産に入っており、2030年の売上目標は50億円です。また、EVのサーマルマネジメントシステム向けバルブも開発が進んでおり、売上目標は80億円です。これらの開発拡販により、収益力の向上に努めていきます。

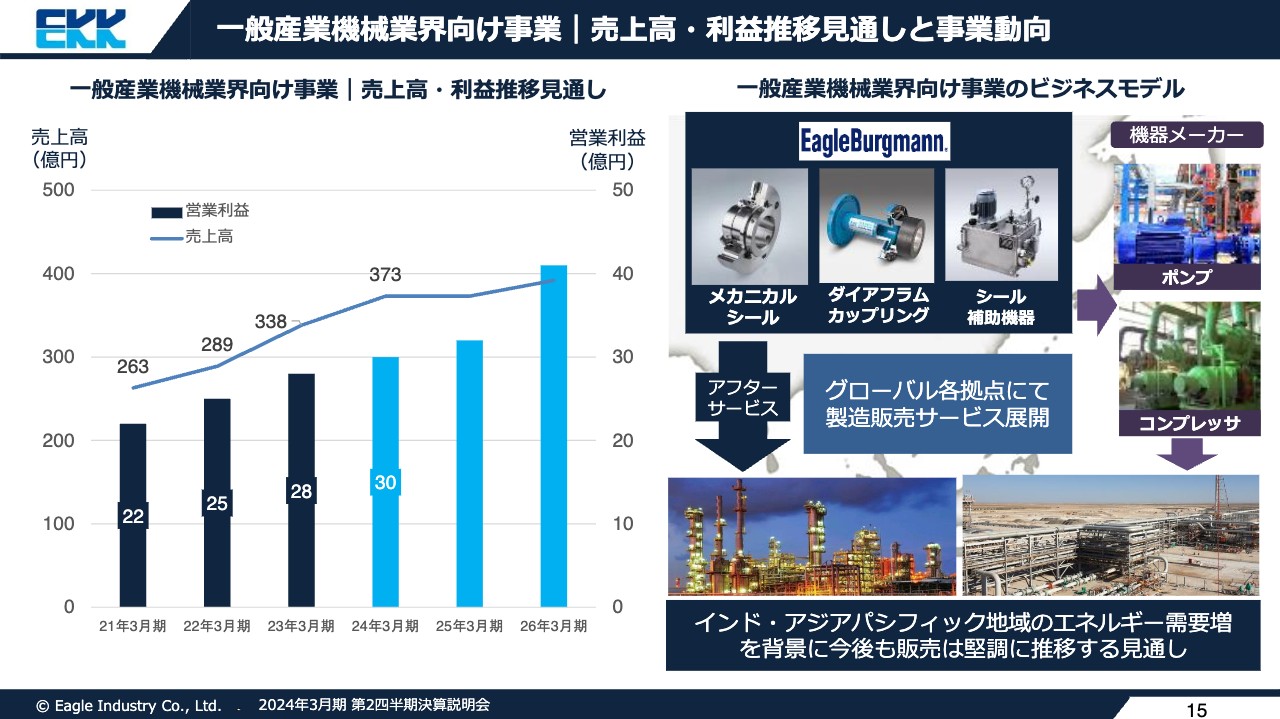

一般産業機械業界向け事業|売上高・利益推移見通しと事業動向

一般産業機械業界向け需要の動向です。本事業はドイツのブルグマン社とのアライアンス体制で事業を展開していますが、当社が管轄するインドおよびアジアパシフィック地域の石油精製、石油化学産業は、現在も継続してエネルギー関連の投資が進められており、今期上期も堅調に推移しています。引き続き開発プロジェクトへの受注獲得を進め、3年後には約400億円規模の売上高を目指します。

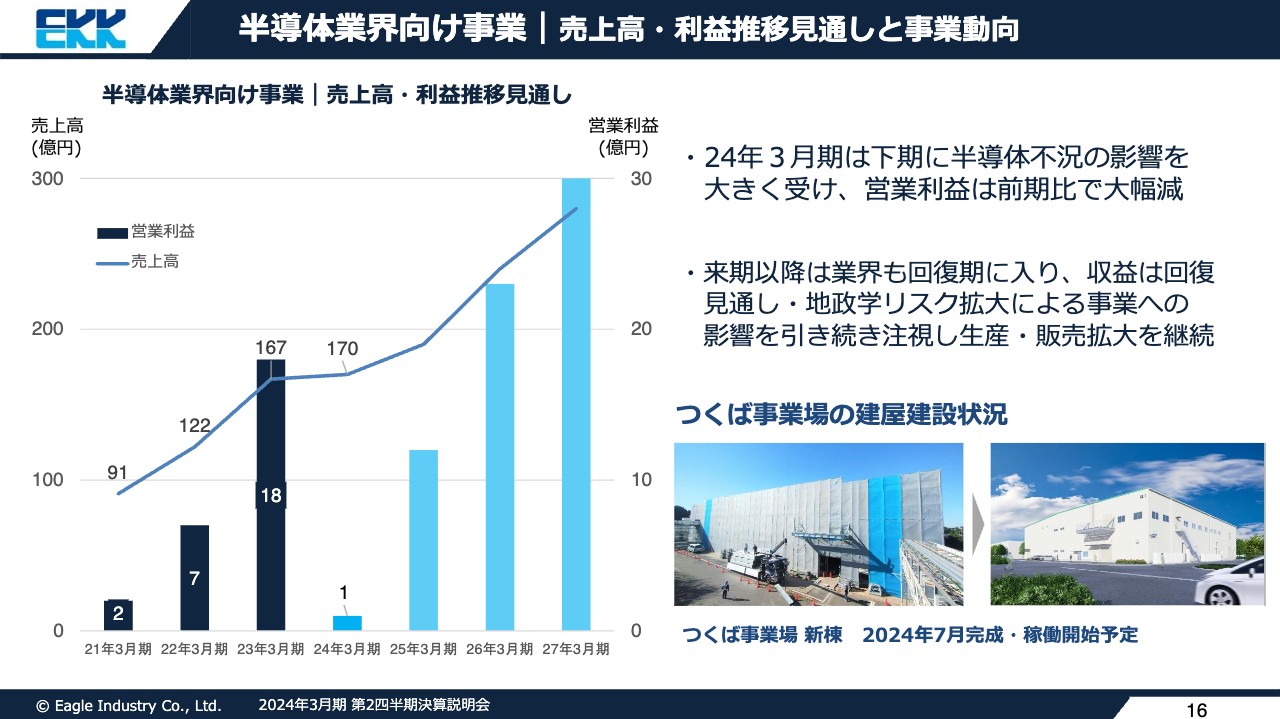

半導体業界向け事業|売上高・利益推移見通しと事業動向

半導体業界向け事業の動向です。2024年3月期は半導体不況の影響を大きく受け、営業利益は大幅な減少になると見通しています。

しかし、半導体業界の拡大傾向に変わりはなく、遅くとも2024年下期から回復し、新たな成長局面に入ると予想しています。現在はさらなる投資も進めているため、地政学リスク拡大による事業への影響を注視しながら、生産・販売の拡大を進めていきます。

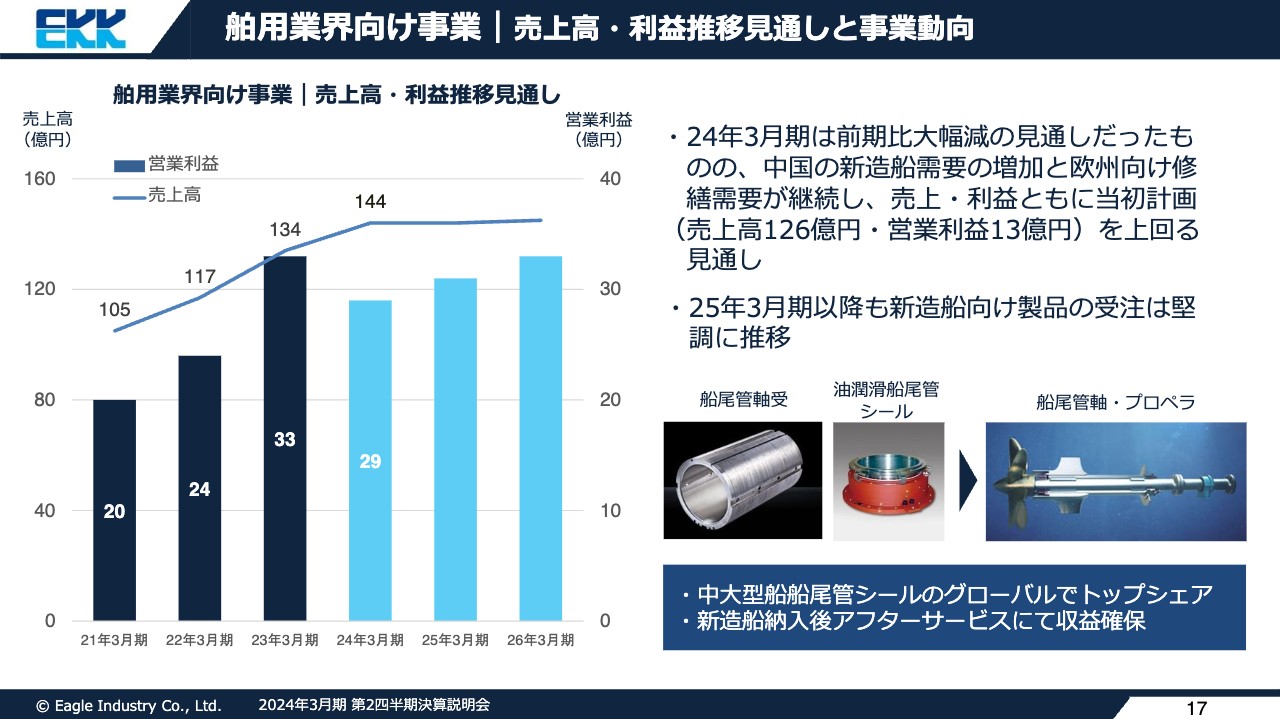

舶用業界向け事業|売上高・利益推移見通しと事業動向

舶用業界向け事業です。2024年3月期当初の計画では前期比大幅減の見通しでしたが、中国の新造船需要の増加と欧州の修繕需要が継続し、大幅に上回る見通しです。なお、2025年3月期以降も新造船向け製品の受注は堅調に推移しているため、今期と同程度の販売が続く見通しです。

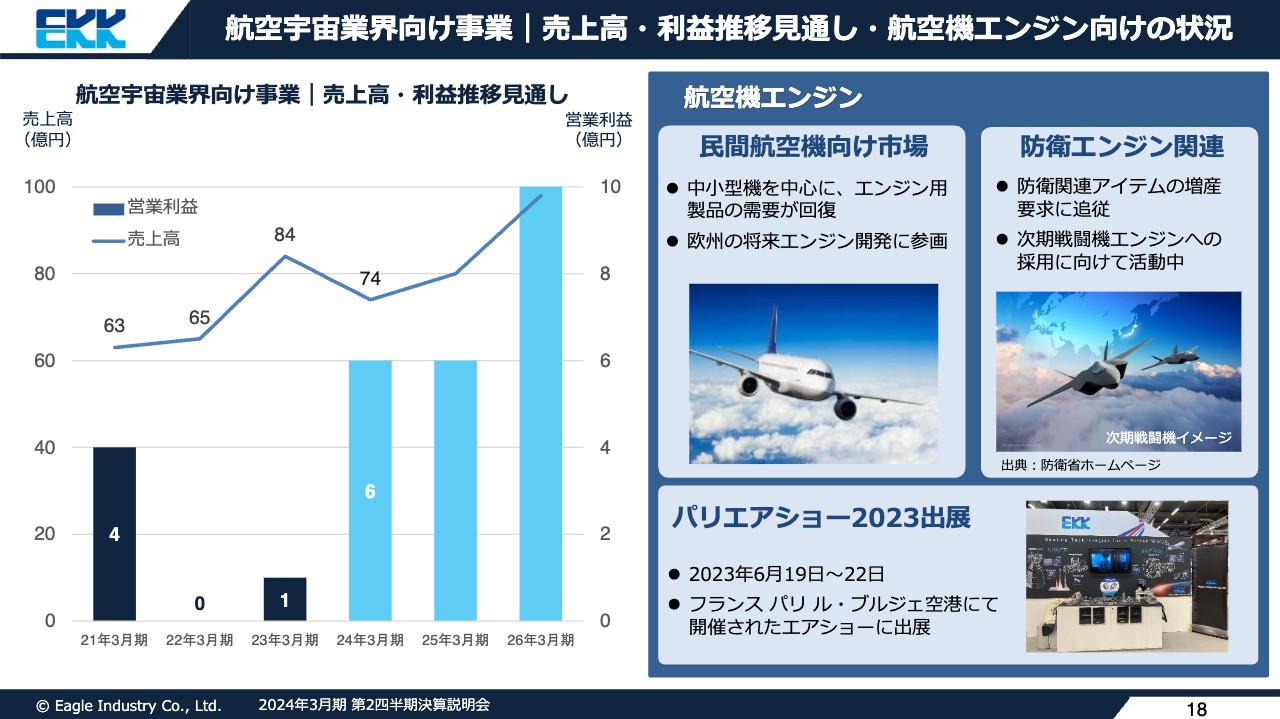

航空宇宙業界向け事業|売上高・利益推移見通し・航空機エンジン向けの状況

航空業界向け事業の状況を説明します。拡販に取り組んでいる民間航空機市場は、中小型機を中心に需要が回復し、欧州のエンジンメーカーの開発に参画していきます。なお、本年6月にパリで開催されたエアショーに出展し、フランスを中心とした欧州の顧客への拡販活動も強化しています。

また、官需防衛関連は、国内防衛力強化の動きにより防衛エンジン用シールなどの増産に向けた対応を開始しています。

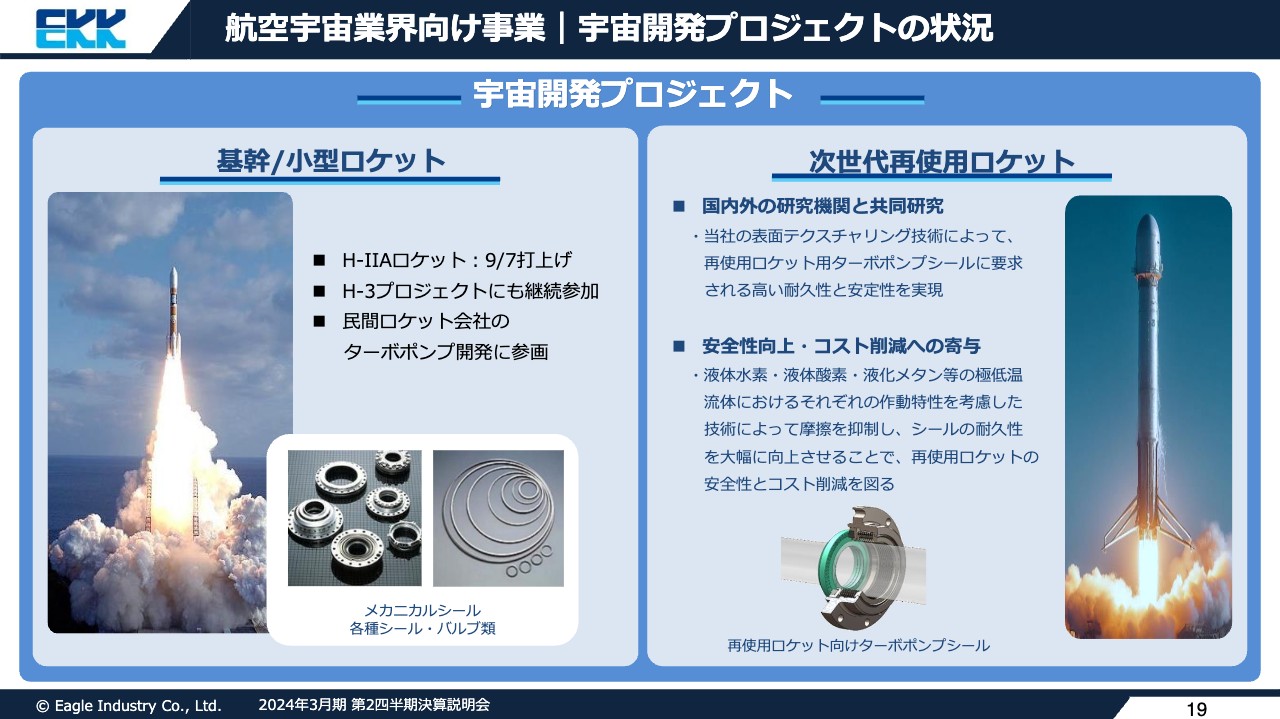

航空宇宙業界向け事業|宇宙開発プロジェクトの状況

宇宙ビジネスでは、2023年9月7日に打ち上げられたH-IIAロケットおよびH-3ロケット計画にも引き続き参画しています。また、民間ロケット会社のターボポンプ開発にも参画しています。

そのほか、次世代再使用ロケットの開発にも参画しており、当社独自の表面テクスチャリング技術によってシールの耐久性を向上させ、再使用ロケットの安全性とコスト削減に貢献できるよう、国内外の宇宙開発機関と共同研究を続けています。

航空宇宙ビジネスは最先端技術が活用され、長期的にも拡大する見通しのため、継続して取り組んでいきます。

質疑応答:自動車事業における完成車メーカーと部品メーカーの決算の差異について

質問者:上期における自動車事業の5パーセント増収の経緯についておうかがいします。トヨタ系のメーカーさまの増収率はより高く、大変良い決算を出されていますがTier2や部品メーカーになると増収率がそれと比較して低い傾向にあります。

このギャップはまだしばらく続くのか、完成車メーカーの増収によって部品メーカーにもそろそろ恩恵があるのか、このあたりの印象をどのように見ておけばよいでしょうか?

回答:ご指摘のとおり、完成車メーカーの伸びに比べて、弊社も今のところ売上があまり伸びていない状況です。グローバル展開しているため、弊社は完成車メーカーに直接販売するゾーンよりも、補機メーカーに販売する比率がかなり大きくなっていることが要因です。

補機メーカーの場合、国内メーカーは完成車メーカーの生産に比較的連動したかたちで生産していますが、海外の補機メーカーは一時的に在庫を持つ傾向のある企業がかなりの割合であり、特にコロナ禍の時期に物流網が各地で寸断されたため、海外の補機メーカーはかなり多くの在庫を持っているのではないかと感じています。

その関係で、完成車メーカーの生産の伸びに対して、補機メーカー向けの販売を行う弊社の売上は特に振るわない状況でした。この傾向は残念ながら下期も継続するのではないか、反対に言いますと、これが解消されるまでには、年内いっぱいぐらいかかるのではないかという見方です。

質問者:補機メーカーの在庫は、もう増えてはいないがまだ過剰在庫だというご認識でよろしいでしょうか?

回答:そのとおりです。特に弊社製品の中でも販売の大きな品目が、そのような影響を受けています。

質問者:販売が大きいというのは、売上の規模が大きいということでしょうか?

回答:おっしゃるとおりです。

質問者:わかりました。こちらの在庫がなんとか捌ければ、完成車メーカーもしくは生産台数の伸びと同じように御社が成長しても問題がないのだけれど、そのような状態になるのは来年だというお話ですね。

回答:そのように考えています。

質疑応答:半導体のフォーキャストと在庫状況について

質問者:半導体のマーケットの流れについてお尋ねします。どのメーカーも現在フォーキャストを落としている状態だと思いますが、今もお客さまの生産フォーキャストは落ち続けているという見方でいいのでしょうか? あるいは、落下は止まったものの、先ほどの在庫の問題もあって出荷が遅れているため、御社の売上はすぐには増えないと考えたほうがよいのでしょうか? お客さまのフォーキャストと在庫の状況について、今一度教えていただきたいです。

回答:こちらは感覚的な部分もありますが、半導体マーケットは一応底は打ったという感覚です。これから、各社設備投資が復活してくると見ています。ただし、「これから」というのが、おそらく早いところで今年度末か、来年度初旬にずれ込むだろうと思います。

お客さまのお話を聞くと、業界全体の回復は来年度下期には硬いと考えています。希望としてはもう少し早く回復してほしいと思いますが、そのような見方をしています。

「底は打った」と言いながらも、すぐには右肩上がりにならない中で、現在は弊社もお客さまも在庫を消化している段階です。在庫がすべて消化されて、また生産が増えるという事態になるのは、今年度いっぱいは厳しいだろうと見ています。

質問者:どちらかといいますと、現在はデバイスメーカーが設備投資を延期する方向にあり、装置メーカーはフォーキャストを先送りしているような気がしますが、どのようにお考えでしょうか?

回答:やや先送りの傾向はあります。その上、弊社の主たるお客さまは、在庫や設備をかなり持っているため、半導体の景況回復よりも、ずれ込むのではないかと若干危惧しています。

新着ログ

「機械」のログ