【QAあり】三菱食品、人流回復や猛暑の影響で、コンビニエンスストアや業務用取引を中心に取引が伸長、通期業績予想を上方修正

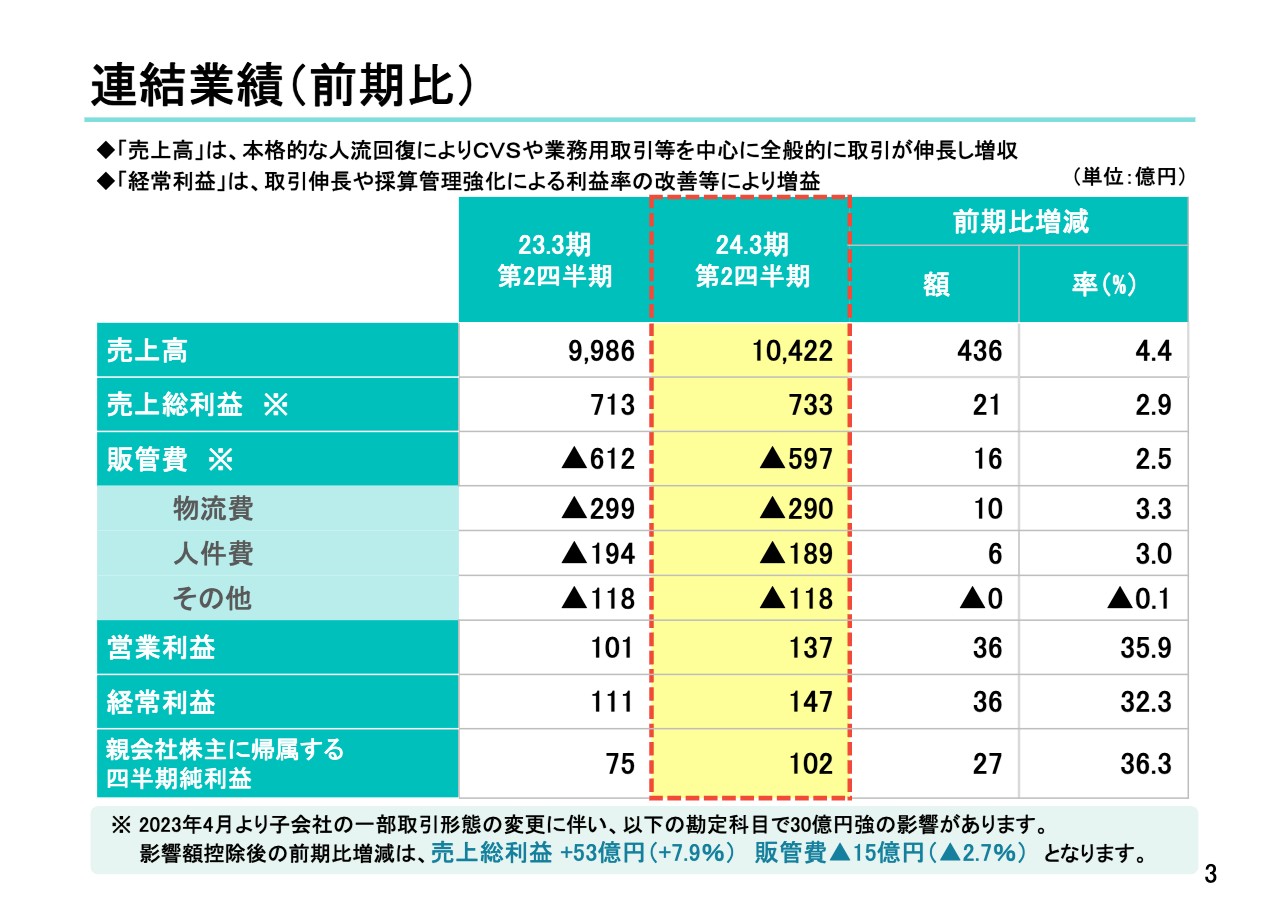

連結業績(前期比)

川本洋史氏(以下、川本):三菱食品CFOの川本です。2024年3月期第2四半期の決算概要についてご説明します。

当第2四半期は、新型コロナウイルス感染症の5類移行に伴い、インバウンドを含む人流が本格的に回復し、追い風となったことに加え、断続的なコストプッシュ型の食品価格値上げにも適切に対応したことから、業績は好調に推移し、売上高・利益ともに前期を大幅に上回る非常に好調な決算となりました。

科目ごとにご説明します。売上高は、コンビニエンスストアや業務用取引を中心に、全般的に取引が伸長したことにより、前期比436億円の増収、率にして4.4パーセント増加の1兆422億円となりました。

利益面は、売上高の増加に加え、過年度より継続的に行っている採算管理強化による利益率の改善がさらに進みました。その結果、営業利益は前期比35.9パーセント増加の137億円、経常利益は前期比32.3パーセント増加の147億円、親会社株主に帰属する四半期純利益は前期比36.3パーセント増加の102億円となりました。

この上半期の好調な業績を受けて、通期連結業績予想の見直しを行い、上方修正しましたので、次のページでご説明します。

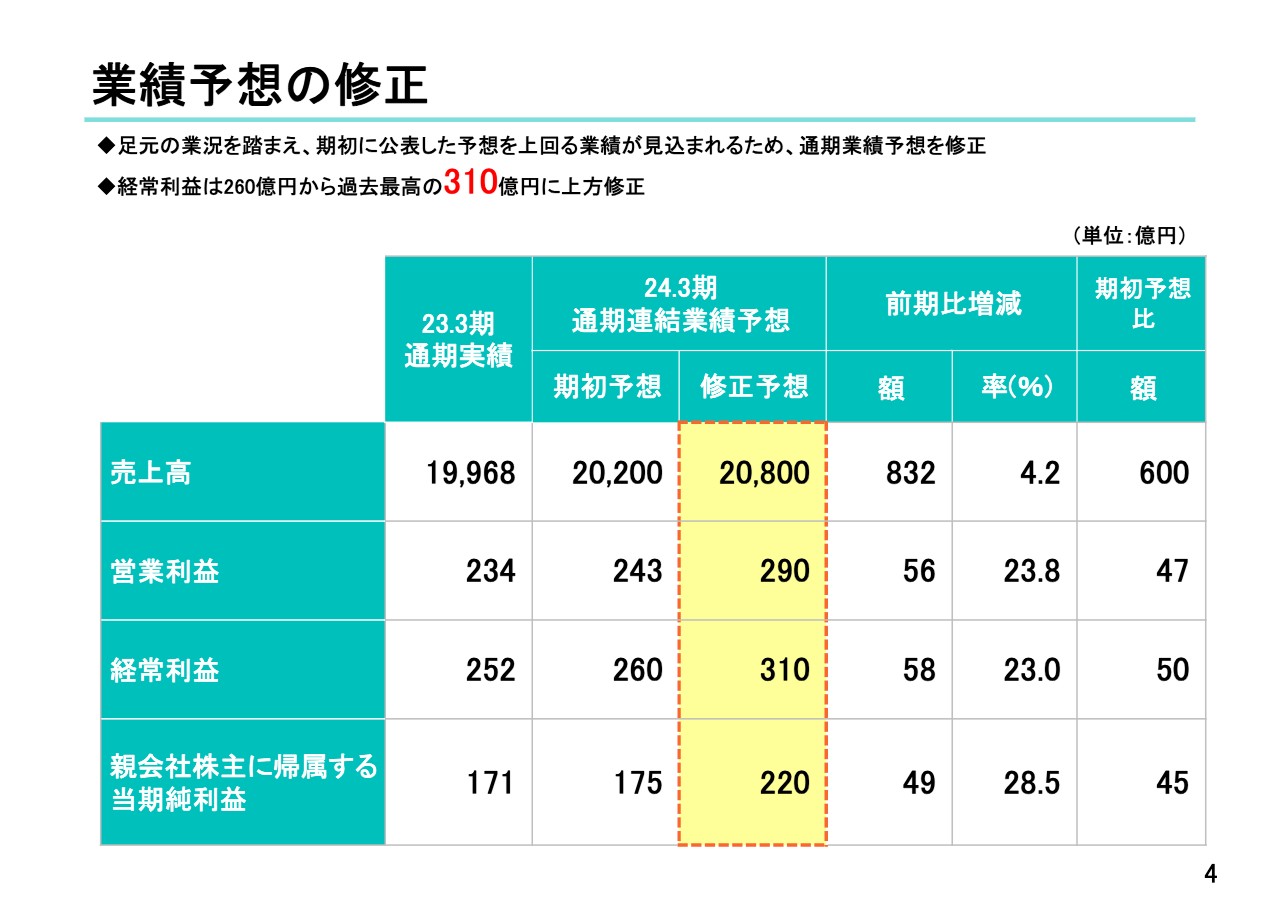

業績予想の修正

コンビニエンスストアや業務用を中心に、当初の想定以上に取引が伸長していることに加え、採算管理強化による利益率の改善が進んでいること、また、物流費を中心に、コスト面においても当初の想定を下回って推移していることから、上半期の業績推移を踏まえて下半期の計画も見直しを行い、通期業績予想を上方修正しました。

科目ごとの修正後通期業績予想は、売上高が期初予想比600億円増加の2兆800億円、営業利益が期初予想比47億円増加の290億円、経常利益が期初予想比50億円増加の310億円、当期純利益が期初予想比45億円増加の220億円としました。

特に、我々が「中経2023」の目標に掲げていた経常利益は、目標額の220億円を大きく上回る過去最高の310億円と、今中経期間内で300億円を上回る見込みとなっています。

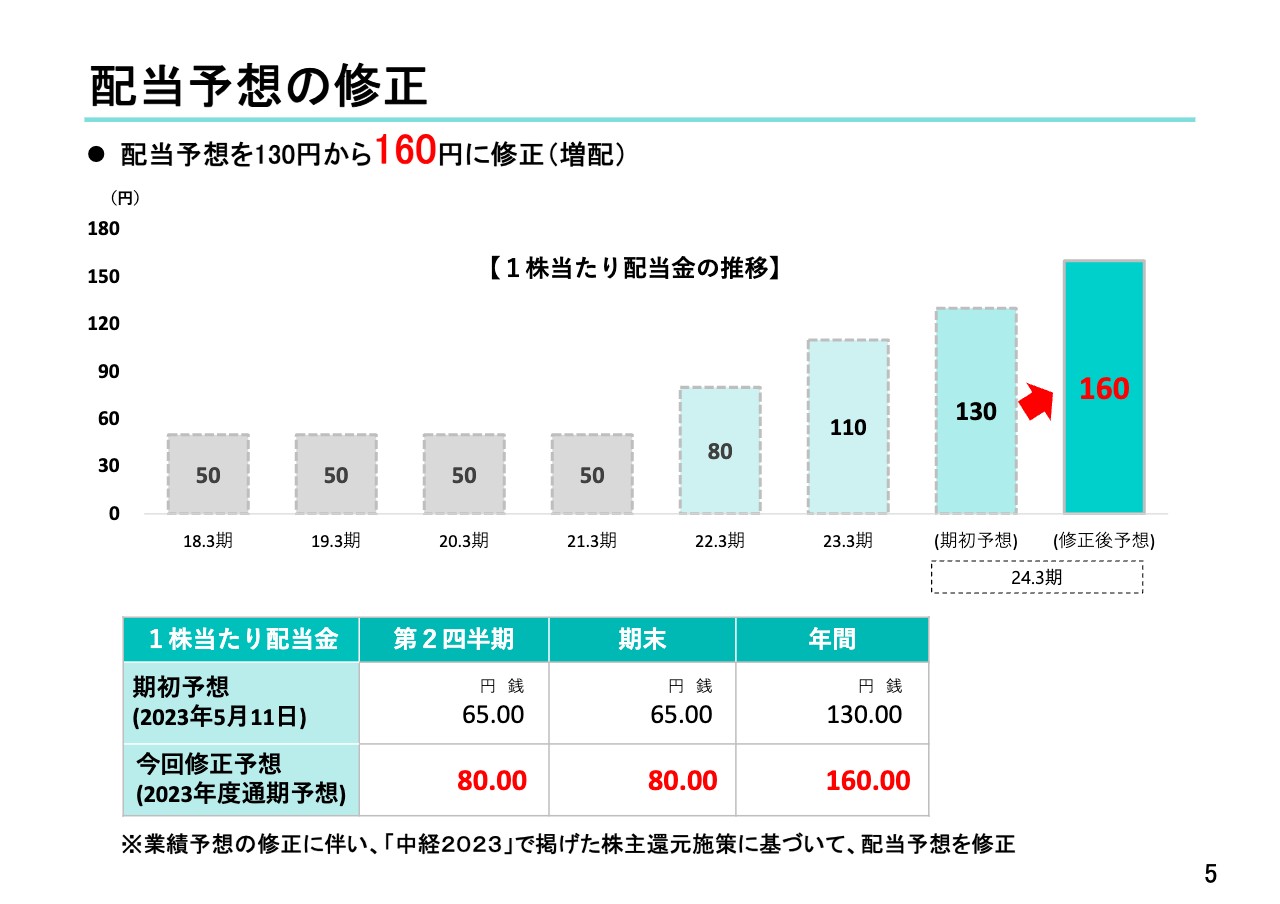

配当予想の修正

通期業績予想の修正を踏まえ、配当予想も修正しました。当期の配当予想は、期初の年間130円から30円増配し、年間160円に修正しました。前期は年間110円でしたので、前期からは50円の増配となります。スライドの図の棒グラフは、1株当たり配当金の推移を示しています。

「中経2023」において、収益成長とともに、資本効率を意識したバランスシートコントロールの一環として、積極的な株主還元を行うことを基本方針に掲げていました。過去継続していた年間50円の配当金から、今中経期間の2022年3月期は80円、2023年3月期は110円に増配し、最終年度となる当期は年間160円の予想とし、「中経2023」で掲げた目標を上回る株主還元を実行できる見込みです。この株主還元強化の方針は、今中経期間終了後も継続する方針です。

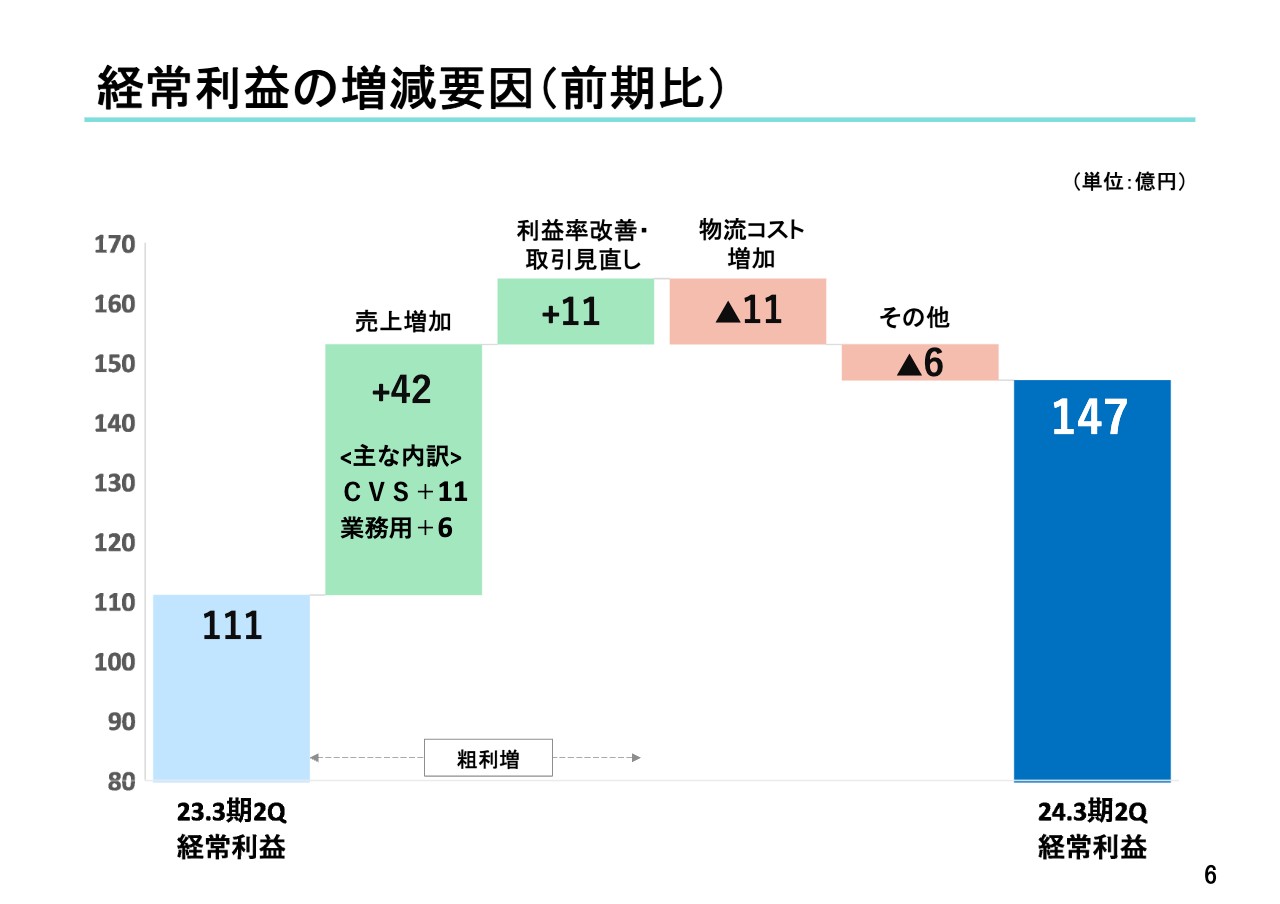

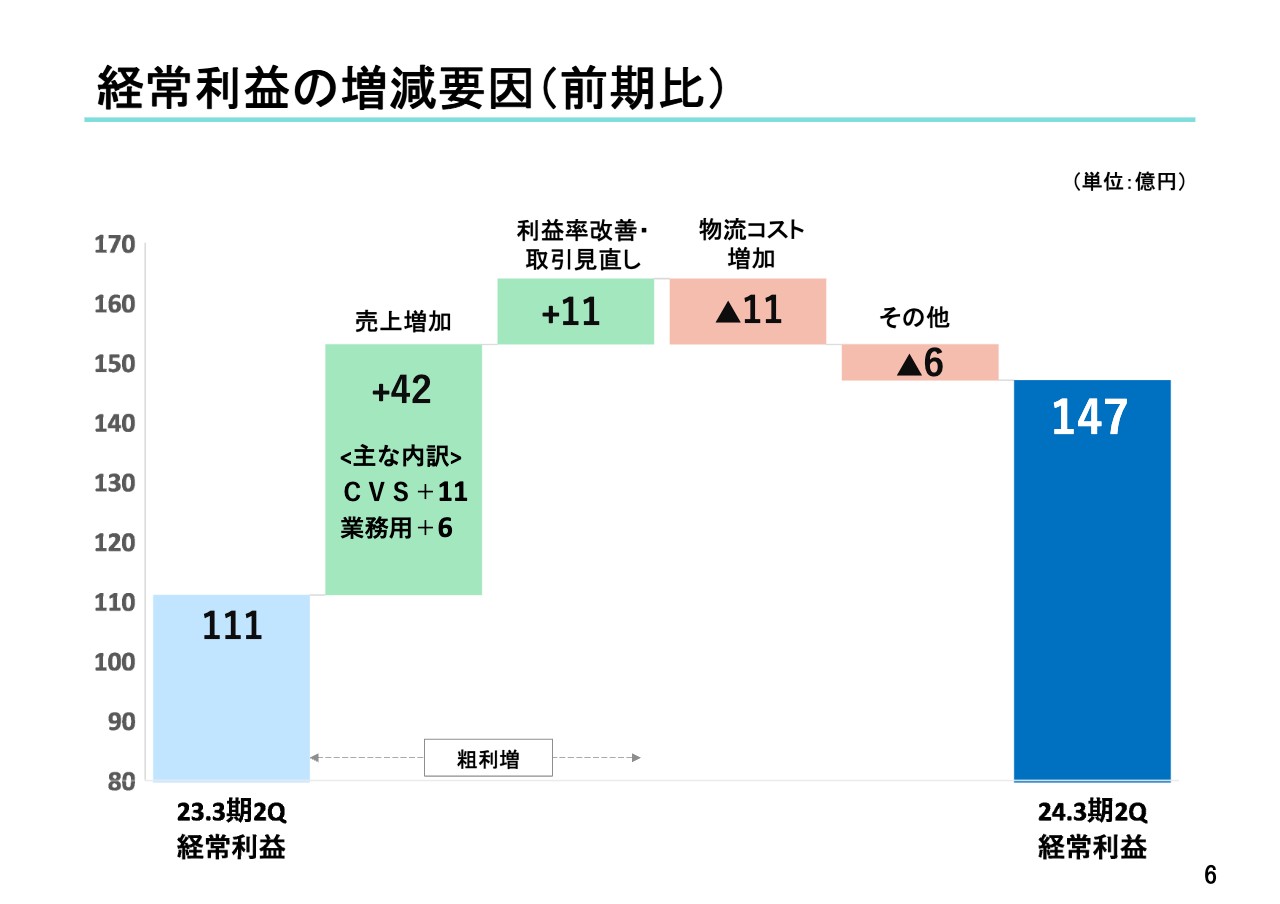

経常利益の増減要因(前期比)

それでは、第2四半期業績に戻り、経常利益の増減要因をご説明します。スライドのグラフは、前期からの経常利益の増減要因を項目別にまとめたものです。

2023年4月より、子会社の一部取引形態の変更に伴い、粗利・販管費の前期比増減に30億円強の影響があります。影響額を調整した後の粗利は前期比53億円の増加となりますので、影響額調整後でご説明します。

経常利益の主な増加要因は、売上高増加による粗利の増加です。人流回復に加えて猛暑の影響もあり、コンビニエンスストアや業務用取引を中心に、全般的に取引が伸長したことにより、42億円の粗利増加となりました。

次に、取引先への機能向上の取り組みや低採算取引の見直し、さらには値上げに伴う影響も含めた利益率改善効果により、11億円の増加となりました。

減少要因としては、最低賃金の上昇や燃料価格高騰の影響による配送・庫内委託費の増加、さらには電気代の増加もあり、物流コストが11億円増加しました。

これらの結果、経常利益は前期比36億円増加し、147億円となりました。

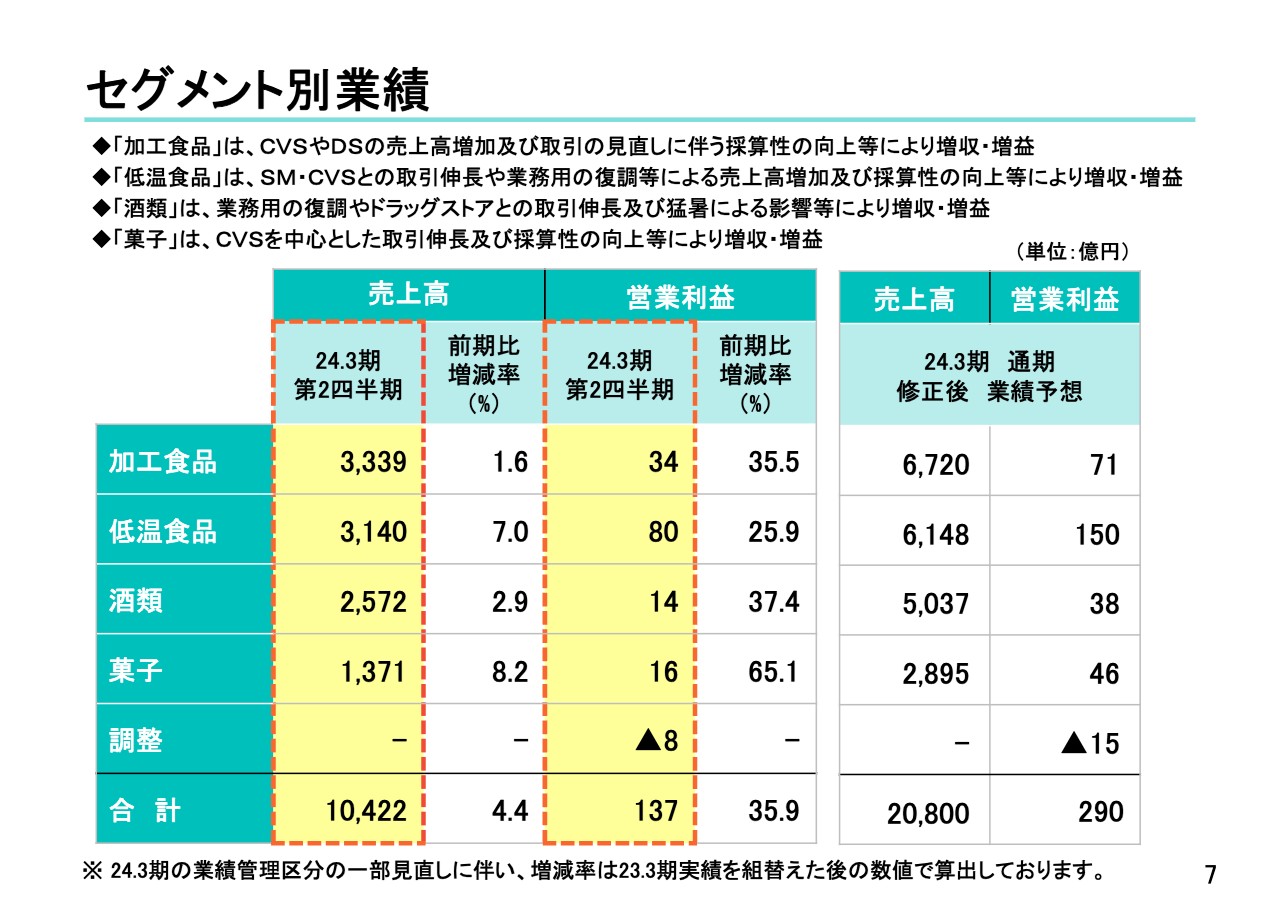

セグメント別業績

セグメント別の業績です。「加工食品」については、コンビニエンスストアやディスカウントストアとの取引が堅調に推移したことや、猛暑で飲料が好調であったことにより、増収となりました。利益面は、取引見直しに伴う採算性の向上などにより、前年同期を上回りました。

「低温食品」については、スーパーマーケット、コンビニエンスストアとの取引が伸長したことに加え、業務用商材の復調や、猛暑でアイスクリームが好調であったことにより、増収となりました。利益面も、売上高増加及び採算性の向上などにより、前年同期を上回りました。

「酒類」については、前年の駆け込み需要による反動減はあったものの、業務用商材の復調やドラッグストアとの取引伸長に加え、猛暑の影響もあり増収となりました。利益面は、売上高増加に伴う売上総利益の増加などにより、前年同期を上回りました。

「菓子」については、コンビニエンスストアを中心に取引が総じて伸長したことにより、増収となりました。利益面も、売上高増加及び採算性の向上などにより、前年同期を上回りました。

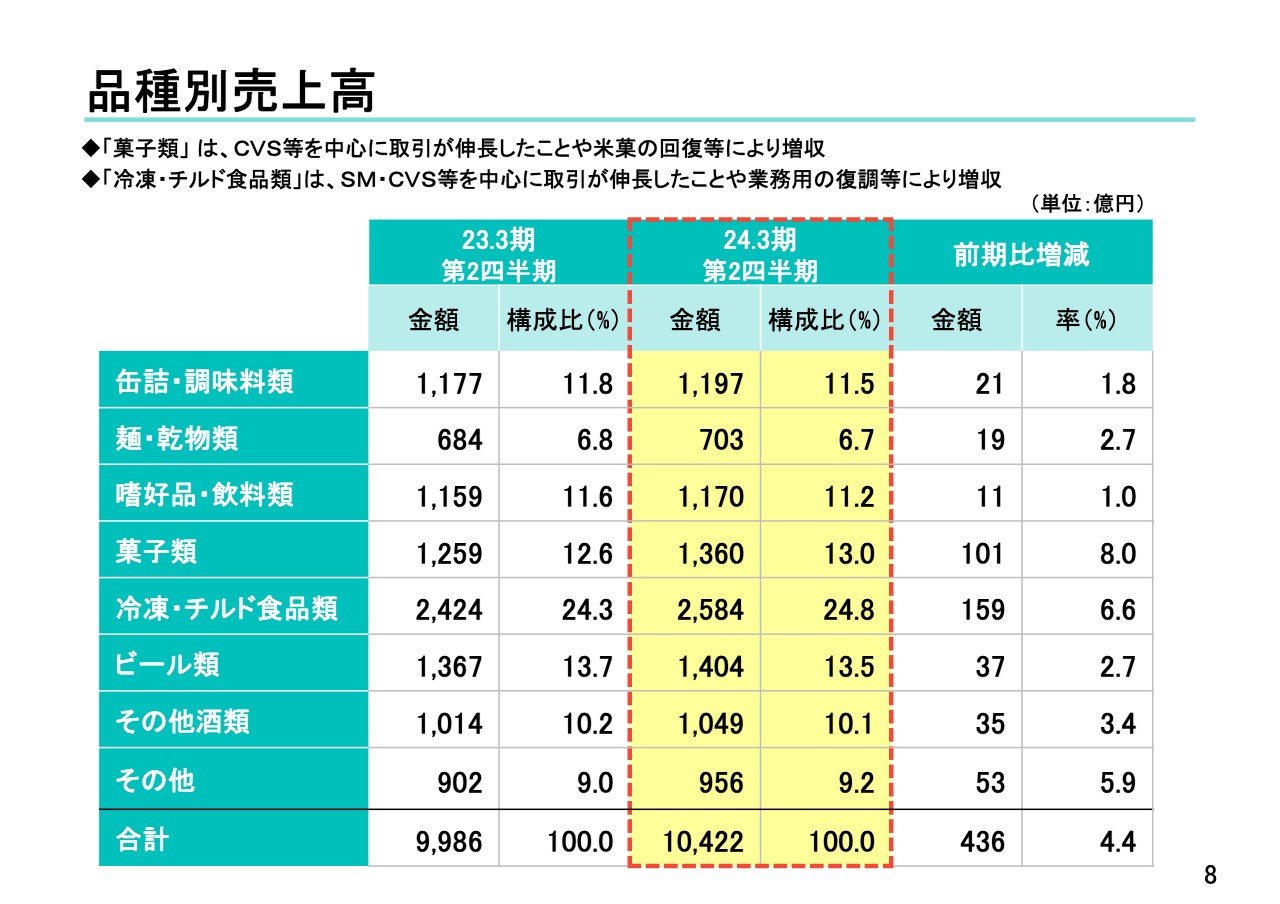

品種別売上高

品種別売上高です。「菓子類」は、イベントや行楽需要が回復し、コンビニエンスストアを中心に伸長したことに加え、米菓の回復などにより、増収となりました。

「冷凍・チルド食品類」は、スーパーマーケットやコンビニエンスストア向け市販用冷食が好調に推移したことに加え、業務用商材の復調により、増収となりました。

「ビール類」は、いわゆる一般的なビールにおいて、前年の駆け込み需要の反動減があったものの、業務用商材の復調に加え、猛暑の影響により、発泡酒・第3のビールを含めた広義のビール類が総じて伸長したことにより、増収となりました。

以上のとおり、各セグメント・品種で、まんべんなく増収を達成しています。

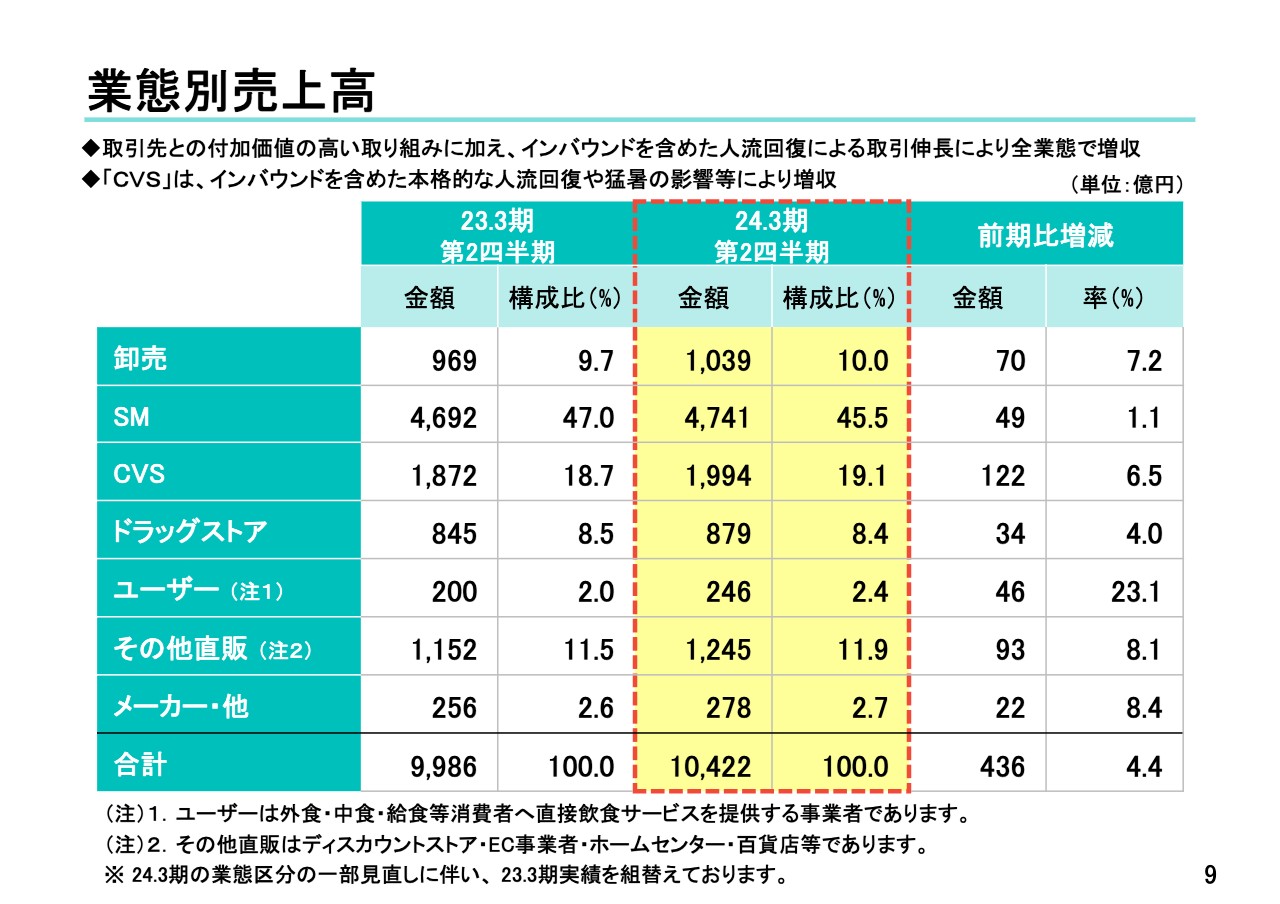

業態別売上高

業態別売上高です。スライドに記載のとおり、すべての業態でまんべんなく増収を達成しています。「卸売」及び「ユーザー」は、業務用取引が復調したことが主因です。

「CVS」は、人流回復、インバウンド、イベント需要増加が影響しました。「その他直販」の特にディスカウントストア業態においては、猛暑の影響や生活者の節約志向へのシフトが要因に挙げられます。

「ドラッグストア」は、人流回復や猛暑に加えて店舗増の影響により、増収となりました。

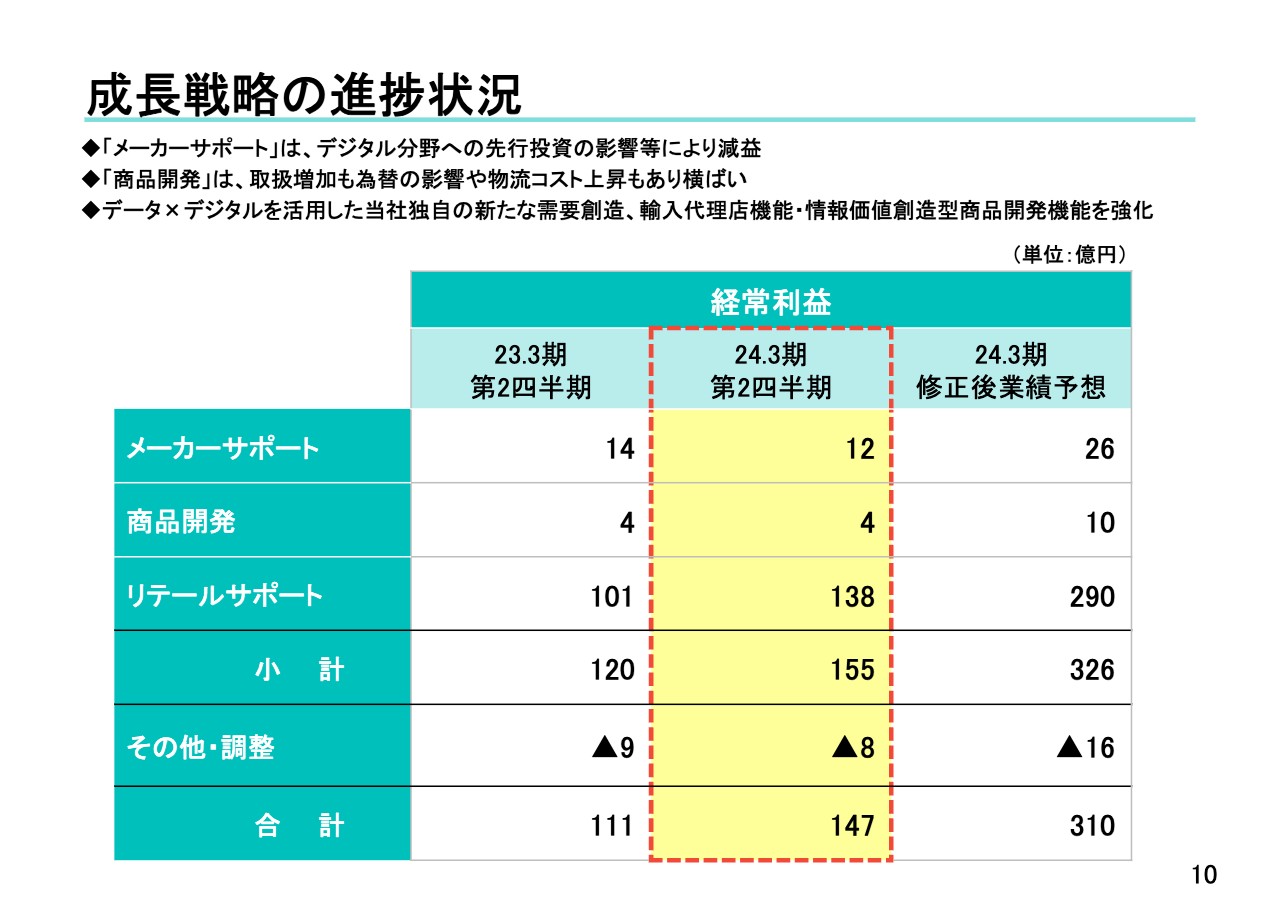

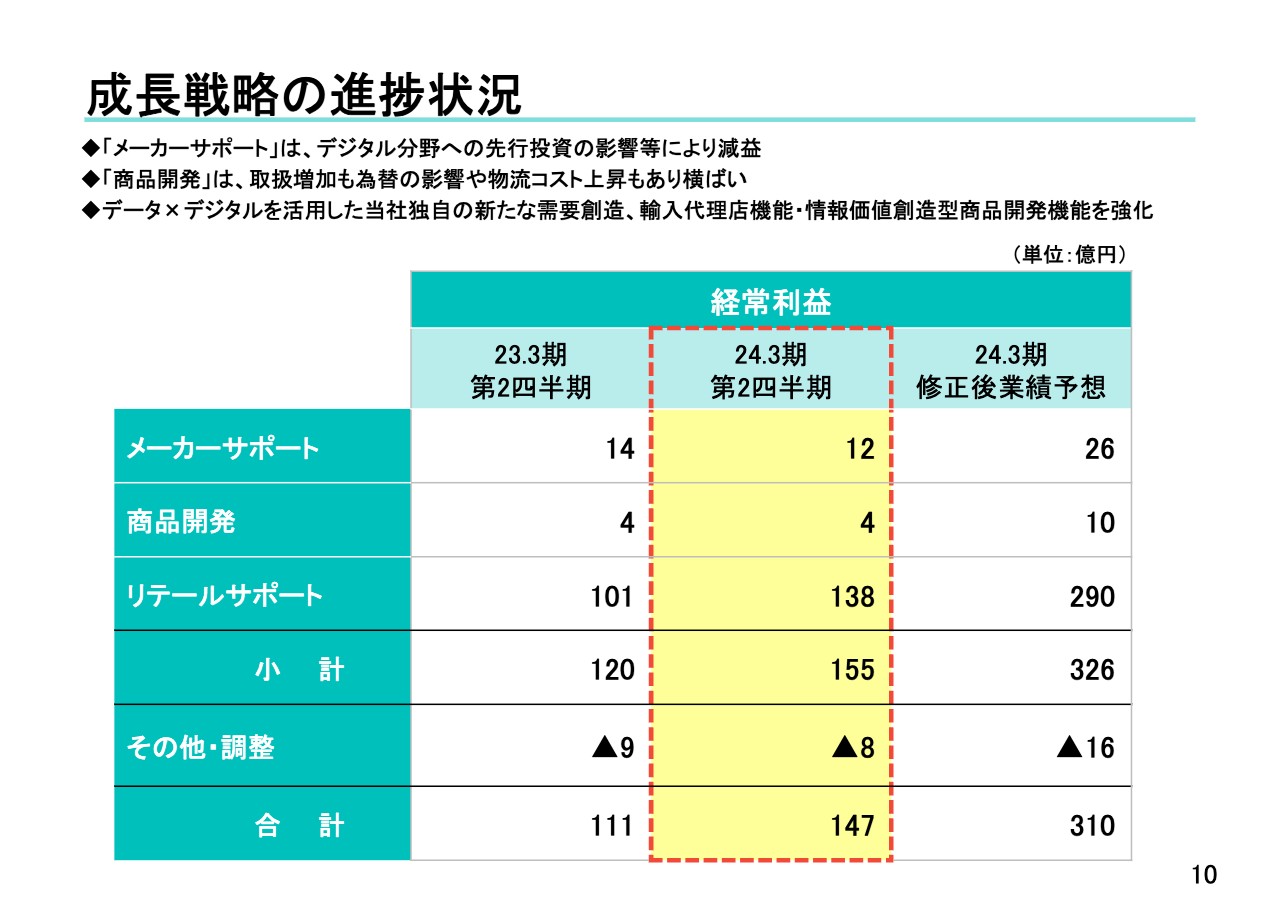

成長戦略の進捗状況

成長戦略の進捗状況です。「メーカーサポート」は、デジタル分野への先行投資の影響などにより、前期比減益となりました。ただし、年間予想については、原材料取引、メーカー引き取り物流による収益が期初予想を上回って推移していることもあり、通期の経常利益を期初より引き上げ、26億円を見込んでいます。

「商品開発」は、売上高は増加したものの、為替の影響や物流コスト上昇もあり、前年同水準となりました。年間予想については、期初にチャレンジングな売上増を計画していましたが、国内オリジナル商品である「からだシフト」、主力輸入ブランドである「ハリボー」ともに期初予想を下回る見込みであることに加え、輸入商品に係る倉庫保管料を中心とした物流コストの上昇もあり、年間予想を引き下げ、通期の経常利益は10億円を見込んでいます。

当期の増益に大きく寄与したのは、「リテールサポート」です。人流回復による売上利益伸長などが主要因となりますが、今後もデータ・デジタルを活用した小売業様との粘着性の高い取り組みを進め、年間では290億円を見込んでいます。

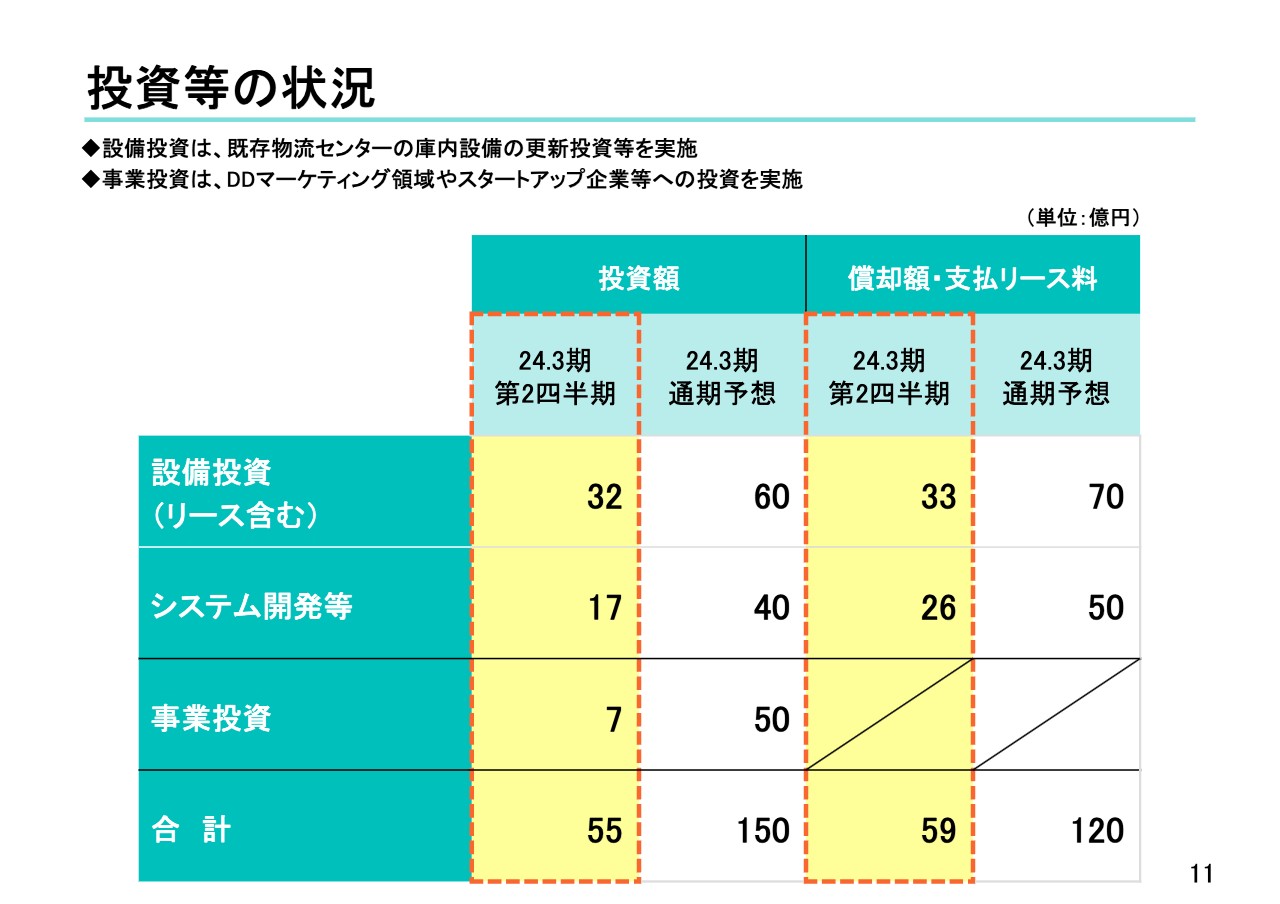

投資等の状況

投資等の状況です。当期上半期の設備投資額は32億円となりました。主に既存物流センターの庫内設備の更新投資によるものです。

システム開発等の投資額は17億円となりました。基幹システムや物流センターの運用システムに係る開発に加え、得意先個別システムへの対応などが含まれています。

事業投資額は7億円となりました。これらは、データ×デジタルマーケティング領域での成長加速を目的とした出資、協業やシナジー効果を狙ったスタートアップ企業への投資となっています。

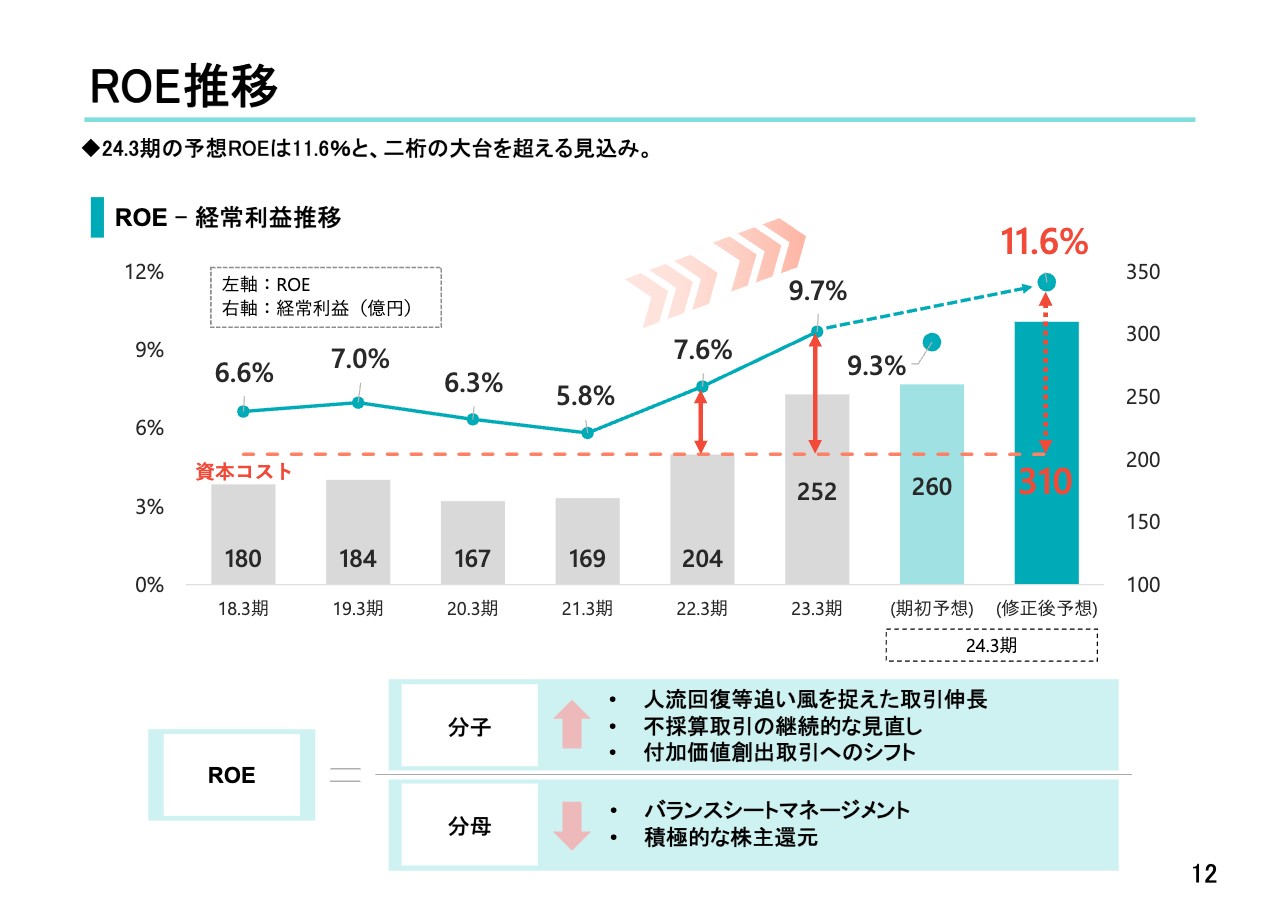

ROEの推移

ROE推移です。スライドのグラフは、ROEと経常利益の推移を示しています。2022年3月期から、経常利益は200億円台を超え、期を追うごとに大きく伸び、これに伴い、ROEも大幅に向上しています。

当期の予想ROEは、期初予想の9.3パーセントから、今回の業績予想の上方修正を踏まえ、2桁の水準をクリアして11.6パーセントとなる見込みです。

これは、環境変化の追い風を捉えた売上高の伸長による粗利額の増加に加えて、継続的に取り組んできた採算管理強化、すなわち、不採算取引の見直しや、付加価値を創出する取引へのシフトなど、利益率改善の取り組みの成果が表れ、着実に「稼ぐ力」がついてきたものと捉えています。

一方で、政策保有株式の売却や、投資モニタリングによる適切な投資水準の見定め、そして、積極的な株主還元の実施など、資本効率を意識したバランスシートマネジメントを着実に実行してきたことも、ROEの2桁水準到達に寄与していると考えています。

引き続き、「稼ぐ力」の向上とともに、収益性、効率性も追求し、企業価値の向上に努めていきます。私からのご説明は以上となります。ありがとうございました。

2.持続可能な安定成長を目指して

京谷裕氏(以下、京谷):みなさま、こんにちは。三菱食品代表取締役社長の京谷です。本日はご多用のところお集まりいただき、誠にありがとうございます。

新型コロナウイルス感染症の5類移行に伴って、インバウンドを含む人流は本格的に回復しつつありますが、みなさまが日々実感されているとおり、国内の社会経済活動も順調に正常化が進んでいるように思います。

一方、原油価格や原材料価格の高止まり、そして、国内の深刻な労働力不足などを背景としたコストプッシュ型の食品価格の上昇が多品目で継続するなど、依然として先行き不透明な状況も残されています。

先ほどCFOの川本から定量的なご報告を行いましたが、私からは「持続可能な安定成長を目指して」と題して、三菱食品の価値創造ストーリーと、好業績に至った背景等についてご説明した後、現在策定中の次期経営方針のイメージについても共有させていただきます。

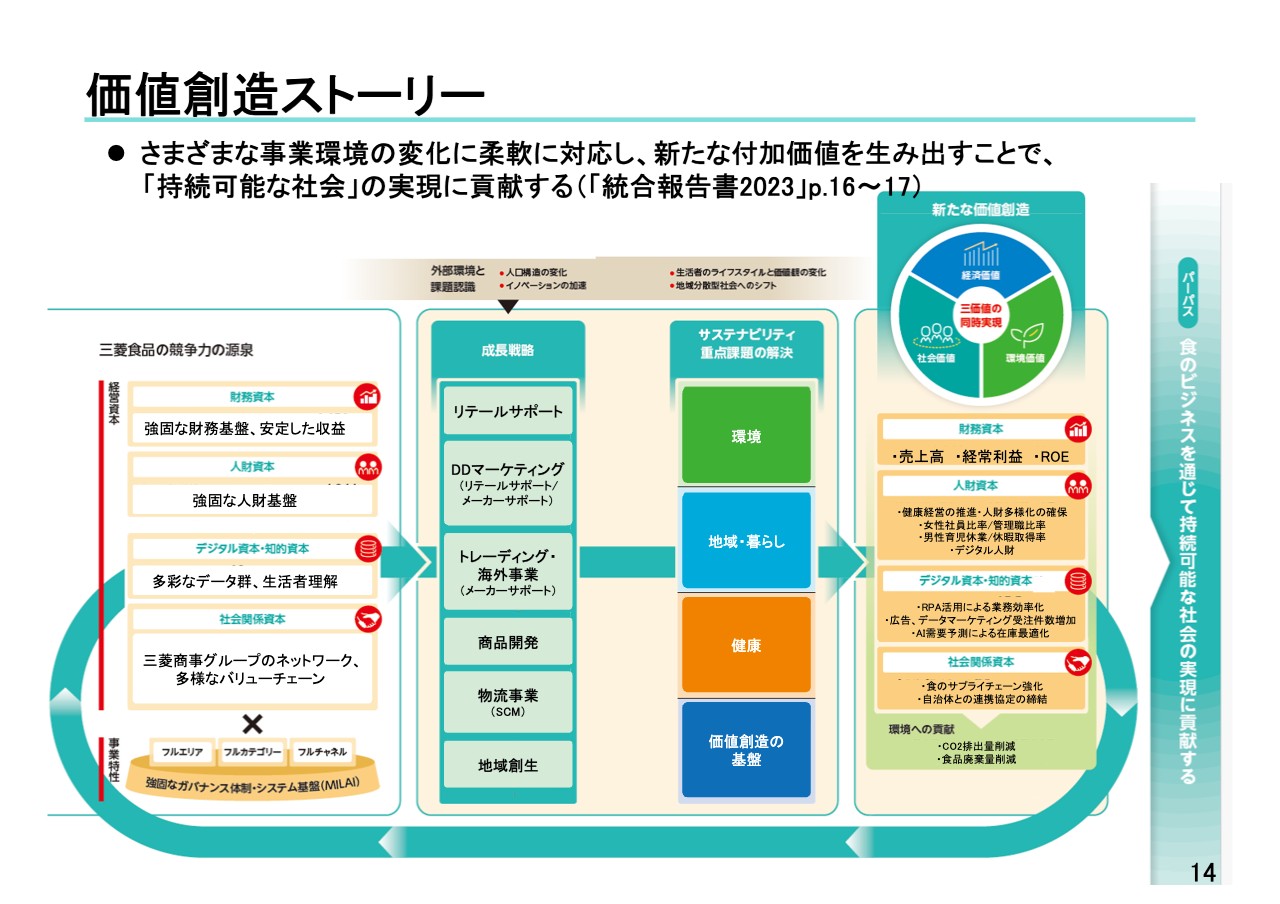

価値創造ストーリー

スライドの図は2023年9月末に発行した「三菱食品 統合報告書 2023」に載せた当社の価値創造ストーリー図の簡易版です。スライド左側の強固な経営資本と事業特性を「競争力の源泉」として、「中経2023」のこれまでの期間中、さまざまな事業環境の変化に柔軟に対応してきました。

さらに、「リテールサポート」「DDマーケティング」「トレーディング・海外事業」「商品開発」「物流事業」「地域創生」を重点戦略として、環境価値・社会価値・経済価値の「三価値の同時実現」を地道に目指してきました。

このような経営サイクルを一歩一歩回し続けることで、新たな付加価値が生まれると同時に、当社の強みである経営資本がますます強化されて、当社及び我々の取引先のみなさまの継続的成長につながり、結果として、持続可能な社会の実現に貢献することになると考えています。

次ページ以降のご説明についても、すべてはこの「価値創造ストーリー」がベースにあることを念頭にお聞きいただければと思います。

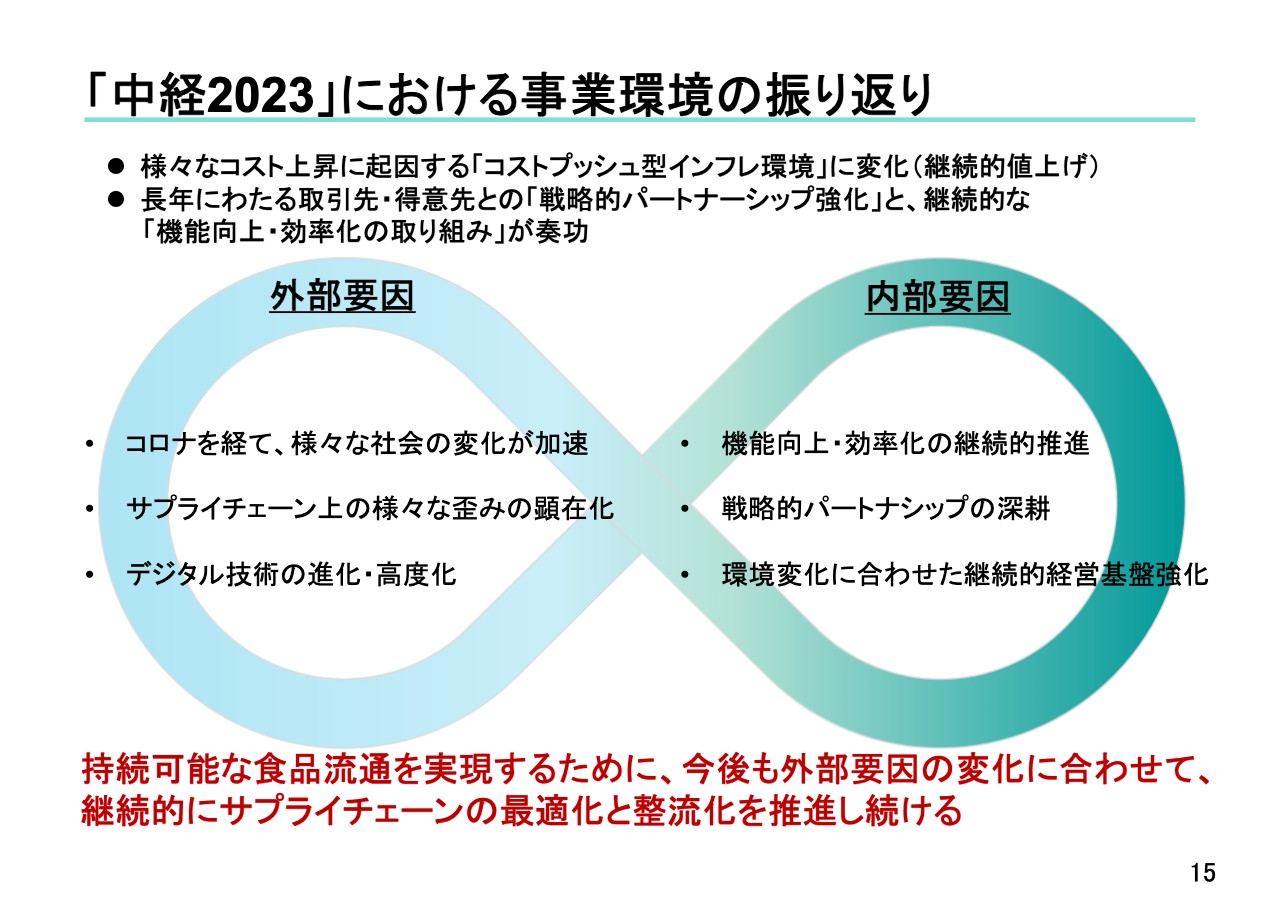

「中経2023」における事業環境の振り返り

先ほどお伝えしたとおり、今年度の通期経常利益見込みを310億円に上方修正することにしました。その背景について、「中経2023」期間における経営環境を振り返りながらご説明します。

外部要因としては、コロナ禍を経てさまざまな社会の変化が加速して進み、変化が多様化、複雑化、常態化する世の中になりました。複数の変化が互いに影響しあって、さらに新たな変化を生むといった様相もあります。言葉を変えると、我々は日本の加速する人口減少局面という過去経験したことがない段階を迎えて、未来を正確に予測することが極めて難しい時代になったとも言えるのではないかと思います。

また、さまざまな変化のスピードが上がり、同時発生したことで、原材料やエネルギー価格の高騰、深刻な労働力不足、物流問題など、サプライチェーン上のさまざまなひずみが顕在化し、それらを引き金としたコストプッシュ型のインフレ環境が誘発されています。

過去30年程度では考えられなかったデフレからインフレへの変化、あるいは過去我々が経験したことがないような経済環境の複合的な変化が、我々の足元で進行しているように思います。

円安を含め、コスト上昇の範囲が多岐にわたるため、これまでの局面ではそれをある程度吸収してきたさまざまな企業、特に中小企業や零細企業はもはやその余力を失いつつあり、存続の限界を迎え、「物流2024年問題」や「人口減少・労働力不足」などを契機に、今後の持続可能性に対する不安が過去に類を見ないほど高まっているように思います。

つまり、これまでサプライチェーン上でさまざまなしわ寄せを受け入れてきた、あるいは受け入れざるを得なかった中小・零細プレイヤーの方々が、もはやギリギリの状態の中でコスト上昇を商品やサービスの価格に転嫁せざるを得ないというのが足元の現実であり、その結果、さまざまな産業において値上げを容認せざるを得ない、あるいは容認すべきとの社会的コンセンサスが徐々に整ってきているように映ります。

そうでなくとも、日本の物価の上昇幅は他国と比較してすべてのコストをカバーできているとは言い難く、我が社の企業活動においても、当然コスト削減の自助努力を行いながらも、吸収しきれないコスト上昇分を価格に転嫁することこそが、我々、中間流通としての大義と捉え、これまで率先して値上げ要請に対応してきました。

さらに、外部要因の1つとしてデジタル技術の進化・高度化があります。加速度的に進化するデジタル技術を活用することで、これまでは実現できなかったコスト削減の選択肢が広がったこともあり、「物流2024年問題」が目の前に迫る中で、一企業を超えたさまざまなコスト削減の取り組みが進んだことも重要なポイントかと思います。

スライド右側に記載している内部要因、すなわち我々の具体的な施策については、DD(データ×デジタル)マーケティング事業への取り組みなど長年磨いてきた機能の高度化が、進化したデジタル技術を背景に、さらに高い付加価値を生むサービスとして一段上のレベルに進化しつつあります。

また、そのような高付加価値型サービスを提供することで、取引先のみなさまとの関係を一層強化すると同時に、パートナーシップをさらに次のステージへと進化させることで、お互いの業務プロセスの効率化にもつながる取り組みが進みつつあります。

人口減少、つまり需要縮小局面の市場において、もはや一企業が創出できる付加価値には限界があります。サプライチェーン上のさまざまなプレイヤーの方々とパートナーシップを広げ、デジタル技術も最大限活用しながら、共同で新たな価値を創出していくことが引き続き重要と考えています。そのような戦略的パートナーシップの深耕を、今後も当社としては全社を挙げて推進していくつもりです。

さらに「中経2023」の期間中、さまざまな社会の変化に合わせて継続的に経営基盤を強化してきました。カテゴリー別の縦割り組織から、地域別、機能別の顧客起点型組織への転換、新人事制度の導入、統合報告書の発刊、三菱食品創設以来初となるベースアップ、一時金の提供など社員への還元強化、デジタル人材育成プログラムの導入、IR活動の強化など、枚挙にいとまがありませんが、引き続き環境変化に合わせて着々と手を打っていきます。

以上のような外部要因と内部要因が相まって、昨年来、当社の収益基盤が急速に強化されてきたと評価しています。当社は持続可能なサプライチェーン構築に向け、食品流通・全体収益の安定化・最適化が不可欠であると考えており、今後も外部要因のさまざまな変化に合わせて継続的にサプライチェーンの最適化と整流化を推進していきます。

特に国民生活を支える食料・食品の流通は、何があっても持続可能でなければならず、それを守ることこそが当社の責務であると認識しており、それが社会課題の解決にもつながると考えています。

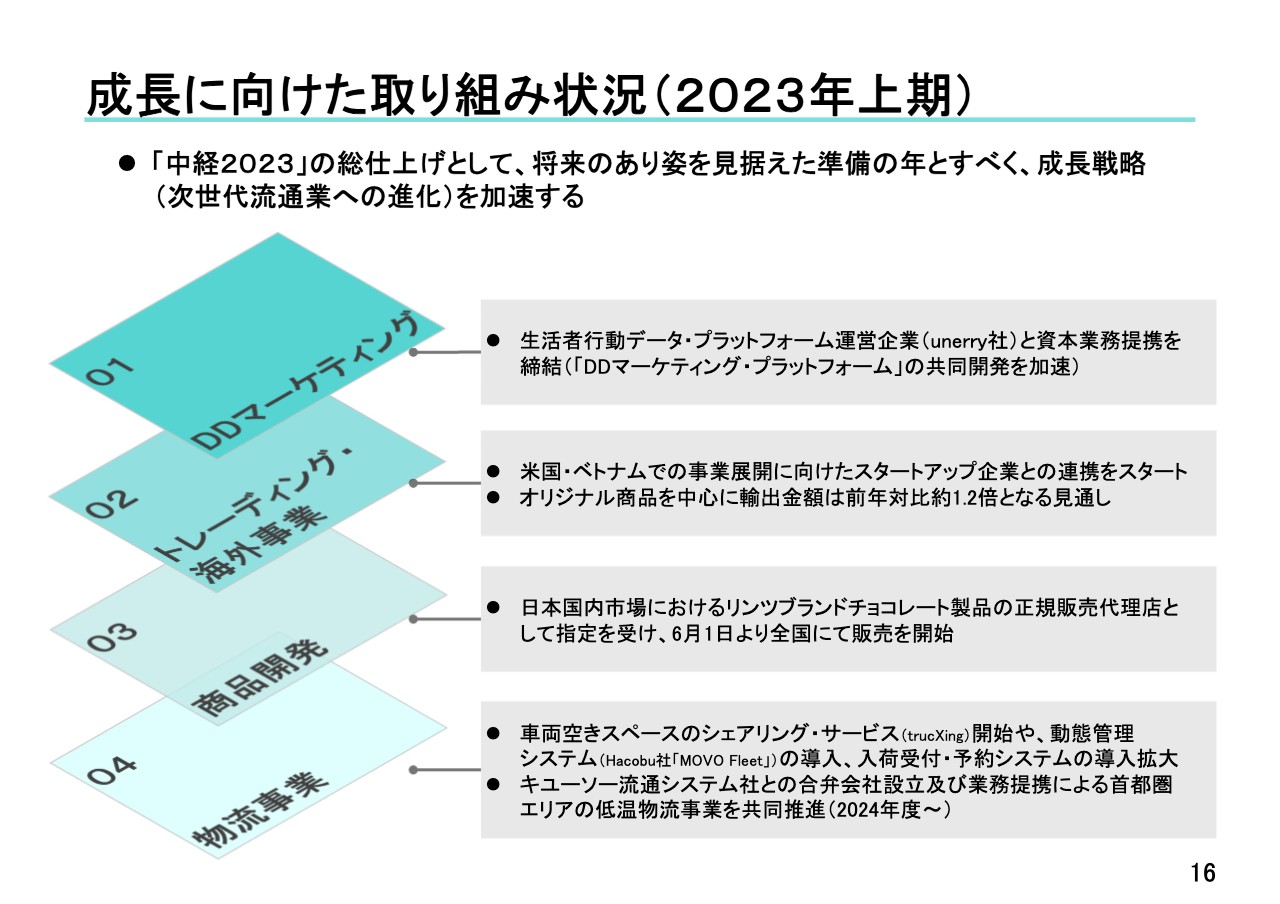

成長に向けた取り組み状況(2023年上期)

期初に掲げた4つの事業領域における現在の取り組み状況について、簡単にご説明します。1つ目は「DDマーケティング」です。データとデジタル技術を活用した、卸ならではの新たな需要創造型モデルの創出に向け、今年はunerry社と資本業務提携を締結し、リテールメディア・プラットフォームの共同開発に着手しています。

2つ目はトレーディング・海外事業です。日本の食文化にフォーカスした需要創造を実現させるべく、特に米国・ベトナムでの事業展開に向けたスタートアップ企業との連携を進めています。

3つ目は商品開発です。今年は世界的ブランドであるリンツ社より、日本国内市場におけるチョコレート製品の正規販売代理店として指定を受け、6月1日から取り扱いを開始しています。

最後に物流事業です。「物流2024年問題」が間近に迫る中で、余積シェアリングサービスのローンチや、動態管理システムの導入、そしてキユーソー流通システム社との合弁会社設立及び業務提携など、着実に準備を進めています。

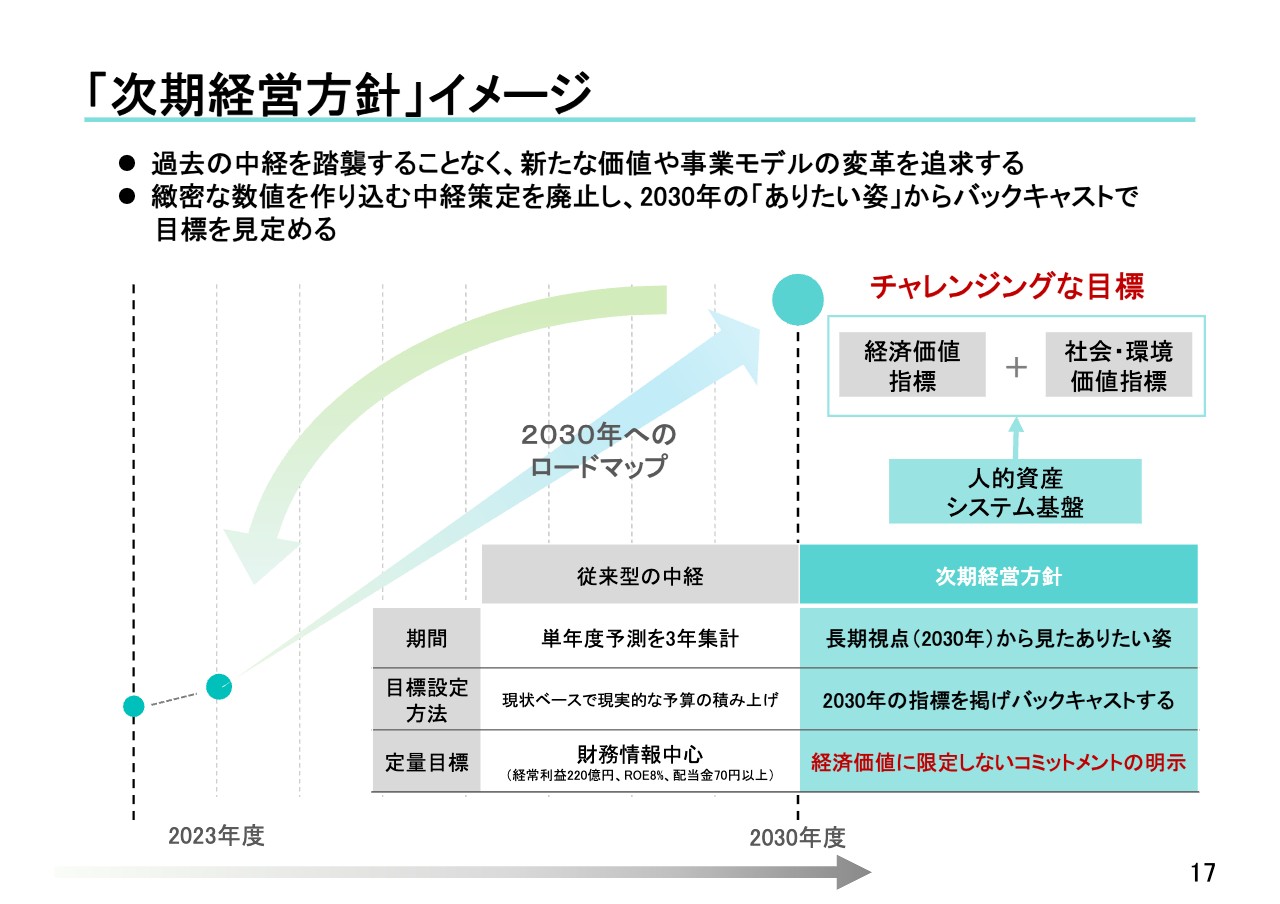

「次期経営方針」イメージ

来年5月に発表する予定の「次期経営方針」のイメージを共有させていただきます。「次期経営方針」では、過去の中経の建て付けを踏襲することなく、新たな価値の指標や事業モデルの変革を提示したいと思っています。

具体的には、短期スパンでの緻密な積み上げ方式での計画策定をやめ、2030年の「ありたい姿」からチャレンジングな目標を設定し、バックキャストする方式へと変更したいと考えています。「我々が実現したい未来」を先に描くことで、先行き不透明で変化が極めて激しい時代においても、ビジョン実現に向けて取り組むべきことを機敏に変化させていきます。

また、これまで財務情報を中心としてきた定量目標を経済価値に限定することなく、社会・環境価値指標も併せて明示できないかと考えており、どのような指標が、目指すべき我々が実現したい未来を表現するのにふさわしいかも含め、今後検討を進めていきます。

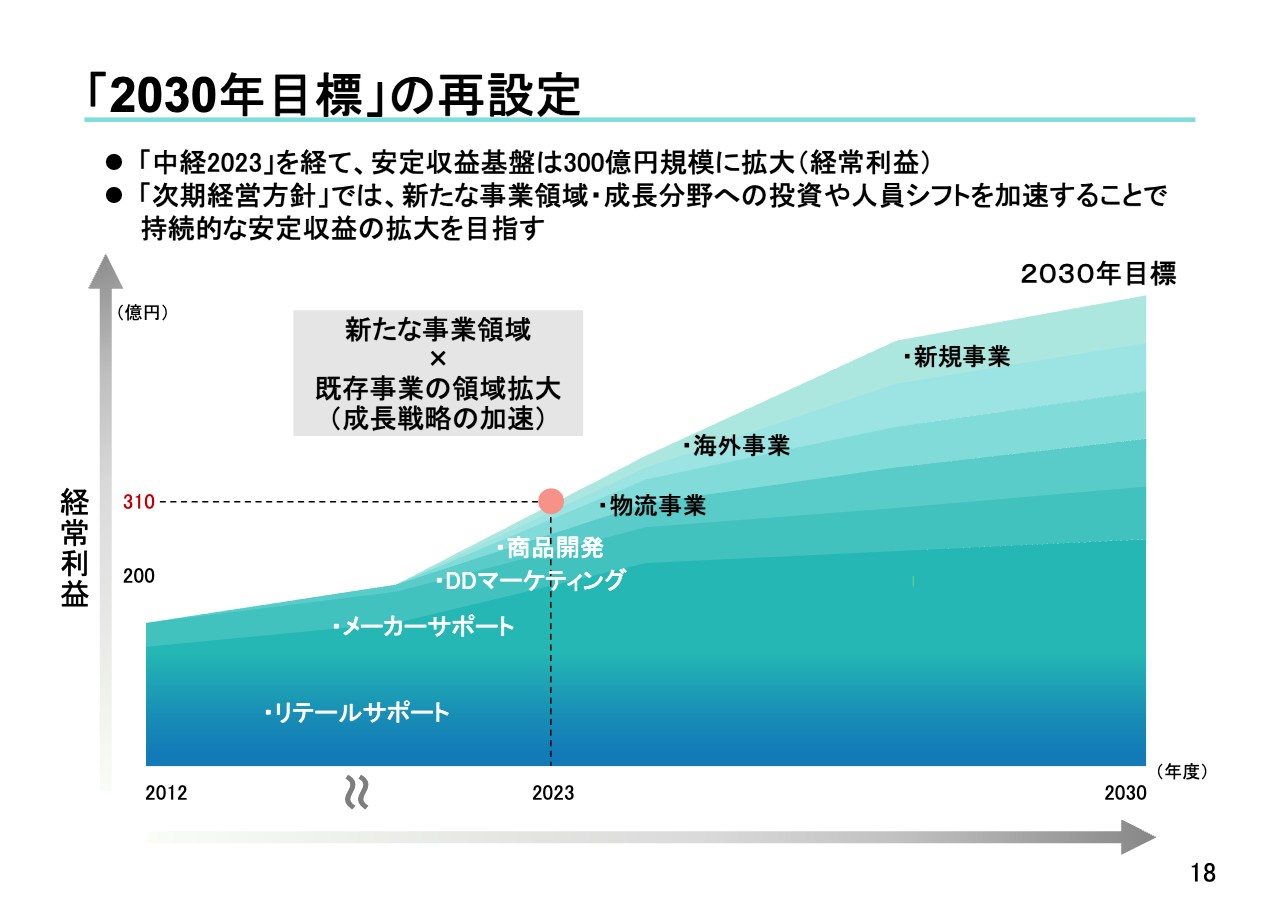

「2030年目標」の再設定

最後に、「2030年目標」の再設定についてご説明します。今年5月の決算発表及び先日発行した統合報告書では、2030年の利益目標のイメージとして経常利益300億円から350億円を目指すとお伝えしました。しかし、先ほどお伝えしたとおり経営環境が大きく変化し、収益基盤が一段引き上がったことを踏まえ、2030年目標をいったんリセットし、「次期経営方針」で新たな目標、指標を掲げるべく検討を進めていきます。

当然これまでと同じことを続けているだけでは収益が右肩上がりで進んでいくとは考えていません。「中経2023」設定時の環境認識どおり、人口構造の変化を踏まえ、この収益レベルを維持し一層成長していくために、事業領域のさらなる拡大が必須であると考えています。

これらを踏まえ、来年5月に発表予定の「次期経営方針」では、目指す「ありたい姿」に加え、今後当社が注力すべき事業領域及び全体の戦略ポートフォリオについてもみなさまと共有させていただければと考えています。ぜひ楽しみにお待ちください。

以上、「中経2023」の進捗状況と、2030年に向けた展望についてご説明しました。ご清聴いただき、ありがとうございました。

質疑応答:値上げの売上への寄与と「物流2024年問題」への対応状況について

質問者:上期までは、食品スーパーやコンビニエンスストアにおいて食品インフレと言いますか、値上げ効果によって売上が非常に押し上がったと思います。その値上げによる寄与度はどの程度でしたか?

また、「物流2024年問題」については、現状、御社のみならずサプライチェーン全体で取り組んでいると思いますが、その進捗状況について教えてください。

川本:具体的な値上げの金額については、さまざまな複雑な要因が絡み合っているため、ご説明が難しい部分ですが、スライド6ページに記載の「利益率改善・取引見直し」の11億円の中に値上げに伴う影響が含まれています。

「売上増加」に含まれる値上げ部分については、単価上昇分と、数量では逆に微減となっている部分もあり、こちらもご説明が難しいのですが、ケース単価は6パーセント程度上昇しています。

基本的にはマージンを維持する前提で「売上増加」と「利益率改善・取引見直し」に値上げの影響が含まれています。

京谷:「物流2024年問題」の対応状況については、各社さまざまな取り組みを並行的に進めているのが実態であり、多くのメディアで取り上げられているため、みなさまご存知のことと思います。小売業様でもさまざまな取り組みが進んでいますし、卸売業でも「ムリ・ムダ・ムラ」を省く取り組みがいくつも並行的に進んでおり、これはメーカー様も同様です。

今年、特に顕著になってきているのは、メーカー様、卸売業、小売業様の縦のラインで協業しながらさらなる効率化を図っている点です。

また、売上が伸びていく中で、当社としてもさらに効率化できる部分を1つ1つ当たっています。例えば、空いたトラックのスペースを有効に活用できるプラットフォームのサービスを構築したり、物流センターではトラックの待機時間をなくすような予約システムの導入を拡大したり、トラックに動態管理のシステムを導入したりと、無駄が生じない配送にチャレンジしています。

このように、個社のみならず業界を挙げて水平垂直の両方でさまざまな取り組みが急ピッチで進んでいますが、2024年4月以降の対応については、現時点で不明瞭な部分もあります。

一方で、食料・食品のサプライチェーンは、国民のみなさまの日々の生活に直結しており、各社必死にさまざまなことに取り組んでいます。

したがって、来年にクリティカルな問題が発生するとは思っていませんが、来年以降、実際にさまざまな制限が課される中で、追加の対応が発生することも見込めるため、さらなる改善を進めていく必要があると考えています。

質問者:値上げの金額を切り分けて考えるのが難しいとのことですが、上期はコンビニエンスストアの売上が非常に伸びたとのご説明がありました。下期以降はそのハードルが上がるため、御社の好調な業績を見て、小売業からのマージンプレッシャーなど、交渉ごとが激しくなってくると思います。このあたりについて、御社としては基本的に売上・マージンの改善を継続していくのでしょうか?

京谷:まずは値上げの影響以前に、上期が好調だった1つの背景として、我々の想定以上に人流の戻りが早く、それが各チャネルの大きな伸びにつながり、売上・物量そのものも予想以上に戻っていることが挙げられます。物量と価格上昇分で売上が構成されるのですが、好調を取り戻しています。

一方で、値上げの頻度や値上げ幅、品目数などは、以前より落ち着いてきた感触があります。ただし、日本では、食品に限らずさまざまな商品やサービスの値上げ幅が他国に比べると緩やかで、まだコストがカバーできていない商品も多々あると思います。

したがって、各社が適正に利益を上げられないと、サプライチェーンそのものに支障をきたすことになり、これは物流問題にも絡んできます。そのため、サプライチェーン上のプレイヤーが生き残っていくための一定の利益を確保するべく、さらに値上げをする可能性もあり、値上げはもう少し継続していくと考えています。

また、値上げに伴い我々には効率化の余地が出てきます。そのため、これまでのペースが極端に鈍化するというよりは、緩やかなペースに変わっていくと考えています。

一方で、これまでの単純な物販のビジネスに加えて、小さい投資でより効率的に売上を生むデジタルマーケティングに取り組んでおり、こちらは利益率が異なる分野のビジネスです。足元ではそのビジネスがうまく回り始めているため、これが軌道に乗ってくると、従来の物販とは違う意味での利益の向上・改善を図ることができます。

そのような意味では、値上げが止まったり、あるいは将来の人口減少で物的需要が鈍化したりしても、新たな収益が生まれる余地は発生すると想定し、現在戦略を進めているところです。

質疑応答:成長戦略の進捗状況について

質問者:今回は非常に好調な決算とのことですが、成長戦略の進捗状況について教えてください。リテールサポートの経常利益について、人流回復を主要因に、期初の業績予想234億円を290億円に上方修正されています。上期にはunerry社との資本業務提携等もあり、デジタル戦略が加速している印象ですが、具体例を交えながらご解説をお願いします。

また、次期中経について、これまでとは手法を変えるというお話でした。今回増配を発表されていますが、今期はインフレメリットと言いますか、価格値上げにより実力損益はかなり上がっていると思います。来期については、例えば数量が落ちる、あるいは買い控えのようなマイナス影響、あるいは減配リスクはあるのでしょうか?

株主還元の方策・方針について、累進配当があるかどうかなど、基本的な考え方を教えてください。

京谷:リテールサポートの収益上乗せについてはおっしゃるとおりで、今後はどのような区分けでご説明するか考える必要があります。

人流が戻り、値上げ効果もあり、売上が上がった分効率化も進み、収益がさらに上乗せされています。加えて、さまざまなメーカー様や小売業様とデジタルマーケティングの取り組みが進んでおり、その成果もかなり出てきています。それらのリターンが最も出るのが売上の伸びです。

従来の物販とデジタルマーケティングで上がった売上をどこで区切ったらよいのかが非常に難しく、今のところすべてがリテールサポートに入っています。したがって、さまざまなデータ×デジタルマーケティングの取り組みの利益が、「リテールサポート」の収益改善に寄与しているとご理解いただければと思います。

具体的な数字の示し方については来年以降で考えていきますが、デジタルマーケティングを使った現在の仕組みは、さほどコストをかけずにさらに売上を上げられる仕組みであることに間違いありません。今後は物量があまり伸びていない世界でも、そのような技術を駆使して物量・売上を確保できると思っています。

川本:配当に対する考え方についてご説明します。今回の増配によって配当性向が30パーセントを超えました。我々として明確な基準はないものの、30パーセントは1つの目安になると考えています。

一方で、安定的な配当も非常に重要で、バランスをとることも必要です。我々としては、今回上方修正した経常利益310億円を、2030年に向けて次期中経でいかに維持・拡大していくかが最大のターゲットになります。

配当については、今後、多少の減益はありうると思います。ただし、減益決算となったからといって減配することがないように、基本的には安定配当を考えています。万一、大幅な減益になることがあれば、それはまた別のストーリーです。基本的には現在の配当レベルを収益とあわせて維持、あるいはさらに上昇させることを考えています。

京谷:私は、2030年に向けて大幅な減益になることがあるとは思っていないため、その点はご留意いただければと思います。

質疑応答:デジタルマーケティングの成果について

質問者:デジタルマーケティングの取り組みで成果が出ているとのことですが、これを投資家にわかるように伝えることは至難の業だと思います。その伝え方について、社内で検討されていますか? 「こんなアプローチでこんなビジネスにつながっている」とご説明いただければ、我々もなんとなくはわかるのですが、我々がさらに誰かに伝えられるかというとそれは難しい話です。

かたちになっていなくても問題ありませんので、どのように表現するべきかの例などをお話しいただけるとありがたいです。

京谷:例えばのお話をできればと思います。同時に、「百聞は一見にしかず」で、みなさまに「三菱食品ダイヤモンドフェア」という展示会にご来場いただき、実際に見て実感していただければと思います。また、さまざまなリリースや統合報告書でわかりやすくご説明していますので、一度それらをご覧いただく前提でお話しします。

具体的に、我々は全カテゴリー・全国エリアの数多くのメーカー様・小売業様を網羅し、ベースとなるようなデータを保有しています。それによってさまざまな需要が予測でき、デジタル技術の進歩により、データの加工や分析が可能となっています。

最近では、特定の小売業様のデータと我々のデータを組み合わせるかたちでさまざまなトライアルを行っています。例えばあるメーカー様の特定商品の戦略において、全国放送やローカルテレビでCMを流すなど、さまざまに組み合わせる要素があります。

そのタイミングにあわせて、小売業様に置かせていただいているサイネージという小さなモニターにそのCMを流したり、CM以上の情報を共有したりしています。さらに、小売業様が会員のみなさまとつながっているアプリやSNSなどのルートを通じてクーポンを配り、ポイント還元の宣伝をします。

そして、もともと小売業様の売り場の棚づくりと販売をリアルで経験してきた三菱食品の強みを活かし、これらをすべてパッケージにして一定期間売ってみると、売上が前月比200パーセント、300パーセントになることもあります。

もちろん必ずしもすべてそうなるとは限らず、現在でも要素の組み合わせの実験を行っています。変化の激しい世の中では、これまでの成功要素の組み合わせが今後もずっと有効ではありません。常に新しい最適解を求めて、それぞれの要素のバランスを考えながらマーケティングを仕掛けていく仕組みを確立させていくことが大事だと思っています。

メーカー様・小売業様も、我々の仕組みをうまく活用して、それぞれの売上拡大につなげていただきたいと考えていますし、その結果、我々も中間流通として、物量や売上が増えた分、物販の中で収益を上げていけることになります。このような取り組みがさらに広がっているとご理解ください。

質問者:デジタル時代を迎え、昔ながらの卸のリテールサポートが変化しているということでレポートを書いて某サイトに掲載しているのですが、なかなか具体的な数字がないと、自分では理解できてもそれより先は伝えられないことがあります。

1つの考え方として、例えばヤオコー社がよく「ID-POS」システムを使って、このような実験をしたらこのような成果が得られたというような具体的な数字を説明資料に出しています。もし可能であれば、そのような数字を使ってご説明をお願いします。

京谷:実は「三菱食品ダイヤモンドフェア」のような展示会ではそのような情報も共有していますが、それをIR活動の中で使っていくとなると企業の了承を得る必要があります。

ただし、名前が伏せられていたとしても、そのようなかたちで具体的な数字を使ってご説明する方法がないか、前向きに考えていきたいと思います。

新着ログ

「卸売業」のログ