【QAあり】H.U.グループHD、コロナ需要縮小により減収も、ベース検査数の回復・新規獲得・項目拡販を推進し売上利益の成長を図る

連結業績(対前年同期比)

村上敦子氏:CFOの村上です。2023年度第2四半期の業績についてご説明します。スライドは全体の業績のオーバービューです。詳細は後ほどご説明しますが、新型コロナウイルス関連検査の減収を主要因として、2023年度上期は減収減益となりました。

厳しい状況は継続しているものの、IVD事業については、我々が達成したいと考える水準の20パーセント以上の営業利益率に戻ってくるなど、2023年度第1四半期と比較して回復の兆しも見え始めています。

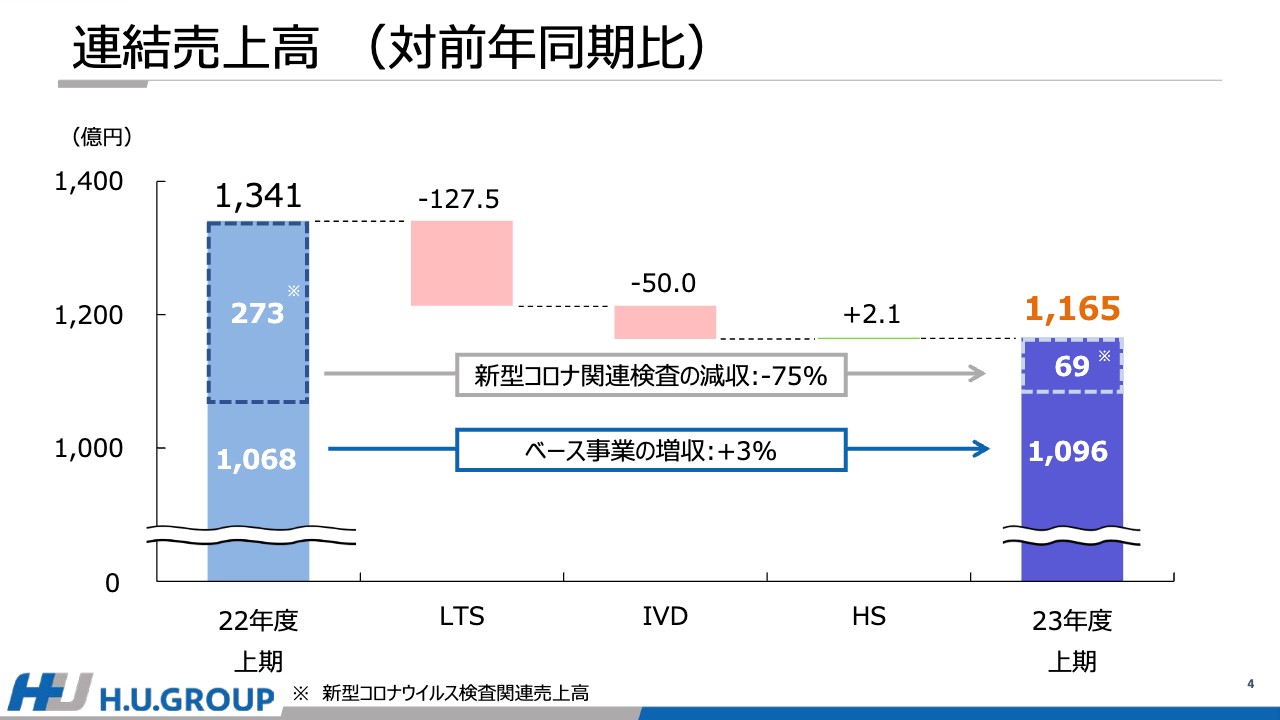

連結売上高(対前年同期比)

連結売上高の対前年同期比です。全体としては約175億円減収の約1,165億円となりました。主な要因は、新型コロナウイルス関連検査が前年同期比75パーセント減となったことです。LTS事業・IVD事業ともに、新型コロナウイルス関連が大きく減収となったものの、それ以外のベース事業については3パーセントの増収となりました。

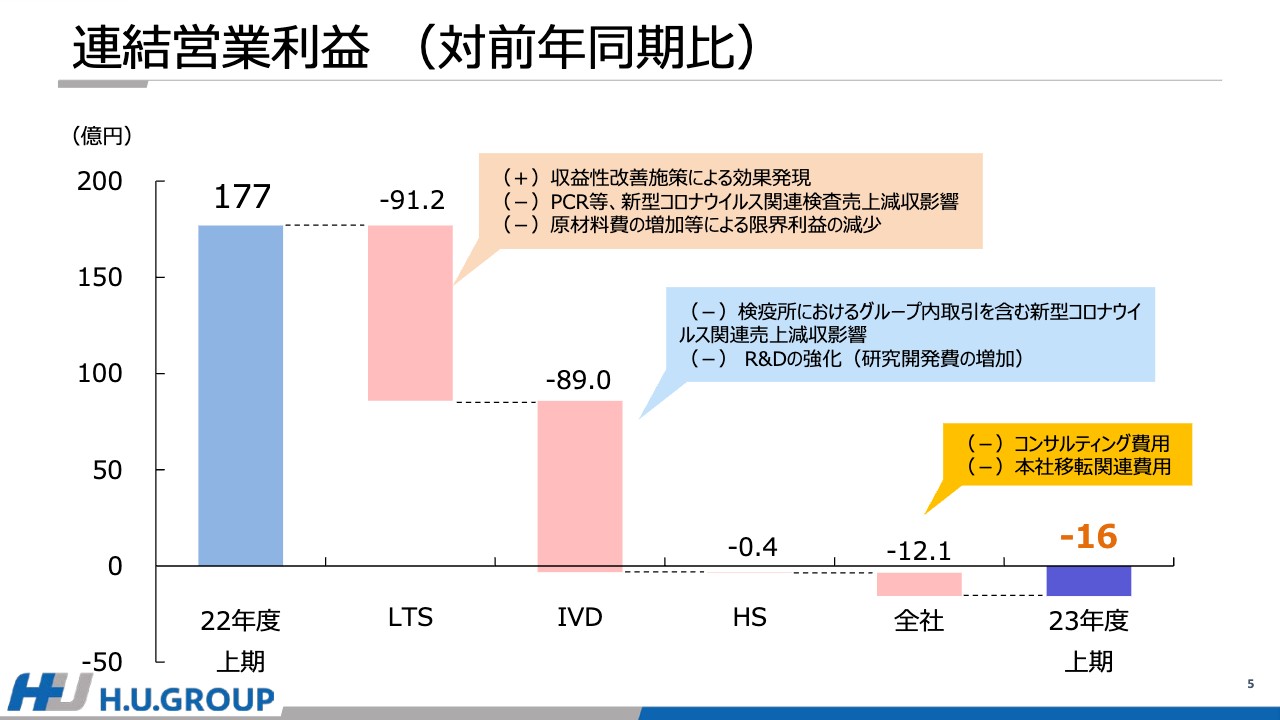

連結営業利益(対前年同期比)

連結営業利益の対前年同期比です。LTS事業では、今期に掲げた収益性改善施策によるコスト削減の効果が一定程度発現しているものの、新型コロナウイルス関連の減収が非常に大きなマイナス要因となりました。また、原材料費の増加による限界利益の減少等も影響し、結果として約91億円の減益となりました。

IVD事業では、内販取引も含めた新型コロナウイルス関連検査の減少による利益減がもっとも大きな減益要因でした。加えて、R&D強化に伴う研究開発費の増加も、前年同期比で減益要因となっています。

また、セグメントに属さない全社部分において、各種のコンサルティング費用や5月に実施した本社移転に係る一時費用の発生により、減益となりました。

これらの結果、全体としては前期比で約193億円減少し、約16億円の営業損失となりました。

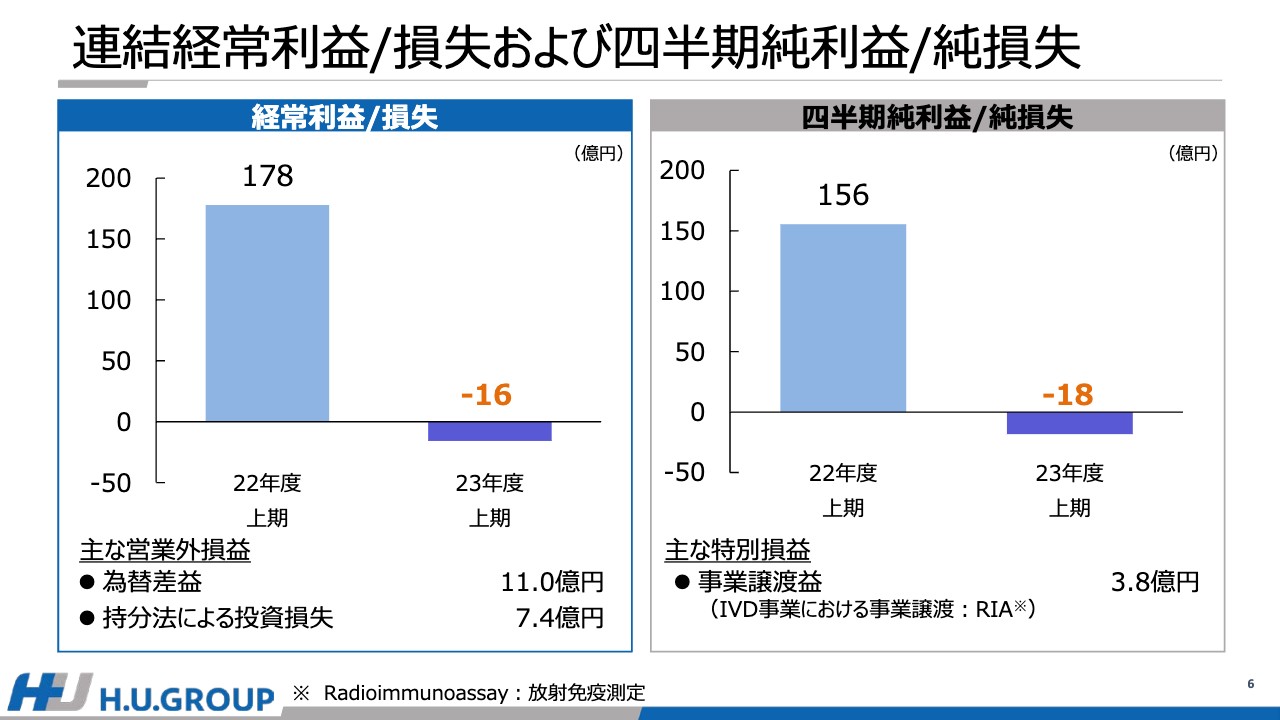

連結経常利益/損失および四半期純利益/純損失

経常利益および四半期純利益です。経常利益については、為替差益等があったものの、営業利益の減少によって約16億円の経常損失となりました。四半期純利益については、事業譲渡益等があったものの、約18億円の四半期純損失となっています。

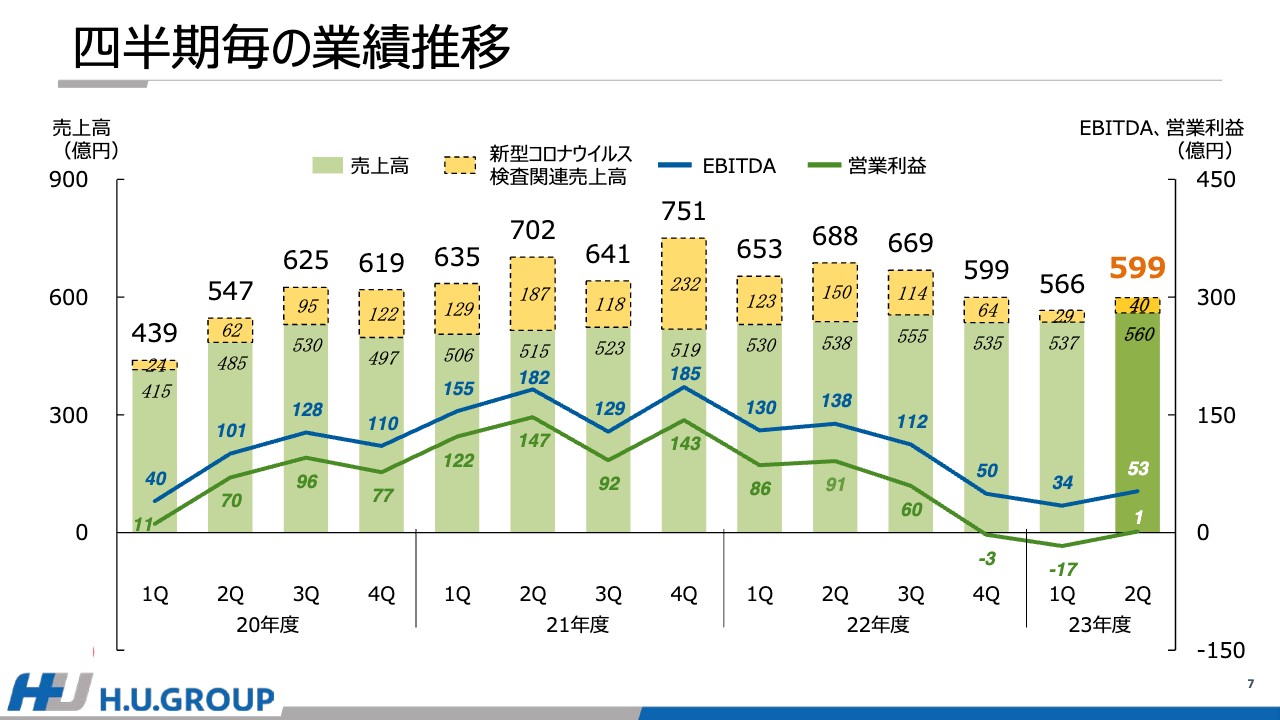

四半期毎の業績推移

四半期ごとの売上高・EBITDA・営業利益の推移です。前期第4四半期から新型コロナウイルス関連の売上が急激に減少したことに加えて、ベース事業の検査数の回復が停滞していることなどから利益も減少したため、特に今期第1四半期は厳しい状況でした。

ただし、第1四半期を底として効率化効果が徐々に発現するなど、最悪期は脱しており、第2四半期は連結で黒字化しています。

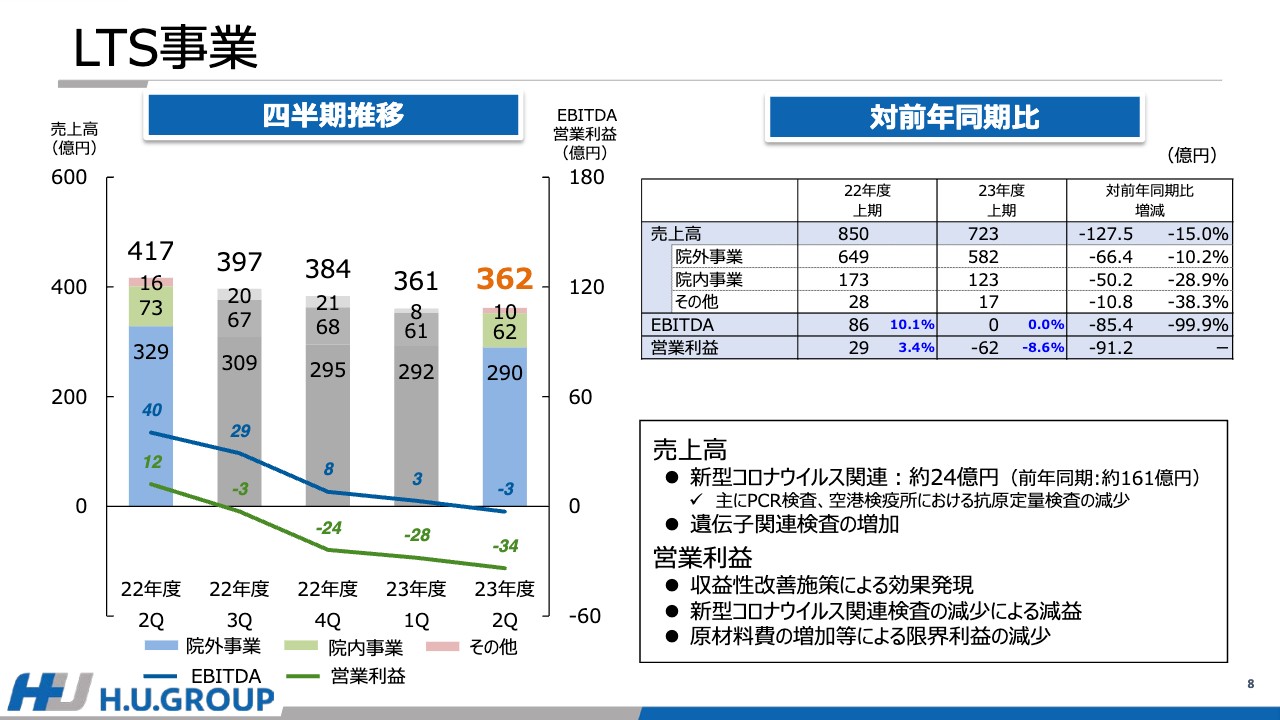

LTS事業

こちらのスライドからはセグメントごとのご説明です。LTS事業は、前年同期比で新型コロナウイルス関連検査が約137億円の減収となっており、これを除くベース売上はプラス基調で推移しているものの、全体としては減収となりました。

利益面でも、新型コロナウイルス関連の売上が前年同期比で減少していることによって減益となっています。一部の収益性改善施策の効果は発現し始めているものの、原材料費の増加等による限界利益の減少が利益に影響しています。

なお、H.U. Bioness Complex関連費用については、稼動範囲の拡大によって費用が増加していますが、昨年は5月に大規模な引越しを行い、一時費用が大きく発生したことによって、前年同期比ではほぼ同じレベルとなっています。

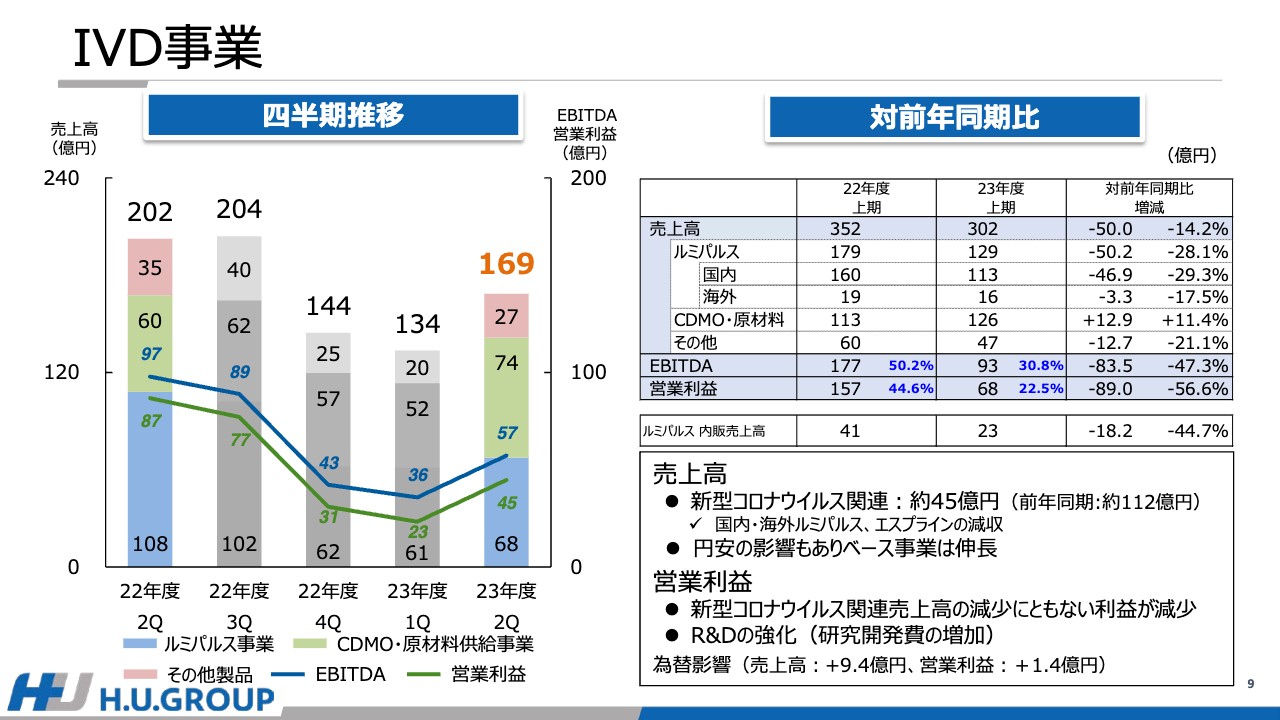

IVD事業

IVD事業についてです。前年同期比で減収となっているのは、国内外の「ルミパルス」および「エスプライン」における新型コロナウイルス関連の売上が約67億円減少したためです。新型コロナウイルス関連を除くベース事業は、円安の影響も含めて約7パーセント伸長しています。

なお、CDMOについては、第1四半期で「一部、期ズレが発生している」とご説明しましたが、第2四半期にある程度取り戻したため、為替の影響を除いても前年同期比で増収となりました。

利益面では、新型コロナウイルス関連の売上において、外部向け売上の減少に加え、グループ内販売の売上減少も大きく影響を与えました。また、前年度に買収した会社を含めて研究開発活動を強化しており、費用増となっています。結果として、前年同期比で約89億円の減益となりましたが、IVD全体の営業利益率としては20パーセント以上を確保できています。

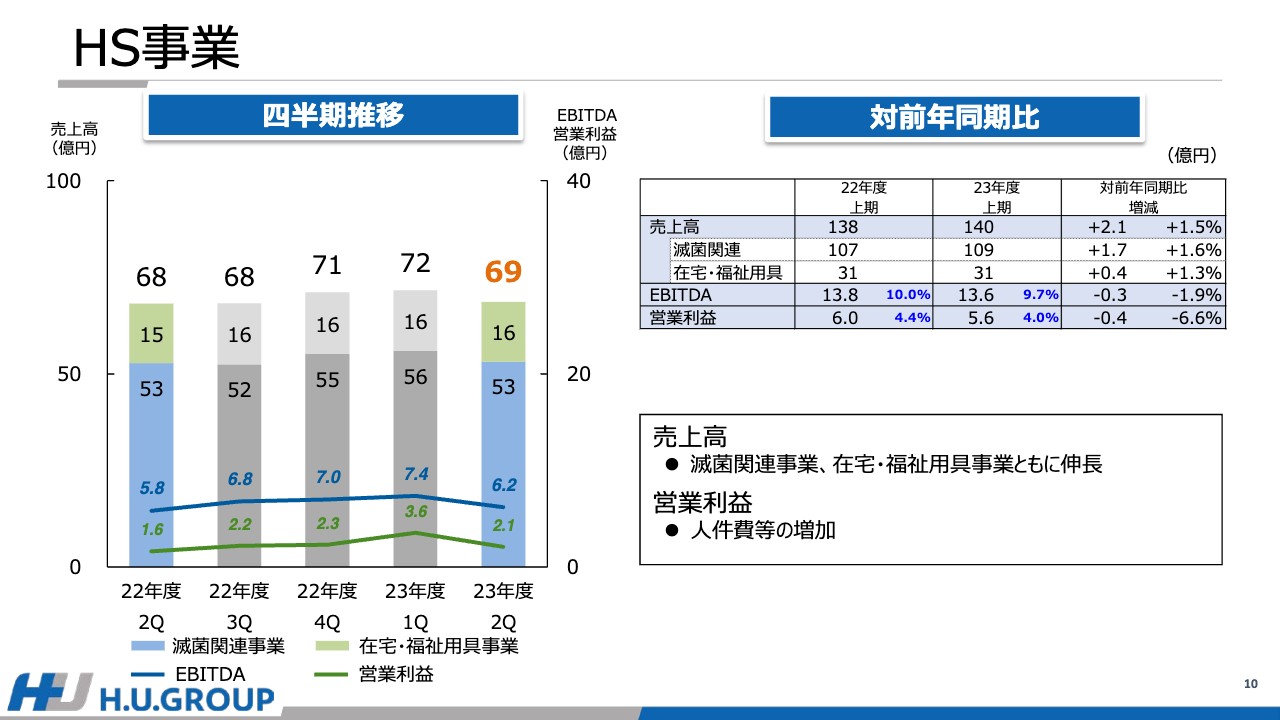

HS事業

HS事業についてです。売上高は、滅菌関連事業、在宅・福祉用具事業ともに伸長しました。営業利益は、人件費に係る一時的なコストなどが増加したことによって減益となりました。

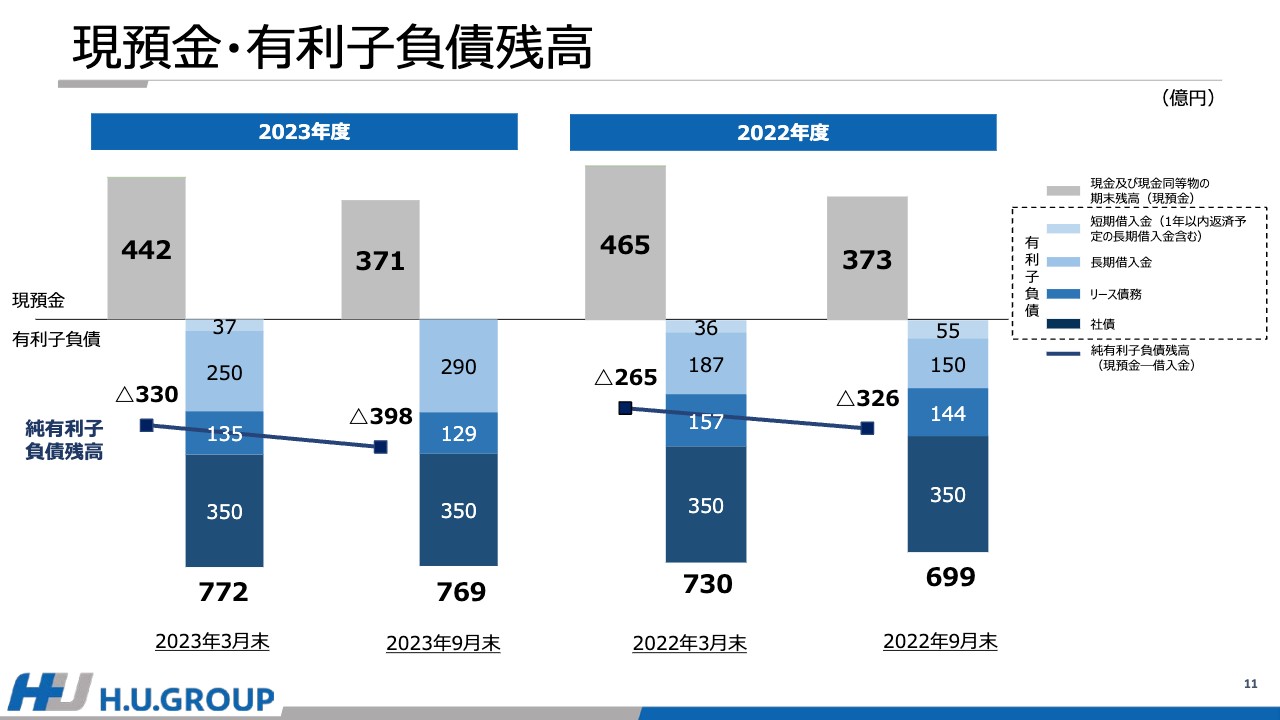

現預金・有利子負債残高

現預金・有利子負債残高についてです。スライド左側が今期、右側が前年同期の状況です。現預金から有利子負債を控除した純有利子負債残高については、2023年9月末時点で398億円となり、2023年3月末と比較して68億円増加しました。

2023年度上期連結キャッシュ・フロー(CF)の分析

スライドは連結キャッシュ・フローを純有利子負債の増減の観点で分析した資料です。営業キャッシュ・フローは55億円となりました。主な内容としては、営業キャッシュ・フローその他として流動負債の減少があったものの、償却費103億円に加えて法人税等の還付がありました。

投資キャッシュ・フローとして、有形・無形固定資産の取得等により約77億円のキャッシュ・アウトがあり、加えて、配当の支払36億円がありました。したがって、2023年9月末の純有利子負債残高は2023年3月末の330億円から68億円増加し、398億円となっています。

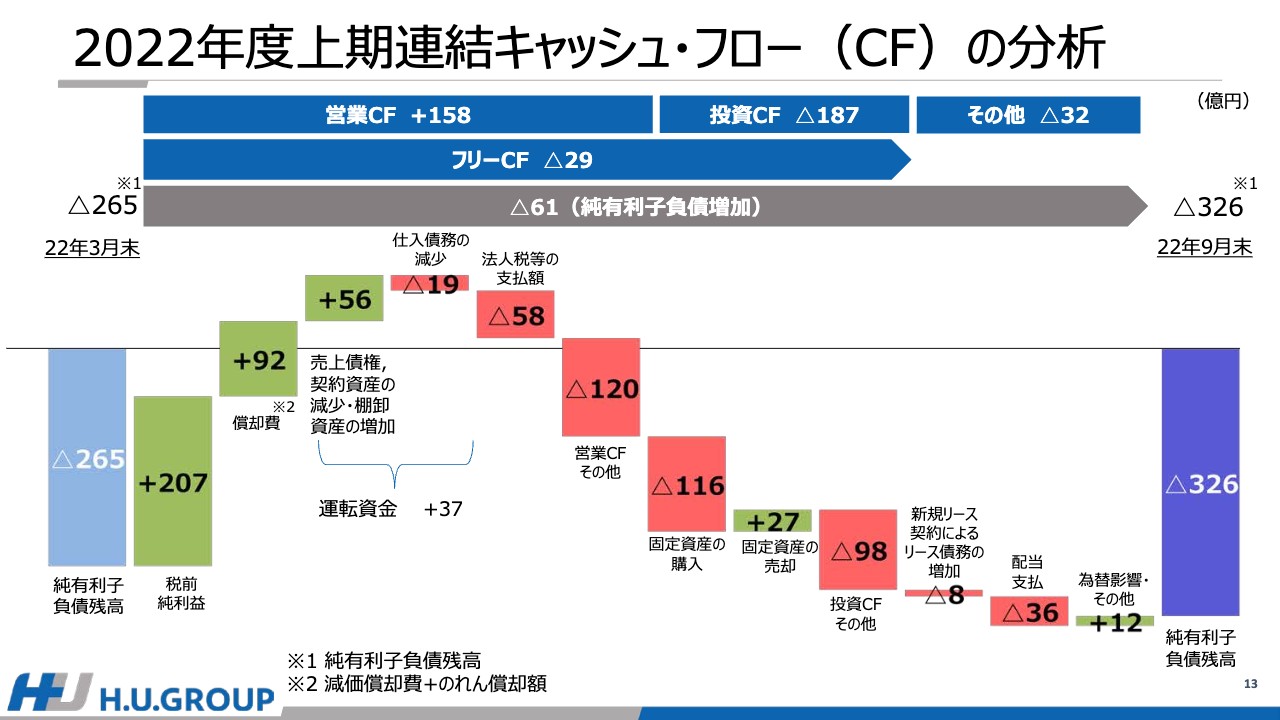

2022年度上期連結キャッシュ・フロー(CF)の分析

スライドは前年同期の連結キャッシュ・フローの資料です。ご説明は割愛します。

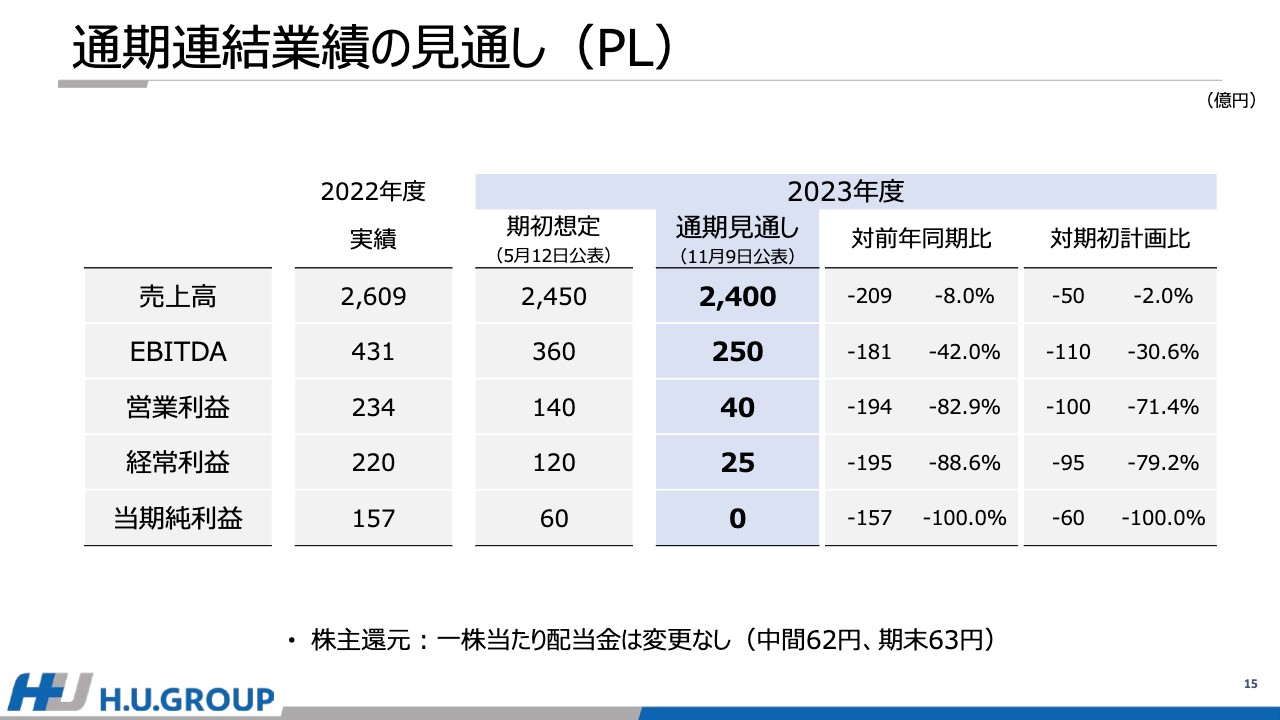

通期連結業績の見通し(PL)

竹内成和氏(以下、竹内):代表執行役会長兼社長兼グループCEOの竹内です。第2四半期における戦略の進捗および2023年度の通期業績の見通しについてご説明します。

まず、本日リリースした通期連結業績予想の修正についてです。売上高・営業利益ともに下方修正となりましたが、これは新型コロナウイルス関連の状況が大きく想定を下回ったためです。

それと同時に、特に大病院における検査数の回復が想定以上に遅れていることも、その一因となっています。5月8日の感染症法上の第5類感染症への移行後も、新型コロナウイルス関連需要がある程度残ると想定していましたが、実際は大きく状況が異なりました。それに加えて、5月以降もベース事業の検査数の回復が遅いことが、大きな要因だと考えています。

上期におけるベースの検査数は想定を下回りましたが、下期は一定の回復を見込んでいます。ただし、病院での新型コロナウイルス感染症患者の病床は縮小しつつあるものの、10月以降も継続して確保されることなどから、検査数が完全に回復するまでにはもうしばらく時間がかかると想定しています。そのため、売上・利益をそれぞれ修正しました。

ただし、株主還元については、期初にお約束したとおり安定配当という観点から、中間62円、期末63円から変更はありません。今期は厳しくなりますが、来期以降に再び利益成長を見込めることから、安定配当を継続したいと考えています。

営業利益見通しの考え方(期初想定比、上期実績対比)

修正した中期連結業績の見通しの中で、特に営業利益について、期初想定との差異および上期対下期それぞれについてご説明します。

まず、現状の見通しを40億円としており、期初の想定からは100億円の修正となります。スライド左下に記載しているとおり、新型コロナウイルス感染症について、関連検査の需要およびベース事業の検査の状況については、期初の想定と大きく異なったことが根本的な要因です。期初の想定において判断を見誤ったことは否定できないと考えています。

PCR検査や抗原検査については、5類移行とともに急激に減少し、利益も追随して減少しています。さらに、5類感染症への移行とともに徐々に回復すると見込んでいた検査需要についても、上期は低調なまま推移し、下期も完全に回復するには時間がかかると想定しています。

また、今期第2四半期においては、一部の検査報告遅延への対応のためリソースを集中したことで、P/Lには大きく表れない影響も出ています。これらが期初想定との差異となります。

一方で、上期マイナス16億円の実績に対して、通期40億円の営業利益を実現するためには、上期対下期で72億円の増益、つまり下期だけで56億円の利益を生み出す必要があります。上期と下期での利益改善ポイントについては、スライド右下に記載しています。

もっとも大きな要素は、ベース事業の検査数です。10月以降も新型コロナウイルス感染症患者の病床確保は継続されるものの、規模は徐々に縮小し、感染拡大状況に応じた段階的な枠組みとなると考えています。また、足元の状況を見ると、新型コロナウイルスの感染状況は落ち着きを見せているため、下期のベース事業の検査数は上期に比べて一定程度回復することを織り込んでいます。

LTS事業における八王子ラボの閉鎖、収益性改善施策については、期初より下期偏重の計画だったため、計画を推し進めて効果の刈り取りを行っていきます。また、第1四半期にもご説明したとおり、CDMOについては下期に出荷ボリュームの増量を見込んでおり、このような要素を下期の利益改善ポイントとして織り込んでいます。

これらの想定のもと、通期40億円の達成は可能と考えています。

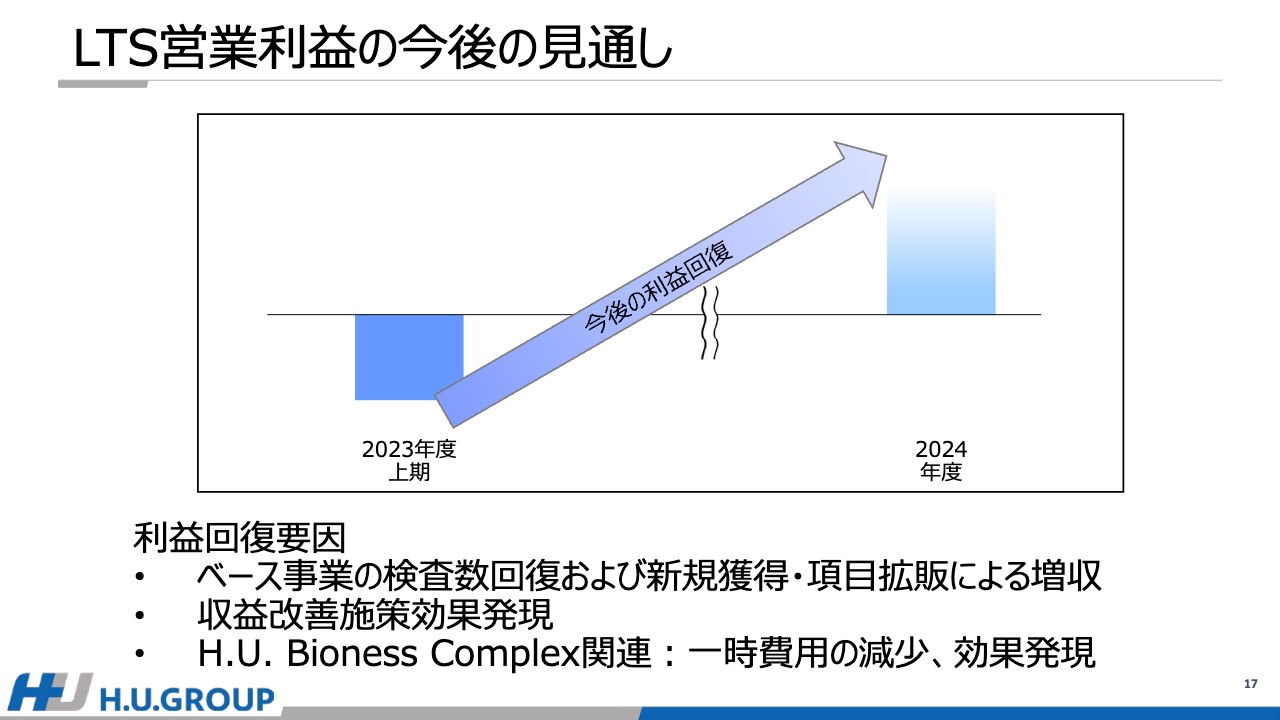

LTS営業利益の今後の見通し

LTS事業だけを切り出した営業利益の今後の見通しです。上期はこれまでご説明したとおり、種々の要素によって営業利益はマイナスとなりました。今後、利益回復の中心となるのは、何よりもベースビジネスの改善です。

市場の回復による検査数の回復とともに、当社としても新規獲得および項目拡販を推し進めて、増収増益を実現していきます。

これに加えて、期初から計画していた収益性改善施策による効果を順次拡大させるとともに、H.U. Bioness Complex関連費用については、特に一時費用が減少していくことに加え、効果も時間とともに大きくなっていくため、今後の利益成長のドライバーとしていきたいと考えています。

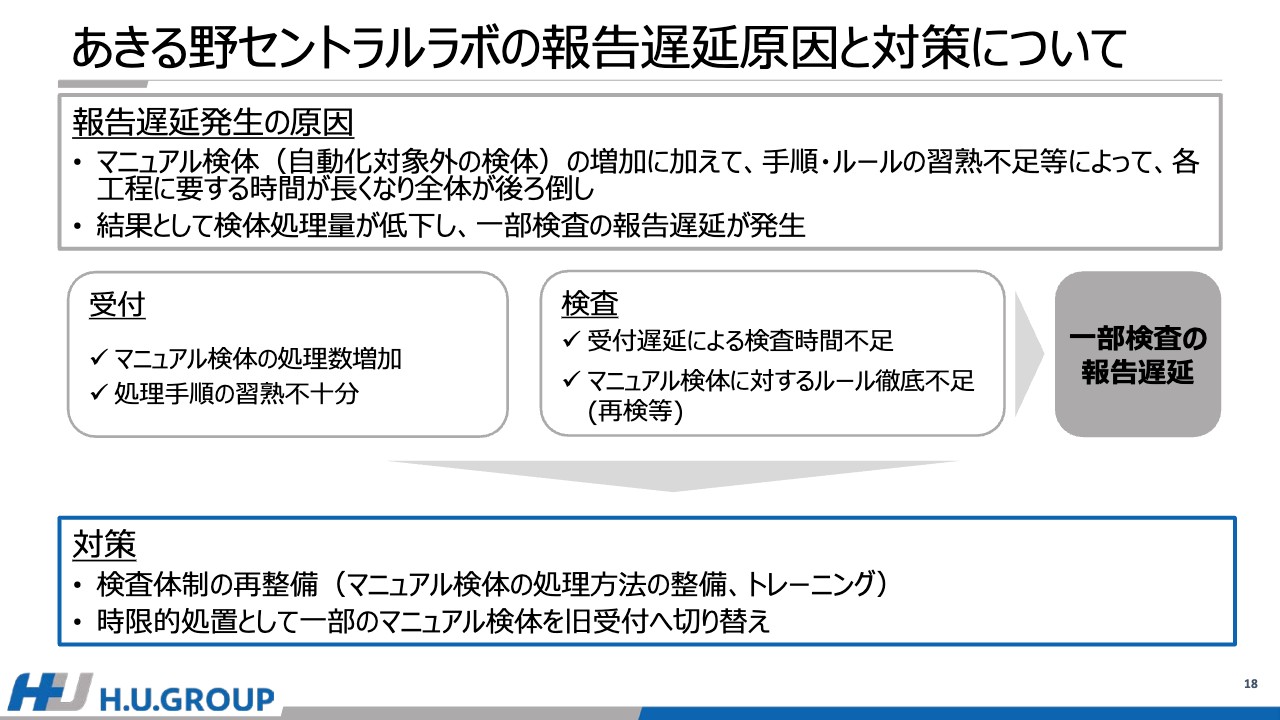

あきる野セントラルラボの報告遅延原因と対策について

7月下旬に発生した、あきる野セントラルラボにおける報告遅延の原因と、その対策についてです。まず、7月に八王子からあきる野へすべての検体を移管した際に、自動化ラインの対象ではない検体、つまりマニュアル作業を要する検体の数が想定以上となってしまいました。

その一方で、これらを処理するための手順やルールの習熟不足があり、受付にかかる時間が長くなってしまいました。受付で時間を要したことによって、肝心の検査にかけられる時間が不足し、検体処理量が低下してしまいました。

これらの結果として、一般検査の一部検査の報告遅延というかたちで、お客さまにご迷惑をおかけしてしまいました。

対策として、まず検査体制を今一度見直し、マニュアル検体の処理方法を整備して、関連するスタッフへ周知徹底しました。また、再度同様の事態にならないように、一時的に一部のマニュアル検体を旧受付に切り替えて対応することで、お客さまへの影響が発生しないよう対応しました。

このように、一時的にこれまでの仕組み、つまり八王子ラボの並行稼動によって対応していますが、順次あきる野セントラルラボラトリーへ検体を集約させ、当初の予定どおり来年度にはすべてをあきる野セントラルラボラトリーで処理できる体制を整えていきます。

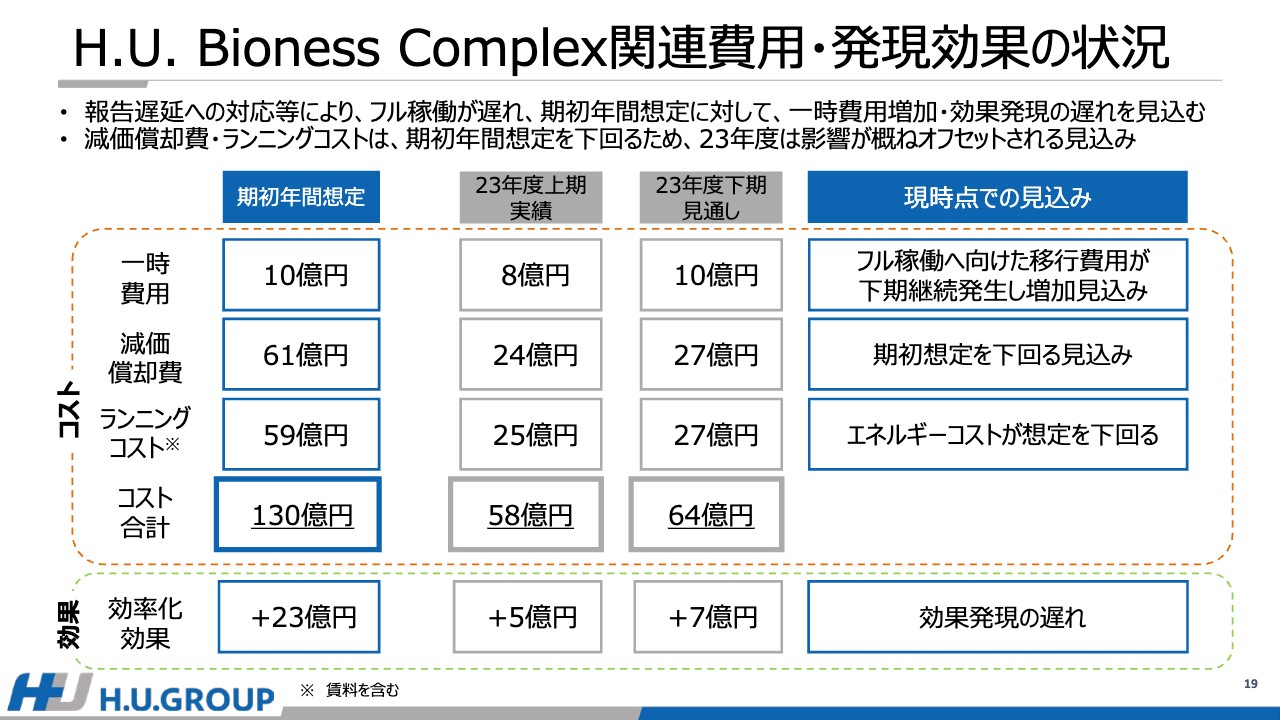

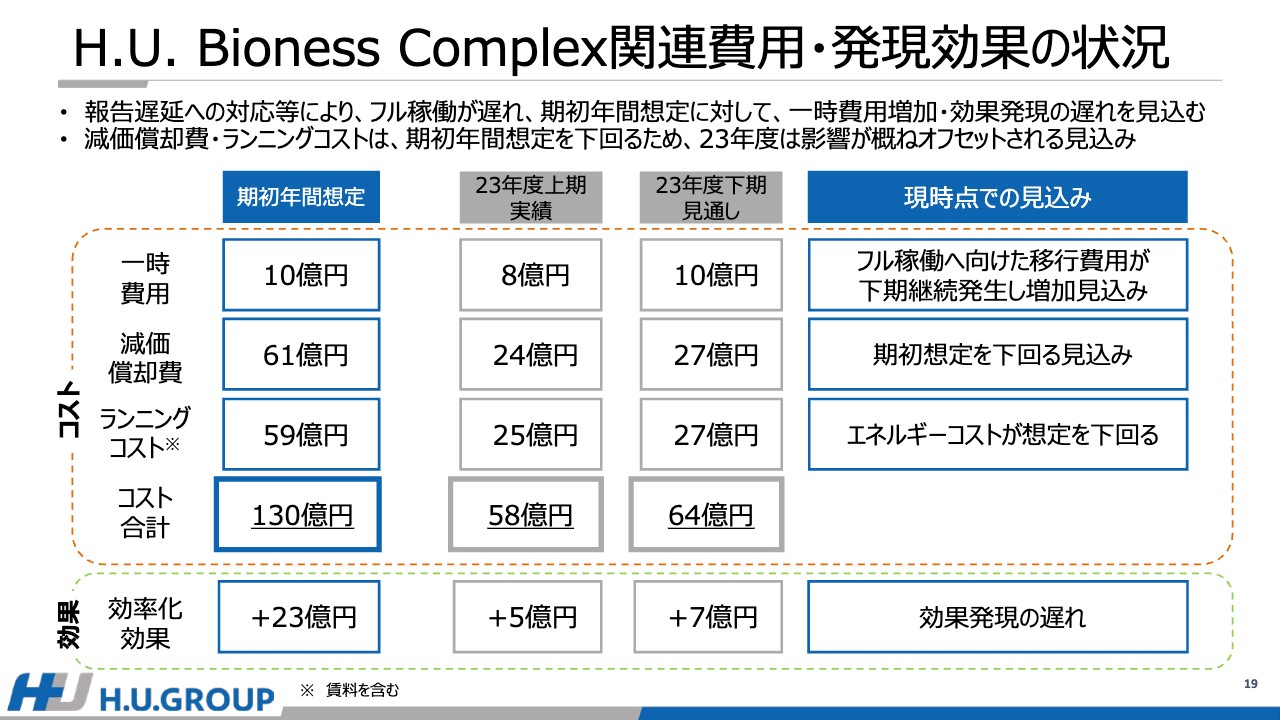

H.U. Bioness Complex関連費用・発現効果の状況

スライドは、毎期お示ししているH.U. Bioness Complex関連費用の状況です。現時点では、スライドに記載したとおりの実績です。全体像としては、第2四半期に報告遅延対応によっていったん足踏みしたため、下期もフル稼働へ向けた移行に関する一時的なコストが継続的に発生する見込みです。

一方で、減価償却費は期初想定を下回り、ランニングコストもエネルギーコストを中心に想定を下回ったため、発生する費用総額は想定を下回る見込みです。ただし、効率化によるコスト削減効果も目減りするため、2023年度においては、このプラスマイナスの影響が概ねオフセットされる見込みです。

シスメックスとの業務提携基本契約の締結

先日リリースしたシスメックスとの業務提携基本契約についてご説明します。本基本契約は、富士レビオが得意とする免疫検査領域に関して、研究・開発から生産、臨床開発、販売に至るまで、多面的な協業の強化を目指すという内容になっています。

シスメックスとは2020年より先方の免疫測定装置、HISCL向けの専用試薬の開発受託を開始したことから関係がスタートしています。これらの項目については開発終了後、順次上市を見込んでいます。

今後、これに限らず幅広く協業について検討し、今年度中を目途に具体化していく予定です。本件は当社が進めているパートナーシップ戦略の一例で、今後も当社の強みを活かせるパートナーシップを積極的に締結していきます。

質疑応答:コロナ関連の業績について

質問者:通期のガイダンス修正について、一番大きいのは新型コロナウイルス関連検査売上の見通しを下げたことかと思います。期初の時点で、新型コロナウイルス関連の売上は通期で140億円を見込んでいたと思いますが、上期の実績が69億円という状況で、通期で何億円まで下げたのでしょうか?

竹内:確かに、新型コロナウイルス関連売上は、当初見込んでいた数字に対しては若干未達でしたが、見込みは大きく変えておらず、ほぼ140億円のままです。

質問者:新型コロナウイルス関連検査の売上、あるいはIVD事業の抗原検査用の試薬や簡易検査キットなどに関しては、通期の見通しをそれほど変える必要はないでしょうか?

竹内:IVD事業の抗原定量検査については、上期では想定を上回っている状況です。そのため、新型コロナウイルスの検査試薬については、通期では大きく変える必要はないと思っています。ただし、検査についても患者の自己負担が増えたことによって、医療機関における検査数が大幅に減少しているのは事実です。

質問者:今回、通期で売上と利益を大きく下げている一番の要因は、コロナ禍の影響もあってベース事業が停滞しているということでしょうか?

竹内:そのとおりです。

質疑応答:コスト削減施策について

質問者:期初の時点で、H.U. Bioness Complexの立ち上げを含めいろいろな改善施策によって、今期の下期から来期にかけて130億円のコスト削減を見込むとのことでした。H.U. Bioness Complexの立ち上げは遅れていますが、この130億円という金額を修正する必要があるでしょうか? あるいは効果が発現するタイミングがずれるのでしょうか?

竹内:効果発現のタイミングについては、3ヶ月のずれがあります。ただし、以前よりご説明しているように、2021年度から2023年度は、あきる野セントラルラボラトリーの立ち上げの一時的な経費、減価償却費の増加、そして安定稼働までのあきる野セントラルラボラトリー・八王子ラボのダブルコストという要素があります。一方で、あきる野効果の本格的な刈り取りは2024年度からということも踏まえ、数字的な部分は多少後ろにずれています。ただし、トータルのボリュームでは修正する必要はないと考えています。

質問者:すでに上期からLTS事業で収益性改善効果が出ているというご説明があったと思います。これはラボの効率化効果のみの話でしょうか? それともLTS事業全体での改善効果が表れ始めているのでしょうか?

竹内:LTS事業は範囲が広く、H.U. Bioness Complexのみではなく多方面にわたります。例えば検査の場所も全国に広がっており、それぞれの固定費、経費の削減を含めた効果を狙って予算を立てています。そのトータルで、効果がそれなりにあったと考えています。

質問者:上期時点で、数億円レベルではなくさらに大きい改善効果が出ているのでしょうか?

竹内:そのとおりです。上期トータルでは数億円というレベルではなく、さらに大きな効果が出ています。当然、これは上期のみの話であり、継続的に取り組む必要があります。今回はどちらかというと、新型コロナウイルス関連によっていろいろなコストが大きく膨れ上がっている部分を、とにかく元に戻そうと考えています。

そして、効果の発現を早めることが我々の主目的ですので、今後は数億円レベルではなくもう少し高いベースで効果を刈り取っていきたいと考えています。

質疑応答:ラボ合理化効果の確度について

質問者:今回修正された計画の中で、新しいラボの合理化効果に関しては、当初の計画に近い水準を維持したものと認識しました。下期には、その合理化効果がより大きく出てくるのだと思います。第2四半期にはラボの報告遅延がありましたが、足元では手を打っていると思います。

今期は残り5ヶ月ほどですが、下期に合理化効果がより出てくることは確度が高いと考えていいのでしょうか? それとも少しチャレンジングな部分もあるのか、見通しについてお聞かせください。

竹内:効果の発現ベースについては、残り5ヶ月しかないため、会社としてここにチャレンジングな数字を盛り込むことはできません。そのため、ある程度確実な線を狙って下期の予算編成を行っているとお考えください。

質疑応答:中期経営計画の見通しについて

質問者:来期は中期経営計画の最終年度にあたりますが、もともと営業利益は250億円ほどを目指す計画だったと思います。その計画に向けて、ラボの合理化効果に関しては修正する必要はないというお話でした。中期経営計画の見通しに関して、LTS事業・IVD事業を含めて、それぞれ進捗の度合いを教えてください。

竹内:2024年度には、先ほどご説明した経費の問題やラボのダブルコストはすべてなくなってくる想定です。2021年度から2023年度は、あきる野セントラルラボラトリーの立ち上げによって、通常は発生しないコストが多く発生しました。本格稼働を始める2024年度からはそれらのコストがかからない前提で中期経営計画を作っています。そのため、2024年度は当初の見込みどおり着地させたいと考えています。

質問者:それに関して、現時点で何かチャレンジングな部分は出ていますか? それとも2022年度・2023年度は少し落ち込んだが、2024年度は計画を達成できそうでしょうか?

竹内:新型コロナウイルス感染症患者のための病床がいまだにピーク時の50パーセントほどの状況であり、我々が主力としている大病院での入院患者数の減少や、それに伴う手術数・検査数の減少が起こりました。今期の下期についても、それらが一定程度残る可能性があると考えています。

ただし、病床の問題も今年度中にはほぼクリアできると考えています。2024年度にその影響が残らないことを前提に考えると、我々が2019年までに営んできたもろもろのビジネスが回復すれば、当初予想していた2024年度の着地になります。物流費を含めた固定費はそのままですので、売上・利益率が上がれば、それなりの利益が得られると考えています。

質疑応答:ラボのダブルオペレーションについて

質問者:あきる野セントラルラボラトリーの現状のオペレーションと今後の見通しについて教えてください。一般検査の受付業務が混乱したことで、一部を八王子ラボに移したとのことですが、今、その状況は8月と比べてどのような状況になっているのでしょうか? 何が問題になっていてどのように解決したのか、もう一度確認させていただけたらと思います。

また、2024年度にあきる野に全面移管するというお話でしたが、そうならないリスクシナリオがあるのかどうか教えてください。

竹内:従前は、八王子で受付したものを八王子のマニュアルラインで検査して報告を返していくという仕組みでした。あきる野には自動化ラインがありますが、引越した段階では、あきる野にマニュアルと自動化の2つの検査ラインが存在し、それぞれ別の受付が存在しました。

その中で、習熟度の問題も含めて一部の受付で混乱が生じたことによって、検査時間の確保が難しくなり、今回の報告遅延が発生したものです。その混乱が収束するまでの一時的な回避策として、いったん一部の受付を以前のルートである八王子に戻し、そのまま検査を行いました。

現在はこのトラブルが収束したため、順次あきる野に戻し入れて、本来あるべき自動化ラインの数量を増やしていきます。最終的には、来期第1四半期までに完全に自動化ラインで受けと流しをできるようにする考えです。

質問者:あきる野はもともと自動化ラインとマニュアルラインが混在する前提だったということですか?

竹内:我々からすると、八王子で受付したものをあきる野に集約する際には物流コストが発生します。そのため、いったんマニュアルラインを含めた全部をあきる野に集約したのが夏前のことであり、その中でトラブルが発生しました。その部分を回避するために、いったん旧来のマニュアルラインに戻して正常化を図り、今後は再びあきる野に全量を戻すという流れです。

質問者:来年以降も既存の検査のマニュアルラインは残るのでしょうか?

竹内:特殊なものを除いては、基本的には残らないです。

質問者:今はマニュアルで行っているものを自動化に移す過程で、少しチャレンジとなる部分がありますでしょうか? あるいは、課題はすでにクリアしていますか?

竹内:今回のトラブルの一番の要因は、マニュアルラインと自動化ラインが5:5あるいは6:4ぐらいの比率でそれぞれ存在していたことです。来年以降、90パーセント以上のものは自動化ラインに流れます。残り数パーセントが特殊なものを含めてマニュアルラインに入ったとしても、そこでトラブルが起こることはないと考えています。

質疑応答:ベース事業の検査数が戻らない背景について

質問者:新型コロナウイルス感染症が5類感染症に移ったものの、新型コロナウイルス感染症患者の病床確保が続いているため、ベース事業の検査ボリュームが戻らないというお話でした。一方で、手術関係を扱っている競合他社では、けっこう症例数が戻ってプラスであるという話もあります。実態としてはどうなっているのでしょうか?

コロナ禍前に過剰な検査が行われていたのではないかという仮定や、今の働き方改革も含めた看護師不足の影響もいわれています。ベース事業の検査が従来の水準に戻らないリスクについて、社内でも議論はあるのでしょうか? あるいは、看護師不足などを背景に、過剰だった検査を控えるような動きは出ていないのでしょうか?

竹内:お伝えしたのは500床以上の大病院の話であり、取引先の中でも中小の病院やクリニック、開業医では検査数が戻りつつある印象です。

新型コロナウイルス感染症患者の病床を押さえているのは大病院が中心で、そのようなところでは患者数が戻っていない事実はあります。2019年度比でも数パーセントは戻りきれていないという数字も出ており、病院の規模によって状況はかなり違うと考えています。

医師や看護師の数については以前からいわれていたことであり、今、急にどうこうという話ではありません。人手不足の問題というよりは、大病院とそれ以外の中小およびクリニックの差であるとお考えください。

質疑応答:営業利益の見通しについて

質問者:スライドに「期初想定比での主な変更点」が3つ挙げられています。先ほどの質問で、新型コロナウイルス関連の要因はそうでもないというお答えでしたので、2つ目のベース事業の検査数回復停滞が100億円のほとんどだと思っていいのでしょうか?

竹内:明確な比率は出ていないものの、100億円の7割ぐらいはベース事業の検査で、2割強が新型コロナウイルス関連です。この2つで90パーセント以上を占めていることになります。

質問者:3つ目のあきる野セントラルラボラトリーの対応影響は、3億円程度だったということでしょうか?

竹内:関連費用についてはスライドに記載のとおりです。なお、売上の増減と関連費用は別物だとお考えいただければと思います。

質問者:100億円の下方修正について、上期と下期、およびセグメント別の数字を教えていただけますでしょうか?

竹内:申し訳ありませんが、具体的な数字はお出しできません。ただし、全体の数字の大半はLTS事業です。

質疑応答:シスメックスとの業務提携について

質問者:シスメックスとの業務提携について、今後期待される効果として、期初の説明会資料でKPIとしてCDMOの受託項目数が出ていました。期初に示されていた2023年度・2024年度の目標値から、さらに増えていく想定でしょうか?

竹内:お出ししている想定よりも上を目指していくことは確かです。ただし、どのぐらいの幅や深度で広がっていくのかは、現段階ではコメントを差し控えさせていただきます。

スライドに示しているとおり、今回のシスメックスとの業務提携も含めて、今後もパートナーシップを拡大していく予定です。それらを通じてCDMO事業を拡大させていきたいと考えています。

質問者:スライドに、2020年度以降、開発受託を開始済みとありますが、KPIの項目数の中にその一部が入っているのでしょうか?

竹内:入っているものと入っていないものがあります。シスメックスだけではなくいろいろなところと交渉する中で、先方が求める試薬の幅が広がっていくこともありますし、項目数はけっこう増えていく可能性があります。

ただし、これらは交渉事のため、お示ししているのは現段階での数字とお考えいただければと思います。

質問者:先方から期待されていることは、コスト面のほか、機能面でしょうか?

竹内:我々は免疫の分野では非常にユニークな試薬を多く持っています。そのため、大手のメーカーでいえば、彼らのラインアップを補強していく意味もありますし、ローカルの試薬メーカーでいえば、我々の持っているスタンダードなものを求められることもあります。それは相手のニーズによってそれぞれ変わってくるということです。

質疑応答:下期の業績見通しについて

質問者:今期の修正後のガイダンスの考え方についてです。主にLTS事業でのベース事業の検査の下方修正を反映されていると思うのですが、ベース事業の検査のボリュームは、上期に下振れた部分を反映して下期もかなり下げられたのか、それとも下期自体は市況が回復すると見て据え置いているのかを教えてください。

また、LTS事業で原材料コストなどがかなり上がったというご説明でしたが、こちらは期初想定どおりだったのか、それともコスト面で修正を加えられているのでしょうか?

竹内:新型コロナウイルス関連検査については、下期も上期の状況が続くだろうと考えていますが、いわゆるベースの検査については、上期である程度底を打ったと考えており、これから徐々に回復していく想定です。ただし、お伝えしたように新型コロナウイルス感染症患者の病床数の話もありますから、回復はしているが、まだ完全回復には至らないという状況です。

コスト面については、試薬コスト以外にエネルギーコストの問題も考えなければいけませんが、基本的には、それらは上期・下期でフラットと考えています。

質疑応答:あきる野セントラルラボラトリーへの移管について

質問者:あきる野セントラルラボラトリーについて、マニュアルラインの自動化への移管においてはまだチャレンジングな部分もあると思います。一方で、容器の標準化なども踏まえた現状のボトルネックは何でしょうか? また、今年度中に八王子ラボを閉鎖できるかどうかについても教えてください。

竹内:標準容器への転換は、今も継続的に行っています。当然、あきる野セントラルラボラトリーでは標準容器でも受けられるようにしています。効率を上げていくためには標準容器への転換が必須で、標準化を進めることでコスト削減効果を大きく刈り取れるメリットもあります。

将来的にあきる野セントラルラボラトリーを完全稼働した後も、これらの標準化を進めていくことで、あきる野の効果をより出していけると思っています。それらも踏まえて、基本的には八王子からのすべての移管を今年度中に終えることを大前提としています。

新着ログ

「サービス業」のログ