【QAあり】GENDA、アミューズメント施設運営を中心に事業を展開 2040年には世界一のエンタメ企業を目指す

個人投資家向けIRセミナー logmi × Fundsサミット

坂本慎太郎氏(以下、坂本):株式会社GENDAのIRセミナーを始めます。今回のセミナーは、ファンズとログミーの共催で実施しています。

ファンズは新しい資産運用のあり方を提供しているフィンテック企業で、楽天証券や三菱UFJ銀行にも販売チャネルを広げている、勢いのあるスタートアップです。本日は、そのファンズの取締役である笹嶋さんにもご参加いただいています。笹嶋さんよろしくお願いします。

笹嶋靖史氏(以下、笹嶋):よろしくお願いします。「Funds」は投資家のみなさまが上場企業に間接的にお金を貸すことで資産運用ができる、債券投資に似たサービスを提供しており、本日(2023年10月12日現在)は約90社にご利用いただいています。

坂本:今回のセミナーでは、「Funds」を利用している企業の中から株式会社GENDAにお越しいただいています。簡単にご紹介すると、GENDAはエンターテイメント領域におけるM&Aを推進し、「世界中の人々の人生をより楽しくしたい」の実現を目指す会社です。本日ご登壇いただくのは、代表取締役社長の申真衣さんです。

申真衣氏(以下、申):GENDA代表取締役社長の申です。本日は短い時間ではありますが、当社のことを知っていただく機会となりましたら幸いです。どうぞよろしくお願いします。

坂本:まずはファンズの笹嶋さんから、GENDAとの取り組みを中心におうかがいしていきたいと思います。

笹嶋:GENDAさまには以前から「Funds」をご利用いただいており、先日も別の機会でご一緒したのですが、今回は私から「Funds」との取り組みについてもいろいろご質問できればと思っています。

GENDAさまは、「Funds」を通じて過去に6回、5億円の資金調達をしています(2023年10月12日現在)。資金調達の手法がいろいろある中、「Funds」を活用いただいた理由や、GENDAさまにとっての使い勝手などを教えてください。

申:我々はM&Aを通じて成長してきた会社ですので、資金調達の手段を多様化させることをすごく大事にしています。ファンズさまからの資金は使途が柔軟なため、資金調達しながらいろいろなことに資金を振り分けられるのが大きな利点だと思っています。

また、当社はIPOしたばかりの企業ですので、潜在的な投資家へのIRの一環としても効果があるのではないかと期待しています。

笹嶋:今まで調達してきた資金は、主にどのようなかたちで活用しましたか? 差し支えなければ教えてください。

申:主に子会社のゲームセンター運営企業における機器の購入や、新規出店といった一般事業資金として使ってきました。今後はさらにM&Aを加速させていきますので、さまざまな事業において使っていければと思っています。

笹嶋:「Funds」からの資金は融資になるため、投資家のみなさまからすると、財務の安定性や健全性が気になるかと思います。GENDAさまでは、そのあたりについて気にかけている点はありますか?

申:財務の安定性や健全性、規律性については非常に大事にしています。1つの指標ではありますが、負債の調達余力、Net DebtとEBITDAの比率を基準として見ています。今この瞬間の負債の調達余力は0.1倍程度とほぼ無借金の状態ですので、財務状況はかなり健全な状態にあるのではないかと考えています。

笹嶋:今後「Funds」からの資金調達予定、あるいは「Funds」でのファンドの組成の見通しや方針などがあれば教えてください。

申:いろいろな調達手段の中の1つとして大事に育てていきたいと思っていますが、そのような意味で今後も継続的に5億円から10億円くらいの残高を維持していきたいと考えています。

笹嶋:「Funds」の投資家に向けて一言お願いできれば幸いです。

申:当社が上場する前からサポートいただいている投資家のみなさまに対しては、本当にありがたいと思っていますし、今後もぜひサポートいただければと思います。手前味噌にはなりますが、GENDAは本当に人がすべてであり、それが魅力だと思っています。私を含めたいろいろなバックグラウンドの人が集まっている会社で、一丸となって世界一のエンターテインメント企業を目指しています。みなさまの人生をより楽しくできるようにがんばっていきますので、ぜひ応援よろしくお願いします。

坂本:それでは、GENDAの事業紹介に移ります。

目次

申:本日は、はじめに会社概要をご説明し、次に2024年1月期第2四半期の決算説明、最後にIPOから直近までに発表したM&A案件についてご説明します。

代表者の紹介

申:あらためまして、株式会社GENDA代表取締役社長の申真衣です。まだ上場まもない会社ですので、まずは投資家のみなさまにGENDAの概要からご説明します。GENDAはエンターテイメント企業であり、人が人らしく生きるために「楽しさ」は不可欠と考え、「世界中の人々の人生をより楽しくしたい」というAspiration(アスピレーション=大志)を掲げています。

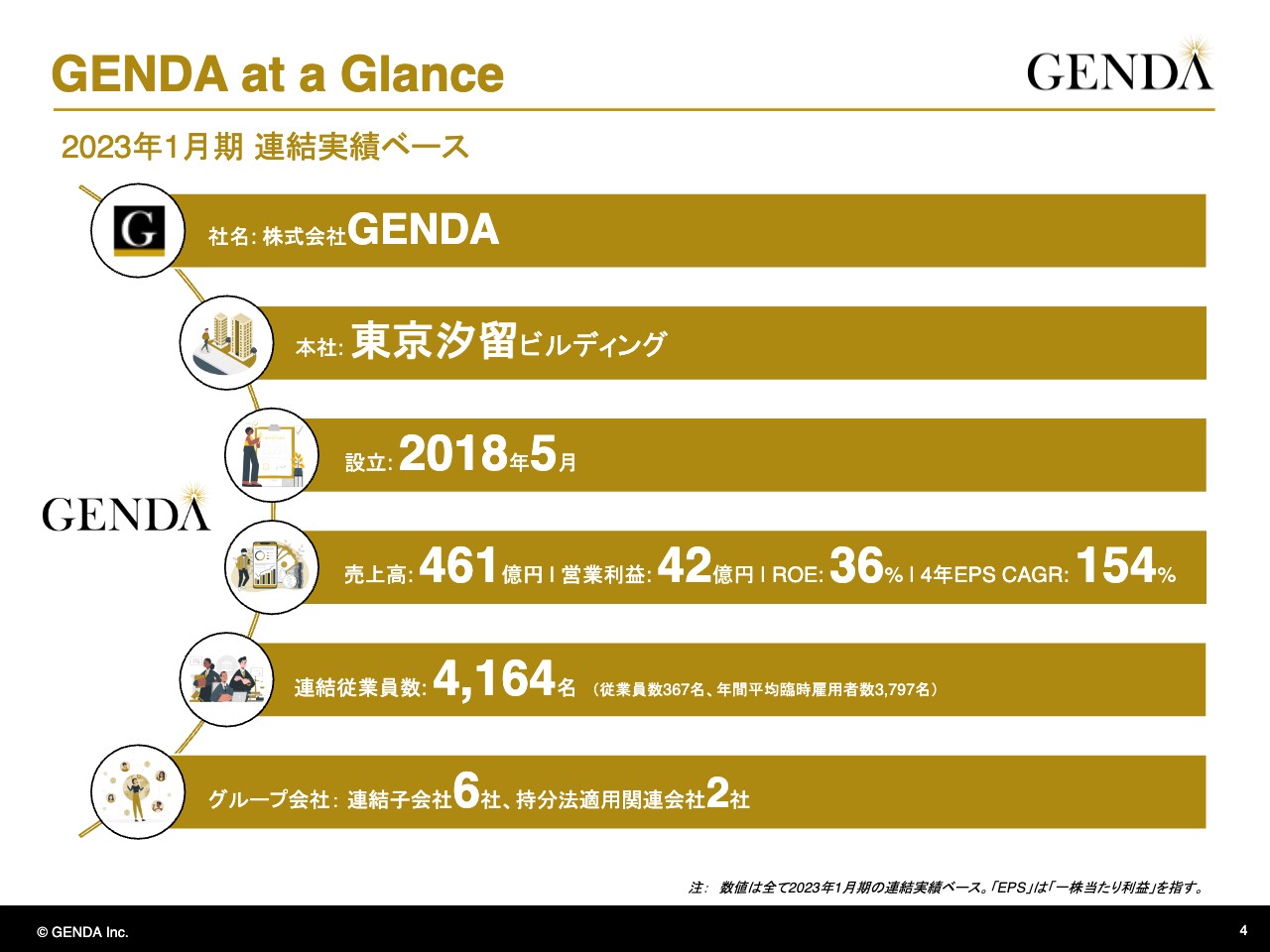

GENDA at a Glance

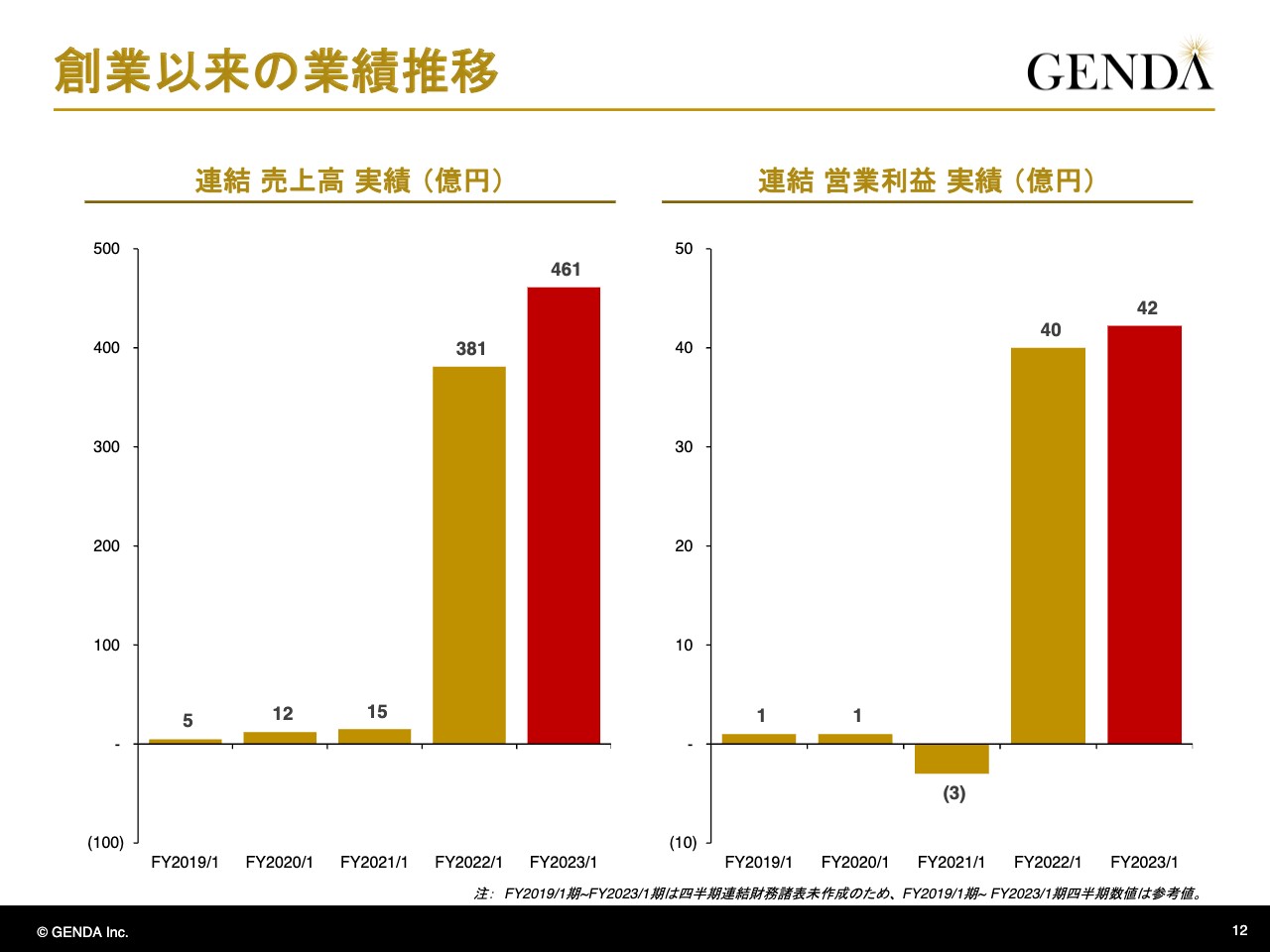

申:GENDAの直近年度末時点での会社概要です。GENDAは約5年前の2018年5月に創業しました。2023年1月に締まった直近の決算では、売上高が461億円、営業利益が42億円、ROEは36パーセントとなりました。創業5年目としては、控えめに言ってもかなり大きな成長を遂げてきたという自負を持っています。

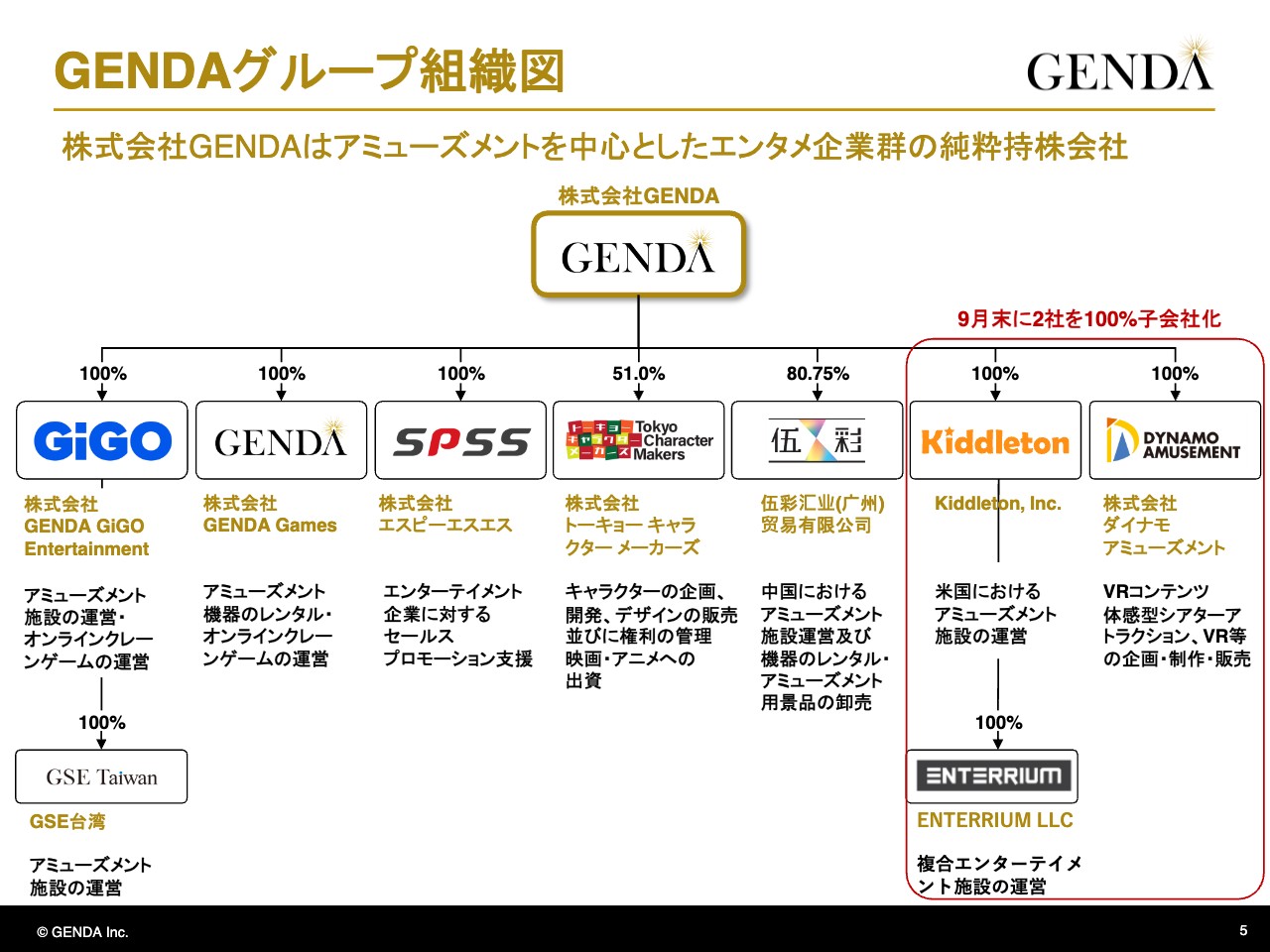

GENDAグループ組織図

申:GENDAグループの組織図です。GENDAは純粋持株会社で、連結子会社を複数傘下に持ちます。アメリカの中核子会社KiddletonおよびVRコンテンツ開発等を手がけるダイナモアミューズメントについては、2023年9月末に当社の100パーセント子会社になりましたので、後ほど詳しくご紹介します。

坂本:会社概要をお話しいただきましたが、5年でかなりの急成長を遂げたとのことで、創業のきっかけがあれば教えてください。

申:GENDAの創業前は、実は笹嶋さんと同僚でした。新卒からゴールドマンサックスに11年ほど勤めており、とても良い環境ではあったのですが、大企業の中間管理職に従事していると、「もう少し羽ばたいてみたい」という気持ちが出てきました。最初は転職しようかと思っていたのですが、その後は「起業したいかもしれない」、そして「起業しよう」と思うようになり、起業家や投資家に会ったり、ビジネスプランを作ったりする期間が1年くらいありました。

その時に、知人の紹介でGENDAの共同創業者である片岡尚に出会いました。片岡はもともとイオングループのイオンファンタジーに20年超勤めており、最後の5年間は社長に就任し、ゲームセンター一筋の経歴の持ち主です。これくらい違う人と一緒に事業運営したほうが広がりが出ておもしろいのではないかと思いました。人柄としても、初めて会った時から意気投合できたため、その日のうちに「一緒にやろう」と決めて今に至ります。

坂本:わくわくする感じで、とても良い出会いですね。

Aspiration【大志】/Vision【野望】

申:GENDAのAspirationは「世界中の人々の人生をより楽しく」です。そのために、2040年に世界一のエンターテインメント企業になることを目指しています。

当社の成長戦略=「エンタメ業界でのM&A」

申:そのビジョン達成のための成長戦略についてご説明します。スライドは、当社の成長戦略のイメージ図です。赤いブロックがGENDAの事業規模を表しているとお考えください。

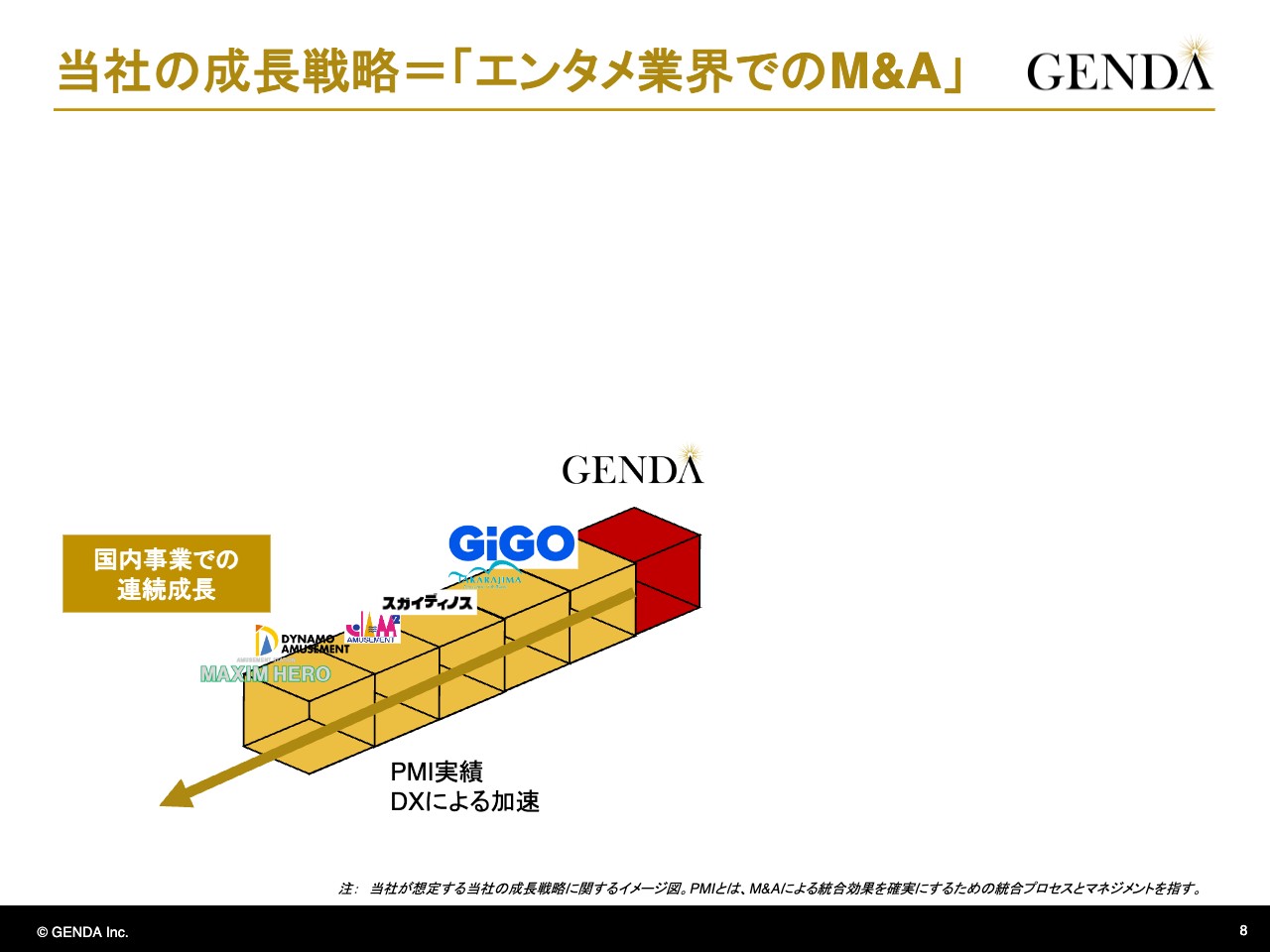

当社の成長戦略=「エンタメ業界でのM&A」

申:成長戦略の1つ目は、国内事業での連続成長です。これは新規出店とM&Aによる売上増、そしてDXによる利益率の改善によって実現します。2020年にセガサミーのゲームセンター事業を取得してから、宝島、スガイディノス、ジャムジャム、そして直近で発表したMAXIM HEROと、ゲームセンター業界内でのM&Aを重ねてきました。その結果、2020年12月時点では約190店舗だった店舗数が2年で約250店舗まで増加しました。

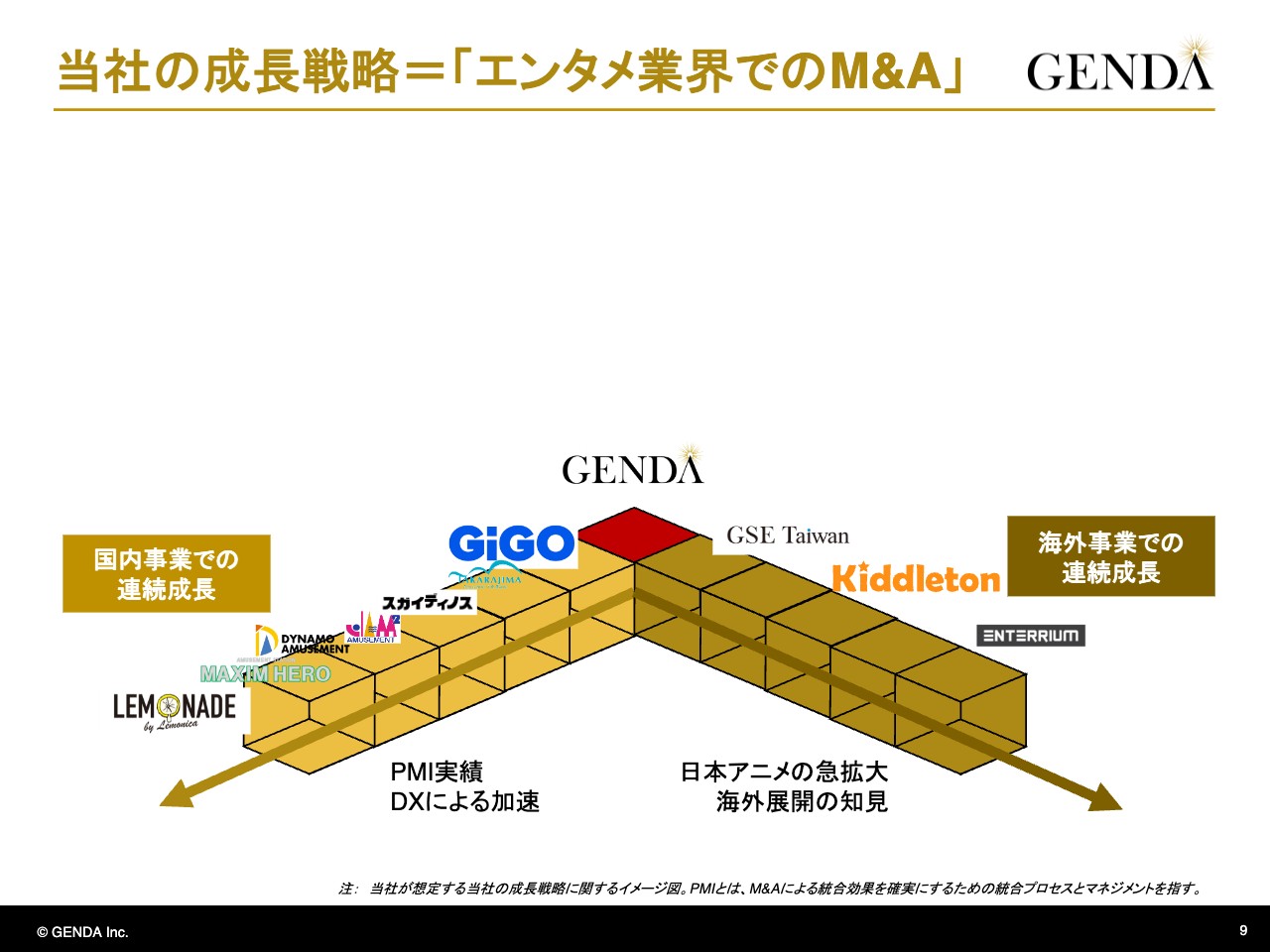

当社の成長戦略=「エンタメ業界でのM&A」

申:成長戦略の2つ目は、海外事業での連続成長です。現在はアメリカ、中国、台湾へ進出しており、こちらもM&Aを活用しています。また、GSE台湾の取得、バンダイナムコのシカゴの店舗の取得、アメリカではラウンドワンと合弁で新規事業の立ち上げも行ってきました。今後はアメリカでの事業拡大やアジアへのさらなる進出も目指していきます。

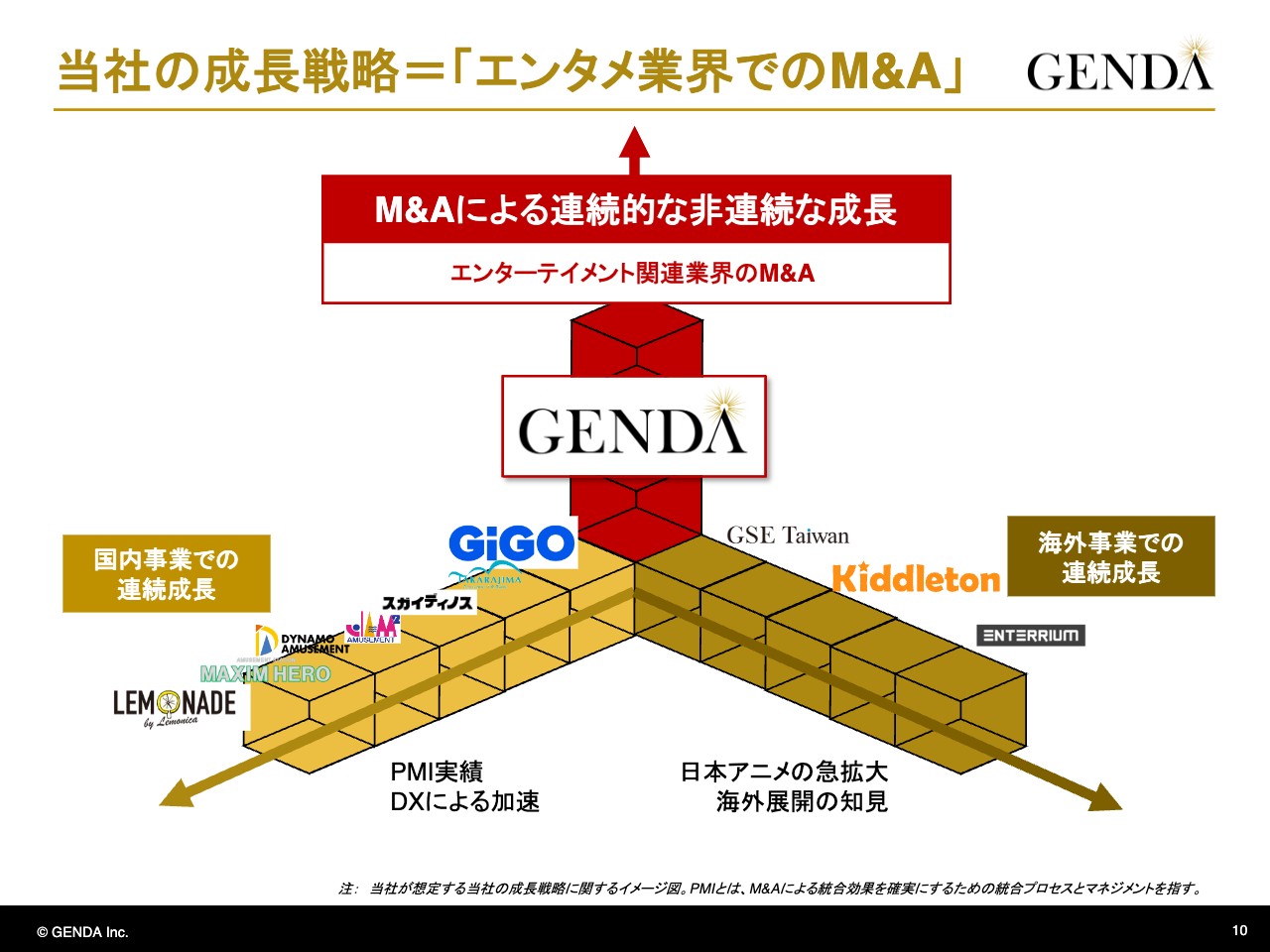

当社の成長戦略=「エンタメ業界でのM&A」

申:成長戦略の3つ目は、エンターテイメント全領域におけるM&Aによる連続的な非連続な成長です。M&Aによる事業領域の拡大を伴う非連続な成長によって、当社が作り出す世界中の楽しさの総量を増加させながら、世界一のエンターテイメント企業を目指していきます。

坂本:今後もM&Aを続けて成長していくとのことですが、最初はセガ エンタテインメントの株式を取得するところから始まって飛躍的に伸びてきたかと思います。セガとの出会いや、なぜ同社株にしたのか、あるいは当初は他にやりたいことがあったのかどうかも含めて教えてください。

申:セガ エンタテインメントを取得したのは初めてのM&Aではなく、創業まもない頃にエスピーエスエスというセールスプロモーションの会社を事業承継したところが出発点でした。共同創業者である片岡のバックグラウンドもあり、ゲームセンターの運営は創業時から「いつかはやりたいことリスト」のかなり上のほうに入っていたのですが、当初のタイムラインとしては、そのようなチャンスが出てくるのはもう少し先だと考えていました。しかし、コロナ禍も後押しとなり、セガサミーさまから声をかけていただき、お譲りいただくことになったという経緯です。

M&A及び資本取引トラックレコード「16件」

申:こちらのスライドは、発表済みのM&Aおよび資本取引のトラックレコードです。先月発表したレモネード・レモニカに至るまで、創業以来16件のM&Aを実行してきました。当社は日々M&Aのソーシングに注力しており、アミューズメント業界を中心としたエンターテイメント業界全域でのM&Aを実行し、連続的な非連続な成長を実現していきます。

創業以来の業績推移

申:業績の推移です。スライドをご覧いただくとわかるとおり、M&Aによって階段的な成長を遂げてきました。

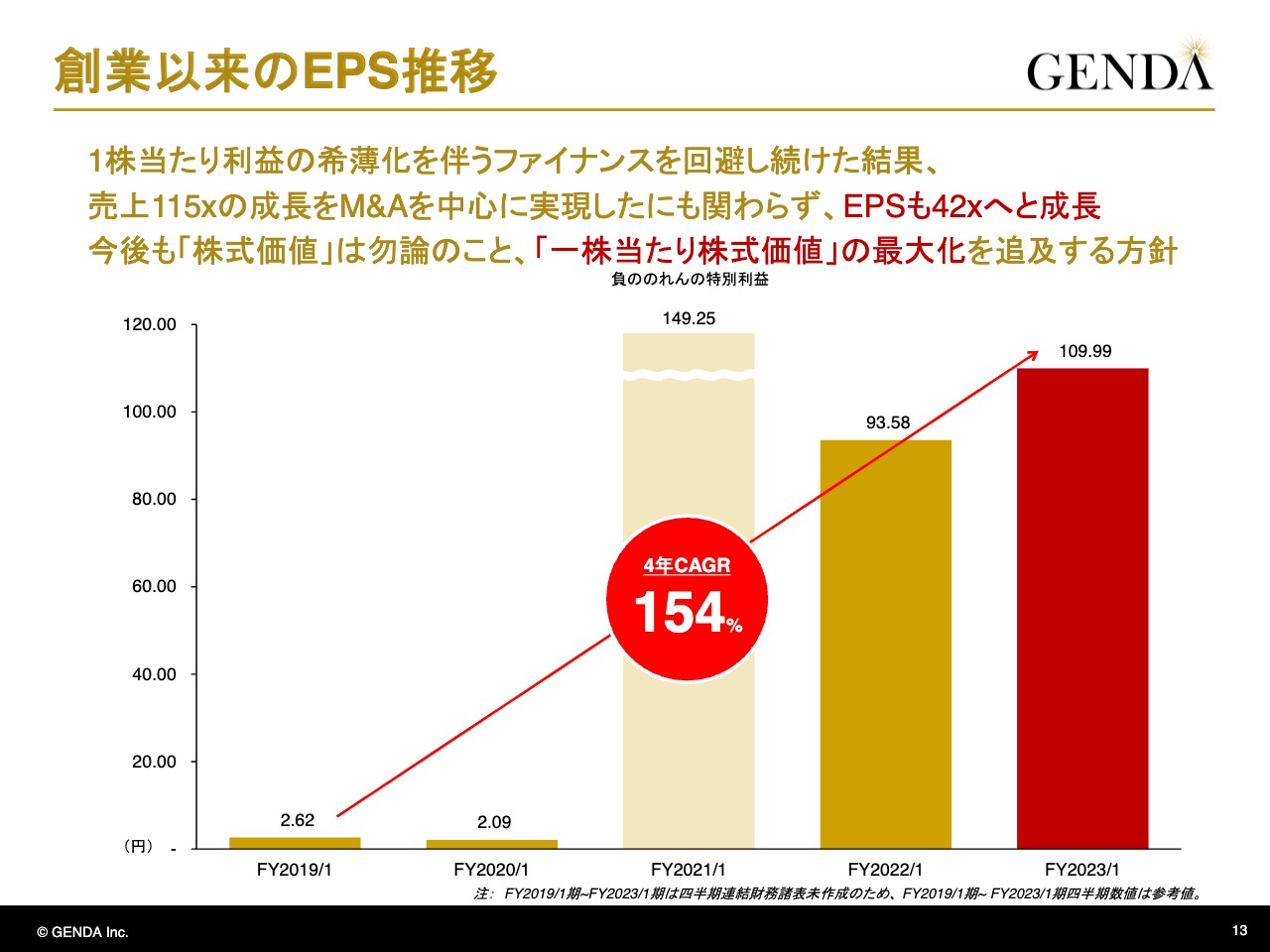

創業以来のEPS推移

申:創業以来のEPSの推移です。1株当たり利益の希薄化を伴うようなファイナンスを回避し続けた結果、M&Aを中心に115倍の売上成長を実現したにもかかわらず、CAGRも154パーセントで成長してきました。今後も株式価値はもちろん、1株当たり株式価値を最大化していきたい方針です。

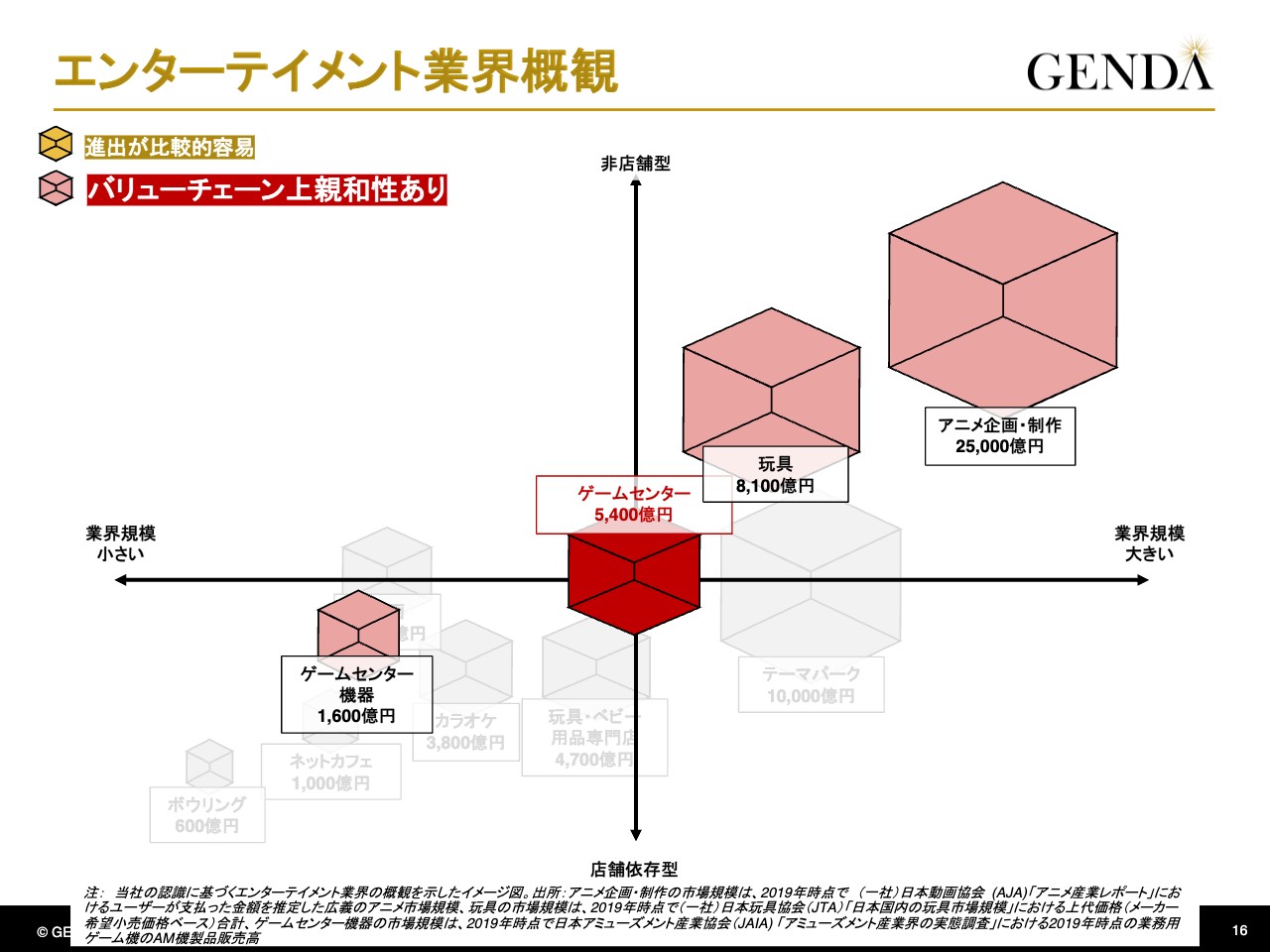

エンターテイメント業界概観

申:ここで大事なのは、今後もこれまでと同じような非連続の成長ができるのかということです。こちらのスライドは、我々がM&Aの対象として考えている領域を示しています。

エンターテイメント業界概観

申:まず、GENDAが属するゲームセンター業界でのM&Aを進めていきます。

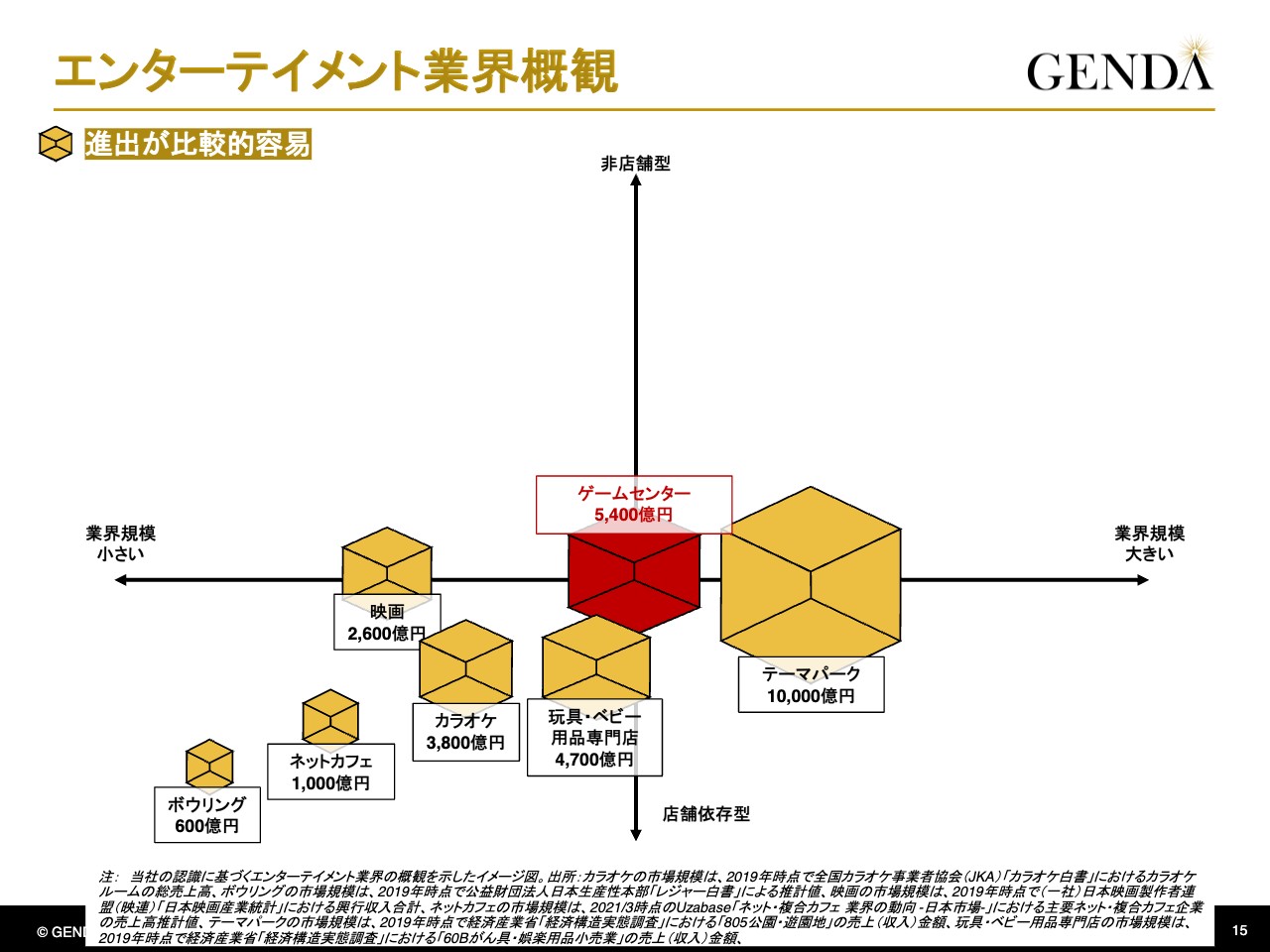

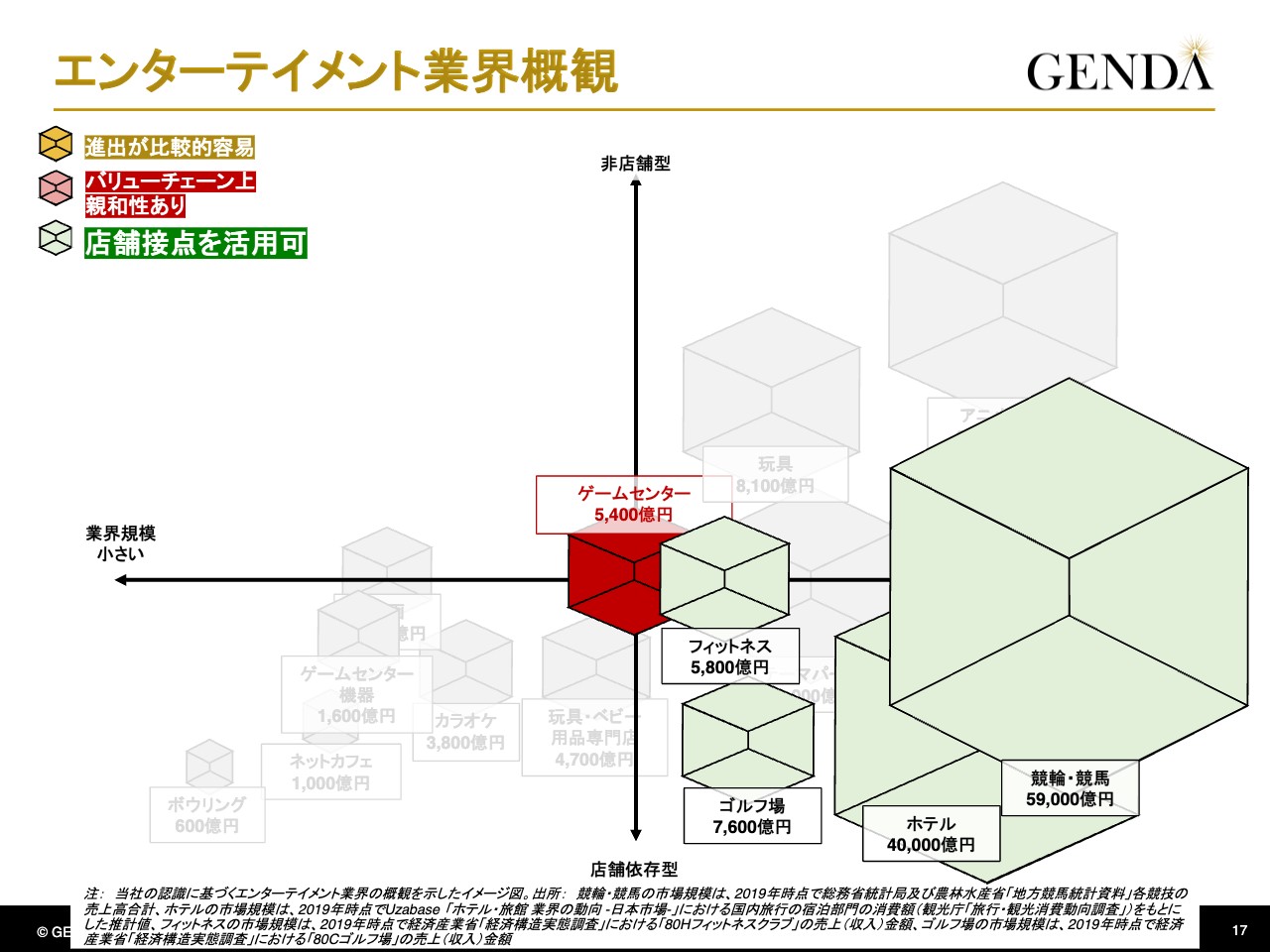

エンターテイメント業界概観

申:エンターテイメント業界には、ゲームセンター以外にもたくさんのマーケットが存在しています。

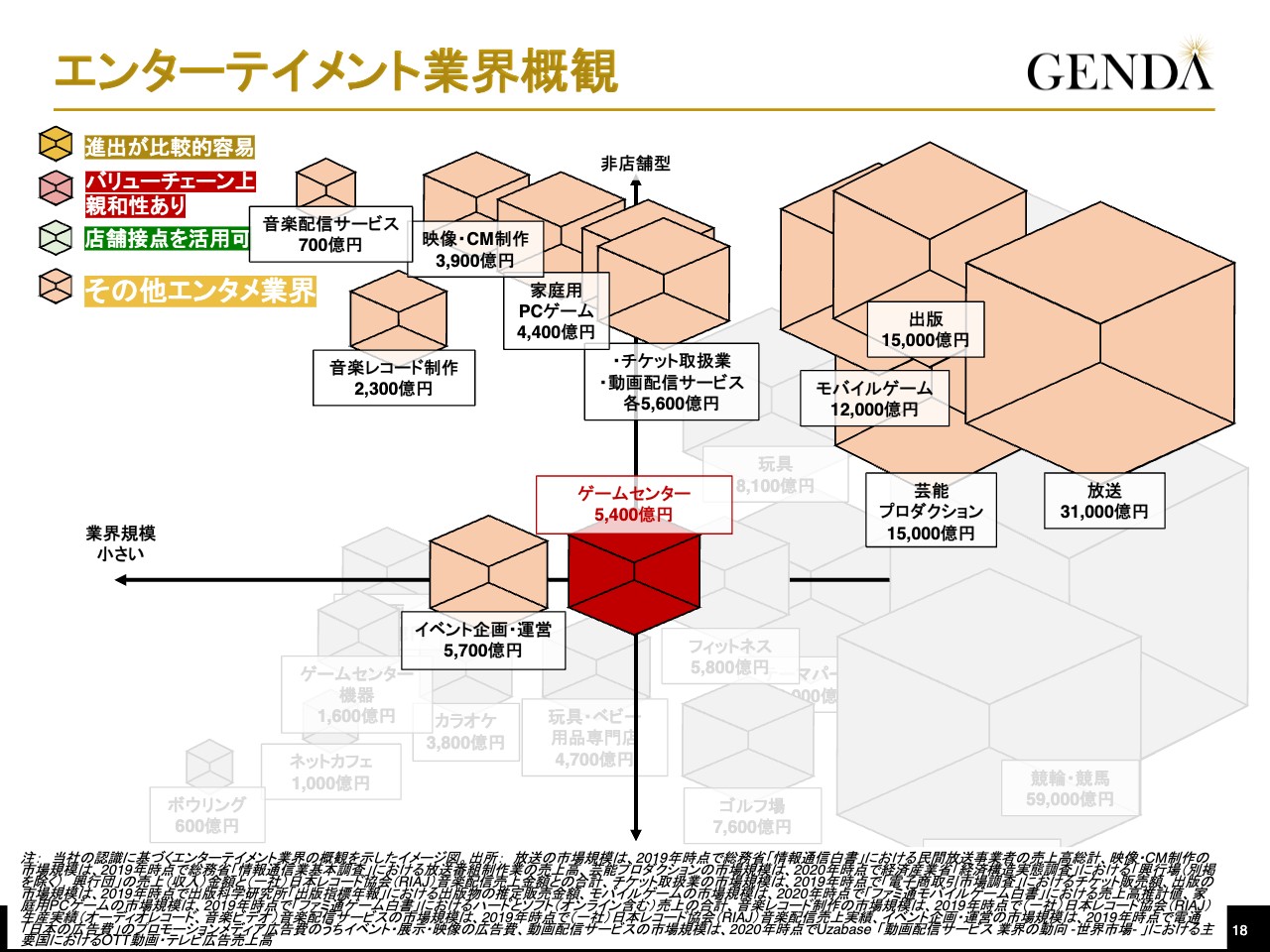

エンターテイメント業界概観

申:こちらのスライドも同様です。

エンターテイメント業界概観

申:我々はゲームセンター市場をはじめとしたエンターテイメント領域全体でのM&Aを推進していきたいと考えています。

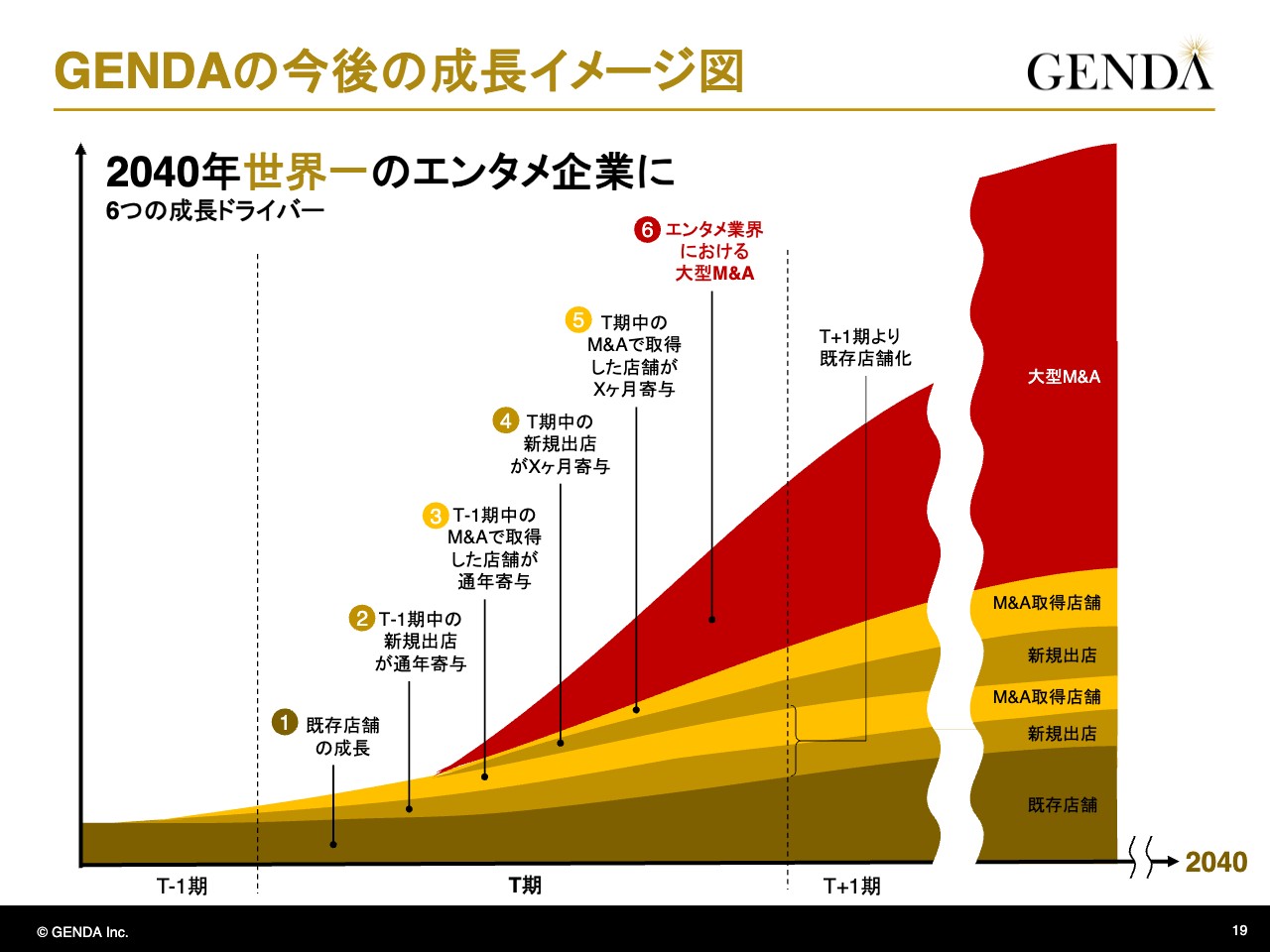

GENDAの今後の成長イメージ図

申:こちらのスライドは、GENDAの今後の成長イメージを図にしたものです。2040年に世界一のエンターテイメント企業になるために、6つの成長ドライバーがあります。1つ目は既存店舗の成長です。2つ目は、前期の期中に新規出店した店舗が進行期に通年で寄与してくるものです。3つ目は、前期にM&Aで取得した店舗が進行期に通年で寄与するものです。4つ目は、進行期に新規出店した店舗が数ヶ月間寄与するもので、5つ目は、同様に進行期にM&Aで取得した店舗が数ヶ月間寄与するものです。ここまでが、M&Aも含めて我々がアミューズメント関連でオーガニックだと思っている成長です。

6つ目は、大型のM&Aによる非連続な成長です。最終的にはこのM&Aの部分が大きくなっていくイメージです。

坂本:成長イメージについて教えていただきましたが、中計は出しているのでしょうか? 御社の場合、かなり速いスピードでM&Aなどをされますので、中計を出してもあまり意味がないかもしれません。しかし、2040年までの間でどこかで区切り「ここまでは行きたい」という具体的な数字があれば、お話しできる範囲で教えてください。

申:2040年の姿として、社内のメンバーの中で強く意識している数字はあります。ただし、我々の成長はM&Aに依存している部分が大きいため、会社の外にガイダンスとして出す数字としては、我々がオーガニックの一部であると考えている、小規模のロールアップのM&Aを含んだ成長の部分だけです。そこから先の領域を広げるM&Aについてはアップサイドであると考えています。

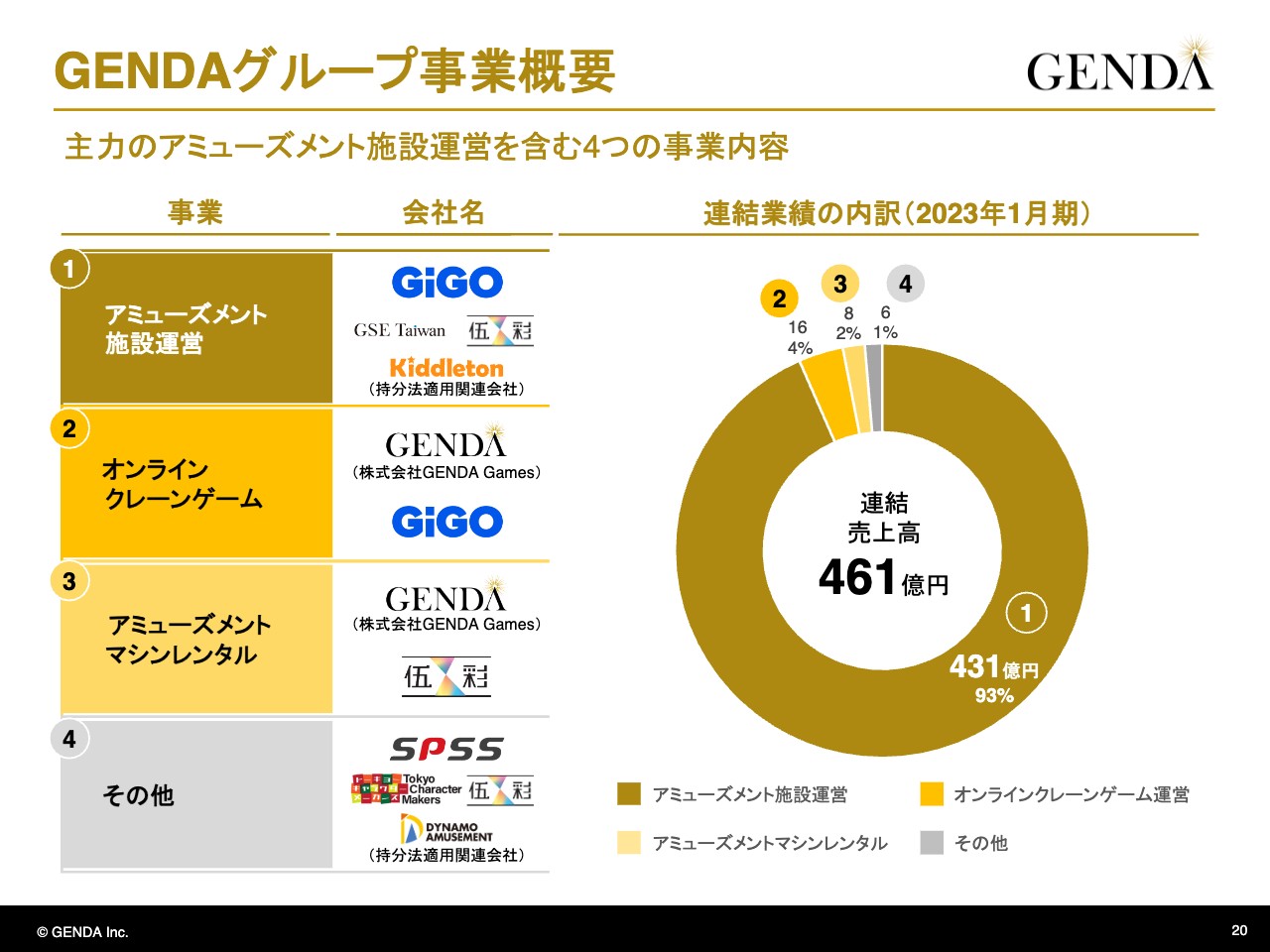

GENDAグループ事業概要

申:GENDAグループの足元の事業概要をご説明します。GENDAはアミューズメント事業の単一セグメントです。その中で大別すると、「アミューズメント施設運営」「オンラインクレーンゲーム」「アミューズメントマシンレンタル」「その他(セールスプロモーション)」の4つのビジネスを営んでいます。現在はスライド右側のグラフのとおり、1つ目のアミューズメント施設運営の売上が全体の9割超を占めています。

アミューズメント施設運営概要

申:アミューズメント施設運営に焦点を絞ってご説明します。まず概要です。当事業は、旧SEGAブランドでゲームセンターを運営していたセガ エンタテインメントにお譲りいただいたものであり、現在「GiGO」ブランドで国内約250店舗のゲームセンターを運営しています。

「都市型店舗」「ショッピングセンター型店舗」「ロードサイド型店舗」の3つの出店形態があり、売上はおおむね3分の1ずつになっています。また、「GiGO」の強みは、このようにさまざまな立地で店舗展開を進められること、およびインバウンド需要が集中する都市型の店舗を多く有していることです。

アミューズメント施設運営(続き)

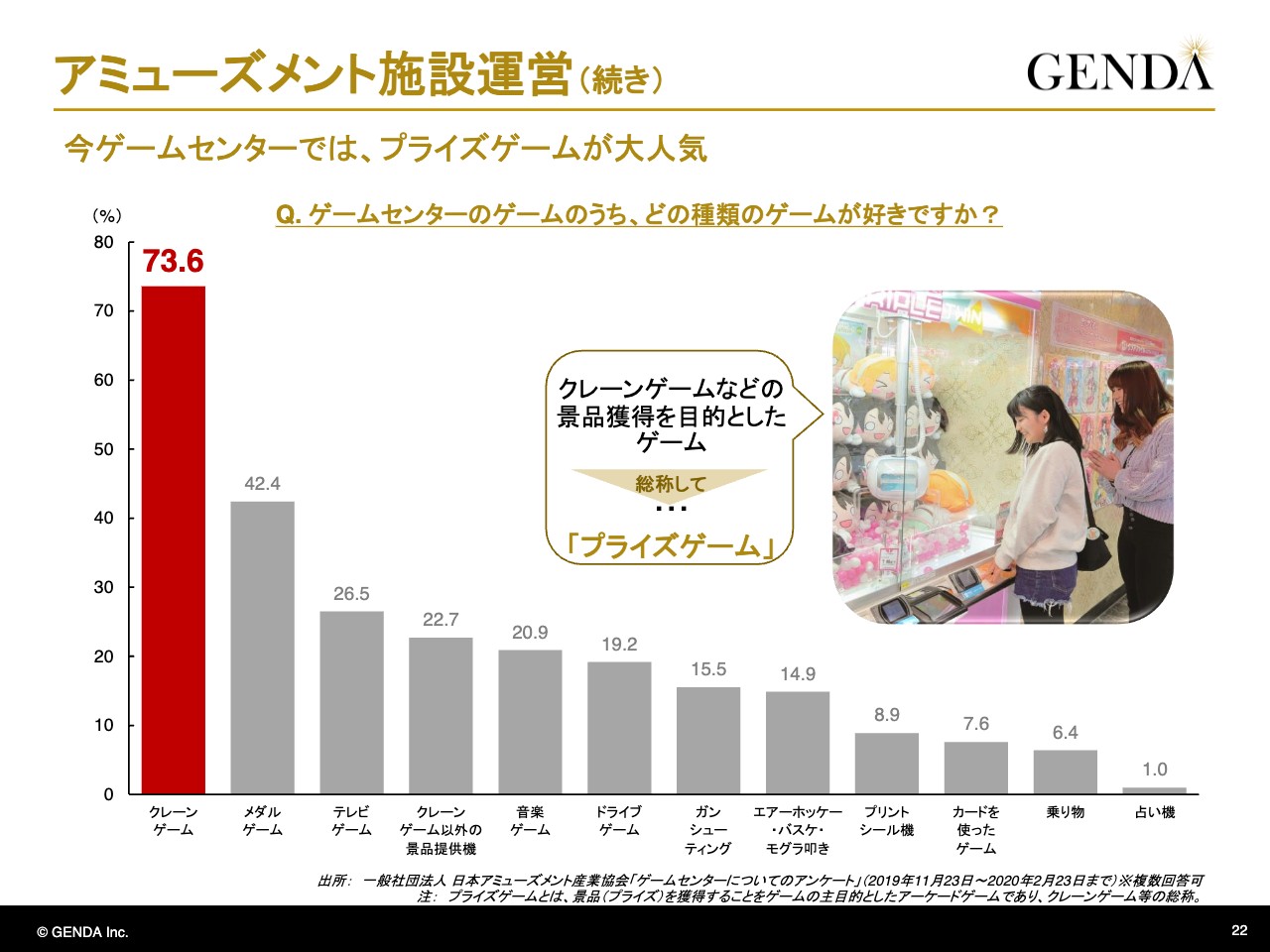

申:ゲームセンターではプライズゲームの人気が大変高いです。一昔前はゲームセンターというとビデオゲームをイメージされたかと思いますが、今はぬいぐるみやフィギュアを獲得することを目的としたクレーンゲームなどのプライズゲームの人気が最も高くなっています。

坂本:僕の周りでもクレーンゲームはかなり人気が高く、同業他社の業績を見てもやはりクレーンゲームがアミューズメント関係を引っ張っているところが多いです。都市型、ロードサイド型などの出店形態で変わってくるかもしれませんが、御社の客単価と、クレーンゲームの売上がどのぐらいを占めているのかを教えてください。

申:顧客単価はおおよそ2,000円から3,000円で、プライズゲームの割合は売上の7割弱と、かなり大きなものになっています。

坂本:2022年にクレーンゲームの景品の単価上限の引き上げがあったと思いますが、その影響はありましたか? 豪華な景品になったため、クレーンゲームの人気がさらに高まったと思いますが、そのあたりを含めてイメージを教えてください。

申:今までの景品単価には800円の制限がありましたが、業界全体としてなるべく上げてほしいという思いがありました。上限が引き上げられたことによってより幅広い景品をラインナップとして出せることは、大きな利点だと思っています。

一方、コスト上昇のインパクトについて聞かれることも多いです。しかし、今までもそうですが、上限金額の景品が大宗を占めているわけではなく、いろいろな価格のラインナップをバランス良く仕入れています。したがって、コスト上昇のインパクトについては全体の中でブレンドされていると考えています。

アミューズメント施設運営(続き)

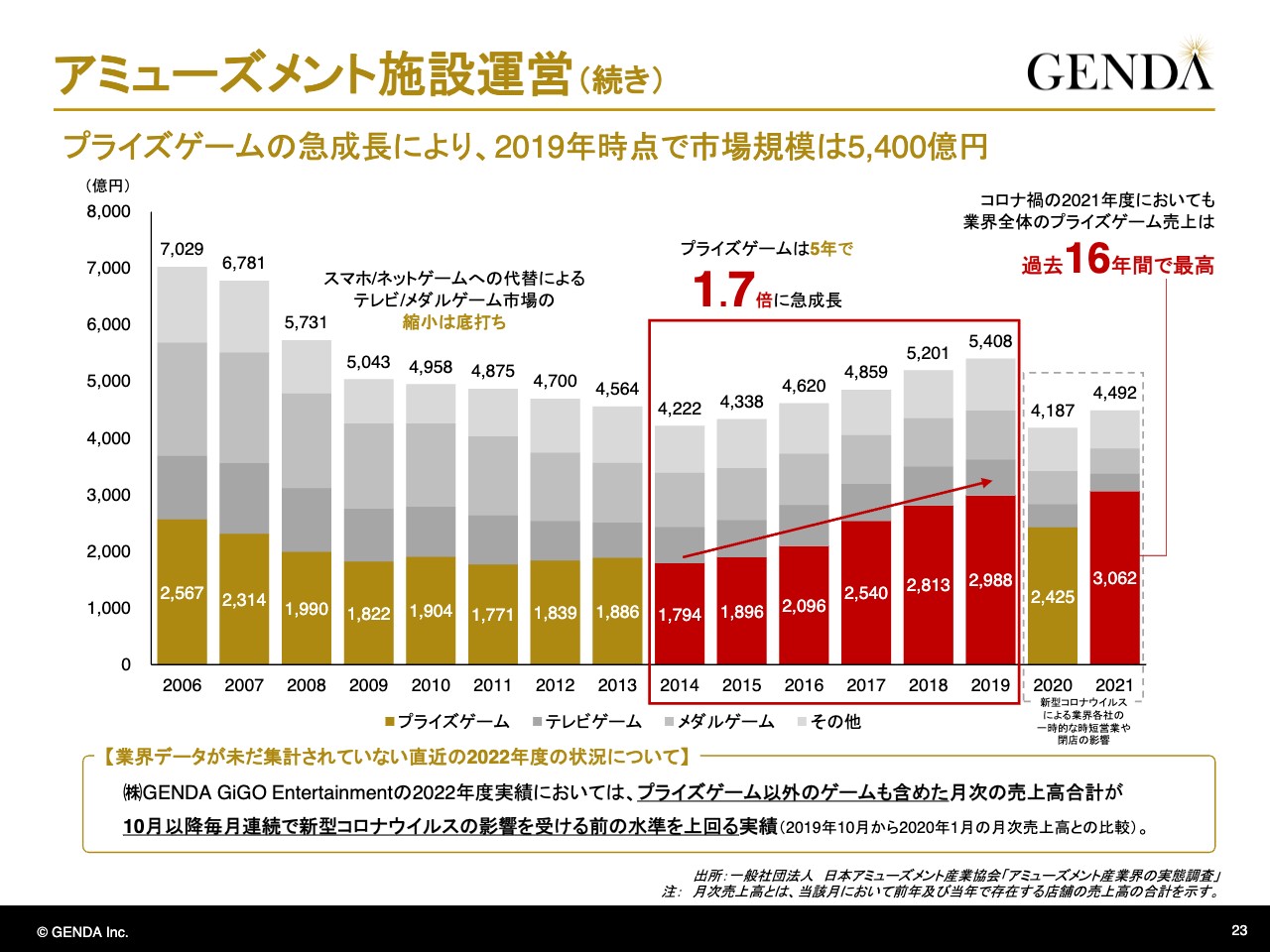

申:アミューズメント施設運営の市場規模についてご説明します。ゲームセンターの市場規模は、2006年の約7,000億円から2014年の約4,200億円まで、約40パーセント縮小しました。ご想像に難くないと思いますが、この間にネットやスマホのゲームへの置き換えが起こっています。

しかし、2014年を境に市場は反転し、拡大傾向になります。これを牽引したのがプライズゲームの人気です。2020年は新型コロナウイルスの影響で市場規模そのものは大きく縮小しましたが、2021年においては、まだコロナ禍であったにもかかわらず、プライズゲームに限って見ると、業界の過去16年を遡って最高額の市場規模を記録しました。

業界データがまだ発表されていない2022年度についても、当社グループの実績では、2022年11月以降、月次売上高がコロナ禍前の2019年の売上を上回っています。

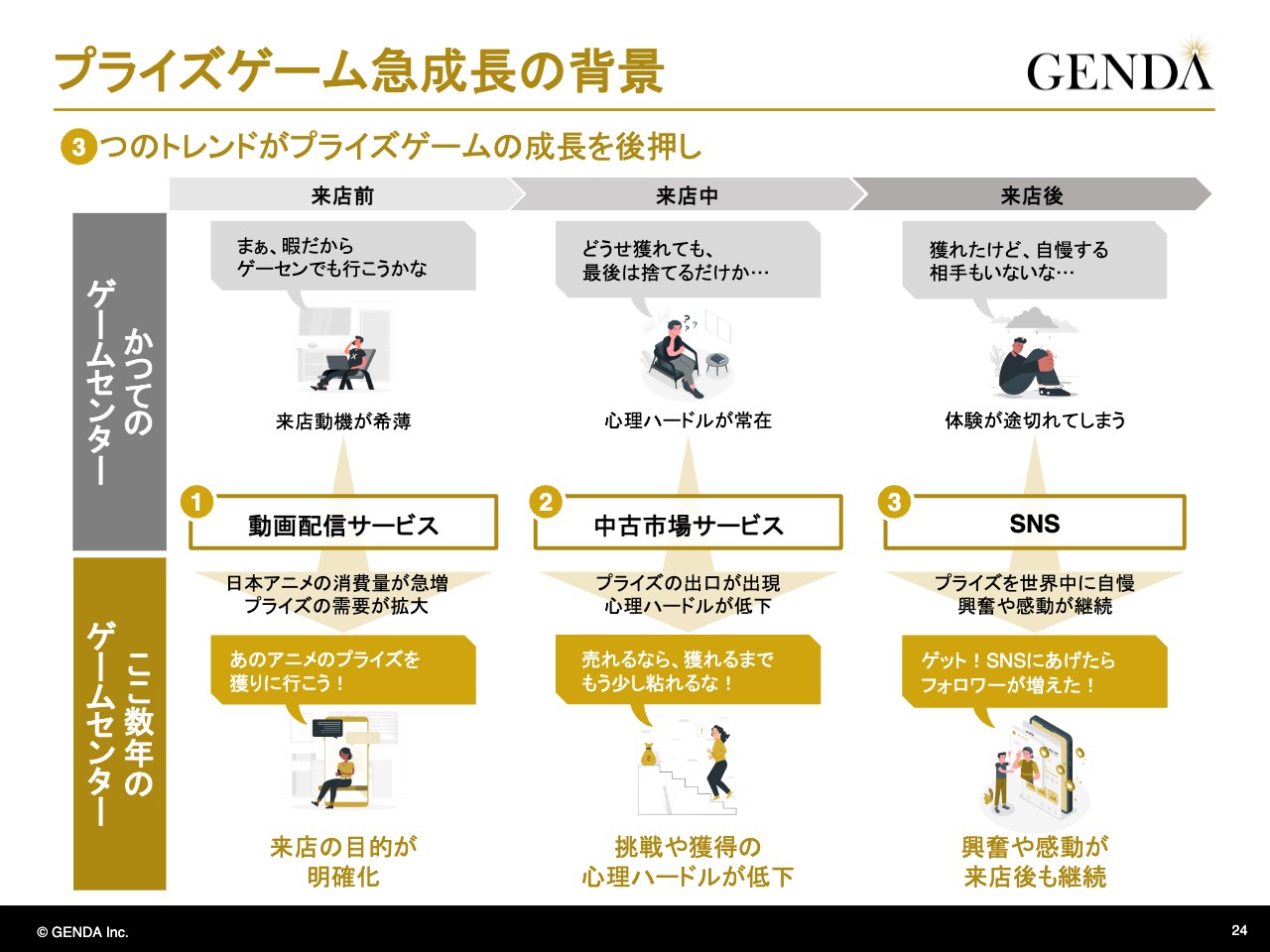

プライズゲーム急成長の背景

申:なぜそれほどまでにプライズゲームが伸びているのか、その背景にある3つのトレンドをご説明します。1つ目は、全世界的な日本アニメの人気であり、その火つけ役となったのが動画配信サービスです。オンラインでのアニメの消費拡大が進んだ結果、好きなキャラクターのグッズが欲しいという需要が高まり、ゲームセンターへの来店目的が明確化したと考えています。

2つ目は、中古市場サービスの発達です。これによってプライズゲームへの挑戦の心理的なハードルが低下しました。さらに3つ目は、SNSの浸透です。これによってゲームセンターでの体験や感動が来店後も継続することが、リピーターや新規顧客の創出につながったと考えています。

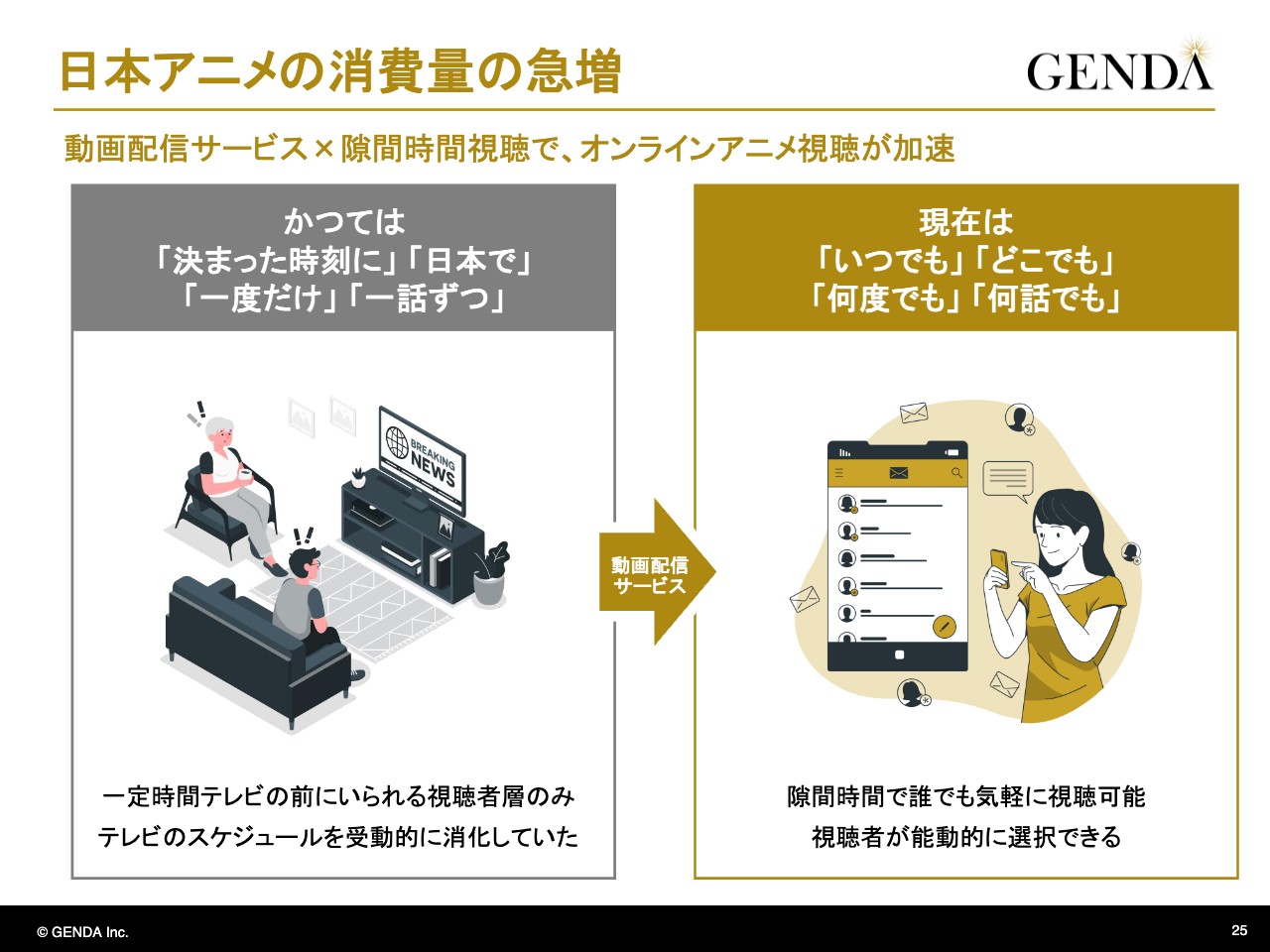

日本アニメの消費量の急増

申:トレンドの1つ目として挙げた、日本アニメの消費量の急増の背景には、動画配信サービスと隙間時間視聴という視聴形態の変化があります。

かつては決まった時刻に日本のテレビの前で1度だけ1話ずつ視聴する形態でしたが、今では、いつでも、どこでも、何度でも、何話でも視聴できる形態に変化しました。そのため、人がアニメを見て過ごしている時間が爆発的に増えたと考えています。

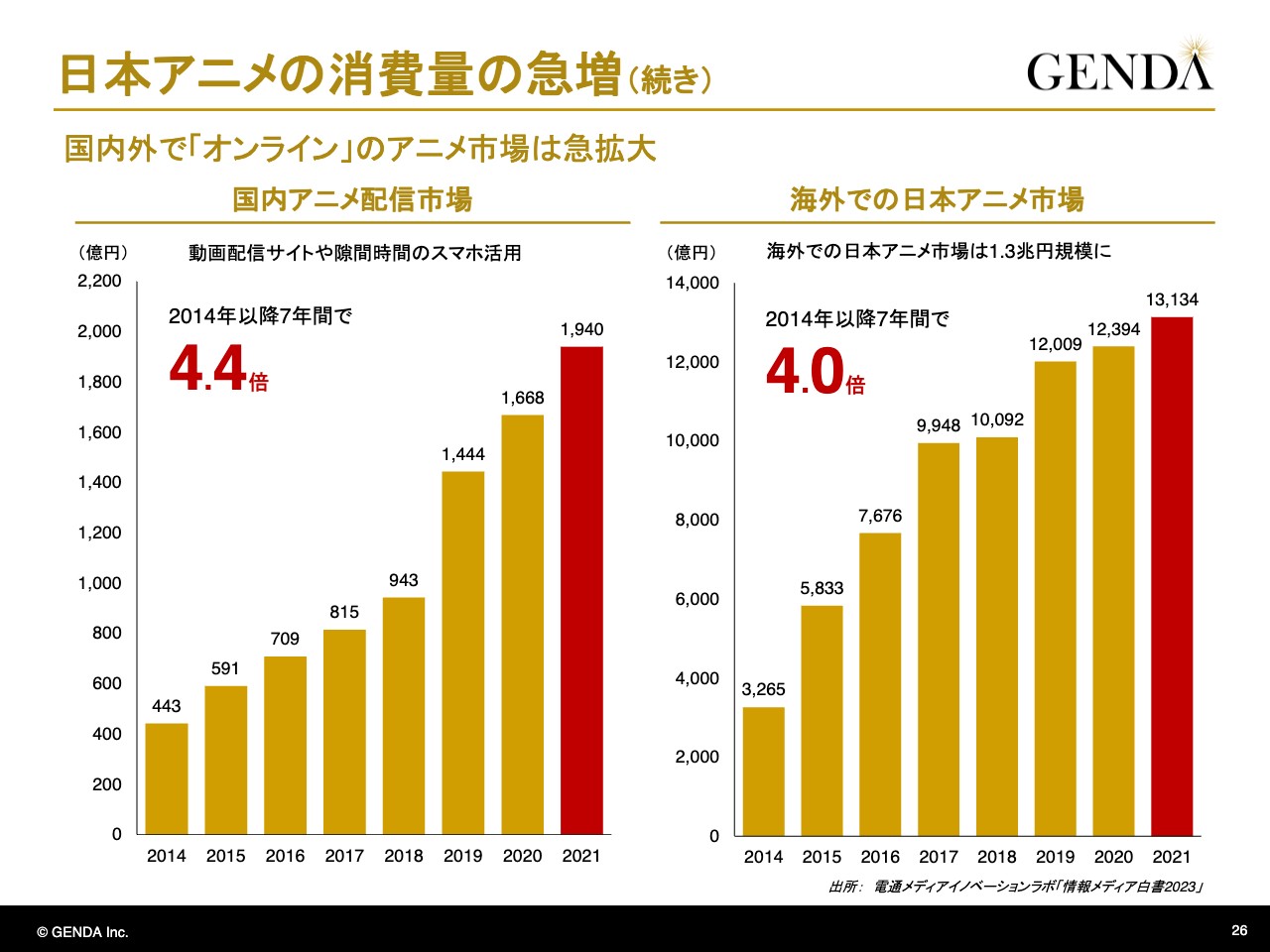

日本アニメの消費量の急増(続き)

申:実際に数値を見ても国内アニメ配信市場はプライズゲームが成長を始めた2010年以降、4倍以上に伸びました。海外も同様で、同期間に4倍に伸びています。

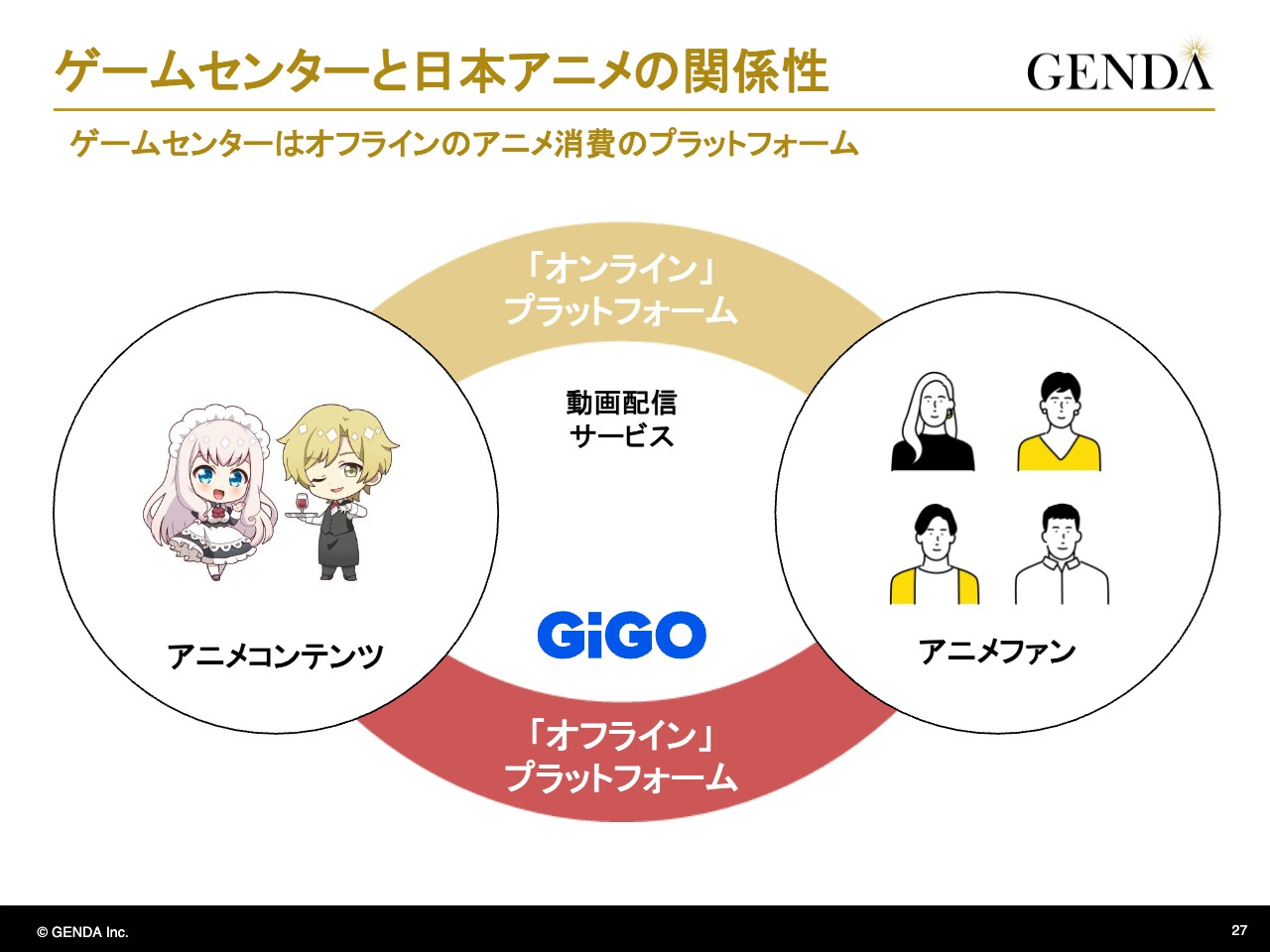

ゲームセンターと日本アニメの関係性

申:ゲームセンターとアニメコンテンツの関係性をスライドに記載しています。プライズゲームは、アニメコンテンツを中心としたコンテンツのグッズ消費の場としての地位を確立しており、毎週さまざまなアニメコンテンツのプライズが発売され、ファンのみなさまが列をなしてくださるという状況になっています。

「Netflix」のような動画配信サービスがオンラインでアニメコンテンツとファンをつなぐプラットフォームとして機能しているように、ゲームセンターがオフラインでのプラットフォームのような役割を果たしていると考えています。

坂本:アニメとプライズゲームの関係という好循環が御社に好影響をもたらしていると思います。この流れはずっと続くのでしょうか? 御社の見方があれば教えてください。

申:今後もアニメの供給はずっと続くと思いますし、我々も特定のIPには依存しておらず、本当にさまざまなキャラクターIPがどんどんお店に出ている状況ですので、今後も成長を期待しています。

坂本:御社専用の景品開発などの話も後ほどうかがいたいと思います。

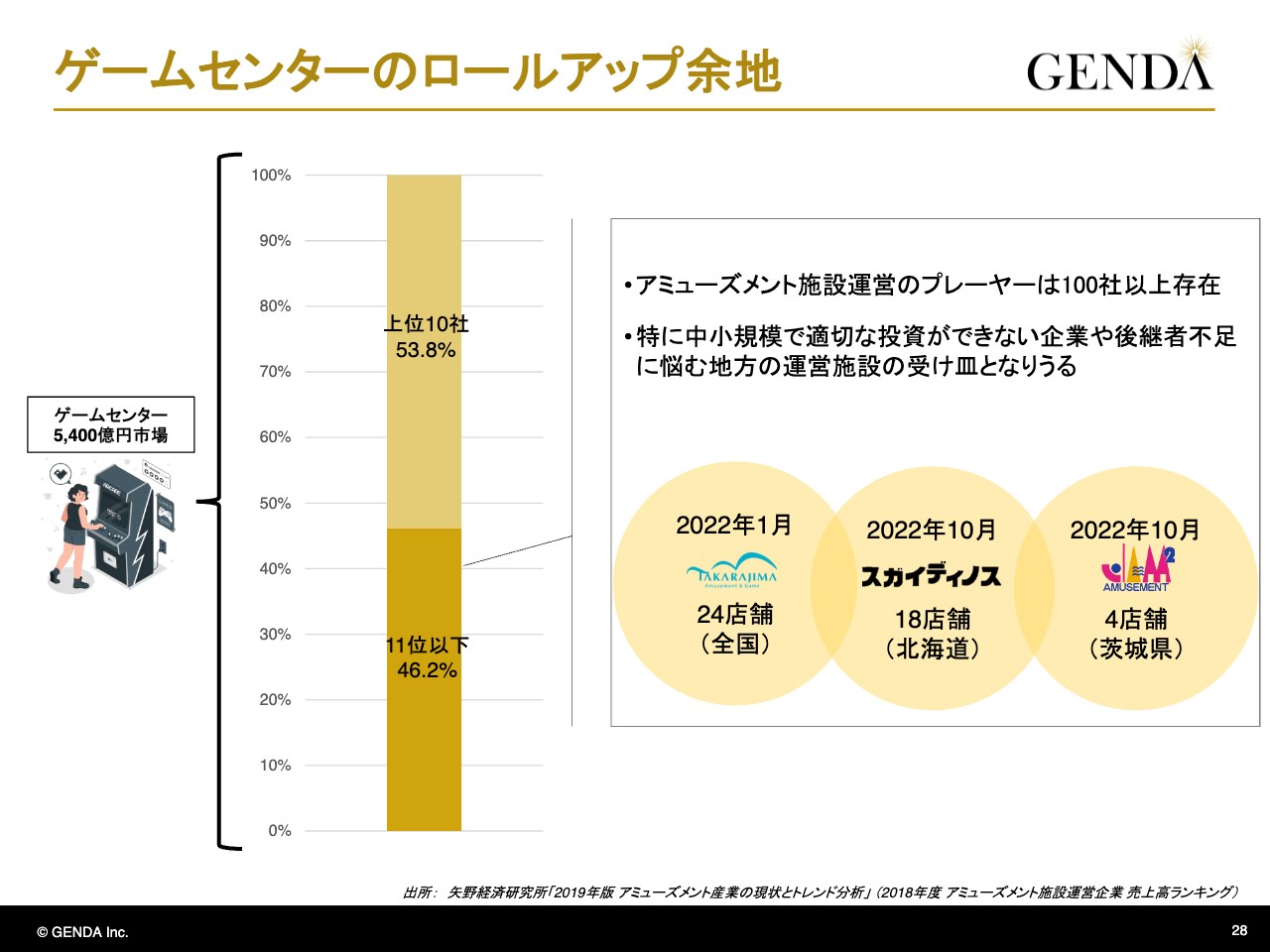

ゲームセンターのロールアップ余地

申:先ほどお伝えしたとおり、ゲームセンター市場は非常に魅力的だと考えています。その市場の中で我々はM&Aを積極的に推進していきます。ゲームセンター業界は上位10社でも半分程度のシェアしかなく、業界の再編余地が大きくあると考えています。

11位以下にも100社以上のプレイヤーが確認できています。中にはプライズゲームなどの人気商品への投資ができていないために、集客に苦労している会社も存在します。それらの企業がGENDAグループに参加することにより、適切な投資を行うことができるようになるなど、お客さまにもっと喜んでいただける店舗作りを進めることが可能です。

実際に、昨年は3社のアミューズメント施設をグループに取り込んでいます。今後も地方の小型店舗を保有する会社や後継者不足に悩む会社の受け皿になるような活動を行っていきたいと考えています。

以上が会社概要およびゲームセンター市場に関するご説明です。

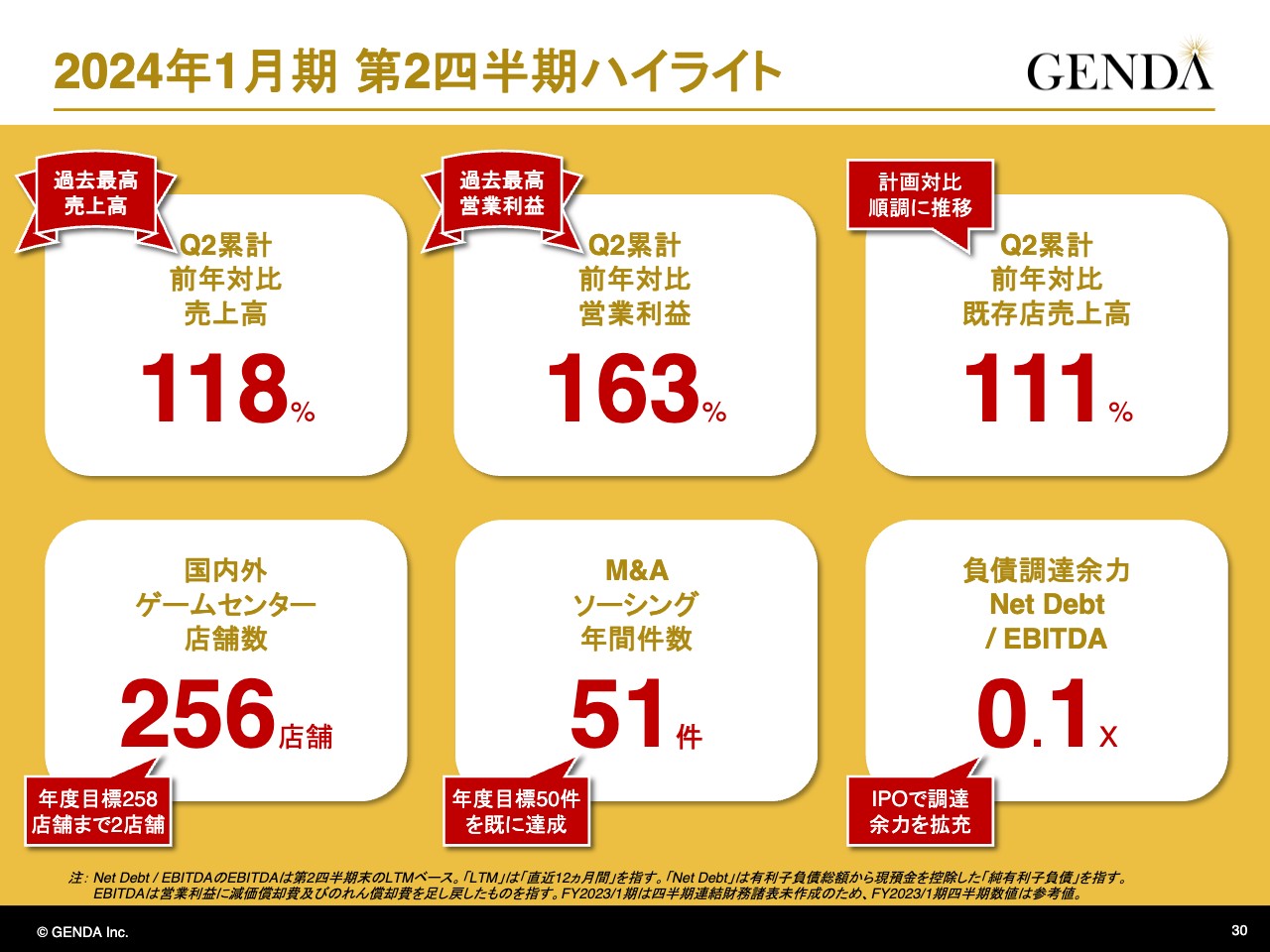

2024年1月期 第2四半期ハイライト

申:第2四半期の業績についてご報告します。最初に第2四半期の業績ハイライトです。いずれも計画に対し、とても順調な第2四半期末を迎えることができました。

売上高は前年同期比118パーセントとなり、過去最高でした。営業利益は前年同期比163パーセントで、こちらも過去最高でした。既存店売上高も前年同期比111パーセントと、計画比でとても順調に推移しています。

国内外ゲームセンター店舗数は第2四半期末で256店舗で、年度目標まであと2店舗にまで進捗しています。なお、9月末時点では261店舗となっており、年度目標を達成しています。

今期のM&Aソーシング件数もすでに年間目標の50件を超えており、IPOを行った後に5件のM&A案件の発表を実現しています。

負債調達余力を示すNet Debt/EBITDAは0.1倍に抑制されており、IPOで調達余力を拡充しています。

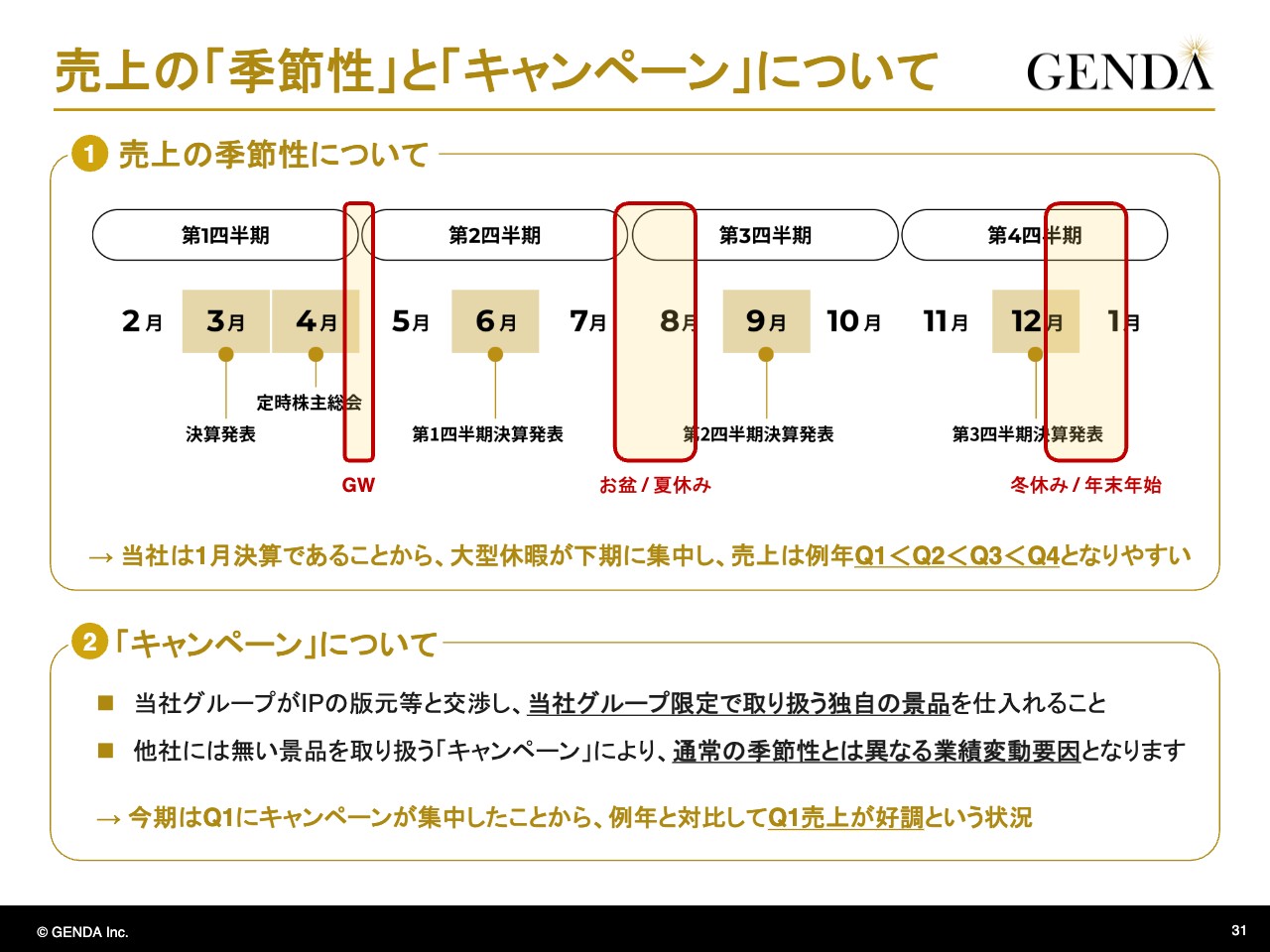

売上の「季節性」と「キャンペーン」について

申:当社の業績をご理解いただく上で重要な2つのポイントをご説明します。1つ目は売上の季節性です。利益は複数要因で変動するのですが、売上については長期休暇がゲームセンターの商戦期であり、売上が上がる傾向にあります。1月決算の当社は、2月から4月の第1四半期よりも第2四半期、第2四半期よりも第3四半期、第3四半期よりも第4四半期という順に売上が高くなる傾向があります。

2つ目はキャンペーンです。キャンペーンとは、我々がIPの版元等と交渉し、当社グループ限定で独自の景品を取り扱うことです。他社にはない景品を取り扱うことで目的客が増えますので、通常の季節性とは異なる業績変動要因となります。今期は第1四半期にキャンペーンが集中したことから、例年と対比して第1四半期の売上が好調です。

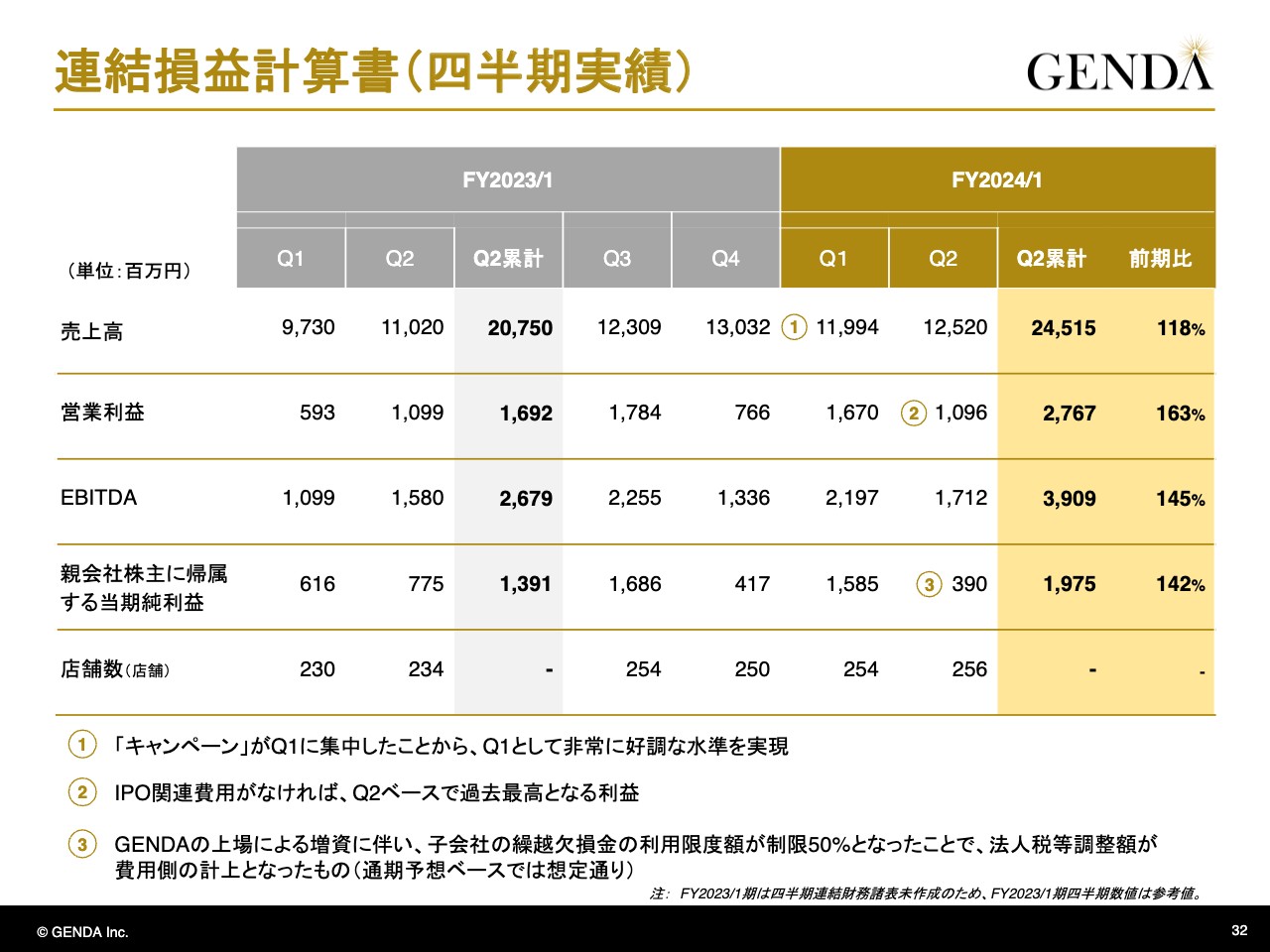

連結損益計算書(四半期実績)

申:当社の2023年1月期および進行期である2024年1月期第2四半期までの四半期ごとの業績推移です。売上は季節性のとおり、第1四半期から第4四半期にかけて右肩上がりに上昇しています。

一方で、営業利益は四半期ごとに大きくぶれがあることがおわかりいただけると思います。これは、景品の入れ替え等に係るコストや新店の出店費用等のさまざまなワンタイムコストが発生することなどによるものです。

進行期については、先月池袋に過去最大級の新店「GiGO総本店」をオープンした結果、それらにかかるコストが発生しています。一方で、第4四半期には季節性どおりの売上が期待できることから、巡航速度で利益も出ると想定しています。利益は四半期で上下しますが、通期で見たときには計画比で順調に進捗していると考えています。

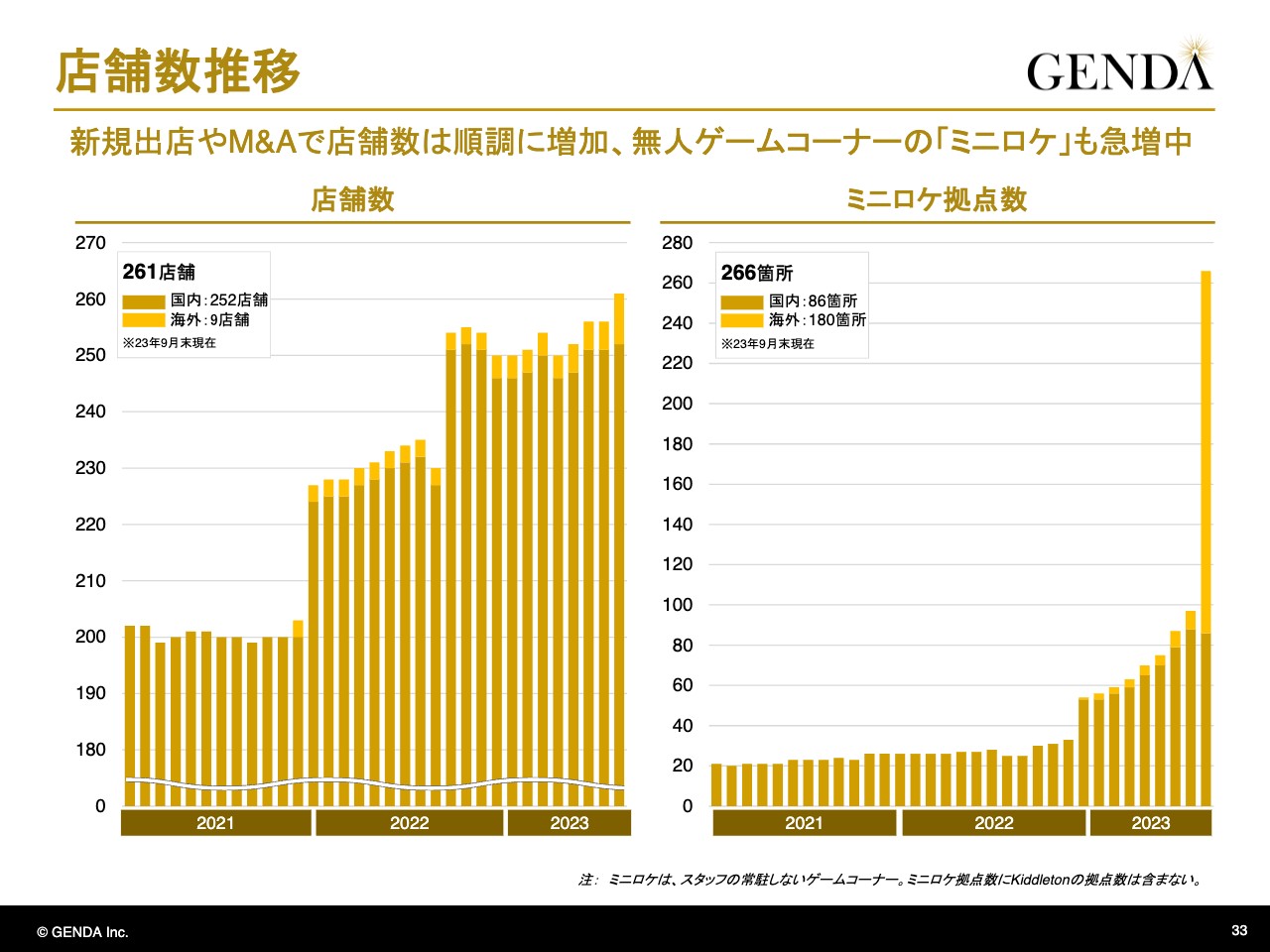

店舗数推移

申:業績関連の最後に、当社グループの月次の店舗数推移についてお伝えします。店舗数は順調に増加を続け、2023年9月末時点でゲームセンターは261店舗となりました。スタッフの常駐しないゲームコーナーを「ミニロケ」と呼んでいるのですが、こちらも266箇所と、Kiddletonの完全子会社化に伴って飛躍的な成長を実現しています。

こちらは毎月、月初に前月末時点の数値をトピックスと合わせて公表していますので、今後もぜひご覧ください。

坂本:ミニロケは常駐するスタッフがいないゲームコーナーということですが、平均でどのくらいの広さがあるのでしょうか?

申:かなりまちまちです。我々が「ミニクレ」と呼んでいる小さなクレーンゲーム機が4台あるのみという、かなり小規模なものもあります。

坂本:国内のトータルの店舗数がほぼ横ばいに見えるのは、スクラップアンドビルドを行っているからではないかと思いますが、こちらも一段落しているのでしょうか? これが終わっていれば店舗数が伸びていくのではないかと思います。そのあたりのイメージを教えてください。

申:新規出店という意味では、昨年13店舗、今期も13店舗から14店舗ということで、業界の中ではかなりアグレッシブに出店しています。店舗数が大きく伸びているところはM&Aで店舗を取得したタイミングです。今期はIPOの準備等もあり、今までのところ大きな店舗の増加はないものの、今後はM&Aをがんばっていきたいと考えています。

札幌「MAXIM HERO」の取得(8月21日発表)

申:トピックスとして、本日までに公表したM&A案件の5件をご紹介します。1つ目は、8月21日に発表した、札幌駅のすぐ近くにある「MAXIM HERO」というゲームセンターの取得です。今、GENDAグループでは国内最後のホワイトスペースであった北海道エリアにて、急速に店舗網の強化を進めています。

まずは「GiGO」として、札幌のすすきの交差点に開業予定の複合施設「COCONO SUSUKINO」への出店が決まっています。さらに今回の「MAXIM HERO」の取得により、札幌エリアをさらに強固なものにしていきます。

また、昨年10月に取得した、北海道全域で店舗を有するスガイディノスのPMIも進めており、北海道エリアの店舗網強化を加速しています。

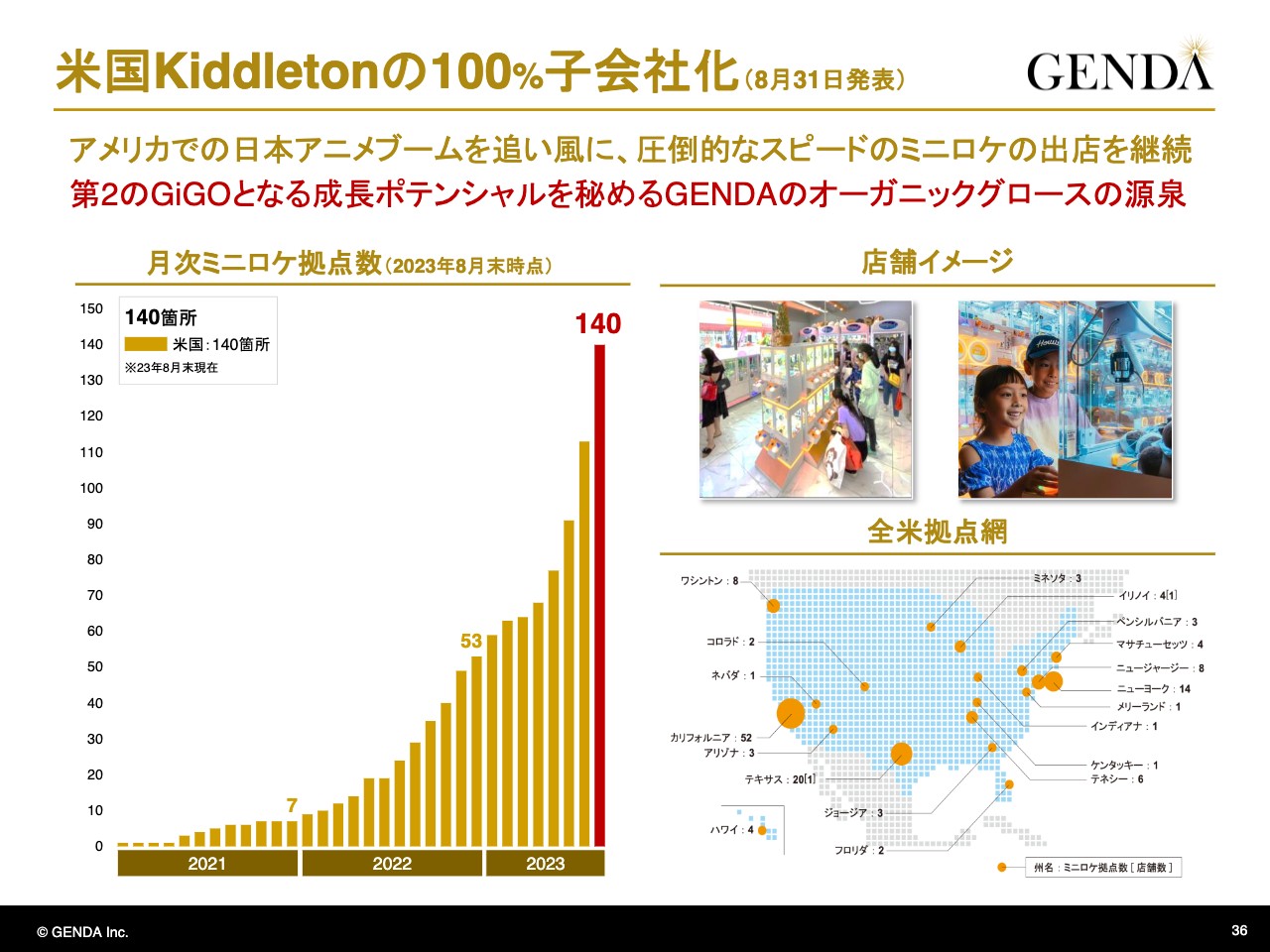

米国Kiddletonの100%子会社化(8月31日発表)

申:2つ目は、8月31日に発表した、米国現地法人Kiddletonの100パーセント子会社化です。Kiddletonは2019年7月にラウンドワンと50パーセントずつで設立したジョイントベンチャーです。当初は子ども向け遊具施設の運営、2021年以降はバンダイナムコからアメリカの旗艦店舗を取得し運営してきましたが、昨年からスライド右上の写真のような食品スーパーなどの一角にミニロケを出店する事業に成長の舵を切っています。

スライド左側のグラフのとおり、ミニロケの拠点数は、2年前で7拠点、昨年末で53拠点、今年8月末で140拠点と、スピード感を持って出店しています。完全子会社化に伴い、さらなる投資出店を加速させていきます。

スライド右下の図では、現在のアメリカにおける拠点網を示しています。北米はホワイトスペースが大きいと考えており、将来的には国内ゲームセンター事業と並ぶような収益の柱に育てていきたいと考えています。

坂本:海外について教えてください。海外も国内と同様、クレーンゲームが中心の展開になっているのでしょうか? また、日本ではできないと思いますが、海外のゲームセンターに行くと、チケットが出てきて景品に変えるようなシステムがある国も多いと思いますが、そちらも導入されているのでしょうか?

申:クレーンゲームが中心ですが、おっしゃっていただいたように、リデンプションを置いている拠点もあります。

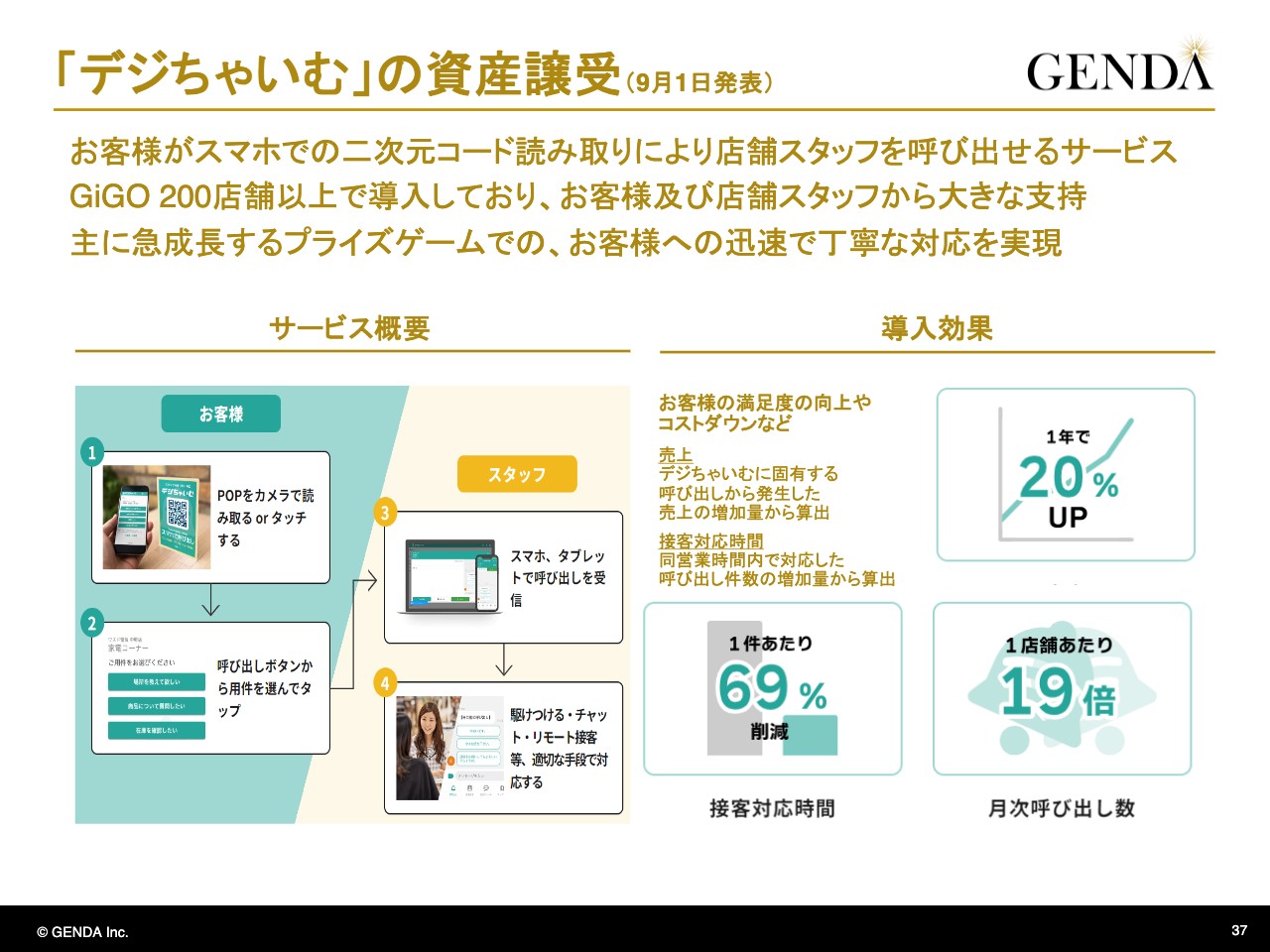

「デジちゃいむ」の資産譲受(9月1日発表)

申:3つ目は、9月1日に公表した「デジちゃいむ」の資産譲受です。「デジちゃいむ」は、お客さまがスマートフォン等の端末で2次元コードを読み取ってサービスサイトにアクセスすることにより、簡単に店舗スタッフを呼び出すサービスです。

「GiGO」では、かねてより国内アミューズメント施設200店舗以上で「デジちゃいむ」を導入しており、お客さまおよび店舗スタッフから支持を受けていました。しかし、「デジちゃいむ」を運営するワスドが今年3月に破産手続きを開始したことにより、「デジちゃいむ」の継続提供ができなくなりました。そこで我々は「デジちゃいむ」の運営および提供に必要な資産等を譲り受け、引き続き利用できるようにしました。

これは私たちが進めているゲームセンターのDXの一部として今後も活用し、お客さまへの迅速で丁寧な対応を実現していきたいと考えています。

ダイナモアミューズメント100%子会社化(9月8日発表)

申:4つ目は、ダイナモアミューズメントの100パーセント子会社化です。ダイナモアミューズメントはVRを中心とした探検型コンテンツの総合プロデュースを行っています。スライド左側の図のとおり、VR領域はゲームセンターのお客さまがプライズゲームの次に待望されている領域となっています。

GENDAは約2年前にダイナモアミューズメントに約20パーセント出資するかたちで関係を深めてきました。この度、100パーセント子会社化に踏み切ったのは、VRを中心とした技術力の高さにゲームセンターとの親和性が期待されたためです。

レモネード・レモニカ連結子会社化(9月19日発表)

申:5つ目は、9月19日に公表したレモネード・レモニカの連結子会社化です。同社は、お子さまでも安心して飲めるレモネードを製造・販売し、フランチャイズ展開しています。今後は「GiGO」と連携して店舗拡大に取り組むことで、グループ全体の成長に寄与するものと考えています。

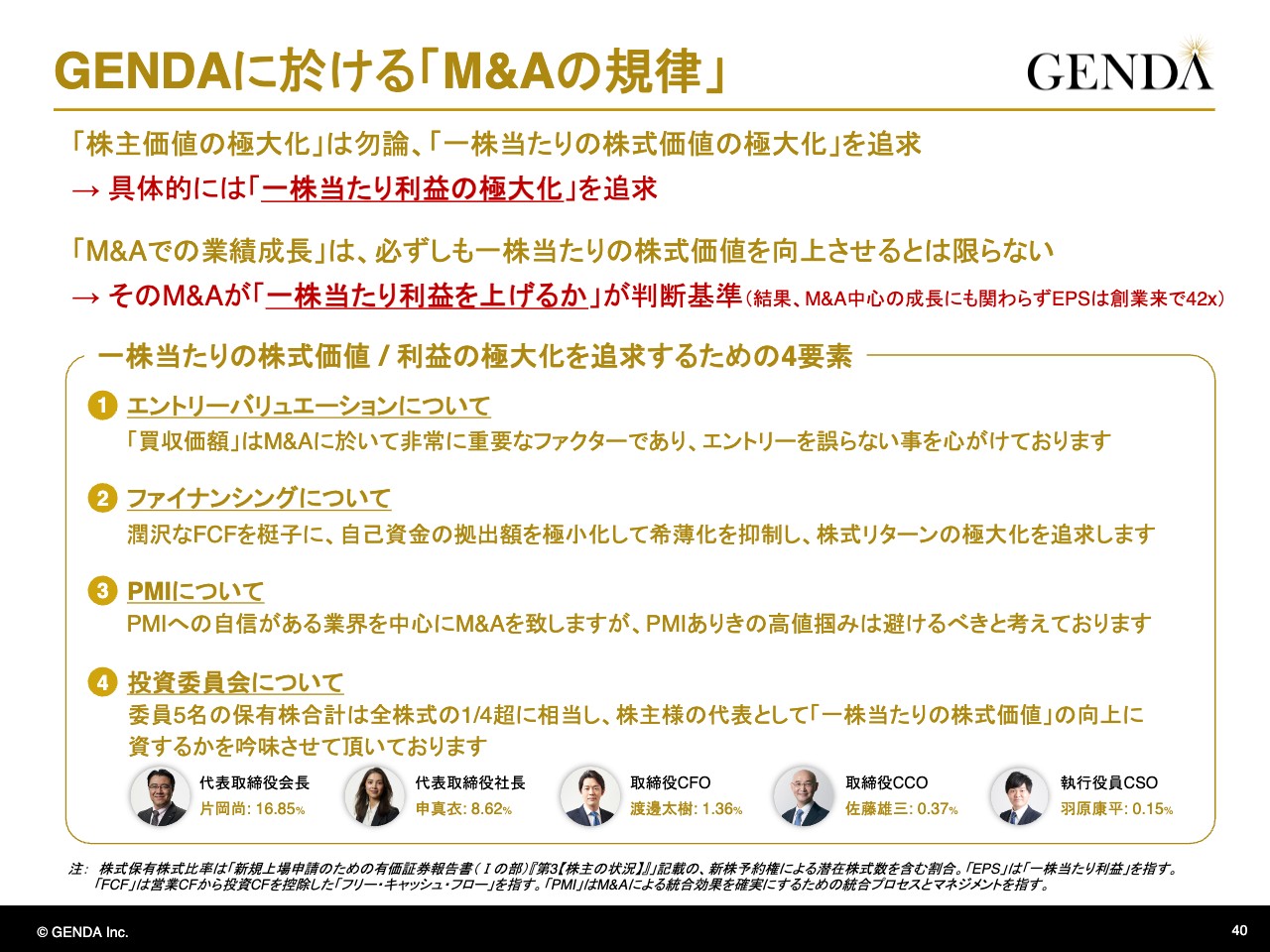

GENDAに於ける「M&Aの規律」

申:ここまで複数のM&A案件をご紹介しましたが、最後にGENDAにおけるM&Aの規律についてご説明します。GENDAの特徴は、株主価値の極大化はもちろん、1株あたりの株式価値の極大化を追求していることです。

その具体的な方法として、1株あたり利益の極大化を目指しています。なぜなら、M&Aでの業績成長は必ずしも1株あたりの利益を向上させるとは限らないからです。例えば、希薄化を伴うエクイティファイナンスを重ねていくと、M&Aによって売上が伸びても1株あたり利益が伸びず、むしろマイナスになる可能性もあります。

それを非常に大事にしてきた結果、当社のEPSは創業以来42倍となりました。当社は、今後も「そのM&A案件が1株あたりの利益を上げるか」という判断基準を持って取り組んでいきます。

そのために4つの要素を重視しています。1つ目は、エントリーバリュエーションです。M&Aにおいて買収価格は非常に重要なファクターであり、エントリーを誤らないことを大切にしています。

2つ目は、ファイナンシングです。潤沢なフリーキャッシュフローをテコに、自己資金の拠出額をなるべく少なくして希薄化を抑制し、株式リターンの極大化を追求しています。

3つ目は、PMIです。GENDAはPMIへの自信がある業界を中心にM&Aを行いますが、PMIありきの高値づかみは避けたいと考えています。

4つ目は、投資委員会です。GENDAのすべてのM&A案件は投資委員会での決議が必要になりますが、その委員5名の保有株式は全株式の4分の1超に相当しています。そのため、株主の代表として1株あたりの利益の向上に資するかを徹底的に議論しています。

以上がGENDAグループのM&Aに関する考え方です。今後も株主の代表としてM&Aを通じて、株式価値のみではなく1株あたりの株式価値の最大化に尽くしていきたいと思います。

私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:第2四半期の粗利率低下の要因について

坂本:「第2四半期の粗利率が第1四半期に比べて低下しているのは、9月8日発表の決算資料の23ページに記載の、エンジニア採用費や水光熱費によるものでしょうか? または、単に第1四半期のキャンペーンにより、初心者などのクレーンゲームがあまりうまくないユーザーが参加したことによって景品獲得率が低下したことで粗利率が向上したのでしょうか?」というご質問です。

申:利益はさまざまな要因で変動しますが、まず1つは、第1四半期の粗利が高かったことが挙げられると思います。それは、ご質問の中にあるようなことも一部含まれていると思っています。

また、第2四半期のコスト発生もあると思います。第2四半期は一番の商戦期である夏に向けて、景品の入れ替えや出退店のためのコストが発生し、粗利が相対的に少なくなっています。ただし、通期では計画どおり非常に順調に進捗していると考えています。

質疑応答:Kiddleton事業の方向性と年間出店計画について

坂本:「完全子会社化したKiddleton事業は、3ヶ月から4ヶ月のミニロケの出店数が大変多くなっています。この事業は赤字を掘りながら店舗を増やしていくのか、黒字を維持しながら増やしていくのか、方向性と今後の年間出店計画を教えてください」というご質問です。

申:Kiddletonは今のところ売上のみを開示しており、利益については開示していませんが、今期は黒字の計画です。ただし、今はスピード感を持って出店しているフェーズのため、利益率としては高いわけではありません。

坂本:筐体は現地のものを使うのか、日本から持っていくかたちになるのか、どちらでしょうか?

申:主に中国で生産されたものを使っています。

質疑応答:今期の業績予想について

坂本:「今期の予想において、上場後に買収子会社化したものについては、上場時点での通期業績の影響を考慮していないものですか? 今後のご活躍に期待しています」というご質問です。

申:上場前にあった状態の事業計画が今期の計画であり、上場後にM&Aしたものについては今期のガイダンスに含んでいません。

質疑応答:今後の配当方針と見通しについて

坂本:「今後の配当方針と見通しについて教えてください」というご質問です。

申:現時点では配当や株主優待等の株主還元は実施していません。その理由は、事業から創出しているキャッシュフローを株主さまにそのままお返しするよりも、再投資して、さらに増やして株式価値を高めたほうがより良いリターンになるのではないかと考えているからです。

今後に関しては、投資機会と株主に直接的に還元することの良し悪しをその都度きちんと考えていきたいと考えています。

質疑応答:ゲームセンターの参入障壁について

坂本:「ゲームセンターの参入障壁についてうかがいたい」というご質問です。M&Aによる成長も含めて、GENDAは圧倒的な優位性を持っており、また今後も持つことができると思いますので、他の企業が参画してくることによって優位性が生まれることもあると思います。参入障壁について、また御社の優位性について教えてください。

申:先ほどもお話ししたゲームセンター市場で言うと、100社以上のプレイヤーがいることからもおわかりになるように、参入障壁は非常に高いというわけではありません。

一方、「GiGO」の特徴として、都市型の店舗で秋葉原や新宿、池袋に大型の店舗を持っていますが、そのような場所に新たにお店を作ることは簡単なことではありません。そのような意味で、その場所とお客さまとの接点を長い期間をかけて作ってきたもの、目に見えない資産が大きくあると考えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1 開示内容について>

質問:上場時の資料にもキャンペーンの記載はありましたが、 第2四半期の決算資料で初めて、第1四半期にキャンペーンが集中していたことの記載がされたと思います。上場時に記載がなかった理由は何でしょうか?

回答:四半期業績の変動要因について複数の投資家さまからご質問をいただいたので、開示を拡充いたしました。今後も投資家さまからの開示のご要望が多くあるものについては、開示を拡充する方向で検討してまいります。

<質問2 成長戦略について>

質問:成長戦略としてM&Aや海外を挙げていますが、詳しくM&Aの方針や海外での事業成長についてご教示ください。

回答:M&Aの方針および海外事業の柱となるKiddletonの成長戦略については、説明会本編でご説明しておりますのでご参照ください。

<質問3 大株主の売却意向について>

質問:ロックアップが来年1月くらいに解除されますが、大株主の今後の株式売却の意向など、わかる範囲でご教示ください。

回答:現時点で当社が認識しているものはありません。

新着ログ

「サービス業」のログ