コマースOneHD、将来の収益獲得を目的とした積極的な投資実施により減益も、売上高は+13.7%と増収を継続

目次

清水究氏:株式会社コマースOneホールディングス2024年3月期第1四半期の決算説明を始めます。取締役兼管理本部長の清水です。どうぞよろしくお願いします。

説明資料のアジェンダはスライドに記載のとおりです。財務サマリー、成長戦略、ビジネス概要の順でご説明します。

2024年3月期第1四半期 サマリー

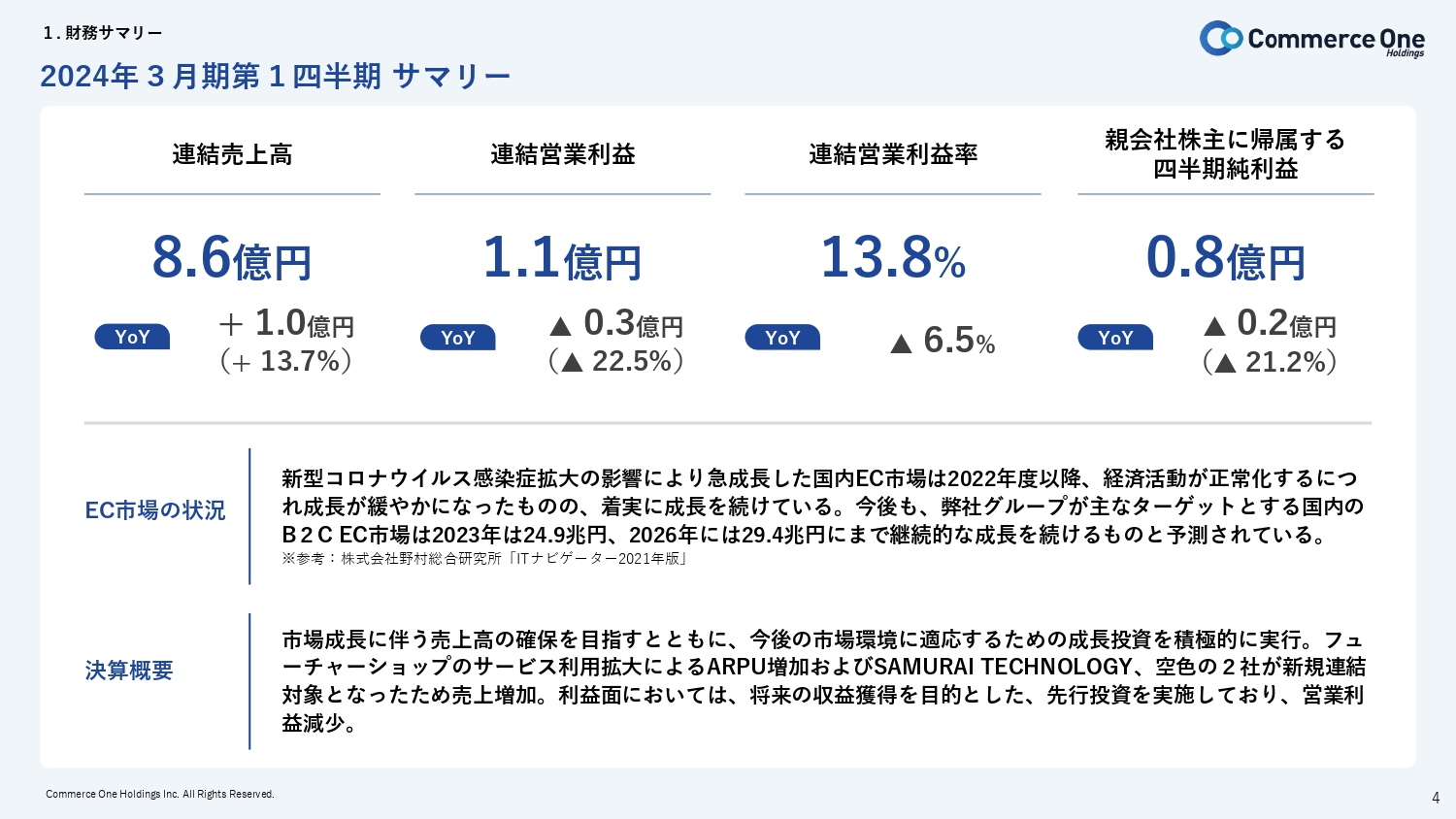

財務サマリーです。前提として、2024年3月期第1四半期は2023年4月から6月までの3ヶ月間です。

連結業績についてご説明します。売上高は8億6,000万円、営業利益は1億1,000万円、親会社株主に帰属する四半期純利益は8,000万円となりました。前年同期比では、売上高は13.7パーセント増、営業利益は22.5パーセント減、親会社株主に帰属する四半期純利益は21.2パーセント減となっています。

売上高は前年同期比で1億円程度増加したものの、人材関連費用など、将来の収益獲得を目的とした先行投資を実施しており、営業利益は3,400万円強の減益となりました。営業利益より下は前年割れを起こしていますが、予算に対してはおおむね予想どおりに推移しています。

当社グループの主要な事業領域であるEC市場は新型コロナウイルスの影響が薄れ、経済活動が正常化するにつれて成長が穏やかになってきました。しかし、国内のB2CのEC市場は、2023年は24.9兆円、2026年には29.4兆円にまで継続的な成長を続けると想定されています。

2024年3月期第1四半期 ハイライト

このような状況下における、グループ主要各社の当期の事業進捗をご説明します。

フューチャーショップは、自社ECサイト内にライブ配信会場を設置し、一般ユーザーにライブコマースを展開できるライブコマースオプション「Live cottage(ライブコテージ)」を、「futureshop(フューチャーショップ)」プラットフォーム利用ユーザー以外にもご利用いただけるように提供を開始しました。

ソフテルは、SAMURAI TECHNOLOGYのエンジニアリソースを即戦力とすべく人材育成に積極的に投資し、開発委託を実施することで、「通販する蔵」の取扱受注総額が3,000億円を突破しています。

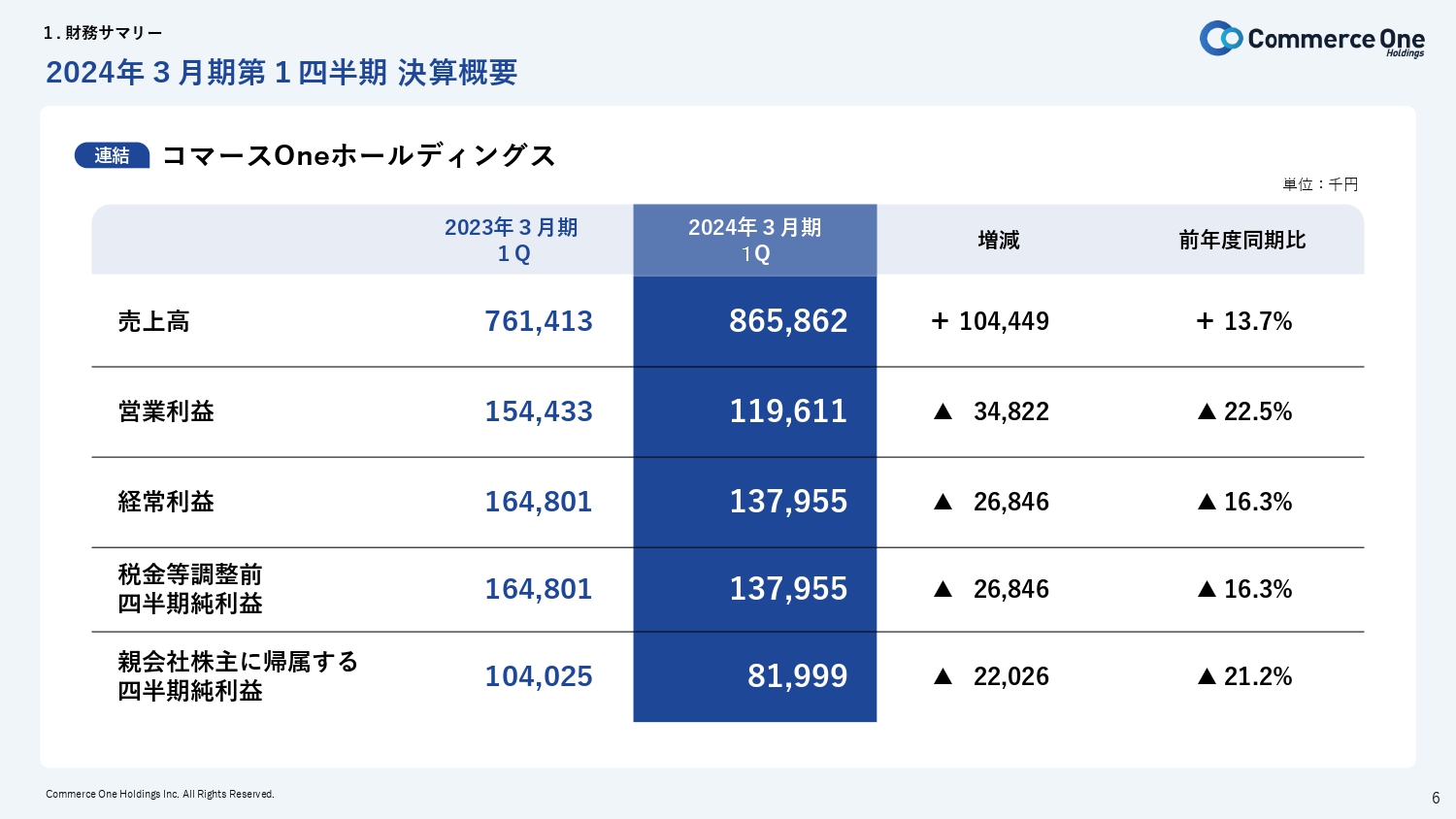

2024年3月期第1四半期 決算概要

決算概要の前年同期比は、スライドの表のとおりです。売上高・営業利益は先ほどご説明したとおりとなっています。

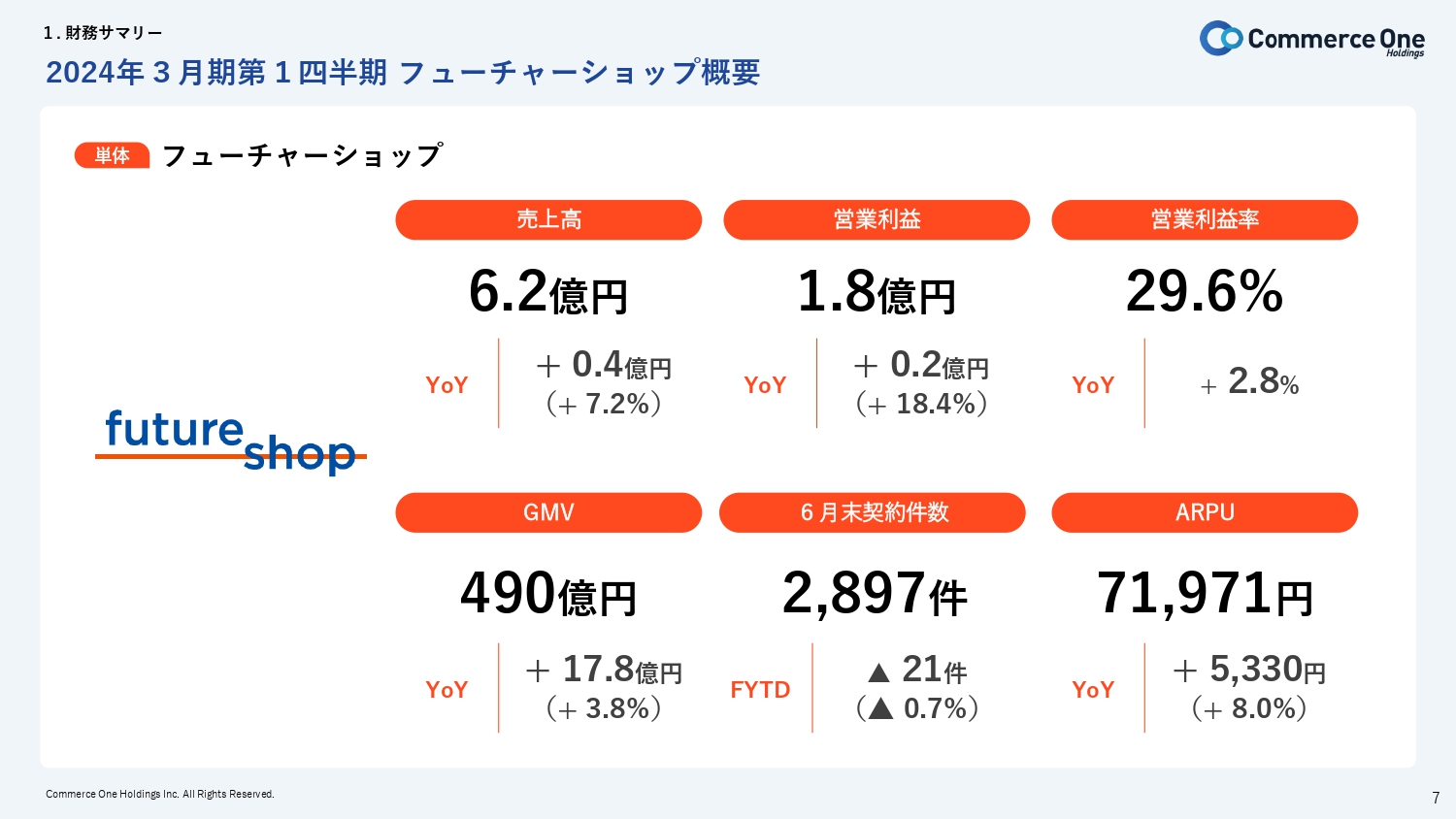

2024年3月期第1四半期 フューチャーショップ概要

フューチャーショップ単体の当期実績についてご説明します。売上高は前年同期比4,000万円増の6億2,000万円、営業利益は前年同期比2,000万円増の1億8,000万円、営業利益率は前年同期比2.8パーセント増の29.6パーセントです。

GMVは前年同期比17.8億円増の490億円、契約件数は前年同期比21件減の2,897件、ARPUは前年同期比5,330円増の7万1,971円となりました。

売上の増加要因として、導入企業の成長に伴いオプション機能、アライアンス連携サービスの利用が拡大したことが挙げられます。

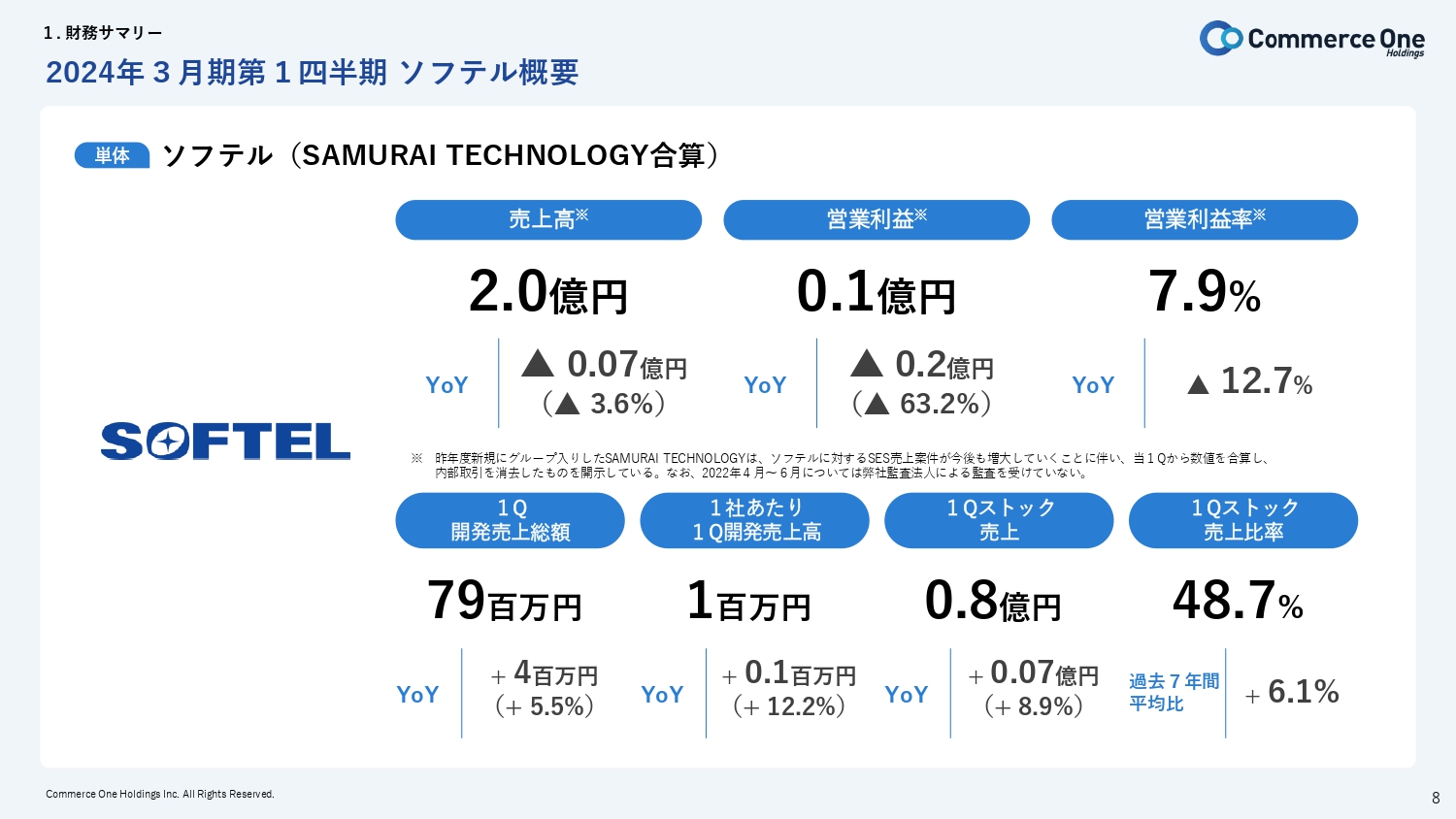

2024年3月期第1四半期 ソフテル概要

ソフテルならびにSAMURAI TECHNOLOGY合算の当期実績についてご説明します。

売上高は前年同期比700万円減の2億円、営業利益は前年同期比2,000万円減の1,000万円、営業利益率は前年同期比12.7パーセント減の7.9パーセントです。

営業利益が前年同期比でマイナスに転じている要因は、2022年にM&Aを行いグループ化したSAMURAI TECHNOLOGYのエンジニアリソースを即戦力とすべく、エンジニアの人材育成に投資したためです。その結果、開発売上等は順調に推移しています。

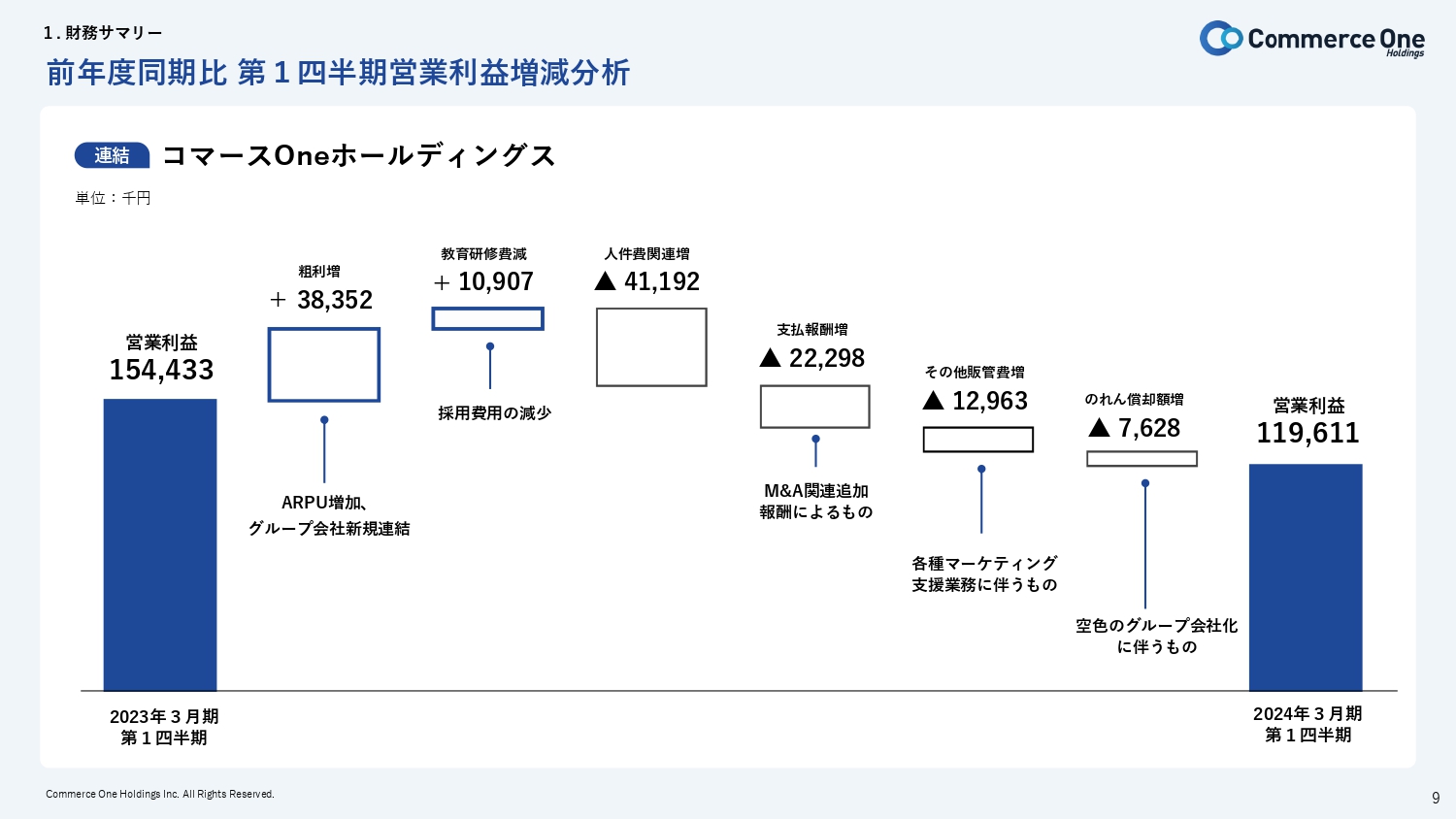

前年度同期比 第1四半期営業利益増減分析

営業利益の増減分析です。営業利益は1億1,961万1,000円と、前年同期の1億5,443万3,000円に対して3,482万2,000円の減益となりました。

主な内訳です。増加要因として、フューチャーショップの取引高拡大に伴う粗利の増加が3,835万2,000円です。当期は前年に比べて新規採用が減少していることから、教育研修費が1,090万7,000円減少しています。

減少要因として、新規グループ化した人員の人件費および教育コストの増加が4,119万2,000円、2022年度に行ったM&Aに係る追加報酬コストが2,229万8,000円です。

また、その他販管費として、フューチャーショップのマーケティング支援業務に伴うコストが1,296万3,000円、今期グループ化した空色の新規連結に伴うのれん償却額762万8,000円を計上した結果、営業利益は1億1,961万1,000円となりました。

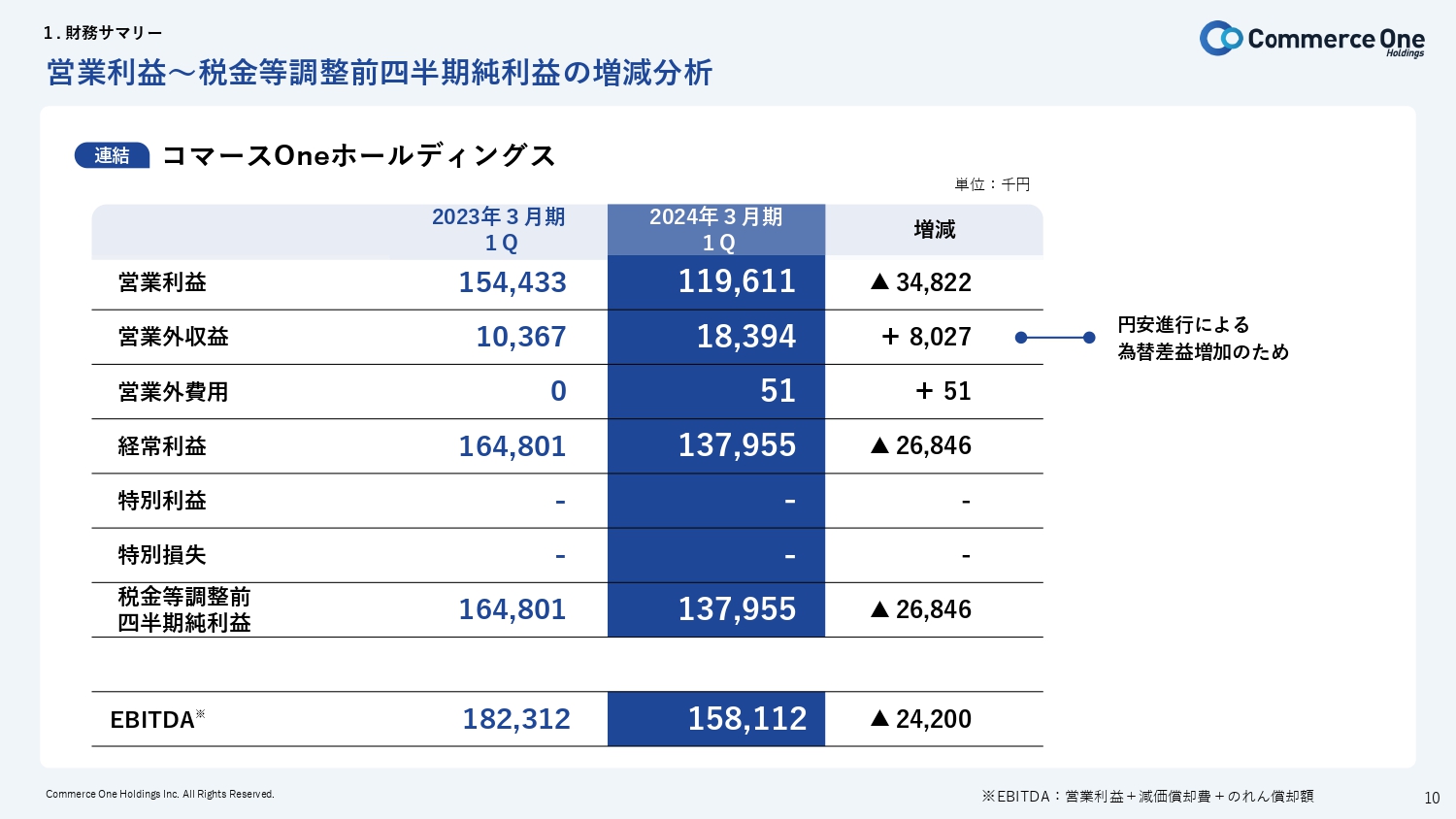

営業利益~税金等調整前四半期純利益の増減分析

営業利益以下については、営業外収益で海外投資の為替差益が発生したことにより、増加している部分があります。

2024年3月期第1四半期 貸借対照表前期末比

貸借対照表です。当期に自己株式取得が完了し、新たに1億979万8,000円を買い付けたため、自己株式が増加しています。

2024年3月期第1四半期 連結業績推移

業績推移です。売上高は継続的な伸びを見せているものの、足元では人材関連費投資や、M&Aによりグループ化したSAMURAI TECHNOLOGYならびに空色において、収益率を改善すべくPMIを実行しました。これに伴う費用を引き続き投じていることから営業利益率は低下し、13.8パーセントで着地しています。

企業理念

成長戦略についてご説明します。まず、企業理念についてです。スライドに記載のとおり、わたしたちの目指す姿は「テクノロジーを活用する人の力を最大化させるコマースプラットフォーム」を作り上げていくことです。わたしたちの価値観は、「信頼と安心・安全を前提と考える」「EC事業者様と伴走し、堅実に成長に寄り添う」ことです。

事業内容

事業内容をご説明します。当社グループは、ECサイト運営支援サービスをSaaS形式にて提供しています。このEコマースプラットフォーム事業を国内中堅・中小ECサイト運営企業向けに展開中です。

フロントエンドのソリューションを提供するフューチャーショップ、バックエンドのソリューションを提供するソフテル、取引全体を認証し、信頼・安全を担保するTradeSafe、マーケティングの部分を支援する空色、これらのソリューションを開発するエンジニアリソース等々を備え持つSAMURAI TECHNOLOGYといった5社で構成されています。

Eコマースをトータルで支援するプロダクトを保有

先ほどお伝えした5社で、Eコマースをトータルで支援するプロダクトを保有しています。

スライド左側をご覧ください。各プロダクトが保有するテクノロジーやデータと、各社がフロントエンドやバックエンドで収集してくるノウハウを統合したコンサルティングを集結させ、Eコマース支援を通して企業のDX・生産性向上を行っていくことが当社の事業内容となっています。

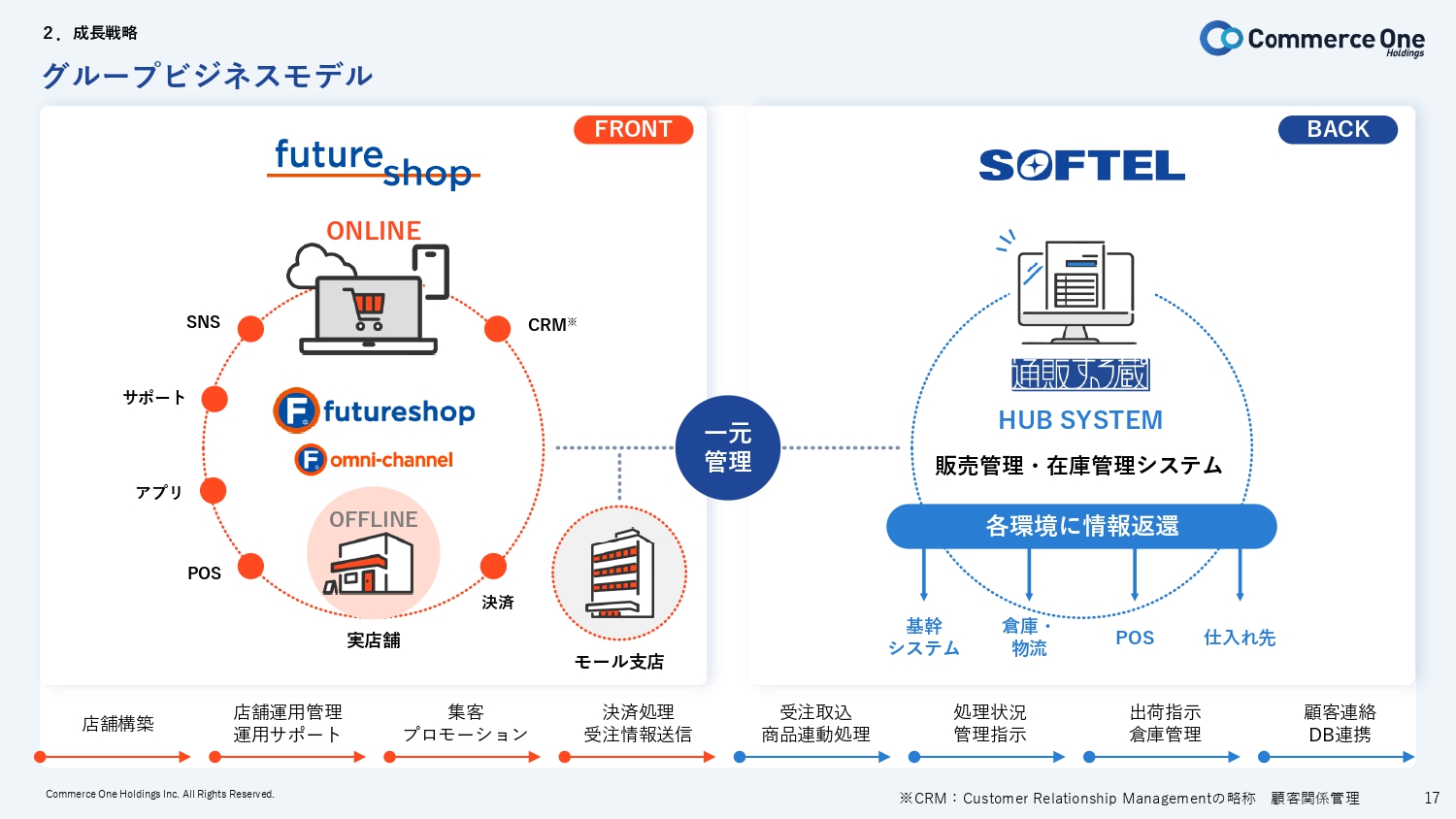

グループビジネスモデル

スライドの図は、現状のグループビジネスモデルを示しています。

スライド下部の矢印をご覧ください。店舗構築、店舗運用管理・運用サポート、集客・プロモーション、決済処理・受注情報送信といったフロントエンドの処理を「futureshop」で行っています。

受注処理後の受注取込・商品連動処理、処理状況・管理指示、出荷指示・倉庫管理、顧客連絡・データベース連携といったバックエンドの処理をソフテルが持っている「通販する蔵」で行っています。

「futureshop」では基本的に自社サイトと実店舗を管理しており、「Amazon」や「楽天市場」等のモール支店は含まれていません。決済情報等はソフテルの「通販する蔵」に流して一元管理するビジネスモデルを想定しています。

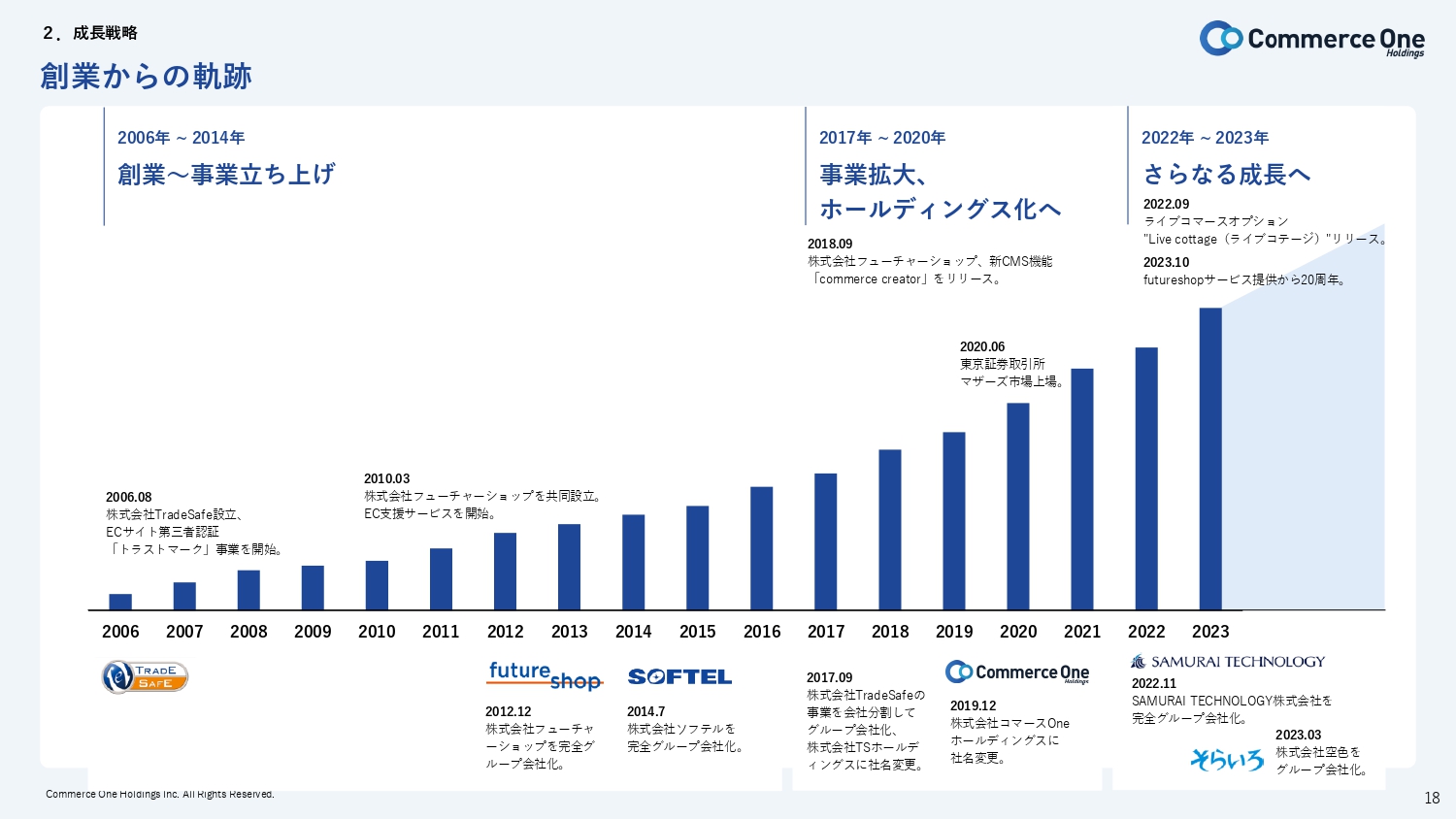

創業からの軌跡

2006年の創業から2023年度までのグループ売上高の推移です。基本的には右肩上がりで事業を拡大しています。今後は成長投資を加速し、さらなる拡大を図ります。

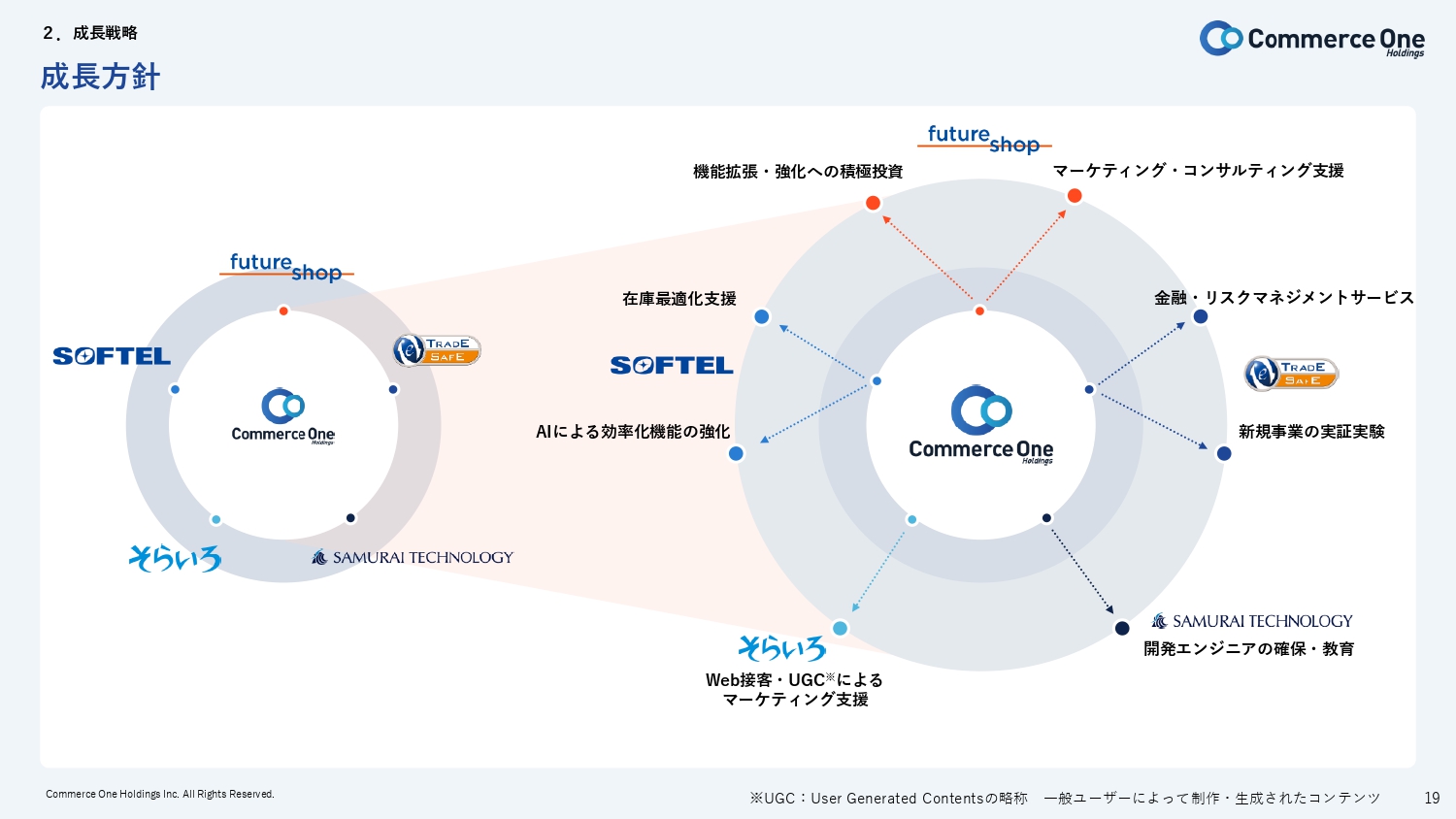

成長方針

成長方針についてです。スライドの図は、グループ各社への積極的な成長投資によってグループ全体が拡大していくイメージを表しています。

各社の事業の強みを活かしてEコマースプラットフォームを作り上げ、そこに必要な新機能の拡張や強化については積極的に投資していきます。

フロントエンドからバックエンド、マーケティング、金融機能まで、一気通貫してユーザーであるEC事業者を支援していきたいと考えています。Eコマース取引全体の環境変化に応じて事業領域を広げることも視野に入れ、新規事業開発も行う方針です。

中期成長方針

成長方針を踏まえて、中期的な成長戦略を進めるために、以下の方針を展開しています。

グループ各社が提供している高度な専門ソリューションを、SaaS型Eコマースプラットフォームである「futureshop」に統合します。これにより、包括的なECソリューションを提供し、競争力を向上させることを目指します。

OMO・オムニチャネル戦略を強力に支援します。併せてEコマース専用のローコードCMS「commerce creator(コマースクリエイター)」では、ECサイトデザインと動線設計の自由度を向上させつつ、効率的な構築と柔軟な運用を実現するための機能を強化します。

新たな展開として、「Live cottage」では、ライブコマースとファンベースマーケティングを統合したサービスを提供します。

フューチャーショップは、単にSaaSプロダクトを強化するだけでなく、これまでのEコマース支援で培ったノウハウを活かし、EC担当者向けの教育カリキュラムを充実させ、持続的な成長を支援します。そして、新たなマーケティング支援サービスも提供します。

Eコマースのバックエンド業務を支援するソフテルでは、これまで企業向けにカスタム提供してきた統合管理システムを一新し、SaaS型のEコマースバックエンドシステム「Commerce Connect」を開発し、提供を開始します。また、「Commerce Connect」と「futureshop」を連携させることで、迅速なユーザー獲得と市場シェアの拡大を目指します。

この連携により、「futureshop」は、単なるECプラットフォームを超えて、多店舗展開企業のすべてのECを管理する強力なバックエンド機能を提供する、前例のないSaaS型Eコマースプラットフォームへと進化します。

空色の提供するWeb接客ツール「WhatYa(ワチャ)」も進化します。より洗練された「ワチャミニforフューチャーショップ」を提供し、ユーザーの要望に基づいたUGCツールを開発します。これにより、「futureshop」との連携を通じて、迅速にユーザーを獲得し、市場シェアを拡大していきます。

このように、「futureshop」はSaaS型Eコマースプラットフォームとしての強化を進めつつ、グループ全社として新たなサービスを市場に展開し、ユーザー獲得と市場シェアの拡大を追求し、売上増加を図っていきます。

2024年3月期第2四半期以降の取り組み

フューチャーショップにおける今後の開発方針等をまとめています。

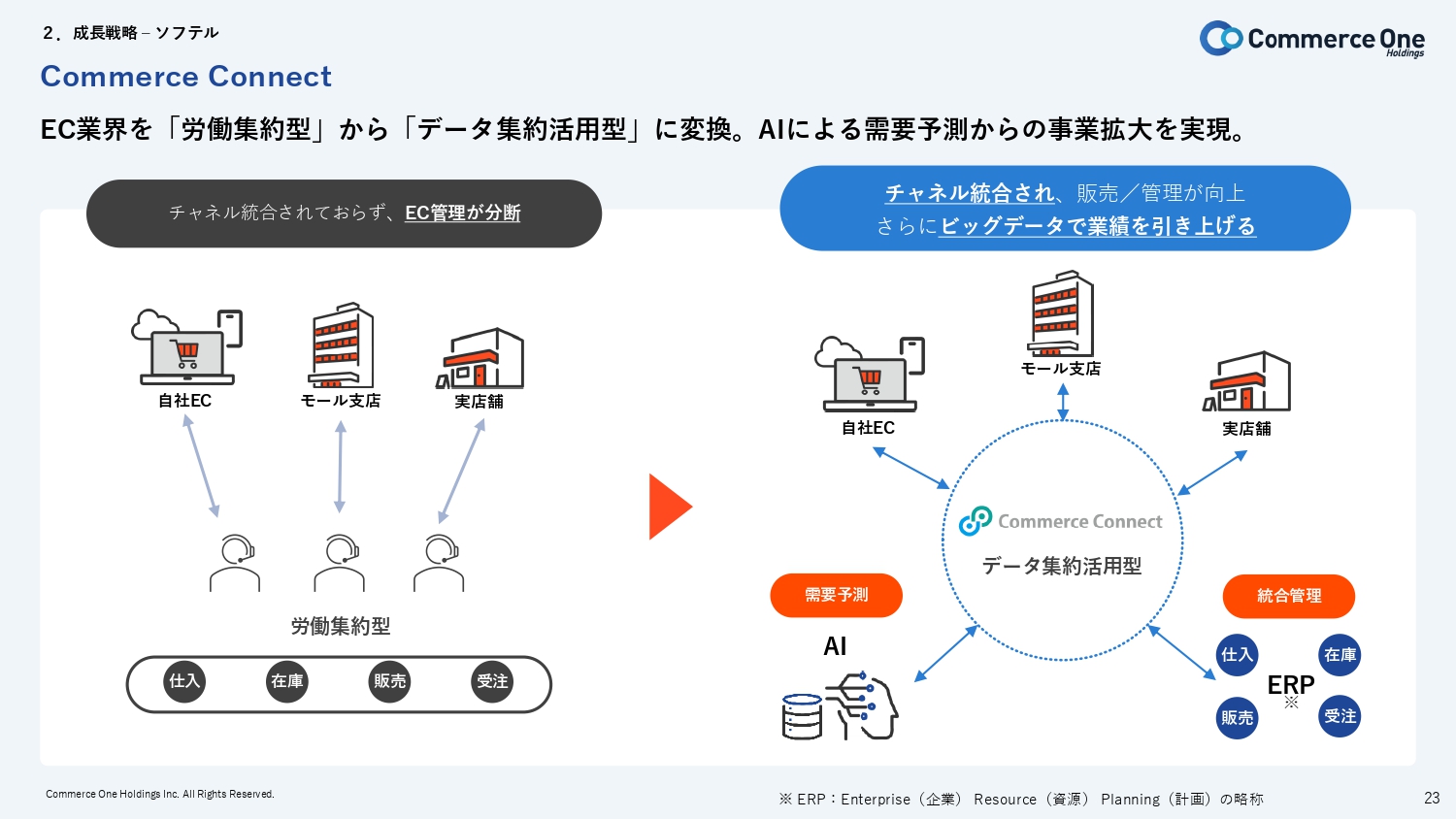

Commerce Connect

ソフテルが開発している「Commerce Connect(コマースコネクト)」についてご説明します。「Commerce Connect」は、多店舗管理機能をSaaS型で提供するサービスです。

現状の「通販する蔵」はカスタマイズを前提としたソリューションですが、「通販する蔵」でカスタマイズの要望が多い機能をモジュール化したものを「Commerce Connect」に追加できるようになっています。

導入企業の成長段階に応じて機能を拡張することができ、継続的な成長を促進する仕組みとして、バックオフィスの支援を目指しています。

Commerce Connect

自社EC、モール支店、実店舗といったチャネルを統合していないEC事業者は、労働集約型の業務にならざるを得ない部分があります。

しかし、「Commerce Connect」を導入することで、各チャネルを統合して販売管理を向上させ、顧客情報をビッグデータ化させることができるようになります。そのデータとAIをつないで需要予測をしたり、ERPとつないで統合管理したり、一気に業務効率化を進めることができます。

EC業界の働き方を従来の労働集約型からデータ集約活用型に転換し、AIによる需要予測や業務拡大を実現させたいと考えています。

2024年3月期第2四半期以降の取り組み

ソフテルが開発したサービスや取り組みをまとめています。先ほどお伝えした次世代「通販する蔵」の「Commerce Connect」は、今年9月にベータ版をリリースし、2024年の初めにはSaaS型の機能拡張版をリリース予定です。その他の内容はスライドをご覧ください。

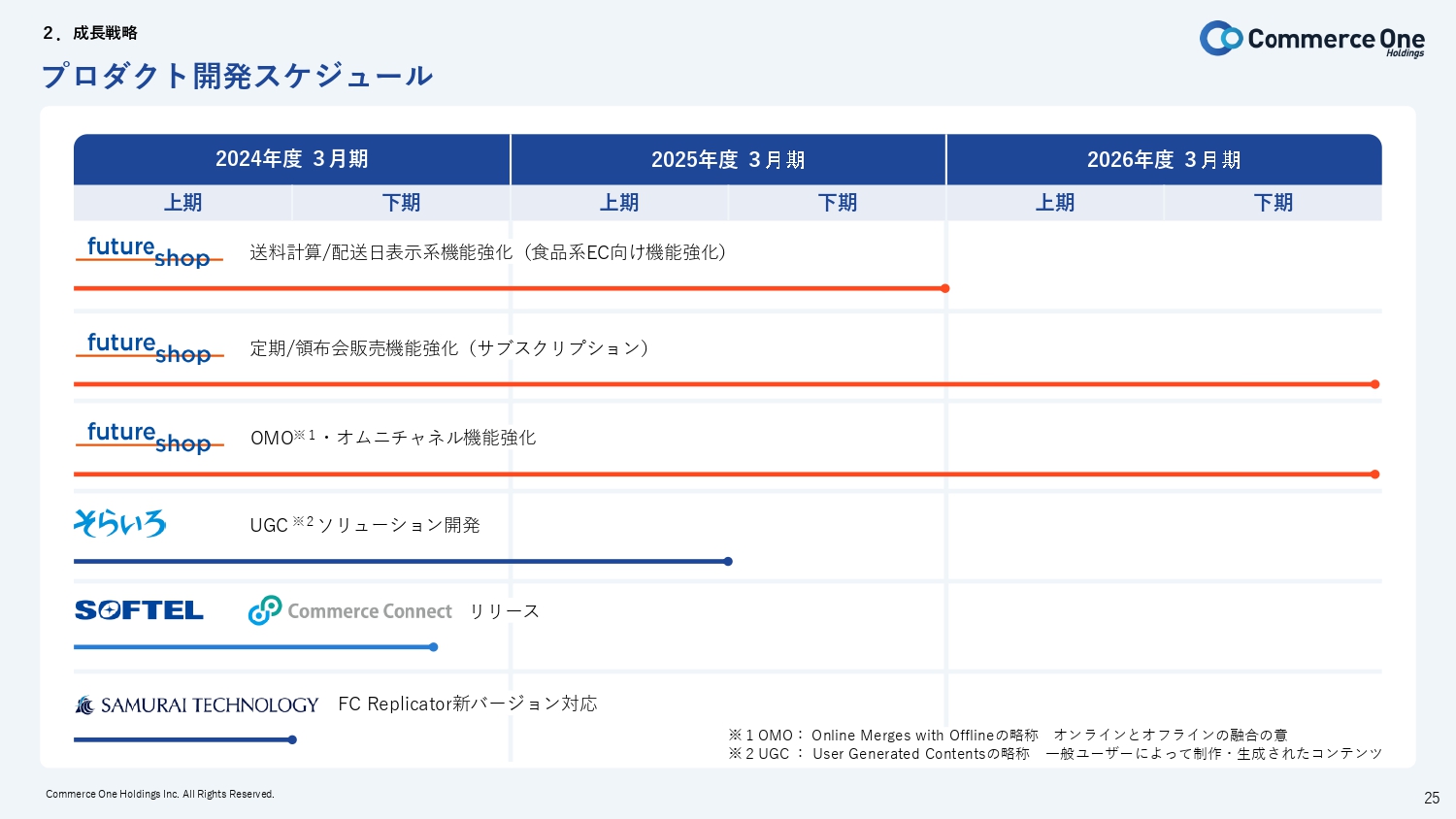

プロダクト開発スケジュール

こちらには、各プロダクトの開発スケジュールをまとめています。

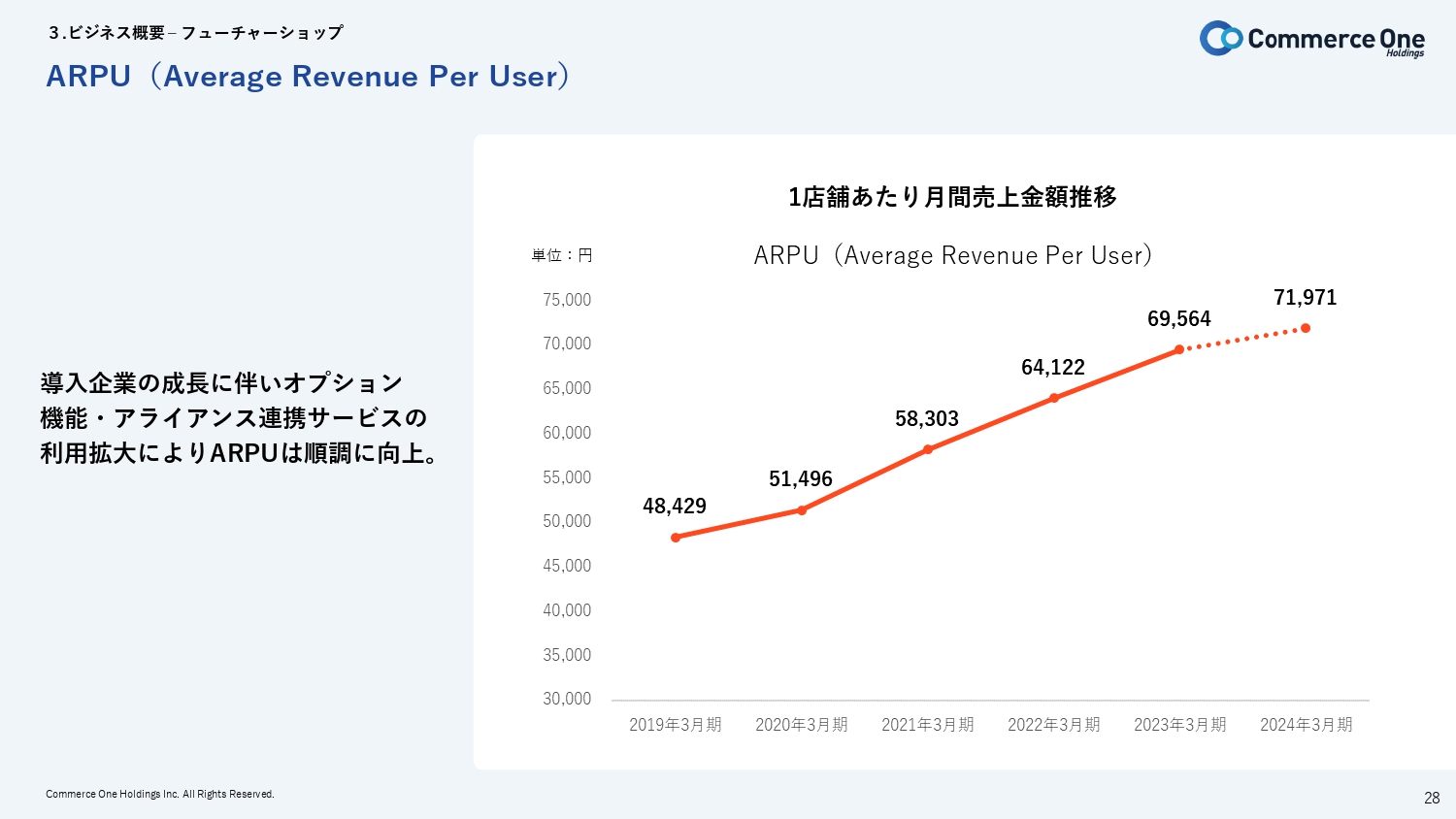

ARPU(Average Revenue Per User)

フューチャーショップのARPUについてご説明します。1店舗あたりの月間売上金額推移として、2019年3月期の4万8,429円から、2024年3月期第1四半期末時点の実績では 7万1,971円まで伸びております。

この数年は右肩上がりで伸長しており、コロナ禍が落ち着いた今年度も順調に伸びています。導入企業の成長に伴うオプション機能の追加や、連携サービスの利用拡大が寄与している状況です。

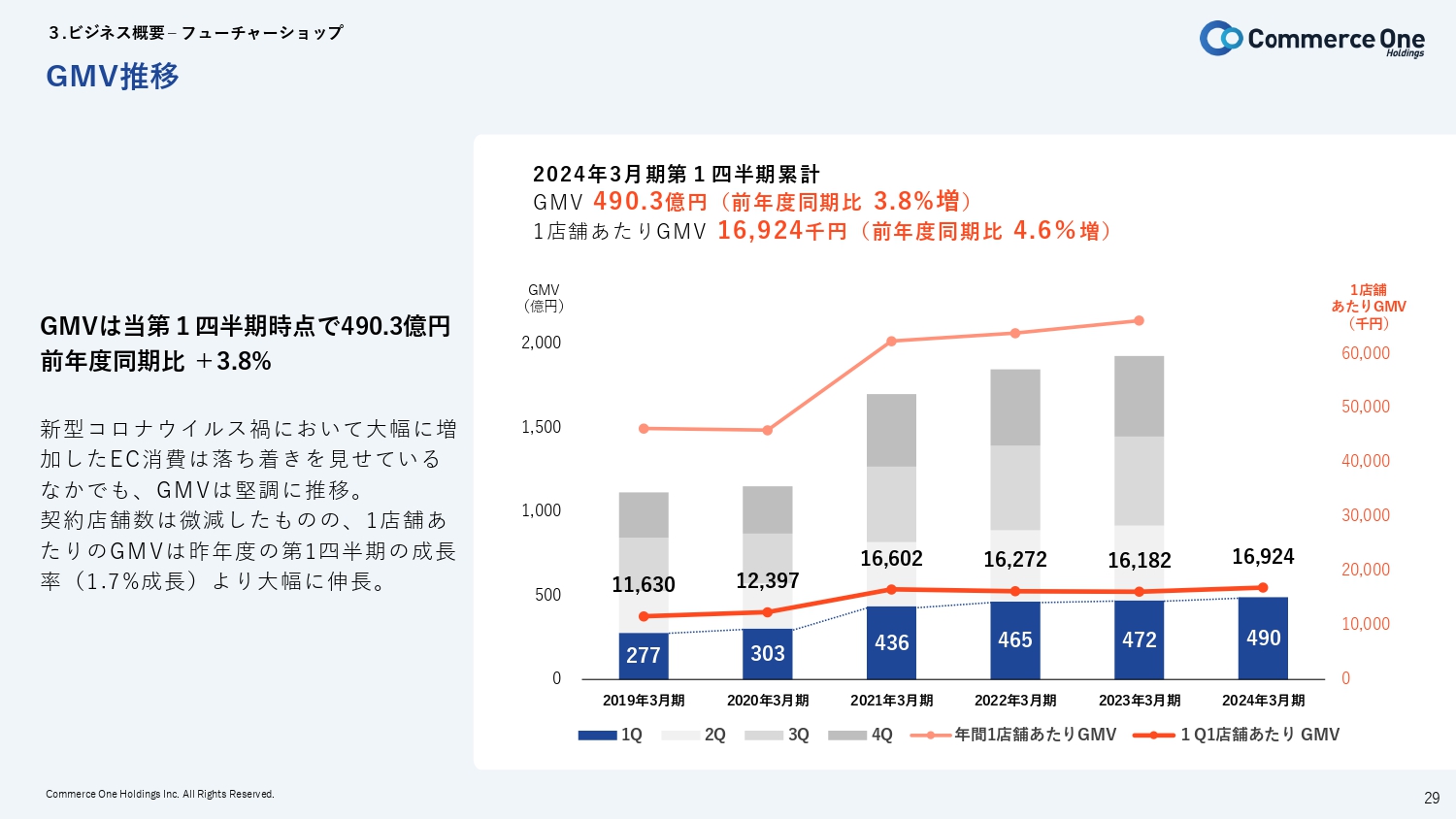

GMV推移

GMVの推移です。2019年3月期から増加傾向にあります。第1四半期時点で、前年同期比3.8パーセント増加の490億3,000万円となりました。1店舗あたりのGMVは、前年同期比4.6パーセント増加の1,692万4,000円となっています。

コロナ禍で大幅に増加したEC消費は落ち着きを見せているものの、GMVは堅調に推移しています。契約店舗数は微減ですが、1店舗あたりのGMVは前年同期から成長している状況です。

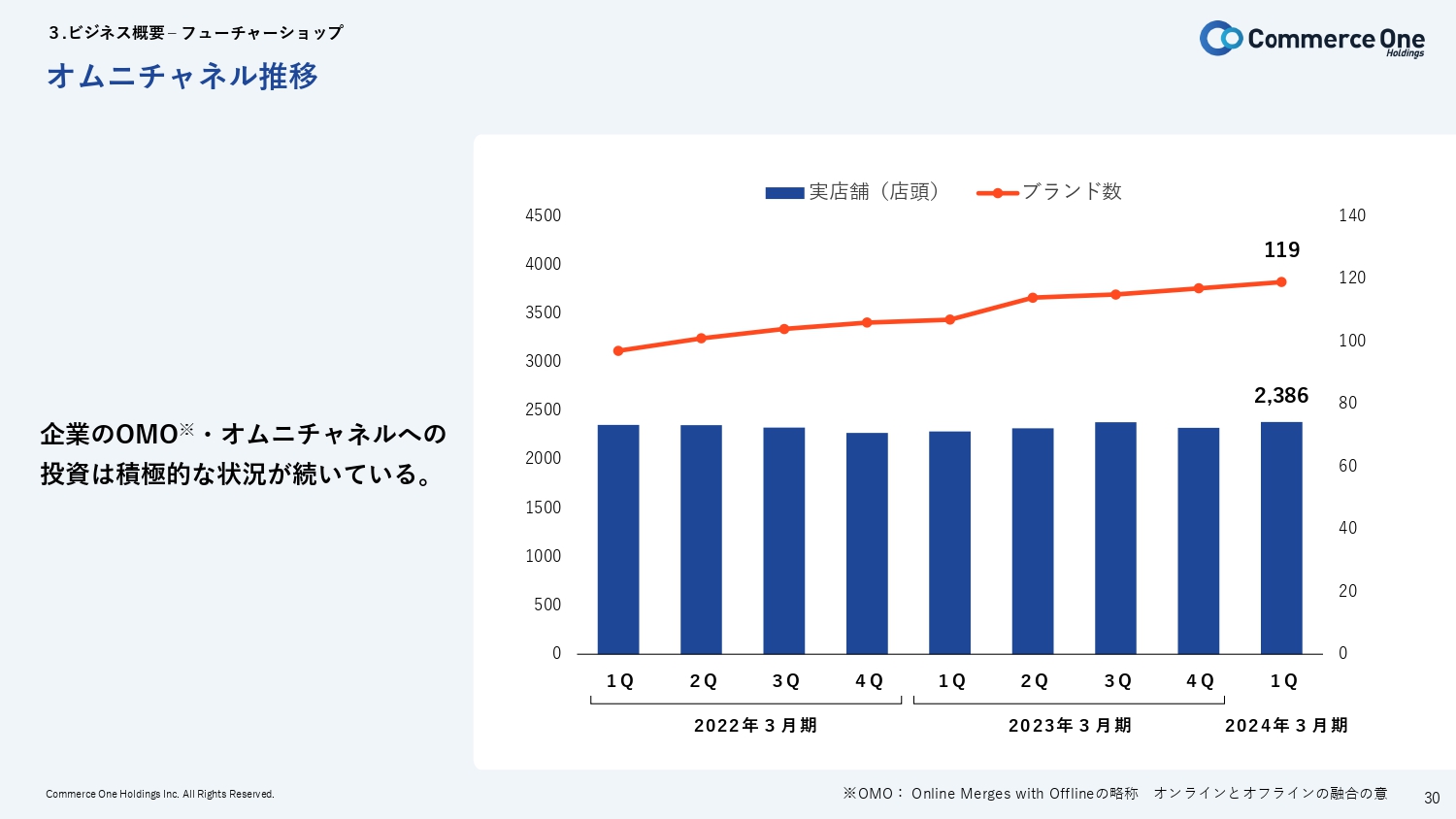

オムニチャネル推移

オムニチャネルの推移です。企業のOMO(Online Merges with Offline)は、「オンラインとオフラインの融合の意」です。コロナ禍の収束を受けて実店舗回帰が起きており、順調な推移を見せています。実店舗数は増減の波がありますが、ブランド契約数は伸びている状況です。

サービスの特長

「futureshop」のサービスの特長です。スライドに「ノンカスタマイズ提供でも圧倒的に高い1店舗あたりGMV」と記載しています。左側のグラフをご覧いただくとおわかりのとおり、主要SaaS型Eコマースプラットフォーム1店舗あたりのGMVで圧倒的な高さを誇っています。

2年以上契約しているユーザーの売上は前年同期比で平均22.3パーセント増加し、大きく伸長しました。また、第1四半期の成長率も、前年度同期比で平均22.3パーセント増となっています。

スライド右側の円グラフは、「futureshop」の利用ユーザーのジャンル比率を表しています。一番多いのはアパレル・ファッションで、次に食品・スイーツ、日用品・雑貨・インテリア、コスメ・健康食品・ダイエットと、幅広い業種の方にご利用いただいています。

「commerce creator」を使えば、自由なデザインでECサイトが構築でき、ブランドの世界観を大切にするアパレル業とは相性が良いです。その他の業種においてもブランディングが非常に重要になってきていると思いますので、その点で「futureshop」の強みを発揮できると考えています。

サービスの特長 ─ futureshop omni-channel の顧客満足度および認知度

「futureshop」の顧客満足度および認知度を表にまとめています。横軸が満足度、縦軸が認知度です。「futureshop」はいずれも高く評価されており、「ITreview Grid Award 2023 Summer」におけるECサイト構築部門の「Leader」バッジを16期連続で受賞しています。

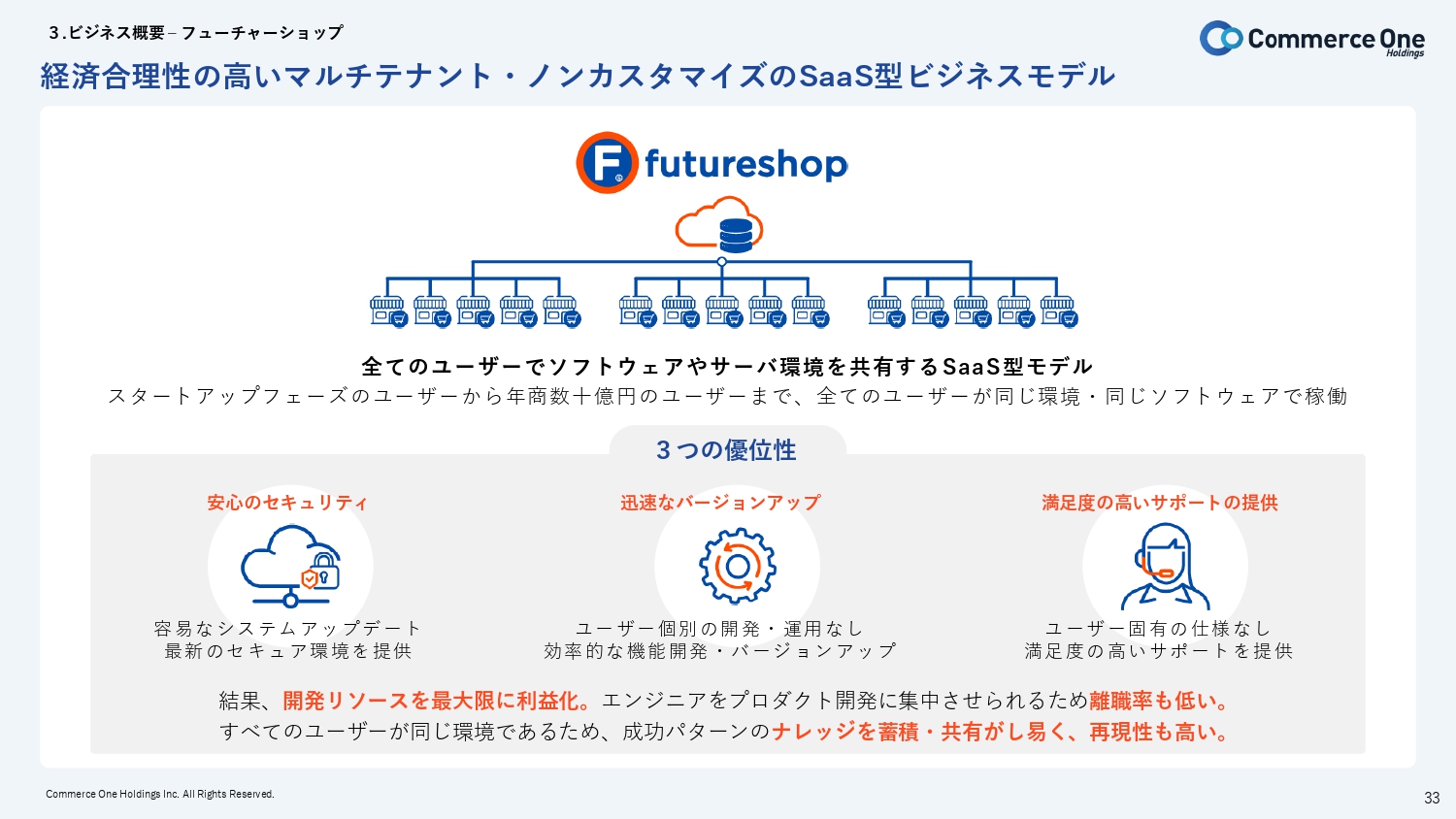

経済合理性の高いマルチテナント・ノンカスタマイズのSaaS型ビジネスモデル

「futureshop」は、経済合理性の高いマルチテナント・ノンカスタマイズのSaaS型ビジネスモデルです。「futureshop」をトップとして、すべてのユーザーでソフトウェアやサーバー環境を共有するSaaS型モデルになっています。

スタートアップフェーズのユーザーから年商数十億円のユーザーまで、すべてのユーザーが同じ環境・同じソフトウェアで稼働しています。このようにサーバー環境を共有するSaaS型のモデルにより、当社は3つの優位性を担保しています。

1つ目は「安心のセキュリティ」です。システムアップデートにより、最新のセキュア環境を提供しています。

2つ目は「迅速なバージョンアップ」です。ユーザー個別の開発・運用がないため、効率的な機能開発とバージョンアップを実現しています。

3つ目は「満足度の高いサポートの提供」です。こちらもユーザー固有の仕様がないことにより、満足度の高いサポートを可能にしています。

この結果、開発リソースを最大限に利益化することが可能になり、エンジニアがプロダクト開発に集中できることで離職率も低くなっています。さらにすべてのユーザーが同じ環境であるため、成功パターンのナレッジの蓄積・共有が容易になり、再現性も高くなっています。

サービスの強み

「futureshop」のサービスの強みについてご説明します。お伝えしたとおり、ノンカスタマイズでありながら、カスタマイズ性を担保するプロダクトの「テクノロジー」と「拡張性」、ユーザーの成長を支援する「カスタマーサクセスチーム」を有しています。

スライド左上の「テクノロジー」に記載している「commerce creator」は、特許取得済みのツールです。ECサイトのデザインカスタマイズ性と更新性を両立するEコマース特化型のCMSで、比較的自由にデザインできるツールです。

スライド右上の「拡張性」については、ネットとリアルの販売チャネルを融合する「omni-channel(オムニチャネル)」により、実店舗とECの顧客データを統合することで、会員ステージ機能やポイント共通化の仕組みをフル活用し、店舗でもECでも、一般ユーザーのファン化に向けた施策を展開することが可能です。

そして、一番の強みと言えるのが、スライド中央の「カスタマーサクセスチーム」です。ユーザーであるEC事業者を成長させるためのアカデミーカリキュラムの運営や、日々の電話、メールサポート、コンサルティングなどを手厚く行っています。

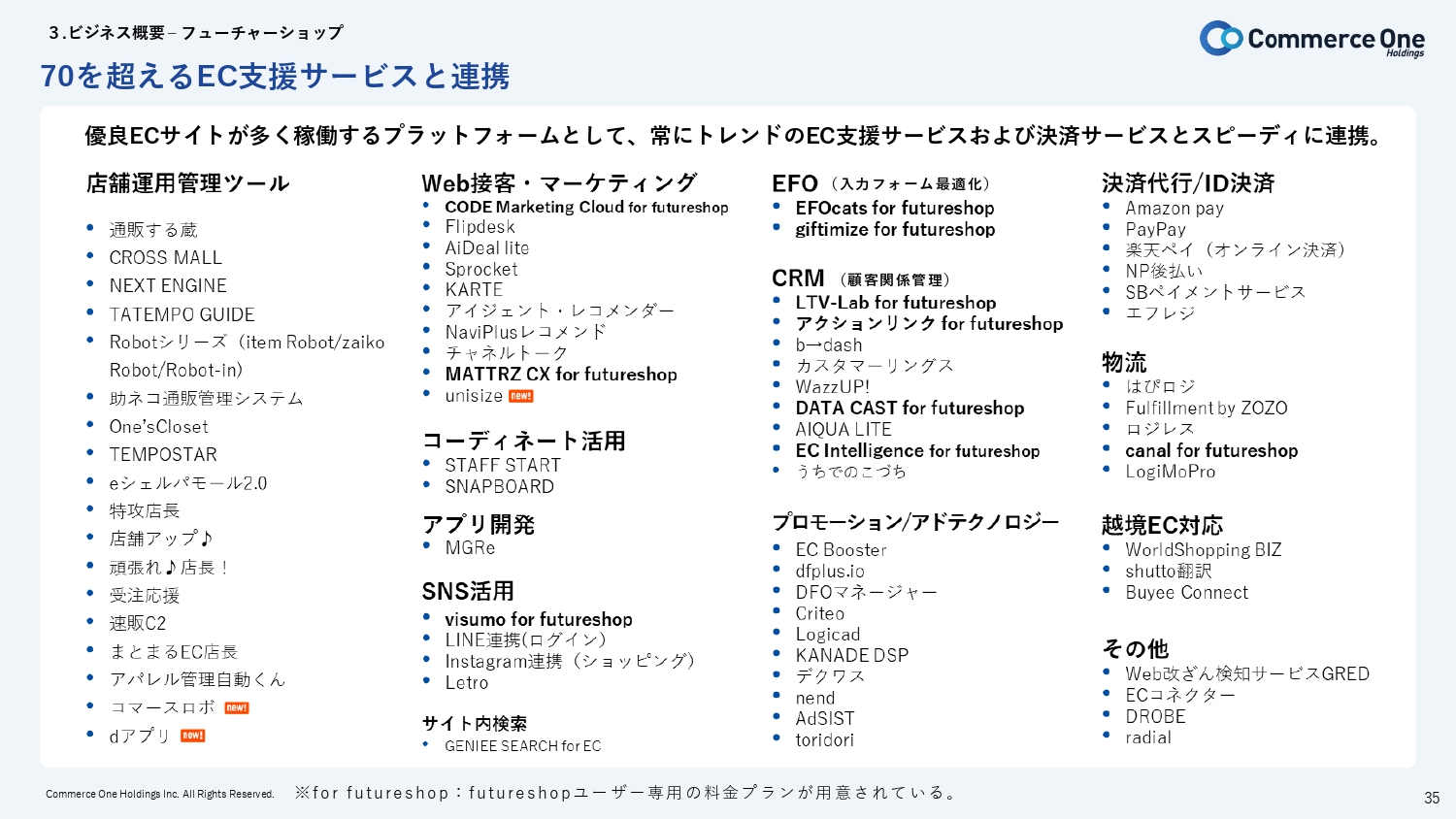

70を超えるEC支援サービスと連携

現在「futureshop」が連携しているEC支援サービスです。優良ECサイトが多数稼働するプラットフォームとして、常にトレンドのEC支援サービスや決済サービスとスピーディに連携することが可能になっています。

2024年3月期第1四半期のカスタマーサクセス活動

「futureshop」の強みの1つである、カスタマーサクセス活動についてご説明します。アカデミー講座カリキュラムやセミナー、One to Oneの相談をオンラインで開催しています。

CS活動として、ユーザー限定の少人数制EC講座やオープンセミナーイベント等を開催したり、One to Oneオンボーディングや無料スポットコンサルティングにも対応しています。

2024年3月期第1四半期事業トピックス

フューチャーショップの第1四半期のトピックスです。これまで「futureshop」利用ユーザーのみに提供してきた自社ECサイト内ライブコマースオプション「Live cottage」を、すべてのEC事業者に向けて提供開始しました。

今後、ライブコマースシーンは増加傾向にあると言われており、潮流に合わせた最新テクノロジーによる取り組みを行ってきています。

フューチャーショップと空色のシナジー

フューチャーショップと空色のシナジーについてご説明します。SaaS型のEコマースプラットフォームを運営するフューチャーショップと、AIによるWeb接客ソリューションを提供する空色の協業により、ECサイトの購買率向上につながるAIソリューションの展開を「futureshop」内で行います。

さらに、UGC(User Generated Contents)ソリューションの開発・提供も進めていきます。UGCは「一般ユーザーによって制作・作成されたコンテンツ」です。SNS上にあるUGCである口コミや評価を空色のソリューションで収集し、「futureshop」の購買ユーザーに提供するというマーケティング手法で購買率を上げることを目指しています。

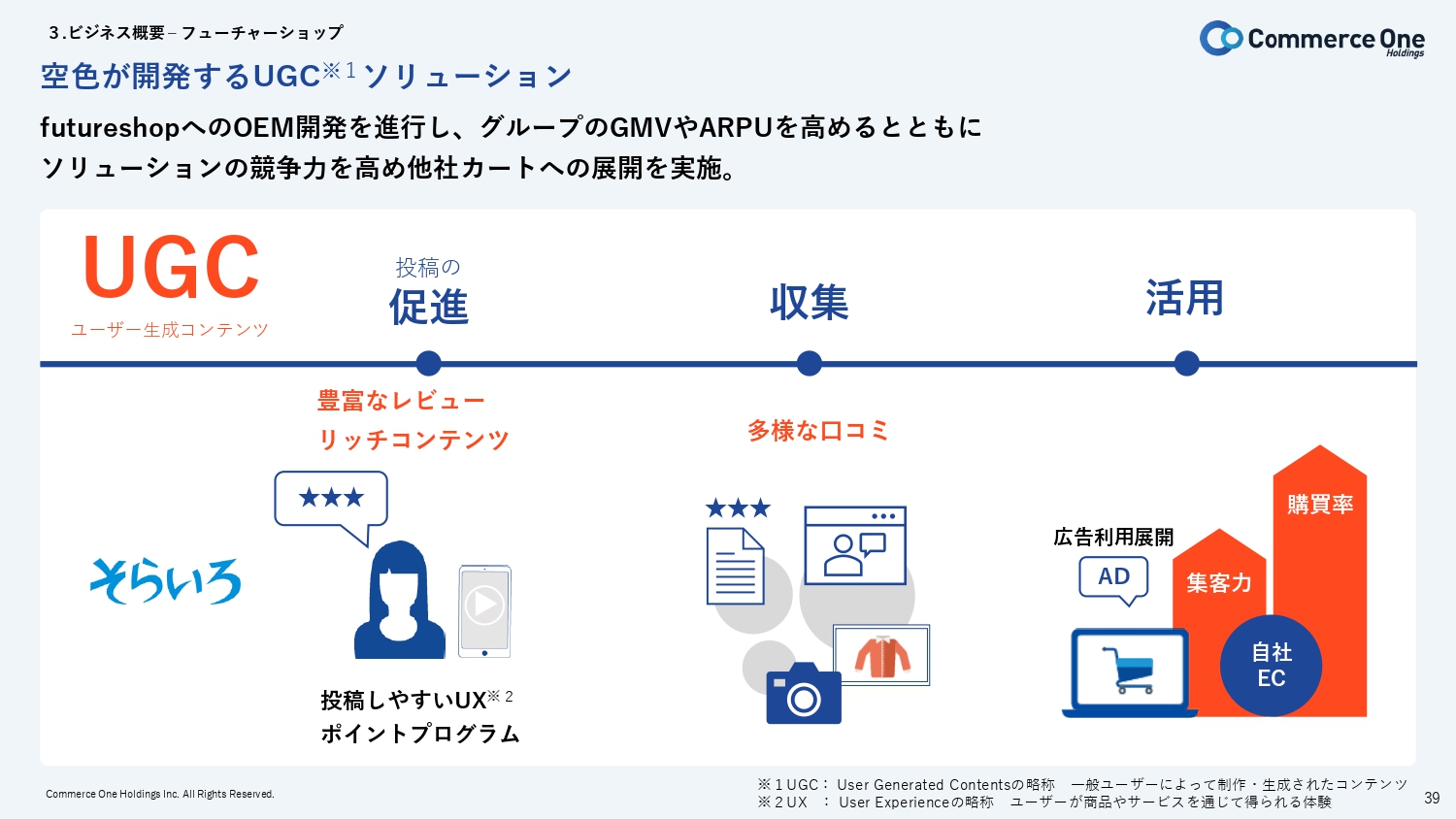

空色が開発するUGCソリューション

空色が開発するUGCソリューションについてご説明します。UGCについて「投稿の促進・収集・活用」といったそれぞれの段階において有効な機能を開発し、1つのマーケティングツールとして販売することを目的としています。

まずは「futureshop」へのOEM開発を始め、グループのGMVやARPUを高めます。この中でソリューションの競争力を高め、他社のカートへと展開していく考えです。

開発売上総額・1社あたり開発売上高

ソフテルについてご説明します。スライドのグラフは、ソフテルの開発売上総額と1社あたり開発売上高を示しています。基本的には2021年3月期から徐々に右肩上がりで推移しています。SAMURAI TECHNOLOGYのエンジニアリソースを確保したことにより、第1四半期単体は昨対比で増加しています。

ストック売上

ストック売上についてご説明します。ストック売上は、カスタマイズしたソリューションの「通販する蔵」の保守費用と定義しています。スライドの棒グラフは2022年3月期から四半期ごとにストック売上を並べたもので、こちらも基本的に右肩上がりとなっています。

折れ線グラフで示しているストック売上比率に関しては、おおむね安定的に40パーセント以上の水準を確保しています。収益率が急激に悪化することもなく、安定的な経営基盤を構築しています。

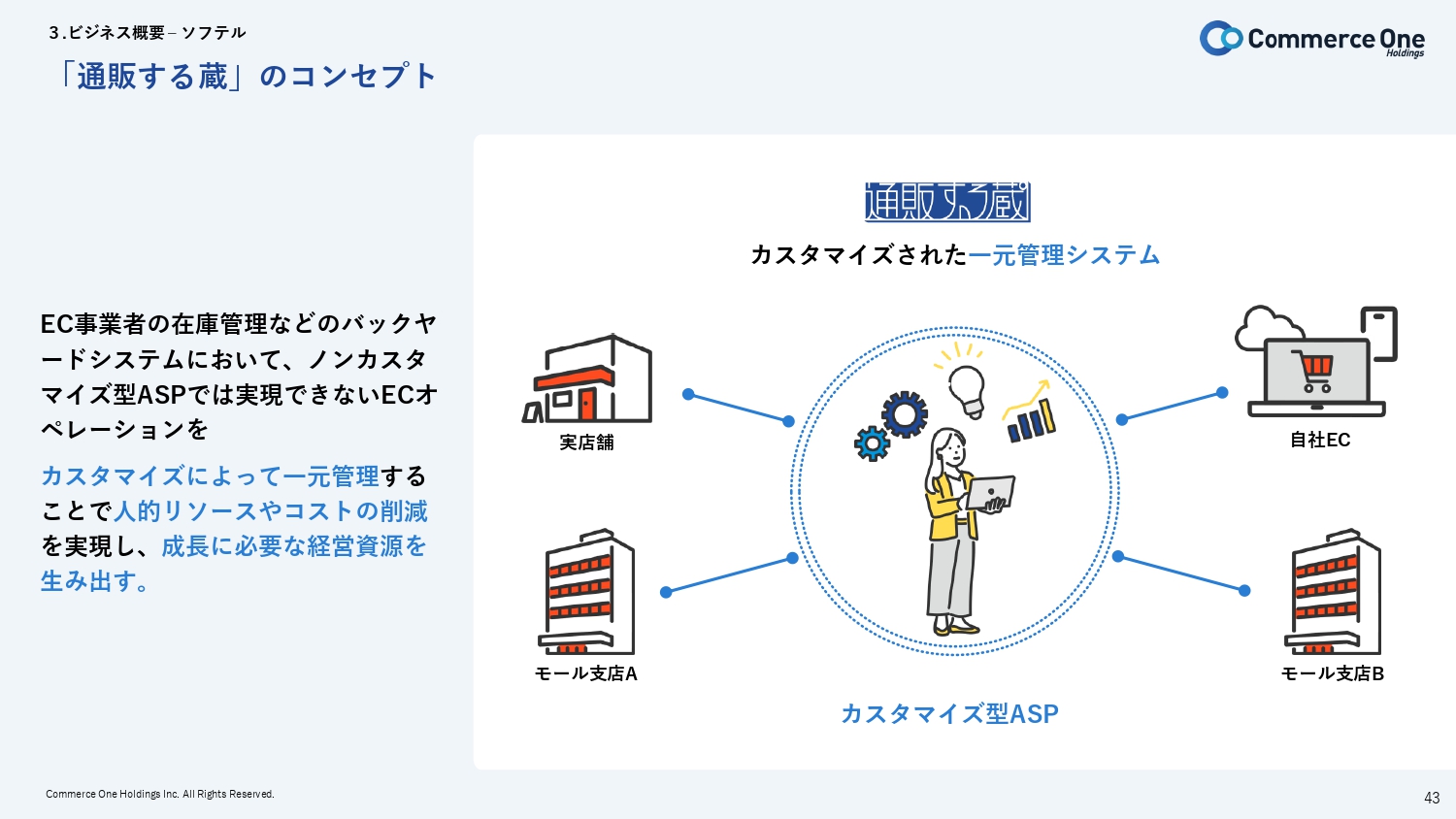

「通販する蔵」のコンセプト

スライドの図は、ソフテルが主要プロダクトとして販売している「通販する蔵」のコンセプトを示したものです。「通販する蔵」は、ユーザーの在庫管理などバックヤードを支援するシステムです。

ノンカスタマイズのASPでは実現できない多店舗の管理をカスタマイズによって一元管理することで、人的リソースやコストの削減を実現し、ユーザーの成長に必要な経営資源を生み出します。

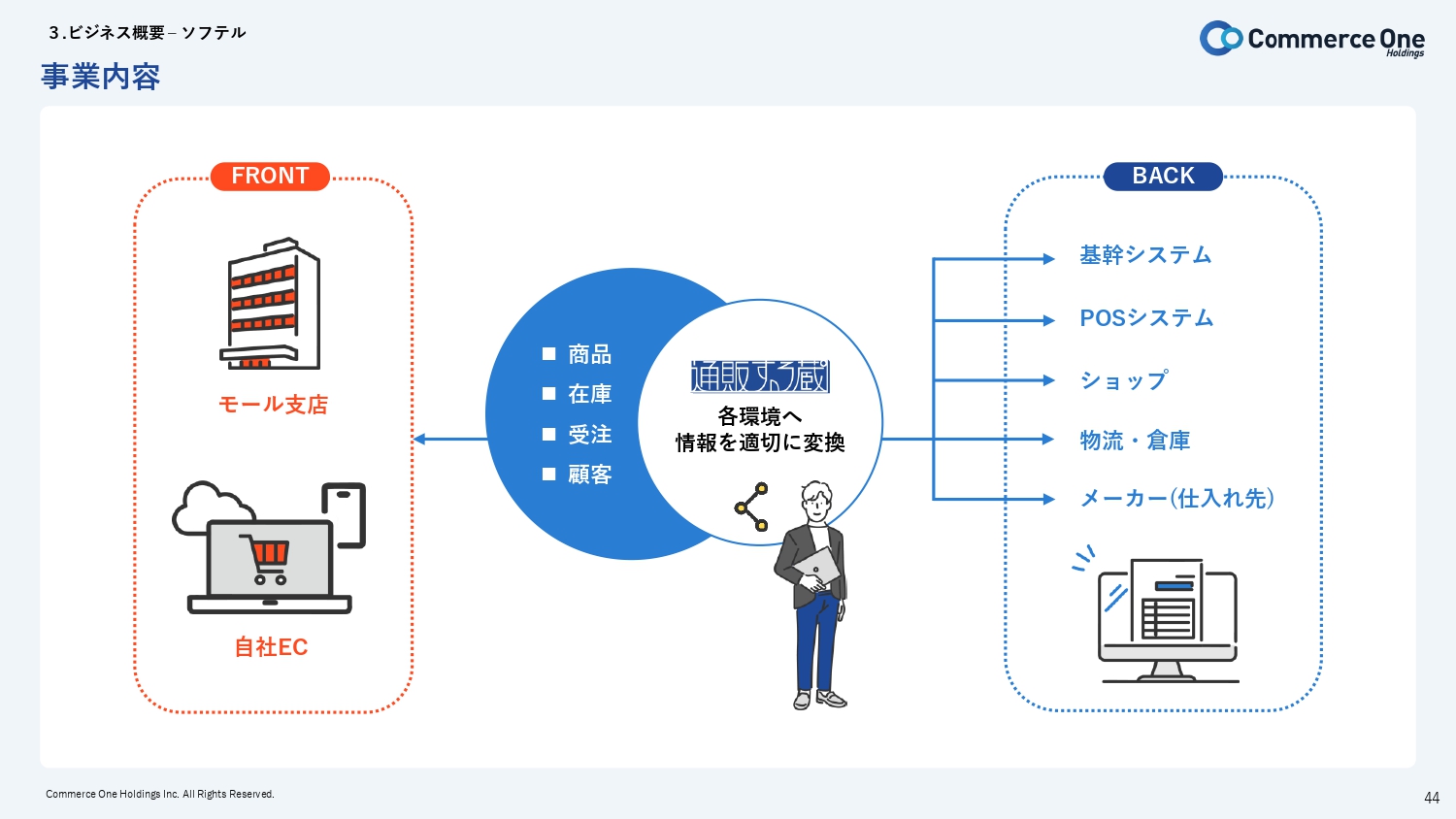

事業内容

ソフテルの事業内容についてご説明します。「通販する蔵」を中心に、「Amazon」や「楽天市場」などのモール支店、自社EC等にある「商品・在庫・受注・顧客」などのフロント側のデータを「基幹システム・POSシステム・ショップ・物流・倉庫・メーカー(仕入先)」などのバックヤード側へ情報を適切に変換して提供します。

フロントによるモール支店等の多店舗展開によって肥大化したデータを、効率的に基幹システムやPOSシステムに接続することで、バックヤード業務の効率化を図ります。各事業者の事業状況に応じた高いカスタマイズ性と豊富な実績で、国内大手・中堅企業を中心に収益性の向上を目的とした事業を展開しています。

ポジショニング

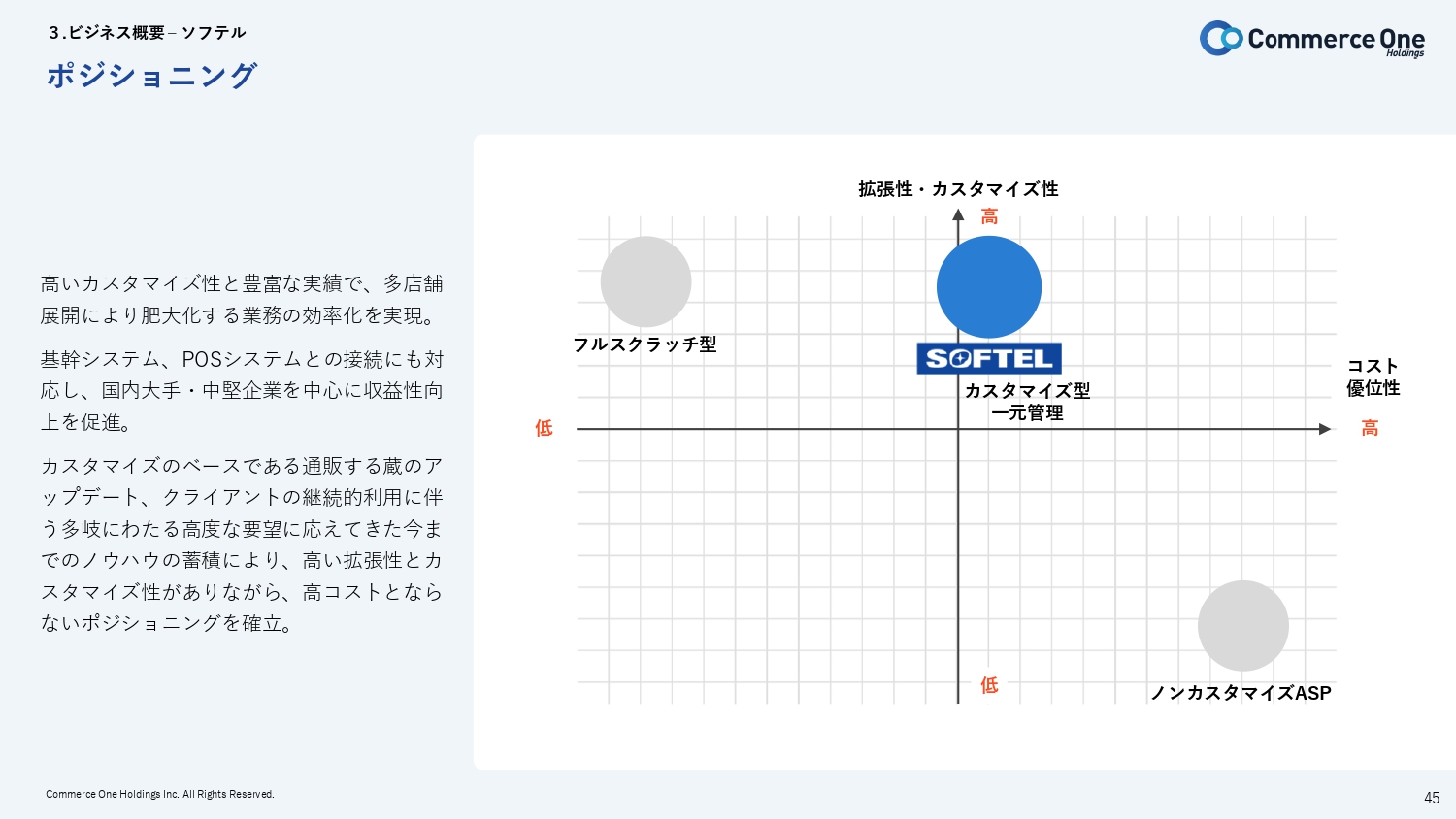

スライドの図は、ソフテルのポジショニングを示しています。横軸がコスト優位性で、右にいくほど高くなります。縦軸が拡張性・カスタマイズ性で、上にいくほど高くなります。

コスト優位性が高いものとして「ノンカスタマイズASP」、カスタマイズ性・拡張性が高いものとして「フルスクラッチ型」があり、それぞれメリットとデメリットが明瞭になっています。ソフテルにおいては、「カスタマイズ型一元管理」というコスト優位性を担保しながらカスタマイズ性も高めていくことを目指しています。

カスタマイズのベースである「通販する蔵」のアップデートと、ユーザーの継続的利用に伴う多岐にわたる高度な要望に応えてきたこれまでのノウハウの蓄積により、高い拡張性とカスタマイズ性がありながら、高コストにならないポジショニングを確立しています。

収益モデル

スライドのグラフはソフテルの収益モデルを示しています。カスタマイズと保守料が主な収益となります。

新着ログ

「情報・通信業」のログ