トプコン、1Qのアイケア事業売上高・営業利益は過去最高 注力のスクリーニング事業・基盤事業共に好調

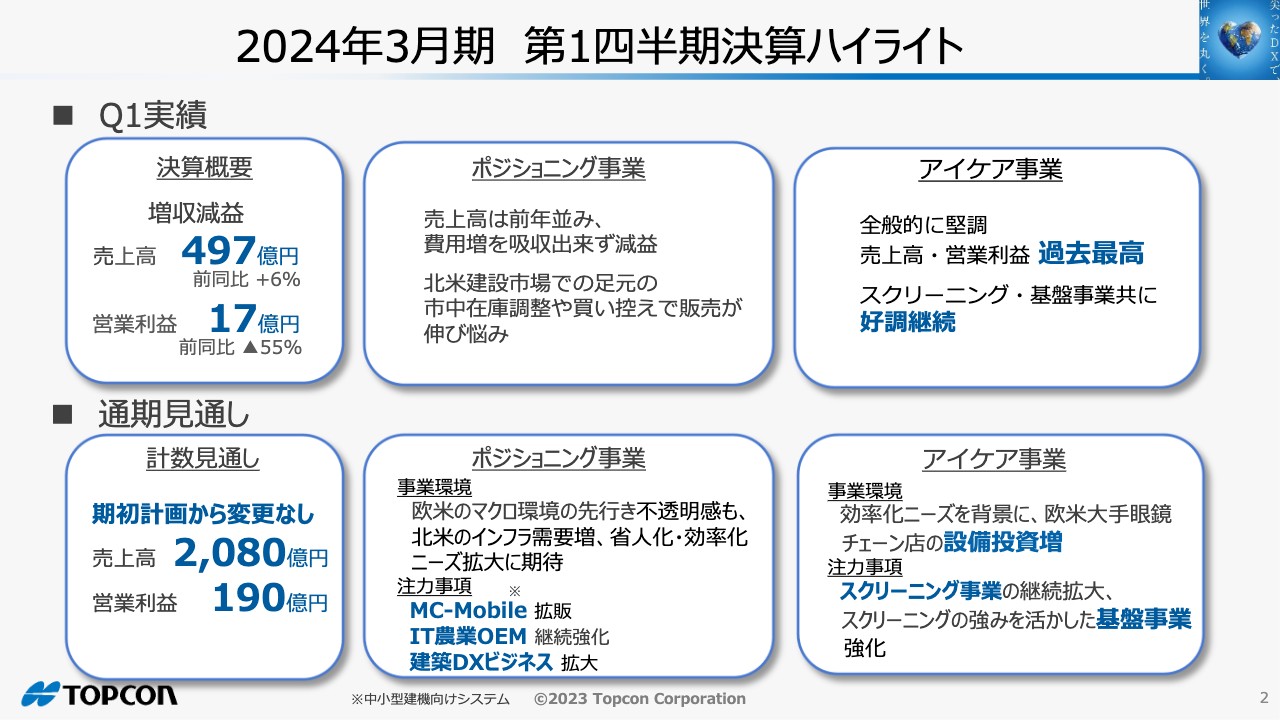

2024年3月期 第1四半期決算ハイライト

秋山治彦氏(以下、秋山):2024年3月期第1四半期の決算についてご説明します。

まず今回の決算のハイライトからご説明します。第1四半期の実績については、売上高は497億円で、前年同期比6パーセント増となりました。一方、営業利益は前年同期比55パーセント減の17億円で、増収減益という結果です。

減益の要因はポジショニング事業です。売上高は前年並みだったのに対して、費用増を吸収できず、減益となりました。これは主に、北米建設市場での足元の市中在庫の調整や、景気減速懸念から代理店の買い控えが起きたことにより、販売が伸び悩んだと見ています。

一方で、アイケア事業は、売上高・営業利益とも第1四半期としては過去最高となりました。注力しているスクリーニング事業・基盤事業ともに好調を継続しました。

続いて、スライド下段の通期見通しです。第1四半期は上述のような数字でしたが、通期見通しは期初計画から変更せず、売上高2,080億円、営業利益190億円です。

ポジショニング事業は、欧米の先行きに不透明感がありますが、北米のインフラ需要が強いことと、省人化・効率化ニーズの拡大が十分に期待できます。中小型建機向けのシステム「MC-Mobile」や、建築DXビジネスの販売増も見込んでいます。

アイケア事業について、事業環境は効率化ニーズを背景に、特に欧米大手眼鏡チェーン店の設備投資が増加しています。そこで、スクリーニング事業、およびその強みを活かした基盤事業を強化していきたいと考えています。

目次

本日は、第1四半期の決算報告、通期見通し、トピックスの順にお話しします。

1.2024年3月期第1四半期 決算報告

2024年3月期第1四半期の決算報告です。

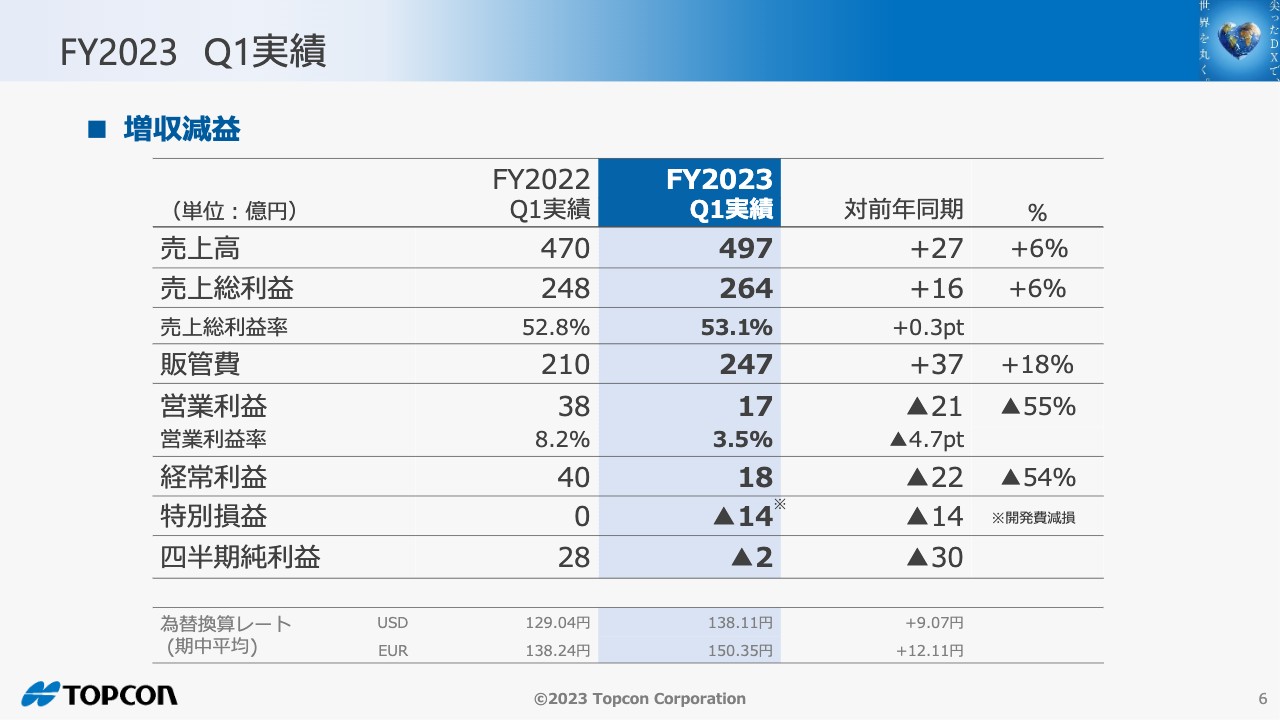

FY2023 Q1実績

第1四半期の売上高は497億円で、前年同期比6パーセント増加し、27億円の増収となりました。売上総利益率は53.1パーセントと、前年とほぼ変わっていません。

一方で、販管費は247億円で、前年度から37億円増加し、前年同期比18パーセント増となりました。その結果、営業利益が前年と比べて21億円の減益となっています。

また、この第1四半期で一過性の損失が発生しています。研究開発費の減損により14億円の特別損失が発生しています。これによって、純利益は2億円のマイナスという結果となりました。

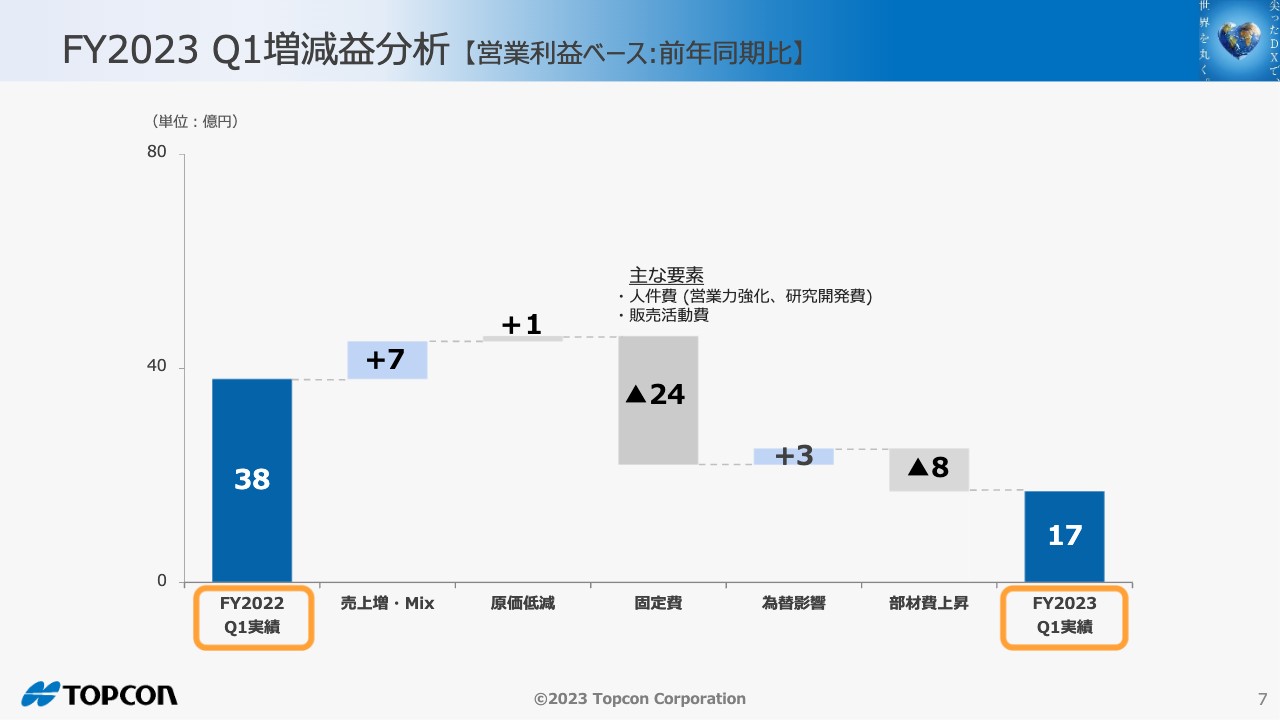

FY2023 Q1増減益分析

営業利益の増減益分析です。前年同期の38億円に対して、当年度17億円との差異を説明します。売上増・Mixで7億円のプラスになったものの、固定費が増えて24億円のマイナスとなったことが大きな要因です。

固定費のうち、ほとんどは営業力強化、研究開発費増強等による人件費の増加です。人材の採用や各国のインフレに伴った賃上げも、この人件費増加の要因の1つとなっています。

スライド右側に記載した部材費上昇について、部材価格上昇のピークは前年度の第3四半期でした。前年度の第1四半期はまだ部材価格が上昇過程であったため、今年度の第1四半期は昨年同期比で部材費上昇によるマイナス影響が8億円となりました。

事業別の状況

事業別の状況をご説明します。

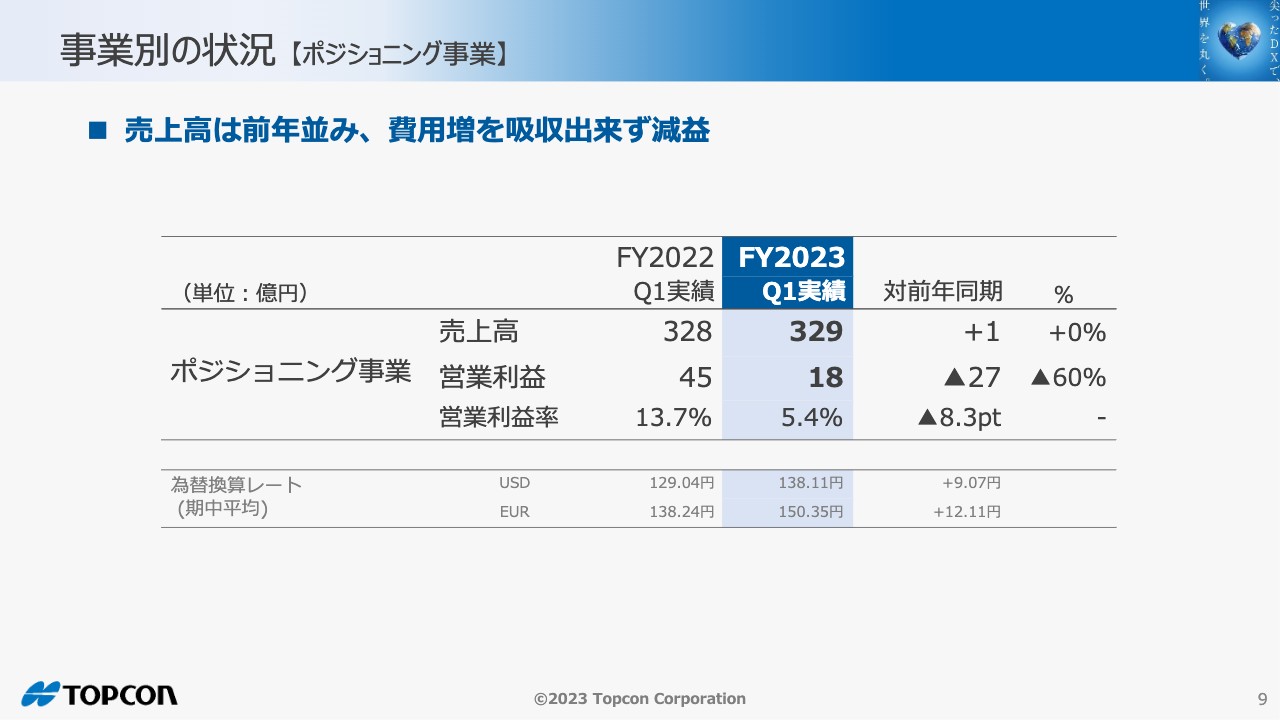

事業別の状況【ポジショニング事業】

ポジショニング事業については、売上高は前年とほぼ同じ水準となっています。一方で、営業利益は費用の増加を吸収できず、前年度より27億円の減益となりました。

事業別の状況【ポジショニング事業】

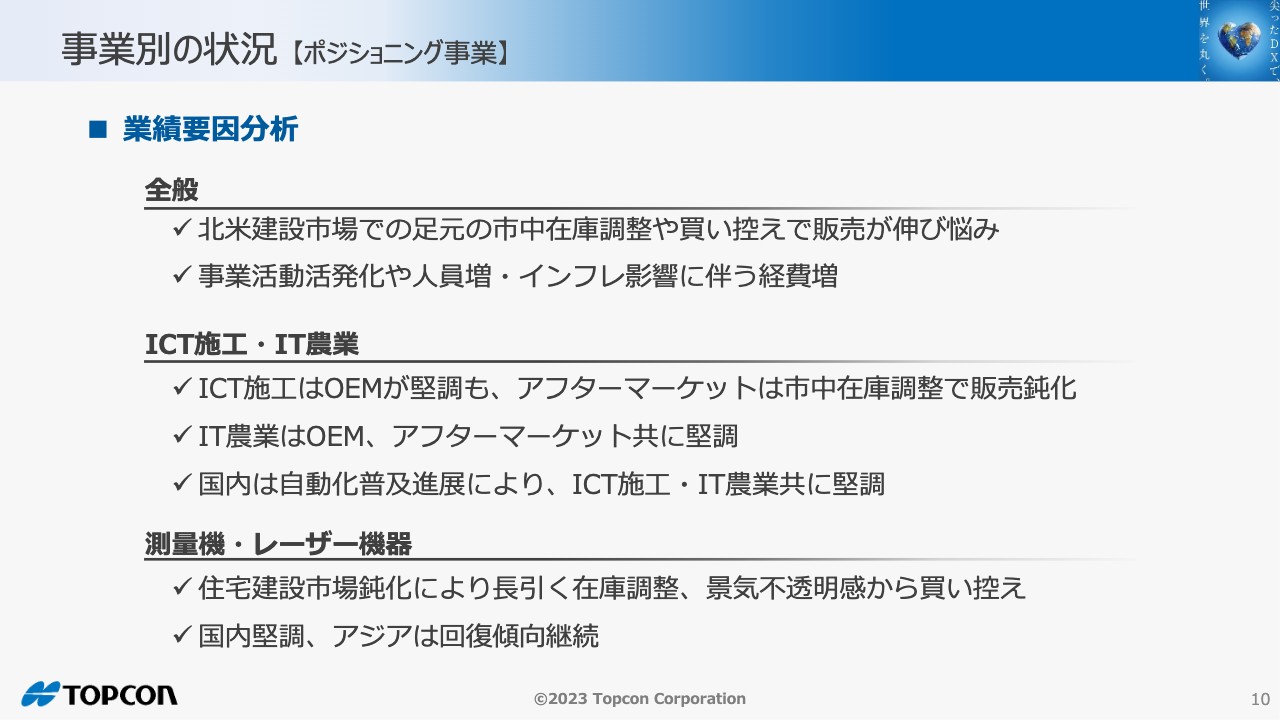

業績要因分析です。まず、北米建設市場では、足元で市中在庫の調整が行われています。

前年度第4四半期に代理店にかなり多く購入していただきましたが、その結果、市中在庫が増加し、その調整の影響でこの第1四半期の販売は伸び悩みました。

加えて、特に米国の景気減速懸念が買い控えに影響しています。 一方経費は、先ほど説明した人員の増強やインフレ影響に伴う各種経費が増加しました。売上を計画通り計上することで増えた経費をカバーする予定でしたが、計画を達成できず減益となり ました。

製品別で見ると、ICT施工についてはOEMは堅調でしたが、アフターマーケットでは市中在庫調整の影響で、特に米国で販売が減少しました。IT農業は、OEM、アフターマーケットともに堅調でした。日本国内についてはICT施工・IT農業ともに堅調に推移しました。

測量機・レーザー機器は、昨年の年度末に住宅建築市場の鈍化の兆候が表れており、第1四半期も低迷しました。一方で、日本国内およびアジアについては堅調でした。

事業別の状況【ポジショニング事業】

■ 製品紹介ページ MC-Mobile - 3in1 for your efficiency | Topcon Positioning

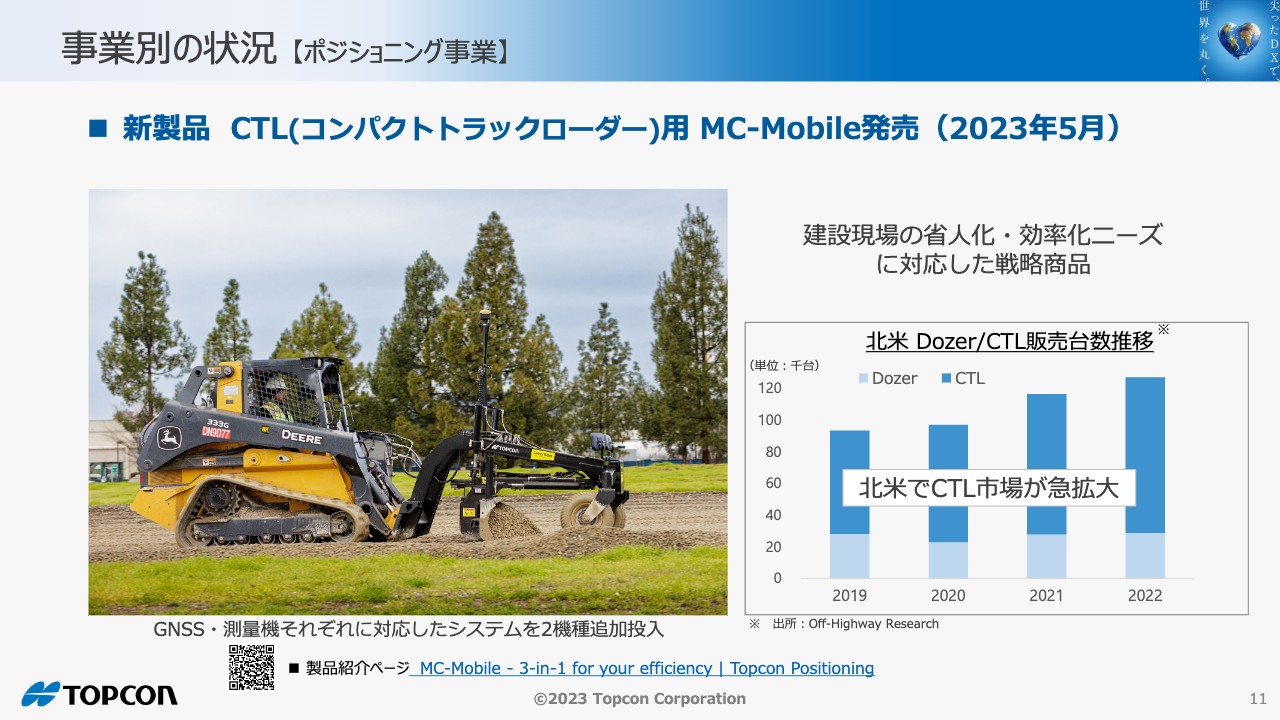

ポジショニング事業のトピックスです。スライドの写真は「CTL(コンパクトトラックローダー)」という、主に北米で使われている中小型建機です。グラフのとおり、北米では「Dozer」より「CTL」が2倍から3倍くらい販売台数が多くなっています。

中小型建機向けシステム「MC-Mobile」の「CTL」用主力システムを第1四半期に発売しました。北米ではすでに中小型ショベル用の「MC-Mobile」を発売しており、かなり好調に推移しています。中小型ショベル用に加えて、この「CTL」向けの新しいシステムを発売することで売上拡大を図ります。

事業別の状況【アイケア事業】

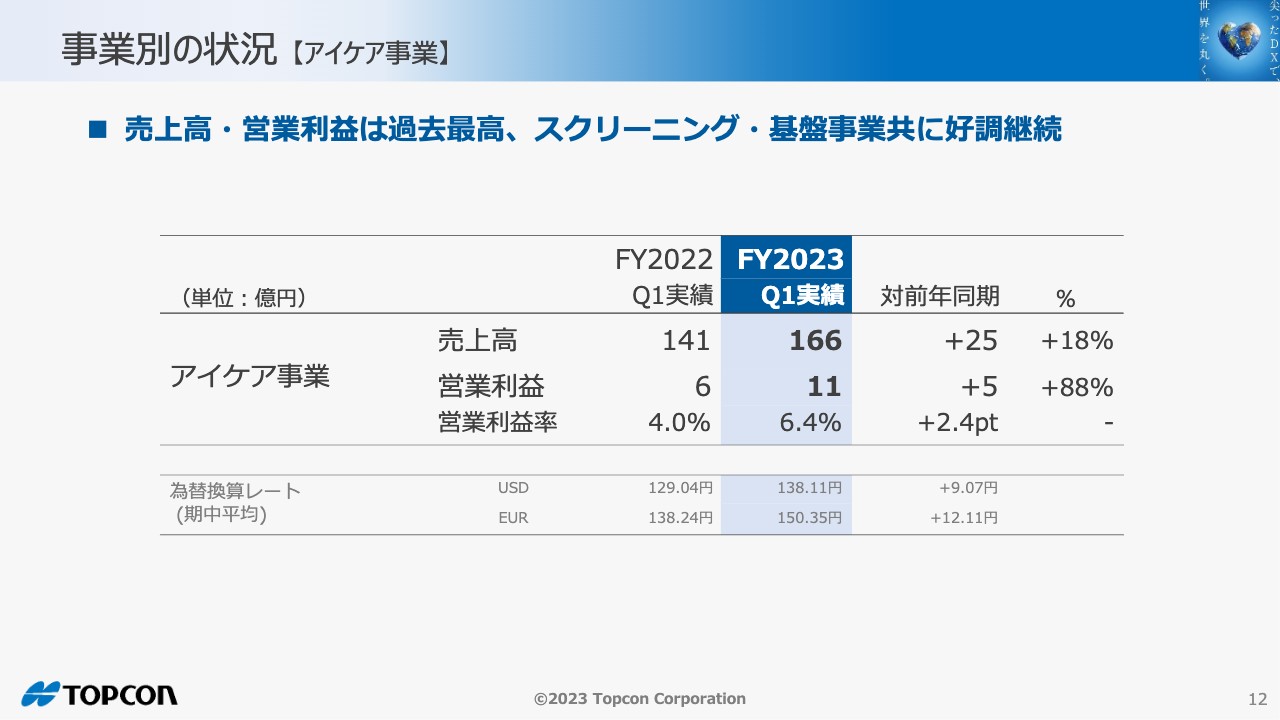

アイケア事業です。売上高は166億円で、前年同期比18パーセント増加、25億円の増収となりました。

営業利益は11億円で、前年同期比88パーセント増加し、5億円の増益となりました。

売上・営業利益とも、第1四半期としては過去最高となりました。

事業別の状況【アイケア事業】

業績要因分析です。主に欧米を中心とした大手眼鏡チェーン店の堅調な設備投資意欲を背景に、売上が拡大しました。また、中国では、前年度の第1四半期は上海のロックダウンが始まり低迷しましたが、今年度はかなり復調しています。

注力しているスクリーニングビジネスは、引き続き大手眼鏡チェーン店向けに売上を伸ばしており、新製品の眼底カメラ「NW500」も非常に好調です。

検眼・診断機器についても、大手眼鏡チェーン店を中心に売上が拡大しました。

事業別の状況【アイケア事業】

■ 製品紹介ページ NW500 - トプコンヘルスケア(topconhealthcare.jp)

アイケア事業のトピックスです。新製品の無散瞳眼底カメラ「NW500」が非常に好評です。評判が良い理由は、「瞳孔が小さくても撮影ができる」点です。

眼鏡店など明るい店内でも、「NW500」は被検者の瞳孔径が2.0mm以上あれば鮮明な良質な画像を撮影することができることから、高い評価を得ています。

また、白内障等の疾患でも、鮮明に撮影できることも評判がよい理由の1つです。

2.2024年3月期 通期見通し

続いて、通期の業績見通しについてご説明します。

FY2023通期見通し

期初計画から変更せず、売上高は2,080億円、営業利益は190億円、配当は42円と計画しています。

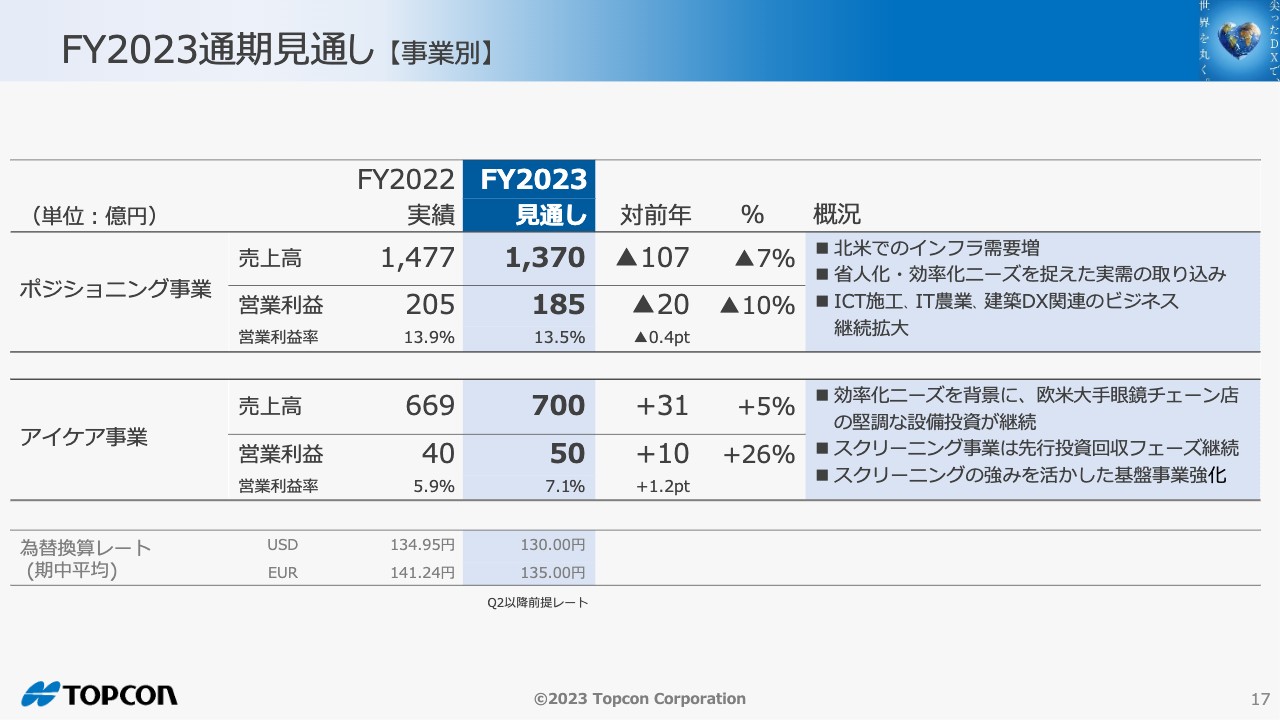

FY2023通期見通し【事業別】

事業別の通期見通しです。ポジショニング事業では、売上高は前年比107億円減、7パーセント減収の1,370億円、営業利益も前年比20億円減、10パーセント減益の185億円という期初の通期見通しから変更しません。

第1四半期は低調でしたが、住宅関係の低迷は期初の見通しに織り込んでいました。ただし、市中在庫の増加や、それによる景気減速懸念による買い控えの影響は想定外でした。

スライド右側の概況に記載のとおり、北米でのインフラ需要はかなり強いと考えていますので、この見通しを達成したいと思っています。

一方、アイケア事業は、売上高は前年比5パーセント増、営業利益は前年比26パーセント増の増収増益の見通しを立てています。こちらについては、第1四半期で、概ねこの見通しに沿った実績を出すことができましたので、この期初の見通し達成に向けて特に欧米大手眼鏡チェーン店向けの拡販に努めていきたいと考えています。

3.トピックス

最後に、トピックスを2つご説明します。

トピックス

■ ニュースリリース 4年連続 デジタルトランスフォーメーション銘柄に選定、グランプリに初選出! - TOPCON

■ ホームページ トプコンのデジタルトランスフォーメーション(DX) - TOPCON

1つ目は、経済産業省および東京証券取引所が1年に1回選定している「DX銘柄」に、当社は4年連続で選定され、今年度はグランプリに初選出されました。

「医・食・住」に関する社会的課題を解決するDXソリューションを高く評価していただきました。

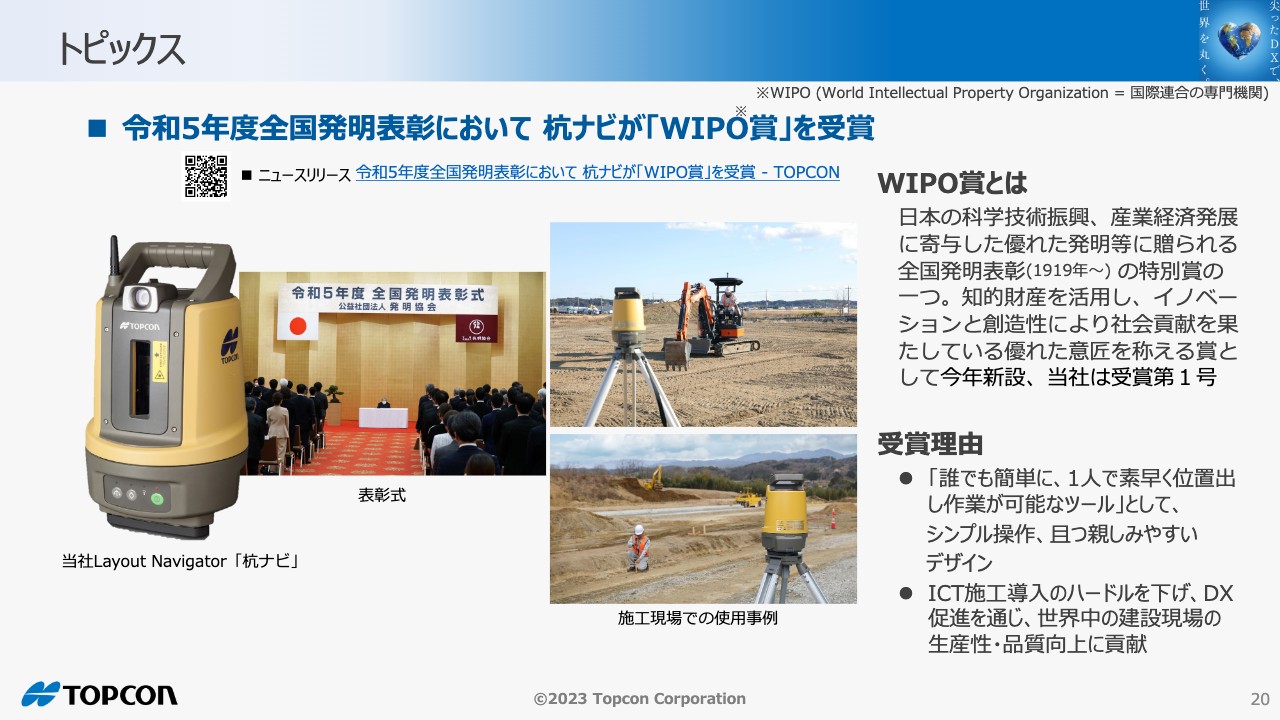

トピックス

■ ニュースリリース 令和5年度全国発明表彰において 杭ナビが「WIPO賞」を受賞 - TOPCON

2つ目は、100年以上の歴史を持つ全国発明表彰における受賞についてです。今年から、知的財産権に関する国連の専門機関WIPOから贈られる賞が新設され、当社はその「WIPO賞」を第1号として受賞することができました。

対象となったのは、スライドの写真にある「Layout Navigator」で、日本では「杭ナビ」と称している製品です。誰でも簡単に1人で素早く位置出し作業ができるという他社にない非常にユニークな製品であり、知的財産という部分を非常に高く評価していただき、受賞することができました。

以上が、第1四半期の決算説明です。ありがとうございました。

質疑応答(要旨)①:全社共通事項

Q. Q1の結果を受けて今年度通期の増減益要因について変更はあるか?

A. 大きな変更はありません。期初にお話した水準と比べると、為替が若干プラス、固定費が若干マイナスに振れる可能性はあります。

Q. 粗利率は安定していると思うが、販管費が重くなっている印象。Q2以降、経費管理を強化していく考えか?

A. 業容拡大に合わせ計画通り人材増強を図っていましたが、一部の地域では採用凍結や販管費削減に着手し始めており、Q2以降も継続していきます。

Q. 在庫増加の要因は? Q2の生産計画に影響は出るのか?

A. 市中在庫調整による売上減は想定外の事象で、当社在庫増の要因です。メーカーとして生産は極力平準化していく方針ですが、在庫水準と販売状況を見ながらQ2は生産を一部調整する可能性はあります。

Q. Q1に未実現による損失は発生しているのか?

A. 在庫増に加え、3月末から6月末にかけて急速に円安が進んだ為、未実現損失が発生しています。

Q. 特別損失の要因となった開発費減損の内容を教えて欲しい。

A. ロシア・ウクライナ問題の収束が見えない状況を鑑み、モスクワの開発センターで行っていた開発を一部取り止めて開発場所を移行しました。その結果、資産計上していた開発費の一部を償却し減損損失が発生しました。

質疑応答(要旨)②:ポジショニング・ビジネス

Q. Q1の収益は想定よりどの程度下振れしたのか?

A. 売上で30〜40億円程度、営業利益で20億円前後の下振れとなりました。

Q. 市中在庫調整の影響はいつ頃から顕在化したのか、また、Q2以降も続くのか?

A. 5月頃から影響が見え始めました。市中在庫の水準はある程度減ってきていると見ており、Q2以降では市中在庫に伴う影響は少ないと推測しています。

Q. 住宅建設関連は期初から弱い想定とされていたが、それ以外の分野では最終需要は減退していない、という理解で良いか?

A. 住宅建設市場は概ね想定通りで、住宅建設以外も在庫調整の影響で販売が低調でした。インフラ建設はプロジェクト案件が増加しており、最終需要は弱くはありません。

質疑応答(要旨)③:アイケア事業

Q. アイケアは計画より良かったと考えていいのか?

A. 概ね計画通りです。

Q.大株主が変更になっているが、アイケア事業の重要性について御社はどのように考えているか?

A. 先行投資やコロナ影響で業績は一時的に低迷していましたが、足元では収益性が改善しています。様々な成長テーマもあり、当社にとって重要な成長事業という位置づけは変わっていません。

※質疑応答部分は、企業提供の要旨になります。

新着ログ

「精密機器」のログ