TWOSTONE&Sons、営業利益・純利益は期首予算比100%超、M&A効果もあり4Qは更なる事業成長を見込む

目次

河端保志氏:株式会社TWOSTONE&Sons代表取締役CEOの河端保志でございます。本日はお忙しい中、多くの方にご参加いただきありがとうございます。2023年8月期第3四半期決算について、私からご説明いたします。

本日は、ホールディングス体制に移行してから、はじめての説明会となりますので、それについても触れたいと思います。

本日の流れは、スライドに記載のとおりです。

エグゼクティブサマリー① 2023年8月期の注力ポイント

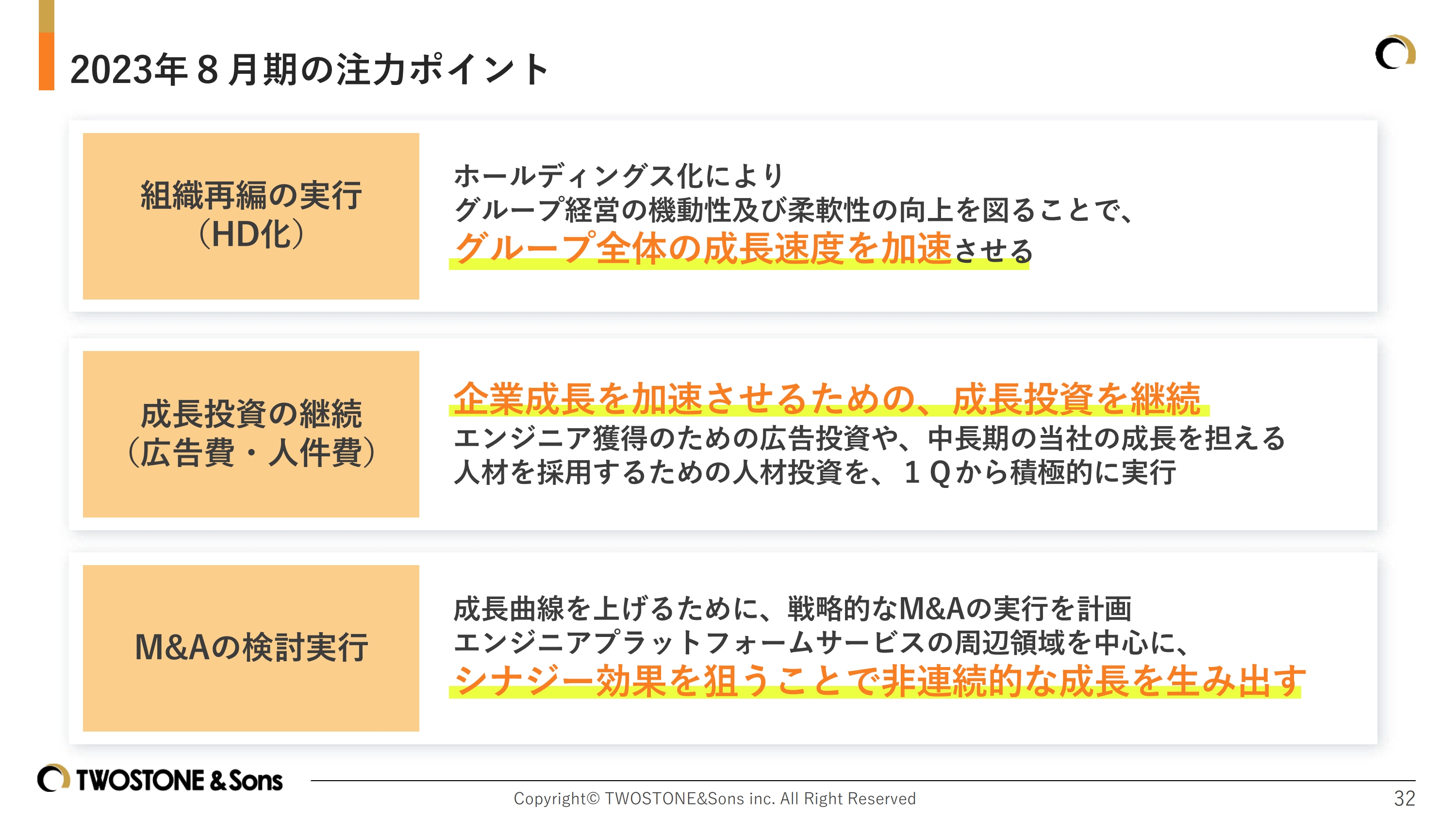

はじめに、2023年8月期の注力ポイントとその進捗についてご説明します。2023年8月期は、組織再編の実行(HD化)、成長投資の継続(広告費・採用費)、M&Aの投資実行の3点を注力ポイントとしています。組織再編の実行については、6月1日のホールディングス体制への移行が無事完了しました。詳細に関しては、後ほどご説明します。

成長投資の継続について、第3四半期は第2四半期に引き続き、過去最大級の成長投資を実行しました。第3四半期も主に広告投資、採用投資を中心に積極的な投資を行い、広告投資額は前年並み、採用投資額は前年比27.2パーセント増となりました。

引き続き、2023年8月期を組織強化に対する戦略的投資期間と位置づけて、第4四半期から2024年8月期にかけた飛躍的な成長につなげていきます。

M&Aについては、先日開示したとおり、2023年6月にTSR社のM&Aを実行しました。後ほど詳しくお伝えしますが、第2四半期の決算発表以降にUPTORY社とTSR社の2社のM&Aを実行したことで、2023年8月期のM&A実績は4社と1事業の5件となりました。これまでにもお伝えしているような、積極的なM&A戦略の実現を果たすことができたと考えています。

なお、M&Aに関しては、期初の売上・利益予算に組み込まれていないため、M&Aによる売上・利益の増加は、着地数字に対してポジティブ要因になります。今後も引き続き、戦略的なM&Aの積極検討を行っていきます。

エグゼクティブサマリー② 2023年8月期 第3四半期会計期間業績

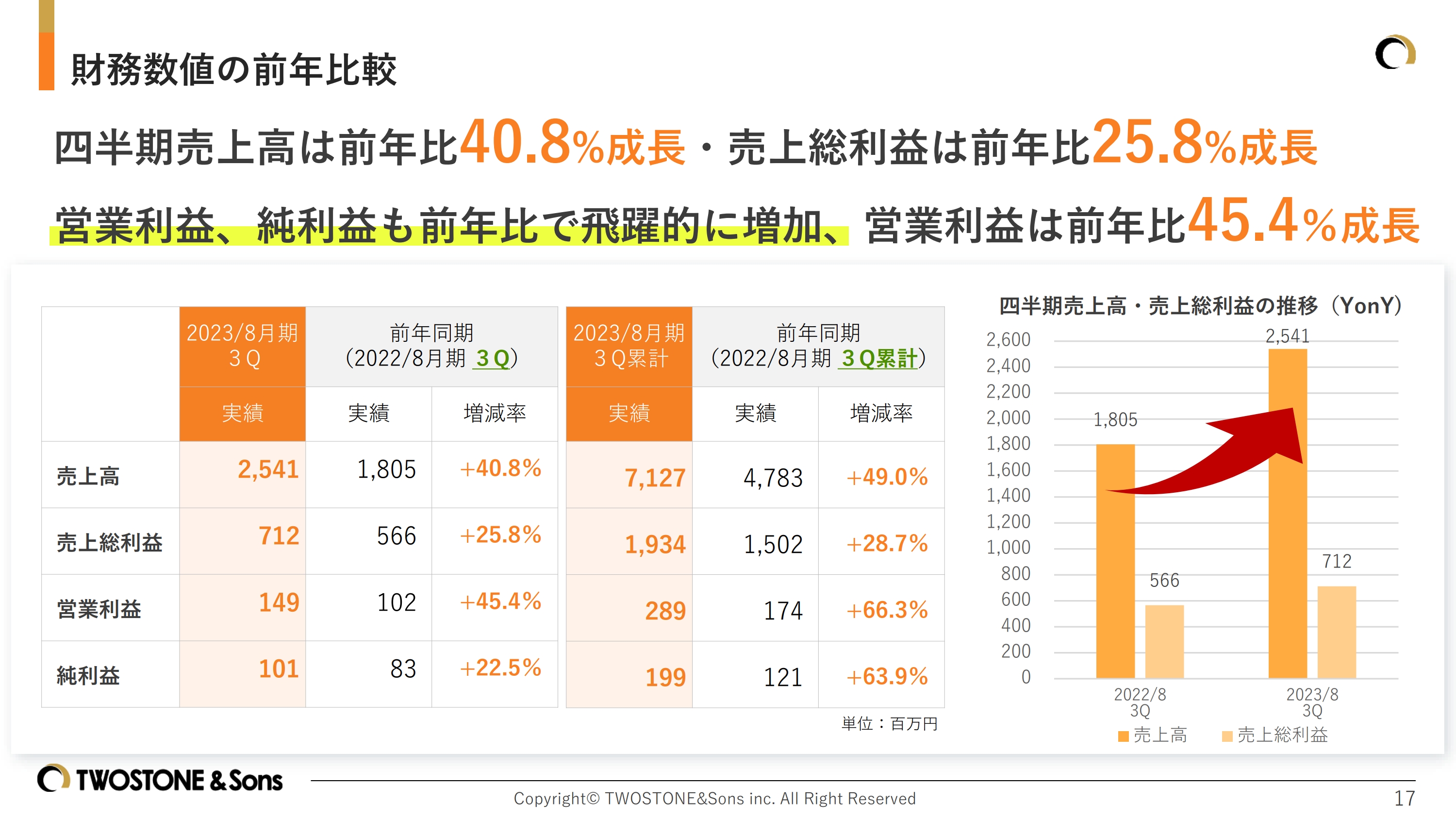

第3四半期の業績数値についてです。四半期売上高は前年比40.8パーセント増の25億4,100万円での着地となりました。売上高・売上総利益ともに、11四半期連続での最高値更新を継続しています。

また、第3四半期は第2四半期に引き続き、新規採用者の教育・組織体制強化に注力しました。広告投資額は前年並みとなりましたが、エンジニア獲得数は前年比で増加しました。これは「Midworks」のブランド化と知名度向上が寄与した結果だと考えています。

販管費は前年比で9,900万円の増加となりました。全体的に投資額が増加したものの、飛躍的な事業成長の結果、四半期営業利益は前年比45.4パーセント増の1億4,900万円と、前年数値を大幅に上回る数値で着地しており、レバレッジを効かせた経営ができていると考えています。

また、業績が好調に推移した結果、営業利益、純利益の通期進捗は、第3四半期時点で期初予算を超過しています。この超過した利益を原資に、第4四半期は2024年8月期以降の成長に向けた積極的な投資を実行していきます。

エグゼクティブサマリー③ 2023年8月期 第4四半期以降の見通し

第4四半期以降の見通しです。組織体制の強化に関する進捗は好調であり、第4四半期の稼働数増加の貢献を見込んでいます。また、戦略的M&Aを実行した結果、第4四半期からジンアース社およびUPTORY社が連結します。

組織体制の強化と併せて第4四半期の稼働数は飛躍的な増加を見込んでおり、それに伴い、売上・利益も大幅な成長を計画しています。第4四半期は、第3四半期までの超過利益を原資として、中長期を見据えた投資を実行し、2024年8月期以降の事業成長につなげていきます。

そして、2023年6月にTSR社のM&Aを行ったように、第4四半期以降も戦略的なM&Aの検討を継続します。既存事業の確実な成長と、M&Aによる非連続的な成長を組み合わせることで、飛躍的な成長・企業価値の最大化を意識した経営を行っていきます。

なお、TSR社の売上・利益の連結は2024年8月期第1四半期からを予定しています。そのため、2023年8月期第4四半期の数字には含まれていません。

エグゼクティブサマリー④ 組織体制強化の進捗状況

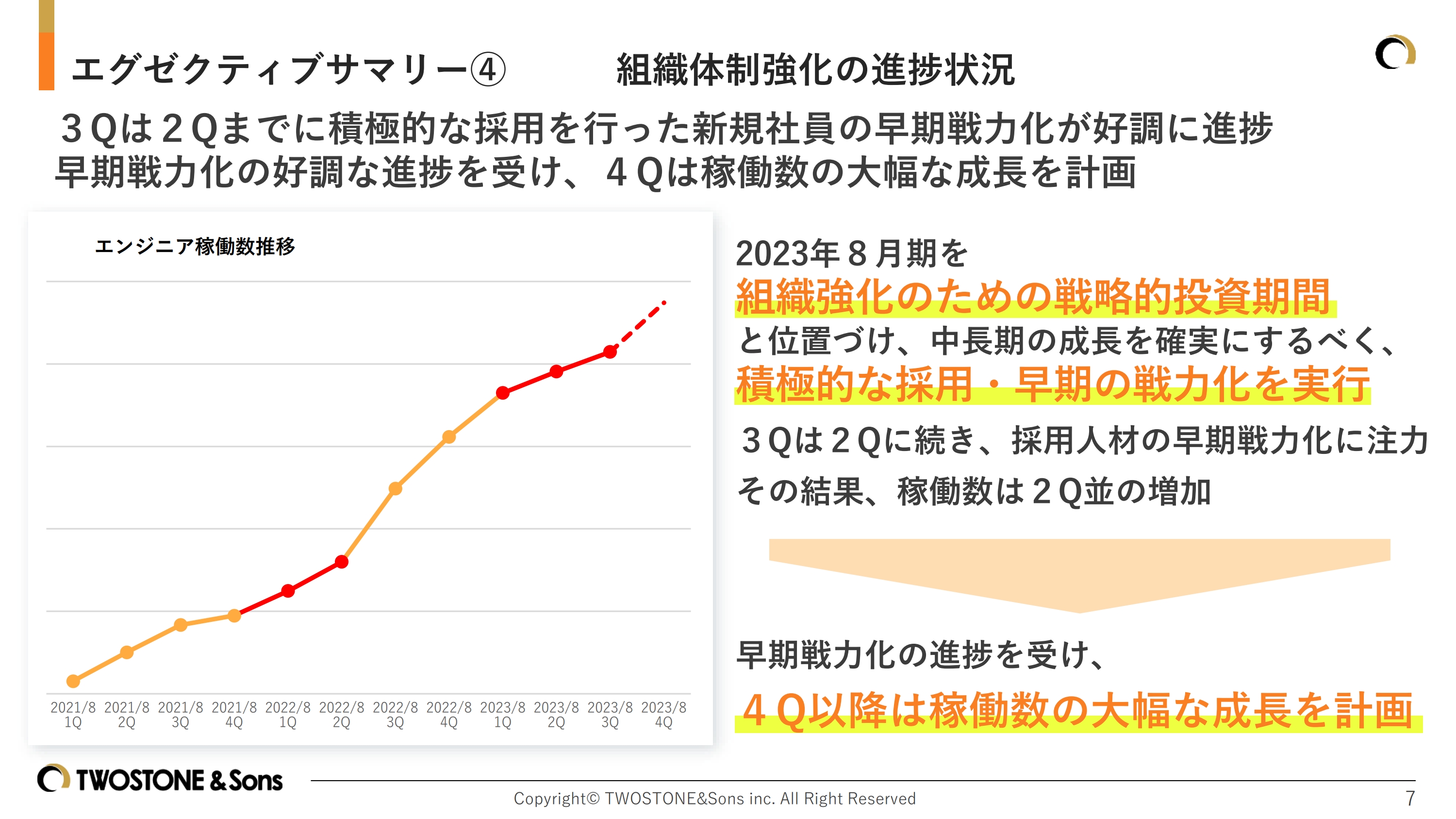

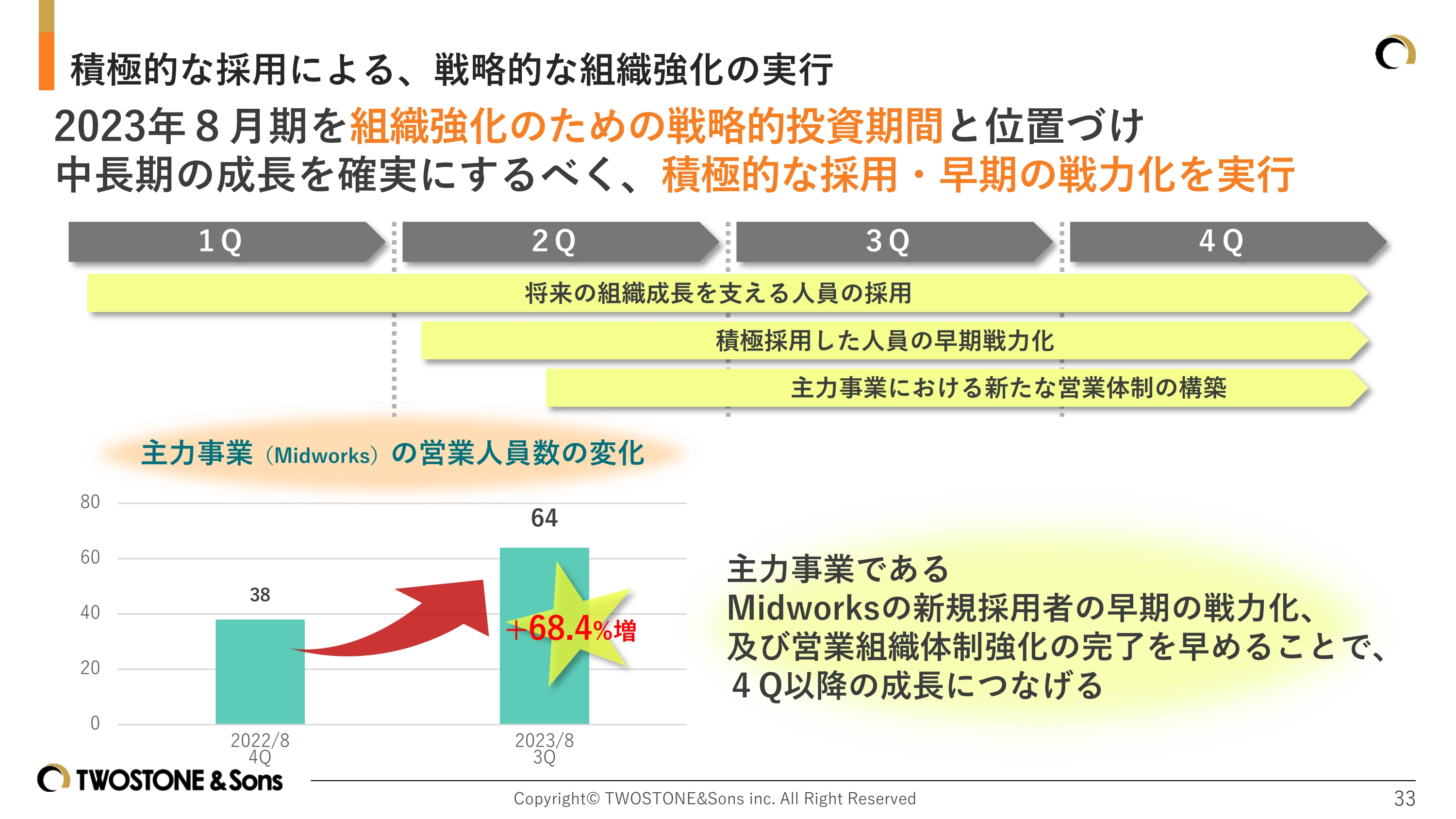

組織体制強化の進捗状況についてです。2023年8月期を組織強化のための戦略的投資期間と位置づけ、中長期の成長を確実にするべく、積極的な採用および早期戦力化を実行しました。

第3四半期は、第2四半期までに積極的な採用を行った新規社員の早期戦力化が好調に進捗しました。したがって、第4四半期は稼働数の大幅な成長を計画しています。

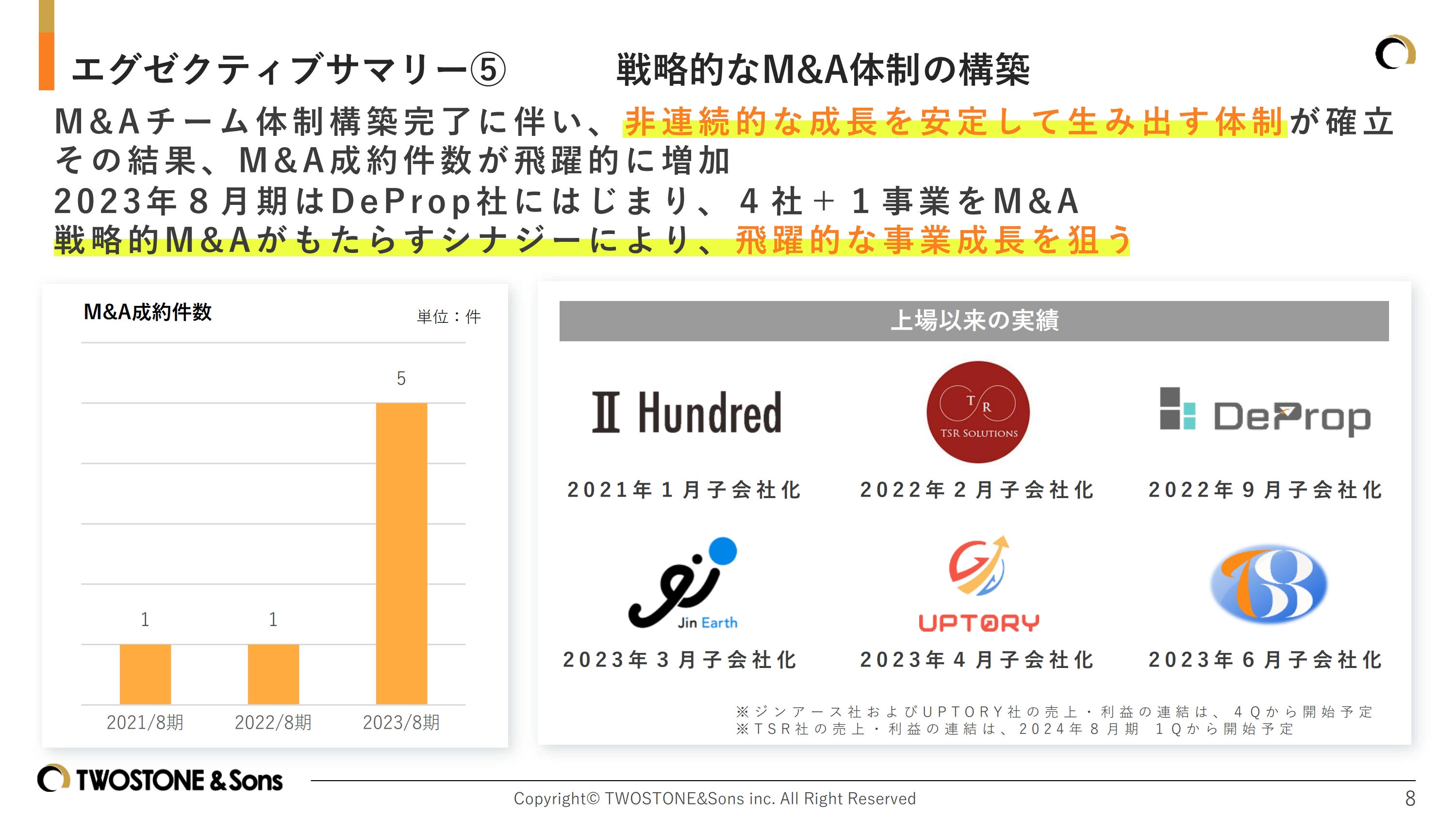

エグゼクティブサマリー⑤ 戦略的なM&A体制の構築

M&Aチームの体制構築完了に伴い、非連続的な成長を安定して生み出す体制を確立した結果、2023年8月期に関しては、DeProp社にはじまり、4社と1事業の計5件のM&Aを行うことができました。

上場してまだ3年という中で、ほかの上場企業と比べても、当社は非常に多くのM&Aができていると思っています。今後は、我々のノウハウの注入や、買収した企業とのシナジーにより、飛躍的な事業成長を狙っていきます。

M&Aに関しては、企業価値を伸ばしてきたさまざまな企業を見ていても、積極的なM&Aとそれに伴うしっかりとした利益構築や売上の増加が企業価値向上に大きくつながっていくと思っています。今後も、引き続き積極的に進めていこうと考えています。

Branding Engineerは、ホールディングス体制へ

ここからは、ホールディングス化についてご説明します。

2023年6月1日より、ホールディングス体制へと移行しました。社名をBranding EngineerからTWOSTONE&Sonsへと変更し、新たなスタートを切りました。

社名には、創業期の私と共同代表の高原のように、「異なる2つの価値が出合うことで強い意志が作られる」「信じ合う仲間を増やしていく」という意味が込められています。私たちは常識にとらわれない、さまざまな価値観を内包し合える仲間を増やすことで、ホールディングス全体として成長していきたいと考えています。

Branding Engineerは、ホールディングス体制へ

ホールディングス体制移行後の体制図を記載しています。この体制変更により、グループ経営の機動性・柔軟性の向上ならびに迅速な経営判断を実行できる体制を構築することで、さらなる成長・飛躍につなげていきたいと考えています。

ホールディングス体制が目指すもの(①企業の成長に必要な6つの領域)

ホールディングス体制へと移行したことで、我々が目指すものについてご説明します。

当グループでは、ホールディングス体制によって、これまでのエンジニア関連市場から領域を拡大し、すべての産業に貢献できるような体制を目指します。スライドに記載のとおり、すべての企業において成長のために必要な6つの領域を定め、それらに対して支援を行うことで、成長に貢献できる体制を作ります。

記載した6つの領域は、世の中にあるすべての企業に共通して重要なファクターです。これらを戦略コンサルといった上流工程から、開発、マーケティングのような実動部分まで一気通貫に支援することで、企業の成長に貢献できると考えています。

このような会社は市場でもユニーク性があると考えています。大手コンサルティングファームでは上流工程がメインで、中流工程や下流工程まで一気通貫でできる会社というのはなかなかありません。それゆえに非常にユニークで、かつ企業成長に貢献していくと考えています。

ホールディングス体制が目指すもの(②当グループの提供価値)

当グループの提供価値のイメージについて、図示しています。当グループでは、エンジニア領域でこれまで培ってきたマーケティング力を駆使し、市場から優秀な人材およびノウハウを調達します。

そして、調達した優秀な人材およびノウハウと、これまでにさまざまな領域で事業展開することで培ってきたソリューション構築力を用いて、新たな価値を生み出します。そして、新たに生み出した価値を、成長を目指すさまざまな企業に対して提供することで、企業の成長にとって重要なパートナー的存在となれるよう、目指していきます。

当グループでは、これまでにも事業展開をする上で重要な上流工程から、サービスの開発やプロモーションといった実動部分までを支援してきた経験があります。それらを活かすことで、左図のソリューションの事例のように、上流工程から実動部分までを一気通貫で支援することができるため、他社にはない強みになると考えています。

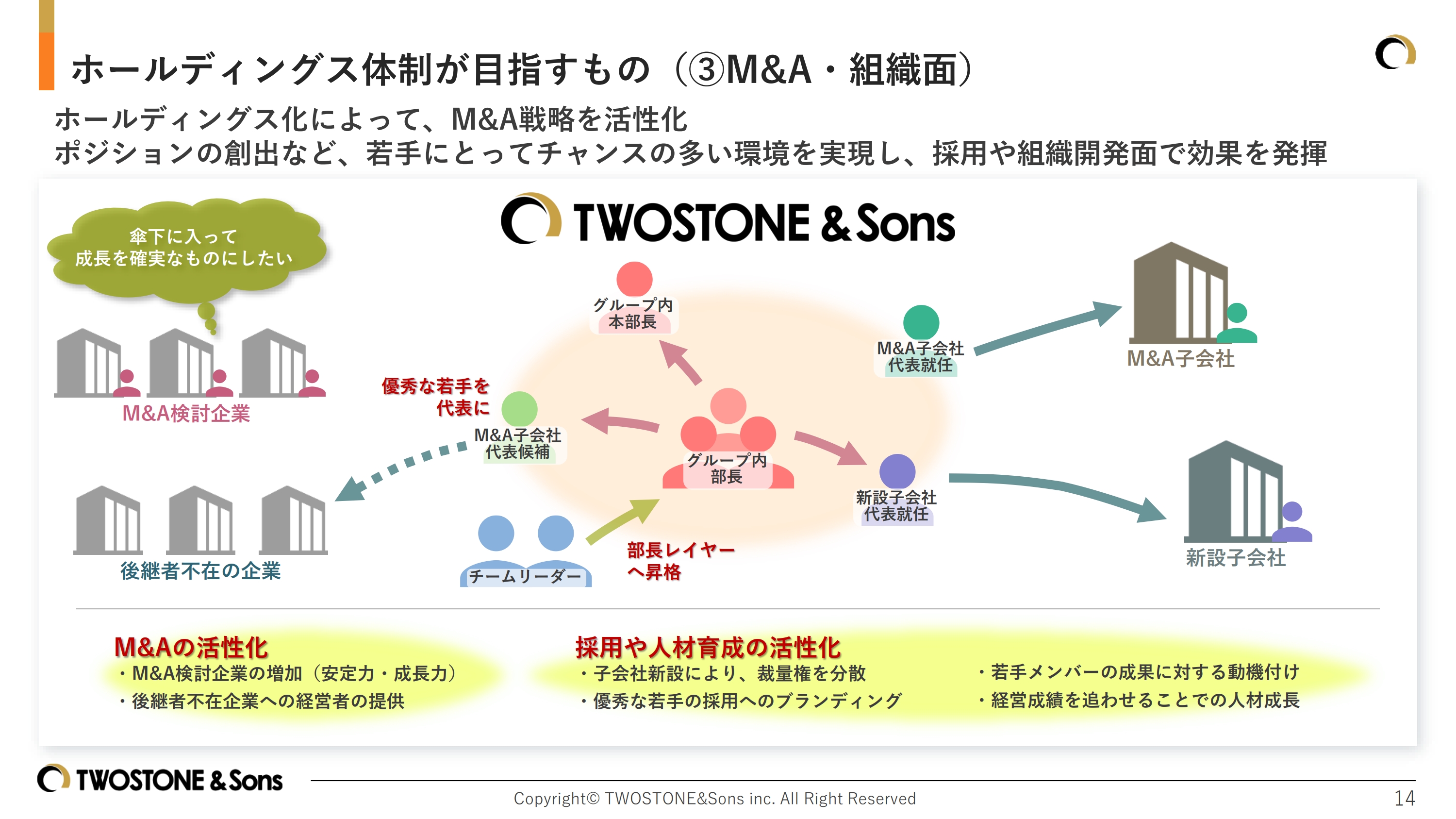

ホールディングス体制が目指すもの(③M&A・組織面)

ホールディングス化によるM&A・組織面での効果についてご説明します。ホールディングス化により、M&Aの活性化や、採用・組織開発面にポジティブな効果がもたらされると考えています。

M&Aを積極的に行っていくことは先にお話ししたとおりです。ホールディングス化により、企業それぞれの独立性を保ちつつ、グループの規模拡大を狙ったM&Aを行っていきたいと考えています。またM&Aにおいては、代表が残って引き続き経営にコミットしていただくケースや退任されるケースなど、さまざまなケースがあります。

前者では、当グループのアセットを活かしつつ、規模感をもって成長してもらうことができます。後者では、当グループの優秀な人材を代表に置くことが可能なため、結果としてM&Aの裾野が広がることにつながると考えています。

採用・組織開発面においては、優秀な人材や若手に対して活躍の場を創出することができます。優秀な成績を収めることにより、若いうちから子会社の代表にチャレンジできる環境を作ることや、代表就任によって空いた上のポジションに若いうちから就任することができます。これらは、昨今の優秀な新卒や若手メンバーの採用などに非常にポジティブな効果をもたらし、結果としてグループ全体の成長につなげられると考えています。

このように、さまざまな若手に対してさまざまなポストを提供し、また裁量権を増やすことで表面積を最大化します。裁量権の分散化によって強い組織をこれからも作っていこうと考えています。

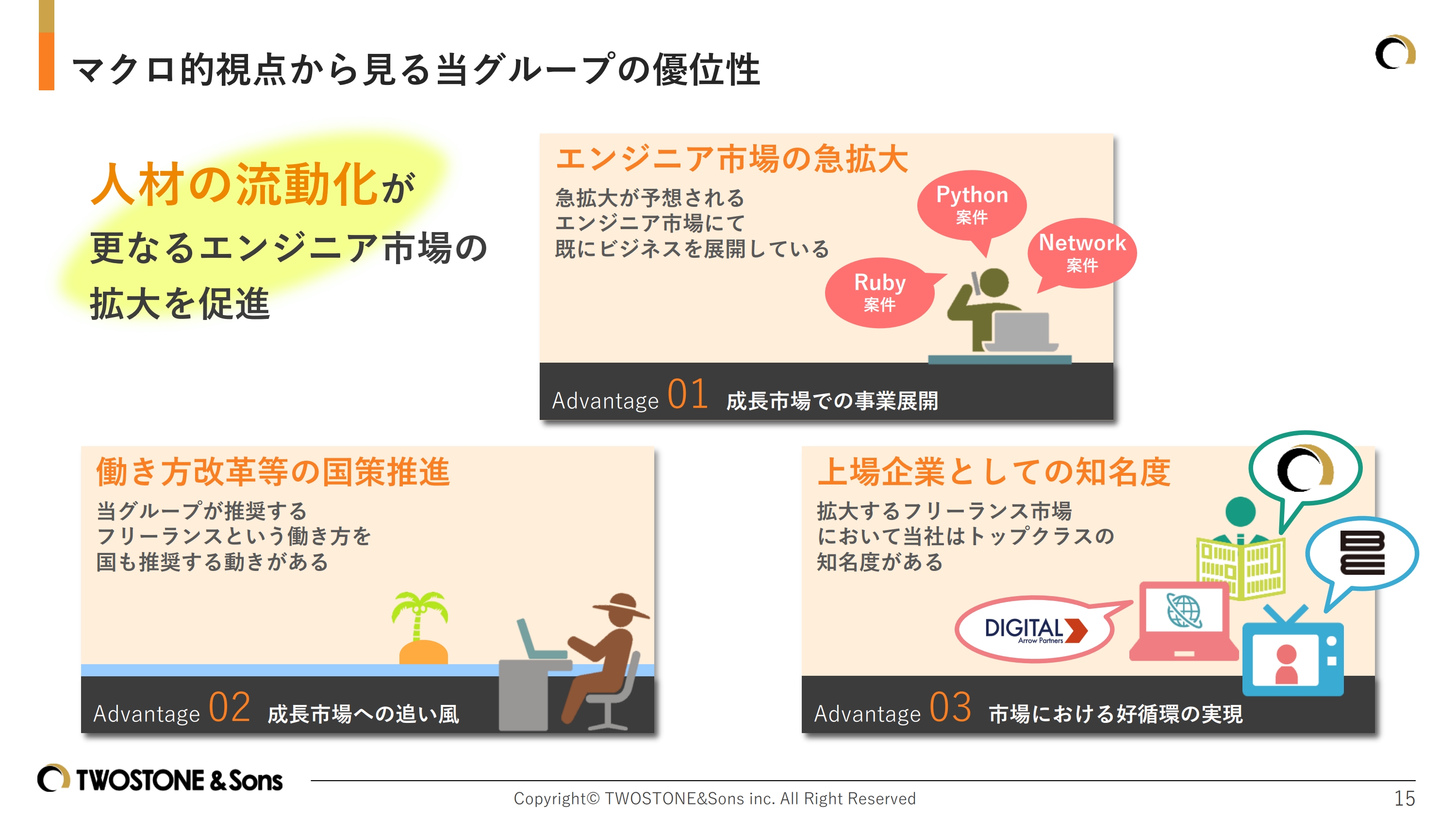

マクロ的視点から見る当グループの優位性

当グループのマクロ的視点から見た優位性についてです。当グループが今後事業を展開していく上で、3つの優位性が働くと考えています。

1つ目は、エンジニア市場の急拡大です。国内におけるエンジニア市場は売り手市場が続いており、今後も慢性的なエンジニア不足は続いていくと考えられ、その市場にて事業活動を行っている当グループには、大きな成長余地があると考えます。

2つ目は、働き方改革などの国策推進です。ITエンジニアの市場が広がることに加え、国策として、ITエンジニアの流動性を高めることに対しての取り組みが進んでおり、フリーランスといった新しい働き方を推奨する動きが見られます。

この動きは、フリーランスエンジニアを中心とした事業を展開している当グループにとっては非常に有利な追い風となり、今後サービス利用者はますます増加していくことが考えられます。

また、エンジニアに限らず、マーケターなどといった業種においてもフリーランス市場が拡大していくことは、エンジニア以外の領域へも積極的な事業展開を狙っている、当グループにとって、大きな成長余地があると考えています。

現状、エンジニアはほとんどが正社員で、主に大手SIerにいることが多く、このような方たちも、今後フリーランスになっていくということを考えると、非常に大きな市場が今後もまだ拡大していくと考えています。

3つ目は、上場企業としての知名度です。フリーランスエンジニアを中心に事業展開するサービスの中でも、当グループは上場企業であるため信頼度も高く、知名度もトップクラスであると考えています。

したがって、DX推進を検討する企業や、優秀なエンジニアが必然的に当グループを目にすることになるため、案件数、エンジニア数が増加していくと考えられます。良い案件の集まるところに優秀なエンジニアが集まる、そして、優秀なエンジニアが集まるところに良い案件が集まるといった交互に好循環を生み出すきっかけとなり、当グループの成長をさらに押し上げるようなかたちになると考えています。

人材の流動化が進むと予想される現状において、当グループは極めて良い市場環境にいると考えています。今までの日本にあった終身雇用という文化が変わってきており、当社のビジョンに掲げている「世の中に存在する“不合理な常識”を覆す」ことを目指していこうと考えています。

財務数値の前年比較

2023年8月期第3四半期の業績です。四半期売上高は前年比40.8パーセント増の25億4,100万円、売上総利益は前年比25.8パーセント増の7億1,200万円で着地しました。営業利益・純利益についても、前年比で飛躍的に増加し、営業利益は前年比45.4パーセント増と大幅な成長を果たしました。

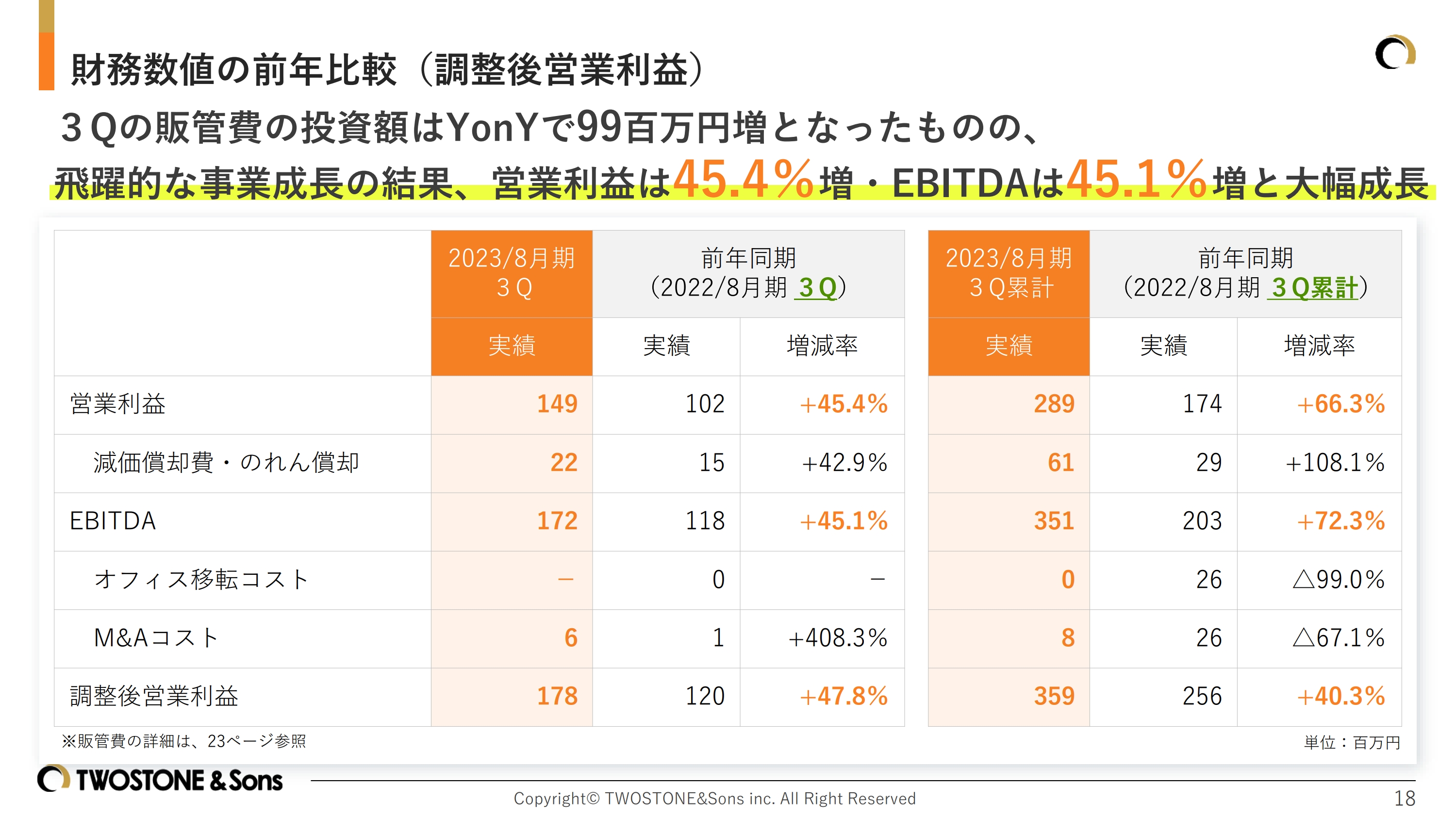

財務数値の前年比較(調整後営業利益)

財務数値の前年比較です。第3四半期の販管費への投資額は、前年比で約1億円増となる9,900万円の増加となりました。しかしながら、飛躍的な事業成長の結果、営業利益は前年比45.4パーセント増の1億4,900万円、EBITDAは前年比45.1パーセント増の1億7,200万円と大幅な成長を果たしました。

通期業績予想に対する進捗率

通期業績予想に対する進捗率です。第3四半期も売上・利益ともに、期初想定を大幅に上回る結果となり、営業利益・純利益の通期業績予想に対する進捗率は100パーセントを超えました。今後は、超過利益を原資に、2024年8月期以降の事業成長を見据えた成長投資を実行します。

また、第4四半期に関しては、組織強化やM&A効果により、業績進捗のさらなる加速を見込んでいます。そのため、第4四半期はさらに大きな飛躍ができると考えています。

四半期ごとの業績推移

四半期ごとの業績についてです。四半期売上高は25億円を突破し、売上高・売上総利益ともに11四半期連続で過去最高値を更新しました。第4四半期はさらなる事業進捗により、12四半期連続での記録更新を目指します。

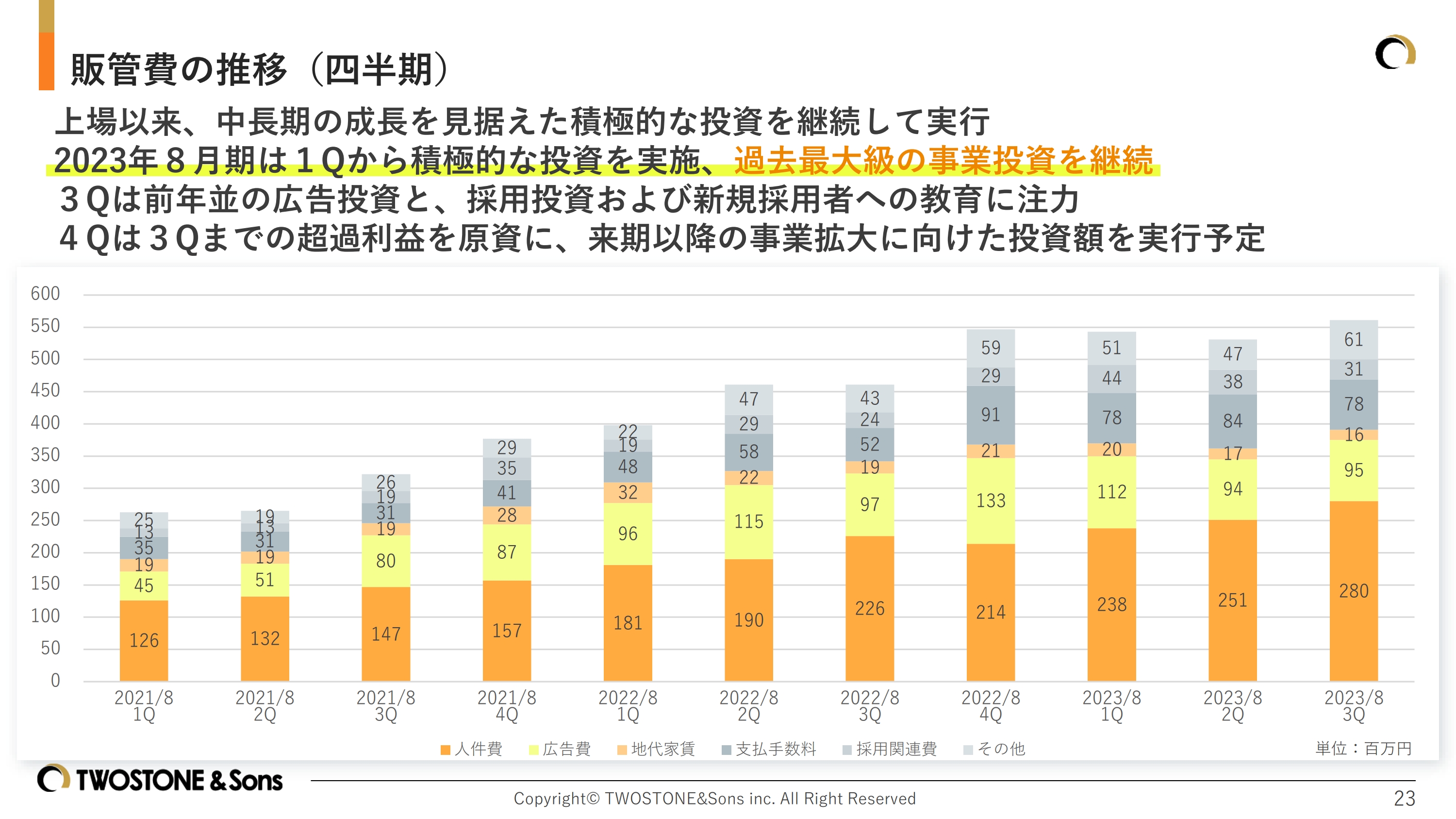

販管費の前年比較

販管費の前年比較です。2023年8月期は、採用関連費を中心に第1四半期から積極的な投資を継続した結果、販管費総額は前年比で9,900万円増となりました。第3四半期は前年並みの広告投資を行うとともに、新規採用者の教育・組織体制強化に注力しました。

引き続き、2023年8月期を組織強化のための戦略的投資期間と位置づけ、2024年8月期以降の継続的な成長を確実にするための体制構築を図ります。

成長投資の継続、採用投資と広告投資

採用投資と広告投資に関する詳細です。採用関連投資は前年比27.2パーセント増となりました。採用人数は第2四半期からは減少したものの、主力事業である「Midworks」を中心に積極的な採用継続を行いました。引き続き、2023年8月期を戦略的投資期間と位置づけ、新規採用者の早期戦力化や営業組織の再編など、飛躍的な成長を続けるための土台作りを実施します。

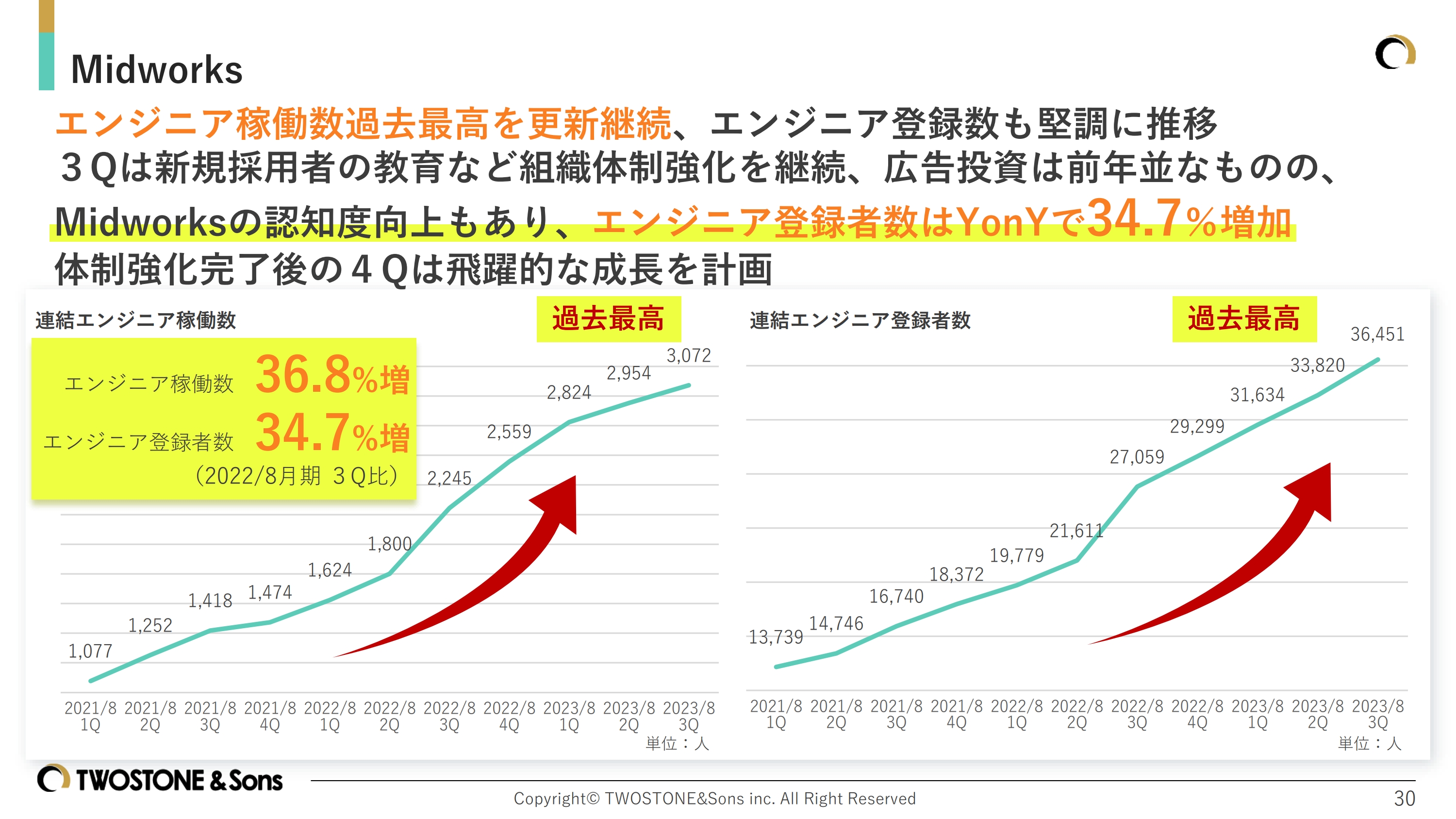

広告投資に関しては、組織体制強化に注力していたため、前年並みの投資額となっています。一方、ストック型ビジネスの強みを活かし、エンジニア稼働数は前年比36.8パーセント増と大幅に増加しました。広告投資を弱めてもエンジニア獲得は順調に推移しているため、組織体制強化の進捗により、第4四半期は角度を上げた稼働数の成長を計画しています。

販管費の推移(四半期)

販管費の推移です。上場以来、中長期の成長を見据えた積極的な投資を継続して実行してきました。2023年8月期に関しても第1四半期から積極的な投資を実施し、過去最大級の事業投資を継続してきました。

第3四半期は前年並みの広告投資を行うとともに、採用投資および新規採用者への教育に注力しました。第4四半期は、第3四半期までの超過利益を原資に、2024年8月期以降の事業拡大に向けた投資を実行します。

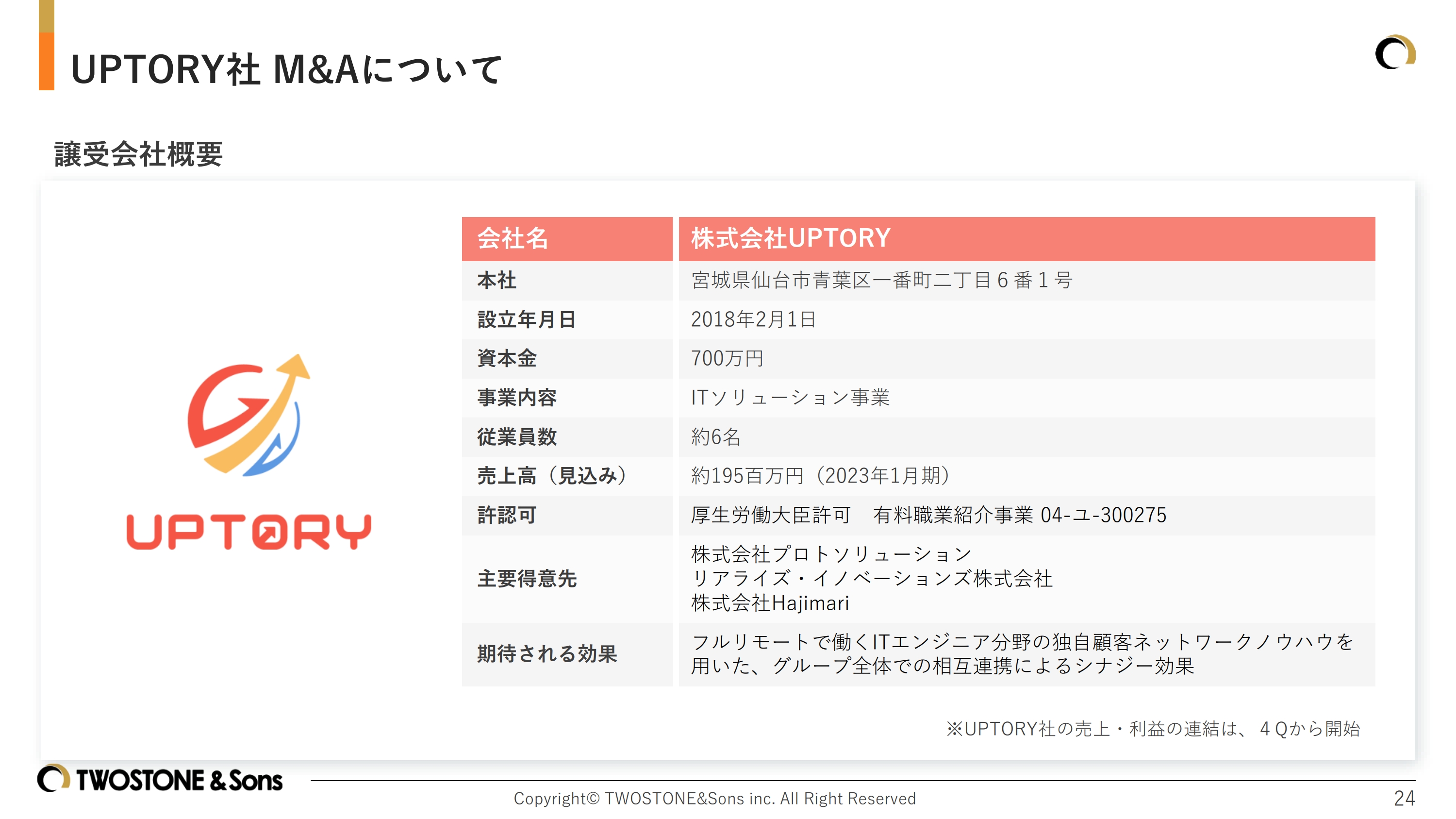

UPTORY社 M&Aについて

第3四半期にM&Aを実行した2社についてご紹介します。まず、UPTORY社です。UPTORY社は、ITエンジニアと企業をマッチングする「Midworks」と同様のビジネスを営んでいます。2018年2月1日設立と創業間もない会社ですが、フルリモートで働くフリーランスのITエンジニア分野において、独自の顧客ネットワークとノウハウを有しています。

今回のM&Aにより、グループ全体の顧客基盤、グループ全体のITエンジニアデータベースを掛け合わせるクロスセルの実現を見込んでいます。グループ全体を通して、さらなる事業拡大が可能になると考えています。

TSR社 M&Aについて

TSR社です。こちらも「Midworks」と同様のビジネスを営んでいます。双方のITエンジニアを双方の顧客に紹介することで、クロスセルの実現を見込んでいます。

またTSR社に関しては、2022年2月にM&Aを行ったTSRソリューションズ社と、顧客層や得意とする技術領域の類似性があります。内容が非常に似ていますが、会社としてはまったく関連性はないため、ご了承ください。また、グループの中でも特に2社間による同領域でのシナジーを見込んでおり、こちらもさらに飛躍させていきたいと考えています。

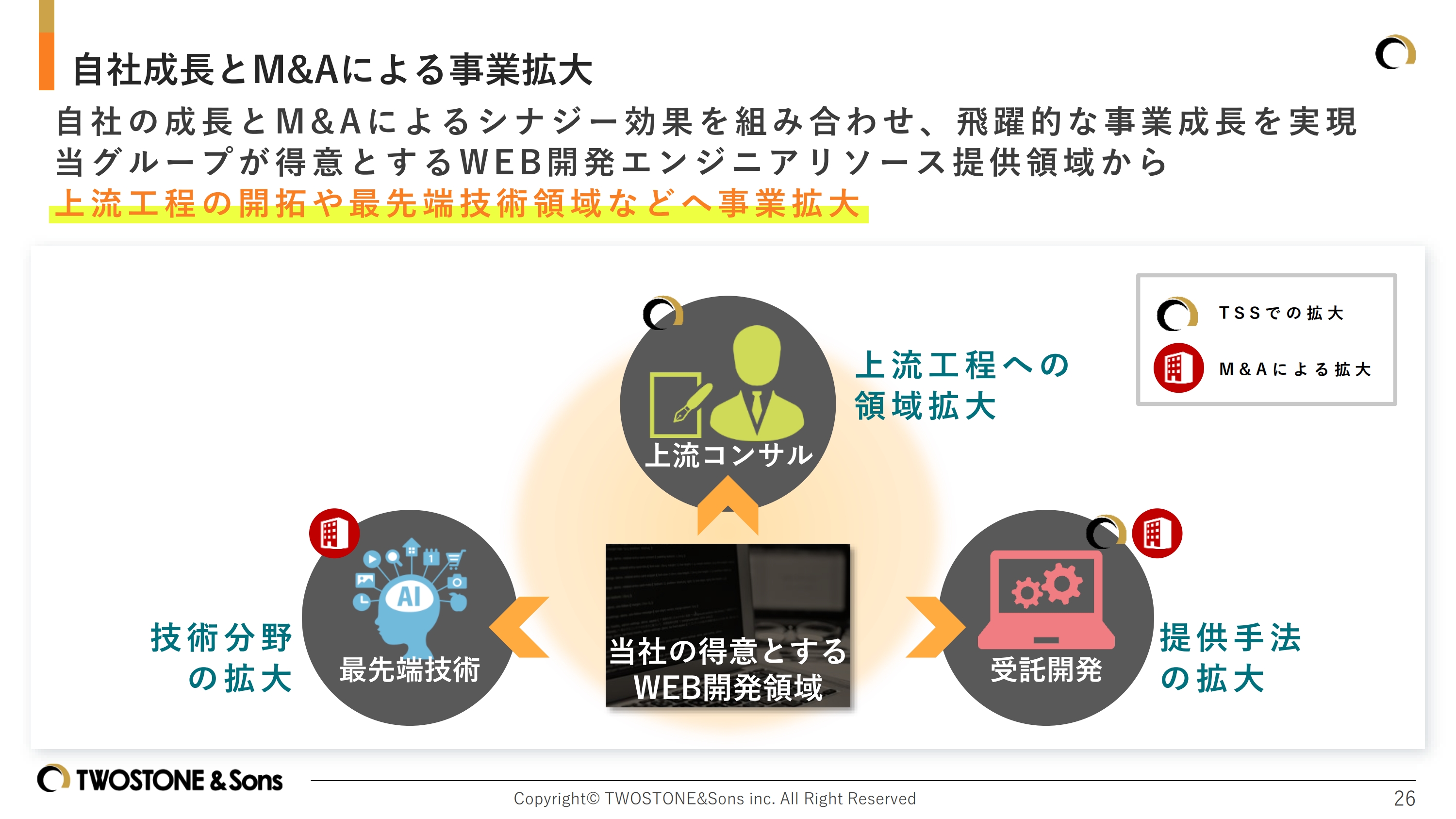

自社成長とM&Aによる事業拡大

第4四半期以降も、今回ご紹介した2社のような、当グループの周辺領域を得意とする企業へのM&Aを実行することで、当グループの非連続的な成長を実現していきたいと考えています。

当グループとしては、現在強みを持っているWeb開発領域の開拓を続けるとともに、スライドに記載しているような「上流工程」や「最先端技術」に対応できる人材を強化していくことで、さらなる事業拡大を図ります。

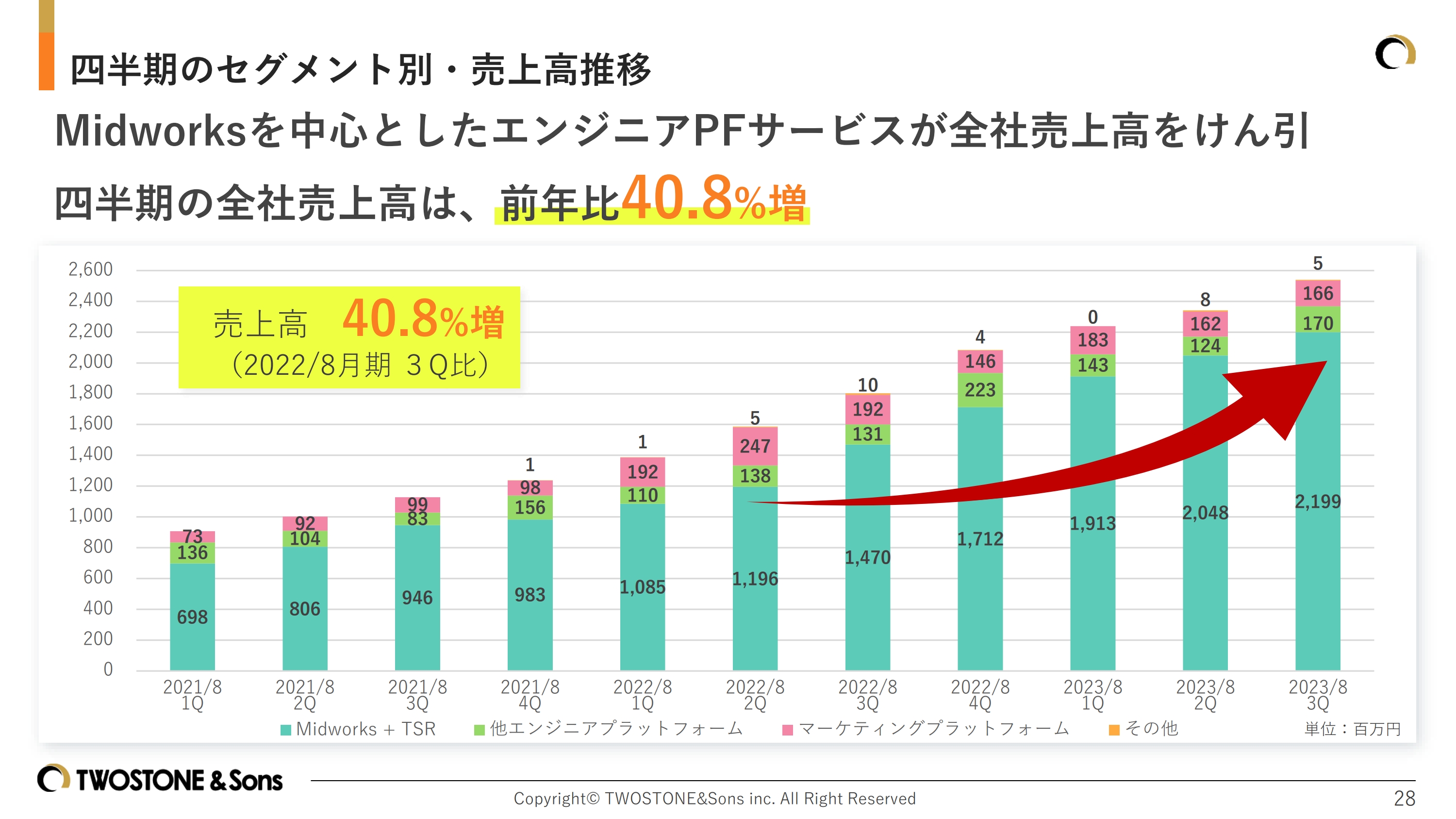

四半期のセグメント別・売上高推移

ここからはセグメント業績についてご説明します。第3四半期も「Midworks」を中心としたエンジニアプラットフォームサービスが全社売上を牽引し、全社の売上高は前年比40.8パーセント増となりました。

Midworks

「Midworks」の四半期売上高は21億9,900万円となり、利益ともに過去最高の更新を継続しています。前年同期比で売上高は49.6パーセント増、事業利益は66.2パーセント増となりました。第3四半期は組織体制強化が好調に進捗したため、体制強化が完了する第4四半期以降は、飛躍的な成長を計画していきます。

Midworks

エンジニア稼働数および登録者数の推移です。エンジニアの稼働数は過去最高の更新を継続、登録者数も堅調に推移しました。第3四半期は新規採用者の教育および体制強化を継続し、広告投資を前年並みに抑えたものの、エンジニア登録者数は前年比34.7パーセント増となりました。これは、「Midworks」の知名度およびブランド力が向上してきている証拠であり、当グループにとって非常にポジティブな要素と考えています。体制強化が完了した第4四半期以降は、飛躍的な成長を計画しています。

2023年8月期の注力ポイント

ここからは2023年8月期の方針についてです。早いもので、2023年8月期も残すところあと1四半期となりました。あらためて、方針を振り返ります。2023年8月期の方針については冒頭でもお伝えしたように、スライドに記載の3点に注力しています。

積極的な採用による、戦略的な組織強化の実行

ホールディングス化の説明については、前段でお話しさせていただいたため割愛させていただきます。

2023年8月期を組織強化のための戦略的投資期間と位置づけることは、これまでお話ししたとおりです。中長期の成長を確実にするべく、積極的な採用・早期の戦力化を実行します。

特に注力するポイントとしては、「将来の組織成長を支える人員の採用」、「積極採用した人員の早期戦力化」、「主力事業における新たな営業体制の構築」の3点です。

第3四半期は、第2四半期までに採用した人員への教育および営業体制の構築に注力し、順調に進んでいます。引き続き、結果の出る営業体制の構築を実施し、優秀な人員による営業組織の構築を図るとともに、第4四半期以降の成長につなげていきたいと考えています。

新規事業への取り組み

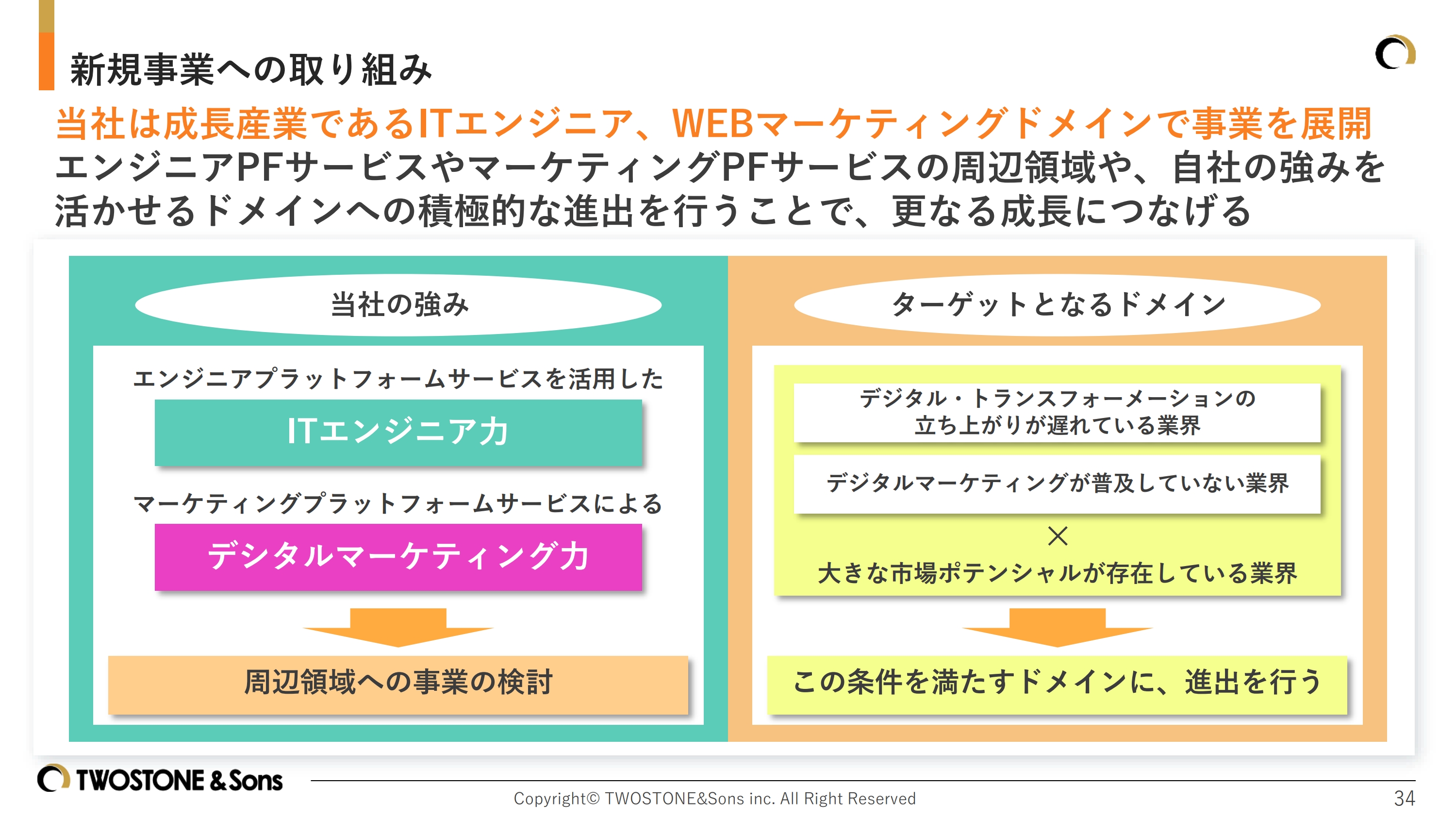

新規事業の方針についてです。当社はすでに成長産業であるITエンジニアおよびWebマーケティングドメインにおいて事業展開しており、これは大きなポテンシャルであると考えています。このポジションを活かした新規事業展開を行い、さらなる成長につなげていきます。

新規事業への取り組み

2023年8月期の新規事業としては、フリーランスマーケター活用サービスである「Expert Partners Marketing」をリリースしました。これまでに「Midworks」で培ってきた当社のフリーランス活用ノウハウをマーケティング領域に展開し、事業を推進します。

このようにエンジニア職以外への領域拡大に関しても、積極的に検討していきます。こちらについては、第3四半期終了時点で登録者数・稼働数ともに順調に推移しています。引き続き、事業成長に対してコミットしていきます。

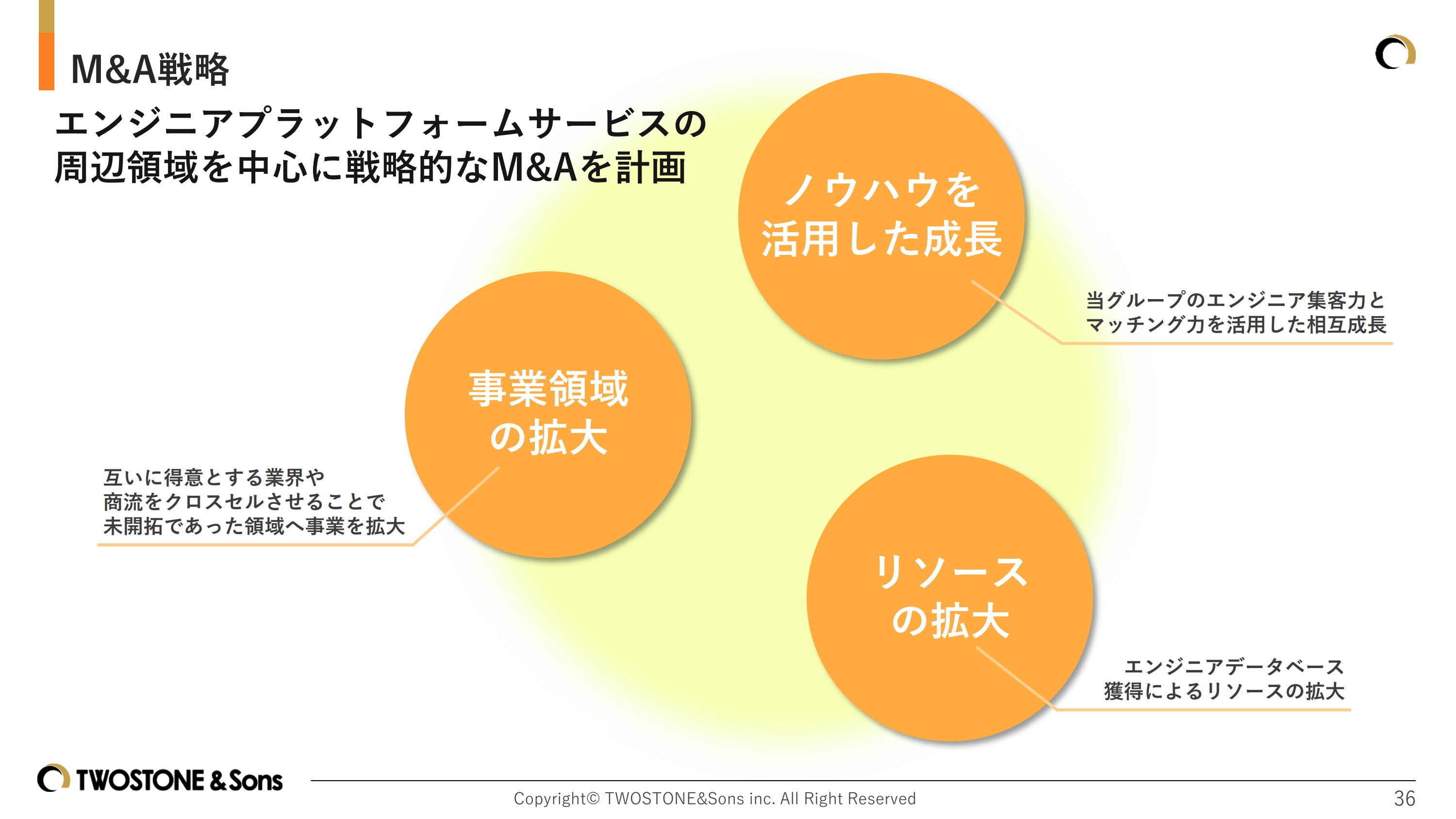

M&A戦略

M&Aの方針についてです。当社ではM&Aは飛躍的な成長を遂げるための重要なファクターの1つであると考えています。2022年8月期に行ったTSRソリューションズ社や、2023年8月期に行った4社と1事業のように、当社が展開するエンジニアプラットフォーム事業の周辺領域を中心に、戦略的なM&Aを実行していきたいと考えています。

具体的には、スライドで示した3つの効果があると考えています。

1つ目はノウハウを活用した相互成長です。当社はエンジニアの集客力とマッチング力を得意としており、当社が集客したエンジニアを買収先の企業が保有する案件へとマッチングすることで、相互に成長できると考えています。

2つ目は事業領域の拡大です。当社とM&Aの相手企業がお互いに得意とする業界や商流をクロスセルさせることで、お互いに未開拓であった領域へと事業を展開でき、それにより相互成長できると考えています。

3つ目はリソースの拡大です。M&Aの相手企業が保有するエンジニアデータベースを活用できるようになり、当社グループ全体としてのエンジニアのリソース拡大が見込めます。結果として、グループ全体の売上拡大につなげることができます。

このように、戦略的なM&Aを積極的に実行し、当グループの飛躍的な成長につなげていきたいと考えています。

当グループの中長期的な経営ビジョン

これまでの内容を踏まえ、当グループとしては、既存事業の連続的な成長とM&Aや新規事業による非連続的な成長を組み合わせることで、中長期的にグループ全体での成長を達成したいと考えています。

以上、2023年8月期第3四半期決算説明の発表内容となります。以降は、アペンディクスとして、ESGなどのさまざまな情報等を記載しています。ぜひご一読ください。

質疑応答:フリーランスエンジニアの契約解除率や退職率について

「フリーランスエンジニアと貴社との契約解除率(退職率)はどのくらいでしょうか? 過去に比べて減少傾向にありますか? 増加傾向でしょうか? 各々の要因と思われることを教えてください」というご質問です。

契約解除率に関しては競合との兼ね合いで開示していないのですが、非常に低い数字となっています。継続率においても、過去と比較して徐々に下がっているようなこともまったくなく、その点は問題ありません。

質疑応答:第4四半期が黒字・赤字それぞれの場合の対応について

「第4四半期は、第3四半期までの累積利益で通期予想に対して超過している分の利益を投資に回すとのことですが、第4四半期が黒字であれば、通期目標に対して上振れるという理解でよろしいでしょうか? また、もし第4四半期が赤字である場合は、通期目標を優先して、投資を抑制するという理解でよろしいでしょうか?」というご質問です。

第4四半期を赤字にするのは現実的に難しいと思っています。可能な限り、2024年8月期以降につながる積極的な投資を行っていきたいと考えています。状況によっては上方修正する可能性もありますが、数千万円程度上方修正するよりも、2024年8月期以降の成長につながる投資に回すほうが優先度が高いと思っています。

ただし、考えている積極的な投資すべてを実施することは難しい場合も十分に考えられます。

質疑応答:TSR社のグループ内での立ち位置およびシナジー効果・アドバイザリー費用について

「M&Aを行ったTSR社のグループ内での立ち位置について教えてください。TSR社はIT事業の請負が主力かと思われます。今までのマッチング事業とは毛色が違うように感じましたが、グループ内でのシナジーをどのように考えていますか? また、今回のTSR社のM&Aは、アドバイザリー費用が低く抑えられているように感じました。理由があれば教えてください」というご質問です。

TSR社はITエンジニアを抱え、企業にマッチングしている会社ですので、これまでのM&Aと同様、グループ内のシナジーはまったく同じかたちになります。

当社の案件とTSR社のエンジニアをマッチングしたり、もしくはTSR社の案件と当社が所有しているデーターベースでエンジニアとマッチングしたりなど、これまでどおり行っていきます。

アドバイザリー費用に関しては、可能な限りコストを削減していくことで実現できていると見ています。

質疑応答:TSR社ののれんについて

「TSR社のM&Aは、大きなのれん代は生じないと考えて問題ないでしょうか?」というご質問です。

TSR社のM&Aはこれまでと同様ですので、特に大きなのれんはないと考えています。「大きな」という言葉の定義があいまいではありますが、これまでのM&Aののれんとまったく同じような割り振りになると思います。

また、過去にM&Aを行った会社において、のれん負けするような案件は基本的にありませんので、その点もご安心ください。

質疑応答:TSR社の利益率と今後の施策について

「TSR社は事業のわりには利益率が低いように感じました。利益率が低い理由と、今後の利益率向上の施策があれば教えてください」というご質問です。

TSR社は未上場の会社です。未上場の会社では、創業者やオーナーなどが当期もしくは翌期以降にかけての経費やコストを投下する傾向が強いのですが、そのような部分のコスト削減を行うことで、今後の利益率の向上につながると考えています。

また、当社のノウハウをTSR社に提供することで、人的部分を含めたさまざまなコスト削減を実現できると考えており、こちらも重要な要素の1つです。

質疑応答:組織体制強化について

「組織体制強化とは、具体的にどのようなことをされているのですか?」というご質問です。

こちらは具体的にご説明します。まずお伝えしたいこととして、当社には営業力が弱いという課題がありました。

エンジニアの市場は売り手市場です。当社は企業側というよりもエンジニア側に向いて、エンジニアの幸せをかなえるための組織体制づくりに重きを置いていたため、これまでは当社側から企業側に対して営業を行っていませんでした。

ただし、ナショナルクライアントや大手企業の商流を強化していく上で、営業力強化は非常に重要になってきます。これまで当社にはなかった営業力や、上流工程に向けたコンサルティングができるような組織強化が必要と考えています。

例えば、大手のコンサルティングファームは上流工程・中流工程のみを対象としたコンサルティングを行っていたり、下流工程では、他の2次請け、3次請けにかかる発注価格を当たり前のように設定しています。また、大手の上流工程向けのコンサルティングファームは外資系の企業が多く、他の税金がかかってくるため、フィーはかなり高額になっています。

それを当社が一気通貫で行うことにより、さまざまな企業に対してコストや品質も含めて非常にインパクトがあると考えています。

実際に、私の昔からの友人でもあり外資系・戦略系コンサルティングファーム出身で非常に優秀な人材を獲得できており、そのような人材を筆頭に部門の採用強化を進めています。

質疑応答:今年入社した新卒社員の様子について

「今年入社した新卒社員の様子はいかがですか?」というご質問です。

高みを目指し、非常にがんばっている若者ばかりです。先ほども社内で会話しましたが、空気もよく、やる気に満ち溢れており、結果を追い求めているメンバーが多いと感じています。

質疑応答:買収される企業側のメリットについて

「M&Aが順調とのことですが、御社に買収される企業側のメリットはなんでしょうか?」というご質問です。

当社が買収する会社については、他社が興味を持っているケースが多々あるのですが、買収される企業が当社を選ぶのはさまざまな部分でメリットを提供しているためです。

例えば、当社では買収された後に残るメンバーに対して、事業成長をするための会社かどうかということを具体的にご説明しています。

国内のフリーランスエンジニア市場という領域においては、当社がトップティアを走っており、非常に強い歯車があると考えています。今回の説明会でもご説明したとおり、当社の知名度が上がり規模が拡大すると、認知を得ていることで広告からの登録率が上がるため、エンジニアの獲得コストが低く抑えられます。獲得単価も下がるため、仕入価格が抑えられ、なおかつ規模が拡大するにつれて、大手も含めたさまざまな企業との取引拡大につながります。

それに比べ、当社より小規模の会社は知名度もないため、獲得コストが高くつきます。かつ企業の取引のバラエティーが少ないゆえに、エンジニアに対して良い案件を提供できないケースが起きる可能性が高いのですが、当社へのグループイン後は、買収した会社の従業員やエンジニアなどのステークホルダーに対して非常に良い選択を提供できます。

また代表の方がグループに残るケースでは、当社のアセットで事業を行うことで、両社の今後のさらなる成長を理解していただき、大きな事業を行っていく「ワクワク感」を提供できます。また、市場でのキャパシティが小さいため、これからともに高みを目指していけるなど、さまざまな要素でメリットを提供しています。

質疑応答:上流工程の支援について

「上流部分の支援に関して、得意としてきたフリーランスのエンジニア層とはまた違った人材が必要なのではないかと思います。どのように集めていくのか、戦略はお考えですか?」というご質問です。

おっしゃるとおりです。上流工程の人材獲得におけるマーケティングは初めての取り組みではありますが、順調かつ、採用についても強化できています。現状、大手の戦略コンサルティングファーム出身の人材の直接採用ができており、その人材によるリファラル採用を進めて人材を増やしています。知名度も少しずつ上がってきているため、こちらも今後の重要な戦略だと考えています。

質疑応答:2024年8月期の経営方針について

「今期は、第4四半期以降の飛躍的成長のため投資を積極的に行っているとのことですが、来期はどのくらいの成長を見込まれているのでしょうか? 数値は答えられないと思いますが、答えられる範囲で教えてください」というご質問です。

基本的な方針としては、通期の売上高・利益に対して30パーセント成長程度の計画を市場に出し、それ以上を目指しています。これまでを振り返ると、上方修正をしてきた実績があり、引き続き同じような成長を目指していくのが当社の経営方針です。

質疑応答:流通株式比率について

「現時点では流通株式比率がグロース市場の上場維持基準を満たしていなかったと記憶しています。検討されている今後の施策があれば、話せる範囲で構いませんのでお聞きしたいです」というご質問です。

実際のところ、流通株式比率は非常に少ない数ではあるものの、上場維持基準に対してやや足りていません。市場にはまったく影響がない範囲で株式売却を進めていますので、ご安心いただけたらと思います。

質疑応答:目標達成のための必要な期間について

「時価総額1,000億円を達成するためには、現状の増収増益から見て、どれほどの期間が必要だとお考えでしょうか?」というご質問です。

こちらはマーケットの地合いなどにもよるため、非常に難しい事案にはなりますが、基本的には今の増収増益率を維持できれば、少なくとも数年以内には達成できると思っています。

質疑応答:M&Aについて

「今期のM&Aはあと何件ほど検討されていますか?」というご質問です。

M&Aは可能な限り行いたいと考えています。のれん負けしないような当社の基準で買収できる会社に関しては、資金が許す限り行いたいと思っています。

現状の資金も、デットファイナンスでの調達額の枠はまだあり、そのあたりは問題ないと思っています。また、これに伴う市場からの資金の調達は、現状考えていません。ワラントやPOも考えていませんので、ご安心ください。

質疑応答:M&Aを実行した企業のPMIの進捗状況について

「これまでにM&Aを実行した企業のPMI(ポスト・マージャー・インテグレーション)の進捗状況はいかがですか?」というご質問です。

PMIの進捗状況については、買収時のEBITDAのマルチプルより回収速度は速くなっていますので、そのような点からもよい状況だと考えています。

質疑応答:急拡大による負担について

「積極的な採用によって、新入社員が増えていると思いますが、急拡大による負担は増えていませんか?」というご質問です。

上場準備中に、組織を拡大するとどのようなことが起きるのかを事前に考慮した上で、社内の属人的な部分などを徹底的にシステマチックにするといった考えで、独自システムを作ってきたためそこまでハレーションが起きているとは思っていません。また、これに伴い新規採用を行った分、中間管理職の強化も行っており、その点も含め問題ないと考えています。

質疑応答:ホールディングス化による注力事業の変化について

「御社はフリーランスエンジニアを介した事業で、これまでの業績を伸ばしてきたと認識していますが、資料を拝見する限り、ホールディングス化によって注力事業が変わってくるようなイメージでしょうか?」というご質問です。

現状、注力事業の変更はありません。ただし、ホールディングス化によって、注力事業である「Midworks」の1つの部署を大きくするよりも、裁量権を細分化することで、責任者1人当たりの裁量権の最大化を目指しています。これによりやりがいを持ち、組織のブラックボックス化を防ぐメリットがあるため、今後もこの体制構築を進めていきたいと考えています。

質疑応答:5年、10年、20年後のビジョンについて

「御社の5年、10年、20年後のビジョンについてお聞かせください」というご質問です。

今後については「ブレイク・ザ・ルールズ(不合理的な常識に対して新たな常識を生み出す)」という大きなビジョンを掲げています。その中で私が危惧しているのは、日本が他の諸外国に比べ、いまだに金融緩和を続けていることです。

いつかのしっぺ返しではありませんが、この金融緩和が続くわけもなく、国内の大きなインフレはおのずと来ると考えています。その時には金融緩和を続けた結果、日本円の「円」の為替の弱さが出てきてしまい、さらなるインフレが起きていくと考えています。そうなった際「いかに給料を上げていくか」「企業としていかに外国からの外貨を稼ぐか」が非常に重要になってきます。

給料を上げていくために私が目指しているのは「人材の流動化」です。「転職はすればするほど年収が上がる」と人材系の会社では言われていますが、1つの大企業で勤め続ける場合、年収400万円から450万円にするためには、長期間を評価制度に基づいて上げないといけません。大企業の場合はこの評価制度が非常に細分化されており、非常に難しい状態です。ただし、転職によって短期間で年収を50万円上げることは可能だと考えています。

当社はベンチャーですので、一人ひとりの裁量権を細分化し、表面化を広げることにより社員の給料の最大化を行っていますが、日本企業全体にはまだ厳しいと考えています。そのため、当社がフリーランス市場を牽引することで人材の流動化を促進し、世の中の給料を上げていきたいと思います。

また「外貨を稼いでいく」部分について、エンジニアのプログラミング言語は世界共通です。営業の仕事に比べ、対面である必要性も非常に低いと考えています。したがって、外資の会社と日本のエンジニアをマッチングさせることにより、外資の会社の合理的な働き方を学び、他の優良な日本企業に対してノウハウを伝播させていくのは、今後の日本企業にとって非常に大事な要素になります。

このような社会的に重要なインパクトを作りつつ、業績を上げることですべてのステークホルダーが幸せになり、企業価値を向上していくというよい循環を作っていきたいと考えています。

河端氏からのご挨拶

現在、組織強化を実施し、上流工程を強化することによりさらなる成長ができると考えています。第4四半期も引き続き、みなさまの温かい応援をお願いできたらと思います。よろしくお願いいたします。

新着ログ

「サービス業」のログ