フレクト、通期売上高は前年同期比+45.7%で過去最高 営業利益は微増で着地も、今期は前年同期比+114.5%を予想

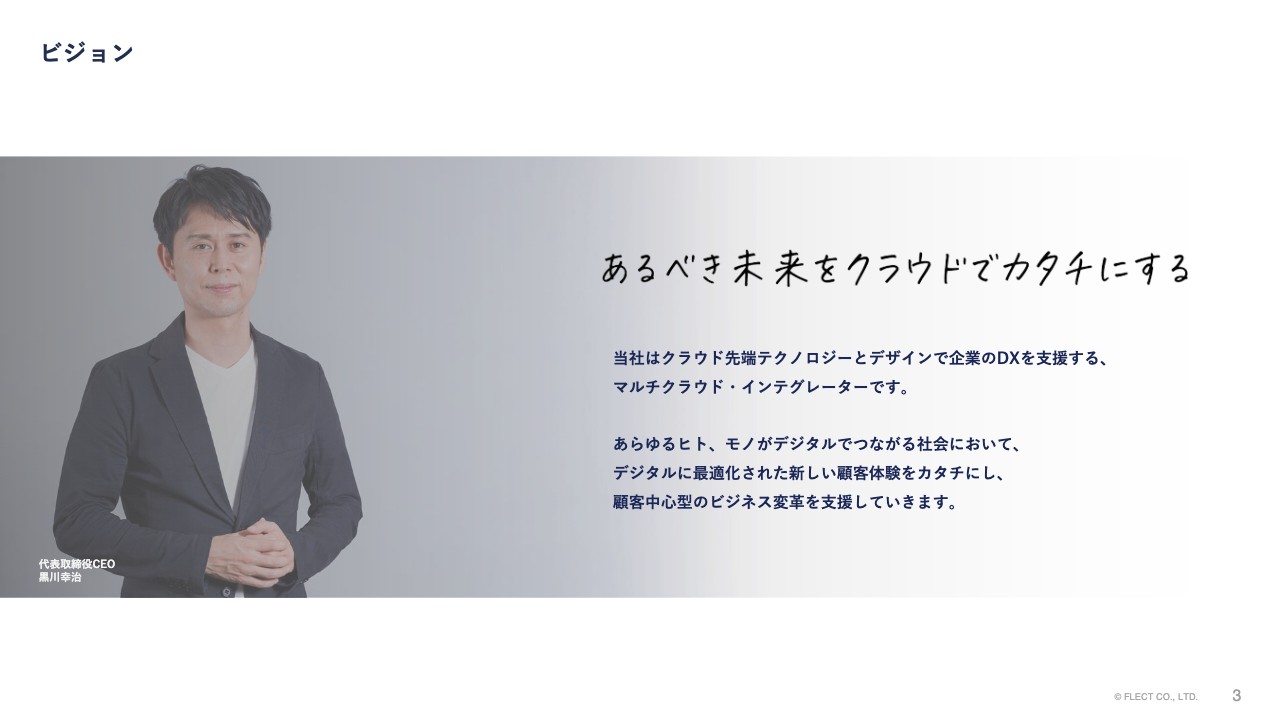

ビジョン

当社のコーポレートビジョンは「あるべき未来をクラウドでカタチにする」です。当社はクラウド先端テクノロジーとデザインで企業のDXを支援する、マルチクラウド・インテグレーターです。

あらゆるヒトやモノがデジタルで当たり前につながる社会において、デジタルに最適化された新しい顧客体験をカタチにしていきます。単に企業から言われたことだけを開発するのではなく、企業やその先にいるユーザーのあるべき姿を当社自身でしっかり考え、提案し、モノ作りまで行うことで、結果として顧客中心型のビジネス変革を支援していきます。

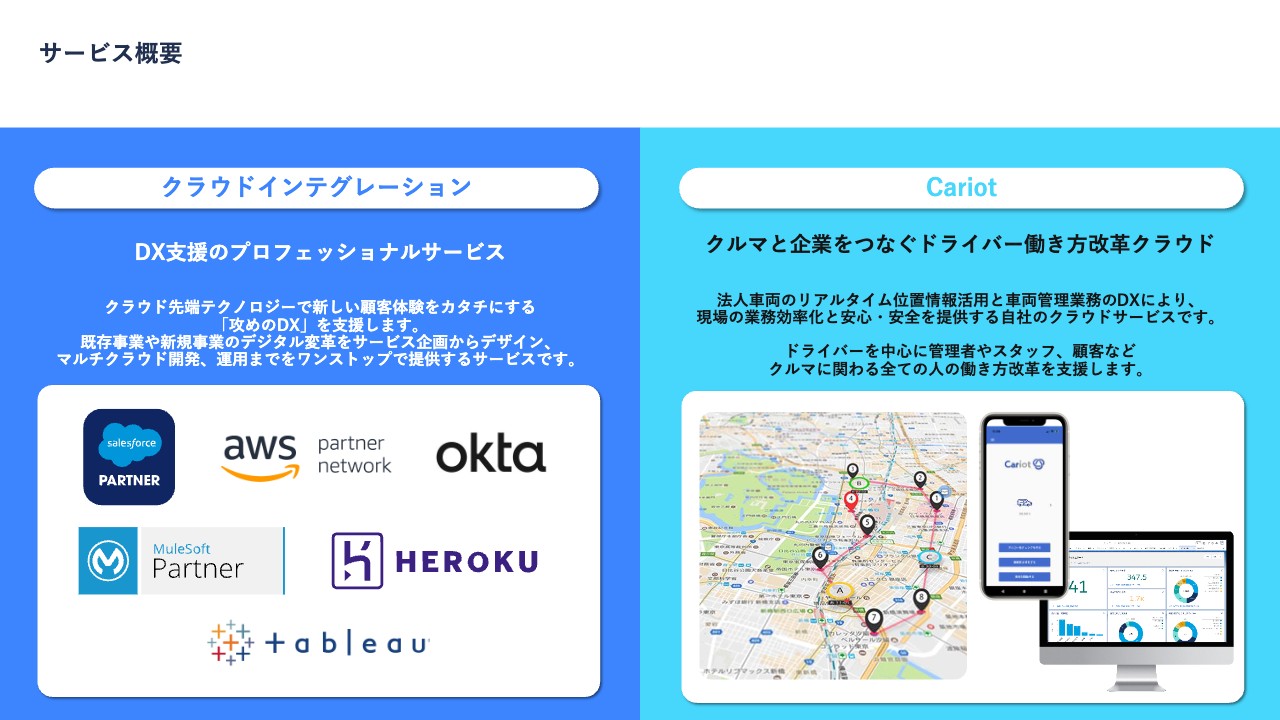

サービス概要

サービス概要についてです。クラウドインテグレーションサービスはクラウド先端テクノロジーで新しい顧客体験をカタチにする、「攻めのDX」支援のプロフェッショナルサービスを提供しています。

既存事業や新規事業のデジタル変革をサービス企画からデザイン、マルチクラウド開発、運用までをワンストップで提供するサービスです。クラウドパートナーとしては、「Salesforce」「Amazon Web Service」「HEROKU」「MuleSoft」「tableau」、そして「okta」といったグローバルで活躍するクラウドプラットフォーマーとなります。

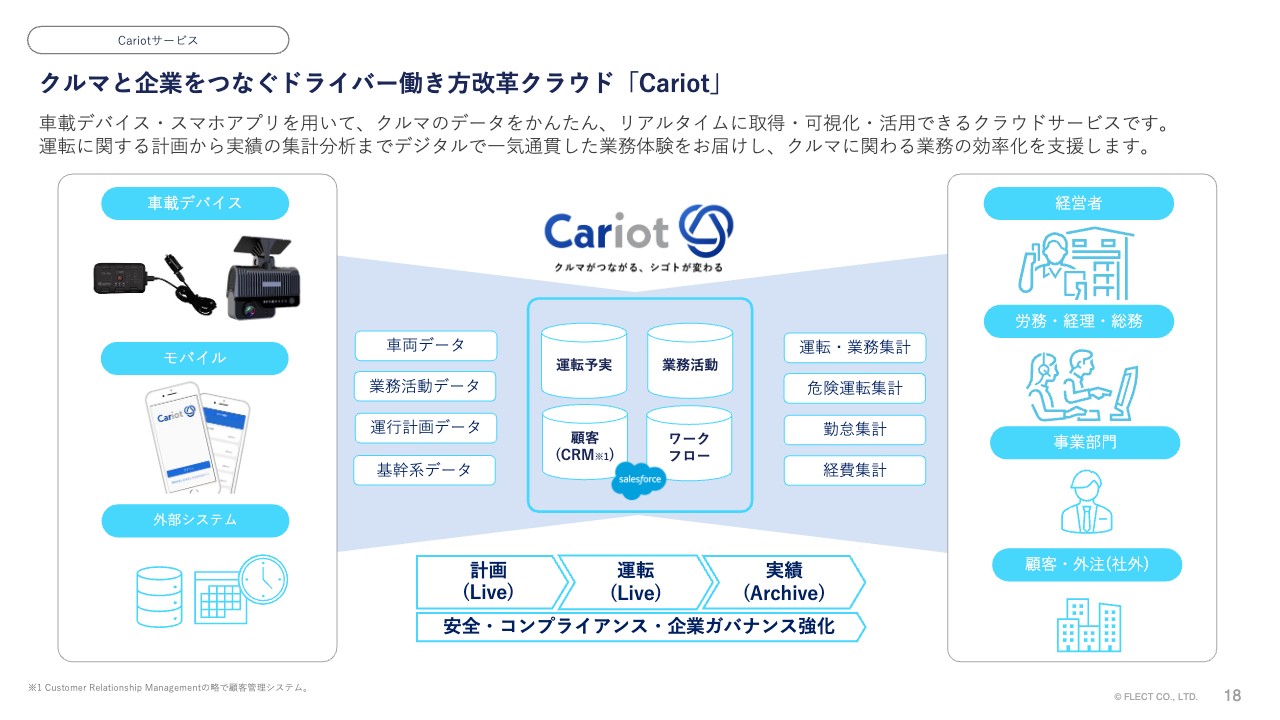

「Cariot」サービスはクルマと企業をつなぐドライバー働き方改革クラウドサービスとして提供しています。法人車両のリアルタイムの位置情報活用と、車両管理業務のDXにより、現場の業務効率化や、安心・安全をお届けする自社クラウドサービスになります。

ドライバーを中心に、管理者、スタッフ、お客さまなどクルマに関わるすべての人の働き方改革を支援していきます。なお当社は単一セグメントでの開示となっています。

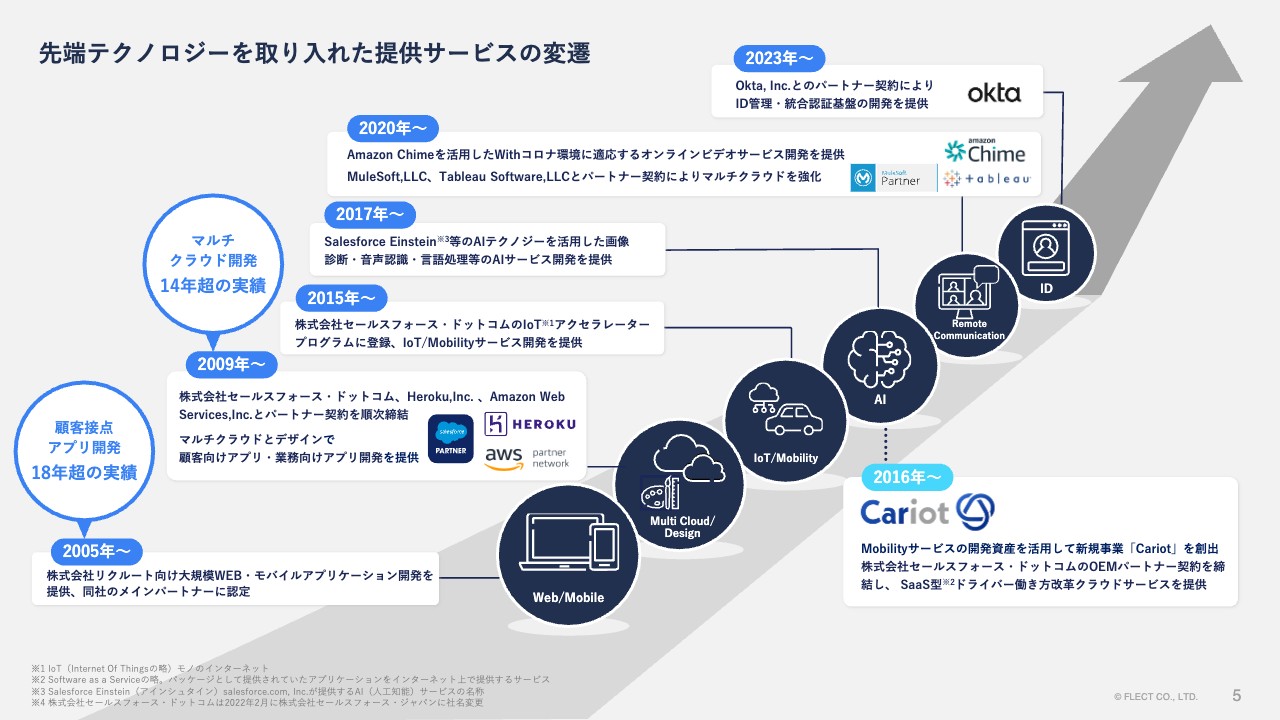

先端テクノロジーを取り入れた提供サービスの変遷

先端テクノロジーを取り入れた提供サービスの変遷です。当社は設立の2005年から、リクルートさまに向けた大規模なBtoCのWeb・モバイルサービスの開発からスタートし、現在まで実に18年を超える顧客接点アプリケーションの開発実績を蓄えてきました。

2009年からはマルチクラウド開発をスタートし、現在に至るまで、14年を超える豊富な実績を持っています。また、このタイミングからはクラウドエンジニアリングに加えて、デザインのサービス提供も開始しました。

2015年からはIoT/Mobilityサービスの開発をスタートし、この実績・アセットをもとに2016年から新規事業である「Cariot」サービスをスタートしています。

2017年からはAIのサービス開発をスタートし、2020年からは「Amazon Chime」を活用したWithコロナの環境に適応する、企業オリジナルでカスタムできるオンラインビデオサービスの開発を提供しています。また「MuleSoft」や「tableau」とのパートナー契約により、マルチクラウドを強化しています。

2023年からは「Okta」とのパートナー契約を締結し、ID管理・統合認証基盤の開発サービスをスタートしました。このように、常に先端テクノロジーを取り入れながら、繰り返し当社の付加価値を高めてきました。

国内でもグローバルでも評価される先端DX実績

国内でもグローバルでも評価される先端DX実績として、国内AIサービスのDX事例を評価され、2019年にSalesforceグローバルでのイノベーションアワードを日本の企業で初めて受賞しました。

また「Salesforce」「MuleSoft」の国内最上位パートナーの認定を受けています。直近でSalesforceの国内パートナー企業が約600社ある中で、数社のみが選ばれている最上位の「Summit」に該当しており、「MuleSoft」においては国内で初めて「Expert」に認定されました。

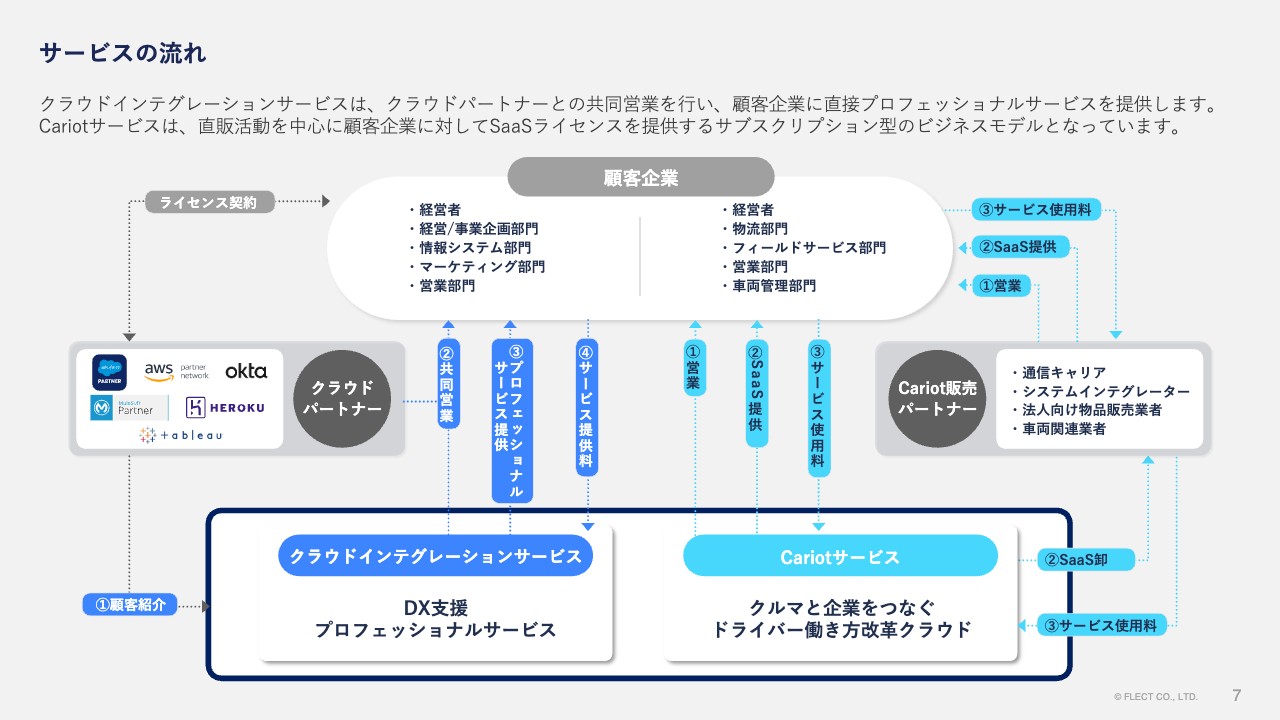

サービスの流れ

サービスの流れについてです。クラウドインテグレーションサービスはクラウドパートナーからの顧客紹介と共同提案の依頼を受けます。これに対し、共同営業を行い、受注した顧客企業のライセンスはクラウドパートナーが直接契約を行い、当社ではライセンスのリセール活動は行っていません。プロフェッショナルサービスは当社と顧客企業で直接契約し、そのサービス提供料をいただいています。

「Cariot」サービスは自社で直販体制を構築し、直販活動により獲得したお客さまに対し、ライセンスの提供とサブスクリプションの年間の前払い使用料をいただきます。また、販売パートナーとして、通信キャリアやシステムインテグレーター、車両関連業者などが代理販売を行っています。

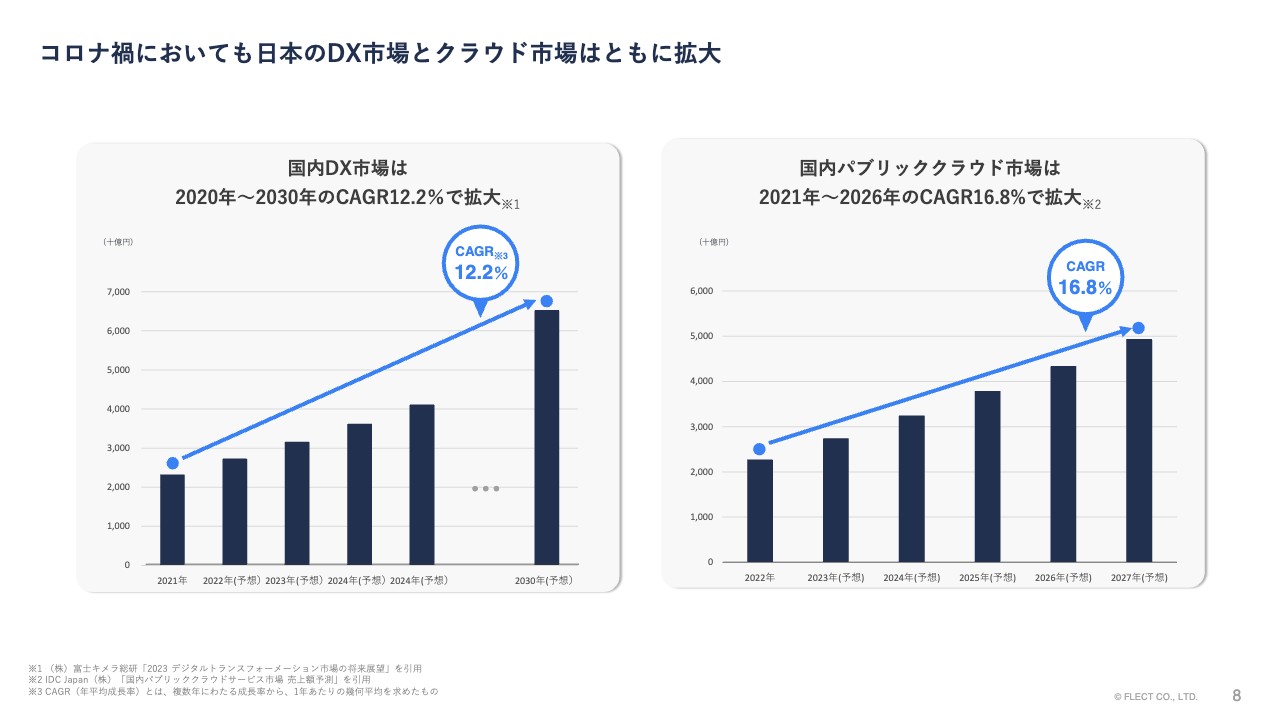

コロナ禍においても日本のDX市場とクラウド市場はともに拡大

マーケットについては、日本のDX市場とクラウド市場はともに、コロナ禍においてもCAGR12パーセントから16パーセントの成長率が見込まれています。

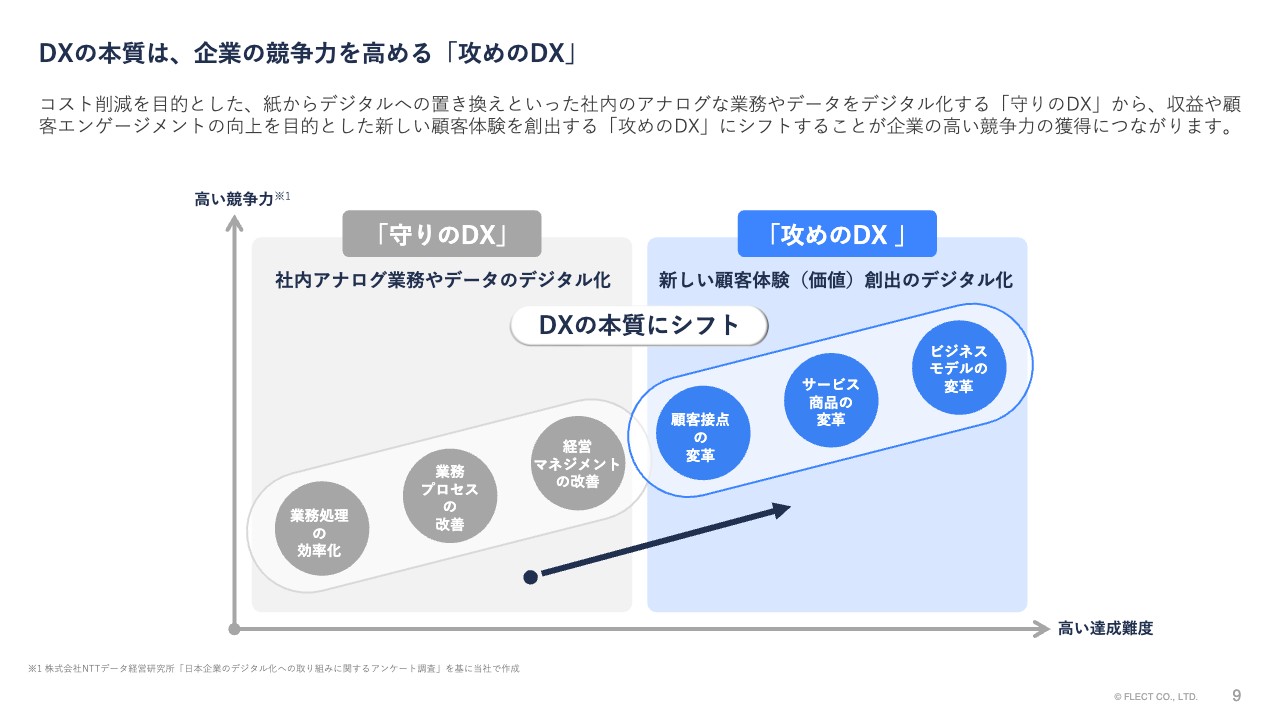

DXの本質は、企業の競争力を高める「攻めのDX」

DXの本質は、企業の競争力を高める「攻めのDX」だと考えています。単なるコスト削減を目的とした、紙からデジタルへの置き換えといった社内のアナログな業務やデータをデジタル化する「守りのDX」から、収益や顧客エンゲージメントの向上を目的とした新しい顧客体験を創出する「攻めのDX」にシフトしていくことが求められています。

「攻めのDX」は、顧客接点の変革、サービス商品の変革、ビジネスモデルの変革というステップを踏む必要があります。達成難度は非常に高くなりますが、これを実現できた企業は高い競争力を獲得でき、この「攻めのDX」こそが、DXの本質と考えています。

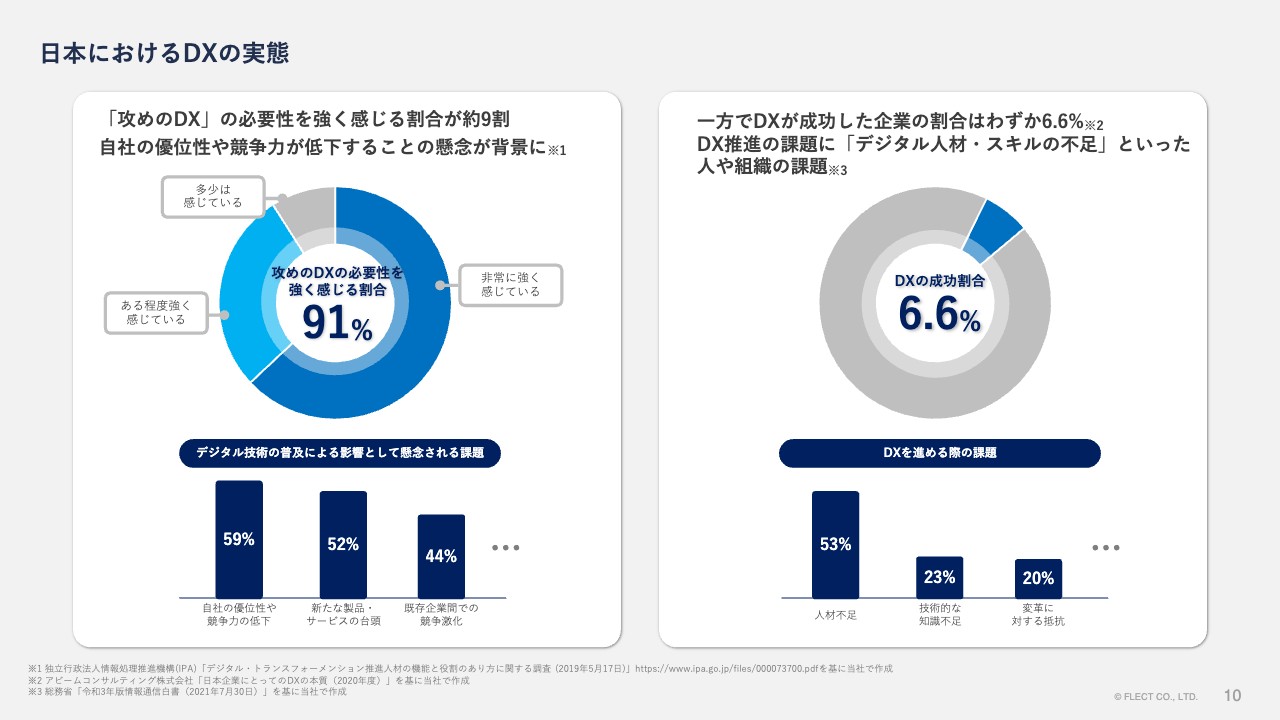

日本におけるDXの実態

ただし、日本におけるDXの実態は、ビジネス変革などの「攻めのDX」の必要性を強く感じる割合が約9割です。この背景には、デジタル技術の普及により自社の競争優位性が低下することへの懸念があります。

一方でDXが成功した企業の割合はわずか6.6パーセントとなり、DX推進における課題の上位にはデジタル人材やスキルの不足といった、人や組織の課題があります。

クラウド先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」支援

このような課題に対し、クラウドインテグレーションサービスはクラウドの先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」を支援します。具体的にはIoT/MobilityやAIサービス、顧客とつながるオンラインビデオ・コミュニティやECサービス、API連携やID認証の基盤構築など、企業の既存事業や新規事業のデジタル変革を支援していきます。

また、当社の顧客基盤は積極的にDXを推進する大手企業を中心としており、2023年3月期の売上比率では約94パーセントが大手企業です。

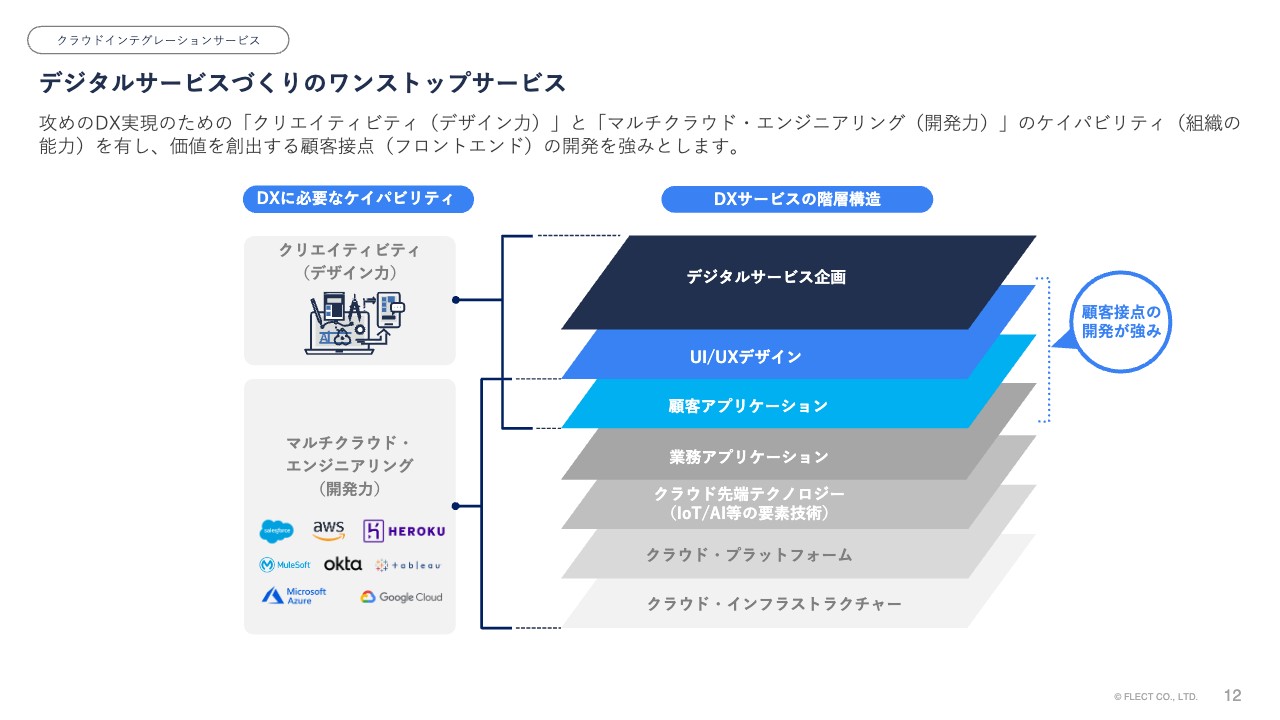

デジタルサービスづくりのワンストップサービス

デジタルサービスづくりのワンストップサービスについてです。「攻めのDX」を実現するためには、「クリエイティビティ(デザイン力)」と「マルチクラウド・エンジニアリング(開発力)」のケイパビリティ(組織の能力)をカバーする必要があります。

「クリエイティビティ(デザイン力)」にはデジタルサービスの企画からUI/UX(画面や顧客体験)デザインが、そして「マルチクラウド・エンジニアリング(開発力)」には、顧客アプリケーション、業務アプリケーション、IoTやAIといった先端テクノロジーの要素技術、そしてプラットフォーム、インフラまでの開発がすべて必要となり、当社はこれらをワンストップで提供しています。

また、当社の強みとして特に挙げられるのが、デジタルサービスにおいて価値を創出する顧客接点のアプリケーション開発の18年を超える豊富な実績です。

変化に適応する高いアジリティ(俊敏性)

変化に適応する高いアジリティについてです。テクノロジーや競合の急速な進化、またユーザーのフィードバックに対し高い俊敏性(アジリティ)をもって、デジタルサービスを継続的に発展させていく必要があります。

当社ではプロジェクトの平均期間は約3ヶ月と、短期間での開発デリバリを実現しています。また、初期サービスの構築で終わりにせず、繰り返しその開発デリバリサイクルを回すことで、変化に適応しながらアジャイルでDXサービスの成長を支援していきます。

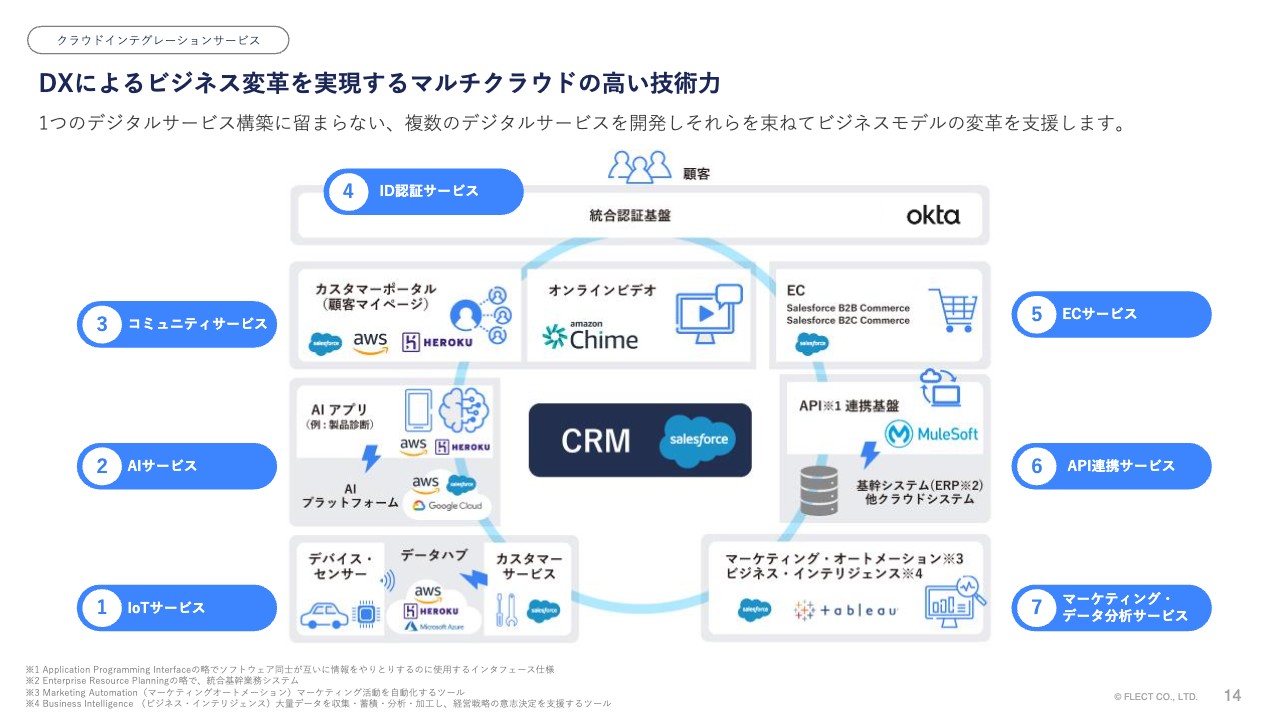

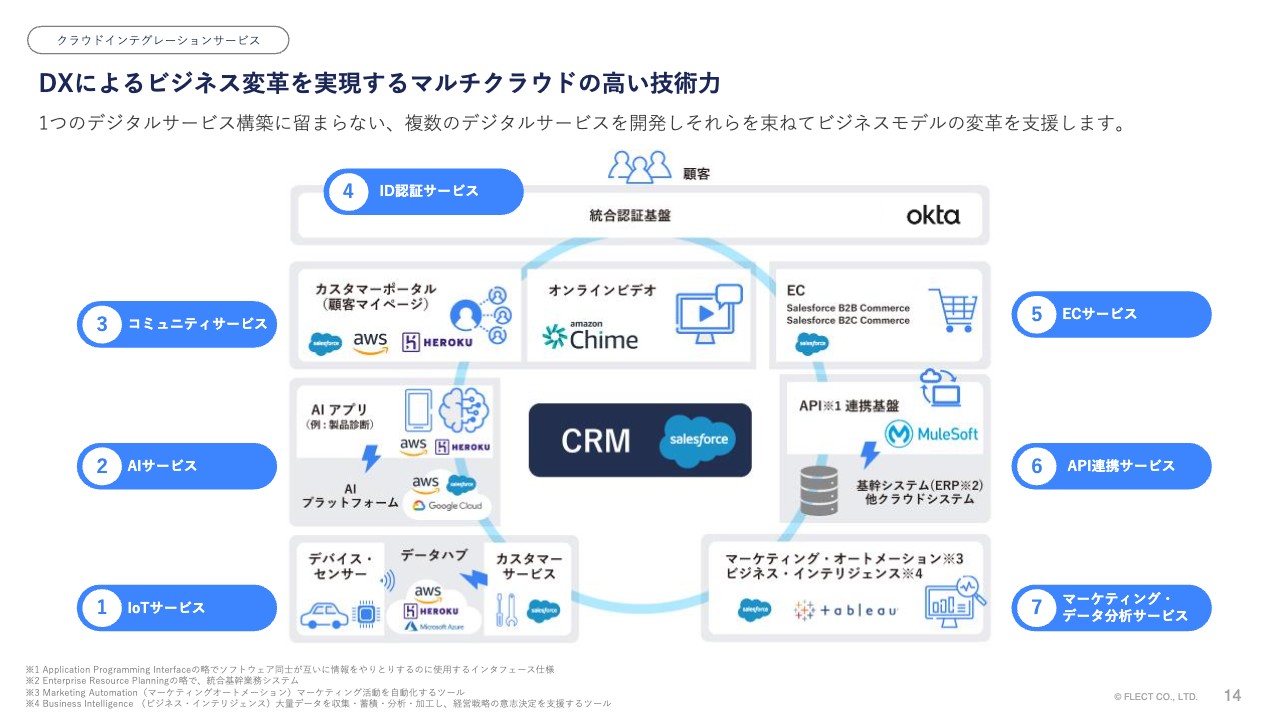

DXによるビジネス変革を実現するマルチクラウドの高い技術力

DXによるビジネス変革を実現するマルチクラウドの高い技術力も当社の特徴の1つです。例えば、IoTサービスだけといった単一のサービスを提供するのではなく、複数のデジタルサービスを開発し、それらを束ねてビジネスモデル全体の変革を支援します。

そのためにも、各種クラウドプラットフォームの長所・短所をしっかり抑え、デジタルサービスの特徴や顧客要件に最適なクラウドを適材適所で活用することができる、マルチクラウドの高い技術力こそが当社の競争優位性と考えています。

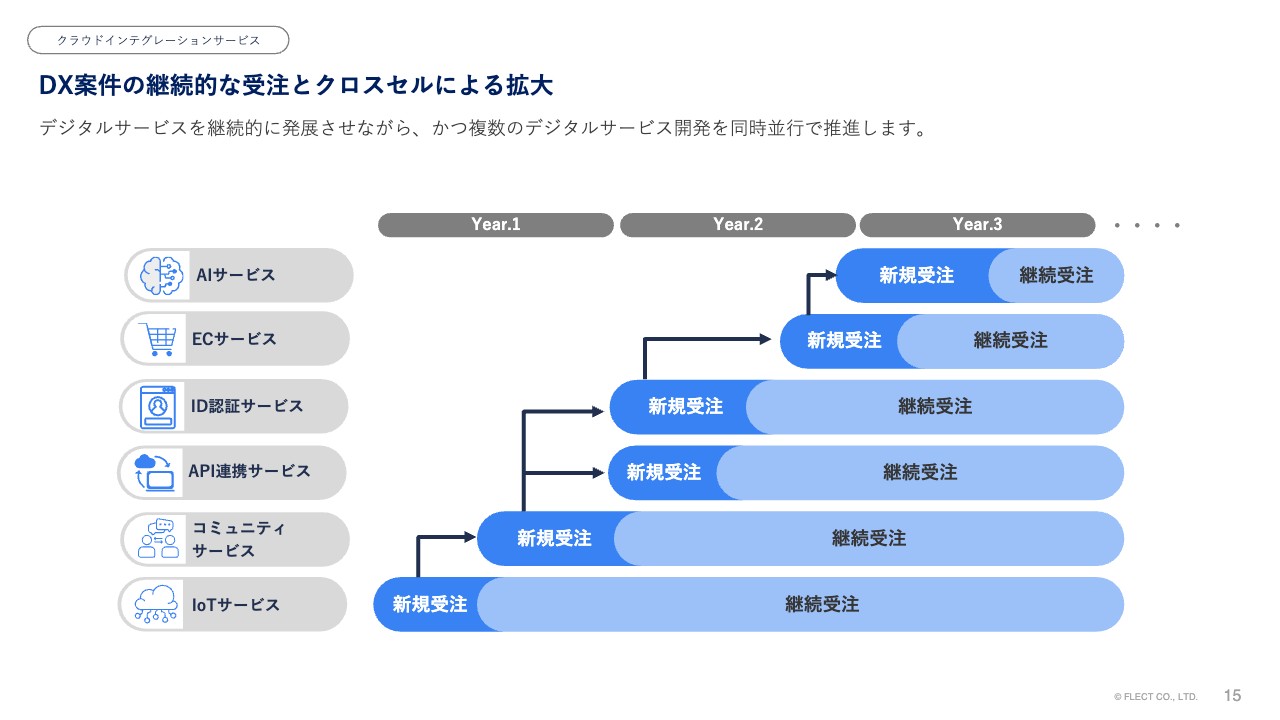

DX案件の継続的な受注とクロスセルによる拡大

DX案件の継続的な受注とクロスセルによる拡大についてです。繰り返しになりますが、当社では初期サービス構築以降も、フェーズ2、フェーズ3といった単位で機能追加や性能向上などの開発を継続的に行い、サービスを発展させていきます。また、1つのデジタルサービスだけではなく、複数のデジタルサービスを同時並行で開発し、1つの顧客に対してクロスセルによる受注の拡大も実現します。

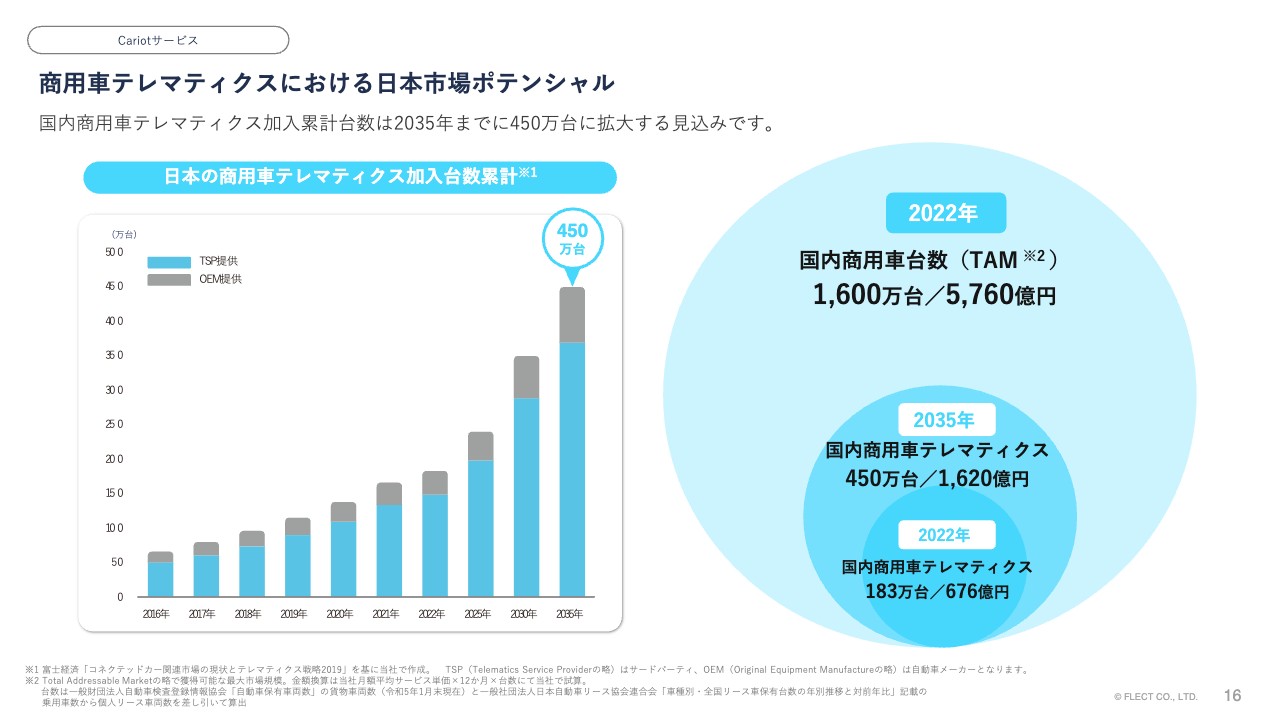

商用車テレマティクスにおける日本市場ポテンシャル

「Cariot」サービスについてご説明します。「Cariot」が在籍する日本の商用車テレマティクス市場は、加入累計台数が2035年までに450万台に成長すると予想されています。2022年における国内商用車テレマティクス加入累計台数は183万台で、2035年までに約2.5倍の成長が期待できます。

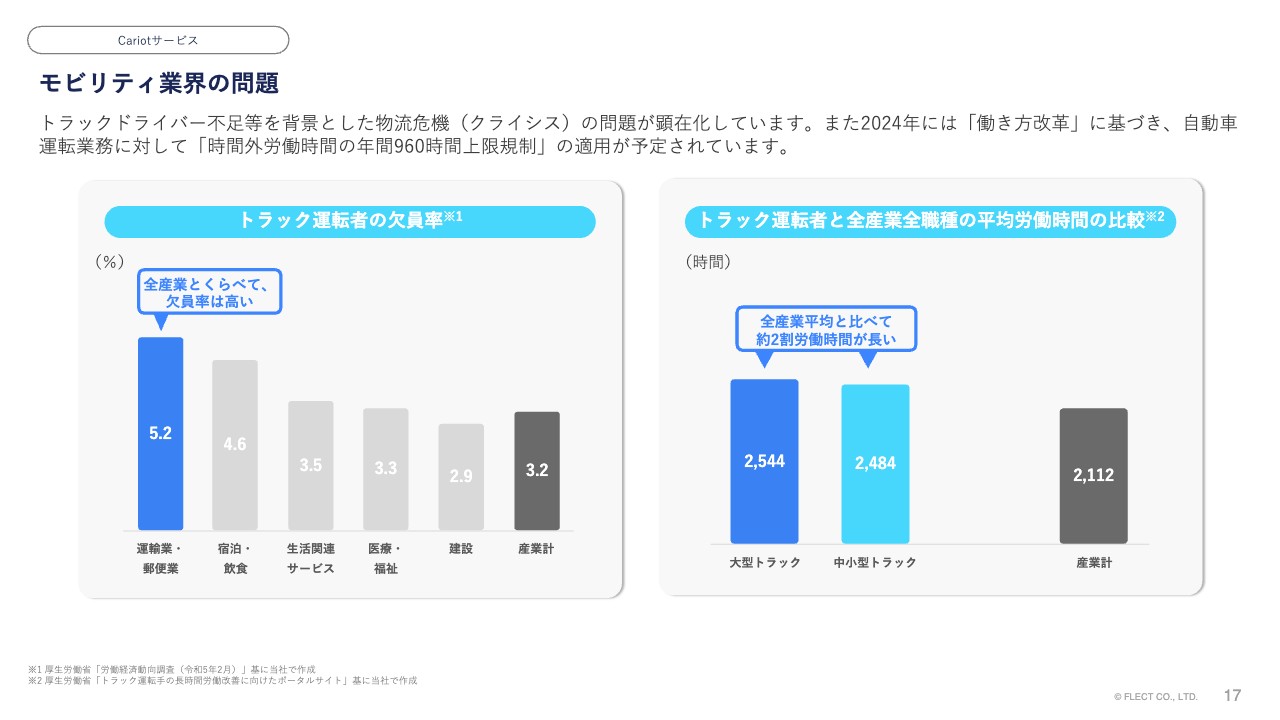

モビリティ業界の問題

モビリティ業界の問題についてご説明します。トラックドライバー不足を背景とした、物流危機の問題が顕在化しています。厚生労働省のデータによると、トラックドライバーの欠員率は全産業と比べて最も高く、5.2パーセントとなっています。

その原因の1つとして挙げられているのが、全産業平均と比べて約2割長い労働時間です。また、自動車運転業務の残業上限規制が適用される「2024年問題」も残り1年に迫っており、ドライバーの働き方改革が求められています。

クルマと企業をつなぐドライバー働き方改革クラウド「Cariot」

このような課題に対して、クルマと企業をつなぐドライバー働き方改革クラウド「Cariot」は、クルマに車載デバイスを取り付ける、あるいはスマートフォンアプリを用いることで、クルマの位置情報や加速度といったデータをかんたん、リアルタイムに取得・可視化できるサービスとなります。

運転に関する計画から実績の集計分析まで、デジタルで一気通貫した業務体験をお届けし、クルマに関わる業務の効率化を支援していきます。

(2023年3月期-通期) 決算サマリー

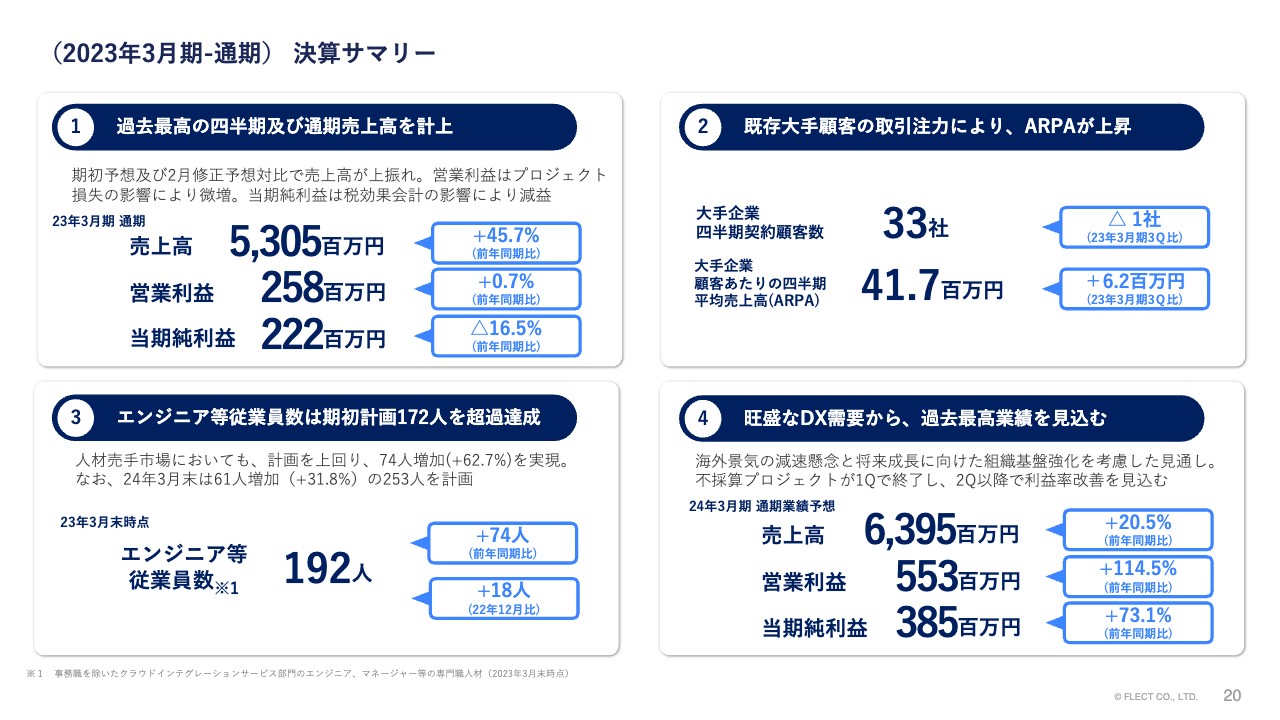

2023年3月期通期決算についてご説明します。まず、通期の決算サマリーです。1つ目は、旺盛なDX支援の需要を背景とし、売上高は53億500万円、前年比45パーセント増と期初予想および2月の修正予想対比で売上高が上振れしました。営業利益はプロジェクト損失の影響で微増となり、当期純利益は税効果会計の影響により減益となっています。

2つ目、既存大手顧客の取引に注力した結果、大手企業の顧客あたりの四半期平均売上高(ARPA)は4,170万円と、第3四半期比で620万円増と大幅に伸ばすことができました。

3つ目は、各種採用施策を強化したことにより、エンジニア等従業員数が引き続き増加しています。人材売手市場においても、中途採用が計画を上回って進捗しており、2023年3月末時点で192人、前年同期比で74人増加、2022年12月末比では18人増加となりました。2024年3月末時点では61人増加の253人を計画しています。

4つ目は、2024年3月期の通期業績予想について、海外景気の減速懸念と将来成長に向けた当社の組織基盤強化を考慮して見通しを立てています。売上高は前年比20パーセント増の63億9,500万円、営業利益は前年比114パーセント増の5億5,300万円、当期純利益は前年比73パーセント増の3億8,500万円を計画しています。2023年3月期第3四半期に発生した不採算プロジェクトは、当第1四半期で終了する見込みのため、第2四半期以降は利益改善を予定しています。

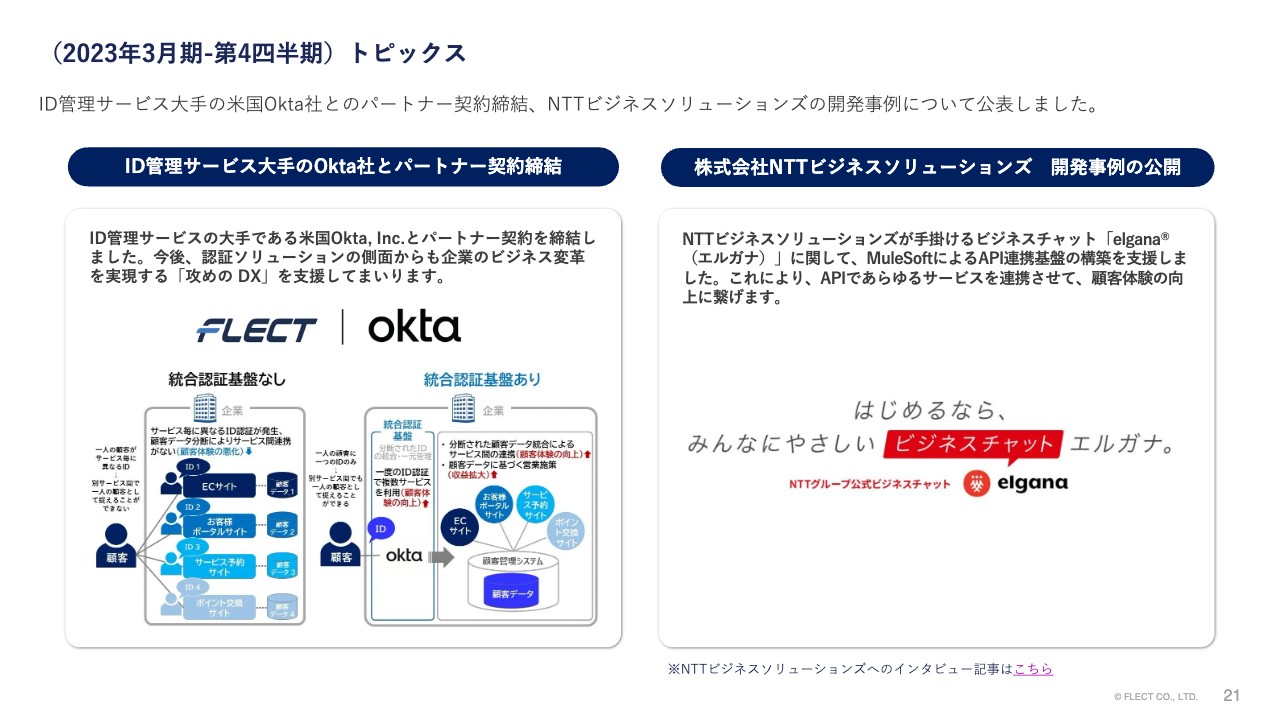

(2023年3月期-第4四半期)トピックス

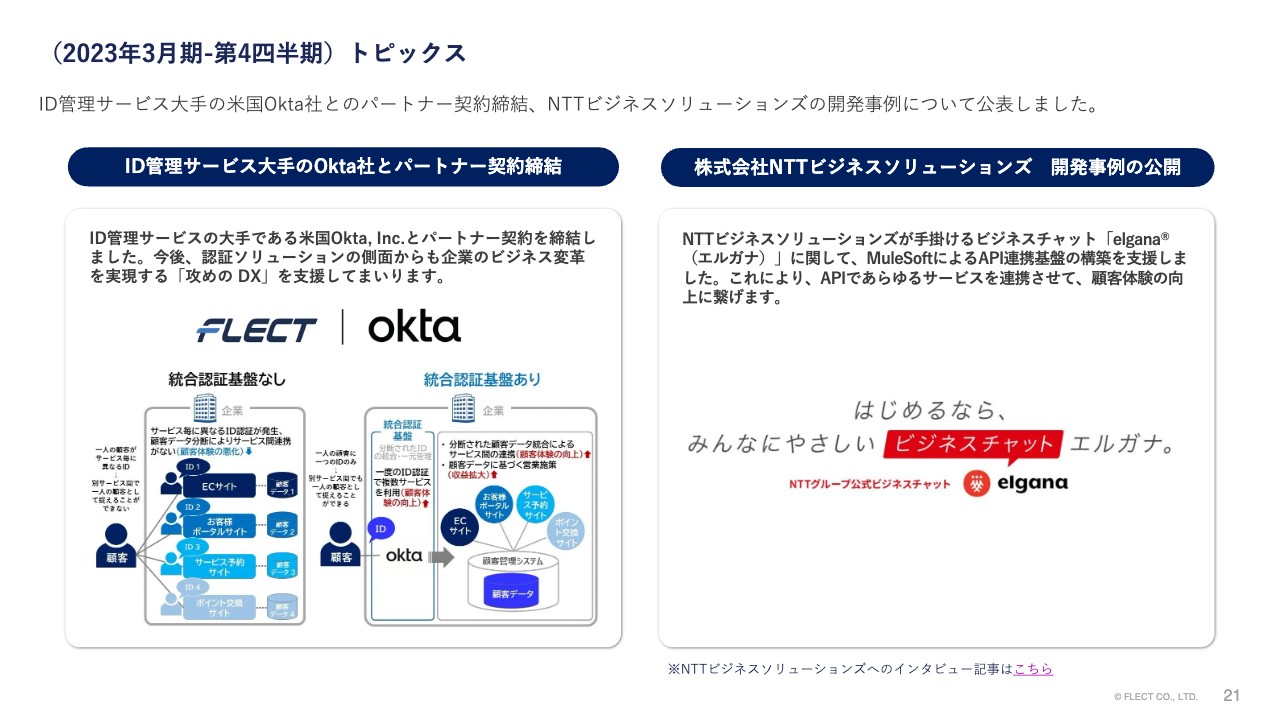

2023年3月期第4四半期におけるトピックスについてご説明します。まず、ID管理サービス大手の米国Okta社とパートナー契約を締結しました。ID認証ソリューションの側面からも、企業のビジネス変革を実現する「攻めのDX」を支援していきます。

NTTビジネスソリューションズの開発事例を公開しました。同社が手掛けるビジネスチャット「elgana(エルガナ)」に関して、「MuleSoft」によるAPI連携基盤の構築を支援しました。これにより、APIであらゆるサービスを「elgana(エルガナ)」と連携させ、顧客体験の向上につなげていきます。

(2023年3月期-第4四半期)業績推移

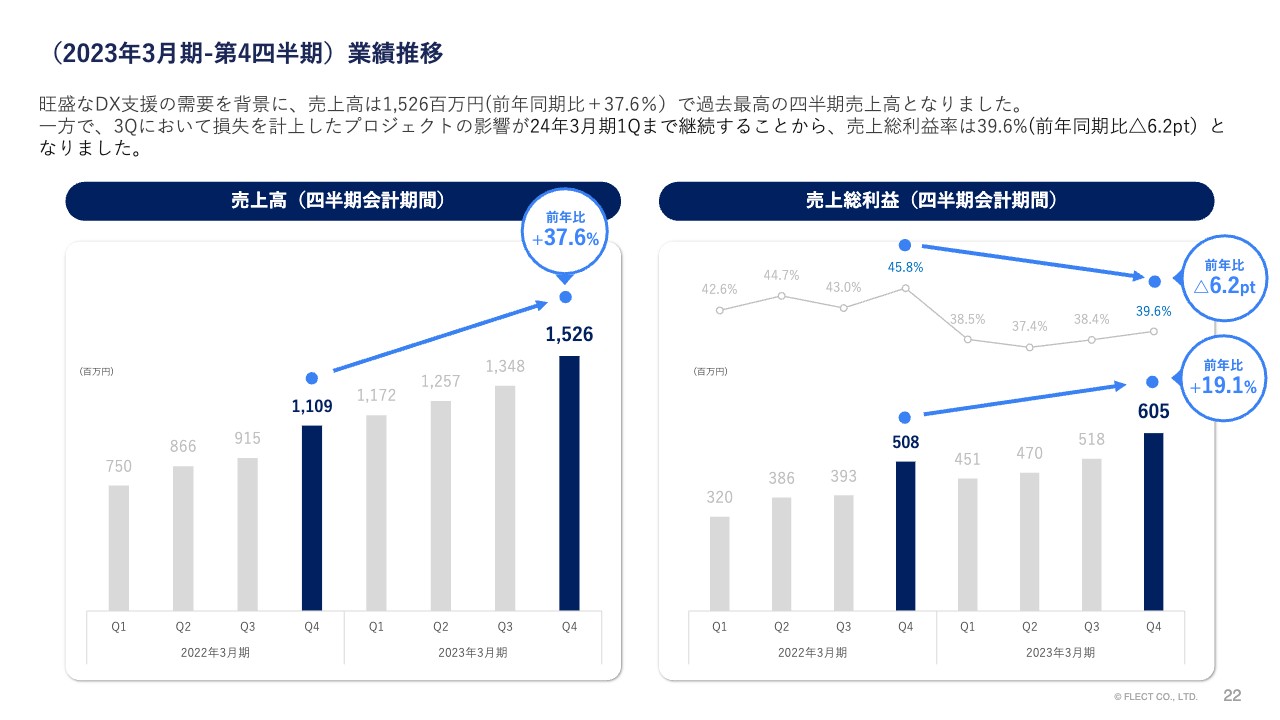

2023年3月期第4四半期の売上高および売上総利益の業績推移です。旺盛なDX支援の需要を背景に、売上高は前年同期比37パーセント増の15億2,600万円と過去最高の四半期売上高となりました。

一方、第3四半期において損失を計上したプロジェクトの影響で、売上総利益率は39.6パーセントと前年同期比で6.2ポイント下げるかたちとなりました。しかしながら、売上高が増加したため、売上総利益は前年同期比19パーセント増の6億500万円と過去最高の四半期売上総利益を計上しています。

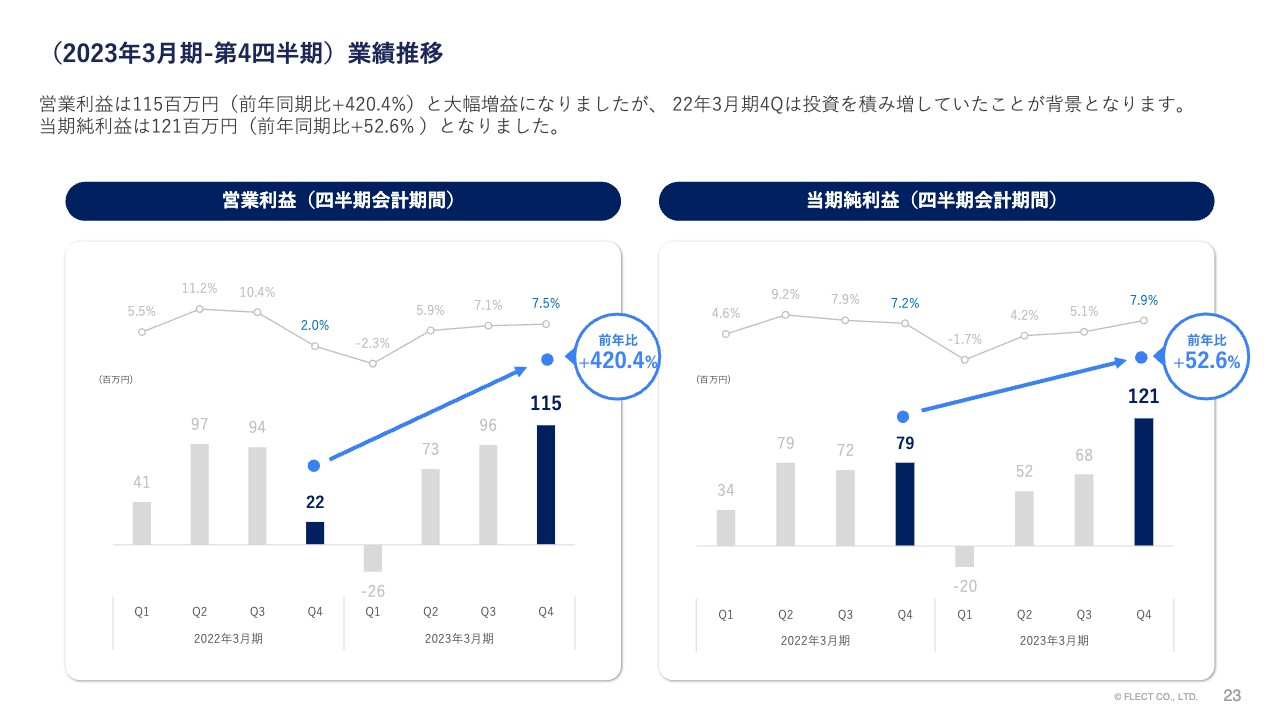

(2023年3月期-第4四半期)業績推移

2023年3月期第4四半期の営業利益および当期純利益の業績推移です。営業利益は、前年同期比420パーセント増の1億1,500万円と大幅増益になりました。こちらは、2022年3月期第4四半期において、計画的に投資費用を積み増していたことが背景となります。

当期純利益は、前年同期比52パーセント増の1億2,100万円となり、過去最高の四半期純利益を計上しています。

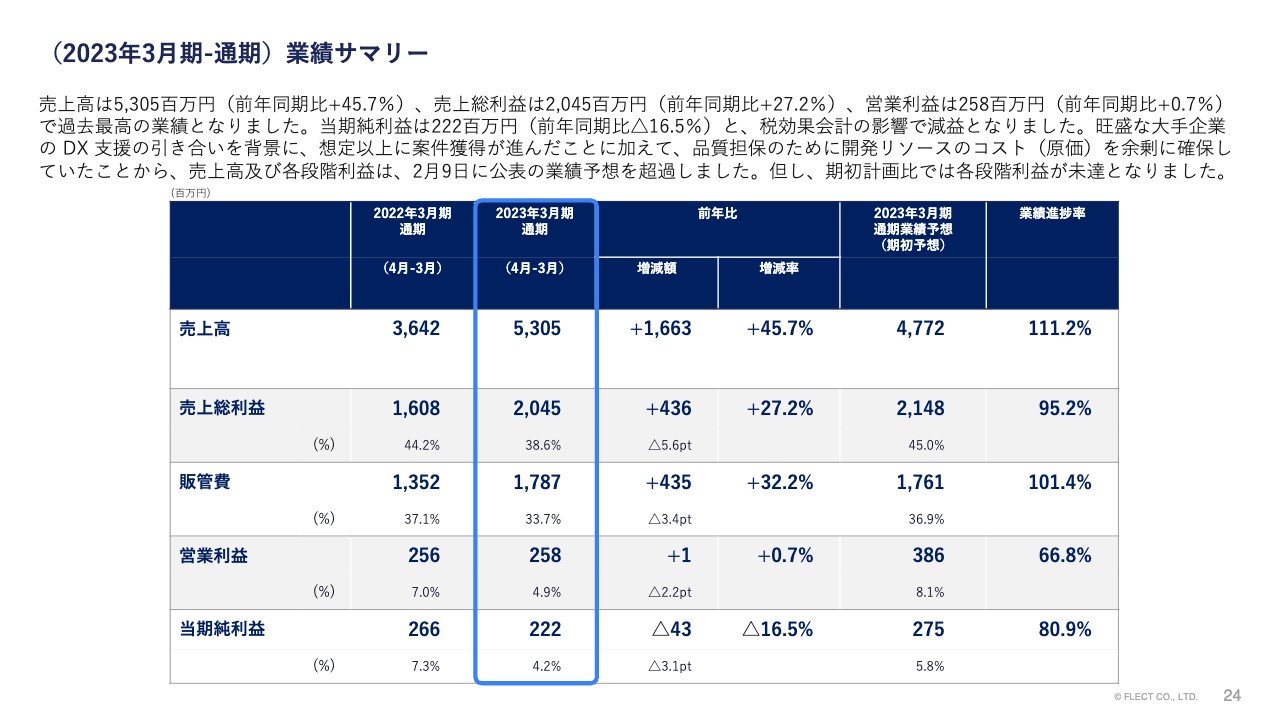

(2023年3月期-通期)業績サマリー

2023年3月期通期の業績サマリーについてご説明します。売上高は前年同期比45パーセント増の53億500万円、売上総利益は前年同期比27パーセント増の20億4,500万円、営業利益は前年同期比0.7パーセント増の2億5,800万円と、過去最高の業績となりました。当期純利益は前年同期比16パーセント減の2億2,200万円となりましたが、こちらは税効果会計の影響での減益となります。

旺盛な大手企業のDX支援の引き合いを背景として、想定以上に案件獲得が進んだことに加え、品質担保のために開発リソースのコストを余剰に確保していたため、売上増に伴った開発コストの増加が抑制され、売上高および各段階利益が2月9日公表の業績予想を超過しました。ただし、期初計画比では各段階利益が未達となっているため、今期計画においてはこの達成を目指していきます。

(2024年3月期-通期)業績予想

2024年3月期の業績予想です。2024年3月期においても旺盛な大手企業のDX需要を想定しています。一方で、海外経済の減速懸念や、将来成長を見据えた組織基盤のさらなる強化のため、売上高は63億9,500万円、前年同期比20.5パーセント増と慎重に計画を立てています。

また、不採算プロジェクトが第1四半期で終了するため、利益率は第2四半期以降で改善し、売上総利益率は42.9パーセント、前年同期比で4.3ポイント増加を見込んでいます。営業利益は5億5,300万円、前年同期比114.5パーセント増を見込んでいます。当期純利益は3億8,500万円、前年同期比73.1パーセント増を見込んでいます。

(2023年3月期-期末)貸借対照表

貸借対照表についてです。主な増減については、流動資産が1億5,200万円増加、純資産が2億3,800万円増加しています。流動資産の内訳については、現預金が4億8,400万円減少しました。売上増加に伴い、売掛金が6億1,100万円増加したことによるものです。自己資本比率は53.1パーセントと健全な財務基盤となっています。

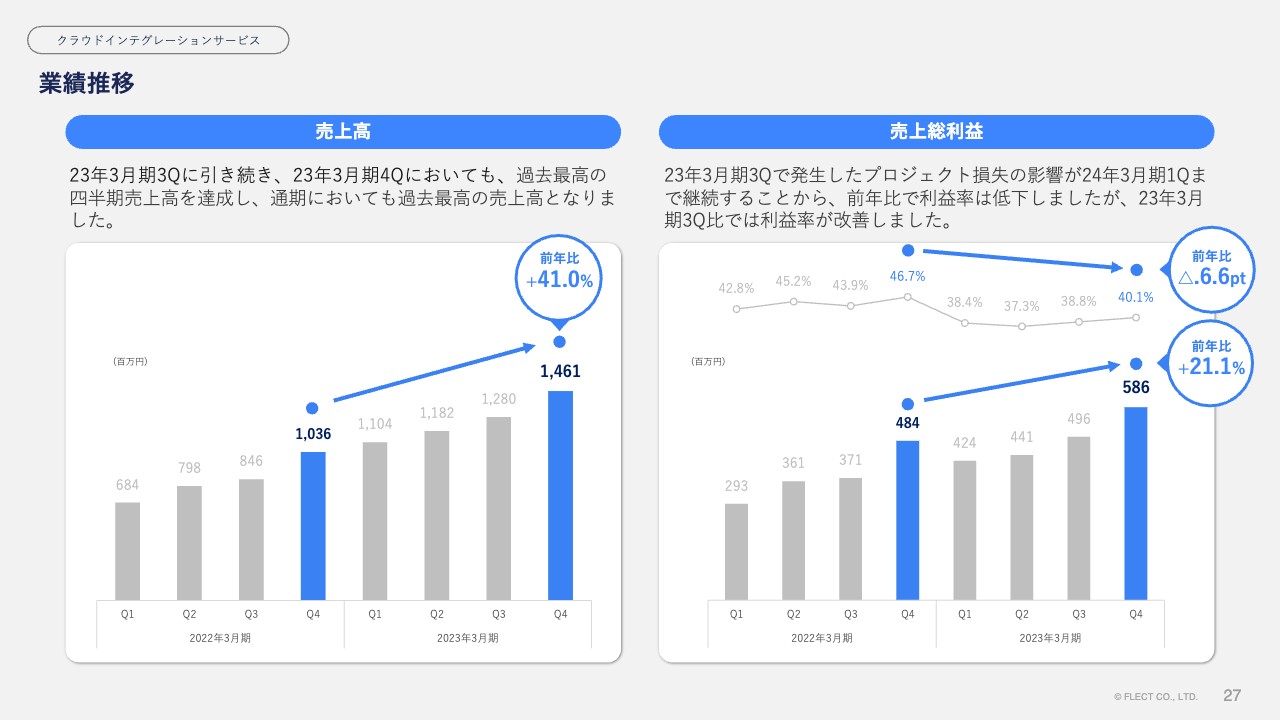

業績推移

クラウドインテグレーションサービスの業績推移です。売上高は前年同期比41パーセント増と、過去最高の四半期売上高を達成しました。通期においても過去最高の売上高となりました。

売上総利益率は、2023年3月期第3四半期で発生したプロジェクト損失の影響を受け、前年同期比で6.6ポイント減少しましたが、2023年3月期の第3四半期対比では1.3ポイント改善しています。売上総利益は前年同期比で21.1パーセント増となり、過去最高の四半期売上総利益を計上しています。

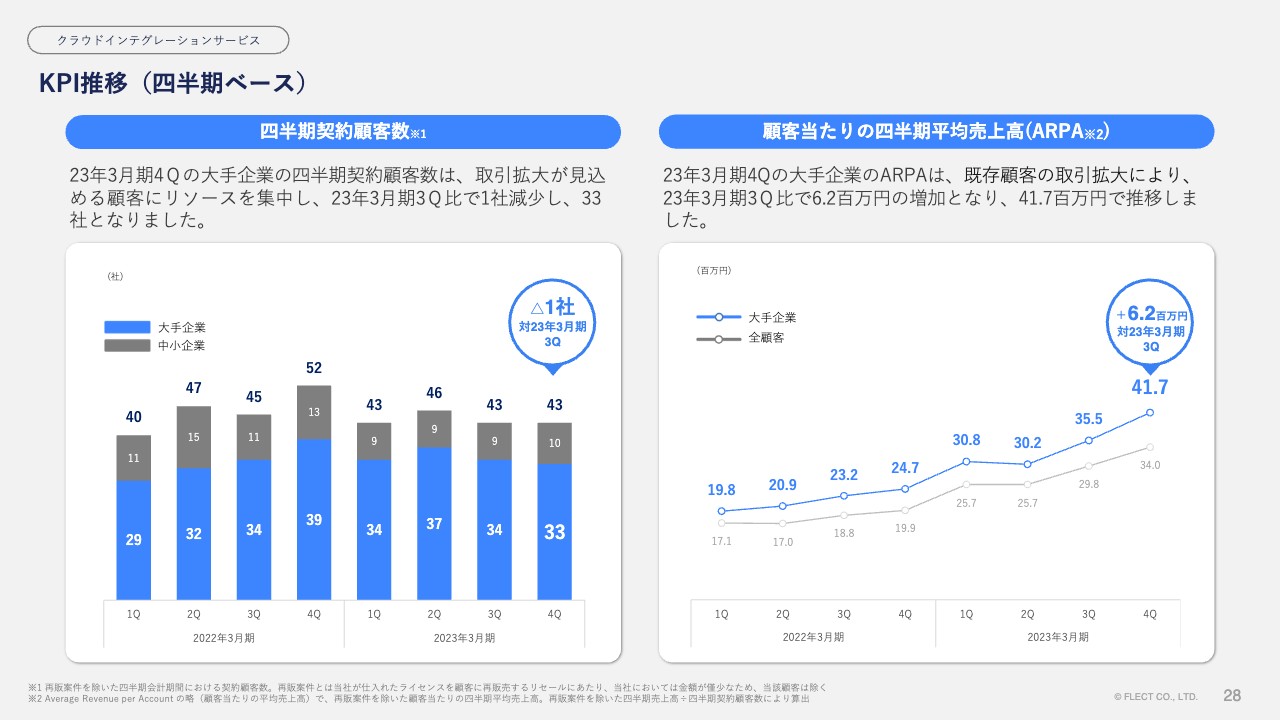

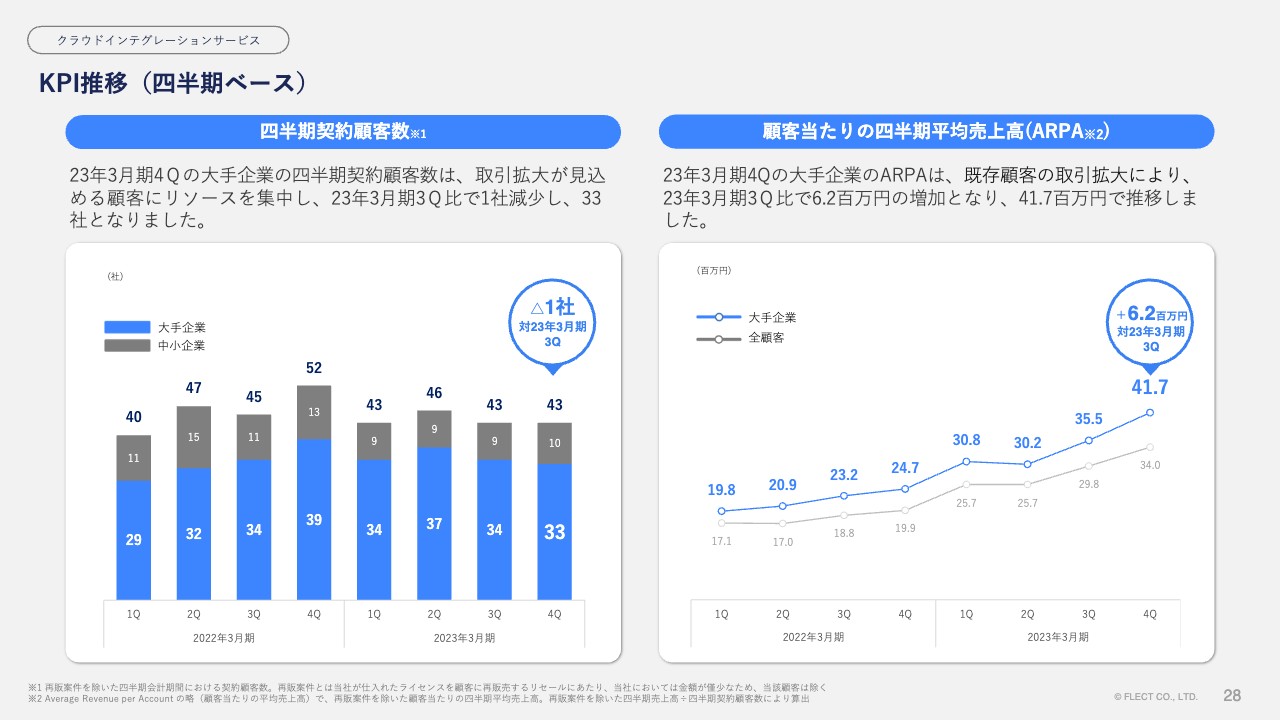

KPI推移(四半期ベース)

クラウドインテグレーションサービスのKPIの推移です。2023年3月期第4四半期の大手企業の四半期契約顧客数は、取引拡大が見込まれる顧客にリソースを集中した結果、2023年3月期第3四半期対比で1社減少し、33社となりました。

2023年3月期第4四半期の大手企業のARPAについては、既存顧客の取引拡大により、2023年3月期第3四半期対比で620万円の増加となり4,170万円で推移しています。

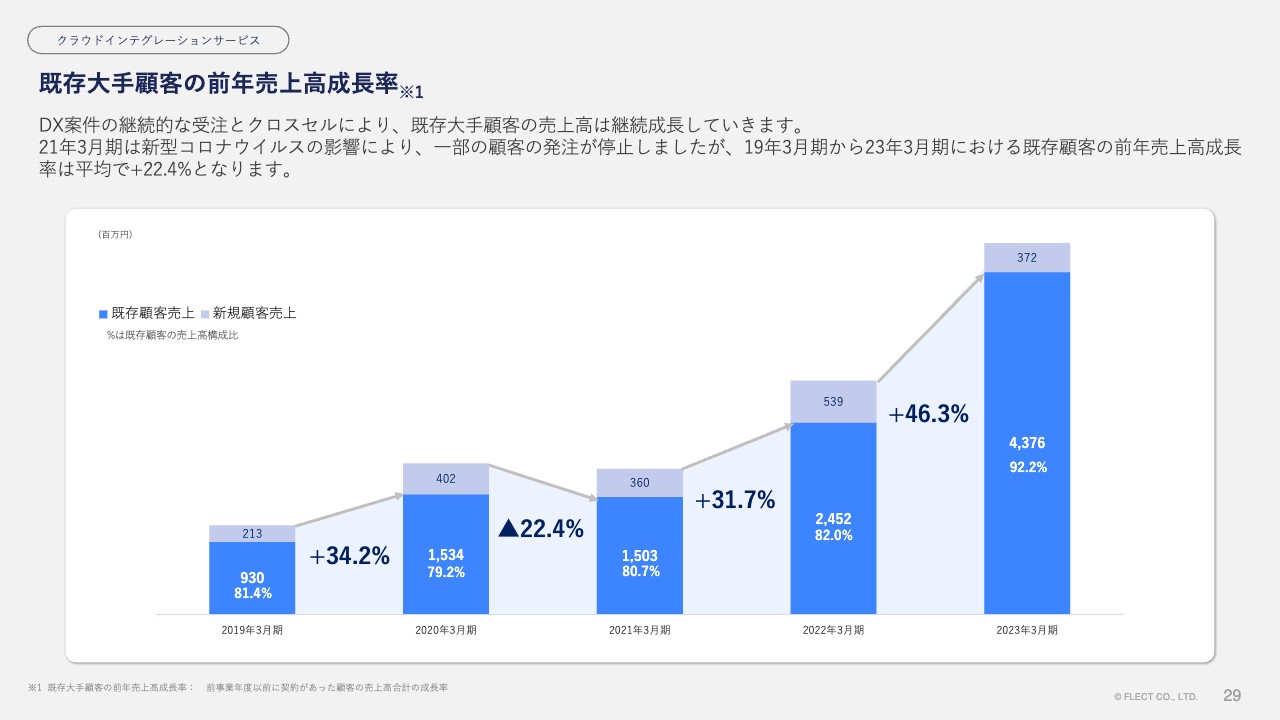

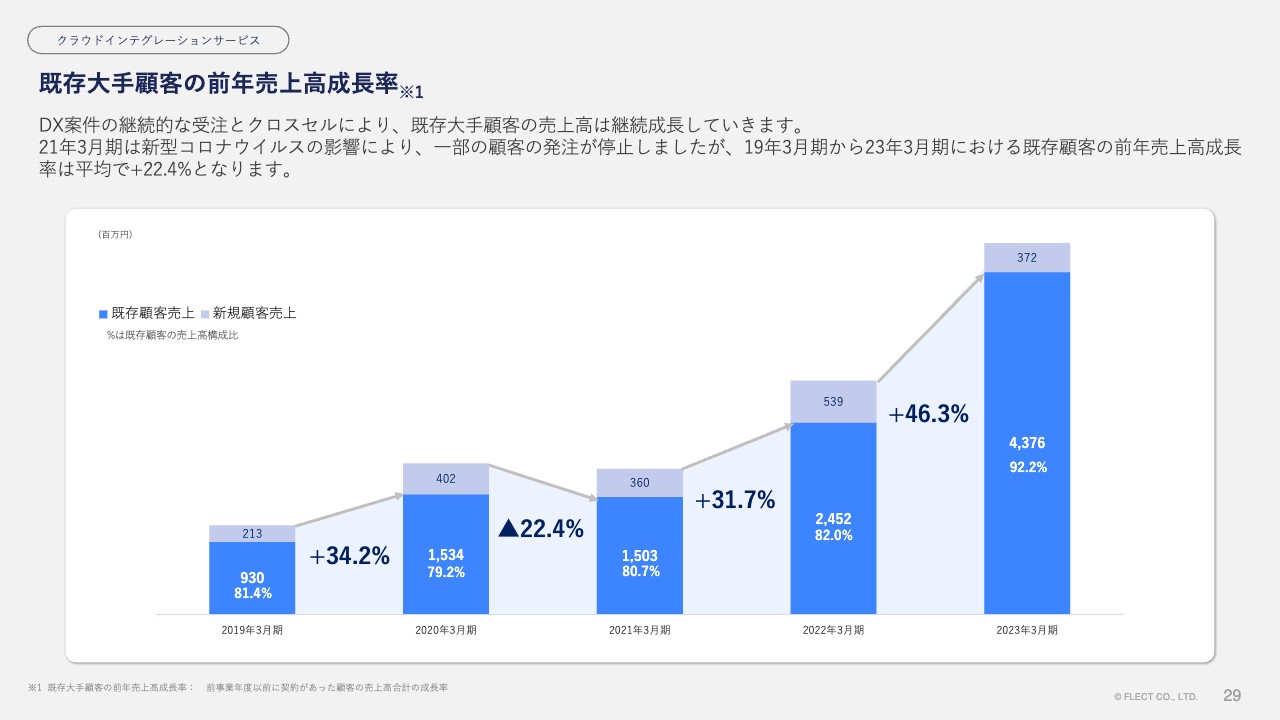

既存大手顧客の前年売上高成長率

クラウドインテグレーションサービスの既存大手顧客の前年売上高成長率の推移です。DX案件の継続的な受注とクロスセルにより、既存大手顧客の売上高は継続成長していきます。2022年3月期の大手顧客の売上高は、2023年3月期には46.3パーセント増と拡大し、2023年3月期の大手顧客からの売上高のうち、既存顧客分が約9割を占めています。

2021年3月期は新型コロナウイルス感染症の影響により成長が減少しましたが、5ヶ年の前年売上高成長率の平均は22.4パーセント増となり、既存顧客からの売上高を拡大させています。

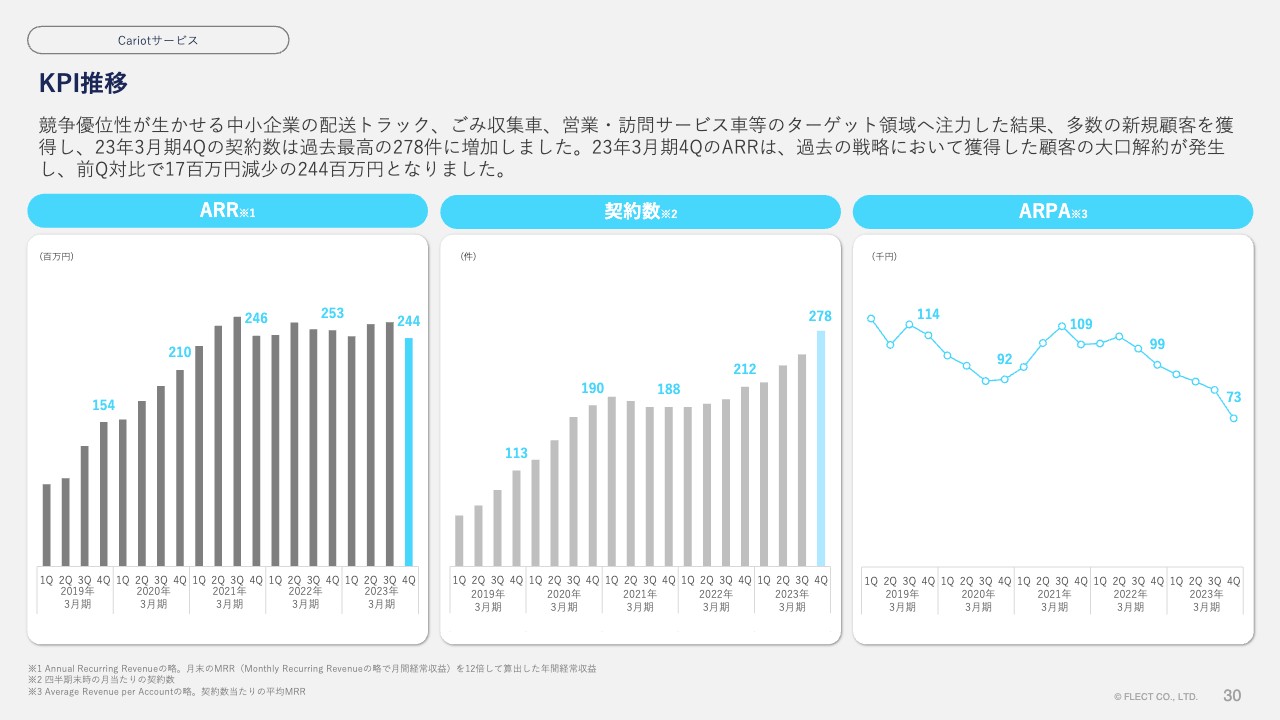

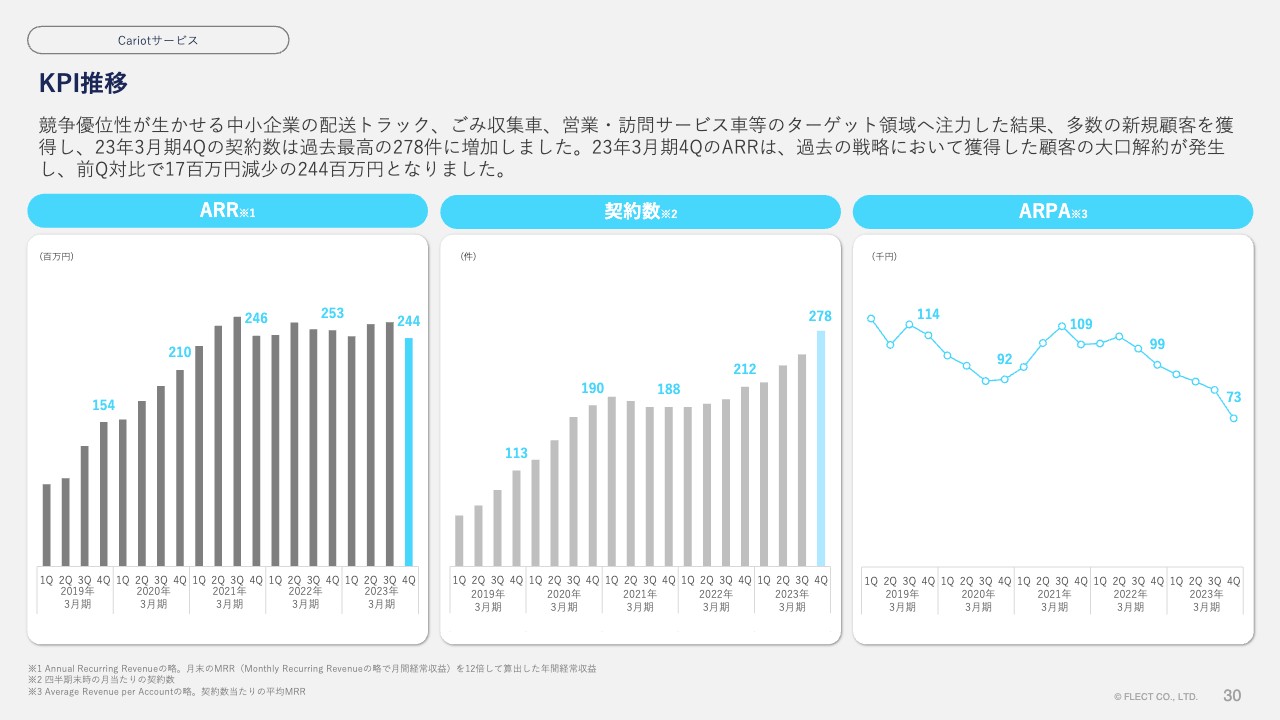

KPI推移

「Cariot」サービスのKPI推移です。競争優位性が活かせる中小企業の配送トラックやごみ収集車、営業・訪問サービス車両等のターゲット領域へ注力した結果、多数の新規顧客を獲得でき、2023年3月期第4四半期の契約数は過去最高の278件に増加しました。

一方で、2023年3月期第4四半期のARRは、過去の戦略において獲得した顧客の大口解約が発生し、前四半期対比で1,700万円減少の2億4,400万円となりました。

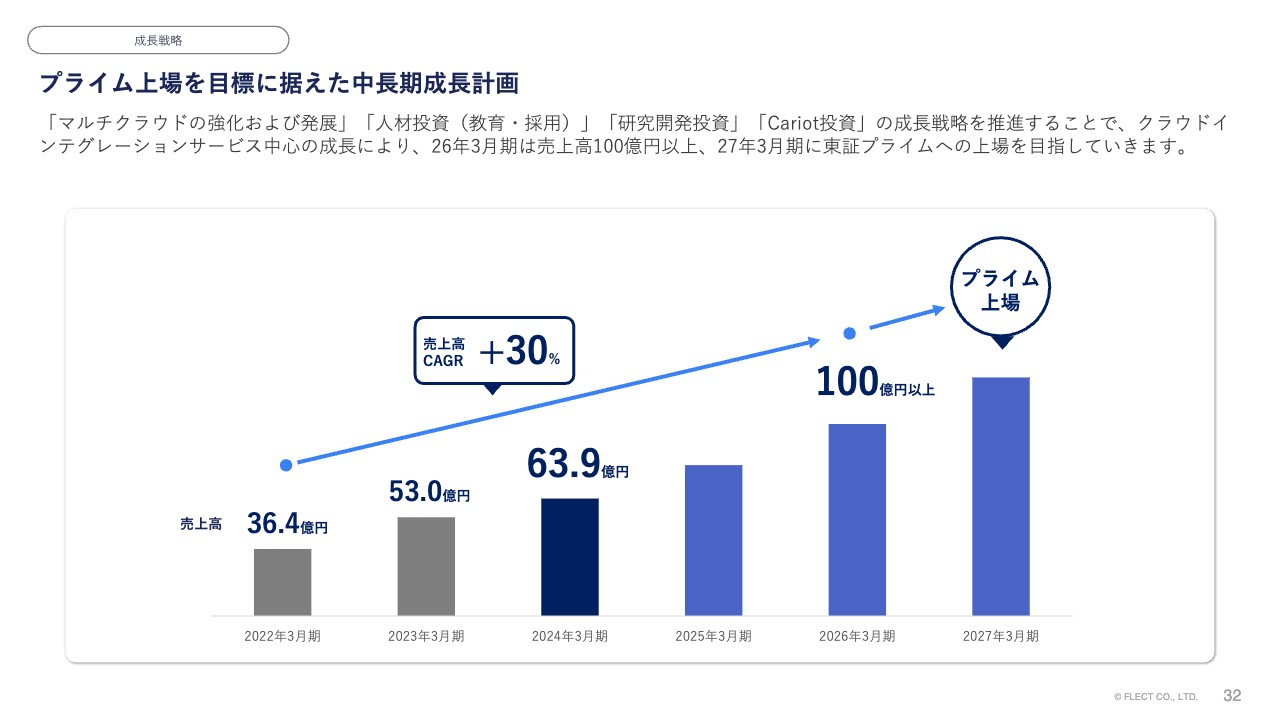

プライム上場を目標に据えた中長期成計画

プライム上場を目標に据えた中長期成長計画についてご説明します。この後ご説明する各種成長戦略を推進することで、クラウドインテグレーションサービスを中心に、2026年3月期に売上高100億円以上、2027年3月期に東証プライムへの上場を目指していきます。

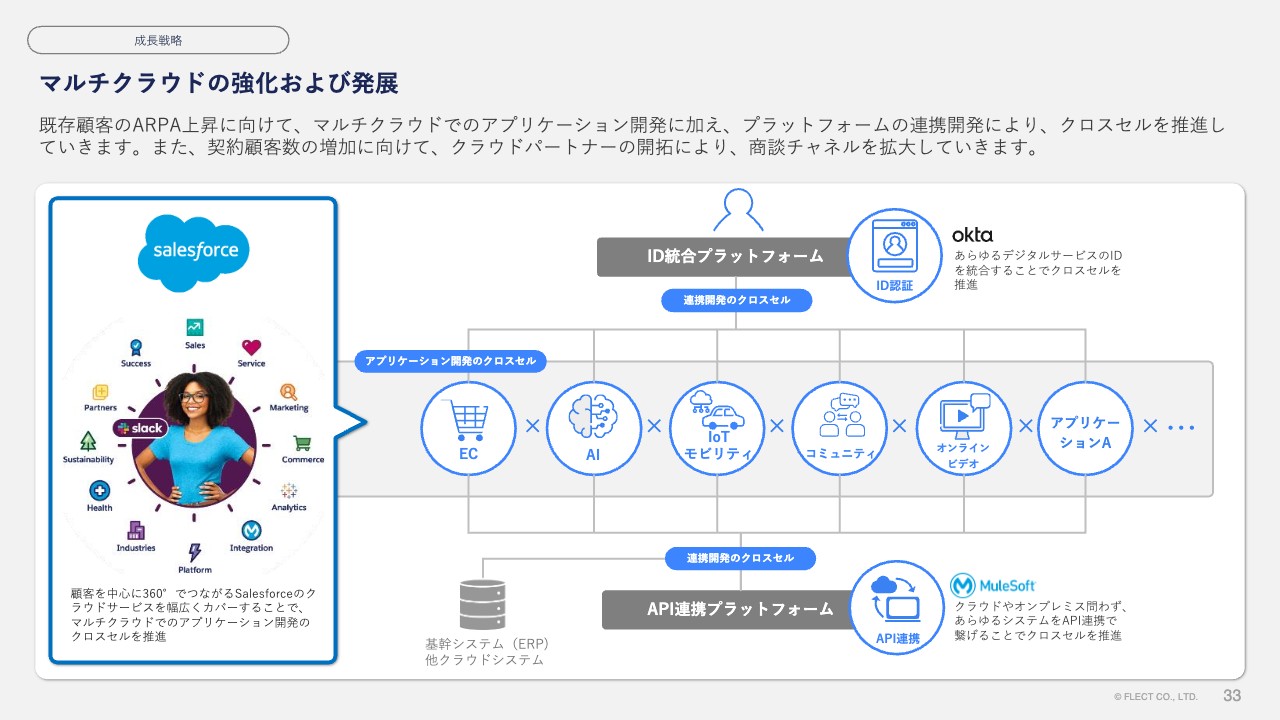

マルチクラウドの強化および発展

マルチクラウドの強化および発展についてです。既存顧客のARPA上昇に向け、顧客を中心に360度でつながる「Salesforce」のクラウドサービスを幅広くカバーすることで、マルチクラウドでのアプリケーション開発のクロスセルを推進していきます。

「MuleSoft」であらゆるシステムをつなげるAPI連携開発や、「Okta」であらゆるデジタルサービスのIDを統合する認証プラットフォームの連携開発により、同じくクロスセルを推進していきます。また、契約顧客数の増加に向け、各クラウドパートナーの開拓により商談チャネルを拡大していきます。

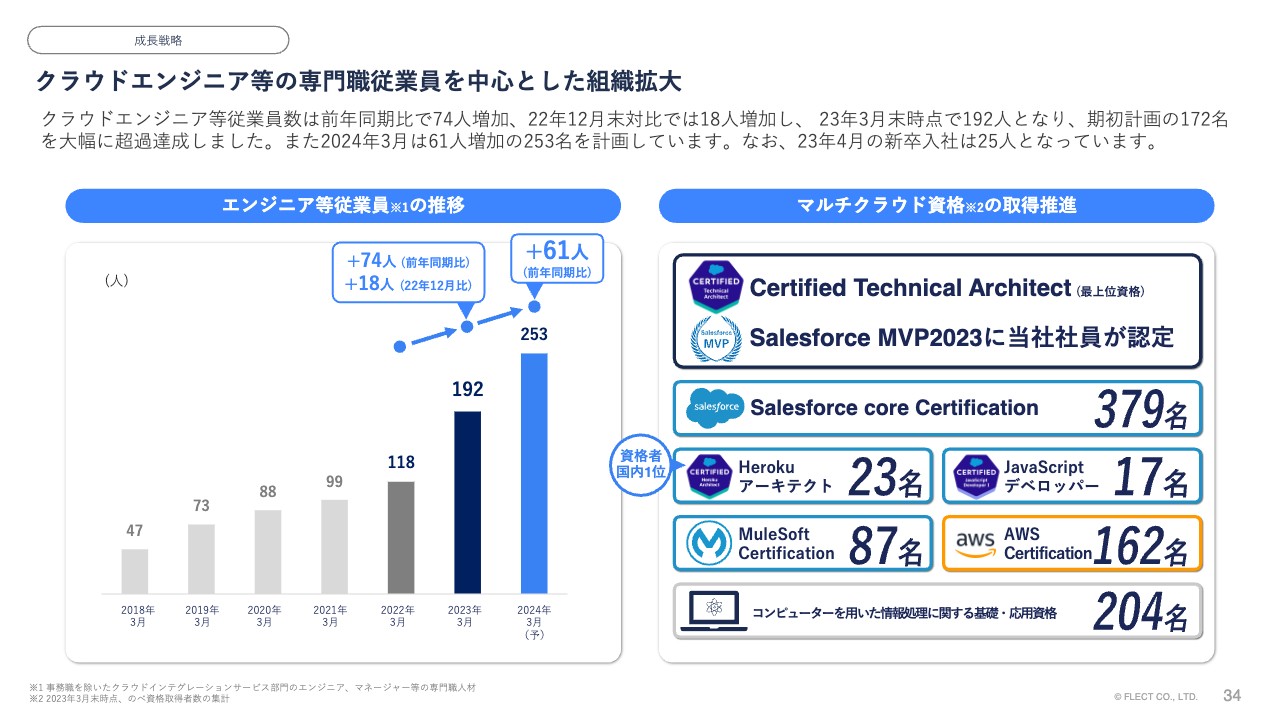

クラウドエンジニア等の専門職従業員を中心とした組織拡大

クラウドエンジニア等の専門職従業員を中心とした組織拡大については、冒頭お話ししたとおり、堅調に成長しています。クラウドエンジニア等従業員数は前年同期比で74人増、2022年12月末対比で18人増と、2023年3月末時点で192人となり、期初計画の172人を大幅に超過達成しました。

2024年3月期は61人増加の253人を計画しています。この中には2023年4月の新卒入社25人も含まれています。また、マルチクラウドの資格取得の推進も継続して行っていきます。

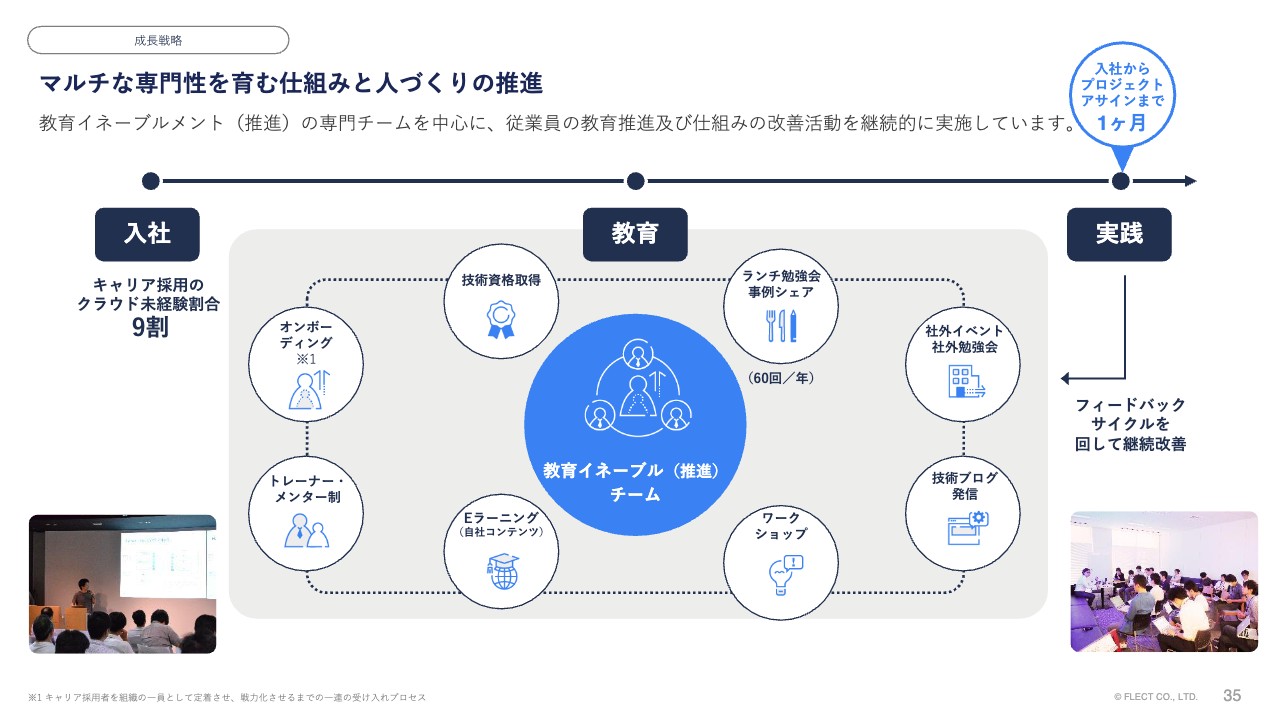

マルチな専門性を育む仕組みと人づくりの推進

マルチな専門性を育む仕組みと人づくりの推進についてです。当社では、教育イネーブルメント(推進)の専門チームを中心に、従業員の教育推進および仕組みの改善活動を継続的に行っていきます。

当社のキャリア採用のうち、クラウドの未経験者は約9割ですが、コンピューターを用いた情報処理に関する基礎力の高い人材のみを採用していることもあり、この教育スキームを活用することでクラウド専門知識をつけ、入社から約1ヶ月という短期間でのプロジェクトアサインを実現しています。

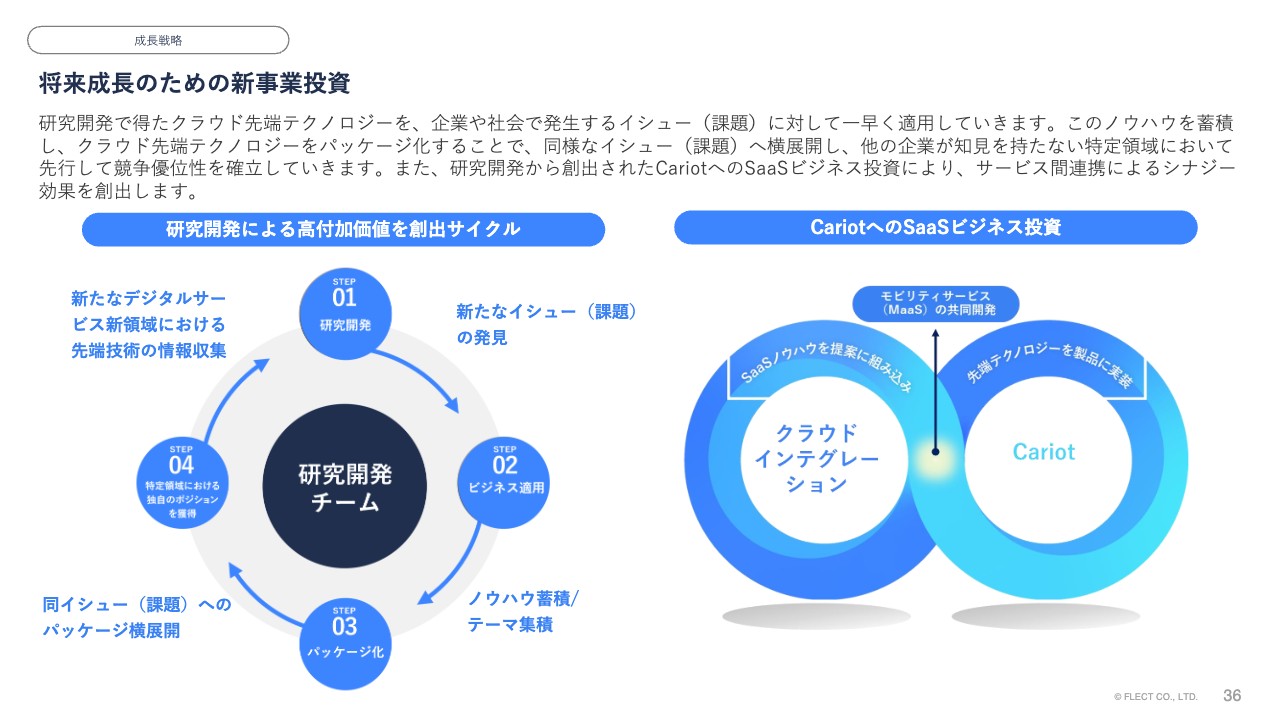

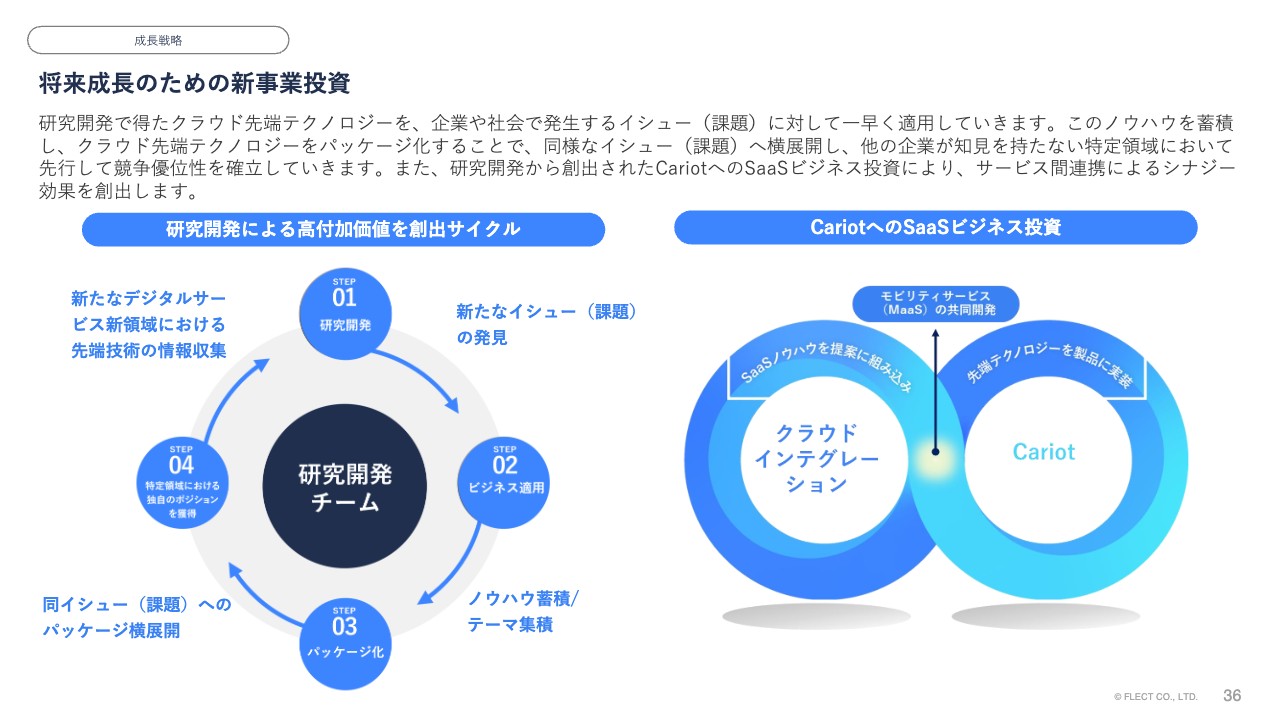

将来成長のため新事業投資

将来成長のための新事業投資を行います。先端テクノロジーによる高付加価値を創出する研究開発への投資を継続します。研究開発で得たクラウドの先端テクノロジーを、企業や社会で発生する課題に対していち早く適用していきます。

このノウハウを蓄積し、クラウドの先端テクノロジーをパッケージ化することで、同様の課題に横展開を図り、他の企業が知見を持たない特定領域において先行して競争優位性を確立していきます。

また、「Cariot」へのSaaSビジネスとしての投資も継続していきます。そして、クラウドインテグレーションサービス等を連携することで、シナジー効果も生み出します。

具体的には、MaaSと呼ばれるモビリティサービスの開発において、モビリティプラットフォームに「Cariot」を活用し、顧客オリジナルのアプリケーション開発は、クラウドインテグレーションサービスが提供します。

当社からの説明は以上となります。ご清聴いただきありがとうございました。

質疑応答:上方修正の要因、持続可能性について

司会者:「上方修正は特殊な事情によるものでしょうか? 受注好調の要因は持続可能なものでしょうか?」というご質問です。

黒川:上方修正の要因と持続可能性についてのご質問と承りました。何か特殊な要因があったというわけではなく、マーケットにおける需要が、引き続きDX支援においては旺盛であることが一番に挙げられます。この状況は今期も継続すると見込んでおり、持続可能なものと見ています。

特に大手企業におけるDX支援については、マルチクラウドでの開発が非常に多くなっていますが、これを実現できるプレイヤーが限られているため、当社にお声をいただくことがより一層多くなっていると考えています。先ほどご説明したとおり、想定以上に案件獲得が進んだことから、業績予想を上回るかたちで売上高が伸びました。

質疑応答:クラウドインテグレーション事業における適正な営業利益率について

司会者:「御社のクラウドインテグレーション事業での適正な営業利益率はどのくらいと考えていますか?」というご質問です。

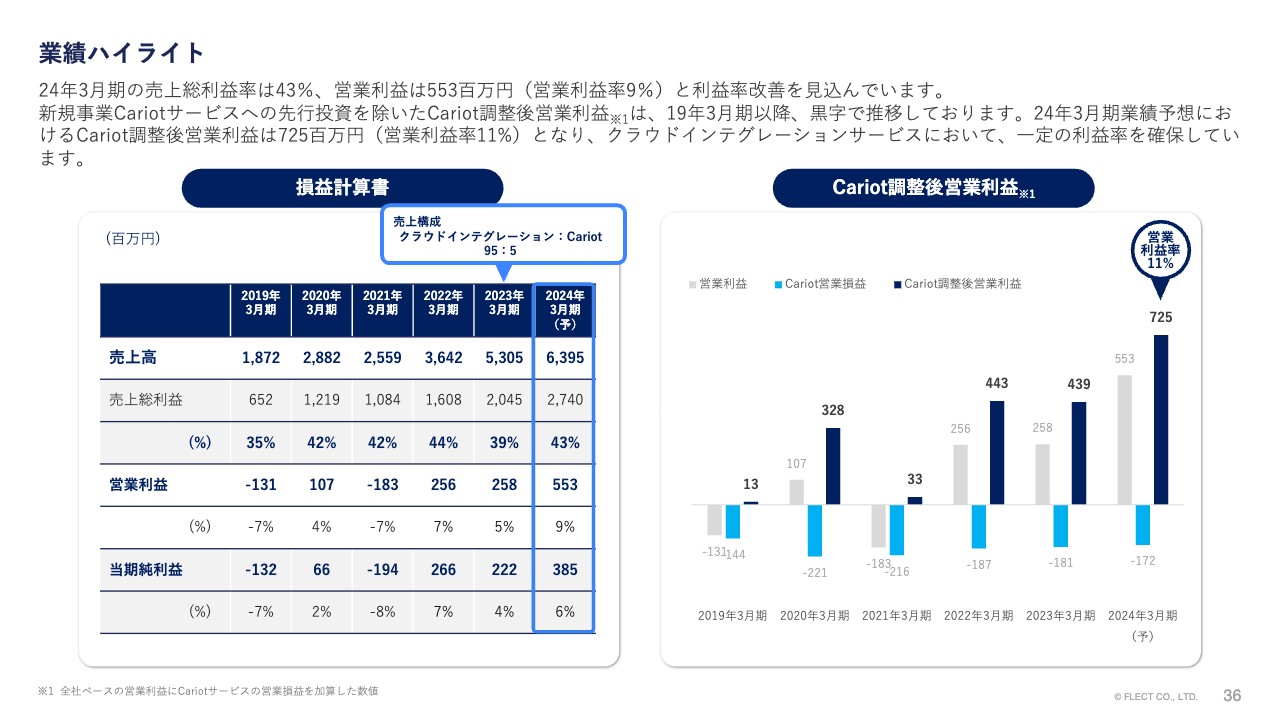

黒川:クラウドインテグレーション事業における、営業利益の適切な数値感というところですが、スライド右側のグラフは新規事業「Cariot」サービスにおける先行投資金額と、これを除いた、つまり投資がない場合のクラウドインテグレーションの実力値としての営業利益の数字です。

「Cariot」への投資がない場合は、営業利益率はおよそ11パーセントとなっています。ただ、当社は投資も踏まえて現在の営業利益を出していますが、既存のお客さまに対する売上拡大と合わせて、単価を上昇させる営業活動など、より収益性を高めるための活動を行っています。

その中で一定程度、人や組織に対する投資は必要なものだと考えており、健全な目標値としては、およそ10パーセントの営業利益率が妥当だと考えています。

質疑応答:「Cariot」サービスにおける大口解約の理由と背景について

司会者:「『Cariot』サービスにおける大口解約の理由と背景を教えてください。将来的に同じような解約があり得るのでしょうか?」というご質問です。

黒川:「Cariot」サービスにおける大口解約の背景ですが、まずドライバーの働き方改革クラウドという中小企業をターゲットとしたSaaSビジネスの戦略は、2022年の4月より新たに定め、事業展開を行い、現在契約顧客数を伸ばしています。

その新しい戦略以前に獲得した、価値提供が費用に対して見合っていない大口のお客さまが解約しているという背景になっています。

当社は、新たな事業戦略で成長をするということで事業方針を定めているため、このような解約は致し方ない部分もありますが、減少の影響は前期である程度発生したと考えており、今期については、ARRはおよそ30パーセント増の計画で成長を推進していく予定になっています。

さらに踏み込んだ黒字化の目途ですが、SaaSビジネスのため、トップラインの成長を踏み込むための投資のアクセルをどれぐらい踏み込むかによって、黒字化のタイミングが変わります。およそ30パーセント成長を続けると、3年後もしくは4年後あたりでの収支均衡もしくは黒字化が、おおよその見立てになっています。

質疑応答:「Cariot」サービスのARPAの減少について

司会者:「『Cariot』サービスのARPAが右肩下がりになっている理由を教えてください」というご質問です。

黒川:「Cariot」サービスのARPAの減少については、先ほどの回答と繰り返しにはなるのですが、2022年4月より中小企業のお客さまをターゲットに、新たな事業戦略を展開しています。

中小企業はどうしても1社当たりのARPAが減少していくことが織り込まれています。したがって、1社当たりのARPAが下がったとしても、まず契約顧客数、つまりシェアを取りに行くことを優先しており、中小企業が増えることに伴う必然的な流れとしてARPAが減少すると考えています。

質疑応答:新たな不採算プロジェクトが発生する可能性について

司会者:「第3四半期で発生したプロジェクト損失の影響は第1四半期までとのことですが、今期もこのような損失が発生する可能性はありますか?」というご質問です。

黒川:現状では、損失を計上するような新たな不採算プロジェクトは発生していません。一部のプロジェクトにおいて、確保した予算ほど使わなかったものの、品質確保のために多めにリソースを追加し、安全対策としてバッファーを敷いてプロジェクトを行っているものも幾つかありますが、特定の案件を除けば、そのような問題はほとんどなくデリバリができています。

前年度の不採算プロジェクトの発生という失敗を振り返り、その対策としてPMOという横串のプロジェクト支援を行う部隊を強化しています。ここを機能させることで、新たな不採算プロジェクトが出ないようしっかり努めていきたいと考えています。

質疑応答:ID認証サービスの狙いについて

司会者:「ID認証サービスは『守りのDX』分野に思えますが、どのような狙いがあるのでしょうか? もう少し詳しくお願いします」というご質問です。

黒川:ID認証サービスの「Okta」については、基本的にはIDの統合認証基盤として、グローバルでメジャーなサービスとして展開されています。国内もそうですが、海外でも同様に起きている事象としては、同一のユーザーが複数のWebサービスにおいてIDを複数持っている状態が発生しています。

例えばスライド左下の図を見ると、ECサイト、お客さまポータルサイト、サービス予約サイト、ポイント交換のサービスと、このようなかたちで同一人物なのにIDが4つ存在しています。この事象が起きると、同じユーザーとして扱われないため、サービスごとの活動が分断し、別の人格として判断されることになります。

これを1つにつなげると、例えばECサイトで活動した内容をポイント交換サイトに連携するなど、サービスを横断して、顧客体験が滑らかにつながります。その結果、顧客のエンゲージメントが上がり、サービス利用が高まるということで、私どもとしては「守り」というよりも「攻めのDX」の大きな施策だと考えています。

質疑応答:配当に関する見通し、戦略について

司会者:「配当に関しての見通し、戦略はいかがでしょうか?」というご質問です。

黒川:当社の取締役会等でも議論はしていますが、まず私どもはグロース市場に上場している立場としては、なにより企業成長を目指していきたいと考えており、獲得した利益に対しても成長投資に充てていくことを最優先で考えています。

そのため、グロース市場における成長過程においての配当施策は、現状においてはまだ計画されていません。プライム市場に上場するタイミング、もしくはその前後で配当施策を吟味、検討していきたいと考えています。

質疑応答:今期の売上、利益が拡大する分野について

司会者:「今期計画は売上、利益ともに大幅に拡大する予想ですが、具体的にどのような分野で拡大する見込みでしょうか?」というご質問です。

黒川:まず売上の数字感では、スライドの前年売上高成長率の推移でご説明したとおり、既存の、つまり前年までに取引をしているお客さまが、5ヶ年の平均では、翌年に約20パーセント増というかたちで成長しています。

通年の売上高においても、およそ8割から9割が既存のお客さまからの売上拡大がポートフォリオとして占められているため、当社としては引き続き、現在獲得している日本の大手企業、優良顧客をしっかり拡大させることを目指していきたいと考えています。

一方で、将来の成長も踏まえると、新規のお客さまも一定量獲得する必要があるため、新規のお客さまの獲得と既存のお客さまの拡大を、バランスを取りながら行いたいと思っています。今期は年間で10社ほどの新規の大手企業を獲得していきたいと考えています。

内容としてはこのように考えていますが、商材としては、先ほど成長戦略でお話ししたとおり、主にクロスセルを行っていくということで、1つは「Salesforce」のマルチクラウドでの開発により実現していきます。単一の「Salesforce」プロダクトだけであれば、他のクラウドパートナーもできますが、組み合わせていくとなると非常に高いマルチクラウドの技術力が求められますが、その時に手が挙げられるプレイヤーが少ないのが実情です。

マーケットの中でも、ビジネスがやや減少している一部のパートナーのお話は聞いていますが、当社は引き続き堅調に引き合いをいただいている状況です。

もう1つは、「Salesforce」のアプリケーション以外に、先ほどお話しした「MuleSoft」でのAPIの連携基盤によるクロスセル、そして「Okta」によるID統合認証基盤でのクロスセルです。この3つでクロスセルを推進し、既存のお客さまとの取引を拡大させていきたいと考えています。

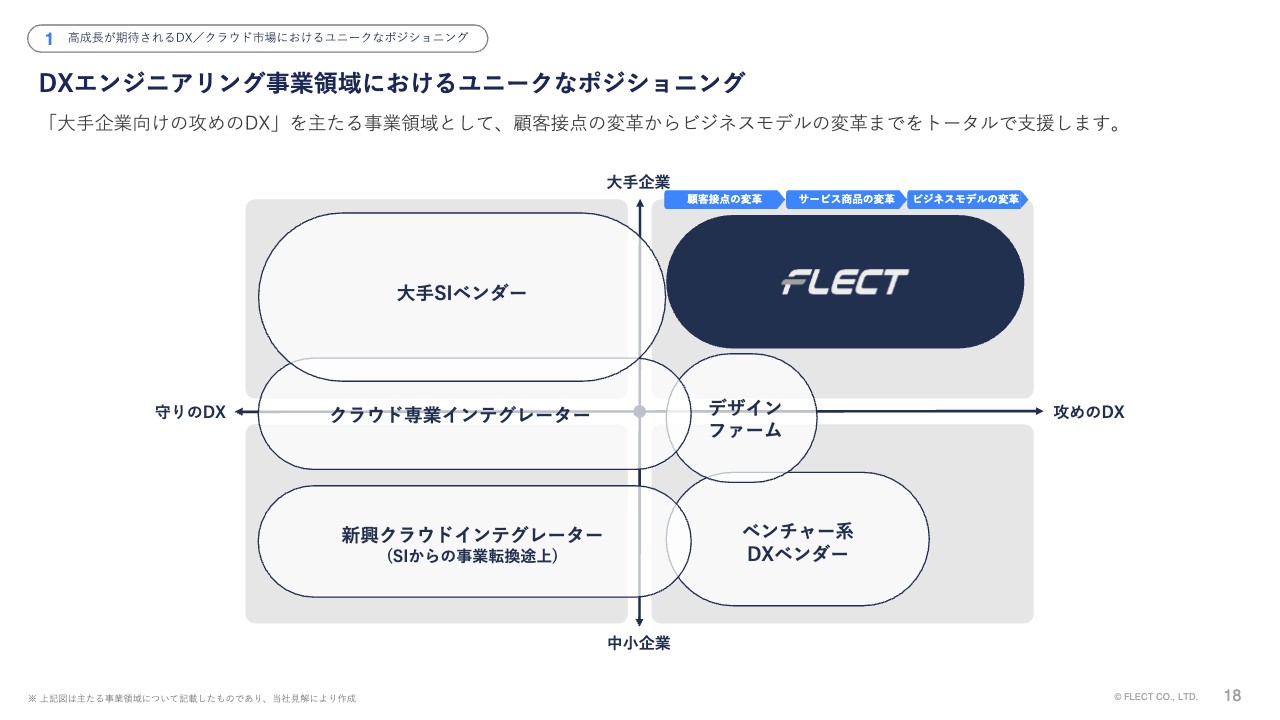

質疑応答:クラウドインテグレーションでの競合他社について

司会者:「クラウドインテグレーションでの競合他社はどちらになるのでしょうか? ご教示いただければ幸いです」というご質問です。

黒川:こちらのスライドは、当社の独自の事業領域におけるポジショニングマップです。縦軸がお客さまの企業規模で、横軸が攻め・守りのDXの種別を置いています。当社は大手企業の「攻めのDX」領域で活躍しており、他の大手SIベンダーや、クラウドの専業インテグレーターは、どちらかと言うと主軸は「守りのDX」領域で活躍されています。

当社の「攻めのDX」領域においては、一部のデザインファームや、ベンチャー系DXベンダーが活躍されてはいますが、大手企業をメインに活動されているプレイヤーは少ないというところが実情です。

競合プレイヤーがまったくいないかと言うと、当然そうではなく、例えばスライドの図で言うと、IoTサービスのDX案件であれは、IoTに強い事業者ベンダーとコンペをしたり、AIサービスを作るときは、AIに強いベンダーとコンペをするというかたちで、DXの品目によって競合が変わるという状況になっています。

これらをすべて束ねていくと、大手のコンサルティングファームが競合になります。しかし、彼らはクラウドエンジニアリングにおいては、必ずしもすべて自社のリソースで賄っているわけではありません。

そのため、当社は競合プレイヤーでもあり、協力して一緒に案件を進める協働のプレイヤーでもあります。マーケットが広がっている分、役割を分けながら、お互いで成長していくことを実現したいと考えています。

質疑応答:大手企業向けのARPA上昇について

司会者:「大手企業向けのARPAが上昇していますが、具体的な内容は何でしょうか? 取引契約数は減少傾向にあるように思えますが、今後はどのようになっていくのでしょうか?」というご質問です。

黒川:ご指摘のARPAの増加に関して、お客さま数が減少しているところの中身についてのご質問と承りました。ご指摘のとおり、第3四半期比では、1社減りまして33社が大手企業となっています。

こちらのスライドだけでは少し情報が不足しているのですが、お客さまごとの売上規模、つまり当社に対する発注額のレンジでは、1,000万円未満の一番小さいレンジのお客さまは、第3四半期は15社でしたが、第4四半期は12社と、3社減少となっています。

当該レンジにおける、いわゆる額面としての売上高は400万円の減少と、軽微な影響になっています。一方で、売上規模が5,000万円以上、1億円未満のレンジにおいては、顧客数が1社増加しており、金額で1.4億円の増加となり、そちらが売上高伸長の要因となっています。

つまり、大手企業の中でも発注額にばらつきがあるため、既存のお客さまの中でも、発展し成長できるお客さまにより注力したことで、少し規模の小さいお客さまはドロップしました。しかし、もともと発注を高めていただいているお客さまの金額が拡大しており、それが売上成長の背景となっています。

繰り返しですが、既存だけではなく、将来成長を支えるためにも、新規のお客さまは一定獲得が必要ですので、新規と既存は、今期はしっかりバランスを取りながら、成長させていきたいと考えています。

質疑応答:エンジニアの採用について

司会者:「2023年3月期の採用は好調でしたが、エンジニアの採用は難航している会社が多い印象です。今期の感触はどうでしょうか?」というご質問です。

黒川:採用供給面におけるご質問ということで、ご指摘のとおり売り手市場は非常に加速しており、苦しい部分もあります。しかしながら、当社の各種採用施策が功を奏し、前年度は目標を上回るかたちで着地しています。今期も継続して現行の施策を継続することで採用目標をしっかり達成していきたいと思っています。

現状の見立てでは、進捗率においては、9月末くらいまでの採用の内定受諾がおおよそ決まっており、計画の中途採用進捗率は、目標のおよそ56パーセントがすでに確定している状況になります。

下期以降の内定受諾も予断を許さないため、目標を達成できるように進めていくことと、既存社員の退職を防ぐために社内のエンゲージメントを高めるための施策も怠らずに行っていきたいと考えています。

質疑応答:2026年3月期の営業利益について

司会者:「2026年3月期の売上高100億円を掲げています。その時の営業利益はいくらと想定されていますか?」というご質問です。

黒川:オフィシャルに発表している数値はありません。先ほどご質問いただいた、営業利益率の目標と重複する回答になりますが、およそ10パーセントを見込んでいます。利益面では、10億円のラインに乗せていきたいと考えています。

質疑応答:先行投資による営業利益減益の可能性について

司会者:「将来的に、先行投資により営業利益が減益となることもあるのでしょうか?」というご質問です。

黒川:主に先行投資としては、スライドに記載している新事業投資が該当すると考えています。研究開発については、売上高や人員の構成比でP/Lインパクトが大きく出ない規模感で継続しています。

具体的な金額感では、年間で3,000万円ほどになっていますので、そのような意味では、財務インパクトはそこまで発生はしないと考えています。

可能性として一番高いのは「Cariot」へのSaaSビジネスの投資です。こちらに関しても、先ほど先行投資分として、「Cariot」サービスへの投資を除くと利益がどの程度出るかという資料をご説明しました。

2億円弱ほど、具体的には1億7,000万円ほどの成長投資を、今期の費用計上として想定しています。これを上回る投資があるかと言うと、少なくとも優先としては、計画利益を達成する前提で判断したいと思っています。その意味では、計画利益はしっかり守った上で、さらなる投資ができるかという判断を行っていきたいと考えています。

質疑応答:「Cariot」事業のターゲット顧客変更について

司会者:「『Cariot』事業において、対象を中小企業に変更したのはなぜでしょうか? スマートドライブ社などの競合に勝てないと判断したのでしょうか?」というご質問です。

黒川:先ほどもご説明したとおり、ドライバーの働き方改革クラウドとして「Cariot」をSaaSビジネスで提供していくことを、2022年4月から新たな戦略で展開しています。

従来は、まさに大手企業向けにサービスを提供していました。大手企業の特徴としては、非常に台数が多く、1社あたりの契約が大きくなるため、獲得できるとARR、MRRが跳ね上がるところは非常に魅力的ではあります。

しかしながら、その個社ごとの業務要件、システム要件が非常にオリジナルなものになります。そのため、当社のカスタマーサクセスという人的チームがつきっきりで支援していかなければ運用が回らないといった、いわゆる個社対応、個社ごとのカスタマイズが常態化するサービスになっていました。

そこで、当社はプロダクトベースで企業や社会のイシュー(課題)を解決するSaaSとしてのビジネス展開をあらためて優先したいと考えました。その場合、プロダクトに合わせて業務やシステムを変えていただくことを考えると、どちらかと言うと中小企業のほうが柔軟に対応いただけます。

1社あたりのARPAは下がりますが、まずはSaaSビジネスとして非連続な成長を実現するために、特にトラック会社などは中小企業のほうが圧倒的に多いこともあり、ターゲット市場を考慮して戦略転換をしました。そのため、競合を意識したわけではありませんので、ご理解いただければと思います。

新着ログ

「情報・通信業」のログ