AnyMind Group、展開事業間でシナジーを創出し事業拡大を実現 前年比30%成長を目標に高成長市場でシェア拡大

事業計画及び成⾧可能性に関する事項

十河宏輔氏:みなさま、当社の「事業計画及び成長可能性に関する事項」について、ご閲覧いただきありがとうございます。AnyMind Group株式会社代表取締役CEOの十河宏輔です。当社は2023年3月29日に東証グロース市場に上場いたしました。

本日は3月29日に開示させていただきました「事業計画及び成長可能性に関する事項」についてご説明させていただきます。

コーポレートミッション

2016年、当社を東南アジアにて創業いたしました。当社創業前に東南アジア複数国にて事業立ち上げを経験し、その際に現地でアジアの成長と熱気を感じました。「明日が今日よりも良くなる」と信じられる若い市場において大きな成長機会が存在する一方で、まだまだ事業インフラは成熟しているとは言えない。東南アジア各国で感じたそのギャップに事業機会を感じ、当社の創業を決意いたしました。

アジアにおいて事業を行う企業や個人にとってビジネスインフラと呼べるような企業になり、誰もがビジネスをより簡単に、そしてグローバルに展開できる世界を実現することを目指しております。

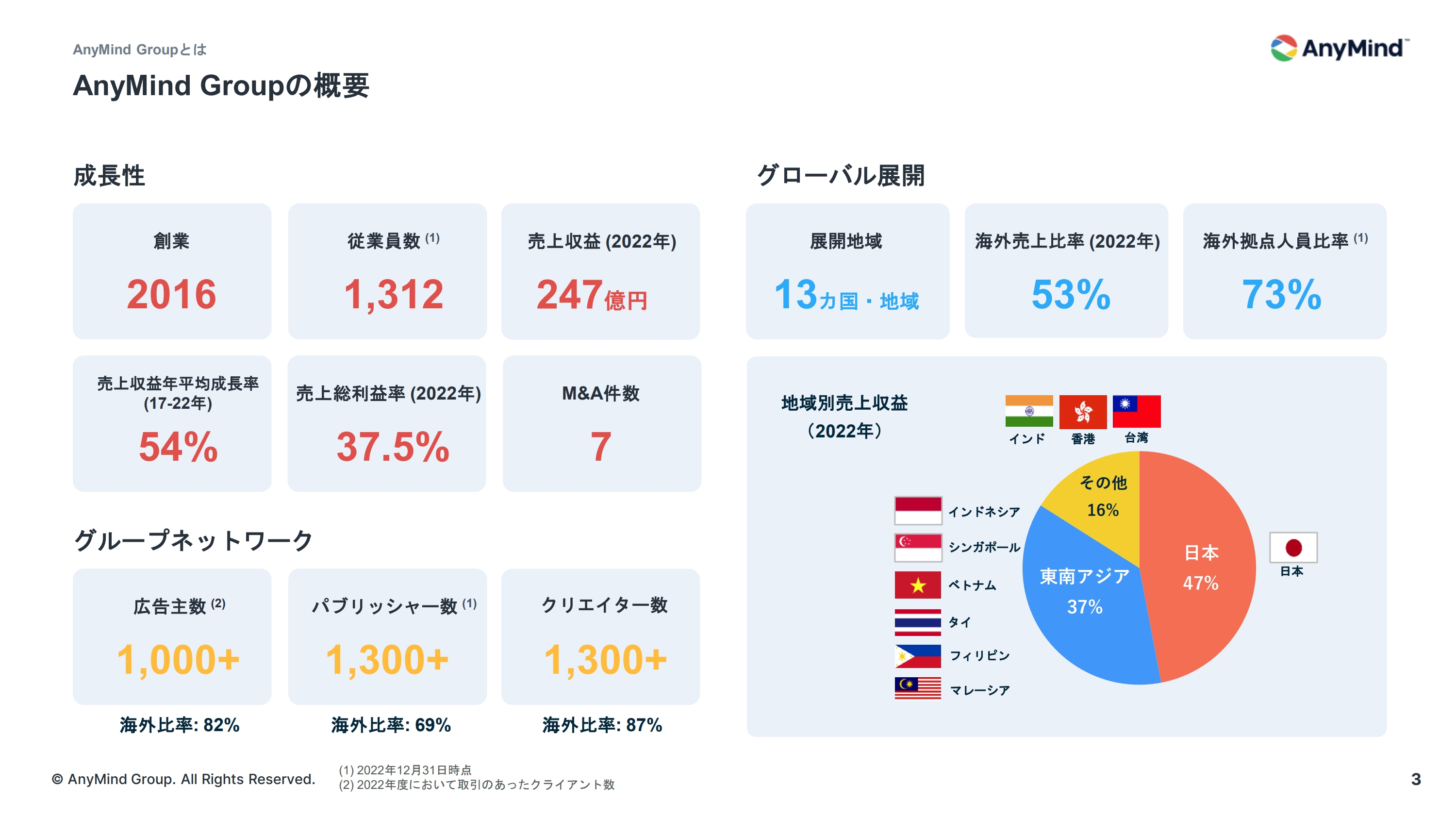

AnyMind Groupの概要

当社は2016年にシンガポールにて創業し、東南アジアや日本、中華圏を中心に現在までに13ヶ国・地域に展開しており、従業員数は約1,300名、売上収益は2022年12月期に約250億円まで成長しております。

特徴としては年50パーセントを超える高い成長を実現してきたこと、東南アジア、中華圏、インド等のアジアを中心に海外売上比率が53パーセントとなっていることが挙げられます。

また、当社の事業はブランド主、オンラインメディアやモバイルアプリ運営事業者等のパブリッシャー、YouTubeやTikTok等で活躍するクリエイターの方々と連携しており、アジアを中心とするネットワークを有しております。

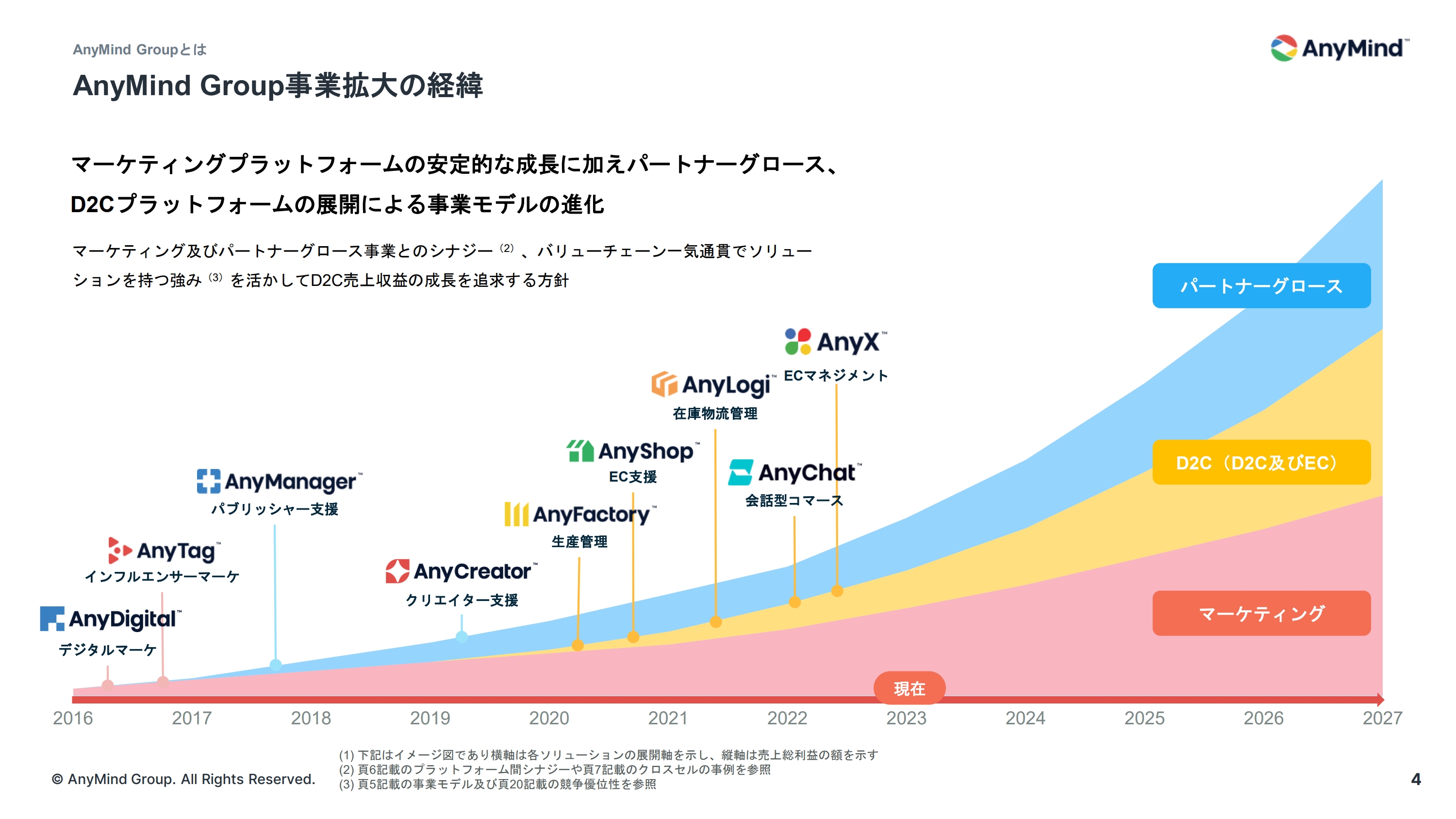

AnyMind Group事業拡大の経緯

創業以来、マーケティング、パブリッシャー及びクリエイター支援、EC領域において自社プラットフォームのローンチとともに事業を多角化してきました。2022年12月期も売上総利益が前年比48パーセントという高い成長率を維持しておりますが、EC領域が積極的なプロダクト展開による成長を続けており、当領域が含まれるD2C事業は売上総利益でグループ全体の約15パーセントの比率を占めるまでに拡大しております。

AnyMind Groupの事業概要

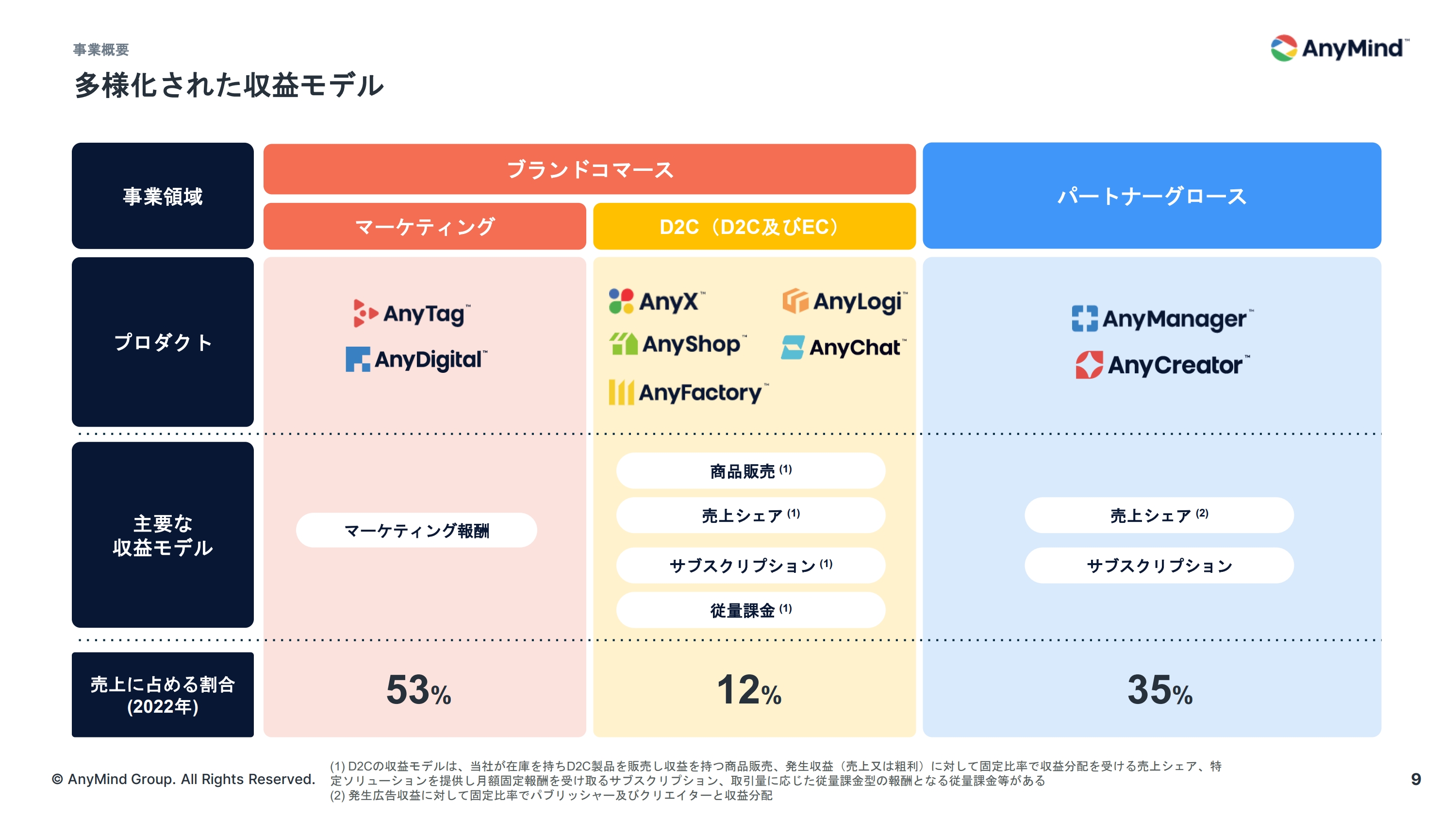

当社では、商品開発、生産管理、 EC構築・運用、マーケティング、在庫管理等のブランド成長のためのバリューチェーンを一気通貫で支援する領域を「ブランドコマース」、パブリッシャーやクリエイターに対して収益最大化やUX改善等の成長支援を行う領域を「パートナーグロース」と呼んでおります。

AnyMind Groupのビジネスモデル

当社は3つの事業を行っております。ブランドコマース領域のマーケティング事業については、インフルエンサーマーケティングやモバイル・デジタルマーケティングをブランド主向けに提供しております。当社がアジア全域で有する54万人のインフルエンサーネットワークやメディアネットワーク等、自社ネットワークとデータを活用したソリューションを提供しております。

D2C事業においては、エンタープライズ(法人)向けにECマネジメント、ECストア構築と運用、会話型コマース、在庫物流管理等、ECの商流を一気通貫で支援できる複数のソリューションを提供している他、クリエイター向けにD2Cブランドの展開支援を行っております。マーケティングも含めた統合プラットフォームとしての一気通貫での支援、海外事業展開や越境EC支援等、当社の強みを活かした支援を行っております。

パートナーグロース事業では、アジア全域でパブリッシャーやクリエイターの方々の成長支援・収益化支援を行っております。パブリッシャーやクリエイターの方々の活動や収益形態はより多様化してきているため、さまざまなソリューションを有することや、クロスボーダーでの活動も支援できる当社へのニーズが高まっております。

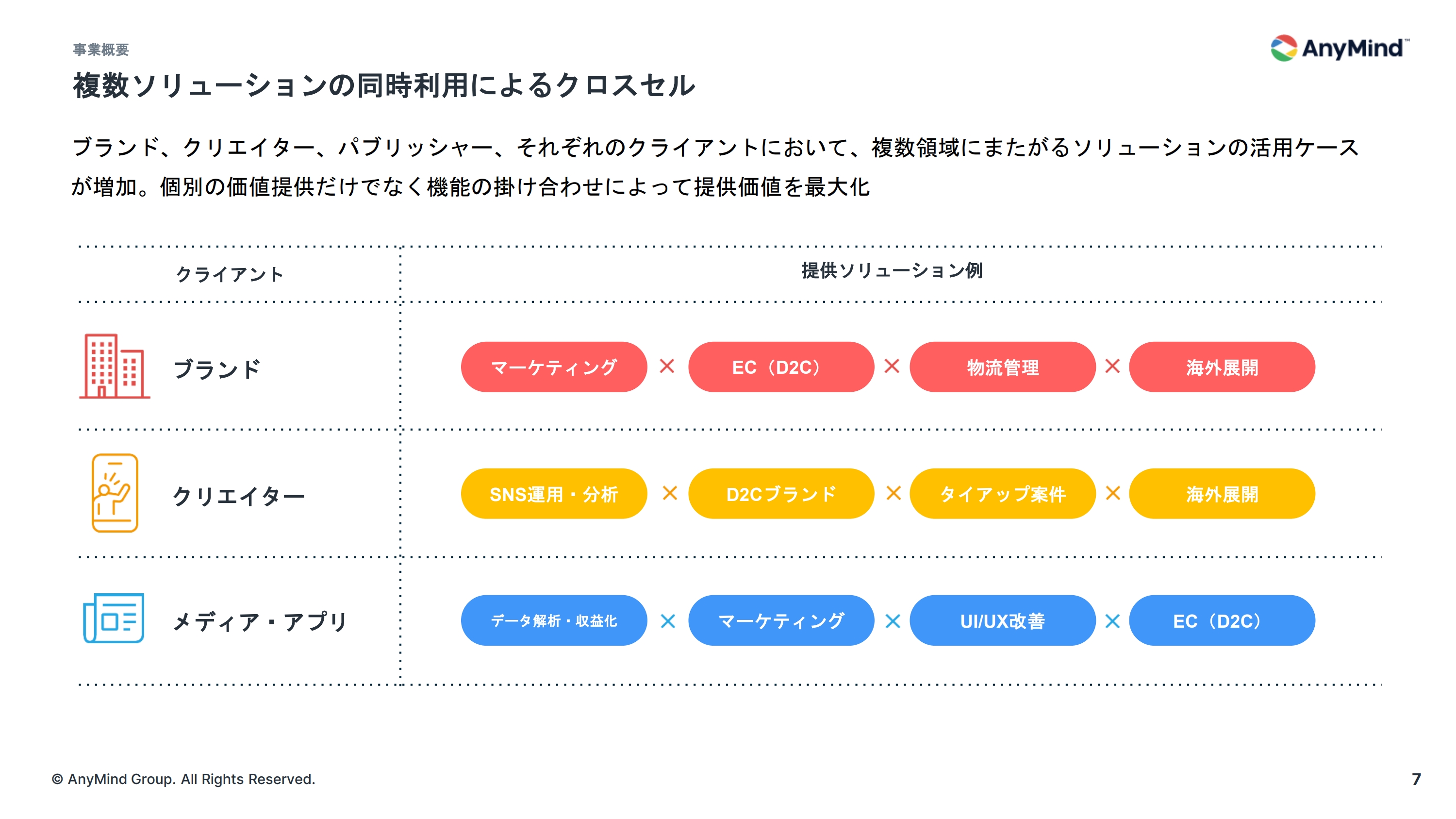

複数ソリューションの同時利用によるクロスセル

当社の3つの事業は密接に関連し合っており、お互いにシナジー創出がなされる事業構造となっております。

マーケティング事業のインフルエンサーマーケティングやデジタルマーケティングにおいて、パートナーグロース事業でご支援するクリエイターやパブリッシャーの方々とのネットワークを活用してソリューション提供を行っております。

また、D2C事業においては、EC収益の拡大のために当社が有するマーケティングソリューションを活用するとともに、エンタープライズ向けソリューションはマーケティング事業の既存顧客に対してアップセルを行い、クリエイター向けのD2Cブランド展開支援においてはパートナーグロース事業のクリエイター顧客を中心にご支援を行っております。

パートナーグロース事業においても事業単体でのソリューション提供だけでなく、マーケティング事業やD2C事業との連携によって、パブリッシャーやクリエイターの方々への付加価値向上を追求できるかたちを取っております。

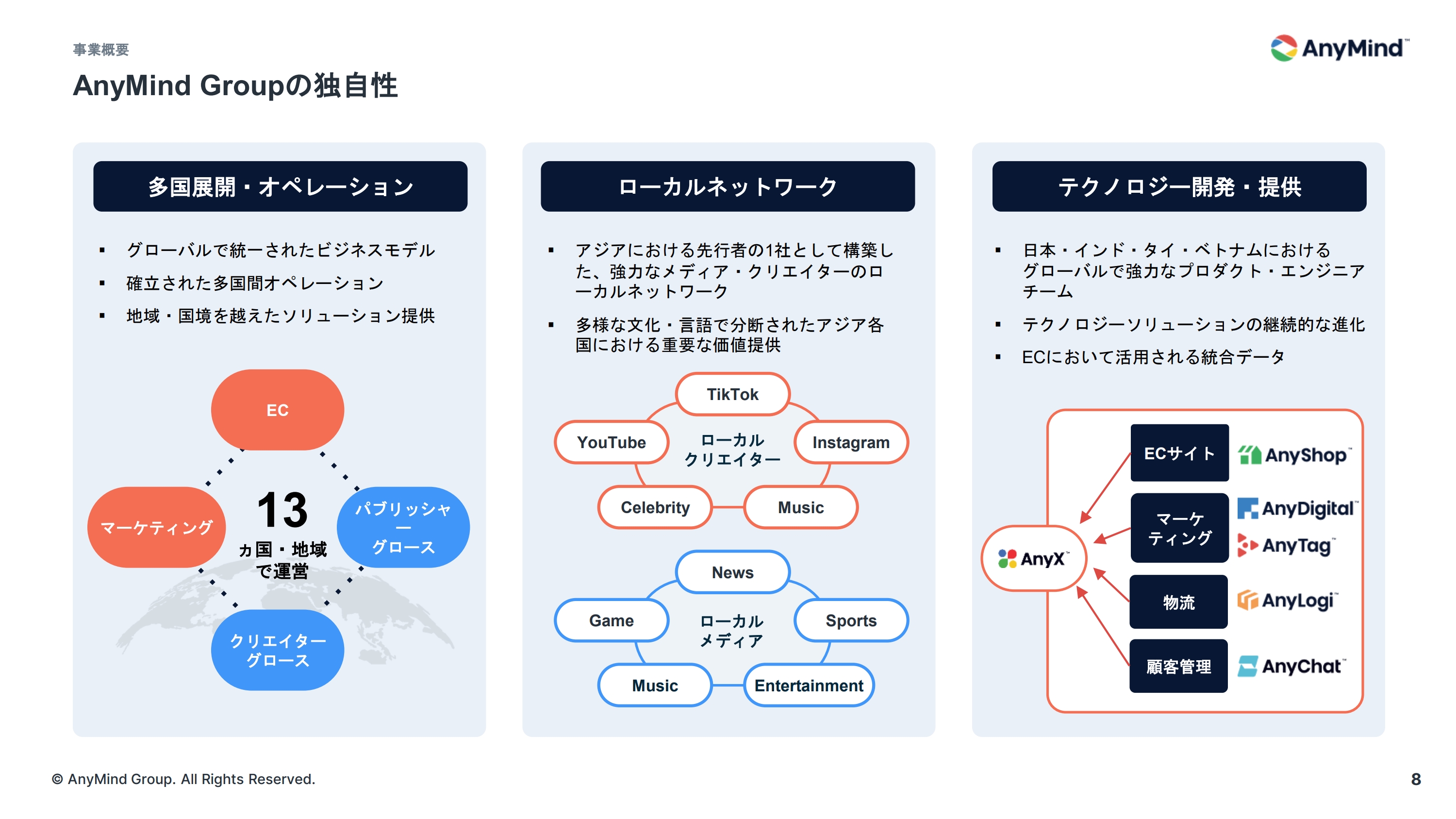

AnyMind Groupの独自性

当社の特徴としては大きく3点ございます。1点目は創業以来、13ヶ国・地域に展開し多国間オペレーションのノウハウを積み上げてきたということです。当社はグローバルで共通のビジネスモデルとプロダクトを展開しており、国境を越えてノウハウ共有やスケールメリットを取れる体制を取っております。この体制が確立されていることが、M&Aや自社展開新規事業のグローバル展開、またクロスボーダーでの案件遂行の際の強みとなっております。

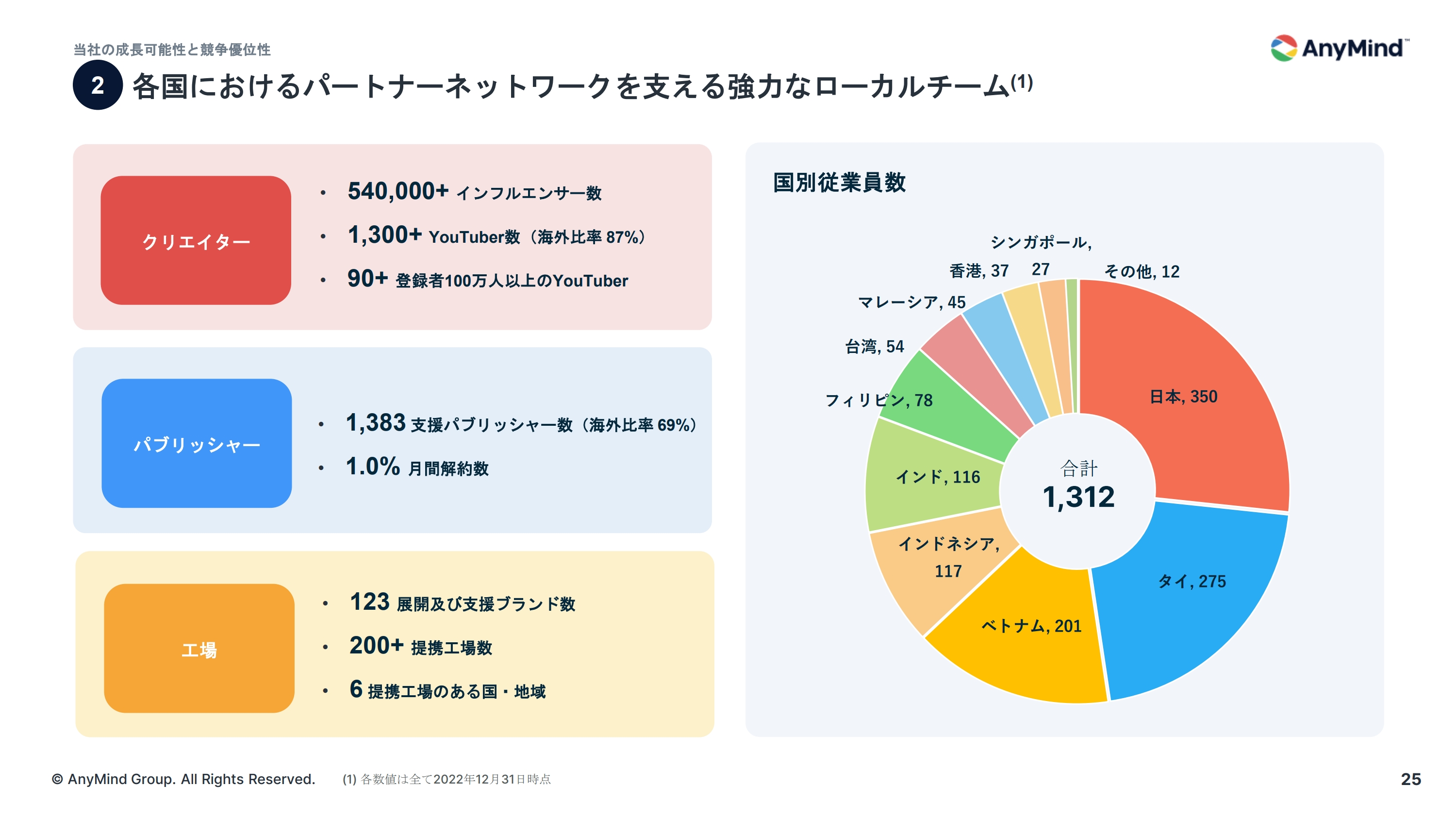

2点目はローカルネットワークになります。例えば、東南アジアといっても各国で言語、文化、商慣習が異なる中、クリエイター、パブリッシャーも異なるローカルネットワークが存在します。当社は創業以来、各国・地域において現地のネットワークとそれを支えるローカルチームを築き続けてきたという強みがございます。

3点目はテクノロジー活用になります。当社は日本、インド、タイ、ベトナムに開発拠点を有し、世界中から優秀なエンジニアを採用できる体制を整えております。アジア各国・地域のマーケットで優位性を保ち続けるために、プロダクト開発の体制を強化しデータを活用できることが重要となっております。

多様化された収益モデル

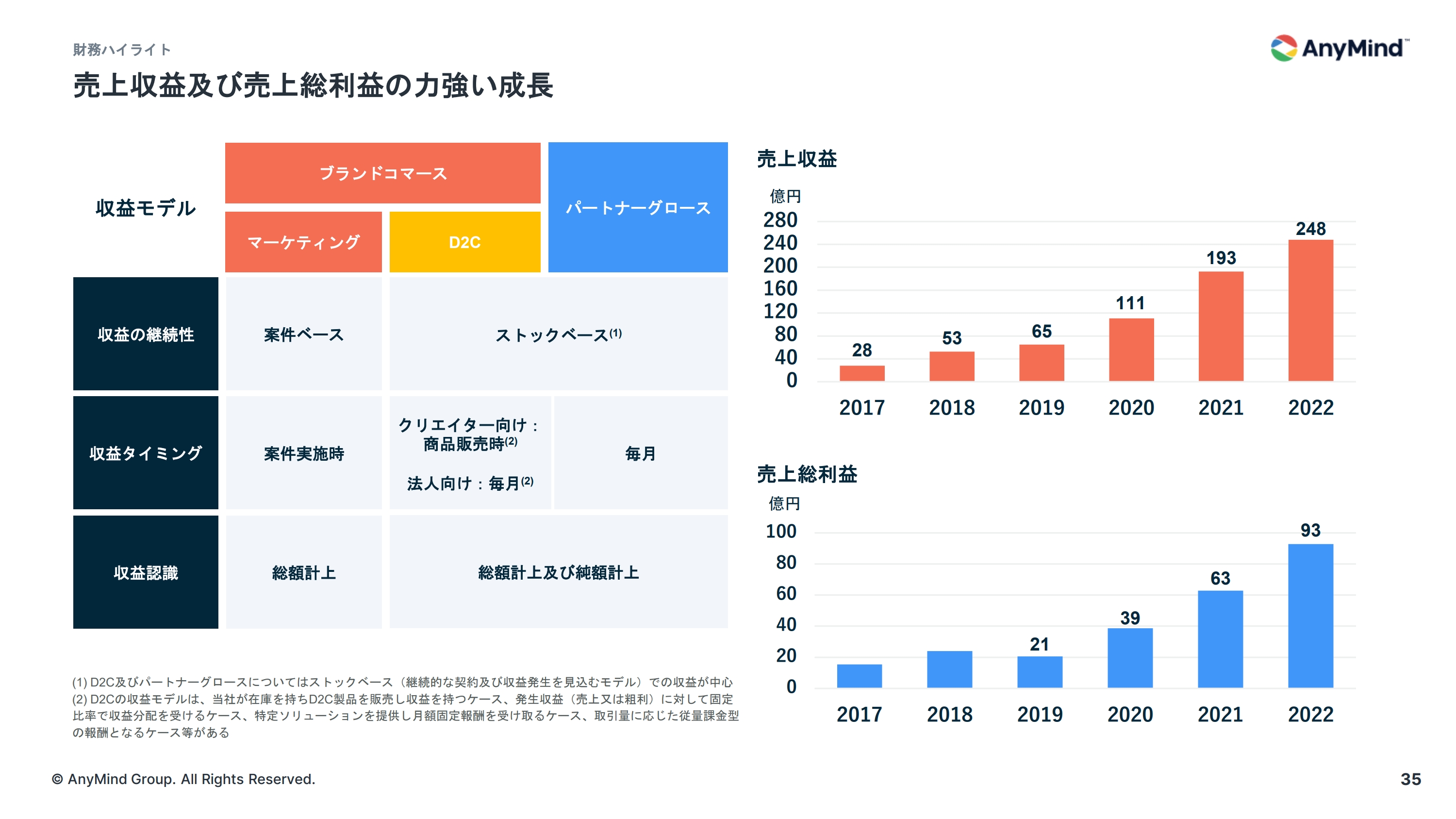

当社は多様且つ分散した収益モデルを有しております。マーケティング事業についてはブランド主から受け取るマーケティング報酬を売上収益とし、メディアやインフルエンサーの方々に支払う報酬を売上原価として売上総利益を計上しております。

D2C事業においては、エンタープライズ向けのEC支援は定額の月額報酬、在庫物流管理等は従量課金、バリューチェーンを一気通貫で統合支援する場合は取扱高等に対する一定の比率で報酬を受け取るケースがございます。

また、クリエイター向けのD2Cブランド展開支援の場合は、当社が生産から販売まで一気通貫で支援し在庫も当社が保有するかたちが多く、その場合は商品販売代金を売上収益として計上しております。

パートナーグロース事業については、当社のネットワークに連携するオンラインメディアやYouTubeチャンネルからの広告収益を当社が売上収益として計上し、契約で定められた売上シェアの比率に基づいてパブリッシャーやクリエイターの方々に収益分配を行っております。

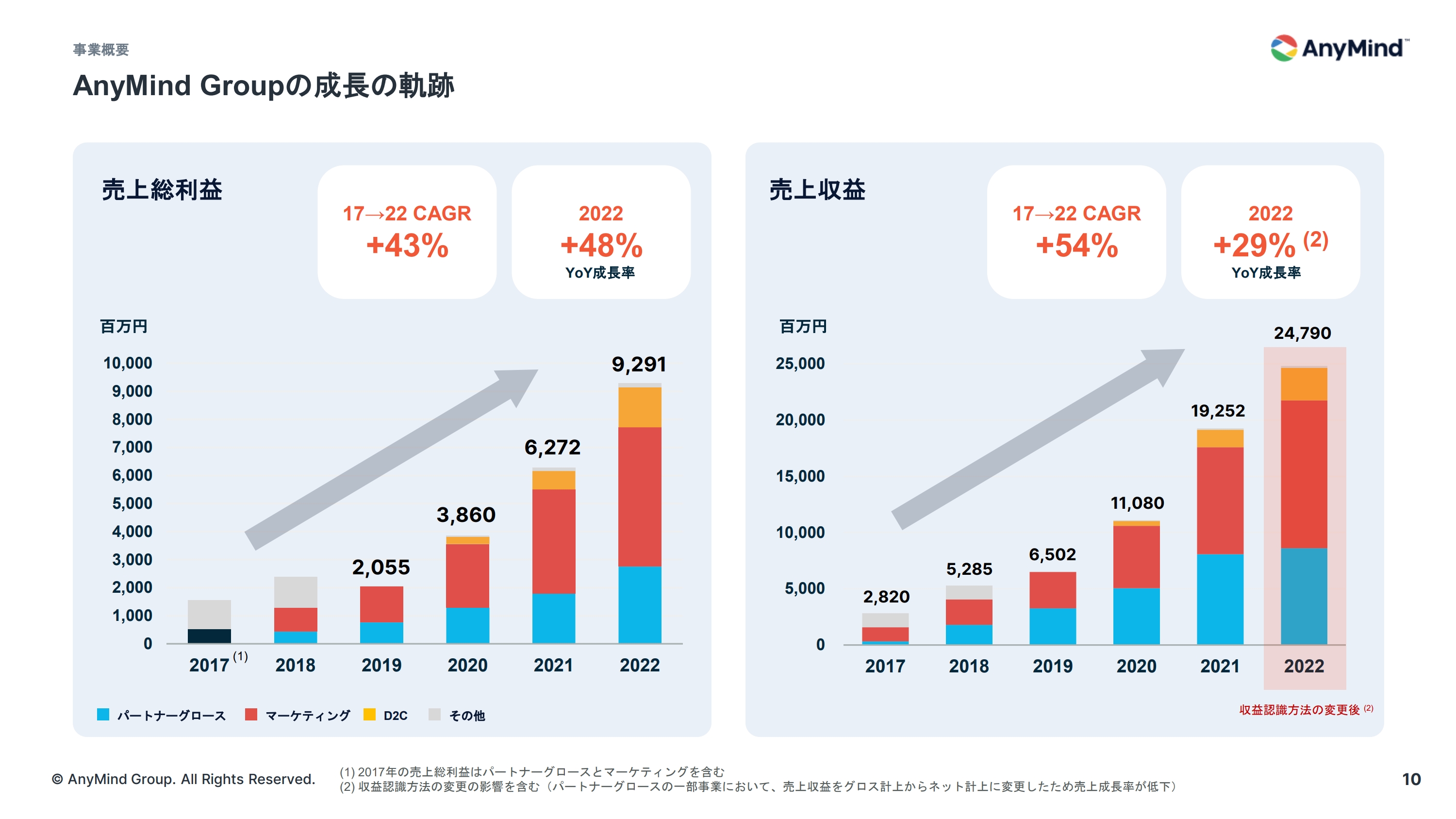

AnyMind Groupの成長の軌跡

当社は創業以来、高い成長率を維持して事業拡大を実現しており、2022年12月期は売上収益が約248億円、売上総利益が約93億円となりました。当社は売上総利益を最重要指標として事業運営をしておりますが、2022年12月期の売上総利益は前年比48パーセント成長となりました。

2022年12月期についてはパートナーグロース事業の一部で売上収益計上を総額から純額基準に変更した影響により、売上収益の前年比成長率が実態よりも低く計算されるため、成長率については売上総利益を参照いただくのが望ましいと考えております。

当社が展開するプラットフォーム及びソリューション

当社が展開するプラットフォーム及びソリューションについてご説明させていただきます。

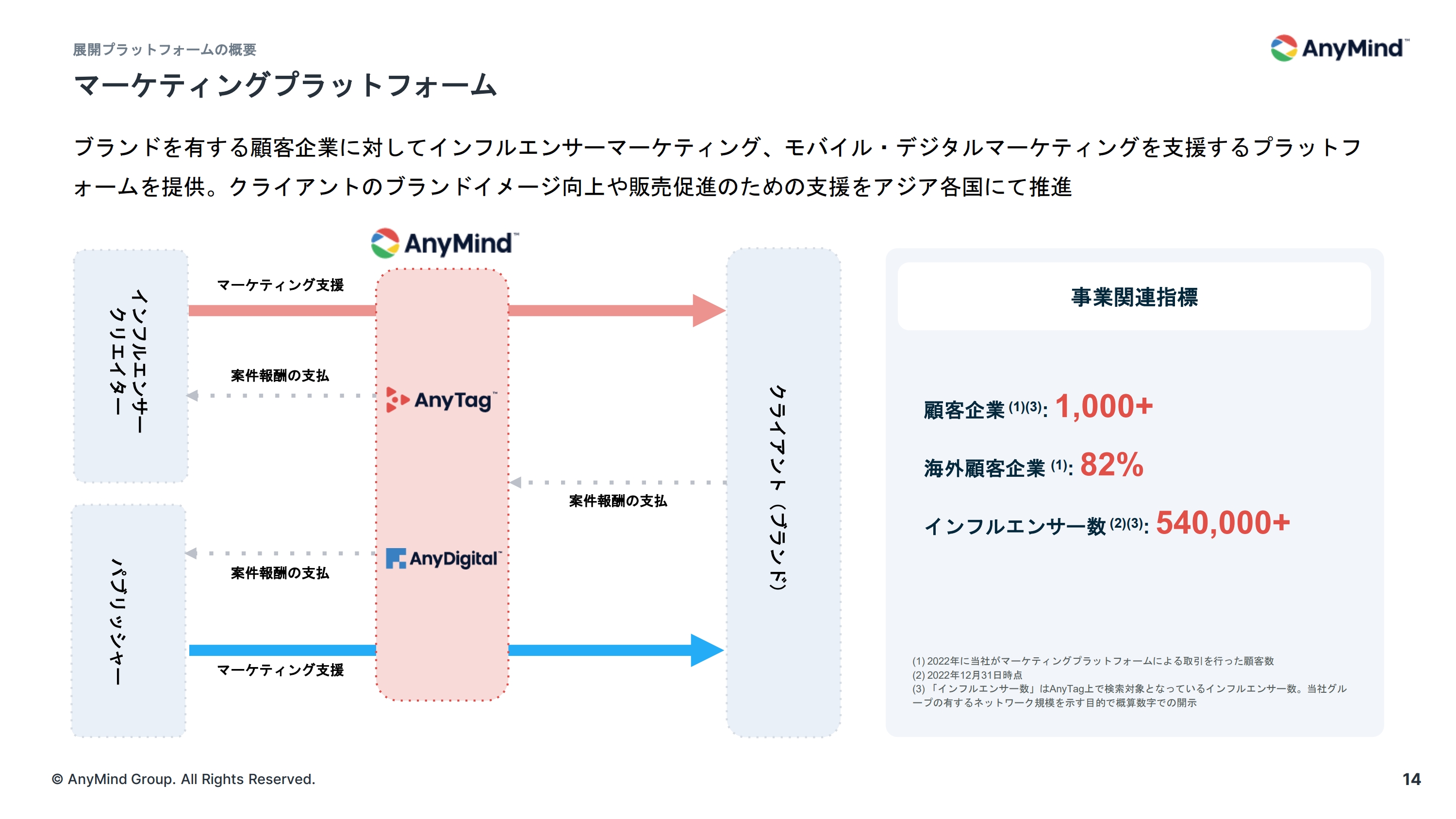

マーケティングプラットフォーム

当社のマーケティング事業ではインフルエンサーマーケティングを支援する「AnyTag」と、デジタル・モバイルマーケティングを支援する「AnyDigital」を提供しております。

インフルエンサーマーケティングとしてはグローバルで54万人を超えるインフルエンサーデータを有しており、データを活用して適切なインフルエンサーやマーケティングアプローチをブランド主にご提案しております。

マーケティングソリューション全般について、パートナーグロース事業で有する自社ネットワークに加えて広範な社外ネットワークを活用できること、アジア全域でクロスボーダーのソリューション提供が可能なこと、データを活用してパフォーマンスを最大化することが可能なことが特徴となります。

マーケティングプラットフォーム

マーケティング事業では、2022年12月期はアジア各国・地域で1,000社を超えるエンタープライズ顧客と取引を行っており、海外顧客比率が82パーセントとなっております。また各国・地域に強いローカルチームを有しており、さまざまなマーケティングニーズに対応できることから、大手ブランド主を中心にグローバル企業(日系企業を除く)、アジアローカル企業、日系企業のそれぞれの属性の顧客とバランスよく取引を行っております。

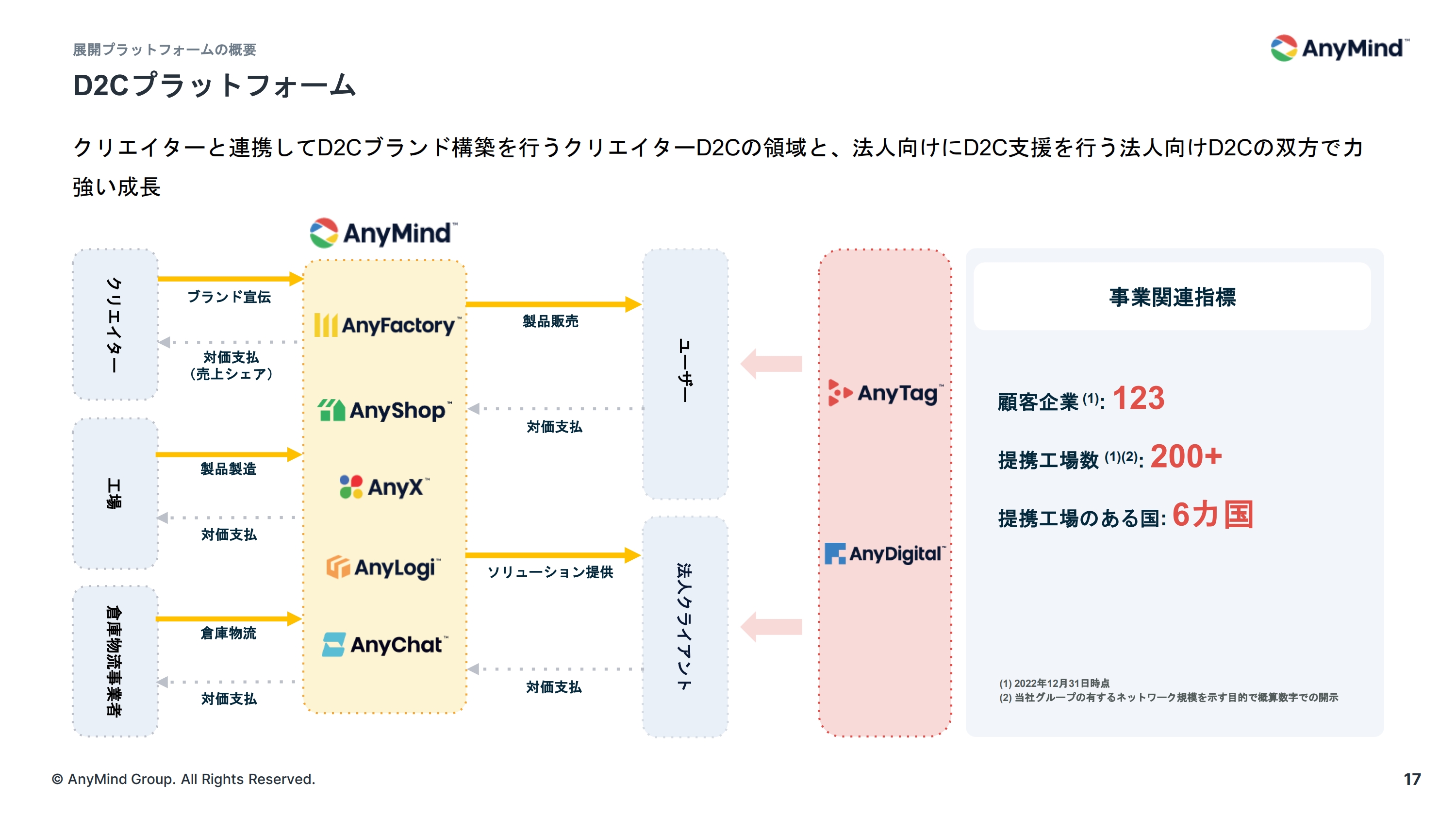

D2Cプラットフォーム

D2C事業については、D2C・ECチャネル全体のデータを統合するためのECマネジメントプラットフォームとして「AnyX」を提供しております。複数ECチャネルのデータを統合し一元管理するだけでなく、マーケティングデータも統合して商品ごとの限界利益の管理を行う等、多様な管理分析機能が利用可能となっており、当社EC関連プロダクトを統合するソリューションとなっております。

D2Cプラットフォーム

D2C事業については、その他生産管理、ECサイトの構築・運用、在庫物流管理、会話型コマース等、ECチャネルを一気通貫で管理するためのプロダクトやサービスを提供しております。直近では特に越境ECや海外事業展開、海外ブランドの日本進出等の需要も高まっており、アジア全域において一気通貫でソリューション提供ができる強みを活かして事業展開を行っております。

D2Cプラットフォーム

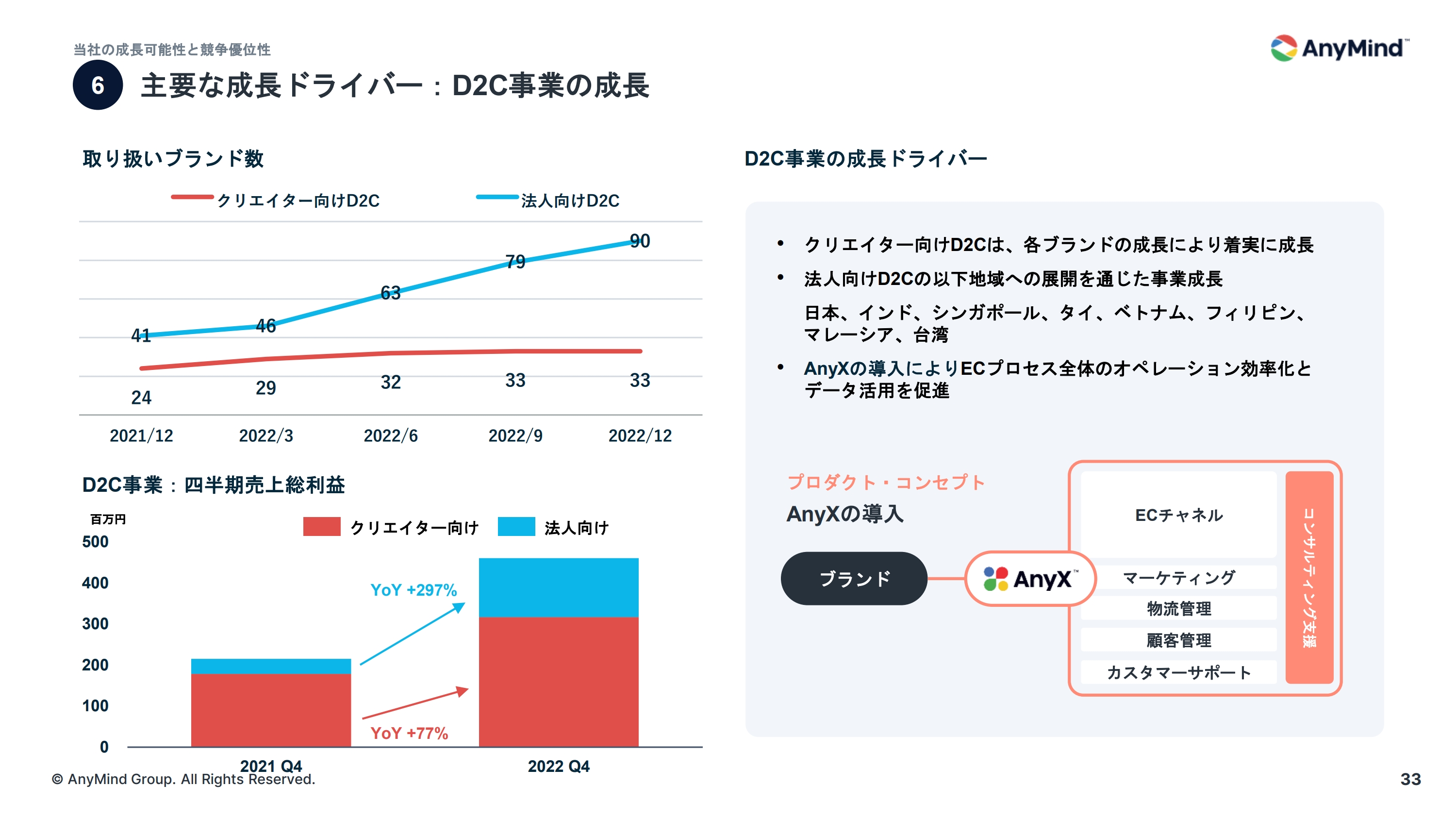

現在取り扱っているブランド数は123であり、エンタープライズ向けを中心に成長が続いております。現時点においてはクリエイター向け、エンタープライズ向けともに日本国内における売上収益の比重が大きくなっておりますが、特にエンタープライズ向けはアジア各国・地域においてもサービス提供ができる体制が整っております。ブランド事業でお取引のある顧客を中心に強い需要を確認できており、アジア各国で積極的な事業拡大を行う予定です。

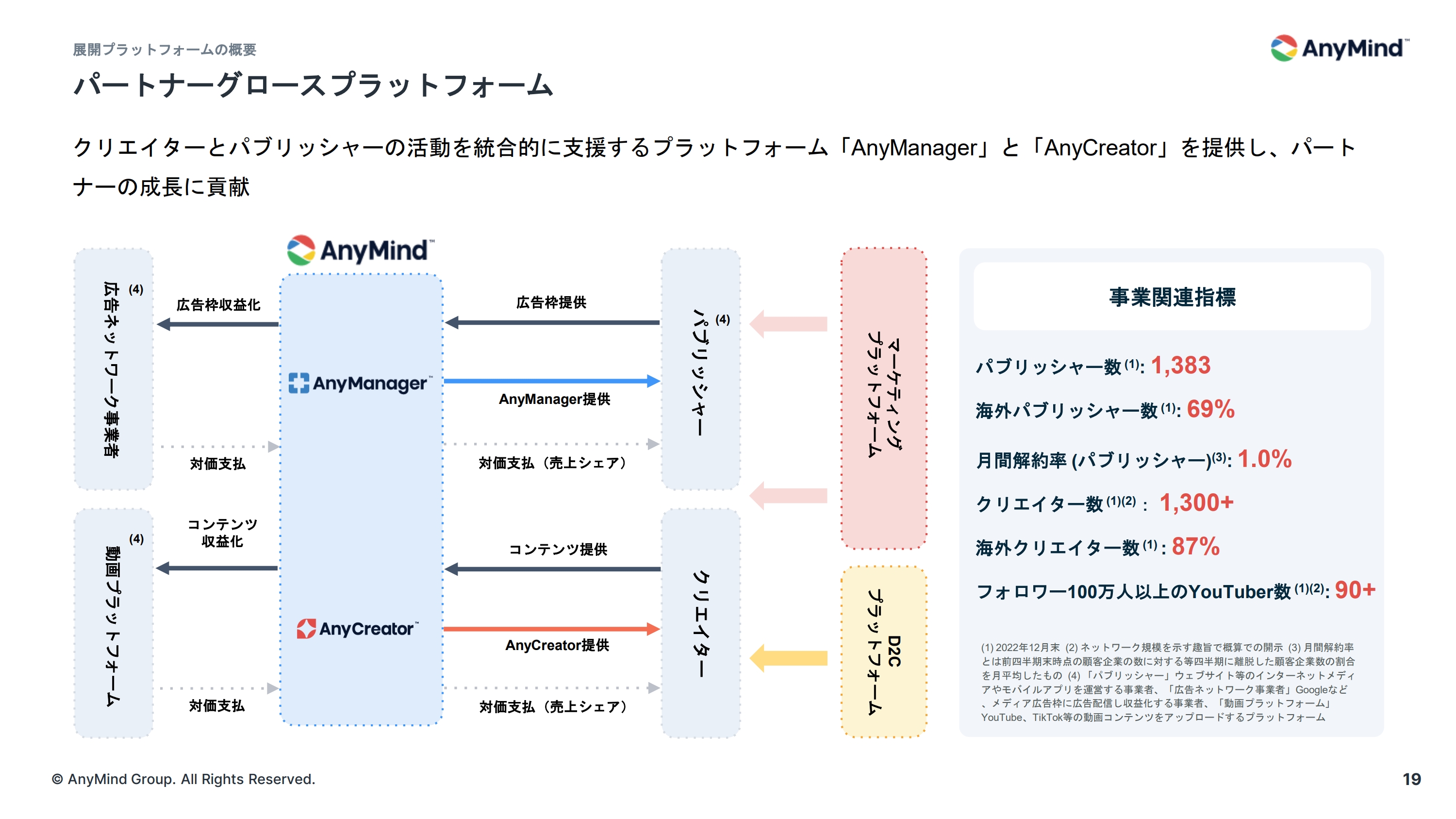

パートナーグロースプラットフォーム

パートナーグロース事業について、パブリッシャー向けには収益化支援とUX改善の大きく2つのソリューションを提供しております。当社プラットフォームはさまざまな外部ネットワークと接続しており、オンラインメディアやモバイルアプリ上の広告枠のフォーマットや運用を最適化することで、パブリッシャー顧客の広告収益を最大化させることが可能です。また、ユーザーへのプッシュ通知機能、サイトスピード向上、データ分析等、ユーザー体験を向上させメディア価値を高めていくためのソリューションも提供しております。

クリエイター向けは、YouTubeの広告収益の最大化、ブランド主とのタイアップ獲得、コンテンツの海外向けの発信、D2Cブランドやグッズ販売等、クリエイターの方々のさまざまな活動を支援していく体制を提供しております。

パートナーグロースプラットフォーム

当社のパブリッシャーネットワークは約1,400社があり、約70パーセントが海外のパブリッシャーとなっております。また、月間解約率が安定して約1パーセントで推移しており、継続率の高いネットワークになっております。クリエイターネットワークについては、グローバルで1,300を超えるクリエイターの方々と連携しており、海外比率が87パーセントとなっております。

また、YouTubeについては100万人以上の登録者のいるYouTuberが90チャンネル以上所属しており、すでにアジアにおいても最大級のクリエイターネットワークに成長しております。

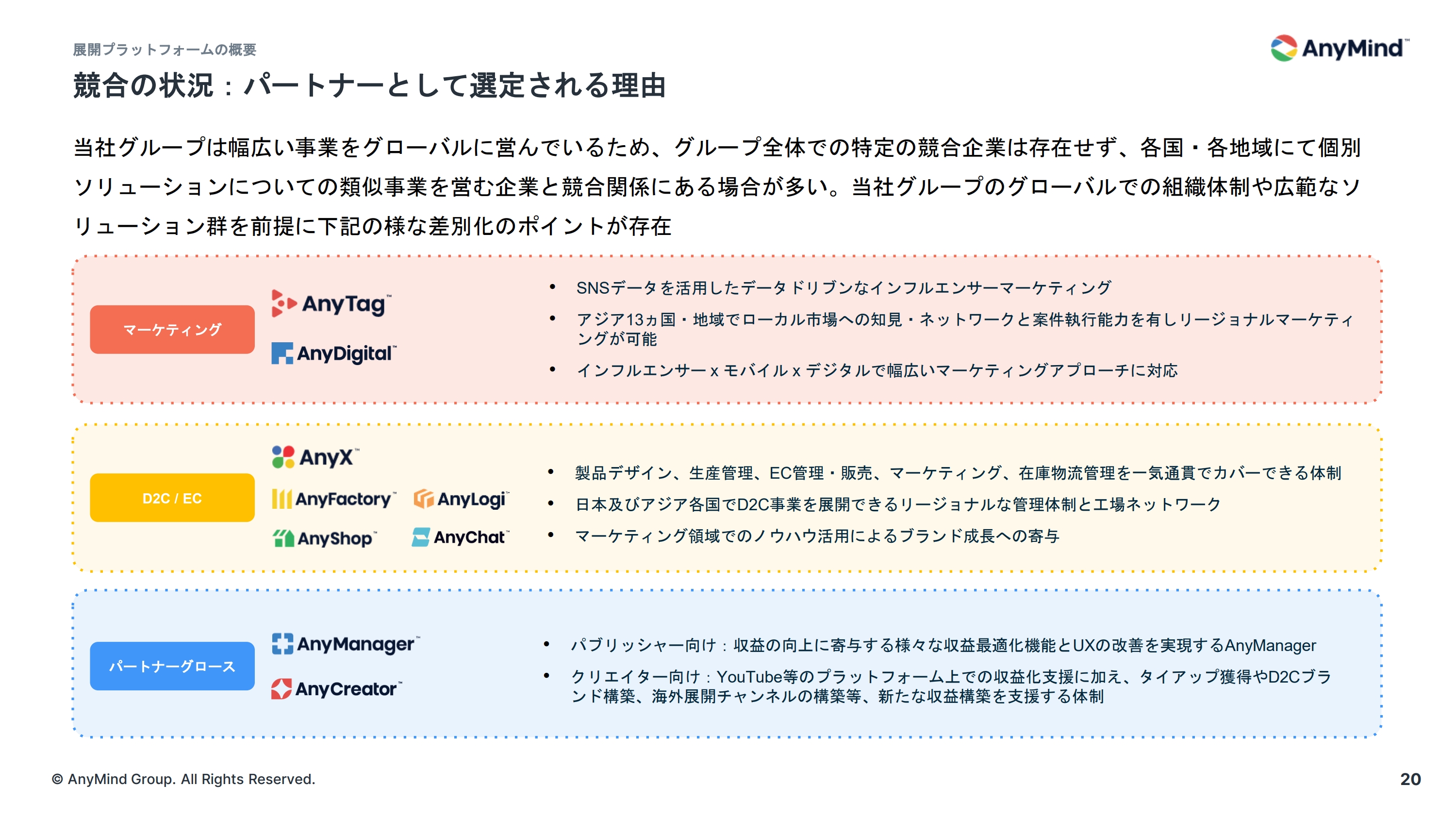

競合の状況:パートナーとして選定される理由

当社は複数の事業を展開しておりますが、当社と同様の事業ポートフォリオ展開を行っている企業の存在は認識しておらず、また各単一事業についてもアジア全域で支援可能な企業は限定的と想定しております。そのため、競合環境としては各国・地域において事業ごとに現地プレイヤーとの競合関係が存在するケースが中心となります。当社はテクノロジーやデータ活用に強みを持つこと、複数ソリューションを統合した一気通貫での支援が可能なこと、複数地域でローカルネットワークを有しクロスボーダー支援が可能なことが競争上の差別化要素となっております。

また、アジア市場については現地における組織構築、ローカルネットワークの構築に参入障壁が存在するものと想定しており、欧米のグローバル企業が積極的に参入している状況とは認識しておりません。特に東南アジアにおける先行者利益を活かして、今後も積極的に事業拡大をしていきたいと考えております。

Key Company Highlights

次に、当社のカンパニーハイライトについてご説明いたします。

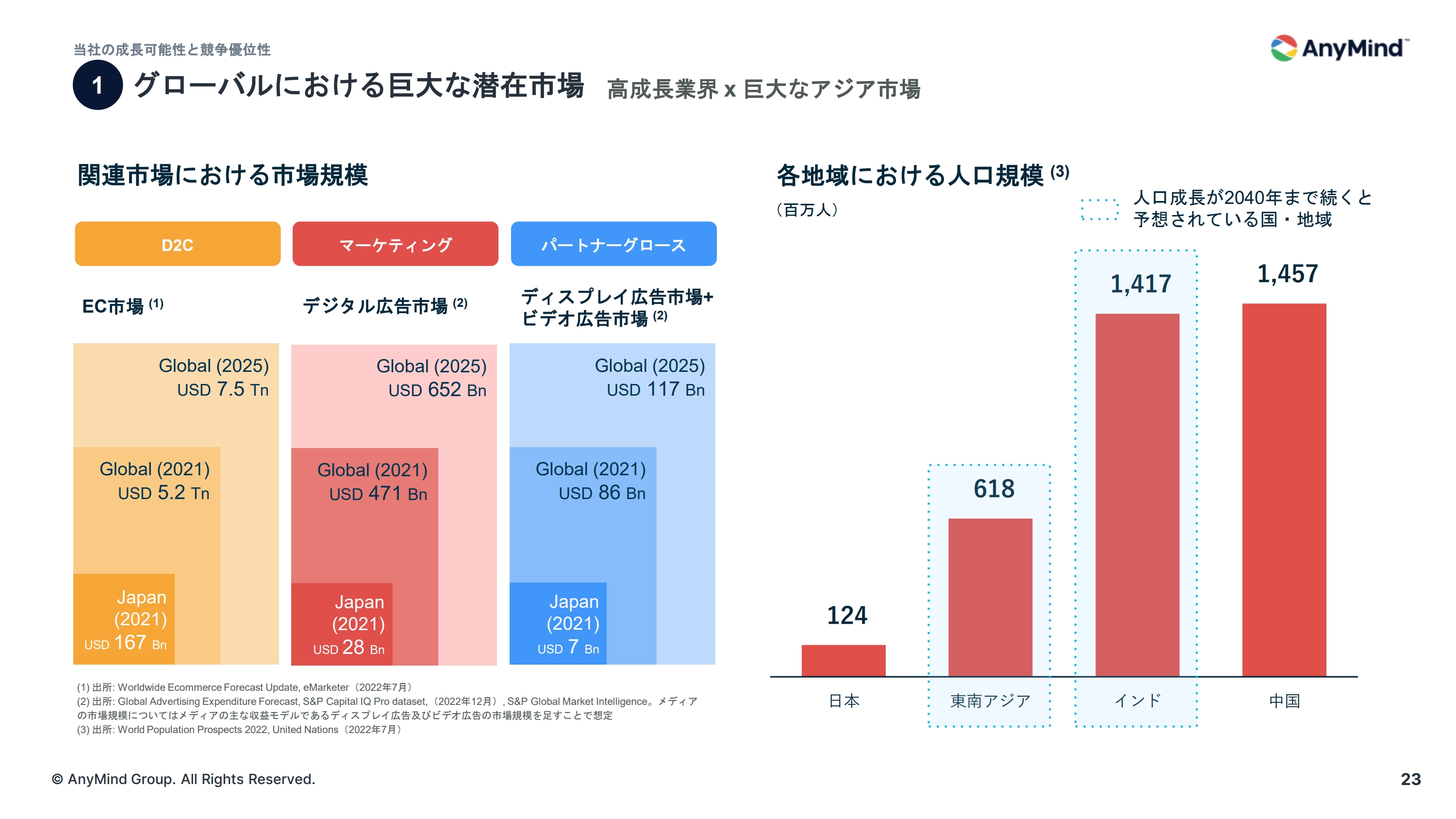

①グローバルにおける巨大な潜在市場 高成長業界 x 巨大なアジア市場

1点目は当社の高成長性の背景として、創業以来、成長市場に注力していることです。事業運営を行う各業界が成長市場であるだけでなく、注力するアジア各国・地域は圧倒的な人口規模と成長性を有しており、今後、中長期で構造的に成長が続くことが期待できる市場であると考えております。成長業界に成長地域で取り組むことで今後5年、10年と成長し続けることができる基盤を作り上げられていると考えております。

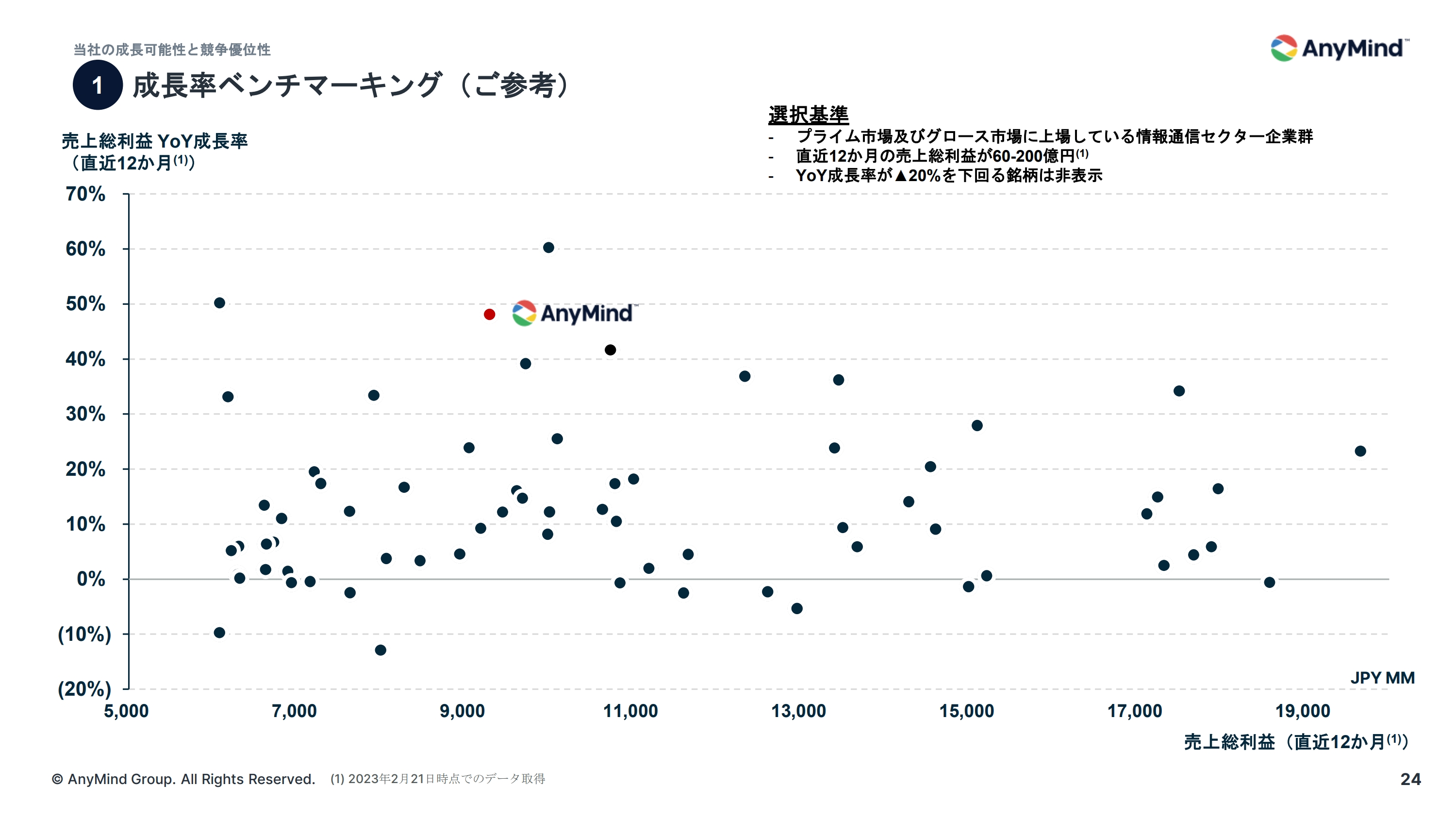

①成長率ベンチマーキング(ご参考)

ご参考までに、当社は国内で上場する同規模のIT企業と比較しても高い成長率を維持しております。

②各国におけるパートナーネットワークを支える強力なローカルチーム

当社の事業モデルやプロダクトはグローバル共通となっており、規模拡大によるメリットを享受する一方で、創業以来強いローカルチームを作ることに拘っており、従業員の7割以上は展開するアジア各国・地域の現地メンバーになっております。これらのチームは現地顧客へローカライズされたサービス提供を行うとともに、創業以来ローカルネットワークを強化し続ける役割も担っております。

ネットワーク構築は1社ごとにコミュニケーションを取りながら信頼構築を行うことが必要なプロセスであり、当社が創業からアジア各国・地域にて事業運営を続ける中で築きあげたネットワークは大きな競争優位性となっており、当社の各事業の基盤となっていると考えております。

③高い専門性を持ったグローバルなマネジメント陣

また、各国・地域に分散した多国籍なチームを束ねていくために、当社のマネジメントチームも多国籍な構成となっております。当社のグローバルにローカライズされた事業を牽引していくに適した強いマネジメントチームが作れていると考えております。

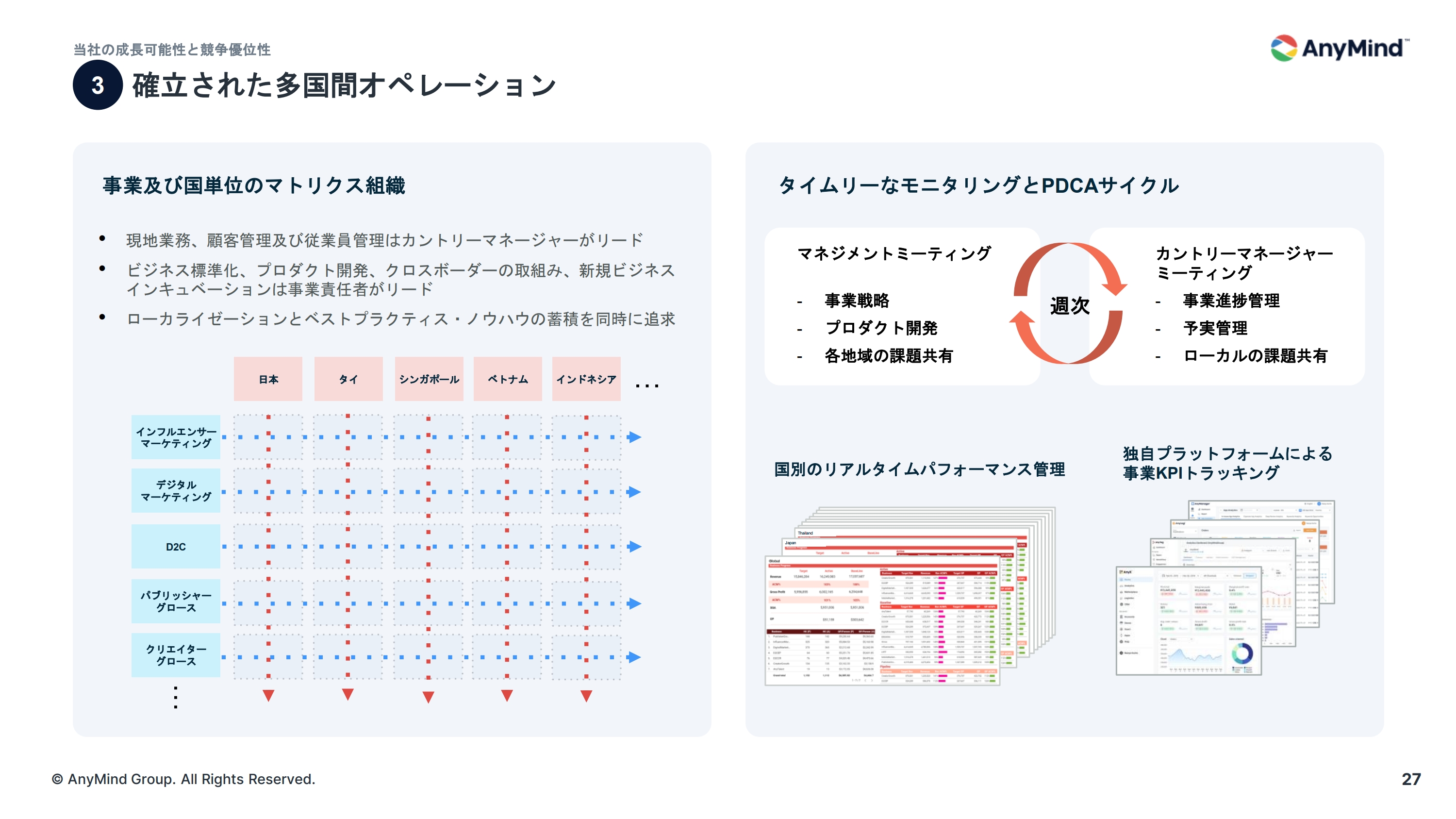

③確立された多国間オペレーション

当社の組織は国と事業単位のマトリクス組織となっており、カントリーマネージャーが現地組織運営や顧客対応、サービスのローカライズを担い、リージョナル事業責任者がプロダクト開発やノウハウの蓄積等、事業単位での取り組みをリードする役割分担が確立されています。ローカライゼーションとグローバルでのベストプラクティスの追求を同時に行える体制となっております。

業績やKPIは国別、事業別にリアルタイムでトラッキングされており、週次のモニタリングプロセスの中でどの国のどの事業に成長機会や課題があるかを把握できる仕組みが整っております。また、国ごとに事業別の粒度で営業利益を月次で管理しており、規律を持った収益性のモニタリングを行っております。

これらの管理体制が確立されていることにより、新規国や新規事業が増えていくことに対して大きな負担無く対応できる点も当社の強みであると考えております。

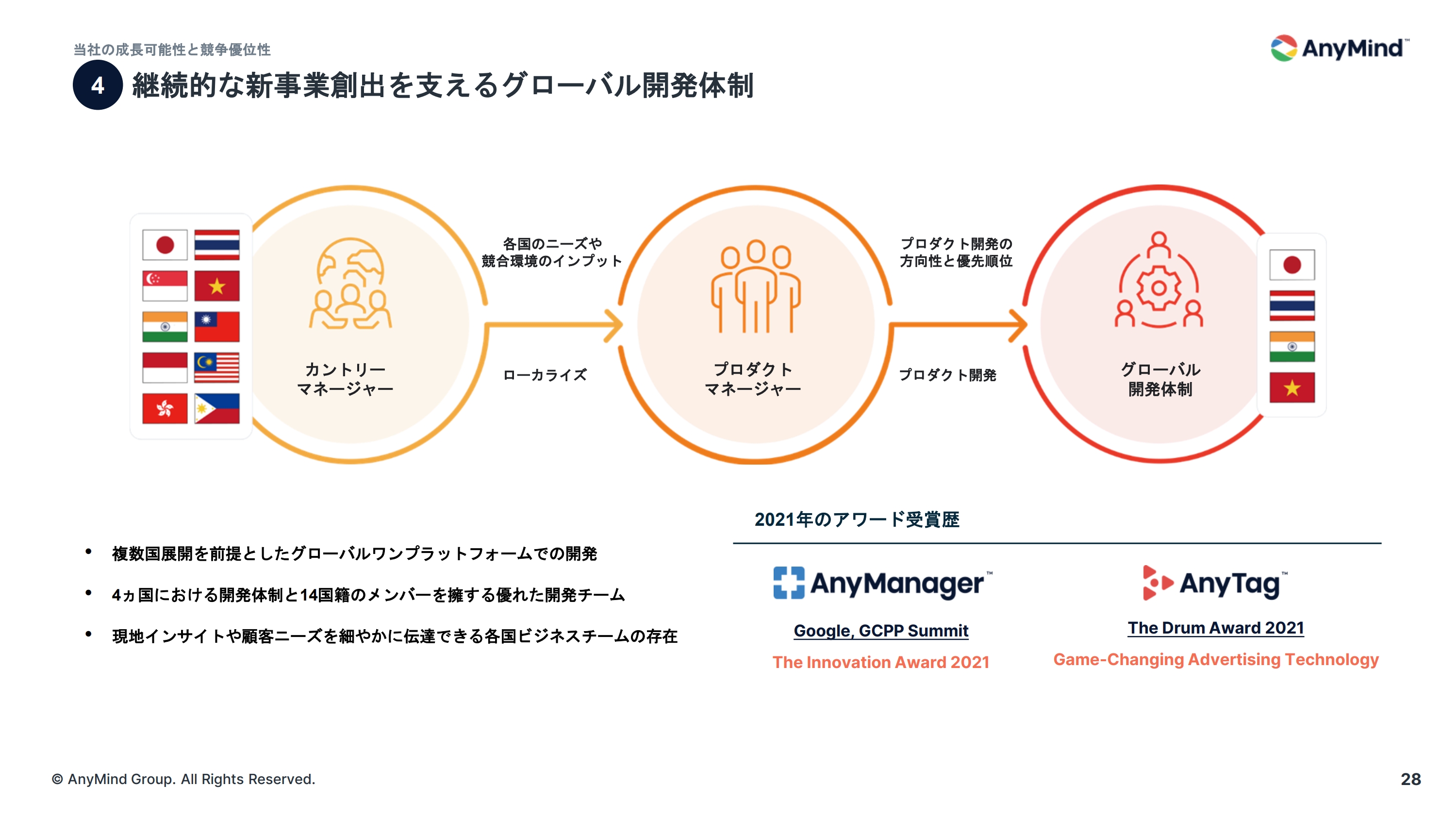

④継続的な新事業創出を支えるグローバル開発体制

日本、インド、タイ、ベトナムにエンジニア拠点を有しており、社内ヘッドハンターチームがグローバルから優秀なエンジニア採用を行える体制を整えております。各国・地域の事業部から吸い上げられる顧客ニーズを基に、タイムリーに必要なプロダクト・機能開発を行う体制が確立されていることが現地競合企業に対する大きな差別化要因となっております。

⑤M&Aを通じた成長加速と確立されたPMI戦略

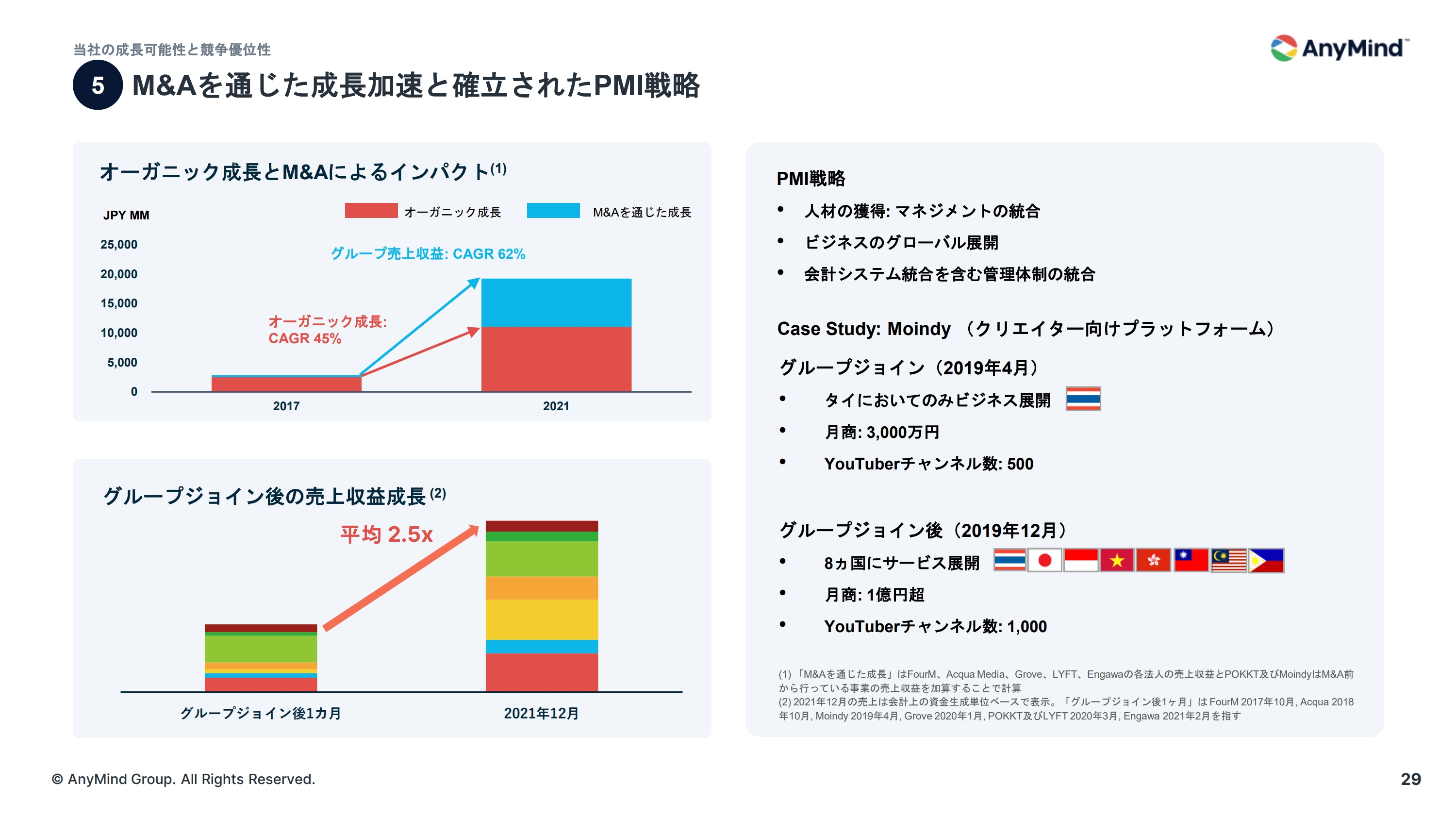

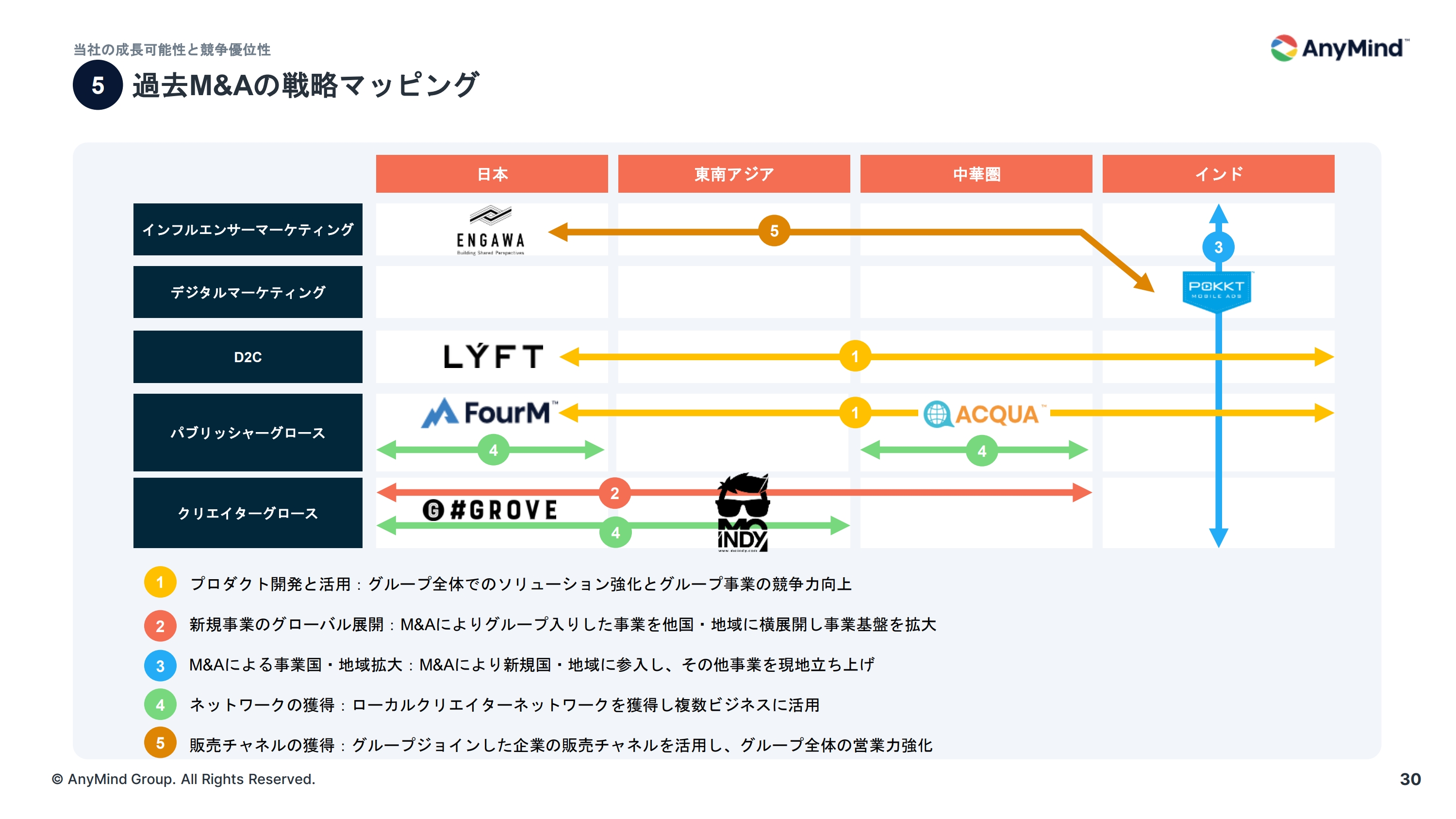

当社は創業より複数のM&Aを行ってきております。過去2年間は上場準備もあり積極的なM&Aは行っておりませんでしたが、これまで海外企業3件、国内企業4件の計7件のM&Aを行っております。

当社のM&Aは事業別・国別のマトリクスの中で戦略遂行上、必要な組織や機能を獲得することを目的にしており、特に各国・地域の組織運営で重要となるマネジメント人材の獲得も重要視しております。

そのため特徴として、100パーセントの持分取得を行ったケースにおいては、マネジメントの役割、組織、人事制度、会計システムやCRMシステム等、主要なプロセスを統合し、社内の一部署と呼べる体制に移行することを基本方針としております。この統合プロセスは、M&A後にシナジーやガバナンスを最大化させるために大きく貢献していると考えております。

また、事業統合と成長加速を前提とするため大型企業のM&Aをするよりは、検討時点では事業規模が小さくてもM&A後の統合可能性や成長性を重要視しております。単一国展開の事業をグローバル展開すること、テクノロジーを有さない事業をプロダクトにより強化すること、両社の有する販売チャネルを統合してクロスセルを行うこと等がシナジー効果として当社において再現性が高い施策であると考えております。

過去7件のM&Aでもグループ参画後に事業成長を実現し、当社グループの競争力強化に定量・定性的に貢献するなど高い成果を実現しております。

ケーススタディとして、2019年4月にタイにてYouTuberマネジメントを行うMoindyという企業をM&Aしております。当時はタイ国内だけで事業を行う企業でしたが、グループ参画後、速やかにグローバルに事業展開を行い、8ヶ月後の2019年12月にはグループ内8ヶ国で同様の事業運営を行い、月次売上収益も3倍強にまで急成長させることができました。

組織面ではMoindyの元CEOが現在のタイのカントリーマネージャーであり、元COOがフィリピンのカントリーマネージャーとなっております。事業としても組織としてもスムーズな統合が行えた例と考えております。

⑤過去M&Aの戦略マッピング

過去に実施したM&Aの狙いをお示ししております。

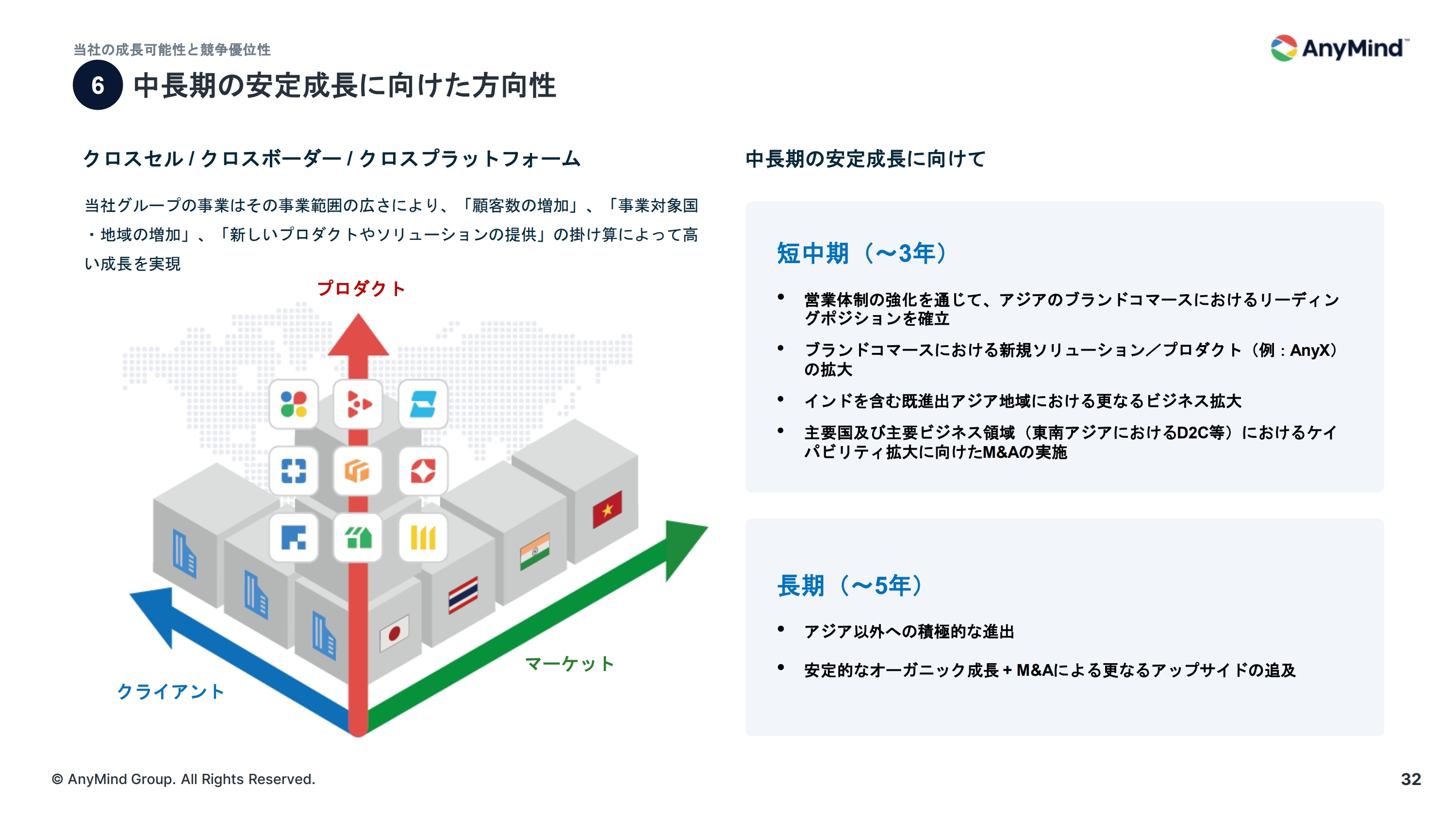

⑥中長期の安定成長に向けた方向性

当社のこれまでの成長は、拡大する顧客層に対して複数プロダクトのクロスセルやクロスボーダーの提案を行うことで加速されてまいりました。この方向性は今後も同様とは考えておりますが、すでにアジア各国・地域において主要国への展開はできていると考えているため、今後は展開済のアジア各国・地域においてシェア拡大をしていくフェーズと考えております。

特にインドや中華圏等の巨大なマーケットで事業基盤を拡大していくこと、東南アジアを中心にエンタープライズ向けのEC支援を拡大していくことに大きな成長余地があると考えております。

5年超の長期では、アジア以外の成長市場への進出も積極的に行っていきたいと考えております。すでに中東ドバイには拠点を有しておりますが、中東市場は北アフリカともつながっており、アジア以外の成長地域への展開も視野に入れております。

また、これは短中期も同様ですが、今後は高いオーガニック成長に加えてM&Aによる成長加速をバランス良く行っていきたいと考えております。ご説明させていただいたとおり、当社のM&Aは既存の事業マトリクスの補完や強化を前提としており、リスクをコントロールしながらも事業競争力を着実に高めていけるM&Aを検討していきたいと考えております。

⑥主要な成長ドライバー:D2C事業の成長

特にD2C事業については、エンタープライズ向けのEC支援について、アジア各国・地域ですでにチームを立ち上げており、マーケティング事業の既存顧客へのアップセル等により大きな成長機会があると考えております。クリエイター向けD2Cについては、成長可能性の高いブランドを継続的に成長させていくことで、今後も事業成長が見込めると考えております。

売上収益及び売上総利益の力強い成長

次に財務面についてご説明させていただきます。当社の事業のうちパートナーグロース事業とD2C事業については、契約として継続収益が前提となる収益モデルとなりますので、季節性等の変動はありつつも、安定した事業拡大ができるストックベースの収益となっております。

マーケティング事業については案件ごとに契約するケースが多いですが、継続顧客が中心となり顧客基盤も分散しておりますので、同様に安定性の高い収益構造となっております。

また、事業別、国別で収益が分散しているため、特定の国や市場における外部環境変化に対して強い耐性があると想定しております。

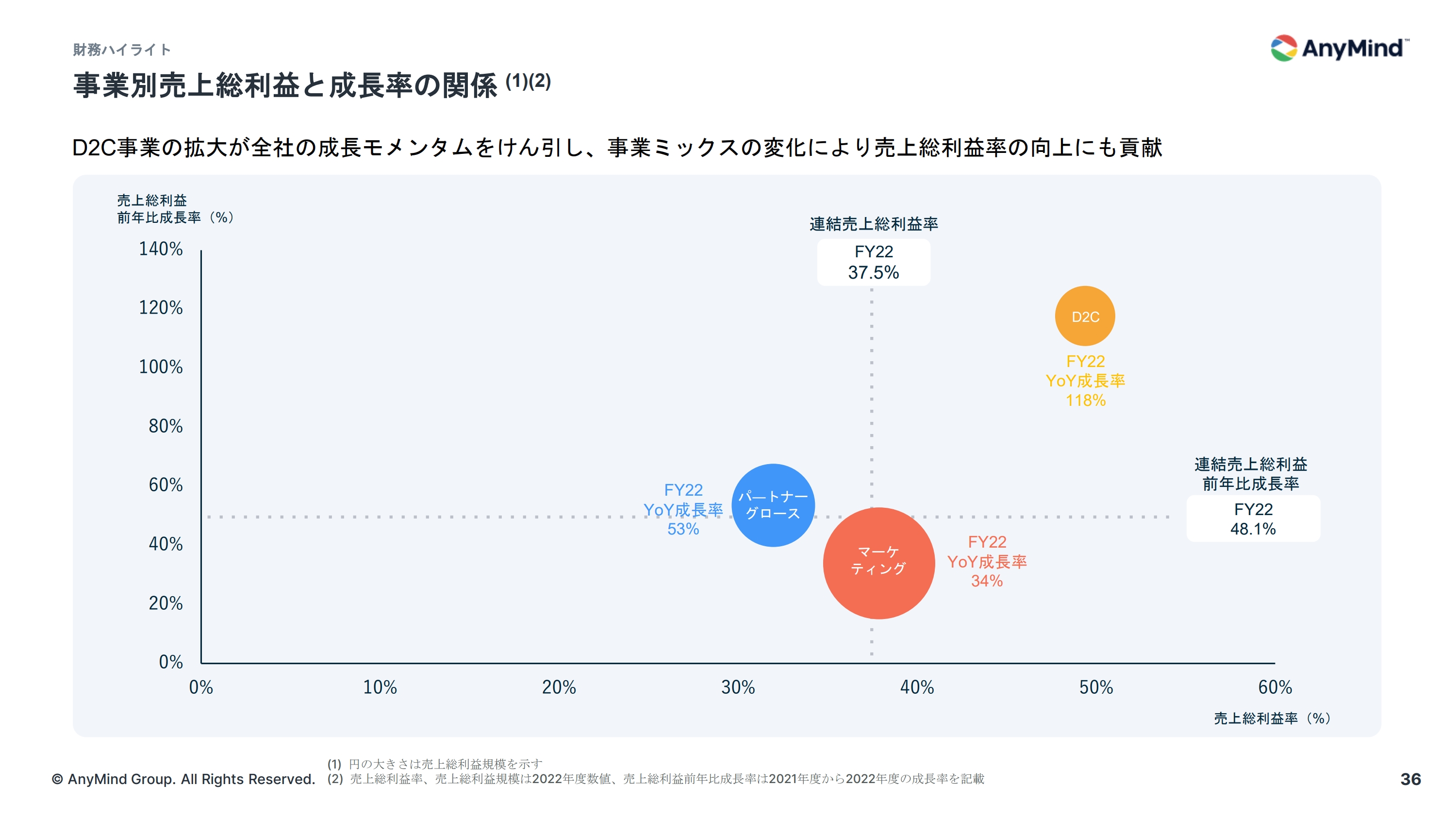

事業別売上総利益と成長率の関係

最重要指標である売上総利益について、売上総利益率と前年比成長率をお示ししております。今後の見込みとしてはマーケティング事業及びパートナーグロース事業の高い成長も期待しておりますが、D2C事業が全体の成長率を牽引していき、数年以内に事業規模としても他2事業と同規模に成長してくると想定しております。

また売上総利益率については、D2C事業はプロダクトミックスの変化により若干上昇する可能性がある以外は、現状と大幅な変動なく推移する見込みでおります。

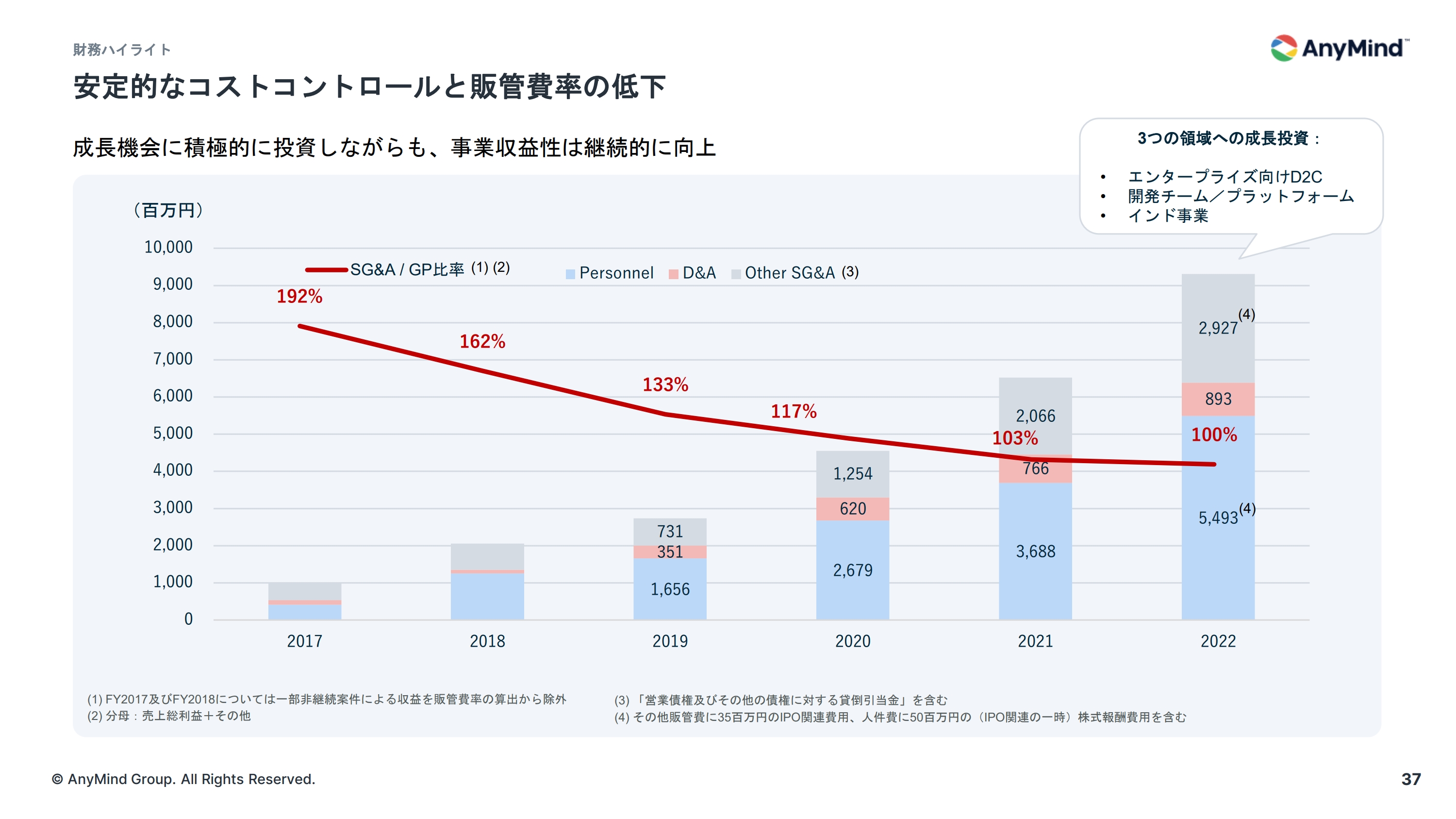

安定的なコストコントロールと販管費率の低下

当社の販売管理費で一番大きいのは人件費となっており、各国・地域の事業開発やオペレーションのための人員、エンジニア等への報酬を含んでおります。減価償却費用(D&A)について、当社が採用する国際会計基準(IFRS)ではオフィス賃料が含まれる定義となっており、2022年12月期についてはオフィスリース費用が約6億円、残り約3億円はオフィス内装費用等の有形固定資産の償却費用と過去M&Aで認識された無形固定資産の償却費用が半分ずつ含まれております。

その他販売管理費にはサーバー費用等のITコスト、監査費用や法務税務等の外部専門家費用、外注費用等が含まれております。また、2022年12月期は8,500万円超の一過性のIPO関連コストが販売管理費に含まれておりました。

アジアにおける成長機会は今後も大きくなり続けると想定しています。現時点においては、事業基盤を強化してシェアを最大化していくことが中長期の成長のために望ましいタイミングであるため、人員投資というかたちでの成長投資を続けておりますが、その成長投資を続けながらも収益性の改善は安定して実現できております。

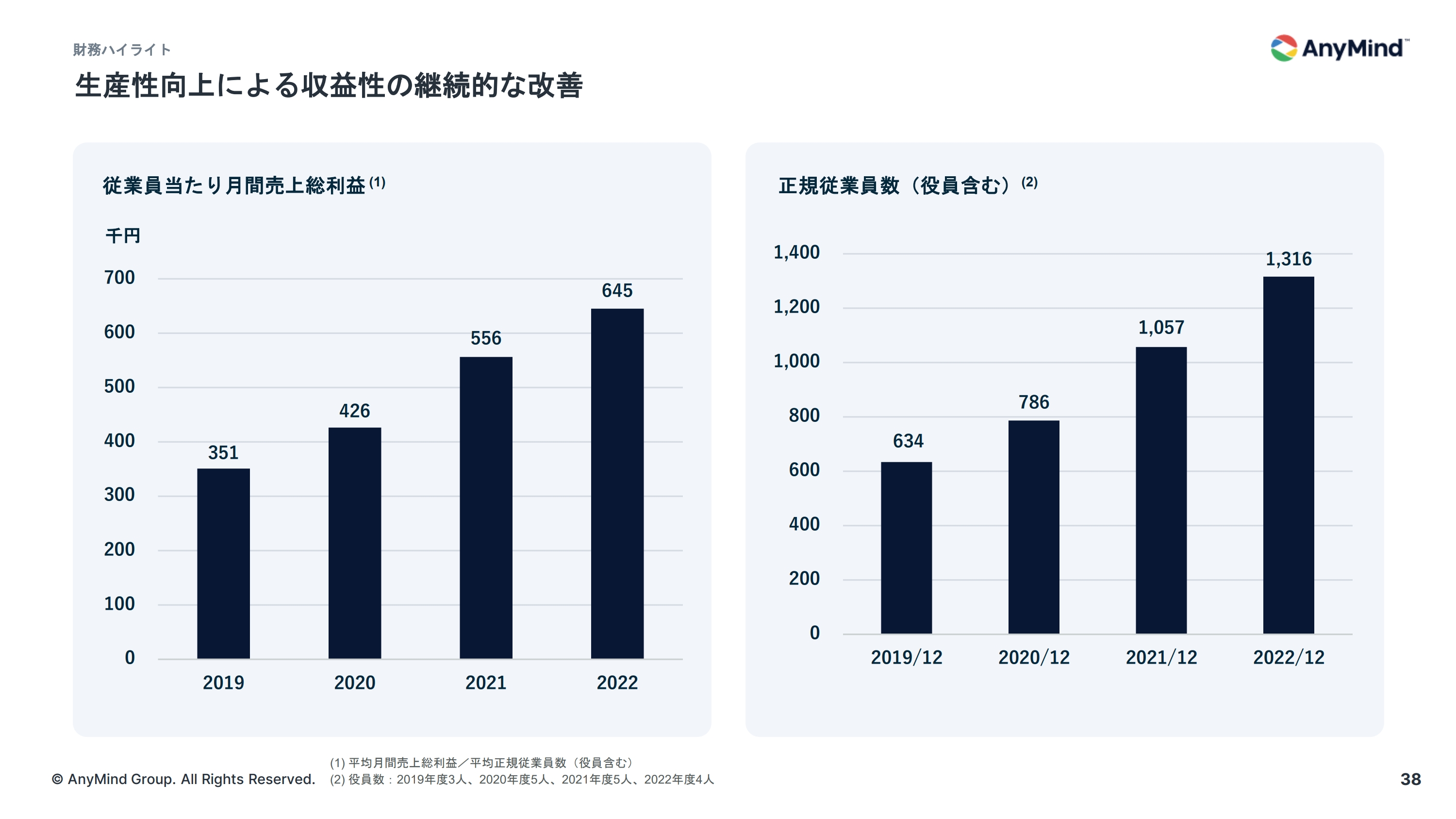

生産性向上による収益性の継続的な改善

当社は創業以降、積極的な新規国への展開と新規事業への拡大を続ける中で先行投資が嵩み営業赤字が続いておりましたが、すでに国・事業ともに主要な領域には進出済みであり、今後は既存進出国や事業を中心に段階的に生産性や収益性の向上を行っていけると考えております。従業員1人当たりの売上総利益は改善傾向にありますが、生産性向上の取り組みの中で、今後も継続的に改善していけると想定しております。

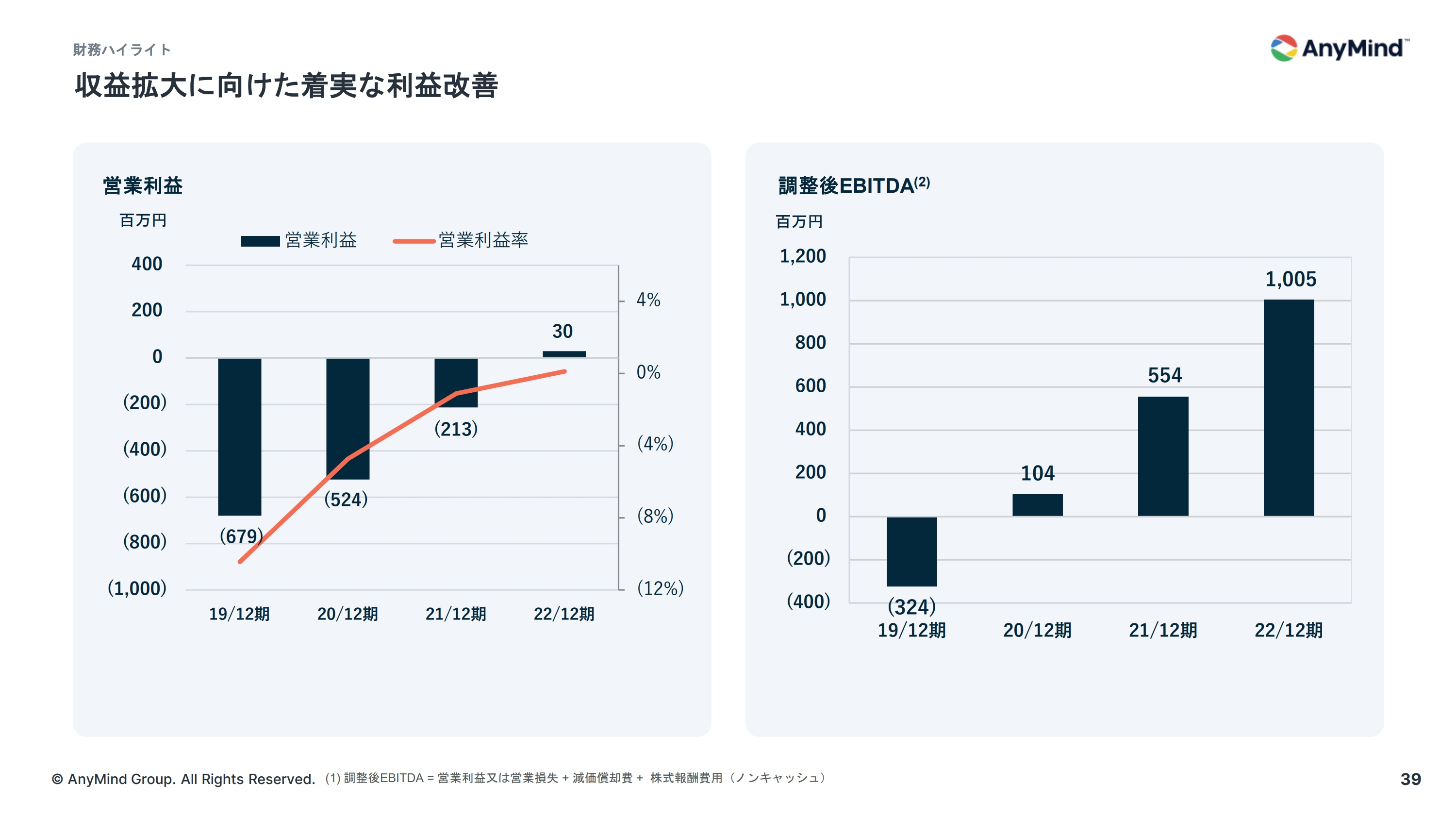

収益拡大に向けた着実な利益改善

収益性については段階的に改善することができております。2022年12月期の営業利益は、2022年2月開示の業績予想で2.5億円の営業赤字、2022年11月開示の業績予想では1.3億円の営業赤字に修正いたしましたが、最終的には3,000万円の営業黒字で着地することができました。

11月時点の業績予想から大きな前提の変更があったわけではなく、売上総利益が0.9パーセント、約8,200万円上振れたこと、販管費について保守的に見込んでいた項目が想定どおりに下振れしたことにより、結果として通期営業黒字での着地となりました。

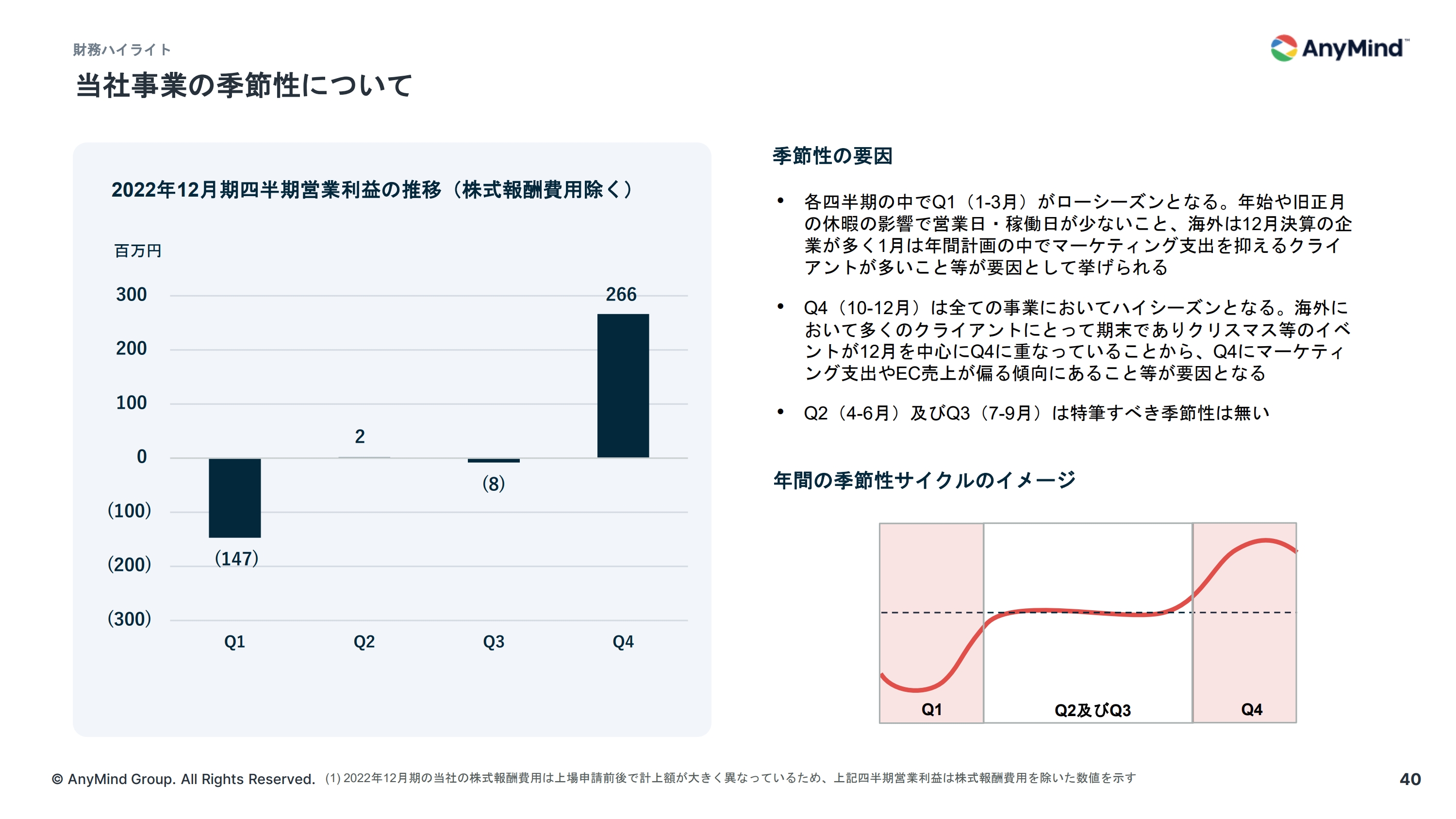

当社事業の季節性について

当社が運営する事業には季節性が存在しており、1-3月の第1四半期が年間でのローシーズン、10-12月の第4四半期がすべての事業でハイシーズンとなります。2022年12月期の四半期別の営業利益推移について、上場申請前後でイレギュラーな費用計上が発生した株式報酬費用を控除した四半期トレンドが当社の季節性を示しており、今後も同様の季節性を維持したまま全体として収益性が改善していくことを想定しています。

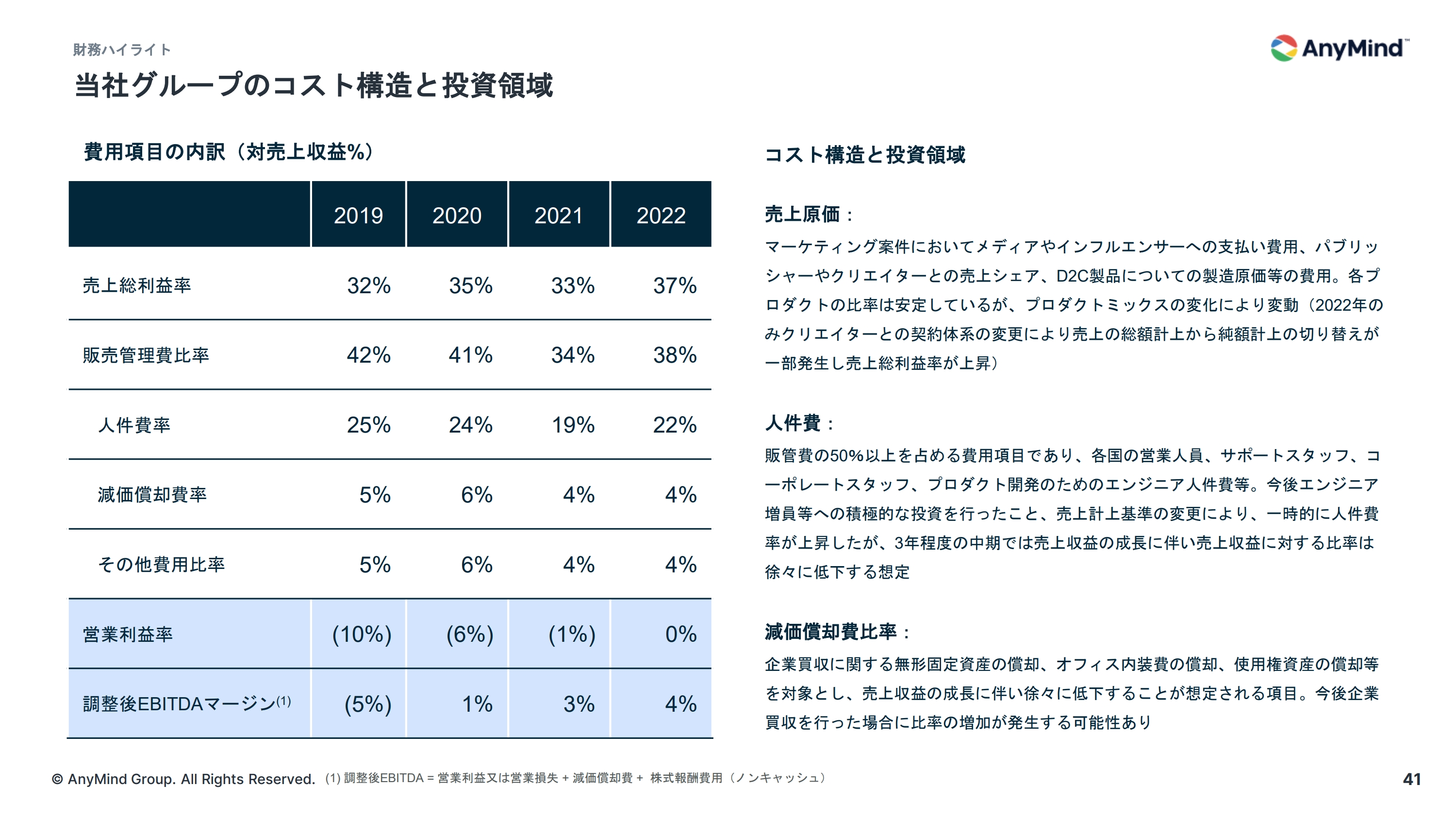

当社グループのコスト構造と投資領域

当社のコスト構造の推移をお示ししております。2022年12月期にパートナーグロース事業の一部で売上計上基準が総額から純額に変わったことにより、売上総利益率や販売管理費率が2022年12月期に上昇しておりますが、2023年12月期以降の売上総利益率は現在の水準を維持、販売管理費率は徐々に低下していくことを想定しております。

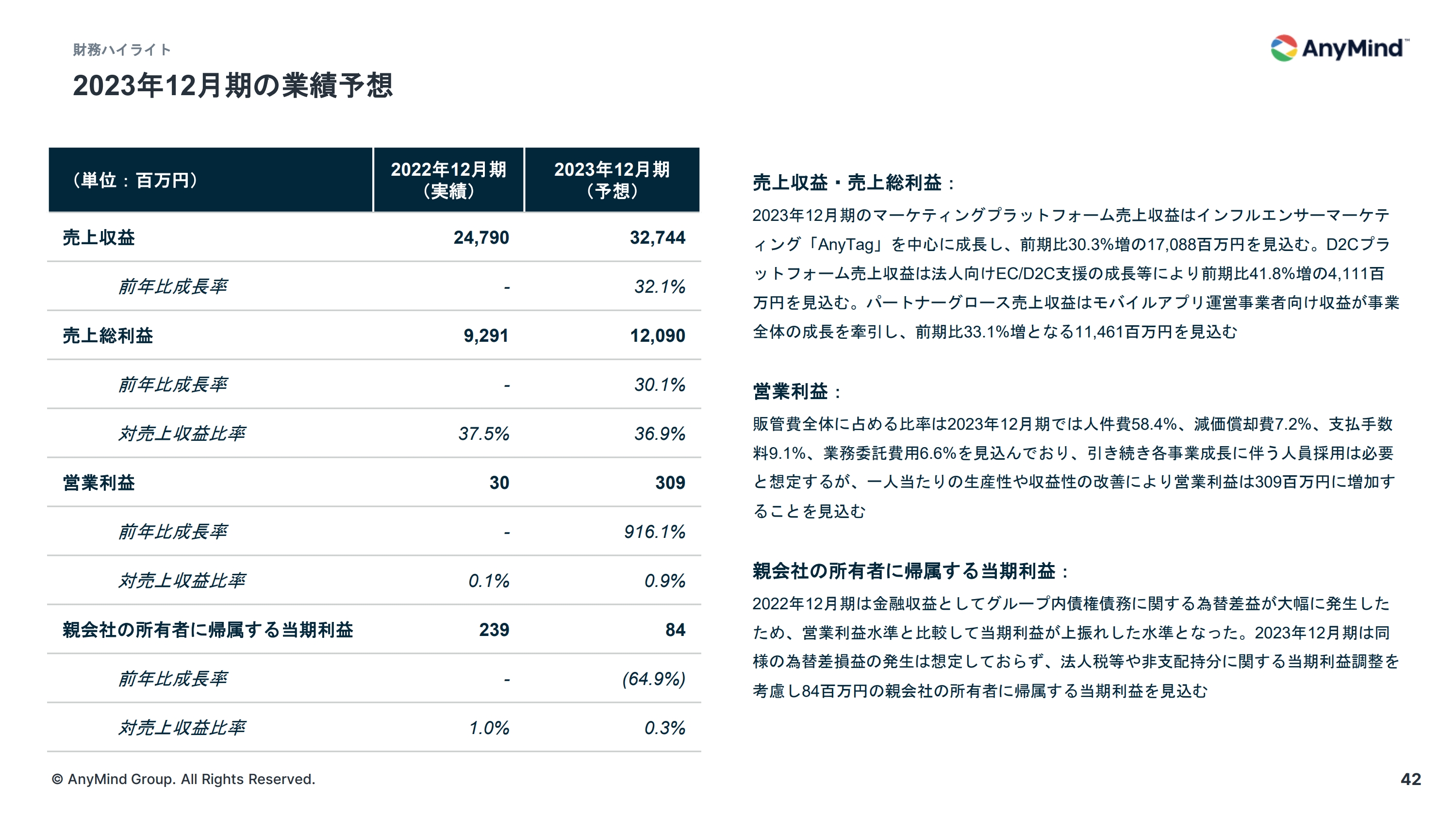

2023年12月期の業績予想

2023年12月期については売上収益で前年比32.1パーセント成長、売上総利益で前年比30.1パーセント成長を見込んでおります。

当社は東南アジアやインドといった今後中長期で成長が期待される市場で事業を営んでおり、そのような高成長市場でシェアを拡大しながら成長していくことを前提にすると、前年比30パーセント成長を中期的に維持すべきであると考えております。2023年12月期も同様の水準を基準として業績予想をお示ししております。

また、営業利益も2023年12月期は約3億円に改善することを見込んでおりますが、2022年12月期は8,500万円超のIPOコストが発生していたことを踏まえると、現時点において保守的な目標水準となっていると考えております。

以上、当社の概要及び成長可能性についてご説明させていただきました。今後、事業成長の実績を示しながら投資家のみなさまからの信頼を積み上げていきたいと考えておりますので、どうぞよろしくお願いいたします。

新着ログ

「情報・通信業」のログ