FCホールディングス、創業74年目も引き続き堅調に成長 高度な技術力と高い提案力で競争優位性を確保

FCホールディングスグループ

福島宏治氏(以下、福島):株式会社FCホールディングス社長の福島でございます。本日はご視聴ありがとうございます。

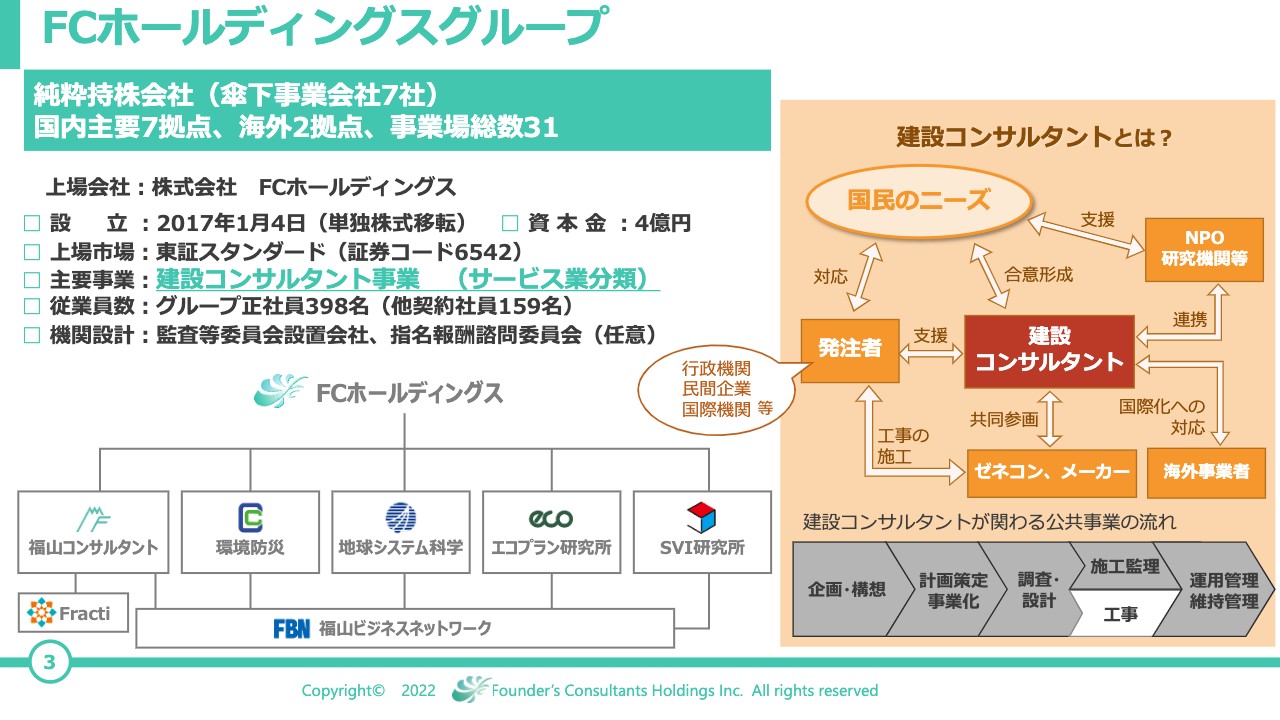

私どもは建設コンサルタントという業種ですが、最初にみなさまに馴染みのないこの業界についてご説明したいと考えています。FCホールディングスグループは純粋持株会社体制で、国内主要7拠点、海外2拠点、事業場総数31で事業を行っています。

事業グループはスライド左下のとおりです。福山コンサルタントが当社の設立母体会社で、全国展開しています。環境防災は四国で、地球システム科学は海外で事業展開しています。

エコプラン研究所は生き物を対象としたコンサルティングサービスを提供しており、SVI研究所はSocial Value Incubation Labの略称で、新しい価値の創造研究所ということでグループの研究所となっています。

このグループ全体を福山ビジネスネットワークがプラットフォームとして支えており、ガバナンス機能もこちらで担っています。スライドの福山コンサルタントの下に記載のFractiはこの4月に設立した合同会社で、研究開発から派生した法人です。

建設コンサルタントについて、スライド右側の図でご説明します。発注者である国や自治体に対して、国民のみなさまからのニーズがさまざまあります。その支援を行うということで、主に土木関係のコンサルティングサービスを行っています。イギリスではすでに200年を超える歴史がありますが、国内では戦後にできあがった産業セクターです。

スライド右下に、建設コンサルタントが関わる公共事業の流れを記載しています。企画から計画を策定し、調査・設計、施工管理、運用・維持管理と、工事以外のすべての分野に携わります。ただし、市場規模はそれほど大きくなく、全体で5,800億円程度です。

事業分野とグループ事業概要

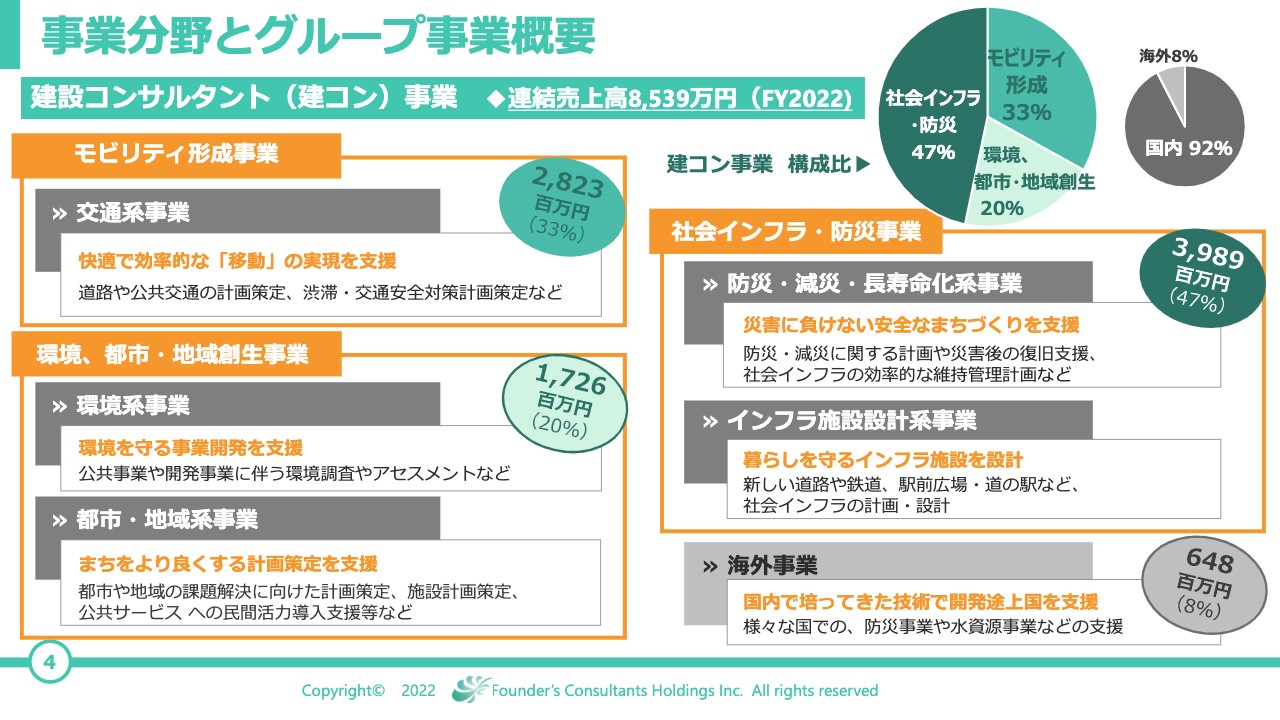

福島:当社の事業分野とグループの事業概況です。スライド右上の円グラフをご覧ください。建設コンサルタント事業の構成比は、社会インフラ・防災事業で47パーセント、残りの半分をモビリティ形成事業と環境、都市・地域創生事業で占めています。

国内と海外の販売比率は、国内が92パーセントとほとんどを占めており、海外は8パーセントしかありません。直前期が新型コロナウイルスの影響で渡航制限を受けたため、このような数字となっています。

概要を簡潔にご説明します。モビリティ形成事業は交通系事業であり、快適で効率的な移動を創出します。渋滞を縮減する計画を練るなど、道路や公共交通の計画策定などを行っています。

環境、都市・地域創生事業は字面のとおり、環境系の事業あるいは疲弊する地域をどのように創生するかというコンサルティングを行っています。

社会インフラ・防災事業は、激甚化する自然災害などに備え、国土強靱化のための支援を行っています。また、インフラストラクチャーを長く使うための維持管理計画も練っています。

インフラはメンテナンスフリーで、一度作ると未来永劫使えるという誤解も一部ではありますが、インフラもメンテナンスが必要です。笹子トンネルの事故以来、防災・減災、長寿命化のためのメンテナンスが必要だという国民的なニーズの高まりも受けて、この分野が伸びています。また、インフラ施設設計系の業務も行っています。

成長の軌跡

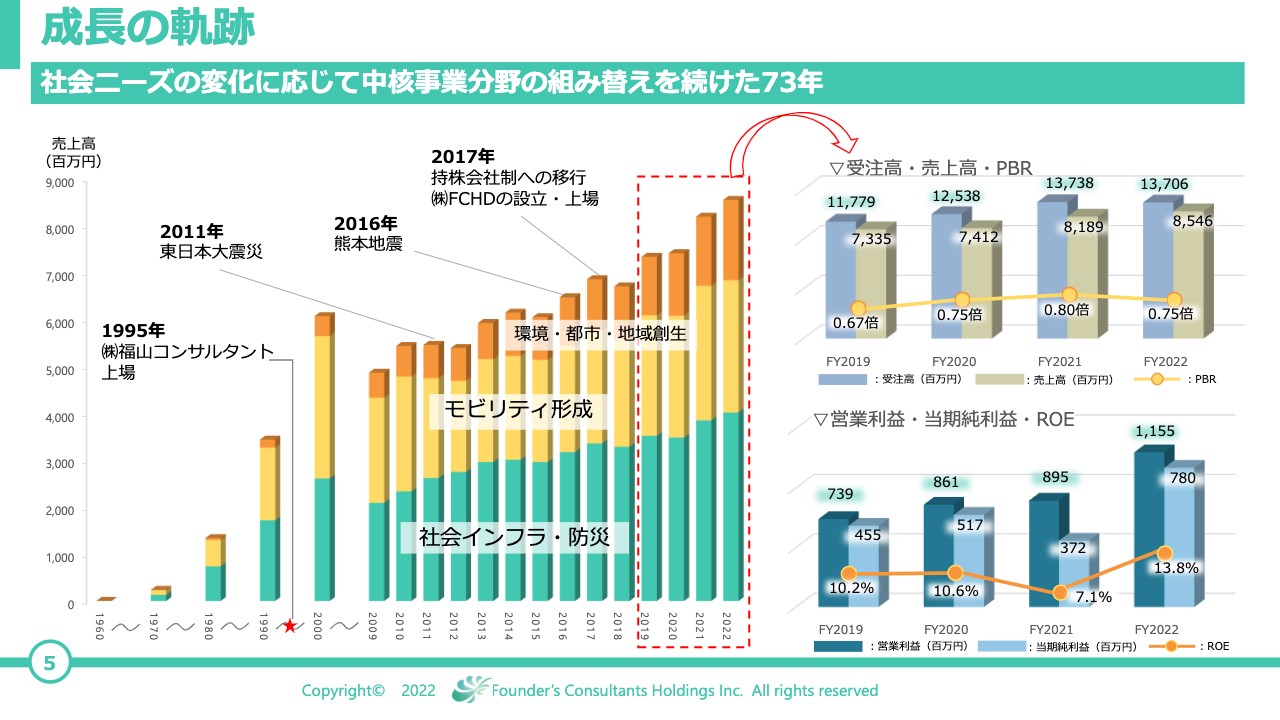

福島:成長の軌跡です。戦後に建設コンサルタント事業がスタートしたと同時に我が社もスタートし、現在74年目に入っています。

福岡県の筑豊地区に田川市がありますが、当時の日本のエネルギーは石炭でしたので、石炭の坑道が落盤すると人がたくさん亡くなりました。その落盤防止設計からスタートしています。いわゆる土木関係ですので、築土構木ということで、土を盛って木を組んで人々の命を守るところからスタートした事業会社です。

しかし、エネルギー革命などもあり、社会のニーズの変化に応じて中核事業分野を入れ替えてきました。スライドの棒グラフでは比率は概ね変わってないように見えますが、社会インフラ・防災事業では高度経済成長の時は新設の設計を行い、今は長寿命化に取り組んでいます。モビリティ形成事業についても、少子高齢化が進み、ディテールの技術は変わってきています。

受注高・売上高・PBRはスライド右上のグラフのとおりです。受注高は概ね100億円から130億円で、そのうちの6割程度が1年間で完工します。つまり、期首時点で4割程度の受注を抱えてスタートするため、私どもが期首計画をほぼキャッチアップできているのは概ね予測が立つためです。

営業利益・当期純利益・ROEについては、スライド右下のグラフをご覧ください。2021年6月期の当期純利益が3億7,200万円まで下がっている部分は、海外事業に対する新型コロナウイルスの渡航制限の影響で、新たにグループに入った法人ののれんの減損評価を会計上の評価に入れたためですので、特に懸念はありません。

ROEについては、基本的には10パーセント以上を公約として掲げて進めています。

坂本慎太郎氏(以下、坂本):74年目ということで歴史のある企業ですが、環境がずっと変わってきた中で、おそらく今までの業種の近しいところからいろいろな事業の展開を進めてきたと思います。これを持続できたポイントや、新しい分野を伸ばしながら成長し続けてきた背景があれば教えてください。

福島:1つは、お客さまが変わってきました。従前は石炭ということで採掘の会社、高度経済成長期は北九州で製鉄の会社、その後は整備新幹線などで鉄道の会社、現在は国あるいは自治体へとお客さまを変えていきました。

当時は「難しいこと・新しいアイデアが必要なら当社にどうぞ」ということで、日本に導入されていない技術などを先駆的に入れていったことでお客さまの信頼を得ることができ、現在まで続いてきました。

みなさまは「なぜ九州の会社が」とおっしゃいますが、九州ではこの分野で唯一の上場会社ですので、創業の地で創業の精神をつなぎながら、全国あるいは世界で展開していこうと取り組んでいます。このように、常に社会とともに変容していきつつも、コアはぶれないというところがつながってきた要因ではないかと思っています。

坂本:非常によくわかりました。仕事の内容と歴史を教えていただきましたが、足元も伸びているのは、防災意識の高まりや高度経済成長期に作ったインフラの補修、架け替えの調査を含めた仕事などによるものだと思います。

震災などで突発的な利益も出てくるかと思いますが、もしこのようなことが起こった場合、瞬間的な売上ではなく、数年間かけての仕事になるのかを教えてください。

福島:数年間にわたってということになります。スライドにも東日本大震災や熊本地震を記載していますが、1年では復旧・復興はできません。私どもは発生時にすぐに出て、そこから実際の被災状況を調査して設計し、施工管理を行うため、数年にわたります。

しかし、グラフをご覧いただくとおわかりのとおり、災害時に急に業績が伸びることはありません。すべてオーダーメイドの手仕事ですので、災害が起こった時は他の継続的な業務をやや抑えています。

受注環境としては数年の目処が立っていますが、在庫があって納品するという業種ではありませんので、そのような意味では単年度業績に単発的に寄与することはありません。

ビジネスモデルと顧客①

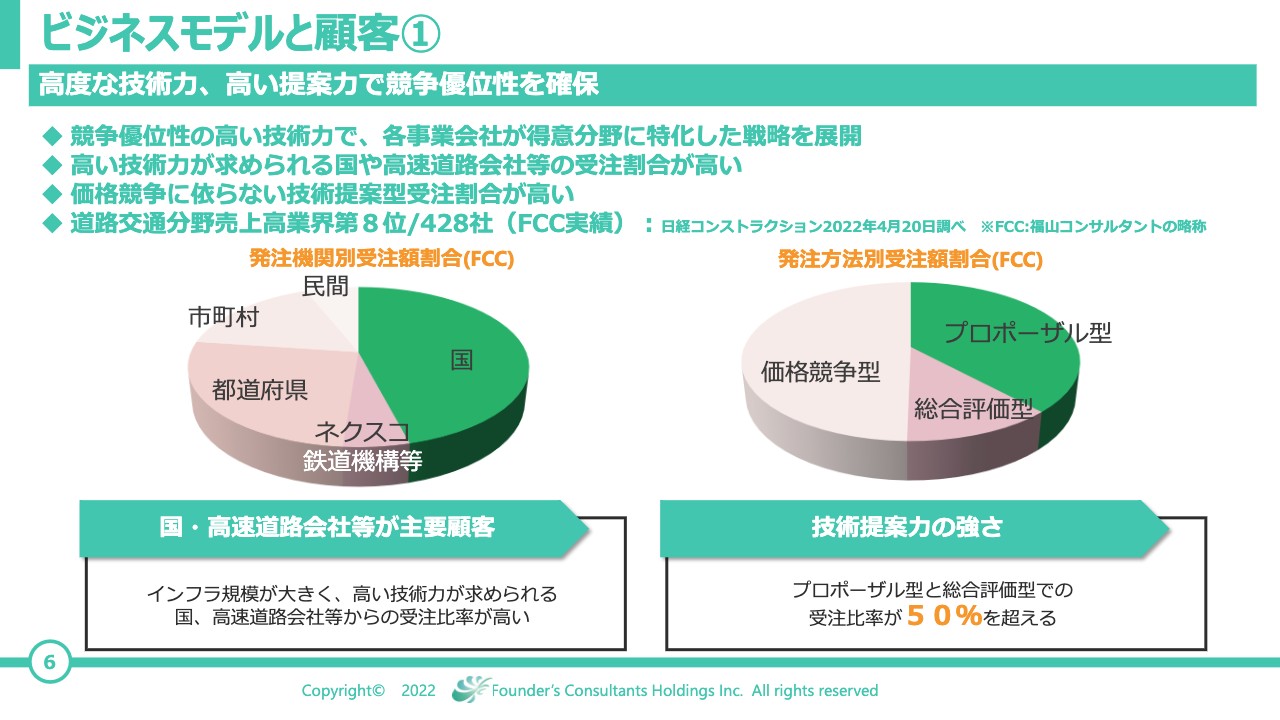

福島:ビジネスモデルと顧客についてです。競争優位性の高い技術力と提案力で、業界平均を超える利益水準を確保しています。いわゆる負けない分野で勝負しているということです。また、国、高速道路会社、鉄道会社などからの受注割合が高く、インフラ規模が非常に大きいため高い技術力が求められます。

当然、私どもが役に立てる部分については民間や市町からも受注しますが、難易度の高い部分に手を挙げて取り組んでいます。

加えて、スライド右側の円グラフのとおり、発注方法別に見ますと半分が価格競争型です。しかし、残りは価格競争型ではなく、プロポーザル型や総合評価型となっています。価格一辺倒でない分野、いわゆる安値競争しない分野では技術力がものを言いますので、技術提案型で高い利益水準を確保していこうと考えているところです。

日経コンストラクションによると、2022年4月20日調べで道路交通分野の売上高は428社中8位です。過去には2位になったこともあります。道路交通分野なら当社と、市場で認知していただいているということです。

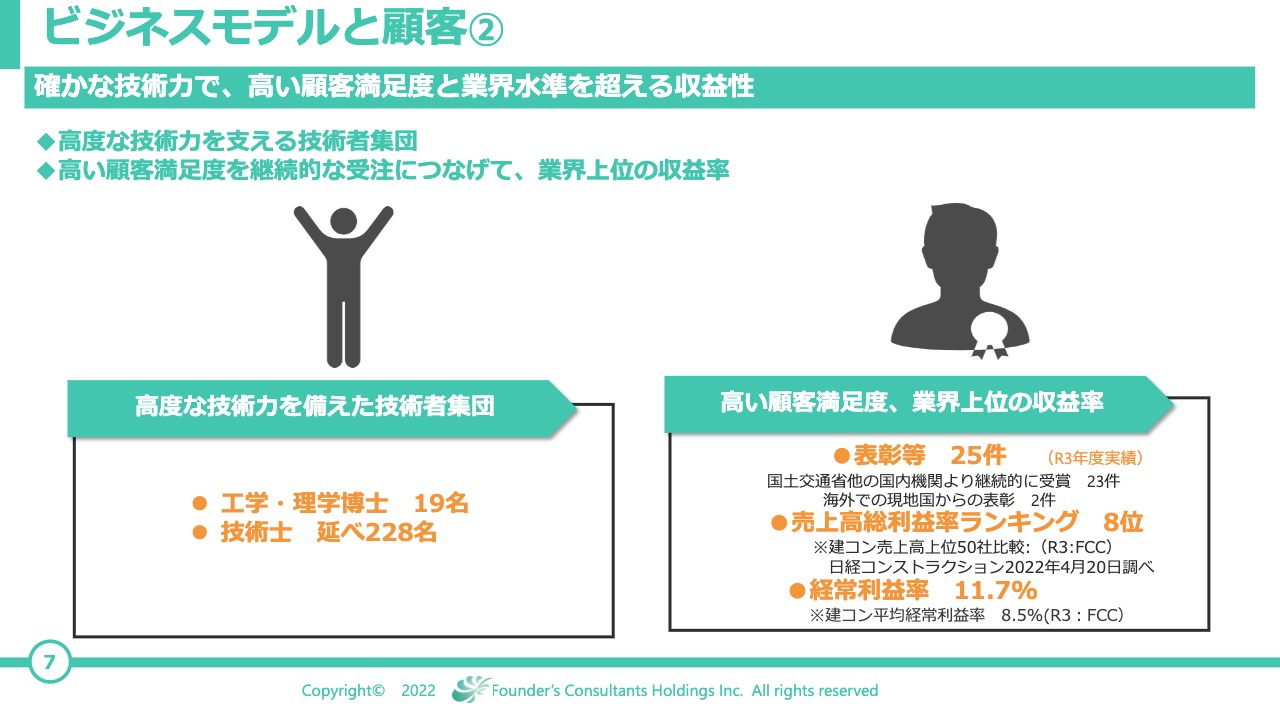

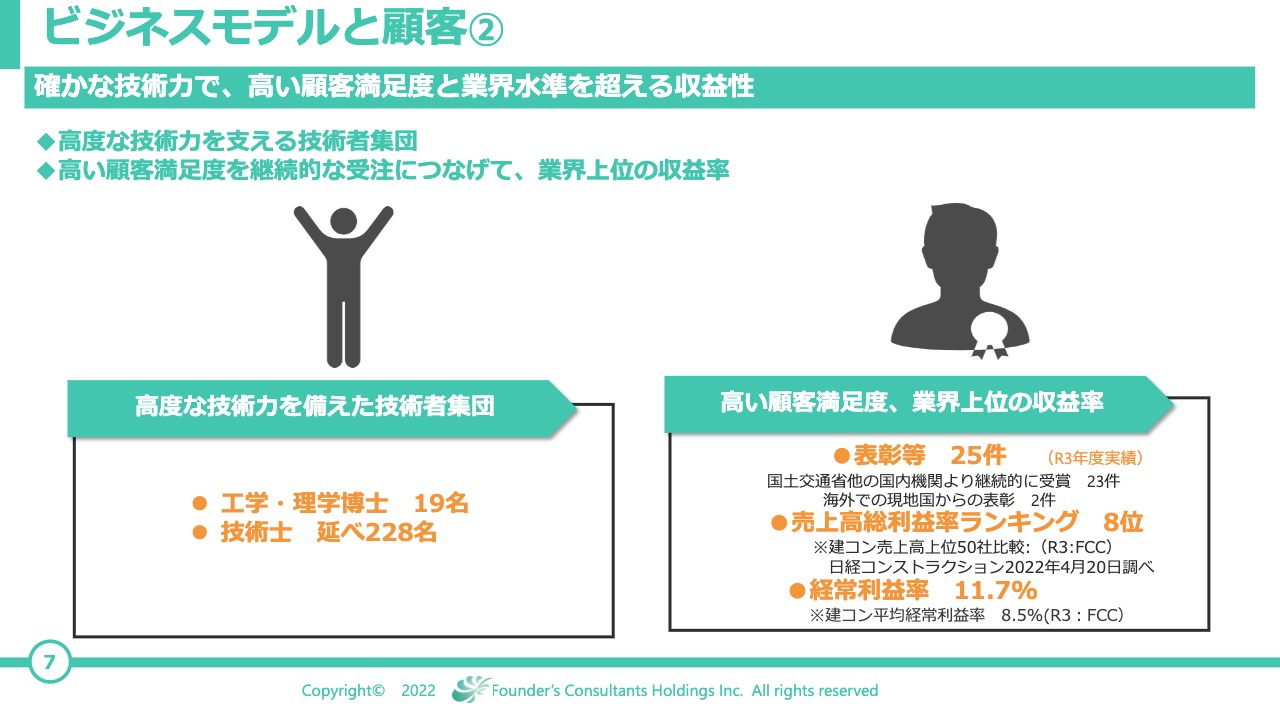

ビジネスモデルと顧客②

福島:確かな技術力を支えている資源についてご説明します。当社は法人ながら、博士号の取得者が現時点で19名おり、もうすぐ2名増えるのではないかというところです。教育研修制度などもあり、国内留学などで博士号を取得し、技術的な分野で高い知見を持っています。

スライド左下に記載の技術士(資格)とは、運転免許証のようなもので、信頼できる技術レベルにあるかを示しています。技術士は現在228名で、受験資格のあるメンバーの8割程度はすでに合格しており、この取得率が競争優位性を支えています。

スライド右側に記載のとおり、結果として国や海外から表彰をいただいたり、売上高総利益率ランキングも上位にあり、高い収益性を生み出しています。

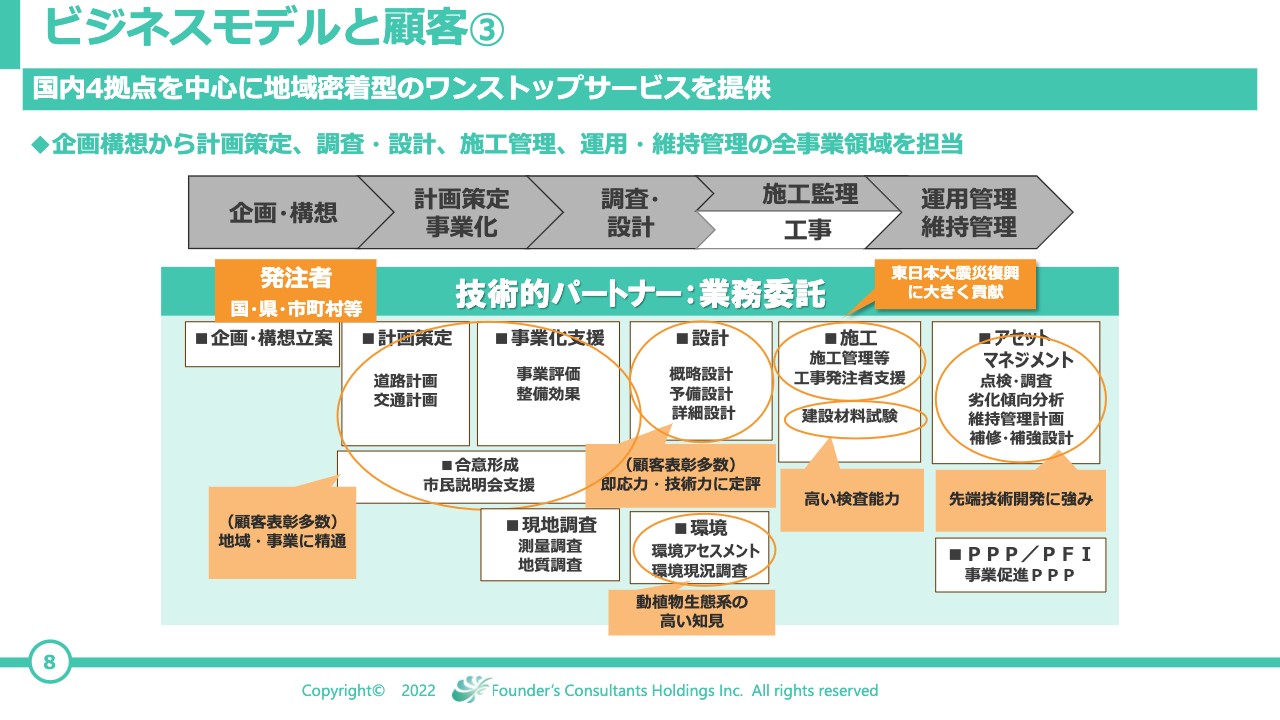

ビジネスモデルと顧客③

福島:当社はワンストップで企画構想から施工に至る一連の業務を行います。

日本の道路橋は、作ってから50年以上のものが2018年で約25パーセント、2033年になると約63パーセントになります。トンネルでは2033年で約42パーセントが、河川施設では約62パーセントが50年を超えてきます。そのような意味では維持管理も非常に重要となっています。

各プロセスのそれぞれの分野に人材を配置していますので、「当社に委託いただければワンストップで対応できます」ということで行っています。

坂本:ここまでビジネスモデルと顧客ということでお話しいただきました。御社の非常に高度な技術力が背景になっているとお話しいただきましたが、それを活かした今後の戦略などがあれば教えてください。

福島:技術力としては、従前はパーツパーツの技術、単品で勝負できましたが、近年は他の事業でも同じだと思いますが、ある通信の技術、あるいはネットの技術だけ、製品の技術だけではなく、ワンストップでつながる必要があります。そのような意味で、複合的な部門を抱え、なおかつ私どもの強い分野に特化しているため、これらを連携させることで、さらに成長を持続していけると思っています。

ただ、市場規模から言うと、実は私どもが手をつけていない分野があります。後ほどご説明しますが、そこをM&A等々で獲得していくと、一挙に成長軌道に乗れると思っているところです。

坂本:点の技術ではなく面でいろいろな技術が複合することにより勝ち残れるということですね。

建設コンサルタント事業についてお話しいただいていますが、投資家として、この投資対象に対する魅力が分かれば、見ている方もイメージがわくのではないかと思います。御社の魅力についてお話しいただけたらと思います。

福島:このセグメントは、年度予算が決まると概ね市場規模が見えます。これは各省庁の新年度投資予定を丁寧に見ればわかります。また、国土強靱化加速化5ヶ年計画など、いろいろな新しい計画が出ているため、その中で、向こう何年間かは概ね投資規模が読めます。そこで戦略を失敗しなければ、ある程度の部分で過去に占めたウエイト部分が獲得できるのではないかと思います。おおまかに言うとそのようになります。

坂本:そのような話を聞くのは投資家は非常にうれしいと思います。

福島:ベンチマークとして言い方を変えると、過去にありましたが公共投資が半減するということです。「コンクリートから人へ」のような部分も、今は「コンクリートも人も」だと思いますが、そのような時には「厳しくなるよね」というのは正しい部分です。

そうなると価格競争になり、「安値でも」という動きになりますが、私どもが維持できてきたのは、価格競争に踏み込まず、「私どもしかできないことを行っていく」というように取り組んできたためだと思います。

坂本:公共事業の編成も、どちらかというと震災・防災対策にお金が割かれるようになりましたが、それは御社のビジネスモデルからすると追い風ではあると考えてよろしいでしょうか?

福島:私どもは6年間の計画で、前半3年、後半3年で社会情勢がどのように変わっていくのかを見ていますが、実はその倍の12年間ほどの見立てをしており、その見立ての中で6年後のニーズをある程度特定した上で、「今、何を行えば6年後に花が咲くか」という動きをしてきています。

坂本:7ページに表彰についてのお話があるのですが、海外のメーカーが日本のサプライヤーなどを表彰する動きもあります。こちらは国の表彰ということですが、表彰されている理由などがあれば簡単に教えてください。

福島:私どもは委託業務のため、途中で顧客満足度調査を重ねています。その中で、「齟齬がある」「シナリオ案が違う」「道を間違えている」などということがないかキャッチボールをしながら最終成果につなげていきます。

その成果に対し、特に国の全業務には点数がつきます。これは私どもだけではありません。例えば、地方整備局長表彰や国道事務所長表彰などがあります。表彰されているということは、それだけ点数が高いということですので、表彰実績があるかないかで次年度の提案書の持ち点も大きく変わってきます。その好循環で回っています。

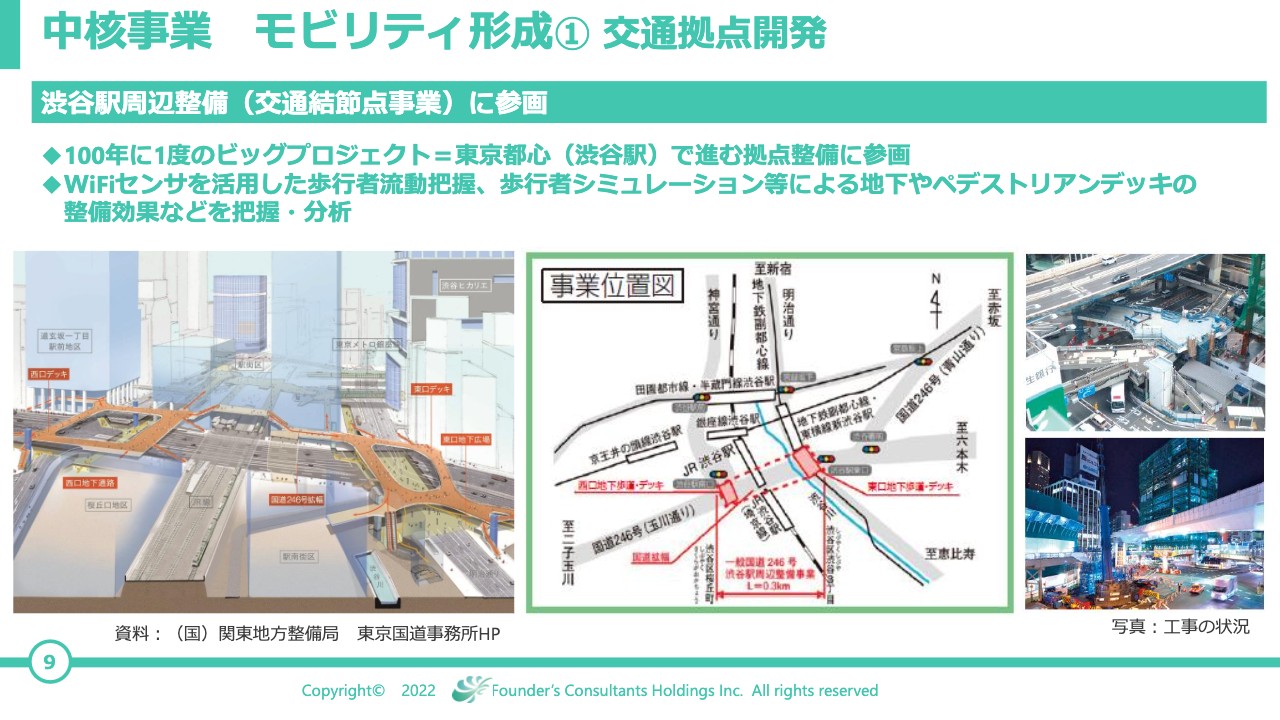

中核事業 モビリティ形成① 交通拠点開発

福島:みなさまにあまり馴染みがない業態のため、簡単にどのようなところに関わっているかをご説明します。「モビリティ形成と言ってもよくわからない」という話も聞かれますが、例えば、渋谷駅周辺の交通結節点事業に参画しています。

100年に1度のビッグプロジェクトですが、Wi-Fiセンサを使った歩行者の流動把握やシミュレーション等により地下道やペデストリアンデッキの整備などに携わっています。

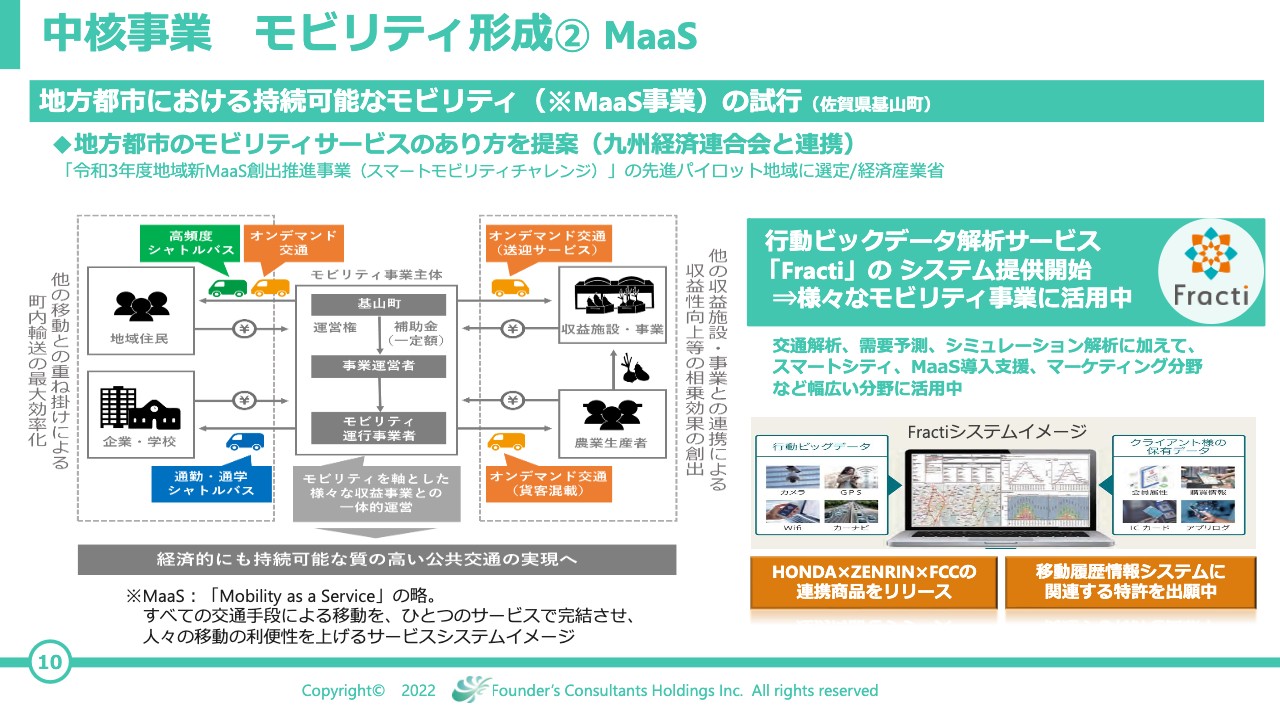

中核事業 モビリティ形成② MaaS

福島:次に、MaaSについてです。「Mobility as a Service」ということで、定義は下に書いていますが、すべての交通手段による移動を、ひとつのサービスで完結させるため、交通弱者も含め一連で人々の移動の利便性を上げていこう、というものです。従来の「作る」から、「あるものを賢く使う」ということです。

事例としては、特に地方都市は車がなければ移動できないため、九州経済連合会と連携し、佐賀県基山町で、地方創生のため、通常の移動だけではなく、他の収益性・事業との連携により地域を活性化しようとしています。

佐賀の場合は、地域の産品を福岡に運ぶことも含め、地域通貨など、いわゆる行動経済学で言うナッジも用いて参画しています。車に乗らないようになれば渋滞も緩和できるため、このような部分に取り組んでいます。

スライドの右側は、行動ビッグデータの解析サービス「Fracti」です。こちらは造語で、フラクタル構造と、人のためになるという意味が合わさっています。研究開発法人で研究してきた若手が、スマートシティ、MaaS等々へ展開していこうとで、このようなサービスをはじめました。

中核事業 環境、都市・地域創生① グリーンインフラ

福島:グリーンインフラについてです。人間が整備した社会資本は、総じて灰色のグレイインフラと言われますが、それよりも前に、我々はグリーンのインフラと一緒に過ごしてきました。道も田んぼも山もそうです。そのグリーンインフラを活用した防災・減災・地域活性化の取り組みを推進しています。

スライドの右側は、茨城県守谷市との官民連携による活動が評価されたもので、国土交通大臣賞を受賞しています。

また、スライドの左側は北九州市で行っている取り組みです。夏の日よけのために子供たちにホップを植えてもらって緑のカーテンをつくり、そのホップから地元の醸造所でクラフトビールを作り、余ったホップでヘアケア商品を作り、その収益でまたホップの種を買うというサイクルをまわすことで、地域活性化とSDGs事業を進めています。

また、北九州市のビオトープをはじめ、公園等々の指定管理業務も行っています。その中で体験イベント等々を行い、自然体験機会の提供や低炭素化への意識の醸成など、いろいろな活動を行っています。

中核事業 環境、都市・地域創生② 官民連携の開発

福島:PFIについてです。スライドの左は、沖縄県最初のパークPFIであるコザ運動公園ですが、こちらの整備に参画し、20年間の管理運営支援に従事しています。プロジェクトマネージャーの立ち位置で地域活性化や緑地整備の計画策定に携わっており、完成イメージは、右側のとおりです。

中核事業 社会インフラ・防災1① 防災・減災

福島:防災・減災についてです。こちらは売上高としても多い分野ですが、その中でも、特に開発事業では、命を守る高度防災情報システムを展開しています。内水氾濫やマンホールから水が噴き出すなど、いろいろな災害がありますが、その発生状況を水位センサで情報を集め、ビッグデータやAI解析しています。「やがてここが氾濫する」という予測をマップに見える化し、逃げ遅れゼロを目指すということで、すでに納入実績もあります。

また、スライドの下側は、国の事業であるスマートシティです。街づくりのプラットフォームとして、ユースケースに選定されました。3Dデータを防災対策に活用するというもので、本日は動画でお見せできませんが、写真のように、通常時から浸水していくまでや、逃げ道、危険な場所についても見える化し、従来型の設計とは異なるアプローチからも防災・減災を行っています。

中核事業 社会インフラ・防災② 道路設計

福島:道路設計については、従来から創業の事業として行っている部分です。東日本大震災の復興支援道路である宮古盛岡横断道路、福島県での復興事業をはじめ、日本全国で北から南まで携わっています。鳥取県、大分県での最近の設計実績もスライドに挙げました。生産性向上、業務効率化に向けたDXにも取組んでおり、BIM/CIM、3次元設計等々をとり入れ、人々にわかりやすいようにご説明しながら事業を推進しています。

中核事業 社会インフラ・防災③ 鉄道設計

福島:整備新幹線については、みなさまにも馴染みがあると思いますが、リニア中央新幹線プロジェクトにも参画しています。また、インドの高速鉄道計画にも同業他社と一緒に参画しています。

スライド右側は、2022年9月開業の西九州新幹線です。20年以上前の計画段階から実際の設計、施工管理まで対応し、先日は表彰もいただきました。鉄道は難易度が高いため、鉄道の設計ができることは強みになっています。

中核事業 海外(国際協力)

福島:海外事業については、技術を海外輸出するということで、国家戦略としてのインフラ輸出に取り組んでいます。ただし、モノを輸出するのではなく、「日本らしい支援は?」ということで、組織あるいは制度作りや人材育成の支援など、ソフト面まで対応します。スライドにスーダン共和国からの感謝状がありますが、モノを作って「はい、どうぞ」では、その地域の持続可能性は担保できないため、モノをつくると同時に人も育てることが私たちのスタイルです。

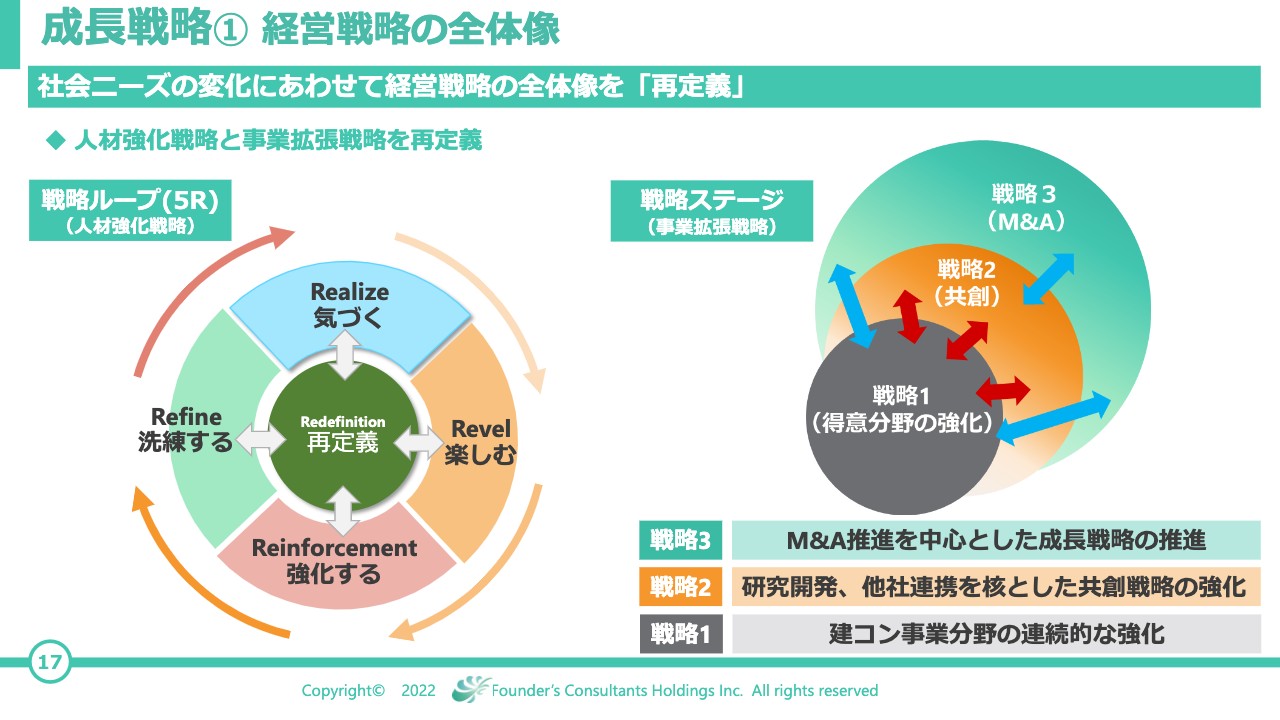

成長戦略① 経営戦略の全体像

福島:成長戦略の全体像ですが、おおまかに言うと、人材強化戦略と事業拡張戦略の2つがあります。キーワードは「再定義」としました。74年目に入っていますが、我々が従来行ってきたことに対し、市場ニーズも変わってきました。人口も減り、高齢化も進んでいます。そのような中で、災害も多発し、激甚化しています。そこで、経営戦略全体を再定義して進んでいこうということです。

人材強化戦略としては、まず自分あるいは市場のニーズに対して気づくこと、そして、そのニーズに対して当事者意識を持ち、楽しんで取り組むことです。そして、それを行っている人を組織全体で支援して強化し、一流の技術で洗練します。この戦略ループを「5R」と名付けて、これを回していくことにより、社員も幸せになり、企業価値向上につながっていくと考えています。

また、事業拡張戦略としては、既存事業を強化するのは当然ですが、他社との連携による共創戦略やM&Aによる拡張戦略をとることで、成長を加速していきます。

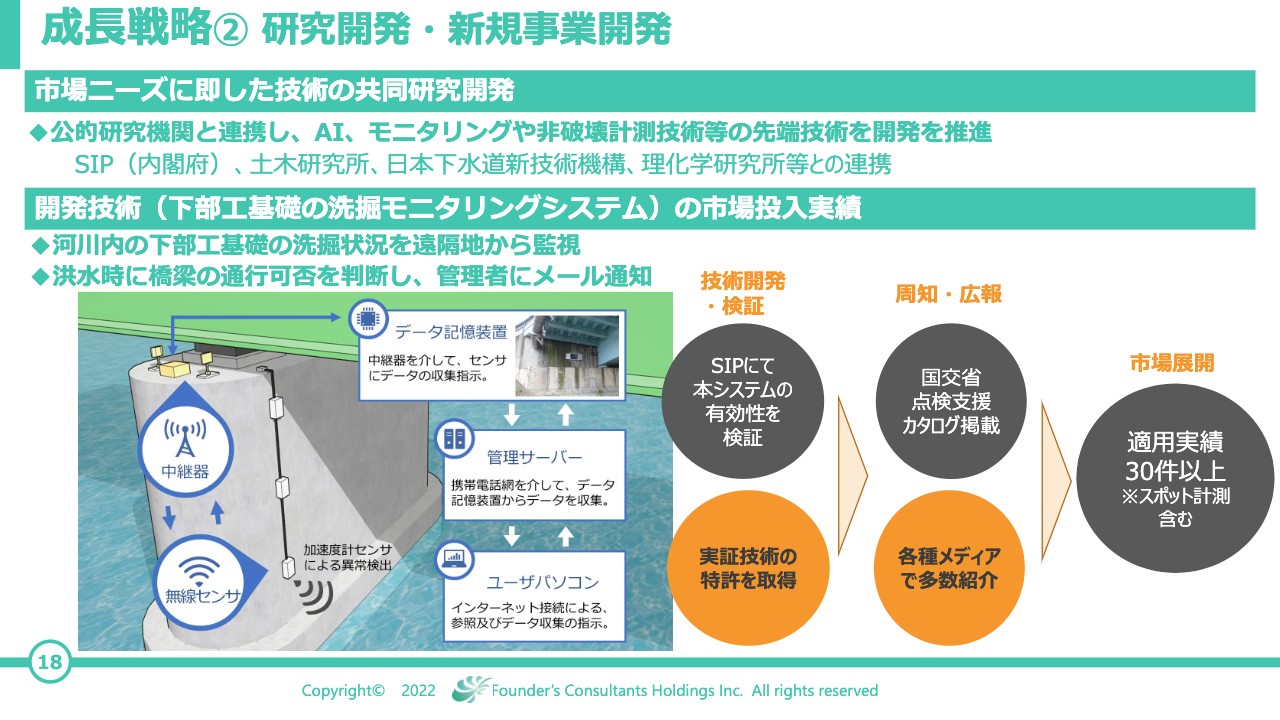

成長戦略② 研究開発・新規事業開発

福島:研究開発から生まれた事業の1つとして、モニタリングがあります。スライドに橋梁の写真がありますが、これまでは災害時等に人がその場所に行って安全確認していました。これに代わって、現地に行くことなく昼夜問わずモニタリングし、安全確認ができるシステムを開発しました。下部工にセンサーを設置し、その振動データをサーバーに送信しています。このシステムの適用実績としてはすでに30件以上あります。

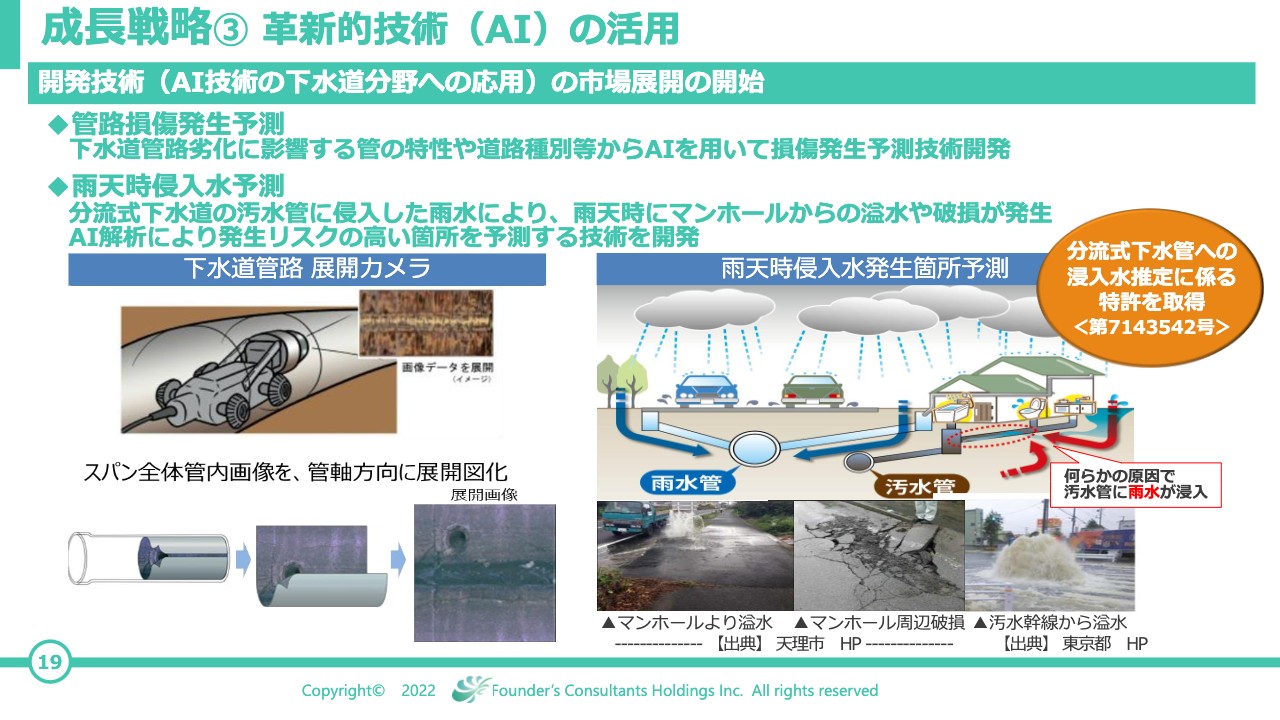

成長戦略③ 革新的技術(AI)の活用

福島:AI技術を活用し、下水道管路の損傷を画像データから検出する技術を開発しました。スライド右側の図は、分流式の下水道(雨水と汚水を別に処理する)の地下の様子を表しています。豪雨時などに、なにかの原因で汚水管に雨水が流れ込み、マンホールから噴き出す状態について、AIを活用して解析する技術を開発しました。この技術については特許を取得しており、既存の道路分野ではなく、新しい下水道分野への展開になります。

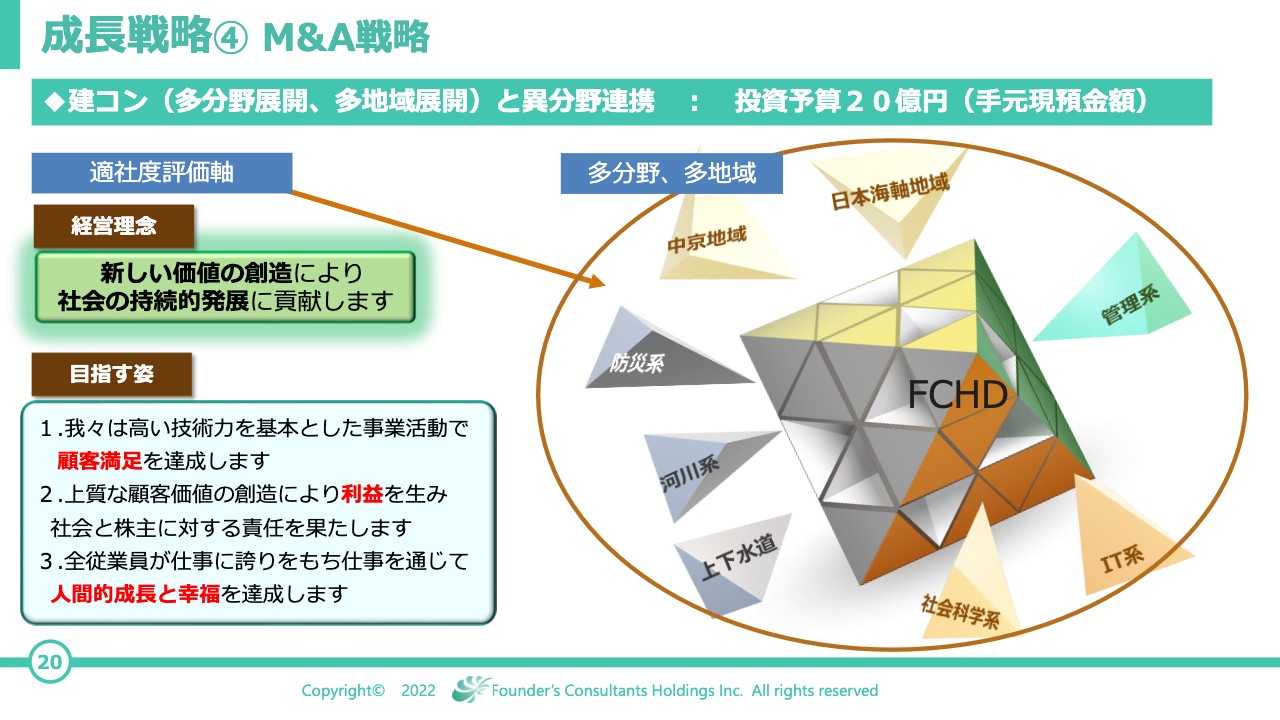

成長戦略④ M&A戦略

福島:3つ目の成長戦略は、建設コンサルタントとして多くの分野と多くの地域に展開することです。多分野展開としては、防災系、河川系、上下水道など、当社がまだ得意としていない分野への展開を目指しています。多地域展開としては、中京地域や日本海軸地域など、当社の店舗がほとんどない地域への展開を目指しています。また、社会科学系やIT系、管理系の強化も目指しています。

このような分野で新たな仲間を募り、ともにキューブを完成させていきます。その投資予算は、手元の現預金額でもあり、年次平均営業キャッシュフローでもある20億円です。

ただし、どのような企業でもよいわけではありません。その企業が、当社の経営理念として掲げているように、「新しい価値の創造により社会の持続的発展に貢献」できるかどうかに賛同できるかに尽きると思います。お客さまの満足が利益を生み、それによって社員も企業も成長します。この目指す姿に賛同してくれる法人と手を組みたいと思っています。

株主還元施策

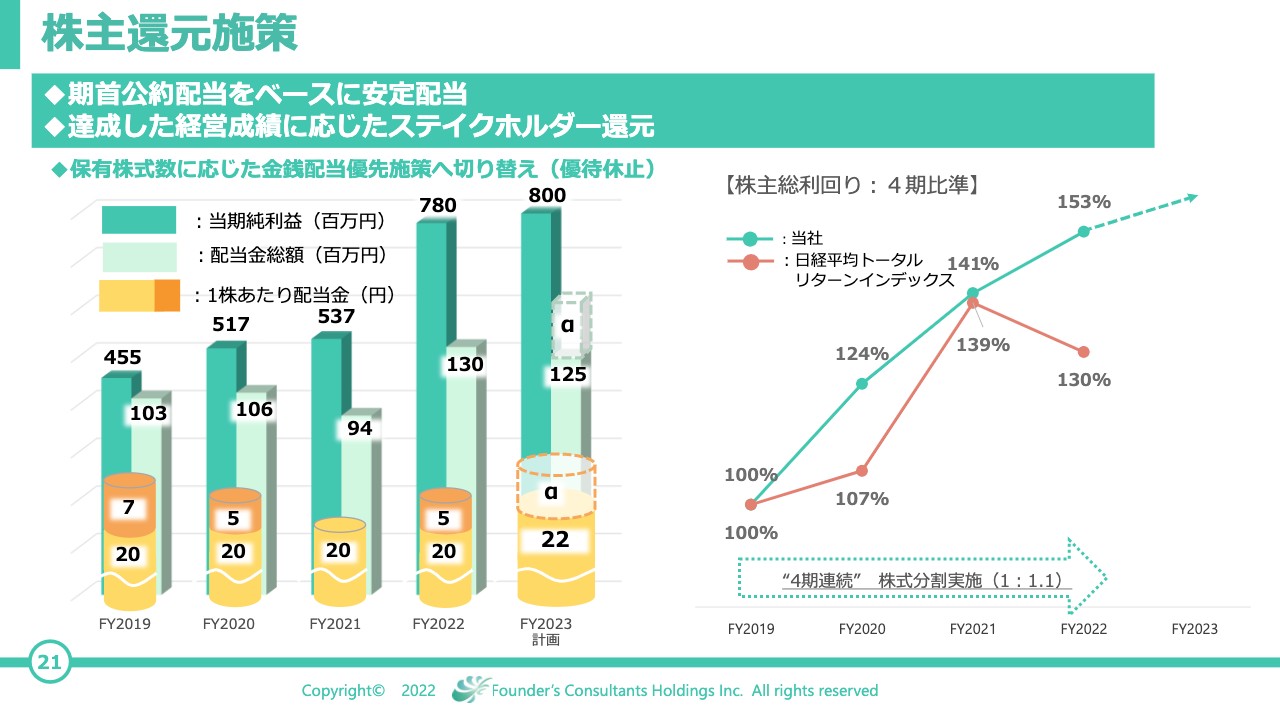

福島:株主還元施策についてご説明します。期首公約配当と呼んでいますが、今期の計画として22円を期首公約配当とし、それに最終利益を考慮し加算していきます。保有株式数に応じた金銭配当優先施策に切り替え、株主優待のQUOカード配布については最近いったん休止しました。

この休止については批判もありました。QUOカードは1,000株につきお渡ししていたのですが、株主平等原則や、期首公約配当で前期比2円の増額を行っているため、実質的にはQUOカードよりも株主のインカムが増える計算になっています。そのため、QUOカードの配布をいったん取り止めることにしました。

それでも配布についてのニーズが多ければまた考えます。ベンチマークとしては、当社の株主総利回りが日経平均トータルリターンインデックスを常に超えるよう意識しています。また、4期連続で株式分割を行っていますが、直接的な金銭配当以外のいろいろな還元策もあるのではないかと考えています。

坂本:QUOカードの配布を廃止し、3,000名の株主にということは、実質増配ですね。視聴者から「QUOカードの廃止で批判があったということですが、出来高を伴った売りの反動で市場から悪くとらえられたようです」といただきました。私も投資家ですので、株主優待をもらえると思っていた人がもらえなかったら株を売るだろう、ということはわかります。しかし、意外と機関投資家の評価はよかったのではないかと思うのですが、いかがですか?

福島:プレス発表後、現時点では機関投資家とのミーティングは行っていません。ただし、過去の総会などでも、相応の株式数を長期間持っている方から「1,000円のQUOカードより配当のほうがよい」という意見は確かにありました。

坂本:私も機関投資家でしたので、そのような提言はしていました。

福島:期首公約配当についてはあまり馴染みがないと思いますので、少し詳しくご説明します。会社法等の規則からみても配当原資があるため、業績が悪化したとしてもよほどのことがない限りこの配当は確保します、というのが期首公約配当になります。さらに、業績によっては加算を行います。この期首公約配当について、私どもは一度も公約を破っていません。過去、10円から15円、17円、20円として、現在22円にしています。つまり「これは必ず約束する配当です」といったことを、わかりやすく伝えています。

坂本:一般的に配当は期末の後に払われます。企業は配当予想を出しますが、あくまで予想のため、昔は期末が終わってから減配する企業もけっこうありました。最近はそのようなこともないため、公約という言い方はまったく問題ないと思います。投資家はその公約を前提に考えればよいでしょう。配当施策のコミットについて大変勉強になりました。

福島:公約の背景としては、期首の時点ですでに期末売上予想の4割の手元業務量を持っており、その年度の予算が見えているために約束ができる、ということがあります。

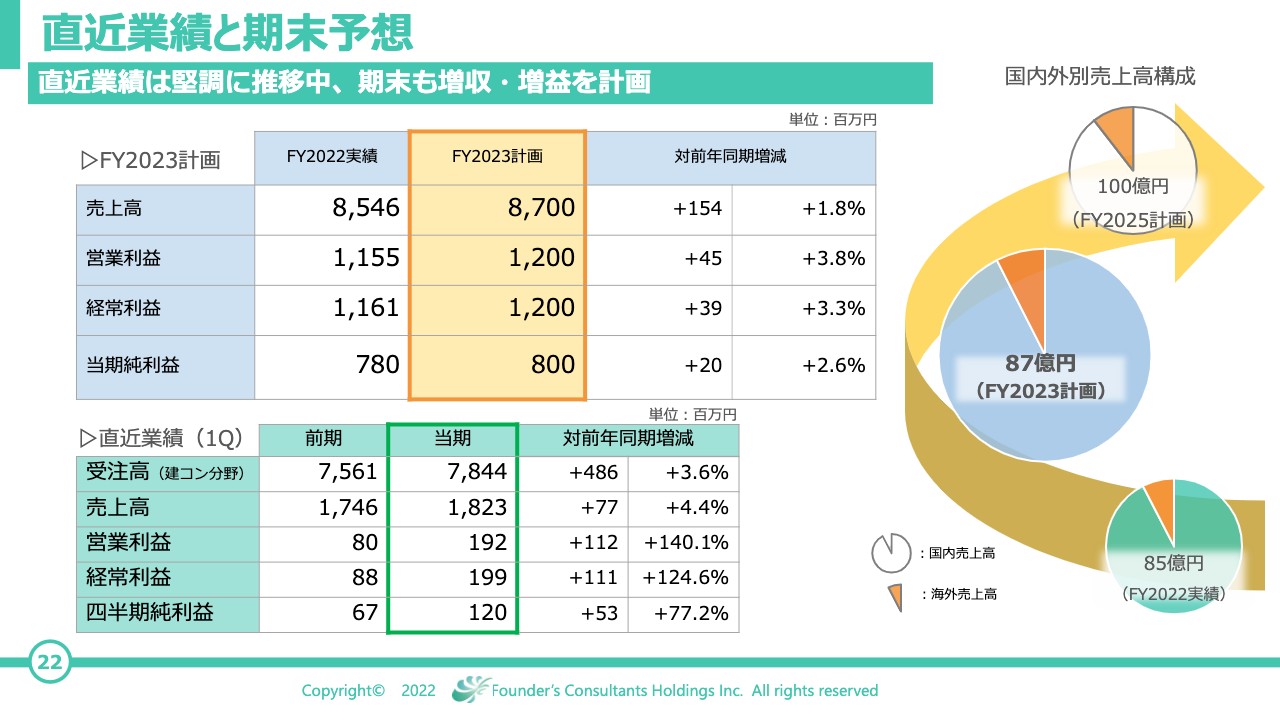

直近業績と期末予想

福島:直近業績についてご説明します。スライド下部の表は第1四半期の業績ですが、堅調に推移しています。受注高は前年同期比で増加していますが、売上高は人員数がそれほど増えていないため、あまり伸びていません。ただし、効率化が功を奏し、四半期純利益は伸びました。

保守的な計画ではありますが、2023年度の売上高、営業利益、経常利益については、増収増益を計画しています。当期純利益については、海外売上の上昇を期待しています。ただし、海外現地におけるコロナ禍の問題や地政学上のリスクもあるため、今期については厳しく見て、海外はあまり伸びない計画を立てています。

ご視聴ありがとうございました

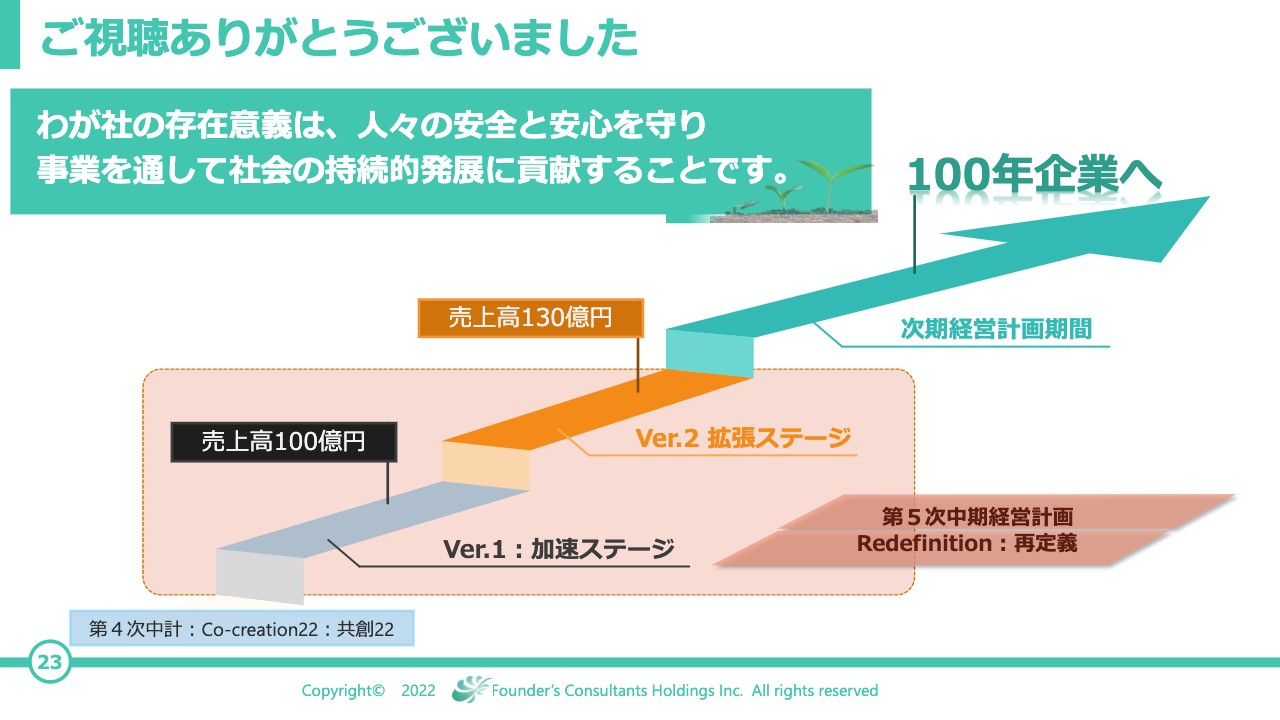

福島:当社の存在意義は「人々の安全と安心を守り、事業を通して社会の持続的発展に貢献する」ことです。これが土木の語源でもある築土構木や創業の精神であり、今後も100年企業として未来へ向かっていきたいと考えています。

補:建設コンサルタントという仕事のご紹介

福島:最後に補足として、建設コンサルタントという仕事のご紹介です。この業界については、みなさまあまりご存じないと思います。そのため所属する業界団体で「土木×落語」を2本創作しました。柳家小きん師匠出演のYouTubeチャンネルもありますので、ぜひご覧ください。

質疑応答:決算の平準化について

坂本:近年の決算は下期偏重から平準化が進んでいるのでしょうか? もしくは売上自体が底上げされているのでしょうか?

福島:まず、発注の平準化があります。以前は、年度が変わり公共事業が発注される、といった状況でした。それが最近は切れ目のない発注が続いている状況です。そのため、私どもの業務の納期も平準化されてきています。

さらに、以前は3月工期のスケジュールですべて動いていました。それが、3月工期はそのままですが、収益認識基準が変更されたことによって、売上の計上時期などが変わっています。この2つの要素のため、前々期までは、第1四半期、第2四半期、第3四半期は赤字でした。

坂本:そうですね。3月頃に偏重していました。

福島:最近は実際の経営状態を表す状況になってきているのだと思います。

増井麻里子氏(以下、増井):平準化については、国土交通省が進めるi-Construction(アイ・コンストラクション)の指導が効いているのでしょうか?

福島:発注の平準化に加えて、働き方改革もあります。年度末に突然発注されても、高い成果品質のものを作り上げることはできません。さらに、わが社の事業に隣接する建設業は地方でも多く経営されていますが、冬場の雪下ろししか仕事がなく、夏場は何をするのかという状況もありえます。農業や水産業のような季節労働的な業種となると、子どもが後を継がないこともあります。それらが背景となり、国や自治体が主導して発注が平準化したということです。

質疑応答:補正予算について

坂本:今期の期末予想ですが、先ほど海外の売上は抑え気味に考えている、というお話がありました。補正予算で上振れする計画はありますか? もしあるようなら、ポイントを教えてください。

福島:補正予算の影響は少なからずあります。しかし、年度当初の計画時点では補正と災害は想定できないため、含めていません。ただし、入札には要件として案件の持ち件数に制限があります。

プロポーザル型の場合、案件を何件以上持っていると入札には参加できない、ということがあります。そのため、3月時点でも余力は少し残しており、その余力で案件を取ることはできます。しかし、そこで業績が大きく変わることはありません。さらに、災害が起きた時に役に立てるよう、余力を残している部分もあります。

質疑応答:AIの導入について

増井:「今後、AIの導入はどの分野まで展開できますか?」というご質問です。例えば、ICT施工などがあると思うのですが、どこまで自動化や無人化は進むのでしょうか?

福島:機械化の部分ではなく、新しいアイデアや基本技術の中で、AIに向いている部分はAIを導入していこうと考えています。例えば、点検の際は近接目視を行い、ハンマーで叩くほうがまだ正確です。ただし、洪水の時に橋の下には行けませんので、代替技術としてセンサとAI解析を組み合わせて使っています。また、管路の中に人間は入れないため、AIを使っています。このように、AIの力を借りながらこの産業分野も変わっていくと思います。また、そのようなことを前提に自分たちで行うことを定義し直そうということで、経営戦略の全体像を「再定義」しました。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:海外事業の主な収益源はODA案件なのでしょうか?

回答:海外事業は、国際協力機構(JICA)によるODA案件が大半を占めます。主に開発途上国の水資源開発や防災プロジェクトを受注しています。

<質問2>

質問:PERが5.82倍なのですが、市場の期待が薄い感じがします。今後、PERを上げる取り組みの予定は何かありますか?

回答:まずは、IR活動の強化により株主や投資家のみなさまに当社および建設コンサルタント業界への理解を深めていただくことが重要だと考えています。その中で、市場環境の安定性、当社の競争優位性をしっかり認知いただき、株主還元施策とあわせて成長性の高い投資対象としての魅力発信を継続してまいります。

<質問3>

質問:現金等が19億5,700万円ありますが、この資金をどう活用していく予定ですか?

回答:当社の事業における最重要資源は専門家人材であり、多様な人材の獲得と既存人材の教育等への持続的かつ積極的な投資が不可欠です。また、中期経営計画にそった既存事業の高度化や新規事業開発のための研究開発投資、およびM&A投資に積極的に活用することにより高い成⻑を目指してまいります。

<質問4>

質問:株主優待導入の予定はありますか?

回答:この度、従来の優待制度はいったん休止させていただきました。今後、広報効果も念頭におきつつ、優待再開を含めた株主さまへの最適な還元方法については、継続的に検討を行ってまいります。

<質問5>

質問:上場している同業他社比での強みも、先ほどご説明のあった技術力(プロポーザルや総合評価による案件取得)なのでしょうか? ベンチマークにしている上場企業があればご教示ください。

回答:当社の同業他社比での強みは、高度な人材をベースとした技術力と顧客満足度の高さです。特に、道路交通系分野において技術競争型(プロポーザル方式や総合評価方式)が高い受注比率を占めています。ベンチマークとしている企業はありませんが、常に技術競争型受注において業界トップ水準を目指しています。

<質問6>

質問:公平性の観点から株主優待を廃止されましたが、代わりに配当性向を上げる余地はないのでしょうか? もう少し配当利回りがほしいというのが正直な意見です。

回答:業績や事業拡大のための投資資金などを確保しつつ、「期首公約配当+業績加算配当」の形の配当施策を基本方針としています。配当性向の引き上げも含めた株主さまへの最適な還元方法については、継続的に検討を行ってまいります。

<質問7>

質問:AIの導入はどこまでの分野に今後展開するのでしょうか?

回答:建設コンサルタント事業に不可欠な現況調査・分析、将来シミュレーションでは、センシング技術、画像解析技術、ビッグデータ解析等において、AIの活用場面がすでに急増しています。国が主導する建設DX施策もあり、多様な局面でAIの導入が一層進むものと考えています。今後は、AIをどう使いこなすかが競争優位性の強化に不可欠だと考えて積極的に取り組んでいます。

新着ログ

「サービス業」のログ